SECTOR AGROPECUARIO

1.7 SECTOR AGROPECUARIO

1.7.1 Resultados Campaña 2010/11

Bien conocido es que el sector agropecuario juega un rol fundamental en la economía argentina, dado que es un pilar para el ingreso de dólares fruto de la alta productividad del sector lo cual permite afrontar las deudas nominadas en divisas, pero también es una fuente de recaudación directa e indirecta para el Estado.

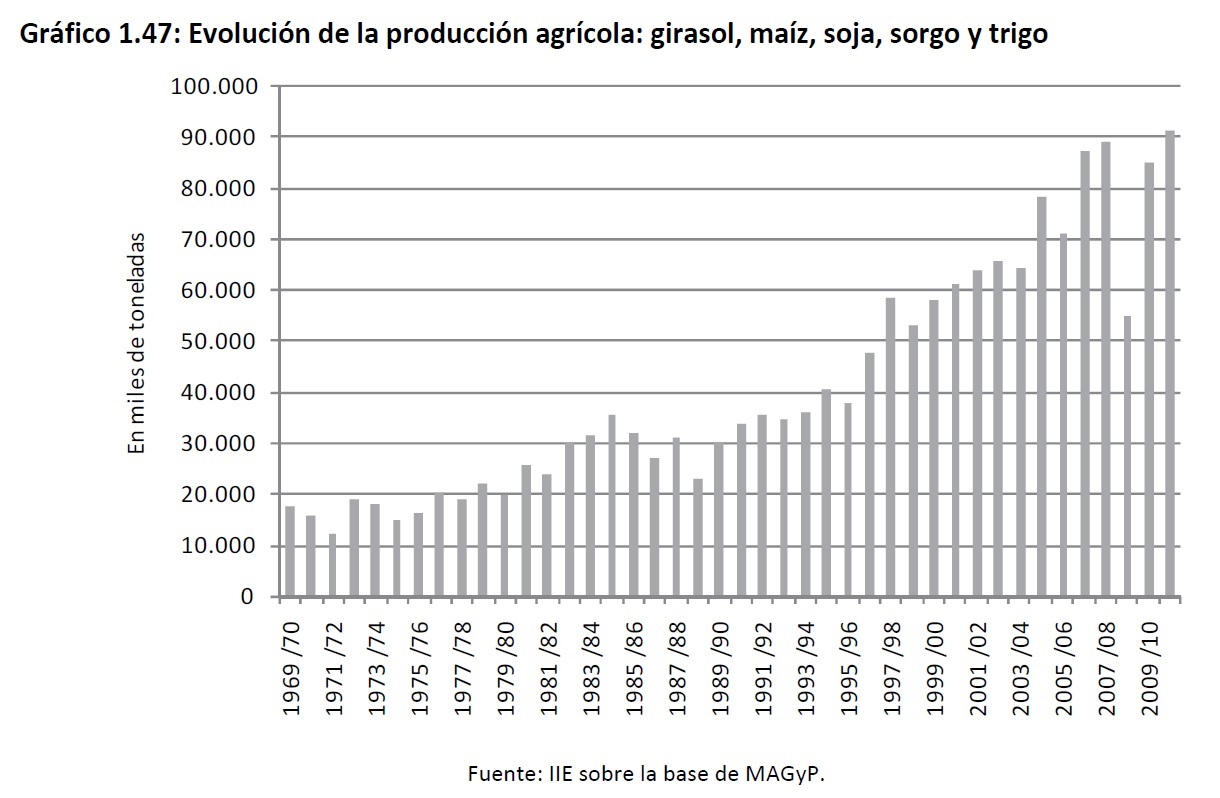

En el Gráfico 1.47 se expone la evolución de la producción agrícola –considerando girasol, maíz, soja, sorgo y trigo para el total del país. Como es sabido la década del ´90 permitió el acceso a nuevas tecnologías que facilitaron la producción, lo que se reflejó en la tendencia creciente de la misma. La campaña 2010/11 marcó un récord superando los 91 millones de toneladas, por encima de los más de 89 millones de la cosecha 2007/08. De ese total, el 56% lo explicó la soja, el 24% el maíz, el 16% el trigo y un 4% cada uno el girasol y el sorgo. Si se toma el promedio de los últimos cinco ciclos, los porcentajes se mantuvieron casi sin modificación.

Para la provincia de Córdoba la campaña 2010/11 no fue la máxima histórica, sino que con los 20,6 de toneladas se encontró en un nivel muy similar a la previa, pero por debajo de las de 2006/07 y 2007/08 que superaron los veinticinco millones (ver Gráfico 1.48). Esto ocasionó que de ostentar una participación del 35% en la campaña 2009/10, pase a explicar casi un 18% en la última. Esta caída en la producción de estos cinco cultivos se explicó principalmente por la menor producción de maíz, que en las campañas récords Córdoba explicaba cerca del 40% del total nacional, siendo que en la última rondó el 25% (un pérdida promedio de casi 3,1 millones de toneladas).

Hay que destacar también, que la producción de trigo tuvo su pico en la cosecha 2007/08 cercana a los cuatro millones de toneladas, luego descendiendo como consecuencia de la intervención pública en el mercado. No obstante, en la última campaña experimentó una producción de 1,77 millones, nada despreciable si se la compara con la cosecha previa dónde no había podido alcanzar las 230.000 toneladas.

En este sentido, el 62% de la producción agrícola cordobesa lo explicó la soja y un 29% el maíz, contribuyendo el trigo con un 9% y el sorgo con un 4%. Si se trabaja con el promedio de las últimas cinco campañas, la participación del maíz aumenta hasta el 33% en detrimento de la soja que cae hasta el 58%, valores muy parecidos a los del nivel nacional.

Como resumen de la producción cordobesa, vale decir que en la últimas cinco campañas participó con casi el 28% del total, siendo en maíz dónde más ha aportado (37%), seguido por soja (28%), sorgo (25%), trigo (13%) y girasol (4%).

Ahora se debe estudiar los factores que dieron origen a los volúmenes de producción en sus unidades físicas: superficie implantada y rendimiento. En cuanto a la superficie implantada, en el Gráfico 1.49 se aprecia la evolución, y al igual que en la producción, la última campaña fue récord en hectáreas sembradas alcanzándose casi 30 millones, recuperándose de dos cosechas previas con menor cantidad de tierras asignadas. Del total, el 63,4% correspondió a soja (18.886.634 hectáreas), escoltado por maíz y trigo ambos con un 15% (4,5 millones de hectáreas). Si se analiza el promedio de las últimas cinco campañas, la participación de la soja es del 62%, la del trigo del 17%, maíz, 14%, girasol 7% y sorgo 3%.

Cabe destacar que la superficie destinada a la soja fue la máxima de la serie: 18.886.634 hectáreas; y la del maíz la más alta desde el comienzo de la década del ´70. En cuanto al trigo, las 4.577.080 hectáreas, si bien superaron el registro del año previo, son las más bajas desde 1992/93 y el quinto registro de menor siembra desde 1969/70.

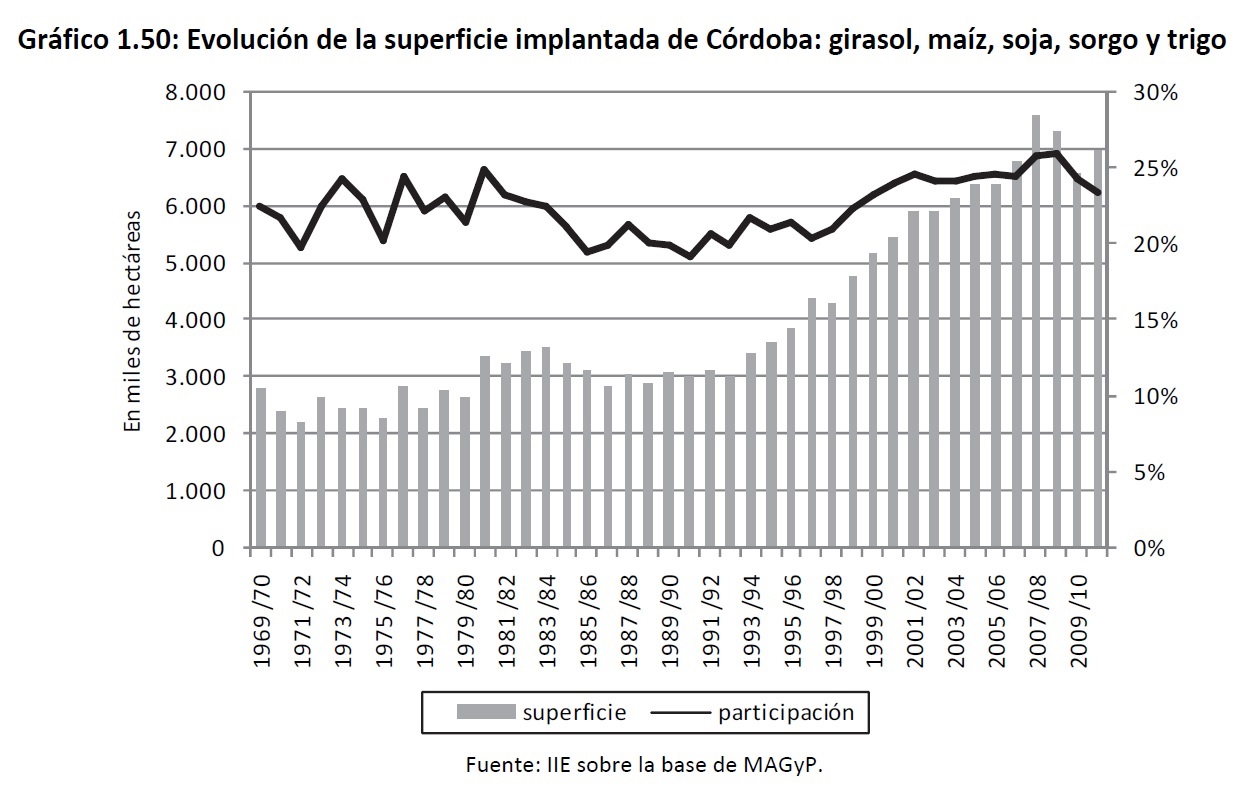

En el caso de la provincia de Córdoba, Gráfico 1.50, si bien se nota un aumento en las hectáreas sembradas ubicándose en siete millones, esta cifra está por debajo de las dos campañas récord de producción (06/07 y 07/08) en casi 500.000 hectáreas promedio. No obstante, se debe remarcar las 545.550 hectáreas destinadas al trigo –un 161% superior a la campaña previa‐ , aunque luego de ello es el valor más bajo desde 1997/98, y un incremento del 14,5% para la superficie del maíz (1.142.900 hectáreas) que se halla entre los más elevados de la serie. La soja registró 5.054.390 hectáreas, manteniéndose en valores históricos y superando la barrera de los cinco millones al igual que en las últimas tres campañas.

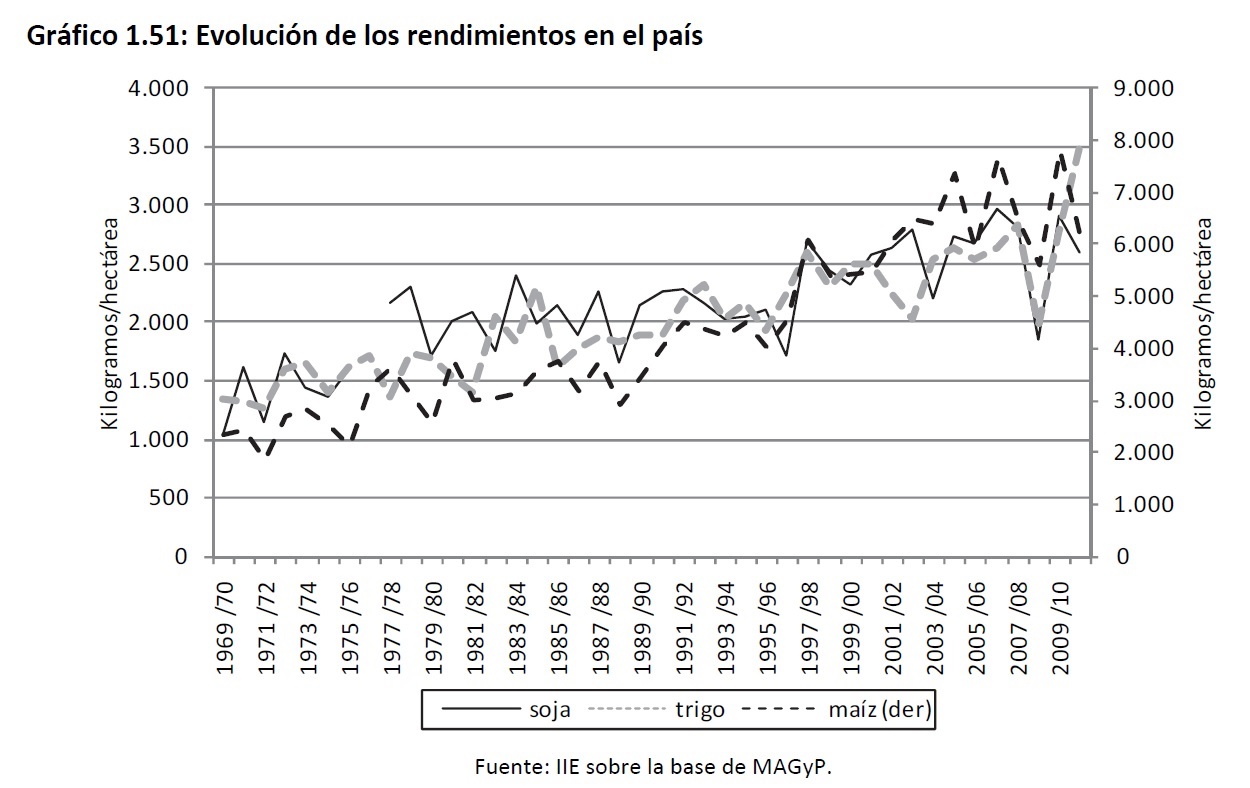

En segundo lugar, en cuanto a los rendimientos, la última campaña a nivel nacional ha reflejando una caída en la productividad de los cultivos de verano (la soja rindió 2.607 kilogramos por hectárea frente a los 2.905 de la campaña anterior y el maíz 6.139 kg/ha muy inferior a los 7.812 kg/ha de la campaña previa), aunque en el agregado fueron más que compensandos por el incremento en el rendimiento del trigo –pasó de 2.759 kg/ha a 3.485 kg/ha‐ sumado a un aumento de más de un millón de hectáreas implantadas lo que derivó en un alza de más de ocho millones de toneladas producidas (ver Gráfico 1.51).

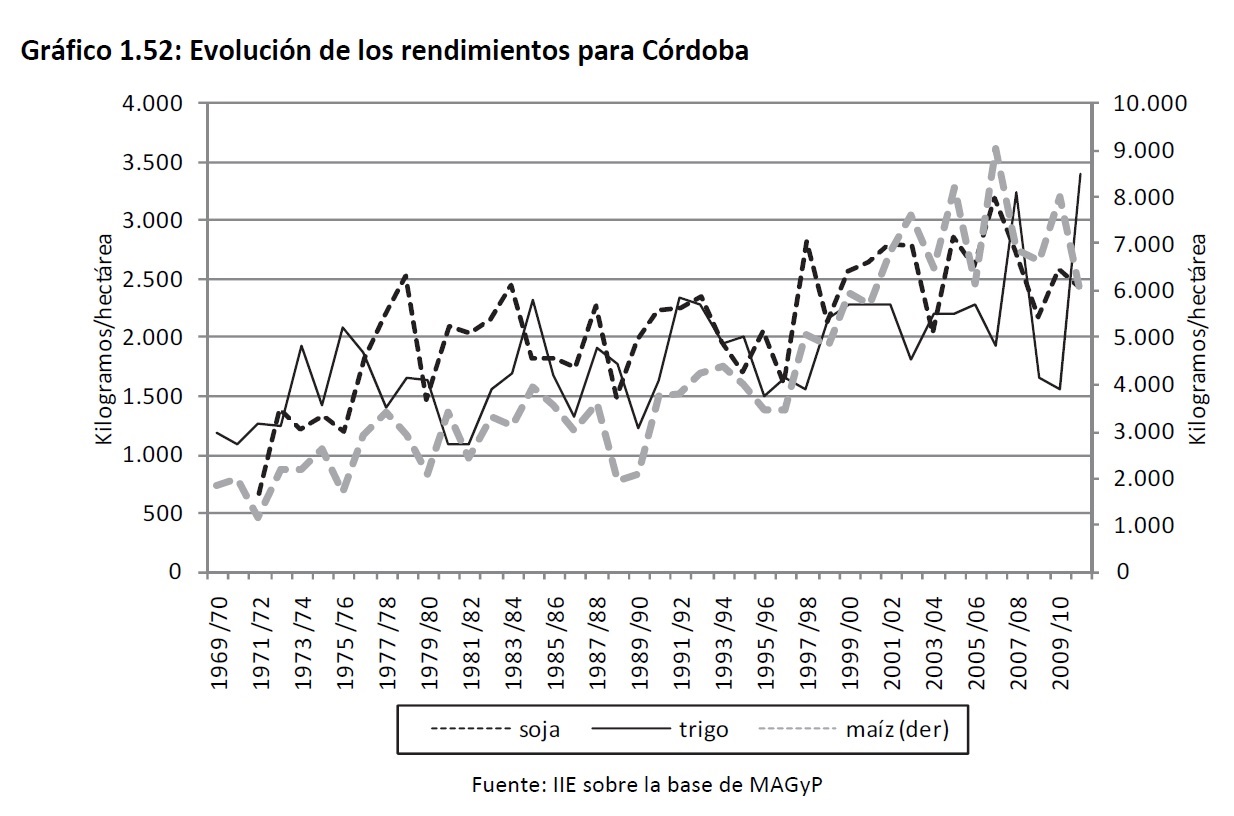

El análisis para Córdoba reviste el mismo rigor, es decir un aumento en el rendimiento del trigo ‐y de superficie sembrada y producción‐ alcanzando casi los 3.500 kg/ha y una caída en los rendimientos de los cultivos de verano, rindiendo el maíz apenas por encima de los 6.000 kg/ha y la soja 2.430

kg/ha (ver Gráfico 1.52).

1.7.2 Rentabilidad

En este apartado se analizará la evolución de la rentabilidad del sector agropecuario y los factores que influyen sobre la misma. Inicialmente se trabajará con el Margen Bruto Real Agrícola (MaReA) cuyo objetivo es hacer un seguimiento de la variación de la rentabilidad del agro como función de los precios que soporta el productor.

La base del indicador consiste en el cálculo del margen bruto (ingresos menos costos directos, gastos de comercialización y de un determinado esquema productivo40 a partir de datos extraídos de la Revista Márgenes agropecuarios.

Mes a mes se analizan los precios de los insumos y diversos costos. Paralelamente deben seguirse los datos sobre rendimientos promedios de la zona; los cuales corresponden, para maíz y para la Soja, al promedio de Santa Fe y en el caso del trigo se utiliza el promedio de Buenos Aires. En todos los casos los rindes son los que reporta el Ministerio de Agricultura de la Nación, en caso de no disponerse de información (campaña en curso) puede usarse un promedio con las zonas que reporta la Bolsa de Cereales de Buenos Aires. El precio FAS necesario para el cálculo del ingreso bruto se obtiene descontando del FOB la alícuota de retenciones.

Los costos directos se obtienen sumando unidad de labranza, agroquímicos y semillas, cada uno ponderado por su respectivo precio. Los Gastos de comercialización consisten en la suma de Fletes, impuestos y otros, medidos en términos económicos; dando como resultado dólares por tonelada de gastos de comercialización, lo que, multiplicado por el rinde teórico (se usa el teórico para mantener constante el esquema productivo y contemplar sólo variación de precio) de cada cultivo ‐75qq para

40 Se construye la estructura de costos de un productor tipo (500 Ha) de la zona núcleo (sur de Santa Fe y Norte de Buenos Aires). Se utiliza la revista Márgenes Agropecuarios y partiendo del maíz, que es el único cultivo que para la zona presenta varios esquemas productivos, se toma como base la cuarta metodología productiva que calcula Márgenes Agropecuarios. En el caso de la soja, se toma el único esquema productivo publicado para el sur de Santa Fe y Norte de Buenos Aires (soja de primera). Del mismo modo, en el trigo también hay solo un esquema disponible para la zona.

Maíz, 40 qq para Trigo y 34 qq para Soja-, arroja el costo por hectárea. Los gastos de cosecha consti-tuyen un porcentaje sobre el ingreso neto y se calculan de la siguiente manera:

En este caso el rinde utilizado es el real, no el teórico (GC son los gastos de comercialización por tonelada).

Luego se suman los tres costos calculados y se obtienen los costos totales.

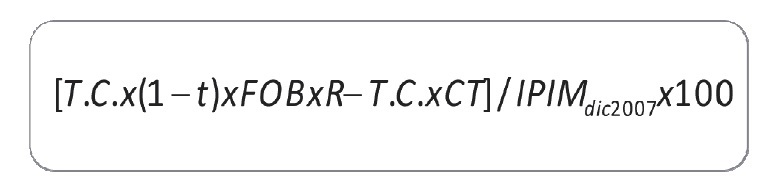

Yendo al cálculo del indicador, la fórmula a aplicar es la siguiente:

Donde:

TC= tipo de cambio, serie de Banco Central o Banco Nación.

t = Alícuota de retenciones vigente.

F01341= precio FOB puertos argentinos. Serie mensual de la Dirección de Mercados Agroalimentarios

R= Rendimiento (qq/Ha)

CT= Costos Totales (Directos + Comercialización + Cosecha).

IPIM= índice de precios mayoristas.

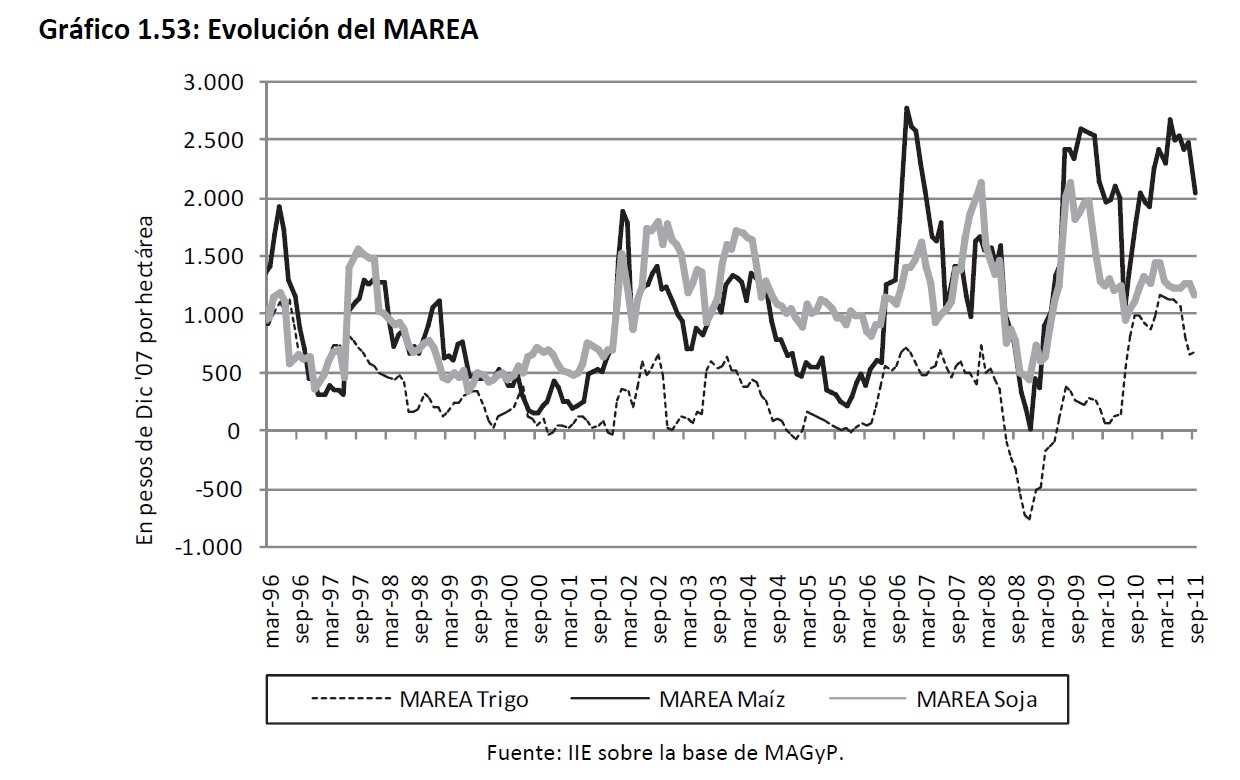

El resultado es un indicador de margen bruto (MAREA). En el Gráfico 1.53 se aprecia la evolución del mismo, siempre teniendo en cuenta de que no se están descontando los gastos de estructura y que los valores obtenidos, al estar deflactados, otorgan un valor en términos reales (es decir, cómo varía la cantidad de una misma canasta de bienes que puede comprar a lo largo del tiempo).

Los altos precios que se dieron desde fines de 2010 hasta los primero ochos meses de 2011 elevaron los retornos económicos. Sin embargo, a mediados de año con el continuo incremento de los precios de los insumos en dólares y con el agravamiento a partir de septiembre de la caída de los precios, los retornos comenzaron a caer, siendo la soja el que mejor resistió.

41 FOB= Free on board, significa el precio por poner la mercadería arriba del barco y los demás costos quedan a cargo del comprador; FAS=Free alongside ship, significa poner la mercadería al lado del barco y se obtiene a partir de descontar al FOB los gastos de carga del puerto y los derechos de exportación. En este ejemplo, sólo se descontaron los derechos de exportación.

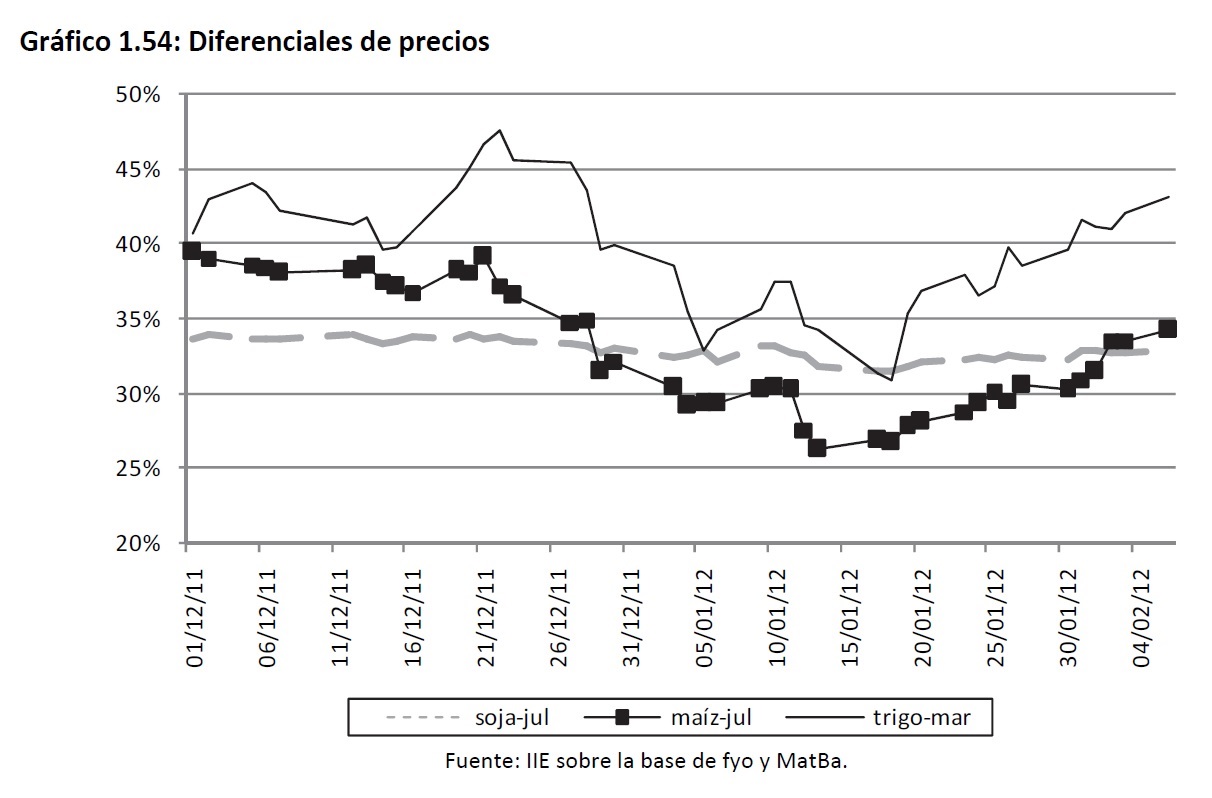

Se deben hacer algunas aclaraciones. Primeramente, los precios para trigo y maíz son los FAS teóricos sin descontarles los gastos de fobbing. La intervención sobre el mercado por parte del Estado Nacional ocasiona que los precios que realmente reciben los productores estén alejados de los que han sido utilizados en este cálculo, tal como se observa en el Gráfico 1.54. En el gráfico se muestra la evolución de las diferencias de los precios de ajuste de los contratos futuros del Mercado de Chicago (precios FOB) con los que se negocian en el MaTBA (Mercado a Término de Buenos Aires‐ precios al productor) para una fecha determinada. En este ejercicio, se toma los contratos de julio para soja y maíz y de marzo para trigo.

Para el caso de la soja, se comprueba que la diferencia se mantiene relativamente constante y por debajo del 35%, lo cual indica que el descuento que reciben los productores en relación al precio que se comercia internacionalmente es inferior a la alícuota de las retenciones. La explicación a ello se encuentra en que el pago se hace en base a la capacidad de pago de la industria, la cual no sólo le agrega valor a la materia prima, sino que la misma tiene la capacidad de comprar el grano con un descuento del 35% y luego vender los subproductos con un derecho de exportación menor (32% para el aceite y 31% para el pellets y expellers). En cuanto al maíz la diferencia comenzó el 2011 cercana al 40%, luego descendió en el período de siembra hasta un 26%, para ubicarse en la actualidad alrededor del 35%. Por último, para el trigo ronda actualmente el 43% siendo que las retenciones sobre esos cereales son del 20% y 23%, respectivamente. Esto genera transferencias de renta desde los productores a otros agentes intermedios, sin que el Estado se beneficie de manera directa.

Otro aspecto a remarcar fueron los incrementos de precios, tanto en los costos directamente vinculados en la rentabilidad bruta como neta. En relación a los costos utilizados para calcular el margen bruto, existe una correlación positiva entre ellos y los precios (de 0,85 para soja y maíz y de 0,78 para trigo). Este razonamiento es sumamente relevante dado que indica que hay un comportamiento cercano entre ambas variables, lo cual garantiza una rentabilidad que va a tender a ajustarse a esas variaciones de precios, siempre y cuando no se vea afectada por shocks que produzcan variaciones bruscas.

Pero también es necesario analizar cuál es el dólar real efectivo que presenta cada cultivo, dado que si bien los precios y muchos de los costos están fijados en dólares, las cotizaciones están afectadas por retenciones. Adicionalmente existen otros insumos que se encuentran en pesos, reduciendo la competitividad del sector dado el ritmo de inflación interna. En el Gráfico 1.55 se exponen el tipo de cambio real efectivo42 para trigo, maíz y soja; además se agrega una serie para la soja en la cual se ajusta43 con la evolución de los precios, en una forma de compensación por la inflación44. Claramente se comprueba que para los tres cultivos se encuentra en la actualidad cercano a uno, es decir, lo mismo que para diciembre de 2001. Sin embargo, si se trabaja con la serie para la soja, pero corregida por los precios, se llega a un valor superior a 2 $/US$, aún por encima del período de convertibilidad. Este indicador se convierte en relevante como herramienta para la reducción de las retenciones en caso de que las series ajustadas por precios continuaran descendiendo.

42 El tipo de cambio real efectivo es aquel que surge de descontar los derechos de exportación y deflactarlo

por la inflación.

43 Se tiene en cuenta los incrementos acumulado de los precios desde enero de 2002 a la actualidad.

44 El índice de precios utilizados para deflactar la serie fue el índice de precios al consumidor de la provincia

de Santa Fe desde el 2007 en adelante (IPC; base 1999=100), antes se utilizo el IPC de INDEC. Luego se

acumuló la inflación desde enero de 2002 hacia adelante, suponiendo que hacia atrás se mantuvo constante.

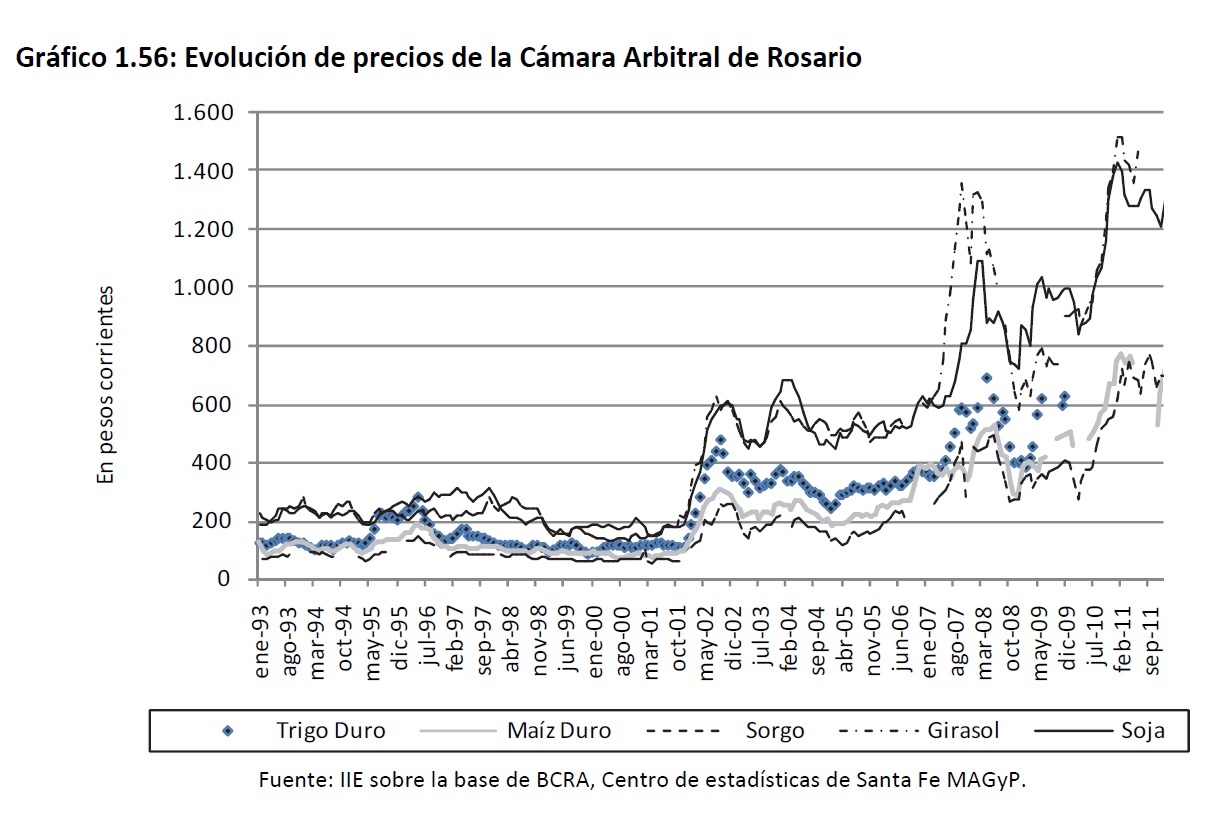

1.7.3 Evolución de precios y sus factores de influencia

Es conocido el boom que se ha dado en los commodities a nivel mundial y el impacto que ha tenido en nuestro país con claro perfil agroexportador. En el Gráfico 1.56 se expone la evolución de los precios en pesos corrientes provistos por la Cámara Arbitral de Rosario. Es claro como se produce un incremento a partir de la devaluación e impulsado posteriormente por el derrotero alcista internacional y la inflación doméstica. En todo el período el trigo acumuló un incremento del 215%, la soja del 220,9%, el maíz del 246,4%, el sorgo del 206,9% y el girasol del 210,6%. Se debe aclarar que para el trigo el último dato promedio mensual disponible corresponde al mes de enero de 2010 y el previo era de junio de 2009; para maíz, desde junio a octubre de 2011 no se pudo computar el precio mensual en dicha institución. Esto no hace más que confirmar la falta de transparencia en dos mercados que no debería suceder, dado que presentan condiciones cercanas a la competencia perfecta, por lo que los compradores internos (principalmente industrializadores, pero también exportadores) se hacen de una renta sin mediar ningún esfuerzo ni riesgo más allá que el de la demanda del bien.

Un ejemplo de ello es que desde octubre de 2005 a diciembre de 2011 el pan francés aumentó un 232%, frente a un alza acumulada del 66% para el trigo.

Es conocido el boom que se ha dado en los commodities a nivel mundial y el impacto que ha tenido en nuestro país con claro perfil agroexportador. En el Gráfico 1.56 se expone la evolución de los precios en pesos corrientes provistos por la Cámara Arbitral de Rosario. Es claro como se produce un incremento a partir de la devaluación e impulsado posteriormente por el derrotero alcista internacional y la inflación doméstica. En todo el período el trigo acumuló un incremento del 215%, la soja del 220,9%, el maíz del 246,4%, el sorgo del 206,9% y el girasol del 210,6%. Se debe aclarar que para el trigo el último dato promedio mensual disponible corresponde al mes de enero de 2010 y el previo era de junio de 2009; para maíz, desde junio a octubre de 2011 no se pudo computar el precio mensual en dicha institución. Esto no hace más que confirmar la falta de transparencia en dos mercados que no debería suceder, dado que presentan condiciones cercanas a la competencia perfecta, por lo que los compradores internos (principalmente industrializadores, pero también exportadores) se hacen de una renta sin mediar ningún esfuerzo ni riesgo más allá que el de la demanda del bien.

Un ejemplo de ello es que desde octubre de 2005 a diciembre de 2011 el pan francés aumentó un 232%, frente a un alza acumulada del 66% para el trigo.

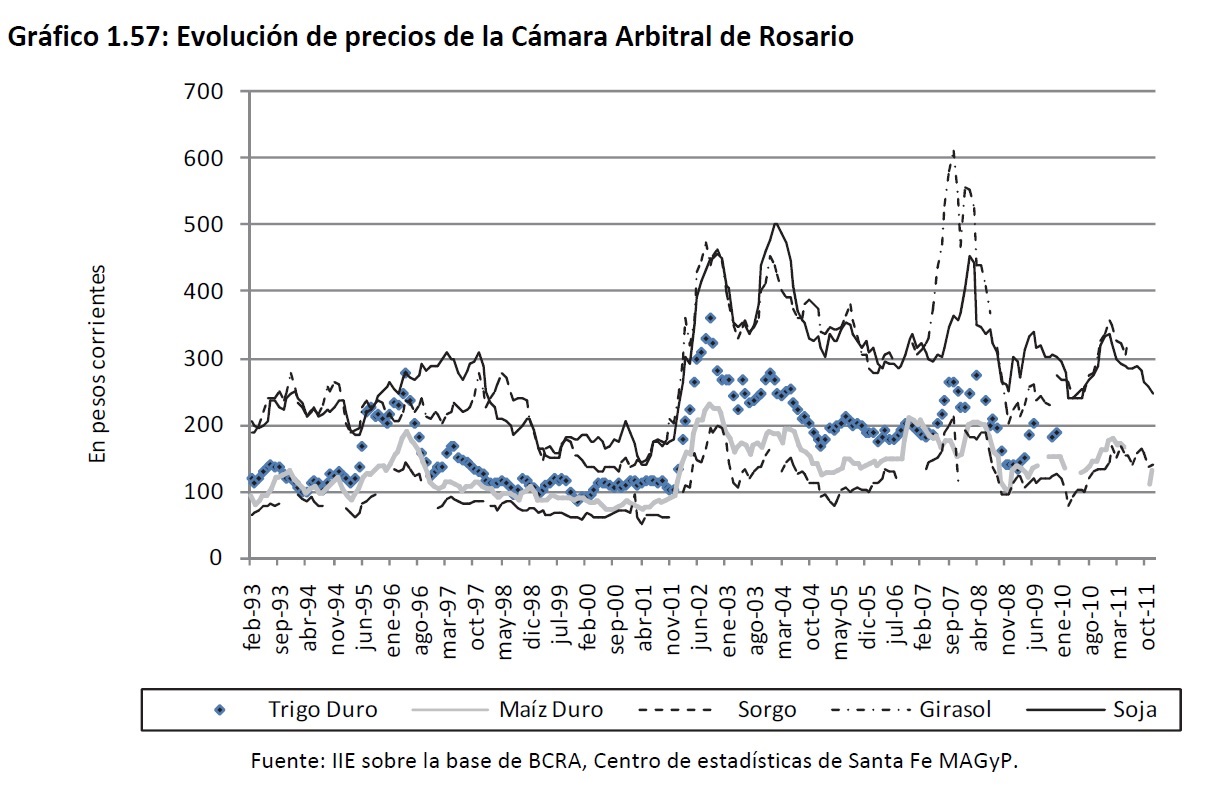

Sin embargo, analizando Gráfico 1.57 observa que en términos reales los precios están perdiendo ese mayor valor que otorgaba mayor capacidad de compra frente a otros bienes, y actualmente para trigo, soja, maíz y sorgo los precios son iguales o incluso inferiores a los que se presentaron en la década del ’90. Otra manera más directa y comprensible de apreciar este comportamiento es analizando la cantidad de quintales de granos necesarios para adquirir un tractor. Por ejemplo, en diciembre de 2001 se necesitaban 3.084 quintales de trigo para adquirir un tractor de 100 HP, luego en julio de 2008 eran 1.794 quintales, pero ya en febrero de 2012 para comprar el mismo tractor el productor debe desembolsar 3.575 quintales. Para maíz, en diciembre de 2001 se debían entregar 3.847 quintales, en julio de 2008, 2.414 y en febrero de 2012, 2.886. En soja, eran 1.955, 1.332 y 1.581 quintales, para las fechas respectivas.

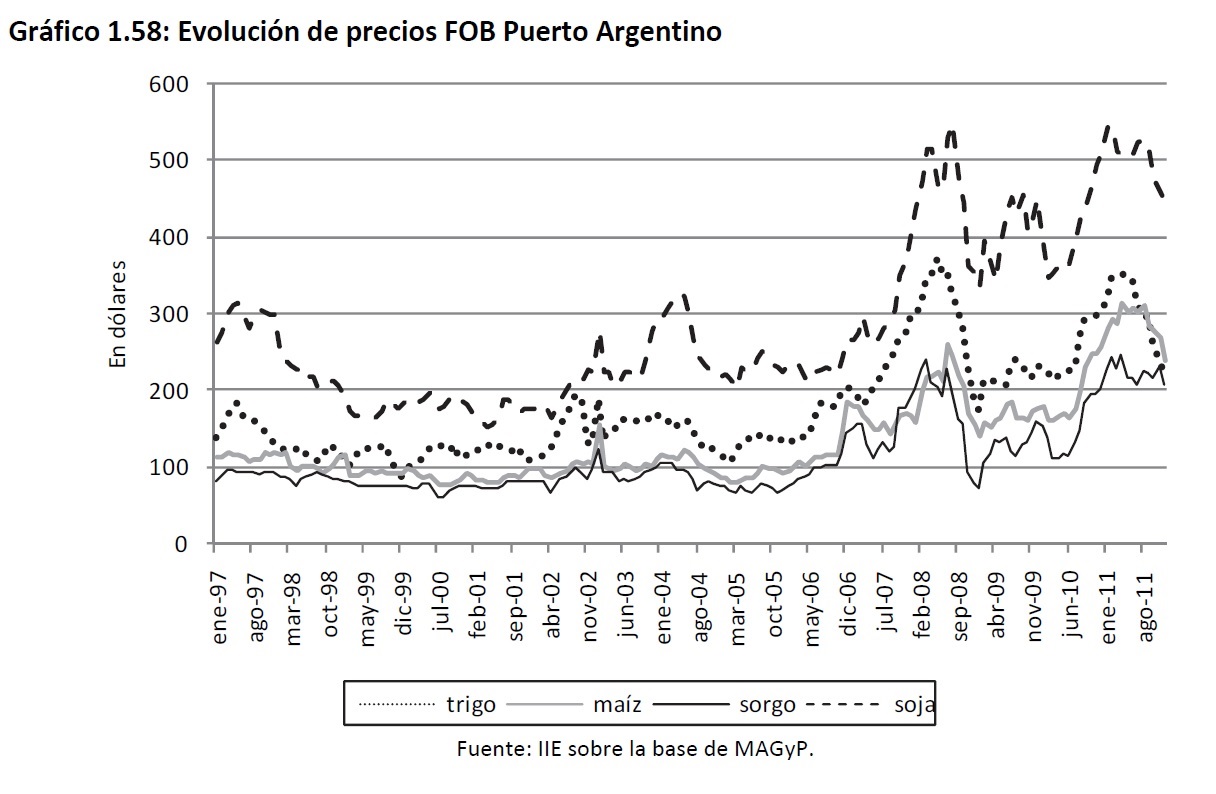

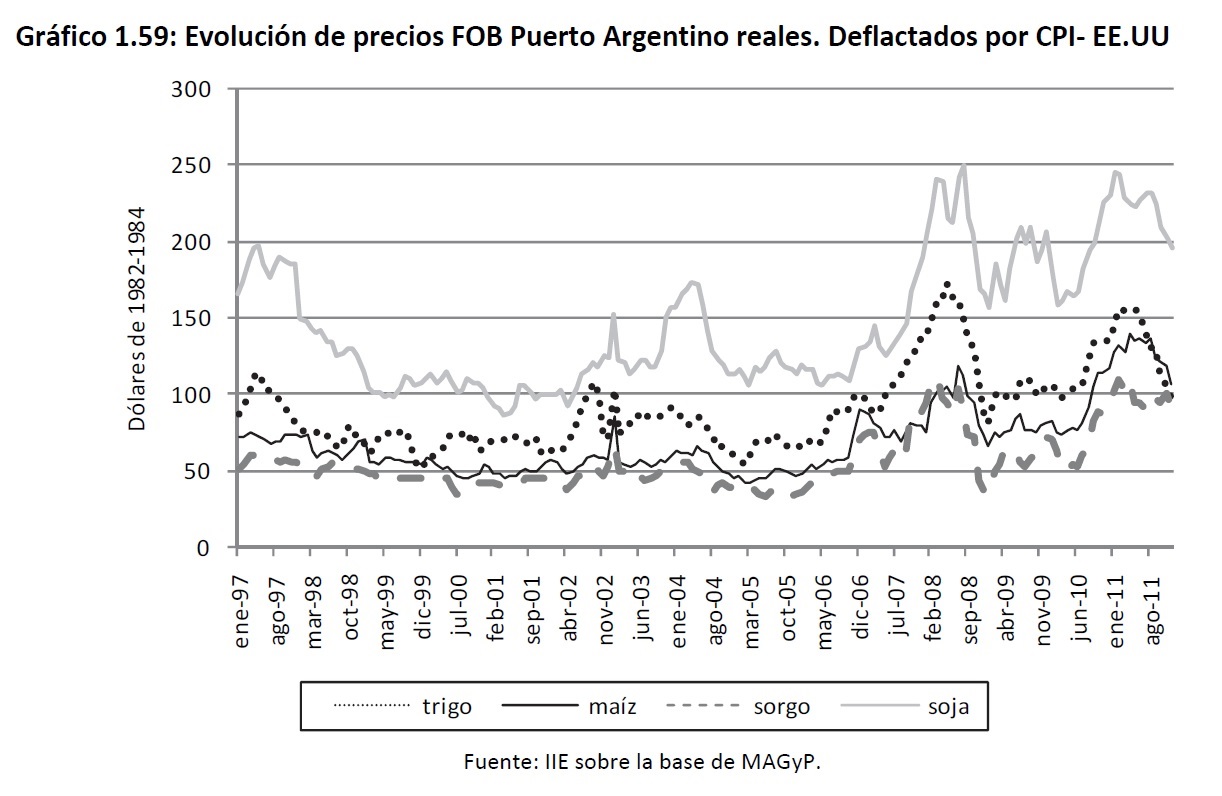

Por último, en los Gráficos 1.58 y 1.59 se exponen la serie de precios FOB Puerto Argentino a dólares corrientes y a dólares de 1982‐1984, habiendo sido deflactada por el Consumer Price Index (CPI – Índice de Precios al Consumidor). En estos gráficos, se evidencia la tendencia alcista de los precios a partir de mediados de 2006, ocasionado por una mayor demanda para la realización de biocombustibles, que se plasmó en una elevación de la demanda. Justamente la relación stock/demanda mundial de maíz (13,3%) para la campaña 2011/12 es la más baja desde 1980; la relación para la soja es de 17,7% y si bien sólo es la más baja de las últimas dos campañas, es un nivel bajo históricamente. Estas cuestiones que tienen que ver con la parte real de la economía son conocidas como fundamentales, y es uno de los soportes en los cuales se apoyan los actuales buenos precios de los commodities.

Pero si uno se posa en el Gráfico 1.59 claramente puede ver que las series en términos reales, es decir medidos en bienes, aún continúan en niveles históricamente altos, aunque para el caso de la soja y el trigo se localizan a valores cercanos a los de 2009 y se destacan el sorgo y el maíz con valores cercanos a los de 2008.

Junto a los “fundamentales” se deben destacar las cuestiones financieras que rigen los mercados mundiales. Existe una correlación de aproximadamente 0,75, entre el valor del dólar frente al euro y la cotización de la soja, por lo que cuando el dólar se deprecia (aumenta su valor) el precio de la soja tiende a subir; lo mismo sucede con el precio del petróleo y de la soja, cuyo coeficiente de correlación es de 0,8, fruto de la sustitución posible entre ambos.

Para el próximo año las perspectivas de precios parecen ubicarse en un buen umbral, dado los escasos stocks mundiales y la baja tasa de interés que propicia la inversión en diferentes colocaciones, como son los commodities. Esto si se supone un contexto internacional similar al que se vivió en 2011; en caso de que el mundo no crezca, con una probabilidad de ocurrencia baja, el precio tendería a caer a los niveles de 2009; y si el crecimiento es mayor los fundamentales si pueden llevar los precios a los que primaron al comienzo de 2011.

1.7.4 Perspectivas de la campaña 2011/12 y valor de la producción

La nueva campaña comenzó con una aceptable producción de trigo que rondó las 14.000.000 de toneladas producidas en 4.434.000 hectáreas. El rinde promedio a nivel nacional fue de 31,6 quintales por hectárea.

En el caso del maíz, la superficie implantada fue de 3,5 millones de hectáreas y para la soja de 18,5 millones. En su relevamiento al día dos de febrero, la Bolsa de Cereales de Buenos Aires mantuvo sus proyecciones sobre las cosechas de soja y de maíz: 46,2 y 22 millones de toneladas, respectivamente. En cuanto al girasol, la cosecha ya se encuentra en marcha y se proyectan 3,5 millones de toneladas sobre las 1,84 millones de hectáreas sembradas, con un rendimiento promedio de 17,7 quintales por hectárea. En relación al sorgo, se estima un área sembrada de 1,1 millón de hectáreas.

Estas estimaciones se pueden contrastar con las del Departamento de Agricultura de EE.UU. (USDA) que proyecta una producción de 26 millones de toneladas de maíz, 52 millones para la soja y 14,5 millones para trigo.

Para la provincia de Córdoba, según datos de la Bolsa de Cereales de Córdoba, la producción estimada de trigo es de 1.717.000 toneladas, con un rendimiento de 25,9 quintales por hectáreas y una superficie asignada de 689.801 hectáreas. Esto marca una caída del 36% de la producción con respecto a la campaña anterior. Además se estima una merma cercana al 40% en maíz en relación a la campaña anterior (5.172.488 toneladas frente a 8.657.543 toneladas), con un rendimiento de 49 qq/ha, un 25% inferior a la pasada campaña y una superficie sembrada de 1.722.458 hectáreas. Para el caso de la soja, la caída es inferior pero significativa, cercana al 27% y esperándose una producción de 8.590.285 toneladas, con una vasta disminución de los rindes del 22,7% (18,7 qq/ha en 2012/11 frente a 24,2 qq/ha de 2010/11) y una superficie implantada de 4.864.580 hectáreas. En relación al sorgo, la superficie afectada fue de 129.993 hectáreas, un 12% superior a la del año previo; por último, el girasol –ya escaso en la provincia‐ tiene una estimación de producción de 47.050 toneladas, un 27% inferior a la cosecha pasada.

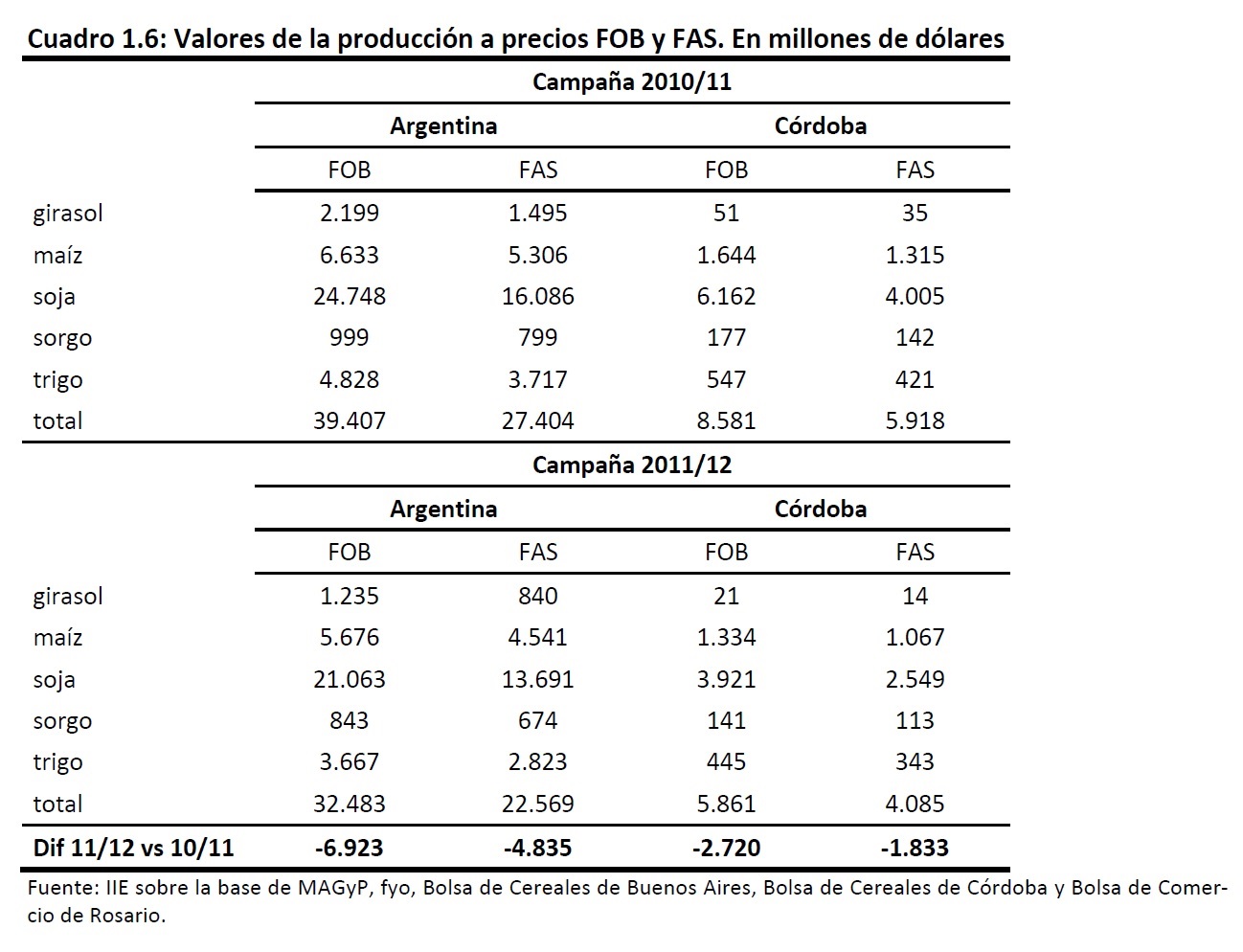

Si se considera los cinco cultivos mencionados previamente: girasol, maíz, soja, sorgo y trigo, los valores de la producción que se pueden obtener a nivel nacional y provincial son:

Para el año 2011 se tomaron los precios FOB Puerto Argentino promedio anuales para cada cultivo, en cambio para la nueva campaña se utilizaron los precios de los mercados futuros para las fechas de cosecha. Es notable la caída que se da en la actualidad en los ingresos totales que recibe el país utilizando los precios FOB‐, llegando casi a US$7.000 millones (US$39.407 millones versus US$32.483 millones) y si se toma lo que queda en manos del productor, el monto total asciende a US$22.569 millones, es decir casi US$5.000 millones menos que en su predecesora. Para la provincia de Córdoba, el monto que ingresará a los productores –teniendo en cuenta los precios FAS, porque el FOB incluye retenciones que sólo vuelven a la provincia a través del Fondo Federal Solidario‐ por la actual campaña asciende a US$4.085 millones un 32% menos que su antecesora. Tanto para Nación como para Córdoba, la disminución de los ingresos provenientes del agro es causa de una menor producción física y de menores precios.

1.7.5 Sector Ganadero

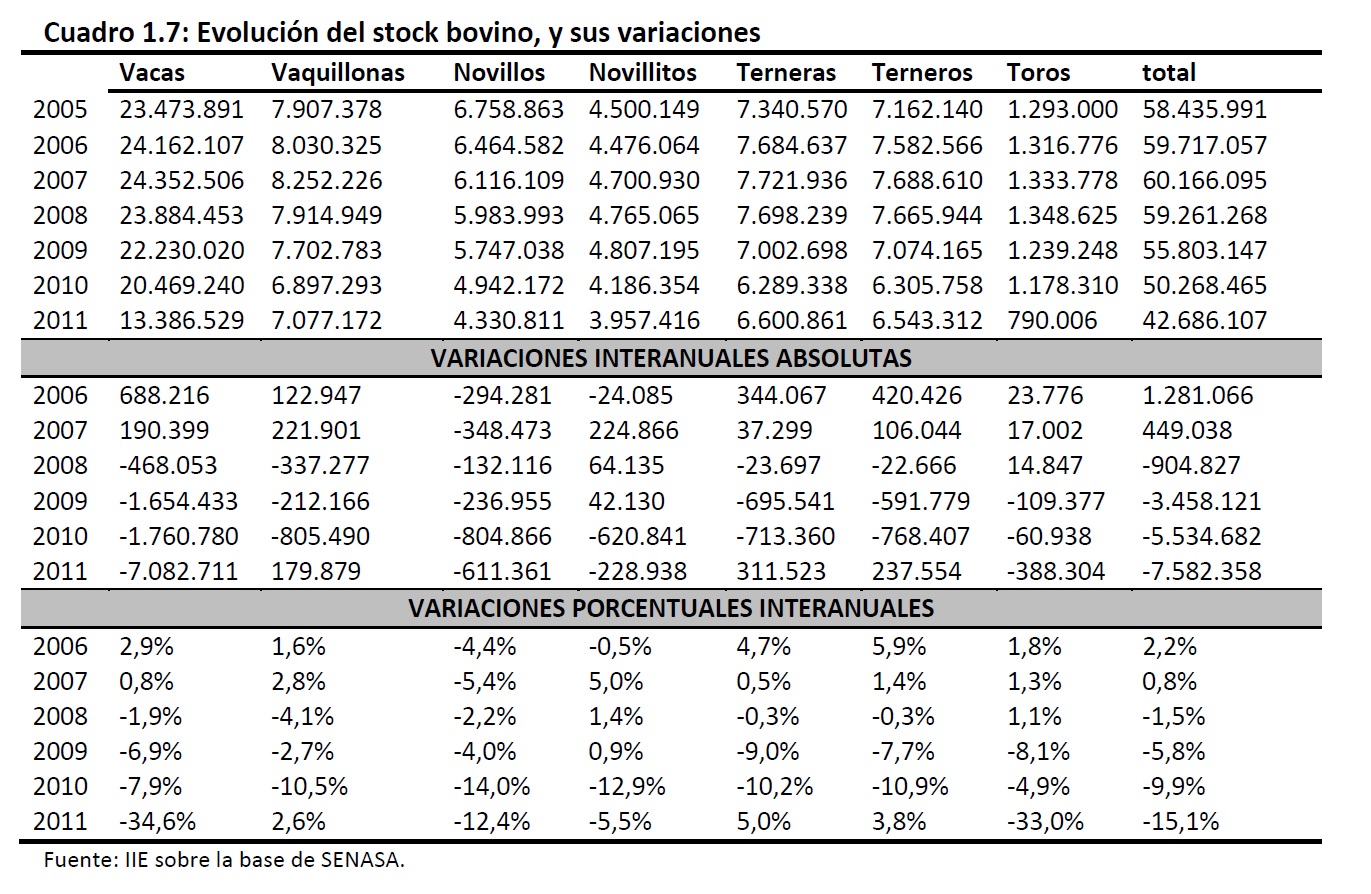

Conocido es que el ciclo ganadero presenta una duración de aproximadamente tres años, dependiendo del esquema productivo que se utilice, convirtiéndola en una inversión de mediano ‐hasta algunos pensarían de largo‐ plazo. De este modo, la conjugación de medidas de política económica erróneas como se suscitaron en Argentina durante varios años consecutivos, y al igual que en la campaña 2008/09 de condiciones climáticas adversas, provocaron que gran parte de los productores ganaderos abandonen la actividad, derivando en un recorte del stock bovino desde 2007 a 2011 cercano a los 18 millones de animales (ver Cuadro 1.745).

Además de la abrupta caída del sector, del cuadro se pueden extraer mucha información de utilidad hacia futuro. Por un lado, si tomamos la categoría novillo, la misma presentó una caída secular, acentuándose en 2010, pero disminuyendo la velocidad de caída en 2011. En cuanto a las vacas, el deterioro comenzó en 2008 y en 2011 la liquidación de vientres fue sustantiva (caída del 35% interanual del stock), superando las siete millones de cabezas. En el caso de los toros, la erosión del capital comenzó en 2009 y en 2011 se perdieron casi 400.000 toros (un 33% menos de cabezas que la campaña anterior).

No obstante, existen datos alentadores de 2011 ya que el sector ganadero argentino ha ofrecido una recuperación de la mano de las mejoras de precios acaecidas a partir de octubre de 2010. Esta alza de precios funcionó como una inyección de adrenalina para despertar los intereses nuevamente sobre el sector. Este se refleja en el incremento que se verificó en terneras, terneros y vaquillonas, tres bienes de capital que aumentaron de stock en 5%, 3,8% y 2,6% respectivamente, es decir 311.523 terneras, 237.554 terneros, y se han retenido 179.879 vaquillonas. A este ritmo de crecimiento, recuperar el mismo stock de 2007 podría tardar hasta siete años.

45 Para realizar el cálculo se toma la primera campaña de vacunación de aftosa provista por SENASA dado

que se consiera que los datos son superiores a la de la segunda campaña ya que en ese momento muchos

terneros recién nacidos o al nacer no son vacunados.

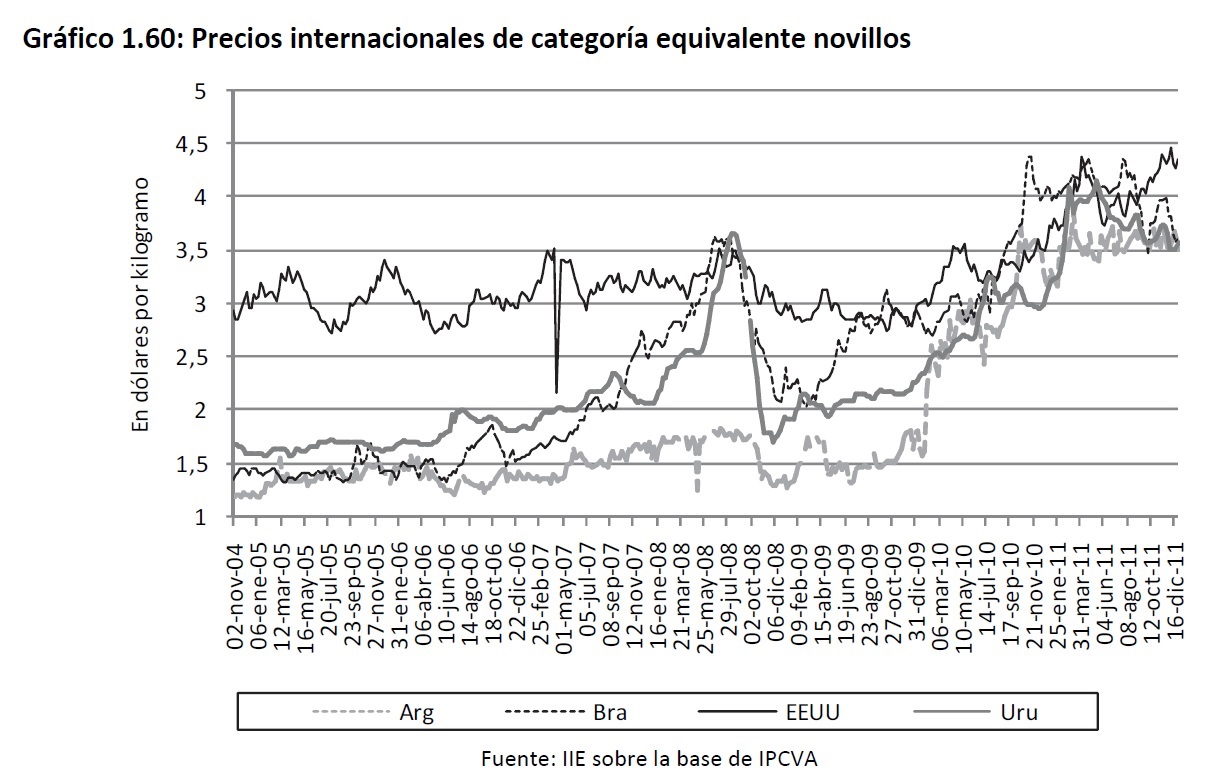

Otra auspiciosa señal son los precios que se presentan en el mercado mundial. En el Gráfico 1.60 se exponen los precios de diferentes países seleccionados en la categoría equivalente a novillo. Claramente la política de congelamiento de precios se muestra en el gráfico hasta mediados de 2010 dónde recobran vitalidad para sumarse a la tendencia de los demás países. Lo beneficioso de miras hacia adelante, es que si bien parece que los precios se han estancado, ese aterrizaje se ha generado en niveles elevados que siguen incentivando la recuperación ganadera nacional. Al igual que con el mercado de granos, no hay señales de bajas de precios en el horizonte inmediato, por lo que es de esperar que fluctúen en torno a los actuales niveles, eso siempre hablando del ganado en pie. La justificación se puede situar en el incremento del precio de todos los commodities, lo cual también favorece a la carne.

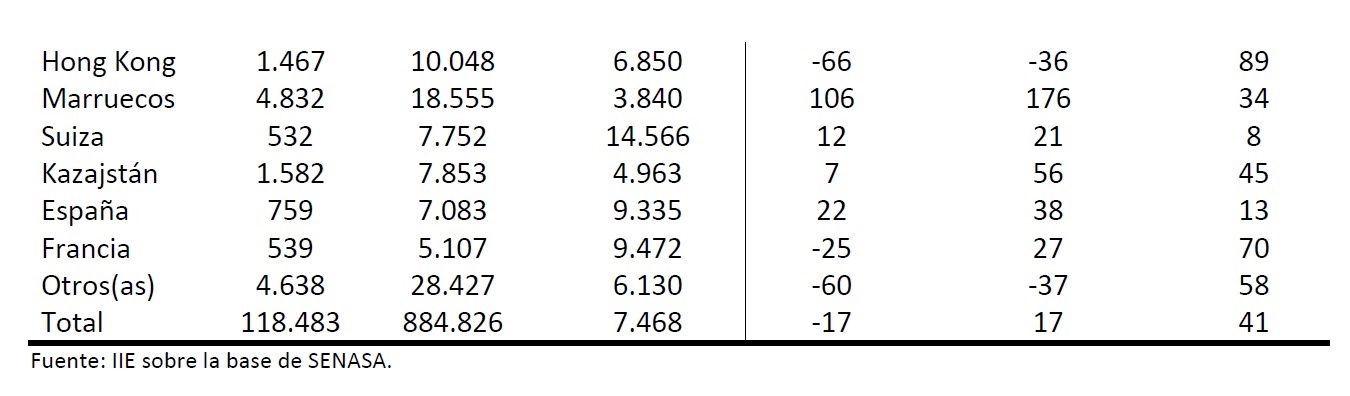

Por último en el Cuadro 1.8 se exponen las exportaciones de carne fresca para 2011 en toneladas y en miles de dólares. Israel en 2011 se convirtió en el primer importador de carne fresca argentina con casi 25.000 toneladas relegando a Rusia que había logrado esa posición en 2010, y en 2011 fue destituido al tercer lugar. Sin embargo, los mayores valores por toneladas se obtienen de la venta a Suiza (14.556 US$/tonelada), luego Brasil (13.204 US$/tonelada) y en tercer lugar Alemania con 13.060 US$/tonelada; en este ranking Israel recién aparece en la posición décima de los países considerados. Y finalmente si se toma el monto total de ventas en términos monetarios Alemania es el país que hace un mayor desembolso, seguido por Israel y en Tercer lugar Chile.

Un párrafo especial merece la Cuota Hilton. El origen de la Cuota Hilton proviene de un acuerdo comercial dado en el marco de las Negociaciones Multilaterales Comerciales del GATT (Acuerdo General de Aranceles y Comercio) en la llamada Ronda Tokio, en el año 1979. En esa rueda, la entonces Comunidad Europea acordó asignar un cupo a arancel preferencial para realizar exportaciones a su mercado de cortes vacunos de alta calidad a otras naciones. Cumplido el cupo, puede seguir exportándose bajo el arancel común. Los cortes que integran la cuota son: Cortes enfriados deshuesados de Bife Angosto, Bife Ancho, Cuadril, Lomo, Nalga, Bola de Lomo, Cuadrada y Peceto. El cupo que le corresponde a Argentina es de 28.000 toneladas, el 47% del total, pero con los datos provistos por SENASA se puede comprobar que no se ha cumplido desde 2007, lo que significa que se desaprovecha una magnífica oportunidad dado que los valores promedios que se obtiene por tonelada, por encima de los 15.000 dólares, son más elevados que cualquier otro tipo de exportación cárnica bovina. Por ejemplo, en 2011 no se enviaron 7.958 toneladas, y considerando el precio promedio de 15.115 US$/tonelada, se dejó de percibir US$120.285.170 monto que representa el 40% de lo efectivamente ingresado.

Un amplio panorama de la situación que contempla la evolución de los precios, la faena, el peso promedio, entre otras variables, es presentada en el Capítulo 15 del presente libro, por lo que para más información el lector debe remitirse allí.

1.7.6 Sector Lechero

El Ministerio de Agricultura, Ganadería y Pesca de la Nación realiza una encuesta a más de veinte industrias lácteas, que en 2007 representaron aproximadamente el 64% del total de la producción argentina de leche. A partir de estos datos es posible analizar cuál es la situación del la industria láctea.

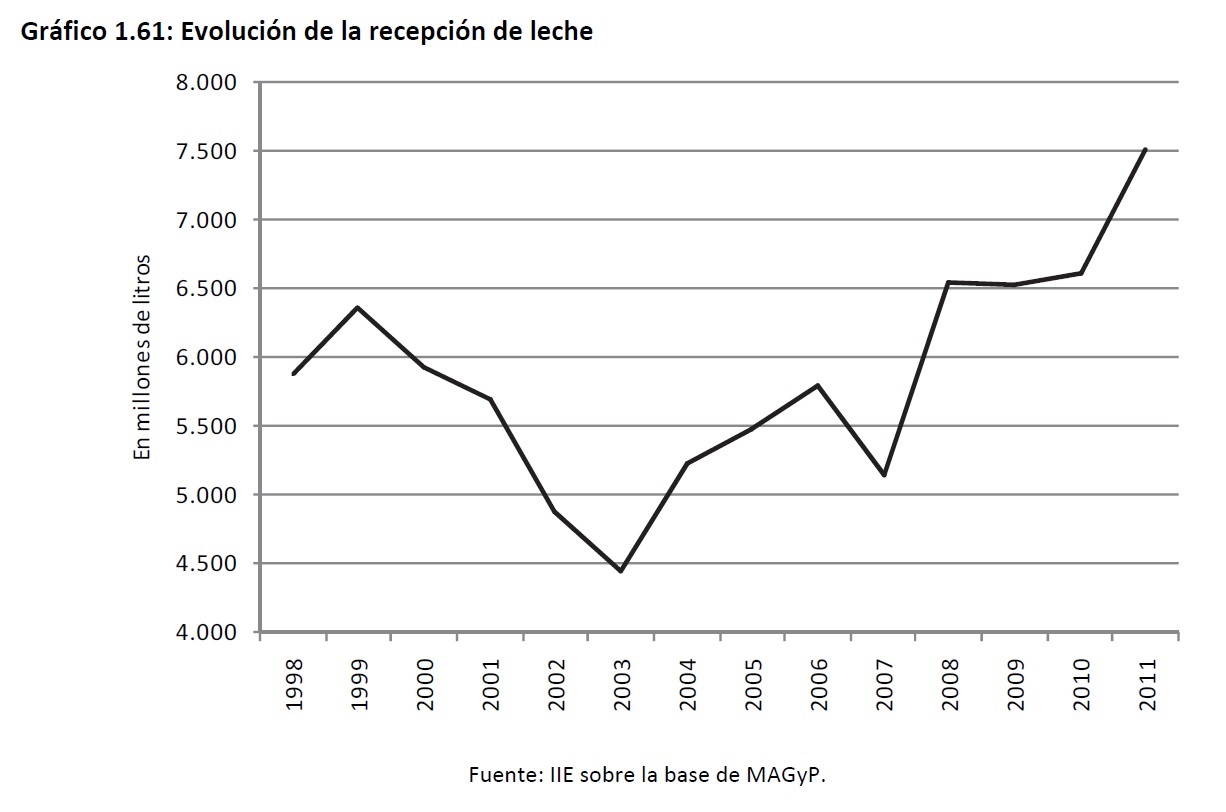

En primer lugar, en el Gráfico 1.61 se puede ver la evolución de la leche recibida por las principales industrias, la cual se utiliza como variable proxy para estimar la producción total. Se puede apreciar una tendencia creciente desde 2006, marcando su punto máximo en 2011 con más de 7.500 millones de litros. Esta visión nos permite seguir la marcha de la producción, más que los valores absolutos por el simple hecho de que es un muestreo sobre el total del universo. Pero si se supone que se mantuvo constante la participación de las industrias relevadas de 2007 a esta parte, se podría inferir que la producción lechera argentina alcanzó los 11.194 millones de litros en 2011.

Pero otro aspecto a tener en cuenta, es que si bien la producción creció, el número de tambos ha ido disminuyendo. Por ejemplo, en 2005 la cantidad de leche receptada se elevó un 4,9%, siendo que la cantidad de tambos retrocedieron un 2,4%. En el 2006 un 5,9% y ‐3,2%, respectivamente. En 2007 tanto la leche recibida como la cantidad de tambos experimentaron variaciones negativas de un 11,2% y un 4,6%, respectivamente. Ya para 2011, la leche recibida también aumentó y el número de tambos dejó de erosionarse.

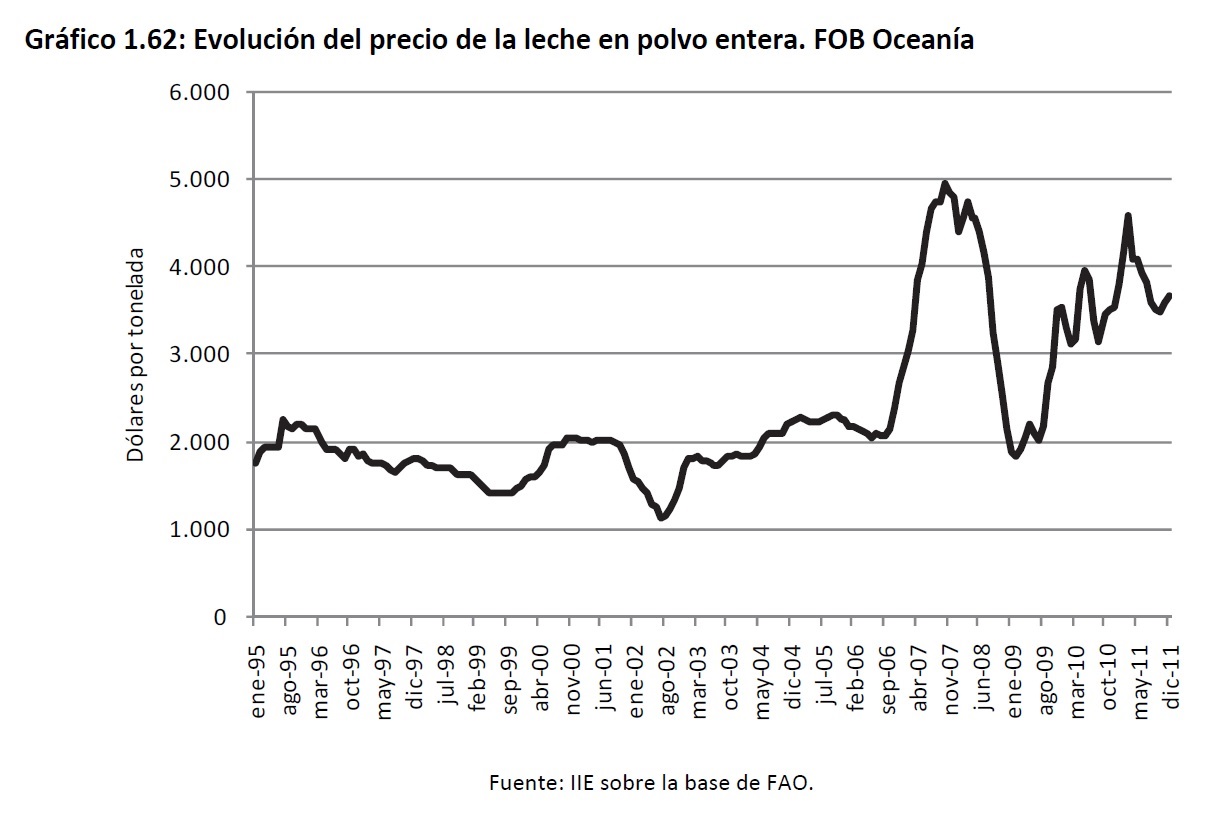

Prosiguiendo con el análisis, se debe analizar la evolución de sus precios. Para ello se utiliza el precio de la leche en polvo entera provisto por FAO que se expone en el Gráfico 1.62. Luego de alcanzar los 4.950 US$/tn en octubre de 2007, cayó debido a la crisis mundial y luego del rebote desde los 1.900 US$/tn en enero de 2009, se alcanzó en 2011 un pico de 4.592 US$/tn en marzo y a partir de allí continuó un derrotero bajista para posicionarse a fin de año en 3.658 dólares la tonelada.

En cuanto al precio interno, se expone el precio de referencia que publica el Gobierno de Santa Fe el cual fue desarrollado a partir del Decreto Nº 1532/2009 y en su artículo 2° establece que las industrias lácteas deberán publicar y/o exhibir los precios de la leche de referencia que pague al productor al momento de recibirla conforme al mecanismo de publicación que determine el Ministerio de la Producción a través de la Secretaría del Sistema Agropecuario, Agroalimentos y Biocombustible.

Además, deberán informar los parámetros promedios de los valores composicionales y de calidad de la leche que los productores les remiten según se establece en el presente decreto. Además amplia el tema en el artículo 3º, estableciendo que el Ministerio de la Producción definirá los valores composicionales y de calidad de la leche de referencia, según criterios de técnicos idóneos, guiados por el Comité Técnico Asesor que trabaja en el Plan Piloto en el ámbito de la Secretaría de Agricultura, Ganadería, Pesca y Alimentos de la Nación, como también, los que considere el Consejo Económico de la Cadena de Valor Láctea. Sus valores serán revisados periódicamente.

En el Gráfico 1.63 se muestra la evolución del precio promedio ponderado de referencia que elabora la provincia de Santa Fe, que llega al máximo de la serie en mayo de 2011 con 1,553 $/litro, dos meses con posterioridad al que se marcó en Oceanía. A partir de allí desciende suavemente hasta llegar a 1,476 $/litro a fin de 2011.

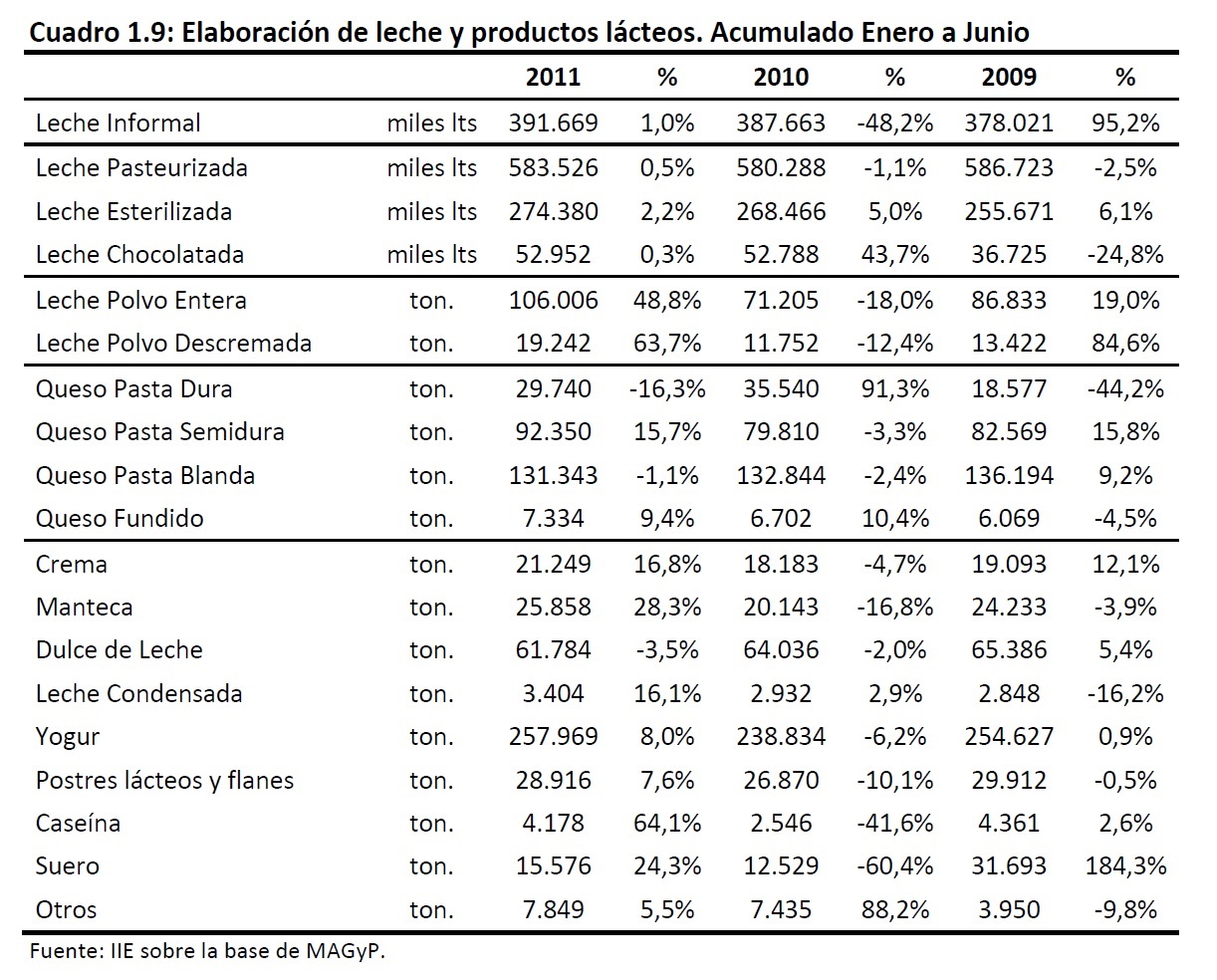

Además de los precios, es interesante descubrir cuáles fueron los destinos productivos de la leche, lo cual es expuesto en el Cuadro 1.9. Allí se puede ver como para el primer semestre de 2011 la cantidad de leche informal46 se incrementó un 1% interanual. Las leches en polvo evolucionaron favorablemente creciendo la entera un 49% (registró 106.006 toneladas) y la descremada un 63,7% (se produjeron 19.242 toneladas).

En relación a los quesos, los de pasta cayeron un 16,3%, mientras que los de pasta semidura y fundido aumentaron su producción en 15,7% y 9,4%, respectivamente. Otros productos diarios como la

46 Leche que se comercializa en la zona de influencia a los tambos.

manteca, la crema, yogur, leche condensada, y caseína tuvieron un buen desempeño alcanzando las 21.249, 25.858, 257.969, 3.404, 4.178 toneladas, respectivamente.

En total en el primer semestre de 2011 se habían producido 1.302.528.000 litros de leche fluida (contabilizando la informal que se comercializa en la zona de influencia de los tambos), y 125.248 toneladas de leche en polvo, 260.767 toneladas de queso y 426.783 toneladas si se computan los demás productos.

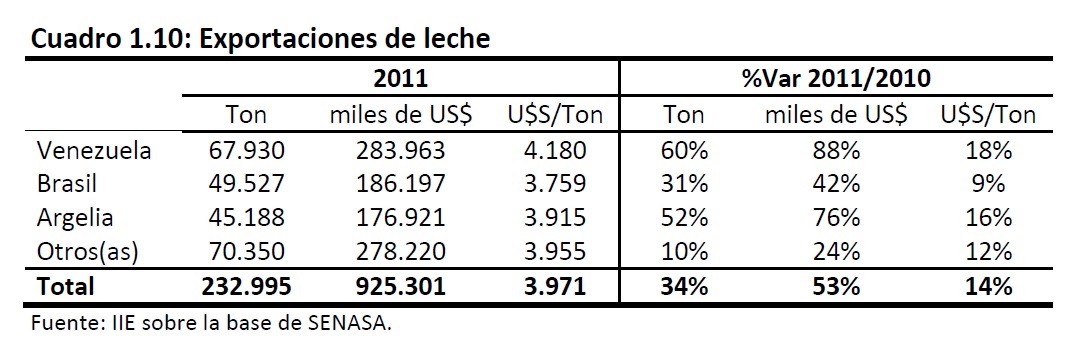

Venezuela fue el primer país destinatario de las exportaciones nacionales de leche en 2011 con 67.930 toneladas, a un valor de 4.180 US$/tn lo que sumó un monto de US$283.963.000 representando un 30% del total exportado. En segundo lugar aparece Brasil, con 49.527 toneladas a un valor de US$3.759 cada uno agregando un monto de US$186.197.000 (20% del total); en la tercera posición aparece Argelia con 45.188 toneladas a un precio de US$3.915 cada una, alcanzando US$176.921.000 (19%). Entre estos tres países explican el 69% de las exportaciones de leche de Argentina.

Con respecto a los quesos, el país más demandante fue Brasil que consumió 26.032 toneladas de queso argentino pagando un precio de 4.545 dólares por tonelada lo que generó un monto de exportación de US$122.477.000 que explicaron el 45% de los US$270.695.000 generados por las exportaciones de queso. Luego le sigue México, Rusia, y Chile las dos primeras con un 11% de la facturación y el último con un 9%.