ANEXO 1.1

Anexo 1.1: ESCENARIOS DE CRISIS EN LA EVOLUCIÓN ECONÓMICA ARGENTINA130

Cuando se analiza el entorno económico actual, caracterizado por una alta incertidumbre, conviene repasar algunos antecedentes históricos que lo preceden. A grandes rasgos, desde fines del siglo XIX el país tuvo dos quiebres preponderantes en la trayectoria de su desarrollo económico. El primero fue a partir de la segunda década del siglo pasado, cuando el cociente entre la tasa de crecimiento del PBI per cápita argentino y el de los países con quienes compartía el liderazgo mundial comenzó a caer en forma casi continua sin perspectivas de cambio. El segundo se observó hacia a mitad de la década de 1970, en el momento en que la propia trayectoria a largo plazo del nivel de actividad económica se quiebra, iniciándose un período de pronunciada caída que culmina años después en los mínimos de la hiperinflación y el default. Actualmente, Argentina se encuentra frente a un programa económico que tiene síntomas de estar agotado, con reformas estructurales y organizacionales pendientes y un bajo aprovechamiento de las excepcionales perspectivas del entorno. El desafío es evitar que el desenlace de la situación actual aparte al país por largo tiempo del camino de la recuperación, que busca dejar atrás casi un siglo de crecimiento promedio poco satisfactorio.

A1.1.1 Antecedentes

Argentina se ha caracterizado por su rápida salida después de las crisis económicas, no siendo tan claro si ha tenido la misma capacidad de aprender a evitar la repetición de los errores que las provocaron. Este capítulo se concentra en analizar las recientes crisis de la economía, y a partir de ellas se evalúa el enfoque y los probables resultados de la política económica en curso.

A fin de ubicar en perspectiva los escenarios de crisis, se describen brevemente a continuación los dos quiebres en la trayectoria del PBI per cápita desde comienzos del siglo pasado.

Primer quiebre (en relación a los países avanzados)

Argentina se ubicó en el año 1908 como la séptima nación de mayor ingreso per cápita mundial, de acuerdo a las series temporales de Angus Maddison. A partir de allí, comienza a perder posiciones en relación a los países avanzados con los que había compartido los primeros lugares131.

Son numerosas las evaluaciones sobre las causas de la declinación relativa de Argentina cuando se la compara con otros países. Dos factores estructurales parecen predominar en los análisis recientes sobre el tema: las características y evolución de sus instituciones y cultura, y dentro de ellas la educación132.

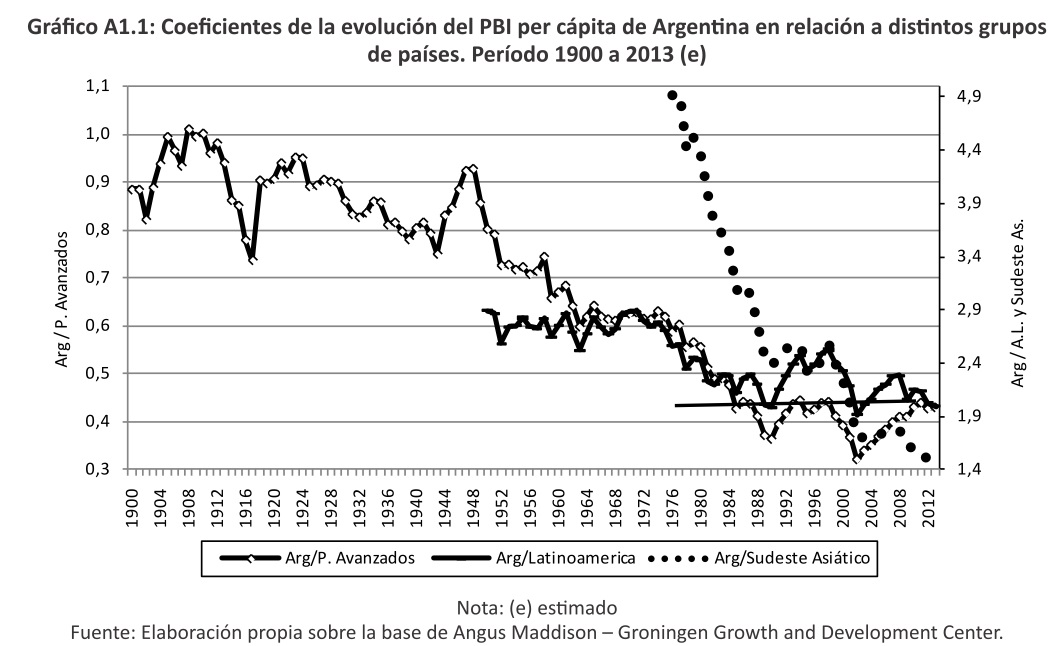

En el Gráfico A1.1 se aprecia la trayectoria del PBI per cápita de Argentina comparado con tres grupos de naciones: las más avanzadas, las correspondientes a América Latina y las del Sudeste Asiático. Luego de las hiperinflaciones y el default recientes pareciera haberse encontrado un piso a la caída relativa que caracterizó al país, excepto en el caso de Asia, que en promedio continúa ganando posiciones respecto a Argentina y el resto del mundo.

130 Este capítulo es autoría de Raúl Hermida

131 Se toma como países avanzados aquellas naciones consideradas en el trabajo realizado por Llach J. J. y Lagos M. “Claves del retraso y del progreso argentino”, Año 2011. Estos países son Alemania, Austria, Bélgica, Dinamarca, Finlandia, Francia, Gran Bretaña, Holanda, Italia, Noruega, Suecia, Suiza, Australia, Canadá, EEUU y Nueva Zelanda.

132 Ver “El Balance de la Economía Argentina 2012”, Capítulo Desarrollo Económico e Instituciones en Argentina”

Obsérvese en el gráfico que el cociente entre Argentina/Países Avanzados y Argentina/Latinoamérica encontró su punto más bajo en el default.

Segundo quiebre

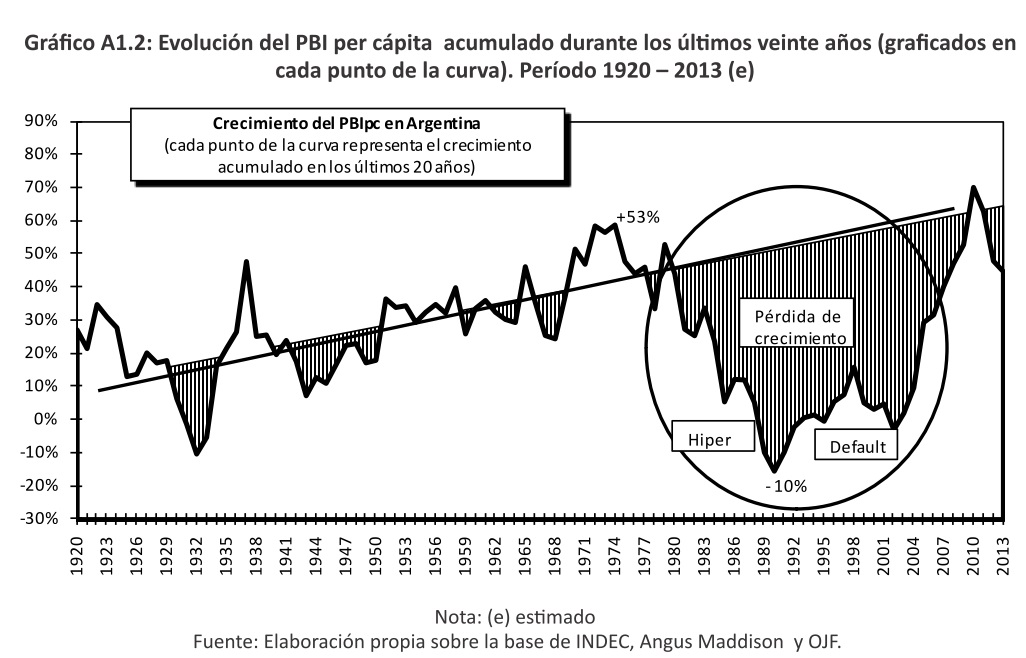

Para identificar un cambio sostenido en la tendencia del nivel de actividad económica de Argentina conviene considerar períodos prolongados, debido a la amplitud y recurrencia del ciclo económico del país, influenciado por la aparición de desequilibrios macroeconómicos con alta inflación y/o incumplimiento de compromisos financieros. Esta es la razón por la que en el Gráfico A1.2 se reproduce la tasa de aumento del PBI per cápita durante los últimos veinte años acumulados con anterioridad a cada punto de la curva resultante, a fin de obtener valores tendenciales que atenúen los comportamientos cíclicos. La curva comienza con un crecimiento relativamente bajo debido al impacto global de las dos guerras mundiales y la Gran Depresión del treinta, pero se sostiene en niveles crecientes hasta mediados de la década de 1970, momento en el que se interrumpe abruptamente para ingresar a un período de alrededor de 38 años, donde se acumulan valores registrados significativamente por debajo de la tendencia anterior133. El quiebre también se produce en los países desarrollados pero de una manera menos abrupta, motivado por diversos factores entre los que se destacan el abandono por parte de EE.UU. del patrón oro en 1971 y las crisis del petróleo de 1973 y 1979134.

133 Si la longitud del período que se elige para acumular el crecimiento del PBI es de una duración mayor a los 10 años, los principales rasgos de la curva no varían en relación a la tendencia que se expresa en el Gráfico.

134 Desde mediados de 1975 hasta 1990 Argentina reduce su tasa de crecimiento acumulada de 20 años desde un 50% a (-) 10%, mientras que los países avanzados lo hacen de un promedio del 80% a un 40%.

La magnitud de la pérdida acumulada durante los 38 años de la historia económica argentina, que se marcan en el área sombreada del gráfico rodeada por un círculo, es demasiado gravosa como para repetirla.

Argentina parece estar superando la caída que sufrió a parti r d e l a décad a d e 1970 , y a que luego del default creció a una tasa promedio significativamente elevada. Pueden mencionarse numerosos factores que explican este comportamiento, entre los que se señalan los siguientes:

i) equilibrio macroeconómico que se mantuvo hasta el año 2007, ii) niveles de actividad bajos al comienzo del período, iii) alta capacidad ociosa inicial, iv) gran recuperación en el precio de las commodities, v) fuerte expansión fiscal y monetaria, vi) utilización de flujos de fondos de inversión para impulsar el consumo (caso de la energía), vii) incumplimiento de compromisos financieros que se habían contraído antes del default, viii) alto endeudamiento interno (últimamente con el Banco Central). La enumeración no es taxativa, pero permite observar que la mayoría de estas condiciones no pueden repetirse en el futuro. Argentina debería intentar crecer a través de una mayor inversión y un aumento en la productividad de sus recursos en vez de quedar sujeta a los avatares en los cambios del entorno mientras busca modelos de crecimiento de dudosa efectividad.

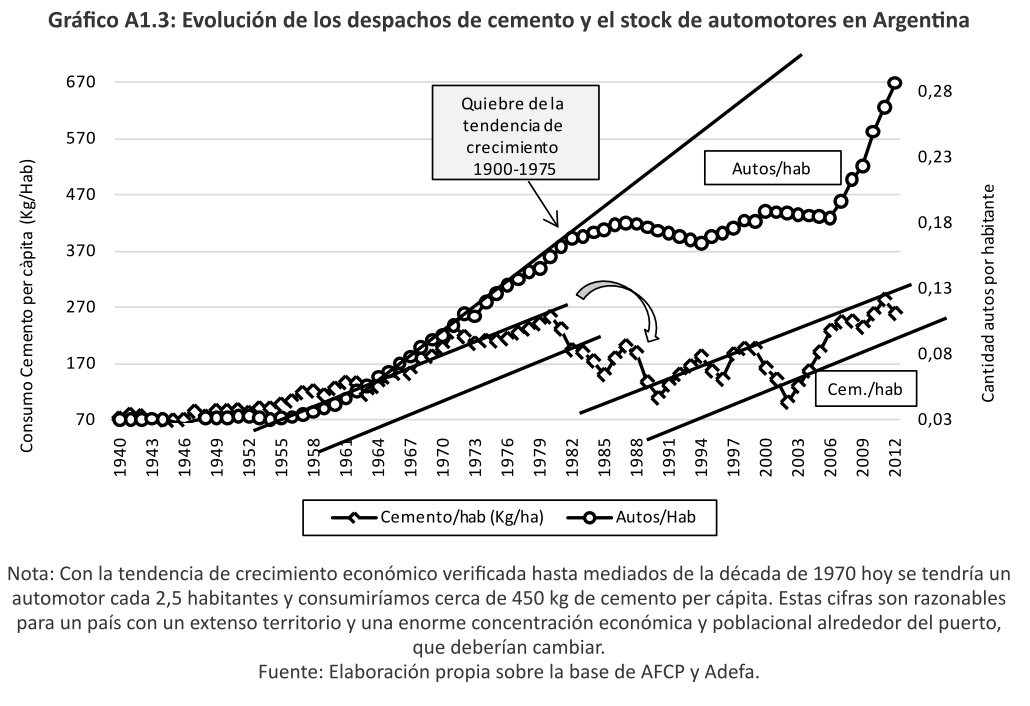

La pérdida en el nivel de actividad que provocó el abrupto quiebre en la tendencia de crecimiento de largo plazo del país también afectó la acumulación de capital invertido y el desarrollo de la infraestructura. En el Gráfico A1.3 se reproduce la evolución de la cantidad de automotores por habitante desde el año 1940, medidos sobre el eje vertical de la derecha, apreciándose que hacia fines de la década de 1970 y por aproximadamente veinte años el indicador se mantuvo estancado. La evolución del volumen de despachos de cemento portland también sufrió un quiebre que recién se recupera a comienzos de la década de 1990, pero desde niveles relativamente más bajos que la trayectoria anterior y con una significativa caída durante la crisis del default.

Ambos indicadores son una clara muestra de las consecuencias de la repetición de los errores de política económica a lo largo del tiempo, que tendrán su peso sobre las próximas generaciones y que hoy están afectando la calidad de vida de la población.

A1.1.2 Rasgos de las anteriores crisis y su relación con la incertidumbre actual135

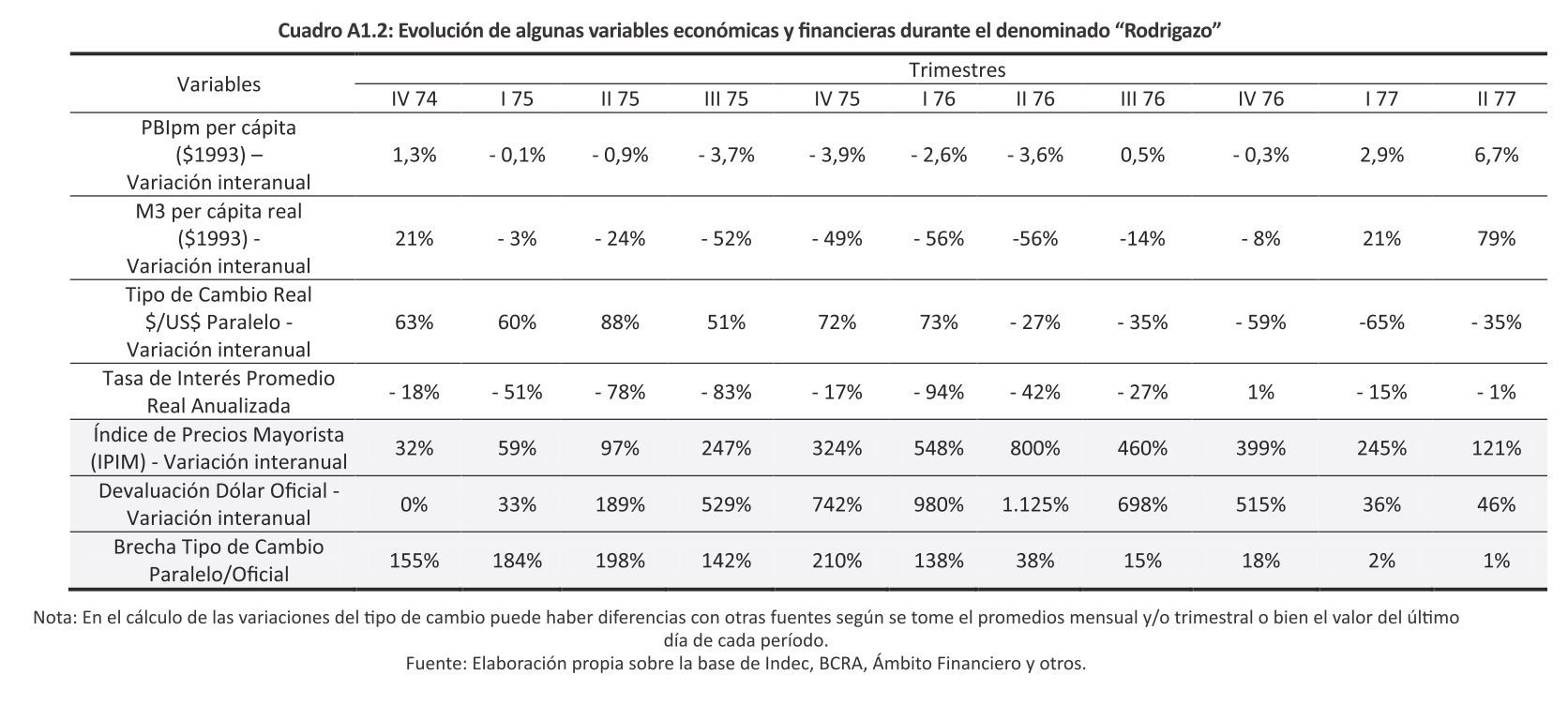

A fin de aproximarse a las consecuencias que podría tener sobre la economía argentina subestimar los errores repetidos en el pasado, conviene repasar las series temporales trimestrales de las principales variables monetarias y financieras que los caracterizaron, comenzando en el Cuadro A1.2 con el escenario del denominado “Rodrigazo”.

Esta crisis se la recuerda por la rápida aceleración de los precios y una fuerte devaluación, que fueron precedidos por una gran distorsión en los precios relativos producto de políticas cortoplacistas que priorizaron el consumo y los intereses corporativos sobre el desarrollo económico a largo plazo. Obsérvese la enorme depreciación de nuestra moneda durante aproximadamente la mitad del período analizado en el Cuadro A1.2 y la reversión posterior en la segunda mitad.

135 En este punto, se excluye del tratamiento la denominada “Crisis de la Deuda”, una de las cuatro fluctuaciones cíclicas de gran tamaño (crisis) que se vivieron desde el año 1970 en adelante, porque no tiene el carácter de las crisis predominantemente auto infligidas de las otras tres que son las que se pretende repasar en este trabajo, aunque en el resto del análisis se tratan algunos aspectos relacionados con sus efectos.

También puede apreciarse que en el segundo trimestre del año 1976 ya se había perdido el 56% del agregado monetario M3 per cápita respecto al año anterior136. La variable M3, expresada como porcentaje del PBI, pasó de representar desde el 19% del producto en el segundo trimestre del año 1975 a solo el 6,5% en igual trimestre del año siguiente. La tasa de interés pasiva real fue negativa durante todo el período.

En cuanto a las variables nominales, el índice de precios mayoristas que alcanzaba el 32% anual hacia el cuarto trimestre del año 1974 llegó al 800% un año y medio después. Cuando se evalúan las perspectivas actuales de la economía argentina, no debe perderse de vista que la aceleración inflacionaria que se produjo hace casi 40 años atrás fue consecuencia de las políticas adoptadas por los distintos gobiernos y las actitudes defensivas de los agentes involucrados frente a la erosión en el valor de sus activos. El comportamiento se perfeccionó con nuevas experiencias repetidas en varias ocasiones posteriores.

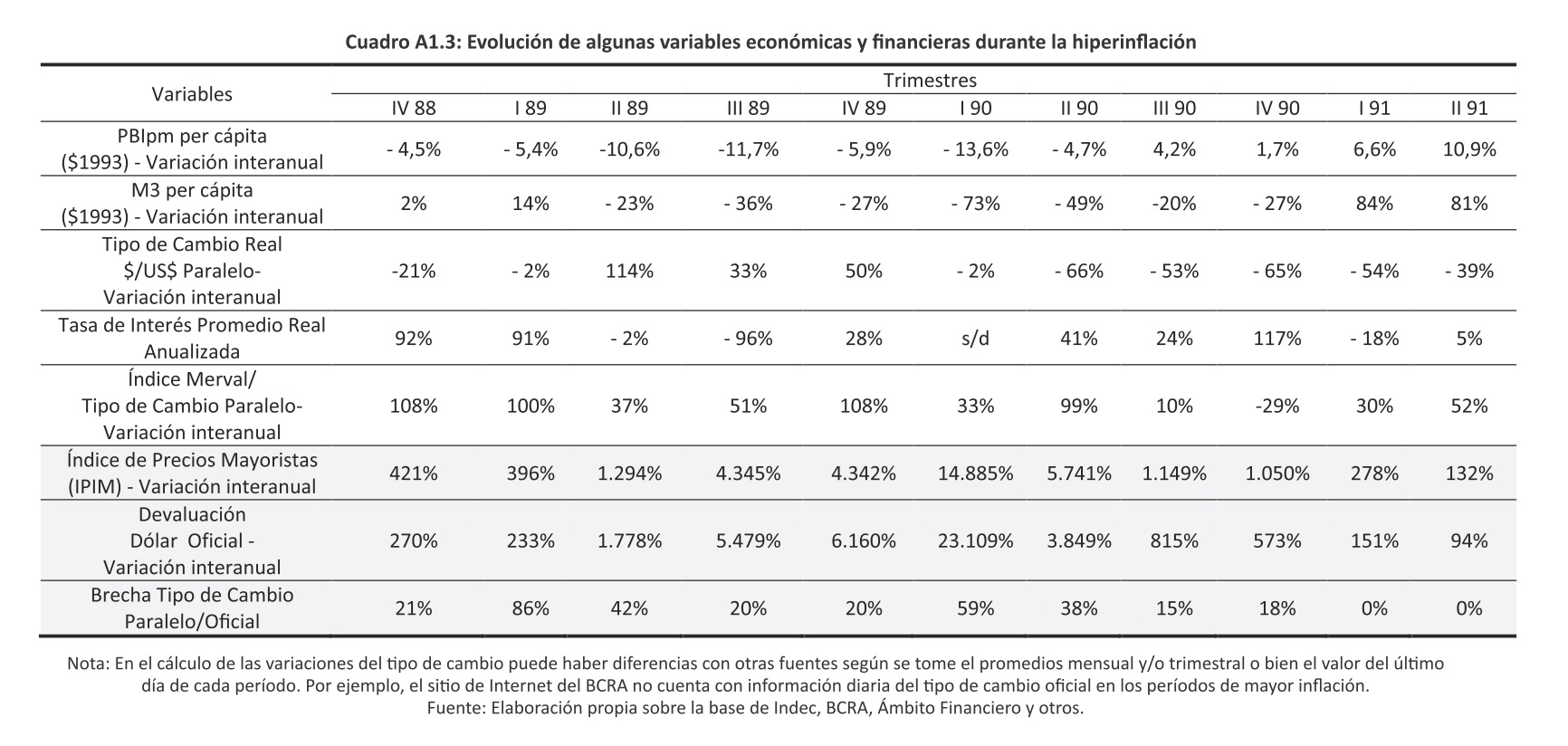

Aproximadamente quince años después del “Rodrigazo”, Argentina vivió la experiencia de una larga hiperinflación donde se volvió a demostrar la creciente fragilidad de las instituciones económicas y la incapacidad de la dirigencia para fortalecerlas.

El impacto de la hiperinflación sobre el nivel de actividad fue peor que en el caso del “Rodrigazo”, cayendo el PBI per cápita casi un 14% en el primer trimestre del año 1990. También durante la hiperinflación se llegó a perder el 73% del valor real de M3 durante el mismo trimestre. De la misma manera que en la crisis anterior, se produjo una fuerte depreciación del peso –considerando el tipo de cambio paralelo- en la primera mitad del período seleccionado y luego se revirtió.

136 M3 se deflacta por el índice de precios mayoristas para considerarlo en términos de sus valores constantes.

Las variables nominales mostraron más exuberancia que en el “Rodrigazo”, con una inflación que trepó al 14.885% anual equivalente durante el primer trimestre de 1990. Una de las características que retrataron la economía de esa época fue el abandono de los objetivos de productividad y eficiencia en un entorno cortoplacista, donde las expectativas jugaban un rol preponderante y los especialistas en finanzas predominaban sobre las demás áreas dentro de las organizaciones productivas.

El Mercado de Valores, que al comienzo de la crisis veía afectadas las cotizaciones de las empresas por la permanente devaluación de la moneda local, resultó a la postre un buen refugio frente a tanto desorden. Haber subestimado en aquel entonces el enorme daño que produce la inflación sobre el proceso económico debería servir de lección para quienes tienen la responsabilidad de conducir la economía argentina en la actualidad. Una vez desatada la puja por la distribución del ingreso, la inercia inflacionaria se conjuga con los intereses políticos en pugna y resulta muy difícil imponer las condiciones iniciales que apunten a atenuar los costos de cualquier salida de la crisis. La experiencia del “Rodrigazo” y la hiperinflación indican que debió llegarse a una situación extrema, donde la economía se quedó casi sin dinero y la actividad económica cayó sustancialmente, para que recién se construyera el consenso necesario en la búsqueda de una salida.

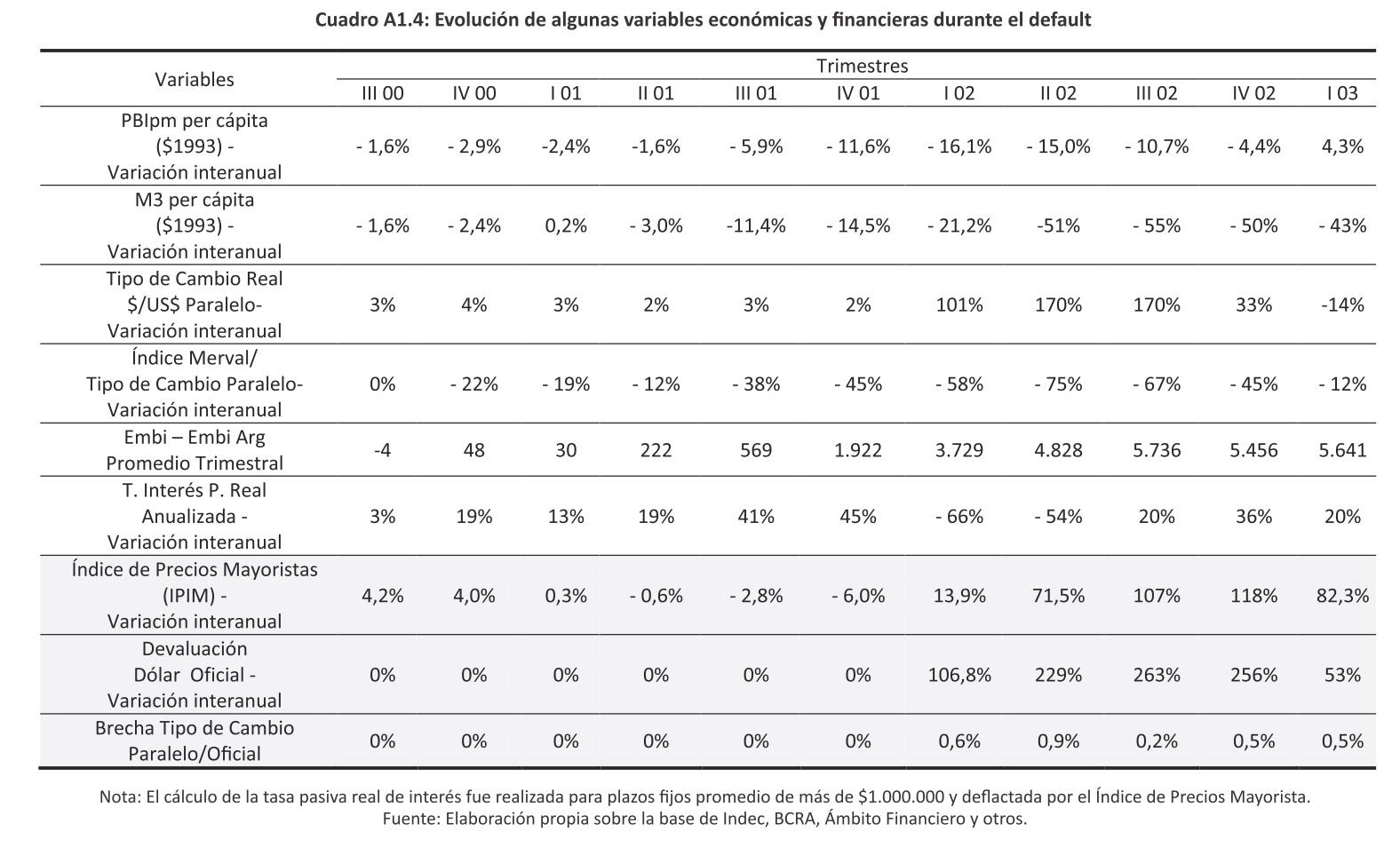

La tercera crisis que se trata en este punto fue el default del año 2001, que también fue precedido por un enorme déficit fiscal acumulado durante los últimos años y una gran distorsión de los precios relativos por la fuerte apreciación cambiaria y los bajos precios internacionales de las materias primas.

La inflación durante el default fue bastante menor que en las otras dos crisis económicas, de la misma manera que la devaluación nominal y la brecha cambiaria. Sin embargo, el default dejó una caída del PBI per cápita mayor a la que se había registrado durante la hiperinflación. Otro aspecto a señalar es que la alta tasa de interés real pasiva negativa -anualizada alcanzó al -64% en el segundo trimestre del año 2002- contribuyó significativamente a explicar la caída del M3 per cápita expresado en términos reales. Como en ese momento había una gran incertidumbre sobre la evolución del dólar, el comportamiento se exacerbó y los inversores no encontraron refugio en el sistema. Debe señalarse que la subestimación de las divergencias entre las tasas nominales de interés y la inflación constituye una de las características de la cultura económica que prevaleció en los años donde las crisis se repitieron con tanta intensidad y frecuencia. Las distintas administraciones que gobernaron durante las mismas siempre encontraron la forma de cobrar un alto impuesto inflacionario.

Una característica común en los tres casos expuestos es que durante las crisis se perdió más de la mitad de los agregados monetarios y el dólar fue un refugio de valor cada vez más importante para los ahorristas. Otra de ellas fue la continua subestimación sobre la importancia de los mercados financieros y su prestigio en los ámbitos internacionales. Por ejemplo, durante el default la diferencia entre la tasa de riesgo país de Argentina en relación al promedio de los países emergentes pasó de -4 puntos en el tercer trimestre del año 2000 a más de 5.000 puntos en el tercer trimestre del año 2002, implicando para Argentina el virtual cierre del mercado de capitales. En la misma crisis, el Merval perdió más del 50% de su valor como consecuencia de la pesificación del giro de los negocios y el patrimonio de las empresas cotizantes.

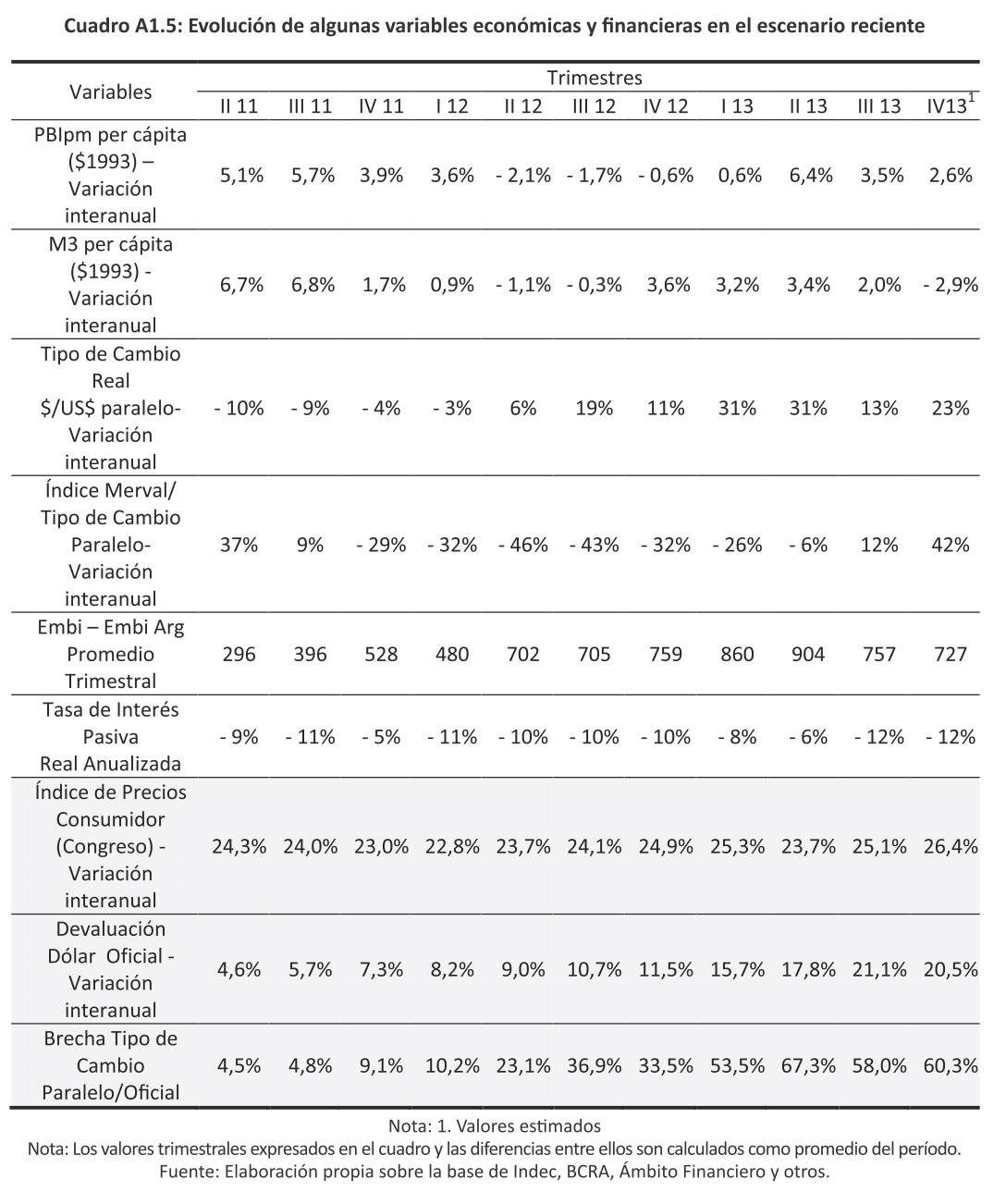

A continuación, se incluyen en el Cuadro A1.5 algunas variables económicas y financieras desde el segundo trimestre del año 2011 hasta fines del año 2013, con el propósito de analizar si existen indicadores que señalen la incubación de una crisis sobre la base de la comparación con las situaciones anteriores y las consecuencias de las políticas aplicadas durante el período. En una primera aproximación se aprecia que las variables cambiarias se aceleran junto con una ampliación de la brecha entre el tipo de cambio oficial y el informal. El agregado monetario M3 se mantiene relativamente estable y la sobretasa que indica el diferencial del riesgo país con el resto de los mercados emergentes prácticamente se duplica en los tres años y medio del análisis (Embi – Embi Argentina). El índice de precios al consumidor muestra una preocupante aceleración sobre niveles muy elevados, pero lejos de lo que ocurría en crisis anteriores. La tasa de interés pasiva real anualizada se mantiene negativa en alrededor de 9,5% y el índice Merval expresado en dólar informal muestra una cierta recuperación al final del período.

Si bien el agregado monetario M3 se mantiene relativamente constante, su evolución futura debería preocupar al gobierno. La reducción del tamaño del mercado financiero local y las altas tasas de interés reales negativas agregan una complejidad más al manejo de la coyuntura económica, debido a la búsqueda incesante de alternativas de inversión por parte de los ahorristas, que perciben la caída en el precio de los activos inmobiliarios y la rápida obsolescencia y pérdida de valor de los bienes de consumo durable como otra incertidumbre que afecta la inversión.

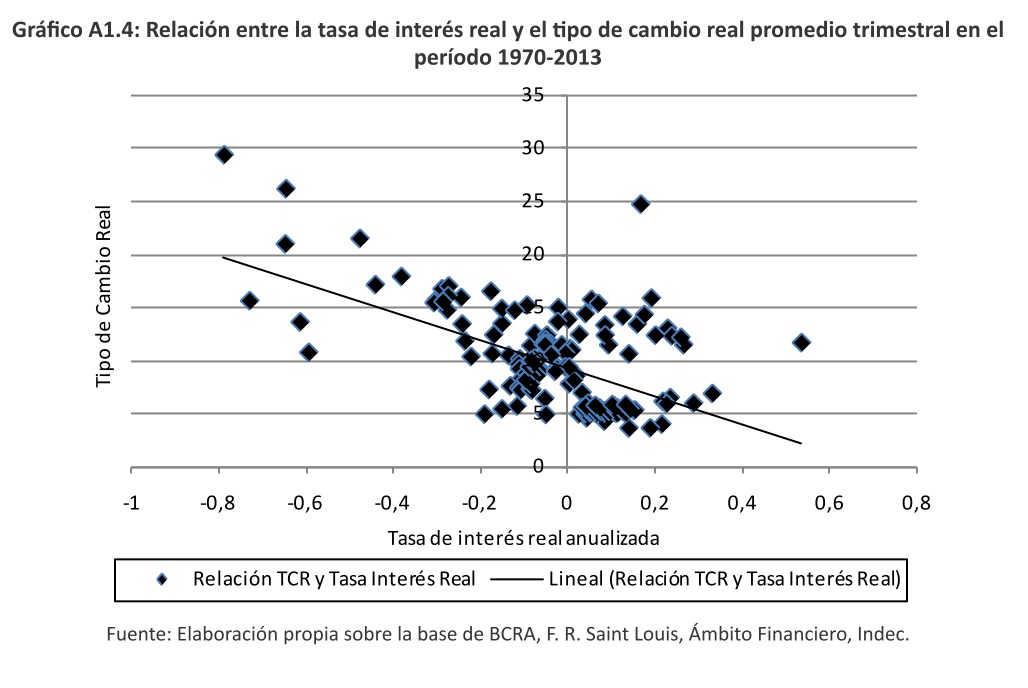

A pesar de la volatilidad y discontinuidad en las políticas económicas, con el desaliento permanente al crecimiento del mercado financiero, bancario y de capitales, la relación entre la tasa de interés real y el tipo de cambio real se mantiene a lo largo de los últimos años tal como puede observarse en el Gráfico A1.4. En la medida que disminuye la tasa de interés, el tipo de cambio tiende a depreciarse afectando las expectativas y acelerando la inflación

Subestimar este comportamiento puede conducir a errores en la política económica y generar efectos contrarios a los objetivos propuestos. Otro obstáculo a un buen manejo de la coyuntura económica es no prestarle atención suficiente y/o distorsionar los indicadores de inflación que a su vez ocasionan errores en el cálculo de la tasa de interés y el tipo de cambio real. Tampoco es conveniente ignorar la existencia de la brecha cambiaria en un entorno caracterizado por circunstancias históricas que arrastran comportamientos repetidos durante muchas décadas.

A1.1.3 Entorno de la evolución económica y social reciente

El país logró salir en forma rápida del default y reducir una proporción importante del nivel de pobreza que afectaba a la mitad de su población137. Sin embargo, desde que irrumpió la crisis mundial originada en las hipotecas subprime, seis años después de la suspensión del pago de nuestra deuda, el promedio de crecimiento se situó por debajo de las economías latinoamericanas más destacadas y aumentó la volatilidad en el comportamiento del nivel de actividad138.

Desde la crisis del default hasta el presente las desigualdades se atenuaron, fundamentalmente por el fuerte aumento del gasto social y el crecimiento económico, pero no hubo un cambio significativo que modificara la mayoría de sus causas más profundas 139.

137 Según EDSA 2004-2010 (n=2.100 hogares) y EDSA-Bicentenario 2010-2016 (n=5.700) hogares, Observatorio de la Deuda Social Argentina, UCA, la tasa de pobreza (personas) disminuyó desde el 50,9% en el año 2003 al 24,5% en el año 2012.

138 A partir del año 2007 se corrigen los valores provistos por INDEC en base al IGA del Estudio Orlando Ferreres.

139 Ver Agustín Salvia, “Heterogeneidades estructurales y desigualdades sociales persistentes”, Programa del Observatorio de la Deuda Social de la Universidad Católica Argentina. Año 2013. En el trabajo se analizan indicadores como empleo precario, subempleo inestable, trabajadores sin seguridad social, hacinación y contaminación, déficit de conexión a la red cloacal (34,1% de la población afectada), abandono en la escuela secundaria (37% de los jóvenes), jóvenes que no estudian ni trabajan (20% de los jóvenes) delito y discriminación. Ellos son alguno de los factores que definen una situación de exclusión social que persiste. A pesar que el total de los programas sociales pasó de abarcar el 12,4% de los hogares urbanos en el año 2003 al 23,5% en el año 2012, no se han logrado progresos estructurales realmente significativos, más allá de los efectos correspondientes a la fase expansiva del ciclo económico posterior a la crisis del año 2002, que por sus características y duración promedio no define necesariamente un cambio de tendencia de largo plazo.

La experiencia indica que la tarea de sostener con firmeza una reducción en la brecha de ingresos de la población y al mismo tiempo crecer satisfactoriamente no se alcanza con el solo uso de las transferencias fiscales hacia los sectores más desfavorecidos. Es imprescindible que simultáneamente se generen las condiciones para que los destinatarios del gasto se encuentren integrados al sistema económico y social, comenzando a generar el valor agregado que reduzca su dependencia del sector público. Poco se está haciendo en ese sentido, especialmente en las provincias más pobres del interior del país. Por otra parte, el crecimiento económico no está siempre asociado a la disminución de la desigualdad y pobreza, aun cuando crea las condiciones para comenzar a superarlas140 141.

Algunos síntomas que afectan a nuestro país, como el aumento en la intensidad de los conflictos sociales y la evolución de los resultados de las pruebas PISA desde el año 2000 al 2012, parecen confirmar que desde hace décadas se continua priorizando el crecimiento económico, especialmente el consumo, y postergando la necesidad de encarar reformas esenciales como la del sector público o la del sistema educativo.

Esta visión cortoplacista no cambia en la actualidad si se considera el enfoque adoptado por el actual gobierno. El mismo intenta un cambio drástico en la forma de funcionamiento de los mercados, interviniendo hasta en la formación de los precios dentro de las cadenas de valor y repitiendo acuerdos que tienen dudosa efectividad. En última instancia, el resultado de estas políticas termina concentrando el poder de decisión en pocas manos, aprovechando las ventajas financieras otorgada por una situación favorable en el ciclo del precio de las commodities.

Otro de los graves problemas que enfrenta Argentina es la preocupante distorsión en los precios relativos que ha descapitalizado importantes sectores económicos como el energético. Esto ha generado al mismo tiempo actividades de baja productivid ad relativa que gravitan negativamente sobre la balanza comercial. En el sector externo, la salida de capitales consume gran parte del saldo comercial de los sectores más competitivos, debilitando los intentos de sustitución de importaciones del gobierno y obligándolo a utilizar un mayor gasto público y expansión monetaria para mantener el nivel de actividad. También se suman las escasas oportunidades de inversión, afectadas por la alta presión impositiva y los controles de precios.

Por último, el equilibrio fiscal, monetario y de balanza de pagos que se logró durante los primeros años posteriores al default se ha perdido, en gran parte como consecuencia del enfoque teórico adoptado, que no tiene antecedentes prácticos exitosos y que se implementó de una manera poco consistente142.

A pesar de todas las dificultades mencionadas, Argentina está viviendo en un entorno mundial que le resulta favorable. Sin embargo, esta ventaja potencial requiere de una estrategia de desarrollo sobre la que no parece haber consenso suficiente.

140 Altimir O. “Cambios en la desigualdad y la pobreza en América Latina”, El Trimestre Económico, vol. LXI (1), nro. 241, enero-marzo, México, D.F., Año 1994.

141 En el Capítulo 2 se analizan índices de progreso social para Argentina.

142 El gobierno actual pondera una intensa intervención del Estado en la economía pero al mismo tiempo carece de la firmeza necesaria para aumentar la eficiencia y eficacia de la organización y administración del sector público. Esta actitud es como elegir el tipo de herramienta que se cree más adecuada para una determinada tarea pero al mismo tiempo no preocuparse por averiguar si la misma está en buen estado o si el modelo y las medidas elegidas son las que se necesitan. Una contradicción tan evidente tiene un significativo impacto sobre la evolución económica, especialmente cuando la demanda agregada crece al impulso de un fuerte aumento del gasto público y de la emisión monetaria, mientras que la oferta encuentra cada vez mayores restricciones en el marco de expectativas poco favorables para la inversión y el aumento de la productividad. Además, nuestra estructura de impuestos continúa siendo regresiva y una creciente proporción del gasto social se destina a quienes no lo necesitan, diluyéndose parte del resto por el peso de la burocracia y de la inflación. A su vez, la carga impositiva no tiene proporción cuando se la relaciona con el estadio de desarrollo económico y el grado de eficiencia de la administración pública, lo que debilita la formación de capital y posterga el mejoramiento de la competitividad que debería acompañar a los objetivos propuestos.

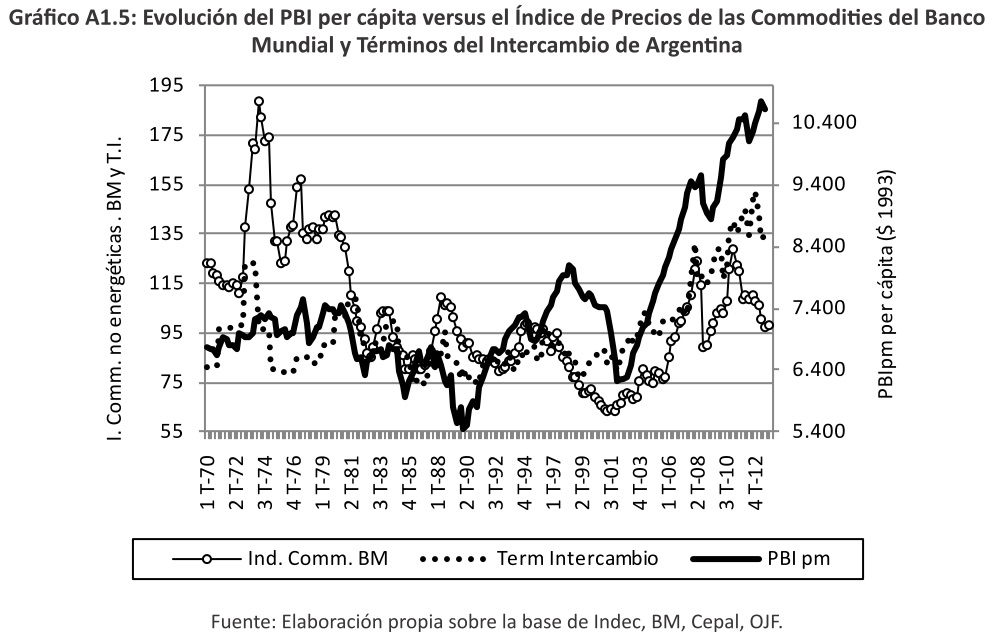

Como es sabido, la economía argentina tiene una alta dependencia del ciclo de precios de las commodities, tal como lo muestra el Gráfico A1.5143. Los precios externos tienen influencia sobre las situaciones de crisis coyuntural porque afectan el volumen de las reservas disponibles para el desenvolvimiento económico a través de la balanza comercial.

Cuando el país soporta una caída en el precio de sus productos primarios de exportación, la cuenta corriente de la Balanza de Pagos tiende a ser deficitaria, junto a una reducción del nivel de reservas, incrementándose el endeudamiento y generando mayores erogaciones por los servicios de la deuda, lo que conduce a un desequilibrio fiscal y hace más probable una recesión.

En la actualidad las proyecciones de precios para las principales commodities agrícolas que exporta el país son razonablemente alentadoras. Si bien es probable que continúe durante los próximos años la corrección observada respecto a los recientes valores máximos del año 2011, los mismos se ubicarían por encima de los promedios de las últimas décadas144.

Por ejemplo, el principal precio de referencia internacional de la soja a fines del año 2013 a precios constantes era aproximadamente un 40% superior al promedio 1990-2000, y la perspectiva es que en el futuro próximo, bajo situaciones normales, su valor solo sufra una leve declinación145. Los conceptos mencionados anteriormente indicarían que en el actual escenario económico prevalecen favorables condiciones externas que lo diferencian en relación a las que existían en crisis anteriores.

A1.1.4 Riesgos del enfoque económico vigente

Aun cuando el entorno económico internacional es favorable para Argentina, en el terreno de las expectativas de corto plazo comienzan a aparecer opiniones críticas entre quienes defienden el esquema económico actual.

143 La evolución de la Inversión Bruta Interna depende en buena parte del precio de las materias primas. Ver

“El Balance de la Economía Argentina 2012”, Capítulo 2, página 199.

144 El Índice de Commodities del IIE (ICIIE) elaborado en base a la actualización de la serie original de Grilli y Yang, correspondiente al año 2013 es alrededor de un 50% superior al promedio de los años 1990 a 2000 .

145 Estimado en base al precio de la soja CBOT (nearby future rolled after last trading day) promedio noviembre 2013 comparado con el mismo precio promedio anual de la década de los años 1990 ajustado por Producer Price Index Finished Goods USA.

Hacia fines del año 2013, para algunos todavía no se habían logrado los objetivos de productividad e innovación que se pretendían, la maduración de las políticas estructurales no eran suficientes y existían desafíos y desequilibrios macroeconómicos que enfrentar146. Otros sostenían que el actual modelo económico corría el riesgo de reeditar un “Rodrigazo” o que podía llegarse a una situación en la que las provincias emitieran cuasimonedas147. Si bien las autoridades económicas comenzaron a tomar medidas correctivas hacia mediados del año 2013, las mismas fueron tardías e insuficientes y probablemente solo pensadas para mejorar el escenario local en la búsqueda de financiamiento externo destinado a solucionar los problemas de coyuntura148.

Frente a un aumento del conflicto social y el deterioro de los niveles de confianza en el gobierno, las autoridades optaron otra vez por utilizar políticas procíclicas promoviendo la actividad económica a través de un mayor gasto público y más emisión monetaria. Como consecuencia de esa orientación se está produciendo un aumento en el nivel general de precios, cuando las medidas para contenerlo no cuentan con la ayuda de la política cambiaria. El tipo de cambio ya no funciona como un ancla de precios, y aparece una brecha entre el dólar oficial y el informal en un contexto de elevado déficit fiscal y tarifas públicas atrasadas.

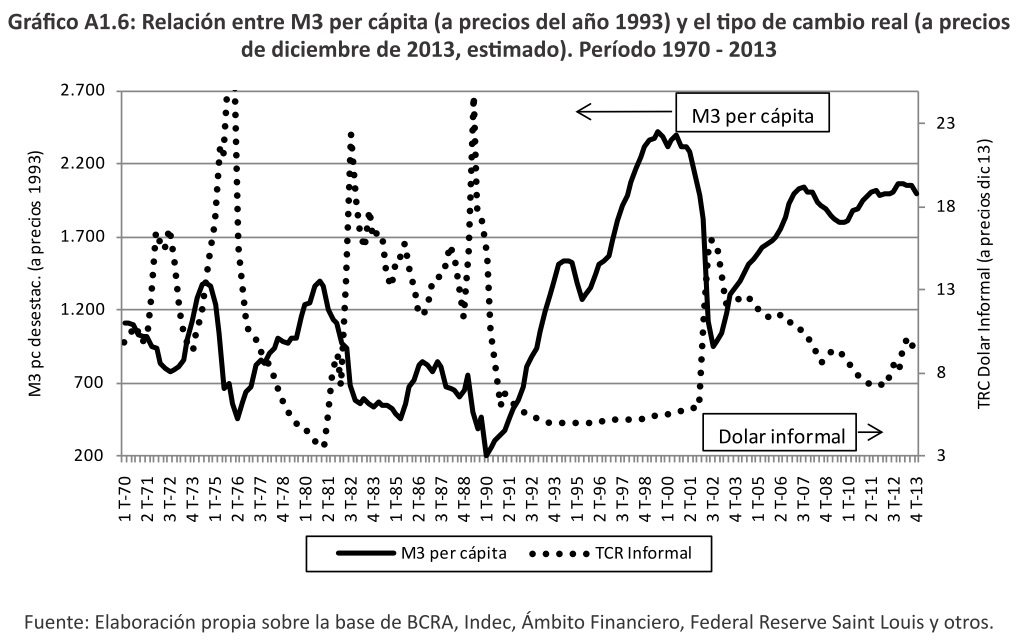

La mayor emisión monetaria y el alto nivel de actividad junto con las necesidades de efectivo de la economía informal y las consecuencias del cepo cambiario produjeron un fuerte aumento en el agregado monetario M3 desde la salida del default. Este fenómeno fue acompañado por una creciente apreciación del tipo de cambio real oficial e informal, repitiendo la misma situación que caracterizó la salida de las grandes crisis económicas, tal como se observa en el Gráfico A1.6.

Inversamente, los mínimos de M3 correlacionados con los máximos del tipo de cambio reales produjeron en los momentos culminantes de las crisis, como durante el “Rodrigazo”, la ruptura del Plan Austral, la hiperinflación y el default. Las crisis originadas en el exterior, como el caso del “Tequila” o la de las hipotecas subprime, solamente registraron una pequeña mella en el comportamiento de la fase cíclica en la que se encontraba la variable.

146 Ver entrevista a Aldo Ferrer, “Es necesario consolidar un modelo que tiene que resolver problemas estructurales”, Página 12, 19/08/13,

147 Ver declaraciones de Eduardo Curia en el diario La Nación, 24/12/13. También podrían señalarse las palabras del gobernador de Corrientes Ricardo Colombi respecto a las cuasimonedas, quien sostuvo “Lo tenemos planificado, tenemos analizada la cuestión y llegado el momento estamos en condiciones de poder hacerlo”, diario La Nación, 19/12/13.

148 Las medidas abarcaron la negociación de la deuda, ajuste parcial de los precios de gas y petróleo que reciben los productores locales, medidas cambiarias que apuntaron a reforzar las reservas (letras atadas a la devaluación del dólar oficial, restricciones a las transacciones en dólares y reducción de importaciones), etc.

En la trayectoria gráfica del tipo de cambio real se registra un máximo más que en el total de los mínimos contrapuestos de M3. Este valor crítico se produce en el segundo trimestre del año 1982 debido a la Guerra de las Malvinas.

Aun cuando los valores opuestos de las dos variables, M3 y tipo de cambio, no coinciden exactamente, constituyen las dos caras de una misma moneda. Durante décadas el ahorrista argentino fue perjudicado por las pérdidas que soportó en sus colocaciones financieras y la alta volatilidad en los mercados de valores, que por otra parte no tuvieron la aceptación y difusión que hubiera sido deseable como alternativas de inversión. El dólar resultó entonces un refugio natural que se incorporó a nuestra cultura, con la ventaja de tener una aceptación generalizada y servir de unidad de cuenta para numerosos bienes. La huida del dinero, con su consecuente caída en los agregados monetarios reales, fue a alimentar la demanda de dólares durante los momentos de mayor incertidumbre, desatando simultáneamente un fuerte aumento de precios en el resto de los bienes y servicios de la economía.

Si bien no deben extrapolarse estos comportamientos a la situación actual sin tener en cuenta otras variables, es conveniente mencionar que el alto nivel relativo de M3 neutralizó durante los últimos años el aumento en la velocidad de circulación del dinero y contribuyó a reducir las presiones inflacionarias, al mismo tiempo que colaboraba en sostener el financiamiento del gasto público realizado mediante emisión monetaria. Este círculo virtuoso está llegando a su fin porque el déficit fiscal comienza a ser insostenible. Ahora, la interrelación existente entre M3, el tipo de cambio real, la brecha cambiaria y la tasa de interés conforman parte de un modelo de comportamiento que le pone límites a la capacidad de financiar el desbalance del sector público. Es más, como los incrementos en el déficit fiscal están financiados por una mayor emisión, es importante saber si la demanda de dinero se mantiene estable. Si se produjera un aumento en la velocidad de circulación aparecerían nuevas restricciones al nivel actual del déficit, más allá de las cuales la inflación se aceleraría rápidamente.

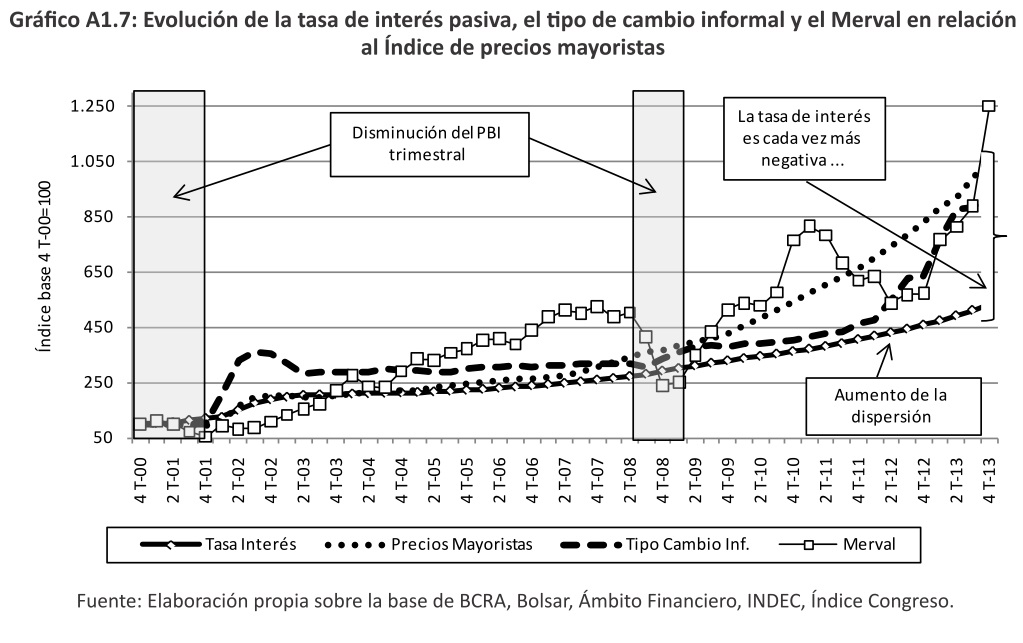

Otra de las distorsiones que se están produciendo se refleja entre la evolución de la tasa de interés pasiva y el índice de precios mayoristas, especialmente después de la fase descendente del nivel de actividad económica que se extiende desde el cuarto trimestre del año 2008 y el segundo trimestre del año 2009 (ver Gráfico A1.7). Asimismo, es claro advertir que el nivel de precios mayoristas se acelera en una forma cada vez más parecida a un crecimiento exponencial y arrastra el resto de las variables.

La magnitud de la tasa de interés real negativa que se acumula a lo largo del período analizado presiona hacia el alza el tipo de cambio informal, que a su vez fija expectativas de aumento de precios en el mercado de bienes y servicios. Tomando el caso de un inversor que desde el cuarto trimestre del año 2000 hasta el presente hubiera realizado un plazo fijo, renovado permanentemente a una tasa de interés trimestral, con un importe de inversión superior a $1.000.000, habría perdido aproximadamente el 56% de su valor real mientras que el que lo hubiera hecho a mediados del año 2009 tendría una pérdida del 41%. En realidad, como casi siempre, gran parte del impuesto inflacionario lo paga el ahorrista.

El desaliento a la reconstrucción de un mercado financiero y de capitales provocado por la falta de alternativas de inversión también tiene consecuencias sobre la economía real. Otro aspecto a señalar es que últimamente el Merval aumentó su valor superando al resto de las variables, probablemente por las expectativas de un cambio futuro en la política económica, lo que permite suponer que las mismas reflejan un razonable optimismo, suponiendo que las dificultades de coyuntura se superarán en un plazo no demasiado extenso.

Por último, y como consecuencia del crecimiento de los índices de inflación, se aprecia que las distintas variables incluidas en el gráfico están cada vez más dispersas, generando condiciones propicias para fuertes cambios en las expectativas de corto plazo que en nada contribuyen a superar la incertidumbre actual.

A1.1.5 Cambios en la política económica pos-default

En la evaluación de los escenarios económicos futuros, es importante comprender la forma en que Argentina pudo salir de la crisis del default y crecer satisfactoriamente durante el período de los años 2003 a 2007; y cuáles fueron las consecuencias de haber abandonado los principios básicos que la sustentaron, en particular el equilibrio fiscal y monetario.

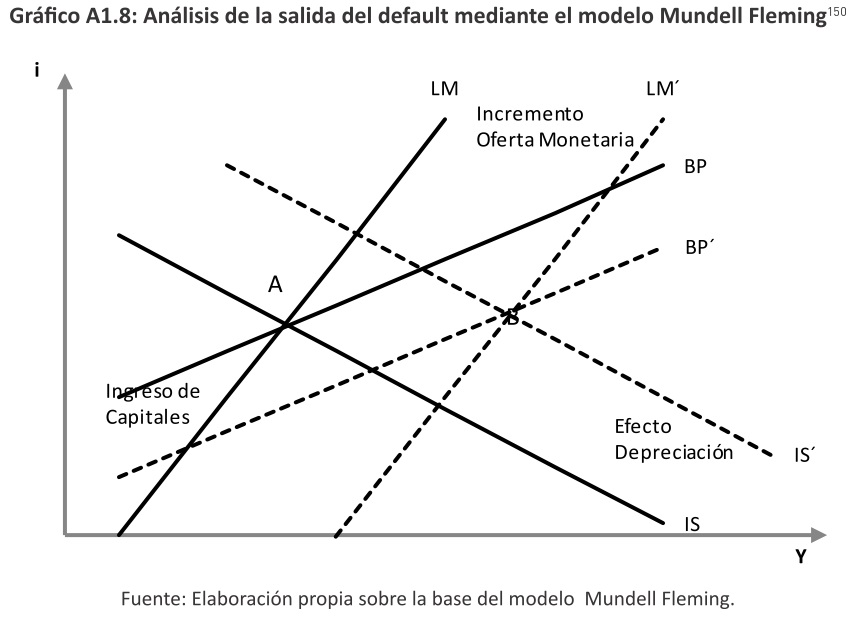

Para comprender mejor las diferencias entre la situación que caracterizó la salida del default con lo que está ocurriendo en la actualidad es conveniente utilizar el Modelo Mundell-Fleming, ya que permite distinguir tres desplazamientos principales en las curvas que lo caracterizan, indicando el equilibrio en el mercado de bienes, el del dinero y el del sector externo. Los tres desplazamientos colaboraron con el notable impulso del nivel de actividad económica entre los años 2003 a 2007, sin afectar sensiblemente el mercado de dinero ni aumentar demasiado la inflación149.

En el Gráfico A1.8 se aprecia el movimiento correspondiente a los mercados de bienes (IS), de dinero (LM) y del sector externo (BP). La curva IS se desplazó hacia la derecha por el sustancial aumento en el gasto público y las exportaciones. En el caso de la curva LM, el gran desplazamiento se produce por la expansión de la base monetaria real que se duplica entre el cuarto trimestre del año 2001 y el tercer trimestre del año 2006.

149 Robert Mundell y Marcus Fleming desarrollaron un esquema ampliado del modelo diseñado por John Hicks (IS-LM) integrando los componentes de la Balanza de Pagos y esquemas cambiarios específicos para describir los efectos de la política económica sobre el producto y el ingreso. Se supone una economía pequeña y abierta con libre movilidad de capitales y dos variables inducidas, el gasto público y la oferta monetaria. El modelo es útil para analizar los efectos de las políticas económicas en el corto plazo.

En cuanto al rubro Movimiento de Capitales del Balance de Pagos, recién señala un ingreso positivo de US$ 368 millones durante el primer trimestre del año 2004, momento en que comienza a desplazarse la curva BP (Balanza de Pagos) hacia la derecha.

Durante la salida de la crisis del default, las autoridades del gobierno tuvieron especialmente en cuenta el objetivo de la inserción de Argentina en el mercado mundial y no se subestimaron los flujos de fondos externos como parece suceder en los últimos años. Argentina no puede estar aislada de los mercados financieros internacionales y al mismo tiempo presenciar una caída en el resultado de la balanza comercial mientras se aprecia el tipo de cambio oficial en un entorno de alta inflación. Si la decisión actual del gobierno es regresar a los mercados financieros internacionales, debería modificar su política comercial, restablecer los mecanismos básicos de asignación de recursos y normalizar el movimiento de capitales.

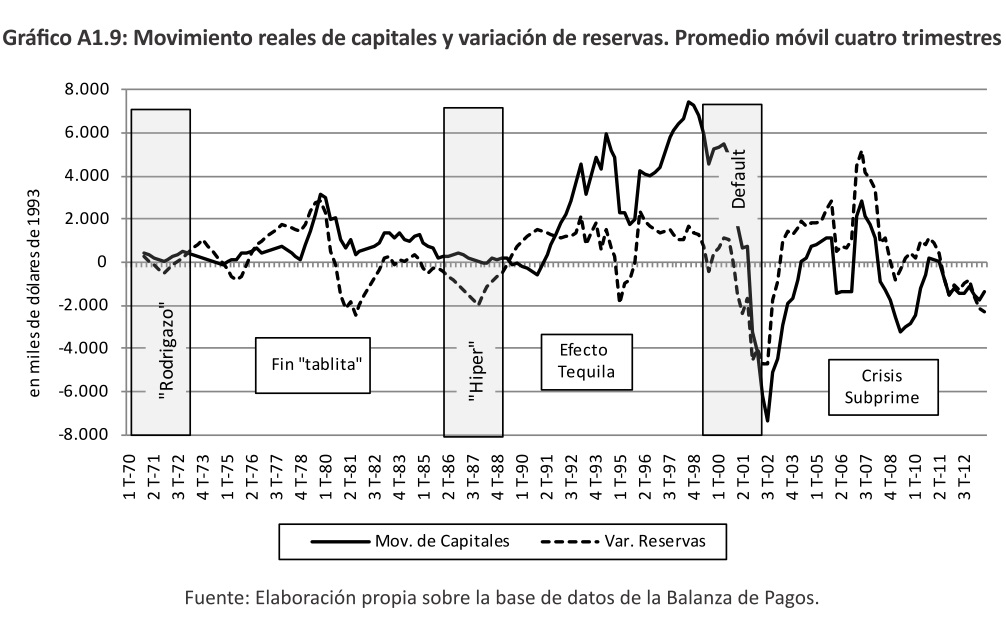

Para ponderar la importancia de los flujos de fondos externos durante las crisis, se reproduce en el Gráfico A1.9 el movimiento de capitales y de la variación de las reservas. En primer lugar es evidente que las fluctuaciones se acentuaron con el paso del tiempo, especialmente a partir de la hiperinflación de fines de la década del ochenta

150 El modelo tradicional se basa en las siguientes ecuaciones: 1) Y = C +I +G +NX (curva IS); 2) M/P = L(i, Y) (curva LM); 3) BP=CC + CA (curva BP), donde Y: Producto, C: Consumo, I: Inversión, G: Gasto Público, NX: Exportaciones netas, M: Oferta de dinero, P: Precios, L: Liquidez, i : Tasa doméstica de interés, BP: Balanza de pagos, CC: Cuenta corriente, CA: Cuenta capital. En su desarrollo se incorpora la tasa de inflación, la propensión marginal a importar, la tasa de riesgo país, los componentes autónomos y otras variables, la mayoría de las cuales se incluyen en los Cuadros 1 a 4.

Por otra parte, en el gráfico se reflejan los períodos en los cuales hubo déficit en la cuenta corriente del Balance de Pagos no compensado por el volumen de ingreso de capitales, lo que produjo caídas de las reservas. Si bien durante fines de la década de 1970 y prácticamente toda la década de 1980 la cuenta corriente fue deficitaria, se mantuvo un ingreso de capitales que no llegó a compensarla. La convertibilidad se caracterizó por un ingreso de capitales superior a la media histórica coexistente con un fuerte déficit de la cuenta corriente, con una única interrupción durante el denominado efecto Tequila.

La única oportunidad histórica anterior a la actual en la que simultáneamente la variación de reservas y el saldo del movimiento de capitales fueron negativos, se produjo durante el año previo y posterior al default. Esta situación se vuelve a repetir en forma continua desde el segundo trimestre del año 2012 hasta el presente, lo que debería llamar la atención a los responsables de la política económica, especialmente cuando la tendencia de ambas curvas es declinante sobre terreno negativo151. Subestimar el movimiento de capitales de la Balanza de Pagos es una actitud con resultados adversos que ya fue repetida en crisis anteriores.

El nivel de reservas internacionales acumuladas en la actualidad está en un nivel crítico, aun cuando son abundantes cuando se las compara con el inventario previo durante las últimas crisis. Sin embargo deberían administrarse cuidadosamente, teniendo en cuenta que los términos del intercambio ya no son tan favorables, aparecen preocupantes desequilibrios macroeconómicos internos y Argentina no tiene un acceso fluido al mercado internacion al de capitales, siendo dudosas las perspectivas sobre una pronta normalización que permita obtener créditos a tasas de interés medianamente razonables.

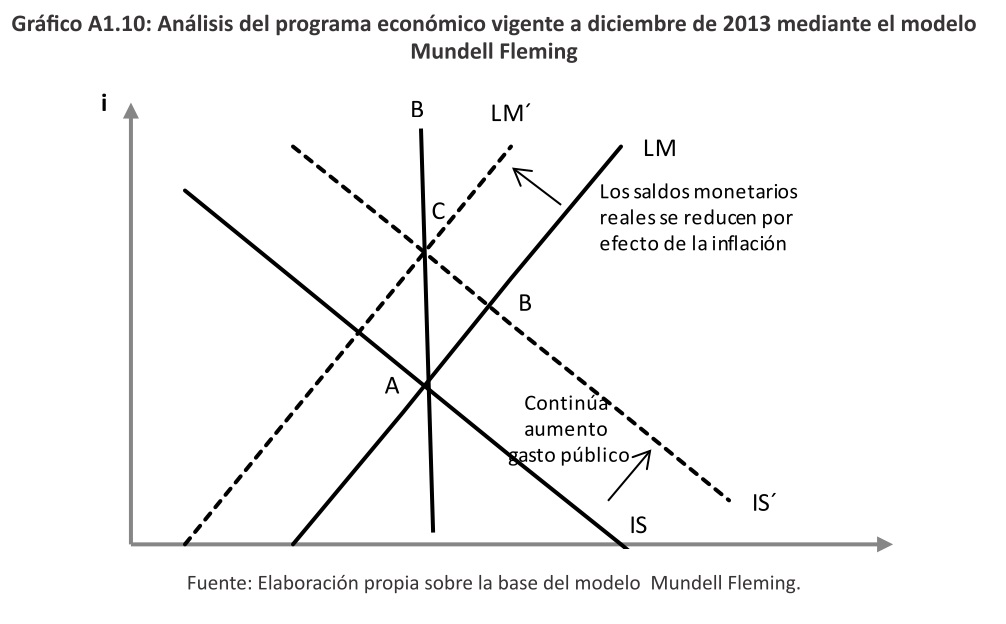

A fin de poner en perspectiva la situación actual y comprender por qué se está produciendo un deterioro en el programa económico vigente, se utiliza nuevamente el diagrama del modelo Mundell-Fleming incorporando la inflación en el cálculo del tipo de cambio y en las tasas de interés, tal como se realizó en el análisis anterior (ver Gráfico A1.10).

151 No se tiene en cuenta los puntos de la curva correspondientes al primero y segundo trimestre del año 2009 que fueron provocados por las consecuencias de la crisis internacional originadas en las hipotecas subprime.

La diferencia que se observa con respecto al otro diagrama es que la curva que muestra el equilibrio entre el resultado de la cuenta corriente y el movimiento de capitales de la Balanza de Pagos es vertical, reflejando una situación de fuertes restricciones a los flujos de fondos externos. Las series temporales sobre el déficit fiscal argentino muestran que el gobierno continuó aumentando el gasto público a pesar de haber perdido el equilibrio fiscal que se mantuvo hasta el año 2007.

El aumento del gasto público en todos los niveles del gobierno provocó el desplazamiento de la curva IS hacia la derecha, encontrando un nuevo punto de equilibrio que implicó un déficit de la cuenta corriente de la Balanza de Pagos en el punto “B” del gráfico (ubicado en el área a la derecha de la curva BP). El déficit generó una mayor presión devaluatoria tanto para el tipo de cambio oficial como el informal, lo que obligó a la intervención del Banco Central vendiendo dólares a cambio de pesos, provocando la reducción de sus reservas y la base monetaria. La inflación también contribuyó a la reducción de los saldos reales. El desplazamiento correspondiente de la curva LM llevó el equilibrio al punto “C”, donde el nivel de actividad económica fue similar al del inicio y la tasa de interés es más alta. Aun cuando la curva BP tuviera una cierta inclinación positiva, el nivel de actividad ganado no compensaría el fuerte aumento en la tasa de interés activa, uno de cuyos componentes es la tasa de riesgo país.

El modelo de Mundell-Fleming sostiene que es imposible permitir al mismo tiempo plena libertad en el movimiento de capitales, mantener un tipo de cambio administrado y una política monetaria independiente. Argentina, si bien tiene un fuerte control de capitales y un tipo de cambio regulado, no puede determinar la emisión monetaria que depende de sus necesidades fiscales. La intervención del Banco Central intentando absorber los pesos emitidos mediante la venta de reservas tiene un límite en la caída de las mismas, lo que genera una mayor desconfianza en la economía reduciendo el flujo de fondos de la cuenta capital del Balance de Pagos.

A1.1.6 Evolución de los salarios en las crisis

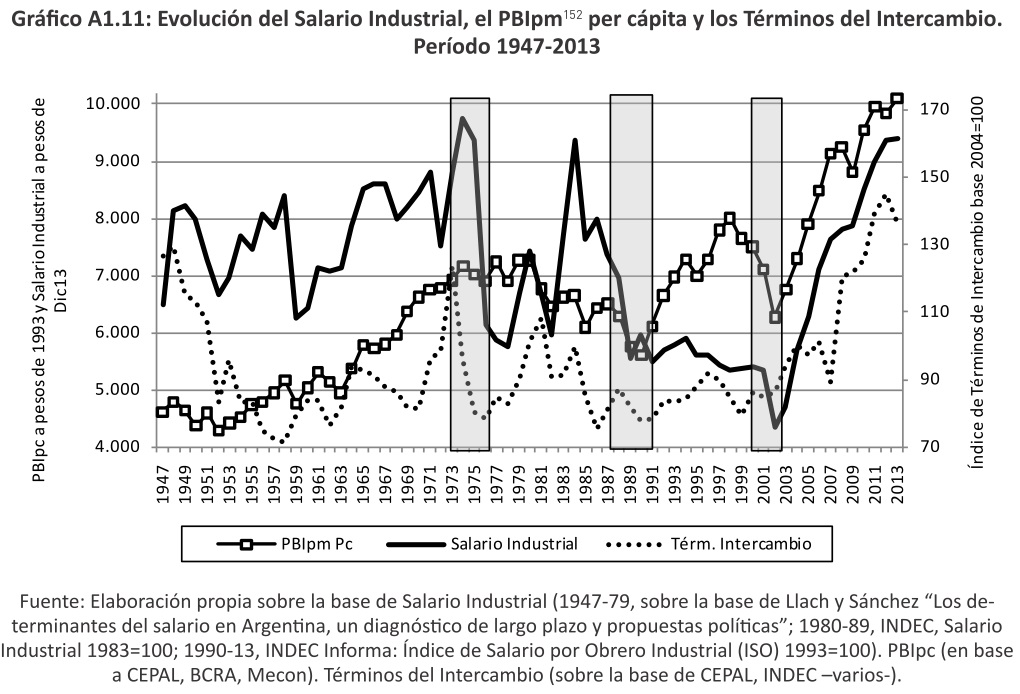

La combinación de déficit fiscal y de la cuenta corriente del balance de pagos, elevada emisión monetaria, distorsión de los precios relativos y atraso cambiario que caracterizan el escenario previo a la exteriorización de las crisis económicas en Argentina, son la antesala de medidas de política económica coyuntural que exacerban la inflación y conducen a un fuerte deterioro de los salarios. La acumulación de los desequilibrios agrava las consecuencias posteriores. En el Gráfico A1.11 se contrasta la caída del salario real industrial con el PBI per cápita y los términos del intercambio.

En primer lugar, el gráfico señala la enorme magnitud de las variaciones salariales. Además, desde el “Rodrigazo” hasta el default, el salario mostró una tendencia declinante al cabo de la cual perdió casi la mitad de su valor con la excepción de los años 1984 a 1986, debido a los resultados coyunturales de la política inicial en la gestión de Bernardo Grinspun y los intentos de recuperar el poder adquisitivo del salario durante el Plan Austral.

Otro aspecto es la pérdida del valor del salario durante la convertibilidad a consecuencia de la inflación en dólares. La trayectoria del tipo de cambio y el valor real del salario indican que las devaluaciones producto de las crisis conducen a un gran deterioro en la capacidad adquisitiva y que los períodos de sostenida apreciación cambiaria no contribuyen a aumentar la misma. La excepción es el curso de la actual gestión, probablemente como consecuencia de la política de ingresos, junto con la sólida recuperación en los términos del intercambio y el otorgamiento de subsidios sin precedentes a la energía, el transporte y algunos alimentos que contribuyen a aumentar el salario real.

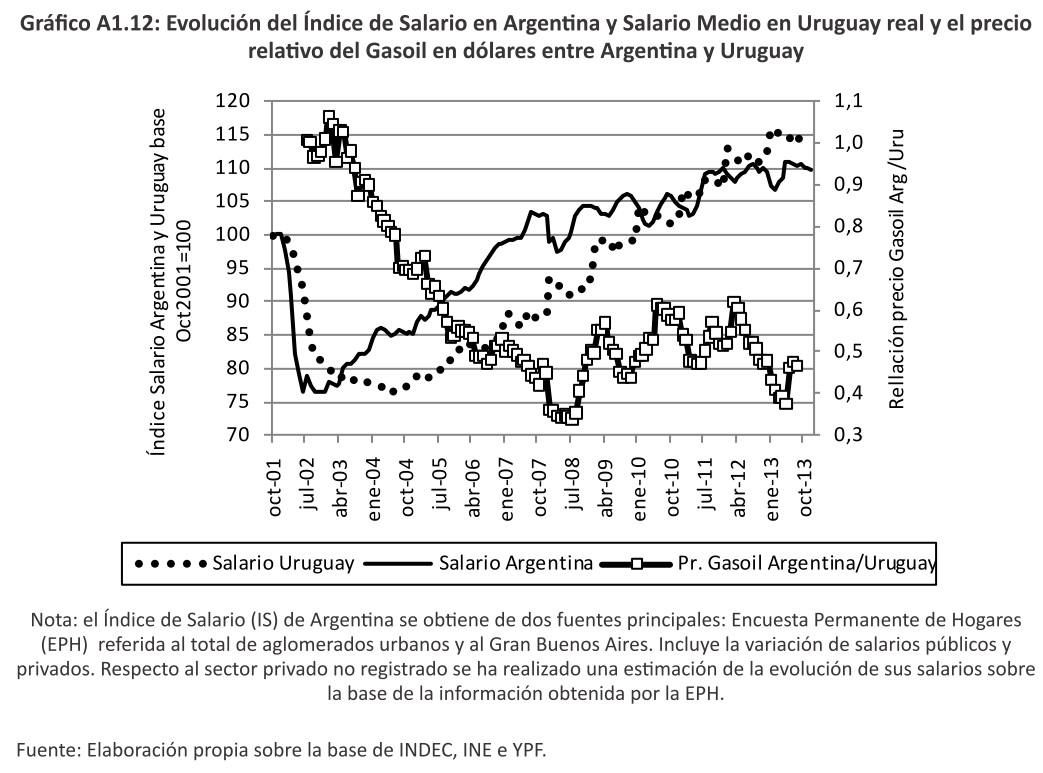

Si bien es cierto que la última aseveración es muy difícil de comprobar, resulta útil recurrir a las comparaciones internacionales con países similares al nuestro. Para ello, en el Gráfico A1.12 se analiza la evolución de los salarios reales entre Argentina y Uruguay. Ambos países sufrieron un gran deterioro en las remuneraciones a partir del default argentino del que se fueron recuperando en forma diferente.

Entre los años 2004 y 2009 Argentina mantuvo un índice relativo de salarios reales aproximadamente un 15% más alto que el de Uruguay, ambos referidos a sus respectivos mínimos, que como se puede observar en el gráfico están desfasados aproximadamente un año y medio, con Uruguay en desventaja. En ese período, nuestros vecinos no subsidiaron la energía, el transporte y los alimentos como lo hizo Argentina, razón por la que, probablemente, la capacidad adquisitiva del salario uruguayo evolucionó en forma más lenta. Uno de los ejemplos del efecto de los subsidios en Argentina puede visualizarse en la relación del precio del Gasoil argentino con igual producto en Uruguay, ambos expresados en dólares, relación que se incluye en el gráfico mostrando una línea francamente descendente que se estabiliza hacia el año 2009. Si bien los precios de energía, transporte y algunos alimentos continuaron siendo más bajos en Argentina no parecen haber influido demasiado en la relación entre los salarios medios de ambos países, al menos por la tendencia que muestra el gráfico en los últimos dos años.

152 PBIpm significa Producto Bruto Interno a precios de mercado.

Tampoco los subsidios argentinos parecen haber influido significativamente sobre la producción local. Por el contrario, los antecedentes de la experiencia histórica indican que la corrección del atraso tarifario implicará un fuerte golpe sobre los ingresos fijos, especialmente en el Gran Buenos Aires. Si dicha corrección fuera simultánea a una devaluación abrupta y una caída en M3 el impacto sería mucho más intenso, lo que activa una alerta si se pretende evitar que una probable fluctuación cíclica se transforme en una crisis.

A1.1.7 Comportamiento de la inversión

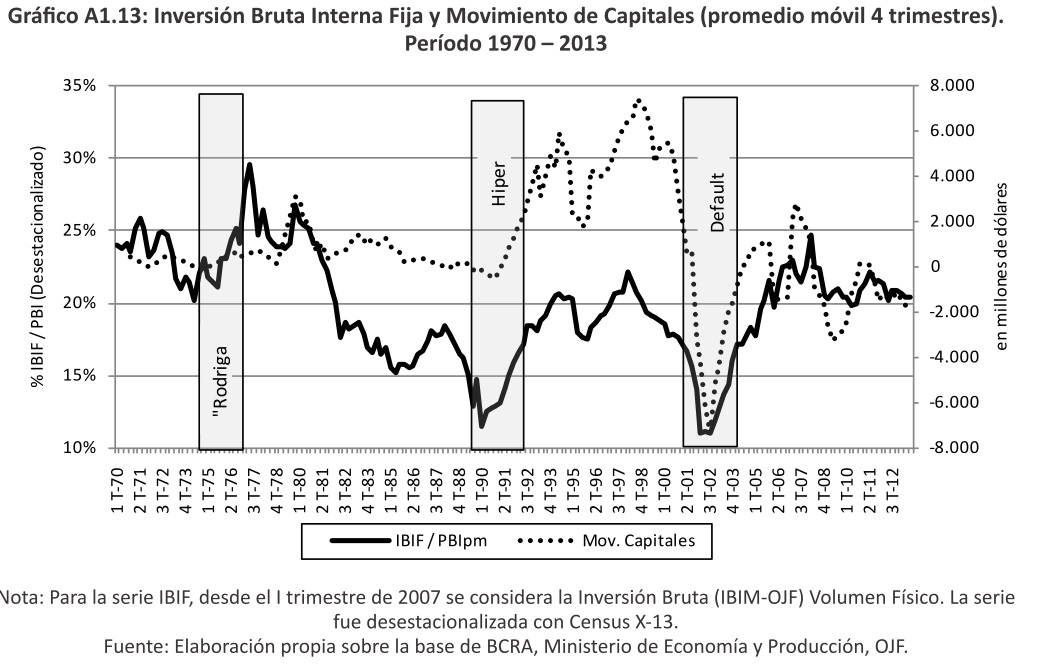

El Gráfico A1.13 muestra la caída de la inversión expresada como porcentaje de PBI durante las crisis y su creciente correlación con el movimiento de capitales. Se evidencia en forma más clara durante los últimos años, lo que a su vez se relaciona con la enorme salida de capitales que se agudizó en los últimos dos años, lo que aumentó la dependencia del país del ahorro externo.

El aumento en el déficit fiscal, la mayor presión impositiva, la inflación, la apreciación cambiaria y las deficiencias en la administración de subsidios y controles son algunos de los factores que actualmente se reflejan en los indicadores de gobernanza y competitividad, ubicando a Argentina en lugares alejados de los países líderes, lo que afecta la calidad y volumen de las inversiones.

Tal como se mencionó en El Balance de la Economía en 2012, la percepción recogida en esos indicadores está desalentando la inversión extranjera directa y acentuando la salida de capitales.

Para los inversores son cada vez más importantes factores como la fortaleza de las instituciones, el imperio de la ley, los niveles de competitividad y la calidad de la educación. A su vez, la transparencia internacional aumentó sustancialmente con el desarrollo de la tecnología de la información y las comunicaciones

Además de los factores mencionados con anterioridad, existen crecientes dudas sobre la calidad de la inversión en Argentina por las características del proceso de industrialización por sustitución de importaciones y la elevada proporción de viviendas de alta categoría, automóviles y celulares en el total. Por otra parte, es probable que exista una obra pública con creciente sobreprecio.

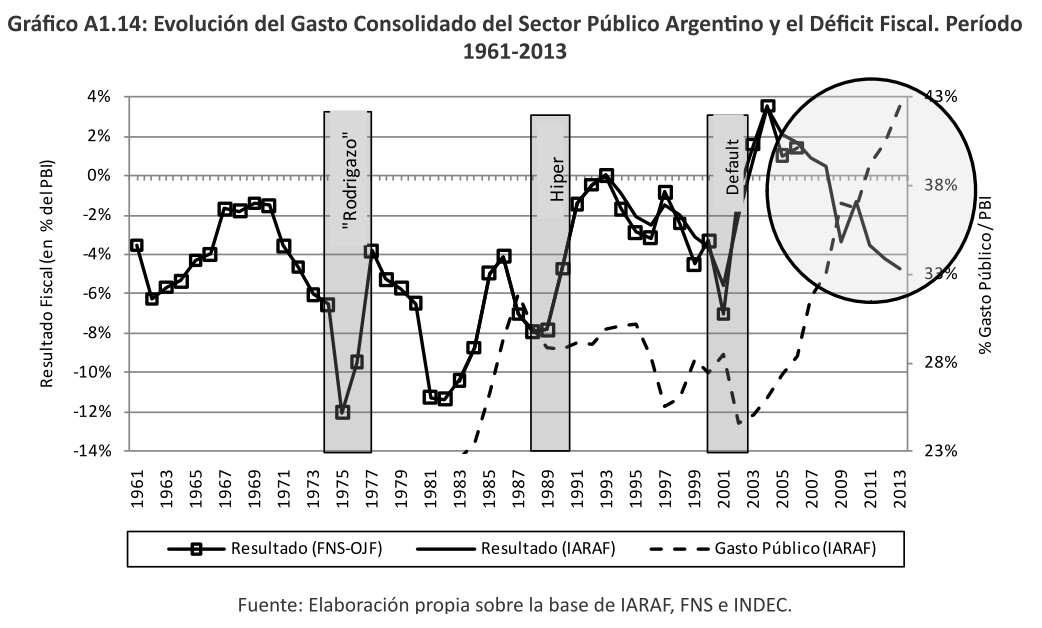

A1.1.8 Gasto público y déficit

Cualquiera de las series temporales que se utilice para estimar el porcentaje que representa el gasto público sobre el PBI indican que en los últimos años aumentó sustancialmente su importancia en la economía argentina, tal como se aprecia en el Gráfico A1.14 para el caso de la Nación, Provincias y Municipalidades relevado por el IARAF153. Dicho aumento debería implicar una alta responsabilidad presupuestaria y ejecutiva, debido a que los niveles del gasto consolidado, cercanos al 45% del PBI, nunca se habían alcanzado con anterioridad y es conocido el alto costo de financiamiento que enfrenta Argentina luego del default. Por otra parte la presión impositiva, exacerbada por el estrangulamiento fiscal de las provincias, junto al atraso cambiario afectan sensiblemente las economías regionales en un entorno de deterioro de la distribución del ingreso a nivel regional y personal.

Sin embargo, a pesar de estas apreciaciones el déficit fiscal consolidado de la Nación y Provincias muestra a partir del año 2005 un crecimiento que lo ubica cerca del 4,5% /5,0% del PBI para el cierre estimado del año 2013. Las tendencias del crecimiento del gasto público y el déficit consolidados se cruzan en el gráfico constituyendo una contundente señal de alerta sobre el futuro de la economía argentina, en un momento en que las preocupaciones de algunos funcionarios parecen concentrarse en cómo aumentar los impuestos mientras el nivel de

153 A pesar de las probables diferencias en la metodología utilizada por la Fundación Norte Sur que dirige Orlando Ferreres, el IERAL o el IARAF se destaca que la tendencia de la variable es muy similar en los tres casos. En la presentación “Economía Argentina” realizada el 07/09/12 por Orlando J. Ferreres y Asociados en Fundación Mediterránea, el Gasto del Sector Público Consolidado (incluye Nación, Provincias, Municipalidades, Fondos Fiduciarios y pago cupón del PBI) alcanza para el período de los años 2009 a 2012 un valor promedio de alrededor del 45% del PBI. En el caso de IERAL, obtuvo un coeficiente de gasto público consolidado sobre PIB nominal corregido del 46,4%.

actividad muestra señales de estancamiento. Tanto la tendencia a un mayor déficit fiscal como la potencial caída de los salarios reales mencionada en el punto seis son dos señales de alerta que se están subestimando.

En los escenarios de las tres crisis que se repasaron en el trabajo, la corrección fiscal medida desde el déficit fiscal anual consolidado más alto –puntos mínimos de la variable en la trayectoria del gráfico hasta el nivel más bajo –puntos máximos en el gráfico- implicó un recorte del gasto entre el 8% al 10% del PBI durante el transcurso de los dos a cuatro años posteriores al pico de la crisis. En el “Rodrigazo” el déficit fiscal máximo alcanzó el 12% del PBI, en la hiperinflación el 8%, y en el default el 6%, este último con un gasto público un 40% inferior al actual. Las fluctuaciones de los salarios reales y el déficit fiscal en las crisis son muy preocupantes por su magnitud, especialmente cuando el gasto público y la capacidad adquisitiva de los salarios industriales son muy elevados.

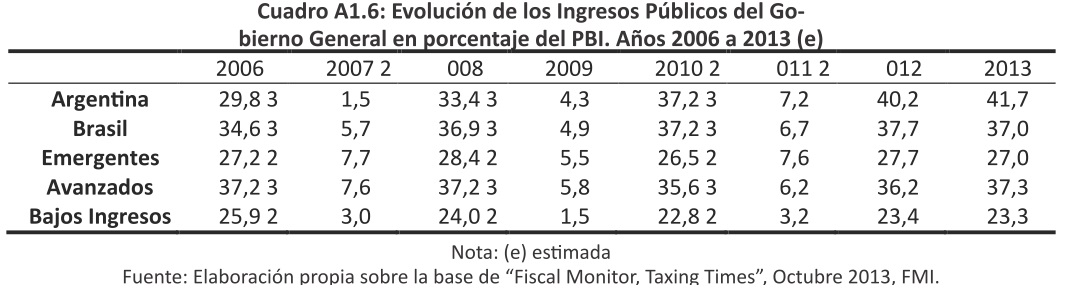

Por otra parte, la magnitud de los subsidios en términos del PBI equivale al déficit fiscal estimado para el año 2013, y aproximadamente la mitad de ellos está direccionado hacia sectores sociales que podrían prescindir de dicha transferencia, especialmente si la calidad del gasto público restante mejorase sustancialmente para brindar bienes y servicios compatibles con la presión impositiva. Esa carga tributaria puede ser comparada a nivel internacional en base al Cuadro A1.6154.

154 El cuadro es similar al incorporado en el trabajo “Anatomía del gasto público argentino: expansión en la última década y desafíos a futuro”, IERAL, Diciembre 2013, página 17, solo que reemplaza el gasto público por ingresos e incorpora a Brasil.

La calidad del gasto público es un tema pendiente que se arrastra desde hace décadas, pero que ahora adquiere mayor importancia al quedar ponderado por el aumento de la participación del sector público en la economía. Además, deber tenerse en cuenta que la presión impositiva argentina reflejada en el cuadro no considera el denominado impuesto inflacionario y que la evasión existente descarga sobre los que pagan una mayor proporción del esfuerzo.

A1.1.9 Crisis y nivel de pobreza

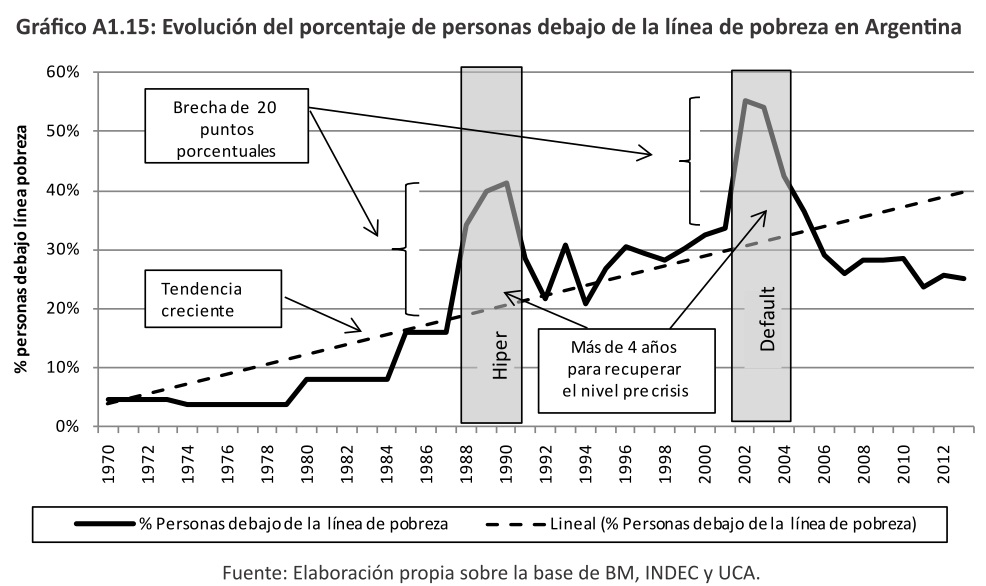

El gasto público social argentino ocupa el tercer lugar en la composición porcentual cuando se la compara con otros países de la región, siendo solo superada por Brasil y Cuba155. Por este motivo, es interesante observar cómo evolucionó el porcentaje de la población argentina que se encuentra debajo de la línea de pobreza.

El impacto de las dos últimas grandes crisis llevó a que un 20% de la población se ubicara por debajo de esa línea y corregir esta situación demandó más de cuatro años en cada uno de los casos. El impacto sobre la calidad de vida, la educación y la cultura resultante de semejantes cambios socioeconómicos constituyen una clara señal sobre las consecuencias negativas que tienen los errores de política económica cuando se intenta transgredir los conceptos básicos de una buena administración. Una característica repetida es que en el momento en que las políticas comienzan a fallar, generalmente se recurre a variantes inflacionarias, que es el camino más corto para el ajuste de los salarios reales.

Debe recordarse entonces que existen al menos tres variables sobre las que hay un alerta en el monitoreo del desenvolvimiento del período de incertidumbre actual: déficit fiscal, salarios reales y pobreza.

A1.1.10 Indicadores sobre la incubación de una crisis

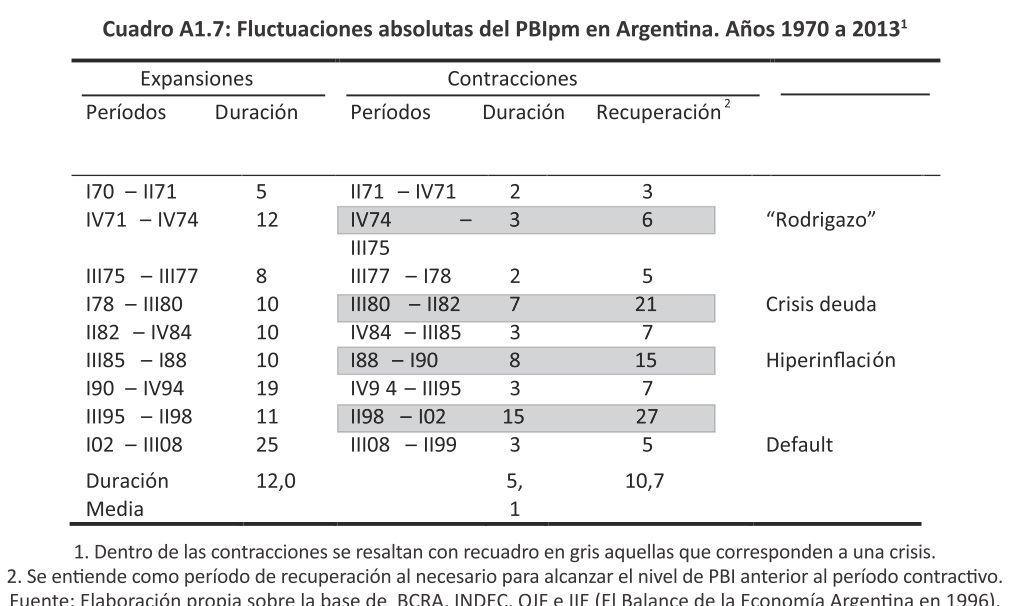

Para enmarcar el control sobre la evolución de la economía argentina en tiempos de incertidumbre, conviene recordar cuáles fueron las fluctuaciones absolutas pequeñas (“cíclicas”), las de gran tamaño (“crisis”) y de qué forma se ordenaron a lo largo de las últimas cuatro décadas.

155 IERAL. Ibid, página 19.

En el Cuadro A1.7 se aprecia que el período de recuperación de las crisis fue de 17,3 trimestres contra un promedio total de 10,7 para el conjunto de las fluctuaciones absolutas156. Tal como fue expresado en los puntos anteriores, las secuelas de las crisis son mucho más profundas que una fase descendente del ciclo económico normal, especialmente si tienen una repetición cada aproximadamente diez años como lo señala el cuadro. Además de impresionar la regularidad de la frecuencia, parece que los responsables de la política económica argentina, en distintas épocas y con diferentes ideologías, no pudieron administrar los períodos de bonanza.

Para identificar si la economía argentina está incubando una fluctuación cíclica o una crisis, conviene elaborar un conjunto de indicadores de alerta. De esta manera permitiría a los responsables de la conducción económica introducir las correcciones que eviten acumular los desequilibrios antes que sea demasiado tarde, y a las instituciones y empresas tomar las prevenciones del caso.

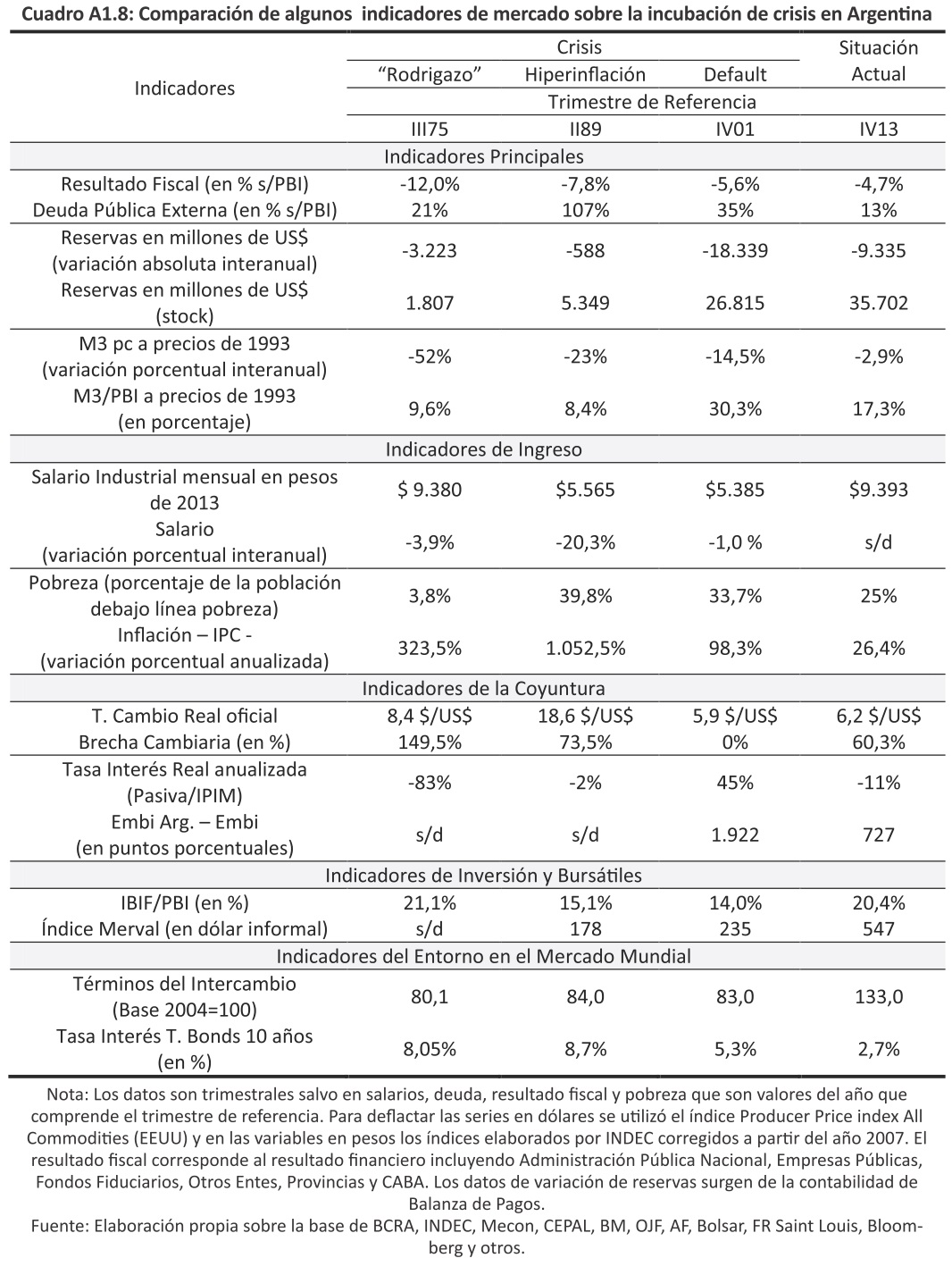

Los indicadores del Cuadro A1.8 son simplemente una muestra y deben ser complementados con las variables que corresponden al análisis institucional y de competitividad, información que es cubierta todos los años por las distintas bases de datos del IIE. Por otra parte, es conveniente agregar información mensual y diaria en aquellas variables de coyuntura que son más sensibles a la aceleración de los cambios en base a la propia inercia de la incubación de una crisis.

De todos modos, el breve resumen de las principales variables que pueden ser utilizadas como indicadoras de un proceso de incubación, muestra que en el escenario del año 2014 se tiene una gran ventaja en el entorno por los altos términos del intercambio y las bajas tasas de interés. En cuanto a los indicadores de coyuntura, si se considera que el nivel del tipo de cambio real multilateral es más alto que el calculado para el dólar americano y que se ha producido un aumento en las tasas nominales de interés pasivas al comienzo de 2014, se suscribiría buena parte de los problemas de coyuntura a la inflación y a la brecha cambiaria. Un instrumento de ahorro indexado atenuaría los efectos sobre esta última para poder trabajar sobre las causas de la primera.

El verdadero problema que se enfrenta es pretender financiar un enorme déficit fiscal con emisión monetaria bajo el supuesto que históricamente nunca los gobiernos pagaron sus deudas con el Banco Central: las licuaron con inflación. Los efectos no deseados de esa política lleva a las otras dos alertas mencionadas en los puntos anteriores: salarios y pobreza. La cadena de transmisión entre la ampliación de la brecha cambiaria y la disparada de precios puede ser una caída de la demanda de dinero, que se reflejaría inmediatamente en el agregado monetario M3. El efecto sobre el nivel de actividad, inversión y variación de reservas es por demás conocido en la experiencia argentina.

156 La clasificación entre fluctuaciones pequeñas (“cíclicas”) y grandes (“crisis”) se toma del trabajo de José María Fanelli y Ramiro Albrieu “Fluctuaciones macroeconómicas y crecimiento en Argentina: una visión de largo plazo”, PNUD.

Una alternativa más razonable para salir de la actual incertidumbre es volver a los mercados internacionales de crédito y utilizar los fondos obtenidos para las reformas estructurales y organizacionales de largo plazo más las inversiones en infraestructura y energía, otorgándole espacio a la inversión privada. En todos los casos hace falta reconstruir los mecanismos básicos del funcionamiento de una economía de mercado y comprometer a todas las partes involucradas, incluyendo al gobierno.

A1.1.11 Consideraciones finales

En el último tramo de las fases ascendentes del ciclo económico de nuestro país, es común que las autoridades políticas y una buena parte de los integrantes de la sociedad civil apoyen la utilización de políticas pro cíclicas que intentan sostener el crecimiento alcanzado cuando el programa económico se agotó y solo queda empezar a revisar las cuestiones de fondo. Gracias a la enorme riqueza en recursos naturales de nuestro territorio y el trabajo incesante de quienes no quieren quedar atrapados en la mediocridad del desarrollo económico promedio de las últimas décadas, el país se recupera de las crisis aunque siempre le queden algunas secuelas.

En toda economía existen fases descendentes del ciclo económico que son inevitables, el desafío es que no se transformen en profundas crisis, al menos no con tanta frecuencia como en nuestro caso. En una economía mundial cada vez más interrelacionada, las condiciones del entorno y algunos indicadores que apuntan más allá de la coyuntura permiten pensar que Argentina tiene inmejorables condiciones para iniciar una nueva etapa de desarrollo que supere las dificultades de las anteriores.