COMPETITIVIDAD EN LAS PROVINCIAS ARGENTINAS

┬ĀCAP├ŹTULO 4: COMPETITIVIDAD EN LAS PROVINCIAS ARGENTINAS

4.1. Introducci├│n

Originalmente, bajo la concepci├│n cl├Īsica de econom├Ła expresada en ŌĆ£La Riqueza de las NacionesŌĆØ de Adam Smith (1776), el t├®rmino de competitividad estaba fuertemente ligado al de ventaja absoluta1. En 1817, David Ricardo plante├│ su desacuerdo, con las ventajas absolutas, introduciendo el concepto de ventajas comparativas2. Con esta base, y a partir de los aportes realizados por Marx, Weber, Schumpeter, Sloan, Drucker y Solow, M.E. Porter en 1980 logra integrar las ideas existentes publicando: ŌĆ£T├®cnicas para el An├Īlisis de los Sectores Industriales y la CompetenciaŌĆØ, trabajo que dio origen a

las teor├Łas modernas de cometitividad. En el mismo, Porter se enfoca en la productividad como determinante principal de las ventajas competitivas de las naciones, estableciendo un modelo sistem├Ītico para su abordaje, denominado diamante de la ventaja nacional.

Adem├Īs, con el paso del tiempo, la con’¼üguraci├│n de una nueva realidad y el proceso de globalizaci├│n hicieron que se incorporaran nuevos enfoques al an├Īlisis de la competitividad. Es as├Ł que actualmente, las ventajas competitivas incluyen la reducci├│n de costos, diferenciaci├│n de productos y, adem├Īs, toman un importante lugar la tecnolog├Ła y la capacidad de innovaci├│n.

Evidentemente, la competitividad es un concepto dif├Łcil de de’¼ünir y en consecuencia se traduce en problemas para su medici├│n. A pesar de ello, hay un consenso en torno a que ser m├Īs competitivo es positivo, y por ello deseable para cualquier sociedad. Tal es as├Ł que se hace el esfuerzo de captarla a trav├®s de algunas metodolog├Łas que se emplean en el mundo.

Las mediciones que gozan de mayor aceptaci├│n son la realizada desde 1979 por el World Economic Forum (WEF) y la correspondiente al International Institute for Management

┬Ā1┬Ā Concepto que surge en el comercio internacional, haciendo referencia a la ventaja que disfruta un pa├Łs sobre otro en la elaboraci├│n de un producto cuando puede producirlo utilizando menor cantidad de recursos.

2┬Ā T├®rmino que surge en el comercio internaciona, haciendo referencia a la ventaja que disfruta un pa├Łs sobre otro en la elaboraci├│n de un producto cuando puede producir el bien a un menor costo en t├®rminos de otros

bienes.El┬Ā IIE┬Ā present├│┬Ā en┬Ā 2012┬Ā su┬Ā cuarta┬Ā medici├│n┬Ā del┬Ā ├Źndice┬Ā de Competitividad Provincial de la Rep├║blica Argentina. A trav├®s de un complejo algoritmo se logra ordenar las 24 jurisdicciones subnacionales de acuerdo a su nivel de competi-

tividad y realizar comparaciones entre ellas y entre s├Ł a lo largo del tiempo.

┬ĀDevelopment (IMD). Estas brindaban y brindan informaci├│n sobre Argentina, pero exist├Ła poco sobre la realidad de las jurisdicciones subnacionales

As├Ł es que si bien se hab├Łan hecho algunos avances ya en el Balance de la Econom├Ła Argentina 1999, es desde el a├▒o 2006 que el Instituto de Investigaciones Econ├│micas (IIE), propone con una periodicidad bianual una medici├│n de la competitividad de las provincias argentinas apoy├Īndose en la metodolog├Ła desarrollada por el gobierno chileno en su ├Źndice de Competitividad Regional (ICR).En este sentido, del ICR no s├│lo se tom├│ su estructura sino tambi├®n su de’¼ünici├│n de com-

petitividad, al ubicarla como ŌĆ£la capacidad o potencial del sistema econ├│mico de una determinada regi├│n de alcanzar mayores niveles de ingreso per c├Īpita de manera sostenidaŌĆØ.

Con la ├║ltima medici├│n del ICP, correspondiente a 2012, el IIE presenta su cuarta medici├│n del ├Źndice de Competitividad Provincial (ICP) de la Rep├║blica Argentina. As├Ł cuando se hayan realizado una buena cantidad de mediciones, el ICP no s├│lo va a ser importante para medir la competitividad de una provincia contra el conjunto o algunas de ellas, sino que tambi├®n va a ser posible analizar el desenvolvimiento de una provincia consigo misma y/o elaborar pron├│sticos de tendencia.

4.2. Argentina en el contexto de la competitividad nacional

La competitividad, dada su car├Īcter trascendental para las naciones, es analizada por varias┬Ā instituciones,┬Ā ya┬Ā sean┬Ā p├║blicas┬Ā o┬Ā privadas.┬Ā Dos┬Ā de┬Ā las┬Ā m├Īs┬Ā tradicionales┬Ā son┬Ā el Foro Econ├│mico Mundial (World Economic Forum, WEF), con el Reporte de Competitividad Global (Global Competitiveness Report, GCR); y el Instituto Internacional para el Desarrollo de la Capacidad de Gesti├│n (Institute for Management Development, IMD), con el Reporte de Competitividad Mundial (World Competitiveness Report, WCR)3. El WEF, elabora anualmente el ├Łndice internacional de competitividad desde el a├▒o 1979. Con el tiempo ha incorporado una mayor cantidad de pa├Łses relevados, a la vez que ha ampliado la informaci├│n utilizada para construirlo. Los datos empleados son extremadamente variados y se basan principalmente en encuestas a ejecutivos de alto rango de las empresas situadas en las 144 naciones analizadas.

Este ├Łndice comprende tanto competitividad macro como micro y est├Ī compuesto por tres sub├Łndices, basados a su vez en doce pilares:

El primer sub├Łndice de competitividad, Requerimientos B├Īsicos, se relaciona con un nivel de desarrollo competitivo bajo y presenta cuatro pilares:

┬Ā

┬ĀEn segundo lugar se miden los Potenciadores de Eficiencia. Sus seis pilares se relacionan con un nivel de desarrollo competitivo intermedio:

3┬Ā Este informe es publicado anualmente desde 1989 por el IMD, tratando los aspectos centrales en torno a la competitividad de 59 pa├Łses, sobre la base de 327 criterios de medici├│n.

┬Ā

El tercer sub├Łndice de competitividad es Innovaci├│n y Sofisticaci├│n. El mismo presenta s├│lo dos pilares que, a su vez, est├Īn relacionados con un elevado nivel de desarrollo competitivo:

┬Ā

┬ĀEn la medici├│n de competitividad mundial del a├▒o 2012-2013, Argentina ocup├│ la posici├│n 94┬║ de 144 pa├Łses analizados. Asimismo, se ha veri’¼ücado un gran empeoramiento de la posici├│n del pa├Łs en t├®rminos de competitividad debido a que en la medici├│n 2010-2011 el pa├Łs se ubicaba en la 85┬║ posici├│n.

A pesar de la mejora observada durante el ├║ltimo a├▒o, Argentina contin├║a relegada por debajo del promedio de los pa├Łses. Adem├Īs, tiene peor performance que los principales pa├Łses de Latinoam├®rica, tales son los casos de Chile, Brasil, M├®xico, Costa Rica, Per├║, Colombia y Ecuador; sobrepasando solamente a Bolivia, Paraguay y Venezuela.

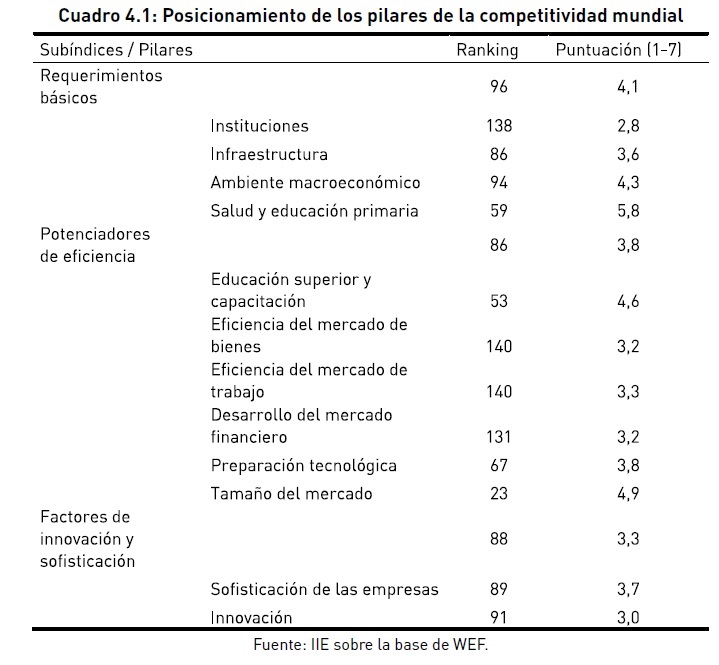

Para explicar la performance de Argentina es necesario analizar los distintos sub├Łndices.

Al respecto, se puede evidenciar en el Cuadro 4.1 el desempe├▒o argentino en t├®rminos de competitividad mundial.

┬Ā┬Ā┬Ā┬Ā┬Ā┬Ā┬Ā

Entre los cuatro pilares que conforman el sub├Łndice Requerimientos B├Īsicos, se destaca que Instituciones presenta un p├®simo desempe├▒o al ubicar a Argentina en la posici├│n 138┬║, sobre un total de 144 pa├Łses. As├Ł, los aspectos m├Īs de’¼ücientes que surgieron del an├Īlisis del indicador desarrollado por el WEF en materia institucional fueron: la Con’¼üanza en los Pol├Łticos, el Favoritismo en las decisiones del gobierno, la E’¼üciencia del marco legal en aspectos de regulaci├│n y la Desviaci├│n de los fondos p├║blicos. Asimismo, dentro de los Potenciadores de E’¼üciencia, y espec├Ł’¼ücamente en el pilar E’¼üciencia en el Mercado de Bienes, Argentina se destaca al alcanzar la ├║ltima posici├│n en materia de Barreras al comercio.

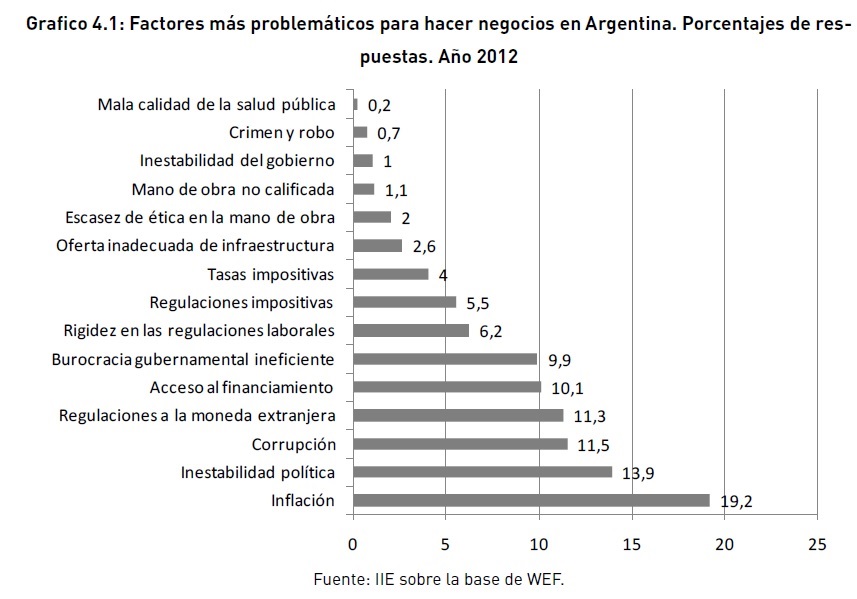

En el Gr├Ī’¼üco 4.1 se sintetiza el resultado obtenido a partir de una serie de encuestas realizadas de forma tal que los empresarios deb├Łan elegir los factores m├Īs problem├Īticos para hacer negocios en el pa├Łs. En base a estas, el aspecto m├Īs problem├Ītico para hacer negocios en Argentina es la In’¼éaci├│n.

Respecto de los potenciadores de e’¼üciencia, se debe recalcar que si bien Argentina presenta un buen Tama├▒o de Mercado (23┬║), la e’¼üciencia del mismo es decepcionante al ubicar┬Ā al┬Ā pa├Łs┬Ā en┬Ā la┬Ā 140┬║┬Ā y┬Ā 140┬║┬Ā posici├│n┬Ā en┬Ā relaci├│n┬Ā a┬Ā los┬Ā bienes┬Ā y┬Ā la┬Ā mano┬Ā de┬Ā obra respectivamente. Asimismo, el Desarrollo del mercado ’¼ünanciero tambi├®n es escaso, al alcanzar la 131┬║ posici├│n.

En relaci├│n al ├║ltimo sub├Łndice, los pilares que integran a los Factores de Innovaci├│n y So’¼üsticaci├│n ubican al pa├Łs en el 88┬║ lugar, tambi├®n por debajo de la media mundial.

Entre las principales del Global Competitiveness Report del WEF, se re’¼éeja que Argentina presenta un amplio mercado y un buen sistema educativo a nivel primario y superior.

Sin┬Ā embargo,┬Ā ello┬Ā no┬Ā compensa┬Ā las┬Ā serias┬Ā y┬Ā persistentes┬Ā de’¼üciencias┬Ā que┬Ā socavan┬Ā el potencial de crecimiento en el largo plazo. En particular, su entorno institucional es de’¼üciente, observando grandes problemas de previsibilidad por la in’¼éaci├│n reinante y falta de con’¼üanza p├║blica dada la corrupci├│n existente.

Adem├Īs de los ├Łndices de competitividad nacional mencionados el Banco Mundial (BM) publica anualmente, en conjunto con la Corporaci├│n Financiera Internacional, un estudio denominado ŌĆ£Doing BusinessŌĆØ (haciendo negocios), cuyo objetivo es determinar la di’¼ücultad o facilidad de un emprendedor para abrir y poner en funcionamiento una PyMe.

Para esto, el BM mide y realiza un seguimiento permanente sobre determinadas regulaciones que afectan a once ├Īreas del ciclo de vida de un negocio:

1.┬Ā┬Ā┬Ā Empezar un negocio.

2.┬Ā┬Ā┬Ā Lidiar con los permisos de construcci├│n.

3.┬Ā┬Ā┬Ā Obtener energ├Ła el├®ctrica.

4.┬Ā┬Ā┬Ā Registrar propiedades.

5.┬Ā┬Ā┬Ā Obtener cr├®ditos.

6.┬Ā┬Ā┬Ā Proteger a los inversores.

7.┬Ā┬Ā┬Ā Pagar impuestos.

8.┬Ā┬Ā┬Ā Comerciar internacionalmente.

9.┬Ā┬Ā┬Ā Ejecutar contratos.

10.┬Ā Solucionar problemas de solvencia.

De esta manera, el informe Doing Business permite comparar a 185 econom├Łas en el mundo a partir de indicadores cuantitativos sobre las regulaciones a los negocios y la protecci├│n a los derechos de propiedad.

A partir del ├║ltimo estudio, Doing Business 2013 (DB2013), Argentina ha quedado ubicada en el puesto n├║mero 124, tras descender ochos posiciones respecto al DB2012 que la ubicaba 116┬║. Adem├Īs en comparaci├│n con otros pa├Łses de Sudam├®rica4 con econom├Łas comparables, tal como se muestra en el Gr├Ī’¼üco 4.2, Argentina ocupa la pen├║ltima posici├│n detr├Īs de Chile, Per├║, Colombia, M├®xico y Uruguay; solamente por delante de Brasil.

Analizando puntualmente cada una de las ├Īreas del ranking en Argentina y su evoluci├│n, se puede observar en el Gr├Ī’¼üco 4.3 que salvo en lidiar con los permisos de construcci├│n (├Īrea que se sit├║a entre las peores posiciones a nivel mundial, ubic├Īndose 171┬║) y en registrar propiedades, se ha empeorado la situaci├│n respecto al per├Łodo anterior. Pudiendo destacar una gran ca├Łda en lo que se re’¼üere a comerciar internacionalmente, para la cual se perdieron 36 posiciones situ├Īndose 139┬║ en la actualidad.

4┬Ā El estudio global considera un total de 33 econom├Łas en Latinoam├®rica y el Caribe.

Tras analizar este ├Łndice propuesto por el BM, se extrae que Argentina no queda bien posicionada comparativamente respecto a otros pa├Łses de Latinoam├®rica y el Caribe para incentivar el desarrollo de nuevos emprendimientos y la instalaci├│n de nuevas empresas.

Adem├Īs, cabe mencionar que de acuerdo a la metodolog├Ła del Doing Business, esto se debe a cuestiones regulatorias que di’¼ücultan la actividad empresarial.

4.3. El ├Źndice de Competitividad Provincial

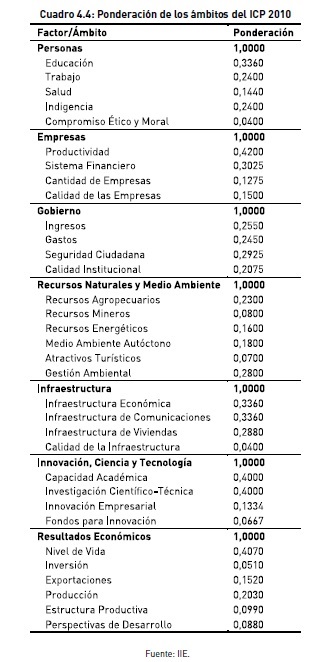

El┬Ā ICP┬Ā es┬Ā un┬Ā algoritmo┬Ā que┬Ā permite┬Ā concentrar┬Ā los┬Ā aspectos┬Ā que┬Ā de’¼ünen┬Ā el┬Ā grado┬Ā de competitividad de una provincia en base a la Capacidad o potencial del sistema econ├│mico de┬Ā una┬Ā determinada┬Ā regi├│n┬Ā de┬Ā alcanzar┬Ā mayores┬Ā niveles┬Ā de┬Ā ingreso┬Ā per┬Ā c├Īpita┬Ā de┬Ā manera sostenida5. Para ello se consideran siete factores: Personas, Empresas, Gobierno, Recursos Naturales y Medio Ambiente, Infraestructura, Innovaci├│n, Ciencia y Tecnolog├Ła, y Resultados Econ├│micos. Estos factores se dividen en 33 ├Īmbitos y 72 variables6. Diecis├®is de estas variables son cualitativas, originadas a partir de una encuesta realizada a empresarios especialmente dise├▒ada por el IIE.

El m├Īximo puntaje que puede alcanzar una provincia (o regi├│n) en el ICP es siete, valor que estar├Ła re’¼éejando un perfecto desempe├▒o en las 72 variables analizadas. Asimismo, una excelente performance en un Factor determinado estar├Ła acompa├▒ado por un valor de 1 en dicho Factor.

5┬Ā De’¼ünici├│n de competitividad tomada del ├Źndice de Competitividad Regional de Chile, ├Łndice sobre el cual se basa la metodolog├Ła del ICP.

6┬Ā Para un mayor detalle ver Anexo 2.

El ICP permite ordenar a las provincias y regiones de acuerdo a su nivel de competitividad, realizar comparaciones y evaluar la brecha existente entre las mismas en cuanto a su potencial para lograr el objetivo del desarrollo. Adicionalmente, proporciona una base para recomendar medidas tendientes a mejorar la posici├│n relativa de las jurisdicciones argentinas con el objeto de lograr que la econom├Ła progrese de forma sostenida y equilibrada. Esta ├║ltima caracter├Łstica responde al hecho de que el ├Łndice permite reconocer las debilidades y fortalezas que posee cada una de ellas, permitiendo de esa forma, ata-

car las primeras y reforzar las segunds mediante la elaboraci├│n de planes estrat├®gicos.

Asimismo, el ICP constituye una herramienta importante en tres direcciones: al sector p├║blico para mejorar la calidad de las pol├Łticas p├║blicas ŌĆō generando informaci├│n para la formulaci├│n de metas de largo plazo y de planes estrat├®gicos de los distintos niveles de gobierno ŌĆō y facilitar la inserci├│n argentina en la econom├Ła global; al sector privado para apoyar decisiones sobre oportunidades de inversi├│n y orientar los recursos; y al sector acad├®mico, para profundizar la investigaci├│n del fen├│meno de la competitividad.

Actualmente se cuenta con cuatro mediciones del ICP (a├▒os 2007, 2008, 2010 y 2012), lo que permite no s├│lo hacer un an├Īlisis comparativo entre provincias (y entre regiones), sino tambi├®n un estudio de seguimiento temporal de las distintas variables que hacen a la competitividad de una determinada jurisdicci├│n (o regi├│n).

4.4. Resultados del ├Źndice de Competitividad Provincial 20127

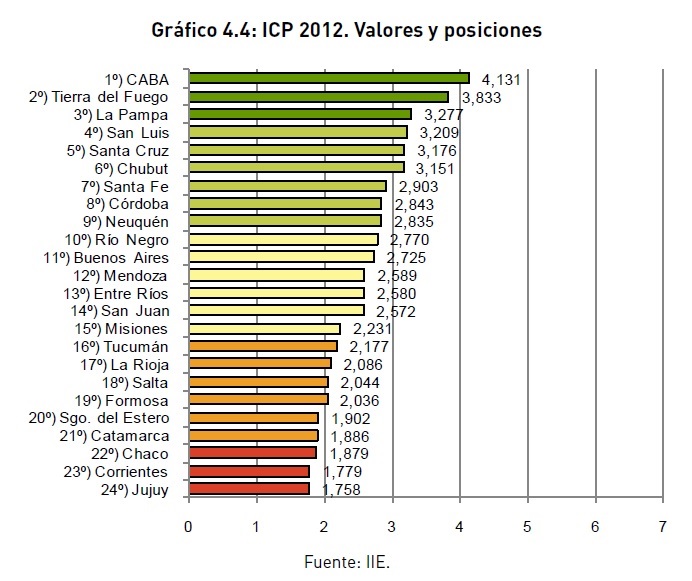

El ICP 2012 sit├║a, al igual que en la medici├│n 2010, a CABA (con un valor de 4,131) en el primer lugar del ranking, mientras que la provincia de Jujuy ha pasado a ocupar el ├║ltimo puesto con un valor de 1,758. CABA presenta un desempe├▒o 2,35 veces superior al de Jujuy. Cabe destacar que, luego de cuatro mediciones, los valores del ICP tienden a converger; esto surge de la disminuci├│n observada en la performance de las jurisdicciones l├Łderes y la situaci├│n antag├│nica en las m├Īs relegadas del ranking. Este hecho re’¼éeja una ayor equidad en t├®rminos de competitividad entre las jurisdicciones.

7┬Ā┬Ā┬Ā Bolsa┬Ā de┬Ā Comercio┬Ā De┬Ā C├│rdoba,┬Ā ŌĆ£├Źndice┬Ā de┬Ā Competitividad┬Ā Provincial┬Ā de┬Ā la┬Ā Rep├║blica┬Ā Argentina.┬Ā Medici├│n 2012.ŌĆØ Libro disponible en versi├│n digital en www.bolsacba.com.ar.

El segundo puesto es ocupado por Tierra del Fuego que mantiene una peque├▒a distancia en relaci├│n a CABA, de 0,298 puntos ├Łndice. No obstante, si bien CABA mantiene con gran diferencia el primer puesto, a su vez se encuentra muy alejada del m├Īximo te├│rico (7)8.

Por ├║ltimo, la tercera provincia que pertenece al grupo de las jurisdicciones m├Īs competitivas, habiendo ascendido dos posiciones desde 2010, es La Pampa que alcanza un valor de ICP de 3,277, hall├Īndose a 0,565 puntos ├Łndice de Tierra del Fuego.

El grupo de competitividad media-alta es encabezado por San Luis, luego de ascender dos┬Ā posiciones┬Ā desde┬Ā 2010.┬Ā Asimismo,┬Ā es┬Ā seguida┬Ā por┬Ā Santa┬Ā Cruz,┬Ā Chubut,┬Ā Santa┬Ā Fe, C├│rdoba y Neuqu├®n. Es importante destacar que Santa Cruz durante 2010 se posicionaba segunda en el ranking, habiendo descendido tres posiciones. En el mismo sentido, Neuqu├®n subi├│ una posici├│n logrando ascender de grupo. Tanto Chubut como Santa Fe empeoraron su situaci├│n, disminuyendo dos y una posici├│n respectivamente en el ranking.

Dentro del grupo con desempe├▒o medio, se destaca la incorporaci├│n de Buenos Aires, tras una disminuci├│n en su performance y la mejora relativa de Neuqu├®n. El resto de los integrantes se mantienen en el grupo, con cambios menores en las posiciones.

Finalmente,┬Ā exceptuando┬Ā a┬Ā Misiones,┬Ā todas┬Ā las┬Ā provincias┬Ā del┬Ā norte┬Ā argentino┬Ā se┬Ā encuentran en el grupo de competitividad media-baja y competitividad baja, entre ellas se mencionan: Tucum├Īn, La Rioja, Salta, Formosa, Santiago del Estero, Catamarca, Chaco, Corrientes y Jujuy.

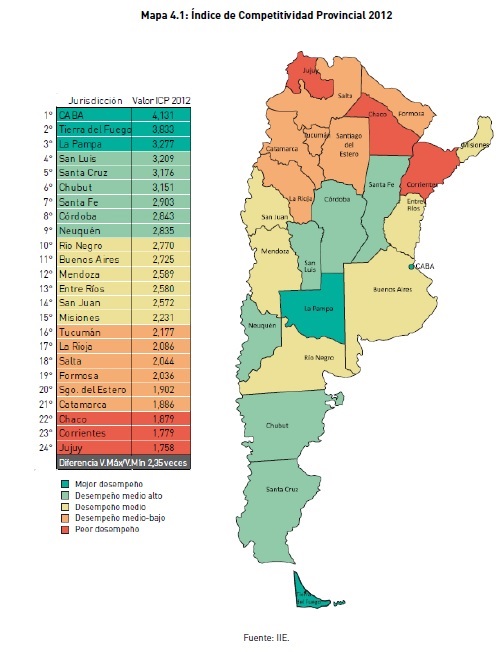

Para apreciar todo lo expuesto con mayor claridad, a continuaci├│n se presenta el Mapa 4.1 donde se puede observar el rendimiento de las veinticuatro jurisdicciones.

8┬Ā El m├Īximo te├│rico es el puntaje que obtendr├Ła una provincia en su ICP en caso de presentar un perfecto des-

empe├▒o en cada una de las variables del ├Łndice. Asimismo, el m├Īximo te├│rico de cada factor es 1, donde se

evidenciar├Ła una perfecta performance en todas las variables del factor en cuesti├│n.

4.5. Resultados del ICP por Factores

4.5.1. Resultados del factor Personas

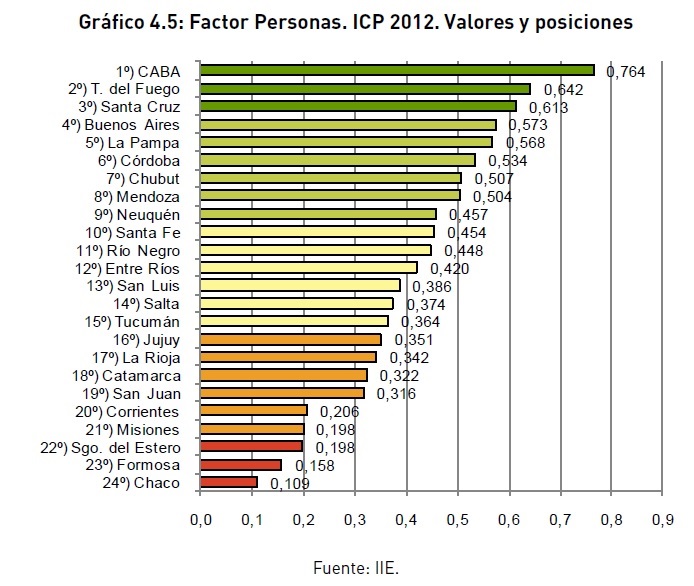

Nuevamente, al igual que en los resultados obtenidos en el ICP global, CABA mantiene el primer puesto en el Factor Personas y con una importante distancia de quienes la secundan, Tierra del Fuego y Santa Cruz. Quien obtuvo el ├║ltimo puesto es Chaco, con un valor que es superado seis veces por CABA. Cabe destacar que esta ├║ltima jurisdicci├│n se encuentra comparativamente cerca de alcanzar el m├Īximo te├│rico (1) al presentar un muy buen desempe├▒o en casi todos sus ├Īmbitos. El valor del promedio nacional del factor es 0,409, el cual es superado por las provincias que ocupan los primeros doce puestos.

A partir del Gr├Ī’¼üco 4.5 se observan las desigualdades regionales existentes en este factor.

Las provincias del norte son las que presentan un desarrollo preocupante al ubicarse todas (exceptuando Salta) en las ├║ltimas diez posiciones; Santiago del Estero, Formosa y Chaco son las jurisdicciones que re’¼éejan la peor actuaci├│n en el factor. Por otro lado, las provincias patag├│nicas se encuentran, en su mayor├Ła, en el grupo que presentan un desempe├▒o

alto y medio-alto, siendo R├Ło Negro la menos e’¼üciente al ubicarse en el d├®cimo lugar.

En el ├Īmbito Educaci├│n CABA lidera el ├Īmbito en general y en particular cada una de sus variables, incluso Porcentaje de Respuestas Correctas ONE ŌĆō Lengua en la cual obtuvo el segundo lugar durante el ICP 2010; siendo secundado por Tierra del Fuego y La Pampa.

Asimismo, Santiago del Estero se posiciona en los ├║ltimos puestos en todas las variables del ├Īmbito. Respecto de los resultados de ONE, tanto en Lengua como Matem├Ītica, m├Īs de la mitad de las provincias superan el 60% de las respuestas correctas en ambas evaluaciones.┬Ā Contrariamente,┬Ā Formosa,┬Ā Catamarca┬Ā y┬Ā Santiago┬Ā del┬Ā Estero┬Ā ocupan┬Ā los ├║ltimos puestos del ranking en ambas variables. Por ├║ltimo, mientras que en Misiones s├│lo el 28,29% de la poblaci├│n entre 15 y 19 a├▒os se encuentra matriculada en educaci├│n media, en CABA dicho porcentaje es del 59,14% aproximadamente.

Respecto al ├Īmbito Trabajo, Buenos Aires sobrepas├│ a CABA, alcanzando la primera posici├│n. Lo secundan CABA y Santa Cruz, pudiendo destacar la actuaci├│n de CABA que consigue la primera y segunda posici├│n respectivamente en las variables Tasa de Activi-dad e ├Źndice de Escolaridad de los Trabajadores. A su vez, el ├║ltimo lugar fue alcanzado por┬Ā la┬Ā provincia┬Ā de┬Ā Formosa┬Ā quien┬Ā obtuvo┬Ā el┬Ā vigesimocuarto┬Ā y┬Ā el┬Ā vig├®simo┬Ā puesto┬Ā del ranking en las variables antes mencionadas. Delante de esta jurisdicci├│n se encuentran Chaco y Santiago del Estero.

En cuanto al ├Īmbito Salud, Tierra del Fuego Santa Cruz y CABA ocupan los tres primeros puestos, en tanto que San Juan, Formosa y Chaco dominan los tres ├║ltimos. Mientras que en Chaco el 47% de la poblaci├│n no posee cobertura m├®dica, en Santa Cruz (que ocupa el primer puesto de la variable) dicho porcentaje roza el 7%. De igual forma, en CABA se observan quince m├®dicos cada mil habitantes, mientras que en C├│rdoba, la provincia que le sigue, el valor observado es de seis. Esto re’¼éeja la desigualdad existente entre CABA y el resto de las jurisdicciones, pudiendo situar el otro extremo en la provincia de Misiones que tiene poco m├Īs de un medico cada mil habitantes.

El┬Ā ├Īmbito┬Ā Indigencia┬Ā sit├║a┬Ā a┬Ā Santa┬Ā Cruz,┬Ā Tierra┬Ā del┬Ā Fuego┬Ā y┬Ā Buenos┬Ā Aires┬Ā en┬Ā los┬Ā tres primeros┬Ā lugares.┬Ā En┬Ā Santa┬Ā Cruz,┬Ā a┬Ā pesar┬Ā de┬Ā haber┬Ā m├Īs┬Ā que┬Ā duplicado┬Ā la┬Ā proporci├│n, el 1,77% de la poblaci├│n se encuentra bajo la l├Łnea de indigencia, mientras que en Corrientes (jurisdicci├│n que obtuvo el ├║ltimo lugar) dicho porcentaje equivale al 19,14% de

la poblaci├│n, valor que resulta preocupante. Asimismo, Tierra del Fuego y Buenos Aires presentan┬Ā un┬Ā porcentaje┬Ā de┬Ā 2,09%┬Ā y┬Ā 3,60%,┬Ā respectivamente,┬Ā en┬Ā tanto┬Ā que┬Ā Misiones┬Ā y Chaco presentan un 16,57% y un 17,58%, respectivamente.

Por ├║ltimo, el ├Īmbito Compromiso ├ētico y Moral, seg├║n la encuesta de percepci├│n realizada, ubica a la provincia de La Pampa en la primera posici├│n, seguida por Entre R├Łos y San Juan. En contraposici├│n, CABA presenta el menor compromiso ├®tico y moral y la anteceden┬Ā Jujuy┬Ā y┬Ā La┬Ā Rioja.┬Ā Aqu├Ł┬Ā se┬Ā destaca┬Ā c├│mo,┬Ā a┬Ā pesar┬Ā de┬Ā presentar┬Ā muy┬Ā buenas cali’¼ücaciones en las variables num├®ricas, existe una mala percepci├│n generalizada del compromiso ├®tico y moral de los ciudadanos de CABA.

4.5.2. Resultados del factor Empresas

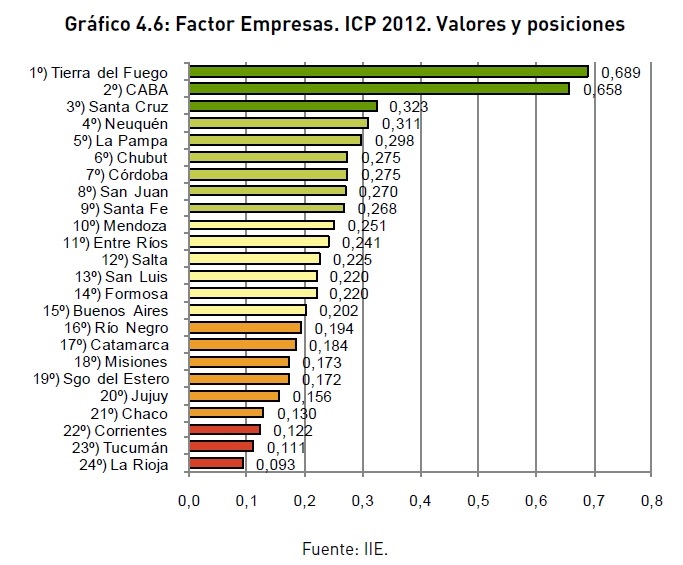

Este factor tiene como l├Łder a Tierra del Fuego, tras una ca├Łda de m├Īs de 0,200 puntos ├Łndices en CABA desde la medici├│n de 2010. Tierra del Fuego ocupa las tres primeras posiciones en tres de los cuatro ├Īmbitos. Lo contrario sucede con las jurisdicciones que ocupan los tres ├║ltimos puestos: Corrientes, Tucum├Īn y La Rioja, que a su vez re’¼éejan valores muy similares entre ellas.

Se debe destacar que el promedio nacional del factor (0,252) es superado por las provincias que ocupan los primeros quince puestos, esto es el 62,5% de las provincias. A su vez el promedio de este factor es el menor de todos, re’¼éejando un bajo rendimiento general de la actividad empresarial.

En el ├Īmbito Productividad, Tierra del Fuego, Santa Cruz y CABA ocupan los tres primeros puestos, obteniendo la primera de estas provincias un valor que casi duplica a la segunda. Contrariamente, Tucum├Īn, La Rioja y Chaco se ubican en las ├║ltimas posiciones.

Las variables que conforman este ├Īmbito son Productividad Media del Trabajo y Crecimiento┬Ā promedio┬Ā de┬Ā la┬Ā Productividad┬Ā Media┬Ā del┬Ā Trabajo;┬Ā ambas┬Ā presentan┬Ā resultados alarmantes al comprobarse la heterogeneidad existente entre las provincias. En el caso de la primera variable, el valor promedio de las provincias que ocupan los tres primeros

puestos (Tierra del Fuego, Santa Cruz y CABA) supera en m├Īs de cinco veces el valor promedio de las provincias con menor productividad (Corrientes, La Rioja y Misiones).

Respecto de la segunda variable, se debe subrayar que las tres provincias con mayor productividad┬Ā (Tierra┬Ā del┬Ā Fuego,┬Ā Formosa┬Ā y┬Ā San┬Ā Juan)┬Ā superan┬Ā en┬Ā promedio┬Ā casi┬Ā diez veces a las ├║ltimas tres (La Pampa, Buenos Aires y Neuqu├®n).

En┬Ā cuanto┬Ā al┬Ā ├Īmbito┬Ā Sistema┬Ā Financiero,┬Ā CABA,┬Ā Tierra┬Ā del┬Ā Fuego┬Ā y┬Ā La┬Ā Pampa┬Ā son┬Ā las jurisdicciones que mejor se posicionan en el ranking, as├Ł como en las variables relativas a cantidad de entidades ’¼ünancieras y dep├│sitos en entidades ’¼ünancieras. En contraste, Santiago del Estero, Formosa y Tucum├Īn, presentan la peor performance.

Respecto del ├Īmbito Cantidad de Empresas, la heterogeneidad nuevamente se hace presente al presentar CABA 45,8 locales de empresas cada diez mil habitantes, mientras que sus seguidoras, La Pampa y Tierra del Fuego alcanzan apenas el 50%. En contraposici├│n Santiago del Estero y Formosa alcanzan un valor de 6,2 y 5,2 respectivamente, lo que las posiciona en el ├║ltimo lugar.

Por ├║ltimo, el ├Īmbito Calidad de Empresas, compuesto por variables de percepci├│n, sit├║a a la provincia de Buenos Aires en el primer puesto seguida de Salta y Mendoza. Si bien CABA obtiene la primera posici├│n en la variable Nivel de Competencia en los Mercados, Neuqu├®n┬Ā en┬Ā Nivel┬Ā Profesional┬Ā de┬Ā los┬Ā Mandos┬Ā Gerenciales┬Ā y┬Ā Salta┬Ā en┬Ā Importancia┬Ā que se le da a la Capacitaci├│n de Personal y en Existencia de Mercados Potenciales para el Desarrollo de Nuevas Actividades, Buenos Aires ostenta buenas posiciones, logrando el mejor promedio. Por otro lado, La Rioja, Corrientes y Santa Cruz exhiben los puntajes m├Īs bajos.

4.5.3. Resultados del factor Gobierno

El Factor Gobierno sit├║a a la provincia de La Pampa, con un valor de 0,821, en la primera posici├│n seguida de San Luis y Chubut, con puntajes de 0,721 y 0,711, respectivamente.

El valor en el factor de La Pampa duplica el alcanzado por Jujuy, jurisdicci├│n que termin├│ en ├║ltimo lugar. Se puede observar que los valores obtenidos por todas las provincias son relativamente homog├®neos excepto el alcanzado por La Pampa que supera en 0,100 puntos ├Łndice a su seguidora, San Luis. Asimismo, no se observa marcadamente el agrupamiento de regiones en un mismo grupo de desempe├▒o.

El promedio nacional del factor es equivalente a 0,564, el cual es superado por las jurisdicciones que ocupan las primeras once posiciones.

Respecto┬Ā del┬Ā ├Īmbito┬Ā Ingresos,┬Ā CABA┬Ā ocupa┬Ā el┬Ā primer┬Ā lugar,┬Ā seguida┬Ā de┬Ā Santa┬Ā Cruz┬Ā y Chubut. Las posiciones ocupadas en general en este ├Īmbito son sumamente heterog├®neas, un ejemplo de ello es que en dos de las variables, s├│lo cinco provincias se ubican por encima del promedio nacional. Las jurisdicciones con peor desempe├▒o son Jujuy, R├Ło Negro y Formosa que, simult├Īneamente, presentan su peor performance en stock de deuda por habitante.

En el ├Īmbito Gastos, quienes lideran son las provincia de San Luis, La Pampa y CABA debido principalmente al resultado de la variable objetiva de Gasto en Servicios de Seguridad, Sociales y Econ├│micos. Asimismo, salvo CABA, estas provincias tambi├®n ostentan una buena percepci├│n subjetiva relativa a la Calidad de los Servicios y al Apoyo de Actividades Productivas. En las ├║ltimas tres posiciones se ubican provincias de las m├Īs variadas latitudes, pudiendo identi’¼ücar a Tierra del Fuego, Jujuy y Buenos Aires.

En cuanto al ├Īmbito Seguridad Ciudadana, Santiago del Estero y Formosa exhiben la mejor puntuaci├│n debido a que presentan un bajo n├║mero de denuncias de delitos cada mil habitantes (24,24 y 20,98 respectivamente) y, adem├Īs, obtuvieron una buena percepci├│n por parte de los empresarios respecto de la e’¼üciencia del poder judicial. En contraposici├│n, CABA alcanz├│ la peor posici├│n al presentar la mayor cantidad de delitos denunciados cada mil habitantes (77,36), casi un 10% superior a la medici├│n en 2010 y al exhibir una mala percepci├│n de sus ciudadanos respecto de la e’¼üciencia del poder judicial. Finalmente, el ├Īmbito Calidad Institucional sit├║a a La Pampa, Buenos Aires y San Juan en las primeras tres posiciones debido a que cada una re’¼éeja una participaci├│n ciudadana que ronda el 80% tanto en elecciones presidenciales como legislativas. Sin embargo, la percepci├│n respecto de la calidad del gobierno en lo que re’¼üere a su autonom├Ła, honestidad y transparencia, s├│lo exhibe a la provincia de La Pampa y de San Juan entre los primeros lugares, mientras Buenos Aires se ubica en la vig├®sima posici├│n.

4.5.4. Resultados del factor Recursos Naturales y Medio Ambiente

Las provincias que ocupan las primeras trece posiciones pueden superarlo, con un valor superior a 0,349, logran superar al promedio nacional, siendo Tierra del Fuego, Santa Cruz y Neuqu├®n las tres primeras. Las jurisdicciones con m├Īs bajo desempe├▒o son Corrientes, CABA y La Rioja.

Cabe destacar que Tierra del Fuego, provincia que ocupa el primer lugar, solo llega a acumular┬Ā el┬Ā 53,7%┬Ā del┬Ā valor┬Ā m├Īximo┬Ā te├│rico,┬Ā re’¼éejando┬Ā ello┬Ā la┬Ā regular┬Ā competitividad generalizada de todas las jurisdicciones dentro del factor al obtener la mayor├Ła puntajes medios-bajos. A su vez, el valor de la provincia supera en 1,68 veces el valor obtenido por

Corrientes.

Exceptuando R├Ło Negro, las provincias de la Regi├│n Patag├│nica (Santa Cruz, Tierra del Fuego, Chubut y Neuqu├®n) presentan un buen desempe├▒o al posicionarse entre las nueve provincias m├Īs competitivas dentro del factor. Por otro lado, las provincias norte├▒as (Misiones, Catamarca, Tucum├Īn, Salta, Chaco, Jujuy, Corrientes, Santiago del Estero y Formosa) exhiben una performance regular-mala.

En┬Ā el┬Ā ├Īmbito┬Ā Recursos┬Ā Agropecuarios,┬Ā Buenos┬Ā Aires,┬Ā C├│rdoba,┬Ā Santa┬Ā Fe┬Ā y┬Ā Entre┬Ā R├Łos lideran los cuatro primeros puestos debido a que, junto con Corrientes, poseen la mayor cantidad de existencias ganaderas cada cien hect├Īreas del pa├Łs. Asimismo, presentan la mayor densidad silvoagropecuaria, es decir, la mayor super’¼ücie implantada con cultivos,

forrajeras, frutales, forestales y otros. Por otro lado, CABA obtuvo el ├║ltimo puesto al no poseer existencias ganaderas ni super’¼ücie dedicada a la agricultura.┬Ā Por su parte, en el ├Īmbito Recursos Mineros, la provincia de Catamarca es la m├Īxima l├Łder al obtener un valor en el ├Īmbito que supera en 1,74 veces a su seguidora inmediata, Santa Cruz. Ello se debe a las importantes actividades realizadas en la jurisdicci├│n en lo que re’¼üere a la extracci├│n de minerales metal├Łferos, no metal├Łferos y rocas de aplicaci├│n. Las ├║ltimas posiciones son ocupadas por CABA, Chaco y Formosa, destac├Īndose la primera por no

realizar ning├║n tipo de actividad de extracci├│n minera.

En cuanto al ├Īmbito Recursos Energ├®ticos No Renovables, se destaca que catorce provincias ocupan conjuntamente la ├║ltima posici├│n debido a que no cuentan con reservas comprobadas de petr├│leo y gas natural. Por otro lado, las l├Łderes absolutas del ├Īmbito son las provincias patag├│nicas de Chubut, Santa Cruz, Neuqu├®n y Tierra del Fuego. Otras jurisdicciones con dotaciones menores son Salta, La Pampa, R├Ło Negro y Mendoza.

El ├Īmbito Medio Ambiente Aut├│ctono depende principalmente de la super’¼ücie de bosques nativos en nuestro pa├Łs la cual presenta una gran disparidad al existir provincias como CABA con un 0%, mientras que Chaco ostenta un 48,3%, superando en un 15,2% a Formosa, que ocupa la segunda posici├│n. Al mismo tiempo, muestra qu├® proporci├│n de┬Ā dicha┬Ā super’¼ücie┬Ā se┬Ā vieron┬Ā afectadas┬Ā por┬Ā incendios,┬Ā obteniendo┬Ā los┬Ā peores┬Ā puestos R├Ło Negro, Chubut y Neuqu├®n. Por ├║ltimo, el ├Īmbito tambi├®n exhibe el grado de deforestaci├│n de la super’¼ücie de bosques nativos, donde las provincias que m├Īs realizaron esta actividad son San Luis, La Pampa y R├Ło Negro. Luego de analizar en conjunto todos estos aspectos resulta que el ├Īmbito es liderado por las provincias de Chaco, Formosa y Santiago del Estero, mientras que los peores puestos fueron obtenidos por R├Ło Negro, San Luis y Buenos Aires.

En lo que re’¼üere al ├Īmbito Atractivos Tur├Łsticos, el mismo es liderado por las cinco provincias patag├│nicas, a saber: R├Ło Negro, Chubut, Neuqu├®n, Tierra del Fuego y Santa Cruz.

Ello esta medido por un ├Łndice de turismo que contempla la oferta de plazas por habitante y la cantidad de productos tur├Łsticos que posee cada jurisdicci├│n. Por otro lado, el desempe├▒o m├Īs bajo se observa en las provincias de Formosa, Chaco y Santa Fe.

Finalmente, en cuanto al ├Īmbito Gesti├│n Ambiental, los primeros puestos son ocupados por Santa Cruz, San Juan y La Pampa. En lo que re’¼üere a las encuestas de percepci├│n, tales como el grado de conciencia del ciudadano en cuanto al cuidado del medio ambiente y la existencia de mecanismos para lograr un cuidado e’¼üciente del mismo, si bien la primera provincia no obtuvo un buen desempe├▒o, la segunda y tercera s├Ł. En contraposici├│n a ├®stas, Salta, Santiago del Estero y Corrientes alcanzaron las ├║ltimas posiciones.

4.5.5. Resultados del factor Infraestructura

El Factor Infraestructura sit├║a a CABA como l├Łder absoluta del ranking con un valor de 0,798, el cual supera 4,78 veces el puntaje obtenido por Santiago del Estero, provincia que, nuevamente, ocupa el ├║ltimo lugar. Al mismo tiempo, se observan disparidades regionales debido a que, exceptuando a Corrientes y La Rioja, que se ubican en el decimotercero y decimoquinto puesto respectivamente, todas las provincias del norte presentan una baja competitividad en lo que respecta a su infraestructura.

El valor promedio nacional del factor es 0,369, puntaje superado por las jurisdicciones

que ocupan las primeras doce posiciones.

Buenos Aires, Neuqu├®n y Santa Fe nuevamente obtuvieron los mejores resultados en el ├Īmbito Infraestructura Econ├│mica. Del mismo modo, Catamarca y Jujuy vuelven a evidenciar el peor desempe├▒o de este ├Īmbito, a las cuales se le suma La Rioja. En lo que re’¼üere a la provincia l├Łder, se destaca que Buenos Aires a pesar de tener un d├®’¼ücit en la producci├│n de

energ├Ła el├®ctrica, el valor obtenido en cuanto a Conectividad quintuplica a la provincia posterior en el ranking. En Cuanto a la Producci├│n de Energ├Ła El├®ctrica, Neuqu├®n se destaca ampliamente con un valor que supera en 1,6 veces Corrientes, ubicada en segunda posici├│n.

En el ├Īmbito Infraestructura de Comunicaciones, CABA es la primera al alcanzar un puntaje que supera 1,55 veces a su seguidora inmediata, Tierra del Fuego. A ellas las secundan Neuqu├®n y Chubut. CABA presenta una excelente performance al obtener el primer puesto en todos los aspectos que hacen al ├Īmbito: posee la mayor teledensidad de l├Łneas ’¼üjas y m├│viles cada cien habitantes del pa├Łs, al mismo tiempo que presenta la mayor cantidad de computadoras y usuarios de banda ancha per c├Īpita. En contraposici├│n, los ├║ltimos puesos son ocupados por provincias norte├▒as: Santiago del Estero, Jujuy, Formosa y Chaco.

En cuanto al ├Īmbito Infraestructura de Vivienda, nuevamente se encuentra a CABA en la primera posici├│n seguida de las provincias patag├│nicas de Tierra del Fuego y Santa Cruz, en tanto que Buenos Aires, Santiago del Estero y San Juan ocupan los ├║ltimos puestos.

Los mejores resultados respecto del porcentaje de hogares con hacinamiento lo presentan CABA, Tierra del Fuego, La Pampa y C├│rdoba al evidenciar una proporci├│n menor al 4%, mientras que Catamarca, a pesar de haber mejorado respecto a 2010, constituye la provincia m├Īs cr├Łtica, exhibiendo un 11,90% de hacinamiento. Por otro lado, todas las provincias rondan el 99% de hogares con acceso al agua de red, exceptuando a Buenos Aires┬Ā con┬Ā un┬Ā 78,26%.┬Ā Por┬Ā ├║ltimo,┬Ā es┬Ā preocupante┬Ā la┬Ā situaci├│n┬Ā de┬Ā Santiago┬Ā del┬Ā Estero, San Juan, Misiones y Chaco donde una proporci├│n de sus hogares menor al 50% posee acceso a la red de desag├╝es.

En el ├Īmbito Calidad de la Infraestructura, los empresarios de San Luis, San Juan (al igual que en 2010) y La Pampa son los m├Īs optimistas en lo que re’¼üere a la calidad de la infraestructura para el desarrollo de nuevas inversiones en sus respectivas provincias.

Sin embargo, la situaci├│n no es la misma en Catamarca, Corrientes y La Rioja, donde la percepci├│n es la m├Īs desalentadora del pa├Łs.

4.5.6. Resultados del factor Innovaci├│n, Ciencia y Tecnolog├Ła

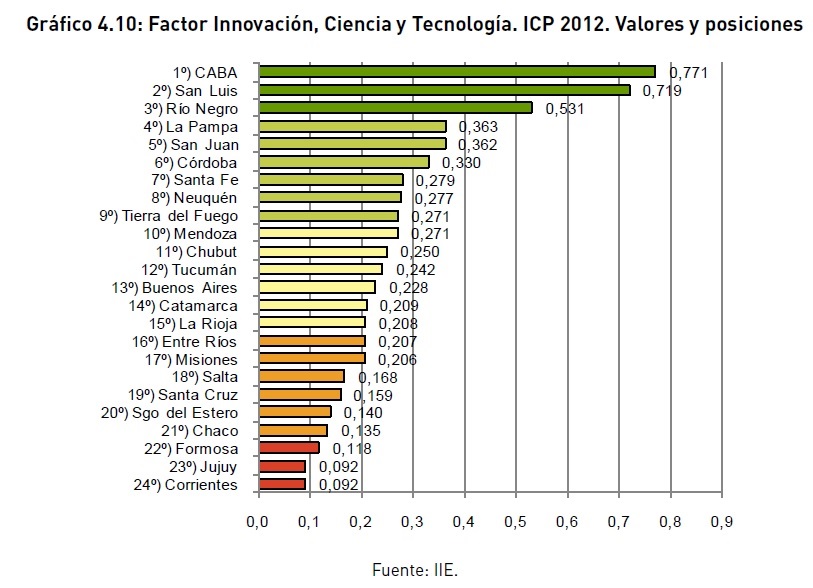

En el Factor Innovaci├│n, Ciencia y Tecnolog├Ła se observa la mayor disparidad entre el primer y ├║ltimo puesto. CABA, con un valor de 0,771 supera 7,37 veces al valor de Corrientes (0,092). Sin embargo, es importante destacar que CABA s├│lo lidera los ├Īmbitos que no est├Īn compuestos por encuestas de percepci├│n, en ellos alcanza la octava y decimonovena posici├│n. Adem├Īs, CABA, San Luis y R├Ło Negro, las tres primeras se distancian notablemente de las provincias de desempe├▒o alto-medio, al duplicarlas en promedio.

Los ├║ltimos puestos fueron obtenidos por Corrientes, Jujuy y Formosa, al presentar muy malas cali’¼ücaciones en la mayor├Ła de las variables que hacen al factor.

El promedio de los puntajes es 0,276, el segundo m├Īs bajo de los siete factores, luego del factor empresas. Este s├│lo es superado por las primeras ocho provincias.

En cuanto al ├Īmbito Capacidad Acad├®mica, R├Ło Negro, CABA y San Luis se sit├║an entre las provincias con mayor competitividad al respecto. Ello se ve re’¼éejado en el hecho de que┬Ā son┬Ā jurisdicciones┬Ā con┬Ā una┬Ā buena┬Ā cantidad┬Ā de┬Ā personas┬Ā dedicas┬Ā a┬Ā investigaci├│n┬Ā y desarrollo y a que poseen las mayores proporciones de ocupados, con nivel educativo

superior en disciplinas t├®cnicas. Contrariamente, las provincias norte├▒as de Formosa, Jujuy y Santiago del Estero presentan la peor performance en el ├Īmbito.

En el ├Īmbito Investigaci├│n Cient├Ł’¼üco T├®cnica se analiza el gasto destinado a actividades de investigaci├│n y desarrollo, y el destinado a actividades de ciencia y tecnolog├Ła. En este marco, CABA, San Luis y Tierra del Fuego, al igual que en la medici├│n 2010, ocupan los primeros lugares; acumulando alrededor del 31% del gasto total en investigaci├│n cient├Ł’¼üco t├®cnica del pa├Łs. Por otro lado, Chaco, Santiago del Estero y Formosa, las jurisdicciones peor posicionadas, participan s├│lo del 2% del gasto nacional.

El ├Īmbito Innovaci├│n Empresaria est├Ī compuesto por encuestas de percepci├│n que re’¼éejan el grado de actualizaci├│n tecnol├│gica y el grado de incorporaci├│n de ciencia y tecnolog├Ła en las etapas de producci├│n y comercializaci├│n. El ├Īmbito contin├║a liderado por San Luis; asimismo Santa Fe y San Juan, lo secundan entra la provincias con mayores puntajes en ambos aspectos analizados. Sin embargo, Corrientes, Catamarca y Jujuy presentan las valoraciones m├Īs bajas del pa├Łs en lo que respecta a la innovaci├│n empresarial.

Finalmente, el ├Īmbito Fondos para Innovaci├│n constituye un an├Īlisis respecto del grado de acceso a fondos para el desarrollo de proyectos de innovaci├│n donde las encuestas empresariales arrojan que La Pampa y Formosa, que ocupaban en 2010 el tercer y segundo puesto respectivamente, se han consolidado llegando al primero y segundo puesto; secundadas por San Luis. Cabe destacar que es un resultado particular en cuanto a que Formosa pertenece al grupo de desempe├▒o m├Īs pobre en los restantes ├Īmbitos del factor. Por otro lado, Corrientes, Tierra del Fuego y Santa Cruz exhiben las valoraciones m├Īs bajas del ├Īmbito.

4.5.7. Resultados del factor Resultados Econ├│micos

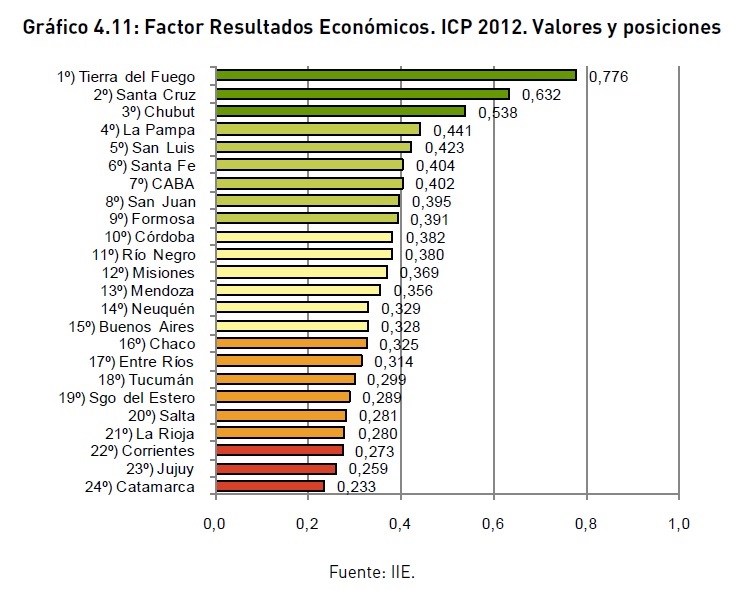

En el Factor Resultados Econ├│micos, al igual que en 2010, quienes ocupan los primeros lugares son Tierra del Fuego, Santa Cruz y Chubut. Es importante destacar que las brechas existentes entre la primera y la segunda (0,144 puntos ├Łndice) y entre la segunda y la tercera (0,094 puntos ├Łndice) son sumamente elevadas; sin embargo al considerar las provincias┬Ā que┬Ā componen┬Ā los┬Ā grupos┬Ā de┬Ā desempe├▒o┬Ā desde┬Ā medio-alto┬Ā hasta┬Ā de┬Ā malo, esta brecha se reduce a menos de un 10%.

El ├║ltimo lugar es ocupado por Catamarca, precedida de Jujuy y Corrientes. En este caso, el primer puesto supera en 2,3 veces al ├║ltimo. Adem├Īs, el promedio del factor es de 0,379 y es superado por las primeras once provincias.

El┬Ā ├Īmbito┬Ā Nivel┬Ā de┬Ā Vida┬Ā es┬Ā uno┬Ā de┬Ā los┬Ā que┬Ā lidera┬Ā Tierra┬Ā del┬Ā Fuego,┬Ā estando┬Ā sucedido por Santa Cruz y La Pampa. Este est├Ī conformado por la tasa de desempleo, el ingreso medio mensual y el coe’¼üciente de Gini. Estos datos socioecon├│micos muestran heterogeneidades entre provincias y regiones; sin embargo, es marcado el buen desempe├▒o

de las provincias patag├│nicas en cuanto a la variable ingreso medio mensual. Entre las provincias con peores resultados resaltan Catamarca, Salta y Santiago del Estero.

El ├Īmbito Inversi├│n, al igual que en el ICP 2010, es encabezado por Santa Cruz pero en este caso es secundado por La Pampa y San Luis. Las provincias con peor actuaci├│n en t├®rminos de inversi├│n p├║blica, de igual manera que en 2010, son Buenos Aires y Santa Fe, con el agregado de Corrientes. Cabe destacar que la inversi├│n real directa p├║blica per c├Īpita de Buenos Aires, s├│lo equivale a un 5% de la de Santa Cruz, demostrando una evidente heterogeneidad inter-provincial.

En cuanto a las Exportaciones, las provincias de Chubut, Catamarca y Santa Cruz son las que presentan mayor nivel de exportaciones per c├Īpita mientras que las m├Īs rezagadas, en sinton├Ła con la medici├│n 2010, son Formosa, CABA y Corrientes. En este sentido, las exportaciones por habitante de Formosa representan apenas el 0,84% de las de Chubut.

En el ├Īmbito Producci├│n, la jurisdicci├│n con mayor PBG por habitante es CABA seguida por Santa Cruz y Tierra del Fuego. Sin embargo, debido a la escaza performance que obtuvo en relaci├│n a su tasa de crecimiento del PBG, Tierra del Fuego, Santa Cruz y Formosa son las provincias que mejor se posicionan en el ├Īmbito. Asimismo, Ri├│ Negro, La Pampa y La Rioja obtuvieron las peores performances.

En┬Ā relaci├│n┬Ā a┬Ā la┬Ā Estructura┬Ā Productiva,┬Ā medida┬Ā a┬Ā trav├®s┬Ā del┬Ā ├Źndice┬Ā de┬Ā Concentraci├│n Productiva, se aprecia que las provincias m├Īs diversi’¼ücadas en su actividad son Buenos Aires, Santa Fe y Mendoza mientras que las que se comportan de manera m├Īs concentradas son Santa Cruz, Catamarca y Neuqu├®n.

Por ├║ltimo, el ├Īmbito Perspectivas de Desarrollo, re’¼éeja que los empresarios m├Īs optimistas en cuanto a las expectativas de desarrollo de su provincia se encuentran en San Juan, San Luis y R├Ło Negro, mientras que los m├Īs pesimistas pertenecen a las jurisdicciones de Jujuy, Corrientes y La Rioja.

4.6. Convergencia entre provincias

Del an├Īlisis de la evoluci├│n del ICP que se deriva del cuadro 4.2, se observa que la brecha entre los valores de la jurisdicci├│n que ocupa el primer puesto con quien se ubica en la ├║ltima posici├│n, ha ido disminuyendo a lo largo de las mediciones. Ello re’¼éeja que las disparidades entre las provincias m├Īs competitivas respecto de las menos competitivas siguen un camino descendente.

Cabe destacar que a diferencia de lo que se ven├Ła observando en mediciones anteriores, en el ICP 2012 se observa no s├│lo una mejora en el desempe├▒o de las jurisdicciones peor posicionadas, sino tambi├®n una ca├Łda en el puntaje obtenido por aquellas que encabezan el ranking.

Es importante re’¼éexionar sobre esto ya que existe cierta tendencia a una mayor equidad competitiva. Y a pesar de que para realizar un an├Īlisis de convergencia en series de tiempo es necesario contar con un m├Łnimo de 75 observaciones9, los valores del ├Łndice dan la sensaci├│n de que se est├Ī convergiendo hacia abajo.

Haciendo uso de la comparabilidad del ICP respecto del ICR chileno, es interesante comparar tambi├®n la evoluci├│n de las provincias argentinas con las regiones chilenas.

Como se muestra en el Cuadro 4.3, las provincias argentinas descienden de posici├│n, al transcurrir el tiempo, o de manera an├Īloga, las regiones chilenas ascienden ante nuevas mediciones del ICP. De esta manera se ejempli’¼üca el hecho de que si bien en argentina se observa cierta convergencia geopol├Łtica, esta convergencia es hacia abajo, denotando una p├®rdida de competitividad respecto al pa├Łs trasandino.

9┬Ā Box, G.E.P.; Jenkins G.M.; Reinsel G.C.; ŌĆ£Time Series Analysis: Forecasting and ControlŌĆØ, cuarta edici├│n, Ed. Wiley, 2008.

4.7. Consideraciones ’¼ünales

El ICP es una propuesta que realiza el IIE, en el sentido que presenta una metodolog├Ła determinada de entre la inde’¼ünida cantidad de opciones que se podr├Ła encontrar o desarrollar.

Ello a su vez surge de la de’¼ünici├│n adoptada para el concepto de competitividad, que en el caso del ICP se corresponde con la del ├Łndice del Gobierno de Chile.

Esta propuesta, a su vez, es permanentemente controlada y retroalimentada, garantizando plena comparabilidad entre las mediciones bianuales al realizar un rec├Īlculo de las variables, incluyendo actualizaciones metodol├│gicas.

En este sentido, ya se est├Ī avanzando en la pr├│xima medici├│n del ICP, que corresponder├Ī al per├Łodo 2014. En pos de ahondar m├Īs en la delineaci├│n de pol├Łticas p├║blicas que los gobiernos deber├Łan llevar a cabo para incrementar la competitividad de sus jurisdicciones, el IIE se propone el estudio de un n├║mero m├Īs acotado de variables sobre las cuales

se estudiar├Ī la sensibilidad del ├Łndice ante cambios en las mismas. Dicho de otra manera, lo que se busca es determinar cu├Īl es el valor que ciertas variables deber├Łan asumir para┬Ā incrementar┬Ā el┬Ā ├Łndice,┬Ā logrando┬Ā que┬Ā una┬Ā jurisdicci├│n┬Ā pueda┬Ā mejorar┬Ā su┬Ā posici├│n relativa en la escala global.

Es preciso aclarar que la metodolog├Ła del ICP no est├Ī dise├▒ada para hacer un control de las ejecuciones, sino que cobra sentido en la medida en que se analicen los resultados y las conclusiones planteadas, a los ’¼ünes de elaborar planes estrat├®gicos y colaborar en la toma de decisiones, en de’¼ünitiva, desarrollar hojas de ruta que sirvan tanto al sector p├║blico como al privado.

Cabe a├▒adir que el IIE, como instituci├│n vanguardista en lo que hace a las mediciones de competitividad, ha participado del primer Seminario Internacional sobre Mediciones Subnacionales de Competitividad, realizado en 2011 en Santiago de Chile; asimismo, durante 2012 ha sido an’¼ütri├│n de la segunda edici├│n de este seminario, contando con la participaci├│n de referentes en la materia de Chile, Per├║, M├®xico, as├Ł como de representantes de organismos multilaterales como la OEA.

Fruto del grado de participaci├│n en la materia y los aportes realizados, el IIE fue invitado a participar en el VI Foro de Competitividad de las Am├®ricas, organizado por la RIAC a trav├®s de la OEA, que es su secretar├Ła t├®cnica. En dicho marco, el IIE junto a referentes de Per├║ y M├®xico presentaron un proyecto para desarrollar un ├Łndice de competitividad subnacional latinoamericano, con el cual no s├│lo se podr├Ī comparar jurisdicciones de un mismo pa├Łs, sino tambi├®n de distintos pa├Łses.

La signi’¼ücancia de esto radica en que en la actualidad, bajo un mundo globalizado, las jurisdicciones se interesan puntualmente en compararse y ser m├Īs competitivas que otras jurisdicciones de caracter├Łsticas, nivel de recursos y actividades econ├│micas similares, m├Īs all├Ī de las fronteras internacionales que las separen.

Anexo 4.1: Aspectos metodol├│gicos del ICP

El ICP est├Ī compuesto por siete factores: Personas, Empresas, Gobierno, Recursos Naturales y Medio Ambiente, Infraestructura, Innovaci├│n, Ciencia y Tecnolog├Ła, y Resultados Econ├│micos, los cuales se dividen en 33 ├Īmbitos y 72 variables.

De las 72 variables, 16 provienen de encuestas especialmente dise├▒adas para la construcci├│n del ICP. Las mismas exhiben la opini├│n de empresarios de las veinticuatro jurisdicciones argentinas sobre diversos aspectos que hacen a la competitividad. El resto de las variables proviene de estad├Łsticas o’¼üciales de car├Īcter p├║blico.

Dado que los indicadores de variables presentan una gran diversidad de escala y metodolog├Ła de construcci├│n, es preciso homogeneizar su magnitud y su unidad de medida.

Para ello se realiza un procedimiento de estandarizaci├│n de la informaci├│n que permite llevar todas las variables a una graduaci├│n ├║nica y com├║n que var├Ła entre 0 y 1. Esto se logra haciendo la raz├│n entre la distancia que existe entre un determinado valor y el valor m├Łnimo y el rango total de variaci├│n de la variable. Dicho procedimiento queda re’¼éejado en la siguiente f├│rmula de estandarizaci├│n:

![]()

dando igual peso a los puntajes obtenidos en cada factor. En particular, dichas ponderaciones se han ’¼üjado en el valor 1.

A continuaci├│n, en el Cuadro 3.4 se detallan cada uno de los 33 ├Īmbitos10 que hacen a la competitividad junto a sus ponderadores.

10┬Ā Dentro de los 33 ├Īmbitos se encuentran las 72 variables analizadas.