ASPECTOS FINANCIEROS

CAP├ŹTULO 7:┬ĀASPECTOS FINANCIEROS

┬Ā

Un Mercado financiero y bancario altamente desarrollado es uno de los principales requisitos necesario para la existencia del cr├®dito PyME, en especial el cr├®dito a largo plazo. En┬ĀArgentina, luego de la crisis la situaci├│n monetaria y financiera del pa├Łs est├Ī mejorando en┬Ācasi todos los ├Īmbitos, si bien se detecta que para el grueso de las empresas PyMEs ello no se┬Ātraduce directamente en una mayor disponibilidad de pr├®stamos.┬ĀExplorar las principales causas de estos hechos y proponer algunas soluciones se constituyen en algunos de los objetivos principales de este cap├Łtulo.┬Ā

┬Ā

7.1 Introducci├│n

Dentro del estudio de los factores que explican el crecimiento de un pa├Łs, pocos son los autores que otorgan un rol secundario a las Peque├▒as y Medias Empresas (PyMEs). Ratificando┬Āesta idea, se verifica en Argentina que el grueso de sus empresas pertenece a esta categor├Ła, al┬Ātiempo que tambi├®n la mayor parte de la fuerza laboral del pa├Łs se encuentra ocupada en una┬ĀPyME1. A lo largo del Balance de la Econom├Ła 2005, se enfatiza el rol de las Cadenas de Valor┬Ācomo medio para generar mayor y mejor empleo en el pa├Łs, adicionando valor a las producciones primarias y aprovechando las sinergias entre los distintos tipos de capitales existentes. En este sentido, el papel que las peque├▒as y medias empresas juegan en las cadenas de valor deber├Ła┬Āser preponderante.┬Ā

En la actualidad, la recuperaci├│n econ├│mica del pa├Łs presenta una din├Īmica en la cual el comportamiento de las PyMEs se ha destacado en forma evidente2. Tras muchos a├▒os en los cuales┬Āsus posibilidades de crecimiento se vieron opacadas por la competencia de productos importados, altas tasas de inter├®s que imped├Łan su modernizaci├│n o el escaso crecimiento de la econom├Ła, en la coyuntura econ├│mica post devaluaci├│n mucho de estos limitantes se vieron de hecho┬Āeliminados o reducidos en su impacto. Al amparo de un tipo de cambio sobrevaluado, que impuso protecciones a las empresas productoras de bienes no competitivos internacionalmente y que┬Āestimul├│ la demanda externa de aquellos con potencial exportador, finalmente el crecimiento de┬Āla econom├Ła nacional se pudo traducir en una mejor situaci├│n para estas PyMEs.┬ĀLamentablemente, esta favorable coyuntura est├Ī basada principalmente en factores de corta┬Āduraci├│n en el tiempo, en ventajas comparativas y no competitivas. La base de la recuperaci├│n┬Āecon├│mica post-crisis ha sido un tipo de cambio real3┬Āalto que le permiti├│ a la Argentina poder┬Āobtener, en un muy breve periodo de tiempo, costos laborales menores a los vigentes entre nuestros competidores mundiales. Este factor Trabajo a bajo costo (en US$), en conjunci├│n con un┬Āabundante capital ocioso, pero no obsoleto, remanente del proceso de inversi├│n verificado en los┬Āprimeros a├▒os de la convertibilidad, permiti├│ el crecimiento sostenido de la econom├Ła verificado en los ├║ltimos a├▒os.

┬Ā

1┬ĀSeg├║n el Censo Econ├│mico de 1994 ŌĆōcitado por FIEL, un 99,2% de los establecimientos totales pose├Łan menos de 50 empleados┬Āy eran fuente de empleo del 70% del total de trabajadores en la actividad privada.┬Ā

2┬ĀEn el Cap├Łtulo 4 se verifica que la tasa de crecimiento de las exportaciones PyMEs es significativamente mayor que la registrada┬Āpara las Grandes Empresas.┬Ā

3┬ĀIncorpora el efecto de la diferencia entre la inflaci├│n interna y externa sobre el tipo de cambio nominal.

┬Ā

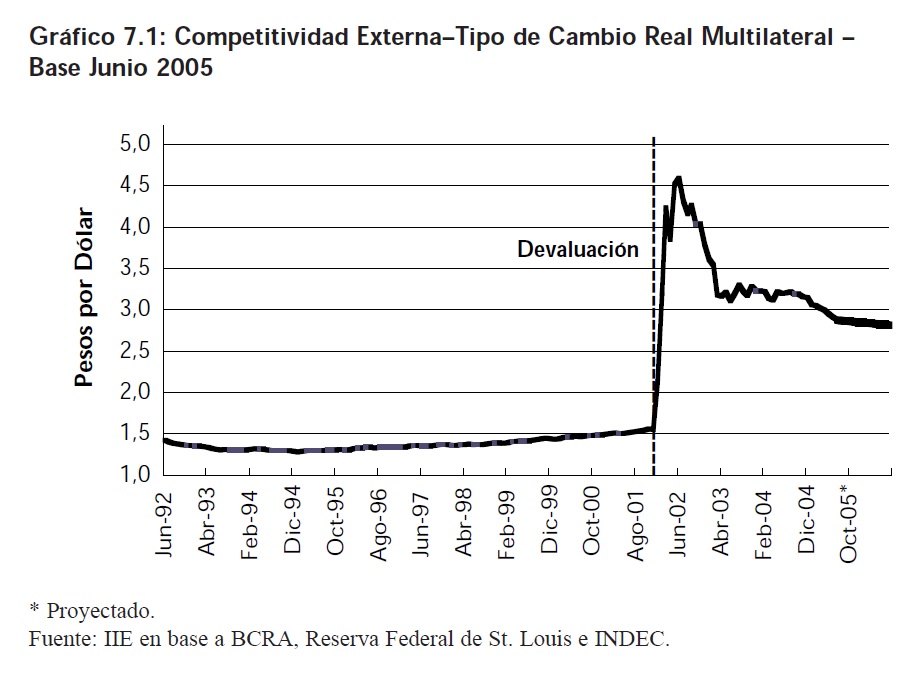

Pero una consecuencia┬Ādirecta de la estabilidad que┬Āpresenta el tipo de cambio┬Ānominal desde 2003, sumado al efecto de los moderados -pero constantes- aumentos de precios, est├Ī siendo el permanente encarecimiento de los productos argentinos en el mundo y la┬Āconsecuente p├®rdida de┬Āaquella ŌĆöcompetitividadŌĆ£4┬Āconseguida. El Gr├Īfico 7.1┬Āpresenta la evoluci├│n del tipo de cambio real multilateral de nuestro pa├Łs, el cual┬Āpuede ser interpretado como┬Āuna buena aproximaci├│n, si bien en casos particulares pudiera resultar inexacta5┬Ā, del grado de┬Ācompetitividad externa de Argentina. En este gr├Īfico se pone de manifiesto la ca├Łda que desde┬Āmediados del a├▒o 2002 se viene verificando en la competitividad de los productos argentinos respecto de aquellos pa├Łses con los cuales mantiene comercio.

Adicionalmente, y como se present├│ claramente en el Cap├Łtulo 5, el capital acumulado durante los a├▒os de estabilidad est├Ī siendo ocupado de manera acelerada, lo que demandar├Ī un proceso de inversi├│n sostenido que permita mantener unas deseables tasas de crecimiento del PBI superiores al 3% anual. La inc├│gnita en este sentido resulta si la Argentina y, en especial, sus empresas PyMEs pudieron aprovechar estos ├║ltimos a├▒os de bonanza para generar las verdaderas┬Āventajas: las competitivas, que son necesarias para, a├║n en el caso de poseer un tipo de cambio┬Āreal apreciado, poder competir en un mundo cada vez m├Īs globalizado y exigente de calidad y┬Ābajo precio.

El desaf├Ło que se plantea en esta edici├│n del Balance de la Econom├Ła Argentina es contribuir┬Āa generar un proceso de cambio en la forma de pensar las empresas PyMEs argentinas, intentando de esta manera gatillar un proceso de inversi├│n global tendiente a generar estas ventajas┬Ācompetitivas a las que se hace referencia. Este proceso deber├Ī orientar las inversiones no solamente a las tradicionales modernizaciones, v├Ła compra de nueva maquinaria, o a expansiones┬Āmercantilistas -en las cuales el desarrollo se realiza a costo del market share de otras empresas;┬Āsino que adem├Īs esta inversi├│n debe tener su foco en fomentar la integraci├│n intra o inter-industrial, la capacitaci├│n de los cuadros t├®cnicos y profesionales que incrementen el capital social de┬Ālas empresas, para as├Ł estimular el surgimiento de cadenas de valor, que posibiliten incrementar┬Āla competitividad global de todo el conjunto de PyMEs.┬ĀPero dado que generar este dif├Łcil cambio en la mentalidad empresaria constituye s├│lo la primer parte de un complejo proceso de desarrollo, una vez que ello se consigue es cuando otros┬Āproblemas, los m├Īs estructurales, comienzan a frenar el logro de esos objetivos.

7.1.1 Cadenas de Valores ┬Ā┬Ā┬¬ ┬Ā Inversiones ┬Ā┬Ā┬¬ ┬Ā ┬ĀFinanciamiento PyME.┬Ā

Indudablemente, el desarrollo de los cambios necesarios para lograr las Cadenas de Valor propuestas se encuentra estrechamente vinculado con la ejecuci├│n de inversiones, sean estas orientadas a incrementar el capital humano, f├Łsico o el reproductivo.

┬Ā3Incorpora el efecto de la diferencia entre la inflaci├│n interna y externa sobre el tipo de cambio nominal.┬Ā

4┬ĀEntendida de una manera restricta.┬Ā

5┬ĀEl Cap├Łtulo 4 detalla c├│mo a pesar de contar con un Tipo de Cambio Real Bilateral con Brasil sumamente favorable a Argentina,┬Āel d├®ficit con el principal socio en el MERCOSUR crece sostenidamente desde la devaluaci├│n.┬Ā

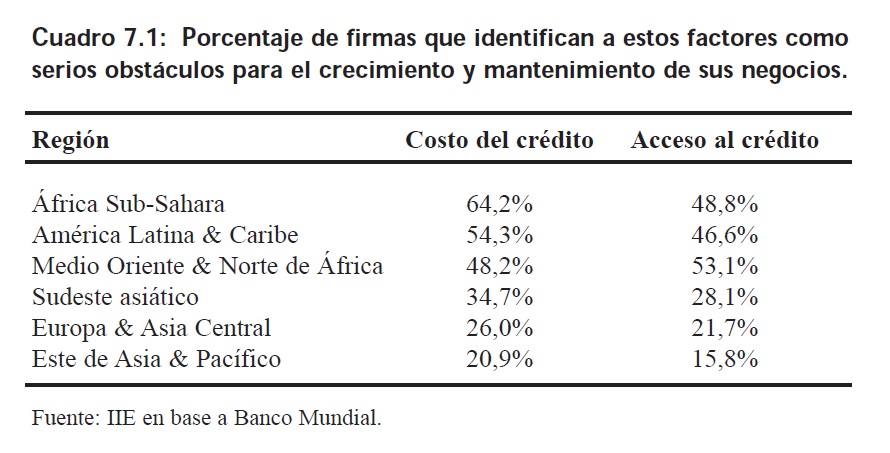

┬Ā┬ĀEn lo estrictamente financiero,┬Ātanto el acceso como el costo del financiamiento, se presentan ante las empresas como el principal escollo para encarar sus proyectos de inversi├│n o de modernizaci├│n. Efectivamente, y como┬Āse presenta en el Cuadro 7.1, Am├®rica Latina es, conjuntamente con el ├Ŗfrica Sub-Sahariana, la┬Āregi├│n del mundo que presenta el mayor porcentaje de empresarios que consideran al cr├®dito ┼ō┬Āsea el acceso a ├®ste o su costo- como uno de los principales factores que limitan el crecimiento,┬Āo incluso la supervivencia, de sus empresas.

La era econ├│mica postdevaluaci├│n surgida a partir┬Āde 2002 se caracteriz├│ por┬Āun aumento palpable de la┬Āliquidez entre los agentes┬Āparticulares. El fuerte super├Īvit fiscal primario rest├│ la┬Āotrora principal fuente de┬Āabsorci├│n de los recursos┬Āprivados, lo que sumado a la┬Āfalta de confianza hacia las┬Āinstituciones bancarias, contribuy├│ a una temporaria mayor disponibilidad de fondos no bancarios dispuestos a encarar proyectos productivos y de inversi├│n. Con el paso del tiempo, esta mayor liquidez ha ido disminuyendo, al ritmo en que se retoman los pagos al exterior (salida del default) y a medida que los┬Āagentes privados recuperan la confianza en el sistema bancario. Si bien la cantidad de dinero fuera del sistema permanece en un nivel hist├│rico elevado, esta tendencia a la normalizaci├│n se traducir├Ī, m├Īs tarde o m├Īs temprano, en mayores dificultades para las empresas a la hora de conseguir financiamiento.

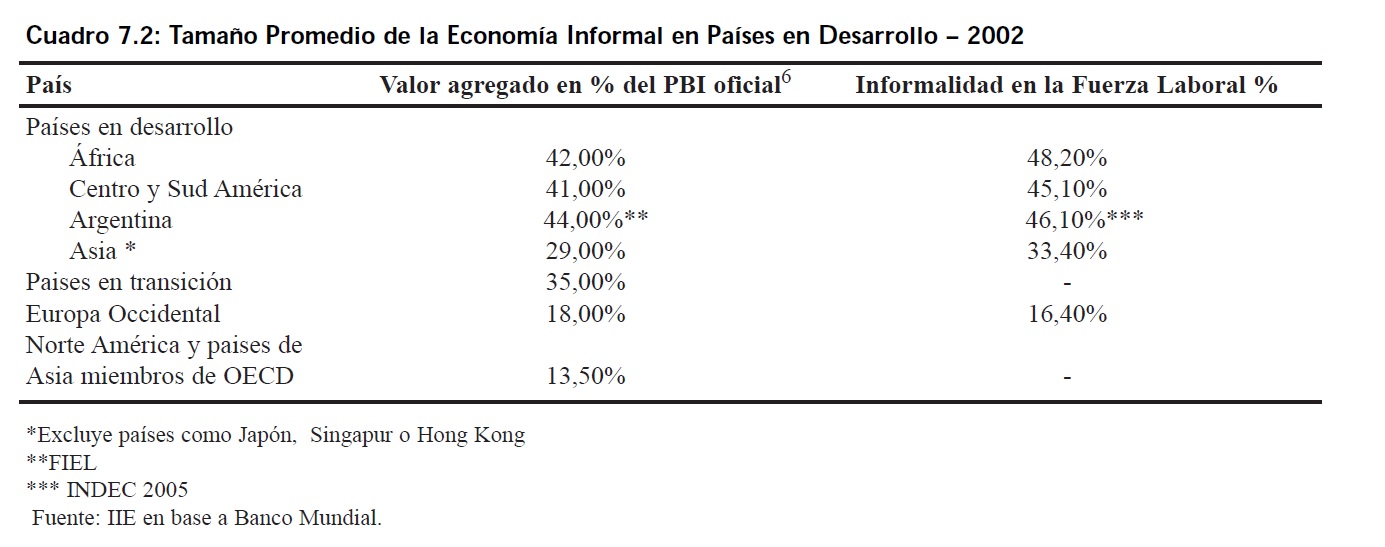

┬ĀEn el caso particular de Argentina, tanto antes de la devaluaci├│n como luego de ├®sta, la dificultad de las PyMEs para acceder a un financiamiento de caracter├Łstica ŌĆöproductivoŌĆ£, es decir,┬Āde largo plazo y con un costo que no ponga en riesgo su patrimonio, pareciera haberse constituido en una quimera. En general, a las empresas PyMES les resulta costoso encuadrar en la legalidad o dentro de los par├Īmetros exigidos por los bancos para obtener los pr├®stamos. Efectivamente, uno de los principales obst├Īculos para el financiamiento PyME es el alto grado de informalidad que ├®stas presentan, lo que ha contribuido a mantenerlas alejadas de los circuitos habituales de financiamiento. El Cuadro 7.2 demuestra de manera incuestionable el grado de ilegalidad en que se desarrollan las actividades productivas en Argentina, lo que conspira directamente a un arm├│nico desarrollo de la relaci├│n Ahorro-Inversi├│n.

┬Ā

6┬ĀMedido por el m├®todo de la demanda de dinero.

┬ĀComo se puede apreciar en el Cuadro 7.2, el grado de informalidad de la econom├Ła Argentina en general es marcadamente superior al del resto de las regiones consideradas. Lamentablemente, el objetivo de este cap├Łtulo excede el tratamiento de una soluci├│n espec├Łfica al problema┬Āde la informalidad en que operan estas empresas. De aqu├Ł en adelante no se abordar├Ī en forma┬Ādirecta este tema nuevamente, pero se deber├Ī recordar que ├®ste se conjuga con otros de caracter├Łsticas netamente financieras para dificultar el acceso de las PyMEs al cr├®dito.┬Ā

Indudablemente, el lento retorno del dinero a los bancos, y la recomposici├│n de los canales┬Ānormales de cr├®dito en el pa├Łs representan una mala noticia para aquellas empresas que operan┬Āal margen de la legalidad, o que mantienen alguna parte de sus actividades en la informalidad.┬Ā

Adicionalmente, y tanto para ├®stas empresas como para aquellas que s├Ł respetan la ley, la creciente necesidad de financiamiento del Estado, no har├Ī m├Īs que exacerbar esta problem├Ītica PyME.┬Ā

Es en torno a esta deficiencia del mercado financiero argentino, la de no poder otorgar un┬Āverdadero financiamiento productivo a este tipo de empresas, que el cap├Łtulo se encuentra centrado. El mismo estar├Ī dividido en dos secciones principales, siendo la primera de ellas una descripci├│n de la evoluci├│n del mercado financiero y monetario en Argentina durante los ├║ltimos┬Āa├▒os; al tiempo que la segunda secci├│n versar├Ī sobre las posibilidades de financiamiento PyME┬Ādentro del marco trazado en la primer parte del cap├Łtulo.┬Ā

┬Ā

7.2 Evoluci├│n del Sector Monetario y Financiero┬Ā

Mercados financieros altamente desarrollados, con variedad de productos y de actores, adem├Īs de una f├®rrea cultura del ahorro imperante en la sociedad, son condiciones necesarias para┬Āla disponibilidad de abundante cr├®dito -en condiciones ventajosas tanto para deudores como para acreedores- para todos los demandantes de ├®ste. Lamentablemente, en los ├║ltimos a├▒os las┬Ācondiciones monetarias y financieras del pa├Łs no han contribuido al efectivo avance de ambas caracter├Łsticas (cultura del ahorro y desarrollo de los mercados).┬Ā

En 2005, y continuando con el comportamiento evidenciado en periodos anteriores, el sistema financiero argentino present├│ durante los primeros meses una evoluci├│n que, en l├Łneas generales, se puede considerar positiva. Los principales indicadores financieros muestran una recuperaci├│n evidente, aunque en algunos casos el an├Īlisis m├Īs profundo indicar├Ī algunas falencias┬Āimportantes.┬Ā

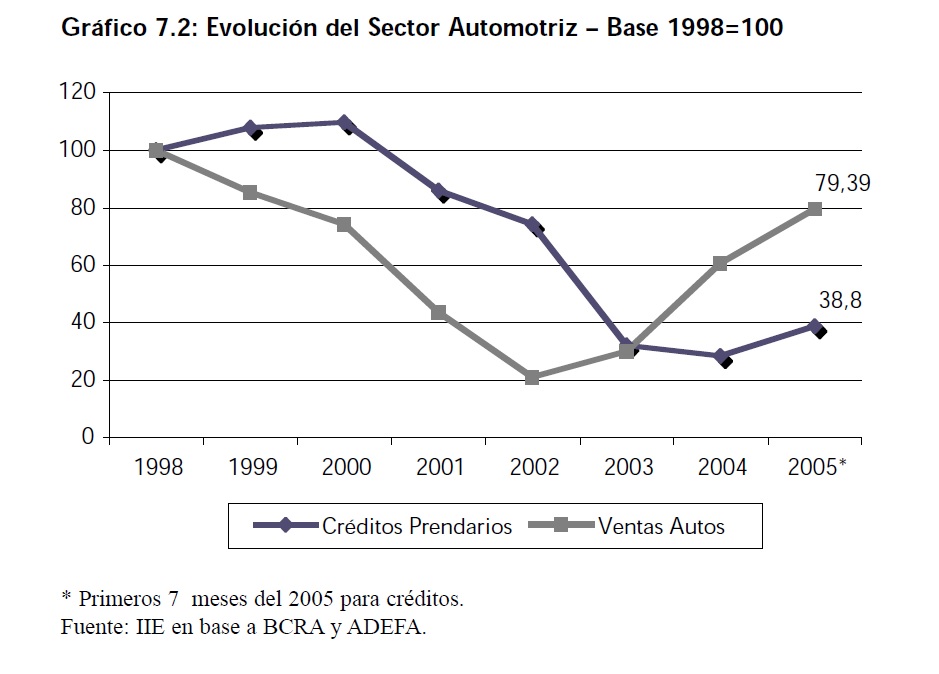

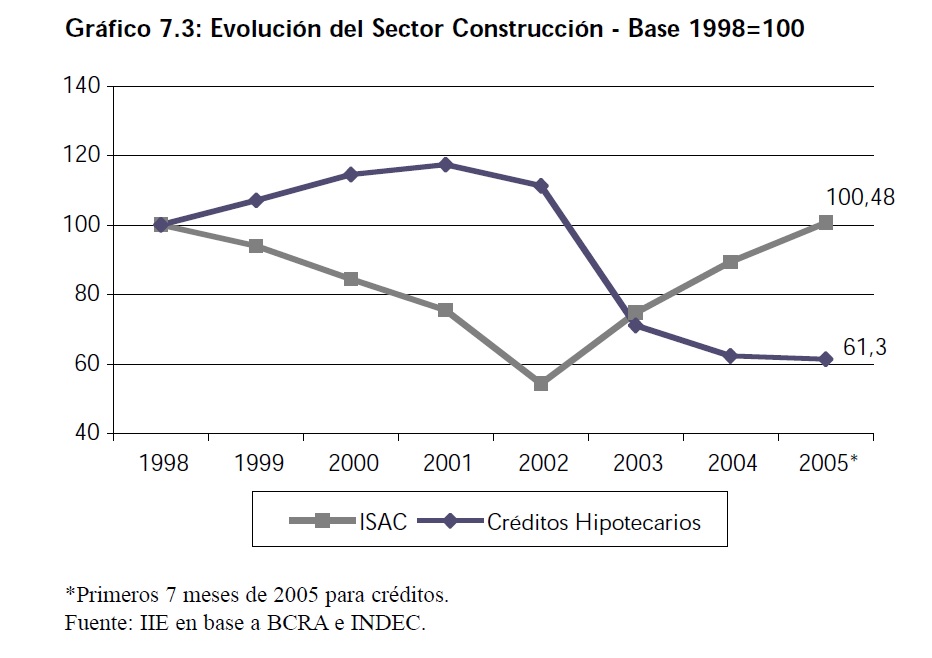

A tres a├▒os de la devaluaci├│n, gran parte de la poblaci├│n continua renuente a atesorar la totalidad de sus excedentes monetarios en instituciones bancarias o a trav├®s de activos financieros;┬Āen su lugar, los inmuebles, y en menor medida otros bienes como los automotores, han suplido┬Āa los dep├│sitos a plazo fijo como instrumentos de ahorro. Como consecuencia directa de ello, la┬Āeconom├Ła nacional continua operando con un alt├Łsimo grado de liquidez. Los Gr├Īficos 7.2 y 7.3┬Āpermiten observar claramente estas dos ├║ltimas afirmaciones. Estos gr├Īficos presentan las ventas de inmuebles ┼ōmedidas a trav├®s del ISAC viviendas- y las ventas de autom├│viles, conjuntamente con la evoluci├│n de los stocks de cr├®ditos espec├Łficos para estas actividades.┬Ā

A partir de estos gr├Īficos┬Āresulta evidente como, a pesar de que ambos sectores┬Āmuestran haber recuperado┬Ālos mismos niveles de actividad que presentaban antes┬Āde la devaluaci├│n, las formas de pago imperantes hoy┬Āen d├Ła son radicalmente diferentes. En la actualidad┬Āpredominan las operaciones┬Āa contado, lo que se aprecia┬Āclaramente en la evoluci├│n┬Ādel stock de cr├®dito tanto hipotecario como prendario.┬ĀParalelamente, se detecta un┬Āfen├│meno de incipiente recuperaci├│n en el stock de┬Ācr├®ditos prendarios, lo que┬Ācontribuye a afirmar que este fen├│meno de alta liquidez┬Āestar├Ła comenzando a revertirse.

┬Ā ┬Ā

┬Ā

7.2.1 Principales┬ĀIndicadores

┬Ā7.2.2 Dep├│sitos┬Ā

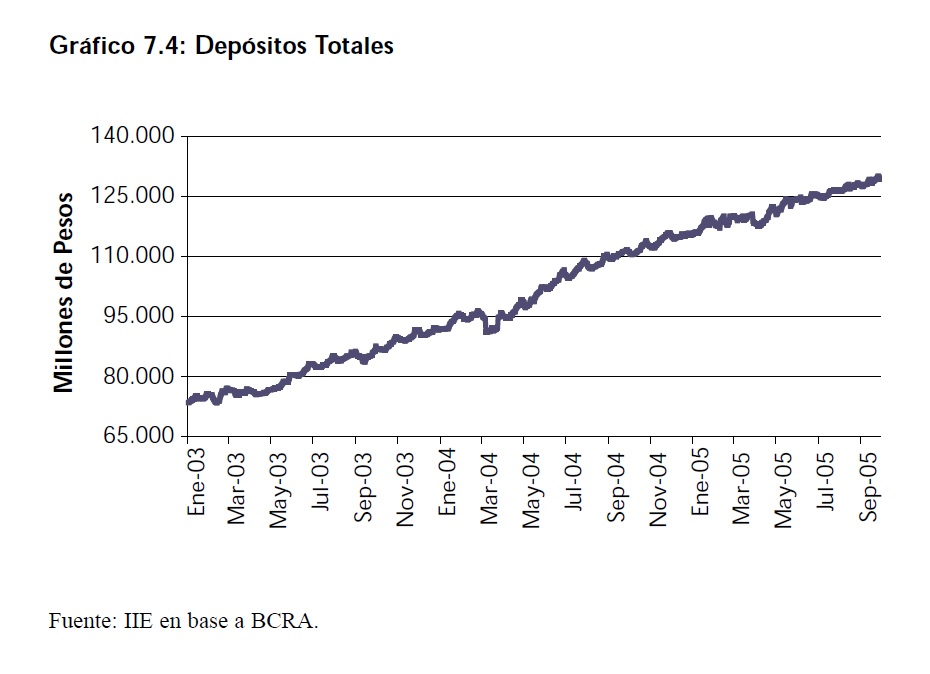

Como fue planteado ya┬Āen la edici├│n 2004 del Balance de la Econom├Ła Argentina, desde 2003 el monto de los dep├│sitos totales en┬Ālas instituciones financiera┬Āse encuentra en franca recuperaci├│n. Durante los primeros 9 meses del a├▒o 2005 esta tendencia se mantuvo, a┬Āpunto tal de que en Septiembre la tasa de incremento┬Āpromedio anual registrada┬Āpara las colocaciones en┬Ābancos alcanz├│ el 21,8%. El┬ĀGr├Īfico 7.4 presenta estos┬Ādatos en forma clara.┬ĀUna vez m├Īs, y al igual┬Āque lo expuesto en la edici├│n del a├▒o anterior, el lector podr├Ła f├Īcilmente incurrir en un grave error al considerar el Grafico 7.4 de manera independiente.

┬Ā┬Ā

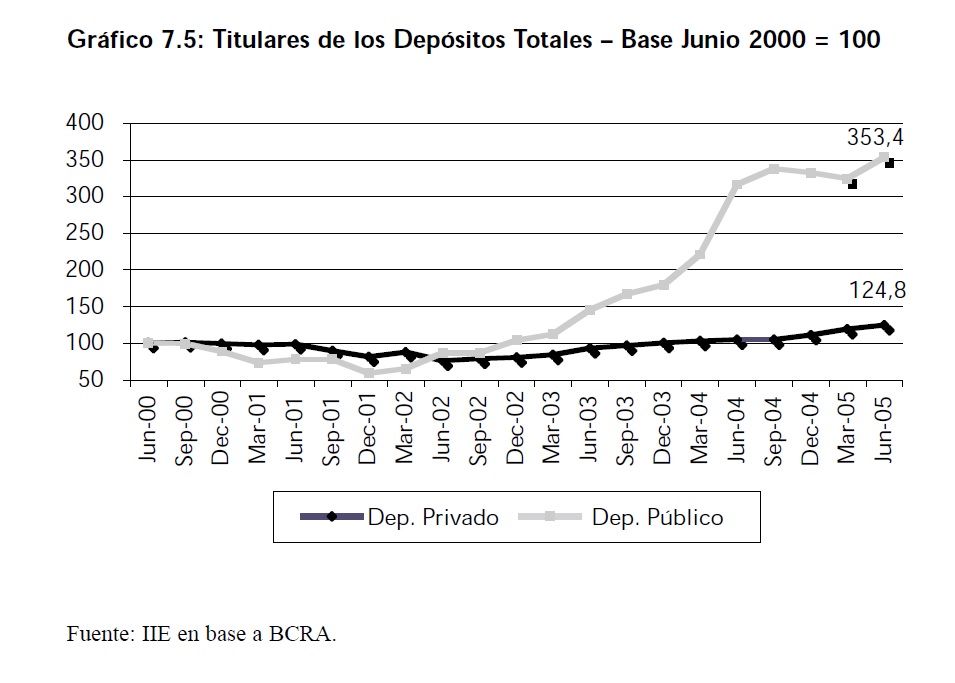

┬ĀEl an├Īlisis aislado de la evoluci├│n de los dep├│sitos totales llevar├Ła a pensar, en una primera instancia, en un franco retorno de los ahorros privados hacia el┬Āsistema bancario. Lamentablemente, esta afirmaci├│n dista mucho de la realidad. Desde 2003, el┬Āprincipal depositante de Pesos en los bancos es el sector estatal, quien atesora as├Ł sus excedentes de fondos (super├Īvit primario) hasta el momento en que deban ser utilizados. En el Gr├Īfico┬Ā7.5 se desagrega el total de los dep├│sitos seg├║n la titularidad del depositante y se verifica lo expuesto con anterioridad.

┬ĀEfectivamente, y tomando como base el segundo trimestre del a├▒o 2000, las colocaciones del┬Āgobierno resultaron durante el segundo trimestre de 2005 un 250% mayores que aquellas verificada 5 a├▒os atr├Īs; a su vez, los dep├│sitos del sector privado apenas verificaron un modesto incremento del 24%. Vale destacar que durante 2005, el comportamiento del sector privado parece mejorar notablemente, si bien a├║n no replica el fenomenal aumento confirmado para las colocaciones del sector p├║blico.

┬Ā ┬Ā

┬Ā

Este dispar comportamiento entre ambos sectores┬Āpuede generar una interpretaci├│n ambigua de los resultados. Por un lado, el crecimiento en los dep├│sitos totales resulta evidentemente┬Āpositivo para una econom├Ła,┬Āpero por otro lado, que sea┬Āsu sector p├║blico el titular de┬Āla mayor parte de ├®stos no lo┬Āes tan as├Ł. Esta afirmaci├│n┬Āradica en el hecho de que el┬Āsuper├Īvit fiscal obtenido por┬Āel Estado es de car├Īcter primario, es decir, que una vez┬Āque se consideran los pagos┬Āde intereses y de deuda, este┬Āsuper├Īvit deber├Ī ser utilizado. De este modo, los saldos┬Āmonetarios depositados┬Āprincipalmente en los bancos oficiales revisten un car├Īcter de corto plazo, con lo┬Āque su contribuci├│n a la┬Āoferta de cr├®dito ŌĆöproductivoŌĆ£, a largo plazo y a bajo┬Ācosto, es marginal.┬ĀAdicionalmente, y a pesar de la fuerte recuperaci├│n┬Āque demuestra, el monto de┬Ādep├│sitos totales a├║n no recobra su participaci├│n en el

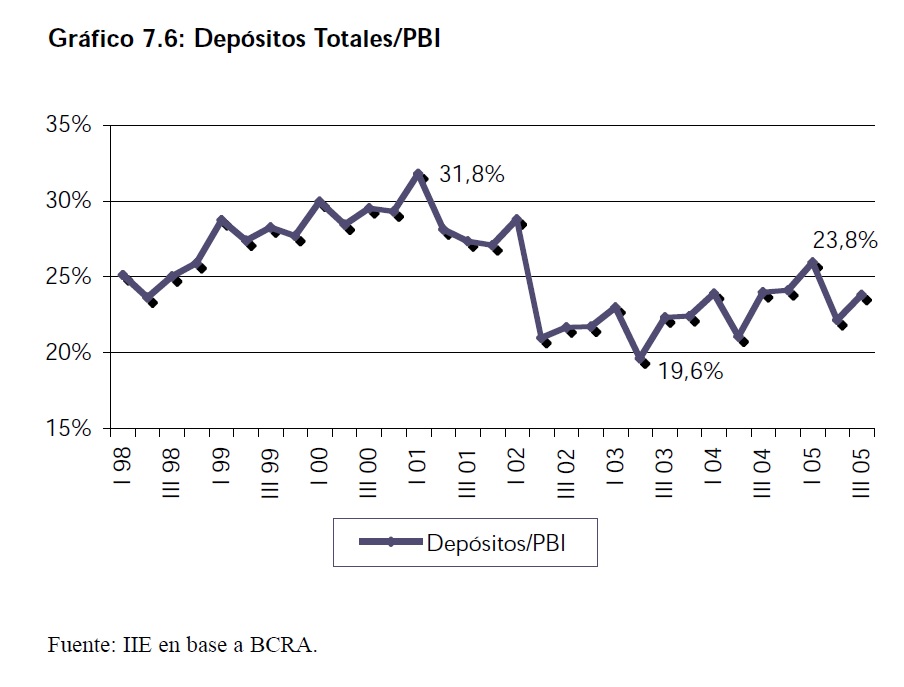

┬Ā┬Ā

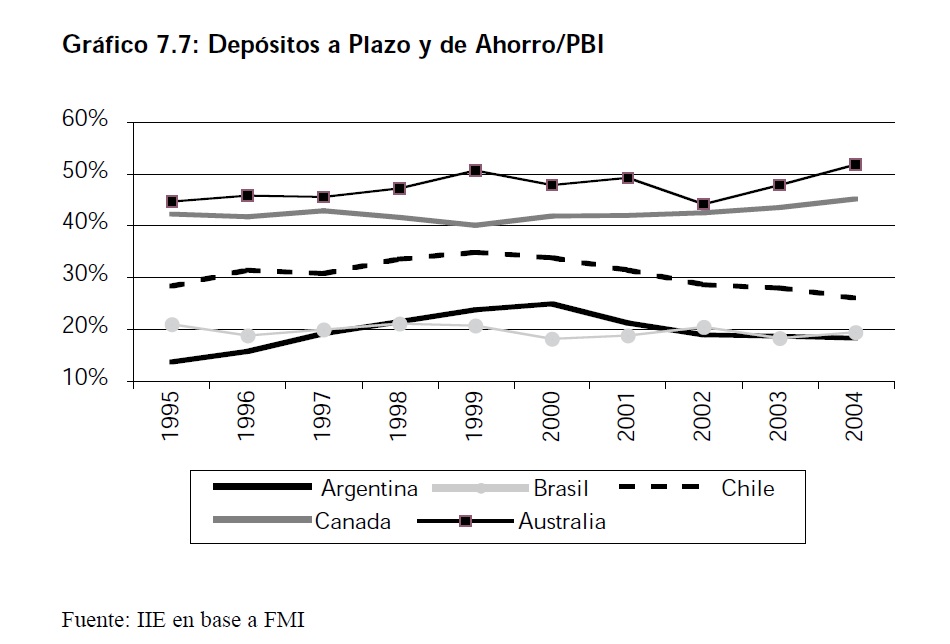

PBI vigente antes de la devaluaci├│n. Efectivamente, cuando medido como porcentaje del PBI corriente, el monto de colocaciones totales no superaba durante el tercer trimestre de 2005 el 24%,┬Āsiendo que en el mismo periodo del a├▒o 2000 esta participaci├│n se ubic├│ en niveles promedios┬Ācercanos al 29%.┬ĀEste cociente entre dep├│sitos y el PBI corriente constituye una buena aproximaci├│n de un indicador econ├│mico algo m├Īs complejo: el grado de bancarizaci├│n de una sociedad. En base a estos datos, se puede inferir que el nivel de ahorro bancario de la Argentina se recupera lentamente, lo que impide que el efecto multiplicador de este tipo de ahorro actu├® incrementando de esa┬Āmanera la oferta total de cr├®dito. Incluso en una comparaci├│n internacional, la situaci├│n de Argentina no es┬Āconfortable. El Gr├Īfico 7.7┬Āpresenta el cociente entre el┬Ātotal conformado por los dep├│sitos a plazo y aquellos en┬Ācuentas de ahorro, respecto┬Ādel PBI corriente para una┬Āserie de pa├Łses de similares┬Ācaracter├Łsticas a la Argentina: Australia, Brasil, Canad├Ī┬Āy Chile. En general, en todos┬Āestos pa├Łses se destaca las┬Āproducci├│n del sector primario en sus estructuras econ├│micas, pero difieren ampliamente en algunas caracter├Łsticas financieras. En efecto, el gr├Īfico siguiente permite apreciar estas consideraciones y en ├®l se puede observar el mayor grado de bancarizaci├│n que presentan los┬Āestantes pa├Łses respecto a Argentina.┬Ā

N├│tese que incluso cuando se compara a Argentina respecto de sus dos principales socios comerciales en la regi├│n, Chile y Brasil, la comparaci├│n no nos favorece. Seg├║n datos del Fondo┬ĀMonetario Internacional (FMI), mientras que durante 2004 en nuestro pa├Łs este cociente alcanzaba valores del 18,2%, en Brasil el mismo indicador se situaba en 19,5%. El caso de Chile es┬Āparadigm├Ītico, durante 2004 el pa├Łs trasandino verific├│ un volumen de dep├│sitos equivalente al┬Ā26,1% de su Producto Bruto, es decir, un nivel aproximadamente 50% mayor al equivalente argentino. La informaci├│n contenida en este gr├Īfico resume el largo camino que a├║n resta de recorrer en este tema.

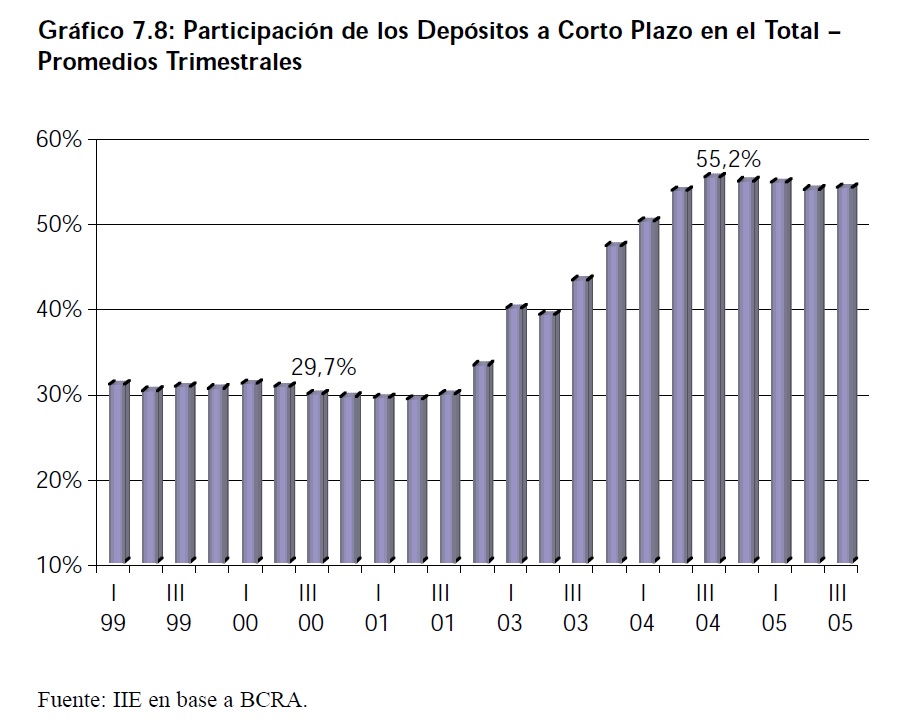

┬ĀDel mismo modo, otro factor que tiende a restar fuerza a la oferta de cr├®dito de calidad es la┬Ācomposici├│n verificada para el total de dep├│sitos del sistema. En general, para que las instituciones bancarias y financieras no solamente puedan cumplir su rol de intermediarios, sino que puedan ofrecer plazos largos a quienes desean endeudarse, se debe verificar que sus pasivos- los dep├│sitos- presenten horizontes de vencimiento ┼ōmaduraci├│n- similares a sus activos -los pr├®stamos. Desde antes de la devaluaci├│n, el horizonte de madurez de los pasivos bancarios viene decreciendo, es decir, los dep├│sitos se conciertan a plazos cada vez m├Īs cortos Esto constituye de┬Āhecho un grave problema si el objetivo es que desde los bancos se pueda ofrecer a las empresas┬Āun cr├®dito de caracter├Łsticas productivas. Efectivamente, si se considera la participaci├│n de los┬Ādep├│sitos en Cuenta Corriente, Cuentas a la Vista y en Cajas de Ahorro (transaccionales o de corto plazo) en el total de las┬Ācolocaciones realizadas durante los ├║ltimos a├▒os y se lo┬Ācompara con la participaci├│n de los Plazos Fijos, se┬Āratifica de manera indudable┬Āeste fen├│meno.┬ĀEl Gr├Īfico 7.8 presenta la┬Āevoluci├│n manifestada durante los ├║ltimos a├▒os por la┬Āparticipaci├│n de los dep├│sitos a menores plazo en el total de ├®stos. En ├®l se puede┬Āverificar que durante el periodo anterior a la crisis, el┬Āmonto de dinero depositado┬Āen bancos a corto plazo representaba un promedio de┬Āalrededor del 30% del total de los dep├│sitos del sistema, mientras que luego de la devaluaci├│n su┬Āparticipaci├│n se vio incrementada hasta el 55% verificado durante el tercer trimestre del a├▒o 2004.

┬ĀHasta aqu├Ł se detallaron las principales caracter├Łsticas que la recomposici├│n de las colocaciones en los bancos present├│ durante el periodo post crisis. En este marco, se puede afirmar que si┬Ābien el monto total de dep├│sitos en Argentina se encuentra en franca recuperaci├│n, este hecho dista mucho aun de poder contribuir a generar las condiciones financieras necesarias para que empresas y particulares puedan financiar sus inversiones a mayores plazos y en condiciones m├Īs ventajosas a las actuales. Ello necesariamente deber├Ła encontrarse reflejado en los datos de pr├®stamos┬Āotorgados por el sistema hasta la fecha, los cuales est├Īn analizados en el siguiente apartado.

┬Ā┬Ā

┬Ā7.2.3 Pr├®stamos

Como se detall├│ previamente, actualmente los inversores locales prefieren todav├Ła realizar inversiones en el sector inmobiliario o en otros sectores de la econom├Ła real, o bien atesorar d├│lares o mantener su dinero en aplicaciones de alta liquidez y menor riesgo como las Cuentas Corrientes o las Cajas de Ahorro, lo que imposibilita que los bancos puedan disponer de grandes┬Āsumas de dinero para pr├®stamos a largo plazo.

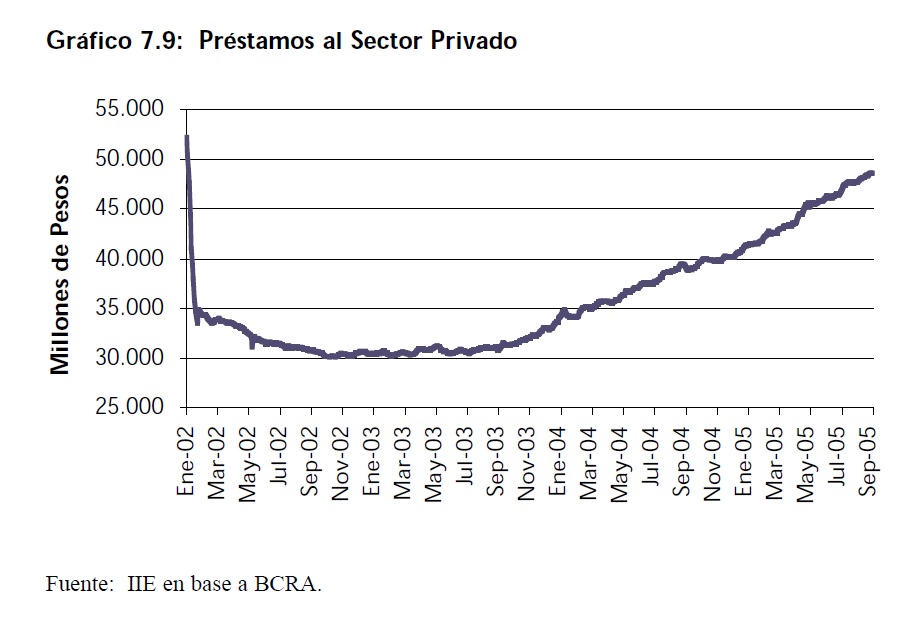

┬ĀEn este contexto limitado, tanto particulares como┬Ālas Peque├▒as y Medianas┬ĀEmpresas deben buscar financiamiento para ampliar┬Āsus posibilidades de consumo y producci├│n respectivamente. Si se analiza el monto de pr├®stamos otorgados┬Āpor el sistema bancario al┬Āsector privado no financiero,┬Āse continua observando el┬Ānotable incremento que ├®s-

┬Ā

tos verifican desde el cuarto trimestre del 2003. Hasta el mes de Septiembre de 2005 el valor de┬Ālos pr├®stamos otorgados al sector privado alcanz├│ un nivel cercano a los $49.000 millones.┬ĀEste fuerte crecimiento en el otorgamiento de cr├®ditos permiti├│ recuperar pr├Īcticamente todo┬Āel espacio perdido desde el a├▒o 2002, y dado que se prev├® que esta din├Īmica contin├║e, es altamente probable que el 2005 finalice mostrando un volumen de pr├®stamos al sector privado igual┬Āo ligeramente superior al vigente en Enero del 2002. Sin embargo, el porcentaje que estos cr├®ditos representan sobre el total del PBI (medido a valores corrientes) aun permanece en niveles demasiado bajos.

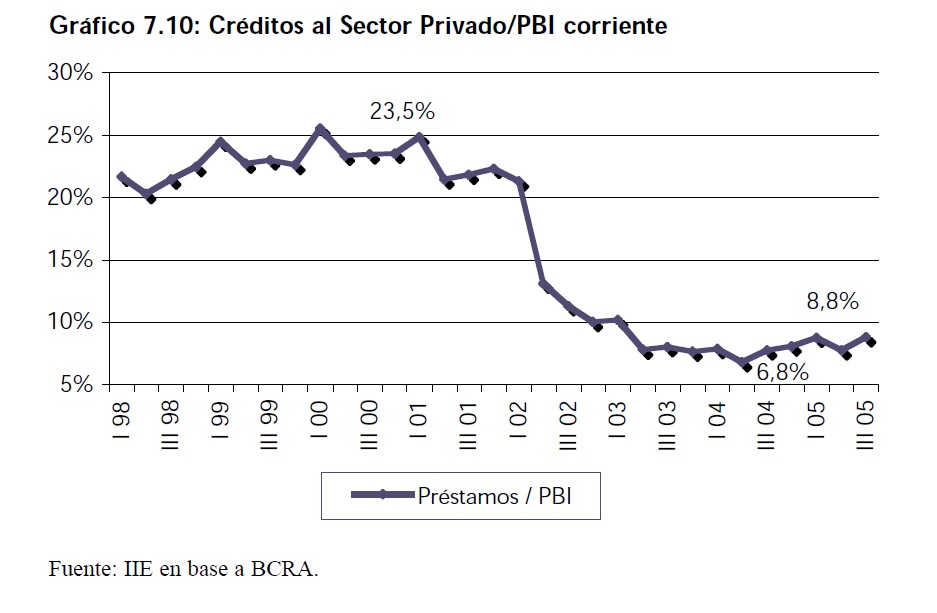

┬ĀDe acuerdo a los datos┬Āpresentados en el Gr├Īfico┬Ā7.10, el grado de participaci├│n del volumen de cr├®ditos┬Āen el total del PBI corriente┬Āse encuentra creciendo desde el segundo trimestre de┬Ā2004. Hasta Junio de 2004,┬Āel volumen total de financiaciones se mantuvo decreciendo, o creciendo a tasas┬Āmenores a aquellas verificadas para la econom├Ła en su┬Āconjunto. Este fen├│meno┬Ārespond├Ła a una combinaci├│n de factores cuyo an├Īlisis excede el objetivo de este trabajo, pero a grandes rasgos, las causas principales podr├Łan ser: ┬Āun alto grado de liquidez en la econom├Ła y una baja credibilidad en el sistema financiero.┬Ā

En la actualidad, y seg├║n los ├║ltimos datos del BCRA, la tasa de crecimiento en el stock de┬Āpr├®stamos al sector privado est├Ī superando el 20% anual. Estas altas tasas de crecimiento permiten suponer una gradual recuperaci├│n del cociente Prestamos /PBI, si bien deber├Īn pasar muchos┬Āa├▒os para recobrar la misma participaci├│n respecto del PBI que mostraban antes de 2002.┬ĀLamentablemente, y a├║n en el hipot├®tico caso de que se recuperaran estos niveles, el camino┬Āque todav├Ła le falta recorrer a Argentina en esta cuesti├│n es enorme. Una vez m├Īs, al efectuar la┬Ācomparaci├│n internacional respecto a estos indicadores, la situaci├│n de nuestro pa├Łs se destaca┬Ānegativamente. El Gr├Īfico 7.11 contiene los resultados de esta comparaci├│n internacional.┬ĀUsualmente, se considera┬Āque cuanto mayor es la relaci├│n entre los Pr├®stamos y el┬ĀPBI de un pa├Łs, significa que┬Āel sector financiero de este┬Āpa├Łs en cuesti├│n est├Ī contribuyendo de manera m├Īs eficiente a financiar la generaci├│n de un PBI mayor a┬Āaquel que se verificar├Ła en┬Ācaso de no poder disponer

┬Ā┬Ā

de estas financiaciones. Del Grafico 7.11 se concluye que, en el caso particular de Argentina, aun┬Āen los mejores a├▒os de los noventa la contribuci├│n de su sector financiero para generar un PBI┬Āmayor v├Ła cr├®dito al sector privado ha sido decepcionante en relaci├│n a otros pa├Łses del mundo┬Āy de la regi├│n. El caso m├Īs llamativo lo constituye el de Australia, y entre los pa├Łses de Sudam├®rica vale destacar los montos de cr├®dito relevados para Chile, en donde el stock de pr├®stamos al┬Āsector privado representa m├Īs del 60% de su PBI corriente.

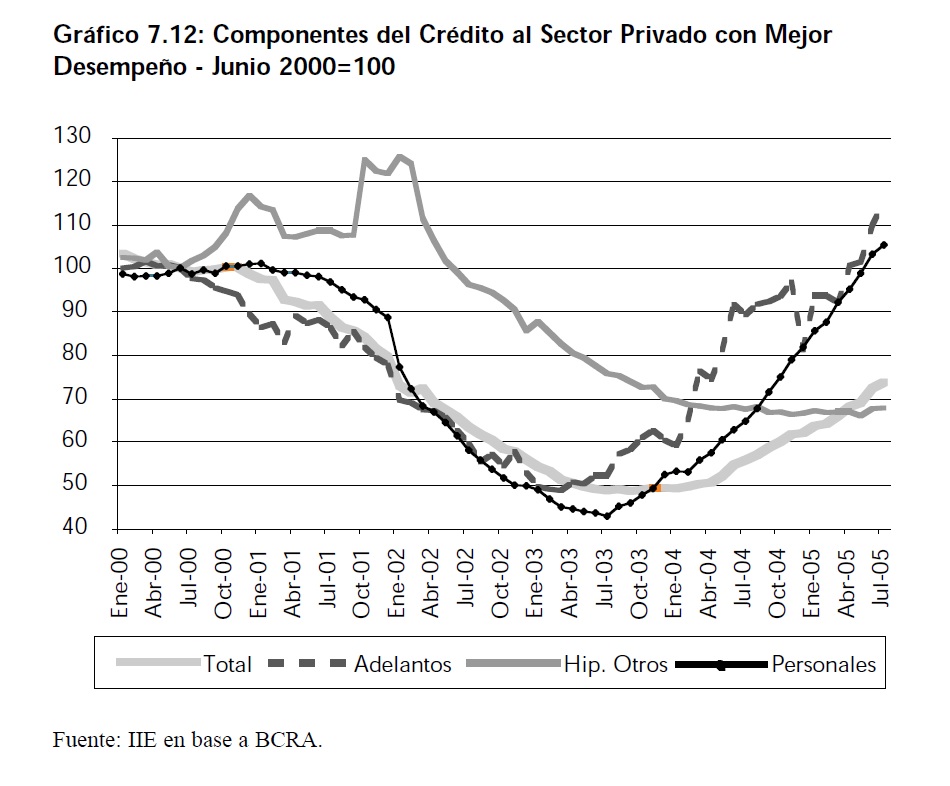

┬ĀSe verifica entonces que, aunque de manera tard├Ła, al igual que con los dep├│sitos los cr├®ditos┬Āmuestran una saludable recuperaci├│n; si bien esta a├║n se da a un ritmo menor al que ser├Ła esperado para poder alcanzar los mismo niveles de financiaci├│n respecto al PBI vigentes antes de la┬Ācrisis. Adicionalmente, y al igual que en el caso de los dep├│sitos totales, es importante analizar┬Āla composici├│n de los nuevos cr├®ditos otorgados ya que sin este an├Īlisis no ser├Ī posible entender las dificultades a las que hacen referencia gran parte de los empresarios cuando se refieren┬Āal acceso al cr├®dito productivo. En efecto, cuando se estudian los diferentes instrumentos que┬Āforman estos pr├®stamos, se puede observar la estrecha relaci├│n que se presenta entre ├®stos y los┬Ādatos respecto al horizonte de maduraci├│n de los dep├│sitos presentados en el Gr├Īfico 7.8.┬ĀCuando se verifica la composici├│n que presentan los prestamos otorgados al sector privado┬Āno financiero durante el a├▒o 2005, se destaca el aumento de la participaci├│n de los rubros que┬Āimplican vencimientos m├Īs cercanos en el tiempo -en especial los Adelantos en cuenta corriente- en el total de pr├®stamos. Este instrumento pas├│ de representar el 15% durante Enero, a ocupar aproximadamente el 18,6% en Septiembre de 2005. Vale recordar que la participaci├│n de este rubro en el total de pr├®stamos al sector privado durante Septiembre del a├▒o 2000 alcanzaba┬Āaproximadamente el 9%.┬ĀA continuaci├│n se detalla┬Āel comportamiento presentado por los distintos tipos de┬Āpr├®stamos al sector privado┬Ādesde antes de la devaluaci├│n. El Gr├Īfico 7.12 presenta aquellos sectores cuya┬Āevoluci├│n resulto mejor o levemente inferior que aquella┬Āregistrada para el total de los┬Ācr├®ditos. Estos componentes┬Āson: Adelantos en Cuenta y┬Āel stock de pr├®stamos Personales.

┬Ā

┬Ā

Resulta claro que tanto┬Ālos Adelantos en Cuenta como los pr├®stamos Personales┬Āhan sido los componentes┬Ācon un comportamiento m├Īs┬Ādin├Īmico: Ambos superan incluso los valores presentados durante el a├▒o 2000, antes de la crisis.┬Ā

Los cr├®ditos hipotecarios destinados a fines diferentes de vivienda presentan un comportamiento que los sit├║a en niveles inferiores a los presentados en Junio del a├▒o 2000, pero no muy alejado del nivel de variaci├│n experimentado hasta la fecha por el total de las financiaciones al sector privado.┬Ā

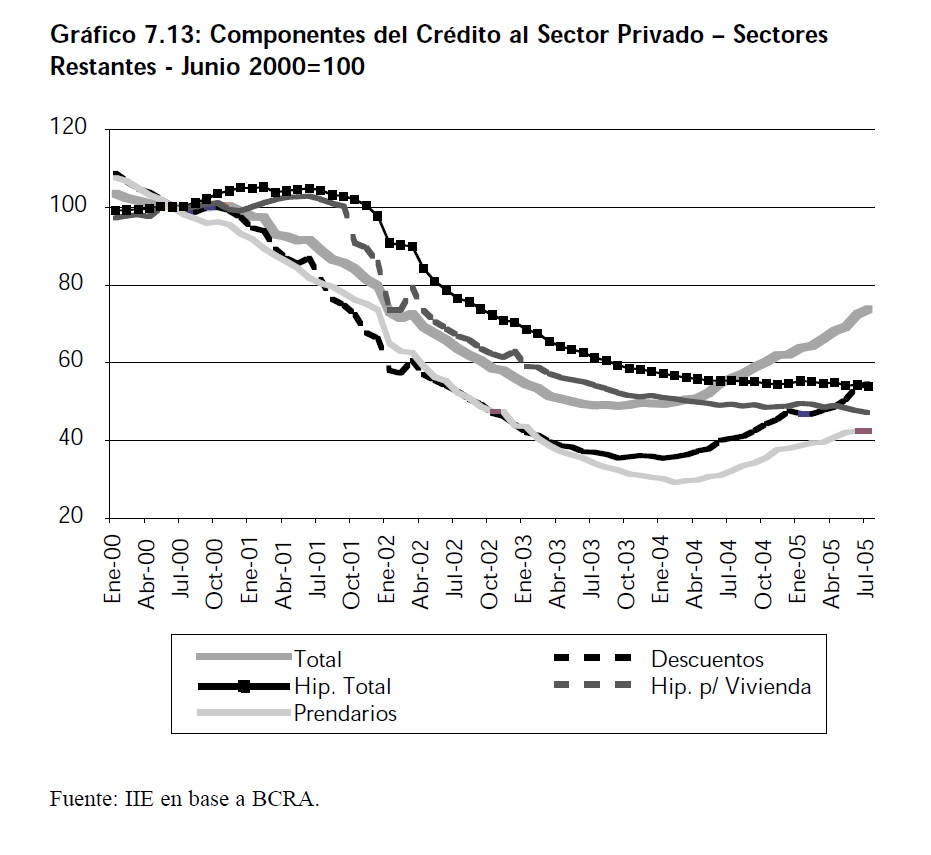

Respecto a los sectores┬Ārestantes (Gr├Īfico 7.13) vale┬Ādestacar el comportamiento┬Āde los cr├®ditos Hipotecarios┬Āpara vivienda, los cuales no┬Ās├│lo no recuperan su nivel┬Āde Junio del a├▒o 2000, sino┬Āque constituyen el ├║nico rubro que contin├║a con una┬Ātendencia negativa.┬Ā

┬Ā

┬Ā┬Ā

Diversos factores se conjugan para explicar esta concentraci├│n de los pr├®stamos┬Āen aquellos de menor plazo,┬Āpero entre los principales se┬Āpodr├Łan mencionar:

┬ĀŌĆó Falta de transparencia┬Āen las operatorias de gran┬Āparte de las empresas demandantes de cr├®dito: ello┬Āimpide una correcta evaluaci├│n de los flujos futuros esperados de fondos de sus empresas, lo que┬Ādificulta la concreci├│n de los pr├®stamos y resta est├Łmulo a los bancos debido al alto costo que┬Āimplica poder medir correctamente la veracidad de las informaciones presentadas.┬Ā

ŌĆó La desconfianza aun presente entre las empresas PyME respecto al endeudamiento a largo┬Āplazo.┬Ā

ŌĆó Una d├®bil estructura de plazos de los pasivos de los bancos: ello conlleva una falta de margen de las instituciones financieras para aumentar su exposici├│n en activos de largo plazo (+ riesgo de descalce) debido al corto plazo que presentan sus dep├│sitos.┬Ā

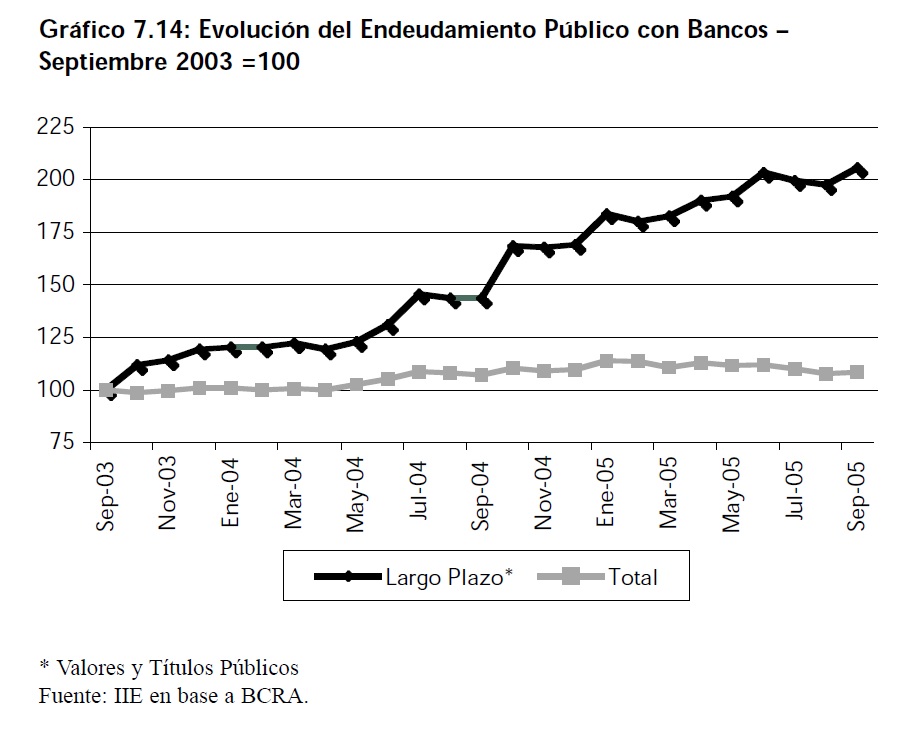

A estos ├║ltimos se suma el rol del Estado como fuente de absorci├│n de los pocos recursos que┬Ālos bancos destinan a financiaciones de largo plazo. Como se coment├│ ya en la introducci├│n de┬Āeste cap├Łtulo, el d├®ficit nominal del Estado Nacional requiere para su financiamiento la absorci├│n de fuertes sumas de dinero pr├Īcticamente todos los meses. Este hecho, mejor conocido como efecto ŌĆöCrowding OutŌĆ£ o despalzamiento, desv├Ła flujos de fondos que podr├Łan ser asignados┬Āen pr├®stamos al sector privado hacia financiaciones al gobierno reduciendo as├Ł las posibilidades┬Āde inversi├│n de las PyMEs.┬Ā

Vale la pena detenerse un momento en este tema dada la general desinformaci├│n reinante al┬Ārespecto. Como ya se afirm├│, el super├Īvit primario que hoy presenta Argentina s├│lo representa┬Āuna mayor disponibilidad de fondos de corto plazo, pero los abultados compromisos contra├Łdos┬Āen la renegociaci├│n del Default y los nuevos bonos emitidos luego de la crisis imponen severas┬Ācargas financieras en el mediano plazo. Estas necesidades de financiamiento deben ser cubiertas┬Ācon fondos genuinos, y no con adelantos temporarios o con el uso de esta liquidez eventual, por┬Ālo que el Estado Nacional contin├║a recurriendo a la emisi├│n de t├Łtulos para financiar estos compromisos.┬Ā

Al analizar el endeudamiento total del sistema bancario con el Gobierno se puede detectar un┬Āligero desendeudamiento o un menor crecimiento de los cr├®ditos bancarios al sector estatal. Lamentablemente, para el caso espec├Łfico del financiamiento a largo plazo para las PyMEs, este┬Āproceso de desendeudamiento no implica un avance de magnitud ya que se encuentra focalizado en los cr├®ditos de menores plazos, en donde el Gobierno ha ganado mayor disponibilidad de┬Āfondos merced al super├Īvit. Sin embargo, el endeudamiento a largo plazo del sector p├║blico con┬Ālos bancos contin├║a el mismo sendero que mostrara en el pasado, limitando as├Ł la disponibilidad┬Āreal de fondos para financiar las actividades privadas.

┬ĀEn el Gr├Īfico 7.14 se advierte como mientras desde┬Āel tercer trimestre del a├▒o┬Ā2003 el volumen de cr├®dito┬Ābancario otorgado al sector┬Āp├║blico se mantiene casi┬Āconstante (+8%), el stock de┬Āt├Łtulos y valores p├║blicos┬Ā(emitidos en general a largo┬Āplazo) en posesi├│n de las┬Āinstituciones financieras┬Ācrece de manera vertiginosa┬Āhasta duplicar el nivel que┬Āpresentaba 2 a├▒os atr├Īs┬Ā(+106%). El resultado de estos eventos ha sido una mayor disponibilidad de cr├®dito┬Ālimitado a cort├Łsimos plazos┬Āpara el sector privado, lo┬Āque presenta un discutible efecto positivo en el crecimiento de las actividades productivas, al┬Ātiempo en que el Estado contin├║a compitiendo por el cr├®dito bancario a largo plazo.┬Ā

┬Ā

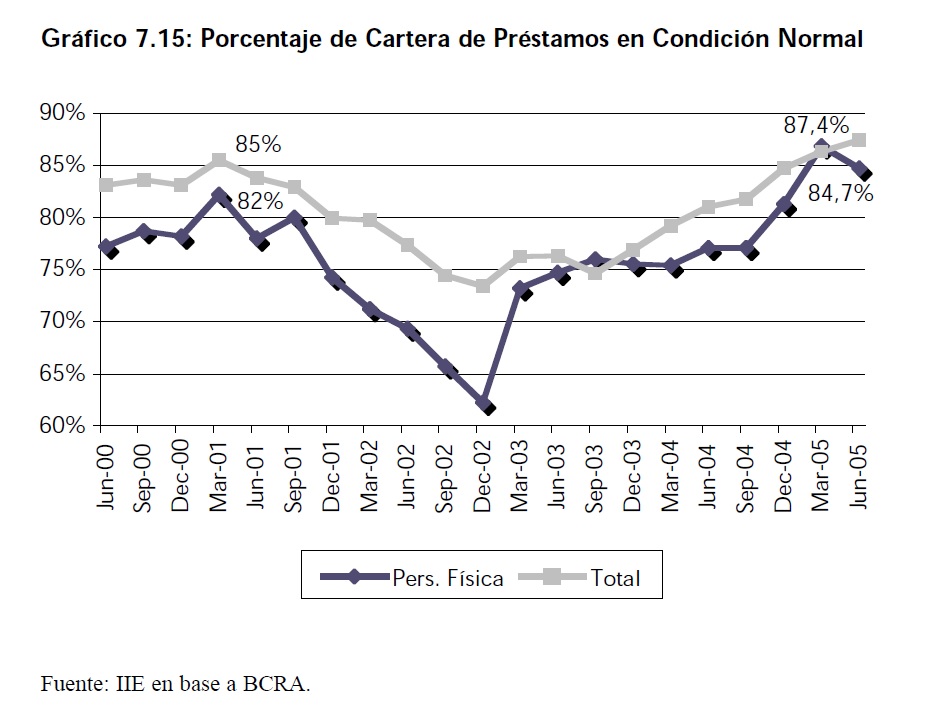

Por ├║ltimo, un factor que┬Āresta analizar lo constituye┬Āla calidad de las carteras crediticias de los bancos. En┬Āefecto, el estudio de este tema permitir├Ī evaluar, si bien┬Āde manera aproximada, cual┬Āes la pol├Łtica de riesgo crediticio que las instituciones┬Ābancarias mantienen por estos d├Łas. Una aproximaci├│n┬Āa la calidad de los pr├®stamos┬Āotorgados lo compone el indicador de ŌĆ£NormalidadŌĆ£7┬Āde┬Ā├®stos. El Gr├Īfico 7.15 contiene estos resultados.

┬Ā

┬Ā7┬ĀSeg├║n normativa del B.C.R.A

┬Ā┬Ā

┬Ā┬ĀUn dato positivo respecto al total de las financiaciones otorgadas, est├Ī representado por el alto grado de ŌĆöcalidadŌĆ£ de su cartera, medida ├®sta como el porcentaje de cr├®ditos en condici├│n normal sobre el total de pr├®stamos. En el caso espec├Łfico del total de cr├®ditos al sector privado su┬Ānormalidad en Junio de 2005 alcanz├│ el 87,5%, siendo ├®ste un nivel notoriamente superior al grado de normalidad vigente antes de la devaluaci├│n.┬Ā

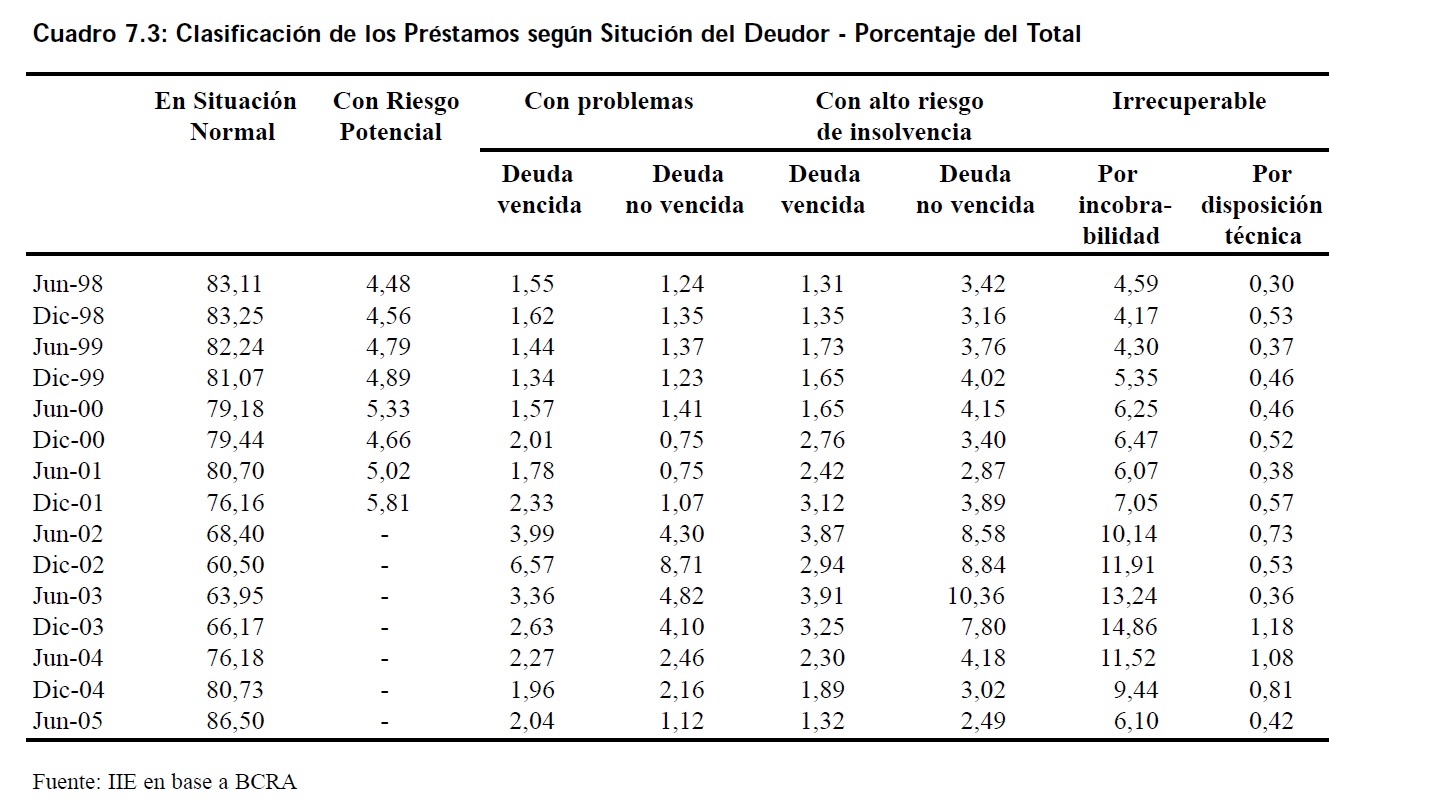

El Cuadro 7.3 contiene la evoluci├│n de este indicador de normalidad y una descripci├│n m├Īs┬Ādetallada de los distintos componentes del mismo. Este cuadro permite apreciar que este 87,5%┬Āde normalidad al que se hace referencia, en realidad podr├Ła ser mayor en el caso que no se computara el alto volumen de Cr├®ditos Irrecuperables por Incobrabilidad, los cuales son en gran parte herencia de la at├Łpica crisis econ├│mica del a├▒o 2002.┬Ā

La importancia de este dato no es menor y si bien es importante que los bancos mantengan┬Āeste indicador en niveles altos, ante la presencia de ciertos est├Łmulos adecuados┬Ā, las instituciones podr├Łan aumentar el plazo (y con ello el riesgo) y la exposici├│n al cr├®dito PyME de sus carteras afectando s├│lo levemente la calidad de las mismas.

┬Ā

┬┐Pero cuales ser├Łan estos est├Łmulos o condiciones que deber├Łan darse para fomentar la oferta┬Āde cr├®dito PyME entre las instituciones bancarias. Numerosos estudios8┬Āenfatizan la relaci├│n┬Āexistente entre los derechos de los acreedores y la profundidad financiera de un pa├Łs. En ese marco, el principal argumento por detr├Īs de esta relaci├│n es que un s├│lido, transparente y persistente sistema legal que asegure los derechos de los acreedores crear├Ī las condiciones necesarias para que tanto prestadores como tomadores del cr├®dito se vean estimulados a concertar estas financiaciones. N├│tese la estrecha relaci├│n que surge entre la profundidad de los mercados financieros de un pa├Łs y su sistema jur├Łdico, es decir, el desarrollo del sector financiero de Argentina est├Ī estrechamente vinculado con el desarrollo de sus instituciones, en especial las jur├Łdicas. En┬Āefecto, la sola presencia de leyes o normas que aseguren los derechos de aquellos agentes que┬Āasuman el riego de financiar a otros poco valen en ausencia del imperio de la ley que efectivamente vele por sus cumplimientos. No sorprende entonces el pobre desarrollo de nuestro mercado de cr├®dito bancario.┬Ā

8┬ĀPara la realizaci├│n de esta secci├│n fueron consultados principalmente 2 trabajos al respecto: Galindo y Micco (2004)┬Āy La Porta et al. (1997,1998).┬Ā

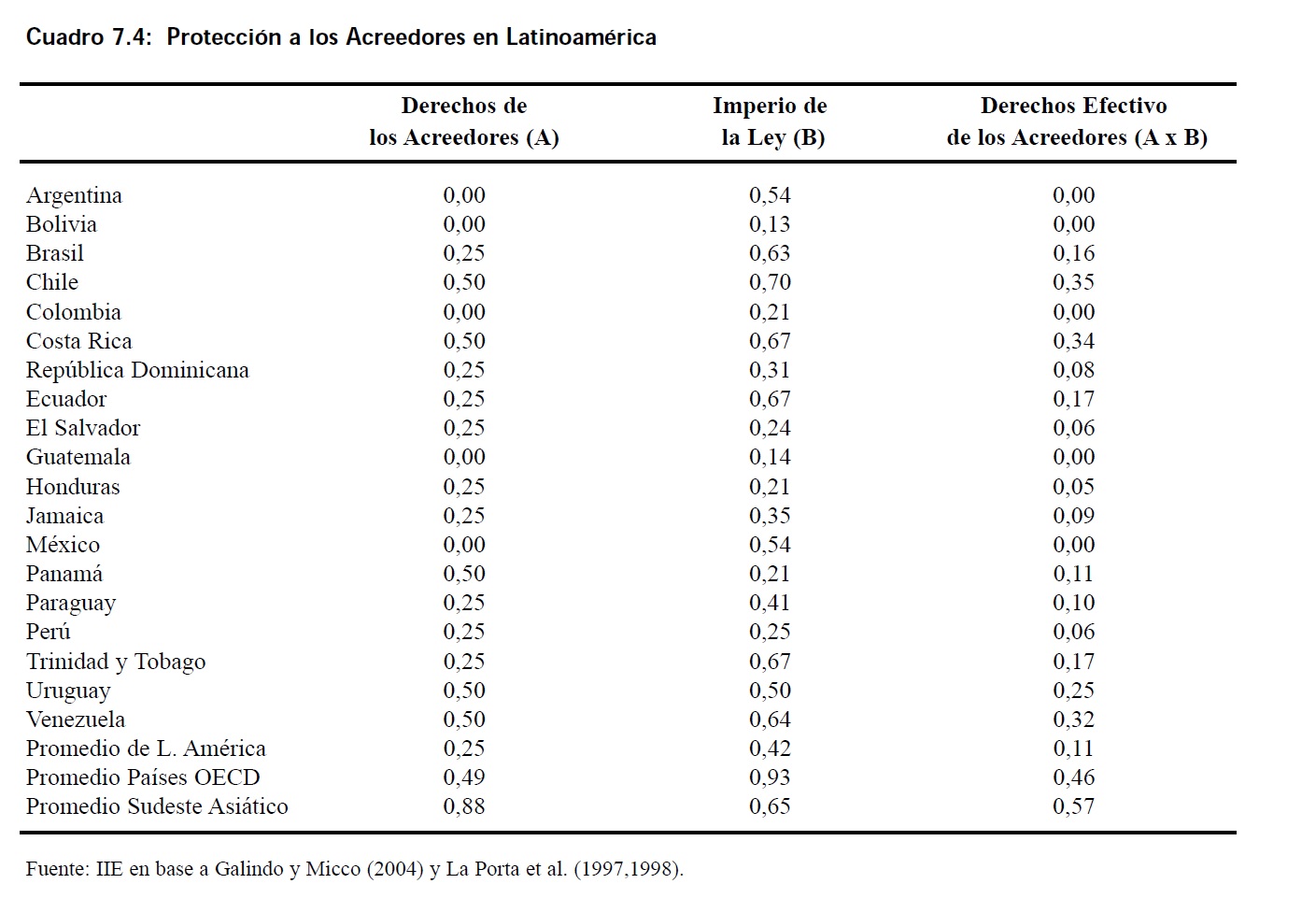

El Cuadro 7.4 presenta los datos respecto a los Derechos Efectivos de los Acreedores en los┬Āpa├Łses de Latino Am├®rica. Estos Derechos Efectivos miden no s├│lo la existencia de leyes sobre┬ĀConcursos y Bancarrotas, reorganizaciones societarias en ├®pocas de crisis, derechos de los accionistas minoritarios, etc; sino que adem├Īs mide el grado en que las instituciones jur├Łdicas de┬Āun pa├Łs velan por su estricto cumplimiento. Los valores se encuentran normalizados entre 1 y 0,┬Āsiendo 1 el m├Īximo grado de cumplimiento de la variable y 0 la ausencia de esta.

Los resultados de este trabajo no dan lugar a las sorpresas. La Rep├║blica Argentina aparece┬Āentre los pa├Łses de Am├®rica Latina con un menor respeto hacia los derechos de los acreedores,┬Ālo que en teor├Ła deber├Ła reducir el grado de profundidad de su sistema crediticio. El hecho de que┬Ādesde 2002 a├║n no se haya solucionado el problema de los cr├®ditos impagos con garant├Łas hipotecarias en el pa├Łs es s├│lo un claro ejemplo de la clase de barreras que restan est├Łmulos a una mayor y mejor oferta de cr├®ditos bancarios. Con el aporte del Cuadro 7.4 se pueden comprender con┬Āmucha mayor claridad las grandes diferencias existentes entre los niveles de Cr├®dito al Sector┬ĀPrivado / PBI de los pa├Łses incluidos en el Gr├Īfico 7.11.

En esta primera secci├│n del cap├Łtulo se intent├│ describir las principales caracter├Łsticas del┬Āmercado de cr├®dito bancario en Argentina, haciendo ├®nfasis en el financiamiento PyME. A trav├®s de los p├Īrrafos anteriores deber├Ła haber quedado en claro el escaso desarrollo del mercado┬Āfinanciero local y de algunos de sus determinantes principales:

ŌĆó excesivo corto plazo en el horizonte temporal de los dep├│sitos,

ŌĆó falta generalizada de una cultura del ahorro,

ŌĆó creciente fuerte competencia por recursos con el Estado,

ŌĆó escaso cumplimiento de las leyes,

ŌĆó alta informalidad en las actividades privadas,

ŌĆó desprestigio del mercado de capitales local.

En este marco, el conjunto de empresas PyME no parece encontrar en los bancos el terreno┬Āf├®rtil necesario para poder financiar sus inversiones a largo plazo y a tasas que no pongan en riesgo su propia existencia. Recae entonces en el mercado de capitales y en sus principales integrantes ┼ōBolsas de Comercio, Mercados de Valores y Administradoras de Fondos de Pensi├│n- la responsabilidad de ofrecer financiamiento en estas condiciones. La secci├│n

┬Ā

7.3 de este cap├Łtulo discurre sobre estos temas.┬Ā

7.3 El Mercado de Capitales como Alternativa para el Financiamiento PyME.

A lo largo de los apartados anteriores se pudo verificar que la econom├Ła Argentina est├Ī experimentando un lento proceso de normalizaci├│n de su sistema bancario y financiero, con dep├│sitos y pr├®stamos que retornan a las instituciones. A su vez, se detall├│ como hasta ahora las PyMEs pudieron encontrar fuera del sistema la liquidez necesaria para financiar sus actividades,┬Āmientras que el cr├®dito bancario continu├│ permaneciendo inaccesible para estas empresas. Se┬Ādescribieron tambi├®n las causas que hacen suponer que el financiamiento bancario a largo plazo┬Āpara el grueso de las PyMEs perdurar├Ī siendo algo muy dif├Łcil de lograr en el corto plazo.

┬Ā ┬Ā

┬Ā

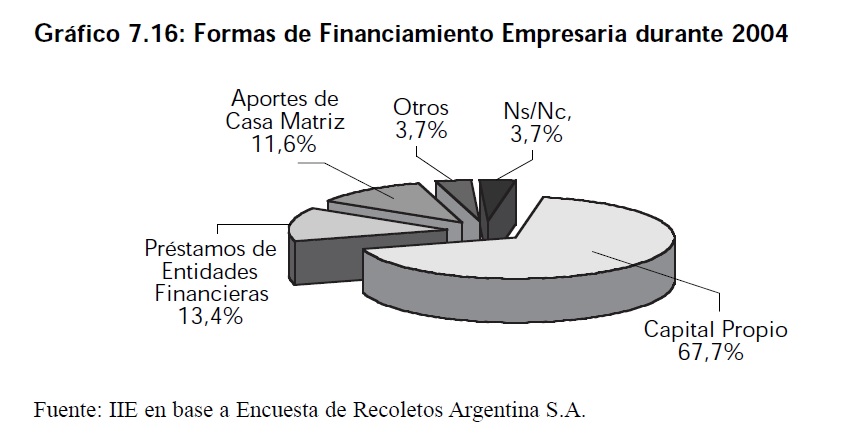

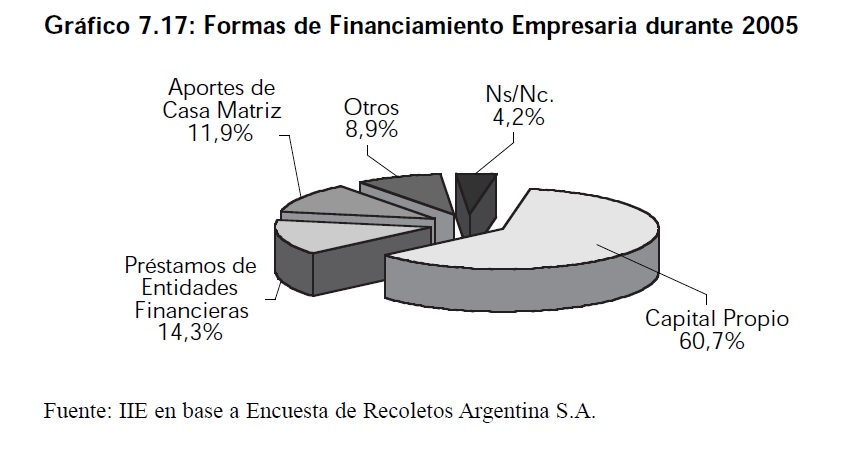

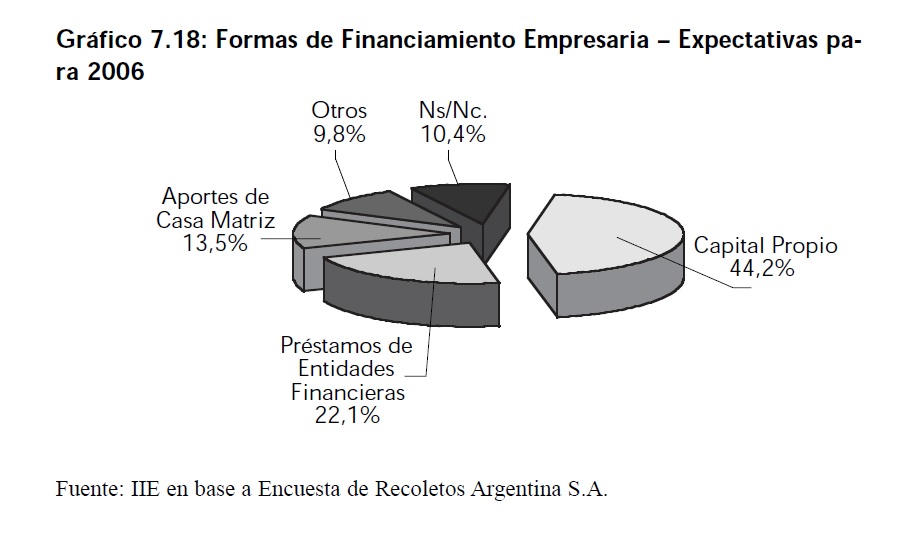

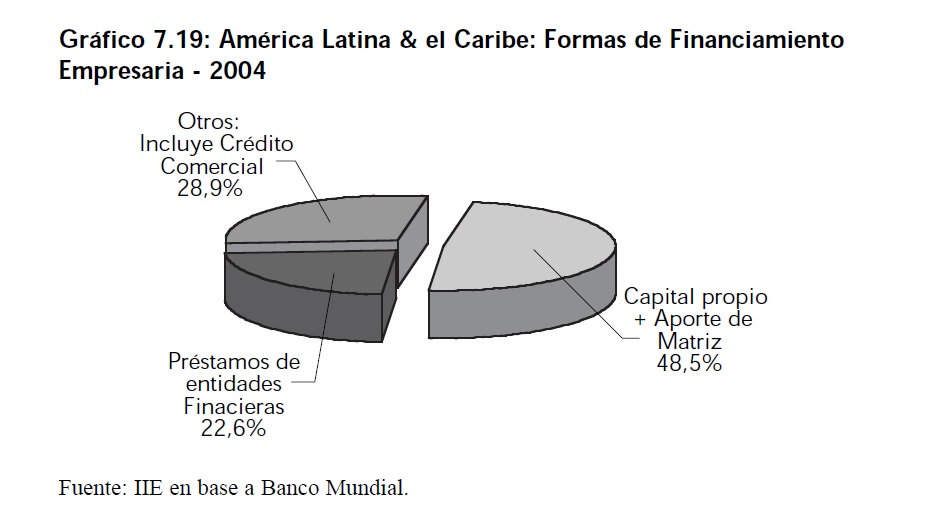

Esta menor liquidez consecuencia de esta normalizaci├│n de las variables financieras permite imaginar un┬Āescenario en el cual cada vez┬Āles resultar├Ī m├Īs dif├Łcil a las┬ĀPyMEs poder contar con financiamiento del tipo productivo, del mismo modo en┬Āque lo ven├Łan logrando hasta┬Āahora. Los Gr├Īfico 7.16,┬Ā7.17 y 7.18 ejemplifican estas afirmaciones.┬ĀLos primeros Gr├Īficos,┬Ā7.16 y 7.17, presentan las┬Āformas m├Īs comunes a las┬Ācuales recurrieron las empresas argentinas para obtener financiamiento durante┬Ā2004 y 2005. Es clara la mayor participaci├│n de los recursos propios en el total de┬Āfondos, lo que indica una vez m├Īs la reticencia de los empresarios a recurrir al cr├®dito bancario┬Āu a otras formas de endeudamiento. Se destaca tambi├®n el escaso grado de participaci├│n de las┬Ārestantes formas existentes para obtener recursos, como por ejemplo el mercado de capitales.┬ĀPero al considerar las expectativas de los empresarios argentinos respecto a cuales ser├Īn sus┬Āfuentes de financiamiento durante 2006, se puede percibir la fuerte disminuci├│n en el auto-finan-

┬Ā┬Ā

ciamiento. En efecto, el Gr├Īfico 7.18 destaca una notable reducci├│n en la financiaci├│n mediante recursos propios esperada por gran parte del empresariado argentino para el a├▒o 2006. En las┬Āexpectativas de estos mismos empresarios se encuentra poder cubrir esta brecha┬Āmediante fondos provenientes del cr├®dito bancario, lo┬Ācual -como se explic├│- resultar├Ī dif├Łcil o supondr├Ī por┬Āparte de estas empresas┬Āaceptar elevados costos financieros y plazos demasiados cortos que en muchos┬Ācasos podr├Łan llegar a comprometer la viabilidad de sus┬Āinversiones. En este contexto, el rol del mercado de capitales es fundamental.┬Ā

7.3.1 El Mercado de Capitales

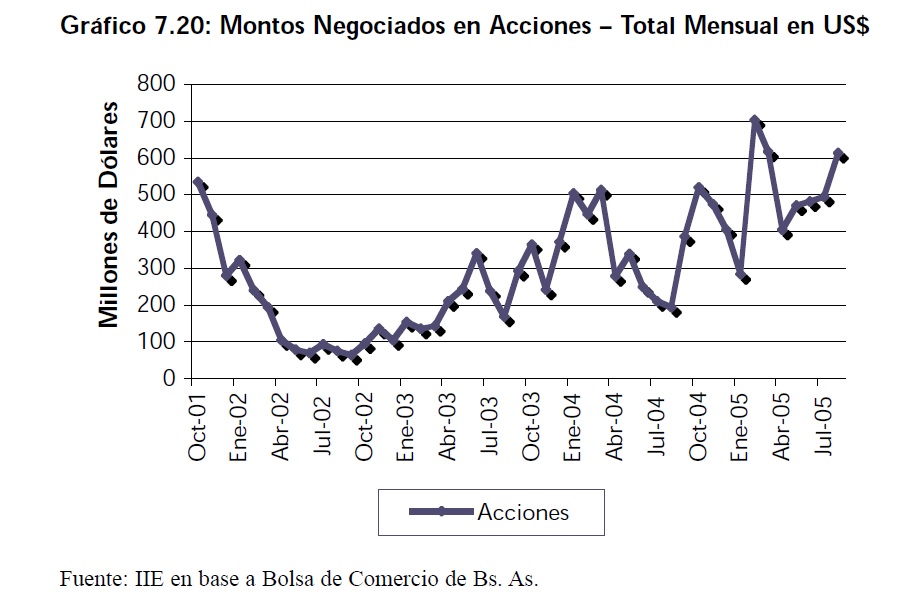

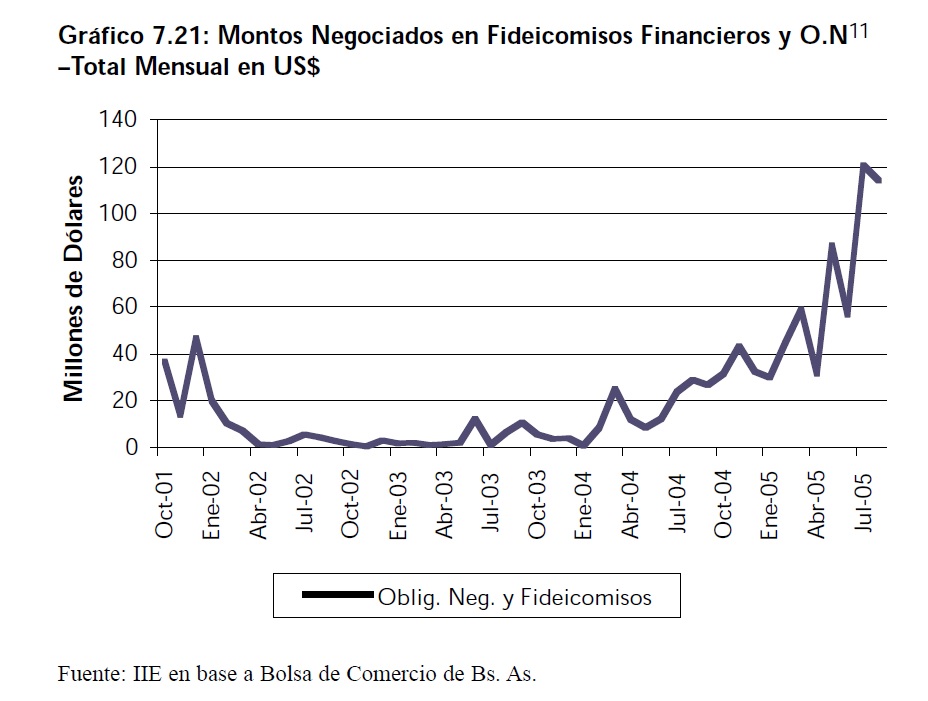

En general, con el plan econ├│mico de apertura implementado durante la d├®cada del 90, los┬Āmercados de capitales de Argentina entraron en la tendencia global de inversiones promovidas┬Āpor fondos de capital de riesgo9. Estos fondos utilizan a los mercados de capitales como medio┬Āpara canalizar sus inversiones, por lo que un acercamiento de las PyMEs a estos mercados representa un incremento en sus posibilidades netas de obtener abundantes fondos a bajo costo y a┬Āplazos significativos. Lamentablemente, y como se presenta en el Anexo 4 de este cap├Łtulo, el┬Āmercado argentino sufri├│┬Āfuertemente el impacto de la┬Ā├║ltima crisis. Sin embargo,┬Āen los ├║ltimos a├▒os el mercado de capitales local parece haber recuperado espacio┬Ācomo forma de financiamiento para las empresas.┬ĀImpulsado principalmente por los productos tradicionales como las acciones, el┬Āvolumen negociado en la┬ĀBolsa de Comercio de Buenos Aires se recuper├│ satisfactoriamente a lo largo de┬Ālos ├║ltimos meses.

┬Ā

9┬ĀFranc├®s (1999)

┬Ā┬Ā┬Ā┬ĀEn el caso propio de las acciones, su volumen negociado creci├│ hasta superar incluso los US$ 500 millones mensuales vigentes poco antes de la devaluaci├│n.┬ĀPero adem├Īs de la franca recuperaci├│n del principal mercado de valores de la Argentina, otro┬Āhecho destacable lo constituye un cambio fundamental en la manera de encarar el negocio burs├Ītil. En efecto, no s├│lo los productos tradicionales como acciones y t├Łtulos p├║blicos mostraron┬Āun comportamiento ascendente, sino que nuevos productos hicieron tambi├®n su aparici├│n en escena. Sin embargo, lo que constituye un hecho realmente destacable fue que algunos de estos┬Ānuevos productos financieros, finalmente, estuvieron enfocados hacia un p├║blico PyME. Entre┬Ālos nuevos productos en general los m├Īs conocidos son:

ŌĆó Los Fideicomisos Financieros

ŌĆó Las Obligaciones Negociables PyME

ŌĆó Las Acciones PyME

ŌĆó La negociaci├│n de Cheques de Pago Diferido

ŌĆó CEVAs

ŌĆó Etc.

De todos estos instrumentos, el primero de ellos ┼ōFideicomisos10┬Ā– se destaca del resto por su┬Āgrado de desarrollo y vertiginoso crecimiento. En el escenario post devaluaci├│n, muchas de las┬Āactividades que se recuperaron m├Īs r├Īpidamente no encontraron en el sector bancario una fuente segura para atesorar sus ahorros debido a que gran parte de los bancos aun se encontraba en┬Āmedio de un proceso de adaptaci├│n a las nuevas condiciones de juego. As├Ł, los excedentes de los┬Āsectores m├Īs favorecidos por el cambio de paridad en la moneda pudieron canalizar sus recursos excedentes hacia potenciales inversiones mediante este instrumento. Un ejemplo muy conocido es la aplicaci├│n de fondos del sector agr├Łcola hacia la construcci├│n, o de otros sectores ahorradores hacia las inversiones agr├Łcola-exportadoras. Este fen├│meno contribuy├│ a un vertiginoso aumento en el sector de la construcci├│n, cuyos posibles efectos financiero-econ├│micos se tratan espec├Łficamente en el Anexo 1 de este cap├Łtulo.

┬Ā ┬Ā

┬Ā

En general, a partir en┬Āque la situaci├│n econ├│mica┬Ādel pa├Łs comienza a ser m├Īs┬Āprevisible (fines de 2003-comienzo de 2004) y se normaliza el comportamiento┬Āde las principales variables┬Āecon├│micas, los principales┬ĀMercados de Valores y Bolsas de Comercio comienzan┬Āa percibir una demanda de┬Ācr├®dito insatisfecha por parte de las PyMEs. A partir de┬Āeste instante diversos instrumentos operados en los diferentes mercados del pa├Łs

10┬ĀSi bien constituye un instrumento m├Īs de ahorro que de financiaci├│n, se destaca el papel de los fideicomisos debido a su r├Īpida aceptaci├│n en el mercado y desarrollo.┬Ā

11┬ĀIncluye tanto O.N cl├Īsicas, como O.N PyME.┬Ā

permiten ampliar el abanico de posibilidades de financiamiento PyME. Los principales son:

ŌĆó Obligaciones Negociables PyME

ŌĆó Acciones PyME

ŌĆó Cheques de Pago Diferido

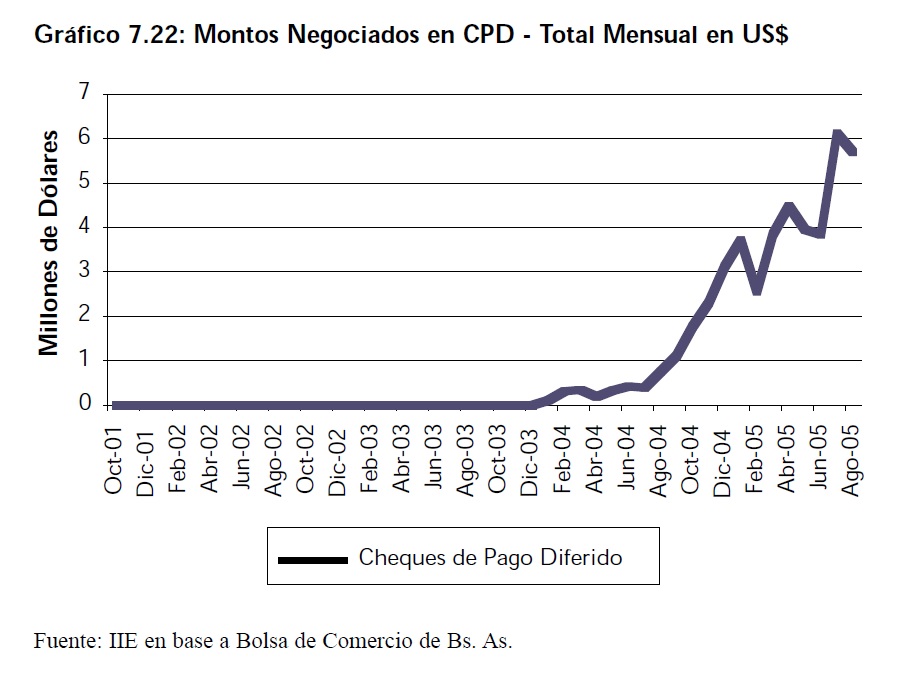

De todos estos productos el que mayor desarrollo alcanz├│ hasta hoy es, sin lugar a dudas, la┬Ānegociaci├│n de cheques de pago diferido (CPD). En este sentido, el Gr├Īfico 7.22 permite apreciar el r├Īpido crecimiento de los montos negociado por este instrumento, el cual es principalmente utilizado por PyMEs.┬Ā┬Ā

En este marco, es necesario realizar una aclaraci├│n┬Āreferida a los plazos de financiamiento al cual una┬ĀPyME puede recurrir en los┬Āmercados de capitales. De┬Ālos tres productos ofrecidos┬Āen los Mercados de Valores┬Āy Bolsas del pa├Łs, solo las┬ĀO.N y las Acciones PyMEs┬Āconstituyen verdaderos medios de financiamiento ŌĆöproductivoŌĆ£,e n la forma en que┬Āse lo defini├│ al comienzo de┬Āeste cap├Łtulo. Desafortunadamente, el instrumento m├Īs┬Ānegociado y m├Īs din├Īmico┬Āde ellos, el CPD, s├│lo constituye una opci├│n alternativa a cr├®ditos de corto plazo como Adelantos en Cta. Cte. o Descuentos de Documento en bancos comerciales12.

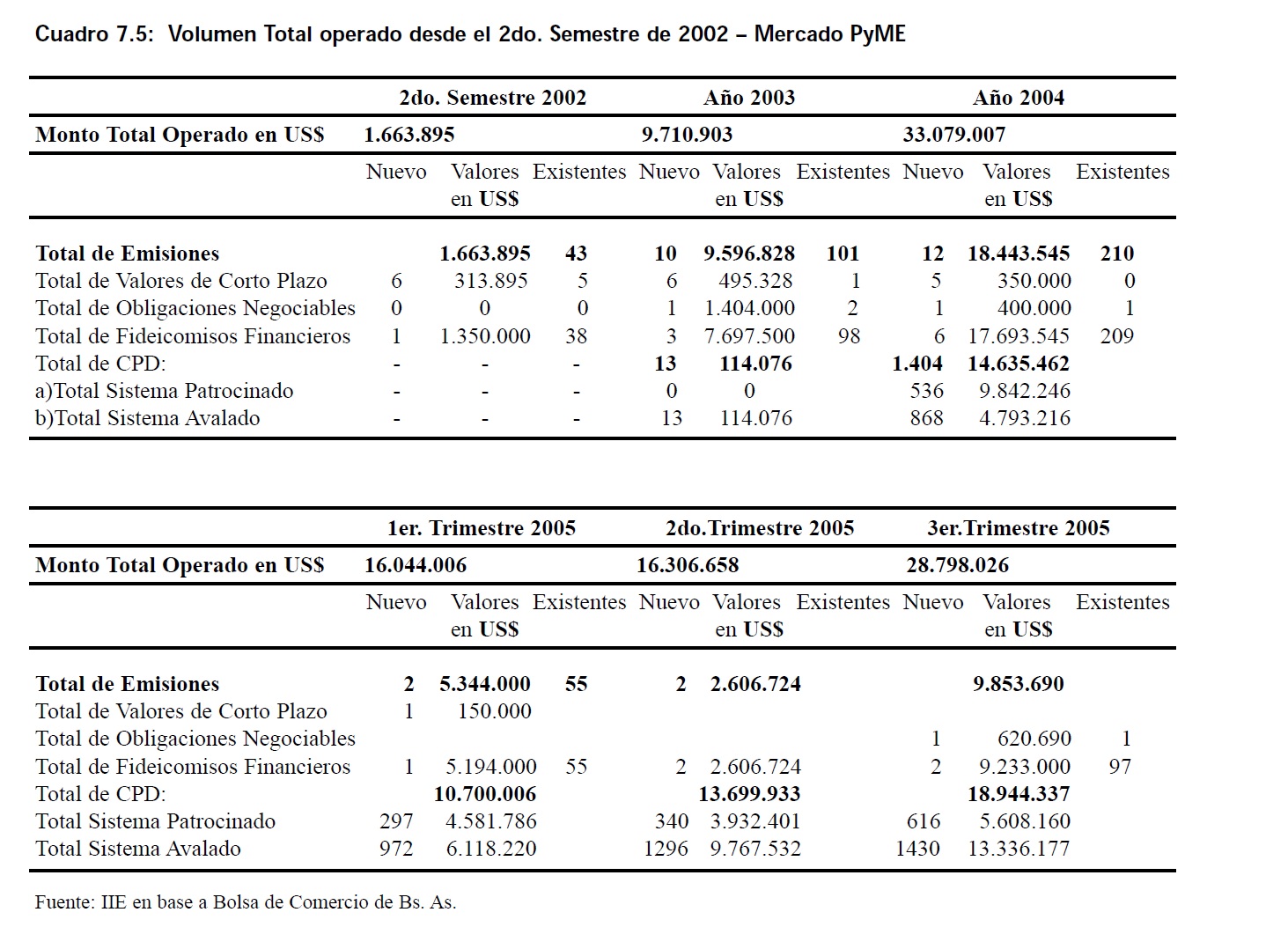

┬ĀTanto las Obligaciones Negociables PyME, como las Acciones PyME, se presentan como los┬Ā├║nicos medios de obtenci├│n de cr├®dito a largo plazo disponible para este formato de empresa en┬Ālos mercados de capitales locales. Lamentablemente, el desarrollo de ├®stos no ha recorrido el┬Āmismo camino que el resto de los instrumentos. El Cuadro 7.5 contiene un resumen espec├Łfico┬Āde la operatoria de los instrumentos PyME en la bolsa de Comercio de Buenos Aires desde el segundo semestre de 2002.

┬Ā┬Ā┬Ā ┬Ā┬Ā

┬Ā┬Ā

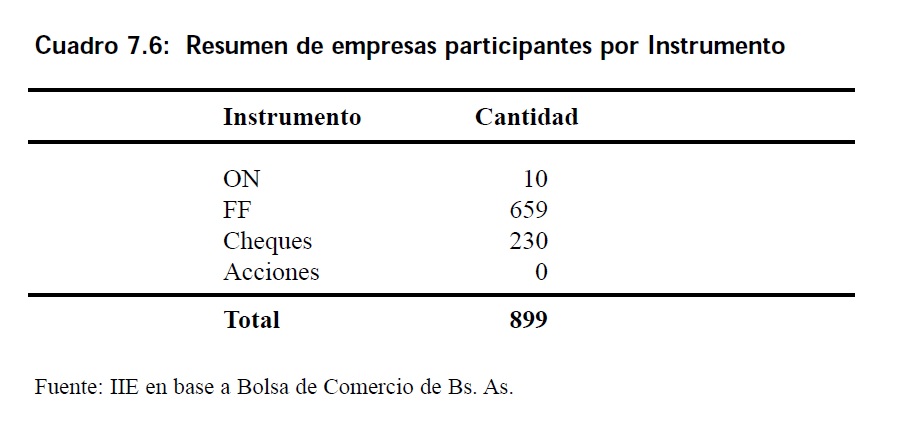

El resumen de este tipo de operatorias desde el a├▒o 2002 es satisfactorio desde el punto de┬Āvista del crecimiento del mercado, pero no lo es tan as├Ł cuando se analizan los plazos. Efectivamente, el Cuadro 7.6 permite comprobar esta afirmaci├│n. Del total aproximado de Empresas beneficiadas por el sistema desde el segundo semestre de 2002 (899 PyMEs), ninguna consigui├│┬Āemitir acciones bajo este r├®gimen, solamente 10 participaron de la emisi├│n de Obligaciones Negociables y el┬Āgrueso del total se reparti├│┬Āentre Fideicomisos (659 empresas) y CPD (230).┬ĀUna explicaci├│n tentativa de las causas que restringen el desarrollo de este┬Āmercado de deuda a largo┬Āplazo para PyMEs en particular, y del mercado de capitales argentino en general, se puede encontrar ┼ōuna vez m├Īs- en el rol del Estado Nacional como competidor del sector privado por fondos a largo plazo. Habitualmente los gobiernos, no conforme con competir el cr├®dito bancario,┬Ādebido a sus enromes necesidades de financiamiento, absorben tambi├®n gran parte de los recursos que en otros pa├Łses constituyen la base del desarrollo de sus mercados de capitales. En el caso de Argentina, los principales recursos, dadas sus caracter├Łsticas, que deber├Łan constituirse como pilares del crecimiento y desarrollo de nuestros mercados de capitales son los fondos administrados por las AFJP.

┬ĀDebido fundamentalmente al tipo de actividad que desarrollan estas entidades, junto con las aseguradoras, est├Īn posibilitadas a invertir gran parte de sus recursos en┬Āactivos de largo plazo.┬Ā

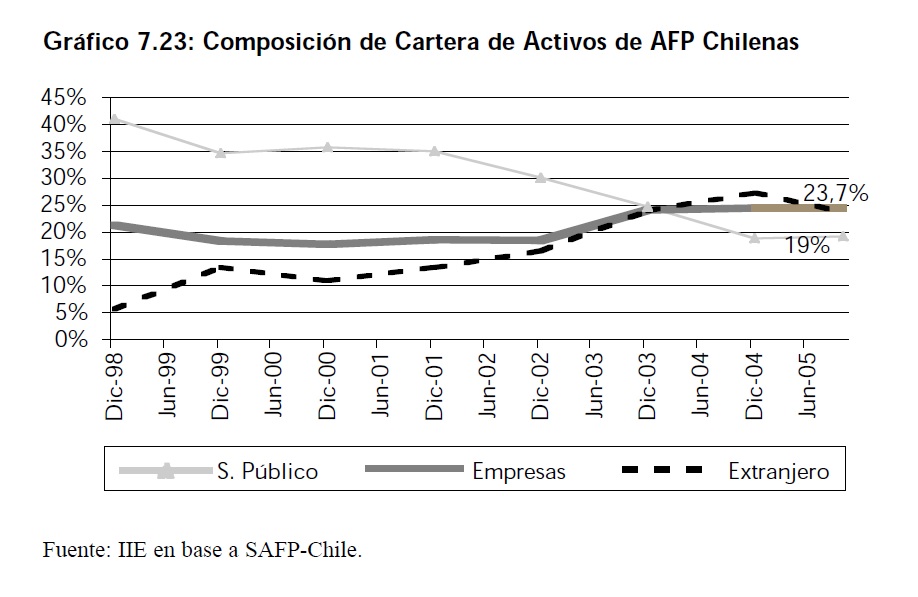

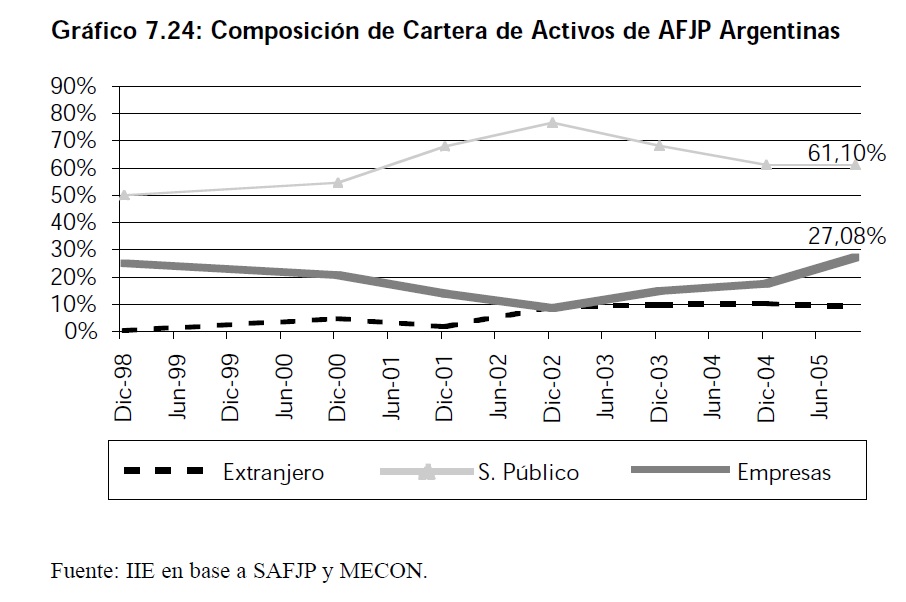

Lamentablemente, sus┬Ācarteras de inversi├│n son┬Āusualmente utilizadas como┬ĀŌĆöcaja chicaŌĆ£ por los gobiernos de turno, los cuales mediante presiones suelen estimular la demanda de t├Łtulos┬Āp├║blicos por parte de estas.┬ĀEsta es una de las principales diferencias entre el desarrollo del mercado de capitales de Argentina y de Chile,┬Āpor ejemplo. ┬ĀLos Gr├Īficos 7.23 y 7.24┬Āsirven para ejemplifica estas┬Āafirmaciones. En ellos se┬Āpresentan las diferentes┬Ācomposiciones de las carteras de las Administradores┬Āde Fondos de Pensi├│n y Jubilaciones tanto de Argentina como de Chile. Resultan┬Āevidentes las diferencias a┬Āfavor del pa├Łs trasandino, en┬Ādonde la participaci├│n de los┬Āactivos del sector privado┬Ā(acciones, ON, etc) en las┬Ācarteras de las A.F.P chilenas crecen al mismo ritmo┬Āen que la participaci├│n de┬Ālos instrumentos de deuda del sector p├║blico decaen. El caso de Argentina es paradigm├Ītico y┬Āpresenta un cl├Īsico ejemplo de desplazamiento del financiamiento privado por la competencia┬Ādel sector p├║blico.

┬ĀObviamente este tipo de pol├Łticas determinan un menor desarrollo relativo del mercado de capitales local e imponen a las empresas PyMEs una pesada carga. Las peque├▒as y medianas empresas no solamente deben competir en inferioridad de condiciones con sus pares de mayor tama├▒o, sino que adicionalmente se las obliga a competir en un mercado globalizado, en donde sus┬Ācompetidoras chilenas o brasile├▒as poseen ventajas significativas en lo que a acceso al cr├®dito se┬Ārefiere.

┬Ā

┬Ā

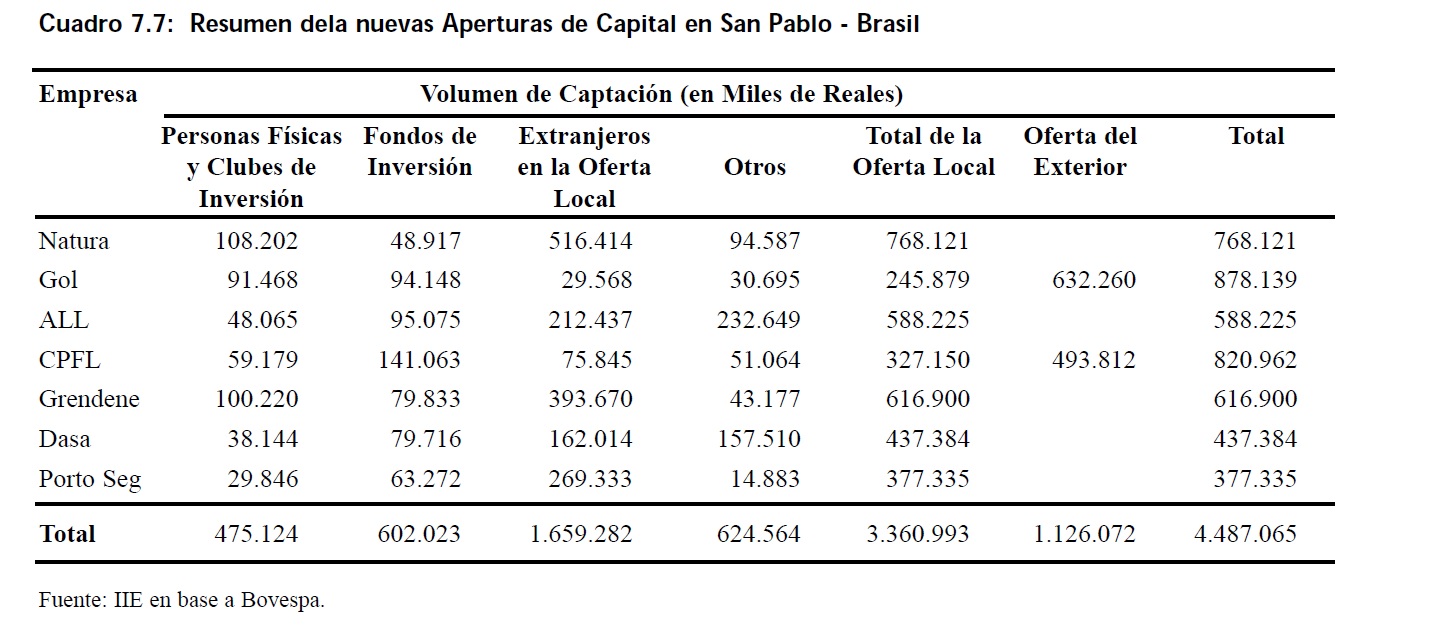

Otro claro ejemplo de las abismales diferencias entre los principales mercados de capitales de┬ĀSudam├®rica lo constituyen las nuevas emisiones de acciones que durante los ├║ltimos meses tuvieron lugar en ellos. El Cuadro 7.7 presenta la desagregaci├│n del monto de nuevas aperturas de┬Ācapital v├Ła acciones que tuvieron lugar en la Bolsa de San Pablo, Brasil, durante 2004.

┬Ā

┬Ā┬Ā┬Ā

┬Ā┬Ā┬Ā

El Cuadro 7.7 demuestra de forma tajante las diferencias entre los mercados de la regi├│n.┬ĀMientras que en las Bolsas y Mercados de Argentina pr├Īcticamente ninguna empresa abri├│ capital en los ├║ltimos a├▒os (solo algunas pocas y con montos peque├▒os), en 2004 la Bolsa de San Pablo vio aperturas de capital por m├Īs de R$ 4,4 mil millones, es decir, aproximadamente por unos┬ĀUS$1,8 ┼ōUS$2 mil millones.

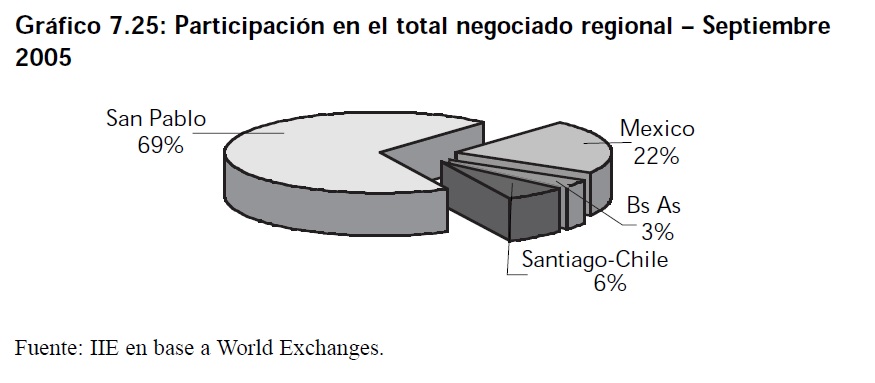

┬ĀEstos dispares comportamientos y las diferentes pol├Łticas encaradas por los gobiernos en la┬Āregi├│n tienen su l├│gico impacto en los datos agregados. As├Ł, el mercado de Chile, una econom├Ła┬Āaproximadamente de la mitad del tama├▒o que la de Argentina, posee un volumen de negocios┬Āque es casi el doble que el de nuestro pa├Łs. Esto marca de manera indiscutible que el desarrollo┬Āde un mercado de deuda a largo plazo para las PyMEs en Argentina no ser├Ī tarea sencilla. Demasiados factores deber├Īn ser tenidos en cuenta si bien el principal es, a todas luces, limitar la┬Ācompetencia del Estado por┬Ālos recursos de las AFJP,┬ĀBancos y otros inversores,┬Ādejando as├Ł espacio para que┬Āel sector privado pueda encontrar la condiciones de financiamiento a largo plazoque sus inversiones precisan.

┬Ā

┬Ā

Anexo 1: Burbuja Inmobiliaria

Considerando el impulso que adquirieron la construcci├│n y la actividad inmobiliaria en los┬Ā├║ltimos tiempos en nuestro pa├Łs, en este apartado se analiza la evoluci├│n de dichos sectores,┬Āevaluando las causas del crecimiento observado y remarcando que en el corto plazo es poco┬Āprobable la existencia de una ŌĆöburbuja inmobiliariaŌĆ£ en Argentina. Mientras, los indicadores┬Āpara Estados Unidos y Europa alertan la posibilidad de este fen├│meno financiero, lo que llevar├Ła a una correcci├│n en los precios de las viviendas hacia abajo.

┬Ā

┬ĀA1.1 Condiciones para la existencia de una Burbuja Inmobiliaria

ŌĆó Bajas tasas de inter├®s: la existencia de bajas tasas de inter├®s para los cr├®ditos hipotecarios┬Āestimula un mayor financiamiento, lo que genera una mayor demanda de inmuebles.┬Ā

ŌĆó Una intensa Participaci├│n de las entidades financieras en el mercado inmobiliario impulsa┬Āla inversi├│n en este sector; esto se manifiesta en cr├®ditos a largos plazos, bajas tasas de inter├®s y┬Āfacilidad de acceso al cr├®dito hipotecario.┬Ā

ŌĆó Crecimiento de la demanda: Impulsa los precios de los inmuebles, de modo que se superan┬Ālos valores hist├│ricos.┬Ā

ŌĆó Incremento de precios: Aumentos de precios de los inmuebles superiores a los incrementos┬Āde salarios y alquileres, puede ser un factor de riesgo para la existencia de una burbuja inmobiliaria.

┬ĀEn general, en un entorno econ├│mico que ofrece pocas alternativas de inversi├│n (baja rentabilidad, riesgo elevado, entre otros) y en el que adem├Īs existen ciertas condiciones que favorecen a la construcci├│n (acceso al cr├®dito, bajas tasas de inter├®s, largos plazos, rentabilidad por alquiler), es probable que una porci├│n considerable de los fondos disponibles, tanto de inversores┬Ācomo de compradores, se vuelque al sector como una forma de ahorro y crecimiento econ├│mico.┬Ā

Este hecho producir├Ła en una primera instancia que la demanda por inmuebles crezca abruptamente, lo que lleva a un aumento elevado en los precios. Sin embargo, la gran inversi├│n que┬Āse destina al sector genera una mayor oferta de inmuebles, gener├Īndose un exceso en la misma┬Āpor sobre la demanda. Es en ese momento cuando, por efectos de la mayor oferta en el mercado, se produce un derrumbe de precios que revierte el atractivo del sector.

La aparici├│n de una burbuja en el mercado inmobiliario guarda una estrecha relaci├│n con el┬Āaumento en los precios de los inmuebles. Sin embargo, tambi├®n se debe considerar para dicho┬Āan├Īlisis la relaci├│n que guarda el precio del inmueble con respecto al Ingreso familiar y con respecto al alquiler que se obtiene por dicho inmueble. En efecto, una relaci├│n entre el alquiler y el┬Āprecio que no guarde concordancia (ya sea por valores de alquileres bajos o precio del inmueble┬Āelevado) es un s├Łntoma de una posible burbuja en el futuro.

Existen tambi├®n otras variables de importancia que guardan relaci├│n con el precio de los inmuebles (aumento de la poblaci├│n, altos costos de la construcci├│n, bajas tasas de inter├®s o la inflaci├│n) y de las cuales depende tambi├®n la aparici├│n de una burbuja inmobiliaria.

Resumiendo, el atractivo que brinda el mercado inmobiliario en t├®rminos de rentabilidad y┬Āmenores riesgos, sumado a un mayor incentivo por las posibilidades de financiamiento, genera┬Āun elevado volumen de inversiones hacia el sector, por lo cual se produce un incremento considerable en la demanda por parte de inversores y compradores, elev├Īndose los precios de los inmuebles. Sin embargo, cuando la oferta comienza a ser excesiva debido a la enorme cantidad de┬Āfondos destinados a dichas inversiones, los precios bajan y es cuando explota la burbuja.

┬Ā

┬ĀA1.2 Consecuencias de una Burbuja Inmobiliaria

El efecto m├Īs evidente de una burbuja en el mercado inmobiliario es que los precios de los┬Āinmuebles no se mantienen en los elevados niveles que se vienen manifestando; por el contrario,┬Ātienden a derrumbarse abruptamente.┬Ā

Es decir, cuando el nivel de precios de los inmuebles se encuentra durante un cierto per├Łodo┬Āen niveles muy elevados respecto de las variables determinantes de la burbuja (alquiler del bien,┬Āingresos familiares, crecimiento de la poblaci├│n, costos de construcci├│n, tasas de inter├®s e inflaci├│n), entonces es de esperar que dichos precios caigan notablemente, lo cual afecta a quienes┬Āposeen inmuebles y a la econom├Ła en general, debido a la consecuente devaluaci├│n de estos activos inmobiliarios.┬Ā

A1.3 Situaci├│n Mundial

En pa├Łses desarrollados como Estados Unidos, Francia, Espa├▒a, Reino Unido, Holanda, B├®lgica, Irlanda, Australia, Canad├Ī y Jap├│n existe la firme posibilidad de generarse una burbuja inmobiliaria, de acuerdo a las condiciones reinantes en dichos mercados, lo que podr├Ła llevar a una┬Ācorrecci├│n en los precios de las viviendas hacia abajo. La burbuja inmobiliaria no ha dejado de┬Āinflarse en los ├║ltimos a├▒os, los precios de las viviendas crecieron m├Īs que el ├łndice de precios┬Āal consumidor en la mayor├Ła de los pa├Łses ricos, exceptuando Jap├│n y Alemania.┬Ā

El Gr├Īfico A1.1 muestra la evoluci├│n de los precios de los inmuebles entre el a├▒o 1997 y el┬Āa├▒o 2004. Se observa que Irlanda registro el mayor crecimiento (174%), seguida por Espa├▒a con┬Āun aumento de 121%, mientras que en Gran Breta├▒a fue de 116%, en Australia de 113%, en Holanda los precios crecieron un 75%, en Suecia 67%, Francia mostr├│ un incremento del 59%, B├®lgica del 54%, Italia 54%, Estados Unidos 53%, nueva Zelanda 47%, Dinamarca 41% Canad├Ī┬Ā30% y Suiza 11%. En Jap├│n los precios cayeron un 22% y en Alemania un 3%.┬ĀEsta sobrevaluaci├│n en el precio de las viviendas, combinadas con un tipo de inter├®s bajo, lleva a los ahorristas a considerar los inmuebles no como un lugar donde vivir, sino como una alternativa de inversi├│n. Los cr├®ditos hipotecarios ofrecen tasas muy bajas y largos plazos de duraci├│n (30 o 40 a├▒os), lo que genera una mayor expansi├│n del sector, incentivando la demanda┬Ādada la facilidad de obtener el dinero necesario para dicha inversi├│n y, en consecuencia, los precios se elevan por encima de los valores normales.┬Ā

Sin embargo, la sobrevaluaci├│n no se logra sostener en el largo plazo por la desaparici├│n de┬Āaquellas condiciones que le dieron origen (menor demanda, menor ingreso, dificultad para el acceso al cr├®dito y otras cuestiones), por lo tanto con el tiempo los precios deben ajustarse hacia abajo.┬ĀSi bien es de esperar que los precios inmobiliarios disminuyan, actualmente los expertos no┬Ācreen que exista la posibilidad de una ca├Łda brusca en dichos valores, e incluso, tampoco se espera que el ajuste se produzca en forma simult├Īnea ni al mismo ritmo.┬ĀUn factor importante para el an├Īlisis de la evoluci├│n de los precios es el efecto de la inflaci├│n; si se evidencia una alta inflaci├│n es probable que no se modifique el valor nominal de los┬Āinmuebles, alcanzando el valor real como consecuencia de esta. En pa├Łses en los que la inflaci├│n┬Āes menor es m├Īs probable que se produzca una burbuja y los precios inmobiliarios comiencen a┬Ādescender lentamente.┬Ā

Un factor de riesgo importante para pensar en una posible desaceleraci├│n de la demanda por┬Āinmuebles a nivel mundial se relaciona con el crecimiento de las tasas de inter├®s de corto plazo┬Āen los Estados Unidos, que repercute en las tasas de los cr├®ditos hipotecarios de dicho pa├Łs y tambi├®n tiene un impacto directo sobre la tasa de inter├®s de Reino Unido y, m├Īs tarde de los pa├Łses┬ĀEuropeos en general.┬Ā

El Gr├Īfico A1.2 muestra┬Āc├│mo el ŌĆöBoomŌĆ£ de la construcci├│n en Estados Unidos┬Āpuede estar explicado por┬Ālas bajas tasas de inter├®s. En┬Ālos ├║ltimos a├▒os, a medida┬Āque las tasas de inter├®s hipotecarias cayeron, el n├║mero de nuevas viviendas construidas en Estados Unidos se┬Āincrement├│ de manera evidente.

┬ĀPara completar este an├Īlisis, es importante observar┬Ācomo evolucionan las distintas tasas de inter├®s de Estados Unidos. El Gr├Īfico A1.3┬Āmuestra claramente que las┬Ātasas de los pr├®stamos hipotecarios se mantienen decreciendo al mismo ritmo que┬Ālas tasas de largo plazo (10┬Āa├▒os). Sin embargo es de esperar que las mismas se incrementen levemente, como┬Āconsecuencia de que estas se┬Ācorrigen de acuerdo a como┬Āviene evolucionando la tasa┬Āb├Īsica (Fed Funds) dada la┬Āalta relaci├│n que existe entre┬Ālas mismas.

┬Ā

┬ĀA1.4 Situaci├│n en Argentina

A1.4.1 Evoluci├│n de los precios

Desde el 2002 los precios en d├│lares del mercado inmobiliario subieron en promedio un┬Ā105% (considerando todos los inmuebles), y no se espera que tiendan a disminuir en el corto┬Āplazo. Este aumento en los precios se genera como consecuencia de que los ahorristas desconf├Łan de los bancos y no son atra├Łdos por las tasas de inter├®s, las que hoy son negativas respecto┬Āde la inflaci├│n. Esto genera una desviaci├│n de los fondos hacia el sector inmobiliario el cual presenta un menor riesgo con una rentabilidad atractiva. La disponibilidad de fondos destinados al┬Āahorro gener├│ un gran aumento en el nivel de actividad de la construcci├│n, lo que hizo que el┬Āsector presente un fuerte crecimiento durante los ├║ltimos a├▒os. Es importante destacar que en Argentina aproximadamente el 65% de las inversiones se destinan a la construcci├│n.

El Gr├Īfico A1.4 muestra┬Āla evoluci├│n del Indicador┬ĀSint├®tico de la Actividad de┬ĀConstrucci├│n (ISAC), como┬Āuna medida del nivel de actividad en el sector. Este┬Āmuestra claramente una tendencia creciente, asegurando que la construcci├│n en┬Ānuestro pa├Łs no parece perder el fuerte dinamismo presentado post devaluaci├│n.┬ĀLa construcci├│n registr├│┬Āun incremento del 11,7%┬Āacumulado para los primeros 9 meses del 2005 con┬Ārespecto a igual per├Łodo del┬Ā2004. Los valores del ISAC┬Āen el 2005 est├Īn entre los registros m├Īs altos desde que┬Āse inici├│ la serie en 1993.┬ĀEl buen momento de la┬Āconstrucci├│n se percibe en┬Ātodos sus componentes. Adicionalmente, el gasto en infraestructura econ├│mica y social del Gobierno Nacional creci├│ notablemente entre los a├▒os 2003 y 2004 (129%), y se espera que siga creciendo en los pr├│ximos┬Āa├▒os aunque a menores tasas. Se estima una tasa de crecimiento entre el a├▒o 2004 y el 2005 de┬Ā28,2%, mientras que el presupuesto plurianual proyecta un crecimiento de 19,4% en el per├Łodo┬Ā2005- 2006 y de 5,26% para el per├Łodo 2006-2007.

┬Ā┬Ā

┬Ā

┬Ā

Por otro lado resulta interesante analizar la relaci├│n┬Āentre las tasas de inter├®s y┬Ālas hipotecas en Argentina.┬ĀComo se observa en el┬ĀGr├Īfico A1.5, las tasas de┬Ālos cr├®ditos hipotecarios en┬ĀArgentina no guardan relaci├│n con el resto de las tasas┬Āb├Īsicas, como si se da en Estados Unidos. Por ello, es┬Āpoco probable que en Argentina se modifique el costo de los cr├®ditos hipotecarios siguiendo las modificaciones de las restantes tasas.┬Ā

Otro factor adicional presente en nuestro pa├Łs que difiere fuertemente con el escenario mundial lo constituye la escasa participaci├│n de las ventas financiadas en el total de inmuebles de-

mandados. En Argentina, se puede comprobar una baja proporci├│n de inmuebles que son financiados con cr├®ditos hipotecarios, principalmente debido a la falta de inter├®s, por desconfianza o┬Ātambi├®n por la dificultad para acceder a un pr├®stamo de este tipo. En cambio, en aquellos pa├Łses┬Āque se encuentran cercanos al desarrollo de una burbuja por lo general cuentan con una gran proporci├│n de obras de construcci├│n financiadas mediante el instrumento crediticio.┬Ā

┬Ā

A1.4.2 Evoluci├│n de los alquileres

La importancia de la evoluci├│n de los alquileres se puede plasmar en un ├Łndice de rentabilidad de las propiedades inmobiliarias, que se calcula como: Valor del alquiler anual en relaci├│n┬Āal precio de venta. Dicho valor para Argentina es aproximadamente de un 5%, bastante cercano┬Āal de Chile que alcanza el 5,5%.┬Ā

En el Gr├Īfico A1.6 se observa el valor de este indicador para varias ciudades de┬ĀEstados Unidos (considerando datos del a├▒o 2005),┬Āmostrando la posibilidad de┬Āuna ŌĆöBurbuja InmobiliariaŌĆ£┬Āen alguna de ellas. Un bajo┬Āvalor de este ├Łndice implica┬Āque el alquiler no guarda correspondencia con el precio┬Āde venta del inmueble, ya┬Āsea por un alto valor de este┬Ā├║ltimo o una renta baja.┬ĀN├│tese como la situaci├│n┬Āde Argentina se asemeja a┬Āaquella que se observa en ciudades como Dallas o Philadelphia, en donde la especulaci├│n inmobiliaria y el riesgo de burbuja son menores a localidades como Nueva York o San Francisco.┬Ā

┬Ā

A1.5 Situaci├│n en C├│rdoba┬Ā┬Ā

En la ciudad de C├│rdoba,┬Āal igual que en Argentina, el┬Āsector de la construcci├│n est├Ī mostrando una buena performance. En el Gr├Īfico┬ĀA1.7 se observa la evoluci├│n┬Āde los permisos para construir en metros cuadrados,┬Āque durante 2005 mostraron┬Āun fuerte crecimiento en relaci├│n a a├▒os anteriores. Esto puede observarse en la┬Ācantidad de obras iniciadas o┬Āproyectadas para iniciarse en┬Ālos pr├│ximos meses.

┬Ā┬Ā┬Ā

As├Ł como la construcci├│n┬Ācreci├│ en gran medida en la┬Āciudad de C├│rdoba, desde┬Ā2001 tambi├®n se puede observar que los precios de los┬Āinmuebles han logrado repuntar y ya se encuentran┬Ācercanos a los niveles vigentes antes de la crisis. Dentro┬Āde este marco, se destaca la┬Āvelocidad de recuperaci├│n┬Āpara los precios de los departamentos, aunque en general se observa un fuerte┬Ādinamismo en todos los inmuebles.

┬ĀSin embargo, la evoluci├│n de los Alquileres no ha mostrado igual dinamismo. En efecto,┬Āmientras que los precios de venta de los inmuebles est├Īn pr├│ximos a los niveles registrados durante 2001 (previo a la crisis), actualmente los alquileres se encuentran aproximadamente un┬Ā40% por debajo de dicho valor. Esta es una clara se├▒al de la depreciaci├│n en la que est├Īn sumergidas las rentas por alquileres en la ciudad de C├│rdoba y que seguramente tender├Īn a estabilizarse en los pr├│ximos meses.┬Ā

┬Ā

A1.6 ┬┐Hay Posibilidades de una Burbuja inmobiliaria en Argentina.

En base al an├Īlisis de los datos presentados, se puede concluir que en el corto plazo no hay┬Āriesgo de una Burbuja Inmobiliaria en Argentina. Esta conclusi├│n surge de analizar los diversos┬Āfactores y observar que:

ŌĆó┬ĀLos precios de Argentina contin├║an siendo bajos en comparaci├│n con el resto del mundo.

ŌĆó┬ĀSe compran viviendas caras, con detalles de lujo, sin cr├®dito y como sustituto a una colocaci├│n financiera en el mercado local, pero no existe un proceso generalizado de aumento en┬Āla demanda total.┬Ā

ŌĆó┬ĀLas compras no son genuinas, es decir no se compran viviendas con el objetivo de habitarlas, sino que son sustitutivas de ahorro. Los Cuadros A1.2 y A1.3 exponen claramente la┬Ārentabilidad de la inversi├│n en inmuebles, lo cual demuestra que la compra de los mismos sustituye el ahorro en el sistema financiero brindando una cierta rentabilidad.┬Ā

ŌĆó┬ĀEn la Argentina, la demanda por inmuebles contin├║a siendo favorable, especialmente┬Āen lo referido a viviendas. Por lo tanto, todav├Ła hay un cierto margen para contrarrestar la enorme cantidad de inmuebles ofrecidos.┬Ā

ŌĆó┬ĀEl mercado aun mantiene su desconfianza en el sistema financiero: a pesar del aumento┬Āen las tasas de inter├®s de los dep├│sitos, los ahorristas a├║n consideran a la inversi├│n en inmuebles┬Ācomo una alternativa m├Īs segura por lo que seguir├Īn destinando sus fondos al sector.┬Ā┬Ā

Los precios en el sector inmobiliario se est├Īn aproximando a su techo (valor m├Īximo), y se┬Āespera que en los pr├│ximos a├▒os se produzca un cierto amesetamiento, pero dif├Łcilmente estos┬Ādisminuyan en el corto plazo.┬Ā

El mercado a├║n observa una demanda agregada creciente, a pesar de que la oferta tambi├®n se┬Āest├Ī incrementando a elevadas tasas, especialmente en determinados rubros y zonas en donde ya┬Āse observa un exceso en la cantidad de inmuebles ofrecidos, por lo que es de esperar una leve┬Ādisminuci├│n en dichos valores. Sin embargo, este hecho no implica la existencia de una burbuja┬Āni tampoco que se vaya a generar una baja generalizada en los precios

En 5 a├▒os, la revalorizaci├│n de la propiedad fue del┬Ā85% en d├│lares sobre el valor inicial, lo cual es una┬Āmuestra de la rentabilidad de┬Āla inversi├│n en inmuebles en┬Ālos ├║ltimos a├▒os. Pero, como┬Āse muestra en el Gr├Īfico┬ĀA1.8, este incremento sustancial en los precios se debe a una recuperaci├│n de los mismos luego┬Āde la crisis, y no a un fen├│meno de aumento de demanda masivo que pueda llevar a generar una┬Āburbuja inmobiliaria.┬Ā

┬Ā┬Ā┬Ā

A trav├®s del flujo del┬ĀCuadro A1.3 se calcula el┬Ārendimiento de la inversi├│n┬Āen el sector inmobiliario.┬ĀConsiderando una inversi├│n┬Āinicial en el a├▒o 2002 en la┬Āque se compr├│ un bien inmueble a un valor 100, se┬Āestima que en un per├Łodo de┬Ācinco a├▒os se obtuvo una tasa media anual de rentabilidad del 23% en d├│lares.┬Ā

En los Cuadros A1.4 y A1.5 se presenta una estimaci├│n de la evoluci├│n de los precios y la┬Ārentabilidad para los pr├│ximos cinco a├▒os.┬Ā

De acuerdo a la evoluci├│n estimada para los precios de los inmuebles en los┬Āpr├│ximos a├▒os, se verifica lo┬Āantes dicho en cuanto a un┬Āposible amesetamiento en┬Ādichos valores, aunque no┬Āexisten expectativas firmes┬Āde que disminuyan y menos┬Āde que se produzca una Burbuja Inmobiliaria en el mediano plazo.

┬Ā┬Ā┬Ā

┬Ā

┬ĀA pesar de que la rentabilidad puede disminuir, esta┬Āseguir├Ī siendo positiva en┬Ālos pr├│ximos a├▒os. Se estima una tasa interna de retorno del 5% en d├│lares, para┬Ālos pr├│ximos cinco a├▒os.

┬Ā

Para Finalizar, el Gr├Īfico A1.9 puede contribuir a explicar la baja probabilidad de una Burbuja Inmobiliaria en Argentina, comparando la evoluci├│n de los ingresos per c├Īpita respecto del┬Āvalor de los alquileres en distintos pa├Łses del mundo1. La diagonal trazada indica que se mantiene la relaci├│n que corresponde al ŌĆöPBI per c├Īpita/AlquileresŌĆ£ para Argentina.

┬ĀComo se observa, Jap├│n, Alemania y Suiza presentan valores que las ubican en una relaci├│n┬Āde equidad entre el PBI per c├Īpita y los alquileres de nuestro pa├Łs , lo que significa que los niveles mayores de alquileres se corresponden con mayores niveles de ingreso per c├Īpita. Sin embargo, Estados Unidos e Inglaterra muestran valores de alquileres mayores a los que se corresponder├Łan con su nivel de ingreso, lo que estar├Ła mostrando la posibilidad de que se produzca una┬ĀBurbuja Inmobiliaria en dichos pa├Łses.

┬Ā┬Ā┬Ā

El valor de los alquileres en Argentina contin├║a siendo bajo en relaci├│n a los valores que se┬Āobservan en las principales urbes del mundo y con una alta correlaci├│n respecto del PBI per c├Īpita del pa├Łs, confirmando la baja probabilidad de existencia de una burbuja.┬Ā

┬Ā

1 Se toman valores de Alquileres de departamentos de uno y dos ambientes y PBI para el a├▒o 2003.

┬Ā┬ĀAnexo 2: ┬┐Cu├Īl es el rol del BCRA en la aceleraci├│n de┬Āla Inflaci├│n?┬Ā

Durante el a├▒o 2005 la variable macroecon├│mica m├Īs destacada, luego del fuerte crecimiento del PBI, resultar├Ī con certeza la inflaci├│n. En este sentido, desde diversos ├Īmbitos se┬Āha discutido el rol que tanto el BCRA como su pol├Łtica monetaria han ocupado en la aceleraci├│n de la inflaci├│n. El an├Īlisis de los principales agregados y su comparaci├│n internacional alejan las sospechas de que el aumento de precios en Argentina se trate de un fen├│meno┬Āpuramente monetario.┬Ā

┬Ā

A2.1 La Pol├Łtica Monetaria Post Devaluaci├│n

┬ĀDesde el a├▒o 2003, y una vez superados los principales efectos negativos de la devaluaci├│n,┬Āel mantenimiento del tipo de cambio nominal en niveles elevados parece constituir el objetivo┬Ācentral de la pol├Łtica monetaria. El establecimiento de estas metas coincide con un periodo de┬Āamplio super├Īvit comercial, lo que representa un volumen considerable de divisas ingresando a┬Āla econom├Ła y presionando para una apreciaci├│n de la moneda local. En este contexto, la autoridad monetaria se ve obligada a absorber este exceso de d├│lares mediante su compra lo que resulta en un ampliaci├│n de la cantidad de pesos disponibles en el mercado. Esta expansi├│n en la┬Ācantidad de monedas y billetes es la principal fuente de cr├Łticas hacia el BCRA. Algunos detractores del Banco Central basan sus temores en una conocida relaci├│n macroecon├│mica que vincula la oferta de dinero con el aumento de precios en forma directa: la teor├Ła cuantitativa del dinero.┬Ā

┬ĀEl Gr├Īfico A2.1 presenta┬Āla alta correlaci├│n negativa┬Āque existe en la actualidad┬Āentre la entrada de divisas┬Āpor exportaciones y el valor┬Ādel D├│lar. N├│tese el comportamiento altamente estacional de las liquidaciones┬Āde los exportadores las cuales se concentran principalmente entre los meses de┬ĀMarzo y Agosto. Este pico┬Āde liquidaciones ocasiona un┬Āexceso de oferta de D├│lares┬Āen el mercado de cambios,┬Āel cual de no ser equilibrado┬Ātender├Ła a apreciar el tipo de┬Ācambio. La pol├Łtica oficial de mantener el valor de la moneda estadounidense en un nivel elevado exige una alta emisi├│n monetaria.┬Ā

┬Ā

┬Ā

En consecuencia, desde el a├▒o 2003 la cantidad de dinero primario1┬Āde la econom├Ła viene increment├Īndose de manera vertiginosa, si bien a tasas decrecientes. En 2003 la emisi├│n monetaria inyect├│ en el sistema unos $17.000 millones, en 2004 este valor fue de aproximadamente┬Ā

┬Ā1┬ĀEl dinero en su forma primigenia, es decir, la Base Monetaria. La Base Monetaria incluye el dinero circulante ŌĆō billetes┬Āy monedas + efectivo en Bancos- y el efectivo depositado en el BCRA por las entidades financieras.

┬Ā┬Ā$6.100 millones y en los primeros 9 meses del a├▒o 2005, el incremento fue menor a los $1.000┬Āmillones. A partir del primer trimestre del a├▒o 2005, y como consecuencia de la aceleraci├│n que┬Āse comenzaba a detectar en el aumento de los precios minoristas, la autoridad monetaria decidi├│┬Āincrementar los esfuerzos para contener la expansi├│n monetaria. Vale aclarar que esta medida no┬Ātuvo lugar para frenar la inflaci├│n, ya que el BCRA no era el causante de ella, sino para evitar┬Āque una gran liquidez reinante colaborara al sostenimiento de la inflaci├│n en el tiempo.┬Ā┬Ā

El m├®todo para absorber┬Āesta mayor cantidad de Pesos, sin dejar caer el valor┬Ādel D├│lar, fueron las Letras┬Ādel Banco Central (Lebacs).┬ĀEl crecimiento experimentado por el Stock de estos instrumentos sirve como par├Īmetro del esfuerzo del┬ĀBCRA para contener la expansi├│n de dinero primario.┬Ā

Se aprecia en el Gr├Īfico┬ĀA2.2 el aumento en la velocidad de absorci├│n de Pesos┬Āpor parte del Banco Central┬Āa partir del primer trimestre┬Ādel 2005, coincidiendo con┬Āel per├Łodo de aceleraci├│n en el aumento de precios. Ellos demuestra la clara pol├Łtica antiinflacionaria que, dentro de sus limitaciones,┬Āviene implementado el BCRA.

Estas medidas tendientes a reducir los mecanismos monetarios de expansi├│n de la inflaci├│n┬Āconllevan una Base Monetaria creciendo a tasas m├Īs moderadas, si bien a├║n positivas. Un hecho┬Āpositivo para destacar de emisi├│n monetaria durante 2005 ha sido que su crecimiento finalmente, y tras mucho esfuerzo, se ha podido ajustar a las exigencias del FMI. El Gr├Īfico A2.3 presenta el promedio mensual del stock de la Base Monetaria (medida utilizada para controlar el cumplimiento del programa monetario) y las metas estipuladas en los acuerdos con el FMI.┬ĀVale decir que, a pesar de┬Āla f├®rrea posici├│n del Gobierno de mantener el tipo┬Āde cambio cercano a una relaci├│n de tres Pesos por D├│lar, la emisi├│n de Pesos se┬Āencuentra controlada y dentro de las metas establecidas┬Āpor el Programa Monetario┬Ā2005. Ello estar├Ła indicando┬Āque no se ha producido un┬Āaumento descontrolado en la┬Āemisi├│n monetaria el cual┬Āpudiera estar acelerando┬Āfuertemente la creaci├│n de┬Āmedios de pago. Si bien es┬Ācierto que este manejo del tipo de cambio con fines m├Īs acordes a la pol├Łtica fiscal que a la monetaria no se condice con una autoridad monetaria independiente, la independencia del BCRA┬Āno es el tema principal de este anexo.┬Ā

┬Ā

┬Ā┬Ā

┬Ā

A2.2 Incremento de la Oferta Monetaria┬Ā

Pero esta ampliaci├│n en la Base Monetaria impone un incremento en la cantidad de dinero total de la econom├Ła, es decir, increment├│ el M32┬Āa trav├®s del efecto del multiplicado monetario.┬Ā

En efecto, es esta ampliaci├│n en la oferta de medios de pagos lo que desde diversos ├Īmbitos se┬Āataca como una de las probables causas de la inflaci├│n actual.┬Ā

┬Ā

Recuadro A2.1: Teor├Ła Cuantitativa del Dinero┬Ā

Esta relaci├│n establece que la inflaci├│n est├Ī directamente relacionada con un aumento en la cantidad de dinero ofertado en la econom├Ła. Sus supuestos principales, seg├║n la primera teor├Ła dada por Irving Fisher en 1911, son:┬Ā

M.V=P.Q

donde:

M= Es el Stock de dinero (o medios de pago┼ōM3) en circulaci├│n┬Ā

V= La velocidad de circulaci├│n del dinero ┼ō es igual a 1/k; siendo k la proporci├│n de P.Q que las┬Āpersonas desean mantener en forma de dinero.

P= Nivel de precios┬Ā

Q= Volumen de transacciones econ├│micas realizadas en un periodo de tiempo.┬Ā

P.Q= Y es decir, el PBI en valores corrientes.

Esta identidad explica la relaci├│n que existe entre la cantidad de dinero en circulaci├│n y el valor┬Ānominal de las transacciones que se le llama: Velocidad de circulaci├│n del dinero.

┬ĀLos autores cl├Īsicos cre├Łan que tanto el volumen de las transacciones (Q; el PBI en t├®rminos constantes) que se realizan en la econom├Ła, como la velocidad de circulaci├│n del dinero depend├Łan de aspectos tecnol├│gicos e institucionales, lo cual hacia suponer que los valores de equilibrio de ambas variables eran relativamente constantes. Esto llevo a postular que las variaciones en el nivel de precios┬Āson proporcionales a las variaciones de la cantidad de dinero, es decir:

┬Ā

![]() ┬Ā

┬Ā

┬Ā

Reordenando los t├®rminos, esta relaci├│n se puede rescribir de la siguiente manera:

(M / P). V = Q

en donde resulta que, la Oferta Monetaria Real, ante una velocidad de circulaci├│n constante, se relaciona directamente con el Volumen de transacciones econ├│micas.┬ĀDurante los primeros meses luego de las devaluaci├│n, una de las consecuencias directa de la┬Āterrible crisis financiera desatada fue la mayor preferencia por liquidez de los agentes econ├│micos, es decir, exist├Ła temor en atesorar dinero en los bancos y se prefer├Ła mantener estos saldos┬Āfuera del sistema.

┬Ā

2┬ĀM3 es la definici├│n m├Īs amplia de la oferta de dinero. Adem├Īs de Billetes y Monedas incluye algunos activos financieros menos l├Łquidos pero que son utilizados como medio de pago: dep├│sitos en cuentas a la vista y otros tipos de┬Āactivos y dep├│sitos de corto plazo.

┬Ā┬Ā

┬ĀEsta caracter├Łstica determin├│ que el┬ĀMultiplicador Monetario, es┬Ādecir, la conexi├│n entre la┬Āemisi├│n monetaria del┬ĀBCRA y la oferta monetaria,┬Āalcanzara valores bajos perdiendo pr├Īcticamente su utilidad. Debido a estas mayores preferencia por liquidez,┬Ādurante algunos meses el┬Ācrecimiento en la Base Monetaria fue mayor al de la┬ĀOferta Monetaria. En la medida en que la crisis financiera fue evolucionando favorablemente, este multiplicador recobr├│ su utilidad y no fue necesario ya un excesivo crecimiento de la emisi├│n de Pesos. En efecto, el crecimiento en la oferta monetaria comienza a ser┬Āsuperior al crecimiento de la emisi├│n monetaria, lo que marca una recuperaci├│n en la funcionalidad del multiplicador monetario.

Desde comienzos del 2005 la tasa porcentual de incremento interanual en la Oferta Monetaria de Argentina se sit├║a estabilizada alrededor del 20%. Para muchos analistas estas tasas constituyen un nivel demasiado elevado para nuestro pa├Łs, lo que podr├Ła generar excesos de Oferta┬Āde Dinero y una posible inflaci├│n. ┬┐Es realmente este crecimiento en M3 el factor que puede estar por detr├Īs del aumento de precios en Argentina. El apartado siguiente intenta aclarar este┬Āpunto.

┬Ā

┬Ā

A2.3 Comparaci├│n Internacional

┬ĀUna comparaci├│n con otros pa├Łses puede resultar muy ├║til para responder a esta inquietud. El┬ĀGr├Īfico A2.5 presenta la evoluci├│n de las tasas de crecimiento interanual de los agregados monetarios nominales tanto para los EE.UU. como para Argentina. La notoria diferencia verificada┬Āentre estas tasas de crecimiento puede ser una de las razones que lleva a muchos analistas a criticar la pol├Łtica del BCRA.

Pero recu├®rdese que la┬ĀTeor├Ła Cuantitativa del Dinero se basa en supuestos┬Āmuy fuertes, los cuales no┬Āsiempre necesariamente se┬Āpresentan conjuntamente:┬Ā

ŌĆó Pleno empleo de los recursos (lo que frente a la┬Āteor├Ła cuantitativa implicar├Ła que el volumen de producci├│n, PBI, no variar├Ła).┬Ā

ŌĆó Una velocidad de circulaci├│n del dinero est├Ītica.

┬Ā┬Ā ┬Ā

┬ĀSiendo de esta manera, que estos supuestos est├Īn m├Īs emparentados con la situaci├│n macroecon├│mica de los EE.UU. que a la de Argentina. En efecto, y como se detall├│ a lo largo del Capitulo 3, la situaci├│n Argentina se caracteriza principalmente por un alto desempleo de algunos┬Āfactores, en especial el Trabajo. A su vez, en la primer secci├│n del Capitulo 7 se detalla tambi├®n┬Ācomo las preferencias de los agentes econ├│micos luego de la crisis de 2002 se volcaron hacia una┬Āmayor liquidez, lo que implica una velocidad de circulaci├│n del dinero significativamente menor a la preexistente.┬Ā