INVERSION

1.5. INVERSIÓN

La inversión además de ser un componente importante del producto bruto interno, determina la formación bruta de capital y permite aumentos de eficiencia en las actividades productivas. Por ello, es muy importante para el crecimiento y el desarrollo de un país en el largo plazo. En el caso de los países en vías de desarrollo o emergentes, tal como es el caso de la Argentina, cobra mayor relevancia puesto que los déficits en términos de infraestructura social básica, infraestructura productiva, innovación y desarrollo, son mayores.

A continuación se analizarán algunos de los aspectos más relevantes de la inversión en Argentina en los últimos años, en especial en 2012, puesto que hubo un cambio notorio en la tendencia imperante hasta comienzos de dicho año.

1.5.1. Inversión Bruta Interna

Durante el primer trimestre del año 2007 la inversión bruta interna fija (IBIM)75 representaba un 21,2% del PBI argentino. Las aceptables condiciones macroeconómicas que regían por entonces en el país permitieron que la misma crezca durante cuatro trimestres en forma consecutiva, a una tasa promedio del 4,7% con respecto a los tres meses previos. Fue así que en un año calendario, es decir en el primer trimestre de 2008, la serie alcanzó un máximo histórico. El incremento evidenciado fue tal que el indicador creció ,3 puntos porcentuales hasta llegar a representar un 23,5% del producto. A continuación en el Gráfico 1.40 se muestra la evolución de la IBIF a lo largo del período 2007-2012.

Desde el segundo trimestre de 2008, las condiciones socio-económicas empeoraron levemente, principalmente a partir del conflicto con el campo por la resolución 125/2008.

Ello generó cierta desconfianza en productores y consumidores desalentando la iniciativa privada. La IBIM registró mermas de 1,4% y 0,2% en el segundo y tercer trimestre de dicho año con respecto al trimestre precedente. Sin embargo, la misma continuaba en niveles superiores al 22% del PBI.

75 La medición de la IBIM la realiza la consultora Orlando Ferreres y Asociados, y es un indicador que permite seguir mensualmente la inversión tanto en construcción como así también en maquinarias y equipos.

Con la irrupción de la crisis financiera internacional a finales de 2008, cuyo impacto se extendió hasta finales del año 2009, la inversión se desplomó. A punto tal que se registraron caídas trimestrales de 8,6% y 6,8% en el cuarto trimestre de 2008 y el primer trimestre de 2009, respectivamente. En este último período, la serie alcanza su mínimo valor de los últimos seis años, ubicándose en torno al 19,3% del PBI. La caída evidenciada en relación a su volumen un año antes estuvo en el orden del 16,7%.

Pero a partir de los dos trimestres subsiguientes (II-2009 y III-2009), la IBIM se recuperó levemente hasta alcanzar el 20,4% del PBI y a partir de entonces se inició una fase ascendente que se extendió durante siete trimestres consecutivos. La variación trimestral promedio desde octubre de 2009 hasta junio de 2011, fue del 4,2%. Ello permitió que la IBIM alcance una proporción del 23,5% del PBI durante el segundo trimestre de 2011, alcanzando nuevamente el máximo histórico registrado poco más de tres años antes.

A partir del tercer trimestre de 2011 la tendencia se volvió a revertir, y la serie exhibe cuatro caídas consecutivas que se prolongaron hasta el segundo trimestre de 2012. En dicho período, la IBIM medida como porcentaje del PBI descendió hasta alcanzar el 20,1%, siendo este el segundo valor más bajo de los últimos seis años. La variación trimestral promedio en esta fase bajista fue incluso superior a la registrada entre fines de 2008 y 2009. Mientras que, en este caso totalizó un -4,3%, en aquel período fue de -4,1%. Si bien durante el tercer y cuarto trimestre de 2012 la inversión creció con respecto al período inmediato anterior, aún no puede asegurarse que dicha recuperación sea sostenible. Los valores que la misma asumió en ambos trimestre fueron de 21,5% y 21,6%, es decir, alcanzaron el nivel promedio de la serie en los últimos seis años.

Además, la inversión en maquinaria y equipos76 cayó durante 2012 en una proporción mayor a las erogaciones realizadas en construcciones. Mientras la primera se retrajo un 12,1% (principalmente por la caída en maquinarias importadas), la segunda mermó aproximadamente un 2,0%. Así, la IBIM cerró un 2012 con una caída del 6,4%, siendo este el segundo retroceso anual de la última década77. Cabe resaltar que mientras mayor proporción de la Inversión Bruta Interna representa la compra de maquinarias y equipos, mayor es la probabilidad de lograr mejoras en los procesos productivos en base a la innovación y el desarrollo tecnológico.

1.5.2. La inversión en el marco de las actuales regulaciones

A la ya comentada caída en la actividad y, como se verá más adelante en el capítulo, a la creciente inflación que deriva en una apreciación real cambiaria que afecta la competitividad externa de las empresas, en 2012 muchas variables que influyen sobre la inversión tuvieron un comportamiento desfavorable, sobre todo a partir de cambios institucionales introducidos mayormente en el primer semestre del año.

Si bien el costo del endeudamiento de las empresas es difícil de medir, y no existe una serie que contemple diferentes plazos, monedas y condiciones crediticias, se puede tomar como referencia para su determinación la tasa de interés nominal promedio del sector financiero a personas jurídicas por préstamos prendarios. La misma ascendió al 18,6% promedio anual durante 2010 y creció casi un punto porcentual hasta el 19,5% en 2011.

En 2012 apenas vio incrementarse hasta el 19,6%, lo cual no indicaría un alza significativa en el costo del endeudamiento con relación al año previo. No obstante, vale aclarar que dicha tasa es simplemente una referencia, y de ningún modo representa el costo efectivo, puesto que a ello habría que agregarle los costos operativos y transaccionales, costos de agentes intermediarios, entre otros. En ese marco, a pesar de los numerosos

76 Muchas veces denominada gasto en equipos durables de producción (EDP).

77 La anterior caída se produjo en el año 2009 y fue del orden del 10%.

esfuerzos realizados desde el sector público, el costo del endeudamiento parecería haberse mantenido constante durante 2012 en relación al año previo.

A su vez, la intervención en el mercado de cambios también operó como un desincentivo para realizar inversiones. La mayor burocratización para acceder a las divisas, el sobre precio que se paga en el mercado informal, y la incertidumbre generalizada en el mercado de cambios por el aumento en el ritmo de devaluación, motivó a que se realicen muchas menos inversiones en moneda extranjera, y por ende se incorporen menos equipos físicos producidos en el exterior, como se dijo en el apartado previo.

Otras medidas con menor impacto, pero que de alguna forma también repercutieron negativamente sobre los incentivos emprendedores de los empresarios durante 2012 fueron: la intervención en el proceso de distribución de dividendos de grandes firmas,

los cambios sucesivos en los regímenes de importación y exportación (que en general permitieron alto grado de arbitrariedad por parte de los funcionarios) y la reforma del sistema bursátil argentino78 y la intervención del mercado de capitales.

En definitiva, además del mal contexto macroeconómico imperante en 2012, la dinámica de la inversión también respondió a un contexto de mayor incertidumbre consecuencia de cambios institucionales y un conjunto de medidas económicas díficiles de prever.

1.5.3. Principales programas públicos de promoción de inversiones

En los últimos años, desde la esfera pública se han llevado a cabo numerosas acciones en pos de incrementar los volúmenes de inversión en Argentina. Sin embargo, muchas de estas medidas que en un principio podrían considerarse como deseables o congruentes a los fines de alcanzar los objetivos propuestos, se han ido diluyendo y actualmente poseen escaso impacto.

El caso más paradigmático de estos mecanismos fue el Programa de Financiamiento Productivo del Bicentenario79. El mismo comenzó a implementarse en el año 2010, en conmemoración de los 200 años de la Revolución de Mayo, y se extiende hasta la actualidad. Tiene entre sus objetivos: profundizar las políticas de aliento a la inversión productiva, atender la demanda de un mercado interno en constante expansión, aprovechar las oportunidades que ofrece el mercado externo para la exportación de bienes y servicios, generar nuevas herramientas financieras que viabilicen la ejecución de inversiones productivas a largo plazo, aumentar la producción local, generar más trabajo y mejor remunerado y sustituir importaciones.

Desde octubre de 2010, fecha en la que se licitó el primer tramo para la adjudicación de los fondos disponibles, hasta diciembre de 2012 se adjudicaron créditos por algo más de 11 mil millones de pesos. Sumando a dicho monto el volumen de inversiones comprometido por parte de las empresas participantes del mismo80 ascendería a 17,2 mil millones de pesos. Sin embargo, esta cifra representa solamente el 1,8% de la Inversión Bruta Interna Mensual en el período indicado, es decir que el esfuerzo que se realiza desde el sector público resulta insuficiente por su bajo nivel de potencia. Más aún considerando que el porcentaje de acreditación de dichos fondos en la actualidad asciende al 70%, y que durante los meses que demora el efectivo desembolso de los fondos el poder adquisitivo de los mismos merma a causa de la inflación.

78 Para mayor detalle, ver capítulo 13.

79 Para más información sobre dicho programa, consultar el sitio web: http://www.mecon.gov.ar/programa-del-financiamiento-productivo-del-bicentenario/

80 Teniendo en cuenta que la entrega de los créditos se realiza siempre y cuando la firma destinataria del mismo

realice también una aporte propio.

Algunos aspectos positivos del mismo son que el 62% de los beneficiarios son PyMes y el 73% tiene como destino al sector industrial, el cual es mano de obra intensivo y además genera “efecto derrame”81 sobre el conjunto de las actividades económicas. En contrapartida, el 80% de las empresas destinatarias se encuentra radicado en los cuatro distritos productivos más importantes del país, es decir, las provincias de Buenos Aires,

Córdoba y Santa Fe como así también la Capital Federal. En dicho sentido, el plan no promueve a escala considerable el desarrollo de las regiones más postergadas del país en términos productivos.

En síntesis, los programas de fomento a la inversión productiva son sumamente deseables, en tanto y en cuanto, tengan la capacidad de generar un impacto significativo sobre la inversión. En un contexto de inflación como el que atraviesa la economía argentina en la actualidad, y sumado a la burocracia característica del sector público en lo que al desarrollo de actividades productivas refiere, los esfuerzos se ven aminorados. Por ello, es importante complementar dichos esfuerzos con un manejo macro-prudencial de la política económica, una supervisión financiera rigurosa, un control eficaz sobre el cumplimiento de las condiciones de los programas estatales y un acompañamiento permanente desde la esfera técnica82 a las empresas.

1.5.4. Escasez y composición de la Inversión Extranjera Directa

El insuficiente ahorro interno que se genera en la economía argentina y la incapacidad del sector público y privado por lograr niveles de inversión elevados (por encima del 25% del PBI), aumenta la dependencia de la inversión extranjera directa (IED) en el país. Sin embargo, mientras que en Argentina desde el cuarto trimestre de 2011 al tercer trimestre de 201283, la IED representa un 1,4% del PBI, en otros países de la región asume una proporción mucho mayor. Tal es el caso de Chile (7,0%), Uruguay (5,4%), Perú (4,4%) y Colombia (4,0%). Incluso extendiendo la comparación con los países más importantes de Latinoamérica, Argentina presenta una baja performance relativa, puesto que en Brasil la IED alcanza 2,7% del PBI y en México un 1,7%.

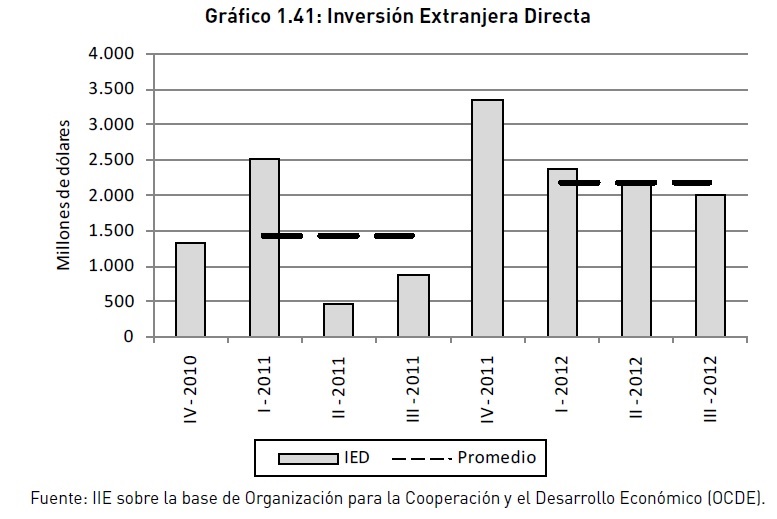

A pesar de que el desempeño económico ha sido relativamente homogéneo entre todos los países latinoamericanos en los últimos diez años, Argentina recibe una menor cantidad de fondos provenientes de extranjeros no residentes, por el hecho de que se percibe como una de las economías con mayor riesgo asociado en la región84. A continuación, en el Gráfico 1.41, se muestra la evolución reciente de la IED en Argentina.

81 El “efecto derrame” más conocido como “spillovers” en la literatura económica, es un proceso en el cual una empresa perteneciente a un sector, a través de un mayor volumen de actividad, alienta la producción de otro sector. En el caso de la industria, podría ser al sector primario a través de eslabonamientos productivos hacia atrás, o al sector servicios a través de eslabonamientos productivos hacia adelante. También puede generarse con empresas pertenecientes al sector manufacturero, en la misma u otra rama de actividad.

82 Lo cual podría llevarse a cabo a través del Instituto Nacional de Tecnología Agropecuaria (INTA) o el Instituto Nacional de Tecnología Industrial (INTI).

83 Último año calendario para el cual se encuentran disponibles los datos según la OCDE.

84 Ello puede medirse alternativamente a través de los Crédit Default Swaps o por intermedio del EMBI+, y bajo ambos indicadores Argentina es el país latinoamericano con mayor riesgo asociado al 31-12-12.

Durante el cuarto trimestre del año 2010 la IED en Argentina ascendió a US$1.338 millones, luego aumentando por encima de los US$2.500 millones en el trimestre siguiente.

Sin embargo, durante el segundo y tercer trimestre de 2011 la inversión de los extranjeros no residentes en el país cayó notablemente, a valores de US$455 y US$872 millones.

Así como el desempeño observado en el primer trimestre fue llamativamente favorable,en los dos trimestres subsiguientes los niveles alcanzados fueron inusualmente bajos.

Pero a partir del cuarto trimestre de 2011 la IED volvió a registrar un salto hasta ubicarse en los US$3.343 millones. La tendencia se sostiene a lo largo de 2012, y en los primeros tres trimestres del año la IED se ubicó por encima de los US$2.000 millones, registrando un incremento del 52,8% con respecto al promedio del año pasado. No obstante, gran parte de dichos fondos poseen como destino a sectores minentemente extractivos, como lo son el minero, el petrolero o el pesquero. Por caso, la minería es el sector que mayor parte de la IED recibió en lo que va de 2012, con una participación superior al 40%.

En definitiva, la inversión extranjera en los últimos años, no ha sido capaz de suplir los déficits en materia de inversión que afronta el país. Frente al contexto actual, una política de fomento a la IED en sectores energéticos y no tradicionales resulta sumamente necesaria en el país, para ello es necesario otorgar un cierto grado de previsibilidad y reglas medianamente claras de juego.