CONTEXTO INTERNACIONAL

1.2. ┬ĀCONTEXTO INTERNACIONAL

1.2.1. Introducci├│n

Desde el inicio de la crisis ’¼ünanciera internacional, la cual se fecha con la ca├Łda del banco┬ĀLehman Brothers3, el crecimiento mundial presenta dos caracter├Łsticas distintivas.

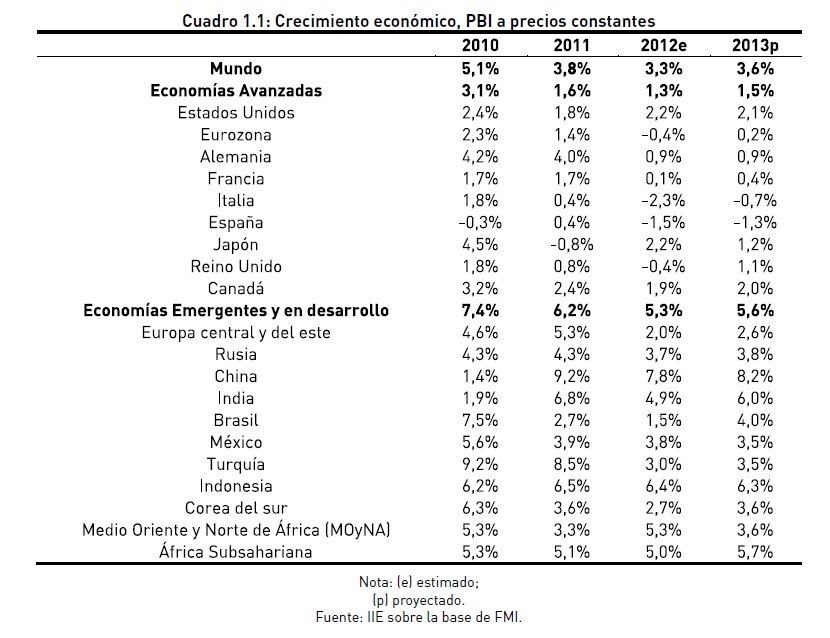

Las econom├Łas avanzadas fueron m├Īs golpeadas que las emergentes y en desarrollo, lo┬Ācual puede re’¼éejarse en las respectivas tasas de crecimiento interanuales presentadas┬Āen el Cuadro 1.1: mientras que en 2012 se espera que el crecimiento se encuentre ┬Āentorno al 1,3% para el primer grupo, para el segundo se espera que sea superior al 5%.

El crecimiento mundial es explicado principalmente por las econom├Łas emergentes4, en┬Āparticular se pueden mencionar dos agrupaciones de pa├Łses que han tomado relevancia┬Āpor tal motivo: en primer lugar los pa├Łses que integran el BRIC (Brasil, Rusia, India y┬ĀChina) y en segundo lugar aquellos que con’¼ürman el MIST (M├®xico, Indonesia, Corea del┬ĀSur5 y Turqu├Ła).

Cabe preguntarse qu├® explica las diferentes situaciones que viven cada una de las econom├Łas ante la actual crisis. Las econom├Łas avanzadas que est├Īn teniendo un rol protag├│nico en materia de medidas tomadas y efectos de ellas sobre la econom├Ła mundial son┬ĀEstados Unidos por un lado y los pa├Łses que integran la eurozona, por otro. En el primer┬Ācaso, los efectos de la crisis se sintieron profundamente dado que all├Ł fue donde se gest├│;┬Āmientras que en los pa├Łses de la eurozona, la contabilidad creativa griega, los problemas┬Ābancarios en Irlanda y la exposici├│n del sistema ’¼ünanciero europeo a los bonos soberanos dej├│ en evidencia desequilibrios macroecon├│micos que hac├Łan inviable una uni├│n┬Āmonetaria como la vigente, sin que exista coordinaci├│n en simultaneo de la pol├Łtica ’¼üscal,┬Ātransmitiendo as├Ł incertidumbre a los mercados.

En el caso de las econom├Łas emergentes y en desarrollo, la situaci├│n fue distinta debido┬Āa dos razones. Por un lado, muchas de ellas pose├Łan s├│lidos fundamentals macroecon├│micos que les permitieron contar con un mayor margen de respuesta tanto en t├®rminos┬Āde pol├Łtica ’¼üscal como monetaria. Por otra parte, el exceso de liquidez generado por pol├Łticas monetarias expansivas realizadas por las principales econom├Łas mundiales gener├│┬Āalzas en los precios de los commodities, bienes exportables para estos pa├Łses.

En funci├│n a lo descripto, en lo que sigue se realizar├Ī un an├Īlisis de lo ocurrido en las┬Āeconom├Łas avanzadas, espec├Ł’¼ücamente Estados Unidos e integrantes de la eurozona; y┬Ā

┬Ā

┬Ā3 Septiembre de 2008.

4 Note el lector la diferencia entre el crecimiento de cada econom├Ła (mencionado en el p├Īrrafo precedente) y el

aporte al crecimiento de la econom├Ła mundial. Este ├║ltimo hace referencia al incremento econ├│mico ponderado

por la participaci├│n del PBI de dicho pa├Łs en el PBI mundial.

5 Su sigla responde a su nombre en ingl├®s, South Korea.

┬Āen las econom├Łas emergentes y en desarrollo, haciendo hincapi├® en los grupos BRIC y┬ĀMIST (en menor medida). Para ello se describir├Ī la evoluci├│n de variables reales y monetarias en una primera instancia para luego investigar los efectos que estos tuvieron en┬Ālos mercados ’¼ünancieros y de commodities.

┬Ā

┬Ā┬Ā

1.2.2. Estados Unidos: Dejando atr├Īs lo peor de la crisis┬Ā

Desde el inicio de la crisis, la autoridad monetaria de Estados Unidos (FED) ha mantenido┬Āuna pol├Łtica expansiva caracterizada por fuertes inyecciones de liquidez y bajas tasas de┬Āinter├®s. Desde enero de 2008 a enero de 2013, la base monetaria se ha incrementado en un┬Ā220%, mientras que el resto de los agregados monetarios lo hicieron en torno al 40%. Esto┬Āse debe a que se dio una disrupci├│n de la cadena del cr├®dito como resultado del contexto┬Āde elevada incertidumbre y altos niveles de apalancamiento (tanto de familias, como de┬Āempresas no ’¼ünancieras y del sector p├║blico). Lo anterior explica por qu├® las inyecciones┬Āde liquidez no se tradujeran en alzas signi’¼ücativas de precios que, para igual per├Łodo, acumularon un incremento de solo 9% (la meta in’¼éacionaria de la FED es de 2% anual).

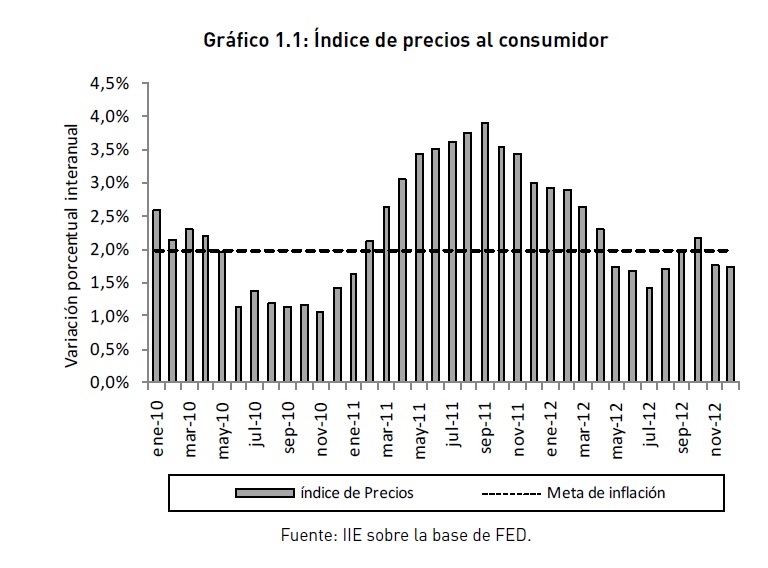

Al observar la in’¼éaci├│n interanual a lo largo de cada mes del a├▒o 2012 (Gr├Ī’¼üco 1.1), se┬Āpuede observar que en algunos de ellos como el per├Łodo de enero a abril, la in’¼éaci├│n┬Āregistrada fue superior a la meta. Esto se debe a que FED posee dos objetivos: preservar┬Āel valor de la moneda y mantener din├Īmico el mercado laboral, existiendo un trade-off┬Āentre las medidas de pol├Łticas implementadas para alcanzar cada uno de los objetivos.┬Ā

Al comienzo de a├▒o, adem├Īs de existir in’¼éaci├│n inercial (durante 2011 la in’¼éaci├│n estuvo┬Āen niveles signi’¼ücativamente elevados), la FED prioriz├│ el mercado laboral. Vale destacar┬Āque Ben Bernanke, presidente del organismo, en una de sus ├║ltimas conferencias del┬Āa├▒o ┬Āreconoci├│ ┬Āque ┬Ālos ┬Āobjetivos ┬Āde ┬Āin’¼éaci├│n ┬Āse ┬Ācomenzar├Łan ┬Āa ┬Āconsiderar ┬Ārespecto ┬Āal┬Āmediano plazo, quit├Īndole la atenci├│n en relaci├│n a la in’¼éaci├│n registrada en algunos┬Āmeses aislados. De todos modos, no hay expectativas de un aumento de la in’¼éaci├│n signi’¼ücativa, y m├Īs a├║n luego de la publicaci├│n de los ├║ltimos datos: la in’¼éaci├│n interanual┬Āde diciembre fue de 1,7%.

En este contexto de expectativas in’¼éacionarias controladas, la FED extendi├│ el per├Łodo de┬Āigencia de la ŌĆ£Operaci├│n TwistŌĆØ6 y lanz├│ un tercer programa de est├Łmulo monetario conocido como Quantitative Easing 3 (QE3) a ’¼ün de dinamizar la d├®bil actividad econ├│mica. El┬ĀQE3 consisti├│ en la compra de US$40.000 millones por mes de activos cuyo valor subyacente es una hipoteca y de US$45.000 millones en bonos de largo plazo del Tesoro. No obstante, la autoridad monetaria expl├Łcitamente aclar├│ que se reserva el derecho de extender┬Āla duraci├│n y variar los montos de compra en funci├│n a la evoluci├│n de la econom├Ła.

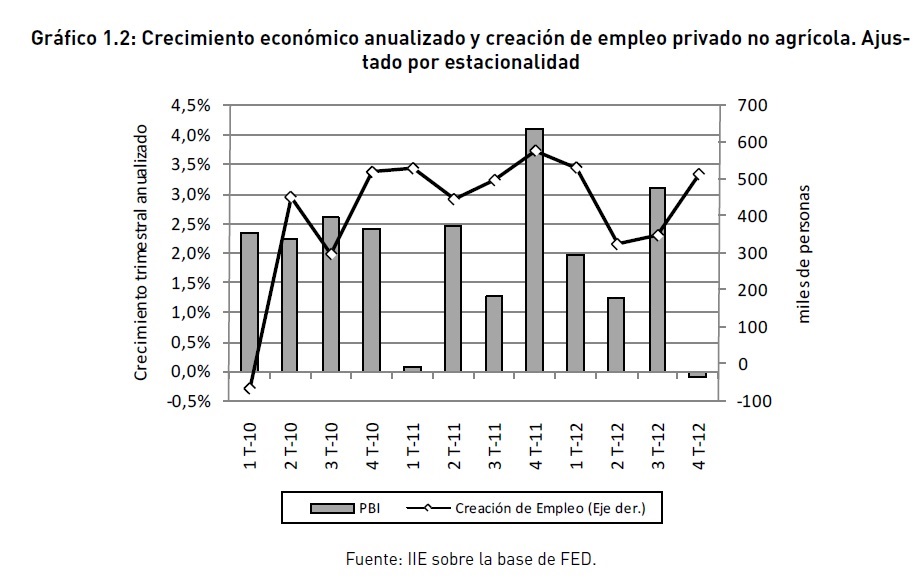

Los datos macroecon├│micos mejoraron signi’¼ücativamente y espor├Īdicamente en el tercer trimestre del a├▒o, lo cual puede observarse en la evoluci├│n del PBI cuando registr├│┬Āuna tasa de crecimiento anualizada de 3%. En el primer, segundo y cuarto trimestre, el┬Ādesempe├▒o ┬Āecon├│mico ┬Āno ┬Āfue ┬Ācomo ┬Āse ┬Āhubiera ┬Ādeseado: ┬Āla ┬Āeconom├Ła ┬Āse desaceler├│,┬Ācreciendo ┬Ā2% ┬Āy ┬Ā1,3% ┬Āy ┬Āse ┬Ācontrajo ┬Ā0,1% ┬Ārespectivamente ┬Ā(ver ┬ĀGr├Ī’¼üco ┬Ā1.2). ┬ĀEste ┬Ācomportamiento tan dispar se debe a que, al haber sido un a├▒o electoral, en noviembre se┬Āeligieron los electores de cada estado, motivo por el cual el comportamiento del gasto .

┬Ā

6 ┬ĀEn noviembre de 2008 se lanza el QE1 por US$ 600.000 millones, en diciembre del mismo a├▒o se recortan las┬Ātasas de inter├®s de referencia manteni├®ndolas en un rango de 0% y 0,25%, en marzo de 2009 se ampl├Ła el QE1┬Āpor un monto de ┬ĀUS$1.750 millones, en noviembre de 2010 ┬Āse lanz├│ el QE2 por US$600 millones y en agosto┬Āde 2011 comienza a regir el programa denominado ŌĆ£Operaci├│n TwistŌĆØ a partir del cual la FED compraba bonos┬Ādel tesoro de largo plazo y vend├Ła de bonos de corto plazo, de manera del modi’¼ücar las curva de rendimientos┬Āde tasas de inter├®s sin generar un aumento de liquidez en el mercado.

p├║blico tuvo un aumento excepcional que in’¼éuy├│ en el crecimiento econ├│mico del tercer┬Ātrimestre. En contraposici├│n, la performance del cuarto estuvo in’¼éuenciada por una normalizaci├│n de los est├Łmulos ’¼üscales y la incertidumbre en torno al llamado ŌĆ£fiscal cliffŌĆØ,┬Ā(aspecto que se tratar├Ī luego).

Lo que se percibe por parte de la primera econom├Ła mundial, entonces, es que si bien┬Āmantiene un d├®bil crecimiento, parece haber dejado lo peor de la crisis atr├Īs. No obstante, no se desconoce que el desaf├Ło es grande, con mercados con bajo dinamismo (como el┬Āinmobiliario) y recursos laborales ociosos. Esto queda de mani’¼üesto al observar c├Īlculos┬Āque realiza el FMI sobre la brecha del producto de la econom├Ła en cada a├▒o en relaci├│n al┬Āproducto potencial7, el cual equivale al 4% en 2012 y se aproxima a 0% reci├®n en el 2017.

En el Gr├Ī’¼üco 1.2 tambi├®n puede observarse la evoluci├│n de la creaci├│n de empleo del sector privado no agr├Łcola que acumula 1.730 millones de personas en el a├▒o, 334 millones┬Āmenos que lo observado en 2011 pero 517 m├Īs que en 2010. El comportamiento no ha sido┬Āconstante sino que en los dos primeros meses mostr├│ un buen desempe├▒o (220 millones┬Āde personas por mes aproximadamente); en marzo se dio una reca├Łda signi’¼ücativa (creando tan solo 90 millones de puestos de trabajo) y, si bien en abril mejor├│ esto fue temporal,┬Āya que en mayo retrocedi├│ nuevamente para crear 81 millones de empleos. Junio y julio┬Āparec├Łan mejorar y dar esperanzas de una posible mejora (116 y 145 millones de nuevos┬Āempleos respectivamente) pero los datos de agosto no fueron los esperados y el mercado┬Āsolo incorpor├│ 82 millones de personas. A partir de septiembre los datos son alentadores y┬Āregistran un aumento permanente mes a mes: mientras que en este mes se incorporaron┬Ā124 millones de empleados, el ├║ltimo mes del a├▒o registr├│ un incremento de 192 millones.┬Ā

Por su parte, la tasa de desempleo que se mantuvo entre 8,1% y 8,3% en los primeros 8┬Āmeses del a├▒o, quebr├│ el umbral del 8% en septiembre y ’¼ünaliz├│ el a├▒o en una tasa de┬Ā7,8%. Estos datos superaron las expectativas del mercado debido a que no se esperaban┬Āvalores menores a dicho umbral hasta luego de la segunda mitad de 2013.

┬Ā

┬Ā7 Por producto potencial se entiende a aquel que se alcanzar├Ła si todos los recursos productivos de una econom├Ła estuvieron en uso pleno.

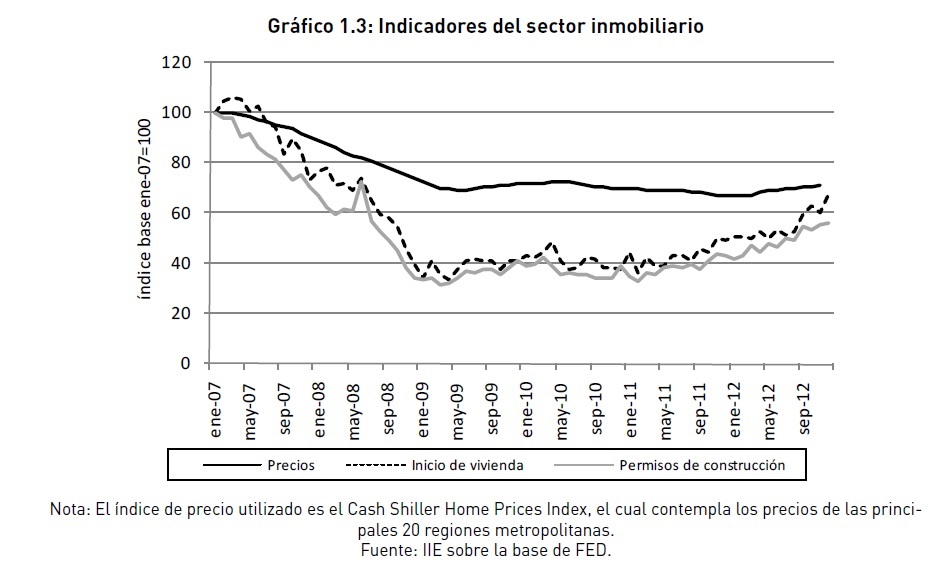

El sector inmobiliario tambi├®n mostr├│ se├▒ales de mejoras durante el a├▒o, pero sin alcanzar los niveles previos a la crisis. En el Gr├Ī’¼üco 1.3 es posible observar que, m├Īs all├Ī┬Ādel incremento del 6% registrado en el 2012, el nivel de precios se encuentra un 29%┬Āpor debajo de los observados en enero de 2007. Un comportamiento similar se puede┬Āobservar para los permisos de construcci├│n e inicio de viviendas del sector privado: con┬Āincrementos de 33% aproximadamente en 2012, todav├Ła se encuentran un 45% y 33% por┬Ādebajo de los niveles alcanzados a inicios de 2007, respectivamente. Un indicador l├Łder8┬Āpara el sector inmobiliario es el Pending Home Sales Index, el cual culmin├│ el a├▒o con┬Ālos mayores niveles desde abril de 2010. Dado que este indicador contempla los contratos ’¼ürmados pero no cerrados, anticipa el comportamiento del sector en 4-6 meses, de┬Āmanera tal que es de esperar que la tendencia observada en el sector se mantenga, al┬Āmenos, en la primera mitad del a├▒o.

┬Ā

La ┬Āautoridad ┬Āmonetaria ┬Āha ┬Ārealizado ┬Āsigni’¼ücativos ┬Āesfuerzos ┬Āpara ┬Āsanear ┬Āel ┬Āmercado┬Āinmobiliario y dotarlo de mayor dinamismo. El QE3, al igual que el QE1, contempl├│ una┬Ācompra masiva de activos ŌĆ£t├│xicosŌĆØ9 por parte de la autoridad monetaria a bancos comerciales. Adem├Īs, a trav├®s de la ŌĆ£Operaci├│n TwistŌĆØ busca reducir las tasas de inter├®s┬Āde largo plazo, las cuales son utilizadas para determinar los costos de ’¼ünanciamiento de┬Ālos cr├®ditos hipotecarios.

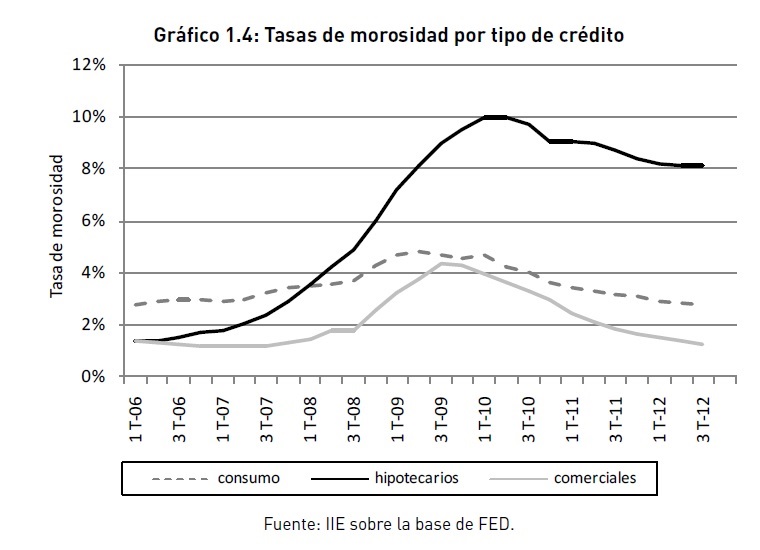

Los juicios de valor sobre la efectividad (o no) de la pol├Łtica monetaria que est├Ī llevando┬Āa cabo la FED desde iniciada la crisis, son sumamente variados. Algunos economistas┬Āa’¼ürman que el QE1 fue m├Īs e’¼üciente que el QE2 y que seguramente el QE2 lo ser├Ła en┬Ārelaci├│n al QE3. El debate en torno a estas cuestiones puede ser in’¼ünito debido a que no┬Āhay una ├║nica respuesta correcta. Lo que encuentra aceptaci├│n generalizada es que las┬Āsituaciones que atravesaban los consumidores en el momento en que cada programa fue┬Āimplementado, fueron distintas. En el Gr├Ī’¼üco 1.4 es posible observar que, al momento┬Āde implementarse el QE3, las tasas de morosidad de los cr├®ditos para el consumo y co-

┬Ā

┬Ā8 Un indicador l├Łder es aquel que se utiliza para anticipar el comportamiento de un mercado o ┬Āvariable.

9 ┬ĀSe entiende por activos t├│xicos aquellos activos cuya garant├Ła pose├Ła un precio de mercado que distaba de su┬Āvalor de libros (el precio estaba in’¼éuenciado por cuestiones especulativas).┬Ā

┬Ā┬Ā

merciales se encontraban en niveles pre-crisis y que la correspondiente a los cr├®ditos┬Āhipotecarios se encontraba en descenso continuo desde su pico en el 2010.

Conjuntamente con ello, la proporci├│n de ingreso disponible que las familias destinan al┬Āpago de obligaciones monetarias se mantiene en constante contracci├│n. Esto signi’¼üca┬Āque la parte no destinada al pago de deudas puede ser canalizada hacia la compra de┬Ābienes y/o servicios y, consecuentemente, la repercusi├│n se sentir├Ī en el nivel de actividad. Un dato no menor es que tres cuartas partes de la demanda agregada de Estados┬ĀUnidos corresponden a consumo.

Los principales instrumentos de pol├Łtica econ├│mica que un pa├Łs posee son la pol├Łtica monetaria y la ’¼üscal. Los mejores resultados se obtienen cuando estas act├║an en direcciones similares y complement├Īndose una con otra. Hasta el momento se ha mencionado┬Āel rol de la pol├Łtica monetaria como medio a trav├®s del cual se introdujo liquidez en los┬Āmercados y se redujo el peso de las obligaciones ’¼ünancieras de las familias pero… ┬┐qu├®┬Ārol ha tenido la pol├Łtica ’¼üscal?

Si bien el Departamento del Tesoro de los Estados Unidos puede emitir deuda p├║blica, la┬Āley estadounidense establece que el poder legislativo autoriza el l├Łmite m├Īximo de deuda┬Āque puede ser contra├Łda por el gobierno. Para lograr un aumento del ŌĆ£techo de endeudamientoŌĆØ, George W. Bush en 2001 y 2003 propuso una rebaja impositiva y un aumento┬Āde gastos temporales y excepcionales con el objeto de estimular a la econom├Ła luego del┬Āestallido de la burbuja de las ŌĆ£dotcomŌĆØ. Este per├Łodo excepcional hubiese ’¼ünalizado el ├║ltimo d├Ła de 2012 pero negociaciones entre el Congreso y el Tesoro el primer d├Ła de 2013,┬Āevitaron que expiraran aquellas medidas excepcionales10. Entre aumentos de impuestos┬Āy recortes de gasto, el d├®’¼ücit ’¼üscal estadounidense se hubiera reducido en alrededor de┬ĀUS$560.000 millones al a├▒o, pudiendo generar una contracci├│n del producto de 4 puntos┬Āporcentuales. Se resolvi├│ permitir que la reducci├│n temporal de impuestos expirara s├│lo┬Āpara aquellos individuos que ganan m├Īs de US$400.000 al a├▒o (o familias que ganan m├Īs┬Āde US$450.000), volvi├®ndose permanente para quienes ganan menos que dicho monto.┬Ā

En materia de gastos, se decidi├│ posponer por dos meses el ŌĆ£embargoŌĆØ al gasto p├║blico.

El acuerdo entre republicanos y dem├│cratas tard├│ en llegar debido a que, en el fondo, se┬Ādirime sobre el modelo de pa├Łs. En t├®rminos generales, los republicanos consideran que

┬Ā

┬Ā10 Esto es lo que se conoce como ŌĆ£’¼üscal CliffŌĆØ o ŌĆ£abismo ’¼üscalŌĆØ.

┬Āel gran d├®’¼ücit ’¼üscal se gener├│ porque el Estado es demasiado grande. Los dem├│cratas┬Ācreen que el problema proviene de que la recolecci├│n de impuestos no es su’¼üciente porque los ŌĆ£ricosŌĆØ y las empresas no aportan lo que deber├Łan. Los republicanos creen que el┬Āgasto p├║blico es excesivo pero se reh├║san a reducir el elevado e ine’¼üciente gasto militar,┬Āconsideran ┬Āque ┬Ālos ┬Āprogramas ┬Āsociales ┬Ācomo ┬ĀMedicare ┬Ā(seguro ┬Ām├®dico ┬Āpara ┬Āmayores┬Āde 65 a├▒os), Medicaid (seguro m├®dico para gente pobre), pensiones de Seguro Social y┬Āpensiones para veteranos, entre otros, son insostenibles y tienen que ser revisados. Los┬Ādem├│cratas creen que son derechos ya adquiridos que no admiten modi’¼ücaci├│n alguna.┬Ā

Un ├║ltimo aspecto a resolver est├Ī asociado a la existencia de un techo de deuda que,┬Āactualmente, es de US$16.400 millones y se espera que sea alcanzado en febrero. Los┬Ādem├│cratas en la C├Īmara de Representantes han impulsando una iniciativa de ley que┬Ābusca derogar el l├Łmite de endeudamiento soberano de Estados Unidos, por considerar┬Āque no tiene ’¼ünes pr├Īcticos. Este es un aspecto recurrente en el debate debido a que┬Ādesde la crisis de 2008 el d├®’¼ücit y la deuda p├║blica han aumentado notablemente a causa┬Āde la propia recesi├│n y una serie de exenciones impositivas y subsidios, alcanzando niveles peligrosamente elevados en t├®rminos del PBI (Gr├Ī’¼üco 1.5).

┬Ā

En s├Łntesis, haciendo un an├Īlisis macro de la situaci├│n de Estados Unidos, se observa┬Āun crecimiento anual en torno al 2% que, si bien es menor al crecimiento de largo plazo,┬Āda se├▒ales de que lo peor de la crisis ha pasado. Buscando debilidades a nivel sectorial,┬Āse encuentra un retardo signi’¼ücativo en el sector inmobiliario donde indicadores clave┬Āse mantiene muy por debajo de los valores registrados previo a la crisis. No obstante, la┬Āperformance en los ├║ltimos a├▒os no ha empeorado e indicadores l├Łderes son prometedores. De seguir as├Ł, una cuesti├│n de tiempo permitir├Ī volver a niveles pre-crisis.┬Ā

┬Ā

1.2.3. Eurozona: Muchos desaf├Łos que afrontar

As├Ł como lo hicieron Estados Unidos, Australia, Reino Unido y la mayor├Ła de las econom├Łas avanzadas del mundo, la eurozona aument├│ la emisi├│n de euros desde el inicio de┬Āla crisis. No obstante, tal como se observa en el Gr├Ī’¼üco 1.6 existen diferencias signi’¼ücativas en relaci├│n a lo hecho por EE.UU, cuyos efectos son palpables actualmente.

En primera instancia, EE.UU ha aumentado su base monetaria en m├Īs de un 200% desde┬Āenero de 2007, mientras que la eurozona lo ha hecho en un 100%. En segundo lugar las┬Ādecisiones tardaron en ser tomadas y las medidas de pol├Łtica llegaron luego de lo debido┬Āen numerosas oportunidades, mientras que la FED en EE.UU, una vez que la burbuja┬Āestall├│, actu├│ agresiva y velozmente.

La raz├│n de esto radica en que el tiempo necesario para tomar una decisi├│n de pol├Łtica aumenta a medida que aumenta la cantidad de personas intervinientes con distintos┬Āintereses. El Consejo de Gobierno es la m├Īxima instancia decisoria del Banco Central┬ĀEuropeo (BCE); est├Ī formado por un presidente, ┬Āseis miembros del Comit├® Ejecutivo y┬Ālos gobernadores de los 17 Bancos Centrales de la zona euro. En este grupo de personas┬Āhay gobernadores que pertenecen a econom├Łas tales como las de Alemania o Francia,┬Ācuyos ┬Āintereses ┬Āson ┬Ācontrapuestos ┬Āa ┬Āotros ┬Āgobernadores ┬Āprovenientes ┬Āde ┬Āpa├Łses ┬Ātales┬Ācomo Portugal, Irlanda, Italia, Grecia y Espa├▒a (PIIGS).

Los PIIGS han sido los pa├Łses m├Īs golpeados de la uni├│n monetaria por la crisis y han┬Āsido quienes recibieron mayor ayuda econ├│mica por parte del resto de los miembros del┬Āgrupo11. Las estimaciones de crecimiento para 2012 del FMI para Grecia, Irlanda, Portugal, Espa├▒a e Italia son de -6%, 0,5%, -3%, -1,5% y -2,3% respectivamente, mejorando┬Āligeramente en el 2013.

Como ┬Āla ┬Āteor├Ła ┬Āecon├│mica ┬Ālo ┬Āsugiere, ┬Āla ┬Āpol├Łtica ┬Āmonetaria ┬Āy ┬Ā’¼üscal ┬Āson ┬Āinstrumentos┬Āamortiguadores de los ciclos econ├│micos, de manera tal que es deseable que se utilicen┬Āde manera contrac├Łclica. Esto es, aumentar gastos y reducir impuestos (pol├Łtica ’¼üscal┬Āexpansiva) y, a su vez, aumentar la liquidez en la econom├Ła (pol├Łtica monetaria expansiva) cuando la econom├Ła se encuentra en recesi├│n; y viceversa cuando la econom├Ła se┬Āencuentra en un proceso expansivo. Los PIIGS se encuentran en una situaci├│n de dif├Łcil┬Ātratamiento ┬Ādebido ┬Āa ┬Āque ┬Āestando ┬Āen ┬Āun ┬Āper├Łodo ┬Ārecesivo ┬Āno ┬Ācuentan ┬Ācon ┬Āuna ┬Āpol├Łtica┬Āmonetaria independiente y se encuentran condicionados a la aplicaci├│n de pol├Łticas ’¼üscales austeras con el objeto de enviar se├▒ales de seguridad a los mercados y no perder┬Āel ’¼ünanciamiento internacional. ┬Ā

┬Ā

┬Ā11 ┬ĀEn el anexo se realiza un an├Īlisis profundo respecto a los problemas estructurales de estas econom├Łas, sus┬Āsimilitudes y diferencias.

┬ĀEste ├║ltimo aspecto es un punto controvertido: ┬┐requerir a econom├Łas en recesi├│n que su┬Ād├®’¼ücit en t├®rminos del PBI disminuya, no agrava m├Īs la situaci├│n de ca├Łda del producto12?┬Ā┬┐El sector p├║blico no deber├Ła incentivar la econom├Ła a trav├®s de una pol├Łtica ’¼üscal expansiva hasta que el sector privado recupere la con’¼üanza y vuelva a estimular el crecimiento┬Ā(y ┬Āque ┬Āsea ┬Āeste ┬Āel ┬Āmomento ┬Āen ┬Āel ┬Āque ┬Āel ┬Āgobierno ┬Ābalancea ┬Āsus ┬Ācuentas ┬Āp├║blicas)? ┬ĀLa┬ĀCanciller ┬Āalemana, ┬Ā├üngela ┬ĀMerkel, ┬Āes ┬Āquien ┬Ālidera ┬Āla ┬Āidea ┬Āde ┬Āque ┬Ālas ┬Āeconom├Łas ┬Ādeben┬Ā

ajustar sus cuentas p├║blicas como requisito previo para crecer. Su idea se fundamenta en┬Āque las econom├Łas en di’¼ücultades tienen y tuvieron problemas de competitividad y de gasto┬Ādesmedido que se encontr├│ por encima de sus posibilidades durante muchos a├▒os y que┬Āpor ello ha llegado el momento de realizar el ajuste. Su posici├│n ideol├│gica tambi├®n es razonable para una econom├Ła que es la principal aportante para los fondos de rescate y que┬Āen su memoria colectiva mantiene las secuelas que dej├│ la hiperin’¼éaci├│n de la posguerra.┬Ā

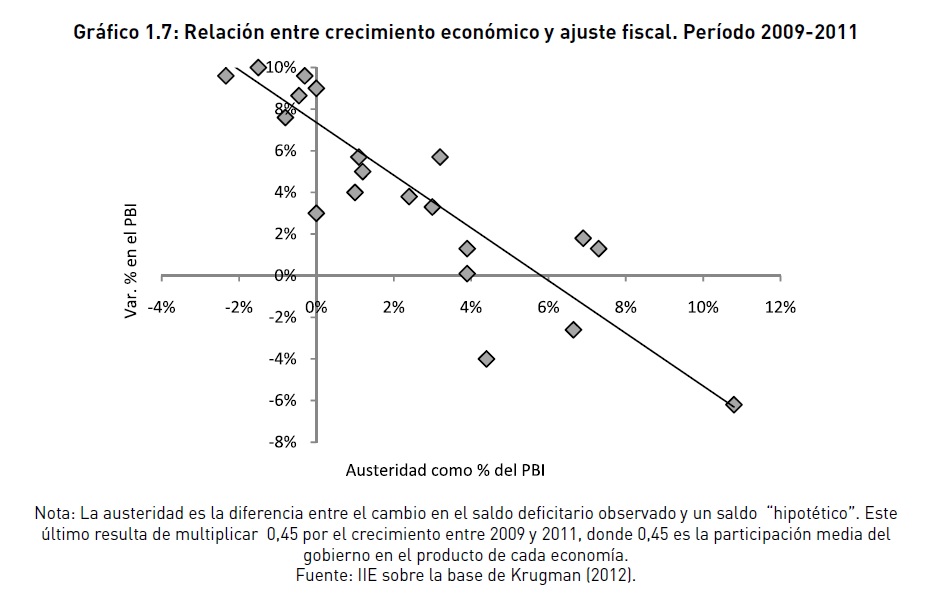

Con la asunci├│n de Holland como presidente de Francia, en mayo de 2012, Merkel perdi├│┬Āuno de sus aliados ideol├│gicos, Nicol├Īs Sarkozi (predecesor). Holland considera que un┬Āequilibrio de las cuentas p├║blicas y una recuperaci├│n de la competitividad son necesarios┬Āpero antes que ello se debe lograr un crecimiento econ├│mico. El siguiente gr├Ī’¼üco (Gr├Ī’¼üco 1.7) clari’¼üca su postura: las econom├Łas que mayor ajuste han realizado, han sufrido┬Ām├Īs en t├®rminos de crecimiento.

┬Ā

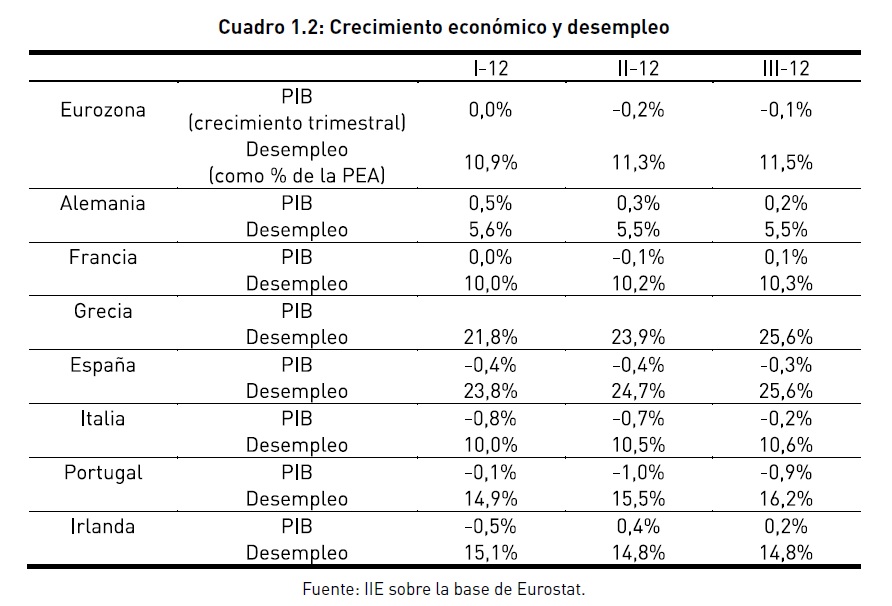

En materia de desempleo las econom├Łas PIIGS tambi├®n son las m├Īs golpeadas como se┬Āobserva en el Cuadro 1.2. En promedio, la eurozona registra un desempleo de 12% a ’¼ünes┬Āde 2012. Dos aspectos son importantes destacar en este sentido: por un lado las tasas de┬Ādesempleo han ido en aumento desde el inicio de la crisis, es decir que el diagn├│stico que┬Āfundamenta las medidas de pol├Łticas llevadas a cabo por la autoridad monetaria europea┬Āno parecen ser acertadas; por otro lado, la disparidad que existe entre distintas econom├Łas es realmente signi’¼ücativa13. En econom├Łas como Grecia y Espa├▒a, seg├║n datos de┬ĀEurostat, el 25,6% de la poblaci├│n econ├│micamente activa se encuentra desempleada .

┬Ā

┬Ā12 ┬ĀEsta pregunta resulta m├Īs relevante a├║n cuando se tiene en cuenta un estudio realizado por el FMI en 2003┬Āa partir del cual calculan que el valor del multiplicador ’¼üscal de la eurozona en per├Łodos de contracciones en┬Ā3, es decir que por cada euro de gasto p├║blico que se contrae, el producto de la econom├Ła lo hace en 3 euros..

13 En el anexo se desarrolla en profundidad causas de car├Īcter estructural que fundamentan la diferencia en las┬Ātasas de desempleo de las distintas econom├Łas.

(duplic├Īndose dicha cifra si se considera el desempleo juvenil), mientras que en econom├Łas como Noruega o Austria el desempleo es de 3% y 4,1% respectivamente.

Las proyecciones para 2013 del FMI no son mejores para estas econom├Łas, excepto Irlanda quien se espera que reduzca su tasa de desempleo de 14,8% a 14,4%. En Grecia se┬Āincrementar├Ī de 23,8% a 25,3%, en Italia de 10,5% a 11% y en Portugal e 15,5% a 16%.

┬Ā

Atento a esta situaci├│n y a que los costos de ’¼ünanciamiento en los mercados internacionales para las econom├Łas perif├®ricas eran inaceptables, el BCE en septiembre de 2012┬Ātambi├®n ┬Āpuso ┬Āen ┬Āpr├Īctica ┬Āun ┬Ānuevo ┬Āplan ┬Āllamado ┬ĀTransacciones ┬ĀMonetarias ┬ĀDirectas┬Ā(OTM, por sus siglas en ingl├®s). A partir de ├®l, el BCE podr├Ła comprar deuda soberana┬Āen el mercado secundario de cr├®ditos a ’¼ün de relajar el costo de ’¼ünanciamiento; y los┬Ādistintos fondos de rescates continuar├Łan comprando en el mercado primario. Para que┬Āel BCE pudiera actuar, el pa├Łs en cuesti├│n deber├Ła solicitarlo expl├Łcitamente y tendr├Ła que┬Āhaber participado de alguno de los programas de los fondos de rescates, cumpliendo los┬Ācondicionamientos impuestos por estos. Las compras no tendr├Łan ni monto l├Łmite ni tasa┬Āobjetivo y se concentrar├Łan en aquellos cuya madurez fuera de uno a tres a├▒os. Adem├Īs,┬Āpara aumentar la transparencia de las operaciones, las tenencias y valores de mercado┬Āser├Łan publicados semanalmente, y la duraci├│n promedio de las tenencias y la distribuci├│n por pa├Łs ser├Łan publicadas mensualmente.

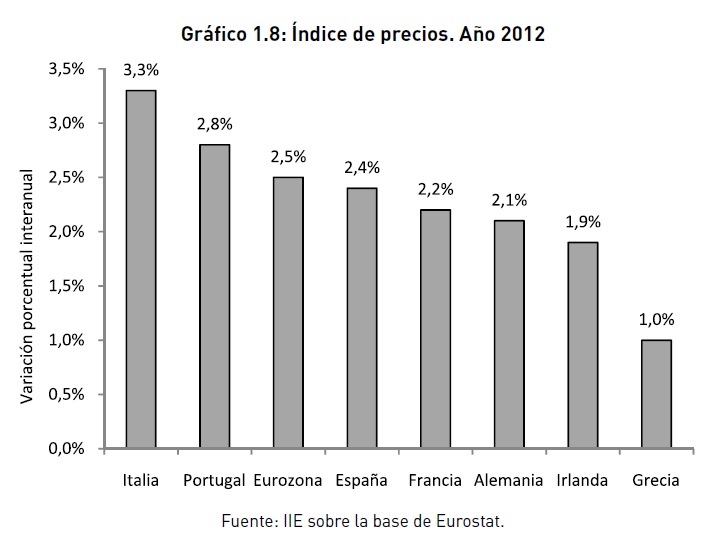

Esta medida ha sido bien tomada por los mercados ya que si bien ning├║n pa├Łs ha utilizado┬Āel programa hasta ’¼ün de 2012, los costos de ’¼ünanciamiento se redujeron considerablemente. Por supuesto que aquellas econom├Łas con altas primas de riesgo, como Espa├▒a e┬ĀItalia, apoyaron esta medida. Para captar el apoyo de aquellos pa├Łses con mejor situaci├│n┬Āmacroecon├│mica y que temen que las continuas inyecciones de liquidez generen in’¼éaci├│n, se determin├│ que todas las compras que el BCE realice bajo este programa deb├Łan┬Āser completamente esterilizadas. Alemania, como se mencionara anteriormente, apoyando acciones de austeridad se encuadra en este conjunto de pa├Łses y, como se observa┬Āen el Gr├Ī’¼üco 1.8, si bien no es de las econom├Łas con mayores niveles de in’¼éaci├│n, su tasa┬Āse encuentra por encima de la tasa objetivo (2%).

Adem├Īs, ┬Āen ┬Ānoviembre ┬Āel ┬ĀBCE ┬Ājunto ┬Ācon ┬Āla ┬ĀComisi├│n ┬ĀEuropea ┬Āy ┬Āel ┬ĀFMI ┬Ā(grupo ┬Āllamado┬ĀŌĆ£TroikaŌĆØ en la jerga) autorizaron un nuevo tramo del paquete de rescate de Grecia debido a┬Āque se encontraban conformes con las reformas que hasta el momento el pa├Łs hab├Ła realizado. Este ŌĆ£acuerdo pol├ŁticoŌĆØ implic├│ la liberaci├│n de Ōé¼43.700 millones: Ōé¼10.600 millones┬Āotorgados ┬Āen ┬Ādiciembre ┬Āpara ┬Ā’¼ünanciar ┬Āgastos ┬Āoperativos ┬Ā(salarios, ┬Āpensiones ┬Āy ┬Āotros) ┬Āy┬ĀŌé¼23.800 millones para recapitalizar sus bancos. Los Ōé¼9.300 millones restantes ser├Īn desembolsados en tres sub-tramos durante el primer trimestre de 2013, una vez que Grecia┬Āimplemente una serie de reformas, entre ellas la reforma ’¼üscal.

Algunas novedades en este acuerdo estuvieron relacionadas con la ’¼éexibilizaci├│n de los┬Āplazos para el cumplimiento del objetivo en materia de d├®’¼ücit ’¼üscal (se pospuso el super├Īvit primario de 4,5% del PBI de 2014 a 2016) y la devoluci├│n de Ōé¼11.000 millones┬Āresultantes ┬Āde ┬Āganancias ┬Āpor ┬Āla ┬Ātenencia ┬Āde ┬Ābonos ┬Āgriegos ┬Āpor ┬Āparte ┬Āde ┬Āla ┬Āautoridad┬Āmonetaria europea? Los pa├Łses, por su parte, reducir├Łan los tipos de inter├®s de los pr├®stamos bilaterales a Grecia en 100 puntos b├Īsicos (de 150 puntos a 50 puntos b├Īsicos), y┬Āofrecer├Łan una moratoria de 10 a├▒os en el pago de intereses al fondo de rescate temporal┬Ā(FEEF). A ello se sumar├Ła un retraso de quince a├▒os en la fecha de vencimiento de los┬Āpr├®stamos bilaterales y de los concedidos por el FEEF. Adem├Īs, se acord├│ ’¼ünanciar a┬ĀGrecia para que recompre sus propios bonos en manos de inversores privados a un costo┬Āmeta pr├│ximo a 35 centavos por euro (como la deuda griega se cotiza devaluada, Atenas┬Āapenas pagar├Ła una tercera o cuarta parte del valor nominal de esos bonos). Con Ōé¼10.000┬Āmillones, en teor├Ła y siguiendo los c├Īlculos de la Eurozona y el FMI, con la recompra de┬ĀGrecia de sus bonos, podr├Ła reducir entre Ōé¼20.000 y Ōé¼30.000 millones su deuda.

Retomando el tema del crecimiento econ├│mico de las econom├Łas del grupo, los ├║ltimos┬Ādatos del a├▒o no fueron alentadores. El hecho de que la eurozona haya mostrado un crecimiento nulo o levemente? negativo en el a├▒o, en un contexto donde muchas ┬Āde ellas se┬Ācontrajeron, se debi├│ a que las grandes econom├Łas (Alemania y Francia principalmente)┬Āno mostraban ca├Łdas.┬Ā

El ├║ltimo cuatrimestre del a├▒o Alemania fue severamente impactada por la crisis de la zona┬Āeuro, al registrar la peor contracci├│n en casi tres a├▒os por una desaceleraci├│n de la inversi├│n┬Āy de las exportaciones tradicionalmente s├│lidas. Algunas consultoras esperan que Alemania┬Ārepunte luego del primer trimestre, pero ya se comienza a sostener que la mayor econom├Ła┬Āde Europa dejar├Ła de ser un pilar de fortaleza para el resto del bloque de la moneda ├║nica.

En el caso de Francia, The Economist elabor├│ un informe en diciembre en el cual planteaba la posibilidad de que esta sea la pr├│xima en caer. Francia tiene serios problemas┬Āde fondo como es la p├®rdida de competitividad, un mercado laboral in’¼éexible y una ┬Āelevada participaci├│n del Estado en la econom├Ła (con una deuda p├║blica del 90% de su PBI y┬Ād├®’¼ücit ’¼üscal permanente) que llevaron a que Moody┬┤s rebaje la cali’¼ücaci├│n de su deuda.┬Ā

Como se observa en el Cuadro 1.2, Francia presenta un fr├Īgil crecimiento y ello es resultado de estos problemas estructurales.

Sabiendo ┬Āque ┬Ālas ┬Āeconom├Łas ┬Ām├Īs ┬Āgolpeadas ┬Ā(PIIGS) ┬Āse ┬Āencuentran ┬Ācon ┬Ācontracciones┬Āecon├│micas y niveles de in’¼éaci├│n superiores a la objetivo, y con econom├Łas menos golpeadas que est├Īs comenzando a sentir m├Īs profundamente los efectos de la crisis, es┬Āque se considera que la eurozona todav├Ła tiene un largo camino por transitar. Lo peor de┬Āla crisis todav├Ła no ha llegado y existen desaf├Łos importantes que deben ser afrontados.┬Ā

Para ello, ser├Ī necesario que las cuestiones pol├Łticas no sean el aspecto que m├Īs pondere al momento de tomar decisiones para el grupo como un todo.

Concretamente en el camino elegido se deber├Łan aplicar conceptos que han sido propuestos por la Comisi├│n Europea, los cuales se mencionan a continuaci├│n. Vale destacar┬Āque algunos de ellos se encuentran en proceso:

1) ┬Ā ┬ĀUni├│n Bancaria: consiste en la concesi├│n de la potestad de supervisi├│n desde los┬Ābancos centrales de cada pa├Łs a una autoridad europea. ├ēsta ser├Ła la Autoridad┬ĀEuropea ┬ĀBancaria (no ┬Āel ┬ĀBCE). ┬ĀLa ┬Āuni├│n ┬Ābancaria ┬Āeuropea ┬Ātambi├®n ┬Āsupondr├Ła┬Āla creaci├│n de un fondo europeo de dep├│sitos y un fondo de garant├Łas europeo┬Ācon el objeto de evitar y/o frenar el ├®xodo de fondos que se dan en bancos perif├®ricos en momentos de stress.

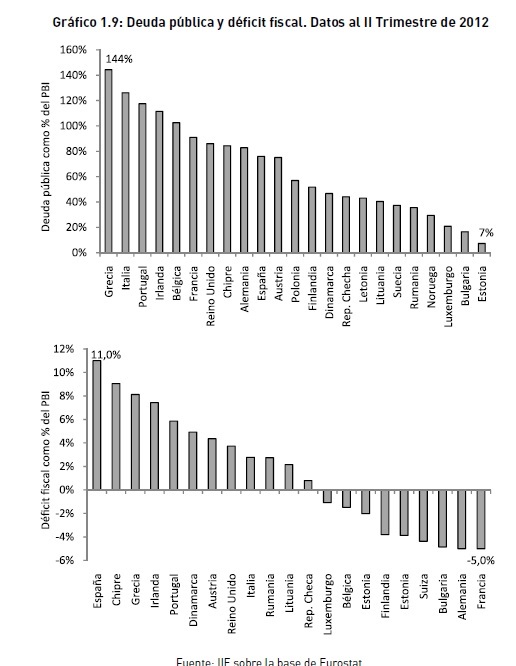

2) ┬Ā ┬ĀUni├│n ┬ĀPresupuestaria: ┬Āeste ┬Āse ┬Ābasa ┬Āen ┬Āuna ┬Āuni├│n ┬Ā’¼üscal ┬Āen ┬Āprimera ┬Āinstancia┬Ā(impuestos homog├®neos o comunes), una pol├Łtica de empleo com├║n y el mantenimiento del pacto ’¼üscal europeo. Se alcanz├│ un acuerdo respecto a este ├║ltimo┬Āa ’¼ünes de 2012 que ┬Āentr├│ en vigor el 1 de enero de 2013. El tratado establece una┬Ādisciplina ’¼üscal reforzada y una vigilancia m├Īs estricta dentro de la zona euro,┬Ācon la introducci├│n de la conocida ŌĆśregla de oroŌĆÖ, que limita el d├®’¼ücit estructural┬Āanual al 0,5% del PBI. Las multas por el incumplimiento del pacto podr├Īn ascender al 0,1% del PBI y los fondos que se recauden se ingresar├Īn en el Mecanismo┬ĀEuropeo de Estabilidad o fondo permanente (MEDE) o en el presupuesto de la┬ĀUni├│n Europea. Adem├Īs, a partir del 1 de marzo de 2013 se vincula la concesi├│n┬Āde rescates a pa├Łses a la rati’¼ücaci├│n del pacto ’¼üscal. Los Estados miembros tendr├Īn que implantar un mecanismo autom├Ītico de correcci├│n de los desv├Łos de┬Ālos objetivos del d├®’¼ücit o del camino de consolidaci├│n, as├Ł como tener en cuenta┬Āsu impacto acumulativo en la deuda. Los gobiernos con una deuda sustancialmente inferior al 60% del PBI podr├Īn alcanzar un d├®’¼ücit estructural de hasta el┬Ā1% del PBI mientras que aquellos pa├Łses con una deuda superior al 60% del PBI┬Ādeber├Īn reducirla en una veinteava parte al a├▒o. En el Gr├Ī’¼üco 1.9 se presentan┬Ālos niveles de deuda p├║blica y d├®’¼ücit en t├®rminos del PBI de algunas de las econom├Łas del grupo.

┬Ā

3) ┬Ā ┬ĀRati’¼ücaci├│n del Fondo Europeo de Rescate Permanente: en julio fue aprobado┬Āel fondo de rescate europeo y no fue hasta septiembre que el Tribunal Constitucional germano rati’¼üc├│ el Mecanismo Europeo de Estabilidad (MEDE). El m├Īximo tribunal germano ha planteado condiciones y ha establecido que todas las┬Āayudas ┬Āderivadas ┬Ādel ┬ĀMEDE ┬Ādeben ┬Āser ┬Āaprobadas ┬Ātambi├®n ┬Āpor ┬Āel ┬ĀParlamento┬Āalem├Īn. Ello implica que el Parlamento tendr├Ī que aprobar cada nuevo desembolso que sea necesario, lo cual se encuentra en l├Łnea con peticiones realizadas┬Āen anteriores paquetes de rescate. El Constitucional ha exigido, adem├Īs, que las┬Āgarant├Łas de Alemania para ese fondo se limiten a los Ōé¼190.000 millones acordados en Bruselas y aprobados por el Bundestag y el Bundesrat, c├Īmaras baja y┬Āalta alemanas.

4) ┬Ā ┬ĀGesti├│n Integrada de la Deuda Soberana: con el objeto de descomprimir las presiones en los mercados del cr├®dito para algunas econom├Łas perif├®ricas, desde┬Āalgunos sectores se propone la implementaci├│n de eurobonos. En otras palabras, emitir deuda avalada por el conjunto de pa├Łses que participen y no solo por┬Āun gobierno soberano. Para llevar a cabo ello es necesaria la creaci├│n de una┬Āagencia de deuda europea que gestionara la emisi├│n de ├®stos. De todos modos, las┬Āmayores barreras para su implementaci├│n son pol├Łticas debido a que aquellas econom├Łas con bajos costos de ’¼ünanciamiento deber├Łan aceptar un aumento de ├®stos┬Āa ’¼ün de que se reduzcan los de las econom├Łas perif├®ricas en problemas. Adem├Īs,┬Āpa├Łses como Alemania demandan un compromiso estricto en materia ’¼üscal como┬Ācondici├│n previa para la mutualizaci├│n de deuda en la zona del euro. Profundizar las┬Ācuentas p├║blicas para estas econom├Łas en recesi├│n no es tarea sencilla.

En s├Łntesis, la eurozona se encuentra en una situaci├│n macroecon├│mica muy compleja.┬Ā

Existen obst├Īculos pol├Łticos14 que agregan barreras y una uni├│n monetaria que elimina a┬Āla pol├Łtica monetaria como instrumento amortiguador de ciclos econ├│micos. Los ├║ltimos┬Ādatos de crecimiento de las principales econom├Łas del bloque no fueron alentadores por┬Ālo que se siembra m├Īs incertidumbre. La balanza comercial del bloque tampoco mostr├│┬Āun crecimiento promedio signi’¼ücativo en el a├▒o (fue de tan solo un 1%). Esto es sumamente ┬Āimportante ┬Āya ┬Āque, ┬Ādado ┬Āque ┬Ālas ┬Āeconom├Łas ┬Āperif├®ricas ┬Ādeben ┬Ārealizar ┬Āajustes┬Ā’¼üscales y que el consumo interno se encuentra resentido, el crecimiento debe explicarse┬Āpor un aumento del comercio exterior15 16.┬Ā

┬Ā

1.2.4. Pa├Łses emergentes: el motor del crecimiento mundial

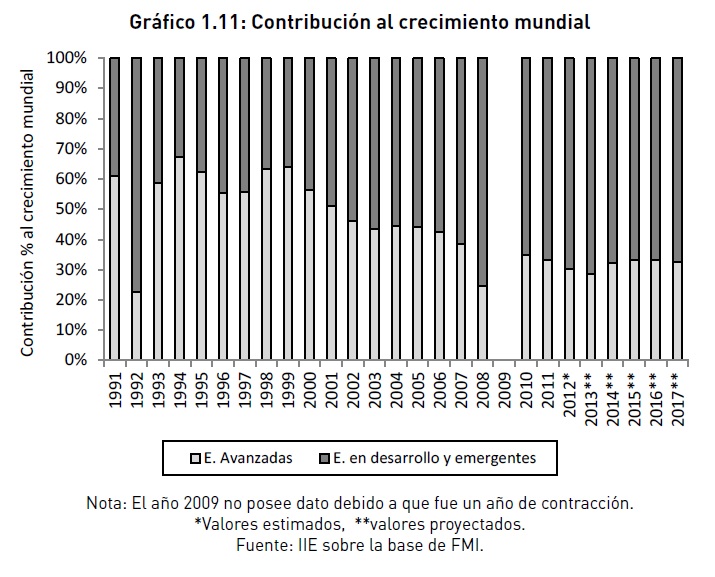

La ├║ltima d├®cada estuvo caracterizada por una creciente contribuci├│n de las econom├Łas┬Āemergentes al crecimiento global. Tal como puede apreciarse en el Gr├Ī’¼üco 1.10 esta tendencia se inici├│ a ’¼ünes de la d├®cada de los ŌĆś90 cuando las econom├Łas en desarrollo explicaban menos del 40% del crecimiento del PBI mundial y la contribuci├│n de su producci├│n┬Āen el total mundial representaba el 30% aproximadamente (Gr├Ī’¼üco 1.11).┬Ā┬Ā┬Ā

14 ┬ĀEl a├▒o 2013 es un a├▒o electoral en Alemania y sus resultados pueden ser determinantes en la elaboraci├│n de┬Āla hoja de ruta a seguir por el bloque.

15 Esta es una de las razones por las cuales se exige un aumento de la competitividad para las econom├Łas en┬Āproblemas, es decir, para poder generar super├Īvits en la balanza comercial.

16 En el anexo se pueden observar los desequilibrios permanentes que han tenido algunas econom├Łas del orden┬Āde hasta el 15% del PBI. Por supuesto estos desequilibrios no son sostenibles en el largo plazo y ha llegado el┬Āmomento de realizar los ajustes necesarios.

Durante la crisis de 2008-2009 este proceso se vio fuertemente acentuado debido a la┬Āsigni’¼ücativa contracci├│n que sufrieron las econom├Łas industrializadas, dando lugar a que┬Ālos emergentes explicaran pr├Īcticamente la totalidad del crecimiento. Si bien durante┬Ā2010 las econom├Łas avanzadas recuperaron parte del terreno perdido, la desaceleraci├│n┬Āde la econom├Ła mundial ha vuelto a colocar el crecimiento en manos de los pa├Łses emergentes, explicando cerca del 70% del aumento del PBI global en 2012.┬Ā

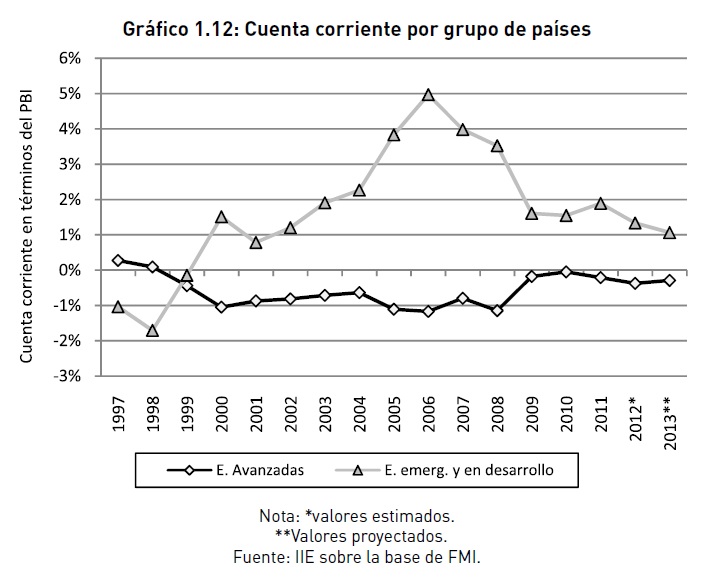

Los desequilibrios que hoy se observan a nivel mundial han sido el resultado de m├Īs de┬Āuna d├®cada determinada por el consumo en exceso de las econom├Łas avanzadas y un┬Āfuerte proceso de ahorro en las econom├Łas emergentes. Este comportamiento ha sido┬Ā’¼üelmente re’¼éejado en la evoluci├│n de los saldos de cuenta corriente17 para ambos grupos, tal como puede observarse en el Gr├Ī’¼üco 1.12.

Los pa├Łses emergentes tienen una gran labor en esta crisis, no solo porque son el motor┬Ādel crecimiento econ├│mico mundial como se acaba de mostrar, sino porque adem├Īs son┬Ālos encargados de colaborar con las econom├Łas avanzadas para resolver sus desequilibrios comerciales. Dado que el gasto privado interno de las econom├Łas avanzadas se┬Āencuentra resentido ya que las familias est├Īn en un proceso de desapalancamiento y el┬Āgasto p├║blico se encuentra limitado por pol├Łticas de austeridad para dar con’¼üanza a los┬Āmercados internacionales del cr├®dito, una manera de recuperar el producto es mediante┬Āun aumento de exportaciones que permitan mejorar los saldos comerciales. Esto implica┬Ādirectamente que el saldo comercial de las econom├Łas emergentes debe ser reducido.┬Ā

Como se observa en el Gr├Ī’¼üco 1.11, se ve una clara tendencia en este sentido: mientras que en 2007 la econom├Łas avanzadas registraban una cuenta corriente de’¼ücitaria de┬Ā0,8% de su PBI y las emergentes un saldo superavitario de 4%; en 2012 estos saldos son┬Āde -0,4% y 1,3% respectivamente.

┬Ā

17 El saldo de cuenta corriente re’¼éeja cu├Īnto ahorra (super├Īvit) o des-ahorra (d├®’¼ücit) un pa├Łs en su conjunto,┬Āteniendo en cuenta el sector privado y el sector p├║blico.

Entre las econom├Łas emergentes, el grupo de los BRIC juega un papel protag├│nico, ya┬Āque en su conjunto explicaron m├Īs del 40% del crecimiento mundial para el a├▒o 2012.┬Ā

Los pa├Łses que integran el MIST contribuyeron al crecimiento en un 8% y se espera que┬Āaumente su protagonismo en la esfera mundial (Gr├Ī’¼üco 1.13).

Ambos bloques econ├│micos fueron nomenclados por Goldman Sachs y, en el caso del┬Ā├║ltimo grupo, fue resultado de considerar los pa├Łses m├Īs desarrollados de un listado al┬Āque se llam├│ ŌĆ£Next ElevenŌĆØ (N-11)18. Seg├║n el banco de inversi├│n, estas once son econom├Łas promisorias en materia de inversi├│n y crecimiento.

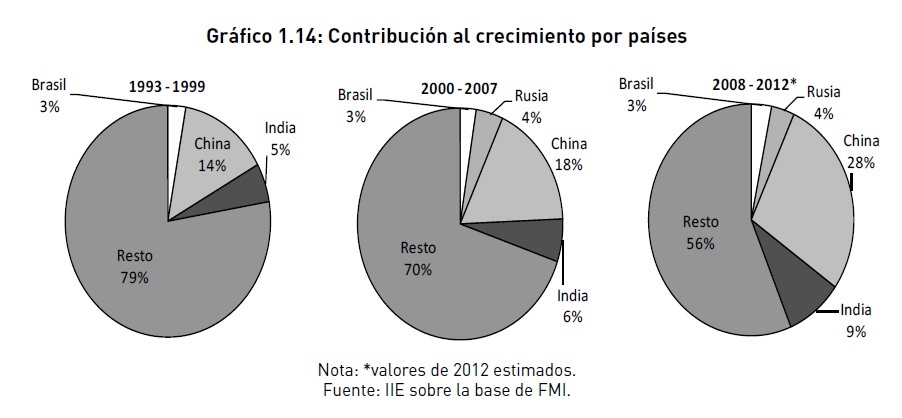

Por la importancia de cada uno de los bloques, en lo que sigue se har├Ī hincapi├® en un┬Āan├Īlisis del grupo de pa├Łses BRIC. Desde hace m├Īs de tres d├®cadas China e India han┬Ācobrado relevancia dentro del crecimiento global habiendo desplazado a EE.UU. como┬Āprincipal motor de crecimiento. Por otra parte, Rusia y Brasil se han insertado en este┬Āplano en los ├║ltimos a├▒os tomando el lugar que antes ocupaban Jap├│n y Alemania, respectivamente (ver Gr├Ī’¼üco 1.14).

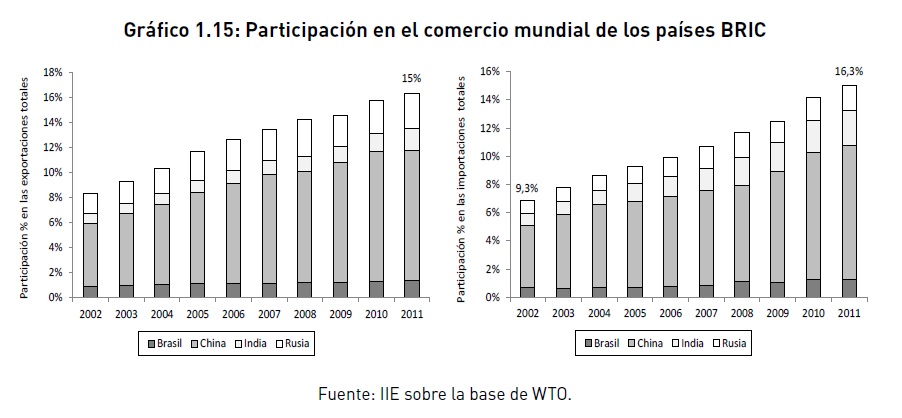

Junto con su crecimiento, Brasil, Rusia, China e India aumentaron su participaci├│n en el┬Ācomercio mundial. En el Gr├Ī’¼üco 1.15 se presenta la participaci├│n de las exportaciones┬Ādel grupo en relaci├│n a las totales y, de igual manera, las importaciones. Como puede┬Āapreciarse, en tan solo una d├®cada su participaci├│n se ha duplicado aproximadamente: la┬Āparticipaci├│n en las exportaciones y las importaciones se incrementaron de 8,4% y 6,9%┬Āa 16,3% y 15% respectivamente, entre 2002 y 2011.

18 ┬ĀEl listado de once pa├Łses era el siguiente: Egipto, Filipinas, Indonesia, Corea del Sur, Ir├Īn, M├®xico, Nigeria,┬ĀPakist├Īn, Turqu├Ła y Vietnam.

1.2.5. Una mirada a trav├®s de los mercados

Durante 2012, la econom├Ła global ha evidenciado una fuerte desaceleraci├│n signada por┬Āel ┬Āmagro ┬Ācrecimiento ┬Āde ┬Ālas ┬Āeconom├Łas ┬Ādesarrolladas, ┬Āy ┬Āunas ┬Āeconom├Łas ┬Āemergentes┬Āque desaceleran su ritmo de crecimiento. Sumado a ello, la crisis de deuda soberana en┬Āla Eurozona y la ine’¼ücacia de los gobiernos en las econom├Łas centrales para estimular la┬Ārecuperaci├│n y calmar el ├Īnimo de los inversores han generado fuertes turbulencias en┬Ālos mercados mundiales.┬Ā

En esta secci├│n, se realiza un breve repaso del a├▒o 2012 a trav├®s de una mirada a los┬Āmercados globales debido a la rapidez con la que ├®stos se ajustan a la informaci├│n econ├│mica. El an├Īlisis se discriminar├Ī en mercados ’¼ünancieros por un lado y mercados de┬Ācommodities por otro, en ambos casos haciendo hincapi├® en un monitoreo de los principales ├Łndices.

┬Ā

1.2.5.1. Mercados Financieros

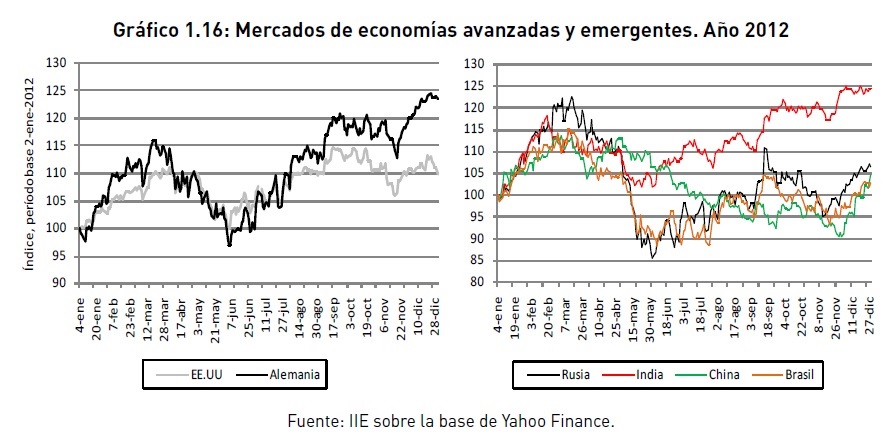

En el Gr├Ī’¼üco 1.16 se presenta la evoluci├│n de las principales bolsas de las econom├Łas┬Āavanzadas (cuadro izquierdo) y aquellas emergentes (cuadro derecho). En el primer grupo se presenta Estados Unidos (├Łndice S&P 50019) y Alemania (├Łndice DAX o DAX 3020),┬Āquienes obtuvieron un rendimiento positivo de 10% y 23% respectivamente en el transcurso del 2012.Como se observa, el a├▒o puede interpretarse en tres etapas: enero-marzo, abril-junio y julio-diciembre.

A partir de junio de 2011, los bancos europeos entran en una fase realmente cr├Łtica motivo por el cual el BCE se vio obligado a actuar fuerte en el mercado por lo que implement├│┬Ālo que se dio a llamar la LTRO (Long Term Refinancing Operation), en virtud de la cual,┬Āentre diciembre de 2011 y febrero de 2012, prest├│ m├Īs de Ōé¼1 bill├│n a tres a├▒os con un┬Āinter├®s del 1% a m├Īs de 800 bancos. La calma que sobre el mercado gener├│ esta inyecci├│n de liquidez parec├Ła desvanecerse en marzo (Gr├Ī’¼üco 1.16) a la vez que los datos de┬Ācrecimiento no eran alentadores: en el segundo trimestre la eurozona se contra├Ła -0,2%┬Āen relaci├│n al primer trimestre y Francia, una de las potencias del grupo, lo hac├Ła por un┬Ā0,1%. A partir de junio indicadores l├Łderes de la econom├Ła real mostraban ligeras mejoras y, conjuntamente, comenzaba a surtir efecto en el cr├®dito una innovadora medida┬Ādel BCE que consisti├│ en reducir a 0% la tasa de inter├®s pasiva por los dep├│sitos que los┬ĀBancos Centrales manten├Łan en ├®l21.

Es importante destacar, de todos modos, que si se hace un seguimiento de la reacci├│n de┬Ālos mercados en el d├Ła a d├Ła, se encuentran ŌĆ£contradiccionesŌĆØ. En reiteradas oportunidades, publicaciones de datos macroecon├│micos negativos por parte de Estados Unidos┬Āo ┬Āla ┬ĀEurozona ┬Āllevaban ┬Āa ┬Āun ┬Āaumento ┬Āde ┬Ālos ┬Ā├Łndices ┬Āburs├Ītiles. ┬ĀEsto ┬Āse ┬Ādebe ┬Āa ┬Āque ┬Āel┬Āmercado se acostumbr├│ a que, ante malas noticias, alguna de las autoridades monetarias m├Īs importantes realice inyecciones de liquidez. Esto, por ejemplo, justi’¼üca que el┬Āanuncio del QE3 en septiembre haya sido descontado por el mercado tiempo atr├Īs y no┬Āse vea una fuerte alza en ese momento.

┬Ā

19 El ├Łndice Standard & PoorŌĆÖs 500 tambi├®n conocido como S&P 500 es un ├Łndice ponderado de capitalizaci├│n┬Āburs├Ītil de 500 empresas. El mismo fue desarrollado con un nivel base 10 para el periodo base 1941-1943.┬ĀActualmente es uno de los ├Łndices burs├Ītiles m├Īs importantes de Estados Unidos y se lo reconoce como el m├Īs┬Ārepresentativo de la situaci├│n real del mercado.

20 El ├Łndice Dax est├Ī compuesto por las 30 principales empresas cotizadas de la Bolsa de Fr├Īncfort seleccionadas por capitalizaci├│n y contrataci├│n.

21 ┬ĀUna porci├│n de los aumentos de liquidez que el BCE otorg├│ a los bancos centrales, eran depositados por┬Āestos ├║ltimos en las arcas del primero a ’¼ün de obtener una rentabilidad a cambio. ┬ĀCon la medida mencionada┬Āla autoridad monetaria quiso desincentivar dicho comportamiento que imped├Ła que el cr├®dito se reactive en la┬Āeconom├Ła.

Los mercados de los emergentes no se encontraron ajenos a lo mencionado y su evoluci├│n, en t├®rminos generales, sigui├│ el patr├│n mencionado recientemente. Existe una┬Ādiferencia en magnitud: a excepci├│n de la India (├Łndice NSE22) cuyo incremento fue de┬Ā24%; las bolsas de Rusia (├Łndice RTSI23 ), China (├Łndice SSE24) y Brasil (├Łndice Bovespa25),┬Ācrecieron solo un 6,5%, 2,7% y 4,6%, respectivamente.┬Ā

┬Ā

En el Gr├Ī’¼üco 1.17 es posible observar la performance de las bolsas de la eurozona. Como┬Āera ┬Āde ┬Āesperar, ┬Āla ┬Ābolsa ┬Āalemana ┬Āfue ┬Āla ┬Āde ┬Āmejor ┬Ācrecimiento ┬Ā(23%) ┬Āseguida ┬Āde ┬Āla ┬Āde┬ĀFrancia (12%). La bolsa de Espa├▒a, cuya econom├Ła ha sido observada atentamente por┬Ātodo inversor, fue la m├Īs golpeada mostrando una p├®rdida de 7%. Italia sigui├│ de cerca┬Āla evoluci├│n de Espa├▒a debido al ŌĆ£efecto contagioŌĆØ del sentimiento del mercado: los inversores trasladan las noticias negativas de Espa├▒a a Italia directamente ya que, si la┬Āprimera ŌĆ£caeŌĆØ la segunda ser├Ī arrastrada. No obstante, al igual que la bolsa de Reino┬ĀUnido, ’¼ünalizaron el a├▒o con un incremento positivo de 4%.

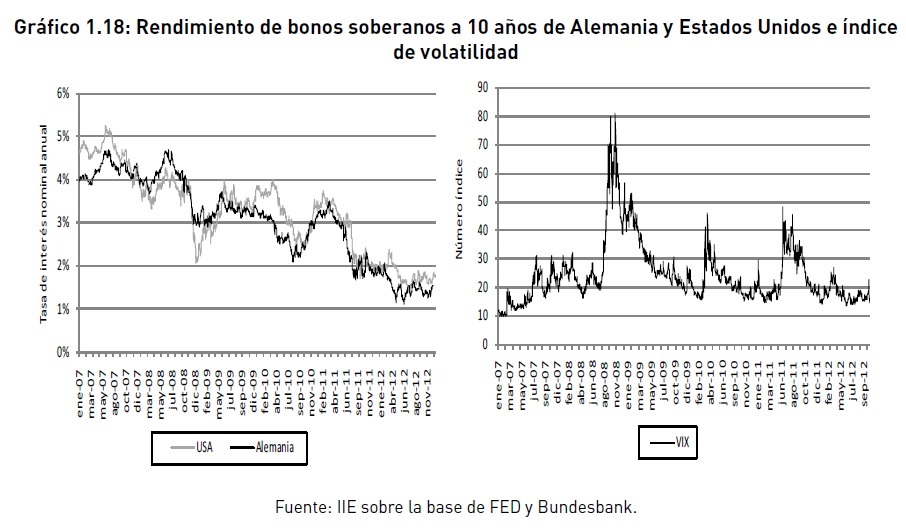

Los magros datos de crecimiento y actividad de las econom├Łas avanzadas y el no hallazgo de una soluci├│n a la crisis de deuda de la Eurozona con econom├Łas como la espa├▒ola┬Āen el centro de la tormenta, generaban un clima de incertidumbre que justi’¼ücaron a los┬Āinversores la estrategia de ŌĆ£flight to qualityŌĆØ. Es decir, se dio un desplazamiento de los┬Ācapitales especulativos desde los activos ’¼ünancieros de mayor riesgo a los m├Īs seguros┬Ā(bonos soberanos de Alemania o del Tesoro de los EEUU) que se tradujeron en una ca├Łda┬Āsigni’¼ücativa de las tasas de inter├®s de estos activos que alcanzaron m├Łnimos hist├│ricos:┬Āel rendimiento de un bono a 10 a├▒os del tesoro de EE.UU alcanz├│ su m├Łnimo en 1,4% y┬Āel de Alemania el 1,1% (Gr├Ī’¼üco 1.18, gr├Ī’¼üco izquierdo). Estos valores implicaban rendimientos reales negativos, motivo por el cual queda de mani’¼üesto que el objetivo no era┬Ābuscar una colocaci├│n rentable de los fondos, sino refugiarse en activos seguros dado el┬Ācontexto de incertidumbre.

┬Ā

22 ┬ĀLa Bolsa de Valores Nacional de la India Limitada o S&P CNX NIFTY (NSE), ubicada en Mumbai, es la bolsa┬Āde valores m├Īs grande de la India en funci├│n de movimientos y n├║mero de transacciones diarias, ya sea para┬Āvalores accionarios como derivados. El ├Łndice est├Ī compuesto por las cincuenta acciones con mayor capitalizaci├│n burs├Ītil.

23 El RTS Index (RTSI) es un ├Łndice de 50 valores de compa├▒├Łas rusas que se negocia en la bolsa de Mosc├║.24 ┬ĀEl ├Łndice SSE (Shanghai Stock Exchange) es un ├Łndice burs├Ītil con todos los valores que se negocian en la┬Ābolsa de Shangh├Īi. Aunque no est├Ī totalmente abierta a los inversores extranjeros [debido a un estricto control┬Āejercido por las autoridades de China continental, a ’¼ünales de 2007, la bolsa ya listaba m├Īs de 860 empresas[].

25 ┬ĀEl ├Łndice Bovespa est├Ī compuesto por 50 compa├▒├Łas que cotizan en la bolsa de San Pablo. Estas empresas┬Āsuponen el 80% del volumen total negociado en los ├║ltimos 12 meses y ┬Āhan sido negociados por lo menos el┬Ā80% de los d├Łas de cotizaci├│n.

┬Ā

De todos modos, no se est├Ī cerca de la situaci├│n observada a ’¼ünes de 2008 tras la ca├Łda┬Āde Lehman Brothers. Esto puede observarse en el gr├Ī’¼üco 1.18 sobre la derecha, donde┬Āse presenta la evoluci├│n del VIX26 desde el inicio de la crisis.┬Ā

El valor promedio del ├Źndice VIX en el a├▒o se encontr├│ en 17,8, signi’¼ücativamente inferior┬Āal pico de 80 puntos de octubre de 2008, y ligeramente mayor al nivel medio de 2007 de┬Ā17,5 puntos.

┬Ā

26 El VIX es un ├Łndice de volatilidad del mercado de opciones de Chicago, el cual se calcula utilizando una serie┬Āde opciones del S&P 500. En el momento en que hay alta volatilidad, miedo y pesimismo, el VIX alcanza una┬Ācifra elevada y se correlacionan con ca├Łdas del S&P 500, es en estos momentos donde se producen fuertes movimientos en los mercados burs├Ītiles; mientras que cuando el VIX est├Ī en m├Łnimos, hay con’¼üanza y mercados┬Āalcistas.

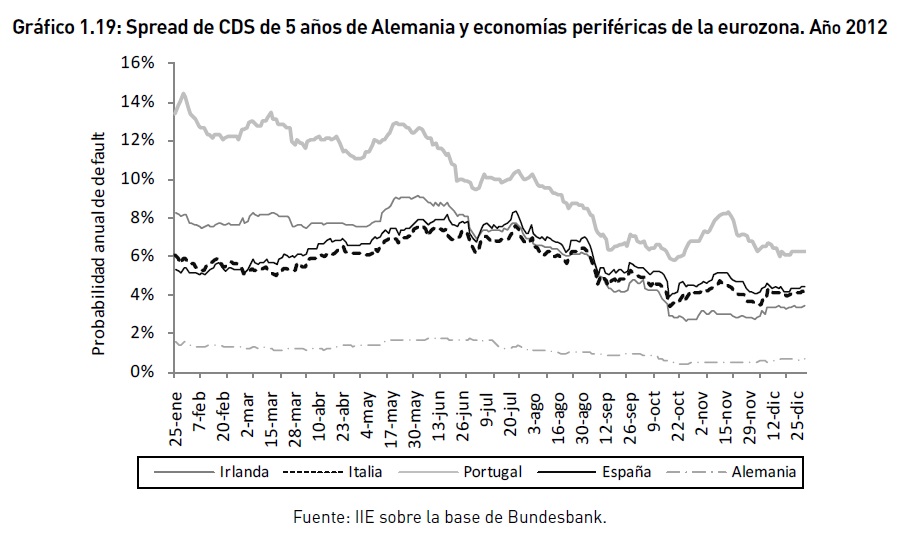

Otra variable en la que se observa el fen├│meno ŌĆ£flight to qualityŌĆØ es en el spread de los┬ĀCredit Default Swaps (CDS)27 de ┬Ālas econom├Łas consideradas riesgosas. Estas fueron las┬Āeconom├Łas PIIGS y, principalmente, la espa├▒ola (por problemas con su sector bancario)┬Āy la italiana (por efecto contagio de Espa├▒a, adem├Īs de problemas estructurales). Dada┬Āla profundidad de los problemas en los activos de los bancos de Espa├▒a, en octubre ┬Āse┬Āle otorg├│ un primer tramo de un rescate. Este fue por Ōé¼39.500 millones de los cuales┬ĀŌé¼37.000 ┬Āmillones ┬Āse ┬Ādestinaron ┬Ādirectamente ┬Āa ┬Āentidades ┬Ābancarias ┬Ānacionalizadas ┬Āy┬ĀŌé¼2.500 millones se utilizaron para poner en funcionamiento Sareb28. El segundo tramo┬Āse aprob├│ en enero de 2013 por Ōé¼1.865 millones destinados a la recapitalizaci├│n de determinados bancos.

Esta situaci├│n justi’¼üca que Espa├▒a haya alcanzado un spread de su CDS de cinco a├▒os┬Āde 8,3% en julio (Gr├Ī’¼üco 1.19), mientras que el de Alemania se encontraba en 1,3%. Italia por su parte alcanz├│ el m├Īximo a ’¼ünes de junio en un valor de 7,6%. Desde que los┬Āmercados anticiparon el anuncio ┬Ādel programa OTM, la presi├│n en los mercados sobre┬Āla deuda soberana de todos los pa├Łses PIIGS se redujeron y, al cierre de 2012, presentan┬Ātasas ┬Āde ┬Ā6,2% ┬Āpara ┬ĀPortugal, ┬Ā4,4% ┬Āpara ┬ĀEspa├▒a, ┬Ā4,1% ┬Āpara ┬ĀItalia, ┬Ā3,4% ┬Āpara ┬ĀIrlanda ┬Āy┬Ā0,7% en el caso de Alemania.

┬Ā

┬Ā

┬Ā

┬Ā

Las continuas inyecciones de liquidez no solo desde Estados Unidos y la Eurozona sino┬Ātambi├®n del ┬Ācomo de las que no se nombraron Reino Unido, Australia, Canad├Ī, y otros,┬Ā

┬Ā

27 ┬ĀUn CDS es un contrato bilateral entre un comprador y un vendedor de protecci├│n contra riesgo de incumplimiento de las condiciones originales de una deuda. El spread es el premio por dicha protecci├│n el cual se┬Ācalcula en % del valor facial (note la diferencia con un spread de tasas com├║nmente utilizado, en cuyo caso el┬Āpremio ser├Ła el resultado del rendimiento del activo subyacente por sobre uno libre de riesgo).

28 ┬ĀLa ŌĆ£Sociedad de Gesti├│n de Activos Procedentes de la Reestructuraci├│n Bancaria S.A.ŌĆØ, tambi├®n conocido┬Ācomo ŌĆ£Banco MaloŌĆØ, fue constituido con capital privado en un 55% y p├║blico en un 45%. La ’¼ünanciaci├│n p├║blica┬Āde la Uni├│n Europea provendr├Ī a trav├®s del FROB (quien recibir├Ī dinero desde el fondo de rescate europeo) y┬Ādel Banco Central Europeo (por la aceptaci├│n de los bonos emitidos como medio e pago de sus compras de┬Āactivos supuestamente da├▒ados). El FROB (Fondo de Reestructuraci├│n Ordenada Bancaria) es un fondo p├║blico┬Ā(75%) y privado (25%) creado como medida de rescate para ayudar a bancos con problemas de liquidez. ┬ĀEl mecanismo a partir del cual opera SAREB es el siguiente: compra todos aquellos cr├®ditos y activos ŌĆ£basuraŌĆØ que┬Āposeen los bancos a un precio determinado que puede diferir de su valor en mercado. As├Ł las entidades bancarias quedan liberadas del peso de estos activos t├│xicos y vuelven a disponer de liquidez. Una vez enajenados┬Āesos activos, la sociedad se liquida con p├®rdidas o ganancias.

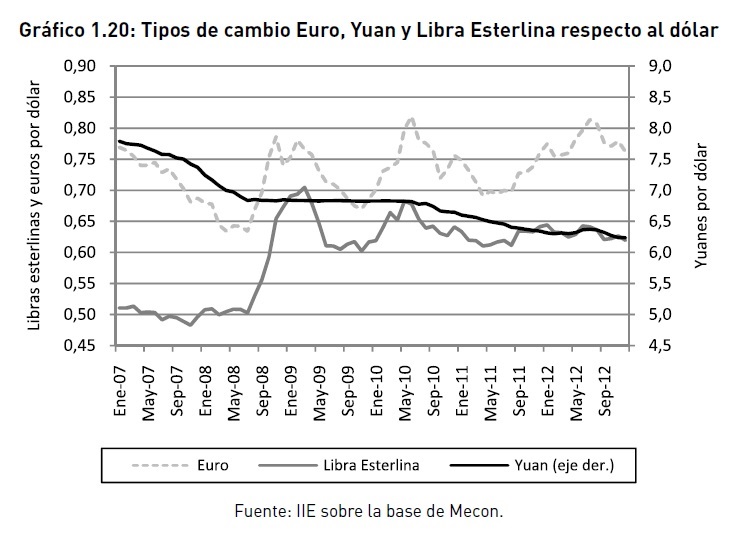

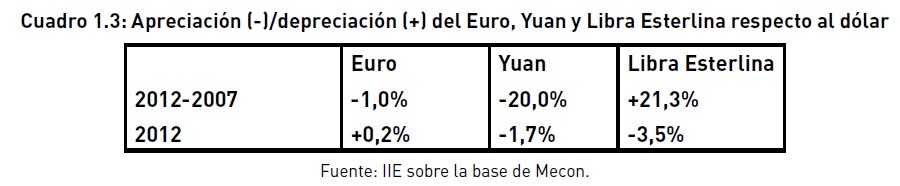

repercutieron en la cotizaci├│n de las monedas29. En el Gr├Ī’¼üco 1.20 puede observarse la┬Ācotizaci├│n del Euro, el Yuan y la Libra esterlina en relaci├│n al d├│lar. En el caso del Yuan,┬Āen enero de 2007 eran necesarios 7,80 yuanes por d├│lar, mientras que a diciembre de┬Ā2012 solo 6,23, es decir que la moneda de China se apreci├│ un 20% aproximadamente. En┬Āel caso de la eurozona y Gran Breta├▒a esto no es as├Ł debido a que ambas han inyectado┬Āliquidez de manera signi’¼ücativa. Mientras que la FED aument├│ la base monetaria en un┬Ā220% aproximadamente desde enero de 2007, el BOE (Bank of England) lo hizo en un┬Ā320%, lo cual justi’¼üca que en dicho per├Łodo la libra esterlina se haya devaluado un 21%.

┬ĀEl BCE, si bien inyect├│ euros en el mercado, proporcionalmente fue menor al incremento┬Āparte de la FED y ello se vio re’¼éejado en una apreciaci├│n de la moneda en torno a un 1%.

Realizando un an├Īlisis de menor plazo, espec├Ł’¼ücamente en el a├▒o 2012, es posible ver┬Āque el d├│lar no mejor├│ su posici├│n respecto a ninguna de estas monedas. En el caso del┬Āeuro la variaci├│n no fue signi’¼ücativa y se espera que se mantenga estable en el transcurso de 2013. En el caso de la libra y del yuan, la apreciaci├│n fue de 3,5% y 1,7% respectivamente. Estos datos se sintetizan en el Cuadro 1.3.

┬Ā┬Ā

┬Ā┬Ā ┬Ā

┬Ā

1.2.5.2. Mercados de commodities

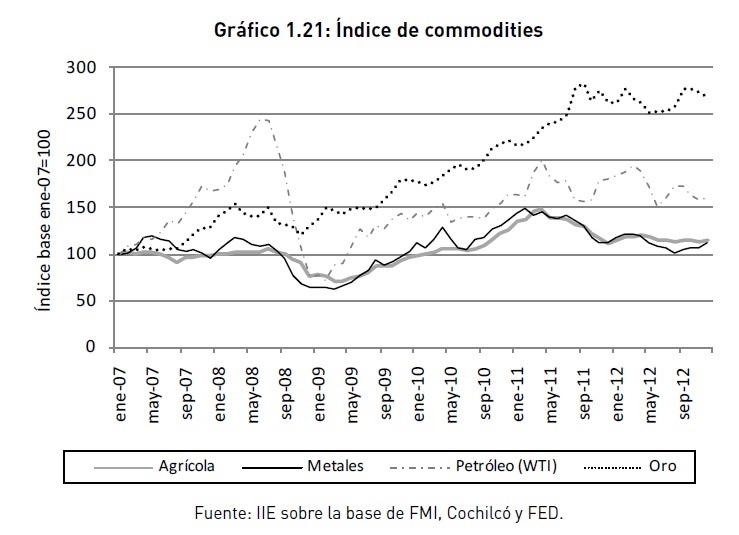

Respecto a los commodities, como se observa en el Gr├Ī’¼üco 1.21, todos se encuentran┬Āen niveles superiores a los de pre-crisis. El ├Łndice de commodities agr├Łcolas elaborado┬Ā

┬Ā

29 ┬ĀEn ┬ĀŌĆ£Aspectos ┬Āmonetarios ┬Āy ┬Ā’¼ünancierosŌĆØ ┬Āse ┬Āpresenta ┬Āla ┬Āevoluci├│n ┬Āde ┬Ā ┬Ālas ┬Ācotizaciones ┬Āde ┬Ālas ┬Āmonedas ┬Āde┬Āalgunos pa├Łses de Latinoam├®rica, a partir del cual se podr├Ī observar que en t├®rminos nominales, ┬Ātodas las┬Āmonedas han apreciado su valor como resultado de la liquidez imperante en el mundo por el aumento de la┬Āemisi├│n monetaria de las econom├Łas avanzada

por el FMI30, se increment├│ 15%, el de metales3113%, petr├│leo 61% y, el de mejor performance ha sido el oro con un incremento de 167% si se considera el per├Łodo comprendido┬Ādesde enero de 2007 a diciembre de 2012. No obstante, el panorama es otro si el an├Īlisis┬Āse centra en la evoluci├│n de 2012. En este a├▒o el ├Łndice de commodities agr├Łcolas y de┬Āmetales registra una ca├Łda interanual promedio de 12% y 16% respectivamente. El petr├│leo en promedio se mantuvo en niveles del a├▒o 2011 y se espera que la evoluci├│n de 2013┬Āest├® signi’¼ücativamente in’¼éuenciada por cuestiones geopol├Łticas (particularmente por la┬Āpol├Łtica exterior de Ir├Īn), mientras que el oro fue el ├║nico que logr├│ mejorar su posici├│n┬Ārespecto a 2011 en un 7%.┬Ā

Si bien la variaci├│n de los precios de muchos de estos mercados responde a fundamentals, la incertidumbre imperante en la econom├Ła mundial, y las inyecciones de liquidez y┬Ālos efectos del ŌĆ£’¼éy to qualityŌĆØ, presionaron al alza algunos de estos precios. El oro, por┬Āejemplo, es el destino predilecto en un mundo de incertidumbre y con tasas de in’¼éaci├│n┬Ārelativamente elevadas y por encima de las in’¼éaciones objetivo. Pero tambi├®n hay que┬Āconsiderar que es un mercado muy peque├▒o, f├Īcilmente in’¼éuenciable por cualquier movimiento de un banco central de mediana relevancia.

┬Ā

┬Ā

30 ┬ĀEl ├Łndice incluye madera, lana y algod├│n.┬Ā