COMERCIO EXTERIOR

CAP├ŹTULO 9:┬ĀCOMERCIO EXTERIOR

El comercio exterior argentino se constituy├│ en una importante fuente de divisas para el┬Āpa├Łs durante los ├║ltimos a├▒os. Los montos registrados resultaron excepcionales y mantuvieron su crecimiento despu├®s de la crisis del 2002. Sin embargo, bajo un contexto internacional┬Āde incertidumbre, y teniendo en cuenta las caracter├Łsticas de dicha expansi├│n, no puede pronosticarse con certeza que esa performance permanecer├Ī en el tiempo.

El presente cap├Łtulo expone el an├Īlisis de dos temas centrales. Por un lado se estudia la┬Ārelaci├│n entre las importaciones y la producci├│n nacional, en tanto las primeras pusieron en┬Āalerta a las industrias del pa├Łs durante los ├║ltimos a├▒os. Se enfoca en este aspecto en la relaci├│n comercial con China, debido a la importancia adquirida en el comercio por dicho pa├Łs, y┬Āsu influencia sobre la producci├│n local.

Por otro lado, se analizan las exportaciones regionales argentinas con el objetivo de conocer la manera en que se distribuyeron los ingresos del comercio exterior y concluir respecto a┬Ālas disparidades existentes entre las mismas. Se examina tambi├®n la situaci├│n de las Peque├▒as┬Āy Medianas Empresas Exportadoras, y de las del Sector de Software y Sistemas de┬ĀInformaci├│n, lo que permite ampliar el estudio y el conocimiento respecto al desarrollo regional.

9.1 Desempe├▒o del comercio global en la actualidad

Seg├║n economistas de la World Trade Organization (OMC en sus siglas en espa├▒ol): ŌĆ£El┬Ācomercio mundial creci├│ 5,5% el a├▒o pasado, frente al 8,5% en 2006, y es posible que crezca┬Āmenos a├║n en 2008 ŌĆōen torno al 4,5%-, ya que la fuerte desaceleraci├│n econ├│mica que est├Īn┬Āexperimentando pa├Łses desarrollados importantes s├│lo se ve compensada en parte por la continuaci├│n de un vigoroso crecimiento en las econom├Łas emergentesŌĆØ.

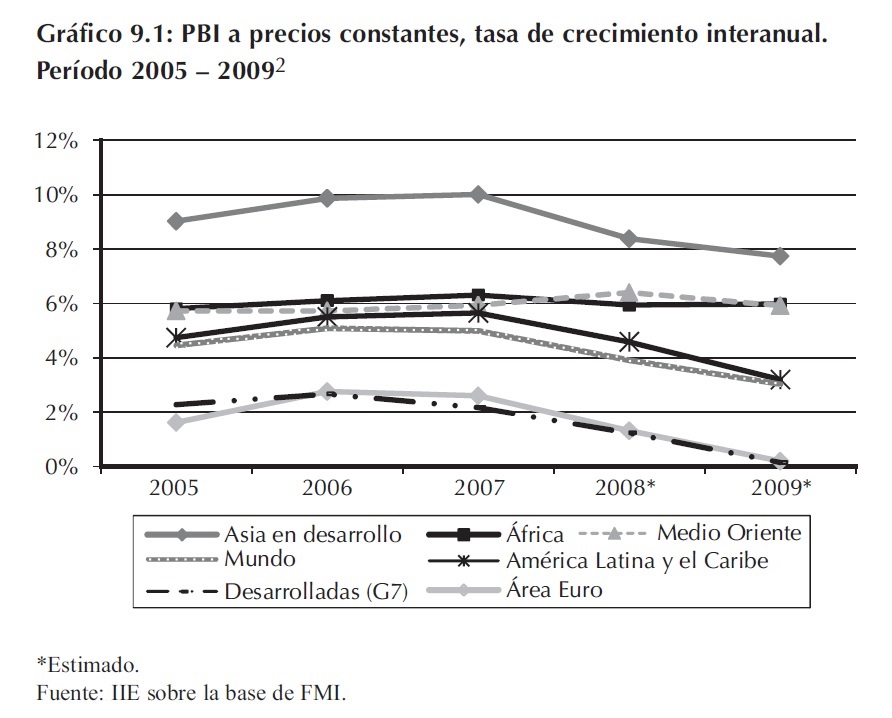

Para corroborar lo citado anteriormente, en el Gr├Īfico 9.1 se exponen las tasas de crecimiento del PBI tanto de pa├Łses avanzados como de los emergentes y en desarrollo, estimadas por el┬ĀFondo Monetario Internacional para la etapa que va desde el a├▒o 2005 hasta el a├▒o 2009 ŌĆōes┬Ādecir, se incluye el per├Łodo en que se dieron las distintas fases de la crisis hipotecaria en Estados┬ĀUnidos-. En dicho gr├Īfico se pueden distinguir claramente dos situaciones. Por un lado, la ya┬Āconocida brecha entre el dinamismo experimentado por el producto de los pa├Łses en desarrollo┬Ārespecto las principales econom├Łas mundiales1; y por otro lado, la tendencia reciente a una desaceleraci├│n econ├│mica mundial. Es decir en todas las econom├Łas, sin discriminar entre desarrolladas o emergentes ŌĆōesto se corrobora al ver que las tasas de variaci├│n del PBI en t├®rminos constantes registrar├Łan ca├Łdas en┬Ālos ├║ltimos a├▒os-. L├│gicamente, este hecho tiene┬Āentre sus explicaciones la┬Āproblem├Ītica internacional┬Āya mencionada, que si bien┬Āsurgi├│ en Am├®rica del Norte,┬Āen poco tiempo se difundi├│┬Āal resto del mundo, afectando en consecuencia distintas┬Āvariables de la econom├Ła┬Āreal.

1 Es notable la diferenciaci├│n de las econom├Łas en cuanto a tasas de crecimiento del PBI: mientras el ├ürea Euro y el G7 registran┬Āvariaciones inferiores al 3%, y por lo tanto menores que el promedio mundial, las mayor├Ła de las econom├Łas en desarrollo┬Āimpulsan el crecimiento global con tasas entre el 3% y 7% y en particular las econom├Łas asi├Īticas ŌĆō incluyendo a China e┬ĀIndia- con variaciones entre el 8% y 10%.

┬Ā┬Ā

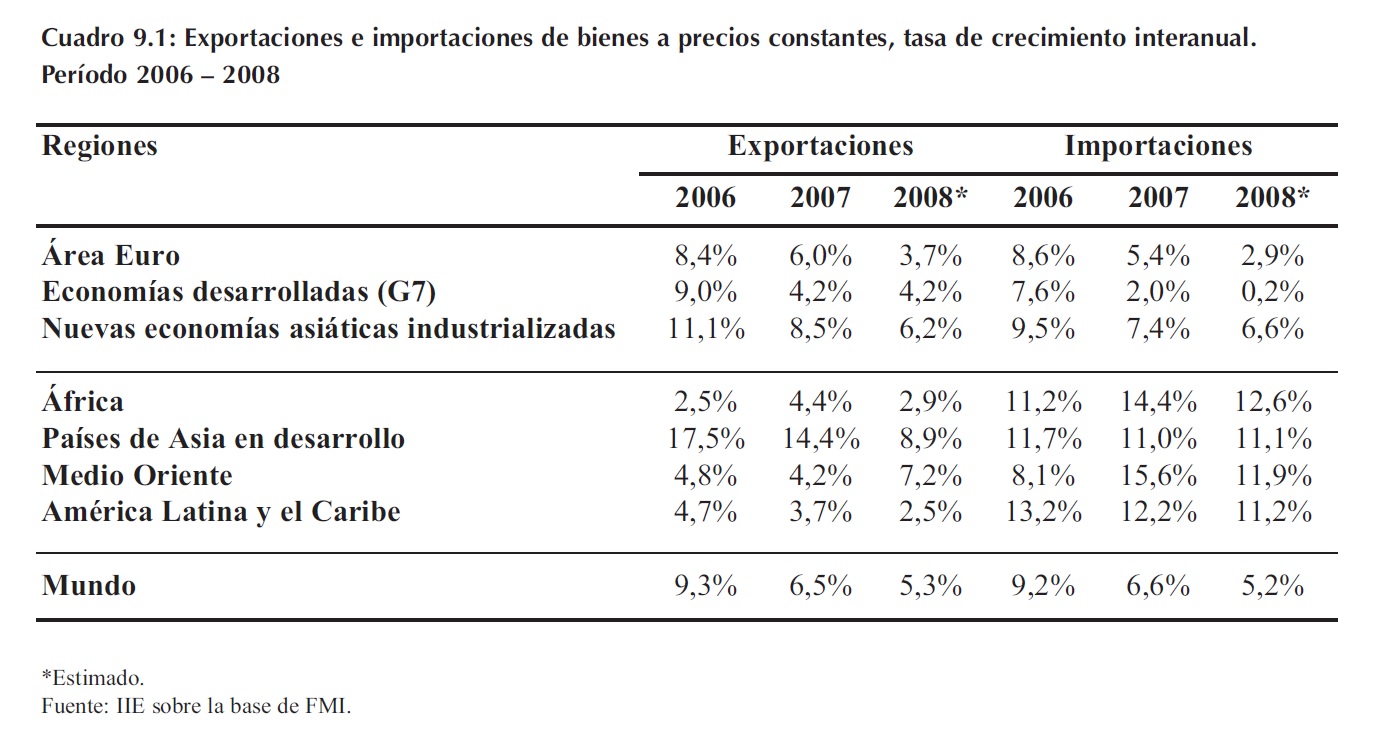

Continuando con el an├Īlisis, y teniendo en cuenta el┬Ācontexto descripto con anterioridad, en el Cuadro 9.1 se┬Āmuestra la influencia de la┬Āretracci├│n en el crecimiento┬Ādel nivel de actividad sobre el comercio mundial de bienes. Como se aprecia, es notable la desaceleraci├│n de la demanda de bienes transables en las econom├Łas avanzadas, en el per├Łodo bajo┬Āestudio. Por caso, en el ├Īrea Euro, de una tasa de crecimiento de las compras externas del 8,6%┬Āinteranual para el a├▒o 2006, se pasa a un guarismo del 2,9% de variaci├│n interanual para el┬Āmismo concepto en el a├▒o 2008. Si ahora se observa el caso del G73, la desaceleraci├│n en las┬Āimportaciones es a├║n mayor, lo cual refleja la inclusi├│n en este grupo del pa├Łs del Norte ŌĆōEstados┬ĀUnidos-, el cual fue el origen del problema.┬Ā

2 Se omiti├│ del Gr├Īfico la l├Łnea correspondiente a ŌĆ£Nuevas econom├Łas asi├Īticas industrializadasŌĆØ por tener un comportamiento┬Āmuy similar al promedio mundial.

3 Formado por Alemania, Canad├Ī, Estados Unidos, Francia, Italia, Jap├│n y Reino Unido.

┬ĀPor otro lado, en el caso de las econom├Łas emergentes, si bien se espera una desaceleraci├│n┬Āde sus compras externas para el a├▒o 2008, la ca├Łda en las tasas no se muestra tan abrupta como┬Ālo fue en el caso de los pa├Łses desarrollados ŌĆōesto ├║ltimo refleja en cierto modo que, dada la┬Ānueva configuraci├│n econ├│mica mundial, la transmisi├│n de una situaci├│n de crisis iniciada en┬Āuna econom├Ła central ya no repercute en las econom├Łas emergentes del mismo modo que en┬Ād├®cadas anteriores. De todas formas, es innegable su influencia al considerar la magnitud de la┬Āmisma, y el hecho de que todas las econom├Łas est├Īn interconectadas al pertenecer a un mundo┬Āglobalizado.

Respecto de la performance de las exportaciones, puede decirse que las cifras otorgadas por┬Āel FMI tambi├®n denotan en su tendencia las consecuencias del conflicto internacional. Evaluando┬Āla informaci├│n del Cuadro 9.1 se concluye que todas las econom├Łas, excepto Medio Oriente 4,┬Āsufrieron una disminuci├│n del crecimiento que ven├Łan experimentando en sus ventas externas;┬Āaunque resulte obvio se recuerda que la situaci├│n descripta en el caso de las importaciones refleja en cierto modo lo acontecido con las exportaciones, por tratarse de la econom├Ła mundial en su┬Āconjunto ŌĆōen definitiva, una ŌĆ£econom├Ła cerradaŌĆØ-.

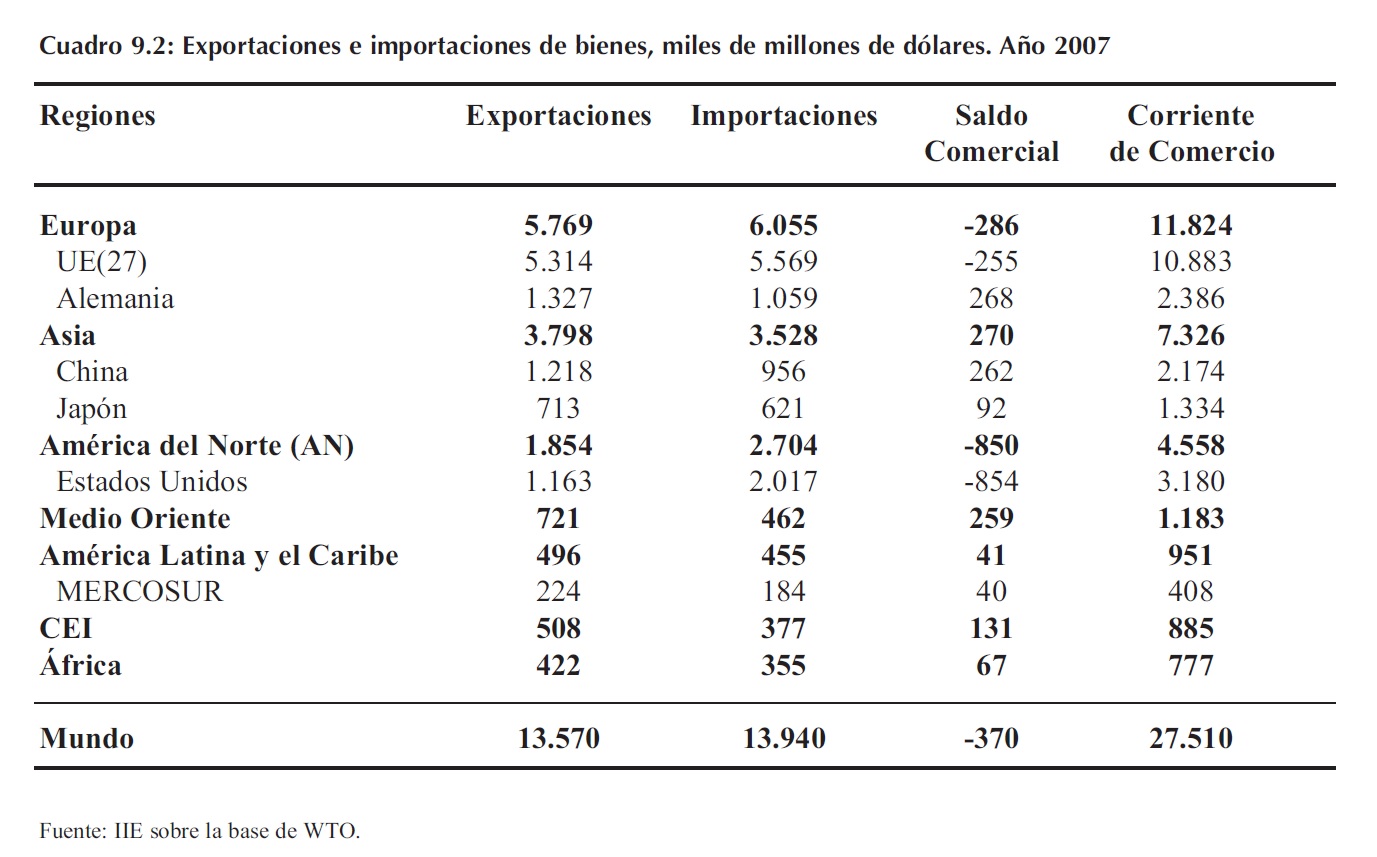

Para terminar, el Cuadro 9.2 presenta la informaci├│n actualizada al a├▒o 2007 respecto a los┬Āvalores comerciados por los distintos grupos de pa├Łses. Como se observa, el total de ventas (y┬Āpor lo tanto tambi├®n el de las compras) mundiales registr├│ un valor cercano a los 14 billones de┬Ād├│lares. En este resultado el continente europeo fue el que tuvo mayor influencia, en tanto su┬Ācorriente de comercio ŌĆōventas m├Īs compras externas- explic├│ un 43% de la corriente global. En┬Āorden de importancia respecto a este punto se ubican Asia en segundo lugar (27% de ├®sta ├║ltima), Am├®rica del Norte tercero (17%), y luego Medio Oriente, Am├®rica Latina y el Caribe, CEI5┬Āy ├üfrica (aunque estas cuatro ├║ltimas regiones con participaciones inferiores al 5% dentro de la┬Ācorriente de comercio mundial).

4 Regi├│n exportadora de petr├│leo, fuente de energ├Ła b├Īsica en la mayor├Ła de las actividades.

5 Comunidad de Estados Independientes.

┬Ā┬ĀOtro hecho a destacar es la proximidad del monto exportado en 2007 por China a los niveles┬Āregistrados por el principal exportador mundial: Alemania. En particular, dada la creciente participaci├│n del primero en el comercio mundial, se esperaba que en el a├▒o 2008 el gigante asi├Ītico superara en ventas externas al ya nombrado pa├Łs europeo. A pesar de ello, la profundizaci├│n┬Ādel conflicto internacional a mitad de a├▒o y su real influencia sobre el pa├Łs oriental, hizo que se┬Ārevisaran las proyecciones comentadas. De todas formas no es menor notar la escalada que viene┬Ālogrando China dentro del ranking de pa├Łses exportadores: mientras que en el a├▒o 2000 se encontraba quinto y por debajo de Francia, Reino Unido y Canad├Ī 6, a fines del 2003 ya ocupaba el┬Ācuarto lugar. A partir del 2004 y desde entonces, el gigante asi├Ītico se ubica como tercer proveedor del resto del mundo por debajo de Alemania y Estados Unidos llegando al segundo puesto┬Āen el a├▒o 2007 como puede apreciarse en el Cuadro 9.2.

Por ├║ltimo, y observando en el mismo cuadro, el total comerciado por cada uno de los pa├Łses┬Āseleccionados, se concluye que al igual que en el a├▒o 2006 y a pesar de los primeros coletazos┬Āde la crisis, Estados Unidos mantuvo en 2007 el primer puesto con una corriente de comercio de┬Āun poco m├Īs de tres billones, cuya composici├│n determin├│ un d├®ficit de US$854 mil millones┬Āpara el 2007 ŌĆōlo que representa una disminuci├│n del mismo del 3,3% respecto al d├®ficit obtenido en el a├▒o 2006-.

En resumen, sobre la base de la informaci├│n presentada en los Cuadros 9.1 y 9.2, se puede┬Āconcluir que la crisis internacional no ser├Ī neutral en la econom├Ła real en general, y en consecuencia tampoco lo ser├Ī en los flujos de comercio en particular. En otras palabras, la desaceleraci├│n de la actividad econ├│mica en los pa├Łses desarrollados, dada la importancia de los mismos┬Āen el comercio mundial, se ver├Ī reflejada sin duda en una retracci├│n de los vol├║menes comerciados internacionalmente.

9.2 Comercio exterior argentino

En esta secci├│n se har├Ī una s├Łntesis de los resultados obtenidos por Argentina respecto a su┬Ācomercio exterior debido a la importancia que ha adquirido el mismo como fuente de recursos,┬Āy por la influencia que ha tenido como impulsor de la actividad econ├│mica en el pa├Łs. Como es┬Āsabido, el mantenimiento de un tipo de cambio alto 7 y el nivel de precios internacional de las┬Ācommodities en los ├║ltimos a├▒os ha favorecido notablemente la posici├│n externa argentina; sin┬Āembargo, en el contexto de crisis mundial reciente, es relevante considerar los posibles impactos de la misma sobre el comercio del pa├Łs con el resto del mundo.

6 Adem├Īs de Alemania.

7 Sin embargo en la actualidad, y como se ver├Ī m├Īs adelante, la competitividad que otorgaba el mismo se ha perdido.

┬Ā┬Ā9.2.1 Comercio exterior de bienes

9.2.1.1 Exportaciones y el impacto de las crisis interna y externa

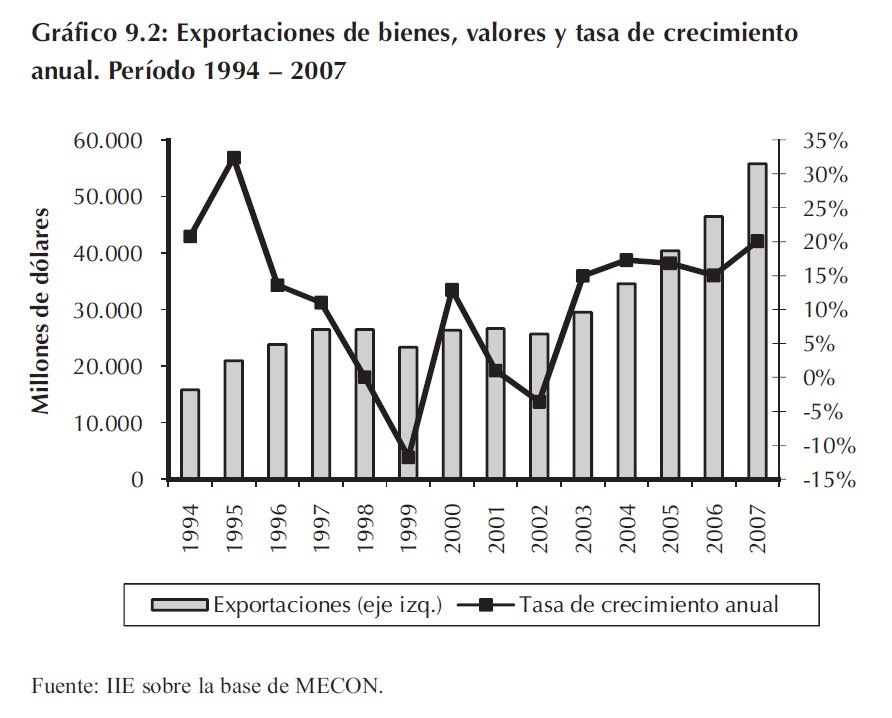

Las exportaciones totales┬Āargentinas registraron un┬Ānivel record por quinto a├▒o┬Āconsecutivo en el 2007,┬Āalcanzando los US$ 55.780┬Āmillones. En el Gr├Īfico 9.2┬Āse observa lo descripto,y┬Āadem├Īs se aprecia cierta aceleraci├│n en el ritmo de crecimiento de las ventas externas en este ├║ltimo a├▒o┬ĀŌĆōdurante el per├Łodo 2003-┬Ā2006 se registraron tasas de┬Āvariaci├│n entre el 15% y┬Ā18% mientras que en el 2007┬Āel crecimiento fue del 20,1%┬Āseg├║n lo indicado por las┬Āfuentes oficiales-.

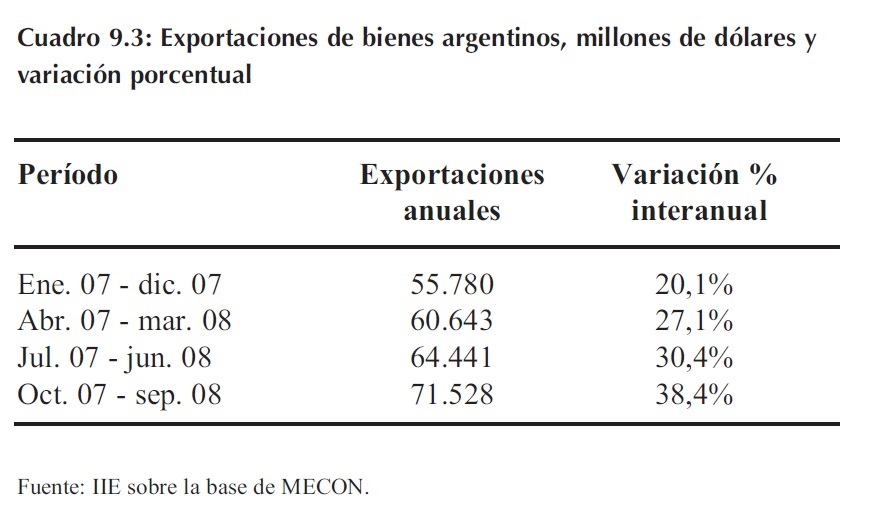

M├Īs a├║n, al observar los valores anualizados hasta septiembre de 2008 (ver Cuadro .3), se┬Āencuentra que no s├│lo crecen los montos exportados sino que hay una marcada tendencia ascendente en las tasas de crecimiento de dichas cifras. En consecuencia se concluye que las exportaciones argentinas no s├│lo vienen mostrando valores record desde el a├▒o 2003 sino que adem├Īs┬Āhan acelerado su crecimiento en el ├║ltimo per├Łodo de tiempo.

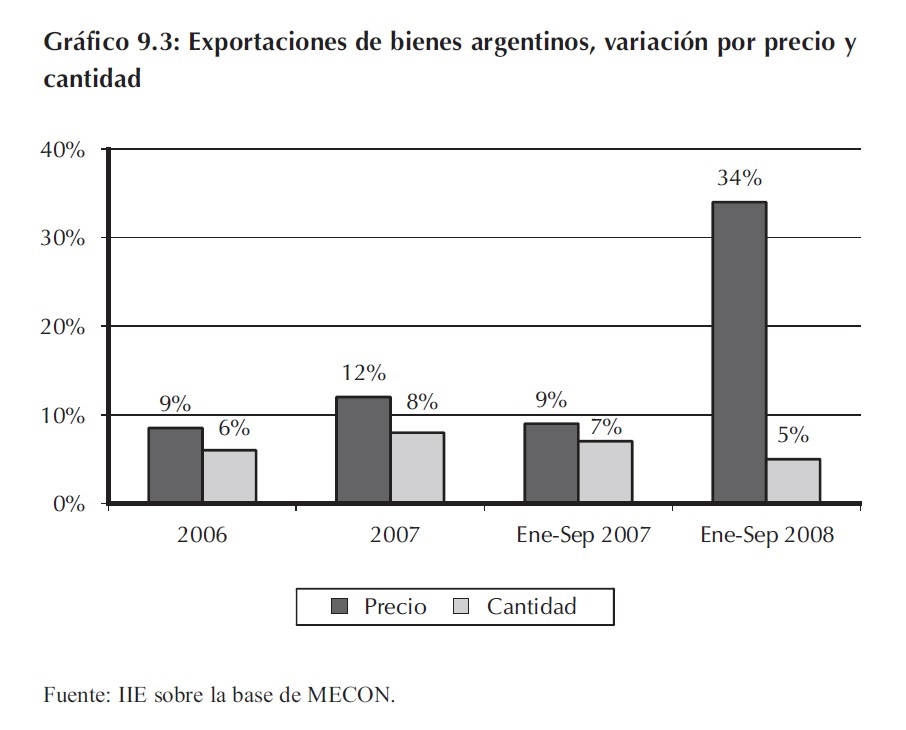

A pesar de lo afirmado,┬Ādetr├Īs del buen desempe├▒o┬Āostentado por las ventas┬Āexternas del pa├Łs, hay ciertos┬Āsignos de flaqueza o debilidad en los resultados. Como┬Āse aprecia en el Gr├Īfico 9.3,┬Āla brecha entre la variaci├│n┬Āde las exportaciones explicada por aumentos de precios,┬Ārespecto a la variaci├│n explicada por incrementos en las┬Ācantidades vendidas al exterior, se ampl├Ła con el correr┬Ādel tiempo. En particular, es┬Āasombroso lo que muestran┬Ālos datos para los primeros nueve meses del a├▒o 2008 comparando con lo ocurrido en el mismo┬Āper├Łodo de 2007.┬ĀEn forma m├Īs precisa, mientras que la variaci├│n de las exportaciones totales┬Āentre enero-septiembre de 2007 respecto enero-septiembre de 2006 fue explicada en un 9% por┬Āprecios, y un 7% por el┬Āaumento en cantidades 8, la┬Āvariaci├│n de dichas ventas┬Āentre los mismos meses de┬Ā2008 respecto a la misma┬Āetapa en 2007, fue explicada┬Āen un 34% por precios y s├│lo┬Āen un 5% por incrementos en┬Ālas cantidades enviadas al┬Āexterior 9.

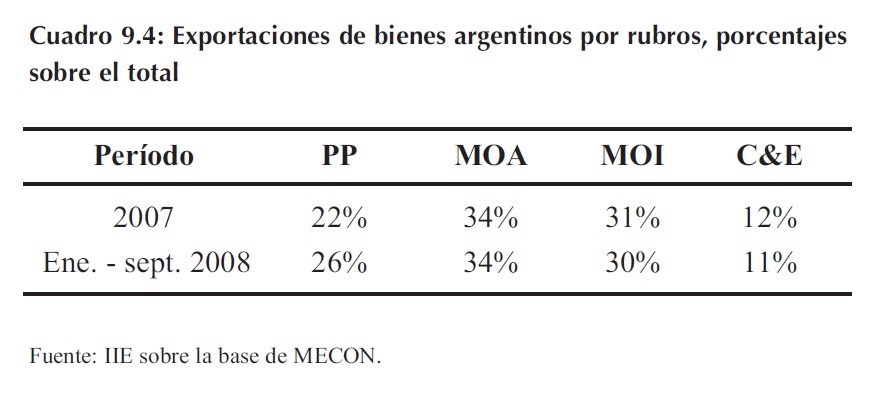

Entre las razones de esta┬Āsituaci├│n, podr├Ła encontrarse┬Āuna combinaci├│n de dos factores:┬Āpor un lado, la estructura┬Āexportadora argentina┬Ācon una importante participaci├│n┬Āde las commodities o┬Ābienes vinculados a ellas, y┬Āpor otro lado, la importante suba de los precios de las mismas ocurrida durante el ├║ltimo per├Łodo┬Āde tiempo. En particular, el Cuadro 9.4 muestra que los productos primarios (PP) junto con┬Ālas manufacturas de origen agropecuario (MOA) ŌĆōambos rubros constituidos por productos de┬Ābajo valor agregado y fuertemente beneficiados por los altos precios internacionales- representaron┬Āen forma agregada un 56% de las exportaciones argentinas en el a├▒o 2007 ŌĆōy 60% en los┬Āprimeros nueve meses del 2008-10.

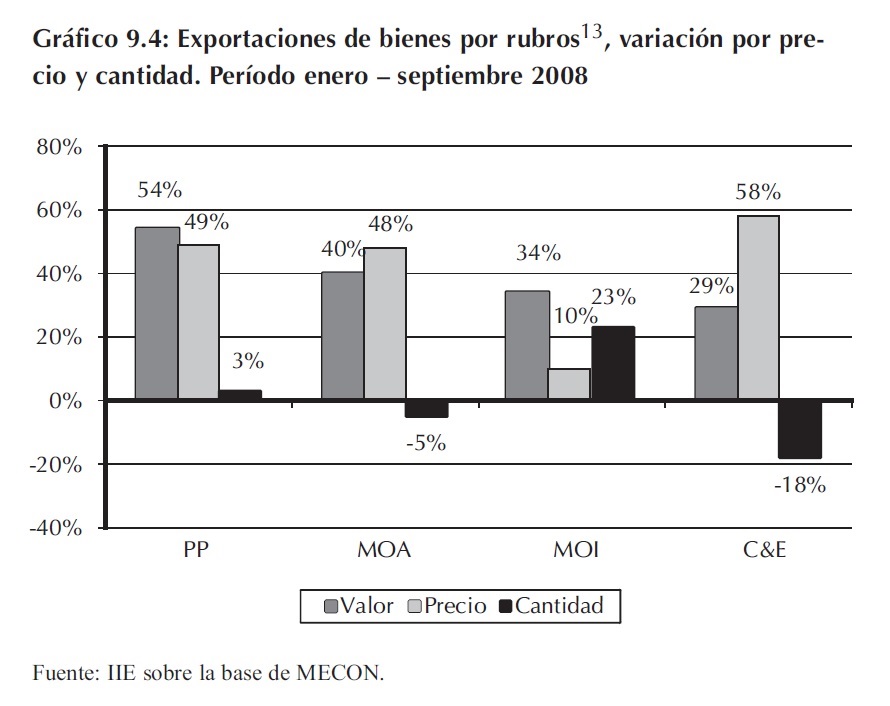

Como consecuencia de lo┬Āanterior, las variaciones┬Āexperimentadas por dichos┬Ārubros han sido explicadas┬Āfundamentalmente por los┬Āmovimientos en los precios┬Ā(ver Gr├Īfico 9.4) beneficiando┬Āla posici├│n externa de la┬ĀArgentina. En particular, es┬Āde destacar lo ocurrido con┬Ālas exportaciones de manufacturas agropecuarias en los primeros nueve meses de 2008 respecto┬Āa los mismos del a├▒o anterior: la ca├Łda en sus vol├║menes se relaciona en parte con las repercusiones┬Āde las pol├Łticas dirigidas al sector del campo ŌĆōcrisis interna en Argentina- y quiz├Ī muestre┬Ācierta influencia de la desaceleraci├│n en la demanda externa originada en la crisis internacional;┬Āsin embargo como bien se refleja en el Gr├Īfico 9.4, los aumentos de precios (48%) m├Īs que┬Ācompensaron aquella situaci├│n y determinaron un aumento del 40% en los valores comerciados┬Āde este tipo de bienes, con el resto del mundo.

8 La variaci├│n del valor exportado total fue del 16% para este per├Łodo.

9 El incremento total de las exportaciones argentinas en este caso fue del 40%.

10 En el Balance de la Econom├Ła Argentina 2007 se mostr├│ que la estructura exportadora del pa├Łs no vari├│ significativamente con┬Āel transcurso del tiempo ŌĆōde hecho se compar├│ la situaci├│n entre 1996 y 2006 y no se verificaron cambios contundentes en el┬Āpatr├│n de las exportaciones-.

┬Ā┬Ā

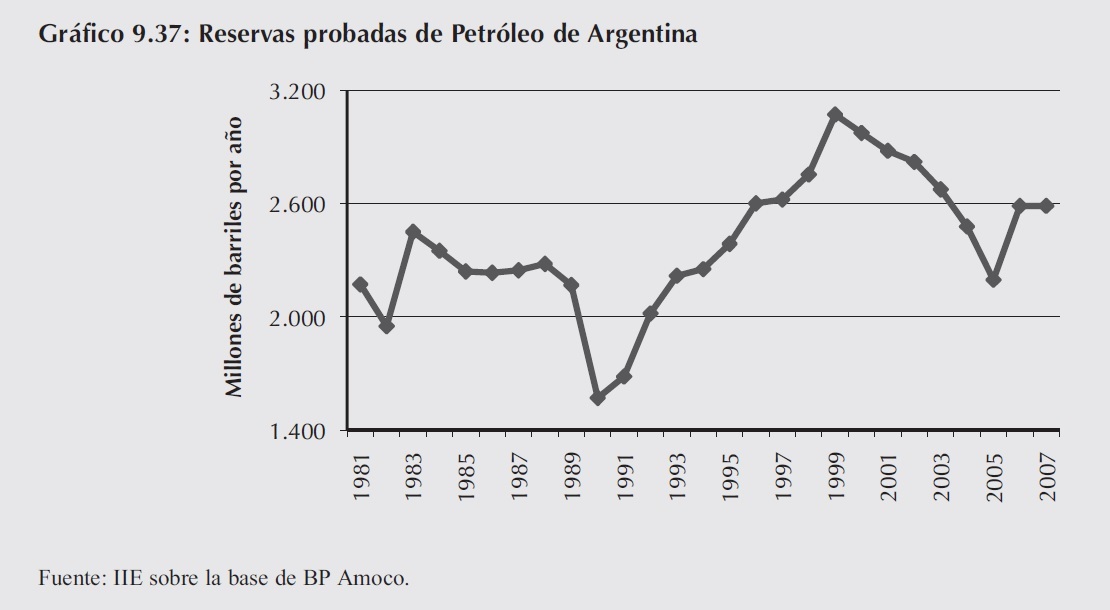

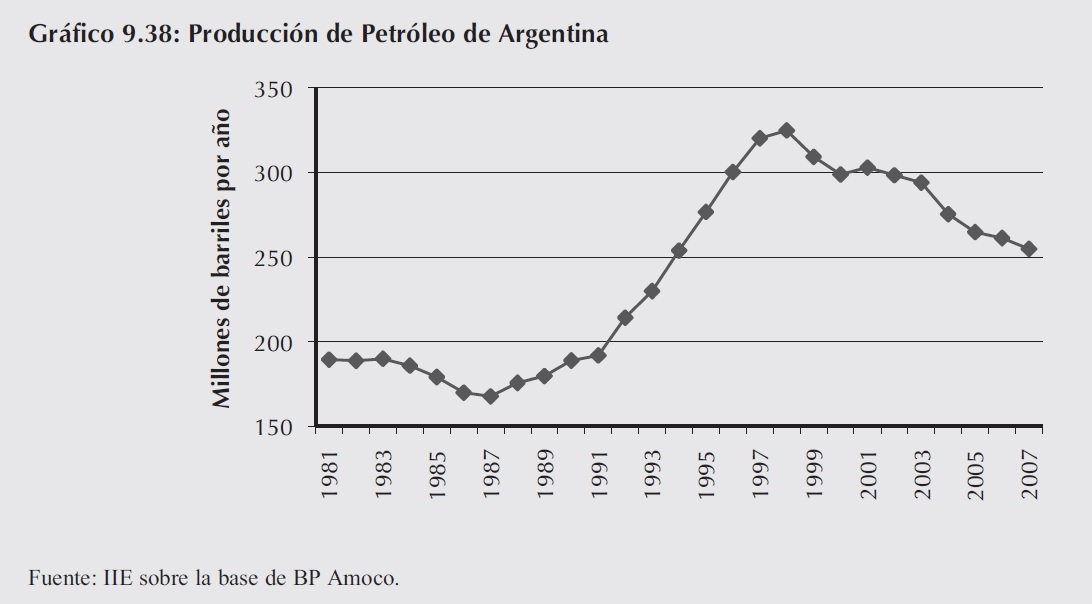

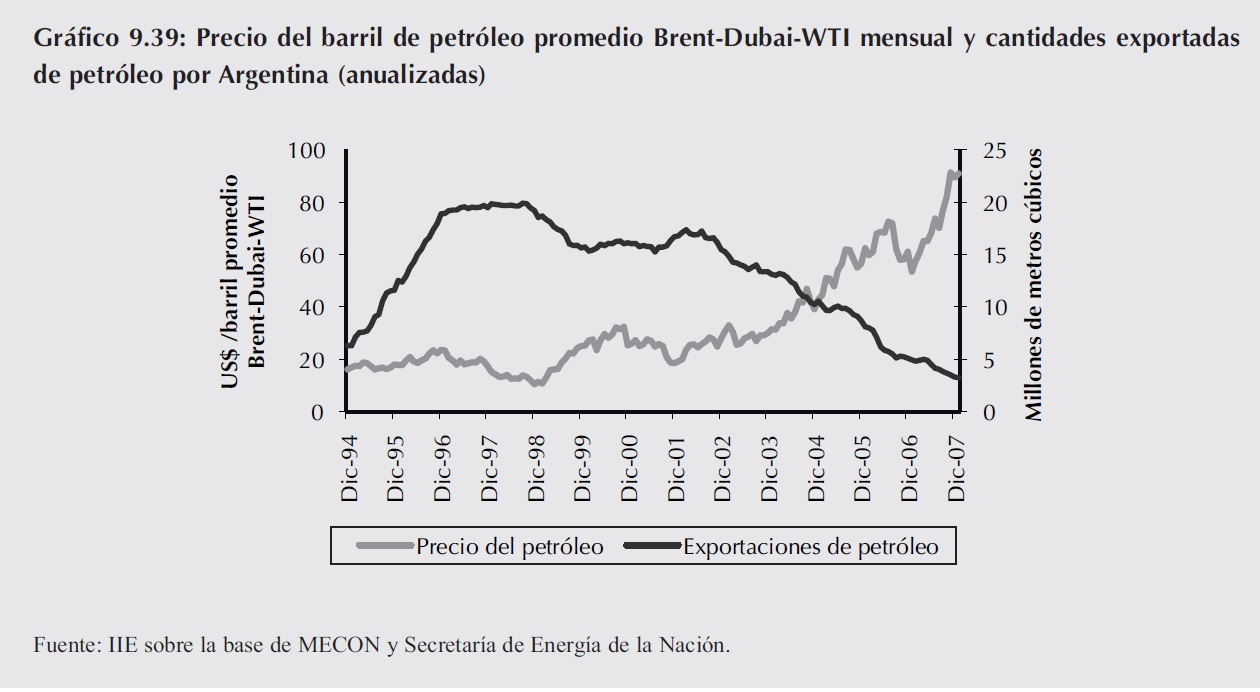

Por otro lado, se concluye┬Āque las cotizaciones exorbitantes┬Ādel petr├│leo registradas┬Āsobretodo este ├║ltimo┬Āa├▒o, han favorecido la situaci├│n┬Ādel comercio internacional┬Āargentino. Los altos┬Āprecios han permitido que a┬Āpesar de las ca├Łdas en las┬Ācantidades exportadas de┬Āeste recurso y su derivados 11,┬Āel rubro Combustibles┬Āy Energ├Ła obtuviera una┬Āvariaci├│n positiva en los primeros┬Ānueve meses del┬Ā2008, respecto a lo registrado┬Āen el mismo per├Łodo del┬Ā200712.

Por ├║ltimo, las manufacturas de origen industrial fueron las ├║nicas que registraron un incremento┬Āen las cantidades superior al avance de sus precios, lo cual se vincula en mayor medida a┬Āla demanda ejercida por Brasil, fundada en el desarrollo de su sector industrial.

En resumen, y sobre la base de lo explicado hasta el momento, puede decirse que el crecimiento┬Āacelerado de las exportaciones ŌĆōse├▒alado al comienzo de la exposici├│n- tiene sus bemoles┬Āsi se lo estudia con cierta rigurosidad.

M├Īs a├║n, no deber├Ła descuidarse en las acciones de pol├Łtica el posible impacto de la crisis┬Āinternacional sobre las ventas argentinas. La misma podr├Ła hacer caer en forma directa la compras┬Āde los pa├Łses m├Īs perjudicados: Estados Unidos y Uni├│n Europea; o podr├Ła influir indirectamente┬Āmediante reducciones en las demandas de otros pa├Łses que colocaban sus productos en┬Ālos afectados, y que quiz├Ī ya no podr├Īn hacerlo en el mismo volumen de antes.14

Se analizar├Ī entonces brevemente, los principales destinos de las exportaciones y la relaci├│n┬Āque aquellos tienen con los centros m├Īs afectados por el contexto internacional. El objetivo ser├Ī┬Āconcluir respecto a la influencia de la crisis sobre las ventas argentinas y las perspectivas que se┬Āavizoran dado los v├Łnculos establecido dentro de un mundo globalizado.

11 Debido a la crisis energ├®tica que enfrenta el pa├Łs.

12 Se profundizar├Ī sobre este tema en la Secci├│n 4 de este Cap├Łtulo.

13 PP= Productos Primarios, MOA= Manufacturas de Origen Agropecuario, MOI=Manufacturas de Origen Industrial, C&E=┬ĀCombustibles y Energ├Ła.

14 Incluso podr├Ła ocurrir que estos ├║ltimos pa├Łses, en la necesidad de colocar su oferta exportable, dirijan su┬Āproducci├│n al resto del mundo, contexto en el cual Argentina resultar├Ła perjudicada.

┬Ā┬Ā

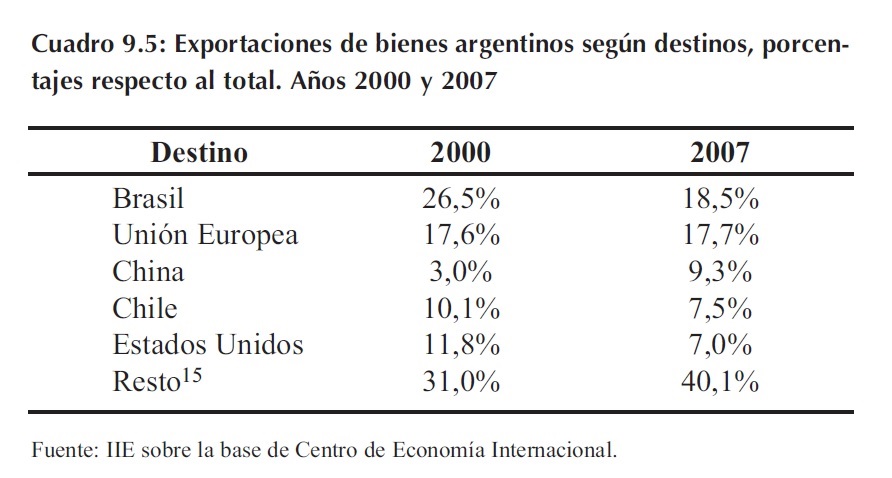

Cuadro 9.5, el principal destino┬Āde las ventas argentinas┬Ādurante el 2007 fue Brasil┬ĀŌĆōcon un 18,5% del total- a┬Āpesar de la p├®rdida de participaci├│n┬Āexperimentada en┬Ādicho mercado. En orden de┬Āimportancia sigue la Uni├│n┬ĀEuropea manteniendo una┬Āparticipaci├│n aproximada┬Ādel 17,7% de las exportaciones┬Ātotales. En los datos tambi├®n se observa el importante aumento de la participaci├│n de las┬Āexportaciones a China, aunque como se ver├Ī m├Īs adelante 16 las mismas est├Īn fuertemente concentradas┬Āen productos derivados de la soja. Por ├║ltimo, Chile y Estados Unidos aparecen en┬Ācuarto y quinto lugar, a causa del desplazamiento provocado por el gigante asi├Ītico como un┬Ānuevo e importante destino para los env├Łos al exterior.

15 La participaci├│n de los pa├Łses que se incluyen es menor al 6% del total de exportaciones argentinas.

16 En la Secci├│n siguiente se profundizar├Ī en la relaci├│n comercial Argentina-China.

Teniendo en cuenta la informaci├│n presentada, y prestando atenci├│n ahora a lo expuesto en┬Āel Mapa 9.1 ŌĆōdonde se encuentra en c├Łrculos el porcentaje del total de exportaciones argentinas┬Āenviadas a cada uno de los pa├Łses seleccionados, y debajo de ellos, el porcentaje de las ventas de┬Āesos pa├Łses a los m├Īs afectados por la crisis- se puede concluir que si bien Estados Unidos no se┬Āconstituye como el principal cliente argentino, influye en las exportaciones del pa├Łs en tanto┬Ārepresenta un 16% de las ventas totales de Brasil (primer destino de las ventas argentinas) y el┬Ā26% de las exportaciones chinas (que como se indic├│ este destino viene ganando participaci├│n┬Ādentro del total enviado al exterior). Considerando adem├Īs al resto de los pa├Łses se├▒alados en el┬ĀMapa 9.117, y sus v├Łnculos con el pa├Łs del Norte, la influencia de Estados Unidos en Argentina┬Āse acercar├Ła al 13,3% del total exportado por el pa├Łs, cifra no despreciable para evaluar las perspectivas┬Ādel comercio del pa├Łs. Por otro lado, y observando la relaci├│n con la Uni├│n Europea, se┬Āaprecia que esta zona concentra en forma directa el 17,7% de las ventas externas argentinas.

Teniendo en cuenta a su vez el comercio que los dem├Īs pa├Łses seleccionados realizan con la┬Āmisma, la influencia que ├®sta ejerce sobre las exportaciones argentinas se acercar├Ła al 23,8%┬Āaproximadamente del total.

En pocas palabras, dada las vinculaciones existentes en un mundo interdependiente ŌĆōcomo┬Ābien lo reflejan las cifras anteriores- y la magnitud de la crisis internacional, es de esperar cierta┬Ādesaceleraci├│n ŌĆōsi es que no se da una disminuci├│n, dada la tendencia dominante- en las cantidades┬Āenviadas al resto del mundo; esto l├│gicamente suponiendo que la situaci├│n mundial no┬Āmejore y que no cambien repentinamente las condiciones actuales del an├Īlisis.18

9.2.1.2 Importaciones y Saldo Comercial

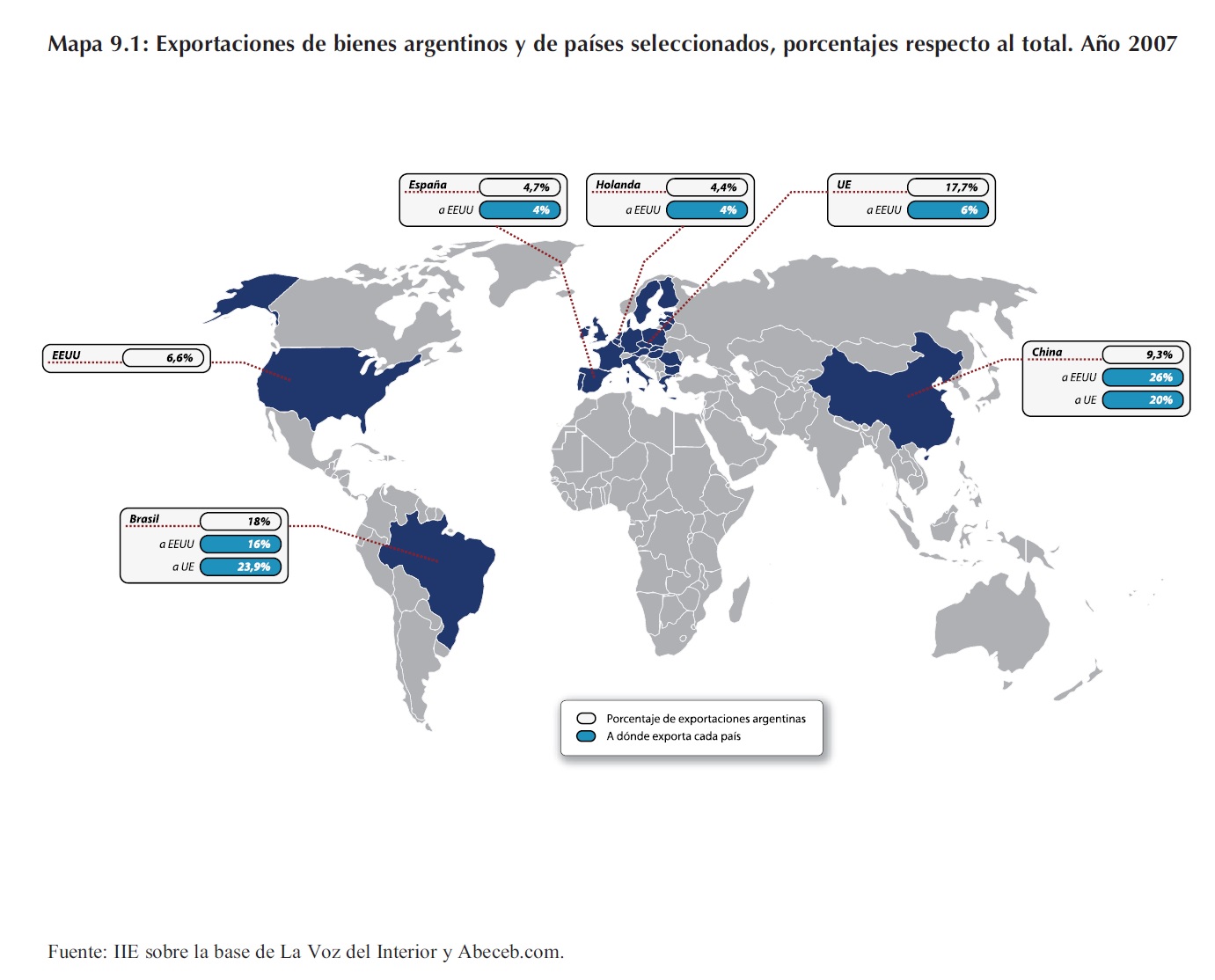

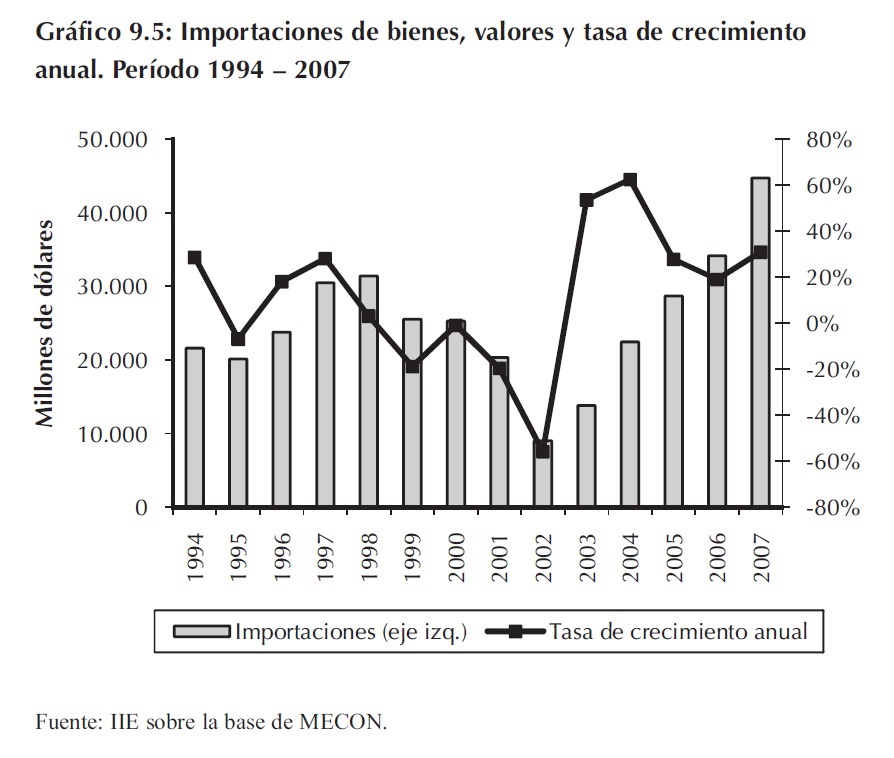

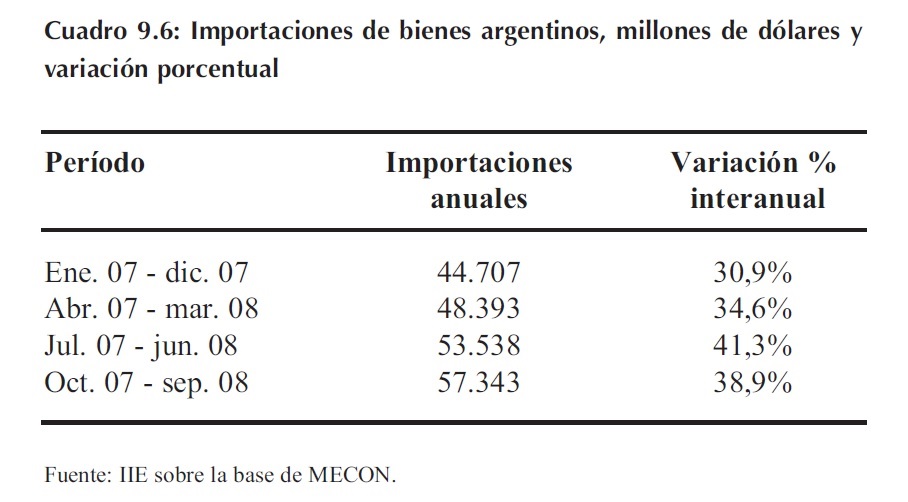

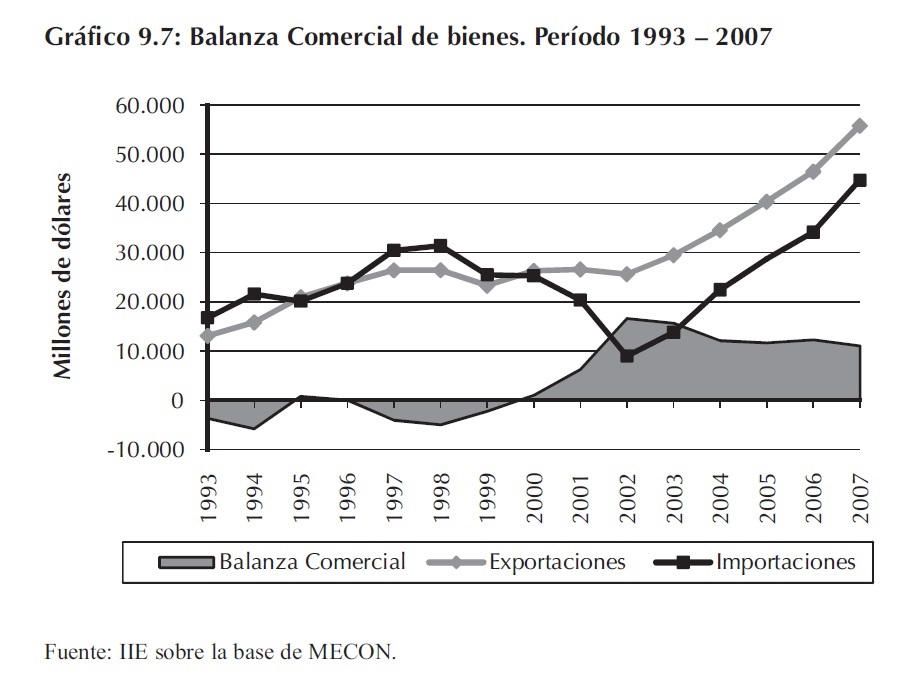

Las importaciones totales┬Āargentinas alcanzaron los┬ĀUS$44.707 millones en el┬Āa├▒o 2007, luego de haber┬Ācrecido un 30,9% respecto a┬Ā2006. Como se observa, despu├®s┬Āde la debacle del a├▒o┬Ā2002, las compras externas┬Āno s├│lo recuperaron sus┬Āvalores sino que adem├Īs lo┬Āhicieron con un fuerte dinamismo.

De hecho en el a├▒o┬Ā2004 su crecimiento registr├│┬Āuna tasa superior al 60%┬Āinteranual 19.

17 Seleccionados de acuerdo a la posible repercusi├│n de la crisis sobre ellos.

18 Vale advertir que el monto o valor de las exportaciones podr├Ła ocultar dichos efectos en tanto ocurran continuos aumentos de┬Āprecios que compensasen o superasen las supuestas ca├Łdas en cantidad.

19 En la Secci├│n siguiente se realizar├Ī un profundo an├Īlisis de las importaciones argentinas, raz├│n por la cual se lo limita en ├®sta.

┬Ā┬Ā

hasta septiembre de 2008┬Ā(ver Cuadro 9.6) muestran┬Ācierta desaceleraci├│n en t├®rminos┬Āanuales en el ├║ltimo┬Āper├Łodo analizado, lo cual┬Āpodr├Ła estar reflejando en┬Āparte los efectos de la crisis┬Āinternacional y la consecuente┬Āincertidumbre sobre┬Āel consumo, la inversi├│n y┬Āpor lo tanto sobre el nivel de┬Āactividad.

Respecto al motor de crecimiento de las compras externas, no cabe duda que se trata de los┬Āaumentos en cantidad: si bien en los a├▒os 2006 y 2007 las subas de precios explicaron el 3% y┬Ā7,6% respectivamente del avance de las importaciones, el incremento en los vol├║menes explic├│┬Āel 16% y 21,9% del mismo 20. Ahora bien, teniendo en cuenta lo descripto en el caso de las exportaciones┬ĀŌĆōque como se observ├│, su crecimiento se explicaba fundamentalmente por subas de precios-┬Āpuede deducirse que de existir variaciones negativas en estos ├║ltimos, Argentina se encontrar├Ła┬Āen una situaci├│n relativamente delicada, y ├®sta deber├Ła tenerse en cuenta en tanto a├║n existe┬Āel debate respecto de si los altos niveles de precios de las commodities se mantendr├Īn o no el┬Ātiempo.

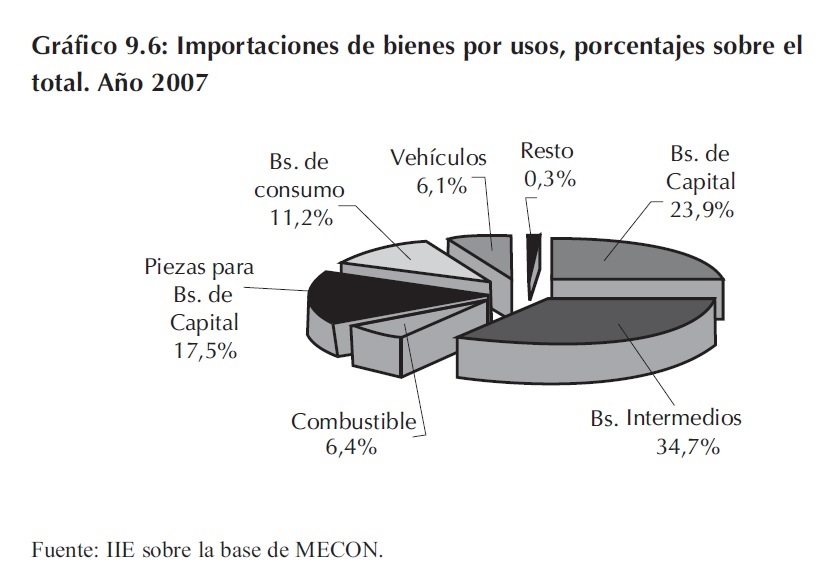

Para finalizar, y con el┬Āobjetivo de clarificar el┬Āporqu├® de la performance┬Āimportadora argentina, se┬Ārecurre al Gr├Īfico 9.6 que┬Ārefleja la estructura de las┬Ācompras externas o la clasificaci├│n┬Āpor usos de las mismas.

Como se observa, los┬Āprincipales rubros de acuerdo┬Āa su participaci├│n son los┬Ācompuestos por Bienes┬ĀIntermedios y Bienes de┬ĀCapital (en conjunto explicaron┬Āel 59% de las importaciones┬Ātotales del pa├Łs en el a├▒o 2007); lo que refleja una considerable vinculaci├│n o dependencia┬Ādel proceso productivo e inversor a las importaciones ŌĆōraz├│n por la cual las compras externas┬Ācrecieron sobretodo en cantidades desde la recuperaci├│n econ├│mica argentina-.

20 La variaci├│n del monto importado fue de 19% en 2006 y 30,9% en 2007.

┬ĀDebe destacarse respecto a este punto, que si bien la estructura de las importaciones argentinas┬Āno ha variado mucho con el tiempo, en el caso del rubro combustibles se verific├│ una mayor┬Āla misma fue del 5,4% y 5,1% respectivamente, mientras que en el a├▒o 2007 obtuvo una participaci├│n┬Ādel 6,4% como fue ilustrado en el Gr├Īfico 9.6-.21┬Ā

En cuanto al resultado de la Balanza Comercial de bienes, en el a├▒o 2007 el mismo experiment├│┬Āuna merma del 10% respecto al del a├▒o 2006, por lo que se obtuvo un ingreso neto de┬ĀUS$11.704 millones a favor del pa├Łs. Como se anticip├│ en el Balance de la Econom├Ła Argentina┬Ā2007, el crecimiento de las importaciones superior al de las exportaciones ŌĆōque registr├│ valores┬Ādel 20,1% y 30,9% respectivamente┬Āen el ├║ltimo a├▒o- no┬Ās├│lo desaceler├│ la tendencia┬Ādel saldo comercial sino que┬Āgener├│ una ca├Łda del mismo┬Āen valores absolutos ŌĆōen┬Ā2006 el saldo fue de┬ĀUS$12.306 millones. De┬Ātodas formas, como se┬Āobserva en el Gr├Īfico 9.7, el┬Āresultado externo a├║n presenta┬Āvalores excepcionales┬Ārespecto a d├®cadas anteriores.

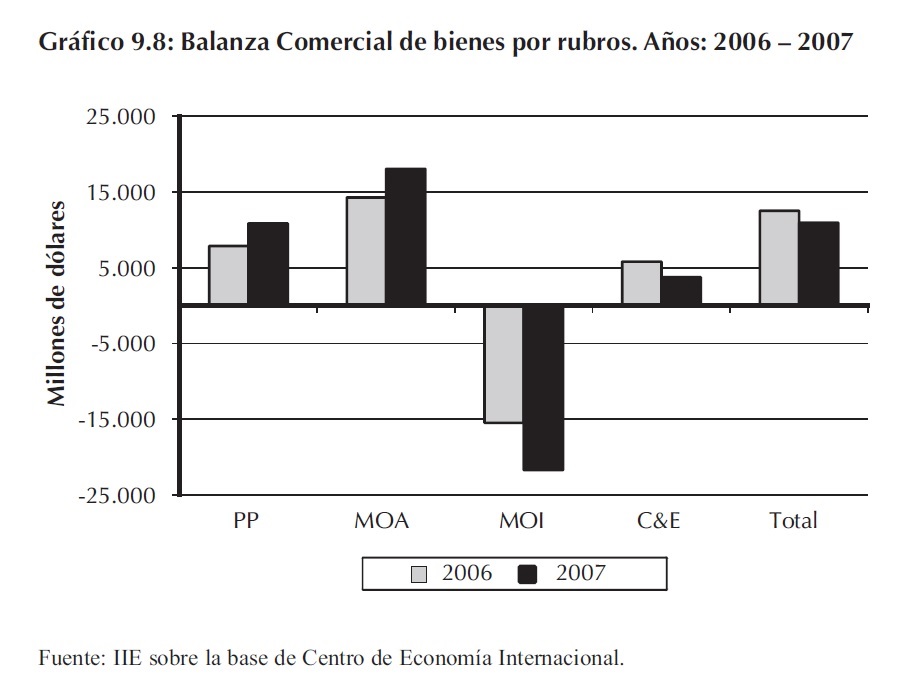

Al analizar la composici├│n┬Āpor rubros del balance┬Ācomercial argentino, se aprecia┬Āque los Productos┬ĀPrimarios (PP) y las Manufacturas┬Āde Origen Agropecuario┬Ā(MOA) compensan┬Āen gran parte el saldo deficitario┬Āde las Manufacturas de┬ĀOrigen Industrial (MOI).

Combustibles y Energ├Ła┬Ā(C&E) tambi├®n contribuye a┬Āpaliar dicha p├®rdida pero lo┬Āhace en una peque├▒a proporci├│n┬Āy ├®sta incluso disminuy├│┬Āentre 2006 y 2007 (ver┬ĀGr├Īfico 9.8). Teniendo en┬Ācuenta la informaci├│n presentada┬Āhasta el momento,┬Āpuede deducirse que si bien┬Ālos primeros rubros nombrados┬Āaumentaron su saldo entre los a├▒os bajo estudio, sus exportaciones crec├Łan fundamentalmente┬Āpor precios ŌĆōlo que relativiza su mejor├Ła-;┬Ā

21 El an├Īlisis de los principales or├Łgenes de las importaciones se realiza en el punto 9.3.3 de la Secci├│n siguiente por ser parte de┬Āun estudio m├Īs profundo de las compras realizadas en el exterior.

┬Ā┬Āmientras que el rubro de manufacturas industriales, a pesar de mostrar aumentos superiores en las cantidades que en los precios 22, contin├║a┬Āensanchando su d├®ficit comercial.

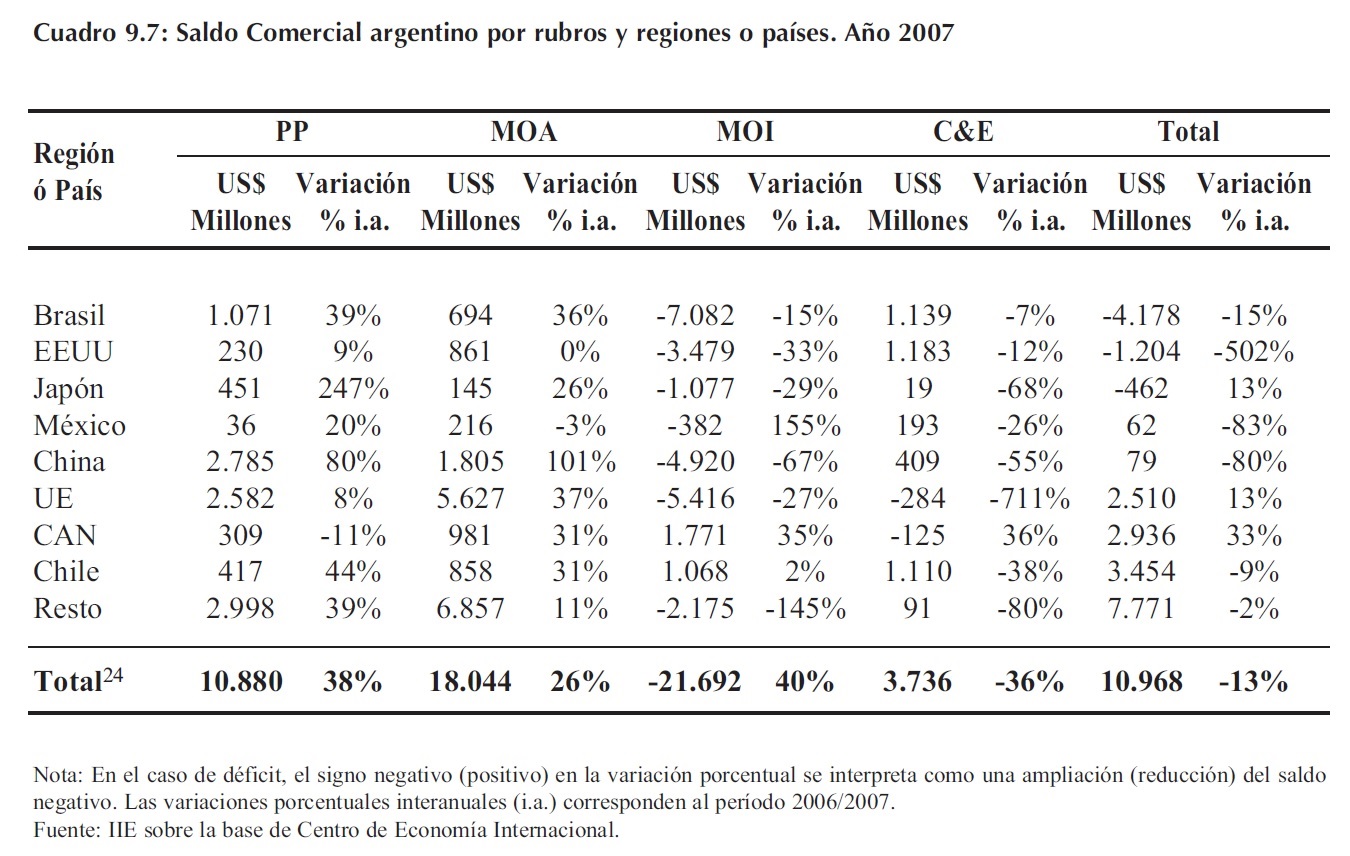

Para contar con mayor grado de detalle, en el Cuadro 9.7 se aprecia la descomposici├│n del┬Āsaldo comercial argentino por rubros, y regiones o pa├Łses. De su an├Īlisis puede rescatarse que el┬Ād├®ficit MOI surge principalmente de la relaci├│n con el socio mayor del MERCOSUR: Brasil, y┬Āalcanza un valor de US$7.082 millones ŌĆōun 15% mayor al d├®ficit registrado durante el 200623-.

Vale notar que esta situaci├│n podr├Ła agravarse en los a├▒os venideros dado el contexto de crisis┬Āinternacional, sus impactos sobre la econom├Ła brasilera, y la reciente depreciaci├│n del real respecto┬Āal peso argentino.

Tambi├®n son importantes las p├®rdidas registradas con la Uni├│n Europea, China y Estados┬ĀUnidos en este rubro, las cuales se profundizaron en un 27%, 67% y 33% entre los a├▒os 2006 y┬Ā2007.

Respecto a los saldos positivos se destacan los obtenidos en PP y MOA con la Uni├│n┬ĀEuropea, China, y el Resto de pa├Łses de menor participaci├│n ŌĆōcada uno de ellos- sobre el total┬Āexportado. La diferencia primordial entre estos mercados surge al tener en cuenta su dinamismo;┬Āen particular las tasas de variaci├│n del saldo comercial de estos rubros con China son mucho┬Āmayores (80% para los PP y 101% para las MOA) respecto a las tasas de crecimiento registradas┬Ācon la Uni├│n Europea (8% PP y 37% MOA), mercado tradicional para el pa├Łs.

22 En el a├▒o 2007 el aumento de las cantidades MOI exportadas fue del 14% mientras que el aumento en los precios de las mismas┬Āfue del 3%.

23 Se profundiza este tema en el Cap├Łtulo 7 referido a Industria.

24 La cifra referida al saldo total y su variaci├│n no coincide con lo expuesto con anterioridad debido a la discrepancia de fuentes ┬Āutilizadas, y a que su actualizaci├│n de datos internos no coincide en el tiempo.

┬Ā┬ĀEn s├Łntesis, no deber├Ła descuidarse la oportunidad que el mercado asi├Ītico implica para la┬ĀRep├║blica Argentina en los rubros con resultados positivos, como as├Ł tambi├®n deber├Łan analizarse┬Āqu├® posibilidades existen de obtener una mayor diversificaci├│n en el tipo de productos que┬Āse le env├Łan, de manera que pueda avanzarse en pro de una paulatina reducci├│n del d├®ficit estructural┬Āpresente en el comercio industrial externo argentino en general.

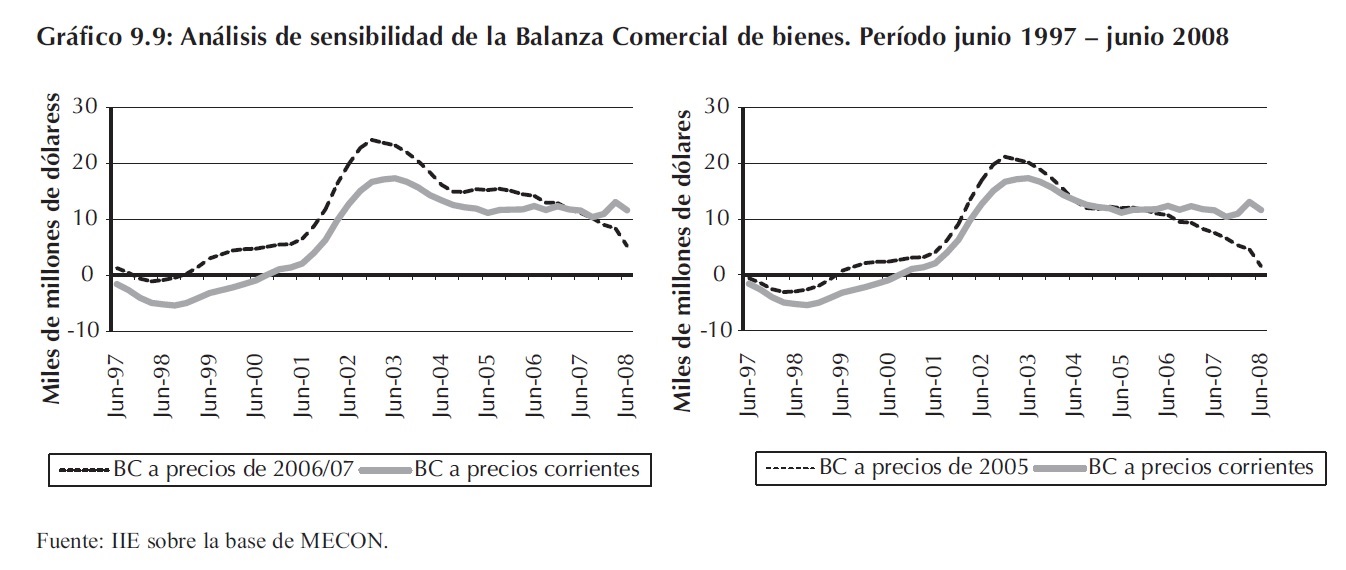

Para finalizar este punto, en el Gr├Īfico 9.9 se hace un an├Īlisis de sensibilidad del resultado┬Ācomercial de bienes del pa├Łs. Como muestra la l├Łnea punteada, si los precios internacionales de┬Ālos productos transados por el pa├Łs volvieran a los niveles promedio de los a├▒os 2006 y 2007, el┬Āsaldo comercial se reducir├Ła en un 55% respecto al valor registrado, en t├®rminos anuales, a fines de junio de 2008 (de US$11.614 millones registrados en t├®rminos corrientes se obtendr├Ła un┬Āmonto acumulado de US$5.219 millones, lo que equivale a una brecha de US$6.396 millones┬Ādel saldo corriente explicada por los altos precios internacionales).

Por otro lado, si los precios asumieran valores cercanos a los del a├▒o 2005, la diferencia que┬Āaparecer├Ła entre los valores corrientes y constantes del saldo comercial acumulado anual a junio┬Ādel 2008 se ampliar├Ła profundamente: ser├Ła de US$10.049 millones, lo que implica que bajo los┬Āsupuestos de este ├║ltimo caso, un 87% del saldo externo de bienes estar├Ła siendo explicado por┬Āel nivel de precios.

De todas formas, vale aclarar que la crisis no s├│lo influir├Ła reduciendo las cotizaciones de las┬Āmercanc├Łas transadas, sino que tambi├®n tendr├Ła cierto efecto sobre las cantidades importadas,┬Āraz├│n por la cual no ser├Łan quiz├Ī tan profundas las ca├Łdas en valores reflejadas con anterioridad;┬Āsin embargo, lo descripto es algo que deber├Ła considerarse en el caso de hacer proyecciones, y┬Āevaluar estrategias y pol├Łticas serias para el comercio exterior argentino, y el pa├Łs en general.

9.2.2 Comercio exterior de servicios

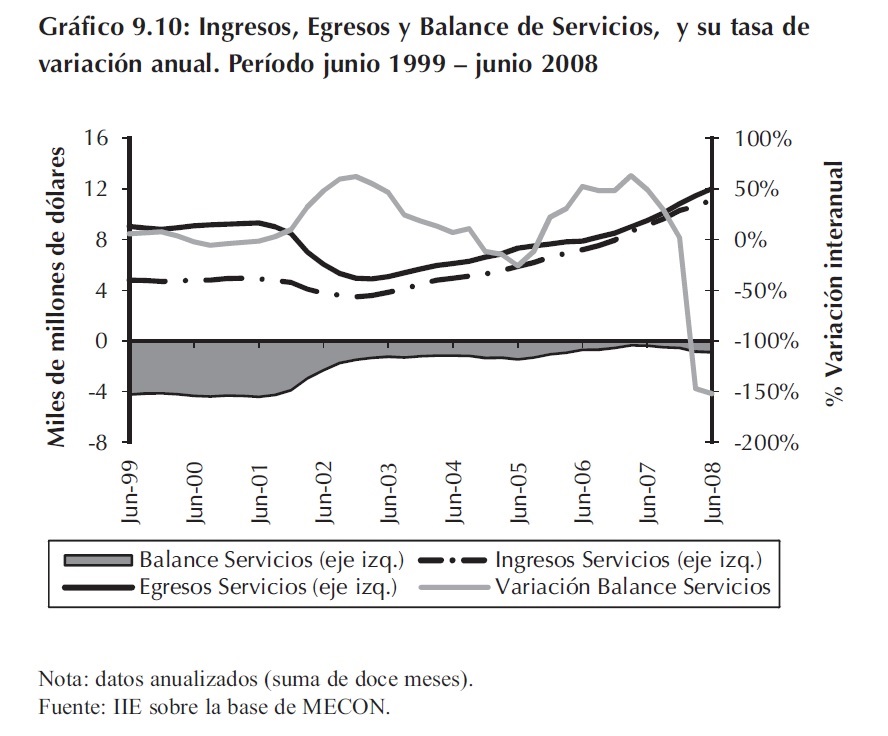

Como muestra el Gr├Īfico┬Ā9.10, la Balanza de Servicios┬Āacumulada a junio de 2008┬Āregistr├│ un d├®ficit de┬ĀUS$878 millones (152%┬Āmayor que el acumulado a┬Ājunio de 2007), confirmando┬Āla reversi├│n en la tendencia┬Ādel saldo observada desde┬Āfines de 2007. El deterioro┬Āse vincula fundamentalmente┬Āal aumento de los egresos┬Āpor fletes, y ├®stos est├Īn relacionados┬Ācon la suba de precios┬Āde los combustibles. De┬Āhecho, la cuenta ŌĆ£Egresos┬Āpor transportesŌĆØ registr├│ un┬Āaumento del 40% en el acumulado┬Āanual a junio de┬Ā2008, mientras que la subcuenta ŌĆ£FletesŌĆØ ŌĆōcontenida por la anterior- mostr├│ un incremento en┬Āsus egresos del 60% en el mismo per├Łodo.

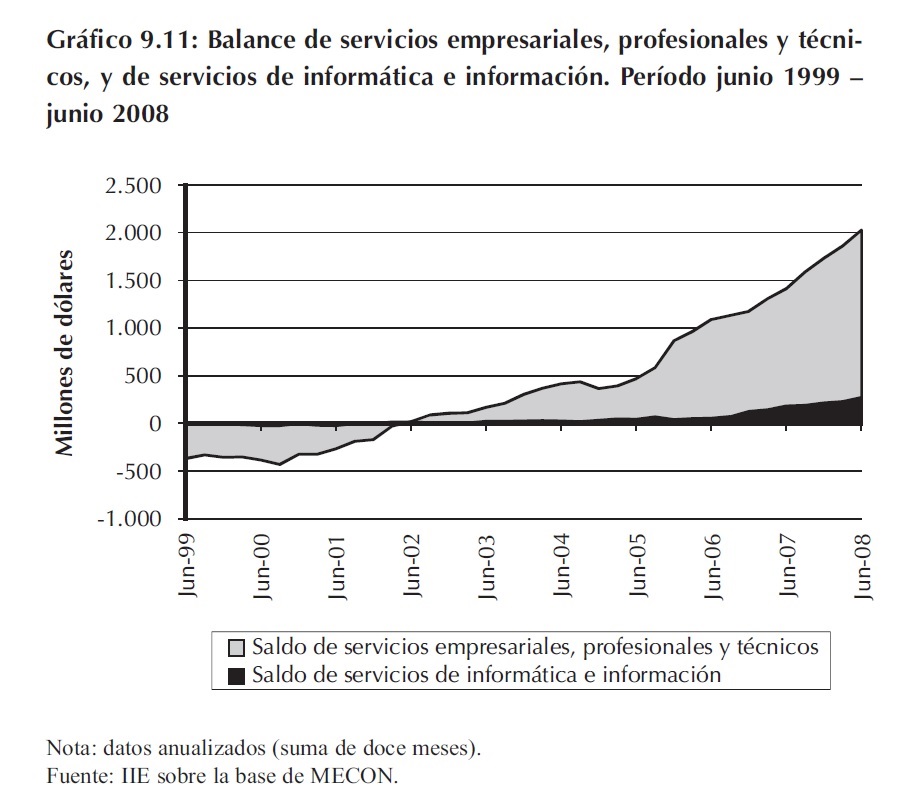

Sin embargo, deben destacarse: el saldo positivo de la cuenta ŌĆ£ViajesŌĆØ que alcanz├│ un valor┬Āacumulado a junio de 2008 de US$206 millones ŌĆōa pesar de evidenciar una ca├Łda en t├®rminos┬Āinteranuales del 51%-; y la buena performance que viene mostrando tanto ŌĆ£Servicios empresariales,┬Āprofesionales y t├®cnicosŌĆØ como los ŌĆ£Servicios de inform├Ītica e informaci├│nŌĆØ (ver Gr├Īfico┬Ā9.11).

Como se aprecia, despu├®s┬Āde la debacle del a├▒o┬Ādel 2002 estas cuentas experimentaron┬Āun importante┬Ācrecimiento en sus saldos.

En particular, ŌĆ£Servicios┬Āempresariales, profesionales┬Āy t├®cnicosŌĆØ creci├│ a una tasa┬Āpromedio del 65% anual┬Ādesde junio de 2003, obteniendo┬Āun resultado de┬ĀUS$2.027 millones acumulado┬Āa junio de 2008. De┬Āmanera similar, la cuenta┬ĀŌĆ£Servicios de inform├Ītica e┬Āinformaci├│nŌĆØ registr├│ un┬Ācrecimiento del 68% promedio┬Āanual en el mismo per├Łodo,┬Āalcanzando un saldo acumulado a junio de 2008 de US$271 millones ŌĆōque si bien su valor es m├Łnimo comparado con el┬Āanterior, no puede menospreciarse el dinamismo evidenciado por el mismo despu├®s de la devaluaci├│n-.┬Ā

Para finalizar, y debido al comportamiento descripto, se destaca que las participaciones┬Āde los ingresos por estos servicios en el total muestran un incremento respecto a las obtenidas┬Āen d├®cadas anteriores: la cuenta ŌĆ£Servicios de inform├Ītica e informaci├│nŌĆØ pas├│ del 2% del┬Ātotal a junio de 1998 al 5% en junio de 2008, mientras que ŌĆ£Servicios empresariales, profesionales┬Āy t├®cnicosŌĆØ, que contaba con una participaci├│n del 5% en junio de 1998 obtuvo una del┬Ā30% a junio de 2008, en el acumulado anual 25.

9.3 Importaciones versus producci├│n local. Estudio de caso: China┬Ā9.3.1 Introducci├│n

Si bien las cifras del comercio exterior argentino est├Īn en niveles r├®cord, y se trata al super├Īvit┬Ācomercial como uno de los pilares de la econom├Ła; mirar en detalle su composici├│n nos┬Āmuestra las debilidades que ocultan los grandes n├║meros.

A pesar de los resultados favorables obtenidos en el comercio externo argentino, que como┬Āse evidenci├│ se atribuye en gran parte al aumento de precios de las commodities exportadas, no┬Āpuede pasar desapercibido el espectacular dinamismo de las importaciones argentinas durante┬Ālos ├║ltimos a├▒os.

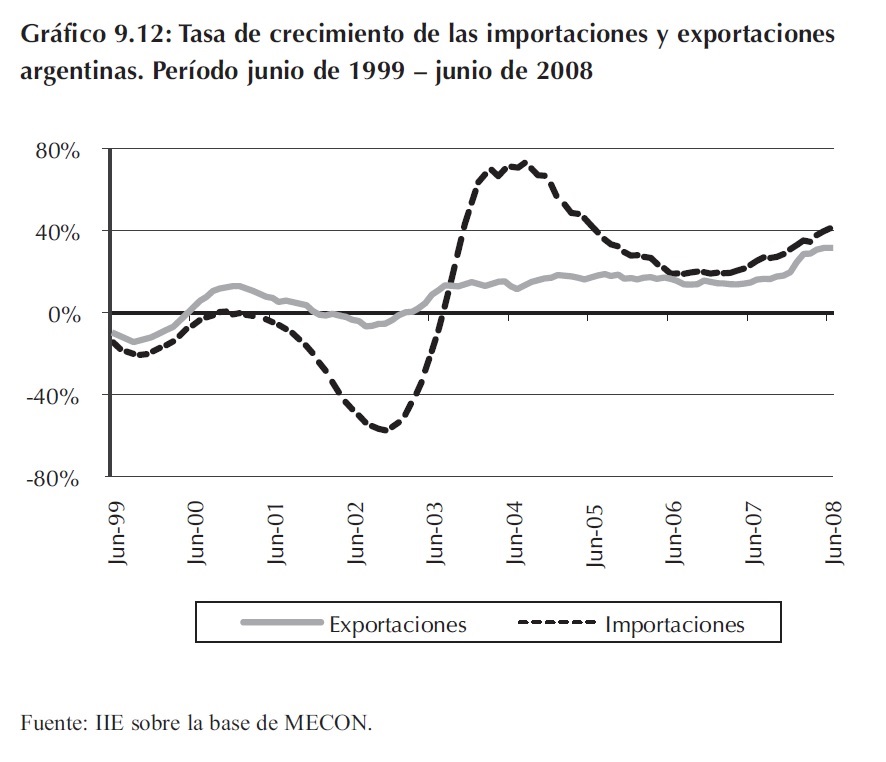

Como se observa en el┬ĀGr├Īfico 9.12, a fines del a├▒o┬Ā2003 la velocidad de crecimiento┬Āde las importaciones┬Āsuper├│ la de las exportaciones,┬Āy se mantuvo por encima┬Āde ├®sta desde entonces.┬Ā

En particular, a junio de┬Ā2008 las compras externas┬Ācrecieron a una tasa del┬Ā41,1% interanual mientras┬Āque las exportaciones lo┬Āhicieron al 31,6% interanual.

Ahora bien, si uno se┬Ādetiene a evaluar la trayectoria┬Ādel crecimiento de las┬Ācompras externas, no puede┬Āsorprender su comporta┬Āmiento luego de la crisis desatada a fines del a├▒o 2001, ya que el mismo guarda relaci├│n con la┬Ārecuperaci├│n de la econom├Ła argentina.┬Ā

┬Ā25 En la ├║ltima secci├│n del cap├Łtulo se analizar├Ī la situaci├│n de las PyMEs del Sector de Software y Servicios Inform├Īticos en particular.

┬Ā┬ĀEn otras palabras, el crecimiento del producto a ŌĆ£tasas┬ĀchinasŌĆØ (entre el 8% y 9% desde 2002) estimul├│ la demanda de bienes intermedios y de capital 26┬Ānecesarios en el proceso productivo. Esto ├║ltimo, sumado a la significativa participaci├│n de los┬Ābienes mencionados dentro del total importado 27, implic├│ tasas de crecimiento de las importaciones┬Āsignificativas, por ejemplo, de un 58% interanual promedio en los a├▒os 2003 y 2004.

Si se sigue el an├Īlisis en forma cronol├│gica, puede observarse una desaceleraci├│n en las┬Āimportaciones durante lo a├▒os 2005 y 2006 (con tasas del 28% y 19% anual respectivamente);┬Ālo cual resulta coherente al considerar que en dicho per├Łodo se consolidaba el crecimiento en┬ĀArgentina.

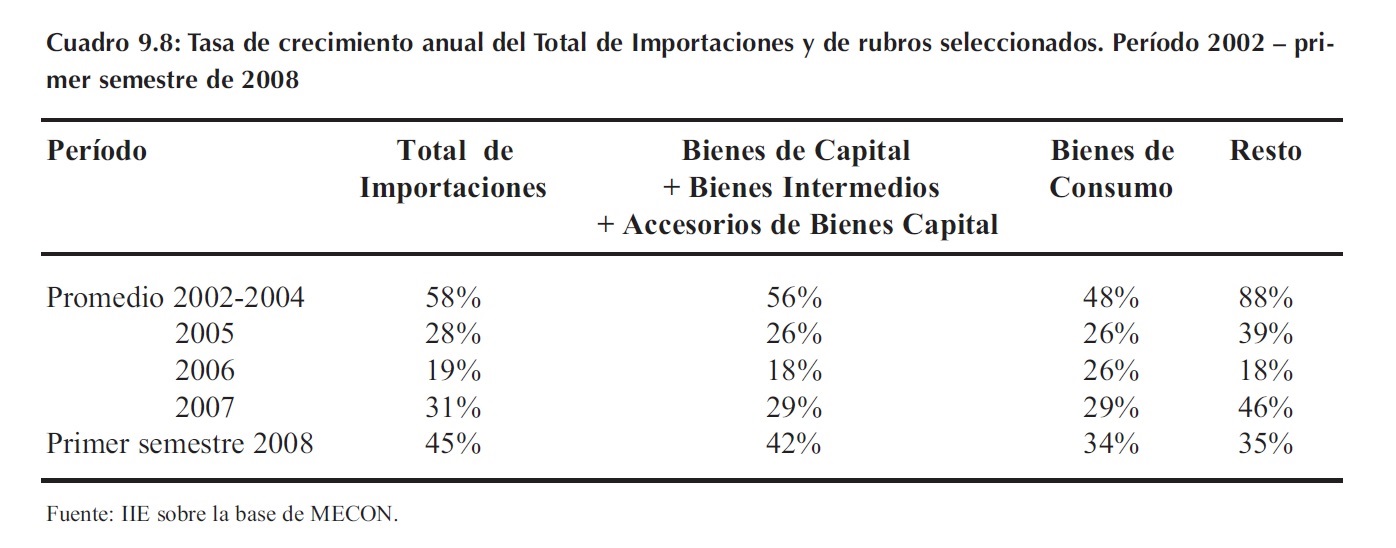

Sin embargo, el fen├│meno que s├Ł llama la atenci├│n a partir del a├▒o 2007 es el incremento, y┬Āsu marcada aceleraci├│n, del total importado por el pa├Łs. Como muestra el Cuadro 9.8 en 2007 las┬Āimportaciones crecieron a una tasa del 31% interanual (doce puntos porcentuales por encima del┬Āvalor del a├▒o 2006), e incluso para el primer semestre de 2008 se registr├│ un crecimiento del 45%┬Ārespecto al mismo per├Łodo del 2007.

Por otro lado, la informaci├│n suministrada permite visualizar dos situaciones peculiares: en┬Āprimer lugar, durante 2006 las compras de bienes de consumo tuvieron un crecimiento superior┬Āal promedio (las tasas fueron 26% y 19% respectivamente), y si bien esto no se repite en 2007,┬Āse evidencia que a partir de entonces se acelera su demanda. En segundo lugar, se debe aclarar┬Āque la columna ŌĆ£RestoŌĆØ incluye las compras de combustibles. Si ├®ste ├Łtem se omitiera las cifras┬Āsufrir├Łan modificaciones, y en particular para el a├▒o 2007 y el primer semestre de 2008 se registrar├Łan┬Ātasas del 31% y 5% interanual respectivamente. De hecho, las importaciones de combustibles┬Ācrecieron 64% interanual en 2007, y 118% interanual comparando el primer semestre de┬Ā2008 con el mismo per├Łodo de 2007. Esto sin duda refleja la crisis energ├®tica que actualmente┬Āenfrenta en el pa├Łs.

Con todo esto se concluye, que si bien la demanda de maquinarias e insumos son el principal┬Āmotor de las compras argentinas, no deber├Ła descuidarse el dinamismo que est├Īn mostrando las┬Āimportaciones de bienes de consumo, como las importaciones de combustibles realizadas por el┬Āpa├Łs.

26 Incluyendo partes y accesorios de los bienes de capital.

27 Un 78% en promedio desde 2002.

┬Ā┬ĀVale la pena destacar, dentro del mismo an├Īlisis, que de una elasticidad importaciones-PBI┬Āde 2,14 en el a├▒o 2006 se lleg├│ a un valor de 3,22 para el a├▒o 2007, esto quiere decir que en el┬Ā2006, por cada suba del 1% del PBI argentino, las importaciones del pa├Łs aumentaban en un┬Ā2,14%; mientras que en 2007, la suba de las compras externas, para una misma variaci├│n de producto,┬Āera del 3,22%. De acuerdo a lo estimado para el a├▒o 2008, suponiendo el mismo comportamiento┬Āde la elasticidad que en 2007, el crecimiento porcentual de lo importado ser├Ła de┬Ā4,77% por cada porcentaje de aumento del PBI. En definitiva, en estos datos se advierte claramente┬Āque no se ha conseguido consolidar un proceso de sustituci├│n de importaciones ante el┬Āincremento de la demanda nacional.

A pesar de todo lo┬Āexpuesto, las se├▒ales de alerta┬Ārespecto a la performance┬Āde las importaciones no terminan:┬Āel impulso que┬Āadquirieron las mismas se┬Ādestaca al tener en cuenta la┬Āevoluci├│n de las compras┬Ārealizadas por otros pa├Łses.

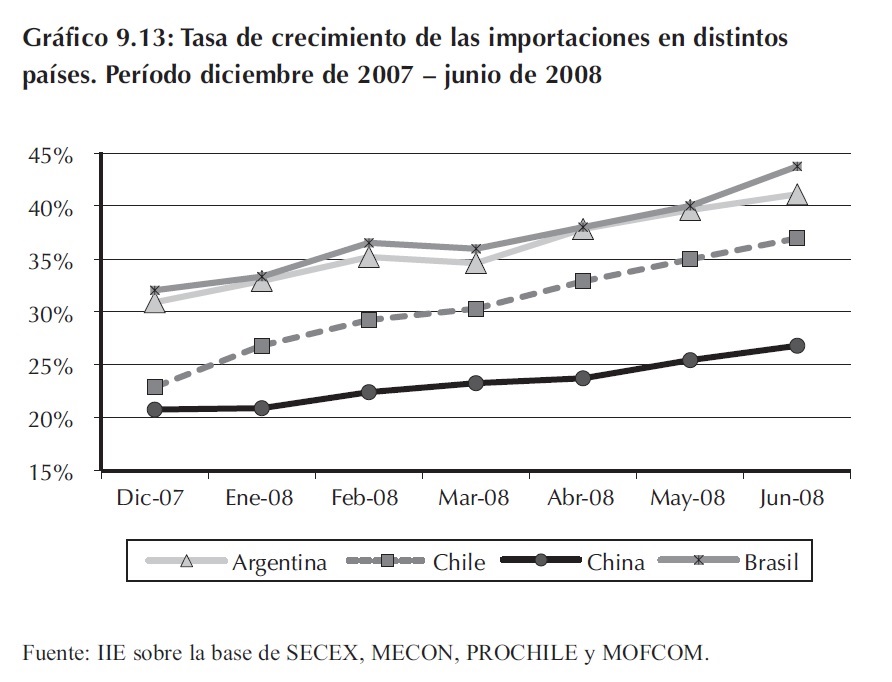

El Gr├Īfico 9.13 muestra que┬Āla tasa de crecimiento de las┬Āimportaciones argentinas es┬Āuna de las mayores dentro de┬Ālas registradas entre los┬ĀŌĆ£emergentesŌĆØ28. M├Īs a├║n,┬Ālos niveles asumidos por┬Ādicha tasa en el per├Łodo bajo┬Āestudio se asemejan a los de una potencia como Brasil, pa├Łs con su moneda fuertemente apreciada,┬Āy por lo tanto con un significativo poder de compra.

Lo detallado hasta el momento parece asombroso, sin embargo, puede encontrar su explicaci├│n┬Āen una combinaci├│n que incluye problemas de abastecimiento interno, y una contin├║a p├®rdida┬Āde competitividad real de la moneda argentina. En el primer caso, ocurre que la oferta┬Ādom├®stica no es suficiente para satisfacer la demanda interna, situaci├│n que se agrava al considerar┬Āla falta de est├Łmulos necesarios para enfrentar nuevas inversiones. En el segundo caso la┬Āp├®rdida de competitividad se vincula, entre otros factores, con el impacto de la inflaci├│n que┬Āsufre el pa├Łs sobre un tipo de cambio relativamente estable ŌĆōaunque con una baja en la cotizaci├│n┬Āde $/US$3,12 promedio para 2007 a $/US$3,02 promedio en el mes de julio de 2008, lo┬Ācual afecta a├║n m├Īs la situaci├│n descripta-.29┬Ā

En el aparatado siguiente se tratar├Ī brevemente el tema de la competitividad; para luego terminar┬Ācon un an├Īlisis de la situaci├│n bilateral Argentina-China, y el impacto del aumento en las┬Āimportaciones desde ese pa├Łs sobre determinados sectores productivos nacionales.

28 De acuerdo a la clasificaci├│n del Banco Mundial, y sobre la base del Producto Bruto Nacional de los pa├Łses, Argentina, Chile┬Āy China son considerados pa├Łses emergentes.

29 Sin embargo, al cierre de esta edici├│n mostr├│ una tendencia alcista llegando a superar por momentos los $/US$3,45.

┬Ā┬Ā9.3.2 Competitividad externa de Argentina

La competitividad externa es un aspecto determinante de la inserci├│n de Argentina en el┬Āmundo; los principales factores que influyen en su nivel son: los costos (integrados en gran parte┬Āpor salarios), la productividad y el tipo de cambio real (el cual depende tanto del tipo de cambio┬Ānominal como de los niveles de precios internos y externos).

Si bien algunos de ellos fueron extensamente tratados en el Cap├Łtulo 7 sobre Industria, vale┬Āla pena remarcar brevemente aspectos interesantes de lo concluido, y cerrar este an├Īlisis con una┬Ārevisi├│n de la situaci├│n actual del tipo de cambio real.

A partir de la devaluaci├│n del a├▒o 2002, Argentina se movi├│ en un contexto colmado de oportunidades┬Āen t├®rminos de competitividad. El modelo de tipo de cambio alto, que puso freno en┬Āun principio a las importaciones, junto con la crisis alimentaria mundial, cre├│ un clima apto para┬Āel desarrollo de la producci├│n interna y el aumento de las exportaciones. M├Īs a├║n, la industria┬Āargentina cont├│ con la ventaja de no sufrir aumentos en los costos proporcionales a la suba del┬Ātipo de cambio, debido a la existencia de capacidad ociosa y un fuerte retraso tarifario. Sin┬Āembargo, dadas las caracter├Łsticas de la situaci├│n descripta, era de esperar que la bonanza no permaneciera┬Āintacta con el transcurso del tiempo. En raz├│n de esto, la respuesta deber├Ła haber sido┬Āapostar en inversiones que implicaran aumentos significativos de la productividad, de manera┬Āque se lograse un crecimiento sostenible en el futuro.

Sin embargo, y a pesar de las inversiones llevadas a cabo, las presiones en los costos erosionaron┬Ālas ganancias de la devaluaci├│n (la relaci├│n costo laboral-productividad se encuentra en┬Āniveles pr├│ximos a los de los ŌĆÖ90), se acab├│ la capacidad ociosa y el tipo de cambio ya no es tan┬Ācompetitivo como parece.

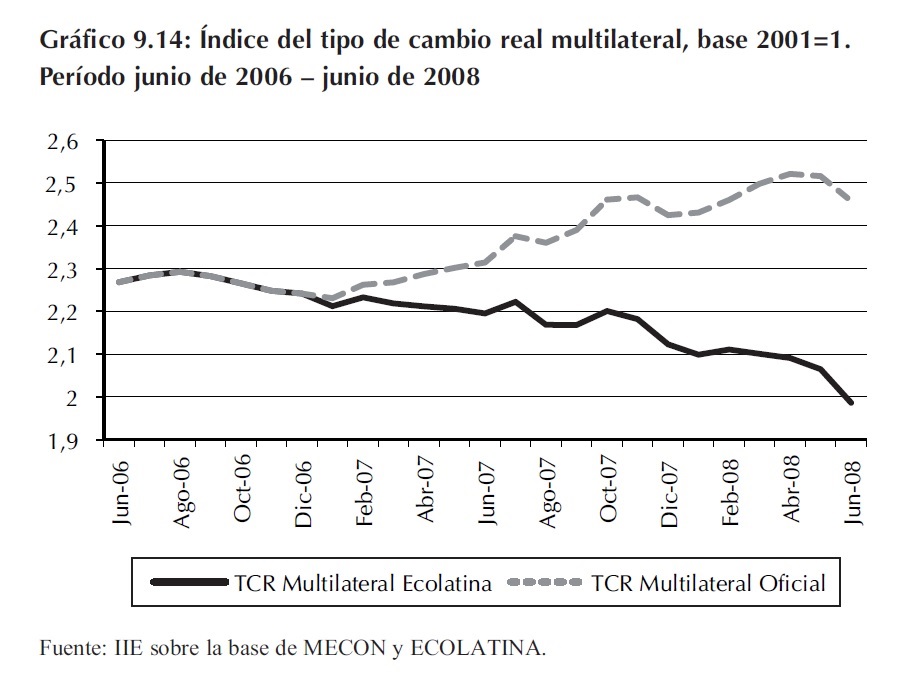

Si se observa la evoluci├│n┬Ādel tipo de cambio real┬Āmultilateral 30 en el Gr├Īfico┬Ā9.14, se evidencia claramente┬Āla p├®rdida de competitividad┬Āexperimentada en los┬Ā├║ltimos a├▒os por la econom├Ła┬Āargentina. La estimaci├│n┬Āque se utiliza para afirmar┬Āesto es la representada con┬Āuna l├Łnea continua 31, ya que┬Āse cree que ├®sta reconoce┬Āuna suba en la tasa de inflaci├│n┬Ām├Īs pr├│xima a la verificada┬Ā(y es por ello que se da┬Āla ca├Łda en el indicador analizado).

En otras palabras, al┬Āconsiderar una estimaci├│n m├Īs confiable de la aceleraci├│n en los precios, se deduce que no s├│lo┬Ālos residentes argentinos sino tambi├®n los extranjeros deben pagar m├Īs por nuestros productos,┬Āy en suma, esto se traduce en menores niveles de competitividad para la industria nacional.

30 El tipo de cambio real multilateral indica la cantidad de canastas (representativas) de bienes argentinos que puede comprar un┬Āresidente extranjero, de los pa├Łses con los que comercia Argentina, con una canasta de bienes de su pa├Łs.

31 Se calcula sobre la base del ├Łndice de precios al consumidor estimado por Ecolatina.

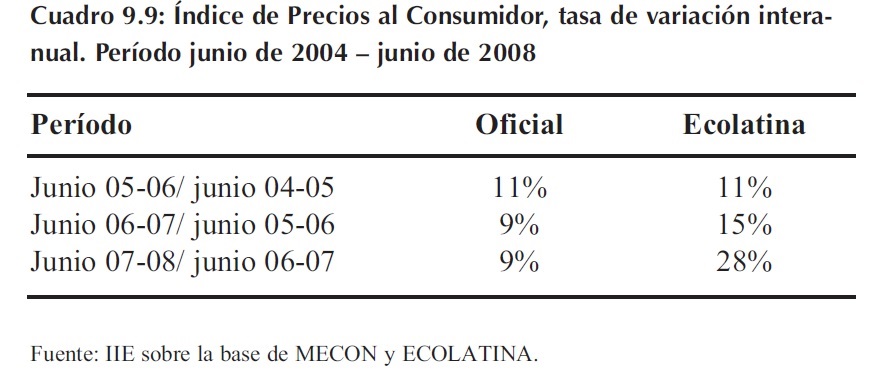

┬Ā┬ĀPara contar con mayor precisi├│n, en el Cuadro 9.9 se exponen las distintas estimaciones de la┬Āinflaci├│n 32 a nivel nacional realizadas por el INDEC y por una consultora privada (Ecolatina);┬Ādivergencia que explica las tendencias opuestas en la trayectoria del tipo de cambio real multilateral┬Āgraficadas con anterioridad.

En resumen, y de acuerdo┬Ācon lo expuesto, no cabe┬Āduda que Argentina ya no┬Ācuenta con la competitividad┬Āque le brind├│ el contexto┬Āpost-devaluaci├│n. Adem├Īs,┬Āno haber aprovechado las┬Āoportunidades que se le presentaron,┬Āimplica tener que┬Āafrontar ahora ciertas amenazas┬Āvigentes en el nuevo escenario mundial. En particular, se tratar├Īn m├Īs adelante los problemas┬Āque aparecieron en algunos sectores productivos mayormente expuestos a la competencia┬Āinternacional.

9.3.3 Fuerte inserci├│n de productos importados

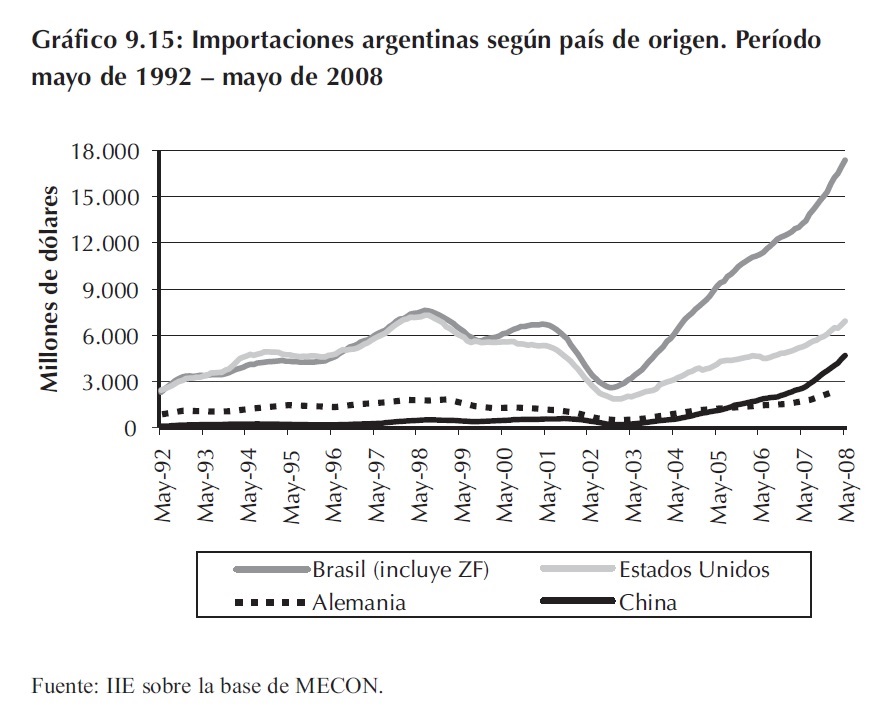

Si uno se concentra en┬Āclasificar las importaciones┬Āargentinas de acuerdo al pa├Łs┬Āde origen y su evoluci├│n en┬Āel tiempo, llama la atenci├│n┬Ālo que ocurre desde el a├▒o┬Ā2002.

Como se observa en el┬ĀGr├Īfico 9.1533, hay un fuerte┬Ācrecimiento en las compras┬Āoriginarias de Brasil, como┬Āas├Ł tambi├®n de las que provienen┬Ādesde China. En particular,┬Āsi se calcula el multiplicador┬Ādel valor de las┬Āimportaciones desde 2004 a┬Ā2008, para los tres principales┬Āor├Łgenes, se obtiene un┬Āvalor de 1,85 para Estados Unidos, 2,72 para Brasil y un asombroso 8,98 para los env├Łos desde┬ĀChina. En concreto, al 2008 las importaciones desde el gigante asi├Ītico aumentaron cerca de 9┬Āveces respecto a los valores asumidos en 2004. Esta situaci├│n refleja en parte, el desbalance que┬Ācomienza con el acuerdo bilateral firmado en noviembre de 2004 con aquel pa├Łs.

32 Estimada a trav├®s de la variaci├│n en el ├Źndice de Precios del Consumidor.

33 Se incluyen los or├Łgenes con una participaci├│n superior al 4% en el total importado.

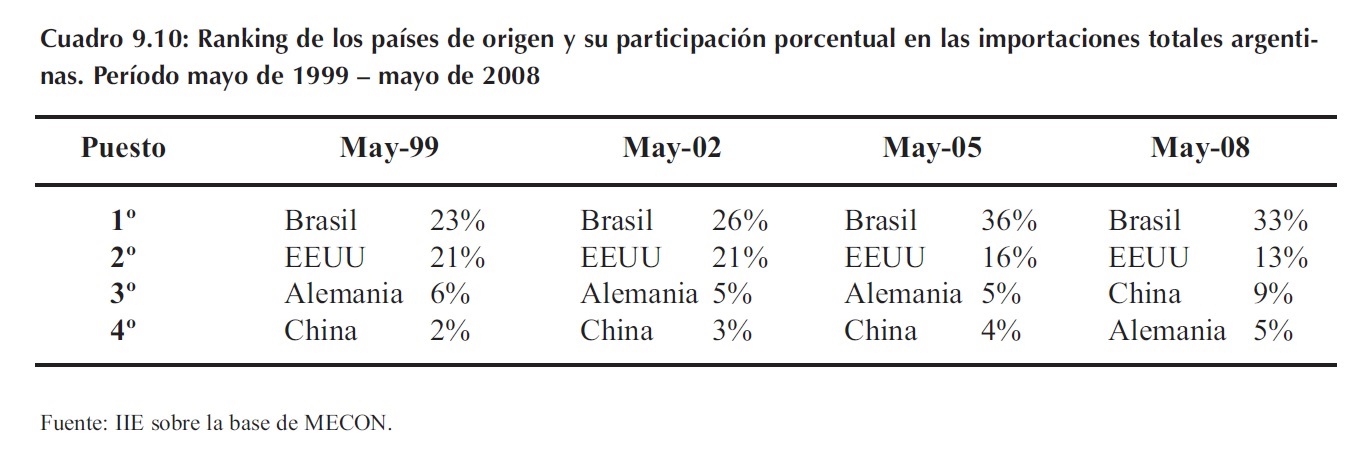

A mayo de 2002, las importaciones desde China eran insignificantes respecto a las que proven├Łan┬Ādesde otros or├Łgenes. Las mismas se encontraban en US$427,5 millones anuales representando┬Āun 3% del total importado. Con su fenomenal crecimiento, a mayo de 2008 ascendieron┬Āa US$4.678 millones anuales representando un 9% de las compras argentinas. Para un mayor┬Ānivel de detalle y f├Īcil comparaci├│n se presenta en el Cuadro 9.10 el ranking de pa├Łses seg├║n la┬Āimportancia de los mismos como origen de importaci├│n argentina. Como puede apreciarse, hasta┬Āmayo de 2005 China se encontraba en cuarto lugar y por debajo de Alemania; a partir de entonces┬Āel primero desplaza al segundo y la supera r├Īpidamente en cuanto a su participaci├│n (cerca┬Ādel doble a mayo de 2008).

Tanto en el Gr├Īfico 9.15 como en el Cuadro 9.10 se aprecian la p├®rdida de participaci├│n del┬Āorigen norteamericano y el marcado crecimiento de las compras desde Brasil. Si bien su multiplicador┬Āno llega al valor asumido por el de China, es significativo su comportamiento por los┬Āvalores que asumen las importaciones desde este origen.

9.3.4 Comercio bilateral Argentina-China

Debido a la llamativa situaci├│n expuesta, se realiza ahora un an├Īlisis del comercio bilateral┬ĀArgentina-China con el fin de determinar la influencia del acuerdo firmado en noviembre de┬Ā2004 sobre la relaci├│n con el gigante asi├Ītico. Se pretende, a la luz de la informaci├│n estad├Łstica,┬Ādescubrir el patr├│n de comportamiento de la misma desde entonces y poder obtener conclusiones┬Āal respecto.

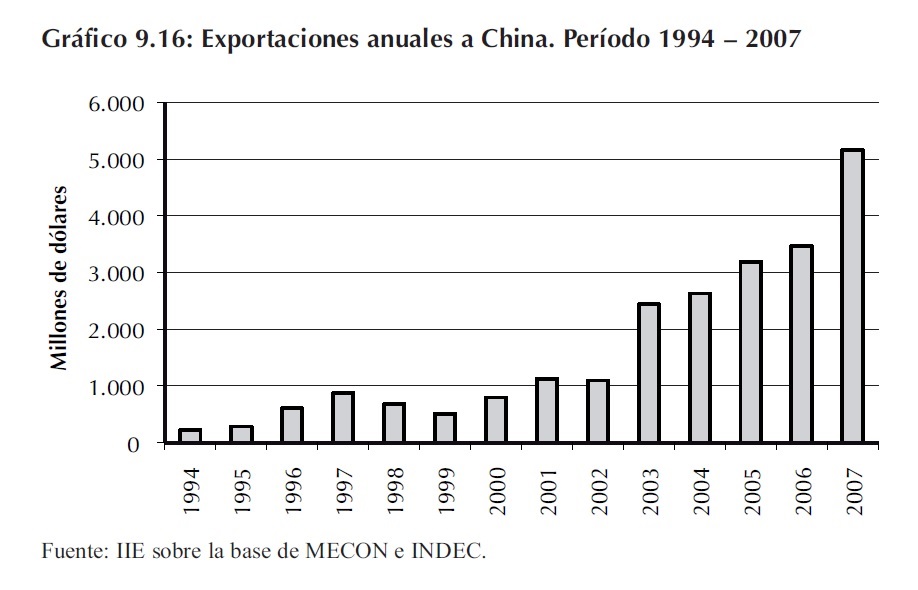

Comenzando por las exportaciones desde Argentina a China, no se puede negar el importante┬Ācrecimiento que tuvieron desde 2004. Como se observa en el Gr├Īfico 9.16, las ventas en 2004┬Āa aqu├®l pa├Łs fueron US$2.627 millones, mientras que en 2007 ascendieron a un total de┬ĀUS$5.166 millones, resultando un crecimiento del 96,6% en el per├Łodo mencionado.┬Ā

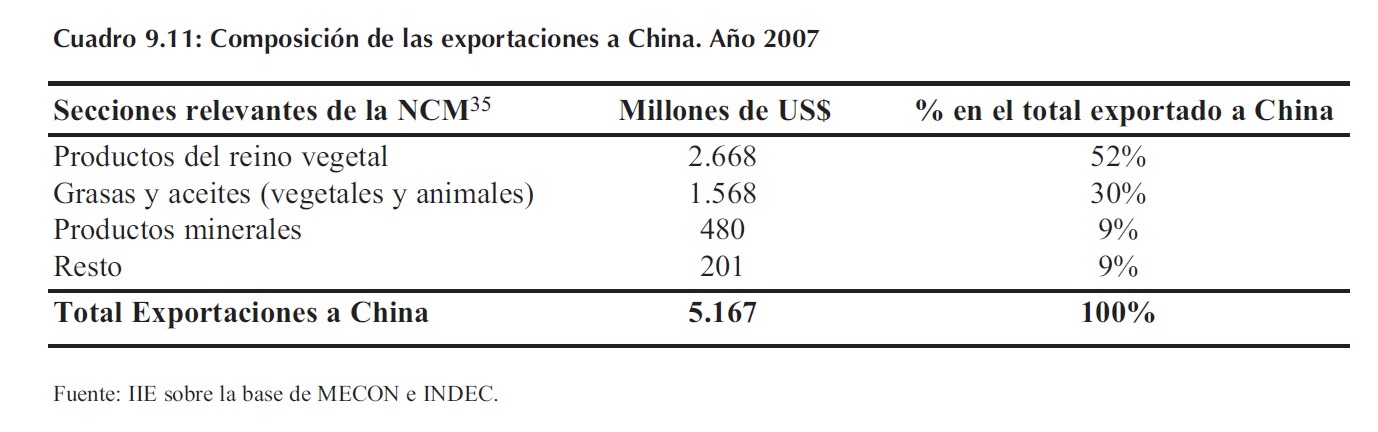

Sin embargo, no es menor resaltar que la composici├│n de las mismas se concentr├│ fuertemente┬Āen productos de poco valor agregado. Como muestra el Cuadro 9.11, el 91% de las exportaciones┬Āa China en el a├▒o 2007 fueron Productos vegetales (52%), Grasas y aceites (30%) y┬ĀProductos minerales (9%). Conociendo incluso que dentro de la Secci├│n Productos del reino┬Āvegetal, el 99,8% est├Ī conformado por ventas de Semillas y frutos oleaginosos 34, y que las┬ĀGrasas y aceites se derivan en un 96,9% de la soja, se puede concluir que el avance observado┬Āen las ventas externas al┬Āgigante asi├Ītico no es tan┬Āmeritorio como parece. ├ēste┬Ā├║ltimo no s├│lo tuvo una marcada┬Āpresencia de productos┬Āprimarios o poca elaboraci├│n,┬Āsino que adem├Īs estuvo┬Āfuertemente atado al┬Āfenomenal crecimiento de┬Āprecios de las commodities,┬Āy de la soja en particular, en┬Āla econom├Ła internacional.

34 Cap├Łtulo en el que el 99,9 % son Habas (porotos, frijoles y frejoles) de Soja.

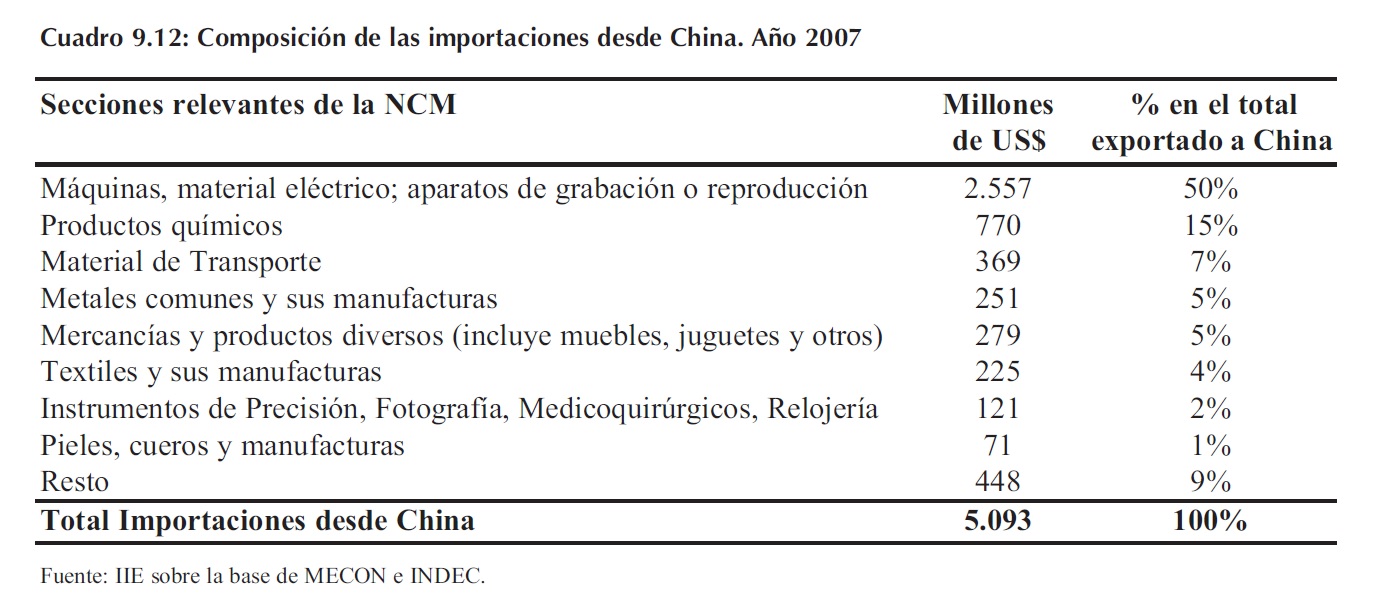

Por el lado de las importaciones, el espectacular crecimiento de aquellas con origen en China┬Āya fue considerado. Sin embargo, para establecer una comparaci├│n con el estudio de las exportaciones┬Āpreviamente realizado, se clasifica las compras desde aquel pa├Łs utilizando la misma┬Āclasificaci├│n, establecida por la Nomenclatura Com├║n del MERCOSUR.

Como puede observarse en el Cuadro 9.12, en el caso de las compras argentinas desde el pa├Łs┬Āoriental se evidencia una mayor diversificaci├│n.

┬Ā

35 Nomenclatura Com├║n del MERCOSUR. La misma clasifica todos los productos comerciados con terceros pa├Łses, y┬Āest├Ī formada por XXI Secciones, las que a su vez se abren en cap├Łtulos (no es uniforme la cantidad de cap├Łtulos por┬Āsecci├│n, son 99 cap├Łtulos en total).

Vale la pena aclarar que si bien la principal secci├│n de importaci├│n aglutina el 50% de las┬Ācompras a China, la misma 36 es explicada por dos cap├Łtulos que contienen numerosos y variados┬Āart├Łculos: el primero de ellos (con casi la mitad del valor de la secci├│n) se compone de reactores┬Ānucleares, calderas, m├Īquinas, aparatos y artefactos mec├Īnicos, y partes de estas m├Īquinas y┬Āartefactos. El otro cap├Łtulo (que cuenta con el 54% restante de esta secci├│n) est├Ī compuesto por┬Ām├Īquinas, aparatos y material el├®ctrico y sus partes, aparatos de grabaci├│n o reproducci├│n de┬Āim├Īgenes y sonido en televisi├│n, y las partes y accesorios de estos aparatos. Adem├Īs puede notarse,┬Āen oposici├│n al caso de las exportaciones, que la segunda secci├│n en importancia ŌĆōProductos┬Āqu├Łmicos- participa con el 15% del total 37, mientras que el 35% restante se distribuye en forma┬Ām├Īs homog├®nea entre una variedad de productos bien diferenciados. Por ├║ltimo, un rasgo a┬Āremarcar en el an├Īlisis de estos datos, es que la mayor├Ła de los productos importados desde China┬Āson de alto valor agregado e intensivos en mano de obra.

Teniendo en cuenta las caracter├Łsticas tanto de las compras como de las ventas al gigante asi├Ītico┬Āen el a├▒o 2007, en una primera instancia se puede concluir que existe un verdadero desequilibrio┬Āen cuanto a la composici├│n del comercio, y como resultado de los patrones de comportamiento┬Āde las variables bajo estudio, una evidente debilidad y dependencia a la coyuntura┬Āexterna.

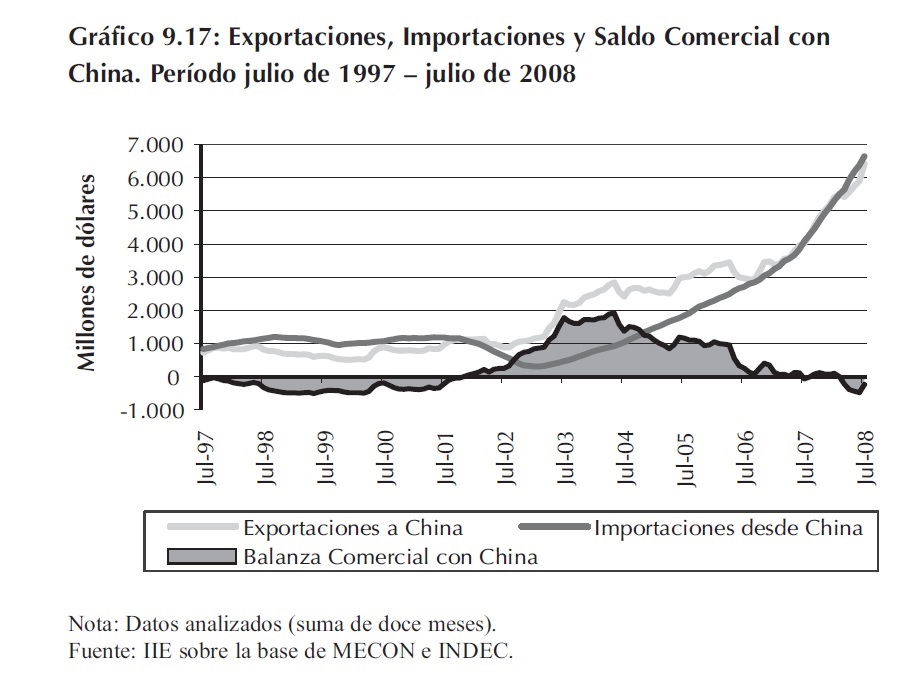

Respecto al saldo comercial┬Ācon China, es importante┬Āobservar ciertos detalles:┬Ācomo se aprecia en el┬ĀGr├Īfico 9.17 en la d├®cada de┬Ālos noventa el comercio fue┬Āfavorable para aqu├®l pa├Łs┬Āmientras que desde fines de┬Ā2001 el saldo en t├®rminos┬Āanuales se volvi├│ positivo┬Āpara la Rep├║blica Argentina.

Sin embargo, como lo┬Ādemuestran los datos y se┬Āexplicar├Ī brevemente, dicho┬Āsuper├Īvit parece ser excepcional.┬Ā

En primer lugar y como se dijo en secciones anteriores, la fuerte recesi├│n sufrida por┬ĀArgentina en los a├▒os 2001-2002 contrajo abruptamente el nivel de importaciones. A su vez, la┬Ādevaluaci├│n del tipo de cambio en aquel momento favoreci├│ notablemente a la expansi├│n de las┬Āexportaciones. Ambos factores colaboraron entonces para que se diera la reversi├│n del saldo┬Ācomercial con el pa├Łs asi├Ītico, pero a medida que las importaciones comenzaron a incrementarse┬Ādebido a la recuperaci├│n de la econom├Ła argentina, en el mundo se desataba una suba de precios┬Āde las commodities que ocultaba gran parte del deterioro en la relaci├│n bilateral. En otras┬Āpalabras, en esta ŌĆ£segunda etapaŌĆØ en la que se encontraba el pa├Łs, el saldo positivo frente al┬Āgigante asi├Ītico ŌĆōaunque decreciente- se habr├Ła sostenido principalmente por el favorable contexto┬Āexterno.┬Ā

36 Y a diferencia de lo que ocurr├Ła en el caso de las exportaciones del reino vegetal que se concentraban en Habas de soja.

37 En el cual un 23% de este cap├Łtulo lo compone el producto ŌĆ£Glifosato y su sal de monoisopropilaminaŌĆØ, vinculado con la producci├│n┬Āde soja.

La evidencia muestra que este marco no era sostenible en el tiempo: la aceleraci├│n┬Āvertiginosa de las importaciones argentinas hizo que a mayo de 2008 se acumulara, en t├®rminos┬Āanuales, un saldo comercial negativo con aquel pa├Łs.

En conclusi├│n, tanto en composici├│n como en valores, la relaci├│n comercial con China muestra┬Āsignos de debilidad. Haber firmado un acuerdo con ├®ste pa├Łs a fines de 2004 no parece haber┬Āgenerado hasta la actualidad una real mejor├Ła. Por el contrario, la existencia de un saldo positivo┬Āhasta fines de 2007 se ligar├Ła fundamentalmente a una composici├│n de factores internos y┬Āexternos coyunturales, que en el transcurso del primer semestre de 2008 han comenzado a evidenciar┬Āsu d├®bil sustento.

9.3.5 Impactos sectoriales del aumento en las importaciones

En esta secci├│n se describe la situaci├│n en que se encuentra el sector manufacturero argentino 38┬Āfrente al avance de las compras externas, para continuar en el apartado siguiente, con casos┬Āde estudio particulares en los cuales el ingreso de productos chinos impact├│ considerablemente┬Āsobre ellos.

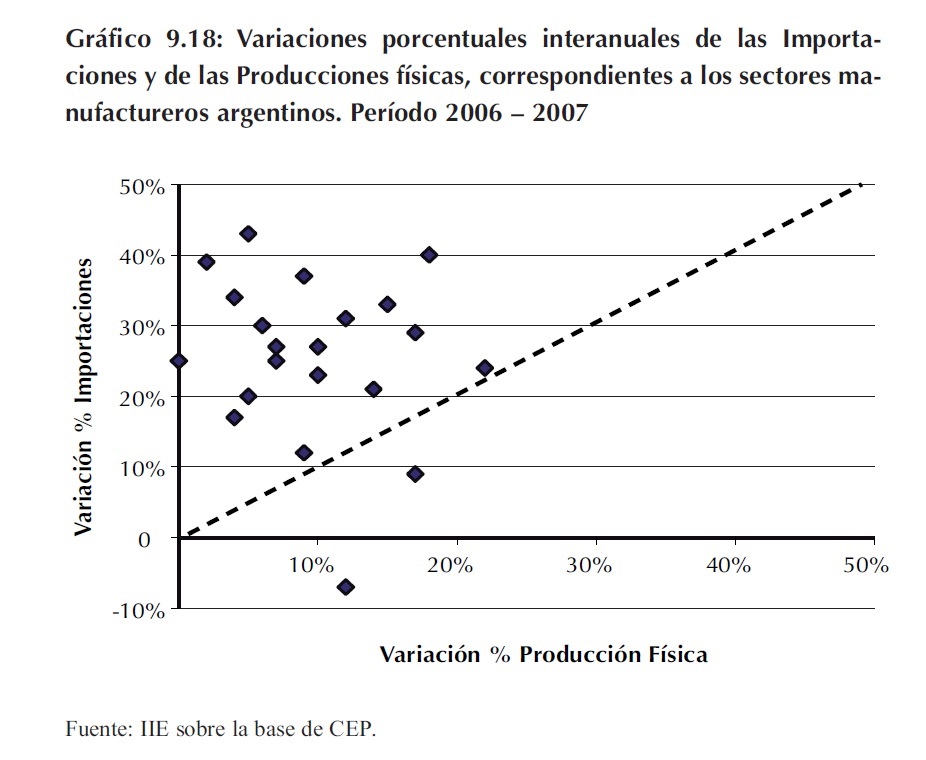

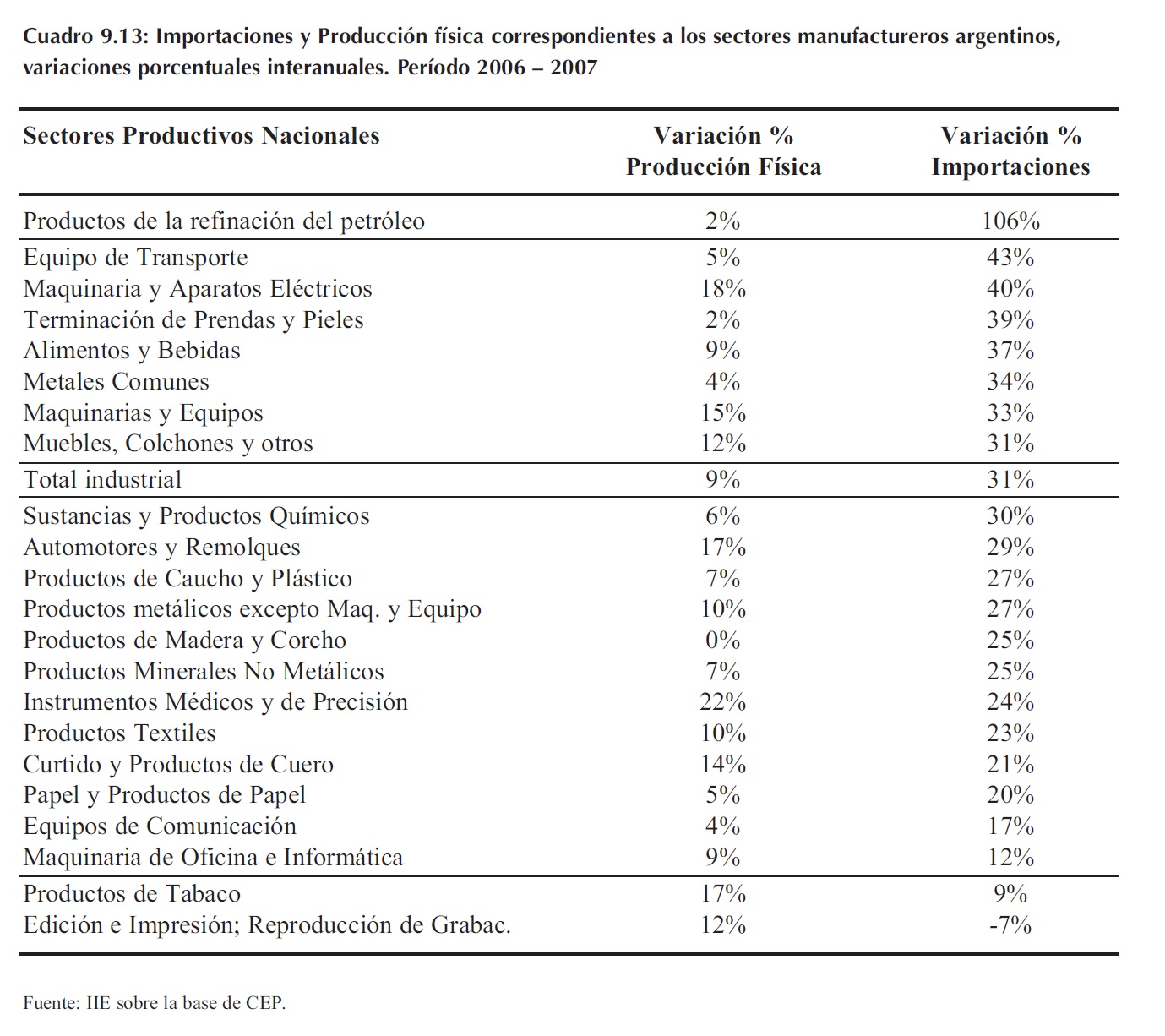

Para comenzar el an├Īlisis,┬Āse utiliza como gu├Ła el┬Ācruce de datos referidos a las┬Āvariaciones experimentadas┬Āen la producci├│n f├Łsica┬Āargentina por sectores, junto┬Ācon aquellos referidos a las┬Āvariaciones en las importaciones┬Āde los mismos 39, para┬Āel per├Łodo 2006-2007. Sobre┬Āla base de los resultados┬Āobtenidos representados en┬Āel Gr├Īfico 9.18, se puede┬Āconcluir que en la mayor├Ła┬Āde los sectores manufactureros┬Ālo importado creci├│ m├Īs┬Āque las cantidades producidas.

En el Gr├Īfico esto se┬Ārefleja en que la mayor├Ła delos puntos que representan las industrias se posicionan por encima de la l├Łnea punteada, la cual┬Ādivide el cuadrante de variaciones positivas en dos zonas: la superior, donde las importaciones┬Ācrecen m├Īs que la cantidad producida; y la inferior, donde las compras externas crecen menos┬Āque la cantidad producida.

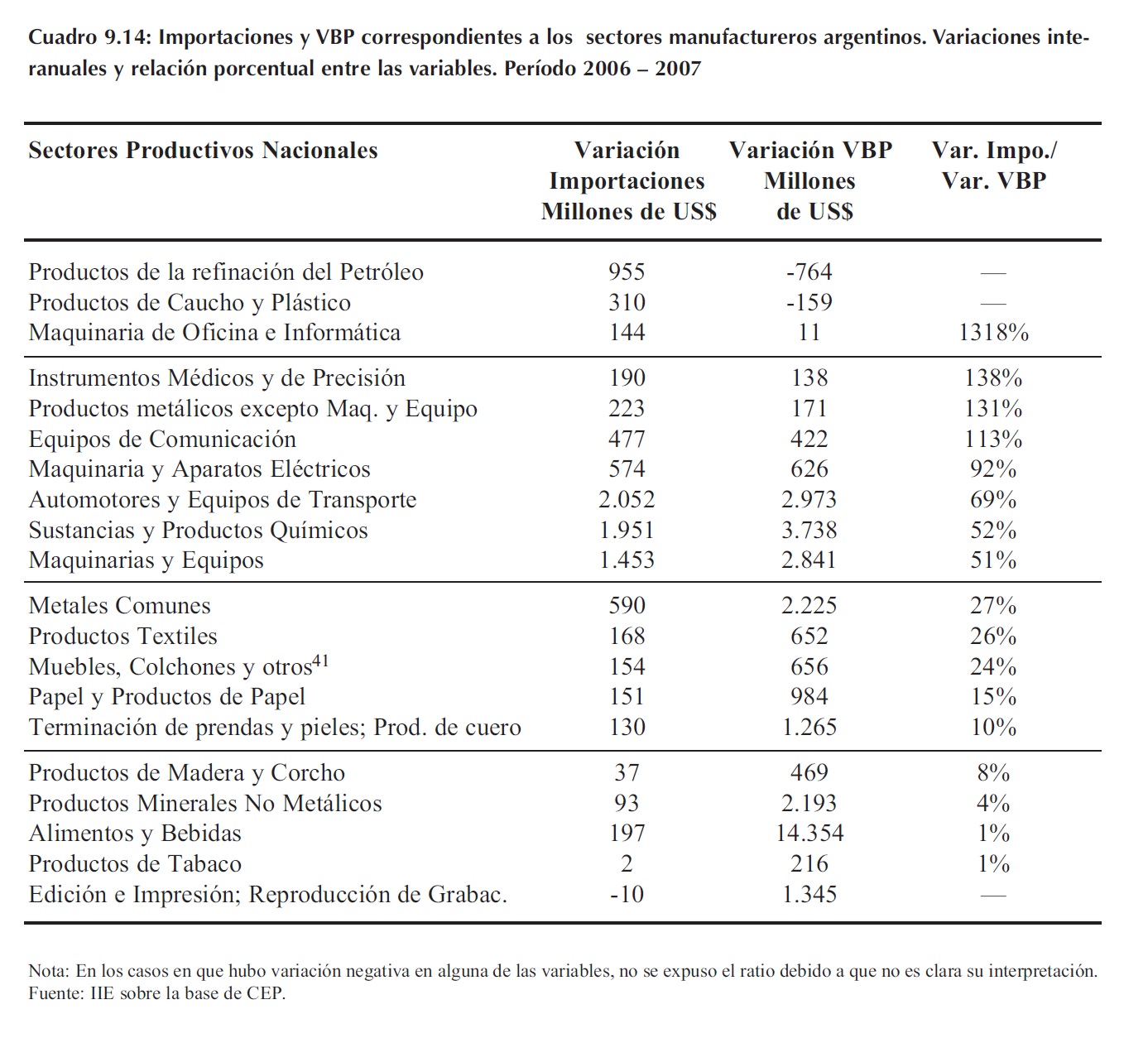

Como se detalla en el Cuadro 9.14, el cual proporciona la informaci├│n del Gr├Īfico 9.18 pero┬Ālistada de manera que sea posible identificar en forma precisa los sectores productivos y su comportamiento, se puede inferir que s├│lo el sector ŌĆ£Edici├│n e impresi├│n;┬Ā

38 De acuerdo a la informaci├│n m├Īs reciente ŌĆōcorrespondiente al a├▒o 2007- emitida por el Centro de Estudios para la Producci├│n┬Ā(CEP).

39 Cabe recordar que el motor de crecimiento de las importaciones totales en 2007 fueron las cantidades (explicaron el 22% de┬Āsu aumento), en lugar de los precios (explicaron el 8% de la suba total).

┬Ā┬ĀReproducci├│n de┬ĀGrabacionesŌĆØ experiment├│ una ca├Łda en las importaciones (-7%) a la vez que aumentaban las┬Ācantidades producidas por el mismo (+12%), lo cual demostrar├Ła cierta fortaleza en el sector. Por┬Āsu parte, el sector ŌĆ£TabacoŌĆØ mostr├│ un crecimiento en las importaciones (+9%) inferior al┬Āaumento experimentado por su producci├│n f├Łsica (+12%) entre 2006 y 2007.

Sin embargo, en el otro extremo, el Cuadro 9.13 muestra que el sector ŌĆ£Productos de la refinaci├│n┬Ādel petr├│leoŌĆØ sufri├│ una suba exorbitante en las importaciones (+106%) en contraste con┬Āuna peque├▒a variaci├│n en las cantidades producidas 40.

En conjunto, toda esta informaci├│n refleja que excepto dos sectores manufactureros particulares,┬Ātodos se vieron en menor o mayor grado afectados por la competencia de las importaciones,┬Āllegando a una situaci├│n l├Łmite en el caso de productos derivados del petr├│leo, lo que refleja┬Ālos problemas energ├®ticos vividos en el pa├Łs en el per├Łodo bajo estudio.

40 Este sector no se incorpor├│ en el Gr├Īfico 9.18 para no perder la visualizaci├│n de los datos obtenida con la escala utilizada. El┬Āpunto que simbolizar├Ła a este sector queda fuera de los valores establecidos en los ejes.

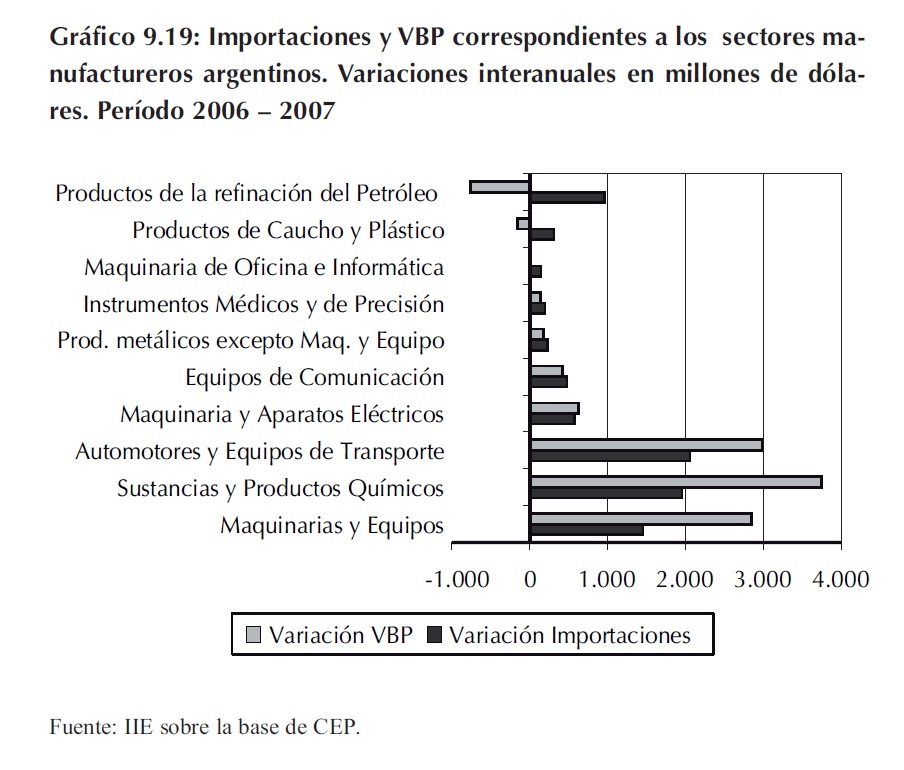

Mediante un an├Īlisis similar, pero enfocado desde otro punto de vista, se puede observar la┬Ārelaci├│n que existe entre las variaciones porcentuales experimentadas por las importaciones y las┬Āvariaciones porcentuales en el valor bruto de la producci├│n (VBP), ambas referidas a los distintos┬Āsectores productivos argentinos. Con esto se puede apreciar en t├®rminos monetarios la incidencia┬Āde la invasi├│n de importaciones estudiada, sobre las industrias nacionales.

Como se muestra en el┬ĀGr├Īfico 9.19, las mercader├Łas┬Ārelacionadas con el petr├│leo┬Ā(productos que surgen de su┬Ārefinaci├│n, como as├Ł tambi├®n┬Āotros derivados de aqu├®l tales┬Ācomo productos de caucho y┬Āpl├Īstico) experimentaron┬Ātanto ca├Łdas en el VBP como┬Āaumentos en las importaciones.

De acuerdo a esto, y┬Āen concordancia con lo visto┬Āanteriormente en t├®rminos de┬Ācantidades, uno podr├Ła decir┬Āque las cifras reflejan sin┬Āduda la crisis que enfrenta el┬Āsector petrolero en Argentina┬Ācombinado con el aumento┬Ādel precio de ├®sta commodity┬Āen los ├║ltimos a├▒os.

Si ahora se incorpora el sector ŌĆ£Maquinarias de Oficina e Inform├ĪticaŌĆØ al an├Īlisis, y se┬Ācalcula la relaci├│n entre el aumento de las Importaciones y el aumento en el VBP para estos tres┬Āsectores, se puede concluir ŌĆōcomo lo evidencia el Cuadro 9.14- que los mismos son los m├Īs cr├Łticos┬Ādesde el punto de vista productivo en el per├Łodo bajo estudio. En particular, si bien┬ĀŌĆ£Maquinarias de Oficinas e Inform├ĪticaŌĆØ no cuenta con un aumento significativo de las importaciones┬Ārespecto a otros sectores, si lo es respecto al aumento de su propia producci├│n. De hecho┬Āla suba en las compras externas result├│ ser 13,18 veces la suba del valor bruto producido por┬Āaqu├®l.

Si se sigue observando la relaci├│n calculada en los dem├Īs sectores se encuentra que siete┬Āde ellos est├Īn ŌĆ£amenazadosŌĆØ en forma considerable por el ingreso de productos importados. Para┬Āmayor precisi├│n, el incremento en las compras externas represent├│ m├Īs del 50% del incremento┬Āen el VBP en todos ├®stos, asumiendo proporciones mayores al 100% en algunos casos. A su vez,┬Ācomo as├Ł lo evidencia el Gr├Īfico 9.19 con las barras grises, en el caso de ŌĆ£Automotores y equipos┬Āde transporteŌĆØ, ŌĆ£Sustancias y productos qu├ŁmicosŌĆØ y ŌĆ£Maquinarias y equiposŌĆØ deber├Ła tenerse┬Āen cuenta no s├│lo la relaci├│n entre las variaciones sino el significativo aumento en los valores┬Āimportados de estos productos.

Por ├║ltimo, y sobre la base de la informaci├│n presentada en el Cuadro 9.14, existen cinco┬Āsectores a los que podr├Łamos clasificar como ŌĆ£en alertaŌĆØ, donde la proporci├│n del aumento en las┬Āimportaciones representa entre un 10% y un 30% del aumento en el VBP; y otros cinco sectores┬Āque entre 2006 y 2007 no muestran signos de riesgo frente al aumento en las compras externas.

Es importante notar que existe una especie de patr├│n en la relaci├│n analizada: los sectores que┬Āsufrieron d├®bilmente el impacto de las importaciones son aquellos que poseen menor valor agregado┬Āen sus productos (Alimentos y Bebidas, Productos minerales, etc.). A medida que aumenta┬Āla incorporaci├│n de valor en los mismos, lamentablemente aumenta el avance de las importaciones.

Esta situaci├│n no puede dejar de resultar alarmante teniendo en cuenta que la misma no┬Ās├│lo se plasma en perjuicios sectoriales sino que se traslada a la econom├Ła en su totalidad, es┬Ādecir, no debe olvidarse el impacto que ocasiona menores niveles de producci├│n sobre el nivel┬Āde empleo e ingreso de la sociedad.

┬Ā

9.3.6 Sectores vulnerables ante la invasi├│n de productos chinos

Como se dijo con anterioridad, en este apartado se presentar├Ī una serie de ejemplos en los┬Ācuales se refleja el avance de los productos chinos sobre la producci├│n local.

41 Aqu├Ł se incluyen art├Łculos de jugueter├Ła.

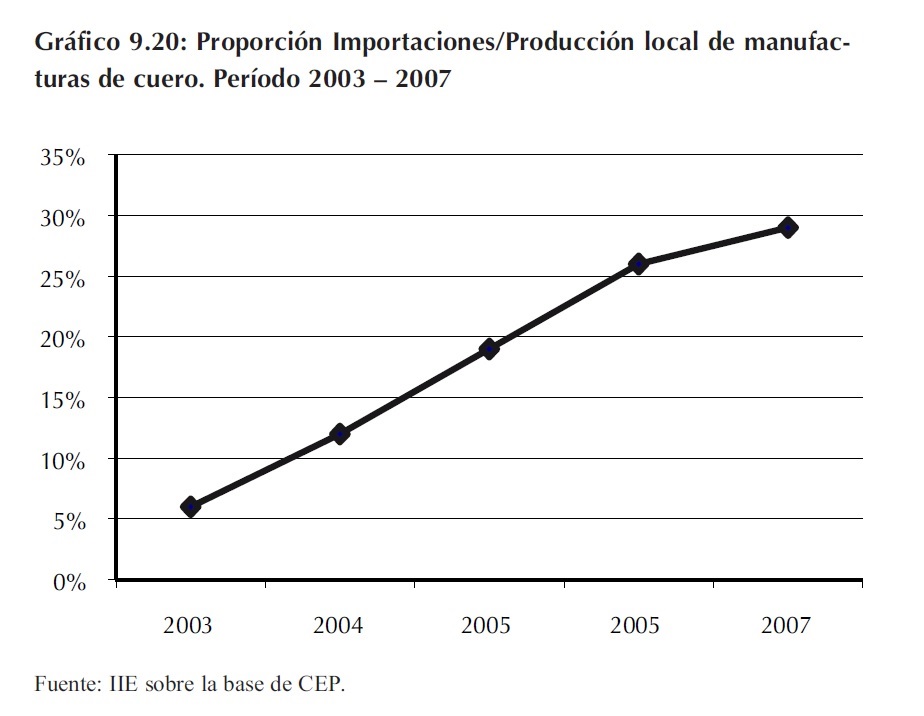

Comenzando con el Sector de las Manufacturas de Cuero, no es menor notar que se trata de┬Āuna actividad intensiva en mano de obra e integrada fundamentalmente por peque├▒as y medianas┬Āempresas. De acuerdo a la informaci├│n suministrada por la C├Īmara Industrial de las┬ĀManufacturas de Cuero y Afines, en el a├▒o 2007 el sector contaba con 500 empresas que empleaban┬Ācerca de 9.000 trabajadores. Del total de establecimientos, un 80% pertenec├Łan a la Ciudad┬Āde Buenos Aires y a la Provincia de mismo nombre, mientras que el resto se distribu├Ła entre las┬Āprovincias de Santa Fe y C├│rdoba. Sobre la base de esto ├║ltimo, y como se remarc├│ con anterioridad,┬Āno puede negarse que las consecuencias del impacto de las importaciones sobre la producci├│n┬Ādel sector repercutir├Ī tarde o temprano sobre el mercado laboral de estas grandes urbes.

Entrando al estudio de┬Ālos datos, el Gr├Īfico 9.20┬Āmuestra que la relaci├│n┬ĀImportaci├│n/Producci├│n┬Ālocal de manufacturas de┬Ācuero crece en forma sostenida┬Ādesde el 2003. En particular,┬Āen el a├▒o 2007 las┬Āimportaciones de estos productos┬Ārepresentaban un┬Ā29% de la producci├│n nacional.

Para contar con un mayor┬Āgrado de detalle, se informa┬Āque la oferta importada tiene┬Āuna participaci├│n mayor al┬Ā50% del mercado en los segmentos┬ĀŌĆ£Marroquiner├Ła en sint├®ticoŌĆØ y ŌĆ£Accesorios variosŌĆØ, mientras que en el resto┬ĀŌĆōTalabarter├Ła, Marroquiner├Ła en cuero, Prendas de vestir y Accesorios de vestir- la participaci├│n┬Āde las importaciones es considerada baja de acuerdo a la clasificaci├│n utilizada (es menor al 25%┬Ādel mercado).

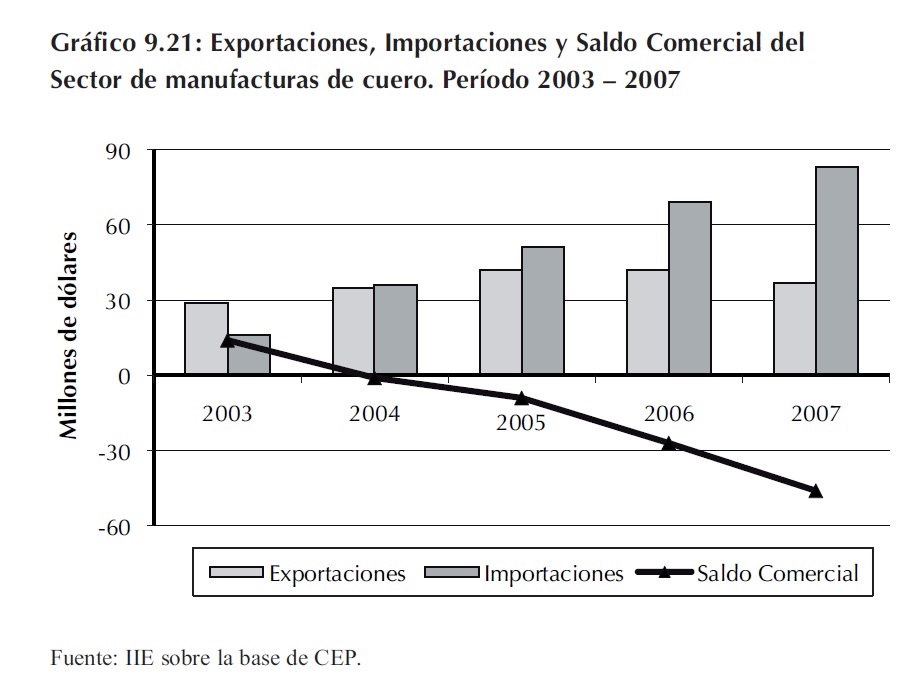

En cuanto al balance┬Ācomercial del sector, si bien┬Āla salida de la convertibilidad┬Āimplic├│ resultados positivos┬Ādurante 2002 y 2003, a┬Āpartir de 2004 reaparecieron┬Ālos valores negativos (ver┬ĀGr├Īfico 9.21). La tendencia┬Ādecreciente del saldo en┬Āmanufacturas de cuero aterriza┬Āen 2007 a un rojo de┬ĀUS$46 millones. En pocas┬Āpalabras, lo que ocurre en┬Āeste sector en particular, es┬Āreflejo de lo que se evidenci├│ anteriormente a un nivel macro, cuando se estudi├│ la relaci├│n bilateral Argentina-China.

B├Īsicamente, el saldo positivo fue coyuntural y explicado en gran parte por la disminuci├│n de┬Ālas importaciones ante la devaluaci├│n de la moneda local, lo cual se revirti├│ una vez recuperada┬Āla econom├Ła, y se profundiz├│ con el fenomenal avance de las compras externas desde este pa├Łs.

Con relaci├│n a los principales or├Łgenes de los productos, y como ya se hab├Ła anticipado,┬ĀChina se constituye como el proveedor primordial de los mismos, con un 84% del total de las┬Ācompras. A lo lejos, India ocupa el segundo lugar con un 3% de participaci├│n, y es seguida por┬ĀBrasil y Francia con una proporci├│n del 2% del total importado cada uno. S├│lo en el segmento┬Āde Marroquiner├Ła en cuero Francia desplaza a China del primer lugar como proveedor.

Para terminar, se puede sintetizar el an├Īlisis diciendo que en el sector Manufacturas de Cuero┬Āse verifica un avance importante de productos chinos, siendo en determinados segmentos muy┬Āalta su participaci├│n. De continuar esta tendencia, y considerando la estructura de mercado del┬Āmismo, futuros desplazamientos de oferta local por productos importados no dejar├Īn de tener┬Ācierto impacto sobre variables sensibles como el empleo y el ingreso en las provincias afectadas.

Otro sector en el que los productos importados repercuten sobre la producci├│n nacional es la┬Āindustria del juguete en Argentina. La misma est├Ī integrada por peque├▒as y medianas empresas┬Ālocales y filiales comerciales de algunas empresas multinacionales que importan sus productos┬Āprincipalmente desde China. Alrededor de cien establecimientos conforman el sector, y emplean┬Āentre 1.500 y 2.000 trabajadores. Las firmas se localizan principalmente en la Ciudad de┬ĀBuenos Aires y en la Provincia hom├│nima.

Como se observa en el Gr├Īfico 9.22 en este sector el impacto de las compras externas es considerablemente┬Āmayor que en el caso estudiado anteriormente. No s├│lo hay una tendencia creciente┬Āen la relaci├│n Importaciones/Producci├│n local, sino que llega a valores extremadamente┬Āaltos en los ├║ltimos a├▒os┬Ā(231% en 2007). En este┬Ācaso, seg├║n informaci├│n de┬Āla C├Īmara Argentina de la┬ĀIndustria del Juguete, seis de┬Ālos diez rubros que conforman┬Āel sector muestran una┬Āparticipaci├│n de la oferta┬Āimportada mayor al 50%.

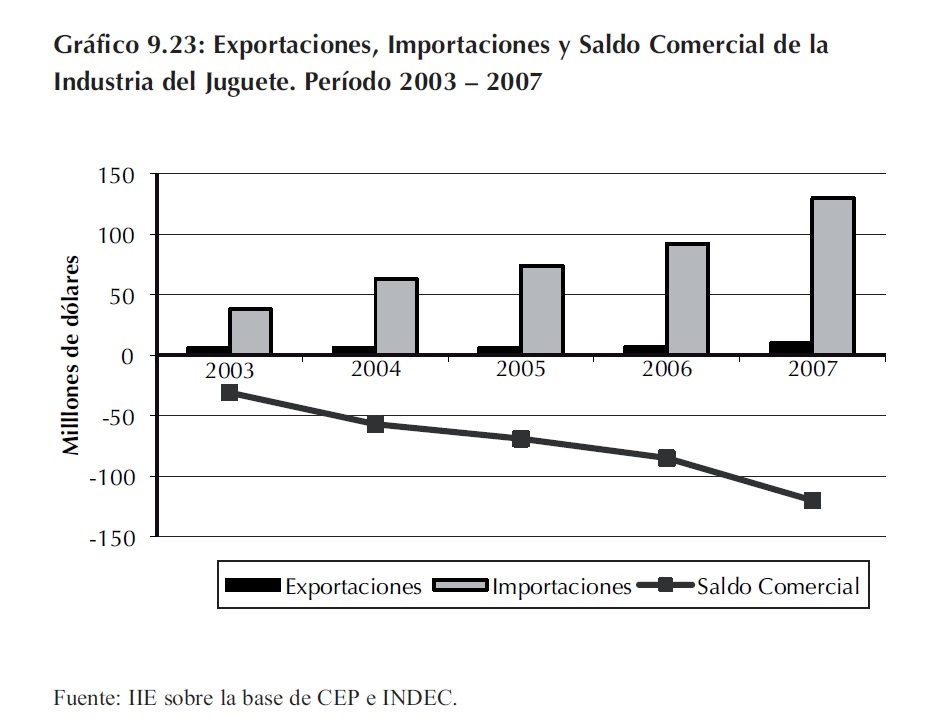

Respecto al balance┬Ācomercial de esta industria,┬Ācomo se evidencia en el┬ĀGr├Īfico 9.23, es un sector┬Āestructuralmente deficitario.┬Ā

Las exportaciones resultan┬Āinsignificantes en relaci├│n a┬Ālos niveles importados, e┬Āincluso estos ├║ltimos vienen creciendo aceleradamente (a tasas del 24% de 2005 a 2006, y 41%┬Āde 2006 a 2007), a pesar de la aplicaci├│n de licencias no autom├Īticas como medio de regulaci├│n┬Ādel comercio.

En cuanto a los principales┬Āor├Łgenes de las compras,┬Āse destaca China concentrando┬Āel 78% del total┬Āingresado a nuestro pa├Łs en┬Ā2007. Italia se ubica como┬Āsegundo proveedor con una┬Āparticipaci├│n del 7%, y┬ĀBrasil tercero con una del┬Ā3%. Vale la pena recordar┬Āque el mercado mundial de┬Ājuguetes est├Ī dominado por┬Āgrandes empresas multinacionales┬Āque tienen sus centros┬Āde fabricaci├│n, log├Łstica┬Āy distribuci├│n en el gigante┬Āasi├Ītico, y otros pa├Łses del┬Āsudeste de ese continente.

Por ├║ltimo, se destaca que las importaciones originadas en China crecieron a tasas mayores que┬Ālas registradas para el total de juguetes, obteniendo tasas de 43% entre 2005 y 2006, y 55% entre┬Ā2006 y 2007.

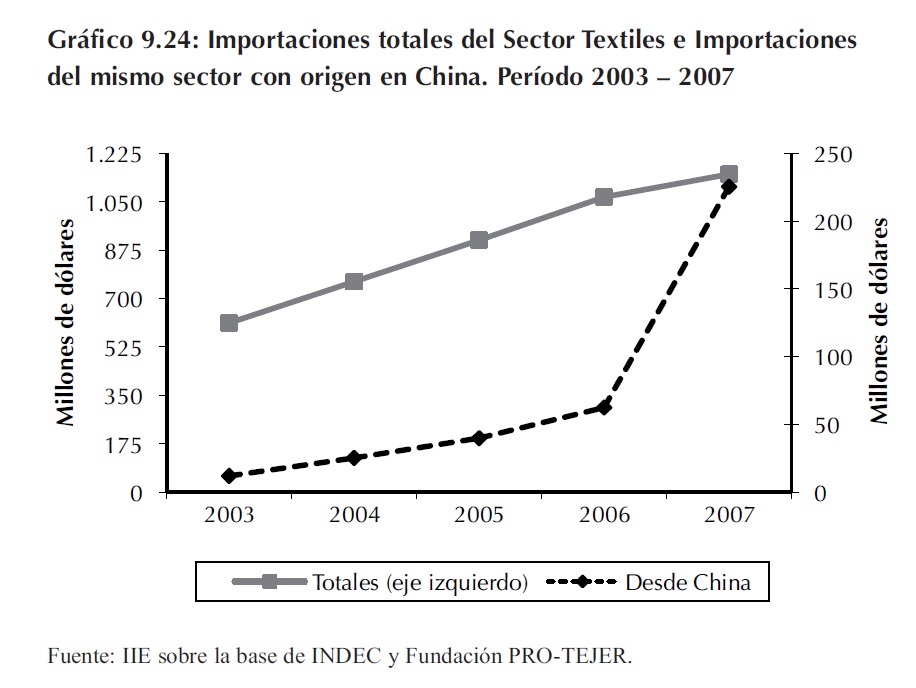

Para culminar el estudio┬Āde casos, se puede citar el┬Āsector Textiles como otro┬Āejemplo de la abrumadora┬Āavalancha de productos chinos┬Āsobre la econom├Ła┬Āargentina. Para no extender┬Āel texto con demasiado detalle,┬Āsimplemente observando┬Āel Gr├Īfico 9.24 se puede┬Āapreciar la aceleraci├│n de las┬Āimportaciones desde el pa├Łs┬Āoriental, entre los a├▒os 2006┬Āy 2007. Haciendo una sencilla┬Ācomparaci├│n, las compras┬Āexternas de textiles┬Ādesde cualquier origen crecieron┬Āa una tasa promedio┬Ādel 17,1% anual desde 2003 hasta 2007, mientras que las importaciones de este mismo rubro┬Āpero con origen en China lo hicieron entre 2006 y 2007 a una tasa del 261% anual. Sin duda esto┬Ādemuestra el grado de invasi├│n de estos productos en el ├║ltimo tiempo.

Para resumir y conectar brevemente todo lo expuesto hasta este punto, se puede concluir que┬Āefectivamente ciertos sectores est├Īn en situaci├│n de ŌĆ£alertaŌĆØ en raz├│n de la invasi├│n de productos┬Ācon origen en China. Se remarca nuevamente la idea de que esto perjudica tanto el propio┬Ādesarrollo de los mismos, como as├Ł tambi├®n impacta sobre otros sectores debido a las vinculaciones┬Āque existen a trav├®s de la cadena productiva 42.

A causa de las caracter├Łsticas descriptas en los mercados analizados, ser├Ła propicio evaluar┬Āqu├® medidas resultan convenientes para enfrentar el problema de manera que sea posible evitar┬Āconsecuencias negativas mayores sobre las econom├Łas regionales.

9.4 An├Īlisis de las exportaciones regionales argentinas

9.4.1 Introducci├│n

Como pudo observarse en los puntos anteriores, el comercio exterior argentino tuvo un┬Āimportante desarrollo en los ├║ltimos a├▒os. Dejando de lado el an├Īlisis pormenorizado, en cuanto┬Āa si primaron factores externos en el mismo o si result├│ de la competitividad interna y de pol├Łticas┬Āque impulsaron dicho comportamiento, la realidad es que las divisas ingresadas al pa├Łs por┬Āmedio de las exportaciones no pueden considerase despreciables; sino que por el contrario, asumieron┬Āvalores record luego de la crisis del 2002.

A la luz de lo expuesto, resulta interesante conocer de qu├® manera se distribuyeron dichos┬Āingresos entre las regiones y provincias que integran el pa├Łs. Con ese objetivo, y mediante el an├Īlisis┬Āde las exportaciones regionales y su composici├│n, se buscar├Ī determinar cu├Īl es el grado de┬Ādesigualdad regional y qu├® relaciones se pueden establecer entre las zonas econ├│micas argentinas┬Āde acuerdo a las caracter├Łsticas de las mimas respecto a su comercio exterior.

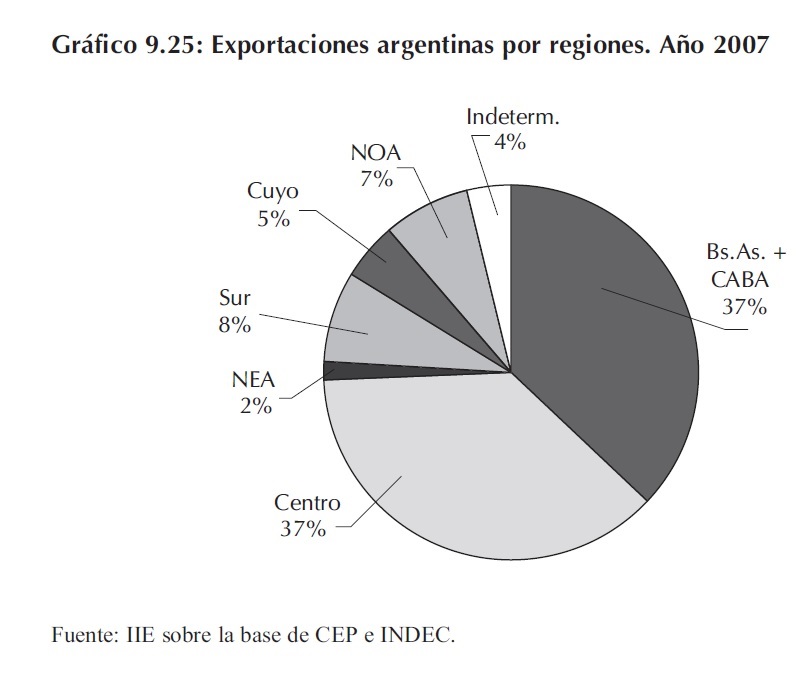

Como se observa en el┬ĀGr├Īfico 9.25, comparar simplemente┬Āla participaci├│n de┬Ācada regi├│n en el total exportado┬Āmuestra el desequilibrio┬Āque existe entre sus relaciones┬Ācomerciales con el exterior.

Como se aprecia,┬ĀBuenos Aires + CABA y la┬ĀRegi├│n Centro (formada por┬Ālas provincias de C├│rdoba,┬ĀSanta Fe y Entre R├Łos) aglutinaron┬Āel 74% del total┬Āexportado por el pa├Łs en┬Ā2007. En otras palabras, s├│lo┬Ācuatro provincias de las 24┬Āque forman la Rep├║blica

Argentina, recibieron US$41.441 millones de un total de US$55.65343 millones que ingres├│ al┬Āpa├Łs por exportaciones. El 36% restante, como se muestra en el gr├Īfico, se distribuye casi homog├®neamente entre las dem├Īs regiones 44, exceptuando a la del Nordeste que contribuy├│ s├│lo con┬Āun 2% del total exportado. Vale remarcar que las diferencias se profundizan si comparamos┬Āincluso entre provincias de una misma regi├│n, lo cual ser├Ī mencionado a medida que se desarrolle┬Āel an├Īlisis.

42 Por ejemplo, las manufacturas de cuero constituyen el eslab├│n final en la cadena productiva del cuero, y la industria de juguetes┬Āse provee de variados insumos originados en diferentes sectores (textil, pl├Īsticos, madera, papel y cart├│n, etc.).

43 Hay una m├Łnima diferencia entre este valor y el informado en la Secci├│n 2 debido a las discrepancias entre las fuentes de informaci├│n┬Āen cuanto a fechas de actualizaci├│n de datos.

┬Ā┬Ā

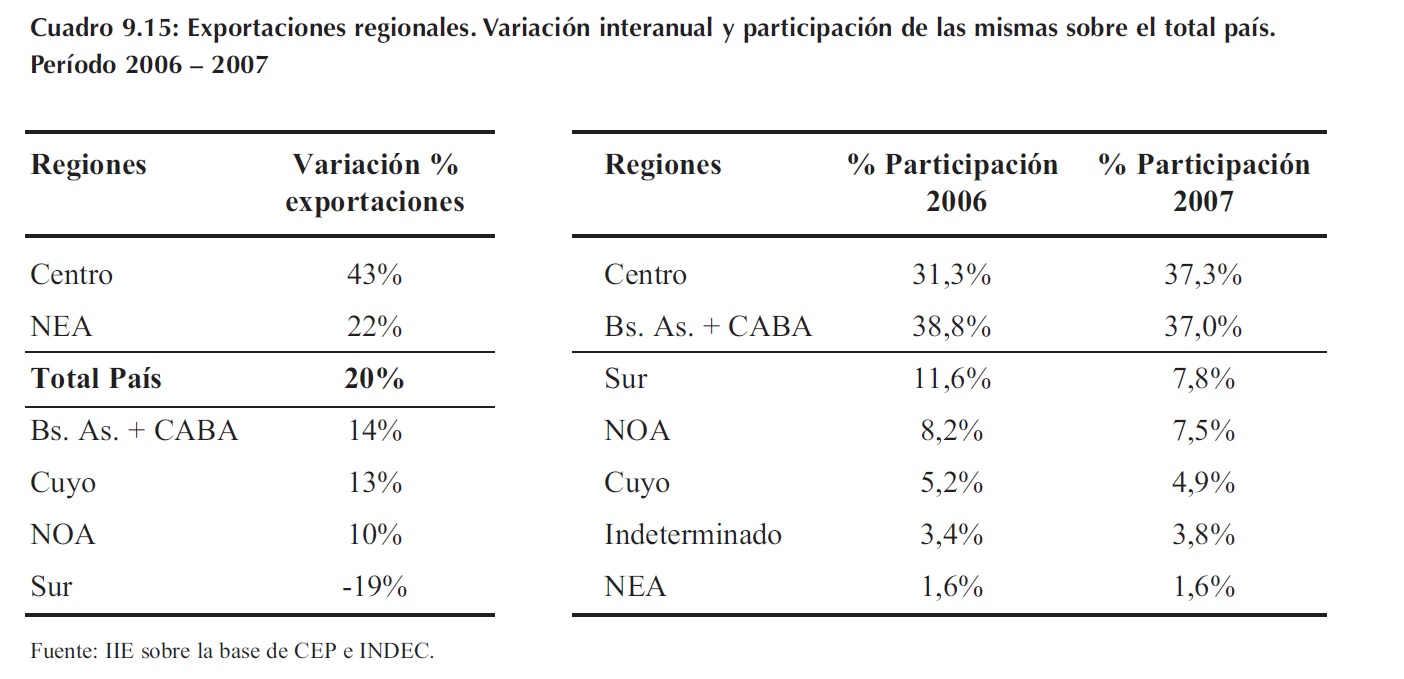

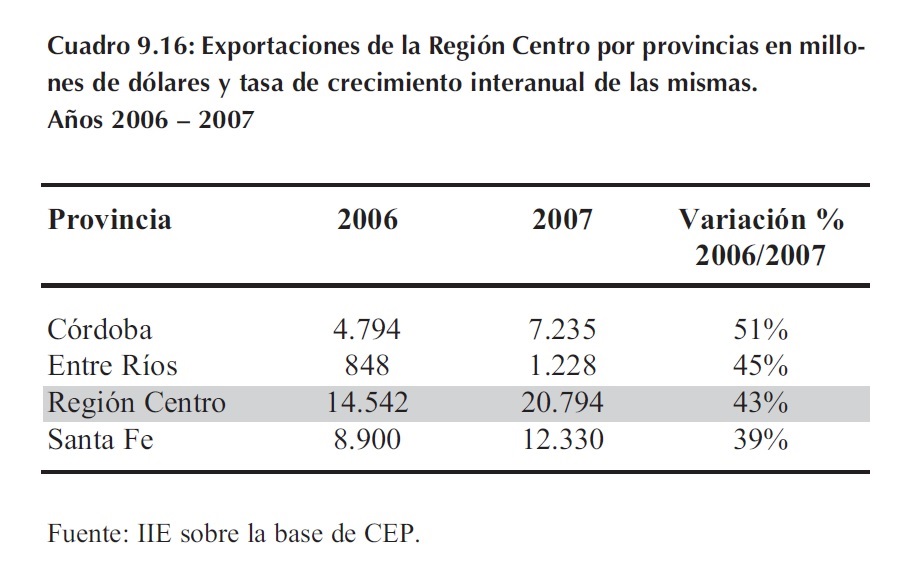

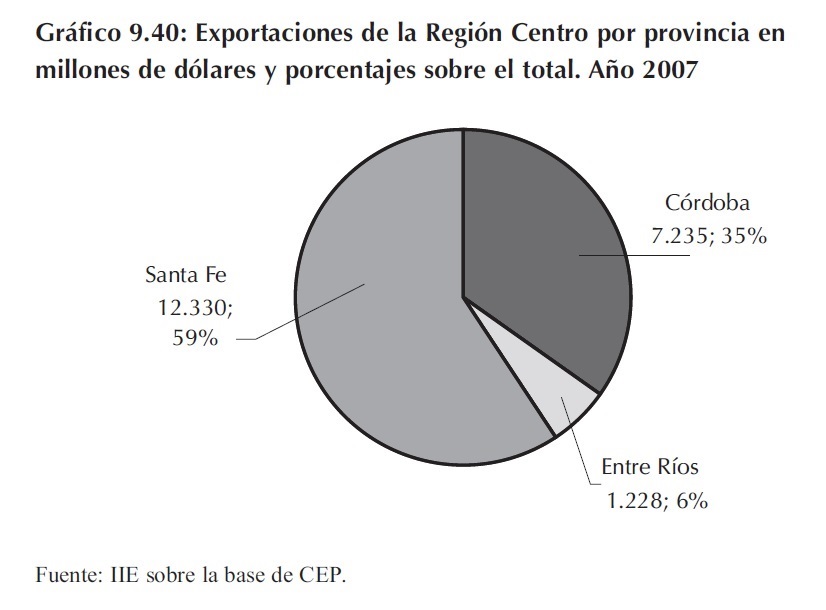

Si ahora se observa la variaci├│n de las ventas externas de cada regi├│n entre los a├▒os 2006 y┬Ā2007 (ver Cuadro 9.15) se aprecia que la Regi├│n Centro y la del Nordeste Argentino crecieron┬Ām├Īs que el promedio (43% y 22% respectivamente). Teniendo en cuenta que la segunda tiene┬Ābaja participaci├│n en el total exportado se la descarta del an├Īlisis y se remarca lo acontecido con┬Āla primera. Luego, se evidencia que el abrupto crecimiento de los env├Łos al exterior de las provincias┬Āde C├│rdoba, Santa Fe y Entre R├Łos en conjunto, ubic├│ a la Regi├│n Centro como la principal┬Āexportadora de la Argentina en el a├▒o 2007 ŌĆōla cual, aunque s├│lo por US$146 millones┬Ā(0,3% del total), desplaz├│ a Buenos Aires + CABA al segundo lugar-.

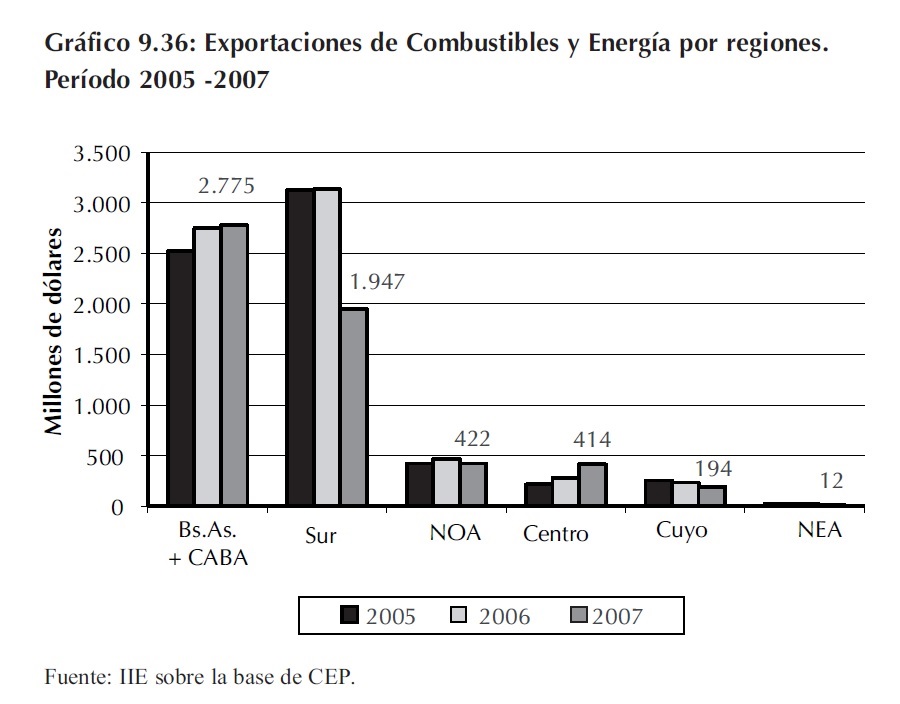

Por otro lado, se observa que no s├│lo el resto de las regiones perdi├│ participaci├│n debido a un┬Ācrecimiento menor al promedio, sino que en el caso de la Regi├│n Sur disminuyeron sus exportaciones┬Āen el transcurso del a├▒o. Esto, como se ver├Ī m├Īs adelante, se vincula al ya nombrado┬Āproblema energ├®tico o de carencia de combustibles que sufre el pa├Łs.

Por ├║ltimo, como se deduce del Cuadro 9.15 junto con el Gr├Īfico 9.25, se puede decir que la┬Āconcentraci├│n de los ingresos de divisas del comercio exterior se profundiz├│ en 2007 en tanto la┬ĀRegi├│n Centro y Buenos Aires + CABA participaban con un 70% del total exportado por el pa├Łs┬Āen 2006, mientras que en 2007 dicha cifra aument├│ en cuatro puntos porcentuales 45.

44 Nordeste Argentino= Corrientes, Chaco, Formosa y Misiones; Cuyo= La Rioja, Mendoza, San Juan y San Luis; Noroeste┬ĀArgentino= Catamarca, Jujuy, Salta, Santiago del Estero y Tucum├Īn; Sur= La Pampa, R├Ło Negro, Neuqu├®n, Chubut, Santa Cruz,┬ĀTierra del Fuego.

45 A pesar de la p├®rdida de participaci├│n que mostr├│ Buenos Aires + CABA.

┬Ā┬ĀRecuadro 9.1: ┬┐Concentraci├│n de las exportaciones a nivel provincial?

Es notable la diferencia entre los valores exportados por las Regiones de Buenos Aires + CABA y┬Āla Regi├│n Centro, con los exportados por el resto de las regiones del pa├Łs. Sin embargo, como se┬Āver├Ī brevemente en este apartado, la concentraci├│n es incluso mayor al observar el nivel provincial┬Āde gobierno. Si se observa el Gr├Īfico 9.26 se aprecia de hecho una fuerte disparidad entre las participaciones┬Āde las provincias que integran una misma regi├│n. Con los datos expuestos se deduce┬Āque, s├│lo teniendo en cuenta las Provincias de Buenos Aires, Santa Fe y C├│rdoba, se aglutina el┬Ā72% de las exportaciones totales del pa├Łs; qued├Īndole s├│lo un 2% a Entre R├Łos y 1% a CABA.

┬Ā

Por otra parte, tambi├®n se evidencia en el Gr├Īfico 9.26 un avance de la concentraci├│n de los ingresos┬Āpor exportaciones en el a├▒o 2007 respecto al 2006. Para contar con mayor precisi├│n, al sumar┬Ālos valores de ventas externas registrados por las tres principales provincias en 2006 se obtiene un┬Ātotal de US$31.417 millones (una participaci├│n del 68% en el total pa├Łs) mientras que con el mismo┬Āprocedimiento se obtiene un total de US$39.890 millones para dichas jurisdicciones en 2007, lo┬Ācual representa un aumento de cuatro puntos porcentuales en la participaci├│n respecto al a├▒o anterior.

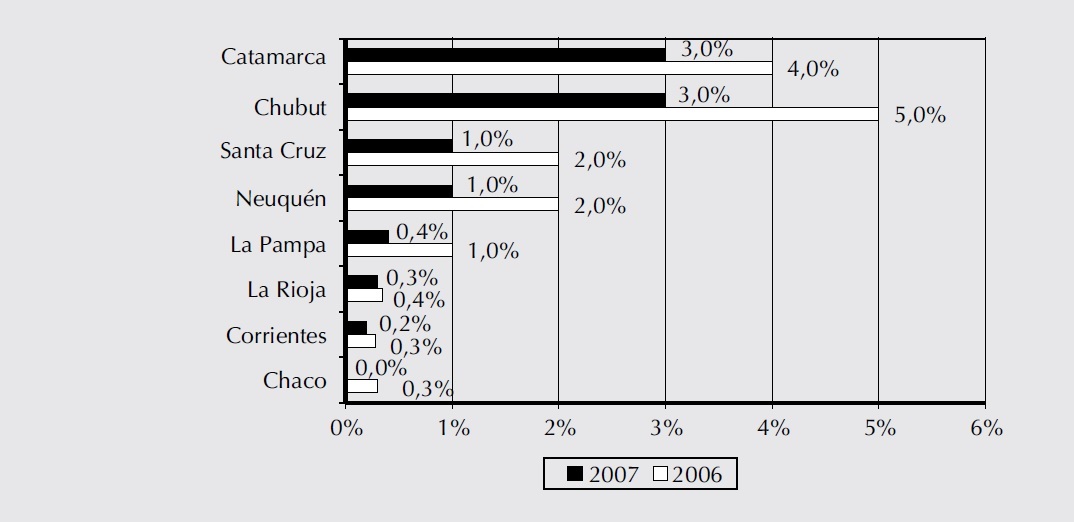

En contraste con estas cifras, el resto de las provincias que contaban con un 32% de participaci├│n┬Āde sus exportaciones respecto al total pa├Łs en el a├▒o 2006, quedaron con una proporci├│n del 28%┬Āen el a├▒o 2007. En particular, en el Gr├Īfico 9.27 se muestran las provincias que no s├│lo tienen poca┬Āparticipaci├│n (menor al 6% del total exportado por Argentina) sino que adem├Īs ├®sta se redujo entre┬Ālos a├▒os 2006 y 2007.

┬ĀGr├Īfico 9.27: Participaci├│n provincial en las exportaciones argentinas. A├▒os 2006 ŌĆō 2007

Fuente: IIE sobre la base de CEP.

Por ├║ltimo, las provincias argentinas que no aparecen en los gr├Īficos anteriores son aquellas que┬Ācon una participaci├│n m├Īxima del 2%, o bien mejoraron en menos del 0,5%, o bien permanecieron┬Āen igual situaci├│n.

En resumen, las diferencias hasta ahora percibidas a nivel regional se acent├║an cuando se observa┬Ācon cierto detalle la realidad de las provincias que las integran.

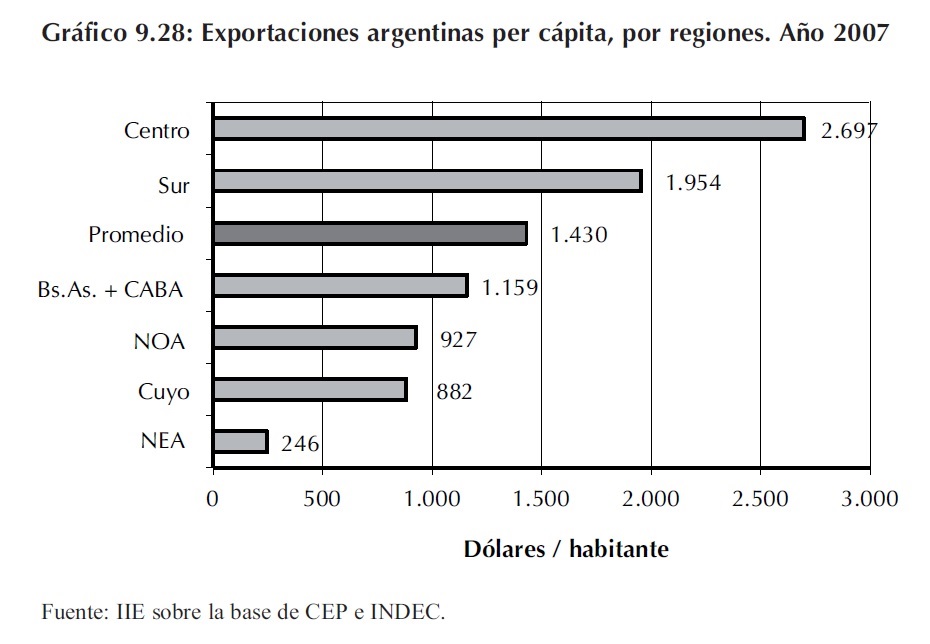

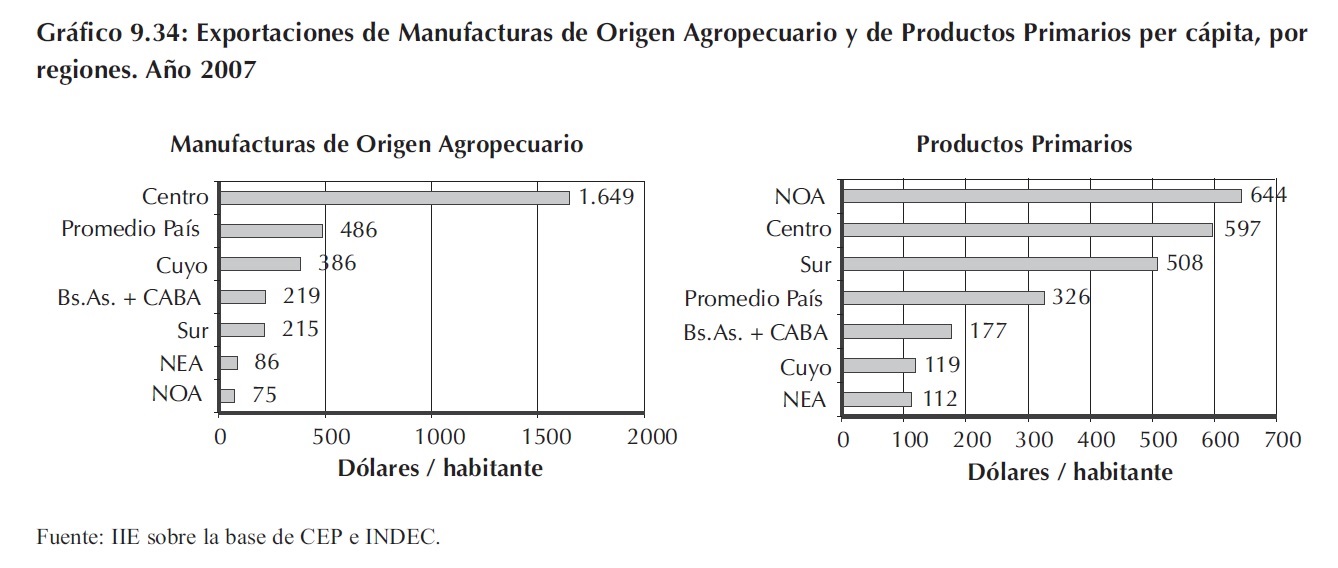

Antes de cerrar esta┬Āintroducci├│n, es importante┬Āhacer una aclaraci├│n si se┬Āquiere mayor rigurosidad en┬Āel an├Īlisis de los datos. Para┬Ātener en cuenta las diferencias┬Āen cuanto a densidad┬Āpoblacional de las regiones,┬Āse realiz├│ una estimaci├│n de┬Ālos valores totales exportados┬Āpor cada una de ellas┬Ācada mil habitantes. Los┬Āresultados se muestran en el┬ĀGr├Īfico 9.28.

Como lo evidencia la┬Āinformaci├│n presentada, al tener en cuenta la cantidad de habitantes la Regi├│n Centro a├║n mantiene┬Āsu liderazgo en exportaciones: los ingresos de divisas por este concepto llegan a US$2.697┬Āper c├Īpita. Sin embargo, a diferencia de lo que ocurre en valores agregados, el segundo lugar del┬Āranking ahora lo ocupa la Regi├│n Sur, debido a la poca densidad poblacional con la que cuenta,┬Ādejando a Buenos Aires + CABA 46 por debajo de los ingresos promedio por exportaciones por┬Āhabitante de todo el pa├Łs.

┬Ā

9.4.2 Composici├│n de las┬Āexportaciones regionales┬Āpor grandes rubros

En esta secci├│n se evaluar├Īn┬Ālas diferencias existentes┬Āentre las regiones┬Āargentinas respecto al tipo┬Āde exportaciones que realiza┬Ācada una de ellas, intentando┬Āestablecer ciertos patrones┬Āque permitan comprender┬Ālos contrastes observados┬Ācon anterioridad.

46 Que aglutinan en conjunto el 46 % de los habitantes argentinos.

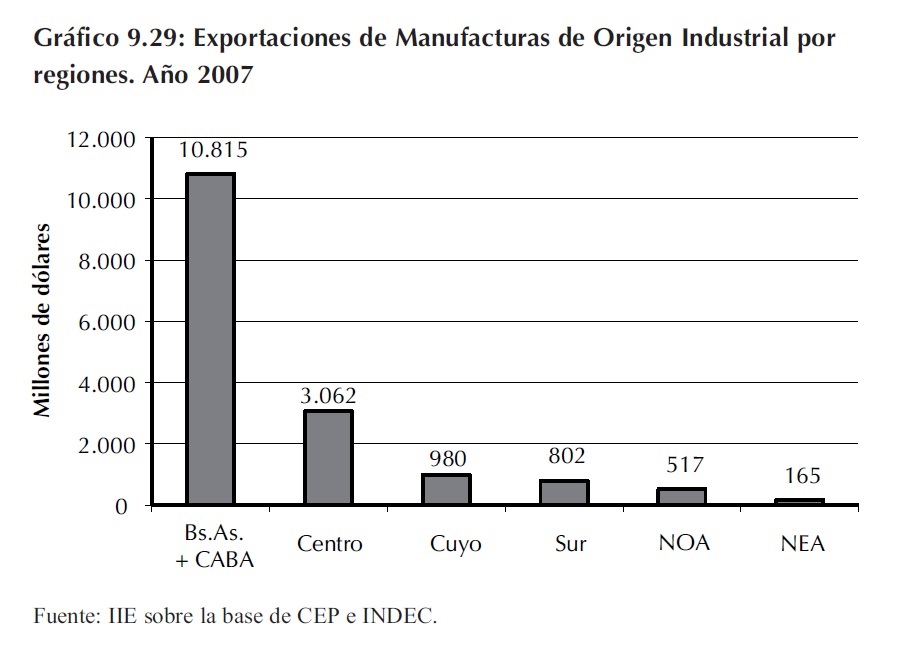

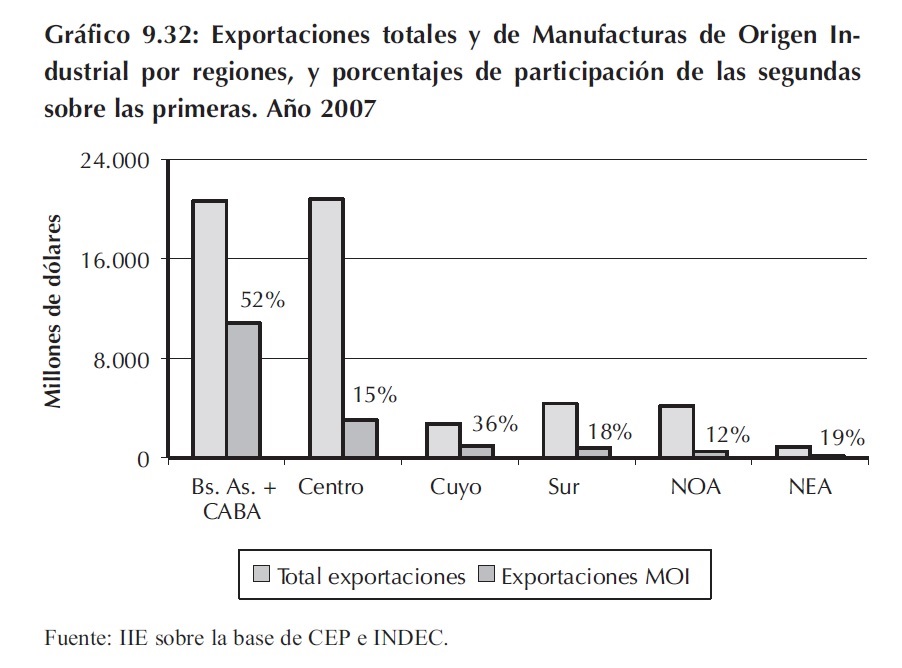

Para empezar, en el Gr├Īfico 9.29 puede apreciarse que Buenos Aires + CABA, es la principal┬Āregi├│n exportadora de Manufacturas de Origen Industrial (MOI)47. En t├®rminos relativos, esta┬Āprovincia concentra el 63% del ingreso de divisas al pa├Łs por ventas externas de aquel rubro. En┬Āorden de importancia sigue la Regi├│n Centro, pero con una participaci├│n igual al 18% del total┬Āde manufacturas industriales exportadas, mientras que el resto de las mismas, se distribuye con┬Āparticipaciones menores al 8% entre las dem├Īs regiones argentinas 48. Simplemente con lo se├▒alado┬Āhasta aqu├Ł es evidente la diferencia regional que existe al menos en este rubro de exportaci├│n.

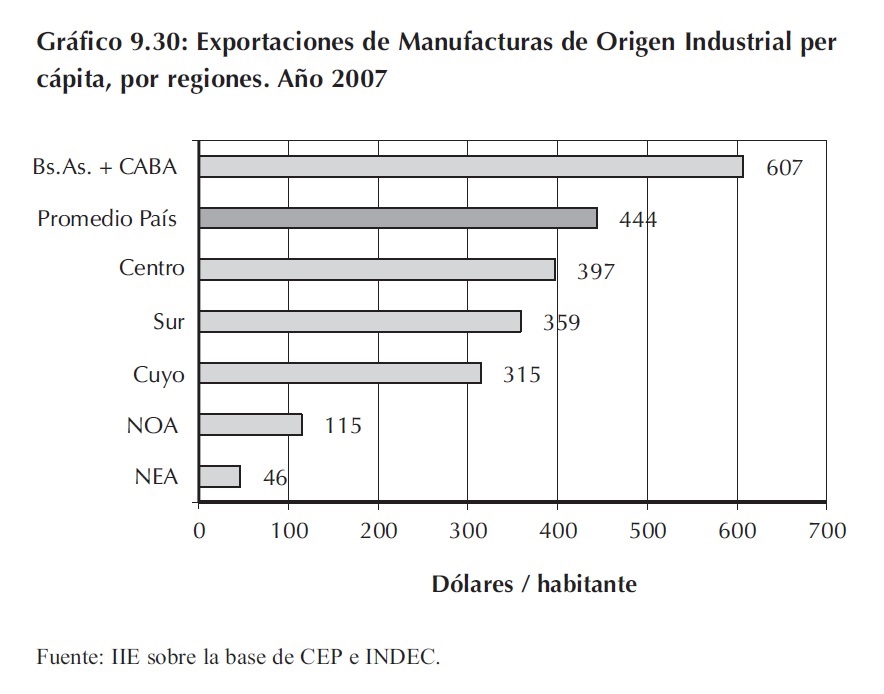

Para seguir un estudio┬Āan├Īlogo al realizado en las┬Āexportaciones totales, al┬Āconsiderar la cantidad de┬Āhabitantes por regi├│n (ver┬ĀGr├Īfico 9.30) se observa que┬Āen este caso Buenos Aires +┬ĀCABA no resigna su supremac├Ła.┬Ā

Para mayor detalle, el┬Āingreso promedio per c├Īpita┬Āde esta regi├│n por exportaciones┬ĀMOI alcanza los┬ĀUS$607, lo cual la ubica┬Ācomo la ├║nica que se┬Āencuentra por encima del┬Āingreso promedio por habitante┬Ādel pa├Łs por este concepto.

A su vez, el ingreso mencionado equivale a 1,5 veces lo que obtiene la Regi├│n Centro afirmando┬Ālo dicho anteriormente. Comparando con los valores agregados, al tener en cuenta la densidad┬Āpoblacional, la Regi├│n Sur es la ├║nica que gana una posici├│n respecto a la Regi├│n de Cuyo┬Āy el resto sigue un patr├│n similar a lo presentado por el Gr├Īfico 9.29. En otras palabras y para┬Āconcluir, es indiscutible el liderazgo de Buenos Aires en exportaciones de alto valor agregado ya┬Āque supera considerablemente┬Āal resto de las regiones┬Ātanto en t├®rminos agregados┬Ācomo en t├®rminos perc├Īpita.

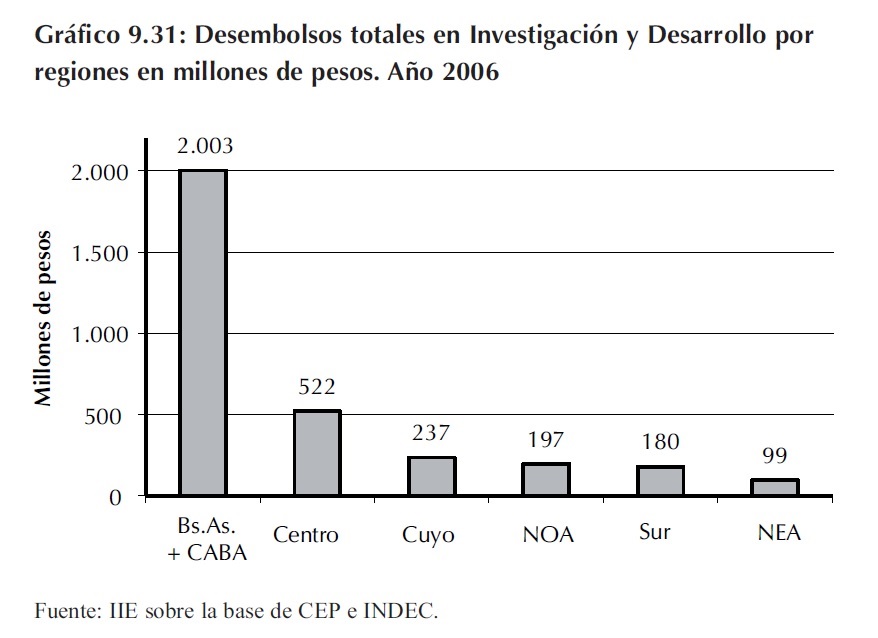

En la b├║squeda de los┬Āfactores que contribuyen a┬Āeste resultado, se observaron┬Ālos desembolsos totales 49 en┬ĀInvestigaci├│n y Desarrollo┬Ārealizados por las distintas┬Āregiones en el a├▒o 2006.

47 Siendo estas ├║ltimas a nivel agregado un 31% del total exportado por el pa├Łs en el a├▒o 2007.

48 Cuyo 6%, Sur 5%, Noroeste argentino 3%, y Nordeste argentino 1% del total MOI. Debe aclararse que se excluy├│ del Gr├Īfico┬Ā9.29 las exportaciones MOI cuya provincia de origen es indeterminado, las cuales constituyen un 5% del total de ese rubro.

49 Tanto realizadas por el sector p├║blico como por el sector privado.

Como muestra el Gr├Īfico┬Ā9.31 se encuentra un patr├│n ┬Ābastante similar al de las┬Āexportaciones agregadas de manufacturas industriales detalladas con anterioridad. Buenos Aires┬Ā+ CABA ocupa el primer puesto con un 62% del total de gastos en I&D realizados por el pa├Łs;┬Āluego se posiciona la Regi├│n Centro con un monto equivalente al 16% del total, y posteriormente┬Āse ubica Cuyo (7%), la regi├│n del Sur y el NOA (con un 6% aproximadamente cada una) y el┬ĀNEA con el 3% restante. Si bien a priori no puede establecerse una vinculaci├│n directa y significativa┬Āentre dichos conceptos, es llamativa la relaci├│n que muestran los datos a simple vista.

En otras palabras, podr├Ła existir cierta influencia entre los montos destinados a actividades de┬ĀI&D, y los correspondientes a ventas de productos industrializados al exterior, en tanto la dimensi├│n┬Āde ├®stas ├║ltimas podr├Łan estar reflejando los resultados de la aplicaci├│n de las innovaciones┬Ātecnol├│gicas logradas. En definitiva, si bien son muchos los factores que determinan mayores┬Āexportaciones con alto valor agregado en las regiones que se ubican primeras en el ranking, no┬Ādeber├Ła descartarse el rol jugado por esta actividad en tanto es un componente que potencia la┬Āeficiencia en la producci├│n de bienes de este tipo.

Cabe aclarar respecto a este punto que de todas formas existen otros determinantes de los┬Āgrandes montos exportados por las principales regiones. De hecho, las dos regiones que m├Īs┬Āinvestigaci├│n y desarrollo efect├║an tambi├®n son las principales exportadoras de productos primarios,┬Ālo cual relativiza las conclusiones anteriores. Es decir existen consideraciones distintas┬Āa las actividades de innovaci├│n ŌĆōaunque no cabe duda que la misma influye- que explican por┬Āotras causas los altos vol├║menes exportados de MOI, como del resto de los bienes, desde la┬ĀRegi├│n de Buenos Aires + CABA.

Respecto a la evoluci├│n de este rubro, es de destacar que en todas las regiones se registr├│ un┬Ācrecimiento de los valores exportados en 2007 respecto 2006. La Regi├│n Centro fue la m├Īs din├Īmica┬Ācon una suba del 35% en su valor, superando el crecimiento promedio del pa├Łs (17%),┬Āmientras que el resto de las regiones aument├│ sus exportaciones MOI entre un 9% y un 15%.

Cabe destacar por ├║ltimo, que la presencia de este tipo de exportaciones en el total de ventas┬Āexternas de cada regi├│n difiere seg├║n el caso. Como se aprecia en el Gr├Īfico 9.32 Buenos Aires┬Āy la Regi├│n de Cuyo son las regiones en las que m├Īs importancia tuvieron las exportaciones de┬Āmanufacturas industriales respecto a los otros rubros en 2007. Dentro de esta ├║ltima, la provincia┬Āque m├Īs aport├│ fue San┬ĀJuan (47% de las ventas┬ĀMOI cuyanas al exterior),┬Āseguida en importancia por┬ĀSan Luis con un 29%.

Mendoza gener├│ un 17% de┬Ālas divisas por este concepto┬Āy La Rioja un m├Łnimo 7% en┬Ātotal generado por las MOI┬Āde la regi├│n 50.

50 El caso de la Regi├│n Centro ser├Ī analizado en detalle en una secci├│n posterior.

51 Cuyo 6%, Sur 3%, NOA 2%, NEA 2% y de origen indeterminado un 1%.

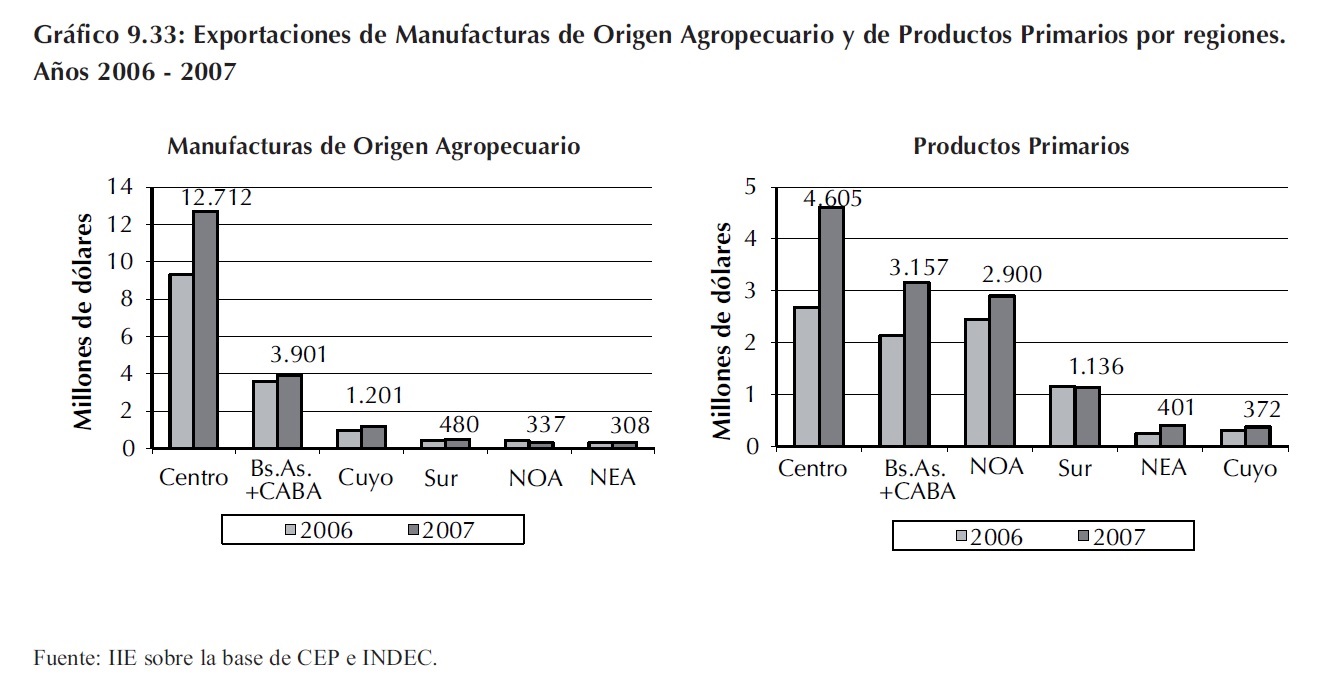

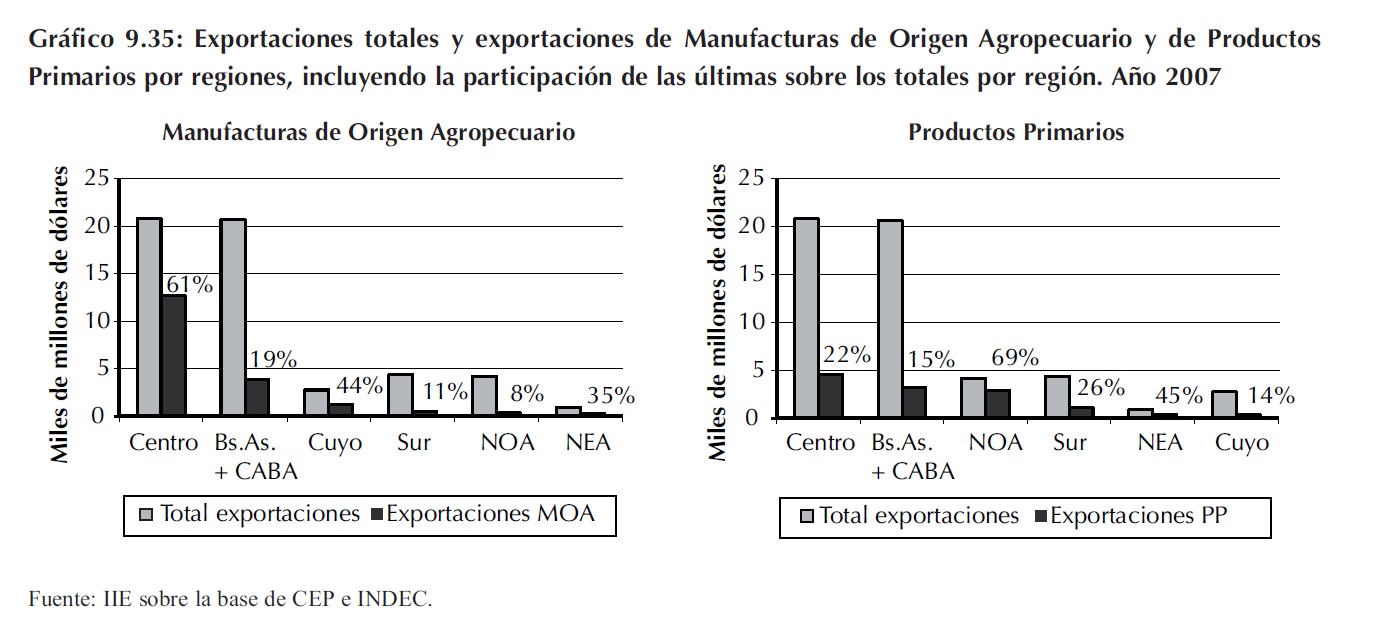

Pasando al estudio de las┬Āexportaciones de Manufacturas┬Āde Origen Agropecuario┬Ā(MOA) y a las ventas┬Āde Productos Primarios (PP), se observa una marcada presencia de la Regi├│n Centro en ambos┬Ārubros en valores agregados. Como se observa en el Gr├Īfico 9.33, las ventas MOA de la Regi├│n┬ĀCentro m├Īs que triplican los valores de estas exportaciones de Buenos Aires + CABA, y representan┬Āun 66% de las exportaciones MOA de Argentina en el 2007. Mientras tanto, el resto de┬Ālas regiones contribuyeron con menos del 7% en las exportaciones de este rubro 51. En definitiva,┬Ātambi├®n es marcada la concentraci├│n en unas pocas provincias de las ventas de este otro tipo┬Āde manufacturas.

Para el caso de los Productos Primarios, la diferencia entre la Regi├│n Centro y Buenos Aires┬Āen t├®rminos agregados no es tan evidente como en las MOA, siendo ahora la relaci├│n igual a 1,5┬Āentre sus valores exportados. Las participaciones en el total de Productos Primarios denotan en┬Āeste caso una menor concentraci├│n al aparecer la Regi├│n del Noroeste Argentino (conformado┬Āpor cinco provincias) como un importante proveedor de estas mercanc├Łas; en concreto, Regi├│n┬ĀCentro aporta un 36%, Buenos Aires + CABA un 25% y el NOA un 23% del total de Productos┬ĀPrimarios exportados por el pa├Łs. Debe notarse sin embargo, que dentro de esta ├║ltima regi├│n, la┬ĀProvincia de Catamarca absorbi├│ el 61% de las divisas ingresadas por ventas al exterior lo cual┬Āaten├║a en cierto modo lo afirmado en cuanto a concentraci├│n 52.