SECTOR INMOBILIARIO Y DE LA CONSTRUCCIÓN

5.10. SECTOR INMOBILIARIO Y DE LA CONSTRUCCION1

Â

Respondiendo a su carácter pro cĂclico y ampliamente más volátil que el producto, la construcciĂłn mostrĂł fuertes contracciones durante 2002. La RegiĂłn Centro no fue ajena a ello, presentando importantes reducciones en el empleo sectorial y en los permisos de construcciĂłn. En lo que respecta al sector inmobiliario, hay que mencionar que fue una de las actividades donde la devaluaciĂłn y las medidas gubernamentales surtieron mayores efectos. Las condiciones actuales perfilan al sector con gran potencial para captar inversiones que apuestan a una revalorizaciĂłn del orden del 40%. No obstante, la inseguridad jurĂdica sigue siendo una limitante de importancia al momento de efectuar la colocaciĂłn de los fondos en inmuebles.

Â

5.10.1. Sector de la ConstrucciĂłn

5.10.1.1. Entorno Nacional

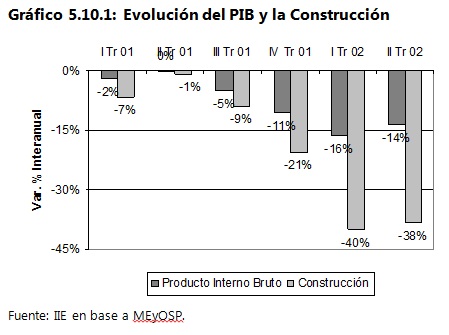

Las cifras disponibles para 2002, muestran la profunda contracción que sufrió la construcción durante el primer semestre del año. Las variaciones interanuales del primer y segundo trimestre fueron del 40% y del 38%, respectivamente. Esta situación fue el reflejo de fuertes reducciones en la producción y venta de insumos claves, derivado de la paralización de la obra pública y la desaparición de la construcción privada, que se encontró con una falta total de financiamiento.

El gráfico 5.10.1 muestra el desenvolvimiento del PIB argentino y del PIB Construcciones durante el Ăşltimo año y medio, advirtiĂ©ndose las importantes caĂdas registradas por el PIB y tambiĂ©n las mucho mas marcadas contracciones de la industria de la construcciĂłn. Preocupa a los agentes del sector la intensidad, aunque en teorĂa el comportamiento no es extraño. La construcciĂłn, como componente de la inversiĂłn interna bruta fija, es una variable procĂclica y de muy alta volatilidad, con lo cual, frente a caĂdas del producto del orden del 15% estimadas para el año, no es difĂcil pensar en una reducciĂłn de la construcciĂłn de alrededor del 40%.

Â

1El presente capĂtulo se realizĂł en conjuntamente con la Cámara Argentina de la ConstrucciĂłn – DelegaciĂłn CĂłrdoba y el centro de Investigaciones Inmobiliarias.

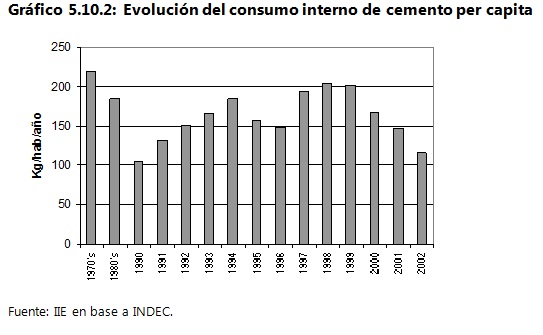

Durante los primeros seis meses del año, los principales insumos de la construcciĂłn presentaron bajas en su producciĂłn y despacho al mercado interno. Sin embargo, es dable destacar lo ocurrido con el consumo interno de cemento. Los despachos al mercado nacional de este material alcanzarĂan durante 2002 las 4,3 millones de toneladas, significando un consumo per capita de 116,61 Kg al año.

Este nivel de consumo, se ubica un 47% por debajo de los niveles alcanzados en la dĂ©cada del 70, un 37% menos que lo consumido durante los 80’s y 43% debajo de los valores registrados durante 1998, cuando Argentina comenzaba a transitar su prolongada recesiĂłn

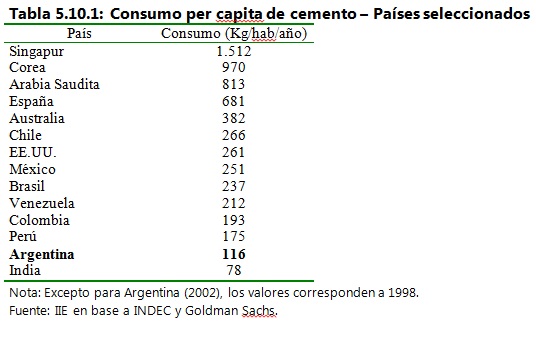

La intensa caĂda de los despachos de cemento posiciona a Argentina, con sus 116,61 Kg/hab/año, por debajo de paĂses como PerĂş, Colombia y Venezuela; más cerca de Estados como Indonesia, Ucrania o India que de nuestros vecinos latinoamericanos.

Las importaciones de bienes de capital tambiĂ©n son un indicador elocuente de las dificultades que atraviesa el sector. SegĂşn datos del Ministerio de EconomĂa, durante el primer semestre de 2002 la construcciĂłn sĂłlo importĂł bienes de capital por un valor de u$s 48,7 millones, un 76% menos que en el primer semestre del año anterior. Para manejar como parámetro, hay que tener presente que el promedio anual de importaciones de este tipo de bienes en el perĂodo 1991/2001 fue de u$s 400 millones.

Es importante recalcar lo acontecido con las importaciones de bienes de capital porque indican el enorme peligro que asecha a la construcción, como también a otros sectores económicos, de hacer frente a la aparición de una significativa brecha tecnológica en relación a las técnicas, maquinarias y materiales que se emplean en otras latitudes.

La importante contracciĂłn de la actividad de la construcciĂłn es de singular relevancia, más allá de que una porciĂłn importante de la construcciĂłn sea considerada capital residencial y por lo tanto no reproductivo, porque en este caso, la caĂda de la actividad estarĂa indicando necesariamente una reducciĂłn de la calidad de vida de la poblaciĂłn.

Â

5.10.1.1.1. Indicador Sintético de la Actividad de la Construcción (ISAC)

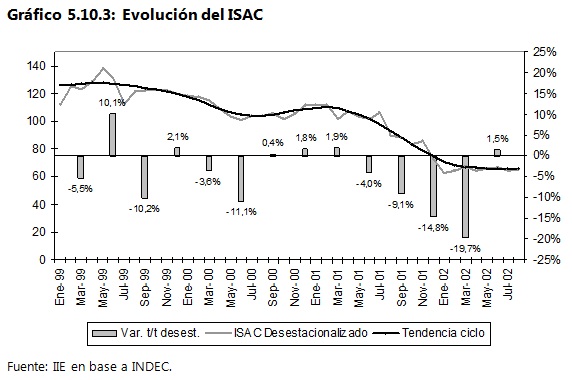

Un indicador relevante a nivel nacional del comportamiento de la actividad, es el Indicador SintĂ©tico de la Actividad de la ConstrucciĂłn (ISAC),. Este indicador, calculado en forma mensual por el INDEC, toma como referencia la demanda de insumos del sector, en base a informaciĂłn suministrada por las empresas lĂderes.

Este indicador ha caĂdo casi permanentemente desde principios de 1999, con un pequeño repunte a fines de 2000 y primer trimestre de 2001, para caer luego profundamente a los niveles más bajos de su existencia. El Ăndice correspondiente a agosto de del corriente año arroja un valor de 65,1 en la serie desestacionalizada, con una base de 100 puntos en el año 1993, cuando se construyĂł el Ăndice.

Los Ăşltimos datos disponibles dejan ver que durante agosto la construcciĂłn mejorĂł un 1,6% respecto al mes anterior siguiendo la serie desestacionalizada y que la variaciĂłn interanual agosto 2002/agosto 2001, mostrĂł una caĂda del 27,5% tambiĂ©n en tĂ©rminos desestacionalizados, siendo la menor variaciĂłn interanual registrada durante lo que va del año. Este dato estarĂa indicando una leve mejora en la actividad, algo que tambiĂ©n puede leerse de la serie tendencia ciclo, que entre julio y agosto no mostrĂł cambios. De igual forma, tambiĂ©n es importante resaltar que el segundo trimestre de 2002 muestra una variaciĂłn interanual positiva del 1,5%.

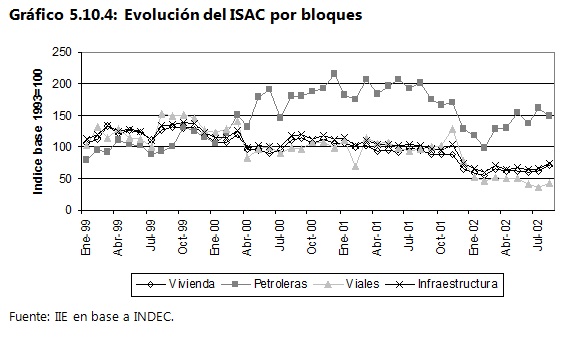

El gráfico 5.10.4 muestra la evoluciĂłn de los distintos bloques en que puede descomponerse el ISAC. Durante 2002, las construcciones petroleras son las de mejor performance -con una caĂda acumulada del 30% interanual enero-agosto 2002/enero-agosto 2001- mientras en el extremo opuesto se encuentran las obras viales, con bajas acumuladas superiores al 50%. Tanto los edificios para viviendas y otros destinos como otras obras de infraestructura presentan un acumulado negativo similar, del orden del 36% respecto al año, con una leve mejora durante los Ăşltimos meses, como puede observarse en el gráfico.

Â

Las perspectivas para los próximos meses no se presentan alentadoras desde le punto de vista empresario. En la encuesta cualitativa realizada por el INDEC, se señala que el 28,6% de los empresarios que se dedican a las obras privadas no se encuentran ejecutado obras y el 36% de las empresas que atienden obras públicas se encuentran sin actividad.

Para septiembre, el 74% de quienes realizan obra pública espera que la actividad no mostrará cambios, mientras el 20% se inclina por una contracción y sólo un 6% piensa que aumentará. Algo similar se detecta entre quienes se dedican a la obra privada, donde un 61,9% piensa que no habrá variaciones, mientras el restante 38,1% se inclina por la reducción.

Â

5.10.1.1.2. Insumos de la ConstrucciĂłn

Los despachos al mercado interno de insumos de la construcciĂłn presentaron incrementos generalizados durante agosto respecto a julio. Se destaca el fuerte incremento registrado por el componente pinturas para la construcciĂłn, del orden del 38%. Sin embargo, con relaciĂłn a igual mes del año anterior, las variaciones para todos los insumos adquieren signo negativo. En este caso, sobresalen los ladrillos huecos, con una caĂda interanual del 70%.

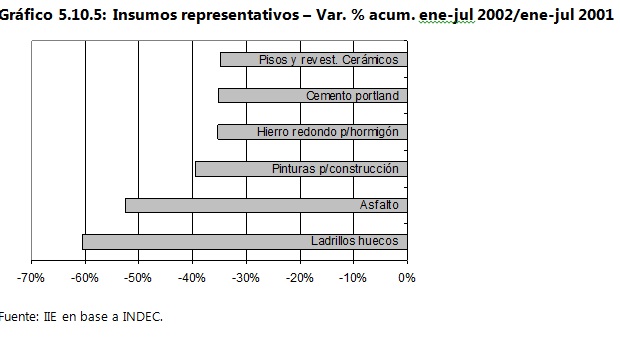

Tal vez para mostrar la profunda depresiĂłn de la construcciĂłn durante el año, el acumulado del primer semestre del año respecto a igual perĂodo del año anterior sea el dato más revelador. En este caso, los ladrillos huecos lideran la caĂda, con un 60%. Le siguen el asfalto (-53%), las pinturas para la construcciĂłn (-39%), el hierro redondo para hormigĂłn, el cemento y los revestimientos cerámicos (-35%).

Â

5.10.1.2. Entorno Regional

A escala regional, uno de los principales indicador utilizados para monitorear la actividad de la construcciĂłn lo constituyen la superficie autorizada a construir por los municipios relevados mensualmente por el INDEC. De esta forma, los permisos de construcciĂłn se emplean como indicador de las intenciones de construcciĂłn, anticipándose a la oferta inmobiliaria real, lo que establece una limitaciĂłn en el análisis de la evoluciĂłn del sector. Por otro lado, el INDEC recopila informaciĂłn mensual para 42 municipios en todo el paĂs, de las cuales 15 se encuentran en la RegiĂłn Centro, pero quedando excluidas algunas ciudades de significativa importancia, como es el caso de Rosario, lo cual supone una limitaciĂłn adicional en el análisis.

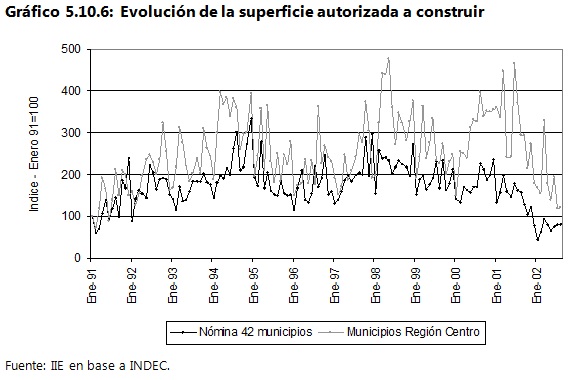

Analizando el comportamiento de los metros cuadrados autorizados a construir en los 15 municipios regionales versus la nómina de los 42 a nivel nacional desde comienzos de los 90, se advierte que la Región Centro presentó generalmente una mejor performance que el total nacional.

Es importante destacar que este mejor desenvolvimiento de la construcciĂłn privada regional durante los Ăşltimos años, se debe en gran medida al boom inmobiliario que caracterizĂł a la ciudad de CĂłrdoba. No obstante, tampoco hay que olvidar que parte del aumento que registrĂł esta ciudad se explica por la medida adoptada por el ejecutivo municipal de no cobrar la alĂcuota correspondiente a la presentaciĂłn de proyectos, medida que estuvo vigente durante el 2001. Esto estimulĂł a empresas a presentar sus proyectos para lograr su aprobaciĂłn, pero que nunca fueron puestos en ejecuciĂłn por la permanente contracciĂłn de la actividad econĂłmica registrada desde hace más de 4 años. Durante el primer semestre de 2002, la ciudad de CĂłrdoba registrĂł el 10% de las autorizaciones de construcciĂłn sobre la nĂłmina de 42 municipios argentinos y el 40% sobre los 15 municipios regionales, pero esos mismos porcentajes llegaron a ser del 19% y del 55% respectivamente, durante el 2001.

Analizando lo ocurrido en los primeros siete meses del corriente año, a nivel nacional se registraron permisos por 1,47 millones de m2, un 55% menos que en el mismo perĂodo de 2001. Los municipios regionales, por su parte, otorgaron permisos por de 574 mil m2, un 48% por debajo de los registros del año pasado. Estos datos muestran que si bien la regiĂłn alcanzĂł bajas inferiores a las observadas a nivel nacional, la construcciĂłn privada regional no escapĂł durante 2002 a los efectos de la crisis argentina, algo que no se habĂa marcando con fuerte durante años anteriores. Por ejemplo, durante 2002 a nivel nacional los permisos cayeron 21%, mientras en la regiĂłn sĂłlo 10% y durante 2000, cuando a nivel nacional las bajas fueron del 4%, a nivel regional se presenta

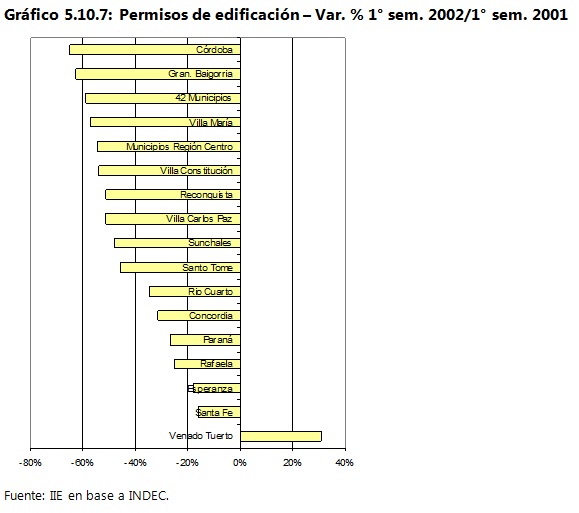

Durante el primer semestre de 2002, 14 de los 15 municipios regionales informaron contracciones en los permisos de construcciĂłn privada en relaciĂłn al mismo perĂodo de 2001. Es destacable que las bajas sean lideradas por CĂłrdoba, la ciudad que dejĂł ver el mejor desenvolvimiento de la construcciĂłn a nivel paĂs durante los Ăşltimos años, con una caĂda del 65%, superando el promedio nacional (-59%). SĂłlo la localidad de Venado Tuerto, en el sur santafesino, registrĂł un aumento interanual.

Â

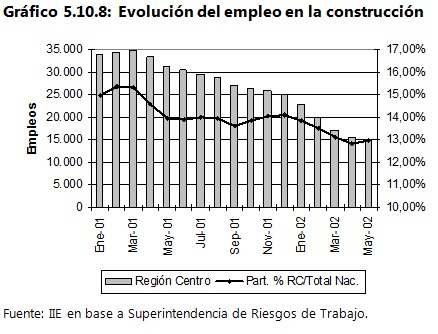

Al mes de mayo de 2002, la RegiĂłn Centro contaba oficialmente con 15.111 empleados en la industria de la construcciĂłn segĂşn los datos de la Superintendencia de Riesgos de Trabajo. Respecto a mayo del año anterior, se advierte una destrucciĂłn de puestos de trabajo del 51,5%. La mayor reducciĂłn se produjo en la provincia de CĂłrdoba (-55,5%), siguiendo luego Santa Fe (-50,3%) y Entre RĂos (-40,9%).

A nivel nacional, la comparación interanual mayo 2002/mayo 2001 muestra una contracción del 47,7%, lo que determinó que el peso de la Región Centro en la generación sectorial de empleo retrocediera levemente, del 14% en mayo 2001 al 13% en mayo 2001.

Â

5.10.1.3. Impacto de la devaluación en la construcción

Los talleres desarrollados por el CEDIN durante el año, permitieron detectar que las empresas que poseen capital (dĂłlares) para construir, hoy sĂłlo adquieren el terreno y aguardan. Explicaron que la inseguridad cambiaria es el factor determinante de este comportamiento, ya que hay temor de no recuperar la inversiĂłn medida en dĂłlares. Con el tiempo, quien tiene el edificio en construcciĂłn, va a necesitar darle movilidad a su capital y por ende acomodar los precios a lo que la demanda está dispuesta a pagar por ellos.Â

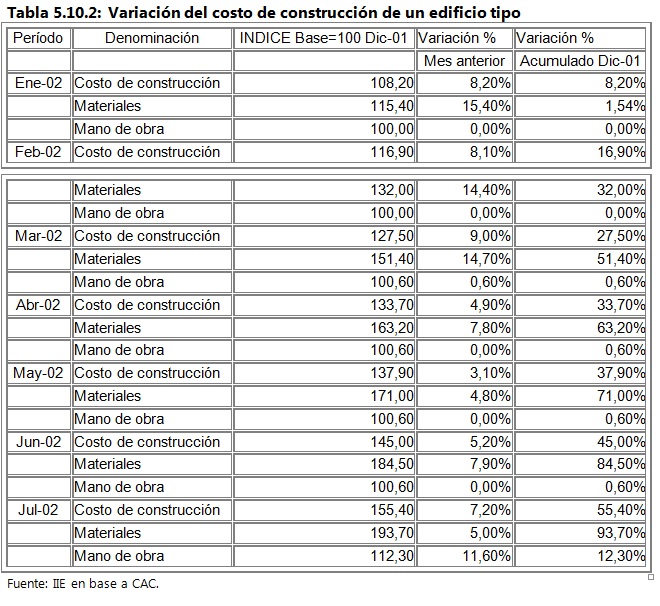

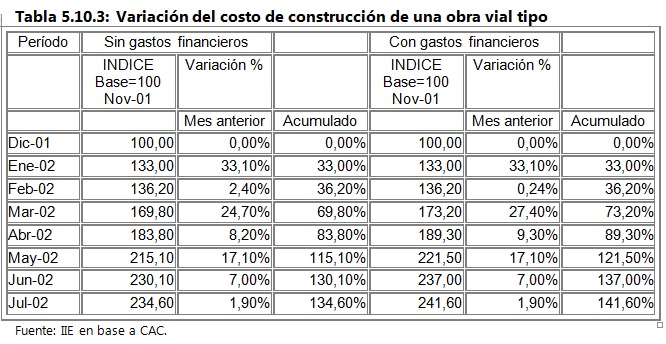

Respecto a las empresas que estaban desarrollando obras al momento de la devaluaciĂłn, se indicĂł que sufrieron un impacto negativo de importancia, ya que los contratos en dĂłlares se pesificaron por un lado, mientras que los costos de construcciĂłn aumentaron un 45%, incluso luego de haber sustituido materiales importados por nacionales.Â

También se hizo referencia a los costos de reposición, es decir al costo de construir un edificio. Al respecto se dijo que los mismos muestran aumentos del 70-80% en la actualidad, debiéndose considerar además que la terminación de un edificio demanda entre 18 y 24 meses.

A continuación se exponen los cálculos realizados por la CAC acerca del impacto de la devaluación y la inflación en el costo de un edificio tipo y una obra vial tipo, discriminando los costos más relevantes como materiales y mano de obra.

5.10.2. Sector Inmobiliario

5.10.2.1. El sector frente a la devaluación

Con el objeto de analizar los cambios que se han producido en los precios de los bienes inmuebles y los alquileres tras la devaluación, y para visualizar el grado de conveniencia de un inversor potencial en el sector inmobiliario cordobés, el CEDIN convocó a una mesa de trabajo de la que participaron representantes de las más destacadas inmobiliarias de Córdoba. Durante la reunión, se analizó la evolución que experimentaron distintas alternativas de inversión que estaban al alcance de los inversores, como el Merval, las tasas de interés ofrecidas por el sistema financiero por un plazo fijo en pesos y en dólares, el tipo de cambio, el precio promedio del kilo de novillo y el precio de la soja, desde fines del año 2001 hasta la actualidad.

Siguiendo el comportamiento de todas ellas, se advierte que las colocaciones bursátiles arrojaron importantes pĂ©rdidas, si se contrastan con la evoluciĂłn del tipo de cambio, mientras las colocaciones financieras tentaron a más de un inversor con altas tasas, pero se encontraron a fin de diciembre de 2001 con sus fondos totalmente ilĂquidos por el «corralito», que en muchos casos lograron efectivizar a expensas de importantes descuentos.

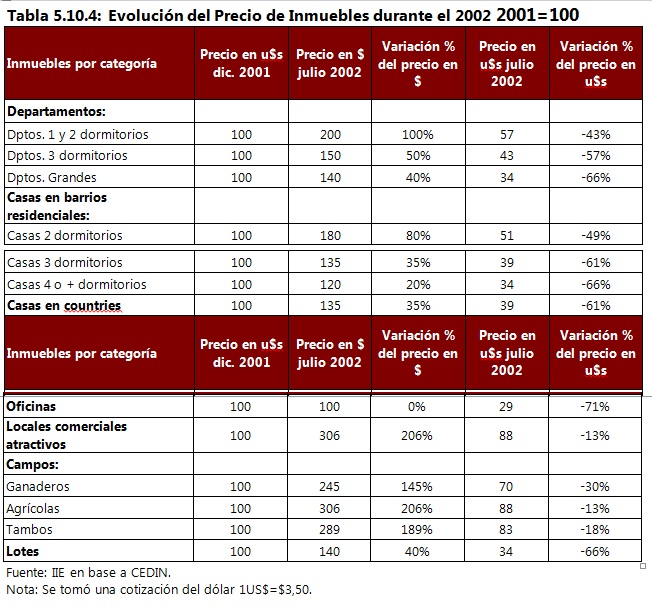

En este contexto es que aparecen los bienes inmuebles como atractivo para potenciales inversores, ya que caĂdas de los precios -en dĂłlares- de entre 30% y 50%, indicarĂan que es un buen momento para invertir en este tipo de bienes, principalmente por las expectativas de revalorizaciĂłn de los mismos, que oscilan entre un 30% y 40% en el mediano plazo, segĂşn los especialistas del sector. Sin embargo, para realizar un detalle pormenorizado de lo ocurrido con los valores de los inmuebles, durante el taller se analizĂł la realidad de cada uno de los mercados que componen la actividad inmobiliaria de CĂłrdoba.

Â

5.10.2.1.1. El Sector Inmobiliario discriminado por mercados

5.10.2.1.1.1. Campos

En el rubro campos, la performance de los precios es buena, aunque cabe distinguir la actividad agropecuaria desarrollada. En tĂ©rminos generales, los asistentes coincidieron en que, si bien los precios en dĂłlares de los campos ganaderos han caĂdo alrededor de un 25-30% y el de los agrĂcolas entre un 10% y 15%, estas disminuciones son teĂłricas, ya que no hay vendedores en el mercado dispuestos a desprenderse de sus tierras a estos precios. No ocurre lo mismo con las tierras dedicadas a explotaciones tamberas, una actividad que se encuentra en una situaciĂłn crĂtica. Los precios de la tierra de estos establecimientos han caĂdo entre un 15% y 20%.

Dentro del rubro campos ganaderos, los dedicados al engorde de novillo han disminuido sĂłlo un 15% en dĂłlares, y representan una buena oportunidad de inversiĂłn, por el aumento de precios de los animales de invernada; por ejemplo el ternero pesado gordo ha aumentado alrededor del 100%. En el caso de los campos dedicados a la crĂa, los precios en dĂłlares han caĂdo más (30%), debido a que el aumento del precio del producto final sĂłlo fue del 60%.

Los campos agrĂcolas son la vedette, con caĂdas teĂłricas de su precio en dĂłlares de entre 10% y 15%, reflejo de las retenciones impuestas a los ingresos de divisas generados por el sector. En relaciĂłn con los arrendamientos, se mencionĂł que durante los Ăşltimos seis meses mostraron aumentos.

Un punto sobre el que se insistiĂł al momento de analizar el mercado inmobiliario rural, fue que actualmente se advierte un fuerte exceso de demanda de tierras, lo que estarĂa reflejando la tenencia de la misma como bien de inversiĂłn, atendiendo no sĂłlo a la rentabilidad operativa (que surge del margen operativo o del valor del arrendamiento) sino a la rentabilidad del capital, denominada por algunos invisible, que surge del simple paso del tiempo, una vez que la frontera de la superficie apta para actividades agrĂcolas está casi totalmente exportada.

Cerrando el análisis del mercado rural, tambiĂ©n se dejĂł claro que a pesar de que los precios se mantuvieron relativamente constantes en dĂłlares respecto a los precios vigentes del año pasado, en perspectiva se encuentran deprimidos, y que el mercado inmobiliario de este tipo de propiedades es el más lĂquido, realizándose las operaciones en la mayorĂa de los casos de contado efectivo.

Â

5.10.2.1.1.2. Departamentos

Este segmento del mercado inmobiliario fue el que mayores incrementos de precios mostró en pesos, del orden del 100%. De esta forma, se convirtió en la inversión inmobiliaria urbana que mejor se ajustó al movimiento del tipo de cambio. Sin embargo, es importante destacar que este comportamiento sólo se evidenció en las unidades de uno y dos dormitorios (especialmente aquellas ubicadas en Nueva Córdoba y Centro), influenciado por la posibilidad de adquirir esos inmuebles por medio de fondos «acorralados» y porque habitualmente este tipo de propiedad es percibida como bien de inversión en Córdoba.

Durante la reuniĂłn, al igual que para otros sectores, se destacĂł que en este segmento de departamentos hay poca oferta, ya que hay escasos propietarios dispuestos a desprenderse de sus bienes. Esto se explica, principalmente, porque el vendedor no tiene alternativas de colocaciĂłn para los fondos que percibirĂa por la venta. Inclusive hay una brecha del orden del 20% que por ahora no se puede acortar entre lo que la gente está dispuesta a pagar y lo que las empresas están dispuestas a recibir por la venta.

En relación a departamentos de mayor superficie, de 3 y 4 dormitorios, se sostuvo que aumentaron sus precios en pesos un 50% y 40%, respectivamente. Esto es un indicador de que a medida que aumenta la superficie cubierta y por ende el monto de la inversión, menor ha sido el aumento en los precios. En este caso, la variable explicativa es la demanda, ya que prácticamente ha desaparecido para este tipo de inmuebles.

Sin embargo, algunas ventas de este tipo de unidades se han generado, principalmente motivadas por la bĂşsqueda de mayor seguridad de familias que vivĂan en barrios residenciales y que prefirieron mudarse a edificios con seguridad en Nueva CĂłrdoba.

En relaciĂłn al alquiler de los departamentos, se puede decir que sufriĂł fuertes recortes, producto de la recesiĂłn econĂłmica. Por ello es que en la actualidad al momento de definir la compra de un inmueble como bien de inversiĂłn, el comprador piensa estrictamente en la futura revalorizaciĂłn del inmueble en cuestiĂłn. Con respecto al valor de los alquileres, se mencionĂł que la caĂda en pesos se ubica entre el 15% y el 25%.

Â

5.10.2.1.1.3. Oficinas y Locales Comerciales

La categorĂa oficinas es el segmento que mayores caĂdas mostrĂł medidas en dĂłlares (70%), ya que sus precios se pesificaron luego de la devaluaciĂłn. Este fenĂłmeno afectĂł particularmente a las oficinas de mayor superficie.

En cuanto a la renta de este rubro, tambiĂ©n se hablĂł de fuertes caĂdas. A la escasa demanda se le sumĂł la pesificaciĂłn 1 a 1 de los alquileres (en una gran cantidad de casos se hicieron ajustes para abajo con el fin de evitar que los inquilinos se fueran). Como ejemplo se mencionaron oficinas en edificios de primer nivel, donde los alquileres pasaron de US$ 20/m2 a $20/m2, reduciĂ©ndose inclusive en muchos casos el valor en pesos en un 50%.

Respecto a los locales comerciales, los propietarios no están dispuestos a recibir menos dinero en tĂ©rminos de dĂłlar, mientras que la demanda no está dispuesta a afrontar los mismos valores que se pagaban el año pasado. Esto se atribuye a dos factores: la recesiĂłn econĂłmica y la inseguridad jurĂdica. En este sentido, la ley de alquileres prevĂ© que en el caso de contratos comerciales el plazo contractual debe ser de 36 meses, lo que genera grandes dudas en los propietarios por la imposibilidad legal de incorporar la indexaciĂłn a los contratos.

Puntualmente en lo concerniente al área peatonal, los aumentos en los precios -especialmente de alquileres- han sido estimulados por la proliferación de casas cambiarias o financieras, un rubro donde la ubicación es de vital importancia, y determina que en muchos casos los alquileres se paguen por adelantado.

Â

5.10.2.1.1.4. Casas

El rubro casas mostró un comportamiento diferente según la superficie y la localización. Para las casas ubicadas en urbanizaciones privadas, los aumentos de los precios en pesos oscilan entre un 20% y un 50%, dependiendo del grado de consolidación del barrio.

Considerando los barrios residenciales, los precios en pesos de las casas de 2 dormitorios tipo duplex mostraron similar comportamiento que los departamentos en Nueva Córdoba, es decir que se incrementaron en un 80%. Por su parte, los valores de las casas de 3 y 4 dormitorios, crecieron en un 35 y 20% respectivamente.

La diferencia en la evoluciĂłn de los precios de casas en barrios residenciales respecto a los countries fue influenciada por el factor seguridad personal, un elemento que se tiene cada vez más en cuenta a la hora de adquirir un bien inmueble, pesando de manera especial en los de mayor jerarquĂa.

Â

5.10.2.1.1.5. Lotes

Respecto a los lotes, el valor de los mismos en $ se ha incrementado entre un 40% y un 30% dependiendo de la ubicación. Se comentaron casos de grandes extensiones de tierra que, frente a una demanda que se ha replegado drásticamente, hoy muestran valores pesificados en un porcentaje inferior a la unidad.

Respecto a los lotes en barrios cerrados, el comportamiento de los precios dependiĂł mucho del grado de consolidaciĂłn del emprendimiento. Es importante destacar que se consideraron como irrisorios los valores actuales de los terrenos en las urbanizaciones privadas en comparaciĂłn con lo que sucede en otras partes del mundo, donde es muy difĂcil que se ofrezcan por US$ 8.000-9.000.

La conclusiĂłn extraĂda de la reuniĂłn, fue que el sector presenta un fuerte atractivo para aquellos que vislumbren en los inmuebles un bien de inversiĂłn. En este sentido, es que se definiĂł como un paso importante a seguir el análisis del desarrollo de instrumentos que actualmente no están disponibles en CĂłrdoba para dinamizar la actividad.

Â

5.10.2.2. Instrumentos financieros para el desarrollo del sector inmobiliario y de la construcciĂłn

Con el objeto de dar continuidad a los planteos realizados durante su primer taller, el CEDIN armó una mesa de trabajo para analizar nuevas alternativas de financiamiento para el sector en virtud de las dificultades por las que atraviesa el sistema financiero argentino, participando inmobiliarias y destacados financistas y economistas del medio. Principalmente, los analistas se inclinaron por mencionar dos de ellos: el Fideicomiso y los Fondos Comunes Cerrados de Crédito (fondos de inversión directa).

Â

5.102.2.1. Fondo de InversiĂłn Directa

Un fondo de inversiĂłn directa es un fondo comĂşn de inversiĂłn cerrado integrable con un capital predeterminado donde cada uno de los inversores compra una cuotaparte y donde el objeto no es invertir en una cartera de activos financieros, sino en viviendas (en este caso). En Argentina la mayorĂa de este tipo de fondos ha sido direccionada al sector agropecuario y ha funcionado correctamente. La segunda etapa que se orientaba a impulsar un fuerte desarrollo de los fondos para vivienda, no se cumpliĂł por diversos motivos, entre ellos la intensa irrupciĂłn de los bancos en el mercado de crĂ©ditos hipotecarios.

No obstante, se mencionó que la constitución de este tipo de fondos está más orientada al inversor extranjero, haciendo referencia a que en este momento existen capitales europeos interesados en comprar propiedades por la conveniencia de los precios, especulando con una apreciación de su valor en 2 o 3 años.

El comportamiento de los inversores extranjeros se puede comprender mejor si se analiza la evolución del tipo de cambio real y el precio de los inmuebles. Siguiendo la serie de precios de vivienda que elabora Giménez Zapiola, se advierte la elevada relación inversa existente entre el tipo de cambio real (TCR) y el valor de las propiedades. Actualmente, muchos economistas coinciden en que el TCR vigente es superior al que va a regir en los próximos años. El TCR hoy es de 3,60 y el promedio histórico argentino de 2,60. En base a este análisis, es posible esperar que el precio de los inmuebles en términos de dólares se incremente, sin volver -no obstante- a los valores en dólares presentes durante la Convertibilidad (a menos que el TCR baje sustancialmente). Cabe agregar que las expectativas de revalorización de los inmuebles oscilan entre un 30% o 40% para los próximos 2/3 años.

Â

5.10.2.2.2. Fideicomiso

El fideicomiso tiene lugar cuando una persona (el fiduciante) transmite a otra (el fiduciario) la propiedad fiduciaria de bienes determinados, quien se obliga a ejercerla en beneficio de quien se designe en el contrato (el beneficiario) y a transmitirlo al cumplimiento de un plazo o condición al fiduciante, al beneficiario, o al fideicomisario.

Esta figura presenta distintas ventajas con respecto a los sistemas tradicionales, tales como el consorcio, ya que se «encapsula» el patrimonio, el cual tiene una afectaciĂłn especĂfica en garantĂa de una cuota que se está pagando. Al tener la construcciĂłn de un inmueble como contraparte, se elimina el riesgo de la constructora, del administrador, etc., que antes existĂa.

Otra ventaja que presenta con respecto a la alternativa del fondo cerrado de inversión, es la de ser más rápido e inmediato en su constitución. Por otra parte, el fondo de inversión directa es visto como algo de mayor envergadura, no pudiendo asegurarse que en la actualidad existan inversores de esa envergadura en Córdoba.

Â

5.10.2.2.3. ÂżFondos o Fideicomisos?

En referencia a este tema tambiĂ©n surgieron opiniones encontradas al considerar al fideicomiso como una figura que, si bien cubre muchos aspectos, sigue siendo para algunos, una estructura jurĂdica protectora que no resuelve el financiamiento, mientras que el fondo de inversiĂłn sĂ puede hacerlo.

Varios de los presentes coincidieron en que la elecciĂłn de un fondo o de un fideicomiso depende del tamaño del proyecto. En tĂ©rminos generales, dadas las caracterĂsticas del mercado cordobĂ©s, se coincidiĂł en que el fideicomiso es el instrumento más apto a implementar.

En relaciĂłn al tema de la seguridad jurĂdica, cabe destacar la ventaja de que pueda aplicarse la ley 24.441 que establece el mecanismo de TitulizaciĂłn en Argentina, instrumentable tanto a travĂ©s de los fondos comunes cerrados de crĂ©dito (fondo de inversiĂłn directa) como del fideicomiso financiero. La titulizaciĂłn es el proceso mediante el cual activos crediticios ilĂquidos (reales o financieros) son transformados en activos financieros lĂquidos para su negociaciĂłn en el mercado de capitales, es decir, es la posibilidad de cambiar esas cuotapartes de un fondo, por tĂtulos que cotizan en el mercado secundario.

Entre las ventajas de utilizar esta herramienta se pueden mencionar la protección de los derechos de quienes aportan al fondo y el otorgamiento de liquidez, posibilitando una salida más rápida de la inversión. Además de la titulización como mecanismo generador de seguridad, se analizó también la posibilidad de utilizar la legislación extranjera como referencia a los fines de generar confianza.

Â

5.10.2.2.4. Mercado Potencial

Un punto sobre el que se abriĂł debate en la reuniĂłn, fue el de la demanda futura de los inmuebles que hoy se construirĂan con el fondo. Esto quiere decir, quiĂ©n tomarĂa esa inversiĂłn y a travĂ©s de quĂ© mecanismo se lo podrĂa financiar. Anteriormente, cuando se vendĂan propiedades a 10 o 15 años, las mismas eran adquiridas tanto por los inversores, como por individuos que la demandaban como vivienda propia. En la actualidad ese consumidor final desapareciĂł.

Al respecto, se coincidiĂł en que el factor decisivo para el inversor no debe ser la escasa rentabilidad operativa actual, sino el revalĂşo de la propiedad que adquiere. En efecto, debe considerar la oportunidad de comprar en base a los alicaĂdos precios del mercado actual, apuntando a la revalorizaciĂłn de ese capital en un futuro.

En relación al tamaño de los emprendimientos, se habló de la conveniencia de desarrollar instrumentos financieros para proyectos medianos, orientados principalmente a los potenciales inversores locales. Dichos inversores son aquellos que conservan sus dólares en una caja de seguridad o «debajo del colchón» o en el exterior. Cabe destacar que las estimaciones sobre el volumen de fondos que se encuentra en estas condiciones ronda los U$S 20.000 millones, haciendo un promedio de las estimaciones realizadas por fuentes públicas y privadas.

Dado que consisten en una inversión en un activo real, tangible, los instrumentos mencionados representan una alternativa válida para los poseedores de estos fondos, frente a la inseguridad que ha generado el sistema financiero.

Â

5.10.2.2.5. DesafĂos

La instrumentaciĂłn de mecanismos como los descriptos no presenta mayores dificultades ya que existen potenciales inversores, empresas constructoras y recursos humanos idĂłneos para la administraciĂłn de los mismos. El desafĂo se centra en resolver el problema de la seguridad y la confianza, lograr captar el dinero retenido fuera del circuito financiero, que podrĂa volcarse al sistema productivo.

Por ello, mientras no haya reglas de juego claras, un ordenamiento econĂłmico y jurĂdico donde al inversionista se le brinde seguridad, se torna difĂcil encontrar personas dispuestas a invertir, ya que en la práctica el inversor atiende más al corto plazo debido a la incertidumbre existente en el paĂs.

Otro de los desafĂos consiste en la gran labor educativa que se debe emprender, difundiendo claramente las ventajas inherentes al desarrollo de instrumentos como los fondos o los fideicomisos.

La conclusiĂłn elaborada a partir de la reuniĂłn con los especialistas del mercado inmobiliario cordobĂ©s es que existen instrumentos alternativos de financiaciĂłn, que son posibles de implementar y necesarios a los fines de que la actividad constructora e inmobiliaria no se paralice. Sin embargo, se destaca que estas herramientas sĂłlo tienen como mercado objetivo a aquellas personas que cuentan con ahorros relativamente lĂquidos y vean a los inmuebles como una alternativa de inversiĂłn. Por el contrario, las actuales condiciones del mercado no permiten el empleo de fondos y/o fideicomisos para solucionar el problema de aquellos individuos que desean su vivienda propia, pero no cuentan con la totalidad de los fondos necesarios para acceder a la misma. Asimismo, se dejĂł claro que la instrumentaciĂłn de fondos y/o fideicomisos queda sujeta a la trayectoria de los agentes que desarrollen los mismos y -principalmente- a la seguridad jurĂdica que se brinde a las inversiones inmobiliarias. En este sentido, es que se definiĂł como un paso importante a seguir el análisis de la seguridad jurĂdica en las inversiones inmobiliarias.

Â

5.10.2.3. Seguridad jurĂdica en las inversiones inmobiliarias

La preocupaciĂłn generada por el permanente cambio de las reglas de juego de la economĂa, llevĂł al CEDIN a hacer de este tema el tĂłpico a abordar en su tercer mesa de trabajo, para lo cual se invitaron a de empresas inmobiliarias, constructoras, abogados y escribanos de reconocida trayectoria.

Puntualmente, se trataron la compraventa de inmuebles y la regulación de los alquileres, buscando instrumentar formas novedosas que le den respaldo a los compradores y, en materia de alquileres, lograr flexibilizar las leyes actuales para permitir que se contrate en un marco de mayor libertad.

Â

5.10.2.3.1. Compraventa de Inmuebles:

Un comprador potencial, al momento de desembolsar los fondos, se enfrenta a diversos riesgos, entre ellos: que la obra no se termine, que los fondos no se manejen correctamente, que la empresa quiebre, que haya demoras en la entrega, que se entregue mal o no de acuerdo a las condiciones pactadas y que no se escriture nunca. En este sentido, es que el debate girĂł en torno a buscar alternativas que hagan las veces de garantĂas adicionales para el eventual comprador, entre las que surgieron principalmente el fideicomiso y la conformaciĂłn de un ente fiscalizador de las empresas constructoras.

La herramienta del fideicomiso surgió en el taller como la más adecuada y factible de ser aplicada, no sólo como instrumento de financiación ante la falta de crédito, sino como mecanismo generador de seguridad a un potencial inversor.

La falta de seguridad se presenta principalmente en las obras en construcción y a construirse, particularmente en lo referente al manejo de fondos. Para superar este riesgo, es que se propuso que los fondos sean percibidos por la constructora una vez que alguien verifique el correcto cumplimiento del programa.

La ventaja que presenta la aplicaciĂłn del fideicomiso en este caso es que se «encapsula el patrimonio», el cual tiene una afectaciĂłn especĂfica en garantĂa de una cuota que se está pagando. De esta manera, el bien queda ajeno a los avatares econĂłmicos que pudieran presentársele a la empresa.

Este instrumento -al igual que los fondos comunes de inversiĂłn- no ha tenido la necesaria difusiĂłn, principalmente por la gran oferta de crĂ©ditos hipotecarios por parte de los bancos. El desafĂo se centra en hacer docencia sobre las ventajas que reviste la instrumentaciĂłn de los mismos, no sĂłlo apuntando a los potenciales compradores, sino tambiĂ©n a las empresas constructoras, las cuales muchas veces no hacen uso de estas herramientas por desconocimiento.

Respecto a la instrumentaciĂłn, al igual que en el taller anterior aparecieron opiniones encontradas a la hora de definir el tamaño que debe tener el proyecto. Algunos lo consideraron Ăştil para emprendimientos de envergadura que necesitan una gran financiaciĂłn. Por su parte, otros afirmaron que los fideicomisos no son exclusivamente para grandes negocios, sino que se pueden utilizar para cualquier proyecto, funcionan con una gran simplicidad y no son costosos. En primer lugar, debido a que la DirecciĂłn General de Rentas ya no cobra impuestos de sellos por la transferencia de bienes -luego de que el organismo asimilara que no era una transferencia de dominio sino una transferencia de administraciĂłn- y en segundo lugar, porque todo el resto del costo o rubros que conforman la factura de transferencia en un fideicomiso, tienen como base imponible la propiedad, cuyo valor es muy bajo. Esto implica que los costos serĂan bastante bajos.

Si bien el fideicomiso es el instrumento que mayor seguridad ofrece en este momento, el riesgo de que la empresa constructora no termine la obra, persiste.

Otra alternativa que surgiĂł en el debate a los fines de generar confianza a un potencial inversor, es la posibilidad de formar un ente fiscalizador formado por consultoras, estudios profesionales o alguna instituciĂłn vinculada a la Cámara de la ConstrucciĂłn. Su funciĂłn serĂa realizar un monitoreo de las empresas constructoras de la plaza que estĂ©n interesadas en tener un «certificado de calidad». CalificarĂa el grado de avance de las obras, el manejo de los fondos, el cumplimiento de todas las condiciones pactadas por los clientes, etc.

De este modo, los fondos de los compradores se destinarĂan a una cuenta que deberĂa ser manejada conjuntamente por la empresa y por el auditor, y una vez cumplido el cronograma de avance, se irĂa produciendo la liberaciĂłn de los fondos. Esta alternativa despertĂł interĂ©s entre los presentes en el taller, los cuales coincidieron en que es factible de ser armado. No obstante, señalaron como desventaja el costo que podrĂa generar este ente y la desconfianza generalizada que existe por parte de los usuarios hacia los organismos de control ya existentes en otros sectores, (como por ejemplo el ERSEP).

Â

5.10.2.3.2. LocaciĂłn de Inmuebles:

En materia de alquileres, el debate se centrĂł en la imposibilidad de indexar los contratos. Actualmente se celebran contratos con distintos tipos de cláusulas que constituyen ajustes encubiertos, especialmente en el rubro comercial. A continuaciĂłn se exponen algunas alternativas que permitirĂan mantener actualizados los tĂ©rminos econĂłmicos de las contrataciones.

Teniendo en cuenta que la ley de convertibilidad continĂşa vigente (con la excepciĂłn de la paridad 1 a 1), prohibiendo la introducciĂłn de cualquier cláusula indexatoria en los contratos, se debatiĂł sobre distintos mecanismos que las empresas podrĂan implementar a los fines de no verse perjudicadas ante un alza generalizada de precios. Siendo las siguientes las alternativas planteadas:

Â

a)     Permuta o canje por bienes:

Una de las alternativas que se plantearon fue la de celebrar un «boleto de canje», es decir pagar en especie (como por ejemplo en kg. de helado o litros de combustible). El problema que presenta esta alternativa es que en ninguna parte del contrato se va a poder incluir la condiciĂłn «traducible a la suma de pesos…». Por ello es que, en una hipĂłtesis de conflicto con el inquilino, el locador tendrá que estar dispuesto a recibir los bienes estipulados en el contrato.

Â

b)Â Â Â Â Inconstitucionalidad y homologaciĂłn del acuerdo:

Otra alternativa comentada fue la posibilidad de que, puestos de acuerdo locador y locatario en cuanto al ajuste de las prestaciones de conformidad a cualquier factor de correcciĂłn (costo de vida, dĂłlar, nafta, soja, etc), se celebre el contrato con una cláusula de ajuste condicionando su validez y comienzo de ejecuciĂłn a la homologaciĂłn judicial del mismo. Para ello las partes deberĂan hacer un escrito en el cual soliciten la declaraciĂłn de inconstitucionalidad para ese caso de las normas que prohĂben la actualizaciĂłn, y la posterior homologaciĂłn del acuerdo . Esta solicitud exige que el juez se pronuncie y una vez que tenga sentencia no habrĂa marcha atrás para ese contrato.

El problema de esta opción es que depende de la voluntad del magistrado. Pueden existir tribunales que lo declaren inconstitucional, teniendo en cuenta que la inflación existe realmente, y otros que consideren que es imposible de disponer por ser de orden público y de cumplimiento obligatorio.

Â

c)Â Â Â Â Â Contratos en Bonos:

La firma del contrato en bonos ofrece la ventaja de no exigir la cancelaciĂłn de la obligaciĂłn vĂa cheque, y posibilita de esta manera que la operaciĂłn quede fuera del «corralito». El Ăşnico problema advertido es que no se sabe por cuanto tiempo estarán vigentes como medio de pago. No obstante, actualmente algunas constructoras están firmando boletos en estas condiciones.

Â

d)Â Â Â Â Contratos en dĂłlares:

Otra de las alternativas que el locador tiene para hacer frente a la inflaciĂłn, es la de pactar el contrato en dĂłlares. Cabe aclarar que es difĂcil que el inquilino acepte firmar un contrato en esta moneda. Por otra parte, presenta la desventaja de que en el caso de que el locatario fuese una empresa, Ă©sta no podrĂa desgravar el IVA de esa operaciĂłn. Se podrĂa firmar con una cláusula que fije la obligaciĂłn de pago en «la cantidad necesaria de pesos para comprar cierta suma de dĂłlares». (Se debe mencionar que si el monto supera los $1.000, la operaciĂłn se debe realizar necesariamente con cheque).

Â

e)Â Â Â Â Â CesiĂłn de Usufructo:

En el caso que el locatario estĂ© dispuesto a pagar el 100% del alquiler por adelantado, se podrĂa concertar una cesiĂłn de usufructo transitoria.

Cabe aclarar que todas las alternativas planteadas anteriormente, con excepción de la última, también son válidas para las operaciones de compraventa de inmuebles, ya que la problemática central en este rubro es exactamente la misma que para los alquileres.

Â

5.10.2.3.2.1. Otros Aspectos a tener en cuenta en los contratos de locaciĂłn

En la reuniĂłn se discutiĂł sobre un tema de gran actualidad en materia de locaciones como es el «desalojo inmediato». El CĂłdigo Procesal Civil y Comercial de la NaciĂłn ha incorporado un nuevo artĂculo (684 Bis) en el capĂtulo dedicado al desalojo con el objetivo de agilizar dicho trámite. Actualmente varias provincias están adhiriendo a esta modificaciĂłn. De una primera lectura del artĂculo se desprende que en los supuestos en que la causal invocada para el desalojo fuera la de falta de pago o vencimiento del contrato, el actor podrá obtener la desocupaciĂłn inmediata del inmueble, previa cauciĂłn real de acuerdo al procedimiento previsto por el art. 680bis. Se excluyen causales como la sublocaciĂłn o el destino prohibido en cuanto al objeto. En cuanto a la cauciĂłn real, pareciera que lo más lĂłgico serĂa ofrecer como garantĂa el mismo bien que se pretende desalojar. Cabe agregar que en caso de probarse que el actor obtuvo el desalojo ocultando hechos o documentos que configuraren la relaciĂłn locativa o el pago de alquileres, no sĂłlo se procede inmediatamente a la ejecuciĂłn de la cauciĂłn sino que además se le impone una multa de hasta $20.000.

Otro tema abordado fue la «garantĂa hipotecaria», en resguardo del pago de los alquileres. La ventaja que tiene este instrumento, es que le brinda seguridad al locador, ya que al constituirse hipoteca sobre el inmueble del locatario, se evitan posibles cambios de titularidad, muy comunes en los contratos de alquiler. Sobre este tema tambiĂ©n habrĂa que hacer docencia, porque existe miedo a los costos de las hipotecas, los cuales han bajado significativamente.

Otro punto que se analizó en la reunión es la cláusula de «renuncia a la inembargabilidad de la vivienda única» que se introduce en los contratos. El interrogante que se planteó es el valor de esa renuncia ante la declaración de inconstitucionalidad por parte de la Corte Suprema de Justicia.

La Corte ha declarado que es inconstitucional el art. 58 de la ConstituciĂłn Provincial que se entromete en materia de derecho creditorio-patrimonial, por ser una facultad delegada por la ConstituciĂłn al gobierno federal, y que corresponde al CĂłdigo Civil y CĂłdigo de Comercio. Sin embargo, como la inconstitucionalidad no es extensible a todos los casos, la ley continuarĂa vigente, por lo que la conclusiĂłn de los letrados fue que siempre es conveniente incorporar la cláusula como una herramienta más a la hora de brindar mayor seguridad al acuerdo.

También se habló en la reunión sobre la «rescisión de los contratos» (Ley 23091 art. 8). Si bien el locatario a partir del 6to mes tiene derecho a rescindir el contrato, esta norma no rige para el locador, el cual ante una desactualización del valor del alquiler, por ejemplo, no puede rescindir el contrato por ser una ley de orden público.

¿QuĂ© acciones le quedan al locador para protegerse ante una situaciĂłn como la mencionada? Puede apelar a la teorĂa de la imprevisiĂłn, que en su conceptualizaciĂłn moderna dice que en lugar de la resoluciĂłn lisa y llana, se debe buscar la compatibilizaciĂłn en el ajuste de las obligaciones, es decir, el reajuste de las prestaciones.

En el Taller tambiĂ©n se mencionĂł la posibilidad de insertar en los contratos un «convenio de desocupaciĂłn», con firma certificada y «sin fecha» cierta. En caso de que no surgiera evidente una fecha que le de apoyo al rechazo y contenga la firma de dos letrados, uno por cada parte, en principio tendrĂa que ser factible de ser aplicado en el futuro.

La conclusiĂłn elaborada a partir de la reuniĂłn con especialistas del mercado inmobiliario local y prestigiosos abogados y escribanos del medio, es que existen herramientas que pueden utilizarse al momento de querer dotar de mayor seguridad jurĂdica y transparencia a las operaciones de compra venta. Por el contrario, en el terreno de las locaciones se detectan una serie de problemas, que requieren en forma urgente una adecuaciĂłn de la legislaciĂłn vigente, haciendo las normas congruentes con las actuales condiciones socioeconĂłmicas. Finalmente, es importante destacar que todos los asistentes coincidieron en que es necesario hacer docencia sobre muchos aspectos vinculados a las cuestiones legales de las operaciones del mercado inmobiliario para que compradores y vendedores, locadores y locatarios, asĂ como las empresas inmobiliarias, estĂ©n correctamente informados acerca de las herramientas que tienen a su alcance.