MODELO DE CRECIMIENTO Y ESCENARIOS DE LARGO PLAZO

CAP├ŹTULO 2:┬ĀMODELO DE CRECIMIENTO Y ESCENARIOS DE LARGO PLAZO

En el presente cap├Łtulo se expone una explicaci├│n de las fuentes de crecimiento para la┬Āeconom├Ła argentina en el per├Łodo 1960-2007. Se analiza el crecimiento en t├®rminos extensivos┬Ā(la acumulaci├│n de factores: empleo, capital y recursos naturales), e intensivos (la productividad┬Ātotal de los factores). Adicionalmente, se utiliza el esquema presentado para realizar┬Ātres escenarios de largo plazo: el ┬½Hist├│rico┬╗, el ┬½Intermedio┬╗ y el ┬½In├®dito┬╗. Los mismos┬Āse analizan y contextualizan en el marco general de la econom├Ła, ampliando las conclusiones┬Āhacia otros ├Īmbitos no considerados en el modelo. Se enumeran posibles pol├Łticas y l├Łneas de┬Āacci├│n consecuentes con cada alternativa.

Dos escenarios adicionales son presentados: el ┬½Alternativo┬╗ y el ┬½Cat├Īstrofe┬╗. El primero┬Āpresenta una opci├│n para crecer que descansa fundamentalmente en el impulso a la productividad.┬ĀEl segundo muestra un sendero de crisis recurrentes y sus efectos sobre el resto de┬Ālas variables de la econom├Ła.

2.1 El crecimiento econ├│mico de largo plazo y sus factores explicativos

El problema del crecimiento econ├│mico es uno de los m├Īs interesantes y tambi├®n controvertido,┬Ātanto en la teor├Ła econ├│mica como en la pr├Īctica pol├Łtica.

El objetivo ├║ltimo del crecimiento, entendido como el incremento de la capacidad de producci├│n┬Āde una econom├Ła, resulta ser el desarrollo econ├│mico; un concepto m├Īs amplio que engloba┬Ācuestiones m├Īs profundas que los fr├Łos c├Īlculos econ├│micos, tales como la calidad de vida de┬Āla poblaci├│n y sus posibilidades concretas de mejorarlas.

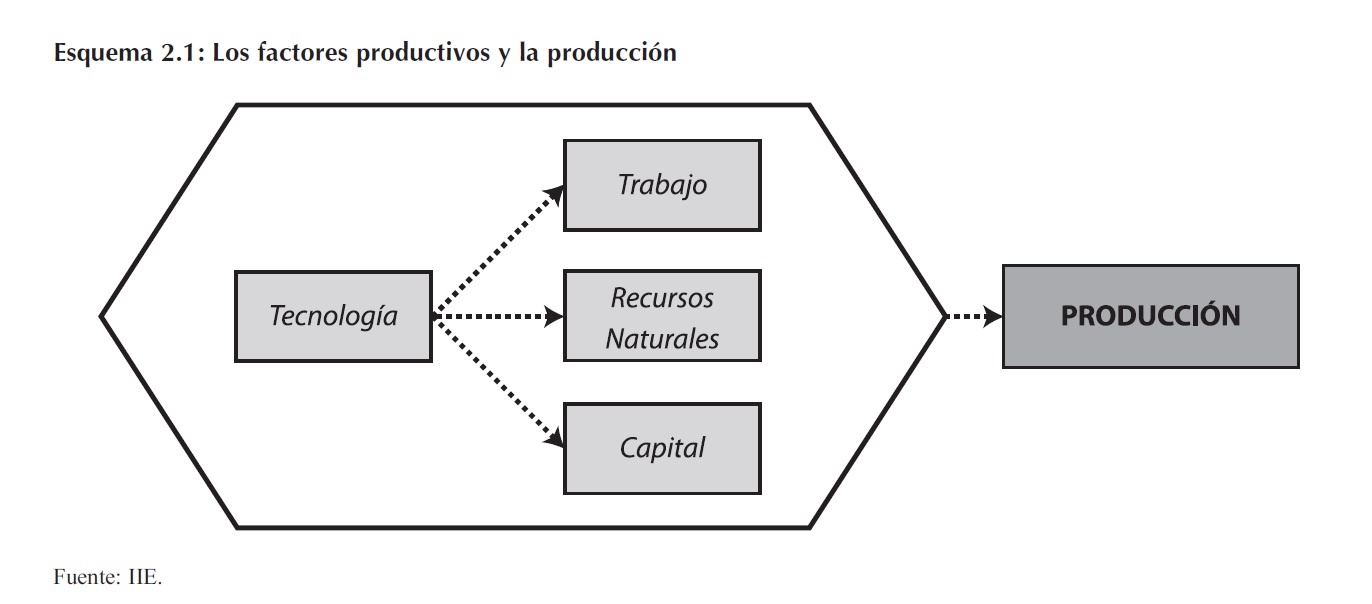

El crecimiento econ├│mico puede enfocarse desde el punto de vista de los factores que contribuyen┬Āa formar la capacidad productiva de un pa├Łs a lo largo del tiempo. De forma amplia estos┬Āfactores pueden resumirse en trabajo (mano de obra o empleo), capital (┬½reproductivo┬╗, incluyendo┬Āmaquinas y equipos, construcciones, y todo tipo de activos que contribuyan con el proceso┬Āproductivo), recursos naturales (tierra, bosques, minas, etc) y finalmente el estado de la tecnol├│gica.┬ĀEste ├║ltimo elemento se comporta un tanto diferente a los tres primeros. Aquellos configuran┬Āparte de lo que puede denominarse ┬½crecimiento extensivo┬╗, lo que significa un crecimiento┬Ābasado en la acumulaci├│n de factores: m├Īs trabajadores, m├Īs m├Īquinas, m├Īs tierra. La┬Ātecnolog├Ła por su parte contribuye de forma intensiva en el proceso. Las mismas m├Īquinas, los┬Āmismos trabajadores y los mismos recursos naturales pueden generar un mayor nivel de producci├│n┬Ācon una nueva t├®cnica, un nuevo proceso, un nuevo invento.┬Ā

Para poder crecer a largo plazo de forma continua ser├Ī entonces necesario impulsar los factores┬Āmencionados. Pero, ┬┐es realmente posible impulsar todos los factores? ┬┐existen restricciones┬Āsobre algunos de ellos? ┬┐puede que existan factores m├Īs relevantes seg├║n el plazo de an├Īlisis?.┬ĀEstas son algunas de las preguntas a las que se intenta acercar una respuesta en este cap├Łtulo.

2.2 Nivel potencial y observado en el uso de los factores. Los factores productivos┬Āen el largo plazo

Es interesante, antes de empezar a analizar cada factor individualmente, hacer una breve digresi├│n┬Āacerca de dos elementos que se emplear├Īn continuamente en el an├Īlisis: el nivel ┬½potencial┬╗┬Āde uso de los factores y el correspondiente nivel ┬½observado┬╗ o efectivamente empleado.┬ĀEl primero hace referencia a la disponibilidad del factor en un momento determinado, al m├Īximo┬Āte├│rico que puede emplearse en condiciones habituales. Por ejemplo en el caso del factor trabajo,┬Āel nivel potencial se corresponde con la poblaci├│n econ├│micamente activa (PEA)1. Pero generalmente┬Āno todas estas personas trabajan y es aqu├Ł donde entra en juego el concepto de nivel┬Āobservado en el uso del factor. El nivel de empleo representa la cantidad de personas que se encuentran┬Ātrabajado efectivamente.

Considerando estos elementos, se podr├Īn obtener dos mediciones alternativas de la producci├│n┬Āde la econom├Ła: el ┬½producto observado┬╗ y el ┬½producto potencial┬╗. El primero es aquel publicado┬Āpor las estad├Łsticas oficiales, la producci├│n efectivamente realizada en la econom├Ła. El┬Āsegundo es una elaboraci├│n te├│rica, un concepto hipot├®tico, acerca de la capacidad de la econom├Ła,┬Āque puede encontrarse por encima o por debajo del nivel actual de acuerdo a la fase del ciclo┬Āecon├│mico por la cual se est├Ī atravesando, relacionado con el uso de los factores por encima┬Āo por debajo de su nivel potencial.

A continuaci├│n se analizan con alg├║n detalle la evoluci├│n hist├│rica de los factores productivos┬Āen Argentina, que luego ser├Īn la base del modelo de crecimiento y de los escenarios de largo┬Āplazo. Se hace hincapi├® en las posibilidades de cada uno de ellos de convertirse en relevante┬Āa la hora de explicar el crecimiento sostenido en el largo plazo.

1 La definici├│n de PEA puede variar de acuerdo a la legislaci├│n o convenci├│n utilizada en cada pa├Łs, pero generalmente se refiere┬Āal conjunto de personas que son capaces de trabajar y desean hacerlo. El l├Łmite inferior de edad de la PEA est├Ī alrededor de┬Ālos 12 a 15 a├▒os y el superior entre los 60 y 70 a├▒os. Pero adem├Īs de la edad influyen en la definici├│n otros factores de la realidad┬Ādemogr├Īfica, econ├│mica y social.

┬Ā

2.2.1 El factor trabajo

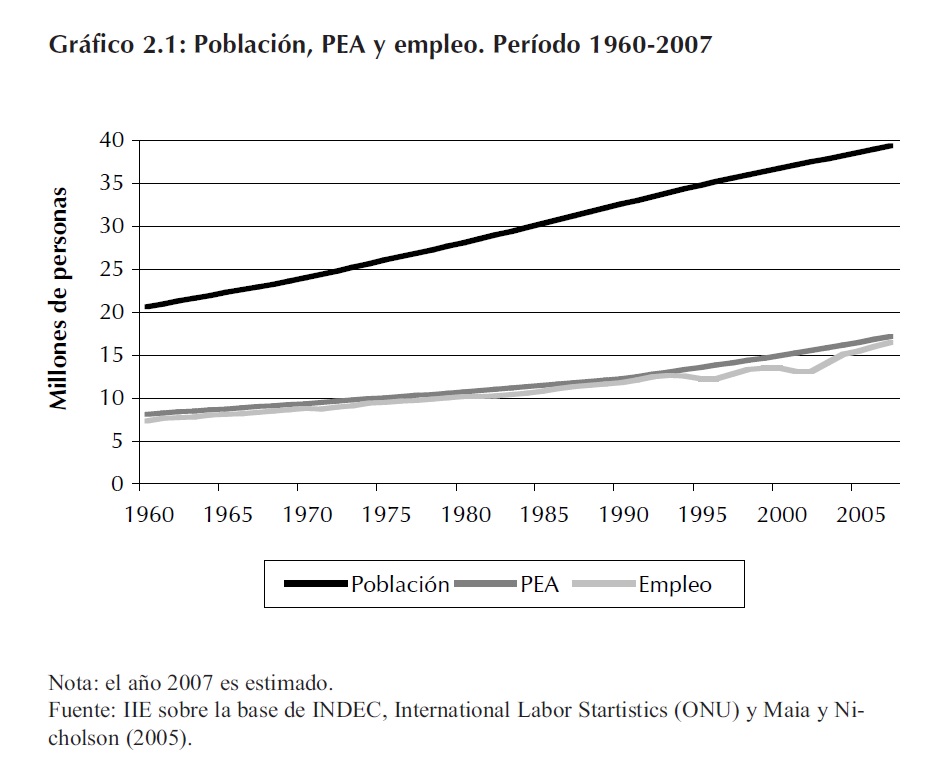

El Gr├Īfico 2.1 presenta la evoluci├│n de la poblaci├│n total, la poblaci├│n econ├│micamente activa┬Āy el nivel de empleo de Argentina. Resultan interesantes algunos hechos que surgen a partir┬Āde la inspecci├│n de las series. En primer lugar se puede observar que la poblaci├│n se ha pr├Īcticamente┬Āduplicado en el per├Łodo analizado, pasando de 20,62 millones en 1960 a un valor estimado┬Āpara el a├▒o 2007 de 39,36 millones de personas.

Adicionalmente, se observa┬Āuna tendencia creciente┬Āpara la evoluci├│n de┬Āla PEA; pero en comparaci├│n┬Ācon la poblaci├│n, su┬Āincremento es mayor, pasando┬Āde 8,11 millones en┬Ā1960 a un valor estimado de┬Ā17,19 millones en 2007, lo┬Āque implica un crecimiento┬Āde casi 112%. Esto se refleja┬Āen la tasa de actividad,┬Āindicador que muestra la┬Āproporci├│n que representa┬Āla PEA en la poblaci├│n total,┬Āque pasa del 39,34% al┬Ā43,47% estimado para el┬Āa├▒o 2007.

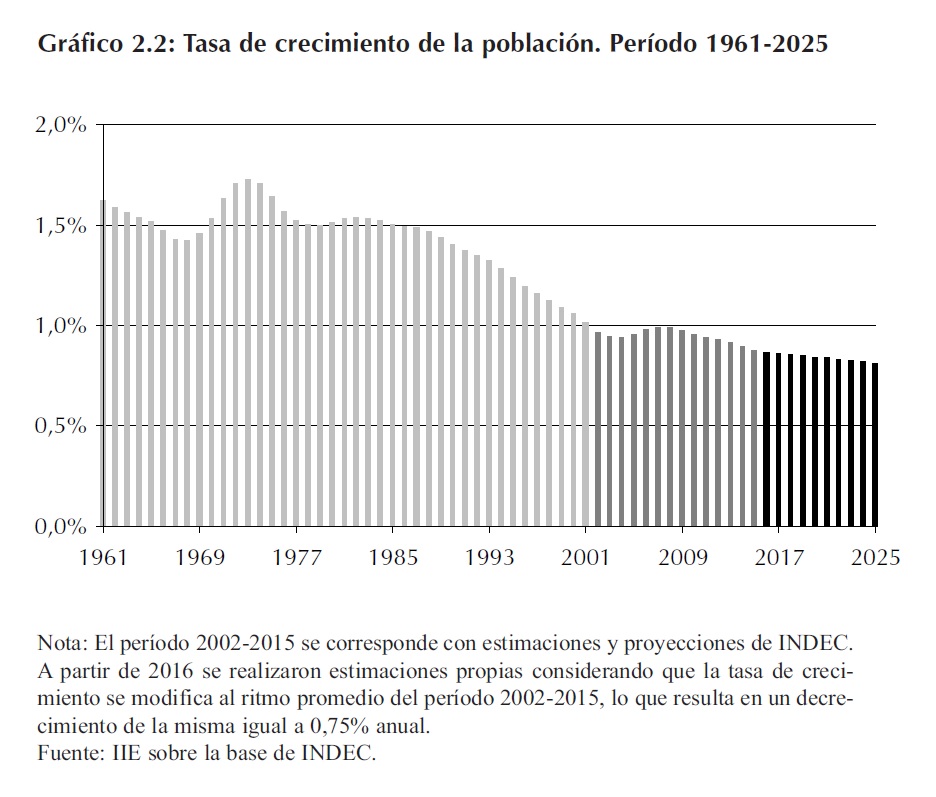

La evoluci├│n de la poblaci├│n┬Āpresenta caracter├Łsticas┬Āparticulares a lo largo┬Ādel tiempo. Una de ellas es┬Āla tendencia a crecer con┬Āmenor intensidad a medida┬Āque las econom├Łas se desarrollan┬Āy el nivel de vida de┬Āla poblaci├│n aumenta. Diversos┬Āson los factores que┬Āpueden explicar por qu├® esto┬Āsucede, pero es un hecho┬Āestilizado2 de pr├Īcticamente┬Ātodas las econom├Łas en el┬Ātranscurso de su proceso de┬Ādesarrollo. Un hecho similar┬Āacontece con la tasa de┬Āactividad, que parecer├Ła┬Āaproximarse a un valor de┬Ālargo plazo estable. El Gr├Īfico┬Ā2.2 muestra la evoluci├│n┬Āde la tasa de crecimiento┬Āpoblacional para el┬Āper├Łodo 1961-2025, donde┬Āpuede apreciarse la desaceleraci├│n comentada y la posible convergencia hacia una tasa de crecimiento┬Āde largo plazo. Si se asume que la tasa de actividad se aproxima tambi├®n a un valor estable,┬Āpodr├Ła predecirse con bastante exactitud la evoluci├│n de la PEA, la cual representa aquella┬Āparte que potencialmente puede trabajar.

Esto lleva directamente a pensar en el factor trabajo como uno que podr├Ła denominarse ┬½cuasi┬Āfijo┬╗ en el largo plazo, debido a que su evoluci├│n potencial es conocida y se podr├Ła saber desde┬Āhoy cu├Īl ser├Ī su contribuci├│n al crecimiento de la producci├│n (abstray├®ndose del crecimiento┬Āde la productividad, tema que ser├Ī abordado posteriormente).

2 Es decir, un hecho que se repite con regularidad a lo largo del tiempo o en diferentes pa├Łses.

2.2.2 El factor recursos naturales

El factor recursos naturales┬Āabarca todos los elementos┬Ānaturales que se incluyen┬Āen el proceso productivo.┬ĀSe puede mencionar┬Āla flora y la fauna, los┬Āyacimientos petrol├Łferos y┬Āminerales, las tierras y┬Āotros. En el Gr├Īfico 2.3 se┬Āpresenta la evoluci├│n del┬Ā├Īrea sembrada total en┬Ānuestro pa├Łs3. Se podr├Ła┬Āconsiderar que esta variable┬Ārepresenta una proxy4 del┬Ātotal de recursos naturales.┬ĀUna medida acabada del┬Āfactor requerir├Ła elaborar┬Āuna metodolog├Ła espec├Łfica┬Āpara agregar los diferentes tipos de recursos existentes, una tarea por dem├Īs compleja y discutible.┬ĀEn el Gr├Īfico 2.3, la l├Łnea m├Īs oscura es una posible representaci├│n del nivel potencial del┬Ā├Īrea sembrada, o de los recursos naturales a fines del an├Īlisis. La misma se ha construido como┬Āla envolvente de los puntos m├Īximos de la serie hasta cada momento del tiempo. Esto implica┬Āsuponer que una vez alcanzado un determinado nivel en el uso de la tierra, el mismo podr├Ła seguirse┬Āmanteniendo en el tiempo y por ende las ca├Łdas por debajo de ese nivel se deben a fluctuaciones┬Āc├Łclicas que dejan tierra inutilizada. El argumento es s├│lo una hip├│tesis, plausible de┬Ācr├Łticas, pero es ├║til para el an├Īlisis aqu├Ł realizado.

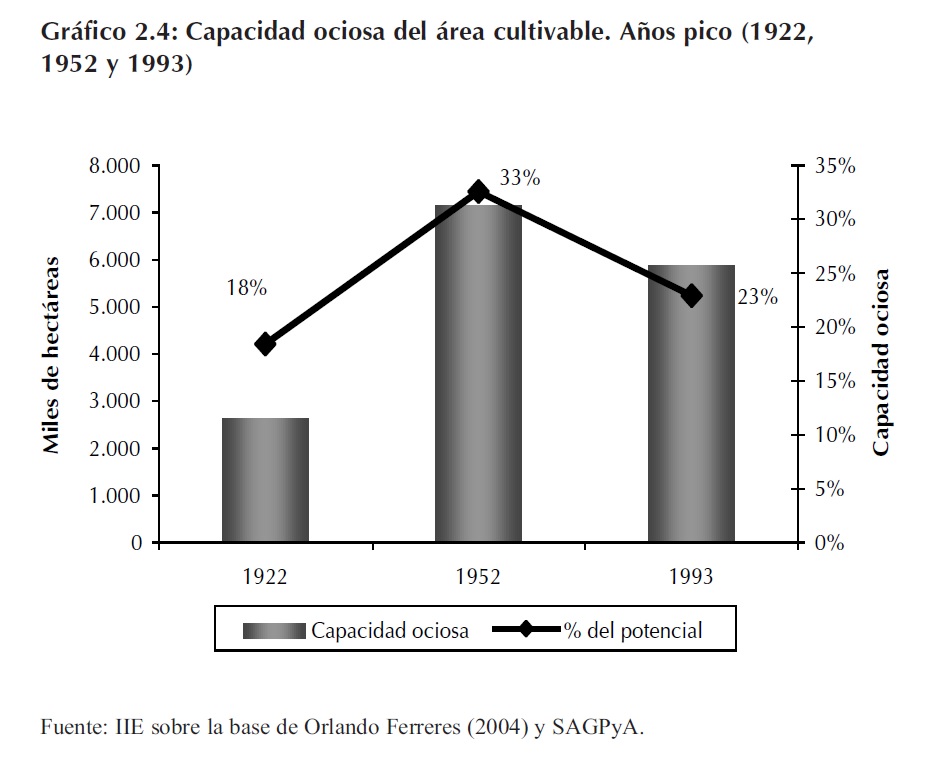

Pueden observarse tres claros per├Łodos de apartamiento del nivel potencial. El primero de┬Āellos desde la Primera Guerra Mundial y hasta 1924, a├▒o a partir del cual la capacidad incrementa┬Ānotablemente. El a├▒o 1922 es el de mayor ┬½capacidad ociosa┬╗5 en este per├Łodo, con m├Īs de┬Ādos millones y medio de hect├Īreas sin emplear, lo que represent├│ un 18,39% del potencial.

3 Se incluyen cereales, oleaginosas, ca├▒a de az├║car, tabaco y algod├│n. Para el per├Łodo 2005-2007 se han considerado cereales┬Āy oleaginosas (la superficie con ca├▒a de az├║car, tabaco y algod├│n es despreciable, represent├│ en 2004 un 1,93% del total).

4 Una variable proxy es aquella que probablemente no es de total inter├®s per se para el an├Īlisis, pero a partir de la cual una variable┬Āde inter├®s puede reproducirse o aproximarse con bastante exactitud.

┬Ā5 Es decir, la diferencia entre el nivel potencial y el efectivamente sembrado.

┬ĀEl segundo per├Łodo comienza en 1940 y se extiende hasta 1977. El mismo se corresponde con┬Āel progresivo cierre de la econom├Ła hacia el exterior (un proceso que se dio en muchos pa├Łses,┬Āimpulsado en parte por la Segunda Guerra Mundial pero tambi├®n como consecuencia de pol├Łticas┬Āinternas), caracterizado por la reasignaci├│n de recursos hacia la producci├│n de bienes de consumo┬Āinterno. Ello increment├│ la participaci├│n de la industria en el producto y favoreci├│ la redistribuci├│n┬Āde ingresos hacia el sector asalariado. El pico m├Īximo de capacidad ociosa se da en┬Ā19526 con 7,15 millones de hect├Īreas disponibles por encima de las utilizadas, un 32,55% del nivel┬Āpotencial, el nivel m├Īs alto de toda la historia analizada.

Finalmente, el per├Łodo 1984-1997, que incluye la d├®cada de los ┬½80 (┬½la d├®cada perdida┬╗ para┬Āmuchos), con t├®rminos de intercambio muy desfavorables (en especial desde 1985), la crisis┬Āde deuda latinoamericana y una situaci├│n interna en t├®rminos macroecon├│micos desastrosa (inflaci├│n,┬Ārecesi├│n y elevados d├®ficit fiscales entre otros problemas). Por otro lado y en contraste,┬Āen la d├®cada de los ┬½90 se vieron impulsadas una serie de reformas tecnol├│gicas que afectaron┬Āfavorablemente al sector agr├Łcola, entre ellas la introducci├│n de la siembra directa, de semillas┬Āgen├®ticamente modificadas, la agricultura de precisi├│n, el uso masivo de fertilizantes, etc. Ello┬Āexplica el hipot├®tico crecimiento del ├Īrea potencial durante este per├Łodo, a pesar de existir una┬Āparte de las tierras inutilizada. En el a├▒o 1993 se alcanza el mayor nivel ocioso de este per├Łodo,┬Ācon 5,88 millones de hect├Īreas libres y virtualmente cultivables, lo que represent├│ un 22,9% del┬Āpotencial. El Gr├Īfico 2.4 ilustra de forma comparativa los per├Łodos comentados.

Analizando este factor┬Ācomo fuente de crecimiento┬Āde largo plazo, se plantean┬Āclaros l├Łmites en cuanto su┬Āuso extensivo. Comenzando┬Āpor la obvia afirmaci├│n┬Āde que un pa├Łs tiene l├Łmites┬Āterritoriales, se desprende┬Āque existir├Ī una restricci├│n┬Āpara el uso de la tierra7. Pero┬Āadicionalmente existen┬Āotras limitaciones que hacen┬Āque la disponibilidad┬Āsea en realidad mucho menor.En primer lugar debe┬Ādescartarse el territorio de┬Ātierra urbana, dedicado a┬Ālos asentamientos humanos.┬ĀLuego las zonas no cultivables┬Āpor motivos geogr├Īficos, como las cordilleras, sierras, cuencas hidrogr├Īficas, lagos, desiertos,┬Āetc. Con estos elementos se puede concluir que el recurso es limitado con el paso del tiempo┬Āy, por lo tanto, no es posible crecer en el largo plazo considerando s├│lo este factor.

6 En los a├▒os 1951 y 1952 la producci├│n agr├Łcola se vio severamente afectada por fuertes sequ├Łas.

7 La superficie total de Argentina es de 3.761.274 km2, de los cuales 2.791.810 km2 corresponden al continente americano y el┬Āresto al continente ant├Īrtico y las islas australes (Fuente: www.argentina.gov.ar)

┬ĀSon de fundamental importancia, al momento de pensar en la disponibilidad de tierra, las┬Ācuestiones tecnol├│gicas y financieras. Los avances cient├Łficos permiten hacer aprovechables tierras┬Āque antes no lo eran; por ejemplo a trav├®s del uso de nuevos fertilizantes, nuevas formas de┬Āriego o innovaciones en maquinaria. Asimismo, la disponibilidad de fondos es esencial para captar┬Ālos beneficios de las innovaciones o acceder a las ya existentes de forma tal que permitan┬Āaprovechar productivamente los recursos. Estas cuestiones ser├Īn consideradas al analizar la productividad┬Āde los factores, que representa el costado ┬½intensivo┬╗ en el impulso del crecimiento.

2.2.3 El factor capital

┬½Se considera que los bienes de capital son aquellos activos f├Łsicos disponibles para ser utilizados┬Āen la producci├│n corriente o futura de otros bienes y servicios. De tal forma, no est├Īn┬Ādestinados a satisfacer directamente las necesidades de consumo presente o futuro┬╗8

Este factor incluye una gran diversidad de elementos muy heterog├®neos entre s├Ł, por lo que┬Āla obtenci├│n de una serie num├®rica que los represente, agreg├Īndolos en una simple cifra, es una┬Ācuesti├│n por dem├Īs controvertida. Existen diversas series del stock de capital que podr├Łan ser utilizadas,┬Āpero se opta por trabajar con la estimada en el trabajo de Maia y Nicholson (2005) debido┬Āa que muestra una serie para un plazo considerablemente extenso, obtenida con una metodolog├Ła┬Ā├║nica. Los ├║ltimos a├▒os se corresponden con estimaciones del IIE.

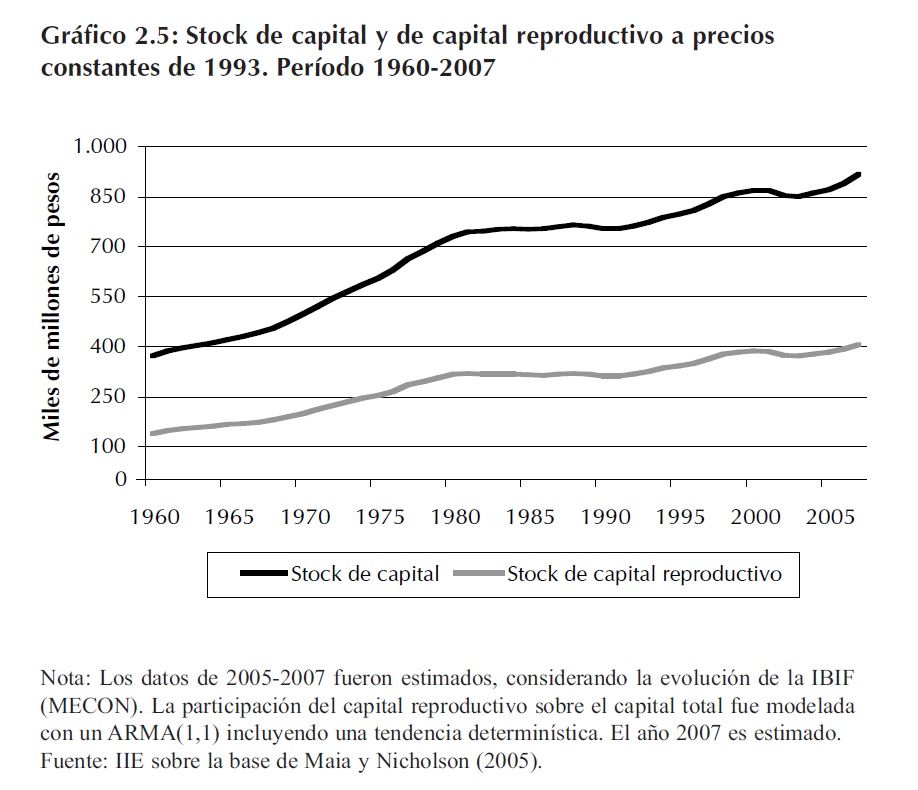

El Gr├Īfico 2.5 muestra┬Ālas series de capital y de capital┬Āreproductivo. El capital┬Āreproductivo incluye las┬Ācuentas maquinaria y equipos,┬Āmaterial de transporte┬Ā(ambas nacional e importado)┬Āy construcci├│n no residencial.┬ĀPara obtener la serie┬Āde capital total se a├▒ade┬Āa lo anterior la construcci├│n┬Āresidencial. Esta ├║ltima┬Āpartida puede excluirse del┬Ācapital considerado dentro┬Āde los factores productivos,┬Āya que cumple una funci├│n┬Ādiferente a la de ser insumo┬Ādirecto en la producci├│n.┬Ā

8 Polonsky, Mari├Īngeles (2006).

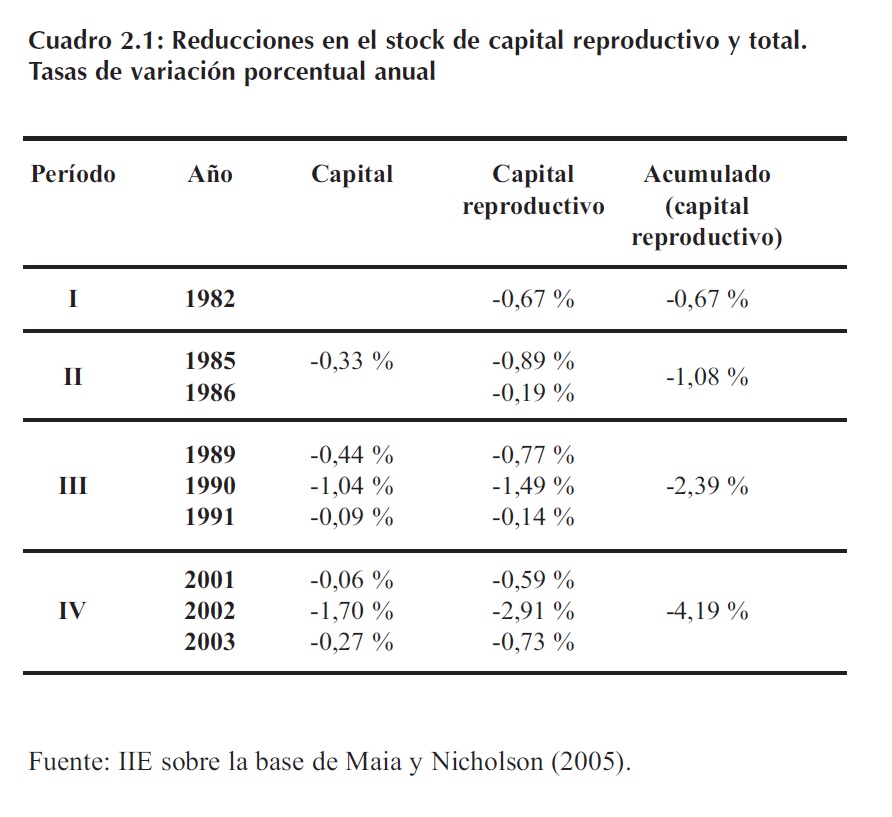

La evoluci├│n de la serie muestra una tendencia creciente hasta fines de la d├®cada de los ┬½70┬Āo principios de los ┬½80. A partir de all├Ł el capital se estanca, con un crecimiento pr├Īcticamente┬Ānulo. En la d├®cada de los ┬½90 retoma una senda de crecimiento para luego caer durante el per├Łodo┬Āde la crisis de 2001-2002. Es en 1985 cuando se produce la primera reducci├│n absoluta en el┬Ācapital total, lo que indica que en ese a├▒o las nuevas inversiones no alcanzaron a cubrir la depreciaci├│n.┬ĀSi se considera el capital reproductivo, la descapitalizaci├│n de la econom├Ła se produce┬Ādurante los a├▒os 1984 y┬Ā1985, aunque en 1982 ya┬Āhab├Ła existido una ca├Łda. El┬ĀCuadro 2.1 muestra los per├Łodos┬Āde reducci├│n absoluta┬Āen las series analizadas.

Puede observarse a lo┬Ālargo de la historia que las┬Ācontracciones en el capital┬Āhan sido cada vez m├Īs profundas┬Āy m├Īs duraderas. El ┬Āporcentaje acumulado de┬Āreducci├│n en el capital pasa┬Ādel 0,67% en 1982 a 4,19%┬Āen el per├Łodo 2001-2003. Al┬Āmismo tiempo, los per├Łodos┬Āde descapitalizaci├│n se extienden┬Āde uno hasta tres┬Āa├▒os.

┬┐Cu├Īles son las posibilidades de crecer en el largo plazo, pensando en la acumulaci├│n extensiva┬Ādel factor capital? Son m├Īs amplias que las establecidas para los factores anteriores. En principio┬Āno existir├Łan l├Łmites tan claros para el crecimiento del capital como era con los recursos naturales┬Āy el empleo. La disponibilidad de recursos excedentes al consumo (ahorro, tanto interno┬Ācomo externo) permitir├Ła incrementar el n├║mero de construcciones, m├Īquinas y equipos (esto es,┬Āinvertir). Cabe hacer algunas consideraciones; claro est├Ī que las posibilidades no son infinitas.┬ĀLa adici├│n de nuevo capital requiere complementarse con los otros factores productivos. Frente┬Āa un factor complementario fijo, agregar nuevas unidades provocar├Īn reducciones en su productividad┬Āmarginal, hasta un determinado punto en el cual no es conveniente incrementar el stock.┬ĀUno de los modelos fundamentales de crecimiento9 arriba a esta situaci├│n de ┬½saturaci├│n┬╗ del┬Ācapital cuando la econom├Ła ha llegado a su ┬½estado estacionario┬╗ de largo plazo, esto es, un sendero┬Āde equilibrio con tasas de crecimiento constantes para las variables fundamentales. Esta situaci├│n┬Āde equilibrio no puede ser modificada a menos que se introduzcan elementos adicionales┬Ātales como la evoluci├│n tecnol├│gica.

A pesar de ello, ┬½puede postularse que mientras una econom├Ła se encuentra convergiendo a┬Āsu ┬½equilibrio de largo plazo┬╗ la tasa de crecimiento del PIB per c├Īpita depende de la tasa de inversi├│n.┬Ā[…] cuanto m├Īs prolongados sean estos eventuales procesos transitorios de ┬½convergencia┬╗┬Āal equilibrio, podr├Ła derivarse de all├Ł una relaci├│n entre inversi├│n y crecimiento y ┬½restaurarse┬╗┬Āas├Ł la importancia de la acumulaci├│n de capital como una de las fuentes del crecimiento┬Āecon├│mico┬╗10. Y como muestran Katz, Lanteri y Vargas (2007) con algunos trazos de la evidencia┬Āemp├Łrica, el rol de la acumulaci├│n de capital en el crecimiento podr├Ła ser m├Īs importante para┬Ālos pa├Łses en desarrollo dado que estos en general se ubican m├Īs lejos de su equilibrio de largo┬Āplazo11.

9 El modelo neocl├Īsico de crecimiento. Ver por ejemplo Sala-i- Martin, Xavier (2000).

10 Katz, Lanteri y Vargas (2007), p├Īgina 16.

11 Ver Cap├Łtulo 5.

┬┐Se encuentra Argentina en una situaci├│n de equilibrio de estado estacionario de largo plazo?┬ĀEsta es una pregunta a la cual deber├Ła tal vez responderse con un an├Īlisis cuidadoso, pero se podr├Ła┬Āasumir que, dadas algunas caracter├Łsticas particulares de la econom├Ła, no lo est├Ī y por ende,┬Āel rol de la acumulaci├│n de capital es muy importante.

2.3 El modelo de producto potencial y la productividad total de los factores

Como se observ├│ anteriormente, la tecnolog├Ła es un factor que impulsa de forma intensiva al┬Ācrecimiento a trav├®s de las mejoras en la productividad. Debe pensarse que la misma se manifiesta┬Āen una capacidad mayor de cada factor para producir. Por ende, una medida acabada requerir├Ła┬Āel estudio de cada factor interviniente y de la evoluci├│n de su capacidad productiva a trav├®s┬Ādel tiempo. Luego surgir├Ī un nuevo problema a la hora de agregar las mejoras en la productividad┬Āde cada uno de ellos.

La forma m├Īs sencilla y utilizada en la literatura para medir los cambios en la productividad┬Āde los factores de la econom├Ła en su conjunto es a trav├®s de lo que se conoce como el ┬½residuo┬Āde Solow┬╗. Considerando una funci├│n de producci├│n que contempla los argumentos expuestos┬Āen la secci├│n 2.1 de este cap├Łtulo, podemos expresarla de forma gen├®rica como:

Y = AF (K,L,R) (1)

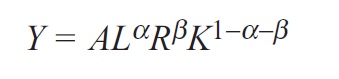

En donde: Y es la producci├│n, A es un factor de evoluci├│n tecnol├│gica, F(.) es la expresi├│n de┬Āla funci├│n de producci├│n que relaciona los factores productivos capital (K), trabajo (L) y los recursos┬Ānaturales (R). Asumiendo que la representaci├│n Cobb Douglas es apropiada, se tendr├Ī12:

(2)

(2)

Tomando logaritmos naturales, se obtiene la siguiente expresi├│n aditiva, conveniente a los fines┬Āde la aplicaci├│n:

![]() (3)

(3)

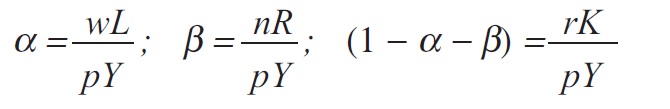

Suponiendo que existe competencia perfecta en los mercados, puede demostrarse que los factores┬Āproductivos son retribuidos acorde a sus productividades marginales y que los coeficientes┬Ā╬▒ y ╬▓ representan la participaci├│n de los factores trabajo y recursos naturales en la distribuci├│n┬Ādel ingreso, mientras que (1- ╬▒ ŌłÆ ╬▓) representar├Ī lo que se retribuye al factor capital; es decir:

(4)

(4)

Siendo: w la retribuci├│n nominal unitaria al trabajo, r la retribuci├│n nominal unitaria al capital┬Āy n la retribuci├│n nominal unitaria al factor recursos naturales; p es el nivel general de precios┬Āde la econom├Ła.

A partir de la expresi├│n [3] se obtiene una forma sencilla y operativa de calcular la porci├│n┬Āde la producci├│n que se genera por la evoluci├│n tecnol├│gica. Simplemente despejado se llega a┬Ācalcular como el residuo que se obtiene al descontar del crecimiento del producto la porci├│n atribuible┬Āal crecimiento extensivo de los factores:

![]() (5)

(5)

12 Esta funci├│n posee rendimientos constantes a escala, lo que implica que si se multiplican todos los factores productivos en una┬Āmisma magnitud, la producci├│n tambi├®n lo har├Ī en esa misma magnitud.

┬ĀSe ha comentado que esta forma de c├Īlculo de la productividad como un residuo, representa┬Āen realidad una ┬½medida de la ignorancia┬╗ en lo que respecta a las cuestiones del crecimiento┬Āecon├│mico. Si se conocieran todos y cada uno de los elementos que contribuyen con el crecimiento,┬Āmodelar los mismos generar├Ła que el residuo se aproxime a cero.

2.3.1 La productividad total de los factores, Argentina 1960-2007

Para el c├Īlculo de la productividad total de los factores (PTF de aqu├Ł en m├Īs) se utilizan las┬Āseries de empleo, capital y recursos naturales antes presentadas. Las participaciones de cada uno┬Āde esos factores en el ingreso fueron obtenidas de la siguiente manera:

– Participaci├│n del factor trabajo, ╬▒ = 0,538; tomado de Maia y Nicholson (2005), calculado┬Āsobre la base del Sistema de Cuentas Nacionales.

– Participaci├│n del factor recursos naturales, ╬▓ = 0,035 : es la proporci├│n de ┬½capital plantado┬╗┬Āsobre ┬½capital total┬╗ (Series de Stock de capital, INDEC).

La participaci├│n del capital se desprende de los datos anteriores, resultando ser igual a┬Ā(1 – ╬▒ ŌłÆ ╬▓) = 0,427.

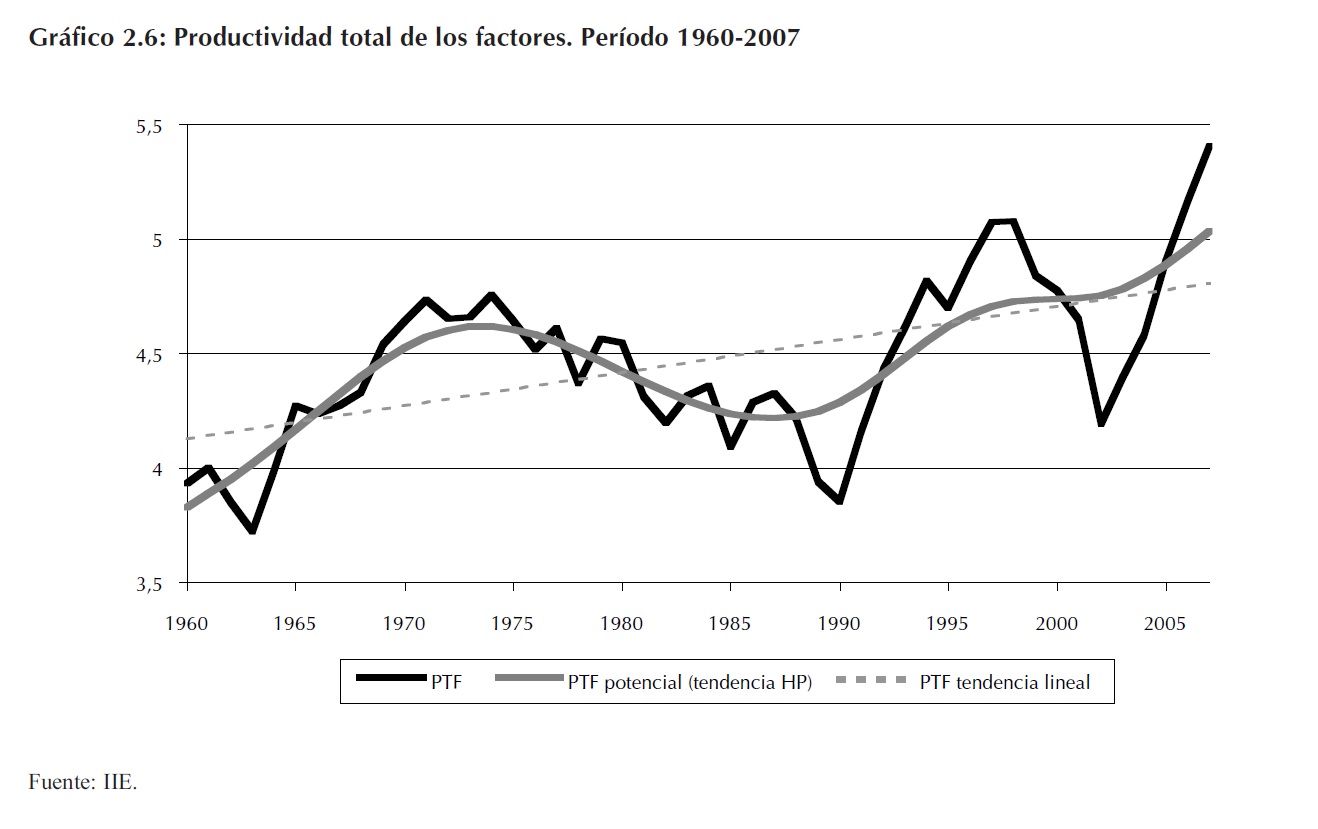

El Gr├Īfico 2.6 presenta la evoluci├│n de la PTF en el per├Łodo 1960-2007, en el que se incluye┬Āuna l├Łnea que representa su nivel potencial. La misma ha sido calculada como la tendencia de la┬Āserie original, a trav├®s del uso de una metodolog├Ła estad├Łstica (el filtro de Hodrick-Prescott). Adicionalmente┬Āse ha incluido una tendencia lineal, que permite observar el comportamiento creciente┬Āde la PTF en el muy largo plazo. Dentro de la misma, la PTF potencial muestra tres grandes subper├Łodos. El primero, hasta 1973-1974 con un comportamiento creciente; a partir de all├Ł┬Āy hasta 1987-1988 con una significativa ca├Łda, para luego recuperarse hasta 2007, con un leve┬Ātropiezo generado por la crisis de 2001-2002.

Puede observarse c├│mo a trav├®s de los a├▒os, las desviaciones alrededor del valor potencial se┬Āhan ampliado, tanto en las contracciones, como en las expansiones de la productividad.

2.3.2 El producto potencial, Argentina 1960-2007

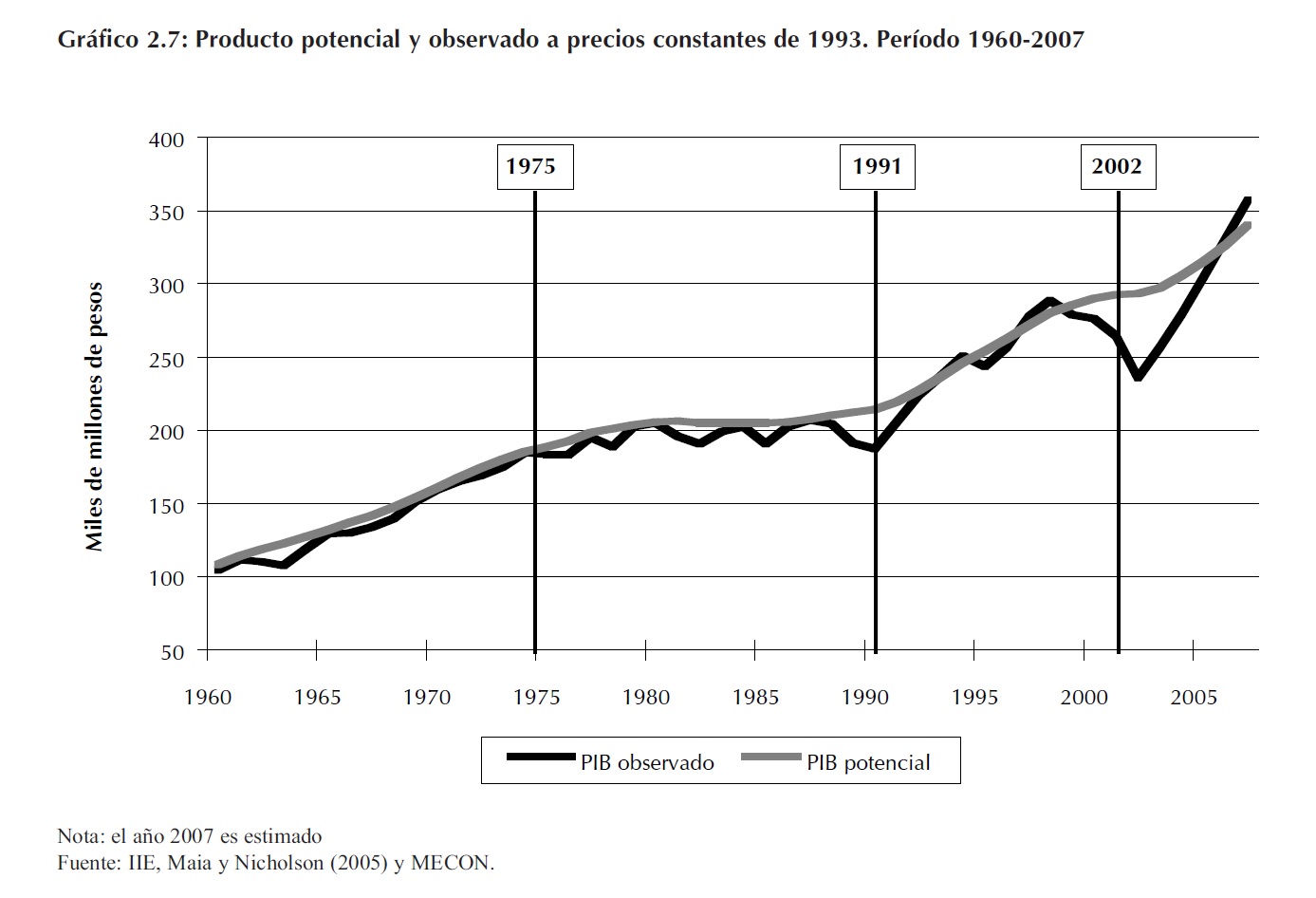

A partir de las definiciones de las p├Īginas anteriores, se puede calcular el nivel potencial de┬Āproducci├│n de Argentina, utilizando las series de empleo, recursos naturales, capital y productividad┬Āpotencial; y tambi├®n los coeficientes de participaci├│n expuestos en la secci├│n anterior. El┬ĀGr├Īfico 2.7 muestra los resultados, compar├Īndolo con el producto observado.

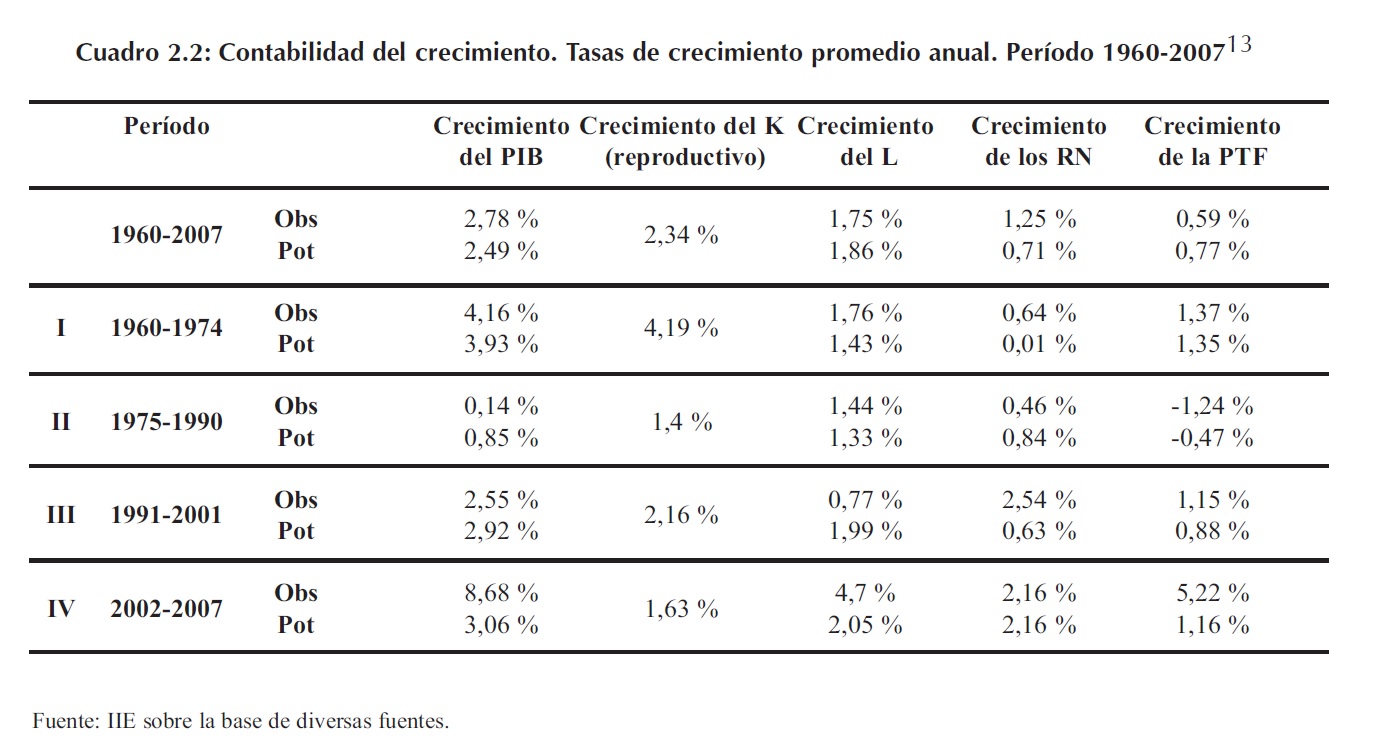

Se observa la historia dividida en cuatro subper├Łodos. Los mismos alternan rachas de fuerte┬Ācrecimiento, con estancamiento y grandes crisis. El Cuadro 2.2 resume las fuentes de crecimiento┬Ā(la ┬½contabilidad del crecimiento┬╗) del producto potencial y el observado. Hasta 1975 la producci├│n┬Āse ve impulsada por el crecimiento del empleo, el capital, y la productividad. Puede observarse┬Āque los recursos naturales no incrementan su nivel potencial, aunque s├Ł la utilizaci├│n de┬Ātierras antes ociosas. Esto repercute en el producto observado, pero no en el nivel potencial. El┬Āsegundo subper├Łodo, desde 1975 y hasta 1991 se constituye en uno de total estancamiento, explicado┬Āpor la evoluci├│n del capital, la productividad y en cierta medida, los recursos naturales. Finalmente,┬Ādesde 1991, el renovado impulso a la producci├│n viene dado por todos los factores.

Es de particular relevancia analizar con un poco m├Īs de detalle el ├║ltimo subper├Łodo considerado,┬Āque es el que abarca la situaci├│n actual de Argentina, post recuperaci├│n de la crisis de┬Ā2001-2002. Puede observarse que tanto el producto observado como sus variables explicativas┬Ācrecen por encima de sus niveles potenciales (o al mismo nivel en el caso de los recursos naturales).┬ĀEn una comparaci├│n hist├│rica, el PIB observado muestra en este per├Łodo las mayores tasas┬Āde crecimiento promedio, as├Ł como tambi├®n la mayor distancia con el crecimiento del potencial┬Ā(un 5,62% por encima del mismo). Algo similar sucede con el factor trabajo, creciendo a una┬Ātasa promedio anual del 4,7%, lo que significa 2,65 puntos porcentuales por encima del crecimiento┬Āpotencial. Este dato contrasta con el del per├Łodo III que se corresponde con la d├®cada de┬Ālos ┬½90. All├Ł el crecimiento potencial del empleo super├│ al nivel observado, lo que es evidencia┬Āde los acontecimientos de la ├®poca, que reflejaron una fuerte suba del desempleo como consecuencia┬Āde que el mercado no pudo absorber toda la mano de obra disponible.

En el caso de los recursos naturales se observa que son a├▒adidos al proceso productivo todos┬Āaquellos que se encuentran disponibles (el potencial y el observado crecen en igual magnitud).┬ĀLa tasa de crecimiento del capital en el per├Łodo analizado es igual a 1,63% promedio anual, lo┬Ācual se corresponde con s├│lo un 0,23% de crecimiento por encima del observado en el per├Łodo┬Ā1975-1990 (el per├Łodo m├Īs desastroso de la historia analizada y el ├║nico en el cual se puede observar┬Āun crecimiento negativo de la productividad total de los factores).

Finalmente, el an├Īlisis de la PTF muestra un fuerte crecimiento del nivel observado, que se┬Āubica por encima del potencial. El per├Łodo de recuperaci├│n con fuerte crecimiento a partir de┬Ā2002 se caracteriz├│ por un incremento en el uso de la capacidad instalada que hab├Ła quedado┬Āociosa durante la crisis, reflej├Īndose ello en un fuerte crecimiento de la PTF. M├Īs all├Ī de esto┬Āpuede remarcarse que su crecimiento potencial no es superior al del per├Łodo 1960-1975.

13 Resulta importante realizar una aclaraci├│n metodol├│gica. El Cuadro 2.2 muestra que las tasas de crecimiento del capital┬Āpotencial y observado son las mismas. Esto se debe a que se ha empleado s├│lo una serie de capital, asimilando┬Āel potencial con el observado. Probablemente el procedimiento m├Īs adecuado requerir├Ła ajustar la serie de capital por┬Āun factor de capacidad utilizada, que refleje las fluctuaciones c├Łclicas de la actividad econ├│mica, pero esto es complejo┬Ādebido a que no existe disponibilidad confiable de este tipo de informaci├│n en per├Łodos largos de tiempo. La┬Āprincipal consecuencia sobre los resultados del modelo ser├Ī que el efecto de las fluctuaciones de la utilizaci├│n del┬Ācapital se reflejar├Īn en la productividad total de los factores y por ende este hecho debe tenerse en cuenta al momento┬Āde realizar el an├Īlisis.

┬Ā

2.4 Escenarios de crecimiento de largo plazo: Argentina hacia el a├▒o 2025

En la presente secci├│n se consideran tres escenarios alternativos de largo plazo, tomando como┬Āvariable independiente el nivel de capital necesario para alcanzarlos. Son de particular relevancia┬Ālas consideraciones expuestas en la secci├│n 2.2 sobre la evoluci├│n de los factores en el┬Ālargo plazo, ya que ello permitir├Ī proyectar su evoluci├│n hacia el futuro con un sustento te├│rico┬Ārazonable. Adicionalmente al capital, el empleo y los recursos naturales, ser├Ī necesario considerar┬Āla evoluci├│n de la PTF, sobre la cual se realizar├Īn diferentes hip├│tesis.

En el caso del empleo, se puede realizar la proyecci├│n considerando la evoluci├│n del crecimiento┬Āpoblacional (ver Gr├Īfico 2.2) y asumiendo una tasa de actividad que converge en el largo┬Āplazo a un valor estable. Con estos elementos se realiza la proyecci├│n de la PEA, que resulta┬Āser el nivel potencial del factor trabajo.

Cuando se analiza el factor de recursos naturales (y considerando la variable proxy utilizada,┬Ā├Īrea sembrada total), para proyectar la evoluci├│n futura ser├Ī necesario hacer un supuesto sobre┬Āel l├Łmite m├Īximo de superficie factible de ser sembrada. Es por dem├Īs complejo establecer este┬Āl├Łmite, ya que son m├║ltiples factores los que influyen sobre el mismo, entre ellos, las tierras que┬Ātienen usos alternativos y pueden dedicarse a ser sembradas, la evoluci├│n tecnol├│gica, los recursos┬Āfinancieros, etc. A partir de un trabajo del INTA (2002)14, en donde se plantea un escenario┬Āen el cual el ├Īrea sembrada se incrementa en 12,34 millones de hect├Īreas, se establece como supuesto┬Āun l├Łmite m├Īximo 38,98 millones de hect├Īreas sembradas15. Partiendo de los 30,61 millones┬Ādel a├▒o 2007, se asume un crecimiento lineal hasta 2020 donde se encuentra el l├Łmite hipot├®tico.┬ĀA partir de all├Ł, el nivel de este recurso se mantiene en ese nivel hasta el a├▒o 2025.

2.4.1 Los escenarios de producci├│n potencial

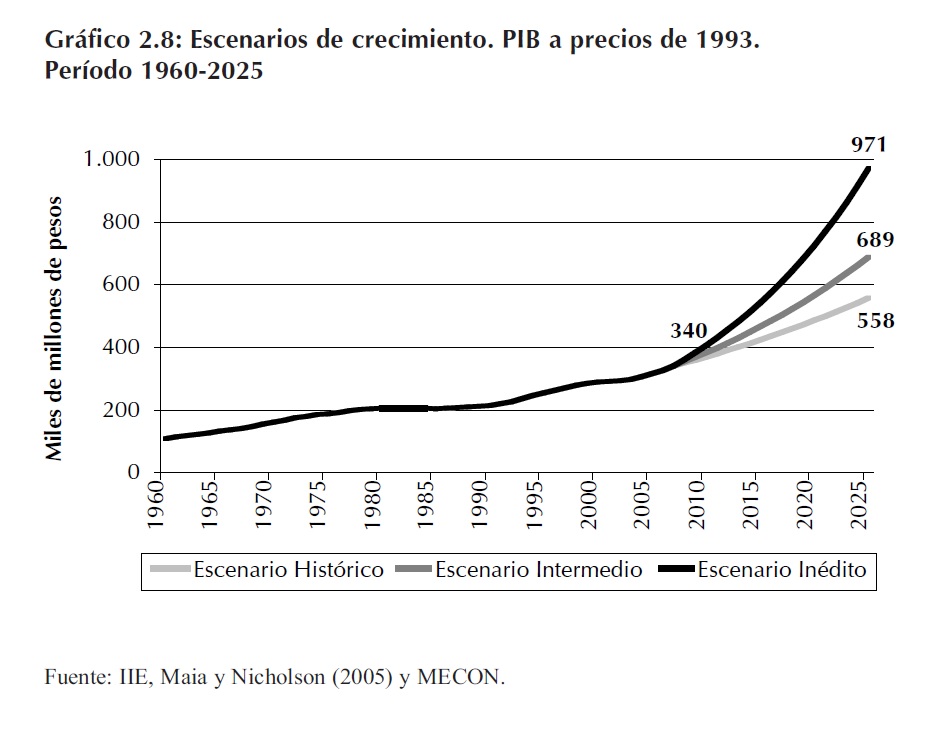

Se plantean como base┬Ātres escenarios de largo┬Āplazo para el nivel de producto┬Āpotencial. En primer┬Ālugar el ┬½Escenario Hist├│rico┬╗,┬Ācon un crecimiento┬Āpromedio anual igual a┬Ā2,8% que resulta ser el crecimiento┬Āpromedio del per├Łodo┬Ā1960-2007. En segundo┬Ālugar, el ┬½Escenario Intermedio┬╗┬Ācon un crecimiento┬Āpromedio anual del┬Ā4%, asimilable al crecimiento┬Ālatinoamericano┬Āpromedio de los ├║ltimos┬Āa├▒os y, finalmente, un ┬½Escenario In├®dito┬╗ con crecimiento del 6% anual hasta el a├▒o 2025, lo que representa m├Īs de 15┬Āa├▒os de crecimiento alto y sostenido, in├®dito para nuestro pa├Łs. El Gr├Īfico 2.8 muestra la evoluci├│n┬Ādel PIB en cada uno de los escenarios.

14 En este trabajo se analiza la posibilidad de que Argentina alcance a producir 100 millones de toneladas de granos y oleaginosas┬Āplanteando diferentes escenarios alternativos, asumiendo diferentes tecnolog├Łas y ├Īreas semabradas.

15 Este valor surge de a├▒adir 12,34 millones de hect├Īreas a las sembradas en la campa├▒a 2000/2001, de acuerdo al escenario del┬Ātrabajo de INTA (2002).

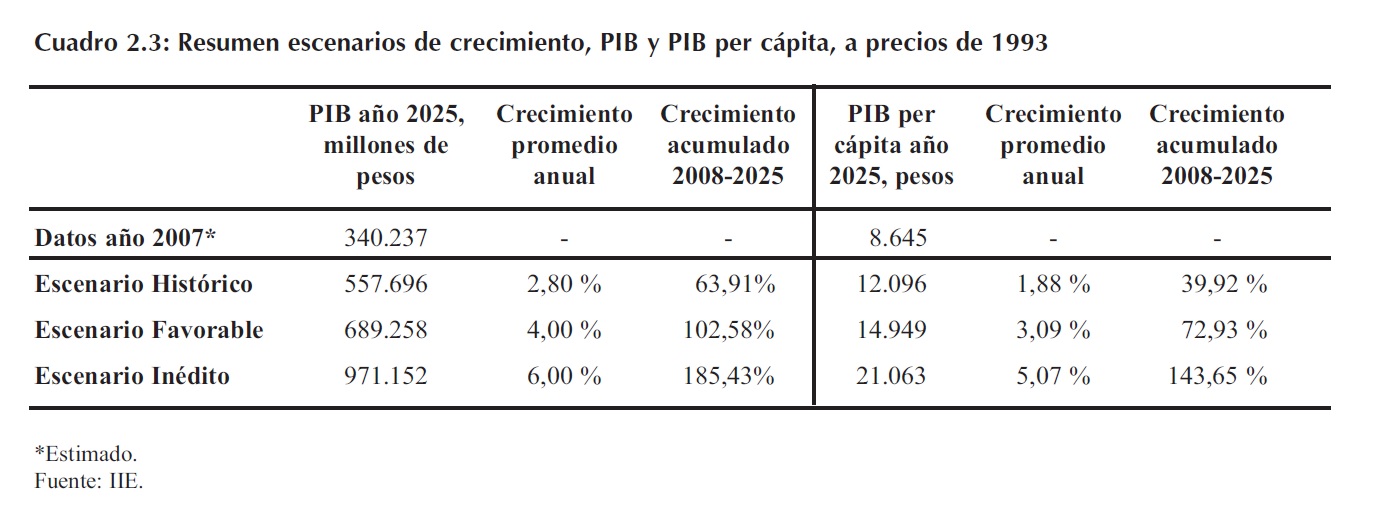

┬ĀEl Cuadro 2.3, permite observar los escenarios en t├®rminos del producto per c├Īpita, que resulta┬Āser un indicador m├Īs apropiado para medir el nivel de vida de la poblaci├│n; tambi├®n presenta┬Āun resumen general de los escenarios.

A continuaci├│n se analiza cada uno de los escenarios con mayor detalle. En l├Łneas generales,┬Āen cada uno de los casos se analiza cu├Īl es la ratio inversi├│n/PIB16 necesaria para alcanzar el crecimiento┬Āpropuesto, considerando adicionalmente supuestos alternativos para la evoluci├│n de la┬ĀPTF.

2.4.1.1 El Escenario Hist├│rico

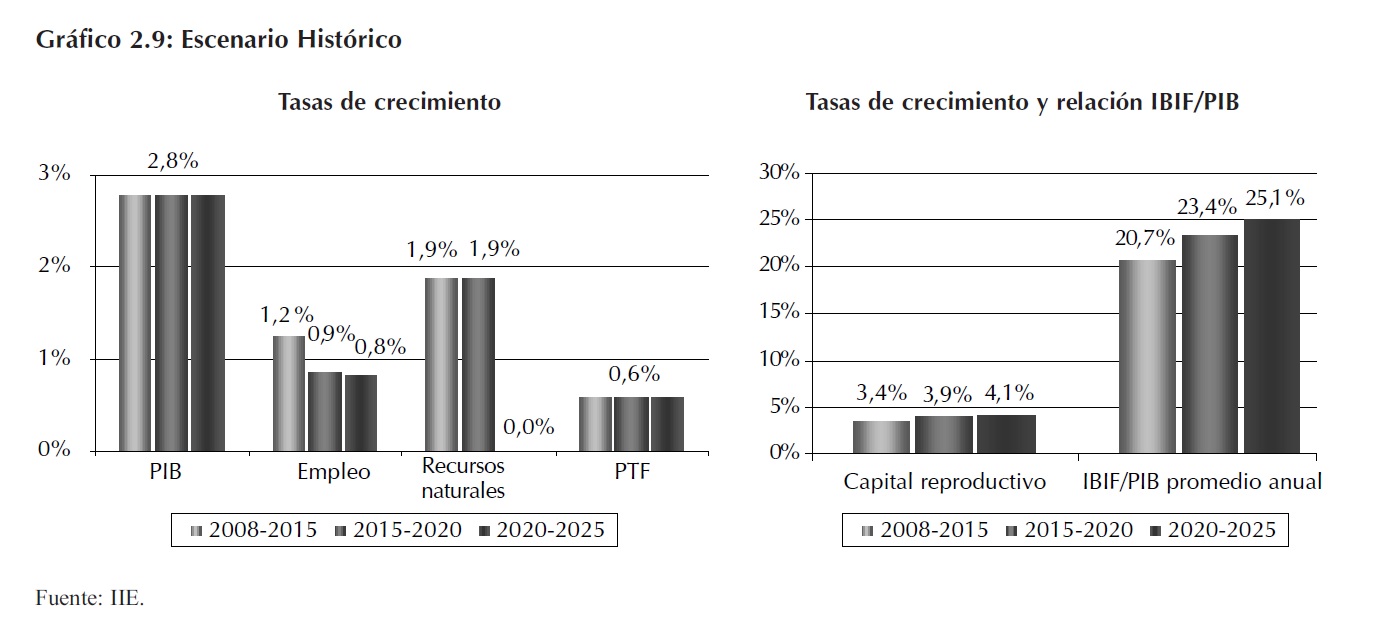

En el Gr├Īfico 2.9 se exponen los principales resultados del escenario bajo an├Īlisis. Se ha hecho┬Āel supuesto de que la PTF crece de forma constante a la tasa promedio hist├│rica, igual a┬Ā0,59% anual. En el panel izquierdo, se ubican las variables ┬½insumo┬╗ del modelo, es decir aquellas┬Āpredeterminadas por los supuestos establecidos:

– Crecimiento del PIB: 2,8%.

– Crecimiento del empleo: 1,2%, 0,9% y 0,8% para los per├Łodos 2008-2015, 2015-2020 y┬Ā2020-2025 respectivamente.

– Crecimiento de los recursos naturales: 1,9% y 0% para los per├Łodos 2008-2020 y 2020-┬Ā2025 respectivamente.

– Crecimiento de la PTF: 0,59%.

En el panel derecho, los requerimientos de capital reproductivo necesarios para alcanzar el┬Ācrecimiento propuesto y su traducci├│n a t├®rminos de Inversi├│n Bruta Interna Fija (IBIF) como┬Āporcentaje del PIB17.

16 Inversi├│n bruta interna fija (IBIF) como porcentaje del producto. La IBIF incluye la parte de capital que se repone debido a la┬Ādepreciaci├│n.

17 Para esto se ha proyectado la relaci├│n de capital reproductivo a capital total, siguiendo el modelo comentado en la nota del┬ĀGr├Īfico 2.5. Adicionalmente, se ha supuesto que la tasa de depreciaci├│n es igual al promedio hist├│rico.

┬Ā

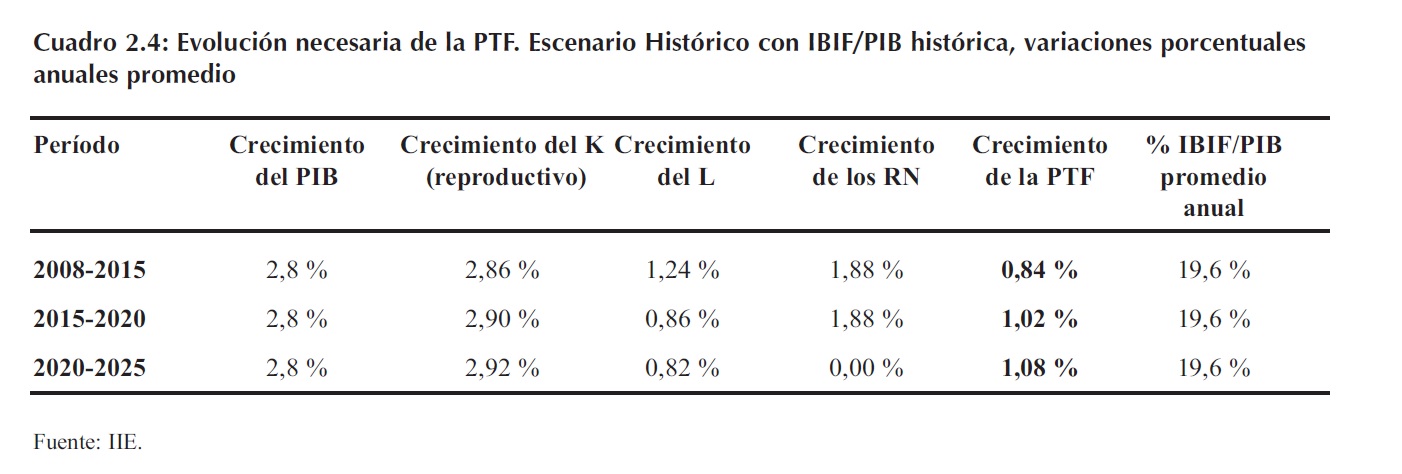

La principal observaci├│n a realizar es que la tasa de inversi├│n como porcentaje del PIB debe┬Āser superior a la observada hist├│ricamente: 22,7% promedio en el per├Łodo 2008-2025 versus un┬Ā19,6% promedio para el per├Łodo 1960-2007, a├║n para alcanzar el desempe├▒o hist├│rico. Es decir,┬Ācontinuar con la tendencia hist├│rica de la inversi├│n (y la productividad) no ser├Ła suficiente para┬Āreproducir el comportamiento de la producci├│n. Ello se puede observar claramente, desde otro┬Āpunto de vista, en el Cuadro 2.4.

┬ĀEl Cuadro muestra que dada una tasa de inversi├│n igual al promedio hist├│rico, para conseguir┬Āun crecimiento del PIB igual a 2,8% anual, es necesario que la PTF se acelere por encima de lo┬Āque ha ocurrido en promedio durante 1960-2007.

Retomando el Gr├Īfico 2.9, se observa que el esfuerzo de inversi├│n necesario es creciente en┬Āel tiempo. De 20,7% promedio anual en el per├Łodo 2008-2015 se pasa al 25,1% en 2020-2025.┬ĀLa explicaci├│n de este resultado pasa por considerar que el resto de los factores productivos se┬Ādesaceleran o desaparecen como fuente de crecimiento y el capital se vuelve la principal variable┬Āde ┬½ajuste┬╗ al momento de pensar en el largo plazo, dado el supuesto de evoluci├│n de la PTF.

2.4.1.1.1 El Escenario Hist├│rico y las pol├Łticas relevantes

Los c├Īlculos anteriores de las tasas de inversi├│n son s├│lo ilustrativos y se deben pensar dentro┬Ādel contexto global de la econom├Ła, donde las variables en juego son claramente muchas m├Īs.┬ĀLa causalidad desde inversi├│n hacia crecimiento est├Ī lejos de ser verificada como una verdad absoluta,┬Ātanto en t├®rminos te├│ricos como emp├Łricos. A pesar de ello es innegable la necesidad de┬Āinfraestructura y capital, como recurso productivo, que posee nuestro pa├Łs.

El incremento de inversi├│n como porcentaje del PIB requiere como contracara los recursos┬Āpara financiarlo. Los mismos deben provenir del ahorro, lo que representa una reducci├│n del consumo┬Āinterno o la utilizaci├│n de fondos externos que financien el proceso18. Adicionalmente, estos┬Ārecursos deben ser asignados de forma tal que impulsen la actividad econ├│mica, priorizando┬Ālos sectores relegados con el fin de recomponer la descapitalizaci├│n y ampliar la capacidad productiva.

Dentro del contexto econ├│mico por el que atraviesa hoy Argentina, ser├Īn relevantes algunos┬Āelementos de cambio si se piensa en un escenario como el Hist├│rico. Como se mencion├│ con anterioridad,┬Āno es suficiente repetir la experiencia del pasado. En primer lugar, deber├Ła pensarse┬Āen evitar las grandes crisis que se han repetido a lo largo de la historia, que no s├│lo representan┬Ādisrupciones moment├Īneas en la econom├Ła, sino profundos quiebres que impactan sobre todas┬Ālos ├Īmbitos de la sociedad.

Podr├Łan establecerse de forma amplia algunos lineamientos que no deber├Łan faltar, pensando┬Āen un crecimiento del 2,8% anual:

– Ser├Ła necesario mantener el equilibrio macroecon├│mico actualmente existente.

– El super├Īvit fiscal primario es de fundamental importancia en ello. Se debe pensar en una┬Ādesaceleraci├│n del gasto p├║blico y en conservar las fuentes de ingresos.

– La pol├Łtica monetaria requerir├Ła de ciertas correcciones, que incluyen estabilizar la oferta┬Āde dinero.

– Deber├Ła buscarse mantener la competitividad del tipo de cambio, muy favorable en el momento┬Āactual (siendo uno de los principales fundamentos del actual super├Īvit de cuenta corriente),┬Āpero con una tendencia decreciente.

– Deber├Łan distenderse los problemas derivados de la crisis energ├®tica.

– La inflaci├│n podr├Ła continuar en niveles altos, pero sin una tendencia de aceleraci├│n.En t├®rminos generales, las medidas no implicar├Łan un ┬½cambio de modelo econ├│mico┬╗ en sentido┬Āestructural, sino que apuntan a reforzar ciertas debilidades que se hacen presentes en el actual┬Ācontexto de Argentina.

18 El Cap├Łtulo 5 ampl├Ła las consideraciones acerca del proceso de inversi├│n, la inversi├│n extranjera directa y el┬Āmarco institucional como condicionante fundamental. Asimismo, en el Cap├Łtulo 8 se presenta la problem├Ītica┬Ādel financiamiento en la econom├Ła argentina.

┬Ā2.4.1.2 El Escenario Intermedio

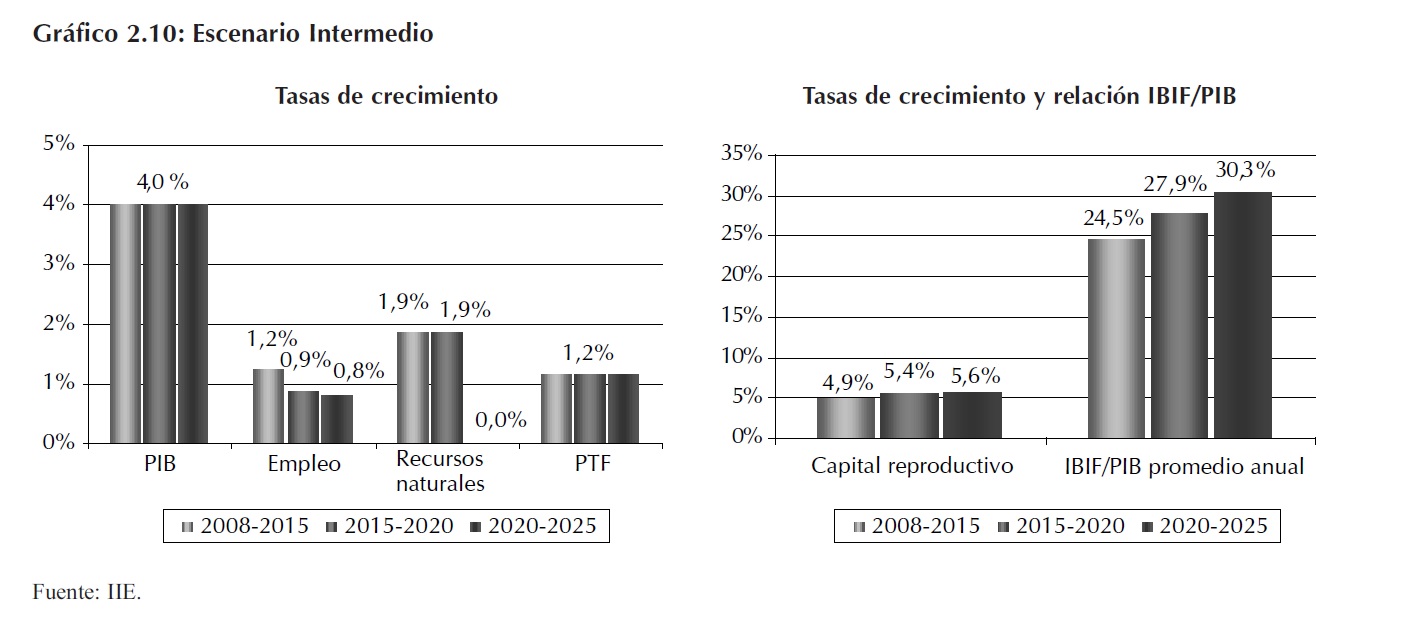

El escenario Intermedio propone un crecimiento promedio anual del 4%. Para realizar los c├Īlculos┬Āse ha supuesto que la productividad tiene un comportamiento similar al del per├Łodo 2002-2007, creciendo a una tasa constante igual a 1,16% anual durante 2008-2025. Este supuesto, diferente┬Āal del escenario anterior, encuentra su justificaci├│n en que probablemente un mayor nivel┬Āde crecimiento econ├│mico sea complementado con un incremento en la PTF. Diversas teor├Łas┬Āpostulan ┬½procesos de spillover tecnol├│gico19 asociados a la inversi├│n en capital […] La┬Āidea de que hab├Ła externalidades positivas para la econom├Ła […] tend├Ła a ┬½endogeneizar┬╗ el crecimiento┬Āde la productividad, vinculando as├Ł la fuente de crecimiento de largo plazo a la inversi├│n┬╗┬Ā(Katz, Lanteri y Vargas, 2007, p├Īgina 46). Esto implica considerar las influencias rec├Łprocas┬Āentre el crecimiento, la inversi├│n y la productividad de los factores, lo que impulsa la idea┬Āde que la existencia de altas tasas de inversi├│n no es una condici├│n necesaria ni mucho menos┬Āsuficiente para el crecimiento, sino que son procesos altamente interdependientes entre s├Ł.

┬ĀEn los paneles del Gr├Īfico 2.9 se muestran los resultados de los c├Īlculos para este Escenario.┬ĀLa tasa promedio anual de inversi├│n como porcentaje del PIB necesaria para el per├Łodo 2008-2025 es igual a 27,05%, lo que representa 4,4 puntos porcentuales por encima de la obtenida en┬Āel Escenario Hist├│rico. Si se hubiera considerado la tasa de crecimiento hist├│rica de la PTF┬Ā(0,59%), se hubiesen requerido 10 puntos porcentuales adicionales (32,6% promedio anual).┬Ā┬½De hecho, en el largo plazo podr├Ła pensarse, incluso, que la acumulaci├│n de capital y la evoluci├│n┬Āde la productividad son factores sustitutos en el proceso de crecimiento┬╗ (Katz, Lanteri y┬ĀVargas, 2007, nota al pi├® p├Īgina 45).┬Ā

Nuevamente es posible observar que las tasas de inversi├│n deben ser crecientes a lo largo del┬Ātiempo, promediando 24,5%, 27,9% y 30,3% para los per├Łodos 2008-2015, 2015-2020 y 2020-2025 respectivamente. La justificaci├│n es nuevamente el agotamiento de los otros recursos y la┬Āmayor dependencia que se deriva sobre el factor capital.

Con m├Īs precisi├│n, el elemento relevante para lograr el crecimiento propuesto es la evoluci├│n┬Ādel capital reproductivo. Las tasas necesarias de crecimiento del mismo superan el 4,9% anual,┬Ālo cual no es una situaci├│n ajena a la historia argentina, aunque s├Ł alejada en el tiempo. En los┬Āa├▒os 1961, 1977 y en el per├Łodo 1969-1973 esas tasas fueron superadas, llegando a un m├Īximo┬Āhist├│rico en 1977, con un crecimiento igual a 7,7%. No ser├Ła il├│gico pensar entonces que el actual┬Ācontexto internacional favorable para las econom├Łas emergentes y el fuerte crecimiento econ├│mico┬Āde Argentina de los ├║ltimos a├▒os, generan un marco propicio para repetir los mejores resultados┬Ādel pasado, e incluso superarlos.

19 Es decir, efectos derrame hacia otros sectores.

┬Ā

2.4.1.2.1 El Escenario Intermedio y las pol├Łticas relevantes

La atenci├│n debe comenzar a concentrarse en los ┬½factores estrat├®gicos de cambio┬╗ mencionados┬Āen el Cap├Łtulo 1. Reformas con un sesgo m├Īs estructural y de permanencia deben ser consideradas.

Se pueden enumerar a t├Łtulo ilustrativo, algunos lineamientos generales que deber├Łan guiar la┬Āpol├Łtica econ├│mica del Escenario Intermedio:

– Refuerzo de instituciones clave, como por ejemplo el INDEC, con miras a recuperar la┬Ācredibilidad20.

– La inflaci├│n deber├Ła atacarse desde sus fundamentals: contenci├│n de la pol├Łtica fiscal y┬Āmonetaria, incrementando el ahorro.

– Replanteo de las relaciones con el mundo: repensar el rol del MERCOSUR y resolver las┬Ātensiones con los hold-outs.

– Es de suma importancia mejorar la imagen de Argentina en el exterior.

– Impulso a las inversiones productivas, con asignaci├│n a sectores clave.

– Fortalecimiento del sistema financiero, estimulando el cr├®dito de mediano y largo plazo.

– Avance sobre la promoci├│n de conglomerados productivos regionales, que permiten agregar┬Āvalor a la producci├│n primaria.

Aqu├Ł claramente el desaf├Ło es mayor que en el anterior Escenario. El sesgo de las medidas es┬Ātendiente a generar cambios m├Īs duraderos y profundos, con la idea de que permitan reformar┬Āciertas debilidades estructurales que son causales de fluctuaciones recurrentes en la actividad┬Āecon├│mica. ┬Ā

2.4.1.3 El Escenario In├®dito

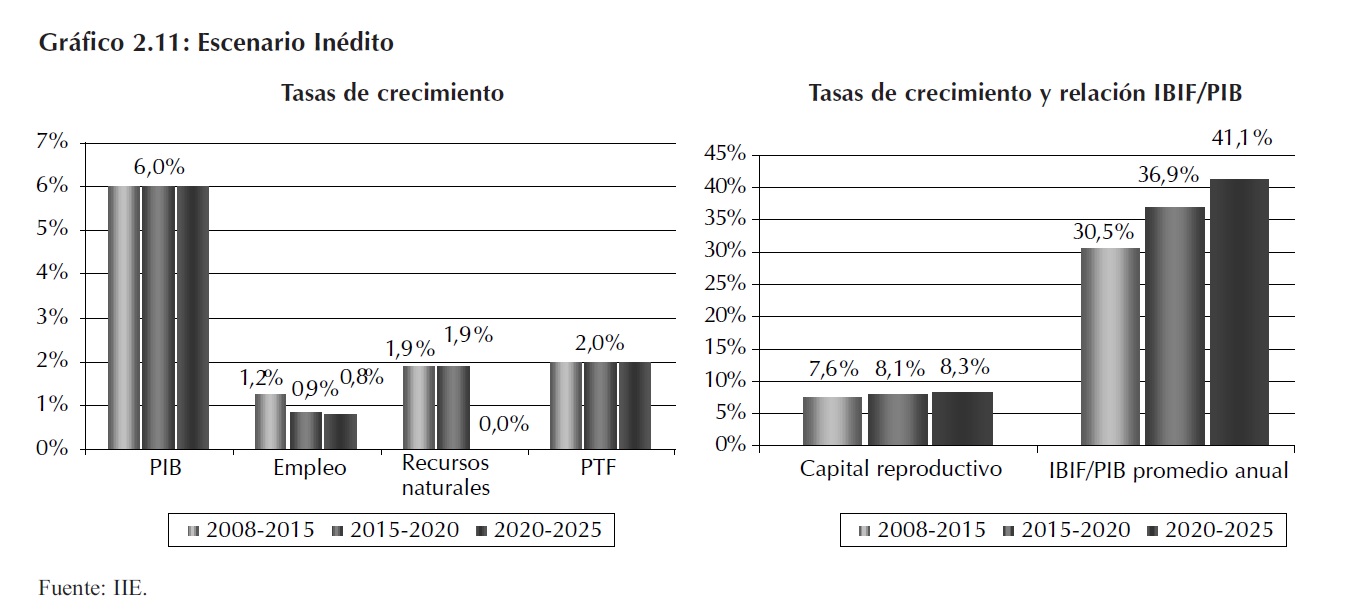

En este escenario de crecimiento promedio anual igual a 6% hasta el a├▒o 2025, resultan de┬Āfundamental importancia las consideraciones acerca de la evoluci├│n de la PTF. El crecimiento┬Āsostenido a la tasa expuesta durante m├Īs de 15 a├▒os, es un hecho in├®dito para la econom├Ła argentina,┬Āpor lo cual no es il├│gico pensar que la productividad deber├Ła acompa├▒ar este proceso con┬Āun desempe├▒o tambi├®n in├®dito. Se supondr├Ī que la PTF crece a una tasa del 2% anual. Los resultados┬Āpueden observarse en el Gr├Īfico 2.11.

┬Ā20 En el Cap├Łtulo 3 se analiza la problem├Ītica actual del INDEC.┬Ā

La tasa de inversi├│n a PIB requerida promedia 35,7% para el per├Łodo 2008-2025, llegando a┬Āun valor promedio igual a 41,1% en 2020-2025; lo que representa una tasa verdaderamente┬Ā┬½asi├Ītica┬╗.

La historia Argentina no registra datos mayores al 40% en todo el Siglo XX. Durante el Siglo┬ĀXIX puede hallarse un per├Łodo pr├│spero durante 1885-1890, al menos en lo que a esta variable┬Ārespecta. El promedio de inversi├│n como porcentaje del PIB fue de 40,8%. Hay que remontarse┬Āa 1889 para encontrar el m├Īximo hist├│rico de esta variable, con un valor igual a 54,6% que no┬Āvolvi├│ a repetirse en toda la historia. A partir de 1900, entre 1906 y 1911, se da el mejor desempe├▒o┬Ādel Siglo XX, con un promedio igual a 33,4%, lo que permitir├Ła avanzar, en el contexto del┬ĀEscenario In├®dito, casi hasta su segundo escal├│n21. Pero el esfuerzo deber├Ła ser a├║n mayor.

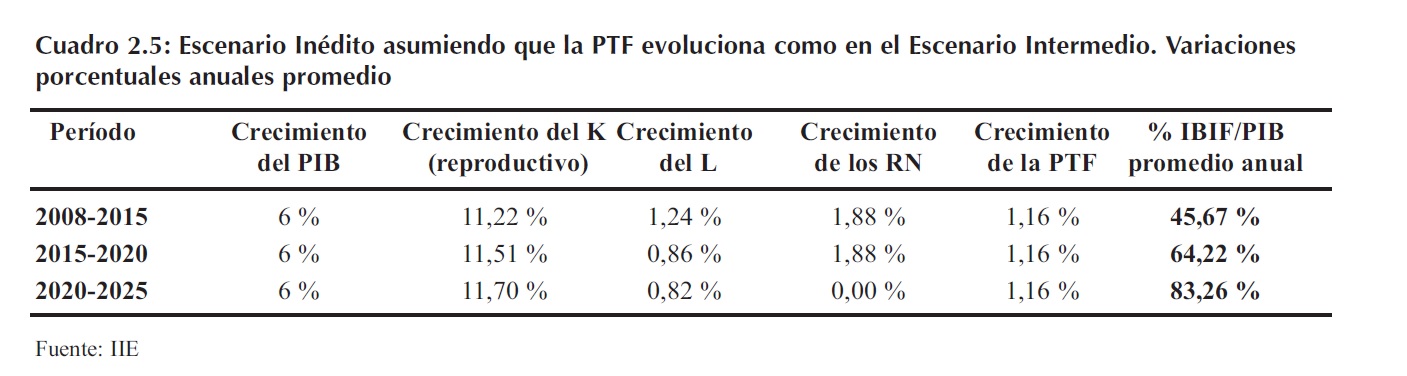

Se han realizado diversos c├Īlculos, asumiendo diferentes comportamientos para la PTF. A┬Āmodo de ejemplo acerca de la relevancia de esta variable al momento de determinar las tasas de┬Āinversi├│n necesarias, se presentan en el Cuadro 2.5 los resultados obtenidos al suponer una PTF┬Āque evoluciona como fue supuesto en el Escenario Intermedio.┬Ā

Las diferencias son m├Īs que notorias. La tasa de inversi├│n necesaria llega a superar el 80%,┬Ālo cual resulta ser claramente inviable. Hasta podr├Ła decirse que es un resultado absurdo del modelo,┬Āpero permite remarcar un punto considerado con anterioridad: la necesaria e inevitable interrelaci├│n┬Āexistente entre inversi├│n, crecimiento y productividad de los factores.

2.4.1.3.1 El Escenario In├®dito y las pol├Łticas relevantes

Los ┬½factores estrat├®gicos de cambio┬╗ del Cap├Łtulo 1 aqu├Ł toman un rol preponderante. La┬Āatenci├│n se debe enfocar primordialmente en la estructura de la econom├Ła y en establecer un plan┬Āde largo plazo. Una agenda de reformas que cree el marco social, institucional y pol├Łtico necesario┬Āpara sostener un crecimiento econ├│mico alto y estable, sin los recurrentes sobresaltos que┬Āhan signado a la historia de Argentina con profundas crisis que destrozaron los logros obtenidos┬Ādurante los per├Łodos de recuperaci├│n.

Una lista de medidas deber├Ła incluir varias de las mencionadas en los escenarios anteriores,┬Āpero adicionalmente se pueden citar:

– Imprescindibles mejoras en la productividad, en todos los sectores de la econom├Ła.

– Replanteo de la estructura educativa, adaptando el sistema a las necesidades del mercado┬Ālaboral y reconociendo las diferentes capacidades de los individuos.

– Profunda promoci├│n a la investigaci├│n y el desarrollo (I+D), lo que deber├Ła vincularse e┬Āimpulsar fuertemente las mejoras de la productividad.

– Reformas clave en el sistema pol├Łtico, estableciendo por ejemplo una carrera del funcionario┬Āp├║blico.

– Se fortalecen las instituciones, lo que permite recuperar la credibilidad perdida. Los sistemas┬Āde informaci├│n p├║blica (INDEC), los sindicatos, el sistema electoral, los poderes del┬ĀEstado, la Iglesia, el empresariado refuerzan sus v├Łnculos y basan sus relaciones en acuerdos┬Āserios y cre├Łbles.

– Se ve restaurado el federalismo; se desconcentra la excesiva centralizaci├│n de actividades┬Āburocr├Īticas en la Capital Federal. Cada regi├│n realiza la administraci├│n de los asuntos

que le competen de acuerdo a las actividades de mayor relevancia en la misma.

– El mercado de capitales se vuelve de importancia fundamental como instrumento de financiamiento.

– El comercio internacional se ve reformado, incluyendo productos de mayor valor agregado,┬Āimpulsado por el fuerte crecimiento de la productividad que vuelve competitivas muchas actividades que antes no lo eran.

El desaf├Ło es sin dudas de magnitud considerable, pero no por ello imposible. Los enumerados┬Āson algunos de los elementos que se han considerado en las econom├Łas que hoy lideran el┬Āmundo. Muchos de esos cambios hoy se est├Īn introduciendo en diversos pa├Łses que muestran un┬Āfuturo promisorio.

21 Se puede ver en el Cap├Łtulo 5 un an├Īlisis m├Īs extenso del comportamiento hist├│rico de la tasa de inversi├│n.

┬Ā2.4.2 El Escenario Alternativo

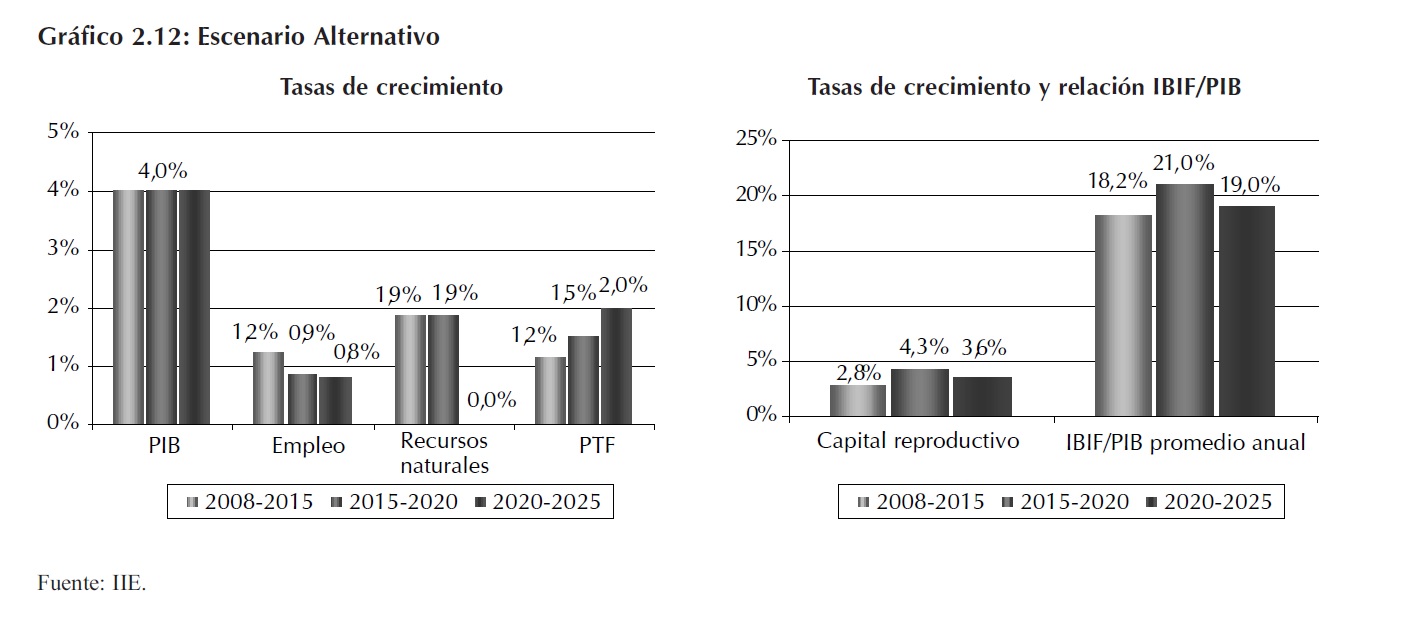

Las conclusiones de los Escenarios anteriores pueden ser un poco desalentadoras en el marco┬Āde la experiencia argentina. Como fue mencionado con anterioridad, es posible concebir a la┬Āacumulaci├│n de capital y a la evoluci├│n de la PTF como elementos sustitutos en el impulso al┬Ācrecimiento. Se podr├Ła pensar que la acumulaci├│n de maquinas y equipos, en nuevos edificios, a┬Ātrav├®s de la inversi├│n, propician un mayor nivel de producci├│n per se. De la misma manera, ese┬Āmayor nivel de producci├│n podr├Ła conseguirse si las mismas m├Īquinas y equipos, dentro de los┬Āmismos edificios, se vuelven m├Īs productivos. Este an├Īlisis motiva pensar en un Escenario Alternativo┬Āde evoluci├│n futura para la econom├Ła argentina.

En este ├║ltimo Escenario, se plantea que el crecimiento de la PTF se acelera a lo largo de los┬Āa├▒os. Expl├Łcitamente, se suponen tasas de crecimiento del 1,16%, 1,5% y 2% promedio para los┬Āper├Łodos 2008-2015, 2015-2020 y 2020-2025 respectivamente. Este ┬½shock┬╗ de productividad,┬Āse enmarca dentro del crecimiento del PIB establecido en el Escenario Intermedio. Los resultados┬Āen t├®rminos de crecimiento necesario del capital reproductivo y de la tasa de inversi├│n pueden┬Āobservarse en el Gr├Īfico 2.12.

Los resultados son totalmente coherentes con la idea de sustituibilidad planteada. Es decir, las┬Ātasas de inversi├│n requeridas son considerablemente menores a las expuestas en el resultado del┬ĀEscenario Intermedio. En promedio para todo el per├Łodo 2008-2025 ahora se requiere un 19,43%┬Ādel PIB dedicado a la inversi├│n, cifra que se ubica 7,6 puntos porcentuales por debajo de la obtenida┬Āen el Escenario Intermedio. Adicionalmente, la cifra resulta razonable en t├®rminos hist├│ricos┬Āde la tasa de inversi├│n argentina (19,6% promedio entre 1960-2007). Claro est├Ī, esto viene┬Ācompensado por un fuerte impulso en la PTF, que contin├║a con los valores del per├Łodo 2002-2007 hasta el a├▒o 2015, pero a partir de all├Ł se acelera hasta el valor promedio del 2% considerado┬Āen el Escenario In├®dito.

Este escenario no plantea una salida ┬½f├Īcil┬╗, ya que a pesar de que las tasas de inversi├│n necesarias┬Āse corresponden con las observadas hist├│ricamente, la PTF debe desempe├▒arse de forma┬Āin├®dita. Esto probablemente requiera modificaciones estructurales del tipo de las tratadas en┬Āel anterior escenario.

Ser├Īn de fundamental importancia las reformas educativas y el impulso a la investigaci├│n y el┬Ādesarrollo. Deben generarse las fortalezas institucionales que permitan el avance sobre nuevas formas┬Āy procesos de producci├│n, en los cuales el elemento cient├Łfico y tecnol├│gico toma un rol preponderante.┬ĀEn el Cap├Łtulo 1 se mostr├│ el ejemplo del avance de la productividad del sector agr├Łcola.┬ĀEso es lo que debe buscarse para el resto de los sectores. Una amplia difusi├│n tecnol├│gica,┬Āque forme ra├Łces en la estructura de la econom├Ła y sobre su base se sienten los nuevos proyectos.

2.4.3 Las crisis y sus efectos permanentes: el Escenario Cat├Īstrofe

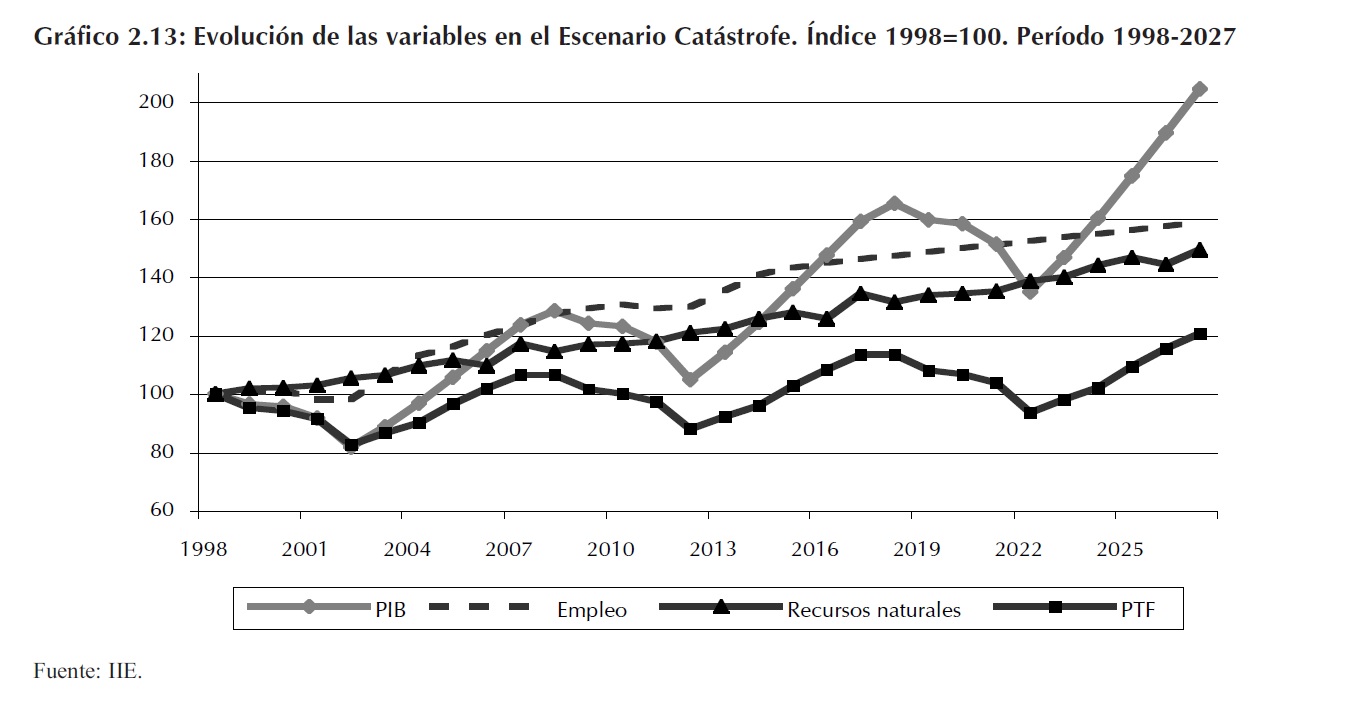

En la presente secci├│n se simula el comportamiento de la econom├Ła hasta el a├▒o 2025, asumiendo┬Āla ocurrencia de crisis sucesivas cada diez a├▒os, partiendo de 2001/2002. Es decir, las┬Ācrisis se modelar├Īn en 2011/2012 y 2021/2022.

Para realizar esto, se considera que las variables poseen un comportamiento similar al del per├Łodo┬Ā1998-2007, repiti├®ndose continuamente. El Gr├Īfico 2.13 muestra el resultado para el PIB,┬Āel empleo, los recursos naturales y la PTF. Puede observarse la volatilidad impuesta a las variables,┬Ālo cual es una constante en la historia argentina, que este escenario intenta reconstruir22.

22 El Anexo A2.1 se realiza un an├Īlisis de la volatilidad en el crecimiento de Argentina compar├Īndolo con otros pa├Łses seleccionados.

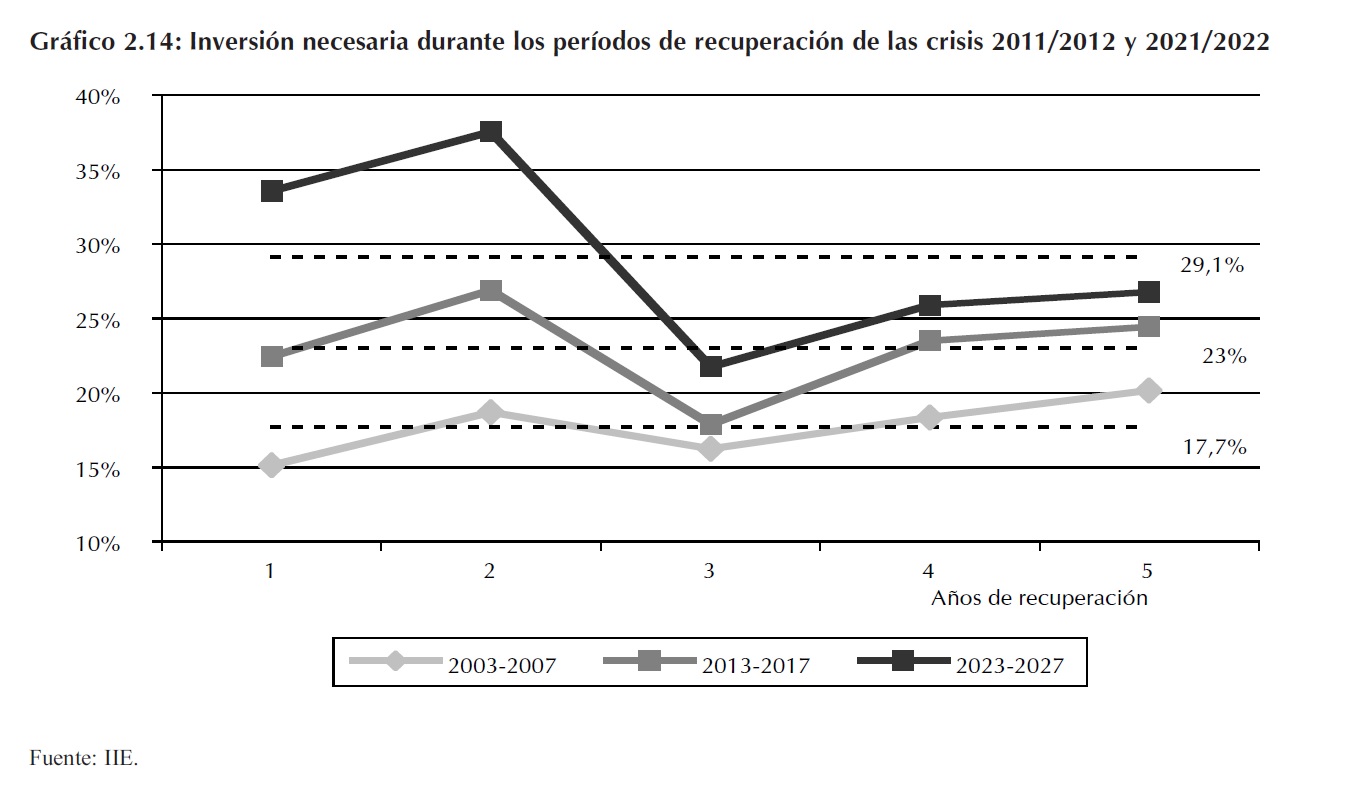

Se calcula, a partir de la informaci├│n presentada, a cu├Īnto deber├Ła ascender la inversi├│n como┬Āporcentaje del PIB durante los cinco a├▒os posteriores a las crisis, para tener recuperaciones┬Āde la misma magnitud en el producto, dada la evoluci├│n del resto de las variables.

┬ĀEl Gr├Īfico 2.14 resume los resultados obtenidos. La conclusi├│n fundamental que se puede extraer┬Āes que cada crisis, a pesar de manifestarse con caracter├Łsticas similares, no representa lo┬Āmismo en t├®rminos de recuperaci├│n. Mientras que en la recuperaci├│n de 2003-2007 el promedio┬Āde inversi├│n sobre PIB realizado fue de 17,7%, las crisis futuras modeladas requieren un mayor┬Ānivel, s├│lo para obtener una recuperaci├│n similar. Y no s├│lo eso: la tasa promedio del per├Łodo┬Ā2023-2027 (29,1%) es 6,1 puntos porcentuales superior a la de 2013-2017 (23%), lo que quiere┬Ādecir que el esfuerzo a medida que transcurre el tiempo, cuando hay m├Īs crisis acumuladas en la┬Āhistoria, es cada vez mayor.

El modelo refleja algo que puede expresarse de forma totalmente intuitiva. Cada crisis econ├│mica┬Ārepercute en los m├║ltiples ├Īmbitos de la sociedad de un pa├Łs. Se producen quiebres en el┬Ādesarrollo de las actividades llevadas a cabo regularmente. Se resquebrajan las relaciones entre┬Ālos agentes econ├│micos y en muchos casos peligran derechos fundamentales. La pobreza, la exclusi├│n,┬Āla violencia, son manifestaciones claras de las crisis que no son revertidas junto con la┬Ārecuperaci├│n econ├│mica. El modelo desarrollado permite captar la idea que engloba a estos elementos,┬Ām├Īs all├Ī de que no los incluya en su estructura te├│rica. Cada nueva crisis, ┬½cuesta m├Īs┬╗.

Este escenario se encuentra lejos de ser una predicci├│n del futuro de Argentina y s├│lo intenta┬Āejemplificar las posibles consecuencias de esta situaci├│n. Podr├Ła decirse que la ocurrencia de┬Āuna cat├Īstrofe como esta debe ser de alguna forma promovida por un conjunto de medidas sin┬Ācompromiso por un pa├Łs estable, cre├Łble y con visi├│n de largo plazo. En t├®rminos de la situaci├│n┬Āactual podr├Łan mencionarse algunos elementos que ser├Łan desencadentantes probables de una futura┬Ācrisis:

– El actual nivel de descr├®dito en las instituciones, por ejemplo acerca de la funci├│n p├║blica┬Āa trav├®s de las estad├Łsticas oficiales.

– La evoluci├│n de los precios, con riesgos de ┬½espiralizarse┬╗ a partir de la renegociaci├│n┬Ācontinua de salarios y los mecanismos indexatorios.

– La potenciaci├│n de conflictos sociales.

– Incrementos en el gasto p├║blico de uso discrecional, con usos claramente sesgados hacia┬Āfines diferentes del bien com├║n.

– Los d├®ficit de las provincias se tornan estructurales, el alejamiento de un sistema fiscal┬Āverdaderamente federal es cada vez m├Īs notorio.

– El aislamiento del resto del mundo se vuelve cada vez m├Īs claro. Argentina pierde mercados┬Āexternos y gran parte de su poder de negociaci├│n frente a los organismos internacionales┬Āde cr├®dito.

– El deterioro en la inversi├│n, tanto en cantidad como en calidad, afecta los servicios p├║blicos,┬Āllevando las prestaciones a niveles inaceptables y repercutiendo negativamente sobre┬Āel sendero de crecimiento.

Podr├Łan enumerarse muchos m├Īs elementos. La conclusi├│n fundamental es que habr├Ła que dirigirse┬Āhacia un sendero de pol├Łticas de gran irresponsabilidad para acabar en este Escenario Cat├Īstrofe,┬Āque presenta un desempe├▒o en t├®rminos de crecimiento a├║n menor que el Escenario Hist├│rico┬Ā(2,4% promedio anual, versus 2,8% en el Hist├│rico), pero que adem├Īs lo plaga de mayor┬Āvolatilidad y la consecuente incertidumbre general que de ella se deriva.

2.5 Reflexiones finales

En el presente cap├Łtulo se ha realizado un esfuerzo por intentar establecer los v├Łnculos entre┬Āvariables fundamentales para el desarrollo de un pa├Łs, como son el crecimiento del producto, la┬Āinversi├│n f├Łsica, la productividad y los factores productivos: empleo, recursos naturales y capital.┬ĀA trav├®s del an├Īlisis de un modelo sencillo que incluye estos elementos, se explica el crecimiento┬Āargentino desde el a├▒o 1960 hasta la actualidad, remarcando las diferencias existentes entre┬Ālas distintas fases hist├│ricas del pa├Łs.

Argentina ha cambiado de modelo econ├│mico con frecuencia, alternando per├Łodos de crecimiento┬Ābasado en la acumulaci├│n de capital, con per├Łodos en donde el factor trabajo y la tecnolog├Ła┬Āresultaron relevantes y otros en donde los recursos naturales lideraron el proceso. Esto puede┬Āser muestra de un aprovechamiento de oportunidades en cada momento hist├│rico, pero tambi├®n┬Āpuede ser la evidencia de la inexistencia de un esquema coherente de largo plazo. No es sorprendente┬Āque las divisiones entre per├Łodos de evoluci├│n econ├│mica sean coincidentes, aproximadamente,┬Ācon acontecimientos pol├Łticos de relevancia.

El actual contexto internacional, presentado en el Cap├Łtulo 1 y citado a lo largo de todo este┬Ātrabajo, presenta un marco con caracter├Łsticas ├║nicas para los pa├Łses en desarrollo y en especial┬Āpara Argentina como proveedor importante de los pa├Łses con mayores perspectivas de desarrollo.┬ĀSobre esta excelente plataforma externa es que se puede comenzar a pensar en un verdadero┬Ādesarrollo de largo plazo, planteando objetivos que a├▒os atr├Īs pod├Łan parecer ambiciosos, pero┬Āque hoy muestran circunstancias ├║nicas de poder ser alcanzados.

Gran responsabilidad acerca del escenario econ├│mico que efectivamente se har├Ī realidad recae┬Āen las manos de los propios habitantes del pa├Łs. La elecci├│n de las pol├Łticas por parte de los┬Āgobernantes y el compromiso de la poblaci├│n son cruciales para evitar caer en escenarios tales┬Ācomo el ┬½Cat├Īstrofe┬╗. Asimismo, el Escenario Hist├│rico, sin grandes desaf├Łos (aunque tampoco┬Ālibrado al azar), no deber├Ła representar un objetivo de largo plazo de ning├║n pa├Łs serio. Mantener┬Āel statu quo es posiblemente una situaci├│n c├│moda, pero que claramente no implica una mejora┬Āpara el bienestar de la poblaci├│n.

El Escenario In├®dito, con las m├║ltiples reformas consideradas y sus altas tasas de inversi├│n,┬Āo el Escenario Alternativo, con fuerte sesgo hacia la promoci├│n de actividades de innovaci├│n y┬Ātecnol├│gicas, est├Īn lejos de ser una utop├Ła o un total sinsentido. Un gran esfuerzo es sin dudas┬Ārequerido. Es necesario un compromiso entre los agentes econ├│micos: consumidores, empresas,┬Āgobierno, pensando en el objetivo com├║n de lograr y mantener un sendero que permita el beneficio┬Āmutuo para todos los habitantes del pa├Łs. La tarea no es sencilla y probablemente posea costos┬Āiniciales de magnitud considerable, pero sin ninguna duda los beneficios ser├Łan altamente positivos.┬ĀMayores a├║n que los observados en los c├Īlculos de los diferentes escenarios, ya que en┬Āel simple valor de un alto PIB per c├Īpita se encuentran ocultas las verdaderas y mayores ventajas┬Āde una econom├Ła sana y estable: el bienestar de la poblaci├│n, la paz social, la justicia y el respeto┬Āpor los derechos humanos.┬Ā

┬Ā

Anexo 2.1: La volatilidad del crecimiento en Argentina,┬Āsus causas y efectos

En un escenario mundial de volatilidad decreciente, la fuerte variabilidad en las tasas de┬Ācrecimiento del PIB argentino y su incremento en los ├║ltimos a├▒os es un tema preocupante.┬ĀEste factor se presenta como una de las razones de muchos de los problemas actuales del pa├Łs.┬ĀEntender este fen├│meno, sus causas y sus consecuencias permitir├Ī poder elaborar pol├Łticas┬Ātendientes a atenuarlo y a establecer la base para el crecimiento sostenido de largo plazo.

A2.1.1 Introducci├│n

Algunos a├▒os atr├Īs, la relaci├│n entre la variabilidad en las tasas de incremento del PIB y el┬Ānivel de desarrollo de un pa├Łs era a├║n materia de discusi├│n en los c├Łrculos acad├®micos. Renombrados┬Āeconomistas no ve├Łan en la volatilidad1 un serio riesgo que pudiera alterar la tendencia de┬Ācrecimiento a largo plazo de un pa├Łs2. Sin embargo, en los ├║ltimos a├▒os se fue generalizando la┬Āidea de un amplio v├Łnculo negativo entre estas dos variables, en especial luego de las recurrentes┬Ācrisis experimentadas por los pa├Łses en desarrollo en las pasadas d├®cadas3.

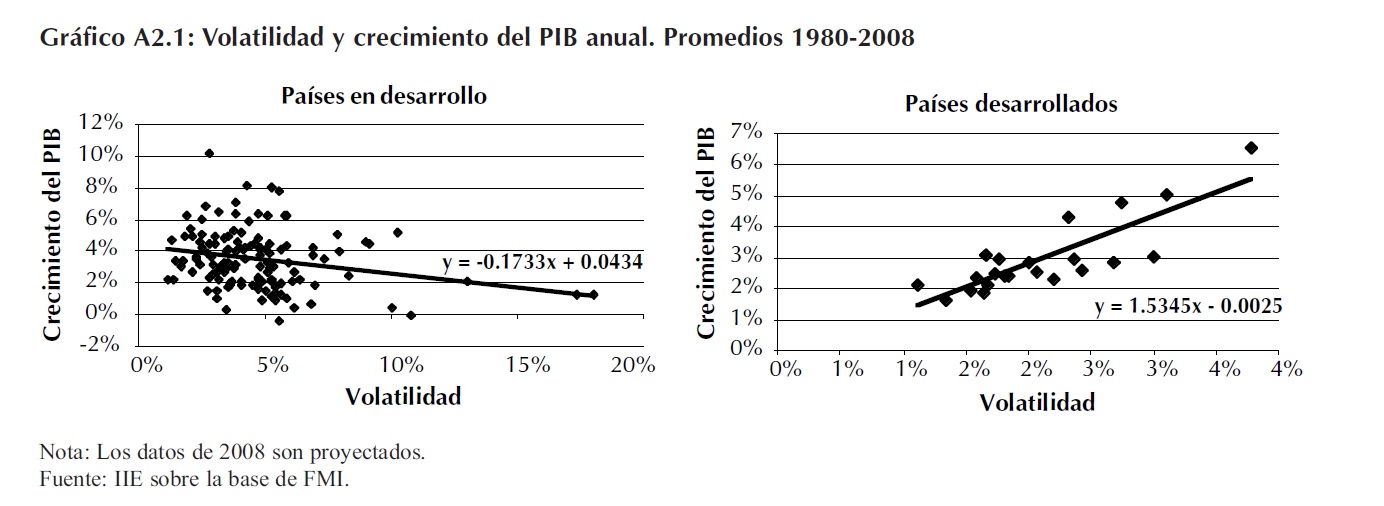

En general, existe hoy un amplio consenso en la idea que aquellos pa├Łses con una menor volatilidad┬Ādemuestran mayores tasas de crecimiento de sus productos brutos en el largo plazo. Como┬Āse presenta en el Gr├Īfico A2.1, este fen├│meno es particularmente cierto para el conjunto de┬Ālos pa├Łses en desarrollo.

1 Medida a trav├®s del desv├Ło est├Īndar de las variaciones porcentuales del PIB anual.

2 Lucas, R.E., 1987, Models of Business Cycles. Citado en Sahay.

┬Ā3 Panorama Econ├│mico Mundial, 2005. Fondo Monetario Internacional.

Como se observa, los datos recopilados desde 1980 para 148 pa├Łses confirmar├Łan la hip├│tesis┬Ārespecto a la influencia negativa de la volatilidad en el desarrollo de los pa├Łses menos avanzados.┬ĀSobre la base de estos datos, se podr├Ła afirmar que por cada punto porcentual en que se incrementa la variabilidad, el PIB deja de crecer en promedio casi un 0,2% anual. Paralelamente,┬Āresulta llamativa la ausencia de esta relaci├│n inversa en los pa├Łses desarrollados. Una explicaci├│n┬Ātentativa podr├Ła encontrarse en el bajo nivel inicial de variabilidad que presentan las econom├Łas┬Āavanzadas, lo que les permitir├Ła aumentar su desarrollo aun habiendo elevado la volatilidad en┬Āalgunos puntos porcentuales. N├│tese que el valor m├Īximo de volatilidad alcanzado por los pa├Łses┬Ādesarrollados no supera el 4%, mientras que en el caso de las naciones menos favorecidas la┬Āmedia aritm├®tica alcanza valores cercanos al 5%4.

Por lo expuesto, el tema en cuesti├│n adquiere una gran relevancia de cara al modelo de crecimiento┬Āpresentado en el Cap├Łtulo 2. Si bien en los escenarios presentados se excluyen supuestos┬Ārespecto de la volatilidad de las tasas de incremento del PIB, en los primeros tres (Hist├│rico,┬ĀIntermedio e In├®dito) est├Ī impl├Łcita la idea de una baja variabilidad. Para el caso particular del┬Āescenario In├®dito necesariamente se impone la idea de crecimiento ordenado, planeado y predecible.┬ĀA su vez, la caracter├Łstica del escenario cat├Īstrofe por antonomasia es la inestabilidad del┬Ācrecimiento, la cual se puede apreciar visualmente en el Gr├Īfico 2.13.

Este anexo intenta describir de manera general los posibles efectos de la volatilidad en el desarrollo┬Āde los pa├Łses, sus posibles causas y la evoluci├│n de este fen├│meno a nivel global, regional┬Āy de Argentina en particular. A partir de este an├Īlisis, deber├Ła poder elaborarse una base para┬Āla discusi├│n de las posibles causas de aquellos problemas que alejan al pa├Łs del sendero de desarrollo┬Āfijado por el escenario in├®dito presentado anteriormente.

A2.1.2 Impacto de la volatilidad en el desarrollo econ├│mico

Existen diversas formas en que la volatilidad del PIB puede afectar el nivel de desarrollo de┬Āuna naci├│n. A continuaci├│n se exponen tres posiciones no mutuamente excluyentes al respecto,┬Āla primera relacionada con la teor├Ła econ├│mica cl├Īsica, una segunda algo m├Īs cercana a los datos┬Ācoyunturales y la tercera referida al concepto de capital social5.

1) Punto de vista te├│rico

Una aproximaci├│n te├│rica a estos conceptos se puede encontrar en los fundamentos que componen┬Āmuchos modelos econ├│micos a├║n hoy vigentes. En estos, se distingue al nivel potencial┬Ādel PIB como un nivel alcanzable a trav├®s de acciones maximizadoras de utilidad y beneficios,┬Ātanto de individuos como de firmas. Bajo esta concepci├│n, cualquier desv├Ło respecto al nivel potencial┬Ārepresentar├Ła una p├®rdida de bienestar.

2) Punto de vista de las Cuentas Nacionales

La segunda manera de medir el impacto de la volatilidad en el crecimiento es analizar el efecto┬Āque ella genera en los distintos componentes del producto bruto: Inversi├│n, Consumo, etc. En┬Āgeneral, la mayor volatilidad implica un mayor riesgo de cara al futuro acortando los plazos de┬Ārecupero que los inversores le exigen a sus proyectos. Este menor plazo, no es m├Īs que un sin├│nimo┬Āde mayores tasas de retorno, es decir menor inversi├│n total6.

4 Excluyendo valores extremos (Ruanda, L├Łbano, Sierra Leona, etc), el promedio es del 4,5%.

5 Ver Cap├Łtulo 9 de El Balance de la Econom├Ła Argentina 2006.

6 Jos├® Pablo Dapena, ┬½Determinantes de la Inversi├│n en el actual contexto: un ensayo┬╗. UCEMA. A su vez, el Cap├Łtulo 5 del Balance┬Ā2007 presenta el an├Īlisis general del tema de la inversi├│n en Argentina.

┬Ā

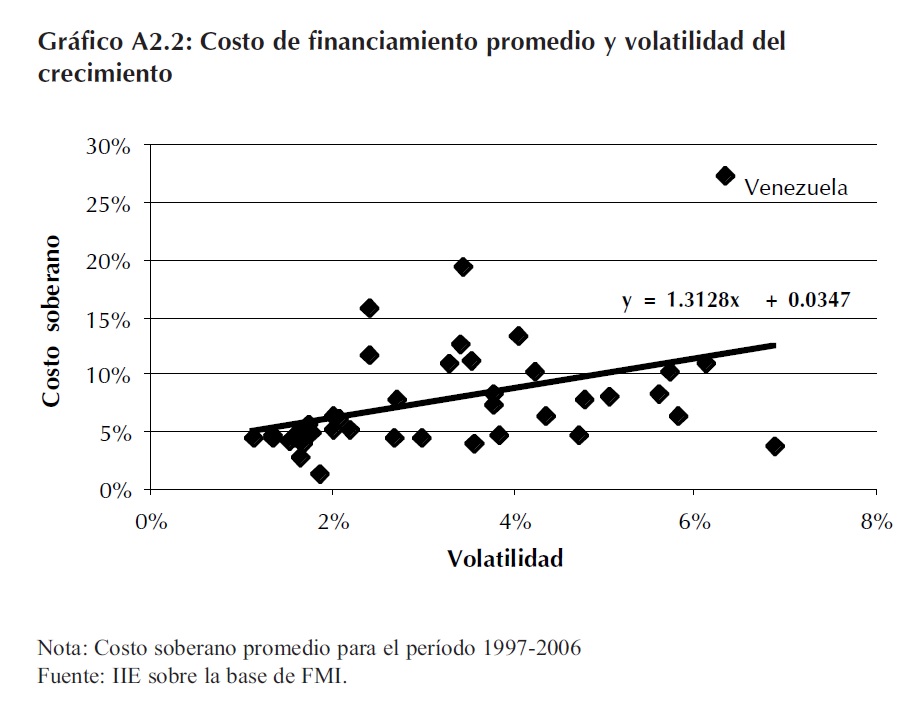

El Gr├Īfico A2.2 permite┬Āvisualizar de forma palmaria┬Āeste aspecto negativo┬Āentre volatilidad y el costo┬Ādel capital. All├Ł se incluye┬Āla comparaci├│n entre el desv├Ło┬Āest├Īndar del crecimiento┬Ādel PIB y el costo promedio┬Āde los diferentes gobiernos┬Āpara financiarse. Es remarcable┬Āel hecho que aun┬Āeliminando a Venezuela de┬Āla muestra de 42 pa├Łses debido┬Āa sus valores extremos,┬Āla pendiente de la l├Łnea┬Ācasi no resulta modificada.┬Ā

Tambi├®n el consumo, en general el principal componente en la Demanda Agregada de una┬Āeconom├Ła, puede verse perjudicado por este fen├│meno. Esta caracter├Łstica es t├Łpica de los pa├Łses┬Āen desarrollo, en donde diversos estudios establecen que en promedio la volatilidad del consumo┬Āes entre 10 y 30 veces mayor a la verificada en pa├Łses desarrollados7. La volatilidad en el┬Āconsumo afecta el desarrollo pues rompe con la estabilidad en el patr├│n de consumo intertemporal:┬Ālas unidades deficitarias deben reducir su consumo al no contar con un sistema financiero┬Āque les permita sostener sus niveles de gasto mediante financiamiento estable, barato y a plazos┬Ārazonables.

Resulta evidente entonces que algunas imperfecciones de los mercados asociadas a restricciones┬Āal cr├®dito local e internacional pueden magnificar el efecto negativo de una volatilidad de┬Ācorto plazo en el crecimiento de largo plazo, fundamentalmente por su v├Łnculo con el consumo.

3) Punto de vista del Capital Social

En tercer y ├║ltimo lugar, los bruscos cambios en el signo de la evoluci├│n del PIB tienen un┬Āfuerte impacto en las variables sociales y en conceptos m├Īs amplios como el de capital social.┬ĀEn lo que respecta a los aspectos laborales, la falta de educaci├│n o de capacitaci├│n t├®cnica implica┬Āque las clases menos favorecidas ser├Īn las m├Īs perjudicadas por estas oscilaciones, pues no┬Āposeen la posibilidad de moverse f├Īcilmente entre sectores productivos cuando la crisis afecta┬Āalguno de estos. Los costos sociales vinculados a aspectos educativos tambi├®n son elevados. La┬Ādeserci├│n escolar en todos los niveles (inicial, medio y superior) para reforzar los ingresos personales┬Āo familiares es persistente, pues resulta dificultoso volver a incorporar esos estudiantes┬Āal sistema una vez expulsados de ├®ste.8

Diversos factores culturales se ven afectados tambi├®n por la volatilidad. El recurrente desempleo┬Āafecta la cultura del trabajo, la volatilidad en los precios y cotizaciones estimulan la especulaci├│n┬Ādestruyendo el ideal del progreso en base al esfuerzo. Asimismo, el concepto de igualdad┬Āsocial se ve minado por la creciente desigualdad en la distribuci├│n de los ingresos y de las┬Āoportunidades. Cualquier parecido a la historia econ├│mica argentina de las ultimas d├®cadas, no┬Āes pura coincidencia.

7 Panorama Econ├│mico Mundial, 2005. FMI.

┬Ā8 Los principales aspectos sociales de Argentina se detallan en el Cap├Łtulo 4.

A2.1.3 Causas generales de la variabilidad en el crecimiento del PIB

Un punto inicial para combatir la volatilidad y sus efectos nocivos es poder determinar sus┬Ācausas u or├Łgenes. En este sentido, un trabajo del Fondo Monetario Internacional (FMI) intenta┬Ādeterminar mediante el uso de un modelo econom├®trico9 los tipos de variables seg├║n su origen┬Āque afectan las fluctuaciones en el crecimiento del PIB real per c├Īpita. El modelo utilizado descompone┬Āla variabilidad del crecimiento en tres factores:

– Factor Global, que captura los eventos que afectan a todos los pa├Łses estudiados.

– Factor Regional, que analiza los efectos sobre pa├Łses de una misma regi├│n.

– Factores espec├Łficos o locales, que captura los efectos en econom├Łas individuales.

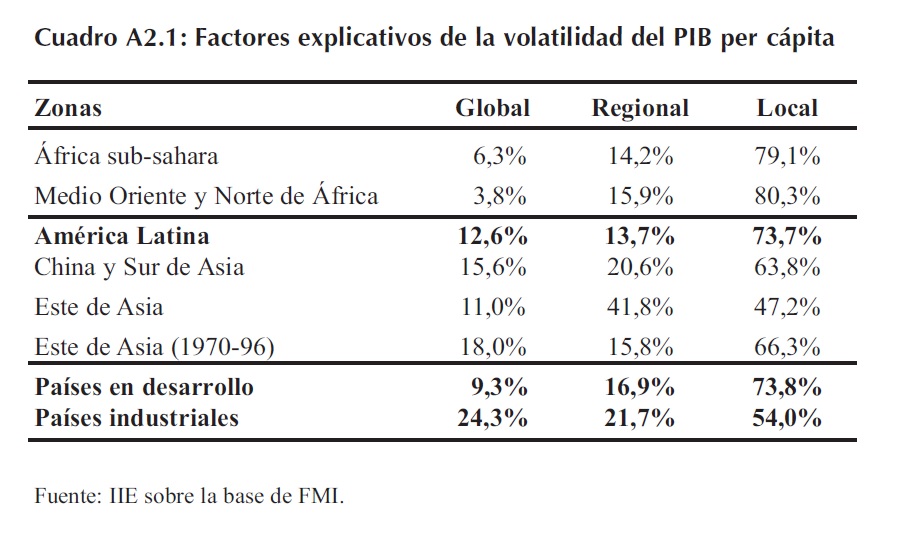

Estos factores podr├Łan┬Āayudar a diferenciar los┬Āefectos de las diferentes variables┬Āsubyacentes en las┬Āeconom├Łas estudiadas. Es┬Ādecir, movimientos comunes┬Āverificados entre pa├Łses┬Ādebido a variables que afectan┬Āel PIB como las tasas de┬Āinter├®s internacionales, deber├Łan┬Āser capturados por el┬ĀFactor Global. El Cuadro┬ĀA2.1 presenta los principales┬Āresultados.

Los datos del cuadro reflejan el hecho de que en general, el principal determinante de la volatilidad┬Āen el mundo son los factores espec├Łficos o locales, algo que podr├Ła sonar sorprendente┬Āen un mundo globalizado como el de hoy. Sin embargo, las diferencias aparecen en el grado en┬Āque estas variables propias de cada pa├Łs impactan en cada zona.

En las naciones industrializadas, generalmente m├Īs integradas al mundo, su volatilidad s├│lo┬Āse explica en un 54% por factores locales estando el resto determinado por los dem├Īs factores┬Āexternos.

En los pa├Łses menos desarrollados el comportamiento de las fluctuaciones del PIB se encuentra┬Āexplicado en gran medida por factores de orden local. En Latinoam├®rica el 73,7% de la volatilidad┬Ātiene su origen en pol├Łticas o factores propios de cada uno de los pa├Łses, mientras que s├│lo┬Āel 26,3% puede ser asignado a eventos globales o de ├Īmbito regional.

A continuaci├│n se presenta un an├Īlisis de los factores particulares que determinan la volatilidad┬Āen el PIB de los pa├Łses en desarrollo como Argentina.

9 Dynamic Factor Model, Ap├®ndice 2.2. Panorama Econ├│mico Mundial 2005, FMI.

A2.1.3.1 Causas particulares de la volatilidad en pa├Łses en desarrollo

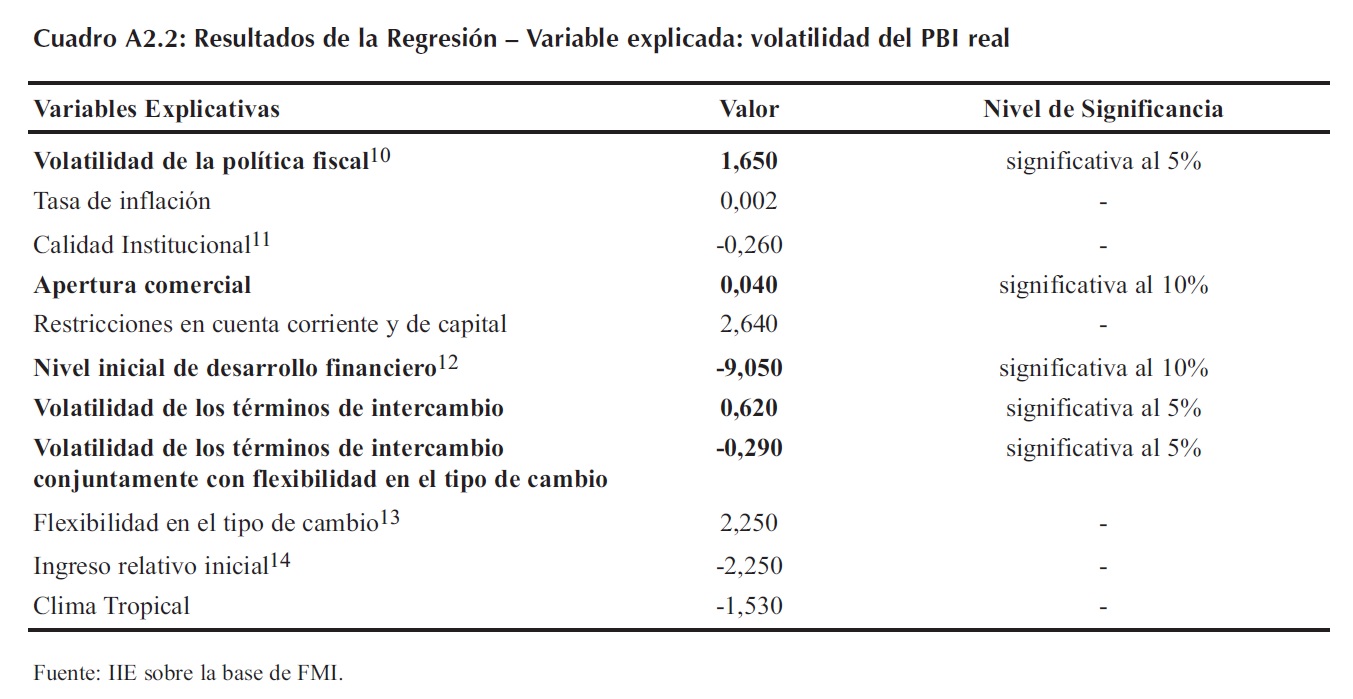

Sobre la base de c├Īlculos econom├®tricos efectuados con datos del crecimiento del PIB real de┬Ā51 pa├Łses emergentes entre 1970 y 2003, los investigadores del Fondo Monetario Internacional┬Āencontraron los siguientes resultados para la regresi├│n:

Considerando los valores de los coeficientes que resultaron significativos por lo menos a un┬Ānivel de confianza del 90%, se destacan cinco factores principales:

– Volatilidad de la pol├Łtica fiscal: Diversos trabajos recientes enfatizan el rol de este factor┬Ācomo una de las causas fundamentales de la baja performance econ├│mica de los pa├Łses┬Āen desarrollo y de Am├®rica Latina en particular (Reinhart & Rogoff, 2002 y Sahay &┬ĀGoyal, 2006). Una alta volatilidad fiscal, especialmente en un marco de pol├Łticas fiscales┬Āproc├Łclicas15, atenta contra la predictibilidad y consistencia en las decisiones de gasto p├║blico.┬ĀLas pol├Łticas de gasto discrecionales y proc├Łclicas agregan inestabilidad macroecon├│mica┬Āampliando las fluctuaciones de otras fuentes. En el caso particular de Am├®rica Latina,┬Āla variabilidad en la pol├Łtica fiscal es mayor a la de otras regiones emergentes como┬ĀAsia. Ello radica en gran medida en la debilidad de sus instituciones, lo que deja el gasto┬Āgubernamental a merced de los ciclos electorales, sin un ancla presupuestaria con s├│lidas┬Āmetas fiscales de mediano plazo16.

– Apertura comercial: En este caso la relaci├│n no es tan clara. El nivel de apertura al comercio┬Āinternacional impactar├Ī de formas diferentes en la volatilidad seg├║n el tipo de internacionalizaci├│n┬Āque el pa├Łs haya escogido. Si el comercio se orienta a una especializaci├│n entre industrias de diferentes pa├Łses o si se compone en gran medida de bienes intermedios,┬Āguiar├Ī a una menor volatilidad. Por otro lado, si se orienta a una especializaci├│n┬Āen un mono-producto o en bienes primarios, ese pa├Łs podr├Ła ser m├Īs vulnerable a los┬Āshocks externos.

10 La volatilidad de la pol├Łtica fiscal es medida como el desv├Ło est├Īndar del gasto p├║blico ajustado por su factor c├Łclico, seg├║n la┬Āmetodolog├Ła de Fatas y Mihov (2003).

11 Valores obtenidos del promedio de ├Łndices de la Internacional Country Risk Guide.

12 Medido por el ratio Cr├®dito al Sector Privado respecto al PIB.

13 Toma en consideraci├│n un ├Łndice que otorga mayor valor al mayor n├║mero de a├▒os bajo un r├®gimen flexible de tipo de cambio.

14 Es el nivel inicial de PBI real per c├Īpita respecto al de los EE.UU.

15 Se refiere a pol├Łticas fiscales que estimulan el crecimiento del PIB cuando ├®ste ya se encuentra creciendo.

┬Ā16 Anoop Singh y Martin Cerisola. Working Paper 06/252, FMI.

┬Ā– Nivel inicial de desarrollo financiero: Los resultados de la regresi├│n son consistentes┬Ācon la realidad de los pa├Łses m├Īs industrializados. Mercados con un sector financiero altamente┬Ādesarrollado pueden eliminar las tensiones financieras de las firmas privadas durante┬Āun mal momento coyuntural, reduciendo la volatilidad del crecimiento.

┬Ā– Volatilidad de los t├®rminos de intercambio conjuntamente con flexibilidad en el tipo┬Āde cambio: La variabilidad en los t├®rminos de intercambio est├Ī asociada con una alta volatilidad┬Ādel PBI. El tipo de cambio por si solo no presenta un impacto significativo. Sin┬Āembargo, la interacci├│n entre la variabilidad de los t├®rminos de intercambio con un tipo de┬Ācambio flexible tiene un efecto negativo y significativo sobre la volatilidad del PIB.

Factores como la calidad institucional y las restricciones en la cuenta corriente mostraron resultados┬Ācoherentes en su signo: una mayor calidad institucional deber├Ła guiar hacia una menor┬Āvolatilidad, mientras que dificultades en las cuentas externas impedir├Łan un crecimiento estable┬Āy predecible. En el caso particular de estas variables, los resultados de esta regresi├│n en particular┬Āno permiten afirmar con alto grado de confianza que realmente estas relaciones se presenten17.┬ĀA pesar de ello, e independientemente de los resultados estad├Łsticos, es altamente probable┬Āque as├Ł sea. En general, instituciones de mejor calidad est├Īn directamente asociadas a sectores┬Āfinancieros m├Īs desarrollados y a pol├Łticas fiscales menos fluctuantes.

A2.1.4 Evoluci├│n de la volatilidad en Argentina

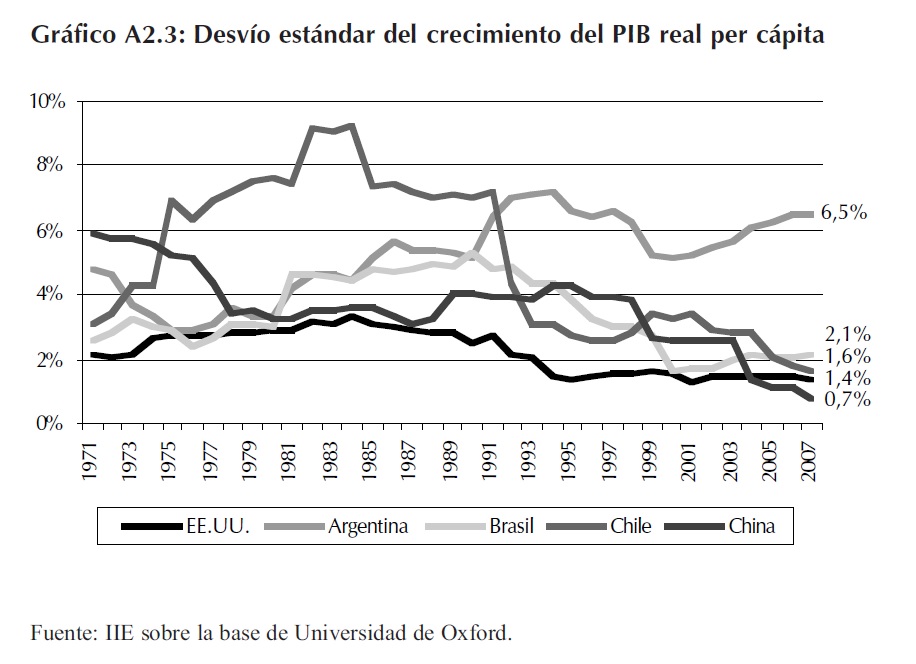

La historia econ├│mica argentina de las ├║ltimas d├®cadas se ha caracterizado por una alta fluctuaci├│n┬Āen las tasas de crecimiento de su PIB. El desempe├▒o del pa├Łs en esta materia ha sido decepcionante,┬Āmostrando una clara tendencia creciente desde el inicio de la d├®cada de los setenta.┬ĀEn contraposici├│n, en el mismo periodo de tiempo el resto de las naciones del mundo, desarrolladas┬Āo no, han exhibido┬Āuna trayectoria decreciente┬Āde esta variable. El Gr├Īfico┬ĀA2.3 presenta estos datos┬Āde volatilidad considerando┬Āa la misma como el desvio┬Āest├Īndar del crecimiento del┬ĀPIB real de diez a├▒os.

17 Sus coeficiente son estad├Łsticamente significativos

Resulta notable observar┬Āel contraste entre la tendencia┬Āde la volatilidad en Argentina┬Āy en el resto de los┬Āpa├Łses seleccionados. Mucho┬Ām├Īs notable a├║n es el┬Ācaso particular de Chile,┬Ādonde se verifica una fuerte┬Āca├Łda desde inicio de la d├®cada del ochenta. Actualmente Chile es el pa├Łs sudamericano con menor┬Āvariabilidad en su comportamiento del PIB, ubic├Īndose en valores pr├│ximos a los exhibidos┬Āpor los Estados Unidos. China cuenta con la menor volatilidad entre los pa├Łses analizados, merced┬Āa su casi constante aumento del PIB real a tasas del 9% anual.

Pero, ┬┐qu├® factores han┬Āposicionado a Argentina al┬Ātope de la lista de pa├Łses┬Āmenos estables de la regi├│n?┬ĀTeniendo en cuenta┬Ālas principales variables┬Āque explican la volatilidad┬Āseg├║n el FMI, algunas repuestas┬Ācomienzan a surgir.

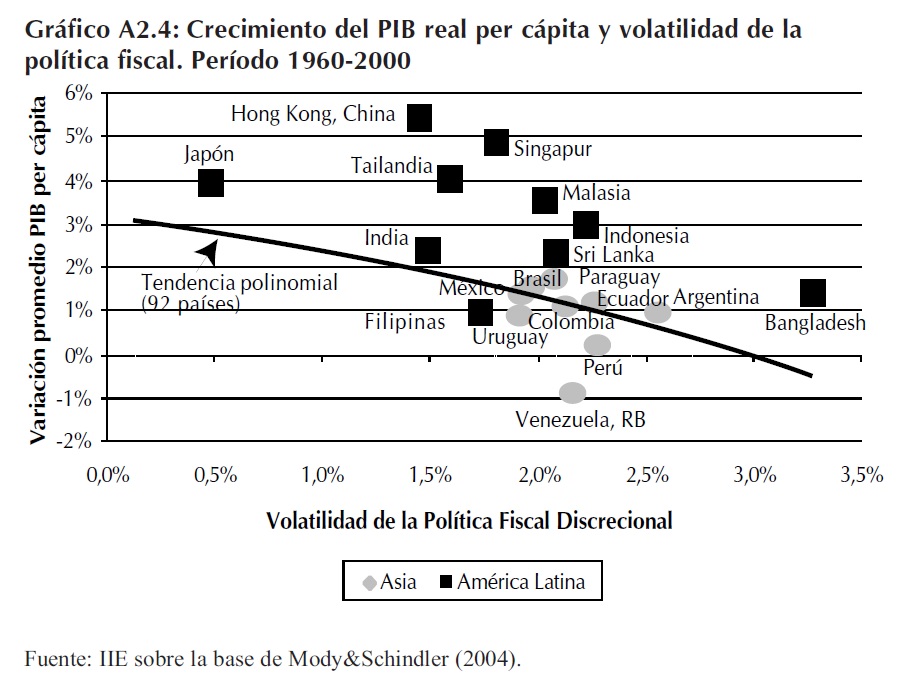

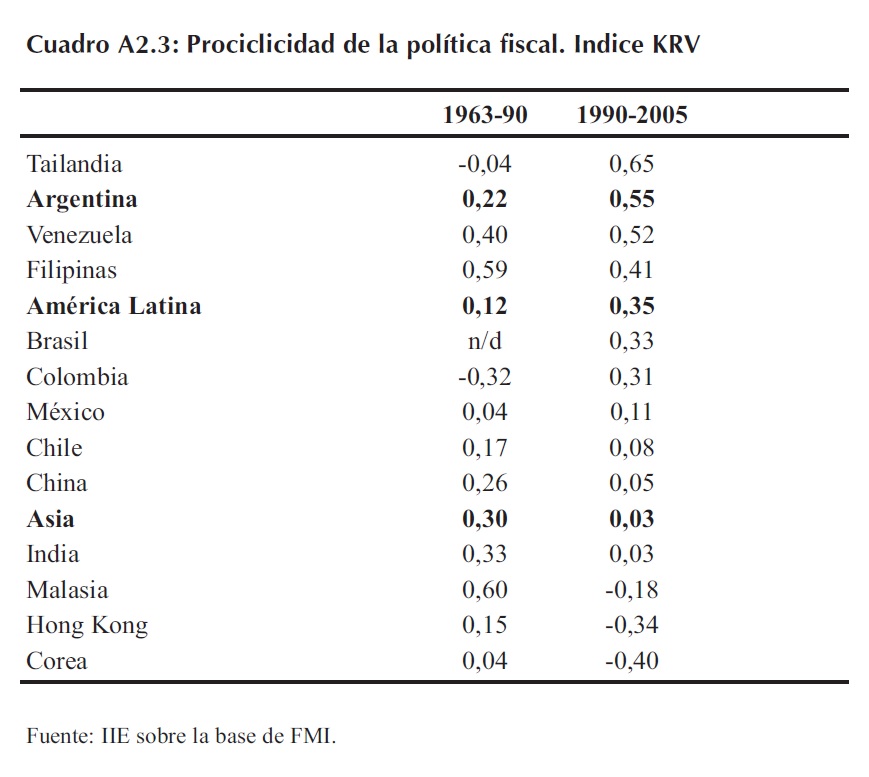

La pol├Łtica fiscal argentina┬Āse ha mostrado hist├│ricamente┬Ācomo proc├Łclica y┬Ādiscrecional, castigando┬Ācon ello la estabilidad en el┬Ācrecimiento del PIB. En esta┬Āmateria, Argentina no s├│lo┬Āmuestra un mal resultado┬Āen el ├Īmbito regional, sino┬Āque su gasto p├║blico muestra┬Āpeores indicadores de┬Ādiscrecionalidad y prociclicidad┬Āque muchos de los┬Ādem├Īs pa├Łses emergentes┬Ādel mundo18. El Cuadro┬ĀA2.3 presenta un ranking┬Āde pa├Łses en desarrollo ordenados┬Āseg├║n el ├Łndice┬ĀKRV, el cual mide el grado┬Āen que la pol├Łtica fiscal de┬Āuna naci├│n acompa├▒a el ciclo┬Āecon├│mico de la misma┬Ā(Kaminsky, Reinhardt y┬ĀVegh, 2004). Un valor m├Īs┬Āelevado indica que el gasto┬Ādel gobierno tiende a incrementarse┬Ācuando el PIB est├Ī┬Ācreciendo y a disminuir cuando la econom├Ła se desacelera. Valores negativos o cercanos a cero┬Ādel ├Łndice KRV presuponen pol├Łticas contra-c├Łclicas.┬Ā

18 Un an├Īlisis pormenorizado de la conducta fiscal de Argentina se presenta en el Cap├Łtulo 9.

En lo referido a la volatilidad de los t├®rminos de intercambio o al grado de la apertura comercial┬Āno es mucho lo que se puede decir a favor de Argentina. Como se podr├Ī leer en el Cap├Łtulo┬Ā7, dedicado al Comercio Exterior, el pa├Łs contin├║a dependiendo en gran medida de la exportaci├│n┬Āde bienes del tipo primario o agroindustrial. Solamente el complejo oleaginoso -granos,┬Āaceites y harinas- abarca tambi├®n gran parte del volumen exportado confiri├®ndole al comercio┬Āexterior otro rasgo que contribuye a la inestabilidad. Asimismo, es creciente el impacto que los┬Āprecios tienen en el valor exportado dotan al sector externo argentino de mayor vulnerabilidad┬Āante cualquier shock externo.

En el caso de variables como el grado de profundidad financiera, el v├Łnculo con el componente┬Āinstitucional es muy fuerte. La confianza generada por a├▒os de estabilidad y respeto en las┬Āreglas de juego es la base para ampliar el volumen de cr├®dito de una naci├│n19. La solidez de las┬Āinstituciones es la idea b├Īsica que se esconde tras la decisi├│n del consumidor de endeudarse y la┬Ādisposici├│n del prestamista por financiar. Asimismo, en pa├Łses con bancos centrales verdaderamente┬Āindependientes es m├Īs dif├Łcil encontrar brotes inflacionarios con origen en excesos de demanda.┬ĀLas autoridades monetarias de los pa├Łses m├Īs avanzados guardan por la estabilidad de┬Ālas variables financieras de sus naciones, especialmente del valor de sus monedas. En este sentido,┬Āresulta casi imposible desvincular la alta variabilidad verificada en las principales variables┬Āfinancieras argentinas – como el tipo de cambio nominal- del bajo nivel de desarrollo financiero┬Ādel pa├Łs20.

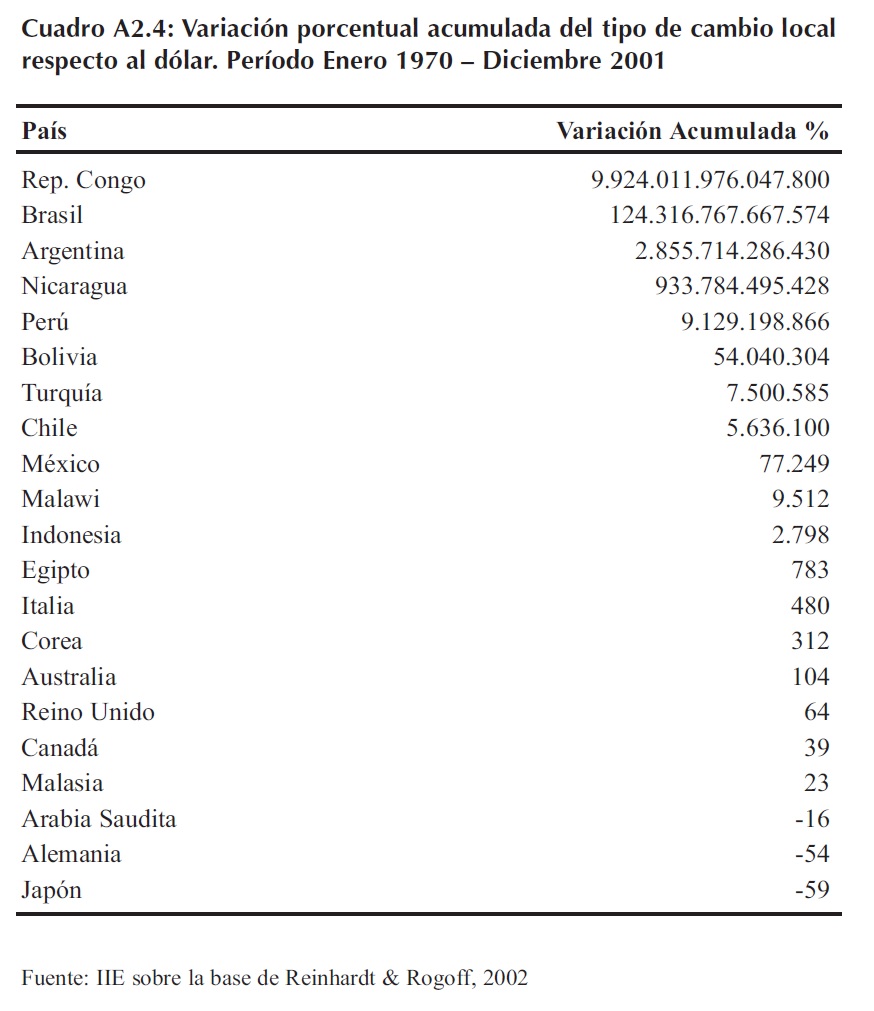

Como se presenta en el┬ĀCuadro A2.4, Argentina se┬Āubica tercera en el ranking┬Āde pa├Łses cuya moneda acumula┬Āuna mayor depreciaci├│n┬Ārespecto del d├│lar estadounidense.┬ĀEn este listado┬Āel pa├Łs se ve solamente superado┬Āpor Brasil y la Rep├║blica┬Āde Congo. En el┬Āotro extremo, se pueden encontrar┬Āpa├Łses como Alemania┬Āy Jap├│n que en el periodo┬Āanalizado mostraron una┬Āvalorizaci├│n de su moneda┬Ārespecto al d├│lar. Ello no resulta┬Āpara nada sorprendente┬Āconsiderando que tanto el┬ĀBanco de Jap├│n como el┬ĀBundesbank son reconocidos┬Āpor la independencia y┬Āseriedad que caracteriza sus┬Āpol├Łticas monetarias.

19 El Cap├Łtulo 8 presenta los principales rasgos del sector financiero y monetario de Argentina.

20 Ver Cap├Łtulo 1.

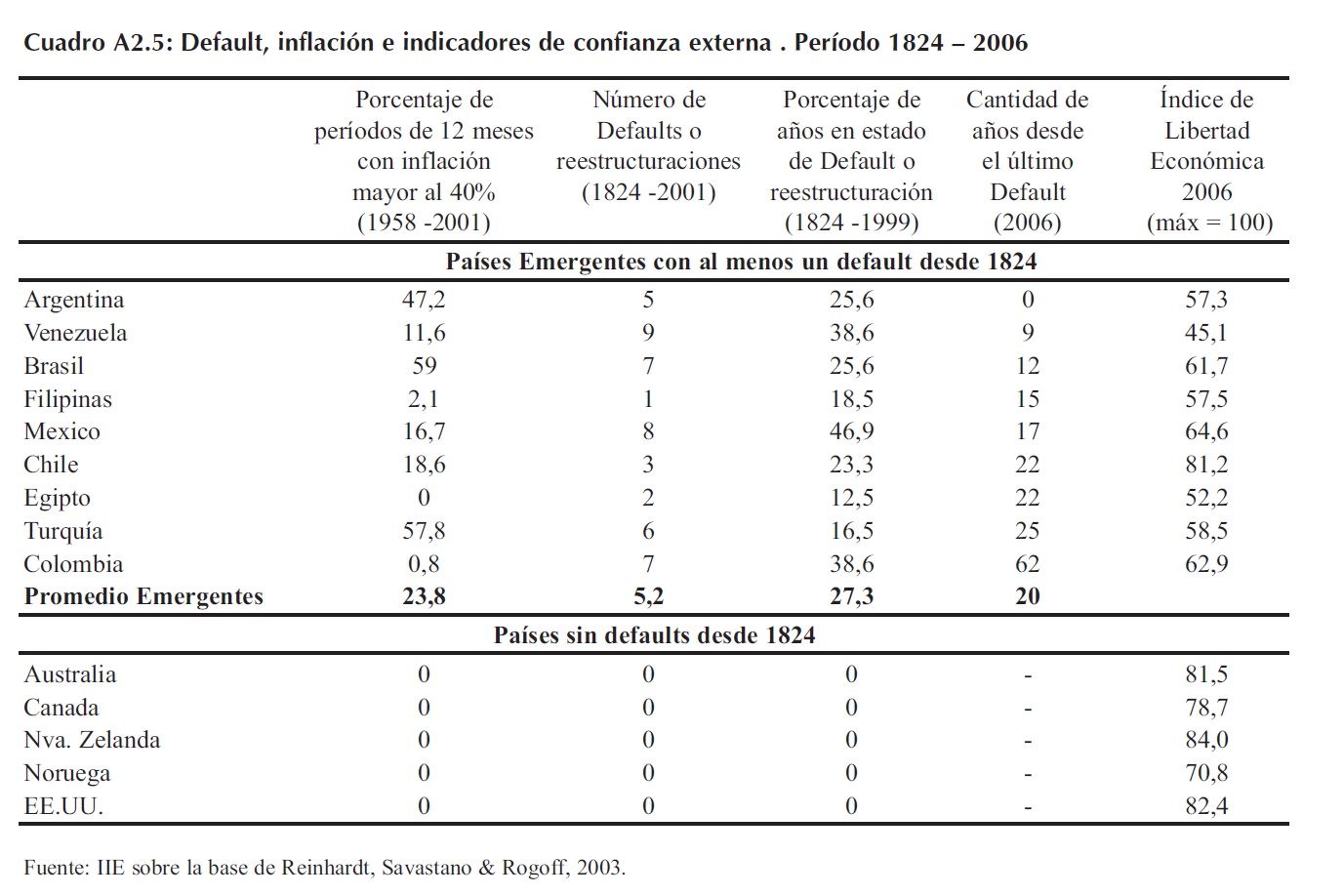

┬ĀFinalmente, el Cuadro A2.5 resume muchos de los factores que explican la volatilidad en el┬Ācrecimiento del producto bruto argentino. En ese cuadro se resume bajo una perspectiva hist├│rica,┬Āel estrecho v├Łnculo entre la carencia de instituciones fuertes y la falta de respeto por las reglas┬Āde juego con el grado de desconfianza externo hacia Argentina. Entre 1958 y el a├▒o 2001,┬Ālos argentinos convivieron un 47,2% del tiempo -medido en meses- con niveles de inflaci├│n┬Āanual de m├Īs del 40%. Asimismo, entre 1824 y el a├▒o 1999 la Argentina permaneci├│ en default┬Āo bajo ┬½reestructuraci├│n┬╗ de su deuda soberana por m├Īs del 25% del tiempo (28% si se considera┬Āhasta el a├▒o 2006). L├│gicamente, esta pesada carga hist├│rica se ve reflejada en los diversos indicadores┬Āde confianza externa hacia el pa├Łs.

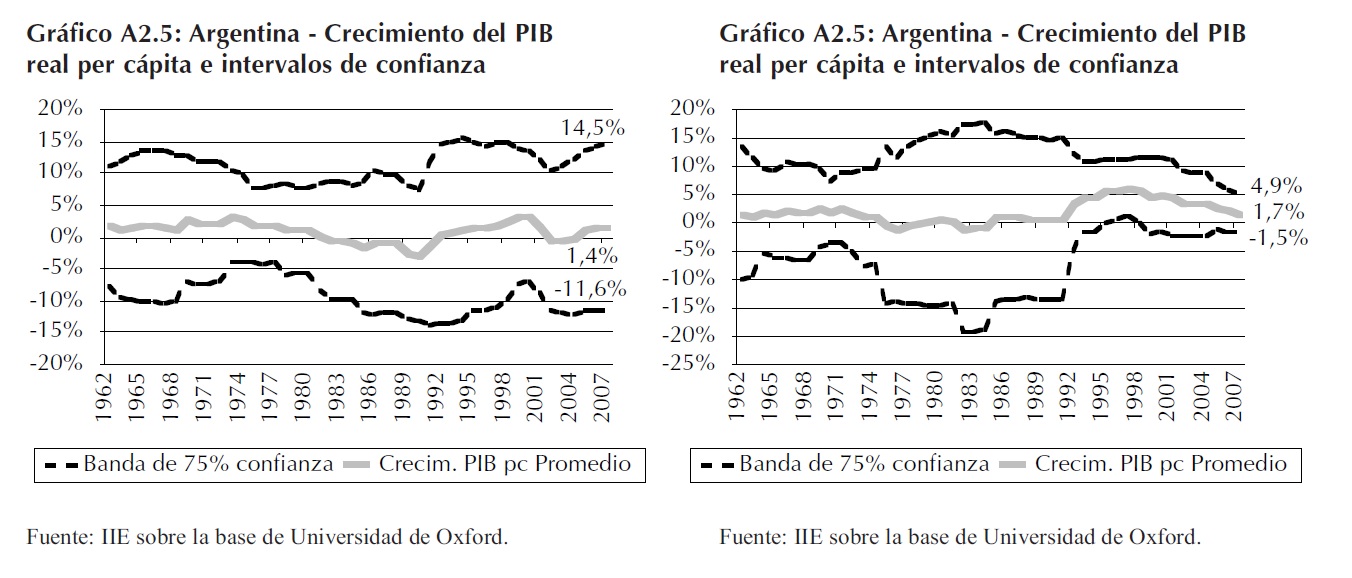

Luego de todo este an├Īlisis, se puede afirmar que el incremento en la variabilidad del PIB argentino┬Āno termina siendo gratuito. El costo de ello ha sido enorme en t├®rminos de estabilidad y┬Āconfianza, tal como lo refleja el Gr├Īfico A2.5. Una vez conocida la volatilidad y siguiendo reconocidas metodolog├Łas estad├Łsticas21 es posible determinar el rango de variabilidad actual de la┬Āeconom├Ła argentina. Con un grado de confianza del 75% se podr├Ła afirmar que la variaci├│n del┬ĀPIB real per capita en 2008 podr├Ła situarse entre una suba del 14,5% o una ca├Łda del 11,6%. Queda┬Āclaro que con estos niveles de incertidumbre dif├Łcilmente alg├║n inversor pueda planear de manera┬Āsencilla el horizonte de madurez de sus proyectos de inversi├│n.