SECTOR CALZADO, TEXTIL E INDUMENTARIA

┬Ā5.10. SECTOR CALZADO, TEXTIL E INDUMENTARIA

┬Ā

El sector calzado, textil e indumentaria es una de las actividades industriales m├Īs golpeadas por la prolongada┬Ārecesi├│n que experimenta la econom├Ła argentina. Sus dificultades se tradujeron en importantes contracciones┬Āde la producci├│n y el empleo. La competencia de productos importados provenientes de Brasil y pa├Łses asi├Īticos┬Ācomplicaron a├║n m├Īs el panorama de la industria nacional y regional, que tienen que competir con un d├│lar┬Āuno a uno con el peso. No obstante, se advierte la existencia de empresas que, pese a la adversidad del┬Ācontexto, logran colocar su producci├│n en mercados selectos, como Suiza.

5.10.1. SECTOR CALZADOS

5.10.1.1.CARACTER├ŹSTICAS ┬ĀGENERALES ┬ĀDEL ┬ĀSECTOR ┬ĀY ┬ĀEVOLUCION┬ĀRECIENTE

La industria del calzado forma parte de la fase manufacturera de la cadena productiva que tiene su origen en la┬Āganader├Ła bovina, ovina y caprina. Dentro de la fase industrial se encuentran tres etapas. La primera de ellas la┬Āconstituyen los frigor├Łficos, le siguen las curtiembres y, en tercer lugar, la industria manufacturera del cuero,┬Ādentro de las que se encuentran las empresas del calzado (BID INTAL, 2000).┬ĀEl cuero constituye uno de los principales insumos para la confecci├│n de calzados, pero tambi├®n son necesarios┬Āotros materiales, como suelas y otros componentes, vincul├Īndose de esta forma con la cadena productiva del┬Ācaucho y del pl├Īstico. La industria qu├Łmica tambi├®n entra en el proceso productivo, especialmente en la fase┬Āde curtiembre, aunque tambi├®n interviene en la industria del calzado a trav├®s de la provisi├│n de productos┬Āadhesivos, tintas, etc.

Otras actividades relacionadas son la industria del cart├│n, la de maquinarias y equipos, la metal├║rgica (provee┬Āclavos, ojales, etc.) y la industria textil, especialmente en el caso del calzado deportivo.┬Ā

Otro insumo b├Īsico de la industria del calzado lo constituye la mano de obra, especialmente en aquellas firmas┬Āque elaboran productos artesanales. Adem├Īs de ser una rama industrial intensiva en factor trabajo, cabe destacar┬Āque emplea principalmente a mujeres, generando un fuerte impacto socioecon├│mico, y diferenci├Īndose en┬Āeste aspecto de otras ramas manufactureras con baja relaci├│n capital/trabajo.

La C├Īmara de la Industria del Calzado de C├│rdoba estima una inversi├│n de $200 a $250 mil en capital por┬Āempleado en la industria qu├Łmica, mientras que la cifra desciende a s├│lo $5.000 en el caso de la industria del┬Ācalzado.

No obstante, la tecnolog├Ła aplicada es altamente heterog├®nea entre las firmas, debido en algunos casos al┬Ātama├▒o y en otros al tipo de producto que elaboran. Como ejemplo se puede decir que en el segmento de┬Ācalzados deportivos el proceso productivo posee una automatizaci├│n mayor, ya que las econom├Łas de escala┬Āadquieren relevancia.

La industrializaci├│n de procesos tambi├®n tuvo lugar, aunque en menor medida, en aquellos segmentos donde┬Āla competencia por precios es elevada, por ejemplo los calzados de baja y media calidad. Paralelamente, la┬Āmanufactura netamente artesanal se concentr├│ en la fabricaci├│n de calzados de calidad, donde ├®sta es el atributo┬Āempleado para competir y donde la creaci├│n de marcas adquiere importancia.

Otro factor que determin├│ tecnificar el proceso productivo fue la utilizaci├│n de insumos sustitutos del cuero┬Ācomo el pl├Īstico y el caucho. Esta situaci├│n se origin├│ en la necesidad de abaratar el producto, pero tambi├®n en┬Āla dificultad de adquirir cueros de buena calidad. Si bien la sustituci├│n es una tendencia mundial, no hay que┬Āolvidar que en Argentina un tercio de los cueros se da├▒an por alambres de p├║a, marcas de fuego, etc., y que un┬Āporcentaje importante se exporta, lo que deja para el mercado nacional cueros de segunda y tercera categor├Ła.

La necesidad de alcanzar una competitividad creciente via reducci├│n de costos fue otro de los determinantes┬Āpara que las firmas incorporaran, dentro de las posibilidades particulares, alg├║n grado de mecanizaci├│n en sus┬Āl├Łneas de producci├│n.

Respecto a la evoluci├│n hist├│rica del sector, cabe mencionar que en Argentina hasta 1955 casi la totalidad de┬Ālos calzados elaborados se obten├Łan de procesos artesanales, con establecimientos asentados principalmente┬Āen Buenos Aires y Rosario. A partir de esa fecha, con la incorporaci├│n de m├Īquinas y equipos apareci├│ la┬Āindustria del calzado, convirti├®ndose la ciudad de C├│rdoba en el polo m├Īs importante.

El sector mostr├│ un gran crecimiento en el per├Łodo 1955-1985, especialmente en C├│rdoba, que se transform├│┬Āen el centro exportador de la industria argentina del calzado. En los a├▒os posteriores la actividad evidenci├│ un┬Ācomportamiento err├Ītico hasta los primeros a├▒os de la d├®cada del noventa. A partir de 1991, con la apertura┬Āecon├│mica y la vigencia de la Ley de Convertibilidad, la industria del calzado comenz├│ a experimentar┬Ādificultades que luego se agravaron hasta dejarla en una situaci├│n de colapso.

5.10.1.2. PRODUCCION

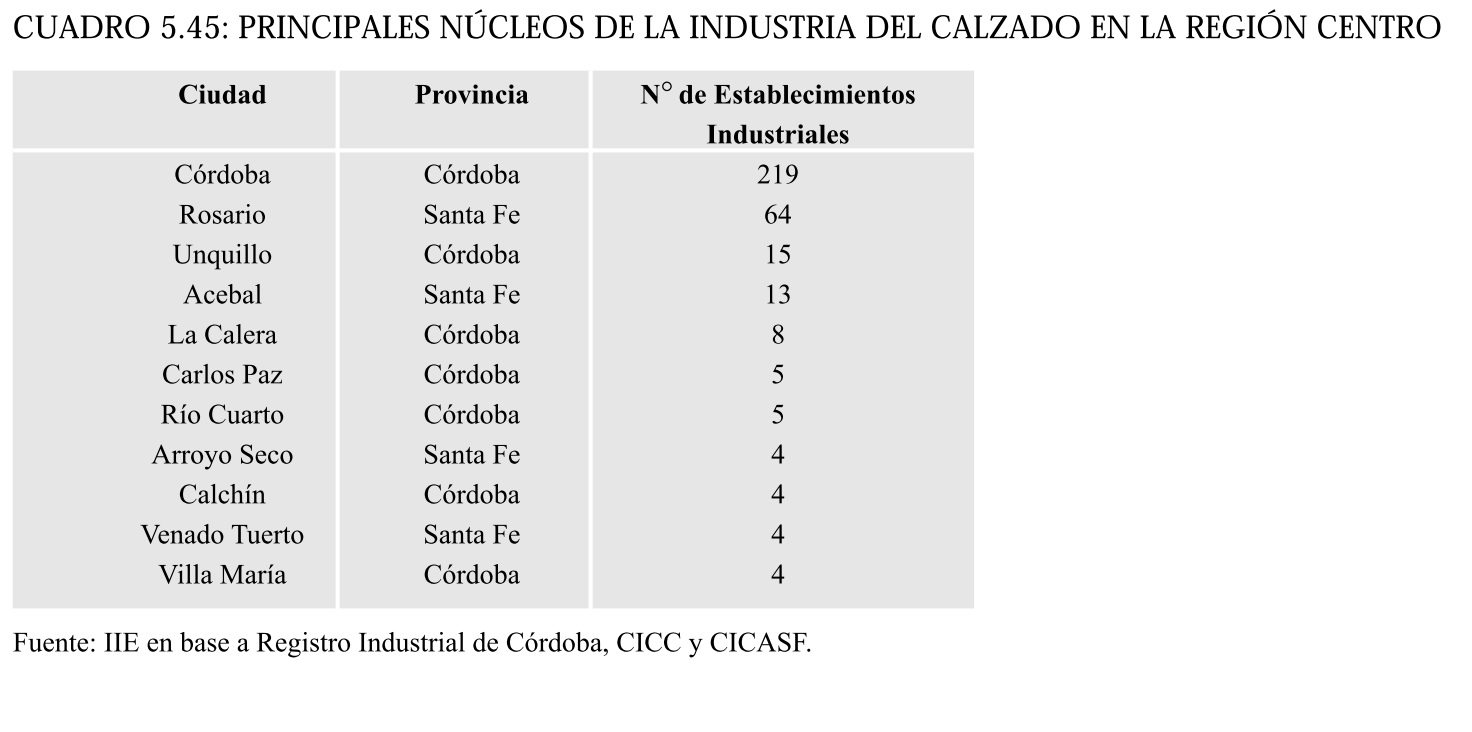

La estructura productiva del sector calzados de la Regi├│n Centro est├Ī compuesta por 405 empresas, radic├Īndose┬Āel 70% en la provincia de C├│rdoba y las restantes en Santa Fe. El principal polo concentrador de la actividad┬Āes la ciudad de C├│rdoba, donde se asientan 219 establecimientos. En segundo lugar se ubica Rosario, donde┬Āseg├║n datos de la C├Īmara del Calzado y Afines de la Provincia de Santa Fe, desarrollan su actividad 64┬Āempresas.

Otras localidades m├Īs peque├▒as que se destacan por el n├║mero de empresas son Unquillo -en las cercan├Łas de┬ĀC├│rdoba- y Acebal en Santa Fe (ver cuadro 5.45). Cabe mencionar que adem├Īs de las mencionadas en el┬Ācuadro, 10 localidades de la regi├│n tienen 2 empresas y 22 localidades tienen 1 empresa.┬Ā

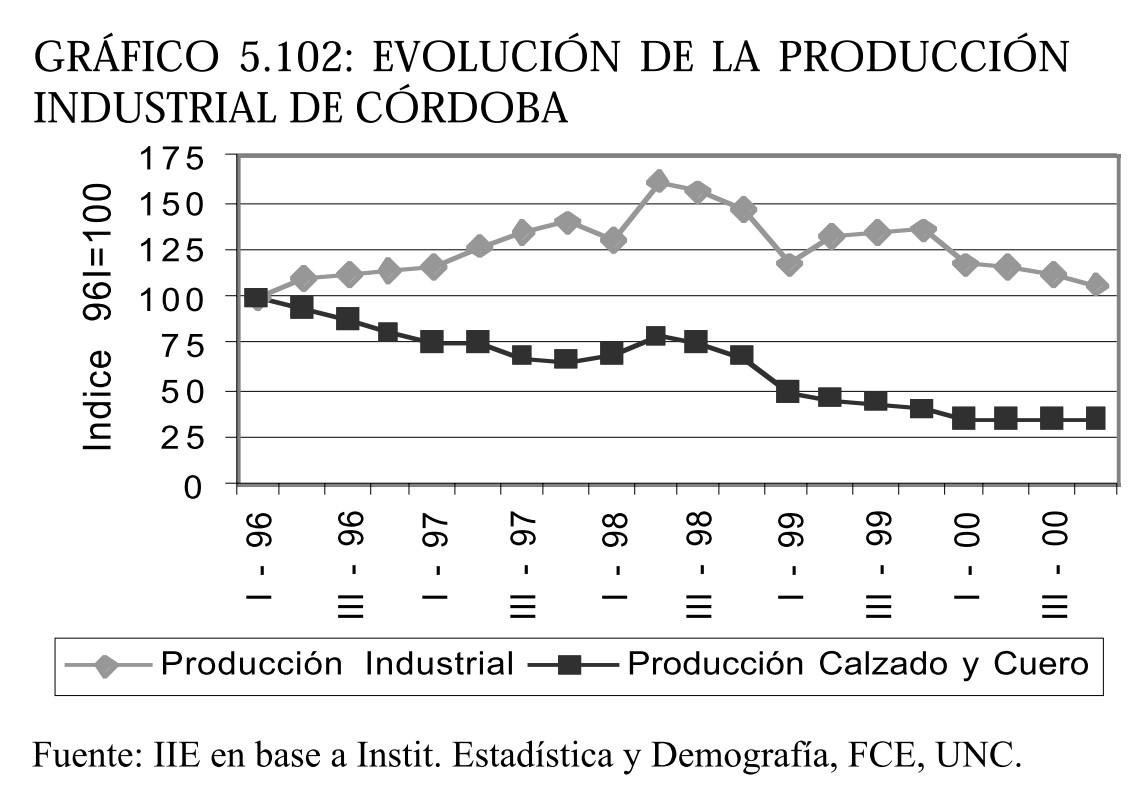

Seg├║n estimaciones de las C├Īmaras del sector, el┬Āvolumen de producci├│n regional alcanza los 15┬Āmillones de pares anuales, representando el 40%┬Āde la producci├│n nacional de calzados. A modo de┬Āejemplo de la crisis que atraviesa el sector, se┬Āpuede se├▒alar que durante los ’80 la producci├│n┬Āindustrial diaria de la industria cordobesa del┬Ācalzado era de 110.000 pares, mientras┬Āactualmente se ubica en los 35 mil.┬ĀA nivel regional no existe un indicador del nivel┬Āde actividad del sector, pero es v├Īlido tomar como┬Āaproximaci├│n la Encuesta Trimestral de Evoluci├│n┬ĀIndustrial de la Provincia de C├│rdoba realizada┬Āpor las Facultades de Ciencias Econ├│micas de la┬ĀUNC y la UNRC.┬ĀAnalizando el comportamiento de la producci├│n┬Āindustrial del sector calzados (y cuero) se advierte┬Āque mostr├│ un nivel de actividad descendente┬Ādesde comienzos de 19961. S├│lo durante el primer┬Āsemestre de 1998 se registraron aumentos, un a├▒o┬Ādonde ┬Āla ┬Āindustria manufacturera ┬Āpresent├│ ┬Ālos┬Āniveles m├Īs altos del quinquenio 1996/2000.┬Ā

En este┬Āper├Łodo las empresas dedicadas a la fabricaci├│n de┬Ācalzados contrajeron su actividad m├Īs de un 65%┬Āmientras que la producci├│n industrial de la provincia┬Āmostr├│ un aumento del 8% (ver gr├Īfico 5.102).

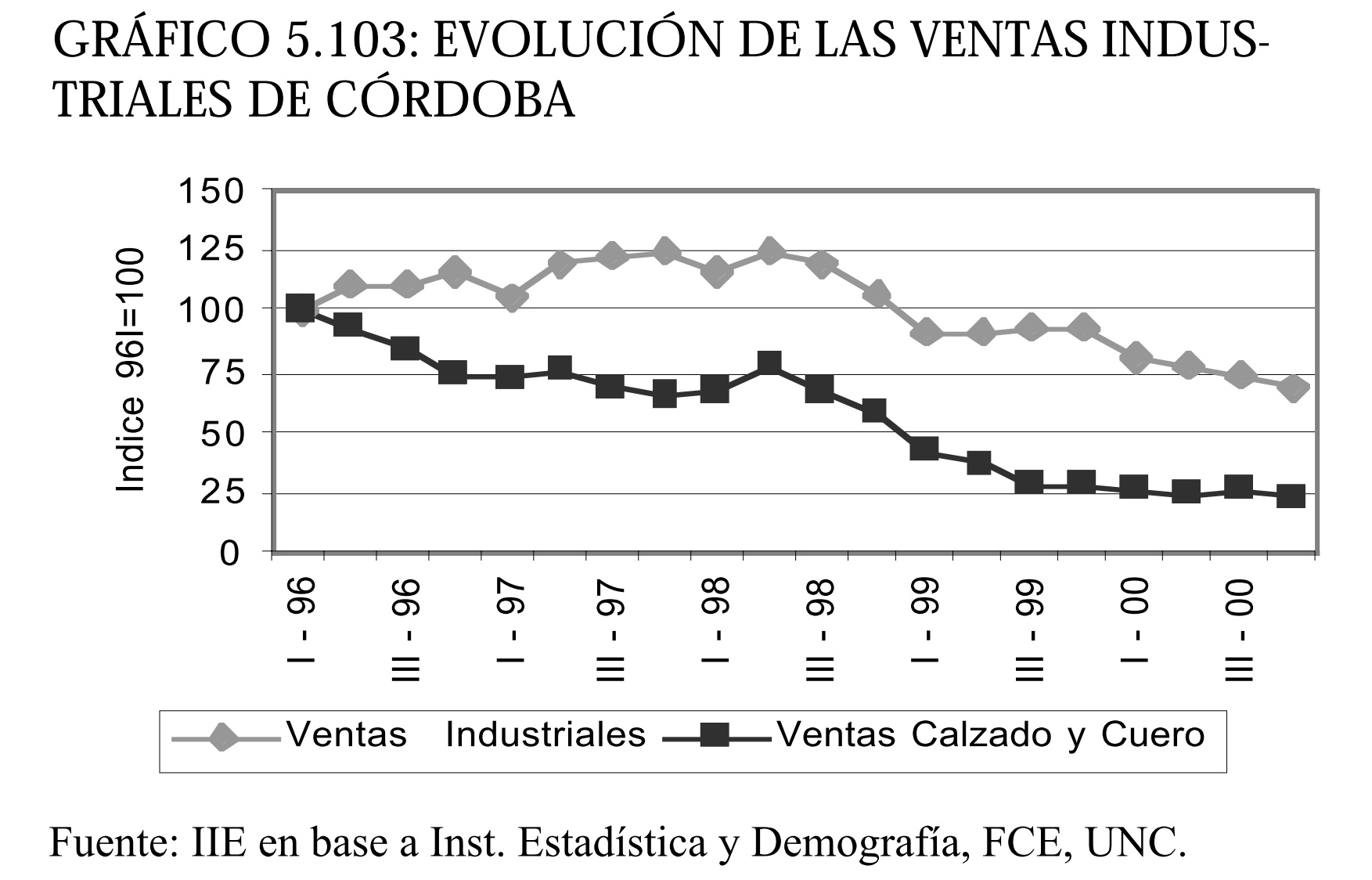

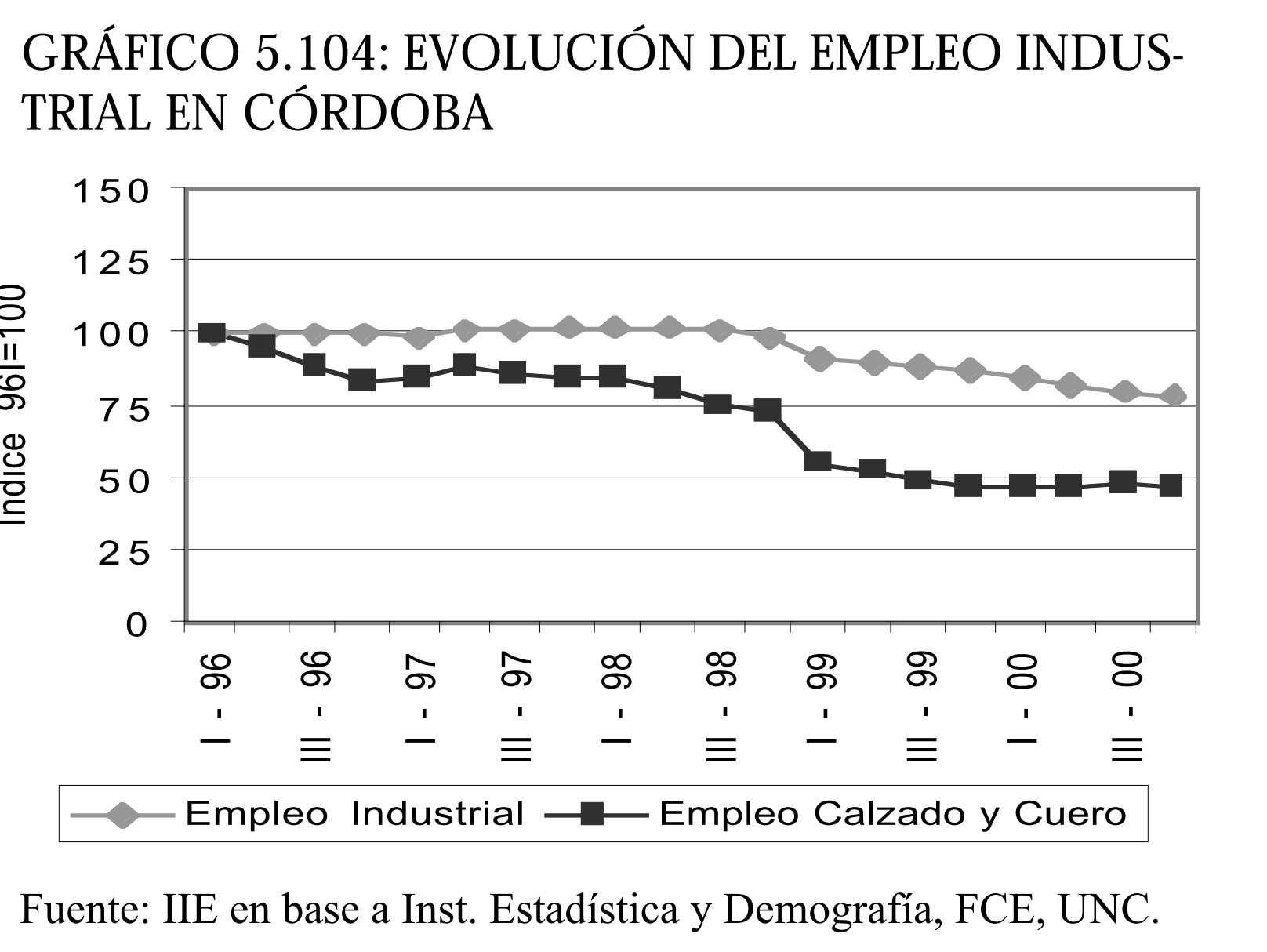

Las ┬Āventas ┬Āindustriales ┬Āen ┬Āpesos ┬Āconstantes┬Āexpresadas ┬Ācomo ┬Ā├Łndice, tambi├®n muestran un┬Ācomportamiento descendente, acentuado a partir de┬Āmediados de 1998. Entre el segundo trimestre de┬Ā1998 y primero de 1999, las ventas mayoristas de┬Ācalzados cayeron un 47%. En los cinco a├▒os bajo┬Āestudio la contracci├│n de las ventas fue del 77%,┬Āmientras el promedio industrial present├│ una ca├Łda┬Ādel 31% (ver gr├Īfico 5.103).┬ĀEl contexto adverso que enfrentan las empresas del┬Ācalzado tuvo un fuerte impacto negativo sobre el┬Āempleo sectorial. Si bien la reducci├│n de personal┬Āalcanz├│ a la industria en su conjunto, en la rama┬ĀCalzados y cueros el fen├│meno fue m├Īs intenso. En┬Āel quinquenio ┬Ā1996/2000 ┬Ālos ┬Āestablecimientos┬Āfabriles de C├│rdoba despidieron al 21% de su personal, mientras las firmas del calzado redujeron su planta de personal un 53% (ver gr├Īfico 5.104).┬ĀAqu├Ł es importante mencionar lo dicho por Anthony Clothier2, quien advirti├│ que las empresas argentinas de┬Ācalzados tienen altos costos fijos al contar con demasiado personal en las ├Īreas de supervisi├│n y administrativa.┬Ā

1┬ĀEgresado de la Universidad de Oxford, ex director de la f├Ībrica inglesa de calzado Clark, ex presidente de la Federaci├│n Inglesa de Calzado y de┬Āla Federaci├│n Europea de Calzado, y asesor de industrias de calzado en diferentes pa├Łses.

2 ┬ĀEgresado de la Universidad de Oxford, ex director de la f├Ībrica inglesa de calzado Clark, ex presidente de la Federaci├│n Inglesa de Calzado y┬Āde la Federaci├│n Europea de Calzado, y asesor de industrias de calzado en diferentes pa├Łses.

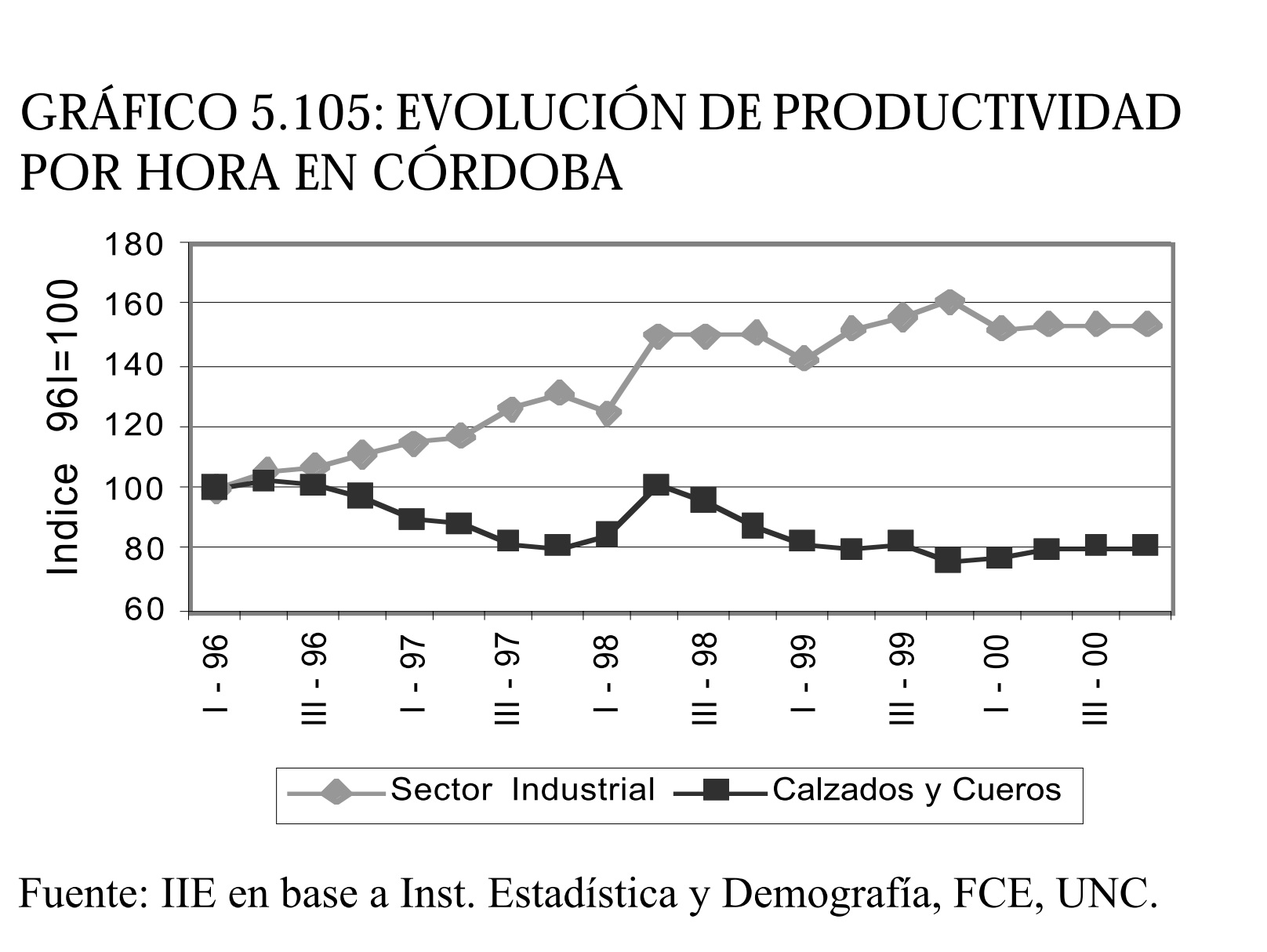

De esta forma, se hubiera esperado que los despidos se tradujesen en aumentos de productividad; sin embargo,┬Āen el gr├Īfico 5.105 se puede observar que el rendimiento del factor trabajo por hora mostr├│ ca├Łdas cercanas al┬Ā20% en los ├║ltimos cinco a├▒os, mientras el conjunto de la industria mejor├│ su performance en un 50%.┬ĀLa p├®rdida de productividad se explica porque la producci├│n experiment├│ una ca├Łda mayor que la cantidad de┬Āhoras empleadas, lo que determin├│ la aparici├│n de una capacidad ociosa del 60%, como revel├│ la encuesta┬Ārealizada durante junio del corriente a├▒o. Estos valores se encuentran en l├Łnea con lo se├▒alado por Clothier,┬Āquien advirti├│ que la subutilizaci├│n de la capacidad te├│rica de planta se encontraba en torno al 50%, cuando┬Ālos valores ├│ptimos para ser competitivo son del 87% para el calzado de mujer y del 92% para el de hombre┬Āpor a├▒o. El analista sostiene que por debajo de ese nivel se desperdicia capital.

┬Ā

5.10.1.3. PRECIOS

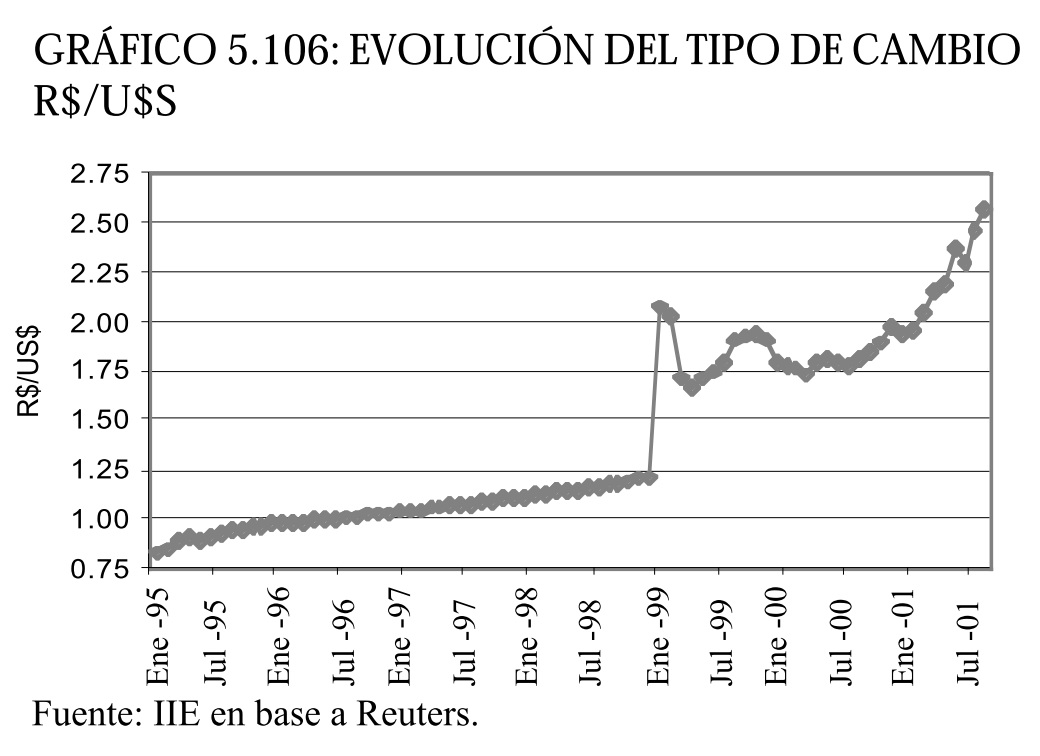

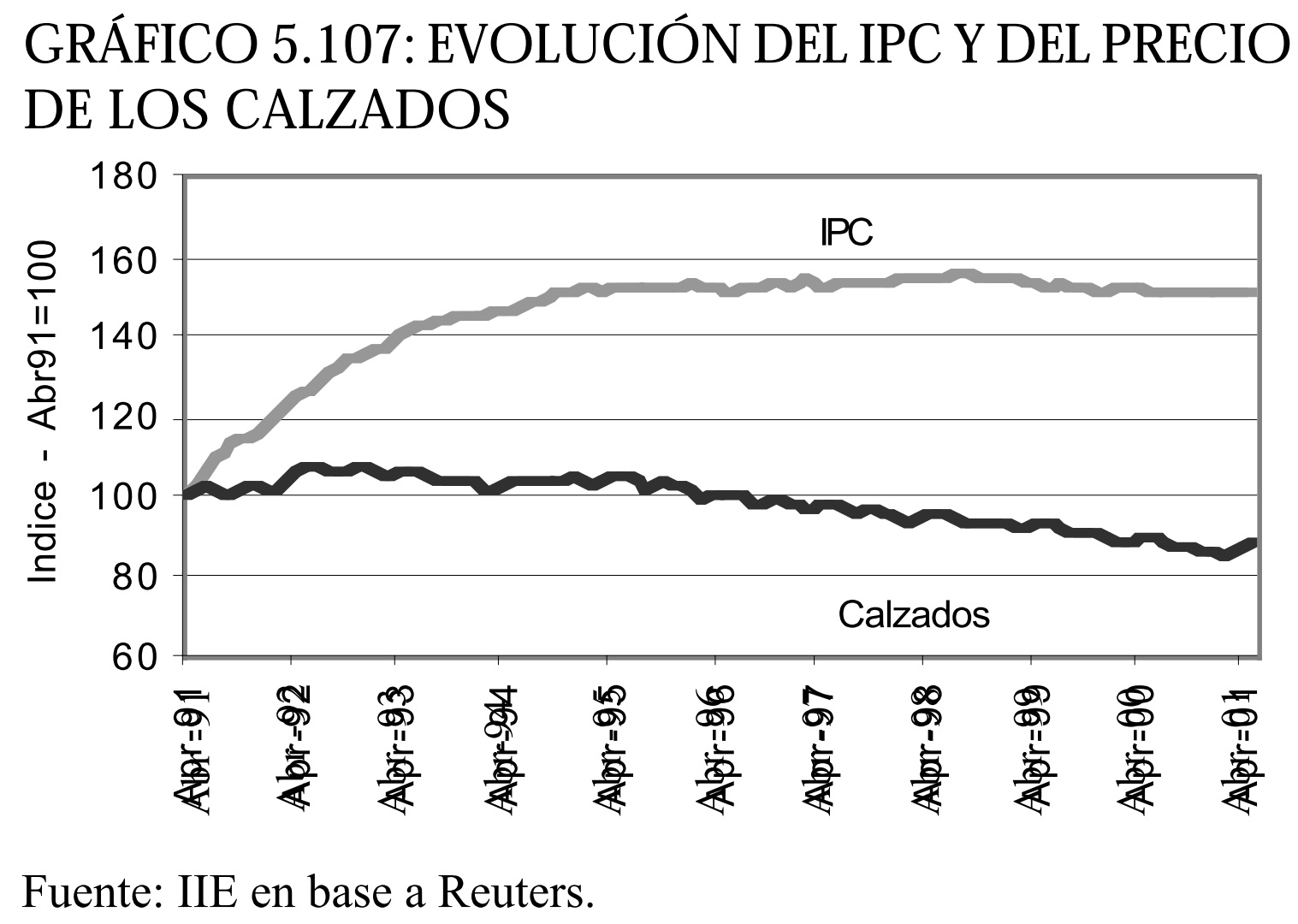

La evoluci├│n de los precios mayoristas y minoristas del calzado muestran claramente la coyuntura adversa┬Āque ha sufrido el sector durante los noventa. Actualmente, los precios minoristas del calzado son 11% inferiores┬Āa los de 1991, y atraviesan una deflaci├│n ininterrumpida desde Julio de 1995.┬ĀEsta permanente ca├Łda de los precios al consumidor┬Āde los productos de la industria del calzado, se explica┬Āpor la necesidad de competir con los productos de┬Āorigen brasile├▒o que ingresan al pa├Łs a precios muy┬Ābajos, incentivados por la devaluaci├│n del real. En este┬Āsentido, en el gr├Īfico 5.106 se aprecia que la moneda┬Ābrasile├▒a mostr├│ una p├®rdida de poder adquisitivo┬Āpermanente ┬Āfrente al d├│lar ┬Ādesde ┬Ā1995. ┬ĀEste┬Ācomportamiento se intensific├│ a partir de la fuerte┬Ādepreciaci├│n del real registrada en enero de 1999,┬Ācuando el tipo de cambio aument├│ m├Īs de un 70%.┬ĀDurante 1999 la moneda brasile├▒a mostr├│ altibajos, y┬Ādesde comienzos de 2000 una depreciaci├│n creciente┬Āconstante, que determin├│ valores superiores a 2,45┬Āreales por ┬Ād├│lar en los ┬Āmeses ┬Āde ┬Ājulio/agosto ┬Ādel┬Ācorriente a├▒o.┬Ā

Esta ganancia de competitividad de la industria del┬Ācalzado brasile├▒a convierte a Argentina en un mercado┬Āatractivo para colocar sus productos, ya que ingresan┬Ācon un precio bajo, con bajos costos de transporte y┬Āadem├Īs, sin arancel.

Otra situaci├│n que deprime los precios del sector es la┬Āentrada de productos de contrabando. Este flagelo┬Ārepresenta entre el 6% y el 8% del consumo interno┬Āseg├║n estimaciones de la C├Īmara de la Industria del┬ĀCalzado, da├▒ando n o s├│lo a los fabricantes nacionales┬Āsino tambi├®n al Estado.

El gr├Īfico 5.107 muestra la evoluci├│n del Indice de┬ĀPrecios al Consumidor (IPC), y de los precios┬Āminoristas del calzado. Hasta fines de 1994, el IPC┬Āhab├Ła aumentado un 49,8% respecto a 1991, mientras┬Āque el calzado apenas aument├│ sus precios un 3,8% en┬Āese lapso. Desde entonces, el IPC se mantuvo relativamente constante, mostrando una leve deflaci├│n desde┬ĀMarzo de 1999 por efecto de la recesi├│n. En cambio, el precio del calzado cay├│ un -14,4% entre Octubre de┬Ā1994 y Mayo del 2001.

Es importante aclarar que los precios que toma el INDEC para armar la serie de IPC corresponden a productos┬Āque componen la canasta familiar b├Īsica. Esto quiere decir que en el caso de calzados, se toman los precios de┬Āproductos de calidad intermedia a baja. Sin embargo, en el segmento de calzados de marca -tanto para hombres┬Ācomo mujeres- el mercado presenta precios relativamente estables, en contraste con el comportamiento┬Āobservado en el gr├Īfico 5.107. La estabilidad de precios de los productos de alta calidad se explica porque en┬Āeste caso no es el precio el factor determinante del gasto del consumidor, sino que ├®ste privilegia otros atributos┬Ācomo calidad, dise├▒o y marca.

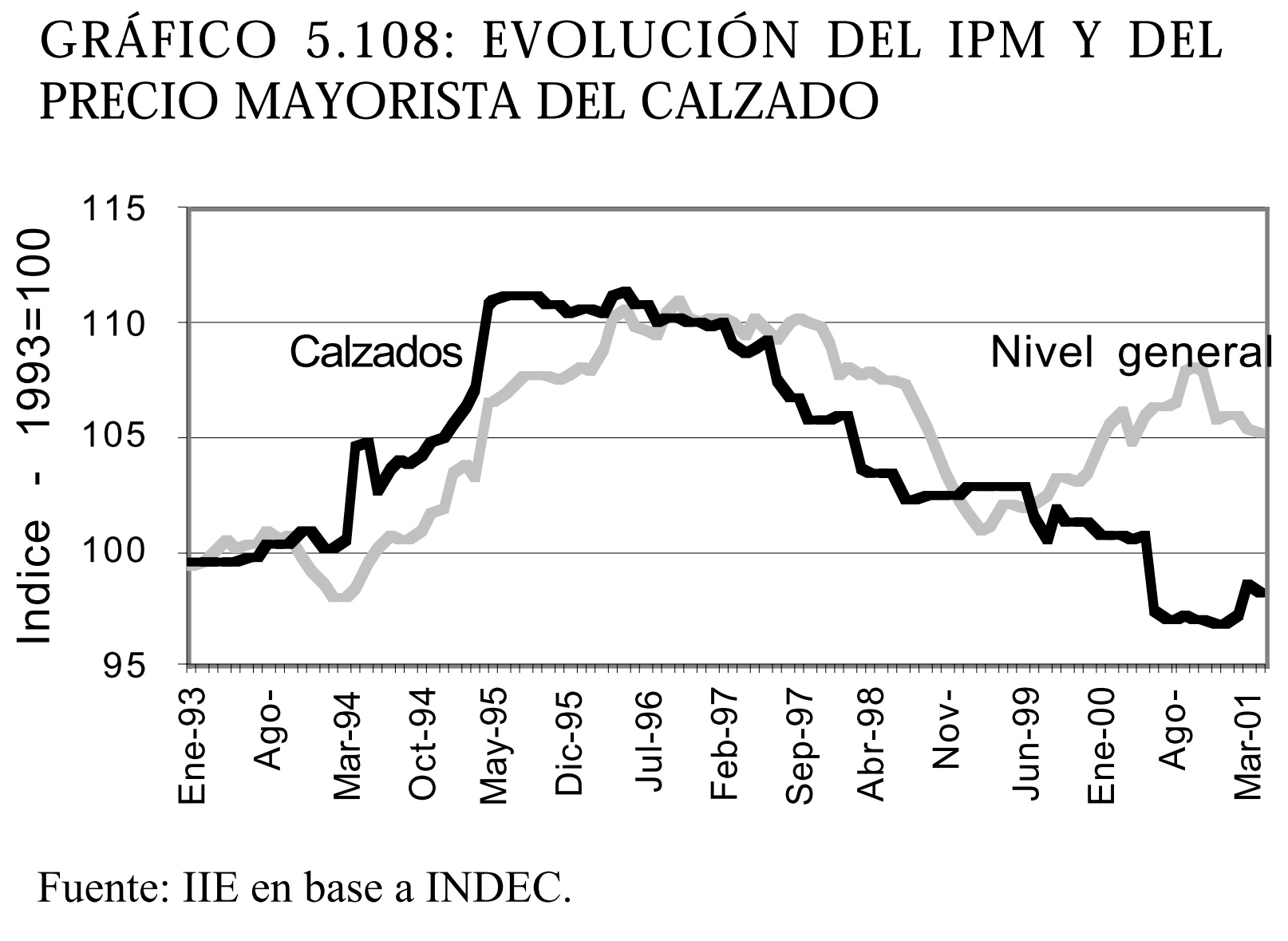

Los precios mayoristas tambi├®n presentaron una ca├Łda para el calzado, tal como se aprecia en el gr├Īfico 5.108.┬ĀLa contracci├│n fue del -12% si se compara mayo del 2001 con mayo de 1996, cuando alcanzaron su nivel┬Ām├Īximo. Desde enero de 1999 el calzado cay├│ 4,5%, mientras que el ├Łndice de precios mayoristas general┬Āaument├│ 3,5%. La reducci├│n de los precios del calzado al por mayor se debe en parte a que la confecci├│n del┬Ā├Łndice incorpora tanto productos nacionales como importados.┬Ā

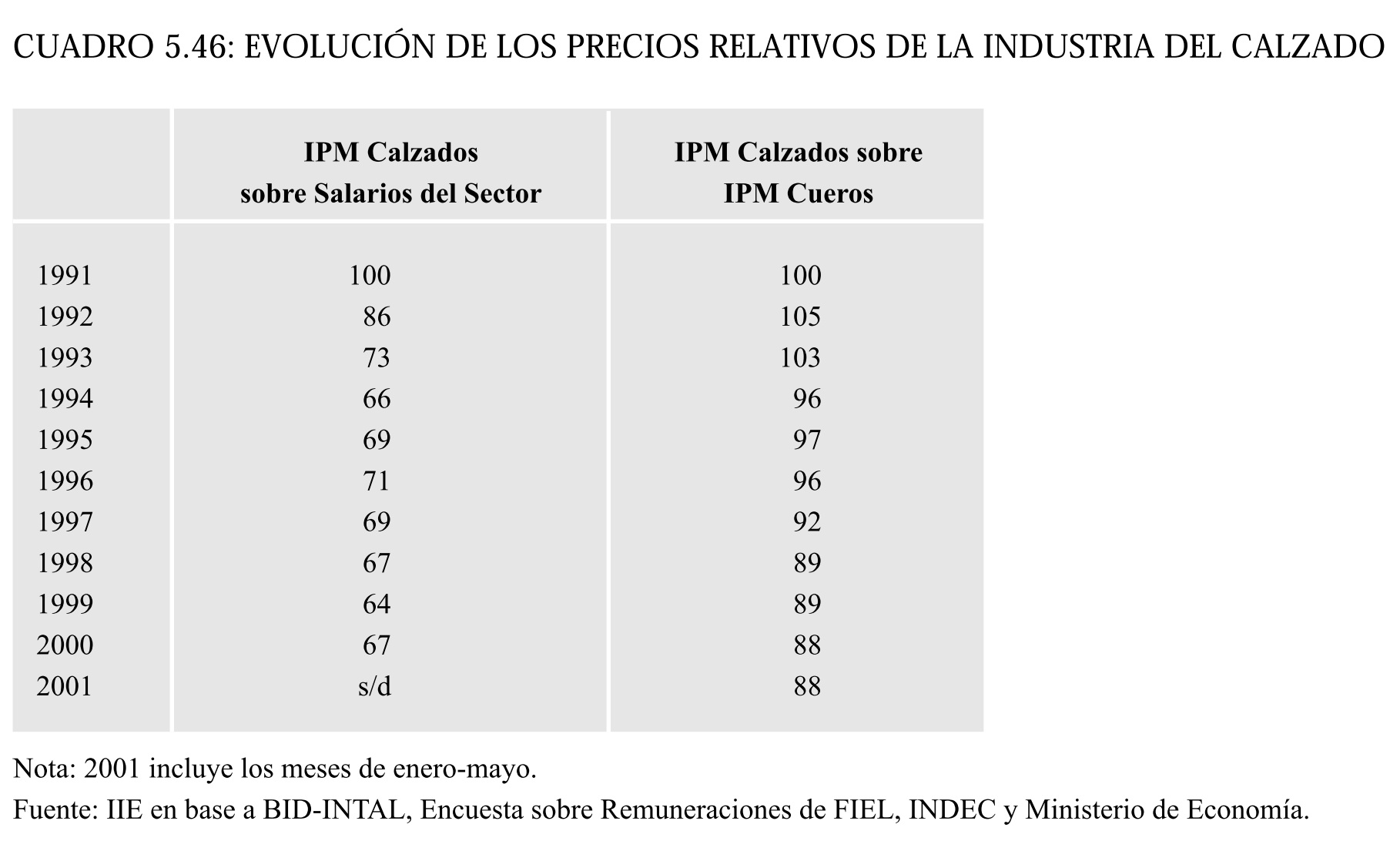

Analizando la evoluci├│n de los precios del sector, resulta interesante observar la evoluci├│n de los precios┬Ārelativos. Siguiendo los datos del cuadro 5.46 se advierte que la industria argentina del calzado experiment├│┬Āprecios relativos desfavorables desde comienzos de los ’90.

Al comparar la evoluci├│n del IPM de calzados con la marcha de los salarios abonados en el sector se observa┬Āuna clara disminuci├│n de la relaci├│n, que mejora levemente a mediados de la d├®cada, pero llega al 67% en el┬Āa├▒o 2000. Esta situaci├│n determin├│ graves problemas para las firmas industriales, que deb├Łan pagar salarios┬Āque crec├Łan a una tasa superior a la de los precios de los productos destinados al mercado interno3.

Por otro lado, comparando el IPM de calzados con el IPM de cueros -la principal materia prima- tambi├®n se┬Āobserva una relaci├│n decreciente, lo que agrav├│ a├║n m├Īs la situaci├│n de la industria ya que los ingresos por┬Āventa por unidad no crec├Łan a la misma tasa con que lo hac├Łan los precios de los principales insumos del┬Āproceso productivo: cuero y mano de obra.┬Ā

5.10.1.4. VENTAS INTERNAS

Las ventas regionales de calzados y textiles se ubicaron cerca de los $5,2 millones durante marzo del corriente┬Āa├▒o, representando el 4% del total vendido a nivel regional por supermercados e hipermercados. La cifra┬Ācorrespondiente a marzo muestra un importante repunte de las ventas, luego de la permanente contracci├│n registrada desde abril de 2000.┬Ā

┬Ā

3 Desde 1997 el salario se mantiene estable. La relaci├│n muestra ca├Łdas por la reducci├│n del IPM.

┬Ā

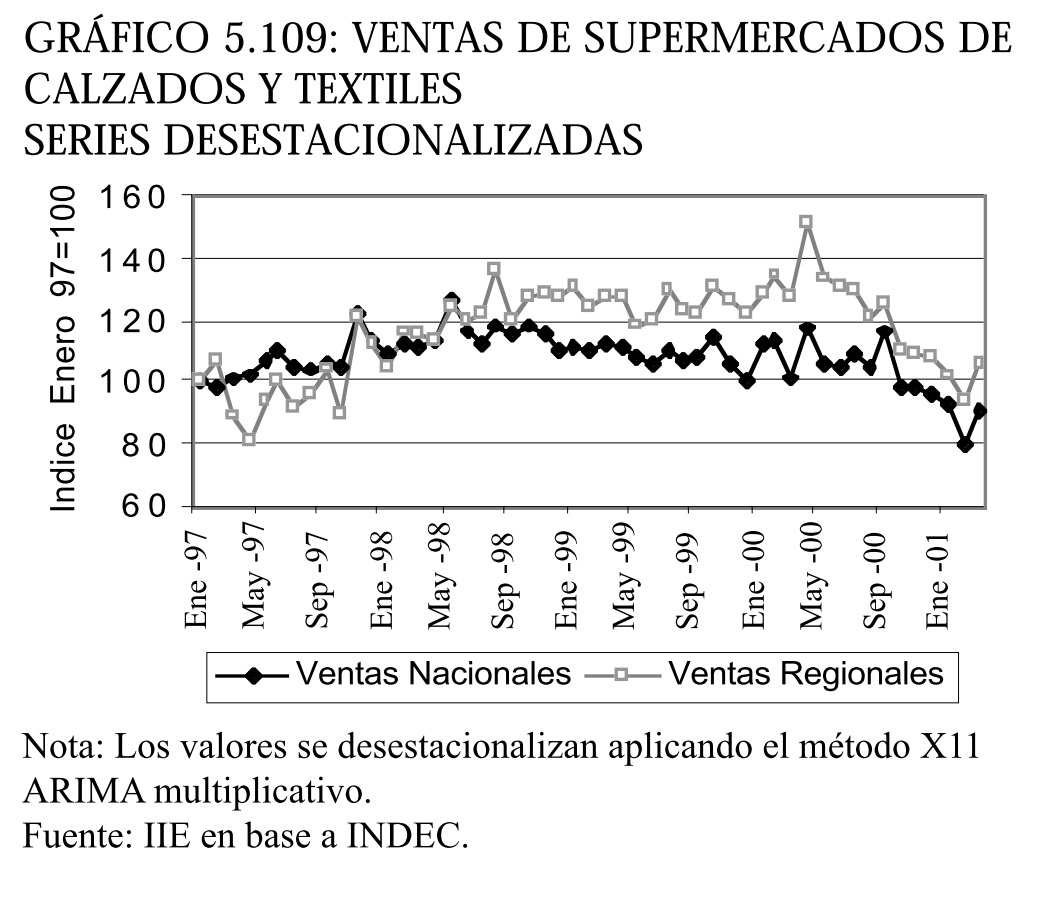

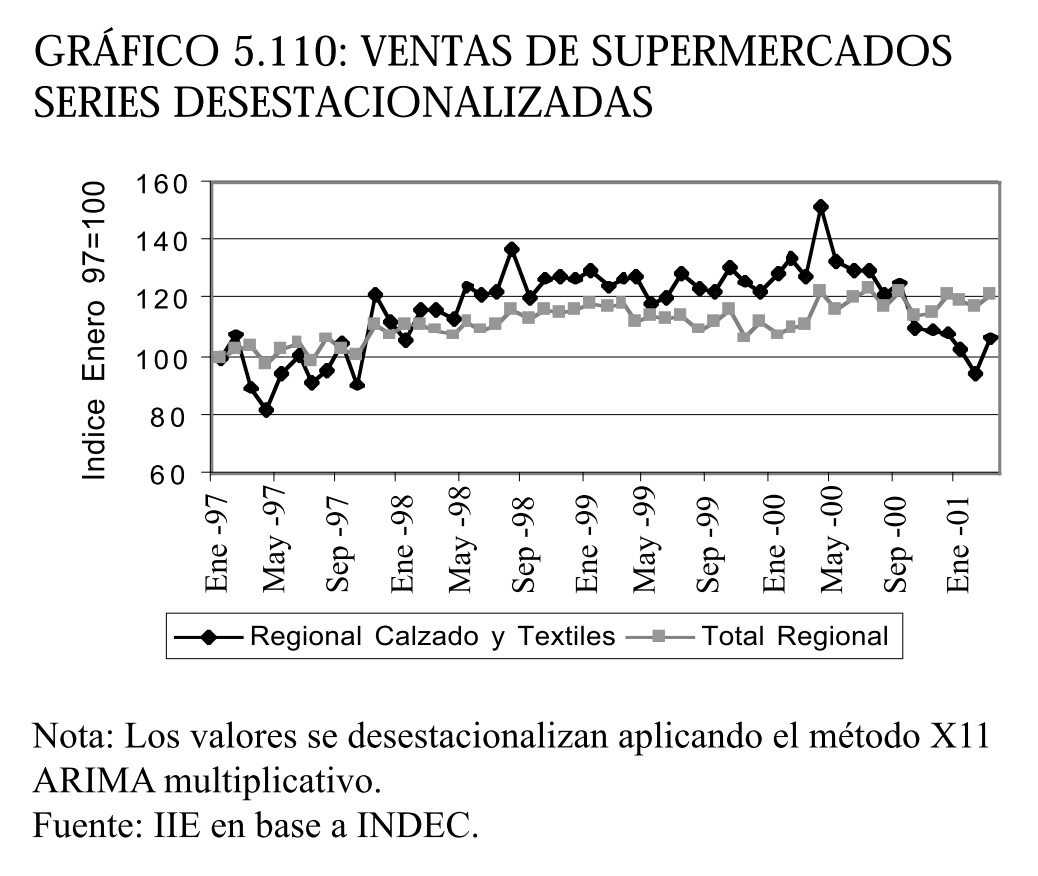

En el gr├Īfico 5.109 se advierte el desenvolvimiento de┬Ālas ventas de calzados y textiles a escala regional y┬Ānacional. Claramente se advierte que en la regi├│n las┬Āventas de los productos de las industrias del calzado y┬Ātextil sufrieron durante 2000 y el transcurso del 2001┬Āuna ca├Łda de una magnitud superior a la evidenciada a┬Ānivel nacional. En el per├Łodo abril 2000 – marzo 2001┬Ālas ventas ┬Āse ┬Ācontrajeron ┬Āun ┬Ā30% ┬Āen ┬Ālos super ┬Āe┬Āhipermercados radicados en la regi├│n, mientras a nivel┬Ānacional se observ├│ una ca├Łda del 16% (22% quitando┬Āfactores estacionales).┬ĀRealizando una comparaci├│n entre las ventas de calzados┬Āy textiles con las ventas totales registradas en los┬Āsupermercados regionales, en el gr├Īfico 5.110 se advierte┬Āque las segundas presentan una tendencia creciente durante los ├║ltimos meses, contrastando con el┬Ācomportamiento de las ventas de art├Łculos del calzado y┬Ātextiles.

La evoluci├│n de las ventas en supermercados es un buen┬Āindicador de la coyuntura del sector; sin embargo, no se┬Ādebe ┬Āolvidar ┬Āque ┬Ācorresponden ┬Āa ┬Āproductos ┬Āde ┬Āuna┬Ācalidad medio/baja con un precio muy competitivo,┬Ādonde adem├Īs muchas veces se observa ┬Āescasa┬Ādiversidad. Por lo ┬Ātanto, se debe complementar la┬Āinformaci├│n con las ventas de calzados de comercios┬Āque apuntan a otros segmentos de la poblaci├│n. En este sentido, un dato que se puede considerar proviene de┬Ālos shoppings y centros de compras de Buenos Aires, quienes registraron una ca├Łda interanual promedio del┬Ā4% en el primer trimestre 2001. Estos datos confirman que la reducci├│n de las ventas de calzados alcanza a┬Ātodos los productos de la industria, sin considerar su calidad.┬ĀA la coyuntura adversa relativa a las ventas se agrega un factor con el cual la industria del calzado argentina┬Ātuvo que convivir durante los ├║ltimos a├▒os, como es el bajo consumo del calzado per capita.┬ĀAnalizando la evoluci├│n de las ventas no se pueden pasar por alto las exposiciones que desde 1976 realiza la┬ĀC├Īmara de la Industria del Calzado de C├│rdoba. Esta muestra cont├│ con aproximadamente 140 stands durante┬Āla edici├│n 2000. Desde hace dos a├▒os se realiza en forma conjunta con la C├Īmara de la Industria del Calzado┬Āy Afines de la Provincia de Santa Fe, a los efectos de reducir costos y aumentar el volumen de negocios┬Ārealizados. La edici├│n 2001 se denomina EXICAL – Exposici├│n Internacional de Calzado de la Regi├│n Centro.┬Ā

5.10.1.5.COMERCIO EXTERIOR

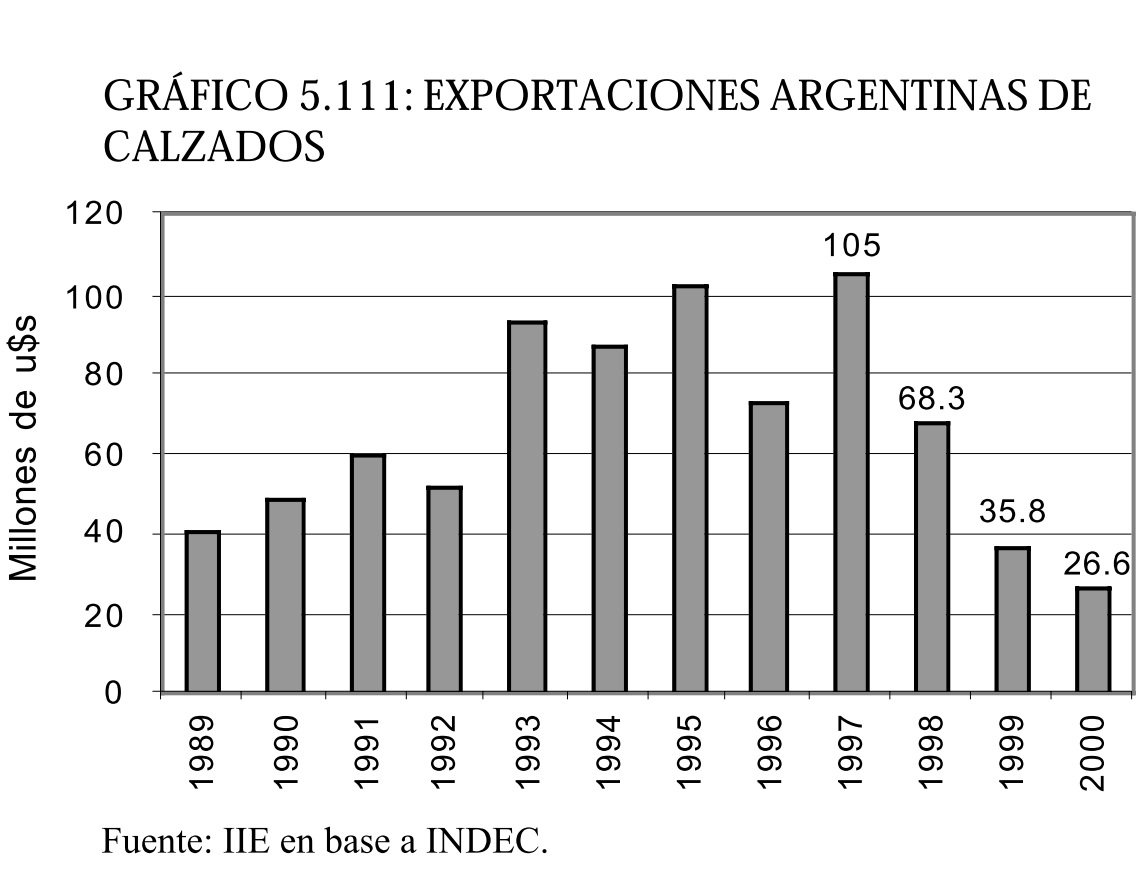

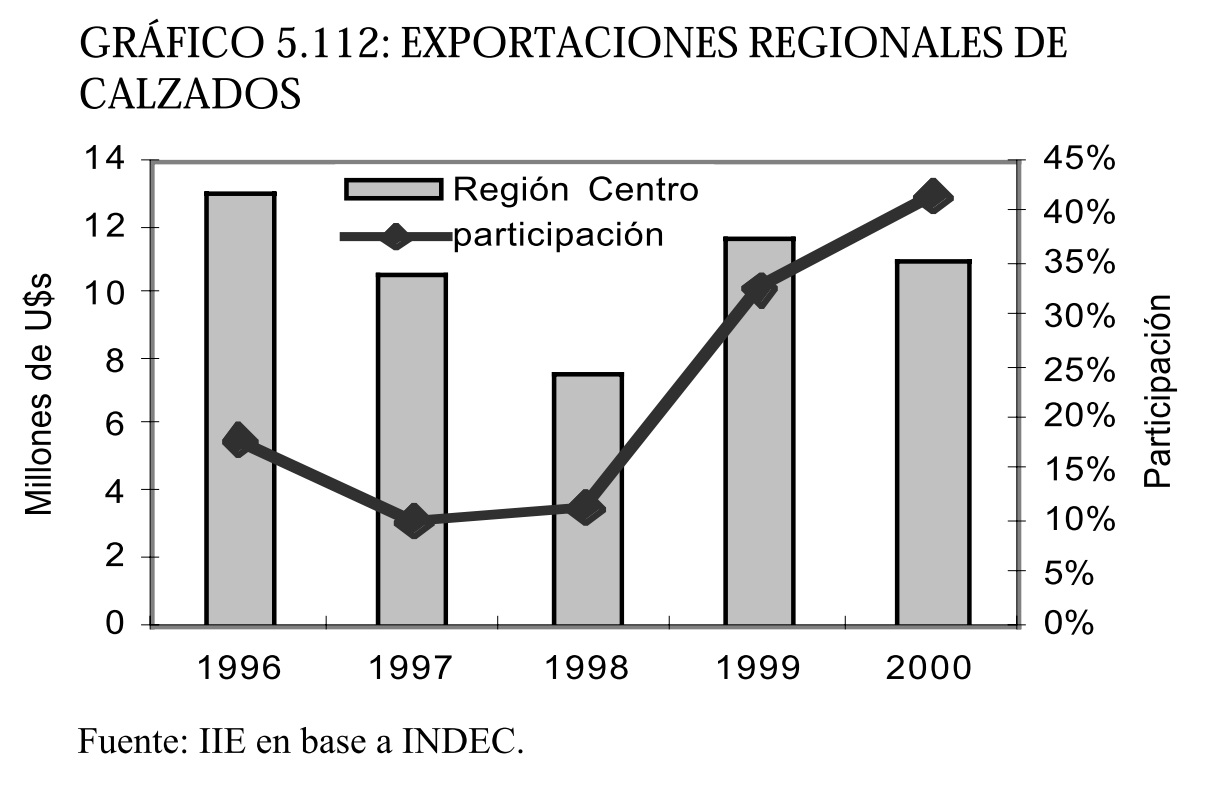

La evoluci├│n de las exportaciones nacionales de calzado mostr├│ un comportamiento err├Ītico en la d├®cada del┬Ānoventa, ya que aumentaron m├Īs del 150% entre 1989 y 1997, para despu├®s caer m├Īs del 75% en el a├▒o 2000┬Ā(u$s 26,6 millones), cifra inferior a la de 1989.┬ĀPor su parte, el gr├Īfico 5.112 muestra que las exportaciones de calzado y sus componentes de la Regi├│n Centro┬Āascendieron a u$s 11 millones durante 2000, lo que representa una ca├Łda del 6% respecto al a├▒o anterior. Cabe┬Āmencionar que respecto a 1998 las exportaciones regionales crecieron un 46%, mientras que la participaci├│n┬Āen el total nacional se cuadruplic├│ (del 11,1% en 1998 al 41,4% en 2000).

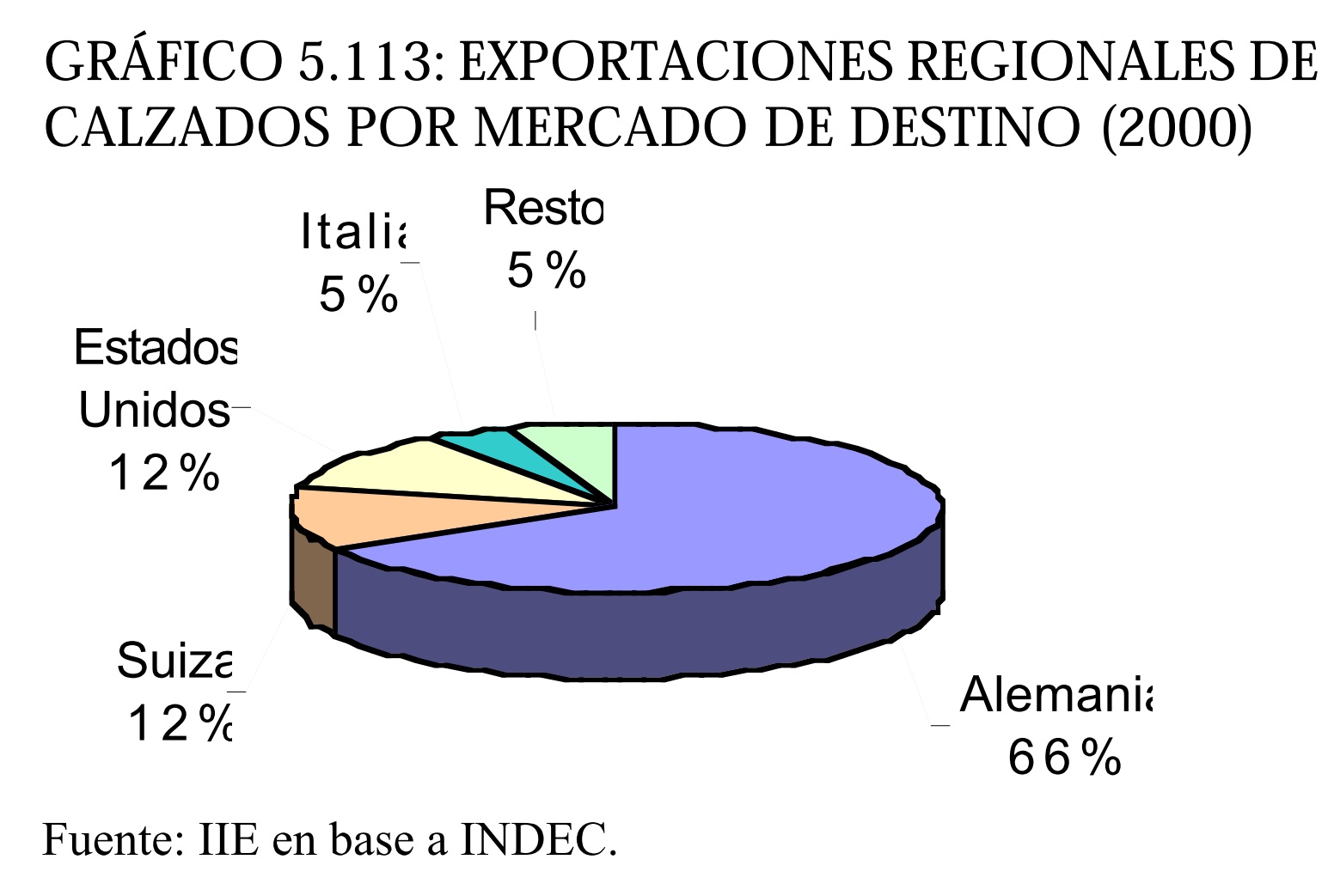

Este crecimiento de las exportaciones indica que la p├®rdida de competitividad de la producci├│n nacional┬Āfrente a la devaluaci├│n brasile├▒a no afect├│ a las┬Āventas regionales al exterior. Ello se explica primero┬Āpor el peso casi nulo de las exportaciones al Brasil┬Ā(representan menos del 0,5% de los mercados┬Āexternos sectoriales) y segundo, porque los┬Āprincipales destinos de los calzados elaborados en┬Āla regi├│n son pa├Łses donde el factor determinante┬Āes la calidad y no el precio, como Alemania (66,2%┬Āde las exportaciones) y Estados Unidos (11,5% de┬Ālas exportaciones).┬Ā

La exportaci├│n de calzado por destino se observa┬Āen el gr├Īfico 5.113.┬Ā

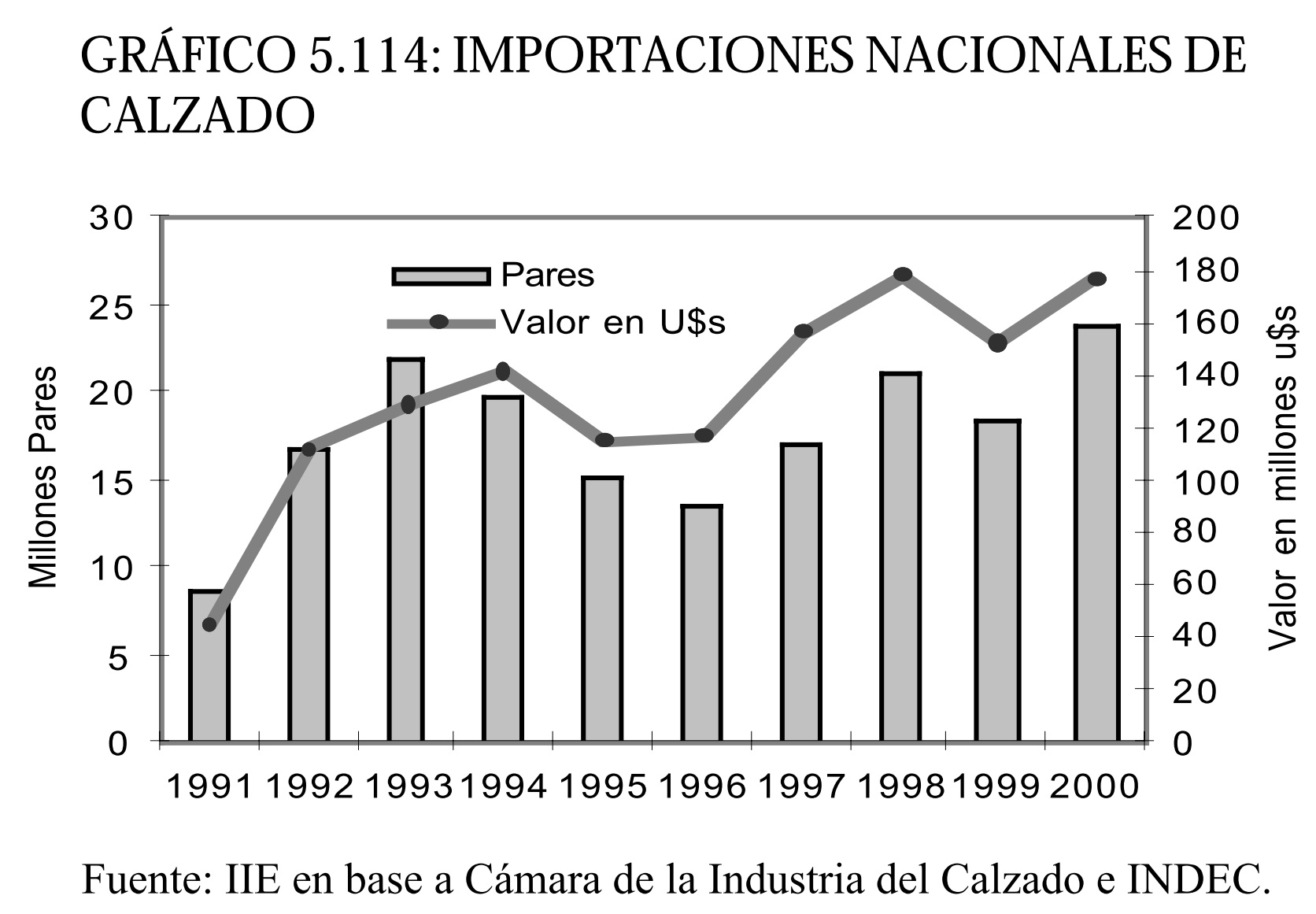

Cabe mencionar que el 96,1% de las exportaciones┬Āde 2000 correspondi├│ a la provincia de Santa Fe, y┬Ās├│lo el 3,8% restante a C├│rdoba (Entre R├Łos┬Āparticipa con apenas el 0,1%). La elevada┬Āparticipaci├│n de Santa Fe refleja el permanente┬Āaumento frente a C├│rdoba, que hist├│ricamente fue┬Āel principal n├║cleo exportador argentino.┬ĀEntre los principales problemas habitualmente┬Āmencionados por los productores del sector, se┬Āmenciona ┬Āel ┬Āfuerte crecimiento ┬Āde las┬Āimportaciones, a precios muy competitivos en┬Ācomparaci├│n con la producci├│n nacional.┬ĀEfectivamente, los datos del INDEC expuestos en┬Āel gr├Īfico 5.114 muestran un aumento del 297% en┬Āel valor de las importaciones argentinas de calzado┬Āentre 1991 y 2000. La cantidad de pares importada┬Āpas├│ de 8,8 millones en 1991 a 23,9 millones en┬Ā2000, un incremento del 170%. Seg├║n ┬Ālas┬Āestimaciones ┬Āde ┬Āla ┬ĀC├Īmara ┬Ādel sector, ┬Ālas┬Āimportaciones satisfacen el 42% de la demanda┬Āargentina de calzados.

Es importante destacar que estas cifras reflejan┬Ā├║nicamente las importaciones registradas, y que los┬Ārepresentantes del sector ┬Ācoinciden en que existe┬Āun contrabando considerable de zapatos, en general ┬Āde ┬Ābaja ┬Ācalidad. ┬ĀEsta competencia ┬Ādesleal┬Ādeprime a├║n m├Īs los precios, y es una de las razones┬Āde la crisis que atraviesa el sector.┬ĀEste aumento de las importaciones trajo como┬Āresultado un gran incremento en el d├®ficit de la┬Ābalanza comercial sectorial. El resultado del┬Ācomercio exterior del sector arrojaba un super├Īvit de u$s 15 millones en 1991, y a partir de este a├▒o se gener├│┬Āun d├®ficit que se increment├│ en forma persistente hasta llegar a los u$s 150 millones en 2000.

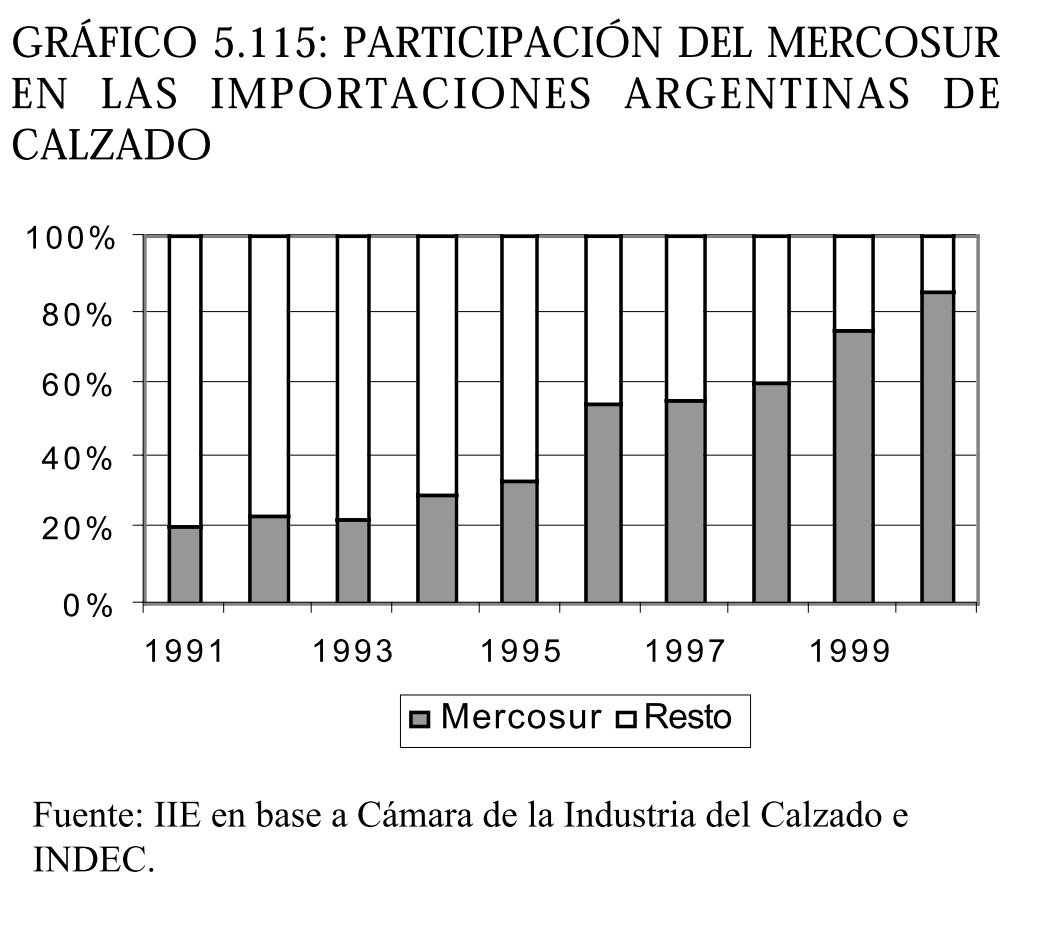

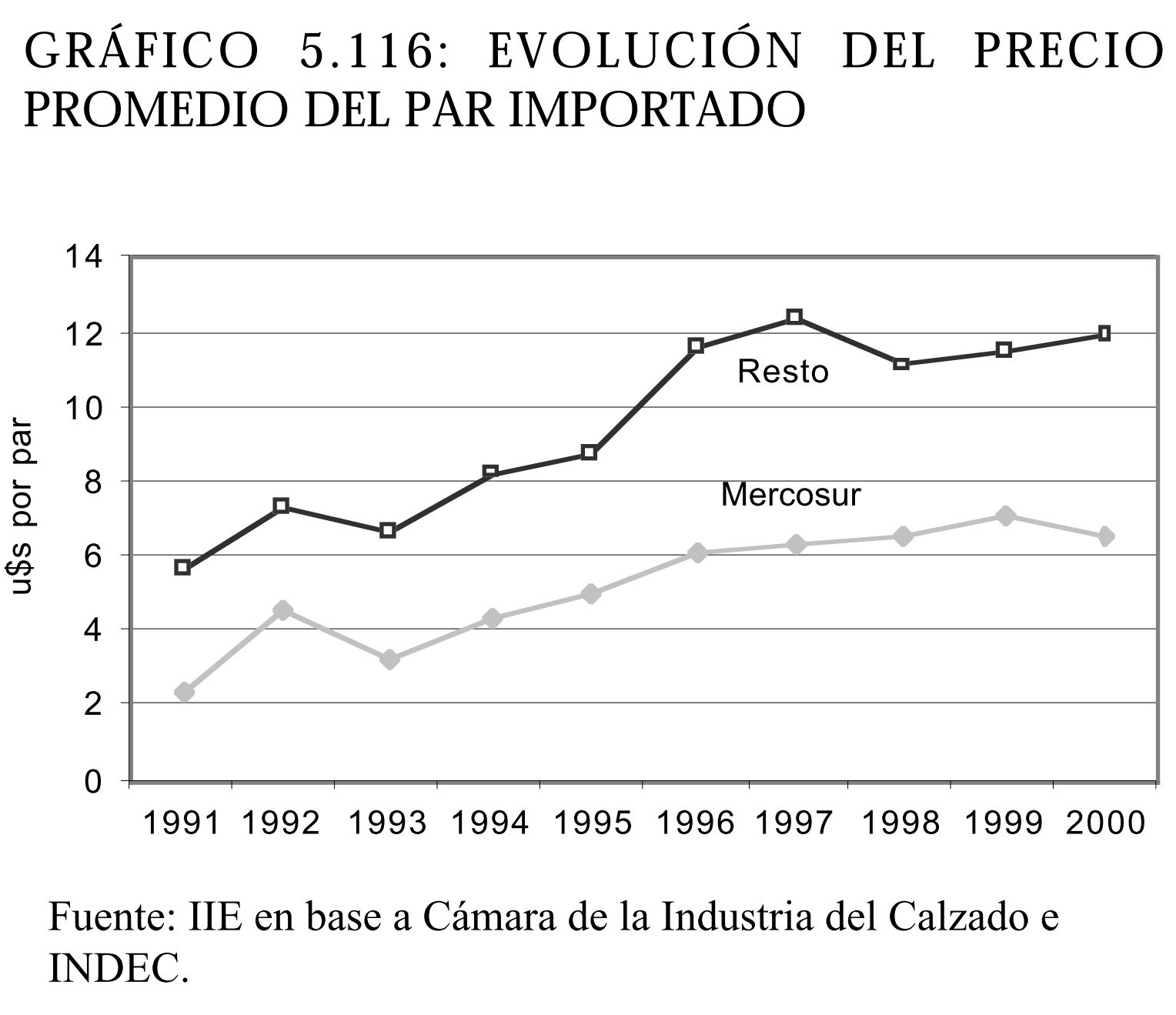

El fen├│meno m├Īs notable de las importaciones de calzado es el crecimiento de la entrada de productos┬Āprovenientes de Brasil, desplazando a otros pa├Łses que habitualmente fueron proveedores. Las importaciones┬Ādesde el Mercosur (en pares) aumentaron 11 veces entre 1991 y 2000, llegando a 20,5 millones de pares en┬Āeste ├║ltimo a├▒o, incrementando su participaci├│n en el total importado (ver gr├Īfico 5.115). El crecimiento del valor┬Āde las importaciones es a├║n mayor -aument├│ 29 veces en┬Āel per├Łodo considerado- hasta llegar a u$s 134,9 millones┬Āen 2000.┬ĀLos datos disponibles de importaciones permiten calcular┬Āel valor promedio del par importado, lo cual arroja algunas┬Āconclusiones ┬Āinteresantes. ┬ĀEn ┬Āprimer ┬Ālugar, las┬Āimportaciones desde el Mercosur tienen un valor promedio┬Āde entre un 40% y 55% m├Īs bajo que las importaciones┬Ādesde el Resto del Mundo en todo el per├Łodo considerado,┬Ālo que estar├Ła indicando que los productos brasile├▒os son┬Āde menor calidad. No obstante, se debe se├▒alar que la┬Āsubfacturaci├│n ┬Āde ┬Āimportaciones ┬Āes un elemento ┬Āque┬Āestar├Ła introduciendo distorsiones en la comparaci├│n,┬Āseg├║n mencionaron empresarios del sector.┬Ā┬Ā

En segundo lugar, tanto los productos brasile├▒os como┬Ālos restantes muestran una marcada tendencia creciente┬Āen su precio promedio (ver gr├Īfico 5.116), por lo que┬Āpuede suponerse que la calidad del calzado importado┬Āmejora, a medida que los productos se van insertando en┬Āel mercado. Los representantes del sector se├▒alan que la┬Ācalidad del calzado tanto ┬Ādeportivo como formal ha┬Āmejorado notablemente, ya que actualmente el┬Āconsumidor exige un nivel muy superior al de unos a├▒os┬Āatr├Īs.

Considerando las tasas de crecimiento de los precios de┬Ālos calzados importados desde Brasil y el resto del mundo,┬Āse advierte ┬Āque ┬Ālos ┬Āprimeros ┬Āmuestran ┬Āmayores┬Āincrementos en el precio por par. Esto ┬Āencuentra┬Āexplicaci├│n en que muchas firmas brasile├▒as lograron en┬Ālos ├║ltimos a├▒os insertar calzados con marca en nuestro┬Āpa├Łs, lo que determin├│ mejorar la calidad y por ende┬Āaumentar el precio.┬Ā

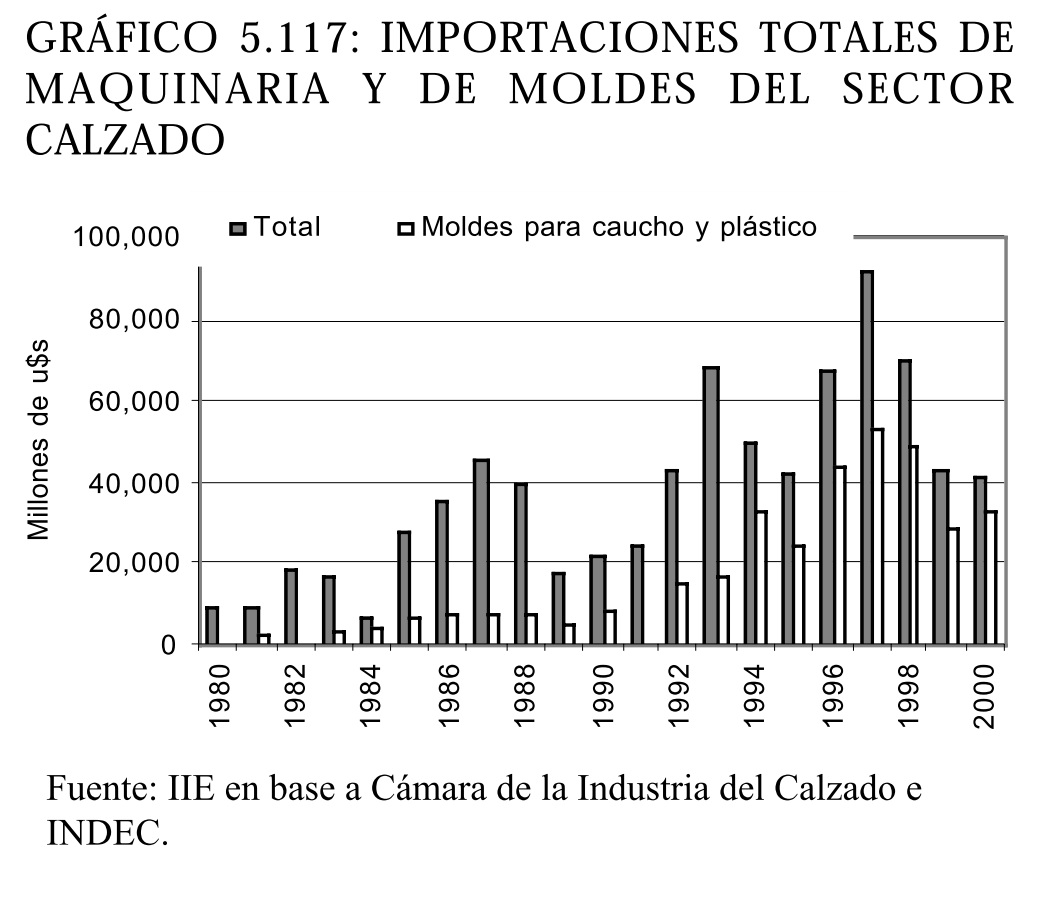

La falta de datos respecto a la inversi├│n en maquinaria┬Ādel sector calzado puede salvarse parcialmente┬Āobservando la evoluci├│n de la Importaci├│n de Maquinarias┬Ādel sector. El gr├Īfico 5.117 presenta las importaciones┬Ātotales ┬Āde bienes de ┬Ācapital ┬Ādel ┬Āsector, ┬Ājunto ┬Ācon ┬Āla┬Āimportaci├│n de moldes de pl├Īstico y caucho, ya que desde┬Āhace 7 a├▒os este cap├Łtulo representa m├Īs del 50% del total importado, ascendiendo en la actualidad al 80% del┬Ātotal.┬Ā

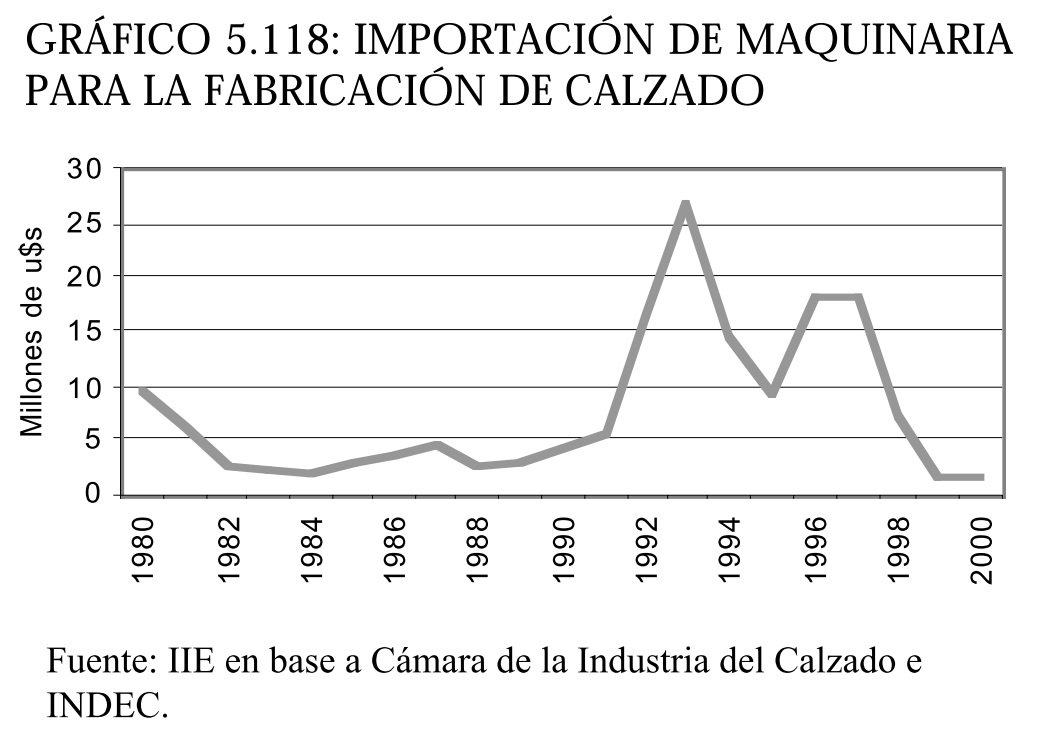

En el gr├Īfico 5.118, se observa un fuerte comportamiento┬Āc├Łclico en la evoluci├│n de las importaciones totales, con┬Ā3 picos destacados en los a├▒os 1987, 1992 y 1997. En┬Āeste ├║ltimo a├▒o se importaron maquinarias por valor de┬Āu$s 91,7 millones. La importaci├│n del a├▒o 2000 (u$s 41,1┬Āmillones) es 69% superior a la de 1991, pero 55%┬Āinferior a la de 1997.┬ĀLa ┬Āimportaci├│n ┬Āde ┬Āmaquinaria ┬Āespec├Łfica ┬Āpara ┬Āla┬Āfabricaci├│n del calzado actualmente es la m├Īs baja de┬Ālos ├║ltimos 20 a├▒os, llegando al 8% del valor de 1997,┬Āy al 5,5% del valor de 1993.┬Ā

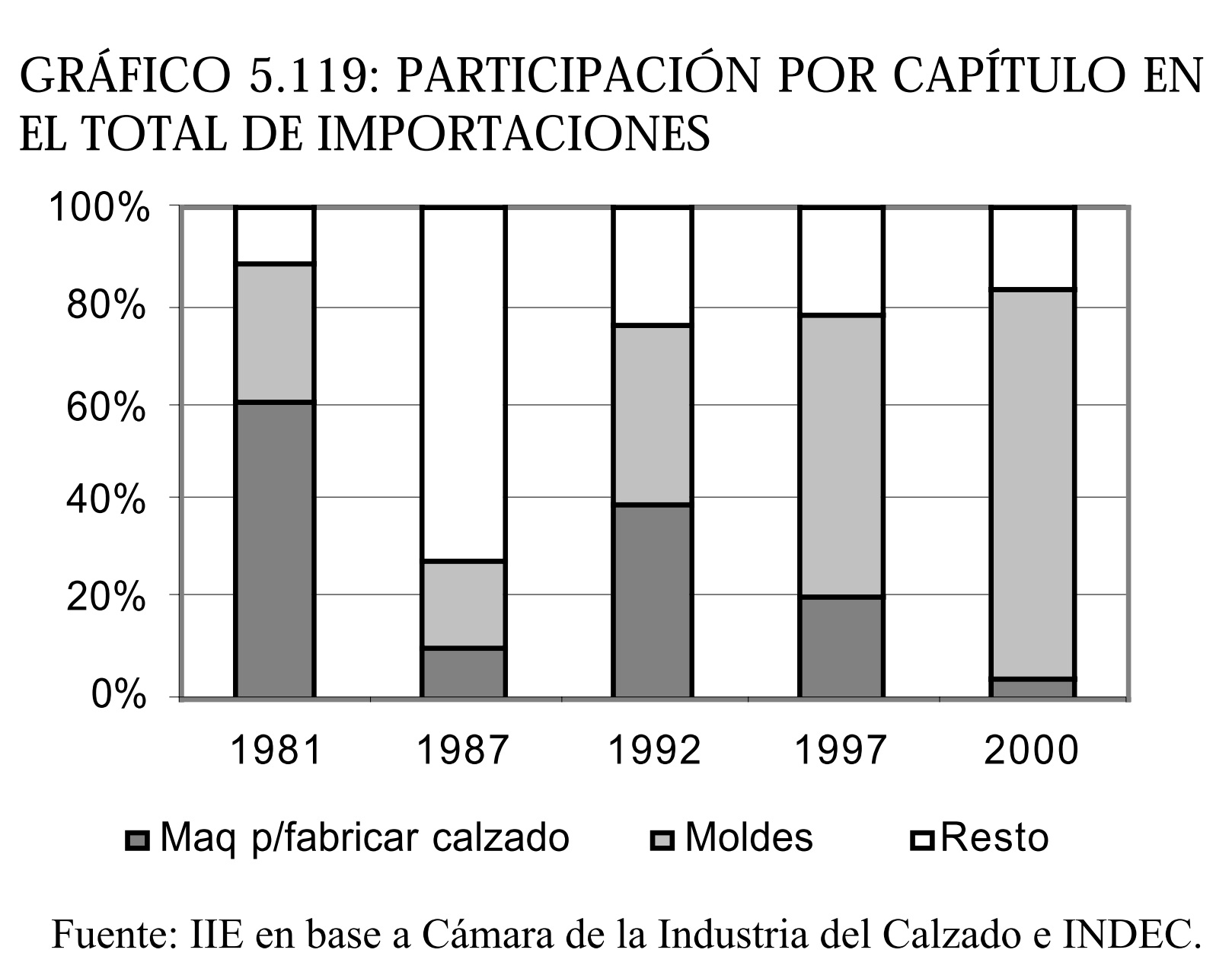

El gr├Īfico 5.119 muestra la creciente participaci├│n de┬Ālos moldes para caucho y pl├Īstico en las importaciones┬Ādel sector, ┬Ādesplazando ┬Āa ┬Āla ┬Āmaquinaria ┬Āy ┬Āa ┬Ālos┬Ārestantes cap├Łtulos.┬Ā

5.10.1.6. EMPRESAS

Debido a la escasa informaci├│n disponible a nivel de empresas y a la falta de actualizaci├│n de las cifras┬Ācorrespondientes al Censo Econ├│mico de 1994, el IIE realiz├│ durante los meses de junio y julio una detallada┬Āencuesta a una muestra compuesta por 72 empresas regionales.

Las empresas regionales que componen el tejido productivo de la industria del calzado se caracterizan por su┬Āreducido tama├▒o promedio. Una caracter├Łstica a se├▒alar es la diversidad de productos elaborados, que van┬Ādesde calzado formal de fabricaci├│n artesanal hasta calzado de seguridad, pasando por calzado de ni├▒os,┬Āmujeres y hombres, y calzado deportivo.

Las f├Ībricas de este sector son emprendimientos relativamente nuevos. El 59,7% de las empresas relevadas┬Ācomenz├│ a operar en la d├®cada del noventa, siendo el a├▒o promedio de inicio de las actividades 1989. Este┬Āpromedio est├Ī influenciado por la presencia de unas pocas empresas fundadas hace varias d├®cadas, instaladas┬Ātodas ellas en C├│rdoba. No obstante, no deja de extra├▒ar el hecho de que la fecha promedio de apertura sea┬Ā1989, cuando todos los empresarios del sector concuerdan en se├▒alar el inicio de los noventa como el punto de┬Āinflexi├│n de la industria del calzado, especialmente en C├│rdoba.

Analizando los resultados de la encuesta, se advierten diferencias significativas entre las empresas que operan┬Āen C├│rdoba y en Santa Fe. La empresa promedio cordobesa inici├│ sus actividades en 199 , mientras que su par┬Āsantafesina lo hizo en 1984. Por otra parte, las empresas santafesinas tienen en promedio una facturaci├│n y┬Ācantidad ┬Āde ┬Āempleados ┬Āalgo ┬Āsuperiores, ┬Āy ┬Āuna┬Ācapacidad ociosa levemente inferior. Los principales┬Āresultados de la encuesta se detallan a continuaci├│n.

5.10.1.6.1. INVERSIONES

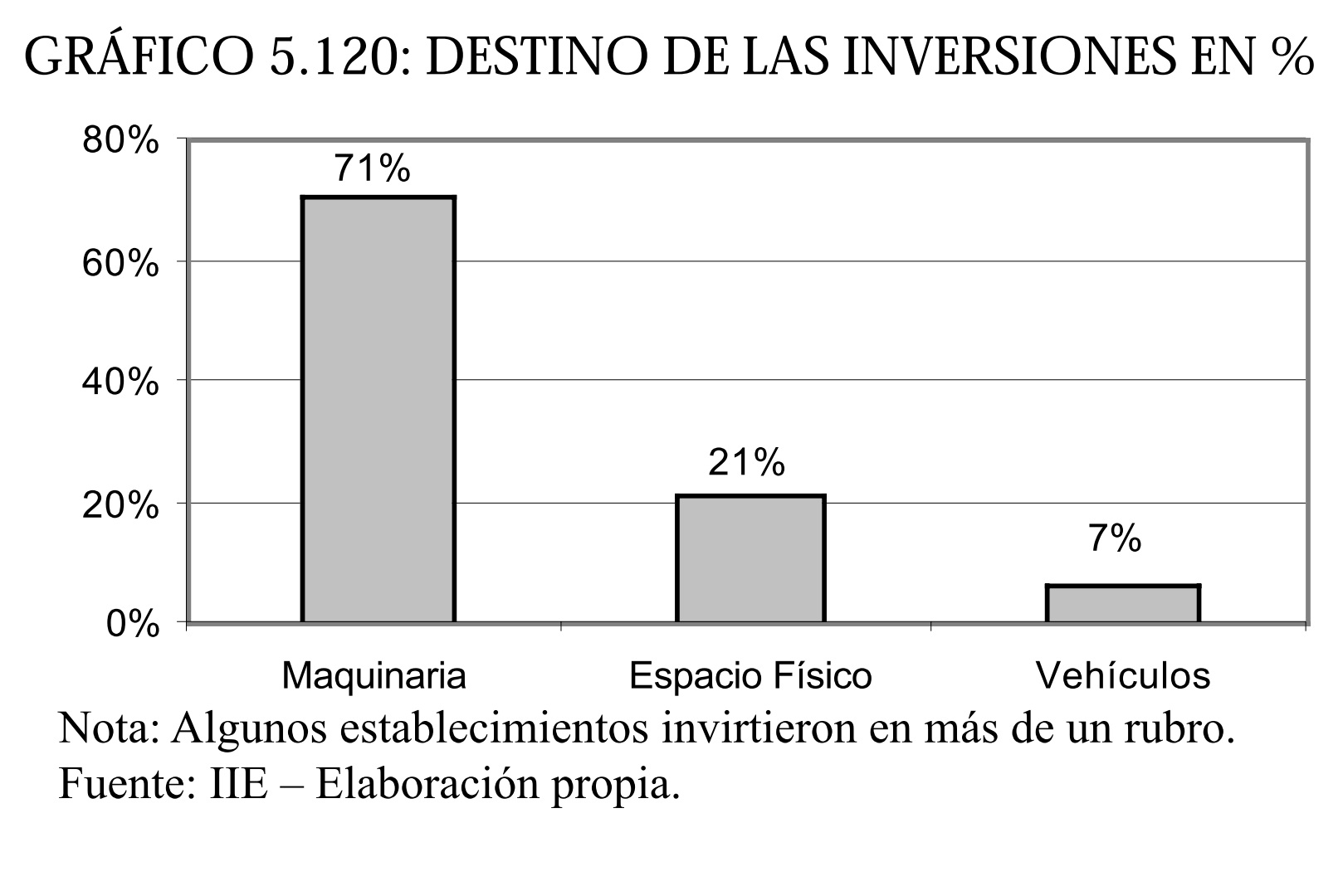

Las empresas regionales invirtieron montos bajos –┬Āprincipalmente en maquinaria- si se los compara con┬Āotras ramas industriales. Discriminando por monto,┬Āel 68% invirti├│ menos de $200 mil ┬Ādesde ┬Ā1990,┬Āmientras que el 12,5% invirti├│ entre $200 y $500 mil.┬ĀEl gr├Īfico 5.120 ┬Āmuestra el ┬Ādestino de estas┬Āinversiones.┬Ā

5.10.1.6.2. ┬ĀANTIGUEDAD ┬ĀDE ┬ĀLA┬ĀMAQUINARIA

La maquinaria empleada es relativamente nueva, ya┬Āque el 46% de las empresas posee maquinaria incorporada en un 100% durante los ’90, mientras que el 21%┬Āposee maquinaria de las d├®cadas del ’80 y del ’90.

Se estima que el 70% del total de los equipos empleados en al actualidad fue incorporado durante los ’90, y┬Āalrededor del 15% en los ’80.

5.10.1.6.3. EMPLEO DE MANO DE OBRA

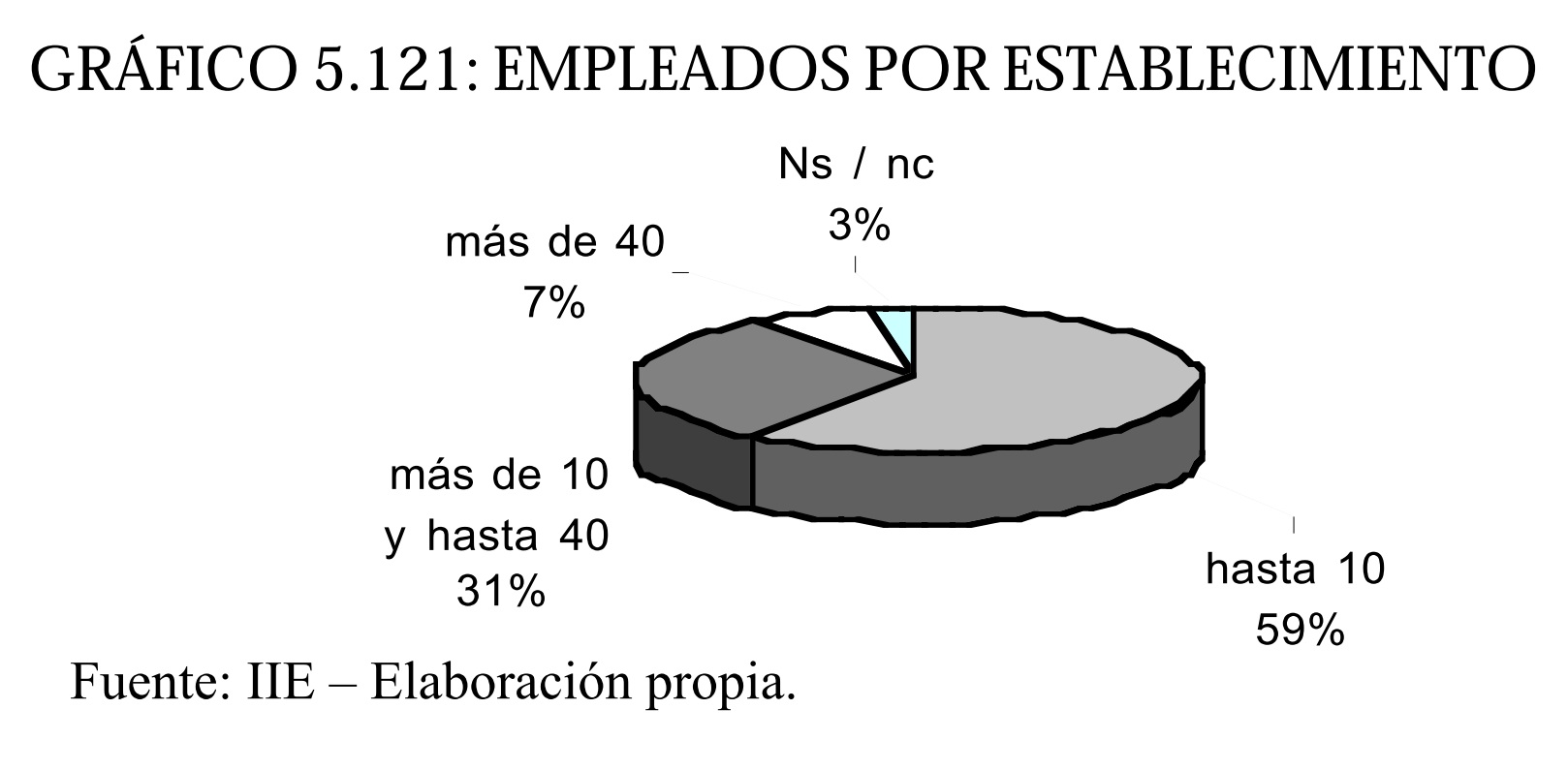

En promedio, las empresas de la Regi├│n tienen 15,9 empleados. Debe mencionarse que existe una empresa en┬ĀSanta Fe (la m├Īs grande de la muestra) que tiene 230 empleados. En caso de excluirse la misma del c├Īlculo, el┬Āpromedio de empleados baja a 12,7 por firma. Como se observa en el gr├Īfico 5.121, el 59,7% de las empresas┬Ātiene hasta 10 empleados, mientras que el 90,3% tiene hasta 40 empleados.┬Ā

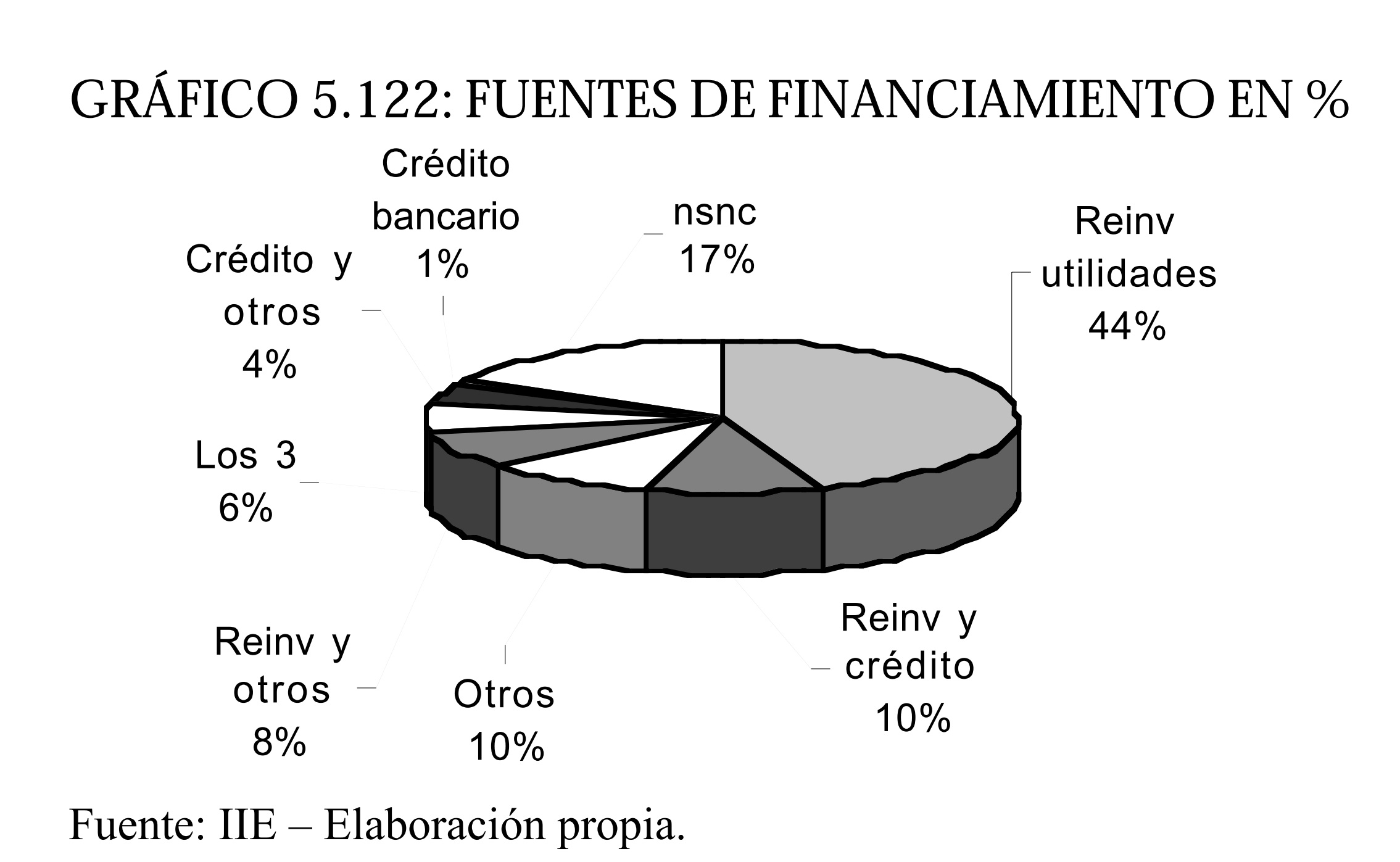

El sector de calzado no es ajeno al fen├│meno de racionamiento del cr├®dito que enfrentan las PYMES en┬Āgeneral. Varios de los encuestados mencionaron la falta de disponibilidad de l├Łneas de cr├®dito acordes a los┬Ātiempos que vive el sector. Por esto, el 44% de las empresas se financia en un 100% mediante la reinversi├│n de┬Āutilidades, mientras s├│lo el 15% utiliza los cr├®ditos bancarios como parte de su financiamiento. Otros┬Āmecanismos de financiaci├│n -como los adelantos de proveedores- tambi├®n poseen un peso importante sobre el┬Āfinanciamiento total, como se observa en el gr├Īfico 5.122.

5.10.1.6.5. CAPACITACION

Ante la consulta sobre si la empresa hab├Ła capacitado┬Āa sus empleados en los ├║ltimos a├▒os, el 56% de los┬Āencuestados respondi├│ ┬½no┬╗, mientras que el 42% se┬Āpronunci├│ en forma afirmativa. Con respecto a este┬Āpunto, cabe mencionar una notable diferencia entre┬Ālas ┬Āempresas ┬Āseg├║n ┬Ālas provincias. Mientras en┬ĀC├│rdoba el 62% de las empresas no capacit├│, en Santa┬ĀFe el 53% s├Ł lo hizo. Varios ┬Āde ┬Ālos ┬Āencuestados┬Ācordobeses ┬Āmencionaron ┬Āque ┬Ālos empleados ┬Āya┬Āingresaron a la empresa con capacitaci├│n previa, lo cual se explica por el hecho de que C├│rdoba┬Āhist├│ricamente fue un polo de producci├│n de calzado┬Āa nivel nacional, llegando a contar incluso con una┬Āescuela. Este instituto era solventado econ├│micamente┬Āpor la C├Īmara, y funcion├│ durante los a├▒os 1989/90.┬ĀEl cuerpo docente fue entrenado en Brasil y egresaron┬Ādurante ┬Āsu ┬Ācorta ┬Āexistencia ┬Ā58 t├®cnicos, ┬Āquienes┬Ālograron incorporarse en forma inmediata al mercado┬Ālaboral.┬ĀDentro de las empresas que realizaron capacitaci├│n,┬Āel 77% lo hizo en el ├Īrea de producci├│n. Aqu├Ł se┬Āobserva nuevamente la diferencia entre las provincias,┬Āya que el 94% de las empresas santafesinas capacit├│┬Āen ┬Āeste ┬Āaspecto, ┬Āen ┬Ācomparaci├│n ┬Ācon ┬Āel ┬Ā57%┬Ācorrespondiente a C├│rdoba.┬Ā

5.10.1.6.6. COMERCIALIZACION

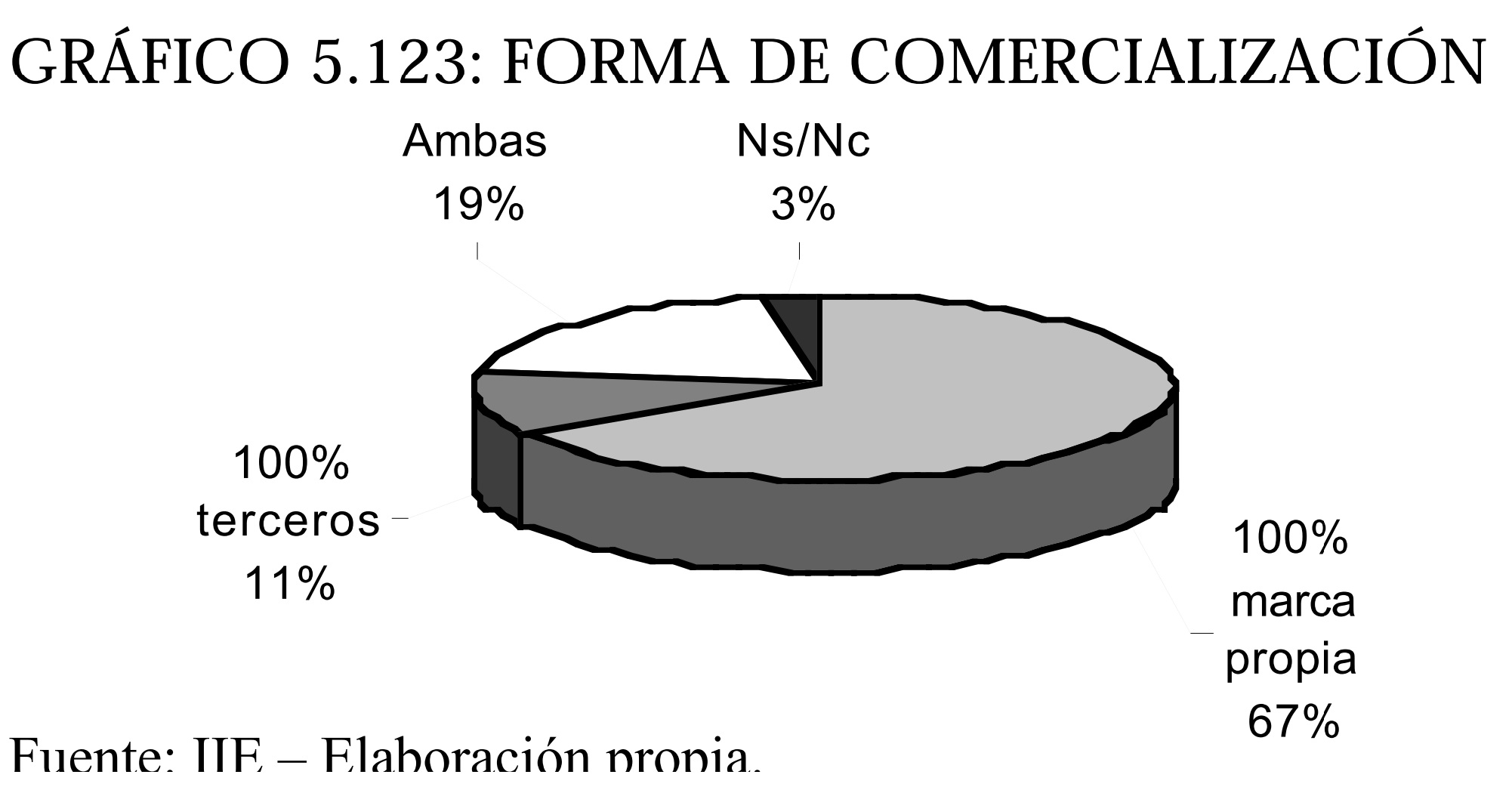

Como se observa en el gr├Īfico 5.123, el 66,7% de las empresas fabrica exclusivamente con marca propia, el┬Ā11,1% exclusivamente para terceros, y el 19,4% desarrolla ambas. El 2,8% no sabe / no contesta.┬ĀRespecto a las ventas dom├®sticas, las empresas regionales venden su producci├│n en todo el pa├Łs, aunque su┬Āprincipal mercado es la provincia de C├│rdoba. Esta provincia es un importante destino tanto para las empresas┬Ālocales como las santafesinas, y se estima que representa el 34% de las ventas regionales. ┬ĀEn segundo lugar,┬Āse ubican las ventas al Litoral (principalmente desde Santa Fe) y al Noroeste (principalmente desde C├│rdoba).┬ĀLa participaci├│n de cada regi├│n en las ventas se detalla en el gr├Īfico 5.124.┬Ā

5.10.1.6.7. FACTURACION ANUAL

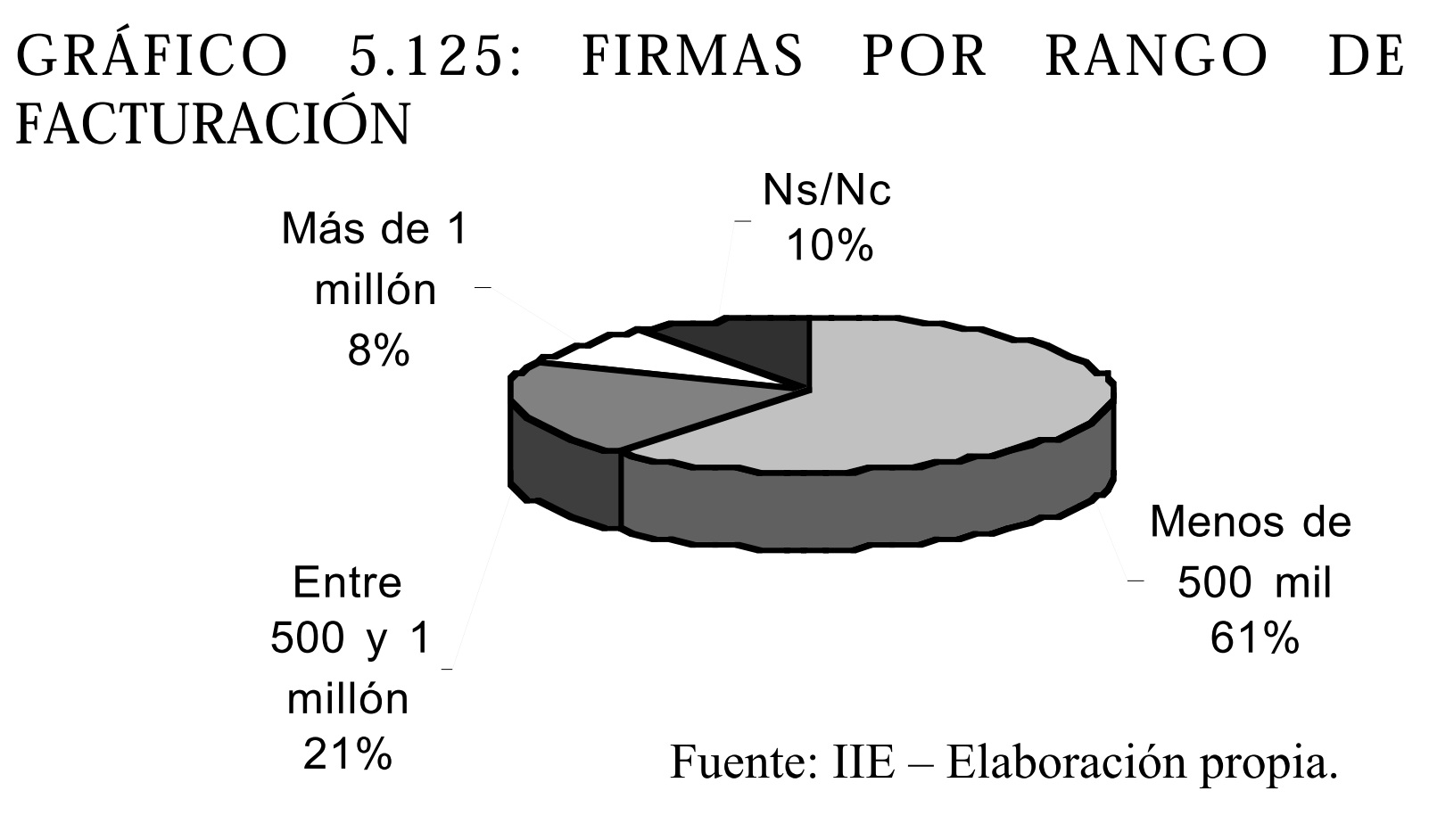

La mayor├Ła de las empresas relevadas (el 61%)┬Āfactura menos de $500 mil por a├▒o, mientras que┬Āel 21% factura entre $500 mil y $1 mill├│n. S├│lo┬Āun 8% factura m├Īs de $1 mill├│n.┬ĀEs importante resaltar que en la provincia de Santa┬ĀFe las empresas se caracterizan por una facturaci├│n┬Ām├Īs elevada (posee 4 de las 6 empresas regionales┬Āque facturan m├Īs de $1 mill├│n) que sus pares┬Ācordobesas, donde el 69% de las empresas factura┬Āmenos de $500 mil, en comparaci├│n con el 50%┬Āen Santa Fe.┬Ā

5.10.1.6.8. CAPACIDAD OCIOSA

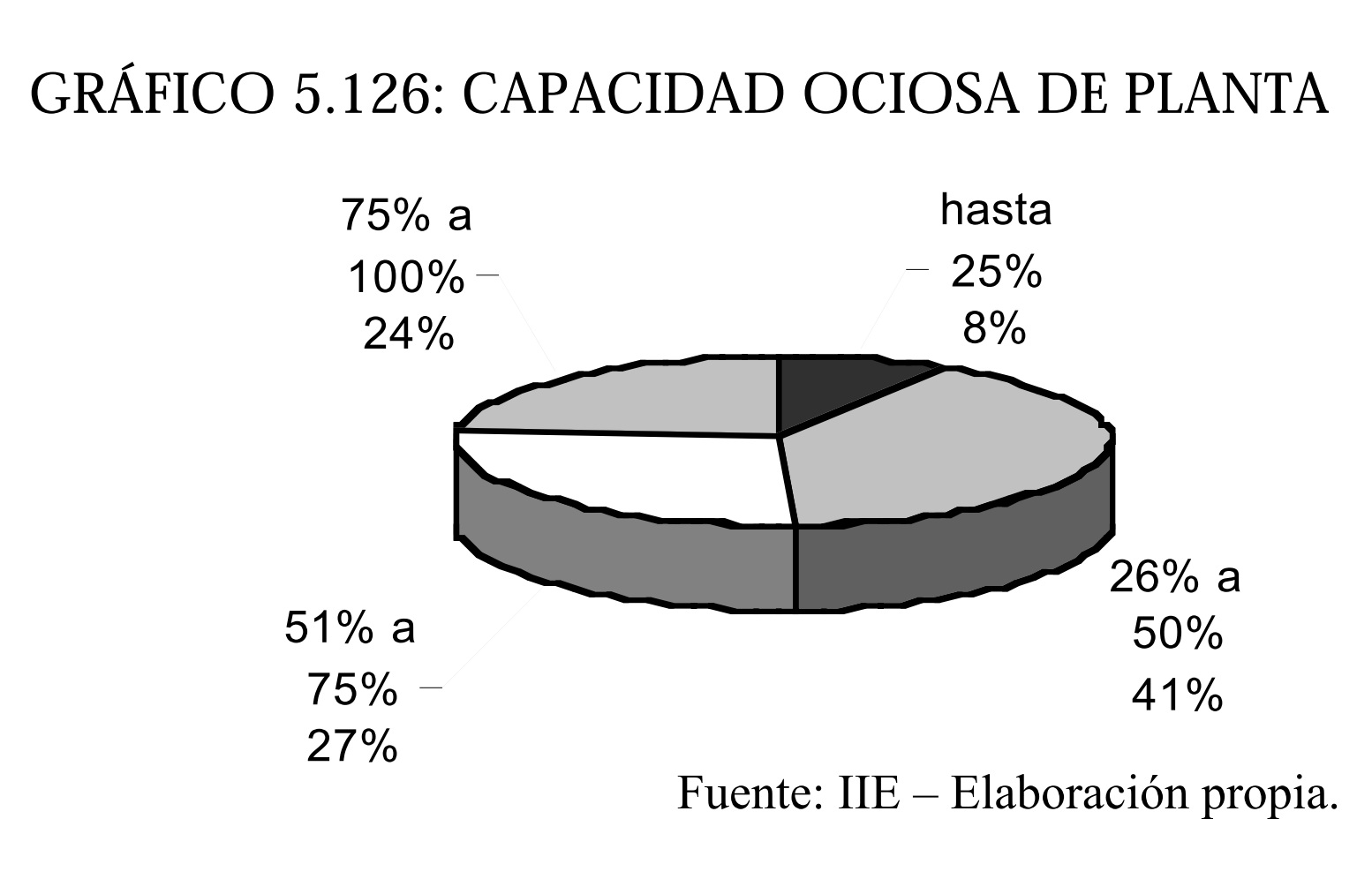

La capacidad ociosa promedio de una f├Ībrica de┬Ācalzados en la regi├│n es del 59,7%. No obstante,┬Āel rango de subutilizaci├│n es amplio, existiendo┬Āempresas con una ociosidad de planta superior al┬Ā75% ┬Āmientras ┬Āun ┬Ā8% ┬Āde ┬Ālas firmas ┬Āregistra porcentajes inferiores al 25% de la capacidad te├│rica de planta. El gr├Īfico 5.126 muestra el porcentaje de┬Āempresas por capacidad ociosa. Aqu├Ł es relevante recordar lo mencionado por Clotier, quien sostiene que los┬Āvalores de utilizaci├│n ├│ptimos para ser competitivo son del 87% para el calzado de mujer y del 92% para el de┬Āhombre por a├▒o. Esta situaci├│n de exceso de capacidad, con elevados costos fijos, es uno de los determinantes┬Āde la crisis del sector.┬Ā

5.10.1.6.9. COMERCIO EXTERIOR

Dentro de las empresas relevadas, s├│lo una vende en mercados externos, la m├Īs grande de la muestra (exporta┬Āmenos del 15% del total de su producci├│n).┬ĀRespecto a las actividades de importaci├│n, solamente el 2,8% de las empresas relevadas afirm├│ traer del┬Āexterior productos terminados, mientras que el 13,9% importa partes en forma directa. Cabe mencionar que┬Āvarias empresas expresaron ser compradoras de productos importados a sus proveedores.

┬Ā

5.10.1.6.10. ESTRUCTURA DE COSTOS

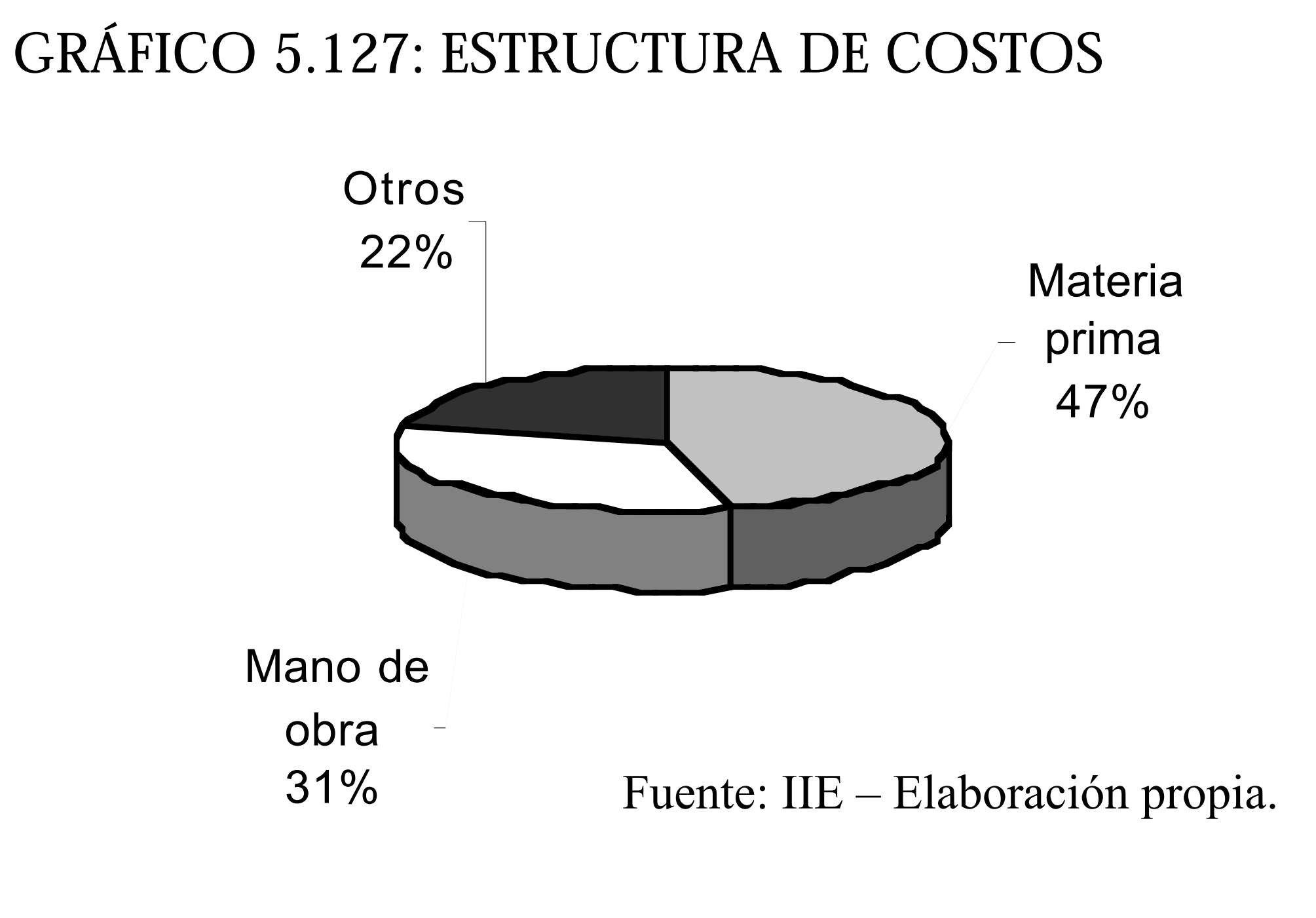

En este punto, numerosas empresas dijeron desconocer la proporci├│n del costo que corresponde a cada┬Ācomponente. A partir de las que contestaron, se pudo┬Āestimar la proporci├│n presentada en el gr├Īfico 5.127.┬ĀEl componente ┬½otros┬╗ est├Ī compuesto por gastos fijos,┬Āimpuestos y, en algunos casos, amortizaciones de┬Āveh├Łculos. La estructura de costos depende del producto┬Āy ┬Ādel ┬Ātama├▒o de la empresa. A grandes rasgos, los┬Āfabricantes de calzado formal, principalmente de cuero,┬Ātienden a ser m├Īs intensivos en mano de obra (incluso┬Āartesanales),mientras que para el calzado deportivo la┬Āmateria prima es el costo m├Īs relevante.┬Ā

RECUADRO 5.7: PERFIL DE LA EMPRESA REGIONAL DEL SECTOR CALZADOS

Los resultados de la encuesta permiten identificar el perfil de la empresa ┬½tipo┬╗ de la industria del┬Ācalzado radicada en la Regi├│n Centro. Entre sus principales caracter├Łsticas se destacan:

– ┬ĀTiene 12 empleados

– ┬ĀComenz├│ a operar en 1989

– ┬ĀInvirti├│ menos de $200 mil en los ’90, principalmente en maquinaria

– ┬ĀFactura menos de $500 mil por a├▒o

– ┬ĀTiene un 60% de capacidad ociosa

– ┬ĀFabrica con marca propia

– ┬ĀFinancia sus actividades mediante la reinversi├│n de utilidades y/o adelantos de sus proveedores

– ┬ĀNo capacit├│ al personal en los ├║ltimos a├▒os. Las que capacitaron lo hicieron en el ├Īrea de producci├│n

– ┬ĀNo exporta

– ┬ĀVende a todo el pa├Łs

– ┬Ā No importa productos ni partes en forma directa

5.10.1.7. ANÁLISIS FODA DEL SECTOR CALZADOS DE LA REGION CENTRO

La reuni├│n se desarroll├│ en la sede de la Bolsa de Comercio de C├│rdoba, el mi├®rcoles 19 de septiembre de┬Ā2001, y tuvo una duraci├│n aproximada de 3 horas.┬ĀParticiparon del taller las instituciones m├Īs representativas del sector calzado de la Regi├│n Centro. Se pueden┬Āmencionar los siguientes, el Secretario de Industria y Miner├Ła de la Provincia de C├│rdoba, representantes de la┬ĀUni├│n Industrial de C├│rdoba, de la C├Īmara de la Industria del Calzado de C├│rdoba, de la Facultad de Ciencias┬ĀEcon├│micas (UNC), de la C├Īmara del Calzado y Afines de la Provincia de Santa Fe, como as├Ł tambi├®n┬Ārepresentantes de algunas empresas del sector.

5.10.1.7.1. MATRIZ FODA

Los principales resultados alcanzados se sintetizan en la siguiente matriz (las ideas est├Īn indicadas en funci├│n┬Āa la prioridad resultante del Taller). Los comentarios y an├Īlisis de cada uno de los factores se presentan en los┬Āpuntos siguientes.

┬Ā

CUADRO 5.47: MATRIZ FODA DEL SECTOR CALZADO REGIONAL

OPORTUNIDADES

– ┬Ā Conformaci├│n de un Cluster o C├║mulo┬ĀProductivo

– ┬Ā Actual depresi├│n econ├│mica

– ┬Ā Desarrollo con tecnolog├Ła y calidad superior

– ┬Ā Abastecimiento de segmentos de mercado a┬Āmenor costo

– ┬Ā Producci├│n de calzado de alta calidad con┬Ābajo costo de mano de obra

– ┬Ā Existencia de un mercado interno

FORTALEZAS

– ┬Ā Velocidad, flexibilidad y esfuerzo de la dirigencia┬Āempresarial del sector

– ┬Ā Bajo costo de inversi├│n por cada puesto de trabajo a crearse

– ┬Ā Existencia de mano de obra capacitada

– ┬Ā Existencia de capacidad ociosa

– ┬Ā Nivel cultural de la mano de obra

– ┬Ā Experiencia exportadora exitosa previa

AMENAZAS

– ┬Ā Inestabilidad de las reglas de juego

– ┬Ā Falta de un acuerdo comercial con Brasil

– ┬Ā Escaso control aduanero

– ┬Ā Destrucci├│n de capacidades t├®cnicas y de┬Ācapital

– ┬Ā Falta de actualizaci├│n tecnol├│gica

– ┬Ā Trabajo informal

– ┬Ā Crisis mundial

DEBILIDADES

– ┬Ā Insuficiente esfuerzo por crear redes de colaboraci├│n entre┬Ācompetidores

– ┬Ā Deficiencias en la industria proveedora┬Āv Atomizaci├│n┬Āv Capacidad ociosa

5.10.1.7.2. FACTORES EXTERNOS POSITIVOS (OPORTUNIDADES)

– Posibilidades de conformaci├│n de un Cluster o C├║mulo Productivo: La conformaci├│n de un cluster,┬Āvinculando los distintos sectores productivos y de servicios que intervienen en la producci├│n y comercializaci├│n┬Āde calzados, potenciar├Ī ampliamente los resultados del sector. Dentro de esta oportunidad se enmarca el┬Ātrabajo conjunto entre industriales, gobierno y organismos de extensi├│n en materia de investigaci├│n y desarrollo┬Āy otros aspectos. En el mismo sentido, se destac├│ la oportunidad que podr├Ła surgir a partir de la constituci├│n┬Ādel cluster, de una vinculaci├│n con los distritos italianos especializados en la industria del calzado, como el┬Āexistente en la regi├│n de Las Marcas.

– Actual depresi├│n econ├│mica: La fuerte y prolongada recesi├│n que experimenta Argentina desde hace m├Īs┬Āde tres a├▒os tambi├®n fue advertida como oportunidad. La misma radica en que en un escenario tan da├▒ino para┬Āel desarrollo de la actividad es necesario hacer un replanteo del rol que desempe├▒a cada agente, especialmente┬Āel gobierno.

– Desarrollo con tecnolog├Ła y calidad superior: La importaci├│n de partes y tecnolog├Ła, y la adici├│n de valor┬Āagregado en el pa├Łs para su posterior exportaci├│n es advertida por las empresas de mayor envergadura como┬Āuna oportunidad para el sector. No obstante, durante la reuni├│n se dej├│ claro que esta operatoria actualmente┬Āno est├Ī al alcance de las empresas medianas y peque├▒as, que no pueden acceder a la tecnolog├Ła de punta, lo┬Ācual se transforma en una amenaza.

– Abastecimiento de segmentos de mercado a menor costo: Los costos de distribuci├│n podr├Łan ser reducidos┬Āa partir de una reconversi├│n de la industria, con una mejor administraci├│n de los costos de venta y de la cadena┬Āde distribuci├│n. Incluso con una buena coordinaci├│n puede favorecerse la fabricaci├│n nacional, ya que hay┬Āmucha m├Īs comunicaci├│n entre el distribuidor, el lugar de venta y el fabricante en comparaci├│n con el producto┬Āimportado, permitiendo una mayor flexibilidad. Esta oportunidad se vincula con el fuerte impacto positivo┬Āque la incorporaci├│n de tecnolog├Łas blandas, como los software inform├Īticos, pueden generar en las empresas┬Ādel sector.┬Ā

– Producci├│n de calzado de alta calidad con┬Ābajo costo de mano de obra: El obrero argentino┬Āde la industria del calzado est├Ī bien capacitado y┬Āentrenado, y tiene un costo relativamente bajo en┬Ācomparaci├│n con otros pa├Łses. Este capital humano┬Ādebe ser aprovechado para la fabricaci├│n de calzado┬Āde alta calidad. Sin embargo, se mencion├│ que con┬Āel tiempo se va haciendo m├Īs dif├Łcil encontrar┬Āobreros ┬Ācapacitados, ┬Āya ┬Āque ┬Āpor ┬Āla ┬Ācrisis ┬Āy┬Ācontracci├│n de la industria muchos se dedican a otra actividad.┬Ā

– Existencia de un mercado interno: El mercado interno de calzados se estima en 66 millones pares anuales,┬Āel cual es abastecido en un 42% por las importaciones. Si bien se acord├│ en que esta cifra es reducida y┬Ādificulta trabajar a gran escala, tambi├®n se encontr├│ como oportunidad el desarrollo del mismo v├Ła incrementos┬Āen la cantidad (estimular el consumo) y calidad.

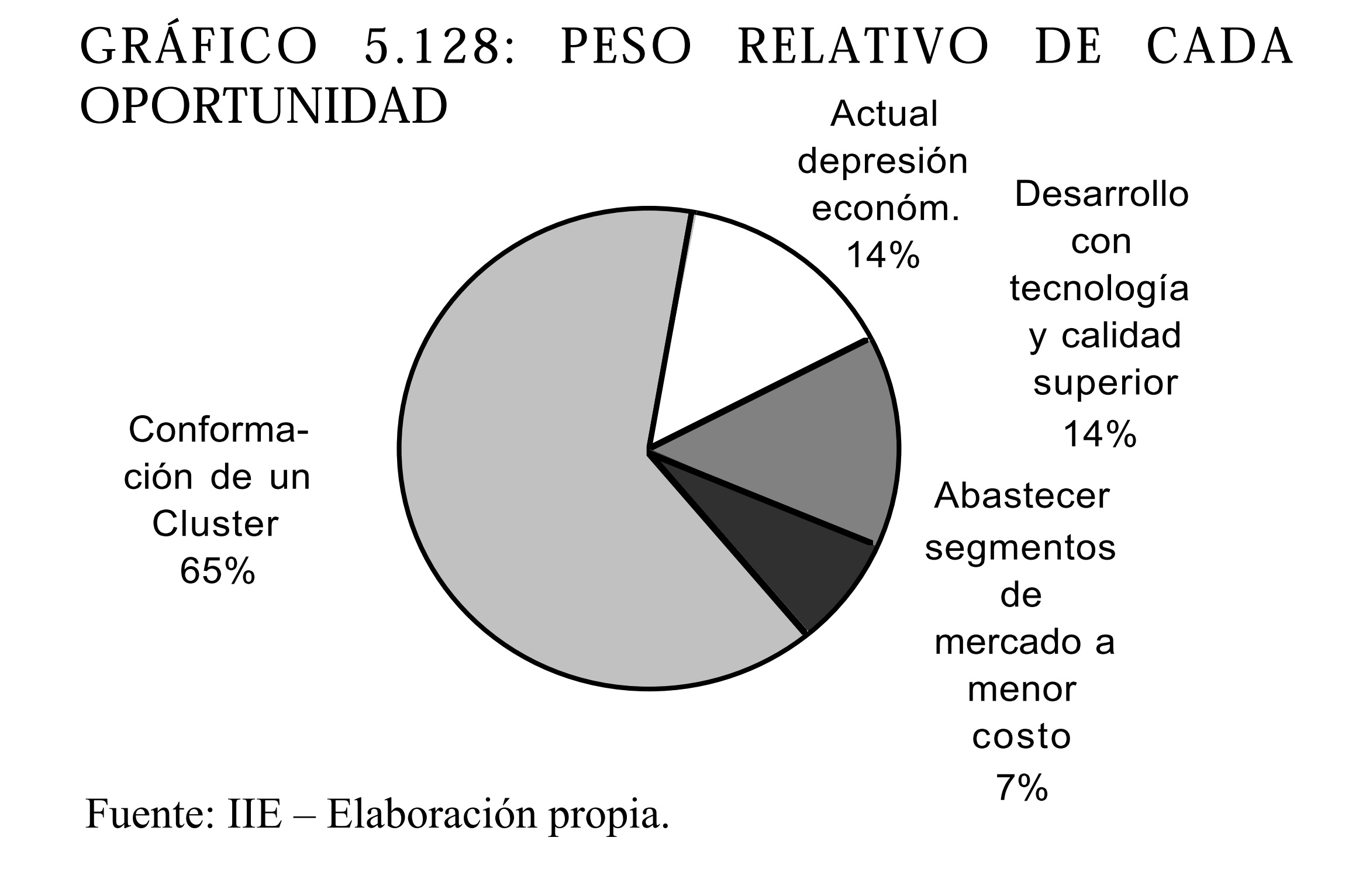

Los factores externos positivos fueron ordenados seg├║n el resultado de la votaci├│n efectuada por los participantes┬Ādel taller. El gr├Īfico 5.128 muestra la participaci├│n en el voto de cada factor externo positivo sobre el total de┬Āvotos emitidos por los participantes del taller.┬Ā

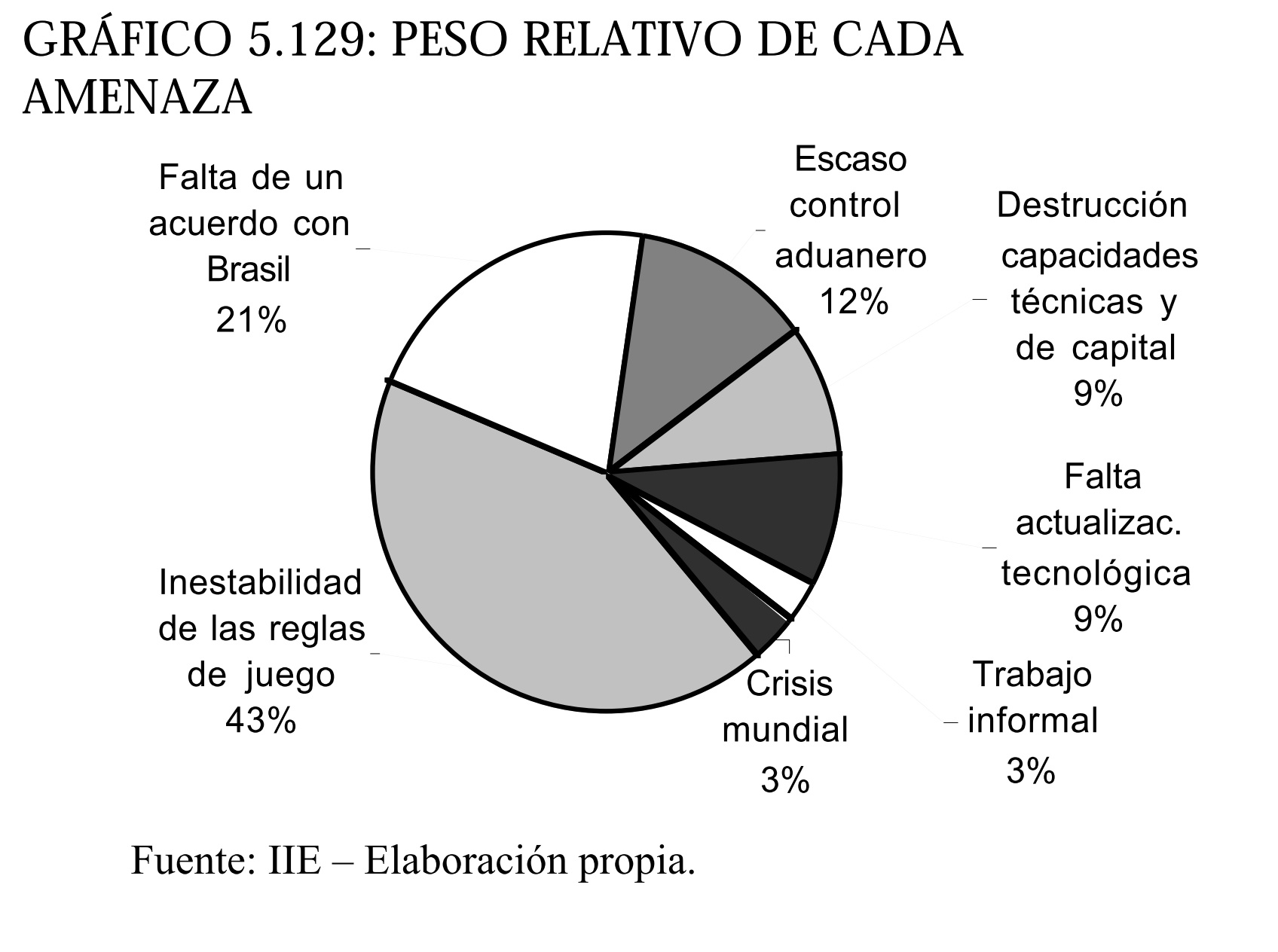

5.10.1.7.3. FACTORES EXTERNOS NEGATIVOS (AMENAZAS)

– Inestabilidad de las reglas de juego: La principal amenaza destacada durante el taller fue la inestabilidad┬Āque caracteriza al marco impositivo-arancelario en el que se desenvuelve la industria del calzado. Se hizo┬Āespecial referencia al sistema impositivo, reintegros, etc., destac├Īndose ejemplos concretos de inversiones┬Āplaneadas y no realizadas, por cambios inesperados en aranceles de importaci├│n para maquinaria.

– Falta de acuerdo con Brasil: La inexistencia de un esquema de comercio administrado con el vecino pa├Łs┬Āse advirti├│ como otra amenaza de importancia, ya que el alto arancel externo com├║n beneficia la importaci├│n┬Āde calzados de ese origen. Esto se ve reflejado en un permanente aumento del peso de las importaciones del┬ĀBrasil sobre el total importado.

– Escaso control aduanero: Esto permite el ingreso de productos de contrabando a muy bajo precio. Este┬Āflagelo, ┬Āque ┬Āno ┬Ās├│lo ┬Āafecta ┬Āa ┬Āla ┬Āindustria ┬Ānacional ┬Āsino ┬Ātambi├®n ┬Āa ┬Ālas ┬Āarcas ┬Ādel ┬ĀEstado, ┬Ārepresenta┬Āaproximadamente el 6% del mercado dom├®stico de calzados.

– Destrucci├│n de capacidades t├®cnicas y de capital: Si bien se mencion├│ la existencia de mano de obra con┬Ābuena calificaci├│n y nivel cultural como fortalezas del sector, se advierte en la destrucci├│n de capacidades una┬Āamenaza seria. Los asistentes mencionaron que se hace cada vez m├Īs dif├Łcil encontrar personal capacitado.

Por otro lado, tambi├®n se├▒alaron a la descapitalizaci├│n del sector como amenaza.

– Falta de actualizaci├│n tecnol├│gica: La importaci├│n de partes y tecnolog├Ła actualmente no es para la┬Āempresa media, sino para la empresa grande/mediana que puede prescindir del intermediario, y tiene escala.

En cambio, para las empresas chicas la tecnolog├Ła es una amenaza, ya que no puede acceder a la misma. Esto┬Āpuede llegar a solucionarse, en parte, a trav├®s de la asociatividad, siguiendo la experiencia de las empresas┬Āitalianas, o sea que las empresas peque├▒as se especialicen en la fabricaci├│n de determinadas partes, y otras en┬Āel ensamblado final.

– Trabajo informal: En una industria que se caracteriza por ser mano de obra intensiva, las empresas que se┬Āmanejan dentro del mercado laboral informal en obtienen una ventaja. Esta competencia desleal da lugar a┬Āotra de las amenazas que enfrenta el sector.

– Crisis mundial: Finalmente, se observ├│ como amenaza el contexto recesivo que evidencia la econom├Ła┬Āinternacional.┬Ā

Al igual que en el caso anterior, los factores externos┬Ānegativos fueron ordenados seg├║n el resultado de la┬Āvotaci├│n efectuada por los participantes del taller. El┬Āgr├Īfico 5.129 muestra la participaci├│n de los votos┬Ārecibidos por cada factor sobre el total de votos emitidos.┬ĀEs importante destacar que de los votos otorgados a los┬Āasistentes para asignar a los distintos factores externos,┬Āel 70% fue asignado a las amenazas y el 30% a las┬Āoportunidades.┬Ā┬Ā

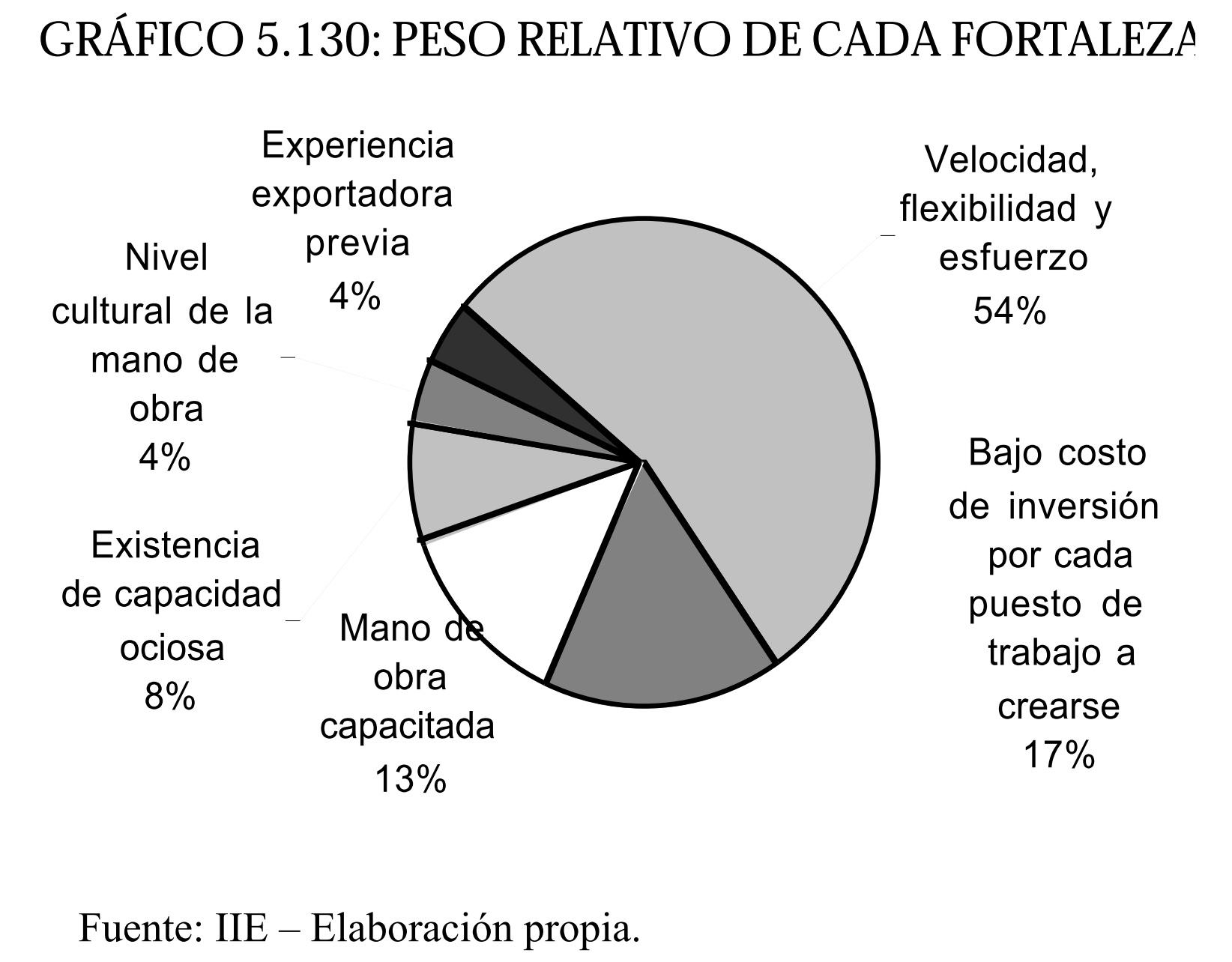

5.10.1.7.4. FACTORES INTERNOS POSITIVOS (FORTALEZAS)┬Ā

-Velocidad, flexibilidad y esfuerzo: La principal ┬Āfortaleza advertida tuvo que ver con la┬Āflexibilidad y velocidad de los responsables de┬Āla toma de decisiones en el sector para adaptarse┬Āa ┬Ālos ┬Ācambios que plantea el contexto┬Āecon├│mico. Tambi├®n se destac├│ el esfuerzo y┬Ādedicaci├│n del empresariado cuando existen┬Āoportunidades de negocios.┬Ā

– Bajo costo de inversi├│n por cada puesto de┬Ātrabajo a crearse: Se estima que el costo de capital por cada empleo generado por la industria┬Ādel calzado asciende a $5.000, mientras en otras industrias, como la qu├Łmica, esa cifra se incrementa a m├Īs de┬Ā$200.000.

– Existencia de mano de obra capacitada: A pesar de que se advierte una paulatina destrucci├│n de las┬Ācapacidades, y resulta cada vez m├Īs dif├Łcil encontrar personal capacitado, a├║n hay que destacar como fortaleza┬Ādel sector la habilidad de su mano de obra ocupada.

– Existencia de capacidad ociosa: La existencia de un exceso de capacidad se advierte como una fortaleza, en┬Āvirtud de que las plantas est├Īn en condiciones de incrementar sustancialmente la producci├│n en respuesta a un┬Āaumento de la demanda, tanto interna como externa, sin necesidad de incurrir en gastos de capital.

– Nivel cultural de la mano de obra: En general los empleados tienen secundario completo, con lo cual se┬Āfacilita la capacitaci├│n. La calidad de la mano de obra es suficiente para hacer un zapato diferenciado, quiz├Ī┬Āincluso de alta calidad.

– Experiencia exportadora exitosa previa: Para apuntar al desarrollo de la exportaci├│n, se advierte como┬Āfortaleza la existencia de una base de empresas con experiencia pasada en comercio exterior. Esto es muy┬Āimportante en el caso de C├│rdoba, que desde hace a├▒os cuenta con empresas que participan en el comercio┬Āexterior de calzados.

El gr├Īfico 5.130 muestra el peso relativo que a cada uno de los factores internos positivos se├▒alados anteriormente┬Āle correspondi├│ sobre el total de votos.┬Ā

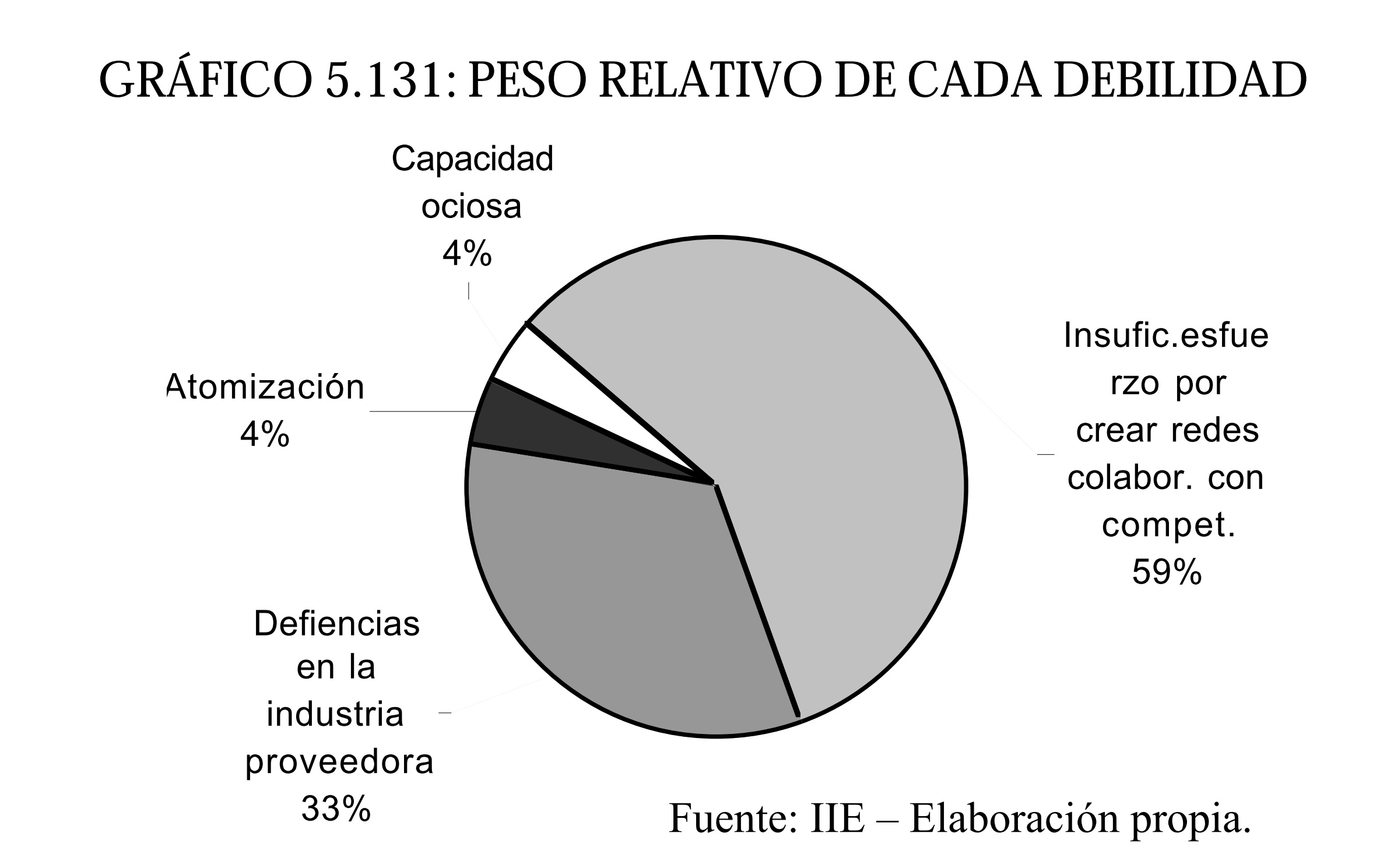

5.10.1.7.5. FACTORES INTERNOS NEGATIVOS (DEBILIDADES)

– Insuficiente ┬Āesfuerzo ┬Āpor ┬Ācrear ┬Āredes ┬Āde┬Ācolaboraci├│n con los competidores: Esto deriva de┬Āla mentalidad individualista existente en el sector,┬Āpor miedo a que difundir la informaci├│n sobre┬Āprocesos y productos se torne en una desventaja.┬ĀEste ┬Āindividualismo surge de las experiencias┬Āhist├│ricas de intentos de formar ┬Āconsorcios ┬Āde┬Āexportaci├│n y otros emprendimientos conjuntos,┬Āque fracasaron por la falta de compromiso y las┬Ādefraudaciones entre los mismos empresarios.

– Deficiencias en la industria proveedora: Cuando se gana un mercado, el industrial del calzado debe ┬½ser┬Āsocio┬╗ de sus proveedores. En este punto es donde, a juicio de la industriales del calzado, se producen deficiencias┬Āque reducen la competitividad de las firmas del sector. Por ejemplo, en Brasil las ferias de proveedores son┬Āmucho m├Īs completas y brindan mayores opciones al productor. Sin embargo, en defensa de los proveedores┬Āhay que reconocer que est├Īn manejando vol├║menes muy peque├▒os.┬Ā├┐ Atomizaci├│n: La peque├▒a escala que posee la industria promedio del sector, afecta el poder de negociaci├│n┬Āde las firmas, lo cual se observ├│ como otra de las debilidades del sector.

– Capacidad ociosa: Si bien la capacidad ociosa existente en la industria se expres├│ anteriormente como┬Āfortaleza, midiendo la capacidad de respuesta del sector a incrementos en la demanda, los costos fijos tambi├®n┬Ārepresentan una debilidad.

El gr├Īfico 5.131 muestra el peso relativo que a cada uno de los factores internos negativos se├▒alados┬Āanteriormente le correspondi├│ sobre el total de votos.┬ĀDe los votos otorgados a los asistentes ┬Āpara asignar a los distintos factores, el 50% fue asignado a las debilidades┬Āy el 50% a las fortalezas.┬Ā

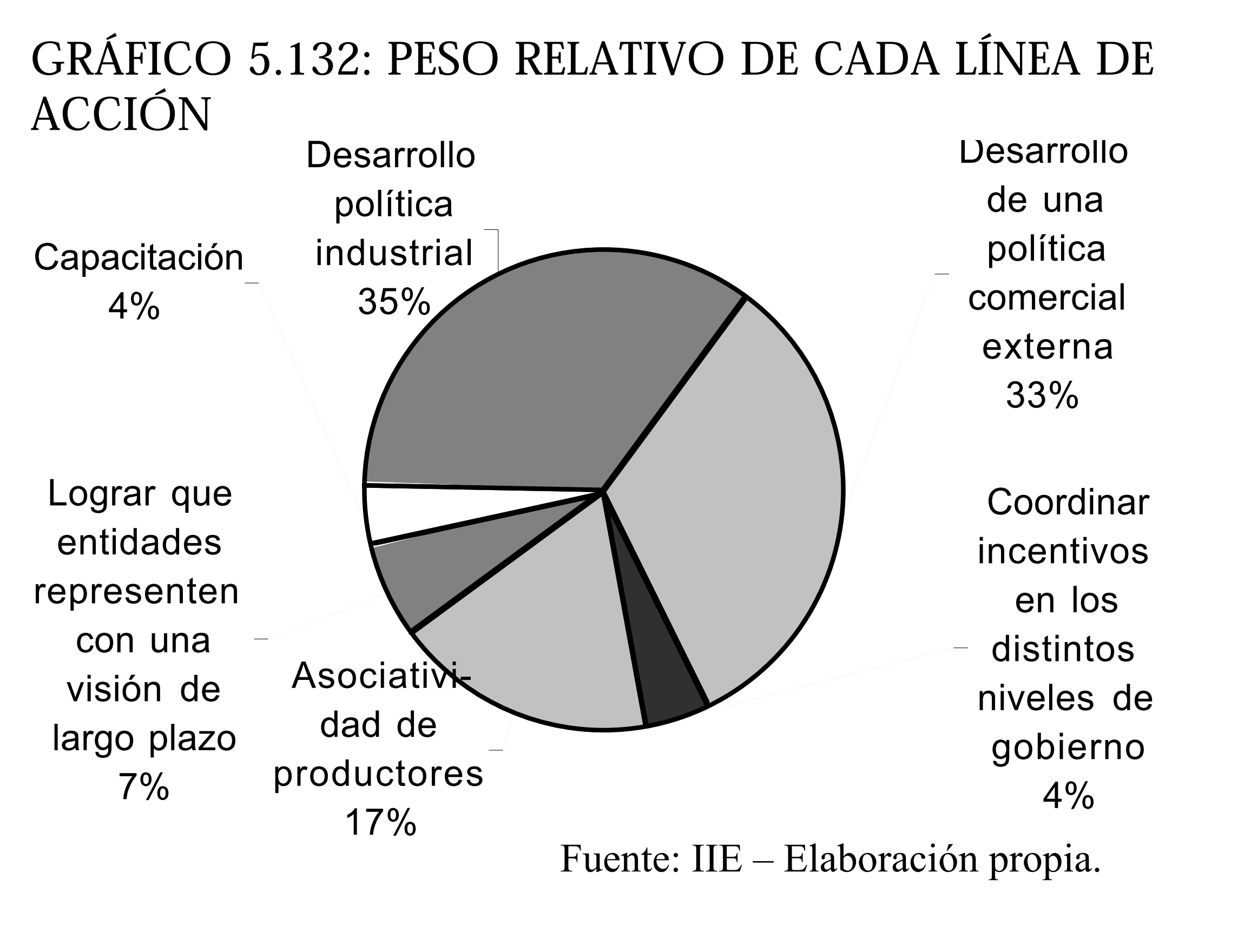

5.10.1.7.6. L├ŹNEAS DE ACCION PRIVADAS

– Asociatividad de productores: La agrupaci├│n de industriales del calzado se propone a los efectos de lograr┬Āventajas competitivas, en cuanto a tecnolog├Ła utilizada, procesos productivos, promoci├│n de productos, etc.┬ĀLa asociatividad puede utilizarse tanto para atender a un pedido grande como para incorporar tecnolog├Ła. Se┬Āmencionaron las experiencias de empresas italianas, y de la posibilidad de joint-ventures entre empresas┬Āargentinas e italianas. Italia provee financiamiento para proyectos de asociatividad con Argentina en condiciones┬Āmuy flexibles, y ya se encuentran 5 empresas locales preseleccionadas para participar.

– Lograr que las entidades gremiales empresarias del sector representen a la totalidad del tejido productivo┬Ācon una visi├│n de largo plazo: Esta medida apunta a impedir que ┬½fracciones┬╗ se apoderen de la representaci├│n┬Āsectorial, y seg├║n qui├®n ocupe el poder, las C├Īmaras fijen posiciones distintas.

– Invertir en capacitaci├│n: Otra pol├Łtica privada apunt├│ a capacitar al personal. Para ello se propuso el┬Āacercamiento del sector privado a las universidades, para hacer conocer las necesidades del sector en materia┬Āde capacitaci├│n. Se destac├│ que las C├Īmaras deben jugar un rol activo en esta propuesta.

5.10.1.7.7. L├ŹNEAS DE ACCION PUBLICAS

– Desarrollo de una pol├Łtica industrial: Esta deber├Ła apuntar a definir los sectores que el Estado considera┬Āestrat├®gicos y a los cuales les dar├Ī su apoyo. En este marco se propuso que el gobierno beneficie a las actividades┬Āmano de obra intensivas y lance planes para fomentar la inversi├│n. La planificaci├│n estatal deber├Ła apuntar al┬Ālargo plazo, definiendo marcos regulatorios estables, pero sin dejar de atender a los constantes cambios del┬Āentorno.

– Desarrollo de una pol├Łtica comercial externa: La┬Āmisma deber├Ła apuntar a solucionar los inconvenientes┬Ācon las importaciones de origen brasile├▒o, a trav├®s┬Āde la aplicaci├│n de un ┬Āesquema de comercio┬Āadministrado y la discusi├│n del arancel extrazona. La┬Āpol├Łtica comercial a ejecutar debe tener objetivos a┬Āmediano y largo plazo, con beneficios estables.

– Coordinar los incentivos en los distintos niveles┬Āde ┬Āgobierno: ┬ĀLa coordinaci├│n de los distintos┬Āincentivos que tanto el gobierno nacional como las┬Āprovincias y municipios ponen a disposici├│n de la┬Āindustria del calzado se advierte como una necesidad┬Āya que, muchas veces por desconocimiento, el industrial no hace uso de la totalidad de las herramientas┬Āque el sector p├║blico pone a su disposici├│n.

En el gr├Īfico 5.132, se presenta el peso relativo de cada una de las l├Łneas de acci├│n definidas. Se advierte┬Āclaramente la mayor importancia otorgada a las medidas de car├Īcter estatal (72%).┬Ā

5.10.2. SECTOR TEXTILES E INDUMENTARIA

5.10.2.1. CONSIDERACIONES GENERALES DEL SECTOR

La cadena industrial del sector textil est├Ī integrada por las clasificaciones textiles y confecciones de la┬Āclasificaci├│n industrial internacional uniforme (CIIU). Es una cadena que se caracteriza por su amplitud,┬Ācomprendiendo s├│lo la rama textil los rubros hilados y tejidos textiles, art├Łculos confeccionados de materiales┬Ātextiles excepto prendas de vestir, tejidos y prendas de vestir de punto, tapices y alfombras, productos de┬Ācorder├Ła, tejidos y manufacturas de algod├│n y sus mezclas, tejidos y manufacturas de lana y sus mezclas,┬Ātejidos y manufacturas de fibras artificiales y sint├®ticas y textiles no clasificados en otros rubros. Este sector┬Āposee tres grandes etapas productivas: hilatura, tejedur├Ła y acabados (te├▒ido, estampado y acabado).┬ĀLa rama confecciones, por su parte, incluye las prendas de vestir -excepto las de punto y de calzado- y prendas┬Āde vestir mediante el corte y costura.

5.10.2.2. EMPRESAS, EMPLEO Y PRODUCCION 5

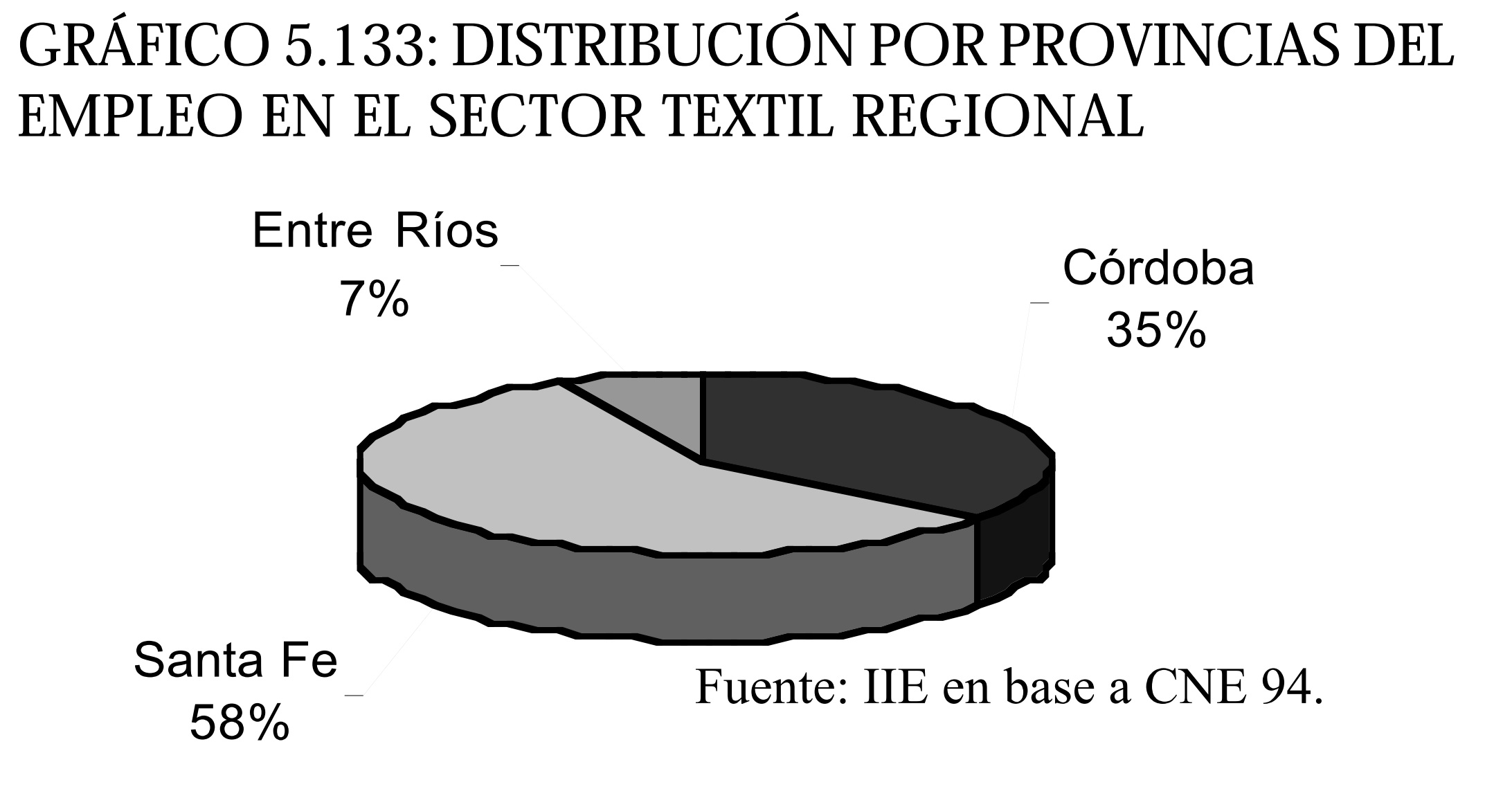

De acuerdo al Censo Nacional Econ├│mico de 1994, el 11,2% (903) de las empresas textiles nacionales se┬Āencontraba en la Regi├│n Centro, y el empleo generado por el sector a nivel regional representaba al 7,5% del┬Ātotal nacional (7.500 puestos de trabajo). El an├Īlisis de la situaci├│n de la mano de obra adquiere especial┬Ārelevancia en el sector textil, en virtud de que este insumo representa el 58% del valor agregado sectorial┬Ā(BID-INTAL, 2000). Como se observa en el gr├Īfico 5.133, el 58% del empleo generado por el sector se┬Āubicaba en la provincia de Santa Fe.┬Ā

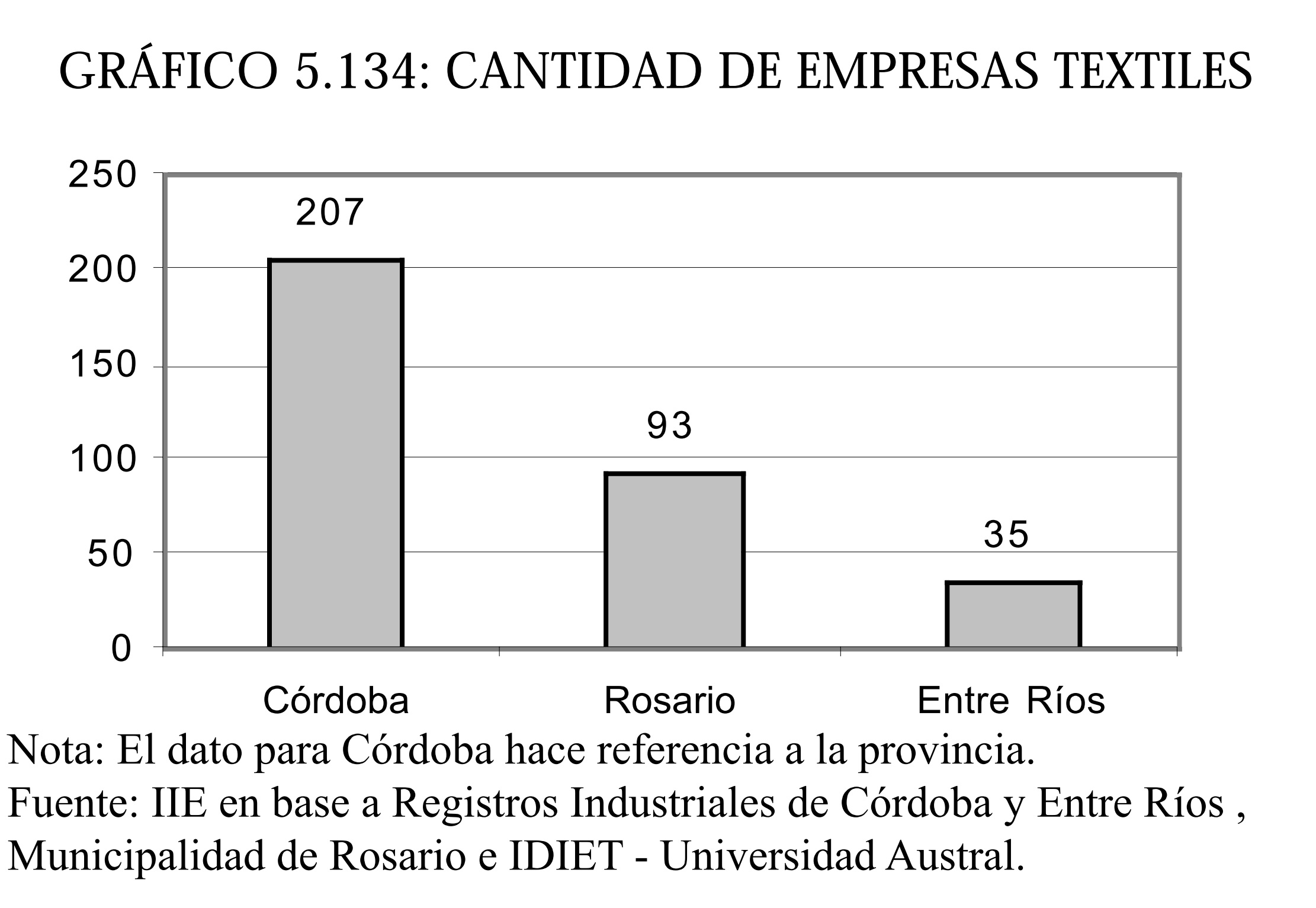

Sin embargo, los empresarios del sector coinciden┬Āen que desde ese momento se ha dado un importante┬Āretroceso en la actividad, con una fuerte contracci├│n┬Āen la cantidad de empleados.┬ĀA partir de datos provinciales, se puede estimar la┬Ācantidad de empresas que existe en la actualidad.┬ĀEn el caso de las provincias de C├│rdoba y Entre R├Łos,┬Ālos Registros Industriales de cada provincia permiten┬Ārealizar ┬Āla ┬Āestimaci├│n. ┬ĀRespecto ┬Āa ┬Ālos ┬Ādatos┬Ācorrespondientes a la provincia de Santa Fe, cabe┬Āaclarar ┬Āque ┬Āexisten ┬Ādivergencias ┬Āde ┬Āimportancia┬Āseg├║n la fuente consultada. Siguiendo los registros┬Āde la Municipalidad de la Ciudad de Rosario, que┬Ārealiz├│ un Relevamiento Productivo durante 1997,┬Āla ┬Āciudad ┬Ācuenta ┬Ācon ┬Ā93 ┬Āfirmas ┬Ādedicadas ┬Āa ┬Āla┬Āactividad textil. Sin embargo, un estudio realizado┬Āpor el IDIET de la Universidad Austral sostiene que┬Āson solamente 43 las empresas radicadas en Santa Fe que trabajan en el sector, localiz├Īndose 29 de ellas en┬ĀRosario.

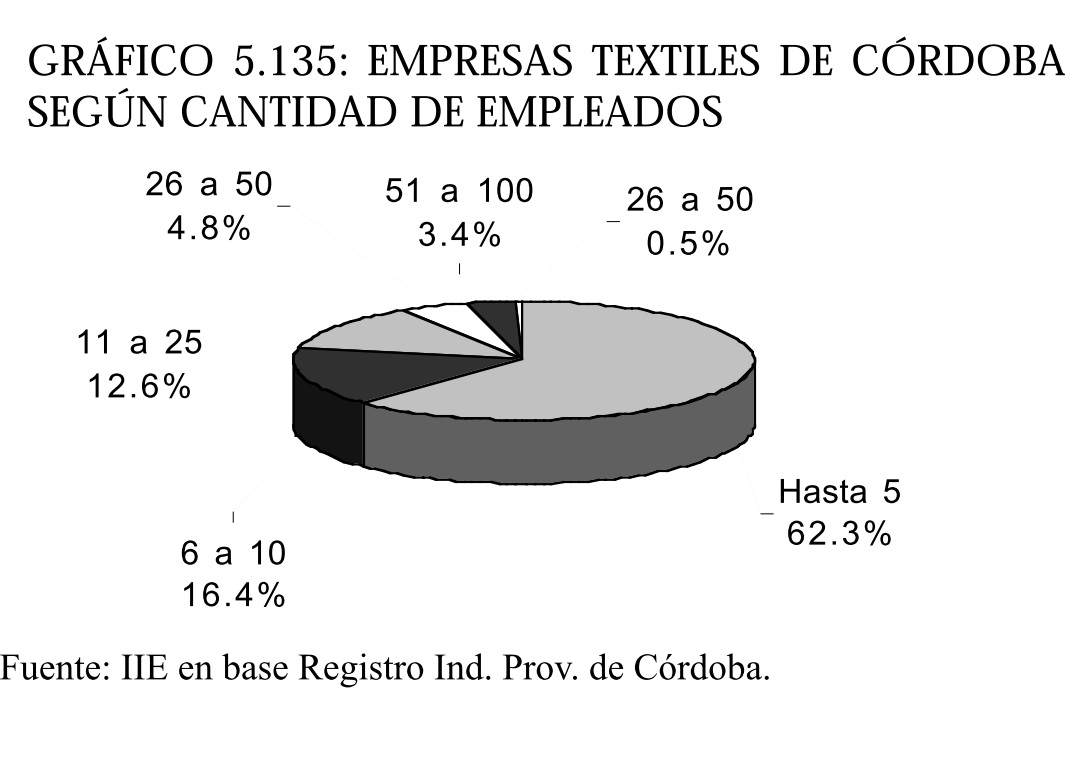

No obstante, a pesar de las dificultades que existen para estimar la cantidad de empresas textiles que operan en┬Āesa provincia, se pueden extraer dos conclusiones┬Āde importancia. Por un lado, que la ciudad de Rosario┬Āse ha convertido en un importante polo de la industria de la indumentaria a nivel nacional,┬Āprincipalmente en la fabricaci├│n de ropa de marca, y┬Āen el centro productor por excelencia de la provincia┬Āy la regi├│n. Por otro lado, las cifras muestran que la┬Āindustria textil de la provincia de Santa Fe fue la m├Īs┬Ācastigada durante los ├║ltimos a├▒os, ya que las cifras┬Ārelevadas durante el Censo Econ├│mico ┬Ā1994┬Āindicaban la existencia de m├Īs de 400 empresas.┬ĀLas empresas textiles entrerrianas se caracterizan por┬Āser peque├▒os talleres, con un promedio de ┬Ā2,3┬Āempleados por establecimiento, y un m├Īximo de 15.┬ĀSe ┬Āestima ┬Āque ┬Āen ┬ĀC├│rdoba ┬Āel ┬Āsector ocupa┬Āactualmente a alrededor de 2.000 personas, siendo┬Āde alrededor del 62% la proporci├│n de empresas que┬Āno supera los 5 trabajadores por planta (ver gr├Īfico┬Ā5.135).┬Ā

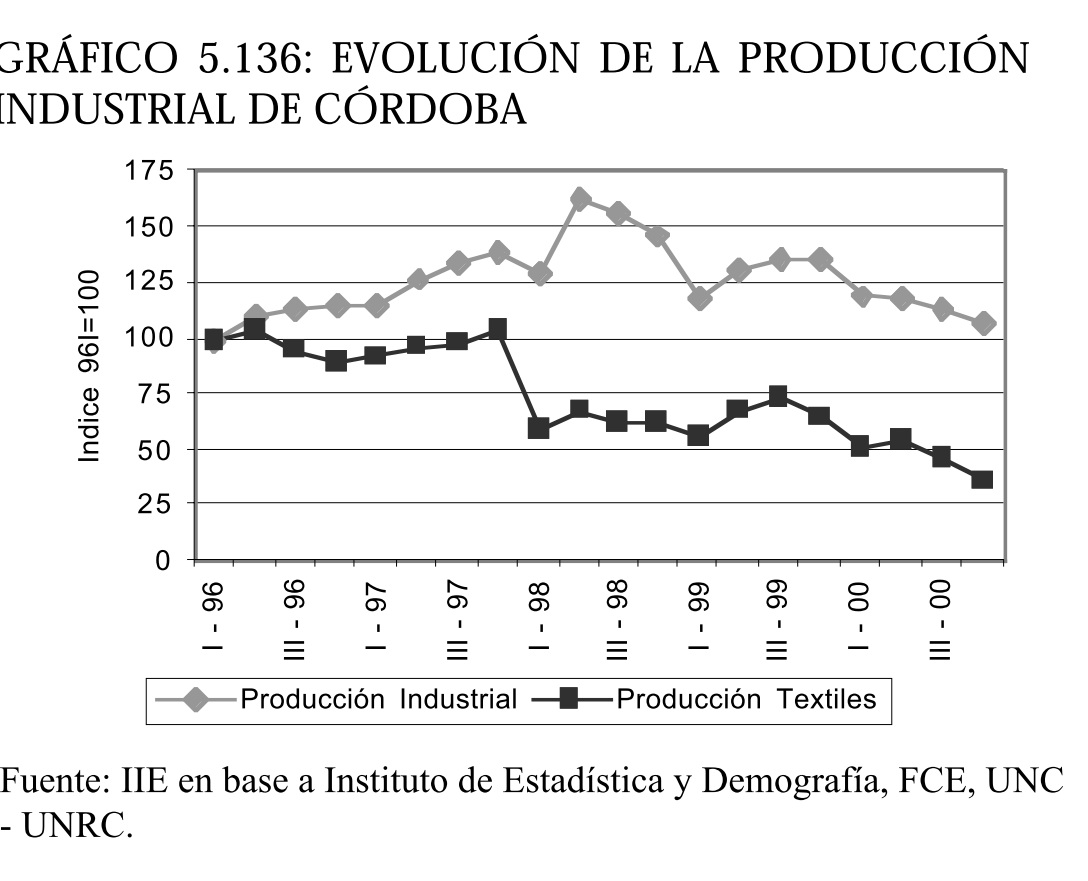

Para ┬Āla ┬Āprovincia ┬Āde ┬ĀC├│rdoba ┬Ātambi├®n ┬Āexiste┬Āinformaci├│n sobre producci├│n, ventas, empleo y┬Āproductividad a trav├®s de la Encuesta Trimestral de┬ĀEvoluci├│n Industrial de la Provincia, realizada por┬Ālas Facultades de Ciencias Econ├│micas de las UNC┬Āy UNRC.

La ┬Āinformaci├│n ┬Ādisponible ┬Āllega ┬Āhasta ┬Āel ┬Ācuarto┬Ātrimestre de 2000, per├Łodo hasta el cual se puede┬Āobservar una ca├Łda del 59,5% del nivel de producci├│n┬Ārespecto a 1996, a├▒o en que comienza la serie (ver┬Āgr├Īfico 5.136).┬Ā

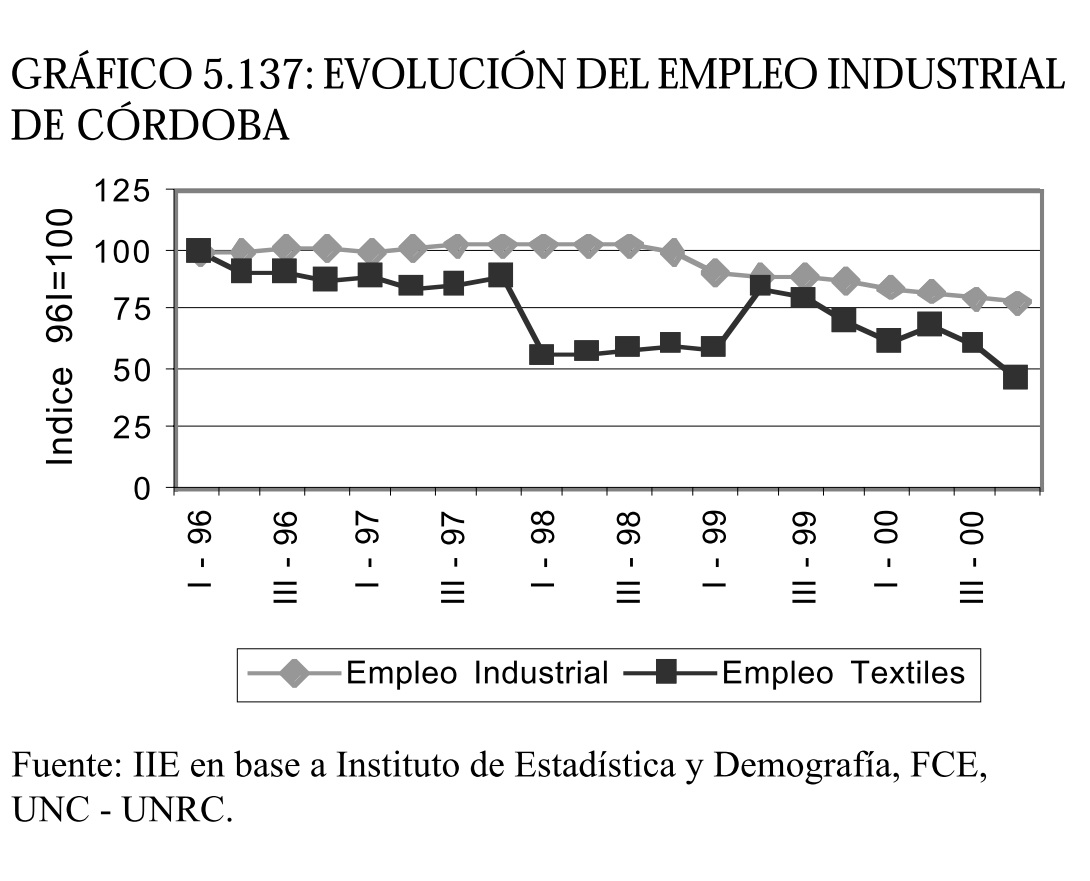

Respecto a la evoluci├│n del empleo, como se observa┬Āen el gr├Īfico 5.137, evidenci├│ una fuerte contracci├│n,┬Ācomo consecuencia del cierre de algunas empresas y┬Āde ┬Ālos ┬Ādespidos ┬Āocurridos ┬Āen ┬Āotras ┬Āque ┬Āa├║n┬Āpermanecen en actividad. Desde el segundo trimestre┬Āde 1999 -con la excepci├│n del segundo trimestre de┬Ā2000- el empleo sectorial siempre mostr├│ variaciones┬Āinteranuales negativas, ┬Āalgunas ┬Āde ┬Āellas ┬Āmuy┬Āelevadas, como la registrada en el primer trimestre┬Āde 2000, del orden del 42%.┬Ā

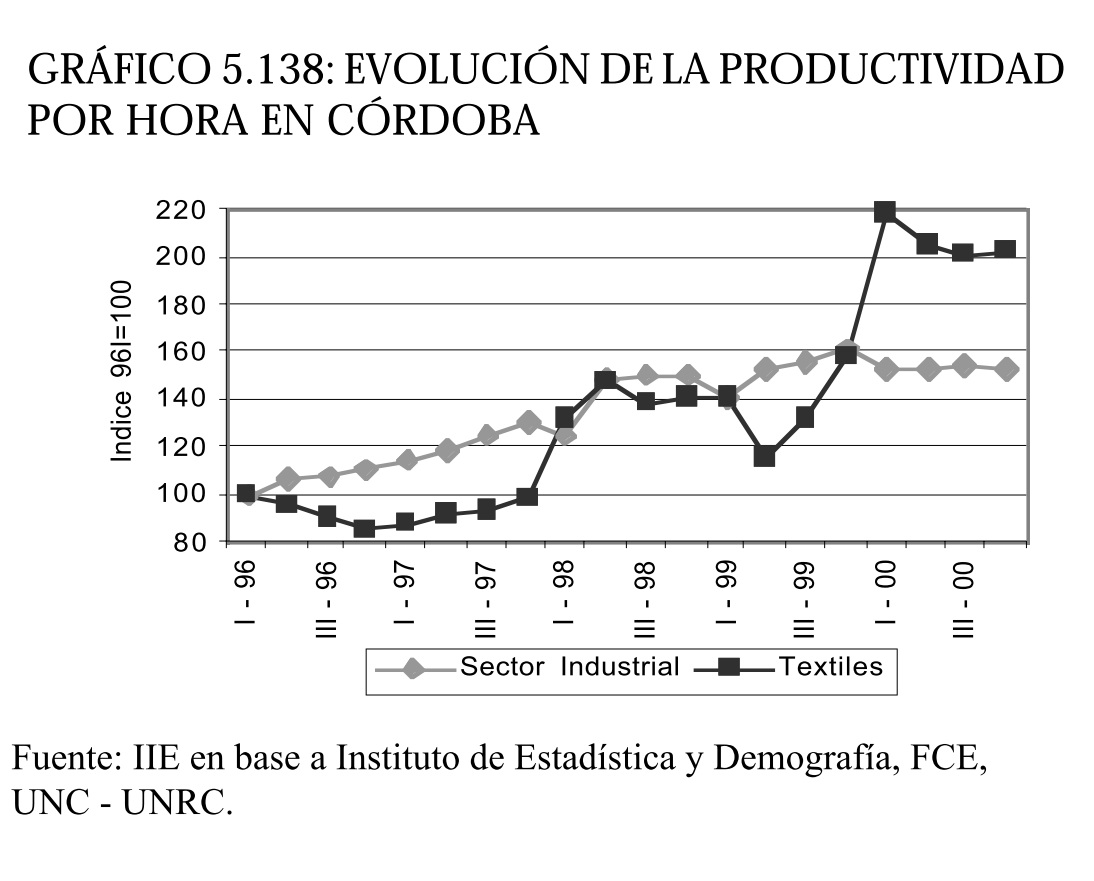

A pesar de la fuerte contracci├│n del empleo en el┬Āsector textil, la ca├Łda registrada por el ├Łndice de personas ocupadas fue inferior a la registrada por el┬Ā├Łndice de horas trabajadas. Esta situaci├│n manifiesta┬Āque, durante el per├Łodo 1996-2000, las empresas del┬Ārubro prefirieron suspender a parte o la totalidad de┬Āal personal ocupado era de 45,89 con igual base.┬ĀLa fuerte reducci├│n del n├║mero de horas empleadas compens├│ con creces la disminuci├│n de la producci├│n┬Āsectorial, lo que trajo aparejado una sustancial mejora de la productividad por hora. Entre comienzos de 1996┬Āy fines de 2000, la productividad del sector textil cordob├®s se increment├│ en m├Īs de un 100%, superando┬Āampliamente el promedio industrial (ver gr├Īfico 5.138).┬Ā

5.10.2.3. PRECIOS

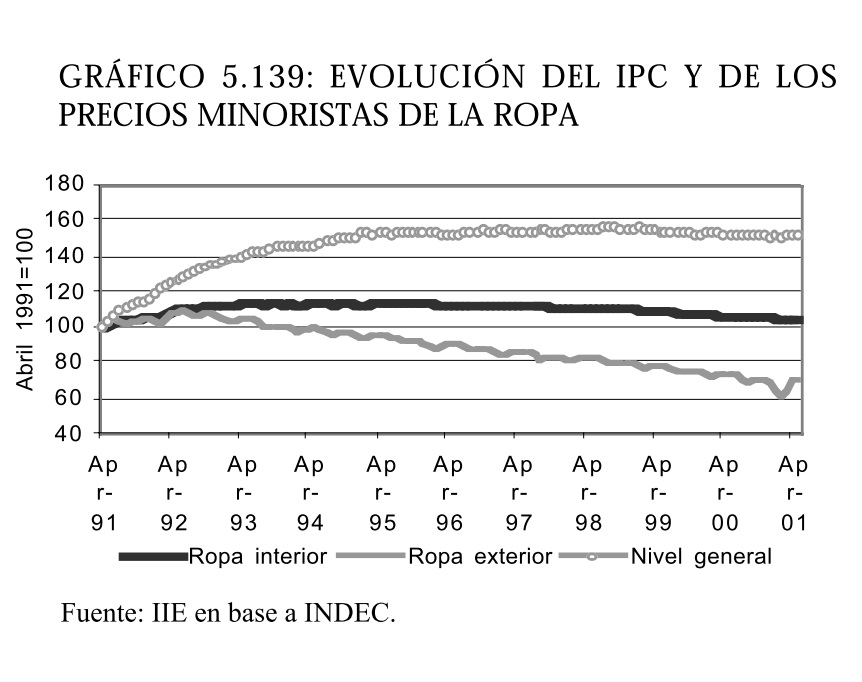

La evoluci├│n de los precios minoristas de la ropa┬Āmuestra una curiosa diferenciaci├│n: mientras que los┬Āprecios de la ropa interior aumentaron un 5,5% entre┬ĀAbril de 1991 y Mayo de 2001, los precios de la ropa┬Āexterior cayeron un 29,3% en el mismo per├Łodo (ver┬Āgr├Īfico 5.139).

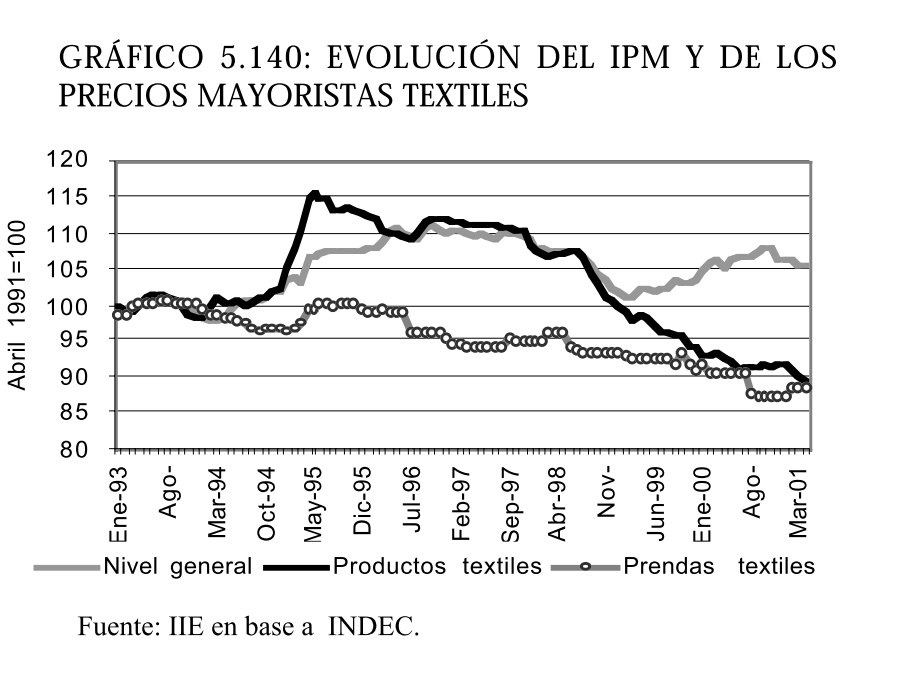

Los empresarios del sector sugieren que el diferente┬Ācomportamiento de los precios puede deberse a que┬Ālas marcas de ropa interior se han consolidado en el┬Āmercado, mientras que en el segmento de la ropa┬Āexterior existe una fuerte competencia, tanto dentro┬Āde la industria como con las importaciones, lo cual┬Āpresiona los precios a la baja.┬ĀLa evoluci├│n de los precios mayoristas muestra el┬Ācontexto adverso que ha enfrentado el sector en la┬Ād├®cada pasada. Desde 1993, el ├Łndice general de┬Āprecios mayoristas (IPM) aument├│ un 6,2%, mientras┬Āque los precios de los productos textiles cayeron un┬Ā10,8% y las prendas textiles un 10,4%. (ver gr├Īfico┬Ā5.140).┬Ā

5.10.2.4. VENTAS REGIONALES

Dado que en este tema el sector Textil se consideraba en forma conjunta con el de Calzados, remitimos para su┬Āan├Īlisis al punto 5.10.1.4.┬Ā

5.10.2.5. COMERCIO EXTERIOR

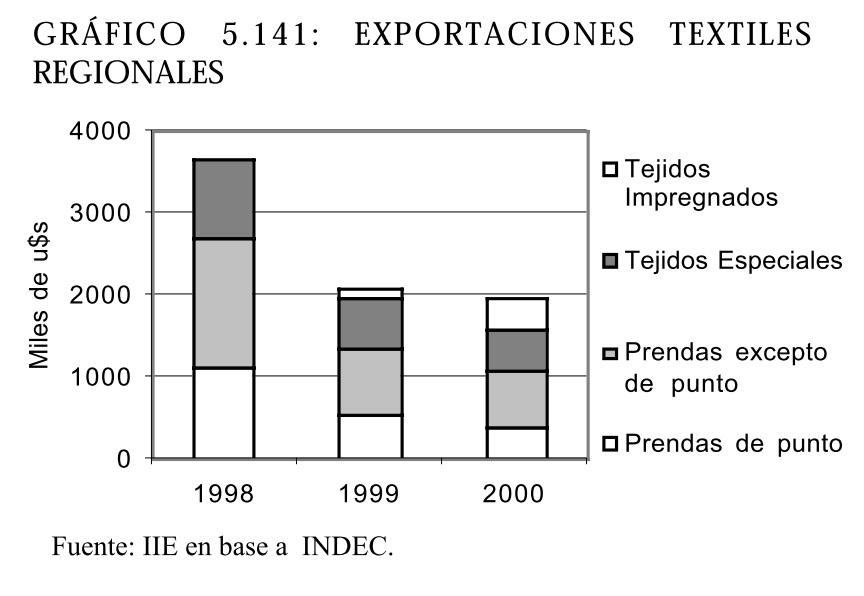

Las exportaciones regionales de textiles ascendieron┬Āa u$s 1,97 millones durante el a├▒o 2000, lo que┬Āsignifica una importante ca├Łda en comparaci├│n con┬Āa├▒os anteriores. La variaci├│n porcentual es de -5,6%┬Ārespecto a 1999 y de -46,2% respecto a 1998.┬ĀTodos los rubros textiles registraron disminuciones┬Āen el valor de sus exportaciones, con excepci├│n de┬Ātejidos ┬Āimpregnados, ┬Āel ┬Ācual ha aumentado ┬Āsu┬Āparticipaci├│n sobre el total significativamente, como┬Āpuede observarse en el gr├Īfico 5.141.┬Ā

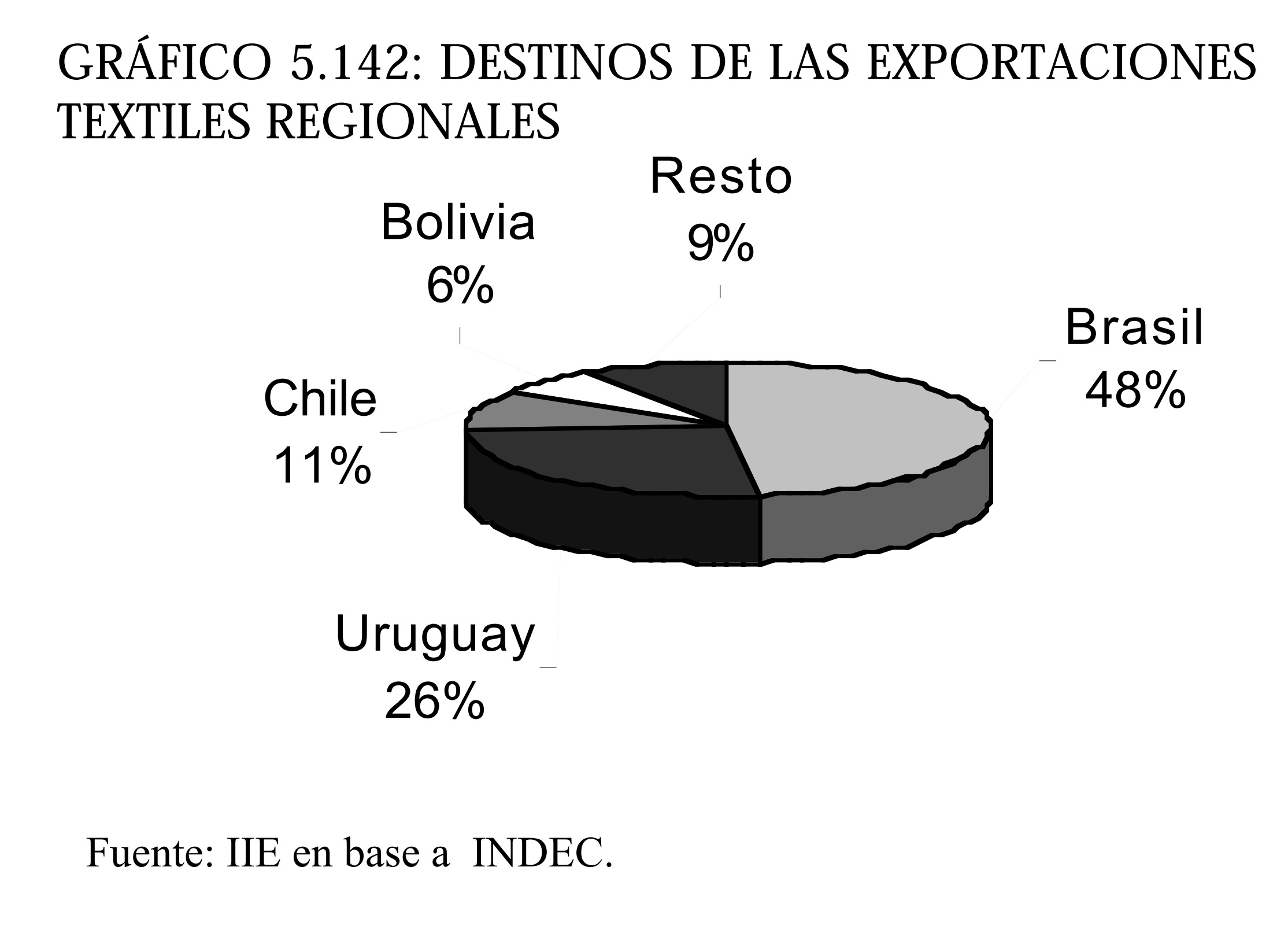

Tal como se aprecia en el gr├Īfico 5.142, el principal┬Āmercado de destino de las exportaciones textiles┬Āregionales es Brasil, con el 48,1% del total en el a├▒o┬Ā2000, seguido ┬Āpor Uruguay con el 25,9%. ┬ĀLas┬Āexportaciones al Mercosur representan el 78% del┬Ātotal. Chile es el mayor mercado extrazona (11% del┬Ātotal). Estas cifras indican la escasa diversificaci├│n┬Āde mercados que poseen las exportaciones textiles┬Āregionales, sumamente expuestas a los vaivenes de┬Ālas econom├Łas de los pa├Łses vecinos.┬Ā

Con relaci├│n a las importaciones, cabe destacar que sufrieron un sustancial incremento durante los ├║ltimos┬Āa├▒os. Esta situaci├│n se origin├│ en que muchas empresas encontraron m├Īs conveniente importar que producir.┬ĀEl fen├│meno es de alcance nacional, y las importaciones por Aduana C├│rdoba sirven de ejemplo para mostrar┬Ālo ocurrido. En el per├Łodo 1996/2000 las importaciones de insumos y productos del sector textil aumentaron┬Ām├Īs de tres veces, alcanzando los u$s 26,5 millones durante el a├▒o pasado.┬ĀComparando las cifras de exportaciones e importaciones, se advierte que el sector posee una balanza comercial┬Āaltamente deficitaria.

┬Ā

5.10.2.6. APARICION Y CONSOLIDACION DE MARCAS

Durante los ├║ltimos a├▒os, el sector indumentaria se caracteriz├│ por la aparici├│n y consolidaci├│n en el mercado┬Āde un n├║mero importante de marcas locales. Este fen├│meno se dio principalmente en las ciudades de C├│rdoba┬Āy Rosario, que son los principales n├║cleos de la moda del interior del pa├Łs.┬ĀLa consolidaci├│n de la marca fue la clave del ├®xito de peque├▒as empresas de corta edad, que apostaron tambi├®n┬Āa la apertura de locales propios y la venta de franquicias.┬ĀEn C├│rdoba, la aparici├│n de marcas locales fue un boom. En la actualidad existen en el mercado m├Īs de 20,┬Āentre las que se destacan B 52, Insomnio, Silenzio, Lolita, Enigma, Oasis, Cutback, Fabrizzi y Leo Cofr├®.┬ĀSeg├║n un estudio realizado, las ventas de las mismas crecen entre un 15% y un 25% anual, y son numerosas┬Ālas firmas que planean expandir sus negocios hacia el Noroeste y Cuyo.┬ĀRosario tambi├®n mostr├│ un gran dinamismo en cuanto a moda. La ciudad fue desde los ’80 un importante polo┬Ātextil, contando con numerosos lavaderos de jeans y empresas de indumentaria. Sin embargo, en los ├║ltimos┬Āa├▒os el sector registr├│ un fuerte crecimiento, que determin├│ que actualmente existan en la ciudad tres institutos┬Āterciarios que dictan carreras de dise├▒o textil. Adem├Īs, algunas empresas se aventuraron a exportar, con┬Āimportantes logros en los mercados de los pa├Łses vecinos, especialmente Chile.

RECUADRO 5.8: COMPETITIVIDAD SECTORIAL

Durante los ├║ltimos meses, el Gobierno Nacional firm├│ con los Gobiernos Provinciales, productores,┬Ātrabajadores y otros organismos de ┬Ādistintos ┬Āsectores, convenios con el fin de otorgar ┬Āmayor┬Ācompetitividad a los productos nacionales. Los planes sectoriales ofrecen ventajas de car├Īcter general┬Āy otras espec├Łficas de cada actividad.┬ĀCon estas herramientas, el Gobierno busca auxiliar a los sectores m├Īs castigados por la recesi├│n que┬Āexperimenta la econom├Ła nacional desde hace m├Īs de tres a├▒os. El sector calzado, textil e indumentaria┬Āfue uno de los primeros rubros industriales en contar con esta ventaja. El convenio se firm├│ el 10 de┬Āmayo del corriente a├▒o y entre las principales cl├Īusulas se destacan:

El GOBIERNO NACIONAL se compromete a:

-Eximir del pago del impuesto al endeudamiento empresario.

-Eximir del pago del impuesto a la renta m├Łnima presunta.

-Otorgar al pago de los aportes patronales destinados al subsistema previsional, el car├Īcter de cr├®dito┬Āfiscal IVA.

-Crear los mecanismos para que los saldos t├®cnicos de IVA puedan ser utilizados como garant├Ła o┬Ācancelaci├│n de cr├®ditos en el sistema financiero.

-Mantenimiento de derechos espec├Łficos.

-Analizar mecanismos de regulaci├│n de atrasos con el fisco.

-Inclusi├│n en el programa SEPyME de financiamiento preferencial para empresas que controlan la┬Ācalidad de su flujo de insumos y productos.

Los GOBIERNOS PROVINCIALES se comprometen a:

-Eximir del pago del Impuesto a los Ingresos Brutos en la etapa industrial para aquellas provincias que┬Āa├║n no lo hayan hecho.

-Exceptuar del Impuesto a los Ingresos Brutos a las ventas en la etapa industrial de contribuyentes de┬Āextra├▒a jurisdicci├│n, siempre que adhiera al presente acuerdo la jurisdicci├│n de origen y a condici├│n de┬Āreciprocidad.

-Impulsar y propiciar medidas tendientes a la eliminaci├│n de tasas municipales que afecten los procesos┬Āproductivos.┬Ā

El SECTOR PRIVADO (empleadores y empleados) se compromete a:

-Preservar niveles de empleo hasta marzo de 2003.

-Comienzos de negociaci├│n de convenciones colectivas (6 meses para comenzar a negociar y, a partir┬Āde all├Ł, 2 a├▒os para cerrar).

-Inclusi├│n en ese convenio de un cap├Łtulo PyME.