SECTOR APICOLA

5.5. SECTOR APÍCOLA

La apicultura argentina ha mostrado un desarrollo notable en la última década. Actualmente, Argentina es el tercer productor y el primer exportador a nivel mundial y la actividad tiene un gran potencial de crecimiento. La miel argentina es reconocida por su excelente calidad para consume final.

Entre las principales materias pendientes del sector se cuenta la necesidad de incorporar mayor valor agregado a la producción, ya que el 90% de lo exportado es miel a granel. Por otra parte, se observan falencias en la asociatividad y capacitación de los productores y en las reglamentaciones que surgen de las dependencias públicas.

5.5.1. EL SECTOR APÍCOLA ARGENTINO

5.5.1.1. Producción

Durante los últimos años el sector mostró un significativo crecimiento, producto de mejoras en la productividad e incrementos en el número de colmenas. Por otra parte, la potencialidad de la actividad es enorme si se considera que la flora melífera existente permitiría duplicar la cantidad de colmenas sin afectar la producción unitaria. La producción nacional de miel creció un 40% desde 1993, estimándose una cifra de 85.000 toneladas para 1999. Dicho registro ubica a Argentina como el tercer productor mundial, detrás de China y Estados Unidos. El valor estimado de la producción para 1998 superó los U$S 120 millones. Es importante destacar la fuerte contracción experimentada por el precio de la miel, superior al 40% en el período 1996/2000. La actividad es desarrollada por 25.000 apicultores, que poseen aproximadamente 2.500.000 colmenas. La producción tiene como principal característica la atomización. Solamente el 3% de los establecimientos poseen más de 500 colmenas, el 12% tiene entre 350 y 500, el 75% entre 20 y 350 mientras que el 10% restante posee menos de 20. El rendimiento promedio oscila entre los 30 y 35 kg/col/año, aunque existen establecimientos que logran rendimientos similares a los más elevados del mundo, llegando a 60-70 kg/col/año.

5.5.1.2. Exportaciones

Durante 1999, las exportaciones de miel fueron de 93.103 toneladas y generaron divisas por U$S 95,7 millones, convirtiendo a nuestro país en el primer exportador mundial. Hasta septiembre de 2000, el valor de las exportaciones alcanzaba los U$S 70 millones, con lo cual probablemente se superen los registros del año anterior. En 1998 los principales importadores de miel argentina fueron Estados Unidos (44%), Alemania (30%) e Italia (10%). Sin embargo, durante los últimos años otros destinos mostraron un crecimiento importante (Arabia Saudita y otros países del Medio Oriente).

El sector exportador de miel posee grandes perspectivas de crecimiento, dadas las bondades del producto en cuanto a color, aroma y características organolépticas.

5.5.2. El Sector Apícola Regional

5.5.2.1. Producción

La Región Centro produce 26.800 toneladas de miel al año, participando con el 34% de la producción argentina. Los establecimientos apícolas radicados en la región cuentan con 800.000 colmenas. El rendimiento promedio regional es de 33,5 kg/col/año, apenas superior al promedio nacional. Sin embargo, el rendimiento muestra una dispersión importante dentro de la región. Mientras en Santa Fe una colmena produce 40 kg/año, en Entre Ríos esta cifra sólo llega a 27 kg/año, y es de 33.5 kg/año en Córdoba. La miel producida en la región, al igual que el producido bonaerense y pampeano, se destina a la exportación, dadas las características del producto. La miel obtenida más al norte -más oscura y de sabor más fuerte- se orienta al mercado interno, al consumo familiar y a la industria panificadora.

5.5.2.2. Exportaciones regionales

Las exportaciones de miel de la Región Centro ascendieron a U$S 32,6 millones durante 1999, lo cual representa el 34% del total de la miel exportada a nivel nacional. Esta cifra es un 7,6% superior al valor de las exportaciones de 1993. La participación de cada una de las provincias de la Región se presenta en el gráfico 5.42.

Cabe mencionar que la participación de las exportaciones de miel en el total de la exportación regional muestra también un leve aumento, del 0,37% en 1998 al 0,46% en 1999. Con el objetivo de fomentar la exportación de productos apícolas, durante el año 2000 el Gobierno de la Provincia de Córdoba lanzó un programa para incrementar la competitividad del sector apícola provincial, permitiendo su inserción en mercados internacionales. Entre otros puntos, el programa incluye:

·Líneas de crédito a tasa subsidiada para productores, por un valor de U$S 2 millones.

·Creación de una Red y Padrón Provincial de asesoramiento con apoyo de las Universidades, integrado por profesionales en distintas áreas como sanidad, gestión, comercialización, etcétera.

·Creación de una red de laboratorios para certificar las condiciones higiénico-sanitarias de la miel.

·Creación de tres salas de fraccionamiento y elaboración de miel.

·Ayuda a través de un fondo agropecuario para obtener la certificación de calidad internacional a través de los organismos correspondientes.

5.5.3. MESA DE TRABAJO: REALIDAD Y PERSPECTIVAS DEL SECTOR REGIONAL

Para analizar los factores externos e internos que afectan -en forma positiva y negativa- al sector apícola regional, y trabajar sobre las políticas requeridas por el sector, el ITE de la Bolsa de Comercio de Córdoba convocó a una reunión donde participaron los principales referentes del sector, tanto productores como representantes de los gobiernos provinciales y de organismos de extensión.

El taller se realizó en la Sociedad Rural de San Francisco, el 3 de Noviembre del corriente año. A continuación, se expone la matriz FODA confeccionada, el detalle de cada uno de sus componentes y las políticas que los participantes del taller creen necesarias implementar para el cabal desarrollo del sector.

5.5.3.1. Matriz FODA

5.5.3.2. FACTORES EXTERNOS

5.5.3.2.1. Oportunidades

·PERCEPCION EXTRANJERA SOBRE LA BUENA CALIDAD INTRÍNSECA DEL PRODUCTO

Se hizo referencia a la buena calidad de la miel virgen argentina. Sin embargo, se comentó que es necesario crear y posicionar una imagen de marca, ya que actualmente sólo los importadores de miel a granel reconocen la calidad, no así los consumidores extranjeros.

·FACTORES NATURALES PARA LA PRODUCCION DE MIEL

·TENDENCIA AL CONSUMO DE PRODUCTOS ORGÁNICOS/ECOLOGICOS

Aparece como una oportunidad de relevancia el aumento del consumo de productos más sanos y naturales.

·APARICION DE NUEVOS MERCADOS NO TRADICIONALES

En la actualidad se están diversificando los mercados de destino de la miel argentina. Como ejemplo se pueden citar las ventas a mercados árabes. Otros nuevos destinos para la miel nacional son Rusia y Finlandia.

·AUMENTO DE LA DEMANDA EXTERNA DE PRODUCTOS APÍCOLAS

El consumo mundial creció en los últimos años. Se destacó también que Argentina alcanzó el primer lugar en el ranking de exportadores.

·POLÍTICA DE CREDITO PARA RETENCION DE PRODUCCION

Esta se hace necesaria para evitar que los stocks se rematen cuando los precios se encuentran más deprimidos. De esta forma los productores pueden esperar buenos precios internacionales para colocar su producto.

·MENOR CONTAMINACION AMBIENTAL

La baja contaminación ambiental en nuestro país implica una ventaja comparativa para la producción de miel, ya que la calidad de la flora es superior.

Los asistentes a la reunión tuvieron la posibilidad de ponderar la importancia relativa de cada factor. Surgieron como principales oportunidades la presencia de factores naturales para la producción, y la buena calidad intrínseca del producto, ambas con el 25%, seguido por la tendencia al consumo de productos orgánicos con el 22%. El resultado de la votación se observa en el gráfico 5.43.

5.5.3.2.2. Amenazas

·SECTOR ATOMIZADO Y POCO ORGANIZADO

El sector apícola está compuesto por una gran cantidad de productores relativamente pequeños, y la asociatividad entre los mismos es muy baja. Es por esto que se considera la falta de organización como externo, ya que es escasamente controlable por los productores.

·INEXISTENCIA DE CAMPANAS DE PROMOCION

No se busca la difusión del consumo de productos de colmena. Se considera que ésta no es únicamente una debilidad propia del sector, ya que cualquier campaña de difusión requeriría participación del Estado debido a la atomización del sector.

·CADENA DE COMERCIALIZACION

La comercialización de miel está manejada por pocas personas, quienes se llevan la mayor parte de los beneficios del negocio de la miel.

·FALTA DE POLÍTICAS CLARAS

Se considera que existe un exceso de organismos que controlan al sector, lo cual lleva a contradicciones e indefiniciones respecto a las políticas aplicadas.

·PRECIO Y CALIDAD DE LOS TAMBORES

El mercado de tambores está sujeto a la aprobación del SENASA, lo cual lleva a un monopolio en la fabricación de tambores, y a un alto precio. Por ejemplo, la importación de Uruguay no está permitida, y los tambores uruguayos tienen un precio 50% inferior al local.

·REGLAS SOBRE LA LOCACION Y TRASLADO DE COLMENAS

Actualmente, la ubicación de las colmenas prácticamente no está reglamentada.

·BARRERAS PARAARANCELARIAS

·BAJA EN PRECIOS INTERNACIONALES

Los bajos precios están relacionados con el dumping de EE.UU. Argentina ya ha planteado una queja por este tema.

·DESCONOCIMIENTO DEL CONSUMIDOR

Desconocimiento en cuanto a las bondades del consumo de miel, y respecto a la calidad de la miel argentina. Como se aclaró en el apartado anterior, esto no sucede en el caso de los compradores a granel del exterior.

·PRECIO DE VENTA (COMERCIALIZACION)

El precio de venta es bajo, debido a la deficiente comercialización de los productos, con bajo valor agregado.

·NO TENER MEJORAS DE PRECIOS POR MEJOR CALIDAD

Las mencionadas deficiencias en la comercialización llevan a que no exista un diferencial de precio por calidad.

·MERCADO EXTERIOR CADA VEZ MAS EXIGENTE

·GRAN OFERTA DE MIEL CHINA DE BAJA CALIDAD Y BAJO PRECIO

Este factor también incide negativamente sobre los precios internacionales, al igual que el dumping de EEUU.

·AGROQUÍMICOS

No existe un control adecuado sobre el origen de los productos agroquímicos, lo cual tiene consecuencias negativas para los productores apícolas.

La votación de los factores externos negativos arrojó tres grandes amenazas: el sector atomizado y poco organizado, la inexistencia de campañas de promoción, y la cadena de comercialización obtuvieron cada una el 21% de los votos. Le sigue la falta de políticas claras (14%) y el precio y calidad de los tambores (9%).

5.5.3.3. Factores Internos

5.5.3.3.1. Fortalezas

·TENDENCIA A CAPACITARSE Y A AUMENTAR LA PRODUCCION

Se observa que los productores apícolas tienden a profesionalizarse y a mejorar los métodos utilizados, lo cual lleva a aumentos en la productividad por colmena.

·EMPRENDIMIENTO FAMILIAR

La producción de miel es un microemprendimiento, y puede iniciarse y mantenerse el negocio con una inversión relativamente baja.

·BUENA CALIDAD DEL PRODUCTO

La buena calidad del producto se debe también a factores internos. Sin embargo, los asistentes remarcaron que esta buena calidad no llega al conocimiento del consumidor. Como solución se podría implementar una tipificación de calidad reconocible, que cumpla con determinadas características.

·POSIBILIDAD DE CRECIMIENTO CON UNA BAJA INVERSION INICIAL.

·BUENA PRODUCCION/ZONAS APÍCOLAS AMPLIAS

Las fortalezas propias del sector apícola son relativamente pocas. La mayor de éstas es la tendencia a capacitarse y a aumentar la producción, con el 53% de los votos, seguido por la empresa apícola como emprendimiento familiar (41%), y la buena calidad del producto (6%).

5.5.3.3.2. Debilidades

·PRODUCTO NO DIFERENCIADO Y DE BAJO VALOR AGREGADO

No se busca una mejora en el precio obtenido mediante técnicas de comercialización, por ejemplo.

·ORGANIZACION ASOCIATIVA – GESTION EMPRESARIAL

La producción apícola comenzó siendo un hobby, pasando a ser un negocio rentable por sí mismo en forma reciente. Es por esto que el sector está poco organizado, y que la administración no es la óptima.

·FALTA DE CAPACITACION EN GESTION EMPRESARIAL

·MERCADO NEGRO

Este aspecto está relacionado con la presión impositiva, lo cual lleva a que los productores no se registren en ningún organismo de control. De esta forma la evasión se instala en el sector.

·ATOMIZACION DEL SECTOR

Este elemento también fue mencionado entre las amenazas, sin embargo los presentes reconocieron que el problema también es propio del sector.

·ACTITUD PASIVA FRENTE A LA ESTRUCTURA IMPOSITIVA

Se consideran en parte como una debilidad propia del sector, ya que el mismo no hace esfuerzos por cambiar la situación.

·ALTOS COSTOS:

Este punto hace referencia a los costos de incorporación de tecnología.

·FALTA DE INFRAESTRUCTURA

Por ejemplo, en salas de extracción y capacidad de almacenamiento.

·FALTA DE TECNOLOGÍA PARA PROCESAMIENTO

·FALTA DE COMPENSACION DE LOS SERVICIOS DE POLINIZACION

La votación arrojó como resultado una crítica a los problemas de capacitación y gestión de la empresa apícola: estos factores acumulan el 36% de los votos. En segundo lugar se ubica el producto diferenciado, de bajo valor agregado con el 19%, el mercado negro con el 13% y la atomización del sector con el 10%.

5.5.4. LÍNEAS DE ACCION

5.5.4.1. Acciones Externas (propias del sector público)

·PROMOCION DEL CONSUMO INTERNO

·POLÍTICAS CREDITICIAS Y ASOCIATIVAS

·DEFINICION CLARA DE SENASA

Respecto a la resolución 220/95, la habilitación da tambores, etcétera.

·DISMINUCION DE IMPUESTOS PARA APICULTORES REGISTRADOS, SALAS DE EXTRACCION HABILITADAS, Y CASTIGOS A LOS NO REGISTRADOS.

·STANDARD DE CALIDAD QUE PERMITA ESTABLECER PREMIOS Y CASTIGOS

No existe en este momento un standard de calidad que deba cumplirse. Este standard también podría en el futuro llevar a una tipificación de calidad que identifique a los productos regionales.

·PROMOCION DE LA EXPORTACION

·COORDINAR LA INSTALACION DE LAS SALAS DE EXTRACCION POR REGIONES GEOGRÁFICAS APÍCOLAS

·DESCENTRALIZACION OPERATIVA DE LOS MECANISMOS DE CONTROL

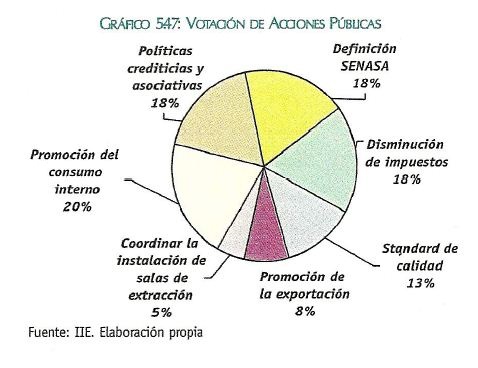

El gráfico 5.47 muestra los resultados de la votación de las líneas de acción que el sector público debería implementar.

5.5.4.2. Acciones conjuntas

·TRABAJAR EN CONJUNTO PARA DETERMINAR EL FUNCIONAMIENTO Y POLÍTICAS GENERALES PARA EL SECTOR

·PROYECTOS APÍCOLAS INTEGRALES ACORDES A LA REALIDAD DEL SECTOR

·LOGRAR QUE UN NÚMERO LIMITADO DE INSTITUCIONES REPRESENTEN A TODO EL SECTOR, PARA ESTABLECER POLÍTICAS INTERNAS Y EXTERNAS JUNTO AL GOBIERNO Y SUS INSTITUCIONES

A continuación, el gráfico 5.48 expone la proporción de votos que cada línea de acción conjunta obtuvo en el total.

5.5.4.3. Acciones Internas (propias del sector privado)

SANIDAD, CAPACITACION