SECTOR FRIGORIFICO-GANADERO

5.7 SECTOR FRIGOR├ŹFICO – GANADERO

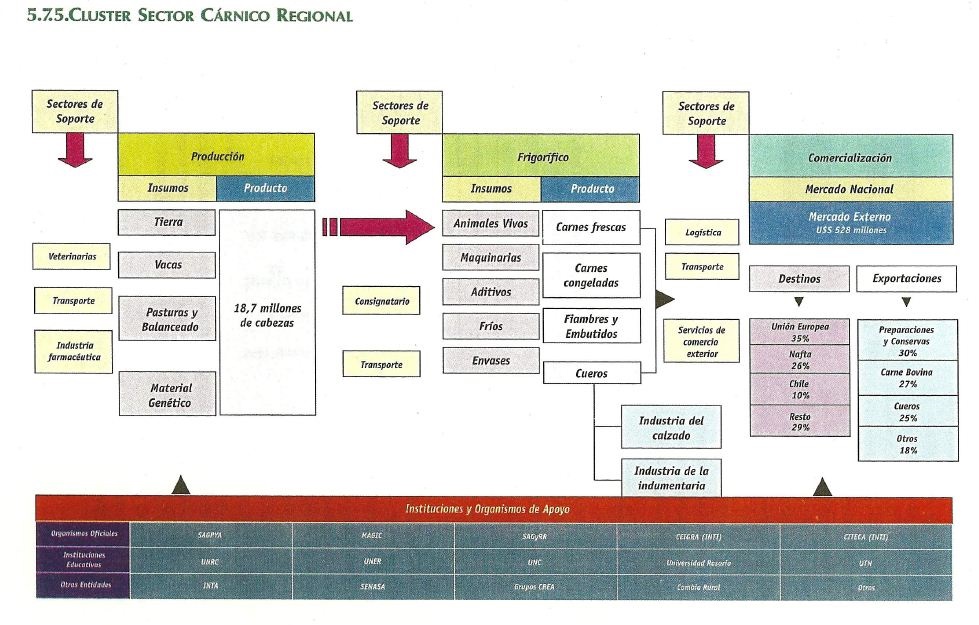

La ganader├Ła regional es una actividad que est├Ī mostrando importantes cambios, especialmente en lo concerniente a la calidad, gracias a las nuevas tecnolog├Łas en materia de gen├®tica animal. No obstante, en t├®rminos cualitativos, durante 1999 nuevamente se produjo una ca├Łda de la participaci├│n regional sobre los inventarios argentinos.

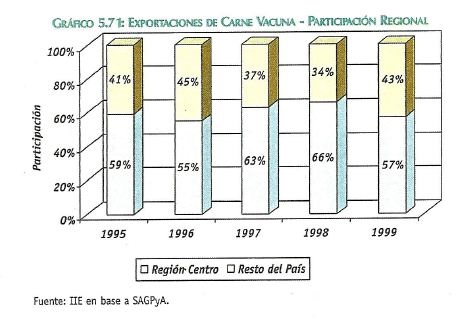

La industria tambi├®n se muestra din├Īmica, aunque en menor medida que otros sectores agroindustriales. La declaraci├│n de pa├Łs libre de aftosa y el mantenimiento del status durante la crisis desatada hace unos meses, es la gran oportunidad que se presenta para la industria frigor├Łfica exportadora de la regi├│n, que participa con el 57% de las ventas argentinas.

5.7.1. STOCKS

5.7.1.1. Ganado Bovino

La ganader├Ła bovina de la Regi├│n Centro registr├│ inventarios de 16,5 millones de cabezas, concentrando el 34% del total nacional (1999). Realizando un an├Īlisis de largo plazo, se advierte que la ganader├Ła regional (al igual que la nacional) mostr├│ un record en el n├║mero de animales durante la d├®cada del 70, cuando contaba con cerca de 22 millones de cabezas. Simult├Īneamente, su participaci├│n sobre los inventarios nacionales present├│ continuos descensos, como resultado de la utilizaci├│n de zonas marginales para el desarrollo de la ganader├Ła. La mayor participaci├│n le correspondi├│ a fines del siglo XIX, cuando la regi├│n concentraba el 39% del total de vacunos argentinos.

Considerando la informaci├│n por provincias (1999), C├│rdoba lidera las participaciones con el 40% de la Regi├│n (6.471.000 cabezas), seguida por Santa Fe con el 37% (6.153.900 cabezas) y Entre R├Łos con el 23% restante (3.820.100 cabezas). Analizando la composici├│n del rodeo de la Regi├│n Centro, se destaca la participaci├│n de vacas (38%) y novillos (24%). Lamentablemente, el escaso grado de desagregaci├│n de la informaci├│n, que no considera la distinci├│n entre cr├Ła y lecher├Ła, y que adem├Īs no tiene en cuenta las distintas razas (indicador de calidad), no permite extraer conclusiones respecto a la vinculaci├│n entre el sector primario y las agroindustrias c├Īrnica y l├Īctea. El gr├Īfico 5.61 muestra la composici├│n del rodeo por regiones.

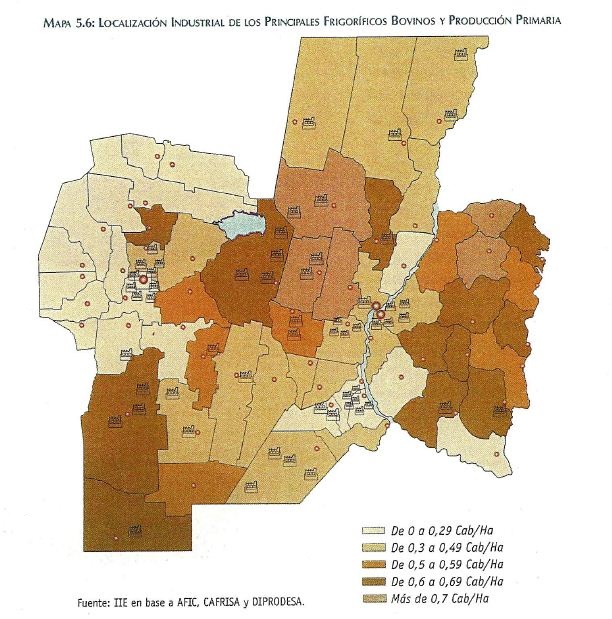

La distribuci├│n de los inventarios por departamentos es despareja. En el mapa 5.5 se muestra la relaci├│n cabezas por hect├Īrea para cada una de las jurisdicciones departamentales de la Regi├│n Centro. Se advierten tres n├║cleos ganaderos por excelencia:

┬¦SUR DE CORDOBA: Posee 2.359.074 animales vacunos, concentrando el 14% de los inventarios regionales. Est├Ī integrada por los departamentos General Roca, Pte. R. S├Īenz Pe├▒a y R├Ło Cuarto.

┬¦CENTRAL: Incluye los departamentos San Justo (C├│rdoba), Castellanos, Las Colonias y San Crist├│bal (Santa Fe). Coincide con la mayor cuenca l├Īctea del pa├Łs, posee 3.1 millones de cabezas (el 18,3 % del total de animales).

┬¦NORTE ENTRERRIANO: Cuenta con 1.838.749 animales, participando con el 11% del stock regional. Est├Ī integrada por los departamentos Concordia, Federaci├│n, Federal, Feliciano, La Paz y Villaguay.

5.7.1.2. Ganado Porcino

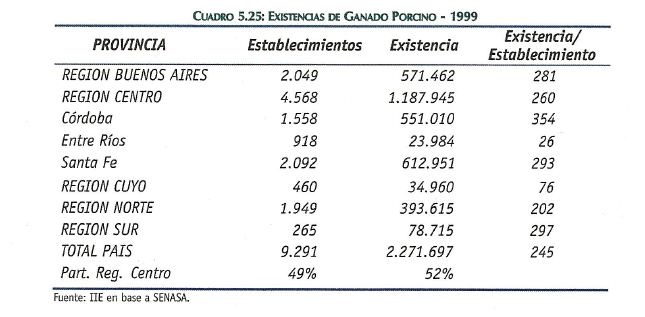

Durante 1999, las existencias de porcinos de la Regi├│n Centro ascendieron a 1.187.945 cabezas, lo que representa el 52% del stock nacional. El n├║mero de establecimientos instalados en la regi├│n es de 4.568 (el 49% del total argentino), los que poseen un promedio de 260 animales por unidad. A este ├║ltimo indicador le corresponde un valor de 245 a nivel nacional, lo que se├▒ala que el tama├▒o promedio de los establecimientos dedicados a la actividad es levemente superior en el ├Īmbito regional. La provincia de Santa Fe muestra el mayor n├║mero de establecimientos y existencias, seguida por C├│rdoba y finalmente por Entre R├Łos.

5.7.2. INDUSTRIALIZACION15

Respecto a la estructura productiva de la industria nacional, cabe destacar que coexiste un importante n├║mero de plantas de variado tama├▒o y sustanciales diferencias en materia de productividad. Existen plantas que utilizan herramientas de ├║ltima generaci├│n, mientras que otras no se apartan de los m├®todos tradicionales. Adem├Īs, son pocos los establecimientos que encararon procesos de reingenier├Ła y mejoras en materia de log├Łstica.

Esto es una evidencia de que la reestructuraci├│n productiva que experiment├│ la industria manufacturera en su conjunto desde comienzos de la d├®cada, y especialmente el sector alimenticio, a├║n no lleg├│ a los establecimientos matarifes. Otro indicador de que esta reestructuraci├│n no ha llegado es la escasa presencia de capitales extranjeros dentro del tejido productivo (a diferencia de lo ocurrido con otras ramas de la producci├│n alimenticia, como l├Īcteos y aceites). La ├║nica firma de origen extranjero radicada en la regi├│n es Swift-Armour.

Otra caracter├Łstica de la industria frigor├Łfica es el exceso de capacidad existente. La infraestructura ociosa se encuentra entre el 30-40%; s├│lo los establecimientos exportadores poseen una mejor performance. Esta es otra cuesti├│n de peso en la estructura de costos de la industria, que ejerce significativa influencia sobre la rentabilidad de las empresas del sector. A esto se deben sumar las fluctuaciones en el precio del insumo, ya que en nuestro pa├Łs reci├®n durante el corriente a├▒o apareci├│ un mercado de futuros para la carne16.

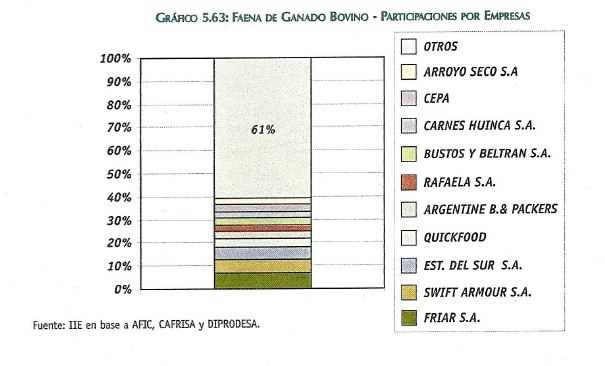

Respecto a la concentraci├│n industrial17, el IHH correspondiente a la faena de bovinos por empresa arroja un valor de 260 puntos, indicando el fuerte grado de competencia que existe en este mercado.

15 Se utilizan datos suministrados por la asociaci├│n de Frigor├Łficos e Industriales de la Carne de C├│rdoba (AFIC), la C├Īmara Frigor├Łfica de Santa Fe (CAFRISA) y la Direcci├│n General de Producci├│n, Desarrollo y Sanidad Animal (DIPRODESA).

16 En el ├Īmbito del Mercado a T├®rmino de Rosario S.A.

17 Se utiliza el n├║mero de animales faenados anualmente por empresa como aproximaci├│n. La variable indicada para emplear es la faena anual en toneladas por empresa, sin embargo este dato no es informaci├│n p├║blica.

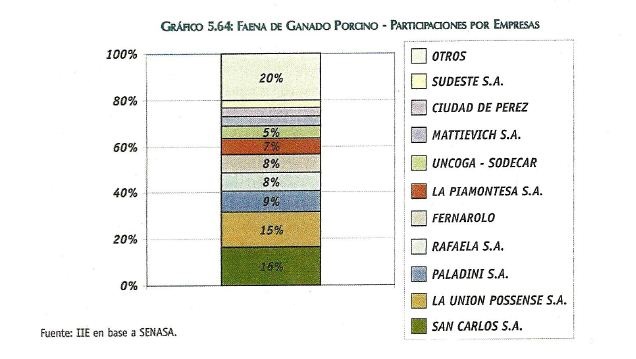

La escasa concentraci├│n se presenta en el gr├Īfico 39, donde se advierte que los 10 mayores frigor├Łficos s├│lo representan el 39% de la faena regional, y que ninguna de las grandes empresas posee una participaci├│n superior al 7%. La faena de porcinos plantea una situaci├│n diferente, ya que sin llegar al grado de concentraci├│n -muestra un IHH de 850 puntos est├Ī monopolizada por diez empresas que faenan el 80% del total regional. Tambi├®n es importante destacar que s├│lo dos empresas industrializan el 32% del total. Los gr├Īficos 5.63 y 5.64 presentan las participaciones por empresa en la faena regional de bovinos y porcinos, respectivamente.

5.7.2.1. Faena de Ganado Bovino

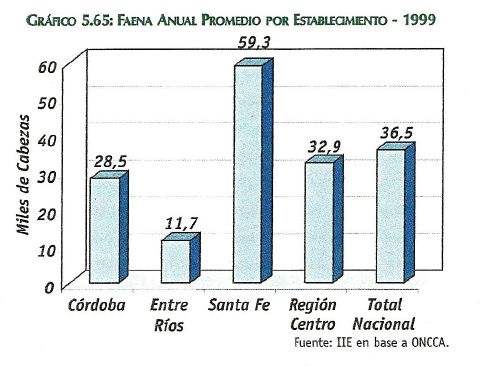

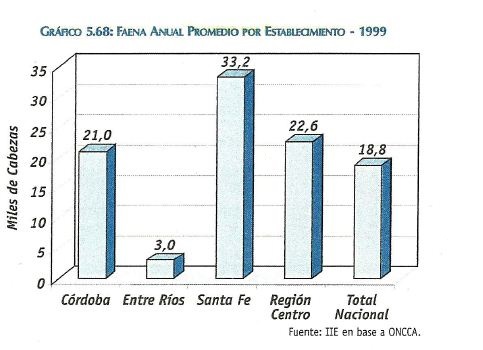

La industria frigor├Łfica de bovinos de la Regi├│n Centro est├Ī conformada por 126 establecimientos matarifes. De ├®stos, 61 se encuentran bajo la ├│rbita nacional, 52 poseen habilitaci├│n provincial y 13 corresponden a la jurisdicci├│n municipal.De estos establecimientos, 45 se encuentran en C├│rdoba, 41 en Santa Fe y 40 en Entre R├Łos. Es importante destacar la diversidad observada en la capacidad instalada de las plantas. Mientras un establecimiento santafesino en promedio procesa 4.940 animales mensuales, este valor es de 2.380 cabezas en C├│rdoba y s├│lo 975 en Entre R├Łos. Esto se debe a que en la provincia de Santa Fe se encuentran algunos de los m├Īs importantes frigor├Łficos exportadores del pa├Łs. El gr├Īfico 5.65 muestra la faena promedio por planta para 1999.

El 57% de las plantas industriales es de peque├▒a escala, en virtud de que faenan anualmente menos de 20.000 animales. Los grandes establecimientos matarifes representan el 14% de la estructura frigor├Łfica regional, destac├Īndose que s├│lo un frigor├Łfico faena m├Īs de 200.000 cabezas al a├▒o.

Del total faenado, el 85% corresponde a plantas con habilitaci├│n del SENASA y el 15% a plantas con permisos provinciales y municipales. Sin embargo, cuando esta informaci├│n se estudia por provincias, se adviene que C├│rdoba y Entre R├Łos poseen una industria c├Īrnica m├Īs orientada al consumo dentro de sus respectivos l├Łmites provinciales (26% y 19% respectivamente de la faena es realizada por establecimientos con habilitaci├│n provincial), mientras que en Santa Fe s├│lo faena en plantas con permiso provincial el 7% del total.

La faena regional estimada de bovinos fue de 3.738.766 cabezas durante 1999, representando el 31% del total nacional. El cuadro 5.26 muestra las participaciones de las distintas regiones sobre el total faenado en el ├Īmbito nacional, destac├Īndose el fuerte peso de la Regi├│n Buenos Aires.

Es importante resaltar que la faena regional mostr├│ un crecimiento del 3,98% en el per├Łodo 1998/99, mientras el total argentino creci├│ m├Īs del 6%. El aumento en el n├║mero de cabezas faenadas en la regi├│n se explica por los fuertes incrementos logrados en las provincias de C├│rdoba y Entre R├Łos -del 10,64% y 9,43% respectivamente- ya que Santa Fe se mantuvo sin variaciones durante 1999.

El mapa 5.6 muestra la localizaci├│n de la industria c├Īrnica regional. Claramente se aprecia que las plantas industriales se concentran en torno de los grandes centros de consumo: Gran C├│rdoba (8 plantas), Gran Rosario (6 plantas) y el n├║cleo Santa Fe – Paran├Ī (6 plantas). Tambi├®n se destaca como polo de la industria frigor├Łfica la ciudad de Villa Gobernador G├Īlvez, donde se encuentran radicados cuatro establecimientos industriales de gran envergadura.

La concentraci├│n de las plantas en cercan├Łas a los centros de consumo determina una extracci├│n de recursos de las zonas donde se cr├Łan los animales destinados a la industria, ya que el mayor valor agregado se genera en las zonas donde se aglutinan las plantas. Adem├Īs, como p├®rdida adicional, es importante se├▒alar que s├│lo el 35% del peso del animal vivo se comercializa en los centros de consumo18, generando ineficiencias en materia de transporte. As├Ł, los costos ser├Łan menores en caso de que la faena se realizara en las zonas de producci├│n y luego se derivaran a las ├Īreas de consumo solamente las partes del animal que van a ser comercializadas.

5.7.2.2. Faena de Ganado Porcino

La faena regional de porcinos fue de 1.131.877 cabezas durante 1999, participando con el 45% de la faena argentina. Existen en la Regi├│n Centro 50 establecimientos matarifes habilitados para la faena de porcinos, 26 corresponden al tr├Īnsito federal y los restantes poseen permisos provinciales o municipales. En la provincia de C├│rdoba se radica el mayor n├║mero de industrias c├Īrnicas porcinas, siendo 26 los establecimientos.

18 Fuente SAGPYA.

De ├®stos, 15 poseen habilitaci├│n provincial y 11 del SENASA. La faena provincial fue de 545 mil cabezas durante 1999. En segundo lugar le sigue Santa Fe, con 17 frigor├Łficos que faenan 565 mil cabezas anuales. Estas cifras indican que, en promedio, los establecimientos santafesinos son los de mayor envergadura dentro de la regi├│n. Entre R├Łos s├│lo cuenta con 7 plantas, 6 de ellas de tr├Īnsito provincial. Estos son frigor├Łficos de menor tama├▒o, con una faena promedio anual de 3.000 cabezas.

Analizando la estructura industrial seg├║n la faena anual, se advierte en el gr├Īfico 5.69 que el grueso de los establecimientos frigor├Łficos con habilitaci├│n para faenar cerdos posee una peque├▒a escala productiva, en funci├│n de que el 74% industrializa menos de 20.000 cabezas anuales. Solamente el 4% de las plantas faena m├Īs de 100.000 cerdos al a├▒o. Las de mayor envergadura del sector est├Īn radicadas en su totalidad en la provincia de C├│rdoba.

5.7.3. EXPORTACIONES DE CARNE VACUNA19

Las ventas al exterior de productos c├Īrnicos de la Regi├│n Centro alcanzaron los $ 383 millones durante 1999, mostrando una ca├Łda del orden del 40% en relaci├│n al a├▒o 1995, cuando se exportaba por $ 636 millones (ver gr├Īfico 5.70).

Es importante resaltar que a nivel nacional, en el mismo per├Łodo se observ├│ una contracci├│n similar de las ventas internacionales. Esto se explica, entre otras cosas, por el fuerte aumento que experiment├│ el precio nacional del ganado en pie y la apreciaci├│n del d├│lar frente a otras monedas.

19 Se toman los datos de Ia SAGPyA.

El gr├Īfico 5.71 presenta la participaci├│n de las exportaciones regionales sobre el total argentino, advirti├®ndose el marcado perfil exportador de los frigor├Łficos de la regi├│n. Se destaca la participaci├│n lograda en 1998, del 66%.

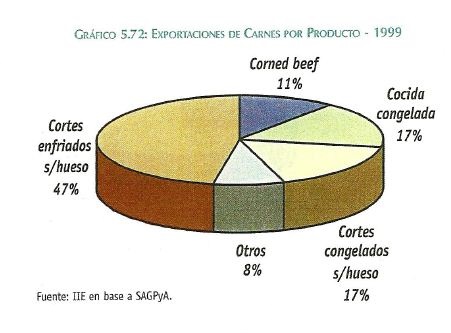

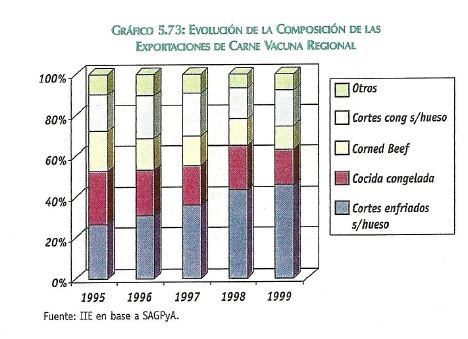

El principal producto c├Īrnico que se exporta son los Cortes Enfriados s/hueso (47%), seguido en orden de importancia por Cortes Congelados s/hueso y productos Cocidos Congelados, ambos con el 17% (Ver gr├Īfico 5.72).

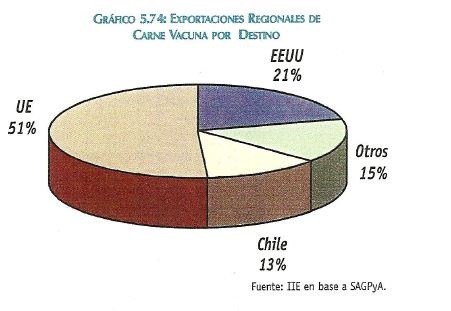

Analizando la composici├│n de las exportaciones, los cortes enfriados constituyen el principal producto vendido durante el per├Łodo 1995/99. Estos muestran una participaci├│n creciente, ya que permiten la obtenci├│n de mejores precios en el mercado internacional, que oscilan alrededor de los U$S 5.500 por tonelada. No obstante, es destacable que a├║n un porcentaje elevado de las exportaciones de carne (54%) corresponde al segmento de productos de menor valor. El principal mercado de destino para los productos c├Īrnicos vacunos es la Uni├│n Europea, a la cual se dirige el 51% del total exportado. Cabe destacar que el 28% del total se dirige a Alemania. El segundo mercado por orden de importancia es Estados Unidos (21% del total), seguido por Chile con el 13%. El 15% restante se distribuye entre 11 pa├Łses, agrupados bajo la clasificaci├│n ┬½Otros┬╗.

Resulta interesante observar los niveles de concentraci├│n de las exportaciones c├Īrnicas vacunas. Los Cortes Enfriados sin Hueso muestran un ├Łndice de concentraci├│n de 3.300, siendo los principales clientes Chile (47%) y Alemania (31%). Los productos cocidos congelados tambi├®n muestran un ├Łndice de concentraci├│n elevado, superior a 3.400. El principal mercado es Estados Unidos, adonde se dirige el 54% de las exportaciones, seguido por Holanda (14%). El caso de los Cortes Congelados s/hueso es at├Łpico, ya que las exportaciones tienen un nivel de concentraci├│n menor, con un ├Łndice da 1.000. El cliente m├Īs importante (Estados Unidos), adquiere el 20% del total, y ninguno de los pa├Łses restantes (se destacan Chile, Italia a Israel) compra m├Īs del 12%.

5.7.4. INVERSIONES

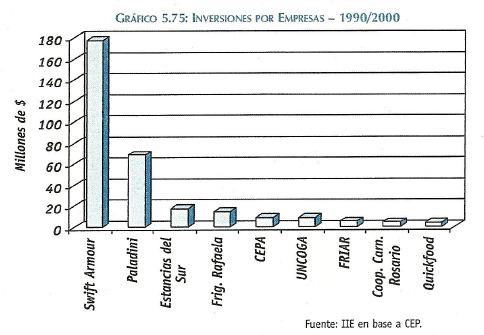

Seg├║n la base de inversiones del CEP, la industria frigor├Łfica regional realiz├│ inversiones por un valor superior a los $ 350 millones en el per├Łodo 1990/2000. Dentro de los proyectos llevados a cabo se destacan los desarrollados por las empresas Swift Armour y Paladini, quienes realizaron inversiones por $ 178 millones y $ 69 millones, respectivamente, representando el 80% del total invertido por la industria en el per├Łodo antes citado. En el caso de la primera de las firmas mencionadas, la elevada cifra corresponde a la construcci├│n de una nueva planta.

Otros frigor├Łficos que realizaron emprendimientos de importancia fueron Estancias del Sur, Frigor├Łfico Rafaela, CEPA y UNCOGA. El gr├Īfico 5.75 muestra las principales inversiones por empresas.

De los m├Īs de $ 350 millones desembolsados por la industria c├Īrnica regional a lo largo de la d├®cada, el 65% ($ 230,3 millones) se destin├│ a financiar proyectos vinculados al procesamiento de carne vacuna, mientras el 35% restante ($ 121,6 millones) se aplic├│ a la industrializaci├│n de la carne de cerdo y elaboraci├│n de embutidos y chacinados.

Respecto a la localizaci├│n de las inversiones, m├Īs del 90% de las mismas tuvieron como destino la provincia de Santa Fe, mientras el resto correspondi├│ a la provincia de C├│rdoba.

5.7.6. MESA DE TRABAJO: REALIDAD Y PERSPECTIVAS DEL

SECTOR FRIGOR├ŹFICO-GANADERO DE LA REGION CENTRO

Con el objeto de realizar un an├Īlisis de la situaci├│n actual y de los principales lineamientos del sector, el IIE de la Bolsa de Comercio de C├│rdoba convoc├│ a una reuni├│n donde participaron los principales referentes del sector, tanto productores como industriales, y representantes de los gobiernos provinciales, de la Secretar├Ła de Agricultura, Ganader├Ła, Pesca y Alimentaci├│n de la Naci├│n, de organismos de extensi├│n como el INTA y el INTI y de contralor como el SENASA y el ONCCA.

El taller, donde se debatieron las cuestiones inherentes al sector bovino, se realiz├│ en las instalaciones de la Bolsa de Comercio de Rosario, el d├Ła 18 de septiembre del corriente a├▒o. La mesa de trabajo sobre porcinos se llev├│ a cabo en el INTA, en la ciudad de Buenos Aires, el d├Ła 2 de octubre.

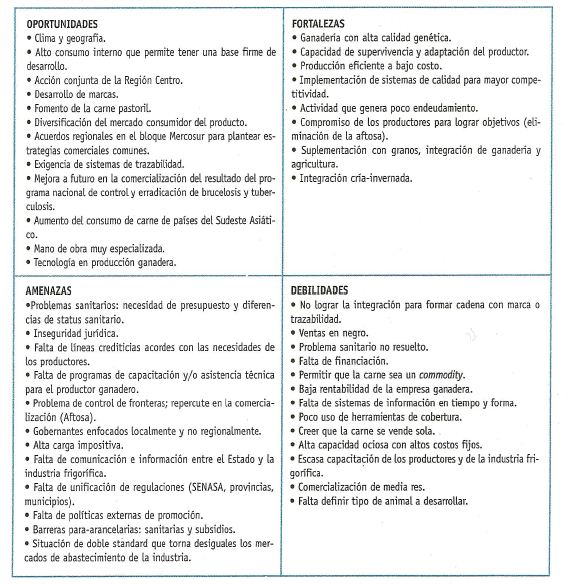

A continuaci├│n, se exponen las matrices FODA confeccionadas, el detalle de cada uno de sus componentes y las pol├Łticas que los participantes de los talleres creen necesarias implementar para el cabal desarrollo del sector.

5.7.6.1. Bovinos

5.7.6.1.1. Matriz FODA

5.7.6.1.2. Factores Externos

5.7.6.1.2.1. FACTORES EXTERNOS POSITIVOS (OPORTUNIDADES)

┬¦CLIMA Y GEOGRAF├ŹA

Las caracter├Łsticas naturales de la Regi├│n la hacen especialmente apta para la cr├Ła de ganado vacuno.

┬¦ALTO CONSUMO INTERNO QUE PERMITE TENER UNA BASE FIRME DE DESARROLLO

El consumo interno de Argentina supera los 60 kg/a├▒o/hab, un valor alto en comparaci├│n con los niveles internacionales. Adem├Īs, esta demanda se caracteriza por la diversidad de cortes y las variaciones geogr├Īficas en la demanda. Se destac├│ el importante descenso presentado por el consumo interno en los ├║ltimos a├▒os.

┬¦ACCION CONJUNTA DE LA REGION CENTRO

Se observa la profundizaci├│n de las pol├Łticas regionales como altamente provechosas para el sector.

┬¦DESARROLLO DE MARCA Y DENOMINACION DE ORIGEN

Este punto fue planteado como una oportunidad futura. Las marcas y la denominaci├│n de origen permitir├Īn mejoras en la comercializaci├│n y la calidad de los productos, adem├Īs de permitir la obtenci├│n de sobreprecios.

┬¦OTROS ASPECTOS MENCIONADOS

Se mencionaron el fomento de la carne pastoril, los acuerdos regionales en el bloque Mercosur para plantear estrategias comerciales comunes, la exigencia de sistemas de trazabilidad, la mejora a futuro en la comercializaci├│n como resultado del programa nacional de control y erradicaci├│n de brucelosis y tuberculosis, el aumento del consumo de carne de pa├Łses del Sudeste Asi├Ītico, la mano de obra muy especializada y la tecnolog├Ła en producci├│n ganadera.

Los participantes de la reuni├│n tuvieron la posibilidad de ponderar los factores enumerados. Como se observa en el gr├Īfico 5.76, el factor externo positivo individual que m├Īs votos obtuvo fue el clima y la geograf├Ła de la Regi├│n, considerados excepcionales para la cr├Ła de vacunos. La votaci├│n fue bastante dispersa, ya que el 36% de los votos correspondi├│ a un grupo amplio de factores, representados en el gr├Īfico como ┬½Otros┬╗.

El segundo factor individual fue el alto consumo interno, que sirve de base para el desarrollo de la industria. Le siguen en orden de importancia la acci├│n conjunta regional y el desarrollo de marcas. Estos dos factores fueron interpretados como oportunidades con vistas al futuro, m├Īs que aspectos positivos que existen actualmente.

5.7.6.1.2.2. FACTORES EXTERNOS NEGATIVOS (AMENAZAS)

┬¦PROBLEMAS SANITARIOS; NECESIDAD DE PRESUPUESTO Y DIFERENCIAS DE STATUS SANITARIO

Se refiere a la falta de presupuesto estatal para afrontar los problemas sanitarios, a las diferencias de status que existen entre los exportadores y los frigor├Łficos que orientan su producci├│n al mercado interno, y a las diferencias de status que otorgan a Argentina los pa├Łses importadores. Como se menciona m├Īs adelante, los problemas sanitarios tambi├®n son un importante factor negativo interno de la industria.

┬¦INSEGURIDAD JUR├ŹDICA

Los problemas de faena en negro, contrabando, evasi├│n impositiva y hurto de ganado que afectan al sector, requieren de un sistema judicial m├Īs eficiente para ser afrontados, ya que constituyen una seria amenaza para el desarrollo de la actividad.

┬¦FALTA DE L├ŹNEAS CREDITICIAS ACORDES CON LAS NECESIDADES DE LOS PRODUCTORES

En el negocio ganadero los cr├®ditos son una herramienta de fundamental importancia, teniendo en cuenta los plazos necesarios desde que se realiza la inversi├│n hasta la venta del producto terminado. En muchos casos la oferta de cr├®ditos bancarios no responde a los plazos propios del sector.

┬¦FALTA DE PROGRAMAS DE CAPACITACION Y/O ASISTENCIA TECNICA RARA EL PRODUCTOR GANADERO

┬¦ PROBLEMAS DE CONTROL DE FRONTERAS: REPERCUTE EN LA COMERCIALIZACION (AFTOSA)

El status sanitario de pa├Łs libre de aftosa sin vacunaci├│n se encuentra en permanente peligro por la fragilidad de los controles de frontera.

┬¦GOBERNANTES ENFOCADOS LOCALMENTE Y NO REGIONALMENTE

Esto lleva, por ejemplo, a las asimetr├Łas impositivas y reglamentarias entre provincias. Adem├Īs, se doblegan esfuerzos y se malgastan recursos.

┬¦ALTA CARGA IMPOSITIVA

┬¦OTROS ASPECTOS MENCIONADOS

Se mencionaron la falta de comunicaci├│n e informaci├│n entre el Estado y la industria frigor├Łfica, la no unificaci├│n de regulaciones correspondientes a los diferentes niveles de gobierno (SENASA, provincias, municipios), la falta de pol├Łticas externas de promoci├│n, las barreras para-arancelarias sanitarias y subsidios y la situaci├│n de doble standard que toman desiguales los mercados de abastecimiento de la industria (por la faena en negro y por la diferencia entre el mercado local y el de la exportaci├│n).

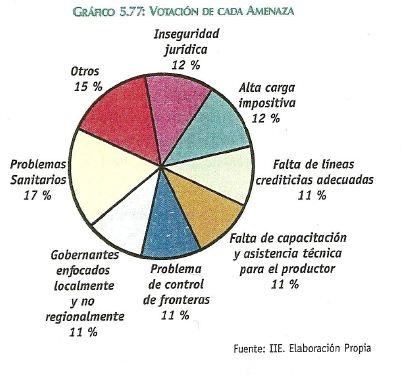

Ning├║n factor externo negativo de los enumerados supera claramente a los restantes, sino que se consider├│ que varios factores tienen el mismo peso dentro de las amenazas que enfrenta el sector.

5.7.6.1.3. Factores Internos

5.7.6.1.3.1. FACTORES INTERNOS POSITIVOS (FORTALEZAS)

┬¦GANADER├ŹA CON ALTA CALIDAD GENERICA

Argentina posee el mayor rodeo ┬½brit├Īnico┬╗ del mundo, lo cual garantiza la producci├│n de carne de calidad.

┬¦CAPACIDAD DE SUPERVIVENCIA Y ADAPTACION DEL PRODUCTOR

A pesar de la ca├Łda sostenida en los precios, de la pesada carga impositiva y de otros factores negativos, el productor ganadero sigue adelante, adapt├Īndose permanentemente a los cambios.

┬¦PRODUCCION EFICIENTE A BAJO COSTO

Los bajos costos de producci├│n es la mayor ventaja que el sector muestra a nivel internacional. Sin embargo, se Remarc├│ que esto s├│lo se da en la etapa primaria, ya que la industrializaci├│n en Argentina tiene costos superiores a los de Estados Unidos y otros pa├Łses. Con la tecnolog├Ła incorporada en los ├║ltimos a├▒os se busca aproximarse a las situaciones de pa├Łses como Australia y Nueva Zelanda.

┬¦ IMPLEMENTACION DE SISTEMAS DE CALIDAD PARA MAYOR COMPETITIVIDAD

Los distintos sistemas, como por ejemplo las Buenas Pr├Īcticas de Manufactura (BPM), HACCP (An├Īlisis de Peligros y Puntos de Control Cr├Łticos), Normas ISO 9000 y POEES, entre otros, son garant├Łas internacionales de calidad que maneja la confianza en los productos argentinos.

┬¦OTROS ASPECTOS MENCIONADOS

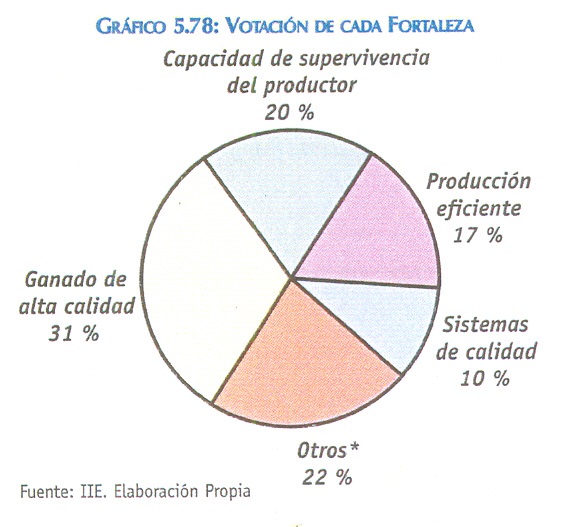

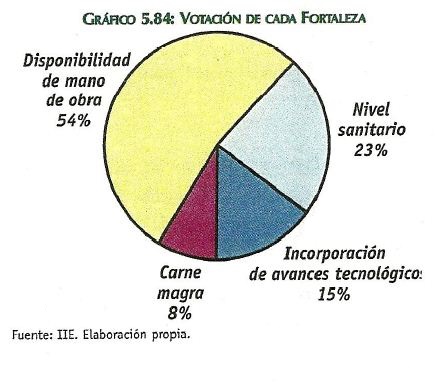

Se mencion├│ el hecho que la actividad genera niveles de endeudamiento significativamente inferiores a los registrados en otras ramas agropecuarias-agroindustriales, el compromiso de los productores para lograr objetivos (eliminaci├│n de la aftosa), la suplementaci├│n con granos, integraci├│n de ganader├Ła y agricultura (fue un aspecto se├▒alado por algunos participantes mientras que otros dejaron en claro que no era de aplicaci├│n a toda la regi├│n) y la integraci├│n cr├Ła – invernada. A continuaci├│n, se exponen los resultados de la votaci├│n de los factores internos positivos.

5.7.6.1.3.2. FACTORES INTERNOS NEGATIVOS (DEBILIDADES)

┬¦NO LOGRAR LA INTEGRACION PARA FORMAR CADENAS CON MARCA O TRAZABILIDAD

Para poder competir a nivel internacional es necesaria la cooperaci├│n entre los distintos eslabones de la cadena productiva. La falta de integraci├│n se nota por ejemplo en cuestiones b├Īsicas como la falta de definici├│n del animal a desarrollar, aspecto que tambi├®n se mencion├│ entre los factores internos negativos.

┬¦VENTAS EN NEGRO

La faena y venta de animales no registrada es uno de los factores negativos m├Īs relevantes dentro del sector.

┬¦PROBLEMAS SANITARIO NO RESUELTO

A pesar de los esfuerzos de los organismos de control a├║n existen falencias e inequidades.

┬¦FALTA DE FINANCIACION

Esto est├Ī relacionado con los problemas para el cobro que debe afrontar el productor.

┬¦OTROS ASPECTOS MENCIONADOS

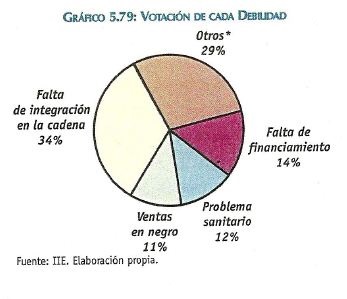

Se mencionaron la consideraci├│n de la carne como un commodity, la baja rentabilidad de la empresa ganadera, la falta de sistemas de informaci├│n en tiempo y forma, el poco uso de herramientas de cobertura, las relativamente escasas actividades de comercializaci├│n y/o publicidad, la alta capacidad ociosa con altos costos fijos, la capacitaci├│n de los productores y de la industria frigor├Łfica, la comercializaci├│n de media res y la falta de definici├│n del tipo de animal a desarrollar. A continuaci├│n, se exponen los resultados de las votaciones de los factores internos negativos.

5.7.6.1.4. L├Łneas de Acci├│n

5.7.6.1.4.1. ACCIONES PRIVADAS (INTERNAS)

┬¦DESARROLLAR LA ETICA COMO VALOR

El comportamiento irresponsable persiguiendo ganancias de corto plazo puede poner en juego el esfuerzo de toda la industria en su conjunto a lo largo de los a├▒os. Este comportamiento irresponsable se evidencia en relaci├│n con la aftosa; y tambi├®n con la faena en negro y la alta evasi├│n impositiva.

┬¦ PERFECCIONAR TECNICAS DE INDUSTRIALIZACION Y COMERCIALIZACION

┬¦TALLERES DE DISCUSION DE LA PROBLEM├üTICA DEL SECTOR, INCLUYENDO LAS INSTITUCIONES INTERMEDIAS, FRIGOR├ŹFICOS Y CONSIGNATARIOS

La debilidad sectorial m├Īs importante es la falta de integraci├│n, por lo cual realizar talleres puede ser un punto de partida para mejorar la comunicaci├│n entre los distintos eslabones de la cadena productiva.

┬¦IMPLEMENTACION DE SISTEMAS DE TRAZABILIDAD TANTO PARA EL MERCADO INTERNO COMO EXTERNO PARA GARANTIZAR AL CONSUMIDOR INOCUIDAD Y CALIDAD ALIMENTARIA

┬¦ACCION CONJUNTA DE LA CADENA GANADERA A NIVEL REGIONAL- INTEGRACION HORIZONTAL

┬¦MEJORAR LAS CONDICIONES FINANCIERAS

Por ejemplo, a trav├®s de la bancarizaci├│n del sistema. La votaci├│n remarca nuevamente la importancia del comportamiento ├®tico, llev├Īndose este factor el 28% de los votos. En segundo lugar se ubica el perfeccionamiento de t├®cnicas de industrializaci├│n y comercializaci├│n, seguido por talleres de discusi├│n y sistemas de trazabilidad.

5.7.6.1.4.2. ACCIONES PUBLICAS (EXTERNAS)

┬¦APROBACION DE LA LEY DE CREACION DEL ┬½INSTITUTO DE PROMOCION DE CARNES┬╗

┬¦SIMPLIFICAR IMPUESTOS NACIONALES Y PROVINCIALES

┬¦UNIFICAR EST├üNDARES SANITARIOS

┬¦CONTINUAR CON LOS PROGRAMAS DE DESARROLLO TECNOLOGICO

┬¦IMPLEMENTACION EFICIENTE DE LA LEY FEDERAL DE CARNES

Es un tema de vital importancia para evitar la aplicaci├│n de pol├Łticas ┬½en duplicado┬╗, armonizando los programas y proyectos provinciales.

┬¦FINANCIACION DIRIGIDA A EFICIENTIZAR LA CADENA / CREDITO CON SEGUIMIENTO PARA LA ACTIVIDAD

┬¦OTRAS L├ŹNEAS

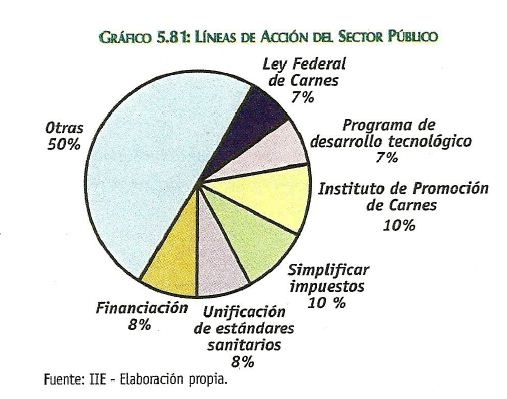

Se mencionaron el aval pol├Łtico a organismos de control, brindar el marco de seguridad jur├Łdica necesario, incrementar los controles sanitarios y comerciales, generar las condiciones para la inyecci├│n de tecnolog├Ła en el sector, implementar la factura conformada en los remates, tipificar cueros, celebrar convenios entre ONCCA/SENASA y las provincias, implementar una reducci├│n impositiva a los productores que incorporen tecnolog├Ła, liberar la exportaci├│n de cueros, implementar el guarda ganado electr├│nico en la totalidad de plantas faenadoras y generalizar y unificar la informaci├│n que se genere a lo largo de la cadena. Debido a la gran cantidad de propuestas relacionadas con el accionar del sector p├║blico, se observa que el rubro ┬½Otros┬╗ agrupa al 50% de la votaci├│n. Los factores individuales m├Īs votados son la creaci├│n del Instituto de Promoci├│n de Carnes y la simplificaci├│n impositiva.

5.7.6.2. Porcinos

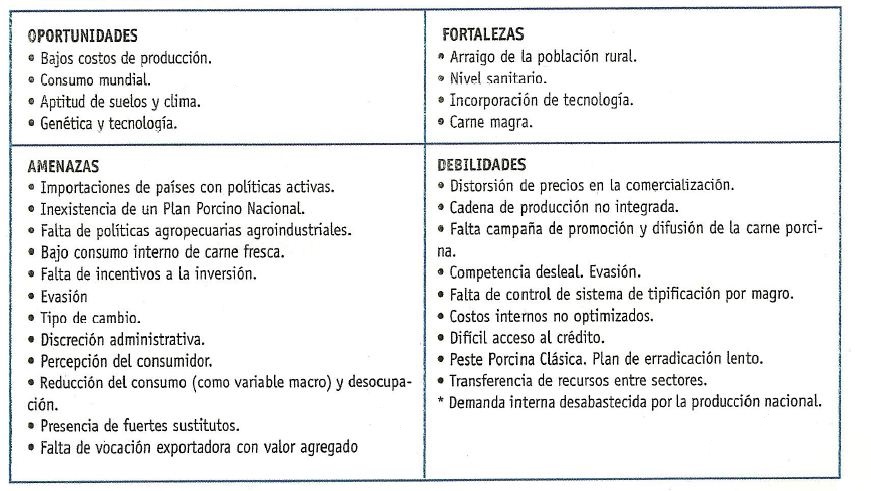

5.7.6.2.1 Matriz FODA

5.7.6.2.2. Factores Externos

5.7.6.2.2.1. FACTORES EXTERNOS POSITIVOS (OPORTUNIDADES)

┬¦BAJOS COSTOS DE PRODUCCION

La actividad porcina en Argentina y la regi├│n se caracteriza por los bajos costos de producci├│n existentes, en virtud de la amplia disponibilidad de materias primas para la alimentaci├│n del ganado.

┬¦CONSUMO MUNDIAL

El cerdo es la carne de mayor consumo a nivel mundial. Pa├Łses como Dinamarca, Espa├▒a y Alemania se encuentran por encima de los 50 Kg. por habitante al a├▒o.

┬¦APTITUDES DE SUELOS Y CLIMA

El pa├Łs y la Regi├│n Centro, especialmente, poseen una excelente aptitud para el desarrollo de la actividad en cuanto a suelos y clima.

┬¦GENETICA Y TECNOLOG├ŹA

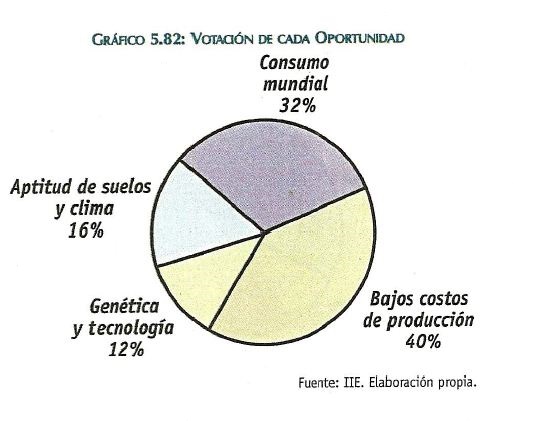

Los avances de la tecnolog├Ła, en particular los de la ingenier├Ła gen├®tica, se destacaron como oportunidad. Se remarc├│ el est├Łmulo que la libre importaci├│n de tecnolog├Ła significa para el sector. Los participantes de la reuni├│n tuvieron la posibilidad de ponderar los factores enumerados.

5.7.6.2.2.2. FACTORES EXTERNOS NEGATIVOS (AMENAZAS)

┬¦IMPORTACION PROVENIENTE DE PA├ŹSES CON POL├ŹTICAS ACTIVAS

Una amenaza reiterada en varias oportunidades es la competencia que los productos brasile├▒os plantean para la producci├│n nacional. Se mencion├│ que Brasil subsidia toda la cadena de valor. Por otro lado, se hizo referencia a que la producci├│n argentina debe abonar impuestos que en Brasil no existen, adem├Īs de los efectos que caus├│ la devaluaci├│n del real, lo que permite que el vecino pa├Łs posea un indiscutido liderazgo de costos. La importaci├│n irrestricta de productos provenientes de pa├Łses que aplican subsidios en alguna de las etapas de producci├│n genera el pedido de endurecer la pol├Łtica arancelaria argentina, o bien aplicar el criterio europeo de la multifuncionalidad.

┬¦INEXISTENCIA DE UN PLAN PORCINO NACIONAL

La principal amenaza del sector es no contar con una estrategia nacional respecto al sector productor e industrial porcino. Se destac├│ que la confecci├│n de dicho Plan tiene dos puntas: una p├║blica, ya que el Estado es quien tiene que dar el marco, destac├Īndose su competencia en materia tributaria y arancelaria, y una privada, de compromiso con el desaf├Ło, como sucedi├│ en el caso de la lucha contra la fiebre aftosa. El Plan Nacional deber├Ła ser amplio, contemplando las etapas que van desde la producci├│n de granos hasta la comercializaci├│n del producto terminado.

┬¦BAJO CONSUMO DE CARNE FRESCA

Un factor externo negativo de importancia es el escaso consumo interno de carne fresca de cerdo que se mantiene alrededor de un kilogramo por habitante al a├▒o. El consumo de carne fresca representa el 10% del consumo total, el restante 90% corresponde a productos de la industria del chacinado.

┬¦FALTA DE INCENTIVOS A LA INVERSION

Se destac├│ como amenaza la falta de incentivos a realizar inversiones, en un negocio que necesita de una inversi├│n inicial de $ 4 a 5 millones y un plazo de 2 a├▒os para consolidarse.

┬¦VENTAS EN NEGRO. EVASION

La evasi├│n se advierte como un factor externo en virtud de que no puede ser controlada por los agentes del sector. Se destac├│ como una seria amenaza, ya que con la evasi├│n la sociedad en su conjunto pierde. Pierde el Estado porque recauda menos, pierde la industria porque aparece la competencia desleal y pierde el productor porque se distorsiona el sistema de precios y por ende los costos.

┬¦OTROS ASPECTOS MENCIONADOS

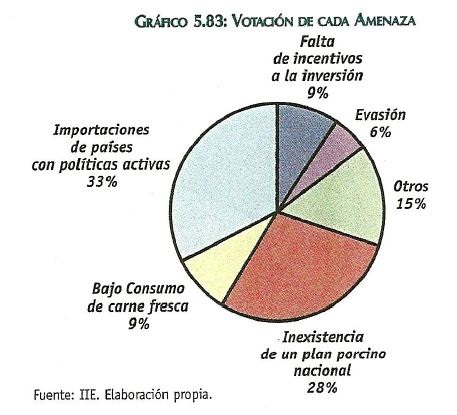

Se mencionaron el tipo de cambio, la discreci├│n administrativa, la percepci├│n del consumidor sobre la carne de cerdo, el bajo consumo (como variable macro) y Desocupaci├│n, la presencia de fuertes sustitutos y la falta de vocaci├│n exportadora de valor agregado. A continuaci├│n se exponen los votos de cada Factor Externo Negativo.

5.7.6.2.3. Factores Internos

5.7.6.2.3.1. FACTORES INTERNOS POSITIVOS (FORTALEZAS)

┬¦DISPONIBILIDAD MANO DE OBRA

La predisposici├│n de los trabajadores a establecerse en ├Īreas rurales cercanas a las zonas de producci├│n, permite contar con una oferta adecuada de mano de obra.

┬¦NIVEL SANITARIO

El nivel sanitario que se reconoce a Argentina a nivel mundial es bueno. Queda por erradicar la peste porcina cl├Īsica, ├║nica limitaci├│n que posee actualmente el sector en el terreno sanitario. Durante la reuni├│n se plante├│ la lentitud con que se est├Ī manejando la cuesti├│n a nivel estatal.

┬¦CARNE MAGRA

Actualmente se est├Ī obteniendo una carne de bajo contenido graso, que lamentablemente el consumidor argentino, en su gran mayor├Ła, desconoce.

┬¦INCORPORACION DE LOS AVANCES TECNOLOGICOS, PRINCIPALMENTE EN MATERIA DE GENETICA

Todos los avances de la gen├®tica en materia de porcinos con los que se trabaja en los principales pa├Łses productores se aplican en Argentina. Siempre se habla de gen├®tica tradicional, ya que a├║n no son de aplicaci├│n, al menos comercial, los avances que la biotecnolog├Ła mostr├│ en otros sectores. Como ejemplo se puede citar el nuevo biotipo cordob├®s, especialmente obtenido de cruza de puros para lograr un animal resistente al fr├Ło y los grandes calores, clima que caracteriza al sur de la provincia de C├│rdoba. A continuaci├│n se exponen los resultados de la votaci├│n de cada Factor Interno Positivo.

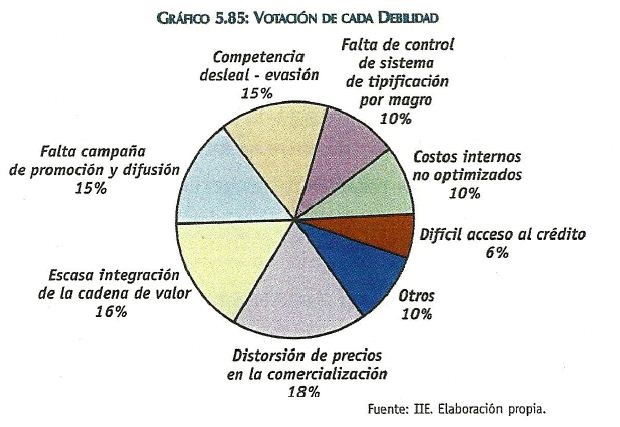

5.7.6.2.3.2. FACTORES INTERNOS NEGATIVOS (DEBILIDADES)

┬¦DISTORSION DE PRECIOS EN LA COMERCIALIZACION

El precio de la carne de cerdo al mostrador muestra una importante distorsi├│n que se introduce en la ├║ltima etapa de la cadena de valor, la comercializaci├│n.

La carne de cerdo sin hueso deber├Ła ser m├Īs barata que la carne vacuna, sin embargo no lo es. Existe una gran diferencia entre el precio pagado al productor y el precio de g├│ndola. Por otro lado tambi├®n se mencion├│ que a├║n a precios elevados, todo lo que se coloca se vende, lo que muestra la potencialidad del consumo interno. Esta pr├Īctica es realizada principalmente por los super e hipermercados. Seg├║n los integrantes de la mesa, habr├Ła que vender por magro y no en pie. El problema es que el magro no se paga, agregar un punto de magro tiene costos adicionales que la industria no est├Ī dispuesta a pagar.

┬¦ESCASA INTEGRACION DE LA CADENA DE VALOR, TANTO VERTICAL COMO HORIZONTAL

Se destaca como debilidad la escasa integraci├│n de los distintos eslabones de la cadena de valor porcina. Pero no s├│lo en sentido vertical, es decir productor-industria-comercializaci├│n, sino tambi├®n horizontal, remarcando la falta de coordinaci├│n de esfuerzos dentro de cada uno de los eslabones.

┬¦FALTA CAMPANA DE PROMOCION Y DIFUSION DE LA CARNE PORCINA

Como se mencion├│ anteriormente, la carne porcina presenta un reducido contenido graso; sin embargo, la percepci├│n que posee el consumidor argentino respecto a la misma es negativa. Tanto productores como industriales sostienen que la inexistencia de una campa├▒a de promoci├│n que muestre las bondades del producto es una asignatura pendiente del sector, especialmente entre los agentes privados.

┬¦COMPETENCIA DESLEAL. EVASION

Tambi├®n se mencion├│ como factor externo, es decir no controlable por el sector. Sin embargo, su aparici├│n como factor interno responde a que la evasi├│n se ha ┬½instalado┬╗, como un rasgo m├Īs de la cultura empresaria.

┬¦FALTA DE CONTROL DE SISTEMA DE TIPIFICACION POR MAGRO

┬¦COSTOS INTERNOS NO OPTIMIZADOS

El principal costo mencionado fueron las gu├Łas de tr├Īnsito establecidas por los municipios. Se observ├│ que las mismas muestran una dispersi├│n de importancia, ya que van de $0,30 en algunas ciudades hasta otras donde se debe abonar $3,50.

┬¦DIF├ŹCIL ACCESO AL CREDITO

Como debilidad tambi├®n se resalt├│ el elevado costo de los cr├®ditos bancarios, para una actividad que, como se dijo antes, requiere de una gran inversi├│n inicial.

┬¦OTROS ASPECTOS MENCIONADOS

Se mencionaron la falta de recursos para desarrollar pol├Łticas activas, la peste Porcina Cl├Īsica (plan nacional de erradicaci├│n lento), la transferencia de recursos entre sectores y la demanda desabastecida por la producci├│n nacional.

A continuaci├│n se exponen los resultados de la votaci├│n de las debilidades.

Al igual que en el caso de los factores externos, los elementos negativos se├▒alados superan ampliamente las fortalezas que posee el sector Esto refleja la actual realidad del sector productor e industrial porcino regional, que encuentra muchas limitaciones para su subsistencia y desarrollo.

5.7.6.2.4 L├Łneas de Acci├│n

5.7.6.2.4.1. ACCIONES PRIVADAS (INTERNAS)

┬¦MAYOR INTEGRACION, VERTICAL Y HORIZONTAL

Definir objetivos concretos que re├║nan la voluntad de todos los integrantes de la cadena, sumando al sector p├║blico.

┬¦CREACION DE UN FONDO PARA LA PROMOCION DE LA CARNE PORCINA

Este fondo estar├Ī soportado por todos los integrantes de la cadena de valor, y tendr├Ī como objetivo incentivar el crecimiento de la demanda nacional de carne fresca, promocionado sus cualidades.

5.7.6.2.4.2. ACCIONES PUBLICAS (EXTERNAS)

┬¦PLAN DE ERRADICACION PESTE PORCINA CL├üSICA (PPC)

Se encuadra dentro del sector p├║blico por ser el Estado (SENASA) quien debe decidir sobre la cuesti├│n. Sin embargo, al igual que como sucedi├│ con la fiebre aftosa, se necesita del compromiso del sector privado para alcanzar el ├®xito. Eliminada la PPC se podr├Ła exportar a cualquier pa├Łs del mundo.

┬¦FOMENTO DE LA INTEGRACION -VERTICAL Y HORIZONTAL- CON DESGRAVACIONES IMPOSITIVAS (GANANCIAS Y BIENES PERSONALES) Y CREDITOS

Respecto a los cr├®ditos, se habl├│ de un apoyo financiero de un plazo m├Łnimo de 5 a├▒os, con dos de gracia y un inter├®s no mayor al 6%.

┬¦RESTRICCIONES A LA IMPORTACION, APLICACION DEL CRITERIO DE MULTIFUNCIONALIDAD

Se reclam├│ la aplicaci├│n de barreras para-arancelarias, invocando el concepto europeo de multifuncionalidad, por medio del cual se justifican los subsidios (encubiertos) a las actividades agropecuarias por cuestiones de car├Īcter ambiental.

┬¦APLICACION IRRESTRICTA DE LA LEY NACIONAL DE CARNES

┬¦LOGRAR CONTINUIDAD DE POL├ŹTICAS ENTRE DISTINTAS GESTIONES DE GOBIERNO

Al respecto, se mencion├│ que en los ├║ltimos dos a├▒os fueron cuatro las secretarios que se hicieron cargo de la SAGPyA, cambiando muchas veces el rumbo de las pol├Łticas aplicadas.

┬¦MEJORAMIENTO DEL SISTEMA DE TIPIFICACION Y AUMENTO DEL CONTROL

Esta pol├Łtica se encuadra dentro del ├Īrea de incumbencia del sector p├║blico por ser una actividad que idealmente le corresponde al Estado, quien es el que fija el marco y adem├Īs controla. No obstante, otros participantes piensan que corresponde totalmente al sector privado, mientras algunos sostienen que el Estado controla pero la tipificaci├│n es privada.

┬¦ACUERDOS COMERCIALES MERCOSUR

El sector porcino no se incluyó como uno de los sectores cruciales a definir en el marco del Mercosur como fueron azúcar y automóviles. Algunos sostienen que hoy es tarde; para otros, sin embargo, es mejor «tarde que nunca».

┬¦FOMENTAR LA INVERSION CON EST├ŹMULOS FISCALES (DESGRAVACIONES) O AMORTIZACION ACELERADA

5.7.6.2.4.3. ACCIONES CONJUNTAS

┬¦TOMAR LA DECISION DE AVANZAR CON UN PLAN PORCINO NACIONAL

┬¦MENTALIZARSE SOBRE LA IMPORTANCIA DEL DESARROLLO AGROINDUSTRIAL DEL SECTOR

┬¦PLAN PARA LOS PEQUENOS PRODUCTORES

La idea es que se apoye el arraigo de la poblaci├│n rural y complementar la producci├│n en peque├▒a escala con la de los establecimientos de mayor envergadura.

┬¦AUNAR RECURSOS PRIVADOS Y PUBLICOS, NACIONALES Y PROVINCIALES

┬¦CAPACITAR A LOS PRODUCTORES