SECTOR MAQUINARIA AGR虲OLA

5.9. SECTOR MAQUINARIA AGR脥COLA 1

聽

La Maquinaria Agr铆cola constituye uno de los insumos m谩s importantes en el sistema productivo de carnes,聽leche y granos, es decir, provee insumo tecnol贸gico al sector productivo exportador m谩s importante de nuestro聽pa铆s. Gran parte de los incrementos en productividad evidenciados en los 煤ltimos a帽os en el sector agr铆cola聽nacional tienen su explicaci贸n en la incorporaci贸n de maquinaria y tecnolog铆a m谩s avanzada en la actividad.

De esta manera, se distingue la importancia tanto de la industria de maquinaria agr铆cola en s铆, como de la聽incorporaci贸n de todo tipo de mejoras que incrementen la competitividad del sector y, por ende, de los sistemas聽productivos a los que agrega valor.

聽

5.9.1. HISTORIA DE LA MAQUINARIA AGR脥COLA ARGENTINA

La historia del sector comenz贸 en el a帽o 1878, cuando Nicol谩s Schneider inici贸 en Esperanza (Santa Fe) la聽fabricaci贸n de los primeros arados del pa铆s. Este fue el primero de una serie de eventos que con el correr de los聽a帽os convirtieron a la Regi贸n Centro en el escenario del desarrollo del sector maquinaria agr铆cola argentino y聽en un polo de esta industria a nivel nacional e internacional.聽En 1922, Juan y Emilio Senor produjeron la primera cosechadora argentina de remolque para tiro animal y en聽1929 Antonio Rotania fabric贸 la primera cosechadora automotriz del mundo. A su vez, en Buenos Aires,聽Miguel Druetta produjo ese mismo a帽o la primera cosechadora autopropulsada del mundo con plataforma聽central.

A partir de 1944, Carlos Mainero inici贸 en Bell Ville la producci贸n de uno de los primeros equipos del mundo聽para la cosecha de girasol, y a帽os m谩s tarde Don Roque Vassalli, fabric贸 el primer cabezal maicero para trilla聽directa y m谩s de 5 mil cosechadoras desde 1950.聽La gran diversidad productiva y geogr谩fica de la demanda de maquinaria agr铆cola del pa铆s, provoc贸 la聽construcci贸n de maquinaria espec铆fica para el desarrollo de la actividad. As铆, la maquinaria argentina fue聽dise帽ada para satisfacer una demanda interna muy particular, de zonas, cultivos y sistemas de producci贸n聽propios. A excepci贸n de unos escasos emprendimientos concretos de exportaci贸n y fabricaci贸n fuera del pa铆s,聽no se llev贸 a cabo el intento de capturar otros mercados, lo que determin贸 un desarrollo industrial desconectado聽del resto del mundo.

Por la falta de calidad de los sistemas hidr谩ulicos de los tractores, el sector desarroll贸 implementos de arrastre聽que son utilizados en otra parte del mundo enganchados al sistema de tres puntos del tractor, originando falta聽de competencia internacional, desarrollos muy zonales y en muchos casos artesanales, que si bien solucionaron聽con costos razonables el problema de mecanizaci贸n, no permitieron el progreso tecnol贸gico de las Pymes de聽maquinaria agr铆cola argentinas. De esta manera, no se siguieron normas constructivas y en muchos casos los聽dise帽os no superaban el a帽o de vida sin profundos cambios. Esta particularidad le otorg贸 a la industria de la聽maquinaria agr铆cola argentina una gran atomizaci贸n de fabricantes, dado el bajo nivel de competitividad en聽calidad tecnol贸gica necesario para crecer.聽

As铆, hasta el a帽o 1985 un 95% de las cosechadoras de granos fueron fabricadas en el pa铆s, existiendo una聽diversidad de marcas y modelos que superaban las 18 f谩bricas.

A partir de los primeros a帽os de la d茅cada del ’80 se produjo una apertura de la econom铆a que posibilit贸 el聽ingreso de maquinaria agr铆cola importada. En algunos casos fue bien orientada, cubriendo una demanda聽insatisfecha, como en el caso de las cosechadoras de granos, picadoras autopropulsadas de origen europeo y聽de EE.UU. y sembradoras de grano fino para siembra directa desde Brasil. En otros casos, los productos聽importados no fueron ni bien seleccionados ni bien colocados en el campo, sin repuestos y asesoramiento聽t茅cnico, lo que trajo algunos problemas de adaptaci贸n y continuidad de funcionamiento.

1聽Para le realizaci贸n de este cap铆tulo se trabaj贸 en base al trabajo 芦Eslabonamiento Productivo del Sector Maquinaria Agr铆cola Argentina禄 encargado聽por el CFI y realizado por un equipo coordinado por el Ing. Agr. M. Sc. Mario Bragachini del INTA Manfredi, con el objetivo de complementar dicho聽trabajo con nuevos aportes y evitar dobles esfuerzos en la b煤squeda de informaci贸n.

Posteriormente, en la segunda y definitiva apertura de la econom铆a, coincidente con la estabilidad econ贸mica聽de la 煤ltima d茅cada, la importaci贸n fue m谩s ordenada y a trav茅s de convenios con fabricantes nacionales como聽John Deere Argentina, Mainero, Yomel, entre otros, o bien con importadores de experiencia en Latinoam茅rica聽como Cidef, Agrot茅cnia/Agritec y Deutz/Agco.

La alta exigencia de competitividad producida por los adelantos tecnol贸gicos en el mundo provocaron la聽construcci贸n de maquinaria con elevada ingenier铆a de dise帽o, alta especializaci贸n y trabajo interdisciplinario.聽Esto increment贸 el costo de dise帽o y puesta a punto, lo que llev贸 a la necesidad de una escala de producci贸n聽muy alta para ser competitivos (sobretodo en m谩quinas pesadas).

En la actualidad, el mercado nacional se encuentra en las cifras m谩s bajas de los 煤ltimos 20 a帽os. El mercado聽experimenta una fuerte retracci贸n en la demanda generada a partir del a帽o 1997 debido a la ca铆da de precios聽internacionales de los granos, un alto endeudamiento del sector y un alto costo del sistema financiero sumado聽a una gran incertidumbre sobre los posibles escenarios futuros. De esta manera, la comercializaci贸n de tractores聽se encuentra aproximadamente un 30% por debajo de los niveles del a帽o pasado, mientras que en el caso de聽las cosechadoras, la baja ser铆a del 10%.

聽

RECUADRO 5.5. RUBROS QUE INTEGRAN EL SECTOR DE MAQUINARIA AGR脥COLA

Los rubros en que se utiliza la maquinaria agr铆cola son 2:

– Forrajer铆a y alimentaci贸n animal

– Pulverizaci贸n

– Almacenamiento y transporte de granos

– Lecher铆a

– Labranza, cultivo, siembra de vegetales

– Cosecha

– Tratamiento y secado de granos

– Avicultura y Apicultura

– Desmalezamiento y trituraci贸n de rastrojos

– Fertilizaci贸n

– Transportes diversos

– Horticultura y Fruticultura

– Agropartes

– Riego

– Desmonte聽

– Mecanizado de Silos

5.9.2. EMPRESAS DEL SECTOR

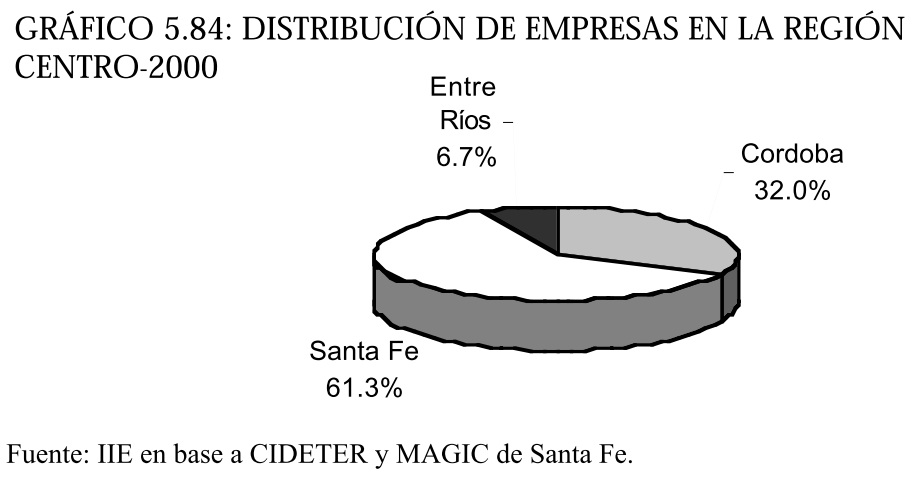

Seg煤n estimaciones del INTA Manfredi y el CFI, en base a datos de la C谩mara Argentina de Fabricantes de聽Maquinaria Agr铆cola (CAFMA), 350 empresas en el pa铆s fabricaban maquinaria agr铆cola 3 en 1999. Sin embargo, un estudio del Magic-CFI de agosto del a帽o 2000 arroj贸 un total de 665 empresas en el pa铆s, el 76% de聽las cuales se encontraba en la Regi贸n Centro 4. A su vez, 160 se radican en C贸rdoba, 307 en Santa Fe y 34 en 聽Entre 聽R铆os. As铆, de las empresas ubicadas聽dentro de los l铆mites de la Regi贸n Centro, Santa聽Fe alberga el 61,3%, mientras que C贸rdoba lo聽hace en un 32% y entre R铆os s贸lo en un 6,7%聽(ver gr谩fico 5.84).

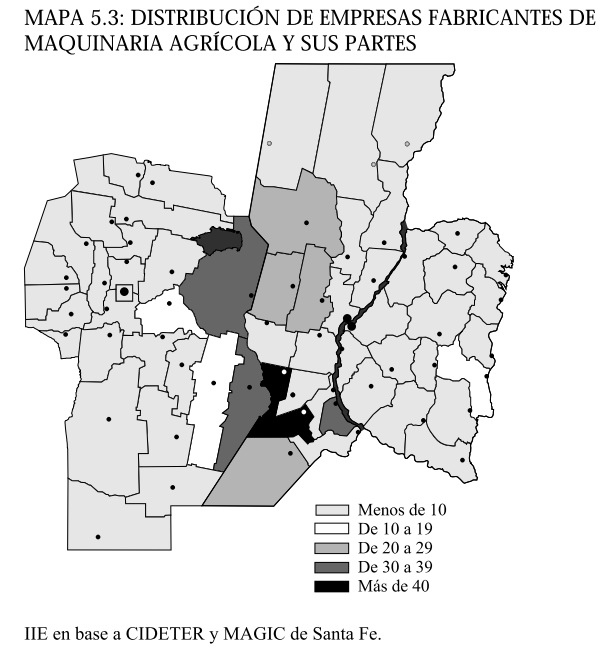

En el mapa 5.3 se puede divisar la distribuci贸n聽de estas empresas en la Regi贸n Centro. Se聽observa una aglomeraci贸n de empresas en la聽zona 聽compuesta 聽por 聽los 聽departamentos聽Belgrano, Caseros, Castellanos y Las Colonias聽en Santa Fe y Marcos Ju谩rez, San Justo y Uni贸n聽en 聽C贸rdoba. 聽

2 Ver sitio web del CFI: www.cfired.org.ar.

3 No se incluyen empresas dedicadas a la producci贸n de autopartes, como ser cojines, retenes, motores, filtros, frenos, transmisiones, etc.

4 Incluye a empresas con m谩s de 5 ocupados y que dedican m谩s del 50% de su producci贸n a la fabricaci贸n de maquinaria agr铆cola y agropartes.

En Entre R铆os, s贸lo el聽departamento 聽Uruguay posee m谩s de 10聽establecimientos relacionados a la actividad.聽En el departamento Belgrano se encuentran las聽localidades de Las Parejas, Las Rosas y聽Armstrong, donde la fabricaci贸n de maquinaria聽agr铆cola constituye una de las principales聽actividades industriales. Juntas conforman el聽denominado tri谩ngulo productivo de聽maquinaria agr铆cola, caracterizado por la alta聽concentraci贸n de empresas en este rubro -95聽en todo el departamento-.

Con el fin de conocer de cerca la realidad de聽las empresas que integran el sector maquinaria聽agr铆cola en la Regi贸n Centro, el IIE realiz贸 una聽encuesta a 54 empresas del rubro. En ella se puede observar que las empresas regionales son relativamente聽antiguas, siendo 1978 el a帽o de inicio promedio de actividades. Cabe destacar que el 45% de las empresas聽relevadas en Santa Fe se iniciaron a partir de 1990, mientras que s贸lo el 22% de las encuestadas en C贸rdoba聽聽lo聽hicieron durante ese per铆odo.聽

聽

5.9.3. PRODUCCION

En la actualidad la industria argentina produce 5:

– 聽M谩quinas para labranza de todo tipo, incluyendo las de minilaboreo, sin mover el suelo, para conservar, etc.

– 聽M谩quinas para sembrar de plant铆o de precisi贸n, directa o convencional, con fertilizaci贸n y aplicaci贸n de聽defensivos s贸lidos o l铆quidos, etc.

– 聽Equipos para lecher铆a, orde帽e, enfriamiento de leche, etc.

– 聽Equipos para avicultura, incubadoras, alimentaci贸n de aves, de faena, etc.

– 聽L铆nea completa de agropartes.

– 聽M谩quinas para aplicar defensivos y/o fertilizantes pulverizadores de arrastre o autopropulsados. esparcidores聽de fertilizantes s贸lidos o distintas modalidades.

– 聽M谩quinas para la recolecci贸n combinadas, automotrices, para granos, cereales, oleaginosas, algod贸n, etc.

– 聽M谩quinas para cosecha de granos, cereales, oleaginosas, aceites, man铆, etc. Cabezales para ma铆z, girasol,聽forrajes, etc.

– 聽M谩quinas para forrajer铆a, picadoras, remolques, desensiladoras, enfardadoras .

– 聽M谩quinas para preparar forrajes, segadoras (cortadoras de c茅sped y heno y otras segadoras equipadas con聽cuchillas)

– 聽M谩quinas para extracci贸n, elaboraci贸n y suministro de raciones

– 聽Equipos para almacenar y conservar granos silos, remolques, etc.

– 聽Equipos de riego por aspersi贸n

– 聽Tractores con o sin dispositivos

– 聽Equipos para el traslado de granos, animales y maquinarias

Los equipos para avicultura y apicultura, como los espec铆ficos para el sembrado y recolecci贸n de arroz y c铆tricos, se encuentran presentes en forma casi exclusiva en Entre R铆os, mientras que los dem谩s tipos de聽

聽

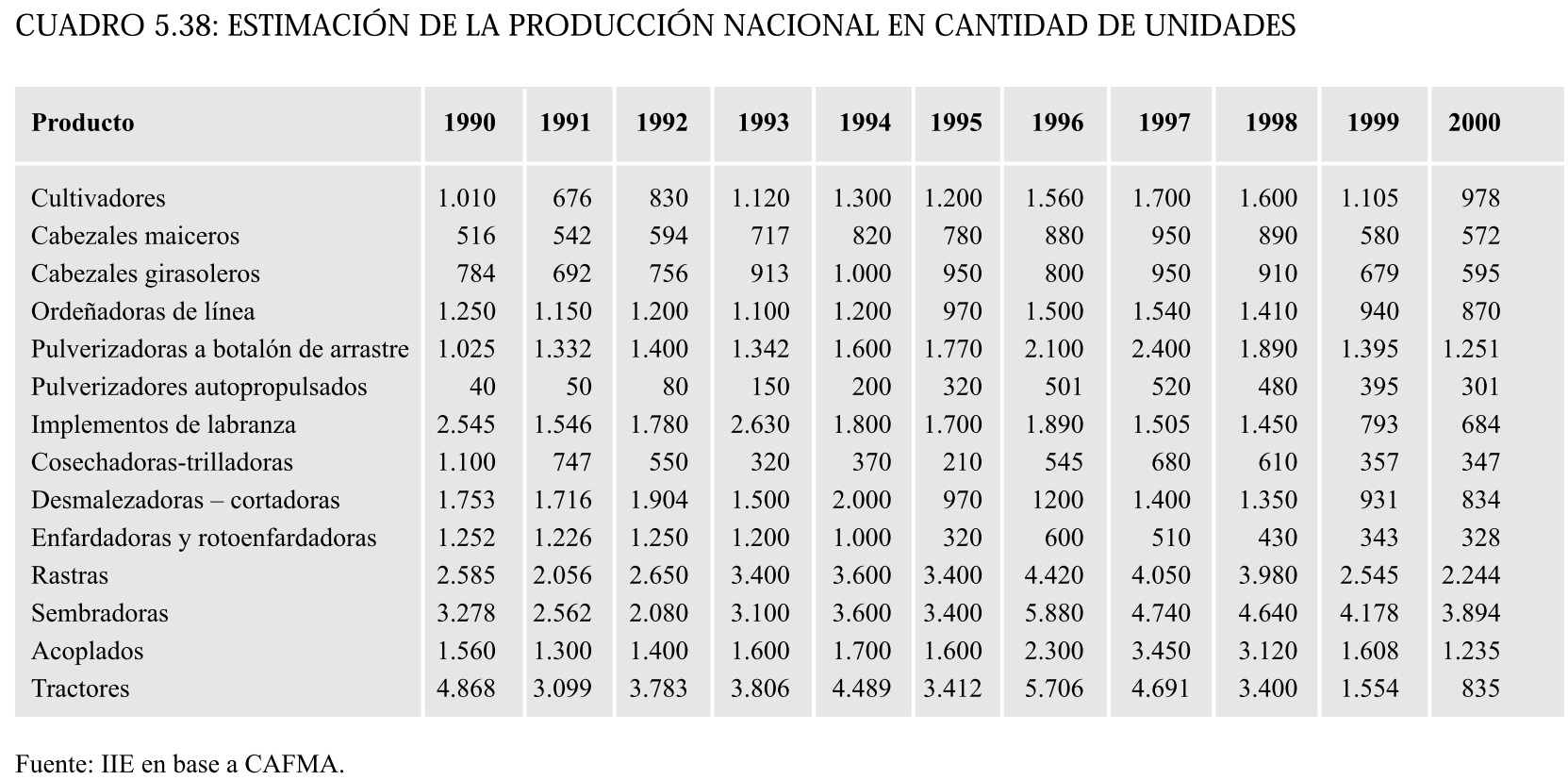

Vale la pena destacar que la mayor铆a de los niveles de producci贸n se encuentran por debajo de los de principios聽de 1990 o lo superan por muy poco.

Entre las razones que explican las variaciones en el nivel de producci贸n de maquinaria se encuentran:

– Cambios en los sistemas productivos que modifican la demanda de maquinaria: el sistema de Siembra聽Directa, adoptado en m谩s de un 45% de la superficie trabajada en la Regi贸n Centro reduce a un 15% las horas/聽a帽o del tractor y a cero la utilizaci贸n de equipos para labranza primaria y secundaria. Por otra parte, incrementa el uso de pulverizadoras y fertilizadoras, modifica la demanda de sembradoras como las caracter铆sticas聽de los tractores y cosechadoras. Estos factores que alteran la demanda de maquinaria generan la necesidad de聽un cambio en la oferta de los mismos.

– Apertura econ贸mica y proceso de globalizaci贸n: el ingreso de maquinaria con alta tecnolog铆a del exterior聽gener贸 una gran competencia, incrementando el costo de dise帽o y acabado, lo que llev贸 a la necesidad de una聽escala de producci贸n muy alta para ser competitiva y al cierre de varias firmas.

– Factores coyunturales (crecimiento, recesi贸n y precios de los commodities): El crecimiento econ贸mico聽sostenido y el incremento en la producci贸n de granos acaecidos entre el ’91 y el -’95, sumado al fuerte aumento聽de los precios de los commodities a mediados de este 煤ltimo a帽o, produjeron un salto tecnol贸gico de tipo聽coyuntural, ya que cuando los precios retornaron a sus valores hist贸ricos y la econom铆a entr贸 en un proceso de聽estancamiento y recesi贸n, muchas empresas se encontraron estructuralmente pesadas para continuar.

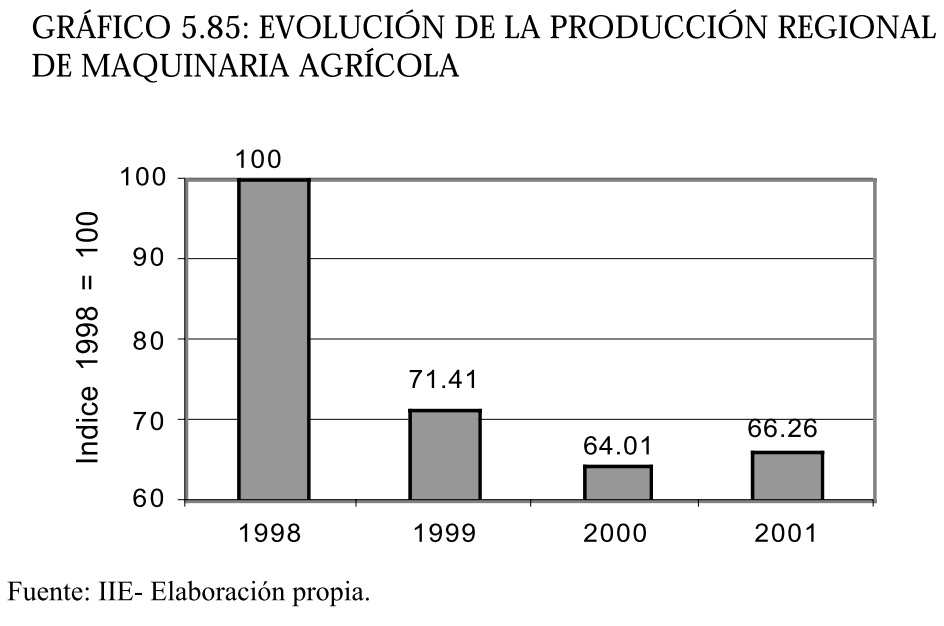

Las perspectivas para el futuro depender谩n en parte de estos factores, pudiendo estimarse un crecimiento del聽mercado de sembradoras debido a la mayor adopci贸n de la siembra directa por parte de los productores rurales,聽lo que anticipa un achicamiento del mercado de聽implementos de labranza primaria y secundaria.聽A su vez, el crecimiento de la exportaci贸n de carne聽puede incentivar una evoluci贸n de los sistemas聽productivos, que demandar谩 la adquisici贸n de聽nuevos tipos de maquinaria.聽Seg煤n 聽la 聽encuesta 聽realizada 聽por 聽el 聽IIE, 聽la聽producci贸n regional de maquinaria agr铆cola y聽agropartes, experiment贸 en promedio una ca铆da聽anual del 13,7% desde 1998 hasta la actualidad.聽El 聽gr谩fico 聽5.85 聽muestra 聽la 聽evoluci贸n 聽de 聽la聽producci贸n promedio de las empresas relevadas,聽tomando como base 1998=100. Como se puede observar la ca铆da m谩s fuerte se produce en el a帽o 1999 (-29%), repuntando levemente durante el corriente a帽o (4%).聽

聽

5.9.4. EMPLEO

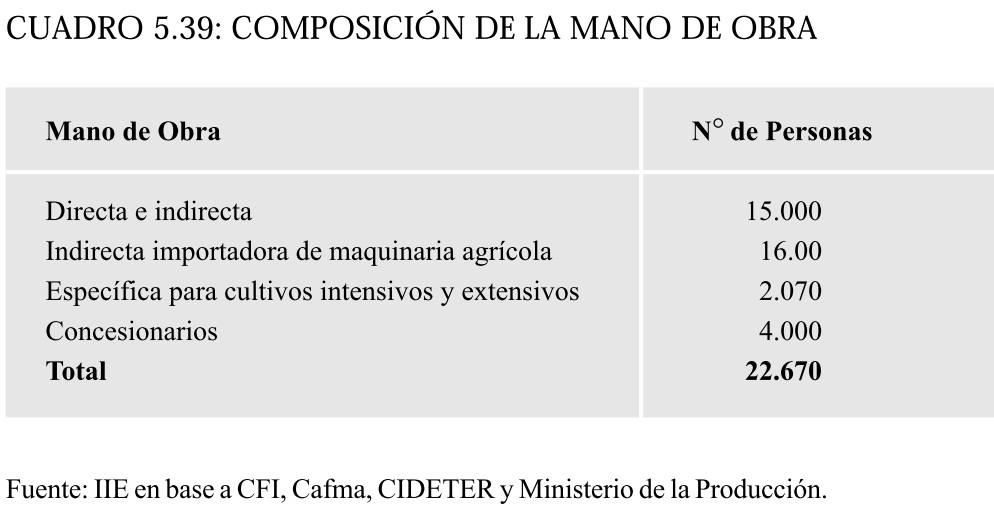

El sector de maquinaria agr铆cola re煤ne a m谩s de 22.000 personas en todo el pa铆s, que de una u otra manera聽est谩n relacionadas con dicha actividad. En el cuadro 5.39 se aprecia la composici贸n del empleo en el sector:聽

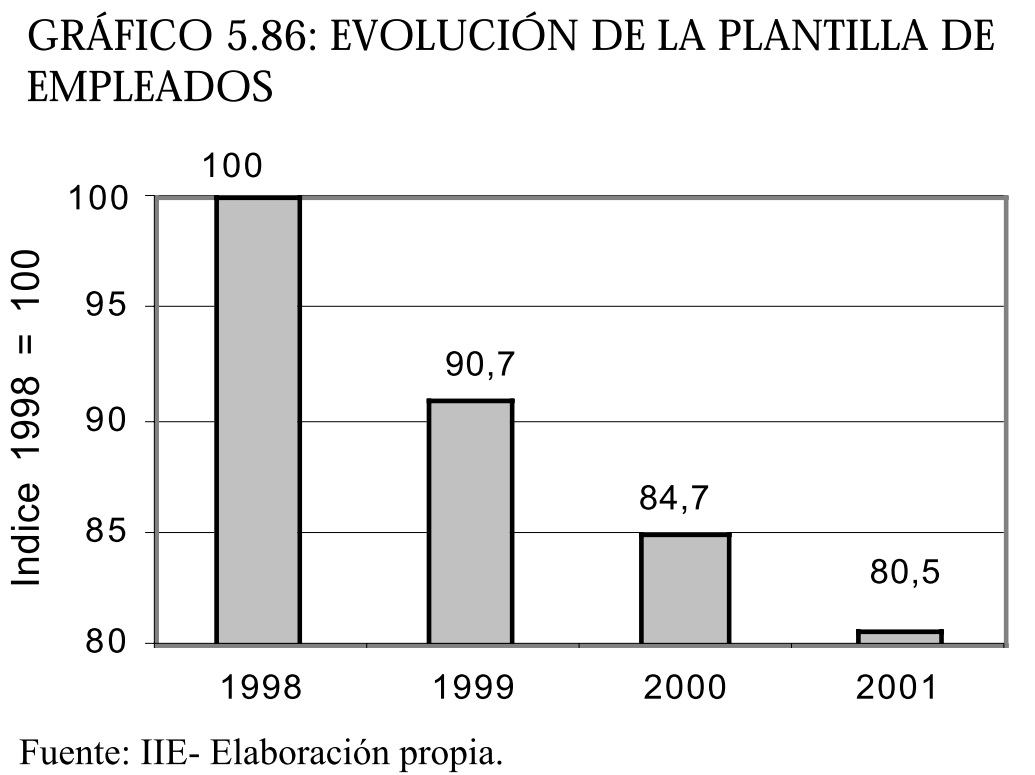

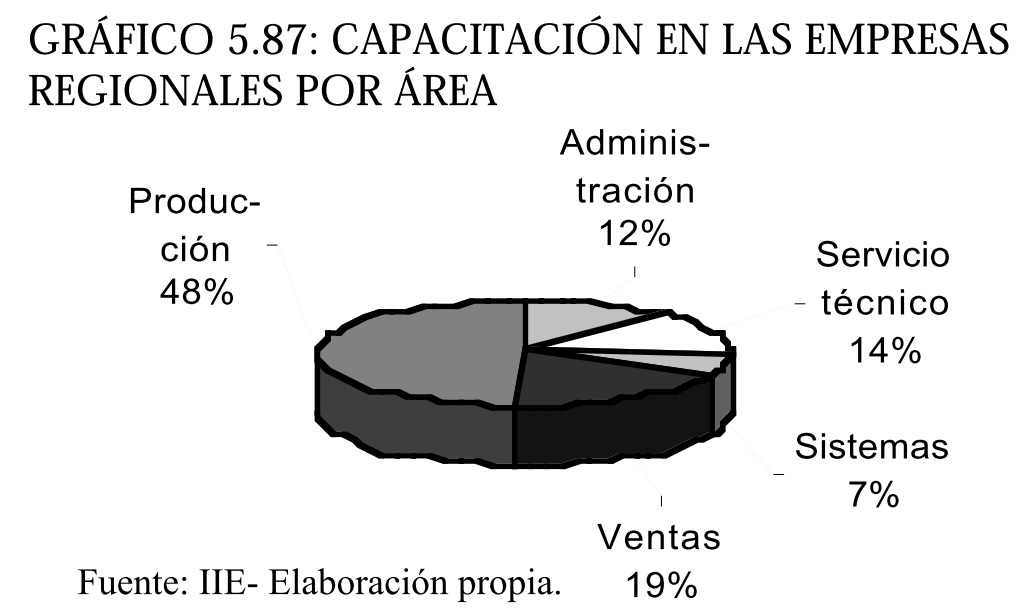

La encuesta arroj贸 que en promedio, las empresas de la聽Regi贸n Centro cuentan con 38 empleados, entre fijos y聽contratados. 聽Esta cifra asciende a 51 empleados聽promedio en C贸rdoba, pero si se excluyen del c谩lculo a聽las dos empresas m谩s grandes de la muestra en esta聽provincia, el mismo desciende a 23,4 y el promedio聽regional a 26,1. Santa Fe y Entre R铆os tienen 聽en聽promedio 36 y 8 empleados respectivamente.聽El gr谩fico 5.86 permite visualizarlas variaciones que聽experiment贸 la plantilla de personal de las empresas聽regionales, lo cual se condice con la evoluci贸n de la聽producci贸n en id茅ntico per铆odo.聽Cabe destacar que el 64,8% de las empresas relevadas聽capacit贸 a sus empleados en los 煤ltimos a帽os, un 33,3%聽no lo hizo, y el 1,9% restante no sabe/ no contesta.聽Dentro del primer grupo, el gr谩fico 5.87 muestra las聽谩reas en las que se imparti贸 formaci贸n.聽

聽聽

5.9.5. FACTURACION

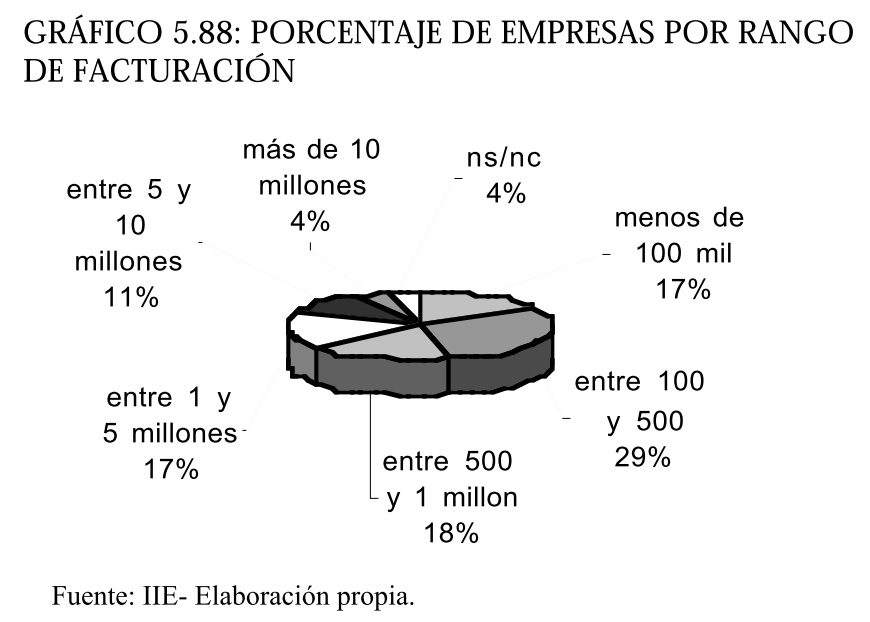

La facturaci贸n anual de las empresas que fueron聽relevadas es bastante variada. S贸lo un escaso聽porcentaje (el 4%) factura m谩s de $10 millones聽anuales, que corresponde a 2 empresas que聽operan en C贸rdoba.聽Cabe 聽destacar 聽algunas 聽diferencias 聽entre las聽provincias que integran la Regi贸n Centro en聽cuanto al nivel de facturaci贸n anual. El 62,5%聽de las empresas que facturan entre 100 y 500聽mil, operan en C贸rdoba, mientras que el 83,3%聽de las que facturan entre 5 y 10 millones son聽empresas santafesinas. En cuanto a Entre R铆os,聽el 55,5% de las empresas que facturan menos聽de 100 mil pesos anuales, se encuentran en esta聽provincia.聽

5.9.6.VENTAS聽

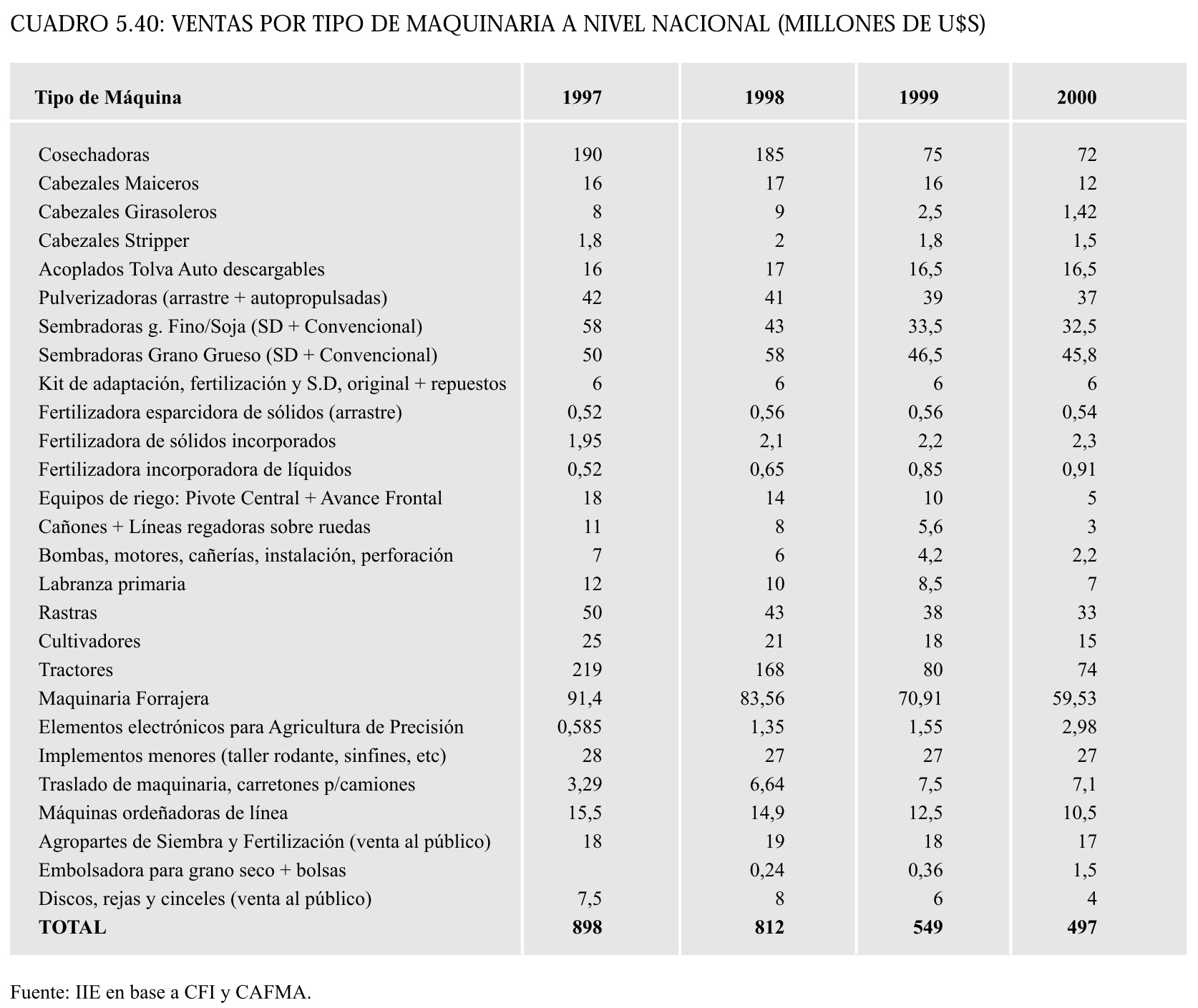

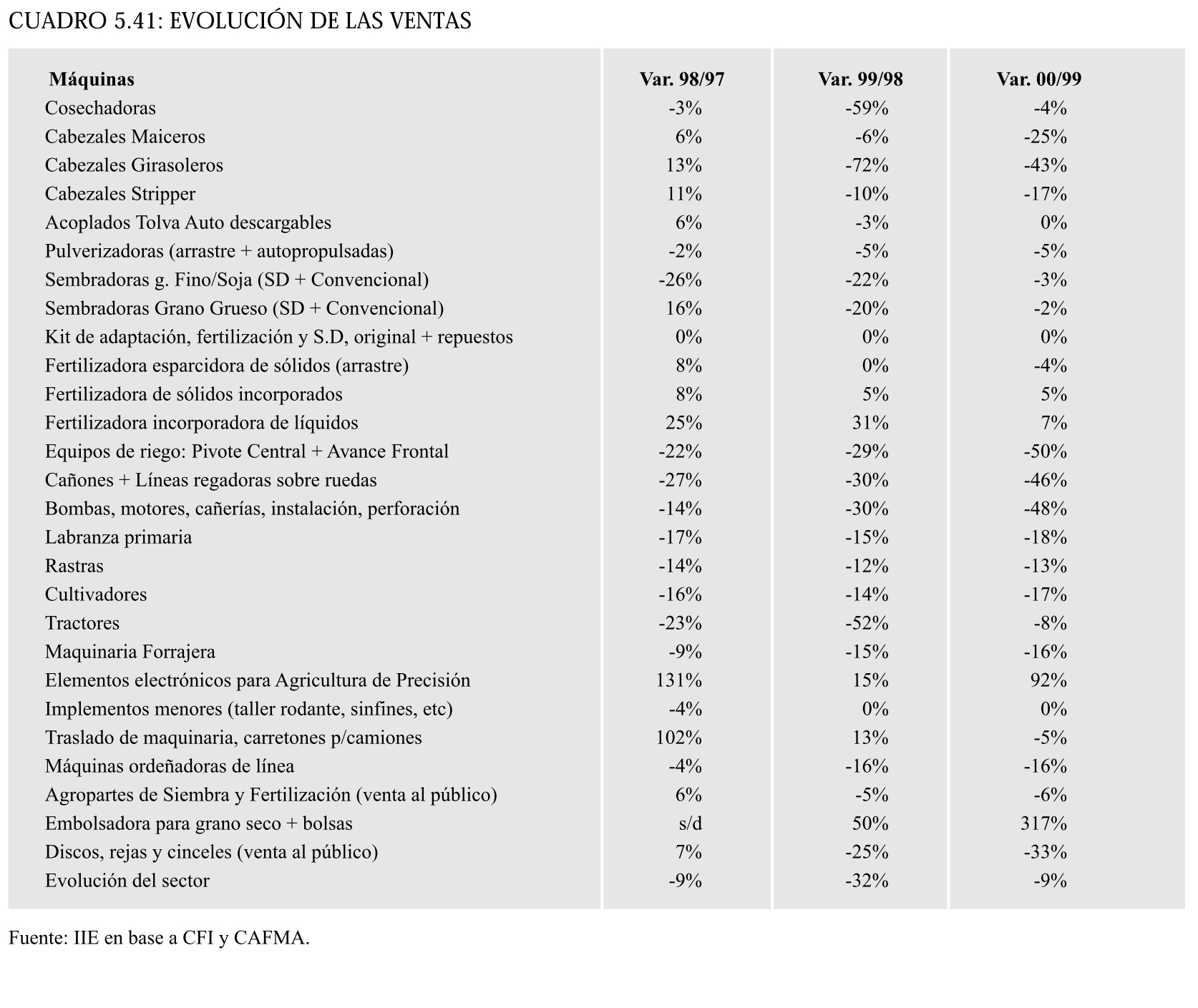

En el cuadro 5.40 se expresan los montos en dinero de las ventas anuales de maquinaria agr铆cola en todo el聽pa铆s.聽

La evoluci贸n nacional de las ventas en los 煤ltimos tres a帽os se expone en el cuadro 5.41.聽

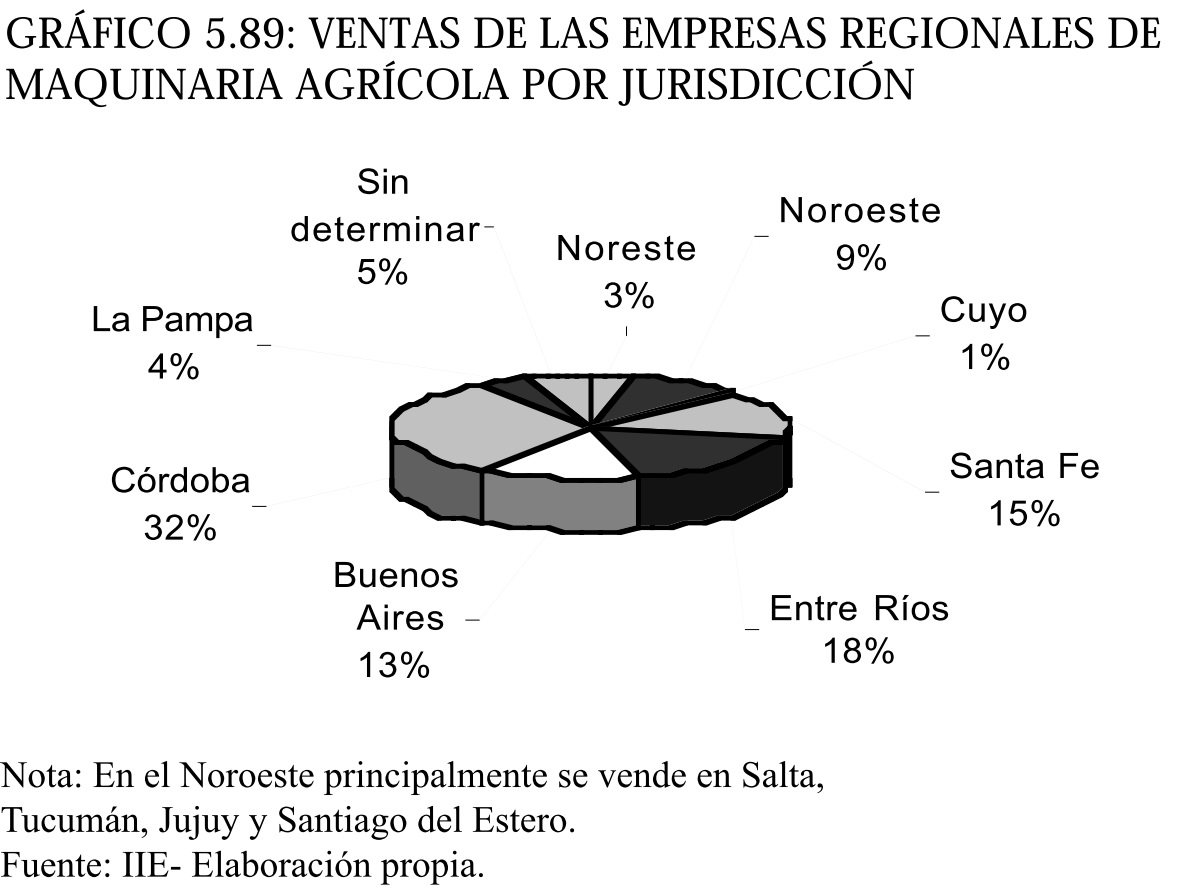

La encuesta realizada por el IIE indica que la聽provincia de C贸rdoba constituye el principal聽destino de las ventas de la Regi贸n Centro,聽captando 32% del total (ver gr谩fico 5.89).聽Tanto esta provincia como Entre R铆os venden聽mayoritariamente 聽en 聽sus 聽respectivas聽jurisdicciones, no ocurriendo lo mismo con聽Santa 聽Fe, la cual destina 29% de 聽su聽producci贸n a C贸rdoba, un 22% a Buenos聽Aires y s贸lo un 19% a su propio mercado.聽Respecto a la evoluci贸n de las ventas en el聽mercado dom茅stico, se puede afirmar que las聽ventas a Buenos Aires han disminuido.聽En lo relativo a la forma de comercializaci贸n, el 59% de las ventas de las empresas de la regi贸n se realiza en聽forma directa, mientras que el 41% de las mismas se canaliza a trav茅s de concesionarios. En promedio, el 59%聽de las ventas de las empresas cordobesas se realiza en forma directa, mientras que en Santa Fe el mayor聽porcentaje se vende a trav茅s de concesionarios (56%). Las empresas de Entre R铆os pr谩cticamente no venden聽en forma indirecta.聽

5.9.7. ACCIONES REALIZADAS PARA GANAR NUEVOS MERCADOS

El 78% de las empresas relevadas ha participado en ferias a los fines de ganar nuevos mercados. La mayor铆a聽de Santa Fe y C贸rdoba lo sigue haciendo, en contraste con las empresas entrerrianas de las cuales un 77% ha聽dejado de asistir a estos eventos.聽En cuanto a la participaci贸n en ferias, el 65% de las empresas encuestadas participa en un promedio de 2,5聽ferias nacionales anuales en forma directa, entre las cuales mencionaron principalmente a la Expochacra y la聽Agroactiva. Tambi茅n participan en exposiciones regionales o zonales, a trav茅s de los concesionarios. Con聽respecto a 聽las ferias internacionales, s贸lo el 17% de las empresas relevadas asiste a las mismas, mayoritariamente聽a la Expocruz en Bolivia. En este punto varias empresas tambi茅n se帽alaron que han dejado de participar en聽ferias del exterior.聽En cuanto a la publicidad, el 74% de las empresas ha invertido en este rubro, pero en general se puede decir聽que ha ca铆do. El 50% de las firmas ha mejorado el servicio comercial a los clientes, y por 煤ltimo el 30% ha聽buscado representantes a los fines de captar otros mercados.

5.9.8. COMERCIO EXTERIOR

5.9.8.1. EXPORTACIONES

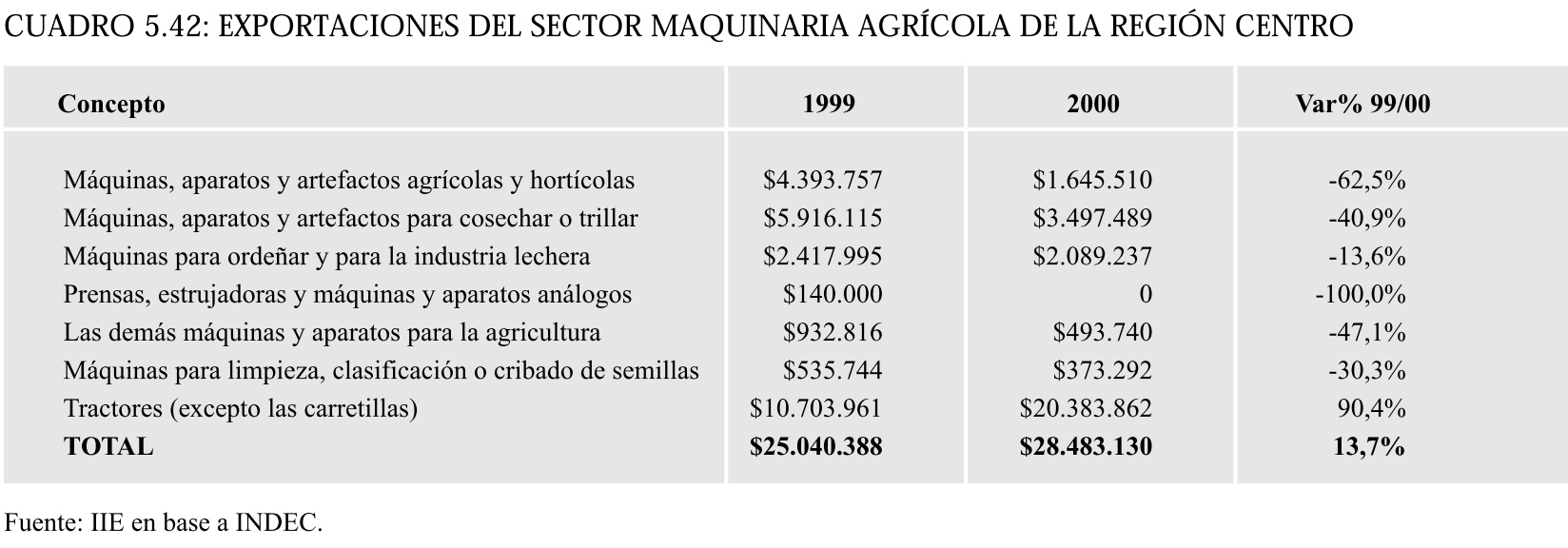

Las exportaciones de Maquinaria Agr铆cola se incrementaron un 13,7% en el a帽o 2000 con respecto al a帽o聽anterior. Este aumento se explica por un alza del 90,3% en los env铆os de tractores a Brasil, fruto de un convenio聽realizado por la firma AGCO con sus socios brasile帽os. Las dem谩s partidas siguen en un marcado retroceso,聽iniciado a finales de 1997 y agravado a partir de 1999 con la segunda devaluaci贸n del real brasile帽o. Las聽ca铆das de 茅stas 煤ltimas fueron entre el 13% y el 100%.聽

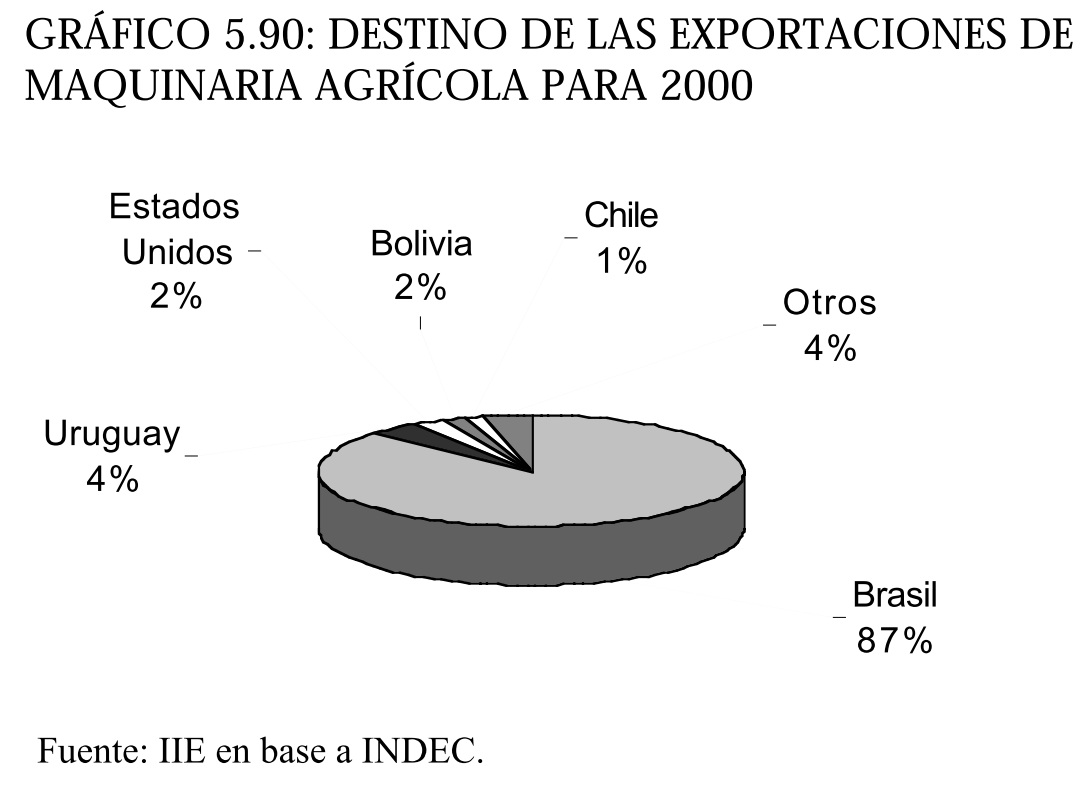

Los destinos de los env铆os de maquinaria durante el聽a帽o 2000 pueden verse en el gr谩fico 5.90. Claramente聽se puede observar que el grueso de las exportaciones聽se dirigen a Brasil. Sin embargo, los montos son聽escasos, ya que m谩s del 90% de la producci贸n de聽maquinaria agr铆cola 聽es consumida 聽por 聽el 聽mercado聽interno. Como ejemplo de esto, Uruguay, segundo pa铆s聽importador de nuestros productos, lo hace por un valor聽de s贸lo u$s 1.218.053.聽En la leyenda 芦Otros禄 se encuentran, entre otros, Paraguay, Colombia, Canad谩, Per煤 y Australia.聽Entre las empresas que figuran como las principales productoras de maquinaria exportable podemos nombrar聽a la firma Bertini de Rosario (sembradoras de siembra directa a Inglaterra), Apache de Las Parejas (sembradoras聽a Uruguay y Bolivia), Industrias Pla de Las Rosas y Metalfor de Marcos Ju谩rez (pulverizadores a Brasil),聽Mainero (equipos forrajeros y cabezales maiceros a Brasil y Uruguay) y Agrometal (sembradoras de tres聽puntos para man铆 a EE.UU.).聽

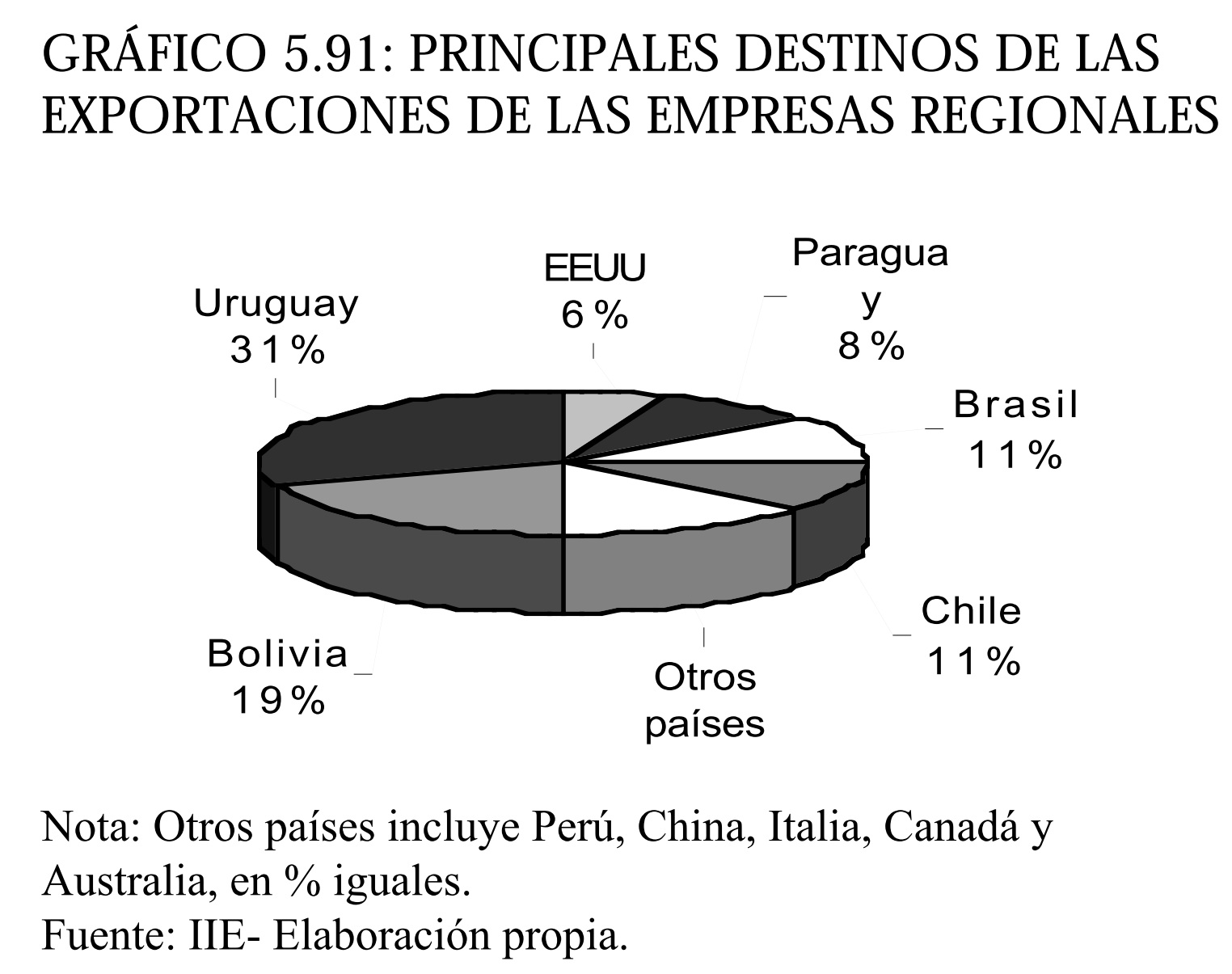

La encuesta arroj贸 los siguientes resultados. El 31% de聽las empresas regionales relevadas realiza exportaciones.聽Cabe destacar que la mayor铆a de las empresas de este聽grupo operan en Santa Fe (47%), un 29% en C贸rdoba, y聽el 24% restante en Entre R铆os. Entre los principales聽destinos se encuentran Uruguay y Bolivia, a los cuales聽exportan el 65% y el 41% de las empresas,聽respectivamente. Los porcentajes exportados oscilan entre el 1% y 20% de la producci贸n. Por 煤ltimo, es聽importante se帽alar que varias de las empresas que no聽realizan exportaciones actualmente, manifestaron haber聽exportado en a帽os anteriores.聽

5.9.8.2. IMPORTACIONES

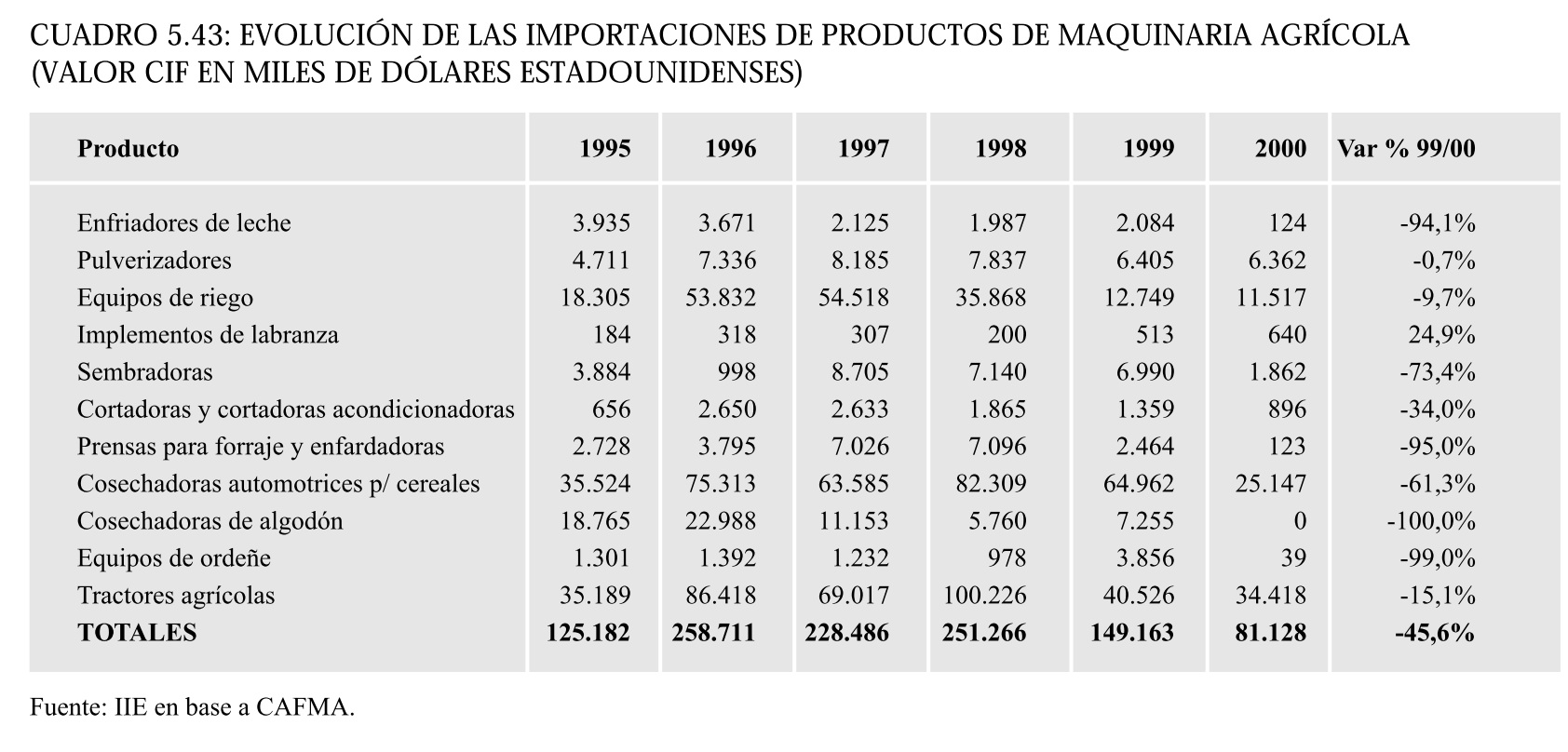

El 60% del mercado de m谩quinas agr铆colas, repuestos y agropartes son fabricados en el pa铆s, por lo que un聽40% es proveniente del resto del mundo. En el cuadro 5.43 se puede observar la evoluci贸n de los principales聽productos de maquinaria agr铆cola importados.

Puede notarse con facilidad que los valores del a帽o 2000 se encuentran muy por debajo de los ocurridos en los聽a帽os anteriores, fruto de la recesi贸n y de la incertidumbre imperantes. El valor m谩ximo de 1998, se explica en聽gran medida por la devaluaci贸n brasile帽a ocurrida a finales de 1997, que produjo un fuerte incremento en las聽importaciones de cosechadoras y tractores. Salvo el caso de los implementos de labranza, cuya importaci贸n se聽increment贸 en un 25% en el a帽o 2000 con respecto al a帽o anterior, los dem谩s 铆tems sufrieron considerables聽mermas.

Los enfriadores de leche, los equipos de orde帽e, las prensas para forraje sufrieron disminuciones mayores al聽90%, mientras que en las cosechadoras de algod贸n la merma fue total.聽

La procedencia de la maquinaria importada es variada, destac谩ndose la importaci贸n de cosechadoras, cabezales聽sojeros y maiceros de las f谩bricas (ordenadas seg煤n importancia) John Deere, Case/New Holland (CNH) y聽Agco-Allis provenientes en su mayor铆a de Brasil y EE.UU. (tambi茅n de Dinamarca y B茅lgica para los casos聽de Agco y CNH, respectivamente), cabezales maiceros y cosechadoras de Claas originarias de Alemania y聽girasoleros de Fantini, Italia.聽Siguiendo la encuesta, el 26% de las empresas regionales realiza compras en el exterior. Dentro de este grupo,聽el 29% adquiere equipos y maquinarias, un 57% compra partes y el 14% ambas. Entre los or铆genes mencionados,聽se encuentran EE.UU., Canad谩, Brasil e Israel. Cabe destacar que varias de las empresas restantes afirmaron聽que adquieren productos importados, pero no en forma directa.

聽

5.9.9. INVERSIONES

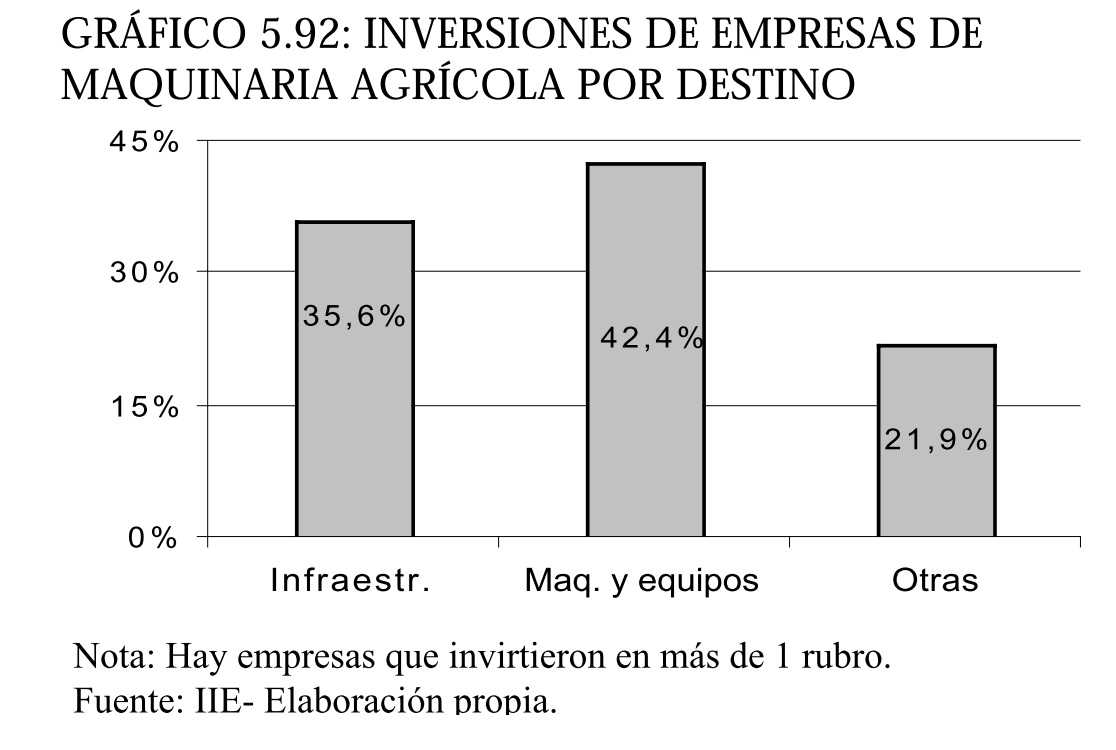

El 81,5% de las empresas encuestadas realiz贸 inversiones en la d茅cada del ’90, un 88,6% de las cuales invirti贸聽menos de $1 mill贸n y s贸lo el 11,4% invirti贸 entre $1 y $5 millones. Cabe aclarar que la mayor铆a de las聽inversiones del primer grupo estuvieron muy por debajo del mill贸n, seg煤n se帽alaron varias empresas.聽Si se consideran los 煤ltimos tres a帽os, s贸lo el 38,9% de las empresas realiz贸 inversiones. El gr谩fico 5.92聽muestra el destino que tuvieron las inversiones realizadas por las empresas de la Regi贸n Centro en la d茅cada聽pasada.

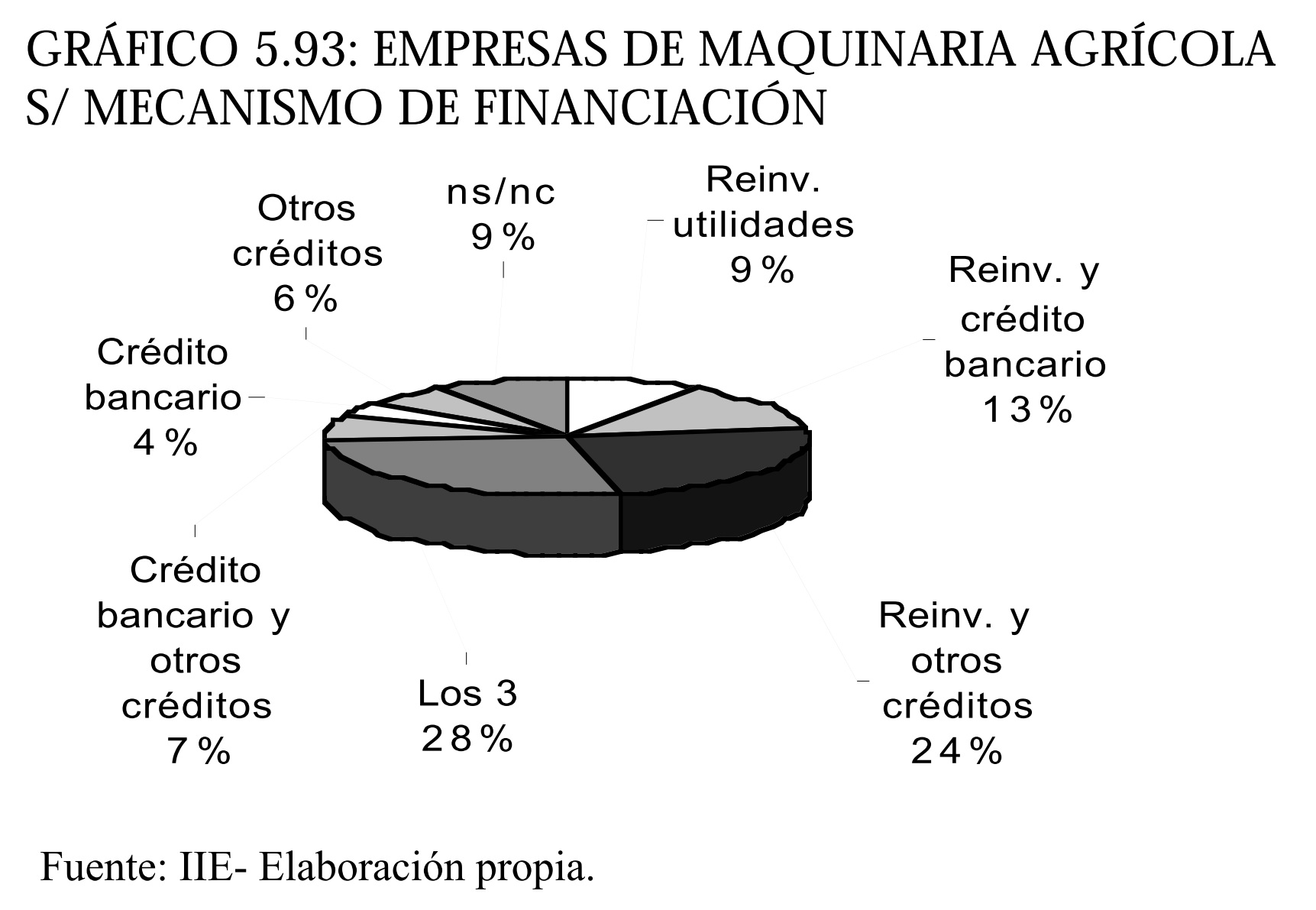

5.9.10. INSTRUMENTOS DE FINANCIACION

El 74% de las empresas encuestadas utiliza, en conjunto聽con otros instrumentos, la reinversi贸n de utilidades para聽financiar su actividad.聽En el gr谩fico 5.93 se pueden observar los diversos聽instrumentos 聽de 聽financiaci贸n 聽utilizados 聽por 聽las聽empresas. El rubro otros cr茅ditos incluye financiaci贸n聽de proveedores y a trav茅s de mutuales.聽

5.9.11. ASOCIATIVIDAD聽

El grado de asociaci贸n entre las empresas es bajo.聽S贸lo un 9,3% de las empresas relevadas presentan聽alg煤n tipo de asociaci贸n con otra empresa, los聽cuales se traducen en combinaci贸n para producir,聽conformaci贸n de un grupo exportador que cuenta聽con un gerente de comercio exterior y coordinador聽que asesora a todo el grupo, join ventures y聽acuerdo con firmas del exterior para la聽transferencia de tecnolog铆a.聽Por otro lado, el 37% de las empresas encuestadas聽tiene 聽acuerdos comerciales expl铆citos con los聽proveedores, en cuanto a financiaci贸n, plazos de pago,聽entrega, exclusividad, descuentos, etc. El 59% restante聽no tiene acuerdos, o los tiene pero 芦de palabra禄, y un 4% no sabe/no contesta.聽

5.9.12. CAPACIDAD OCIOSA PROMEDIO

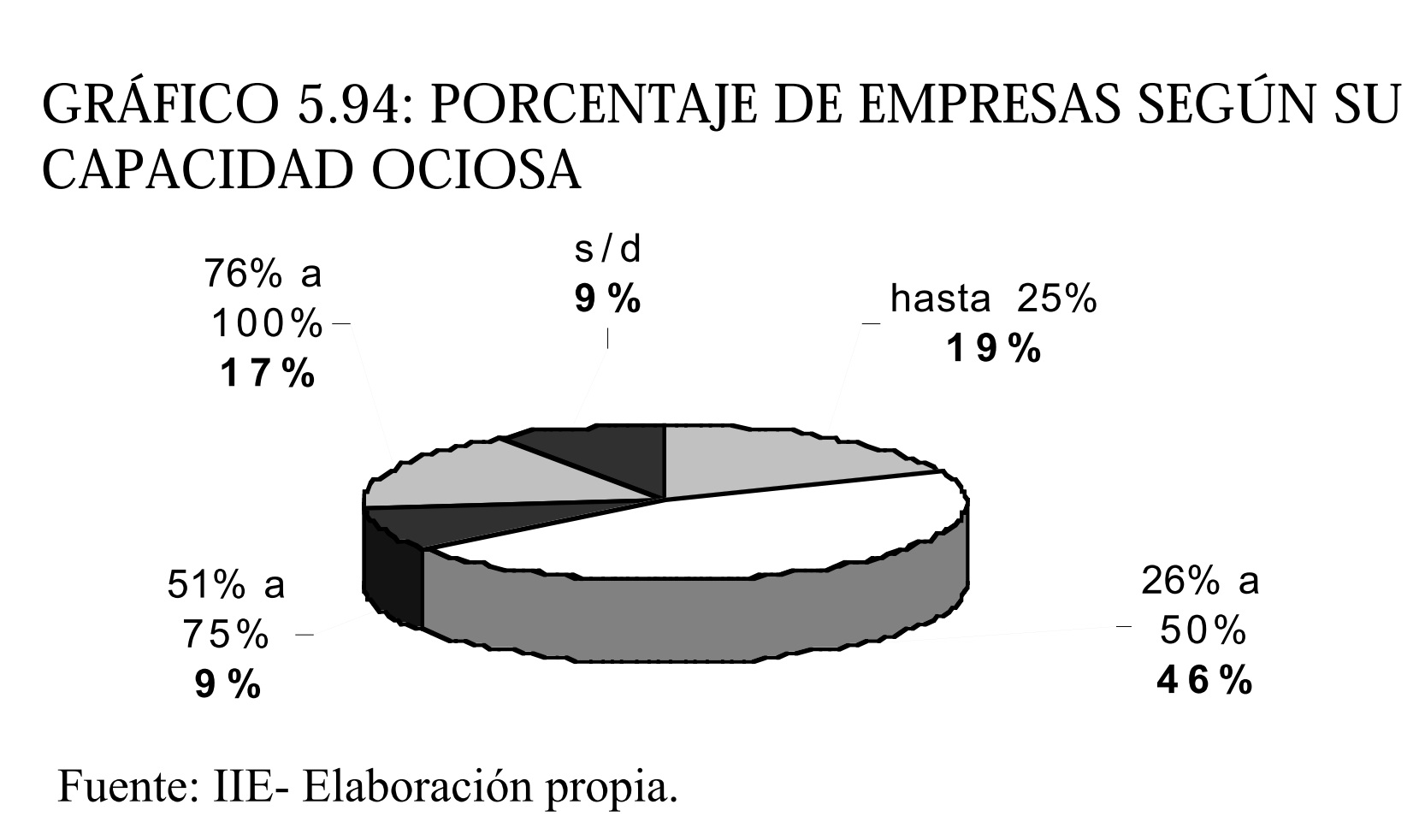

Las empresas de maquinaria agr铆cola de la聽regi贸n presentan una capacidad ociosa promedio聽del 47% considerando los 煤ltimos meses del a帽o.聽Esta cifra asciende a 57% promedio en Entre聽R铆os, provincia muy afectada estos 煤ltimos a帽os聽por la ca铆da en la producci贸n arrocera. El gr谩fico聽5.94 聽muestra 聽el 聽porcentaje 聽de 聽empresas 聽por聽rango de capacidad ociosa.

5.9.13. 聽COMPETITIVIDAD 聽Y 聽PUNTOS 聽CR脥TICOS 聽DE 聽DESARROLLO聽EMPRESARIAL

Los cinco grupos comerciales que lideran el mercado de la maquinaria agr铆cola mundial son: John Deere,聽Case/New Holland y Agco, que poseen el 50% del mercado con una facturaci贸n de aproximada de u$s 29.000聽millones anuales, y con una participaci贸n menor se encuentran Caterpillar y Claas. Sin embargo, la mayor铆a聽de las empresas est谩n interrelacionadas mediante alianzas estrat茅gicas y joint ventures, que permiten v铆a聽especializaci贸n obtener un producto m谩s avanzado en tecnolog铆a y competitivo internacionalmente. Un ejemplo聽de ello lo constituye la f谩brica de motores Cummins, utilizados por cuatro firmas en Estados Unidos, cada una聽de las cuales posee una parte accionaria de la empresa, resultando m谩s rentable para las empresas, el desarrollo聽de un solo motor que el de cuatro. Esto permiti贸 una mejora en la calidad el motor, una baja en sus costos y聽lograr mayor competitividad frente al l铆der mundial Mercedes Benz.聽Aunque Argentina presenta particularidades que dificultan la llegada de productos est谩ndar, dise帽ados para聽Estados Unidos y Europa, no va a quedar fuera de las alianzas estrat茅gicas. De hecho, John Deere invirti贸聽capitales en su planta de Rosario para producir motores para el Mercosur, sembradoras de grano fino/soja y聽neum谩ticas de grano grueso. CNH y Claas se asentaron con manejo y distribuci贸n propias en Buenos Aires y聽Sunchales (Santa Fe), respectivamente. Same/Deutz est谩 relacionada con la firma Mainero de Bell Ville聽(C贸rdoba) en la comercializaci贸n de cosechadoras y picadoras autopropulsadas Deutz. Agco, por su parte聽abandon贸 la fabricaci贸n de tractores Deutz/Allis en Haedo (Bs. As.) y el armado de cosechadoras y sembradoras聽Deutz en Noetinger (C贸rdoba), para importarlos al pa铆s desde Brasil. Queda en evidencia la ventaja comparativa聽que representa para las multinacionales el hecho de poder intercambiar las partes de los distintos procesos聽productivos con facilidad.

En el rubro equipos de forraje de alta tecnolog铆a, como cortadoras de disco con acondicionador o bien picadoras聽de picado fino con procesador de grano autopropulsados o de arrastre con detectores de metales y autoafilado聽de cuchillas, como tambi茅n es el caso de los tractores y de la maquinaria vial autopropulsada pesada, la聽competitividad de equipos nacionales es muy dif铆cil dado el alto costo de desarrollo de dise帽o y construcci贸n.聽El mercado mundial de este tipo de maquinaria est谩 dominado por las cinco firmas mencionadas y 茅stas ya se聽encuentran radicadas en el pa铆s y con vistas a realizar alianzas estrat茅gicas y nuevas inversiones.聽En el resto de los equipos agr铆colas de mayor demanda (sembradoras para siembra directa, pulverizadoras de聽arrastre y autopropulsadas, fertilizadoras, acoplados tolva, cabezales de ma铆z y girasol, equipos especiales聽para cultivos como el man铆, el poroto y arroz, o para alg煤n rubro frutihort铆cola espec铆fico, m谩quinas聽embolsadoras, secadoras, silos e implementos menores), la industria nacional presenta actualmente una situaci贸n聽de buena competitividad. Para que 茅sta se mantenga se hace necesaria la aplicaci贸n de tecnolog铆a creciente y聽mejora de escala a trav茅s de asociativismo empresarial y reingenier铆a industrial.

RECUADRO 5.6: EL CASO DE ITALIA 6

Italia se ubica como el tercer pa铆s exportador de maquinaria agr铆cola a nivel mundial, luego de Estados Unidos y Alemania,聽siendo m谩s de 180 los pa铆ses que adquieren sus componentes. Esta industria exporta por valor de u$s 3.500 millones anuales,聽siendo su balanza comercial en este rubro favorable por un monto de u$s 2.900 millones anuales.聽El sector de Maquinaria agr铆cola italiana se encuentra muy organizado y consolidado, con un alto grado de participaci贸n聽pol铆tica en estamentos de decisiones gubernamentales, lo que permite lograr incentivos para la exportaci贸n, plan canje de聽maquinarias y pol铆ticas crediticias ventajosas.

A su vez, la Uni贸n Nacional de Fabricantes de Maquinaria Agr铆cola Italiana (UNACOMA) delinea diferentes estrategias聽para lograr consolidar la industria de maquinaria agr铆cola italiana en el mercado tradicional y penetrar con productos adecuados聽en los mercados emergentes. Estos lineamentos pueden resumirse de la siguiente manera:聽

– 聽Las multinacionales fabricar谩n sus productos en las proximidades del lugar de venta y, seg煤n lo que resulte m谩s conveniente,聽mediante fabricaci贸n propia o a trav茅s de joint ventures con empresas locales.聽聽

– 聽Para las empresas de mediana dimensi贸n ser谩 conveniente basarse en una estrategia de consolidaci贸n en el mercado local,聽apuntando sobre la calidad tecnol贸gica del producto.

– 聽 Las empresas chicas deben pensar en una pol铆tica de exportaci贸n, apuntando a mercados que presenten 铆ndices de crecimiento聽econ贸mico muy sostenido.

Entre las tecnolog铆as a adoptar por los fabricantes se pueden mencionar: aplicadores electrost谩ticos, que prometen reducir聽dr谩sticamente la dosis de productos qu铆micos, tractores dotados con motores cada vez menos contaminantes, con neum谩ticos聽de 聽baja 聽presi贸n 聽que evitan 聽la 聽compactaci贸n 聽del 聽suelo 聽y 聽el 聽uso 聽de 聽tecnolog铆a 聽electr贸nica-satelital 聽(instrumentos de聽posicionamiento satelital DGPS) para la optimizaci贸n del empleo de los implementos y lograr los mejores rindes.

聽6 聽Fuente: Eslabonamiento Productivo del Sector Maquinaria Agr铆cola Argentina.

聽

5.9.13.1. ASIMETR脥AS QUE PERJUDICAN LA COMPETITIVIDAD DE LA聽INDUSTRIA DE LA MAQUINARIA AGR脥COLA ARGENTINA聽

– 聽Financiamiento al usuario: En Brasil est谩 prohibido que los bancos que operan con los productores聽agropecuarios den cr茅ditos para la compra de bienes que no sean de producci贸n brasile帽a. En cambio, en聽Argentina, si bien la industria nacional tiene a su disposici贸n cr茅ditos para exportar, esto no es aplicable en聽Brasil para la venta que llega al usuario. No se puede trasladar el compromiso de pago en d贸lares, ya que聽Brasil carece de convertibilidad.

– 聽Cr茅ditos para la compra de maquinaria por parte de multinacionales: En todo el mundo el usuario compra聽la maquinaria con cr茅ditos a plazos y per铆odos de gracia que var铆an seg煤n el monto 7. Tambi茅n es muy utilizado聽el sistema de venta y alquiler tipo leasing.

– 聽Cr茅ditos subsidiados para la compra de maquinaria: Un ejemplo es el cr茅dito FINAME brasile帽o disponible聽para la l铆nea de tractores y cosechadoras Massey Ferguson. Este cr茅dito posee una tasa fija del 8,75% anual聽para empresas con una renta bruta inferior a los 250.000 reales y del 10,75% si es superior. El plazo es de 72聽meses para tractores y de 96 meses para cosechadoras, con una carencia de 12 meses, amortizaciones anuales聽o semestrales y pagos semestrales. Este subsidio de la tasa se hace posible v铆a disminuciones de las p茅rdidas聽de cosechas que se logra gracias a un mayor nivel de inversi贸n en cosechadoras y renovaci贸n del parque de聽tractores.

– 聽Atraso cambiario y devaluaci贸n del real: Esto favorece la importaci贸n y dificulta la exportaci贸n de bienes聽de capital, a la vez que deja sin efecto las medidas compensatorias que efect煤a el gobierno, como el caso del聽decreto 257/99, que reintegraba un 10% para bienes de capital y qued贸 anulado por una baja en los precios de聽la maquinaria brasile帽a de un 35% en todo ese a帽o producto de la devaluaci贸n del real.

– 聽Desproporcionado gasto en las demostraciones masivas: Existe una pol铆tica de venta poco eficaz por parte聽de los productores. La relaci贸n de venta de Agrishow en Brasil con respecto a Expochacra fue de 50 veces聽(400 millones contra s贸lo 8 millones).

– 聽Fuerte atomizaci贸n de los fabricantes argentinos en pocos rubros: en lo que hace al mercado de cosechadoras聽y pulverizadoras, existen m谩s de 50 oferentes en cada rubro, lo que aumenta enormemente los costos de聽dise帽o, derivando en un mayor precio, una menor relaci贸n costo beneficio, un menor nivel de inversi贸n y聽menor competitividad internacional.

5.9.13.2. PLANES DE COMPETITIVIDAD

El decreto N潞 502 de fecha 30 de abril de 2001, dispuso el incremento del 10% al 14% del bono fiscal otorgado聽por el Decreto N潞 379 de fecha 29 de marzo de 2001 a los beneficiarios del R茅gimen de Incentivo para los聽Fabricantes de Bienes de Capital. Estas medidas fueron bien recibidas por los fabricantes de Maquinaria聽Agr铆cola; sin embargo, surgieron complicaciones en torno a la operatividad de las mismas, ya que la emisi贸n聽de los bonos de reintegro se efectuaron con retraso debido a los numerosos tr谩mites que se exigen y que聽retardan su cobro. Por otro lado, la decadencia del mercado hizo que los fabricantes trasladaran el est铆mulo del聽14% al comprador.聽

7 聽C贸rdoba Industrial. Diciembre de 1999.

A trav茅s de los decretos N潞 493 de fecha 27 de abril de 2001 y N潞 615 de fecha 11 de mayo de 2001 se redujo聽al 10,50% la al铆cuota del Impuesto al Valor Agregado, aplicable a la venta de los referidos bienes, a la vez que聽se estableci贸 que sus fabricantes gozar谩n del tratamiento que la ley del tributo prev茅 para los exportadores,聽respecto de los saldos a favor que pudieran originar dichas operaciones. Esto, si bien tuvo un impacto positivo聽en las ventas y acerc贸 los precios a la competencia brasile帽a, produjo la acumulaci贸n de cr茅ditos fiscales no聽deducibles en manos de los productores, lo que implica un elevado costo financiero para los productores.

El gobierno nacional pretende negociar con Brasil la exclusi贸n de la maquinaria agr铆cola del r茅gimen automotor聽compartido. Esto ocasionar铆a la p茅rdida de preferencia arancelaria a favor de Brasil por la reducci贸n a cero del聽derecho de importaci贸n de extrazona, junto con el reintegro compensatorio del 14%. Esta situaci贸n ser铆a聽superior a la que se desprende del r茅gimen automotor, que establece compensaciones de importaciones con聽exportaciones y recargos sancionatorios en caso de desequilibrios. Dicha exigencia de intercambio compensado聽perjudica a aquellas plantas que trabajan con un mayor nivel de partes y conjuntos importados, ya que las聽sanciones equivalen a un 75% del arancel externo com煤n.

聽

5.9.13.3. INVESTIGACION Y DESARROLLO

El adelanto tecnol贸gico de la maquinaria agr铆cola en el mundo provoca una alta exigencia de competitividad聽de ingenier铆a de dise帽o, con trabajo interdisciplinario y mucha experiencia. Esto genera un alto costo de聽dise帽o y puesta a punto, como as铆 tambi茅n la ingenier铆a de continuaci贸n semirobotizada, lo que lleva a la聽necesidad de una escala de producci贸n muy alta para ser competitivo.聽La firma Vassalli Fabril fabrica cosechadoras, competitivas en su relaci贸n precio/producto debido a su dise帽o聽fabril relativamente nuevo y de alta calidad ingenieril y al desarrollo de productos adaptados al uso intensivo聽de nuestro pa铆s, con muy bajo costo de mantenimiento y tecnolog铆a competitiva.

En lo concerniente a la oferta de tractores, como ejemplo del poco desarrollo tecnol贸gico argentino actual, se聽puede mencionar que en el a帽o 2000 ninguna f谩brica de tractores argentinos produjo un veh铆culo con circuito聽hidr谩ulico de centro cerrado y levante hidr谩ulico de 3 puntos con control de esfuerzo en los brazos inferiores,聽mientras que en la mayor铆a de las marcas extranjeras importantes poseen los 2 elementos como est谩ndar.聽La realizaci贸n de alianzas estrat茅gicas con el fin de disminuir los costos de desarrollo de nuevos dise帽os y聽mejorar la competitividad entre empresas pr谩cticamente no ha sido adoptada a煤n por los productores locales.聽Por el contrario, existe una excesiva cantidad de empresas en unos pocos rubros y la terciarizaci贸n se lleva a聽cabo a costos muy elevados. A su vez, se producen violaciones al c贸digo de patentes por parte de algunas聽empresas que no pueden por s铆 solas solventar los costos de dise帽ar un nuevo sistema, lo que produce un聽atraso tecnol贸gico y desincentiva la inversi贸n en investigaci贸n y desarrollo.

Como soluci贸n a la mencionada problem谩tica empresarial, en la provincia de Santa Fe se constituy贸 la Direcci贸n聽de Asesoramiento y Servicios Tecnol贸gicos (DAT), un organismo oficial orientado a promover el desarrollo聽de la peque帽a y mediana empresa, mediante la prestaci贸n de servicios, asistencia, investigaci贸n y desarrollo聽en las diferentes 谩reas industriales, incluyendo la maquinaria agr铆cola. Entre las actividades que lleva adelante聽este organismo se puede citar:

– 聽Servicios de ensayos f铆sicos y qu铆micos en general.

– 聽Asesoramientos en lay-out de planta, procesos de fabricaci贸n, dise帽o y redise帽o de maquinaria agr铆cola,聽implementaci贸n de aseguramiento de la calidad (ISO 9000) y en la elaboraci贸n de proyectos innovativos y de聽inversi贸n.

– 聽Organizaci贸n de cursos de capacitaci贸n en dibujo asistido por computaci贸n, aseguramiento de la calidad,聽supervisaci贸n de personal, calificaci贸n de soldadores y operadores de ultrasonido, productividad y organizaci贸n聽de planta.

– 聽Proyecto Internacional: 芦Mejoramiento de la producci贸n argentina de implementos agr铆colas.禄 Acuerdo聽Hispano-Argentino.聽

– 聽 Proyecto de Comercio Exterior en Brasil 聽para聽fabricantes de maquinaria agr铆cola coordinado por la聽Agrupaci贸n Empresaria Con-Sur de Santa Fe.聽Por su parte, el INTA Manfredi lleva 聽adelante el聽proyecto Agricultura de Precisi贸n con el objetivo de聽desarrollar capacidades tecnol贸gicas en el pa铆s para聽viabilizar el cambio de los sistemas productivos聽agr铆colas intensificados hacia sistemas de manejo m谩s聽eficientes que prevengan y mitiguen la degradaci贸n聽ambiental. Dicho proyecto promueve la utilizaci贸n de聽herramientas modernas y tecnolog铆a de informaci贸n聽basadas en el geoposicionamiento satelital, lo que abre聽las puertas al mercado de la maquinaria de precisi贸n.

El 54% de las empresas relevadas en la encuesta realiza I&D. El porcentaje sobre los gastos totales anuales聽que destinan a este rubro var铆a entre el 2,5% y 15%, aunque en dos casos aislados los porcentajes ascienden a聽30% y 40%. Algunas empresas manifestaron que anteriomente invert铆an en I&D, pero por diversas causas han聽dejado de hacerlo. Otro dato que surge de la encuesta es la realizaci贸n de actividades de I&D en forma gratuita聽y con atenci贸n personalizada por parte de 2 empresas santafesinas (de la muestra) a trav茅s de la DAT.聽

聽聽

5.9.13.4. INNOVACION

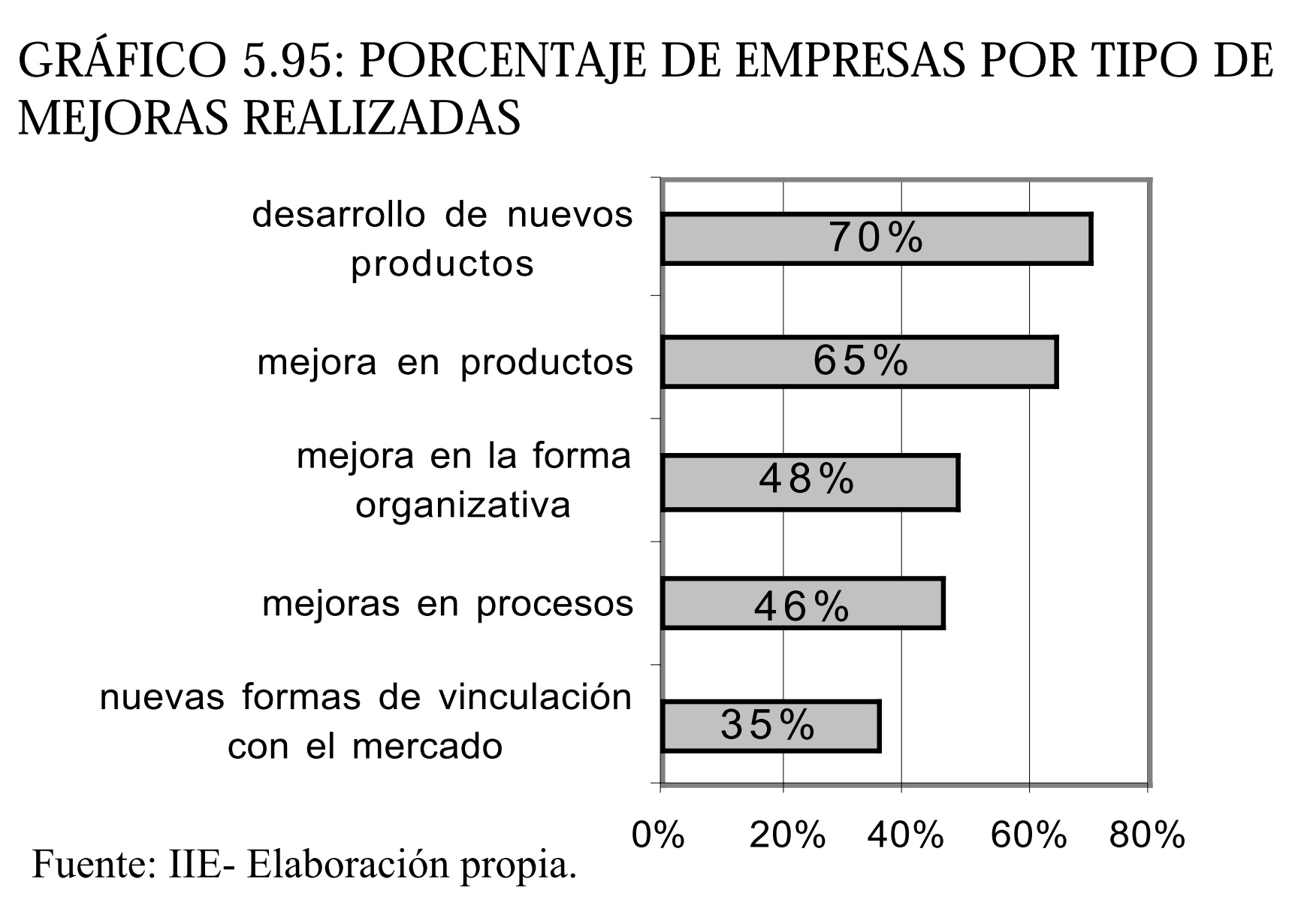

El 70% de las empresas relevadas desarrollaron en los 煤ltimos tres a帽os nuevos productos, el 65% implement贸聽mejoras en los mismos, mientras que el 48% y el 46% buscaron mejoras en la forma organizativa y en los聽procesos, respectivamente (ver gr谩fico 5.95).聽Un 35% busc贸 nuevas formas de vincularse con el mercado como por ejemplo a trav茅s de Internet, incorporaci贸nde vendedores en la calle, venta a trav茅s de concesionarios para captar mercados potenciales, etc.

聽

5.9.14. AN脕LISIS FODA DE LA MAQUINARIA AGR脥COLA REGIONAL

La reuni贸n del sector Maquinaria Agr铆cola de la Regi贸n Centro se llev贸 a cabo el 29 de Octubre de 2001, en la聽sede del Centro Comercial Industrial de Bell Ville, con una duraci贸n total de 2 horas y media. Participaron de聽la misma empresarios del sector, representantes del Ministerio de la Producci贸n de la Provincia de C贸rdoba,聽miembros de organismos de extensi贸n como el INTA Manfredi, representantes de la Asociaci贸n de Fabricantes聽de Maquinaria Agr铆cola de C贸rdoba e integrantes de la Agencia de Desarrollo de Bell Ville.

聽

5.9.14.1. MATRIZ FODA

Los principales resultados alcanzados se sintetizan en la siguiente matriz (las ideas est谩n indicadas en funci贸n聽a la prioridad resultante del Taller). Los comentarios y an谩lisis de cada uno de los factores se presentan en los聽puntos siguientes.

聽

CUADRO 5.44: MATRIZ FODA SECTOR MAQUINARIA AGR脥COLA

OPORTUNIDADES

– 聽Experiencia en la adaptaci贸n a las necesidades locales y creatividad radicada en el 谩mbito agr铆cola

– 聽 Posibilidad 聽de 聽convertirse 聽en 聽protagonista聽agroalimentario del Mercosur y del mundo si fija una聽estrategia

– 聽 Posibilidad 聽de 聽exportar 聽al 聽mundo 聽un 聽paquete聽tecnol贸gico integral de Siembra Directa incluyendo la聽maquinaria agr铆cola

– 聽Argentina es un productor competitivo de alimentos

– 聽Alta capacidad para exportar (potencial)

– 聽Calidad de la maquinaria argentina

– 聽Mano de obra existente

– 聽Cambios en el entorno

FORTALEZAS

– 聽R谩pida adaptaci贸n a los cambios externos

– 聽Caracter铆sticas propias de la demanda que protegen al sector de los聽productos importados

– 聽Participaci贸n del sector en la Secretar铆a de Industria

– 聽Estructura peque帽a y flexible de las Pymes聽

AMENAZAS

– 聽Falta de una pol铆tica nacional activa de apoyo a la industria

– 聽Alto costo del dinero

– 聽Falta de una cultura exportadora

– 聽Problemas de competitividad (costo argentino, tipo de聽cambio)

– 聽Subsidios existentes en el primer mundo

– 聽Falta de desarrollo de nuevos mercados

– 聽Discontinuidad en la adopci贸n de una estrategia de聽crecimiento

– 聽Falta de inversi贸n en investigaci贸n

– 聽Privilegios de los pol铆ticos

– 聽Falta de industrializaci贸n de los commodities agr铆colas聽con tecnolog铆a propia

– 聽Exceso de oferta de Maquinaria Agr铆cola

– 聽Producci贸n en peque帽a escala

DEBILIDADES

– 聽Variaciones sorpresivas en las decisiones debido a cambios en las reglas聽de juego

– 聽Falta de participaci贸n de muchas industrias en la c谩mara

– 聽Cadena de pagos quebrada

– 聽Falta de asociatividad para el mercado externo

– 聽Falta de capacitaci贸n para llevar a cabo asociaciones entre empresas

– 聽Alto costo de capacitaci贸n

– 聽Escasa tradici贸n de alianzas estrat茅gicas o pr谩cticas asociativas

– 聽Falta de uni贸n para exigir cambios ante las autoridades

– 聽Escaso uso del planeamiento estrat茅gico por escrito

– 聽Escasa implementaci贸n de normas internacionales

– 聽Insuficiente asesoramiento t茅cnico

聽

5.9.14.2. FACTORES EXTERNOS POSITIVOS (OPORTUNIDADES)

– Experiencia en la adaptaci贸n a las necesidades locales y creatividad radicada en el 谩mbito agr铆cola: La gran聽experiencia y la mano de obra especializada con la que cuenta el sector son dos elementos que le otorgan a la聽industria de maquinaria agr铆cola argentina una ventaja comparativa respecto de otros pa铆ses. Los productores聽de maquinaria agr铆cola de la regi贸n se dedican a la actividad desde hace mucho tiempo, lo que les permite聽conocer en detalle todos los factores determinantes de la misma.

– Posibilidad de convertirse en protagonista agroalimentario del Mercosur y del mundo si fija una estrategia:聽El resto del mundo consume los productos que Argentina produce de manera competitiva, por lo que es de聽gran importancia la fijaci贸n de una estrategia de desarrollo coordinada que agregue valor a la producci贸n聽mediante el uso de maquinaria.聽

– Existe una oportunidad de exportar al mundo un聽paquete tecnol贸gico integral de Siembra Directa聽incluyendo 聽la 聽maquinaria 聽agr铆cola: 聽La 聽mayor聽adopci贸n 聽en 聽el 聽mundo 聽del 聽sistema 聽de 聽Siembra聽Directa otorga una inmejorable oportunidad al sector para vender al mundo un sistema integral, un聽paquete de alto contenido tecnol贸gico que abarque聽granos, equipamiento, innovaci贸n, tecnolog铆as de聽equipo y producci贸n, servicios de atenci贸n y post-venta y hasta actividades de turismo agr铆cola.聽

– Argentina es un productor competitivo de alimentos: La industria de maquinaria agr铆cola, como insumo del聽sistema productivo de granos, leche y carnes, agrega valor en la producci贸n de estos alimentos, que requieren聽de maquinaria acorde a est谩ndares internacionales, lo que lleva a una necesidad constante de renovaci贸n en聽los implementos utilizados.

– Alta capacidad para exportar (potencial): En este punto no hubo coincidencia entre las opiniones de los聽participantes ya que se mencion贸 que la producci贸n abastece y se adapta s贸lo al mercado zonal con muy poco聽potencial exportador. Sin embargo, la alta capacidad exportadora se destaca en productos primarios, lo que聽induce una producci贸n industrial mayor, pero no necesariamente crea una capacidad exportadora de maquinaria.

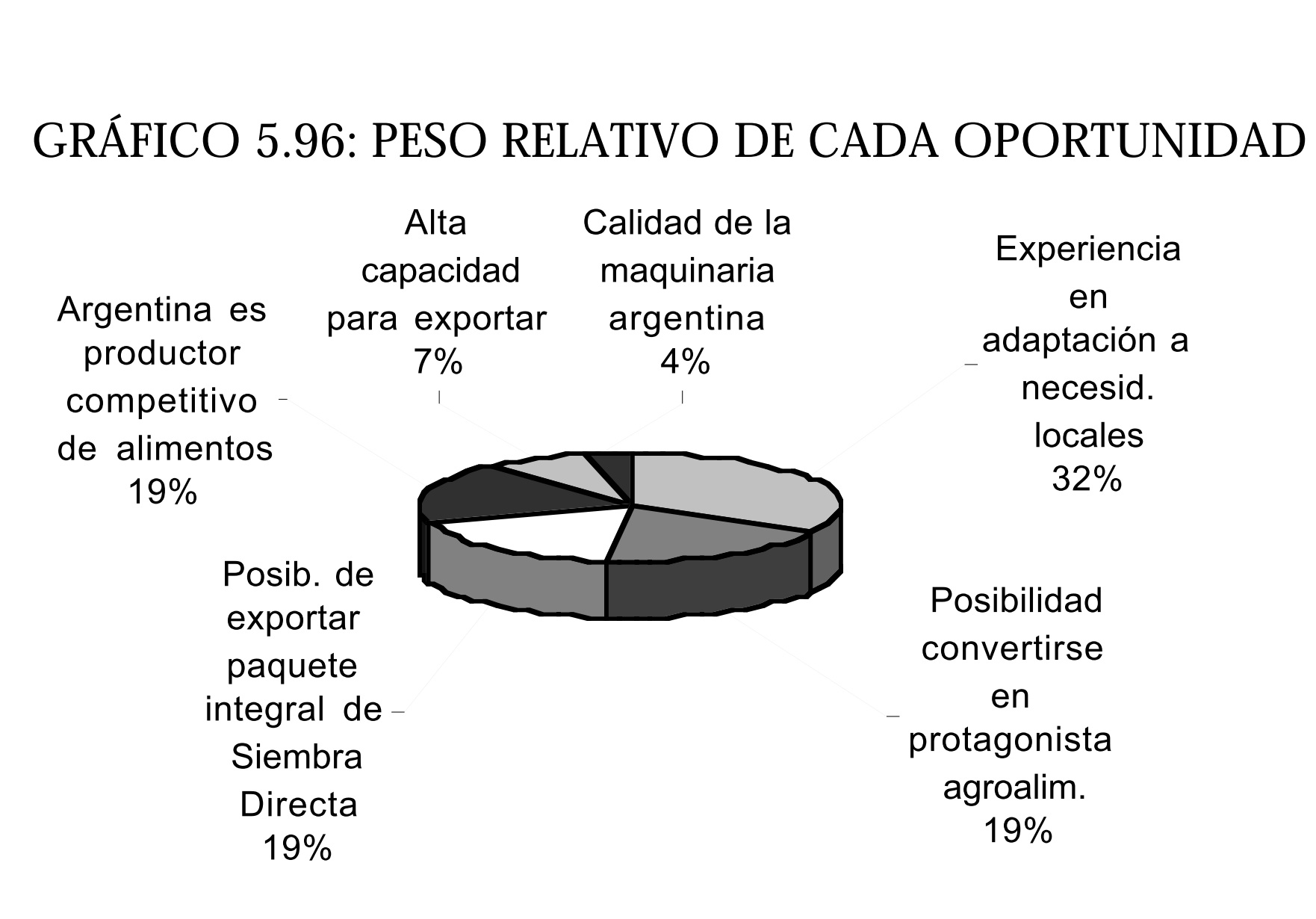

– Calidad de la maquinaria argentina: A pesar de que los productos argentinos se destinan en su mayor铆a al聽mercado interno y la presencia en el extranjero es escasa, los mismos son reconocidos en los mercados externos.聽Los factores externos positivos fueron ordenados seg煤n el resultado de la votaci贸n efectuada por los participantes聽del taller. Para ello, el gr谩fico 5.96 muestra la participaci贸n en el voto de cada factor externo positivo u聽oportunidad sobre el total de votos emitidos por los participantes del taller.聽

聽

5.9.14.3. FACTORES EXTERNOS NEGATIVOS (AMENAZAS)

– Falta de una pol铆tica nacional activa de apoyo a la industria: Esta situaci贸n se verifica tanto a nivel nacional聽como provincial y se advierte muy especialmente en aquellos temas vinculados al comercio exterior de la聽maquinaria. A su vez, se hizo referencia a la escasa representatividad con la que cuenta el sector en las decisiones聽gubernamentales.

– Alto costo del dinero: Las elevadas tasas de inter茅s y la inexistencia de instrumentos especiales imposibilitan聽el acceso al cr茅dito por parte del sector.

– Falta de una cultura exportadora: La exportaci贸n constituye un verdadero laberinto para los productores,聽siendo necesario para llevarlas a cabo numerosos factores, como agentes de aduana y asesores. Se hizo menci贸n聽a la ineficiencia de las agregadur铆as comerciales de las embajadas.

– Problemas de competitividad (costo argentino, tipo de cambio): Explicado por la fuerte carga impositiva, la聽devaluaci贸n constante del real brasile帽o, los recargos por atrasos tributarios (con la Naci贸n y las provincias) y聽el costo de los servicios. La sobrevaluaci贸n de la moneda nacional promueve una situaci贸n de p茅rdida de聽competitividad internacional sin que en ello tenga incidencia la eficiencia de los productores locales.

– Subsidios existentes en el primer mundo: Los subsidios que se otorgan en la producci贸n de alimentos en los聽pa铆ses del primer mundo provocan una ca铆da en los rendimientos y, consecuentemente, en la demanda de聽maquinaria.

– Falta de desarrollo de nuevos mercados: El sector cuenta con escaso apoyo por parte de las agregadur铆as聽comerciales de embajadas en el exterior y de los organismos que promocionan los productos argentinos,聽torn谩ndose muy costoso llevar a cabo el estudio de nuevos nichos de mercado por s铆 solos.

– Discontinuidad en la adopci贸n de una estrategia de crecimiento: Las pol铆ticas adoptadas en los 煤ltimos 50聽a帽os no han sido continuas ni sostenibles y se han caracterizado por fuertes cambios de rumbo que perjudicaron聽a los productores.

– Falta de inversi贸n en investigaci贸n: Los montos聽que 聽destina 聽nuestro 聽pa铆s 聽en 聽Investigaci贸n 聽y聽Desarrollo son considerados muy bajos por el sector. 聽Se 聽estima 聽que 聽los 聽montos 聽que 聽se 聽destinan聽localmente como porcentaje del PBI son entre 10聽y 20 veces menores que los correspondientes a聽pa铆ses desarrollados.

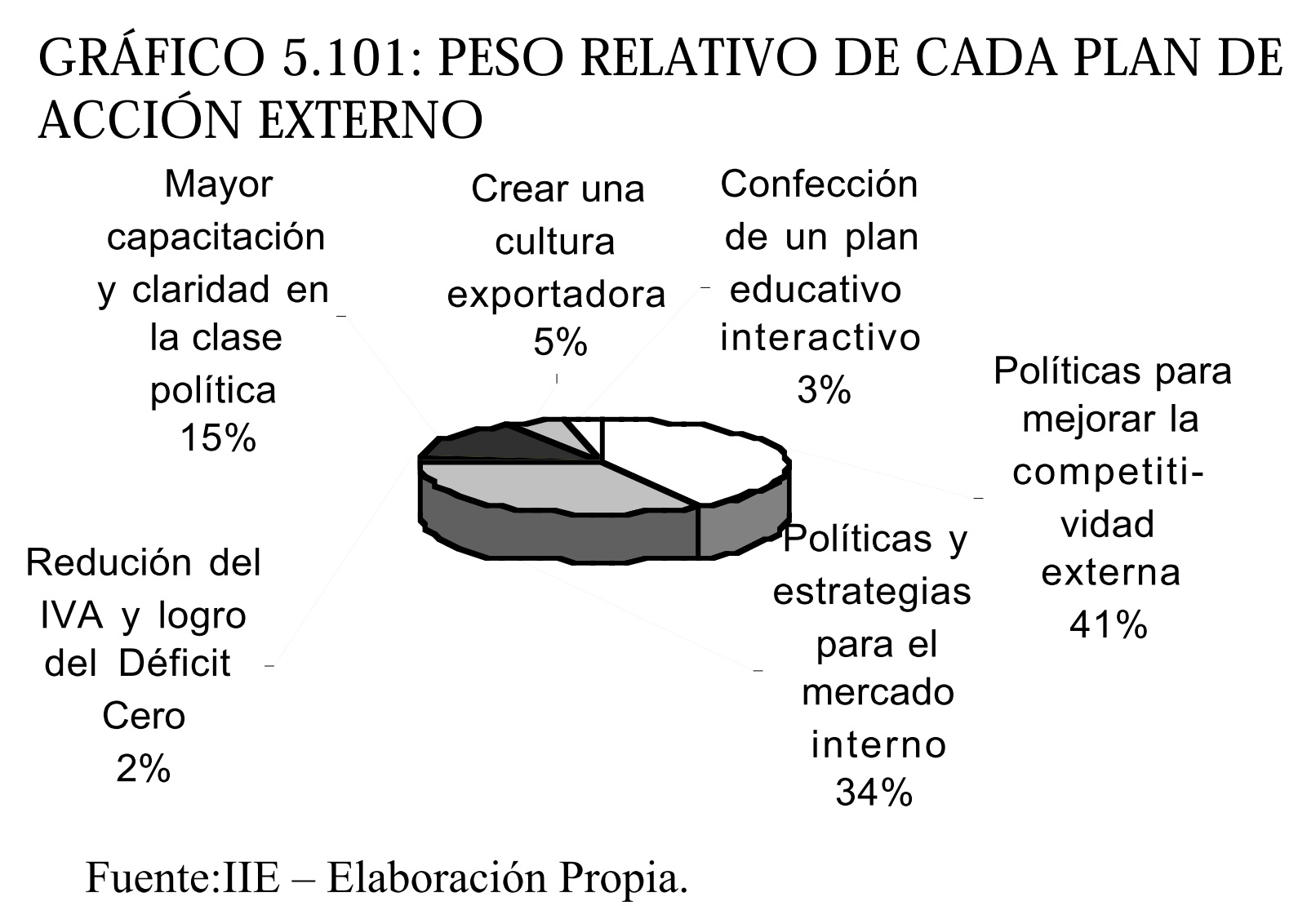

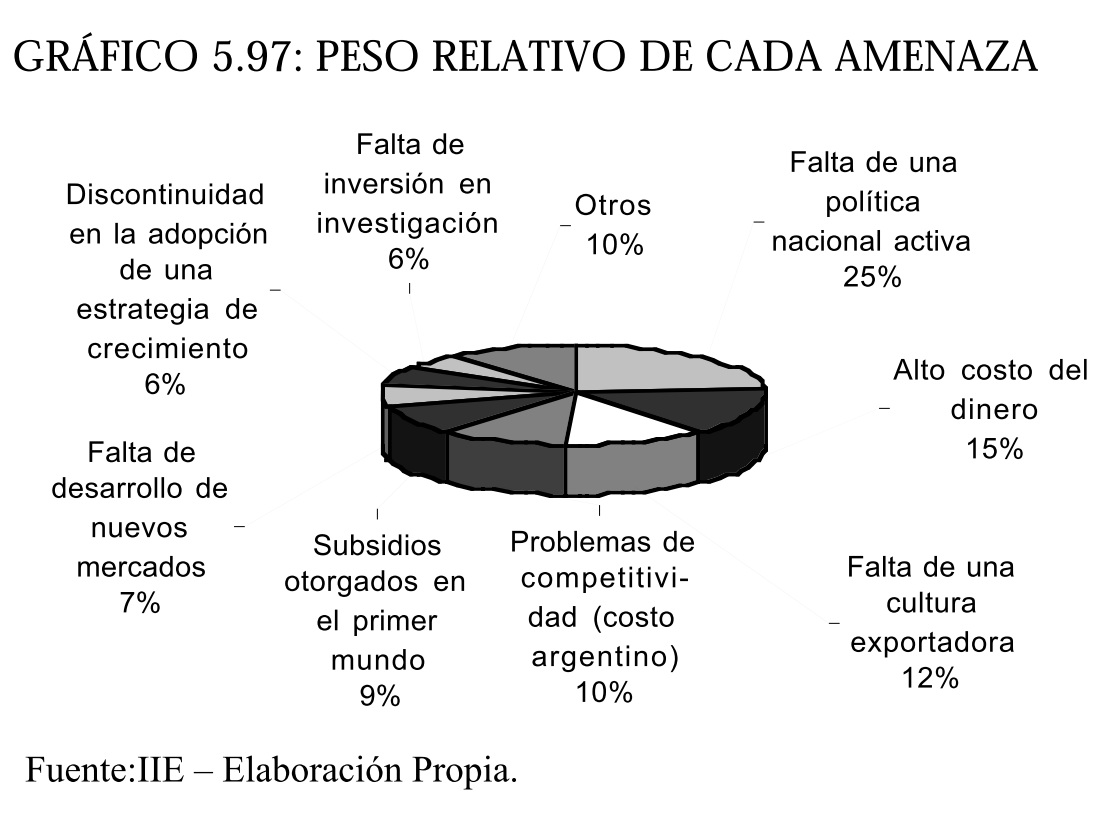

– Otros factores mencionados: Se mencionaron聽tambi茅n la falta de industrializaci贸n de los commodities agr铆colas con tecnolog铆a propia, el exceso聽de oferta de maquinaria agr铆cola existente (especialmente de cosechadoras y sembradoras), lo que hace que la聽producci贸n tienda a ser de menor escala y que prolifere una gran cantidad de empresas.聽Al igual que en el caso anterior, los factores externos negativos fueron ordenados seg煤n el resultado de la聽votaci贸n efectuada por los participantes del taller. El gr谩fico 5.97 muestra la participaci贸n de los votos recibidos聽por cada factor sobre el total de votos emitidos.聽Es importante destacar que de los votos otorgados a los asistentes 聽para asignar a los distintos factores externos,聽el 73% fue asignado a las amenazas y el 27% a las oportunidades.聽

5.9.14.4. FACTORES INTERNOS POSITIVOS (FORTALEZAS)聽

– R谩pida 聽adaptaci贸n 聽a 聽los 聽cambios 聽externos: 聽En聽t茅rminos generales, los productores vienen demostrando聽una buena predisposici贸n para adecuarse a las exigencias聽de los mercados (innovaciones), sobre todo en el caso聽de Pymes con poca estructura y gran flexibilidad.

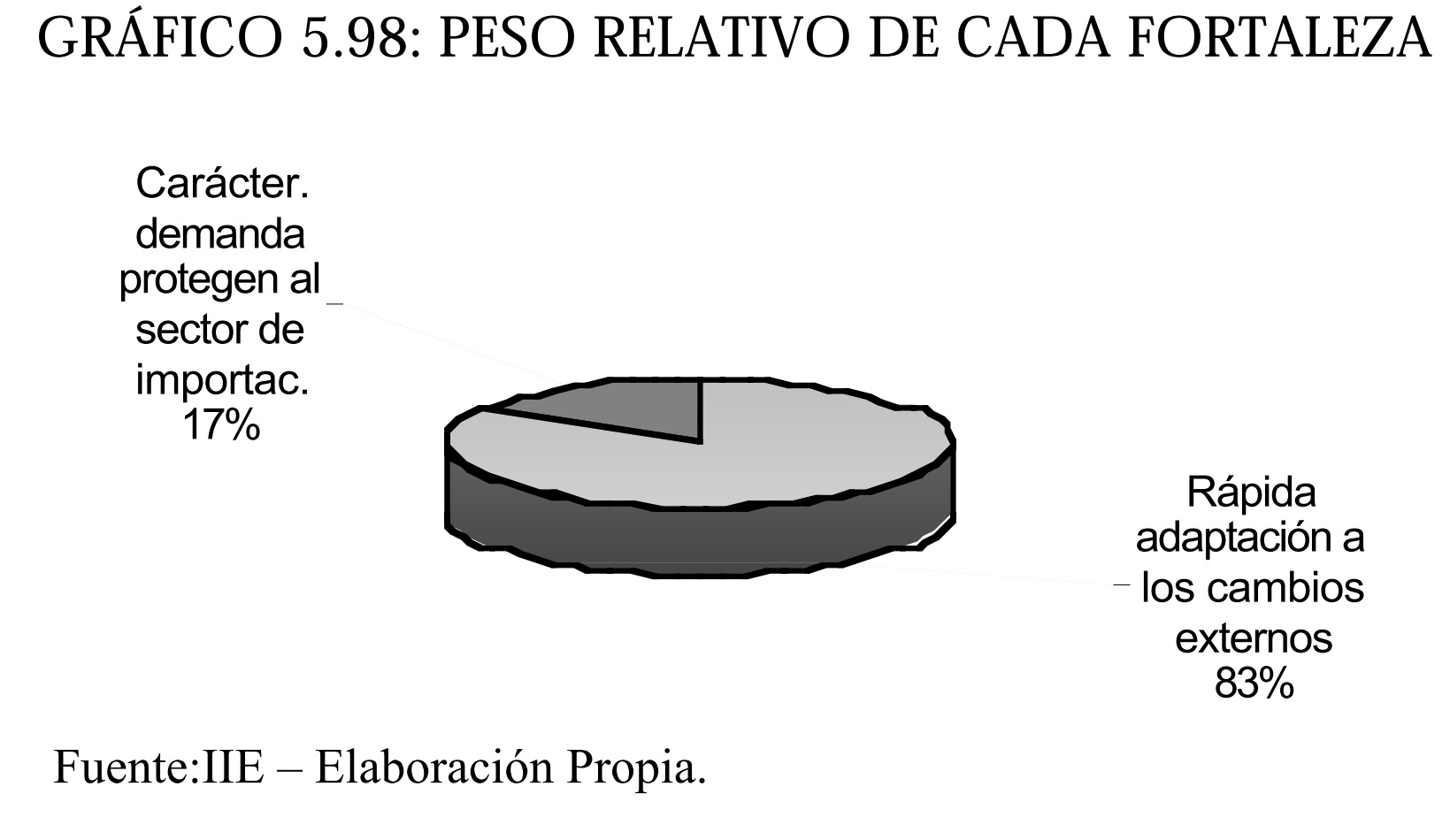

– Caracter铆sticas propias de la demanda que protegen聽al sector de los productos importados: La gran diversidad聽productiva y geogr谩fica de la demanda de Maquinaria聽Agr铆cola del pa铆s funciona como una barrera natural al聽ingreso en bloque de las firmas multinacionales.聽El gr谩fico 5.98 muestra el peso relativo que a cada uno de los factores internos positivos se帽alados anteriormente聽le correspondi贸 sobre el total de votos.聽

5.9.14.5. FACTORES INTERNOS NEGATIVOS (DEBILIDADES)

– Variaciones sorpresivas en las decisiones debido a cambios en las reglas de juego: La inestabilidad de las聽normas y la poca claridad de las reglas de juego en las que se desenvuelve la actividad del sector, lo que genera聽una sensaci贸n de incertidumbre sobre los posibles escenarios futuros.

– Falta de participaci贸n de muchas industrias en la c谩mara: No existe en el sector una tendencia a la adhesi贸n聽y al asociativismo, lo que genera p茅rdidas de eficiencia. No se ha generado la necesidad de participar en un聽organismo que represente mejor y de una manera m谩s ordenada al sector.

– Cadena de pagos quebrada: Se hace dif铆cil efectivizar todo tipo de cobros, ya sean cobros de productores a聽clientes, de proveedores y agropartistas a productores, cobro de reintegros al gobierno, etc.

– Falta de asociatividad para el mercado externo: Es escasa la existencia de joint ventures y alianzas estrat茅gicas聽entre empresas para introducir la maquinaria argentina en el mercado externo.

– Falta de capacitaci贸n para llevar a cabo asociaciones entre empresas: Los empresarios locales se encuentran聽poco capacitados para llevar a cabo asociaciones de empresas. A su vez, no existen organismos que instruyan聽a los empresarios en el tema.

– Alto 聽costo 聽de 聽capacitaci贸n: 聽Como 聽no 聽existen聽asociaciones de ning煤n tipo, los costos de capacitaci贸n聽deben ser soportados por cada una de las empresas, lo聽que genera una alta p茅rdida de rentabilidad.

– Escasa tradici贸n de alianzas estrat茅gicas o pr谩cticas聽asociativas: Las acciones en procura del asociativismo聽en 聽el 聽sector 聽se 聽encuentran 聽condicionadas 聽por 聽las聽circunstancias de la coyuntura. En las 茅pocas de crisis聽los productores buscan unirse, pero cuando la situaci贸n聽mejora, compiten entre s铆 despiadadamente.聽

– Otros aspectos mencionados: Se hizo referencia a la falta de uni贸n para exigir cambios ante las autoridades,聽al escaso uso del planeamiento estrat茅gico por escrito, a la escasa implementaci贸n de normas internacionales聽y al insuficiente asesoramiento t茅cnico del INTI y las Universidades con las que cuenta el sector.

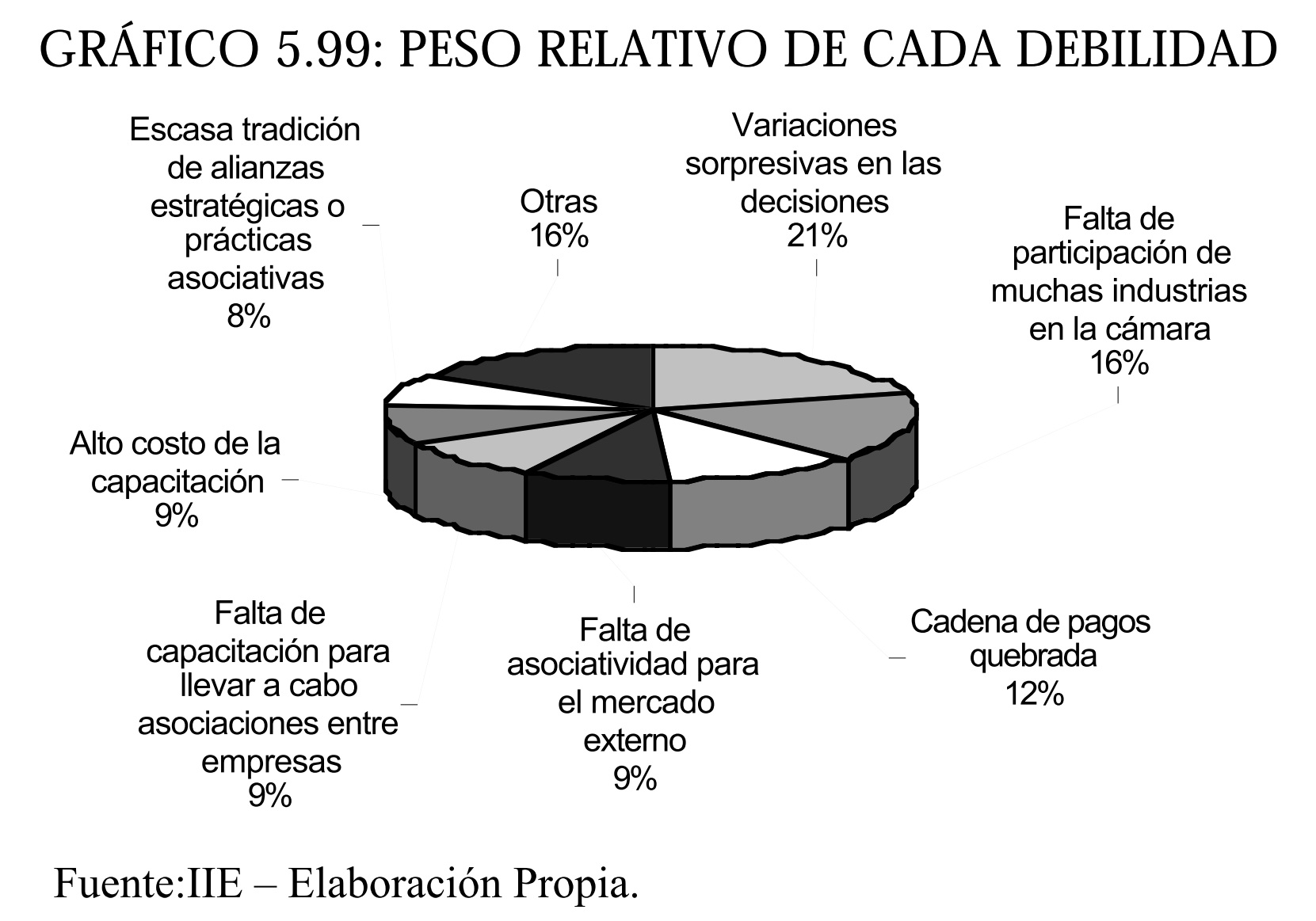

En el gr谩fico 5.99, se muestra el peso relativo que a cada uno de los factores internos negativos se帽alados聽anteriormente le correspondi贸 sobre le total de votos.聽De los votos otorgados a los asistentes para asignar a los distintos factores, el 83% fue asignado a las debilidades聽y el 17% a las fortalezas.聽

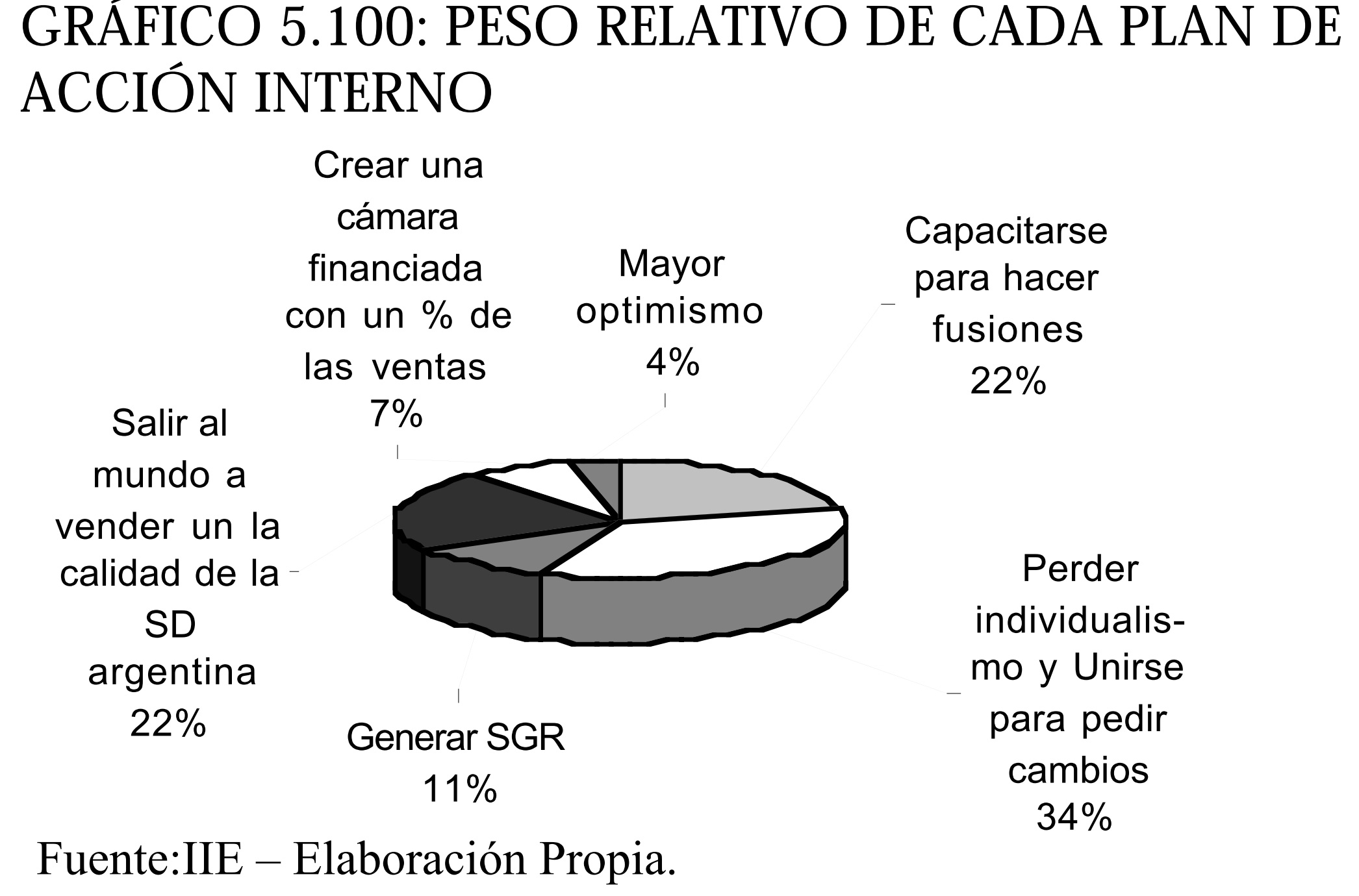

5.9.14.6. ACCIONES INTERNAS (PROPIAS DEL SECTOR PRIVADO)

– Perder individualismo y unirse para pedir cambios: Se hace impostergable la uni贸n del sector, mediante la聽participaci贸n y adhesi贸n de las empresas en los organismos y c谩maras representativas del mismo con el fin de聽estudiar y resolver problemas comunes y realizar 芦pools禄 de compras, evit谩ndose as铆 la dispersi贸n de esfuerzos聽y el despilfarro de recursos. Por otro lado, un mayor asociativismo permitir谩 ejercer una presi贸n mayor para la聽obtenci贸n de pol铆ticas favorables al sector.

– Programa de capacitaci贸n empresarial para llevar adelante fusiones: El mismo deber铆a ser desarrollado en聽forma mixta (el propio sector y los organismos de apoyo) y orientarse a incorporar criterios empresariales en聽los productores de la regi贸n.

– Vender al mundo la calidad de las m谩quinas de Siembra Directa Argentina: Esta puede ser llevada a cabo聽explorando la necesidad mundial de maquinaria, detectando nichos de mercado y promocionando la formaci贸n聽de clusters con alto nivel de tecnificaci贸n para lograr una mayor participaci贸n en los mercados externos

– Generar Sociedades de Garant铆as Rec铆procas: Mediante este tipo de instrumento financiero se podr谩n obtener聽las garant铆as necesarias para tener acceso al cr茅dito.

– Creaci贸n de una c谩mara financiada con un porcentaje聽de las ventas: Esto permitir谩 que las c谩maras dispongan聽de mayores fondos para llevar adelante actividades de聽investigaci贸n y desarrollo, e incentivar谩 a una mayor聽participaci贸n de las empresas del sector en el organismo聽representativo.

– Mayor optimismo: Se propone un cambio del estado聽emocional negativo por uno positivo, aduciendo que existe聽la posibilidad de mejorar la actual situaci贸n.

5.9.14.7. ACCIONES EXTERNAS (PROPIAS DEL SECTOR PUBLICO)

– Pol铆ticas para mejorar la competitividad en el mercado externo: Espec铆ficamente se hizo referencia a la聽necesidad de una simplificaci贸n de las normas para exportar y de una mayor rapidez en la devoluci贸n de los聽reintegros; una renegociaci贸n del Mercosur con salvaguardias arancelarias para eliminar el efecto de una聽devaluaci贸n de la moneda de los socios, una mejora de la relaci贸n de competitividad con los mercados externos聽v铆a rebajas impositivas y aplicaci贸n de aranceles a los productos importados; una diferenciaci贸n entre bienes聽de capital producidos internamente y no, para una correcta aplicaci贸n de las pol铆ticas de ingresos sin aranceles.

– Dise帽o de pol铆ticas y estrategias que apunten a un desarrollo de la industria local y el mercado interno:聽Dentro de este tipo de pol铆ticas fueron mencionadas la importancia de una fijaci贸n de normas fiscales y聽legales estables, la concesi贸n de cr茅ditos promocionales para inversi贸n, producci贸n o compra, diferenciados聽entre aquellos destinados a la compra de bienes nacionales y aquellos que orientados a la compra de equipos聽for谩neos. Otro tipo de medidas propuestas se refiere a la disminuci贸n del costo financiero de los intereses聽bancarios.

– Generar una cultura exportadora: Esto se puede lograr mediante planes de capacitaci贸n de productores, a聽trav茅s de la acci贸n coordinada y conjunta de organismos de extensi贸n y apoyo, las c谩maras de comercio聽exterior, embajadas y agregadur铆as comerciales.

– Mayor capacitaci贸n y claridad en la conducci贸n de la clase pol铆tica: De esta manera se generar谩 una mayor聽credibilidad en el sector hacia la clase dirigente, aumentando la confianza y reduciendo la incertidumbre聽respecto de cambios sorpresivos en las 芦reglas de聽juego禄.

– Confeccionar un plan educativo de tipo interactivo:聽Con esta medida se propone relacionar la educaci贸n聽con la actividad comercial, industrial y agrot茅cnica聽en institutos secundarios y terciarios especializados.

– Logro del D茅ficit Cero y reducci贸n del IVA: Lo聽que permitir谩 reducir las tasas de inter茅s que enfrenta聽el sector.聽De los votos otorgados a los asistentes para asignar a聽las distintas l铆neas de acci贸n, el 30% fue asignado a聽las 聽pol铆ticas 聽internas 聽y 聽el 聽70% 聽a 聽las 聽medidas 聽de聽car谩cter estatales.聽