NIVEL DE ACTIVIDAD Y ANALISIS SECTORIAL (1)

CAPITULO 15: NIVEL DE ACTIVIDAD Y ANÁLISIS SECTORIAL

15.1. Nivel de actividad provincial

El nivel de actividad de la industria provincial se resintió fuertemente a partir del tercer trimestre de 1998, presentando las empresas pequeñas un comportamiento bastante diferenciado respecto a las medianas y grandes. Otro elemento a destacar es la generalizada caída de la producción en los distintos sectores de la industria de Córdoba, a pesar de la marcada heterogeneidad en el comportamiento de los mismos durante los trimestres previos al comienzo de la recesión. Dadas las proyecciones del nivel de actividad nacional para los próximos trimestres y algunos indicadores de la economía provincial presentados en secciones posteriores de este capítulo, resulta muy probable una recuperación de la industria provincial hacia el cuarto trimestre de 1999.

La caída en el nivel de actividad experimentada por la economía argentina, cuyo comienzo puede identificarse apenas ocurrida la crisis rusa de Agosto de 1998, se refleja claramente en los números correspondientes a la provincia de Córdoba.

En efecto, si se analiza lo ocurrido con la industria provincial (ver gráfico 15.1), puede apreciarse la reducción en el nivel de producción a partir del tercer trimestre de 1998, alcanzando variaciones interanuales negativas durante el primer trimestre de 1999 (9,6%) que prácticamente se duplican durante el segundo trimestre de este año (18,7%).

La reversión del proceso de crecimiento que experimentaba la industria provincial antes de la actual recesión es notable: las tasas de variación interanual de 15,3% y 14,2% correspondientes a los primeros trimestres de 1997 y 1998, respectivamente, se transformaron en una tasa de variación interanual de -9,6% durante el primer trimestre de este año (24,9 y 23,8 puntos porcentuales de diferencia, respectivamente).

Contrastan más aún las diferencias entre los segundos trimestres de cada año: tasas de crecimiento del 14,8% (segundo trimestre de 1997) y del 30,0% (segundo trimestre de 1998) se transformaron en una tasa de crecimiento de -18,7% (segundo trimestre de este año), por lo que la reducción en el ritmo de expansión de la producción industrial cordobesa es de 33,5 y 48,7 puntos porcentuales, respectivamente.

Otro indicador de la difícil situación de la industria local durante el actual proceso recesivo, es la evolución de la ocupación en este sector. En efecto, como surge del análisis del gráfico 15.2, tanto el número de personas ocupadas como el número de horas trabajadas en el mismo comenzaron a caer, en términos interanuales, a partir del tercer trimestre de 1998. Las variaciones negativas de ambas variables superaron los dos dígitos durante los dos primeros trimestres del corriente año.

En este contexto, la evolución de las empresas ha sido marcadamente diferente según su escala. Según la Encuesta Industrial, y tal como se refleja en los gráficos 15.3 y 15.4, existe una marcada diferencia entre empresas pequeñas (empresas con entre 5 y 49 personas ocupadas) y empresas medianas y grandes (empresas con 50 o más personas ocupadas) en la evolución del nivel de producción. Mientras que las primeras redujeron esta variable (en términos interanuales) desde el tercer trimestre de 1998 (especialmente durante los dos primeros trimestres de este año), las segundas solamente redujeron sus tasas de crecimiento, sin alcanzar éstas valores negativos.

A pesar de esto último, es muy importante destacar que la reducción en el ritmo de crecimiento que experimentaba el grupo de empresas de mayor escala hasta el segundo trimestre de 1998 fue enorme. En efecto, la diferencia entre el ritmo al cual crecía la producción de estas empresas durante el segundo trimestre de 1998 y el ritmo al cual lo hizo durante igual período del corriente año es de nada menos que de 56,5 puntos porcentuales (ver gráfico 15.4).

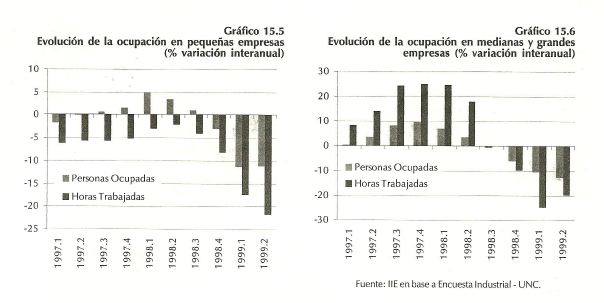

En cuanto al nivel de ocupación en estos grupos de empresas, los gráficos 15.5 y 15.6 reflejan un comportamiento bastante similar en los últimos cuatro trimestres (a partir del punto de inflexión correspondiente a la crisis rusa del tercer trimestre de 1998) pero marcadamente diferente en los trimestres previos. En efecto, las fluctuaciones en torno a cero de las tasas de crecimiento del número de personas ocupadas y las variaciones negativas del número de horas trabajadas para las empresas de menor escala, contrastan fuertemente con las elevadas tasas de crecimiento positivas de ambas variables en el caso de las empresas mayores.

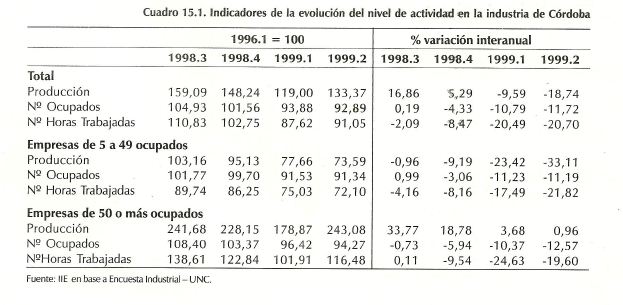

El cuadro 15.1, si bien no agrega demasiados elementos adicionales al análisis, permite observar sintéticamente algunos de los números relacionados con la evolución reciente de la producción y el empleo, tanto en la industria a nivel agregado como en los grupos construidos dentro de la Encuesta Industrial, de acuerdo a la escala de cada unidad productiva.

Los valores presentados en las primeras cuatro columnas provienen de índices con base 100 en el primer trimestre de 1996. Resulta interesante destacar que, mientras que el total de la industrial producía en el primer trimestre de este año un 19% más que en el trimestre base, las empresas de 50 o más ocupados lo hacían con un incremento del 79% y las de menor escala lo hacían un 22% por debajo de los valores de aquel trimestre. Esto último es un indicador preocupante de la situación de las pequeñas empresas dentro de la industria provincial.

Nótese además que, a diferencia del número de horas trabajadas en las empresas mayores (que permanece en el 1° trim. de 1999 prácticamente en los valores del 1º trim. de 1996), tanto el número de ocupados en dichas empresas como ambas variables para el caso de las pequeñas empresas y del total de la industria, se encontraban en el 1° trim. de 1999 por debajo de los niveles correspondientes al mencionado trimestre base. En otras palabras, a pesar del fuerte crecimiento de la industria de Córdoba durante los últimos años, el nivel de ocupación de comienzos de este año se encuentra por debajo de los niveles observados tres años atrás, reflejando la incapacidad de nuestra industria para crear nuevos puestos de trabajo.

La breve descripción realizada de estos aspectos relacionados con la evolución de la industria local, se enriquece al analizar su desagregación en distintos sectores productivos. En efecto, los datos contenidos en el cuadro 15.2 indican que, a pesar que la mayoría de los sectores redujeron su producción considerablemente en los últimos trimestres (solamente dos sectores crecieron durante el primer trimestre del año y uno lo hizo durante el trimestre siguiente), la evolución previa de los distintos sectores es marcadamente diferente.

Mientras que sectores como Textiles y Cuero y Calzados produjeron durante 1998 en niveles por debajo de los correspondientes al año previo, sectores como Alimentos y Bebidas, Químicos, Caucho y Plástico, Maquinaria Eléctrica y el sector Automotriz se comportaron de manera inversa, alternando las tasas de crecimiento entre valores positivos y negativos en los distintos trimestres de 1998.

Si bien puede sostenerse que la actual crisis afectó fuertemente sobre prácticamente todos los sectores de la industria provincial (sólo Químicos creció durante los dos primeros trimestres de este año), resulta claro que algunos sectores ya se encontraban deprimidos al comenzar este proceso recesivo, por cuestiones propias del sector relacionadas fundamentalmente con sus niveles de competitividad. Teniendo en cuenta la evolución positiva de la producción industrial a nivel nacional durante los últimos meses, y algunos indicadores del nivel de actividad provincial presentados en secciones posteriores de este capítulo, resulta muy probable una recuperación de la industria provincial, fundamentalmente a partir del cuarto trimestre de 1999.

15.2. Análisis Sectorial

15.2.1. Sector Agrícola

Durante los últimos años, la producción agrícola argentina experimentó significativos cambios estructurales. El proceso de privatizaciones, nuevos marcos regulatorios para diversas actividades, algunas mejoras en la infraestructura y la fuerte incorporación de tecnología, determinaron que actualmente Argentina muestre un sector agrícola con competitividad creciente, de gran dinamismo y fuerte apertura hacia los mercados internacionales. Sin embargo, aún resta mucho por hacer. Las mejoras en la calidad de los granos, la generalización del uso de herramientas de cobertura como futuros y opciones, la incorporación del management profesionalizado en las «empresas agrícolas», la optimización de la cadena de valor del sector y el desarrollo de una nueva infraestructura, son materia pendiente para el agro argentino y, al mismo tiempo, fieles indicadores de las potencialidades que posee el sector.

15.2.1.1. Contexto Internacional

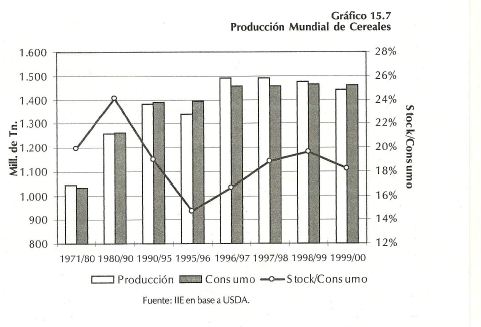

A nivel internacional, las últimas tres décadas se caracterizaron por importantes aumentos en la producción de granos1. Comparando los volúmenes obtenidos en las campañas 1971/72 y 1999/20002, se advierte un incremento del 50%, el cual se explica por los avances logrados en los rindes por hectárea, producto de mejoras en la utilización de la tierra, una creciente mecanización y un gran avance de disciplinas, como la biotecnología.

Como se puede observar en el gráfico 15.7, a pesar de ser una tendencia de largo plazo, los mayores incrementos productivos se observaron en los últimos años, especialmente en las campañas 1996/97 y 1997/98. Esta situación se hizo sentir sobre los precios a través de elevadas relaciones stock/consumo.

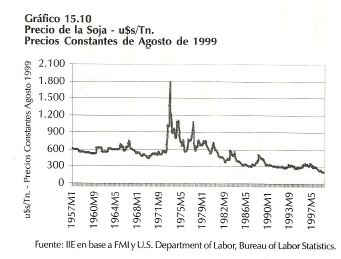

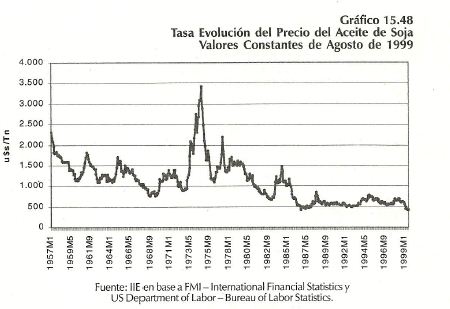

Sin lugar a dudas, los precios internacionales de los granos son otro aspecto sobresaliente. Estos han presentado una contracción de sus valores, que alcanzó tanto a cereales como oleaginosas. En el gráfico 15.8 se observa que el precio del trigo se encuentra en su punto más bajo de los últimos 40 años. La capacidad de compra del trigo en 1999 representa menos de un tercio de la correspondiente a 1957. También se presenta en forma clara el rápido descenso ocasionado por los importantes stocks acumulados durante las recientes campañas. Los gráficos 15.9 y 15.10 muestran un comportamiento similar para los precios de maíz y soja.

1 Se consideran Avena, Cebada, Centeno, Maíz, Sorgo y Trigo. Fuente USDA.

2 Pronóstico. Fuente USDA.

Los subsidios son otro aspecto de singular relevancia, especialmente cuando se acerca la Ronda del Milenio3. Este tipo de ayuda a los productores aparece como uno de los principales determinantes de la creciente oferta de granos, ya que da lugar a una desvinculación entre oferta y precios de mercado. Se estima4 que durante 1998, el nivel de subsidies superó los U$S 362.000 millones, siendo un 7,3% mayores a los registrados durante 1997.

Los países de la Unión Europea destinaron U$S 142.201 millones y Estados Unidos U$S 97.311 millones a este tipo de prácticas. Mientras los países desarrollados no asuman el compromiso de reducir las partidas que asignan al sostenimiento de sus políticas agrícolas, permitiendo que sean los precios de mercado los que guíen las intenciones de siembra y no los precios sostén, no se verificará una recuperación significativa del valor de los productos primarios.

Las crisis económicas experimentadas por importantes países importadores, como el Sudeste Asiático y Japón, también aparecen como un factor de fuerte peso para la agricultura de fin de siglo. En este sentido, las fluctuaciones de demanda han mostrado la significativa influencia que ejercen sobre los precios de los productos básicos en el corto plazo.

Sin embargo, el crecimiento evidenciado por las economías de estos países luego de la crisis y el inicio de una tendencia a la recuperación del yen frente al dólar, son indicadores de una recuperación de la demanda regional de granos.

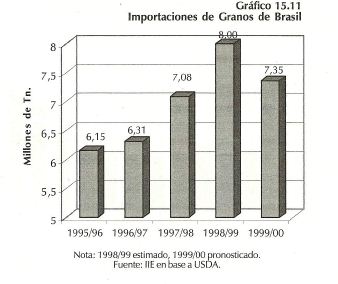

Desde el punto de vista del campo argentino, tampoco se deben ignorar las dificultades experimentadas por Brasil durante 1999, especialmente la fuerte depreciación del real. Este país es el principal mercado de los productos agrícolas y agroindustriales argentinos, por lo que sus desequilibrios económicos colmaron de incertidumbre al sector exportador argentino. No obstante, la crisis no golpeó al sector primario nacional. Esto se debió principalmente a la reducción de los saldos exportables de la cosecha 98/99 (producto de una reducción de la cosecha argentina), a la baja elasticidad precio de los productos primarios, a las ventajas de precio que poseen los granos argentinos frente a sus competidores y a las mayores necesidades de cereales del vecino país (ver gráfico 15.11).

3 La primera reunión tendrá lugar en Seattle (EEUU.), los días 30 de noviembre y 1,2 y 3 de diciembre del corriente año. Consiste en una negociación de carácter internacional, donde cada país (o grupo) tratará de mejorar las condiciones para sus productos. Los resultados tendrán significativa influencia en el desarrollo económico de numerosas naciones y el bienestar de sus ciudadanos. Para una ampliación del tema ver «La Ronda no es un juego», Revista Anales, Año CXXXI, Número 7, Agosto de 1999.

4 Ver «Agricultural Policies in OECD Countries 1999».

15.2.1.2. Sector Agrícola Argentino

15.2.1.2.1. Producción

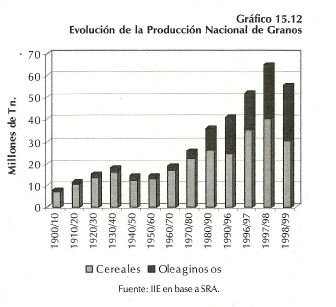

La producción granaria argentina ha experimentado desde hace algunos años un fuerte incremento en sus volúmenes. Esto es producto de las grandes transformaciones encaradas por el país desde 1990: estabilidad de precios, apertura de la economía, privatizaciones e importantes inversiones en materia de infraestructura y servicios, reestructuración de los organismos de extensión y el desarrollo del mercado de capitales, entre las más sobresalientes. La conjunción de estos elementos dotó al campo argentino de mayor certidumbre en su operatoria, hecho que se refleja en una mayor producción, un aumento de Ia superficie asegurada, mejoras en el manejo de tierras, mayor incorporación de tecnología y creciente utilización de herramientas como futuros y opciones. La cosecha 1998/99 se estima en algo más de 55 millones de tn. Este nivel, si bien es un 14% inferior al record logrado en el período anterior, muestra un gran aumento respecto a los volúmenes históricos registrados en nuestro país. (Ver gráfico 15.12).

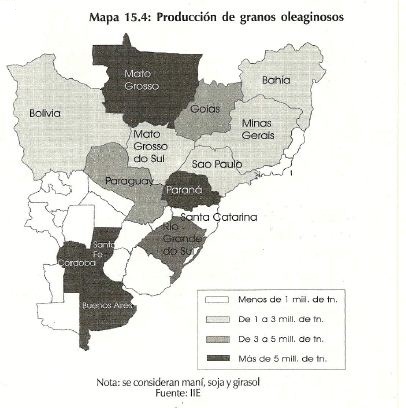

Respecto a la participación de cereales y granos oleaginosos sobre la producción total, en el gráfico 15.12 se advierte que estos últimos presentaron un constante aumento, llegando al 46% durante la cosecha 98/99. El fuerte incremento de la producción de soja y girasol, determina que actualmente Argentina sea el tercer productor mundial de soja y el primero de girasol, con una participación del 12% y del 26% sobre los totales mundiales, respectivamente.

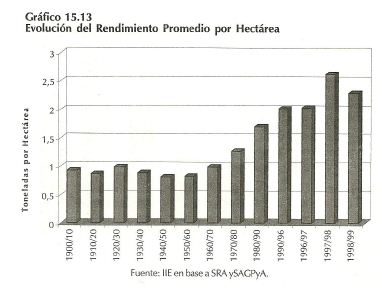

Como se señaló anteriormente, los incrementos logrados en los rindes por hectárea fueron importantes. En el gráfico 15.13 se observa la evolución del rendimiento promedio de los granos argentinos, donde se aprecia el marcado aumento desde comienzos de la corriente década, superior al 30% respecto a los años ’80. No obstante, aún se encuentra lejos de las marcas alcanzadas por otros importantes productores. A modo de comparación5, los rindes por hectárea de trigo y maíz en Argentina llegan a 2,3 tn./ha y 5,3 tn./ha respectivamente, cuando en EE.UU. alcanzan 2,9 tn./ha y 8,4 tn./ha.

5 Los datos corresponden al USDA para la campaña 98/99.

La incorporación de tecnología fue el factor determinante para lograr el aumento en la productividad de la tierra de los últimos años. Las ventas de maquinaria agrícola6 mostraron una tasa de crecimiento promedio anual del 7,6% en el período 1991/1998. A partir del segundo semestre de 1998, comenzó a contraerse la inversión en maquinarias, producto de la difícil situación financiera de productores y contratistas.

El uso de fertilizantes y agroquímicos también presenta significativos aumentos en su utilización. Durante el período 1991/98, el incremento registrado fue del 368% en las ventas de herbicidas, del 49% en fungicidas, del 145% en insecticidas y del 357% en fertilizantes. Sin embargo, este tipo de productos aún registra un bajo consumo en relación a la superficie sembrada en Argentina, estando lejos de los valores logrados en otros países7.

15.2.1.2.2. Valor de la Producción

La evolución del valor de la producción de las últimas cosechas acompañó el comportamiento del volumen. Sin embargo, debe notarse que debido a la profunda caída de los precios de los productos básicos, un rasgo característico de las últimas campañas ha sido que cuando la producción aumentó, el valor creció relativamente menos, mientras que cuando se registró una contracción del volumen, el valor cayó aún más (Ver cuadro 15.3).

El valor de producción de los principales granos para la campaña 1998/99 ascendió a U$S 7.664 millones, un 28% menos que la cifra lograda en la campaña anterior. Esto se debe a que, además de la reducción de la producción (cercana a las 10,5 millones de tn.), se produjo una caída en los precios. En el caso de la soja, nuestro principal producto agrícola, la contracción del precio llegó a aproximadamente el 26%.

6 Tractores y cosechadoras de granos y algodón.

7 Ver Guillermo Acosta, «Evolución y Perspectivas del Sector Agrícola», IIE – Bolsa de Comercio de Córdoba, Agosto de 1998.

8 Explican el 93% de la producción total.

15.2.1.2.3. Exportaciones

Las exportaciones del sector agrícola son de suma importancia para la balanza comercial argentina, siendo un importante generador de divisas para el país. No obstante, la participación relativa del sector cayó en las últimas cosechas debido a las ya mencionadas contracciones en los precios.

Las exportaciones de granos del primer semestre de 1999 ascendieron a U$S 2.167 millones, un 20% por debajo de los valores correspondientes a idéntico período de 1998. Del total de granos exportados, U$S 1.456 millones fueron cereales y U$S 711 millones semillas y frutos oleaginosos.

Analizando el comportamiento de las distintas partidas, la mayor contracción se experimentó en los cereales, cuyas ventas al exterior se redujeron un 36%. En tanto, los granos oleaginosos sólo vieron caer un 3% sus exportaciones.

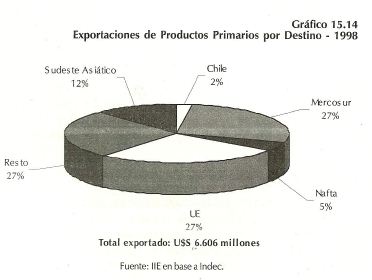

En cuanto a los destinos de los productos primarios exportados9, el gráfico 15.14 indica que el Mercosur y la Unión Europea son los compradores más relevantes, con una participación del 27% cada uno. Resulta interesante advertir que el Sudeste Asiático10, la región que posee el mayor crecimiento demográfico del mundo y, por lo tanto, el mayor mercado consumidor, sólo participa de las ventas con un 12%, realizando importaciones por U$S 793 millones.

Esta situación responde principalmente a las importantes falencias en la promoción de las exportaciones de productos argentinos y en la concepción que se tiene sobre las exportaciones de granos como «saldos exportables».

El informe Okita II11 indica que entre las mayores dificultades que encuentran los productos argentinos para ingresar al mercado de la Región Asia Pacífico, se encuentran las siguientes:

ü Débil promoción de los productos

ü Ausencia de imagen de marca

ü Parcial ajuste de la oferta a las necesidades del importador

ü Limitaciones debidas a falencias en la infraestructura

Un tratamiento por separado merecen las cuestiones en torno a la calidad de los granos argentinos. En el contexto de competencia que existe en el mercado granario actual, apostar a la calidad de los bienes exportados es un factor crucial para retener y ampliar mercados. A modo de ejemplo, se puede citar el caso del trigo. Competidores como Australia y EE.UU. ofrecen seis12 y cinco13 variedades, respectivamente, mientras Argentina sólo ofrece «trigo».

En un intento por paliar esta situación, hace algún tiempo la Secretaría de Agricultura de la

Nación lanzó el trigo «plata», un trigo acorde a los más exigentes parámetros internacionales. Sin embargo, relevantes importadores señalan que tal clasificación sólo existe en la teoría.

Los problemas de calidad no se limitan al trigo. La soja argentina también tiene problemas para captar mercados en el Sudeste asiático, donde compradores como Japón prefieren el producto estadounidense o brasileño por su mayor contenido proteico.

Las asignaturas pendientes en materia de mejoras en la calidad de los granos argentinos requieren atención inmediata, remarcando que no sólo es necesario el esfuerzo del Estado en su función de guía sino también el compromiso de cada uno de los productores y exportadores argentinos.

9 Incluye cereales, semillas y frutos oleaginosos, pescados y mariscos sin elaborar, frutas frescas, hortalizas y legumbres, miel y otros.

10 Brunei, China, Corea, Filipinas, Indonesia, Japón, Malasia, Singapur y Tailandia.

11 Agencia de Cooperación Internacional del Japón (1996), «Estudio sobre el Desarrollo Económico de la República Argentina».

12 Las variedades australianas son: blanco australiano, duro primavera, duro australiano, blanco premium, blanco estándar y liviano australiano.

13 Las variedades norteamericanas son: hard red winer, soft red winter, hard red spring, white wheat y durum.

Otro aspecto negativo (y parcialmente exógeno) que afecta los volúmenes exportados por Argentina y la capacidad de ganar nuevos mercados, tiene que ver con el comportamiento del tipo de cambio real multilateral agroalimentario14 (TCRMA).

Este indicador se expone en el gráfico 15.15, donde se muestra un significativo deterioro en los primeros tres meses del corriente año, aunque se observa una leve recuperación en los meses

posteriores. Esta mejora del TCRMA se relaciona con la estabilización del real durante el segundo trimestre de 1999 luego de haber tocado los 2,1 reales por dólar. Además, hay que agregar que la mejora en la variable hubiese sido mayor si el repunte de la moneda brasileña no se hubiera visto contrarrestado parcialmente por una depreciación del euro.

15.2.1.2.4. Oportunidades

Uno de los principales indicadores de las posibilidades de expansión que posee el sector agrícola argentino es la escasa utilización del suelo con aptitud para el desarrollo de cultivos. Según datos de la SAGPyA, Argentina posee algo más de 70 millones de ha. que entran en las clasificaciones I a IV15 de suelos del Departamento de Agricultura de los Estados Unidos (USDA). Sin embargo, durante la siembra 98/99 sólo se emplearon 25,5 millones de ha.

También se deben computar las importantes inversiones recibidas por el sector durante los últimos años, las cuales ya comenzaron a dar sus frutos en materia de productividad y competitividad. En el período 1990/99, el campo argentino recibió alrededor de U$S 1.000 millones en inversiones, siendo un 62% de origen extranjero.

Si bien la utilización de semillas transgénicas mostró un importante aumento en las últimas campañas, el agro argentino también realizó avances en materia de producción orgánica. Aunque todavía incipiente en nuestro país (sólo se dedican 18.500 ha. a la producción vegetal), esta actividad posee un importante margen de desarrollo, ya que permite apuntar a un mercado selecto, obteniendo significativos sobreprecios. De esta forma, Argentina muestra un avance hacia la diversificación de su oferta granaria, herramienta de singular importancia en la apertura de nuevos mercados.

Anteriormente, se indicaron los problemas en cuanto a calidad que enfrentan las exportaciones de granos. Respecto a esta situación, la mejora en los estándares de calidad y la generación de variedades son requerimientos indispensables para mantener los mercados abastecidos actualmente y conquistar nuevos horizontes. Esto permitiría producir y exportar un producto diferenciado, con el consiguiente valor agregado que ello supone.

La revalorización y ampliación de la infraestructura vinculada al sector agrícola aparece como un eje crucial para aprovechar totalmente las oportunidades que ofrece el medio. La refuncionalización de ramales ferroviarios, la construcción de autopistas, las mejoras en la infraestructura portuaria y la ampliación de la capacidad de almacenaje de granos son problemas que necesitan una pronta respuesta. Sobre la capacidad de ensilaje debe hacerse especial hincapié, ya que la retención de granos permite obtener ingresos adicionales, transformándose en una importante herramienta operativa y comercial. Actualmente, Argentina no puede hacer un uso eficiente de este instrumento, habida cuenta que la relación producción/capacidad asciende a 1,16 para la cosecha 98/99.

14 Este tipo de cambio tiene en cuenta el valor de las monedas de los principales 24 países que importan productos argentinos, ponderado por el peso de sus compras sobre el total exportado, y el nivel general de precios de cada uno de esos países. Este indicador es calculado trimestralmente por el Instituto Interamericano de Cooperación para la Agricultura (IICA).

15 Estas cuatro clasificaciones corresponden a suelos aptos para el desenvolvimiento de Ia actividad agrícola.

15.2.1.2.5. Herramientas Operativas

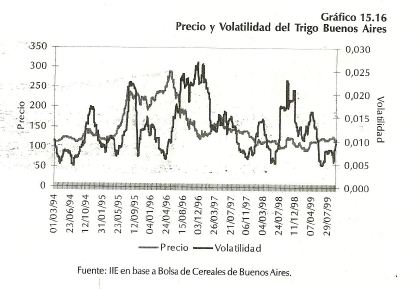

La volatilidad de los precios agrícolas de los últimos años, producto de distintos factores que afectan el balance entre oferta y demanda, llevó a una mayor utilización de instrumentos de cobertura, como herramienta para reducir la incertidumbre. En el gráfico 15.16 se observa la caída registrada por el precio del cereal desde 1997, la cual no fue acompañada por la volatilidad, que presentó una tendencia creciente desde 1994. Esta situación estimuló a productores, industriales y exportadores a utilizar contratos de futuros y, opciones como un medio para reducir el riesgo precio.

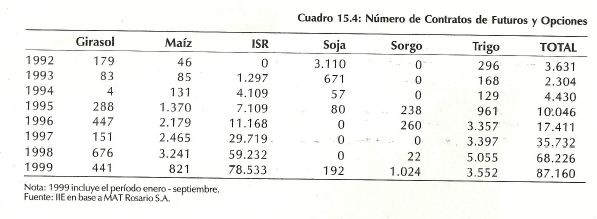

En Argentina, el empleo de instrumentos tales como futuros y opciones aún se encuentra en una etapa de desarrollo. No obstante, como se puede observar en el cuadro 15.4, el número de contratos correspondientes al mercado a Término de Rosario presentó un gran aumento en los últimos años.

Si se compara el primer semestre de 1999 con el mismo período de 1998, el número de contratos creció más de un 100%, destacándose los contratos de Girasol e ISR16, los cuales crecieron un 128% y 116% respectivamente.

15.2.1.3. Sector Agrícola de la Región Centro17

15.2.1.3.1. Producción

La producción de granos de la región alcanzó 27,2 millones de tn. durante la cosecha 98/99, registrándose una reducción del 11% respecto a la cosecha anterior. La participación sobre el total nacional es del 48%, ubicándose por encima de la participación histórica del 45%. El gráfico 15.17 muestra la evolución de la producción regional y la participación sobre el total argentino.

16 Índice Soja Rosafé.

17 Región Centro se considera Córdoba, Entre Ríos y Santa Fe.

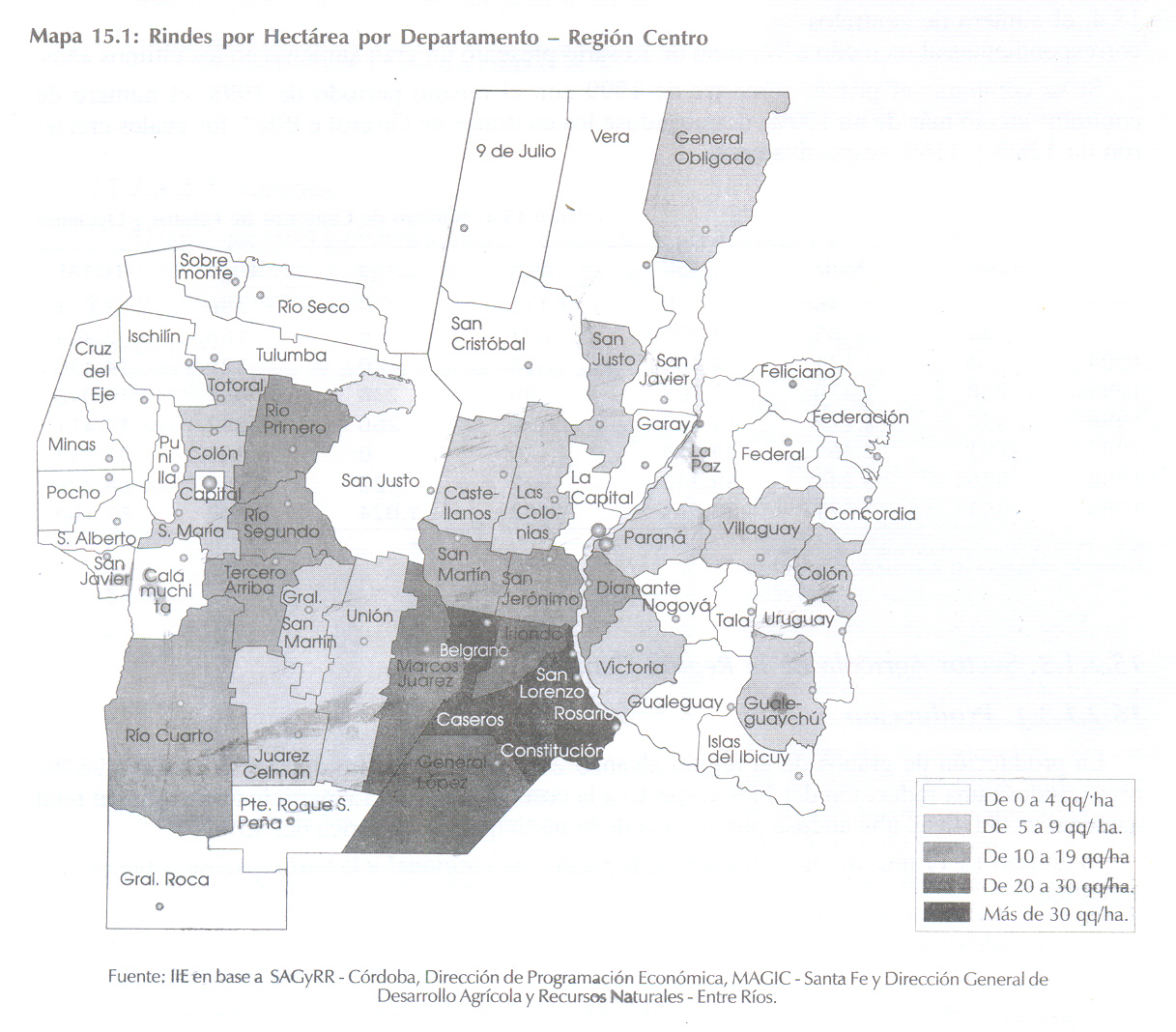

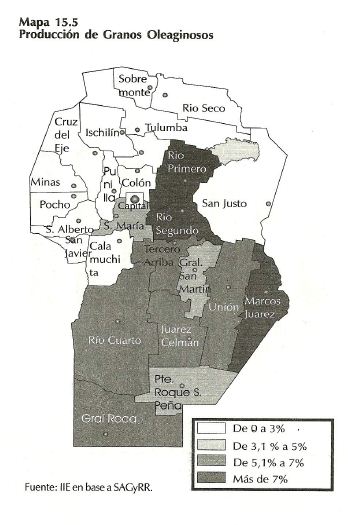

Si se analiza la información por provincias, Santa Fe participa con el 48% de la producción regional, mientras Córdoba lo hace con un 38% y Entre Ríos con el 14% restante. Del total cosechado 98/99, el 43% corresponde a granos de soja, constituyendo el principal producto regional. Si se tiene en cuenta el total producido de oleaginosos, el porcentaje llega al 50%. En cuanto a los rendimientos, el rinde regional promedio por hectárea es de 7,2 quintales para la campaña 98/99. Esta cifra varía según las provincias: en Santa Fe es de 9.9 qq/ha., en Córdoba as de 6,2 qq/ha. y en Entre Ríos es de 4,8 qq/ha. Los rindes considerados por departamento también muestran una gran dispersión. El mapa 15.1 presenta la relación producción/superficie correspondiente a los departamentos de la Región Centro. Sc advierten claramente los altos rindes logrados en el sur de Santa Fe y sureste de Córdoba, regiones agrícolas por excelencia. Cabe resaltar el departamento Belgrano, en Santa Fe, con rindes superiores a los 36 qq/ha.

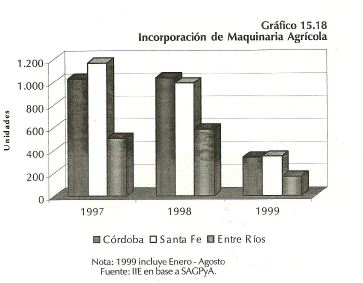

La mayor tecnología empleada en el desarrollo de la actividad agrícola ayudó en el aumento de los rindes. La Región Centro incorporó algo más de 6.000 unidades (tractores y cosechadoras) en el período 1997-1999, representando el 41% del total nacional. El gráfico 15.18 muestra la adquisición de maquinarias por provincias, notándose la fuerte contracción durante el corriente año.

15.2.1.3.2. Valor de la Producción

El sector agrícola es una importante fuente de recursos para la región. El valor de la cosecha 98/99 de los principales granos ascendió a U$S 3.840 millones, cifra inferior en un 32% a la correspondiente al período 97/98. El cuadro 16.5 muestra el valor de la producción para los principales granos.

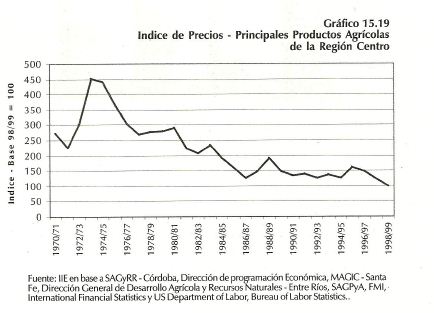

El valor de los productos agrícolas regionales no es indiferente a la contracción de los precios internacionales. El gráfico 15.19 muestra la evolución del precio promedio de la producción18 de las provincias de Córdoba, Entre Ríos y Santa Fe. Comparando los valores correspondientes a las cosechas 98/99 y 70/71, se observa que el poder de compra de la agricultura regional cayó un 150% en las últimas tres décadas.

18 Se consideran los granos de maíz, soja, sorgo y trigo, que en promedio, explican aproximadamente el 90% de la producción agrícola regional.

Durante 199819 la Región Centro exportó granos por U$S 1.576 millones, un monto 36% superior al de 1997. Según los rubros, el 54% correspondió a ventas de cereales y el 46% restante a semillas y frutos oleaginosos. El gráfico 15.20 muestra las exportaciones granarias sobre el total exportado por la región. Durante 1998, las exportaciones regionales de granos representaron el 39% de los U$S 4.095 millones exportados por Argentina, mostrando un incremento en su participación respecto de 1997 (35%).

15.2.1.3.4. Perspectivas

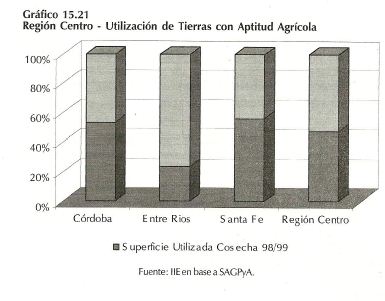

Actualmente, la Región Centro utiliza sólo el 47% de las hectáreas con aptitud agrícola, algo más de 10 millones de ha., lo cual indica claramente las posibilidades de expansión de la actividad agrícola a nivel regional. El grado de utilización de la tierra es similar en las provincias de Córdoba y Santa Fe, que emplean el 53% y 56% respectivamente, mientras que en Entre Ríos se alcanza un porcentaje muy bajo, del 23%20.

El agro regional no escapó a la ola de inversiones nacionales y extranjeras. En el período 1990/98 el sector primario recibió alrededor de U$S 150 millones. Sin embargo, esta cifra representa sólo el 19% del volumen de fondos captados por el sector a nivel nacional, cuando la Región Centro genera el 48% de la producción granaria y posee el 35% del stock ganadero.

En materia de ensilaje, la Región Centro posee una capacidad de acopio de 20,4 mill. de tn, representando el 42% del total nacional. Sin embargo, la producción regional campaña 98/99 ascendió a 27,2 mill. de tn., determinando una relación producción/capacidad de 1,33.

La capacidad de ensilaje no es homogénea. Entre Ríos cosechó una producción que duplica su capacidad de acopio, mientras en Córdoba la relación es de 1,65 y en Santa Fe apenas supera la unidad. El holgado coeficiente correspondiente a esta última provincia se explica por la importante capacidad existente en las zonas portuarias.

19 Para la Provincia de Entre Ríos se considera el primer trimestre.

20 Este bajo porcentaje registrado en la provincia mesopotámica responde a la importancia que la actividad ganadera posee en el centro y norte provincial.

Como se señaló anteriormente, incrementar la capacidad es de fundamental importancia como herramienta operativa para mejorar los ingresos de los productores. En el caso de la Región Centro esto es particularmente relevante, ya que la relación producción/almacenaje es un 14% superior al coeficiente registrado a nivel nacional.

Dentro de las oportunidades del sector agrícola regional, también se deben mencionar las mejoras en materia de transporte e infraestructura puestas en marcha hace algún tiempo. Durante la corriente década, se ha dado inicio a obras como la autopista Córdoba-Rosario, se han efectuado inversiones por parte de las empresas ferroviarias y se han introducido mejoras en la infraestructura de las terminales portuarias del Paraná. Estas se traducen en una importante reducción de costos, aunque restan muchas obras por efectuar en pos de aumentar la competitividad internacional de los productos primarios regionales.

15.2.2. Sector Frigorífico-Ganadero

Durante la corriente década la ganadería argentina experimentó importantes cambios en su estructura, tanto en el orden cuantitativo como en el cualitativo. Contracciones en los stocks, cambios en los hábitos de consumo y una nueva condición sanitaria aparecen como los aspectos sobresalientes. La industria de la carne tampoco fue ajena a los cambios. Los frigoríficos realizaron inversiones para reestructurar sus plantas y construir nuevas instalaciones, mejoraron la calidad del proceso productivo y del producto. También tuvieron lugar importantes modificaciones en Ia comercialización de la carne.

15.2.2.1. Contexto Internacional

La década del ’90 se caracterizó por importantes y continuos desequilibrios en el mercado internacional de carnes. Entre estos shocks se encuentran la Encefalopatía Espongiforme Bovina1 (BSE) que apareció durante 1996 en Gran Bretaña, la crisis económica que atravesaron importantes importadores como los países del Sudeste Asiático y las dificultades que padeció la Federación Rusa, nación que posee fuerte presencia en el mercado como exportador e importador.

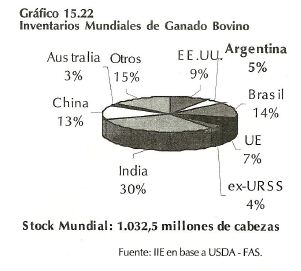

Los desequilibrios de oferta y demanda afectaron principalmente a los volúmenes comercializados, ya que los inventarios de ganado bovino se mantuvieron relativamente estables desde 1995. Tal como se observa en el gráfico 15.22, el número de cabezas se estima en 1.032,5 millones2, con una participación argentina del 5%.

En cuanto a la producción de carne vacuna, el volumen producido durante 1999 llegaría a 48,3 millones de tn., levemente superior al nivel de 1998. Para el año 2000 se espera que la producción muestre un modesto descenso, llegando a las 47,8 millones de tn. El gráfico 15.23 muestra la participación de los principales productores mundiales, correspondiéndole a Argentina el 6%.

Debido al incremento en la producción registrado durante 1999 y a bajos precios internacionales de la carne vacuna, se espera que el consumo aumente a 47,2 millones de tn. Este escaso incremento se debe a los altos precios internos existentes en EE.UU., el principal consumidor mundial.

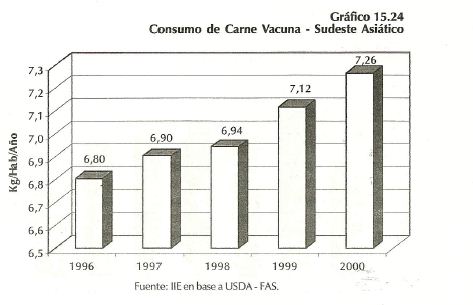

También se debe señalar que el consumo del Sudeste Asiático recobró su vigor una vez superada la crisis. El gráfico 15.24 presenta el consumo de la región, advirtiéndose los fuertes incrementos esperados para el período 99/00.

1 También conocida como «Mal de la Vaca Loca».

2 Considera los países incluidos en el informe Cattle and Beef del USDA: Argentina, Australia, Brasil, Canadá, China, Corea, Estados Unidos, México, Nueva Zelanda, Rusia, Taiwan y Unión Europea.

Las mayores variaciones se esperan en el comercio internacional de carnes. Se proyecta un incremento del 8% en las exportaciones de carne vacuna para el quinquenio 1995/00. Brasil tiene mucho que ver con este aumento, ya que la devaluación del real le permitir expandir sus exportaciones un 29% durante 1999 y un 8% para el año 2000. Para Argentina, se espera una recuperación de sus ventas al exterior durante este año y el próximo, aunque todavía lejos del medio millón de toneladas exportadas durante 1995.

Las importaciones también muestran un gran dinamismo. En el período 1995/00 se espera que las mismas crezcan un 8,87% llegando durante el año 2000 a superar las 4,2 millones de tn. Esto representa una tasa de crecimiento promedio anual del 1,7%. Respecto a las carnes porcinas, este mercado se muestra más dinámico que el vacuno. Se espera que la producción crezca un 2% durante 1999, llegando a 77,4 millones de toneladas. Esto se debe al aumento registrado por la producción en China, Canadá, Brasil y la UE. Respecto al consumo, se proyecta un crecimiento del 2%, debido a una oferta abundante y bajos precios de la carne de cerdo. Los mayores incrementos se esperan en el comercio internacional, ya que las importaciones crecerán un 7% durante el corriente año.

15.2.2.2. Sector Frigorífico – Ganadero Argentino

15.2.2.2.1. Stocks

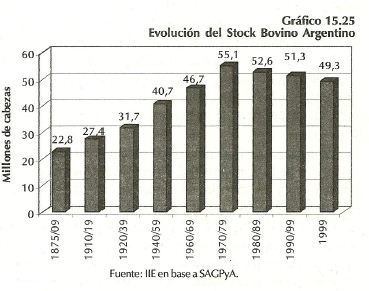

El stock argentino de ganado bovino se estima en 49,3 millones de cabezas para 1999, siendo el quinto año consecutivo en que se registran contracciones en los inventarios. No obstante, cabe aclarar que esta tendencia descendente se inició a fines de la década de los ’70, cuando el número de animales registró un récord de 61 millones de cabezas (Ver gráfico 15.25).

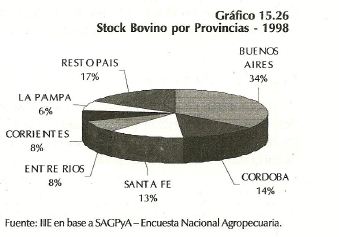

Considerando los inventarios por provincias, Buenos Aires posee el 34% de los animales, con 16,9 millones de cabezas. En orden de importancia le siguen Córdoba y Santa Fe, con 6,6 y 6,3 millones respectivamente. Es interesante advertir en el gráfico 15.26 que las tres provincias de la Región Centro concentran el 35% del stock.

Durante el período 98/93 los stocks de ganado bovino experimentaron una fuerte reducción. Las provincias más afectadas fueron Formosa, La Pampa y Córdoba, quienes perdieron el 14,3%, 14% y 13,5% de sus existencias, respectivamente. Sólo Santa Fe y Chaco mostraron aumentos.

15.2.2.2.2. Industria

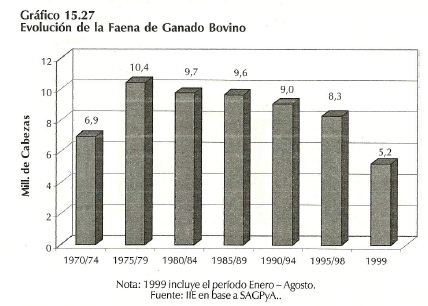

Como cabe esperar, la evolución de la faena siguió el ritmo descendente de los inventarios. Durante 19993, la faena de ganado bovino llegó a 5,2 millones de cabezas. El gráfico 15.27 muestra esta situación.

Respecto a la estructura productiva de la industria nacional, cabe destacarse que coexisten un importante número de plantas de variado tamaño y sustanciales diferencias en materia de productividad. Algunas plantas utilizan herramientas de última generación, mientras que otras no se apartan de los métodos tradicionales. Además, son pocos los establecimientos que encararon procesos de reingeniería y mejoras en materia de logística.

Esto es una evidencia de que la reestructuración productiva que la industria manufacturera en su conjunto experimentó desde comienzos de la década, y especialmente el sector alimenticio, aún no llegó a los establecimientos matarifes. Actualmente, existen plantas de muy variado tamaño y sustanciales diferencias en materia de productividad.

Otro indicador de que esta reestructuración no ha llegado, es la escasa presencia de capitales extranjeros dentro del tejido productivo nacional (a diferencia de lo ocurrido con otras ramas de la producción alimenticia como lácteos y aceites). Actualmente, sólo la firma Swift-Armour pertenece a un grupo de origen extranjero. Además, es la única empresa que emprendió la construcción de una nueva planta, invirtiendo U$S 125 millones4.

El proceso de depuración industrial del sector es una necesidad a la hora de incrementar la competitividad internacional de los frigoríficos argentinos. El ejemplo de Australia es válido. Actualmente la industria cárnica de ese país es altamente competitiva. Sin embargo, tuvo que atravesar por un proceso de reestructuración que, luego de veinte años, redujo en 43% el número de plantas5.

La concentración industrial, producto de las economías de escala a las que da lugar, es un indicador de la competitividad sectorial. Mientras en Argentina los 5 primeros frigoríficos faenan entre un 13 y un 15% del total nacional6, en EE.UU. igual número de empresas concentran más del 80% y en la Unión Europea aproximadamente el 60%. Otra característica de la industria frigorífica argentina es el exceso de capacidad existente. La infraestructura ociosa se encuentra entre el 30% y el 40%, sólo los establecimientos exportadores poseen una mejor performance. Esta es otra cuestión de peso sobre la estructura de costos de la industria, que ejerce significativa influencia sobre la rentabilidad de las empresas del sector. A esto se deben sumar las fluctuaciones en el precio del insumo, ya que en nuestro país recién durante el corriente año apareció un mercado de futuros para la carne.

15.2.2.2.3. Consumo

El consumo de carne vacuna per cápita muestra una tendencia descendente desde la década del ’50, cuando la ingestión por habitante superó los 90 kg. anuales. Como se observa en el gráfico 15.28, durante 1999 se espera que el consumo llegue a las 63,5 kg./hab., pronosticándose una leve mejoría del 3% para el año 2000.

3 Período Enero-Agosto.

4 Las restantes inversiones realizadas y programadas en el sector para el período 1994/2005 ascienden a U$S 260 millones.

5 La reestructuración industrial también fue acompañada de importantes cambios a nivel de los establecimientos agropecuarios australianos.

6 La concentración industrial aumenta considerablemente cuando sólo so consideran los frigoríficos exportadores.

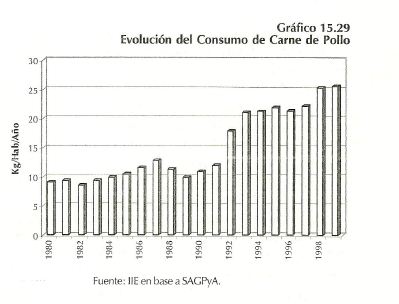

La caída registrada por esta variable obedece fundamentalmente a dos factores. Por un lado, a una sustitución a favor de la carne de pollo, originada por un efecto precio. Durante los últimos tres años, el consumo de carne aviar se incrementó un 22%, superando los 26 kg. anuales por habitante durante agosto del corriente año (ver gráfico 15.29). Además, se debe mencionar el deseo de los consumidores de incrementar la variedad de sus dietas. Esto ocurre principalmente en países como Argentina, donde el consumo de carnes rojas es elevado. También son importantes los efectos de las campañas de promoción de productos elaborados a partir de carne de cerdo y pollo.

Además de las modificaciones en los hábitos de consumo, también ocurrieron importantes cambios en la comercialización de la carne. Las ventas de carne de los supermercados e hipermercados aumentaron más de un 20% en los últimos tres años. Adicionando un consumo de carnes rojas per cápita en descenso, se advierte la contracción de la franja de mercado abastecida por las tradicionales carnicerías. Uno de los factores determinantes de esta situación es la comercialización de carnes con marca de los frigoríficos exportadores, que sólo llegan al consumidor a través de restaurantes y/o supermercados.

15.2.2.2.4. Exportaciones

Durante 1999, se espera que las exportaciones cárnicas argentinas lleguen a 340.0007 tn., mostrando un aumento del 17% respecto a 1998. Cabe recordar que el año anterior se caracterizó por elevados valores de novillo, lo que afectó la competitividad internacional de las carnes argentinas, dando lugar a una fuerte reducción de la participación nacional sobre los volúmenes transados a nivel mundial.

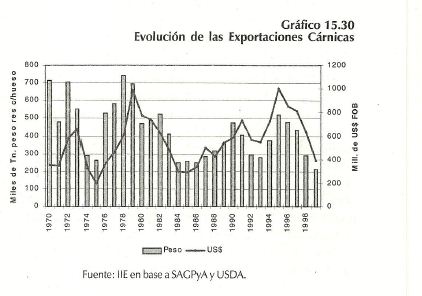

A pesar de la recuperación del volumen exportado, aún se encuentra lejos del medio millón de toneladas exportadas durante 1995. En el gráfico 15.30 se presenta el desenvolvimiento de las ventas externas de carne vacuna.

7 Peso res con hueso.

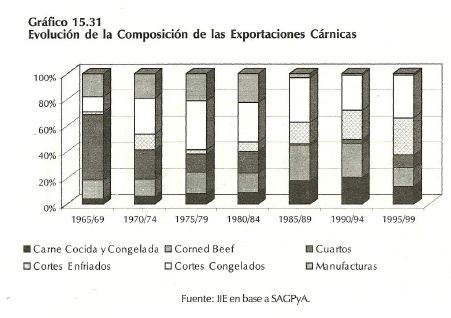

Analizando la composición de las exportaciones, los cortes congelados son el principal producto, con el 32% del total vendido durante el período 95/99 (ver gráfico 15.31). Los cortes enfriados muestran una participación creciente, ya que permiten la obtención de mejores precios en el mercado internacional, que oscilan alrededor de los U$S 5.500 por tonelada. No obstante, es destacable que aún cerca del 60% de las exportaciones de carne corresponde al segmento de productos cuyo valor es inferior a los 3.500 U$S/tn.

Las oportunidades de abrir nuevos mercados para las carnes argentinas son numerosas. La lucha contra la fiebre aftosa permitió que los productos frigoríficos nacionales ingresaran a mercados como EE.UU. y Canadá (1997), y el alcance de la condición sanitaria de libre de aftosa sin vacunación para el año 2000 abre mayores expectativas aún. Esta nueva condición sanitaria permitirá ingresar a los países del Asia Pacífico, un mercado vedado a las carnes argentinas desde la década del ’20, que se caracteriza por el alto poder adquisitivo de una demanda en crecimiento (ver gráfico 15.24) y elevados precios. También se debe resaltar que una ventaja para Argentina es el hecho de producir a bajos costos, ya que tendrá que competir con las carnes australianas8 y neozelandesas, principalmente, en el más dinámico sector del mercado internacional de carne vacuna.

No obstante, la exportación de productos cárnicos a los países del Este asiático sólo se vería concretada para el período 2002/03, ya que no se permite el ingreso de animales que alguna vez fueron vacunados. Durante este período, necesariamente se deberá trabajar sobre aspectos como la promoción, la calidad y la productividad.

Respecto a la promoción, es destacable la iniciativa de la Secretaría de Agricultura de crear el tan esperado Instituto de Promoción de la Carne Vacuna Argentina. Según el proyecto, será un ente de derecho público no estatal cuyo principal objetivo será mejorar la competitividad del sector ganadero e industrial, promocionando tanto el consumo interno como las exportaciones. La promoción externa de la carne nacional debe mostrar las bondades del producto argentino, destacando la variedad de la oferta. Actualmente, Argentina produce carne a partir de feed lots pero también por medio del tradicional sistema a pastoreo. Se debe apuntar a crear una marca, diferenciando el producto del de nuestros competidores, obteniendo así mejores precios.

Al igual que en el caso de los granos, los resultados de la Ronda del Milenio también podrían traducirse en importantes cambios para el comercio internacional de productos cárnicos, afectando no sólo la carne vacuna sino también la porcina. Actualmente, el mercado interno de carne de cerdo no está muy desarrollado en Argentina9, ya que las preferencias de los consumidores se inclinan hacia los vacunos y los pollos. No obstante, la posibilidad de una reducción y/o eliminación de subsidios en la Unión Europea genera incertidumbre acerca de mantener la producción de carne porcina de 17,5 mill. de tn., que le permite abastecer el 39% de las necesidades de importación mundiales. Esta situación constituye una oportunidad para la actividad en nuestro país, que se caracteriza por sus bajos costos de operación. Además, hay que resaltar que la ganadería porcina nacional está experimentando un proceso de transformación, de profesionalización y tecnificación. Esto se hace evidente en el lanzamiento de la campaña nacional de lucha contra las enfermedades porcinas10 que, una vez concluida, permitirá alcanzar un status sanitario de primer nivel internacional.

8 Australia incrementó un 50% sus exportaciones en el período 1988/98, convirtiéndose en el principal exportador mundial, al abastecer el 20% de las necesidades de importación mundiales. Ver Australian Beef lndustry (1999).

9 Durante 1998, el consumo de carne porcina fue de 7,2 kg./hab./año cuando la ingestión de carne vacuna llegaba a 59,2 kg./hab./año.

10 Equivale a que los bovinos estén libres de aftosa.

15.2.2.2.5. Precios

Durante los últimos años, el novillo se caracterizó por importantes fluctuaciones en su precio, mostrando sin embargo, una leve tendencia descendente. En el transcurso de 1999, el valor del novillo Liniers por kilo vivo experimentó una caída del 22% respecto a 1998 (año que se caracterizó por una fuerte suba de precios). Analizando el desenvolvimiento del precio durante un mayor horizonte temporal, el gráfico 15.32 presenta la evolución desde la década del ’70. Se advierte la significativa contracción respecto al año anterior, aunque se mantiene por encima de los registros correspondientes al período 1975/97.

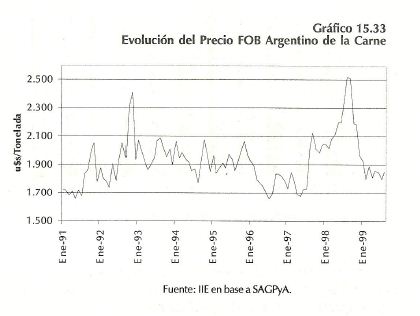

Respecto al precio de exportación, el gráfico 15.33 muestra que éste registró un marcado descenso desde septiembre de 1998, afectando la rentabilidad de las empresas frigoríficas.Además, hay que agregar una relación Novillo/FOB en aumento durante el corriente año.

En cuanto a las perspectivas del precio internacional de la carne, las proyecciones no son optimistas. Al igual que para otros commodities, las estimaciones acerca de los precios muestran un leve repunte en el corto y mediano plazo; sin embargo, cuando el análisis se extiende en el tiempo, la tendencia es descendente.

La posibilidad de paliar esta situación se encuentra, como ya se indicó, en la constante mejora de la calidad de los productos ofrecidos. A medida que los frigoríficos coloquen en el mercado (interno y externo) un producto de caracteristicas muy particulares, obtendrán mejores precios. Pero para ello, la industria de la carne necesitará de animales con características muy puntuales, lo que redundará en mejores precios para los ganaderos. Estas son las ganancias de una superación constante en cuanto a calidad, además de permitir el acceso a mercados de alto poder adquisitivo.

15.2.2.3. Sector Frigorífico-Ganadero de la Región Centra

15.2.2.3.1. Stocks

Los inventarios vacunos de la Región Centro ascienden a 16,6 millones de cabezas, representando el 35% del total nacional (1998). Haciendo un análisis histórico, en el gráfico 15.34 se advierte que la ganadería vacuna regional, al igual que la nacional, mostró un récord en el número de animales durante la década del ’70, cuando poseía casi 22 millones de cabezas. Simultáneamente, desde comienzos de los ’70 su participación sobre los inventarios nacionales presentó continuos descensos, producto de la utilización de zonas marginales para el desarrollo de la ganadería. La mayor participación le correspondió a fines del siglo pasado, cuando la región concentraba el 39% del total de vacunos argentinos.

Considerando la información regional por provincias (1998), Córdoba lidera las participaciones con el 40% (6.573.200 cabezas). Le siguen Santa Fe con el 38% (6.327.800 cabezas) y Entre Ríos con el 22% restante (3.660.000 cabezas).

El gráfico 15.35 muestra los cambios en estas participaciones desde fines del siglo pasado. Se observa que Córdoba fue ganando terreno permanentemente hasta fines de los ’70. A partir de esta fecha, la provincia de Santa Fe aumentó su participación, logrando inventarios muy similares a los cordobeses para el año 1998. Como hecho interesante, se destaca la posición de Entre Ríos a fines del siglo XIX, contando con el 48% del stock regional.

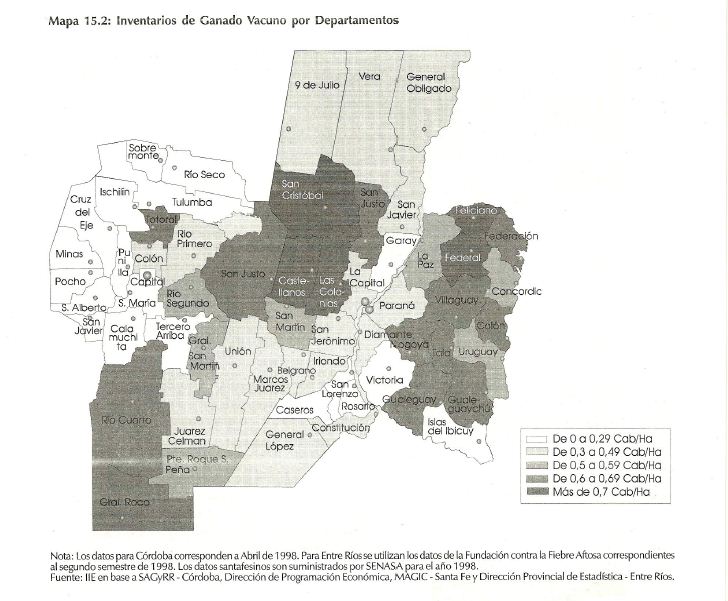

La distribución de los inventarios por departamentos es despareja. En el mapa 15.2 se muestra la relación cabezas por hectárea para cada una de las jurisdicciones departamentales de la Región Centro. Se advierten tres núcleos ganaderos por excelencia:

– Sur de Córdoba: formada por los departamentos General Roca, Pte. R. Sáenz Peña y Río Cuarto. Posee 2.359.074 animales vacunos, concentrando el 14% de los inventarios regionales.

–Centro: incluye los departamentos San Justo (Córdoba), Castellanos, Las Colonias y San

Cristóbal (Santa Fe). Coincide con la mayor cuenca láctea del país, posee 3,1 millones de cabezas y concentra el 18,3 % del total de animales.

– Norte Entrerriano: integrada por los departamentos Concordia, Federación, Federal,

Feliciano, La Paz y Villaguay. Cuenta con 1.838.749 animales, participando con e1 11% del stock regional.

15.2.2.3.2. lndustriaIización11

La industria frigorífica de la Región Centro está conformada por 126 establecimientos matarifes, de los cuales 61 se encuentran bajo la órbita nacional, 52 poseen habilitación provincial y 13 corresponden a la jurisdicción municipal.

De estos establecimientos, 45 se encuentran en Córdoba, 41 en Santa Fe y 40 en Entre Ríos. Es importante destacar la diversidad observada en la capacidad instalada de las plantas. Mientras un establecimiento santafesino en promedio mata 4.430 animales mensuales, este valor es de 1.980 cabezas en Córdoba y sólo 874 en Entre Ríos. Esto se debe a que en la provincia de Santa Fe se encuentran algunos de los más importantes frigoríficos exportadores, mientras en Córdoba sólo existe uno de estas magnitudes (Estancias del Sur).

La faena mensual promedio de la región supera las 305 mil cabezas de ganado vacuno (ver gráfico 15.36). Santa Fe concentra el 59% de la misma, mientras en Córdoba se efectúa el 29% y en Entre Ríos el 12% restante.

11 Se utilizan datos suministrados por la Asociación de Frigoríficos e Industriales de la Carne de Córdoba (AFIC), la Cámara Frigorífica de Santa Fe (CAFRISA) y la Dirección General de Producción, Desarrollo y Sanidad Animal (DIPRODESA).

Del total faenado, el 85% corresponde a plantas con habilitación del SENASA y el 15% a plantas con permisos provinciales y municipales. Sin embargo, cuando esta información se estudia por provincias, se advierte que Córdoba y Entre Ríos poseen una industria cárnica más orientada al consumo dentro de sus respectivos límites provinciales (el 26% y el 19% de la faena, respectivamente, es realizada por establecimientos con habilitación provincial), mientras Santa Fe sólo faena en plantas con permiso provincial el 7% del total.

15.2.2.3.3. Exportaciones

Las exportaciones de productos cárnicos efectuadas por la Región Centro durante 1998 ascendieron a U$S 228,5 millones. Esta cifra muestra una reducción del 19% respecto a 1997. No obstante, cabe destacar que la participación de la recién sobre el total nacional aumentó un 10%, llegando durante 1998 al 40%12.

Considerando la información por provincias, Santa Fe aporta el 76% de las exportaciones cárnicas de la región, ya que en esta provincia se encuentran algunos de los mayores establecimientos del país. Córdoba participa con el 21% y Entre Ríos con el 3% restante.

12 El aumento en la participación se debe a la mayor contracción en los volúmenes ocurrida a nivel nacional entre 1998 y 1997.

15.2.3. Sector Lácteo1

El sector lácteo ha sufrido profundas transformaciones desde los inicios de la presente década, dentro de un marco de permanente crecimiento y profundas modificaciones en su estructura productiva. Ante los cambios suscitados en materia de política económica, el sector se vio inmerso en un profundo proceso de reestructuración, con un amplio crecimiento de su producción primaria y derivados. El desarrollo del sector tuvo base en el aumento del consumo de productos lácteos, la apertura a mercados internacionales, la incorporación de nuevas técnicas en la administración de las empresas y el acceso a tecnología. Así Argentina se consolidó como uno de los principales productores de lácteos de Sudamérica con importantes potenciales de desarrollo. Córdoba es la segunda provincia productora del país, concentrando casi un tercio de la producción nacional en tres cuencas y con importantes ventajas de suelo y clima que le otorgan un gran potencial de crecimiento para la industria.

15.2.3.1. Sector Lácteo en Argentina

15.2.3.1.1. Producción Lechera

La producción de leche argentina se ubica en la Región Pampeana, donde se sitúan las principales cuencas lecheras del país y donde se concentra casi la totalidad de los tambos. Esta región, compuesta por las provincias de Buenos Aires, Santa Fe, Rosario, Córdoba y La Pampa, concentran más del 90% de la producción láctea nacional.

La actividad industrial láctea de nuestro país se inició a principios de este siglo, con la aparición de las primeras usinas de pasteurización que abastecían a la ciudad de Buenos Aires. En la década de 1940 surgió un gran número de empresas, en su mayor parte regionales, que más tarde lograron alcance nacional. A partir de los años ’50, la incorporación de capital al sector se orientó fundamentalmente hacia el mercado interno en expansión.

En la década del ’80, debido a las crisis inflacionarias recurrentes, los cambios en la moneda y las elevadas tasas de interés, las inversiones resultaron muy bajas. Luego, con la estabilidad económica alcanzada en 1991 que impulsó el incremento del consumo doméstico y la puesta en marcha del Mercosur, se incentivaron fuertes inversiones tendientes a modernizar las plantas existentes. Más tarde, y en un contexto de precios internacionales en alza, la actividad se orientó a aumentar la capacidad de recibo y la elaboración, en especial de productos exportables.

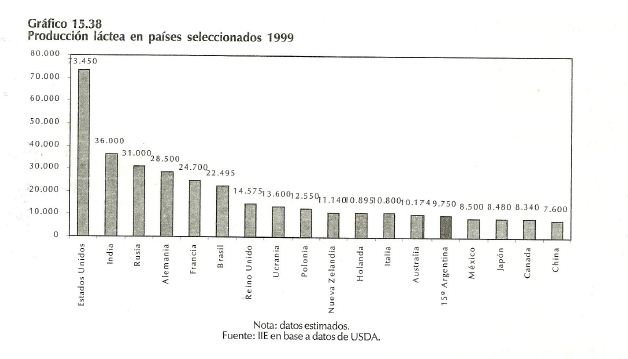

Este crecimiento permitió a la Argentina ubicarse durante 1999 en el puesto número quince dentro de los principales productores de leche a nivel mundial, descendiendo una posición respecto del año pasado (ver gráfico 15.38). Junto con China, Brasil, Nueva Zelanda y Australia es uno de los que más creció entre 1994 y 1998. Además, Argentina es el 6° productor mundial de leche en polvo entera, el 7° en quesos, el 17° en manteca y el 18° en leche en polvo descremada.

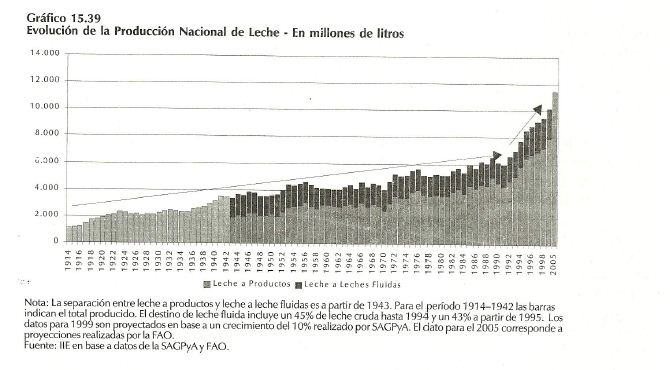

Durante los últimos 56 años, la producción láctea argentina creció un 180%, con un crecimiento exponencial a partir de 1991. Entre 1991 y 1995, creció a una tasa del 9% anual. En el bienio 1996/1997, se desaceleró como consecuencia de sequías y en el primer semestre de 1998, por el fenómeno de «El Niño», que afectó algunas zonas productoras. En el gráfico 15.39 se puede observar la tendencia creciente durante el último medio siglo, con un fuerte incremento desde comienzos de la presente década.

1 Para un análisis más detallado, ver «Evolución y Perspectivas del Sector Lácteo», elaborado por Pascual A. Berrone, Octubre 1998. Instituto de Investigaciones Económicas, Bolsa de Comercio de Córdoba.

Un elemento importante que se destaca en el gráfico 15.39, es el hecho que tanto los litros destinados a leche fluida como los destinados a la elaboración de productos, aumentaron de manera significativa. Sin embargo, éstos últimos crecieron a una mayor proporción, indicando un aumento en el grado de industrialización de la materia prima, es decir, en la elaboración de productos con mayor valor agregado. De hecho, la relación productos/leches fluidas evolucionó de 2,5 en 1992 a 3,2 en 1998. En el gráfico 15.40 se puede observar la evolución de la producción de los principales productos lácteos.

Este importante cambio fue consecuencia de Ia estabilidad económica lograda a principios de la década y de la tonificación de los precios de la leche, que influyeron en la decisión de los productores de incorporar tecnología para aumentar la productividad. La estrategia fue aumentar la carga sin afectar la producción individual, incrementar la superficie asignada a silos de maíz y pasturas, incorporar técnicas de conservación de forrajes, optimizar el aprovechamiento y la calidad del pasto e importar material genético de excelente calidad. Fue así como la actividad primaria, siguiendo la tendencia mundial en los últimos años, evolucionó hacia un menor número de tambos, rodeos más grandes, mayor producción por tambo y elevados rendimientos por vaca.

La producción total estimada para 1999 es de 10.100 millones de litros. Esta producción sería un 7% superior a la de 1998, año en que la producción alcanzó los 9.453 millones de litros. El crecimiento de largo plazo proyectado para el sector es significativo. Según las proyecciones realizadas en junio de 1999 por la FAO, la producción láctea argentina alcanzará los 11.477 millones de litros en el año 2005. Durante 1998, en Argentina se elaboraron 1.125.000 toneladas de productos lácteos y 2.200 millones de litros de leches fluidas, incluyendo pasteurizada, esterilizada y chocolatada. En el ámbito mayorista, se estima que el valor de la producción total en 1998 fue de $4.800 millones, de los cuales $1.200 millones correspondieron a las leches fluidas y $3.600 millones a productos lácteos. Los quesos suman $ 1.600 millones, las leches en polvo $ 880 millones y los yogures $ 480 millones.

15.2.3.1.2. Consumo

En 1998, el consumo aparente2 de la leche en Argentina se mantuvo prácticamente inalterado en un valor record de 229,4 litros/habitantes/año, un 0,4% superior a la cifra de 1997.

El consumo de lácteos por habitante es comparable con el de países más desarrollados, incrementándose un 44% en el transcurso de la década. Sin embargo, en el último quinquenio el alza fue inferior al 1% anual, lo que limita las posibilidades de expansión de la demanda doméstica, acentuando la necesidad de acceder a nuevos mercados en el exterior que absorban la creciente producción.

El consumo a nivel de productos lácteos se ha incrementado de manera significativa en toda la variedad de artículos. Las mayores tasas de crecimiento de la década se registraron en los rubros postres, flanes y leche condensada (aprox. 8% anual), yogur y leches en polvo (4% -4,5%) y dulce de leche y quesos (3,7%-3,9%). Entre los quesos, se destaca la importante expansión de los de pasta blanda. En el mediano plazo se estima que el consumo total nacional aumentará a razón de un 1% a un 3% anual. Siguiendo la tendencia mundial, el incremento podría orientarse hacia productos frescos, tales como yogures y otros fermentados, quesos untables y blandos, leche líquida, especialmente UAT3 y «funcionales», con agregado de calcio o bacterias específicas, concentrados proteicos, etc.

2 (Producción + Importación – Exoportación)/Población.

15.2.3.1.3. Precios

15.2.3.1.3.1. Precios Internacionales

Los precios medios de exportación de los productos lácteos en 1998 fueron más bajos que los de 1997, a excepción de los de la manteca, que registraron un alza. En general, los precios se vieron afectados por la gran cantidad de suministros de los principales países exportadores, unida a la disminución del poder adquisitivo como consecuencia de la depreciación de la moneda de algunos de los principales países importadores del Asia sudoriental y también de la Federación Rusa.

Aunque los informes relativos a una disminución de las existencias de Oceanía dieron lugar a un cierto fortalecimiento de los precios internacionales en diciembre de 1998 y enero de 1999, desde entonces han vuelto a bajar. Entre las razones de esta última baja de los precios, figura la disminución de la demanda media de importaciones de manteca durante el invierno por parte de la Federación Rusa, el mayor importador del mundo.

Durante los primeros seis meses de 1999, los precios de los principales productos lácteos continuaron su tendencia descendente mientras que la demanda en los mercados dominantes se mantuvo estancada. Esta caída fue más notable para la leche en polvo entera, que cayó del nivel de enero de 1999 de alrededor de $1.710/tn. a un nivel actual de aproximadamente $1.390/tn. El valor F.O.B. de la manteca también experimentó una caída similar. Por su parte, la disminución del precio para el queso ha sido más moderada, mientras que los precios para la leche en polvo descremada, después de una caída inicial, se mantuvieron estables.

La probabilidad que los precios lácteos se recuperen hacia finales de este año son remotas debido a los stocks acumulados, particularmente en Estados Unidos. A esto debe sumarse el estancamiento de la demanda en Asia, de Brasil y de Rusia. Sin embargo, hay algunos indicios positivos que sugieren que las economías de los países asiáticos se encuentran en condiciones relativamente estables e inclusive que algunas han entrado en la fase de recuperación.

En el gráfico 15.41 se puede observar la evolución de los precios de algunos productos lácteos para los últimos 20 años.

En lo que hace referencia al precio pagado al productor de la leche, las variaciones entre los distintos países y regiones son notables. En un mercado mundial donde se espera que los subsidios jueguen un papel decreciente en el comercio, el precio de la leche será el factor

3 Se entiende por Leche UAT (Ultra Alta Temperatura) a la leche homogeneizada que ha sido sometida durante 2 a 4 segundos a una temperatura de entre 130ºC y 150ºC mediante un proceso térmico de flujo continuo, inmediatamente enfriada a menos de 32ºC y envasada bajo condiciones asépticas en envases estériles y herméticamente cerrados. Esto permite una leche de mayor duración. Son las conocidas «larga vida».

principal que decida en dónde se originarán las exportaciones en el futuro. El cuadro 15.6 muestra las diferencias substanciales entre los precios que reciben los productores por su leche en distintos países. En los países donde más se paga, los precios son 400% mayores que en los países donde menos se paga.

15.2.3.1.3.2. Precios Nacionales

Las cifras estimadas para el primer cuatrimestre de 1999 colocan a la producción argentina en niveles mayores en un 17% a los del mismo período de 1998. Si bien las buenas condiciones climáticas influyeron, también se debe tener en cuenta que en el primer cuatrimestre de 1998 la producción no había mostrado crecimiento contra el año anterior, y por lo tanto, la base de comparación no es muy representativa. Este crecimiento en la producción deterioró las condiciones de mercado para los productos lácteos argentinos, lo que produjo un sobrestock, agravado por una merma en el consumo interno, que tuvo como consecuencia la baja de los precios. La presión del mercado interno ocasionada, por un lado, por el aumento en la oferta y, por el otro, por una caída en las exportaciones al mercado brasileño después de la devaluación del Real en la segunda mitad de enero, llevó a una caída en los precios de la leche a nivel de productor de alrededor de U$S 0,15 por litro en las provincias de Santa Fe y Córdoba y de U$S 0, 17 y 0,18 en el Gran Buenos Aires. Estos precios son para leche con un promedio de 3,5% a 3,1% de proteína.

15.2.3.1.4. Comercio Exterior

15.2.3.1.4.1. Exportaciones

En la última década, el comercio exterior de lácteos presentó un comportamiento cíclico, asociado a la situación coyuntural del mercado doméstico. Cuando el consumo interno se fortalecía y superaba a la oferta nacional, se recurría a la importación (1991/92); cuando se daban años excepcionalmente benignos para la producción o cuando el mercado se hallaba deprimido, se colocaban los excedentes (1988-90).

Este comportamiento se mantuvo hasta 1994, año en que la producción comenzó a superar al consumo. Esto permitió que a partir de 1995, se inicie una etapa denominada «de exportación de excedentes estructurales», en un contexto de consumo per cápita creciente y precios internacionales tonificados, como consecuencia fundamentalmente de la Ronda Uruguay del GATT y la firme demanda mundial.

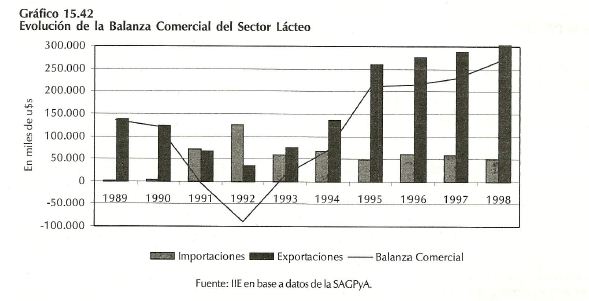

El aumento de las exportaciones lácteas, a partir de ese año, fue principalmente por la incorporación formal de Brasil como socio comercial y transformó al sector en fuerte generador de divisas para el país. En el gráfico 15.42 se presenta la evolución de la balanza comercial del sector lácteo, donde se puede observar que las exportaciones superaron las importaciones a partir de 1993, generando saldos positivos durante los últimos seis años.

Si bien entre 1995 y 1998, las ventas externas crecieron a mayor ritmo que el mercado doméstico, el consumo interno absorbió el 75% de los 900 millones de litros de producción adicional generada en dicho lapso.

La crisis financiera desatada a mediados de 1997 en algunos países del Sudeste Asiático y más tarde en Rusia, adquirió especial relevancia para el comercio de lácteos dada la fuerte presencia compradora de Asia y el protagonismo de Rusia en el mercado de la manteca.

La devaluación brasileña de enero de 1999 acentuó la depresión del mercado. Los precios internacionales (ya en baja desde 1996-97) resultaron afectados, especialmente en el rubro leche en polvo descremada, estimándose escasas las probabilidades de recuperación en el corto plazo.

Sin embargo, especialistas de la FAO, pronostican que en América Latina y el Sudeste Asiático, la demanda crecerá más rápidamente que la oferta doméstica, convirtiendo algunos países de estas regiones en importadoras relevantes. Las regiones más beneficiadas ante cualquier aumento de la demanda mundial serán las que produzcan a bajo costo y puedan exportar sin la ayuda de subsidios, dos premisas que la Argentina reúne.

La oferta nacional dependerá de la agresiva promoción de nuestros productos y de una activa política en torno a los acuerdos arancelarios y sanitarios internacionales. Las primeras acciones podrán resultar más efectivas en Sudamérica y el NAFTA, en especial, México, principal importador de leche en polvo del mundo.

Las exportaciones argentinas en el último decenio alcanzaron en promedio al 10% de la producción nacional, con un mínimo del 1% en 1992 y un récord del 14% en 1998. El crecimiento en el período fue de una tasa anual del 8% en volumen y del 10% en valor.

En 1998, se exportaron 145.000 toneladas, un 18% más que en 1997. Los volúmenes exportados representaron un ingreso de U$S 317,5 millones FOB en 1998, con un incremento del 7% respecto al año anterior.

Entre enero y mayo de 1999 se colocaron 74.000 toneladas por un monto de U$S 132 millones FOB, lo que implica un incremento del 30% en volumen y del 4% en valor respecto de 1998, mostrando que el retorno por las exportaciones se ha deteriorado. Como consecuencia de la crisis brasileña, los precios pactados resultaron entre un 15% y un 20% más bajos que los correspondientes a fines del año pasado.

En el gráfico 15.43 se puede observar la composición de las exportaciones lácteas para 1998. Las colocaciones de leche en polvo y quesos sumaron el 90% del total en volumen y valor. En la última década, se registró un aumento en la participación de leches en polvo y fluidas, a expensas de la caída de los quesos y la manteca.

En 1998, la Argentina exportó lácteos a un total de 46 países. Brasil, primero en el ranking, demandó el 78% de nuestras ventas externas, con un crecimiento del 6% respecto del promedio del período 1994-1998. Así, el Mercosur es el principal comprador de nuestros productos. En 1998, los tres primeros destinos, Brasil, Paraguay y Estados Unidos sumaron el 90% del volumen total.

15.2.3.1.4.2. Nuevas modalidades de exportación

Como se mencionará en el «Balance de la Economía Argentina en 1998», resulta prioritario para la industria láctea la búsqueda de mercados externos extra-Mercosur debido al importante crecimiento de la producción acompañado por el estancamiento del consumo interno, lo que generó un gran sobrestock y, consecuentemente, una caída en los precios pagados al productor. Fue así como durante comienzos del presente año, siete de las compañías más grandes de Argentina acordaron unir esfuerzos para exportar a mercados fuera del MERCOSUR y países asociados. Estos acuerdos han sido firmados por tres cooperativas: Sancor, Milkaut y Manfrey, y por cuatro corporaciones: Mastellone Hnos., Molfino Hnos., Sucesores de Alfredo Williner y Verónica. Estas empresas, procesan más del 60 % del volumen total de la leche argentina.

Esta asociación empresarial permitió a la industria láctea abrir nuevos canales en el exterior para volcar la sobreoferta de leche recibida durante el año de los tambos.

A pesar que Brasil sigue siendo el principal cliente en el exterior, con casi un 80% del total exportado, las expectativas ahora se generan por las ventas a mercados extra zona. Rusia, Irak, Holanda, China e India fueron algunos de los nuevos países que recibieron productos lácteos argentinos en este año, especialmente durante los últimos meses de 1999. Las nuevas oportunidades se generaron a raíz de que Nueva Zelanda, fuerte competidor de Argentina en el negocio lácteo, está centrada en abastecer a los países del sudeste asiático, que comenzaron a incrementar sus importaciones de alimentos. Esto dejó abierta las puertas a otros mercados para productos argentinos. Se espera que esta sociedad cierre negocios con países de África, como Marruecos, y con Haití.

Se estima que estos negocios representan unos U$S 20 millones (aproximadamente un 10% del total exportado en los primeros ocho meses del año) y la posibilidad de aumentar las ventas en países como Rusia, Egipto, Irak y Holanda.

15.2.3.1.4.3. Importaciones

El promedio de las importaciones representó en el último decenio sólo el 4% de la producción nacional, con un mínimo del 0,1% en 1989 y un récord del 13% en 1992 (cuando se registró un aumento del consumo interno per cápita del 20%). Desde 1991-92, las compras externas se estabilizaron en el orden de las 20.000 tn. anuales.

En 1998, se importaron 18.645 toneladas, un 26% menos que en el año anterior. Las compras representaron un monto de U$S 50 millones FOB.

En los últimos años, las leches en polvo perdieron participación en la composición de las importaciones en favor de los quesos, los cuales ocupan el primer lugar en la actualidad. También aumentaron las compras externas de helados, con cerca del 20% del volumen total. El Mercosur es el principal proveedor de productos lácteos a Argentina, concentrando en 1998 el 30% del volumen total. Si al bloque se le incluye Chile, la participación llega a alrededor de la mitad. En el último quinquenio, Uruguay fue el país proveedor más importante de productos lácteos de nuestro país.

15.2.3.1.5. Estructura del Sector

Según datos de 1996, el sector estaba compuesto por 700 empresas y 890 plantas industriales, ocupando aproximadamente 21.500 personas. En los últimos años, la actividad presentó un fuerte dinamismo, caracterizado por fusiones y absorciones de pequeñas y medianas industrias e inversiones en nuevos establecimientos.

Se registran distintos grupos de empresas:

– Grandes compañías nacionales: Sancor y Mastellone

· Firmas multinacionales: Nestlé, Parmalat, Danone, Bongrain (90% de Sta. Rosa Estancias)

– Empresas medianas: Milkaut, Williner, Molfino, Verónica, Lactona, Abolio y Rubio

– Pymes: la gran mayoría de las empresas del sector

El recibo de leche y la elaboración de los principales productos presentan un elevado grado de concentración. Se estima que las 7 empresas líderes suman más del 50% de la recepción de leche cruda y elaboran entre el 40% y el 50% de los quesos y dulce de leche, superando el 80%

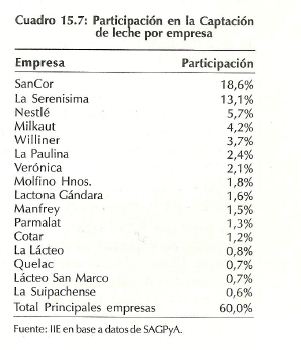

de las leches en polvo, fluidas y condensadas, manteca, yogur, postres y flanes. En el cuadro 15.7 se observa la importancia de las principales empresas en la recepción de materia prima.

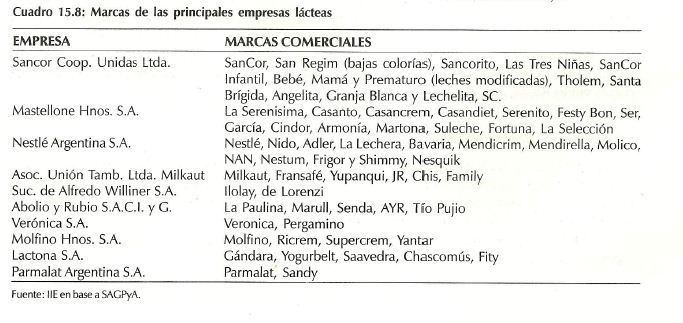

Si bien las principales empresas elaboran una amplia gama de productos, exhiben el liderazgo en alguno de ellos: Sancor en el mercado de quesos, leche en polvo descremada, manteca y crema; La Serenísima lidera en leches fluidas, yogures y postres y Nestlé en leche en polvo entera y condensada. En el cuadro 15.8 se registran las principales empresas del mercado y sus marcas comerciales.

La tendencia a la expansión de las segundas y terceras marcas, desarrollada por la industria en Los últimos años, apunta a segmentos de menor poder adquisitivo. Por otra parte, las principales fábricas procesan marcas propias para los super e hipermercados: Abolio y Rubio y Gándara para Carrefour; Sancor, La Serenísima y Gándara para COTO; Milkaut para Norte; y La Lácteo para Wal-Mart, entre otras. Según una encuesta de la Dirección Nacional de Alimentación y de la Universidad Nacional de Quilmes, la comercialización se realiza por medio de distintos canales: el 38% a través de supermercados, el 32% por mayoristas, el 21% por minoristas tradicionales, el 5% por instituciones y cerca del 4% a través de otras empresas industriales (ver Capítulo 15.2.10. Sector de Supermercados).

15.2.3.1.6. Inversiones

Entre 1993 y 1998, las inversiones en la industria láctea alcanzaron los $ 1.300 millones, el 14% del total de la industria alimenticia. La actividad ocupa el segundo puesto en cuanto al monto de inversiones, luego de la elaboración de aceites y grasas vegetales. En cuanto al destino de la inversión, la mitad corresponde a <<plantas y equipos>>, el 35% a <<joint ventures>> y el restante 15% a <<compras>>.

Las inversiones en leche en polvo permitieron duplicar entre 1994 y 1998, la capacidad instalada para su elaboración. También se destinaron montos importantes a las plantas de yogures y quesos blandos.

El sector registra en total 9 plantas industriales con certificaciones ISO 9002: 6 para la producción de leche en polvo, 1 para queso Dambo, 1 para manteca untable y 1 para leche UAT.

15.2.3.2. Sector Lácteo en Córdoba

15.2.3.2.1 Concentración Industrial Láctea

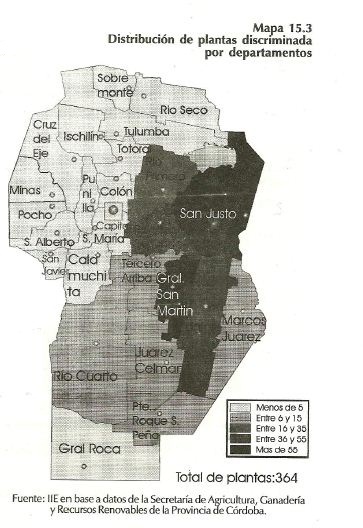

La provincia de Córdoba cuenta con 364 plantas elaboradoras4, principalmente concentradas en tres grandes cuencas lecheras: Sur, Noreste y Villa María. Esta última concentra más del 50% de la producción local. Se destacan los departamentos de San Justo y San Martín por poseer el mayor número de ellas. La concentración de tambos mantiene el mismo patrón de distribución que las plantas. En el mapa 15.3 se puede observar la distribución de plantas elaboradoras en los distintos departamentos.

En la provincia de Córdoba se encuentran radicadas importantes empresas tanto del orden nacional como internacional, las cuales absorben más del 60% de los volúmenes producidos por los tambos locales.

4 Se considera bajo el nombre de planta todo establecimiento que recibe leche y elabora algún tipo de derivado lácteo. Una empresa puede tener varias plantas elaboradoras.

15.2.3.2.2. Producción Láctea de Córdoba

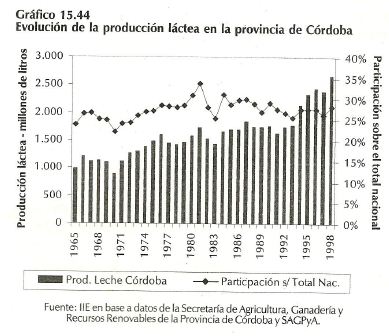

Durante muchos años, la provincia de Córdoba ha sido la principal productora de lácteos del país, con una participación que fluctuó en alrededor del 30% del total nacional. A partir de 1992, Córdoba se convirtió en la segunda provincia productora de leche. Esta caída en la posición no se debió a una baja en la producción, sino que fue consecuencia de los importantes incrementos en los niveles de producción que manifestó la provincia de Santa Fe, permitiéndole ubicarse en el primer puesto. En el transcurso de la década, la producción lechera de Córdoba aumentó un 75%, mientras que a nivel nacional lo hizo en un 55%. De las provincias productoras, fue la que manifestó el crecimiento más amplio, después de La Pampa, que creció un 93%. En el gráfico 15.44 se puede observar la evolución de la producción láctea provincial y su participación relativa sobre el total nacional.

Durante 1998, la producción láctea de la provincia alcanzó los 2.667 millones de litres, lo que representa un aumento del 11% respecto a 1997. Fue la provincia de mayor crecimiento, superando ampliamente el incremento de Santa Fe (2%). Esta producción le permitió alcanzar una participación del 28,2% sobre el total nacional.

15.2.3.2.3. Tambos

Al igual que en el ámbito nacional, y siguiendo una tendencia mundial, en Córdoba el aumento de la producción láctea surgió en un contexto de un menor número de tambos, un mayor tamaño del rodeo y un aumento del rendimiento por vaca.

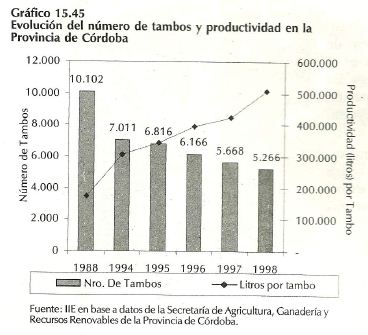

En 1988, el número de tambos alcanzaba los 10.102 unidades mientras que 10 años después los tambos se redujeron prácticamente a la mitad, 5.266. Esta caída en el número de establecimientos tamberos fue consecuencia del cierre de aquellos que no lograron mejorar su eficiencia y que no lograron la escala que las nuevas condiciones de mercado exigían. El ingreso de nuevos productores se caracterizó por la instalación de grandes tambos y la absorción del rodeo e instalaciones de aquellos que se retiraban de la producción. Sin embargo, el ingreso de estos nuevos actores no alcanzó para compensar la reducción del número de tambos. El aumento de la producción, junto con la reducción en el número de tambos, trajo como consecuencia un impresionante aumento en la productividad por tambo del 193% para el período 1988-1998. En el gráfico 15.45 se puede observar la disminución del número de tambos en la provincia de Córdoba y el aumento en la productividad.

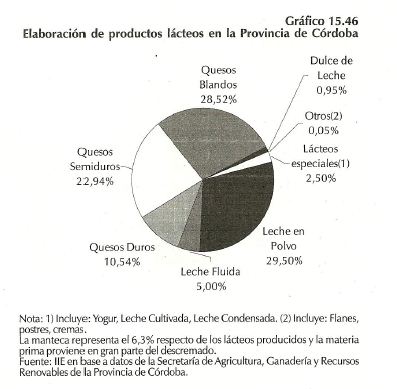

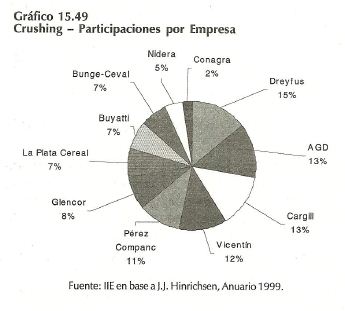

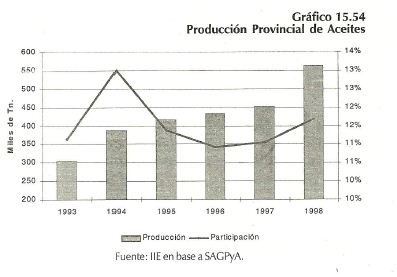

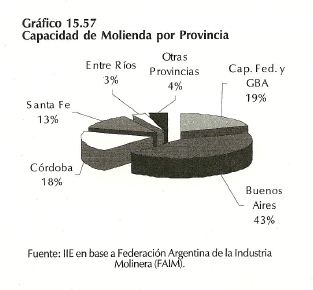

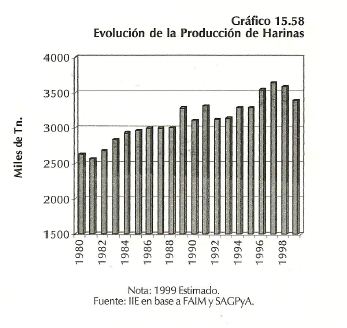

15.2.3.2.4. Destino de la producción láctea de Córdoba