INVERSIONES

CAPITULO 5: INVERSIONES

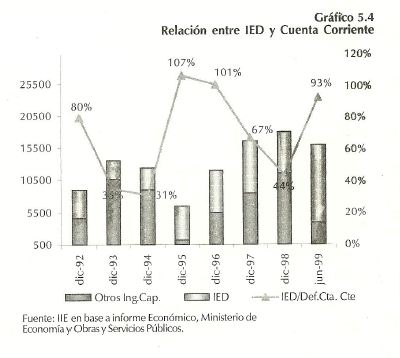

Entre 1995 y 1998 la InversiĂłn Extranjera Directa a nivel mundial se duplicĂł. Con respecto a 1997 creciĂł un 39% mientras que la recibida por los paĂses emergentes en conjunto cayĂł un 4%. A pesar de las dificultades, las inversiones dirigidas hacia AmĂ©rica Latina crecieron un 5%.

5.1. InversiĂłn Extranjera Directa Mundial

Como se puede observar en el gráfico 5.1, durante 1998 la InversiĂłn Extranjera Directa a nivel mundial se incrementĂł un 39%, pasando de U$S 464 billones a U$S 644 billones1. Mientras el flujo de inversiones hacia los paĂses emergentes en conjunto disminuyĂł en un 4%, las inversiones hacia AmĂ©rica Latina crecieron un 5%, alcanzando U$S 72 millones.

Los paĂses más beneficiados por estos flujos han sido Estados Unidos y la UniĂłn Europea, cuyos niveles se incrementaron desde U$S 235 billones a U$S 423 billones.

5.2. Inversión Extranjera Directa en América Latina

Durante la Ăşltima mitad del siglo, varios paĂses de AmĂ©rica Latina estuvieron involucrados en lo que se denominĂł «la primera ola de Inversiones Extranjeras Directas», la cual tuvo lugar durante la dĂ©cada de los ’60 y los ’70. Este proceso respondiĂł principalmente a la oportunidad que se les presentĂł a las empresas transnacionales en el perĂodo de sustituciĂłn de importaciones.

Durante los ’80 se produjo una segunda ola de IED (en la que AmĂ©rica Latina prácticamente no tuvo participaciĂłn), dirigiĂ©ndose casi en su mayorĂa hacia los paĂses asiáticos. En los ’90 se produjo una tercera fase de IED, en donde los paĂses de AmĂ©rica Latina (gracias a la adopciĂłn de polĂticas de apertura econĂłmica y a las reformas realizadas), se convierten en los principales receptores de las mismas. A pesar de las turbulencias en los mercados emergentes, la IED hacia la regiĂłn en 1998 mostrĂł un comportamiento muy positivo, incrementándose un 5% con respecto a los valores alcanzados en 1997, los cuales ya eran un rĂ©cord.

1 Fuente: UNCTAD.

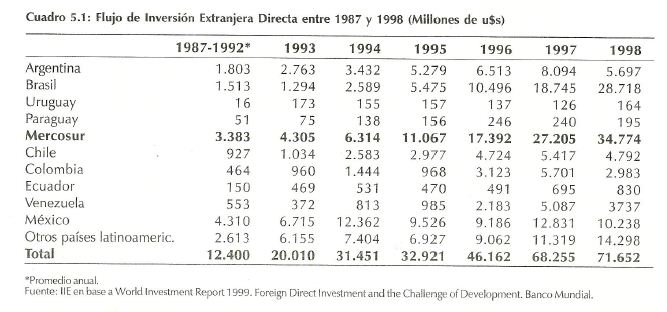

Del total de U$S 71.652 millones, aproximadamente el 50% tiene como destino a los paĂses integrantes del Mercosur (ver cuadro 5.1). Es importante destacar que, por tercer año consecutivo, Brasil es el principal paĂs receptor, con cifras cercanas a los U$S 28.000 millones. Este valor representa cerca del 39% del total invertido en la regiĂłn e implica un crecimiento del orden del 53% en relaciĂłn a 1997. En segundo lugar se encuentra MĂ©xico, con el 14% del total, mientras que en el tercer puesto se ubica Argentina, con una participaciĂłn del 8%.

El incremento mostrado por Brasil, debido principalmente al proceso de privatizaciones en que se encuentra, muestra que a pesar de las dificultades de corto plazo, los inversores confĂan en ese paĂs. La principal empresa estatal privatizada durante 1998 fue Telebras, la compañĂa de telecomunicaciones. Otra operaciĂłn de importancia fue la incorporaciĂłn de capital a la empresa estatal de combustible Petrobras.

Por su parte, Argentina mostró durante 1998 un decrecimiento del 30% comparado con 1997, pero se mantuvo en los valores alcanzados durante 1994-1997 de alrededor de U$S 6.000 millones anuales. Las inversiones recibidas durante los últimos años, a diferencia de Brasil, se han dirigido principalmente a las adquisiciones de empresas existentes en los rubros bancos, telecomunicaciones e hidrocarburos.

Durante este Ăşltimo año, las IED cumplieron un rol muy importante en la estabilizaciĂłn de los flujos de capitales hacia la regiĂłn, en un contexto de alta volatilidad de los flujos de corto plazo y de un gran incremento en el costo del financiamiento de la deuda. Asimismo, este efecto financiero coincidiĂł con la abrupta caĂda en los tĂ©rminos del intercambio, debido a la importante baja en los precios de los commodities registrada durante el mismo año.

5.3. InversiĂłn Bruta Interna en Argentina

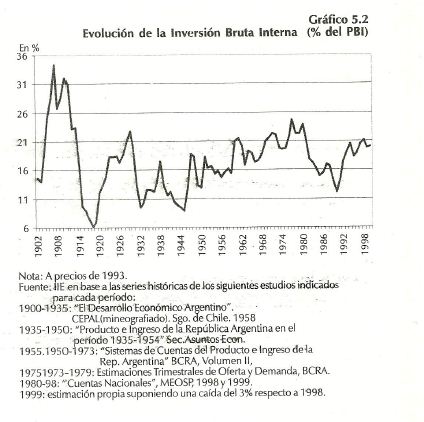

La inversiĂłn bruta permite tener una idea de lo que está sucediendo con la acumulaciĂłn de capital en la economĂa. En el gráfico 5.2 se observa la evoluciĂłn de la misma como porcentaje del PBI desde comienzos del presente siglo. Durante todo el perĂodo considerado se destacan cuatro momentos en los que la IBI mostrĂł caĂdas muy pronunciadas. El primero de ellos fue durante la primera guerra mundial entre 1915 y 1920, cuando la IBI alcanzĂł valores de sĂłlo el 7% del PBI. El segundo se presenta en el perĂodo influenciado por la crisis del 30, donde la IBI ascendiĂł aproximadamente al 9%. El tercero se registrĂł en el transcurso de la segunda guerra mundial y, finalmente el cuarto y más prolongado, se produjo durante la dĂ©cada de los ’80.

En cuanto a los perĂodos de crecimiento, se observa un fuerte incremento en los primeros años del siglo, con valores superiores al 30%. Asimismo, con posterioridad a cada una de las crisis mencionadas anteriormente, se presenta una recuperaciĂłn muy importante, pero que en ningĂşn caso alcanza los valores iniciales.

Analizando la Ăşltima dĂ©cada, se observa que desde 1990 hasta la fecha la tendencia ha sido creciente, salvo en los años 1995 y 1999. Ello ha permitido alcanzar cifras similares a las presentadas durante la dĂ©cada de los ’70.

5.4. Inversiones Directas en Argentina entre 1990 y 1999

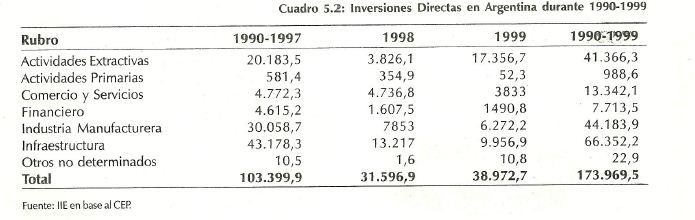

Como se aprecia en el cuadro 5.2, durante el perĂodo 1990/1999 en Argentina se realizaron inversiones directas por un total de U$S 173.970 millones, lo que implica un rĂ©cord en comparaciĂłn a las Ăşltimas dĂ©cadas2. De este total, el 68% correspondieron a inversiones extranjeras mientras que el restante 32% fueron inversiones nacionales. Tal como fue explicado en anteriores ediciones del Balance, la metodologĂa de cálculo del CEP no es igual a la utilizada por el BM.

Dentro de los sectores de mayor importancia, se destaca la infraestructura, con una participación en toda la década del 38%. Le siguen la industria manufacturera, con el 25% y las actividades extractivas, con el 24%.

Analizando los perĂodos por separado, se observa que durante 1990-1997, la infraestructura significĂł el 42% del total, destacándose dentro de la misma al rubro comunicaciones (con un total de U$S 21.373 millones) y el rubro EnergĂa ElĂ©ctrica (con un total de U$S 10.076 millones). Estos montos responden prácticamente en su totalidad al fuerte proceso de privatizaciones de empresas estatales que se realizĂł en nuestro paĂs durante los primeros años de la dĂ©cada.

2 SegĂşn metodologĂa utilizada por el Centro de Estudios para la producciĂłn.

Esta participaciĂłn se mantiene durante 1998 y decrece fuertemente durante 1999, alcanzando sĂłlo el 26%. Comunicaciones sigue siendo el rubro de mayor importancia; sin embargo, sĂłlo alcanza un total de U$S 3.990 millones. La industria manufacturera muestra un comportamiento bastante similar. Durante el perĂodo 1990-97 alcanzĂł una participaciĂłn de aproximadamente el 29%, siendo los sectores más dinámicos Alimentos y bebidas (con U$S 8.416 millones), Automotriz y Autopartes (U$S 5.635 millones), Derivados de petrĂłleo y gas (U$S 5.322 millones) y QuĂmicos (U$S 2.994 millones).

Dicha participaciĂłn fue decreciendo paulatinamente, alcanzando el 25% durante 1998 y sĂłlo el 16% en 1999. El rubro Alimentos y Bebidas y el rubro QuĂmicos siguen siendo importantes, mientras que Automotriz y Autopartes mostrĂł una participaciĂłn casi nula durante este Ăşltimo año.

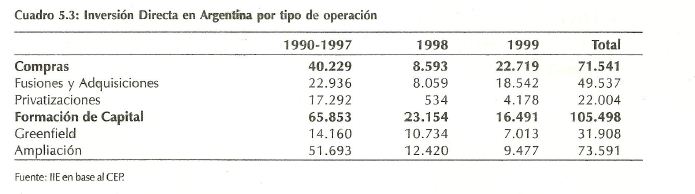

Por su parte, las actividades extractivas que anteriormente habĂan mostrado una participaciĂłn inferior al 20%, alcanzaron en 1999 el 44%, principalmente en el rubro PetrĂłleo y Gas. En el cuadro 5.3 se clasifican las inversiones en Compras y en FormaciĂłn Bruta de Capital. Este Ăşltimo concepto se compone de Ampliaciones (incrementos de capacidad instalada de las empresas) y por Greenfields (inversiones en nuevas plantas). Se puede observar que del total invertido en toda la dĂ©cada, el 41,6% han sido ampliaciones y que el 28% fueron Fusiones y adquisiciones.

En el primer perĂodo considerado predominaron fuertemente las ampliaciones de plantas, representando el 48,7% del total, seguido por las fusiones y adquisiciones, con una participaciĂłn del 21,6%. En 1998 aumentaron fuertemente los greenfields, alcanzando una participaciĂłn del 34% mientras que las ampliaciones mostraron una participaciĂłn inferior (39%). En el transcurso de 1999 se observĂł un importante incremento en las Fusiones y Adquisiciones, las cuales pasaron de representar el 25,4% en 1998 al 47,3% en 1999.

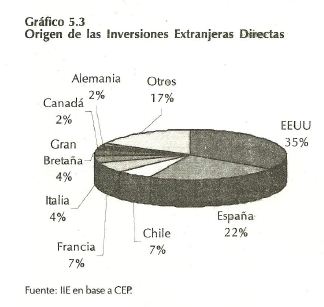

Analizando el origen del capital, en el gráfico 5.3 se observa que el 35% del total de inversiones en la dĂ©cada provino de EE.UU., el 22% de España y el 7% de Francia. Dentro del rubro Otros se incluyen paĂses como Brasil, Holanda, MĂ©xico y Australia.

Es importante mencionar que EE.UU. ha sido el principal inversor tanto en el perĂodo 1990-1997 como en 1998, con una participaciĂłn que alcanza el 42%. Sin embargo, en 1999 apareciĂł España, con una participaciĂłn del 53%, debido principalmente a la compra de YPF por la empresa Repsol.

5.5. InversiĂłn Directa en Argentina 2000-2005

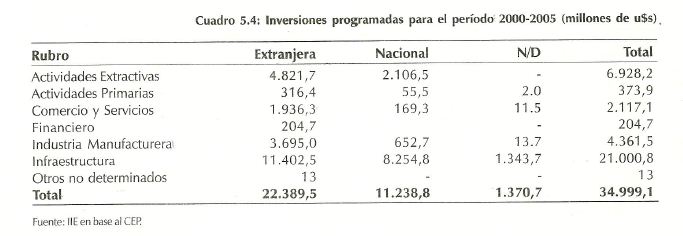

Para los prĂłximos cinco años se esperan inversiones por un valor aproximado de U$S 35.000 millones, incluyendo aquellas que se encuentran actualmente en ejecuciĂłn y cuya finalizaciĂłn se prevĂ© para el perĂodo en análisis.

Del total programado, el 64% corresponde a inversiones extranjeras mientras que el 36% restante es de origen nacional. Nuevamente, el rubro de mayor participación es Infraestructura, que alcanza el 60% del total, destacándose rubros como Construcción (con una inversión total de U$S 6.105 millones) y el rubro Transporte (con una inversión total de U$S 4.503 millones). Asimismo, se destacan las actividades extractivas, con una participación de aproximadamente el 20%.

Dentro de la Industria manufacturera, con sĂłlo el 12,5% del total, se destacan rubros como Celulosa y Papel (con una inversiĂłn estimada de U$S 1.233 millones), Derivados de PetrĂłleo y gas (con una inversiĂłn de U$S 1.087 millones) y QuĂmicos (con un total de U$S 398 millones).

5.6. La InversiĂłn Extranjera Directa como financiamiento de la Cuenta Corriente

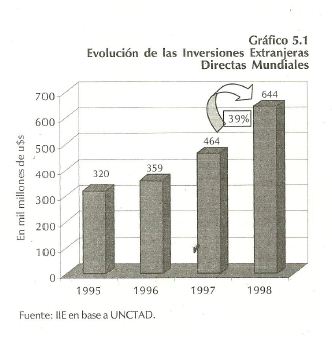

En el gráfico 5.4 se observa la relación existente entre la Inversión Extranjera Directa y la Cuenta Corriente. En los bastones se expresa la Cuenta Capital y Financiera del Balance de

Pagos, desagregando la IED. Es importante destacar el incremento de su participación en el total, especialmente en el último año, a pesar de presentarse un contexto económico adverso.

Finalmente, la lĂnea del gráfico refleja la creciente porciĂłn del dĂ©ficit de Cuenta Corriente que se ha ido financiando con la IED, pasando del 44% en Diciembre de 1998 al 93% en Junio de 1999.