CONTEXTO ECONOMICO

CAPITULO 1: CONTEXTO ECONOMICO

La progresiva difusión del conocimiento a través de los avances en las comunicaciones y la tecnología de la información, junto con la incorporación de las mismas a la cultura y el comportamiento de una creciente parte de la población mundial, hacen cada vez más difícil que las naciones se alejen por largos períodos de tiempo del estado de derecho o implementen políticas económicas aisladas del sistema económico mundial. En este contexto, nuestro país tendrá menores oportunidades de repetir las erróneas políticas económicas del pasado. Se verá obligado a promover la competitividad, porque la sola utilización de su enorme riqueza disponible, especialmente la de sus abundantes recursos naturales, no es suficiente.

Sin embargo, al mismo tiempo que el avance de la ciencia y la tecnología permiten una economía mundial más integrada y transparente, aumenta la brecha entre quienes tienen acceso a las mismas o no, condicionando el crecimiento, la distribución del ingreso y el desarrollo relativo. El desafío es disminuir drásticamente la pobreza y la marginalidad, compatibilizando equidad y eficiencia y acelerando el crecimiento de los países y regiones más atrasadas. Esos son los rasgos principales del nuevo escenario económico y social en el que nos desenvolveremos durante los próximos años.

1.1. Marco de Referencia Internacional

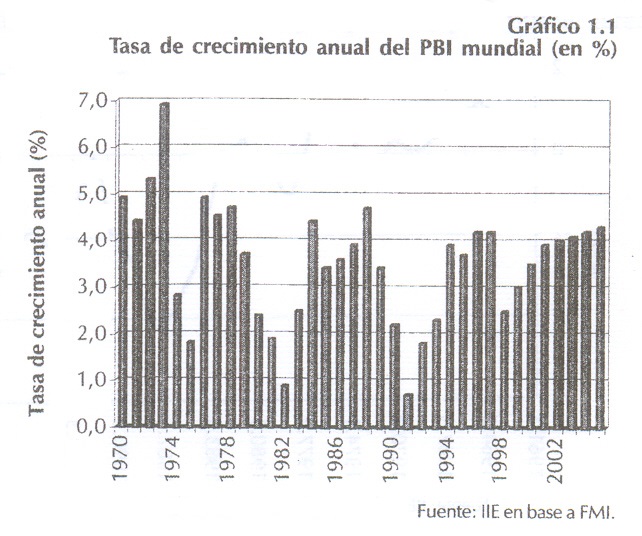

Durante el corriente año, la economía mundial comenzó a superar el menos pronunciado de los cuatro períodos recesivos observados desde 1970. El PBI creció a una tasa anual de aproximadamente el 3,0 %, superior en medio punto porcentual a la correspondiente a 1998 (ver gráfico 1.1). Latinoamérica fue la única región donde no hubo crecimiento. El PBI de nuestro país disminuyó alrededor del 3%, uno de los peores comportamientos entre los principales países en desarrollo.

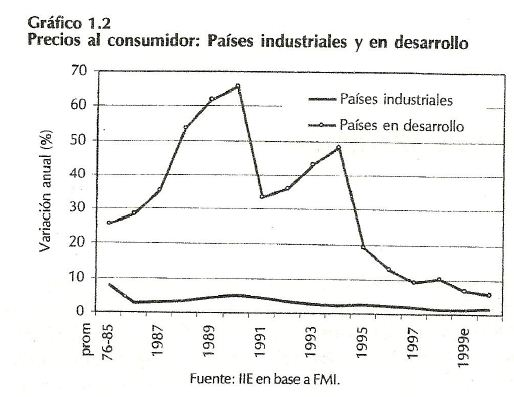

La tasa de inflación de los países en desarrollo continuó descendiendo hasta ubicarse alrededor del 6,7 % mientras que la de los países desarrollados promedió el 1,4 % anual. Si bien en la última parte del año se observó una recuperación en el precio de las commodities, las mismas siguen manteniendo una tendencia de largo plazo declinante.

A comienzos del año 1999 continuaba el entorno de incertidumbre provocado por la crisis rusa de agosto de 1998, el cual se extendió al resto de los mercados emergentes a través del sistema financiero internacional. La sorpresa del default ruso obligó a muchos inversores a vender activos en otros mercados emergentes debido a los problemas de liquidez generados por las pérdidas.

Esta recomposición de cartera generó una presión a la baja en los precios de los títulos de los restantes países emergentes, agravándose considerablemente cuando los inversores menos

informados interpretaron las ventas de activos emergentes como indicadores de problemas económicos en estos países y también se desprendieron de dichos títulos. De esta manera, los flujos de fondos hacia la mayoría de los países en desarrollo se redujeron considerablemente, a pesar de no existir grandes conexiones con la economía rusa.

La reducción de los fondos señalada aumentó la preocupación sobre el futuro económico de los países más grandes y con mayores dificultades, en especial Brasil y China. El primero, luego de perder gran parte de sus reservas internacionales durante 1998, pudo comenzar a corregir su problema fiscal en 1999 de acuerdo a lo previsto en el programa acordado con el FMI. Sin embargo, no logró alcanzar los objetivos establecidos para su balanza comercial (en el primer

semestre de 1999 las exportaciones cayeron un 14%). La situación política y social de Brasil abre numerosos interrogantes respecto a su futuro y, por lo tanto, a la forma en que puede afectar a la economía argentina.

A pesar de todas estas dificultades, existe la sensación de un mayor control sobre la mayoría de las consecuencias de las crisis asiáticas, rusa y brasileña.

En cuanto al mundo desarrollado, la percepción sobre los riesgos económicos divide a los

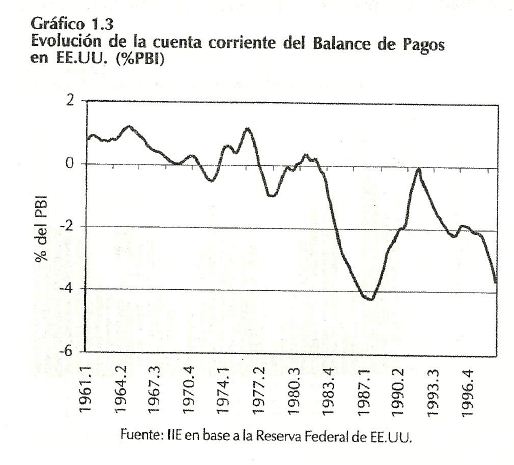

especialistas. Algunos de ellos señalan que el principal interrogante sobre el futuro de la economía mundial es el desbalance entre la inversión y el ahorro privado norteamericano, que alcanzó durante el corriente año el 5% del PBI (en los 50 años previos nunca había excedido el 1%)1. Las dudas se extienden sobre el desenlace del déficit de la cuenta corriente del Balance de Pagos, que alcanzaría a representar cerca del 4% del PBI hacia fines del presente año. (Ver gráfico 1.3).

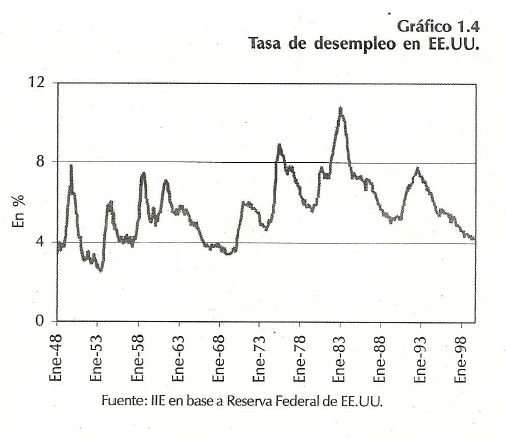

Dicho desequilibrio está contribuyendo a la sobrevaluación de las acciones que cotizan en la Bolsa, aumentando aún más el consumo de la población cuya tenencia de acciones como porcentaje del ingreso disponible supera el 160% (al comienzo de la presente década era de sólo el 60%)2. Por otra parte, en el mercado de trabajo hay evidencias de que la demanda comienza a superar a la oferta (ver gráfico 1.4), lo cual podría provocar un aumento en los salarios que se trasladaría a la estructura de costos de los bienes y servicios finales.

Debido a estos factores, podrían aparecer presiones inflacionarias que obliguen a un fuerte aumento de la tasa de interés, provocando el debilitamiento de la economía de EE.UU. y aumentando la incertidumbre sobre la actual recuperación de Asia y Latinoamérica.

Los que se oponen a este razonamiento sostienen que el progreso tecnológico y las nuevas formas de organización de la economía continuarán generando un elevado aumento de la productividad y, por lo tanto, un crecimiento del PBI. El mismo podría ser atenuado por la intervención de la Reserva Federal cada vez que sea necesario evitar una brusca y peligrosa

1 Ver en «Trapped by the bubble», The Economist, 25 de setiembre de 1999.

2 El mayor valor de las acciones aumenta la riqueza personal de sus tenedores induciéndolos a un mayor consumo.

corrección. De acuerdo a esta línea de pensamiento, si bien puede esperarse una fase recesiva del ciclo económico de los EE.UU. en los próximos años (que ponga fin a los 105 meses que tiene la actual expansión3), la economía norteamericana tiene una tasa de crecimiento potencial de alrededor del 4% por año sin peligro inflacionario. Esto sustentaría su liderazgo económico, señalando el camino de desarrollo que seguirán en el futuro los países más dinámicos.

1.2. Situación Económica Argentina

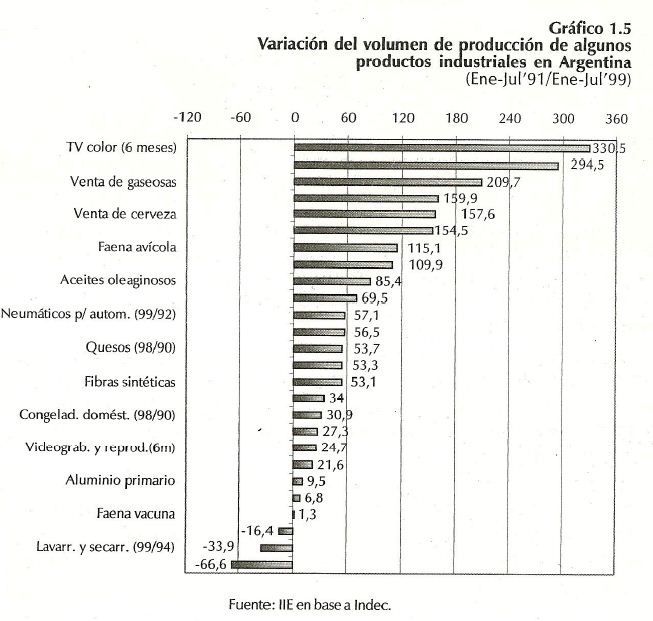

Desde una perspectiva de largo plazo, la economía argentina fue una de las que alcanzó un mayor crecimiento durante la década de 1990 (53,1% entre 1990 y 1999). Esto se dio a pesar de haber sufrido las consecuencias de la crisis del tequila en 1995 y, posteriormente, de la crisis asiática, del <<default» ruso y de la devaluación brasileña. En el gráfico 1.5 se observan algunos indicadores industriales que reflejan el mejoramiento alcanzado.

Tal como se verá en la Sección IV de esta edición del Balance, Argentina puede continuar en esta etapa de expansión, alcanzando un desarrollo económico sostenido durante los próximos años, aún cuando las condiciones iniciales no son las mejores. Esto es así porque el sector público argentino agotó en la década de 1990 gran parte de sus márgenes para endeudarse en el exterior, vendió la mayoría de sus empresas públicas y perdió un tiempo muy valioso al interrumpir las reformas estructurales encaradas al principio de la década.

Sin embargo, la fortaleza de nuestro país puede surgir de sus propias debilidades. A menos recursos disponibles menores son las oportunidades de implementar políticas erróneas que se sustenten en una exagerada valoración de los mismos. Las mejores posibilidades de desarrollo económico están respaldadas por el enorme progreso institucional que logró nuestro país en las últimas dos décadas, permitiendo alcanzar el tercer recambio consecutivo presidencial en democracia, situación política que no se producía desde el año 1928.

3 Si la expansión norteamericana continuara hasta febrero del año 2000 sería la más larga de su historia, según datos homogéneos y comparables disponibles desde mediados del siglo pasado.

En el marco de esta visión de largo plazo, durante el corriente año Argentina vivió la peor crisis desde el comienzo del plan de convertibilidad, que tal como fue expresado, puede ser superada rápidamente si se encaran las principales reformas estructurales pendientes. El default ruso de agosto de 1998 y la posterior devaluación brasileña a partir de enero de este año, frenaron el crecimiento económico argentino. La elevada prima de riesgo país (con el impacto sobre las tasas de interés que esto implica), los desfavorables términos del intercambio, la rápida sobrevaluación de nuestra moneda con relación al real y al peso chileno y el fuerte crecimiento de la deuda pública, constituyen las principales causas que agravaron la fase recesiva del actual ciclo económico hasta transformarla en la más profunda y prolongada de la década.

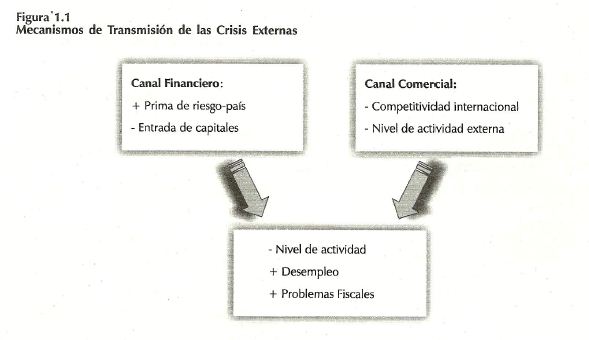

Vale la pena recordar que las crisis internacionales se transmiten mediante dos canales. El canal financiero y el comercial. Respecto al primero, un ejemplo de cómo actúa el «contagio» fue el efecto de la crisis rusa sobre la economía argentina. Efectivamente, en Agosto de 1998 cayeron considerablemente los precios de los activos locales y, por lo tanto, se produjo un incremento de la prima de riesgo país. Esto impactó negativamente sobre el costo de financiamiento de las nuevas colocaciones realizadas por el Estado (empeorando la situación fiscal) y sobre las tasas de interés internas (reduciendo la rentabilidad de sector privado). A su vez, ambos afectaron el nivel de actividad. Si bien en los meses siguientes la prima de riesgo comenzó a disminuir, la situación económica de Brasil de enero de 1999 provocó un nuevo aumento en la prima de riesgo y las tasas de interés.

Al impacto a través del canal financiero de estas crisis originadas en el exterior se le suma, luego de la devaluación del real, el efecto negativo del canal comercial. La demanda brasileña de exportaciones argentinas se reduce debido al cambio en los precios relativos (los productos argentinos se encarecen respecto a los brasileños) y a la reducción del nivel de actividad del país vecino que tiende a disminuir sus importaciones.

A partir del mes de enero último, el proceso recesivo iniciado durante el segundo semestre de 1998 perjudica fundamentalmente a aquellos sectores para los cuales Brasil es un mercado importante y que enfrentan dificultades para vender en mercados alternativos debido a problemas de competitividad y/o a elevados costos de transporte. La industria automotriz resulta así particularmente afectada.

En este contexto, el Producto Bruto Interno argentino cayó a una tasa interanual del 4,0% durante el primer semestre del año mientras que la producción industrial decreció un 10,0%. Por su parte, la actividad del sector de la construcción se redujo un 4,4% y la producción de automotores y siderúrgica cayó en igual período un 48,3% y un 20,0%, espectivamente. Durante el segundo semestre pueden distinguirse dos etapas diferentes. La primera corresponde al tercer trimestre del año, donde la recesión continuó pero alcanzó su piso, con una caída del Producto Bruto Interno de aproximadamente el 3,7%. La segunda etapa ocurre desde el último trimestre del año, cuando comenzó una cierta recuperación de la economía, impulsada por una menor tasa de riesgo país, un incremento en los depósitos, mejores índices de confianza de los consumidores y una transición política ordenada.

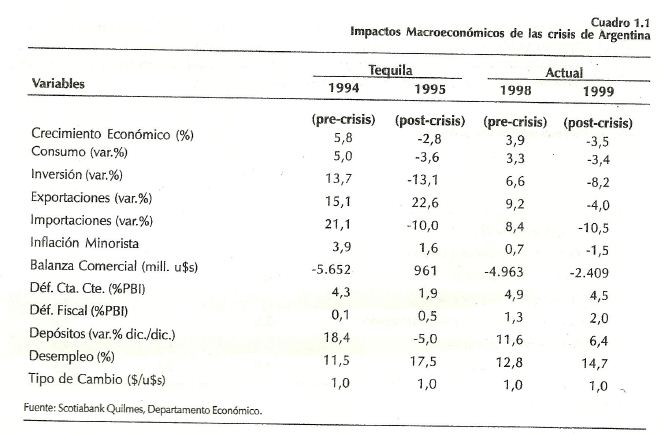

Como puede observarse en el cuadro 1.1, la principal característica que diferencia la crisis actual de la del Tequila es que en 1995 las exportaciones aumentaron fuertemente impulsadas por la demanda brasileña producto del Plan Real.

En cambio, en la actualidad el valor de las exportaciones disminuye a causa de un fuerte deterioro en los términos del intercambio, por lo que la Balanza Comercial y la Cuenta Corriente de la Balanza de Pagos no mejoran. Por otra parte, en esta oportunidad el déficit fiscal y el nivel de endeudamiento son superiores mientras que los depósitos bancarios y las reservas externas no sufrieron la caída del Tequila.

Comparando ambas crisis puede concluirse que, si en las presentes condiciones no se produce una fuerte corrección fiscal y no se toman las medidas fiscales y laborales necesarias para aumentar la competitividad (y las exportaciones), la salida de la recesión será más lenta.

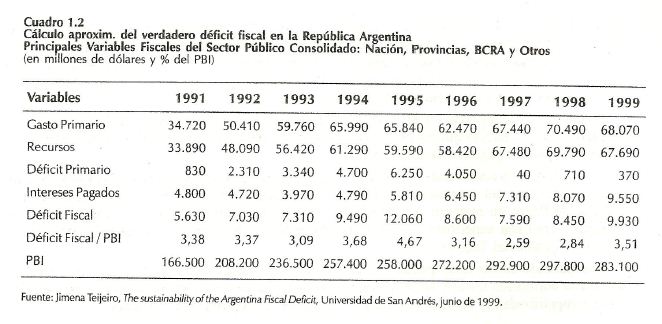

En el frente fiscal deben obtenerse los resultados más inmediatos, teniendo en cuenta que los niveles de la deuda pública argentina no permiten continuar con el ritmo de captación de fondos externos que mantuvimos durante la década de 1990. En el cuadro 1.2 se aprecia el resultado de un cálculo aproximado del verdadero déficit fiscal argentino, considerando factores tales como el pago en bonos de deudas previsionales y a proveedores, juicios de empresas residuales de los procesos de privatización e indemnizaciones en función de leyes sancionadas por el Congreso. El monto de deudas impagas y no consolidadas se origina además en las garantías otorgadas por instituciones públicas y en las pérdidas incurridas por el BCRA en el salvataje de entidades financieras, entre otros factores.

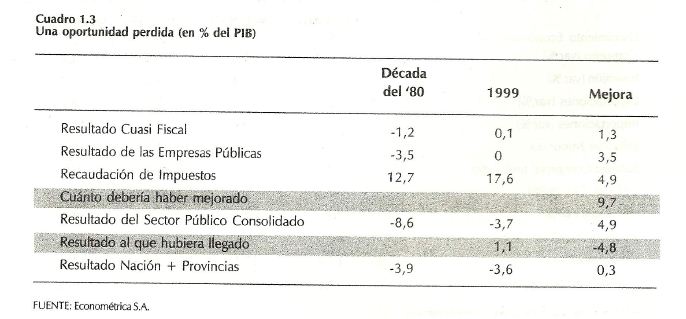

A pesar de que durante la década de 1990 se eliminó el déficit cuasi fiscal y el resultado negativo de las empresas públicas, y se logró aumentar la recaudación en aproximadamente un 5% del PBI, los problemas continuaron. El mejoramiento de las cuentas fiscales, que representó casi un 10% del PBI, debería haber arrojado un superávit substancial en los últimos años.

1.3. Los errores del pasado en la política económica argentina

La equivocada apreciación sobre las fortalezas y debilidades de nuestra economía y la inconsistencia entre objetivos e instrumentos son dos frecuentes errores de la política económica argentina. Un ejemplo común en las décadas pasadas fue la pretensión de mantener un tipo de cambio fijo por un largo período de tiempo con una política laboral, impositiva y de comercio exterior que obstaculizaba el reacomodamiento de los precios relativos; necesarios para evitar un elevado déficit en la cuenta corriente del Balance de Pagos.

El frecuente cierre de la economía con el inicial objetivo de defender la empresa nacional llevó a la «cultura del subsidio y la protección» que caracterizó a las políticas de la etapa de sustitución de importaciones cuyo objetivo era, paradójicamente, mejorar la competitividad nacional. El aumento de las alícuotas impositivas y la creación de nuevos impuestos con el prepósito de reducir el déficit fiscal aumentó la evasión y debilitó las instituciones, contribuyendo al desprestigio de la administración pública.

Los topes a las tasas de interés, tan comunes en la década de 1970, tuvieron los mismos efectos que los precios máximos aplicados a cualquier producto, o sea la reducción de la oferta y el aumento de la economía marginal. En todos los casos, los mayores impactos negativos se reflejaron en un aumento de la tasa de riesgo país y en la caída del nivel de actividad.

1.4. Perspectivas

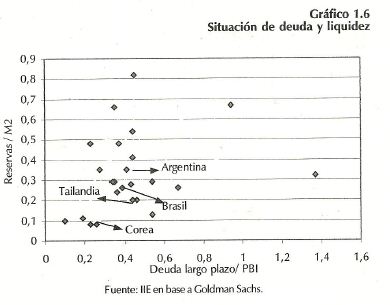

La deuda externa y la deuda pública argentina expresadas como porcentaje del PBI alcanzan niveles promedio relativamente bajos en comparación a otros países emergentes. El nivel de las reservas de Argentina también otorga una cierta tranquilidad en el corto plazo.

Si bien es difícil que nuestro país pueda aumentar sustancialmente su endeudamiento externo, las actuales condiciones permiten trabajar sobre las reformas pendientes. Entre las principales deben mencionarse:

i) Reformar el sector público, mejorando su organización: la disciplina fiscal a la que se hizo mención en párrafos anteriores también debe alcanzar a las provincias y a las municipalidades, siendo necesaria una nueva ley de coparticipación federal de impuestos que promueva el buen desempeño en los gastos y una mayor responsabilidad en la recaudación. Debe reforzarse la lucha contra la evasión impositiva que hoy alcanza aproximadamente el 50% en los impuestos personales y el 30% en el Impuesto al Valor Agregado. En la medida en que se obtengan los primeros resultados se debería comenzar a reducir la alícuota de este último.

ii) Impulsar el crecimiento del mercado de capitales local: es necesario reducir la dependencia del flujo de fondos externos y mejorarlas posibilidades de financiamiento del desarrollo de las Pymes. La caída de la tasa de riesgo país (y por ende las tasas de interés internas) y el logro de la calificación de «grado de inversión» son los principales requisitos para lograr el crecimiento económico sostenido.

iii) Integrar más nuestro país a los mercados internacionales: en forma paulatina deberían reducirse los aranceles y su dispersión, promoviendo la incorporación de nuevos miembros al Mercosur.

iv) Crear un entorno favorable al aumento de la competitividad empresaria: para ello es necesario reducir el denominado «costo argentino» y promover la competencia en todos los mercados. Algunos otros aspectos adicionales a los mencionados para lograrlo son los siguientes:

– Reforma educativa. Mejorar la calidad y orientación de la educación, la ciencia y la tecnología, apuntando a incorporarlas al proceso productivo.

– Reforma del mercado laboral. Reducir las cargas laborales, promover la descentralización de las negociaciones, la desregulación de las obras sociales y una mayor flexibilidad en el mercado que sea compatible con el régimen cambiario y la pérdida actual de competitividad.

– Reconstrucción de la infraestructura física. Generar las condiciones necesarias para reducir los costos empresarios e incentivar la exportación.

– Cambio en las instituciones de mercado y la cultura. Mayor respeto por la ley y las instituciones. La permanente modificación de las normas, la ineficiencia en los controles y la administración de la justicia, así como la ausencia de una escala de valores éticos fundamentada en un sistema de premios y castigos, genera una incertidumbre que influye en forma creciente sobre el funcionamiento de la economía.

Tal como ya fue expresado, la tarea más urgente es lograr el equilibrio fiscal. Los niveles de déficit de la década de los noventa (3,37% del PBI) no pueden ser mantenidos. El efecto del déficit sobre la prima de riesgo país y las tasas de interés provocan una baja en el nivel de actividad que vuelve a reducir la recaudación, generando un circulo vicioso que llevará casi inevitablemente a una crisis financiera. De acuerdo a proyecciones de Jimena Teijeiro, si no mejora Ia disciplina fiscal, en un marco externo relativamente adverso, la deuda puede llegar al 119% del PBI para el año 2010. En cambio, si se logra un fuerte ajuste en el año 2000, la deuda se estabilizaría en alrededor del 49% del PBI.