ASPECTOS FINANCIEROS

CAPÍTULO 5: ASPECTOS FINANCIEROS

La ampliación del mercado financiero y de capitales permite universalizar el acceso al crédito y con ello, abrir a muchos el acceso a la vivienda y a los medios de producción. Generar las condiciones de estabilidad, legalidad y equidad necesarias para ello no deberá resultar una tarea sencilla, pero los beneficios se sentirán por muchos años. El actual contexto económico y financiero, tanto internacional como local, establece inmejorables condiciones para emprender las reformas estructurales necesarias.

5.1 Introducción

Un sistema financiero robusto y un mercado de capitales altamente evolucionado representan factores necesarios para un crecimiento sobre bases sólidas. El mercado de capitales, definido de manera amplia para incluir a bancos y al conjunto de intermediarios financieros, cumple un rol insuperable a la hora de asignar eficientemente los recursos para la inversión, ampliar el acceso de los individuos a la propiedad, y fomentar el ahorro. En particular, el sistema financiero permite dar forma y fortalecer el canal ahorro – inversión. En un país en donde el rol de la inversión reproductiva es cada día más preponderante1, el papel del mercado de capitales «amplio» como asignador de fondos para aquellos proyectos con mayor potencial es un factor clave en la determinación de las posibilidades de crecimiento de una economía.

Paralelamente, cumple también una importante función en lo que atañe a la distribución del ingreso y la propiedad. En un mercado en donde el acceso al crédito está solamente concentrado en los niveles más altos de ingreso, es probable que también la propiedad de bienes muebles e inmuebles esté altamente concentrada.

Pero ello no sólo ocurre con el acceso a bienes de consumo durables o al de la vivienda, sino también con la titularidad de las empresas y de los medios de producción. En una economía con limitada profundidad financiera y de sus mercados, es probable que la propiedad, y beneficios, de los medios productivos recaiga en pocas manos. En ese sentido, y según el Banco Mundial2, la difusión de la propiedad de las empresas tiene favorables consecuencias sociales y políticas, agiliza las transacciones de activos productivos y es la mejor defensas contra la administración ineficiente de los mismos.

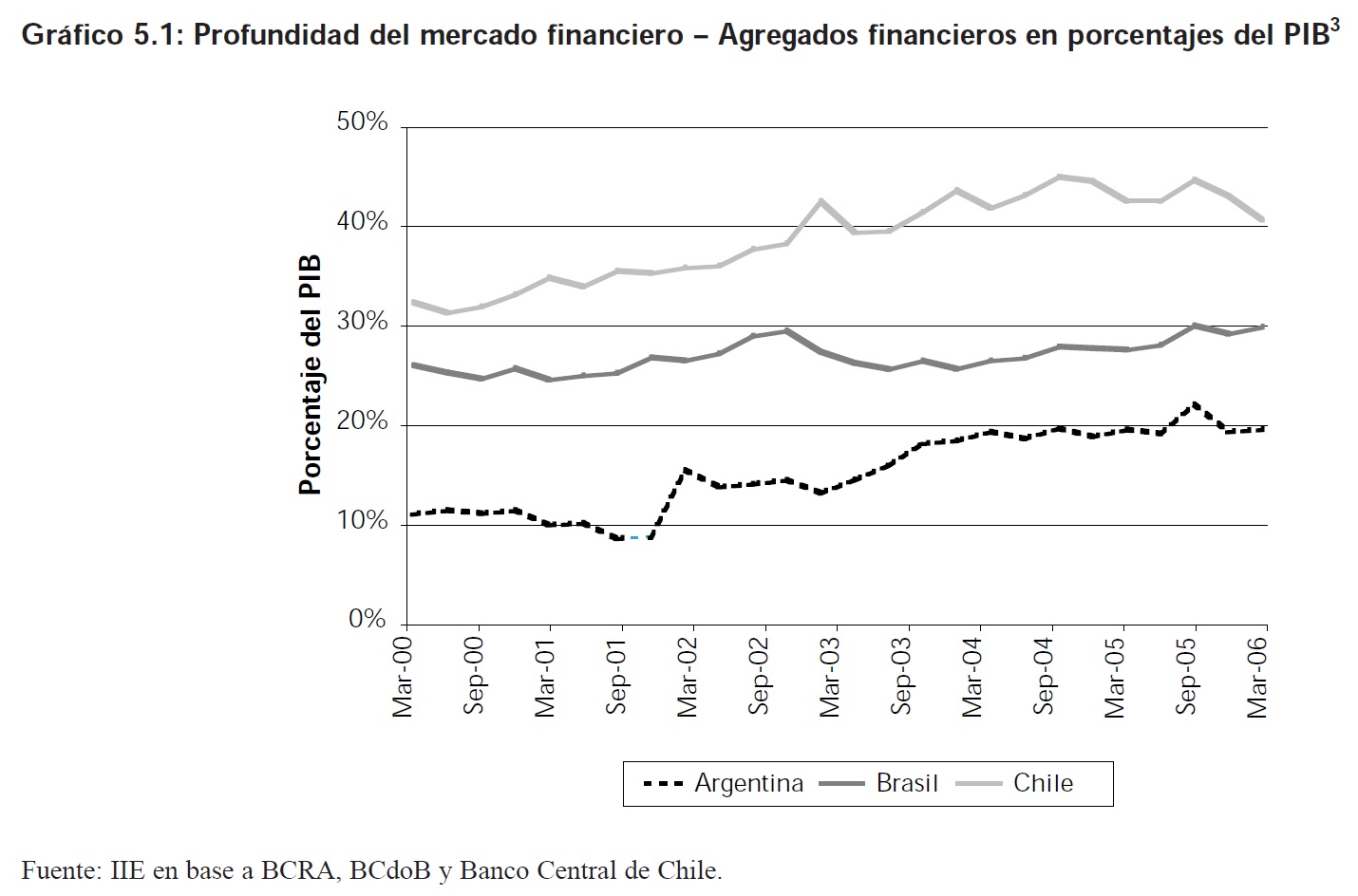

Lamentablemente, y a pesar del alto dinamismo que se observa en el sector monetario local (entiéndase creación de dinero), los mercados financiero y bursátil continúan carentes del entorno necesario para su despegue definitivo. Argentina no muestra en esta materia el mismo desempeño que países como Brasil o Chile, los cuales a través de medios diferentes han conseguido desarrollar sus mercados financieros. En estos países las posibilidades de financiamiento para el sector privado aparecen como ilimitadas al compararlas con aquellas del medio local.

1 Véase el Capítulo 3 para un análisis más detallado de la situación de la Inversión en Argentina.

2 «La construcción de un mercado de capitales: El caso de Chile»-Banco Mundial.

El desafío que se plantea en esta nueva edición del Balance de la Economía Argentina es analizar el entorno actual del sistema financiero y del mercado de capitales, y sobre la base de la experiencia de países vecinos, intentar delinear algunas propuestas tendientes a potenciar la participación de ambos sectores en el crecimiento sostenido del país.

5.2 Entorno actual

Al finalizar el año 2006 se estarán cumpliendo 4 años de crecimiento sostenido luego de la crisis económica, social y financiera del año 2002. Como se pudo observar a lo largo de los capítulos anteriores que componen este Balance de la Economía Argentina, muchas variables han superado ya los niveles pre-crisis y muestran en la actualidad un comportamiento altamente satisfactorio. Pero detrás de esta excelente performance se esconde el proceder poco alentador de algunos agregados financieros y monetarios.

5.2.1 Política monetaria

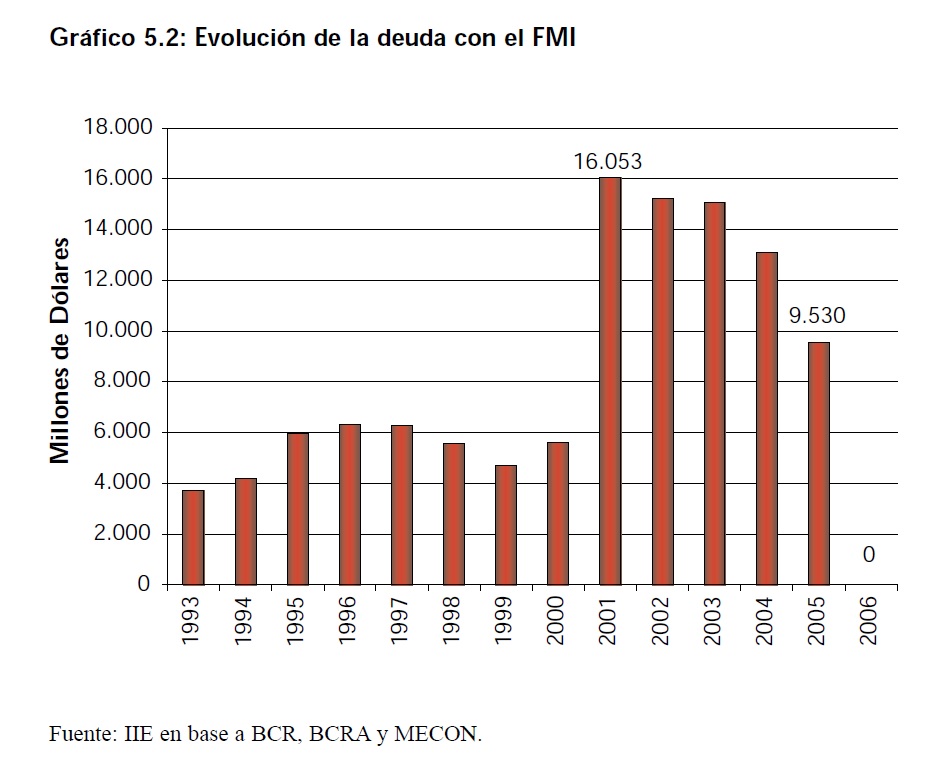

En 2006 hubieron pocos cambios respecto a los años anteriores en materia de política monetaria. El hecho más destacable lo constituyó el pago de la totalidad de la deuda con el FMI ocurrido durante los primeros meses del año, el cual se vio efectuado mediante el uso de las reservas internacionales del BCRA4. Consecuentemente, el monto de las mismas se vio disminuido de manera significativa.

Para compensar a la autoridad monetaria por la pérdida en su activo, el gobierno nacional emitió un bono intransferible con vencimiento en 2016 el cual pasó a formar parte del activo del BCRA. Con ello, el resultado neto de toda esta operación fue sólo un Swap (cambio) entre los acreedores.

3 M2, en el caso de Argentina y Brasil; M1, para Chile.

4 Banco Central de la República Argentina.

Desde el punto de vista contable, la operación no revistió un gran beneficio para las cuentas públicas5. Desde la óptica económica, y de haberse utilizado estas reservas para cancelar otro tipo de deuda con mayor costo6, Boden por ejemplo, se podrían haber maximizado los beneficios de esta decisión.

En este sentido, no fueron los beneficios económicos los que primaron, y sí los políticos.

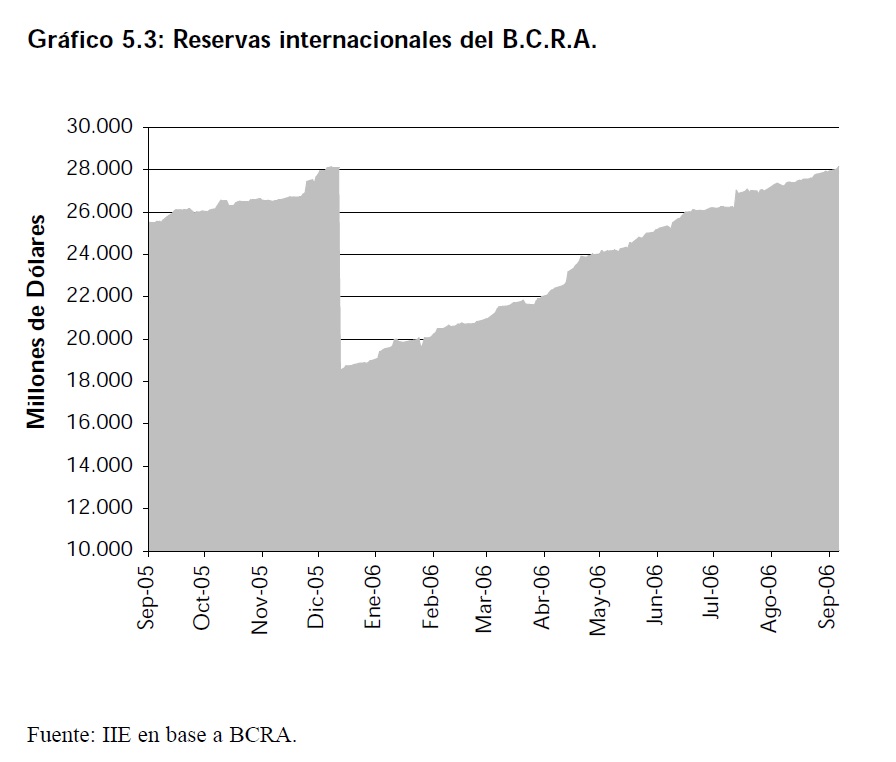

Luego de esta operación, y a lo largo del año, la autoridad monetaria estuvo recomponiendo el stock de sus reservas mediante la compra de dólares norteamericanos en el mercado interno. La magnitud de estas compras permitió que, a Septiembre de este año, el monto de reservas internacionales de Argentina se situara en un nivel levemente superior al vigente antes del pago al FMI.

Como lo expone el Gráfico 5.3, hasta septiembre del año 2006 el BCRA compró dólares por más de US$ 9.500 millones con el doble objetivo de recuperar los dólares utilizados y sostener el precio de la divisa norteamericana en la plaza local.

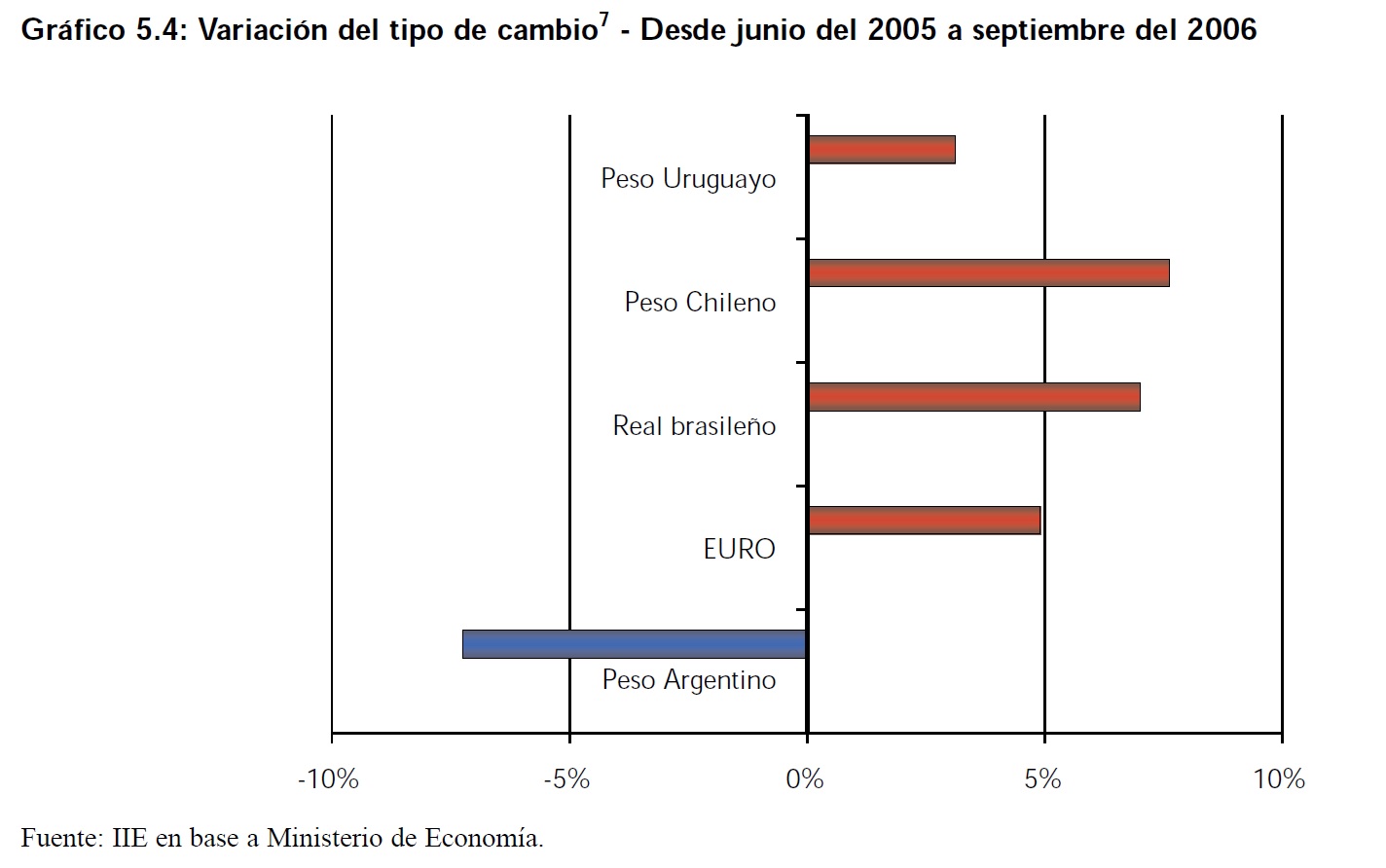

Ambos objetivos fueron cumplidos de manera satisfactoria En efecto, y como viene sucediendo desde mediados del año 2005, el tipo de cambio nominal de Argentina manifiesta una moderada, pero sostenida, tendencia alcista. Si bien ello se encuentra contrariando la tendencia mundial y la realidad del mercado de cambio local, ello no debería mudar en el corto plazo. Como se ha hecho referencia en la edición 2005 de El Balance de la Economía Argentina, la importancia de un tipo de cambio nominal alto para la continuidad del modelo económico actual es tal, que incluso el objetivo primario del BCRA -la estabilidad de precios –pareciera haber quedado relegado a un segundo plano.

5 Las reservas que se utilizaron para pagar devengaban una tasa similar a costo de la deuda con el FMI.

6 Vale recordar que el endeudamiento con el FMI tenía un costo aproximado al 4% anual.

La consecuencia principal de esta política fue una constante emisión monetaria durante los primeros 9 meses de 2006: los más de US$ 9.500 millones que el BCRA debió incorporar a sus arcas generaron una emisión monetaria bruta o primaria cercana a los 29.000 millones de pesos.

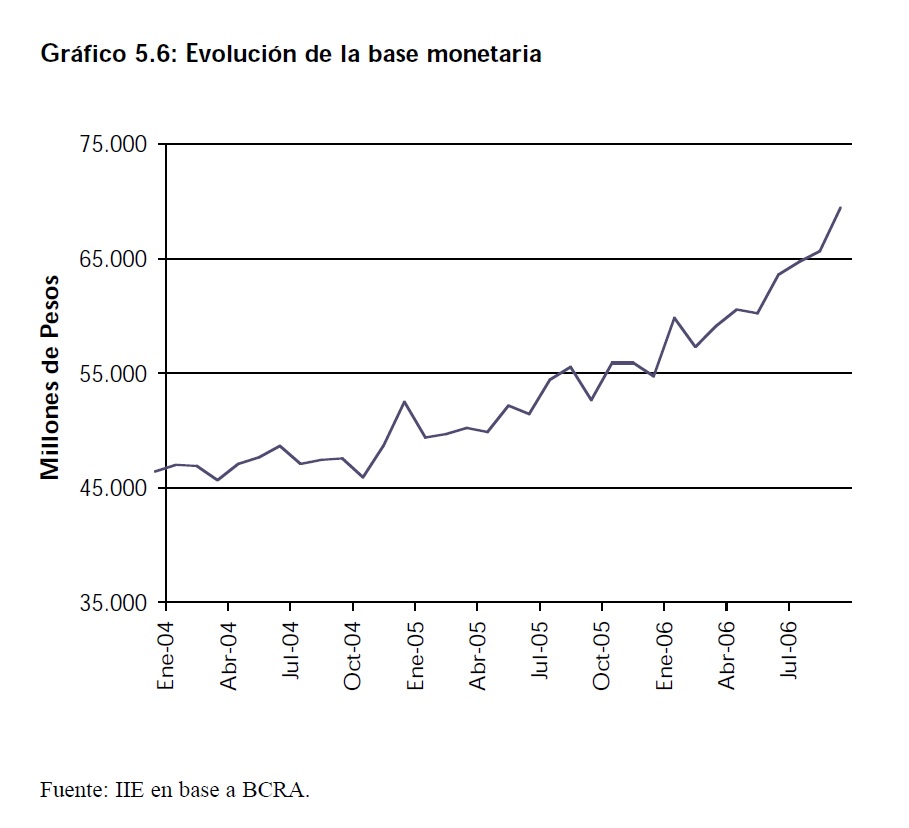

Pero en realidad, solo una pequeña parte de este monto ingreso al circuito tradicional de la economía. En efecto, en los primeros 10 meses del año la Base Monetaria 8 creció sólo alrededor de $14.700 millones, o un 27% respecto al nivel de diciembre de 2005. La diferencia pudo ser absorbida por el BCRA, lo que en la jerga del economista se denomina esterilización monetaria.

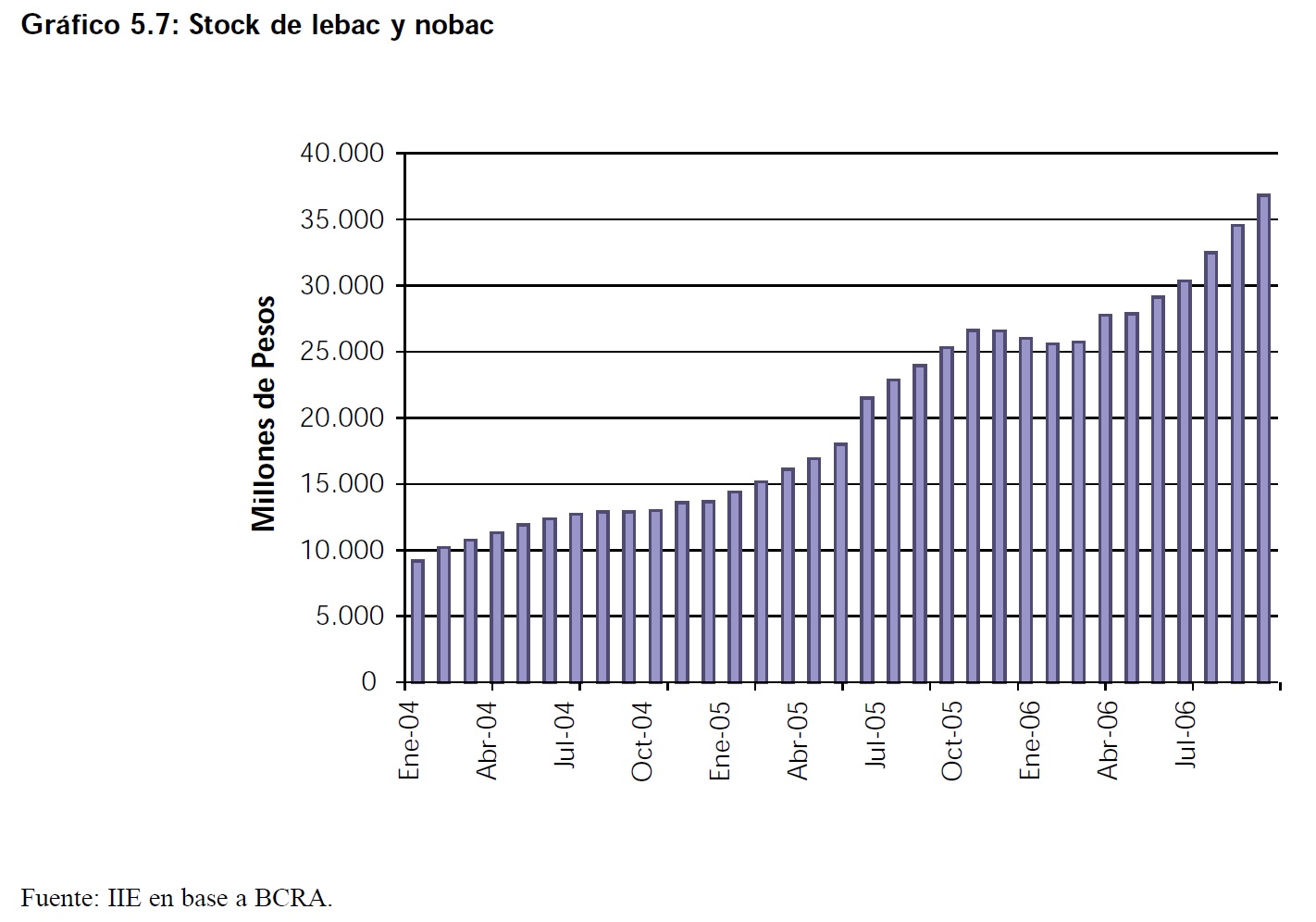

Efectivamente, para poder reducir el impacto expansivo en la cantidad de pesos de la compra de dólares, el BCRA estimuló la compra de Lebacs y Nobacs9 por parte de los agentes privados y públicos. Hasta septiembre el stock total de estos títulos se había visto incrementado en casi $11.000 millones.

Hasta aquí, se observa claramente a la autoridad monetaria imprimiendo nuevos Pesos para poder absorber los dólares que ingresan al país dado el superlativo superávit comercial. De esta manera se evita una apreciación del tipo de cambio nominal que podría afectar la base del crecimiento y, al mismo tiempo, se acumulan reservas. Paralelamente, se reduce el impacto inflacionario de la emisión de nuevos billetes retirando gran parte de éstos de circulación mediante la colocación de bonos. Al parecer, todo estaría bajo control… Pero, ¿es realmente ello así?

7 Respecto al dólar de EE.UU.

8 Es la suma del total de dinero en circulación más el dinero depositado en el BCRA.

9 Las Letras del Banco Central (Lebac) y las Notas del Banco Central (Nobac) son títulos emitidos por el BCRA para absorber dinero circulante. Se diferencian en el plazo de su vencimiento.

Dos aspectos deben ser tenidos en cuenta en esta instancia. El primero, se refiere al hecho que una mayor cantidad de dinero en la economía10, debería generar las condiciones que llevan a un mayor incremento en los precios. El segundo, a que una mayor absorción de dinero por parte del Banco Central mediante la colocación de bonos, debería incrementar las tasas de interés nominales y, acto seguido, enfriar la economía.

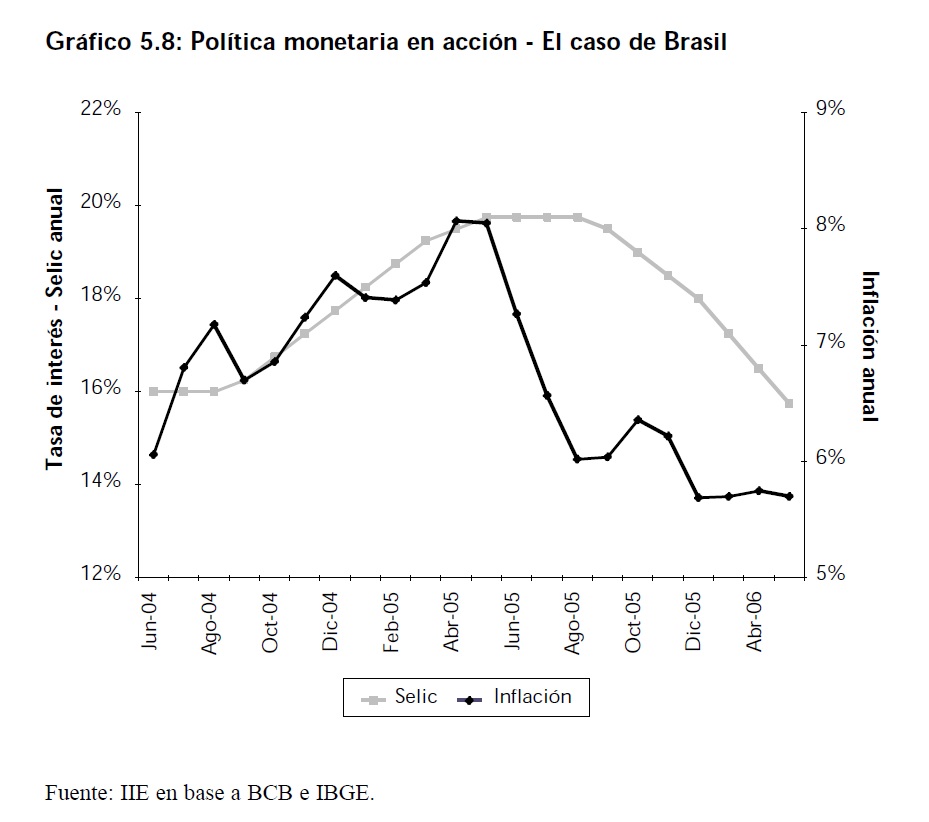

El procedimiento descrito es uno de los fundamentos de la teoría monetaria y, en general, es la receta clásica para combatir la inflación. De hecho, el Banco Central de Brasil aplicó en los últimos trimestres esta receta a rajatabla, obteniendo exactamente los resultados que la teoría indica: menor inflación a costo de un porcentaje del crecimiento económico.

10 Más aun en una situación en la cual se supone un PIB cercano a su nivel máximo potencial.

Nótese en el Gráfico 5.8 que una vez que las presiones inflacionarias han sido controladas, las tasas de interés comienzan a bajar permitiendo un mayor crecimiento con equidad, ya que el costo de la inflación es soportado generalmente por las clases asalariadas.

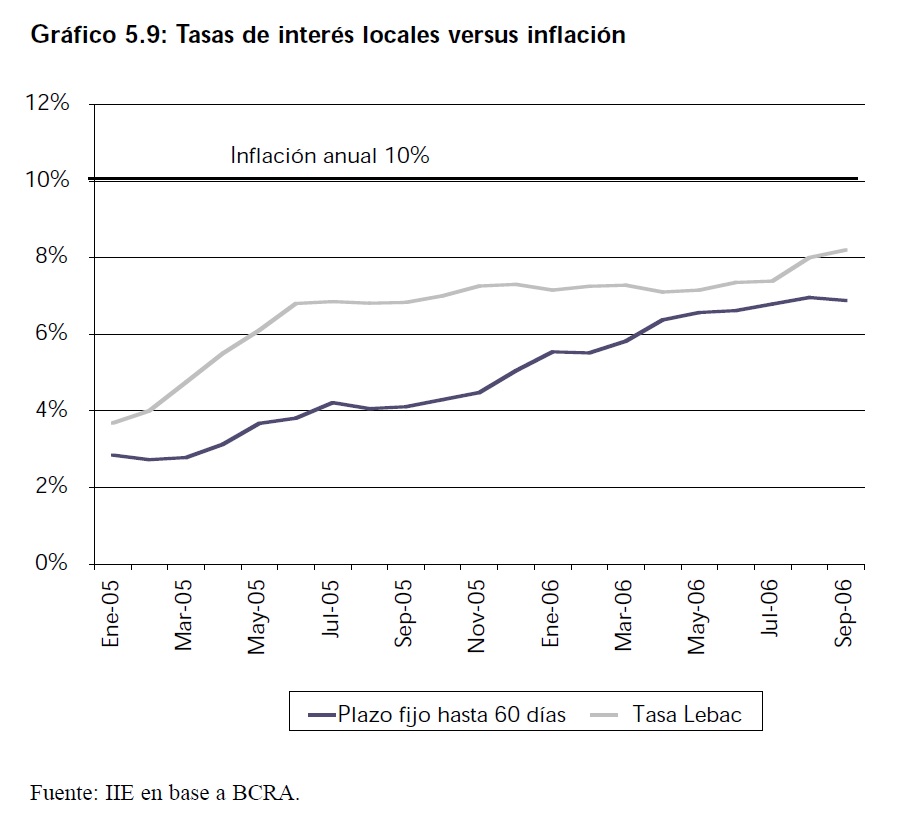

En este sentido, desde fines del 2004 -cuando el aumento de precios comenzó a acelerarse- Argentina no ha aplicado este tipo de recetas de manera clara. En realidad, se ha optado por un método heterodoxo, en el cual las tasas de interés aumentan sólo gradualmente para no afectar el ritmo de incremento del PIB y en donde mediante los controles de precios se intenta compensar esta falta de rigurosidad monetaria.

Estos hechos pueden ser advertidos de manera palpable al analizar las estadísticas del BCRA, en especial las referidas a las tasas de interés.

Los datos del Gráfico 5.9 son más que elocuentes. Como se observa, a pesar del incesante aumento en las presiones inflacionarias y en las crecientes distorsiones de los precios relativos, las tasas de interés nominales crecen a un ritmo moderado en los últimos 2 años. A pesar de ello, las tasas de interés reales11 permanecen negativas, atentando contra uno de los pilares de la cultura del ahorro y favoreciendo el consumo en todos su ribetes.

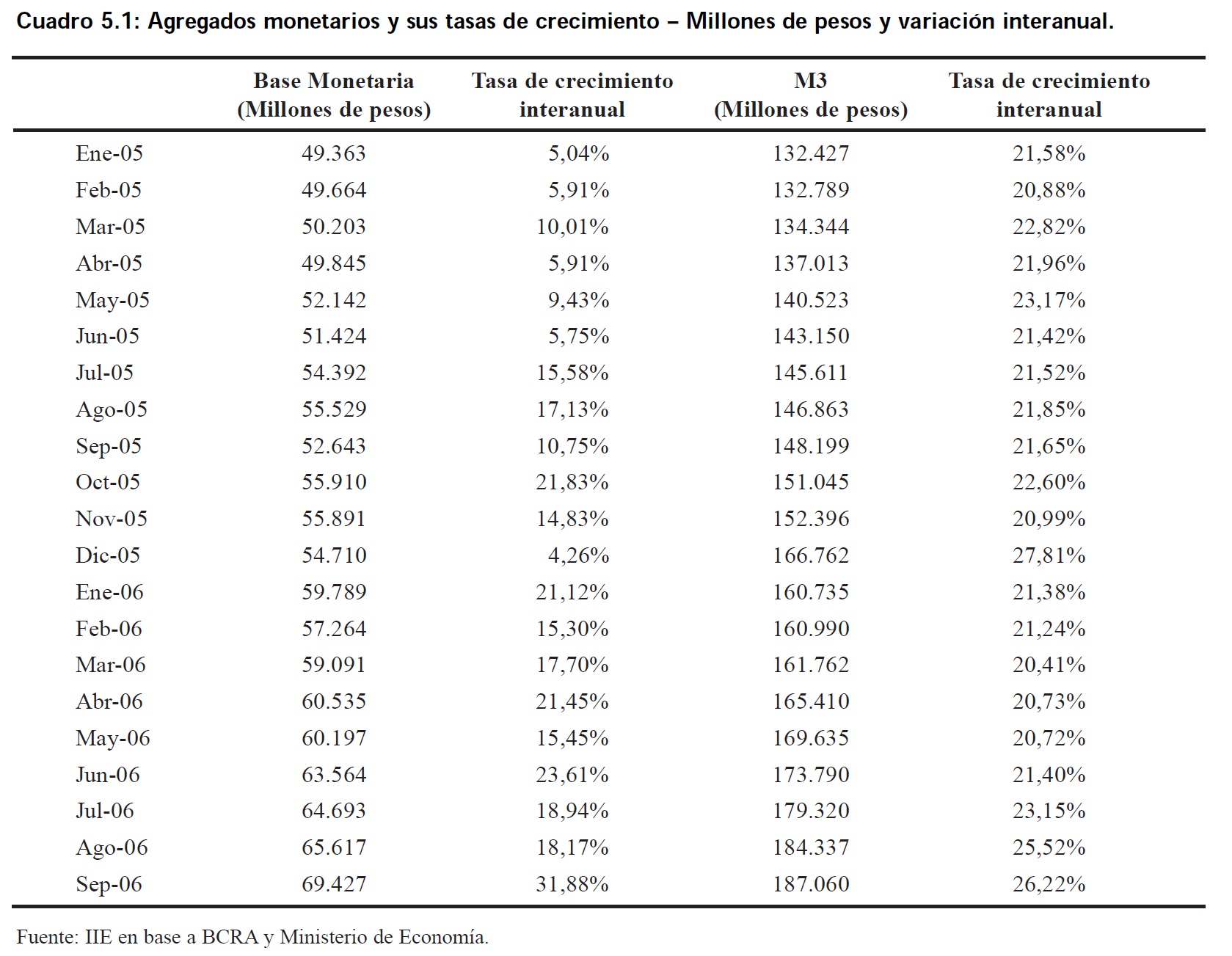

La decisión del BCRA de no aumentar el ritmo de esterilización (=emisión de bonos) para no presionar las tasas no pudo generar otra cosa más que un mayor ritmo de crecimiento en la cantidad de dinero. En efecto, tanto la Base Monetaria como el M312 presentan tasas de variación interanual crecientes o estables.

11 Descontado el efecto de la inflación.

12 M3: Agregado Monetario de mayor espectro. Además de Dinero, incluye Plazos Fijos, Cuentas a la Vista y Bonos del gobierno.

Ahora bien, excluyendo del análisis al M2, objetivo principal del Programa Monetario 2006, y estudiando el comportamiento de la Base monetaria y del M3, resulta algo espinoso observar una clara y decidida política monetaria rotundamente antiinflacionaria. El Cuadro 5.1 presenta las tasas de incremento interanual de ambas variables.

Considerado un crecimiento del PIB estimado para 2006 del orden del 8,5%, menor al 9,2% del año 2005, no se concibe la razón por la cual se permite que la cantidad de dinero primario y el resto de los agregados monetarios muestren tasas de incremento mayores a las verificadas hace 12 meses. A todas luces, no se detecta una firme vocación del BCRA para combatir la pérdida del poder adquisitivo de la moneda. En todo caso, se intenta evitar un crecimiento exagerado de los medios de pagos que contribuya a aceitar el mecanismo que permite la permanencia de la inflación; pero de ninguna manera se podría afirmar que se implementan los medios para combatirla abiertamente.

5.2.2 Comportamiento de las principales variables financieras Como se pudo presentar, el crecimiento de la cantidad de dinero en Argentina crece a tasas superiores al 20%, según el tipo de medio de pago que se utilice. En este apartado se describe la evolución de los Depósitos totales del sistema financiero y del total de Créditos otorgados por el mismo.

5.2.2.1 Depósitos

El stock de depósitos totales de Argentina, una de las variables que mejor desempeño desde el año 2002, pareciera haber alcanzado un nivel de madurez. Durante el mes de agosto de 2006, el stock total de dinero depositado en los bancos del país, tanto por el Sector Público como el Sector Privado, totalizaba $ 160.000 millones. Es decir, aproximadamente un 15% de aumento respecto a diciembre del año 2005. De ese total, unos $ 115.140 millones – el 71,7%- correspondían a colocaciones de los agentes privados.

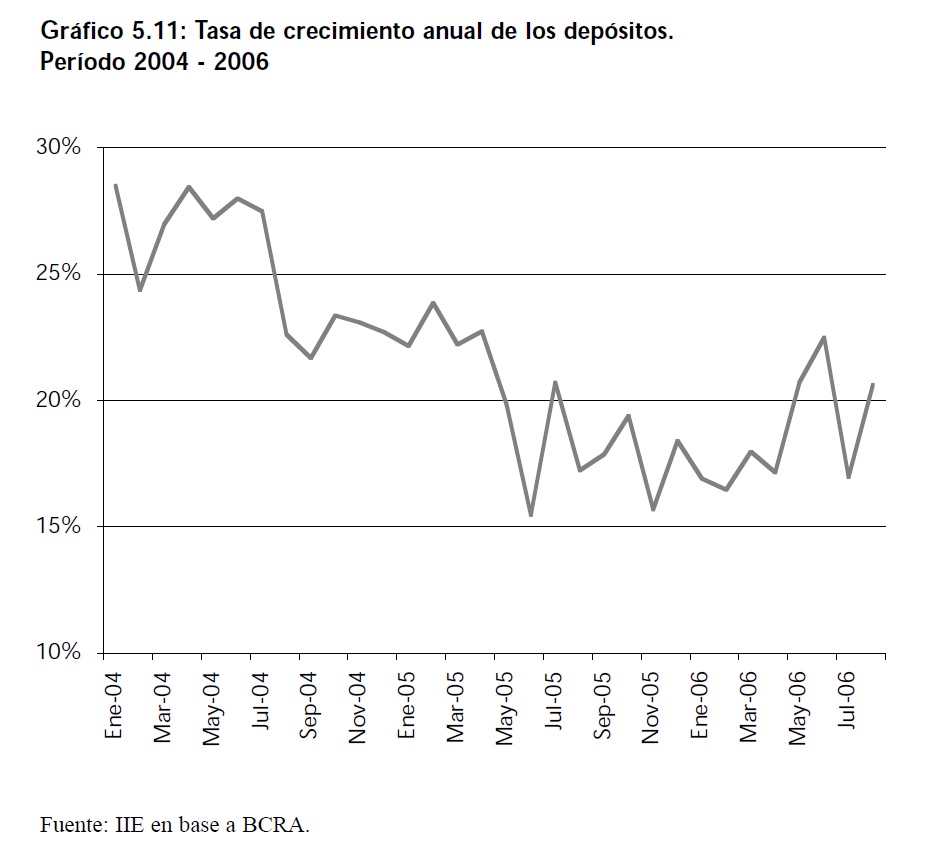

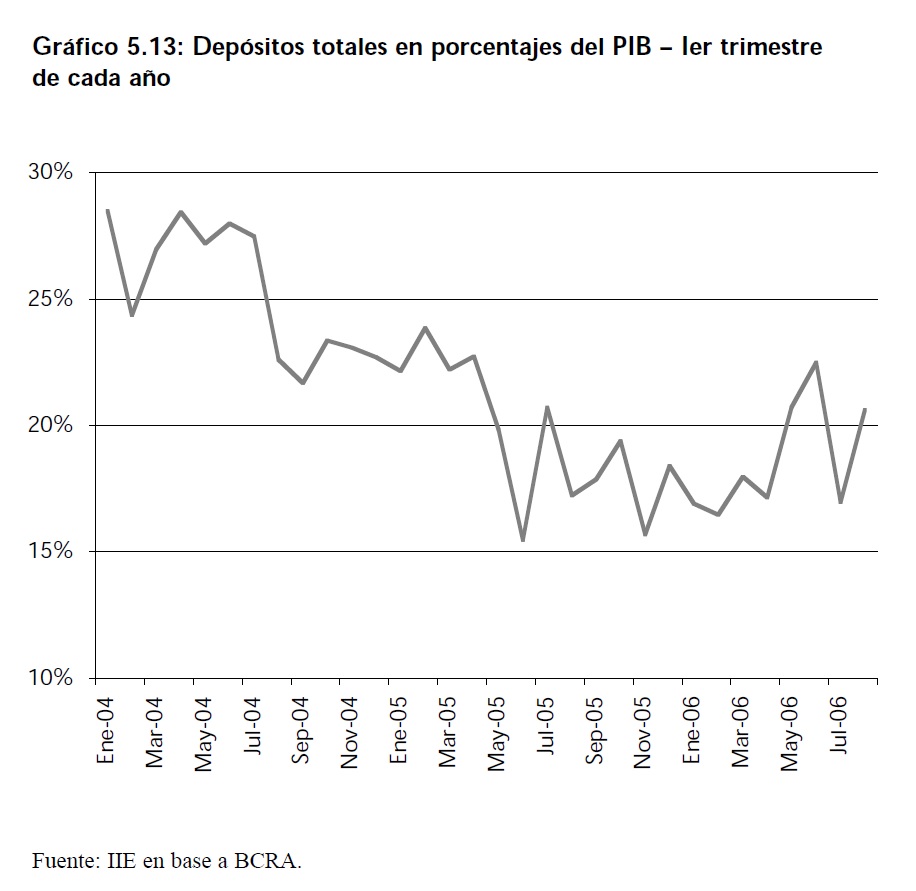

Al analizar el Gráfico 5.11, resulta evidente la desaceleración que se estaría manifestando en el ritmo de crecimiento de los Depósitos Totales. En ese sentido, las tasas de incremento continúan cercanas al 20% anual lo que es un hecho destacable, pero resultan inferiores al 22,5 % de crecimiento estimado para el PIB corriente de este año (resultante de un 8,5% de aumento en las cantidades, PIB constante, y entre un 13% y 14% de aumento de los precios en general 13). Sería de esperar entonces una menor participación del total de depósitos en el PIB de Argentina, cortando una recuperación que llevaba más de dos años. La evolución de la relación Depósitos Totales en porcentajes PIB corriente se encuentra en el Gráfico 5.13.

13 Se considera la evolución del índice de precios implícito, IPI.

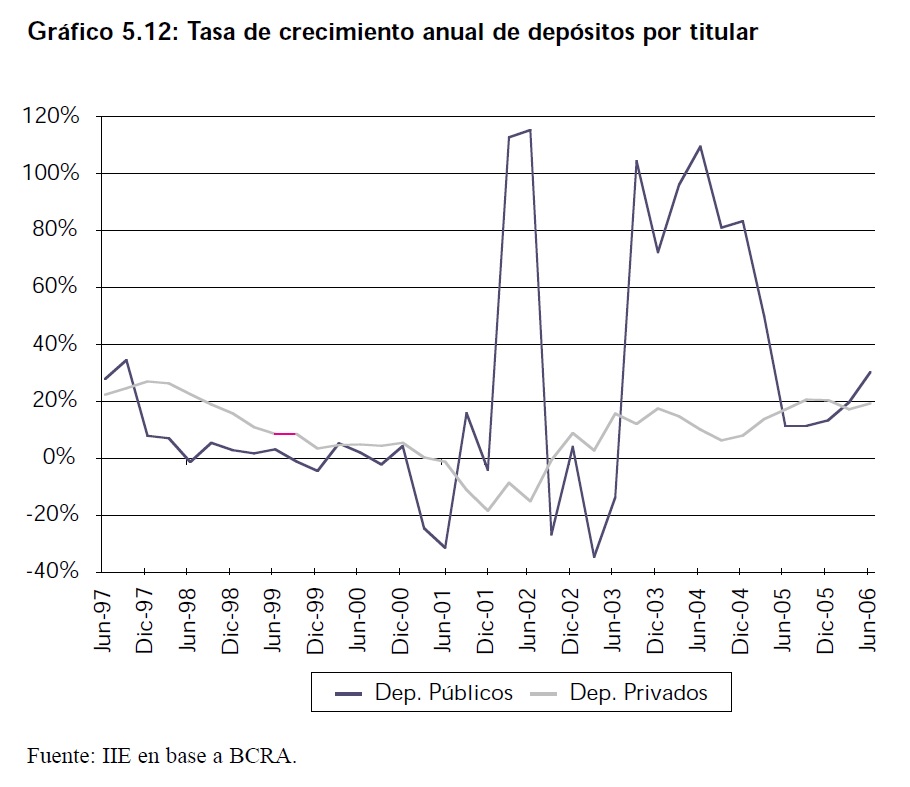

En general, este menor ritmo de crecimiento se debería a dos factores principales: la reducción en el incremento de los depósitos del Sector Público y la lenta recuperación en el stock de depósitos del Sector Privado.

En el caso del Sector Privado, es probable que las tasas de interés reales negativas presentes en Argentina actúen como un estímulo nocivo a la aplicación de fondos a plazo, por lo que en realidad su crecimiento sería una simple consecuencia del aumento general de la activad económica y de la cantidad de dinero de la economía. En efecto, cuando se analiza la relación Depósitos Totales / Base Monetaria, ésta se mantiene prácticamente estable en el total y cae levemente si solamente se considera al Sector privado.

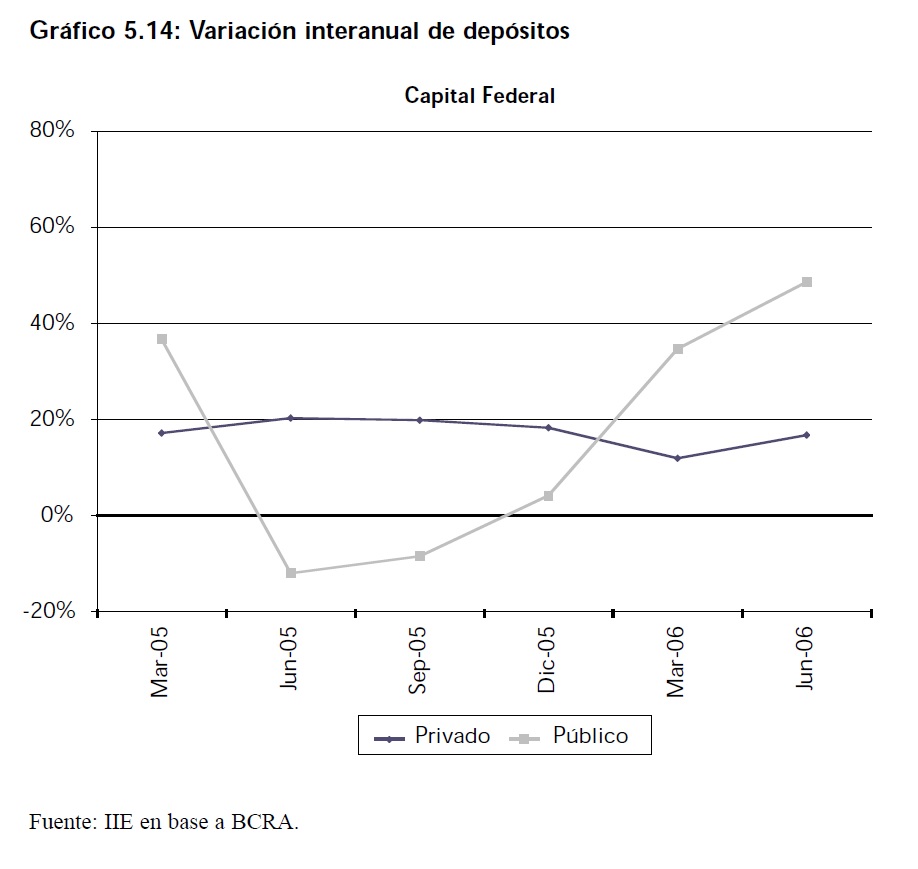

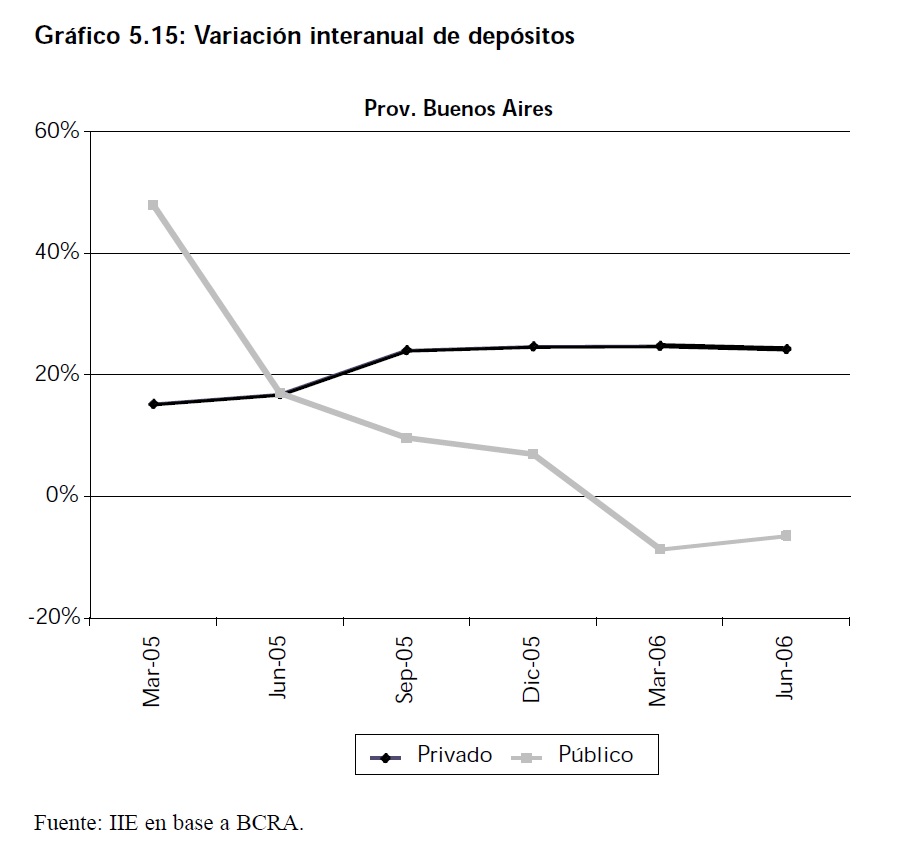

En el caso del Sector Público, y si bien la tasa de aumento durante el II trimestre del año 2006 se encontraba 20%, se percibe una marcada diferencia en el comportamiento de esta variable según la jurisdicción. En efecto, y como se puede apreciar en los Gráficos 5.14 y 5.15, mientras que las colocaciones del Estado Nacional (depositadas en su mayor parte en Capital Federal) crecen de manera sostenida, otras jurisdicciones no muestran un proceder similar; el caso de la provincia de Buenos Aires es un claro ejemplo de ello.

De esta manera, se percibe que el menor dinamismo de los depósitos del Sector Público estaría explicado por las tasas negativas de crecimiento que se verifican en algunas jurisdicciones.

La causa de un menor stock de dinero público en los bancos podría estar estrechamente vinculada al resurgimiento del déficit fiscal en algunas de las principales provincias. De cualquier manera, por ahora, el impulso del resultado fiscal nacional es el factor predominante, logrando que los fondos públicos depositados continúen creciendo en el agregado.

En el caso de las colocaciones del sector privado, se destaca que tanto en el Interior como en Capital su aumento se desarrollaba a tasas del 20% anual.

5.2.2.1.1 Composición y plazo de los depósitos

Una de las principales consecuencias negativas de la crisis financiera que azotó al país en 2002 fue la pérdida de confianza de los habitantes en las instituciones financieras. De esta manera, a medida que el monto total de depósitos comenzaba a recuperarse era posible detectar una mayor aversión al riesgo por parte de los ahorristas, manifestada en una preferencia por los plazos más cercanos.

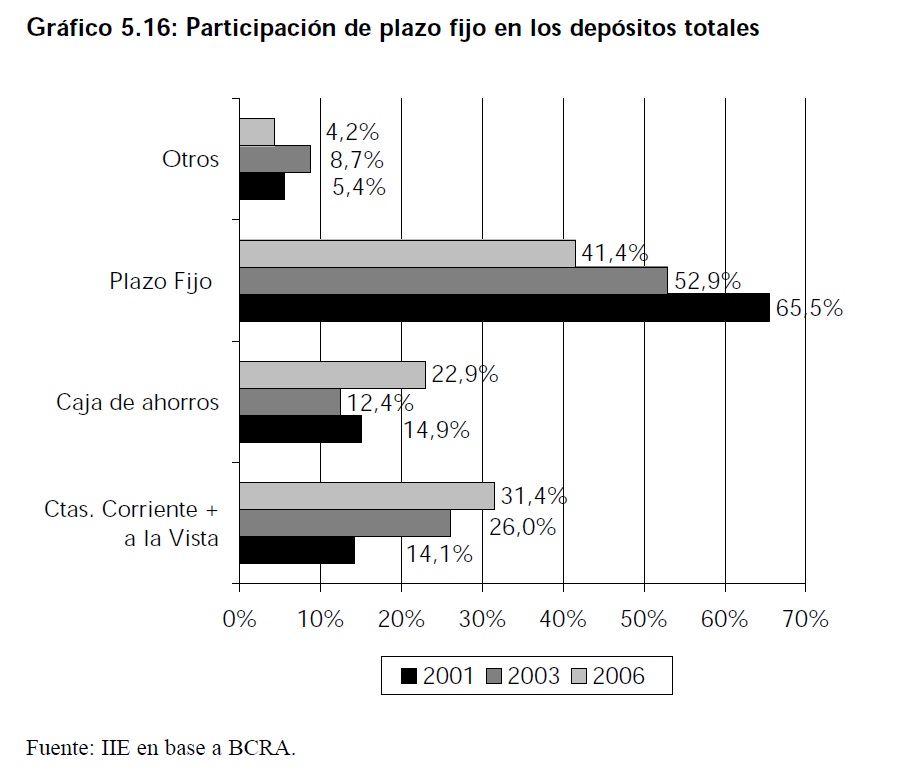

El hecho que los depósitos del Estado hayan crecido a tasas superiores que aquellos del resto de la economía (Gráfico 5.12) ha jugado un rol fundamental en la caída experimentada por la participación de las colocaciones a mayor plazo. En efecto, el Estado nacional y muchas de las provincias presentan un superávit de carácter primario, el cual se transforma incluso en un déficit al computar luego los costos financieros por intereses14.

14 En el caso de la Nación el superávit primario sólo se reduce, pero aún permanece positivo luego del cómputo del gasto por intereses.

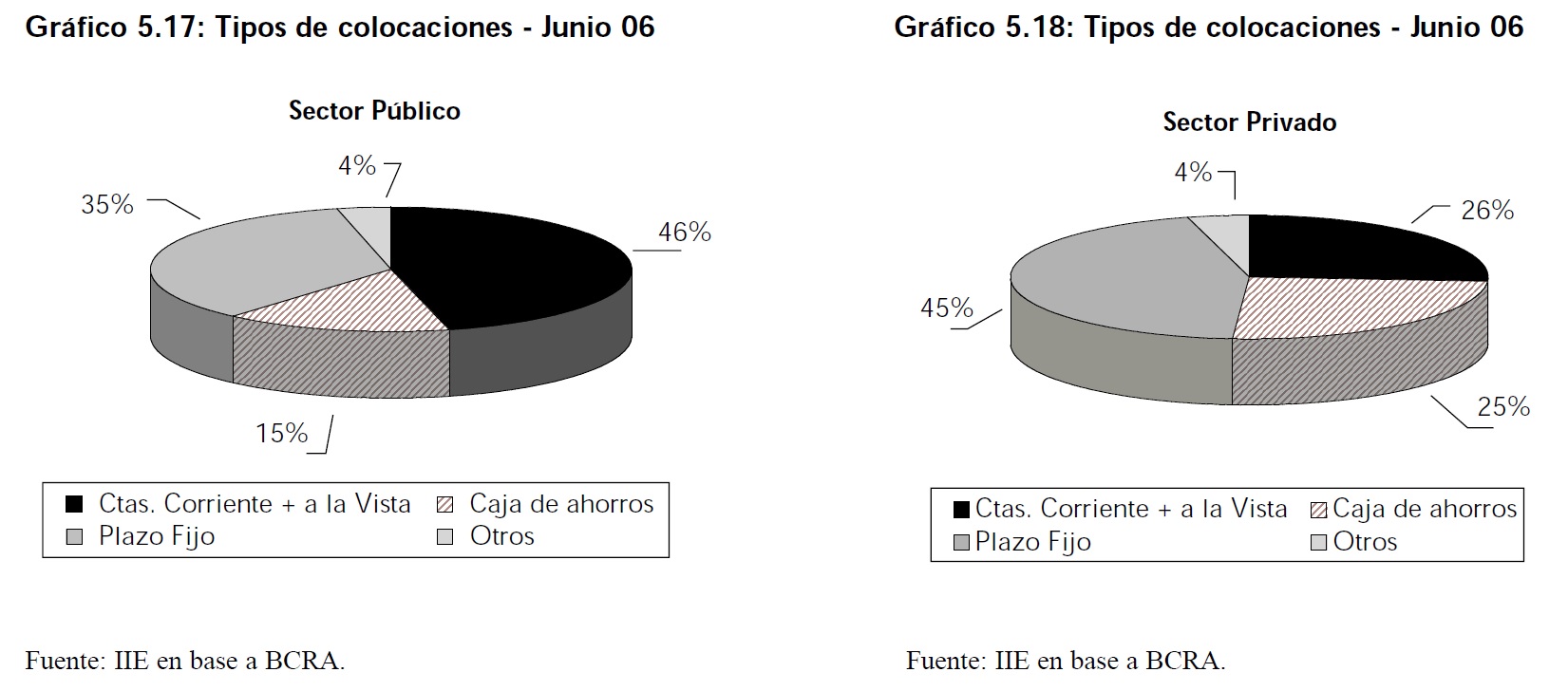

Así, estos fondos no pueden permanecer en colocaciones a largo plazo, pues deberán ser utilizados en el corto o mediano plazo. Los Gráficos 5.17 y 5.18 exhiben esta afirmación con claridad.

Nótese que mientras el 45% del total de la cartera de los privados está constituida por colocaciones a plazo fijo, en el caso de los fondos públicos esta relación alcanza sólo el 35%.

De esta manera, la participación de los Plazos Fijo en las carteras totales de los bancos decreció hasta alcanzar el 41,4% del total de depósitos en junio de 2006. Si bien esta relación aun está alejada del 65,5% que presentaba al segundo trimestre del 2001, en la actualidad se encuentra recuperándose de manera sostenida.

Adicionalmente, se nota también un mejoría en cuanto a los plazos a los cuales se están pactando las colocaciones a plazo en los bancos.

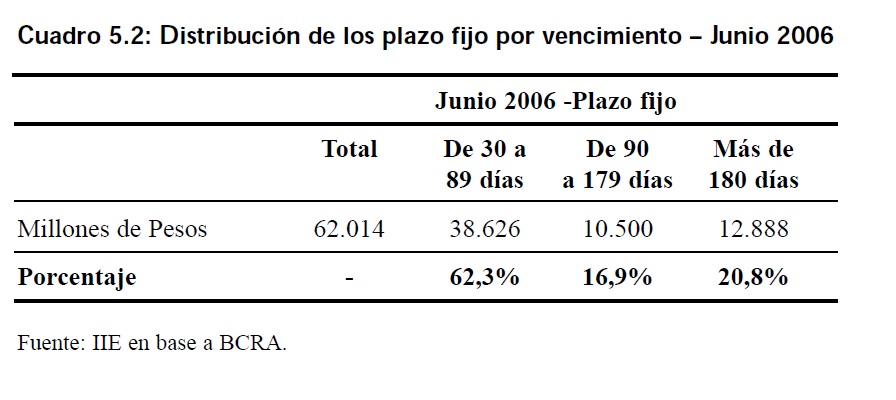

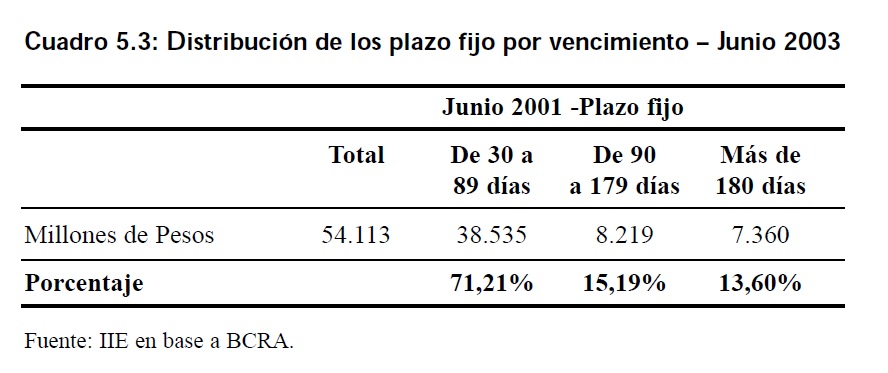

Efectivamente, los Cuadros 5.2 y 5.3 permiten observar el alargamiento en el horizonte de los plazos fijos cuando se comparan los datos de Junio del año 2006 contra el mismo periodo del año 2001.

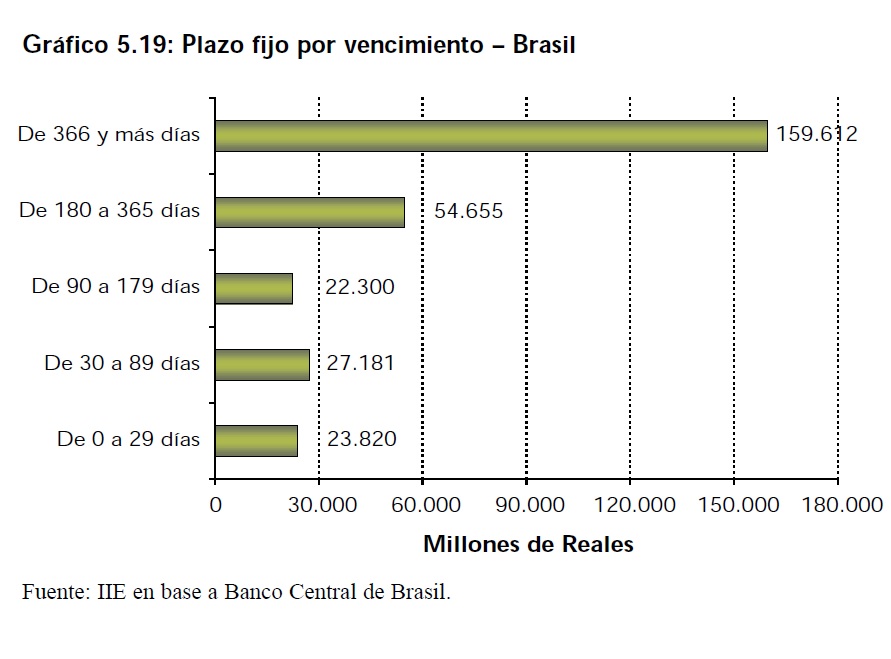

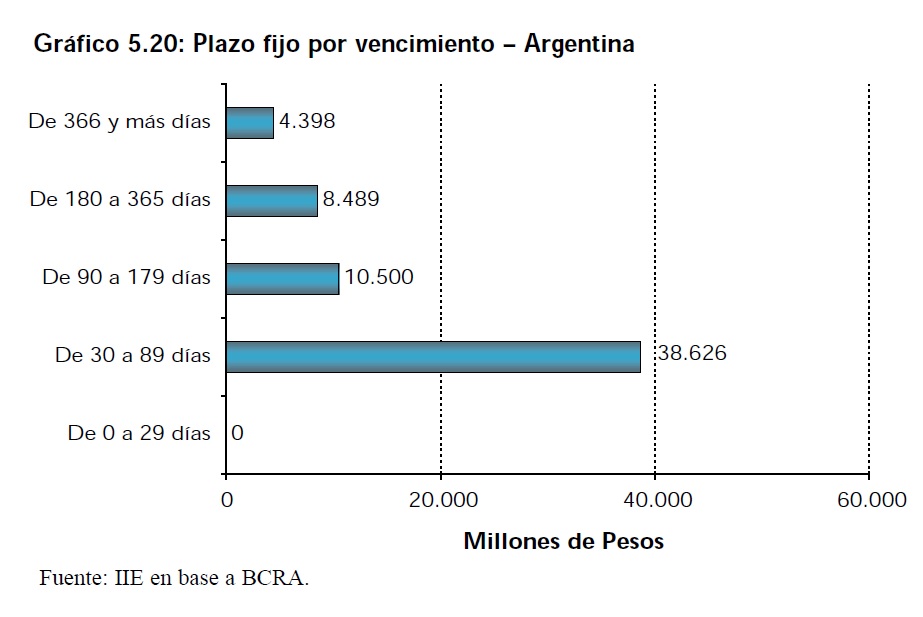

Naturalmente, la caída verificada en la proporción de fondos aplicados a plazos menores a 89 días, y el incremento de aquellos aplicados a más de 180 días, es un hecho netamente positivos y refleja una mejoría en la calidad de los depósitos de este tipo. Pero, lamentablemente, el análisis puede tornarse más crudo aun al realizar una simple comparación internacional.

Como se pudo ver hasta aquí, y a pesar del creciente volumen de dinero circulando en la economía, el desempeño de la variable Depósitos no es todo lo alentador que se podría esperar. A su vez, el Sector Público comienza a mostrar vicios del pasado que parecerían comenzar a afectar, si bien aun levemente, el crecimiento del ahorro público.

Por otro lado, las colocaciones en general continúan concentrándose en plazos cortos y su volumen podría ser mayor si las tasas de interés cumplieran eficientemente su rol de estimular el ahorro. Por último, la comparación internacional enfatiza el hecho que, para poder igualar el desempeño de países con un grado intermedio de desarrollo financiero, es largo aun el camino que se debe recorrer.

5.2.2.2 Crédito Total y al Sector Privado

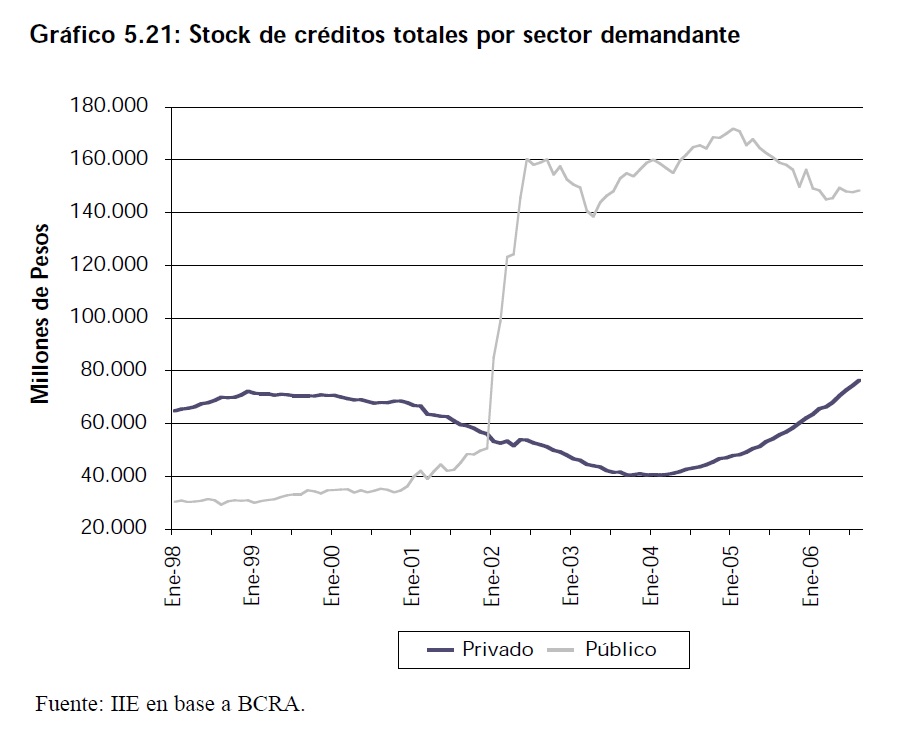

Durante el mes de agosto de 2006, el stock total de préstamos otorgados 15 por los bancos del país, tanto al el Sector Público como al Sector Privado, totalizaba $ 224.000 millones. Es decir, aproximadamente un 3% de aumento respecto a diciembre del año 2005. De ese total, alrededor de un 66% pertenecía al Sector Público ($148, 3 mil millones) y el restante 34% había sido otorgado al Sector Privado ($76,4 mil millones). El Gráfico 5.21 permite observar la enorme diferencia que existe entre la evolución del stock de préstamos otorgados al Sector Privado y el stock correspondiente al Sector Público.

15 Incluye las financiaciones emitidas en moneda extranjera.

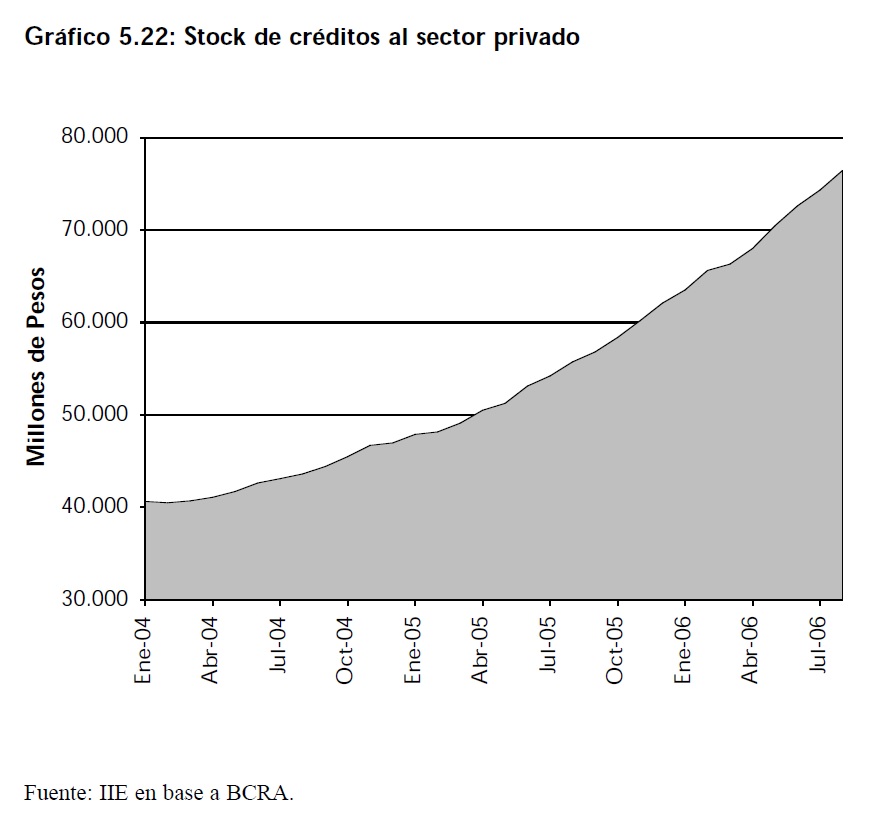

En el caso de la deuda de los Estados nacional y provinciales, su volumen se vio incrementado de manera abrupta tras la devaluación del año 2002, la cesación de pagos y la posterior pesificación. Pero desde mediados de aquel año, se percibe una estabilidad en el nivel de endeudamiento local del gobierno, el cual se encuentra sustentado en gran parte por la existencia de un superávit fiscal primario a nivel del gobierno central y en la mayor parte de los Estados provinciales. El caso del endeudamiento del Sector Privado es más interesante debido a su dinamismo y al alto grado de correspondencia que verifica con el momento económico, político y/o social por el cual atraviesa el país. En ese sentido, y a diferencia de lo sucedido con los depósitos privados, en el caso de los préstamos es sólo a partir del año 2004 en que se verifica una recuperación de los montos totales otorgados. Desde ese momento, la creciente cantidad de nuevos créditos concedidos permitió superar durante el II trimestre del 2006 el nivel máximo de la década de los 90: mientras en agosto de este año se superaron los $ 76 mil millones, en marzo del 1999 se había alcanzado un volumen de $ 71,3 miles de millones 16.

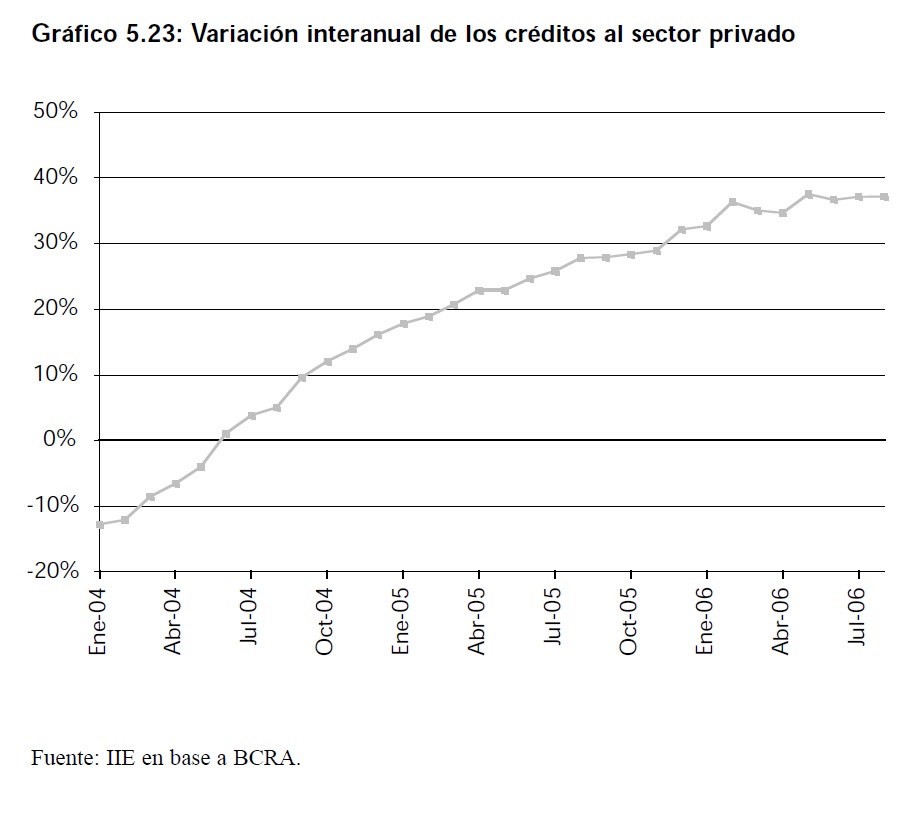

Analizando las tasas interanuales de incremento de este tipo de financiaciones se puede verificar un notable aumento de las mismas en los últimos trimestres. El Gráfico 5.23 detalla el vertiginoso aumento en el ritmo de otorgamiento de nuevos créditos, cuya tasa superaba en agosto el 37% anual.

16 Dado el carácter meramente informativo de esos valores no se amplía al análisis respecto al poder de compra de estos saldos.

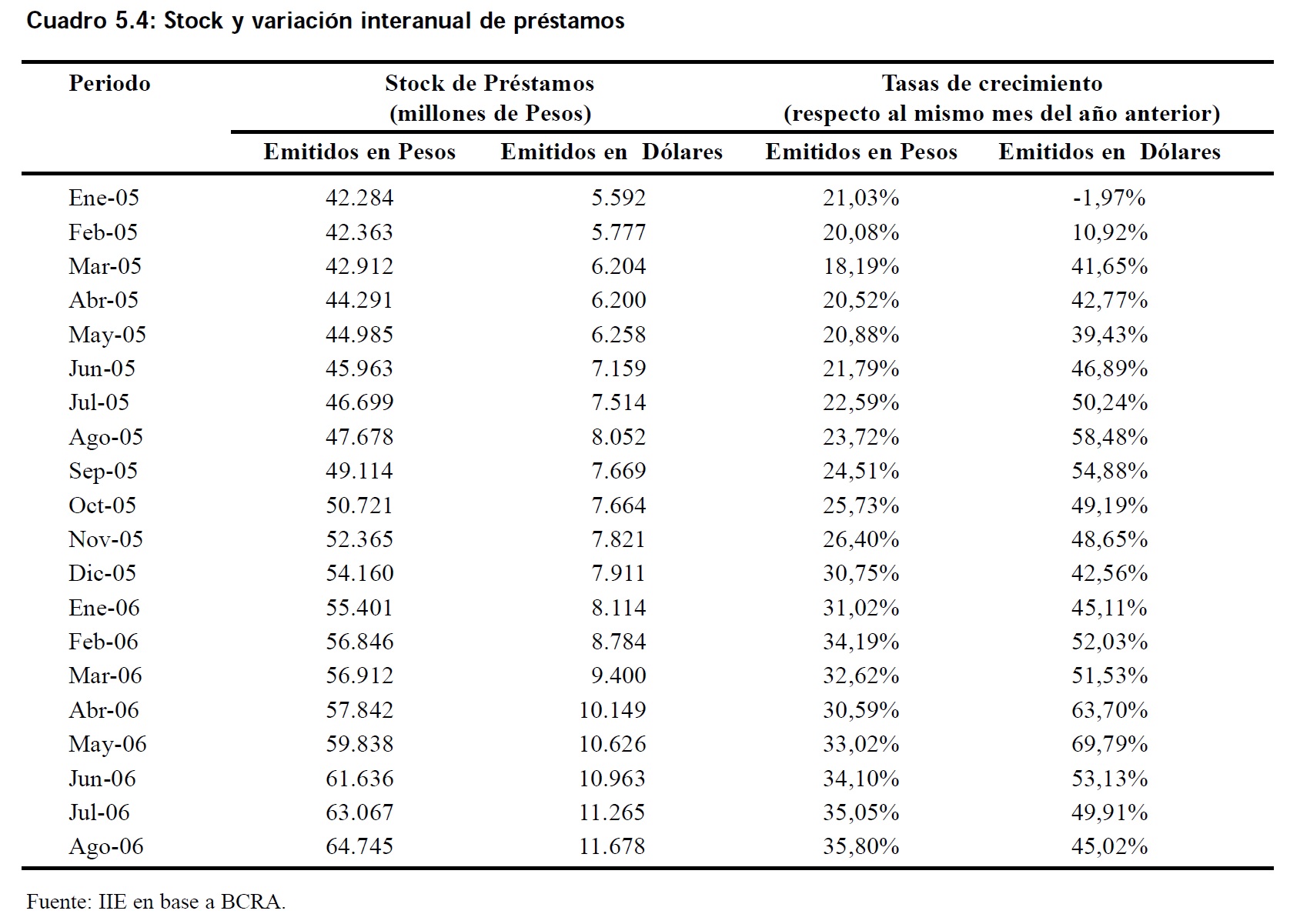

Si bien este incremento se verifica de manera sostenida desde hace ya algunos meses, no ha sido homogéneo para todas las categorías. Respecto a la composición de los préstamos privados, se detecta en los últimos trimestres una mayor velocidad de crecimiento de las financiaciones emitidas en dólares. En gran medida, ello podría ser causa de las menores tasas que el mercado financiero suele cargar a este tipo de operaciones, pero también podría estar indicando una leve recuperación en la confianza de los consumidores y productores para el mediano plazo. El Cuadro 5.4 contiene información respecto a la composición de estas financiaciones según la moneda en que fueron emitidas y sus respectivas tasas de crecimiento.

Sustentándose en esta dinámica favorable, el monto total de préstamos al Sector Privado en Argentina comienza en 2006 a recuperar el espacio perdido. Diversas causas podrían explicar este fenómeno: el sostenido crecimiento económico, la mejora en las perspectivas generales respecto al corto plazo, las bajas tasas de interés reales, etc. Independientemente de cual sea la causa principal de ello, el hecho significativo es la recuperación del crédito, tanto en valores absolutos como en términos del PIB corriente.

Efectivamente, y considerando datos al II trimestre de 2006, la participación del total de financiaciones al Sector Privado totalizó un 10,5%. Ello significó un incremento de más del 2,4% del PIB corriente desde el segundo trimestre del año 2004.

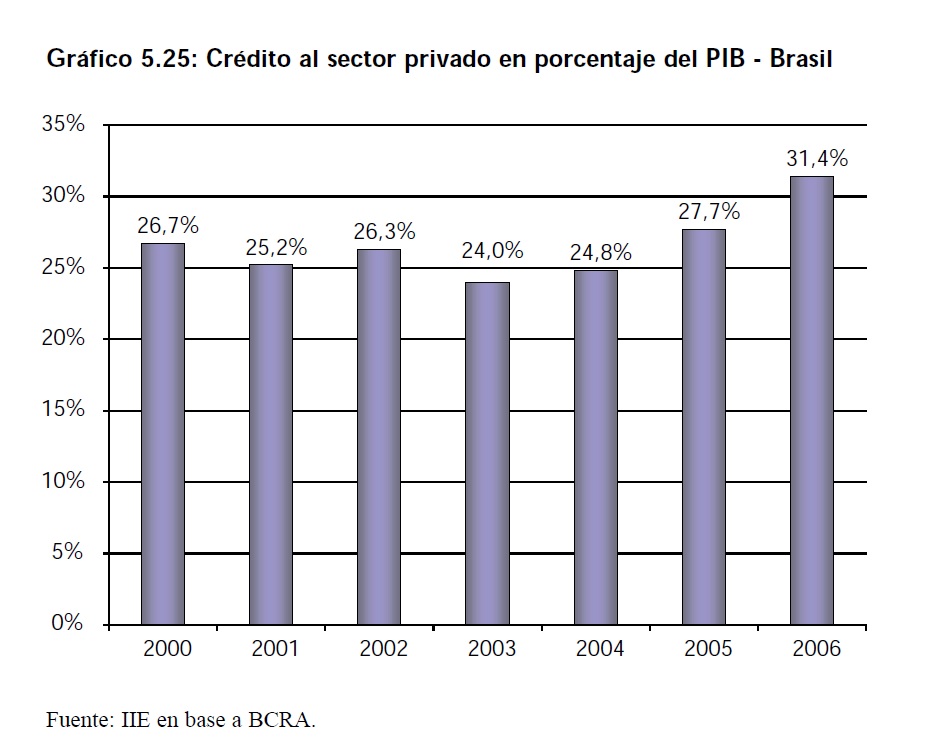

Desafortunadamente, al realizar una nueva comparación internacional, el porcentaje de créditos emitidos a los agentes privados sobre el total producido por Argentina, no representa aun ni una tercera parte de lo que significa para otros países como Brasil. Vale recordar que, como se mostró en la edición 2005 de este libro, Brasil pertenece al grupo de países con mayor grado de profundidad financiera de la región, si bien en esta materia está también muy alejado de las economías más desarrolladas como Canadá, el Reino Unido o los EE.UU..

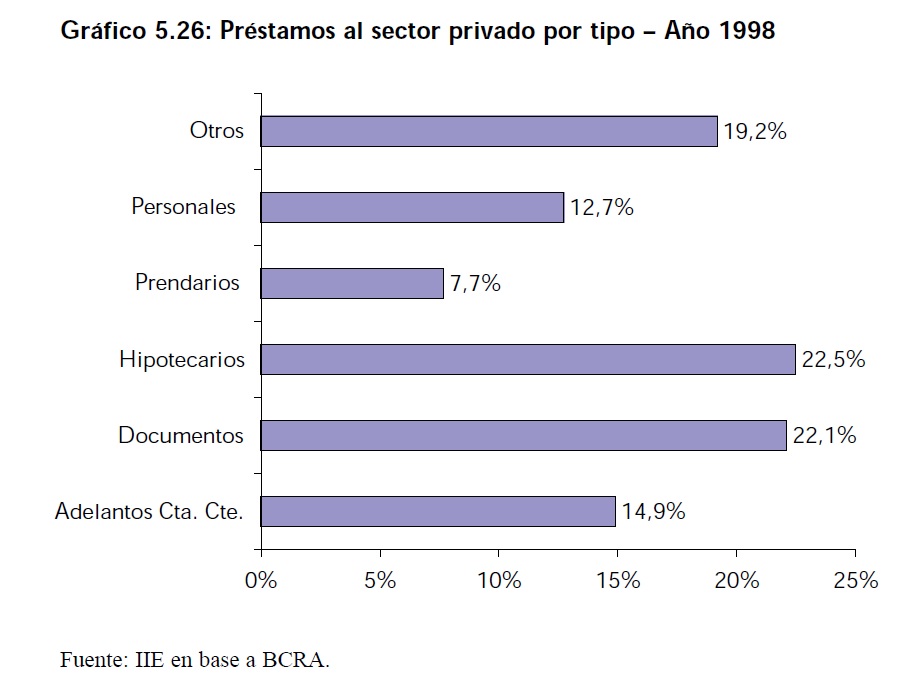

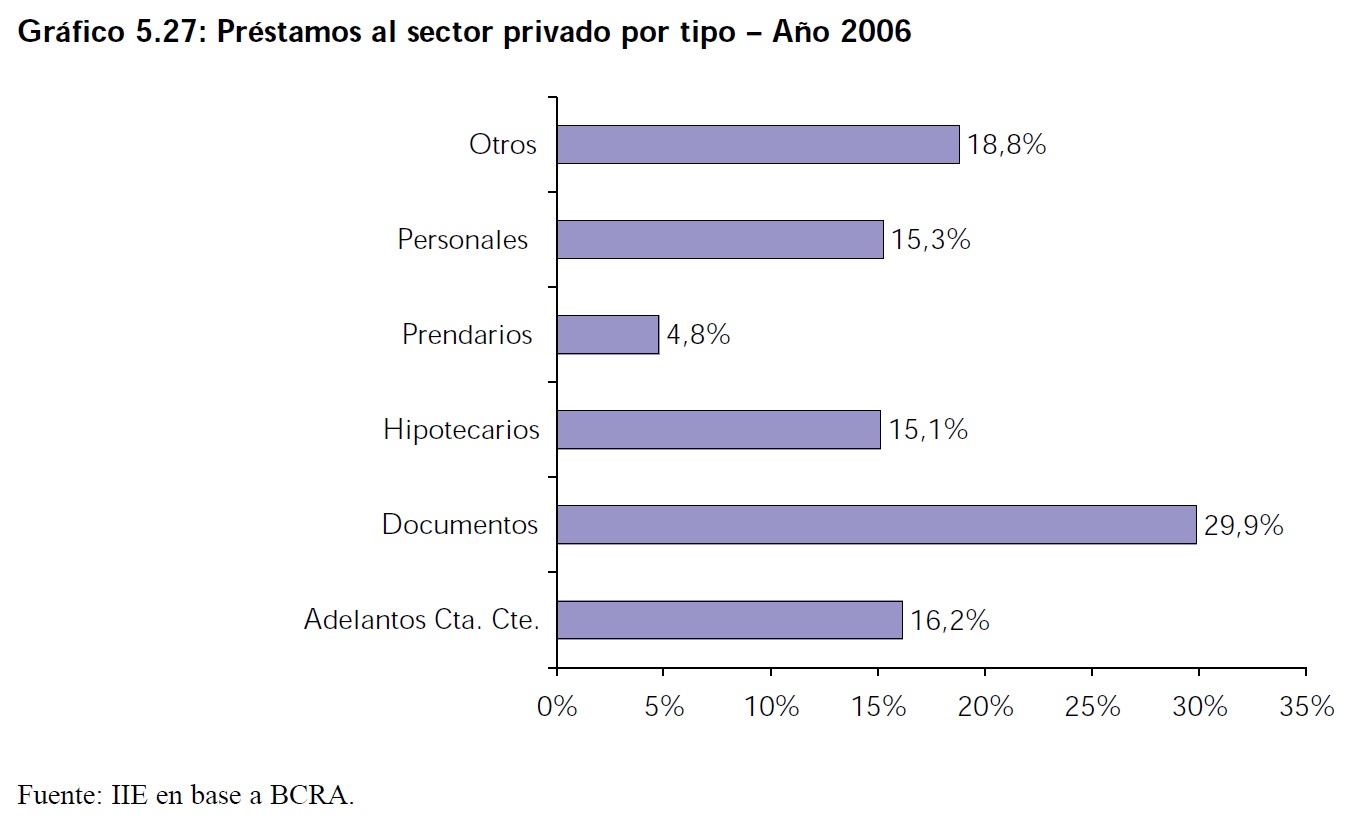

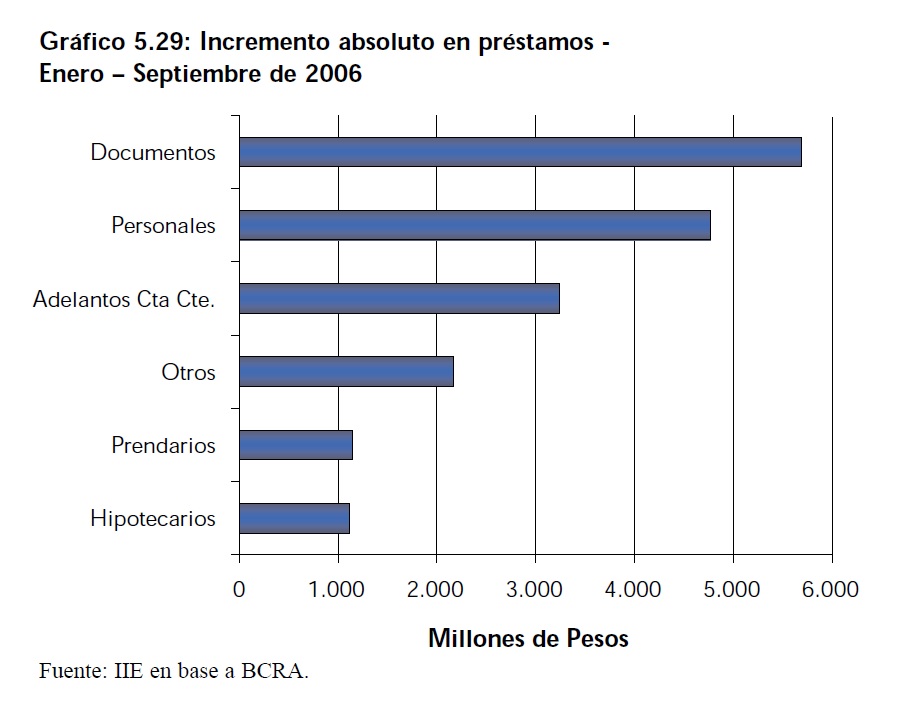

Adicionalmente, y al igual que en el caso de los depósitos totales, es importante analizar también la composición de este stock de préstamos. En efecto, cuando se estudian los diferentes instrumentos que forman estas financiaciones, se puede continuar observando la estrecha relación que se manifiesta desde hace un par de años entre éstos y el horizonte de maduración de los depósitos presentados en el Gráfico 5.20. Es decir, continúan predominando las operaciones de crédito a menores plazos en detrimento de aquellas a largo plazo como los préstamos con garantía hipotecaria y/o prendaria. Los Gráficos 5.26 y 5.27 ilustran estas condiciones del mercado.

Como se observa, un mercado financiero que no consigue fondearse o captar sus recursos a plazos convenientes no encuentra una de las principales condiciones necesarias para poder ampliar aquellas financiaciones a más largo plazo. De hecho, comparando el promedio del año 1998 contra el promedio de los primeros 8 meses del año 2006, se confirma un aumento de los préstamos «transaccionales», Adelantos y el descuento de Documentos, mientras que la participación de los créditos Hipotecarios y Prendarios se ve notoriamente reducida.

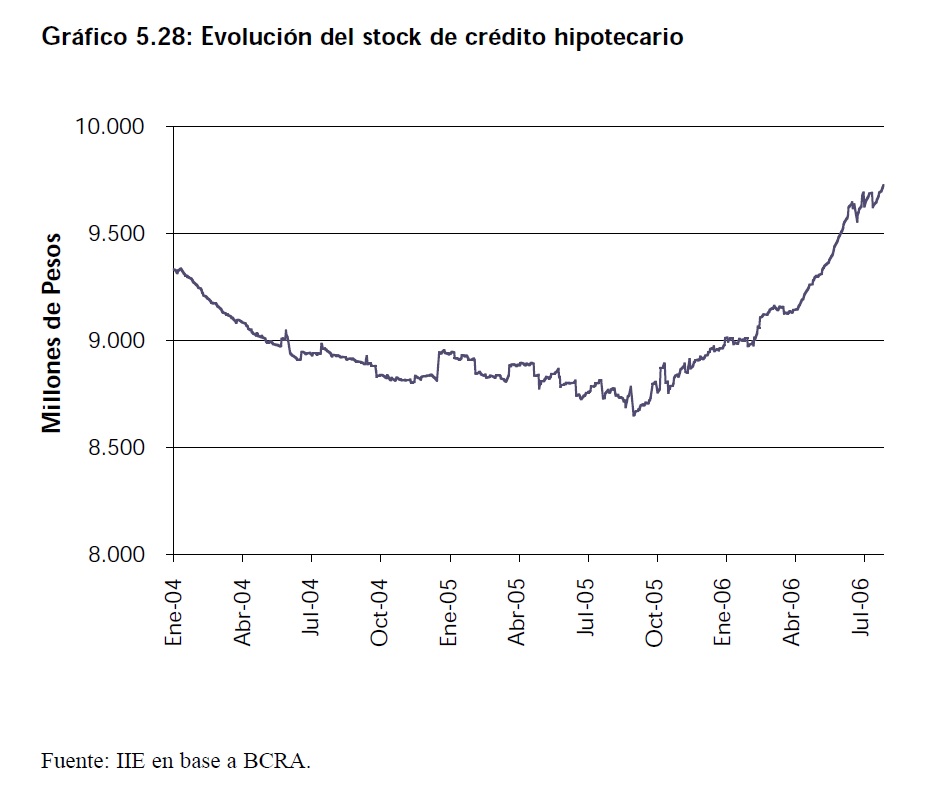

En el caso particular de los créditos Hipotecarios, y si bien se muestra una caída en su peso relativo, se destaca un hecho positivo. En efecto, al año anterior se manifestaba no sólo una reducción en su participación, sino también una reducción en los valores absolutos del stock de dinero aplicado en estos instrumentos. Durante 2006, el stock total de crédito hipotecario aumentó en más de $ 1.000 millones hasta septiembre y su tendencia permitía esperar una saludable recuperación en el corto y mediano plazo.

Adicionalmente, la importancia de haber iniciado la recuperación de este mercado es trascendente: el crédito hipotecario no es simplemente otra categoría en el total de préstamos, sus características propias lo constituyen en un fiel reflejo de la calidad de las instituciones de un país, de los avances realizados en materia de distribución del ingreso de la sociedad y del grado de profundidad financiera de la economía.

Sin embargo, y a pesar de la franca recuperación del sector, no se verifican avances significativos en materias claves para sostener su recuperación y crecimiento en el largo plazo. Entre otros, el fortalecimiento de los derechos de la propiedad juega un rol importantísimo en este aspecto.

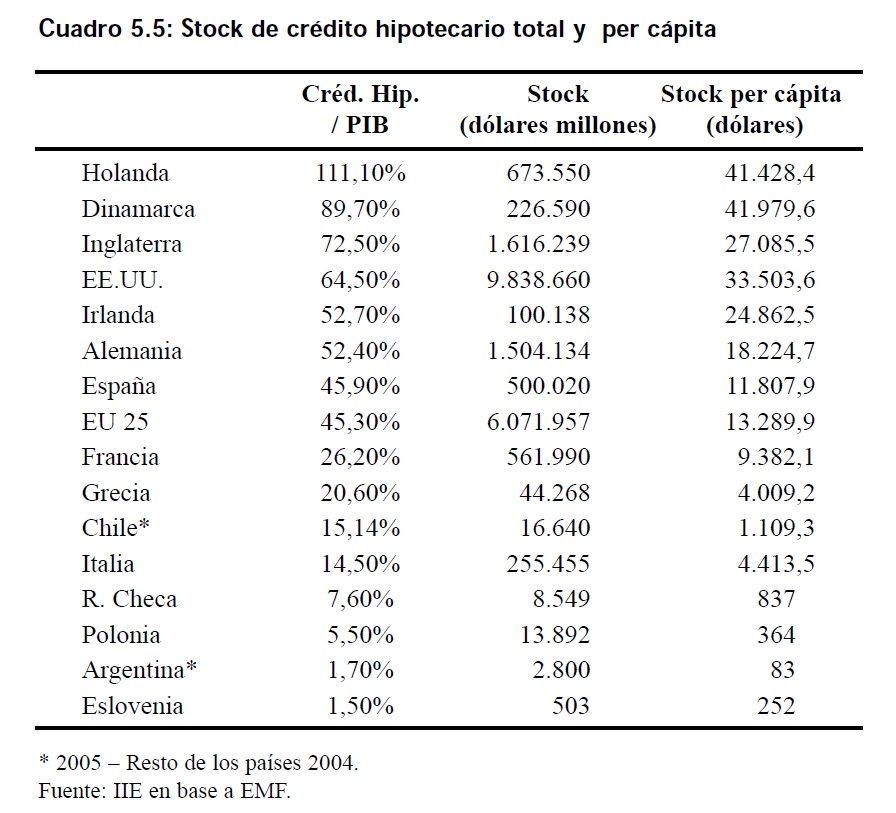

Lamentablemente, el camino por recorrer no es sencillo. Deberán implementarse reformas estructurales y pasar muchos años más de buen desempeño de este sector para recuperar el terreno perdido en esta materia. En ese sentido, las diferencias con las economías más desarrollas son evidentes, tanto en los volúmenes de crédito hipotecario total, como en los niveles per cápita. Pero estos contrastes no son evidentes al comparar sólo la situación de Argentina con el primer mundo, sino también al realizar la misma con los países de la región. El Cuadro 5.5 presenta estos datos.

Finalmente, y al considerar los datos presentados a lo largo de este apartado, se puede observar una recuperación del total de créditos al sector privado, la cual se desarrolla a buen ritmo. De cualquier manera, se observa aun una incapacidad general para extender los plazos de las carteras crediticias en poder de los bancos, lo que está estrechamente ligado al perfil de vencimiento de los pasivos bancarios.

A su vez, el escaso grado de penetración del volumen de préstamos en el total de la economía indica un alto potencial de crecimiento en base a la expansión de esta relación, si bien ello no pueda resultar tarea sencilla.

5.2.3 Mercado de capitales

En lo referido al mercado de capitales propiamente dicho, este sector continúa con el crecimiento evidenciado desde mediados del año 2002. Desde aquel momento, las condiciones del mercado internacional de capitales fueron prácticamente inmejorables para el desarrollo de las plazas bursátiles y financieras de los países emergentes. A partir de mediados del año 2004 se comienza a percibir un leve y gradual ajuste monetario en EE.UU. que ocasionó la elevación de las principales tasas de interés internacionales17.

17 A septiembre del 2006 la tasa de referencia aplicada por la Reserva Federal de los EE.UU.

Este fenómeno, lejos de generar una salida abrupta de capitales desde los mercados emergentes, tuvo un efecto neto positivo; pues demostró la seriedad de la política monetaria en EE.UU., contribuyendo a la estabilidad.

De esta manera, el robusto crecimiento y el aparente control de las presiones inflacionarias en el mundo están manteniendo las excepcionales condiciones para el crecimiento y desarrollo de los mercados bursátiles y de capitales en el mundo. En este contexto la situación de este sector en Argentina es algo ambigua, pues si bien los mercados de Acciones, Bonos y otros instrumentos se han recuperado, el financiamiento mediante estos instrumentos permanece vedado para el grueso de los agentes económicos.

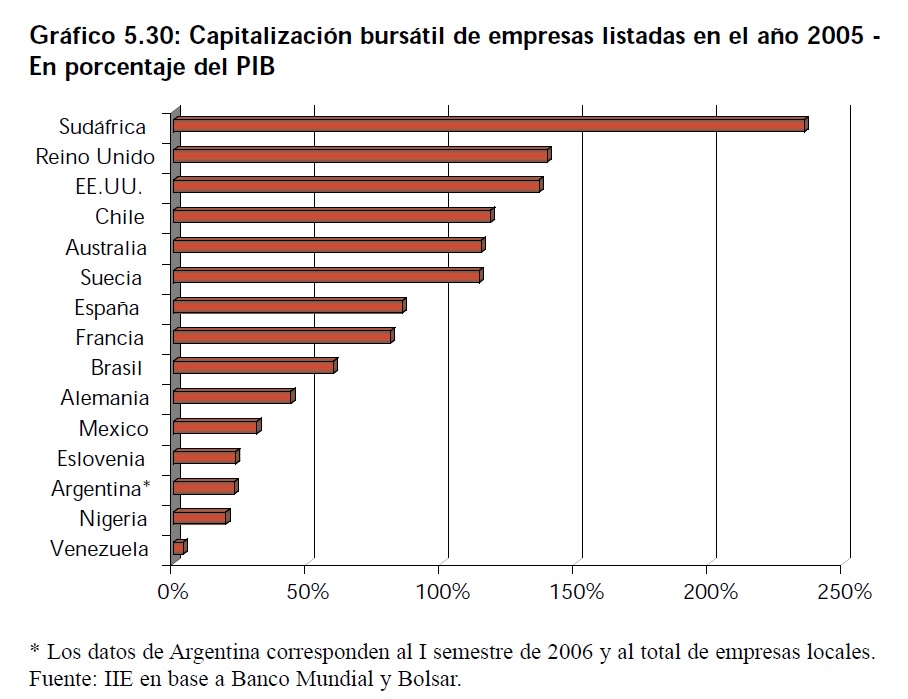

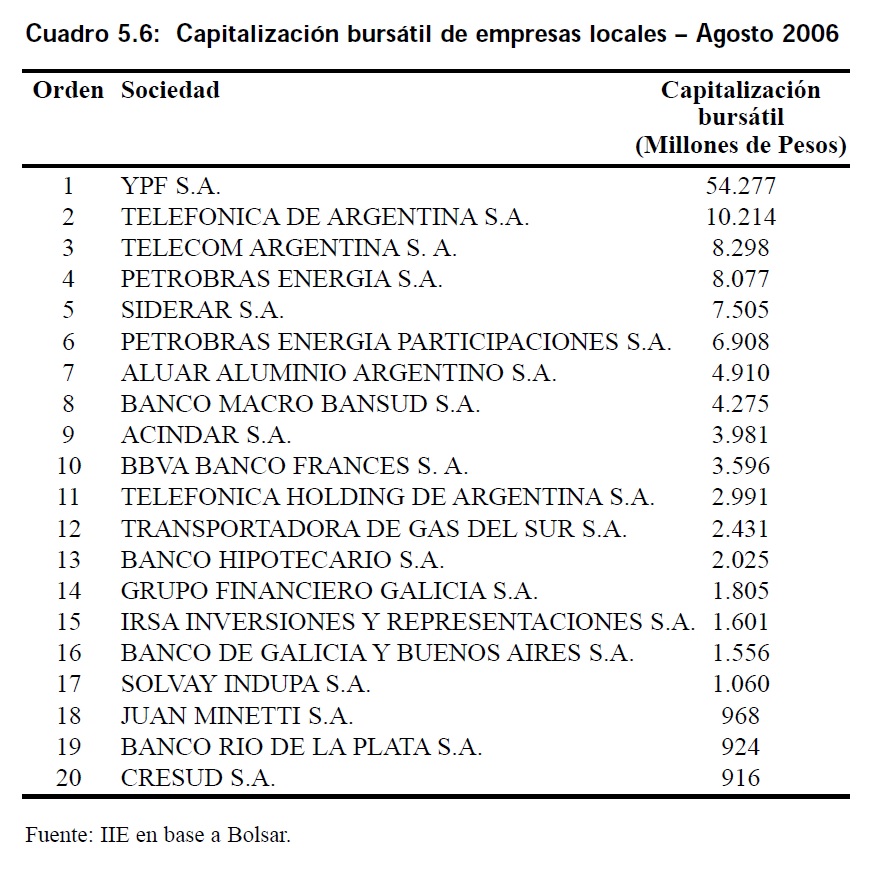

El Gráfico 5.30 permite visualizar este hecho claramente. Efectivamente, y considerando el tamaño del mercado accionario respecto al PIB local, Argentina se ubica en niveles similares a los registrados en países como Nigeria y solo supera a otros como Venezuela. Al segundo trimestre de 2006, la capitalización bursátil de las empresas domésticas totalizaba $128.978 millones, equivalentes a US$ 41.767 millones y al 22,7% del PIB 18.

Al margen de esta baja importancia relativa del mercado de capitales, es destacable la buena performance que éste muestra en los últimos anos; y la cual no parece disminuir en intensidad durante 2006.

En efecto, en los primeros 6 meses de este año las estadísticas destacan el importante crecimiento en el volumen negociado de los principales instrumentos.

Así, el volumen total superó los $75.000 millones, un 40% superior a lo pactado en igual período del año anterior.

18 IAMC.

En general, el crecimiento registrado en la operatoria bursátil se debe básicamente a la mayor negociación en el segmento de Títulos Públicos, rubro que absorbió el 65% ($49.000 millones) del total operado. A su vez, el volumen operado en Acciones de empresas alcanzó los $ 9.608 millones durante el I semestre.

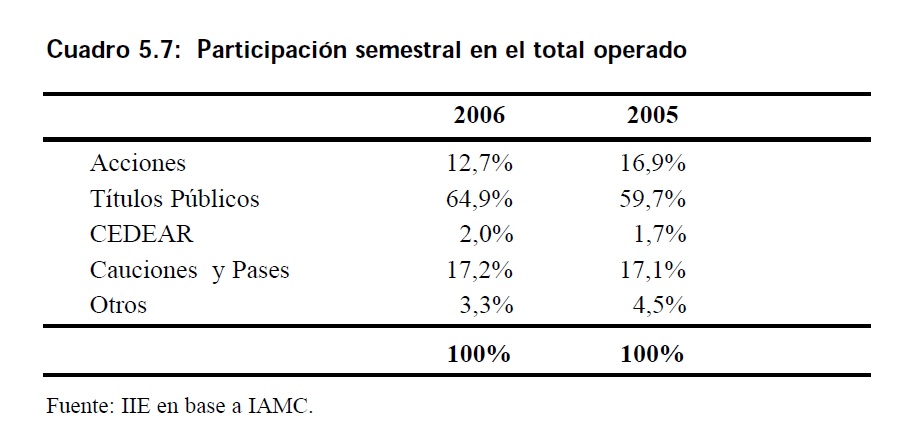

Respecto a los instrumentos más dinámicos, o que muestran una mayor aceptación por parte de la plaza local, se pueden mencionar que la mayor tasa de aumento se presentó en los volúmenes negociados de tanto Fideicomisos Financieros (+657%), como de Cheques de Pago Diferido (+157%). En Títulos Públicos la tasa de ampliación en el volumen negociado fue del 51,7%, mientras que en Acciones solamente se concretó un 4,3% más de negocios que en el mismo periodo del año anterior19. El Cuadro 5.7 contiene la participación de cada instrumento en el total negociado.

Como lo refleja el cuadro 5.7, el lento crecimiento de los negocios con Acciones impidió que este rubro ganara participación en el total operado. Por otro lado, la cantidad de dinero aplicado en acciones de empresas extranjeras, a través de los CEDEAR, y en Títulos Públicos fue creciente.

En el caso particular de los Fideicomisos Financieros, y según el Instituto argentino de Mercados de Capitales (IAMC), el notorio incremento en su volumen negociado se explica por el alto volumen operado en aquellos fideicomisos que tienen como activo subyacente a préstamos garantizados, que representaron aproximadamente un 50% del total.

En este sentido, el hecho que el financiamiento por medio de Acciones y Obligaciones Negociables (O.N.) presente tasas menores que aquel realizado a través de Cheques de Pago Diferido y/o Fideicomisos Financieros debería representar una señal de alerta para aquellos que pretenden crear un mercado de capitales congruente con un crecimiento sostenido y equitativo de la economía.

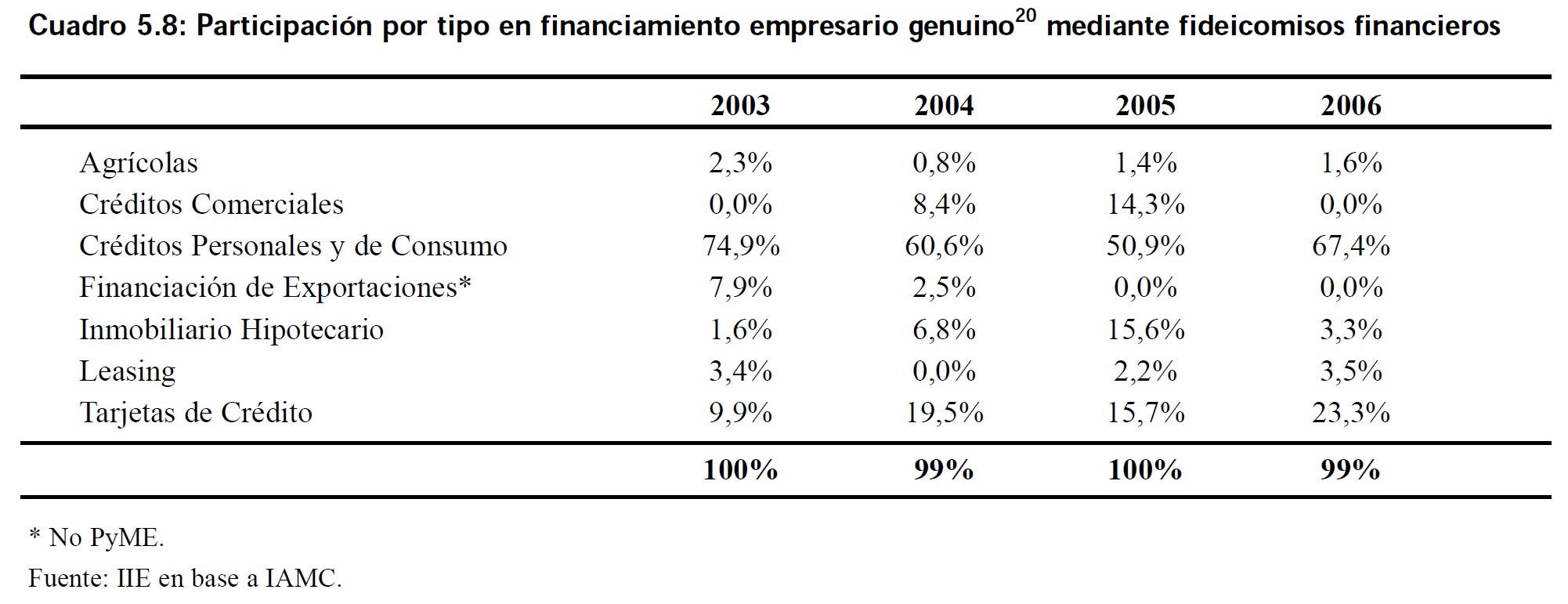

Como se puede observar en el Cuadro 5.8, los enormes volúmenes de recursos aplicados en Fideicomisos Financieros estarían financiando en última instancia al consumo particular y no al consumo reproductivo o a la producción.

19 El único activo que mostró un menor nivel de negocio fueron las O.N. (obligaciones negociables), pero por razones específicas de este mercado.

20 Se refiere al nuevo financiamiento, es decir, a aquel que no está destinado a cubrir vencimientos de deuda antigua.

A su vez, instrumentos como los Cheques de Pago Diferido pueden representar un instrumento clave como medio de financiamiento de corto y/o mediano plazo para las Pequeñas y Medianas Empresas (PyME), además de cumplir un rol de incalculable valor: acercar este tipo de empresas al mercado de capitales. Pero a pesar de todas estas ventajas y puntos a favor, no constituyen una solución para el problema de la falta de financiamiento genuino de largo plazo.

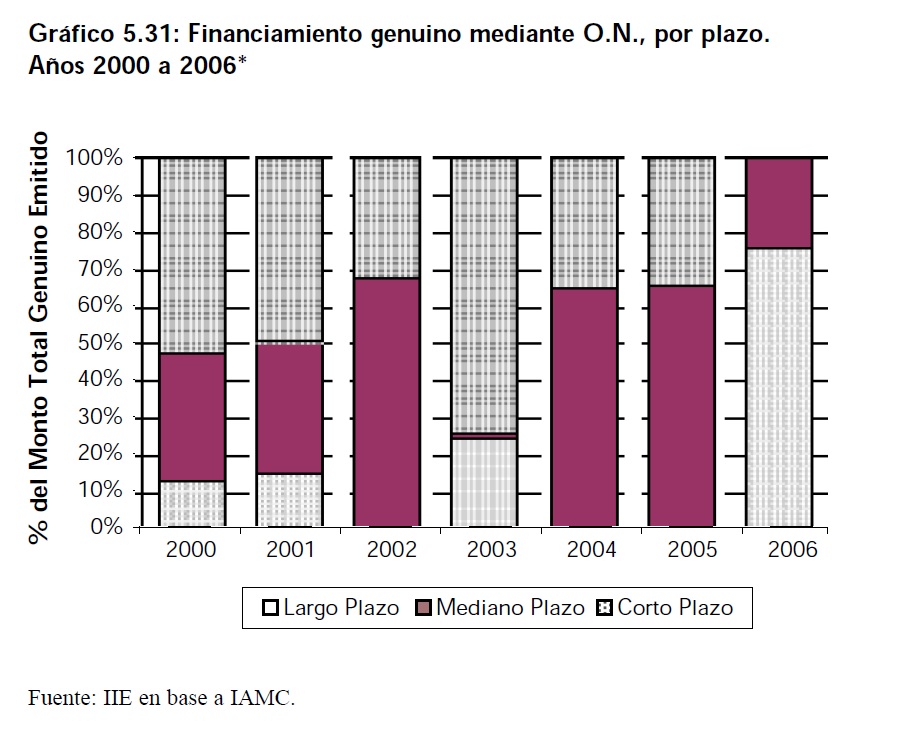

En esa materia, el financiamiento a través de la emisión de Acciones o de títulos privados como las O.N. presenta ventajas que pocos otros instrumentos alternativos pueden ostentar. El Gráfico 5.31 ejemplifica esta afirmación de manera contundente.

Como se observa, luego de la devaluación gran parte de las colocaciones genuinas de Obligaciones Negociables debieron realizarse a corto plazo, consecuencia de la debacle financiera y económica que mino la confianza de muchos inversores. A partir de ese momento, y como lo presenta el Gráfico 5.31, el horizonte de vencimiento de las O.N. comenzó a alargarse. Al primer semestre de 2006, más del 70% de las emisiones habían sido efectuadas a largo plazo.

5.3. Conclusiones

A lo largo del capítulo se pudo observar un sistema financiero que en muchos casos aun esta atravesando un periodo de «recuperación», mientras que el grueso de los sectores de la economía argentina superaron hace tiempo esta instancia, y actualmente se encuentran en plena etapa de «crecimiento».

Si bien en volumen de depósitos en las instituciones bancarias es mayor que en la etapa anterior a la crisis, el estiramiento de los plazos de vencimiento resulta fundamental para mejorar la volatilidad de los pasivos del sistema. Al mismo tiempo, ello colaboraría a incrementar la oferta de fondos a mediano y largo plazo, y de esta forma, a regenerar el canal de ahorro- inversión.

En el caso del mercado bursátil, es destacable lo que desde los Mercados de Valores y las Bolsas de Comercio se ha avanzado en materia de recuperar el volumen de negocios. Adicionalmente, nuevos instrumentos específicos para las PyMEs comienzan a ganar espacio en el total negociado, lo que sienta las bases de nuevos negocios en el futuro.

Sin embargo, también en el ámbito bursátil algunas cuestiones deberían ser analizadas de aquí en adelante para poder aumentar la importancia de este mercado como fuente de financiación del sector productivo.

La ampliación del mercado financiero y de capitales permite universalizar el acceso al crédito y con ello, abrir a muchos el acceso a la vivienda y a los medios de producción. Generar las condiciones de estabilidad, legalidad y equidad necesarias para ello no deberá resultar una tarea sencilla, pero los beneficios se sentirán por muchos años. El actual contexto económico y financiero, tanto internacional como local, establece inmejorables condiciones para emprender las reformas estructurales necesarias.

Anexo 5.1: Mercado de bonos de carbono

El notable crecimiento verificado en la negociación internacional de Bonos de Carbono constituye una destacada oportunidad para desarrollar este tipo de mercado en Argentina. En este sentido, y dados sus recursos naturales y actividad industrial, el país se encuentra dentro del grupo de países con mayor potencial para este tipo de mercado. Fomentando estos activos, no sólo se ampliará la calidad del mercado de capitales local, sino que se estará colaborando a solucionar el problema ambiental a escala global al mismo tiempo en que se brinda un nuevo instrumento de financiamiento a las empresas del país.

A5.1.1 Introducción

A lo largo del Capítulo 5 se intentó analizar brevemente el rol del mercado financiero y bursátil como medio de promover el crecimiento económico en forma sostenida. En el caso de Argentina, se verificó una baja profundidad financiera en prácticamente todos los aspectos, incluso al comparar el país con otros de la misma región. En este mismo sentido, se pudo verificar que, además del escaso volumen de financiamiento genuino disponible, en muchos casos los fondos existentes no se encontrarían eficientemente asignados desde una óptica productivista.

Afortunadamente, y a pesar de las debilidades descritas, el mercado de capitales local presenta hechos alentadores e innumeras oportunidades. Efectivamente, un nuevo instrumento con muy alto potencial se suma a todo lo positivo que se viene realizando desde los Mercados y Bolsas del país en materia de financiamiento a las PyME1: los mercados de carbono.

Los mercados de carbono surgen en el mundo tras el compromiso asumido por muchos países, empresas e individuos para disminuir las emisiones de gases que contribuyen al efecto invernadero (GHG, por su sigla en inglés), una de las principales causas del cambio climático.

Si bien este tipo de instrumentos se encuentran atravesando por una etapa inicial, aun en los mercados con mayor tradición y tamaño, los beneficios potenciales que presentan y las excelentes posibilidades de desarrollo de estos activos los colocan en una situación de ventaja por sobre otras alternativas, y en la opinión pública en general.

Desde la entrada en vigencia del Protocolo de Kyoto en febrero del 2005, la negociación internacional de estos nuevos bonos crece sistemáticamente tanto en número de contratos y participantes, como en volumen financiero. A su vez, la importancia de los países emergentes como oferentes de estos bonos de carbono es significativa y creciente.

Debido a la abundancia de recursos naturales renovables que el país exhibe, al alto potencial energético de los mismos y a la presencia de un mercado de capitales dinámico, Argentina se posiciona hoy como uno de los países que mayores beneficios obtendrían de un mercado global de bonos de carbono.

A continuación, se presentan las principales características del protocolo de Kyoto y de estos nuevos instrumentos, en una segunda etapa se detalla el grado de avance que presentan en los mercados más desarrollados. El último punto es un rápido repaso de lo que en esta materia se lleva realizado en Argentina.

1 El Balance de la Economía Argentina 2005 – Capítulo 7.

A5.1.2 Característica del Protocolo de Kyoto y de los instrumentos creados

A5.1.2.1 El Protocolo de Kyoto

El Protocolo de Kyoto (PK) fue ideado con el objeto de poner en marcha la Convención Marco de las Naciones Unidas sobre Cambio Climático2, la cual había sido acordada en la Conferencia de Ambiente y Desarrollo de las Naciones Unidas realizada en la ciudad de Río de Janeiro (Brasil) en el año 1992. Adoptado por acuerdo general de la Convención en diciembre del año 1997, contiene objetivos o «targets» de emisiones de gases causantes del efecto invernadero (GHG) de cumplimiento obligatorio para aquellos países incluidos en el Anexo I (países desarrollados) para el período posterior al año 2000.

En general, los países firmantes del acuerdo3 asumieron un compromiso legal y vinculante de reducir sus emisiones de GHG en un promedio de 5,2% respecto a los niveles de emisiones del año 1990. Esta reducción de emisiones debe realizarse en el período 2008-2012, al que se conoce como «Primera Etapa».

Atacando e invirtiendo la tendencia ascendente actual en emisiones de gas de invernadero, que empezaron hace 150 años en estos países, el Protocolo intenta colocar al mundo más cerca del objetivo de la convención de prevenir la «…peligrosa interferencia humana [artificial] con el sistema climático».

Bajo este compromiso, los países desarrollados se comprometen a reducir sus emisiones conjuntas de seis importantes gases invernadero en por lo menos 5%. El objetivo global se debería lograr a través de cortes en el volumen total de las emisiones de: un 8% por parte de Suiza, los Estados ubicados en el centro y Este de Europa, y por parte de la Unión Europea (UE encontrará su objetivo conjunto distribuyendo las diferentes proporciones entre sus estados miembros); un 7% por parte de los EE.UU.; y, un 6% en Canadá, Hungría, Japón, y Polonia.

Por otro lado, Rusia, Nueva Zelanda, y Ucrania deberían estabilizar sus emisiones, mientras Noruega puede aumentar las emisiones a un ritmo del 1% anual, Australia al 8% anual, e Islandia al 10%.

Paralelamente, los países del Anexo II, no desarrollados, que no han adoptado compromisos de reducción en las emisiones, contribuyen al objetivo del Protocolo a través de la admisión en sus territorios de actividades que reduzcan y/o absorban cantidades de estos gases en la atmósfera.

Recuadro A5.1.1: Gases contemplados en el Protocolo de Kyoto

El Protocolo contempla la disminución de seis clases de gases causantes del efecto invernadero:

• Dióxido de carbono (CO2):proviene principalmente de la descomposición de materia orgánica, de la respiración de plantas y animales, de la actividad volcánica y de la combustión inducida por el hombre de materiales y combustibles. Es removida de la atmósfera por medio de la fotosíntesis y la absorción de los océanos.

2 CNUCC.

3 EE.UU. no lo firmó.

• Metano (CH4):surge de la descomposición anaeróbica de la materia. En general, es liberado por pantanos, campos de arroz, en procesos digestivos de animales, en la extracción de combustibles fósiles, en la elaboración de papel y celulosa, y en los basurales.

• Óxido nitroso (N2O): El subsuelo y los océanos son la fuente principal de este gas. La actividad humana lo libera mediante el cultivo del suelo, la utilización de fertilizantes nitrogenados, la producción de nylon y al quemar materia orgánica o combustibles fósiles.

• Hidrofluorocarbonos (HFC):producidos por el ser humano de manera artificial. Son algunos de los gases con mayor efecto invernadero (retención de calor).

• Perfluoro carbono (PFC):producidos también de manera artificial.

• y, Hexafluoruro de azufre (SF6): emitido por la industria de materiales eléctricos, la cual es ampliamente responsable por las casi 7.500 toneladas producidas mundialmente cada año.

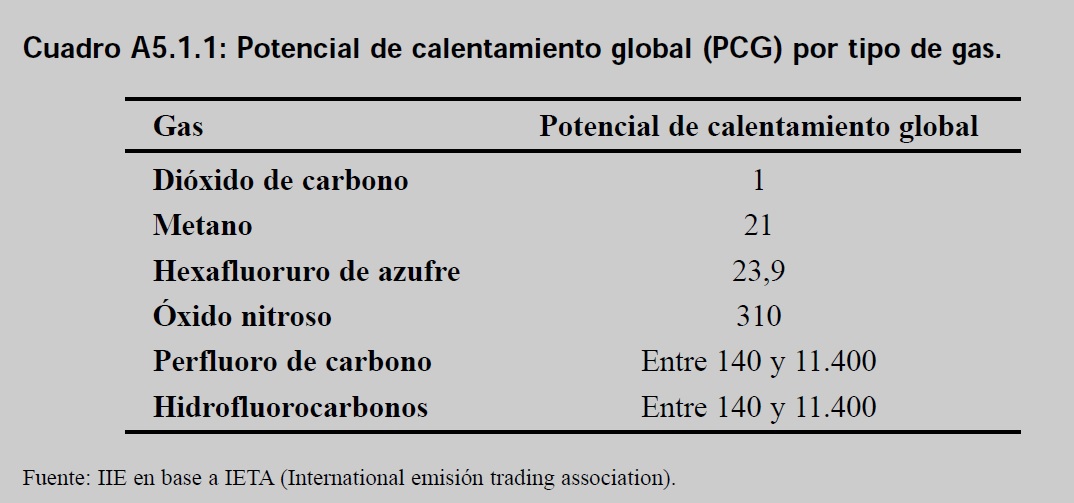

A estos gases se les asigna un potencial de generación de efecto invernadero que permite referenciar cada uno al CO2y así utilizar como unidad común de referencia el CO2 equivalente. En ese sentido, cada gas particular tiene un Potencial de Calentamiento Global (PCG), una medida del impacto de cada uno en la cantidad de calor acumulada en la atmósfera. Esta metodología permite que los gases regulados puedan ser convertidos a una unidad común de referencia ya que el dióxido de carbono presenta un PCG igual a 1.

A5.1.2.2 Implementación

En general, según el protocolo los países del Anexo I tienen un cierto grado de flexibilidad en cómo ellos llevan a cabo y miden sus reducciones en las emisiones de estos gases. En particular, desde la entrada en vigencia del mismo se estableció un régimen comercial de emisiones internacionales que se podría dividir en dos categorías bien diferenciadas: Transacciones resultantes de Permisos o Créditos y Transacciones resultantes de Proyectos.

A) Transacciones resultantes de permisos o créditos

La primer categoría se deriva del permiso establecido para los países industrializados de comprar y vender los créditos de las emisiones entre ellos. A través de este régimen los países del Anexo I y/o sus empresas pueden comercializar libremente unidades de sus cantidades atribuidas que les fueron asignadas de conformidad con sus niveles de emisiones de GHG y de acuerdo con los términos del Protocolo. Este sistema permite a las Partes Anexo I adquirir créditos o derechos de emisión de aquellos sectores que cuenten con excedentes. El ejemplo más claro de este tipo de contratos son los European Union Allowances (EUA), y que representan el instrumento más negociado en el mercado europeo de carbono.

B) Transacciones resultantes de proyectos.

Por otro lado, la segunda categoría se refiere a transacciones que se derivan de nuevos proyectos a realizarse tanto en países desarrollados (Anexo I) como en aquellos en vías de desarrollo (Anexo II). Este tipo de transacciones se divide a su vez en dos sub categorías:

• Mecanismo de Implementación Conjunta (IC):el IC permite a los países Anexo I ejecutar proyectos que reduzcan las emisiones o consigan una mayor absorción utilizando sumideros, en otros países Anexo I. Las unidades de reducción de emisiones (ERU) generadas por estos proyectos pueden utilizarse por las Partes inversoras Anexo I para ayudar a cumplir sus objetivos de emisión. Los proyectos de IC deben contar con la aprobación de todas las Partes involucradas para dar lugar a las reducciones y absorciones de emisiones que sean adicionales a las que se habrían registrado en su ausencia.

• Mecanismo para un Desarrollo Limpio (MDL):a través del MDL se promueve la realización de proyectos de reducción y/o absorción de emisiones de GHG en países emergentes a cambio de reducciones de emisiones certificadas (CER). Los CER derivados de estos proyectos pueden ser comercializados libremente y serán finalmente utilizados por las Partes del Anexo I para dar cumplimiento a las obligaciones asumidas en Kyoto. A su vez, este tipo de proyectos deben contar con la aprobación de todas las Partes implicadas (no Anexo I y Anexo I involucradas) y ser registrados ante la Junta Ejecutiva del MDL (EB), dependiente de la Conferencia de las Partes del Protocolo de Kyoto. Los proyectos MDL deben contribuir al desarrollo sostenible y dar lugar a beneficios reales, mensurables y duraderos para el clima, en forma de reducción y/o absorción de emisiones de los gases detallados, adicionales a las que se habrían producido sin el proyecto.

A5.1.3 Los mercados mundiales

En el pasado, el mercado del carbono se encontraba dominado por los intermediarios, como los fondos del carbono (Carbon funds), los corredores (brokers) y los consultores. Asimismo, el mercado solo estaba restringido a empresas con obligaciones legales de reducción, o a aquellas que para mejorar su imagen buscaban emitir estos certificado u créditos.

Durante el último año, los mercados y las subastas se constituyeron en mecanismos fundamentales para simplificar las transacciones, reduciendo el riesgo y ayudando hacer el precio más transparente. Todo ello se reflejó rápidamente en las cantidades de contratos y los volúmenes financieros negociados.

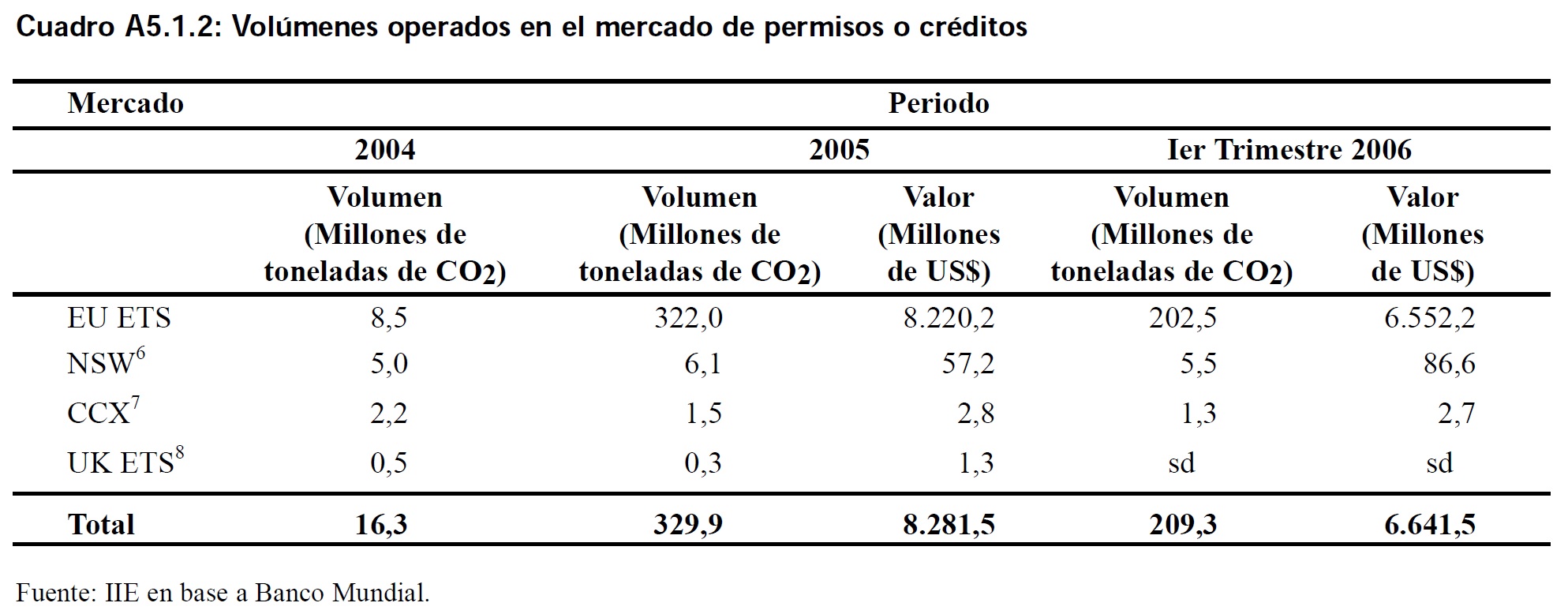

En efecto, el valor global de los mercados de carbono se situó en 2005 por encima de los US$ 10 mil millones y al primer trimestre del año 2006 el valor de las transacciones globales ascendía ya a US$ 7,5 mil millones. Este dato permite intuir que el año 2006 finalizaría con un volumen total negociado que podría ubicarse entre US$ 25 y US$ 30 mil millones4. Esta performance se debe en gran medida al excelente momento que atraviesa el mercado europeo de bonos de carbón, el EU ETS5. Vale recordar que del total mundial de aproximadamente US$10.000 millones negociados durante 2005, unos US$8,2 mil millones correspondieron al mercado de Transacciones resultantes de permisos o créditos del mercado europeo (EU ETS), o los llamados «European Union Allowances» (EUA). Este valor operado en EUAs correspondió a 322 millones de toneladas equivalentes de dióxido de carbono (tCO2e). Un cálculo simple determina un precio promedio para el total negociado en EUAs de aproximadamente US$25,5 durante 2005.

4 Al momento de la redacción de este capítulo los precios de los bonos de carbono experimentan una fuerte corrección hacia abajo. Si bien aun no se manifiesta una tendencia en ese sentido, la caída en los precios podría afectar estos pronósticos llevados a cabo por el Banco Mundial durante el primer semestre del 2006.

5 European Union Emisión Trading Scheme.

Vale recordar que este aumento se verificó en los contratos por derechos de emisión (EUAs), los que son significativamente diferentes de aquellos bonos generados por reducciones de emisiones certificadas (CER).

Efectivamente, y respecto al mercado de CER, si bien estos contratos también se vieron favorecidos por el optimismo reinante en el mercado europeo. En 2005 los precios promedios9 por tonelada de carbono se situaron alrededor de US$7,3 lo que determinó un giro financiero del orden de los U$S 2,7 mil millones.

En este mercado de bonos basados en proyectos, los países en desarrollo empezaron a participar significantemente. En los primeros meses de 2006 la participación de los países emergente el mercado de CER era de aproximadamente el 49,2% del volumen global. A su vez, la participación del mercado de CER en el volumen de mercado de carbono global era de aproximadamente 27,2%.

6 New South W. – Australia.

7 Chicago.

8 Reino Unido.

Si bien en los últimos años el desarrollo de los mercados ha sido destacable, el grueso de las operaciones de bonos resultantes de Mecanismos para un Desarrollo Limpio (MDL) como los CER se realiza fuera de mercados institucionalizados, es decir en operaciones particulares conocidas como mercado «over the counter» (OTC).

A5.1.4 La participación de Argentina en los mercados de carbono 10

La Argentina puede tener una participación destacada en los mercados de carbono. A través de la promoción y ejecución de actividades que se registren como proyectos MDL el país y su sector privado pueden contribuir al cumplimiento de los objetivos del PK generando, a su vez, un atractivo y promisorio mercado de créditos de carbono (CER) de comercialización mundial.

Además, la realización de actividades dentro del procedimiento del MDL es un instrumento de impulso para la inversión internacional y la transferencia de fondos y tecnología por parte de países desarrollados a países como la Argentina.

Cualquier persona física y/o jurídica puede ser proponente de proyectos MDL. El MDL incluye la ejecución de actividades tendientes a reducir emisiones en los siguientes sectores:

• Mejoramiento de la eficiencia en el uso final de la energía;

• Mejoramiento de la eficiencia en la generación de energía;

• Energías renovables;

• Sustitución de combustibles;

• Agricultura (reducción de emisiones de CH4y N2O);

• Procesos industriales (CO2 de la industria cementera, CFC, PFC y SF6); y

• Proyectos de absorción de emisiones (forestación y reforestación).

Una vez analizada la viabilidad técnica y económica financiera de una determinada actividad a la luz del MDL se inicia el denominado «ciclo de proyecto MDL». Un proceso complejo que incluye un mecanismo de aprobación en fase nacional del país huésped y del país Anexo I si interviniere alguno en el proyecto, y un proceso de análisis y registración del proyecto en fase internacional ante las autoridades e instituciones correspondientes.

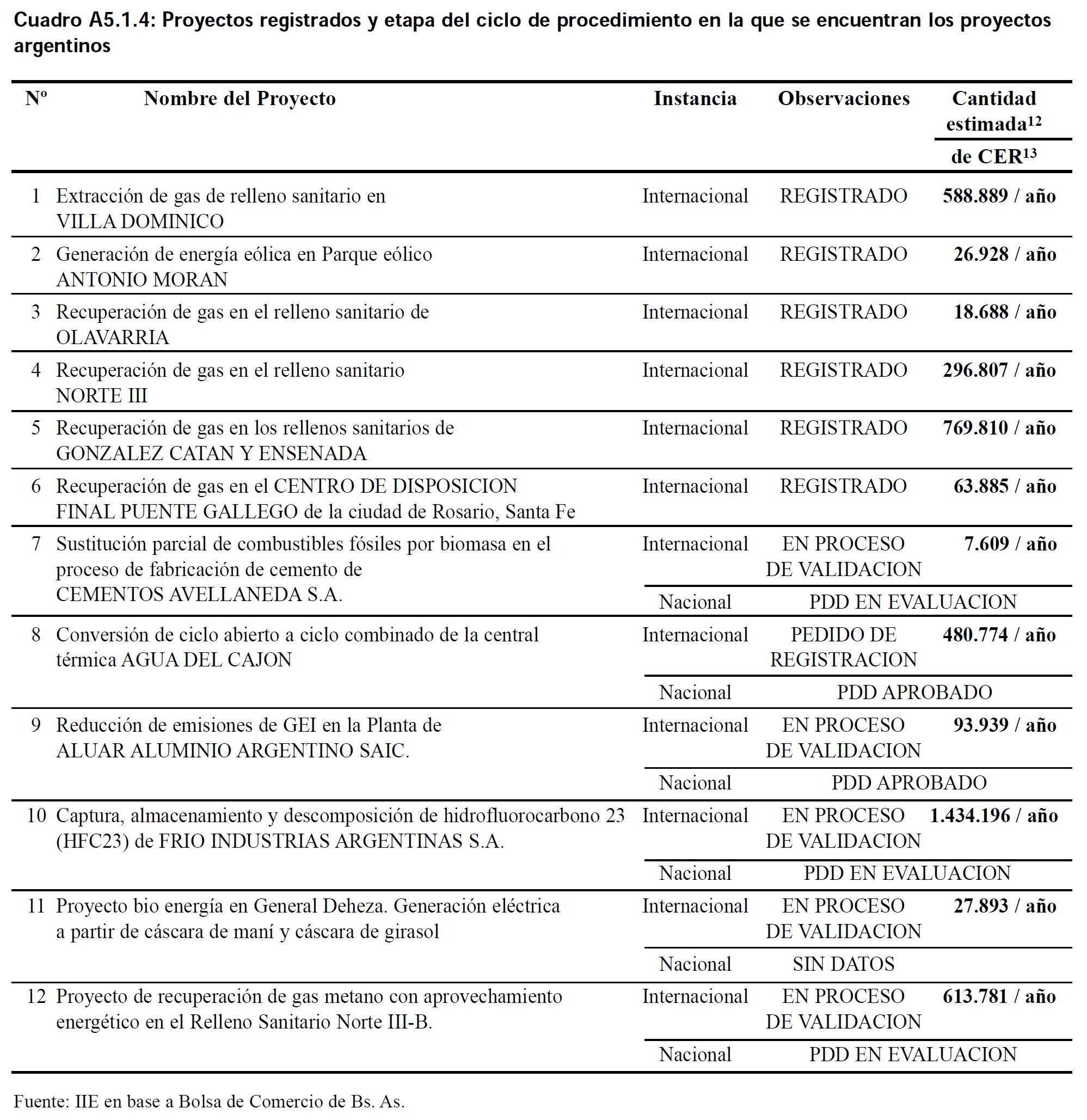

En Argentina, la Bolsa de comercio de Buenos Aires (BCBA) está trabajando activamente para acompañar el desarrollo y fortalecimiento de este tipo de instrumentos y ha dado pasos significativos, junto con la Bolsa de San Pablo, para constituirse como un centro regional de referencia para la negociación de los CER.

Asimismo, la BCBA colabora activamente con la difusión de los mercados de carbono, el Protocolo de Kyoto y el desarrollo del MDL en la Argentina. En este sentido, en los últimos meses se han podido observar los primeros resultados de la actividad llevada a cabo por esa institución. El Cuadro A5.1.4 presenta los principales proyectos registrados en Argentina hasta la fecha, y aquellos que están en proceso de validación para poder comenzar el proceso que los llevará a emitir los bonos11.

10 Información presentada por Bolsa de Comercio de Buenos Aires en su página web, www.bcba.ba.com.ar.

11 Cabe aclarar que a la fecha, y de acuerdo con el estado de avance de los proyectos argentinos registrados, la Junta Ejecutiva del MDL no ha emitido todavía ningún CER.

12 Proyección anual promedio de CER según datos del PDD e información publicada por los proponentes.

13 Un CER corresponde a cada tonelada de CO2 equivalente (tCO2e) que se reduzca, disminuya o absorba, a partir de un proyecto registrado por la Junta Ejecutiva del MDL una vez que ha sido verificada y certificada.