INVERSIONES

CAPÍTULO 3: INVERSIONES

La evolución de la inversión en nuestro país ha estado caracterizada por recurrentes períodos de crisis y recuperación. Luego de la devaluación de la moneda en el año 2001, la inversión comenzó un proceso de recuperación que continúa hasta la actualidad. Para conseguir un crecimiento de la economía sostenido en el largo plazo es fundamental crear las condiciones necesarias para incrementar las inversiones en nuestro país y mejorar la calidad de la misma. En este capítulo, luego de una breve referencia sobre las principales debilidades de nuestro país para atraer inversiones de calidad, se analiza la evolución de la inversión en la Argentina, destacando las características de la misma en los últimos años.

3.1 Inversión y crecimiento

El stock de capital de una economía puede definirse como el conjunto de activos durables, reproducibles y tangibles utilizados en la reproducción de otros bienes y servicios. La acumulación del mismo se genera como consecuencia de la presencia de flujos de inversión mayores que su depreciación. Al ser uno de los principales factores de producción, existe una estrecha relación entre el crecimiento del PIB en el largo plazo y los flujos de inversión. En la actualidad se ha generado un importante debate sobre cual debería ser la proporción del producto destinada a inversión que permita lograr una tasa de crecimiento sostenible en el largo plazo.

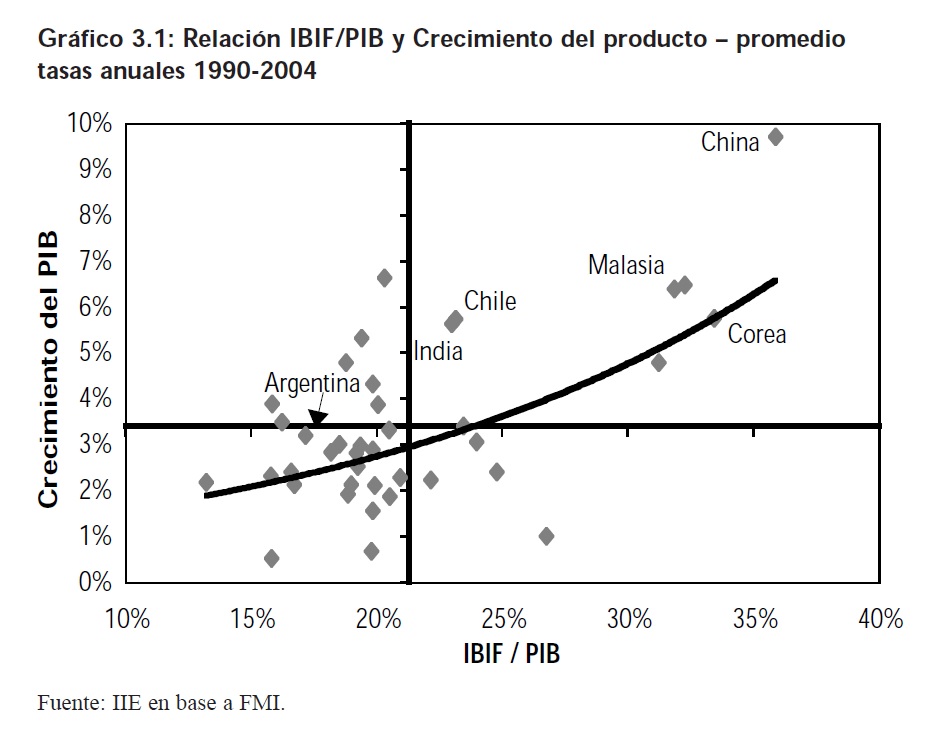

En el Gráfico 3.1 se presenta la relación entre el crecimiento del producto y la proporción del mismo destinado a inversión para 38 países. Se considera el promedio de estas variables en el periodo 1990-2004. El coeficiente de correlación indica que entre ambas variables existe una fuerte relación positiva. Mientras mayor es el cociente IBIF/PIB mayor es la tasa de crecimiento del producto.

En el período bajo análisis Argentina presenta una relación entre inversión y producto promedio de 17%, acompañada por una tasa de crecimiento promedio del PIB de 3%. La proporción del producto destinado a inversión sólo alcanzó valores superiores al 20% en los años 1994 y 1998. En el año 2002 la relación IBIF/PIB fue de 11%, el menor valor de la serie. A partir de allí la proporción del producto destinada a inversión se recupera de manera sostenida llegando a representar en el segundo trimestre del año 2006 el 20,9%.

Chile ha invertido en promedio en los últimos quince años el 23% de su producción logrando un crecimiento promedio del PIB de 5,7% en el mismo período. Estos valores son similares a los de India. En tanto países como China, Corea y Malasia han destinado a formación bruta de capital montos cercanos al 33% del producto.

Si bien existe una clara correlación positiva entre crecimiento del producto e inversión, no se observa una relación única entre ellas. Como se muestra en el Gráfico 3.1 existen países con tasas de crecimiento similares pero con importantes diferencias en la proporción de su producto destinado a inversión. No sólo se debe tener en cuenta el monto de inversión realizada en un país.

La calidad de la inversión y la eficiencia en el uso de los factores productivos juegan un rol fundamental en el potencial de crecimiento de la economía. Para un determinado nivel de crecimiento de largo plazo, al incrementarse la productividad de los factores, los requerimientos de inversión disminuyen1.

Mayores fondos destinados a investigación y desarrollo, incentivos a la innovación, mayor y mejor calidad educativa, mejoras en la formación de la población y el fortalecimiento del capital social, son sólo algunas de las medidas que pueden estimular el crecimiento de la productividad total de los factores de una economía.

3.2 Factores que influyen sobre la inversión

Al tomar la decisión de realizar inversiones en un determinado lugar los empresarios consideran numerosos factores. No solo la tasa de interés es tenida en cuenta al momento de realizar erogaciones con el objetivo de incrementar o mejorar la capacidad de producción en el futuro. Tanto las características generales del país como la actuación del gobierno juegan un rol muy importante.

Siguiendo el modelo planteado por UNCTAD2 los principales factores determinantes de la inversión pueden ser divididos en seis grades áreas:

1) Disponibilidad de Recursos: dentro de este grupo se encuentran factores como la disponibilidad y calidad de materia prima y de capital humano, los niveles de educación y áreas de formación de la población. El tamaño del mercado es otro factor importante incluido en este grupo.

2) Infraestructura: incluye infraestructura básica como la disponibilidad de energía y de agua, la actividad portuaria, la red de caminos, trenes y de transporte aéreo. La infraestructura tecnológica y de comunicación también es incluida en este grupo.

3) Costos de Operación: en este grupo de factores se consideran los costos laborales y los costos de negocios como el de alquiler de oficinas, costo de la energía, costos de las comunicaciones nacionales e internacionales entre otros.

4) Performance de la Economía y Gobernabilidad: incluye el comportamiento de las principales variables macroeconómicas como el crecimiento real del PIB, inflación, tasa de desempleo, resultado de cuenta corriente, déficit o superávit del gobierno. En este grupo se consideran también factores como la estabilidad política, la calidad regulatoria, el control de la corrupción y el cumplimiento de la ley.

1 Ver Capítulo 1 para un análisis más detallado.

2 Ver Investment Compass UNCTAD.

5) Impuestos e Incentivos: se consideran tanto los impuestos directos e indirectos que recaen sobre las distintas actividades productivas y de servicios, como así también el costo y disponibilidad de crédito y los diferentes incentivos fiscales a la inversión.

6) Marco Regulatorio: dentro de este grupo se encuentran factores como el tratamiento a la inversión extranjera, el grado de apertura de la economía en los diferentes sectores de actividad, acuerdos de comercio con otros países, respeto por el derecho de propiedad y regulación del tipo de cambio.

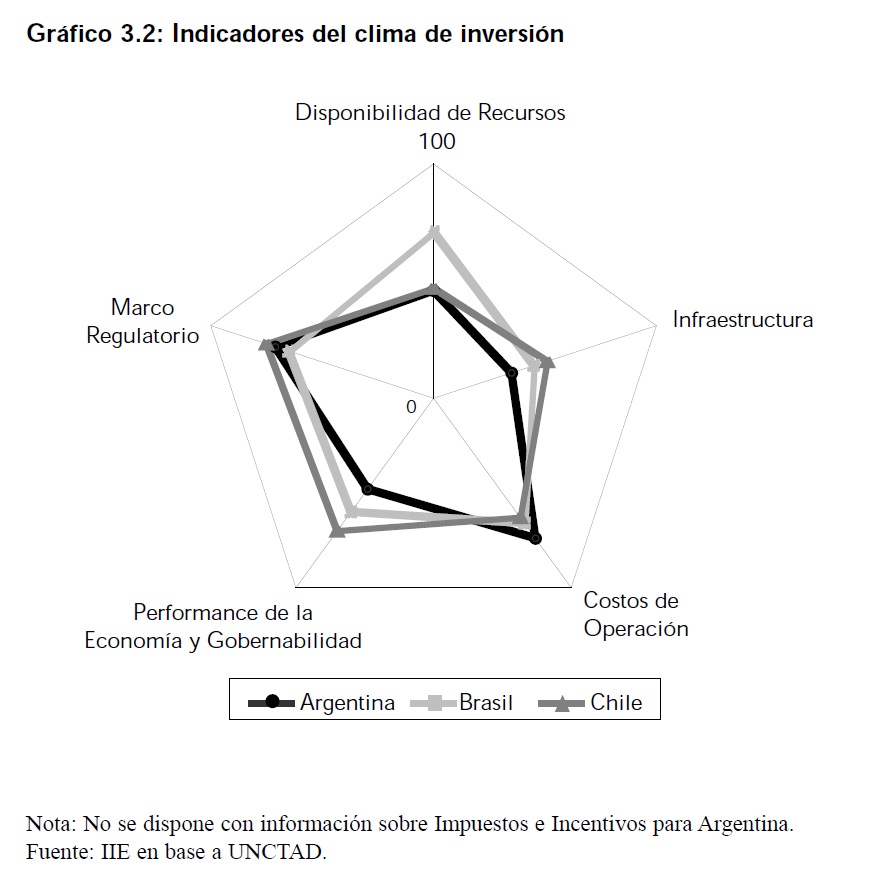

Como se observa en el Gráfico 3.2 los indicadores utilizados para medir los factores mencionados ubican a Argentina en una posición rezagada respecto a otros países de la región. Los valores representativos de cada uno de los factores fluctúan en un rango entre 1 y 100, donde aquellos más cercanos a 100 implican mejores condiciones para la atracción de inversiones.

De la comparación con algunos de nuestros países vecinos surge que Argentina presenta indicadores menos favorables en el área de infraestructura, de macroeconomía y gobernabilidad.

Dentro del área de infraestructura, las redes de caminos, de trenes, la actividad portuaria, el transporte aéreo, y la producción y transmisión de energía eléctrica presentan valores inferiores a los de Brasil y Chile. A pesar del buen comportamiento de las variables macroeconómicas de nuestro país en los últimos años, continuamos en una posición rezagada respecto a la de Brasil y Chile en este grupo de factores. Los indicadores de gobernabilidad3 ubican a Argentina en una situación muy desfavorable respecto a otros países de la región.

Tanto la inversión como el producto en Argentina se encuentran en un proceso de recuperación. Para atraer las inversiones necesarias para afianzar el crecimiento en el largo plazo es fundamental mejorar el entorno en el cual se desarrollan tanto empresas nacionales como extranjeras. La existencia de instituciones sólidas y normas estables reducen los riesgos y costos a los cuales se enfrentan los inversores. Al mismo tiempo es importante el diseño de políticas que estimulen la producción de bienes y servicios sin descuidar los objetivos sociales.

3 Ver «Balance de la Economía Argentina 2005» Pág. 142 a 145 para una descripción mas detallada de estos indicadores.

3.3 Inversión Bruta Interna Fija

3.3.1 Evolución histórica de la IBIF

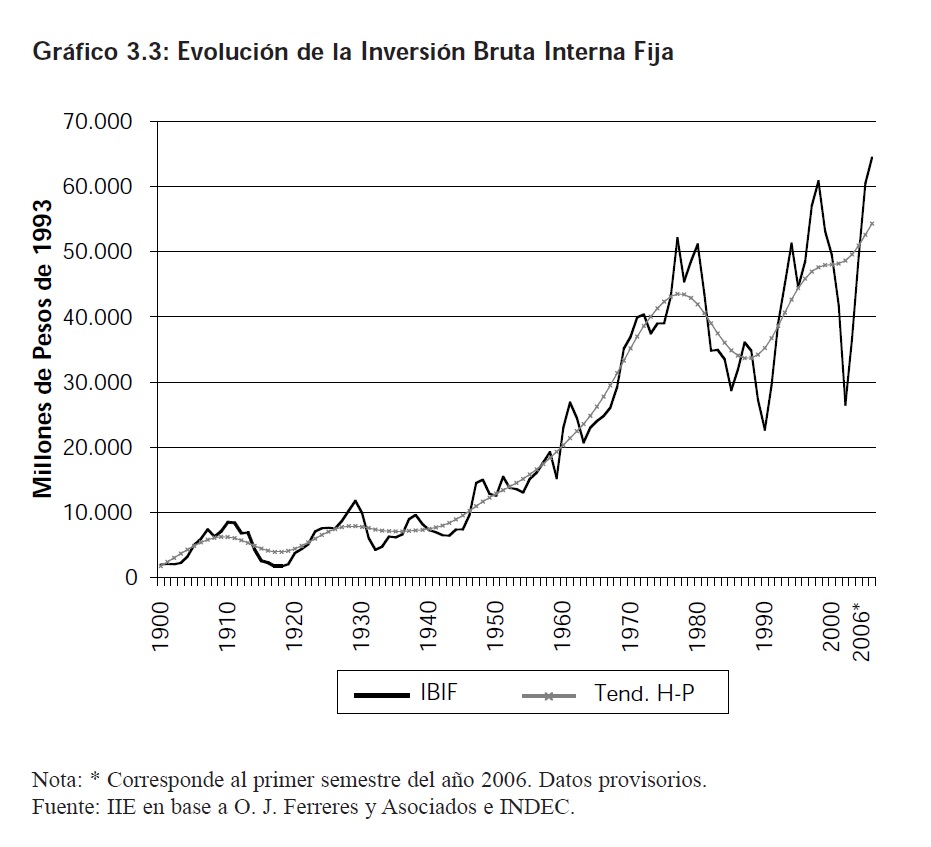

La evolución de la inversión en nuestro país presenta un comportamiento inestable marcado por distintos períodos históricos. El alto nivel del producto destinado a la inversión caracterizó a la economía argentina hasta 1930, la cual presentaba una importante integración con el resto del mundo. En este período solo durante la Primera Guerra Mundial las tasas de inversión disminuyeron abruptamente.

Desde mediados de la década del treinta y hasta fines de la década del setenta, como se observa en el Gráfico 3.3, la inversión bruta interna fija muestra una fuerte tendencia creciente. A pesar de ello, enmarcado en un contexto de fuerte inestabilidad política, la proporción del producto destinado a inversión sólo superó el 20% en contadas ocasiones.

Entre 1978 y hasta finales de la década del ochenta se produce una importante caída tanto del producto como de la IBIF. La tasa de crecimiento promedio anual de la inversión fue en este período de -6%, mostrando una clara tendencia decreciente. En este período existieron años en que la inversión se ubico por debajo de los niveles de reposición y mantenimiento de maquinaria y equipos existentes, generando una disminución en el stock de capital de la economía.

La década del noventa estuvo caracterizada por la aplicación de políticas de apertura de la economía, privatización de las empresas del Estado, mayor regulación y el diseño de una estructura monetaria y cambiaria que prohibía la financiación monetaria del déficit público. En éste período la inversión comenzó a recuperarse.

A partir de 1998, con el comienzo de la recesión de la economía argentina, y hasta la salida de la convertibilidad, la inversión fue una de las variables más golpeadas. En el año 2002 la inversión fue de $ 26.533 millones, registrando el menor valor de los últimos quince años.

Desde el año 2003 la inversión comienza un proceso de recuperación que continúa hasta el presente. Entre el año 2003 y 2005 la inversión creció a una tasa promedio anual de 28%. En el año 2005 se realizaron inversiones por $ 60.467 millones (pesos de 1993), valor cercano al máximo histórico registrado en 1998. A diferencia de lo ocurrido durante la década del noventa, luego de la devaluación de nuestra moneda, el ahorro interno es la principal fuente de financiamiento de la inversión.

En el primer semestre del año 2006 se realizaron inversiones por un monto de $64.436 millones, mostrando una tasa de crecimiento del 20% respecto a igual período del año anterior. Si bien la tasa de crecimiento de la inversión continúa siendo elevada, se observa una leve desaceleración de la misma. La inversión juega un rol fundamental en el crecimiento de la economía por lo que es relevante el estudio de su composición.

3.3.2 Composición de la IBIF

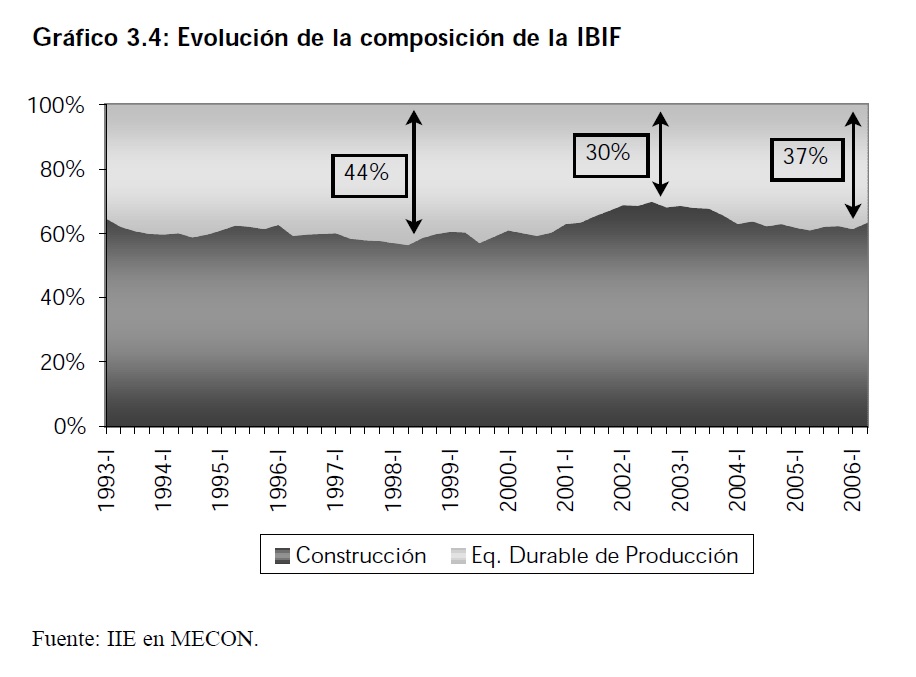

La composición de la inversión bruta interna fija en argentina se ha modificado a través de los años. Los dos principales destinos de la IBIF son construcción y equipo durable de producción. Éste último componente se puede dividir en equipo nacional e importado. Entre 1993 y 1998 acompañando el proceso de expansión de la economía, la inversión en equipo durable de producción se incrementó a una tasa mayor que la inversión en construcción, lo cual permitió que este primer componente representara en el segundo trimestre de 1998 el 44% del total, como puede observarse en el Gráfico 3.4.

Desde el comienzo de la recesión y hasta la salida de la convertibilidad todos los componentes de la inversión disminuyeron fuertemente. Las inversiones en equipo durable de origen importado fueron las más afectadas durante este período. Si bien las inversiones destinadas a construcción disminuyeron lo hicieron a una tasa menor que aquellas en equipo durable por lo que fueron adquiriendo mayor relevancia. En el tercer trimestre del año 2002 el 70% del total invertido fue destinado a construcción.

Desde el año 2003, como resultado del incremento en todos sus componentes, la inversión se recupera. Los fondos destinados a construcción se incrementaron entre el año 2002 y 2005 a una tasa promedio anual de 27%. Por su parte la inversión en equipo durable creció a una tasa promedio anual de 41% impulsada principalmente por el incremento de la compra de equipos de origen importado, los cuales han comenzando a recuperar el terreno perdido.

En el segundo trimestre del año 2006, el 37% del total invertido se destinó a la adquisición de equipo durable de producción. Este tipo de inversión tuvo una tasa de crecimiento interanual promedio del 18% en los primeros seis meses del año mostrando una desaceleración de la misma respecto a la del año 2005 (26%). Por su parte, la inversión en construcción presenta una tasa de crecimiento promedio del 23% en los primeros seis meses de año 2006, manteniendo un valor similar a la del año 2005 (20%).

3.4 Importaciones de bienes de capital

El análisis de la evolución de las importaciones de bienes de capital adquiere importancia dado que la adquisición de bienes de origen extranjero por parte de los diversos sectores productivos suele estar asociado a la incorporación y actualización tecnológica.

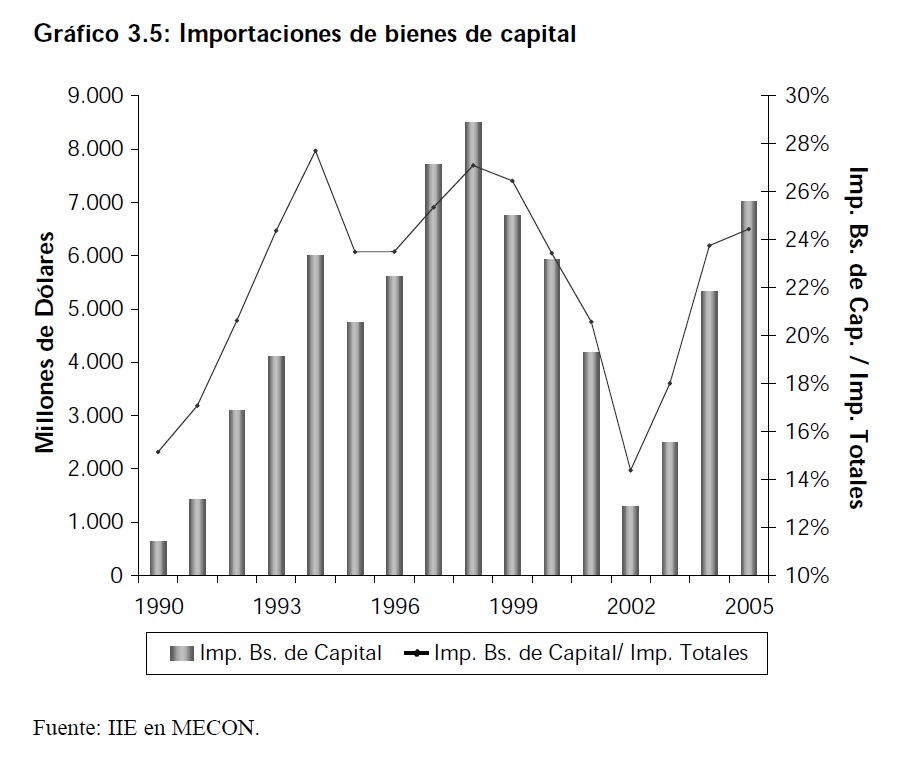

Desde comienzos de la década del noventa la importación de bienes de capital se incrementó de forma sostenida. En el año 1998 alcanzaron un monto de US$ 8.499 millones. Con el comienzo de la recesión las importaciones de este tipo de bienes se vieron fuertemente afectadas.

En el año 2002, luego de la devaluación del peso y el consecuente encarecimiento de los bienes de origen extranjero, se realizaron importaciones de bienes de capital por un monto de US$ 1.293 millones representando el 14% del total de importaciones realizadas en el país.

A partir del año 2003, acompañando el proceso de recuperación de la economía argentina, las importaciones de bienes de capital aumentaron rápidamente. Las mismas se han incrementado entre el año 2003 y 2005 a una tasa promedio anual de 68%. Este importante crecimiento se ve reflejado en la participación sobre el total de bienes importados, la cual en el año 2005 fue de 24%.

Las actividades en las que se observan importantes incrementos en la adquisición de bienes de origen extranjero entre el año 2004 y 2005, son el sector de la construcción (50%), el de comunicaciones (39%), seguidos por el sector de electricidad, gas y agua (37%), la actividad de transporte (36%) y la industria de manufacturas (32%). Estos sectores explican el 91% de la variación registrada en el total de importaciones de bienes de capital (33%).

3.5 Actividad industrial e inversión

Entre 1995 y 1997 la producción industrial creció durante diez trimestres consecutivos a una tasa promedio de 7%. Con el comienzo de la recesión en 1998 se produjo una importante disminución en los niveles de utilización de capacidad instalada (UCI), reflejo de la caída en la actividad industrial. Estas dos variables presentaron una tendencia decreciente hasta el año 2002.

A finales del año 2002, luego de la profunda crisis ocurrida en nuestro país, la producción industrial comenzó a recuperarse. El alto nivel de capacidad instalada que se encontraba ociosa permitió la recuperación de la producción, aún cuando la inversión se encontraba en el menor nivel de los últimos quince años. Desde fines del año 2003 la producción industrial se incrementa a mayor velocidad que el uso de capacidad instalada lo cual, bajo el supuesto de que la industria presenta rendimientos constantes a escala, estaría reflejando un incremento en las inversiones destinadas a aumentar la capacidad de producción en la industria.

Luego de quince trimestres consecutivos de crecimiento de la actividad industrial, a una tasa promedio anual de 11%, el nivel de UCI se ha estabilizado desde el año 2004 en torno al 71%.

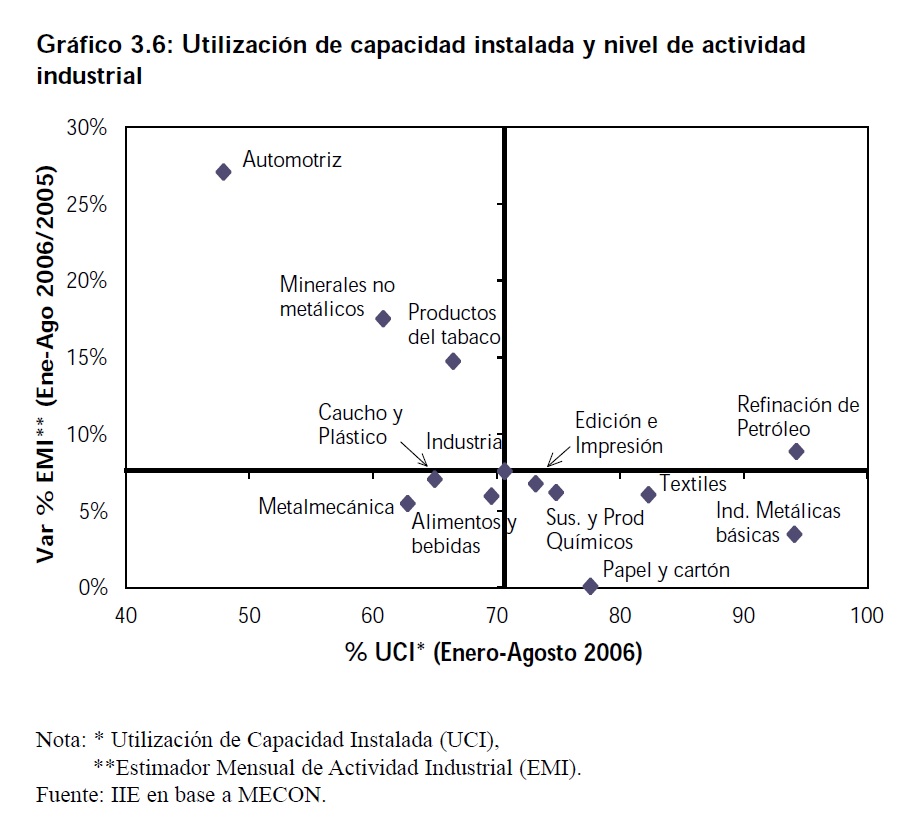

En el año 2006, el crecimiento del nivel de actividad industrial acumulado entre enero-agosto respecto a igual período del año anterior fue de 7,6%. En tanto el nivel de utilización de capacidad instalada promedio en la industria en los primeros ocho meses del año 2006 fue de 70,6%.

Como puede observarse en el Gráfico 3.6, la situación no es homogénea en todos los sectores industriales. El alto nivel de UCI que presentan algunas actividades podría limitar el incremento de la producción de no realizarse mayores inversiones en el sector. En particular los sectores de industrias metálicas básicas y de refinación de petróleo muestran importantes tasas de crecimiento de su producción y se encuentran con una tasa de UCI superior al 90%.

La industria de vehículos automotores y la producción de minerales no metálicos estrechamente relacionada con la actividad de la construcción, han sido las más dinámicas de la industria en los primeros ocho meses del año 2006. Ambos sectores presentan niveles de UCI inferiores al promedio de la industria en conjunto y han anunciado numerosos proyectos de inversión lo cual permitiría inferir que se encuentran con margen para continuar con el incremento de su nivel de actividad.

3.6 Inversión pública

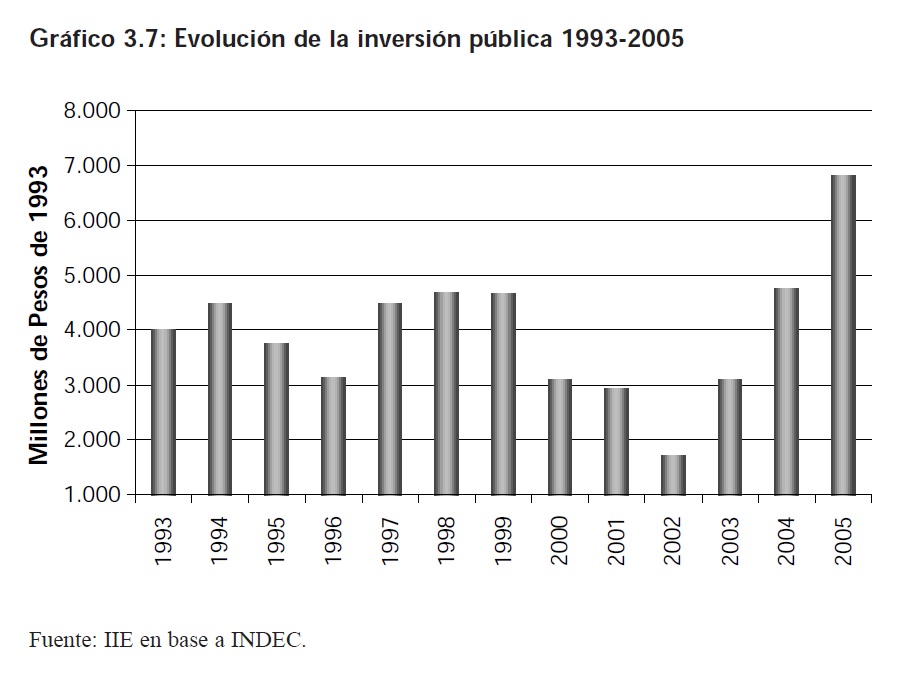

La inversión pública tuvo un comportamiento errático durante la década del noventa. Como se observa en el Gráfico 3.7, la inversión pública sufrió una importante caída a partir del año 1999 que luego se profundizó en los tres años siguientes. En el año 2003 comenzó un importante proceso de recuperación que continúa hasta la actualidad. Entre 2002 y 2005 la inversión pública creció a una tasa promedio anual del 58%, mientras que la inversión privada lo hizo a una tasa promedio del 29%. Como consecuencia se produjo un incremento en la participación de la inversión pública sobre el total invertido en la economía, pasando de representar el 6,5% en el año 2002 a representar el 11,3% en el año 2004. La inversión pública es llevada a cabo principalmente por las jurisdicciones provinciales. Sólo el 24% de la inversión pública total en el año 2005 fue realizada por el Estado Nacional.

Al analizar el comportamiento de los principales componentes de la inversión pública se observa que el principal destino es construcción. Si bien se ha incrementado tanto la inversión pública en equipo durable de producción como en construcción, éste último componente ha crecido a una tasa mayor. Durante la década de noventa la inversión pública en construcción fue en promedio el 84% del total, mientras durante los tres últimos años representó el 90% del total invertido.

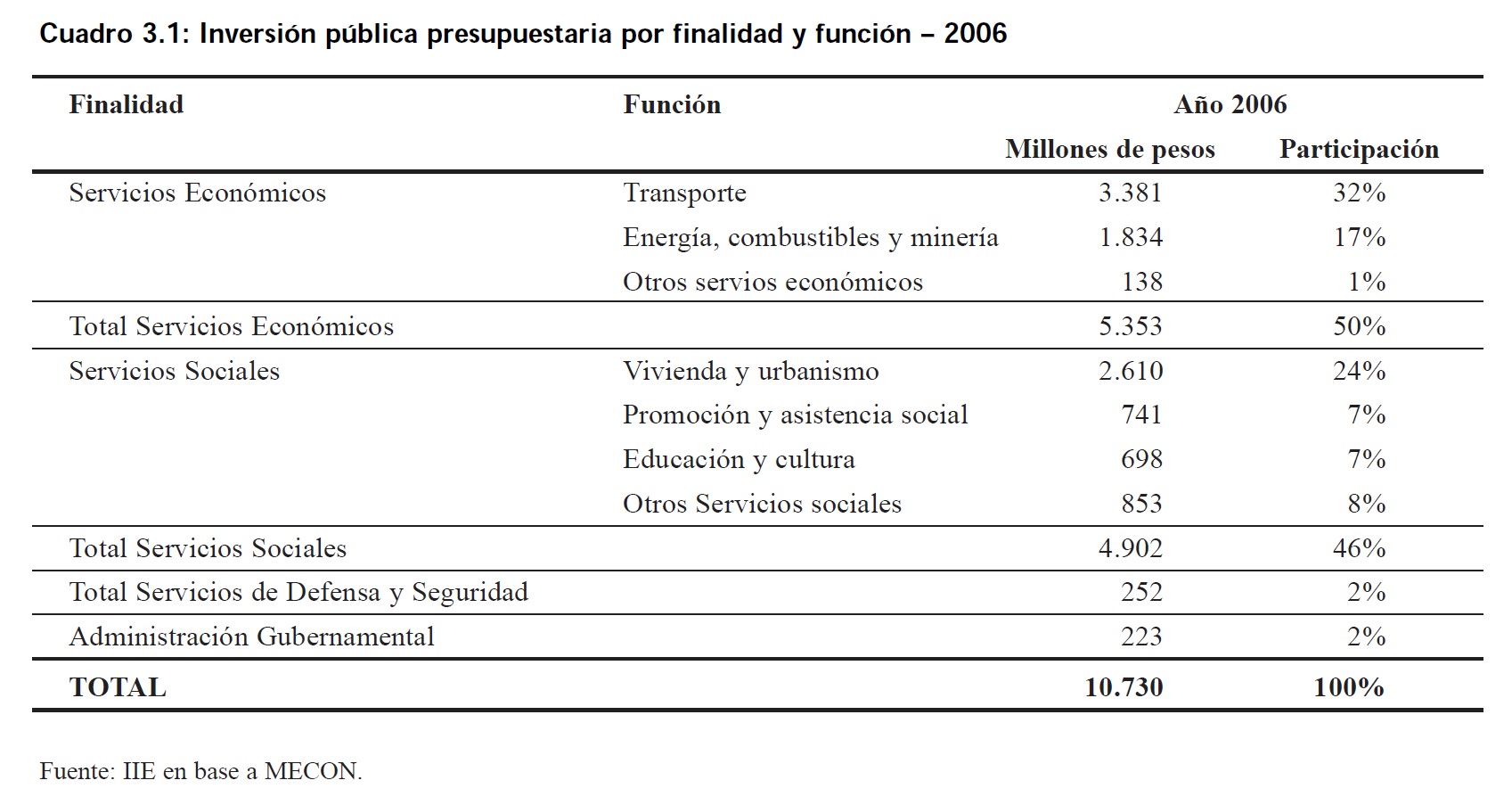

En el año 2006 se ha presupuestado un monto de inversión pública 41% superior a la del año 2005. En el Plan Nacional de Inversiones Públicas 2006-2008 se establece una inversión presupuestaria financiada con recursos nacionales de $10.730 millones. La misma comprende tanto a la inversión real directa como las transferencias de capital. La inversión pública en servicios económicos absorbe el 50% del total presupuestado, siendo el principal destino el sector de transporte (31%) y los sectores de energía, combustibles y minería (17%). En tanto el 46% de las inversiones serían realizadas en servicios sociales. Dentro de éstos se destacan las inversiones presupuestadas para vivienda y urbanismo, las cuales representan el 24% del total.

Al comparar con el año 2005, se destacan como cambios más significativos el incremento de la participación del sector energía, combustibles y minería, el cual pasó de representar el 10% del total al 17%, y la disminución de la participación del sector Promoción y Asistencia Social, la cual pasó de atraer el 9% del total al 7%.

En cuanto a la distribución regional de la inversión pública presupuestaria para el año 2006, el 46% del total estaría destinado a las provincias de Bs. As, Córdoba, Entre Ríos, La Pampa y Santa Fe, el 13% se realizaría en la región Noroeste – Catamarca, Jujuy, La Rioja, Salta, Santiago del Estero y Tucumán –, el 23% sería realizado en las regiones Noreste, Cuyo y Patagónica, en tanto el 19% restante corresponden a proyectos que no tienen una relación territorial nacional o proyectos que abarcan mas de cinco provincias.

La inversión en infraestructura, componente fundamental de la inversión pública, es una modalidad que influye en la competitividad global de la economía. Como se analizó en el apartado 3.2 las condiciones de infraestructura en Argentina presentan un importante déficit comparado con otros países de la América Latina, tanto en redes de caminos, de ferrocarriles, actividad portuaria y capacidad de transporte aéreo, como en generación y transmisión de energía eléctrica.

Para lograr un nivel de crecimiento sostenido en el largo plazo es fundamental contar con infraestructura adecuada.

3.7 Inversión extranjera directa

Como consecuencia de los numerosos beneficios potenciales de la inversión extranjera directa (IED) tanto los países desarrollados como en desarrollo se disputan duramente la atracción de los flujos mundiales. Los efectos generados por la IED en el país receptor no se limitan al aporte de divisas y la creación de empleo. Las inversiones de origen extranjero pueden generar el desarrollo de industrias o actividades totalmente nuevas, aumento de productividad y competitividad en el uso de los recursos e incremento de las exportaciones. Las empresas multinacionales pueden transmitir a las firmas locales nuevas prácticas de administración y gestión, nuevas tecnologías y conocimientos. Mediante la relación con firmas del país receptor las empresas extranjeras pueden impulsar el desarrollo de las empresas locales.

Alguna de las críticas que se suele realizar a las inversiones extranjeras es que pueden competir con las empresas locales por los recursos humanos y por las materias primas. Adicionalmente si las vinculaciones entre las filiales extranjeras y las empresas locales son limitadas, éstas no podrán beneficiarse de las nuevas tecnologías utilizadas. En algunos casos podría generarse un desplazamiento de las empresas locales.

El nivel de impacto de la inversión extranjera en el país receptor depende de diversos factores como las características de las firmas extranjeras y el objetivo perseguido por las mismas, la capacidad de absorción de nuevas tecnologías, formas de producción y administración por parte de las empresas locales, las políticas de promoción aplicadas por el gobierno para atraer inversiones y del clima de negocios del país receptor. Es importante tener presente que no solo es esencial atraer mayores inversiones, también se deben crear las condiciones e incentivos necesarios para poder beneficiarse de la misma.

3.7.1 Inversión extranjera directa en el mundo

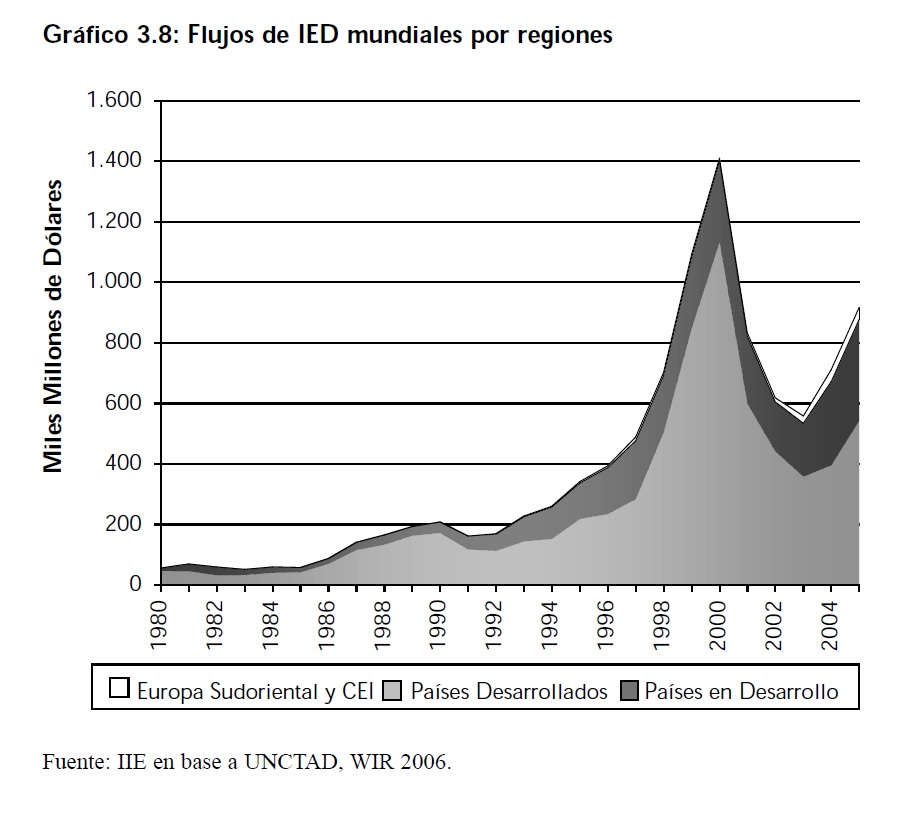

Los flujos de inversión extranjera directa a nivel mundial se encuentran en valores muy superiores a los registrados veinticinco años atrás. Durante la década del ochenta los flujos de IED fueron en promedio de US$ 104 miles de millones. Como se muestra en el Gráfico 3.8, desde mediados de la década del noventa y hasta el año 2000 existió un fuerte crecimiento de la inversión extranjera. Entre 1993 y el año 2000 los flujos de IED crecieron a una tasa promedio anual de 30%. La IED alcanzó en el año 2000 US$ 1.396 miles de millones, el máximo valor del período bajo análisis, representando el 4,4% del PIB mundial.

En respuesta a diversos factores como la caída el PIB mundial, el terrorismo internacional, la recesión de EE.UU. entre otros, los flujos mundiales de IED comenzaron a disminuir a partir del año 2001. En el 2004, como consecuencia de la recuperación de la economía de EE.UU. y las elevadas tasas de crecimiento de algunas economías emergentes, como las de China e India, las corrientes mundiales de inversión extranjera directa ascendieron a US$ 710 miles de millones.

En el año 2005 las corrientes de IED mundial aumentaron por segundo año consecutivo mostrando un crecimiento de 29% con respecto al 2004. A diferencia del año anterior se registraron incrementos en los ingresos de inversión extranjera directa tanto en los países desarrollados como en desarrollo. Las fusiones y adquisiciones son la principal modalidad de realización de inversión extranjera. En los últimos quince años las mismas han representado en promedio más de dos tercios del total de los flujos mundiales.

Los ingresos en concepto de IED, en los países desarrollados, aumentaron 37% contrastando con la significativa reducción de los flujos de inversiones extranjeras observada entre el año 2000 y 2003. La Unión Europea fue el principal grupo receptor de IED a nivel mundial. El Reino Unido se convirtió en el principal receptor durante el año 2005.

Este resultado de debe en gran parte a la creación de la nueva compañía Royal Dutch Shell Plc. resultante de la fusión entre Shell Transport and Trading Company Plc y Royal Dutch Petroleum Company.

En los países de Europa Sudoriental y de la Comunidad de Estados Independientes (CEI) los ingresos de IED fueron similares a los del año 2004, en tanto en los países en desarrollo el incremento de los flujos de IED recibidos fue de 22%. Entre las regiones en desarrollo se destaca el aumento observado en los países de África (78%), el cual estuvo impulsado por inversiones asociadas al sector productor de petróleo y a otras industrias relacionadas a recursos naturales.

Por su parte China con un ingreso de IED 19% superior al del año 2004 (US$ 72,4 miles de millones) se encuentra en tercer lugar entre los países receptores de IED en el mundo.

Si bien los flujos hacia América Latina continuaron con su tendencia ascendente de los últimos dos años, la región disminuyó levemente su participación sobre los flujos mundiales. Méjico fue el principal receptor de IED dentro de la región con US$ 18 miles de millones seguido por Brasil con US$ 15 miles de millones.

3.7.2 Inversión extranjera directa en Argentina

3.7.2.1 Evolución de los flujos de IED

Enmarcado en un contexto internacional favorable en que los flujos mundiales de inversiones en el exterior aumentaban rápidamente, en especial aquellas orientadas a los países en desarrollo, las inversiones recibidas en Argentina realizaron un importante aporte a la formación de capital.

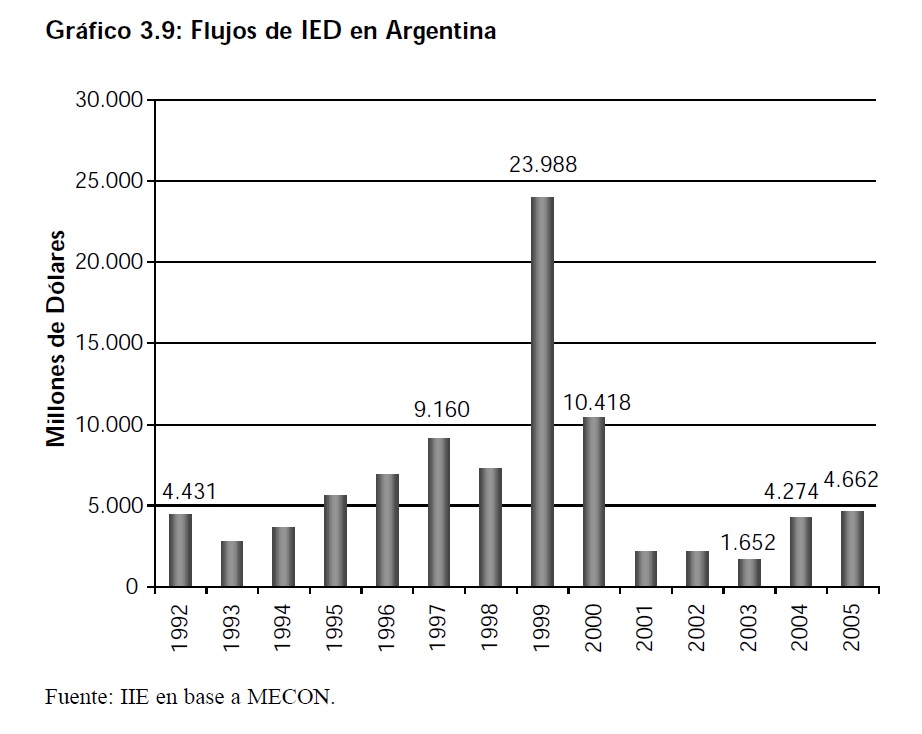

Entre el 1993 y 1998 los flujos de IED fueron en promedio de US$ 5.906 millones anuales. En este período el proceso de apertura de la economía y de privatización de empresas del Estado jugó un rol muy importante en el crecimiento de la entrada de inversiones de origen extranjero.

Luego del máximo valor de la serie, alcanzado en el año 1999 como resultado de la venta de YPF, los flujos de inversiones extranjeras disminuyeron fuertemente. Argentina absorbió en promedio entre 1992 y 1998 el 15% de los flujos recibidos en América Latina en tanto que entre 2001 y 2003 recibió el 5% de estos flujos. En el año 2003 ingresaron al país US$ 1.652 millones en concepto de IED, el menor monto del período bajo análisis.

En un contexto nacional de fuerte crecimiento del producto y estabilidad macroeconómica las inversiones en Argentina de origen extranjero comenzaron a recuperarse a partir del año 2004. Los flujos de IED que ingresaron al país en el año 2005 ascendieron a US$ 4.662 millones, valor 9,1% superior al registrado en el año 2004. Si bien continúa el proceso de recuperación, los ingresos de IED aún son inferiores al promedio anual registrado entre los años 1992 y 1998.

En los últimos dos años los flujos de ingreso de IED han incrementado su participación en el producto de la economía. En el año 2005 esta proporción fue de 2,5%. Al realizar una comparación internacional surge que la relación entre IED/PIB en Argentina es menor a la registrada en el promedio de los países en desarrollo como también en comparación con otros países de América Latina. Brasil ha recibido en promedio en concepto de IED el 3% del su producto durante los últimos tres años, en tanto que en Chile la relación IED/PIB en igual período fue de 6%.

3.7.2.2 Distribución de los flujos de IED por país de origen

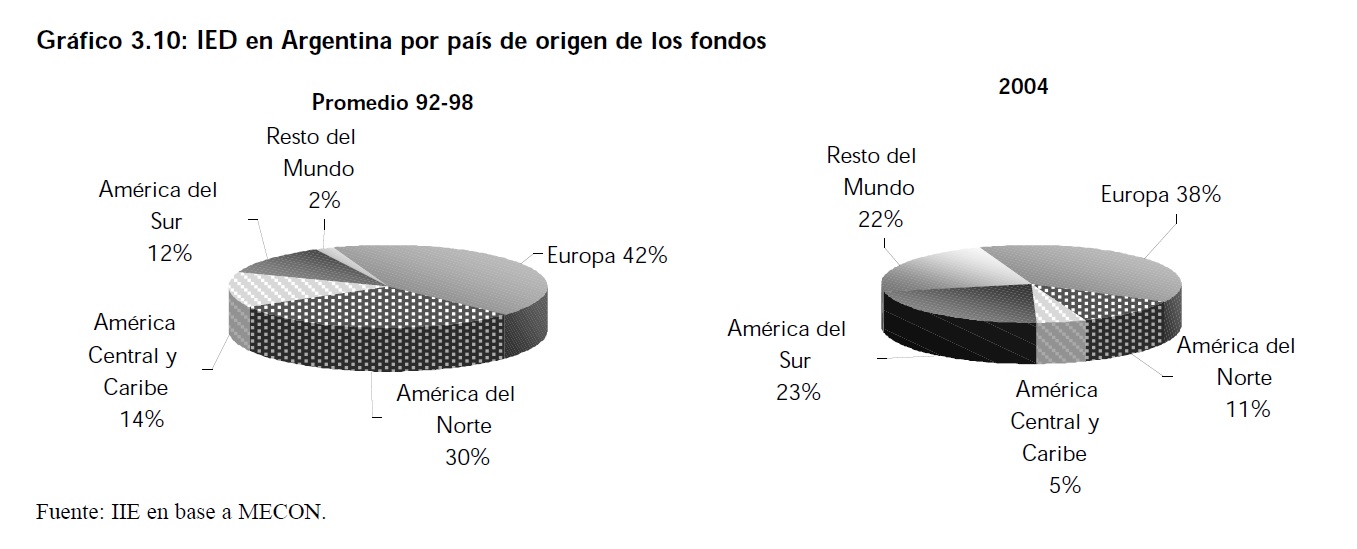

Durante la década del noventa los ingresos de IED a nuestro país provenían fundamentalmente de Europa (42%) y América del Norte (30%). Los países europeos que mayor participación tuvieron durante éste período fueron Países Bajos, España, Francia y Reino Unido. Entre 1992 y 1998 el 12% de los fondos promedio recibidos por Argentina tenían su origen en países de América del Sur. Dentro de esta región, Chile tuvo una participación del 58% sobre los mismos.

Luego de la profunda crisis vivida en nuestro país se ha producido un cambio en el origen de los fondos que ingresan a Argentina, presentando una mayor diversificación. Se han incrementado las inversiones realizadas por países de América del Sur y de otras regiones del mundo. En tanto las inversiones provenientes de los países europeos como así también de América del Norte se han reducido considerablemente en los últimos años.

En el último año se observa un importante aumento de la participación de los flujos provenientes de los Países Bajos. Esto debe ser tomado con precaución dado que muchas empresas utilizan sus filiales en estos países aprovechando ventajas tributarias, para reorientar sus recursos financieros a otros destinos alrededor del mundo.

3.7.2.3 Distribución de la IED por sectores

Como se ha dicho anteriormente el impacto de la inversión extranjera en el país receptor tiene una fuerte relación con las características de las inversiones. Una clasificación de las diferentes estrategias seguidas por los inversores muy utilizada en la bibliografía permite distinguir cuatro motivos fundamentales por los cuales se realizan inversiones en un país extranjero. Las empresas transnacionales pueden seguir una estrategia de búsqueda de recursos naturales, de mercados locales, de eficiencia para la exportación, o de activos tecnológicos (ver Recuadro 3.1).

Recuadro 3.1: Beneficios y dificultades potenciales de las distintas estrategias de inversión extranjera Cada uno de los motivos que impulsan a los inversores a realizar erogaciones en un país extranjero tiene asociados diferentes beneficios potenciales como también distintas dificultades para el país receptor.

Algunos de los beneficios vinculados a las inversiones orientadas a labúsqueda de recursos naturalesson el incremento de las exportaciones de este tipo de productos, mejoramiento de la competitividad internacional de los recursos naturales y aumento del empleo en áreas no urbanas. Se cuestiona a este tipo de inversiones porque suelen presentar un bajo nivel de procesamiento local de los recursos y bajo nivel de integración con la economía local. Se critica que los recursos no renovables aportan escasos ingresos fiscales y que son actividades con grandes posibilidades de generar contaminación ambiental.

Las inversiones motivadas en labúsqueda de mercados locales, tanto nacionales como regionales, pueden generar el desarrollo de actividades completamente nuevas, incremento en la calidad, cobertura y precio de los servicios y la profundización y creación de encadenamientos productivos. Algunas de las desventajas asociadas a esta estrategia son la disputa por los recursos humanos con las empresas locales, incremento de los costos locales de producción y de provisión de servicios y el posible desplazamiento de las empresas locales.

Las estrategias centradas en labúsqueda de eficienciapara el acceso a mercados externos pueden generar aumentos en las exportaciones de manufacturas, transferencia y asimilación de tecnología, capacitación de los recursos humanos, desarrollo empresarial local. Algunos de los riesgos vinculados a este tipo de inversiones son la posibilidad de desplazamiento de empresas locales, alta dependencia de componentes importados y aumento de incentivos en materia de impuestos, costos laborales e infraestructura para estas empresas con el importante costo fiscal que esto puede generar.

Los beneficios positivos asociados a las inversiones relacionadas con la búsqueda de activos tecnológicosson, mejora de la base y la infraestructura científica y tecnológica, la transferencia de tecnología, desarrollo logístico especializado. Algunas de las posibles dificultades son el estancamiento en un bajo nivel del desarrollo científico y tecnológico y la posibilidad de entrar en conflicto con los objetivos nacionales en estos campos.

Fuente: IIE en base a CEPAL, 2005.

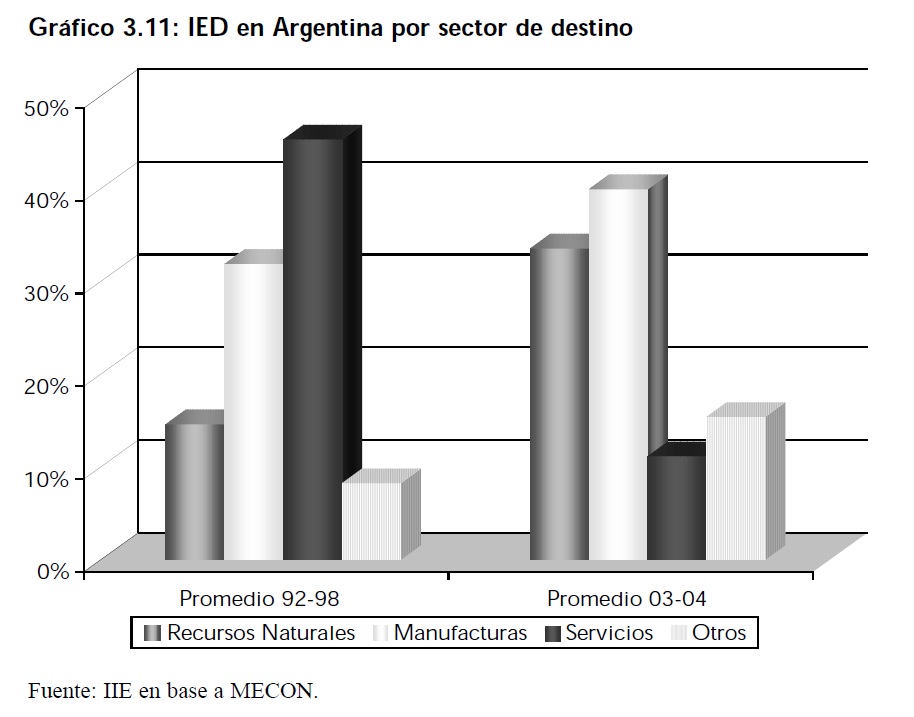

El destino de las inversiones extranjeras recibidas en Argentina se ha modificado a lo largo del tiempo. En la década del noventa las privatizaciones jugaron un rol muy importante. Entre 1992 y 1995, el 22% de los US$ 4.117 millones recibidos en promedio en concepto de IED tenía como objetivo la adquisición de empresas del Estado. Durante los años siguientes la participación de las privatizaciones sobre el total de IED recibida se fue reduciendo y paralelamente se incrementaron los flujos destinados al sector industrial. Entre 1995 y 1998 los flujos hacia la industria manufacturera representaron en promedio el 32% del total de IED. Solo tres grandes sectores – alimentos, bebidas y tabaco; química, caucho y plástico; y la industria automotriz y de transporte – concentraron el 70% del total de inversiones recibidas en la industria.

Como se puede observar en el Gráfico 3.11, en los dos últimos años las inversiones extranjeras en el sector de servicios han disminuido su participación sobre el total comparado con la década del noventa. Por su parte las industrias de manufacturas fueron el principal destino de los fondos que ingresaron desde el extranjero, concentrado en promedio el 40% del total. Dentro de éste los sectores que más incrementaron su participación fueron el de alimentos, bebidas y tabaco, la industria automotriz y de equipamiento de transporte y la industria de metales comunes y elaboración de metales. Las inversiones en el área de recursos naturales también han sido relevantes en este período absorbiendo el 34% del total.

Se observa una tendencia mundial por parte de los gobiernos a aplicar políticas activas e integradas para atraer inversiones. Las políticas activas consisten en dar prioridad a ciertas actividades específicas creando las condiciones necesarias para atraerlas, en tanto las políticas integradas buscan armonizar las políticas de IED con la estrategia nacional de desarrollo. Por otra parte las políticas pasivas se basan en la utilización de incentivos no discriminatorios y el uso de los recursos naturales y las condiciones macroeconómicas del país para promocionar las inversiones.

En un relevamiento realizado por UNCTAD entre febrero y marzo del año 2006 surgió que el 41% de las agencias encuestadas realizan políticas de promoción para atraer inversiones desde países en transición o en desarrollo orientadas a sectores específicos. El 50% de las mismas realiza políticas de promoción del sector turismo, seguido por textiles y cueros (46%), agricultura forestación y pesca (43%) y tecnología de información y comunicación (TIC) (36%). Las agencias de los países desarrollados orientan sus políticas principalmente hacia la industria de TIC.

Es importante aclarar que la aplicación de políticas más activas no garantiza la atracción de IED de mayor calidad, incluso las políticas de promoción activas mal formuladas pueden ser más costosas que la aplicación de políticas pasivas. Es fundamental definir el tipo de empresas transnacionales que se quiere atraer dentro de una estrategia amplia de desarrollo que tenga continuidad en el tiempo.

3.8 Inversiones provinciales 4

3.8.1 Inversiones en la Región Centro

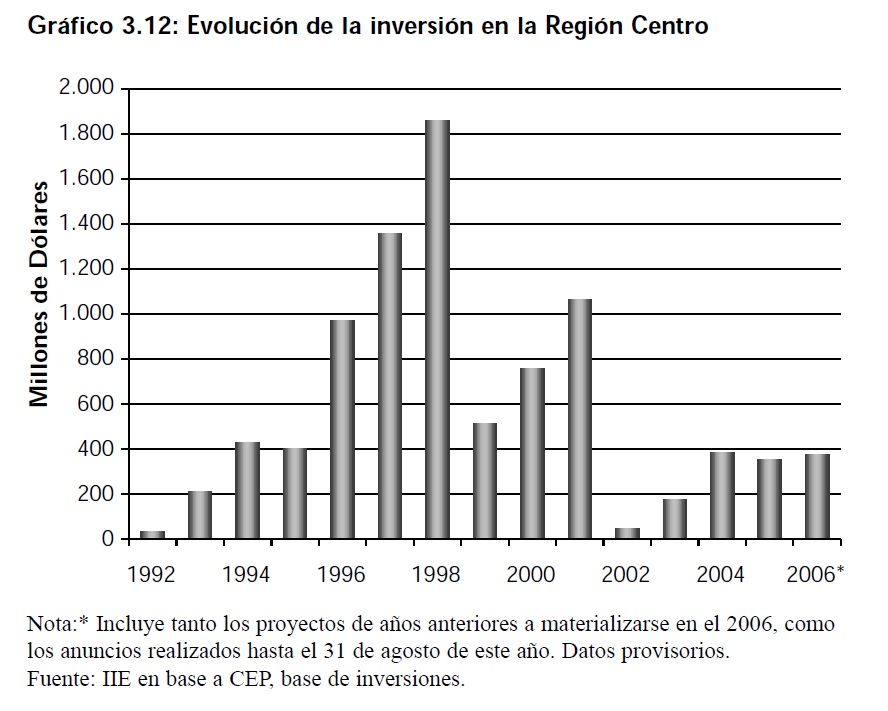

La evolución de las inversiones en la Región Centro presenta un comportamiento similar al del total nacional. Entre 1992 y 1998 la inversión realizada en la región se incrementó a una tasa promedio anual de 82%. Como se puede observar en el Gráfico 3.12, entre el año 1998 y el año 2002 los flujos de inversión registraron una importante disminución. Luego de registrarse el menor valor de la serie con un monto de US$ 191 millones en el año 2002, comenzó a revertirse esta tendencia negativa de los mismos.

En el año 2005 el total de inversiones ascendió a US$ 1.635 millones, valor 51% superior al registrado durante el año 2004. El 75% fue orientado a proyectos de formación de capital – creación de nuevas unidades productivas y ampliación y mejora de unidades ya existentes – mientras el 25% restante se destinó a fusiones y adquisiciones. Los proyectos anunciados hasta el 31 de agosto a materializarse en el año 2006 ascenderían a US$ 1.344 millones.

Desde el comienzo de la recuperación de la economía en el año 2002, la participación de la Región Centro en el total de inversiones realizadas en el país se ha incrementado notablemente.

4 Los datos de inversiones utilizados en este apartado surgen del relevamiento realizado por el CEP de anuncios de inversiones de firmas nacionales y extranjeras. Se incluyen tanto proyectos en ampliación de capital como en fusiones y adquisiciones. No coincide con el concepto de IBIF ni el de IED.

Entre el año 2002 y 2005 la Región Centro pasó de absorber el 6% del total invertido en el país a concentrar el 12% del total.

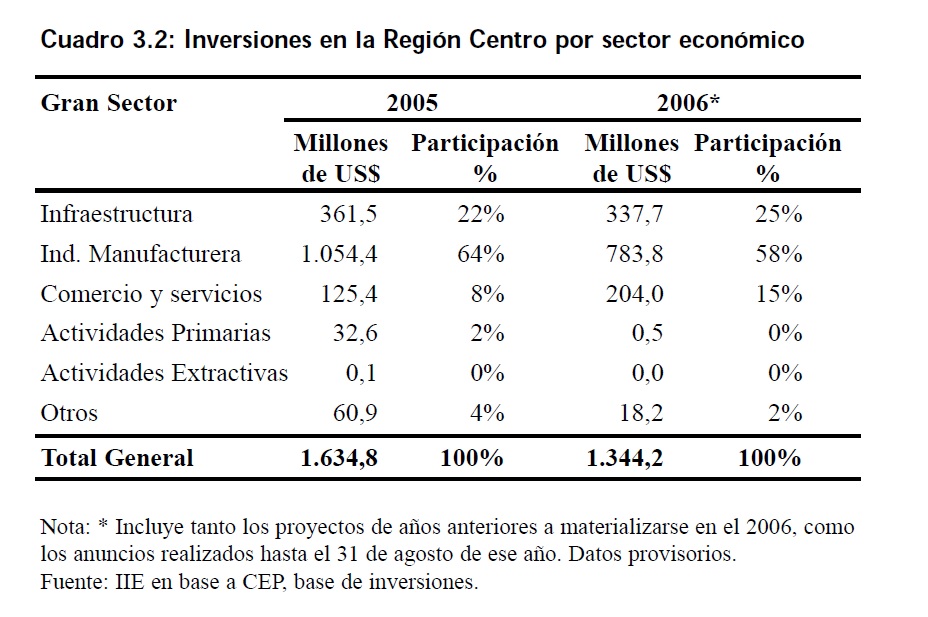

El destino de las inversiones se ha modificado a lo largo del tiempo. Entre 1992 y 1997 la industria de manufacturas concentraba más del 95% del total de inversiones realizadas en la región. A partir de 1998 y hasta el año 2001 los fondos destinados a inversiones en infraestructura adquirieron mayor importancia. El 58% de los proyectos a materializarse en el año 2006 en la Región Centro estarían concentrados en el sector de manufacturas, el 25% sería destinado a inversiones en infraestructura, el 15% dirigido al sector comercio y servicios, mientras que, el 2% restante se destinaría a actividades extractivas, financieras y otros.

Al comparar con el año anterior se observa un aumento de la participación de las inversiones en infraestructura y en comercio y servicios. El sector comunicaciones continuó el proceso de inversiones comenzado dos años atrás en ampliación de sus redes, principalmente en telefonía móvil. Los proyectos en la actividad de la construcción, que incluye viviendas, rutas y caminos y terminales de transporte, continúan siendo relevantes. En la industria de manufacturas, el sector productor de alimentos y bebidas, impulsado por el incremento de la demanda tanto interna como externa, ha llevado adelante proyectos en formación de capital principalmente en los sectores productores de aceites, grasas, carnes y hortalizas. Son de gran relevancia los proyectos de inversión anunciados en la Región para la producción de biodiésel. Finalmente el sector automotriz continúa su política de expansión llevando adelante proyectos en ampliación de capacidad.

Dado que el comportamiento de las inversiones en cada una de las provincias que conforman la Región Centro tuvo características diferentes, tanto en relación a su evolución como a los sectores a los cuales se orientaron los proyectos productivos, resulta interesante realizar un análisis mas detallado para cada una de ellas.

3.8.2 Inversiones en la Provincia de Córdoba

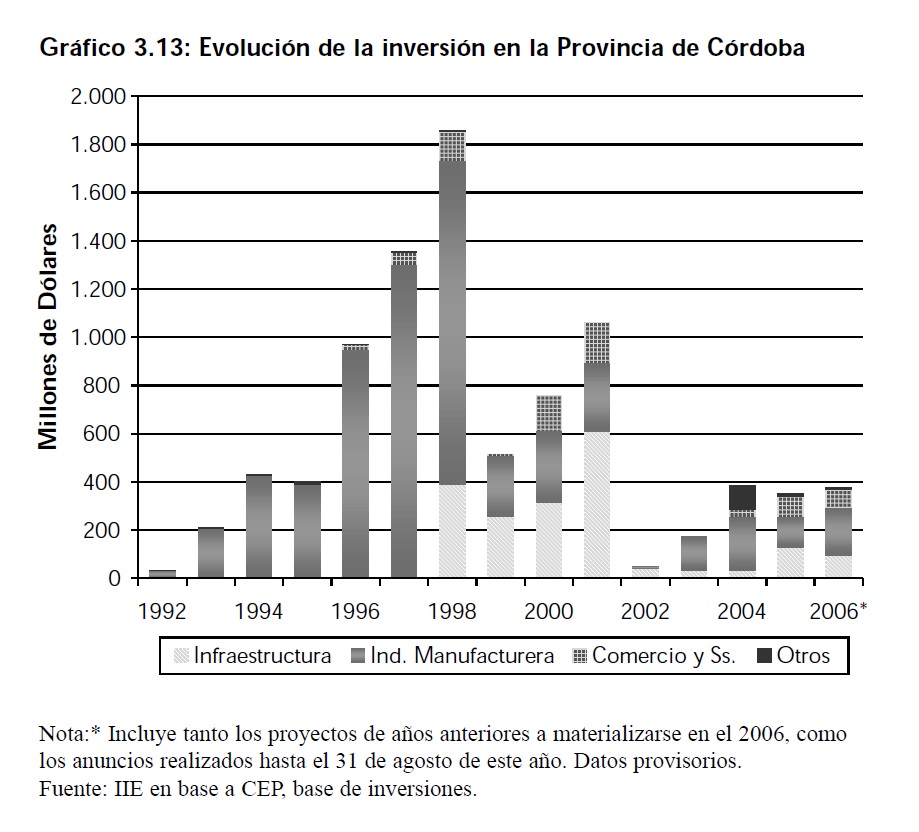

Durante la década del noventa un importante volumen de inversiones fueron realizadas en la provincia de Córdoba. Las inversiones recibidas se incrementaron a una tasa promedio anual de 96% entre 1992 y 1998 alcanzando en ese año un monto de US$ 1.857 millones, el máximo valor del período analizado. Hasta 1997 el principal destino de las inversiones fue la industria de manufacturas realizándose inversiones fundamentalmente en el sector automotriz, alimentos y bebidas y materiales de construcción.

En el año 1999, como resultado de la delicada situación del sector automotriz, las inversiones disminuyeron 72% respecto al año anterior. Durante los dos años siguientes las inversiones impulsadas por proyectos en infraestructura y comercio y servicios se recuperaron. Como consecuencia de la profunda crisis generada por la salida de la convertibilidad, en el año 2002 se llevaron a cabo inversiones por un monto de US$ 47,68 millones, el mínimo valor registrado para el período analizado. Los fondos destinados a inversiones en infraestructura fueron adquiriendo mayor relevancia hasta llegar a representar en el año 2002 el 83% del total invertido en la provincia.

Acompañando la recuperación de las variables macroeconómicas en nuestro país las inversiones en la provincia muestran una tendencia creciente desde el año 2003. A pesar de ello, si bien la participación de la provincia de Córdoba en las inversiones realizadas en el país se ha mantenido estable, su participación dentro de la Región Centro ha disminuido. La provincia concentró en promedio entre 1992 y el año 2000 el 55% de las inversiones realizadas en la región mientras que entre 2002 y 2005 concentró en promedio el 32% de las mismas.

Los proyectos de inversión a materializarse en el año 2006 (anunciados hasta el 31 de agosto) alcanzarían un monto de US$ 375,5 millones. El 53% del total sería destinado a la industria de manufacturas, el 25% estaría orientado a la realización de inversiones en el sector de infraestructura y el 2% al sector comercio y servicios. Al comprar con la composición observada en el 2005, los sectores mas han incrementado su participación han sido la industria de alimentos y bebidas y el sector automotriz y autopartista.

3.8.3 Inversiones en la Provincia de Entre Ríos

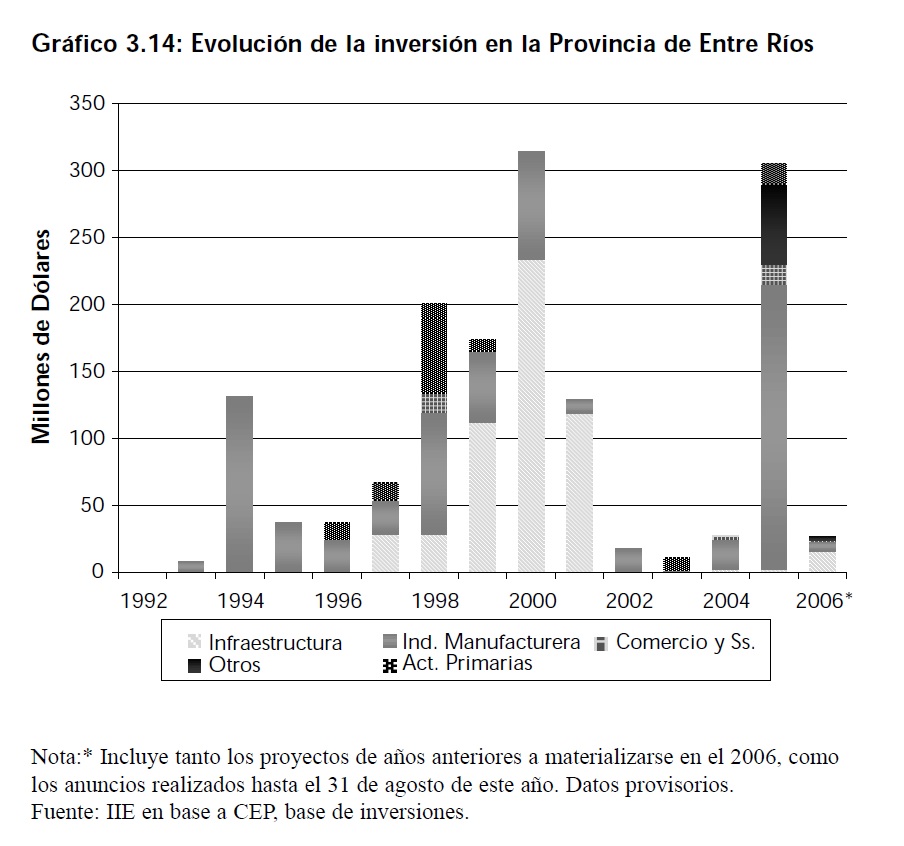

Los flujos de inversiones en la provincia de Entre Ríos han tenido un comportamiento más volátil durante la década del noventa comparado con las otras dos provincias de la región. Entre 1995 y 1998 las inversiones recibidas por la provincia se incrementaron a una tasa promedio anual de 75%. En esta primera etapa las inversiones se destinaron principalmente a las industrias de manufacturas y a las actividades primarias. Los sectores más dinámicos fueron el de maderas y subproductos, celulosa y papel y el de alimentos y bebidas. Dentro de las actividades primarias el sector forestal fue el de mayor relevancia.

Luego de una disminución de las inversiones de 13% entre 1998 y 1999, las mismas se recuperaron alcanzando en el año 2000 un monto de US$ 314 millones, el máximo valor de la serie.

Las inversiones en infraestructura durante el período 1999-2001 representaron en promedio el 77% sobre el total invertido en la provincia de Entre Ríos.

Luego de la devaluación de la moneda, los flujos de inversión disminuyeron fuertemente en todos los sectores. En el año 2002 solo la industria de manufacturas logró atraer inversiones por un monto de US$ 17,9 millones. En el año 2003 el 90% de las inversiones fueron realizadas en actividades primarias.

Durante el año 2005 se realizaron en la provincia de Entre Ríos inversiones por US$ 305,6 millones de los cuales el 91% correspondió a fusiones y adquisiciones.

Dos operaciones, una en el sector de alimentos y bebidas y otra en el sector de bancos y servicios financieros, concentraron más del 90% de las mismas. Por su parte las inversiones en formación de capital fueron de US$ 28,7 millones mostrando un incremento de 8% respecto al 2004.

Los proyectos relevados hasta el 31 de agosto a materializarse en la provincia de Entre Ríos en el año 2006 ascenderían a un monto de US$ 26,5 millones. El 59% de las inversiones totales sería destinado al sector de infraestructura destacándose las inversiones en construcción y en energía eléctrica. La industria de manufacturas absorbería el 27%, siendo el sector mas dinámico el de alimentos y bebidas.

3.8.4 Inversiones en la Provincia de Santa Fe

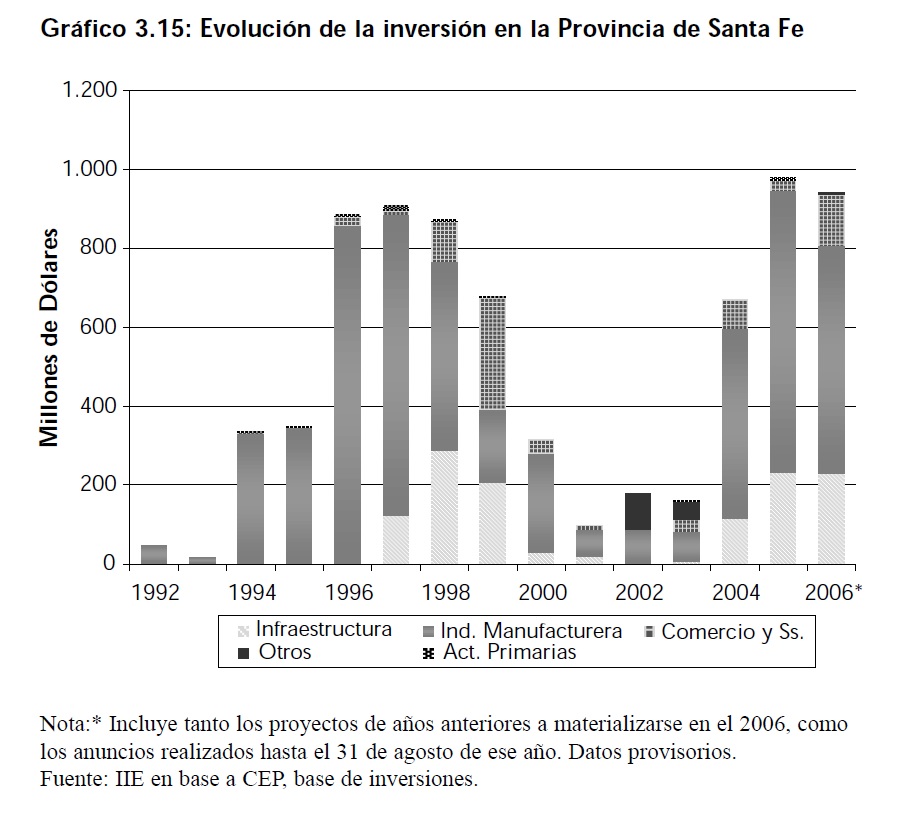

En los primeros años del período bajo análisis la provincia de Santa Fe recibió importantes inversiones. Los flujos de inversión se incrementaron entre 1993 y 1998 a una tasa promedio anual de 124%. En este período las inversiones fueron realizadas principalmente en la industria de manufacturas siendo los principales destinos los sectores de alimentos y bebidas, el sector automotriz y las industrias básicas de hierro y acero. A partir del año 1997 las inversiones en el sector de infraestructura y comercio y servicios adquirieron mayor relevancia.

A partir de 1999 las inversiones disminuyeron hasta alcanzar en el año 2001 el menor valor del período analizado (US$ 98,1 millones). En esta etapa el 46% de las inversiones fueron realizadas en la industria de manufacturas, el 30% fue destinado al sector comercio y servicios mientras el 24% restante estuvo concentrado en proyectos de infraestructura.

En el año 2002 las inversiones comenzaron a recuperarse continuando con esta tendencia hasta la actualidad. La provincia de Santa Fe incrementó significativamente su participación en el total de inversiones realizadas en el país. En el año 2003 concentraba el 2,8% de las inversiones totales mientras en el año 2005 absorbió el 7%. La participación de Santa Fe dentro de la Región Centro también se incremento de forma importante. Entre 1992 y 2000 absorbió en promedio el 37% de las inversiones realizadas en la región, en tanto entre 2002 y 2005 concentró en promedio el 60,3% del total.

Los proyectos de inversión anunciados hasta el 31 de agosto, a materializarse en el año 2006 en la provincia de Santa Fe alcanzarían US$ 942,3 millones. Sólo dos sectores concentrarían más del 85% de estos fondos. La industria de manufacturas absorbería el 61% del total, dentro del cual el sector de mayor relevancia es el de alimentos y bebidas.

Por su parte el 24% de las inversiones sería destinado a realizar inversiones en infraestructura.

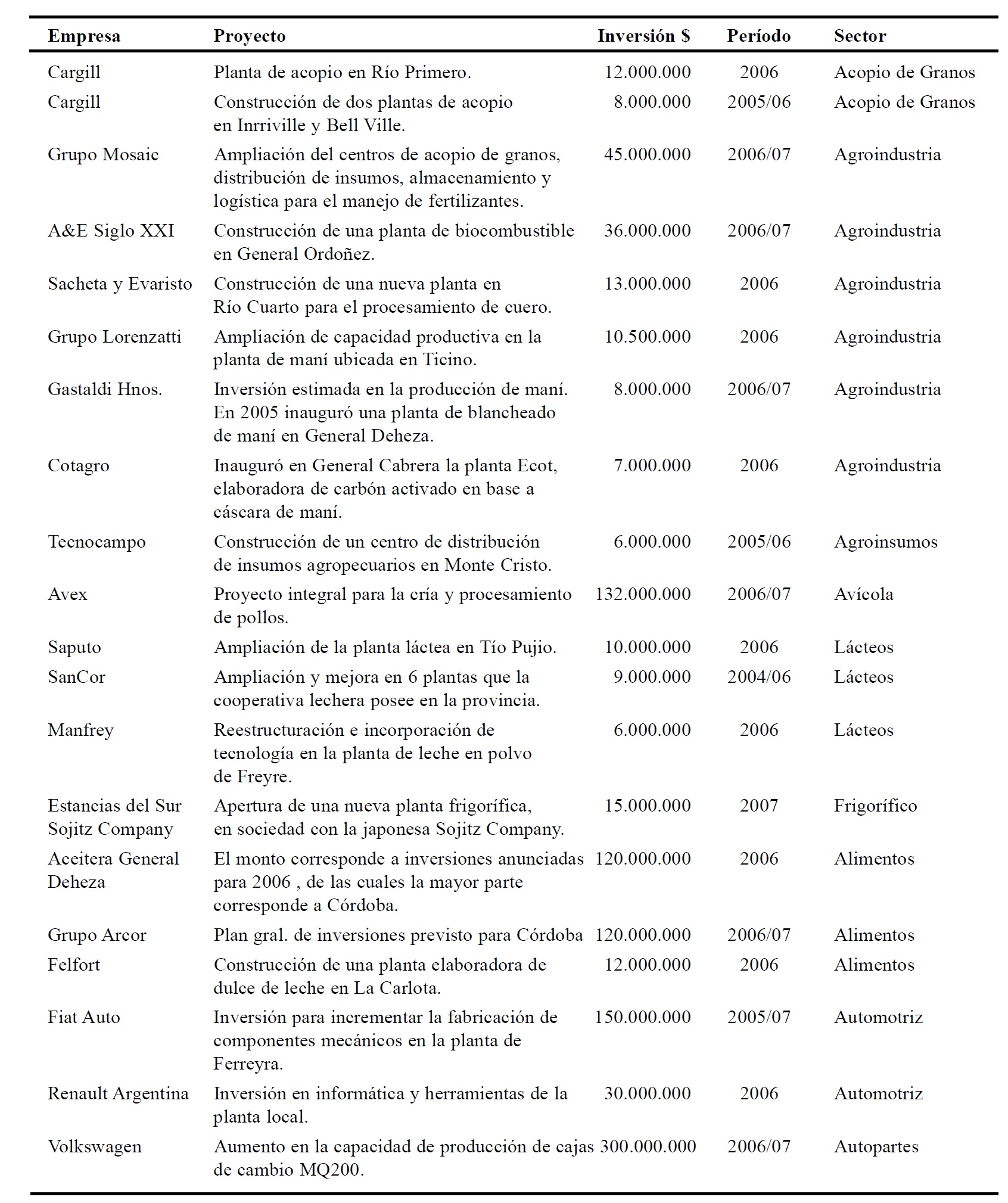

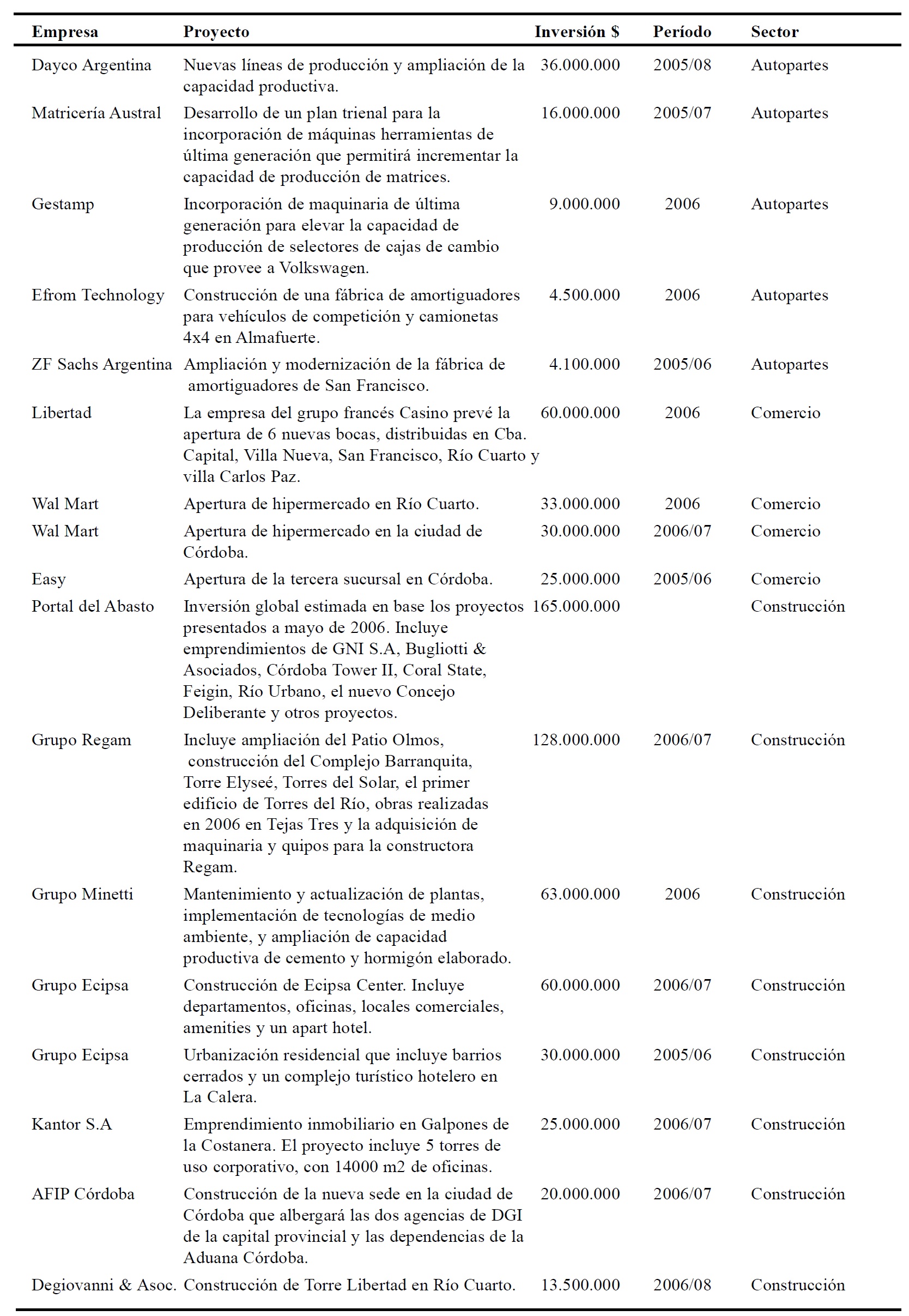

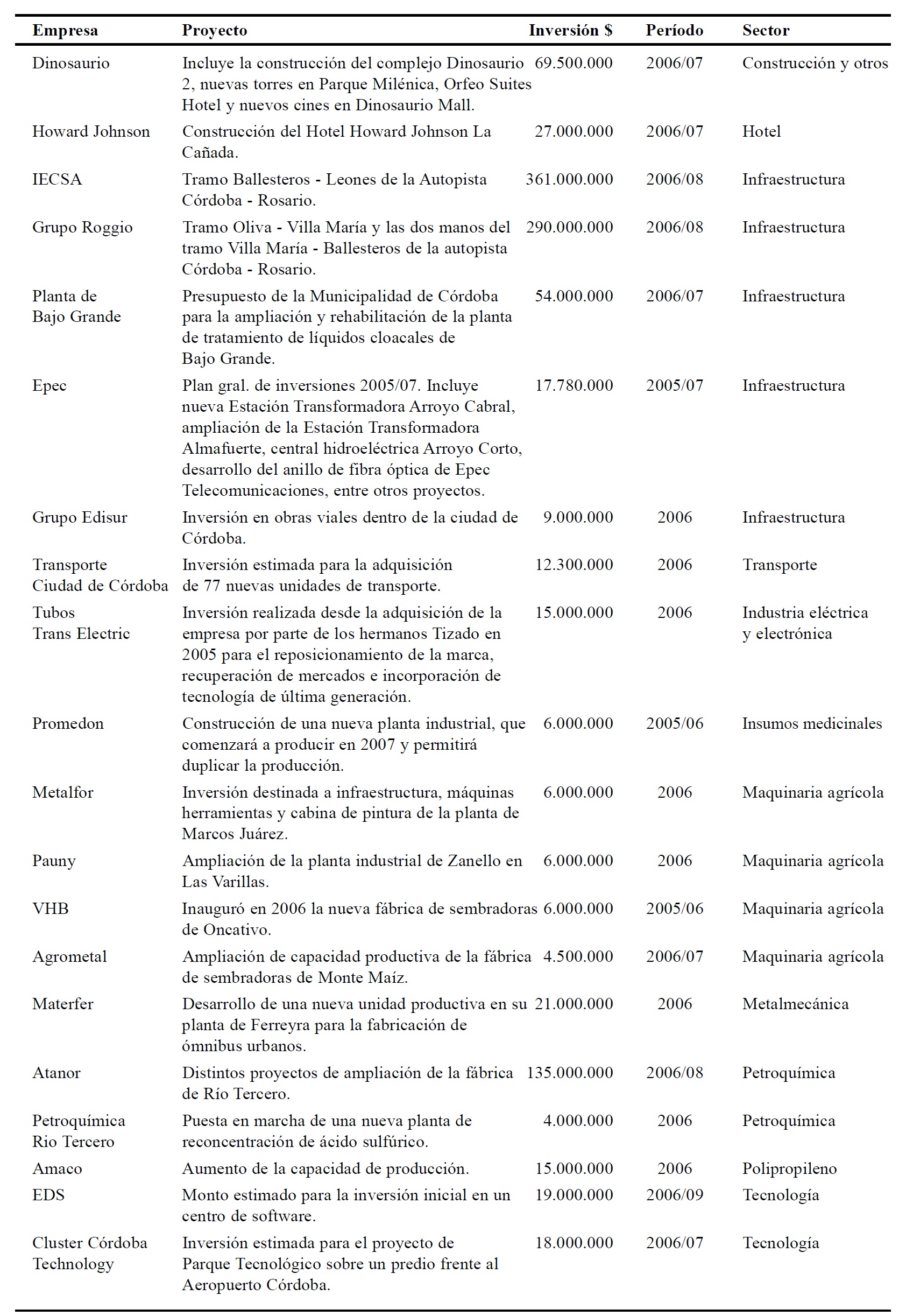

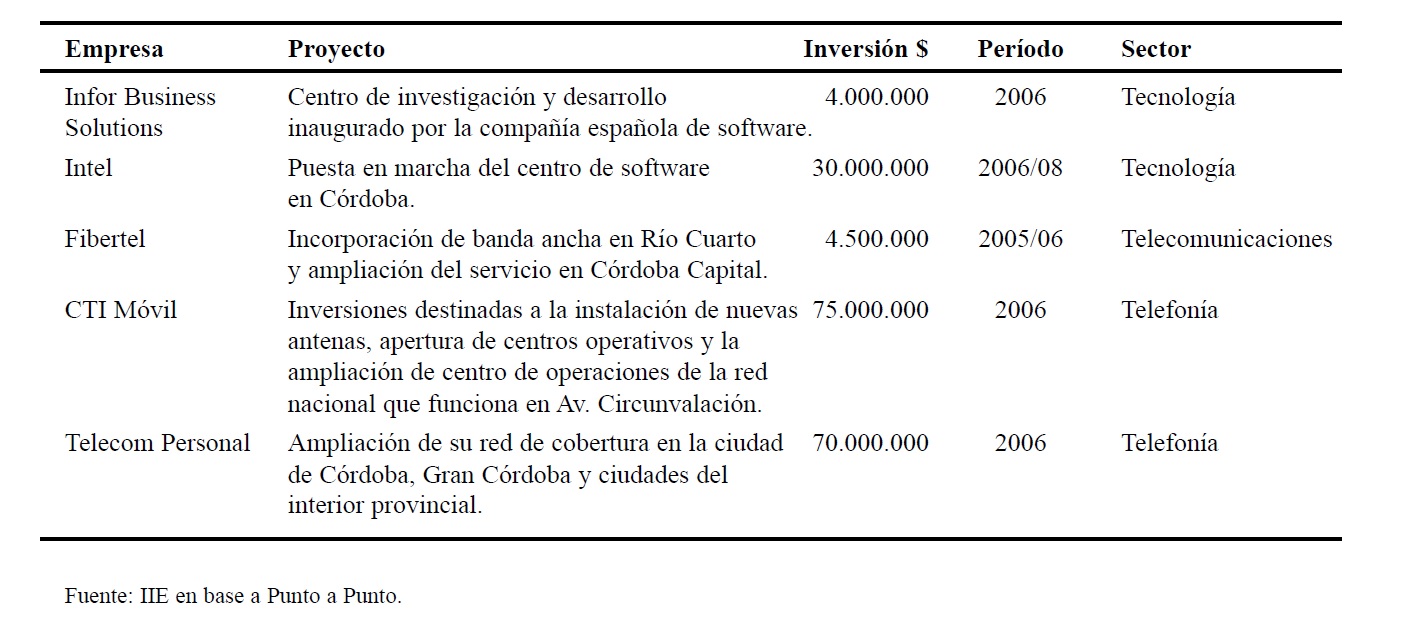

Anexo 3.1: Anuncios de inversiones en la Provincia de Córdoba

En el presente listado se incluyen algunos de los de proyectos de inversiones anunciados, en marcha o realizados durante el último año en la Provincia de Córdoba. El listado no es completo, solo se consideran algunos de los proyectos de mayor relevancia.