MERCADO DE CAPITALES

MERCADO DE CAPITALES

7.1. Reseña sobre la evolución del Mercado de Capitales a nivel internacional

Durante los últimos diez años, los mercados financieros globales y sus intermediarios han enfrentado sucesivas crisis que produjeron fuertes caídas en el precio de los activos financieros (por ejemplo, los casos del mercado global de acciones en 1987, la actividad inmobiliaria a fines de la década de 1980 y el mercado de bonos en 1994). Crisis similares se produjeron en el mercado de cambios, tales como los problemas en el mecanismo monetario europeo (ERM) durante los años 1992 y 1993, la apreciación del yen a comienzos de 1995 y la devaluación mexicana de diciembre de 1994.

Los acontecimientos anteriores son consecuencia de las importantes transformaciones en el mercado financiero internacional ocurridas en los últimos diez años, incluyendo el incremento de la competencia a raíz de la liberación del sector financiero de la mayoría de los países industriales, la integración de los mercados de capitales, la creciente importancia de los inversores institucionales y el desarrollo de nuevos instrumentos operativos.

Motivado por el alto costo de las crisis descriptas se realizaron significativos esfuerzos en la regulación y supervisión del sistema bancario. EI cambio estructural más importante fue el Acuerdo de Basilea, alcanzado en 1988, a fin de armonizar las normas bancarias de las principales economías desarrolladas.

En los primeros años de la década de 1990 se produjo un importante incremento en el flujo de fondos financieros hacia los países en desarrollo, como consecuencia de los menores niveles de actividad en las regiones económicamente más desarrolladas y la declinación de la tasa de interés internacional, especialmente la de los Estados Unidos.

El flujo neto de capitales a los mercados emergentes durante el período 1982-1989 alcanzó un promedio de U$S 28 mil millones1, aumentando a U$S 228.1 mil millones en el año 1995. Es decir que la afluencia de capitales hacia la región se multiplicó más de ocho veces en los últimos años, coincidiendo con el aumento de la capitalización bursátil observada en los países en desarrollo.

Actualmente hay más de 60 países en desarrollo que tienen mercados de valores, una cifra que duplica el numero existente hace diez años atrás. El valor combinado de los mismos es de alrededor de U$S 1,9 trillones, o sea casi el 10% deIa capitalización bursátil mundial y diez veces el valor que tenían en el año 1986.

7.2. El flujo de fondos hacia los mercados emergentes

A pesar de la crisis mexicana, durante el año 1995 el flujo de fondos hacia los países emergentes aumentó un 38% respecto a 1994 y un 30% en el área latinoamericana. Dicho incremento fue impulsado por la liquidez del mercado de préstamos bancarios, el aumento de la demanda de bonos emitidos por países de Europa oriental y Latinoamérica por parte de inversores japoneses y alemanes y el buen comportamiento de los mercados emergentes en Asia.

1Ver «Evolución reciente del financiamiento en los países en desarrollo», Raúl Hermida, BCC, 1996.

La política monetaria restrictiva de los Estados Unidos, aplicada a partir de los primeros meses de 1994, que produjo una considerable turbulencia en los mercados financieros internacionales, afectó principalmente a los países de nuestra región,debido a Ia significativa declinación en la colocación de acciones y bonos de los países en desarrollo desde los últimos días de febrero de 1994 hasta el mes de abril ·del mismo año.

En el segunde semestre de 1994, luego que las condiciones financieras se estabilizaran, se reinició el proceso de colocaciones de bonos y acciones aunque restringido a las entidades más sólidas y a tasas de interés y vencimientos menos atractivos.

La crisis mexicana de diciembre de 1994 produjo una importante venta de títulos valores en los países en desarrollo durante los últimos días de diciembre y el mes de enero de 1995. La presión vendedora se observó especialmente en los países latinoamericanos y continuó con toda su fuerza hasta mediados del mes de marzo del mismo afro. Algunos países en desarrollo de Ia región asiática también experimentaron presiones en sus propios mercados financieros, pero las mismas se disiparon rápidamente y fueron seguidas por nuevos ingresos de fondos para inversión en cartera.

La recuperación mencionada en los mercados financieros latinoamericanos a partir del segundo semestre de 1995 se vio favorecida por una disminución en Ia tasa de interés de largo plazo de los Estados Unidos y el continuo esfuerzo realizado por los países de Ia región para consolidar los cambios estructurales que habían emprendido con anterioridad.

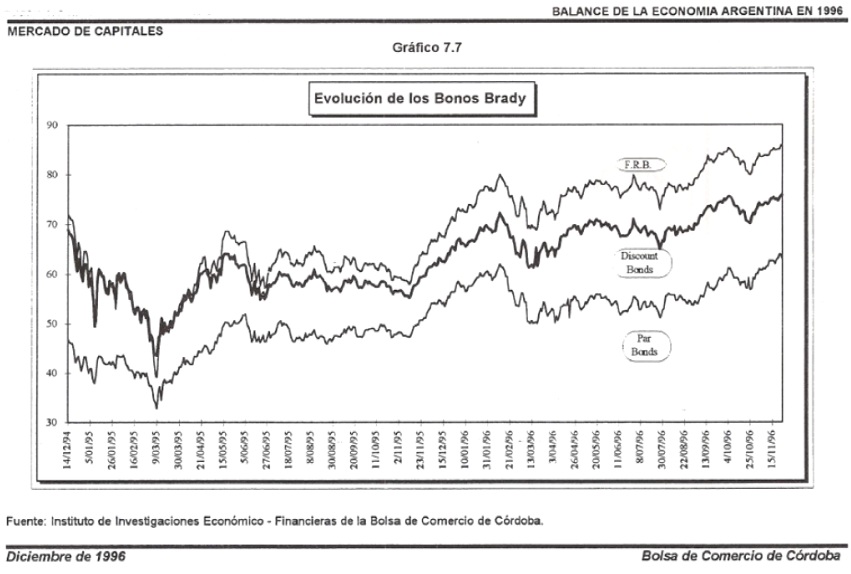

Durante los últimos años se observó una elevada correlación en la evolución de la tasas de retorno de los bonos Brady correspondientes a distintos países, especialmente luego de las crisis producidas por el aumento de Ia tasa de interés norteamericana en febrero de 1994 y Ia devaluación mexicana de diciembre de 1995.

Esta situación reflejó las características del comportamiento de los inversores en los mercados emergentes y la naturaleza de dichas inversiones dentro de las carteras que los mismos manejan. Frente a una crisis como Ia devaluación mexicana, la gran mayoría de ellos reaccionó de la misma manera, lo que sumado a la falta de liquidez en dichos mercados, aumentó en forma significativa la volatilidad de los mismos.

En la medida en que los inversores institucionales identifican a los activos financieros de los países emergentes como una clase de activos diferentes al resto,una vez que se ha determinado una proporción de Ia cartera a ser invertida en losmismos, recién prevalecen los fundamentos economices a nivel de países, sectores y empresas.

Es por ello que cuando se produce una crisis que afecta significativamente a un país o región en particular, Ia primera reacción por parte de los inversores se manifiesta con bastante independencia de las situaciones particulares de cada una de las partes que componen el conjunto.

Asimismo, durante el período en que se produce el retiro masivo de fondos, los inversores prueban en particular la solidez de los programas económicos de aquellos países que tienen un elevado déficit en la cuenta corriente del Balance dePagos y que utilizan un tipo de cambio fijo, tal como fue el caso de nuestro país.

Sin embargo, luego de la reacción inicial, comienzan a prevalecer las condiciones macroeconómicas y los programas de reformas más sólidos, como lo muestra el regreso relativamente rápido de los capitales externos a las economías de los países del sudeste asiático.

7.3. El cambio en la composición del flujo de fondos internacional

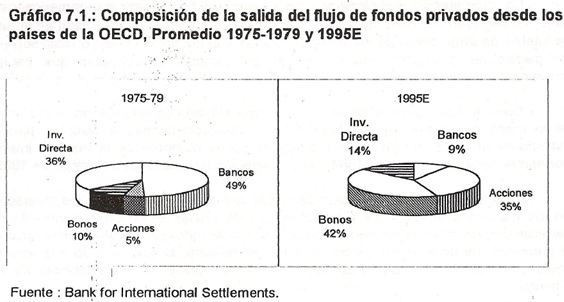

En los últimos años se ha producido un importante cambio en la composición del flujo de fondos internacional, que hasta comienzos de la década de 1980 estaba completamente dominada por las instituciones bancarias.

El flujo de fondos privados para Ia compra de títulos valores se multiplicó notablemente en los últimos quince años, reduciéndose la participación de los créditos bancarios.

Hoy en día, la inversión en títulos valores es el uno de los principales vehículos del flujo de fondos hacia los países emergentes. Los problemas de cobranzas que enfrentaron los bancos cuando trataron de recuperar los fondos que habían prestado mediante el reciclaje de los petrodólares fueron motivados por una incorrecta evaluación de la capacidad de repago de los acreedores, tal como lo reflejó la crisis mexicana de 1982 que luego se extendió al conjunto de los países latinoamericanos.

Esta situación provocó una fuerte caída en los flujos de fondos de origen bancario que estaban destinados principalmente a los gobiernos y en su reemplazo el sistema financiero internacional tuvo que atender en forma creciente las necesidades de inversión y reestructuración de las empresas privadas, que se encontraron inmersas en un proceso de cambio que condujo a una mayor especialización productiva y comercial en el marco de una creciente regionalización, manifestada en la conformación de grandes bloques económicos.

La desregulación del sistema financiero norteamericano producida a partir de 1975, junto a un proceso similar en varios países europeos, generó un fuerte incremento en el número de instituciones participantes tales como fondos de pensión, fondos de inversión y compañías de seguro, que comenzaron a adquirir bonos y acciones de empresas, no sólo en sus propios países sino también en el exterior.

Asimismo, el envejecimiento de la población en los países más desarrollados aumentó la propensión al ahorro de esas economías, que a través de los fondos de pensión comenzaron a canalizarlos a los mercados emergentes, fuertes demandantes de ahorro externo para financiar crecientes volúmenes de inversión.

Por último, el endeudamiento estatal excesivo y Ia necesidad de disminuir el déficit fiscal en numerosos países, derivó en Ia necesidad impostergable de privatizar las empresas públicas y recortar los gastos estatales en infraestructura, contribuyendo a desviar el flujo de fondos externo hacia el sector privado.

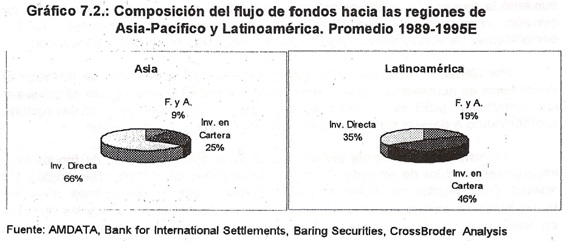

Asimismo, es importante señalar que la composición del flujo de fondos tuvo importantes cambios de acuerdo a las distintas regiones a las cuales fue dirigido. Un análisis desagregado de dicha composición indica que en los últimos años las inversiones en cartera predominaron en el caso de Latinoamérica y las directas en los países asiáticos. Esta es Ia razón principal por Ia que los países más afectados por la caída del flujo de fondos en 1994 y 1995 fueron los pertenecientes a nuestra región.

La diferente composición en el ingreso de capitales de ambas regiones es un fenómeno reciente, debido a que a comienzos de Ia presente década las dos tenían un valor de inversiones directas parecido, tal como lo señalan las cifras del Cuadro 7.1. Sin embargo durante 1995, Asia ya recibía inversiones directas por un monto que triplicaba la cifra correspondiente a Latinoamérica.

Simultáneamente, se observa que entre 1993 y 1995 Latinoamérica reduce el valor de las inversiones en cartera desde U$S 51.6 mil millones a solo U$S 10.0 mil millones, mientras que en Asia dichas inversiones se reducen levemente desde U$S 23.8 mil millones a U$S 18.5 mil millones.

Asimismo los países de la región asiática aumentaron el flujo de inversiones directas un 60% entre 1993 y 1995, mientras que Latinoamérica lo hizo solo en un 30%.

Obsérvese nuevamente en el gráfico 7.1 que en 1995 solo el 27.6% del flujo de fondos hacia Latinoamérica se invierte en forma directa mientras que en Asia dicho porcentaje es del 50.3%. Asimismo, varios estudios indican que el monto total invertido en Fusiones y Adquisiciones (F. y A.) en nuestra región duplica las efectuadas en Asia.

Si bien es cierto que las estadísticas disponibles pueden incurrir en errores tales como la doble contabilización de operaciones en el rubro Fusiones y Adquisiciones e inversiones en Cartera, junto con las imprecisiones que provocan las distintas metodologías de registro en diferentes países, el contraste entre ambas regiones es concluyente.

Aunque los fondos invertidos en fusionar o adquirir empresas pueden tener un impacto positivo en el nivel de productividad, probablemente no sean tan beneficiosos para aumentar la tasa de crecimiento como las inversiones directas. En el capítulo referido a las oportunidades de la Provincia de Córdoba en el proceso de integración, se analizan las compras y fusiones realizadas por las empresas multinacionales en Argentina y Brasil y su impacto sobre el futuro desarrollo de Ia región.

Los países de la región Asia-Pacífico2, que comprenden un mercado que se aproxima a los 2.500 millones de habitantes (45% de la población mundial), vienen creciendo en los últimos años a razón de un 8% anual promedio, y la mayoría de los analistas coinciden en que, bajo condiciones normales, lo seguirán haciendo durante los próximos años. EI potencial futuro de esta región es enorme si se tiene en cuenta que el PBI de Ia misma representa solo el 7% del total de la economía mundial.

7.4. Principales razones del aumento del flujo de fondos externos hacia los países emergentes3

El fracaso de las economías centralmente planificadas, los avances tecnológicos en las comunicaciones y las modificaciones en Ia estructura demográfica de los países más desarrollados, son alguno de los factores que impulsan el movimiento de capitales a nivel internacional.

Asimismo resulta muy significativo el aumento del comercio entre naciones, el mayor acceso a la educación de un importante segmento de la población internacional y la transformación de las estructuras económicas con la pérdida de importancia relativa de Ia agricultura y Ia industria a favor del sector servicios.

2 A los fines del análisis del flujo de fondos y principales características económicas analizadas en el presente trabajo comprende China, Hong Kong, India, Indonesia, Malasia, Pakistán, Filipinas, Singapur, Corea del Sur, Sri Lanka, Taiwan y Tailandia.

3 El Banco Mundial define a los países emergentes cuando tienen un ingreso per cápita inferior a los U$S 8.340.

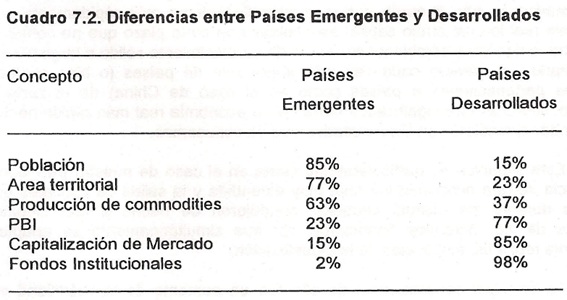

Sin embargo, la principal fuerza que está promoviendo el movimiento de capitales entre distintas regiones es Ia enorme diferencia en el grado de desarrollo entre los países más avanzados y lo que se denominan países emergentes.

EI avance de la tecnología y la educación permiten esperar que estas diferencias disminuyan si se mantienen las condiciones de comercio internacional y los programas de reformas.

Desde 1993, han estado saliendo capitales desde los países industriales a razón de 50 mil millones de dólares por año. Se estima que desde 1980 a 1995 la salida de capitales desde los países de la OECDE se ha multiplicado por 11.

EI monto total de acciones pertenecientes a compañías de países que componen los llamados mercados emergentes, que se encuentran en manos de no residentes de esos países, suman los 205 mil millones de dólares.

Aproximadamente un séptimo del total del valor de las acciones de compañías extranjeras mantenidas en cartera por inversores en todo el mundo pertenecen a países de los mercados emergentes. En 1985, esa relación era de 1 a 200.

Basado en estas proyecciones, varias compañías financieras internacionales estiman que los mercados de valores de los países emergentes que hoy tienen una participación de solo el 15% sobre el total mundial, alcanzaran en el año 2010, valores cercanos al 45% del total.

Sin embargo, tal como ya fue señalado, debe tenerse en cuenta que estos capitales no se dirigen con la misma intensidad a cualquier región en desarrollo, sino que lo hacen en base a una evaluación cada vez más compleja de las reformas estructurales en curso y el equilibrio macroeconómico alcanzado por las distintas alternativas de inversión.

Para ello ponderan especialmente que el país o la región que se propone atraerlos, pueda proyectar sus escenarios económicos, políticos y sociales futuros con un respetable grado de seguridad jurídica y un marco general de referencia para el desarrollo de los negocios estable y predecible. A su vez, esa proyección la fundamentan en el comportamiento histórico observado en las últimas décadas.

Un esquema impositivo que se mantenga en el largo plazo sin grandes variaciones, junto con un sistema financiero estable y el desarrollo de una infraestructura adecuada son algunos de los principales factores para lograr los objetivos propuestos.

Otra de las principales lecciones de la historia reciente es que los países deben integrarse a los mercados internacionales con una apertura y liberación al menos simultánea de los mercados financieros y reales. Varios países latinoamericanos han liberado sus mercados financieros mas rápidamente que su economía real lo cual atrajo capital especulativo de corto plazo que no contribuyó a aumentar la riqueza y establecer las bases de un crecimiento sólido a largo plazo. Por el contrario, un número cada vez más importante de países (o bien ciudades o regiones pertenecientes a países como en el case de China) de la zona Asia-Pacífico, liberaron una significativa parte de su economía real más rápidamente que su mercado financiero con los resultados que ya conocemos.

Esta situación es particularmente cierta en el caso de nuestro país donde la existencia de una economía informal muy extendida y la salida de capitales que se produjo durante las últimas décadas, condujeron de hecho a una significativa apertura de los mercados financieros, sin que simultáneamente se adaptara la economía real a las exigencias de la globalización.

La principal consecuencia de ello fue un aumento de Ia volatilidad de los mercados que impactó en la economía real, generando mayores condiciones de incertidumbre e inestabilidad que fueron evidenciadas con la reversión del flujo de fondos externos que produjo la reciente crisis de México.

7.5. El papel del ahorro interno en el proceso de desarrollo

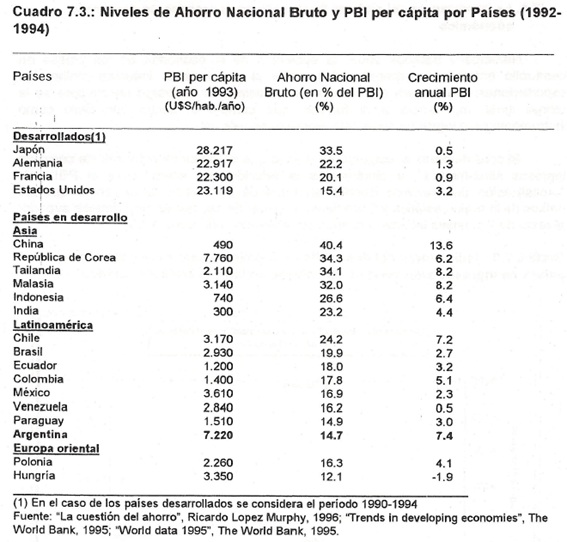

Los inversores internacionales tienen especialmente en cuenta la capacidad de ahorro interno de las economías en las que piensan invertir. La proporción del ahorro nacional, expresada como porcentaje del PBI endistintos países muestra que existe una gran disparidad entre ellos. En algunos casos esta disparidad puede correlacionarse con el grado de desarrollo alcanzado por las economías incluidas en la muestra, pero en otras ocasiones se observan grandes diferencias regionales que no dependen del nivel de ingresos, en especial si comparamos Latinoamérica con Asia.

En el Cuadro 7.3 se observa que los niveles de ahorro y de crecimiento de los países del sudeste asiático superan con creces a los otros grupos considerados,repitiendo alguna de las características de la evolución que se produjo durante las décadas de 1960 y 1970 en la mayoría de los países que hoy consideramos como desarrollados.

Lamentablemente la situación es bastante diferente en el caso de los países Latinoamericanos, con la excepción de Chile, ya que los niveles de ahorro son bastante más bajos que en el Asia, aun para aquellos países con similar nivel de PBIper cápita.

En el caso de nuestro país, aunque presentó en el período 1992-1994 una tasa de alto crecimiento, tuvo uno de los porcentajes de ahorro nacional más bajos de Ia muestra, situación que si bien resulta atípica, aparentemente pudo sostenerse durante cuatro años sobre la base de una gran recuperación del mercado interno.

Esa recuperación fue posible debido a la importante demanda insatisfecha que se había acumulado durante el proceso de desinversión de bienes de capital y la no reposición de bienes de consumo durable de la década de 1980, que al aparecer el crédito, debido al ingreso de ahorro externo, permitió reactivar Ia economía y aprovechar mejor los recursos existentes gracias a las profundas reformas estructurales encaradas.

Tal vez una prueba de que no se pueden sostener altas tasas de crecimiento con bajos niveles de ahorro interno, en el caso de economías como la Argentina, fue la recesión del año 1995, producida justamente por una interrupción del flujo de fondos externos.

La pregunta que deberíamos hacernos a continuación es porque los países Latinoamericanos, y en especial Argentina, tienen una tasa de ahorro sustancialmente inferior a Ia que prevalece en las economías asiáticas. Es probable que para obtener una respuesta aceptable debiéramos incluir en el análisis no solo los aspectos económicos sino también aquellos que tienen raíces políticas, culturales e históricas, tal como fue mencionado en el análisis del contexto económico.

Sin embargo, no debemos subestimar un hecho significativo en Ia evolución del ahorro en nuestro país. Dicho ahorro muestra una fuerte recuperación desde los niveles extremadamente bajos que prevalecieron durante casi toda la década de 1980 al punto que se espera supere el 20% del PBI en 1996. Es probable entonces que los cambios estructurales a los que hicimos referencia con anterioridad contribuyeran significativamente a aumentar la tasa de ahorro.

7.6. La importancia del sistema financiero en el proceso de desarrollo económico

Numerosos tratados sobre la evolución de la economía de los países en desarrollo enfatizaron aspectos tales como el papel de la industrialización, las exportaciones o la función del Estado en la misma. Sin embargo no siempre se le otorgo igual importancia a la función que cumple el sector financiero como instrumento para lograr un sostenido progreso económico.

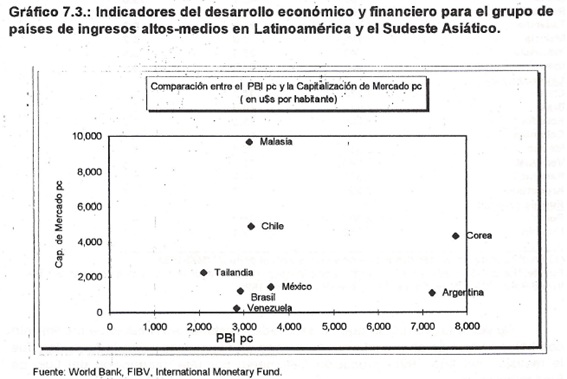

Si consideramos el conjunto de países que el Banco Mundial califica como de ingresos altos-medios4, y observamos Ia relación que existe entre el PBI y Ia Capitalización del Mercado Bursátil en términos per cápita, observamos que los países de la región asiática y Chile tienen un nivel de capitalización promedio superior al resto de los países latinoamericanos considerados (ver gráfico 7.3).

4 » Los mismos se definen en el rango de un PNB per cápita entre U$S 2.786 y U$S 8.625.

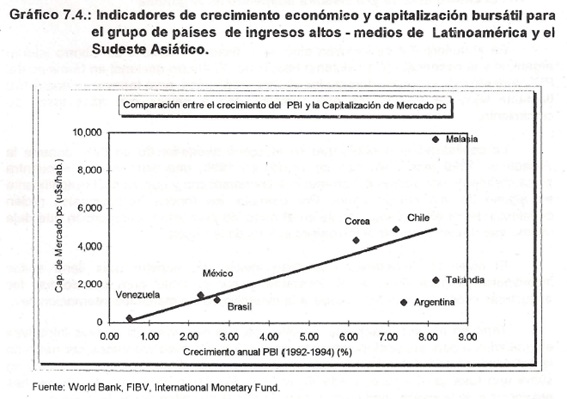

Por otra parte, cuando correlacionamos Ia tasa de crecimiento de esos países con la capitalización bursátil per cápita se observa una relación directa entre ambas variables. Esta conclusión es extensiva a un grupo más numeroso de países, tales como los denominados países en transición.

La relación positiva entre el desarrollo de los mercados bursátiles y el crecimiento económico no solo señala que el ahorro es una de las condiciones esenciales para el progreso, sino que dichos mercados son un síntoma claro de una mejor organización económica.

Tener un mercado bursátil adecuado implica que la información disponible es más completa y que probablemente los esquemas de previsión social y las formas de ahorro de la población acercan más las actividades económicas al interés social.

Cotizar en bolsa también significa un mayor control impositivo y legal, lo cual colabora a mejorar el grado de seguridad jurídica, como una de las condiciones esenciales para aspirar a un mayor crecimiento económico.

En economías altamente volátiles, como el caso de Argentina durante muchos años, un mayor ingreso per cápita no significa necesariamente una demanda mas allá de instrumentos financieros locales. Por el contrario, una capitalización bursátil per cápita mas alta parece indicar mejores oportunidades de desarrollo.

Tal como lo mencionamos, el gráfico 7.4 nos está señalando que para un conjunto de países que se encuentran en un mismo estadio de desarrollo económico hay una cierta correlación directa entre capitalización bursátil y crecimiento. Los dos países mas alejados de la línea de tendencia son Argentina y Malasia.

En el caso de Argentina, las razones son las mismas que las explicadas mas arriba, o sea que el fuerte crecimiento de nuestro país está reflejando la recuperación desde una fase descendente muy profunda del ciclo económico y por el momento no constituye una tendencia de largo plazo.

El caso de Malasia puede justificarse por Ia importancia que tienen las empresas extranjeras cotizando en la bolsa de Kuala Lumpur y las grandes inversiones externas que ese país realiza en otros de la misma región.

Como un ejemplo de las inversiones interregionales, podemos señalar que Taiwan es el principal inversor extranjero en Vietnam; Malasia es el tercero en la India y que Hong Kong es el primero en China.

Otro ejemplo, a un nivel diferente, es el superávit de la Balanza Comercial japonesa que durante la década del 1980, se había invertido mayoritariamente en Estados Unidos, tanto en la compra de bonos del gobierno como en inversiones directas. Hoy dicho superávit comienza a desviarse hacia los países del sudeste asiático en forma de inversiones directas realizadas por las grandes empresas multinacionales que buscan reducir sus costos de mano de obra.

7.7. EI ahorro interno y el sistema financiero en Argentina

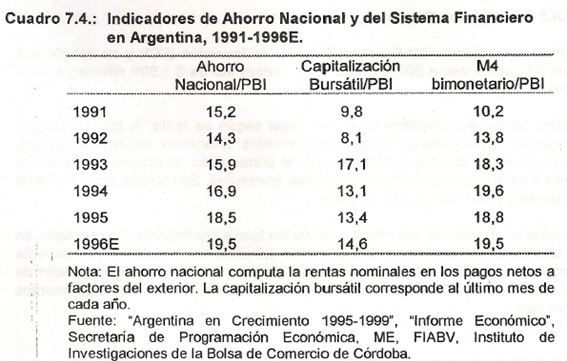

En el cuadro 7.4 se incluyen algunos indicadores básicos del ahorro interno argentino y el desarrollo de su sistema financiero. EI ahorro nacional en términos del PBI aumentó cuatro puntos durante los últimos cinco años, pero todavía se encuentra bastante lejos de los niveles que corresponden a países con altas tasas de crecimiento.

La capitalización bursátil, que se recuperó alrededor de un 50% durante la década de 1990 recién alcanzó un 14,6% en 1996, una cifra que se encuentra sustancialmente por debajo del promedio latinoamericano y que es casi insignificante en alguno de sus componentes. Por ejemplo, los fondos institucionales recién comienzan tener alguna importancia en el mercado pero en una proporción que deja mucho que desear respecto a los países líderes de la región.

El nivel de monetización también indica que nuestro país tiene serios inconvenientes para financiar la inversión y por lo tanto para transformar las estructuras económicas adaptándolas a la dinámica de los mercados internacionales.

También es particularmente negativo para el desarrollo de nuevas iniciativas empresarias o para las posibilidades de integración a nuevos mercados por parte de la actividad privada del país. La situación empeora en el interior donde además se suma una tasa de riesgo derivada de Ia situación fiscal prevaleciente en muchas provincias y de Ia inseguridad jurídica derivada de la debilidad del poder judicial.

Teniendo en cuenta la importancia del ahorro y el desarrollo del sistema financiero para lograr un crecimiento sostenido, es esencial que nuestro país supere los reducidos niveles de monetización, bancarización y Ia insuficiente demanda de instrumentos del mercado de capitales5.

![]()

5 Para un análisis de las dificultades que enfrenta Argentina ver “El Balance de la Economía Argentina en l995″, Instituto de Investigaciones, Bolsa de Comercio de Córdoba, 1995.

7.8. El Mercado de Capitales en Argentina

7.8.1. Las Administradoras de Fondos de Jubilaciones y Pensiones (AFJP)

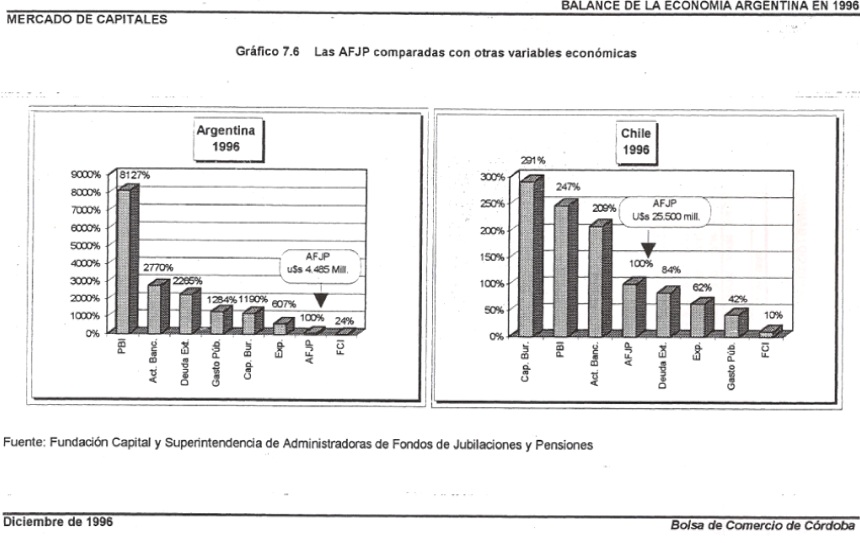

A fines de Agosto 1996 se encontraban funcionando en el país 22 Administradoras de Fondos de Jubilaciones y Pensiones, con 5.5 millones de personas afiliadas. EI valor de los fondos era de U$S 4.485 millones, Io cual representa algo menos del 1,5% del PBI, cuando en Chile, donde el sistema cumplió quince años de vigencia, dicho porcentaje alcanza aproximadamente el 50%. En el año 2000 se espera que los fondos de pensión argentinos alcancen a acumular una cifra de USS 20.000 millones.

EI 25% de las AFJP reúnen alrededor del 70% de las afiliaciones y de los fondos. La tasa de cobrabilidad alcanza solo al 50% reflejando Ia generalizada situación de precariedad laboral y el gran número de autónomos que no realizan aportes.

Las inversiones realizadas por las AFJP en títulos privados suman aproximadamente el 22% de la cartera, o sea alrededor de U$S 900 millones, mientras que en Chile ese porcentaje es del 35%, lo cual significa una inversión de U$S 9.100 millones.

En el caso de Chile, los Fondos de Pensión representan la mitad de los activos bancarios, casi un tercio de la capitalización bursátil, el doble de las exportaciones anuales y el 42% del gasto público.

En esta simple comparación de las principales características del desarrollo de ambos sistemas, pueden encontrarse algunas de las razones del significativo proceso de inversión directa de Chile en Argentina, por más de U$S 5.500 millones y el impacto en su economía.

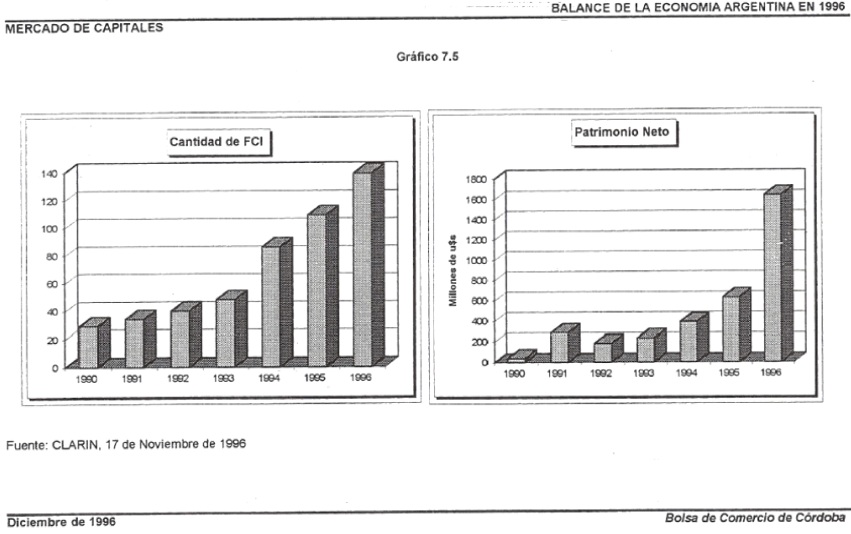

7.8.2. Los Fondue Comunes de Inversión

En el país existen 139 Fondos Comunes de Inversión (FCI) y se estima que para fin de año aumenten a 200. EI valor de Ia cartera era de $ 1.600 millones a fines de octubre de 1996.

Estos se pueden clasificar en primer Iugar según su renta, Ia cual puede ser fija o variable, dependiendo en que instrumentos financiero invierta el Fondo.

ambién pueden ser abiertos o cerrados. En el primer caso, el capital del Fondo se incrementa a medida que se incorporan nuevos inversores. En cambio, en el segundo caso, el monto de la cartera no se modifica.

A nivel Internacional, los mismos tienen un fuerte crecimiento. Por ejemplo, en Estados Unidos administran una cartera de U$S 3,2 millones de millones y el cociente entre Cartera de los FCI y depósitos es de 1,5. Mientras que en Argentina el valor de esta razón es de 0,03. Esto demuestra el reducido desarrollo de estos instrumentos en nuestro país.

7.8.3. Síntesis comparativa.

A pesar de la alentadora evolución observada en el mercado de capitales a partir de 1992, todavía nuestro país se encuentra en la etapa inicial de una recuperación que podría ser afectada por cualquier acontecimiento que indicara Ia menor posibilidad de regresar al marco de referencia en el cual se destruyó Ia moneda y por tanto el sistema financiero.

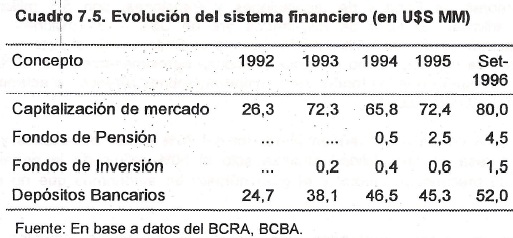

En el cuadro 7.5 se observa la lenta aparición de un volumen acumulado de Fondos de Pensión y de Inversión que suman seis mil millones de dólares al mes de setiembre de 1996, lo que a modo de ejemplo, solo representa un pequeña proporción de los fondos que administra una sola entidad Internacional de cierta envergadura.

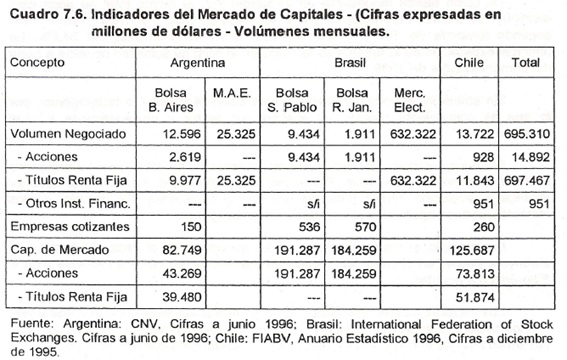

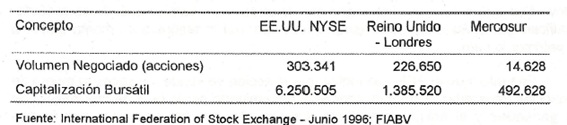

En cuanto a la capitalización de las acciones que cotizan en el mercado, Argentina alcanza una cifra que representa una quinta parte del valor de Brasil, mientras que en la comparación con el número de empresas, nuestro país tiene solo un tercio de las brasileras y el valor efectivo de Ia negociación en acciones es aproximadamente una cuarta parte del correspondiente a nuestro país vecino.

Si la comparación se efectúa con Chile, la capitalización de las acciones argentinas que cotizan en el mercado no alcanzan al 60% del valor correspondiente al país trasandino y el número de empresas cotizantes mantiene una proporción similar. En cuanto al volumen negociado, Argentina supera a Chile, aunque dicha comparación no es demasiado confiable, teniendo en cuenta la internacionalización de las transacciones.

Por último, resulta interesante visualizar la relación del Mercosur con los principales mercados de valores en el mundo, considerando los indicadores de volumen negociado y capitalización bursátil.

Debido a Ia importancia que adquiere el mercado de valores de los países miembros de Mercosur cuando se los considera en forma conjunta, es interesante estudiar con el mayor detenimiento posible las propuestas para la integración de los mismos. En el último coloquio de IDEA realizado en octubre del presente año, se presentó una propuesta sobre los principios que deberían cumplirse para Ia integración que constituye una base interesante para alcanzar los objetivos propuestos.

7.8.4 Evolución de los indicadores Bursátiles de la Bolsa de Comercio de Buenos Aires desagregados por sectores.

Para analizar el comportamiento de un conjunto de acciones se consideraron los siguientes cuatro indicadores: precio paridad, ganancia, paridad bursátil y la relación precio/ganancia.

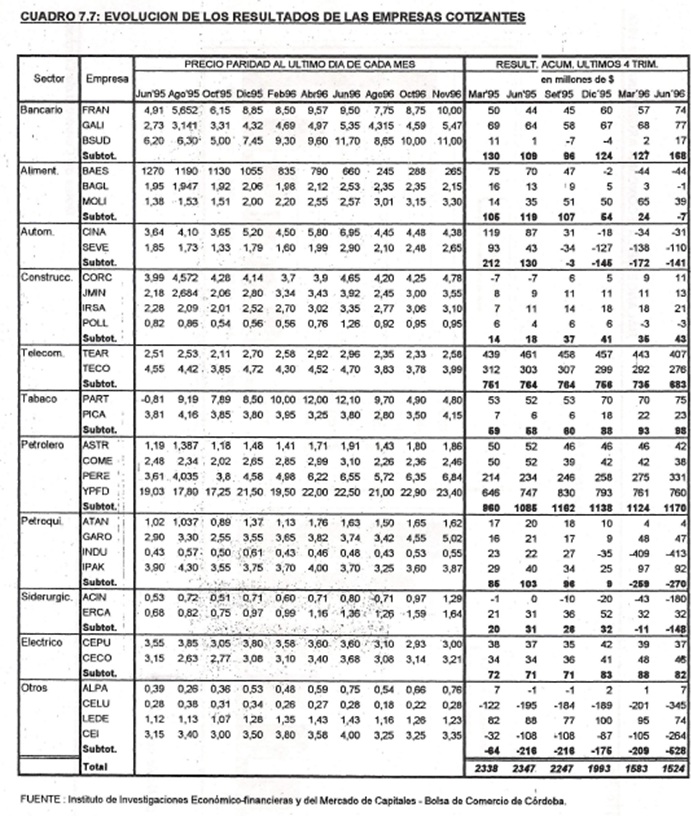

Tal como puede observarse en el cuadro 7.7, el monto total de ganancias disminuyó de $ 2.338 millones en el primer trimestre de 1995 a $ 1.524 millones en el segundo trimestre de 1996, lo que representa un decrecimiento del 34,8%. La principal explicación de lo anterior es Ia caída en el nivel de actividad ocurrida a partir del primer trimestre de 1995.

Sin embargo, el comportamiento de las distintas firmas fue heterogéneo, por lo que es conveniente realizar un análisis por sector y posteriormente a nivel empresa.

Entre los sectores más afectados por Ia recesión de 1995, se encuentran los sectores Automotriz, Alimenticio, Petroquímico y Siderúrgico. En el primer caso se destaca la evolución similar para las dos firmas analizadas. En cambio, en los restantes, el desempeño de las empresas fue heterogéneo.

Por ejemplo, el fuerte descenso en las ganancias en el sector Alimenticio se atribuye a Baesa, en el caso del Petroquímico a lndupa, en Otros a Celulosa y en el Siderúrgico a Acindar.

Los sectores que incrementaron su nivel de utilidad en el período considerado son los sectores Bancario, Eléctrico y Petrolero. En estas industrias no se observa un desarrollo tan diferenciado entre firmas como los analizados con anterioridad.

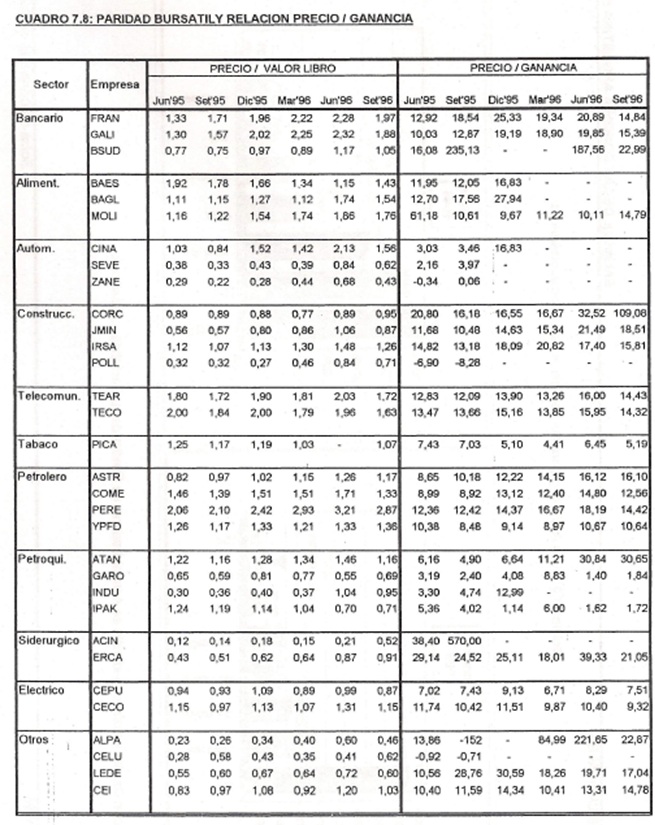

Por otro lado, en el cuadro 7.8 se puede apreciar la trayectoria de la paridad bursátil y la relación precio / ganancia (PER).

La paridad bursátil se calcula en base a Ia siguiente razón: precio de mercado/ valor libro. Este índice se expresa en porcentaje y se interpreta como Ia proporción de la inversión que reconoce el mercado. Por Io tanto, para valores superiores a 100%, significan que el mercado está dispuesto a pagar por Ia empresa un monto mayor a su patrimonio neto.

En tanto, que el PER nos indica que Ia acción se vende a x veces el monto de ganancias generadas. Este indicador está determinado por la tasa de crecimiento de las ganancias y el riesgo de la firma. Es por ello, que las empresas con fuertes expectativas de crecimiento poseen un valor relativamente alto de PER en comparación con las que esperan moderadas tasas de crecimiento futuro.

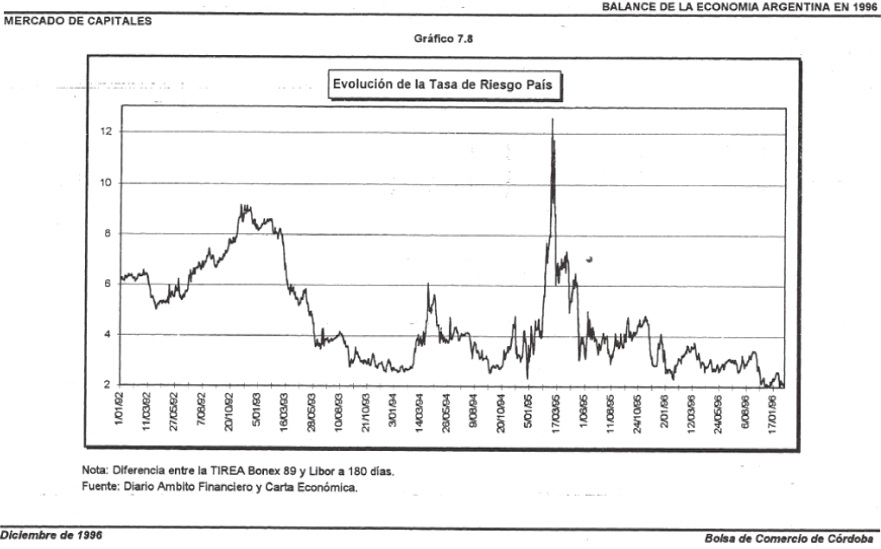

Con excepción de algunas acciones, el nivel de estos indicadores para nuestro país es bajo si se los compara internacionalmente, manifestando conjuntamente con la tasa de riesgo país, un reducido nivel de credibilidad.