MONEDA Y CR

MONEDA Y CRÉDITO

6.1. Características del Sistema Bancario Argentino comparado con otros de Ia Región.

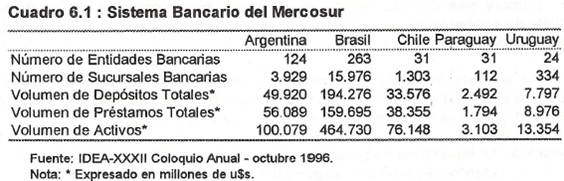

Como primer paso realizaremos una comparación de los grados de eficiencia y productividad del sector en el Mercosur.En el Cuadro 6.1. podemos ver el tamaño del sistema bancario de Argentina, Brasil, Chile, Paraguay y Uruguay. Brasil posee el sistema más grande.Los depósitos de este país son de aproximadamente u$s 200.000 millones,superando en un 300% al volumen argentino. En el caso de Paraguay y Uruguay, analizados en forma conjunta, representan alrededor del 11,6% del total de Entidades Bancarias, mientras que si consideramos las demás variables incluidas en el Cuadro 6.1. estas representan entre un 2% y un 4%.

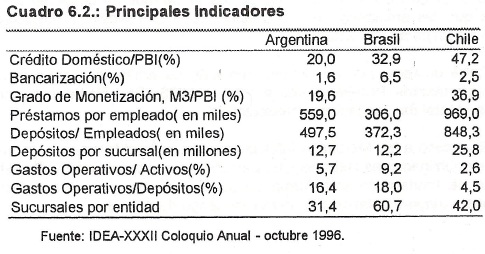

En cuanto a los niveles de eficiencia y productividad, Chile es el país mejor posicionado si se lo compara con Argentina y Brasil. Como podemos apreciar en el Cuadro 6.2, los Gastos Operativos como porcentaje de los Activos representan en el país transandino un 2,6%, mientras que en Argentina un 5,7% y por ultimo en Brasil un 9,2%. Esta situación se repite para el cociente entre Gastos Operativos y Depósitos. En cuanto a los indicadores de productividad, los préstamos y depósitos por empleados, también son sustancialmente mayores en Chile.

Entre las causas que determinan esta situación, podemos mencionar en primer lugar el menor riesgo país que enfrenta Chile y que le posibilita obtener mayores plazos de financiamiento y menor tasa de interés en el exterior. Además, el mayor grado de monetización de Ia economía, junto al reducido número de casas bancarias permiten al sector aprovechar las economías de escala. En el caso de Chile, si medimos variables como Ia razón entre M3 y el PBI, Ia misma es de 36,9%, en tanto que en Argentina es de 19,6%.

6.2. Análisis del Sector Bancario en Argentina

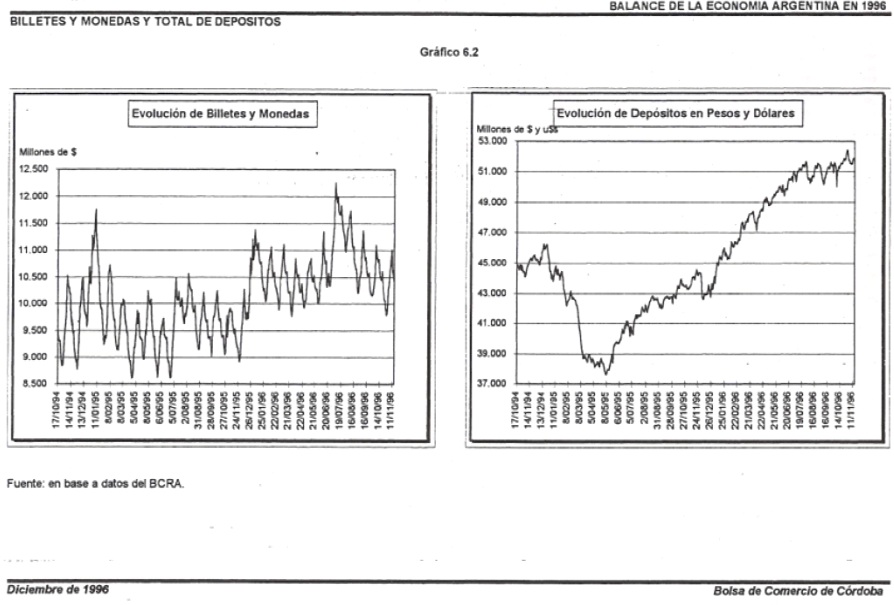

Para analizar al sector Bancario durante el período 1991-1996 se consideraran dos subperíodos. El primero abarca desde el inicio del plan de convertibilidad hasta 1994. El mismo se caracterizó por un fuerte incremento en Ia monetización de Ia economía junto al crecimiento de la actividad económica que posibilitaron un favorable desarrollo del Sector.

Durante este período, debido al alto grado de liquidez mundial, un número creciente de entidades se financiaron en el exterior a tasas menores que Ia doméstica y plazos cada vez más largos.

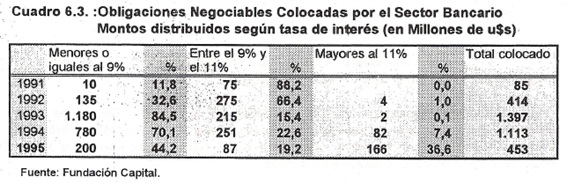

Por ejemplo, la emisión de Obligaciones Negociables por parte del sector se incrementó desde u$s 85 millones en 1991 hasta u$s 1.397 millones en 1993. En el Cuadro 6.3 podemos ver cómo fue disminuyendo Ia tasa de colocación.

Teniendo en cuenta que en promedio el 85% de los depósitos se constituyen a un plazo de 30 días y que el 50% de los préstamos se financian con estos, es evidente que las entidades que se financian con Obligaciones Negociables tienen una ventaja respecto las restantes.

Cabe destacar que un número reducido de entidades tienen acceso a este tipo de instrumentos. Prueba de ello, es que en 1993, dieciséis bancos fueron los que emitieron el total de Obligaciones Negociables.

EI acceso a los Mercados Internacionales, junto a Ia emisión de instrumentos tales como Obligaciones Negociables, permitieron una ampliación y diversificación de la fuente de fondeo; de esta forma se pudo comenzar a realizar operaciones de préstamos a mayores plazos con un menor riesgo de descalce.

EI segundo período comienza en 1994, debido a Ia aplicación de políticas monetarias restrictivas por parte de los Estados Unidos (ver punto 1.7.2.), se redujo el acceso al mercado de capitales del exterior. Por ejemplo, el monto de Obligaciones Negociables colocado fue un 23% menor respecto al año anterior, además el plazo promedio de colocación descendió de 5,5 años en 1993 hasta 3,1 años en 1994. También se puede observar un incremento en la tasa de colocación.

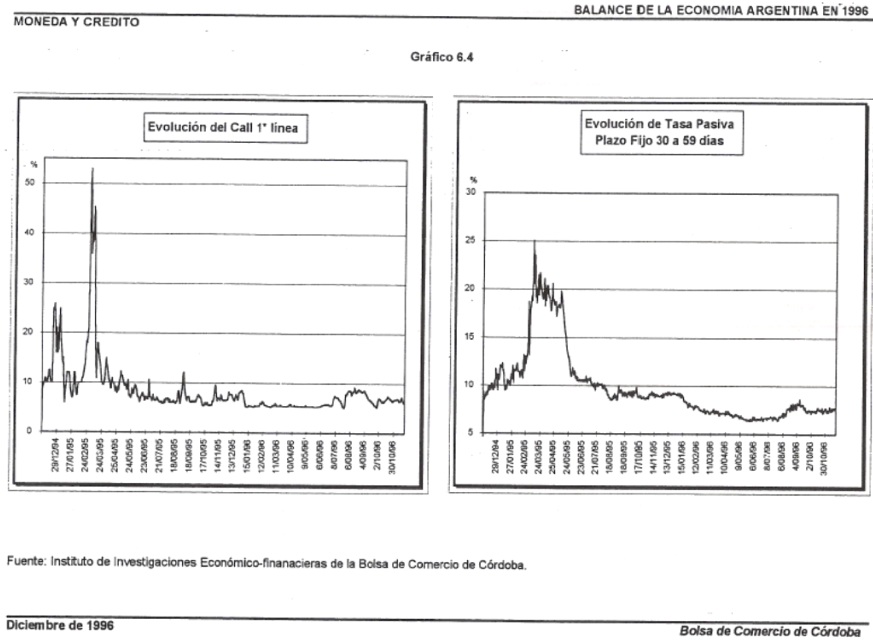

A esto se le sumo la crisis mexicana que provocó una pérdida de depósitos en moneda nacional y extranjera por $ 8.086 millones, entre el 19 de diciembre de 1994 y el 12 de mayo de 1995, equivalentes al 17,6% del total inicial.

Además, el flujo neto de endeudamiento en Obligaciones Negociables fue negativo por primera vez desde 1991. La emisión de estos papeles de deuda apenas alcanzo los u$s 567 millones durante 1995 y el 98% se colocó a plazos menores de un año, en tanto que el volumen de amortizaciones e intereses fue de u$s 920 millones.

Debido al alto grado de liquidez mantenido por las entidades financieras privadas y a la adecuada política seguida por el Banco Central, el efecto de la crisis se pudo atenuar.

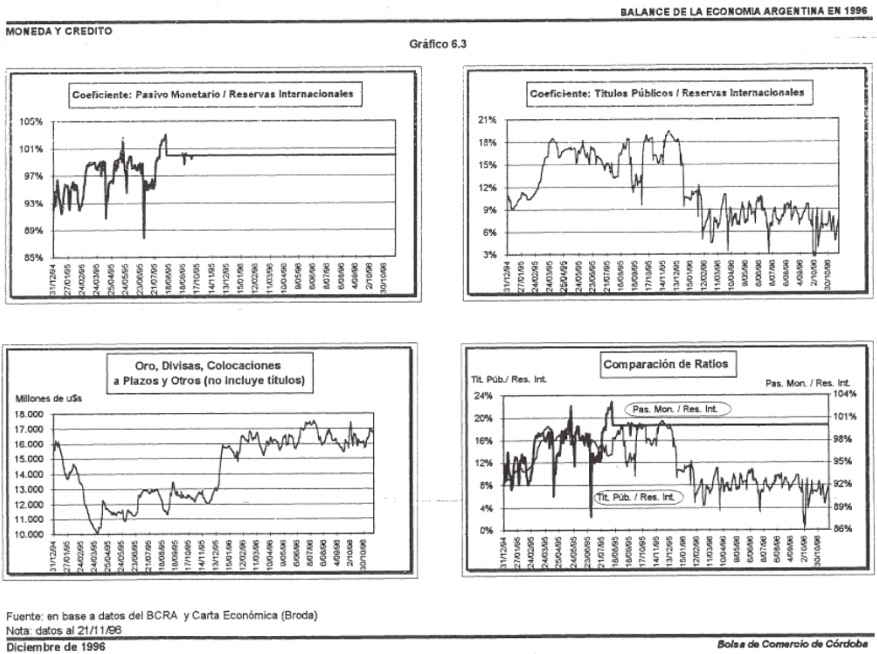

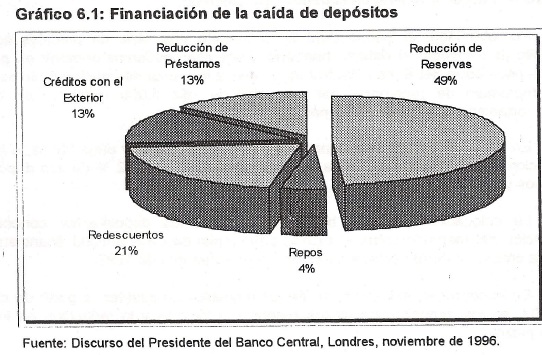

En el Gráfico 6.1 se puede apreciar cómo se financió Ia salida de depósitos. EI 49% fue con reducción de reservas, el 21% con redescuentos, 13% reducciones de préstamos, 13% endeudamiento en el exterior y un 4% con Repos. Por lo tanto, a pesar de las limitaciones impuestas por la Ley de Convertibilidad, el Banco Central demostró tener un considerable margen para actuar como prestamista de última instancia en caso de corridas bancarias.

No obstante, el número de entidades financieras se redujo de 205 registradas a fines de 1994 a 148 en octubre del corriente año. Como consecuencia de ello se aceleró el proceso de concentración del negocio.

1Ver Balance de la Economía Argentina en 1995.

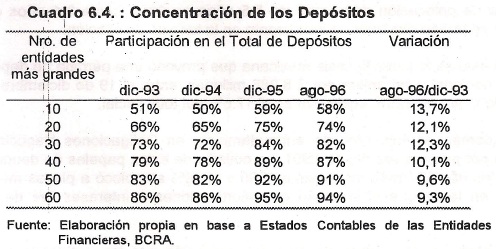

En el Cuadro 6.4 podemos ver como fue evolucionando la participación en el total de depósitos de las entidades de mayor tamaño.

La participación de las, primeras 10 entidades se incrementó un 13,7% entre diciembre de 1993 y agosto de 1996. En tanto las primeras 60 incrementaron su participación del 86% al 94% en el período considerado.

Por otro lado, el Banco Central ha tomado una serie de medidas con el propósito de fortalecer el sistema bancario. Entre ellas podemos nombrar en primer lugar la posibilidad del Banco Central de vender a Ia banca Internacional títulos, con un compromiso de recompra, por un valor de u$s 5.000 millones, es decir, aproximadamente el 10% de los depósitos.

En segundo término, los bancos deberán emitir bonos y otros títulos, o lograr colocaciones de bancos de primera Iínea internacional, por el 2 % de sus depósitos en pesos y moneda extranjera.

La colocación de esos bonos permitirá a los depositantes conocer la percepción del mercado sobre el estado patrimonial de cada entidad financiera. La primera emisión deberá hacerse antes del 31 de diciembre de 1997. En tercer lugar, el incremento de los requisitos de liquidez, a partir de marzo de 1997, en los depósitos de plazos menores a 89 días y la reducción en los de mayor plazo.

6.3. Análisis de un conjunto seleccionado de Entidades Financieras

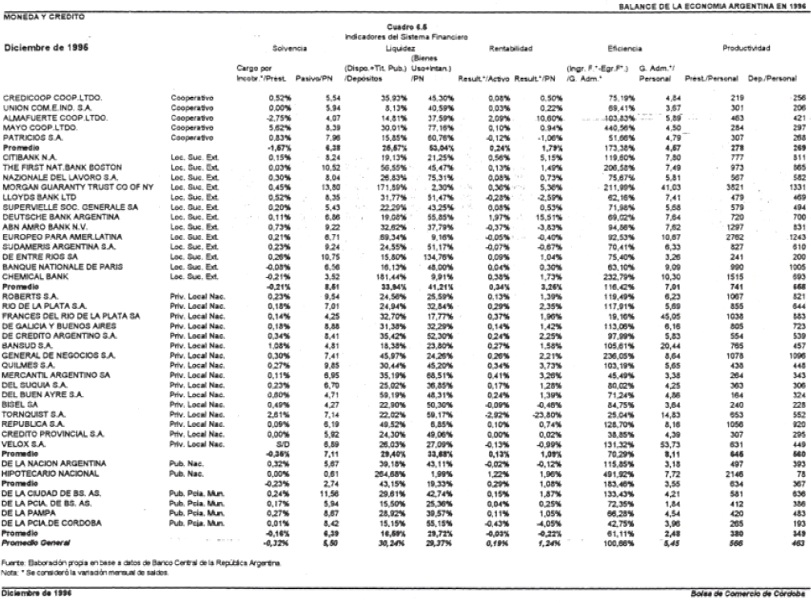

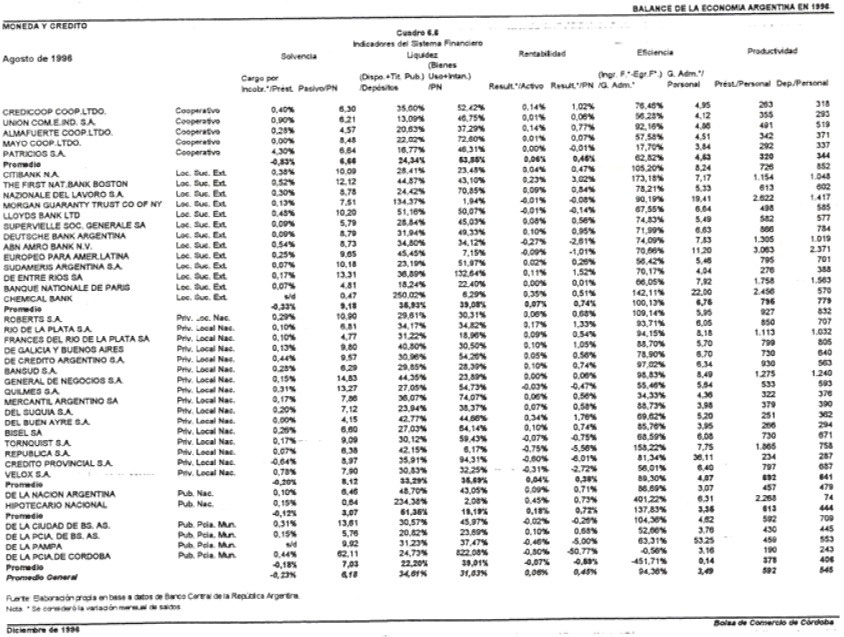

Para estudiar el desempeño de un grupo de cuarenta bancos, entre diciembre de 1995 y agosto de 1996, se tuvieron en cuenta los siguientes cinco atributos supervisables: solvencia, liquidez, rentabilidad, eficiencia y productividad. Se calcularon dos indicadores por atributo.

En el período considerado se observó un aumento del nivel de endeudamiento(Pasivo/Patrimonio Neto) de todas las entidades, retomando de esta manera la tendencia iniciada en julio de 1995. El promedio general se incrementó en un 12%.

Para los bancos privados nacionales este cociente varió de 7,11 a 8,12, representando un aumento de dos puntos porcentuales por encima de la media.

La liquidez también se incremento durante los ocho primeros meses del año. Si bien las posiciones de liquidez se suponen más seguras mientras más altas son,por otro lado, considerando el costo de oportunidad que representan, valores altos de liquidez pueden estar reflejando una mala administración financiera.

EI retorno mensual sobre Activos disminuyó de 0,19% en diciembre de 1995 hasta 0,6% en agosto del corriente año para el promedio de bancos, en tanto que el rendimiento sobre Patrimonio Neto varió desde 1,24% a 0,45%. Los bancos provinciales son los que muestran en promedio rentabilidad negativa.

El nivel de eficiencia decreció en el período considerado. Tal como se puede observar en los Cuadros 6.5 y 6.6, los Gastos de Administración por empleado se incrementó de 3,49 hasta 5,45. EI volumen de depósitos y de préstamos por empleado se incrementaron en un 18% y 5% respectivamente.

6.4. Perspectivas

El mercado presenta una tendencia hacia un mayor nivel de concentración,debido a Ia necesidad de lograr economías a escala que hagan rentable un adecuado nivel de inversión, especialmente en tecnología.

Asimismo requiere una mayor penetración en el mercado de capitales para lograr extender los plazos de financiamiento. Por último, un uso más intensivo de nuevos instrumentos, por ejemplo Ia titulización de créditos que permita incrementar la rotación de activos de baja liquidez, y de esta forma aumentar Ia rentabilidad del negocio.