CapŪtulo 1: Aspectos macroeconómicos

1.2 Contexto Internacional

1.2.1 Panorama general

A inicios de 2014 se esperaba un a√Īo prometedor caracterizado por un repunte vigoroso de

las econom√≠as avanzadas, quienes profundizar√≠an as√≠ las se√Īales de recuperaci√≥n experimentadas en 2013. Sin

embargo, durante 2014 se ha observado que la recuperación mundial es

desigual y que el ritmo de dicho proceso var√≠a seg√ļn cada pa√≠s. Adem√°s, el crecimiento contin√ļa siendo d√©bil en

términos generales y se encuentra expuesto a muchos riesgos a la baja

(Fondo Monetario Internacional, octubre de 2014).

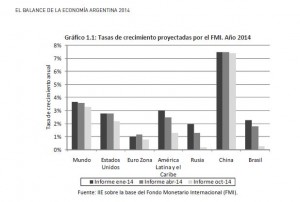

Las proyecciones de crecimiento que realiza el Fondo Monetario Internacional1

han sido corregidas a la baja en los sucesivos informes presentados durante el a√Īo (ver Gr√°fico 1.1) lo

cual se fundamenta, principalmente, en un desempe√Īo econ√≥mico peor al esperado en los

primeros meses del a√Īo. Una de las principales causas ha sido de car√°cter temporal y hace

referencia a la caída en el nivel de actividad en los Estados Unidos originado, entre otros factores, por un crudo

invierno. La economía china también exhibió una notable desaceleración

en los primeros tres meses de 2014, situación que fue revertida en los meses siguientes gracias a medidas adoptadas

por el gobierno. Los conflictos geopolíticos ocurridos en Medio

Oriente, Rusia y Ucrania, la desaceleración del crecimiento en América Latina (particularmente en Brasil), el débil

desempe√Īo econ√≥mico observado en la Eurozona y Jap√≥n, son otros de

los factores que motivaron las correcciones a la baja de las proyecciones de crecimiento

mundial.

las economías avanzadas, específicamente Estados Unidos y la Eurozona; y en las economías

emergentes y en desarrollo en donde se hará hincapié en China y Brasil, debido a la importancia

de ambos países para Argentina y para el mundo. Para ello se describirá la evolución de

variables reales y monetarias y luego se analizará la evolución de los mercados financieros y

de commodities.

avanzadas comenzaron a mostrar claros signos de recuperación económica, indicando

así que lo peor de la crisis ya había terminado. De esta forma, se esperaba una clara y sostenida

recuperación para 2014. Sin embargo, los datos observados de 2014 dan muestra de que

la situación económica de los países desarrollados es dispar y notablemente heterogénea;

mientras algunas de ellas gozan de una recuperación clara y sostenida, como es el caso de los

Estados Unidos, otras experimentan una recuperación débil y frágil, tal como Japón y la Eurozona.

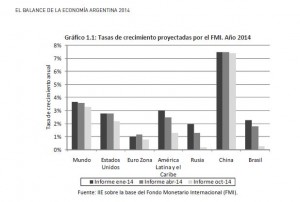

Una clara se√Īal de esta situaci√≥n se observa al analizar la evoluci√≥n del √≠ndice de pedidos

manufactureros de compra (índice PMI, por sus siglas en inglés)2. Durante 2013 (periodo que

se encuentra representado por el √°rea sombreada del Gr√°fico 1.2) se observa una clara tendencia

ascendente del índice PMI para las tres economías avanzadas seleccionadas. Estados

Unidos alcanz√≥ valores notablemente superiores a los de comienzo de a√Īo; Jap√≥n y la Eurozona

comenzaron 2013 con valores del índice que denotan contracción económica y en pocos

meses superaron la barrera del 50, es decir, consiguieron valores que reflejan expansión. La

situación que se observa en 2014 es diferente y deja de manifiesto la notable diferencia en el

desempe√Īo econ√≥mico de las tres econom√≠as seleccionadas. Mientras Estados Unidos exhibi√≥

2 El índice PMI manufacturero de cada país se construye en base a encuestas mensuales realizadas a empresas

manufactureras

del sector privado acerca de la evolución de determinadas variables tales como la producción, los nuevos

pedidos, el nivel de stocks, el nivel de empleo, entre otros. Valores superiores a 50 indican que el sector

manufacturero

se est√° expandiendo, mientras que valores inferiores a 50 indican que se contraer√°. De esta forma, el valor de 50

indica la ausencia de cambios.

un índice PMI con tendencia ascendente, las economías de Japón y la Eurozona muestran una

tendencia descendente, lo cual estar√≠a indicando la debilidad y fragilidad de su desempe√Īo

económico.

conducido a las autoridades monetarias de cada una de ellas a adoptar diferentes medidas de

política monetaria. Así, por ejemplo, la Reserva Federal de los Estados Unidos (Fed) comenzó

a reducir gradualmente la compra masiva de activos en la reunión de política monetaria de

diciembre de 2013. Dicha medida continuó a lo largo de 2014 hasta finalizar en el mes de

octubre. Además, se espera que en 2015 se incrementen las tasas de interés3. En una situación

opuesta se encuentra el Banco Central Europeo quien, motivado por la debilidad económica

y el riesgo de deflaci√≥n, adopt√≥ medidas sumamente acomodaticias en el a√Īo. Adem√°s,

si la situación no mejora, se estima que podría adoptar una política monetaria no convencional

como la implementada anteriormente por la Fed.

De esta forma, las perspectivas de una política monetaria más acomodaticia en economías

como Japón y la Eurozona frente a una política monetaria más restrictiva en los Estados Unidos

se reflejan en la evolución de la cotización de sus monedas. Así, tal como se observa en el

Gráfico 1.3, tanto el yen como el euro se han debilitado frente al dólar estadounidense a lo

largo de 2014, un 12% y 10% respectivamente. El fin de la política monetaria no convencional,

las perspectivas de incrementos en la tasa de interés de política monetaria y las proyecciones

de un mejor desempe√Īo econ√≥mico en los Estados Unidos han derivado en el fortalecimiento

de su moneda respecto a la mayoría de las monedas del mundo; situación que se manifiesta en la evolución del índice

dólar4.

3 Se espera una medida similar por parte del Banco Central de Reino Unido.

4 Es el promedio ponderado de la cotización del dólar estadounidense respecto a las monedas de las siguientes

economías: Eurozona, Canadá, Japón, Suiza, Australia, Suecia y Reino Unido.

el fortalecimiento de su economía es uno de los más claros e importantes entre las economías

avanzadas.

Seg√ļn la revisi√≥n del informe Perspectivas de la Econom√≠a Mundial del Fondo Monetario

Internacional, la tasa de crecimiento económico proyectada para 2014 es de 2,2%. Si bien

dicha tasa es inferior a la que se proyectaba a comienzos de 20145, la corrección a la baja se

justifica en la mala performance de la econom√≠a en el primer trimestre del a√Īo.

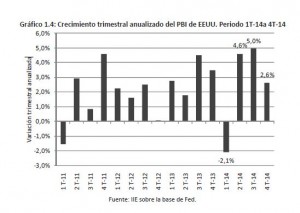

Tal como se observa en el Gráfico 1.4, la economía estadounidense experimentó un crecimiento

negativo del 2,1% en los primeros tres meses del a√Īo. Los factores que explican dicha

variación son principalmente de carácter transitorio: la experiencia de un crudo invierno, la

corrección de existencias y una fuerte caída de las exportaciones (-9,2%6) luego de las altas

tasas de crecimiento exhibidas a fines de 2013.

5 En la actualización de Perspectivas de la economía mundial de enero de 2014 se proyectó una tasa de crecimiento

económico para 2014 de 2,8% (Fondo Monetario Internacional, enero de 2014).

6 Variación trimestral anualizada.

principalmente por el consumo privado, la acumulación de existencias y la inversión fija no

residencial (ver Gráfico 1.5). En los tres meses siguientes, la economía estadounidense experimentó

la tasa de crecimiento económico más alta desde la crisis financiera mundial, impulsada

principalmente, por el consumo privado.

deben principalmente a una mejora en el desempe√Īo del consumo privado y de la inversi√≥n

fija de las empresas. Respecto a la inversi√≥n residencial, se observa un menor desempe√Īo

respecto al exhibido el a√Īo previo7; a pesar de encontrarse a√ļn lejos de los valores previos a

7 La tasa de crecimiento de la inversión residencial fue de -5,3% en el primer trimestre, 8,8% en el segundo y 3,2%

en

el tercero. En 2013, el crecimiento en cada uno de dichos trimestres fue de 7,8%, 19%, 11,2% y -8,5%

respectivamente.

la crisis, los principales indicadores del sector han exhibido un crecimiento m√°s tenue que el

del a√Īo previo. Los permisos para la construcci√≥n de nuevas viviendas privadas aumentaron

en los primeros 11 meses en 1,3% frente al crecimiento del 11% experimentado en igual periodo

de 20138. Respecto al inicio de nuevas unidades de vivienda privada, se observa un

decrecimiento del 0,6% en los primeros 11 meses mientras que en igual período de 2013

aumentaron en un 13%. También se evidencia un crecimiento más moderado en los precios

de las viviendas: en los primeros nueve meses de 2014 crecieron un 2,1% mientras que en

igual periodo de 2013 lo hicieron en un 10%9.

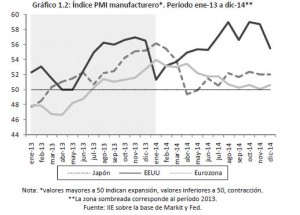

El mejor desempe√Īo del consumo privado se sustenta en varios factores. Por un lado cabe

mencionar la mejora observada en los √ļltimos a√Īos en la riqueza neta de las familias, el mayor

desapalancamiento de los hogares y la disminución en el nivel de ahorro como porcentaje

del ingreso disponible (ver Gr√°fico 1.6). Por otro lado, en 2014 se ha observado una importante

mejora en el mercado laboral, lo cual sin duda impacta positivamente en el nivel de consumo

de los individuos.

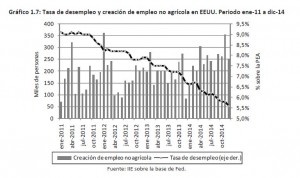

del mercado laboral, lo cual constituye un claro indicador de la recuperación que está expe-

rimentando la economía estadounidense. Así, la tasa de desempleo descendió 1,1 puntos

porcentuales en el a√Īo y alcanz√≥ el 5,6% en diciembre, el valor m√°s bajo desde la crisis finan-

ciera mundial (ver Gráfico 1.7). Vale aclarar que si bien la disminución del desempleo ha sido

importante, a√ļn la tasa se encuentra por encima de las proyecciones de largo plazo de

la Reserva Federal que se sit√ļan en el rango de 5,2%-5,5%10. La creaci√≥n de empleo no agr√≠cola ha

exhibido una clara mejora durante el a√Īo: en promedio se han creado mensualmente 246 mil puestos de

trabajo mientras que en 2013 dicha cifra fue de 194 mil.

8 Acumulado enero-noviembre de 2013.

9 El índice de precios utilizado es el Cash Shiller Home Prices Index, el cual contempla los

precios de las principales 20 regiones metropolitanas.

10 Seg√ļn las proyecciones publicadas por el Comit√© Federal de Mercado Abierto de la Reserva

Federal (FOMC) luego

de su reunión de diciembre de 2014.

del mercado laboral, algunos a√ļn indican cierta resiliencia. La tasa de participaci√≥n11

todavía permanece en niveles muy bajos: en diciembre de 2014 fue de 62,8% mientras que

en di- ciembre de 2007 era de 66%. Aunque dicha situación podría deberse a cambios demográficos,

como una mayor participación de personas mayores en la pirámide poblacional, el efecto del

trabajador desalentado12 es una de las razones que justifican la menor tasa de participación. Otro

indicador que muestra que a√ļn existe cierta subutilizaci√≥n del factor trabajo es la evolu- ci√≥n del

salario. Tal como se observa en el Gr√°fico 1.8, el crecimiento interanual del salario promedio por

hora del sector privado a√ļn se mantiene en niveles bajos y pr√°cticamente solo compensa el

incremento en el nivel de precios. Es de esperar que a medida que la mejora en el mercado laboral

sea m√°s pronunciada, los salarios adopten un crecimiento m√°s importante.

11 La misma indica la fuerza laboral (es decir, empleados y desempleados) como porcentaje de la

poblaci√≥n civil no institucionalizada, es decir, personas de 16 a√Īos o m√°s que no forman parte de la fuerza militar

ni

que no se encuen- tran en instituciones como la c√°rcel, residencias para la tercera edad, entre

otros.

12 Hace referencia a que una persona activa en el mercado laboral, que busca trabajo por un tiempo

prolongado y al

no conseguirlo, se desalienta y decide salir del mercado laboral.

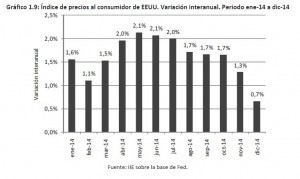

de los Estados Unidos decide la política monetaria en función del cumplimiento de dos objetivos:

pleno empleo e inflación (la meta inflacionaria es del 2%). Dado que ya se ha analizado el

primero de ellos, ahora se hará hincapié en la tasa de inflación.

Tal como se observa en el Gráfico 1.9, la tasa de inflación se ha mantenido por debajo del

objetivo de pol√≠tica monetaria. Si bien en los primeros meses del a√Īo se exhibe un incremento

en la tasa de variaci√≥n interanual, en los √ļltimos meses se observa una disminuci√≥n de la

misma, lo cual reflejaría, en parte, la baja en el precio del petróleo.

(Fed) de dar fin a la compra masiva de activos (com√ļnmente conocido como QE313 por su

nombre en inglés). Este proceso comenzó en diciembre de 2013 cuando la Fed realizó el primer

recorte de las compras mensuales por un total de US$10.000 millones. Lo mismo ocurrió

en las reuniones de política monetaria realizadas en enero, marzo, abril, junio, julio y septiembre.

En cada una de ellas, la Fed decidió recortar las compras masivas de activos en dicho

monto. Finalmente, en la reunión del 28-29 de octubre, la Reserva Federal tomó la decisión

de dar fin a una de las políticas más características e importantes del periodo posterior a la

crisis financiera mundial.

Respecto a la situaci√≥n de la tasa de inter√©s de referencia, la misma a√ļn se encuentra en

niveles mínimos: entre 0% y 0,25%. En reuniones de política monetaria celebradas en 2013 y

en la primera que se celebró en 2014, la Fed anunció que dicha tasa se mantendría en el rango

antes mencionado al menos hasta que la tasa de desempleo fuera inferior al 6,5%, las

tasas de inflaci√≥n proyectadas entre uno y dos a√Īos no superen el 2,5% y las expectativas

inflacionarias de largo plazo se mantengan estables. Sin embargo, la autoridad monetaria

decidió eliminar dicho umbral en la reunión celebrada en marzo dado que la tasa de desempleo

se encontraba muy próxima al nivel establecido pero todavía no se consideraba oportuno

aumentar las tasas de interés (ver Gráfico 1.7).

Pese a que se espera que el primer incremento de tasas se realice en 2015, existe bastante

incertidumbre en cuanto al momento exacto en el que va a tener lugar La Organización para

la Cooperación y el Desarrollo Económico (OCDE) menciona en su informe de noviembre de

2014 sobre las perspectivas de la economía mundial que proyecta dicho incremento para

mediados de a√Īo14.

entre los pa√≠ses miembros, la situaci√≥n del mercado laboral a√ļn es preocupante ya que persisten

altas tasas de desempleo y existen importantes riesgos de deflación.

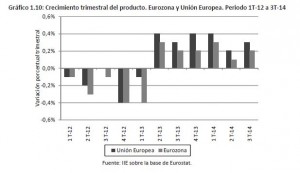

En el segundo trimestre de 2013 la Eurozona y la Unión Europea lograron dejar atrás la recesión,

alcanzando una tasa de crecimiento trimestral del producto real del 0,3% y 0,4% respectivamente.

A partir de dicho momento no se han registrado tasas de crecimiento trimestral

negativas pero la recuperación es débil y desigual entre los países miembros. En el Gráfico

1.10 se observa la evolución de la tasa de crecimiento trimestral de la Eurozona: mientras en

el primer trimestre de 2014 exhibió un crecimiento del 0,3%, en el segundo trimestre la economía

se mantuvo estancada. En el caso de la Unión Europea, las tasas de crecimiento del

producto fueron del 0,4% y 0,2% respectivamente.

Tal como se menciona en las Perspectivas Económicas publicadas en noviembre por la Comisión

Europea, la menor performance económica se debe a una mayor lentitud de la demanda

doméstica, particularmente, de la inversión fija; situación que refleja un bajo crecimiento de

la demanda, bajo nivel de utilización de la capacidad instalada, incertidumbre, restricciones

financieras, etc.

13 Quantitative Easing.

14 OCDE, 2014a.

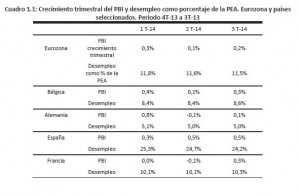

ha sido dispar durante 2014. As√≠, como puede observarse en el Cuadro 1.1, mientras Espa√Īa

exhibió tasas de crecimiento trimestral del producto real positivas en los dos primeros trimestres

(0,3% y 0,5%), la economía francesa se estancó en dicho periodo y la economía Italiana

experimentó tasas de crecimiento negativas (-0,1% y -0,2%).Además del magro y débil crecimiento observado en 2014,

otro problema que a√ļn persiste

en la Eurozona es el elevado nivel de desempleo; en el tercer trimestre de 2014 la tasa de

desempleo fue del 11,5%, solo 0,5 puntos porcentuales menos que la tasa registrada un a√Īo

antes. Aquí también resulta importante destacar la notable diferencia que existe entre los países

miembros: mientras algunos exhiben tasas de desempleo bajas, como Alemania donde se

ubicó en el 5% en el tercer trimestre, otros experimentan tasas sumamente elevadas, como es

el caso de Espa√Īa con un 24,2%.

la Eurozona se enfrenta a tasas de inflación bajas y cuya evolución muestra una clara

tendencia descendente. Así, tanto el Fondo Monetario Internacional15 como la Comisión Europea16

plantean la deflación como uno de los riesgos a los que se enfrenta la Eurozona.

En el Gráfico 1.11 se observa que algunos países miembros ya exhiben deflación, como es el

caso de Grecia y Espa√Īa.

medidas de política monetaria a lo largo de 2014 ya que el BCE cuenta con una

√ļnica meta de pol√≠tica monetaria: alcanzar una tasa de inflaci√≥n de mediano plazo del 2%. Sin

duda, la evoluci√≥n decreciente del nivel de precios en la Eurozona a lo largo del a√Īo torn√≥ la

situación cada vez más preocupante y el cumplimiento del objetivo de política monetaria,

más incierto. Además, es necesario recalcar que no solo la tasa de inflación llegó a alcanzar el

0,3% interanual en el mes de noviembre sino que también las expectativas de inflación de

mediano y largo plazo han comenzado a descender (OCDE, 2014b).

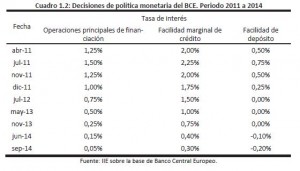

Una de las medidas adoptadas por la autoridad monetaria europea consistió en la reducción

de las tasas de inter√©s de referencia17. Tal como puede observarse en el Cuadro 1.2, la √ļltima

15 Fondo Monetario Internacional (enero de 2014).

16 Comisión Europea (2014).

17 Cabe mencionar que otros países miembros de la Unión Europea también adoptaron medidas similares, es decir,

reducción de las tasas de interés de referencia. Este fue el caso de Dinamarca, Hungría, Polonia, Rumania y Suecia

(Comisión Europea, 2014).

disminución se realizó en el mes de septiembre: la tasa de interés de las operaciones principales

de financiación18 alcanzó el 0,05% (valor sumamente cercano al 0% que imposibilitaría

al BCE a adoptar reducciones adicionales de la tasa para incentivar a la economía); la tasa de

interés para la facilidad marginal de crédito19 se encuentra en 0,30% y la de facilidad de depósito20

es negativa (-0,20%), es decir, el BCE ¬ęcastiga¬Ľ a las instituciones financieras que realicen

depósitos en la autoridad monetaria para así incentivarlas a que dirijan dichos recursos a

la economía.

En las reuniones de política monetaria de junio y septiembre, el Banco Central Europeo adoptó medidas adicionales a

las

citadas anteriormente. El paquete de medidas acomodaticias

adoptadas consistió en:i)implementación de una serie de operaciones de financiación a plazo más largo con objetivo

específico (targeted longer-term refinancing operation, TLTRO)

con tasas de interés fijas y vencimiento en septiembre de 2018, cuyo objetivo es apoyar elcrédito bancario destinado

al

sector privado no financiero (excluye a los créditos hipoteca-rios);

ii) extendió, al menos hasta diciembre de 2016, las principales operaciones de refinan-ciación con tasas de interés

fija

(hoy en 0,05%) y adjudicación completa, permitiendo a la sentidades

financieras adquirir fondos del BCE a muy bajo costo; iii) suspendió la esterilizaciónsemanal de la liquidez

inyectada a

través del Programa para los Mercados de Valores21; iv)implementó de un programa de compra de activos

privados.

de car√°cter

regular, periodicidad semanal y vencimiento a una semana que ejecutan los bancos centrales nacionales mediante

subastas est√°ndar. Son la principal fuente de financiaci√≥n del sistema crediticio dentro del marco del Eurosistema¬Ľ

(Banco de Espa√Īa).

19 ¬ęLa facilidad marginal de cr√©dito permite a las entidades obtener liquidez a un d√≠a de los bancos centrales

nacionales

contra activos de garant√≠a¬Ľ. ¬ęEl tipo de inter√©s de la facilidad marginal de cr√©dito constituye normalmente un

l√≠mite superior para el tipo de inter√©s de mercado a un d√≠a¬Ľ (Banco de Espa√Īa).

20 ¬ęLa facilidad de dep√≥sito permite a las entidades realizar dep√≥sitos a un d√≠a en los bancos centrales

nacionales¬Ľ.

¬ęEl tipo de inter√©s de la facilidad de dep√≥sito constituye normalmente un l√≠mite inferior para el tipo de

inter√©s de mercado a un d√≠a¬Ľ (Banco de Espa√Īa).

21 En inglés se lo denomina Securities Market Programme (SMP) y consiste en la intervención del BCE en los mercados

de deuda p√ļblica y privada en la zona del euro para asegurar la profundidad y liquidez en los segmentos de

mercado que son disfuncionales. El objetivo es mejorar la transmisión de la política monetaria (Banco Central

Europeo ).

√ļltimos a√Īos, rol que se intensific√≥ luego de la crisis financiera mundial dado el magro desempe√Īo

de las econom√≠as avanzadas. Tal como lo se√Īala el Fondo Monetario Internacional en

su informe publicado en octubre de 2014 titulado Perspectivas de la Economía Mundial, en

2014 las economías emergentes continuaron siendo los principales motores del crecimiento

mundial y se espera que mantengan dicho rol en 2015. Sin embargo, es importante recalcarque, pese a lo antedicho,

las tasas de crecimiento de dichas economías son inferiores a las

observadas antes de la crisis financiera mundial. A modo de ejemplo, la tasa de crecimiento

proyectada para el conjunto de economías de mercados emergentes y en desarrollo es de

4,4% para 2014 mientras que en el período 2000-2007 fue de 9,2% en promedio.

Al analizar los diferentes países que conforman el conjunto bajo análisis, también es posible

advertir cierta divergencia entre sus economías, ya que, por ejemplo, el crecimiento económico

proyectado para India y China en 2014 por parte del FMI es de 5,6% y 7,4% respectivamente

mientras que para Brasil y Rusia la tasa esperada es inferior al 1% (0,3% y 0,2%)2223.

Adem√°s, el crecimiento econ√≥mico evidenciado durante los primeros trimestres del a√Īo 2014

ha sido relativamente fuerte para las dos economías primero mencionadas y negativo o nulo

para las dos √ļltimas (OCDE, 2014a).

Si bien a√ļn persisten problemas estructurales y propios a cada una de las econom√≠as de mercados

emergentes y en desarrollo, la mayoría de ellas debió enfrentarse en 2014 al proceso

de normalización en la política monetaria de los Estados Unidos que comenzó a transitarse a

fines de 2013.

Lo que resulta com√ļn para la mayor√≠a de las econom√≠as emergentes y en desarrollo durante

2014 ha sido la persistencia de problemas estructurales de fondo. Así por ejemplo, India y

Brasil necesitan trabajar en pos de solucionar los problemas de cuello de botella en su infraestructura,

China debe continuar en su proceso de reforma tendiente a basar su modelo

de crecimiento en el consumo, Rusia debería reducir los límites al comercio y la inversión,

entre otros24. La caída observada en el precio internacional de las commodities y el impacto

generado por el proceso emprendido de normalización de la política monetaria de los Estados

Unidos también han sido otros factores importantes que han impactado en el desarrollo de

las economías emergentes y en desarrollo durante 2014.

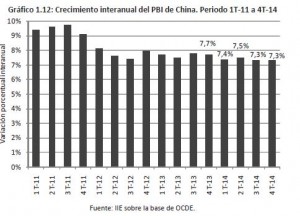

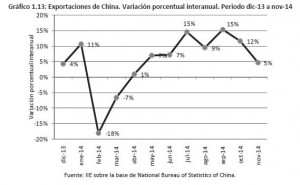

observado un menor desempe√Īo econ√≥mico en los tres primeros trimestres del a√Īo. Tal como

lo indica el Gráfico 1.12, el primer trimestre exhibió una tasa de crecimiento interanual

del producto del 7,4%, por debajo del 7,7% del trimestre previo. El menor dinamismo económico

se debió, principalmente, a una fuerte contracción de las exportaciones (ver Gráfico

1.13) y al deterioro del mercado inmobiliario.

Con el objetivo de contrarrestar la debilidad observada en los primeros tres meses, el gobierno

adoptó un conjunto de medidas: mayor inversión en infraestructura, principalmente, en

ferrocarriles y reconstrucci√≥n urbana, recortes de impuestos para peque√Īas y micro empre-

22 Rusia, India, Brasil y China conforman el grupo de los BRIC quienes representan más del 50% del PBI de los países

emergentes y en desarrollo.

23 Luego se brindará un análisis detallado de la evolución de las economías china y brasilera durante 2014 debido a

la

importancia que ambas economías tienen para la Argentina.

24 Fondo Monetario Internacional (octubre de 2014).

sas, recortes focalizados de los encajes bancarios (destinado a bancos que brindan crédito

principalmente a la actividad rural y a peque√Īas y micro empresas), reducci√≥n de tasas de

inter√©s hipotecarias y para cr√©ditos a peque√Īas empresas25.

Fruto de las medidas adoptadas y del fortalecimiento de las exportaciones, el producto creció

7,5% en el segundo trimestre. En el tercer trimestre del a√Īo, el crecimiento interanual del PBI

alcanzó el 7,3%, el valor más bajo desde 2009. El debilitamiento del sector inmobiliario es una

de las principales razones del menor dinamismo observado en el a√Īo. As√≠, por ejemplo, la

inversión en el sector inmobiliario acumuló una tasa de crecimiento interanual del 11,9% en

los primeros once meses del a√Īo, mientras que en igual per√≠odo de 2013 fue de 19,5%. La

venta de viviendas, otro indicador relevante del sector inmobiliario, tambi√©n muestra se√Īales

de debilitamiento: acumula una ca√≠da del 9,7% en los primeros once meses del a√Īo.

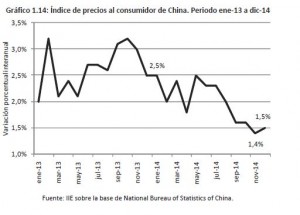

esperado por las autoridades. Tal como puede observarse en el Gráfico 1.14, la tasa de inflación

ha descendido a lo largo del a√Īo y se encuentra significativamente por debajo del objetivo

de 3,5% para este a√Īo. As√≠, en noviembre la tasa de inflaci√≥n alcanz√≥ el valor m√°s bajo en

cinco a√Īos al situarse en el 1,4% impulsado por la desaceleraci√≥n en el crecimiento econ√≥mico

y el menor precio internacional de las commodities y de la energía.

De esta forma, si persisten menores tasas de crecimiento econ√≥mico y si la inflaci√≥n contin√ļa

disminuyendo, es probable que el gobierno adopte medidas adicionales para poder contrarrestar

la situación 26.

estimado para 2014 de 0,1%, seg√ļn Fundaci√≥n Getulio Vargas), mientras entre 2007 y

2010 la tasa de crecimiento promedio fue del 4,6% anual. Esta diferencia es aun m√°s grande

cuando se analizan las tasas de crecimiento estimadas de 2014 y las esperadas para 2015

(0,1% y 0,3% respectivamente), que muestran el estancamiento económico que experimenta

Brasil y las dificultades para retomar la senda del crecimiento. De acuerdo a la Fundación

Getulio Vargas, la causa de esto se encuentra en la restricción de oferta con elevados costos

de producción; es una dificultad inherente de la economía para ofrecer bienes de forma eficiente.

En esta l√≠nea, 2014 no fue un buen a√Īo para Brasil. En el primer semestre del a√Īo el pa√≠s entr√≥

técnicamente en recesión al experimentar dos trimestres seguidos de caída desestacionalizada

del PBI (-0,2% en el primer trimestre y -0,6% en el segundo trimestre) (ver Gr√°fico 1.15). El

tercer trimestre mostr√≥ un leve crecimiento de 0,1% respecto al anterior, y los datos del √ćndice

de Actividad Econ√≥mica del Banco Central arrogaron una peque√Īa ca√≠da en octubre y es-

26 En noviembre, las autoridades del Banco Central Chino decidieron reducir las tasas de inter√©s a un a√Īo de

depósitos

y créditos en 25 y 40 puntos básicos respectivamente (OCDE, 2014a).

tancamiento en noviembre, mostrando la dificultad del país para salir de esta complicada

situación.

Seg√ļn las estimaciones de la Fundaci√≥n, el sector agropecuario y el de servicios habr√≠an crecido

en el a√Īo 2014, 1% y 0,7% respectivamente, aunque la ca√≠da de la industria habr√≠a sido la

causante del bajo crecimiento del PIB (se estima una caída del 1,7% en el sector industrial,

especialmente en construcción civil e industria de transformación). Por el lado de la demanda,

el gasto p√ļblico habr√≠a crecido 2% y el privado 0,7%, mientras las exportaciones caer√≠an

0,9% y la formación bruta de capital fijo 7,7%.

Sin embargo, a pesar de los magros datos del nivel de actividad, la tasa de desempleo (medida

por la Pesquisa Mensal de Emprego РPME) se encontró en el mes de diciembre en 4,3%, y

el promedio del a√Īo fue 4,8%, el menor nivel desde el comienzo de la serie hist√≥rica en marzo

de 2002. En el a√Īo anterior, la tasa de desempleo hab√≠a sido de 5,4%.

De acuerdo a los datos de la Pesquisa Nacional por Amostra de Domicílios (Pnad) Contínua,

que remplazar√° a la actual PME, la tasa media de desempleo en 2014 fue de 6,8%, inferior al

7,4% de 2012 y 7,1% de 2013.

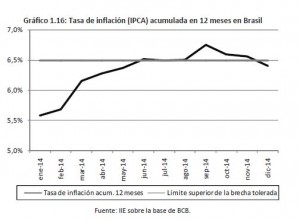

El Banco Central de Brasil mantiene una meta para el nivel de inflación de 4,5% anual, con

una tolerancia de 2 puntos porcentuales hacia arriba o hacia abajo. A partir de junio (mes en

el que comenz√≥ la Copa Mundial de F√ļtbol en el pa√≠s), el nivel de inflaci√≥n acumulado en los

12 meses previos superó el límite superior tolerado por la meta y se mantuvo por encima del

objetivo hasta diciembre, mes en el que se redujo el aumento de precios comparado con el

a√Īo anterior, permitiendo terminar el a√Īo cumpliendo el objetivo de pol√≠tica (ver Gr√°fico

1.16).

Es de destacar el comportamiento del precio de la energía eléctrica, que después de presentar

una reducción histórica del 16% en 2013, subió 17% en 2014, un aumento sin precedentes

que influyó en el aumento de la inflación.

de tasas de interés de referencia (tasa Selic), que mostró una constante subida desde principios

de 2013, cuando se encontraba en 7,25% anual. 2014 comenzó con una tasa Selic de 10%

anual, que se incrementó a 10,5% en enero, 10,75% en febrero, 11% en abril, 11,25% en noviembre

y 11,75% en diciembre.

Por otro lado, el Banco Central intentó mantener el tipo de cambio alrededor de los 2,23

reales por dólar entre abril y septiembre. Una de las razones para esta política fue la intención

de mantener el nivel de precios de los productos transables. Sin embargo, desde comienzos

de septiembre, en plena campa√Īa electoral por la presidencia de la Naci√≥n (donde

fue reelecta la presidenta Dilma Rousseff), y ante la expectativa de cambios en la política

monetaria de Estados Unidos, el real comenz√≥ una fuerte depreciaci√≥n, terminando el a√Īo

con una cotización de 2,66 R/US$ (ver Gráfico 1.17).

electoral el gasto del gobierno central (Tesoro, Banco Central y Seguridad Social) aumentó

12,8%, mientras los ingresos mostraron una suba del 3,6% (de la mano del estancamiento del

nivel de actividad). De esta forma, se registró el primer déficit primario en las cuentas del

gobierno central en dieciocho a√Īos, de R$17,24 mil millones, aumentando as√≠ el stock de

deuda p√ļblica en 8,15% en el a√Īo.

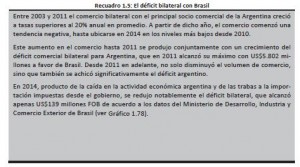

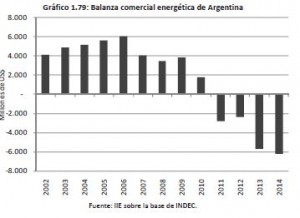

Por √ļltimo, Brasil registr√≥ en 2014 su primer d√©ficit de balanza comercial desde 1998, por

US$3.930 millones. Las principales causas de ello fueron ¬ęla ca√≠da en el precio de las commodities

[principalmente mineral de hierro] y la retracción en las exportaciones de manufacturas

causada por la crisis argentina¬Ľ (Boletim Macro. Instituto Brasileiro de Econom√≠a – Funda√ß√£o

Getulio Vargas, enero de 2015, traducción propia). De todas maneras, se estima que el

resultado de la Balanza de Pagos (sin tener en cuenta la variaci√≥n de reservas) termin√≥ el a√Īo

con un saldo positivo gracias al aporte de la cuenta capital y financiera, lo que contribuyó a

que crecieran las reservas internacionales.

mirada a través de los mercados

economías emergentes y el grupo BRIC. Tal como puede observarse, los mercados seleccionados,

experimentaron un comportamiento dispar ya que el índice de Estados Unidos muestra

un rendimiento positivo en 2014 (11%) mientras que la Eurozona, los mercados emergentes

y en particular el grupo BRIC obtuvieron rendimientos negativos, -11%, -5% y -6% respectivamente.

Esta situación refleja lo que se ha analizado a lo largo de esta sección. La evolución ascendente

pr√°cticamente a lo largo de todo el a√Īo del √≠ndice de los Estados Unidos da se√Īales del

claro fortalecimiento que la economía está experimentando y de la preferencia de los agentes

financieros por esos activos. Contrariamente, las economías emergentes y en particular el

grupo BRIC obtuvieron una p√©rdida similar a la del a√Īo previo, reflejando el menor dinamismo

de sus economías, las perspectivas negativas que conlleva la baja en el precio de las commodities

para sus econom√≠as, entre otros. Esta situaci√≥n refleja el proceso de ¬ęflight to quality¬Ľ

que se comenzó a observar en 2013 luego del anuncio por parte de la Reserva Federal de los

Estados Unidos del fin de las compras masivas de activos (conocido en ingl√©s como ¬ętapering¬Ľ).

Tal como se mencion√≥ en el Balance de la Econom√≠a Argentina 2013, el ¬ęflight to quality¬Ľ

hace referencia a una estrategia adoptada por los agentes financieros que consiste en

liquidar sus activos de economías emergentes y que representan mayores riesgos para refugiarse

en activos m√°s seguros, en este caso, en los de los Estados Unidos principalmente.

Con respecto al √≠ndice de la Eurozona, el desempe√Īo observado es notablemente diferente al

evidenciado en 2013 cuando obtuvo un rendimiento positivo del 26%. En aquel momento, las

economías que la componen comenzaron a mostrar signos de recuperación y las perspectivas

de mayor dinamismo y crecimiento eran más importantes, lo cual llevó a los agentes financieros

a decidir refugiarse en dichos activos. Sin embargo, tal como puede observarse en el

Gr√°fico 1.18, a mediados de a√Īo se observa un marcado cambio en la evoluci√≥n de su √≠ndice,

situación que derivó en un rendimiento negativo del 11% en 2014. Este escenario guarda

relación con el bajo crecimiento económico evidenciado en la región y con los crecientes

27 El √≠ndice MSCI es un √≠ndice de capitalizaci√≥n burs√°til que sirve para medir el desempe√Īo del mercado de acciones

de los países que conforman cada grupo. El índice MSCI de mercados emergentes contempla 23 mercados emergentes

y el índice MSCI Eurozona (denominado índice MSCI EMU) considera 10 mercados desarrollados de la Eurozona.

riesgos de deflación. Sin duda, la economía de la Eurozona se encuentra notablemente más

débil que la de los Estados Unidos.

en la tasa de interés de referencia en 2015, también han derivado en un notable fortalecimiento

de la moneda estadounidense. El dólar estadounidense se ha apreciado tanto respecto

a las monedas de economías avanzadas como a las de economías emergentes y en desarrollo.

Esto se evidencia al evaluar el desempe√Īo del √≠ndice d√≥lar (contempla las principales

econom√≠as avanzadas) y el √≠ndice ampliado que incorpora un mayor n√ļmero de econom√≠as.

Así, el primero creció un 10% en 2014 y el segundo un 9%.

En el Gráfico 1.19 se observa la evolución de las monedas de cinco economías emergentes. El

real brasilero se devaluó un 13% respecto al dólar estadounidense en 2014, el peso mexicano

13%, la lira turca 9%, la rupia india 2% y el rand sudafricano 10%.

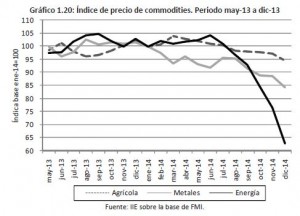

por el FMI. Tal como puede observarse, los tres grupos de commodities seleccionados han

perdido valor a lo largo de 2014: las commodities agrícolas,28 un 8%, los metales29 17% y las

commodities de energía 40%.Una de las razones que explican la caída en los precios mencionados es la desaceleración

económica experimentada por varios países a lo largo de 2014 ya que la misma conlleva una

menor demanda por energía, metales y bienes agrícolas. Así, por ejemplo, el menor dinamismo

de la economía china tiene un claro impacto negativo sobre la evolución del precio de los

metales.El fin de la compra masiva de activos realizada por la Fed y las perspectivas de una política

monetaria m√°s restrictiva el pr√≥ximo a√Īo son otros de los factores que fundamentan la baja

en los precios de los bienes bajo an√°lisis. Dado que los contratos de commodities son utilizados

muchas veces como activos de inversión, la expectativa de tasas de interés más altas el

a√Īo pr√≥ximo habr√≠a motivado a los inversores a desligarse de estos activos en favor de otros

que les otorgarían mayores rendimientos. La apreciación del dólar estadounidense es otra de

las causas, ya que los precios de las commodities est√°n medidos en esa moneda.

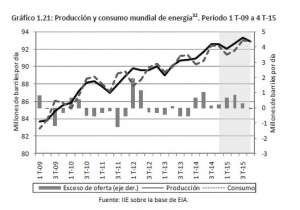

p√©rdida de valor en el a√Īo. Esta situaci√≥n se debe a la existencia de un mayor nivel de producci√≥n

junto con una demanda más débil. En el Gráfico 1.21 es posible observar la evolución

de la producción y demanda mundial de energía. Durante los cuatro trimestres31 de 2014, la

producción ha sido superior a la demanda; situación que presionó a los precios a la baja.

28 El índice incluye madera, lana y algodón, caucho y cueros.

29 El √≠ndice incluye cobre, aluminio, mineral de hierro, esta√Īo, n√≠quel, zinc, plomo y uranio.

30 El índice incluye petróleo, gas natural y carbón.

31 Los datos correspondientes al cuarto trimestre de 2014 son proyecciones realizadas por la EIA (U.S. Energy

Information

Administration).

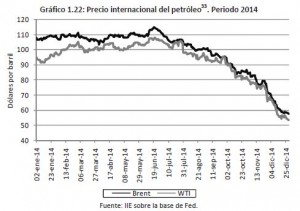

observa en el Gráfico 1.22, el petróleo experimentó una importante pérdida de valor en el

a√Īo. En diciembre de 2014 el precio diario promedio del petr√≥leo Brent fue un 43% inferior al

registrado en igual período en 2013 y el precio del petróleo WTI fue un 39% inferior.

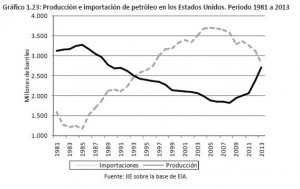

más débil y en una mayor producción de petróleo por parte de los Estados Unidos principalmente

(ver Gráfico 1.23). Pese a la situación descripta, los miembros de la OPEP (Organiza-

32 Incluye petróleo (crudo y productos de refinanciación de petróleo), gas natural líquido, biocombustibles y

líquidos

derivados de otras fuentes de hidrocarburos. No considera el gas natural licuado (GNL) y el hidrógeno líquido.

33 WTI (West Texas Intermediate) corresponde al precio del petróleo extraído en el golfo de México. Brent

corresponde

al precio del petróleo extraído en el Mar del Norte, Europa.

ción de Países Exportadores de Petróleo) anunciaron en su reunión de noviembre que no

disminuirían su nivel de producción (30 millones de barriles por día)34.

de 2014, se proyecta para 2015 un mayor dinamismo económico caracterizado con tasas de

crecimiento superiores a las de 2014, tal como puede observarse en el Cuadro 1.3.

decir, a situaciones que podr√≠an generar un menor desempe√Īo econ√≥mico que el esperado.

Varias situaciones han sido mencionadas y analizadas a lo largo de esta sección, como por

34 FMI (diciembre de 2014).

35 Fondo Monetario Internacional (octubre de 2014).

ejemplo el riesgo de deflación y recesión al que se enfrenta la Eurozona, el impacto que podría

traer aparejada la suba de tasas de interés en los Estados Unidos en las economías emergentes

y en desarrollo, la agudización de conflictos geopolíticos y una mayor desaceleración

económica en China, entre otros.

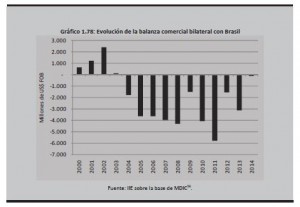

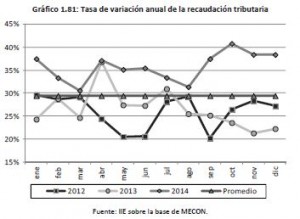

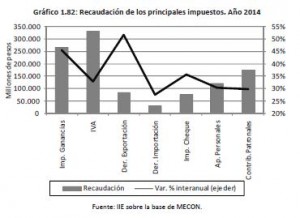

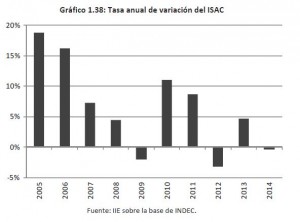

1.3 Nivel de actividad

1.3.1 Panorama general

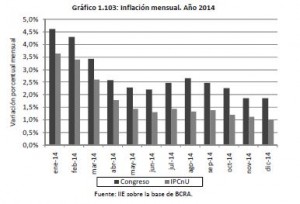

En materia de nivel de actividad, el a√Īo 2014 estuvo signado por un escenario de estanflaci√≥n.

Es decir, la combinaci√≥n de recesi√≥n o crecimiento muy peque√Īo con alta inflaci√≥n. A

pesar de que esta situación se ha vislumbrado de manera más notable en el presente periodo,

viene de a√Īos anteriores. El comportamiento del PBI fue -0,5%, 3%, -2,7% y de la inflaci√≥n

23%, 32% y 38% para los a√Īos 2012, 2013 y 2014 respectivamente, habiendo una buena probabilidad

de que el siguiente sea también recesivo y con alta inflación. El sector automotriz y

una buena cosecha fueron los drivers para el crecimiento del 2013, pero este fue la excepción

y no la regla que ha regido a la econom√≠a en los √ļltimos a√Īos. En 2014, la devaluaci√≥n, el

aumento de la tasa de interés, la retracción del crédito, la caída del salario real, las restricciones

a las importaciones y el no arreglo con los holdouts se sumaron a la escasez de dólares

agravando la situación económica del país.

1.3.2 La economía Argentina

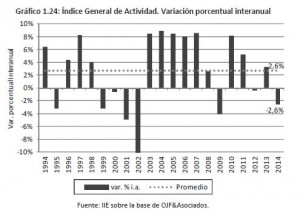

Tras un 2013 con un crecimiento atípico en materia de actividad económica, en el cual el

producto bruto interno creció cerca de 3,2%, en 2014 se evidencia una clara caída. En dicho

a√Īo el PBI decreci√≥ 2,6%36.

Esto representa una caída de aproximadamente seis puntos porcentuales con respecto al

crecimiento acumulado en el a√Īo 2013. A continuaci√≥n, en el Gr√°fico 1.24, se muestra la

variaci√≥n anual del √≠ndice general de actividad de OJF&Asociados, que act√ļa como variable

coincidente del producto bruto interno, en el periodo 1994-2014.

36 Seg√ļn datos de OJF&Asociados.

al sistema de cuentas nacionales han sufrido importantes cambios, es por ello que se

utiliza información de fuentes privadas que en el pasado han mostrado altísima correlación

con las p√ļblicas.

paso del tiempo, la dinámica económica sectorial, y un avance cada vez más claro de los servicios,

se hace necesario una actualizaci√≥n peri√≥dica del a√Īo base, para evitar que las estad√≠sticas

se vean distorsionadas y no reflejen fielmente la estructura económica.

¬ęSin dudas, tras dos d√©cadas de estancamiento en materia de actualizaci√≥n de las estad√≠sticas

económicas estructurales se hace imperioso trabajar en la reformulación del sistema de cuentas

nacionales. Al mismo tiempo, la celeridad y la verosimilitud a la hora de presentar la nueva

informaci√≥n se constituyen como un examen importante para los organismos p√ļblicos y para

la sociedad argentina en su conjunto. Recuperar la credibilidad y el consenso sobre la información

básica del sistema económico nacional sería un activo de alto valor, para una democracia

a√ļn muy joven y para la recuperaci√≥n de la imagen internacional del pa√≠s¬Ľ (Instituto de

Investigaciones Económicas, 2013) se expresaba en el Balance de la Economía Argentina del

a√Īo 2013. Cabe destacar que no se procur√≥ dar un marco de transparencia para recuperar el

activo que constituye la credibilidad de las estadísticas.

En el mes de mayo de 2014 el INDEC divulgó la información pertinente al cálculo del PBI con

la nueva base (fijada en el a√Īo 2004), y esto trajo a colaci√≥n algunas curiosidades que ser√°n

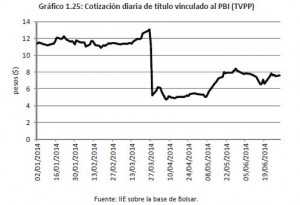

analizadas a continuación.1) El no pago del cupón PBI

En los Canjes 2005 y 2010 llevados a cabo por Argentina con el conjunto de acreedores que se

encontraban con bonos en default (producido en el a√Īo 2001), se concedi√≥ a los participantes

títulos denominados Unidades Vinculadas al PBI. Estos títulos disparan determinados pagos

de efectivo de manera anual (prefijados por una fórmula matemática) cuando la tasa de crecimientodel PBI real supera

determinado umbral. Para que pague en el a√Īo 2014, la tasa de

crecimiento del 2013 debía ser mayor a 3,22%.

El PBI base 1993 publicado por el INDEC, acumulaba hasta el 3T-2013 un crecimiento de 5,9%,

por lo que el pago de las correspondientes Unidades Vinculadas al PBI se daba por hecho en

el mercado, lo que significó un aumento considerable de la cotización de tales bonos durante

ese a√Īo.

Sin embargo, el 9 de mayo de 2014, día en que se presentó la nueva metodología implementada

(el cambio de base), el Ministro de Economía Axel Kiciloff anunció que la tasa de crecimiento

había sido de 3%. Una diferencia sustancial con el 5,9% que surgía del PBI con la base

1993. Esto originó, por un lado, mucha controversia al plantearse si es posible que por cambio

de base en el c√°lculo del PBI, la tasa de crecimiento del mismo puede reducirse a la mitad, y

por otro, una venta masiva de tales títulos que provocó una brusca caída en las cotizaciones.

En el Gr√°fico 1.25 se presentan las cotizaciones diarias para un tipo de unidades vinculadas al

PBI (TVPP).

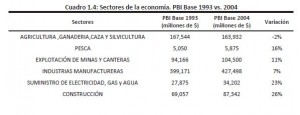

El PBI Nominal suele utilizarse como medida de la dimensi√≥n absoluta del tama√Īo de la econom√≠a.

Para el a√Īo base, es decir el 2004, el PBI base 2004 supera en 20% al PBI base 1993. Es

decir, con las nuevas ponderaciones, y los nuevos precios, la valorización nominal del conjunto

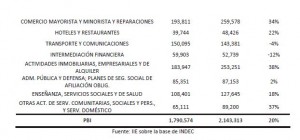

de los sectores de la economía aumenta considerablemente (ver Cuadro 1.4)

economía más grande de América del Sur detrás de Brasil.3) Caen todos los ratios en relación al producto

El presente punto es un corolario del anterior. Muchos indicadores económicos se calculan en

términos relativos al PBI, como por ejemplo la tasa de inversión, la tasa de ahorro, la participación

de la industria, el gasto en educación, entre otros.

Al aumentar el tama√Īo de la econom√≠a en su conjunto, algunos de estos ratios se modifican

para bien y otros para mal. Algunos ejemplos son emblemáticos. La tasa de inversión, para el

a√Īo 2013 pasa de 22% a 17%, la participaci√≥n de la industria de 16% a 12%, el gasto en educaci√≥n

de 6,5% a 5,2%37.

Sin embargo, con este cambio no son todas malas noticias. El PBI per c√°pita, principal indicador

para decir si un país es más rico que otro y también utilizado como una medida proxy de

bienestar económico, pasa de US$11.600 a US$14.759. El déficit fiscal se convierte en 3,4% de

4,7%.

4) Peque√Īa modificaci√≥n de los precios impl√≠citos

La intervenci√≥n del INDEC en el a√Īo 2007, sali√≥ a la luz principalmente por las manipulaciones

que comenz√≥ a mostrar el √ćndice de Precios al Consumidor (IPC) por aquellos a√Īos. En el caso

de las Cuentas Nacionales, el √ćndice de Precio Impl√≠citos (IPI) deber√≠a comportarse de manera

similar al anterior. Algunos economistas han advertido que a través de las subestimación del

crecimiento de los precios, se sobrestima el crecimiento.

Con la nueva base del PBI surge que en el periodo 2004-2013, el IPI creció 285%, mientras

que con la base 1993 este c√°lculo arrojaba 225%. Esto implica que el mismo organismo reconoce

un aumento promedio anual de 15,2%, lo cual sigue estando lejos de las estimaciones

privadas que arrojan 21% o 470% acumulado en el periodo.

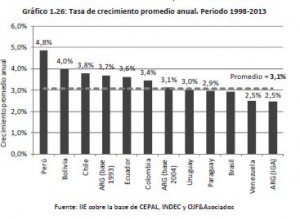

5) Década no tan ganada: revisión a la baja del crecimiento

Siguiendo la serie del PBI base 1993, en el periodo 1998-2013 Argentina creció al 3,7% promedio

anual, siendo uno de los países de América del Sur que mayor expansión experimentó

(el cuarto por debajo de Per√ļ, Bolivia y Chile). Sin embargo considerando la nueva serie con

base en 2004, en realidad el país habría crecido 3,1% promedio anual, en línea con el prome-

37 Cabe recordar que la Ley 26.075 de Financiamiento Educativo sancionada en diciembre del a√Īo 2005, establece

que el gasto en educación debe superar el 6% del PBI.

dio de la regi√≥n38. A√ļn m√°s, teniendo en cuenta el Indicador General de Actividad de

OJF&Asociados, para el mismo periodo arroja un promedio de 2,5% anual, siendo el país con

el crecimiento más bajo de la región (ver Gráfico 1.26).

este caso, para esos a√Īos Argentina creci√≥ 6,6%, 5,5% y 4,4% seg√ļn se tome PBI base 1993,

PBI base 2004 e IGA respectivamente. El promedio de la región presentó una menor performance

con 3,9% de promedio anual, muy influenciado por Brasil que tuvo un magro 3,5% de

desempe√Īo.

la economía. Las causas principales que motivaron la caída fueron: una devaluación del peso

del 23% en el mes de enero, un incremento de la tasa de interés, una retracción del crédito

en la economía, las restricciones a las importaciones y la caída del salario real. Todas estas

aparecen como razones netamente coyunturales, no obstante cabe mencionar que la economía

Argentina navega desde hace dos a√Īos con una escasez de d√≥lares que genera ineficiencias

en la asignación de los recursos. Esta es la principal razón de la recesión o muy bajo crecimiento

acaecido en los √ļltimos tres a√Īos (desde la instauraci√≥n del cepo cambiario).

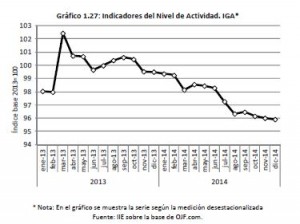

En el Gr√°fico 1.27 se muestra la evoluci√≥n del √ćndice General de Actividad (IGA) para los √ļltimos

dos a√Īos.

38 Se consideraron los siguientes pa√≠ses: Bolivia, Brasil, Chile, Colombia, Ecuador, Paraguay, Per√ļ, Uruguay y

Venezuela.

se entró en la fase descendente del ciclo económico, la cual acumula veinte meses consecutivos

y a√ļn no se encuentra un piso. Considerando que se define que una econom√≠a se encuentra

en recesión cuando acumula dos trimestres consecutivos de caída, Argentina ya lleva seis

trimestres consecutivos de variaciones negativas.

Otro hecho a destacar que influyó en la actividad económica, fue el conflicto con los holdouts

o fondos buitres. Sin entrar en demasiados detalles, el país se mantiene en cesación de pagos

con un grupo de bonistas que no decidi√≥ entrar a los canjes ofrecidos en los a√Īos 2005 y

201039. Esta situación hace que no pueda financiarse en los mercados internacionales de

deuda. Si pudiera y lo hiciera, probablemente no habría escasez de divisas. El punto es que en

el mes de junio de 2014, se preveía un inminente acuerdo con este grupo de acreedores y

hasta ese momento la economía funcionaba con esa premisa. Sin embargo, esto no sucedió y

la recesi√≥n se agrav√≥ todav√≠a m√°s en el tercer trimestre del a√Īo.

Aun así no todos los sectores se comportaron de la misma manera. Mientras que la mayoría

de los relacionados al sector privado y más específicamente al consumo sufrieron mermas de

importancia, el sector p√ļblico se mantuvo expansivo en la provisi√≥n de bienes y servicios. En

el Gráfico 1.28 se observa el IGA desagregado por sectores de la economía.

39 Ver Recuadro 1.6.

del 4,6%, siendo afectado por la caída del poder de compra de la población, con salarios creciendo

por debajo de la inflación. El comercio mayorista está influenciado por la caída del

comercio exterior mientras que el comercio minorista por la demanda interna.

También la industria manufacturera presenta una merma del orden del 4,5%, sector que se

vio muy influenciado por la fuerte caída de la industria automotriz. Dado que el 2013 fue el

segundo a√Īo de mayor producci√≥n, y sumado a la creaci√≥n de un tributo a fines de ese a√Īo, el

2014 se vio empapado con una estrepitosa caída de 22% en esta industria.

Un dato a destacar es la caída del rubro intermediación financiera, el cual fue de los de mayor

crecimiento en la √ļltima d√©cada. La restricci√≥n del cr√©dito hizo que disminuyeran los pr√©stamos

en términos reales afectando fuertemente al sector bancario. También a pesar de que

los primeros nueve meses del a√Īo el mercado de capitales tuvo una excelente performance

con vol√ļmenes altos de negociaci√≥n, los altibajos sufridos en los √ļltimos meses producto de

la incertidumbre cambiaria y la saga de los holdouts, no ayud√≥ a terminar el a√Īo en verde.

Por su parte, el sector p√ļblico se mantuvo expansivo al lograr un aumento de 46% del gasto

corriente hasta noviembre de 2014, generando así un incremento en el déficit de las cuentas

p√ļblicas a√ļn mayor al presentado en 2013.

El sector agropecuario tuvo una buena performance en la primera parte del a√Īo, momento en

que se liquida la cosecha gruesa, pero hacia finales de a√Īo su influencia fue pr√°cticamente

nula y por lo tanto el descenso en la producción ganadera tuvo que ver en este resultado

negativo, seg√ļn informa el Centro de Estudio Econ√≥micos – OJF&Asociados (2014).

Para concluir, en líneas generales solo cuatro rubros no han sufrido caídas, mientras que los

restantes, que totalizan el 80% del PBI, han sufrido caídas, que en algunos casos han superado

el 3%.

1.3.3 Indicadores de consumo

En el a√Īo 2014 la participaci√≥n del consumo privado dentro de la demanda global alcanz√≥ el

66%. Si a ello se le adiciona el consumo p√ļblico, la proporci√≥n sobre la demanda total llega al81%. Ello amerita un

an√°lisis pormenorizado de dicha variable, el cual se realiza en el presente

apartado.

En el contexto económico imperante en 2014, algunas de las variables que venían contribuyendo

a la expansión del consumo se vieron retraídas. Entre ellas se destacan: aumento de la

tasa de interés, devaluación de la moneda doméstica y una inflación creciente con salarios

que no acompa√Īaron ese ritmo de ascenso, lo que se tradujo en una ca√≠da del salario real.

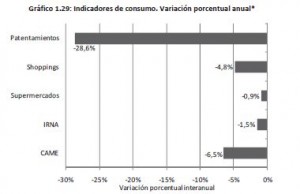

El Gráfico 1.29 muestra la evolución anual de los patentamientos de automóviles, las ventas

en shoppings centers y supermercados, los impuestos internos relacionados al nivel de actividad

(IRNA) y las ventas de la C√°mara Argentina de la Mediana Empresa (CAME).

corresponda

Fuente: IIE sobre la base de CAME, INDEC, MECON, IPC Congreso.

El sector dedicado a la venta de automóviles fue uno de los más afectados. A los problemas

macroeconómicos ya mencionados se le sumó la creación de un nuevo tributo a finales del

a√Īo 2013, que alcanza a los autos con precios mayores a $170 mil pesos. Adem√°s, siendo

2013 un a√Īo r√©cord en patentamientos, la ca√≠da fue a√ļn m√°s pronunciada implicando que

275 mil automóviles menos sean registrados (963 mil unidades en 2013 contra 688 mil en

2014).

El resto de las series est√°n m√°s relacionadas con la venta de bienes necesarios como pueden

ser alimentos y vestimenta. En estos rubros han caído de manera más homogénea y en menor

magnitud, ya que su sensibilidad en relación al ingreso de los consumidores es menor.

Las ventas minoristas de las peque√Īas y medianas empresas nucleadas en CAME vieron por

tercer a√Īo consecutivo ca√≠da en sus cantidades vendidas, y esta vez una profundizaci√≥n en tal

disminución. Mientras que en 2012 y 2013 el resultado fue -2,4% y -1,5% respectivamente, en

2014 fue de -6,5%. Es decir, una tasa negativa cuatro veces mayor.

Los impuestos relacionados con el nivel de actividad (IRNA), que es la suma del IVA interno,

impuesto a los combustibles e impuesto a los d√©bitos y cr√©ditos bancarios, termina el a√Īo

cayendo 1,5%, neto del aumento de los precios.

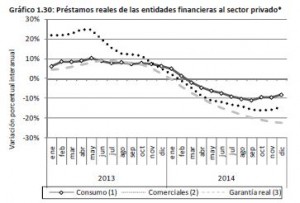

El bajo dinamismo del consumo impactó en la demanda de crédito a las entidades financieras.

A la tendencia decreciente que traían los préstamos reales en 2013, le siguieron caídas entérminos reales tanto en

aquellos destinados al consumo, como comerciales y también de

garantía real (ver Gráfico 1.30).

Nota: *Saldos promedios mensuales deflactado por IPC San Luis y Congreso

Fuente: IIE sobre la base de MECON, Estadísticas de San Luis, IPC Congreso.Vale decir que, mientras que en 2013 los

préstamos de las entidades financieras al sector

privado crecieron en términos reales un 11,4% en promedio, la tendencia decreciente a lo

largo del a√Īo era notable. Tal es as√≠ que en 2014, cayeron a una tasa del 9,2%. Si bien todos

los segmentos se vieron fuertemente perjudicados, fueron los préstamos de garantía real y

los comerciales los m√°s afectados, mientras que los destinados al consumo cayeron a una

tasa menor, sobre todo influenciada por programas accesibles de tarjetas de crédito40. En el

caso de los primeros, se contrajeron 14%, los segundos 10% y los terceros un 6%, todas cifras

que corresponden a la ca√≠da promedio del a√Īo.

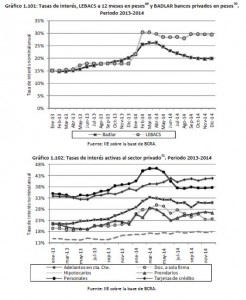

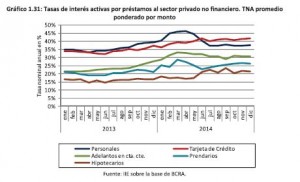

Como contrapartida de esta retracción del crédito, se tiene un incremento en la tasa de interés

pasiva del BCRA, que se traduce obviamente en un incremento del costo del dinero para

toda la economía. Todos los segmentos sufrieron incrementos tanto en las tasas nominales

como en las efectivas pero con cierta moderaci√≥n hacia mediados de a√Īo. En el Gr√°fico 1.31

se aprecia la tasa de interés nominal anual para determinados segmentos de créditos.

40 Como por ejemplo el Plan Ahora 12.

mantuvo durante el primer trimestre del a√Īo 2014, momento en el cual se alcanzaron los

m√°ximos. Este aumento es la contrapartida del aumento de la tasa de LEBAC del BCRA, necesaria

para contener las expectativas de devaluación. En el mes de junio, el BCRA a través de

algunas circulares estableció un límite a las tasas de interés, las cuales se calcularían en base a

la tasa de corte de las LEBAC por un factor multiplicativo de acuerdo al tipo de préstamos. Por

ello, luego de ese mes, se mantienen relativamente estables en todos los segmentos, producto

que no ha habido cambios significativos en la tasa de la cual dependen

las proyecciones econ√≥micas para los meses restantes del a√Īo, se desdoblaban de acuerdo a

como fuera el desenlace del conflicto que el país mantiene con los holdouts, y que tenía posibilidades

de ser resuelto en el mes de junio y julio del mismo. Sin embargo, transcurridos esos

meses y ante la no resolución del conflicto, con la consiguiente caída en default, se mantuvo

ese escenario dicotómico hasta el 2015, momento en el cual caería la cláusula R.U.F.O.41, y se

presumía que se podía dar fin al juicio que mantuvo (y mantiene) en vilo al país. Sin embargo,

a este escenario dicotómico se le agregó una tercera posibilidad, que fue ganando probabilidad

de ocurrencia a lo largo del a√Īo, y que actualmente se observa como el m√°s factible.

Esta opción se vislumbra como una situación en la que Argentina no resuelve el conflicto con

los acreedores, pero sí logra conseguir dólares que le permitan afrontar los compromisos

externos del a√Īo 2015, a la vez que el gobierno de turno consigue una transici√≥n ordenada

(no por eso menos sinuosa) tanto en el plano económico como político.

En esta situación, y suponiendo que el atraso cambiario se profundizará de la mano de un

tipo de cambio moviéndose por debajo de la inflación, probablemente el nivel de actividad

41 Por las siglas Rigth Upon Future Offers o cl√°usula del acreedor m√°s favorecido, establecida en los canjes 2005 y

2010, que establece que no se puede otorgar mejores condiciones a los acreedores que no ingresaron al canje. Si

esto sucede, esas condiciones deber√°n ser establecidas tanto para los que ingresaron, como para los que no. Para

más detalles del tema, el lector puede remitirse al Capítulo 2.

siga siendo la variable de ajuste, y dependerá de varios factores: 1) si alcanzan los dólares

para liberar m√°s importaciones hasta ahora restringidas, 2) si las paritarias se acuerdan con

un incremento del salario real, 3) si se registran movimientos significativos de la tasa de interés,

4) si la expectativa de cambio de gobierno genera un incremento en la inversión.

En relación a 1), es posible que los dólares sigan siendo escasos, y que no haya un cambio

significativo que apuntale el nivel de actividad de la mano de mayores importaciones en sectores

que lo necesitan. Por su parte, para referirse al punto 2) cabe aclarar que en el 2014, las

paritarias cerraron en promedio cerca del 30% y la inflación se situó alrededor del 40% implicando

una pérdida de poder adquisitivo de importante magnitud. Para 2015, debido a que la

inflación interanual se mantendrá decreciente hasta los meses de mayo-junio42, momento en

el cual se acuerden las paritarias de diversos gremios, y sumado a que es un a√Īo electoral, es

factible que exista una recomposición del salario real. Aun así no deja de estar presente la

disminución del poder gremial ante la posibilidad que haya pérdidas de empleo. En el punto

3) relacionado con la tasa de interés, se presume que aquí el margen de acción es bastante

m√°s limitado. La estrategia seguida por el BCRA de contraer deuda aumentando la tasa de

interés para restringir la cantidad de dinero en la economía (junto con un incremento en el

tenor de las regulaciones del mercado de capitales) ha sido parcialmente efectiva para mantener

calmo el dólar informal, por lo que no deberían esperarse grandes modificaciones en

esta pol√≠tica43. Por √ļltimo, la expectativa de cambio de gobierno podr√≠a generar, que inversores

extranjeros encuentren en el país una oportunidad de inversión.

De estos factores dependerá cómo será el 2015 en materia de nivel de actividad. A todo esto

hay que agregarle el ingrediente pol√≠tico, que ser√° clave en un a√Īo electoral, el cual se presenta

como trascendente en la vida institucional del país.

1.4 Industria

1.4.1 Panorama general

En el presente a√Īo, la industria tuvo la mayor ca√≠da desde 2002, siendo el tercer a√Īo con una

variación negativa. Si bien había sido uno de los sectores con mayor pujanza y que más se

benefici√≥ del actual modelo econ√≥mico, desde el a√Īo 2011 viene mostrando dificultades para

retornar al crecimiento. El 2014 tuvo un comportamiento dispar, desde una mirada transversal

hacia todas las ramas industriales, aunque con abruptas caídas en los sectores afectados.

As√≠ es que se recordar√° como el a√Īo de la crisis en el sector automotor, que a su vez arrastr√≥

a otras industrias, como por ejemplo la metalmec√°nica. Hacia delante, a√ļn no se vislumbran

factores que reviertan la tendencia a la baja, aunque esta ser√≠a m√°s moderada en el a√Īo

2015.

1.4.2 Evolución sectorial

Durante el a√Īo 2014, la industria argentina mostr√≥ una mala performance, a pesar de algunos

resultados dispares en sectores específicos. En 2013, gracias a un crecimiento destacado de la

industria automotriz, parecía haberse reencaminado a la senda de crecimiento tras un freno a

42 Este efecto se debe a que van quedando afuera del cálculo de la inflación interanual meses con importante

incremento

de los precios, mientras que se supone que la tasa mensual de los meses subsiguientes se mantengan en

torno al 2%.

43 Si cabe aclarar que si en las licitaciones de LEBAC y NOBAC los bancos siguen ofertando montos de mayor cuantía,

la tasa de inter√©s disminuir√° algunos puntos en determinados tramos, como se ha observado a comienzos del a√Īo

2015.

finales del a√Īo 2011. Sin embargo, con los actuales datos se puede aseverar que el 2013 fue

un a√Īo particular y que la tendencia de mediano plazo hacia la baja se acentu√≥ durante el

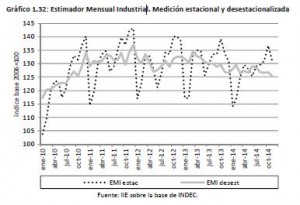

corriente período. En el Gráfico 1.32 se presenta el Estimador Mensual Industrial (EMI), elaborado

por el INDEC, que marca el pulso industrial en el país.

del mismo per√≠odo del a√Īo anterior. Mirando el √≠ndice desestacionalizado, se observa una

tendencia decreciente que no parece revertirse hasta el momento.

Algunas situaciones particulares influyeron para este resultado. Quiz√°s las de mayor resonancia

son las llamadas restricciones a las importaciones. Debido a la escasez de dólares imperante

en la economía, a través de diversos mecanismos relacionados con cuestiones administrativas

del comercio exterior44, se restringe la llegada de productos al país. Esta situación

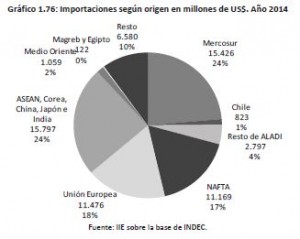

resulta sumamente perjudicial para la industria. Siguiendo los datos del INDEC, en 2014 solo

15% de las importaciones corresponden a bienes de consumo. El restante 85% corresponde a

bienes de capital, bienes intermedios, combustibles y lubricantes, entre otros, todos necesarios

para la producción. De modo que, en una industria con una estructura desequilibrada, en

el sentido que necesita divisas que no genera, la importancia de las importaciones es fundamental,

y de ah√≠ que su interrupci√≥n produce mucho da√Īo.

Esta cuestión coyuntural se le agrega a las de índole estructural, como es el caso de la energía.

La matriz productiva en nuestro país es altamente dependiente del gas y de la electricidad.

Ante picos de consumo, se privilegia abastecer la demanda residencial de gas natural en

invierno y de energía eléctrica en verano por sobre la provisión a las empresas, en especial

aquellas que pertenecen al r√©gimen de ¬ęgrandes usuarios¬Ľ. Lo cierto es que en los √ļltimos

a√Īos los cortes han ido en aumento, afectando el normal funcionamiento de las l√≠neas productivas

al interior de las firmas.

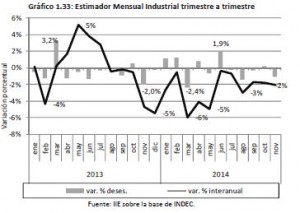

De esta forma la producción industrial se torna cada vez más incierta y la volatilidad se incrementó

notablemente. En el Gráfico 1.33 se muestra la evolución mensual del EMI tanto en

relaci√≥n al a√Īo anterior como en relaci√≥n al mes anterior (en este caso de manera desestacionalizada), donde queda

claro el mayor nivel de variabilidad que presentó el bienio 2012-

2013 respecto al a√Īo 2011.

44 La Declaración Jurada Anticipada de Importaciones (DJAI), es un formulario que debe ser aprobado por Aduana

para poder efectuar la importación correspondiente

dieciséis meses consecutivos de caída. Sabiendo que la mediana de las recesiones industriales

en Argentina es de doce meses, la actual está exhibiendo una prolongada duración.

A las causas ya mencionadas anteriormente de la actual coyuntura, se agrega la baja competitividad

internacional por un tipo de cambio sobrevaluado, el aumento de costos internos

producto de la inflación, la caída de la demanda de Brasil, entre otras. En relación al principal

socio comercial, este presenta inconvenientes para retomar la senda de crecimiento, con una

inflación que presiona al alza y un déficit de cuenta corriente cada vez mayor que le da envión

al real, depreci√°ndose un 13% en 2014.1.4.3 La din√°mica por rubro

En l√≠nea con el a√Īo 2013, en el cual tres de los rubros que componen el EMI mostraron crecimiento,

cuatro permanecieron estancados y los cinco restantes exhibieron caídas, en 2014 la

performance fue similar, pero con caídas de mayor magnitud. En total, cinco sectores tuvieron

crecimiento, cuatro estuvieron estancados, mientras que tres sufrieron caídas. Los sectores

que crecieron representan el 50% del total de la industria, el restante se divide en partes

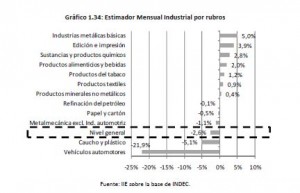

iguales entre los que crecieron y estuvieron estancados. A continuación, en el Gráfico 1.34 se

muestra el desempe√Īo de cada uno de los rubros que componen el EMI, durante el 2014.

habían tenido paradas técnicas en los hornos de fundición asociados a la producción de

acero. Por ello la elaboración de acero crudo se incrementó 5,9% en 2014 mientras que la

fabricación de laminados en caliente lo hizo en 3,9%.

La elaboración de manufacturas vinculadas a la construcción estuvo prácticamente estancada

a lo largo del a√Īo, al igual que la refinaci√≥n de petr√≥leo. Esta √ļltima est√° muy relacionada con

la demanda de la industria automotriz y de otras ramas industriales que utilizan los combustibles

como energía.

La industria automotriz fue la rama m√°s perjudicada en el a√Īo. La producci√≥n automotriz

descendió 27,1%, traccionando hacia abajo a toda la cadena productiva. De hecho, la industria

metalmecánica también sufrió una baja aunque de menor magnitud (-1,1%). El elevado

grado de dependencia de los insumos importados, costos internos que siguen la evolución del

tipo de cambio, amplia volatilidad en la demanda de energía eléctrica y gasífera y costos salariales

superiores al del resto de las actividades manufactureras son algunas de las características

particulares que definen al sector metalmecánico. En el marco de un escenario macroeconómico

difuso y con elevadas restricciones, la capacidad de abastecer en tiempo y forma a

los mercados, doméstico y principalmente externo, se ve alterada; máxime tratándose de un

sector intermedio en las cadenas de valor de la industria automotriz, electrónica y de bienes

de capital.

Sustancias y productos químicos volvió a tener una buena performance en la primera mitad

del a√Īo. La suba fue impulsada por el mayor consumo de agroqu√≠micos, de la mano de una

mejor campa√Īa agr√≠cola.

como una continuación de esta tendencia, debido a que no se esperan cambios sustanciales

en los drivers que la hicieron crecer en los a√Īos anteriores. En pos de ganar claridad en la

exposición del análisis, se puede ahondar primero en el frente interno y luego en el externo.El mercado interno se

mantendr√° fr√°gil para absorber los bienes producidos por la industria.

El poder adquisitivo, si bien puede tener alguna variación positiva, difícilmente recupere los

seis puntos porcentuales perdidos en el a√Īo 2014. A esto se le podr√≠a sumar tambi√©n el menor

dinamismo del mercado laboral. Por el lado del crédito, el margen de acción es bastante

más limitado, como ya se argumentó antes en la sección de perspectivas del nivel de actividad

(ver Sección 1.3.5).

Por el lado del sector externo, para el principal socio comercial, Brasil, se proyecta que tendr√°

un crecimiento nulo en 2015, con un real depreciándose y una tasa de interés dentro de un

ciclo alcista con el doble objetivo de contener la inflación y evitar una mayor desvalorización

de la moneda. En este contexto, no se prevé una recuperación en los patentamientos de

automóviles. Cabe recordar que estos cayeron 9% en relación a 2013 y que los automóviles

argentinos representan el 10% del total de los patentamientos (3,2 millones para el a√Īo

2014).

En relación a la industria automotriz, de gran importancia para Córdoba, fue el sector más

golpeado en el a√Īo. Hacia delante, cabr√≠a esperar una continuaci√≥n de la tendencia a la baja,

pero con una caída más moderada. Un factor clave será la disponibilidad de dólares que el

BCRA habilite a dicha industria.

La inversión es un componente del PBI, que se mueve de

manera pro cíclica aunque con mayor

volatilidad. Tal es as√≠ que desde el a√Īo 2011 comenz√≥ a mostrar signos de debilidad y el

corriente a√Īo descendi√≥ 4,1% en los primeros 9 meses seg√ļn los datos del INDEC. Una medici√≥n

alternativa, que es la provista por OJF&Asociados, arroja un 1,9% de caída para todo

2014. Hacia delante, 2015 se presenta como un a√Īo bisagra en el cual no se esperan grandes

cambios en términos macroeconómicos, pero sí un escenario político que genera expectativas

positivas para la inversión en el mediano y largo plazo.

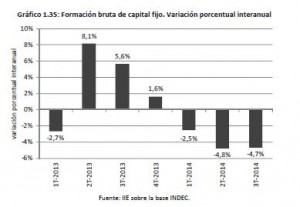

1.5.2 Formación bruta de capital fijo

La formación bruta de capital fijo (FBCF) está compuesta, casi en su totalidad, por los rubros

construcción y el equipo durable de producción45 (EDP) en un 52% y 48% respectivamente.

Siguiendo la informaci√≥n publicada por el INDEC, medido en precios contantes del a√Īo 2004,

la construcción se mantiene estancada con una variación de 0,6% en los primeros nueve meses

del 2014. Para el mismo período de tiempo, el EDP tuvo una caída de 9,1%, totalizando así

una merma de 4,1% en la FBCF. Esta caída no sorprende, debido a que ya viene de tres trimestres

consecutivos de caída como se observa en el Gráfico 1.35.

45 También la componen los recursos biológicos cultivados, recursos animales que generan productos en forma

repetida, árboles cultivos y plantas que generan productos en forma repetida, e investigación y desarrollo. Sin

embargo

todas estas cuentas tienen un peso insignificante en el total.

e importado. El EDP nacional representa cerca de un tercio del EDP total y sufrió una

caída de 3,5%, mientras que el extranjero descendió un 1% y representa el 46% del total. Por

el lado del equipo de transporte, los mismos sufrieron caídas de mayores magnitudes: el

nacional lo hizo en 35% y el importado 23%.

Alternativamente, existe la medición de la Inversión Bruta Interna Mensual por parte de

OJF&Asociados, que arroja resultados similares. La construcción tiene un leve ascenso de

0,2% respecto de 2013 mientras que Maquinaria y Equipo (que hace las veces del EDP) cayó

6,1%. Los bienes de capital de origen nacional acumularon una contracción de 13,5% y los

importados una suba de 2,5%.

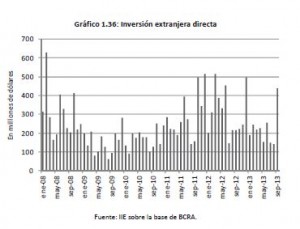

panorama de cara a los desembolsos provenientes desde el exterior a tales fines. En

los nueve primeros meses del a√Īo 2014 el BCRA inform√≥ una ca√≠da interanual acumulada del

34,2% en los flujos de inversión extranjera directa proveniente desde el exterior. Vale remarcar

que se trata de la segunda ca√≠da importante en los √ļltimos cinco a√Īos, puesto que en

2009 la IED receptiva se retrajo un 56,7%. Entre los meses de enero y septiembre de 2014,

llegaron a nuestro país en concepto de IED capitales por un total de aproximadamente 1.329

millones de dólares. Dicho monto se encuentra notablemente por debajo de los 2.700 millones

afectados bajo este concepto en los a√Īos 2008 y 2012 (ver Gr√°fico 1.36).

por no residentes.

Es importante resaltar que los flujos de inversión extranjera directa no responden a la tasa de

interés que ofrece el país por invertir en él, sino más bien a cuestiones vinculadas a oportunidades

de desarrollo productivo, con tasas de retorno esperadas en función del desenvolvimiento

de la actividad económica. Las condiciones macroeconómicas imperantes en la actualidad

vienen generando incertidumbre y posponiendo los desembolsos de capitales. Las tensiones

en el mercado de cambios y el alto grado de informalidad que presenta la economía,

junto con una presión tributaria en aumento desalentaron la aplicación de nuevos fondos

provenientes del exterior. A pesar de estas cuestiones, puede que la expectativa de cambio

de gobierno juegue a favor de la recepción de inversiones foráneas.

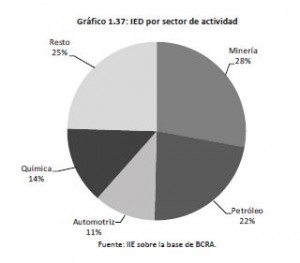

Como se exponía en el BEA 2013, otro aspecto que suscita cierta preocupación en este sentido,

es que la mayor cantidad de desembolsos en concepto de IED se concentran en pocos

sectores. Además, se trata de actividades económicas basadas en la extracción o la explotación

de los recursos naturales de los que dispone el país.

El Gráfico 1.37 muestra la aplicación de fondos provenientes del exterior con fines de inversión

en los nueve primeros meses del a√Īo 201446, seg√ļn el sector de actividad. Se destaca sin

dudas el sector minero como el mayor receptor de fondos, con el 28% del total, seguido por

el petrolero con un 22% adicional.

46 Cabe destacar que este porcentaje fue calculado con la sumatoria del 1T y 3T de 2014, debido a que el BCRA omitió

los datos correspondientes del 2T.

puesto que es un sector que est√° afectado por altos niveles de competencia, tanto a

nivel latinoamericano como mundial. Adem√°s, no se observan importantes avances en el

marco de la complementación productiva con firmas de otras latitudes, dificultando el ingreso

a nuevos mercados. Por su parte, el sector primario no minero contin√ļa siendo objeto de

interés para los residentes domésticos, puesto que los inversores internacionales han privilegiado

otros destinos en lo que a la explotación de la agricultura y la ganadería refiere, por

caso Paraguay, Uruguay y Brasil han recibido mucha más atención que la Argentina, aun

cuando las tierras de las que disponen presentan una menor calidad de las que posee nuestro

país.

en la econom√≠a, convierten al pa√≠s en un terreno dificultoso para invertir. El a√Īo 2015 no estar√°

exento de tales complicaciones, de hecho es de esperarse que muchas de las restricciones

existentes relacionadas con el mercado cambiario y el comercio exterior, no solo se mantendr√°n

sino que podrían agravarse en caso que dólares frescos no lleguen a la economía. Ante

esta situaci√≥n, se podr√≠a prever una din√°mica similar a la del a√Īo 2014.

Sin embargo, la expectativa de cambio de gobierno podría generar que los inversores se enfoquen

en la Argentina para la compra de activos reales y financieros. El país exhibe sectores

estratégicos y sub explotados como el petróleo y la minería por ejemplo, otros con mucha

ventaja comparativa como el agrícola, déficits en infraestructura como puertos y rutas, entre

otros. Si bien es dificultoso que esto ocurra plenamente en 2015, no se descarta tal escenario,

aunque debe se√Īalarse que en los a√Īos subsiguientes s√≠ aumenta la probabilidad de tal

hecho.

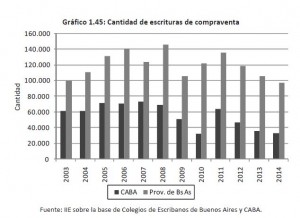

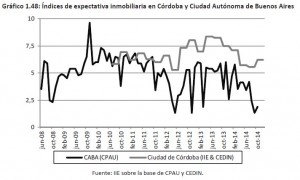

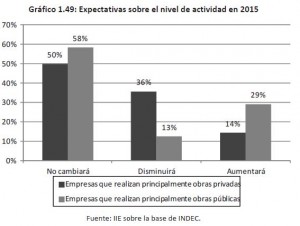

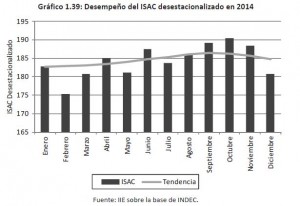

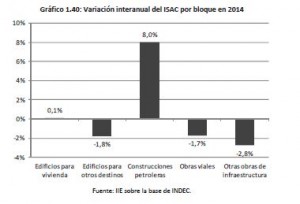

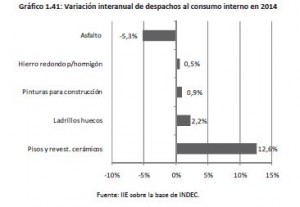

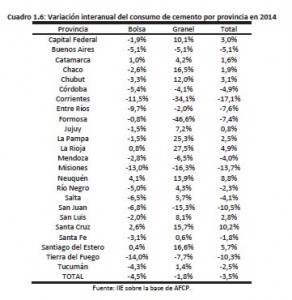

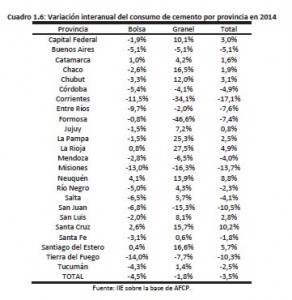

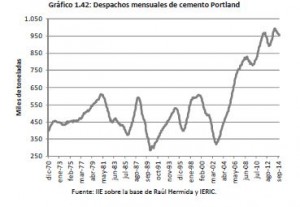

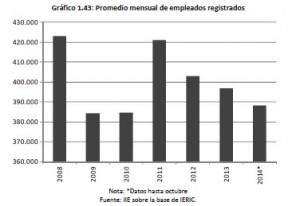

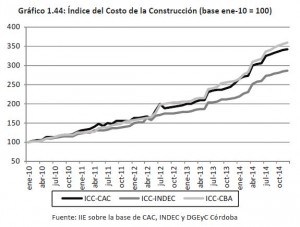

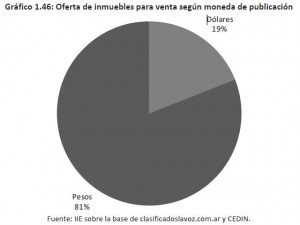

construcción, el 2014 comenzócon un fuerte retroceso

multicausal, pero centrado en la caída en el nivel de actividad y elaumento del costo de la construcción tras la

devaluación del mes de enero. Esta situación senotó fuertemente en el primer trimestre y con menor intensidad en el

segundo. A partir deentonces, el sector experimentó una reactivación que lo llevó a moderar la caída y finalizar

el2014con ungran cuartotrimestreen t√©rminos deactividad, seg√ļnel INDEC.M√°s all√° de los datos oficiales sobre el

sector, algunos de los insumos principales de la cons-trucción finalizaron el

2014 con retrocesos significativos, como son los casos del cementoPortland y los trabajadores registrados de la

construcción, variable que marcó el tercer

a√Īoconsecutivoenterrenonegativo.Enmateriadepol√≠ticasp√ļblicas,resultadif√≠cilcuantificarelimpactodelPlanProCreArsobrela

construcción, pero se estima que

su aporte contribuyó a mejorar el segundo semestre de laactividad. A ello se sumó el Programa Ahora 12 para la

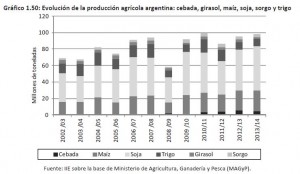

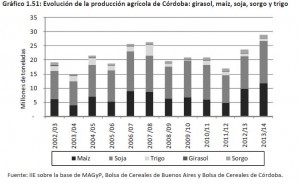

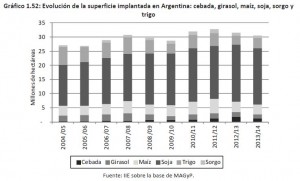

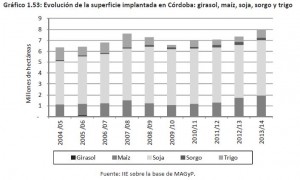

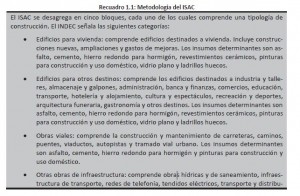

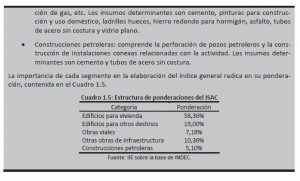

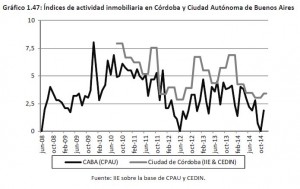

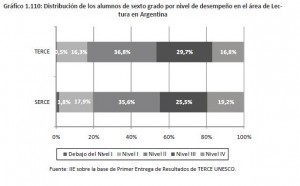

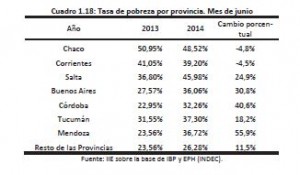

compra