INDUSTRIA

1.4 INDUSTRIA

La industria argentina continúa siendo una de las ramas productivas más dinámicas e impulsoras de crecimiento económico. En los últimos nueve años experimentó un incremento sostenido en la producción (a excepción de la caída registrada en 2009), que la ubica en la actualidad como la principal actividad productiva de bienes en nuestro país con una participación apenas inferior al 54%. Es decir, que por cada peso producido en bienes más de la mitad corresponde al sector manufacturero19.

Incluyendo al sector servicios, la participación de la industria manufacturera sobre el total de las actividades productivas desciende al 16,25% del Producto Bruto Interno, aunque conserva el primer lugar en generación de valor con relación a las demás actividades del conjunto de la economía. A pesar de lo anterior, el crecimiento de la actividad manufacturera en nuestro país se encuentra afectada por un conjunto de factores macroeconómicos, tales como la demanda doméstica y extranjera (especialmente brasilera, asiática y en menor medida europea) de nuestros productos, los costos de los insumos para la producción (donde el salario ocupa un lugar preponderante), las variaciones de los precios relevantes de la economía (tipo de cambio real, nivel de precios, etc.), entre otros. Es por ello que en el establecimiento de una política industrial óptima, resulta crítica la consideración de los mismos.

1.4.1 Composición de la industria argentina por rubros20

La industria en nuestro país está fuertemente concentrada en un conjunto de actividades productivas,

y dicha estructura no se vio expuesta a grandes cambios en relación a la medición del último censo nacional económico del año 2003 (las estimaciones alrededor de la composición productiva local dejan entrever que salvo el sector automotriz, el resto de los sectores mantuvo aproximadamente

su participación en el periodo 2004‐2011).

La rama alimenticia es la que mayor valor agrega en nuestro país, con un porcentaje cercano al 25% del total industrial, seguida por la producción de sustancias y productos químicos que se ubica en torno al 15%. Las industrias devenidas de actividades extractivas como son la refinación del petróleo y el procesamiento de minerales metálicos con una participación cercana al 7%, se encuentran a continuación, aunque ambas han sufrido un estancamiento relativo en los últimos diez años (en especial en el caso de la refinación de petróleo).

Por su parte, el sector automotriz ha cobrado gran preponderancia y aumentó su participación relativa con respecto al total de la industria a partir de la mayor cantidad de autos producidos, que se incrementó aproximadamente un 400% en los últimos ocho años. No obstante, dicha expansión puede dividirse en dos etapas, una etapa de recuperación desde el año 2003 al año 2006 retornando

19 La industria manufacturera comprende la producción de manufacturas tanto de origen agropecuario como de origen

industrial.

20 Se utiliza la clasificación CIIU a dos dígitos para la agrupación por rubros de las actividades productivas industriales.

a un nivel cercano al producido en el año 1998 y una etapa de crecimiento genuino desde 2007 hasta 2011.

Por ello a pesar de que actualmente no hay mediciones acerca de la posición que ocupa la industria automotriz en lo que a agregación de valor respecta, es prácticamente un hecho que

superó a la producción de caucho y plástico y de fabricación de productos de metal, que ostentaban prácticamente la misma participación en el año 2003 (algo inferior al 5%).

Si bien las siete industrias antes nombradas representan el 70% del valor agregado de la industria argentina, también resultan significativas en la matriz productiva de manufacturas industriales la fabricación de papel y su procesamiento, y la de maquinaria y equipos con una participación de

alrededor del 4% cada una. Los trece rubros restantes agregan aproximadamente el 22% del valor

industrial, por lo cual su actividad se ve circunscripta a los complejos productivos regionales que integran y su peso en el total nacional es marginal.

1.4.1.1 Evolución sectorial

El año 2011 arrancó con un desempeño sumamente prometedor en lo que a producción industrial respecta, puesto que durante los tres primeros meses del año las tasas de crecimiento reflejadas tanto por los indicadores público y privado21 oscilaron en torno al 9%. Con el antecedente de la

recuperación evidenciada durante 2010, las expectativas en torno al crecimiento del sector eran

elevadas en aquel entonces. Sin embargo, a lo largo del año se sucedieron una serie de hechos

económicos que alteraron las previsiones e impidieron un crecimiento de la industria similar al de 2010 (superior al 10% interanual).

En el Gráfico 1.29 se evidencia la variación interanual del nivel de producción industrial en cada uno de los meses del 2011 con relación al mismo mes del año anterior. Ambos indicadores exhiben una tendencia descendente en la tasa de crecimiento aunque en el caso del IPI es más notoria la caída, en especial en el período comprendido entre los meses de octubre y diciembre (ambos indicadores reflejan una caída similar en el período mayo‐agosto). Esto refleja que el crecimiento en la industria a comienzos de año tuvo un alto componente residual de los niveles de recursos existentes y las expectativas de mercado imperantes en 2010. La desacele-

21 Los indicadores mencionados son el Estimador Mensual Industrial (EMI) que publica el INDEC y el Índice de Producción

Industrial (IPI) cuya elaboración corresponde a la consultora Orlando Ferreres y Asociados.

ración económica que experimentaron la mayoría de los países emergentes (Brasil en particular como primer socio comercial de nuestro país), como consecuencia del impacto de la crisis de deuda

internacional que afecta a gran parte de Europa, terminó repercutiendo en los niveles de comercio interindustrial en Latinoamérica. Lo anterior explica la desaceleración ocurrida durante 2011,

aunque la tasa de crecimiento acumulada en todo el año del 4,8% según el IPI y de 6,5% por parte del EMI muestran un desempeño relativamente satisfactorio en términos anuales. Si bien el crecimiento industrial argentino depende en buena medida del nivel de actividad doméstico

y del nivel de inversión bruta fija, el grado de integración comercial en algunas de las ramas más dinámicas de la industria en los últimos años (por caso la automotriz), afecta los eslabonamientos productivos en toda la cadena e impacta sobre el desempeño de la industria en su conjunto. En caso de presenciar un proceso de apreciación cambiaria o de aumento de los costos de producción, el riesgo de estancamiento e incluso de caída en los niveles de actividad industrial aumentaría notablemente.

Para evitar que dicho proceso se torne irreversible la solución óptima consistiría en conjugar una serie de medidas de mediano plazo y de corte transversal que afecten a todas las ramas productivas, como podrían ser el fomento a la inversión en equipos físicos de alta tecnología a través de líneas de

crédito específicas, el seguimiento de los flujos de comercio para evitar prácticas desleales (en especial

por las múltiples denuncias de dumping que pesan sobre China), un manejo macroprudencial de la política monetaria para contener la veloz suba de precios y un ajuste del tipo de cambio real a los fines de evitar un indeseable atraso cambiario, entre otras.

1.4.1.2 Evolución por rubros

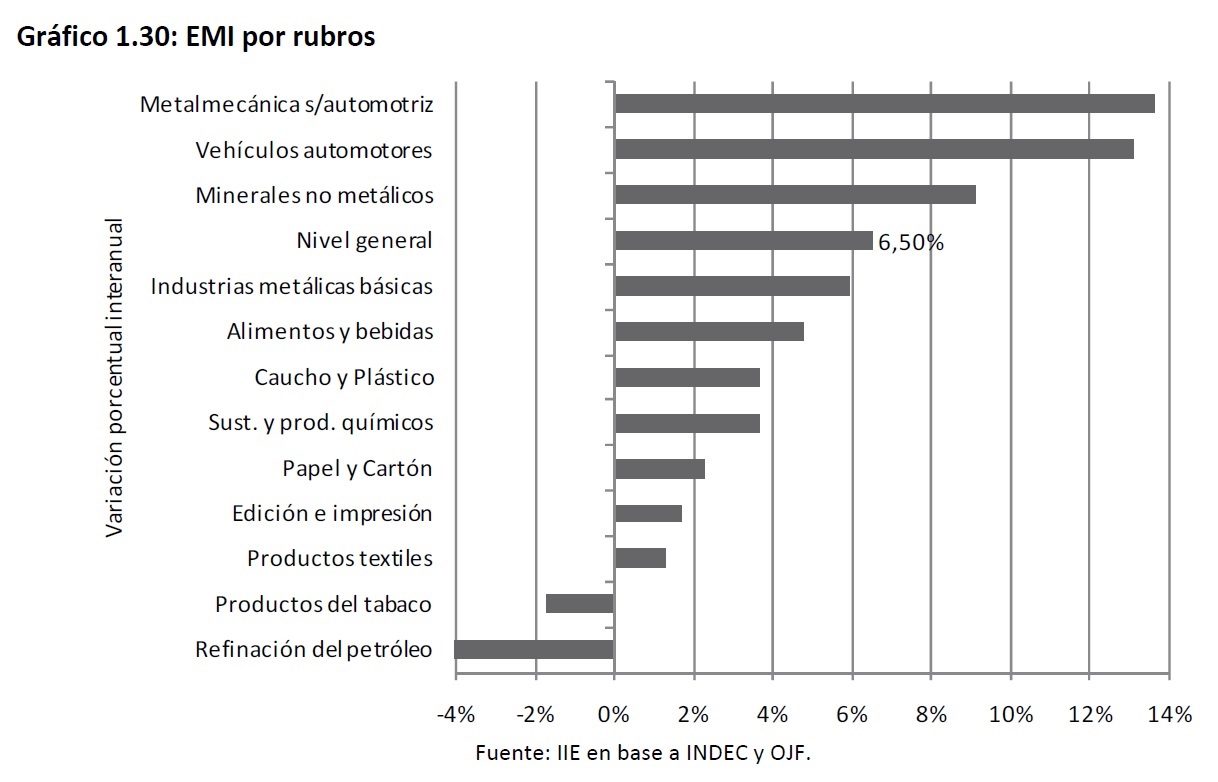

En el apartado anterior quedó de manifiesto que la industria creció a lo largo de 2011 en relación al año previo, sin embargo es importante resaltar que no todos los rubros que la componen tuvieron un comportamiento homogéneo sino más bien presentaron una marcada heterogeneidad en su desempeño productivo. De los doce rubros en los que se divide el Estimador Mensual Industrial (EMI), tan sólo tres estuvieron por encima del nivel general en lo que a tasa de crecimiento interanual se refiere, lo que da

cuenta de que el crecimiento evidenciado por la industria el pasado año

estuvo concentrado en un conjunto reducido de ramas productivas (ver Gráfico 1.30).

Los sectores metalmecánico, automotriz y mineral no metalífero fueron los únicos tres cuyo desempeño

durante 2011 fue superior al del promedio de la industria como se observa en el Gráfico 1.30. El crecimiento de cada uno de ellos fue de 13,6%, 13,1% y 9,1% respectivamente, es decir entre 2,5 y 7 puntos porcentuales por encima del nivel general. El hecho de que gran parte del incremento productivo

se explique a través de lo acontecido en sólo tres ramas exhibe, por un lado el alto grado de dependencia a esos sectores (lo que atenta contra la sustentabilidad de mediano y largo plazo), y por otro lado que existen industrias que resultan ser más dinámicas que el resto (pueden resistir mejor las fluctuaciones macroeconómicas).

Siguiendo con el resto de los rubros que componen el EMI, dos que resultan de especial interés son la producción de metales básicos y la industria alimenticia. En el caso de la primera, porque es el

eslabón primario de la cadena de un conjunto de actividades manufactureras de alto valor agregado (como ser la industria automotriz) y a su vez provee de insumos básicos a la construcción. Con respecto

a la segunda, porque representa aproximadamente la cuarta parte de la actividad industrial de nuestro país en función del entramado productivo que impera a partir de la dotación de recursos naturales (en particular nuestro país posee una abundante cantidad de factor tierra22). Las industrias metálicas básicas mostraron un crecimiento en 2011 con relación a 2010 del 5,9%, en tanto que para el caso de alimentos y bebidas el incremento fue del orden del 4,8%. Si bien el hecho de que ambas hayan crecido el pasado año es un dato positivo, la desaceleración en la producción metalífera básica (había crecido más del 20% en 2010 con relación a 2009) alerta al resto de las actividades productivas que utilizan como insumo tanto el acero crudo como el aluminio primario. Además el crecimiento en el rubro alimentos y bebidas en los últimos cinco años estuvo siempre por debajo del 5% (a excepción del año 2009 que creció un 8%), dando señales de que se podría estar en presencia de un efecto cuello de botella en dicha actividad. Por último, un rubro significativo en lo que a producción industrial respecta es la refinación de petróleo.

Durante 2011 presentó una caída en términos interanuales del 4%, siguiendo la tendencia de los tres años previos (2010, 2009 y 2008), en los cuales también presentó un decrecimiento en relación al año inmediato anterior. Tal es la magnitud de la caída que durante 2011 la producción de petróleo crudo se ubicó en torno a los 33 millones de metros cúbicos, el nivel más bajo de los últimos veinte año en nuestro país, lo que impacta directamente en la etapa de procesamiento.

Ello se debe principalmente a una deficiencia estructural en el sector a partir de la escaza cantidad de exploraciones, la poca inversión en equipos extractivos de última generación y un posible agotamiento del recurso natural en nuestro país por la vía de la extracción convencional (es decir excluyendo las reservas de shale gas y tight gas23). Es por esto que resulta sumamente improbable la reversión de la tendencia evidenciada en los últimos años en el corto plazo. A largo plazo, la misma podría revertirse siempre y cuando se produzca una fuerte inversión en exploración de yacimientos no tradicionales que permitan obtener la materia prima y generar una estructura productiva capaz de darle tratamiento a ella.

1.4.1.3 El uso de la capacidad instalada y la restricción potencial al crecimiento

El crecimiento industrial a lo largo de los últimos nueve años es innegable, así lo demuestran los indicadores de producción industrial tanto público como privados (el incremento acumulado en dicho período se estima entre 60% y 75%). Sin embargo, las condiciones iniciales de este proceso de sostenido aumento en la producción de origen industrial distan mucho de las actuales.

22 En general en la literatura económica se hace referencia a 3 factores productivos básicos: tierra, capital y trabajo.

23 Tanto el “shale gas” como el “tight gas” forman parte de lo que se conoce como “gas no convencional” por encontrarse en estructuras geológicas especiales (ya sea arena o roca), que impiden su extracción a través de las técnicas tradicionales.

A nivel mundial despiertan gran interés puesto que se consideran la alternativa futura al agotamiento del

recurso tradicional.

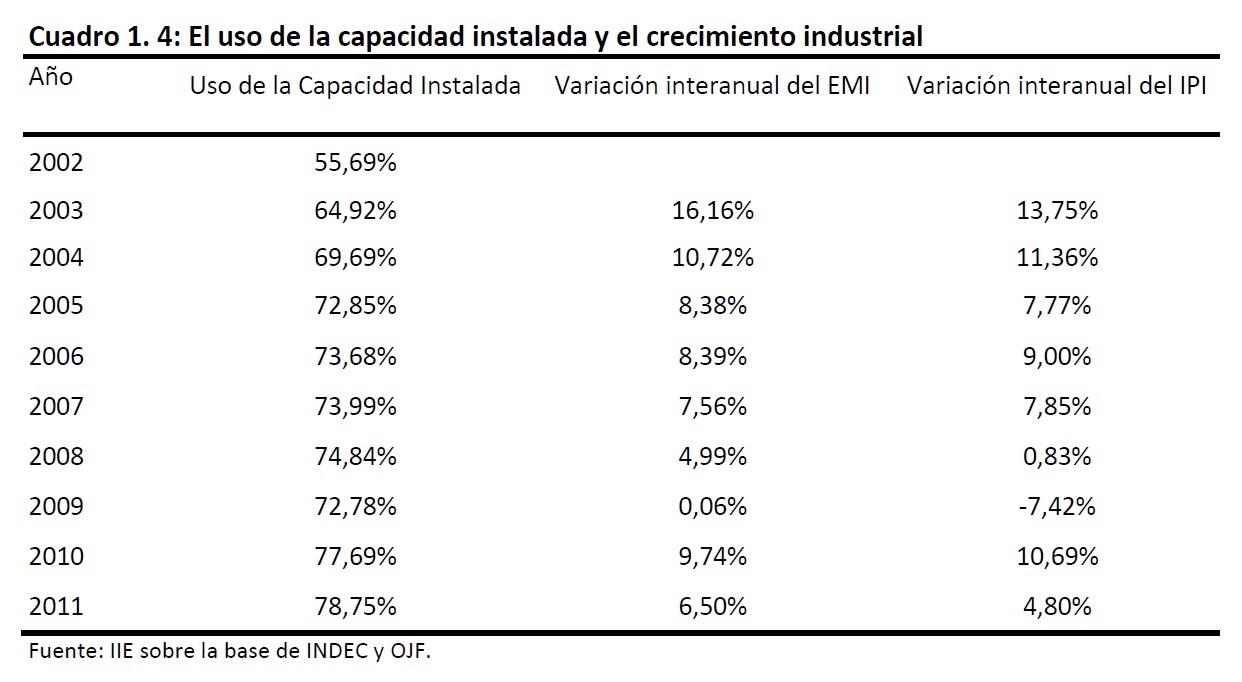

Independientemente del contexto macroeconómico imperante a lo largo del período, en este punto se abordan con mayor profundidad los aspectos microeconómicos (es decir propios de la industria). Con posterioridad a la crisis que atravesó Argentina a finales del año 2001, el uso promedio de la capacidad instalada alcanzó en 2002 su mínimo valor histórico del 55,7%, es decir que del total de acervo físico de capital industrial existente en nuestro país, apenas algo más de la mitad se empleaba en la producción, permaneciendo inutilizado prácticamente el 45% restante. Con el transcurso de los años y puesto en marcha el proceso de recuperación industrial, a medida que la producción aumentaba el uso de la capacidad instalada también lo hacía (es decir comenzaron a

utilizarse recursos que antes estaban ociosos).

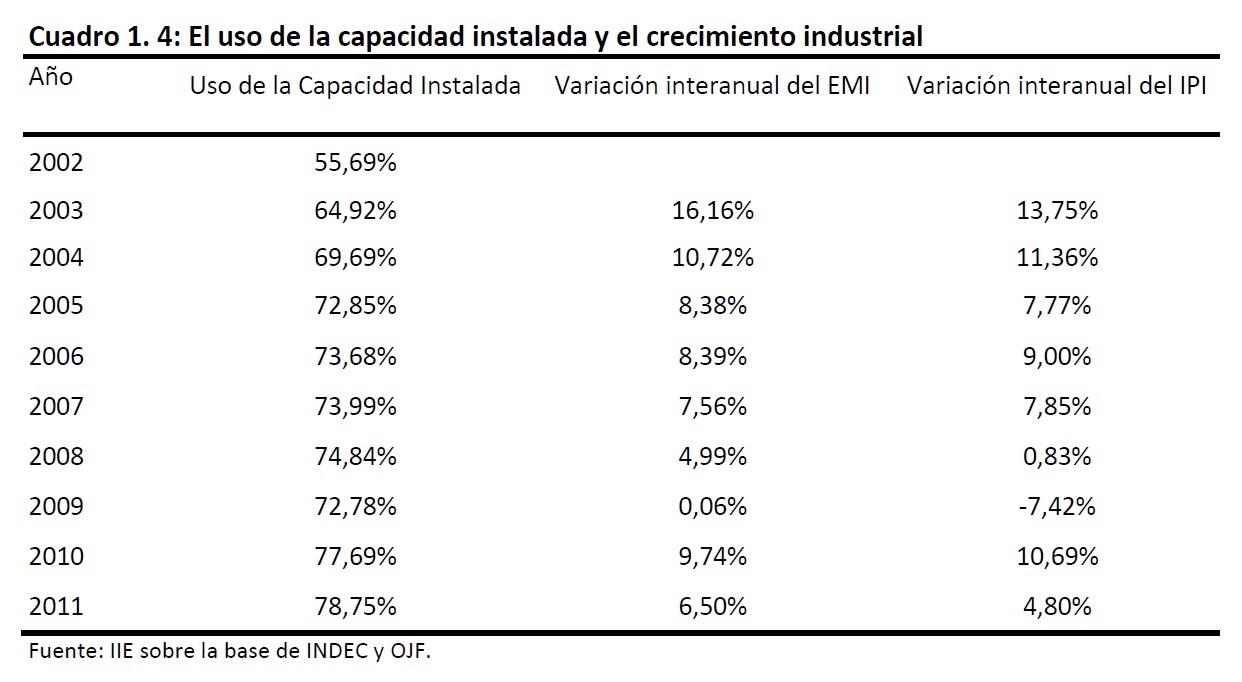

En el Cuadro 1.4 se muestra la evolución del uso de la capacidad instalada a través de los años a la par de los dos indicadores de producción industrial de referencia. Para todos los años considerados el IPI y el UCI presentan una relación directa, es decir a medida que uno crece el otro también lo hace y ante una variación negativa opera idéntico mecanismo. Con el EMI ocurre exactamente lo mismo a excepción del año 2009 cuando este registró un crecimiento del 0,06% y el UCI cayó más de 2

puntos porcentuales.

La explicación a lo anterior surge del hecho de que para aumentar la producción industrial manteniendo inalterado el uso de la capacidad instalada debe haber un importante aumento en la inversión en equipos físicos (no solo para reponer equipos que caen en desuso sino justamente para ampliar la capacidad

productiva).

Si el incremento en el nivel de producción supera al nivel de inversión

en capital productivo en un período, se estará aumentando la utilización del acervo ya existente (lo

que se verifica para todos los años del período), o se estará incrementando la productividad.

Además a medida que el uso de la capacidad instalada aumenta, el factor capital que se utiliza posee

un impacto cada vez más marginal en las cantidades producidas. Es decir que cada nueva máquina

que ingresa al proceso productivo de las ya existentes al comienzo del período (las que no son producto

de la inversión en equipo durable en dicho año) agrega cada vez menos en términos de producto final.

Por ello resulta deseable para dotar de sustentabilidad al proceso de crecimiento

económico el poseer un resto de capacidad instalada de entre un 10% y un 20% dependiendo de la

estructura que caracterice a la industria en el país. En nuestro país mucho se ha dicho en relación a

la tasa de crecimiento de la economía, pero la modernización del acervo productivo industrial es una

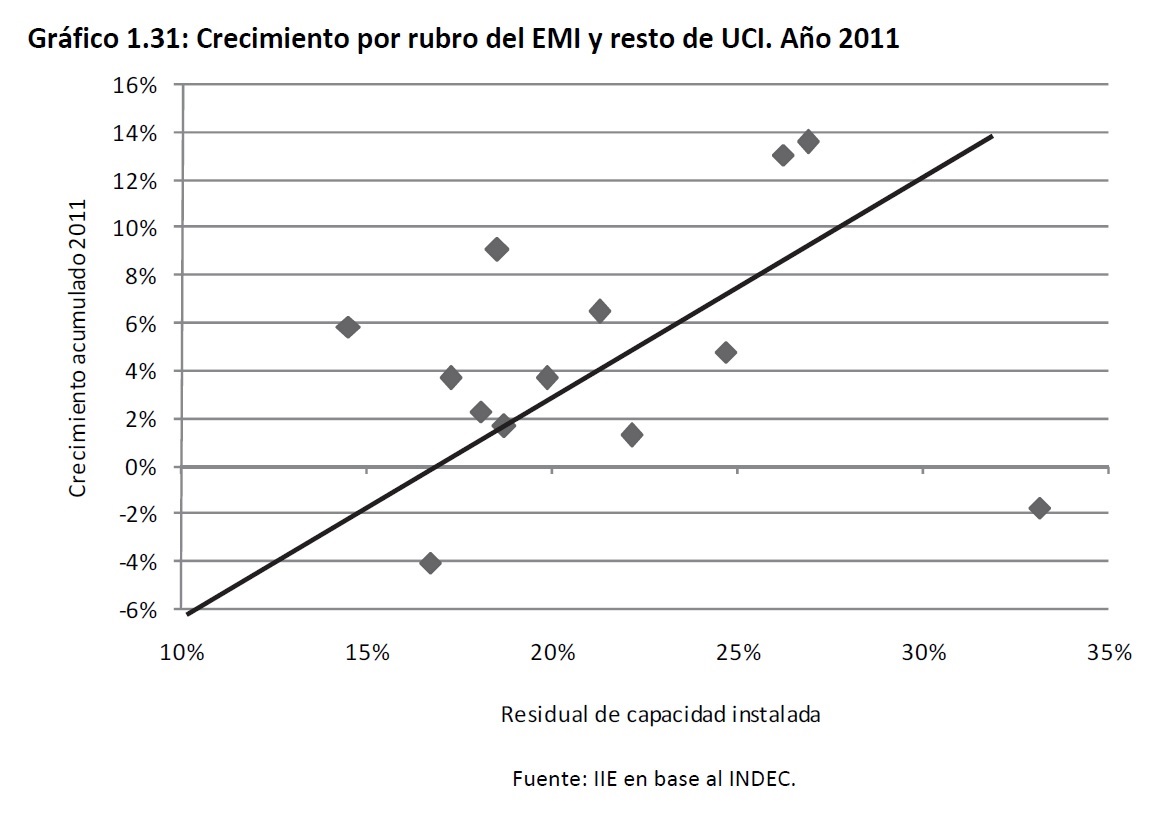

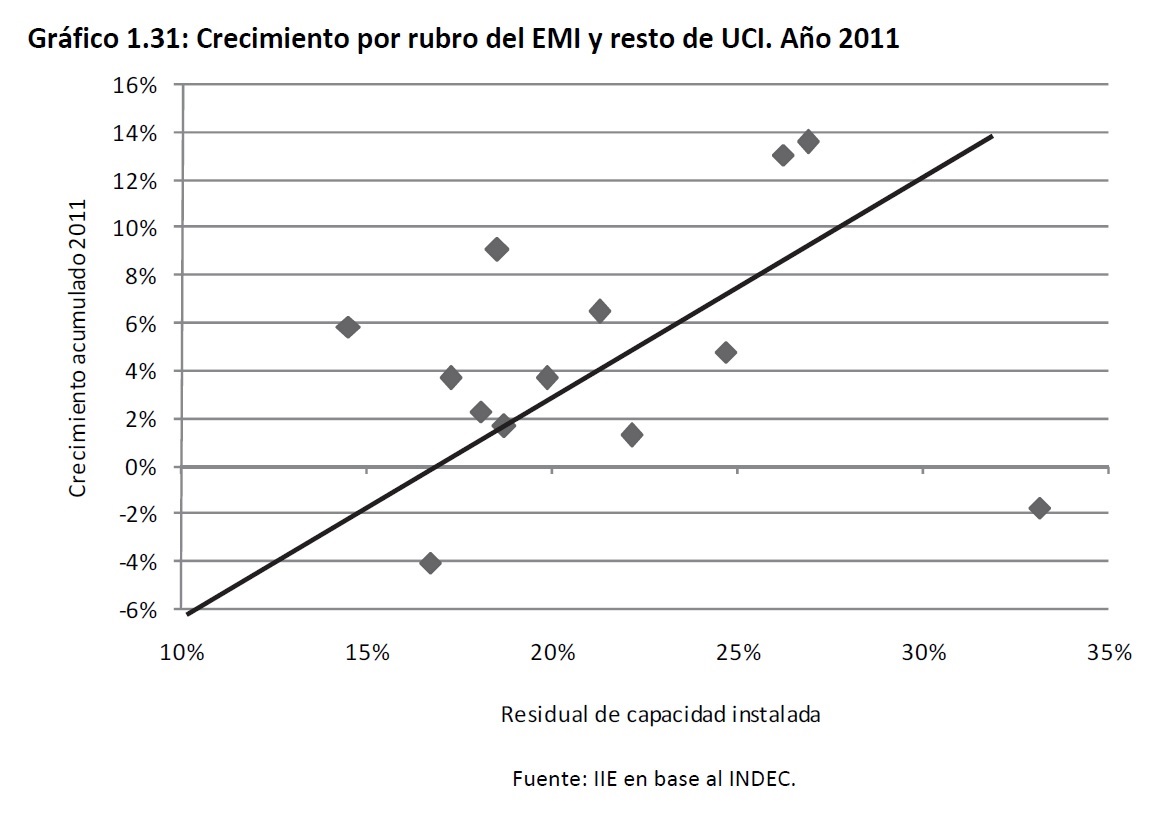

Aquellos sectores que durante 2011 tuvieron un mejor desempeño24 (crecimiento interanual por encima del 10%), precisamente hicieron uso de menos del 75% de la capacidad instalada del sector.

Además se verifica una tendencia creciente entre el resto de capacidad instalada y el incremento de

la producción sectorial considerando al conjunto de la industria, lo que avala la teoría de los rendimientos marginales decrecientes25.

Es por ello que en el marco de un proceso de desaceleración industrial como el que se evidenció durante todo el 2011 en nuestro país (ver Gráfico 1.31), es central evaluar la realidad de cada uno de los sectores prestando especial atención a las restricciones devenidas no solamente del conjunto de políticas macroeconómicas, sino también de los condicionantes propios de cada rama industrial. Un caso como el de la industria textil, con decrecimiento en volumen de producción y alto resto de capacidad instalada evidencia un problema estructural de competitividad sectorial, que debería ser abordado con políticas específicas. El desafío central pasa por combinar adecuadamente las políticas macroeconómicas en consonancia con las acciones microeconómicas (o sectoriales) de forma tal de generar una trayectoria de crecimiento sustentable a lo largo del tiempo, involucrando a la totalidad de los sectores.

1.4.2 Sector Automotriz

En los últimos quince años uno de los sectores de la industria que más osciló y donde el impacto de las fluctuaciones macroeconómicas repercutió con mayor intensidade fue posiblemente el automotriz. El mercado de automóviles se caracteriza por ser altamente competitivo a nivel transnacional, con una enorme cantidad de firmas que producen en diversos países y cuyas estructuras productivas (fuertemente oligopólicas) difieren muy poco entre sí.

En este marco, es condición necesaria para potenciar la producción de equipos de transporte el contar con un grado de competitividad aceptable tanto en lo que refiere a procesos productivos, costo de los insumos, políticas arancelarias y cambiarias y acuerdos de integración comercial. En Argentina todas estas cuestiones han sufrido cambios radicales en breves períodos de tiempo, lo que alteró la configuración de la estructura productiva de la industria automotriz.

24 Este tema fue abordado con mayor grado de profundidad en el punto 1.4.1.2 del presente capítulo.

25 Por rendimiento marginal decreciente se alude al hecho de que las últimas unidades de capital utilizadas en el proceso productivo son menos eficientes que las primeras.

1.4.2.1 Evolución histórica de la producción

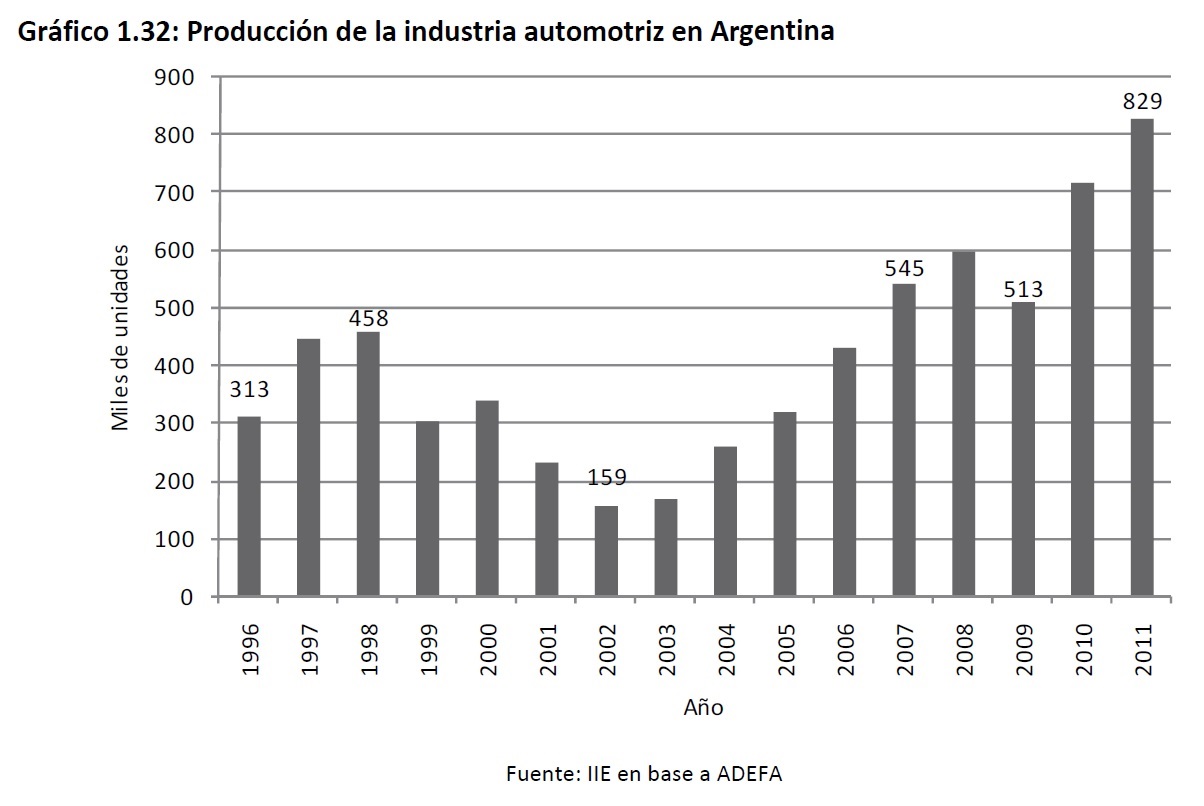

En el año 199626 la producción de automóviles ascendía a poco más de 313 mil unidades, de las cuales 200 mil estaban destinadas al mercado interno y el resto a la exportación. Los dos años subsiuientes la serie exhibe un crecimiento notable, llegando en el año 1998 a la por entonces inédita cifra de 458 mil autos producidos (es decir un crecimiento del 46% en el bienio), valor que lograría superarse recién nueve años más tarde. A diferencia de lo ocurrido en 1996, el 50% de la producción automotriz tuvo como destino al mercado interno y el otro 50% se destinó a la exportación. La razón principal de este aumento es que entraron en funcionamiento las plantas de Fiat (julio de 1996) y Toyota (abril de 1997), ampliando la cantidad de terminales radicadas en el país y por subsiguiente la capacidad productiva del sector (ver Gráfico 1.32).

A partir de 1999 se inició una etapa contractiva, de la mano de la persistente apreciación cambiaria del peso en relación a otras monedas y del contexto internacional de alta volatilidad en algunos países emergentes. Ello repercutió fundamentalmente por la vía de las ventas externas, dado que se año se exportaron algo menos de 100 mil unidades mientras que un año antes se habían vendido fuera del país más de 235 mil automotores de fabricación local (la caída fue del orden del 60% interanual).

26 A partir de dicho año la Asociación de Fabricantes de Automotores (ADEFA) comenzó a relevar el número de autos producidos por las terminales radicadas en nuestro país, por consiguiente no están disponibles los

datos de años previos a 1996.

Por su parte, el consumo doméstico estuvo prácticamente en los mismos niveles que el año anterior (en 1998 se habían patentado 220 mil automóviles de origen nacional, mientras que en 1999 se patentaron 206 mil autos de idéntica procedencia). Mucho tuvo que ver en el sostenimiento de la demanda doméstica de automotores un programa que lanzó el gobierno, en aquel entonces denominado “Régimen de Renovación del Parque Automotor”27, el cual además de tender hacia la modernización del parque automotor tenía como objetivo mantener estable la demanda de automóviles en el país. El mismo operaba a través de la venta de un automóvil de más de diez años de antigüedad por parte de su titular al Estado, el cual retribuía con una suma de entre $3000 y $4000 para la compra de un vehículo 0 km. Pero como se observa en el Gráfico 1.32 lo que parecía ser un principio de recuperación en el año

2000 no fue tal. Las ventas en el mercado interno, aunque paulatinamente, caían por cuarto año consecutivo y la leve recuperación de las exportaciones de la industria automotriz en ese año impactaron

marginalmente en el volumen total de la producción. Sin embargo un año después la situación se tornó mucho más crítica, cayendo las ventas de autos nacionales en el país un 60% interanual

(mientras en el 2000 se vendieron algo más de 200 mil unidades de fabricación nacional, en 2001 dicha cifra se ubicó en apenas 80 mil automotores). El impacto de la menor cantidad de automóviles comercializados en el nivel de producción fue inmediato, registrando una caída del 30% interanual (pasando de 340 mil unidades en el 2000 a 235 mil un año después). Con la crisis política, económica y social desatada a fines de 2001 en Argentina, resulta lógico que un año después la situación haya transitado por la misma senda. Nuevamente las ventas de autos de fabricación nacional cayeron abruptamente (55%), alcanzando la ínfima suma de 36 mil unidades vendidas en el país en todo el año 2002 (lo que llevó a que casi el 80% de la producción nacional de autos tenga como destino al mercado externo). Tal fue la magnitud del impacto de la crisis en la industria automotriz que la producción cayó más del 50% en dos años (alcanzando el mínimo valor de la serie: 159 mil unidades). En 2003 se inició la fase de recuperación, incrementándose la producción de automóviles durante seis años consecutivos y acumulando un crecimiento del 275% en todo el período. La cantidad de automóviles producidos recién retornó a los niveles previos a la crisis en el año 2006 y por primera vez superó la barrera de las 500 mil unidades en 2007. Las exportaciones jugaron un rol preponderante

dado que crecieron a una tasa promedio anual del 30% entre 2002 y 2007, pasando de 123 mil unidades a 326 mil. Sin embargo, tras los sucesivos records anuales exhibidos en 2007 y 2008 por la industria automotriz en lo que a volumen de producción respecta, en 2009 se produjo una brusca caída tanto en el consumo doméstico de automotores como en las exportaciones de los mismos, lo que redujo la cantidad de unidades producidas un 14%, pasando de 597 mil unidades a 513 mil. El impacto de la crisis financiera internacional fue indudable tanto por el lado del comercio internacional

como así también por el nivel de actividad doméstica.

No obstante, la recuperación fue mucha más rápida e intensa de lo que se esperaba para la industria,

alcanzando nuevos records en la cantidad de vehículos producidos en 2010 y 2011, superando la barrera de los 700 mil y 800 mil respectivamente. El crecimiento porcentual en el bienio que pasó fue del 62% en relación a 2009, alcanzando un nivel record de producción de 828.771 unidades en 2011 y que podría haber sido mucho mayor de no ser por la desaceleración sufrida en el cuarto trimestre

del año en especial por parte de Brasil, primer destino de las exportaciones de la industria automotriz nacional (representa más del 81% de las ventas externas de vehículos argentinos). Más allá de la incertidumbre que gobierna la economía global en 2012, es de esperar que la industria automotriz

argentina continúe creciendo, aunque a una tasa sensiblemente menor a la de 2011 (fundamentalmente por el menor nivel de exportaciones, la tasa de aumento de la producción automotriz podría ubicarse entre un 5% y un 8%).

27 Luego de su puesta en vigencia, dicha medida fue popularmente denominada como “Plan Canje”.

1.4.2.2 Patentamientos: Un análisis comparativo con el resto del mundo

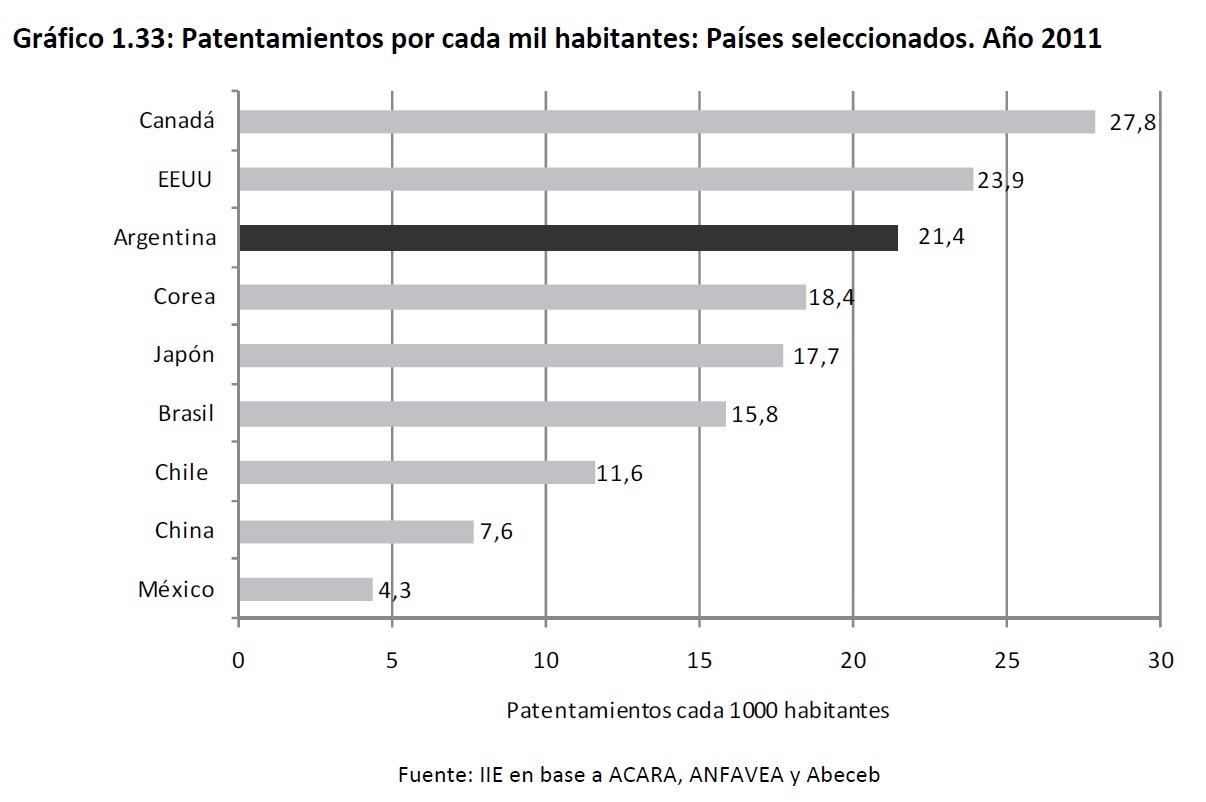

El 2011 fue un año record en Argentina en lo que a registro de autos 0 km. concierne, registrando el mayor valor histórico desde que se tiene registro. Durante dicho año se patentaron en todo nuestro país 857.983 automotores, un 29,5% más del total observado en 2010 que había marcado un record también (662.591 unidades nuevas patentadas), exhibiendo un espectacular crecimiento en el parque automotor. Pero el vigoroso crecimiento del consumo doméstico de automóviles no solamente llama la atención en términos del comportamiento histórico de la variable, sino también con relación a otros países del mundo donde se registra un alto índice de patentamientos por habitante. Por caso, el índice de registro de automotores nuevos por cada mil habitantes durante 2011 en nuestro país superó ampliamente al resto de los países latinoamericanos e incluso a gran parte de los países desarrollados

Como se observa en el Gráfico 1.33 en 2011 en Argentina se patentaron 21,4 automóviles cada 1000 habitantes, mientras que en Brasil, Chile y México dicho índice se ubicó en 15,8, 11,6 y 4,3

respectivamente por poner el caso de tres de los más grandes países de Latinoamérica. Más sorprendente aún es el hecho de que países como Corea y Japón también exhiben un índice inferior al registrado en nuestro país con 18,4 y 17,7 respectivamente.

Los países que presentaron un mayor índice de patentamientos por cada 1000 habitantes en 2011 fueron Canadá y Estados Unidos donde el índice asumió valores de 27,8 y 23,9 respectivamente. No obstante, el hecho de que Argentina haya superado la barrera de los 20 patentamientos por cada mil

habitantes es un hecho histórico y sumamente impensado hace pocos años atrás.

El gran desafío en relación al incremento del número de automóviles en circulación, es si nuestro país posee la infraestructura

necesaria para albergar semejante cantidad de autos nuevos en circulación a cada año, y si la cifra registrada en 2011 es capaz de sostenerse en el tiempo. Desde el lado de la producción no cabe ninguna duda pues la industria automotriz aún posee un importante resto de capacidad instalada (por encima del 25%), y además el volumen de inversiones productivas en esta rama continúan proliferando.

1.4.2.3 Exportaciones

En el apartado 1.4.2.1 del presente capítulo se describe la notable performance de la industria automotriz

argentina en los últimos años (en especial durante 2010 y 2011). Sin lugar a duda las exportaciones

del sector jugaron un papel preponderante que permitió batir records a lo largo del bienio que pasó, y merecen especial atención de cara a un futuro inmediato caracterizado por una gran incertidumbre en el lado real de la economía, con la industria como eje de la discusión. En ese sentido,

el grado de protección para‐arancelaria que pesa sobre el comercio exterior argentino plantea diferentes escenarios futuros que pueden o no impactar sobre el volumen de exportaciones de automóviles

producidos en nuestro país.

Es sabido la tirante relación que existe en materia de comercio exterior entre los países miembros del MERCOSUR, en particular en los últimos meses se han suscitado una serie de inconvenientes entre la Argentina y Brasil, sumado al descontento persistente de Uruguay por la política comercial

argentina. Cabe resaltar que ambos países son los dos primeros destinos de las exportaciones de automóviles fabricados en nuestro país, aunque con una participación bien diferenciada. Mientras Brasil ocupa el primer lugar con el 81,1% del total, Uruguay ostenta el segundo lugar con algo más del 2,7%. Si sumamos la participación de otros países latinoamericanos como destino de las exportaciones

del sector alcanzamos el 90% (México 2,6%, Venezuela 1,4%, Colombia 1,1% y Chile 1%). Es por ello que la evolución de las exportaciones y en definitiva de la producción automotriz de nuestro país de cara al futuro está sumamente ligada a como se resuelvan los conflictos potenciales con nuestros principales socios comerciales.

28 El gráfico inicia en el año 1996 porque al igual que en el caso de la producción, ADEFA comenzó a relevar los datos de exportaciones automotrices desde entonces y no existen estimaciones confiables para años anteriores.

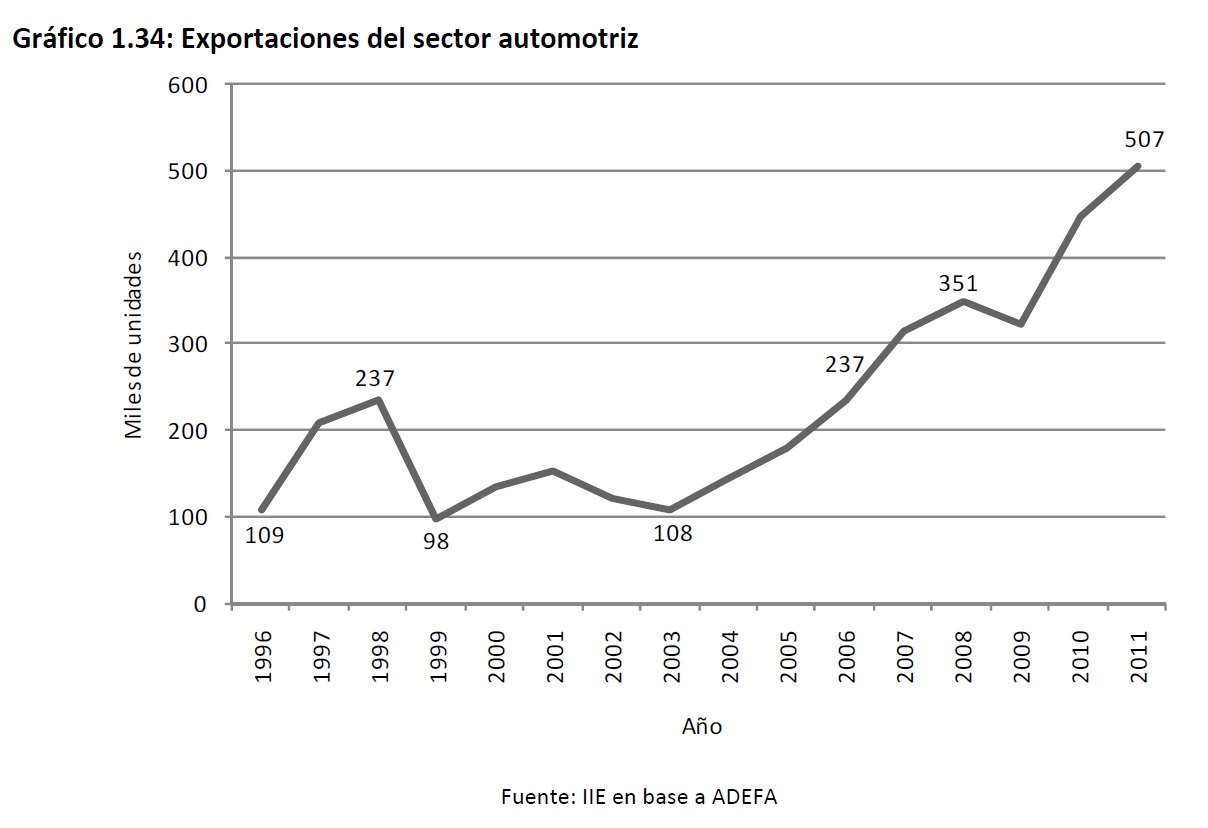

El Gráfico 1.34 muestra la evolución de las exportaciones automotrices de nuestro país para el período 1996‐2011 28. En el mismo se observan dos etapas bien diferenciadas; por un lado desde el año 1996 hasta el año 2006 las exportaciones del sector fluctuaron entre las 98 mil y las 237 mil unidades, mientras que desde el año 2007 en adelante dicha cifra ha sido ampliamente superada y la tendencia de crecimiento es más estable y sostenida registrando valores ampliamente superiores.

En 1996 se exportaron 109 mil unidades, incrementándose sucesivamente durante los dos años subsiguientes (con un crecimiento del 120% acumulado para el bienio) alcanzando la cifra de 237 mil rodados en el año 1998 (cifra inédita que volvería a lograrse recién ocho años después). Resulta llamativa la profunda caída de la variable en el año 1999 (del orden del 60% interanual), donde se registró el mínimo valor de la serie con tan sólo 98 mil unidades exportadas, aunque el hecho se explica por la fuerte volatilidad en las economías de los países emergentes que sufrieron severas crisis en ese período (México, Brasil y los tigres asiáticos29 fueron los países más afectados en el lapso comprendido entre los años 1995 y 1999). Precisamente la inestabilidad macroeconómica en algunos de los principales socios comerciales y también en nuestro país fue lo que dotó de volatilidad a las

exportaciones en su conjunto.

El inicio del nuevo milenio pareció traer consigo una recuperación para las exportaciones automotrices argentinas,

pero tras la leve recuperación exhibida en 2000 y 2001, la última gran recesión que atravesó nuestro país volvió a desplomarlas en 2002 y 2003 alcanzando en dicho año las 108 mil unidades, prácticamente el mismo valor registrado a comienzos de la serie. Hasta entonces, el crecimiento de las

exportaciones de automotores nunca se sostuvo por más de dos años, lo que deja entrever el alto grado de fragilidad institucional, económica y sectorial que caracterizaba al país por entonces.

Afortunadamente la economía mundial generó condiciones favorables para nuestro país y desde el año 2004 y hasta el 2008 se sostuvo el período de crecimiento de las exportaciones automotrices más largo de los últimos quince años. Entre 2004 y 2006 la tasa de crecimiento interanual promedio fue del 30%, y el crecimiento acumulado para los tres años estuvo apenas por debajo del 120%, permitiendo volver a alcanzar el valor máximo registrado en 1998 de 237 unidades exportadas en 2006. Pero la tendencia persistió durante los dos años subsiguientes (aunque a una tasa algo menor que los años previos: 22,5% promedio interanual), y en 2008 nuevamente se alcanzó un record de automóviles exportados de fabricación nacional de 351 mil unidades. Con la crisis financiera internacional impactando de lleno en las economías desarrolladas y a través de los flujos de comercio con los países emergentes, el comercio exterior en todo el mundo perdió vigor y las exportaciones automotrices argentinas no fueron la excepción. Tras los cinco años de sostenido aumento, en 2009 se produjo una caída que aunque no resultó dramática (la variación porcentual interanual fue de ‐8%), desaceleró el ritmo de crecimiento que venía exhibiendo el comercio de automóviles

con el exterior.

No obstante, la recuperación fue más veloz de lo que se preveía e incluso más intensa dado que en el año 2010 la serie vuelve a mostrar un incremento del 39% interanual. En dicho año se exportaron casi 450 mil automotores, un 28% más del valor máximo registrado en el año 2008 marcando así un nuevo record. La tendencia creciente se sostuvo durante 2011 volviendo a registrar un importante incremento interanual del 13% y superando la cifra de los 500 mil automotores exportados (en rigor se exportaron 506.715 unidades a lo largo de todo el año. Para 2012 se plantean varios escenarios posibles y las relaciones comerciales en el seno del MERCOSUR,

la marcha de la economía brasileña a lo largo del año, las restricciones energéticas que puedan pesar sobre la capacidad productiva de la industria automotriz, entre otras determinarán cuál de ellos termine concretándose. Lo cierto es que si las políticas macroeconómicas no entorpecen los flujos de comercio, las inversiones de carácter productivo realizadas en el último tiempo dan sus frutos y no existe un cuello de botella en relación al uso de los recursos, seguramente estaremos en presencia de un nuevo record en lo que a exportaciones del sector refiere. De lo contrario será muy

difícil poder sostener la senda de crecimiento y la volatilidad se impondría nuevamente.

29 Los países usualmente comprendidos bajo esta denominación son Hong Kong, Singapur, Taiwán y República de Corea.

1.4.3 El uso de factores

Un aspecto central en la medición del desempeño de la industria es la utilización de factores producivos.

Como se hizo referencia previamente30 los bienes de capital son un componente central delproceso de producción, pero también ocupan un rol preponderante los recursos humanos para operarlos, dado que ambos son fuertemente complementarios bajo las técnicas de producción actuales.

La industria en particular nucleó durante el segundo trimestre de 2011 algo más de 1.250.000 trabajadores registrados,dando cuenta de su importancia en lo que a generación de empleo respecta y dela necesidad propia del sector de contar con recursos humanos en sus procesos de producción. La sostenibilidad del actual proceso de crecimiento industrial y la generación de mayor valor agregadorequiere de la mejora de los equipos físicos que se incorporan a los procesos productivos (a través de la inversión pública y privada), y la potenciación de recursos humanos a través de la educación y la formación en ciencias básicas y aplicadas.

1.4.3.1 Obreros ocupados y horas trabajadas

La evolución del empleo en el sector industrial se mide a través de dos variables, por un lado la cantidad de personas empleadas, y por otro lado la cantidad de horas totales de trabajo por parte del personal con el que cuentan las empresas del sector. El INDEC con el objeto de cuantificarlas elabora trimestralmente dos índices: de obreros ocupados en la industria (IOO) y de horas trabajadas (IHT).

La variación en cada trimestre de ambos índices se expone en el Gráfico 1.35, el cual muestra que tanto el IOO como el IHT tuvieron un leve crecimiento en cada uno de los trimestres del año 2011 con relación a igual trimestre de 2010 (excepto el IHT durante el I‐2011). Sin embargo, y más allá del hecho positivo que resulta la mayor contratación de mano de obra por parte de las empresas del sector y del mayor número de horas trabajadas, el crecimiento interanual promedio en 2011 estuvo por debajo el nivel evidenciado en los años previos a la crisis financiera internacional (2007 y 2008).

Lo anterior deja entrever que si bien el crecimiento industrial en 2011 motorizó la contratación de empleo, hay una evidente desaceleración en la cantidad de obreros ocupados y en la cantidad de horas trabajadas (es decir, ambas crecen igual o más que en 2009 y 2010 pero menos de lo que crecían en

30 En el apartado 1.4.1.3 se trató con mayor detalle este punto.

2007 y 2008). La importancia de seguir con detenimiento el desempeño industrial se magnifica ante una eventual desaceleración en la actividad, que podría imponer un freno a la contratación de personal por parte de las empresas del sector dada la alta correlación entre el crecimiento industrial y la contratación de empleo31.

1.4.3.2 Productividad industrial

La medición de la productividad, es decir la cantidad de producto final que se obtiene a partir de un uso dado de recursos, es un aspecto central para el desarrollo de una actividad productiva. En un contexto internacional dinámico y cambiante donde la innovación está a la orden del día es vital dotar a los procesos productivos de mayor capacidad tecnológica y uso eficiente de los recursos.

No obstante, la medición de la productividad es un aspecto complejo y de difícil determinación, en especial en el caso de la industria donde el proceso de agregación es muy diverso. Por ello se utilizan para su medición variables Proxy32, capaces de representar lo mejor posible el comportamiento de la variable en cuestión.

31Aproximadamente el 60% del empleo contratado trimestralmente en la industria se explica por el crecimiento en la producción del sector.

32 En economía una variable Proxy se define como aquella cuyo comportamiento se asemeja al

comportamiento de otra variable objetivo. En este caso, la diferencia entre el crecimiento industrial y el uso de capacidad resulta ser el crecimiento que no se explica por el mayor uso del capital, por ende corresponde a la mejora en las técnicas de producción actuales.

Como se observa en el Gráfico 1.36, la productividad de la industria argentina a lo largo del 2011 se incrementó con relación a los tres años previos, pero aún no alcanzó los niveles observados en 2007. A su vez, los niveles en los que permanece estacionada aún son bajos y no sugieren grandes mejoras a largo plazo en los procesos productivos (a pesar del mayor nivel de inversión, el grado de avance tecnológico aún es insignificante). Más aún, durante el cuarto trimestre de 2011 se observa una caída en relación a los tres trimestres anteriores, noticia para nada positiva de cara al futuro.