INDUSTRIA

1.4. INDUSTRIA

La industria argentina, a diferencia de lo que venía sucediendo en el transcurso de los últimos años, fue uno de los sectores que peor performance registró a lo largo de 2012.

Según estadísticas oficiales es la primera vez en los últimos diez años (es decir, desde 2003 en adelante), que la producción industrial se retrajo con relación al año previo47.

Según el Estimador Mensual Industrial la caída del sector manufacturero durante 2012 fue del 1,2%, aunque las distintas ramas que lo componen muestran realidades completamente dispares entre sí.

Sin embargo, continúa siendo y por amplio margen, la principal actividad productiva de bienes en nuestro país, con una participación del 54,85% en los primeros nueve meses de 201248. Si se amplía la consideración al conjunto de bienes y servicios la participación de la industria manufacturera desciende al 17,48% del Valor Agregado Bruto, aunque conserva el primer lugar en generación de valor con relación a las demás ramas del conjunto de la economía49.

Por su importante dimensión dentro de la estructura productiva del país, la industria se encuentra interrelacionada con una vasta cantidad de actividades conexas, tanto del sector primario, como así también en lo que refiere a la prestación de servicios. De allí que los factores macroeconómicos cobran especial relevancia en el devenir de la producción manufacturera. Entre ellos se destacan: la demanda doméstica y extranjera, los costos de los insumos para la producción (en particular los salariales cuya preponderancia es notable), las variaciones del tipo de cambio real y del nivel general de precios, entre otros. Es por ello, que a lo largo del siguiente apartado se hará referencia en numerosas ocasiones a la dinámica del conjunto de la economía para entender la coyuntura sectorial que transitó la industria durante 2012.

1.4.1. Evolución sectorial y del uso de capacidad instalada

Desde el segundo cuatrimestre del año 2011, la industria exhibió una notable desaceleración en su tasa de crecimiento interanual, por lo cual el panorama a comienzos de 2012 era sumamente incierto. Si bien gozaba de amplio consenso la idea de que sería imposible emular las tasas de crecimiento evidenciadas durante 2010 y 2011, difícilmente se preveía para 2012 una caída en el nivel de actividad industrial, como finalmente aconteció.

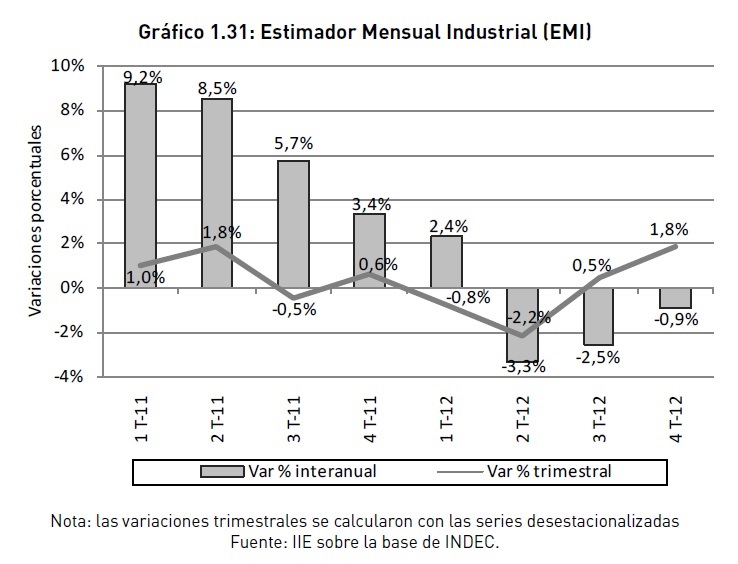

A continuación en el Gráfico 1.31 se muestra la variación de la actividad industrial trimestre a trimestre y con respecto al mismo período del año 2011.

46 Es la tasa de crecimiento promedio anual en Argentina durante los últimos 82 años.

47 El Estimador Mensual Industrial (EMI) del INDEC no exhibió una caída en la actividad industrial durante el año 2009, aunque índices alternativos (IPI) como los de FIEL y Orlando Ferreres sí lo hicieron.

48 En toda la serie histórica sólo se registran dos valores superiores al observado en los tres primeros trimestres de 2012, y corresponde a los años 1993 y 1994 donde asumió un porcentaje de 56,17% y 55,37% respectivamente.

49 Le siguen: “Comercio al por mayor y menor”, “Transporte, Almacenamiento y Comunicaciones” y “Actividades Inmobiliarias y Empresariales

Durante el primer trimestre de 2012 el EMI continuó mostrando una menor tasa de crecimiento interanual en relación a 2011, aunque la misma todavía se encontraba en terreno positivo. No obstante, la medición desestacionalizada daba cuenta de una leve caída con respecto al trimestre anterior. Por entonces, no se advertía con claridad si la desaceleración respondía al menor dinamismo de la economía argentina, a factores externos, o a las medidas de política económica que se fueron implementando a lo largo del año.

A partir del segundo trimestre se conjugaron negativamente los factores antes citados: se acentuó la caída en el nivel de actividad doméstica, se resintió la demanda brasilera (producto de la recesión que atravesaba su industria) y las medidas de gobierno complicaban la provisión de insumos, al tiempo que desalentaban la inversión. Todo ello, en el marco de un proceso acelerado de suba en los costos internos. Es así que, la producción industrial se contrajo un 3,3% con relación al segundo trimestre del año 2011. Más aún, sufrió una caída del 2,2% con relación al trimestre inmediato anterior (que también había presentado una merma del orden del 0,8% respecto a su antecesor), lo cual hacía ingresar al sector manufacturero en una fase recesiva del ciclo económico. Cabe destacar que la última vez que el EMI había denotado dos caídas consecutivas en la medición desestacionalizada fue durante el cuarto trimestre del año 2008 y el primer trimestre de 2009, es decir algo más de tres años antes y con un contexto externo sumamente más desfavorable.

Pero la ansiada recuperación se hizo esperar más de la cuenta. El tercer trimestre del año fue levemente mejor al segundo, aunque en términos interanuales las caídas continuaban siendo significativas. Ello se debió a que, las condiciones que en un inicio llevaron a la industria al terreno recesivo, prácticamente permanecieron inalteradas. Además, la retracción se generalizó a una buena parte de las distintas ramas que componen a la industria.

Desde el mes de octubre en adelante, se observa una incipiente recuperación. Ello se debe, en parte, a que el consumo mejoró levemente y la inversión aminoró sus tasas de decrecimiento, dándole una mayor dinámica a la actividad económica. Además, el gobierno brasileño estimuló en sucesivas ocasiones a distintos sectores industriales que incementaron su demanda de manufacturas argentinas, por el alto grado de integración industrial que existe actualmente entre ambos países. Así, durante el cuarto trimestre de 2012 se registra una suba del orden del 1,8% con respecto al trimestre anterior, dejando atrás la fase recesiva en la que había ingresado el sector.

Durante el primer trimestre de 2012 el EMI continuó mostrando una menor tasa de crecimiento interanual en relación a 2011, aunque la misma todavía se encontraba en terreno positivo. No obstante, la medición desestacionalizada daba cuenta de una leve caída con respecto al trimestre anterior. Por entonces, no se advertía con claridad si la desaceleración respondía al menor dinamismo de la economía argentina, a factores externos, o a las medidas de política económica que se fueron implementando a lo largo del año.

A partir del segundo trimestre se conjugaron negativamente los factores antes citados: se acentuó la caída en el nivel de actividad doméstica, se resintió la demanda brasilera (producto de la recesión que atravesaba su industria) y las medidas de gobierno complicaban la provisión de insumos, al tiempo que desalentaban la inversión. Todo ello, en el marco de un proceso acelerado de suba en los costos internos. Es así que, la producción industrial se contrajo un 3,3% con relación al segundo trimestre del año 2011. Más aún, sufrió una caída del 2,2% con relación al trimestre inmediato anterior (que también había presentado una merma del orden del 0,8% respecto a su antecesor), lo cual hacía ingresar al sector manufacturero en una fase recesiva del ciclo económico. Cabe destacar que la última vez que el EMI había denotado dos caídas consecutivas en la medición desestacionalizada fue durante el cuarto trimestre del año 2008 y el primer trimestre de 2009, es decir algo más de tres años antes y con un contexto externo sumamente más desfavorable.

Pero la ansiada recuperación se hizo esperar más de la cuenta. El tercer trimestre del año fue levemente mejor al segundo, aunque en términos interanuales las caídas continuaban siendo significativas. Ello se debió a que, las condiciones que en un inicio llevaron a la industria al terreno recesivo, prácticamente permanecieron inalteradas. Además, la retracción se generalizó a una buena parte de las distintas ramas que componen a la industria.

Desde el mes de octubre en adelante, se observa una incipiente recuperación. Ello se debe, en parte, a que el consumo mejoró levemente y la inversión aminoró sus tasas de decrecimiento, dándole una mayor dinámica a la actividad económica. Además, el gobierno brasileño estimuló en sucesivas ocasiones a distintos sectores industriales que incrementaron su demanda de manufacturas argentinas, por el alto grado de integración industrial que existe actualmente entre ambos países. Así, durante el cuarto trimestre de 2012 se registra una suba del orden del 1,8% con respecto al trimestre anterior, dejando atrás la fase recesiva en la que había ingresado el sector.

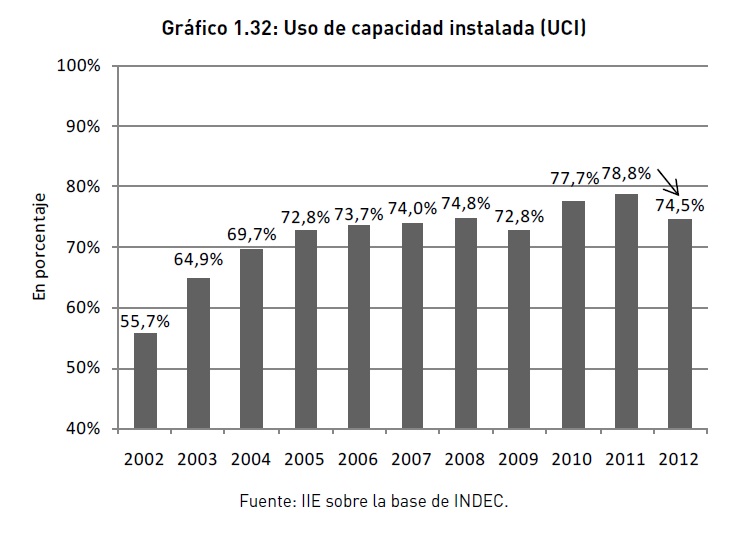

Un aspecto positivo de la desaceleración que experimentó la industria durante 2012, si es que puede considerarse como tal, es que relajó en cierta medida la restricción que imponía el alto uso de capacidad instalada en el sector. Tras haberse alcanzado el máximo histórico de la serie50 en 2011, el pasado año la misma registró una caída de 4,3 puntos porcentuales. Ello puede observarse con claridad a continuación en el Gráfico 1.32.

En 2012 el uso de capacidad instalada en la industria se ubicó en torno al 74,5%, es decir, más cercano al promedio del período 2005-2008 (73,8%) que al del bienio 2010-2011 (78,2%).

De cualquier forma, la restricción dista de haberse diluido por completo, muy por el contrario, sigue latente en un contexto en el cual la inversión bruta fija cae. Ello afectaría el crecimiento de largo plazo del sector de no existir una deliberada política pro-inversión desde las diferentes esferas gubernamentales, dado que podrían aparecer cuellos de botella en muchas ramas básicas o intermedias que afectarían al proceso productivo en su conjunto. Más aún, teniendo en cuenta el evidente problema de oferta que atraviesa la economía argentina, incapaz de acompañar el crecimiento explosivo de la demanda en los últimos años.

1.4.2. Evolución por rubros

Como se dijo en la introducción del presente apartado, el desempeño de los diferentes sectores que componen la industria argentina resultó ser sumamente dispar a lo largo de 2012. En particular, se pueden diferenciar claramente aquellas ramas cuya producción tiene como destino al mercado interno y las que se abocan principalmente a la exportación. En el caso de las primeras, resultaron beneficiadas por la protección que implicó la traba a las importaciones de bienes con los cuales compiten en forma directa.

Con respecto a las segundas, se vieron perjudicadas por las represalias comerciales que aplicaron otros países en respuesta a las medidas proteccionistas argentinas.

Algunas de las ramas que tienen como principal destino al mercado interno son: alimentos y bebidas, derivados del tabaco, minerales no metálicos y textiles. En contrapartida, metálicas básicas, automotriz, metalmecánica y productos químicos son algunas de las ramas con mayor inserción en los mercados externos, tema que se verá en el próximo

50 A pesar de que la misma es relativamente corta, dado que comenzó a medirse en el año 2002.

punto. Puede apreciarse claramente en el Gráfico 1.33 que mientras que las primeras tuvieron un desempeño “aceptable”, las segundas sufrieron una fuerte retracción.

Dado que más del 30% de la producción industrial argentina corresponde a los rubros metales básicos, metalmecánica y automotriz, el impacto de la caída en ellos arrastró al conjunto de la industria al terreno negativo. Sin embargo, lo acontecido en cada uno de estos sectores también presenta ciertas particularidades, que merecen ser analizadas de manera retrospectiva de mediano plazo. Es por ello, que a continuación se presentan en detalle algunas de las ramas industriales más relevantes para el conjunto de la industria y que han experimentado una pobre performance a lo largo de 2012.

1.4.2.1. Industrias metálicas básicas

Dentro de esta categoría, se incluyen a todos aquellos procesos productivos vinculados a la fundición de hierro y acero, fabricación de productos primarios tanto de metales preciosos como de así también de metales no ferrosos y a la elaboración de hierro y acero propiamente dicha.

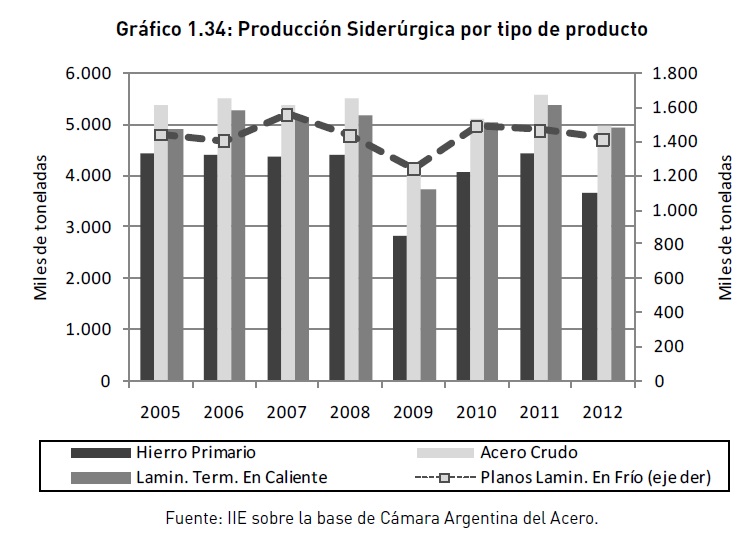

El sector a lo largo de los últimos años ha presentado una evolución sumamente cambiante. Tanto es así, que resulta inexacto agrupar la cantidad de toneladas sin tener en cuenta el tipo de producto del que se trate, pues exhiben una dinámica diferente a lo largo de los años recientes. En el Gráfico 1.34 se muestra la evolución de las cantidades producidas de hierro primario, acero crudo, laminados en caliente y planos laminados en frío.

Por el lado de la producción de Hierro Primario, se observa una senda estable a lo largo del período 2005-2008 con una producción cercana a los 4,4 millones de toneladas. En 2009 y junto con la crisis financiera internacional, se produjo una caída del 35,6% en la producción (hasta totalizar 2,8 millones de toneladas). Ello se debe fundamentalmente al freno en el comercio internacional de bienes51 y a la contracción de la economía argentina a lo largo de ese año. Un año después, se produjo una fuerte recuperación y las cantidades producidas ascendieron a 4,1 millones para retornar a los 4,4 millones en 2011 una vez superada la crisis. Pero nuevamente en 2012 la serie exhibe una merma

del 17,6% hasta alcanzar un volumen de algo menos de 3,7 millones de toneladas elaboradas de Hierro Primario. Resulta ilógico suponer que se pueda superar con facilidad el umbral de los 4,5 millones de toneladas de Hierro Primario, por la restricción técnica que se presenta en el sector. Al trabajar con una capacidad instalada superior al 90%, por más que las condiciones de mercado se presenten para comercializar una mayor cantidad del producto, deberían producirse inversiones nuevas y de enorme magnitud. Al ser el contexto macroeconómico doméstico y mundial altamente incierto, la probabilidad de que dichas inversiones se produzcan es sumamente baja.

Por su parte, la serie de producción de Acero Crudo muestra algo más de variabilidad que la de Hierro Primario. Mientras que en el año 2005 se produjeron algo menos de 5,38 millones de toneladas, durante el año subsiguiente la cifra ascendió a 5,53 incrementándose la producción en 147 mil toneladas. Sin embargo, en 2007 la serie retornó a un valor prácticamente idéntico a los registrados dos años antes. Luego, en 2008 se produjo un incremento de 154 mil toneladas hasta alcanzar los 5,54 millones. Nuevamente en 2009 se observa una caída producto de la crisis financiera internacional que afectó fuertemente a la industria acerera mundial. En dicho año, la cantidad producida totalizó apenas 4,01 millones de toneladas, muy por debajo de los niveles observados durante el cuatrienio que lo precedió. No obstante, en 2010 y 2011 la serie registra una marcada suba hasta alcanzar 5,14 y 5,61 millones de toneladas respectivamente. Esta última cifra marcó el record histórico de la industria acerera argentina. Durante 2012 la producción de Acero Crudo descendió a casi 5 millones de toneladas, es decir, cayó un 11% con respecto al año previo.

51 Debido a que el hierro primario es un producto muy homogéneo y por lo tanto muy comercializado a nivel mundial.

En cuanto a la elaboración de Laminados en Caliente, la serie muestra una dinámica muy similar a la descripta en el caso del Acero Crudo. Mientras en 2005 se produjeron 4,93 millones de toneladas, un año después dicha cifra se incrementó en 376 mil toneladas hasta alcanzar los 5,31 millones. La merma registrada en 2007 fue del 2,5%, en tanto que en 2008 la serie muestra un incremento del 0,8%, ubicándose en ambos años la producción de Laminados en Caliente muy cerca de los 5,2 millones de toneladas. En 2009 se produjo una caída del orden del 28% por lo cual la producción de ese año se ubicó en 3,75 millones de toneladas, y las causas fueron las mismas que retrajeron la producción de Hierro Primario y Acero Crudo ese año. Pero de igual forma, durante 2010 y 2011 también se dio una notable recuperación. A tal punto que mientras en el primero se alcanzaron nuevamente los 5 millones de toneladas producidas, en el segundo se registró otra marca histórica, dado que se incrementó la producción en 410 mil toneladas respecto a 2010.

A lo largo de 2012 también se observa en la serie de Laminados en Caliente una merma, en este caso del 8,3% dando cuenta de que el año que pasó fue notablemente malo para la industria siderúrgica en casi todos sus procesos productivos.

Finalmente, en lo que respecta a la producción de Planos Laminados en Frío, se observa una tendencia completamente diferente. Mientras en 2005 y 2006 la serie presenta valores en torno a 1,4 millones de toneladas, en 2007 (año en que cayeron la producción de Hierro Primario, Acero Crudo y Laminados en Caliente), se registró un record histórico.

Por entonces, se elaboraron 1,56 millones de toneladas de Planos Laminados en Frío, y hasta la actualidad no se ha vuelto a alcanzar dicha cifra. En el bienio 2008-2009 la serie presenta una caída, y se recupera en 2010 alcanzando 1,49 millones de toneladas durante dicho año. No obstante, en 2011 y 2012 vuelve a caer, volviendo en este último año a un valor prácticamente idéntico al registrado en 2006 (1,41 millones de toneladas).

A la ya nombrada restricción técnica que impone el alto uso de capacidad instalada en el sector, se suma una restricción operativa adicional no menos importante. Ella opera por el lado de la captación de personal por parte de las firmas en puestos de operación y mantenimiento. En particular, se destaca la marcada carencia de ingenieros mecánicos, electromecánicos, metalúrgicos y químicos. En menor medida, se observa el mismo fenómeno en lo que refiere a torneros y fresadores como así también en áreas comerciales puesto que las personas encargadas de dicha tarea necesitan asimismo ciertos conocimientos técnicos que en general no responden a los perfiles disponibles en el mercado laboral.

En vista de estas restricciones, el panorama luce no muy alentador en el mediano plazo, puesto que en la medida en que no existan relajaciones, será difícil que la industria siderúrgica argentina pueda crecer de modo sustentable.

1.4.2.2. Sector metalúrgico

Uno de los sectores industriales más importantes y heterogéneos de la estructura productiva industrial argentina es el metalúrgico. Este agrupa a todas aquellas actividades vinculadas a la terminación de productos elaborados de metal, como así también a la elaboración de maquinaria y equipo, tanto de uso general como específico. Comprende una gran variedad de empresas dedicadas a la provisión de bienes finales muy básicos, como así también bienes intermedios imprescindibles en procesos productivos extensos y con alto contenido tecnológico y especificidad técnica variable.

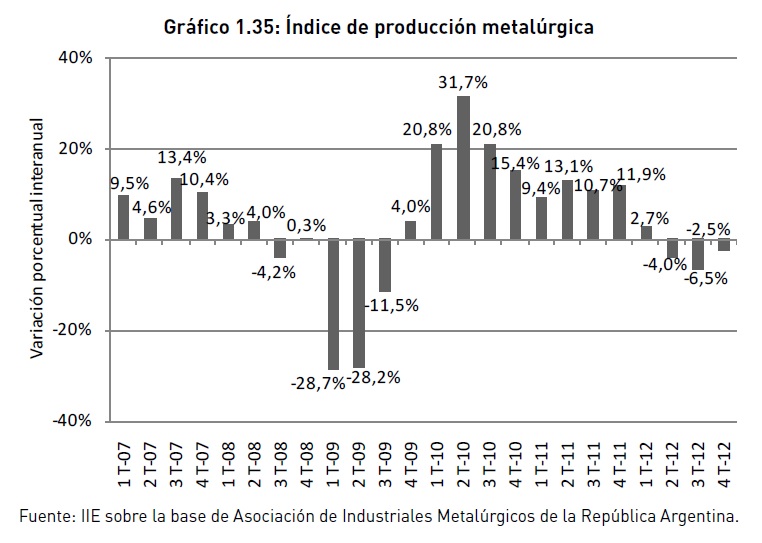

En particular, el sector a lo largo de los últimos seis años ha emulado el comportamiento de la industria, aunque se acentúa la caída en las fases bajistas de ciclo, como así también la suba en la fase alcista. A continuación, en el Gráfico 1.35, se muestra la evolución de la producción metalúrgica por trimestre.

Durante el primer trimestre del año 2007, y en un contexto de expansión tanto de la actividad económica como de la industria, el sector metalúrgico exhibió una tasa de crecimiento del 9,5%. Si bien la misma descendió al 4,6% durante el trimestre subsiguiente, las condiciones macroeconómicas eran ampliamente favorables. Ello se reflejó durante el segundo semestre del mismo año y la tasa de crecimiento interanual del semestre fue del 11,9% cerrando el año con un incremento del 9,5% en la producción física del sector.

No obstante, en el primer semestre del año 2008 se evidenció una clara desaceleración en el ritmo de crecimiento. La expansión registrada por el sector metalúrgico en el primer y segundo trimestre de dicho año fue del 3,3% y 4,0% respectivamente, es decir, un 50% inferior al incremento observado durante el primer semestre del año anterior. Pero durante el segundo semestre, en un contexto de enorme inestabilidad política, desaceleración del nivel de actividad industrial y con una tasa de inflación por encima del 20% interanual, el sector registró una merma del 2% con respecto a igual período del año 2007 (la caída fue del 4,2% en el tercer trimestre y una moderada suba del 0,3% en el cuarto).

Así la producción metalúrgica creció tan sólo 0,7% a lo largo de 2008.

Producto de la crisis financiera internacional y del impacto de la misma sobre el comercio mundial, el sector manufacturero argentino se resintió notablemente. En particular, la metalurgia fue una de las ramas más perjudicadas dado que la contracción en sus mercados proveedor (industria siderúrgica) y consumidor (sector automotriz) impactó de lleno en los niveles de producción. Puesto que a lo largo del primer y segundo trimestre la caída en la producción metalúrgica fue superior al 28% interanual, el sector atravesó una marcada recesión durante dicho semestre del año 2009 que se extendió hasta el tercer trimestre. A partir del cuarto trimestre se evidenció una tenue recuperación, pero la tasa de variación anual en todo el año fue de -15,8%52.

Pero tras un año de crecimiento nulo (2008) y un año recesivo (2009), la actividad metalúrgica atravesó un 2010 notable. La tasa de crecimiento anual fue del 21,5%, basada en la expansión que se suscitó en los primeros tres trimestres del año: 20,8% en el primero, 31,7% en el segundo y nuevamente 20,8% en el tercero. Dichas tasas de crecimiento interanual responden a que efectivamente el sector experimentó una notable aceleración en el ritmo de producción, pero además la base de comparación del año 2009 resultó ser

52 Sólo las industrias siderúrgica y automotriz registraron tasas de decrecimiento similares en 2009. Cada vez que estos tres sectores se ven sumidos en una recesión arrastran al conjunto de las actividades manufactureras. Sin embargo, en 2009 el INDEC soslayó este hecho subestimando la caída en cada uno de estos sectores.

sumamente baja. Si se compara la producción metalúrgica de 2010 con la del año 2008 la misma fue un 2,3% superior, y si idéntica comparación se realiza para el año 2007 resulta ser un 3,0% mayor. Por ende, el crecimiento evidenciado en dicho año no fue lo impresionante que sugiere la tasa de variación anual.

A lo largo de 2011 la actividad metalúrgica continuó con un destacado desempeño. Si bien las tasas de crecimiento interanuales fueron aproximadamente la mitad de las que se evidenciaron en cada uno de los trimestres de 2010, cabe destacar que la base de comparación era mucho más elevada. El primer trimestre fue el único en el cual el incremento con relación a igual período del año anterior se ubicó por debajo del 10%, en 9,4%. A partir de entonces, la producción metalúrgica creció 13,1%, 10,7% y 11,9% en el segundo, tercer y cuarto trimestre del año respectivamente. Así, se totalizó un crecimiento anual del 11,4%, el segundo más alto de la serie. Algunos factores fundamentales para que pudiese alcanzarse tal nivel de producción sectorial fueron: la demanda sostenida del sector automotriz tanto doméstico como brasilero53, un clima político-institucional estable con altos niveles de confianza por parte de los consumidores, empresarios e inversores y un mayor grado de integración inter-industrial a partir de una política deliberada de sustitución de importaciones54.

No exento de vaivenes, el sector metalúrgico acusó el impacto de las diferentes medidas de política adoptadas en el transcurso del año 201255. Más aún, fue uno de los más afectados por la restricción a las importaciones de bienes de capital y por las represalias comerciales adoptadas por otros países, en especial Brasil. Si bien la protección artificial que generó la implementación de mayores trabas burocráticas al ingreso de productos importados pudo haber tenido algún efecto positivo sobre el sector, la ralentización de las industrias metálicas básicas en la provisión de insumos y la caída que se produjo en el sector automotriz, terminaron contrayendo la producción metalúrgica a lo largo del año.

A lo largo del primer trimestre, la desaceleración se hizo evidente. Sin embargo, la tasa de crecimiento con respecto a igual período de 2011 terminó siendo positiva y del 2,7%. Pero durante el segundo y tercer trimestre del año, y con una industria en caída, el sector volvió a entrar en terreno recesivo. En ambos períodos se verificó una caída en los niveles de producción del 4,0% y 6,5% respectivamente. Sin embargo, la merma en la actividad sectorial no puede compararse en términos de profundidad con lo sucedido en el año 2009. Además, las causas que derivaron en la actual recesión que atraviesa el sector distan mucho de ser las que operaron en aquel entonces. Si bien la menor demanda brasilera está presente en ambos casos, disminuyó fuertemente en el transcurso de 2009 y no tanto en relación a aquél en 2012. Por su parte, las medidas de política de administración del comercio exterior, la suba de la presión impositiva sobre las empresas, el incremento acelerado de los costos internos no siempre trasladable a precios en épocas de caída en la actividad y una menor rentabilidad interna forman parte del conjunto de determinantes que empujaron nuevamente a la industria metalúrgica al terreno recesivo.

Durante el cuarto trimestre del año, la caída con respecto a igual período de 2011 fue del 2,5%, totalizando así una merma anual del 3,0%. No existe la certeza de que durante el primer trimestre de 2013 se produzca un incremento con relación a igual período de 2012, más aún teniendo en cuenta que la base de comparación no resulta tan baja como sí lo será en el segundo y especialmente el tercer trimestre. De todas formas, es esperable que ello ocurra por la leve recuperación que exhibe el sector automotriz desde el cuarto trimestre de 2012 y que se espera continúe durante el primer trimestre de 2013.

53 En ambos países durante el año 2011 se alcanzó el record histórico de producción de automóviles.

54 A pesar de que la misma hasta el momento alcanzó magros resultados en relación a los esfuerzos que demanda.

55 Estas se enumeraron al principio del apartado 1.4.2 del presente capítulo y se desarrollan con mayor grado

de detalle en el apartado 1.8 referido a comercio exterior.

1.4.2.3. Sector automotriz

La industria automotriz es una de las ramas industriales de mayor crecimiento en los últimos diez años en Argentina. A punto tal que, mientras que en el año 2003 y según el último Censo Nacional Económico representaba aproximadamente un 5% del total de la producción industrial del país, en la actualidad posee una participación sobre el total de las actividades manufactureras superior al 13%.

Esta tendencia que se verificó en Argentina, y en buena parte de los principales países emergentes56, se acentuó desde principios del 2000. En la actualidad, el sector produce gran cantidad de vehículos en numerosos destinos, según los mercados potenciales que surjan y la estructura interna de costos de cada una de las plantas que la firma posee a lo largo del mundo. Un claro ejemplo de ello, es que en el año 2011 FIAT produjo en Brasil el 75% de la producción automotriz total realizada en Italia en el mismo año.

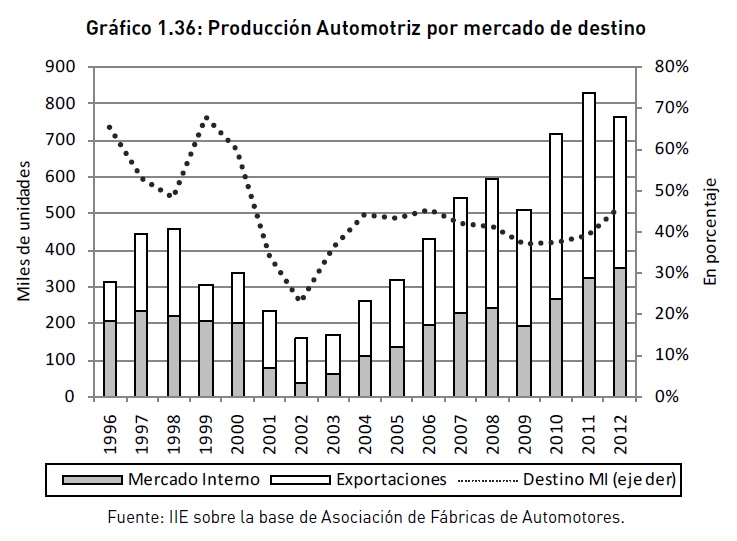

Retomando los datos para Argentina, en el Gráfico 1.36 se muestra la evolución en la producción y la distribución de la misma entre los mercados internos y externos desde 1996 a la actualidad. El año 2012 –que presentaba el enorme desafío de mantener los niveles de producción, patentamientos y exportaciones evidenciados un año antes- mostró una caída en la producción del 7,7% en relación a 2011, sostenida por una buena performance del mercado interno que adquirió un 9% más de automóviles nacionales en relación al año previo, frente a una demanda externa que cedió un 18%. Esta caída externa fue ocasionada principalmente por la caída en la demanda brasilera (si bien los patentamientos en Brasil crecieron un 4,6%, ello se debió a una mayor absorción de vehículos producidos dentro de las fronteras del vecino país -8,3%-. Por su parte, los patentamientos de vehículos importados cayeron un 7,3%, aunque el impacto fue mayor sobre aquellas unidades producidas fuera del Mercosur que resultaron altamente perjudicadas por la suba en la alícuota a la importación de vehículos -se incrementó desde el 7% hasta el 35%-), sumado a los problemas que afectaron el normal funcionamiento de las aduanas y las respectivas represalias comerciales impuestas entre Argentina y Brasil.

Además, cabe resaltar que mientras que Brasil depreció levemente su moneda57 con el objetivo de incrementar la competitividad de su industria, Argentina vio apreciar el peso en términos reales puesto que la tasa de inflación fue superior a la pauta devaluatoria establecida58 por el gobierno a lo largo del año. Es decir, en términos relativos los automóviles producidos en Argentina se volvieron más caros que aquellos producidos en Brasil.

Ello también contribuyó en buena medida a que el mercado brasilero absorba una mayor cantidad de unidades producidas en el vecino país, en lugar de importar desde Argentina59.

Así, la participación del mercado interno como destino de la producción nacional de vehículos se incrementó desde un 39% en 2011 al 46% un año después, valor que no alcanzaba desde 2006.

56 Grupo liderado por China, también compuesto por India, Brasil, México, Rusia, Irán, Tailandia, República Checa, Turquía, Indonesia y Polonia.

57 A través de la intervención deliberada de su Banco Central en los mercados de futuros.

58 Una de las principales ventajas que posee el régimen de flotación administrada del tipo de cambio, es que en períodos recesivos o de bajo crecimiento permite incrementar la competitividad por vía de la depreciación de la moneda. Sin embargo, es una medida de efecto esporádico y su utilización recurrente puede menguar el efecto de dicha política.

59 Vale aclarar que muchas de las terminales radicadas en Argentina también se encuentra presentes en Brasil, y en general son las mismas marcas las que ostentan el liderazgo en ambos mercado. Incluso, muchos de los modelos comercializados en ambos países se producen en forma conjunta, por lo tanto existe la posibilidad de sustituir el origen de la producción en función del costo interno de cada planta.

La mayor integración con Brasil y México en el intercambio automotriz a lo largo de los últimos años obliga a la industria nacional a trabajar fuertemente en la competitividad sectorial y a mantener una tasa de innovación constante que le permita incrementar la productividad sistémicamente. De lo contrario, será sumamente complejo sostener el actual esquema de integración y comercialización de automóviles, debiendo retornar a un escenario en el cual la industria nacional de automóviles se dedique mayormente a la provisión del mercado interno.

A pesar de que las previsiones de crecimiento tanto para la economía brasilera como argentina brinden algunas señales positivas para el sector de cara a 2013, no faltan proyecciones que denotan una caída en el consumo de automóviles en ambos países durante dicho año. Entre ellas, se destaca la proyección de la consultora IHS, especializada en asuntos vinculados a la industria automotriz mundial y referente en cuanto al análisis del mercado automotriz internacional, que prevé una caída de entre 1% y 2% en los patentamientos brasileros durante 2013. De confirmarse esta proyección, afectaría desfavorablemente a la industria automotriz argentina.

No obstante, aunque los datos en torno a la absorción de vehículos en ambos mercados sean mixtos, es esperable que se consolide la recuperación del sector tras la caída evidenciada en 2012.

1.4.3. Ventas externas

Desde hace varios años, las autoridades encargadas del manejo de la política económica argentina vienen realizando un férreo control sobre el comercio exterior. Para la administración del mismo se valen de herramientas como la aplicación de licencias no automáticas, cupos a la importación de ciertos bienes y declaración jurada de importación anticipada, entre otras. Todo ello, con el objetivo último de cuidar el superávit de balanza comercial, que se redujo progresivamente durante 2010 y 2011.

Si bien el objetivo propuesto por el gobierno se alcanzó60, dicha política no fue inocua para el sector industrial. Por un lado, las mayores trabas al acceso de bienes importa-

60 En el apartado 1.8 del presente capítulo se exponen con mayor claridad y extensión las cuestiones relativas al comercio exterior.

dos complicaron el abastecimiento de insumos de numerosas firmas. Cabe resaltar que buena parte de ellas son altamente dependientes de componentes cuya fabricación en el país es incipiente o nula. Por otro lado, ante las medidas implementadas por el gobierno argentino, las represalias por parte de algunos socios comerciales no se hicieron esperar. Entre ellas, se destacan las aplicadas por Brasil61 que impactaron fuertemente sobre algunos sectores industriales como por ejemplo las ramas metalmecánica y automotriz.

Pero no sólo el manejo de la política arancelaria y para-arancelaria complicó a la industria en el transcurso de 2012. Desde hace varios años ya, la persistente inflación en combinación con una pauta devaluatoria de la moneda muy inferior a la primera, reduce notablemente la competitividad de las empresas, en especial las industriales. También en el transcurso del pasado año, algunas provincias ahogadas por la abrupta interrupción en el envío de fondos por parte del gobierno nacional, recurrieron al incremento de la alícuota del Impuesto a los Ingresos Brutos. Al ser el tributo provincial de mayor incidencia sobre la estructura de costos de las firmas, inevitablemente ello afectó la competitividad.

Es decir, todo lo acontecido en materia de política fiscal, monetaria, cambiaria y arancelaria terminó afectando de uno u otro modo (y en general siempre en forma perjudicial) al sector manufacturero en 2012. Así se explica que mientras que en el año 2011 las exportaciones de manufacturas de origen industrial, medidas en dólares, crecieron un 23% interanual, doce meses después, las mismas cayeron un 4%. A continuación en el Gráfico 1.37 se muestra la evolución de cada uno de los rubros que componen dicha categoría.

El primer aspecto a destacar del gráfico previo, es que de los trece rubros listados, sólo las exportaciones de manufacturas de cuero y marroquinería tuvieron un desempeño superior al observado en 2011 (se incrementaron un 10% durante 2012 en tanto que durante el año previo lo habían hecho en una magnitud cercana al 8%). Además los otros dos rubros que registraron un aumento en sus ventas al exterior (a pesar de que crecieron menos que en el año previo), fueron calzado y sus partes componentes y el resto de las MOI que no ingresan en ninguna de las categorías antes listadas.

En segundo lugar, algunos de los rubros más dinámicos a lo largo de 2011 en lo que a exportaciones industriales respecta, sufrieron un notable estancamiento en 2012. Tal es

61 Primer socio comercial de nuestro país en 2012 y desde hace ya varios años, y con mayor participación aún en lo que refiere al intercambio de manufacturas de origen industrial.

el caso de productos químicos y material de transporte terrestre, que además poseen la particularidad de representar en conjunto más del 56,6% de las exportaciones de MOI que realiza el país. Es decir, la principal contribución a la pobre performance de las ventas externas de productos industriales en 2012 vino por el lado de aquellos bienes que caracterizan la estructura exportadora industrial argentina.

Por último, algunos rubros cuya caída fue superior a la del conjunto de las MOI fueron textiles y confecciones y metales preciosos y sus manufacturas. En el caso de los primeros, mientras que sus ventas externas crecieron un 17% en 2011, cayeron en idéntico porcentaje durante 2012. Respecto a los segundos, que habían ocupado el tercer lugar entre los rubros de mayor crecimiento en ventas externas industriales en 2011 con un 25%, doce meses después totalizaron una caída del 6%.

De cara al futuro, el panorama no luce mucho más prometedor. Más aún teniendo en cuenta que el 85% de las exportaciones de MOI durante 2012 correspondió a unos pocos rubros: Material de transporte terrestre 35,5%, Productos químicos 21,1%, Manufacturas de metales comunes 10,4%, Metales preciosos y sus manufacturas 9,4% y Máquinas y aparatos 8,8%. Por ende, la industria exportadora argentina depende en gran medida de lo que ocurra con la competitividad de unos pocos sectores, puesto que la inserción internacional de aquellos productos manufactureros no tradicionales luce casi imposible bajo el actual escenario económico. Además, aunque la política económica obtenga mejores resultados y la coyuntura mejore levemente, hay que tener presente que casi el 30% de las ventas totales argentinas en concepto de manufacturas de origen industrial son automotores cuyo mercado de destino es Brasil, por lo tanto cabe seguir con atención lo que ocurra con la demanda del vecino país por estos bienes.

1.4.4. Asuntos energéticos62 y algunos aspectos críticos

A pesar de que la discusión sobre la regulación tarifaria y el otorgamiento de subsidios en Argentina no es nueva, durante el año 2012 cobró suma notoriedad. Tal fue el estado público de la discusión que incluso la misma Presidente de la Nación anunció la quita de subsidios escalonados a diferentes sectores de la sociedad e incluso se lanzó un plan voluntario de renuncia a los subsidios otorgados al consumo de agua, electricidad y gas en todo el país, aunque luego fueron mermando con el tiempo.

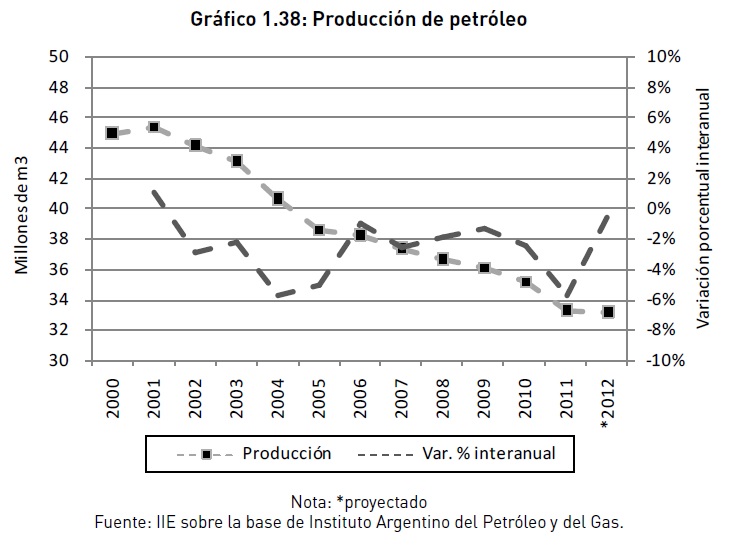

El congelamiento de tarifas llevó a una total falta de inversión en los servicios públicos, lo cual provocó que a partir del año 2002 la producción de petróleo en Argentina cayera en forma sostenida todos los años hasta 2011, y se prevé que también lo haya hecho en 2012 aunque aún no se dispone de datos definitivos que confirmen la continuidad en la tendencia63.

Ello puede verse a continuación en el Gráfico 1.38, donde se muestra la producción de petróleo en Argentina desde 2000 a 2012.

Otro hecho fundamental que no debe pasarse por alto y que fue otro de los determinantes de la caída en la producción, es la reaparición de los derechos de exportación sobre el sector petrolero64. Estos tenían el doble objetivo de incrementar la recaudación y mantener el precio interno de los combustibles líquidos (naftas) creciendo a un ritmo menor a la tasa de devaluación del peso.

62 Ver el Capítulo 11 para una descripción más profunda respecto a la situación energética nacional.

63 Sin embargo, el acumulado para los diez primeros meses del año, confirma la presunción aquí realizada.

64 La tasa de retención aplicable sobre la exportación de petróleo crudo por entonces era del 20% y para los combustibles líquidos del 5%. Esto se dio a modo de compensación por las pérdidas que afrontaban las empresas proveyendo naftas al mercado interno pudiendo vender el producto con mayor grado de elaboración a un mayor precio en los mercados externos. Bajo el nuevo esquema, la retención era fija y del 25% siempre y cuando el precio del barril fuese igual o menor a US$32. Por encima del mismo la alícuota variaba entre el 3% para el rango 32,01-34,99 y el 20% para un precio superior a US$45 el barril. Sin embargo, dado que el precio internacional del petróleo continuaba incrementándose, las presiones volverían a aparecer con el transcurso del tiempo.

Sin embargo, los mismos estuvieron vigentes bajo esa forma desde el mes de febrero del año 2002 hasta el mes de mayo del año 2004. Por entonces, el precio del barril de petróleo alcanzó los US$40 y la tasa de retención se elevó al 25%. En agosto del mismo año, como el precio del petróleo continuó su escalada llegando a US$45 el barril, se introdujo un esquema de retenciones móviles. Como el precio del crudo a nivel internacional seguía imparable y el gobierno sostenía el doble objetivo antes nombrado, se produjo un nuevo cambio en el esquema de retenciones en el sector.

A partir de entonces, hasta un precio de exportación de US$60,9 por barril, la retención era fija y del 45%. A partir de un precio superior a este, la retención era móvil de forma tal que el precio que percibiera el productor permaneciera prácticamente inalterado y el sector público se apropia de la totalidad del excedente. Sin embargo, frente a una caída en el precio del petróleo las pérdidas entre las empresas y el Estado se dividen en parte iguales (en formas de ingresos que dejan de percibirse).

Durante 2007 se introdujo un cambio sustancial en el esquema y fue el hecho de que se equipararon las alícuotas a la exportación de crudo y de sus derivados. Esto último no fue arbitrario, y el gobierno acordó con las empresas el incremento de los precios internos a un ritmo más acelerado, por la pérdida que suponía la quita de la compensación resultante de una menor alícuota a los combustibles líquidos65.

La caída en la producción de petróleo se agudizó con el correr de los años en el período 2008-2011, en consonancia con un consumo de naftas que siguió incrementándose a un ritmo promedio de 8% anual (incluso durante el año 2009 que fue de crecimiento nulo o incluso hasta caída en el nivel de actividad), lo que generó una notable caída en el ratio reservas/producción lo que llevó al país a una situación de escasez relativa de petróleo mayor en relación a la que se presentaba al inicio del presente milenio.

65 Durante la etapa que duró la imposición de retenciones fijas, el precio de la nafta súper en el mercado permaneció por encima de su precio teórico -el cual se calcula como el costo de producir las naftas (altamente influenciado por el precio internacional del barril de petróleo), más una ganancia promedio de las empresas encargadas de la elaboración de los combustibles-. Pero a partir de la imposición de retenciones variables (con y sin techo), el precio de mercado estuvo siempre por debajo del precio que regiría sin la intervención estatal.

Aproximadamente podría fecharse tal período desde principios del año 2005 hasta la actualidad. De allí que las empresas no dejaron de producir por falta de incentivos de mercado sino por la regulación artificial que se introdujo en el mismo.

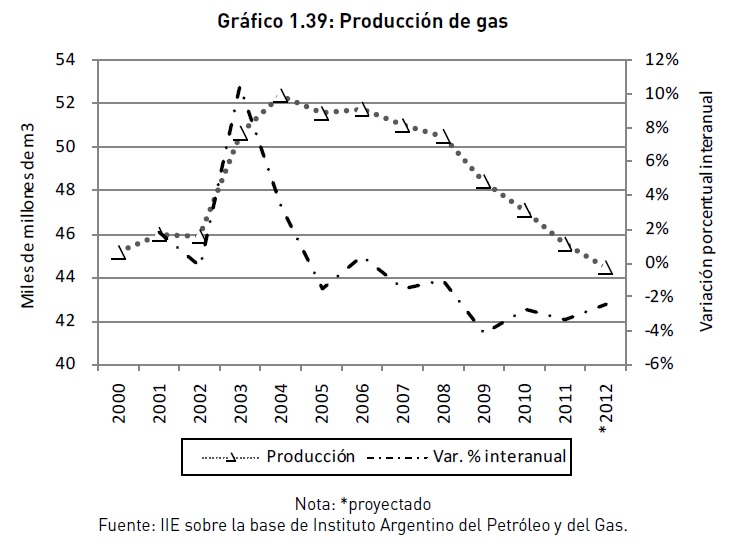

El caso del gas presenta numerosas similitudes a lo acontecido con el petróleo. Pero a iferencia de lo que ocurrió con este último, la tendencia declinante en la producción comenzó a partir del año 2005. A continuación en el Gráfico 1.39 se muestra la evolución de la producción de gas desde el año 2000 hasta la actualidad.

Durante el trienio 2000-2002 la producción anual de gas en Argentina se mantuvo en torno a los 45 mil millones de m3. Pero con la recuperación económica iniciada en el año 2003 tanto el consumo residencial como el industrial exhibieron un marcado incremento. Además, cabe resaltar que muchos automóviles anteriormente propulsados por combustibles fueron equipados con equipos de gas natural comprimido66, aumentando el consumo de gas de uso particular. En 2003 y 2004 la producción de gas se incrementó 12,3% y 16,1% respectivamente hasta alcanzar los 52,3 mil millones de m3 de producción.

Dado que la exploración de pozos gasíferos también era exigua, se advertía con claridad que a ese ritmo de producción el horizonte de reservas disponibles se contraería en forma acelerada generando un importante problema de abastecimiento y disponibilidad del recurso en el mediano plazo.

La regulación del mercado y el cambio en el marco regulatorio vigente hasta antes de la crisis desatada en el año 2002 también tuvieron una notable incidencia en este proceso.

Hasta ese momento, el precio que los usuarios pagaban por el consumo de gas natural se obtenía como la suma entre el precio en boca de pozo y un adicional por el costo de transporte y distribución que se pagaba a las empresas encargadas de esa tarea. Bajo esa modalidad de provisión del servicio y explotación gasífera, se obtuvieron buenos resultados incluso en términos de calidad en la prestación y cobertura sectorial. Por ejemplo, entre 1992 y 2002 la red de gasoductos creció a un promedio de 260km anuales67. La red de distribución se incrementó casi un 70% con respecto al estado que tenía previo a la privatización del servicio y que había sido construida por el Estado en casi cuatro décadas.

66 Por entonces la diferencia entre un m3 de GNC y un litro de nafta era de aproximadamente un 400%. En la

actualidad la misma está en el orden del 300%.

67 Ello significó un crecimiento del 25% de la red creada por Gas del Estado en 30 años.

El panorama cambió por completo a partir de la Ley de Emergencia Económica68 del año 2002. Los tarifas de los usuarios se convirtieron a un tipo de cambio uno a uno69 a pesar de la maxidevaluación ocurrida ese año. Además, las tarifas cobradas por las empresas transportadoras y distribuidoras quedaron congeladas, y comenzó un proceso de “renegociación” con aquellas empresas licenciatarias del servicio. Dichas negociaciones quedaron bajo la órbita del Ministerio de Planificación Federal, aunque se han logrado escasos avances desde 2002 en comparación a la década anterior y las medidas implementadas no formaron parte de un plan deliberado de mejoramiento de la infraestructura básica necesaria para continuar mejorando la prestación.

Con el paso de los años se incrementó el retraso tarifario en el mercado interno, en contraposición con los precios de exportación que subían raudamente. Para desincentivar la exportación y garantizar la provisión interna, el gobierno aplicó una tasa de retención a la venta externa de gas del 20%. Dos años después, en 2004, la Secretaría de Energía de la Nación subió el arancel externo al 45% y comenzó a negar por vía administrativa los permisos de exportación. Todas estas medidas desincentivaron la explotación de las reservas existentes y la ampliación de las mismas.

No obstante, entre 2005 y 2008 la producción anual de gas prácticamente no se resintió en términos absolutos. Durante todos esos años se produjeron más de 50 mil millones de m3, a pesar de que año a año la producción caía en promedio un 0,9%. Sin embargo, a partir del año 2009 se agudizó la retracción en la producción de gas. En el cuatrienio 2009-2012 la serie muestra una merma promedio anual del 3,2%, en un contexto de acelerado aumento en el consumo. Ello derivó en sucesivos cortes en la provisión del servicio, afectando en mayor medida al sector industrial que está sujeto a interrupciones permanentes en épocas invernales por el alto consumo residencial. Además, la calidad del servicio se deterioró notablemente lo cual genero aún más problemas para el sector manufacturero, puesto que tiene requerimientos específicos muy exigentes en ciertas ramas70. Cabe resaltar que a pesar de la sostenida caída en la producción de gas, el ratio reservas/producción está en su mínimo de los últimos veinte años. Ello también contribuye a generar incertidumbre ya no en el largo plazo y en las posibilidades de desarrollo de los diferentes sectores dependientes de este insumo, sino de todo el conjunto de la economía puesto que la participación del gas en la matriz energética argentina es superior al 50%.

Un hecho histórico sumamente negativo se dio en el año 2008. La Argentina fue el primer país latinoamericano en importar gas natural licuado. Este tiene un costo muy superior al gas extraído de pozo y además genera serias distorsiones entre los productores domésticos y los proveedores externos. Incluso, el diferencial de precios entre el gas extraído en el país y el proveniente de la importación tampoco se traduce en la tarifa al usuario final, puesto que el gobierno asume dicho costo a través de subsidios directos.

Este monto de gastos fue incrementándose a lo largo de los años a punto tal que en 2012 los subsidios al sector energético totalizaron algo más de 45 mil millones de pesos, tal como se podrá ver en el apartado 1.9.

Esto llevó inexorablemente a que el balance comercial energético fuese cayendo sostenidamente desde el año 2004. Incluso en 2011 el mismo se tornó negativo, siendo que Argentina en las últimas dos décadas se había convertido en un país autosuficiente en energía. En dicho año, el déficit comercial correspondiente al sector energético superó los 2.900 millones de dólares. Durante 2012 y a pesar que el crecimiento económico del

68 Que ha sido renovada constantemente desde su sanción, a pesar de que la situación actual del país es completamente diferente a la que imperaba en el año 2002 y motivaba ampliar las facultades del poder ejecutivo en detrimento de las potestades que originalmente correspondían al Congreso de la Nación. Actualmente rige la ley nacional 26.729 que precisamente prorroga la vigencia de aquella.

69 Previo a ello, las tarifas se calculaban en dólares estadounidenses y se actualizaban según la inflación de dicho país y un índice de calidad del servicio.

70 En especial aquellas dedicadas al tratamiento de metales, que trabajan con altas temperaturas y no tienen un servicio sustituto a la provisión de gas de red.

país fue nulo, el saldo comercial del sector fue negativo en algo más de 2700 millones de dólares, convirtiéndose esto en un problema estructural para la economía argentina en un contexto de escasez de divisas.

Tal como sucedió con el petróleo y el gas, el esquema tarifario y la administración del mercado eléctrico, también cambió radicalmente en el año 2002. A pesar del éxito de la privatización parcial71 de las empresas en términos de capacidad instalada, precio e inversiones, también la situación de emergencia que atravesaba el país motivó cambios con el objetivo último de mantener artificialmente bajo el precio de la energía eléctrica.

Así la tarifa permaneció congelada durante un prolongado período de tiempo, con costos crecientes tanto en la generación como en la distribución.

En este marco, CAMMESA72 utilizó el Fondo Compensador que surgía del diferencial entre la compra a precio spot y la venta al precio estacional (siendo este último en general mayor al primero), para equilibrar el sistema. En la medida en que el nuevo sistema no refleja los costos reales de operación y por lo tanto no se trasladan al consumidor final, no existen incentivos por parte de los usuarios a racionar el uso de la energía, de forma tal que la diferencia en el precio de generación, transporte y distribución con relación a la tarifa residencial se fue ampliando año a año. Además, la ausencia de inversiones de parte del sector privado debió reemplazarse casi en su totalidad con fondos públicos, a través de cuantiosas sumas erogadas en conceptos de subsidios a CAMMESA y al sector eléctrico en general. Incluso, durante los últimos años, muchas de las empresas emblemáticas del sector, en especial las encargadas de la distribución de la energía en los grandes conglomerados urbanos, vienen presentando una situación patrimonial cada vez menos solvente. Tal es el caso de EDENOR que durante el tercer trimestre de 2012 presentó pérdidas operativas por casi 200 millones de pesos, EDESUR que en varios lapsos del año debió recurrir al financiamiento vía postergación de pagos a CAMMESA, entre otros numerosos casos acontecidos.

Entre 2002 y 2012 la demanda de energía eléctrica aumentó en promedio un 5% anual, en tanto que la capacidad instalada para la eneración eléctrica lo hizo en un 1,5% aproximadamente. Algunas de las empresas industriales más importantes del país73 se vieron obligadas a construir sus propias usinas para garantizarse la provisión del servicio eléctrico. Tal es la distorsión que se generó que en la actualidad el precio spot74 de la energía no refleja en absoluto los costos de generación de la misma. Además, otra distorsión se produce entre los usuarios finales que reciben la energía de una distribuidora y aquellas firmas que contratan en el mercado mayorista eléctrico (MEM) directamente de las propias generadoras, dado que estos últimos no se ven alcanzados por los subsidios.

En definitiva, las diferentes regulaciones aplicadas a la prestación de servicios básicos como la energía o el gas introducidas en el año 2002 y sostenida a lo largo del tiempo, han generado un sistema de desincentivos en la producción. Además, el costo para el fisco fue creciente y se acentuó en el período 2008-2012, por lo cual parece insostenible seguir volcando subsidios económicos en dicha magnitud. Igualmente improbable resulta la quita total de los subsidios en forma inmediata, puesto que elevaría el costo promedio de una factura de servicio de gas o energía aproximadamente entre un 200% y un 400% según el servicio del que se trate, la región del país en la que se preste, y otro tipo de distorsiones que se fueron generando a lo largo del tiempo.

71 En particular se privatizó una porción de las empresas encargadas de la generación, la totalidad de las pertenecientes al transporte de la energía y la mayoría de las que se dedican a la distribución de la misma.

72 Compañía Administradora del Mercado Mayorista Eléctrico.

73 Entre ellas se destacan: Molinos Río de la Plata, Aceitera General Deheza, Techint, y numerosas empresas mineras de la región cuyana.

74 Aquel que surge de sumar los costos operativos de la generación de la energía más la tasa de ganancia correspondiente a la empresa y los montos necesarios para afrontar nuevas inversiones.