INVERSIONES

CAPĂŤTULO 5:Â INVERSIONES

Â

Como resultado de la gran recesiĂłn de nuestro paĂs iniciada en 1998 y la crisis generada por la salida de la convertibilidad, la inversiĂłn sufriĂł una fuerte disminuciĂłn. A partir de fines de 2002 Ă©sta variable muestra un proceso de recuperaciĂłn. Dada la importante relaciĂłn entre la inversiĂłn y el crecimiento de un paĂs, es fundamental, crear el entorno adecuado para consolidar esa tendencia.Â

En Ă©ste capĂtulo se analizan las caracterĂsticas del proceso de inversiones en Argentina con el objetivo de conocer la situaciĂłn desde la cual se parte, con el desafĂo de generar las condiciones necesarias para impulsarla; luego se analizan cuales son sus determinantes y sobre cuáles de ellos puede influir el gobierno.Â

Â

5.1 Inversiones Nacionales

5.1.1 EvoluciĂłn y relaciĂłn con el PBI

La InversiĂłn en Argentina no ha tenido un comportamiento uniforme a lo largo del tiempo. Durante la dĂ©cada del setenta, tanto la inversiĂłn como el producto, mostraron tasas de crecimiento positivas, enmarcado en un contexto de inestabilidad polĂtica, economĂa cerrada y fuerte intervenciĂłn del Estado. La dĂ©cada del ochenta estuvo caracterizada por un estancamiento del producto y disminuciĂłn de la inversiĂłn. Desde 1990, dentro de un contexto de estabilidad de precios, apertura de la economĂa, desregulaciĂłn, privatizaciones y reconocimiento y financiamiento de la deuda pĂşblica, tanto la inversiĂłn como el producto estuvieron caracterizados por un fuerte crecimiento.

Â

Â

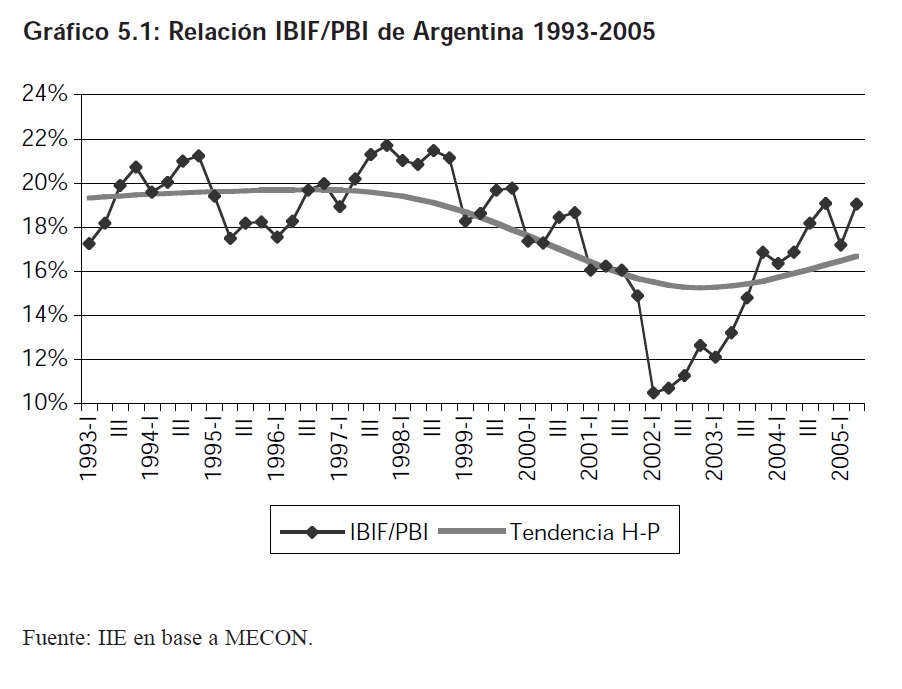

Entre 1993 y 1998 la inversiĂłn creciĂł a una tasa promedio anual de 6,16% mientras que el producto lo hizo a una tasa de 4,03%. Con el inicio del proceso recesivo en 1998, la inversiĂłn fue una de las variables más golpeadas, mostrando una fuerte tendencia decreciente de su participaciĂłn en el producto de la economĂa. En el año 2002 la IBIF en nuestro paĂs fue de $ 26.532.874 miles de pesos de 1993, representando sĂłlo el 11,2% del producto. A partir de allĂ comenzĂł un importante proceso de recuperaciĂłn. La inversiĂłn creciĂł a una tasa promedio anual de 36,2% entre 2002 y 2004, mientras que el producto lo hizo a una tasa de 8,9 %.

Â

Â

Â

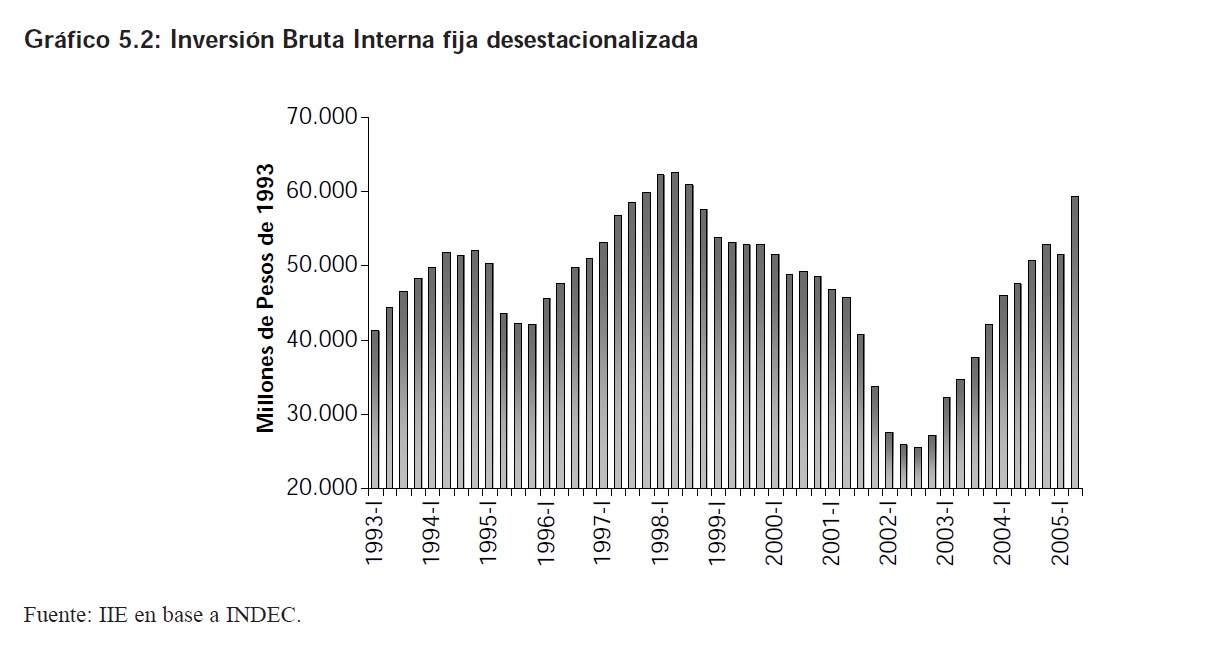

Analizando más en detalle los datos de Ă©ste Ăşltimo perĂodo, como se puede observar en el Gráfico 5.2, la IBIF comenzĂł a recuperarse a partir del tercer trimestre de 2002 mostrando incrementos trimestrales permanentes hasta finales de 2004. Si bien en los primeros tres meses del año 2005 se observa una caĂda de 2,6% respecto al trimestre anterior; entre abril y junio tuvo un importante aumento (15,2%).Â

El monto de IBIF registrado en Ă©ste Ăşltimo trimestre es similar al de finales de 1997, medido en tĂ©rminos constantes. A pesar de la recuperaciĂłn de la proporciĂłn del producto destinada a inversiĂłn -la cual en el segundo trimestre de 2005 fue del 19% contrastando fuertemente con el mĂnimo valor registrado hace tres años- resta mucho por hacer.Â

China, desde hace más de dos dĂ©cadas, invierte montos superiores al 35% de su producciĂłn alcanzando Ă©sta proporciĂłn en 2004 un valor cercano al 45%. En promedio los paĂses de la OECD destinan a inversiĂłn montos superiores al 20%. Chile, nuestro paĂs vecino, mantiene la relaciĂłn en valores superiores al 20%, desde hace más de quince años. Dados los conocidos beneficios de lograr un crecimiento basado en la inversiĂłn, uno de los desafĂos que se presenta en el paĂs es lograr aumentar la relaciĂłn inversiĂłn – producto y mantenerla en el tiempo. Las polĂticas que puede implementar un gobierno para lograr lo anterior se analizaran en el Ăşltimo punto de este capĂtulo.Â

5.1.2 Stock de Capital, Uso de Capacidad Instalada e Inversiones

El stock de capital de una economĂa se define como el conjunto de activos durables, reproducibles y tangibles utilizados en la reproducciĂłn de otros bienes y servicios. Al ser uno de los principales factores de producciĂłn, la acumulaciĂłn del mismo explica gran parte del crecimiento econĂłmico de largo plazo.

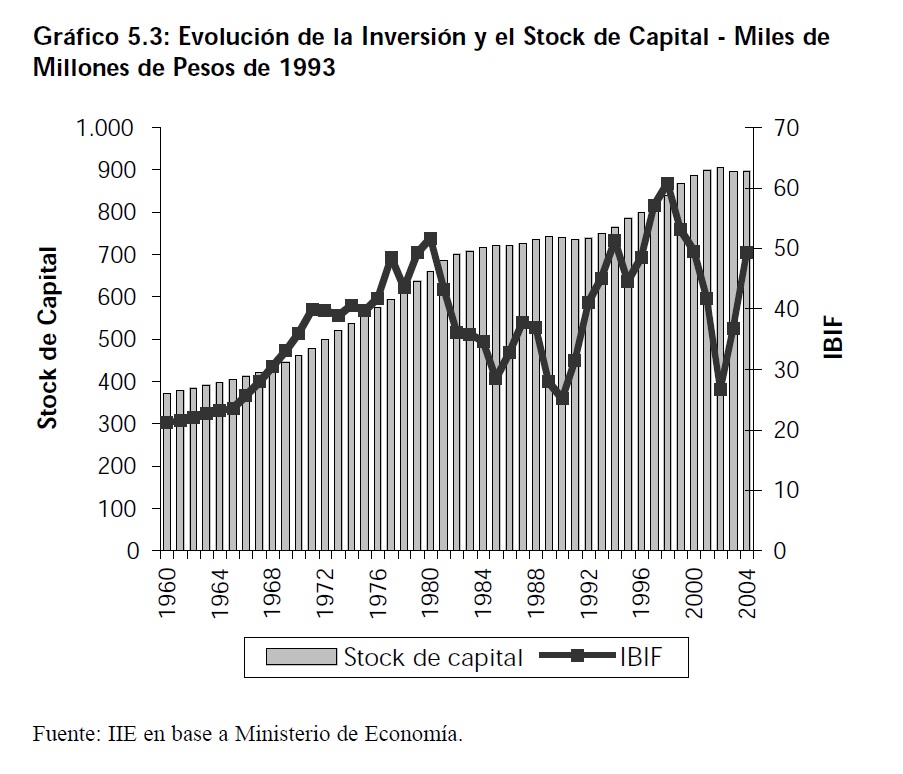

Como se puede observar en el Gráfico 5.3, en la primera etapa del perĂodo bajo análisis la inversiĂłn muestra un fuerte incremento. El stock de capital crece a una tasa promedio anual del 4% entre 1970 y 1978. Durante la dĂ©cada del ochenta el stock de capital, tiende a —estancarse“ presentando algunos años de inversiĂłn neta negativa (1986, 1990, 1991). Durante la dĂ©cada del noventa, si bien se observa un proceso de acumulaciĂłn de capital, el mismo crece a una tasa menor que en los setenta (2% promedio anual entre 1992 y 1998).Â

A partir de 1998 las inversiones comenzaron a disminuir, llegando en el año 2002 a ubicarse por debajo de los niveles de reposición y mantenimiento de máquinas y equipos existentes. Apesar de ello en el año 2003 la producción pudo recuperarse haciendo mayor uso de la capacidad instalada que se encontraba ociosa.

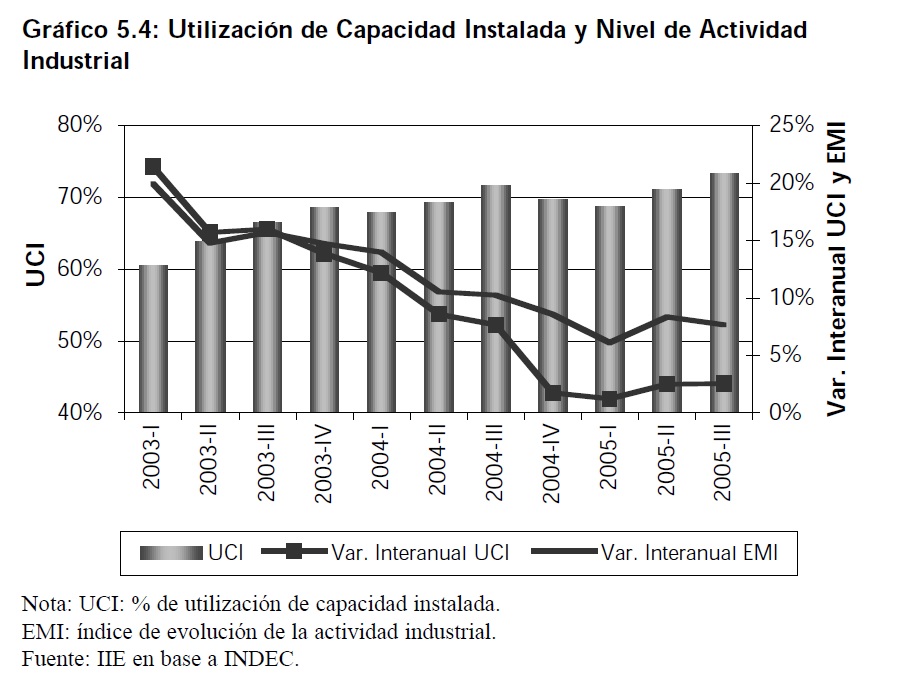

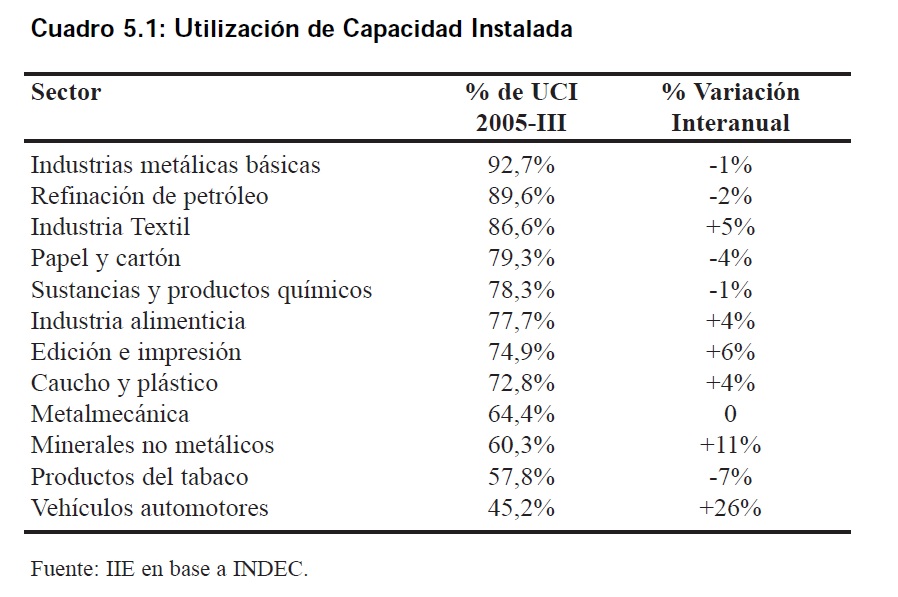

Como se observa en el Gráfico 5.4, a partir del año 2002, se registra en la industria una tendencia creciente en los niveles de utilizaciĂłn de capacidad instalada alcanzando el 73% en el tercer trimestre del 2005. Al analizar en forma conjunta la evoluciĂłn de la producciĂłn y de la utilizaciĂłn de capacidad instalada, se puede observar que Ă©sta Ăşltima tiene una mayor variaciĂłn interanual que la producciĂłn hasta el segundo trimestre del 2003, revirtiendo luego ese comportamiento.Â

El mayor incremento en la producciĂłn, bajo el supuesto de que la industria presenta rendimientos constantes a escala, sugiere que el sector industrial estarĂa registrando inversiones que aumentan su capacidad productiva.Â

Si bien en tĂ©rminos agregados la industria presenta un nivel de utilizaciĂłn de capacidad instalada moderado, conjuntamente con una tendencia a incrementar la capacidad productiva, no todos los sectores se comportan de igual manera. Dentro de los sectores que presentan un nivel de utilizaciĂłn de capacidad instalada mayor a la del promedio de la industria existe un grupo de sectores que muestran indicios de estar recibiendo inversiones que le permitirĂan incrementar su capacidad de producciĂłn. Éstos son los secores de refinaciĂłn de petrĂłleo, industria alimenticia, y la de sustancias y productos quĂmicos.

Los sectores más comprometidos en cuanto a las posibilidades de aumentar su producciĂłn y que no muestran una tendencia a incrementar su stock de capital son las industrias metálicas básicas y la industria textil.Â

Los sectores que tienen mayor margen para responder a incrementos en la demanda sin realizar inversiones más allá del nivel de reposición son la industria automotriz, la industria del tabaco, y la de minerales no metálicos.

Â

Â

5.1.3 ComposiciĂłn

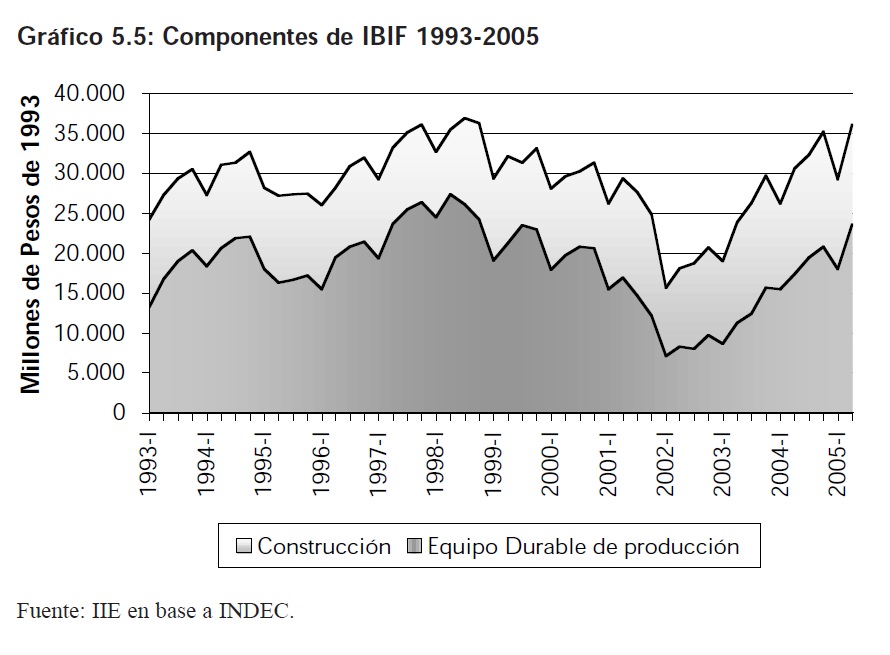

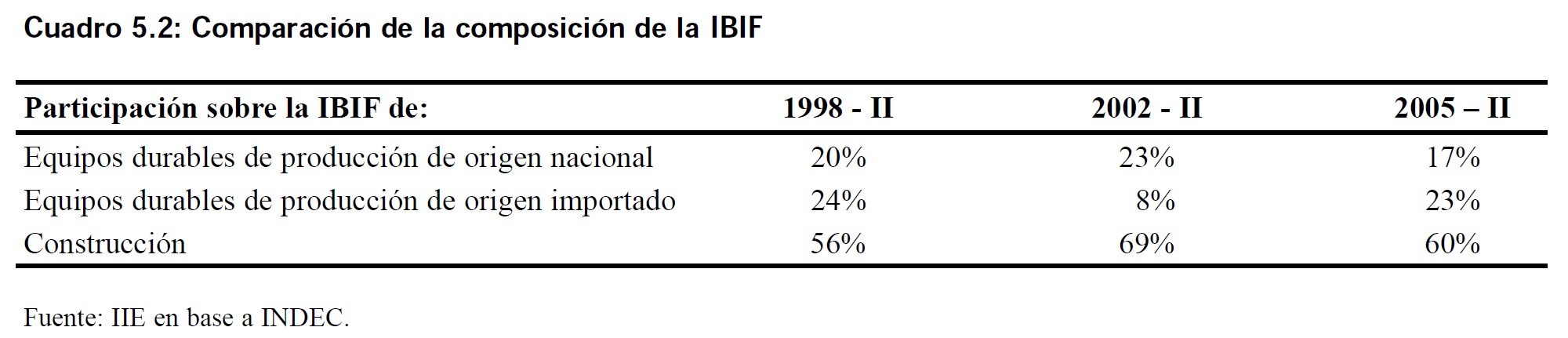

Hasta ahora solo se han analizado los volĂşmenes de inversiĂłn pero no se puede pasar por alto el comportamiento de su composiciĂłn. La inversiĂłn bruta interna fija (IBIF), mide el valor de los bienes y servicios de producciĂłn nacional e importados destinados a la incorporaciĂłn de activos fijos por parte de las empresas y de las familias. La misma se divide en dos grandes grupos, construcciĂłn y equipos durables de producciĂłn, Ă©ste Ăşltimo componente se subdivide en equipos de origen nacional e importados. En el Gráfico 5.5 se puede observar que la evoluciĂłn reciente de la inversiĂłn responde a incrementos en todos sus componentes.Â

La inversión en construcción muestra un fuerte aumento luego de la salida de la convertibilidad llegando a representar el 69% del total invertido en el año 2002. A

partir de allĂ su crecimiento se produce a ritmo más lento que el de la compra de equipos durables de producciĂłn. Si bien Ă©ste Ăşltimo componente está recuperando su participaciĂłn dentro de la inversiĂłn, todavĂa realiza una contribuciĂłn menor a la de 1998.Â

La compra de equipos durables nacionales e importados tuvieron un crecimiento de 11% y 62% respectivamente en el segundo trimestre de 2005 en relación a igual trimestre del año anterior, por su parte el componente de construcción tuvo un crecimiento del 18%. La importante recuperación de la inversión en quipos de origen importado, en los primeros dos trimestres de 2005, le permite realizar aportes a la IBIF similares a los que presentaba en 1998.

Â

Â

5.1.4 ImportaciĂłn de bienes de capital

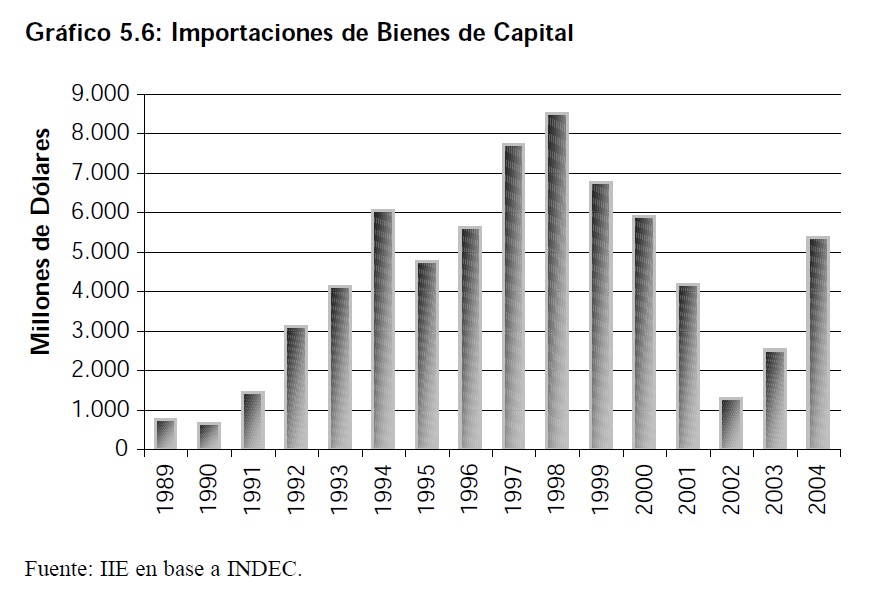

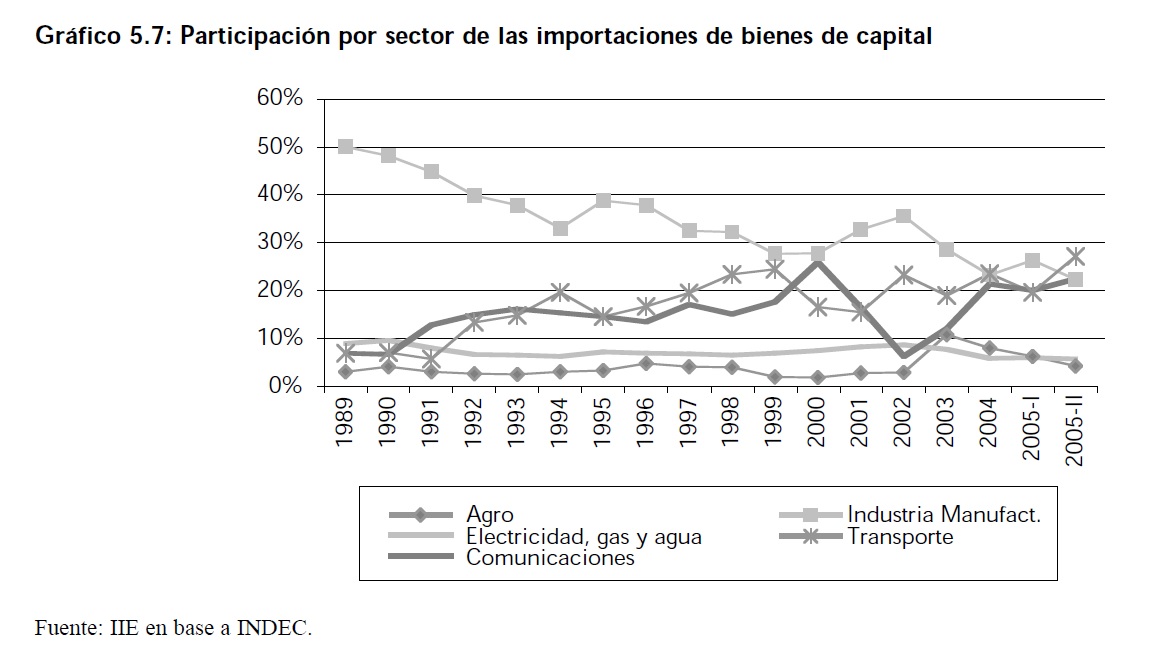

Las importaciones de bienes de capital se vinculan usualmente a un proceso de actualizaciĂłn tecnolĂłgica. Durante la dĂ©cada del noventa las mismas se incrementaron fuertemente. Con la devaluaciĂłn, y el consecuente encarecimiento relativo de los bienes importados, sufrieron una importante caĂda.Â

En el año 2002 se importaron US$ 1.295 millones en concepto de bienes de capital. Éste tipo de importaciones se recuperĂł de manera importante registrando una variaciĂłn interanual de 93% y 115% en 2003 y 2004 respectivamente. Si se analiza la evoluciĂłn de la compra de bienes de origen extranjero por sector econĂłmico se puede observar que el sector comunicaciones presenta el mayor incremento de su participaciĂłn sobre el total de bienes de capital importados desde el 2002. El sector agropecuario aumentĂł su participaciĂłn de manera importante entre 2002 y 2003, pasando de representar el 3% al 11%. A partir de allĂ este sector comienza a reducir su participaciĂłn.Â

Los sectores más afectados fueron los de manufacturas y el de electricidad, gas y agua. Esto determinó que la falta de inversiones en el sector energético provocara en los últimos dos años ciertas restricciones en la provisión de gas y electricidad.

Â

5.2 InversiĂłn Extranjera Directa

5.2.1 EvoluciĂłn de los flujos mundiales y su distribuciĂłn regional

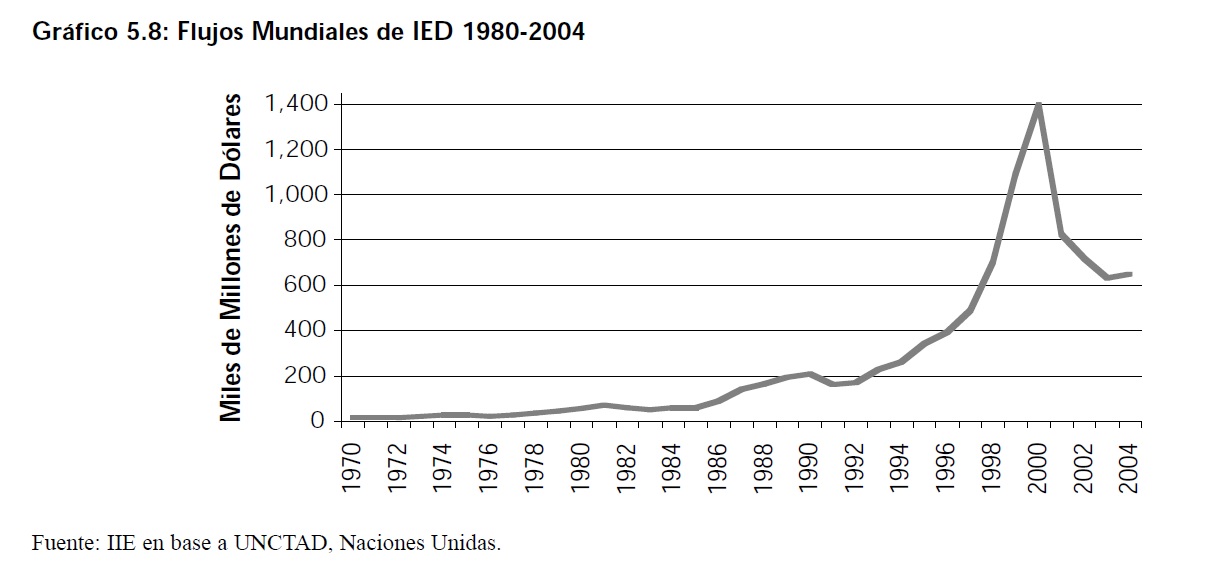

La evoluciĂłn de los flujos de inversiĂłn extranjera directa (IED) a nivel mundial no ha seguido una tendencia uniforme en los Ăşltimos veinticinco años. Existieron etapas de estancamiento œen los primeros 5 años de la dĂ©cada de los ochenta y de los noventaĹ“ seguidos luego de perĂodos de fuerte crecimiento hasta alcanzar US$ 1.396 miles de millones en el año 2000. Entre 1995 y 2000 los flujos de IED tuvieron una tasa de crecimiento anual promedio de 33%.Â

Â

Â

A partir de 2001, los flujos de IED comienzan a disminuir, en respuesta a diversos factores como la caĂda el PBI mundial, el terrorismo internacional, la recesiĂłn de EE.UU. entre otros. En 2004, como consecuencia de la recuperaciĂłn de la economĂa de EE.UU. y las elevadas tasas de crecimiento de algunas economĂas emergentes, como la de China e India, las corrientes mundiales de inversiĂłn extranjera directa ascendieron a US$ 648.000 millones, mostrando la primera alza desde su máximo alcanzado en el año 2000.Â

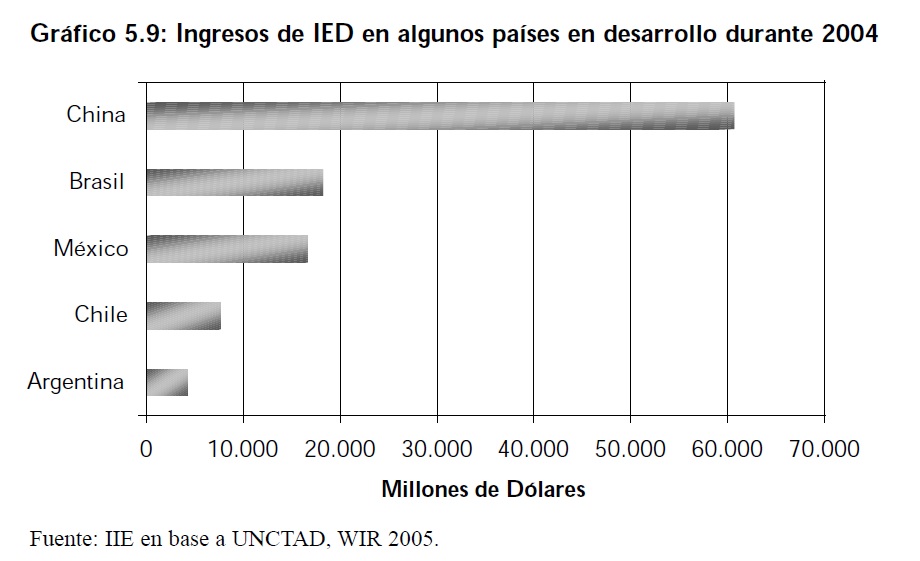

Los flujos de IED se incrementaron en todas las regiones, salvo en las economĂas desarrolladas, en las que se registrĂł una baja del 14%. En los paĂses en desarrollo los flujos recibidos alcanzaron los US$ 233.200 millones, monto un 40% superior al recibido en 2003. Dentro de los paĂses en desarrollo, China recibió US$ 60.630 millones convirtiĂ©ndose en el principal paĂs receptor de IED dentro del grupo. Los flujos hacia AmĂ©rica Latina y el Caribe alcanzaron los US$ 68.000 millones incrementándose por primera vez desde 1999. Brasil, MĂ©xico, Chile y Argentina absorbieron en conjunto las dos terceras partes de Ă©stas corrientes dirigidas hacia la regiĂłn (Ver Gráfico 5.9).Â

5.2.2 IED en Argentina

Son numerosos los efectos sobre los paĂses receptores de IED indicados en la literatura. La misma es considerada un activo importante por sus aportes potenciales en la transferencia de conocimientos y tecnologĂa, mayor formaciĂłn de los recursos humanos, desarrollo de nuevos insumos o de mejor calidad, posibilidad de acceso a nuevos mercados; entre otros.Â

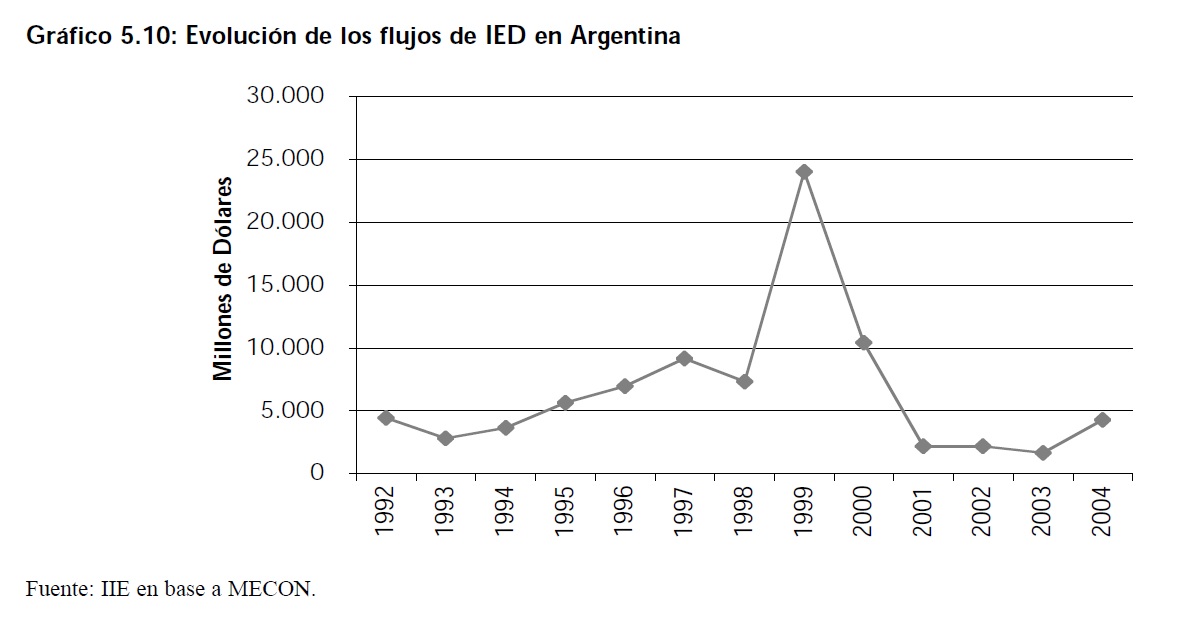

Durante la dĂ©cada del noventa el aporte de los flujos de IED a la formaciĂłn de capital fue muy importante. Éste fuerte ingreso estuvo enmarcado en un contexto internacional favorable, en el que la IED mundial aumentaba rápidamente en especial los flujos dirigidos hacia los paĂses en desarrollo. La situaciĂłn particular del paĂs – caracterizado por un proceso de apertura de la economĂa, desregulaciĂłn de las actividades y privatizaciones Ĺ“ jugĂł un papel muy importante en el crecimiento de la entrada de inversiones de origen extranjero. Luego de su máximo alcanzado en 1999 (debido a la venta de YPF) los ingresos de IED se redujeron fuertemente.

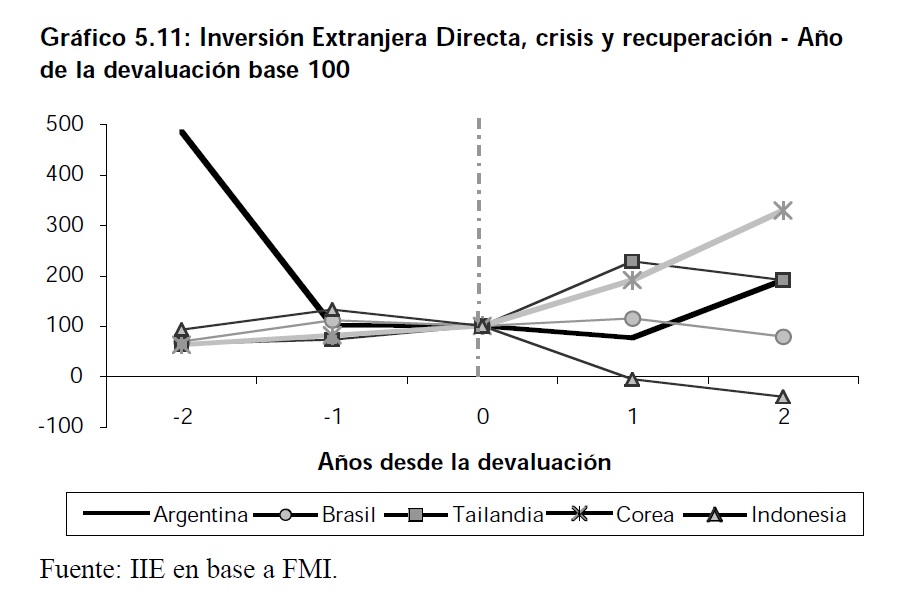

Como se observa en el Gráfico 5.11, a diferencia de lo ocurrido en otros paĂses que han sufrido crisis recientes, Argentina viviĂł un deterioro en sus ingresos de inversiĂłn extranjera mucho antes del perĂodo de devaluaciĂłn. Dentro del grupo de paĂses bajo análisis, tanto Corea como Tailandia tuvieron una recuperaciĂłn importante durante el primer año post-devaluaciĂłn. En Indonesia, luego de la devaluaciĂłn de la rupia, los ingresos de IED se redujeron fuertemente. En el caso de nuestro paĂs, luego de dos años de la devaluaciĂłn, los flujos de IED comenzaron a recuperarse.

En 2004 los flujos recibidos por Argentina ascendieron a 4.200 millones de dĂłlares, un 125% más que en 2003. Si bien el incremento es importante todavĂa se encuentran por debajo del promedio registrado entre 1992 y 1998 (US$ 5.700 millones anuales).

Argentina recibiĂł en 2002 y 2003 el 7,8% y el 8,1% respectivamente sobre el total de proyectos —green-field“ de IED recibidos por AmĂ©rica Latina y el Caribe. En el año 2004 la proporciĂłn recibida por Argentina se incrementĂł al 9,2%.Â

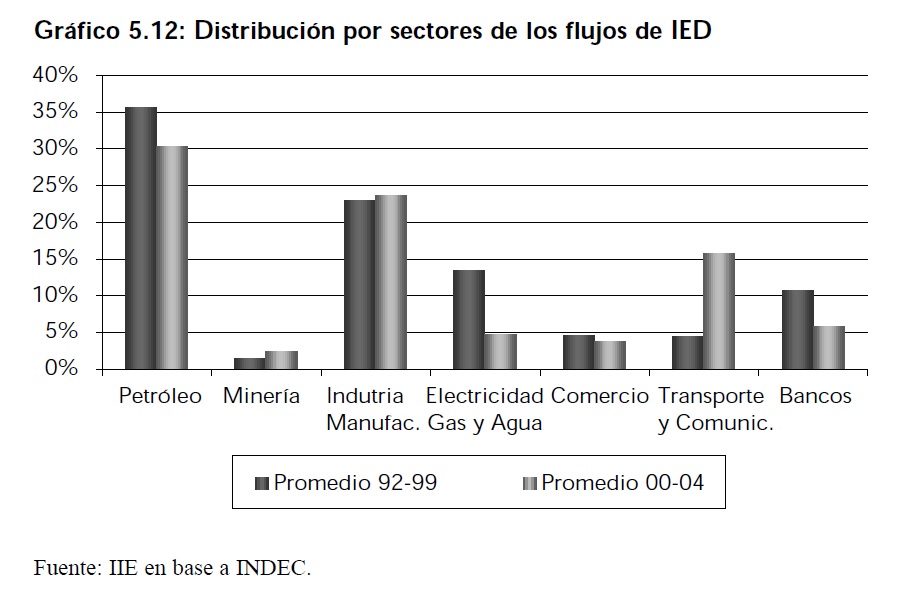

Durante la dĂ©cada del noventa los principales sectores de destino de los flujos de IED fueron el sector de petrĂłleo y el de manufacturas, seguidos por el sector de electricidad, gas y agua, y el sector bancario.Â

Los sectores de bancos, electricidad gas y agua, han tenido una participaciĂłn menor sobre el total de inversiones extranjeras recibidas desde el año 2000 comparado con la proporciĂłn captada durante los noventa. Por su parte el sector que más incrementĂł su participaciĂłn durante el perĂodo más reciente, fue el de transporte y comunicaciones.

Â

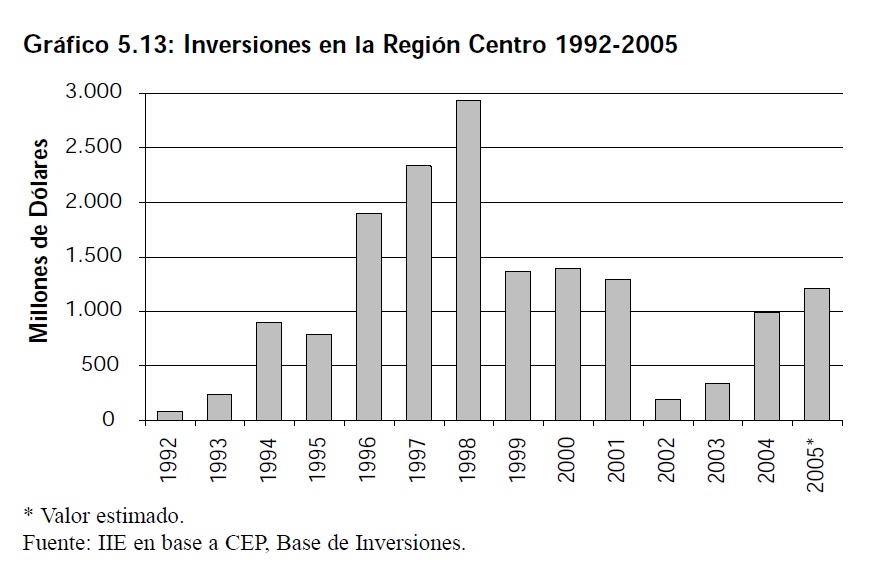

5.3 Inversiones1Â en la RegiĂłn Centro

El comportamiento de las inversiones recibidas en la RegiĂłn no fue ajeno al registrado a nivel nacional. Como se observa en el Gráfico 5.13 las mismas crecieron fuertemente hasta 1998, momento en que alcanzaron los US$ 2.930 millones, el máximo valor del perĂodo analizado. Entre 1992 y 1998 las inversiones tuvieron una tasa de crecimiento promedio anual de 82%.  Â

Â

1 Los datos correspondientes a inversiones utilizados en este apartado surgen del relevamiento realizado por el CEP de grandes proyectos de inversión extranjera y nacional. Se incluyen tanto los proyectos en ampliación de capital como las fusiones y adquisiciones. No coincide con los conceptos de IBIF ni el de IED.

A partir de allĂ disminuyeron abruptamente hasta el año 2002. En el 2003 se comienza a revertir esta tendencia negativa. El monto estimado para el 2005 es de US$ 1.207 millones, un 25% superior al registrado en el año anterior. Ésta estimaciĂłn incluye tanto los proyectos de años anteriores a materializarse en el 2005, como los anuncios realizados en el primer semestre de este año.Â

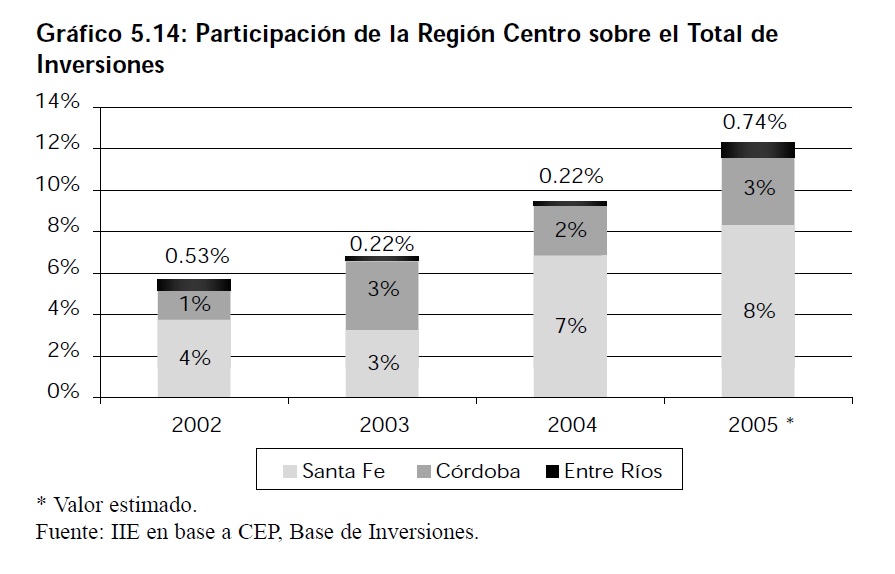

En Ă©ste perĂodo de crecimiento la RegiĂłn aumentó su participaciĂłn sobre el total de inversiones que se realizaron en el paĂs. En el año 2002 captaba el 5,7% del total, mientras que en el año 2005 Ă©sta proporciĂłn se encontrarĂa en niveles cercanos al 12,29%. La provincia de Santa Fe ha incrementado su participaciĂłn tanto dentro de la RegiĂłn, como sobre el total de inversiones realizadas en el paĂs. En el caso de la provincia de CĂłrdoba, los aportes realizados al total son similares a lo largo de los Ăşltimos tres años. Durante el perĂodo bajo análisis se modificĂł tanto la tendencia de las inversiones recibidas en la RegiĂłn, como los sectores a los cuales se destinaron las mismas.Â

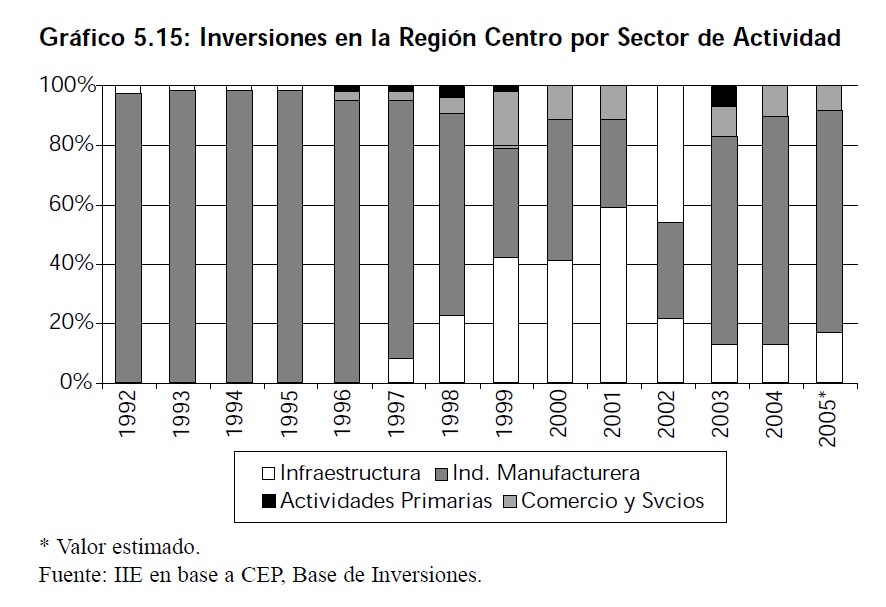

Desde comienzos del perĂodo y hasta 1998 el principal sector elegido por los inversores fue el de manufacturas. A partir de allĂ, se puede observar que los sectores de infraestructura y comercio y servicios incrementaron su participaciĂłn sobre las inversiones totales. Dado que los flujos de inversiones recibidos por las provincias integrantes de la RegiĂłn Centro no han tenido un comportamiento homogĂ©neo, es interesante realizar un análisis para cada una de ellas por separado.

5.3.1 Inversiones en la Provincia de CĂłrdoba

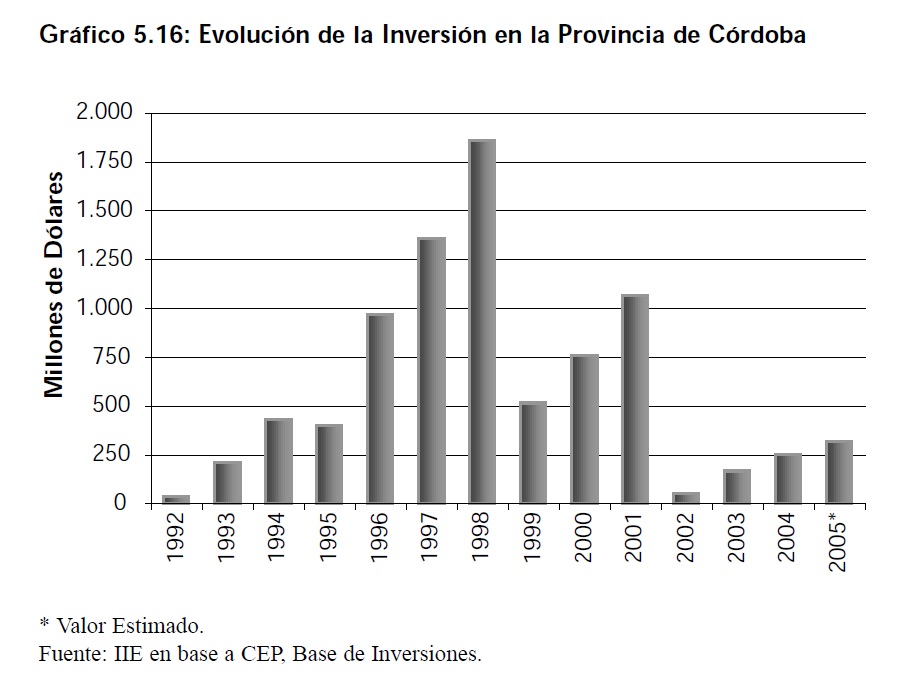

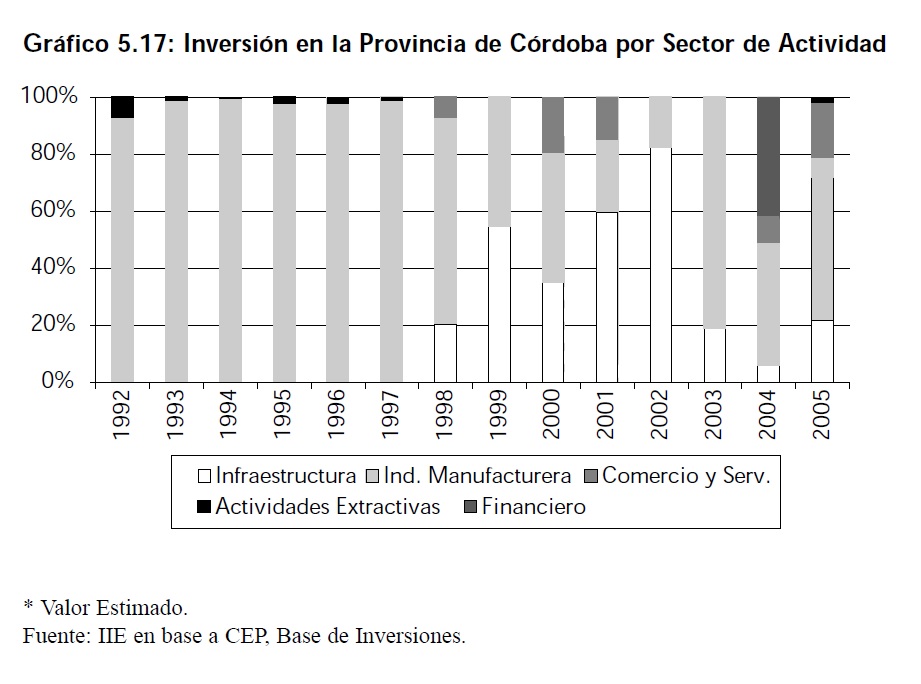

La provincia de CĂłrdoba recibiĂł un importante volumen de inversiones durante la dĂ©cada del noventa. Las mismas crecieron, entre 1992 y 1998, a una tasa promedio anual de 96%. El máximo valor del perĂodo analizado fue alcanzado en 1998 con un monto de US$ 1.857 millones. Durante esta primera etapa las inversiones se dirigieron principalmente a la industria manufacturera, siendo los sectores más dinámicos dentro de la misma el automotriz, alimentos y bebidas y el de materiales para la construcciĂłn.

En 1999 las inversiones cayeron un 72% como resultado de la delicada situación del sector automotriz durante ese año. A partir del año 2000, impulsada por un incremento en las inversiones destinadas a infraestructura y en menor medida al sector comercio y servicios, comenzaron a recuperarse.

En 2002 las inversiones cayeron nuevamente llegando a US$ 47,7 millones, monto un 95% menor al registrado en el año anterior. Siguiendo la tendencia de recuperaciĂłn que se observa a nivel nacional las inversiones crecen a partir del año 2003. Para el 2005 se estima que la provincia recibirá inversiones por US$ 177,83 millones. A lo largo del perĂodo bajo análisis se observa un cambio en los sectores a los cuales fueron dirigidas las inversiones. El sector de mayor atracciĂłn fue, durante la primera etapa, el de manufacturas. A partir de 1997 comienza a ganar participaciĂłn el de infraestructura, representando en el 2002 el 83% del total invertido.Â

Durante el 2004, el 38% de las inversiones fueron dirigidas al sector financiero (seguros, ART, AFJP). Se estima que las inversiones en la provincia, durante el 2005, serán destinadas principalmente al sector de manufacturas (56%), comercio y servicios (21%), e infraestructura (21%).

5.3.2 Inversiones en la Provincia de Santa Fe

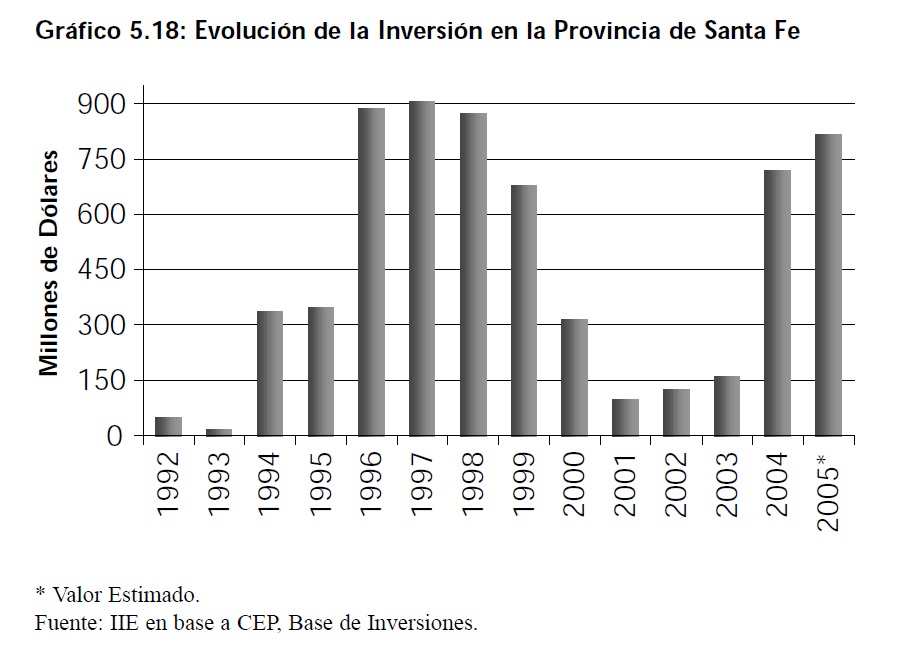

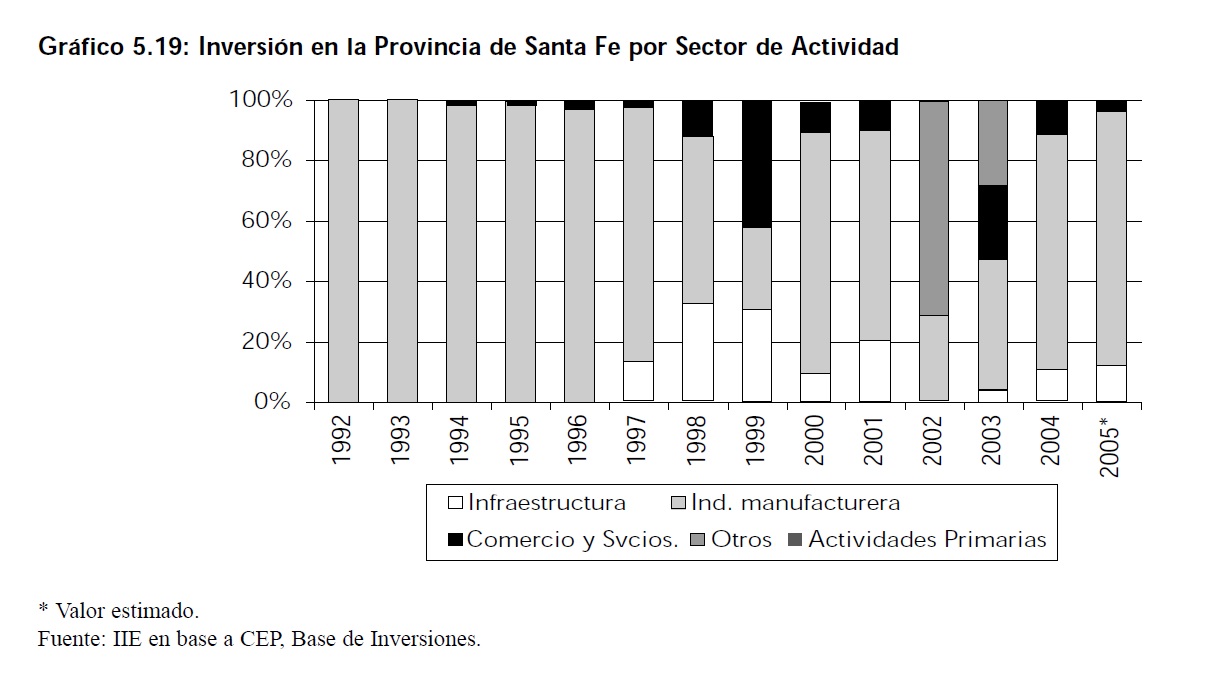

La provincia de Santa Fe, al igual que la provincia de CĂłrdoba, recibiĂł importantes montos de inversiones en la primera etapa del perĂodo analizado. El crecimiento promedio anual de las mismas entre 1993 y 1998 fue de 124%. En 1999 comenzaron a disminuir, alcanzando un valor de US$ 98,1 millones en el año 2001.Â

A partir de 2002 se comienza a revertir esa tendencia negativa. En el año 2004 se produjo un importante incremento de las inversiones respecto a las registradas el año anterior; impulsadas principalmente por el crecimiento de las inversiones destinadas a infraestructura y a la industria manufacturera. Hasta 1996 el principal sector al que se dirigiero las inversiones fue el de manufacturas, captando en promedio un 98% del total.

Dentro de la industria manufacturera, los sectores preferidos por los inversores fueron los de alimentos y bebidas, la industria automotriz, y en menor medida las industrias básicas de hierro y acero.

Â

Â

Â

Desde 1997 las inversiones en infraestructura y en el sector comercio y servicios comienzan a ganar protagonismo. Éste último sector captó el 42% del total invertido en 1999. En el año 2002 el principal destino fue el sector de actividades extractivas, en el cual se realizaron inversiones por US$ 89,55 absorbiendo el 71% del total. Para el 2005 se estima que las inversiones serán por un monto estimado de US$ 815,5 millones, las cuales se destinarán principalmente al sector de manufacturas e infraestructura.

5.3.3 Inversiones en la Provincia de Entre RĂos

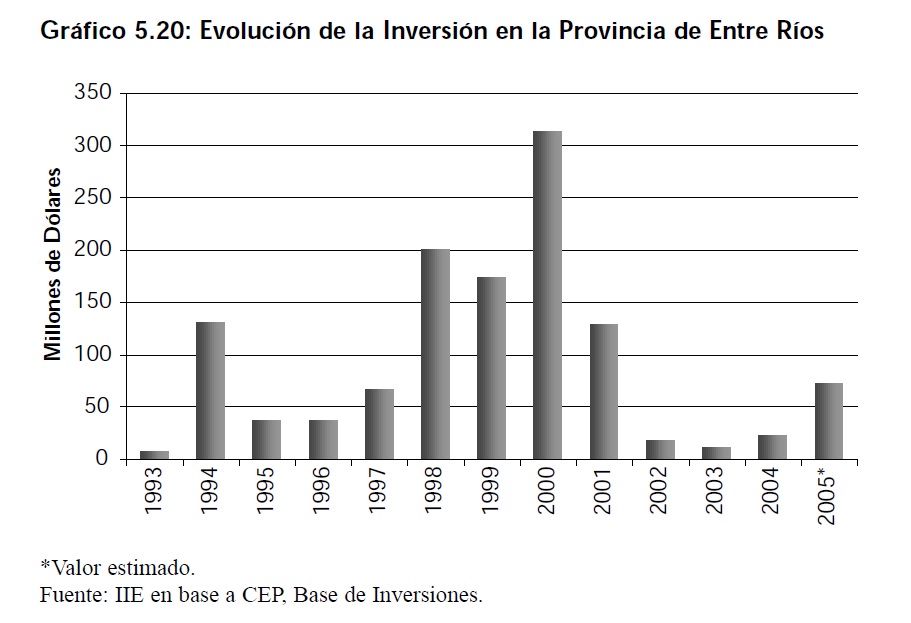

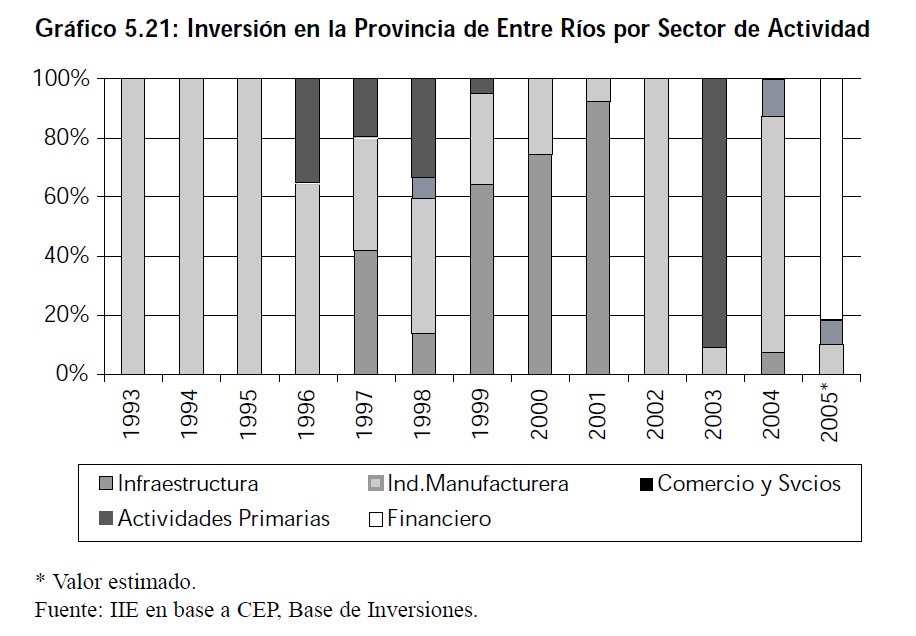

Las inversiones en la provincia de Entre RĂos muestran una tendencia de crecimiento más prolongado durante los primeros años de análisis, en comparaciĂłn con las provincias de CĂłrdoba y Santa Fe. El máximo valor registrado en el perĂodo fue de US$ 314 millones en el año 2000.Â

A partir de 2001 las inversiones caen hasta 2003 a una tasa promedio anual de 71%. En los dos últimos años puede observarse que las mismas comienzan a recuperarse, siendo el valor estimado para 2005 de US$ 73,02 millones. El sector de manufacturas fue el principal destino de las inversiones durante los primeros años de análisis.

Â Â

Â

El grupo de industrias manufactureras más dinámicas fueron las de maderas y subproductos, celulosa y papel, y el de alimentos y bebidas. Entre 1997 y 2001 las inversiones en infraestructura aumentan de forma importante su participaciĂłn sobre el total. Con la llegada de la crisis, en el año 2002, sĂłlo el sector de manufacturas logrĂł atraer inversiones. En el año 2003 el 90% del total se destinĂł al sector primario. Para el 2005 se estima que el sector financiero captará el 82% del total de las inversiones recibidas en la provincia, la industria manufacturera tendrá una participaciĂłn del 10%, mientras que el sector de comercio y servicios absorberá el 8% del total.Â

5.4 Factores determinantes de la inversiĂłn

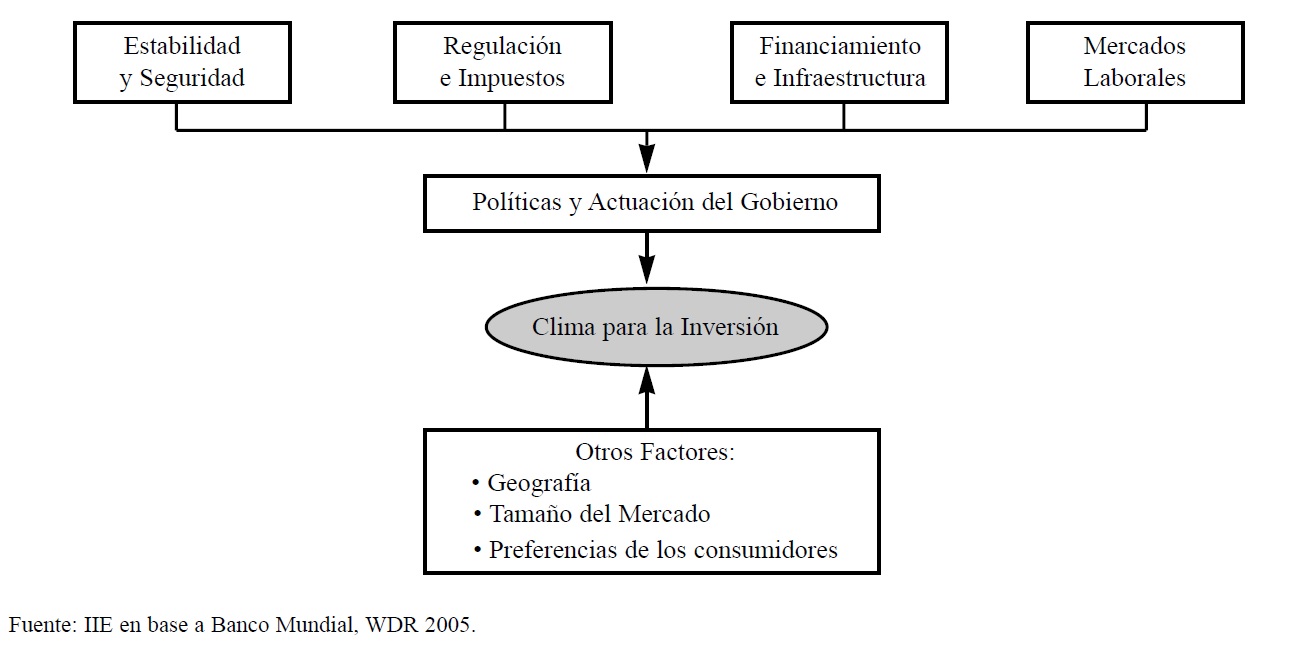

Son numerosos los factores tenidos en cuenta por las empresas, tanto nacionales como extranjeras, a la hora de tomar la decisiĂłn de realizar gastos en inversiĂłn Algunos de ellos como las caracterĂsticas geográficas del paĂs, su proximidad a otros mercados, las preferencias de los consumidores, son difĂciles de modificar a travĂ©s de polĂticas pĂşblicas.Â

Sin embargo, hay otros factores relevantes que poseen una relaciĂłn muy estrecha con la actuaciĂłn del gobierno. La estructura impositiva y de regulaciĂłn, la provisiĂłn de obras de infraestructura, el funcionamiento de los mercados laborales y financieros y la calidad de las instituciones son algunos de ellos.

Â

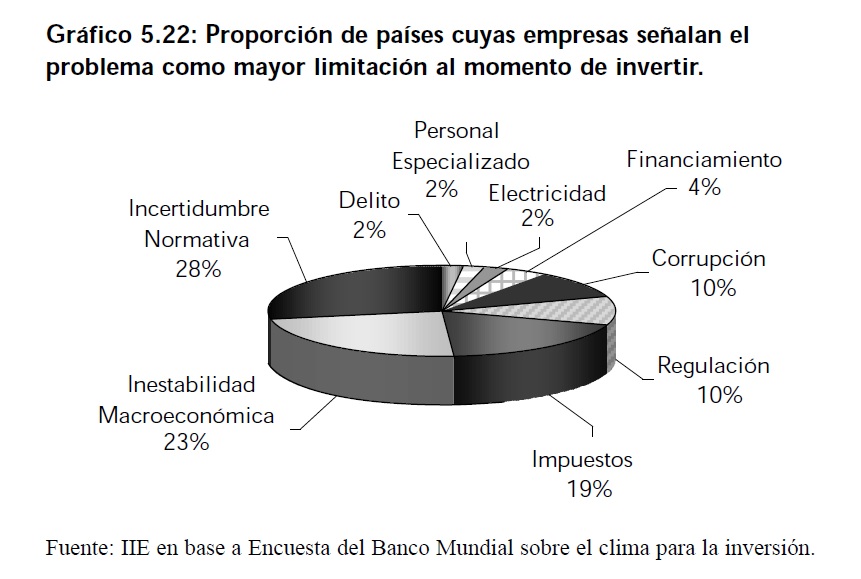

Los resultados de una encuesta realizada por el Banco Mundial sobre el clima para la inversiĂłn muestran que la principal preocupaciĂłn de las empresas en los paĂses en desarrollo son los riegos derivados de las polĂticas. En el Gráfico 5.22, se puede observar que en el 28% de los 48 paĂses encuestados sus empresas señalan que la incertidumbre normativa es la mayor limitaciĂłn que enfrentan, mientras que la inestabilidad macroeconĂłmica es el segundo factor en orden de importancia.Â

El buen funcionamiento de las instituciones pueden hacer más predecibles las reglas de juego reduciendo los riesgos y costos a los que se enfrentan los empresarios. El respeto por los derechos de propiedad, la reducciĂłn de la corrupciĂłn, un clima general de estabilidad polĂtica y macroeconĂłmica, la credibilidad de las polĂticas pĂşblicas; son factores fundamentales para la atracciĂłn de nuevas inversiones al paĂs. El problema con este tipo de estrategias es que requieren un gran esfuerzo y los resultados se observan en el largo plazo.

Â

Tanto los paĂses, como las regiones, suelen competir para atraer a los inversores otorgando subsidios, o reducciones impositivas. El inconveniente con este tipo de polĂticas se presenta cuando los beneficios de las mayores inversiones son contrarrestados por la erosiĂłn de los ingresos fiscales. Al mismo tiempo, polĂticas tales como relajar las normas laborales o ecolĂłgicas pueden tener efectos nocivos sobre el bienestar del paĂs.

La difĂcil tarea que enfrentan los gobiernos en este aspecto es diseñar un adecuado rĂ©gimen tributario y normativo de modo de lograr un equilibrio entre los objetivos sociales y los incentivos necesarios para que las empresas inviertan de manera productiva.Â

Por otra parte el buen funcionamiento de los mercados financieros permite poner en contacto a inversionistas con prestamistas dispuestos a financiar sus actividades y a compartir parte de los riesgos. Una buena infraestructura permite a los productores de bienes y servicios relacionarse con clientes y proveedores. Una fuerza laboral mas calificada es fundamental para que las empresas adopten tĂ©cnicas de producciĂłn y tecnologĂas más modernas.Â

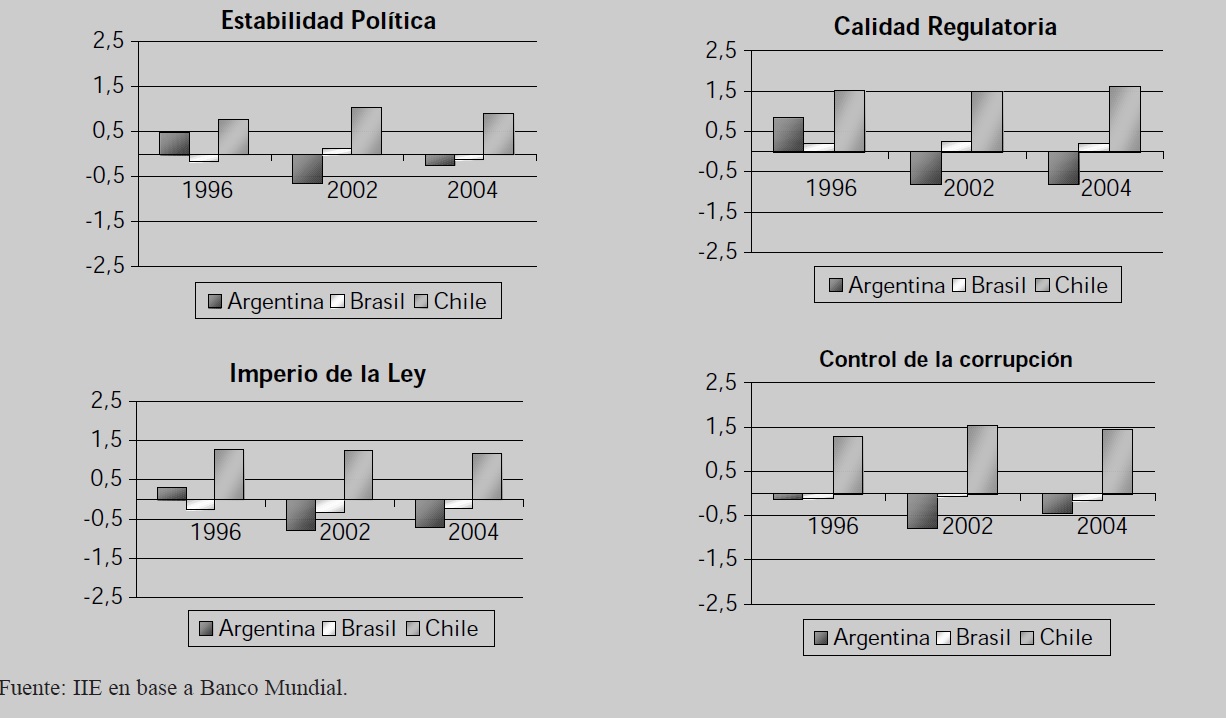

Recuadro 5.1: Indicadores Institucionales para Argentina, Chile y Brasil Dada la importancia del entorno institucional para captar inversiones se han seleccionado algunos indicadores sobre gobernabilidad elaborados por el Banco Mundial, con el objetivo mostrar la situaciĂłn de nuestro paĂs.Â

Los indicadores elegidos se mueven dentro de un rango de Ĺ“2,5 y 2,5, donde valores más altos indican un mejor desempeño.Â

Los indicadores seleccionados son:

Estabilidad PolĂtica: mide la percepciĂłn sobre la posibilidad de desestabilizaciĂłn en cuanto a tensiones Ă©tnicas, conflictos armados, disturbio social, amenazas terroristas, cambios institucionales. Calidad Regulatoria: mide la incidencia de polĂticas hostiles al mercado (controles de precios, supervisiĂłn bancaria inadecuada, regulaciones excesivas en cuanto a comercio exterior y desarrollo de negocios).

Imperio de la Ley: mide la calidad del cumplimiento de contratos, la policĂa, y las cortes, incluyendo la independencia judicial, y la incidencia del crimen. Control de la CorrupciĂłn: mide la corrupciĂłn entre funcionarios pĂşblicos, frecuencia de —pagos irregulares“ a funcionarios y jueces, percepciĂłn de corrupciĂłn en la administraciĂłn pĂşblica.

En el año 2004 Argentina muestra valores negativos de todos los indicadores. Como puede observarse, a excepciĂłn de la calidad regulatoria que se ha mantenido constante, los indicadores han mejorado en nuestro paĂs respecto a los valores que presentaban en 2002. A pesar de ello se encuentran en una situaciĂłn menos favorable que la que poseen nuestros paĂses vecinos. Chile muestra indicadores positivos para todos los años consideraros y valores muy superiores a los obtenidos por Argentina. Â

En sĂntesis, como se ha visto a lo largo de este capĂtulo, si bien las inversiones se encuentran en un proceso de recuperaciĂłn no se deben perder de vista los cambios sufridos en su composiciĂłn. Tampoco se puede ignorar aquellos sectores, que de no recibir inversiones, podrĂan presentar problemas para incrementar su producciĂłn como el de refinaciĂłn de petrĂłleo, las industrias metálicas básicas, el sector de electricidad, gas y agua y la industria textil.Â

La confianza en el futuro es determinante a la hora de tomar la decisión de realizar gastos en el presente para modificar la producción en el futuro. Para que las inversiones requeridas sean llevadas a cabo, es importante mejorar el entorno macroeconómico e institucional en el que se desarrollan tanto las empresas nacionales como extrajeras, garantizando las condiciones básicas de un buen clima para la inversión.