NIVEL DE ACTIVIDAD

1.3. NIVEL DE ACTIVIDAD

1.3.1. La economía argentina

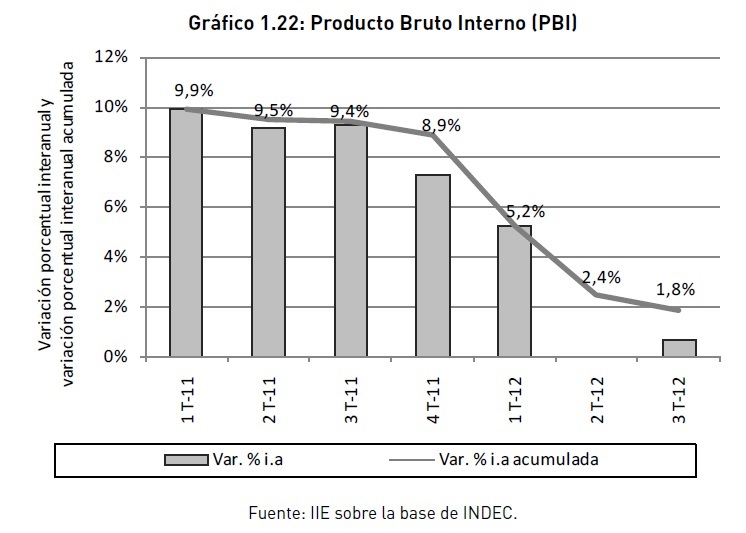

A lo largo del 2012, la economía argentina registró una performance notablemente inferior a la evidenciada un año antes, y en general bastante inferior a todos los años que abarca el período 2003-201132. Mientras que en 2011 el producto bruto interno se incrementó un 8,9%33, el crecimiento acumulado en 2012 se ubicaría en torno a 1,9%34. Ello representa un diferencial en la tasa de crecimiento con respecto al año anterior de 7,0

31 No incluye metales como el oro y la plata.

32 Con excepción del año 2009.

33 Según datos oficiales.

34 Según datos oficiales.

De esta forma, la economía argentina extiende su ciclo de crecimiento ininterrumpido a diez años35. Sin embargo, la tasa de crecimiento promedio evidenciada en los nueve años previos a 2012 estuvo muy por encima del incremento del producto observado en ese año, dado que fue del 7,8%. Vale decir también, que el nivel de renta per cápita en 2011 fue el más importante de la historia argentina, alcanzando un valor de $11.349,7 a precios constantes de 1993, de $45.627,8 a precios del año 2011 y de US$11.038 medido en dólares corrientes, siendo superado por los resultados de 2012, año en el cual el crecimiento del producto fue de 1,9%.

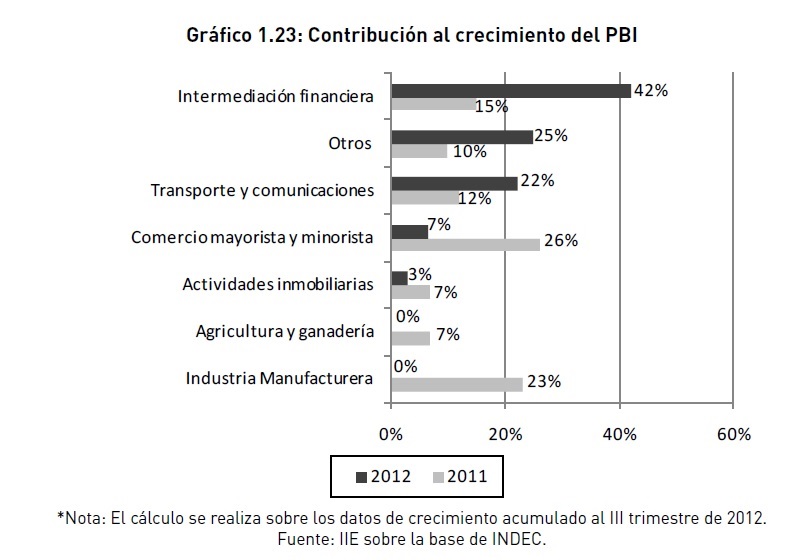

Por su parte, los rubros que más aportaron al crecimiento en 2012 variaron significativamente con relación a 2011. Mientras que en 2011 el sector servicios contribuyó al crecimiento en un 65% y el sector de bienes el 35% restante, un año después, la contribución de los servicios alcanzó el 95% dejando en manos de la producción de bienes sólo un 5%.

En el Gráfico 1.23 se muestra la contribución al crecimiento del PBI de los principales sectores de la economía nacional en ambos períodos.

35 No obstante, algunas estimaciones privadas del nivel de actividad nacional muestran caídas, tanto el año 2009 como así también en 2012.

El primer aspecto llamativo del gráfico precedente es que la intermediación financiera, que es un rubro relativamente pequeño en cuanto a participación en la generación de valor, contribuyó con un 42% al crecimiento del producto en 2012, incrementándose su aporte en veintisiete puntos porcentuales con relación al año previo. Lo mismo ocurrió con el sector transporte y comunicaciones que casi duplicó su contribución al crecimiento pasando de un 12% en 2011 a un 22% un año después.

Por otra parte, la industria manufacturera fue el sector que más cayó en cuanto al aporte al crecimiento de un año para el otro. Mientras que en 2011 contribuyó con un 23% a la generación de valor, en 2012 su aporte fue nulo. Esto explica en buena medida lo ocurrido con el producto bruto interno, puesto que es el sector que mayor participación ostentó históricamente, como así también a lo largo de 2012. El segundo sector más importante de la economía nacional, el comercio, también redujo su contribución en casi veinte puntos porcentuales entre 2011 y 2012, pasando del 26% a un módico 7%. Si a lo ocurrido con la industria y el comercio se suma que durante 2012 la contribución del sector agropecuario fue nula, y que otro sector importante en cuanto a participación como lo es el inmobiliario, cayó más del 50% en su aporte a la agregación de valor, queda explicada buena parte de la retracción en la tasa de crecimiento entre un año y otro.

La mayor participación de los sectores menos significativos de la economía en la agregación de valor, muestra que 2012 fue un mal año para la estructura económica nacional en su conjunto, pues las actividades productivas características del país vieron mermar su participación en el crecimiento económico.

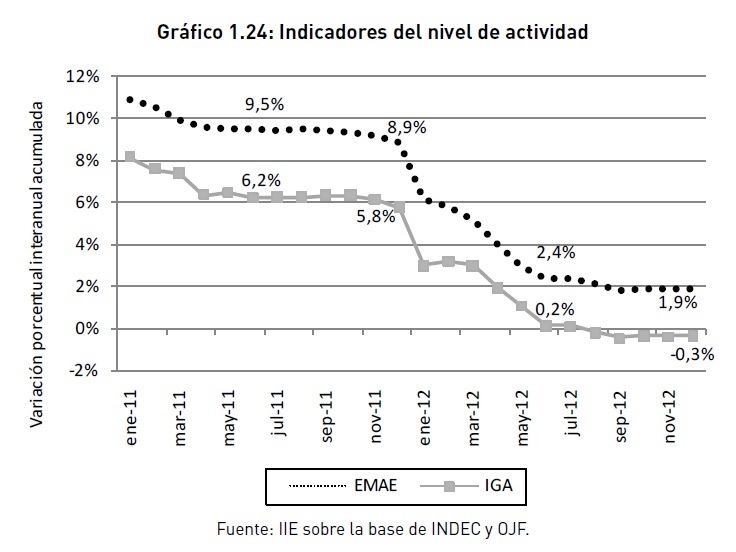

En línea con el comportamiento exhibido por los indicadores del sistema de cuentas nacionales, los índices que miden la evolución del nivel de actividad mes a mes muestran una leve desaceleración en el ritmo de crecimiento a lo largo de 2011, que se agudizó notablemente en el transcurso de 2012.

En el Gráfico 1.24 se muestra el crecimiento acumulado para cada uno de los meses de 2011 y 2012 según el Estimador Mensual de la Actividad Económica (EMAE) que calcula el INDEC y según el Índice General de Actividad (IGA) de la consultora Orlando J. Ferreres y Asociados.

Si bien ambos indicadores muestran una diferencia relativamente constante36 en los niveles de variaciones, la tendencia que describen ambas series es prácticamente idéntica.

Durante 2011 el ritmo de crecimiento se desaceleró a comienzos del segundo trimestre y permaneció prácticamente constante durante el resto del año. Prueba de ello es que la diferencia en la tasa de crecimiento semestral y anual de ambos índices fue muy similar.

En el caso del EMAE registró un crecimiento del 9,5% en los primeros seis meses de 2011 y de 8,9% en todo el año, mientras que el IGA presentó en idénticos períodos valores de 6,2% y 5,8% respectivamente, generando diferencias de 3,3% y 3,1%, respectivamente.

Pero desde enero de 2012 se hizo notar fuertemente la desaceleración de la economía argentina. A punto tal que durante el primer mes de dicho año el EMAE daba cuenta de un incremento del 6,1% y el IGA del 3,0%. Es decir, las tasas de crecimiento durante el primer mes del año se ubicaban casi 3 puntos porcentuales por debajo de los niveles observados en 2011. Más aún, la caída en el ritmo de expansión de la economía se agu-dizaría fuertemente durante el segundo trimestre del año, acumulando para el primer semestre un crecimiento de 2,4% según el EMAE (7,1 puntos porcentuales por debajo de 2011) y de 0,2% según el IGA (inferior a 2011 en 5,6 puntos porcentuales).

Durante el segundo semestre del año, si bien la actividad económica continuó con la tendencia bajista, la misma se morigeró parcialmente. Prueba de ello es que el crecimiento acumulado durante los últimos tres meses del año permaneció prácticamente constante (a diferencia de lo ocurrido durante los nueve anteriores). De esta forma, la variación interanual acumulada en el año 2012 fue de -0,3% según el IGA, es decir la economía argentina se contrajo para el indicador privado.

Las causas fundamentales por las que se redujo la marcha de la economía fueron varias, pero entre las más importantes se pueden destacar: desacertadas políticas económicas, un menor ritmo de crecimiento de los principales socios comerciales (Brasil), la mala cosecha agrícola, y un clima de desconfianza por parte de consumidores y productores.

36 La diferencia entre las tasas de variaciones observadas entre uno y otro indicador se ubica en el rango 2% – 3%, puesto que el índice de precios que utilizan el organismo público y la consultora privada para deflactar series expresadas en términos nominales difiere notablemente.

En lo que refiere a las políticas económicas que afectaron el nivel de actividad se deben remarcar las trabas a las importaciones –consecuencia de la necesidad de dólares por parte del gobierno para afrontar los vencimientos de deuda externa de 2012- que no sólo afectaron a los bienes de consumo, sino que en la primera parte del año, también alcanzaron a los bienes intermedios y de capital, afectando las series de producción.

Haciendo foco en el mismo objetivo de cancelar deudas, se acentuó la prohibición de atesoramiento de divisas para ahorro personal. Ello impactó en el consumo, en parte disponiendo pesos para su gasto mayoritariamente en bienes durables al no poder comprar dólares pero, por otro lado, incrementó la incertidumbre sobre el futuro.

Pero sin dudas el sector más afectado por “la pesificación forzada” fue la construcción y la actividad inmobiliaria, puesto que sus precios hasta entonces se referenciaban en dólares y la operatoria habitual del mercado se tornó prácticamente imposible de continuar37. Por otra parte, la obligación a empresas mineras, petroleras y aseguradoras de repatriar sus fondos en el exterior impuesta a fines de 2011, el impedimento al giro de dividendos de grandes firmas, y la expropiación en forma unilateral de YPF38 en el mes de mayo de 2012, generó un profundo descrédito del sector privado hacia el sector público.

Lo que causó tal desconfianza no fue la validez o no de los motivos subyacentes a la toma del control de la firma, sino los mecanismos empleados por el gobierno que podrían derivar en laudos contra el país en tribunales internacionales39.

Además, otras medidas políticas que afectaron por omisión fueron: la negación del aumento de los precios y la inexistencia de un plan-antiinflacionario y un desacertado manejo de la política cambiaria que alentó expectativas devaluatorias al tiempo en el que caían las reservas internacionales. También impactó el abultado gasto público tanto en empresas a cargo del Estado como por vía de los subsidios y transferencias directas cuyo propósito no es contener la pobreza, la indigencia o aminorar las asimetrías sociales existentes40.

La desaceleración del crecimiento en la economía brasilera41 (que creció aproximadamente un punto porcentual por debajo de lo observado en 2011), y la demorada recuperación en los países de la eurozona, también contribuyeron al mal desempeño económico argentino en 2012. Ello impactó por vía de las exportaciones de bienes y servicios. De allí que, lo que suceda con los principales socios comerciales en 2013 no será un factor indiferente para la economía doméstica.

Por último, el mal clima derivó en un bajo nivel de producción de cultivos estivales durante la campaña agrícola 2011-2012 y, si bien, los precios internacionales de algunos cultivos alcanzaron máximos históricos (como fue el caso de la soja), no compensaron las pérdidas de volumen ocasionadas por el stress hídrico.

37 Estrictamente, nunca rigió una prohibición a la importación de mercaderías, sino que las sucesivas trabas burocráticas que se fueron imponiendo desde el sector público hicieron que muchas empresas pequeñas y medianas se vean impedidas de acceder a las mismas.

38 Hasta entonces controlada por la empresa española REPSOL.

39 Como efectivamente sucedió con YPF, dado que actualmente el país enfrenta una demanda ante el CIADI por un valor aproximado de US$9.500 millones.

40 Ejemplos de ello pueden ser: los crecientes esfuerzos fiscales que demanda Aerolíneas Argentinas (siendo que los sectores de menores ingresos son incapaces de acceder a dicho servicio), los subsidios al consumo de gas natural y energía eléctrica para usuarios residenciales y el abultado costo de algunas obras públicas que no justifican tales erogaciones.

41 Creció un 7,5% en 2010, 2,7% en 2011 y se espera que cierre el 2012 con un crecimiento cercano al 1,7%.

1.3.2. La economía de Córdoba

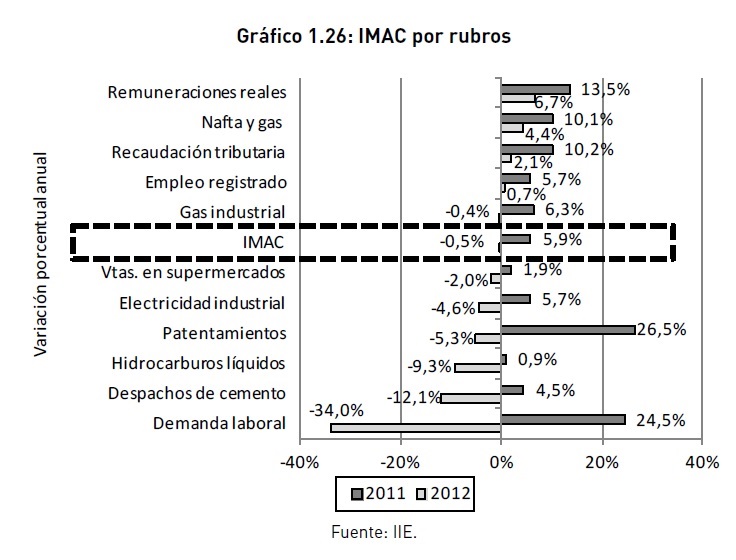

En 2011, según el IMAC-BCC42, la economía en la provincia de Córdoba había cerrado con un crecimiento del 5,9%, aunque ya hacia fin de ese año comenzó una fase contractiva.

Es por ello, que durante 2012 no resultó extraño que la economía provincial se contraiga un 0,5% respecto del año previo, medida a través del mismo indicador. Los factores que afectaron en mayor medida el desempeño fueron principalmente, la magra performance del sector agropecuario y la desaceleración de la economía brasilera.

Por un lado, se produjo una fuerte caída en la cosecha agrícola, la cual repercutió con mayor intensidad en la provincia que a nivel nacional. Por otro, el escaso crecimiento de Brasil impactó a través de la actividad industrial43 y el comercio exterior. No obstante, también tuvieron cierta injerencia algunas medidas de política económica implementadas a nivel nacional (en especial en el sector inmobiliario) y el desempeño de la obra pública, producto de las diferencias políticas existentes entre las administraciones nacionales y provinciales.

A continuación en el Gráfico 1.25 se muestra la evolución del IMAC-BCC trimestre a trimestre en los últimos dos años.

Así, durante los tres primeros trimestres de 2012, la economía cordobesa muestra una caída con respecto al período inmediato anterior. Las mermas durante el primer, segundo y tercer trimestre fueron de 0,6%, 1,4% y 0,6%, respectivamente. Ello da cuenta, de que al igual que lo ocurrido a nivel nacional, durante el segundo trimestre del año se experimentó el peor desempeño de la economía. Por entonces, se sintió mayormente el impacto de la desaceleración en el sector industrial44, y del menor volumen cosechado.

De todas formas, la regular performance a lo largo de 2012 abarcó prácticamente a todos los sectores de la economía provincial. Así lo evidencian cada uno de los rubros del IMAC, que se muestran a continuación en el Gráfico 1.26.

42 Indicador Mensual de la Actividad Económica en Córdoba.

43 Especialmente en lo que hace al sector automotriz y al metalmecánico.

44 A punto tal, que varias empresas industriales solicitaron por entonces el proceso preventivo de quiebra.

Fuente: IIE.

De las once series que componen el IMAC, sólo cuatro mostraron un crecimiento con respecto al año 2011. Estas fueron: remuneración real a los trabajadores (6,7%), consumo de nafta y gas (4,4%), recaudación tributaria (2,1%) y empleo registrado (0,7%). Sin embargo, en todos los casos, el crecimiento observado durante 2012 fue inferior al registrado un año antes. Es decir, incluso en los sectores de mejor desempeño de la economía cordobesa, la performance económica desmejoró notablemente en el último año.

Por su parte, las siete series restantes mostraron una caída con respecto a 2011. Gas in-dustrial y ventas en supermercados exhibieron mermas de 0,4% y 2,0% respectivamente, entre las de menor caída. Las más afectadas fueron hidrocarburos líquidos (-9,3%),

despachos de cemento (-12,1%) y demanda laboral (-34,0%). Ello contribuyó en buena medida a que el IMAC decrezca 0,5% en todo el año 2012.

Las perspectivas para 2013 son relativamente alentadoras. De sostenerse el ritmo de crecimiento evidenciado en el cuarto trimestre (0,3% trimestral) se estaría reconfirmando el fin de una corta y poco profunda etapa contractiva iniciada a fines de 2011. Sin embargo, es de esperar que el rebote se refleje con una tasa de crecimiento moderada, a pesar de la baja base de comparación que resultará ser el año 2012. De concretarse una cosecha de mayor volumen que la del pasado año, con precios elevados de granos y oleaginosas y un sector industrial brasilero nuevamente en la senda del crecimiento, la economía cordobesa podría crecer entre 1,5% y 2,5% a lo largo de 2013.

Asimismo, hay que destacar la mala relación política entre nación y provincia que reduce los márgenes de maniobra para generar políticas económicas de estímulo.

1.3.3. Indicadores de consumo

Tal como viene sucediendo a lo largo de los últimos años, el consumo privado ostenta una participación cercana al 60% del PBI en Argentina. De allí, su importancia para el conjunto de la economía doméstica. Además, fruto de la actual política económica, encuentra un fuerte impulso a partir de la continua vigencia de tasas de interés reales negativas, de un tipo de cambio formal cada vez más apreciado y de un elevado nivel de inflación que desestimula el ahorro y la tenencia de saldos nominales.

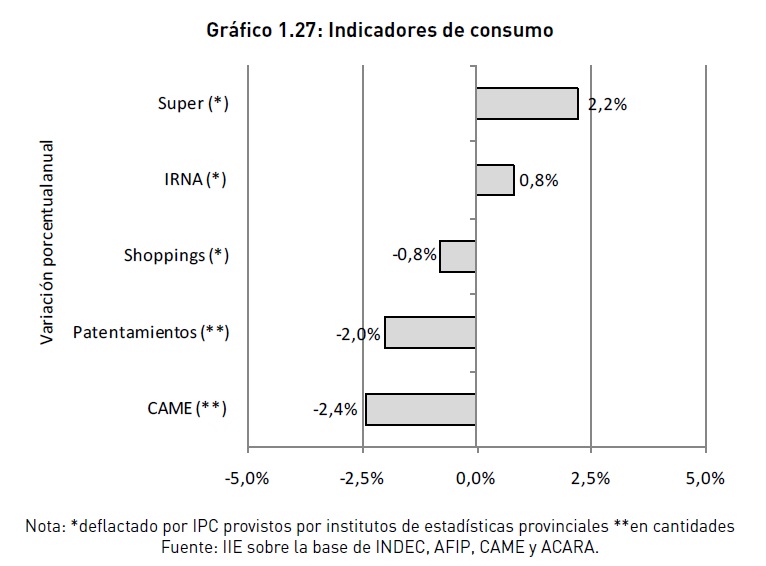

Sin embargo, y a pesar del sesgo pro-consumo que generan las políticas económicas en Argentina, durante 2012, el mismo tuvo un desempeño muy pobre con relación al año previo. Ello puede verse a continuación en el Gráfico 1.27, en el cual se muestran algunos indicadores de consumo seleccionados.

Los datos exhibidos por las diferentes series se presentan mixtos. Por ejemplo, las ventas en supermercados crecieron un 2,2% a lo largo del año, en tanto que la recaudación de impuestos relacionados al nivel de actividad (IRNA) se incrementó un 0,8%, ambas medidas en términos reales. Por el contrario, las ventas minoristas, los patentamientos de autos 0km y las ventas en shoppings cayeron 2,4%, 2,0% y 0,8%. Las series que crecieron a lo largo del año son aquellas que están asociadas al consumo de bienes básicos, los cuales se adquieren mayormente en supermercados, y el pago de impuestos indirectos, ya que su mecanismo de cobro es automático al momento de realizar una transacción y difícilmente pueda eludirse o evitarse.

Lo anterior muestra que, a pesar del incremento o la disminución del consumo en los diferentes rubros, la variación con respecto al año previo fue muy baja. El contraste con respecto a 2011 es notable, pues en aquel año hubo series que experimentaron un crecimiento de casi un 30%, en tanto que las de peor desempeño aumentaron 2%. En 2012, independientemente de la suba o de la baja registrada en cada una de las series, la variación con relación al año previo fue exigua. Esto último es consistente con un nivel de crecimiento económico nulo o apenas negativo como el que refleja el IGA45.

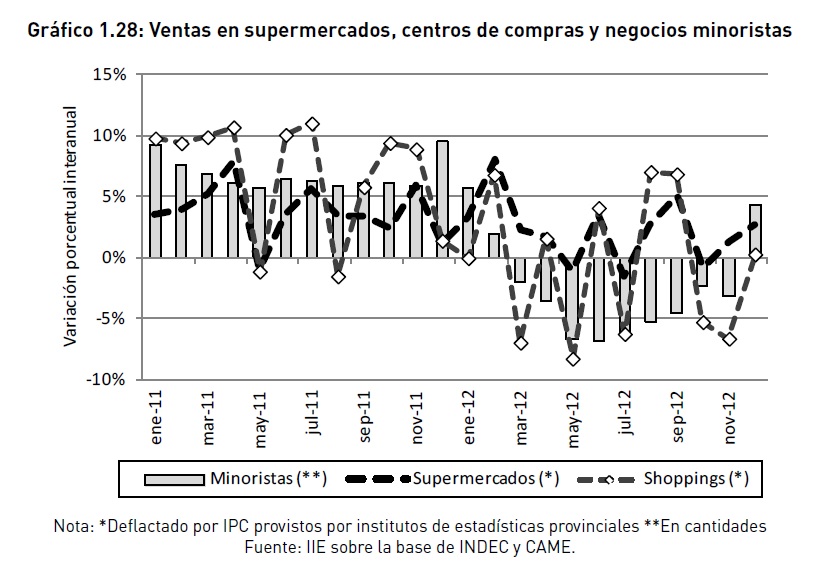

A lo largo del año las diferentes series mostraron comportamientos disímiles, en especial las ventas en supermercados, en centros de compras y en negocios de venta minorista. No obstante, la tendencia declinante en relación al año 2011 es notoria en todas ellas, tal como se observa en el Gráfico 1.28, que se presenta a continuación.

45 Ver apartado 1.3.1.

Durante 2011, las ventas en supermercados y en centros de compras (shoppings) registraron una y dos caídas interanuales, respectivamente. En el caso de la primera fue del 1% en el mes de mayo, en tanto que en la segunda correspondieron a los meses de mayo y agosto y rondaron el 1,1% y 1,5%. Por su parte, las ventas minoristas crecieron en todos y cada uno de los meses de dicho año. Es decir, la tendencia alcista en el consumo de bienes permaneció relativamente constante a lo largo de dicho año.

Por su parte, en 2012, la tendencia bajista se agudizó notablemente. Las ventas en comercios minoristas fueron las más afectadas, puesto que cayeron durante nueve meses consecutivos en relación al año previo. Entre marzo y noviembre, las mismas promediaron una caída interanual del 4,5%, aunque el acumulado del año fue algo más benigno producto de las subas evidenciadas en el primer bimestre (3,8% promedio), y el fuerte repunte observado en el mes de diciembre (4,3%). Un aspecto positivo, además del crecimiento observado en el doceavo mes del año, es que desde el tercer trimestre las caídas fueron cada vez menores. Aunque la recuperación se demoró más de lo previsto, la serie parece haber encontrado un piso en el segundo trimestre del año, y es esperable que en 2013 continúe con su reciente, pero leve, tendencia alcista.

En cuanto a las ventas en centros de compras, es de resaltar la notable volatilidad que registraron en el mes a mes. Mientras que algunos meses como marzo, mayo, julio, octubre y noviembre exhibieron caídas interanuales superiores al 5%, en febrero, agosto y septiembre se evidenciaron subas interanuales del orden del 7%. Esto se debe a que el consumo en shoppings es mucho más volátil y está fuertemente influenciado por la coyuntura que viven los consumidores. Además, los bienes allí comercializados no suelen ser de primera necesidad. Por lo tanto, son más susceptibles de ser pospuestos en su consumo por parte del público.

Finalmente, las ventas en supermercados fueron las menos afectadas. Sólo registraron mermas de 1,1%, 1,5% y 0,8% en los meses de mayo, julio y octubre, respectivamente.

Ello permitió que totalicen un crecimiento anual del 2,2%, que si bien es levemente inferior a los observados en 2011 y 2010 (3,7% y 4,8%), está por encima del incremento de 2009, cercano al 1,6%. La estabilidad que presenta la serie, responde en buena medida a la baja elasticidad precio de los bienes comercializados en supermercados. Es decir, por más que los precios aumenten en forma acelerada, el consumo de productos de primera necesidad cae en menor medida que el resto de los bienes. Es por ello que, a pesar de los elevados niveles de inflación registrados en la economía argentina, y en particular en ciertos productos que se comercializan en supermercados, las ventas del sector continúan creciendo año a año.

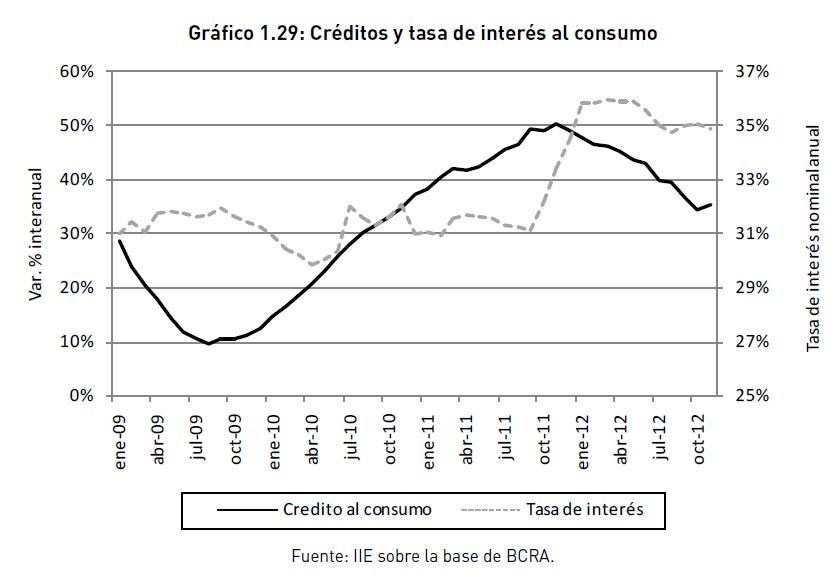

En relación al financiamiento, el Gráfico 1.29 muestra la desaceleración de los créditos otorgados al sector privado para financiar consumo. En noviembre de 2011 alcanza un pico de crecimiento (50% interanual) y a partir de allí, si bien el monto total aumenta, lo hace a una tasa menor (41% en promedio en el año 2012). Esto no es una respuesta a la dinámica de la tasa de interés ya que, desde comienzos de año, marca un comportamiento estable o decente por momentos. La razón debe hallarse, principalmente, en la coyuntura económica en general que mostró claros signos de desaceleración y en acuerdos de negociaciones salariales que tardaron en llegar y que no implicaron aumentos de salarios reales como en años anteriores.

1.3.4. Perspectivas de la actividad

Durante el segundo trimestre del año 2012, la actividad económica en Argentina parece haber encontrado un piso. De confirmarse dicha tendencia, es esperable que en 2013 producto de una mayor cosecha agrícola en relación a la pasada campaña, de una recuperación del nivel de actividad de Brasil, y de un mayor gasto público en un año electoral, la economía crezca. Sin embargo, el crecimiento proyectado para Argentina en 2013 es el más bajo de Sudamérica según el FMI. Ello se muestra a continuación en el Gráfico 1.30.

Cabe resaltar que, de concretarse los pronósticos realizados por el organismo y utilizando indicadores privados de crecimiento, Argentina sería el segundo país sudamericano de menor expansión económica durante el trienio 2011-2013, sólo por encima de Brasil.

Tomando en cuenta las estadísticas oficiales, el panorama tampoco luce muy alentador.

Si bien superaría levemente a Uruguay, Venezuela y Paraguay, además del ya mencionado Brasil, todavía exhibiría una menor tasa de crecimiento de la que se observa en países como Bolivia, Chile, Colombia, Ecuador y Perú. Más aún, las previsiones de crecimiento de consultoras privadas para Argentina en 2013, se ubican en el rango 2% – 3%, por debajo de lo proyectado por el FMI.Es decir, independientemente del índice de actividad que se escoja, y de la perspectiva de crecimiento que se tenga para 2013, Argentina se encuentra actualmente con serios obstáculos macroeconómicos para sostener un crecimiento de largo plazo a tasas elevadas. Prueba de ello, es que otros países de la región, en especial aquellos que no forman parte del MERCOSUR, han crecido en mayor medida a lo largo de los últimos dos años, y también se espera que lo hagan durante el año venidero.

Una condición necesaria, aunque insuficiente, para sostener un crecimiento mayor al 3% anual46 durante la presente década, es el abordaje de las inconsistencias macroeconómicas que presenta la economía argentina. A saber: inflación de dos dígitos durante siete años consecutivos, creciente déficit de las cuentas públicas con mayores tasas de presión fiscal, falta de inversiones en infraestructura social, desordenado manejo de la política cambiaria, regulación ineficiente de la prestación de servicios públicos, desconfianza en las estadísticas oficiales y conflictos judiciales irresueltos a nivel internacional, como las más relevantes.