ASPECTOS FINANCIEROS

CAPĂŤTULO 5:Â ASPECTOS FINANCIEROS

Luego de la crisis econĂłmico-financiera que sacudiĂł al paĂs en diciembre de 2001 el sistema financiero y los mercados de capitales se encuentran en un proceso de recuperaciĂłn. AĂşn asĂ, una de las peores secuelas de esta crisis aĂşn perdura: la eliminaciĂłn del acceso al crĂ©dito para las empresas más pequeñas y para los pequeños productores rurales.

Las PyMEs se caracterizan por su contribuciĂłn a la generaciĂłn de empleos, por su agilidad para aprovechar los cambios imperantes en la economĂa y por el alto valor agregado de sus exportaciones. Un cuello de botella importante para Ă©stas, es el acceso al financiamiento, especialmente luego de la devaluaciĂłn. Estos inconvenientes podrĂan solucionarse paulatinamente con un mejor acceso de las PyMEs a los mercados de capitales.

Los mercados de derivativos agrĂcolas constituyen una forma efectiva de obtener financiamiento y mayor seguridad en las actividades agropecuarias. Un fuerte mercado de Opciones y Futuros integrado regionalmente y globalizado podrá ayudar a recuperar este instrumento.

Â

5.1 Mercado de Capitales y Financiamiento PYME

5.1.1 Mercado de Capitales

La debacle económica experimentada por la República Argentina a partir del año 2001 tuvo su origen en una falta de confianza que desencadenó una feroz crisis financiera y monetaria, cuyo principal efecto financiero fue la destrucción del sistema bancario nacional. Todos los indicadores económicos reflejaron esta situación y se observaron, entre otras, las siguientes consecuencias:

– caĂda en el nivel de depĂłsitos en los bancos,

– disminuciĂłn en el nivel de crĂ©ditos otorgados,

– suba de las tasas de interĂ©s,

– caĂda en el valor de los Ăndices bursátiles (medidos en dĂłlares),

– aumento en las tenencias de efectivo en poder del pĂşblico,

Dentro de los efectos monetarios, el más evidente fue la vertiginosa suba del tipo de cambio, que alcanzĂł valores muy prĂłximos a los 4 pesos por dĂłlar durante 2002.La desapariciĂłn del mercado crediticio afectĂł principalmente a las personas fĂsicas, a las pequeñas y medias empresas, cooperativas y a todos aquellos agentes que, a diferencia de las grandes empresas, no poseen fácil acceso al crĂ©dito interno, y menos aĂşn al externo. A partir del año 2003 se evidencia que, junto con a la recuperaciĂłn de la economĂa real, muchos de estos indicadores financieros y monetarios comienzan a mejorar, al menos en lo que a sus valores absolutos se refiere.Â

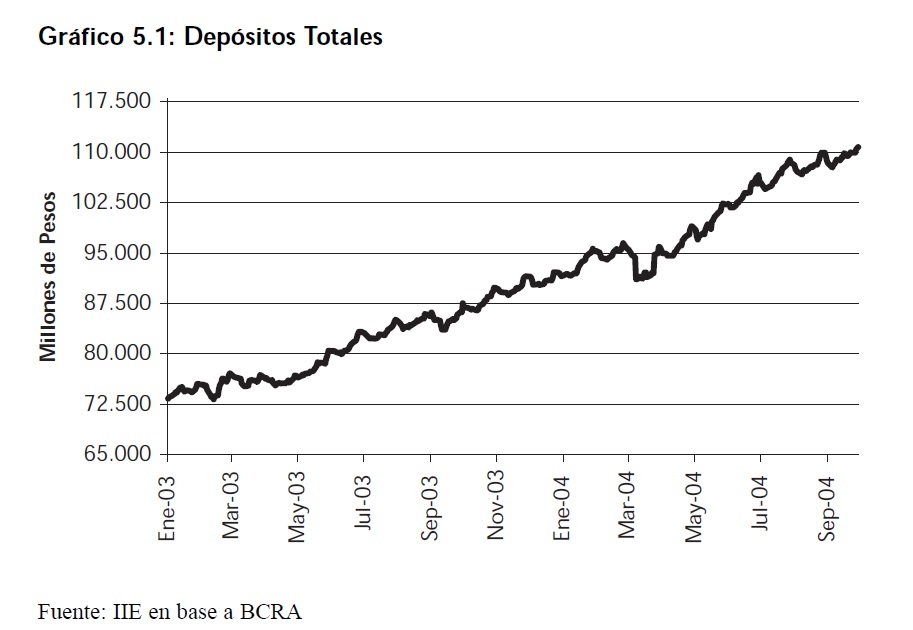

Tal como se puede observar en el Gráfico 5.1, el monto de los DepĂłsitos Totales que registrĂł el sistema financiero se incrementó desde enero 2003 hasta septiembre 2004 en más de 37 mil millones de pesos. PodrĂa intuirse que los inversores, tanto grandes como pequeños, recuperaron la confianza perdida durante la crisis y retornaron con sus ahorros al sistema financiero, pero este aumento fue solamente la natural consecuencia del fuerte incremento en el monto de pesos que circulan por la economĂa.

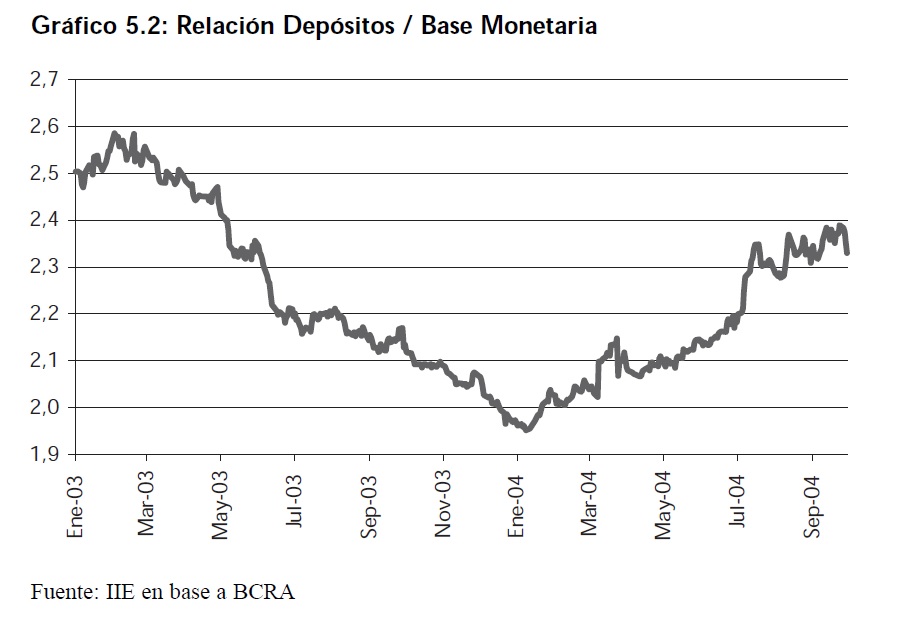

El BCRA expandiĂł la base monetaria en más de 17 mil millones solamente durante el año 2003. Si bien el valor absoluto de los depĂłsitos de la economĂa creciĂł de manera evidente, cuando la comparaciĂłn se realiza teniendo en cuenta la proporciĂłn que Ă©stos representan en la cantidad total de dinero de la economĂa (Base Monetaria), se puede arribar a otras conclusiones.

El Gráfico 5.2 muestra que la relación Depósitos / Base Monetaria fue decreciendo desde los 2,5, verificados durante enero del 2003, hasta registrar un valor de 1,95 en enero de este año

El año 2004 ha sido un año de consolidaciĂłn para este indicador. La base monetaria no ha crecido tan rápidamente como durante el año precedente1  y ello permitiĂł que el valor de este Ăndice roce los 2,3 puntos. Sin embargo resta mucho para poder alcanzar los valores de los años anteriores a la crisis. Vale recordar que durante los años 96 y 97 este cociente se mantuvo en un valor de 4

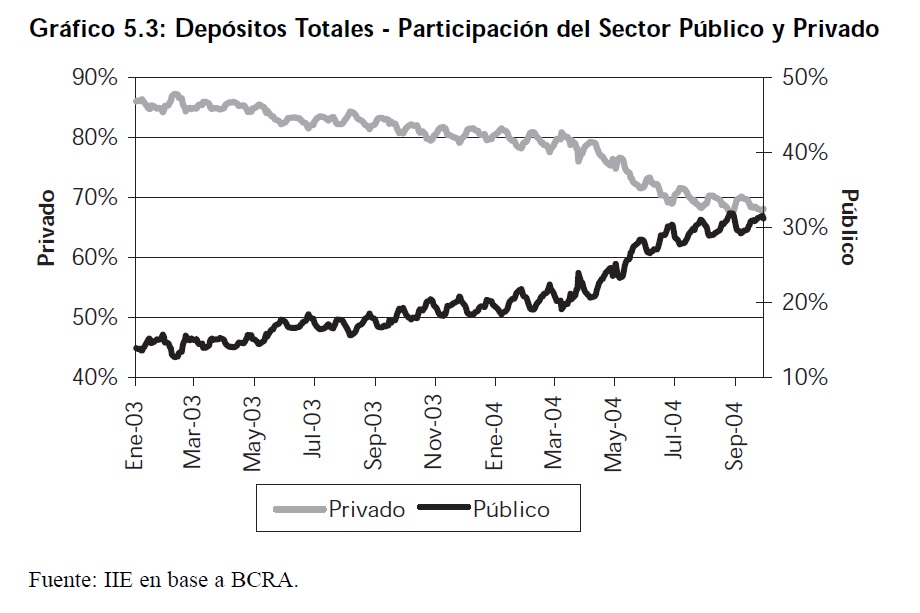

Respecto a la composiciĂłn del aumento en los depĂłsitos, queda claro que no fue el sector privado quien motorizĂł el mismo. La proporciĂłn de los depĂłsitos totales que corresponden al sector privado cae fuertemente desde enero del año anterior. Durante enero del 2003 más del 86% 2 de los depĂłsitos totales pertenecĂan al sector privado, mientras que en septiembre de 2004 este valor apenas superaba el 68%.

1 Una coherente actitud del BCRA ha permitido moderar el incremento en la Base Monetaria. Los excedentes de pesos provenientes del comercio exterior son absorbidos vĂa colocaciĂłn de Lebacs, Nobacs, mediante la cancelaciĂłn de redescuentos por parte de los bancos y utilizando otros instrumentos.Â

2 El valor promedio alcanzado por este cociente durante los Ăşltimos años de la dĂ©cada del 90 fue siempre superior al 83%Â

Â

La contracara de esta caĂda fue el aumento que han verificado los depĂłsitos del sector pĂşblico. La participaciĂłn de estos trepĂł al 31% significando un avance de más de 17 puntos porcentuales desde enero 2003. El estado nacional, quien con anterioridad fuese un tomador neto de fondos en el mercado, se transforma ahora en un oferente neto de dinero, resultado de la excelente conducta fiscal que ya fuera mencionada en capĂtulos anteriores 3, y del consecuente superávit fiscal que se está registrando en los Ăşltimos tiemposÂ

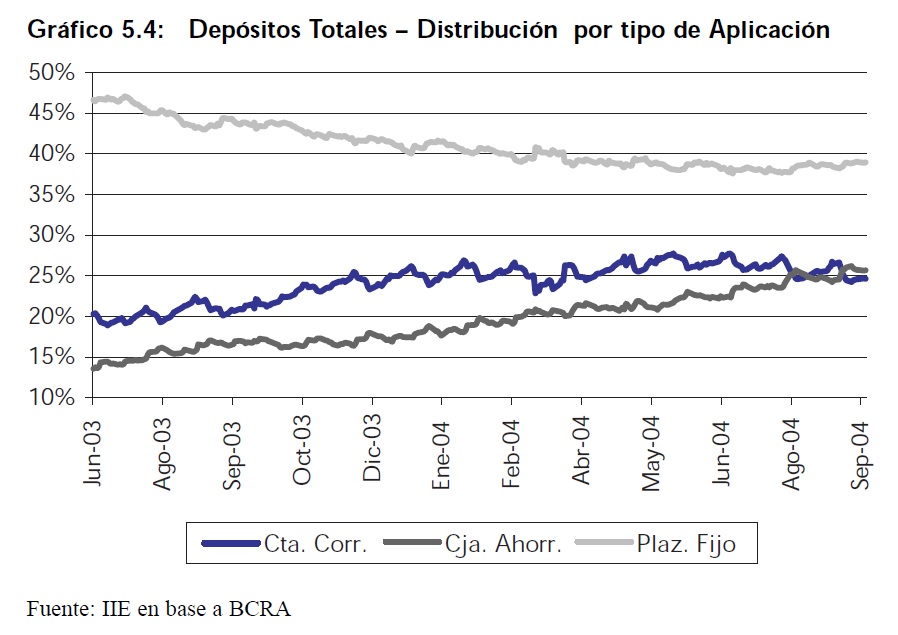

Independientemente del origen del aumento del los depĂłsitos, Ă©ste no se tradujo inmediatamente en una mayor oferta de fondos a largo plazo para los sectores productivos. La explicaciĂłn radica en la calidad de estos nuevos depĂłsitos. El Gráfico 5.4 presenta la participaciĂłn de los 3 principales tipos de inversiones que los bancos ofrecen: Plazo Fijo, Caja de Ahorro y Cuenta Corriente.  Â

Â

Â

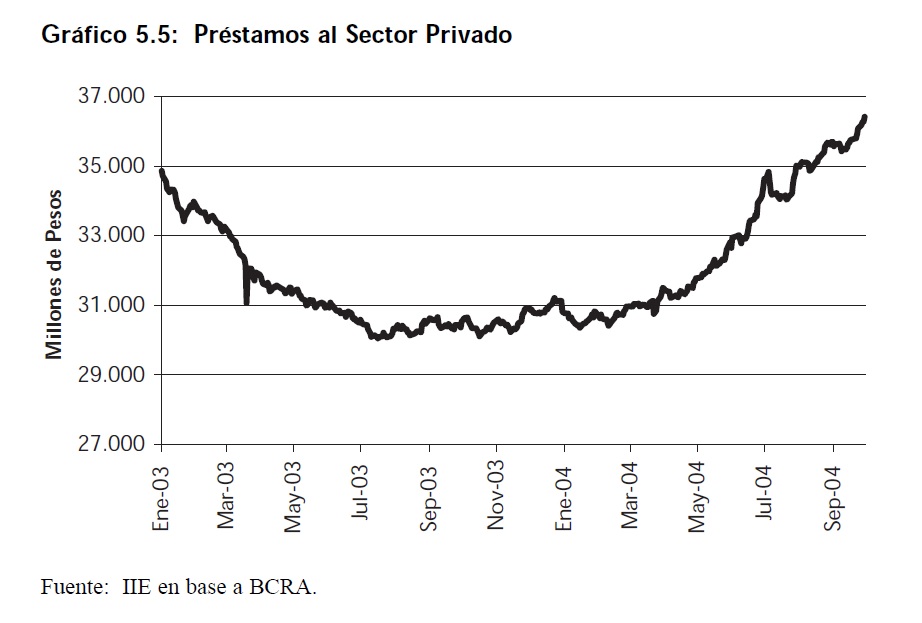

NĂłtese cĂłmo la participaciĂłn de los Plazos Fijos pierde cada vez más terreno al ser comparada con las demás opciones de inversiĂłn. Esto no es más que consecuencia de la aĂşn existente falta de confianza de los inversores en el sistema financiero. El inversor local aĂşn prefiere realizar inversiones en el sector inmobiliario o en otros sectores de la economĂa real, o bien atesorar dĂłlares o mantener su dinero en aplicaciones de alta liquidez y menor riesgo como las Cuentas Corrientes o las Cajas de Ahorro.En el contexto descrito anteriormente, las personas fĂsicas y las Pequeñas y Medianas empresas deben buscar financiamiento para ampliar sus posibilidades de consumo y producciĂłn respectivamente. Si se analiza el monto de prĂ©stamos otorgados por el sistema bancario al sector privado no financiero, se observa un notable incremento en el indicador a partir del cuarto trimestre del 2003. Hasta el mes de septiembre el valor de los prĂ©stamos emitidos alcanzĂł un nivel superior en 1.500 millones de pesos al nivel de Enero 2003.Â

3 Ver CapĂtulo 4

En el caso particular de los préstamos, el incremento se debió a una combinación de factores. El Estado Nacional dejó de ser un tomador neto de fondos lo que (sumado al mayor nivel de pesos en circulación) deprimió las tasas que los bancos cobraban. A su vez, el mayor nivel de actividad llevó a muchos agentes a buscar financiación nuevamente en los bancos. Estos, entre otros, fueron los motivos principales del incremento registrado.

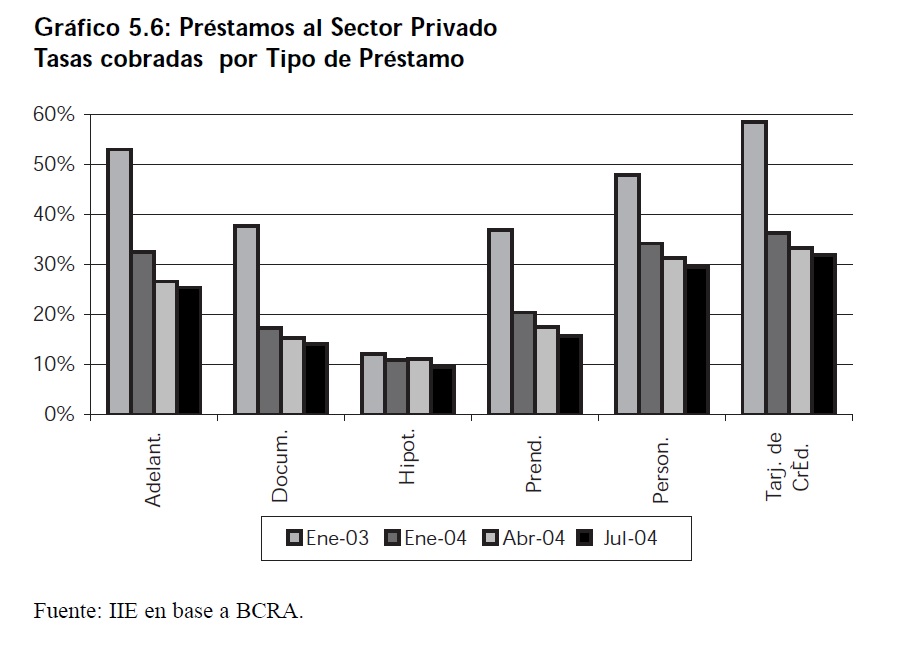

El Gráfico 5.6 presenta la evoluciĂłn de las tasas de interĂ©s cobradas al sector privado por tipo de instrumento 4. Las aplicaciones seleccionadas son: Adelantos en Cuenta Corriente y otros tipos de Adelantos, Descuento de Documentos, Hipotecarios, Prendarios, Personales y FinanciaciĂłn por Tarjeta de CrĂ©dito.Â

Desde enero del año 2003 estas tasas vienen registrando sensibles caĂdas en sus valores. Las tasas de interĂ©s cobradas por Adelantos pasaron del 53% cobrado en enero del 2003 al 25% cobrado en julio del 2004. Las tasas cobradas por Descuentos de documentos registraron una caĂda desde el 38% en enero 2003 hasta el 14% registrado en julio de este año. Esto fue uno de los principales motivos para el incremento en el nivel de prĂ©stamos otorgados.

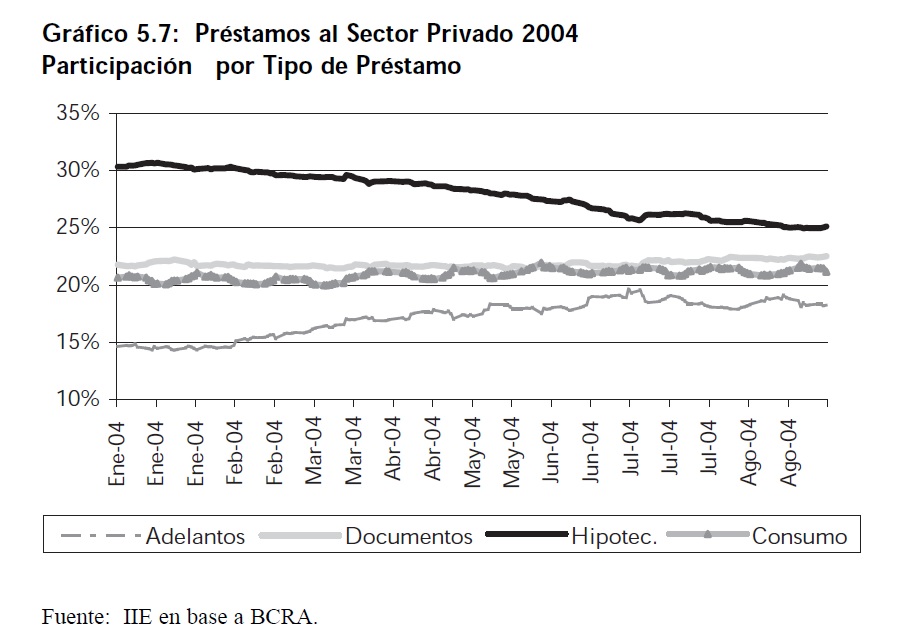

Al igual que en el caso de los depĂłsitos totales, es importante analizar la calidad de este aumento, ya que sin el mismo no es posible entender las continuas crĂticas del sector productivo hacia el sector financiero. Cuando se verifica la composiciĂłn que presentan los prestamos otorgados al sector privado no financiero durante el año 2004, se destaca el aumento de la participaciĂłn de los Adelantos en el total de prĂ©stamos. Este instrumento pasĂł de representar el 14,6% en enero, a representar el 18,6% en septiembre.

Tanto los prĂ©stamos al consumo como los prĂ©stamos mediante descuento de documentos, han aumentado su participaciĂłn pero en forma menos acelerada. Los crĂ©ditos hipotecarios son los Ăşnicos que han cedido espacio cayendo hasta representar solo el 25%. Estos eran el 30,3% del totalÂ

4 La tasa utilizada es las tasa promedio simple mensual anualizada correspondiente al total de los préstamos otorgados por el sistema bancario al sector privado no financiero nacional.

Â

en enero 2004. La evoluciĂłn de la participaciĂłn de cada uno de los componentes de los crĂ©ditos totales otorgados al sector privado están representados en el Gráfico 5.7.Â

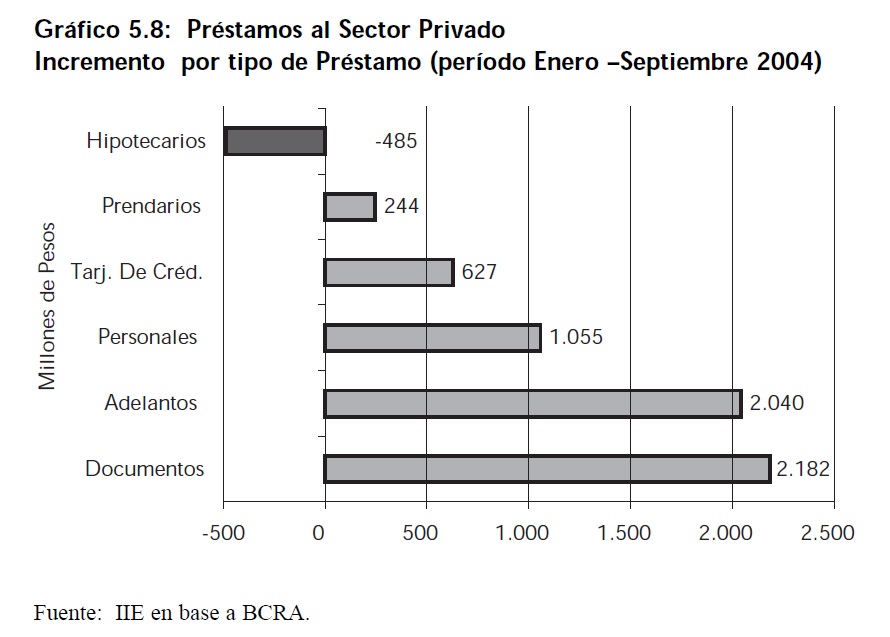

La caĂda verificada por los crĂ©ditos hipotecarios se dio no solamente en su participaciĂłn dentro del total de crĂ©ditos otorgados. De la descomposiciĂłn del aumento de $5.600 millones registrado en el nivel de crĂ©ditos al sector privado  hasta septiembre, se puede verificar que los crĂ©ditos hipotecarios tambiĂ©n caen en su stock, es decir, las nuevas emisiones no compensan las cancelaciones. El motivo principal de ello es la falta de confianza aĂşn presente en el sistema financiero para poder otorgar crĂ©ditos a largo plazo. El Gráfico 5.8 muestra los incrementos en millones de pesos observados para cada instrumento durante el año 2004

El sistema financiero argentino vio incrementado su nivel de pasivos (DepĂłsitos) en forma sustancial. Sin embargo, dado el muy corto plazo en que estos han sido constituidos, es que se cae en la imposibilidad de expresar ello en un creciente nivel de prĂ©stamos a largo plazo, y a un costo accesible, para el sector privado. Mientras los depositantes no confĂen en el sistema financiero y no constituyan sus depĂłsitos a mayores plazos, no se podrá reducir

el costo del dinero a niveles aceptables ni ampliar los niveles y plazos de financiaciĂłn para las empresas pequeñas. Dado que no está previsto contar con esta soluciĂłn en el corto y mediano plazo, surge la necesidad de otorgarle al sector empresario, principalmente PyME, los medios que permitan reconstituir su capital y aumentar la producciĂłn. La forma de realizarlo es ofreciendo a los inversores privados una oferta diversificada de instrumentos alternativos, de diferentes niveles de riesgo y de liquidez, que puedan ser utilizados por el sector empresario. El resto de las instituciones del mercado de capitales, como los son las Bolsas de Comercio y los Mercados de Valores, están intentando cubrir ese espacio dejado por el sistema financiero.Â

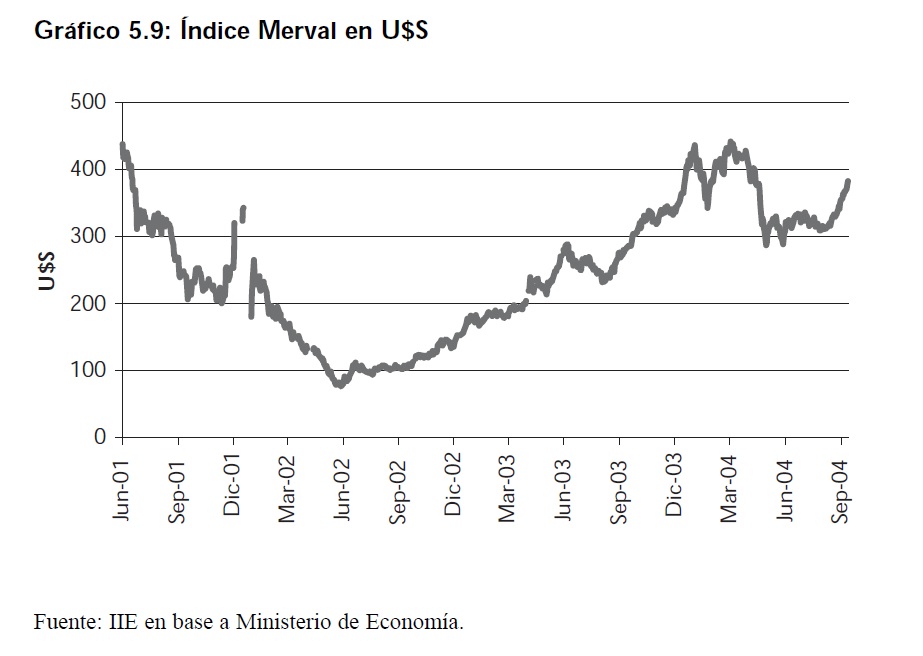

El mercado bursátil tambiĂ©n sintiĂł el terremoto de la crisis. Sin embargo, en los Ăşltimos tiempos se ha recuperado satisfactoriamente. El Gráfico 5.9 muestra la evoluciĂłn del principal Ăndice bursátil argentino en el perĂodo posterior a la crisis.Â

En este caso el Ăndice Merval está presentado en valores constantes, medido en dĂłlares, para evitar la influencia de la devaluaciĂłn. Un sostenido aumento en el valor del Ăndice en pesos, sumado a la estabilizaciĂłn en el valor del tipo de cambio, permitieron al mercado bursátil argentino operar durante julio en un nivel algo superior al que operaba antes de la crisis.Â

Â Â

Â

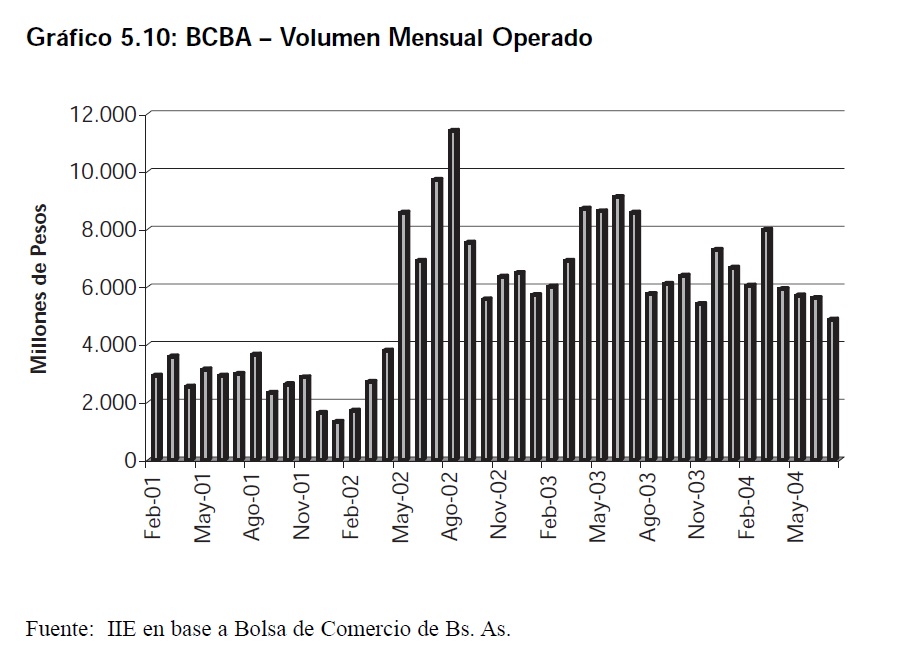

Cuando se verifican los montos transados en la Bolsa de Comercio de Buenos Aires, se observa un crecimiento sostenido desde comienzos del año 2002. Durante el mes de julio de este año el volumen operado ascendió a 4.863,07 millones de pesos, es decir, un 63,8% mayor al volumen operado en el mismo mes del 2001($ 2.968,67 millones). Medido en dólares este valor fue un 45% menor al monto operado durante julio del 2001.

El Gráfico 5.10 contiene los datos respecto a los montos operados por mes en la plaza de Buenos Aires. El promedio en dólares del total de negocios durante todo el 2004 fue de aproximadamente U$S 2.020 millones por mes, mientras que este mismo valor para el primer semestre del año 2001 se ubicó en aproximados U$S 3.000 millones. Si bien el mercado argentino se ha recuperado fuertemente, en valor y en montos operados, aún no recupera totalmente el terreno cedido durante la crisis cuando se emplea el dólar para medir esta evolución.  Tanto el sistema financiero como el mercado de capitales fueron severamente afectados durante los meses posteriores a la devaluación. Esto llevó a que las empresas, sin capacidad para autofinanciarse o para acceder al crédito externo, se vieran en una situación en la cual quedaban expuestas a tasas usureras y a condiciones muy poco favorables a la hora de buscar dinero para expandir su producción.

Â

Â

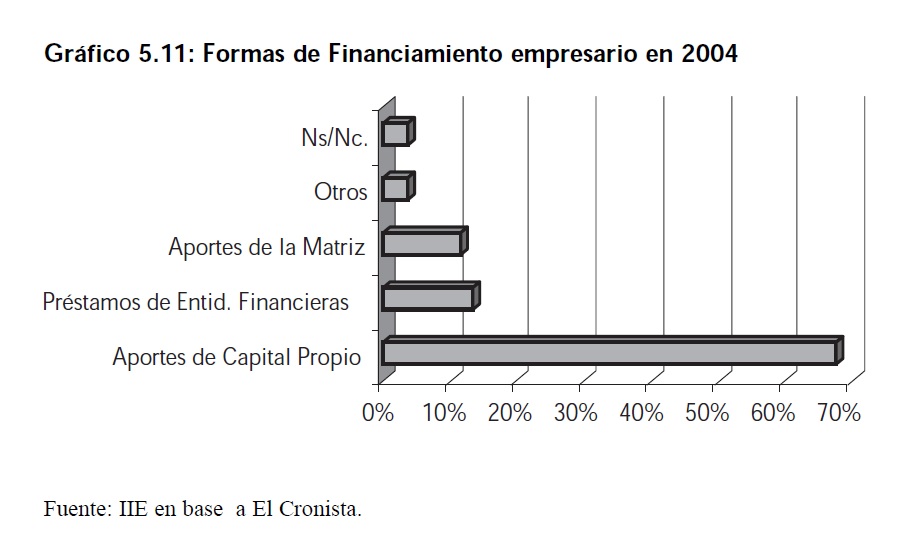

Si bien en los Ăşltimos meses se puede verificar una recuperaciĂłn en algunos indicadores crediticios, segĂşn una encuesta de mercado realizada durante el tercer trimestre del año 2004, más del 67% de las principales empresas del paĂs evitaron recurrir al crĂ©dito bancario y se financiaron con recursos propios, aĂşn siendo en muchos casos empresas de larga trayectoria. En 2004 sĂłlo el 13,4% de estas empresas obtuvo dinero de los bancos.

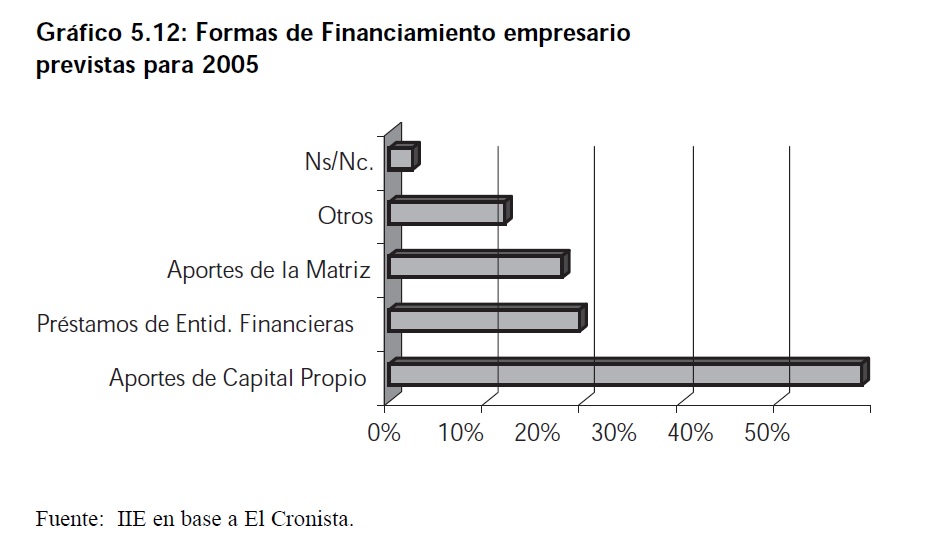

Analizando las expectativas de estas mismas empresas para el prĂłximo año, se detecta que el mayor incremento en las fuentes de financiamiento se registra en otros instrumentos alternativos a la emisiĂłn de acciones, al aporte de socios o al crĂ©dito bancario. Los  aportes desde las matrices crecen en más del 50% mientras que los -otros tipos de instrumentos (ON, Fideicomisos, etc) crecerĂan en más del 220% hasta alcanzar en 2005 más del 10% del total.Â

Â

Â

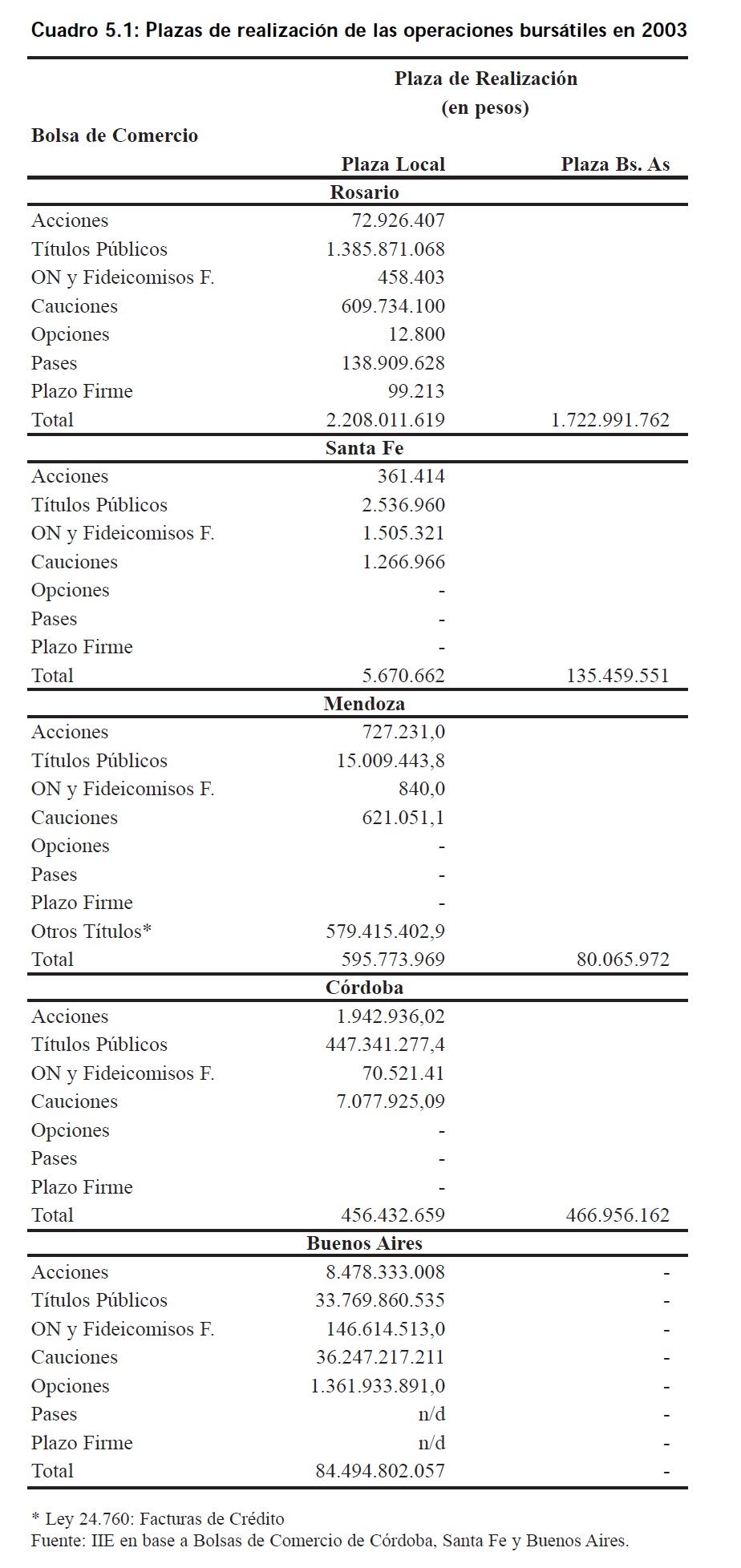

A diferencia del sistema financiero, el sistema bursátil argentino está en condiciones de ofrecer a las PyMEs formas alternativas de financiamiento. Las PyMEs, especialmente aquellas del interior del paĂs, no precisan ir necesariamente hasta la Bolsa de Buenos Aires para aprovechar las posibilidades de financiarse a travĂ©s del mercado de valores. Los mercados del interior del paĂs están orientándose fuertemente al segmento PyME, desarrollando departamentos especializados en asistir a los empresarios PyMEs y generando nuevos productos para estos. Si bien estos mercados son pequeños en volumen cuando son comparados con el mega mercado porteño, radica allĂ una de sus principales ventajas. Pueden ofrecer a las empresas PyME un tratamiento diferenciado, mucho más personalizado, que es lo que este tipo de empresa en general precisa. El Cuadro 5.1 presenta los principales mercados bursátiles en argentina considerando el volumen operado durante 2003. Â

Del resumen de los datos de operaciones de las principales Bolsas del interior, se puede constatar que el volumen de negocios realizado en Ă©stas constituye un interesante mercado para las PyMes. Durante el año 2003 en las plazas del interior del paĂs se realizaron operaciones por más de $ 3.265,8 millones. Lograr que una buena parte de este mercado se destine al financiamiento de las pequeñas y medias empresas es el desafĂo para el 2005.Â

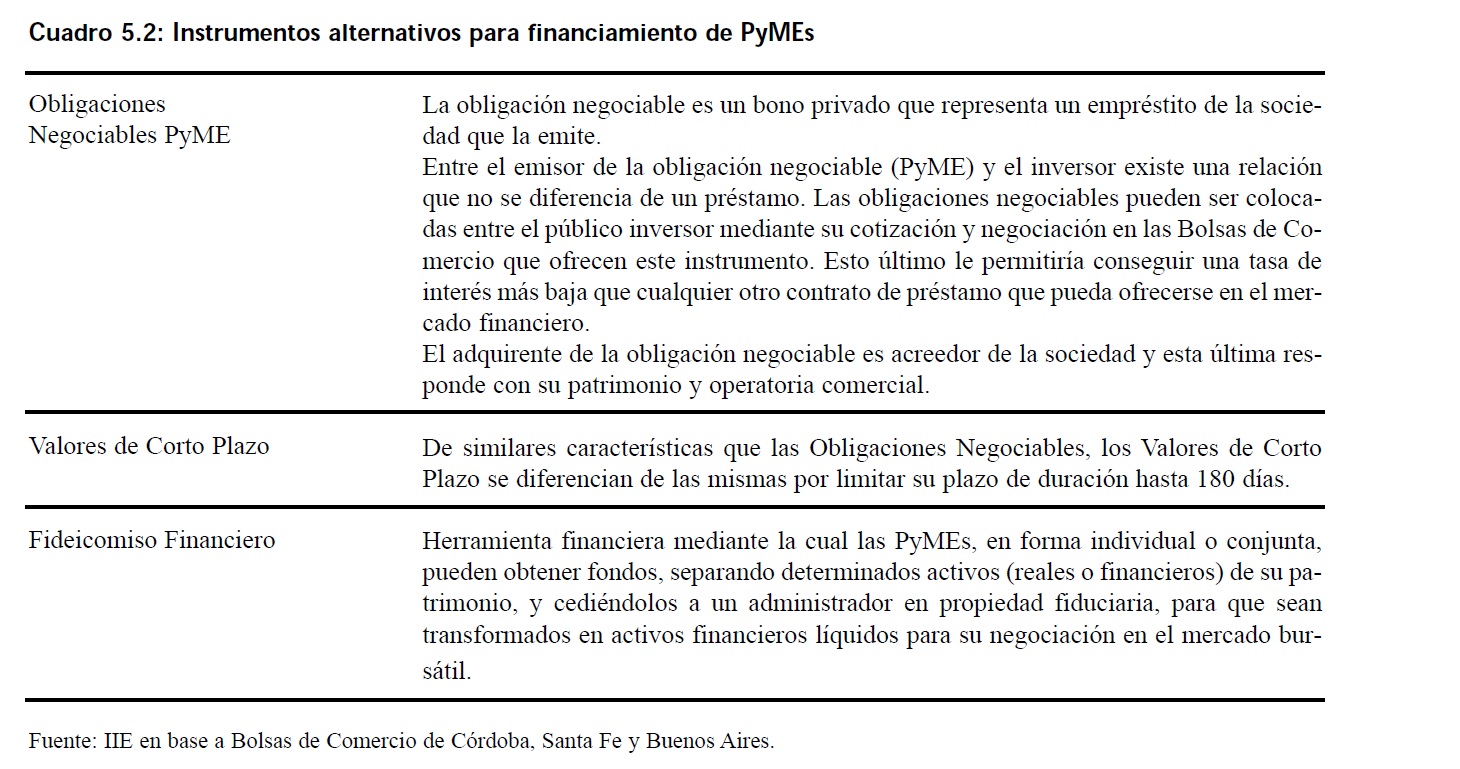

Los usuales instrumentos bursátiles, con que cuentan los inversores para poder financiar al sector privado, no se constituyen en medios atractivos para el empresario PyME. Las empresas que entran en la categorĂa de PyME no cumplen fácilmente con los requisitos para poder emitir acciones, obligaciones negociables, etc. Y si los cumplen, raramente son tenidos en cuenta por los grandes inversores institucionales debido a que sus instrumentos de deuda no poseen un alto grado de liquidez. 5 Algunas Bolsas de Comercio han centrado espeialmente su atenciĂłn en ofrecer a este tipo de empresa nuevos tipos de instrumentos. El Cuadro 5.2 presenta un breve resumen de estos.Â

Â

Â

5 En el caso particular de la Emisión de Acciones las PyMEs no ven con agrado el hecho de tener que compartir la propiedad de la empresa. El pequeño y medio empresario ve con temor el hecho de perder capacidad de decisión o control en su empresa.

Â Â

Â

Existen otros medios alternativos al sector bancario que pueden ser utilizados por las PyMEs para obtener financiamiento, como por ejemplo la negociaciĂłn de cheques diferidos. En el caso de empresas PyME, que desean emprender proyectos productivos que requieren inversiones de hasta $ 5.000.000, el instrumento más adecuado que les proporciona ese dinero a plazo y tasa razonables serĂa la emisiĂłn de Obligaciones Negociables dentro del rĂ©gimen propio existente para este tipo de firmas.

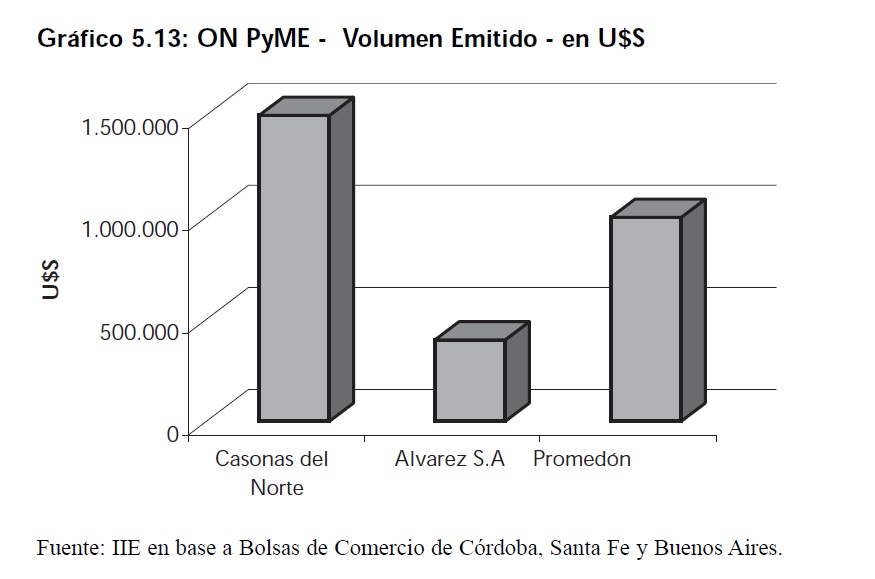

Durante todo el año 2003 y hasta septiembre del 2004 tres empresas ya se acogieron a la modalidad ON PyME para obtener financiamiento y poder emprender proyectos con distinto perfil productivo6. De estas empresas, 2 escogieron la plaza de CĂłrdoba (Casonas del Suquia S.A y PromedĂłn S.A) para el lanzamiento de sus Obligaciones Negociables, mientras que la restante optĂł por la plaza porteña (Elvarez S.A.). Esto reafirma la posiciĂłn de las plazas del interior como mercados potenciales para el financiamiento de las PyMEs. El Gráfico 5.13 presenta los volĂşmenes de ON emitidos por estas firmas.Â

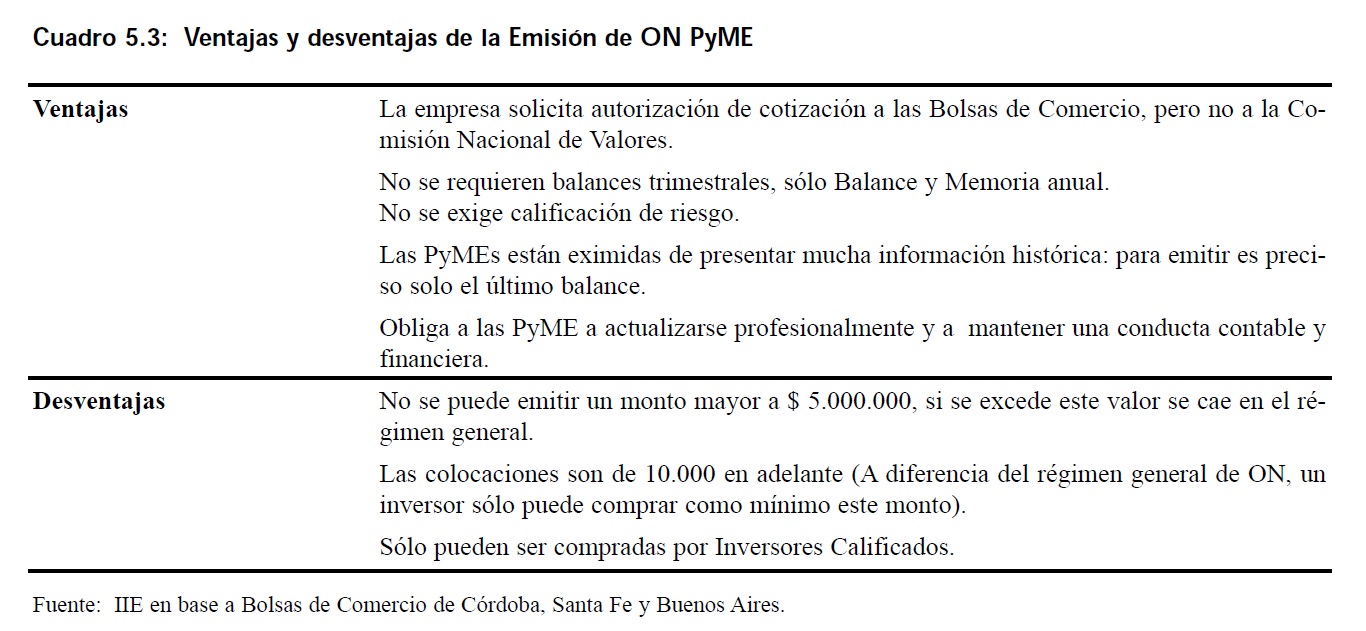

A continuaciĂłn se describen brevemente las principales ventajas y desventajas de las ON PyME, cuáles son los requisitos necesarios para poder calificar como PyME, y cuáles los documentos necesarios para acreditar esta condiciĂłn frente a las bolsas en caso de que se desee participar del proceso de emisiĂłn de ON PyMEs.Â

Â

Â

6 Estas empresas pertenecen a sectores tan disĂmiles como el Inmobiliario, aparatologĂa mĂ©dica y la industria Alimenticia.Â

El Cuadro 5.3 presenta un resumen de las ventajas y desventajas que este instrumento le presentan a las empresas pequeñas y medianas. Â

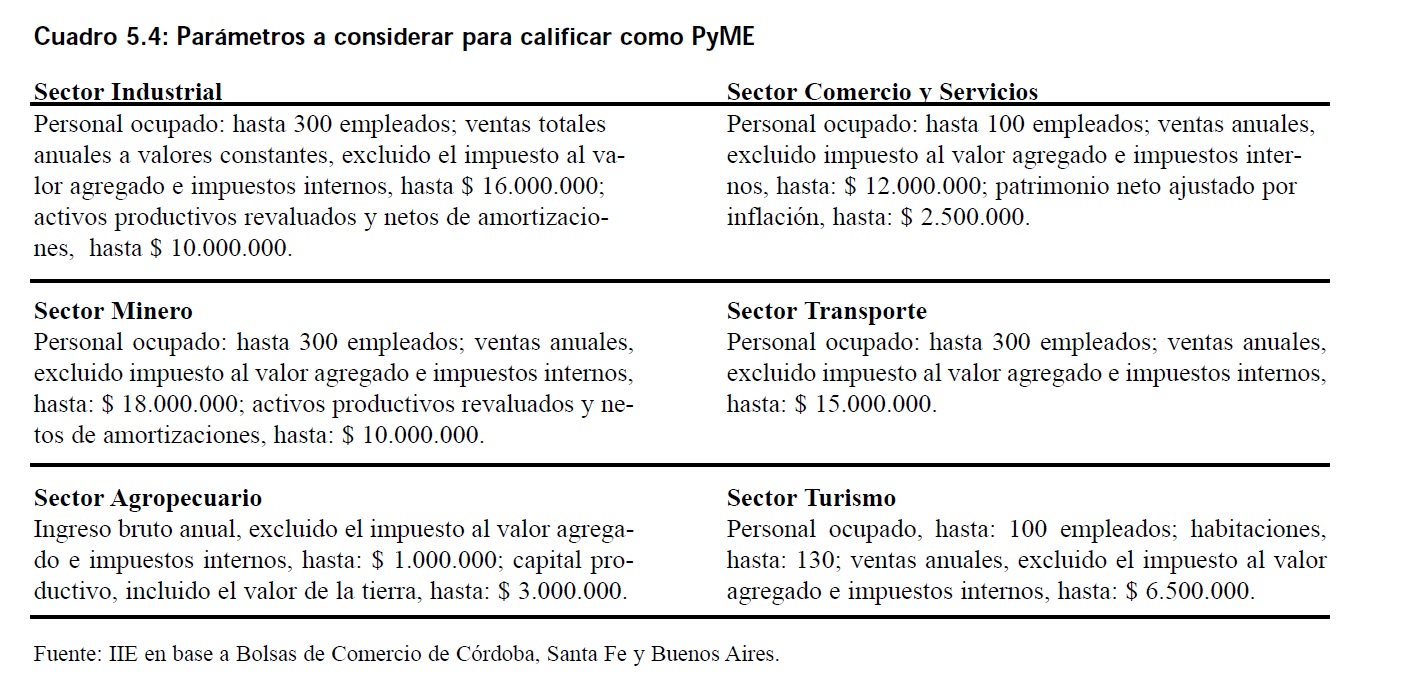

El Cuadro 5.4 aporta los requisitos que una empresa debe cumplir para poder ser considerada PyME y participar del proceso de emisiĂłn de O.N. en esta categorĂa.

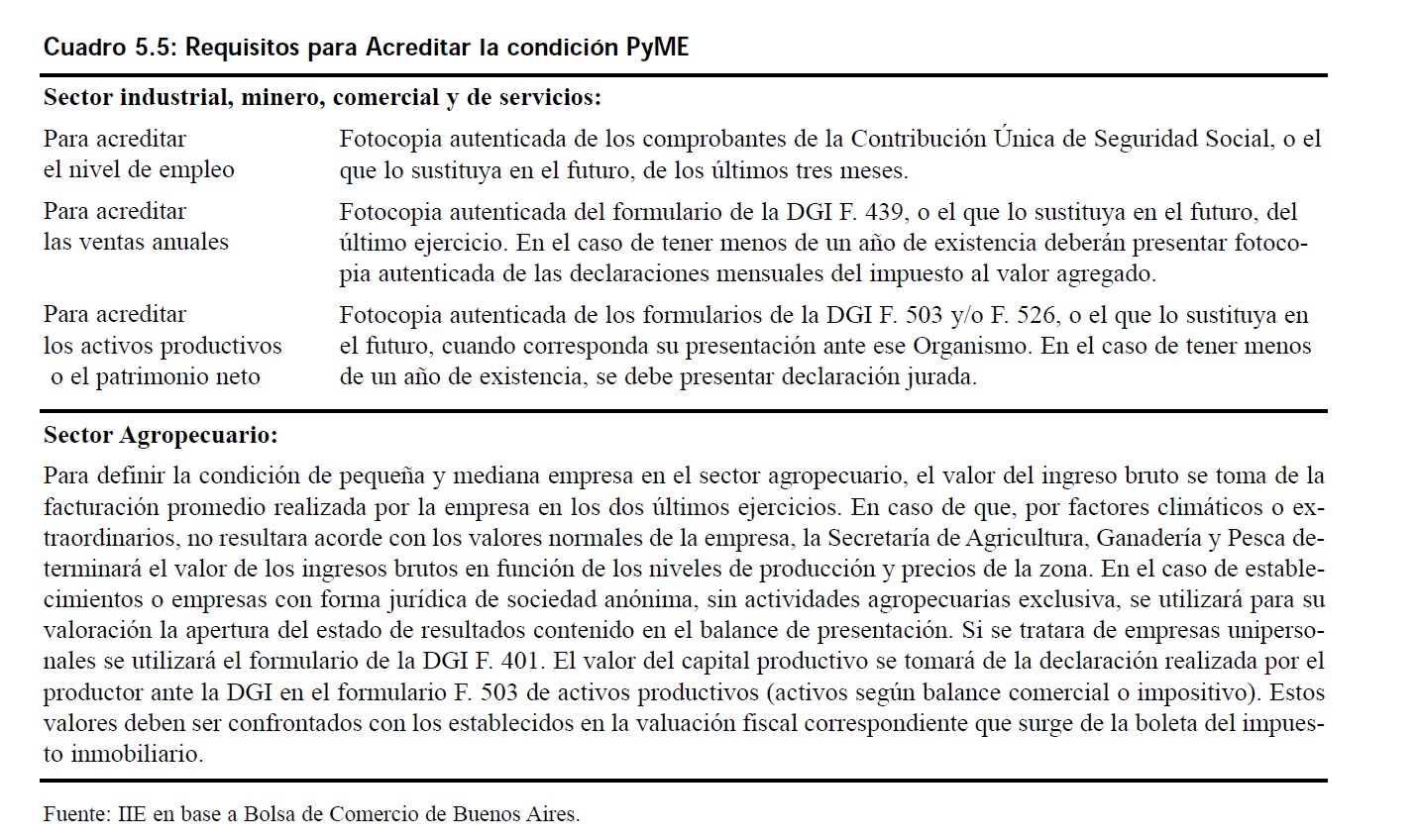

Una caracterĂstica fundamental de estas emisiones es la simpleza en lo que a requisitos burocráticos se refiere. No es necesario presentar profundos análisis econĂłmico-financieros para poder acceder a esta herramienta. Para acreditar su condiciĂłn de PyME, las empresas interesadas en emitir este tipo de instrumento deben presentar, en general, la siguiente documentaciĂłn ante las Bolsas.7 Â

7 Cada Bolsa en particular podrá exigir algún otro tipo de información según el caso particular de la empresa y del rubro en el que se desarrolla.

Â

Â

Â Â

Â

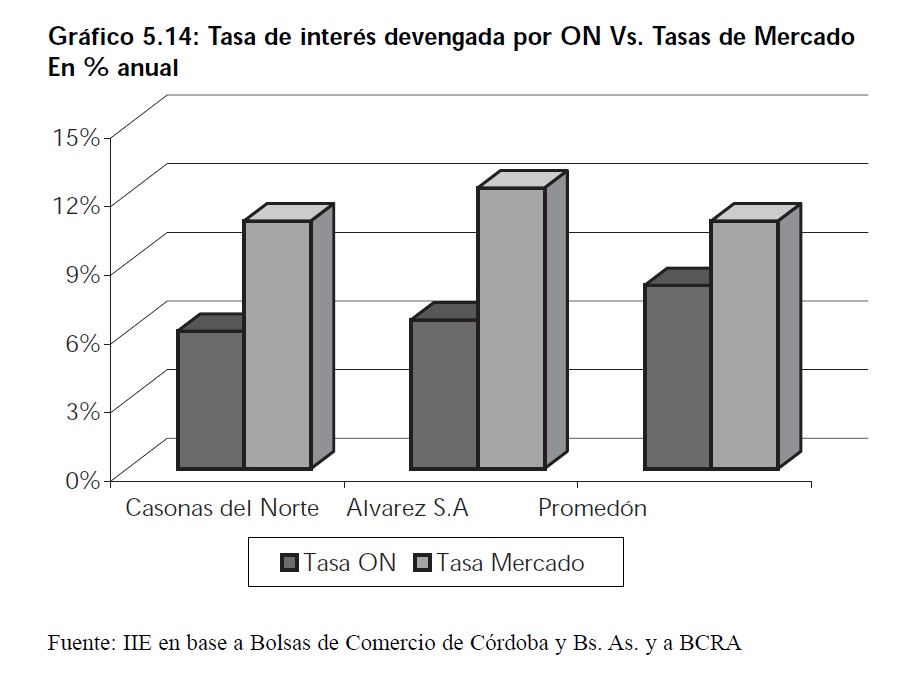

Las ventajas de este instrumento fueron presentadas en cuadros anteriores. Para una mejor comprensiĂłn del verdadero potencial de este producto se presenta el Gráfico 5.14. En éste se comparan las tasas que aquellas empresas que ya han emitido Obligaciones Negociables dentro del rĂ©gimen especial PyME están comprometidas a pagar, con las tasas que estas mismas empresas deberĂan haber contratado en el mercado financiero al momento de la emisiĂłn.Â

Mientras que las tasas en dĂłlares devengadas por las emisiones de ON PyME en ningĂşn caso superaron el 8% anual, las tasas que el mercado ofrecĂa para crĂ©ditos de similares caracterĂsticas no eran inferiores al 11%, siempre y cuando la firma pudiera calificar para el crĂ©dito.

Â

5.2 Mercado Regional de Derivativos AgrĂcolas – El caso de la Soja

Cuando los productores agrĂcolas recurren a los mercados de Futuros y Opciones lo hacen intentando resguardar el valor de su producciĂłn y bajo un firme supuesto: que el precio reflejado en estos mercados es el más representativo del verdadero valor de su producciĂłn en el futuro.  Garantizar que en la realidad los mercados de derivativos agrĂcolas reflejen ese valor es uno de los principales objetivos buscados con la creaciĂłn de un mercado regional de Opciones y Futuros para la Soja.

Â

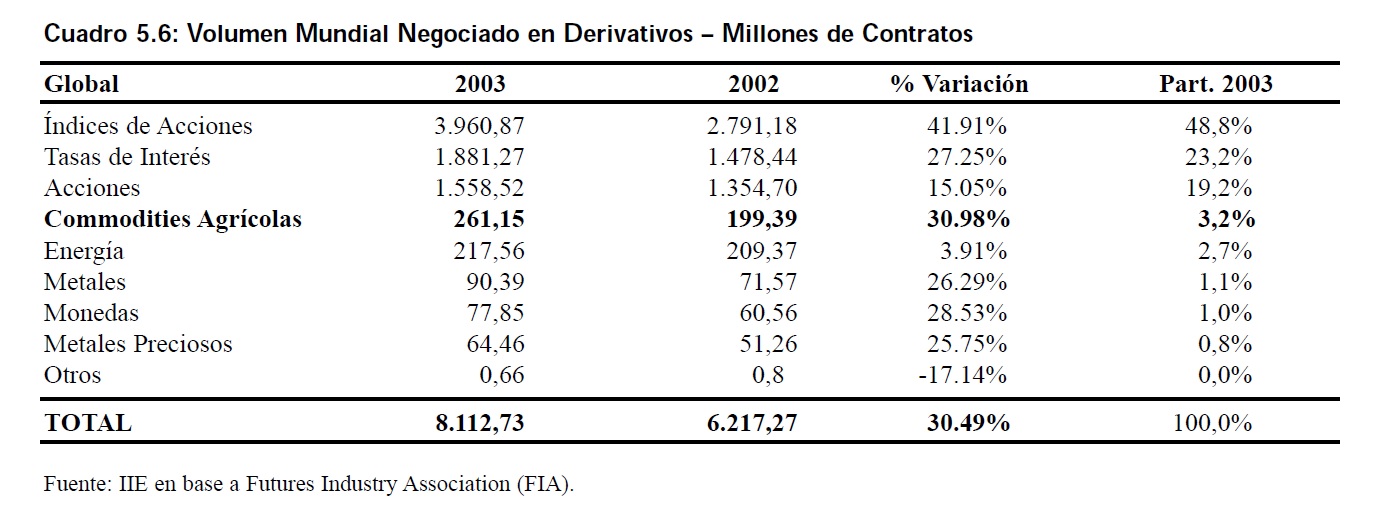

5.2.1 Los Mercados Mundiales

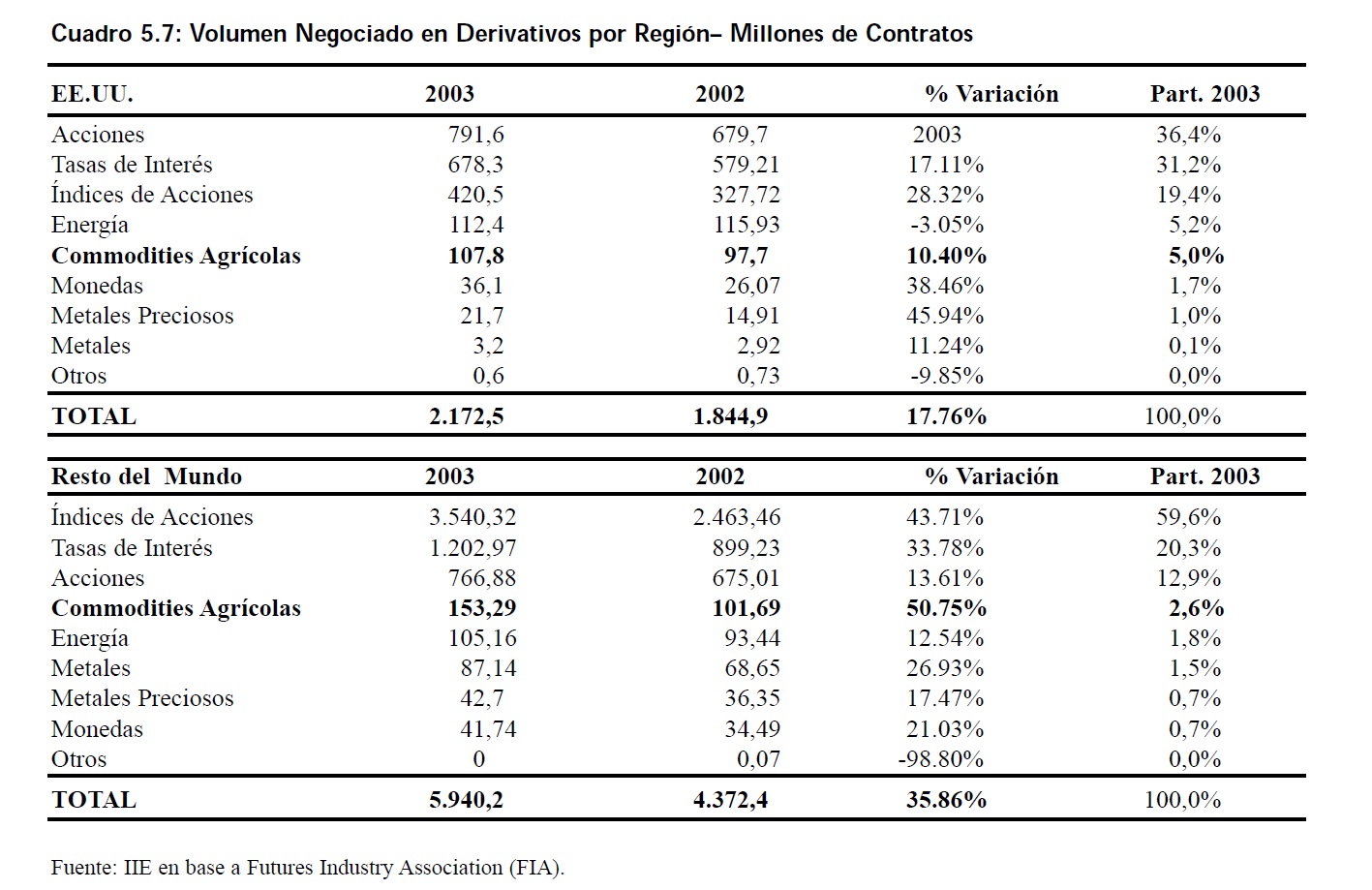

En el análisis del Ăşltimo ranking de la -Futures Industry Association (FIA), entidad que engloba a los principales mercados de derivativos del mundo, se puede observar que el mercado mundial de derivativos en general experimentĂł un crecimiento del 30,4% durante 2003 en relaciĂłn al año anterior. La negociaciĂłn con opciones y futuros de Commodities AgrĂcolas experimentĂł un crecimiento levemente superior al promedio general ubicándose en el 30,9%. De acuerdo al volumen negociado en este tipo de contratos y con una participaciĂłn del 3,2%, los derivativos agrĂcolas se posicionaron en cuarto lugar luego de los principales productos financieros. Esto representa una notable mejorĂa respecto al año anterior, cuando los negocios con energĂa superaron a los agrĂcolas posicionándolos en el quinto lugar.Â

Este crecimiento del 30,9% no ha sido parejo en todo el mundo. Durante 2003 en los Estados Unidos la negociaciĂłn con los derivativos de productos agrĂcolas creciĂł por debajo de la media del mercado americano y su importancia relativa fue menor a la observada en el mundo, dado que sĂłlo se posicionĂł en quinto lugar luego de los contratos con energĂa. Fue en el resto del mundo donde los contratos sobre productos agrĂcolas experimentaron el mayor incremento. Sin considerar a los Estados Unidos, mundialmente se realizaron un 50% más operaciones de cobertura con derivativos agrĂcolas, es decir un 15% más que si se considera a los EE.UU. en este cálculo. NingĂşn otro tipo de contrato del tipo financiero o de cobertura para productos del sector EnergĂa, pudo superar este desempeño de los commodities agrĂcolas. Esto permitiĂł que este tipo de productos se consolidaran en el cuarto lugar. Se ha determinado el crecimiento que tuvieron estos mercados durante el año 2003, pero en ellos se comercializan una amplia variedad de productos como Cacao, CafĂ©, Girasol, Trigo, entre otros, y la participaciĂłn de cada uno de estos productos varĂa considerablemente segĂşn la plaza escogida. El siguiente análisis se centrará solo en los mercados que comercializan Soja. En el caso particular de esta oleaginosa, y a diferencia de lo que ocurre con los derivativos de productos agrĂcolas en general, es el mercado de los Estados Unidos el que concentra el mayor volumen de negocios.Â

Â

Â

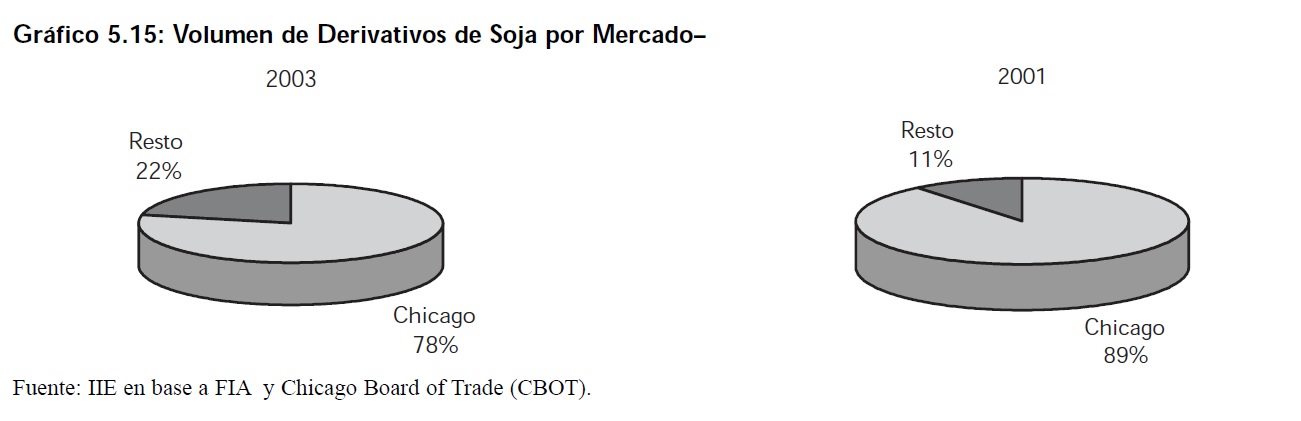

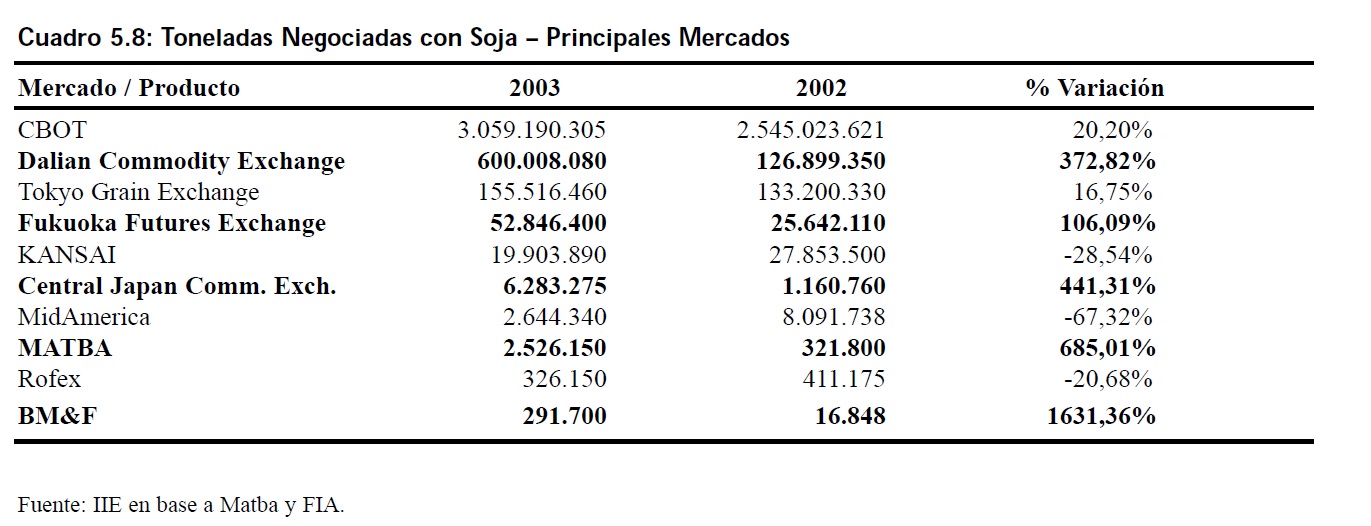

El mayor mercado de Chicago, el -Chicago Board of Trade(CBOT), es la principal plaza de negociaciĂłn de este tipo de instrumentos para la soja. Un detalle interesante debe ser tenido en cuenta, desde el año 2001 su liderazgo en este sentido viene siendo opacado por el crecimiento de las demás plazas fuera de los EE.UU. Durante el Ăşltimo año la proporciĂłn de negocios realizados con soja en el CBOT llegĂł aproximadamente al 78,5% del total mundial siendo que dos años antes este porcentaje habĂa alcanzado casi el 90%.Â

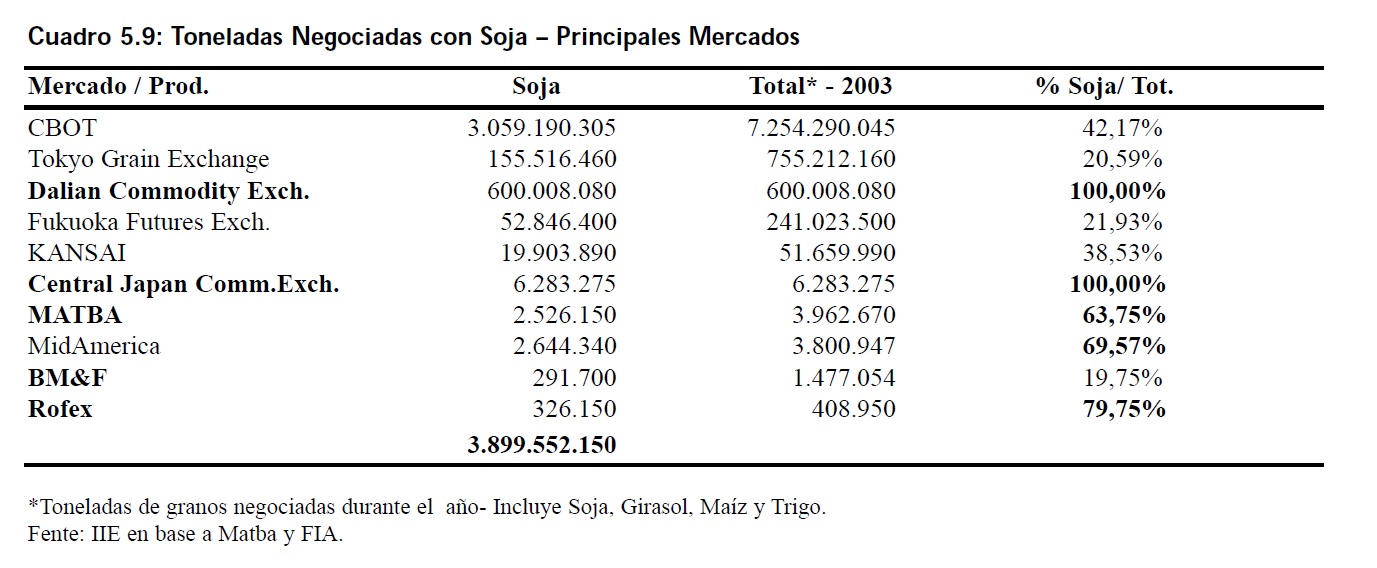

A pesar del CBOT continuar con la tendencia de concentrar la negociaciĂłn de contratos de opciones y futuros de soja norteamericana en detrimento de otros mercados como el Midamerica Commodity Exchange (Midam)8 y de que su volumen operado ha alcanzado el abultado nivel de 3.059 millones de toneladas de soja9 , el resto del mundo vio su participaciĂłn incrementada. Este incremento estuvo impulsado principalmente por el gran crecimiento experimentado por el mercado chino de Dalian, por el incremento en la negociaciĂłn verificada en los mercados japoneses y por la recuperaciĂłn cada vez más dinámica de los mercados sudamericanos.Â

8 Este caso en particular habĂa sido adelantado en el CapĂtulo 7 de la ediciĂłn 2003 del Balance de la EconomĂa Argentina.

9 NĂłtese que este valor es varias veces superior al valor total de la producciĂłn fĂsica mundial de soja lo que refleja el peso preponderante que tienen las operaciones especulativas en este mercado.Â

Â

Puede tambiĂ©n observarse en el cuadro siguiente que gran parte de los mercados que más crecieron se corresponden en general a los que se encuentran especializados en la operatoria de este grano en detrimento de otros productos agrĂcolas. Se destaca una vez más el caso de la Bolsa de Dalian, Dalian Commodity Exchange, la cual centralizĂł el 100% de su operatoria en granos en el poroto de soja.

Este caso no es un caso aislado. Hasta el año 2002 el mercado de derivativos para la soja estaba claramente representado por 3 regiones bien definidas: Los Estados Unidos, SudamĂ©rica y JapĂłn. En 2001 no era posible encontrar ningĂşn mercado perteneciente a la Republica Popular de China entre las principales bolsas que negocian con soja. En 2003 la bolsa de Dalian concentrĂł el 15% del total de toneladas de soja negociadas en este tipo de productos en el mundoÂ

A continuaciĂłn se describen brevemente aquellos otros mercados que conjuntamente con el Chicago Board of Trade concentran la mayor parte de la operatoria con la oleaginosa.Â

Â

5.2.1.1 China

En el año 1998 unos 15 mercados de futuros fueron unificados en solamente tres por el consejo de gobierno de la RepĂşblica China. Actualmente, estos tres mercados sĂłlo realizan operaciones con Commodities y no con productos financieros. Cobre, aluminio, caucho y fuel oil son negociados en Shangai. Cebada, soja y harina de soja fueron los contratos aprobados en ese entonces para ser comercializados en la bolsa de Dalian. En tercer lugar la Bolsa de Zhengzhou está encargada de operar con derivativos de porotos verdes, rojos, manĂ y trigo.Â

En el año 2000, la Bolsa de Dalian comienza a operar tambiĂ©n futuros de Harina de Soja, el primer derivativo en ser listado luego de la reorganizaciĂłn de los mercados. Este contrato ha sido uno de los principales y más dinámicos derivativos en el mercado chino hasta la apariciĂłn del contrato de granos de soja en 2002. En marzo del año 2002 la Bolsa de Dalian comienza a negociar su -futuro de soja nr. 1 10 , el cual rápidamente se convierte, por su volumen de negociaciĂłn, en el primer contrato de futuro agrĂcola en China y el primer contrato de soja no genĂ©ticamente modificada (NGM) del mundo.

Â

Â

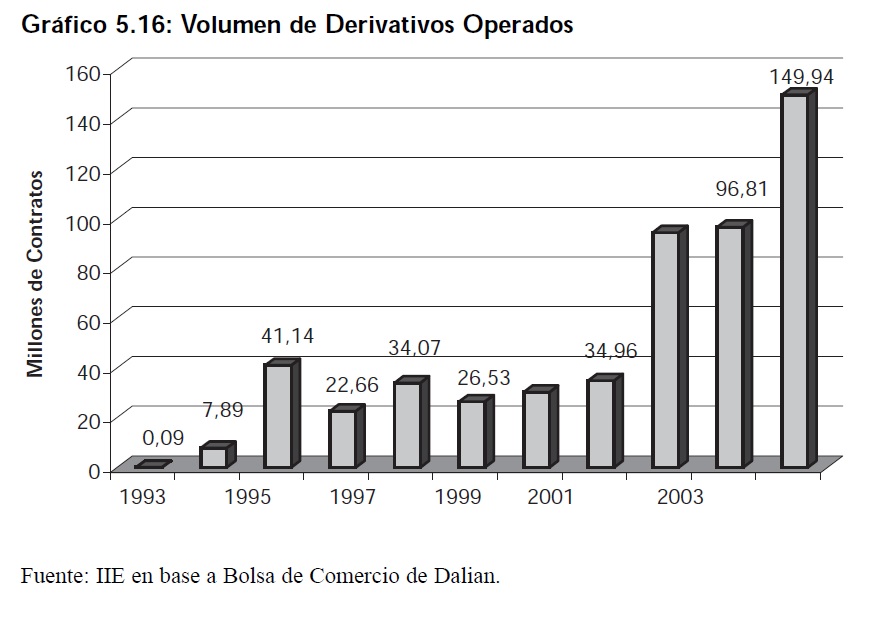

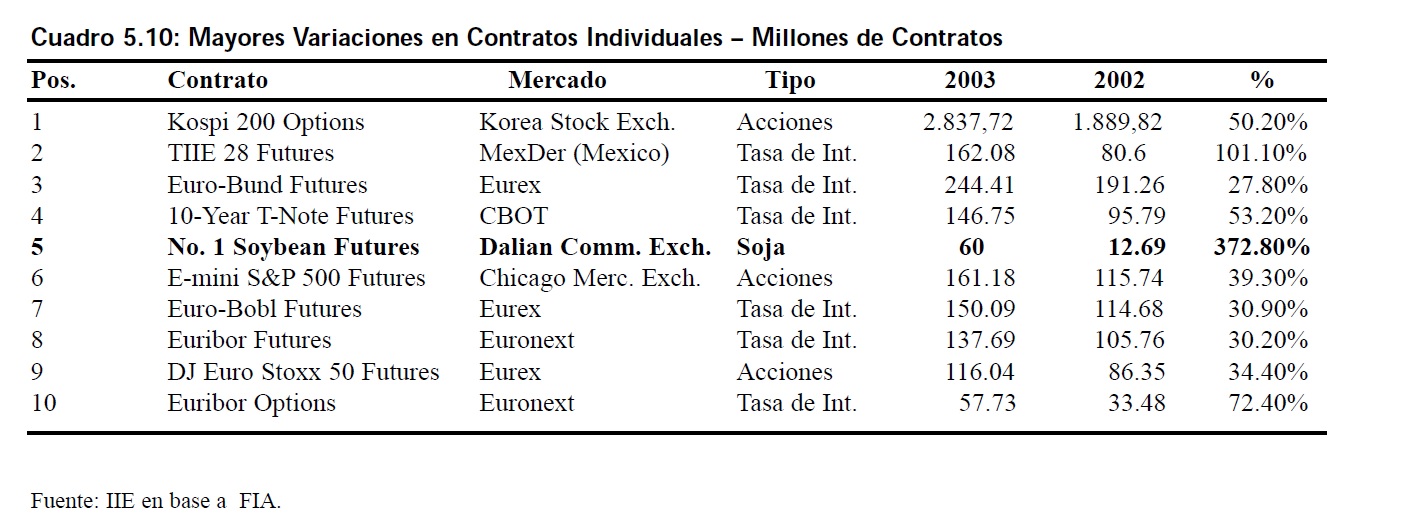

Impulsada por el contrato de granos de soja, la Bolsa de Dalian negoció en 2003 aproximadamente 149 millones de contratos de derivativos, es decir, el 53% del mercado total de China para este tipo de productos. El -futuro de soja nr.1 se ubicó en decimoctava posición en el listado de los 20 mayores contratos de futuro del mundo, siendo el único contrato no financiero.

Actualmente los mercados de derivativos chinos están restringidos solamente para los residentes de este paĂs. A medida que estos mercados vayan cobrando vigor y se desarrolle toda la compleja estructura financiera y de control que este tipo de operatoria requiere para ser confiable, será esperable una gradual apertura.

5.2.1.2 JapĂłn

En JapĂłn el principal Mercado para los derivativos de la soja es el Tokio Grain Exchange (TGE), el cual en 2003 verificĂł negocios por más de 155 millones de toneladas de la oleaginosa. Desde el año 2000 esta plaza comienza a negociar contratos de futuro de soja No GenĂ©ticamente Modificada (NGM) para cubrir una demanda insatisfecha del mercado.Â

10 El nombre correcto del producto es – No.1 Soybeans Futures.

Â

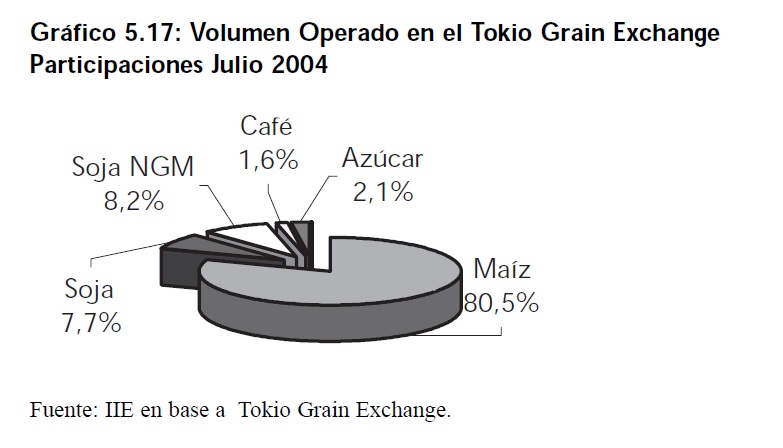

En la actualidad la negociaciĂłn de este mercado se distribuye entre varios Commodities AgrĂcolas. SegĂşn datos de julio de 2004 los contratos de opciones y futuros de soja, tanto modificada como no modificada genĂ©ticamente, representaron poco menos del 20% del volumen total. Estos datos están contenidos en el Gráfico 5.17.  Â

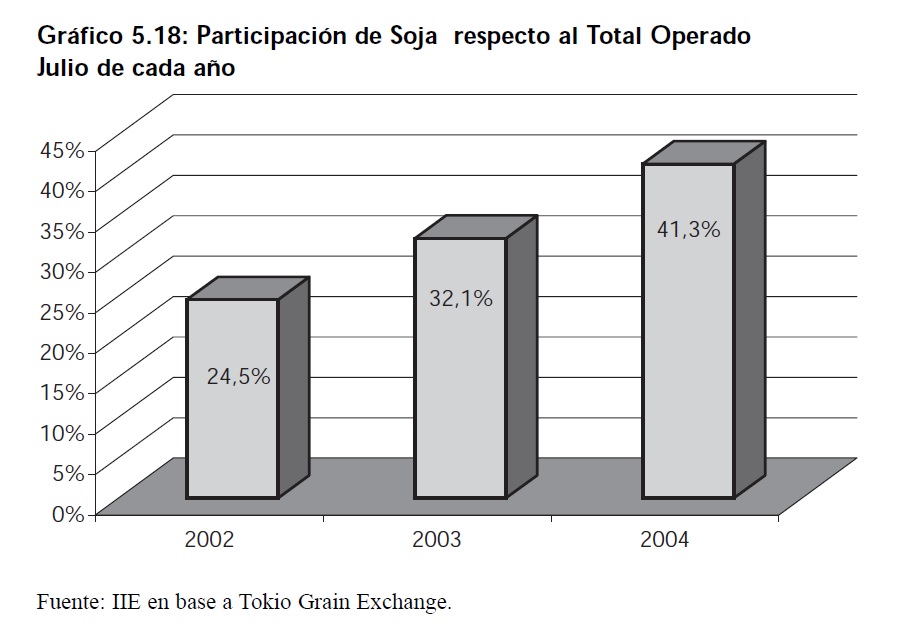

Desde el lanzamiento de este contrato el TGE se especializĂł en este tipo de soja, siendo hoy uno de los mercados más importantes. Esta especializaciĂłn queda de manifiesto al analizar la relaciĂłn volumen negociado en soja / volumen total. Durante el año 2002 solamente el 24,5% del volumen operado correspondĂa a soja, mientras que esta relaciĂłn asciende al 41,3% durante el año en curso.

Â

Â

5.2.1.3 Sudamérica

5.2.1.3.1 La BM&F de San Pablo, Brasil

El mercado de derivativos de Brasil está concentrado en la ciudad de San Pablo, en el estado del mismo nombre. Esta ciudad es la capital econĂłmica y financiera del paĂs por lo que esta Bolsa concentra todas las operaciones de Opciones y Futuros tanto de activos financieros como de bienes de origen agrĂcola. La BM&F es un mercado de considerable magnitud, está entre los principales del mundo y en los Ăşltimos años el volumen operado alcanzĂł un alto grado de diversificaciĂłn y de profesionalidad.Â

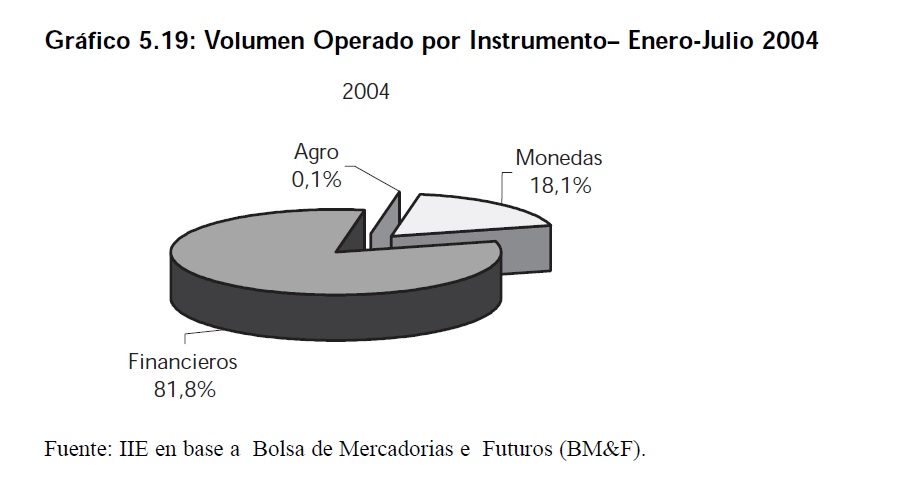

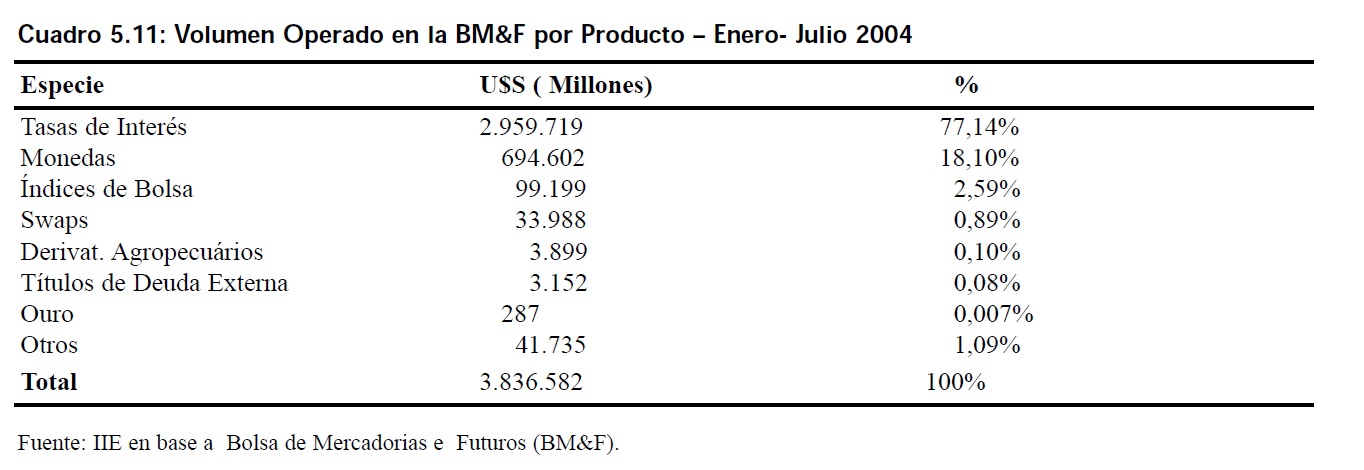

Del cuadro y gráfico anteriores se desprende que el peso de los derivativos agrĂcolas en este mercado continĂşa siendo bajo, al igual que en el año anterior. AĂşn asĂ, el volumen operado con este tipo de productos es considerable.Â

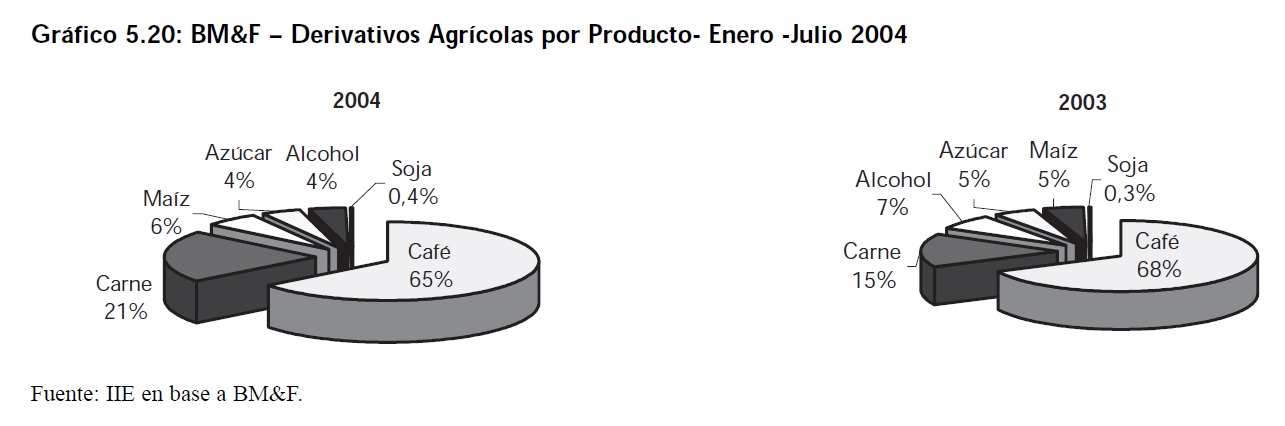

Dentro del total negociado en derivativos agrĂcolas, solo una pequeña parte correspondiĂł a negocios con Soja, si bien la participaciĂłn de este grano aumentĂł levemente. La mayor participaciĂłn continuĂł correspondiendo al cafĂ© tipo arábiga, el cual se llevĂł más del 65% de todos los negocios en futuros y opciones agrĂcolas de esta bolsa, luego le siguieron el alcohol destilado de caña y la carne bovina.Â

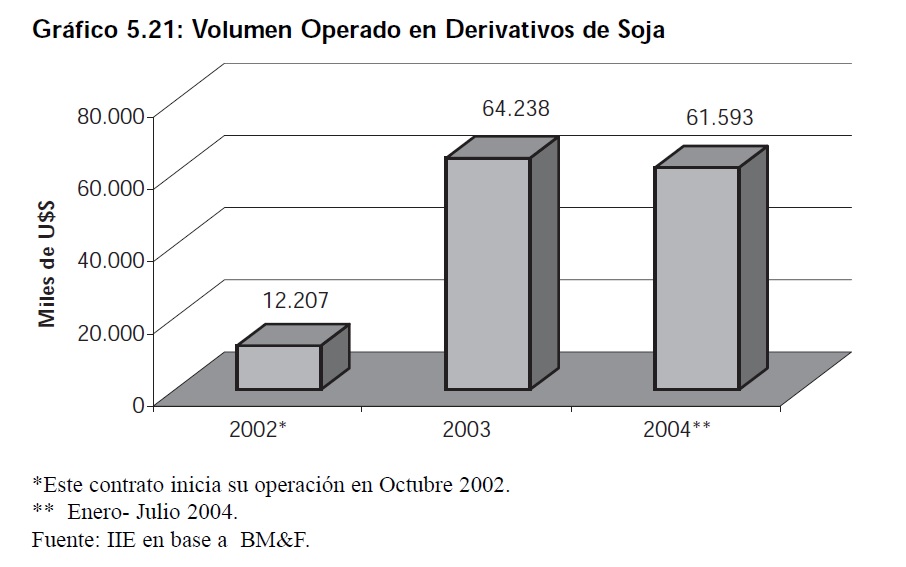

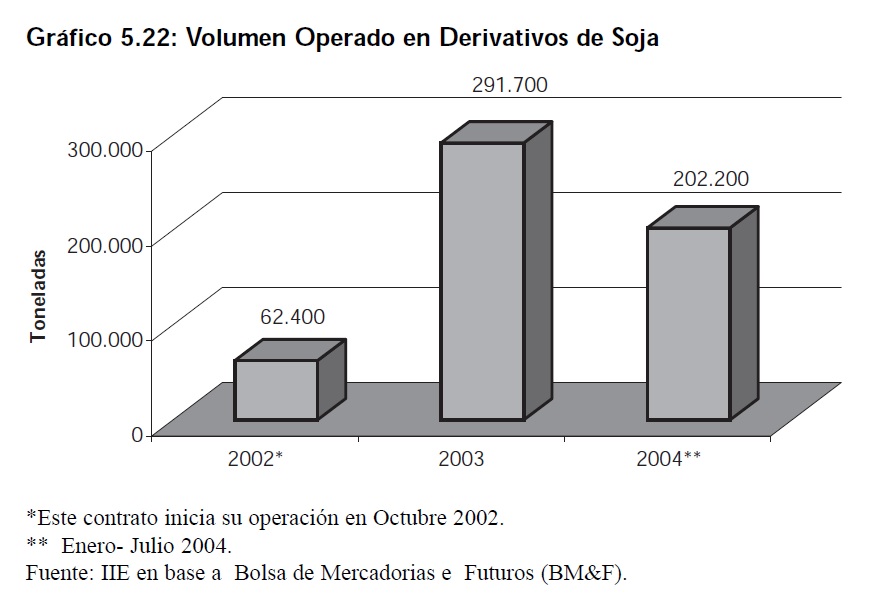

Si el análisis se concentra solamente en los negocios realizados con contratos de soja a futuro y sus opciones, se verifica que tanto en valor financiero como en toneladas los resultados fueron alentadores. Si se considera el valor financiero (en dĂłlares) de esta operatoria, los resultados muestran que hasta julio del año 2004 ya se habĂa operado más del 95% del valor negociado en todo el año 2003. Si sĂłlo se considera el tonelaje operado en los primeros 7 meses del año, se lleva negociado casi el 70% del total de 2003, lo que muestra un notable crecimiento respecto a los años precedentes11

5.2.1.3.2 Mercados Argentinos: Rofex y Matba

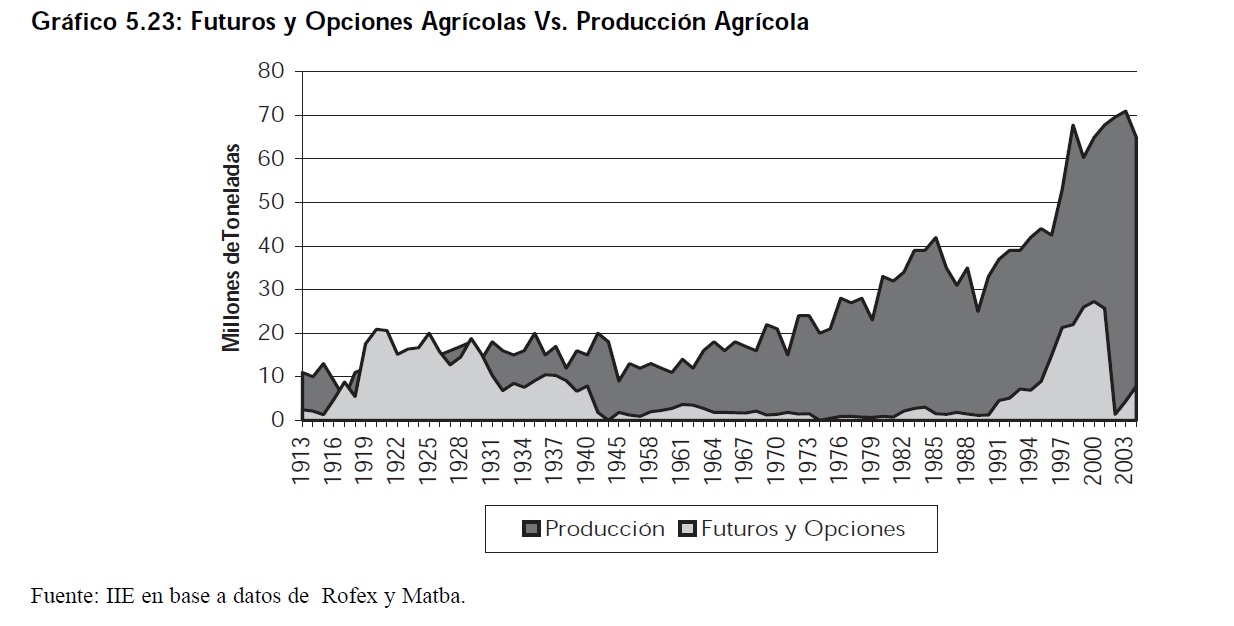

Antes de centrar el análisis en cada uno de los dos principales mercados argentinos de derivativos, es válido destacar la recuperaciĂłn que este mercado experimentĂł en el Ăşltimo año. En el Gráfico 5.23 es posible analizar el camino recorrido por la actividad, conforme se sucedieron las distintas polĂticas econĂłmicas llevadas a cabo en las Ăşltimas dĂ©cadas.Â

Â

Â

11 Cabe aquĂ aclarar que los contratos de derivativos de soja en la BM&F reciĂ©n comenzaron a negociarse en el Ăşltimo trimestre del año 2002.Â

A pesar de los problemas que sufriĂł la economĂa Argentina durante el siglo XX, estos mercados pudieron, desde su origen en la primera dĂ©cada del siglo, tener una presencia destacada hasta mediados de la dĂ©cada del 30. En aquellos años el volumen operado en derivativos agrĂcolas fue, en varias oportunidades, su-

perior a la producciĂłn misma de granos equiparándose con lo que ocurre actualmente en los mercados más desarrollados. Luego del perĂodo de crisis comenzado tras la devaluaciĂłn de 2001 se refleja una incipiente recuperaciĂłn.

En el año 90 se permitiĂł liquidar las operaciones en dĂłlares. La primera parte de la dĂ©cada de los 90 encontrĂł a los mercados argentinos en una fase de fuerte crecimiento que se extendiĂł hasta mediados de la misma, comenzando luego una etapa de estancamiento en cuanto a los volĂşmenes de contratos negociados. A medida que la economĂa ganaba grados de apertura, los bienes agrĂcolas exportables impulsaban mercados eficientes y maduros. La etapa de consolidaciĂłn de los mercados de futuros agrĂcolas del pasado reciente, tuvo su abrupto final por el abandono de la convertibilidad a partir de enero de 2002. Los volĂşmenes transados en 2002 se redujeron significativamente.Â

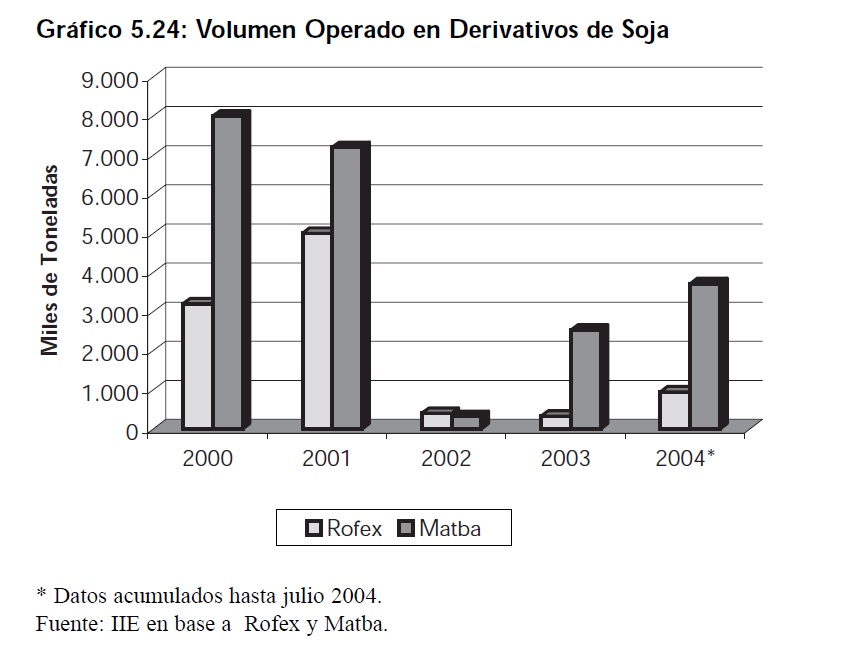

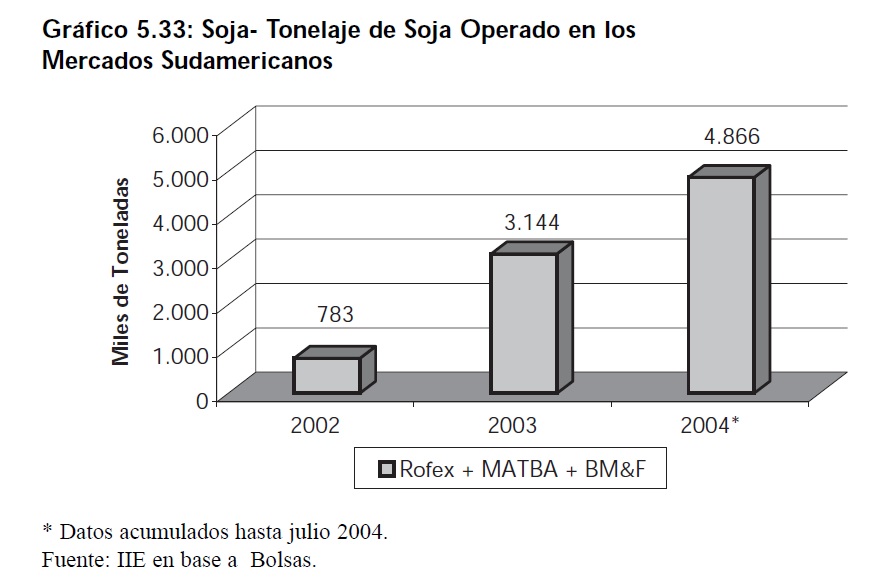

Desde el año 2003, los volĂşmenes negociados vienen recuperándose de forma alentadora. En los primeros 7 meses del 2004 la cantidad de toneladas de soja operadas por ambos mercados es mayor en un 54,8% al valor registrado en todo el año 2003. Hasta julio el mercado de Rosario acumulaba 949 mil toneladas operadas mientras que su par de Buenos Aires acumulĂł 3,715 millones de toneladas.Â

AĂşn asĂ, parece demasiado lejano poder alcanzar en el corto plazo el mismo nivel de negociaciĂłn que se verificĂł durante la dĂ©cada del noventa. Mucho más lejano aĂşn, llegar a niveles de la dĂ©cada del 20 cuando en algunos años el tonelaje operado en el mercado superĂł a la producciĂłn fĂsica localÂ

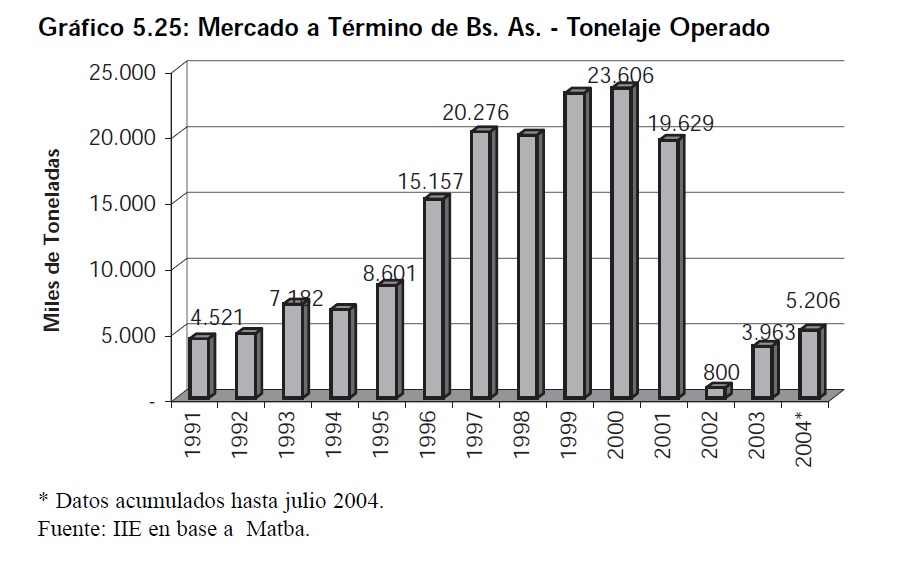

5.2.1.3.2.1 Matba

El Mercado a TĂ©rmino de Buenos Aires (Matba) es uno de los mercados de futuros y opciones agrĂcolas más importantes de la regiĂłn, donde durante el año 2003 se negociaron 3.963.000 toneladas. Si bien este valor contrasta fuertemente con los alcanzados a comienzos de la dĂ©cada12 , representa una sensible recuperaciĂłn respecto al año 2002. El Gráfico 5.25 presenta como ha evolucionado la operatoria de contratos agrĂcolas en este mercado. El dato más destacable es que esta recuperaciĂłn está continuando en el año 2004. Hasta el mes de julio se habĂan negociado en el Matba, en todos los productos, un volumen de 5,2 millones de toneladas.

Vale recordar que el mercado de Buenos Aires es uno de los mayores mercados del mundo para el Girasol ( segundo luego del SAFEX en 2003) y que en trigo es lĂder regional.

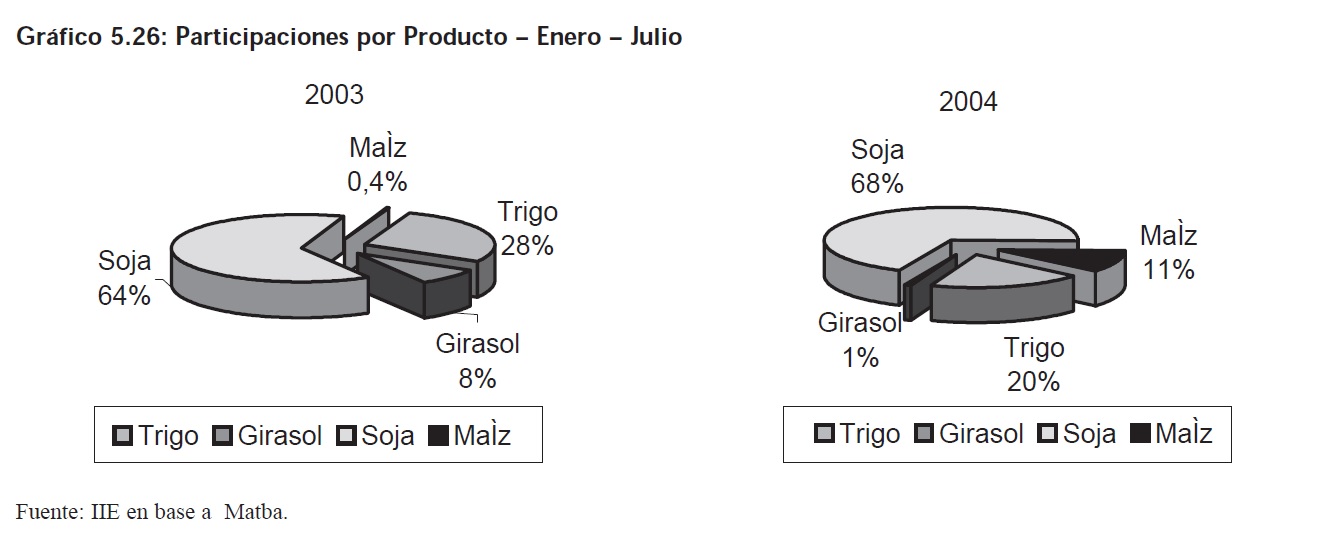

La recuperaciĂłn puesta de manifiesto en este mercado no fue pareja en todos los productos. El volumen operado con derivativos de soja creciĂł mucho más rápido en relaciĂłn al resto de los granos negociados en esta plaza. Ello permitió que el grado de participaciĂłn de la soja en el Matba pasara del 64% al 68% considerando las operaciones realizadas en el perĂodo Enero Julio de cada año.Â

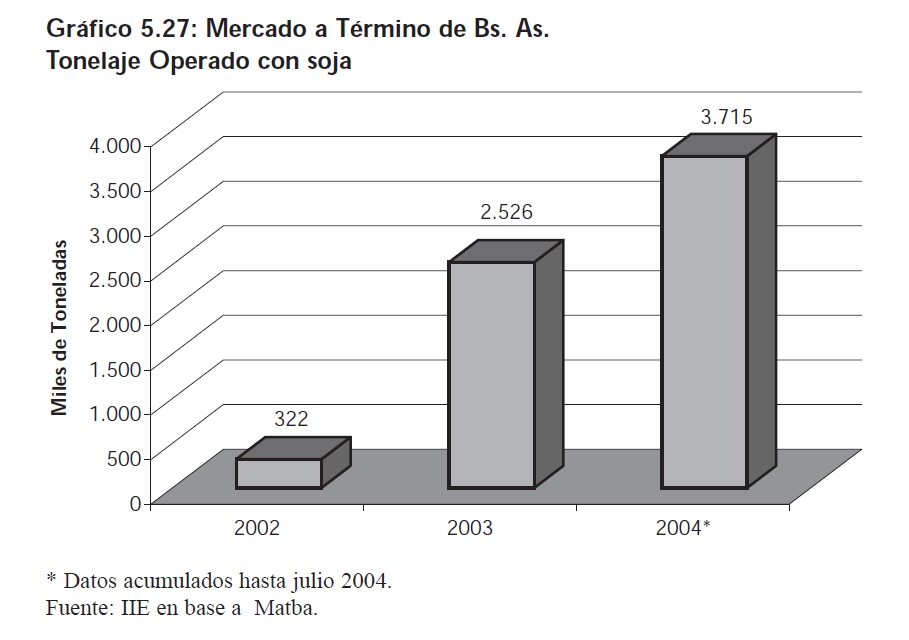

Los contratos de futuros y opciones de soja crecieron en los primeros 7 meses del 2004 en un 47.1% respecto de todo el volumen negociado durante el 2003 hasta alcanzar los 3,7 millones de toneladas. Durante el año 2002, luego de la crisis, se alcanzĂł un piso de 322 mil toneladas operadas.Â

12 En el año 2000 se habĂa alcanzado un máximo histĂłrico de 23.605.850 toneladas

5.2.1.3.2.2 Rofex

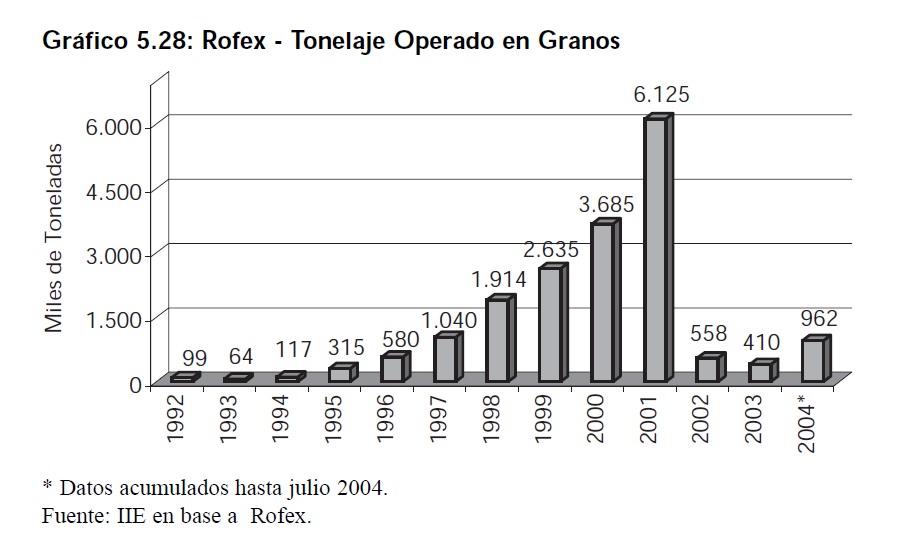

El Rofex, el mercado de futuros y opciones de Rosario, es el segundo mercado  de derivativos agrĂcolas en Argentina. Hasta la crisis financiera del 2001 el volumen operado en estos instrumentos creciĂł vertiginosamente. Fue en ese año que se alcanzĂł el record de los Ăşltimos tiempos, cuando fueron negociados contratos equivalentes a 6.125.000 de toneladas de granos. Al igual que en el Matba, con el advenimiento de la crisis la negociaciĂłn se vio seriamente perjudicada. El promedio de toneladas transadas en este mercado para los años 2002 y 2003 no superĂł las 500 mil toneladas. Una vez más con la estabilidad y la incipiente recuperaciĂłn de la confianza de los inversores en Argentina, la negociaciĂłn de contratos en este mercado se ve recuperada. En el perĂodo Enero Julio 2004, la operatoria con derivativos agrĂcolas en el Rofex alcanzĂł las 962 mil toneladas, es decir, un aumento del 134,9% respecto al total del año anterior.

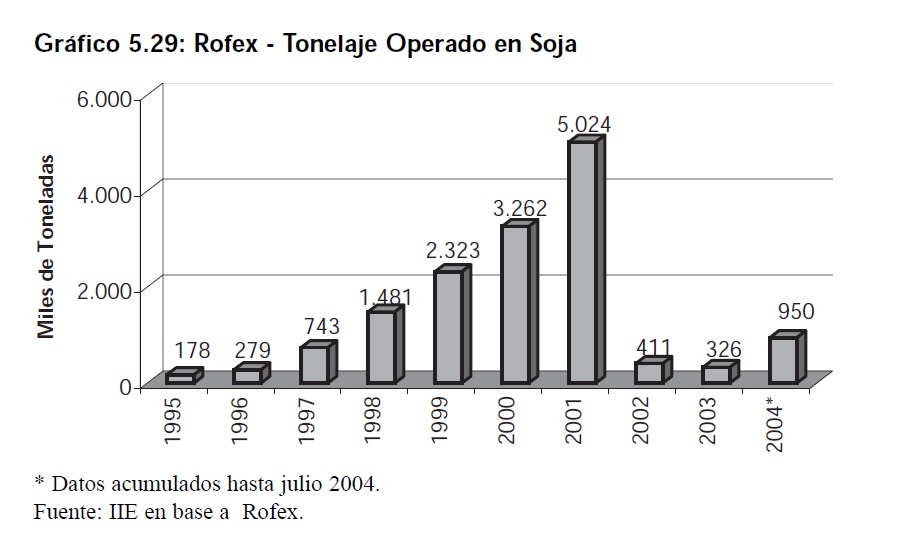

El Gráfico 5.29 muestra las toneladas negociadas en contratos futuros y de opciones de soja en este mercado. Se puede observar que la recuperaciĂłn experimentada por el Rofex estuvo impulsada principalmente por los granos de soja. Mientras que el volumen negociado en Commodities AgrĂcolas creciĂł en 134,9%, el tonelaje negociado en soja se vio incrementado en 191.2%. En los 7 primeros meses del 2004 se cerraron operaciones en soja por un volumen equivalente a 950 mil toneladas mientras que, en todo el año 2003 el mismo indicador solamente alcanza 326 mil toneladas.

Â

Â

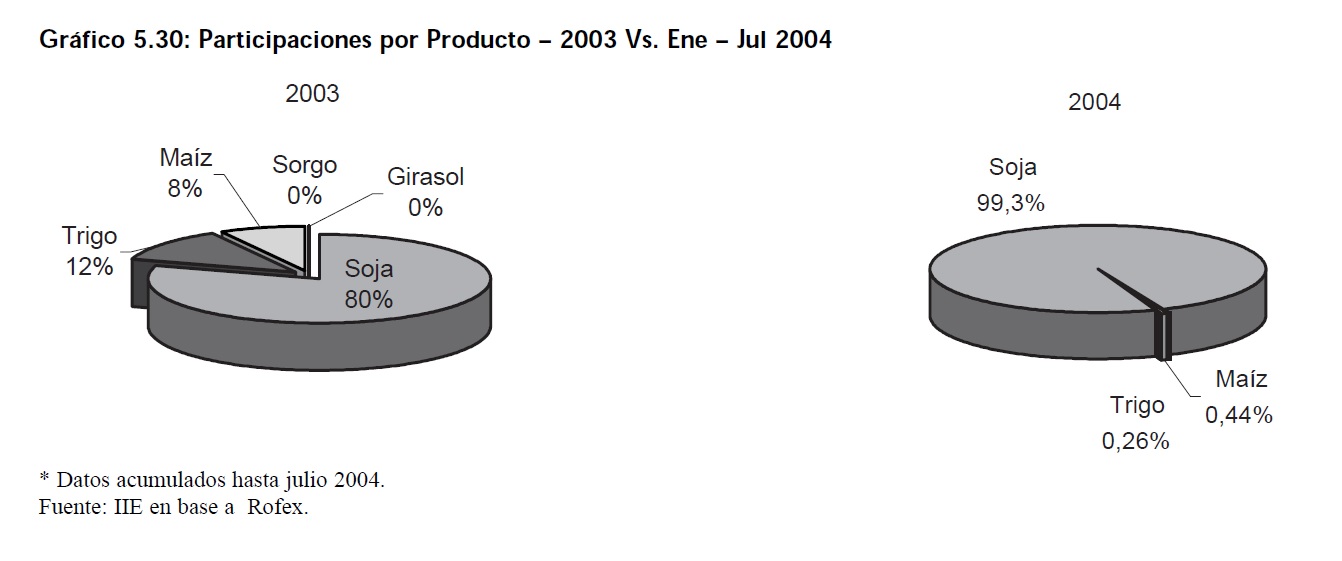

Debido a que prácticamente todo el incremento registrado en la negociaciĂłn de esta bolsa estuvo originado en contratos de soja, la participaciĂłn del resto de los productos se vio fuertemente reducida. Comparando los negocios acumulados hasta julio de 2004 con el total correspondiente al año 2003 se verifica una casi total especializaciĂłn del Rofex en derivativos de soja. Del total de contratos sobre productos agrĂcolas con negociaciĂłn en esta bolsa, más del 99% correspondieron a dicha oleaginosa.Â

5.2.2 Mercado Regional de Derivativos en Sudamérica13

En los apartados anteriores se describieron los mercados que junto al CBOT dominan la negociaciĂłn de soja en el mundo. QuedĂł en claro cĂłmo el mercado mundial de commodities agrĂcolas, en especial aquel de la Soja, crece en el resto del mundo a tasas mayores que en los Estados Unidos. Se mostrĂł tambiĂ©n la recuperaciĂłn de los mercados en SudamĂ©rica y el crecimiento vertiginoso de la negociaciĂłn de derivativos de soja en el mercado de Dalian, China. En repetidas oportunidades se han presentado las posibilidades de constituir un mercado regional de capitales. Los hechos parecen demostrar que esa posibilidad tarde o temprano, irá camino a hacerse realidad. El mercado de Chicago (CBOT) ha sido desde su constituciĂłn en 1848 quiĂ©n marco el ritmo de la comercializaciĂłn a futuro de los productos del mundo agrĂcola, pero con respecto a la soja sus precios de referencia están, en los Ăşltimo años, reflejando lo que pasa domĂ©sticamente en los EE.UU y no lo que pasa en el resto del mundo.

13 Se debe destacar la colaboración de la Bolsa de Comercio de Rosario en la elaboración de este apartado.

La pĂ©rdida de peso del mercado estadounidense en la negociaciĂłn de este tipo de contratos no es un mero caso aislado, sino el simple reflejo de la disminuciĂłn de la importancia de EEUU en la producciĂłn, comercializaciĂłn e industrializaciĂłn de la oleaginosa. El mercado estadounidense es cada dĂa menos representativo de lo que ocurre con el verdadero valor de la Soja a nivel mundial. Como quedĂł claro en la ediciĂłn 2003 del Balance de la EconomĂa Argentina y está reflejado en el CapĂtulo 14 de este año, SudamĂ©rica es el principal productor y procesador de soja, mientras que China es el principal consumidor. Entonces, ÂżporquĂ© deberĂa ser ese mercado (CBOT) el principal determinante del precio. Â

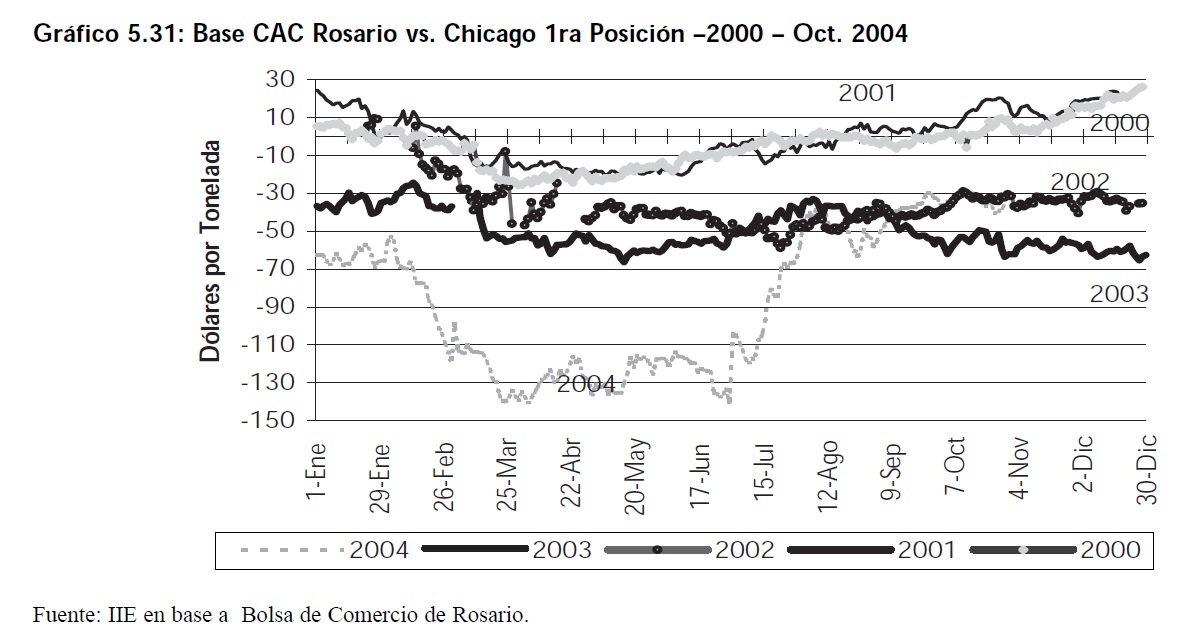

En los últimos años el precio reflejado por Chicago ha estado desenganchado del precio internacional. Este hecho determina que, en muchas ocasiones, el valor recibido por los productores locales no sea el más justo valor para su cosecha. En forma constante desde el año 2001 el valor de la producción local de soja sufrió quitas cada vez mayores respecto al valor de esa misma producción en el mercado de Chicago.

Una buena aproximaciĂłn a esta idea se encuentra reflejada en el Gráfico 5.31. Este gráfico presenta el valor del descuento que sufre el precio de la soja disponible en Rosario, en relaciĂłn al valor de un contrato futuro14 cotizado en Chicago. Esta diferencia es una aproximaciĂłn de lo que en los mercados de derivativos es comĂşnmente conocido como -Base.Â

Â Â

Â

La Base -Cámara Arbitral de Rosario (CAC) Chicago presenta un comportamiento creciente desde 2001. En el año 2002 la diferencia se encontraba alrededor de los 20 30 dĂłlares, mientras que en 2003 habĂa ascendido aproximadamente hasta los U$S 50. Pero es en 2004 cuando la pĂ©rdida de valor de la soja local alcanza su máximo. Entre marzo y junio la Base se situó en promedio alrededor de los 130 dĂłlares.

Es verdad que el mercado del Chicago Board of Trade registra una liquidez, para productos del complejo de soja, mucho mayor a la de cualquier otro mercado del mundo. Esa liquidez motiva a muchos operadores a seguir actuando en Ă©l. Sin embargo, todo hace pensar que ese cĂrculo -virtuoso por el cual los precios de Chicago determinan los precios disponibles en nuestro paĂs, tarde o temprano se quebrará.Â

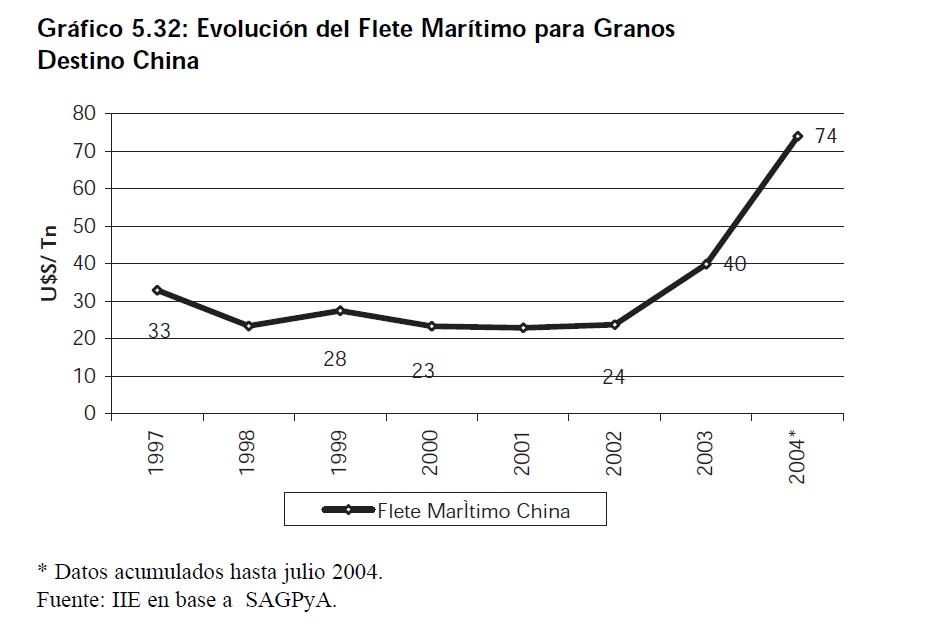

SerĂa válido preguntar si acaso estas diferencias existentes entre estos dos mercados podrĂan, o deberĂan, ser arbitradas por lo agentes del mercado. Esto no se verifica en la realidad. El factor que está jugando en contra de ese arbitraje es el elevado costo de flete marĂtimo, el cual en los Ăşltimos años se incrementĂł de manera significativa.Â

14 En este caso el primer vencimiento del contrato futuro de soja en el CBOT.

Los especuladores actĂşan principalmente en el CBOT, por lo que el precio de Chicago se ve más afectado por Ă©stos que el resto de los mercados. En el CBOT, las operaciones especulativas superan ampliamente a las de cobertura y éstas son factibles por la existencia de los especuladores. A nadie escapa que el fin Ăşltimo de los mercados de futuros es el de asegurar precios y es la actuaciĂłn de los hedgers 15 la que, Ăşltimamente se ve disminuida cuando el principal mercado ya no responde a las necesidades de los actores de otras latitudes del mundo.Â

En los prĂłximos años la exportaciĂłn sudamericana representará aproximadamente al 69.1% del total mundial mientras que la de EEUU estarĂa solamente en el 23.2%. Sobre la base de estos datos, es evidente que las coberturas con contratos

de futuro que se realicen sobre el mencionado comercio de soja deberĂan centrarse en algĂşn futuro mercado regional sudamericano. Esto no implica que el mercado de Chicago no tenga que seguir cumpliendo un papel muy importante en las coberturas del complejo sojero, pero fundamentalmente este papel deberá ser realizado para aquellas exportaciones que se realicen desde EE.UU. o para aquellos consumidores domĂ©sticos y no para el grueso de la producciĂłn mundial. Los Ăşltimos acuerdos celebrados entre dos de las principales instituciones sudamericanas, el Rofex y la BM&F entre sĂ, conjuntamente con acuerdos entre Ă©stas y la bolsa de derivativos de Dalian, están encaminados a hacer realidad este proyecto. Su concreciĂłn podrĂa representar la piedra basal de un futuro mucho más promisorio, tanto para el mercado de derivativos local como tambiĂ©n para los productores agrĂcolas.