INDUSTRIA

CAPÍTULO 7: INDUSTRIA

La industria argentina ha evidenciado una fuerte recuperación desde el año 2003, convirtiéndose en uno de los rubros más dinámicos de la economía nacional, contribuyendo al crecimiento del PBI y a la generación de empleo. A este proceso ha contribuido, sin lugar a dudas, la devaluación de la moneda local que se tradujo en mayores posibilidades de competir para los productos argentinos.

La globalización está produciendo un proceso de redistribución de las actividades productivas desde los países desarrollados hacia los países emergentes, de manera que los procesos productivos están cada vez más internacionalizados. En esta evolución, la ubicación de cada economía dentro de la cadena de valor depende de sus ventajas competitivas. El crecimiento sustentable de la industria argentina requiere el aumento continuo de la competitividad, a través de la incorporación de tecnología y valor agregado, de manera de aumentar la productividad en el sector. Las continuas subas salariales, sin un correlato en aumentos en la productividad deterioran la competitividad de la industria nacional, lo que plantea serias dudas a la continuidad del proceso inversor. A su vez, la importancia que tuvieron las políticas públicas en aquellos países que han encarado con éxito el proceso de crecimiento e integración a la economía mundial sugiere la necesidad de una política de Estado que promueva el desarrollo del potencial productivo del país.

7.1 La participación de la industria en la economía

7.1.1 Evidencia internacional

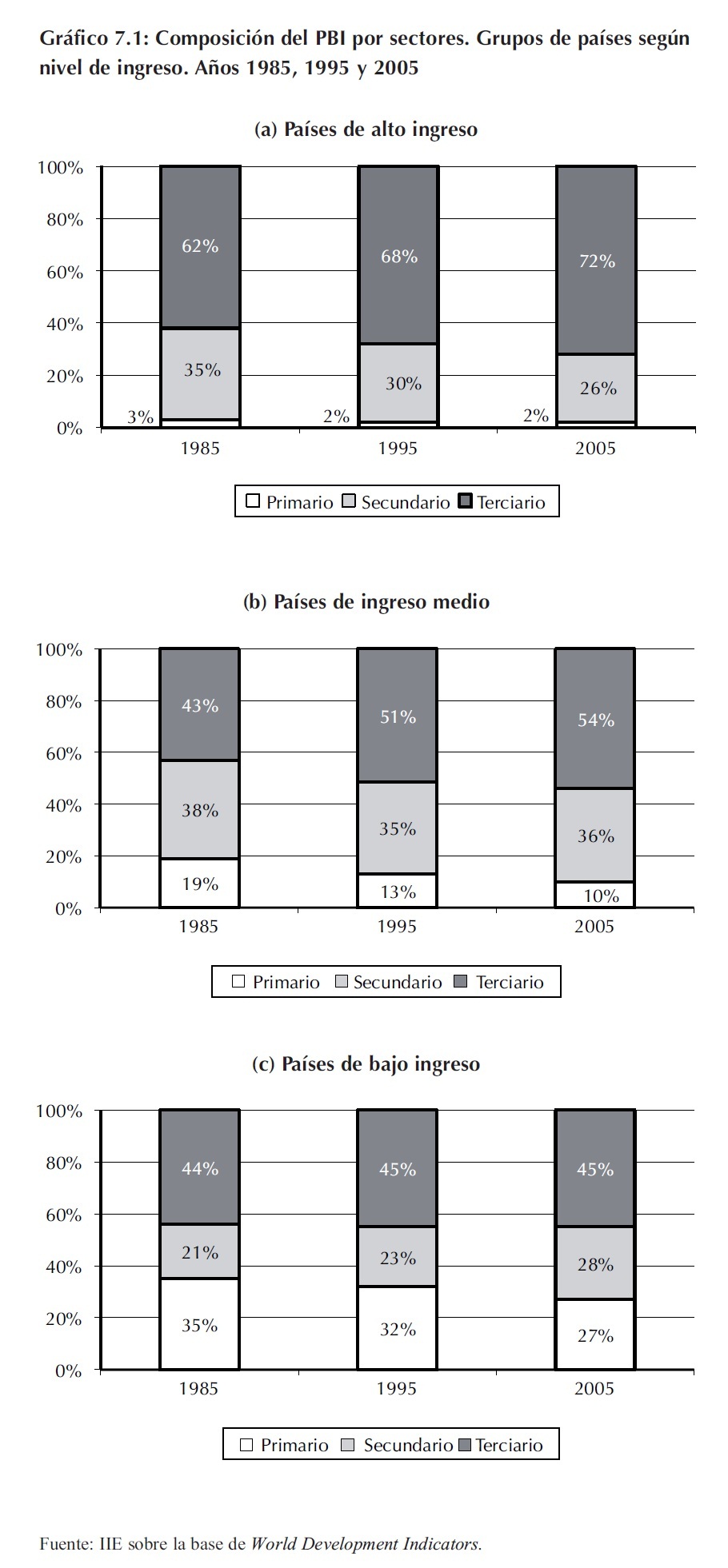

Se suele asociar el predominio de las distintas actividades económicas con la etapa de desarrollo económico en que se encuentra un país. En los estadíos iniciales, las actividades primarias (aquellas relacionadas con la agricultura, ganadería y pesca) representan una proporción relativamente importante del Producto Bruto Interno (PBI). A medida que la economía evoluciona, se asiste a una mayor participación de las actividades secundarias (aquellas relacionadas con el sector industrial1) y, luego, a un mayor desarrollo del sector terciario, que comprende la provisión de servicios. Sin embargo, el paso de la segunda a la tercera etapa parece gozar de menor aceptación general que el paso de la primera a la segunda. El Gráfico 7.1 muestra la distribución del PBI por sector para un conjunto de países seleccionados agrupados según nivel de ingreso. Se puede apreciar que el aumento de la participación del sector servicios es evidente en el caso de los países de alto y medio ingreso (aunque en los primeros la participación alcanzada es mayor), mientras que en el caso de los países de bajo desarrollo la caída relativa del sector primario se traslada a un aumento del peso del sector industrial, con una leve mejora del sector servicios. Adicionalmente, la participación de las actividades industriales en el PBI en las economías desarrolladas está disminuyendo (al igual que la participación del sector primario) frente al continuo ascenso del sector servicios. Estas diferencias muestran que estos países se encuentran en distintas etapas de desarrollo económico.

1 El sector secundario incluye la industria manufacturera, la construcción, la explotación de minas y canteras, y las actividades relacionadas con la provisión de servicios públicos tales como luz, agua, etc.

En los inicios de la industrialización, la creciente demanda de productos manufacturados -que servían de insumo a los sectores primarios y que respondían al incremento del consumo de los trabajadores- propició el aumento de la participación de las manufacturas en el producto y elevó las tasas de crecimiento. A su vez, la complejidad cada vez mayor de las sociedades y sus economías requirió el desarrollo de instituciones privadas y públicas que hicieran posible las actividades económicas, la oferta de bienes públicos (entre ellos, la gobernabilidad, la defensa, la seguridad y la protección del ambiente) y el establecimiento de sistemas de protección legal y social. Posteriormente, conforme el progreso tecnológico alcanzaba etapas superiores, los aspectos ligados a la generación de conocimientos y su aplicación a la esfera productiva cobraron mayor protagonismo. Ambos factores, la cambiante naturaleza del progreso tecnológico y las necesidades de desarrollo institucional, devinieron en un progresivo aumento de la importancia de los sectores terciarios, productores de servicios y bienes intangibles (salud, conocimiento, finanzas y logística, entre otros) (CEPAL, 2008). Este fenómeno, que se aprecia más claramente en los países industrializados, podría responder a causas de diversa índole.

En primer lugar, la liberalización abrupta del comercio, muchas veces en el contexto de significativas apreciaciones cambiarias, que tuvo lugar en América Latina, sobre todo en el Cono Sur a fines de los años setenta y después de la crisis de la deuda, dio origen a una marcada disminución de la importancia relativa de los sectores manufactureros. En Argentina, los efectos de la apertura comercial de mediados de la década de los setenta y, luego, en la Convertibilidad, con una moneda sobrevaluada, se tradujeron en una caída de la participación de la industria manufacturera en el PBI (ver apartado 7.1.2). En ese contexto, en muchos países de América del Sur, fue configurándose un patrón de especialización productiva con fuerte preponderancia de las actividades basadas en la explotación de los recursos naturales.

Un segundo factor de desindustrialización se originó en la reasignación a escala global de actividades con uso intensivo de mano de obra (offshoring), lo que habría conducido a un menor crecimiento del sector manufacturero en Latinoamérica, así como también en países industrializados. Esto se ha manifestado en el menor grado de incorporación a cadenas de valor globales que han mostrado los países de la región, con excepción de algunos países de Centroamérica, el Caribe y México. La fragmentación espacial de la producción es cada vez mayor debido a la globalización y la caída en los costos de transporte y de comunicación, por lo que actividades que antes sólo podían ser llevadas a cabo localmente, actualmente pueden transferirse a países y/o regiones que presentan mayores ventajas comparativas.

En tercer lugar, la reducción de la participación del sector manufacturero podría ser, en parte, resultado de la difusión de las prácticas de tercerización (outsourcing) que suponen que algunas actividades que antes estaban incorporadas en los procesos de las empresas manufactureras, pasen a ser realizadas por terceros. Esto sería muy importante en el caso de actividades logísticas (transporte, almacenaje, comunicaciones) y otras no vinculadas directamente con la producción (aseo, seguridad, administración contable y financiera, mercadeo) que ahora son realizadas por empresas especializadas, lo que eleva la participación de los servicios en el valor agregado total.

Recuadro 7.1: ¿Qué son el outsourcing y el off-shoring?

Outsourcing. Las empresas tercerizan servicios y/o actividades manufactureras a otras empresas no afiliadas, ya sean domésticas o radicadas en el exterior.

Off-shoring. Las empresas traspasan determinados servicios o actividades manufactureras a empresas en el exterior, ya sean afiliadas o no.

Off-shore outsourcing. Es una combinación de las dos anteriores, que involucra aquellas actividades de las empresas llevadas a cabo por empresas no afiliadas en el exterior.

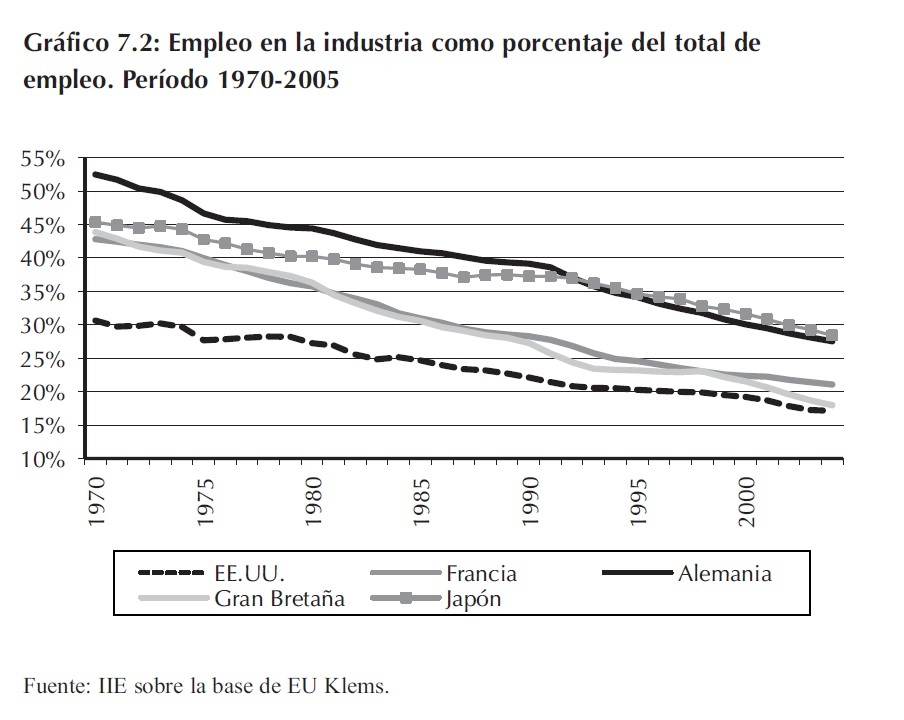

Otro aspecto que refleja la caída en la importancia relativa de las actividades industriales es la disminución de la proporción del empleo total utilizado en estas últimas. A esto han contribuido, en primer lugar, el rápido desarrollo de los servicios en los países desarrollados, lo que ha incentivado la absorción de trabajadores en el sector: como el empleo en el sector primario es relativamente bajo, debe extraerse de la industria. En segundo lugar, el aumento en la productividad de los trabajadores, de manera que se puede alcanzar el mismo nivel de producción con menor cantidad de trabajo (Baldwin, 2006). El Gráfico 7.2 permite apreciar la caída en la participación relativa del empleo industrial en las principales economías desarrolladas.

Como se desprende del análisis anterior, este cambio en la estructura económica de los distintos países no sólo obedece al mismo proceso de desarrollo sino también a una redistribución mundial de las tareas de producción. La localización de la producción es cada vez más sensible a las relaciones de costo laboral entre los distintos países. Sumado a esto, las economías en desarrollo ofrecen una cantidad considerable de mano de obra de bajo costo que los países desarrollados aprovechan mediante la relocalización de sus planes de producción y el consiguiente aumento de las importaciones, aunque también podrían aprovecharlo mediante la inmigración. Los procesos de producción están cada vez más internacionalizados y la cadena de valor está adquiriendo un tinte cada vez más global (ver Recuadro 7.2 para un mayor detalle de las cadenas de valor globales).

Recuadro 7.2: Las cadenas de valor globales

Las cadenas de valor globales (CVG) implican un conjunto de actividades productivas interrelacionadas, llevadas a cabo por empresas localizadas en diferentes regiones. Estas actividades comprenden todas las tareas realizadas desde la concepción hasta la producción y distribución del bien y/o servicio en cuestión.

En función de las necesidades de la industria, cada eslabón de la cadena desempeña distintas actividades. La caída en los costos de información, comunicación y transporte ha disminuido el costo del comercio y permitió la división espacial de la producción. El hecho de que un proceso sea llevado a cabo en cierta área geográfica depende de las ventajas comparativas de esa región. De esta manera, muchas regiones de bajo costo laboral se han integrado a las CVG´s realizando procesos intensivos en mano de obra. En Asia, por ejemplo, las empresas dedicadas a TIC´s en India y las electrónicas en China, Taiwán, Malasia y Singapur se han integrado exitosamente a las CVG´s, debido a la disponibilidad de recursos humanos especializados en esas tareas. Dentro de las CVG, las empresas multinacionales (TNC´s) juegan un rol central como coordinadoras de las diferentes tareas dentro de la red de producción.

La integración de una economía en el sistema de producción mundial y las CVG´s requiere superar ciertos obstáculos, tales como (UNCTAD, 2006):

– Altos costos de transacción para exportar.

– Falta de infraestructura, y transporte de alto costo.

– Acceso restringido al capital, la tecnología y trabas para el mejoramiento de la productividad.

– Un clima de negocios inadecuado.

– Escasa Inversión Extranjera Directa (IED), a través de la cual se establecen vínculos productivos, tecnológicos y comerciales.

Las cadenas de valor se pueden diferenciar sobre la base del tipo de coordinación que exista entre los distintos eslabones. Aquellas cadenas dominadas por los productores (producer-driven commodity chains) son aquellas en las que grandes empresas manufactureras, frecuentemente TNC´s, juegan un rol central en la coordinación de las redes de producción (incluyendo sus vínculos hacia atrás y hacia adelante). Este tipo de cadenas es característico de industrias intensivas en capital y tecnología como las de automóviles, aviación, computadoras y maquinaria pesada. Por el contrario, las cadenas guíadas por los compradores (buyer-driven commodity chains) hacen referencia a aquellas cadenas en las que los grandes mayoristas son fundamentales al establecer redes de producción descentralizadas en varios países exportadores, principalmente economías en desarrollo.

Fuente: IIE sobre la base de Feenstra et al (2006) y UNCTAD (2006).

Muestras de este proceso son no sólo el aumento en la participación de la producción y de las exportaciones manufactureras de países en vías de desarrollo en el total mundial, sino también la participación de las exportaciones de países en desarrollo sobre las importaciones manufactureras de los países desarrollados.

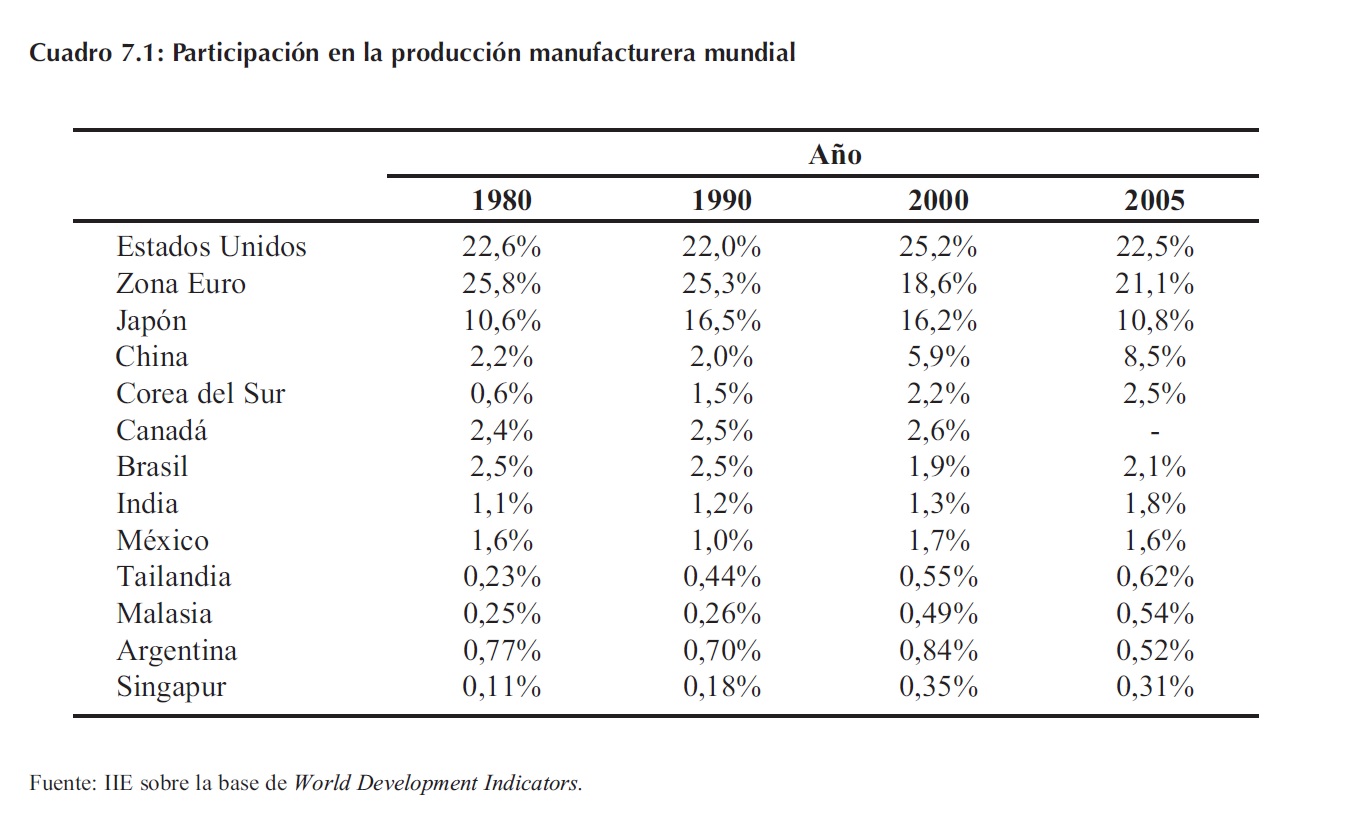

Como se puede apreciar en el Cuadro 7.1, los países emergentes, principalmente los países del sudeste asiático, han aumentado su participación en la producción manufacturera mundial, acortando la distancia que los separa de los países desarrollados cuya participación se ha mantenido estable o con leve tendencia a la baja.

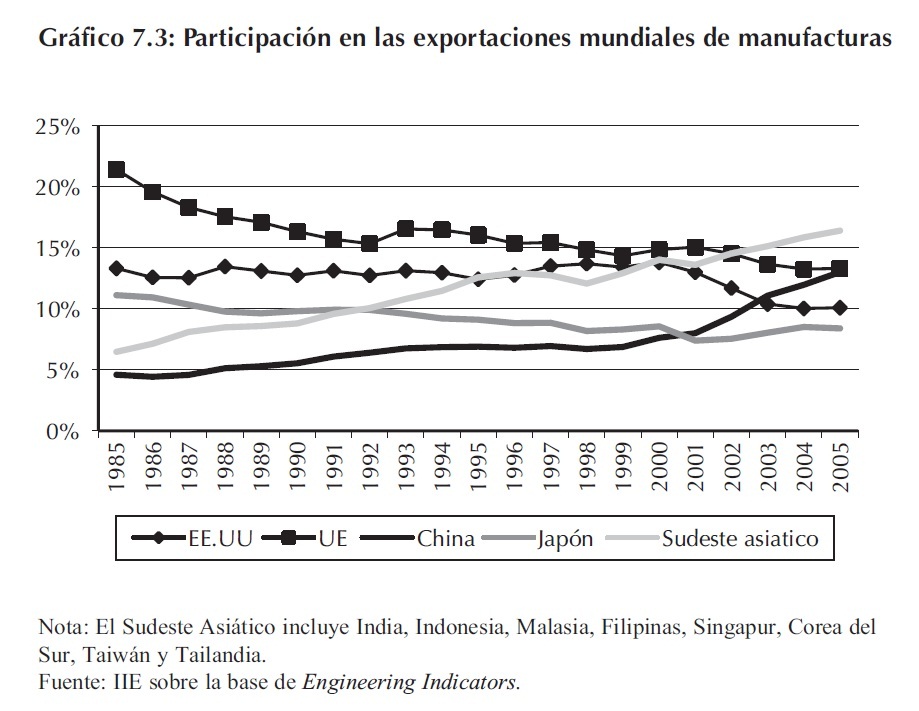

En relación a las exportaciones manufactureras, los progresos de las economías emergentes son todavía más evidentes, ya que su participación en los mercados mundiales supera a la de muchos países avanzados, tal como lo ilustra el Gráfico 7.3.

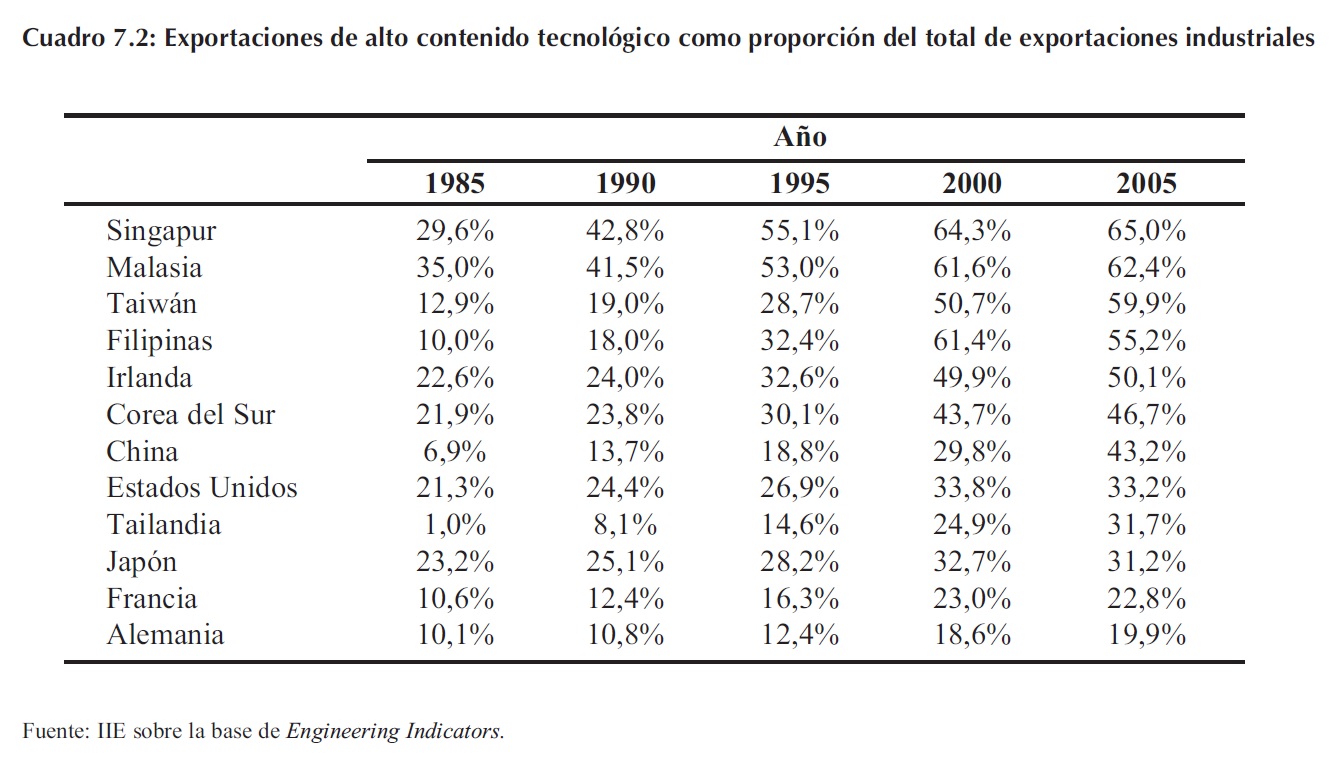

A menudo, la creencia común es que esta redistribución de los procesos de producción desde los países desarrollados a los países en desarrollo corresponde a productos poco intensivos en tecnología o mano de obra calificada. Sin embargo, muchos de estos países están incrementando las exportaciones de bienes «tecnológicos» dentro de la canasta de bienes exportables. En el caso de los países del sudeste asiático, la participación de las exportaciones de productos de alta tecnología2 dentro del total de exportaciones industriales ha aumentado continuamente en los últimos años, hasta alcanzar valores superiores a los que presentan muchos países europeos, Estados Unidos y Japón (que también muestran un sesgo hacia las exportaciones de mayor contenido tecnológico), tal como se puede apreciar en el Cuadro 7.2.

2 Se consideran industrias de alta tecnología a la fabricación de aeronaves y naves espaciales, la fabricación de maquinaria de oficina, contabilidad e informática, la fabricación de equipo y aparatos de radio, televisión y comunicaciones, la industria farmacéutica y la fabricación de instrumentos médicos, ópticos y de precisión.

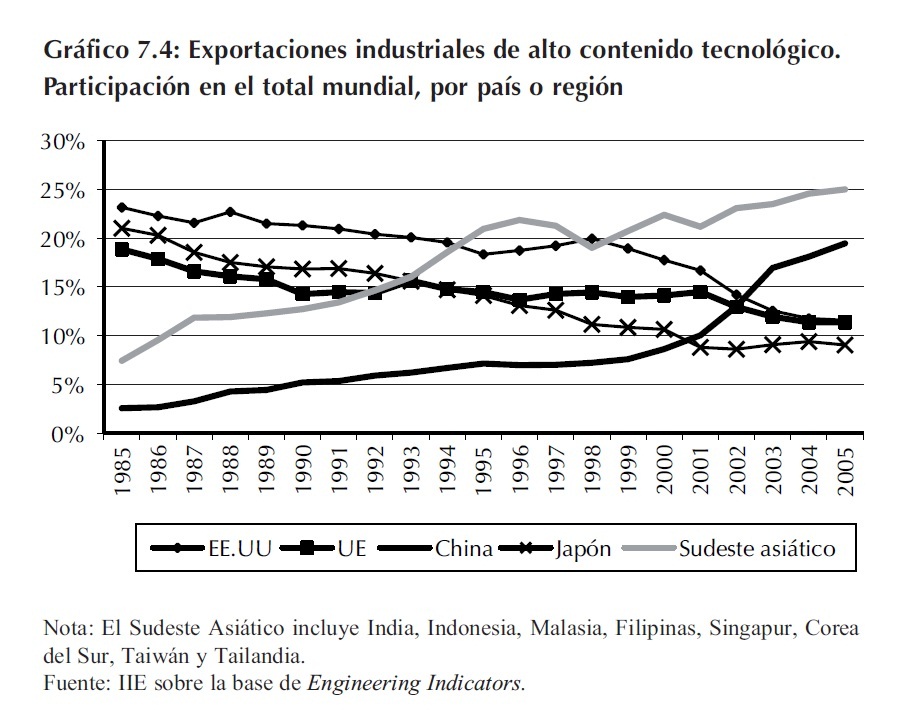

El resultado de esta orientación es un incremento sostenido de estos países en la participación en las exportaciones mundiales de productos intensivos en tecnología, tal como se observa en el Gráfico 7.4.

Respecto de Argentina, la dimensión de las exportaciones de alta tecnología (en proporción del total de exportaciones industriales) es pequeña en relación a la que presentan los países emergentes anteriormente mencionados. En el año 2006, las exportaciones intensivas en tecnología representaron el 3,5% del total de exportaciones industriales, valor sustancialmente menor al de los países del sudeste asiático. Si se realiza la comparación con Brasil, se observa que las exportaciones argentinas están más orientadas hacia productos de menor contenido tecnológico.

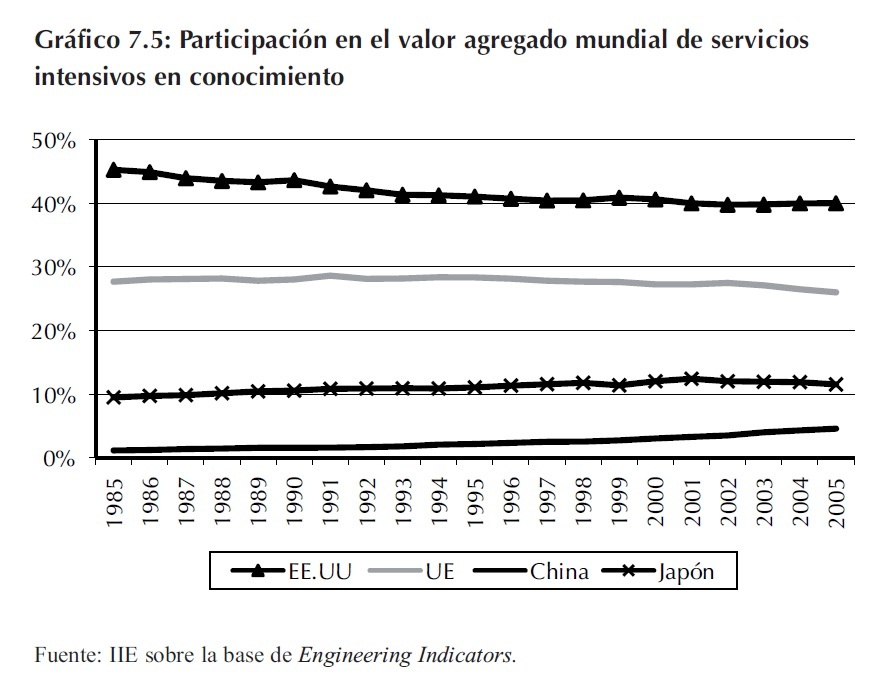

El crecimiento de las economías emergentes también se está dando en el caso de los servicios intensivos en conocimiento3. Si bien, al igual que en el caso de la industria manufacturera, están aumentando su participación en el valor agregado mundial, todavía subsisten marcadas diferencias respecto de los países desarrollados, tal como lo ilustra el Gráfico 7.5.

3 Los servicios intensivos en conocimiento son los servicios empresariales, financieros, comunicación, salud y educación.

Otros países del sudeste asiático, tales como Corea del Sur, Taiwán, Singapur, Tailandia y Malasia, han aumentado la producción de este tipo de servicios, hasta alcanzar en conjunto el 4,56% del total mundial en el año 2005, mientras que veinte años atrás era de 1,97%.

Respecto de los países latinoamericanos, Brasil, México y Argentina muestran una caída en su participación mundial respecto de los valores registrados a mediados de la década de los 80´. Mientras que en 1985 sumaron el 2,2%, 1,5% y 0,68%, en el año 2005 su participación había descendido a 1,6%, 1,2% y 0,63%, respectivamente (Engineering Indicators, 2008).

A las disparidades mostradas entre América Latina y Asia Oriental, contribuyen las diferencias en la intensidad de los esfuerzos en Investigación y Desarrollo (I&D) entre ambas regiones. Un mayor detalle de estos procesos se puede encontrar en el Capítulo 6 de la presente edición de El Balance de la Economía Argentina.

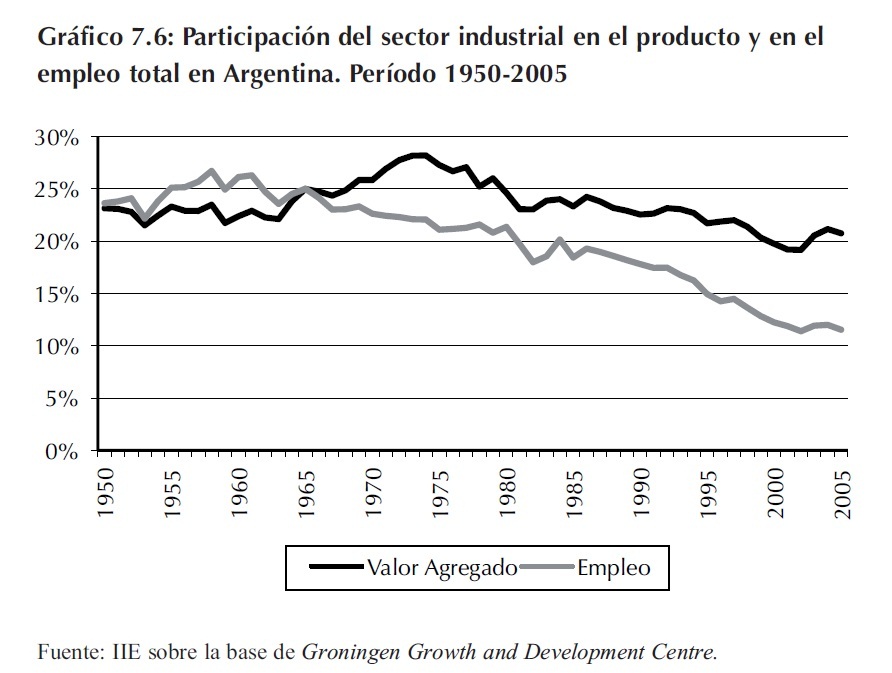

7.1.2 La importancia de la industria en Argentina

En Argentina, tras el aumento producido en el proceso de sustitución de importaciones (ISI), la participación de la industria manufacturera en la generación del valor agregado total y en el empleo de la economía ha disminuido desde mediados de la década del ´70. En particular, se dieron marcadas caídas en la década de los ´90, tal como se observa en el Gráfico 7.6, evidenciando el impacto negativo de los procesos de apertura comercial con atraso cambiario. Respecto de la participación de la industria en el empleo total, la disminución registrada ha sido aún más notoria que en el caso del valor agregado.

A pesar de los numerosos obstáculos que encontró la ISI en materia de crisis de balance de pagos, que se tradujeron en cuellos de botella en materia de transporte, combustibles, insumos industriales y bienes de capital, dada la dependencia de las importaciones en esos rubros que muestra la producción industrial argentina, la actividad industrial mostró una gran expansión a partir de 1964, aumentando substancialmente su participación en el PBI.

A partir de mediados de la década de 1970, se inicia un período de caída en el peso relativo de las actividades industriales, debido a la conjugación de la apertura comercial y la sobrevaloración de la moneda, que derivaron en una pérdida de competitividad de la industria nacional. La tendencia continuó durante los años ´80 (la década «perdida») y se acentuó con el proceso hiperinflacionario de finales de la década.

Con la instauración del régimen de Convertibilidad, se propició la importación de tecnología, bienes de capital e insumos provenientes del exterior, dando como resultado un importante aumento de la productividad. Durante los primeros años de la década de los ´90, el crecimiento industrial fue importante, lo que permitió recuperar la participación que había perdido en el último tramo de los ´80. Sin embargo, el importante aumento registrado en la productividad implicó que la participación de la industria manufacturera en el empleo total de la economía mostrara una pronunciada caída. La profunda recesión industrial iniciada en 1998 (el Estimador Mensual Industrial sufrió una caída del 23% en el período 1998-2002) implicó una caída adicional en la participación, ayudada por la sobrevaloración del peso que produjo un sesgo hacia productos no transables como los servicios.

La devaluación de la moneda observada tras el colapso del régimen de Convertibilidad tuvo como consecuencia una mejora en la competitividad de la industria manufacturera (ver apartado 7.2.2). Ello se tradujo en la reactivación del sector y en un aumento de su participación en el PBI. En este caso, aunque también se produjo un aumento relativo del empleo industrial a partir del año 2003, los niveles actuales se encuentran lejos de los registrados en la década de los noventa.

En la edición 2007 de El Balance de la Economía Argentina se puede encontrar información adicional sobre la evolución histórica de la industria manufacturera argentina.

7.2 La competitividad

7.2.1 Evidencia internacional

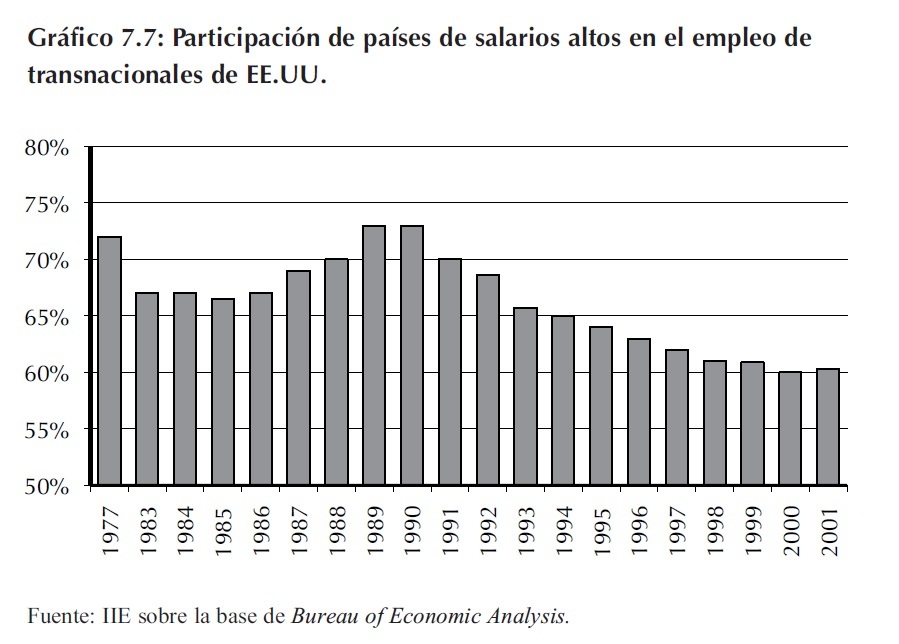

Como se mencionó en apartados anteriores, una de las causas más importantes del fenómeno del off-shoring en los últimos años es el bajo costo laboral en aquellas regiones donde el proceso de industrialización se ha acelerado. Aunque las operaciones en el extranjero por parte de empresas transnacionales de Estados Unidos están concentradas en países de salarios altos, el empleo en los países de salarios bajos ha crecido más rápidamente que en los primeros, lo que refleja consideraciones de costos, el desarrollo de nuevos mercados y la liberalización de las políticas hacia la IED en países en vías de desarrollo. La proporción del empleo de multinacionales en países de altos salarios en el total de empleo de multinacionales fue del 60% en el año 2001, mientras que en la década de los ochenta y principios de los noventa la proporción alcanzaba el 70%, tal como muestra el Gráfico 7.7.

Si bien las decisiones de localización de las empresas transnacionales responden en gran medida al tamaño del mercado en el país receptor, los costos laborales están jugando un rol cada vez más importante. En el Gráfico 7.8 se puede apreciar el costo laboral por hora en la industria manufacturera para un conjunto de países seleccionados. Las llamadas economías «emergentes» poseen costos laborales sustancialmente menores a los de las economías desarrolladas, como Estados Unidos, Alemania, Francia, Reino Unido, Canadá y Japón. Respecto de China, el costo de la mano de obra viene incrementándose rápidamente en los últimos años, aunque es muy bajo en comparación con el de sus socios comerciales: en el año 2004 el costo laboral por hora en la industria manufacturera de China era de US$0,67, aproximadamente un 3% del nivel correspondiente a Estados Unidos (U.S. Labor Statistics). Estas diferencias incentivan la relocalización de actividades productivas (principalmente intensivas en mano de obra no calificada) desde los países desarrollados hacia las economías emergentes.

A pesar de estas consideraciones, la competitividad de una economía no deriva únicamente de mecanismos destinados al abaratamiento de la mano de obra, sino que además depende de la posibilidad y la facilidad de acceso a fuentes de financiamiento, de políticas de promoción y desarrollo, entre otros aspectos. Sin embargo el verdadero proceso generador de competitividad es aquél vinculado al aumento de la productividad. El mismo permite que los incrementos salariales no se traduzcan en una disminución de la competitividad, ya que si bien el costo de cada trabajador aumenta, la producción de este también.

7.2.2 La competitividad en Argentina

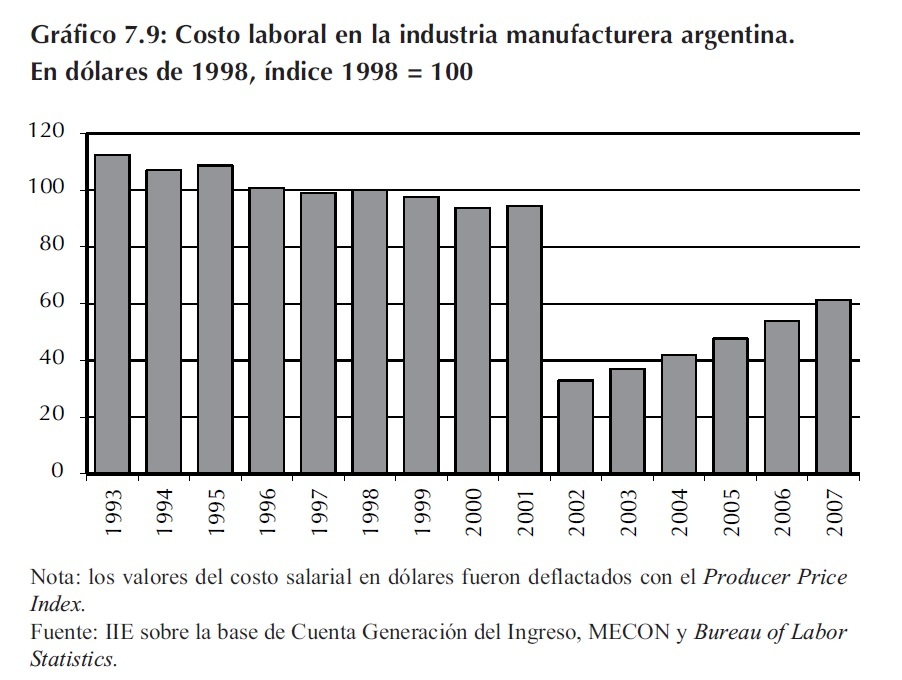

Argentina obtuvo ventajas en términos de competitividad con el abandono del régimen de Convertibilidad y la consiguiente devaluación a principios del año 2002. En términos de costo laboral en dólares, significó un abaratamiento sustancial de la mano de obra, tal como se puede observar en el Gráfico 7.9. La salida del esquema de Convertibilidad tuvo como consecuencia una caída del 65% en esta variable durante el año 2002 en relación al 2001 (medido en dólares constantes de 1998). Sin embargo, las continuas subas salariales y las altas tasas de inflación, conjugadas con un tipo de cambio relativamente estable, hacen que el costo laboral en dólares se incremente, acortando la distancia respecto a los niveles registrados en la década de los ’90. Aún así, en 2007 todavía quedaba un margen de 40% respecto a los valores correspondientes a 1998.

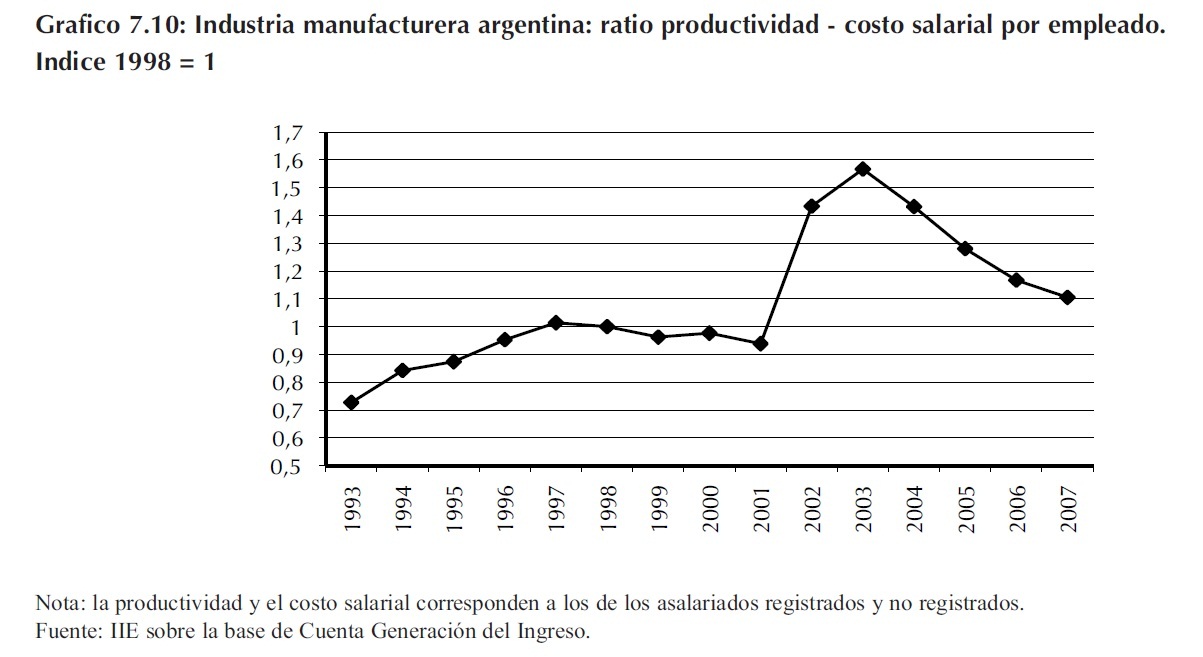

El incremento registrado en la productividad desde 2003 ha posibilitado la absorción de parte del aumento del costo laboral sin perjudicar los márgenes de rentabilidad. Sin embargo, la relación productividad – costo salarial por trabajador está disminuyendo continuamente desde 2003 y se acerca a los niveles registrados en el año 1998, tal como lo muestra el Gráfico 7.10, encendiendo una señal de alerta en los sectores industriales. La caída en este indicador se suma a la disminución de los márgenes de rentabilidad reportados por las empresas argentinas, tal como se comentará en el apartado 7.4.

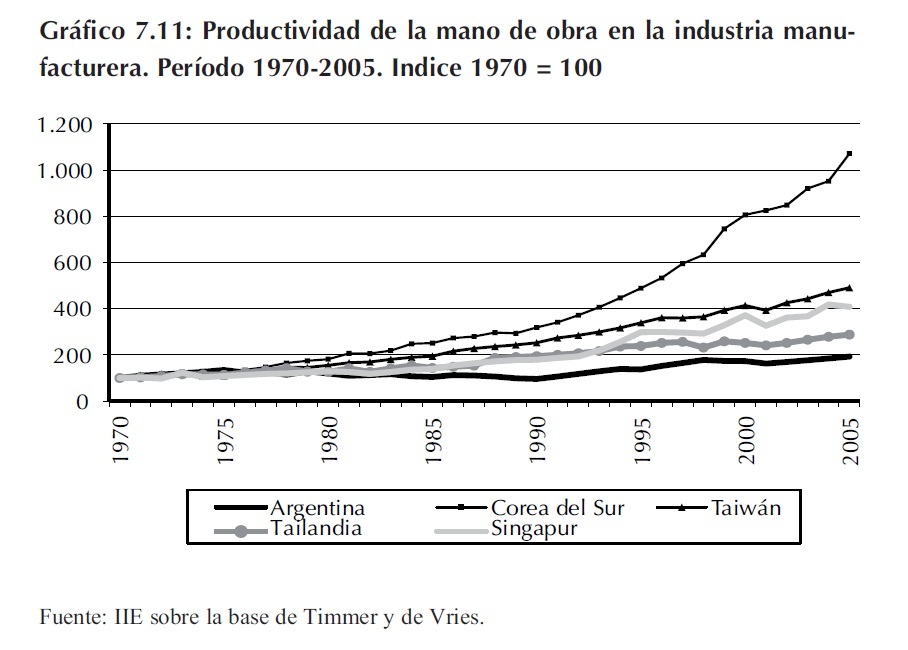

Cuando se compara entre países la evolución de la productividad laboral, se observa que, si bien Argentina presenta tasas de crecimiento similares a las de México y Brasil, se encuentra lejos de los registros de aquellos países asiáticos que han encarado un proceso de industrialización y crecimiento con éxito. El Gráfico 7.11 muestra que, mientras Argentina duplicó su productividad en el período 1970-2005, Tailandia la triplicó, Taiwán la cuadruplicó y Corea del Sur la incrementó diez veces.

El desempeño de estos países en términos de productividad es una de las explicaciones del espectacular ritmo de crecimiento que lograron en las últimas décadas.

Recuadro 7.3: ¿Es el tipo de cambio nominal el único determinante de la competitividad de la industria?

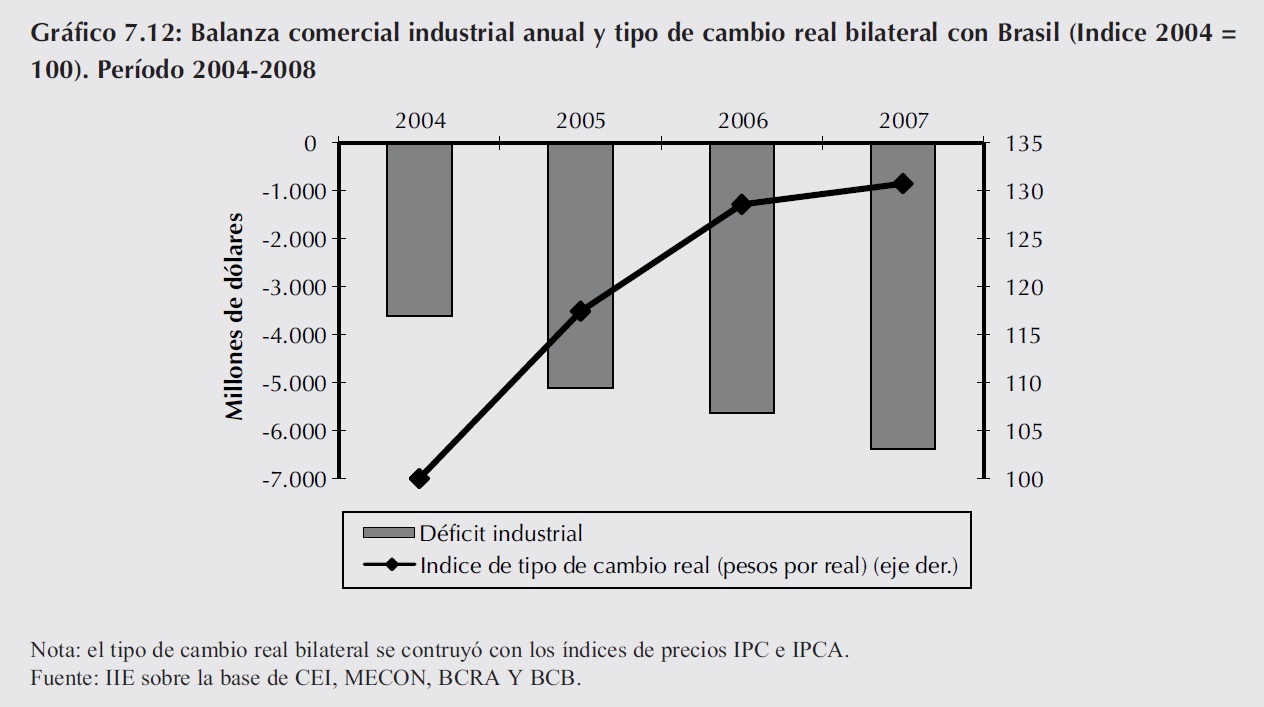

A pesar de la continua apreciación del real contra el peso (aumento del tipo de cambio real bilateral peso/real), la balanza comercial industrial con Brasil muestra un déficit creciente, tal como se puede observar en el Gráfico 7.12. Este hecho sugiere que existen otros elementos a la hora de determinar el grado de competitividad de una economía.

Frente a la apreciación del real contra el dólar el gobierno brasileño respondió con diversos paquetes de medidas para «apoyar aquellos sectores perjudicados por la valorización del real contra el dólar». Se trata de créditos por 1.950 millones de dólares a un plazo medio de 10 años con tasas del 7% anual destinados a los siguientes sectores: bienes de capital, textiles, software, calzado, artículos de madera, cerámicos, confección, frutas, servicios de informática, madera, piedras ornamentales y productos de cuero.

Fuente: IIE sobre la base de MDIC.

7.3 Otros factores

7.3.1 La importancia de las políticas públicas

¿Cuáles son los desafíos que debe encarar la industria argentina para lograr el crecimiento y la inserción en el comercio mundial de manufacturas? Como se mencionó anteriormente, el aumento de la productividad es la fuente principal y genuina de competitividad en el largo plazo. Sin embargo, la competencia en los mercados mundiales demanda otros requisitos: el acceso a fuentes de financiamiento a costos razonables y la promoción de las exportaciones fueron (y son) prácticas comunes en aquellos países que encararon el proceso de modernización y expansión del sector industrial. A su vez, el hecho de que la mayor parte de las operaciones de empresa multinacionales estén concentradas en países de salarios altos sugiere que la incorporación de valor agregado y tecnología es clave en el proceso (aunque las consideraciones de costo vienen ganando importancia, tal como se mencionó anteriormente). Por lo tanto, una política de desarrollo industrial debe tener en cuenta los diversos aspectos determinantes de la competitividad de la economía, a través de un proceso que contemple la generación de valor agregado, de manera que la competitividad no descanse únicamente en costos laborales bajos. El Plan de Desarrollo Productivo encarado por el gobierno brasileño (ver Recuadro 7.4) es un ejemplo de las políticas públicas de largo plazo aplicadas. En Chile, la Corporación de Fomento de la Producción (CORFO) brinda apoyo a las empresas chilenas para competir en los mercados, a través de la provisión de financiamiento y de líneas de apoyo para la obtención, creación y transferencia de tecnología, para la innovación, para la exportación de productos o servicios, entre otros aspectos.

Recuadro 7.4: El Plan de Desarrollo Productivo de Brasil

En mayo de 2008 el gobierno de Brasil lanzó el Plan de Desarrollo Productivo (PDP), un plan de mediano-largo plazo destinado a lograr entre 2010 y 2011 una serie de objetivos estratégicos, de fortalecimiento de la competitividad, de mayor internacionalización de sus empresas y de consolidación del liderazgo mundial en sectores productivos considerados claves.

Las macrometas para el año 2010 contempladas en el PDP son las siguientes:

a) Aumento de la inversión interna bruta fija del 17,6% del PBI (posición en el año 2007) al 21% del PBI para el año 2010;

b) Elevación del gasto privado en I&D del 0,51% del PBI en el año 2005 al 0,65% del PBI en el año 2010;

c) Incrementar la participación en las exportaciones mundiales de 1,18% en 2007 a 1,25% en 2010.

d) Aumentar un 10% el número de PyME´s exportadoras para el año 2010, respecto a los valores registrados durante el año 2006.

Sin embargo, el PDP no contempla sólo metas a nivel agregado sino que incorpora asimismo objetivos y programas destinados a la movilización de sectores específicos de importancia estratégica.

Estos sectores son:

– Complejo Industrial de Salud – Complejo Industrial de Defensa – Energía Nuclear

– Nanotecnología – Biotecnología – TIC

Respecto de otros sectores, en un primer grupo (entre los que se pueden mencionar bioetanol, petróleo, carnes) se contemplan programas destinados a consolidar y/o expandir el liderazgo, y en un segundo grupo (sector automotriz, textiles, calzado, entre otros) los programas están destinados a fortalecer la competitividad.

¿Cuáles son los instrumentos que permitirán el logro de estos objetivos? El Banco Nacional de Desarrollo (BNDES) otorgará financiamiento por R$210 mil millones para los sectores Industria y Servicios entre 2008 y 2010. Además se contemplan medidas fiscales y tributarias, tales como exenciones impositivas para sectores generadores de externalidades y para las exportaciones, permisos para la depreciación acelerada de la inversión, entre otros.

Fuente: IIE sobre la base de MDIC.

7.3.2 El acceso al financiamiento

El acceso a fuentes de financiamiento abundantes y de costo razonable es otro de los mecanismos que contribuyen a la competitividad del sector industrial.

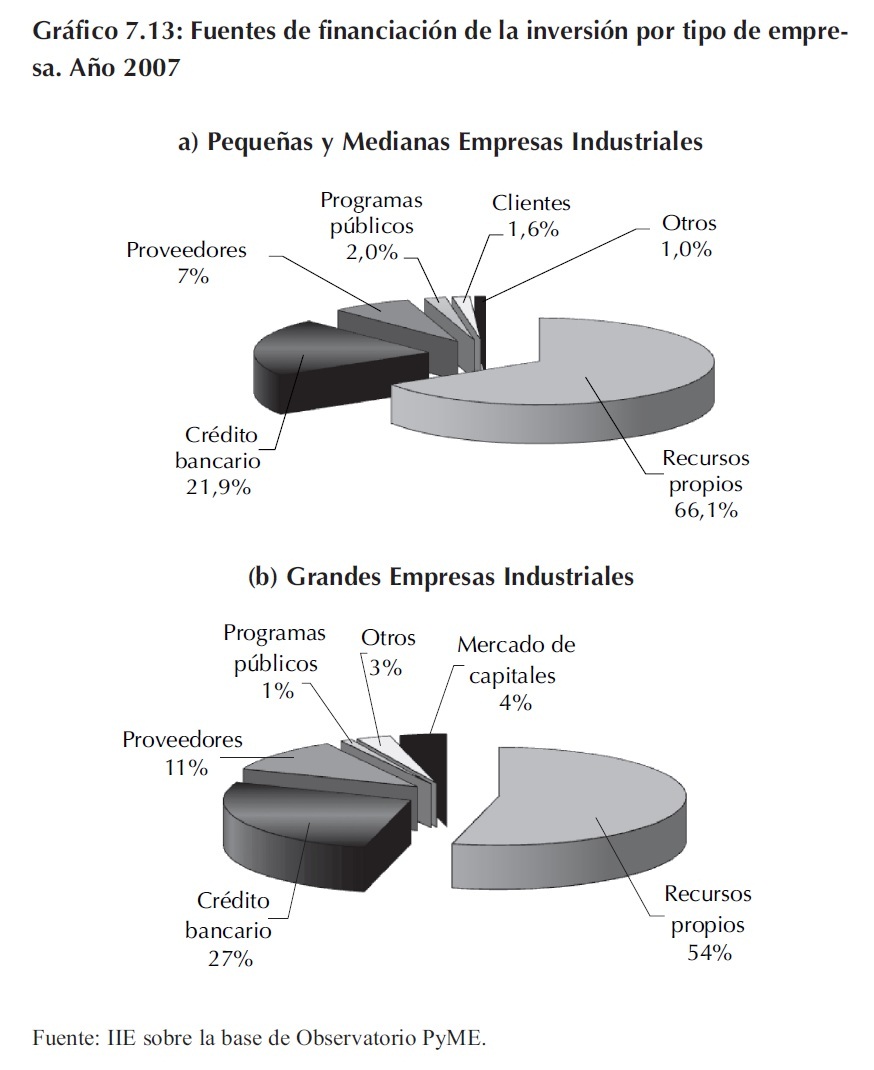

Tanto las pequeñas y medianas empresas (PyME´s) como las grandes empresas industriales argentinas (aunque en menor medida las últimas) financian la mayor parte de sus inversiones con recursos propios, principalmente los provenientes de la reinversión de utilidades. Como se observa en el Gráfico 7.13, aproximadamente el 66% de las inversiones de PyME´s durante 2007 fueron financiadas con recursos propios, si bien en años anteriores la proporción era aún mayor (83,4% y 77,2% en 2005 y 2006, respectivamente). La reinversión de utilidades significó más del 90% dentro de los recursos propios. En las grandes empresas, si bien se aprecia un mayor acercamiento a fuentes de financiación externas respecto de las PyME´s, los recursos propios constituyen la principal fuente de financiamiento.

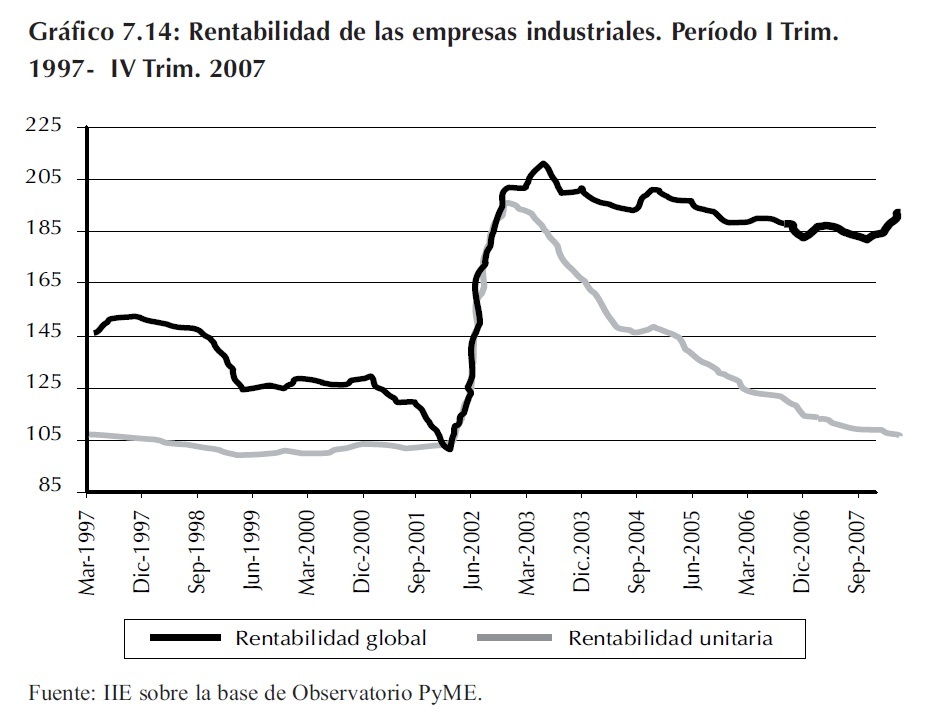

La gran dependencia de los recursos propios hace que el proceso inversor sea menos sustentable y muy sensible a los márgenes de rentabilidad obtenidos. En este contexto, el problema es que los márgenes de rentabilidad unitarios están cayendo sistemáticamente, tal como lo muestra el Gráfico 7.14, mientras que la rentabilidad global se sostiene por el aumento en las cantidades vendidas. Sin embargo, las perspectivas de menor crecimiento para el año 2009 plantean dudas a la continuidad de esta vía de escape, lo que implicaría problemas a la hora de invertir para las empresas industriales, ya que la falta de financiación, junto a la incertidumbre respecto a la situación económica nacional, fue señalada como la principal causa de la decisión de no invertir por parte de estas últimas (Encuesta Estructural a PyME industriales, 2007).

La caída mostrada por los márgenes de rentabilidad unitarios se debe principalmente al aumento de los costos de producción, tanto salariales como en los otros insumos. Respecto del componente salarial, en la sección 7.2 se detalló un deterioro de la competitividad argentina, debido al aumento del costo salarial en la industria manufacturera por encima de los incrementos registrados en la productividad a partir del año 2004.

Respecto de las fuentes de financiación externas, aunque su participación en el total sigue creciendo, todavía representa una porción muy modesta, principalmente en el caso de las PyME´s. Estas últimas están recurriendo en mayor medida al crédito bancario: mientras que en 2005 y 2006 la participación de esta fuente dentro del total de financiamiento fue del 8% y el 14% respectivamente, en 2007 alcanzó el 21,8%.

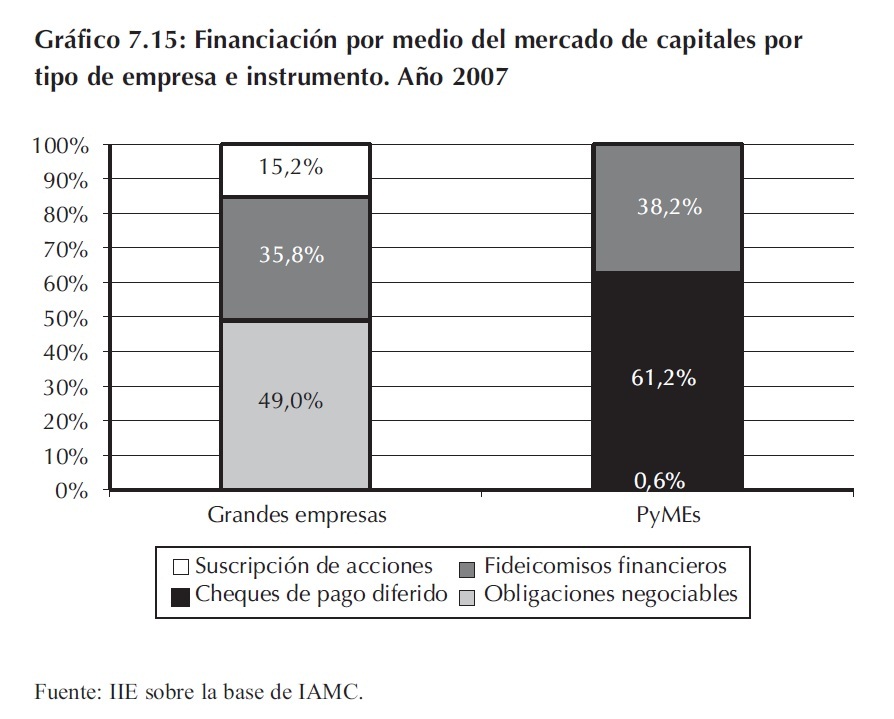

Asimismo, el mercado de capitales todavía representa una fracción muy pequeña del financiamiento a empresas y está muy sesgado hacia instrumentos de corto plazo, principalmente en el caso de las PyME´s, como se verá en mayor detalle en el Capítulo 10. Durante el año 2007, más del 95% del financiamiento total a través del mercado de capitales se canalizó a grandes empresas, mientras que sólo el 4,7% se destinó a las PyME´s. En cuanto a los instrumentos utilizados por cada tipo de empresa, las PyME´s están más sesgadas hacia instrumentos de corto plazo, tales como los cheques de pago diferido, mientras las grandes empresas recurren en mayor medida a obligaciones negociables, tal como muestra el Gráfico 7.15.

La importancia de las políticas públicas en este sentido también va cobrando relevancia y recientes experiencias sugieren que es un elemento presente en los planes de desarrollo industrial y/o de promoción de exportaciones llevados a cabo por distintos países (ver Recuadro 7.4). En Brasil, el Banco Nacional de Desarrollo Productivo (BNDES) provee recursos financieros destinados a estimular el crecimiento industrial del país, buscando enfrentar los siguientes desafíos: ampliar la capacidad de producción de la industria y del sector de servicios; incrementar la capacidad de innovación y aumentar las exportaciones.

7.4 El desempeño industrial de Argentina durante los últimos años

7.4.1 Nivel general

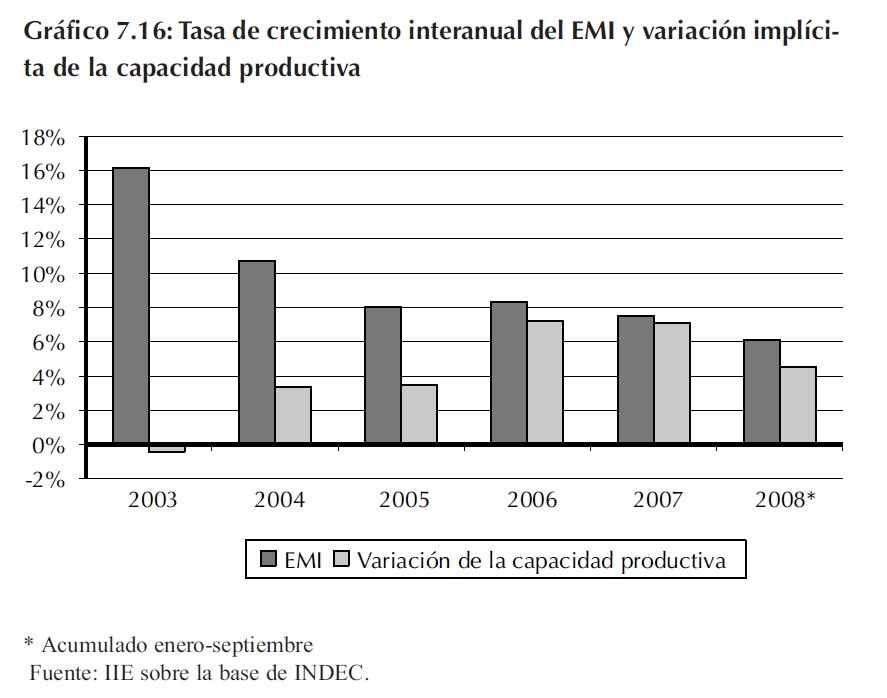

La industria manufacturera ha mostrado un gran dinamismo a partir de la reactivación en el año 2003, siendo uno de los rubros que más ha contribuido al crecimiento de la economía desde entonces. Entre el año 2002 y el año 2007, el Estimador Mensual Industrial (EMI) acumuló un crecimiento de 62%, lo que implica un crecimiento anual promedio de 10% durante ese período. Sin embargo, la actividad industrial durante los primeros nueve meses del año 2008 mostró un comportamiento muy volátil. En el acumulado enero-septiembre el EMI registró un crecimiento de 6,1% respecto a igual período de 2007. Al comparar con el desempeño industrial de los años anteriores se observa el paso a tasas de crecimiento más moderadas (ver Gráfico 7.16), en línea con el comportamiento global de la economía.

Mientras que en los primeros años después de la salida de la Convertibilidad el aumento de la producción se llevó a cabo haciendo uso de la capacidad ociosa (la utilización de la capacidad instalada era de 55,7% en 2002, mientras que en 2007 había aumentado a 74%), en los últimos años las inversiones juegan un papel cada vez más importante en el crecimiento industrial: la variación implícita de la capacidad productiva4 representa una porción cada vez mayor del crecimiento del sector, tal como lo muestra el Gráfico 7.16.

4 La variación implícita de la capacidad productiva se define como la variación porcentual en el nivel de producción menos la variación porcentual en el uso de la capacidad instalada. Indica el aumento de producción no atribuible a un mayor uso de la capacidad instalada, sino a nuevas inversiones.

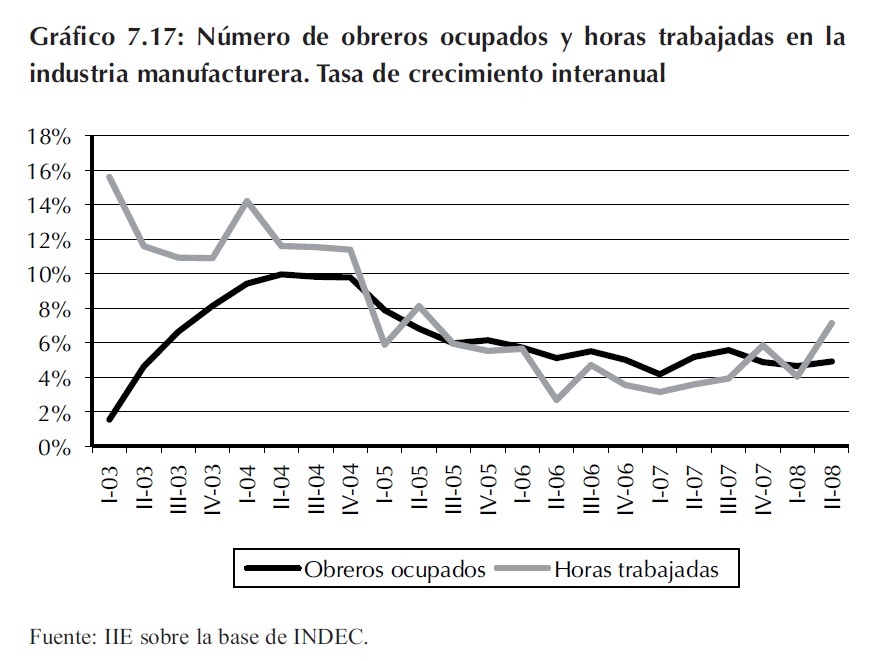

Asimismo, el dinamismo mostrado por la industria manufacturera fue acompañado por un aumento de la ocupación, tanto en términos de obreros ocupados como de horas trabajadas, tal como se puede apreciar en el Gráfico 7.17. En los primeros años después de la salida de la Convertibilidad, la rápida expansión de la producción industrial trajo aparejado un fuerte incremento en las variables ocupacionales, principalmente en las horas trabajadas. El número de obreros ocupados aumentaba a un ritmo más moderado, efecto de la política de mantenimiento preventivo de personal llevado a cabo por las empresas argentinas, que prefieren extender las horas de trabajo de los obreros ya empleados, en lugar de contratar nuevo personal, para incrementar la producción. Una vez consolidada la recuperación, los mayores niveles de actividad llevaron a las empresas a tomar nuevos empleados, lo que se tradujo en un mayor incremento del número de obreros ocupados. En línea con el paso a tasas de crecimiento de la producción más moderadas, si bien continúa el aumento de la ocupación, se está produciendo a un menor ritmo. Entre los años 2002 y 2007 los puestos de trabajo declarados creados por la industria manufacturera aumentaron 50%, lo que significó el 17% del total de este tipo de puestos creados por toda la economía en el período mencionado.

7.4.2 El desempeño de los distintos sectores

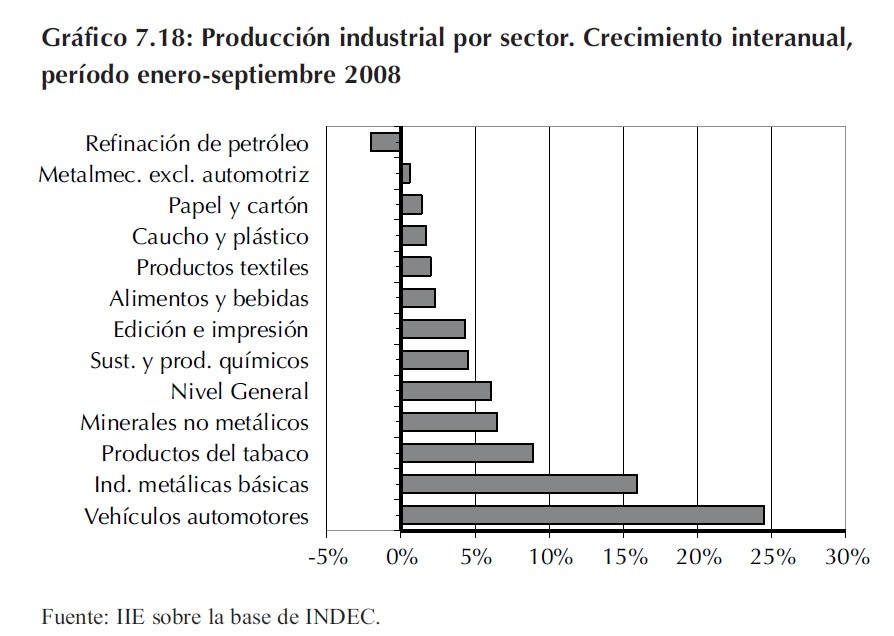

Cuando se analiza el comportamiento de los distintos sectores de la industria manufacturera, se observa que dista de ser homogéneo. El Gráfico 7.18 muestra el desempeño sectorial durante el período enero-septiembre de 2008.

La importancia del sector automotriz (y aquellos estrechamente relacionados con él) es notoria cuando observamos la proporción del crecimiento industrial aportada por estos sectores. Desde el año 2003 se observa que cerca del 50% del crecimiento industrial se debe a los sectores automotriz y metalmecánico (aunque en el acumulado enero-septiembre de 2008 las industrias metálicas básicas también contribuyeron significativamente).

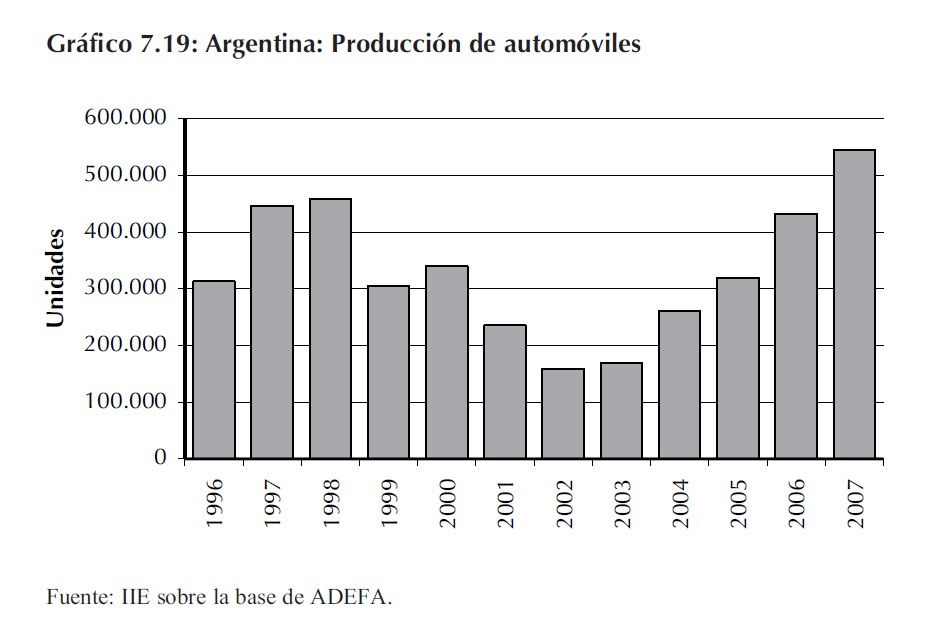

El sector automotriz sigue siendo el sector más dinámico de la industria nacional. Tras la brusca caída en los niveles de producción registrada en el año 2002, en el 2007 superó el record de producción registrado en el año 1998, tal como se puede observar en el Gráfico 7.18, y para el 2008 se proyecta una producción de 620.000 unidades,.

A pesar de la recuperación mostrada en los niveles de producción, el pobre desempeño en los últimos años de la Convertibilidad hizo que la producción nacional perdiera ritmo cuando es comparada con la de Brasil. Mientras que en el año 2007 la producción argentina había superado en 18,9% el nivel de 1998, la de Brasil se había incrementado 87,2% durante el mismo período. Cuando se considera la producción mundial, Brasil ocupó el séptimo lugar entre los mayores productores de vehículos automotores del mundo en el 2007, mientras que Argentina se ubicó en el 22º puesto. En el año 1998, Brasil y Argentina ocupaban el 11º y 17º lugar del ranking mundial (OICA).

El dinamismo de la producción automotriz ha sido sostenido por el buen comportamiento mostrado tanto por las ventas internas como por las exportaciones. En el frente externo, el crecimiento del mercado automotriz brasileño resulta en un continuo aumento de las importaciones de ese país, dentro de las que Argentina tiene un papel predominante. En el año 2007, las exportaciones argentinas con destino a Brasil representaron el 58,8% del total de exportaciones del sector, lo que constituye al mercado brasileño como el principal mercado externo, seguido por México (11%) y Venezuela (7,2%).

El mercado interno, por su parte, mostró significativos niveles de crecimiento desde 2003, aunque el 2008 (y también el año 2009 según proyecciones de ACARA) ya muestra una convergencia hacia tasas de crecimiento más moderadas. Mientras que en los años 2006 y 2007 los patentamientos de 0 km mostraron un crecimiento de 14,4% y 22,7% interanual, respectivamente, durante los primeros 10 meses del año 2008 acumulan un crecimiento de 10,3% respecto al mismo período del año anterior.

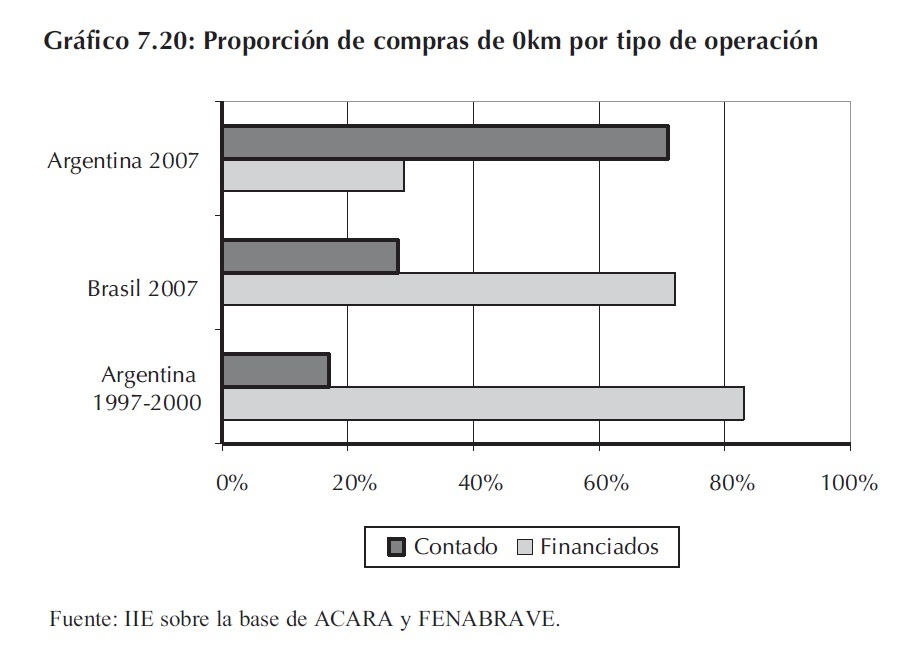

Un dato saliente respecto a la modalidad de compra de autos 0 km. es la alta proporción de operaciones al contado en relación a las realizadas con algún tipo de financiamiento, al contrario de lo sucedido en Brasil o en la Argentina de los ´90. El Gráfico 7.20 ilustra este punto.

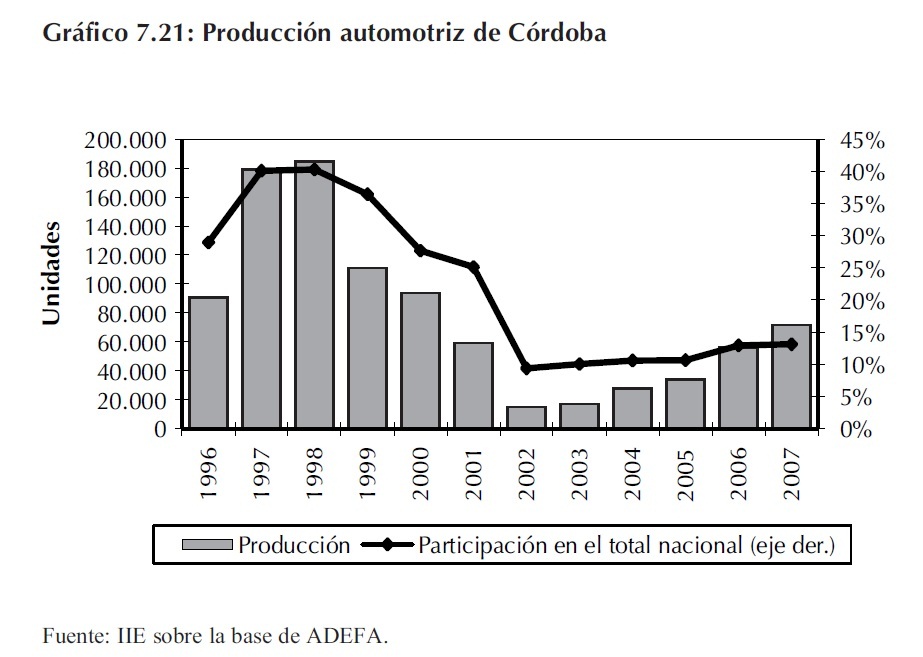

En Córdoba el sector automotriz es uno de los más importantes, no sólo por la presencia de terminales automotrices de prestigio internacional sino también por la presencia de numerosas empresas dedicadas a la producción y comercialización de autopartes.

La producción de automotores de la provincia ha aumentado continuamente desde el año 2003, si bien el nivel de producción y la participación dentro del total nacional están por debajo de los niveles registrados en los mejores años de la Convertibilidad.

La dispar performance de los distintos sectores sugiere que cuando se observa el sector industrial exceptuando los sectores mencionados (principalmente el automotriz) el ritmo de crecimiento es más moderado y está más acorde a lo que se considera una tasa de crecimiento sostenible.