LOS SECTORES PRODUCTIVOS EN LAS ALIANZAS INTERREGIONALES: EL CASO DEL COMPLEJO SOJERO

CAPITULO 4: LOS SECTORES PRODUCTIVOS EN LAS ALIANZAS INTERREGIONALES: EL CASO DEL COMPLEJO SOJERO

El sólido crecimiento que viene experimentando la producción de soja del Cono Sur, ha producido cambios en las participaciones de los principales productores, reubicando el crecimiento de la producción de Norte a Sur América. Sumando a ello las principales características de la producción primaria y su industria vinculada, tanto en la Región Centro de Argentina como en la Región Centro-Oeste de Brasil, y los beneficios de la utilización de la Hidrovia Paraná-Paraguay como medio de transporte, queda en evidencia que el complejo sojero constituye un excelente punto de partida para llevar a cabo Alianzas Interregionales entre ambas jurisdicciones.

4.1. Producción

Las proyecciones del United States Department of Agriculture (USDA) indican que la soja es el grano que presentará los mayores incrementos en el volumen producido. Como puede observarse en el Gráfico 4.1, se espera que la oferta mundial de esta oleaginosa crezca a una tasa anual promedio del 3,16% durante los próximos 10 años, hasta alcanzar los 230 millones de toneladas en 2011.

La producción crecería en Argentina a una tasa promedio del 3% anual, principalmente debido a incrementos en los rindes y en menor medida a una expansión de la superficie empleada. En Brasil, en cambio, el incremento esperado en el volumen producido (4,8% anual) tiene su origen en un fuerte crecimiento del área sembrada. La clave del crecimiento brasileño está en las cuantiosas inversiones que se están realizando en infraestructura, las cuales otorgarán una vía de salida a la producción creciente de los Estados del Centro-Sur, ubicados a 700 km en promedio de los puertos del Atlántico.

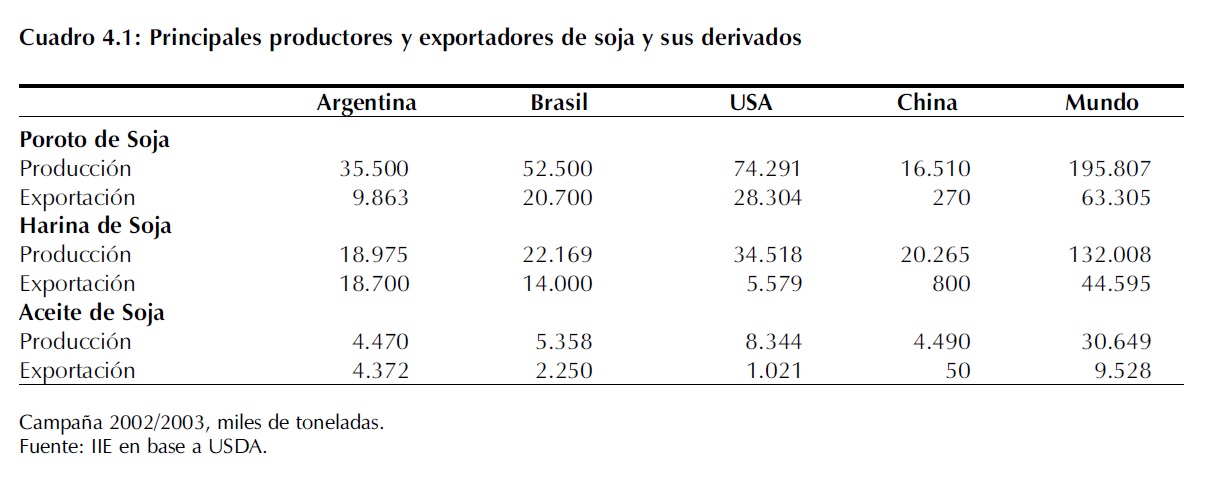

Como se observa en el Cuadro 4.1, Argentina provee el 42% de las exportaciones de harina de soja y el 46% de las exportaciones de aceite de soja, a pesar de no ser el principal productor de la materia prima. Estados Unidos, quien ha sido tradicionalmente el principal productor de la oleaginosa, continúa ocupando este lugar.

Sin embargo, el sostenido avance que viene experimentando el Cono Sur y el amesetamiento del área sembrada estadounidense han permitido, por primera vez en la historia, que la producción combinada de los países de nuestra región superara a la de EE.UU., con una clara tendencia creciente, indicando que este cambio se instaló para quedarse, si Argentina y Brasil explotan aún más sus bajos costos de producción (ver Gráfico 4.2)

Si se dieran las cosechas estimadas para la campaña 2003/04, los norteamericanos mostrarían un nuevo retroceso en su participación relativa, alcanzando el 38,3 % del total mundial, mientras que Argentina más Brasil se ubicarían en el 44,3 % reafirmando el liderazgo logrado esta temporada.

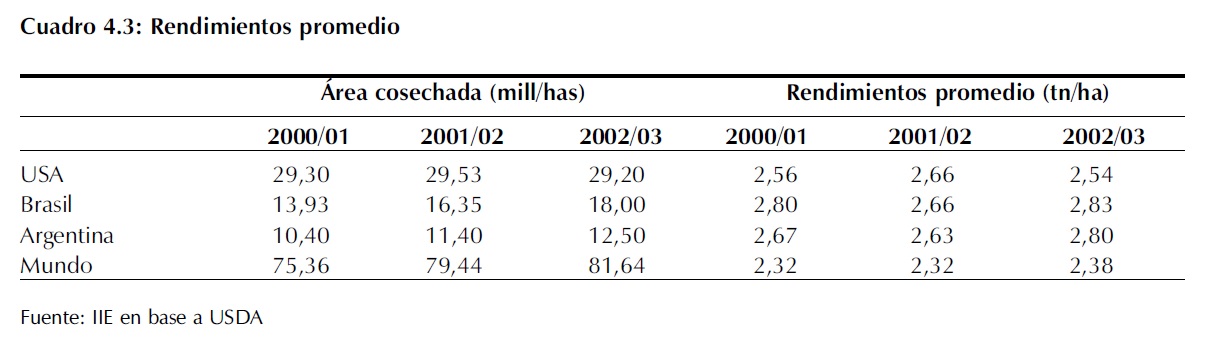

Esta posición de supremacía de los dos países sudamericanos, se ha logrado no sólo expandiendo el área, sino también superando los rendimientos promedio de los norteamericanos, lo cual se observa en el Cuadro 4.3.

De acuerdo a estimaciones del USDA, la producción de soja de Argentina, Brasil, Paraguay y Bolivia ascendería a 98,5 millones de toneladas para la campaña 2003/04, lo cual representaría el 49,16% del total mundial.

Se estima que estos cuatro países en conjunto proveerán en la próxima campaña el 58,14% de las exportaciones del grano de soja, el 77,42% de las de harina de soja y el 78,66% de las de aceite de soja.

4.1.1. La producción regional y su caracterización

Una de las principales diferencias que puede existir entre los distintos productores, es la obtención de la cosecha en diferentes momentos del tiempo, lo cual se denomina contraestacionalidad de los cultivos, según se observa en el siguiente cuadro 4.5.

Este patrón de contraestación provee ciertas ventajas a los exportadores del hemisferio sur de soja; donde se destacan la Región Centro de Argentina y la Centro-Oeste de Brasil, ya que Estados Unidos ha sido tradicionalmente uno de las principales agentes formadores de precios internacionales en cuanto al cultivo de la soja.

Los precios en Estados Unidos y los precios internacionales generalmente alcanzan sus niveles más bajos en el período de cosecha estadounidense cuando aumenta la oferta. Luego, los precios van gradualmente incrementándose a medida que la demanda se va acumulando. Los productores de Argentina y Brasil pueden beneficiarse de esta recuperación de los precios que coincide con el período de cosecha en estos países, lo que otorga mayor posibilidad a estos países de convertirse en un mercado de referencia mundial.

4.1.2. Evolución de las producciones regionales

4.1.2.1. Producción primaria de granos de soja de la Región Centro Argentina

El cultivo de soja tuvo un significativo desarrollo en la Argentina a partir de 1970. Entre la década del ’70 y ’80 la producción creció en forma vertiginosa a partir de un bajo valor inicial. Entre la década del ’80 y ’90 lo hizo un 178% y desde comienzos del ’90 hasta el 2000/01 un 131%. Como se observa en el Gráfico 4.3, el incremento de la producción de soja en los últimos años es muy importante.

La producción de soja en Argentina ascendió a 35,50 millones de toneladas en la campaña 2002/ 2003, siendo la estimación para la cosecha 2003/2004 superior a los 37,00 millones de tn, según USDA.

En las provincias de la Región Centro se advierte que la soja se consolidó como el principal producto agrícola. La producción regional de esta oleaginosa fue de 21,46 millones de tn para la campaña 2002/2003. Alcanzando una participación sobre el total nacional del 61%. Como se observa en el Gráfico 4.3, la proporción de soja producida por dicha región ha mostrado cierta estabilidad desde principios de los 90, cuando constituía el 66% del total; no obstante, hacia mediados de la década pasada, llegó a su pico máximo con una participación del 76% sobre el total.

Las principales provincias productoras argentinas en la campaña 2001/02 se distribuían según lo muestra el siguiente Mapa 4.1.

En la cosecha 2002/ 2003, considerando la contribución por provincias de la Región Centro, Córdoba participó con el 42,38% de la producción regional, Santa Fe con el 46,46% y Entre Ríos con el 11,16% restante. A pesar de la relativa estabilidad de la proporción de soja producida en la Región Centro, ha existido un cambio en las participaciones de cada provincia. En 1990, Córdoba producía un 25% del total nacional, mientras que en 2002, ese porcentaje se elevó al 32%; en este mismo lapso, Entre Ríos llegó a contribuir con un 6%, lo cual es destacable si se piensa que en 1990 esa producción no llegaba al 1%; Santa Fe en este período vio disminuir su participación de un 40% a un 28%. Estos datos pueden observarse mas detalladamente analizando el Gráfico 4.4. cultivos genéticamente modificados (CGM) ha permitido a la producción argentina de soja elevarse de casi 11 a 35,50 millones de toneladas de 1990 a 2003. Argentina presenta en este rubro un claro liderazgo sobre sus pares latinoamericanos. Estos cultivos poseen mayor tolerancia a herbicidas, resistencia a insectos y enfermedades.

Nuestro país se ubica como el segundo productor mundial de CGM luego de Estados Unidos. En el periodo 1996-2002, se incrementaron las superficies dedicadas a estos cultivos, pasando de 0.1 a 13.5 en Argentina, y de 1.5 a 39 millones de hectáreas en EEUU. Las variedades transgénicas de soja posibilitaron que la producción aumentase más rápido que el área sembrada, la cual pasó de casi 5 millones de hectáreas en 1990 a un total estimado de 12.6 en la última cosecha.

A continuación se presenta un breve resumen sobre la adopción de biotecnología en Argentina:

– En 1991 se autoriza el primer ensayo con soja GM sobre una superficie de 400 m2.

– En la campaña agrícola de 1997/98 el 20% del área cultivada pertenecía a soja transgénica.

– En la campaña siguiente este porcentaje se elevó a 72%, es decir, a 5,5 millones de hectáreas.

– Los datos de la campaña 2001/02 revelan que un 95 a 98% dentro de los 11,5 millones de hectáreas sembradas está representado por la soja transgénica.

Otro de los factores que ha posibilitado este gran aumento de la producción, es la práctica denominada siembra directa, con las siguientes características:

– Reemplaza al laboreo convencional y se realiza inmediatamente luego de la cosecha de trigo.

– Implica utilizar cosechadoras especiales para depositar las semillas, luego del laboreo de una pequeña franja del suelo a poca profundidad.

– El control de las malezas es facilitado por el uso de soja RR.

– Disminuye los costos de producción por la simplificación de las tareas de labranza y el menor empleo de agroquímicos.

– Mejora la microflora y la microfauna del suelo, el contenido de materia orgánica, la tasa de infiltración y la retención de agua y nutrientes.

– Contribuye a evitar la erosión hídrica y eólica, y por lo tanto, a mantener la fertilidad del suelo.

– Implica menor demanda de mano de obra.

4.1.2.2. Producción primaria de granos de soja de la Región Centro-Oeste de Brasil

El grano de soja llegó a Brasil con los primeros inmigrantes japoneses en 1908, siendo introducida la oleaginosa oficialmente en Rio Grande do Sul en 1914. Su expansión en el país se produjo en la década del 70, con interés creciente de la industria aceitera y de la demanda del mercado internacional. El crecimiento de la producción de soja en dicho país estuvo fuertemente relacionado con el apoyo oficial a la investigación.

La producción de soja brasilera era realizada antes de 1975 con técnicas importadas de los Estados Unidos, donde las condiciones climáticas y los suelos son diferentes. Por lo tanto, la soja sólo era producida en escala comercial en los estados del sur, donde los cultivos americanos encontraban condiciones semejantes a las de su país de origen. En 1975 se creó el Centro de Investigación de la Soja como una de las unidades de la Empresa Brasilera de Investigación Agropecuaria (EMBRAPA). Su principal interés era conquistar la independencia tecnológica para la producción brasilera, que estaba concentrada en los estados del sur del país. EMBRAPA Soja consiguió en poco tiempo crear tecnologías específicas para las condiciones de suelo y clima de Brasil, lo cual permitió que la soja se produjese en regiones tropicales como el Cerrado, permitiendo abrir nuevas fronteras agrícolas.

El bioma del Cerrado constituye uno de los factores que más ha contribuido a este espectacular crecimiento de la producción de la Región Centro-Oeste, debido a las características naturales particularmente favorables al desarrollo agrícola, según se describe a continuación.

– Ocupa, junto con las áreas periféricas, un total de 2 millones de km2, es decir, casi un 25% del territorio nacional

– Presenta dos estaciones bien diferenciadas: un invierno seco, que se prolonga por cinco o seis meses, y un verano lluvioso con precipitaciones medias de 1500mm

– La mitad del Cerrado se sitúa entre 300 y 600 metros sobre el nivel del mar, y solo un 5,5% llega a una altura superior a los 900 metros

– La presencia de tres de las mayores cuencas hidrográficas de América del Sur (Tocantins, Araguaia, San Francisco y del Plata) en la región favorece su biodiversidad y le otorga una riqueza biológica inmensa

– Presenta una fisonomía muy diversa que abarca desde formas abiertas y campestres, hasta otras relativamente densas y selváticas

– Sus suelos son ácidos, profundos, con deficientes nutrientes y alto tenor de aluminio

– Se estima que actualmente cerca del 37% del área del Cerrado ya perdió su cobertura original

Históricamente, la Región Sur ha presentado un nivel de aprovechamiento muchas veces superior al de las demás regiones, sin embargo, la expansión del cultivo de soja en dirección del cerrado, especialmente en la Región Centro-Oeste, es un hecho reciente de particular importancia, sobretodo por los vastos territorios a incorporar todavía inexplorados.

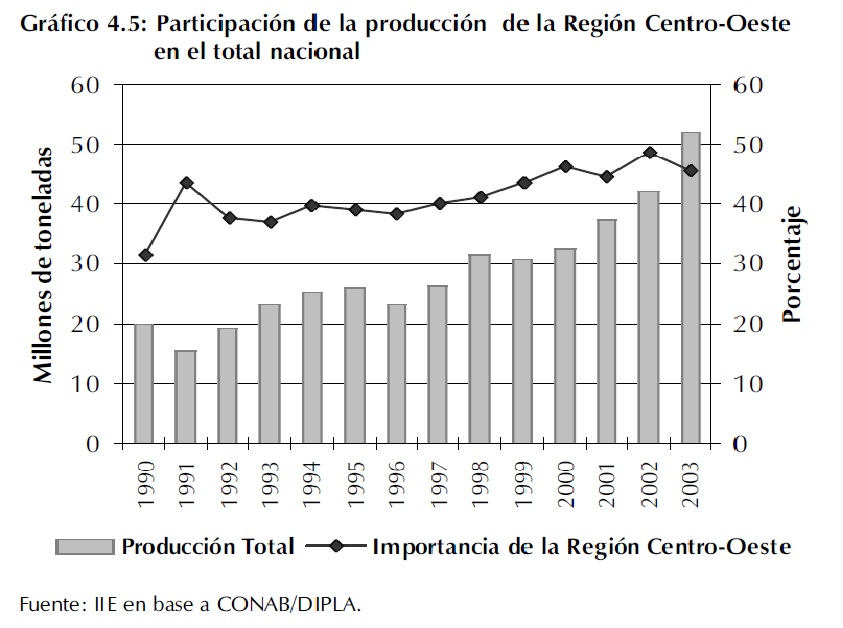

En la campaña 2002/2003, la producción de soja de Brasil fue de 52,50 millones de toneladas, podemos advertir en el Mapa 4.2 los principales productores estaduales. En la mencionada campaña, la producción de soja de la Región Centro-Oeste -foco de nuestro análisis- ascendió a 23,01 millones de tn, alcanzando una participación sobre el total nacional superior al 44%.

La Región Centro-Oeste en el año 1990 aportaba un 31% a la producción nacional de soja; porcentaje que fue en aumento hasta alcanzar aproximadamente el 45% en la última campaña (ver gráfico 4.5). Considerando el aporte de cada Estado al total producido por la Región CentroOeste, durante la última cosecha las estadísticas demuestran que Mato Grosso participó con el 55,75%, Mato Grosso do Sul con el 17,12%, mientras que Goiás lo hizo con el 26,64% y Distrito Federal con el 0,49% restante (ver Gráfico 4.6).

Analizando la evolución de la producción de soja por Estados se advierte que la misma muestra una tendencia creciente en las cuatro jurisdicciones, pero es más acentuada en Mato Grosso, donde la producción de esta oleaginosa pasó de 2,9 millones de toneladas en 1990/01 a 12,83 millones de toneladas en 2002/03.

El rendimiento promedio por hectárea en Brasil fue de 27,22 quintales en la campaña 2002/2003. La Región Centro-Oeste presentó un

rendimiento superior a la media nacional, alcanzando un valor aproximado a los 30 quintales por hectárea, con algunas variaciones según los estados. Cabe destacar al estado de Mato Grosso, con rendimientos mayores al promedio regional y en constante crecimiento. No obstante, el cabal desarrollo del sector agrícola en la Región Centro-Oeste plantea la necesidad de contar con una adecuada logística de transporte, ya que de otra manera estas áreas ditantes de los tradicionales puertos exportadores de Paranagua y Santos, verán su nivel de competitividad comprometido. Por ello, la Región Centro-Oeste debe priorizar sistemas logísticos de bajo costo como el hidroviario o el hidro-ferroviario.

4.2 Industrialización

4.2.1 Industrialización de la Región Centro

A pesar de que la industria aceitera había tenido una formidable expansión hasta mediados de los ’90, en los últimos seis años no ha crecido la capacidad instalada. En este período el ajuste en la capacidad de procesamiento se produjo a partir de mejoras tecnológicas en las instalaciones ya existentes. Estos segmentos, que hasta el presente han evolucionado muy favorablemente, sólo podrán realizar aumentos significativos de su producción en el futuro si se realizan inversiones que permitan aumentar su capacidad instalada.

Actualmente, existen en nuestro país 49 plantas en actividad. Entre las principales se destacan:

– Cargill SACI: 3 plantas con una capacidad de crushing de 11.600 toneladas cada 24 horas. La más grande, situada en Puerto Quebracho, tiene una capacidad de 8.000

toneladas y tritura exclusivamente soja.

– Bunge Argentina: 4 plantas con una capacidad de crushing de 15.300 toneladas cada 24 horas. La planta más grande es la de Terminal 6 Industrial S.A. en Puerto San

Martín de 7.000 toneladas de capacidad, pero donde Bunge participa con el 50%.

– SACEIF Louis Dreyfus: 1 planta en General Lagos (Prov. de Santa Fe) con una capacidad de crushing de 12.000 toneladas diarias.

– Aceitera General Deheza: 4 plantas con una capacidad de crushing de 12.800 toneladas cada 24 horas. La planta más grande es la de Terminal 6 Industrial S.A., donde

participa en el 50% con Bunge. La planta de AGD de Gral. Deheza (prov. de Córdoba) es de 5.800 toneladas.

– Vicentín SAIC: 2 plantas con una capacidad de crushing de 11.000 toneladas cada 24 horas. La planta más grande es la de Puerto San Lorenzo con una capacidad de

5.500 toneladas.

– Pecom-Agra S.A.: 1 planta en Puerto San Lorenzo de 4.500 toneladas diarias de capacidad de crushing.

Las plantas mencionadas tienen una capacidad conjunta de 67,6 mil toneladas diarias y participan con el 72% en la capacidad total de Argentina. Según un informe realizado por el USDA, el crushing de Argentina para la campaña 2003/2004 llegaría a 25,40 millones de toneladas anuales. Si dividimos esto por 335 días de operación promedio, tendríamos un crushing cada 24 horas de 75,82 mil toneladas. Estos serían los tonelajes efectivos de molienda. La capacidad teórica de las plantas aceiteras se estima para Argentina en alrededor de 93,17 mil toneladas diarias. La relación entre la capacidad efectiva utilizada y la capacidad teórica es de 81,37% para Argentina, con lo cual se advierte que la utilización de planta es bastante significativa.

Como se observa en el Cuadro 4.6, el sector aceitero regional está compuesto por 28 plantas que poseen una capacidad teórica de procesamiento de 76,1 mil toneladas diarias, lo cual representa el 57% del total de plantas radicadas en Argentina y el 82% de la capacidad del país. Este último dato es un claro indicador de que la industria aceitera es una actividad de carácter netamente regional.

De las 28 plantas industriales radicadas en la Región Centro, 16 de ellas utilizan el método de extracción por solventes (57,14%), 6 extracción y prensas continuas (21,43%) y 6 prensas continuas (21,43%).

Analizando la industria regional por provincias, Santa Fe cuenta con 19 plantas y concentra más del 85% de la capacidad regional, especialmente en torno al Gran Rosario. Este cordón industrial contiene los mayores establecimientos radicados en Argentina, incluso el más grande del mundo: la planta de Dreyfus en Gral. Lagos, con una capacidad teórica de crushing diaria de 12.000 toneladas. Esta concentración responde a una cuestión de logística, ya que permite integrar la materia prima, la industria y la utilización del río como salida de los productos. La provincia de Córdoba posee 4 plantas y aproximadamente el 13% de la capacidad regional, con 9.820 toneladas diarias. La provincia de Entre Ríos posee 5 plantas y apenas el 1,33% de la capacidad de la región. Estas plantas se caracterizan por ser de pequeño tamaño, con una molienda promedio inferior a las 200 toneladas diarias.

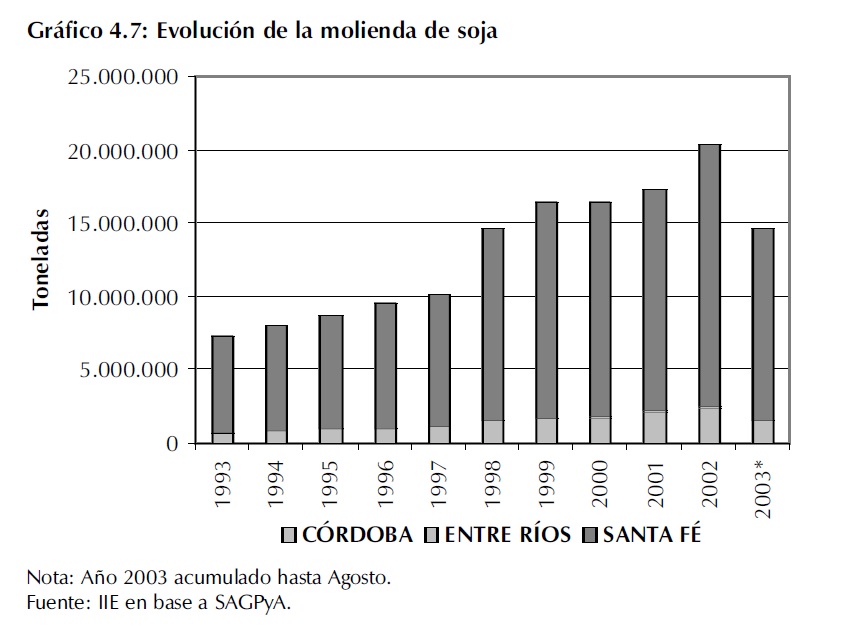

La molienda de granos oleaginosos constituye una de las principales y más dinámicas ramas manufactureras de la Región Centro. Como se observa en el Gráfico 4.7, durante el año 2002 la molienda de soja de la Región Centro fue de 20,34 millones de tn. Considerando las toneladas molidas en los ocho primeros meses del año 2003 las mismas ascienden a 14,62 millones, Santa Fé participa con el 89,10%.

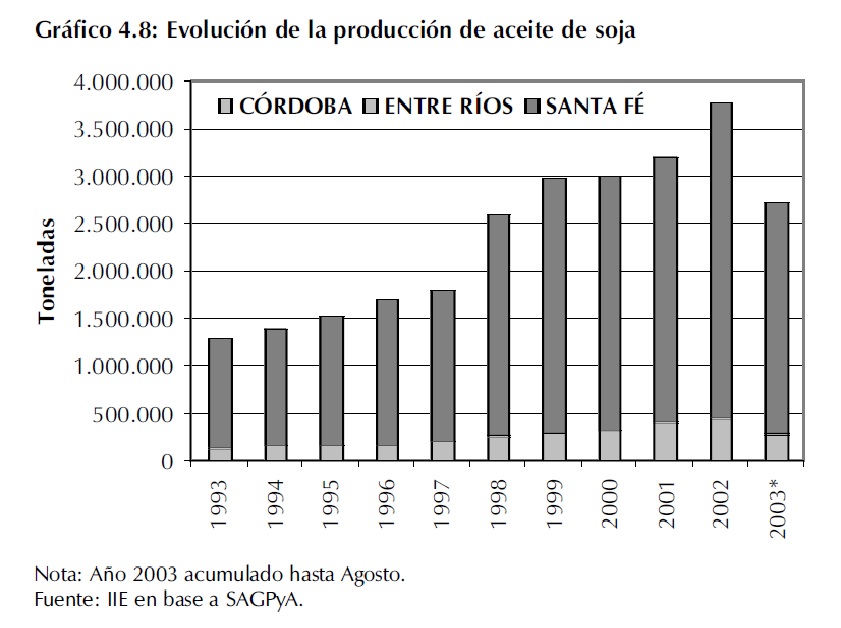

La producción regional de aceite de soja ha venido mostrando un incremento sostenido que puede observarse en el Gráfico 4.8. En el 2002 la producción aceitera de la región fue de 3,78 millones de tn, lo cual representa más del 95% del aceite de soja del país. Considerando la cantidad producida en los ocho primeros meses del año 2003 la misma asciende a 2,73 millones de tn, Santa Fé participa con el 89,29%, Córdoba con el 10,05% y Entre Rios con el 0,66% restante.

4.2.2 Industrialización de la Región Centro-Oeste

Brasil ocupa el segundo lugar en la producción mundial de poroto de soja, provee el 32% de las exportaciones de harina de soja y el 24% del aceite de soja.

Como se observa en el Cuadro 4.7, existen en Brasil 97 plantas de molienda en actividad, con una capacidad de 122.145 toneladas diarias. La capacidad instalada inactiva totaliza 22.210 toneladas diarias .Entre las principales empresas de crushing del país se destacan:

– Cargill Agrícola S.A.: 5 plantas en actividad con una capacidad de crushing de 11.000 toneladas cada 24 horas. La planta promedio es de 2.200 toneladas. La plan-

ta más grande es la de Uberlandia en Minas Gerais, con una capacidad de 3.300 toneladas.

– ADM: 6 plantas en actividad con una capacidad de crushing de 9.450 toneladas cada 24 horas. La planta promedio es de 1.575 toneladas. La planta más grande es la de

Rondonópolis en Mato Grosso, con una capacidad de 3.600 toneladas.

– Bunge Alimentos S.A.: 11 plantas en actividad con una capacidad de crushing de 24.800 toneladas cada 24 horas. La planta promedio es de 2.255 toneladas. La plan-

ta más grande es la de Rio Grande en Rio Grande do Sul, con 3.500 toneladas. En Luiz Magalhaes, Bahía, hay dos plantas con una capacidad de 5.000 toneladas entre

las dos y lo mismo ocurre en Rondonópolis, Mato Grosso.

– Coinbra-Cía. Industrial Brasileira (del grupo Dreyfus): 7 plantas en actividad con una capacidad de crushing de 8.500 toneladas cada 24 horas. La planta pro-

medio es de 1.214 toneladas. La planta más grande es la de Ponta Grossa en Paraná con una capacidad de crushing de 1.950 toneladas.

– ABC Inco (grupo Algar): 2 plantas con 5.000 toneladas de capacidad de crushing cada 24 horas. Una de las plantas está en Rondonópolis (Mato Grosso) y tiene una

capacidad de 3.000 toneladas. La otra planta está situada en Uberlandia (Minas Gerais) y tiene una capacidad de 2.000 toneladas.

En base a estimaciones realizadas por el USDA, la capacidad de crushing anual de Brasil asciende a 30,38 millones de toneladas para la campaña 2003/2004. Dividiendo esto por 335 días de operación promedio, tenemos un crushing cada 24 horas de 90.687 toneladas por día. La capacidad teórica de crushing de las plantas aceiteras se estima para Brasil en alrededor de 122.145 toneladas por día. La relación entre la capacidad efectiva utilizada y la capacidad teórica es de 74,24% con lo cual se observa que la utilización de planta de Brasil es bastante significativa.

Mientras que en Argentina están detenidas las inversiones, en Brasil, las mismas empresas que operan en nuestro medio, están encarando expansiones. Como se observa en el Cuadro 4.8, se estima que la industria brasileña de industrialización de soja iniciará la campaña 2003/2004 con por lo menos 4 millones de toneladas anuales más de capacidad instalada teniendo en cuenta los proyectos de expansión o de nuevas unidades de las compañías más importantes en el procesamiento de soja con operación en el país. Siguiendo al aumento de la oferta de soja brasileña estas empresas están ampliando la capacidad de procesamiento.

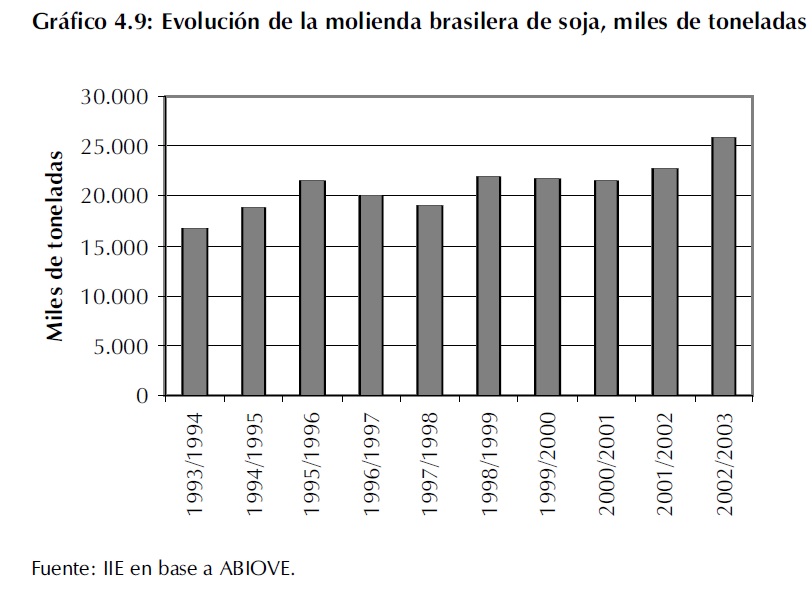

Estas inversiones también fueron estimuladas por la recuperación de los márgenes de procesamiento del último año, como se observa en el Gráfico 4.9. El sector aceitero de la Región Centro-Oeste está compuesto por 28 plantas que poseen una capacidad teórica de procesamiento de 39.100 toneladas diarias, lo cual representa el 28,86% del total de plantas radicadas en Brasil y 32,01% de la capacidad.

Como se observa en el Cuadro 4.9, el estado de Mato Grosso posee 9 plantas y el 47,06% de la capacidad regional, con 18.400 toneladas diarias. El estado de Mato Grosso do Sul posee 10 plantas y el 29.54% de la capacidad regional, con 11.550 toneladas diarias. El estado de Goiás posee 9 plantas y el 23,40% de la capacidad de la región, con 9.150 toneladas diarias. Como puede inferirse del cuadro, el Distrito Federal no cuenta con capacidad instalada de molienda. La totalidad de los proyectos de expansión comentados en párrafos anteriores, están localizados en la Región Centro-Oeste. Entre los mayores en ejecución se encuentran Coimbra, con una nueva unidad en Alto Araguaia (Mato Grosso) para 3.000 toneladas diarias. En el caso de Bunge, la compañía tiene un proyecto para construir una unidad en Sorriso (Mato Grosso) para 5.000 toneladas diarias posiblemente para el 2004. Cargill también prevé para el segundo trimestre de 2004 la entrada en actividad de la fábrica de Rio Verde (Goiás), con capacidad para 1.500 toneladas diarias.

Analizadas las principales características de la producción primaria de soja y su industria vinculada, tanto en la Región Centro de Argentina como en la Región Centro-Oeste de Brasil, resta plasmar las posibilidades concretas de integración entre ambas jurisdicciones en materia del complejo oleaginoso.

En primer lugar, hay que considerar que no debe pensarse en una dicotomía Argentina versus Brasil, ya que analizada la composición del tejido industrial de ambas regiones, se advierte que el grueso de las empresas son compañías multinacionales con presencia en los dos países. Tales son los casos, por ejemplo, de Cargill cuya participación en la industria aceitera argentina es del 12,45% mientras que en Brasil concentra el 9,01%; o de Bunge que participa con el 16,42% en nuestro país y con el 20,30% en el país vecino.

Por otro lado, hay que tener presente la significativa diferencia en materia de costos que surgen de la utilización de la Hidrovía Paraná-Paraguay frente a otras alternativas (ver análisis en el Anexo). Vinculado esto con el ritmo exponencial al que crece la producción de soja del Mato Grosso, que no es acompañado en igual cuantía por la capacidad de crushing de la industria, incluso considerando los proyectos en cartera (ver gráfico 4.10), se deja espacio para imaginar al complejo sojero del Gran Rosario como futuro receptor de ese excedente de materia prima brasileña. Esta propuesta goza además de la ventaja de contar con un agente facilitador, que es la extranjerización de la industria en ambos países, concepto ya expuesto anteriormente.

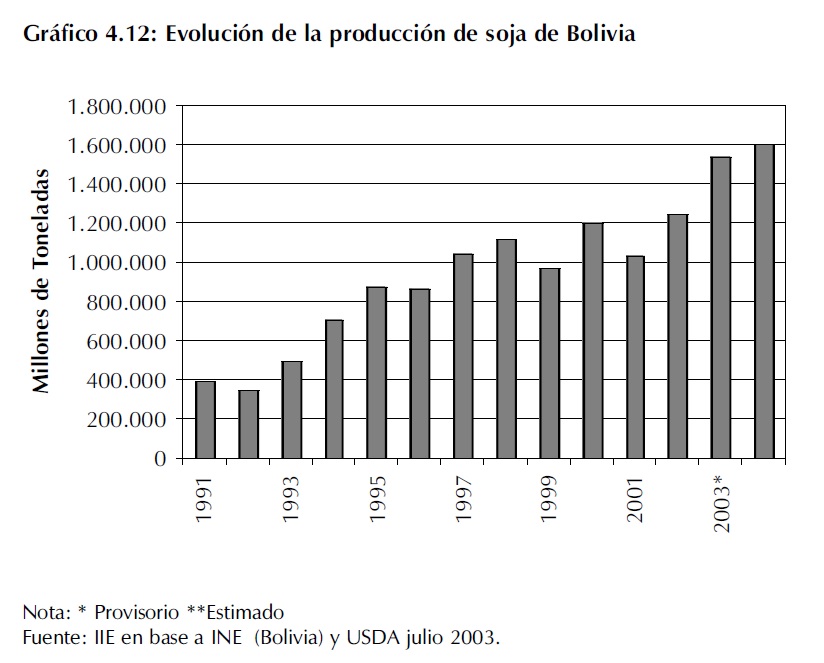

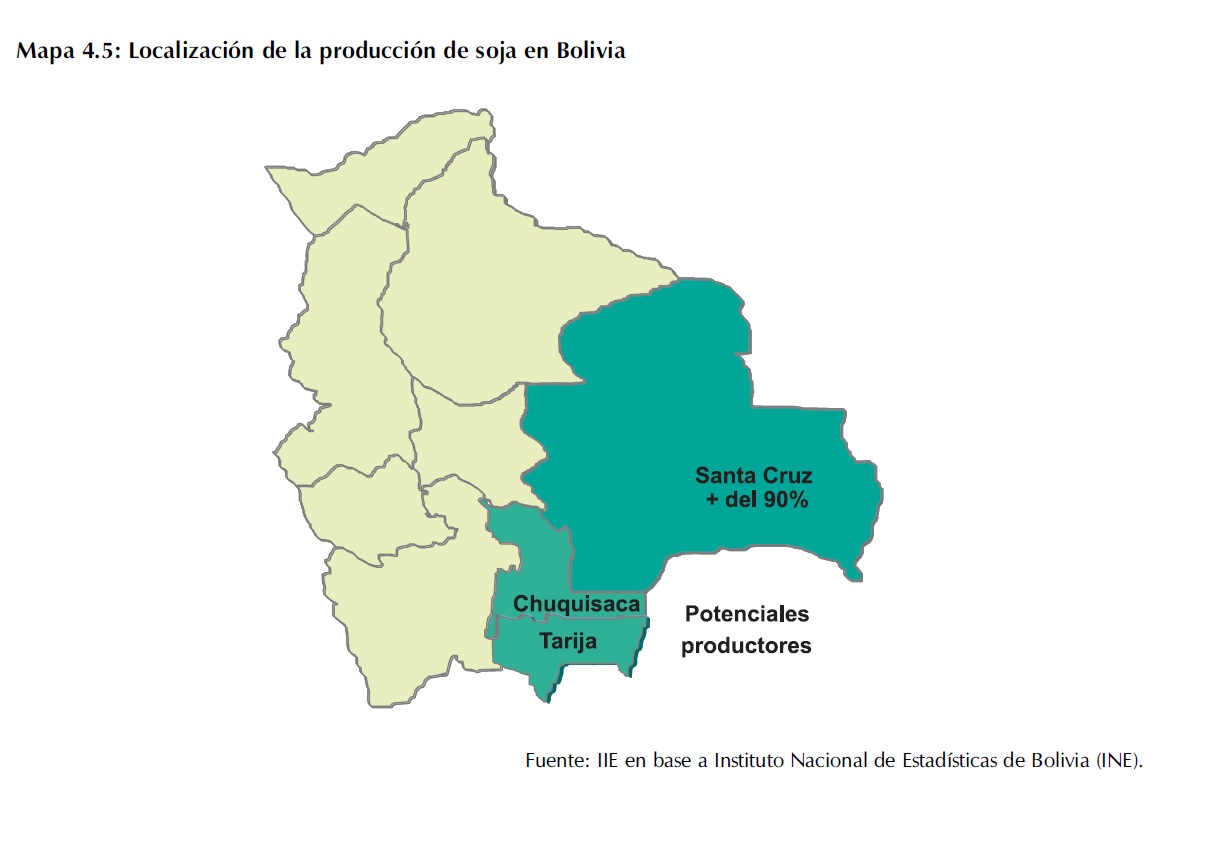

Similares apreciaciones se pueden realizar respecto a Bolivia y Paraguay, países que muestran un crecimiento en la producción primaria, pero no cuentan aún con una industria aceitera con el desarrollo adecuado a las circunstancias.

4.3 Paraguay y Bolivia

Debe tenerse en cuenta el impacto que puede revestir en el futuro la incorporación de Bolivia y Paraguay como productores de soja al eje formado por Argentina y Brasil, constituyéndose así un bloque con mayor capacidad de negociación a nivel mundial. A pesar de que la escala de producción de la oleaginosa, tanto en Bolivia como en Paraguay, es significativamente menor que en Argentina y en Brasil, la localización de esta producción reviste especial importancia para la integración por medio de la hidrovía Paraná-Paraguay, a través de la cual podría ser canalizada.

En el caso de Paraguay, la soja es un cultivo con una tradición de aproximadamente 30 años. Según estimaciones del USDA, la producción de esta oleaginosa para la campaña 2002/2003 ha sido cercana a 4 millones de toneladas. Lo cual ha respondido a la contínua incorporación de tecnología que el sector ha venido llevando a cabo, como por ejemplo, el sistema de siembra directa. Bolivia, por su parte, concentra su producción en el departamento de Santa Cruz.

El mismo cuenta con un complejo entramado de empresas, representativo de su sector productivo, y con un excelente clima que favorece la obtención de dos campañas: una de verano y otra de invierno.

Santa Cruz es el departamento que más aporta al PIB nacional, cerca del 30% del mismo. El complejo agrícola y agroindustrial ha llegado a representar el 30% del PIB departamental. Además, en el año 2001, los suelos con potencial agrícola sumaban 4 millones de hectáreas, de los cuales, 2 millones pueden ser utilizados en forma sostenible para la producción de soja.

La participación de Bolivia también reviste esencial importancia por ser una de las principales fuentes dentro de la Comunidad Andina de soja y sus derivados.

Anexo 1: La Hidrovía Paraná – Paraguay como alternativa a la salida de la Soja del Centro-Oeste Brasilero. Un análisis de costos1

A1.1 Introducción

El transporte constituye la actividad primaria en la logística de las empresas agropecuarias. En las regiones Norte de Buenos Aires y Norte de Córdoba, en Argentina, y en los Estados de Matto Grosso (MT) y Rio Grande do Sul, en Brasil, se verifica que los costos de transporte participan con más del 50% de los costos totales en comercialización.

En ambos países el costo de flete en las regiones marginales, o sea aquellas que se han incorporado recientemente al negocio sojero, presenta niveles mayores comparados con otras regiones debido a su mayor distancia con los puertos exportadores. El caso del Estado brasileño de Matto Grosso es paradigmático ya que los costos con fletes contribuyen con más del 80% en los costos totales de comercialización2.

Este Estado es fundamental cuando se analiza el vigoroso incremento que tendrá la producción de Soja en Brasil según todas las proyecciones. El incremento en el número de hectáreas esta dándose ya en su mayoría en la Región Centro-Oeste brasileña, zona que abarca Estados alejados a las tradicionales zonas agrícolas del Brasil, es decir, el Sur y el Sudeste. Sin embargo la mayor concentración de infraestructura vial y de transporte para carga agrícola3 se aprecia en los Estados del sur. La región brasileña de Matto Grosso (MT) es la más afectada por este déficit, los costos de comercialización de la cosecha le restan al productor aproximadamente U$S 29 por tonelada más que a sus pares del sur de Brasil y de la Argentina.

Por este motivo, la falta de medios de transporte baratos y eficientes que vinculen a los puertos exportadores brasileños4 con la región Centro-Oeste de Brasil, permiten que la Hidrovía Paraná-Paraguay (HPP) esté llamada a ocupar un rol principal. El Mapa A1.1 presenta a la HPP en su contexto geográfico y se observa como ella fluye a través de toda esta región ofreciendo un medio de transporte no contaminante y barato que la vincula a los puertos exportadores argentinos del Up River. A lo largo de este anexo el análisis principal se concentrará en dos Estados de esta región brasileña, Matto Grosso y Matto Grosso del Sur, por ser estos quienes presentan menores distancias con la HPP, además de ser los mayores productores de granos de la región Centro-Oeste.

1 Este apartado es un resumen del trabajo «La Hidrovia Parana – Paraguay como alternativa a la salida de la Soja del Centro-Oeste Brasilero. Un análisis de costos» realizado por Federico M. Giesenow, investigador del Instituto Investigaciones Económicas (IIE) de la Bolsa de Comércio de Córdoba. Este trabajo tiene como objetivo principal demostrar la viabilidad económica, reflejada en los costos de flete, de la Hidrovía Paraná- Paraguay como alternativa para la exportación de la Soja del Centro – Oeste brasileño.

2 Ver Revista Márgenes Agropecuários – Julio 2003

3 Ver Ministerio dos Transportes, Brasil.

4 Para un análisis más detallado de los medios de transporte existentes en esta región ver el capitulo 3 (Infraestructura).

A1.2. La Hidrovia Paraná – Paraguay y la Soja: Vehículo y Motor de la Integración Regional

Del resumen de los puertos exportadores argentinos y las toneladas de grano canalizadas a través de ellos en el año 2003, hasta Junio, se verifica que el puerto de San Martín / San Lorenzo y el puerto de Rosario concentraron más del 60% de la soja argentina exportada. En el período Enero- Junio del 2003 éstos puertos, situados en la HPP, ya habían exportado más de 4 millones de toneladas de la oleaginosa.

Pero por motivos político-económicos que frenan las inversiones necesarias para ponerla en pleno funcionamiento y las complicadas trabas burocráticas aún existentes, los volúmenes5 desoja transportados por la HPP desde los Estados de la región Centro-Oeste brasileña, Matto Grosso (MT) y Matto Grosso del Sur (MS) , son muy bajos en relación a los medios más tradicionales de transporte.

Un hecho que merece ser destacado es la escasa mención que esta alternativa tiene en las publicaciones especializadas brasileñas o en los estudios referidos al tema transporte. Desde hace unos años la reducción de costos en el transporte de la Soja del Centro-Oeste brasileño ha sido una prioridad de los gobiernos en el vecino país. Cientos de proyectos sobre como trasladar en forma más barata las producciones récord del Matto Grosso han sido presentados y muchos ya están siendo concluidos, pero en pocos casos se ha hecho referencia a la HPP.

Para tener una idea cabal de las ventajas que presenta trasladar la producción por la HPP basta mencionar dos hechos fundamentales:

– La creciente importancia de la República Popular de China en las exportaciones de poroto de Soja6 tanto de Argentina como de Brasil.

– Los menores costos en tiempo y dinero que presentan los puertos argentinos para cargas con ese destino, dada la utilización de la ruta del estrecho de Magallanes y por los menores costos operativos, respectivamente.

A1.3. Exportaciones Argentinas y Brasileñas de Soja: China, el Nuevo Cliente

El volumen total de soja exportado desde la Argentina ha experimentado un aumento en los primeros 6 meses del año 2003, aún cuando comparado con el total exportado en todo el 2002.

También es notable el incremento que ha tenido la participación de China en los embarques argentinos de soja, pasando de representar un 45% a más del 70%, lejos del segundo destino, Tailandia, que solo recibió 639.000 toneladas, es decir, el 10%.

5 La HPP presenta tramos con obligación de utilizar pilotos locales, diferentes normas ambientales según el país, falta de coordinación entre las diferentes prefecturas para evitar la multiplicación de controles, entre otros.

6 Mediante políticas combinadas de aranceles de importación y tributos internos la R.P. China estimula el procesamiento de las oleaginosas dentro de su territorio.

En el caso de Brasil se ha dado un efecto similar al de Argentina, si bien no en la misma magnitud. El valor los embarques de granos de Soja con destino a China, en los primeros nueve meses del 2003, se ha incrementado en U$S 553 millones, representando un 82% más cuando comparado con el mismo período del año anterior. Este valor indica que el 50% de las exportaciones de soja desde el Brasil, U$S1.130 millones, fueron absorbidas por China.

A1.4. La Ruta de Magallanes y los Costos de los Puertos Argentinos

Al utilizar la ruta del estrecho de Magallanes las distancias hacia el Asia, el mayor cliente de la soja sudamericana, desde puertos argentinos son menores que desde los puertos marítimosbrasileros. Como consecuencia de ello, el tiempo de viaje se ve reducido en aproximadamente 2 días. El Cuadro A1.2 refleja esto para el caso de dos de los más importantes destinos asiáticos, el puerto sur-coreano de Pusan y para el principal puerto japonés, Yokohama.

Respecto a los costos en dinero de los fletes, obtenido del informe semanal del fletes para granos elaborado por la SAGPyA de Argentina, en el se evidencia como la diferencia de precios por tonelada para los destinos en Asia y Europa es favorable a Brasil pero en una cuantía nunca superior a los 3 dólares por tonelada. Esta diferencia es mínima y es más que compensada por los menores costos internos que otorga la Hidrovía Paraná- Paraguay. Así, los puertos argentinos como Rosario o San Martín, aún siendo el flete oceánico 2-3 dólares más caro7, se presentan como alternativas competitivas a las actuales rutas utilizadas para el transporte de la soja brasileña.

A1.5. Exportaciones de la Región Centro-Oeste ( Brasil)

En el Mapa A1.2 se destaca como las exportaciones de Soja del Brasil se distribuyeron en el año 2001 según el puerto de salida. El 80% de éstas se concentró en 4 puertos: Paranaguá, Santos, Río Grande e Itacoatiara. Los 3 primeros son puertos marítimos y el último es un puerto fluvial situado sobre el río Amazonas que permite la navegación de grandes buques graneleros.

Respecto a las exportaciones de esta región, se verificó que en el año 2002 Europa y China concentraron más del 75% de las compras de productos originarios de esta región. Del total

7 El mayor costo del flete oceánico puede estar ocasionado por primas de seguro más altas en Argentina luego de la crísis, a que los barcos incurren en costos de oportunidad al no traer carga en el viaje hacia Argentina debido a la caída en el consumo, al uso de barcos de porte menor que no son tan eficientes y baratos como los Cape Size y a las mayores distancia con Europa, entre otras.

exportado por los Estados miembros de la región Centro- Oeste el 64% estuvo constituido por granos de soja o residuos del complejo industrial sojero. En ambos Estados, MS y MT, se observa la importancia que la soja posee en el perfil exportador de cada uno. Comparando los primeros nueve meses del 2003 con el mismo periodo del 2002, surge que en MT los granos de soja, los pellets y el aceite de soja crecieron en un 18%, 33% y 87% respectivamente. Siendo estos tres productos los primeros en la pauta exportadora de este Estado brasileño. Respecto a los clientes, se puede afirmar que China fue el destino que más creció. El país asiático incremento sus compras de MT en un 135%, ocupando ahora el segundo lugar entre los clientes de este Estado.

En el mismo período, a diferencia de MT, el Estado de Matto Grosso do Sul presentó una pauta de exportación menos concentrada en el complejo sojero. Si bien los pellets y granos de soja representan el 33% de las exportaciones, aparecen otros productos entre los primeros rubros, por ejemplo productos de la industria avícola y porcina. Este Estado también ha incrementado sus envíos de soja en grano al exterior en el período analizado, presentando un incremento del 190%.

Respecto a los destinos, el que más ha crecido es China. Aún cuando esté todavía no se ha constituido en el mayor mercado consumidor de la soja de MS, la participación de este país en el total de las exportaciones de MS ha trepado del 2.2% al 6.7% en los primeros 9 meses del 2003.

A1.6. Análisis de Costos de los modos de transporte estudiados

A continuación se realiza un análisis comparativo de los actuales costos de transporte de la soja brasileña de exportación desde MT y MS, versus los que corresponderían si se utilizara la HPP. Estos dos Estados, dada su localización, son quienes presentan las mayores ganancias de una integración eficiente con la región Centro de Argentina vía la HPP. Otros Estados como Rondonia (RO), Tocantins (TO) y Goias (GO) no son analizados en profundidad en este anexo debido que, por su posición geográfica, están mas alejados de la HPP, lo que representa mayores costos para trasladar la producción de soja hasta ella.

A1.6.1. Metodología

Fueron seleccionadas 3 áreas representativas del Estado de Matto Grosso:

– La región de Campo Novo dos Parecis, ubicada en el Centro-Este del mencionado Estado,

– la región de Sorriso que comprende el Centro y el Centro-Norte de MT y que es una de las mas importantes áreas productoras de grano de este Estado,

– y por último la región de Primavera do Leste que esta situada en el extremo sudoeste.

Del Estado de Matto Grosso do Sul, debido a su menor superficie, fueron seleccionadas solo

2 regiones:

– Campo Grande,

– y la región de Dourados.

Para cada una de éstas se tomaron las distancias entre el centro de ellas y el punto de destino de la producción de soja correspondiente a esa región. Se estudiaron los costos en los que incurren estas regiones para trasladar su producción hasta los puertos brasileros del atlántico y estos fueron comparados con los costos en que estas regiones incurrirían de utilizar la Hidrovía.

Para aumentar la confiabilidad de este modelo teórico se han tomado siempre los menores costos encontrados para los trayectos que van hasta los puertos de Brasil y los mayores costos para los trechos que se orientan a la Argentina. Esto es fundamental y ha aumentado considerablemente la confiabilidad en los resultados. Del mismo modo y a pesar de la mayor competitividad de los puertos argentinos respecto a sus costos operativos, éstos no han sido incluidos en el cálculo para no obtener resultados tendenciosos a favor de los puertos argentinos. Una vez más, para acrecentar la confianza del esquema de costos, fueron ignoradas las ventajas en tiempo y dinero que poseen los puertos argentinos. Es así, que el valor del flete oceánico a Shangai para todos los puertos considerados, tanto argentinos como brasileros, fue mantenido en U$S 35 por tonelada. Para el flete hacia Europa los puertos argentinos presentan valo-

res mayores entre 2 y 5 dólares por tonelada en comparación con los de Brasil, reflejando las mayores distancias que los separan de Rótterdam.

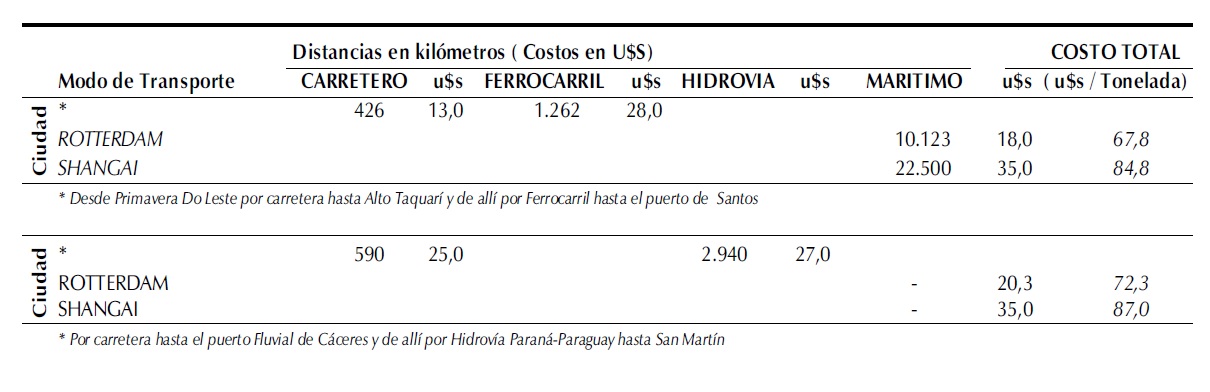

A1.7. Cuadros de Costos

Los siguientes cuadros representan los costos encontrados para cada caso analizado. Cada cuadro representa el análisis de distancias y costos para una localidad especifica de cada región. En la parte superior de cada cuadro se observa el nombre de la ciudad/región de origen y en las filas los trechos que la soja debe recorrer separados por el tipo de transporte utilizado. En las columnas se detallan los kilómetros que recorre cada uno de los modos de transporte empleados para llevar la producción hasta su destino final, Rótterdam o Shangai. Los costos, expresados en dólares estadounidenses, están reflejados en la columna siguiente a cada distancia.

Por ultimo, en cada recuadro la columna del margen derecho muestra los costos totales correspondientes a cada uno de los dos destinos seleccionados en este anexo.

A1.7.1. MATTO GROSSO

A1.7.1.1. SORRISO

A1.7.1.2. PRIMAVERA DO LESTE

A1.7.1.3. CAMPO NOVO DOS PARECIS

A1.7.2 MATTO GROSSO DO SUL

A1.7.2.1 CAMPO GRANDE

A1.8. Conclusiones

Presentados los costos de cada alternativa estudiada en este anexo se verifica que la Hidrovía Parana- Paraguay es viable económicamente para trasladar la producción de Soja de la región Centro-Oeste del Brasil hasta sus destinos de ultramar. El análisis se llevó a cabo específicamente para los Estados de Matto Grosso do Sul y Matto Grosso. En general los resultados mostraron las diferencias de costos a su favor que presenta la HPP cuando el destino final es China ( Shangai), en el caso que el destino final sean los puertos europeos, depende de la región de estos Estados que este siendo analizada8. De las 5 regiones de los dos Estados analizadas, dos de ellas, Sorriso(MT) y Campo Novo dos Parecis(MT), presentaron costos ventajosos para la integración con los puertos argentinos del Up River, en otras dos regiones, Campo Grande(MS) y Dourados (MS) los costos no son favorables pero la diferencia es pequeña y solo en una de estas regiones, Primavera do Leste (MT), los costos estuvieron alejados de los niveles considerados óptimos.

Bajo estas circunstancias se deben llevar a cabo todos los esfuerzos necesarios para que la Hidrovia Paraná-Paraguay este plenamente operativa lo más rápido posible. Las inversiones, como las de dragado tendientes a elevar la profundidad de los puertos argentinos de la HPP, no pueden demorarse más. Estas permitirán que buques de mayor calado ingresen hasta puertos de la Hidrovía con las consecuentes bajas en los costos de transporte.

Este anexo demuestra que es posible económicamente la integración de estas regiones con nuestros puertos Up River. La materialización de esta integración facilitará la eficiencia económica y el crecimiento sostenible de ambas regiones; las industrias del complejo sojero de la región de Rosario podrán obtener sus insumos a un precio más bajo, los productores de soja de la región Centro-Oeste de Brasil obtendrán precios más altos por sus cosechas (ya que los puertos fluviales de la HPP están en condiciones de ofrecer precios FOB más altos), en definitiva, todos los sectores saldrán beneficiados.

8 Para un estudio a fondo de los costos de cada trayecto o de cada modo de transporte correspondiente a cada una de las regiones analizadas y de la metodología utilizada en sus calculos se recomienda la lectura del trabajo completo «La Hidrovia Parana – Paraguay como alternativa a la salida de la Soja del Centro-Oeste Brasilero. Un análisis de costos» realizado por Federico M. Giesenow- I.I.E.