SECTOR AGR�COLA

5.2. SECTOR AGRÍCOLA

La actual coyuntura económica encuentra al sector agrícola como la actividad más dinámica de la economía argentina, especialmente de la regional. Durante la cosecha 2001/02, la Región Centro volvió a marcar un nuevo récord de producción, superior a las 36 mill. de tn, representando el 53% del total nacional. La singular característica de este año, fue que el sector debió desenvolverse en un contexto totalmente distinto: devaluación, pesificación asimétrica, retenciones y desaparición del crédito, como principales aspectos. Todos estos elementos encierran una seria amenaza a la incorporación de tecnología en la explotación agropecuaria, la artífice del boom productivo de los ‘90, y manifiestan un riesgo latente de regresar a los niveles productivos de los ‘80.

5.2.1. Producción

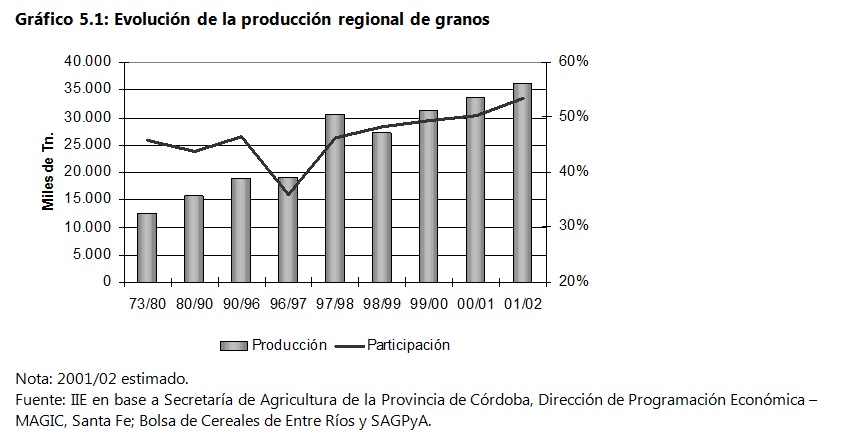

La producción de granos de la Región Centro se estima en 36,2 millones de toneladas. para la campaña 01/02, alcanzando una participación sobre el total nacional superior al 53% -el registro más alto de los últimos treinta años- y mostrando un nuevo aumento de la producción respecto a la cosecha 00/01. En el gráfico 5.1 se advierten los permanentes incrementos que la cosecha regional de granos presentó desde mediados de los 90, explicados principalmente por el continuo crecimiento de la producción granaria de la provincia de Córdoba. Esta última se estima por encima de las 18 millones de toneladas para el período 2001/02.

Respecto a la contribución por provincias, durante la última cosecha las estadísticas indican que Córdoba participó con el 54% de la producción regional, mientras que Santa Fe lo hizo con el 35% y Entre Ríos con el restante 11%.

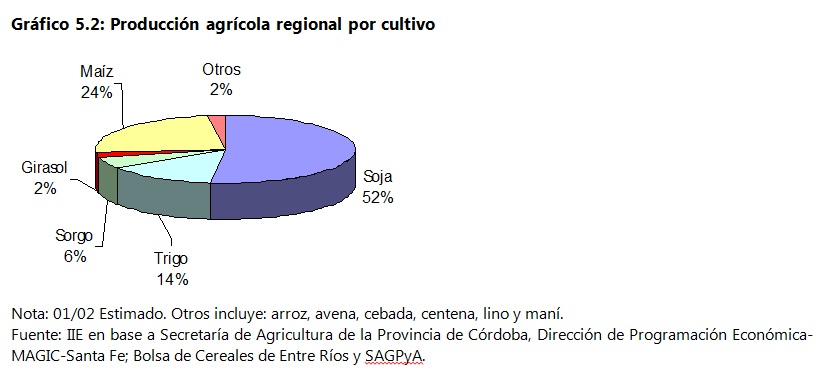

Al desagregar la producción por cultivos, se advierte que la soja se consolida como el principal producto agrícola regional, presentando una participación creciente sobre la producción de la región: para la campaña 01/02 su participación se estima en algo más del 52%.

Analizando la composición de la producción agrícola por provincias por cultivos, se advierte que la soja muestra un permanente crecimiento en las tres jurisdicciones, pero especialmente en Entre Ríos, donde esta oleaginosa está ganando terreno frente al arroz, el cultivo tradicional de la provincia mesopotámica1. Para la cosecha 01/02 se espera que la soja participe con el 48% de la producción, mientras en el período 98/99 -cuando el arroz comenzaba a declinar- su contribución era del 16%.

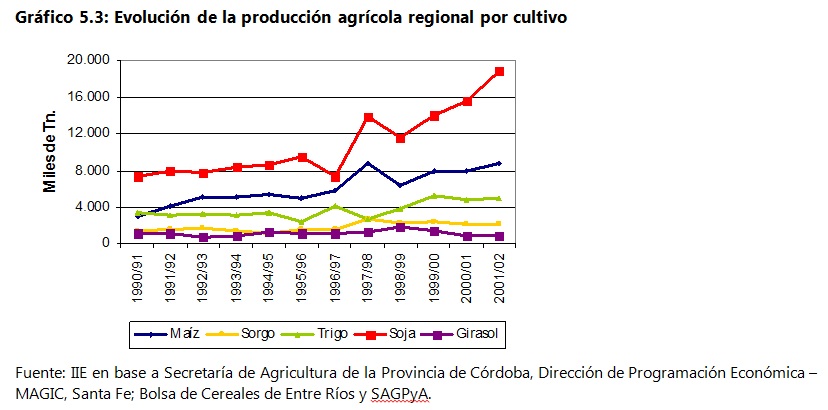

Durante la década de los ‘90, la producción sojera en la región presentó una tasa de crecimiento promedio anual del 11%, siguiendo un comportamiento exponencial, con un desenvolvimiento radicalmente distinto del evidenciado por los restantes cultivos (ver gráfico 5.3). Explica este fenómeno que el proceso productivo empleado -que hace uso de semillas genéticamente modificadas, siembra directa, agroquímicos y otros desarrollos tecnológicos- otorga grandes ventajas en materia de costos de producción a la soja frente a otros cultivos e, incluso, frente a competidores externos productores del mismo grano.

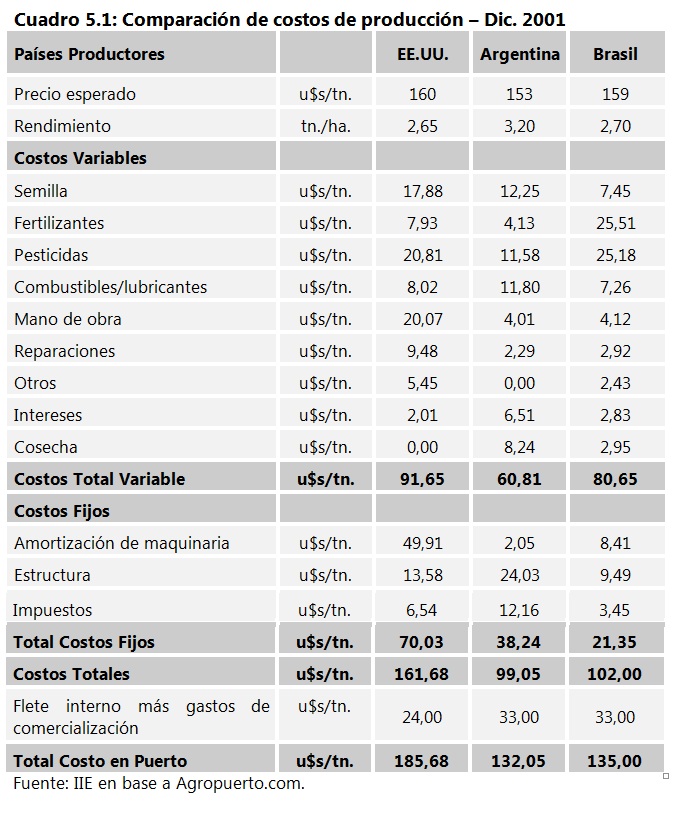

En el cuadro 5.1 se comparan los costos de producción de soja en nuestro país con los correspondientes a competidores como EE.UU. y Brasil, los tres principales actores del mercado mundial de la oleaginosa. La última columna de dicho cuadro, muestra que Argentina es el más competitivo, a pesar de los altos costos de estructura e impuestos. La fortaleza argentina radica en los costos variables de producción, debido a la utilización de semillas genéticamente modificadas y a la necesidad de menor uso de fertilizantes.

1 Para profundizar en los aspectos vinculados al sector arrocero regional ver en el capítulo XX el taller realizado en la ciudad de San Salvador sobre el cluster arrocero y el Balance de la Economía Argentina 2000, páginas 107 a 115.

Sin embargo, considerando los fletes oceánicos, Argentina pierde sus ventajas frente a Brasil si el producto debe colocarse en los puertos asiáticos y mantiene una leve diferencia cuando el puerto de destino es Rotterdam. Esto determina que reducir la presión impositiva, eficientizar el transporte y la logística de granos e invertir en infraestructura, acrecentaría las ventajas competitivas de Argentina en mercados remotos, como los asiáticos.

Los datos consignados en el cuadro 5.1, corresponden a diciembre de 2001 y fueron publicados en febrero del corriente año. Por ello es que los costos de producción deben ser ajustados por el impacto de la devaluación. La misma permitió que -medido en dólares- se redujera el costo de aquellos elementos que mantuvieron sus precios en pesos, como la mano de obra. Según estimaciones privadas, entre octubre 2001 y octubre 2002, los costos de producción por tonelada de soja se redujeron un 37%, efecto que no se trasladó totalmente a los beneficios, ya que el precio del grano incorporó las retenciones del 20% que dispuso el gobierno para la exportaciones granarias.

5.2.2. Rendimientos y Tecnología

El rendimiento promedio por hectárea en la Región Centro fue de 30 quintales en la campaña 01/02, con algunas variaciones según las provincias. En Córdoba se obtuvieron 33,36 qq/ha., mientras que Entre Ríos tuvo un rinde promedio de 25,85 qq/ha. y Santa Fe 26,88 qq/ha.

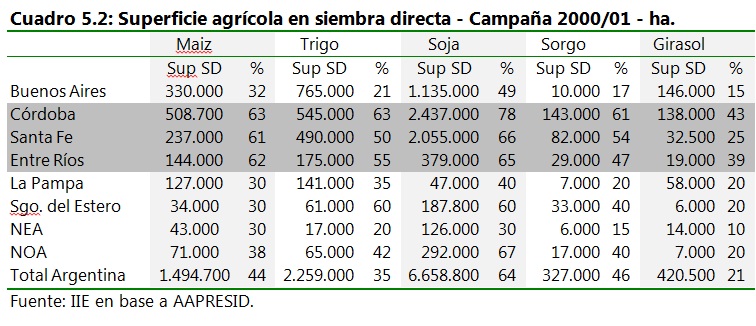

El comportamiento de los rindes por hectárea mostró un importante crecimiento desde comienzos de los ‘90, como respuesta a los cambios cualitativos y cuantitativos que experimentó el sector. Dentro de estos cambios aparece en primer medida la generalización de la siembra directa, que permitió aumentar los rindes, extendiendo la frontera agrícola y eliminando los costos de laboreo. Actualmente, se estima que el 46% de la superficie agrícola argentina se trabaja en siembra directa, porcentaje que se eleva al 65% en la Región Centro. La tendencia indica que la adopción de la siembra directa seguirá en aumento, proyectándose llegar al 55% de la superficie agrícola argentina para el año 2004, según cifras de AAPRESID.

Dentro de los cambios en los hábitos productivos también se encuentra la mayor utilización de fertilizantes. Actualmente, se estima que el 76% del trigo recibe fertilización y el 72% de la superficie maicera, mientras en 1993 estos porcentajes eran sólo del 28% para el trigo y del 13% para el maíz. El consumo de fertilizantes mostró una tasa de crecimiento promedio anual del 16% en el período 1990/2000, llegando este último año a ser de 1,79 millones de toneladas. No obstante, 2001 mostró una contracción del 27% y cifras provisorias para el primer semestre de 2002, indican una reducción aún mayor.

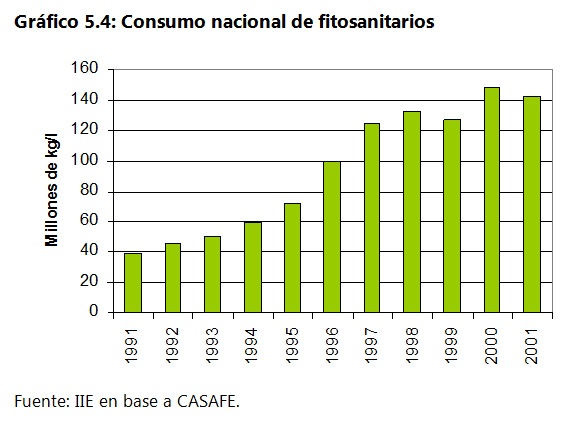

También el consumo de productos fitosanitarios mostró un consumo creciente. Durante 2001, se consumieron 142 millones de kg/l de herbicidas, insecticidas y fungicidas, por un valor de u$s 600 millones. Al igual que en el caso de los fertilizantes, el consumo de fitosanitarios presentó un comportamiento creciente hasta 2000, para caer en el siguiente año un 3,6%.

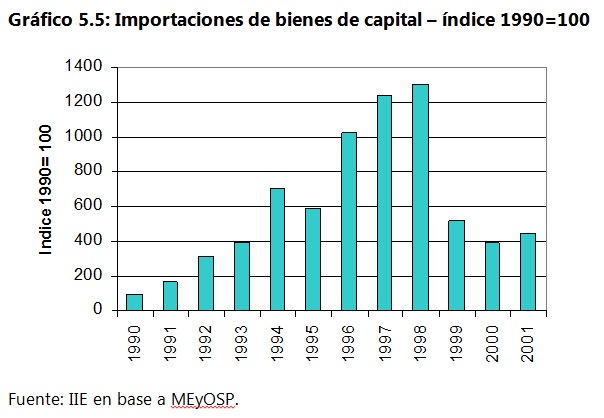

Simultáneamente, la estabilidad de precios, la desregulación del mercado granario y la apertura económica dieron lugar a una fuerte inversión en tecnología, gran parte de ella importada, lo que también permitió mejorar significativamente la productividad agrícola argentina y, a su vez, contar con el input necesario para desarrollar nueva tecnología en el país.

La fuerte apuesta a la tecnología realizada por el campo durante los ‘90, se advierte en las importaciones de bienes de capital, que durante el período 1990/2001 totalizaron más de u$s 1.800 millones. Además, cabe destacar que durante los años comprendidos entre 1991 y 1998 la importación de bienes de capital realizada por el campo creció a una tasa promedio anual del 20%, superior a la registrada por el total importado por el país por este concepto. Esto, sin dudas, es un claro reflejo del fuerte nivel de actividad que caracterizó al sector agrícola argentino de los ‘90. Sin embargo, las importaciones de bienes de capital crecieron hasta 1998, para retroceder un 60% durante 1999, un 23% durante 2000 y lograr un pequeño repunte durante 2001. Las cifras preliminares para el primer semestre de 2002, arrojan una reducción del 77% en el ingreso de bienes de capital, valor levemente superior al correspondiente a la compra nacional total de bienes de capital importados.

Otros elementos determinantes del boom agrícola argentino fueron las semillas transgénicas, el aumento de la escala de la superficie óptima de producción -lo que determinó un proceso de concentración de la propiedad y de la administración de la tierra, con sus ventajas y desventajas en términos sociales- y una cuestión de singular relevancia, como fue el cambio de hábitos conservadores entre los productores, abriéndose más a la nueva tecnología, tanto blanda como dura.

5.2.3. Capacidad de Almacenaje

Analizando el desenvolvimiento del sector agrícola, abordar la situación de la capacidad de acopio resulta de fundamental relevancia, ya que la misma se convierte en una herramienta determinante del ingreso del productor al permitir mejorar los precios reteniendo el grano y no “rematándolo” inmediatamente finalizada la cosecha. Por otra parte, aumenta los márgenes del negocio al reducir el componente costos de flete, en virtud de que la utilización del servicio se hace fuera de la época de cosecha, cuando la demanda de los transportistas encuentra su pico anual y, por ende, también el costo del servicio.

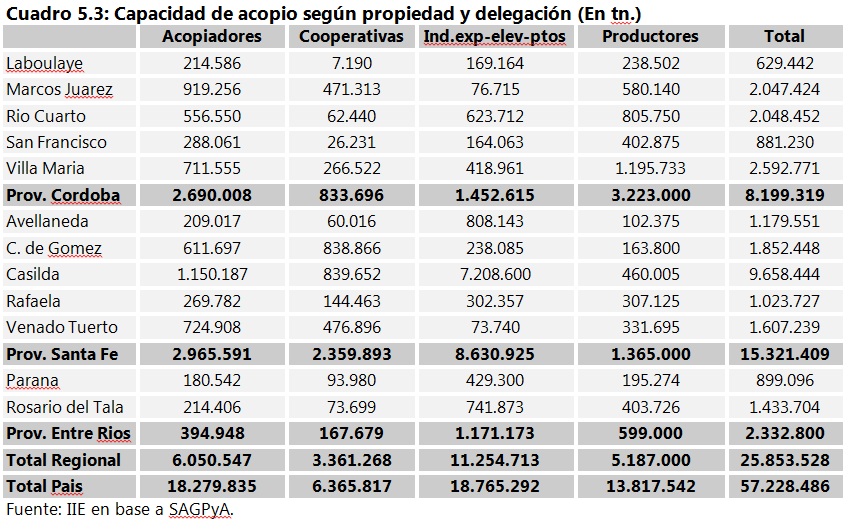

Según un estudio realizado por la SAGPyA a fines de 2001, Argentina contaba con una capacidad de acopio estimada en 57,2 millones de toneladas. De este total, el 24% corresponde a los productores y el 76% restante a cooperativas (11%), acopiadores (32%), industriales y exportadores (conjuntamente, 33%). La Región Centro participa con el 45% de la capacidad nacional, importante a destacar si se recuerda que concentra el 53% de la producción nacional de granos.

La capacidad regional determinada por el estudio fue de 25,8 millones de toneladas. El mayor porcentaje lo posee la provincia de Santa Fe (59%), donde la capacidad de almacenamiento en los puertos es relevante, siguiendo en orden de importancia Córdoba (32%) y Entre Ríos con el 9% restante.

Comparando la propiedad de la capacidad de ensilaje entre la región y el país, se advierten datos significativos. El primero de ellos, es que la participación de los productores sobre el total de la capacidad es menor en la Región Centro -20% contra 24%-. Lo mismo sucede en el caso de los acopiadores, quienes participan en la región con el 23%, mientras a nivel país lo hacen en un 32%. Respecto al movimiento cooperativo, se advierten participaciones similares en ambas jurisdicciones -13% en la región y 11% en el país-.

Finalmente, es importante notar que la industria y los exportadores concentran el 44% de la capacidad regional, mientras en el ámbito nacional registran el 33%. Esta diferencia se explica por las importantes instalaciones que poseen las aceiteras ubicadas en el Gran Rosario. El cuadro 5.3 presenta la información a nivel de delegaciones de la SAGPyA.

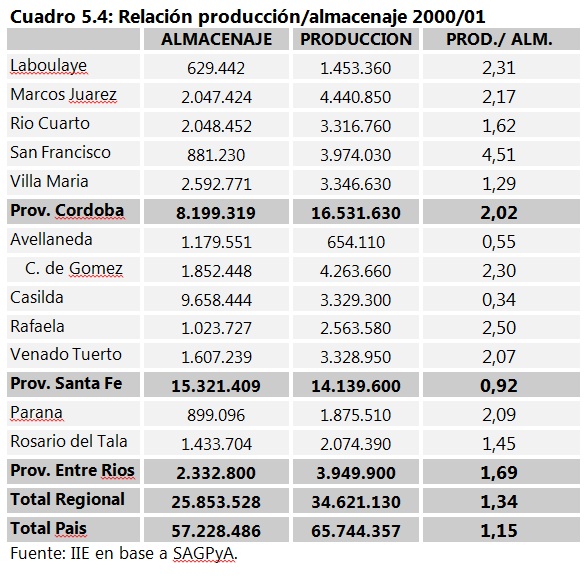

Expuestos los valores estimados de capacidad de acopio, es interesante vincular los mismos con la producción. Este cociente fue para la campaña 2000/01 de 1,15 para el total país. Es decir, que la producción excedía las posibilidades de ensilaje en un 15%. A nivel regional, la relación arrojó un valor de 1,34. Estos valores no presentan problemas para acopiar la producción, en virtud de una necesidad mensual máxima estimada de 30, 6 millones de tn.

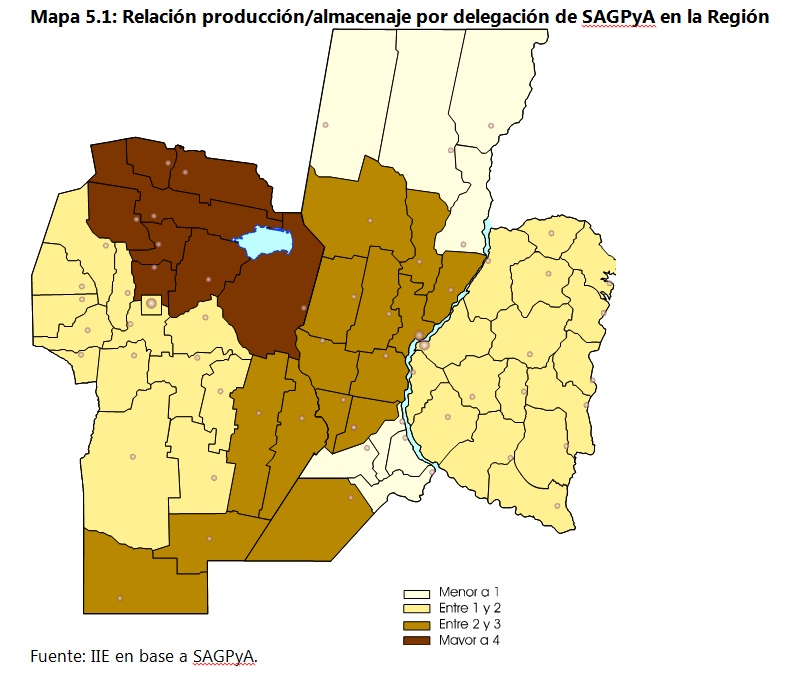

Sin embargo, se deben destacar las grandes diferencias en la relación producción/almacenaje que se registran dentro de la región y la existencia de déficits en la capacidad de acopio en 7 de las 12 zonas en que se dividen las provincias que componen la Región Centro, con un cociente producción/almacenaje superior a 2. Las diferencias quedan claras con un ejemplo. Mientras las zonas portuarias -como las delegaciones de Casilda y Avellaneda- poseen cocientes de 0,34 y 0,55, la delegación San Francisco registra un valor de 4,51, siendo el valor más elevado encontrado a nivel nacional por delegaciones. Esta delegación abarca los departamentos del norte de la provincia de Córdoba que, como consecuencia del cambio en los regímenes pluviales y la incorporación de tecnología, aumentaron sustancialmente su producción, que no fue acompañada de un desenvolvimiento similar por la capacidad de acopio. Durante 1994/95 esta delegación producía 785 mil tn. y contaba con una capacidad de acopio de 285 mil. Seis campañas después, la producción ascendía a casi 4 millones de tn. -un 450% de aumento- mientras la capacidad de silaje solo había crecido un 209%, hasta 881 mil tn. De todas formas, se advierte también un fuerte crecimiento de las instalaciones de acopio en la zona, con un aumento del 45% entre 2000/01 y 1998/99. El mapa 5.1 presenta los cocientes producción/almacenaje por delegación, lo que se expone con más detalle en el cuadro 5.4.

No obstante los déficits registrados en algunas zonas en materia de instalaciones, es importante destacar la creciente utilización del silo bolsa. Esta herramienta permite retener el grano sin necesidad de incurrir en grandes inversiones en capital, ya que es un almacenaje de corta duración y sin infraestructura fija. Son las bolsas de 5 o 9 pies de polipropileno que almacenan entre 50 y 200 toneladas respectivamente a un costo promedio de 2 u$s/tn. Durante la campaña 99/00 se almacenaron unas 300.000 toneladas de granos en bolsa, y se estima haber superado las 900.000 en el período 00/01.

5.2.4. El campo y las medidas gubernamentales durante 2002

Gran parte del aumento de la productividad del sector agrícola argentino se debió a las desregulaciones introducidas en el mercado granario en los primeros años de los ‘90, cuando se eliminaron los derechos de exportación y se suprimieron enormes organismos burocráticos, como la Junta Nacional de Granos. Estas desregulaciones permitieron que el sistema de precios oriente en forma eficiente los recursos, poniendo fin a largos años de intervención estatal en el comercio de granos.

Sin embargo, durante 2002 el Estado volvió sobre sus pasos. En primer término, se debe mencionar la pesificación de deudas y créditos, introduciendo un serio factor de inseguridad jurídica.

Puntualmente en el caso de los insumos, el Estado -por medio del Decreto 214/2002- pesificó uno a uno las deudas, algo que luego quedó sin efecto, llevándolas nuevamente a valor dólar por la resolución 10/2002 del Ministerio de Economía.

Pero allí no concluyó la historia, porque un nuevo régimen se aplicó a partir de la resolución 143/2002. Los puntos esenciales de la norma establecieron que en los contratos en dólares por compraventa de insumos, el precio se cancelará tomando en cuenta la cotización del dólar con deducciones para trigo, maíz, soja y girasol del 25%; carne, 40%; lácteos, 50% y los demás (frutihorticultura, maní, arroz y otros) 60%. Esta medida no sólo ocasionó grandes pérdidas para las empresas proveedoras de insumos, sino que además generó inequidades entre los productores que honraron sus deudas haciendo uso del Decreto 214, los que lo hicieron utilizando las deducciones de la resolución 143 y aquellos que cancelaron sus obligaciones al dólar libre -de acuerdo a la resolución 10-.

Pero el Estado no concluyó con esto su accionar, sino que además aplicó retenciones, que en un primer momento fueron del 10%, para subirlas luego al 20%. El impacto del uso de derechos de exportación es algo que ya se abordó en la edición anterior del Balance de la Economía Argentina, cuando se definió a los mismos como una medida que impide que el estímulo de los precios en el mercado internacional llegue a los productores, determinando una producción semi desvinculada de la demanda externa.

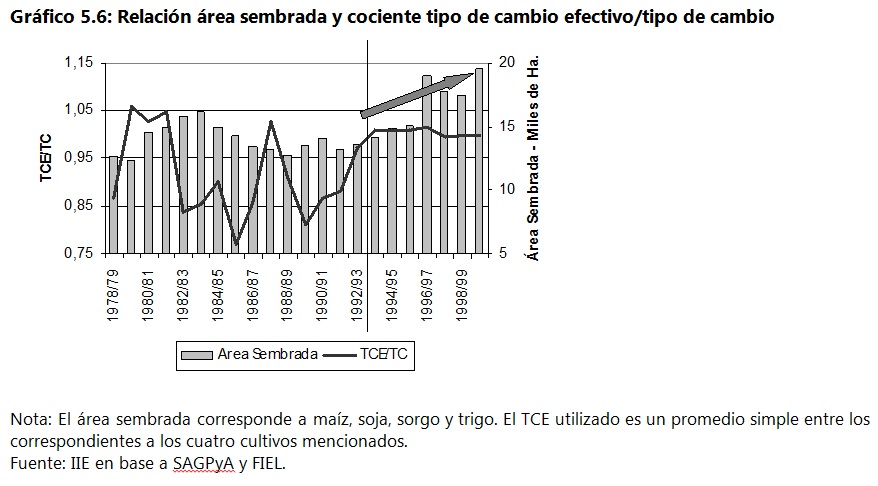

Argentina guarda una enorme experiencia del impacto que significa sobre la producción la existencia de retenciones. La relación evidenciada entre el área sembrada y las retenciones (medidas como el cociente entre el tipo de cambio efectivo y el tipo de cambio libre) que se presenta en el gráfico 5.6 no deja lugar a duda. No obstante lo dañino de sus efectos, es importante resaltar que la aplicación de la medida no sorprendió. De hecho, ya en la presentación del anterior Balance de la Economía Argentina, desde el IIE se expresó la segura entrada en vigencia de las retenciones si Argentina abandonaba la convertibilidad.

Como se mencionó, la entrada en vigencia de las retenciones siguió a la más importante de las acciones ejecutadas por el Gobierno durante 2002: devaluar el peso argentino. Esto trajo importantes cambios para el sector agrícola, ya que modificó sustancialmente sus ingresos y egresos.

Por el lado de los ingresos, los precios de los granos se dolarizaron, asimilando las retenciones. Los mayores cambios aparecieron en los insumos, ya que algunos se dolarizaron o “cerealizaron”, algunos aumentaron en pesos, pero a una tasa inferior a la del crecimiento del tipo de cambio, y otros mantuvieron su precio estable en pesos.

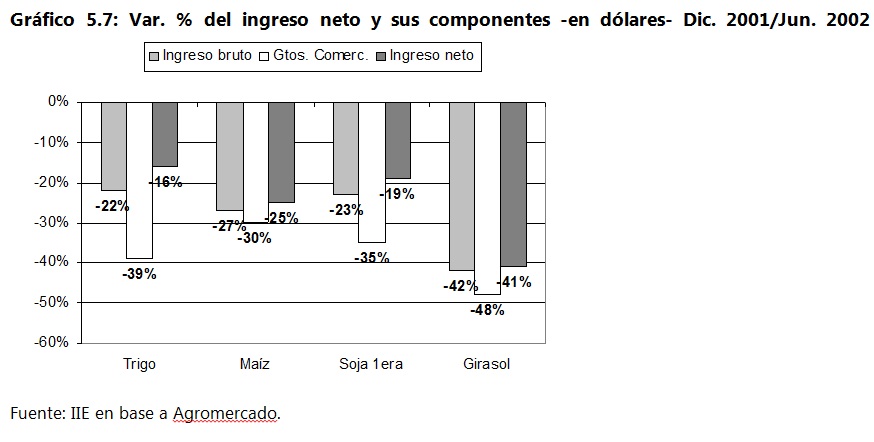

Analizando otro componente de importancia para los ingresos del campo, tal como son los gastos de comercialización, se destacan los gastos de flete (que cayeron un 59% entre diciembre 2001 y junio 2002) y las comisiones e impuestos (que lo hicieron en un 29%). Estos ajustes están estrechamente ligados al precio del gas oil que, en dólares, cayó un 44% en el mismo período. A su vez, los gastos de cosecha, donde se estiman reducciones del orden del 38% en promedio, dependen en muchos casos de las condiciones zonales.

En promedio, se estima que las reducciones de precio entre diciembre 2001 y junio 2002 fueron del 28%, que los gastos de comercialización se contrajeron un 38% y que el ingreso neto del productor cayó en dólares un 25%. Traduciendo a pesos este ingreso neto, y considerando un tipo de cambio de $/u$s3,6, se llega a que en pesos el margen neto mejoró en promedio un 170%.

Luego de exponer este punto es cuando aparecen los mayores interrogantes. ¿Es el campo el gran beneficiado de la devaluación?

Dentro de los aspectos positivos se pueden mencionar, el fuerte aumento de su margen neto, la pesificación de las deudas -en una actividad que mostraba altos índices de endeudamiento- y las ganancias de capital derivadas de un valor de la tierra que mantuvo sus precios en dólares.

Pero, en la misma balanza, debería considerarse el hecho de que no todos los productores se encuentran en las mismas condiciones, ni tampoco las zonas productivas. No se debe olvidar que el sector agrícola es un fuerte consumidor de insumos y de tecnología importados aplicados a la explotación, los que también sufrieron el impacto de la devaluación.

El fuerte aumento de la producción agrícola argentina, y en gran medida la regional, se debió a la puesta en producción de tierras consideradas marginales para la agricultura, que dieron excelentes rindes como resultado de una fuerte aplicación de tecnología, como fertilización, manejo conservacionista del suelo, maquinaria, riego complementario, etc. Todos estos costos crecieron a la misma tasa que el tipo de cambio.

Teniendo en cuenta el impacto de la devaluación en el costo de la tecnología, y sumando la existencia de retenciones y la falta de una estrategia de largo plazo, se advierte que todos estos factores generan una situación que puede ser altamente distorsiva para la orientación de los recursos en un horizonte mediano a largo plazo.

El modelo de tecnología de «costo cero» que puede surgir como respuesta a modelos económicos que incorporan la dupla devaluación-retenciones, configuran una de las principales amenazas del campo en la actualidad. La reducción de las inversiones en tecnología como estrategia para bajar los costos de producción sería nefasta para el agro. Un claro ejemplo lo representa la aplicación de fertilizantes. El supuesto ahorro en los gastos de fertilización podría advertirse en el primer año, pero a partir del segundo y el tercero la productividad del suelo ingresaría en una curva descendente. El resultado sería volver a los niveles productivos de los 80, cuando en promedio se obtenían cosecha inferiores a 40 millones de toneladas.

Estrechamente vinculado a las posibilidades de adquirir tecnología se encuentra la falta de financiación bancaria y comercial, otro elemento que atenta contra la permanente incorporación de adelantos tecnológicos en la explotación agropecuaria.

En síntesis, se corre el riesgo de volver en las próximas campañas a producciones de 45-50 millones de tn., a diferencia de las 100 que los hombres del campo sostienen que es probable recoger de los suelos argentinos con las políticas adecuadas.