CONSTRUCCIÓN: EVOLUCIÓN, SITUACIÓN Y PERSPECTIVAS

CAPÍTULO 6: CONSTRUCCION: EVOLUCION, SITUACION Y PERSPECTIVAS

La recuperación observada en la construcción a partir del año 2002 fue inusualmente dinámica, alcanzando niveles récord en muchos de los indicadores sectoriales. Eso implica que observar niveles de crecimiento más acordes a los de la economía en su conjunto no debería ser una fuente de preocupación o alarma, sino simplemente un retorno a la normalidad.

La literatura económica ha modelado de diversas maneras los precios de los inmuebles. Un análisis cualitativo de las variables comúnmente estudiadas sugiere dos mensajes fundamentales para la Argentina. El primero es que el nivel de precios es, a priori, uno totalmente alineado a los «fundamentals» del sector. El segundo apunta la necesidad de que el crédito hipotecario vuelva a aparecer en la escena con un rol principal.

En el mundo se han puesto en práctica numerosas alternativas para fomentar la difusión del crédito a la vivienda. Las mismas pueden provenir desde diferentes sectores (público, financiero, empresarios, trabajadores, etc.), estar referidas a diferentes variables (tasa de los créditos, mecanismos de ahorro, coeficientes de indexación, etc.), tener diferentes alcances y costos, etc. Un análisis acerca de este tipo de políticas y de su posible implementación puede resultar ampliamente beneficioso para el sector de la construcción en la Argentina.

6.1 Introducción

El sector de la construcción fue uno de los pilares fundamentales de la recuperación económica de la Argentina con posterioridad a la profunda crisis que comenzó a fines de la década del

90. Muchas fueron las causas que motivaron tal desempeño. En términos generales, se puede mencionar una alta rentabilidad, lo que impulsó la oferta, y la necesidad imperante de mantener el valor de los ahorros en el tiempo1, lo que incentivó la demanda.

La confluencia de estos factores, entre otros, desencadenó un boom de la construcción desde 2002, con particular énfasis en los principales centros urbanos del país. Consecuentemente, esta actividad mostró tasas de crecimiento llamativamente elevadas, alcanzando récords históricos en numerosos indicadores sectoriales.

Hacia fines de 2006 el ritmo de crecimiento comenzó a mostrar signos de debilitamiento, aunque eso no impidió cerrar ese año con un incremento del orden del 15%. Sin embargo, esa desaceleración no amainó, lo que generó tasas bastante «pobres» en términos anuales durante la primera mitad del 2007. Naturalmente, esto alertó a muchos analistas, empresarios, inversores y demás actores del sector.

1 El sector financiero no era una alternativa confiable por esos tiempos.

Un sano ejercicio para efectuar un análisis de diagnóstico y delinear lo que puede suceder a futuro sería responder las siguientes preguntas: ¿Finalizó el ciclo de vertiginoso crecimiento? ¿Se está en presencia de un proceso de aterrizaje suave para el sector de la construcción? ¿Sucedieron cambios en la economía que afectaron a los «fundamentals» de la actividad? En este capítulo se tratará de avanzar en ese sentido.

La estructura del análisis está fragmentada en cuatro partes. La primera indaga en la información que surge de las estadísticas sectoriales, tratando de diferenciar entre la evolución y la situación de la actividad. En una segunda instancia, el análisis se fundamenta en los aspectos estructurales de mayor influencia en el sector. Finalmente se comentan diferentes mecanismos que podrían generar efectos positivos en materia de crédito hipotecario. En la última sección se desarrollan las conclusiones.

6.2 Estadísticas sectoriales

6.2.1 La construcción como componente de la demanda agregada y el nivel de empleo

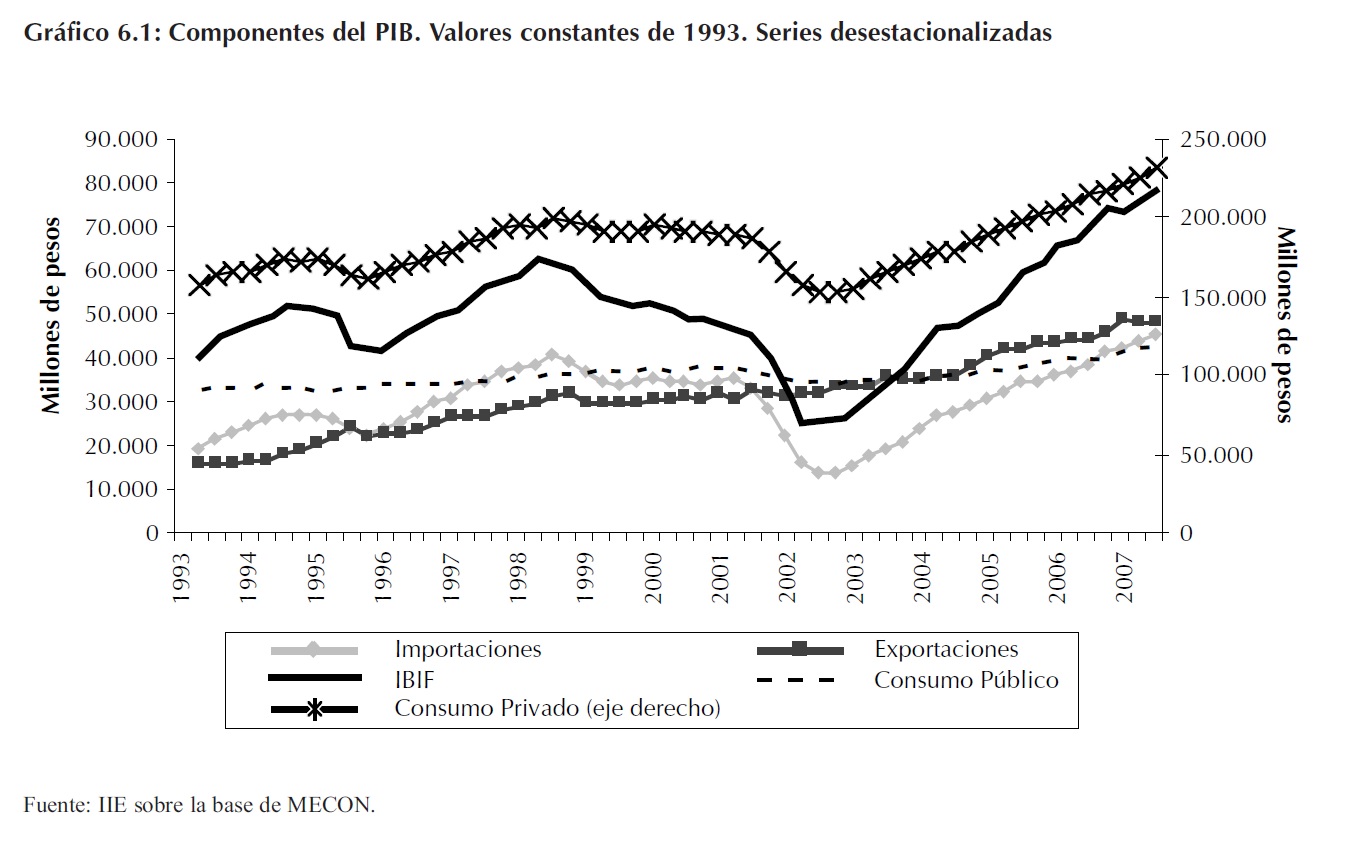

El Gráfico 6.1 muestra la evolución de los componentes del PBI desde 1993. Tal como se aprecia en la figura, la inversión bruta interna fija (IBIF) evidenció un alto dinamismo con posterioridad a la crisis. Entre el mínimo de la serie (primer trimestre del 2002) y el máximo (segundo trimestre del 2007), el incremento de la IBIF fue del 209%. En ese mismo período, el PIB se elevó un 51%.

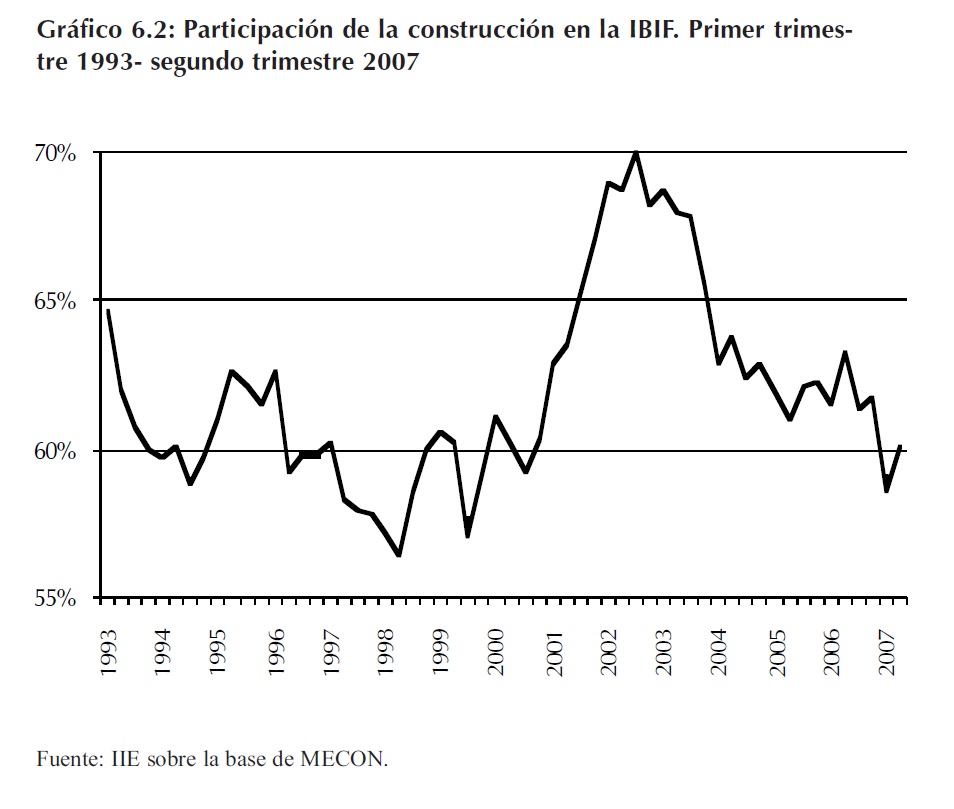

Este dato es importante, ya que el PIB construcciones -junto a las Maquinarias y Equipos- es uno de los componentes de la IBIF. El Gráfico 6.2 permite apreciar el gran crecimiento observado por el PIB construcciones a través de su participación en la IBIF. Resulta evidente allí la creciente importancia de la construcción, de hecho, de representar el 59% de la IBIF en el segundo trimestre de 2000, pasó a conformar el 70% del total en el tercer trimestre del 2002. A partir de ese momento el porcentaje comenzó a disminuir -lo que implica que la inversión en «ladrillos» redujo su ritmo de crecimiento en comparación a la efectuada en maquinarias y equipos-, retornando en la actualidad a valores similares a los anteriores a la crisis.

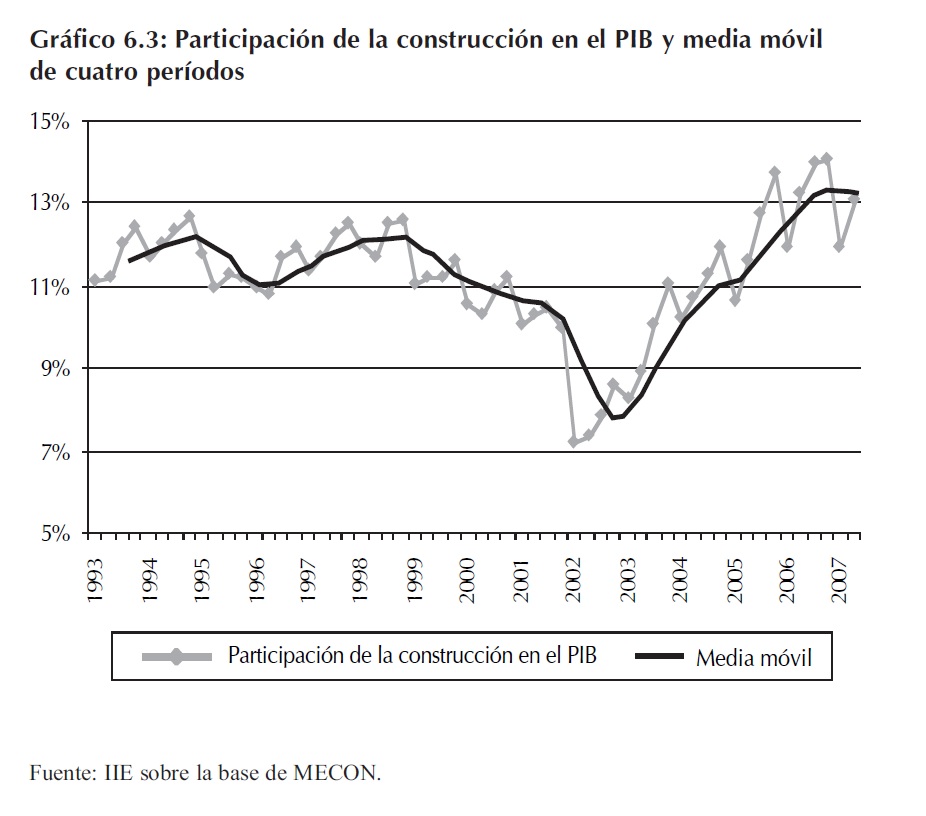

Naturalmente, al comparar la participación de la construcción en el PIB total, los resultados no difieren mucho de los que surgen de su participación en la IBIF. Como se aprecia en el Gráfico 6.3, dicho porcentaje ha sido creciente a lo largo de toda la etapa posterior a la devaluación. Esto es lo mismo que decir que la construcción creció más que el PIB durante el período analizado.

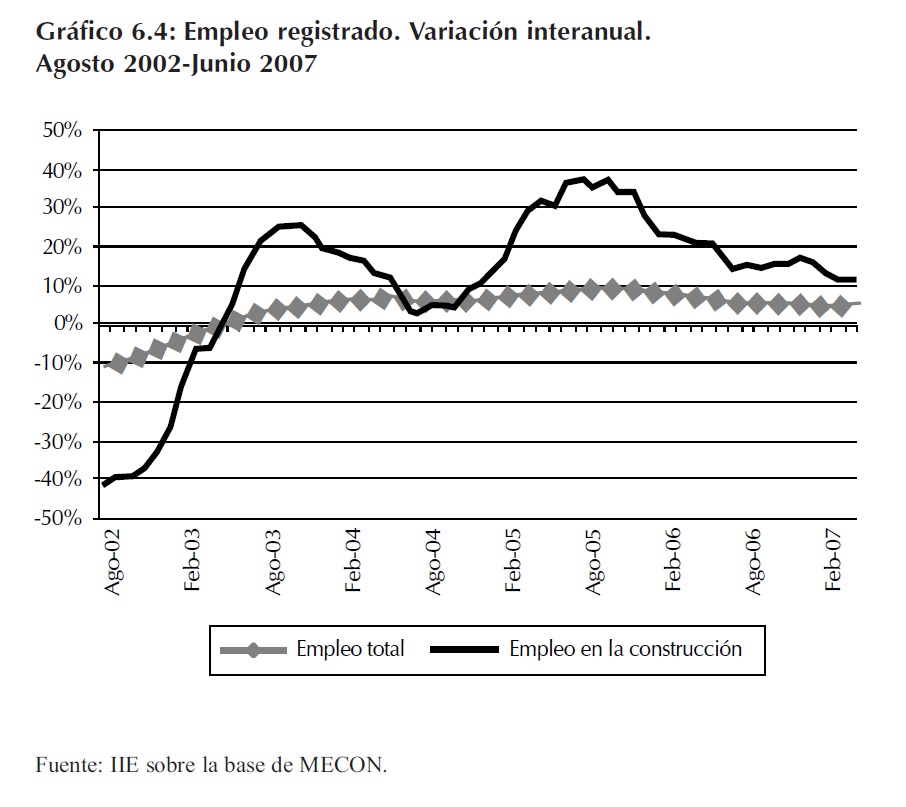

Por último, la comparación de la evolución del empleo registrado en la construcción con la del resto de la economía arroja que la primera fue muy dinámica desde el comienzo de la etapa de crecimiento, tal como queda en evidencia en el Gráfico 6.4. Sin embargo, la desaceleración de la actividad entre 2003 y 2004 se sintió fuertemente en el nivel de empleo, aunque el mismo retomó su sendero de crecimiento cuando la actividad volvió a reactivarse, hacia fines del 2004. Este comportamiento resulta lógico luego de observar las diferencias registradas previamente entre la evolución del PIB y la del sector construcciones.

En función de los argumentos anteriores, resulta evidente que el sector de la construcción mostró un dinamismo inusual en la recuperación que la Argentina experimentó con posterioridad a una de las más profundas depresiones económicas de su historia.

6.2.2 El ISAC y los permisos de construcción

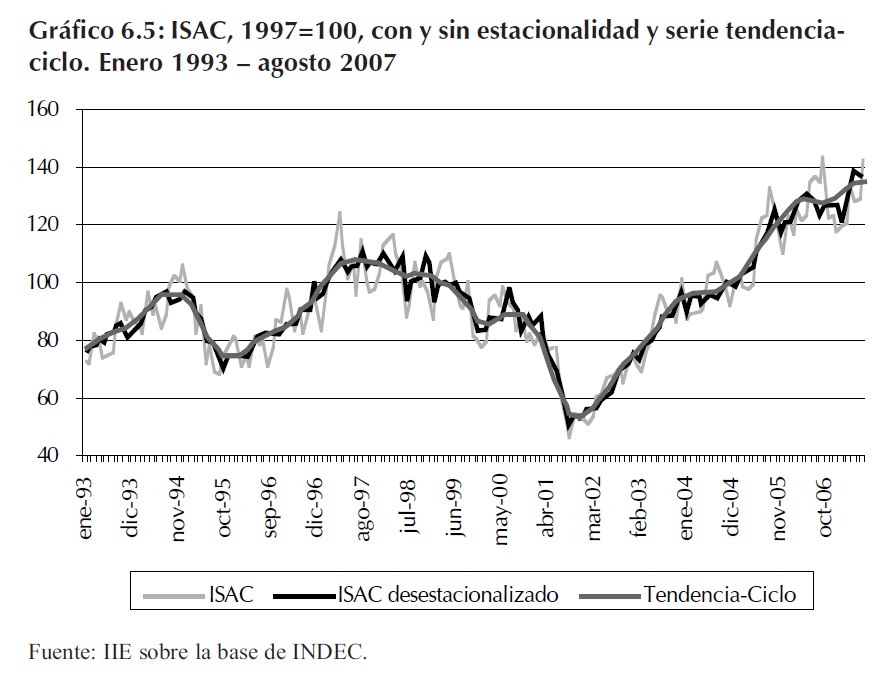

El Indicador Sintético de la Actividad de la Construcción (ISAC) publicado por el INDEC es un índice sectorial que se conforma a través de la demanda de insumos. El mismo se presenta en su versión con estacionalidad, sin estacionalidad, lo que aísla al indicador de las variaciones que sistemáticamente se observan en diferentes períodos2 y la serie tendencia ciclo, que es la serie original suavizada, siendo representativa de la evolución de largo plazo del indicador.

Como se aprecia en el Gráfico 6.5, hacia mediados del 2005 el ISAC superó sus picos históricos, para buscar nuevos máximos a partir de ese momento prácticamente en todas las nuevas mediciones.

2 Las caídas registradas en el mes de febrero y los picos de noviembre son un ejemplo.

Sin embargo, además del elevado crecimiento del sector desde el 2002, también se observa una desaceleración hacia fines de 2006. Este fenómeno, entre otros, es uno de los que genera incertidumbre acerca de la evolución de la construcción de cara al futuro.

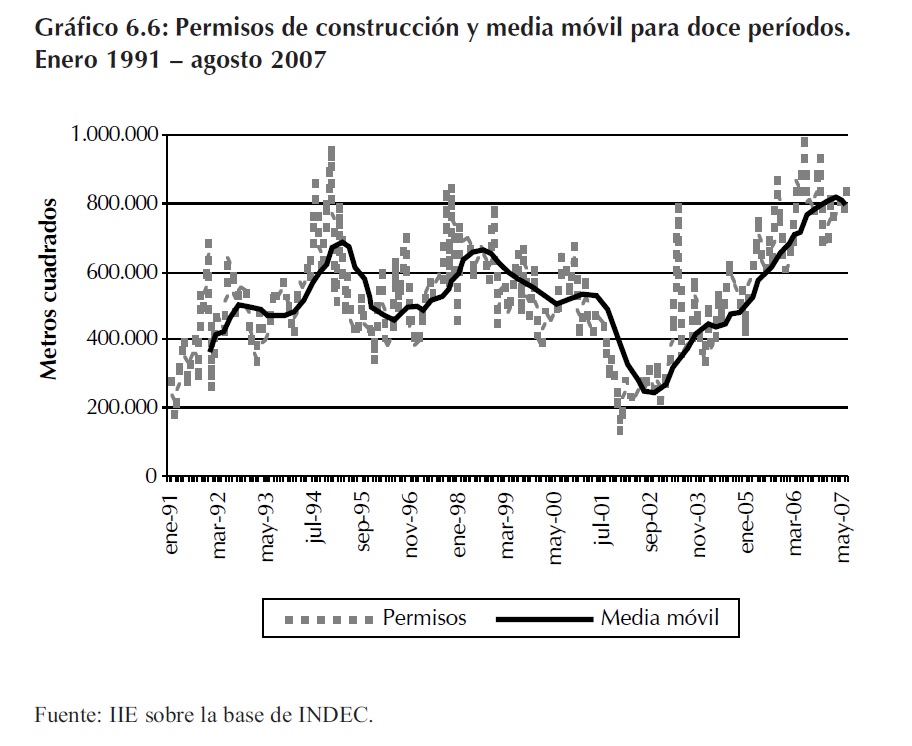

Otro de los indicadores sectoriales son los permisos de construcción para obras privadas otorgados por los municipios. A través de un recuento de la cantidad de metros cuadrados autorizados para construir es posible obtener una medida del «ánimo de los empresarios» vinculados a la actividad. En el Gráfico 6.6 se observa el relevamiento realizado por el INDEC de 42 municipios de diferentes provincias de la Argentina.

En la misma línea que el ISAC, los permisos de construcción otorgados reflejan la gran predisposición del sector privado a iniciar obras nuevas en los últimos años. De todas maneras, es importante destacar que, en su gran mayoría, estas obras fueron edificios para viviendas destinados a sectores de alto poder adquisitivo (segmento que no requiere del crédito hipotecario para acceder a la vivienda propia), un mercado «target» que, de no cumplirse ciertas condiciones, comenzará a amainar su interés por la inversión en ladrillos.

Tanto el análisis del ISAC como el de los permisos apuntan en el mismo sentido que los mencionados en el acápite anterior, el nivel de actividad de la construcción presentó un vertiginoso crecimiento en los últimos años, aunque comienzan a aparecer señales de un menor ritmo desde finales de 2006.

6.2.3 La contracara: los costos

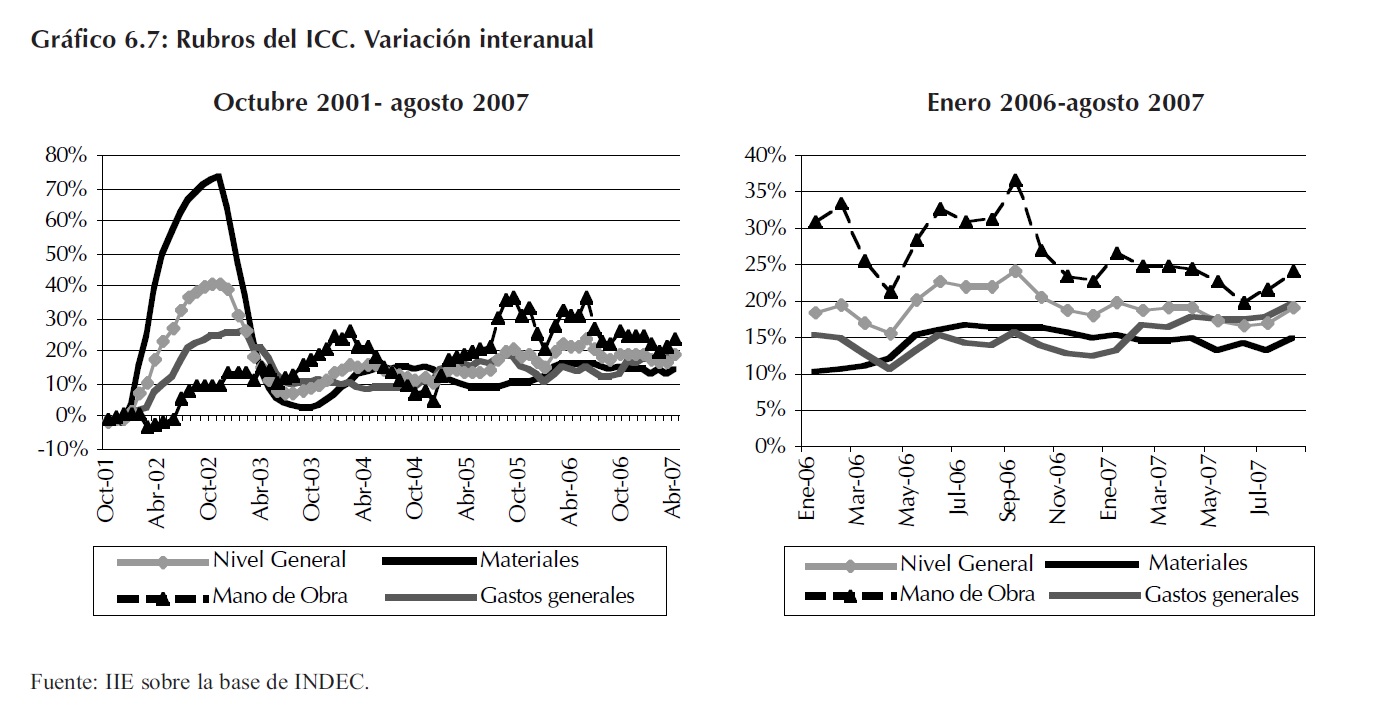

El alto dinamismo mostrado previamente por diferentes indicadores de la construcción implicó una creciente demanda de insumos. Ello, sumado al incipiente proceso inflacionario en el que se embarcó nuestra economía luego de la devaluación, desencadenó un aumento del precio de los principales insumos del sector, lo que se observa por medio del Índice del Costo de la Construcción (ICC).

Ese aumento es evidente en el Gráfico 6.7, donde se muestra lo ocurrido en la Capital Federal y el Gran Buenos Aires, zonas relevadas por el INDEC en esta materia.

Es interesante analizar la dinámica de los costos con posterioridad a la devaluación. Inicialmente, el cambio en el valor de la moneda impactó fuertemente sobre los materiales. Ese fue el rubro más influyente en la elevación del nivel general del índice. Sin embargo, a medida que la economía fue creciendo, también se fue recuperando el nivel de empleo y los salarios. Eso queda evidenciado en el Gráfico 6.7 por medio de la línea que refleja el rubro mano de obra.

En el interior del país sucede algo parecido, aunque no son menores las diferencias que se observan en algunos casos. En el Cuadro 6.1, donde se comparan los casos de Gran Buenos Aires (GBA), Córdoba (CBA) y Santa Fe, se aprecian claramente esas magnitudes. La primera columna del Cuadro 6.1 se analiza luego en el Gráfico 6.8, donde resultan más evidentes las divergencias.

Las diferencias más notables son las de los rubros que incluyen todos los gastos que no sean ni materiales ni mano de obra (tienen denominaciones diferentes según cada provincia) y las del rubro mano de obra. En el primer caso, es probable que se estén midiendo ítem diferentes por provincia, lo que podría estar originando este fenómeno. Sin embargo, las disociaciones observadas en el rubro mano de obra son sorprendentes. Más aún cuando los datos del IERIC3 arrojan salarios de aproximadamente $1.369 en Buenos Aires, de $1.212 en Córdoba y de $1.347 en Santa Fe para el mes de julio de 2007; lo que estaría indicando que en 2001 los salarios de la construcción eran muy diferentes en cada provincia4.

En síntesis, el marcado incremento de los costos, conjuntamente con un menor dinamismo en el crecimiento del precio de los inmuebles, está reduciendo la rentabilidad, algo que incorpora nuevos condimentos a un escenario sectorial en donde lo único que se respiraba un año atrás era optimismo.

3 Instituto de Estadísticas y Registros de la Industria de la Construcción.

4 Si en la actualidad los salarios son relativamente parecidos y se apreció una gran diferencia en la tasa de crecimiento de los mismos en los últimos años, el punto de partida (diciembre del 2001) debería haber sido muy distinto.

6.3 Aspectos estructurales. Situación y perspectivas

El «boom constructivo» descripto en la sección anterior estuvo motivado en diferentes factores que se conjugaron en un momento preciso del tiempo, de modo tal que las actividades vinculadas a la construcción se vieran favorecidas.

La demanda, al menos inicialmente (año 2002), estuvo motivada por dos factores. El primero fue el de mantener el valor de los ahorros en el tiempo, algo que el sistema financiero no estaba en condiciones de asegurar. En esos años, el valor de los inmuebles había sido fuertemente castigado por la crisis, por lo que se podían esperar altas rentas de capital en un plazo relativamente corto. Además, existía la posibilidad también de buscar las rentas operativas en caso de alquilarse la propiedad (aunque, a priori, éstas no fueran muy atractivas). El segundo factor impulsor de la demanda fue el tan recordado «corralito financiero». Una de las maneras de esquivar la restricción sobre la extracción de fondos del circuito bancario era la compra de bienes durables.

A estos dos factores puede sumarse que el sector agropecuario, casi de repente, se encontró con excedentes poco habituales en los años previos (sus ingresos en pesos se multiplicaron), lo que generó una fuente de ahorro genuino que, en parte, se derramó en el sector inmobiliario.

Por su parte, la oferta estuvo motivada principalmente por razones de rentabilidad. Las perspectivas de precios, como ya se dijo anteriormente, eran muy buenas; mientras que los costos (medidos en dólares) se vieron muy deprimidos con la devaluación. Esto posibilitó la obtención de márgenes elevados, lo que motivó un creciente número de participantes (desarrollistas, comercializadores, inversores, etc.) en la actividad.

Sin embargo, esa situación no duraría per se infinitamente. En algún momento entre la devaluación y el presente los costos comenzaron a crecer a mayor velocidad que los precios de los inmuebles y los márgenes comenzaron a reducirse.

Sumado a lo anterior -probablemente como una de sus consecuencias-, el nivel de actividad sufrió una importante desaceleración durante la segunda mitad de 2006, momento a partir del cual nunca se retornó a los niveles de crecimiento previo.

Eso generó algunas visiones un tanto pesimistas y comenzó a hablarse con mayor fuerza de saturación en algunos rubros, de precios ya no convalidados por el mercado, de la necesidad de estimular el crédito hipotecario y hasta de depuración de la oferta5. Quizás exista algo de veracidad en estas afirmaciones, pero el panorama no es sombrío ni mucho menos. Por el contrario, a continuación se profundiza sobre algunos de los argumentos que conducen a ser optimistas de cara al futuro de la actividad.

6.3.1 La teoría económica vinculada al sector inmobiliario y de la construcción. Estudios empíricos y el caso argentino

La literatura económica acerca del sector inmobiliario y de la construcción6, en general ha tratado de estudiar cuáles son los principales factores que generan fluctuaciones en el precio de los inmuebles. Los estudios tratan de modelar tal comportamiento para un número de países de similares características o para provincias de un mismo país7.

En este estudio se realizará un análisis pormenorizado de las variables que en general deberían influir en el precio de los inmuebles, aunque el foco se pondrá en la evolución y los aspectos cualitativos de las mismas. Se estima que será un buen punto de partida para análisis econométricos de mayor profundidad en el futuro.

5 Esto hace referencia a que sólo los actores experimentados son los que podrán sobrevivir.

6 Conocido también como el sector «Real state»

7 Ver por ejemplo Terrones, M. and C. Otrok (2004), en el primer caso y Álvarez-Lois y Nuño Barrau (2007) en el segundo.

En una reciente publicación de la OECD (2006), se mencionan cinco variables que a priori deberían tener una fuerte influencia en el precio de los inmuebles: el ingreso disponible de las familias, la oferta de viviendas en relación al número de familias, las tasas reales de interés, el precio de inversiones alternativas (sistema bursátil) y el precio de bienes sustitutos en el consumo (alquiler de inmuebles).

Para el caso argentino se ha fragmentado el análisis en cuatro grandes estructuras que, como se verá más adelante, abarcan la mayoría de los factores mencionados previamente8:

1. Ingresos

2. Tendencias demográficas

3. Crédito hipotecario

4. Valor de los alquileres

6.3.1.1 Ingresos

En este caso, y por razones obvias, se comparará el nivel de salarios reales de la economía en relación al precio de un metro cuadrado de vivienda. Si bien este indicador utiliza precios de inmuebles correspondientes a la Ciudad de Buenos Aires, puede hacerse extensivo a ciudades como Córdoba, donde la diferencia podría ser de magnitud, pero no en relación a la tendencia.

El Gráfico 6.9 no deja dudas en cuanto a que la devaluación marcó un cambio estructural en este ratio. Eso significa que los salarios -medidos en US$- cayeron fuertemente, mientras que los precios de las viviendas retrocedieron algo en el 2002, pero a partir de ese momento se recuperaron a gran velocidad, e incluso durante 2007 superaron a los valores registrados en la convertibilidad en algunos casos.

Según el índice del salario real en términos del precio de un metro cuadrado, en la actualidad el salario real alcanza para adquirir sólo el 50% de lo que adquiría durante la convertibilidad (siempre refiriéndose a inmuebles). Por supuesto que esto es una aproximación, ya que los precios de las viviendas son muy variables, dependiendo de características tales como la ubicación, el tamaño, las comodidades, etc. Del mismo modo, el nivel de salarios empleado en este cálculo es un promedio nacional para los empleos formales, lo que implica que es posible observar numerosos casos en donde esto no se cumpla.

8 No se considera en este caso la evolución de los índices bursátiles debido al limitado desarrollo del Mercado de Valores en la Argentina.

No obstante lo anterior, el «ratio» es un indicio de los efectos de una devaluación en los salarios medidos en US$ (que es lo relevante al compararlos con el precio de los inmuebles).

Si bien en el último lustro se observaron importantes incrementos en los precios de los inmuebles, en la actualidad el ritmo de crecimiento es bastante menor al de algunos años atrás. Esto está alineado con lo que se deduce a partir del efecto de esta variable sobre la evolución de los precios de las viviendas en los modelos standard previamente mencionados.

6.3.1.2 Tendencias demográficas

Los fenómenos migratorios, como también el crecimiento vegetativo de la población, pueden motivar importantes cambios en el mercado inmobiliario y de la construcción. A mayor cantidad de inmigrantes en un país, o cuanto más joven sea su población, mayores serán las fuerzas que estimulen la demanda de inmuebles. Una de las formas de incluir esta variable en el análisis es a través del porcentaje de propietarios sobre el total de viviendas9.

Según los datos que arroja el censo realizado en el año 2001, la Argentina cuenta con un porcentaje de familias propietarias bastante elevado en términos internacionales, algo menor al 60%10. Ese porcentaje es bastante inferior al de países como España, Italia o Grecia, que cuentan con el 80% aproximadamente; pero superior al de Alemania y Suecia, cuyos valores son menores al 45%11.

Más allá de este relativamente alto porcentaje de propietarios en nuestro país, hay que decir que el déficit habitacional12 (algo difícil de calcular con mucha precisión) se estima en torno a las dos millones de viviendas. Ese número es bastante elevado, ya que la cantidad total de unidades habitacionales era algo superior a las diez millones de viviendas en el 2001.

6.3.1.3 Crédito hipotecario

Es bien sabido que el crédito hipotecario es la herramienta que permite el acceso a la vivienda propia a la clase media. Si bien es cierto que el mismo comenzó a recuperarse en los últimos años, también hay que ser rigurosos y decir que durante el primer semestre del 2007, el flujo mensual de créditos fue similar al promedio registrado durante uno de los mejores años de la convertibilidad (1998), con la salvedad de que en aquel año ese monto13 era el mismo en dólares, mientras que en el presente sólo representa un tercio de aquél si se lo mide en esa divisa. Este punto es fundamental, ya que indica que en las condiciones actuales se deberían más que triplicar los flujos otorgados a fines de la década del 90 para generar el mismo efecto en el acceso a la vivienda.

Otro de los factores a analizar en relación al crédito hipotecario es la posibilidad de acceso al mismo de los ocupados por categoría de ingresos. El siguiente cuadro se calcula a partir de los datos provistos por la Encuesta Permanente de Hogares, estableciendo tres rangos de ingresos totales para los ocupados del país.

9 A priori, cuanto mayor sea el flujo inmigratorio o más joven sea la población, menor será ese porcentaje.

10 Ese número surge de considerar sólo los propietarios de la vivienda y el terreno, para el caso de casas sin instalaciones defectuosas y departamentos.

11 Hay que decir que existen muchos fenómenos de índole social y cultural que dificultan la comparación directa.

12 Con déficit habitacional se hace referencia a la cantidad de familias sin vivienda o con viviendas en estado de alta precariedad.

13 $400 millones aproximadamente.

14 Ingresos totales.

En el mismo se aprecia que una proporción muy baja de los ocupados (15% a nivel nacional, 11% en Córdoba) tiene algún potencial para acceder al crédito hipotecario (sólo los de la última fila) dado el valor de las propiedades y los montos de las cuotas. Como puede verse, la situación en la Ciudad de Buenos Aires es muy diferente, ya que más del 30% de los ocupados en esa localidad alcanzan ingresos superiores a los $2.000.

Este es uno más de los numerosos indicadores que ponen de manifiesto las enormes disparidades interregionales de la Argentina, país donde coexisten niveles de vida muy disímiles según la zona geográfica.

En la práctica, esto se hace evidente analizando la penetración del crédito hipotecario. El porcentaje de transacciones realizadas por medio de este tipo de financiación es menor al 10% de las operaciones de compra-venta en la Ciudad de Buenos Aires, cuando en el año 1998 ese porcentaje superaba el 30%.

En cualquier caso, ese porcentaje es bastante bajo en términos internacionales. A modo de ejemplo, en el Gráfico 6.11 se muestra la proporción de nuevas viviendas adquiridas con efectivo en los Estados Unidos, cerca del 4% a mediados del 2007, lo que implica que la financiación supera el 90%.

Otro de los aspectos a resaltar es el nivel de la tasa de interés real de los créditos hipotecarios. Intuitivamente, a mayor tasa, menor expansión del crédito. El Gráfico 6.12 presenta la tasa de interés nominal anual (TNA) para créditos a más de 10 años junto con la variación interanual del Índice de Precios al Consumidor (IPC)15.

Al analizar el Gráfico 6.12 hay que tener en cuenta dos elementos. El primero es el reconocimiento de que la tasa efectiva que cobran los bancos es superior a la TNA que publica el BCRA -a lo que también pueden agregarse los gastos en seguros y comisiones, los que junto a la tasa efectiva conforman el costo financiero total-. En la misma línea, la tasa de variación interanual de la inflación medida a través del IPC está siendo muy cuestionada desde comienzos del 2007 debido a las posibles manipulaciones introducidas en el cálculo del índice.

Lo anterior implica que ambas curvas deberían situarse en un nivel superior16. No obstante esta aclaración, hay que decir que la tasa de interés real que se está cobrando por los créditos hipotecarios es lo suficientemente baja como para pensar que representa un obstáculo mayor para la difusión de esta herramienta. Evidentemente, el problema está en otra parte. La razón más lógica es el bajo nivel de ingresos en relación al valor de las viviendas, tal como se dijo con anterioridad.

Un país que incrementó fuertemente su porcentaje de propietarios es Estados Unidos. En un reciente trabajo publicado por la Reserva Federal de Saint Louis17, se sugiere que las innovaciones financieras (contratos menos costosos, créditos a deudores con menor calificación, etc.) fueron las que permitieron acceder a la vivienda propia a un gran número de ciudadanos en la principal economía del mundo.

Entre otras cosas, se afirma que uno de los aspectos más importantes para acceder al crédito es el monto del pago inicial (porcentaje del valor de la vivienda no financiado), por lo que hay que poner especial énfasis en su reducción. Si bien existen muchos mecanismos para llevar esto a cabo, en la Argentina el pago inicial impone una carga muy pesada para los potenciales tomadores del crédito, principalmente debido al gran desfasaje entre salarios y el valor de las viviendas.

15 Un cálculo aproximado para la tasa de interés real sería restar de la TNA la variación porcentual de la inflación.

16 La correspondiente a la variación interanual del IPC se elevaría sólo en el último tramo.

17 Garriga, Gavin y Schlagenhauf (2006).

Un capítulo aparte merece lo relativo a la estimulación del crédito hipotecario hasta niveles contraproducentes para la economía en su conjunto. La situación en Estados Unidos, a partir del fomento de títulos securitizados, derivó en un gran crecimiento del segmento de hipotecas de mayor riesgo18. Ello no tuvo grandes repercusiones mientras el costo de endeudamiento era bajo, pero hacia fines del 2004 la Reserva Federal de aquel país comenzó con su ajuste monetario a través de la suba en las tasas. Como la mayoría de ese tipo de hipotecas está pactada con tasas variables, las cuotas comenzaron a elevarse. Cuando fue evidente que el negocio del sector inmobiliario y la construcción estaba sobrecalentado, comenzó a ajustar la oferta. Si bien eso no tuvo un alto impacto en los precios de los inmuebles (a nivel agregado nacional), la construcción de casas nuevas y los permisos de construcción reaccionaron rápidamente al nuevo escenario, tal como se aprecia en el Gráfico 6.13.

Luego, en febrero de este año, los comentarios de Greenspan y la caída de la Bolsa china fue un primer aviso del problema financiero, elevando fuertemente los seguros para las hipotecas «subprime». Ya hacia mediados de agosto, numerosos fondos de riesgo (hedge funds) altamente expuestos al sector más crítico del sistema financiero tuvieron problemas de liquidez que terminaron en una crisis financiera a nivel mundial.

En Argentina la realidad es muy diferente. Su economía cuenta con un stock de crédito hipotecario inferior al 2% del PIB, mientras que en la norteamericana ese valor es cercano al 70% (otra forma de cuantificar la importancia de esta variable es reconociendo que el 66% de los estadounidenses tiene su casa hipotecada). Ello es un limitante natural ante el eventual contagio hacia nuestro mercado. Algo a rescatar como enseñanza de esta crisis es la realidad de que en algún momento, el fomento excesivo del crédito hipotecario se torna altamente riesgoso en relación a la capacidad de repago cuando las condiciones financieras se tornan poco favorables. En virtud de eso, hay que decir que cuando el mercado de derivados financieros estimula el crecimiento de su contraparte real por encima de sus niveles normales de largo plazo, la llegada del ajuste es sólo cuestión de tiempo.

18 También denominadas «subprime». Son hipotecas otorgadas a individuos con pobre historial crediticio. Representan el 15% del stock total y más del 75% de ellas son a tasa variable.

En resumen, Argentina es un país muy retrasado en materia de crédito hipotecario, algo que la aísla de un eventual contagio de la crisis financiera mundial de agosto de 2007. Sin embargo, desde el punto de vista del acceso a la vivienda propia, resultará crucial fomentar esta herramienta.

Eso permitirá mantener el crecimiento observado en la construcción en los últimos años, dinamizando así el efecto multiplicador que la construcción genera sobre el resto de los sectores económicos.

En términos del modelo de precios, no resulta costoso entender que el limitado uso de la financiación para adquirir inmuebles impone un techo lo suficientemente bajo al aumento del precio de las viviendas (el grado de apalancamiento financiero es muy escaso).

6.3.1.4 Valor de los alquileres

Desde un punto de vista estrictamente económico, alquilar una vivienda es un sustituto de la compra del inmueble. Eso indica que el precio relativo entre estos «dos bienes» impacta en sus demandas, afectando lógicamente el precio. Cuanto más caro se torne comprar en términos de alquilar, mayor será la demanda de alquiler y viceversa.

En la Argentina, con posterioridad a la crisis del 2001, se registró un aumento importante en el valor de los alquileres en relación al de los inmuebles, pero la situación se corrigió rápidamente para retornar en la actualidad a los valores de la década del 90. Eso se aprecia en el Gráfico 6.14.

Evidentemente, la devaluación generó un cambio a favor de la compra de inmuebles -el precio de los departamentos nuevos se redujo bastante, mientras el de los alquileres lo hizo en menor medida-. Sin embargo, hacia el año 2004 el ratio retornó a sus niveles históricos.

Si bien se pudo haber generado algún efecto sustitución en los años inmediatos posteriores a la devaluación, en la actualidad la influencia de este fenómeno en la demanda de inmuebles (y por ende en el precio) es limitada dado el nivel del cociente.

6.3.2 ¿Qué surge del análisis de estas variables?

El análisis anterior permite decir que, en materia de precios, el mercado argentino del sector inmobiliario está muy lejos de estar atravesando una burbuja. Más aún, la escasa difusión del crédito y el evidente retraso de los salarios implican una gran dificultad para acceder a una vivienda propia a millones de argentinos.

Sin embargo, el precio de los inmuebles subió. De hecho, subió mucho y rápido, pero fueron ahorros genuinos los que convalidaron este comportamiento. Esta es la razón para que la construcción estuviera quizás muy orientada a productos destinados a las clases sociales de mayor poder adquisitivo.

De todas formas, el crecimiento sostenido en el largo plazo para este sector debe surgir de la incorporación a la demanda del grueso de la clase media. Para lograrlo serán claves dos factores: la recuperación del salario y la aparición en escena del crédito hipotecario. Las políticas que podrían orientarse al primer aspecto exceden los límites de este capítulo. Las que ejercerían influencia en el segundo son tratadas a continuación.

6.4 Políticas orientadas al estímulo del Crédito Hipotecario

Como se dijo anteriormente, en la actualidad el stock de créditos para la vivienda en la Argentina es inferior al 2% del PIB, situándose cerca de los $11.000 millones. Por su parte, el flujo de créditos hipotecarios, es decir, los nuevos montos otorgados, se ubican cerca de los $350 – $400 millones mensuales. Estas cifras, en términos de unidades habitacionales de clase media19 (unidades cuyo precio de mercado actual oscila entre los $60.000 – $100.000 con terreno incluido), implican que se debería esperar entre 25 y 50 años para cubrir el déficit habitacional actual. Está claro que estos valores son una aproximación, pero aún así, hay que afirmar que la situación actual deja mucho que desear en relación al acceso a una vivienda digna.

Un análisis interesante es, bajo ciertos supuestos, determinar cuál debería ser el flujo mensual para cubrir el déficit en esta materia en un plazo cercano a diez años. Un cálculo simple arroja que el valor mensual de los nuevos montos otorgados debería triplicarse en relación a los que se

aprecian en el presente (un flujo mensual cercano a los $1.200 millones).

La pregunta ahora es: ¿Cómo lograr que los flujos de Crédito Hipotecario alcancen esa magnitud? A continuación se mencionan brevemente numerosas propuestas que podrían significar avances en ese sentido.

6.4.1 Estímulos desde el sector público

6.4.1.1 Subsidio a la tasa de interés

Una vía ampliamente demandada desde el sector privado es el subsidio a las tasas de interés de los créditos hipotecarios por parte del gobierno nacional. Existen numerosas alternativas para implementar este procedimiento. De todas maneras, lo lógico sería pensar en un convenio firmado entre el gobierno y las entidades financieras que decidan incorporarse al programa, por medio del cual se establecen los lineamientos para ofrecer una línea de créditos con tasa subsidiada.

Naturalmente, deberían definirse ciertos requerimientos a cumplir por parte de los beneficiarios (sólo para adquirir casas de determinadas características, en zonas determinadas, nivel máximo de ingresos, etc.). Sin embargo, todos los mecanismos de selección quedarían a cargo de la entidad que otorga el financiamiento, algo que simplifica su implementación dada la experiencia de los bancos en esta materia.

19 Una vivienda en un barrio de clase media típico, de unos 75 metros cuadrados y con dos habitaciones por ejemplo.

6.4.1.2 El caso chileno y la Unidad de Fomento

Chile es un país en el que el sector financiero ha mostrado un crecimiento importante en las últimas décadas. Una medida fundamental para fomentar tal desarrollo, fue el establecimiento de la Unidad de Fomento (UF). La UF es una medida reajustable diariamente a través de las variaciones del Índice de Precios al Consumidor.

Bajo ese esquema, las cuotas de un crédito hipotecario se indexan con base en la UF. Si bien esto implica riesgos (algo contemplado de diversas maneras por el legislador), permite que las tasas de interés cargadas a los préstamos sean realmente reducidas, facilitando de esa forma una mayor extensión del crédito a la vivienda.

Claramente, un mecanismo como el antes descripto requiere de una política monetaria lo suficientemente moderada que actúe como contenedor del nivel general de precios de la economía.

6.4.1.3 El caso de México

En el año 2001 se creó en México la Banca Nacional de Desarrollo con el objetivo de fomentar mejores condiciones de vida para los habitantes de aquel país. De ese programa surgió, entre otras, la Sociedad Hipotecaria Federal (SHF), una entidad bancaria de segundo grado orientada a facilitar el acceso a la vivienda a los mexicanos de menores ingresos.

La SHF implementa diversos programas con el fin de atender las necesidades de determinados sectores en relación al acceso a la vivienda. Pueden mencionarse por ejemplo el plan Ahorra SHF, por medio del cual se estimula el ahorro por parte de los futuros solicitantes del crédito, Casa SHF Fijas, para garantizar cuotas mensuales fijas a una tasa razonable, Casa SHF Salarios, por medio del cual las cuotas del crédito se indexan según la evolución del nivel mínimo de salarios, entre otros. Si bien estos planes implican diferentes requisitos a cumplir por parte de los solicitantes, diferentes niveles de tasas y plazos, hay que destacar la oferta permanente de alternativas de la que disponen los interesados.

El alcance de estos programas ha sido muy elevado, promediando 50.000 créditos anuales otorgados entre 2001 y 2006.

Por otra parte, hay que mencionar que en México existen las Sofoles (Sociedades Financieras de Objeto Limitado). Un tipo de Sofoles son las hipotecarias, que junto a los bancos comerciales, son las entidades encargadas de establecer el vínculo entre los programas impulsados desde la SHF y el público en general. Si bien pueden discutirse algunos aspectos del funcionamiento de las Sofoles hipotecarias, las ventajas de contar con entidades especializadas en créditos para la vivienda son elevadas.

6.4.2 Estímulos desde el sector privado

6.4.2.1 Planes de retiro de aporte conjunto

Las grandes empresas, por lo general, cuentan con nóminas muy elevadas de empleados. En Argentina, según datos del INDEC para 2005, las 500 mayores empresas emplean una cantidad superior a los 560.000 trabajadores. En virtud de esto es que puede idearse un esquema de planes de retiro de aporte conjunto.

¿Cómo funcionaría? Supóngase que por cada peso aportado por los trabajadores a esos fondos de retiro20, la empresa aporta otro tanto. Además, éstos deberían quedar inmovilizados por un período especificado. De todas formas, puede establecerse que superado cierto lapso de tiempo, los fondos puedan ser destinados a la compra de bienes durables, garantizando de esta manera la disponibilidad del ahorro previo necesario para acceder a un crédito hipotecario. Por su parte, la empresa obtendría beneficios fiscales por medio de la exención impositiva de los fondos aportados.

Si bien hay numerosos aspectos que podrían resultar problemáticos a la hora de llevar adelante un programa con estas características, buen diseño del mismo, una armónica implementación y un adecuado control lo hacen totalmente viable y con buenas posibilidades de éxito.

20 Fondos debidamente administrados y regulados.

6.4.3 Estímulos desde el mercado de capitales

6.4.3.1 Mayor fomento de la Securitización

La securitización hace referencia a un esquema por medio del cual se «empaqueta» una cartera de créditos de similares características (riesgo, plazo, etc.), permitiendo que la misma funcione como garantía para una emisión de títulos en el mercado de valores. Esos títulos pueden ser luego negociados en el mercado secundario como cualquier otro activo financiero.

Esta operatoria permite a las entidades encargadas de otorgar créditos hipotecarios obtener fondos para continuar financiando la adquisición de viviendas.

Naturalmente, este esquema necesita de un mercado de capitales lo suficientemente desarrollado, conocedor de este tipo de instrumentos, que permita mantener cierto grado de liquidez a estos activos. En Argentina, el volumen de estas emisiones (denominadas cédulas hipotecarias) alcanzó los $75 millones en la primera mitad del 2007.

En países como Estados Unidos, donde el sistema financiero está altamente desarrollado, la magnitud de emisiones de securities hipotecarios es muy elevada. Amodo de ejemplo, entre Ginnie Mae, Fannie Mae, Freddie Mac y otros organismos privados, se emitieron títulos por U$S 1,88 billones en el año 2004.

Adicionalmente, hay que reconocer el activo rol que cumplió el Estado Federal en la creación y el fomento de las entidades más activas en esta materia. De hecho, Ginnie Mae es una agencia estatal mientras que Fannie Mae y Freddie Mac están implícitamente sponsoreadas por el gobierno, lo que hace más atractivas sus emisiones y facilita la liquidez de estos valores.

6.4.3.2 REITs (Real Estate Investment Trust)

Los REITs son fondos de inversión orientados a la inversión inmobiliaria. Para acceder a esa clasificación, los mismos deben distribuir como dividendos el 90% de las utilidades que generan, entre otros requisitos. La ventaja que tienen estos instrumentos es la exención del impuesto a las ganancias.

Los REITs se clasifican en tres grupos, de capital (equity), hipotecarios (mortgage) e híbridos (hybrid). Los primeros invierten directamente en inmuebles, los segundos están más orientados a la financiación de la compra de los mismos (otorgando hipotecas o invirtiendo en «secu-rities» hipotecarios) y los terceros combinan ambos. Cualquier inversor particular puede acceder a ellos, ya que muchos cotizan en la Bolsa de Valores.

Estos instrumentos son relativamente recientes, surgieron en la década del 70 en Australia, y luego se difundieron en numerosos países. Un ejemplo de su éxito es la magnitud que alcanzaron en Estados Unidos, U$S 500.000 millones en 2005.

Al igual que en caso anterior, este esquema requiere de un mercado de capitales más desarrollado que el argentino, pero es importante comprender su importancia, sus beneficios y sus riesgos, para avanzar de a poco hacia mecanismos como éste para financiar el desarrollo del sector inmobiliario en la Argentina.

6.5 Consideraciones finales

En la primera sección de este capítulo se demostró que la recuperación observada en la construcción a partir del año 2002 fue inusualmente dinámica, alcanzando niveles récord en muchos de los indicadores sectoriales. En virtud de esto, no resulta extraño que la actividad de la construcción retome tasas de crecimiento acordes a la evolución global de la economía a partir del 2007.

La segunda parte estuvo enfocada en las variables que, desde un punto de vista econométrico, tienen una influencia demostrable en los precios de los inmuebles. Ese análisis sugiere dos mensajes fundamentales. El primero es que el nivel de precios en nuestro país es, a priori, uno totalmente alineado a los «fundamentals» del sector. El segundo apunta la necesidad de que el crédito hipotecario vuelva a aparecer en la escena con un rol principal.

Finalmente, en la tercera sección se repasaron brevemente numerosas alternativas que permitieron desarrollar el sector inmobiliario y de la construcción en diferentes partes del mundo. Las mismas tienen diferentes alcances, diferentes costos y deberían ser impulsadas desde diferentes sectores. Sin embargo, son programas que podrían ser coordinados de manera tal que los mismos se complementen y refuercen. Por otra parte, se debe comprender que el tiempo necesario para llevar a cabo muchos de esos programas no es escaso, debiendo necesariamente apuntar al largo plazo, con metas claramente definidas y razonablemente viables. Sólo así se podrá avanzar hacia un país sin déficit habitacional y que cuente con un mercado inmobiliario dinámico y prometedor.

Dando respuesta a los interrogantes planteados en la introducción de este capítulo hay que decir, primero, lo que surge de la información estadística: el vertiginoso crecimiento del sector construcciones ha finalizado. El futuro cercano se asoma con algunas dudas, quizás esperando que el año electoral se aleje pronto, que los fantasmas inflacionarios no sean más que eso y que la economía internacional retorne a su gloriosa estabilidad. Por último, es evidente que existió un cambio estructural y que el mismo fue de magnitudes importantes. El salario está muy retrasado en relación al precio de los inmuebles, lo que no sólo limita la demanda de forma directa sino que también lo hace vía crédito hipotecario.

Los últimos años fueron, sin lugar a dudas, de «vacas gordas», lo que afortunadamente dejó sus secuelas. Desde el punto de vista de la oferta, hay desarrollistas que sumaron mucha experiencia, que mantienen grandes proyectos y que incorporaron importantes socios locales y extranjeros. También hay numerosos comercializadores que aprendieron mucho de sus clientes y conocen dónde están las carencias (y por ende las oportunidades). Esto se combina con una demanda claramente segmentada, con diferentes intereses y necesidades, y que tarde o temprano recuperará el acceso al crédito hipotecario.

Todo esto nos permite ser optimistas, sabiendo que será un duro desafío recuperar el dinamismo de los últimos años, pero también reconociendo que las oportunidades no se han esfumado. Aquellos audaces que sepan dónde encontrarlas y cómo encararlas tomarán la delantera en un mercado con mucho camino por recorrer.