COMERCIO EXTERIOR

CAP├ŹTULO 4: COMERCIO EXTERIOR

┬Ā

El comercio exterior argentino transita por un presente muy favorable para una gran expansi├│n exportadora. A los altos niveles de los precios internacionales de commodities agr├Łcolas, energ├®ticos y met├Īlicos, se suma el gran crecimiento sostenido de los pa├Łses asi├Īticos que┬Āpermiten colocar una amplia gama de productos, esencialmente agroalimentarios, en esos┬Āmercados. Se le suma un tipo de cambio que coloca al pa├Łs en una posici├│n muy competitiva,┬Āy que posibilit├│, mediante la plataforma regional, aumentar exportaciones no tradicionales y┬Āde alto valor agregado.┬Ā

Sin embargo, y a pesar que los t├®rminos de intercambio son los mayores de los ├║ltimos┬Āveinte a├▒os, el pa├Łs a├║n no parece exhibir un salto exportador acorde a la coyuntura, si bien┬Āello posibilita la recuperaci├│n de la industria y facilit├│ la sustituci├│n de ciertos bienes importados.

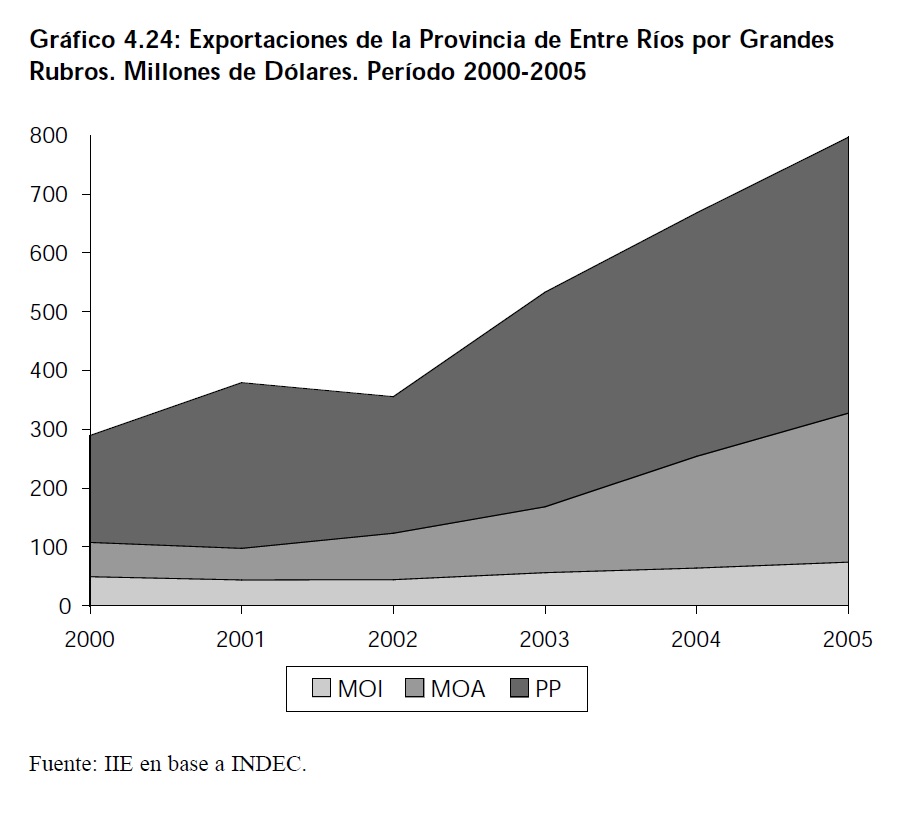

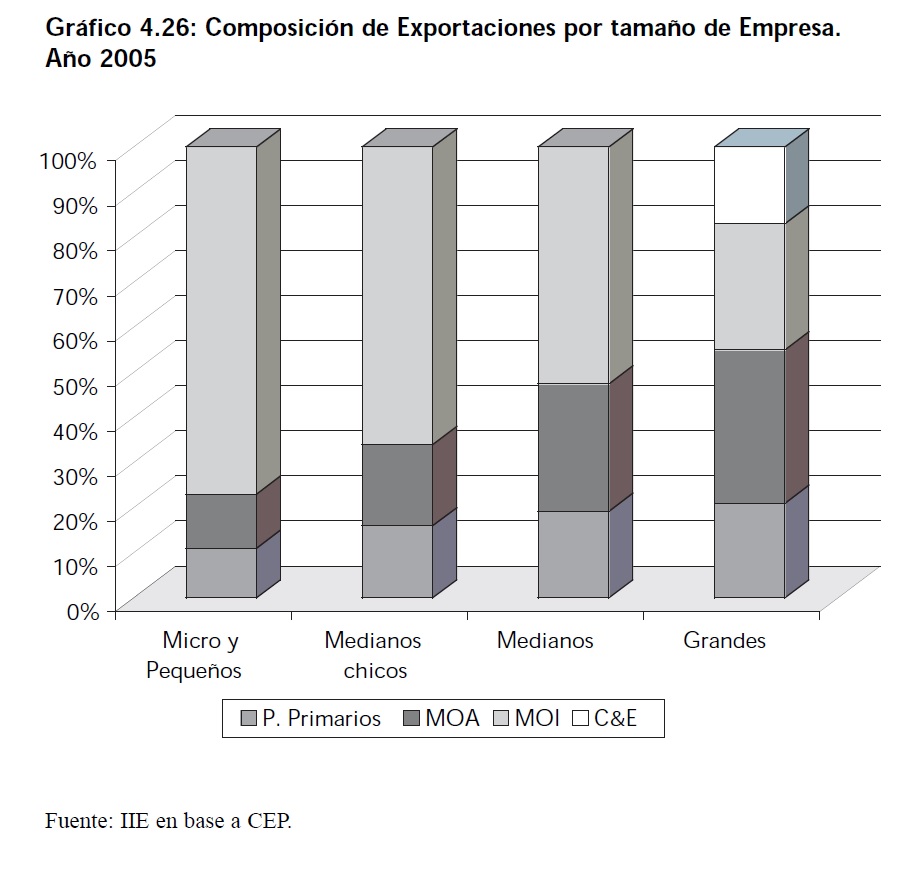

El desaf├Ło de las exportaciones argentinas est├Ī planteado en el terreno de vender con mayor valor agregado. Para ello es crucial el fomento de las PyMEx, ya que este grupo de empresas exportan relativamente mayor proporci├│n de productos con m├Īs alto grado de sofisticaci├│n.

┬Ā

4.1 Desempe├▒o reciente del comercio mundial

Seg├║n informaci├│n provista por la Organizaci├│n Mundial del Comercio (OMC), en el a├▒o┬Ā2005 el valor de las exportaciones mundiales de bienes aument├│ 13% respecto de 2004, alcanzando los US$ 10,1 billones. La anterior evoluci├│n fue explicada por el crecimiento de los vol├║menes en un 6%, y de los precios en un 6,5%, cuando el 2004 hab├Łan sido del 9% y 11%, respectivamente. La importancia del comercio internacional ha radicado en que ha constituido el┬Āelemento din├Īmico en que se bas├│ el crecimiento de la producci├│n mundial. Tal como lo refleja┬Āel Cuadro 4.1, durante 2005 se pudo apreciar una moderada desaceleraci├│n del comercio mundial que se debi├│ al freno experimentado por la econom├Ła mundial, que comenzara a partir de┬Āmediados de 2004 y que luego se revertir├Ła a partir del┬Āsegundo trimestre de 2005.

Tambi├®n se ha observado┬Āque los pa├Łses de mayores┬Āingresos han tenido tasas de┬Ācrecimiento de sus exportaciones inferiores al promedio mundial, mientras que┬Ālas econom├Łas emergentes┬Āhan ganado participaci├│n en┬Āel comercio mundial.

La anterior evoluci├│n ha tenido estrecha relaci├│n con el incremento del precio del petr├│leo,┬Āque aument├│ considerablemente los costos de la energ├Ła en los pa├Łses industrializados, pero sin┬Āafectar significativamente a la inflaci├│n mundial. Parte de este efecto contractivo se ha reflejado┬Āen el incremento del d├®ficit p├║blico en estas econom├Łas y en las tasas de inter├®s reales bajas para┬Āestimular la actividad. Por ejemplo, lo sucedido en el mercado del petr├│leo contribuy├│ a aumentar el d├®ficit de cuenta corriente de Estados Unidos y reducir el super├Īvit de Europa, Jap├│n y de┬Āotros pa├Łses en desarrollo de Asia Oriental. En conclusi├│n, se pudo notar que las regiones m├Īs industrializadas del planeta han sido quienes menos crecieron durante 2005, repitiendo lo acontecido en el 2004. En Estados Unidos, cuyo crecimiento se desaceler├│ en el 2005 respecto a 2004, la┬Āalta valorizaci├│n del petr├│leo junto a mayores tasas de inter├®s y la ocurrencia de desastres naturales contribuy├│ a explicar la desaceleraci├│n registrada del 4,2% en el 2004 a 3,5% en el 2005.

Sin embargo, la atenci├│n mundial puesta en este pa├Łs radica en que su d├®ficit de cuenta corriente┬Āconstituye un elemento que podr├Ła vulnerar el esquema financiero y econ├│mico mundial. ┬Ā

En el caso de la Uni├│n Europea, el crecimiento del PIB pas├│ de 2,2% en el 2004 a 1,6% en┬Āel 2005, explicado b├Īsicamente por una desaceleraci├│n en las exportaciones y en la demanda interna. Distinto fue el caso de Jap├│n, que exhibi├│ mejores tasas de crecimiento interanual, gracias┬Āal repunte de la demanda interna a pesar de haber mostrado menores tasas de variaci├│n en sus┬Āexportaciones.┬Ā

Por su parte, las regiones exportadoras netas de petr├│leo, como ├üfrica, Oriente Medio, Am├®rica Latina y la Comunidad de Estados Independientes1, vieron crecer fuertemente su producci├│n┬Āy las respectivas cuentas corrientes, aunque a costa de exhibir altas tasas internas de inflaci├│n;┬Āen estas regiones, el gran dinamismo de sus exportaciones ha contribuido a repetir el muy buen┬Ādesempe├▒o de 2004. En general, los pa├Łses en desarrollo han registrado un importante crecimiento durante 2005 aunque exhibiendo tasas inferiores a las de 2004. En ese sentido, el rol de China como l├Łder de este grupo fue fundamental (10% promedio de aumento en la producci├│n y┬Ā24,5% en las exportaciones, en los ├║ltimos dos a├▒os), como as├Ł tambi├®n el papel de Rusia e India, dos econom├Łas con creciente peso en el comercio mundial. Asimismo el progresivo papel de┬ĀChina en el concierto mundial amenaza a los pa├Łses exportadores de manufacturas industriales,┬Āde hecho, la mayor competitividad china ha contribuido a incrementar el d├®ficit comercial norteamericano en el que sus bienes industriales vienen perdiendo terreno frente a los art├Łculos del┬Āpa├Łs asi├Ītico. Para dimensionar tal fen├│meno, en el a├▒o 2005 el desbalance comercial de Estados┬ĀUnidos con China fue de┬ĀUS$ 218.000 millones, es┬Ādecir, explic├│ m├Īs de un┬Ācuarto del d├®ficit comercial┬Ātotal de aqu├®l (v├®ase Cuadro┬Ā4.2).

En el caso de Am├®rica┬ĀLatina, durante 2005 continu├│ aumentando la actividad gracias al impulso de┬Ālos altos precios de los productos b├Īsicos, exhibiendo┬Āpa├Łses como Argentina y Venezuela altas tasas de inflaci├│n y crecimiento, y otros como Brasil, Chile o M├®xico, con crecimientos m├Īs moderados pero mayor estabilidad en los precios internos.┬Ā

┬Ā

1┬ĀPa├Łses que integraban la ex Uni├│n Sovi├®tica (excluyendo los pa├Łses b├Īlticos), esto es: Bielorrusia,┬ĀUcrania, Armenia, Azerbaiy├Īn, Turkmenist├Īn, Uzbekist├Īn, Moldavia, Rusia.

┬Ā┬Ā

La regi├│n acumula tres┬Āa├▒os consecutivos de saldos comerciales positivos y en franco ascenso: en el ├║ltimo a├▒o duplic├│ los valores alcanzados en el 2004, llegando a los US$ 32.400 millones.

Cabe aclarar, sin embargo, que no todos los pa├Łses que han crecido fuertemente est├Īn ligados┬Āa la exportaci├│n de crudo, sino que se han visto favorecidos por otro proceso paralelo de gran┬Āaumento de precios de commodities como el cobre, mineral de hierro, zinc, plata, caucho, de cultivos como el caf├® y el arroz, y de otras materias primas como el caucho. Asimismo los precios┬Āde las materias primas agr├Łcolas y sus manufacturas correspondientes, se han mantenido en niveles semejantes a los de 2004, y verific├Īndose un descenso de la participaci├│n de los productos┬Āagr├Łcolas en el comercio mundial a un nivel sin precedentes del 9%.┬Ā

El desempe├▒o actual del comercio mundial se encuentra en una ┬½etapa de transici├│n┬╗, afectado por las condiciones econ├│micas mundiales, cambios tecnol├│gicos y de nuevos actores. En ese┬Āsentido, pa├Łses como China e India est├Īn manteniendo en niveles muy altos la demanda internacional de commodities, lo cual, como se mencion├│, favorece el crecimiento de las econom├Łas primarias-exportadoras. Otra variable muy importante ha sido el flujo de IED (Inversi├│n Extranjera Directa), que durante 2005 aument├│ casi 3%, totalizando US$ 900.000 millones, estimuladas┬Āb├Īsicamente por las fusiones de empresas, monto que a├║n no llega a los valores r├®cord del a├▒o┬Ā2000. Si bien la evoluci├│n se explica b├Īsicamente por las corrientes recibidas por Europa, otras┬Āregiones como ├üfrica, Oriente Medio, y especialmente China, recibieron altas sumas de capitales extranjeros. Este ├║ltimo pa├Łs es quien recibe m├Īs IED dentro del conjunto de pa├Łses en desarrollo: durante 2005 el ingreso por este concepto fue de US$ 60.000 millones, manteni├®ndose al┬Āmismo nivel de 20042.┬Ā

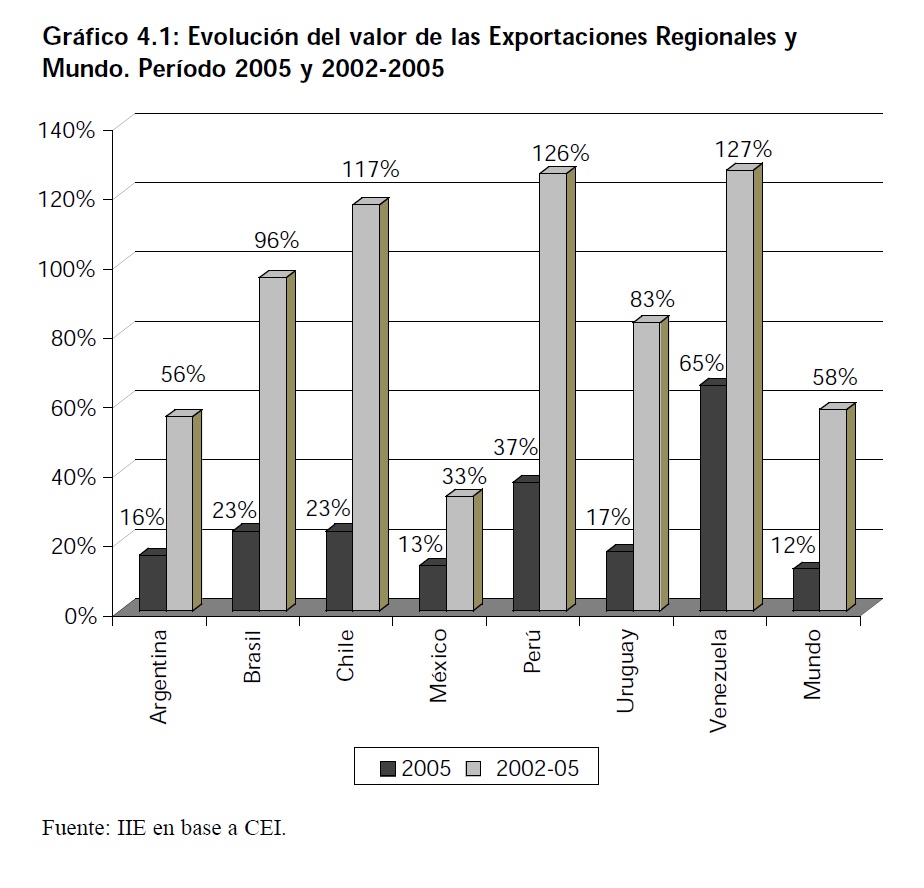

En este marco, las exportaciones argentinas, en valor, no parecen haber mostrado el mismo┬Ādinamismo que la regi├│n. Mientras las ventas al extranjero nacionales aumentaron un 16% en el┬Ā2005, otros pa├Łses como Chile y Brasil lo hicieron en 23%, e incluso las exportaciones de Uruguay crecieron m├Īs r├Īpidamente que las argentinas. A su vez, en el per├Łodo 2002-2005, Argentina pierde participaci├│n en el┬Ācomercio mundial debido a┬Āque el aumento en el monto┬Āexportado (56%) es inferior┬Āal crecimiento de las exportaciones mundiales (58%)┬Āen igual lapso de tiempo. Es┬Āaltamente destacable el caso┬Ābrasile├▒o, que en el mismo┬Āintervalo de tiempo duplic├│┬Āsus env├Łos al exterior; al┬Āigual que Chile, Per├║ y M├®xico, que m├Īs que duplicaron sus exportaciones aunque, a diferencia de las brasile├▒as (donde los vol├║menes fueron fundamentales),┬Āestas se incrementaron fuertemente gracias al efecto precio.

2┬ĀUna exposici├│n detallada sobre este tema se encuentra en el Cap├Łtulo 3.┬Ā

┬Ā

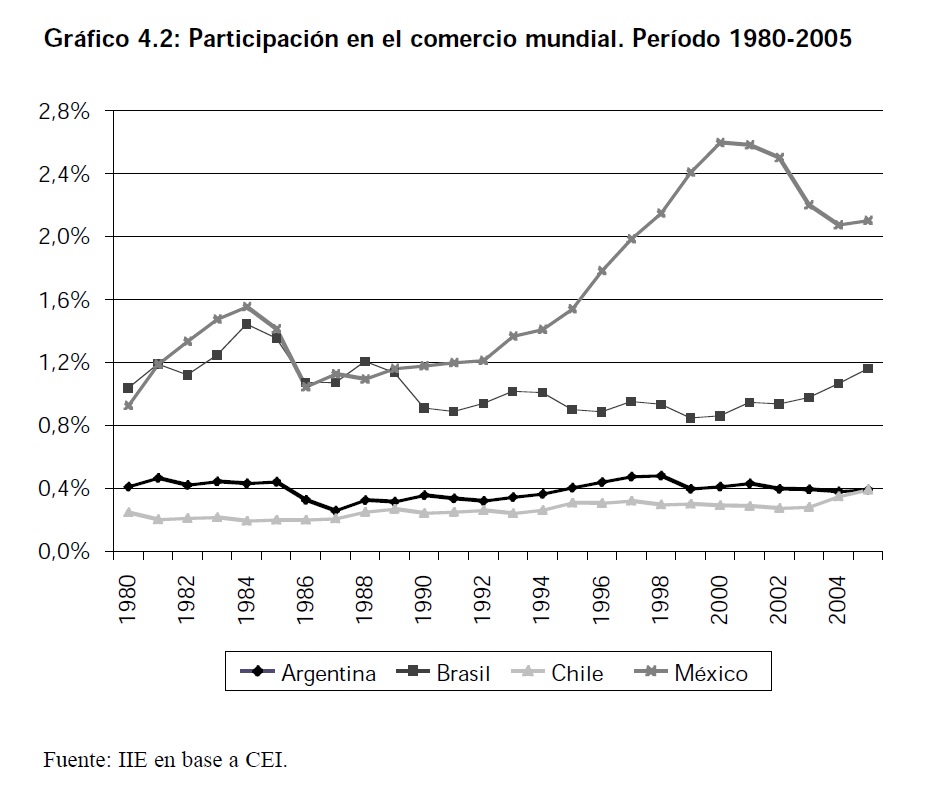

Lo dicho anteriormente es a su vez reflejo de una tendencia de largo plazo del comercio exterior argentino, y que tiene que ver con que no logra incrementar su peso en el comercio mundial. Ello se ve claramente cuando se examina el desempe├▒o de las exportaciones en los ├║ltimos┬Āveinticinco a├▒os, donde la participaci├│n del pa├Łs en las exportaciones mundiales no llega a superar el 0,4% a lo largo de toda la serie, con el agravante que es pr├Īcticamente id├®ntica la participaci├│n en el ├║ltimo a├▒o a la existente dos d├®cadas atr├Īs. Esta baja inserci├│n en el comercio mundial, que parece ser un d├®ficit estructural del pa├Łs, debe tenerse presente a la hora de considerar┬Āsi el salto exportador actual es de grandes dimensiones, y es un punto central para el dise├▒o de┬Āuna pol├Łtica de largo plazo que busque mejorar la competitividad del pa├Łs en los mercados mundiales. A grandes rasgos,┬ĀBrasil, M├®xico y Chile han┬Ātenido un desempe├▒o satisfactorio en cuanto a mayor┬Āinserci├│n en el comercio┬Āmundial se refiera; en el caso de los dos primeros, esto┬Āfue posible por medio de la┬Āexportaci├│n de productos industriales y tecnol├│gicos┬Āque contienen alto valor┬Āagregado, mientras que el┬Ācaso chileno se ha destacado┬Āpor la continua mejora en┬Ālos env├Łos de productos con┬Āmayor contenido de recursos┬Ānaturales, pero con un gran┬Ācontenido de tecnolog├Ła embebida, como es el caso de┬Ālas exportaciones de salm├│n.

┬Ā

4.2 Exportaciones de Bienes

Seg├║n informaci├│n provista por el Ministerio de Econom├Ła, las exportaciones de bienes totalizaron en el a├▒o 2005 un valor de US$ 40.106 millones3, cifra que excede en un 16% a lo obtenido en el 2004, lo que consolida el tercer a├▒o consecutivo de crecimiento de dos d├Łgitos en las┬Āventas externas, acumulando de esta manera un aumento del 56% despu├®s de la devaluaci├│n del┬Āa├▒o 2002. La anterior evoluci├│n ha sido explicada por mayores precios (2%) y cantidades (14%)┬Āen la comparaci├│n interanual, lo que revierte lo observado en el 2003 y 2004, en que el crecimiento de las exportaciones fue explicado en su gran mayor├Ła por el aumento de precios. Esta┬Ādin├Īmica ocurre en un escenario regional y mundial ideal para el desarrollo del comercio exterior argentino, donde fen├│menos como la sostenida demanda internacional de pa├Łses emergentes┬Āde commodities agropecuarios y sus altos precios favorecen la expansi├│n externa del complejo┬Āagr├Łcola (especialmente la rama oleaginosa), los elevados precios del petr├│leo y derivados permite simult├Īneamente vender a mayor valor y menor volumen, mientras que el fuerte crecimiento con sesgo industrial de Brasil ha impulsado el crecimiento de exportaciones de manufacturas┬Āno tradicionales con alto valor agregado (especialmente las del complejo automotriz y de productos qu├Łmicos). En las secciones que siguen se volver├Ī sobre el tema.

┬Ā

3┬ĀEste monto corresponde al valor F.O.B. (Free on Board) de la mercader├Ła. Para el caso de las importaciones de bienes, que oportunamente se analizar├Ī, las mismas son valuadas a valor C.I.F. que incluye┬Āel valor F.O.B. m├Īs los gastos de seguro y fletes para transportar la mercader├Ła desde el origen.

┬Ā

Este nuevo entorno, como as├Ł tambi├®n los efectos ambiguos de la actual pol├Łtica econ├│mica┬Āde, por un lado, mantener un elevado tipo de cambio para favorecer la competitividad del sector┬Āexportador argentino y dar un horizonte de previsibilidad a las operaciones del mismo, y por otro┬Ālado el elevado nivel de retenciones a las exportaciones de combustible, l├Īcteas y agr├Łcolas, configuran el nuevo escenario del comercio exterior argentino.┬Ā

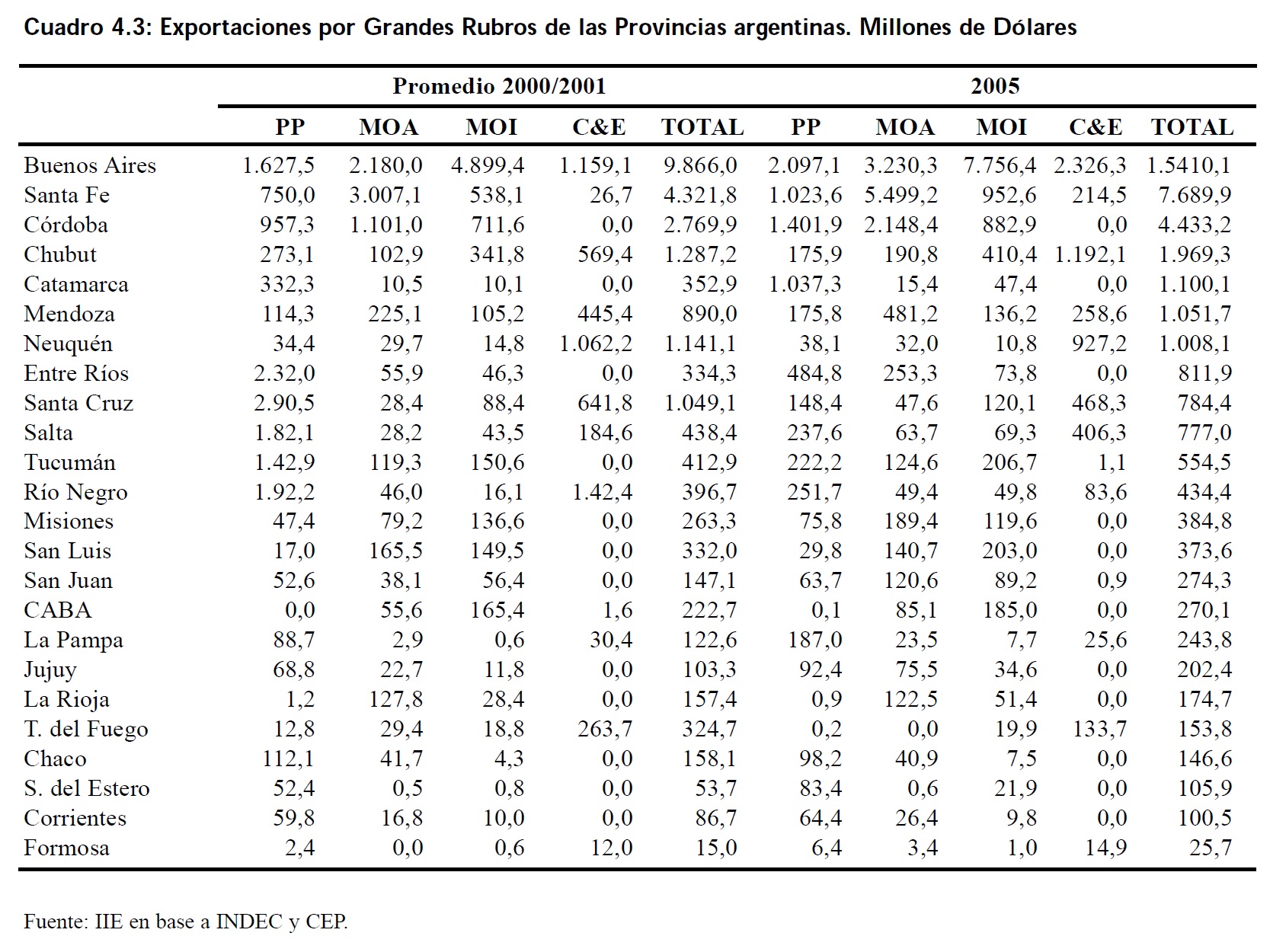

En el Cuadro 4.3 se presenta la estructura exportadora de las provincias argentinas, seg├║n la┬Āclasificaci├│n de Grandes Rubros, y para dos per├Łodos de tiempo: antes de la devaluaci├│n y el ├║ltimo a├▒o. Para el caso de las tres provincias m├Īs importantes, el crecimiento ha sido significativo. En el caso de Buenos Aires, los montos exportados aumentaron en m├Īs de US$ 4.500 millones, con crecimientos generalizados en todos los rubros, pero destac├Īndose por su impacto sobre el valor agregado de sus exportaciones, el rubro de las MOI que pas├│ de un promedio de US$┬Ā4.899 millones para 2000/01 a US$ 7.756 millones en el ├║ltimo a├▒o.

En el caso de Santa Fe, las┬Āde mejor desempe├▒o han sido las MOA, con un incremento de US$ 2.500 millones entre los per├Łodos mencionados, lo que consolida a esta provincia como la principal ├Īrea de producci├│n de┬Āalimentos y dejando a Buenos Aires y C├│rdoba como las principales exportadoras de productos┬Āprimarios (en su mayor├Ła agr├Łcolas). De esta manera, la importancia de Santa Fe en comparaci├│n┬Ācon las otras dos provincias (y sobretodo con C├│rdoba) radica en que agrega m├Īs valor a la exportaci├│n que se origina en el sector primario, de lo cual se hablar├Ī en la secci├│n referida al Comercio Exterior de la Regi├│n Centro. En el rubro de Combustibles y Energ├Ła, nuevamente se destaca la provincia de Buenos Aires, con los mayores montos exportados del pa├Łs, aunque m├Īs vinculado con los productos elaborados a base de petr├│leo;┬Āigualmente importante es la evoluci├│n┬Āde este rubro en Chubut, donde el incremento de m├Īs de US$ 600 millones mostrado por los env├Łos de combustible explicaron m├Īs del 80% del incremento en las exportaciones totales de la┬Āprovincia. Otras provincias petroleras de altos niveles de exportaciones como Santa Cruz y Neuqu├®n han mermado sus ventas al extranjero de estos productos, en gran parte desincentivadas por┬Ālos altos montos de retenciones que afectaron a la actividad.┬Ā

┬Ā

4┬ĀEl grado o coeficiente de apertura se calcula como el cociente entre Exportaciones y Producto Bruto Interno.

┬Ā

En general, las cifras exportadas se han incrementado en todas las provincias, salvo en Santa Cruz, Chaco y Tierra del Fuego, estas dos ├║ltimas con montos exportados muy bajos en comparaci├│n con el promedio nacional.┬Ā

┬Ā

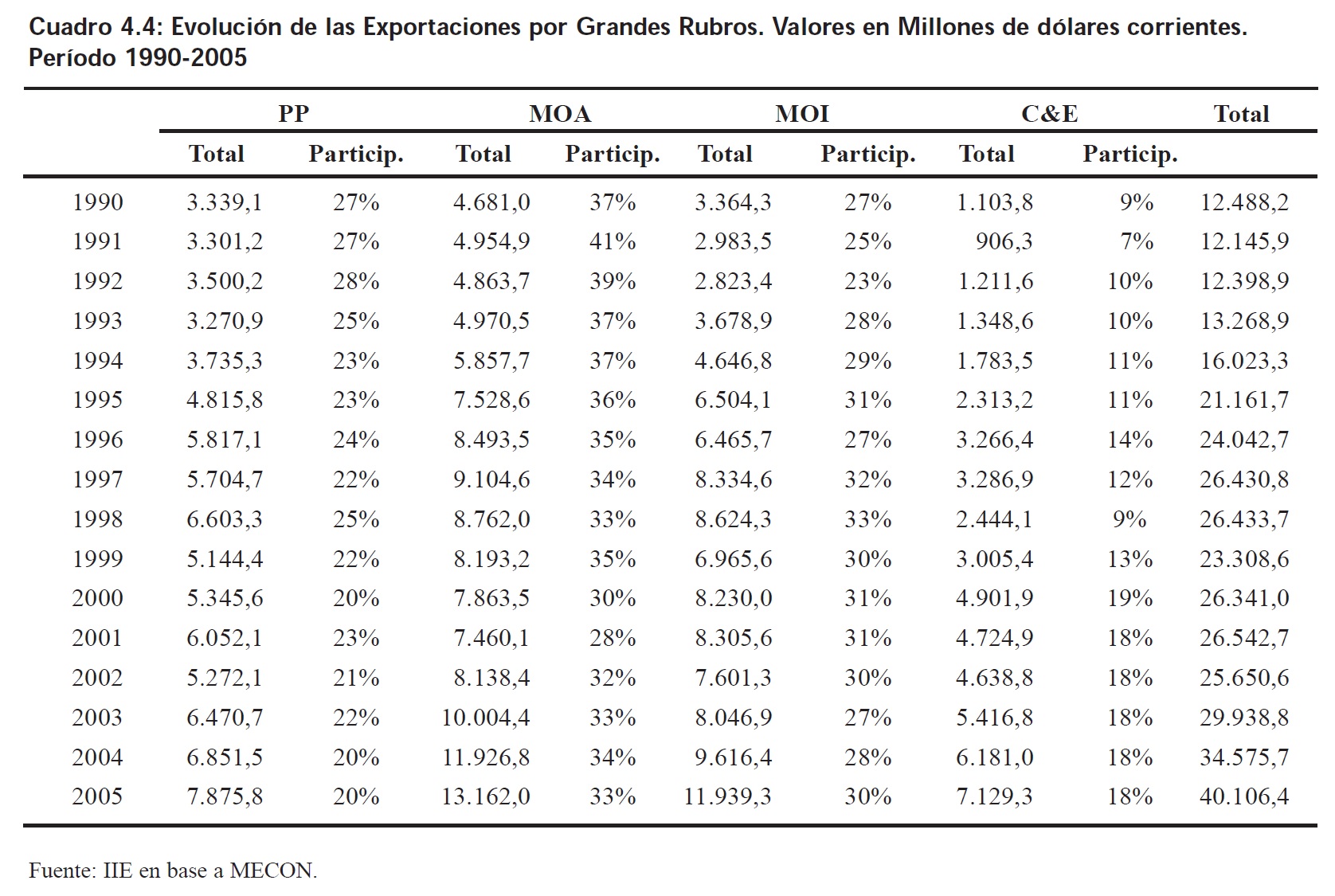

4.2.1 Grandes Rubros

La clasificaci├│n convencional para las exportaciones agrupa a las mismas en cuatro categor├Łas: Productos Primarios (PP), Manufacturas de Origen Agropecuario (MOA), Manufacturas de┬ĀOrigen Industrial (MOI) y Combustibles y Energ├Ła (C&E). El Cuadro 4.4 exhibe la evoluci├│n de┬Āestas categor├Łas a lo largo del per├Łodo 1990-2005. En primer t├®rmino cabe destacar el impresionante salto exportador que se produce en quince a├▒os, en los cuales el pa├Łs logra incrementar los┬Āvalores exportados (d├│lares corrientes) en m├Īs de tres veces si comparamos los valores extremos┬Āde la serie, levemente superior a la evoluci├│n que tuvieron las exportaciones mundiales que crecieron 200% en ese lapso.

En el a├▒o 1990, las mismas acumulaban US$ 12.488 millones, con un┬Ācoeficiente de apertura4┬Āde alrededor del 9% del PBI, y fuertemente concentradas en torno de lo┬Āque se dar├Ī en llamar Productos Agr├Łcolas o Agroalimentos (Productos Primarios m├Īs Manufacturas de Origen Agropecuario), las cuales representaban casi dos tercios de las exportaciones en┬Ādicho a├▒o. Mientras, las manufacturas industrial (MOI), cuya importancia radica en que se considera que su producci├│n requiere de mayor valor agregado, representaban menos de un tercio┬Ādel monto total vendido al exterior.

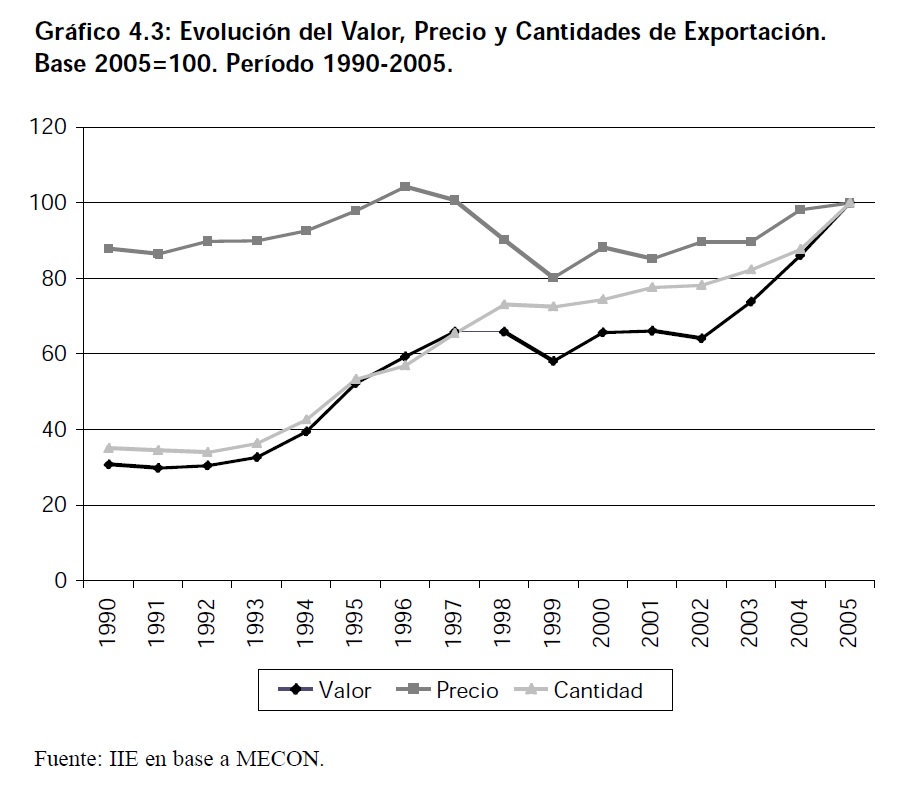

A medida que la econom├Ła experimentaba una serie de reformas estructurales, como el advenimiento del Plan de Convertibilidad en el a├▒o 1991 y del MERCOSUR, el pa├Łs incrementaba┬Āsu nivel de exportaciones, aunque con un grado de apertura sin cambios significativos, que reci├®n en 1995 superar├Łan la barrera de los US$ 20.000 millones. En simult├Īneo a los nuevos cambios macroecon├│micos, la┬Āevoluci├│n de los vol├║menes┬Āy valores exportados comienzan a exhibir una nueva┬Ādin├Īmica, tal como se muestra en el Gr├Īfico 4.3, donde┬Āhasta mediados de la d├®cada┬Āde los ŌĆÖ90, las mayores cantidades vendidas explicaban┬Āel comportamiento de las┬Āexportaciones, en un contexto de precios bastante estables. Es a partir de 1997 en┬Āque los precios promedio de┬Ālas exportaciones comienzan┬Āa declinar y mantener este┬Ācomportamiento hasta fines┬Āde esa d├®cada, aunque los┬Āvol├║menes contin├║an expandi├®ndose, y como resultado┬Āel monto total no tuvo variaciones significativas. Cabe recordar que en esta etapa, la paridad┬Ācambiaria segu├Ła firme, lo cual contrastaba con los menores precios a nivel mundial de commodities que el pa├Łs exportaba, y significaba una real p├®rdida de competitividad (peso sobrevaluado).

Con la crisis de comienzo de siglo, la posterior devaluaci├│n del peso, y el nuevo contexto┬Āmundial, signado por un aumento en los precios internacionales de commodities energ├®ticos,┬Āagropecuarios y met├Īlicos, m├Īs la creciente demanda de estos productos por parte de los pa├Łses┬Āemergentes como China e India, posibilitaron que las exportaciones exhibieran un importante┬Āsalto a partir del a├▒o 2003, en que casi alcanzan los US$ 30.000 millones, y creciendo a tasas del┬Ā16% promedio anual desde 2002, lo que configurar├Ła un total de US$ 40.000 millones en el ├║ltimo a├▒o. Cabe destacar que si bien la devaluaci├│n tiene el efecto de incrementar en moneda local los precios de los productos exportados, los mayores vol├║menes vendidos al exterior desde┬Āla salida de la convertibilidad han sido quienes explicaron en su mayor├Ła la anterior din├Īmica.

En concreto, mientras el valor de las exportaciones aument├│ 56% desde 2002, las cantidades lo┬Āhicieron en 28%, y los precios s├│lo en 11%. ┬Ā

Por ├║ltimo, de la evoluci├│n anterior debe destacarse la mayor participaci├│n sobre el monto total que han tenido los env├Łos de Combustible y Energ├Ła, que durante la d├®cada anterior representaron, en promedio, el 11% de las ventas, mientras que en el per├Łodo 2000-2005 la media fue del┬Ā18%. Esto ha tenido que ver con las mayores inversiones en exploraci├│n que se realizaron durante la convertibilidad una vez que se permiti├│ el ingreso de multinacionales al sector, como as├Ł┬Ātambi├®n por la mayor demanda de China y Chile y los altos precios internacionales del crudo. El┬Ācuadro anterior tambi├®n permite dilucidar la significativa p├®rdida de participaci├│n de los productos agr├Łcolas (PP m├Īs MOA) en el total exportado: del 61% promedio en los ŌĆÖ90, al 53% en los┬Āa├▒os 2000-2005. En el caso de las manufacturas industriales (MOI), se aprecia un leve aumento┬Āde la participaci├│n, del 28% al 29%, respectivamente.┬Ā

┬Ā

4.2.1.1 Productos Primarios

Tal como se desprende del┬ĀCuadro 4.4, en el a├▒o 2005┬Ālas exportaciones de Productos Primarios totalizaron US$┬Ā7.876 millones, representando el 20% de las exportaciones totales de bienes y con un┬Ācrecimiento interanual del┬Ā15%. Las exportaciones de┬Āestos tipos de bienes ha tendido a disminuir, si bien┬Ācrecieron considerablemente┬Ārespecto de los valores de la┬Ād├®cada pasada (v├®ase Gr├Īfico┬Ā4.4), impulsados b├Īsicamente┬Āpor los mayores vol├║menes┬Āvendidos y no tanto por los┬Āprecios, que en el 2005 eran┬Āligeramente inferiores a los┬Āde comienzo de la d├®cada pasada.┬Ā

En este comportamiento han intervenido una serie de factores internos y externos, entre los┬Ācuales se distinguen, en primer t├®rmino, la mayor productividad agr├Łcola que alcanz├│ el campo┬Āy que data de una serie de reformas estructurales que se vienen dando desde los ŌĆÖ90 con las mejoras tecnol├│gicas, y en segundo t├®rmino, una tendencia secular al estancamiento de alguno de┬Ālos precios de los commodities agr├Łcolas, aunque no sea el caso de commodities met├Īlicos o de┬Āproductos elaborados a base de bienes agr├Łcolas.

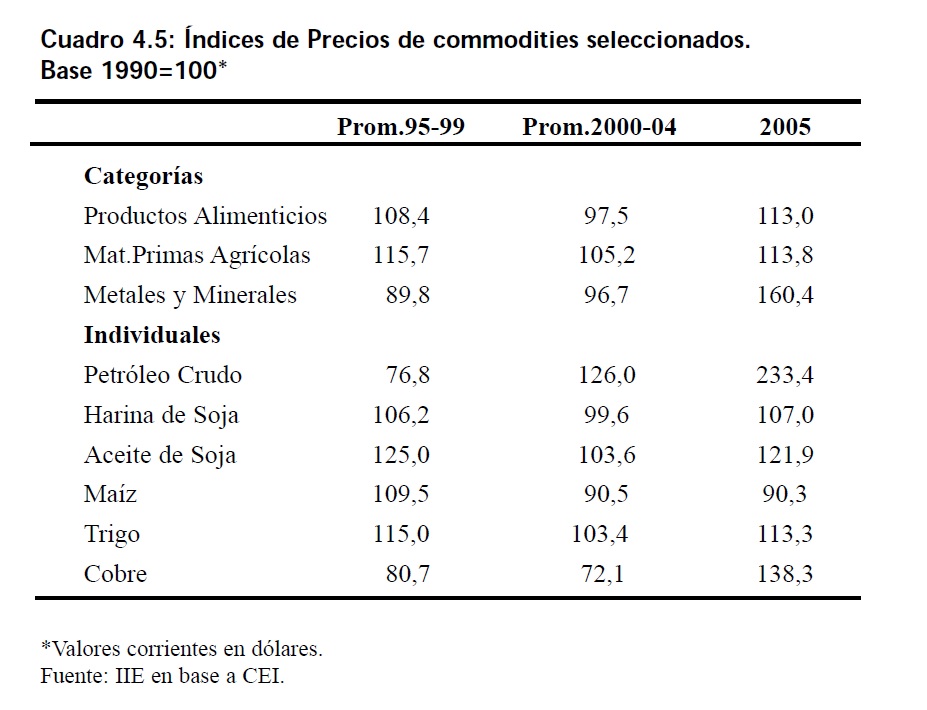

Para confirmar esto ├║ltimo, en el Cuadro 4.5 se┬Āmuestran ├Łndices de precios┬Āde algunos commodities, tomando como base 100 los┬Āprecios del a├▒o 1990. En t├®rminos generales, se puede┬Āobservar que en los ├║ltimos┬Āquince a├▒os los precios de┬Ālos productos alimenticios y┬Āde las materias primas agr├Łcolas son los que menos han┬Āaumentado, no as├Ł los precios de los metales y minerales. Este fen├│meno es fundamental en tanto que los precios de los bienes son se├▒ales por medio de los cuales se puede explicar c├│mo se ha desempe├▒ado un sector de la econom├Ła. El caso del sector exportador argentino no es ajeno a ello, y la menor participaci├│n de las exportaciones de PP y lo contrario en el┬Ācaso de las ventas de C&E dan cuenta de ello. En t├®rminos individuales, el precio del petr├│leo┬Ācrudo est├Ī en niveles que triplican a los del ├║ltimo quinquenio de la d├®cada pasada y m├Īs que┬Āduplican a los de principios de los `90. En el caso de productos provenientes del complejo sojero, no hay diferencias significativas respecto a lo observado para el promedio 1995-99, mientras┬Āque para el mismo per├Łodo se observa una fuerte ca├Łda en el precio del ma├Łz y una leve suba del┬Āprecio del trigo. Para el cobre la evoluci├│n ha sido semejante a la del petr├│leo, aunque con aumentos no tan espectaculares.

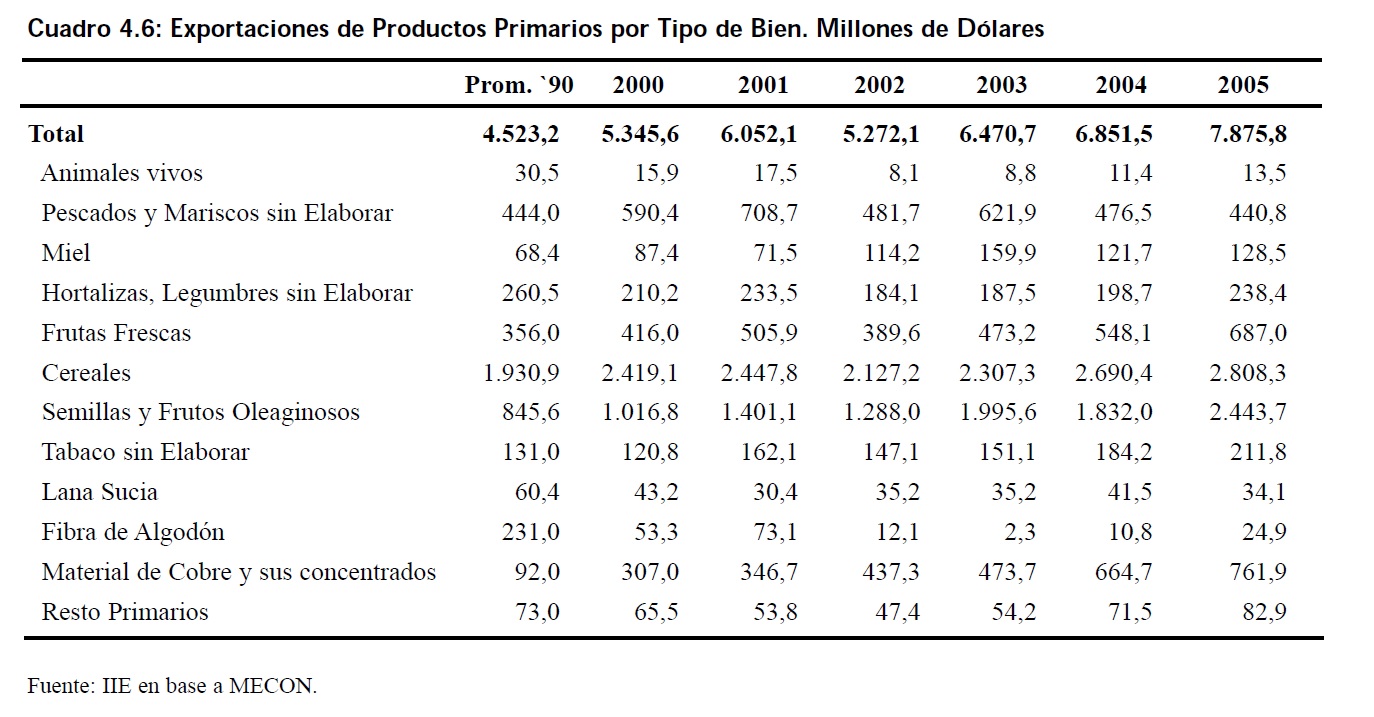

Por otra parte, en el Cuadro 4.6 se adjunta informaci├│n sobre este rubro, en donde se destacan algunos hechos significativos. En primer lugar, el importante crecimiento que est├Īn teniendo las exportaciones de Frutas Frescas luego de la gran ca├Łda del a├▒o 2002, y que est├Īn vigorizando el crecimiento de las econom├Łas regionales.

Muchas de estas actividades se desempe├▒an┬Ācomo verdaderos encadenamientos productivos y presentan el desaf├Ło de lograr mayor valor┬Āagregado a trav├®s de la elaboraci├│n y exportaci├│n de productos a base de la producci├│n primaria. En este ├Łtem se destacan los env├Łos de Peras por m├Īs de US$ 200 millones. Otra actividad┬Āno tradicional de importante repunte ha sido la de Material de Cobre y sus concentrados, cuyas┬Āventas externas han crecido m├Īs del 700% respecto a la d├®cada pasada, impulsado en gran parte por los mayores precios internacionales y tambi├®n gracias al aumento de la explotaci├│n del┬Āmineral y desembarco de empresas multinacionales. En el caso de los Cereales, luego de la importante ca├Łda en el 2002, se han incrementado en m├Īs de US$ 700 millones en tan s├│lo cuatro┬Āa├▒os, totalizando m├Īs de US$ 2.800 millones en el 2005 y constituyendo el quinto rubro en exportaci├│n en ese lapso. La principal exportaci├│n de este rubro ha sido el Ma├Łz, con US$ 1.344┬Āmillones, seguido de los env├Łos de Trigo por US$ 1.280 millones. El segundo rubro de mayor peso ha sido Semillas y Frutos Oleaginosos, con env├Łos por US$ 2.444 millones, que se han duplicado desde la salida de la convertibilidad, y cuyo principal producto de esta categor├Ła fueron las┬ĀHabas de Soja, con exportaciones por valor de US$ 2.264 millones en el ├║ltimo a├▒o.┬Ā

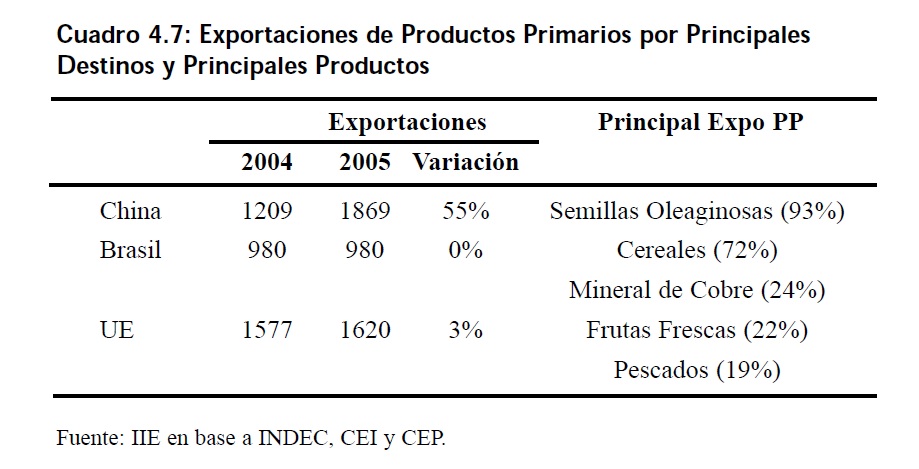

En cuanto a la distribuci├│n por destinos, hay que destacar la creciente participaci├│n de China, que en el 2005 se llev├│ casi un cuarto de las exportaciones de PP, por valor de US$ 1.869 millones, cuando en el 2004 dicho monto apenas superaba los US$ 1.200 millones, lo que signific├│ un incremento del 55%. Esta din├Īmica contrasta con la de los env├Łos a la Uni├│n Europea (UE)┬Āy Brasil, quienes participaron con el 21% y 12% respectivamente, y cuyas compras variaron 3%┬Āen el caso del primero, y no tuvieron cambios en el caso de Brasil. Otro destino con creciente┬Āimportancia lo constituye el bloque de pa├Łses emergentes asi├Īticos ASEAN┬Ā5, que con una participaci├│n del 7% en los env├Łos y un crecimiento del 25% respecto al a├▒o anterior, lo colocan como un importante comprador de PP.

Referido a los tres principales clientes de Productos┬ĀPrimarios, se puede notar┬Āque las compras de China en┬Āeste rubro est├Īn fuertemente┬Āconcentradas en Frutos┬ĀOleaginosos (93% de los env├Łos de PP), mientras que en┬Āel caso de Brasil el 72% de┬Ālas exportaciones de PP son┬Āde Cereales. Distinto es el┬Ācaso de la UE, donde las┬Āventas de este rubro est├Īn m├Īs diversificadas: 24% son de Mineral de Cobre, 22% de Frutas Frescas y 19% de Pescados.┬Ā

┬Ā

4.2.1.2 Manufacturas de Origen Agropecuario

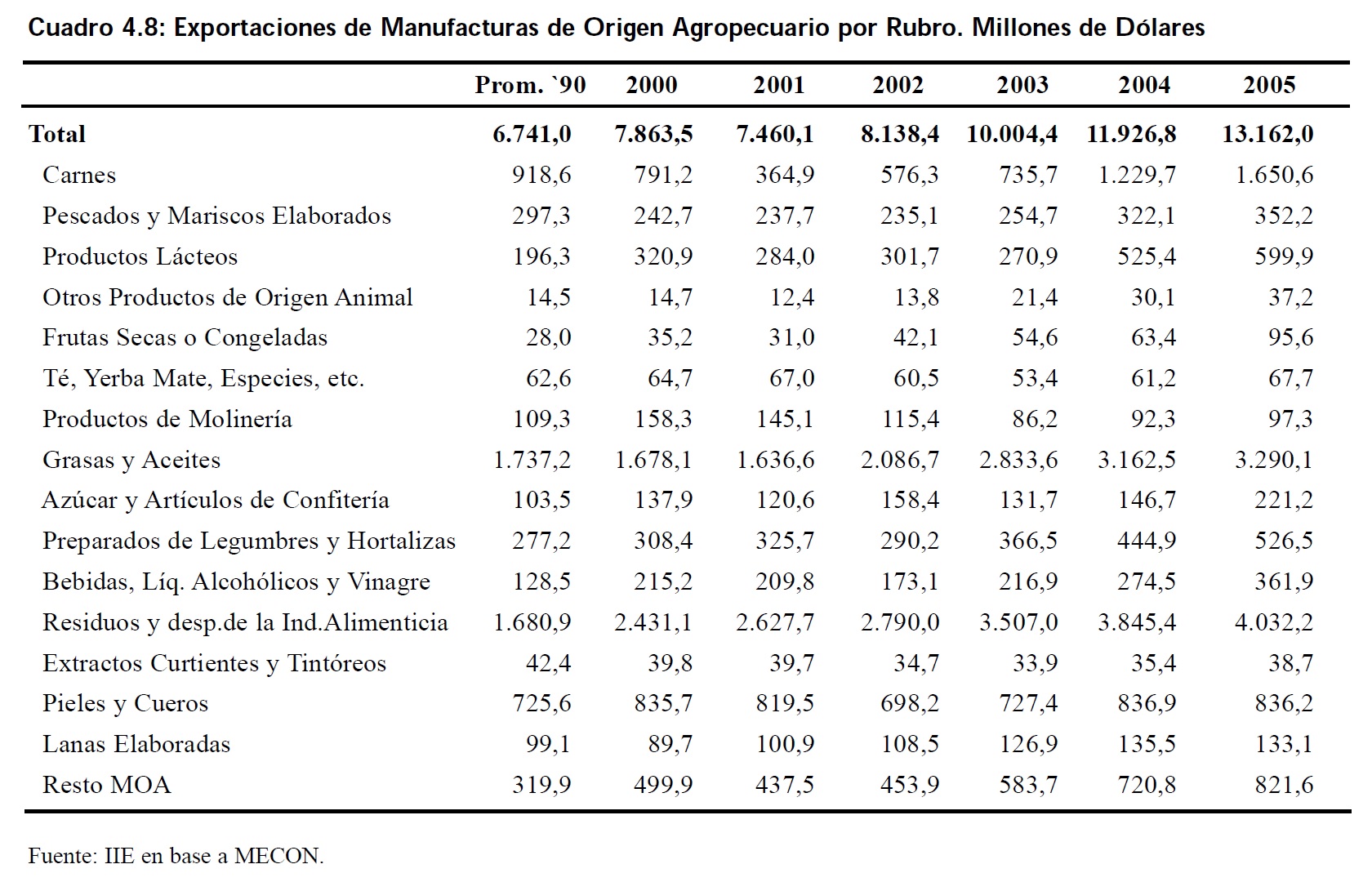

En el 2005, las exportaciones de MOA totalizaron US$ 13.162 millones, participando en un┬Ā33% en el monto exportado total. Esta cifra represent├│ un crecimiento del 10% en relaci├│n a┬Ā2004, consolidando a las MOA como el principal rubro de exportaci├│n. Como se muestra en el┬ĀGr├Īfico 4.6, las exportaciones de este rubro han aumentado considerablemente en los ├║ltimos┬Āquince a├▒os (alrededor del 7% promedio anual), impulsadas b├Īsicamente por los mayores vol├║menes vendidos, ya que los precios -al igual que en el caso de los Productos Primarios- han permanecido estancados, luego de sus altos niveles exhibidos desde mediados a fines de los ŌĆÖ90.┬Ā

┬Ā

5┬ĀIntegrado por ┬ĀBrunei, Indonesia, Malasia, Filipinas, Singapur, Tailandia, y Vietnam.

┬Ā

La evoluci├│n de este sector ha estado signada por los┬Ādr├Īsticos cambios en la cadena agroalimentaria, producto de modificaciones en┬Āla frontera agr├Łcola y por el┬Āingreso de empresas multinacionales que han concentrado buena parte de las ventas externas de este rubro.

Adem├Īs, como es de esperar, la devaluaci├│n ha generado una aceleraci├│n en el┬Āritmo de crecimiento del┬Āsector exportador de agroalimentos, tal como se desprende de la figura, donde┬Ādesde 2002 los montos reales han crecido 41%.┬Ā

En la evoluci├│n anterior ha tenido mucho que ver el desempe├▒o del complejo sojero, que en┬Ālos ├║ltimos a├▒os ha tenido una participaci├│n creciente al punto de ser en la actualidad el sector┬Āde mayor peso en las exportaciones argentinas. En el desempe├▒o por rubros, tal como se desprende del Cuadro 4.8, la categor├Ła Residuos y desperdicios de la industria alimenticia6, pas├│ de┬Āun nivel promedio de US$ 1.681 millones para la d├®cada de los ŌĆÖ90, a m├Īs de US$ 4.000 millones en el 2005, lo que representa un crecimiento de m├Īs del 140%.┬Ā

6┬ĀQue en el caso de Argentina est├Ī principalmente compuesto por subproductos┬Āde la soja que surgen del crushing (molienda de la soja).┬Ā

┬Ā

En la industria sojera, los residuos surgen en el proceso de elaboraci├│n del aceite de soja; para dimensionar la importancia┬Āque tienen, es suficiente mencionar que en el a├▒o 2005 las exportaciones de ┬½Harina y Pellets de┬ĀSoja┬╗ totalizaron US$ 3.792 millones, 94% de las exportaciones de la categor├Ła referida. Otra categor├Ła como las Grasas y Aceites, y que tambi├®n est├Ī ampliamente dominada por los subproductos del complejo sojero, aument├│ 89% respecto al promedio de la d├®cada pasada, totalizando US$ 3.290 millones. Puntualmente, el producto ┬½Aceite de Soja┬╗, sum├│ env├Łos por US$ 2.110┬Āmillones, mientras que el ┬½Aceite de Girasol┬╗ totaliz├│ US$ 656 millones.┬Ā

En tercer t├®rmino, el rubro Carnes export├│ durante 2005 por valor de US$ 1.651 millones,┬Ācon una interesante din├Īmica interanual del 34%, rubro explicado principalmente por las exportaciones de carnes bovinas (US$ 1.400 millones), que -seg├║n informa el SENASA- durante el┬Āa├▒o 2005 alcanzaron el r├®cord hist├│rico de los ├║ltimos veinte a├▒os. En este rubro, los env├Łos de┬Ācortes vacunos (que incluye los cortes Hilton, carnes frescas, carnes procesadas, menudencias y┬Āv├Łsceras) registraron en el ├║ltimo a├▒o incrementos del 24% en toneladas y del 32% en d├│lares┬Ārespecto de 2004. Se destacaron los env├Łos de carnes frescas, que representaron el 68% del volumen total exportado en dicho a├▒o, y cuyo destino m├Īs importante fue Rusia, aunque tambi├®n┬ĀChile sobresali├│ por su alto dinamismo en la demanda de estos productos┬Ā7. Los env├Łos de carnes┬Ābovinas, junto a los correspondientes a Pieles y Cuero y Productos L├Īcteos (que exportaron US$┬Ā836 millones y US$ 600 millones, respectivamente) conforman el Complejo de Origen bovino,┬Āque durante 2005 export├│ por valor aproximado de US$ 3.000 millones.┬Ā

┬Ā

Recuadro 4.1: Las ventajas comparativas en Alimentos

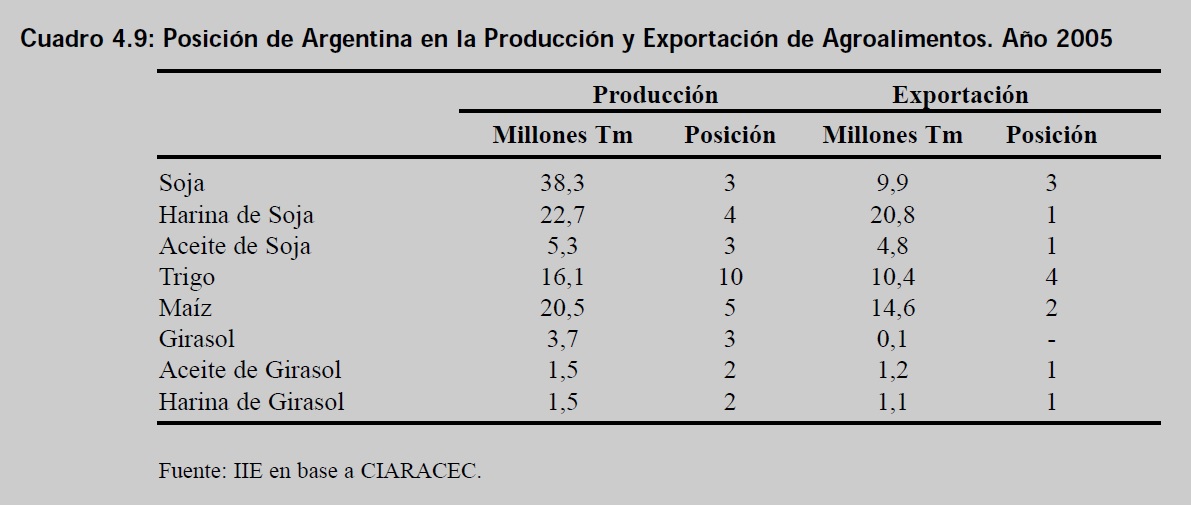

La reconversi├│n del panorama agr├Łcola en Argentina ha ubicado al pa├Łs nuevamente en la escena del┬Ācomercio mundial como un important├Łsimo proveedor de alimentos y granos. Tal como se exhibe en┬Āel cuadro adjunto, el pa├Łs es muy fuerte productor de soja y sus derivados, como as├Ł tambi├®n de girasol y subproductos. Adem├Īs, durante 2005 fue l├Łder en exportaciones de harinas y aceites de soja y┬Āde girasol, lo cual denota una fuerte competitividad del complejo oleaginoso argentino, si bien el┬Āconsumo interno de ambos productos no es muy alto.

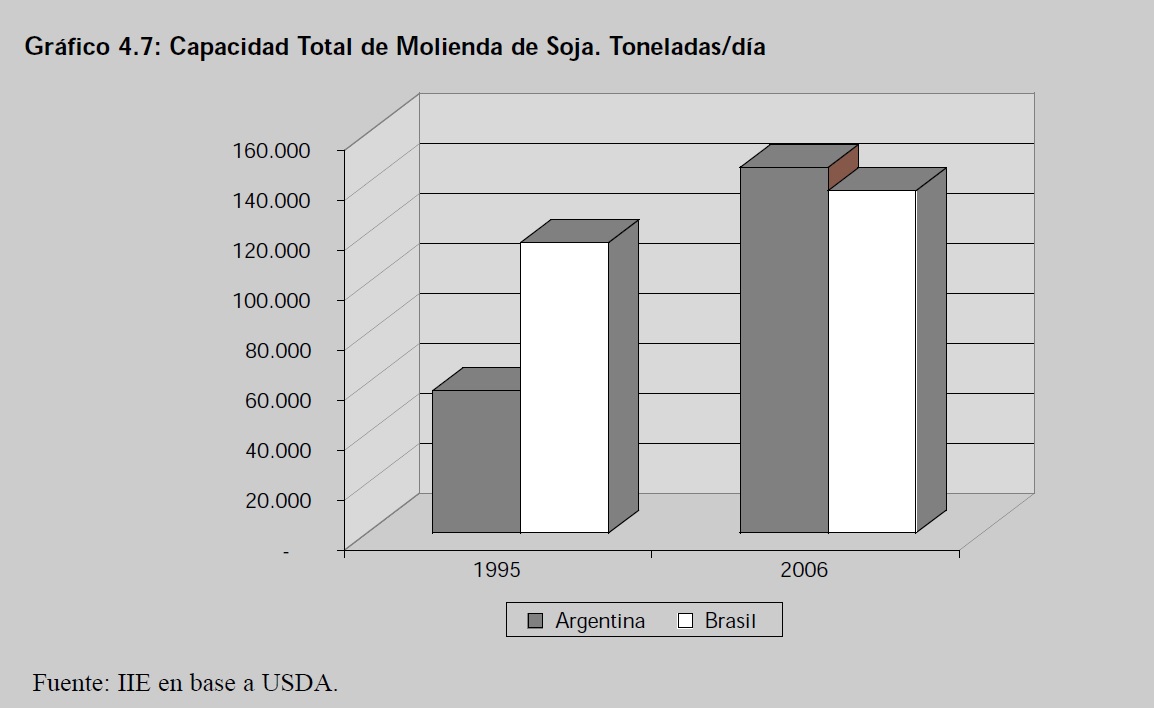

Para tomar un ejemplo de lo anterior, en el caso de la molienda de soja, a partir de la cual se obtienen┬Ālos subproductos anteriores, hay que notar el gran aumento en la capacidad total de ┬½crushing┬╗ en la┬Āindustria argentina frente a la brasile├▒a, lo que permite en la actualidad procesar m├Īs soja que el┬Āsocio regional.

┬Ā

7┬ĀTal como informa el INDEC, la mayor demanda de Chile se origin├│ en el mes de septiembre como consecuencia de la restricci├│n temporal que impuso ese pa├Łs a las compras desde Brasil, por haberse detectado en este ├║ltimo un brote de aftosa. En este┬Āsentido, la importancia que tiene el monitoreo de las condiciones sanitarias del socio regional, radica en que con ├®ste se comparten dos importantes mercados para las exportaciones de carne bovina, como Rusia y Chile.┬Ā

┬Ā

Diez a├▒os atr├Īs, esto era exactamente al rev├®s, pero las inversiones en el sector permitieron incrementar 157% la capacidad diaria argentina. Adem├Īs, los establecimientos locales son┬Āde mayor tama├▒o lo que permite aprovechar las econom├Łas de escala propias de la actividad, de manera que la capacidad de molienda promedio por planta en Argentina es el doble de la de Brasil (6.000┬Ātoneladas diarias contra 3.000).┬Ā

Respecto del resto de las categor├Łas, se destaca el importante crecimiento de Az├║car y Art├Łculos de Confiter├Ła, que con ventas al exterior por valor de US$ 221 millones y un crecimiento┬Ādel 50 % en el ├║ltimo a├▒o, lo muestra como uno de los sectores m├Īs din├Īmicos. Este comportamiento es en gran medida explicado por la notable zafra azucarera del a├▒o 2005, que result├│ ser┬Āun 18,3 % superior a la del a├▒o anterior, configurando otro r├®cord hist├│rico para la actualidad del┬Āsector productivo argentino, lo que dinamiz├│ las econom├Łas de las provincias que se especializan en este cultivo, especialmente Tucum├Īn (que cuenta con el 62% de la producci├│n del pa├Łs)┬Āy Salta y Jujuy (que juntas concentran 37% de la zafra nacional)8.┬Ā

Igualmente importante es destacar el comportamiento de los rubros Preparados de Legumbres┬Āy Hortalizas y Bebidas, L├Łquidos Alcoh├│licos y Vinagre, que sumaron conjuntamente env├Łos por┬Ācasi US$ 900 millones, y que es fundamental para las provincias cuyanas como Mendoza y San┬ĀJuan (donde las MOA son el 50% y el 40%, respectivamente de los totales enviados). En el caso de la primera, las exportaciones de Bebidas, L├Łquidos Alcoh├│licos y Vinagre alcanz├│ los US$┬Ā361,9 millones┬Ā9, lo que representa el 72 % de los env├Łos totales del pa├Łs, y que est├Ī casi totalmente explicado por las ventas de Vinos son de US$ 256 millones (85% de los US$ 302,4 millones┬Āexportados por el pa├Łs, seg├║n informa el Instituto Nacional de Vitivinicultura).┬Ā

┬Ā

4.2.1.3 Manufacturas de Origen Industrial

Durante 2005, las exportaciones de MOI sumaron US$ 11.939 millones, superando el anterior record del a├▒o 2004. La buena performance que han venido exhibiendo durante los dos ├║ltimos a├▒os coloc├│ a este sector exportador con una participaci├│n del 30 % sobre el monto total vendido al exterior.

8┬ĀSeg├║n informa el Centro Azucarero Argentino.

9┬ĀDatos que surgen de ProMendoza.

┬Ā

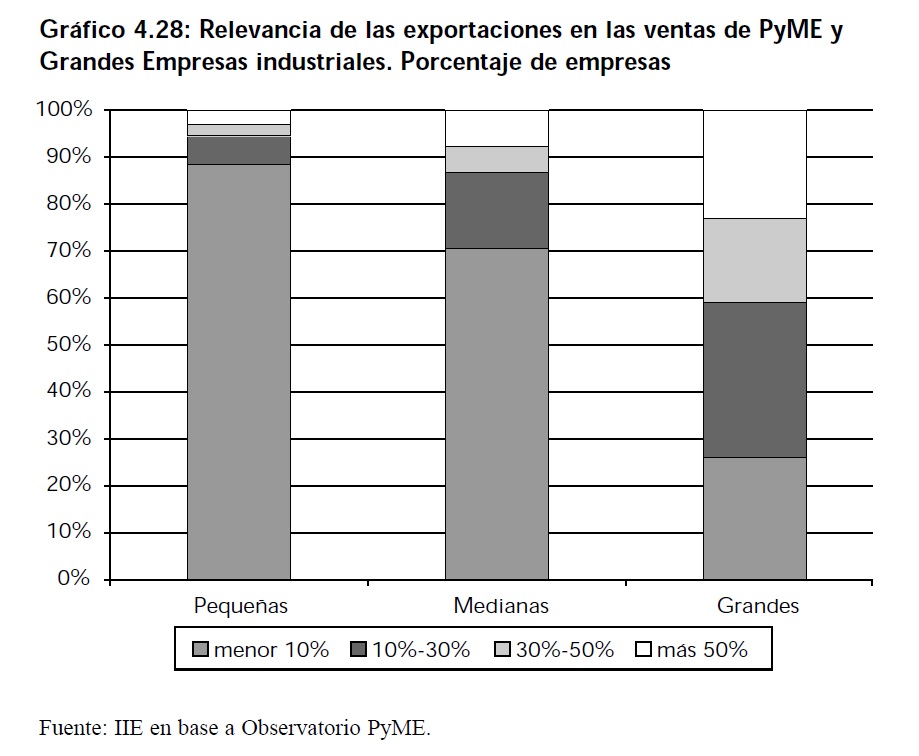

Estos guarismos son alentadores en tanto significan procesos productivos de┬Āmayor complejidad, muchos de ellos intensivos en mano de obra y capital, por lo que tienen un┬Āgran impacto sobre la generaci├│n de riqueza. De esta manera, la creciente participaci├│n de los┬Āproductos industriales en la estructura exportadora, puede considerarse alentadora en tanto que:┬Āa) da lugar a una mayor diversificaci├│n de los env├Łos al exterior haciendo menos vulnerable al┬Āsector y a la econom├Ła en su conjunto; b) se ha observado que los precios de las manufacturas┬Āindustriales son m├Īs estables que el del promedio de las exportaciones argentinas; c) en las ventas MOI participan las peque├▒as y medianas exportadoras (PyMEx) que en el ├║ltimo tiempo han┬Ātenido una notable recuperaci├│n; y d) el valor agregado es mayor que el promedio de las exportaciones totales10.┬Ā

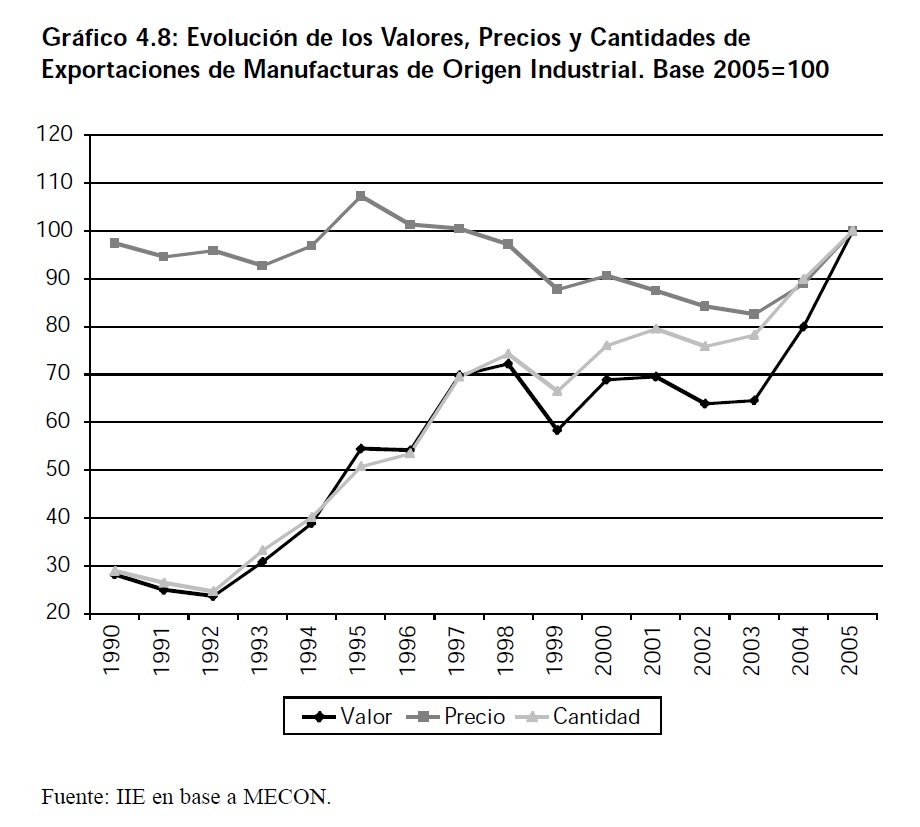

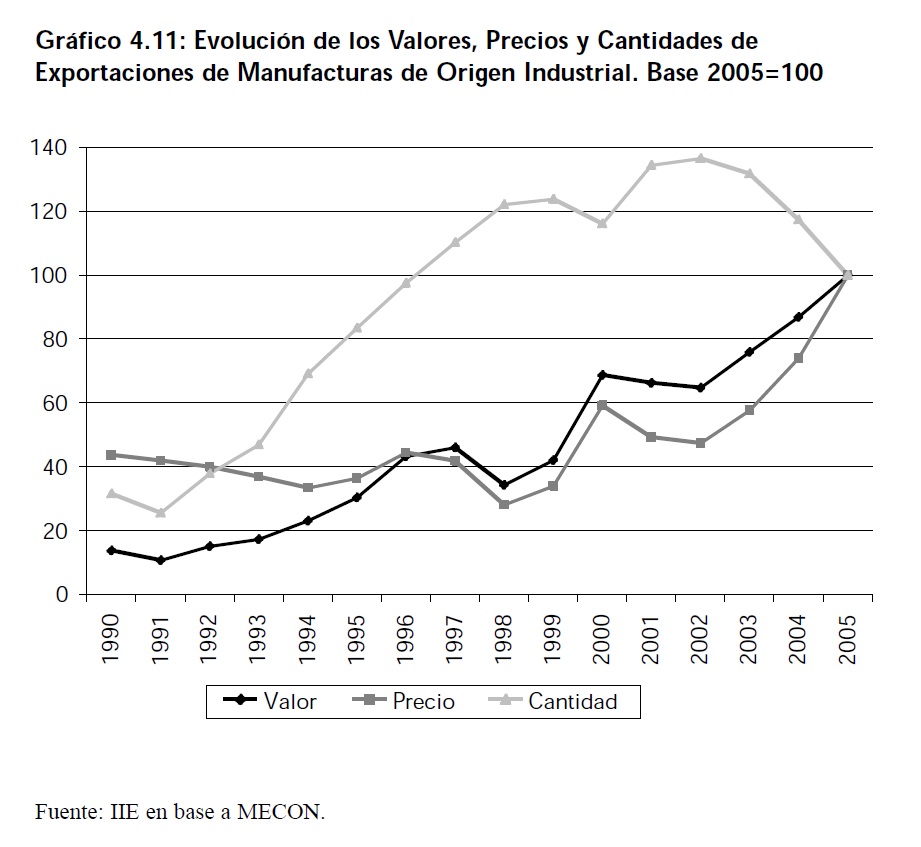

En una mirada de largo┬Āplazo, el sector se ha visto┬Āfuertemente impulsado desde la d├®cada pasada por los┬Āmayores vol├║menes vendidos, tal como se aprecia en┬Āel Gr├Īfico 4.8. Los precios┬Āmedios de exportaci├│n fueron estables durante todo el┬Āper├Łodo, siendo los niveles┬Āde 2005 apenas inferiores a┬Ālos registrados en el pico de┬Āmediados de la d├®cada de┬Ālos noventa. Adem├Īs presentaron menor variabilidad┬Āque los correspondientes a┬Ālas manufacturas agropecuarias y productos primarios.

Tambi├®n es importante destacar la considerable ca├Łda y┬Āposterior repunte que exhibi├│ el sector hacia fines de 1998, donde la devaluaci├│n de la moneda brasile├▒a gener├│ una relocalizaci├│n de las plantas automotrices que operaban en Argentina -y que exportaban considerables montos hacia el principal socio regional- hacia dicho destino. La merma en las exportaciones del complejo automotor reci├®n comienza a recuperarse fuertemente en el a├▒o posterior a la┬Ādevaluaci├│n, y en la actualidad se est├Īn viendo favorecidas por las ventajas cambiarias del pa├Łs┬Āen relaci├│n al real.┬Ā

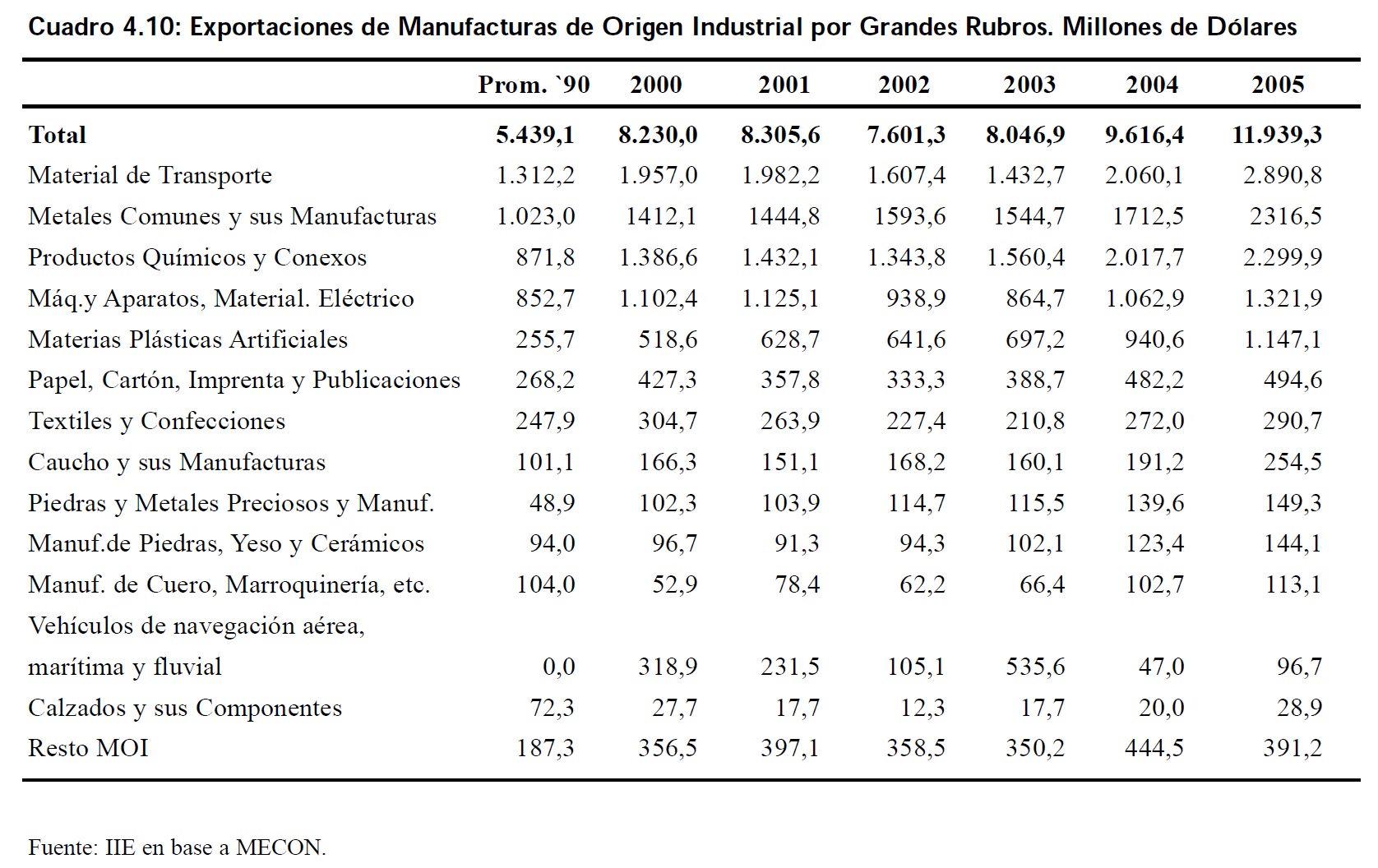

En el an├Īlisis por Grandes Rubros, tal como se muestra en el Cuadro 4.10, se observa que el┬Ācrecimiento exportador ha sido generalizado, y en algunos productos fue de dimensiones considerables. En t├®rminos generales, las exportaciones MOI aumentaron 24% en el 2005, y casi 50%┬Āen los ├║ltimos dos a├▒os, liderados b├Īsicamente por los incrementos en el rubro Material de┬ĀTransporte, Metales Comunes y sus Manufacturas, Productos Qu├Łmicos y Conexos, y M├Īquinas,┬ĀAparatos y Material El├®ctrico. Estos ├Łtem han superado ampliamente los niveles exportados durante la d├®cada pasada (en promedio), salvo en el caso del primero, en el cual los env├Łos de 1998┬Āsuperaban ligeramente los U$S 3.000 millones.┬Ā

┬Ā

10┬ĀEstas ideas se extrajeron del art├Łculo ┬½El Comercio Exterior de las Manufacturas Industriales. Est├Ītica comparada: 1998-2005┬╗, Centro de Estudios Internacionales, 2005.

┬Ā

┬Ā┬Ā

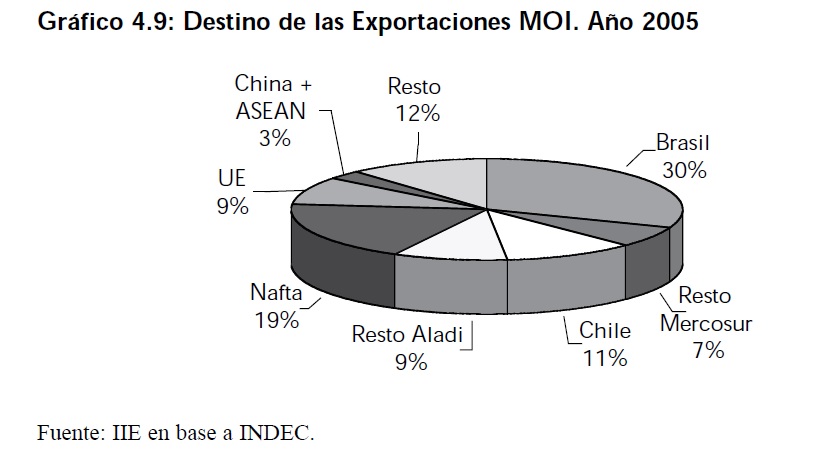

Para estos productos la┬Āplataforma regional es fundamental, y precisamente┬ĀBrasil es un cliente fundamental. En el a├▒o 2005 represent├│ el 30% de las compras MOI, cifra que alcanza┬Āel 57% si tenemos en cuenta┬Āa Sudam├®rica. En los primeros siete rubros de exportaciones MOI, Brasil participa┬Āen no menos del 20% en cada uno de ellos y, salvo en┬Ādos de ellos (Material de┬ĀTransporte y Aparatos y Material El├®ctrico), en el resto┬Āde los rubros son en general┬Āutilizados como insumos en┬Āsu din├Īmico sector industrial.

En cuanto a las ventas┬Āexternas de Material de┬ĀTransporte, la principal exportaci├│n industrial del pa├Łs┬Ā(que incluye veh├Łculos para┬Āel transporte de personas y┬Āmercader├Łas y las autopartes┬Ācorrespondientes) durante 2005 se incrementaron un 40% fuertemente impulsadas por las mayores ventas a Brasil que se incrementaron un 53% respecto del a├▒o anterior. Igualmente importante fueron las ventas de autom├│viles a la Comunidad Andina de Naciones┬Ā11┬Ā(CAN), a Estados Unidos y Chile. En el caso de las autopartes, se destac├│ el dinamismo de este tipo de ventas hacia la┬ĀUE (especialmente, Francia (+40%), Italia (+32%), y Espa├▒a (+8%)) y a M├®xico (+30%). En t├®rminos de productos, el monto total exportado se divide en ventas de veh├Łculos para el transporte de mercanc├Łas que sum├│ US$ 1.083 millones, y para personas US$ 809 millones, mientras que┬Āel resto corresponde a partes y piezas para automotores. Las perspectivas para este sector son┬Āampliamente positivas habida cuenta del importante proceso de inversiones que est├Īn llevando a┬Ācabo las empresas que lo integran┬Ā12.┬Ā

Por su parte, las exportaciones de Metales Comunes y sus Manufacturas tambi├®n se expandieron considerablemente. El rubro export├│ por valor de US$ 2.316,5 millones, de donde US$┬Ā839 millones correspondieron a ventas de Tubos y perfiles huecos sin costura, y US$ 417 millones a Productos laminados planos sin alear. Tal como informa el Centro de Estudios Internacionales, la din├Īmica ha estado movida por la creciente demanda de tubos y ca├▒os de acero, que explicaron m├Īs del 70% del crecimiento en las exportaciones sider├║rgicas, y alentadas por la coyuntura favorable de sus precios gracias al auge del petr├│leo, destac├Īndose los env├Łos a los pa├Łses africanos y de Medio Oriente. En lo que respecta a las exportaciones de chapas y planchas┬Āde acero, el mercado regional es tan importante como los destinos m├Īs alejados; Chile abarca┬Āaproximadamente 17% de los env├Łos totales del producto, mientras que Espa├▒a, Italia y Estados┬ĀUnidos cuentan con 24%, 11%, y 10%, respectivamente. En el caso del aluminio, Brasil ha contribuido en un 27% al incremento en las ventas de este producto, exhibiendo tambi├®n buena din├Īmica otros destinos como Rep├║blica de Corea, M├®xico, Chile y Colombia.┬Ā

El rubro Productos Qu├Łmicos y Conexos, export├│ por valor de US$ 2.300 millones, gracias a┬Āla mayor demanda de parte de Brasil (etilbenceno y urea) que concentra el 30% de estos env├Łos,┬Āy de Estados Unidos (tolueno y metanol). Adem├Īs se destacaron las crecientes exportaciones de┬Āaceites esenciales de lim├│n a Estados Unidos y Francia, y los desodorantes y antitranspirantes a┬ĀBrasil y Chile. El principal producto exportado dentro de este rubro es la urea, cuyo monto alcanz├│ los US$ 121 millones, y es b├Īsicamente utilizado en la producci├│n de fertilizantes para el┬Āagro.┬Ā

Los env├Łos de M├Īquinas, Aparatos y Material El├®ctrico, que totalizaron US$ 1.321 millones┬Āy est├Īn concentrados en Brasil, se incrementaron en un 24% gracias a los mayores env├Łos al Resto del Mundo (+30%), mientras los destinados a Brasil lo hicieron m├Īs lentamente (+14%). Se┬Ādestacaron las exportaciones de M├Īquinas y Aparatos Electr├│nicos que contribuyeron con el┬Ā24% del crecimiento del sector, los Motores de explosi├│n o de combusti├│n interna, que aportaron el 22%, y las Bombas, turbobombas y motobombas y sus partes, que lo hicieron en 14%.┬Ā

┬Ā

4.2.1.4 Combustibles y Energ├Ła

En el 2005 los env├Łos de este sector totalizaron US$ 7.129 millones, lo que signific├│ un crecimiento del 15% respecto al a├▒o anterior, acumulando un aumento del 54% despu├®s de la devaluaci├│n argentina. La din├Īmica positiva de los ├║ltimos a├▒os ha sido explicada por los elevados┬Āprecios internacionales de los commodities energ├®ticos en un contexto de fuerte ca├Łda en los vol├║menes: el precio medio de exportaci├│n del rubro se increment├│ en un 111% mientras que las┬Ācantidades exportadas cayeron 27% desde la salida de┬Āla convertibilidad.

┬Ā

11┬ĀQue hasta mediados de 2006 inclu├Ła Venezuela tambi├®n. Luego con el traspaso de este┬Āpa├Łs al Mercosur deja de pertenecer al bloque CAN.┬Ā

12┬ĀUn an├Īlisis detallado de esto, se encuentra en el cap├Łtulo correspondiente a Inversiones.

La evoluci├│n del sector puede verse┬Āen el Gr├Īfico 4.11, donde┬Ātambi├®n se advierte la alta┬Āvolatilidad a la que est├Ī sometido el sector, alternando┬Āper├Łodos de pronunciado declive y a├▒os de espectacular┬Āexpansi├│n, tal cual lo ocurrido en los ├║ltimos tres a├▒os.

En la comparaci├│n con el┬Āresto de los rubros, ├®ste ha┬Āsido el que m├Īs se expandi├│┬Āsi comparamos el ├║ltimo a├▒o┬Ācon el promedio exportado┬Āen la d├®cada anterior, lo que┬Āha cambiado ostensiblemente la estructura exportadora┬Ādel pa├Łs.

El futuro del sector est├Ī┬Āaltamente ligado a dos cuestiones, una interna y otra externa. Si bien la coyuntura┬Āinternacional est├Ī impulsando fuertemente los env├Łos┬Ādel sector gracias a los altos┬Āniveles del precio de petr├│leo, la producci├│n interna┬Āest├Ī mermando sostenidamente desde fines de la d├®cada pasada, debido a un┬Ādescenso en la actividad exploratoria y falta de inversiones por parte de las empresas que controlan el sector. Tambi├®n hay que destacar que los incentivos del┬Āsector petrolero est├Īn fuertemente replegados por el nivel de retenciones a que est├Īn sujetos, que dados los precios internacionales del petr├│leo a fines┬Āde 2005, alcanzaron el 45% del valor del barril de crudo (sobre la base del precio del barril WTI).

Analizando las exportaciones por Grandes Rubros, sobresalen las ventas externas de Carburantes, que tambi├®n se vieron beneficiadas por los mayores precios del petr├│leo. Este fue el rubro de mayor incremento absoluto (+ US$ 556 millones) contribuyendo con el 59% del aumento en las exportaciones de Combustible y Energ├Ła. En esta din├Īmica se destacaron las exportaciones de gasolinas (excluidas de aviaci├│n) y el fuel oil hacia Estados Unidos -que es el principal destino de estos productos- ya que en el 2005 compr├│ por m├Īs de US$ 1.000 millones. El segundo cliente en importancia, Brasil, es un gran importador de naftas para petroqu├Łmica, env├Łos┬Āque se incrementaron 50%, totalizando US$ 591 millones.┬Ā

Igualmente importantes fueron las exportaciones de Petr├│leo crudo, que si bien han sido de┬ĀUS$ 2.509 millones, a├║n no alcanzaron los montos del a├▒o 2000 (US$ 2.808 millones). El principal destino es Chile, que compra el 51% de los env├Łos, mientras que Estados Unidos participa┬Ācon el 35%. Por el lado de los env├Łos de Gas Natural, nuevamente Chile es el principal comprador adquiriendo por valor de US$ 732 millones (60% del total), mientras que el Mercosur compr├│ el 23% de dichos env├Łos.

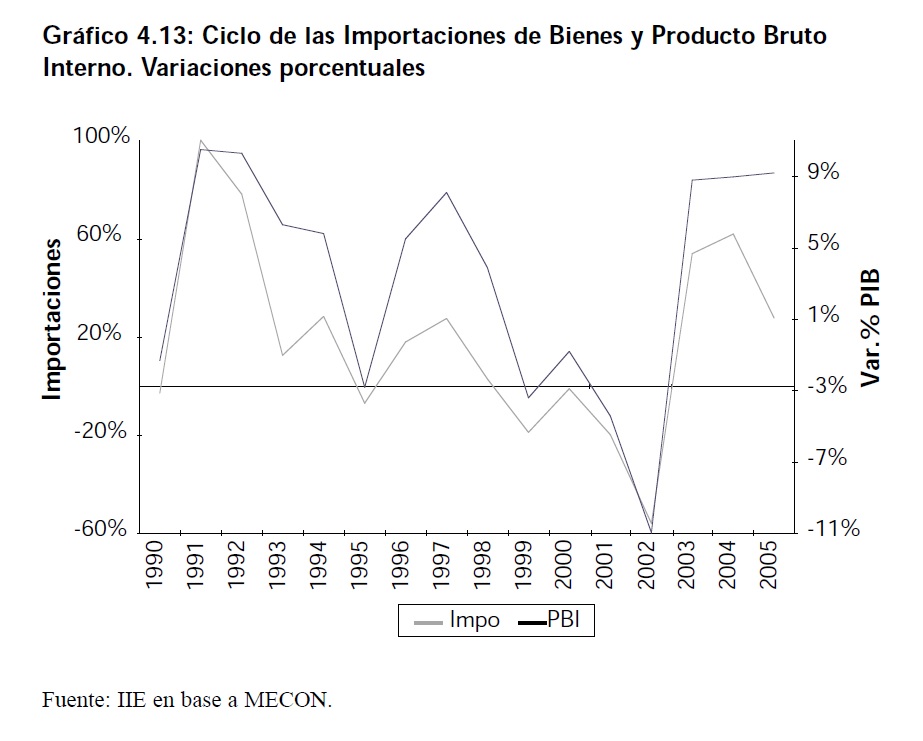

4.3 Importaciones de Bienes

En cuanto a las importaciones de bienes, durante 2005 las mismas totalizaron US$ 28.689 millones, cifra que ha venido creciendo a tasas alt├Łsimas una vez que se produce la recuperaci├│n de┬Āla actividad posterior a la devaluaci├│n. El comportamiento de las mismas es sumamente vol├Ītil┬Āy proc├Łclico, y altamente┬Āsensible al estado general de┬Āla econom├Ła, tal como se┬Āpuede corroborar en el Gr├Īfico 4.13, donde, en t├®rminos absolutos, la variaci├│n┬Āporcentual de las importaciones supera al PIB. En t├®rminos de elasticidad producto, el promedio de los ├║ltimos tres a├▒os (2003, 2004 y┬Ā2005) muestra que un cambio porcentual del 1% en el┬Āproducto llev├│ a un incremento (promedio) del 5,4%┬Āen las importaciones, denotando la fuerte reacci├│n que┬Ātuvieron estas ├║ltimas frente┬Āa la recuperaci├│n econ├│mica.

De igual forma, el per├Łodo de contracci├│n 1999-2002 mostr├│ que,┬Āen promedio, una disminuci├│n porcentual unitaria en el producto condujo a una evoluci├│n del┬Āmismo signo del 4,1% promedio. Este comportamiento, que tambi├®n es verificado en los primeros a├▒os de la serie, denota un fen├│meno secular de la econom├Ła argentina estrechamente vinculado con el consumo privado de familias y empresas. Uno de los grandes problemas estructurales es justamente el hecho de no tener una industria que genere, es forma eficiente, aquellos bienes de consumo durables demandados por las familias, y tambi├®n aquellos bienes de capital e intermedios que son requeridos por la actividad fabril.┬Ā

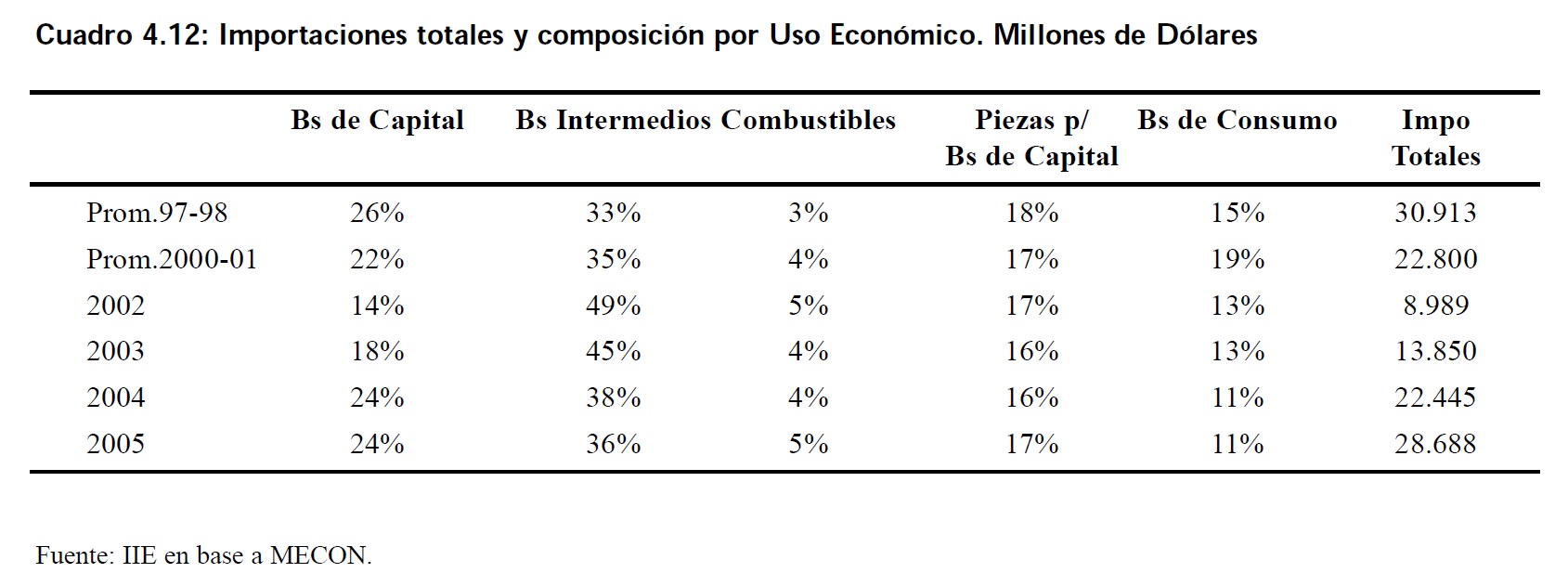

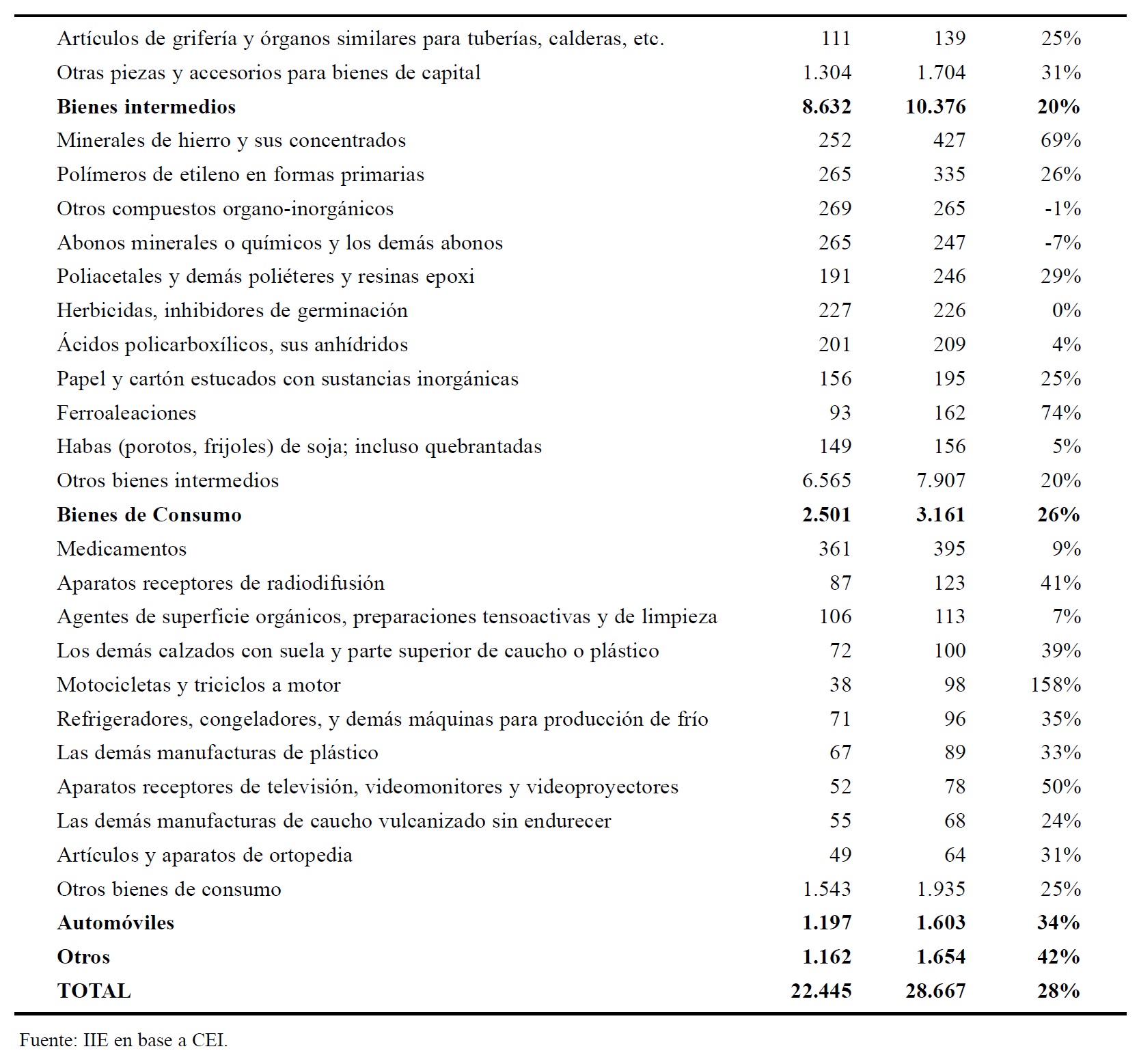

Lo dicho anteriormente es corroborado en el Cuadro 4.12, donde la composici├│n de las compras al exterior se encuentran fuertemente concentradas en tres rubros vinculados (aunque no en┬Āsu totalidad) al sector productivo, como son los Bienes Intermedios, Bienes de Capital y Piezas┬Āpara Bienes de Capital, que juntos han representado m├Īs de las tres cuartas partes de las importaciones de bienes. En los a├▒os 1997 y 1998 las importaciones tuvieron el m├Īs alto nivel de los┬Ā├║ltimos quince a├▒os13, totalizando, en promedio, US$ 30.914 millones. La posterior devaluaci├│n┬Āde la moneda, si bien gener├│ un cambio radical en dicho a├▒o, no posibilit├│, en el mediano plazo, una fuerte disminuci├│n de la participaci├│n de los tres rubros. Sin embargo, cabe destacar, que┬Āla generalidad de esta clasificaci├│n no permite observar claramente si en algunos rubros existi├│┬Āo no sustituci├│n de importaciones. Adem├Īs tampoco se ha considerado el efecto de los precios┬Āsobre los niveles importados en cada uno de los ├Łtems, lo que podr├Ła variar las participaciones sobre las importaciones totales. De todos modos, el cuadro podr├Ła ser ilustrativo de la estructura┬Āproductiva y de los obst├Īculos que enfrenta el pa├Łs para iniciar un proceso fehaciente de sustituci├│n de compras al exterior. En este sentido, se observa que s├Ł hubo una merma en la participaci├│n de las importaciones de Bienes de Consumo, lo que ser├Ła consistente con una sustituci├│n┬Āpor el lado de la industria liviana y alimentaria, ramas en las que el pa├Łs tiene menores dificultades para producir lo que del exterior compra.

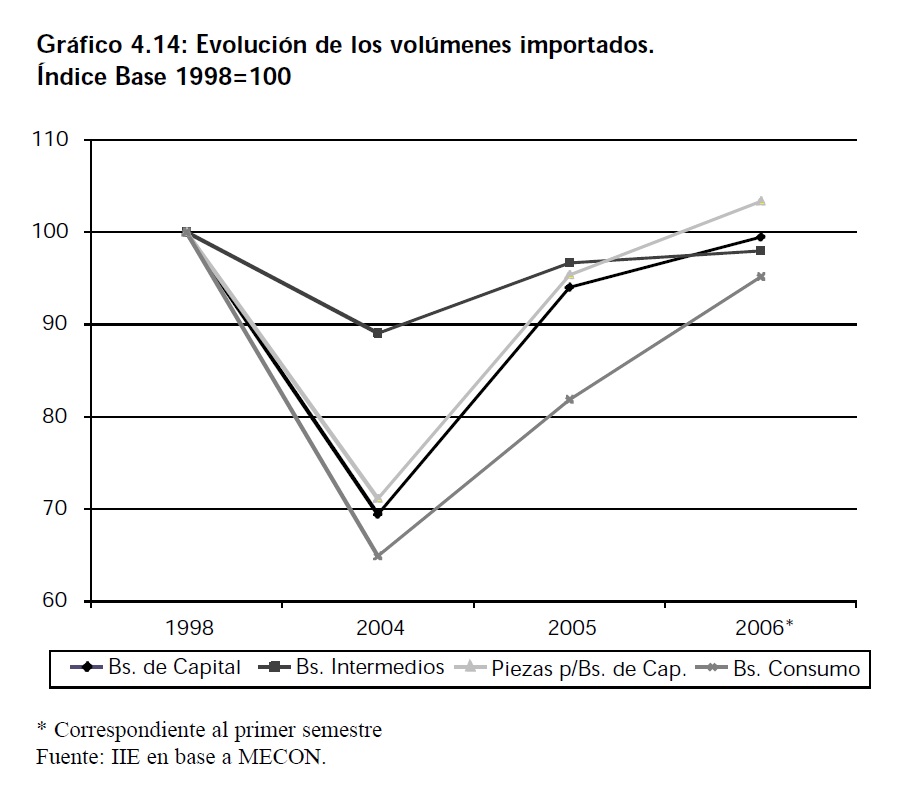

Sin embargo, cuando se observa en t├®rminos ┬½reales┬╗, los niveles importados parecen ser inferiores a los del a├▒o 1998. Considerando que en el a├▒o 2004 el nivel de actividad era pr├Īcticamente similar al de dicho a├▒o, y que de hecho en el a├▒o siguiente la econom├Ła continu├│ creciendo, luego se observa que en varias de las ramas los niveles importados son inferiores a los de┬Ā1998 teniendo en cuenta que el nivel de actividad era igual o mayor a la de dicho a├▒o. Por ejemplo, en el caso de Bienes Intermedios, las cantidades importadas eran 3% inferiores a las de 1998,┬Ā6% en Bienes de Capital y 5% en Piezas y Accesorios para Bienes de Capital. El m├Īs notable,┬Āes el de Bienes de Consumo┬Ādonde la ┬½sustituci├│n┬╗ trep├│┬Āal 18%.

┬Ā

13┬ĀAunque para 2006 se proyecta superar los U$S 31.377 millones alcanzados en┬Āel 1998, que fueron r├®cord hist├│ricos.┬Ā

┬Ā

Si tomamos como┬Āreferencia al a├▒o 2004, los┬Āvalores son a├║n m├Īs pronunciados (11%, 31%, 29% y┬Ā35%, son las ca├Łdas respectivas). Para tener una idea┬Ām├Īs precisa de lo anterior, si┬Āse cuenta con que las proyecciones para el 2006 dan┬Ācuenta de un crecimiento del┬Āorden del 8% de la econom├Ła, luego el PIB de este┬Āa├▒o ser├Ła un 14% m├Īs alto┬Āque el correspondiente al┬Āa├▒o 1998, y las cantidades┬Āimportadas estar├Łan alcanzando, en promedio, los valores de 1998, lo cual a primera vista es una buena se├▒al de que el pa├Łs est├Ī generando, en ciertas ramas, alg├║n tipo de sustituci├│n de importaciones.

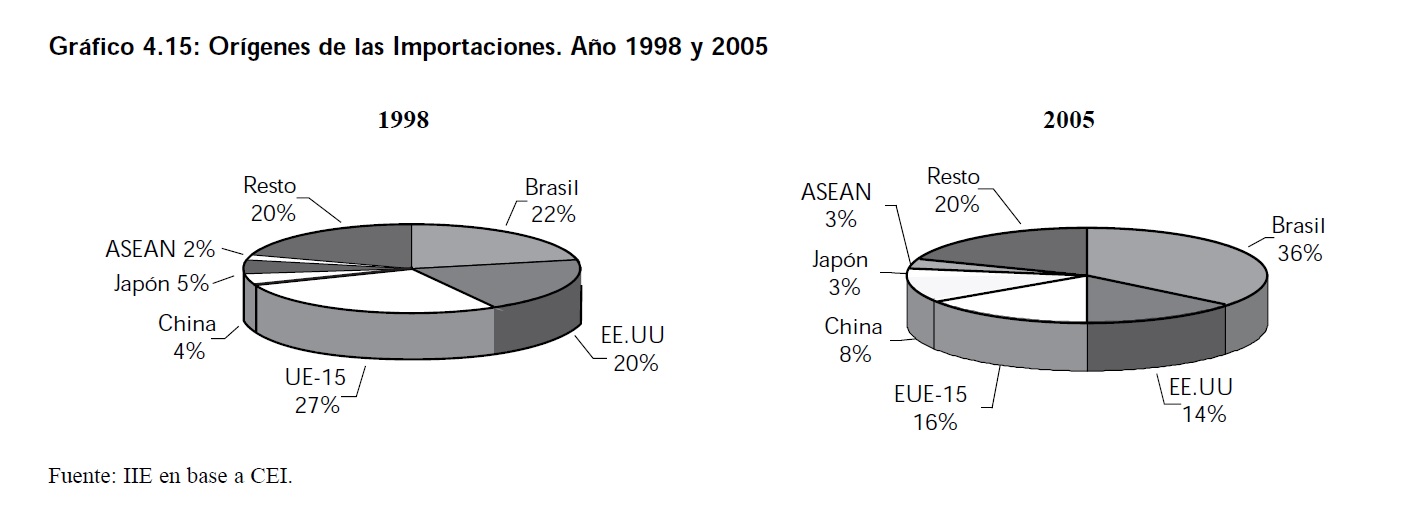

Por otra parte, en cuanto a los or├Łgenes de las compras extranjeras, hubo un importante desplazamiento de los proveedores en la comparaci├│n 1998-2005, en que Brasil ha emergido como┬Āel principal de ellos en el ├║ltimo tiempo. As├Ł, en 1998 al pa├Łs vecino s├│lo le correspond├Łan el 22%┬Āde las importaciones totales, cifra similar para Estados Unidos, y siendo la Uni├│n Europea14┬Āquien┬Ādetentaba la mayor proporci├│n. Tal como se vio anteriormente, a partir de ese a├▒o las importaciones tuvieron un per├Łodo de declive que se profundiz├│ en el 2002. Parece ser que la devaluaci├│n, sumado al desarrollo y diversificaci├│n industrial de Brasil y su cercan├Ła geogr├Īfica, ha posibilitado que se potencie como principal origen de las importaciones nacionales que totalizaron┬Ā36% en el 2005. Simult├Īneamente gan├│ participaci├│n China (del 4% en 1998, al 8% en 2005),┬Āgracias a una amplia variedad de art├Łculos, b├Īsicamente electr├│nicos; y menores compras relativas de Estados Unidos (20% y 14%), y especialmente de la Uni├│n Europea (27% y 16%).┬Ā

┬Ā

14┬ĀSe considera UE-15 a los quince primeros pa├Łses que la conformaron.

┬Ā

En el caso de las importaciones clasificadas seg├║n Manufacturas de Origen Industrial, se ve┬Āclaramente que, en la comparaci├│n 1998-2005, el Mercosur surge como el proveedor m├Īs importante de este tipo de bienes, mientras que la Uni├│n Europea y Estados Unidos, caen en su participaci├│n. De los rubros m├Īs importantes, se observa una ca├Łda en todos ellos. En t├®rminos generales, s├│lo se incrementaron las compras de Caucho y sus manufacturas y Veh├Łculos de navegaci├│n a├®rea y mar├Łtima. Se destacan las menores importaciones de M├Īquinas, Aparatos y Material┬Āel├®ctrico, como as├Ł tambi├®n las de Material de Transporte; estas ├║ltimas relacionadas, en parte,┬Ācon el repunte de la industria automotriz local.

┬Ā┬Ā

15┬ĀNo se disponen datos para China correspondientes al a├▒o 1998.

┬Ā

4.4 Balanza Comercial

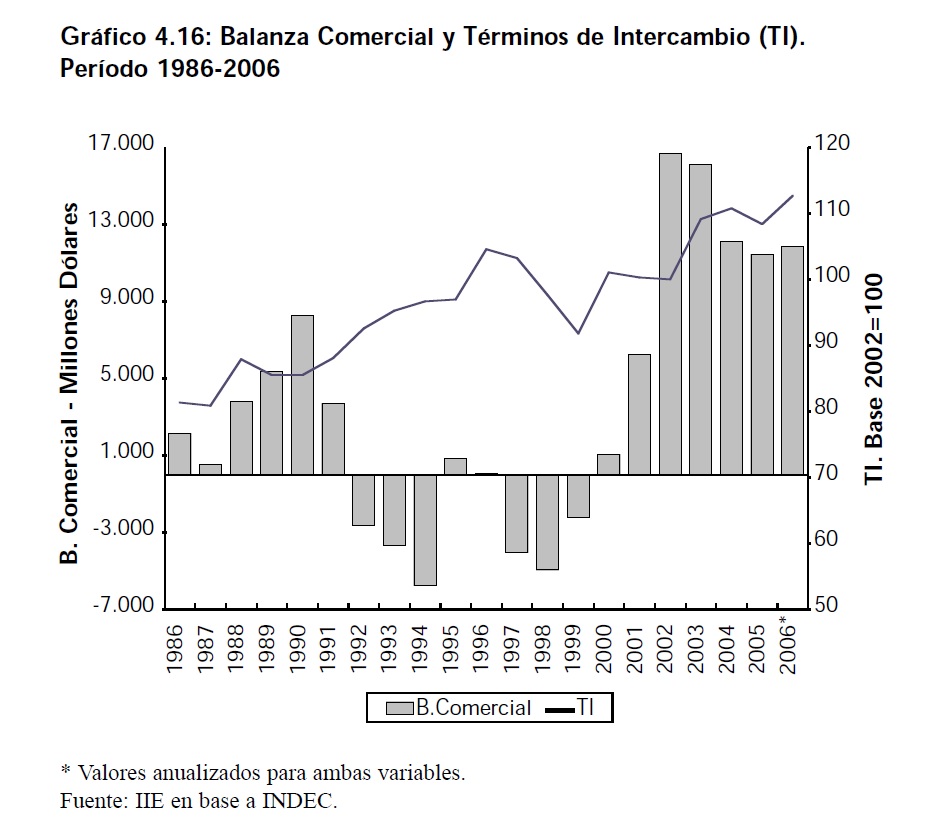

En el Gr├Īfico 4.16 se┬Āpresenta la evoluci├│n de la┬ĀBalanza Comercial y de los┬ĀT├®rminos de Intercambio,┬Āpara los ├║ltimos veinte a├▒os.┬Ā

El dato para 2006 corresponde a la primera mitad del┬Āa├▒o. Se puede notar que los┬Āt├®rminos de intercambio, definidos como el cociente entre los precios medio de exportaci├│n e importaci├│n, est├Īn en niveles hist├│ricos (los┬Ām├Īs altos de los ├║ltimos┬Āveinte a├▒os), y con un saldo┬Ācomercial que por quinto┬Āa├▒o consecutivo superar├Ī los┬ĀUS$ 10.000 millones. Dicho┬Āprecio relativo, tomando un┬Ā├Łndice base 1993=100, se ha┬Āincrementado en 13% a partir de la devaluaci├│n y en casi 40% en las ├║ltimas dos d├®cadas. En pa├Łses peque├▒os como Argentina, la evoluci├│n de este indicador es de fundamental importancia ya que es una parte importante del ciclo econ├│mico del pa├Łs, en tanto la econom├Ła est├® abierta al comercio internacional.┬Ā

Relacionado a lo anterior, una medida muy importante para conocer las ganancias de comerciar con el exterior puede deducirse con la ayuda de los t├®rminos de intercambio. Esta magnitud┬Āha sido muy utilizada entre los a├▒os ŌĆÖ40 y ŌĆÖ60 en las econom├Łas primarias exportadoras para explicar c├│mo el comercio exterior agravaba las dificultades de crecimiento de largo plazo de estos pa├Łses, en tanto que el precio relativo de los bienes que exportaban respecto a los que importaban (o sea, los t├®rminos de intercambio) exhib├Łan una tendencia secular a la baja lo que se constitu├Ła en una restricci├│n externa al crecimiento, y que deriv├│, durante un largo per├Łodo, en la┬Āadopci├│n de un modelo de econom├Ła cerrada al intercambio comercial.┬Ā

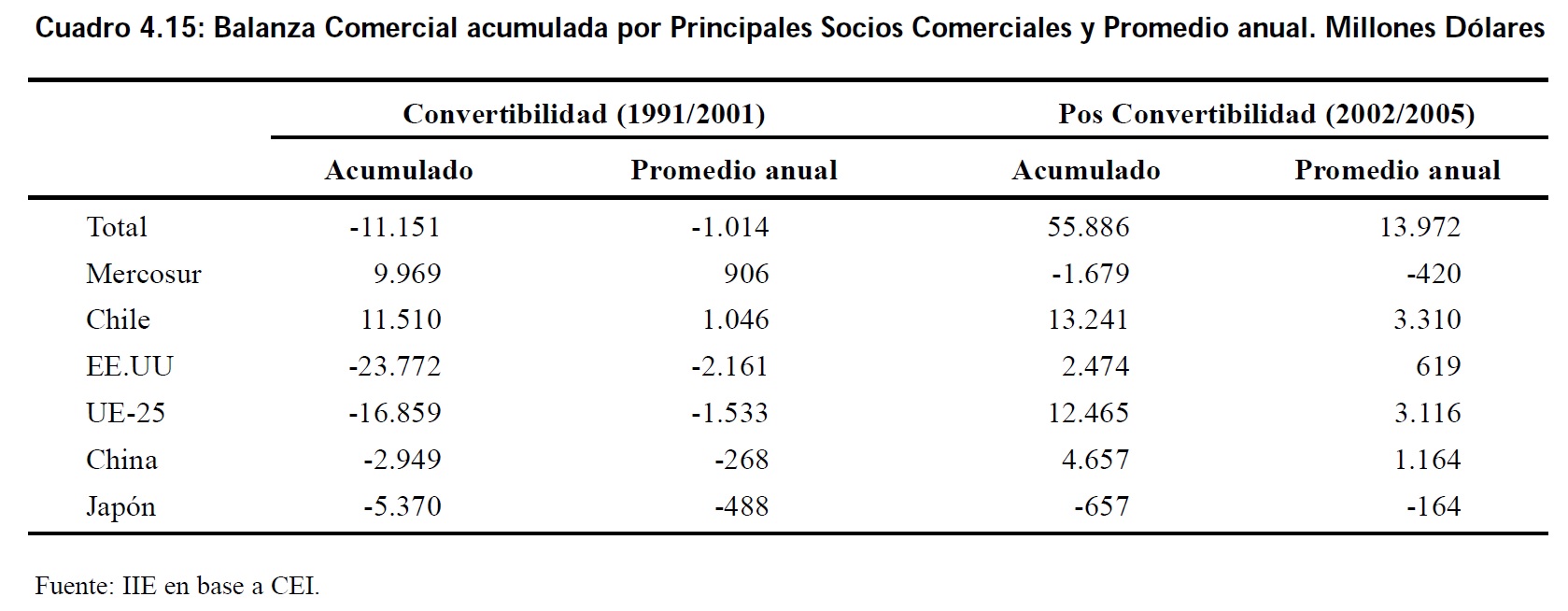

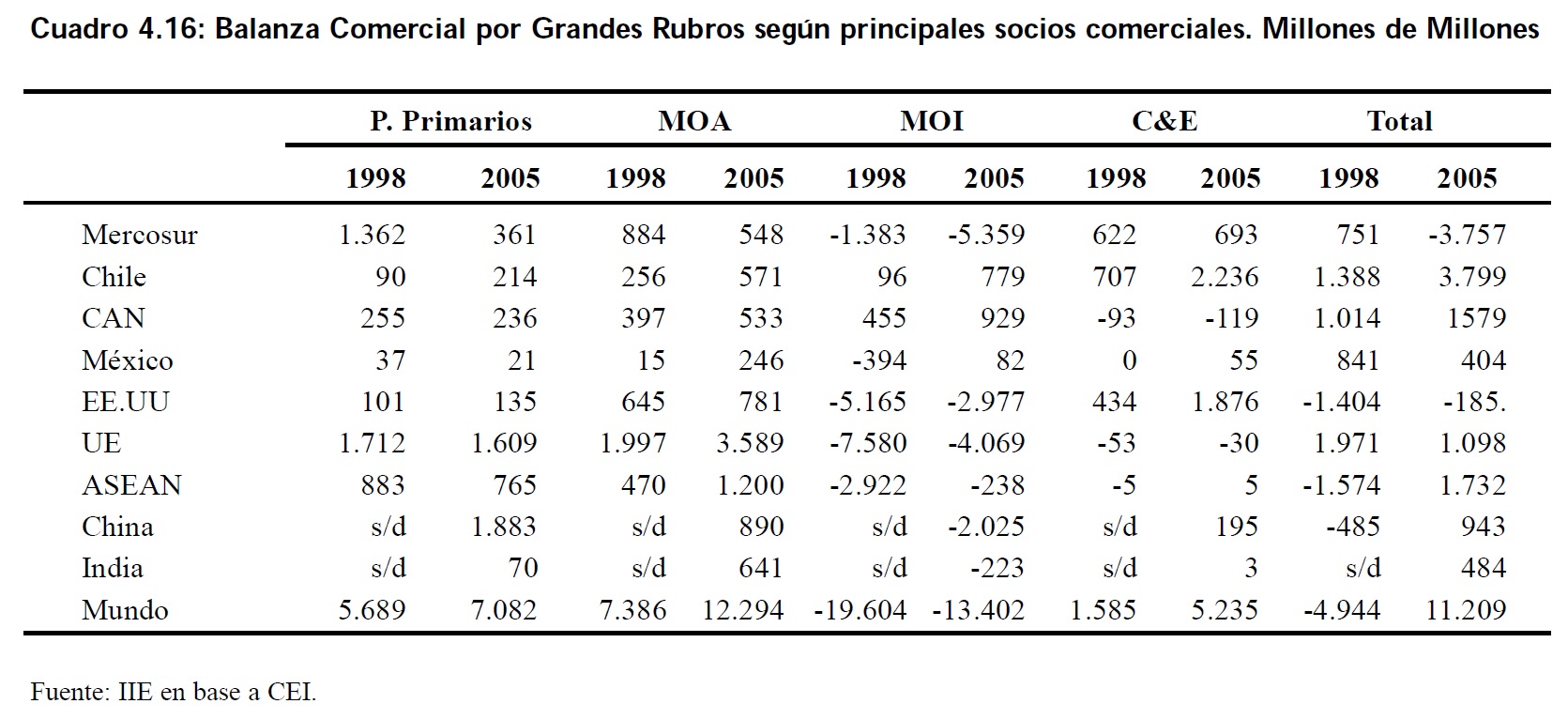

En cuanto a destinos, tal como se ilustra en los siguientes cuadros, hay un fuerte cambio de┬Ātendencia entre el modelo de Convertibilidad y de Pos Convertibilidad, en lo que a saldos comerciales se refiere. El primer per├Łodo, caracterizado en sus primeros a├▒os por el lanzamiento de┬Āuna plataforma regional que incentiv├│ fuertemente las exportaciones argentina y en los ├║ltimos┬Āpor una p├®rdida de competitividad cambiaria, estuvo signado, en promedio, por d├®ficit comerciales de alrededor de US$ 1.000 millones, y que acumularon m├Īs de US$ 11.151 millones en┬Ātodo el per├Łodo, como resultado de los desbalances bilaterales con Estados Unidos y la Uni├│n┬ĀEuropea. El cambio de modelo acontecido en el 2002 foment├│ las exportaciones aplacando ŌĆō al┬Āmenos en una primera instancia- a las importaciones, lo que posibilit├│ enormes saldos comerciales positivos promedios de US$ 14.000 millones por a├▒o, y una acumulaci├│n de divisas debido┬Āal comercio exterior de casi US$ 56.000 millones en los a├▒os que siguieron a la devaluaci├│n. Lo┬Āanterior estuvo acompa├▒ado de un cambio en los patrones de comercio en donde se destaca la┬Āgran preponderancia del ├Īrea regional. En ese sentido, tanto el principal saldo comercial positivo como negativo se tienen con Chile y el Mercosur, respectivamente, al tiempo que se revierte el signo desfavorable con Estados Unidos y la Uni├│n Europea. En el caso de estas ├Īreas, que┬Ātradicionalmente fueron proveedoras de manufacturas industriales, se ha producido un desv├Ło de┬Ācomercio a favor del bloque regional.

En el an├Īlisis por Grandes Rubros y comparando con el a├▒o 1998, los saldos comerciales bilaterales vuelven a exhibir interesantes cambios. Cabe recordar que en dicho a├▒o las importaciones superaban los US$ 31.000 millones, mientras que las exportaciones alcanzaban los US$┬Ā26.400 millones, por lo que buena parte de las mejoras en los balances (por rubro y por pa├Łs) se┬Āhan debido a aumentos en el monto enviado. Para el caso del Mercosur, es notable c├│mo desmejoran casi todos los rubros -salvo el peque├▒o aumento en el saldo bilateral de Combustibles y┬ĀEnerg├Ła- principalmente en el de las MOI, tal como se hizo referencia. La causa de este comportamiento tiene que ver, vale reiterarlo, con el desarrollo industrial y creciente autoabastecimiento de productos primarios y alimenticios de Brasil, en el marco de preferencias arancelarias que┬Ādisminuyen los costos para comerciar e incentiva los destinos/or├Łgenes m├Īs cercanos. De la misma forma, la cercan├Ła con Chile ha permitido incrementar el comercio con este pa├Łs e intensificar los saldos positivos en todos los rubros, especialmente en el rubro Combustibles y Energ├Ła.

Este pa├Łs es responsable de la compra del 50% de los env├Łos de Petr├│leo Crudo y del 60% de Gas┬Āde Petr├│leo.

Tambi├®n ha sido fundamental el aporte de la CAN (Comunidad Andina de Naciones), b├Īsicamente para los env├Łos de manufacturas industriales, donde el saldo comercial se ha incrementado en algo m├Īs del 50% entre 1998 y 2005. Vale recordar que en este bloque est├Ī incluida Venezuela que es un importante proveedor energ├®tico del pa├Łs. En el caso de los pa├Łses asi├Īticos, se┬Ādestaca la reversi├│n en el balance comercial con ASEAN, ahora a favor de Argentina, por dos┬Āmotivos: por un lado la ca├Łda en la demanda de bienes industriales provenientes de dicho origen,┬Āy por el otro los mayores env├Łos de harinas y pellets de soja que impulsan fuertemente los env├Łos de MOA. En el caso de China, tambi├®n es se produjo un cambio de signo en el saldo bilateral, gracias al impulso de los productos que integran el complejo oleaginoso, aunque se mantiene un abultado d├®ficit industrial que amenaza a varias ramas de la industria manufacturera argentina, aumentando la participaci├│n en todos los rubros de las importaciones totales. Por ├║ltimo, el caso de India, tal como lo ha sido China a├▒os atr├Īs, es a tener en cuenta en tanto representa tanto una oportunidad como una amenaza para el comercio exterior y para la producci├│n┬Ānacional, ya que representa un importante mercado de destino para las exportaciones agroalimentarias aunque un obst├Īculo para el desarrollo de algunas ramas de la industria local.┬Ā

┬Ā

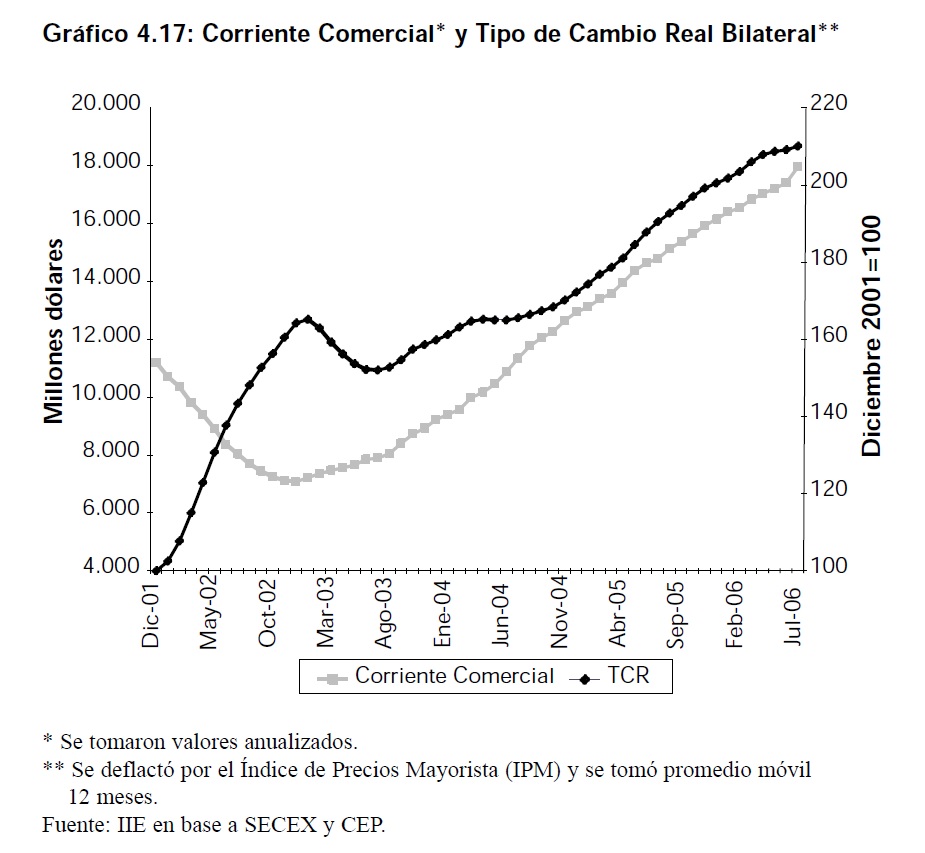

4.4.1 Balanza Comercial con Brasil

El intercambio comercial┬Ācon Brasil en el 2005 fue deficitario en US$ 3.942 millones, seg├║n fuentes oficiales argentinas (v├®ase Cuadro┬Ā4.16), lo que constituy├│ un┬Āelevado monto si se tiene en┬Ācuenta que en el 2004 el┬Āmismo no llegaba a la mitad┬Āde aqu├®l. Esta tendencia,┬Āque se muestra en el Gr├Īfico┬Ā4.17, es altamente llamativa┬Ādebido a que el real se ha┬Āapreciado fuertemente respecto del d├│lar en el ├║ltimo┬Ātiempo, confiriendo una amplia ventaja cambiaria para┬Āla moneda argentina (que se┬Ādepreci├│ respecto de la moneda estadounidense). Este┬Ācomportamiento que pareciera antiecon├│mico, refleja┬Āsin embargo que existen otras variables, m├Īs que el tipo de cambio bilateral (real), que explican┬Āmejor la direcci├│n e intensidad de los flujos comerciales. Sin entrar en detalles, podemos mencionar la enorme recuperaci├│n del producto bruto interno argentino que alent├│ las importaciones┬Ādesde Brasil, al tiempo que la competitividad cambiaria posibilit├│ que varios sectores manufactureros reanuden exportaciones (como el complejo automotriz); adem├Īs debe tenerse presente┬Āque las tasas de crecimiento de la industria brasile├▒a han posibilitado el desarrollo de una amplia gama de productos industriales altamente competitivos que, tal como se vio anteriormente,┬Āpermiti├│ a Argentina sustituir otros destinos por bienes del socio regional. De esta manera, y debido a que el tipo de cambio fue uno de los factores que ayud├│ al pa├Łs a recuperar terreno en lo┬Āproductivo y en el comercio exterior, se observa entonces que est├Ī positivamente correlacionado (positivamente) con la corriente de comercio entre estos dos pa├Łses, tomando como tal a la┬Āsuma de exportaciones m├Īs importaciones existentes entre las dos econom├Łas, aunque reci├®n la┬Ātendencia anterior es clara partir de mediados de 2003.┬Ā

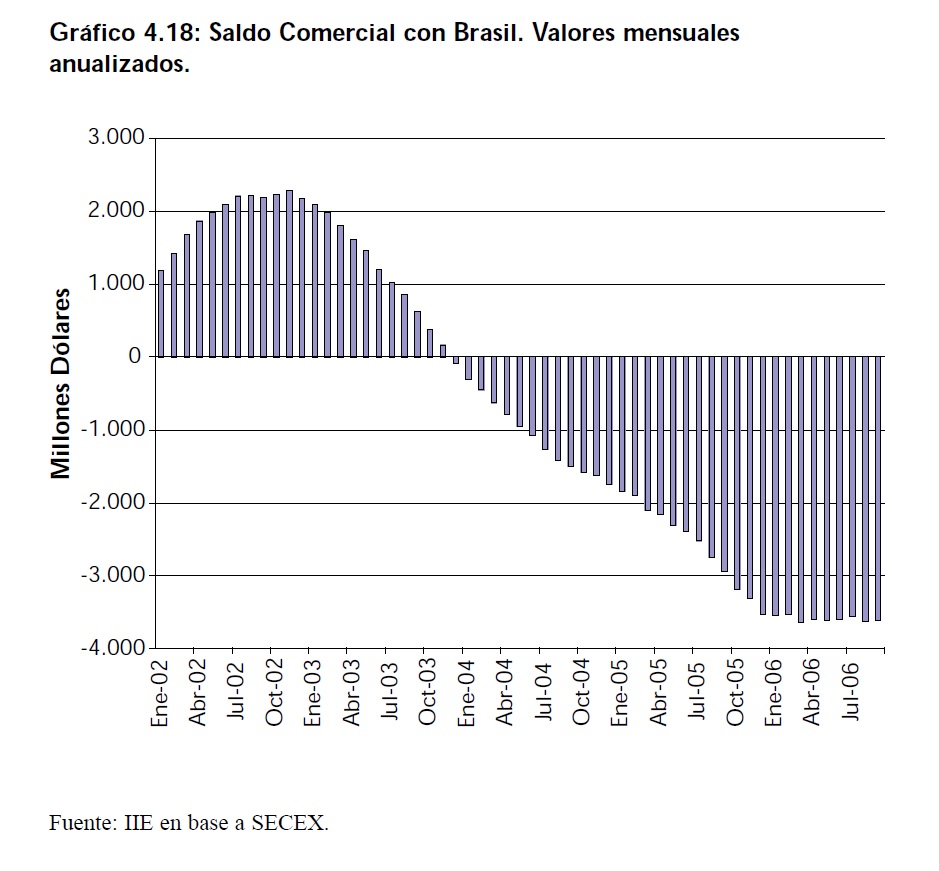

Como se puede notar entonces, la mayor depreciaci├│n cambiaria del peso respecto al real foment├│ un crecimiento notable del comercio entre Argentina-Brasil. Si se observan los valores correspondientes al mes julio de cada a├▒o, vemos que en el 2004, el crecimiento respecto a igual┬Āmes del a├▒o anterior hab├Ła sido del 44%, mientras que para julio de 2005 y 2006, fue del 30% y┬Ā21% respectivamente. Por su parte, los valores para el tipo de cambio bilateral muestran depreciaciones ┬½reales┬╗ del 3%, 9%, 15% y 10%, respectivamente, lo cual constituye una significativa ganancia de competitividad (aunque artificial). Mientras tanto, como se dijo, a pesar de la┬Āgran depreciaci├│n relativa del peso, el d├®ficit bilateral con Brasil se mantiene en niveles r├®cord,┬Āproyect├Īndose superar los┬ĀUS$ 4.000 millones en el┬Ā2006. Tal como se muestra┬Āen el Gr├Īfico 4.18, a partir┬Āde mediados de 2003 comienza a observarse una┬Ātendencia estructural negativa en el saldo comercial con┬Āel pa├Łs vecino, luego de un┬Āper├Łodo en que el balance favoreci├│ ampliamente a Argentina. A pesar de ello, los┬Ādatos recabados hasta septiembre de 2006 parecen dar┬Ācuenta de una estabilizaci├│n┬Ādel d├®ficit, ya que como se┬Āpuede notar, los montos┬Āanualizados se mantienen en┬Āvalores pr├│ximos a los US$┬Ā3.600 millones16.

Tal como se ha mencionado oportunamente, la causa principal de este d├®ficit global est├Ī explicada por el signo negativo en el balance de las MOI,┬Ātal como se aprecia en el Cuadro 4.17, donde claramente se nota como en el ├║ltimo a├▒o Argentina empeora en mayor proporci├│n el saldo comercial de manufacturas industriales con Brasil┬Āque con el Resto del Mundo, lo que confirma la mayor preponderancia que tiene este socio en la┬Āprovisi├│n de este tipo de bienes. Sin embargo, otros elementos han contribuido a acentuar el fen├│meno anterior, como lo muestra la ca├Łda en el saldo comercial (positivo) en Productos Primarios, b├Īsicamente a partir de las menores compras de Cereales (-8%), y en Combustibles y Energ├Ła, debido principalmente a una considerable reducci├│n de casi el 50% en las exportaciones de┬ĀPetr├│leo Crudo. Mientras tanto, el saldo comercial en manufacturas agr├Łcolas (MOA) se intensific├│, aunque gener├│ un ahorro comercial relativamente escaso.

┬Ā

16┬ĀLos montos observados en el gr├Īfico han sido obtenidos de fuentes brasile├▒as. La discrepancia entre el d├®ficit comercial contabilizado por Argentina y el correspondiente a Brasil se debe a los diversos valores de referencia que se utilizan para computar┬Ālas exportaciones e importaciones en cada uno de ellos. Mientras las exportaciones de un pa├Łs a otro son tomadas a partir de┬Āsu valor F.O.B, las importaciones se ingresan a su valor C.I.F.

┬Ā

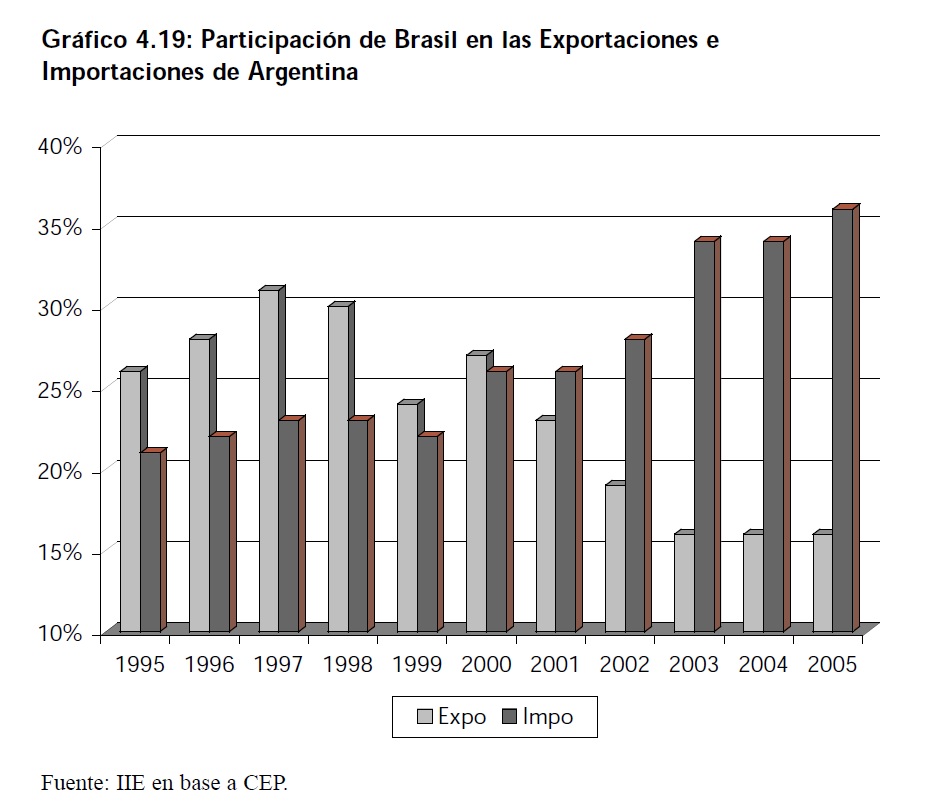

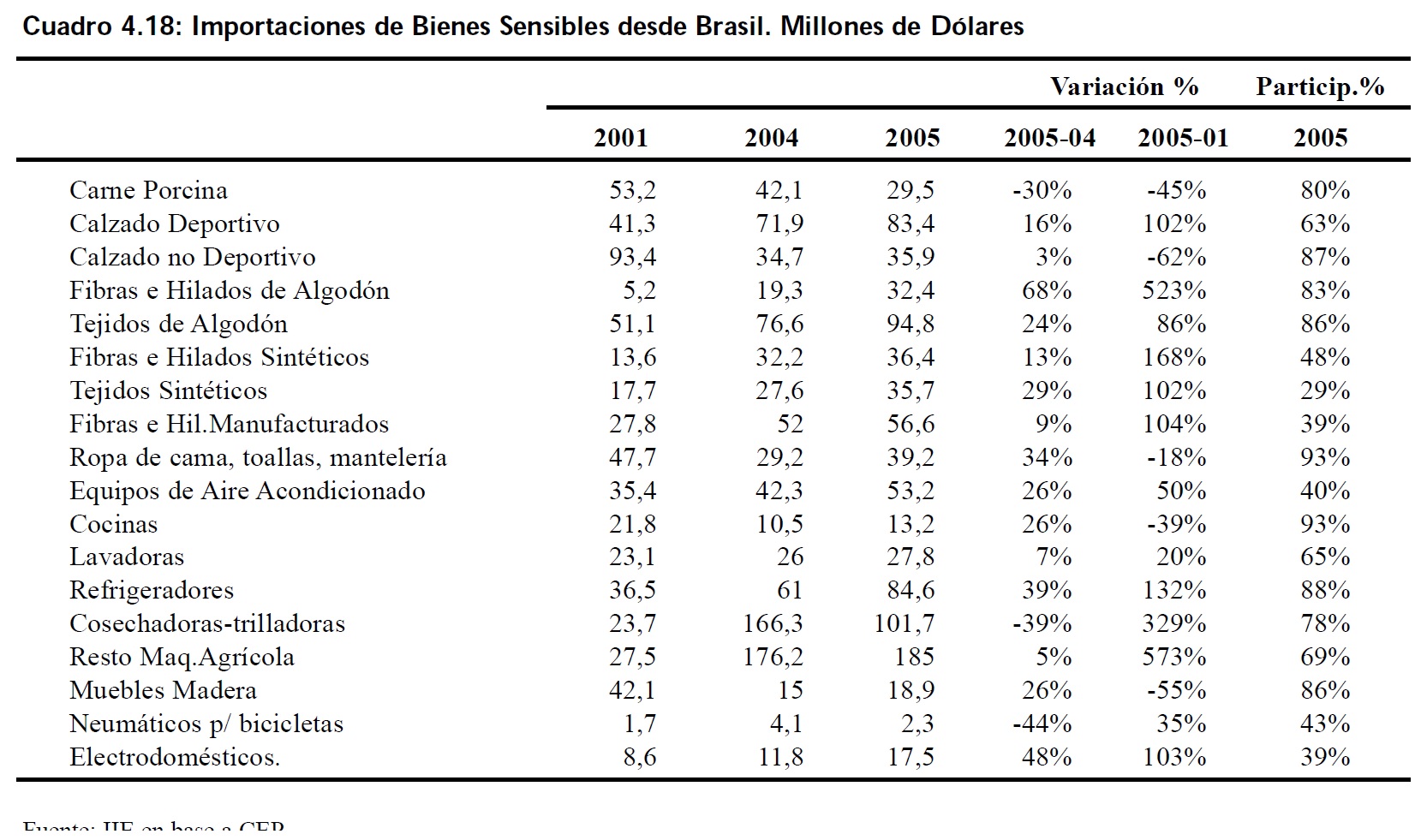

En una mirada de largo┬Āplazo, las caracter├Łsticas del┬Āintercambio est├Īn signadas┬Āpor la mayor participaci├│n┬Āde Brasil en las importaciones argentinas que se origina┬Āa comienzos de la d├®cada, y┬Āque en el 2005 representaron┬Āel 36% de las mismas. Esto┬Āha causado en el ├║ltimo┬Ātiempo una serie de reclamos┬Āsectoriales por el establecimiento de barreras a la importaci├│n de productos brasileros. Tal como se muestra┬Āen el Cuadro 4.18, estos productos denominados ┬½sensibles┬╗ son en su mayor├Ła calzados, textiles, maquinaria┬Āagr├Łcola, y art├Łculos de la l├Łnea blanca, y la mayor├Ła ha crecido considerablemente en los ├║ltimos a├▒os, detentando Brasil una┬Āmuy alta participaci├│n en los mismos. De esta manera, la demanda por mayores niveles de proteccionismo ha derivado en la firma de un tratado por parte de ambos gobiernos para reglamentar el comercio en estas ramas conflictivas. El anuncio oficial se plasm├│ en el ┬½Mecanismo de┬ĀAdaptaci├│n Competitiva┬╗, durante los primeros meses de 2006, y que ten├Ła como objetivo proteger mediante barreras a las importaciones (cupos) la producci├│n local (vale decir, cualquier sector de Argentina o Brasil pod├Ła solicitarlo) previa comprobaci├│n del da├▒o ocasionado. El mismo┬Āse enmarcaba en un ┬½Programa de Adaptaci├│n Competitiva┬╗, el cual ser├Ła aplicado en los sectores ┬½desprotegidos┬╗ con el objeto de ┬½adaptarlos┬╗ a la competencia extranjera. Si bien inicialmente algunos sectores manufactureros argentinos lo solicitaron, ante la amenaza que la contraparte┬Ābrasile├▒a haga lo mismo, parece haber dejado sin efectos en la pr├Īctica a dicha cl├Īusula.

En cambio, las exportaciones han perdido peso en la comparaci├│n con fines de los ŌĆÖ90, en un┬Ācontexto de fuerte diversificaci├│n de los destinos de exportaci├│n de Argentina. Tal como se ha┬Āvisto, la entrada de nuevos demandantes como China y la intensificaci├│n de las compras de la┬ĀUni├│n Europea, conjuntamente con los menores env├Łos absolutos hacia Brasil entre 1998-2005,┬Āhan ocasionado la p├®rdida de importancia relativa del socio regional. En el ├║ltimo a├▒o, mientras┬Ālos env├Łos totales crecieron 16%, los destinados a Brasil lo hicieron en un 13%.┬Ā

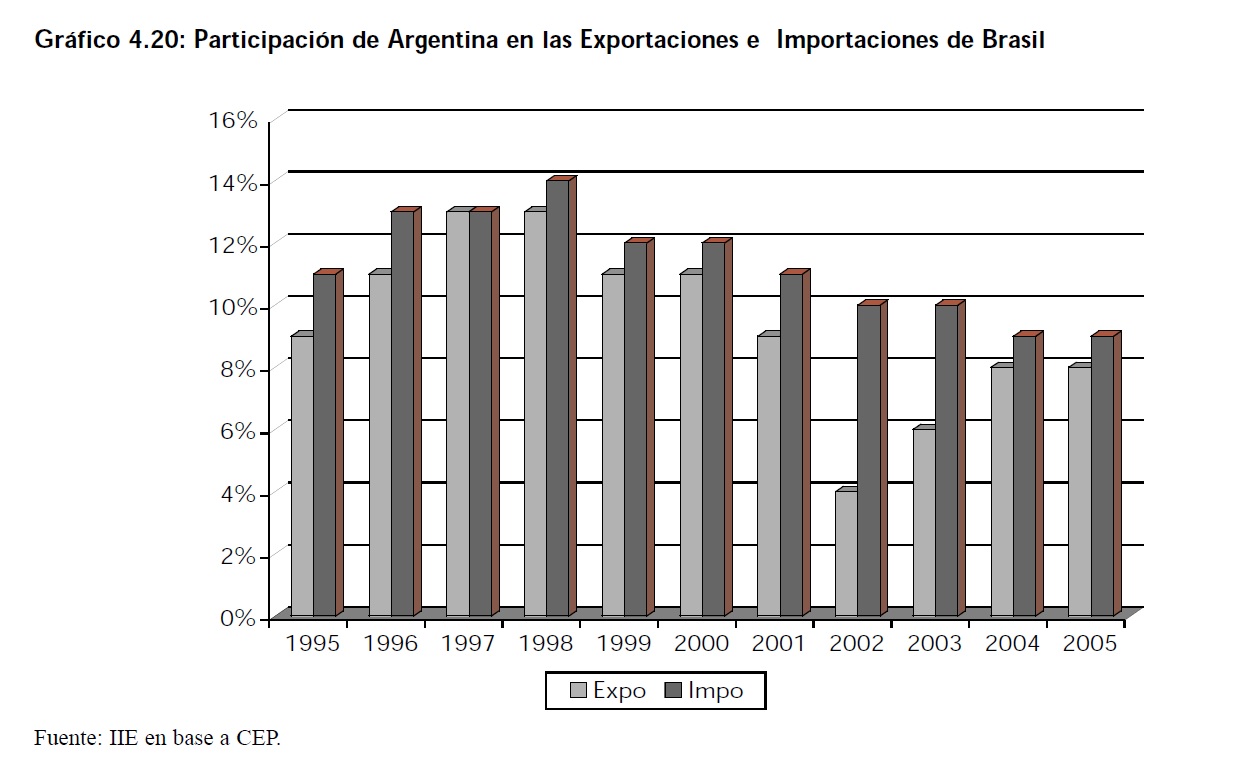

En el caso de Brasil, las exportaciones en el ├║ltimo a├▒o se incrementaron 23%, totalizando┬ĀUS$ 118.309 millones, mientras que las destinadas a Argentina aumentaron casi 35%, lo cual┬Āsignifica una leve mayor participaci├│n del pa├Łs en su estructura exportadora, destinando 8% de┬Ālos env├Łos totales. Mientras tanto, el peso de las importaciones disminuy├│ sensiblemente, por las┬Āmayores compras del resto del mundo (+17%) en relaci├│n a las de Argentina (+12%), representando este ├║ltimo el 9% de las compras extranjeras globales. Si bien a primera vista esta din├Īmica podr├Ła representar una se├▒al de alerta en tanto signifique sustituci├│n de destinos, o menor┬Ācomplementariedad productiva de las econom├Łas, Argentina es el segundo proveedor de mayor┬Āimportancia para Brasil, detr├Īs de Estados Unidos (US$ 12.664 millones) y casi al mismo nivel┬Āque Alemania (US$ 6.144 millones).┬Ā

┬Ā

4.5 Comercio Exterior de la Regi├│n Centro

Durante el a├▒o 2005 las exportaciones de la Regi├│n Centro totalizaron US$ 12.935 millones,┬Ālo que signific├│ un incremento del 13% respecto a 2004, y del 62% despu├®s de la devaluaci├│n.

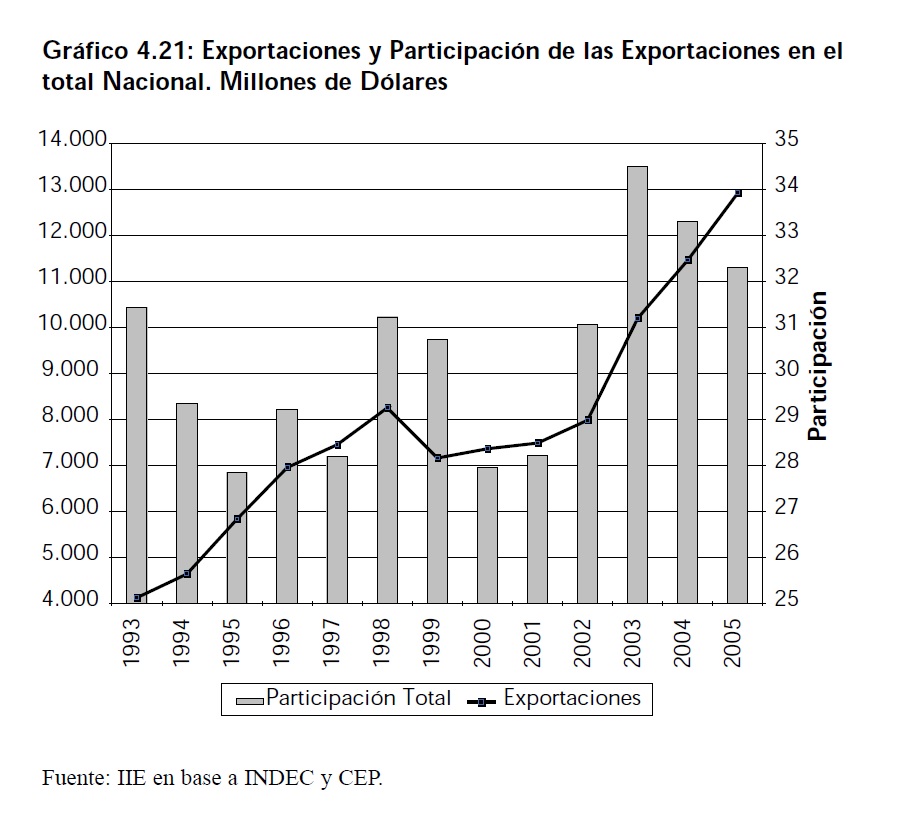

Dicho monto represent├│ un nuevo r├®cord hist├│rico para la regi├│n y fue explicado principalmente por mayores vol├║menes vendidos, que se incrementaron en un 24%, mientras que los precios┬Āmedios de exportaci├│n cayeron un 9%, dado principalmente por las menores cotizaciones de los┬Āprecios de los bienes pertenecientes al complejo sojero. La evoluci├│n de las ventas externas y su┬Āparticipaci├│n en el monto total nacional a lo largo de la┬Ād├®cada anterior se exhibe en┬Āel Gr├Īfico 4.21.

Se puede┬Āapreciar que en el per├Łodo┬Ā1993-2005 el valor de las┬Āexportaciones se triplicaron,┬Ācreciendo a una tasa promedio del 10% anual, aunque┬Āno logrando incrementar su┬Āparticipaci├│n en el total nacional, que present├│ una┬Āevoluci├│n semejante a la de┬Āla Regi├│n Centro. La misma┬Āfue, en promedio, apenas superior al 30%, con picos en┬Āel 2003 cuando represent├│┬Ācasi el 35%, y ligeramente┬Āinferior a la participaci├│n de┬ĀBuenos Aires (35% en el┬Ā2005).┬Ā

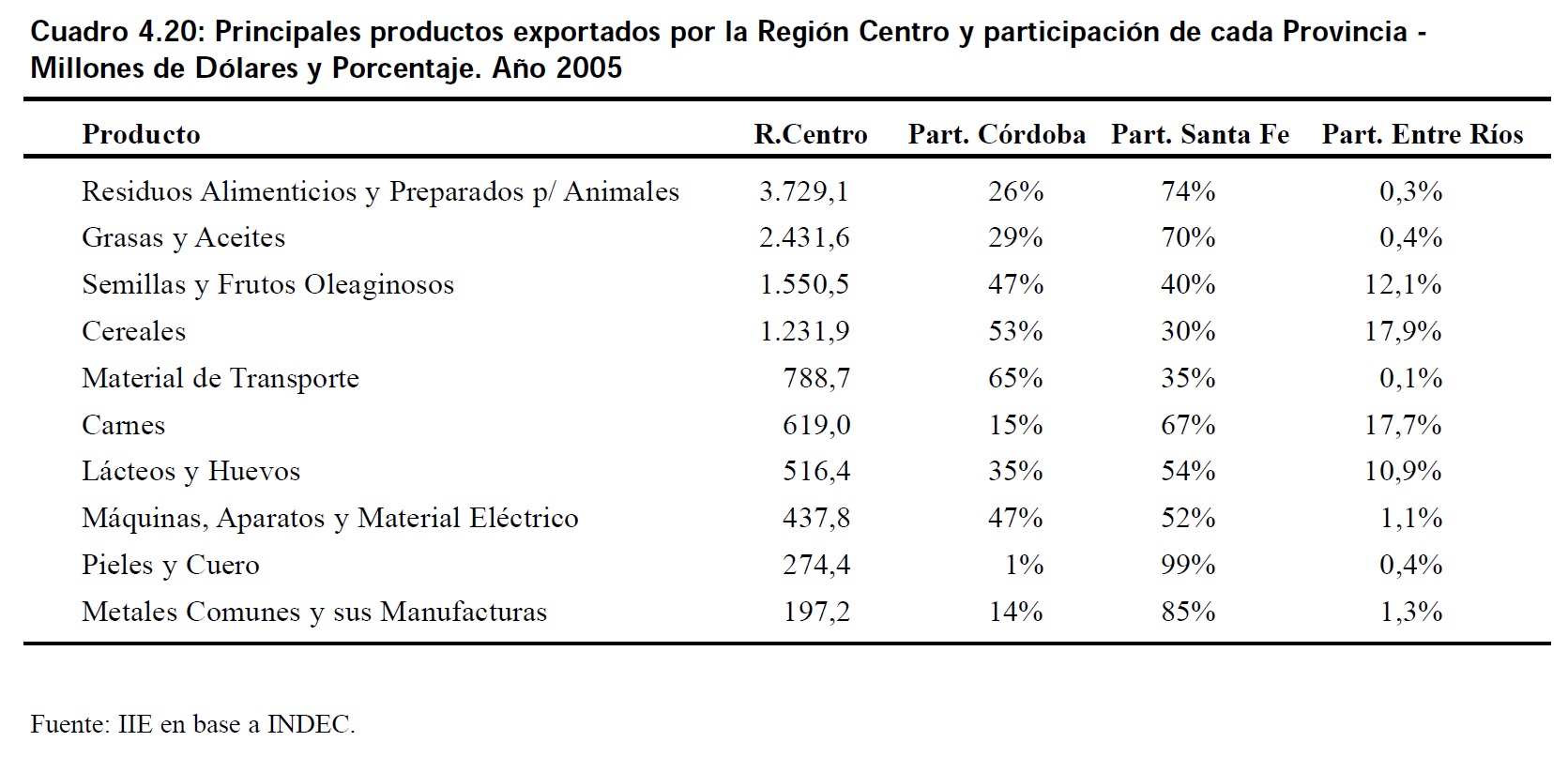

Seg├║n la composici├│n por rubros, se observa que la Regi├│n Centro presenta una especializaci├│n en torno de la actividad primaria exportadora, ya que 84% de las ventas externas son productos agr├Łcolas primarios o apenas manufacturadas. Espec├Łficamente, el 22% de las exportaciones son productos primarios, 61% manufacturas agr├Łcolas (MOA), 15% manufacturas industriales (MOI), y tan s├│lo 2% representan los env├Łos de Combustibles y Energ├Ła. En t├®rminos de participaci├│n en los totales del pa├Łs, en la Regi├│n Centro se originan 60% de las exportaciones nacionales de manufacturas agr├Łcolas, 36% de los env├Łos de productos primarios, 16% de manufacturas industriales, y 3% de Combustibles.

M├Īs espec├Łficamente, se observa que 91% del monto exportado por la regi├│n se concentra en┬Āapenas 10 productos, entre los que se destacan Residuos Alimenticios, las Grasas y Aceites y las┬ĀSemillas Oleaginosas, todos pertenecientes al complejo oleaginoso. A su vez, se puede ver que┬ĀSanta Fe tiene la mayor participaci├│n en casi todos los ├Łtem, salvo en tres, en los cuales C├│rdoba presenta la mayor especializaci├│n. Como contrapartida, del cuadro tambi├®n se puede inferir┬Āque la provincia de C├│rdoba tiene mayor peso en la exportaci├│n de producci├│n agr├Łcola primaria y en el rubro automotriz (veh├Łculos m├Īs autopartes), mientras que Santa Fe es relativamente┬Ām├Īs fuerte en env├Łos de agroalimentos y otras manufacturas industriales (cueros, productos met├Īlicos y m├Īquinas y aparatos el├®ctricos).

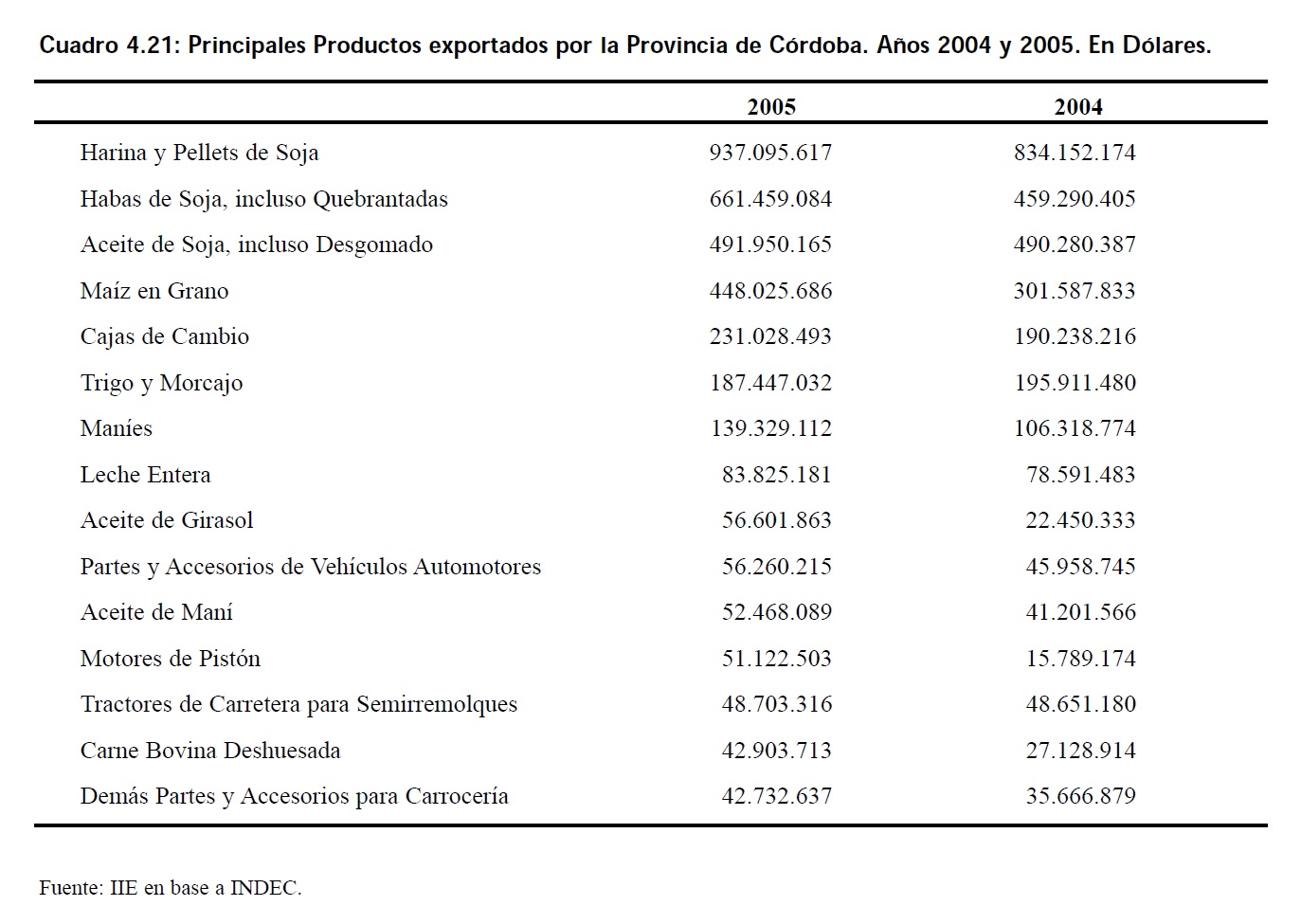

4.5.1 Provincia de C├│rdoba

En el a├▒o 2005 la Provincia de C├│rdoba export├│ por valor de US$ 4.433 millones, lo que represent├│ un aumento del 22% respecto de 2004, acumulando entre 2005 y 2002 un crecimiento┬Ādel 60%. La din├Īmica 2004-2005 est├Ī explicada por el crecimiento en todos los Grandes Rubros,┬Āen que b├Īsicamente se destacan los incrementos de Productos Primarios (32%) y de Manufacturas de Origen Industrial (30%), menor crecimiento exhibieron las Manufacturas de Origen Agropecuario (12%). La anterior evoluci├│n, si bien configura una estructura de exportaciones marcadamente primarizada, tambi├®n denota una fuerte recuperaci├│n de los env├Łos industriales, b├Īsicamente aquellos derivados de la industria automotriz, que a fines de los a├▒os noventa, y que antes de la devaluaci├│n del real (fines 1998) fueran tan significativos. Vale aclarar que el nuevo┬Āperfil automotriz a├║n no ha vuelto a la producci├│n y exportaci├│n de autom├│viles (s├│lo una empresa local est├Ī produciendo y exportando veh├Łculos para el transporte de pasajeros) sino que el┬Āsector est├Ī dedic├Īndose casi con exclusividad a la producci├│n de autopartes (cajas de cambio, carrocer├Łas, motores). Esto, sin embargo, ha posibilitado la fuerte recuperaci├│n de un sector muy┬Ādin├Īmico de PyMEs industriales exportadoras, que est├Īn vinculadas con las automotrices m├Īs┬Āgrandes del sector. As├Ł, por ejemplo, las ventas al exterior de Cajas de Cambio totalizaron US$┬Ā231 millones, con una importante variaci├│n interanual (+21%), las Partes y Accesorios de Veh├Łculos Automotores aumentaron 22% totalizando US$ 56,3 millones mientras que los Motores de┬ĀPist├│n tuvieron un crecimiento espectacular del 224% (US$ 51,1 millones).

Por su parte, la cadena agroalimentaria cordobesa continu├│ creciendo favorecida por los altos precios de los commodities agr├Łcolas, la sostenida demanda china y de los pa├Łses asi├Īticos.

Dentro del complejo sojero, las ventas de Harina y Pellets de Soja fueron de US$ 937,1 millones, con un crecimiento interanual del 12%, las de Habas de Soja US$ 661,5 millones (+44%),┬Āmientras que los env├Łos de Aceite de Soja, que pr├Īcticamente se estancaron, totalizaron US$ 492┬Āmillones. Igualmente importante han sido los env├Łos del complejo manicero, que suman US$┬Ā139,3 millones┬Ā17┬Ā. El panorama se completa con el aceptable a├▒o exportador para algunos subproductos de la ganader├Ła, como los env├Łos de Leche Entera (US$ 83,8 millones, +6%) y Carne Bovina Deshuesada (US$ 42,9 millones, +58%).┬Ā

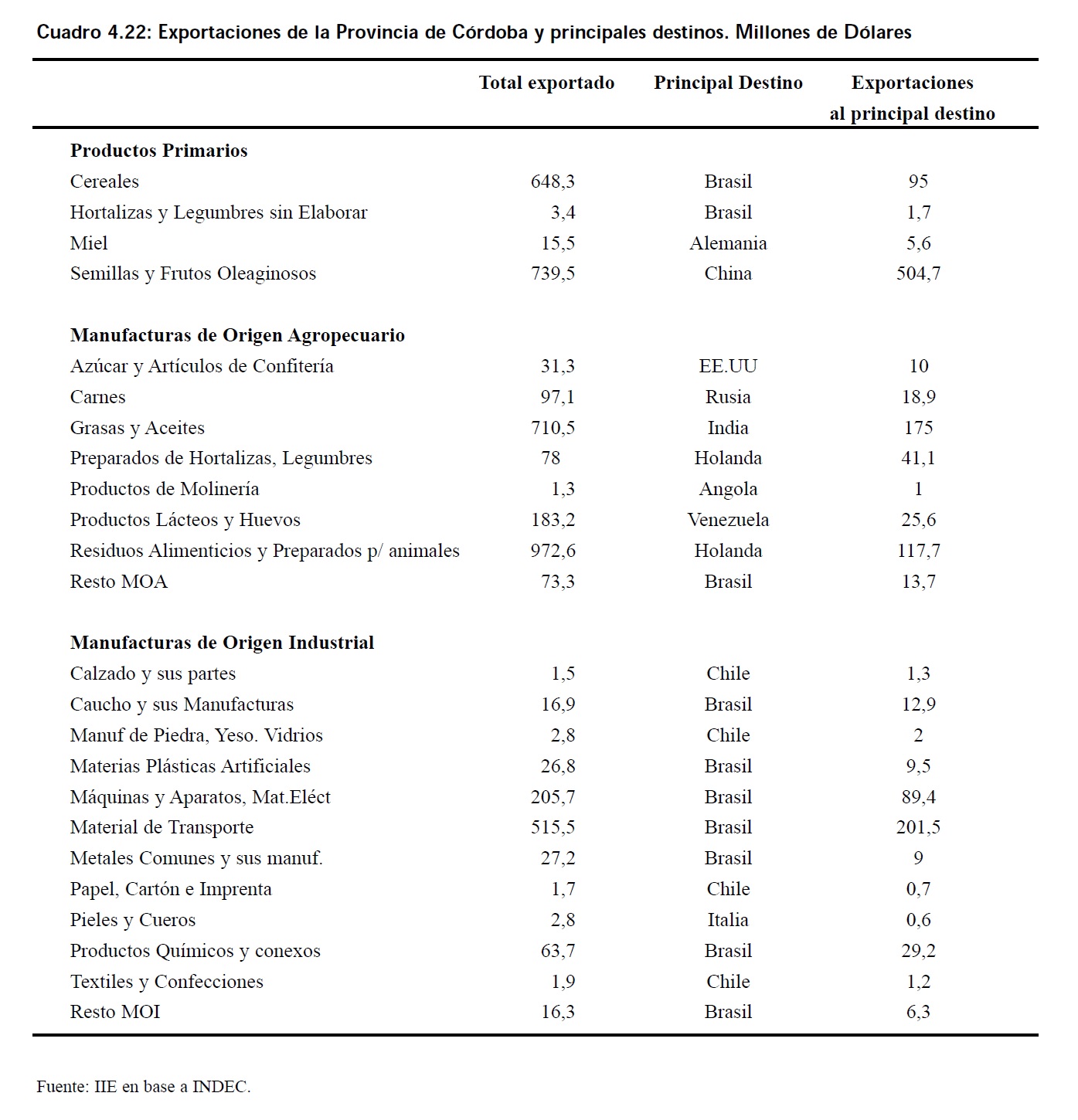

En el Cuadro 4.22, se presentan las exportaciones por principales productos de Grandes Rubros, con la adici├│n del principal destino para cada uno de ellos. Como se observa, China es fundamental en las compras de PP, adquiriendo m├Īs de un tercio de las mismas, y casi 70% de las┬Āexportaciones de Semillas y Frutos Oleaginosos (rubro que es pr├Īcticamente integrado por soja┬Āy man├Ł en dicha provincia). De la misma manera, Brasil es un importante comprador de Cereales, adquiriendo por valor de US$ 95 millones, aunque son env├Łos que corren el riesgo de caer┬Āfuertemente en el corto plazo debido, por un lado, a que hay una ca├Łda estructural en la demanda de estos bienes por parte del socio sudamericano, y en segundo t├®rmino a que las recientes sequ├Łas han jaqueado fuertemente al agro cordob├®s y afectado la cosecha de trigo y ma├Łz, a tal punto que est├Ī comprometida la continuidad de los vol├║menes exportados del primer cereal.┬Ā

┬Ā

17┬ĀPara un an├Īlisis detallado de dicho encadenamiento se recomienda la lectura┬Ādel cap├Łtulo correspondiente en la edici├│n del presente Balance.

┬Ā

Las MOA han tenido a Holanda como principal cliente, con el 10% de las compras del rubro,┬Āb├Īsicamente motivadas por los Residuos de la Industria Alimentaria, que se destinan a la alimentaci├│n del ganado holand├®s. En este rubro son fundamentales las adquisiciones de los pa├Łses europeos, donde tambi├®n se destacan Espa├▒a, Italia y Francia en la compra de alimento para la cr├Ła┬Āde animales. Tambi├®n el espacio regional es importante, gracias a la demanda de Venezuela de┬Āproductos l├Īcteos, y la aparici├│n de destinos poco tradicionales como India, que se perfil├│ como┬Āprincipal comprador de Grasas y Aceites (25% de los env├Łos de esos productos) desplazando a┬ĀChina que en el 2004 era el principal demandante. Este pa├Łs representa una gran oportunidad para el sector agroalimentario cordob├®s gracias al incipiente desarrollo de India, que est├Ī alcanzando altas tasas de crecimiento y que requiere cada vez m├Īs grandes cantidades de alimentos para┬Āalimentar a su poblaci├│n., tal como indican sus indicadores de consumo┬Ā18.┬Ā

┬Ā

18┬ĀInformaci├│n detallada sobre esta econom├Ła, se presenta en el Cap├Łtulo 11 de este Balance.┬Ā

┬Ā

Por ├║ltimo, las MOI, de gran desarrollo en el ├║ltimo a├▒o, han acumulado 73% de crecimiento entre 2002 ŌĆō2005 gracias al aumento del la mayor├Ła de los ├Łtem que componen el rubro. Principalmente se destacan los mayores env├Łos de Material de Transporte (veh├Łculos, algunas autopartes y maquinaria agr├Łcola) que crecieron 25% en el ├║ltimo a├▒o, totalizando US$ 515,5 millones gracias a la buena demanda de Brasil que compr├│ casi el 40%. Tambi├®n fue importante M├®xico, Espa├▒a y recientemente Venezuela, este ├║ltimo favorecido por una serie de acuerdos bilaterales entre esa naci├│n y nuestro pa├Łs. Adem├Īs de mucha importancia han sido las ventas de M├Īquinas y Aparatos (el├®ctricos o mec├Īnicos) que crecieron el 50% en el 2005 y donde tambi├®n el┬Āsocio regional se destaca como mayor aportante. Cabe destacar que dentro de este rubro se contabilizan algunos productos fabricados por la industria automotriz como los motores para veh├Łculos. Otros productos, que en su mayor├Ła son utilizados como insumos intermedios en otras industrias, es decir, Manufacturas Pl├Īsticas, Productos Qu├Łmicos, Metales comunes y Caucho tambi├®n han tenido en Brasil un importante destino para sus productos.┬Ā

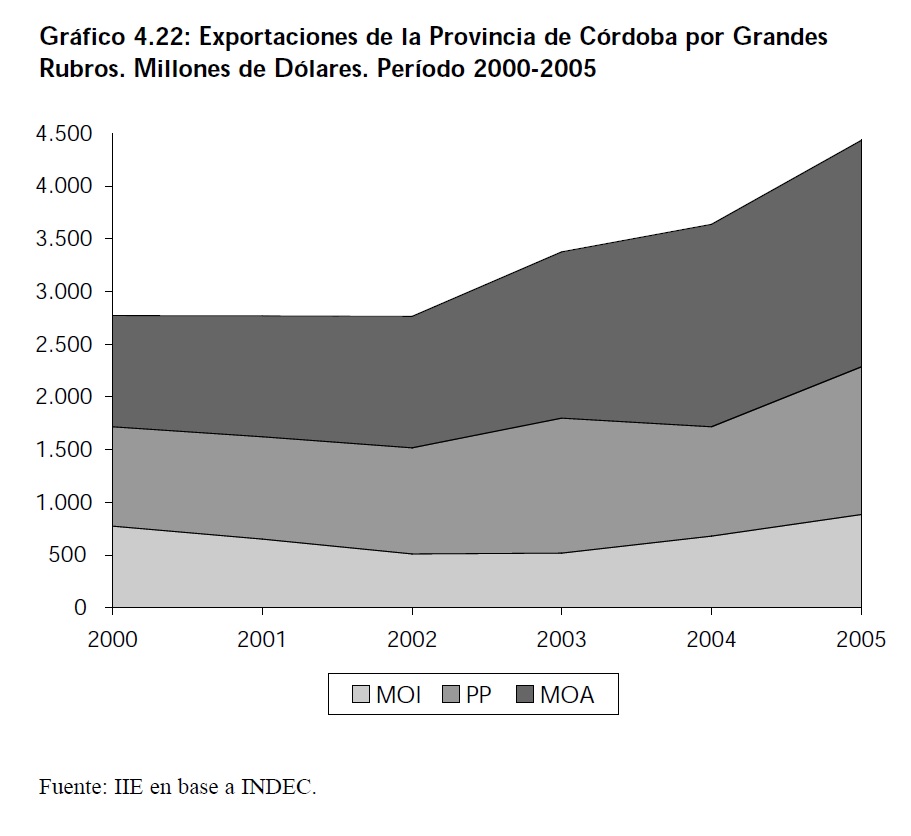

La primarizaci├│n del perfil exportador de C├│rdoba se┬Āpuede observar en Gr├Īfico┬Ā4.22, donde se observa el┬Āsostenido crecimiento en el┬Āvalor de las exportaciones┬Āde manufacturas agr├Łcolas y┬Ātambi├®n el importante alza┬Āen los PP en el ├║ltimo a├▒o.┬Ā

Estos dos comportamientos┬Āhan estado estrechamente ligados a la mayor demanda┬Āde los pa├Łses asi├Īticos. De┬Āhecho, el incremento en las┬Āexportaciones entre 2002-2005 fue explicado en un┬Ā27% por China, 5% por India y 3% por Malasia. Por su┬Āparte, las MOI, describen┬Āuna trayectoria de fuerte ca├Łda hasta 2002, para su posterior crecimiento en los dos ├║ltimos a├▒os, tal como se ha mencionado. Cabe a├║n decir que ├®stas┬Āno han alcanzado los niveles de 1998, cuando estaban 36% por encima de las actuales, es decir,┬Ālas exportaciones de productos industriales eran de US$ 1.200 millones, y eran casi el 40% de┬Ālos env├Łos totales. La abrupta ca├Łda en su participaci├│n sigui├│ el ritmo de la producci├│n automotriz, lo que tambi├®n implic├│ una fuerte retracci├│n en la participaci├│n de Brasil en las ventas externas de esta provincia.┬Ā

┬Ā

4.5.2 Provincia de Santa Fe

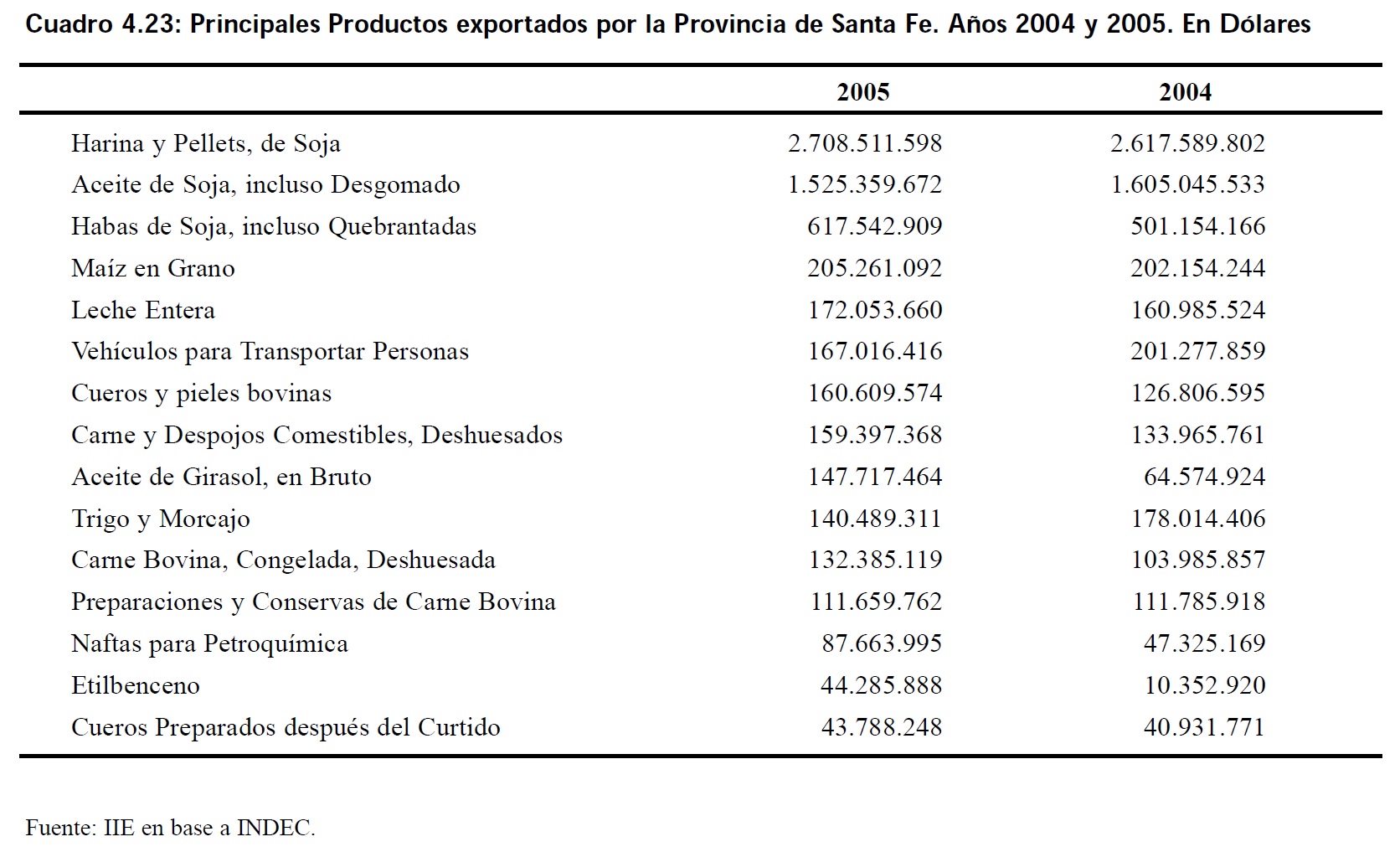

La provincia de Santa Fe realiz├│ env├Łos por US$ 7.690 millones, lo que represent├│ un aumento del 7% respecto de 2004, y de 58% entre 2005 y 2002. La din├Īmica del per├Łodo 2004-2005┬Āmuestra, al igual que C├│rdoba, un crecimiento en todos los Grandes Rubros, aunque con valores┬Āinferiores que la provincia mediterr├Īnea tanto en PP, MOA y MOI -10%, 5% y 9%, respectivamente- al tiempo que los env├Łos de C&E crecieron 61%. En t├®rminos de productos, como se desprende del Cuadro 4.23, el complejo sojero tiene una fuerte participaci├│n, donde m├Īs de US$┬Ā2.700 millones corresponde a Harinas y Pellets de Soja, US$ 1.525 millones son Aceites de Soja y US$ 618 millones son Habas de Soja (semillas). El panorama primario se completa con importantes env├Łos de Ma├Łz, por valor de US$ 205 millones y Trigo por un monto de US$ 140 millones. En cuanto a subproductos de la ganader├Ła, las exportaciones l├Īcteas, de carnes y cueros┬Ārepresentan un muy alto porcentaje de los env├Łos totales santafesinos. As├Ł , las ventas de Leche┬Āentera fueron de US$ 172 millones, las Cuero y Pieles bovinas de US$ 161 millones, Cueros para Curtido US$ 44 millones, Carnes y despojos Comestibles US$ 159 millones, Carne bovina┬Ācongelada US$ 132 millones y Preparaciones y conservas de carne bovina US$ 112 millones. As├Ł┬Āmismo son importantes las exportaciones del complejo automotriz, con valores de US$ 167 millones en Veh├Łculos para transportar personas, aunque con una ca├Łda respecto de 2004, del 17%.

Otros rubros con r├Īpida din├Īmica en los ├║ltimos tiempos, como Naftas para Petroqu├Łmica y Etilbenceno, utilizados en la industria petroqu├Łmica, sumaron exportaciones por valor de US$ 88 y┬Ā44 millones, con incrementos del 85% y 328%, respectivamente.┬Ā

Para dimensionar el peso que tiene Santa Fe para las exportaciones del pa├Łs, basta con considerar que el 60% de las exportaciones del complejo sojero durante 2005 (esto es, considerando┬ĀHarinas y Pellets, Aceites y Semillas) se realizan por intermedio de esta provincia, cuando concentra 23% de la siembra de soja.

Esto est├Ī fuertemente vinculado a la presencia del conjunto de puertos del ├Īrea San Mart├ŁnGeneral Lagos que representa la salida natural de la soja en bruto o procesada, y que ha generado un gran impacto en el ├Īrea gracias a la fuerte radicaci├│n de las empresas que operan en el sector, en su mayor├Ła multinacionales y que detentan una proporci├│n significativa del mercado de┬Āproductos industrializados a base de soja, como Aceites y Harinas. Seis firmas concentran el 88%┬Āy 89% de los vol├║menes exportados de Aceite y Harina de Soja, a los que se le suman un pu├▒ado de empresas m├Īs peque├▒as ubicadas en C├│rdoba, Santa Fe y Buenos Aires. El grupo de f├Ībricas aceiteras situado en inmediaciones de Rosario concentra alrededor del 70% de la capacidad┬Āde procesamiento de semillas oleaginosas del pa├Łs. Reflejo del boom sojero corresponde a la┬Āfranja ribere├▒a de 90 kil├│metros sobre el r├Ło Paran├Ī, donde se establecieron al menos catorce terminales portuarias privadas dotadas de gran eficiencia.

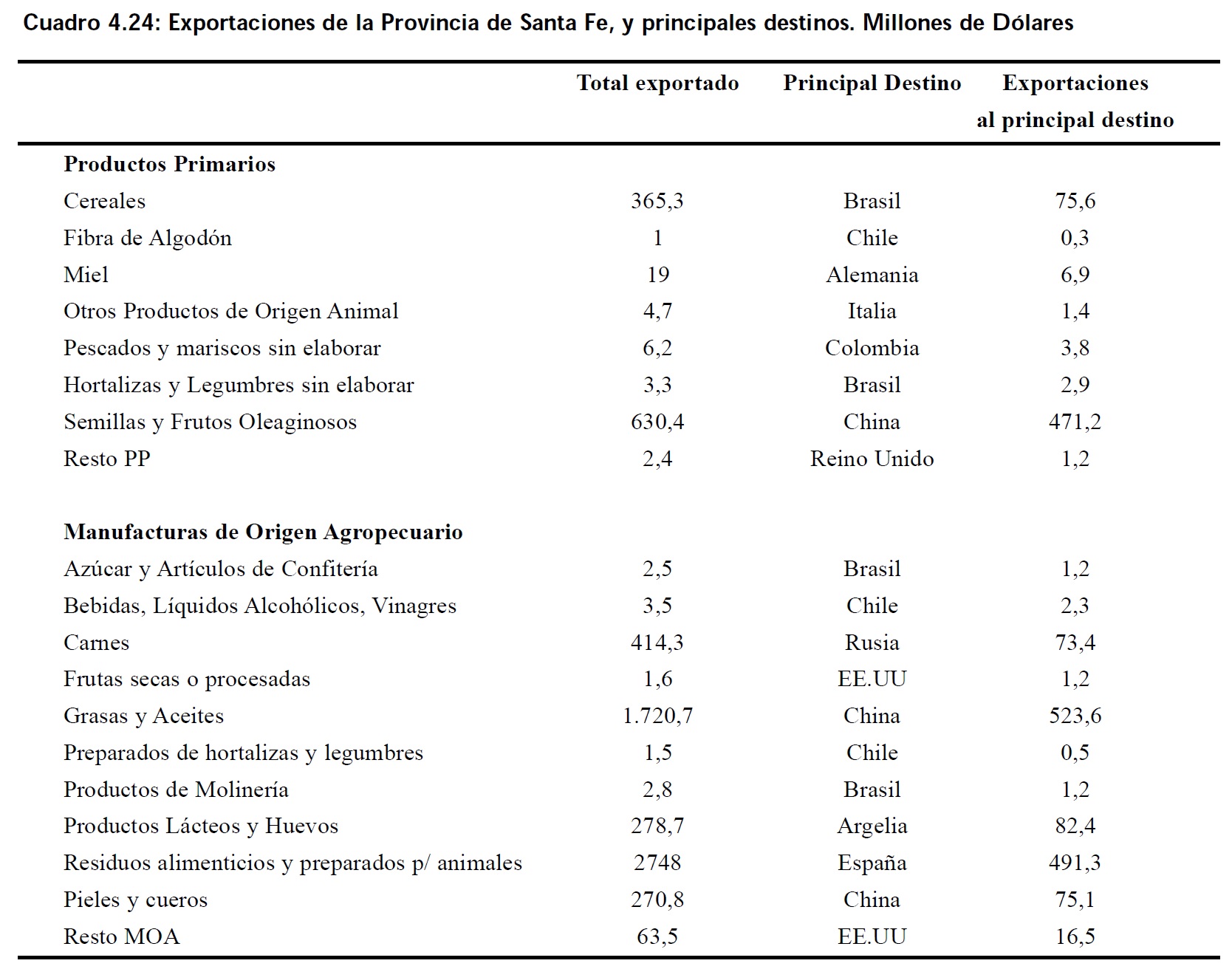

En el caso de Grandes Rubros y destinos, la provincia del litoral presenta una tendencia parecida a la de C├│rdoba en las exportaciones de Productos Primarios, con alta participaci├│n de┬ĀBrasil y China en Cereales y Semillas Oleaginosas, respectivamente. Los destinos de las MOA┬Āson m├Īs diversificados, donde en Residuos Alimenticios se destaca Espa├▒a como principal comprador (US$ 491 millones) y tambi├®n otros pa├Łses europeos como Holanda (US$ 350 millones)┬Āe Italia (US$ 244 millones) que como se ha mencionado lo utilizan en la nutrici├│n de su ganado.

China, por su parte, es un fuerte comprador de Aceite de Soja, del cual adquiere 30% de los US$┬Ā1.720 millones vendidos por la provincia. Adem├Īs, y dentro del rubro alimenticio, se destacan┬Ālos env├Łos de l├Īcteos, que tienen a Argelia como principal comprador (US$ 82 millones), mientras que Rusia se destaca como demandante de carnes (10%). A diferencia de C├│rdoba, en este┬Ārubro tienen mucho peso los env├Łos de Pieles y Cueros, que tienen a China como principal cliente con US$ 75 millones sobre los US$ 271 millones totales. En MOI, se destacan las ventas de┬ĀMaterial de Transporte a M├®xico (38%), si bien se verific├│ una significativa ca├Łda de los env├Łos┬Āa este destino del 34% respecto de 2004. Por su parte, Brasil es un gran comprador de Caucho y┬Āsus Manufacturas (68%), M├Īquinas y material el├®ctrico (41%), Materias Pl├Īsticas (39%) y Productos Qu├Łmicos (42%), mientras que Chile adquiere buena proporci├│n de los env├Łos de Papel,┬ĀCart├│n , Imprenta y Publicaciones (42%).

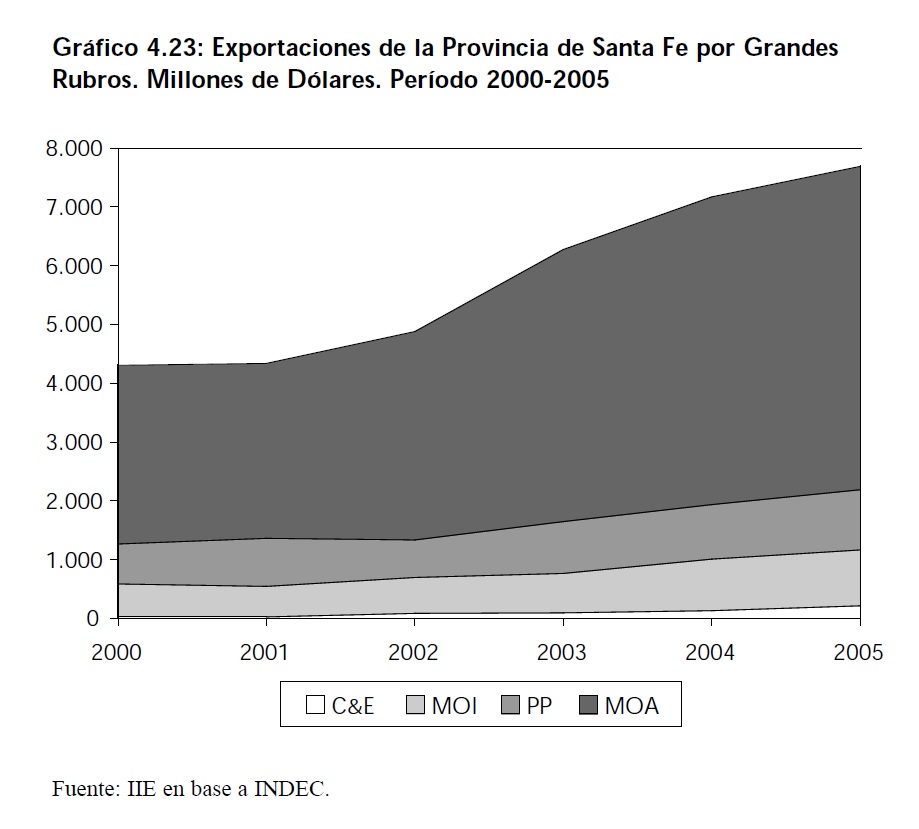

La provincia de Santa Fe,┬Ācomo se dijo previamente,┬Āse perfila como un ├Īrea de┬Ānotables ventajas comparativas para la provisi├│n de alimentos. A su condici├│n favorable para las actividades┬Āagropecuarias, se le suma la┬Āsalida portuaria, lo que permite atraer granos para su┬Āindustrializaci├│n, mayoritariamente en la zona de influencia de Rosario. Como┬Āse observa en el Gr├Īfico┬Ā4.23, la notable expansi├│n┬Āde las exportaciones de Santa Fe es debido al gran aumento en las colocaciones┬Āde MOA, que son en m├Īs de┬Ācinco veces mayores que las┬Ācorrespondientes a PP y┬ĀMOI, y han crecido a pesar de la crisis de 2001, impulsadas por el favorable tipo de cambio y┬Ālos mejores precios internacionales. Las MOI, aunque con montos exportados muy inferiores,┬Āhan tenido una muy buena performance, creciendo 56% a partir de la devaluaci├│n. En el caso de┬Ālos PP, tambi├®n han tenido una din├Īmica similar a las de las manufacturas industriales, aumentando 60% en similar per├Łodo.

┬Ā

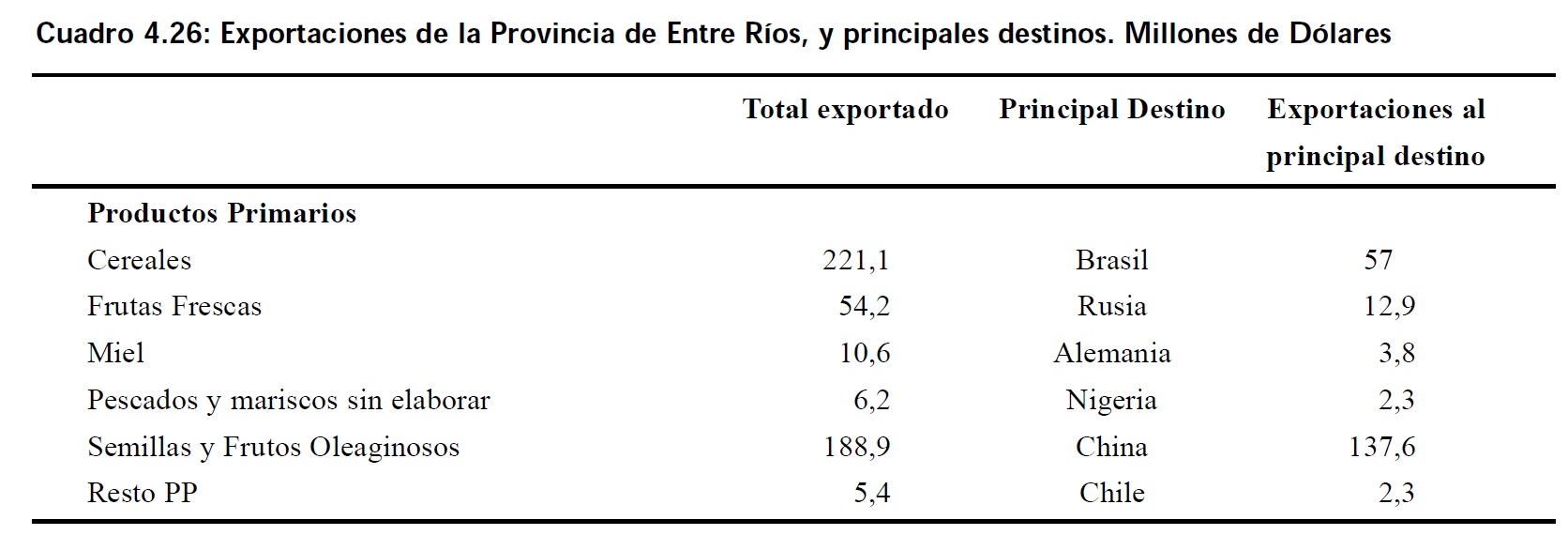

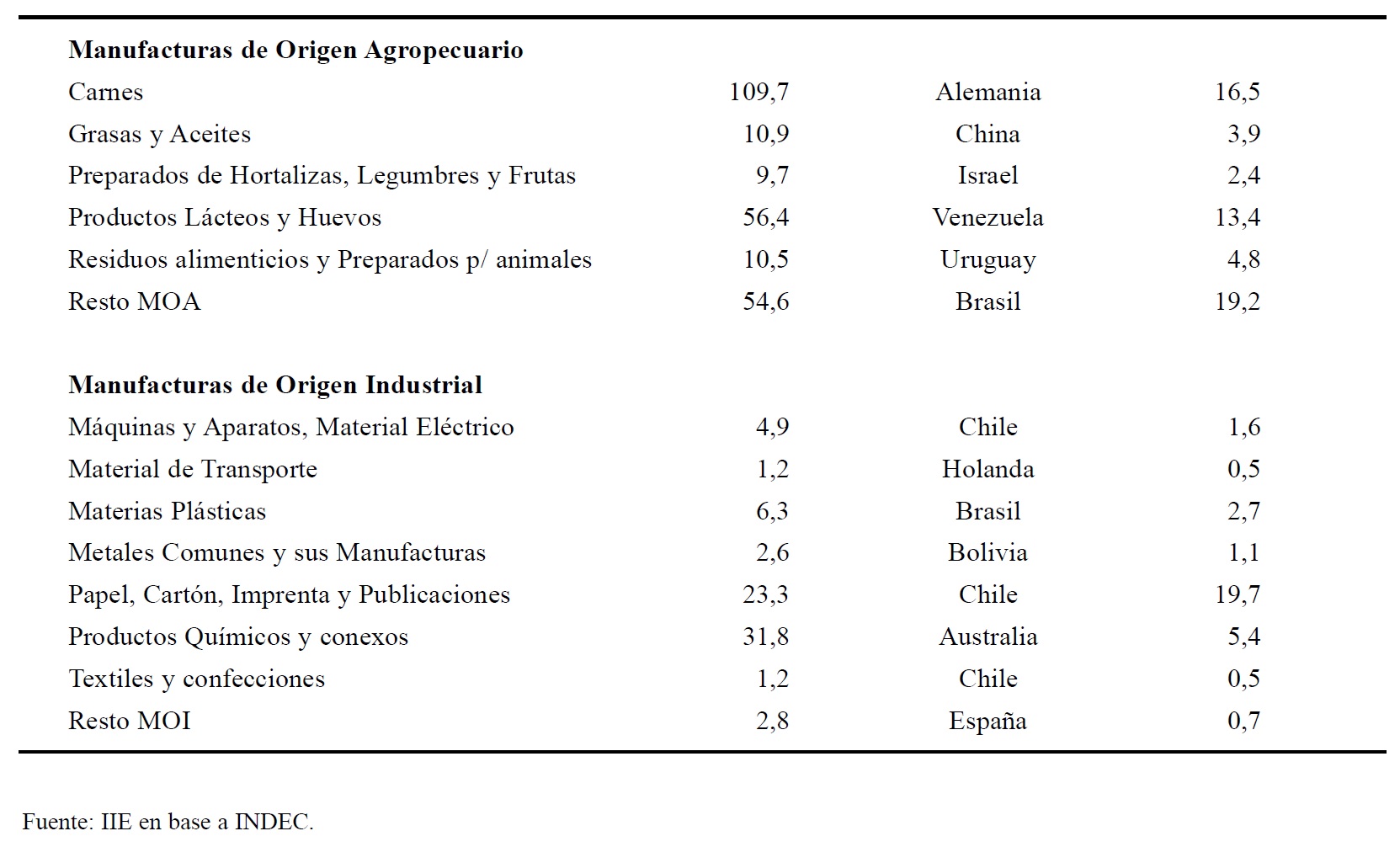

4.5.3 Provincia de Entre R├Łos

Durante 2005, Entre R├Łos registr├│ exportaciones por valor de US$ 812 millones, aumentando 22% respecto del a├▒o anterior. La conducta anterior estuvo explicada por los aumentos de┬ĀMOA y PP, que se incrementaron en 33% y 17%, respectivamente. En el caso de las primeras,┬Āproductos como Leche Entera, Trozos congelados de Aves y de Gallo o Gallina, tuvieron una alta participaci├│n, con montos de US$ 55, 44, 22 millones, respectivamente. En el caso de Productos Primarios se destacan las exportaciones de Habas de Soja, Ma├Łz, Trigo y Arroz, con env├Łos┬Āpor US$ 180, 112, 64 y 37 millones, respectivamente. En este mismo rubro tambi├®n se destacan┬Ālos env├Łos de frutas tales como Mandarinas, Naranjas y Ar├Īndanos.┬Ā