CONTEXTO MACROECONÓMICO

CAPÍTULO 1: CONTEXTO MACROECONOMICO

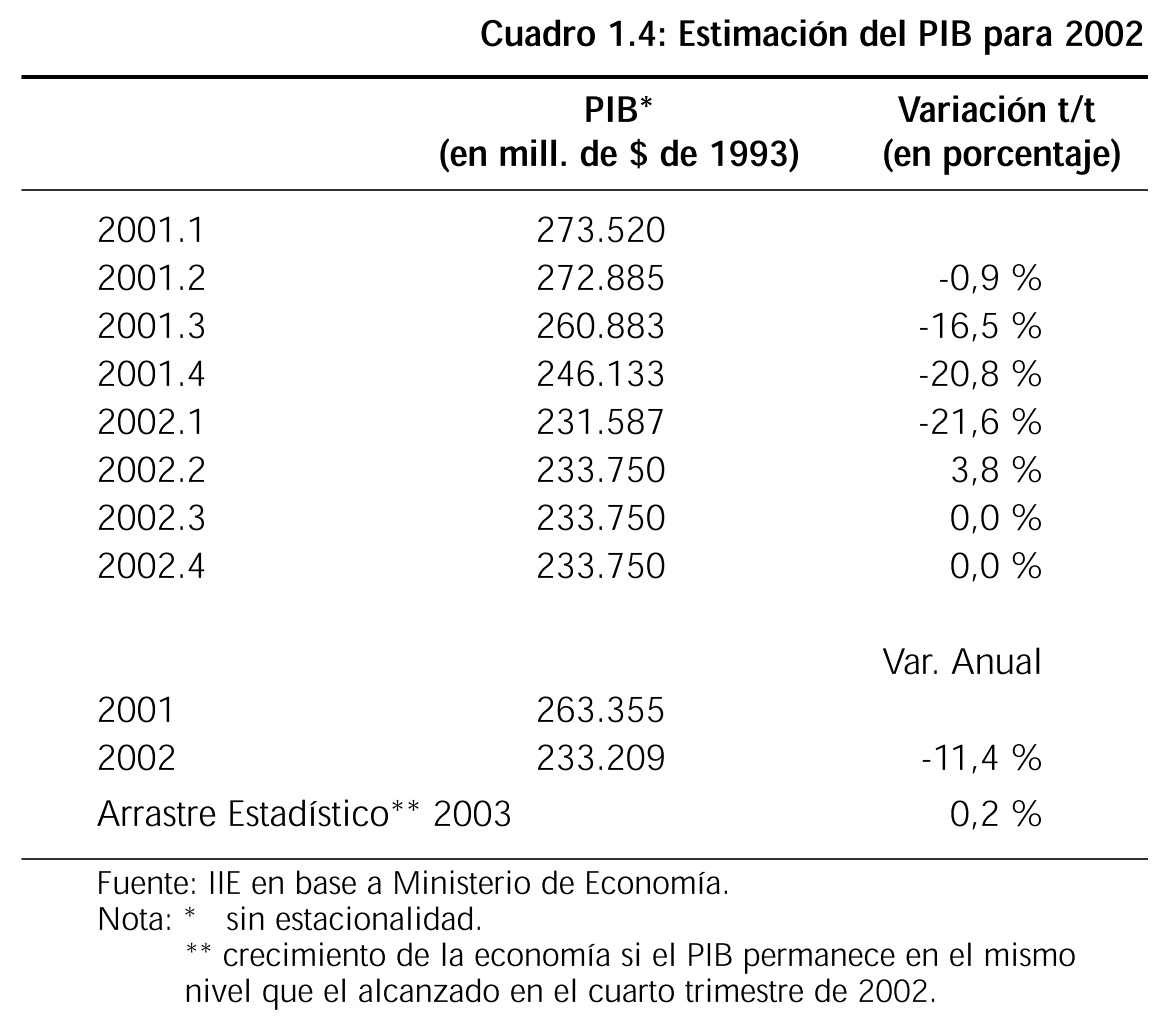

Luego de una caída a tasas anualizadas superiores al 14% entre 2001.2 y 2002.1, la economía registró un leve crecimiento en el segundo trimestre de 2002. Para el segundo semestre del corriente año es de esperar que el nivel de actividad se mantenga, o registre un mínimo crecimiento, lo que se traduciría en una disminución anual del PIB del 11% respecto al año anterior.

A pesar de esta recuperación, existe un elevado nivel de incertidumbre que impide que la economía comience a beneficiarse de la enorme ganancia de competitividad generada por la devaluación.

En el presente capítulo se realiza un breve repaso de la performance de la economía argentina durante 2002, y se explican los principales determinantes de la reducida variación de los precios en los primeros nueves meses en relación a la magnitud de la depreciación de la moneda. El propósito de este análisis es describir el marco de referencia en el que se desenvolvió la economía de la Región Centro.

1.1. Salida de la Convertibilidad

La fuerte pérdida de confianza ocurrida en el segundo semestre de 2001, (consecuencia fundamentalmente de la falta de solvencia fiscal y de un escenario internacional adverso, que produjo una reversión de los flujos de fondos hacia los mercados emergentes en general y en particular hacia Argentina), determinó que el Gobierno impusiera restriccio nes sobre los fondos depositados en el sistema financiero (corralito financiero de diciembre de 2001) y restrinciones para girar fondos al exterior. Para poner en perspectiva la magnitud de la crisis que enfrentó el país, se puede mencionar que la economía paso de recibir U$S 9.549 millones en 1999 a experimentar una fuga por U$S 4.310 millones en 2001. Esta importante reversión en el movimiento de capitales se financió con una disminución de U$S 12.083 millones en las reservas internacionales, parcialmente compensada con un saldo negativo en la cuenta corriente (U$S 4.392 millones).

Lo anterior, junto al desplome del nivel de actividad (durante el cuarto trimestre de 2001 el PIB disminuyó a una tasa anualizada1 del 21,6%), al incremento del desempleo y, por último, las restricciones impuestas sobre la extracción de los depósitos bancarios determinó la renuncia del Presidente Fernando De la Rua.

Luego de una semana de negociaciones, el Congreso acordó nombrar al Dr. Adolfo Rodríguez Saa como presidente por 90 días hasta que se produjera el llamado a elecciones en marzo de 2002. En la primera semana de gobierno del nuevo Presidente se declaró la cesación de pagos de la deuda pública. El default hostil y desordenado provocó un mayor aislamiento del país de la comunidad financiera internacional. Justamente en momentos en que, por el contrario, se deberían haber dado señales claras de respeto por la seguridad jurídica y los derechos de la propiedad para intentar detener la salida de capitales. La falta de soporte político por parte del Poder Legislativo determinó la renuncia del Presidente.

Una semana después, tras un acuerdo político entre la mayoría de los legisladores Justicialistas y gran parte de los pertenecientes a la UCR, se nombró al Dr. Eduardo Duhalde como Presidente. Esto hacía suponer que la nueva administración contaría con un amplio respaldo por parte del Congreso y de los Gobernadores. Sin embargo, el nuevo Presidente no logró dar señales claras sobre su compromiso con el estado de derecho. Por el contrario, en los primeros meses de Gobierno se aprobó la Ley de Quiebras que otorgaba amplios beneficios al deudor y limitaba las acciones del acreedor, afectando los derechos de propiedad y los contratos.

1 Tasa anualizada = tasa de variación que registraría la variable considerada si repite similar comportamiento durante cuatro trimestres.

Tampoco hubo medidas para levantar las restricciones impuestas sobre el sistema financiero. En el plano fiscal, se optó por dejar que el ajuste de las cuentas del sector público se realizara a través de un incremento de precios, manteniendo el gasto nominal constante.

La falta de un rumbo claro en la orientación del gobierno se reflejó en una intensificación de la salida de capitales de Argentina y, por lo tanto, en una devaluación del peso frente al dólar, superior incluso a la que evidenciaron la mayoría de los países que sufrieron crisis de balanza de pagos en los últimos años.

Efectivamente, tal como se puede apreciar en el gráfico 1.1 de la izquierda, el tipo de cambio real en Argentina reflejó un comportamiento similar a las crisis más profundas como fueron la de Rusia en 1998 y la de Indonesia en 1997. Por el contrario, en el gráfico 1.1 de la derecha se compara el comportamiento del tipo de cambio real en los países que, luego de la devaluación de sus monedas, lograron mantener un rumbo claro orientado hacia la integración de sus economías con el resto del mundo.

1.2. Nivel de Actividad

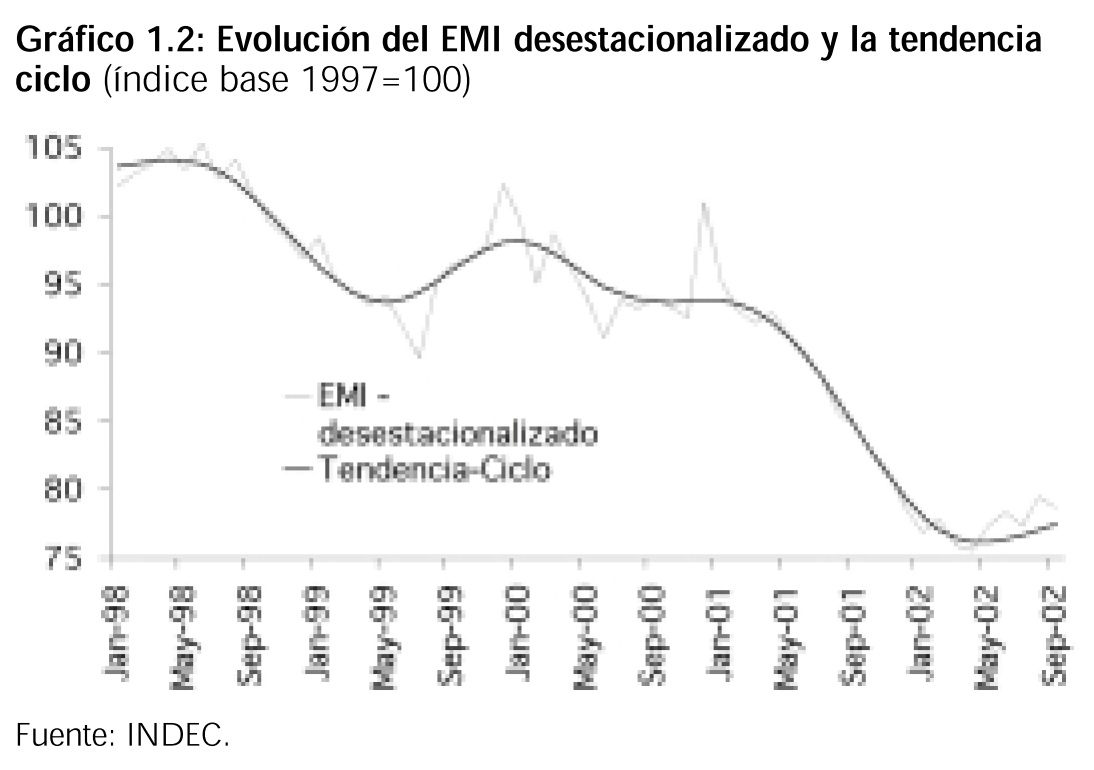

Analizando el índice de producción industrial se puede observar que, luego de registrar una caída del 19% entre abril de 2001 y abril de 2002, el mismo comenzó a mostrar tasas de variaciones positivas respecto al mes anterior con excepción del mes de julio y septiembre. Es decir que la actividad manufacturera dejó de caer y se ubica en promedio en un 18,6% por debajo de los niveles del periodo 2000.01-2001.06. (ver gráfico 1.2).

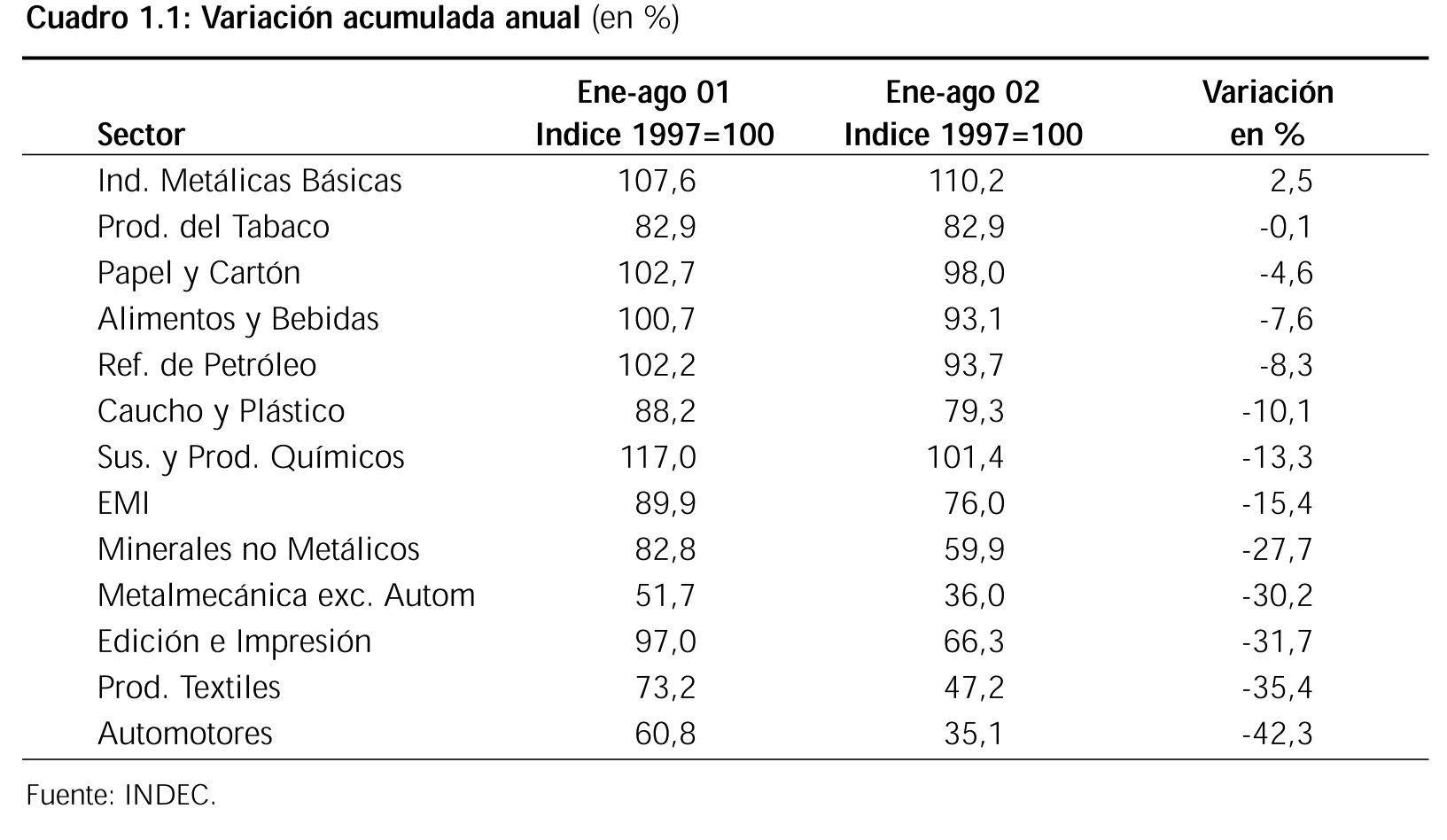

Analizando los sectores que componen el Estimador Mensual Industrial (EMI), se puede observar que la mayoría de los sectores que lo integran registran tasas de variaciones negativas entre el acumulado de los primeros ocho meses de 2002 respecto a igual periodo del año anterior, con excepción de Ind. Metálicas Básicas que registra un incremento del 2,5%.

(ver cuadro 1.1) Resulta importante destacar que se aprecia una gran divergencia en el comportamiento de las industrias dentro de un mismo sector. Por ejemplo, en Productos Minerales no Metálicos, se puede observar una fuerte disminución mayor al 34% en el acumulado anual en cemento y otros materiales de la construcción mientras que la producción de vidrios evidencia una disminución de solamente el 6% en igual periodo. Este mejor comportamiento relativo se explica fundamentalmente por la sustitución de envases de plástico por envases de vidrio en la industria de bebidas gaseosas.

También en el bloque Sustancias y Productos Químicos se observa una gran dispersión en la performance de cada industria. Dentro de las que verificaron una fuerte caída en los primeros ocho meses se destacan Productos farmacéuticos (-24,7%) y Detergentes, jabones y productos personales (-18,3%). Entre las que registran variaciones de un dígito (positiva o negativa) se encuentran gases industriales (-6,8%), Agroquímicos (-5,7%) y Materias primas plásticas y caucho sintético (4,8%). Por el contrario, productos químicos básicos registró en el acumulado anual un crecimiento del 16,3%.

El dispar comportamiento de las industrias se explica através del destino de la producción y del nivel de endeudamiento. En aquellos sectores que satisfacen la demanda externa o interna pero a sectores exportadores, se observa un fuerte incremento en el nivel de actividad. En el caso de los sectores sustitutivos de importaciones cuya demanda depende del consumo interno se observan disminuciones moderadas en el nivel de actividad. Por el contrario, en aquellos orientados a la demanda interna se observan las mayores caídas en sus niveles de producción (como la industria de productos editoriales e imprentas).

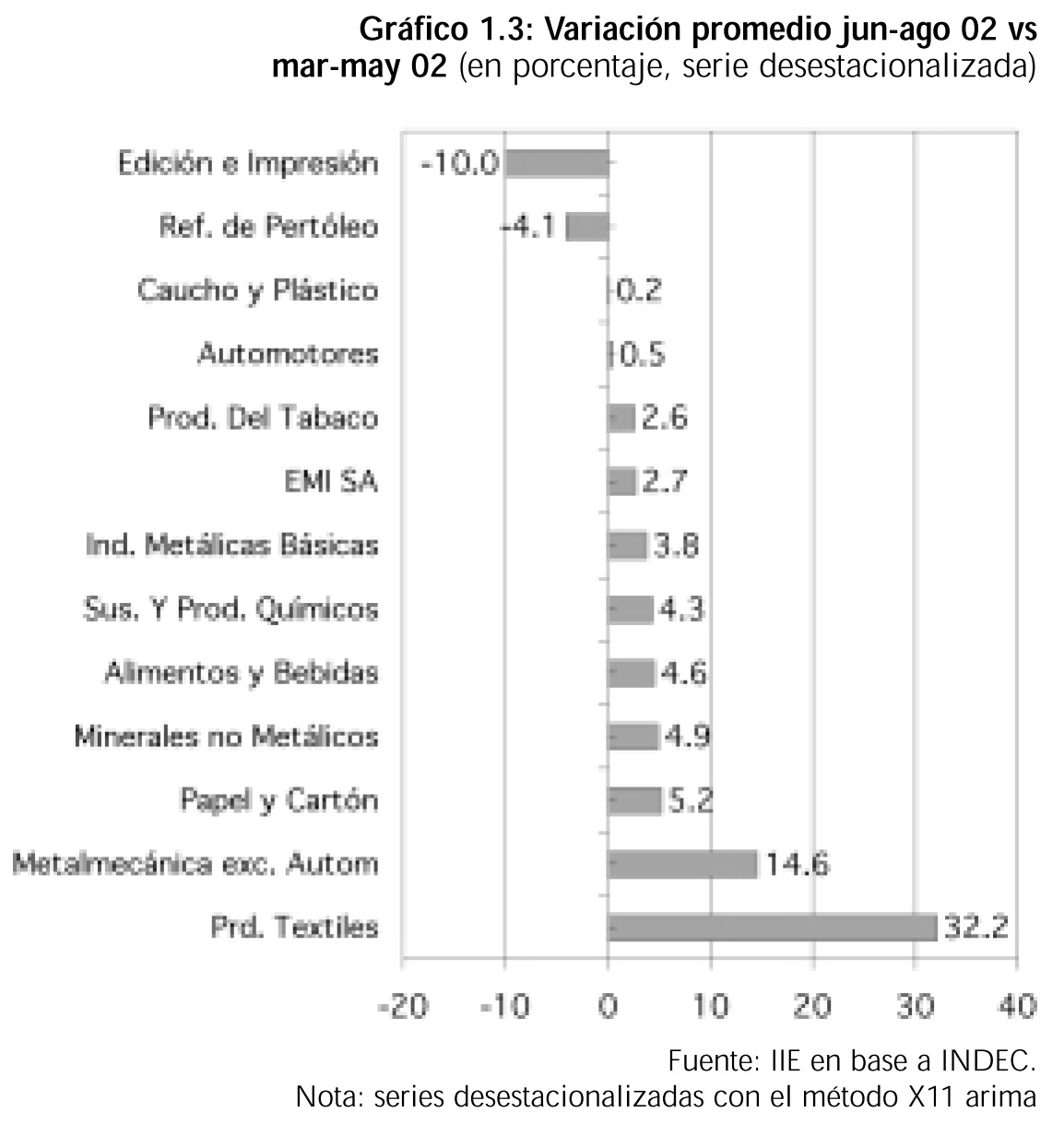

Lo anterior resulta útil para analizar los niveles de actividad respecto al año anterior, pero si se quiere saber si los sectores comenzaron a mostrar signos de recuperación es conveniente utilizar la serie sin estacionalidad y compararla con los periodos previos.

Con el objetivo de reducir la volatilidad, se consideró la producción promedio de los últimos tres meses respecto al promedio de los tres meses previos.

Tal como se puede observar en el gráfico 1.3, la mayoría de los sectores que integran el EMI evidencian signos de leve recuperación. Sin embargo, a pesar del reducido nivel de actividad, la variación en los niveles de producción promedio apenas supera al 3%. Se destaca el comportamiento de la industria textil y la industria metalmecánica (excluida la automotriz) con variaciones de dos dígitos. Por el contrario, los sectores que continúan disminuyendo su nivel de actividad son Refinación de Petróleo y Edición e Imprenta. En este último caso, al ser una industria ligada fundamentalmente a satisfacer la demanda interna y con componentes importados, sufre los efectos más negativos de la devaluación. Cabe destacar que paulatinamente se observa un redireccionamiento de la oferta hacia los mercados externos.

1.3. Oferta y Demanda Agregada

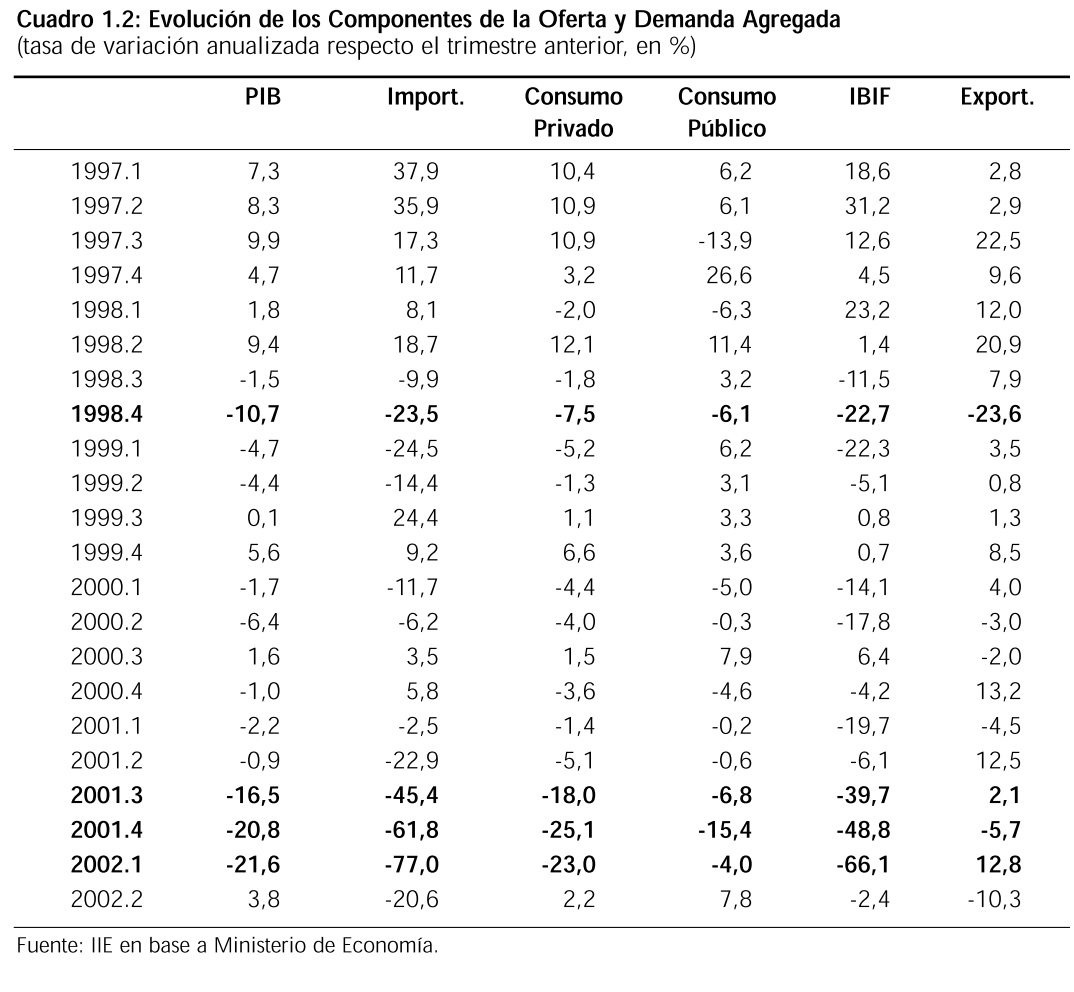

Analizando los componentes de la oferta y la demanda agregada, se aprecia que en el periodo recesivo que comenzó en 1998 se distinguen dos etapas. La primera que abarca desde el segundo trimestre de 1998 hasta el segundo trimestre de 2001 y la segunda desde el segundo trimestre de 2001 hasta el primer trimestre de 2002. En el primer periodo el PIB experimentó una reducción moderada, donde la tasa de variación anualizada respecto al trimestre previo sin estacionalidad fue de un dígito, con excepción del cuarto trimestre de 1998.

En la segunda etapa la mayoría de los componentes de la oferta y la demanda agrega- da, con excepción de las ventas externas y el consumo público, evidenciaron caídas de dos dígitos (ver cuadro 1.2).

En este periodo sobresale la disminución de la inversión a tasas anualizadas de más del 39%, alcanzando un máximo de -66% en el primer trimestre de 2002. En el caso del consumo privado la tasa de caída de esta variable alcanzó el 25%. Actualmente puede estimarse que la inversión representa alrededor del 11% del PIB, una cifra insuficiente para recomponer el desgaste del capital existente.

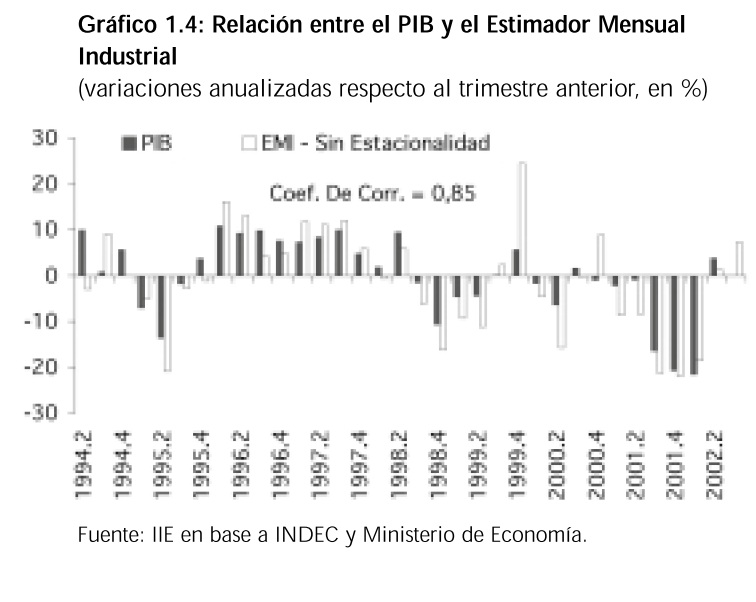

Para el segundo trimestre de 2002 el Producto Interno Bruto registró una variación anualizada positiva del 3,8%, lo que refleja que al menos el nivel de actividad dejó de caer.

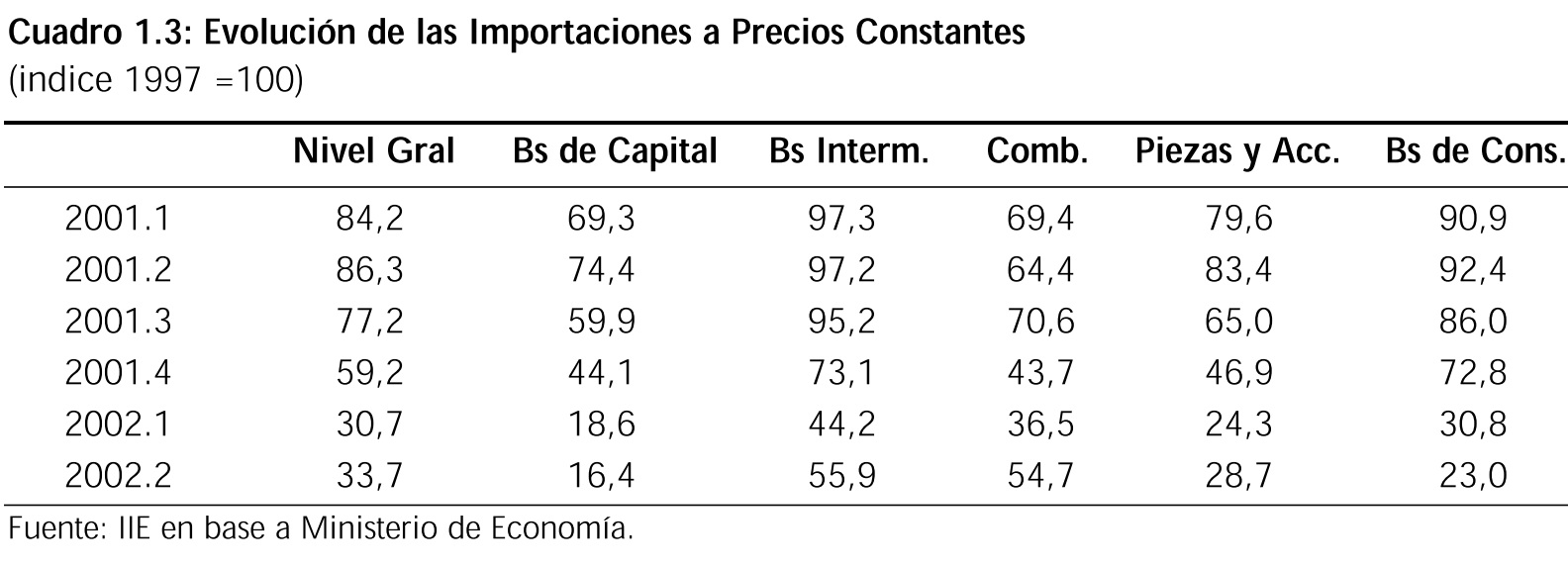

El otro componente de la oferta agregada, las importaciones, evidenció una disminución del 20,6%. Si bien es una reducción importante, representa menos de un tercio de las tasas que registró en los dos trimestres previos.

Analizando el comportamiento de las importaciones por componente, se puede observar una recuperación de las compras externas de Bienes Intermedios y Combustibles, mientras que la importación de Bienes de Capital, Piezas y Accesorios para bienes de capital y Bienes de Consumo continúan evidenciando una disminución respecto al trimestre previo, aunque de menor magnitud. (ver cuadro 1.3) A pesar de ello, la caída del rubro equipo durable importado fue la mayor del conjunto lo que indica la fuerte disminución del gasto en tecnología.

En el caso de la demanda agregada, se observa una leve recuperación del consumo privado y público y una menor disminución en la inversión. En las exportaciones también se observa una leve caída en el volumen de ventas. Para el tercer trimestre de 2002 es de esperar que el PIB nuevamente registre un leve incremento respecto al trimestre anterior, una vez aislados los efectos de la estacionalidad. Esta estimación del PIB para el tercer trimestre se debe al comportamiento que registraron en este periodo los principales indicadores líderes y coincidentes del nivel de actividad. Entre los primeros sobresalen la fuerte reducción en la tasa de interés doméstica, el incremento en el nivel de depósitos y la demanda de circulante.

En el caso de los indicadores coincidentes se destaca la performance de la actividad industrial, de la construcción y del Indice de servicios públicos. (ver gráfico 1.4)

Para el cuarto trimestre, el avance de las negociaciones con el FMI (que permitiría al menos obtener los fondos para cancelar las deudas con los organismos internacionales sin tener que recurrir a las reservas del BCRA), seguramente contribuirá a generar las condiciones para que al menos el PIB continúe registrando una débil recuperación.

En un contexto en donde la economía se estabiliza en el nivel del segundo trimestre de 2002 (escenario que puede considerarse relativamente conservador), se registraría una disminución en el PIB del 11% y se dejaría para el 2003 un arrastre estadístico del 0,2%. Es decir que si el PIB permanece en el mismo nivel que el alcanzado en el segundo trimestre de 2002 la economía crecería un 0,2% en 2003.

1.4. Precios

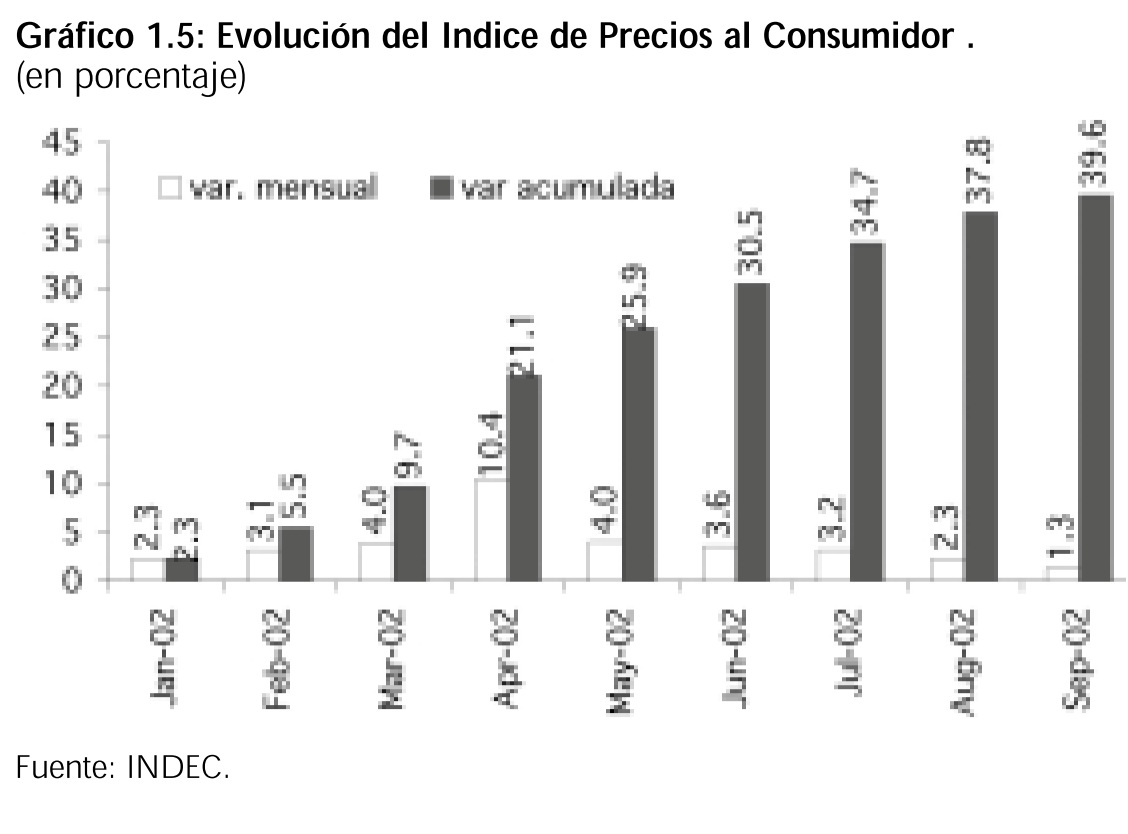

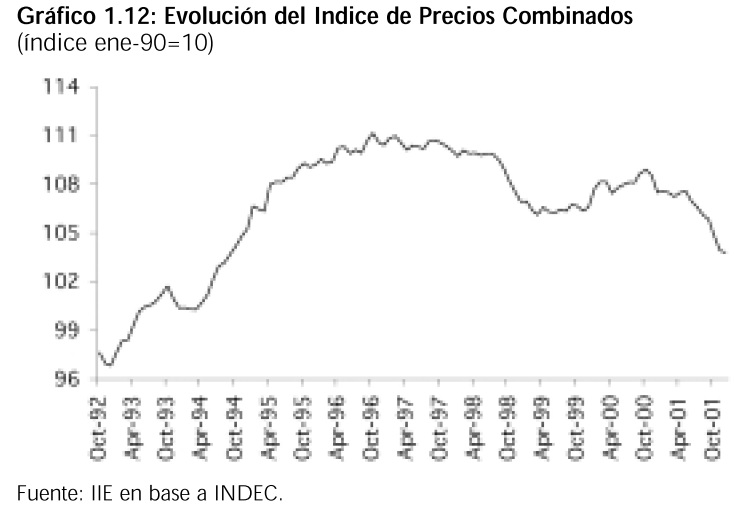

El nivel de precios al consumidor recibió el impacto de la devaluación. En efecto, el índice de precios al consumidor, después de registrar una tendencia decreciente entre agosto 1998 y diciembre de 2001, evidenció un incremento del 39,6% en los primeros nueve meses de 2002. Esta variación en los precios experimentó una aceleración en el primer cuatrimestre y posteriormente. Debido al menor ritmo de depreciación del peso, la variación se desaceleró fuertemente. (ver gráfico 1.5) En el apéndice de este capítulo se analiza el efecto de la deflación en el transcurso de la década pasada.

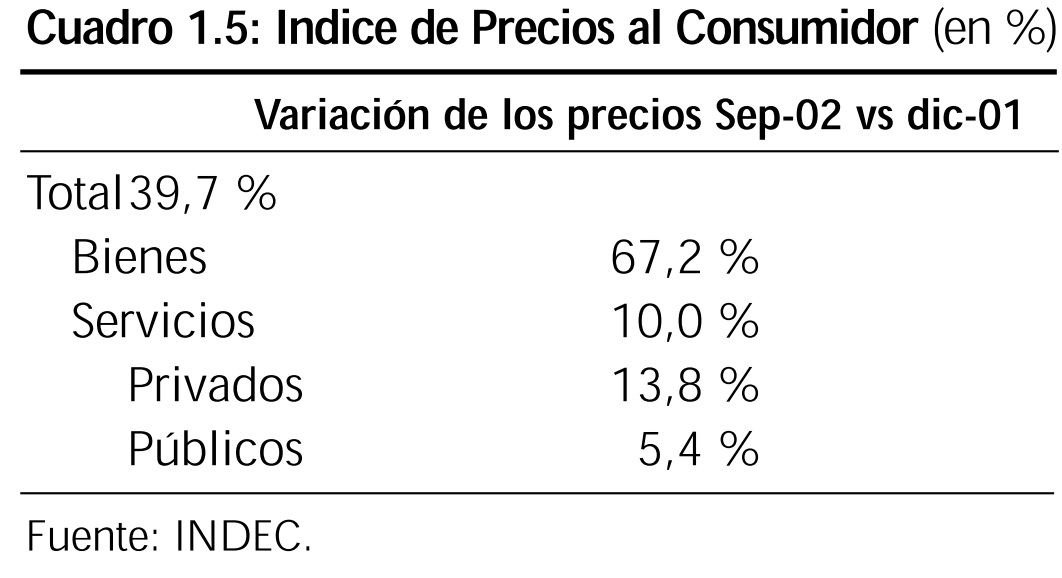

Cabe destacar que, el reducido aumento de precios en relación a la variación del tipo de cambio (260%), se puede explicar por la política del Gobierno de mantener las tarifas de los servicios públicos congeladas y la fuerte reducción en los márgenes de ganancia de los comercios minoristas. Al respecto, en el punto sobre el tipo de cambio real se tratan específicamente los determinantes de este comportamiento de los precios. En el cuadro 1.5 se puede apreciar el comportamiento heterogéneo que registraron los precios de los servicios y de los bienes que integran la canasta del índice de precios al consumidor. En el acumulado de los primeros nueve meses el IPC registró una variación del 39,7%, explicado por una variación de precios de los bienes del 67,2% y de los servicios del 10%. A su vez, los servicios privados registraron una variación del 13,4% mientras que los servicios públicos una del 5,4%.

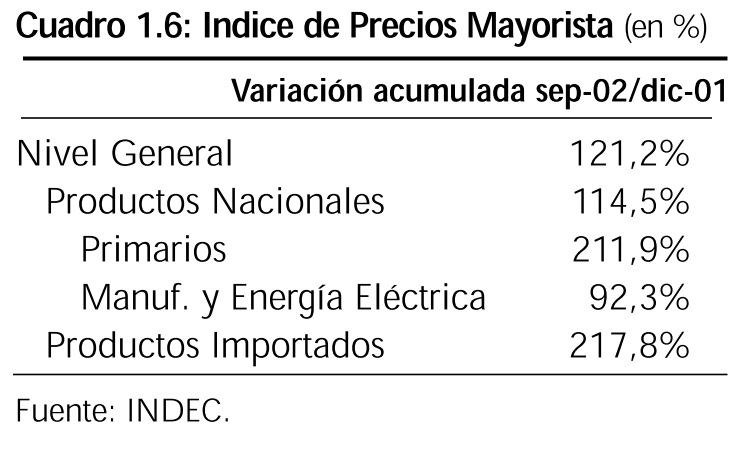

En el caso del índice de precios mayoristas, la variación acumulada en el periodo sep02/dic-01 alcanzó el 121,2%. La mayor variación de precios respecto al IPC se debe a que en este índice no están los servicios y que los bienes que lo integran son básicamente transables. Sin embargo, también se observa un comportamiento dispar entre los distintos componentes. (ver cuadro 1.6) 1.5. Sistema Financiero

Como consecuencia de la imposición de las limitaciones a la extracción de efectivo del sistema financiero y al creciente nivel de incertidumbre, en diciembre de 2001 se produjo un importante aumento del saldo en cuentas corrientes y cajas de ahorro en detrimento de los depósitos a plazo.

Posteriormente, con la pesificación de los depósitos a un tipo de cambio de $1,4 por dólar y la reprogramación de los depósitos a plazo y los saldos en cajas de ahorro en dólares, se produjo un fuerte desequilibrio entre la oferta y demanda de dinero.

Como consecuencia del aumento del circulante en poder del público, la demanda de base monetaria se incrementó en los primeros dos meses del año. Este comportamiento, contrario a la teoría económica que indica que la demanda de dinero por motivos transaccionales se reduce ante un incremento de la tasa de interés y de las expectativas inflacionarias, se debe a que los agentes económicos asignaban una prima elevada a la liquidez fuera del sistema (peso billete) ya que les permitía comprar divisas.

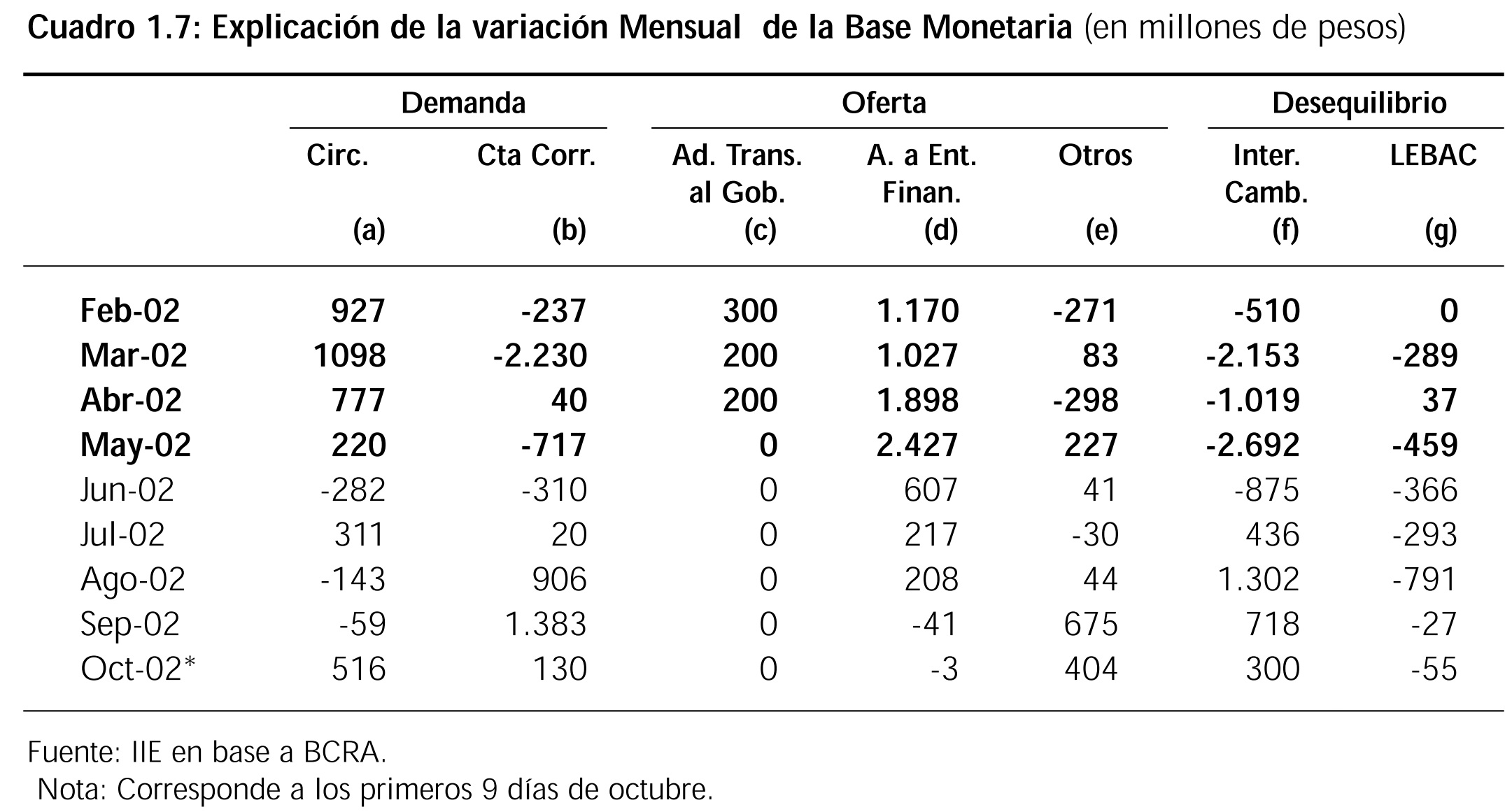

Tal como se puede observar en el cuadro 1.7, hasta el mes de mayo los agentes económicos evidenciaron el comportamiento descrito en el párrafo anterior. La demanda de circulante (columna a) registró un fuerte incremento y los saldos de las entidades financieras en el BCRA (columna B) experimentaron una reducción como consecuencia de la caída de depósitos.

Por el lado de la oferta de base monetaria, la principal explicación de la emisión durante 2002 fue la asistencia por iliquidez a las entidades financieras, en tanto que la monetización del déficit se mantuvo controlada ($ 700 millones). Sin embargo, cabe destacar que esta cifra subestima el verdadero financiamiento que recibió el Gobierno por parte del BCRA ya que se otorgaron algunos préstamos indirectamente a través de los bancos públicos.

En cuanto a la política del BCRA en el mercado de cambios, durante este periodo realizaron fuertes ventas de divisas (es decir que rescató el excedente de pesos del mercado) para tratar de controlar el comportamiento de la paridad cambiaria. (columna f)

A partir de junio los principales agregados monetarios comenzaron a evidenciar un mejor comportamiento. Efectivamente, las entidades financieras comenzaron a recuperar liquidez (aumento en los saldos de cuenta corriente en el BCRA-columna b), debido a un aumento en los depósitos a plazo. También resulta importante destacar que la Autoridad Monetaria pasó de ser vendedora neta de divisas en el mercado de cambios, a realizar compras de dólares.

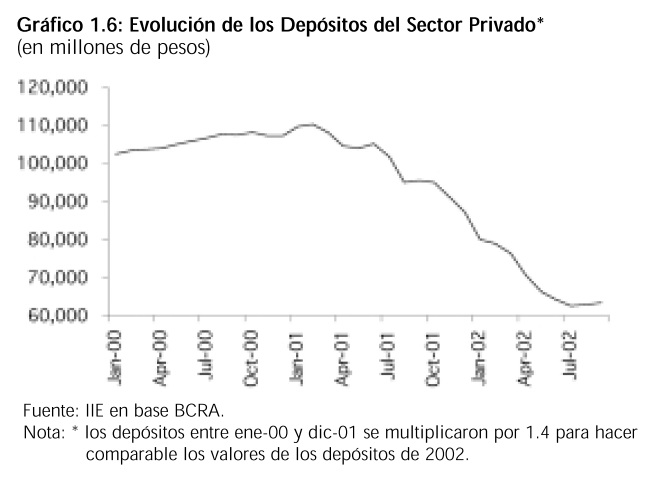

Por su parte, los depósitos del sector privado registraron entre enero y junio una disminución de $ 15.797 millones. Dicha variación se explica por el retiro de efectivo en las cuentas a la vista y por los recursos de amparos presentados por la reprogramación de los depósitos.

A partir del mes de junio se puede observar una recuperación en los depósitos en cuentas corrientes, caja de ahorro y depósitos a plazo. (ver gráfico 1.6) Los préstamos al sector privado (gráfico 1.7), continúan evidenciando una fuerte reducción. Entre los factores que explican esta caída en los préstamos, se destacan los importantes descuentos que ofrecen las entidades por la cancelación anticipada (tanto para operaciones en efectivo como con certificados de depósitos reprogramados) y por la falta de liquidez de las entidades financieras para otorgar nuevos créditos.

1.6.Sector Público

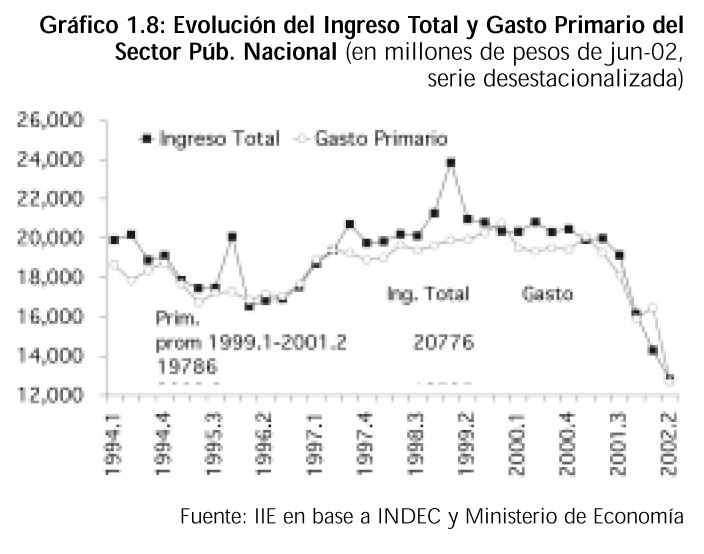

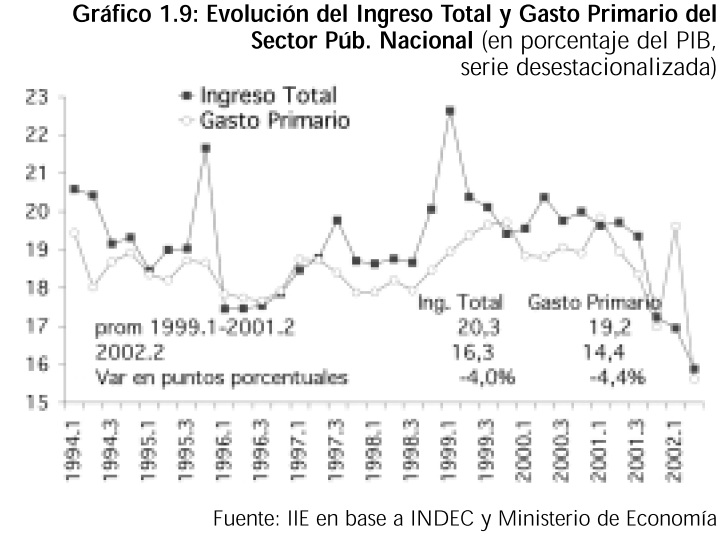

El sector público, luego de registrar un crecimiento tanto en términos reales como en porcentaje del PIB entre 1996 y 1998, se estabilizó entre 1999 y 2001 y registró una fuerte disminución en los primeros dos trimestres de 2002, tal como se puede apreciar en los gráficos 1.8 y 1.9. Este fuerte ajuste en el tamaño del sector público se produjo debido al mantenimiento en términos nominales del monto de los gastos con un incremento de los precios.

En efecto, en términos reales el gasto primario del segundo trimestre de 2002 respecto al promedio de 1999.1-2001.2 se redujo en un 35,9% y si se considera en porcentaje del PIB, el mismo cayó en 4,4 puntos porcentuales, desde el 19,2% del PIB hasta el 14,8%.

Es decir que durante este periodo se produjo uno de los ajustes fiscales más importantes de la historia y de la peor manera, debido a los efectos negativos principalmente sobre la distribución del ingreso.

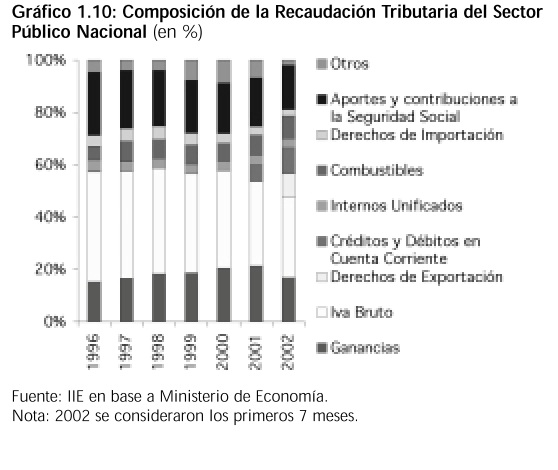

Los ingresos públicos , registraron una reducción aún más importante que los gastos, debido a la fuerte disminución del nivel de actividad. En los últimos meses se observa una recuperación en los ingresos por el amesetamiento del nivel de actividad y el incremento en los precios. Sin embargo, tal como se puede apreciar en el gráfico 1.10, esta recuperación se debe al rendimiento de dos impuestos altamente distorsivos que son el impuesto a los créditos y débitos bancarios y las retenciones a las exportaciones, que participan en el 19% de la recaudación total.

El desafío para el próximo Gobierno es mantener o incrementar levemente el gasto público en términos reales respecto al registrado en el segundo trimestre de 2002, para asegurar que los futuros aumentos en la recaudación permitan generar un superávit primario que asegure la solvencia fiscal. Para poner en perspectiva el esfuerzo que deberá realizar el sector público, se puede mencionar que el resultado primario promedio durante la convertibilidad fue de 0,7% del PIB, mientras que para el 2003 se está negociando con los organismos internacionales un resultado primario de entorno al 2% del PIB y para los siguientes años de aproximadamente el 4%.

Otro desafío que deberá asumir el próximo Gobierno será modificar el sistema impositivo, ya que aproximadamente el 20% de los recursos totales del sector público nacional se recauda con los dos impuestos mencionados anteriormente. También se debe mencionar que la elevada alícuota del IVA genera fuertes incentivos para evadir. Prueba de ello es que la recaudación de este tributo se ubica muy por debajo de los estándares internacionales.

1.7. Balanza de Pagos

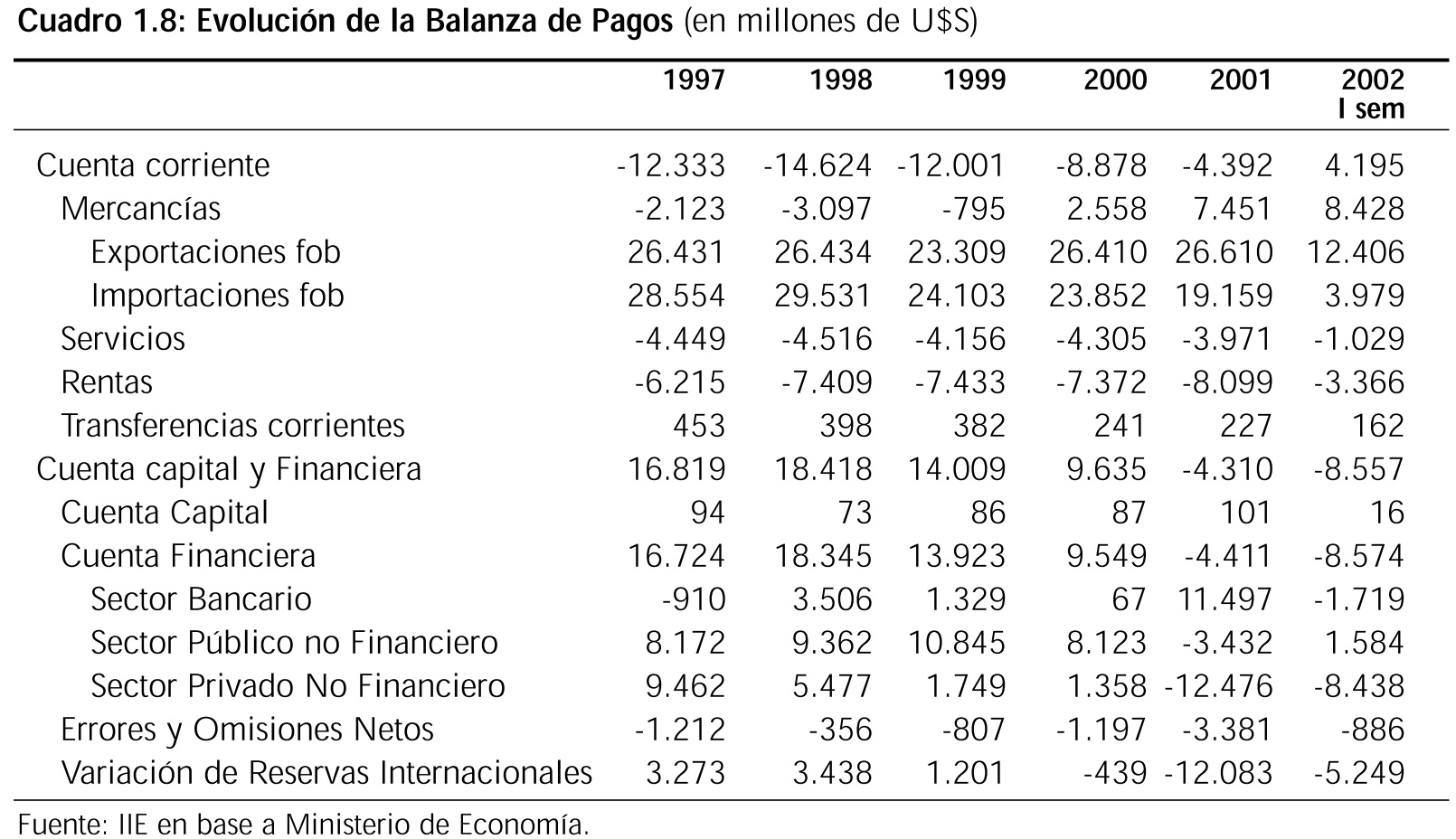

La profundidad de la crisis que enfrentó Argentina durante el año 2001 y 2002 se reflejó en una fuerte salida de fondos. Efectivamente, tal como se puede apreciar en el cuadro 1.8, el país pasó de recibir un ingreso de capitales promedio anual de U$S 14.700 millones (promedio 1997-2000) a enfrentar una salida de U$S 4.310 millones en 2001. En el primer semestre de 2002 la salida de divisas alcanzó los U$S 8.557 millones. Esta fuerte reversión en el flujo de fondos produjo una fuerte retracción del crédito y, en consecuencia, del nivel de actividad.

Dicha salida de fondos se financió con la disminución del saldo de cuenta corriente y una importante pérdida de reservas en el 2001 y con un saldo positivo en la cuenta corriente y con una menor pérdida de reservas en el primer semestre de 2002. Resulta importante destacar que el saldo positivo en la cuenta corriente se explica por un desplome de las importaciones tanto en 2001 como en 2002.

En el primer semestre de 2002, a pesar del incremento de la competitividad por la depreciación de la moneda doméstica, las exportaciones se mantuvieron estables debido a la falta de crédito y al elevado nivel de incertidumbre.

1.8. Impacto de la devaluación en el nivel de precios

1.8.1. Marco Conceptual

Para explicar el reducido impacto de la devaluación sobre el nivel de precios (pass-through) se utilizará como base el trabajo elaborado por Ilan Goldfajn y Sergio Ribeiro da Costa Werlang2 . Estos autores luego del estudio del efecto de las variaciones en el tipo de cambio sobre el nivel de precios en un conjunto de 71 países entre 1980 y 1998 concluyen que los principales determinantes del «pass-through» son cuatro:

1) Diferencia entre el PIB actual y el potencial (ciclo de los negocios)

2) Grado de apertura de la economía

3) Nivel inicial de precios

4) Retraso del tipo de cambio efectivo real multilateral

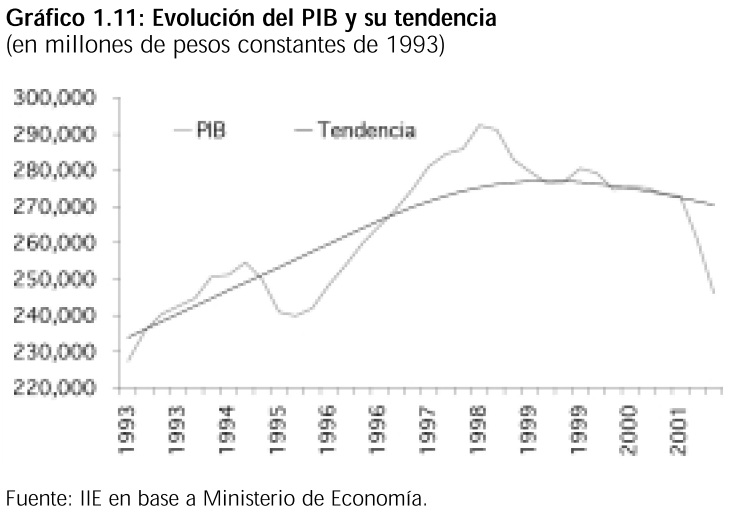

La importancia del primer punto se debe a que, si la economía se encuentra en la fase expansiva de su ciclo, las empresas tendrán mayor facilidad para trasladar al precio de sus productos un incremento en el costo de producción. Por el contrario, en un contexto recesivo la posibilidad de aumentar los precios de los bienes y servicios es más reducida. Como medida del ciclo de negocios, el trabajo utiliza la diferencia entre el PIB en el periodo previo a la devaluación y el PIB potencial medido por la tendencia.

La segunda variable resulta un indicador de la importancia del comercio exterior en la economía. Una mayor apertura de la economía determina en promedio un mayor efecto de la devaluación sobre el nivel de precios doméstico. Este indicador se calcula como el cociente entre las importaciones más las exportaciones y el PIB.

La tercera variable refleja la facilidad de trasladar un incremento de los costos a los precios de los productos. En una economía con un persistente nivel de inflación, las empresas tendrán menos dificultad en trasladar la variación de precios.

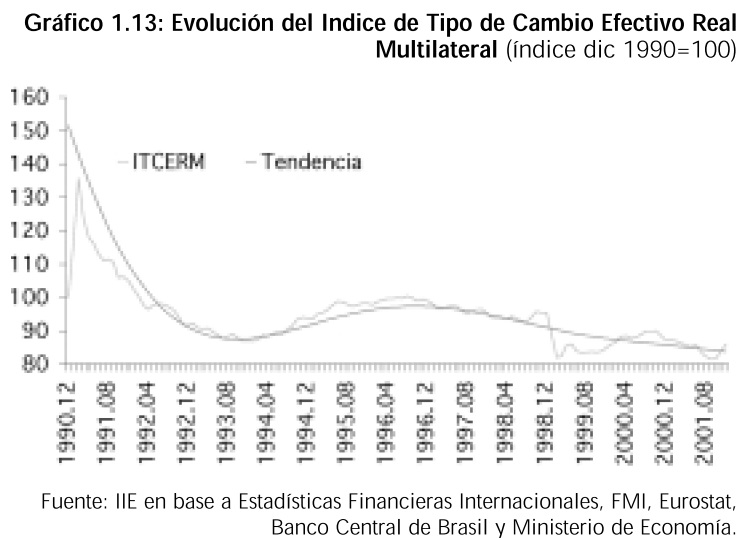

La cuarta y última variable es el retraso del tipo de cambio efectivo real multilateral (TCERM). Una devaluación en un país que presenta un sobrevaluación importante de su moneda tenderá a recomponer el tipo de cambio efectivo (la relación entre los precio de los bienes transables y no transables) y tendrá un reducido efecto en el nivel de precios.

Para determinar la sobrevaloración de la moneda se utiliza la diferencia entre el TCERM del periodo previo a la devaluación y la tendencia.

2 Ilan Goldfajn and Sérgio Riberiro da Costa Werlang: The Pass-through from Depreciation to Inflation: A Panel Study, September 2001, Banco Central de Brasil.

1.8.2. Valores de los principales determinantes del pass-through para Argentina

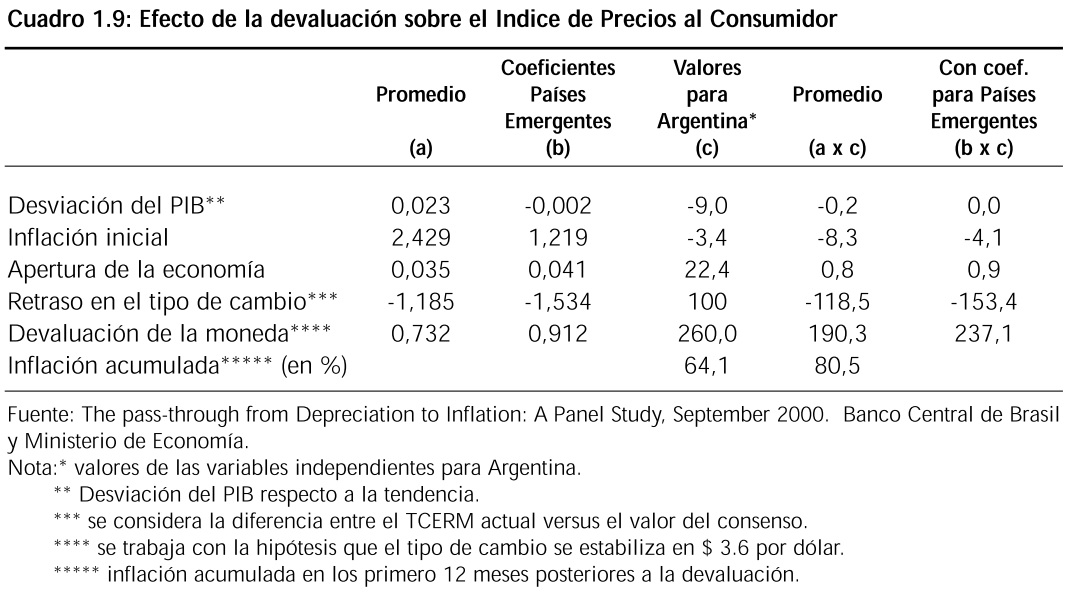

En el caso de Argentina el primer determinante del pass-through, es decir la fase del ciclo de negocios, contuvo parcialmente las presiones inflacionarias debido a la profunda recesión que enfrenta la economía. En base al comportamiento del PIB durante el tercer y cuarto trimestre de 2001 se estima una diferencia respecto a la tendencia del -9%. (ver gráfico 1.11) Por su parte, el grado de apertura de la economía es relativamente ba-jo 22,4% (exportaciones de bienes y servicios reales + importaciones de bienes y servicios reales sobre PIB para el año 2000) lo que disminuiría el impacto de la devaluación sobre el nivel de precios. El nivel de inflación previo a la modificación del tipo de cambio también resulta favorable en el caso de Argentina (variación del índice de precios Combinados dic-01/dic-00 -3,4%). En efecto, debido a la contracción del nivel de actividad, el país presenta una deflación de precios desde el año 1997. (ver gráfico 1.12).

El tipo de cambio efectivo real multilateral, no muestra un retraso importante. En efecto, si se considera el comportamiento de esta variable desde 1990 hasta la fecha se puede observar que, si bien es cierto que el TCERM registró una tendencia negativa desde 1994 (lo que determinó una pérdida de competitividad de las ventas argentinas al exterior), la diferencia entre la tendencia y el TCREM en el último semestre de 2001 no es superior al 1,2%. Si se considera el TCREM actual versus el promedio de 1994 (máximo valor alcanzado en la década del ’90) el retraso del tipo de cambio es del 7,4%. Es decir que, debido a la magnitud del retraso cambiario, el efecto de esta variable sobre el nivel de inflación debería ser elevado.

Resulta importante mencionar que este análisis supone que las variables que determinan el nivel de tipo de cambio efectivo real multilateral de equilibrio permanecen constantes a través del tiempo, situación que no se cumple en Argentina. En efecto, el menor flujo de fondos hacia los mercados emergentes a partir de la crisis de Rusia en 1998, la reducción en los precios de los principales productos exportados por el país, y fundamentalmente la violación de los derechos de propiedad y de la seguridad jurídica a partir de diciembre de 2001, hacen suponer un importante incremento del tipo de cambio de equilibrio para Argentina en los próximos años. Si bien no se puede cuantificar, cabe esperar que al menos parte de la devaluación recomponga los precios relativos acordes con un TCREM superior al vigente en la década de los ’90. Para calcular un valor de esta variable se considera la estimación del consenso que ubica al nuevo TCREM en un nivel que duplica el valor registrado entre 1990 y 2001.

Por último, se trabaja con un tipo de cambio de $ 3,6 por dólar, lo que determina una devaluación del 260%.

Utilizando los coeficientes estimados en el trabajo mencionado y el valor de los principales determinantes del impacto de la devaluación sobre el nivel de precios para Argentina (cuadro 1.9) se concluye que la economía local registraría un aumento del nivel de precios en los próximos 12 meses de entre el 64% y el 80%.

Cabe destacar que el nivel de variación de precios definitivo dependerá adicionalmente de otras variables que no se incluyen en el modelo anterior.

1.8.3. Temporalidad del impacto de la devaluación sobre el nivel de precios

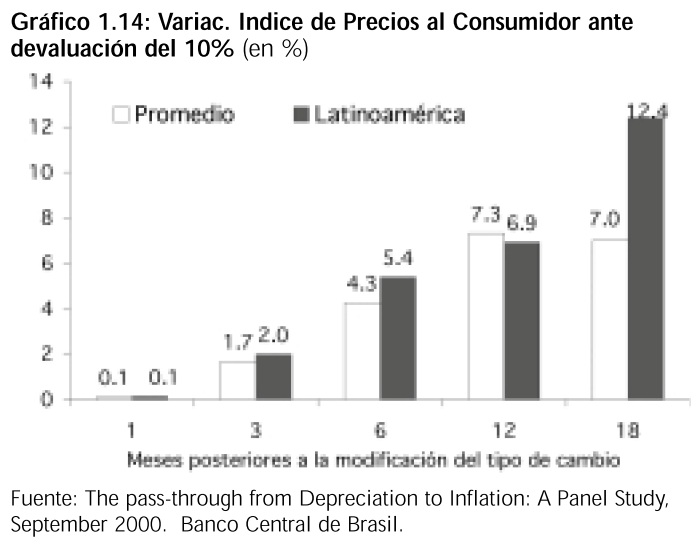

Otro punto que resulta útil tener en cuenta es cómo se trasmite temporalmente el incremento de los precios provocado por la devaluación. En base al estudio mencionado anteriormente, el máximo efecto de la devaluación sobre el nivel de precios se produce en promedio a los 12 meses posteriores a la modificación del tipo de cambio, con excepción de los países de América, en donde el nivel de precios continúa aumentando (este comportamiento se debe a la influencia de los países de Latinoamérica).

En el gráfico 1.14 se puede observar el efecto de una modificación del tipo de cambio en un 10% sobre el nivel de precios para el promedio de los 71 países considerados en el trabajo y para los países de América.

Para el promedio de los países la variación de precios en el primer mes es menor al 0,1% y posteriormente comienza a incrementarse, hasta alcanzar un máximo del 7,3% a los 12 meses.

Es decir que en promedio para el conjunto de los países analizados el nivel de precios doméstico se incrementa menos que la modificación del tipo de cambio, reflejando una mejora en los precios relativos a favor de los bienes transables. Por el contrario, en América una vez trascurrido 18 meses desde la devaluación el incremento del nivel de precios es mayor a la modificación del tipo de cambio (devaluación 10%, variación del índice de IIE 15 los países de América, en donde el nivel de precios continúa aumentando (este comportamiento se debe a la influencia de los países de Latinoamérica).

En el gráfico 1.14 se puede observar el efecto de una modificación del tipo de cambio en un 10% sobre el nivel de precios para el promedio de los 71 países considerados en el trabajo y para los países de América. Para el promedio de los países la variación de precios en el primer mes es menor al 0,1% y posteriormente comienza a incrementarse, hasta alcanzar un máximo del 7,3% a los 12 meses. Es decir que en promedio para el conjunto de los países analizados el nivel de precios doméstico se incrementa menos que la modificación del tipo de cambio, reflejando una mejora en los precios relativos a favor de los bienes transables. Por el contrario, en América una vez trascurrido 18 meses desde la devaluación el incremento del nivel de precios es mayor a la modificación del tipo de cambio (devaluación 10%, variación del índice de precios al consumidor 12%).

1.8.4. Conclusión

Los principales determinantes del impacto de la devaluación sobre el nivel de precios son: la diferencia entre el PIB actual y la tendencia (ciclo en el cual se encuentra la economía), el grado de apertura de la economía, el nivel de precios inicial y el retraso del tipo de cambio efectivo real multilateral. Considerando los valores de estas variables para Argentina, y utilizando los coeficientes estimados por Ilan Goldfajn y Sergio Ribeiro da Costa Werlang, la variación del índice de precios al consumidor en los 12 meses posteriores a la devaluación se debería ubicar entre el 64% y el 80%. Respecto a la temporalidad de la suba de precios, el congelamiento de las tarifas de los servicios públicos y la debilidad de la economía provocan un retraso en la actualización en los precios.

Anexo Capitulo 1: Determinantes del PBI1

I- Introducción

Durante la vigencia del Plan de Convertibilidad – particularmente desde el Plan Brady de Reestructuración de la Deuda Externa en 1994 -, Argentina ha estado fuertemente integrada a los mercados internacionales de capitales, absorbiendo una parte importante de los flujos a mercados emergentes. A lo largo de este proceso de inserción financiera, la economía se ha caracterizado, principalmente, por una alta volatilidad tanto de la tasa de crecimiento del producto como del nivel de la prima de riesgo país. Es en este contexto que surge la necesidad de analizar la relación existente entre ambas variables, y es en esa dirección que se orienta el presente trabajo: su objetivo es analizar la influencia de la prima de riesgo país sobre el nivel de actividad económica argentina durante el periodo 1995-2002.

Para ello se parte de la hipótesis de que, por ser Argentina un país pequeño y abierto a los movimientos internacionales de capitales, el riesgo país es un determinante importante del nivel de actividad económica. A los fines de este análisis, el riesgo país es definido como la sobretasa pagada por los bonos Brady/Frb2 sobre bonos de madurez equivalente de los Estados Unidos, considerados como «libres de riesgo».

II- El Riesgo Argentino y sus Consecuencias3

El concepto de riesgo país está asociado a la probabilidad de incumplimiento en el pago de la deuda pública de un país, expresado como una prima de riesgo. Dicha prima es la «recompensa» o premio, usualmente bajo la forma de un retorno excedente anticipado, que los agentes económicos reclaman a fin de asumir un riesgo.

La forma utilizada más frecuentemente para expresar la prima de riesgo es la determinada mediante el exceso de rendimiento de los títulos soberanos en relación con un instrumento libre de riesgo, de características similares en plazo y denominación. Se considera al título emitido por el tesoro estadounidense como el instrumento libre de riesgo, por excelencia.

En el caso particular de los mercados emergentes, la prima de riesgo país se encuentra altamente relacionada con las decisiones de inversión, las cuales descansan, por lo general, en valoraciones cualitativas y consensuadas de analistas. Estas se basan en expectativas que tratan de anticiparse a la concreción de hechos en factores vinculados con la credibilidad de las políticas económicas y de sus hacedores, en información económica confiable y oportuna, en la experiencia crediticia del país, en la emulación competitiva, en la estructura de incentivos de los gerentes de portafolio y la percepción sobre la estabilidad política del país, entre otros aspectos. Todo ello influye sobre las preferencias de los inversionistas, quienes con sus decisiones de compra y venta, afectan las cotizaciones de los bonos, lo cual, a su vez, se refleja en la prima de riesgo.

1 El presente apéndice fue realizado por la Lic. Luciana Nicollier.

2 Para un análisis exhaustivo se debería corregir la tasa de riesgo país por la modificación en la duración del bono FRB.

3 La presente sección es un resumen de un trabajo más amplio presentado en el marco de las 35° Jornadas Internacionales de Finanzas Públicas, Córdoba, Septiembre del 2002.

II.1 – Influencia del riesgo país sobre el nivel de actividad

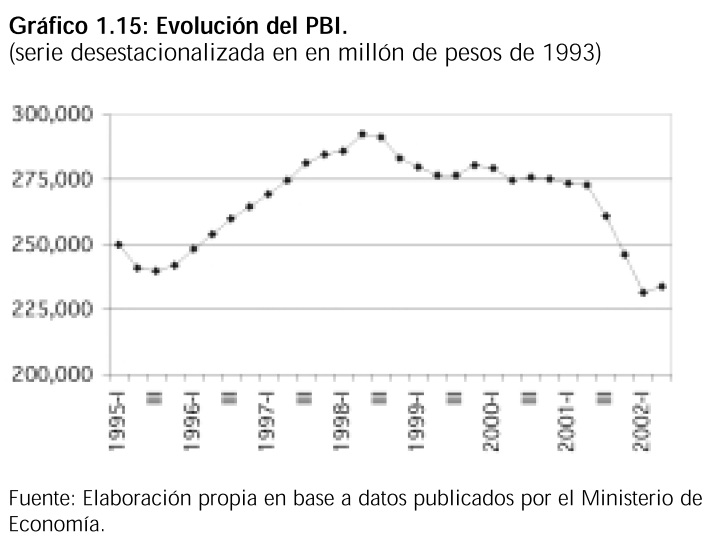

Durante la vigencia del Plan de Convertibilidad -particularmente desde el Plan Brady de Reestructuración de la Deuda Externa en 1994-, Argentina ha estado fuertemente integrada a los mercados internacionales de capitales, absorbiendo una parte importante de los flujos a mercados emergentes. El período que se inicia en 1994 se caracteriza, así mismo, por una alta volatilidad tanto en la tasa de crecimiento del producto como en la prima de riesgo país. La evolución del nivel de actividad durante el período bajo análisis puede verse en el gráfico 1.15. Allí se pone de manifiesto el hecho de que durante este período, las contracciones observadas en el nivel de actividad se corresponden – o al menos son iniciadas – con crisis que implicaron un corte repentino en el ingreso de capitales al país: crisis mexicana (1994); crisis asiática (1998); devaluación brasilera (1999).

Siguiendo a Ávila (2000), partimos de la hipótesis de que el gran disparador del ciclo económico en un país pequeño y abierto al movimiento internacional de capitales, como Argentina o cualquier otro de América Latina, es la prima de riesgo país. Un aumento de la misma provoca una salida de capitales, una contracción de la demanda agregada y una recesión (y viceversa si lo que ocurre es una reducción de la prima).

Definiendo la prima de riesgo país como la sobretasa pagada por los bonos Brady/Frb, según los datos publicados en el Informe Económico de la Secretaria de Programación Económica de la Nación, podemos evaluar la hipótesis anterior. Para ello, recurrimos a un modelo semi logarítmico. Es decir, estimamos la ecuación:

donde Yi es el Producto Bruto Interno (PBI) y Xi es el riesgo país4. De este modo, al mide el cambio proporcional o relativo en el PBI para un cambio absoluto en la prima de riesgo país5. Los resultados econométricos obtenidos revelan que la variable riesgo país permite explicar aproximadamente un tercio de los cambios operados en el nivel de actividad: la misma no solamente es estadísticamente significativa6 sino que además el coeficiente respectivo presenta signo negativo, confirmando la vigencia del proceso de ajuste planteado más arriba.

4 Para esta estimación, al igual que para las de consumo e inversión, se utilizaron datos trimestrales. En el caso del riesgo país, los datos publicados son mensuales, por lo que se utilizaron promedios simples