SECTOR FORESTAL-MADERA MUEBLES

5.8. SECTOR FORESTAL-MADERA Y MUEBLES

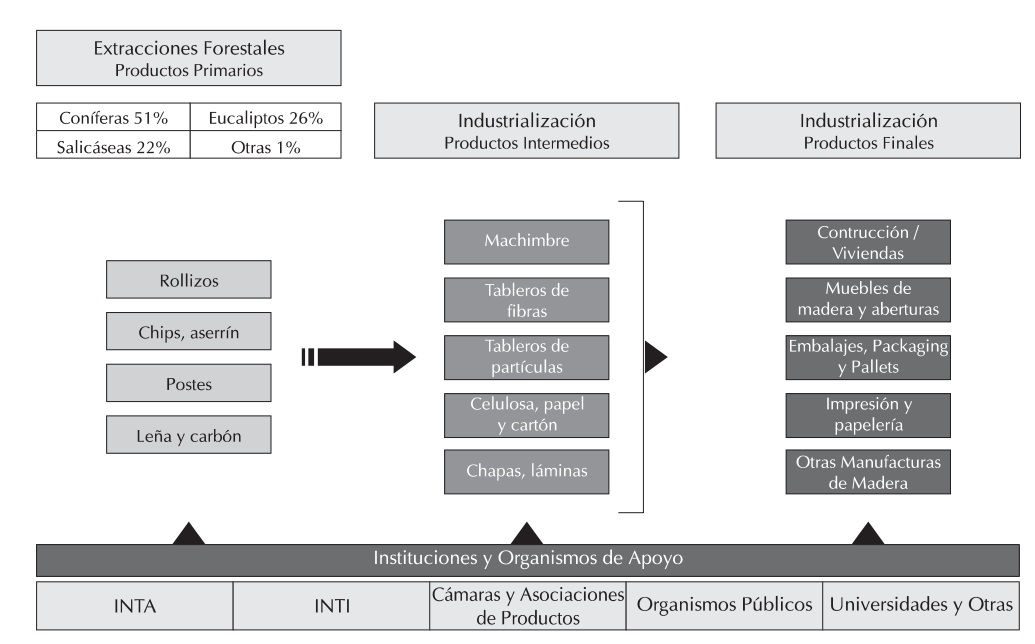

La cadena forestal y maderera constituye un sector muy amplio, que va desde la extracción primaria hasta los numerosos productos finales, pasando por los llamados «productos intermedios» (tableros, celulosa, etc.). Cada subsector muestra una realidad distinta, con problemas y ventajas particulares, aunque en general el potencial de desarrollo es muy grande; en el sector forestal a partir de la disponibilidad de recursos naturales, mientras que en el sector industrializador a partir de la innovación y la asociatividad apuntando a la exportación. Todos los sectores se podrían beneficiar a través de una mayor integración a lo largo de la cadena.

5.8.1. INTRODUCCION

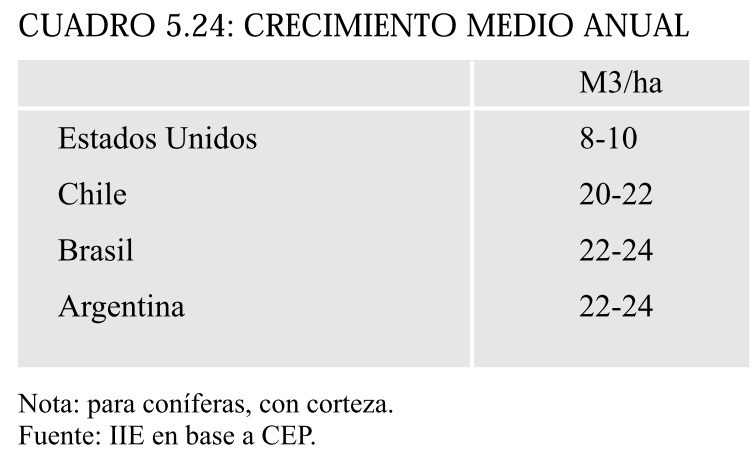

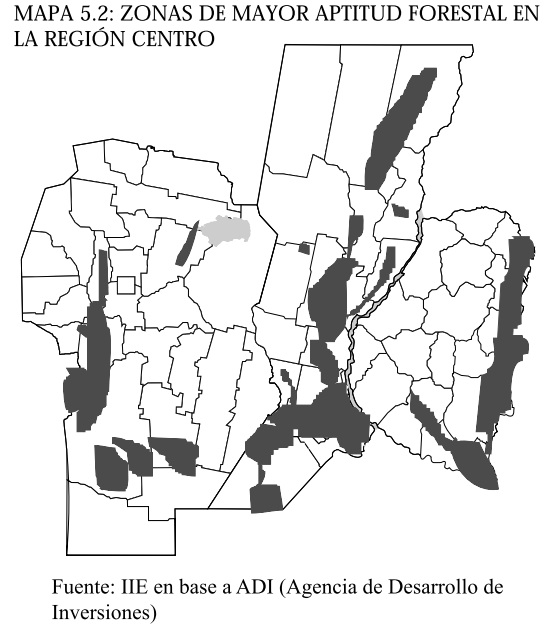

En la década del noventa comenzó en Argentina un proceso de planificación e ingeniería forestal, acompañado de importantes inversiones, que llevaron a un fuerte crecimiento de la superficie plantada y un mayor desarrollo del negocio de la forestación. Sin embargo, la superficie utilizada hasta el momento representa menos del 10% de la superficie apta para plantación, lo que refleja el gran potencial de desarrollo del sector maderero nacional. Las condiciones climáticas y de suelo de nuestro país la hacen especialmente apta para la forestación, tal como puede apreciarse en el cuadro 5.24. Dichas ventajas naturales se suman al bajo precio de la tierra forestable e insumos.

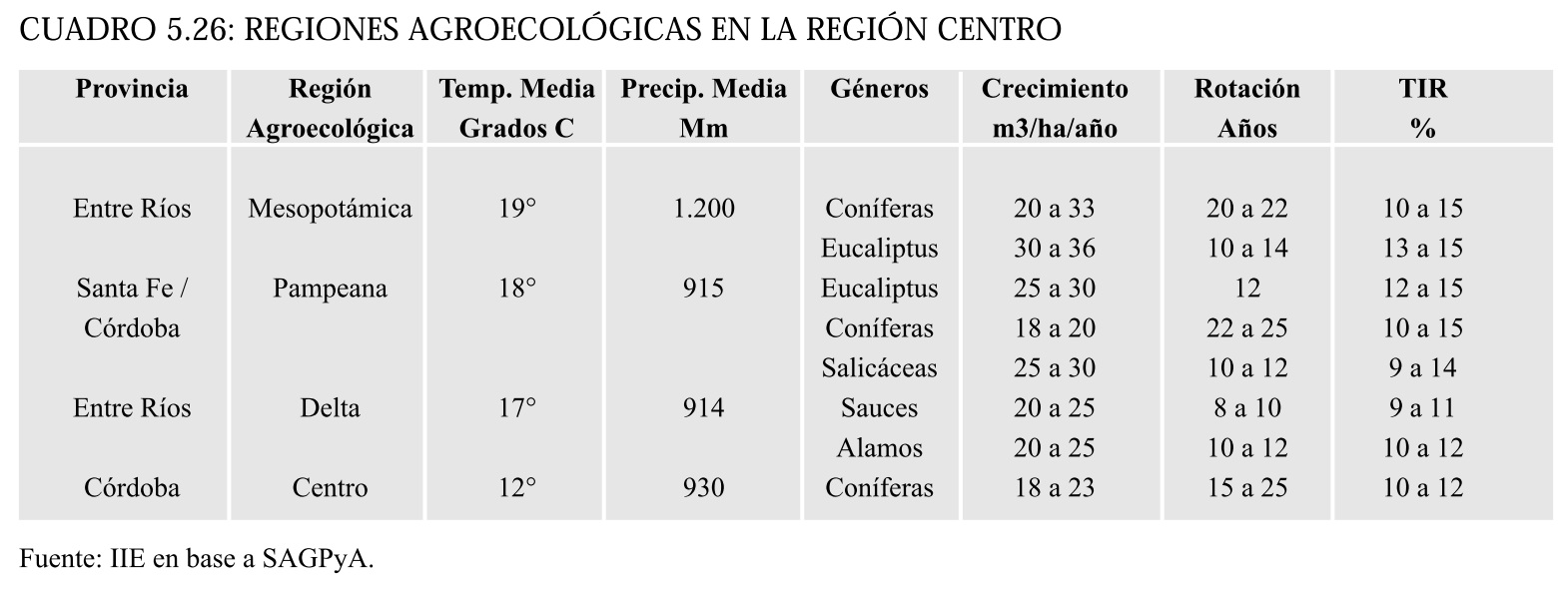

Desde el gobierno nacional se ha intentado dar un fuerte impulso a la forestación, a través de la Dirección de Forestación y de la Agencia de Desarrollo de Inversiones, entre otros. Las leyes de promoción forestal aprobadas entre 1992 y 1999 brindan un marco regulatorio estable que fomenta claramente la actividad. La producción forestal se caracteriza por el largo tiempo de maduración del producto, por lo que necesariamente una inversión en este sector es a largo plazo. El tiempo de rotación más corto es el de los eucaliptus, de alrededor de 12 a 15 años, mientras que el tiempo de rotación de las coníferas llega hasta los 25 años. La cadena de producción del sector maderero incluye numerosos productos, con distintos niveles de valor agregado. Se puede subdividir la cadena en 3 partes:

– Forestación (productos primarios): los productos de esta etapa son resultado de la extracción del árbol, con muy poco procesamiento: rollizos (troncos), postes, leña, carbón y chips.

– Industrialización (productos intermedios): A partir de los productos primarios, se obtienen tableros (de partículas y compensadas), chapas y láminas, y celulosa, los cuales a su vez se destinan a las siguientes etapas de la cadena.

– Industrialización (productos finales): La última etapa incluye principalmente muebles de madera y aberturas, productos para la construcción y viviendas, papelería, y embalajes y pallets. Existen también nichos especializados con un mercado muy específico, como por ejemplo «productos de madera para la elaboración de miel».

Los productos pueden ser resultado de varias etapas de producción (muebles) o atravesar modificaciones poco importantes después de la extracción (postes). El diagrama 5.1 presenta el esquema básico de la cadena maderera.

ESQUEMA 5.2: SECTOR MADERERO – FORESTAL

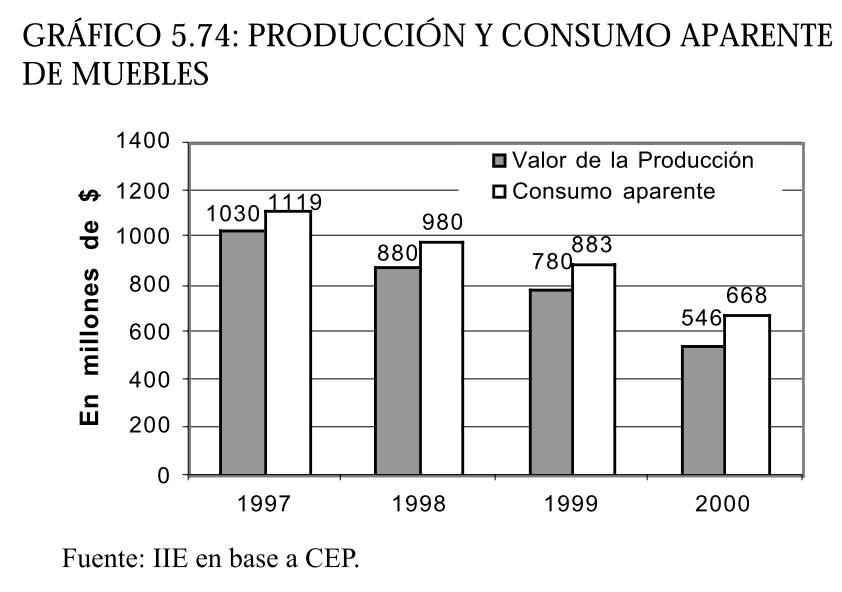

Durante la década de los ’90 se observó una clara distinción entre la evolución del sector productor de materia prima y el industrializador. En efecto, mientras que el sector forestal se ha desarrollado a partir de importantes inversiones y un crecimiento del área plantada, el sector de bienes intermedios y muebles ha sufrido un retroceso. A pesar de esta dicotomía, persiste una importante correlación entre ambos sectores, ya que las grandes empresas industriales se encuentran integradas hacia atrás, y la mayoría cuenta con plantaciones forestales propias. Actualmente, el sector maderero de productos intermedios emplea a unas 26.000 personas, con una producción de 2,4 millones de m3, valuada en $460 millones. Por su parte, el sector del mueble emplea a 14.000 personas, y su valor de la producción ha caído en un 47% en los últimos 5 años, ascendiendo a $546 millones en 2000.

5.8.1.1. INVERSIONES

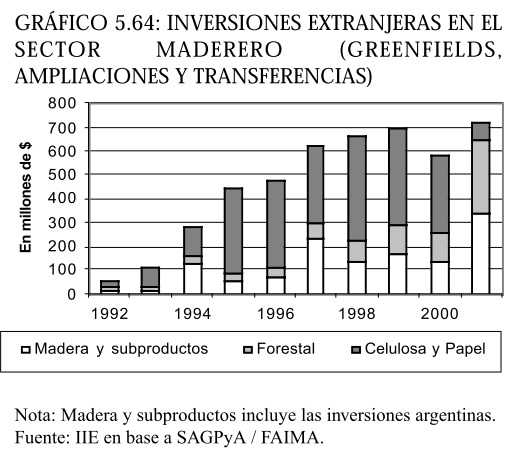

Diversos organismos públicos y privados realizanestimaciones de la inversión realizada y proyectada en el sector forestal y maderero nacional. Todas ellas coinciden en señalar el crecimiento de la inversión durante los noventa, así como un fuerte flujo proyectado para los años venideros. A continuación, se citan algunas de estas estimaciones:

- Las inversiones totales en el sector forestal registradas por el CEP (Centro de Estudios para la Producción, dependiente del Ministerio de Economía) en los últimos cuatro años superan los u$s 750 millones, en tanto que se esperan inversiones por $3.000 millones en los próximos cinco años. Entre las inversiones correspondientes al año 2001, se destaca la conformación de fondos fiduciarios forestales, entre los cuales cabe mencionar a empresas suizas (Unión de Bancos Suizos), estadounidenses (Menasha) y binacionales (EEUU – Canadá; SUDAP).

- De acuerdo a Fundación Invertir, la Inversión Extranjera Directa (IED) en el sector papel y madera ascendió a $1.566,3 millones para el período 1994-2000.

- De acuerdo a la Secretaría de Agricultura, se esperan inversiones por más de $700 millones en el 2001. El gráfico 5.64 muestra el fuerte crecimiento de las inversiones en el sector, destacándose el aumento en la participación de las inversiones en forestación.

Entre las grandes inversiones extranjeras se destacan las de empresas chilenas, quienes han desembarcado en Argentina debido a la escasez de tierra barata en su país de origen. La industria forestal en Chile ha mostrado un fuerte desarrollo en los últimos 20 años, generando u$s 2.500 millones anuales. Debido a este crecimiento, la tierra apta para forestación es cada vez menor y por ende más cara, mientras que en el noreste de Argentina todavía se pueden adquirir lotes de 1.000 hectáreas con relativa facilidad.

5.8.1.2. CONTEXTO INTERNACIONAL

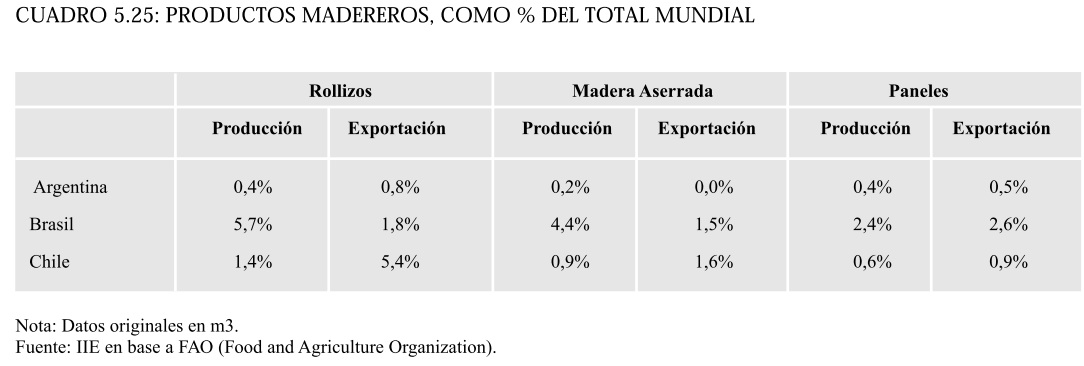

Argentina registra una participación menor al 1% en la producción y exportación mundial de rollizos, paneles y otros productos madereros. A nivel regional, Chile y Brasil superan la producción y exportación argentinas en todos los rubros. Chile en particular logró un aumento notable en los últimos 20 años, orientándose principalmente a la exportación; mientras que Brasil atiende primero a su mercado interno.

Es importante destacar que Uruguay se perfila como un fuerte competidor en los próximos años. La plantación forestal de ese país ha crecido a partir de la aprobación de leyes de promoción para la actividad, contando actualmente con cerca de 500 mil hectáreas forestadas, y un área potencial de 3 millones de hectáreas. La exportación se facilitaría por la posibilidad de adecuar los puertos del Río Uruguay y Montevideo para la carga de madera. Se estima que en el año 2005 Uruguay exportará madera por entre u$s 500 y u$s 1.000 millones, dependiendo de los precios internacionales y del valor agregado que se logre dar al producto forestal. A más largo plazo, mientras maduran las inversiones realizadas, se prevé que la forestación será el principal rubro de exportación.

5.8.2. SECTOR FORESTAL

5.8.2.1. FORESTACION NACIONAL

Argentina produce principalmente coníferas, eucaliptus, y salicáceas. De acuerdo a datos del CEP, existen en el país 900 mil hectáreas forestadas, lo cual representa sólo el 6% del total del área potencial (apta para forestación). Cabe mencionar que la provincia de Misiones genera más del 50% del total de extracciones forestales. Como puede observarse en el gráfico 5.65, después del máximo alcanzado en 1995, las extracciones cayeron hasta un valor similar al promedio de los años ochenta. En cuanto a las especies extraídas, el 51% está compuesto por coníferas, y el resto en su mayoría por eucaliptus y salicáceas.

La conífera nacional, destinada principalmente a la producción de muebles y aberturas, tiene un precio competitivo en comparación con Chile y Brasil ($24/m3 a $30/m3 en Argentina, $33/m3 en Brasil y $40/m3 en Chile). Sin embargo, este bajo costo de la materia prima lleva a que no se busque incrementar la productividad en el aserrado, mediante incorporación de tecnología y capacitación.

El procesamiento de eucaliptus se encuentra atrasado respecto a la industrialización de coníferas, tanto en tecnología como en gestión. Esto se debe a que actualmente el producto se destina a usos de bajo valor como los pallets1 , que son bienes prácticamente descartables. La madera de eucaliptus presenta buenas perspectivas ya que tiene un mejor precio en relación a las coníferas, y además mayor rendimiento. Para lograr su inserción como materia prima en nichos de mayor valor se requiere mejorar la calidad de la madera (por ejemplo a través del secado), además de realizar estudios aplicativos y un marketing adecuado. Las salicáceas (álamo y sauce) se destinan al envase debido a su buena calidad y «trabajabilidad». Actualmente, los envases de madera se enfrentan a una creciente competencia de los productos sustitutos como plástico y cartón.

RECUADRO 5.3. MARCO REGULATORIO

La Ley 25.080/99 complementa al Régimen de Promoción de Plantaciones Forestales de 1992, otorgando importantes beneficios a las empresas que inviertan en forestación, con el objetivo de lograr una masa de 3 millones de hectáreas plantadas (el triple de la superficie actual) en 2010. Los principales puntos de la Ley son los siguientes:

– Estabilidad Fiscal: Por un período de 30 años a partir de la fecha de aprobación del proyecto, se prohíbe el incremento de la carga tributaria total, ya sea a partir de la modificación de impuestos y tasas o de la modificación del método de cálculo de la base imponible. Con excepción del IVA, esta ley alcanza a todos los derechos y tasas, incluyendo los aranceles a la exportación e importación.

– Régimen especial de amortización para el cálculo del Impuesto a las Ganancias: opción de amortización acelerada en un período de 3 años para las inversiones en obras civiles, equipamiento y maquinaria.

– Devolución del IVA: correspondiente a la compra o importación definitiva de bienes, y las locaciones o prestaciones de servicios destinados efectivamente al proyecto. En el caso de los emprendimientos foresto-industriales, la devolución es aplicable a la parte forestal únicamente.

– Exención de todo impuesto patrimonial sobre los activos afectados a la explotación.

– Exención de todo impuesto nacional para las operaciones relacionadas con el desarrollo societario del emprendimiento: incluye impuesto a los sellos, aprobación de estatutos y celebración de contratos, contratos de fideicomiso, etc.

– Apoyo económico no reintegrable (por única vez): para explotaciones de extensión inferior a las 500 hectáreas, en un monto fijo por hectárea, variable por zona, especie y actividad forestal. Las explotaciones menores a 300 hectáreas gozan de un reintegro máximo del 80% de los costos de implantación, mientras que las explotaciones de entre 301 y 500 hectáreas tienen un reintegro máximo del 20%.

– Elimina el límite temporal para la constitución de fideicomisos. Este conjunto de medidas apunta a duplicar la participación actual del sector forestal en el PBI para el año 2010.

1 El pallet es la base de madera empleada para transportar mercadería con máquinas elevadoras, camiones, etc.

5.8.2.2. FORESTACION REGIONAL

La Región Centro no es un gran productor de forestales a nivel nacional, ya que la mayor parte proviene de la provincia de Misiones. Sin embargo, además de ser el mayor productor de la Región Centro, Entre Ríos (junto con Corrientes) es el mayor exportador de madera en bruto del país. Las proyecciones de la SAGPyA indican que la oferta actual de rollizos de eucaliptus entrerriana podría multiplicarse por 5 en el 2010, llegando a superar los 4 millones de m3 por año, acompañada por una creciente producción de coníferas.

5.5.8.2.2.1. REGIONES FORESTALES EN LA REGION CENTRO

En todo el país existen 7 regiones agroecológicas determinadas por la Secretaría de Agricultura, Ganadería y Pesca (SAGPyA), de las cuales 4 abarcan alguna parte de la Región Centro:

Región Mesopotámica: Abarca a Corrientes, Misiones y el Noreste de Entre Ríos. Es la Región con mayor superficie forestal del país. La zona de Entre Ríos posee suelos arenosos y rojizos de escasa fertilidad en áreas bajas, y suelos arcillosos más lejos del Río Uruguay.

Región Pampeana: cubre la provincia de Buenos Aires, parte de Santa Fe y este de Córdoba. Es la segunda Región por superficie plantada, en su mayoría compuesta por eucaliptus. Sin embargo, debido a la intensa actividad agrícola de la zona, la producción forestal tiene una importancia secundaria. Se caracteriza por la buena fertilidad del suelo.

Región Centro: Comprende la provincia de Córdoba. Al sur de la Ciudad de Córdoba se desarrolla una importante actividad forestal basada en el cultivo de coníferas. Los valles de Calamuchita, Punilla y Santa María poseen condiciones excelentes para este tipo de plantación. Según AfoA, actualmente existen más de 30.000 hectáreas plantadas con coníferas en Calamuchita.

Región Delta: Norte de Buenos Aires y sur de Entre Ríos, constituída por islas ubicadas en el Delta del Paraná. Se caracteriza por su elevada fertilidad, además de su cercanía a Buenos Aires, el principal mercado del país. Tiene algunos problemas, como por ejemplo la elevada humedad del suelo que exige la adaptación de la maquinaria, además del riesgo de crecida de los ríos Paraná y Uruguay. El transporte se ve facilitado gracias a los puertos de San Fernando, San Pedro, Zárate e Ibicuy.

5.8.2.2.2. SUPERFICIE FORESTADA

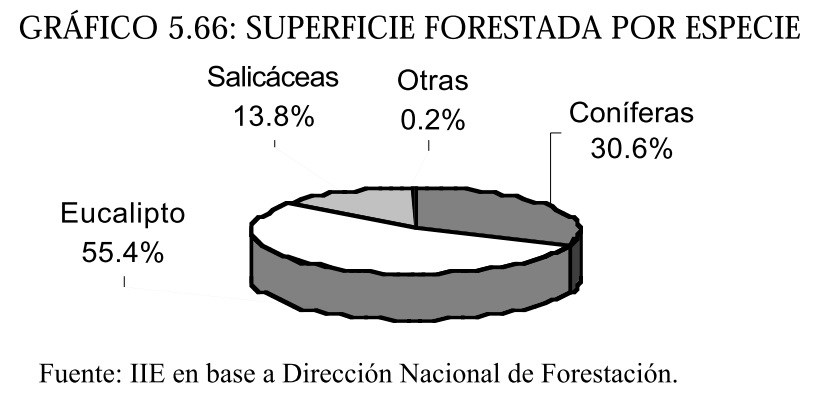

De acuerdo a datos de la Dirección Nacional de Forestación, en la Región Centro la superficie forestada asciende a 160.839 hectáreas, lo cual representa el 0,43% del total de la superficie regional. El 54% de la superficie forestada regional se encuentra en la provincia de Entre Ríos. La discriminación por especie puede observarse en el gráfico 5.66.

5.8.2.2.3. EXTRACCIONES

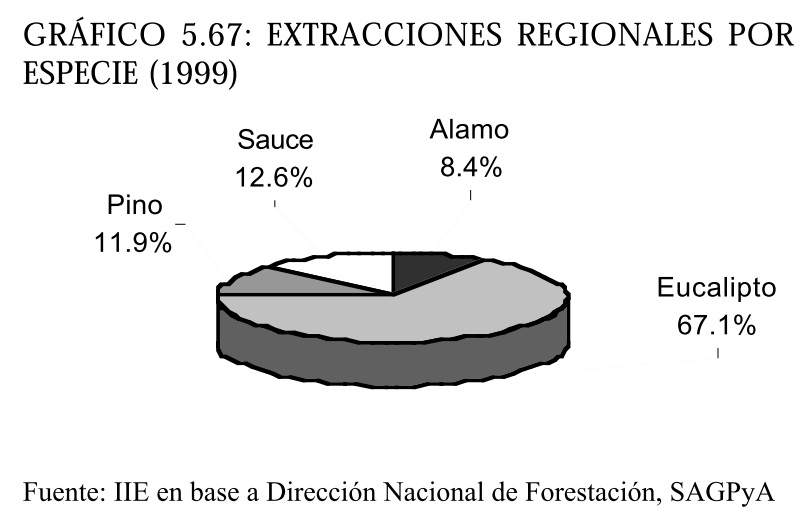

La Región Centro tiene una baja participación (21%) en la extracción de productos forestales a nivel nacional. La única variedad regional de importancia es el eucaliptus (principalmente extraído en Entre Ríos), el cual representa el 52% de la producción nacional. El gráfico 5.67 muestra las extracciones regionales por especie. La extracción de coníferas muestra una tendencia creciente, con muy buenas perspectivas para los próximos años a partir del aumento de la superficie plantada.

5.8.2.2.4. RENTABILIDAD DE LA FORESTACION

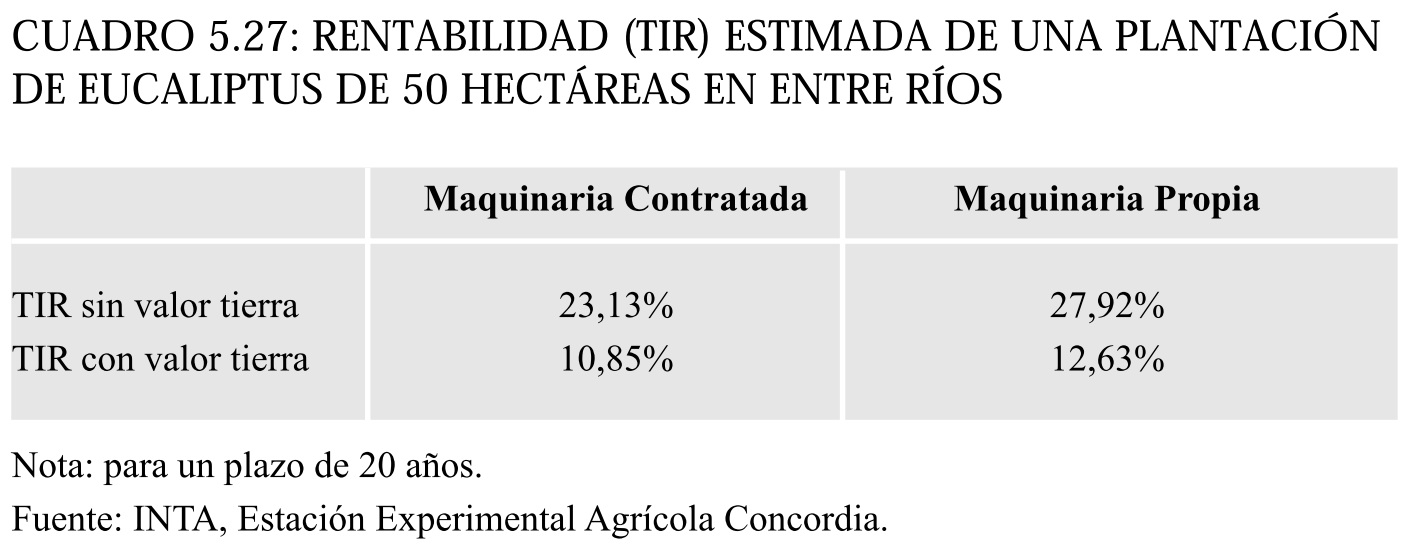

La rentabilidad del negocio forestal en la Región se ve favorecida por varios factores, entre los cuales cabe mencionar la aptitud del suelo y el bajo precio de la tierra en comparación con los niveles internacionales. Este último factor es de gran importancia, ya que el precio del suelo es uno de los mayores determinantes del resultado de la inversión forestal. El INTA Concordia ha realizado un detallado estudio de costos para una inversión forestal de 50 hectáreas en Entre Ríos, con un plazo de 20 años. El rendimiento proyectado es alentador, como puede observarse en el cuadro 5.27.

Las inversiones en forestación actualmente sufren el mismo problema que las restantes inversiones en nuestro país: las altas tasas de interés reducen el Valor Actual a niveles no rentables. Es de esperarse que de bajar las tasas, volverán a ser atractivas las inversiones en este sector.Cabe recordar que las evaluaciones de la Secretaría de Agricultura de la Nación arrojan TIR de entre 9% y 15% en todas las regiones agroecológicas de la Región Centro (ver cuadro 5.26, última columna), lo cual es consistente con las estimaciones del INTA.

RECUADRO 5.4. CERTIFICACION

La experiencia de empresas extranjeras en países forestales indica que se logran significativos beneficios a partir de la certificación. Existen varios organismos internacionales que certifican el proceso de producción de la madera, pero solamente uno – el Forest Stewardship Council (FSC) – certifica toda la cadena desde la extracción hasta el producto final.

La ventaja de la madera certificada para el consumidor es que le asegura la calidad del producto en cuanto a sus propiedades estructurales y estéticas. Asimismo, se garantiza que la madera fue producida en forma responsable, con un adecuado cuidado del medio ambiente.

El uso de FSC se está extendiendo rápidamente en Europa y Norteamérica, con el apoyo de grupos ecológicos como el WWF (World Wildlife Fund), quienes calculan que el uso extendido de bosques implantados con certificación permitirá cubrir la demanda mundial de maderas, preservando los bosques naturales.

Diversos estudios en varios países muestran claramente que los emprendimientos forestales con FSC obtienen ganancias significativamente mayores en comparación con los que no están certificados. Esto se debe en parte a que se obtienen mejores precios gracias a la calidad garantizada del producto, pero también a que para obtener la certificación se requiere un buen gerenciamiento y organización de la empresa, lo cual lógicamente genera efectos positivos sobre la rentabilidad.

Es cierto que en el corto plazo, el proceso de certificación puede implicar una caída en los niveles de rentabilidad, debido a las modificaciones necesarias para cumplir con los requisitos, además del costo de obtener el certificado. Sin embargo, en un mediano y largo plazo se obtienen significativas mejoras en los resultados, como consecuencia directa de los sobreprecios obtenidos, el acceso a nuevos mercados, la diversificación de productos (un requisito para la certificación FSC es que un emprendimiento forestal no dependa de un solo producto), el incremento en productividad, etc.

El costo de la certificación puede disminuir notablemente en caso de lograr un certificado único para varias empresas asociadas, o incluso una región. Existen antecedentes en Suiza y Alemania de este tipo de certificación. En Argentina se conocen actualmente sólo tres empresas forestales que poseen certificación FSC.

5.8.2.2.5. EXPORTACIONES

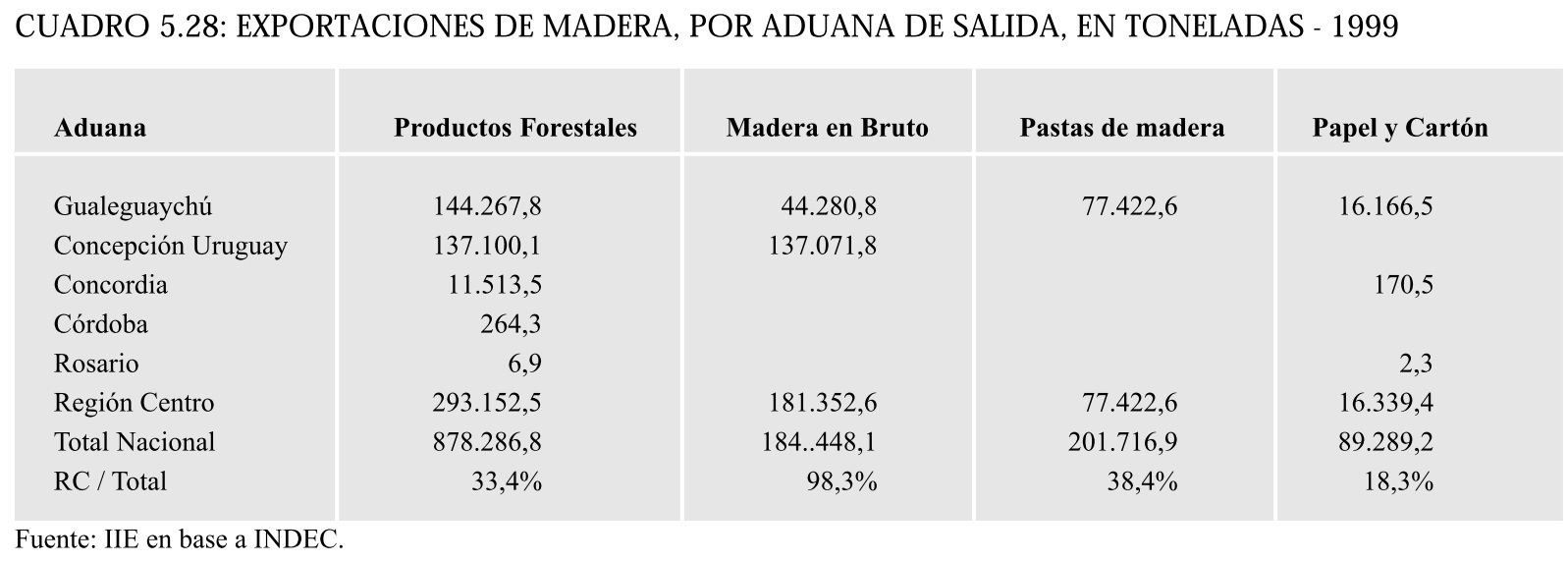

Los datos del INDEC permiten observar las cantidades y valores exportados por aduana de salida (definida como «aquella por donde se envía al extranjero efectivamente la mercadería»). Las aduanas entrerrianas de Gualeguaychú y Concepción del Uruguay tienen una importante participación en la exportación nacional, sirviendo de lugar de embarque para la producción entrerriana y correntina. El cuadro 5.28 muestra las exportaciones de los distintos rubros de exportación. Se destaca especialmente la importancia de las aduanas regionales en la exportación de madera en bruto, así como la participación de Gualeguaychú en la exportación de pasta de madera.

5.8.2.2.6. EXTENSION Y CAPACITACION

La aplicación de tecnologías y métodos de manejo de las plantaciones tiene gran importancia para un buen desarrollo del sector forestal. Al igual que en el sector agroindustrial, la actividad de organismos públicos es fundamental para el desarrollo y el uso extendido de nuevas tecnologías y métodos de producción. En primer lugar, se pueden mencionar los Núcleos de Extensión Forestal (NEF), cuyo objetivo es contribuir al desarrollo forestal a través de la extensión, fomentando el buen manejo de las plantaciones y mejorando la rentabilidad, eficiencia y calidad a través de la tecnología e información.

Cada NEF, radicado dentro de las Estaciones Experimentales Agrícolas (EEA) del INTA, desarrolla su propio plan de acción independiente, en base al diagnóstico de la situación en su región de influencia, definiendo claramente a los destinatarios de la extensión.

Por otra parte, se encuentran los Programas de Investigación Aplicada (PIA), realizados por asociaciones conformadas por instituciones públicas (Universidades) o privadas (Empresas), junto con el INTA. Los Programas deben tener una duración no superior a los 24 meses, otorgando la prioridad a aquellos que tendrán un mayor impacto a nivel productivo. El financiamiento otorgado por la SAGPyA tiene un valor máximo de $40.000 por proyecto. Los PIA se dividen en cinco áreas temáticas:

– Silvicultura: Control de malezas, aplicación de fertilizantes, técnicas de poda y raleo, preparación del terreno y compactación de los suelos, etc.

– Protección Forestal: Se divide a su vez en 2 áreas, el Manejo del Fuego y la Sanidad Forestal.

– Sistemas Agroforestales: investiga la interacción de cultivos de forrajeras con cultivos forestales.

– Tecnología de la Madera: Se realizan estudios de densidad básica y aptitud tecnológica en distintas especies, optimización de programas de secado, etc.

– Otros: Incluye el mejoramiento genético de especies, estudios de rentabilidad y sustentabilidad, aptitud de tierras forestales, etc.

5.8.3. INDUSTRIALIZACION (PRODUCTOS INTERMEDIOS)

5.8.3.1. INDUSTRIALIZACION NACIONAL

5.8.3.1.1. EMPRESAS

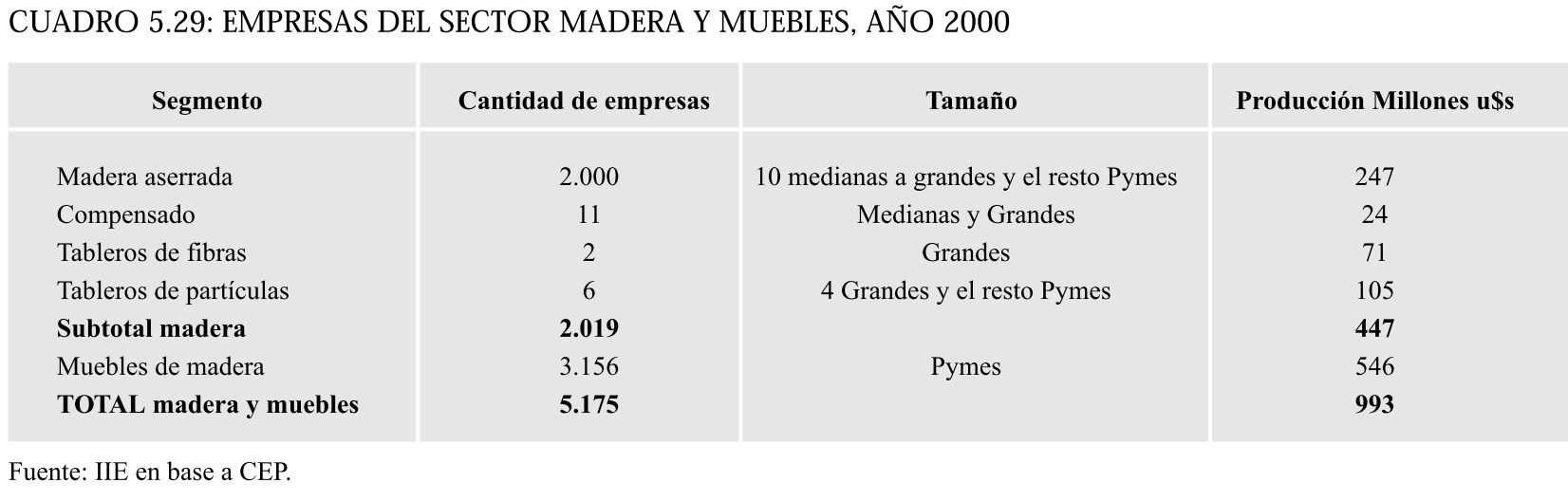

El sector maderero se caracteriza por la presencia de empresas pequeñas y medianas, las cuales se encuentran integradas hacia atrás, con un grado de competitividad medio/alto (de acuerdo al CEP). Mientras que en el sector de forestación y maderas ha crecido la participación de empresas trasnacionales, el sector del mueble mantiene una fuerte presencia de capitales nacionales. Como puede observarse en el cuadro 5.29, funcionan más de 5.000 empresas en el sector, con un valor de la producción de u$s 990 millones.

El sector maderero (industrialización intermedia) emplea a aproximadamente 26.000 personas. Desde 1993 en adelante, el salario real del obrero del sector ha mejorado un 5,8%, en contraste con la caída en el salario industrial promedio (ver gráfico 5.68).

5.8.3.1.2. PRODUCTOS MADEREROS

Durante el año 2000, Argentina registró una producción de maderas procesadas de 2,4 millones de m3, valuados en u$s 447,3 millones. Este valor de la producción representa un crecimiento del 9,4% respecto a 1999, y una caída del 3,7% respecto a 1997 (ver gráfico 5.69). Cabe mencionar que no todos los segmentos de producción se comportaron de igual manera. La fabricación de tableros aumentó (11,3%) entre 1997 y 2000, mientras que los segmentos de menor valor agregado Aserrado, Laminado y Compensado disminuyeron 11,5% en ese período. La diferencia se debe a las inversiones en fabricación de tableros realizadas por grandes empresas, quienes a partir de la introducción de nuevos productos de mejor calidad como los tableros MDF (Medium Density Fiber) han aumentado su participación en el mercado. Los tableros MDF fueron desarrollados en Europa a principios de los noventa, y desde entonces han mostrado un fuerte crecimiento en todo el mundo.

5.8.3.1.3. CONSUMO APARENTE

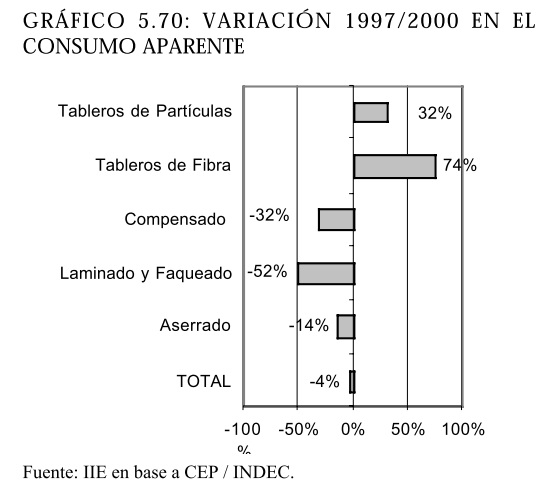

El consumo aparente2 cayó un 4% entre 1997 y 2000, ascendiendo a $481,7 millones en este último año. El gráfico 5.70 muestra la variación en el consumo de acuerdo al segmento de producción. En forma similar a lo que ocurre con la producción, se observa la diferenciación en la evolución de los tableros, en comparación con el resto de los segmentos.

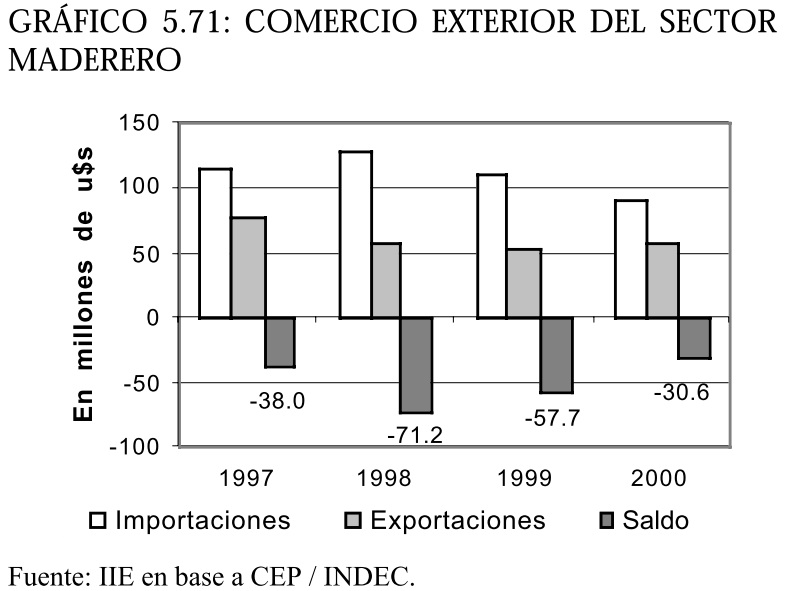

5.8.3.1.4. COMERCIO EXTERIOR

El intercambio comercial (Exportaciones + Importaciones) del sector maderero cayó un 22,7% entre 1997 y 2000, a causa de caídas superiores al 20% tanto en las exportaciones como las importaciones. Sin embargo, como puede observarse en el gráfico 5.71, luego de la caída en 1998 las exportaciones muestran una tendencia creciente, mientras que las importaciones presentan el comportamiento contrario. Es por esto que la balanza comercial del sector muestra una notable mejora (57%) entre 1998 y 2000, aunque continúa con déficit. Esta mejora en la balanza comercial está causada principalmente por la caída de la demanda interna debido a la recesión que afecta al país.

2 Consumo aparente = Producción + Importaciones – Exportaciones. Es «aparente» porque no toma en cuenta la existencia de productos que se mantengan en stock y no sean consumidos en el período.

Si se recupera la demanda interna, el déficit comercial del sector aumentará, ya que el ritmo de crecimiento de las exportaciones es muy bajo. Es interesante aclarar que el saldo comercial varía de acuerdo al producto. Tal como ocurre con la producción y el consumo, los productos con mayor valor agregado (Tableros) muestran un saldo comercial positivo (hay más exportaciones que importaciones), mientras que los restantes arrojan un saldo negativo. Cabe preguntarse cuál es el peso del comercio exterior con respecto al consumo y a la producción nacionales. Al respecto, se puede decir que las importaciones cubren el 19% del consumo aparente, con tendencia decreciente en los últimos 3 años. La excepción se da en el caso de los tableros de fibra, dado que las importaciones de estos productos pasaron de representar el 4% del consumo en 1997 al 15% en el año 2000. Por su parte, apenas el 13% de la producción nacional se exporta, estando estancado este valor desde hace 3 años. Debido a las crecientes importaciones de muebles, en abril de 2001 se resolvió aumentar la alícuota para bienes terminados al 35% (máximo permitido por la OMC), mientras que las alícuotas para bienes intermedios (maderas aserradas y compensadas) se mantuvieron en los niveles anteriores.

5.8.3.2. INDUSTRIALIZACION REGIONAL

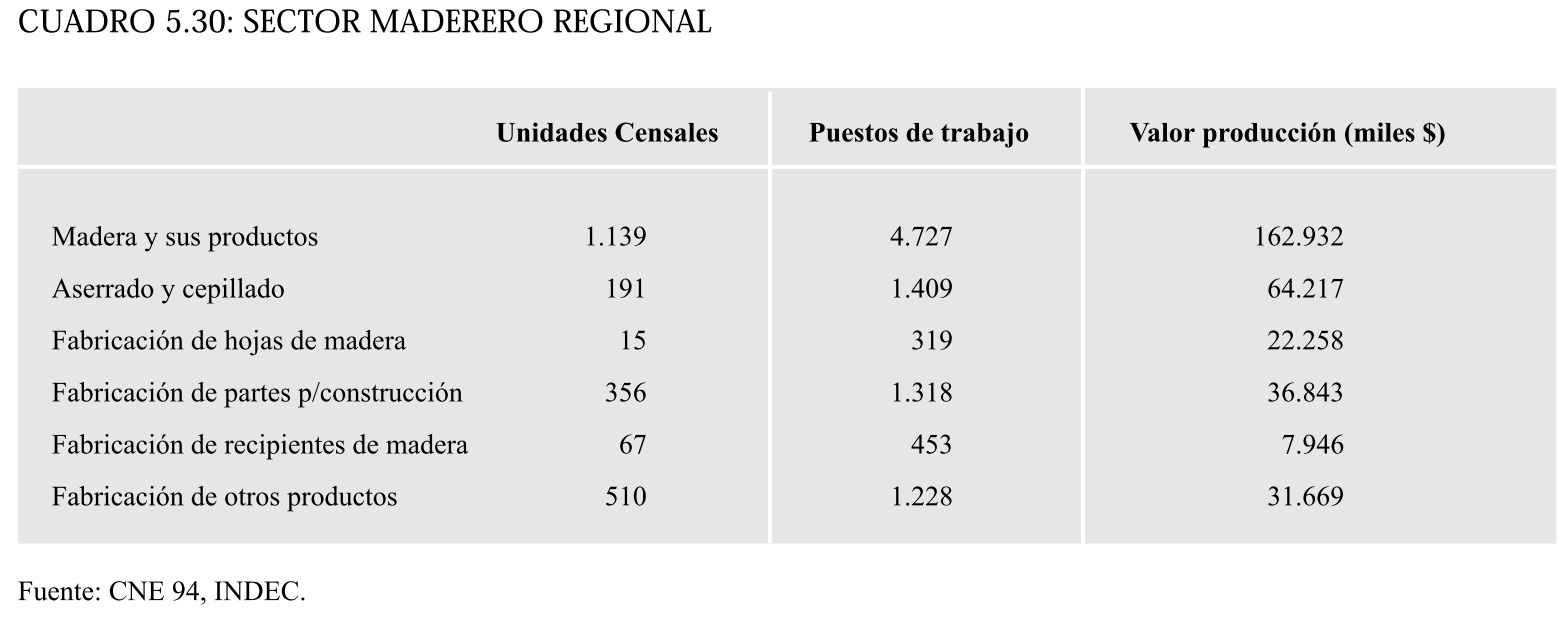

El último relevamiento disponible que comprende a todo el país es el Censo Nacional Económico de 1994. El cuadro 5.30 presenta un resumen de los resultados de dicho censo, que puede servir de base de comparación para la situación actual.

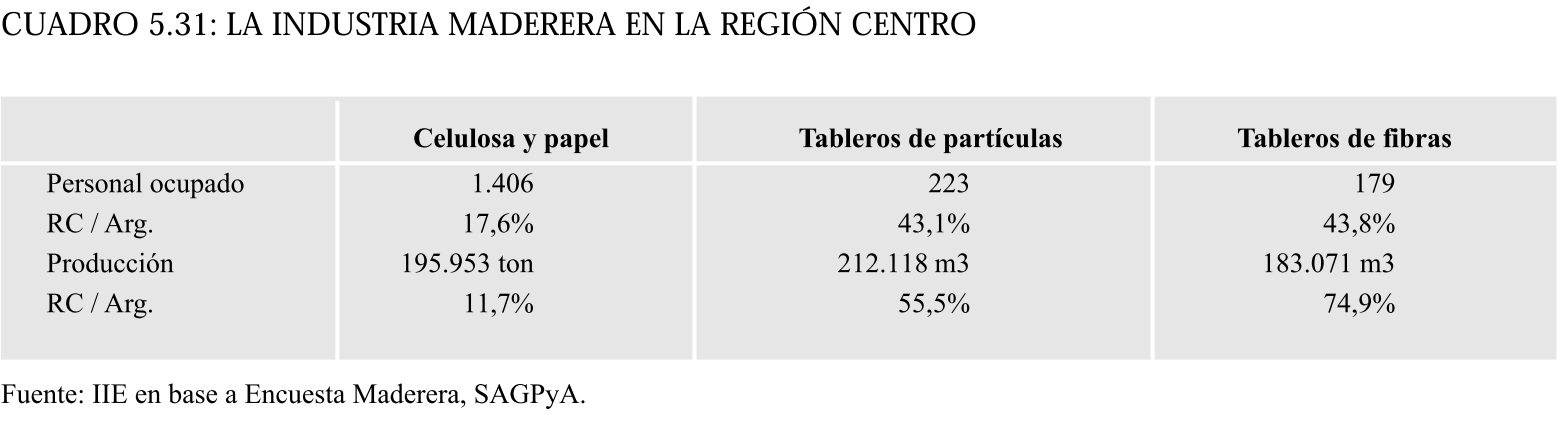

Actualmente, la empresa más importante a nivel regional es Masisa en Entre Ríos, la cual produce tableros de partículas y de fibras. Empresa de capitales chilenos, ha registrado un fuerte crecimiento a partir de la producción de tableros de densidad media. Durante 2001, invirtió u$s 30 millones en la ampliación de su planta en Concordia. El cuadro 5.31 muestra los resultados de la Encuesta Maderera elaborada por la Dirección de Forestación de la Nación, la cual permite estimar la participación regional. De él se desprende la importancia que muestra la industria regional dentro del total país, especialmente en la producción de tableros.

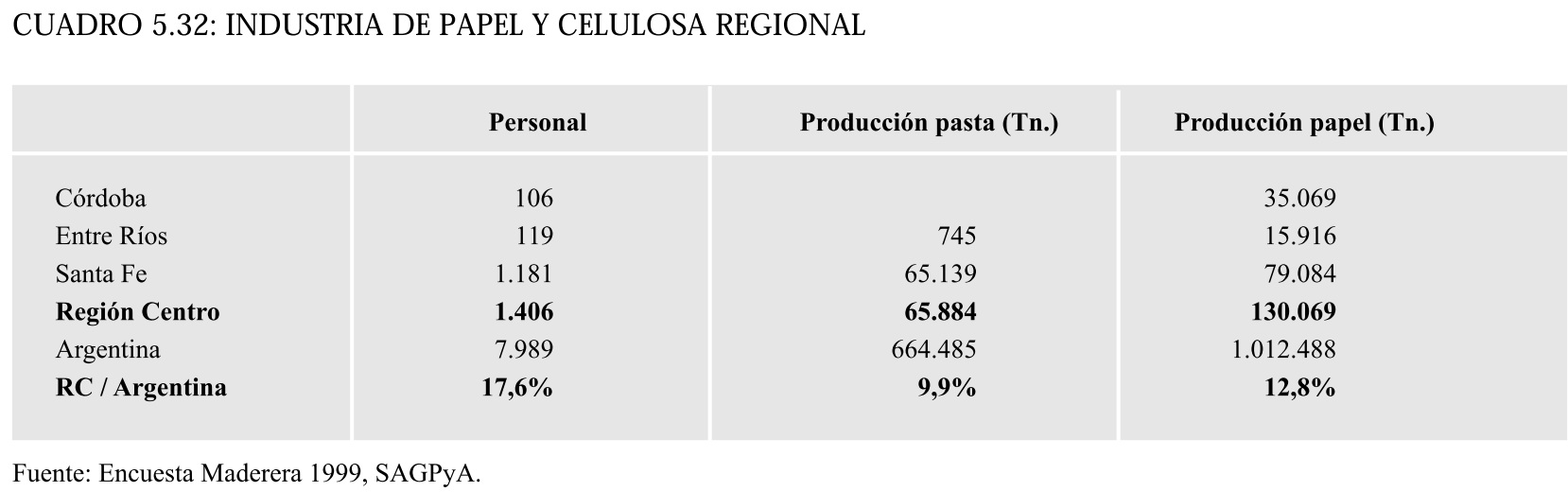

A continuación, se analiza en detalle cada una de las industrias. Con respecto a la relacionada al Papel y celulosa, como se observa en el Cuadro 5.32, Santa Fe es la provincia que más produce y mayor empleo genera dentro de la Región Centro. De todas maneras, la producción regional es de escasa importancia, siendo la Provincia de Buenos Aires la principal productora (46,8% del total) a nivel nacional, seguida por Misiones, Tucumán y Jujuy.

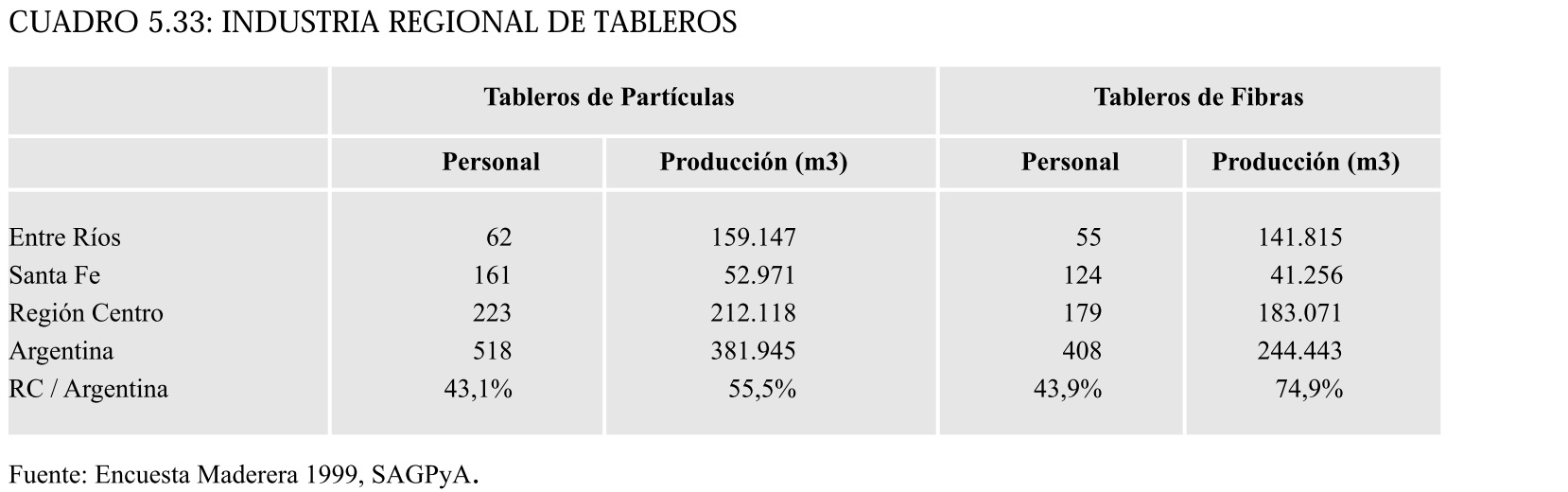

El cuadro 5.33 refleja la importante participación de la Región Centro en la producción nacional de tableros, tanto de partículas como de fibras. Como se mencionó, una de las cinco grandes empresas del país (Masisa SA) se encuentra radicada en la provincia de Entre Ríos. La presencia de Masisa puede ayudar a explicar la causa por la cual la producción entrerriana es notablemente superior a la santafesina, con una menor cantidad de empleados.

5.8.3.2.1. COMERCIO EXTERIOR REGIONAL

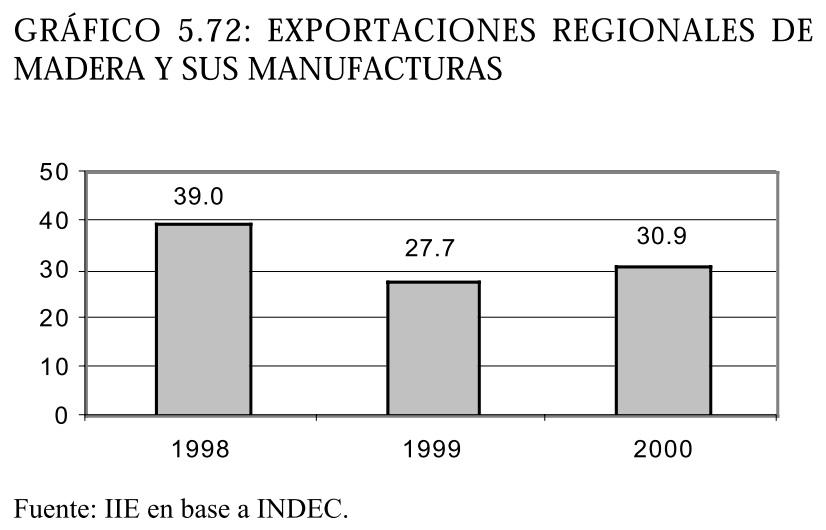

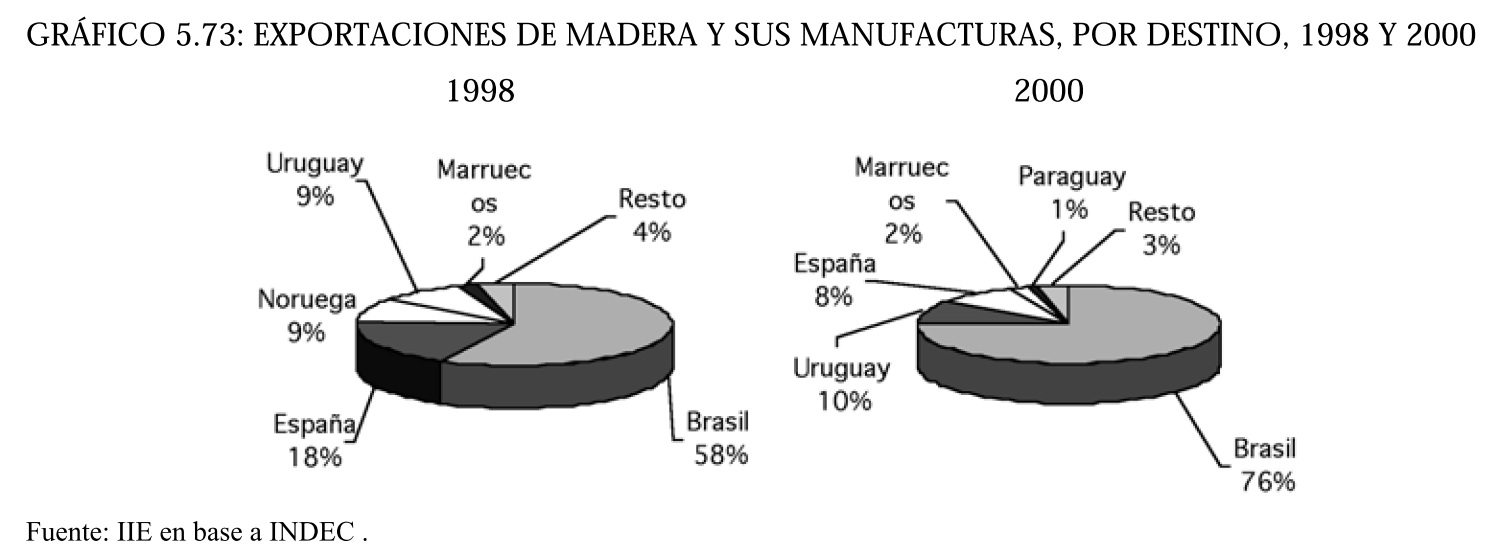

La Región Centro exportó Madera y sus Manufacturas por valor de u$s 31 millones durante 2000 (ver gráfico 5.72), lo que representa el 37% del total nacional. Esto implica una caída del 20,8% en relación a 1998, principalmente debido a la caída de las exportaciones a Europa.

En efecto, las ventas a los dos principales destinos europeos (España y Noruega) cayeron en u$s 8 millones entre 1998 y 2000. Por su parte, a pesar de la conocida devaluación en el valor del real, las exportaciones a Brasil aumentaron, determinando un crecimiento en la participación de este país (ver gráfico 5.73).

5.8.3.2.2. ANÁLISIS FODA: PRODUCCION PRIMARIA E INDUSTRIALIZACION INTERMEDIA

El análisis FODA que se presenta surge de un taller realizado en Concordia por la Secretaría de Agricultura de la Nación, junto con el INTA y asociaciones de productores madereros, en Marzo de 2001. Se resumen a continuación las principales conclusiones cualitativas de la reunión.

CUADRO 5.34: MATRIZ FODA

OPORTUNIDADES

– Posibilidades de exportación a nuevos mercados

– Mercados desprotegidos que favorecen las exportaciones

– Abundancia y fertilidad de las tierras de/para la silvicultura

– Mejoras genéticas desarrolladas

– Marco normativo que favorece el desarrollo de la silvicultura

– Desarrollo de las grandes cadenas de comercialización

– Búsqueda en el mundo de materias primas en cantidad y calidad

– Formación de un megacluster o megapolo productivo, integrado por la mesopotamia Argentina, Uruguay y el sur de Brasil.

FORTALEZAS

– Bajo costo de forestación

– Materias primas de calidad y costo competitivo

– Equipamiento en cantidad y calidad para realizar la mayoría de los procesos de transformación en forma competitiva

– Habilidades empresariales en la utilización de los equipos, especialmente de los propios dueños

– Mano de obra bien capacitada en general

AMENAZAS

– Avance de productos industrializados en países donde no se respetan los standards ambientales y sociales

– Cambio en el mundo del concepto de madera por el de fibra

– Reglamentaciones gubernamentales que no regulan adecuadamente la construcción de viviendas de madera

– Escasa coordinación entre diferentes organismos e instituciones que asisten al sector

– Actitud pasiva de los usuarios de productos de madera

– Productos sustitutos a la madera

– Importación de madera compensada a precio de dumping desde Paraguay y entrada de productos brasileños a precios menores a los de la producción nacional

– Mercado objetivo de la industria del mueble

DEBILIDADES

– Falta de actualización tecnológica por parte de los pequeños aserraderos

– Deficiencias en el secado y preservación de la madera en aserraderos Pymes

– Ausencia de normas que tipifiquen y estandaricen los productos en aserraderos Pymes

– Deficiencias en el conocimiento de los procesos de producción comparado con los países más avanzados

– Falta de marketing o mala imagen de los productos de maderas en la construcción

– Falta de escala a nivel internacional en industria del compensado

– Bajo rendimiento de las materias primas que utiliza la industria del compensado

– Dificultades para realizar actividades en forma asociada tanto horizontal como vertical

– Falta de adecuación de la industria nacional a la elaboración de productos de calidad, a menos que sean para exportar

– Desarticulación de la cadena entre las productoras de maderas y los fabricantes de muebles

– Falta de aprovechamiento de los desperdicios de los aserraderos

– Incomunicación a lo largo de la cadena de valor

5.8.3.2.2.1. FACTORES EXTERNOS POSITIVOS (OPORTUNIDADES)

– Posibilidades de exportación a nuevos mercados: Se abren oportunidades de exportar a países como China (el cual ha impuesto restricciones a la explotación de sus bosques y ha reducido a cero los derechos de importación para rollos y madera aserrada), Japón (que se destaca como importador de madera aserrada) y Brasil (en tableros de fibras y partículas), que pueden llegar a tener problemas de abastecimiento de materia prima en los próximos años

– Mercados desprotegidos que favorecen las exportaciones: Aparece Estados Unidos como uno de los mercados claves para Argentina para los productos de madera aserrada, muebles y componentes de muebles. Además, el mercado acepta madera de latifoliadas, tales como lenga y eucaliptus, ampliándose el espectro de productos para el futuro.

– Abundancia y fertilidad de las tierras de/para la silvicultura

– Mejoras genéticas desarrolladas

– Marco normativo que favorece el desarrollo de la silvicultura

– Desarrollo de las grandes cadenas de comercialización: Este factor ha permitido el crecimiento del mercado de pallets, al haber aumentado y generalizado el uso de estos productos para el transporte de mercaderías.

– Búsqueda en el mundo de materias primas en cantidad y calidad: Actualmente, como consecuencia de la globalización, se deben satisfacer mercados exigentes y competitivos.

– Formación de un megacluster o megapolo productivo, integrado por la mesopotamia Argentina, Uruguay y el sur de Brasil: Esta región está en vías de constituirse en un megacluster donde se encuentra una de las reservas más importantes de fibra de bosques implantados de Latinoamérica, orientado al abastecimiento de la población de mayor ingreso y a generar excedentes para exportar.

5.8.3.2.2.2. FACTORES EXTERNOS NEGATIVOS (AMENAZAS)

Avance de productos industrializados en países donde no se respetan los standards ambientales y sociales:

– Cambio en el mundo del concepto de madera por el de fibra

– Reglamentaciones gubernamentales que no regulan adecuadamente la construcción de viviendas de madera:

Las reglamentaciones en la industria de la construcción no toman en consideración las aptitudes de la madera. Este aspecto se considera como una amenaza -por el desconocimiento de los organismos gubernamentales que norman y rigen sobre el sector de la construcción- y a su vez una debilidad, por inacción del propio sector maderero. Quizás como consecuencia de esto, las viviendas de madera no cuentan con buena imagen entre la población.

– Escasa coordinación entre diferentes organismos e instituciones que asisten al sector: Existen varios entes tecnológicos, cámaras y centros de investigación, con valiosas actividades pero escasamente aprovechadas por su poca capacidad de llegar a los interesados.

– Actitud pasiva de los usuarios de productos de madera: Actualmente son las empresas productoras las que generan nuevas alternativas y las promueven en el mercado, más que actuar por tendencias o impulsos de la demanda, lo cual se explica en parte por la retracción del mercado interno.

– Productos sustitutos a la madera: La creciente I&D en otros rubros, hace que a través de la innovación aparezcan innumerables productos de acero, plástico y aluminio que, con fuerte marketing, compiten y sustituyen a los productos de madera. También se observa una tendencia a importar productos innovadores y novedosos en la decoración de interiores.

– Importación de madera compensada a precio de dumping desde Paraguay y entrada de productos brasileños a precios menores a los de la producción nacional: Estas fueron las principales causantes del cierre de empresas y de la difícil situación por la que atraviesa el segmento, aparte de la recesión interna.

– Mercado objetivo de la industria del mueble: El escaso desarrollo de la industria del mueble pone un freno a la expansión de los eslabones previos a esta industria a lo largo de la cadena productiva.

5.8.3.2.2.3. FACTORES INTERNOS POSITIVOS (FORTALEZAS)

– Bajo costo de forestación: Este factor torna más competitiva la silvicultura.

– Materias primas de calidad y costo competitivo

– Equipamiento en cantidad y calidad: Este factor permite que se realice la mayoría de los procesos de transformación en forma competitiva.

– Habilidades empresariales en la utilización de los equipos, especialmente de los propios dueños

– Mano de obra bien capacitada en general

5.8.3.2.2.4. FACTORES INTERNOS NEGATIVOS (DEBILIDADES)

– Falta de actualización tecnológica por parte de los pequeños aserraderos

– Deficiencias en el secado y preservación de la madera en aserraderos Pymes

– Ausencia de normas que tipifiquen y estandaricen los productos en aserraderos Pymes

– Deficiencias en el conocimiento de los procesos de producción comparado con los países más avanzados

– Falta de marketing o mala imagen de los productos de maderas en la construcción: La industria de la madera no logra llegar adecuadamente a la industria de la construcción por la mala imagen de sus productos, que son sustituidos por otros elementos. Esta situación se podría revertir estableciendo patrones de estandarización de los productos, y divulgando más y adecuadamente las virtudes de los mismos.

– Falta de escala a nivel internacional en industria del compensado

– Bajo rendimiento de las materias primas que utiliza la industria del compensado

– Dificultades para realizar actividades en forma asociada tanto horizontal como vertical: La integración vertical traería aparejada un mejor aprovechamiento de la materia prima -entre otras cosas- y la integración horizontal mejoraría la capacidad de negociación de las empresas.

– Falta de adecuación de la industria nacional a la elaboración de productos de calidad, a menos que sean para exportar: Las empresas que fabrican o consumen pallets para exportación han debido desarrollar un producto acorde a las exigencias del mercado internacional, en términos de calidad de la madera, terminación de la misma, medidas y tratamiento, lo cual refleja la escasa capacidad de la industria nacional para ofrecer productos con esas características.

– Desarticulación de la cadena entre las productoras de maderas y los fabricantes de muebles: Este aspecto de la cadena ha generado una relación más afín entre los proveedores y los distribuidores de madera. Estos centros de distribución llegan a suplantar a los fabricantes de muebles en tareas tales como la adopción de nuevos diseños y productos en madera, y la aplicación de los mismos al producto final. De esta forma, constituyen una amenaza para la industria del mueble. Por otro lado, los productores obvian a través de los distribuidores, el alto grado de iliquidez e incobrabilidad en el mercado, lo que implica una ventaja para ellos.

– Falta de aprovechamiento de los desperdicios de los aserraderos: Productores de tableros o de celulosa podrían proveerse en parte de los materiales desechados en los aserraderos o incluso en la industria del mueble, que redundaría en una optimización del uso de la madera y en reducción de costos.

– Incomunicación a lo largo de la cadena de valor: La falta de comunicación desde el producto primario al usuario final no contribuye al desarrollo de la cadena de valor y la torna ineficiente. Los productores no tienen conciencia sobre la necesidad de tener poder sobre la cadena de distribución. Parte del problema está en la diferente ubicación geográfica de la industria de primera transformación -en el interior del país- y la de segunda transformación -próxima a los centros de consumo y con fácil acceso a materias primas importadas-.

5.8.3.2.2.5. LÍNEAS DE ACCION EXTERNAS (PROPIAS DEL SECTOR PÚBLICO)

– Impulso de una agencia de desarrollo del mueble y productos de madera: Esta agencia debería poner énfasis, entre otras cosas, en los aspectos tecnológicos, en el diseño de productos y de asesoramiento técnico a las empresas de muebles en marketing y en gestión industrial. También se deberían alentar las exportaciones de muebles de madera de reforestación, objetivo que podrá alcanzarse invirtiendo en nuevas fábricas o a través de la reconversión y adaptación de las ya existentes.

– Promoción de exportaciones: Al respecto se propone elevar y reestructurar los reintegros a las exportaciones (aumentando aquellos destinados a productos de mayor valor agregado), promocionar mediante ferias y exposiciones en el exterior los productos madereros, asistir financieramente a las PyMES que participen de las mismas y otorgar beneficios a las empresas que emprendan un compromiso exportador creciente en el tiempo.

– Definición de estándares de productos: Se hace necesario el desarrollo de estándares de calidad que le permitan a los usuarios hacer una elección adecuada y comparable de los productos. En Argentina el consumidor desconoce la composición de un mueble con respecto a otro. Además se han empezado a sustituir los productos de madera por otros.

5.8.3.2.2.6. LÍNEAS DE ACCION CONJUNTAS

– Reglamentaciones gubernamentales: Existen limitaciones a la utilización de maderas para ciertas construcciones, que imponen restricciones a su uso sobre conceptos totalmente errados, ya sea porque están basadas en preceptos sobre los riesgos del producto que han sido superadas, o porque no contemplan adecuadamente las características y funcionalidad de la madera. El sector privado debería actuar a través de sus cámaras, informando a los Poderes Ejecutivos, sobre las posibilidades que ofrece la madera para la construcción de viviendas.

– Utilización de los apoyos gubernamentales: Existe una cantidad importante de herramientas económicas y financieras que contribuyen a bajar costos y posicionar competitivamente a la empresa y que no está siendo aprovechada suficientemente por las empresas a las cuales están dirigidos.

– Diseño de un proyecto de Integración Vertical que involucre a empresas del sector forestoindustrial (transformación primaria) y fábricas de muebles: Este proyecto piloto, cuya duración sería de un año y debería exportar no menos de $400.000 mensuales al final del mismo, debería tender a formar asociaciones de empresas que se integren verticalmente y que permitan realizar los procesos de transformación, maquinado y acabado. Se debería basar no tanto en la compra de equipos, sino en la adquisición de tecnologías blandas, es decir del conocimiento, las cuales una vez sistematizadas puedan ser transferidas a todo el sector.

5.8.3.2.2.7. LÍNEAS DE ACCION INTERNAS (PROPIAS DEL SECTOR PRIVADO)

– Cambios estructurales en la cadena de distribución: Se sugiere el desarrollo de cadenas de distribución que surjan de las propias empresas productoras de maderas o de una integración entre empresas de muebles. Las acciones de las empresas deberán orientarse -entre otras cosas- a adquirir un mayor dominio del canal comercial a través de la certificación de sus distribuidores, identificación de sus productos, capacitación de la fuerza de venta propia y de los distribuidores, y promoción de los productos. Otra solución que podría adoptar el sector privado, más precisamente la industria del mueble, es la organización de un «pool de compras», donde varios fabricantes se agrupen para la compra de insumos comunes al conjunto, reforzando de esta forma el poder de negociación ante proveedores, obteniendo ventajas en los precios y plazos de pagos, y calidades homogéneas. También se podría optar por un «pool de ventas» que constituya un centro de distribución de muebles, cuyas ventajas serían mejorar la cadena de pagos, establecer un contacto más directo con el cliente y la apropiación del margen de ganancia en la etapa comercial.

5.8.4. SECTOR MUEBLES DE MADERA

5.8.4.1. SECTOR MUEBLERO NACIONAL

De acuerdo a datos del CEP, el sector muebles de madera nacional está compuesto por 3.150 empresas, y emplea a 14.000 personas. Muestra un alto grado de especialización, a pesar de la importante participación de PyMEs. Los fabricantes de muebles de madera fueron duramente afectados por el contexto recesivo, impactando negativamente sobre la producción y el consumo, tal como se observa en el gráfico 5.74.

Además, debe tenerse en cuenta que los muebles de madera están siendo lentamente desplazados por productos de plástico y metal. En efecto, mientras que en 1992 el 71,4% del total de muebles producidos eran de madera, en el año 2000 la proporción cayó al 67,8%.

Las empresas del sector no lograron compensar la caída en el consumo con exportaciones, dado que las ventas externas tienen un peso muy bajo sobre el total producido (el cociente exportaciones/producción asciende apenas al 4,5%). Asimismo, se registró una creciente competencia de productos importados, principalmente desde Brasil (50% del total importado), llevando a un aumento del déficit comercial del sector (gráfico 5.75). De acuerdo a FAIMA3 , la productividad del sector, medida como valor de la producción/persona ocupada, registra una tendencia creciente en la década del noventa, ubicándose actualmente en alrededor de $40.000 por persona ocupada.

3 Federación Argentina de la Industria Maderera y Afines.

Este valor está muy por debajo de los valores europeos, cercanos a los $150.000 persona/año. Los subsegmentos de mayor productividad son: Muebles de cocina, Placares y Armarios, Muebles accesorios y Muebles de baño. Los segmentos de menor productividad son: Comedores, muebles juveniles y muebles especiales.

5.8.4.2. SECTOR MUEBLES DE MADERA REGIONAL

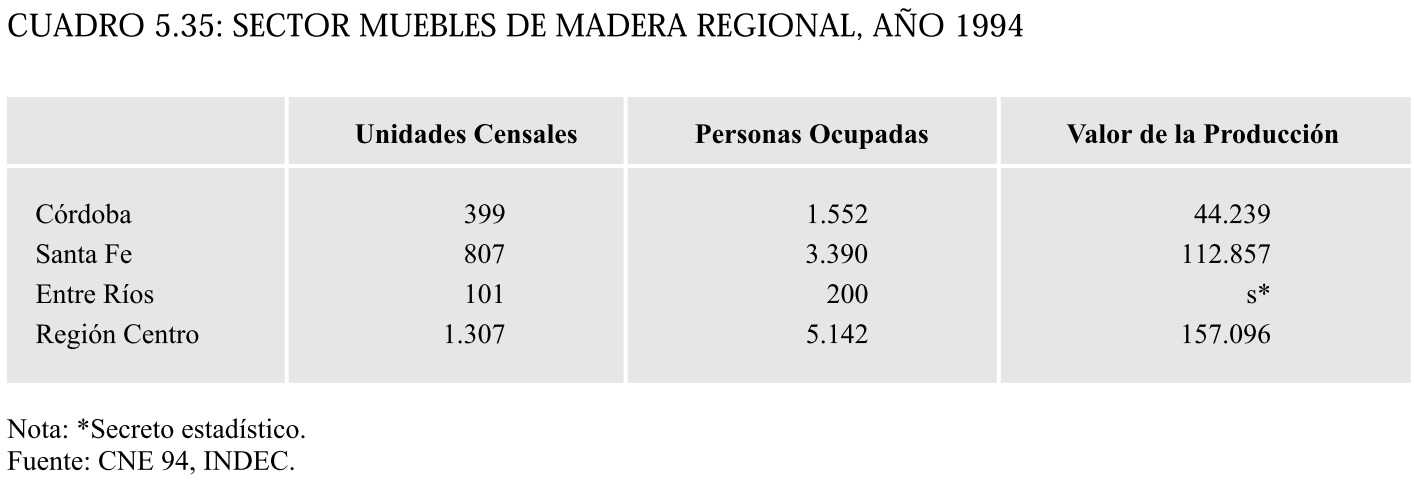

En el Censo de 1994 se habían registrado 1.300 empresas fabricantes de muebles en la Región Centro (ver cuadro 5.35).

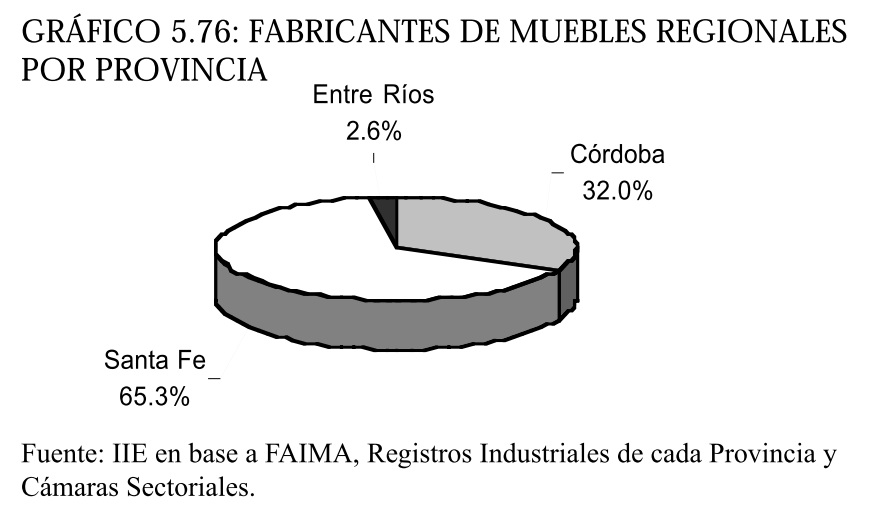

Lamentablemente, no existe un registro unificado de empresas fabricantes de muebles a nivel provincial. Sin embargo, FAIMA estima la existencia actual de empresas en la Región Centro en 1.102, lo cual representa un 32,1% del total nacional. La mayoría de estas empresas (65,3%) se encuentra en la provincia de Santa Fe.

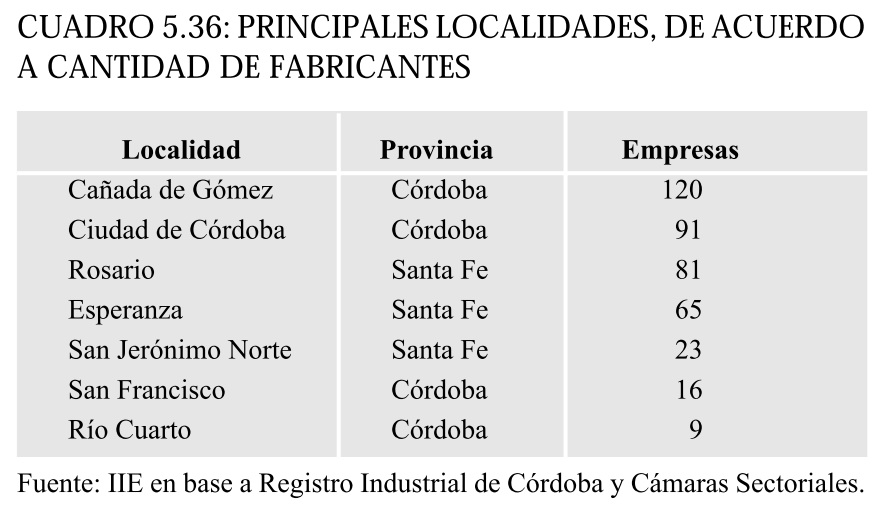

A partir de varias fuentes, principalmente las Cámaras locales y el Registro Industrial de la Provincia de Córdoba, se intentaron determinar las principales localidades productoras de muebles de madera, de acuerdo a la cantidad de fabricantes. Como se observa en el cuadro 5.36, Cañada de Gómez es el principal polo productor a nivel regional. Otros dos importantes centros de producción son Esperanza y San Jerónimo Norte, ambas en la provincia de Santa Fe. De acuerdo a los empresarios del sector, varias empresas de Rosario han cerrado en los últimos 3 años ya que fabricaban muebles económicos, segmento afectado en mayor medida por las crecientes importaciones desde Brasil.

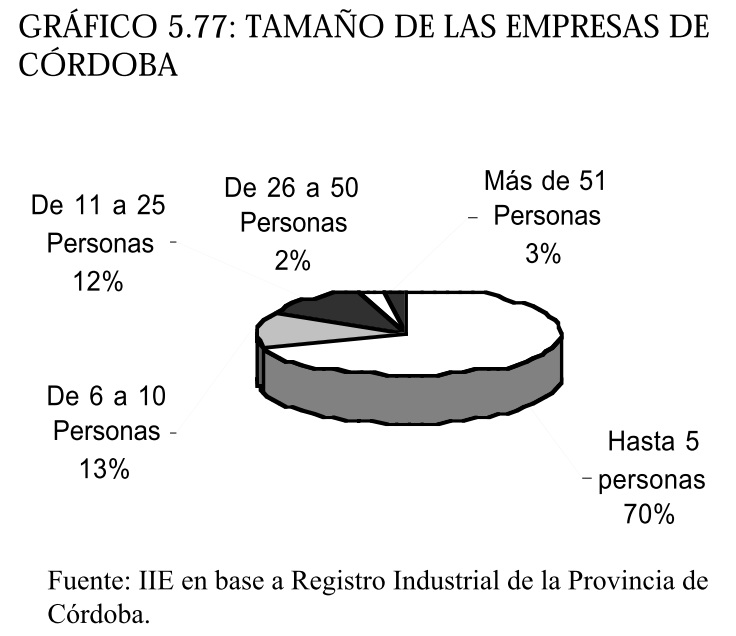

Dentro de la provincia de Córdoba merecen especial mención varias localidades ubicadas en el departamento Río Segundo, Colazo y Villa del Rosario principalmente, por la presencia de empresas de altos niveles de facturación anual, las cuales se han insertado exitosamente en mercados externos. Se estima que el sector del mueble en Río Segundo emplea a unas 400 personas. Estas empresas tienen niveles de empleo mayores al promedio de las empresas cordobesas; de acuerdo al Registro Industrial Provincial, el 70% de los fabricantes de muebles tiene menos de 5 empleados (ver gráfico 5.77).

5.8.4.3. ANÁLISIS FODA

Para analizar los factores externos e internos que afectan -en forma positiva y negativa- al sector mueblero regional, y trabajar sobre las políticas requeridas por el sector, el IIE de la Bolsa de Comercio de Córdoba convocó a una reunión donde participaron los principales referentes del sector, tanto productores como asociaciones intermedias.

El taller se realizó en la Bolsa de Comercio de Córdoba, el 4 de Octubre de 2001. A continuación, se expone la matriz FODA confeccionada, el detalle de cada uno de sus componentes y las políticas que los participantes del taller creen necesarias implementar para el cabal desarrollo del sector.

CUADRO 5.37: MATRIZ FODA, SECTOR DEL MUEBLE DE MADERA REGIONAL

OPORTUNIDADES

– Planes competitividad,consorcios de exportación

– Crisis como oportunidad para mejorar recursos humanos

– Apoyo de organismos internacionales para mejorar la competividad de grupos de empresas

– Desarrollo futuro del ALCA y el MERCOSUR

– Materias Primas importadas a menor precio

FORTALEZAS

– Asistencia conjunta a ferias

– Grupo de empresas que han comenzado a insertarse en el exterior

– Desarrollo de mueblepartistas

– Diferenciación de productos

– Desarrollo de productos con tendencias de consumo internacional para incentivar el consumo interno y poder producir en escala

– Trabajo con capacitación

– Capacidad artesanal de la mano de obra

– Asociatividad

– Capacidad ociosa

– Creciente concientización de contar con ISO 9001

– Informática de punta

– Capacidad de diseño

– Mejora en productividad

– No tener deuda bancaria

AMENAZAS

– Falta de políticas industriales

– Contexto Macroeconómico: Recesión Interna, devaluaciones en Brasil

– Poco Financiamiento para Pymes

– Reglas poco claras e inestables (ejemplo: política arancelaria)

– Altos costos impositivos, con ausencia de incentivos fiscales a la exportación

– Pocas negociaciones sobre aranceles en el caso de la devaluación de Brasil

– Altas tasas de interés

– Escasa distribución del ingreso (mercado interno pequeño)

– Contrabando

DEBILIDADES

– Escasa colaboración entre las empresas del sector

– Individualismo, miedo al robo de ideas

– Falta de diálogo entre gobierno – sindicatos – industrias – universidades

– Falta de Normas de los productos

– Pocos especialistas en marketing de muebles

– Capacitación y entrenamiento mano de obra escasa y no programada

– Baja capacitación en RRHH en las empresas más pequeñas

– Alto grado de capacidad ociosa

– Escaso desarrollo de la industria del mueble y falta de innovación

– Verticalización – procesos productivos

– Dificultades financieras en la incorporación de nuevas tecnologías

– Diseños de productos inadecuados

– Desconocimiento de mercados externos

– Falta de posicionamiento de marcas

5.8.4.3.1. FACTORES EXTERNOS POSITIVOS (OPORTUNIDADES)

– Planes competitividad, consorcios de exportación: Los planes de competitividad en particular significan una oportunidad para mejorar la situación de la industria. Además, se están comenzando a formar consorcios de exportación que podrían ser beneficiosos para las empresas ante la caída del mercado interno. Los consorcios de exportación también pueden ser considerados un factor interno al sector.

– Crisis como oportunidad para mejorar recursos humanos: La actual situación económica lleva a que los empleados de las empresas sean conscientes de los problemas de la empresa, por lo que están muy abiertos a la capacitación y la transmisión de nuevas ideas.

– Apoyo de organismos internacionales para mejorar la competitividad de grupos de empresas: Existen potencialmente créditos de diversos organismos (BID, por ejemplo) para desarrollar «clusters» que tengan potencial de crecimiento.

– Desarrollo futuro del ALCA y el MERCOSUR: Particularmente el ALCA permitiría acceder con mayor facilidad a los mercados norteamericanos.

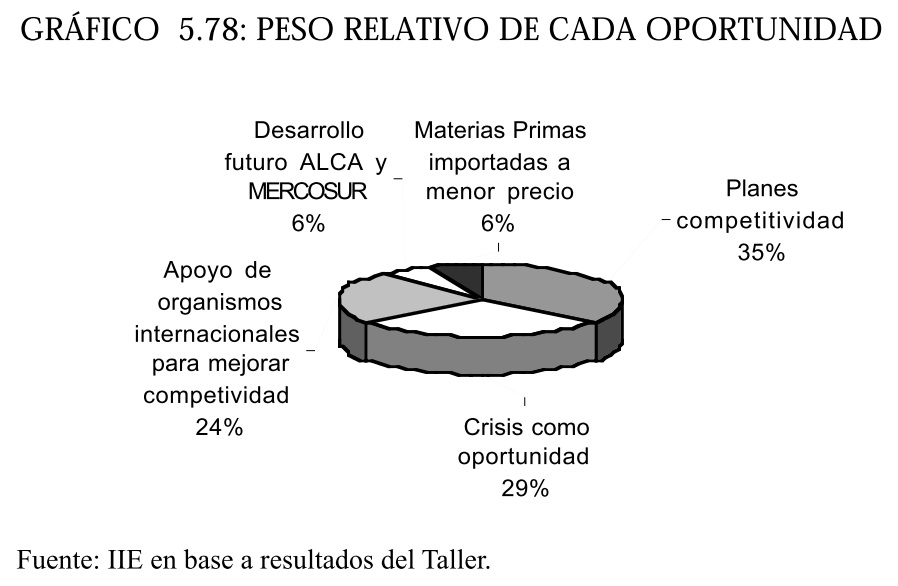

– Materias Primas importadas a menor precio Los asistentes a la reunión ponderaron los factores enumerados de acuerdo a su importancia relativa para la actualidad del sector, siendo el factor más votado los planes de competitividad y consorcios de exportación, seguido por la crisis como oportunidad de mejorar los recursos humanos (ver gráfico 5.78).

5.8.4.3.2. FACTORES EXTERNOS NEGATIVOS (AMENAZAS)

– Falta de políticas industriales: Los empresarios, como ocurre en los restantes sectores industriales, advierten la ausencia de una política de desarrollo, fomentando el crecimiento de las empresas.

– Contexto Macroeconómico: La recesión argentina provocó la retracción del mercado interno, a lo que se le suma la devaluación en Brasil que generó el ingreso de productos brasileños a precios cada vez más competitivos.

– Poco Financiamiento para Pymes: Se observa un marcado desinterés por parte de los bancos en proveer financiamiento para Pymes, los cuales no tienen departamentos encargados de proyectos de inversión adecuados. Además, las tasas de interés son prohibitivas.

– Reglas poco claras e inestables: La planificación y administración de un negocio se complican innecesariamente a partir del cambio en las normas impositivas y aduaneras, como por ejemplo la introducción del factor de convergencia y el quite de los reintegros, que significó para algunas empresas un cambio importante en sus costos que era imposible de prever.

– Altos costos impositivos, con ausencia de incentivos fiscales a la exportación: Los empresarios remarcaron la falta de incentivos a la exportación. Incluso, al igual que en muchos sectores, actualmente el sistema de reintegros de IVA perjudica al exportador por las demoras que se dan en el sistema, lo cual significa un costo financiero para la empresa.

– Pocas negociaciones sobre aranceles en el caso de la devaluación de Brasil: Dado que una devaluación para compensar la pérdida de competitividad en precio frente a Brasil sería muy complicada por sus múltiples efectos, Argentina podría aumentar los aranceles para productos brasileños o entablar alguna negociación que limite el daño causado a las empresas locales por las importaciones.

– Altas tasas de interés

– Escasa distribución del ingreso (mercado interno pequeño): La mala distribución del ingreso se suma a la recesión, llevando a que el mercado interno tenga una escala insuficiente.

– Contrabando: Este punto fue muy discutido. Habría casos de contrabando de muebles, mediante la subfacturación o la introducción de varias piezas con el trámite aduanero de una sola. De todas maneras, algunos de los presentes en la reunión señalaron que no es un problema importante, ya que de por sí los productos brasileños tienen ventajas de precio.

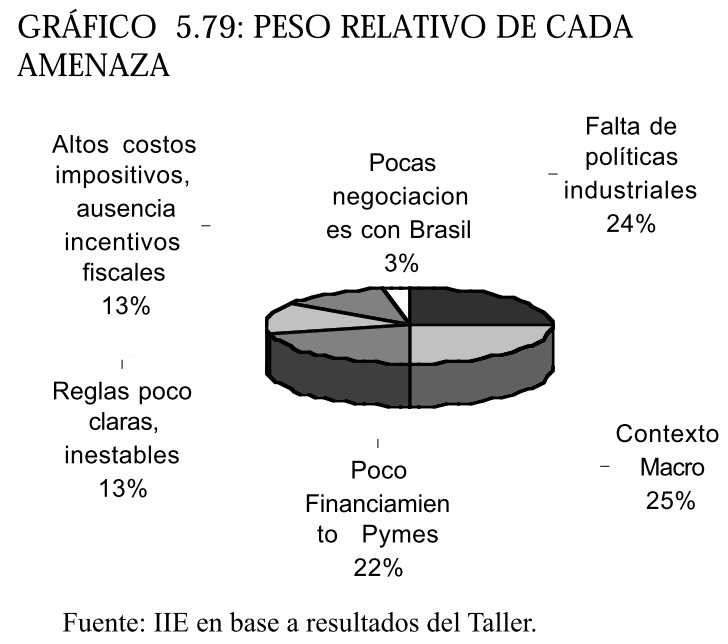

Como se observa en el gráfico 5.79, los 3 factores externos negativos más importantes de acuerdo a los participantes fueron la falta de políticas industriales de largo plazo, el contexto macroeconómico adverso, y la falta de financiamiento para Pymes.

5.8.4.3.3. FACTORES INTERNOS POSITIVOS (FORTALEZAS)

– Asistencia conjunta a ferias: Se observan incipientes experiencias de asociatividad entre empresas, por ejemplo la asistencia a ferias para promover los productos argentinos. Sin embargo, entre las debilidades se remarcó el individualismo del empresario del sector.

– Grupo de empresas que han comenzado a insertarse en el exterior: Este punto está muy relacionado con el anterior, se refiere a las experiencias en la formación de consorcios exportadores entre diversas empresas, buscando entrar en mercados externos mediante la innovación en los productos, el marketing, etc.

– Desarrollo de mueblepartistas: Los fabricantes de partes que se emplean en el armado del mueble han crecido mucho en los últimos años, con lo cual la calidad de los productos y su adaptabilidad a los requirimientos del fabricante es muy buena.

– Diferenciación de productos

– Desarrollo de productos con tendencias de consumo internacional para incentivar el consumo interno y poder producir en escala: La idea es que imitando las tendencias internacionales, se logra un producto más atractivo para el mercado interno, a partir de lo cual se puede en el futuro lograr una escala adecuada para la exportación masiva. Si bien no es una práctica extendida, algunos actores del sector la han implementado.

– Trabajo con capacitación

– Capacidad artesanal de la mano de obra: El nivel de la mano de obra es buena en general.

– Asociatividad: Se observan indicios de buena asociatividad entre empresas, principalmente relacionados con la actividad exportadora mencionada anteriormente, aunque como se verá queda mucho por hacer en este ámbito.

– Capacidad ociosa: La capacidad ociosa es vista como una fortaleza, ya que permite una rápida respuesta frente a un posible crecimiento de la demanda.

– Creciente concientización de contar con ISO 9001v Informática de punta: Los empresarios coincidieron en que actualmente las empresas del rubro están bien informatizadas, y que las deficiencias del sector no pasan por la falta de software.

– Capacidad de diseño

– Mejora en productividad: como es reflejado en las estadísticas de facturación/persona ocupada, la productividad del empleado ha crecido en los últimos años.

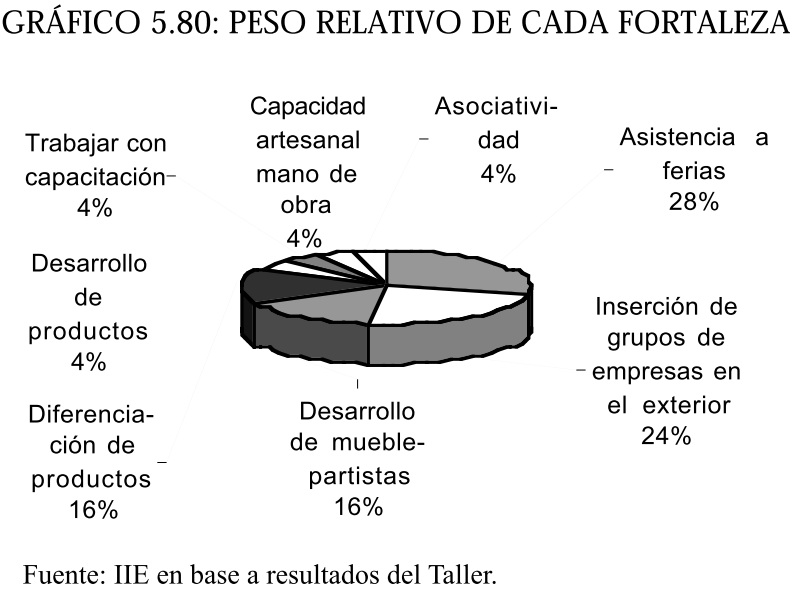

– No tener deuda bancaria Dentro de los Factores Internos Positivos, los dos que se consideran más importantes están relacionados con la asociatividad, y más específicamente con la asociatividad apuntada a la exportación (ver gráfico 5.80).

5.8.4.3.4. FACTORES INTERNOS NEGATIVOS (DEBILIDADES)

– Escasa colaboración entre las empresas del sector: El empresario del sector del mueble se caracteriza por la desconfianza respecto a los demás empresarios.

– Individualismo, miedo al robo de ideas: Esta idea está muy relacionada con la anterior. Por ejemplo, existen experiencias de proyectos de exportación en conjunto que no prosperaron a partir de las actitudes individualistas de algunos de sus integrantes.

– Falta de diálogo entre gobierno-sindicatos-industrias-universidades: La asociatividad no sólo es baja entre los empresarios, sino que tampoco se observa una comunicación fluida con otros sectores de la sociedad. No existe un contacto con las universidades para la realización de estudios, desarrollo de productos ni capacitación, ni tampoco comunicación con otras industrias proveedoras, etc.

– Falta de Normas de los productos: Se observa una falta de estandarización en cuanto a medidas, pero también una ausencia de normas, por ejemplo de seguridad en muebles para niños, que caracteriza a los países más avanzados.

– Pocos especialistas en marketing de muebles

– Capacitación y entrenamiento de mano de obra escasa y no programada: la capacitación del sector fue incluida entre los factores positivos que posee el sector. Aparentemente esta capacitación efectivamente es adecuada, pero se da de un modo informal, sin adecuada planificación.

– Baja capacitación en RRHH en las empresas más pequeñas

– Alto grado de capacidad ociosa: La capacidad ociosa, a pesar de ser potencialmente una fortaleza ya que permitiría responder a un crecimiento de la demanda, en este momento representa un gran costo para el sector.

– Escaso desarrollo de la industria del mueble y falta de innovación: Se observa una falta de innovación para insertar nuevos productos en el mercado y lograr una mayor atractividad para el cliente.

– Verticalización-procesos productivos: Este punto se refiere a la concentración de actividades dentro de la empresa, algunas de las cuales podrían ser terciarizadas.

– Incorporación de nuevas tecnologías: grandes dificultades y pocas posibilidades financieras.

– Diseños de productos inadecuados: relacionado con la falta de innovación mencionada.

– Desconocimiento de mercados externos: El empresario del sector del mueble muchas veces ni siquiera se informa sobre la posibilidad de exportar, por lo que se concentra en atender al mercado interno.

– Falta de posicionamiento de marcas

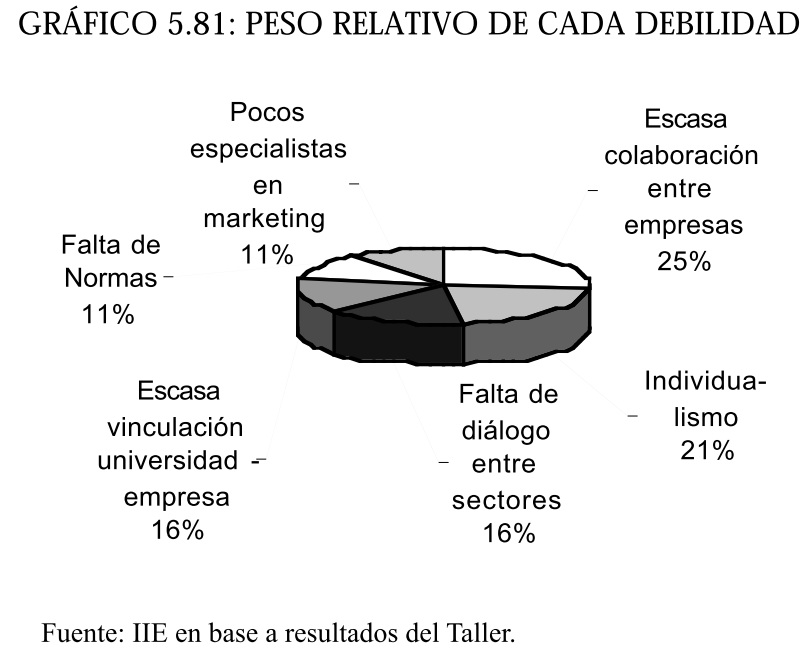

Los 4 primeros factores internos negativos se relacionan con la falta de asociatividad y diálogo, tanto dentro del sector del mueble como con otros sectores (universidad, gobierno, sindicatos). A pesar de las experiencias positivas en asociatividad entre empresas mencionadas dentro de los factores positivos, persiste dentro del sector un marcado individualismo y desconfianza que significa un obstáculo para el mayor desarrollo de actividades conjuntas.

5.8.4.3.5. LÍNEAS DE ACCION EXTERNAS (PROPIAS DEL SECTOR PÚBLICO)

– Embajadores que sepan hacer negocios: Este punto resume el reclamo de un mayor apoyo a la actividad exportadora por parte de los organismos públicos, a través de las embajadas, la cancillería, etc.

– Definición de una política industrial de largo plazo

– Tasas bajas de interés

– Baja de impuestos

– Subsidio o apoyo gubernamental parapromover I&D aplicado al sector (con participación empresaria)

– Un Estado que subsidie en mayor escala las exportaciones (reintegros)

El mayor reclamo al sector público se relaciona con la falta de apoyo por parte de los organismos del Estado al empresario que intenta exportar, lo cual contrasta fuertemente con la promoción de los países desarrollados. Además, se remarca la falta de políticas industriales.

5.8.4.3.6. LÍNEAS DE ACCION CONJUNTAS

– Incentivar acciones conjuntas de todos los actores económicos del sector

– Identificación y promoción de un «cluster» de los productos de madera de la Región Centro

– Elegir un mercado externo objetivo para orientar a todo el sector

– Crear SGR: La creación de Sociedades de Garantía Recíproca permitiría a las empresas acceder al crédito con mayor facilidad y mejores tasas.

– Ayuda/apoyo en exportación, ferias y transporte, por parte del gobierno y cámaras conjuntamente.

5.8.4.3.7. LÍNEAS DE ACCION INTERNAS (PROPIAS DEL SECTOR PRIVADO)

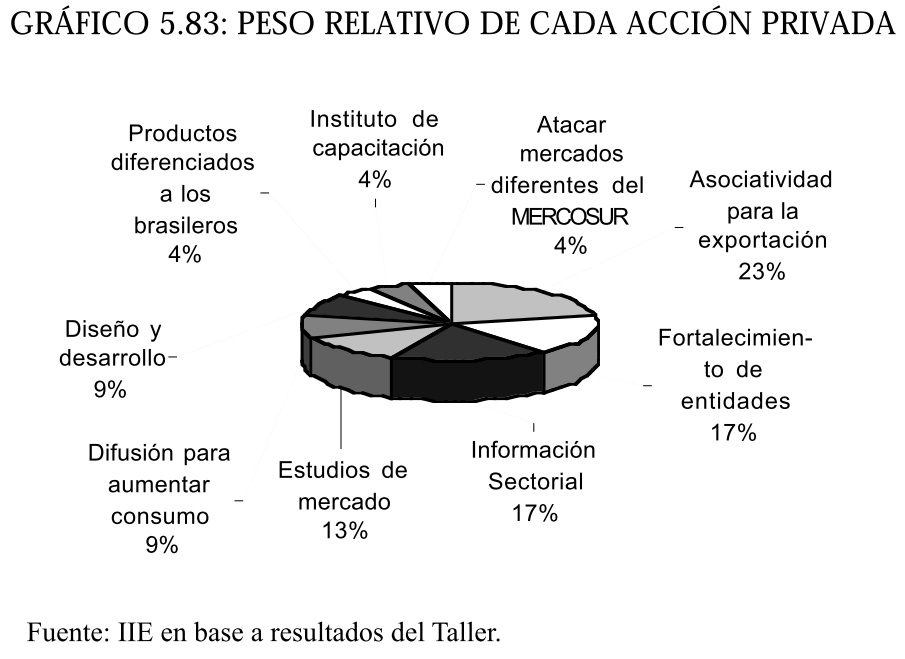

– Asociatividad entre empresas, para lograr insertarse en el Mercado Común Europeo y otros mercados externos

– Fortalecimiento de entidades: apunta a promover la asociatividad y la actividad gremial empresaria, aumentando la organización de eventos y la representación frente al gobierno.

– Relevamiento permanente de información sectorial: Actualmente no se encuentra la información necesaria para la toma de decisiones.

– Estudios de mercado e información de mercado para identificar oportunidades comerciales: La información relevada debe apuntar a encontrar nuevos mercados o nichos de mercado no explotados.

– Mayor difusión del mueble argentino para aumentar consumo.

-Trabajar con diseño y desarrollo no para mejorar productos sino para satisfacer necesidades: El desarrollo de productos debe apuntar a satisfacer las demandas del cliente

– Desarrollar productos diferentes a los de Brasil

– Instituto de capacitación orientado a muebles

– Atacar mercados diferentes del MERCOSUR. Las acciones privadas necesarias para el desarrollo del sector una vez más remarcan el concepto de asociatividad, principalmente apuntando a la exportación. Además existe una necesidad de generar información para la toma de decisiones, refiriéndose a estudios de mercado y también a estadísticas propias del sector.