MERCADO DE CAPITALES

MERCADO DE CAPITALES

Debido a Ia crisis asiática y a la cesación de pagos de Rusia, se observa un mayor grado de aversión al riesgo en los inversores y, en consecuencia, una reversión del flujo de fondos hacia los mercados más maduros que presentan un menor nivel de volatilidad. A diferencia de lo ocurrido durante 1995, donde sólo se produjo un cambio en los destinos del flujo de fondos, en 1998 y 1999 se estima una reducción de los mismos. Esta refleja una mayor gravedad de Ia crisis. El ingreso de capitales en Argentina produjo un importante incremento en la productividad de la economía y una gran proporción de los mismos se realizaron bajo la forma de inversión extranjera directa.

7.1. Antecedentes

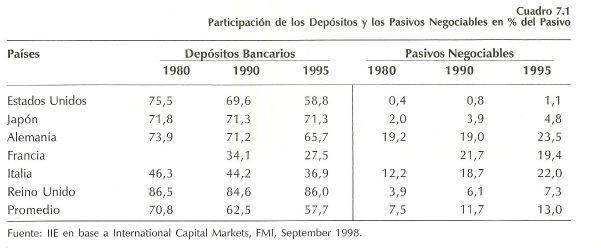

EI sistema financiero internacional experimentó un importante cambio en los últimos años. Entre las principales causas de este cambio, se pueden mencionar el incremento del nivel tecnológico, Ia reducción de las regulaciones financieras y la integración de los mercados de capitales. Lo anterior permitió que las entidades bancarias pudieran ingresar a negocios en los que antes tenían limitaciones y, de esta manera, diversificar su fuente de ingresos. Por otro lado, el desarrollo y profundización del mercado de capitales hizo posible que las empresas se financiaran en mayor medida a través de emisiones de acciones y bonos. Para poder apreciar esta transformación en el negocio bancario resulta interesante analizar la variación en la composición del activo y del pasivo de las entidades financieras en los principales países industrializados.

Por ejemplo, el total de depósitos como porcentaje del pasivo total de las entidades se redujo en promedio desde un 70,8% en 1980 hasta el 57,7% en 1995, tal como se puede apreciar en el cuadro 7.1. Es decir, que si bien los depósitos continúan siendo la principal fuente de fondeo de los bancos, perdieron participación relativa en relación a otras fuentes. A su vez, Ia participación de los pasivos negociables aumentó desde el 7,5% en 1980 hasta el 13,0% en 1995.

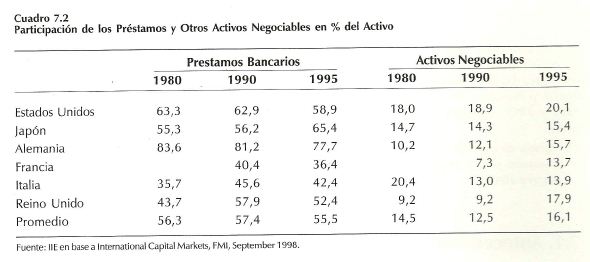

Si se analiza la composición del activo, se puede observar una disminución en términos relativos de los préstamos a favor de activos con negociación, tal como se puede observar en el cuadro 7.2. Cabe destacar que este proceso de mayor participación de los activos y pasivos con cotizaciones no fue homogéneo en todos los países ni en todas las entidades financieras. En general, el efecto descripto anteriormente se produjo con mayor intensidad en los países con un mercado de capitales más desarrollado y en las entidades de mayor tamaño.

Otro hecho destacable de los últimos años es el incremento de los fondos manejados por los inversores institucionales. En promedio, la cartera manejada per estos inversores en los principales países industrializados alcanzaba al 80% del PBI en 1986, mientras que en 1996 superaba al mismo en un 10%. Además, representaban más del 150% de la capitalización total de acciones y bonos.

También resulta relevante la reducción de la aversión al riesgo durante este período, es decir, que el requerimiento de una recompensa por parte de los inversores por asumir un mayor riesgo es menor. En efecto, en 1997 se puede observar que el spread entre la tasa de los bonos de los países emergentes y de Estados Unidos llega a un mínimo.

En el gráfico 7.1, se puede observar la evolución del flujo de fondo bruto de los principales países industrializados, discriminando en inversiones directas (ID) e inversiones en cartera (IC). Entre 1970 y 1997 las ID se multiplicaron por 31, alcanzando US$ 448,32 miles de millones, mientras que las IC se multiplicaron por 200 . Este evidencia el importante desarrollo del mercado de capitales.

7.2. Flujo de Fondos hacia los Mercados Emergentes

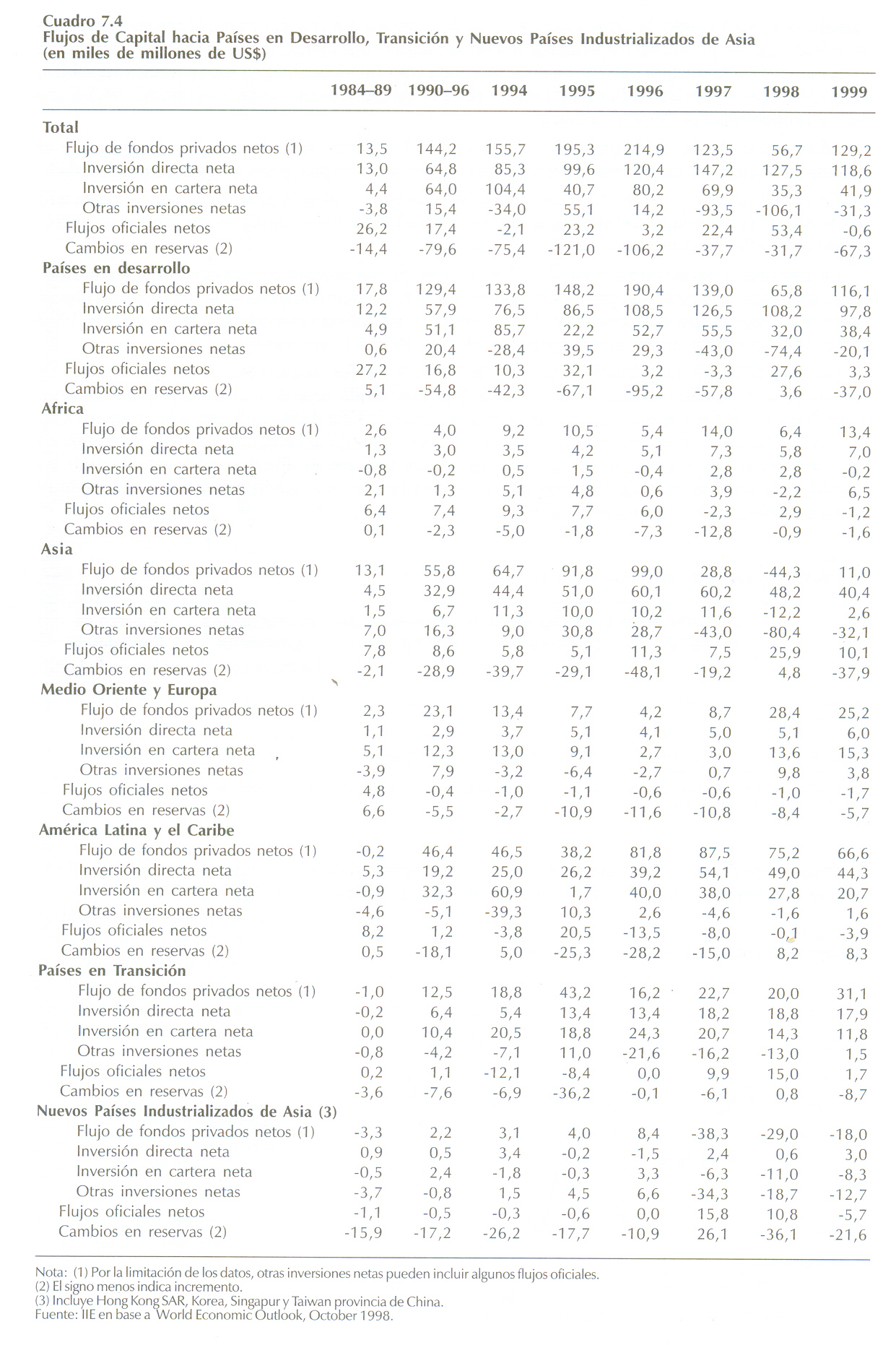

Si bien el flujo de fondos hacia los mercados emergentes tuvo un importante incremente en los últimos años, no todos los países recibieron la misma afluencia de capitales. Si se compara el promedio anual entre 1984-1989 y 1990-1996, se puede observar que el flujo neto de fondos se incrementó desde US$ 13,5 miles de millones hasta US$ 144,2 miles de millones, es decir que se multiplicó por más de 10 veces (ver gráfico 7.2).

Si el análisis se realiza por regiones, se destacan América Latina y el Caribe, los Países en Transición y los Nuevos Países Industrializados, que de haber tenido una salida neta de fondos durante el primer período, en la década del ’90 representan el 42% del destino de los flujos privados netos. En el caso de Asia, se incrementaron desde US$ 13,1 miles de millones durante el primer período hasta US$ 55,8 miles de millones en el segundo.

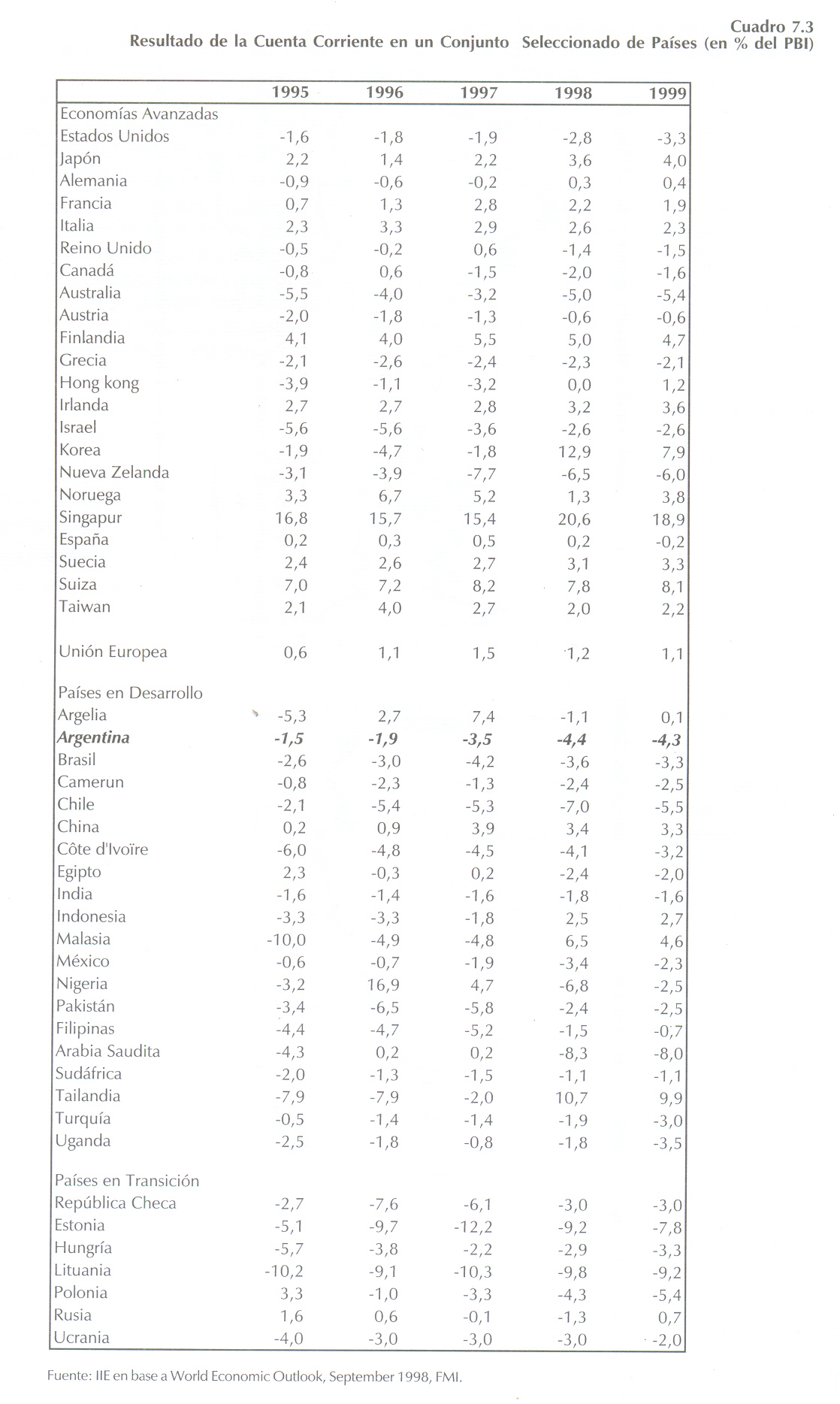

En 1996 se produce un récord de flujo de capitales hacia los países emergentes. A partir de la crisis asiática se puede observar un cambio en el flujo de fondos, elevándose substancialmente el grado de aversión al riesgo. En consecuencia, se estima que durante 1998 y 1999 se reducirá el flujo de fondos hacia los países emergentes. Este cambio en el destino se puede apreciar si se observa el comportamiento del saldo de la cuenta corriente de balanza de pagos de un conjunto seleccionado de países. Cabe recordar que un saldo negativo implica una entrada neta de fondos y, por el contrario, un saldo positivo implica una salida de capitales.

En el cuadro 7.3 al final del capítulo se puede observar el resultado de la cuenta corriente como porcentaje del PBI para el período 1995-1999, según las proyecciones del FMI. Entre 1995 y 1997 se observa que los países en desarrollo y los países en transición tenían un fuerte ingreso de capitales. A partir de 1998, estos países en términos generales disminuyen sus ingresos de fondos, en particular los países del sudeste asiático, en donde se produce una salida neta de capitales.

Paralelamente, los que se beneficiaron con este cambio fueron los países desarrollados, debido al incremento de la aversión al riesgo y al efecto denominado <<fly to quality». Por ejemplo, en Estados Unidos el saldo de la cuenta corriente pasó de -1,9 % del PBI en 1997 a -2,8% y -3,3% en 1998 y 1999, respectivamente. Otros países que incrementaron su ingreso de capitales fueron Canadá y Reino Unido.

Para 1998 y 1999, se estima una reducción del flujo de fondos hacia los países emergentes, en particular, hacia los países asiáticos. En efecto, para 1999 las proyecciones alcanzan un flujo de US$ 129,2 miles de millones, un 60% del correspondiente a 1996. Resulta importante analizar el cambio en la composición. Las inversiones directas se reducen en un 1% respecto a 1996 mientras que las inversiones en cartera lo hacen en un 48%. En el gráfico 7.2 se puede observar el comportamiento de estas dos variables. A pesar de la crisis asiática de 1997 y de la cesación de pagos de Rusia en agesto de 1998, la tendencia de las inversiones directas en los países emergentes no se revirtió, indicando la confianza a largo plazo en estos mercados. En relación a las inversiones en cartera, es lógico que sean las más volátiles ya que las mismas están determinadas por variables de corto plazo.

Un punto importante a analizar es el destino del flujo de capital entre los países emergentes. Los Países en Transición y América Latina y el Caribe son los que presentan un mayor nivel de inversiones y en cartera.

También el Este de Europa arroja un importante flujo de fondos, pero, a diferencia de los dos anteriores, las inversiones directas tienen una participación reducida en el total (ver cuadro 7.4).

En el caso de Asia se observa una recomposición en el ingreso de capitales, pero lejos de los niveles alcanzados en 1996. Los Nuevos Países Industrializados de Asia tendrían en 1999 una salida neta de fondos.

Estas proyecciones suponen que no se produce una corrección en Estados Unidos, que Japón logra reactivar su economía y que en los países emergentes no se profundiza la crisis, en particular en Brasil y Rusia.

1 7.3. Mercado de Capitales en Argentina

7.3.1. Evolución del Flujo de Fondos

El flujo de fondos que recibió Argentina se incrementó notablemente durante la convertibilidad. En efecto, las inversiones extranjeras directas aumentaron desde un promedio de US$ 584 millones durante la década del ‘80 hasta US$ 3.201 millones en los primeros siete años de la década. Por su parte, las inversiones en cartera, que durante los 80 fueron en promedio de US$ -1.310 millones, se incrementaron a US$ 932 millones. Cabe destacar que, aún durante la crisis de 1995, las inversiones extranjeras directas no se interrumpieron y solamente hubo una reversión de las inversiones en cartera. En el gráfico 7.3 se puede observar el comportamiento de estas variables desde 1977 hasta la actualidad.

La evolución de las Inversiones Extranjeras refleja el cambio operado en la economía argentina desde 1991. También resulta importante destacar que en la década del ‘80 el ingreso de capitales financiaba en gran medida al sector público, mientras que durante la presente década estos capitales financian principalmente al sector privado.

Entre los beneficios de las inversiones extranjeras directas se pueden mencionar la transferencia de tecnología y gerenciamiento, el acceso más fluido a los mercados internacionales a través de los socios extranjeros, la mayor cantidad de recursos disponibles para inversiones productivas y la mayor exigencia para implementar una política macroeconómica estable.

Con respecto a las inversiones en cartera, éstas aumentan la liquidez del mercado de capitales, posibilitando el financiamiento de las empresas y facilitando el desarrollo de nuevos instrumentos financieros.

Un punto que resulta relevante destacar es el destino de los flujos de fondos provenientes del exterior, ya que si financian inversiones productivas en el país, este en el futuro no tendría mayores problemas para enfrentar el pago de los intereses y el principal.

En este sentido, para que el destino de la inversión sea el económicamente más eficiente, es de vital importancia un adecuado funcionamiento del sistema bancario. Esto se debe a que un incremento del flujo de fondos hacia el país, dado el esquema de convertibilidad, incrementa la oferta

monetaria y, por lo tanto, la capacidad prestable del sistema. En consecuencia, el agente encargado de seleccionar los proyectos a ejecutarse son las entidades financieras, lo que la literatura denomina <<screening>>. En la medida que las mismas otorguen sólo financiamiento a los proyectos rentables, los particulares no tendrán dificultades en devolver el capital y, por lo tanto, la economía tendrá una mayor probabilidad de honrar su deuda.

Al respecto, basta mencionar la experiencia de los países asiáticos donde debido a que el sistema financiero no funcionaba correctamente, se invirtió en proyectos de dudosa rentabilidad.

En consecuencia, si se produce un ingreso de capitales y el país posee un sistema financiero sólido que permita una correcta asignación de recursos entre los sectores, es de esperar un incremento en la eficiencia de la economía.

Lo anterior se puede comprobar si se descompone el crecimiento económico entre la contribución del trabajo y capital y la parte correspondiente a la productividad total de los factores, que se interpreta como el uso más eficiente de sus recursos. El período considerado abarca desde 1980 hasta 1997, dividido en dos subperíodo, 1980-89 y 1990-97 (ver cuadro 7.5).

Durante 1980-89, la productividad total de los factores fue negativa, es decir que el nivel de eficiencia de la economía disminuyó y se produjo una salida neta de capitales. Por el contrario, entre 1990 y 1997 Argentina tuvo un ingreso neto anual de US$ 4.066 millones y la productividad total de los factores se incrementó a razón de 14%. Más del 66% del crecimiento de la economía en este período se debe a una mejor utilización de sus factores productivos. En este sentido, es indudable la contribución de las inversiones extranjeras, mencionándose a modo de ejemplo el sector petrolero y de telecomunicaciones.

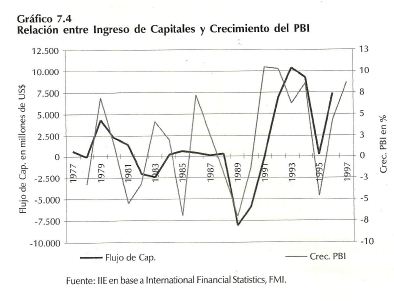

Otra forma de analizar el efecto del ingreso de capitales sobre la economía es comparando la tasa de crecimiento del PBI con el saldo de la cuenta corriente entre 1977 y 1997. Tal como se puede apreciar en el gráfico 7.4, existe una relación positiva entre ambas variables, en particular a partir de 1991. Es importante señalar que la composición del flujo de fondos resulta relevante ya que, tal como se mencionó anteriormente, las IED presentan un flujo más estable que las inversiones en cartera debido a que están determinadas por variables de más largo plazo.

En el caso de Argentina, las IED representaron en promedio el 63% del saldo de cuenta corriente en los últimos años.

7.3.2. Evolución del Mercado Accionario

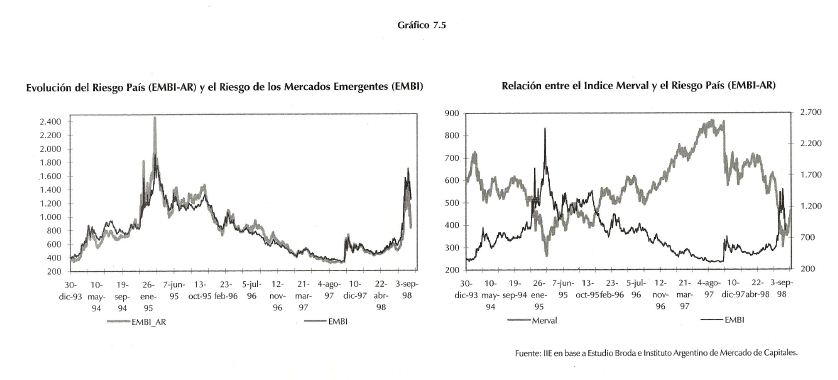

Desde octubre de 1997, se produjo una caída en el índice Merval debido a la crisis asiática y a la reversión del flujo de fondos hacia los países emergentes. Resulta importante analizar lo sucedido en otros países emergentes para comprender el funcionamiento del mercado de capitales. En primer lugar, se analizará la evolución del spread para el conjunto de bonos de los mercados emergentes y el de los bonos de Argentina (ver gráfico 7.5 al final del capítulo). Tal como se puede observar, los inversores no discriminan entre países ante una caída en el flujo de fondos. Posteriormente, en la recuperación, seleccionan entre naciones en base a sus indicadores macroeconómicos.

Por ejemplo, junto con la crisis rusa a partir del 14 de agosto de 1998, se puede observar un incremento del spread argentino similar al del conjunto de países emergentes; sin embargo, posteriormente se observa una reducción más rápida.

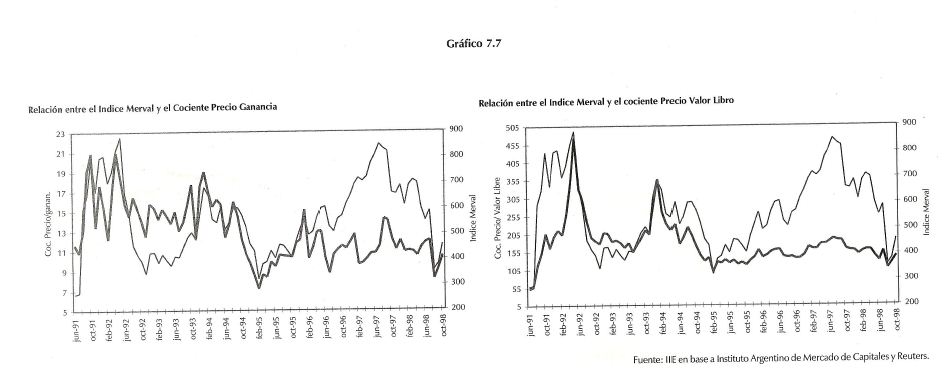

En el gráfico 7.6 al final del capítulo se puede apreciar la evolución del Índice Dow Jones, Hang Seng y Merval entre 1991 y 1998 y la evolución comparada de la volatilidad en estos mercados. En el gráfico 7.7 al final del capítulo se muestra la evolución del cociente precio/ganancia y precio/valor libro para el Índice Merval entre 1991 y 1998.

7.3.3. Inversores Institucionales

7.3.3.1. Administradoras de Fondos de Jubilaciones y Pensiones

La importancia de los inversores institucionales se debe a que compiten con las entidades bancarias tanto en la captación de recursos como en el otorgamiento de préstamos. Asimismo, si se analiza la composición de su cartera y el horizonte de la inversión, están presentes las condiciones para la creación de nuevos instrumentos, tales como fideicomisos financieros y bonos estructurados.

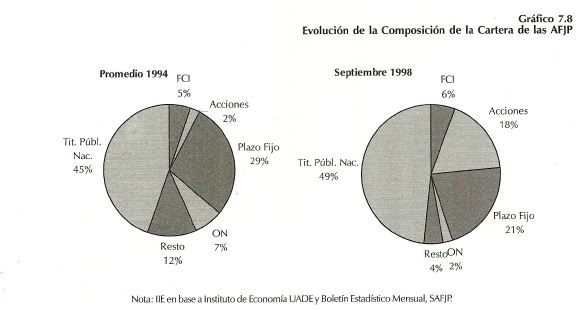

En el gráfico 7.8 se puede apreciar en forma comparada la composición de la cartera para 1994 y septiembre de 1998, donde se destaca el incremento en la tenencia de acciones desde el 2% hasta el 18% del total de activos.

En cuanto a la evolución de la rentabilidad promedio anual de las AFJP la misma disminuyó desde el 25% en septiembre de 1997 hasta -13% en septiembre del corriente año.

7.3.3.2. Fondos Comunes de Inversión

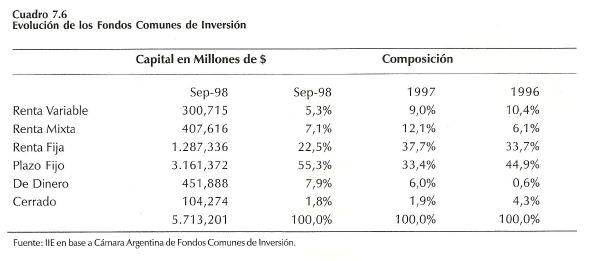

El monto manejado por estos inversores muestra una tendencia ascendente en los últimos años alcanzando un total de $ 5.713 millones en septiembre de 1998. Se destaca la evolución de la cartera, pudiéndose apreciar un incremento en los fondos de plazo fijo y de dinero y una disminución en los fondos de renta variable y renta fija. Este comportamiento se debe a una mayor aversión al riesgo por parte de los inversores y, como consecuencia de la alta volatilidad de la cotización de las acciones de los bonos, al rendimiento negativo que experimentaron estos dos últimos activos.

Si se considera en forma conjunta las AFJP y los FCI, se aprecia que administran una cartera de $ 15.852 millones, valor que representa aproximadamente un 4% del PBI, cifra reducida si se compara con el volumen de los activos financieros que manejan los inversores institucionales en los países industrializados, el cual alcanza en promedio al 110% del PBI.