CAPITULO 1.10 – ASPECTOS MONETARIOS Y FINANCIEROS

1.10 ASPECTOS MONETARIOS Y FINANCIEROS

Las variables monetarias y financieras de la economía argentina se han encontrado en el centro de la escena durante todo 2013 y prometen mantener el papel principal por un largo período de tiempo. El notable deterioro que las mismas han sufrido durante el año, los valores alarmantes que han alcanzado y la falta de un programa económico integral que busque controlar, mejorar y solucionar la situación actual genera que el monitoreo y la evaluación de dichas variables se torne imprescindible. Basta con observar el valor de las mismas al cierre de 2013 para comprender la gravedad: de acuerdo a las estadísticas de San Luis la inflación anual fue del 31,9%, pérdida de reservas por US$12.691 millones, incremento interanual de la base monetaria por 23%, entre otros.

Muchos son los interrogantes que surgen a partir de la situación descripta y de las medidas de política económica decididas por el gobierno. ¿A qué se debe la aceleración inflacionaria experimentada en los últimos meses? ¿Cuáles son las políticas que está llevando a cabo para revertir la situación? ¿Cuáles serán sus consecuencias?

A lo largo de esta sección se buscará dar respuesta a estos interrogantes, analizando la evolución de las principales variables, las causas de su deterioro y las políticas adoptadas por el gobierno a fin de remediarlas.

1.10.1 Principales agregados monetarios

Para medir la cantidad de dinero o la oferta monetaria, la teoría económica establece diversas definiciones conocidas como agregados monetarios. En Argentina, los agregados definidos por la autoridad monetaria, es decir por el Banco Central de la República Argentina (BCRA), son M0, M1, M2 y M3224 en orden decreciente según el grado de liquidez que poseen.

El agregado monetario más representativo de la política monetaria seguida por el BCRA es la base monetaria (M0). La misma representa la creación primaria de dinero y es la suma de los billetes y monedas en circulación (circulación monetaria) más los depósitos de las entidades financieras en la autoridad monetaria.

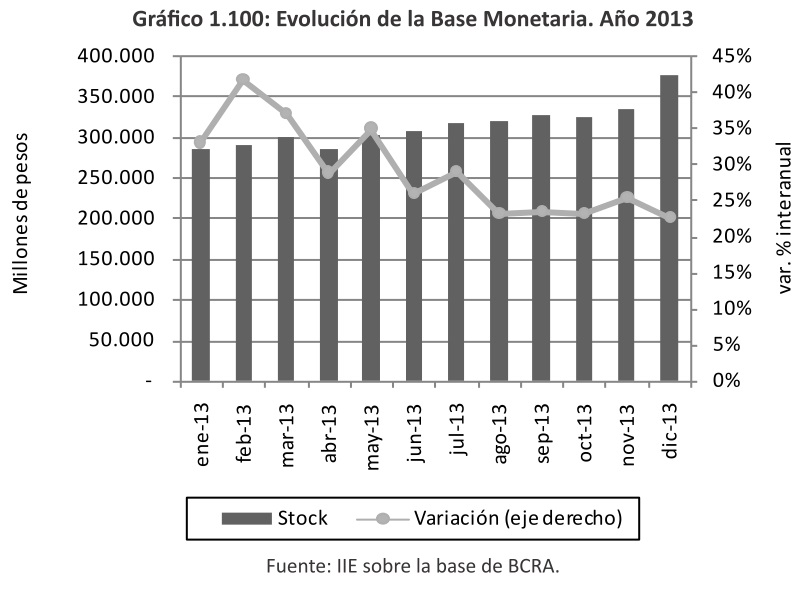

Tal como se observa en el Gráfico 1.100, la base monetaria creció todos los meses del año con la excepción de los meses de abril y octubre. Así, al término de 2013, M0 representaba 377.000 millones de pesos aproximadamente mientras que al cierre de 2012 era de 307.000 millones de pesos. Por lo tanto, el crecimiento experimentado en el año fue de poco menos de 70.000 millones de pesos, siendo diciembre el mes de mayor incremento con 40.000 millones de pesos aproximadamente. En términos interanuales la tasa de crecimiento mostró una tendencia decreciente a lo largo del año, alcanzando el 23% en diciembre.

224 M0 o base monetaria está formada por la circulación monetaria y los depósitos en cuenta corriente que entidades financieras poseen en las arcas del BCRA; M1 está formado por el circulante en poder del público más cuentas corrientes en pesos del sector público y privado no financiero del país; M2 comprende M1 y los depósitos en cajas de ahorro del sector público y privado no financiero del país y M3 incluye M2 y depósitos a plazo fijo e inversiones a plazo transferibles e intransferibles pertenecientes a sectores y monedas detallados en el agregado monetario anterior. Si estos agregados consideran los conceptos mencionados en moneda nacional y extranjera se dice que el agregado es bimonetario (ejemplo: M2 bimonetario) y si solo se considera los conceptos en moneda doméstica, el agregado es monetario (ejemplo: M2 en pesos).

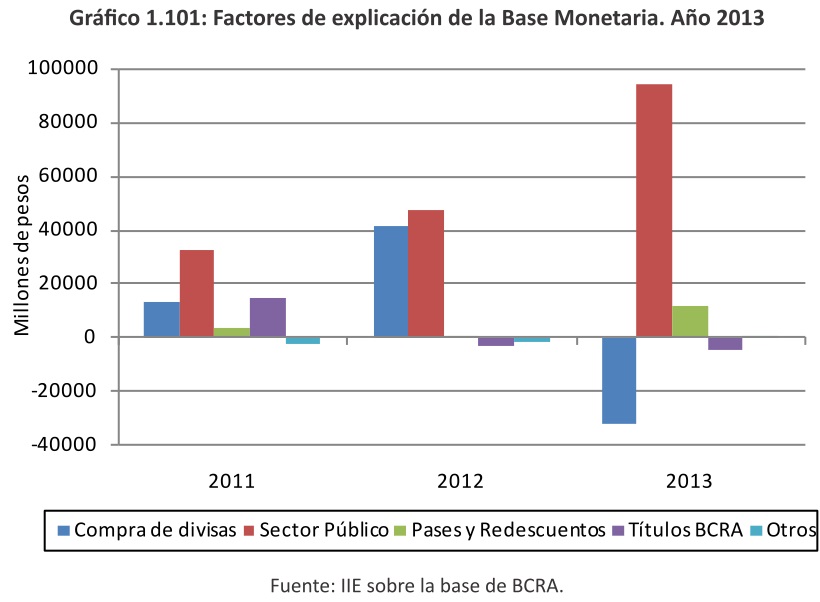

Para poder realizar un análisis acabado de la evolución de la base monetaria, es necesario analizar con detenimiento las fuentes que explican el crecimiento observado de dicha variable. Tal como se observa en el Gráfico 1.101, el financiamiento al sector público fue el principal factor explicativo en 2013, representando poco más de 94.000 millones de pesos, es decir, casi el doble de lo que fue en 2012 (47.495 millones de pesos aproximadamente). Un hecho sumamente importante que ha sucedido en el período bajo análisis y que se observa en el Gráfico 1.101, es que, a diferencia de 2011 y 2012, la compra de divisas representó una fuente de contracción de la base monetaria (poco más de 32.000 millones de pesos) ya que el BCRA se convirtió en vendedor neto de las mismas lo cual equivale a quitar pesos en circulación por cada unidad de moneda extranjera vendida.

Además del sector público y del sector externo, existe otro actor del sistema económico que puede influir en la creación primaria de dinero: el BCRA a través de la utilización de pases225, redescuentos y títulos (LEBACS y NOBACS)226. Si bien en el Gráfico 1.101 se observa que el BCRA ha incrementado la base monetaria a través de pases y redescuentos (11.718 millones de pesos aproximadamente), también se advierte que ha utilizado sus títulos para quitar pesos de la economía. Sin embargo, al considerar los instrumentos mencionados en conjunto, se verifica que el BCRA inyectó dinero en la economía por 7.176 millones de pesos, es decir, que en vez de esterilizar227 parte del dinero creado para financiar al sector público, decidió aumentar aún más la oferta de dinero contrarrestando la disminución generada por la venta de divisas.

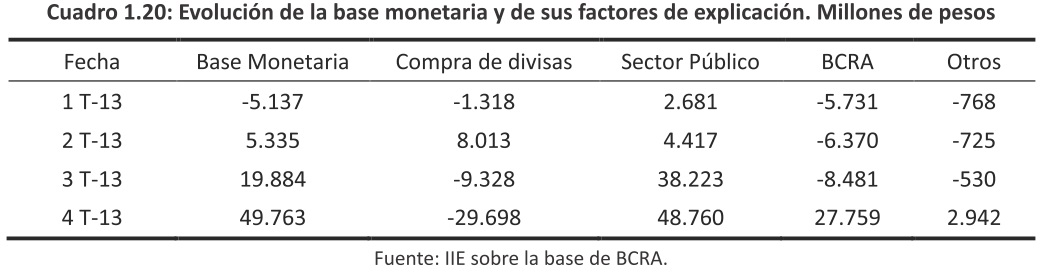

Al analizar la evolución de la base monetaria y sus factores de explicación a lo largo del año, Cuadro 1.20, se observa que las variaciones ocurridas en M0 en el primer semestre de 2013 prácticamente se anulan dejando a la base monetaria inalterada. Sin embargo, esta situación cambia radicalmente en el segundo semestre del año donde la creación primaria de dinero fue de casi 70.000 millones de pesos y las fuentes de explicación se encuentran exclusivamente en los organismos públicos, es decir, en el financiamiento del gobierno y en el BCRA a través de suinstrumentos. En el período citado, el BCRA fue vendedor neto de divisas lo cual implicó el retiro de 39.000 millones de pesos aproximadamente del mercado. Si bien en el tercer trimestre, la autoridad monetaria reforzó este retiro de pesos del mercado por medio de sus instrumentos (principalmente a través de la colocación de LEBACS y NOBACS) por 8.481 millones de pesos, no ocurrió lo mismo en el cuarto trimestre del año donde el BCRA estuvo lejos de querer esterilizar parte del dinero emitido para financiar al gobierno. En dicho período, creó dinero a través de sus instrumentos por un monto prácticamente similar al absorbido por la venta de divisas provocando así, una emisión monetaria neta similar a la generada para financiar al Estado.

225 Son préstamos a muy corto plazo que tienen como garantía un título y que se realizan entre los bancos comerciales y el BCRA.

226 Las LEBAC (Letras del Banco Central) y NOBAC (Notas del Banco Central) son emisiones de deuda a corto plazo del Banco Central de la República Argentina con el objeto de regular la cantidad de dinero de la economía. Las primeras se emiten con descuento por lo que pagan tanto intereses como el capital al vencimiento; mientras que las segundas se emiten a plazos mayores que las LEBAC y pagan intereses periódicos y el capital al vencimiento.

227 Se dice que un Banco Central esteriliza cierta variación de la base monetaria cuando realiza una operación de manera tal de contrarrestar dicho cambio, dejando inalterado el stock de dicho agregado monetario.

El excesivo financiamiento que el BCRA ha otorgado al Estado a través de los adelantos transitorios, ha sido un tema de sumo interés y preocupación a lo largo de los últimos años, debido no sólo a la emisión monetaria y la consiguiente inflación, sino también al notable deterioro en el activo de la autoridad monetaria. Además de los adelantos transitorios, el BCRA también se encuentra expuesto al sector público a través de las letras intransferibles del Tesoro Nacional228, las cuales representan títulos de deuda que el Tesoro emite y coloca en el BCRA a cambio de las divisas necesarias para hacer frente al pago de la deuda externa.

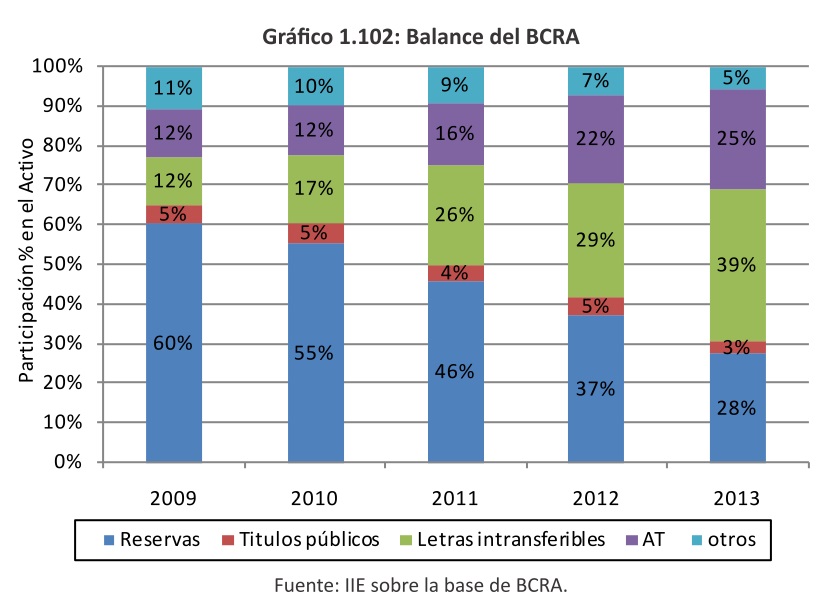

En el Gráfico 1.102 se observa un marcado deterioro de la calidad del activo del BCRA en los últimos cinco años. Las reservas internacionales representan un poco más de la cuarta parte del activo al cierre de 2013, mientras que a fines de 2009 representaban más de la mitad del mismo. Lo contrario ocurre con los instrumentos pertenecientes al Estado Nacional, ya que la exposición del BCRA a través de títulos públicos, adelantos transitorios y letras intransferibles ha alcanzado el 67% del activo en 2013, mientras que cuatro años atrás era sólo del 29%. Al analizar cada uno de los instrumentos por separado, se observa que las letras intransferibles son las que tienen mayor relevancia y las que mayor participación ha alcanzado desde 2009. Por otro lado, los adelantos transitorios representan el 25% del activo, mientras que en 2009 sólo representaban el 12%, crecimiento que permite entrever un régimen monetario más discrecional y permisivo en materia de financiamiento al Tesoro.

El deterioro del activo del BCRA junto con los elevados niveles de emisión monetaria dejan entrever una disminución en el grado de solvencia de la autoridad monetaria ya que el respaldo en dólares de los pesos que hay en la economía es mucho menor.

228 Son títulos de deuda emitidos en dólares estadounidenses, a diez años de plazo y su rendimiento es igual a una tasa de interés equivalente a la que devenguen las reservas internacionales y hasta un máximo de la tasa Libor anual menos un punto porcentual.

1.10.2 Inflación: el principal problema

Si bien la tasa de crecimiento interanual de la base monetaria se ha desacelerado en los últimos meses, la emisión monetaria continúa siendo importante y representa la causa inicial del proceso inflacionario que experimenta Argentina en los últimos años. Además, cabe aclarar que la disminución en la emisión monetaria experimentada en 2013 se debe principalmente a la venta de divisas realizadas por el BCRA y no a un menor financiamiento al sector público.

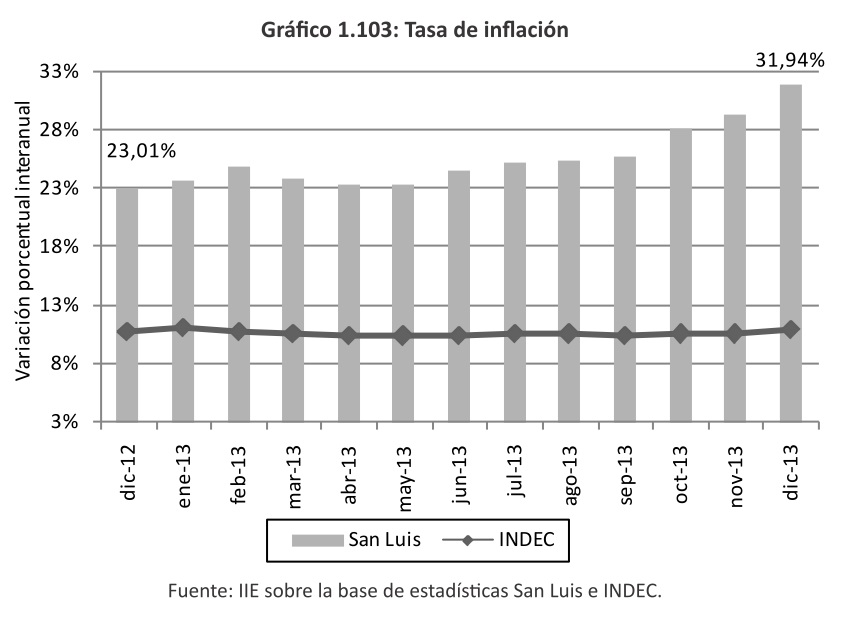

La teoría cuantitativa del dinero es una de las teorías económicas más utilizada para explicar los procesos inflacionarios en una economía. De acuerdo a la misma, la inflación se origina a partir del crecimiento de la oferta monetaria que excede al crecimiento real de la economía. Así, si se supone un crecimiento de 2,5% de la economía y si se toma la base monetaria como la oferta monetaria, en 2013 la tasa de inflación debería ser igual a la tasa de crecimiento de la base monetaria menos la tasa de variación del producto, es decir, 20% aproximadamente. Tal como se observa en el Gráfico 1.103, lo ocurrido en 2013 dista bastante de la situación descripta ya que la inflación fue del 31,9%. ¿Por qué no se cumple la teoría mencionada? Principalmente se debe a que la misma es una teoría de largo plazo y, por lo tanto, resulta de poca utilidad para realizar un análisis de la situación en un año.

Argentina experimenta tasas de crecimiento de la base monetaria superiores al 30% desde julio de 2010 (incluso ha llegado a superar el 40%) y recién se mantuvo por debajo de dicho umbral a partir de abril de 2013. Las excesivas tasas de emisión monetaria existentes por varios años sembraron y alimentaron altas tasas de inflación. A esto se le suma las altas expectativas inflacionarias229 que se ubicaron en el 30% durante todo el año (con la excepción del mes de octubre que fueron del 28%), la creciente desconfianza hacia el gobierno y la política económica implementada, la inflación inercial, la mayor tasa de devaluación observada en el último tiempo (particularmente, luego del cambio de gabinete), entre otros.

229 Elaboradas por Universidad Torcuato Di Tella.

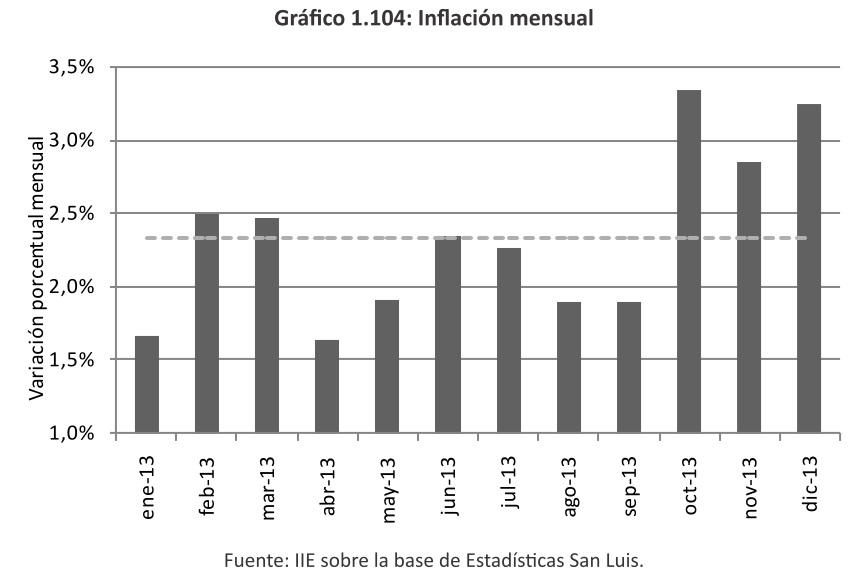

En el año bajo análisis, el gobierno implementó controles de precios con el objetivo de solucionar el problema inflacionario. Así, en febrero se estableció un control de precios sobre los productos comercializados en los supermercados, las principales casas de artículos para el hogar y electrodomésticos, los autoservicios chinos, entre otros. El mismo rigió hasta fines de mayo y a partir de junio, bajo el programa “mirar para cuidar”, se estableció un congelamiento de precios sólo sobre 500 productos que duro hasta fin de año. Tal como se observa en el Gráfico 1.104, los congelamientos mencionados fueron poco efectivos en el cumplimiento de su objetivo, las tasas de inflación mensual superan a la experimentada en enero todos los meses del año, con la excepción del mes de abril. Sin embargo, a pesar de los magros resultados alcanzados, el gobierno decidió establecer otro congelamiento de precios en enero de 2014 afectando así a 194 precios de la canasta básica, programa que se llamó “precios cuidados”.

En el tercer trimestre del año se observa una clara aceleración inflacionaria con tasas mensuales superiores al promedio del año (se observa en el gráfico con una línea punteada) ya que los valores registrados fueron de 3,35%, 2,86% y 3,25% en octubre, noviembre y diciembre respectivamente. Tal como se detalla en los informes publicados por la Dirección Provincial de Estadística y Censos de San Luis, en los tres meses el rubro de mayor importancia e impacto en el índice fue el de “Alimentos y Bebidas” impulsado principalmente por aumentos en harinas y verduras en octubre y frutas y carne vacuna en noviembre y diciembre. En los últimos dos meses también exhibió un impacto importante el rubro “Transporte y comunicaciones”.

El mayor ritmo de devaluación experimentado luego del cambio de gabinete tiene un importante efecto positivo sobre la aceleración inflacionaria, principalmente a través del traslado a precios del incremento en los costos de insumos importados. Así, luego de la importante devaluación ocurrida en diciembre 6,2% y de la de enero 23%, la tasa de inflación del primer mes de 2014 fue del 3,7% de acuerdo al nuevo índice de inflación elaborado por el INDEC.

Recuadro 1.5: Índice de Precios Nacional Urbano

Durante los primeros días del mes de febrero, se presentó el nuevo índice de precios al consumidor, denominado Índice de Precios al Consumidor Nacional urbano (IPCNu). El mismo se publicará mensualmente con la colaboración de las diferentes provincias. Si bien la elaboración responde a una condición necesaria establecida por el FMI para finalizar con la sanción establecida por dicha organización, el nuevo índice también representa una nueva posibilidad para el gobierno nacional de elaborar estadísticas creíbles y confiables.

Son dos las características que diferencian principalmente al nuevo índice de precios del anterior. En primer lugar, goza de un mayor alcance geográfico ya que releva precios en seis regiones geográficas del país4 mientras que el antiguo IPC sólo lo hacía en el Gran Buenos Aires.

Más específicamente, el nuevo índice abarca 146 localidades censales pertenecientes a 40 aglomerados urbanos. En segundo lugar, se caracteriza por encontrarse más actualizado en relación al patrón de gasto ya que para su cálculo se redefinieron las ponderaciones de la canasta de bienes y servicios. Así mientras el antiguo IPC se calculaba a tomando en consideración la información provista por la Encuesta Nacional de Gasto de Hogares (ENGH) realizada durante el año 2004/2005, el nuevo índice se basa en las ENGH de 2012.

El reconocimiento de una mayor tasa inflacionaria repercutirá en diversos aspectos de la economía: afectará la determinación del PBI real, el costo de la canasta básica (alimenticia y total) con lo cual determinará el valor de la pobreza y la indigencia, la evolución del salario real, establecerá un piso de referencia para la negociación salarial.

1.10.3 Tipo de cambio

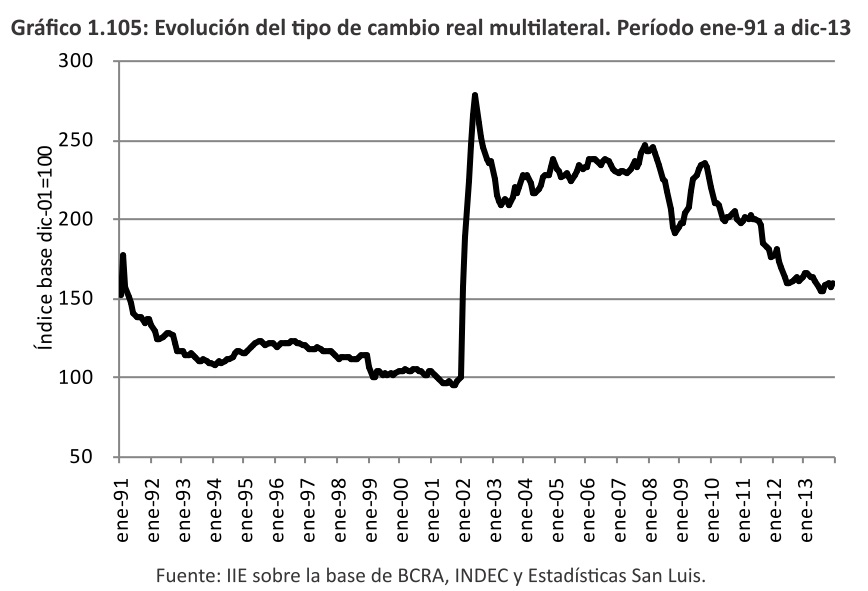

Los procesos inflacionarios conllevan a desequilibrios en los precios relativos de los bienes y servicios de la economía y el tipo de cambio no ha quedado exento de dicha problemática. El atraso del tipo de cambio, o la sobrevaloración del peso, se ha producido como consecuencia del mantenimiento de un tipo de cambio estable frente a niveles de inflación elevados. Dicho de otra forma, mientras el nivel de precios sufría un aumento sostenido en el tiempo, la tasa de devaluación no acompañaba dicho movimiento. De esta manera, a medida que los precios aumentaban y el precio del dólar no (es decir el tipo de cambio), los bienes del extranjero comenzaron a ser más atractivos para los argentinos y los bienes domésticos se tornaron más caros tanto para nosotros como para los extranjeros. El menor nivel de competitividad de la economía argentina puede observarse en la evolución del índice del tipo de cambio real multilateral (ITCRM)230 que se muestra en el Gráfico 1.105. En el mismo se observa como el ITCRM ha disminuido en el tiempo. Si bien a partir de septiembre de 2013 se ha mantenido prácticamente estable, el nivel alcanzado es el menor desde la devaluación ocurrida luego del estallido de la crisis de 2001. Con la maxidevaluación ocurrida en enero de 2014, se estima que el índice mejorará y alcanzará valores similares a los de septiembre de 2011. Sin embargo, de no mediar algún plan económico tendiente a reducir la tasa inflacionaria, dicha mejora de la competitividad sólo será temporaria excepto que se siga devaluando el tipo de cambio a tasas similares a la inflacionaria

230 Mide el precio relativo de los bienes y servicios argentinos con respecto al de sus principales socios comerciales.

La pérdida de valor del peso, la falta de posibilidades rentables de inversión, los altos grados de desconfianza hacia el gobierno y su política económica, han llevado a muchos ahorristas a querer refugiarse en monedas extranjeras, particularmente, en el dólar estadounidense. Tras la notable fuga de capitales ocurrida en 2011, el BCRA decidió establecer el cepo cambiario, fijando restricciones para la compra de dólares. De esta manera, el BCRA decidió controlar tanto la cantidad como el precio de un bien, las divisas. Dicho de otra forma, “resolvió” su problema de pérdida de divisas prohibiendo el atesoramiento de las mismas, sin afectar su precio. Esta situación dio origen al mercado paralelo donde los ahorristas pueden acceder a las divisas que desean pero, por supuesto, pagando el precio que fija el mercado y no el BCRA.

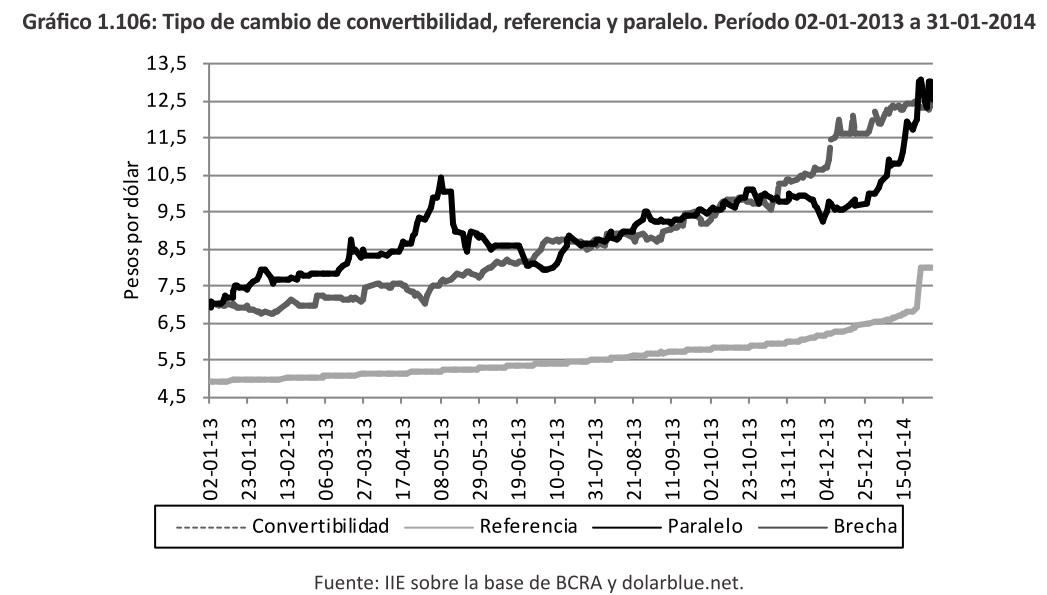

El valor del tipo de cambio varía en el mercado oficial y en el mercado paralelo ya que en el primero se encuentra establecido por el BCRA mientras que en el segundo, si bien es un mercado pequeño y sin reglamentar, refleja el deseo de los individuos por hacerse de dólares. Tal como se observa en el Gráfico 1.106, ambos tipos de cambio aumentaron en el transcurso del año. El tipo de cambio de referencia231 alcanzó los $6,52 a fines de 2013, lo cual implica un incremento del 33% en el año siendo noviembre y diciembre los meses de mayor devaluación, 3,8% y 6,2% respectivamente. El tipo de cambio en el mercado informal también mostró una tasa de devaluación elevada en el año, 47%, lo cual significó una cotización de $10 al cierre del año.

Debido a la notable diferencia entre el tipo de cambio de referencia y del mercado informal y a la falta de un precio confiable del dólar estadounidense, se suele analizar la evolución del tipo de cambio de convertibilidad para tener algún patrón de referencia acerca de cuánto debería cotizar dicha moneda. El tipo de cambio mencionado hace referencia al valor que debería existir para que las reservas internacionales del BCRA (nominadas en dólares) respalden el 100% de la base monetaria (nominada en pesos)232. Como se observa en el Gráfico 1.106, el tipo de cambio mencionado experimentó un notable crecimiento en el transcurso del año. A fines de 2013 este alcanzó los $12,20, un 72% superior que al iniciarse el año lo cual se explica por el marcado crecimiento de la base monetaria durante 2013 y la notable pérdida de reservas internacionales del BCRA.

231 El tipo de cambio de referencia resulta de las cotizaciones del tipo de cambio de compra y venta de dólares estadounidense para operaciones liquidables en pesos y dólares estadounidenses en la fecha de cotización. Esas cotizaciones, solicitadas a través del sistema SIOPEL del Mercado Abierto Electrónico a todas las entidades participantes, deberán reflejar las condiciones predominantes en el mercado de cambios mayorista.

232 Si bien dicha medida no es utilizada en el resto del mundo, aquí resulta de interés debido a la falta de confianza y a la necesidad de contar con algún valor de referencia.

El notable incremento del tipo de cambio informal en el transcurso del año fue uno de los temas más monitoreados por el mercado y una de las fuentes de mayor preocupación para el gobierno. El crecimiento del mismo junto con un tipo de cambio de referencia prácticamente estable se reflejó en un importante crecimiento de la brecha cambiaria233. Así, por ejemplo, en mayo el tipo de cambio informal traspasó la barrera de los diez pesos, reflejándose en una brecha cambiaria del 100%.

La importancia del mercado paralelo radica en el hecho de que el mismo sirve como formador de expectativas. La evolución del tipo de cambio informal es monitoreada por todos los agentes de la economía quienes la utilizan para tomar decisiones de consumo, de inversión, para formular sus expectativas inflacionarias y de desempeño macroeconómico, entre otros. Por lo tanto, incrementos importantes del tipo de cambio informal y de la brecha cambiaria han llevado a la autoridad monetaria y al gobierno nacional a utilizar diversos instrumentos para modificar la situación.

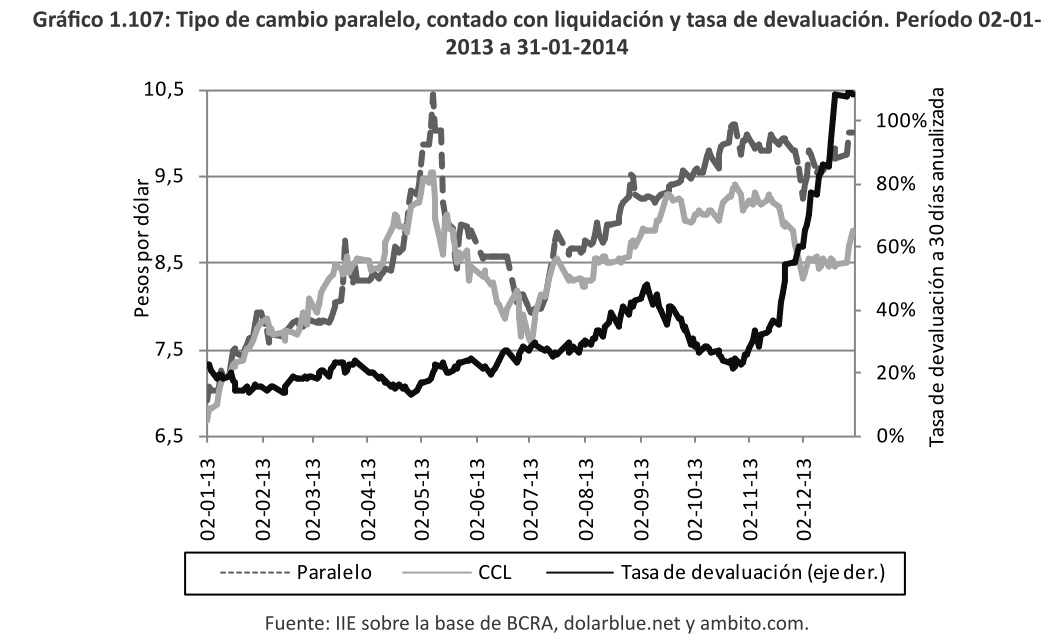

Una de las medidas más utilizadas consiste en influir en el tipo de cambio denominado contado con liquidación (CCL)234 para lo cual distintos organismos públicos, principalmente la ANSES, vende parte de su tenencia de activos financieros235 en el mercado bursátil para así generar una baja en el precio del bono y, por lo tanto, una reducción en el CCL. Si bien el contado con liquidación permite obtener dólares en el mercado formal (es decir, con dinero declarado) y el dólar blue se obtiene en el mercado informal, existe una conexión entre ambos mercados que permite que se produzca un cierto arbitraje entre sus tipos de cambio. Por lo tanto, a través de la venta de activos financieros que genera una disminución en el CCL, el gobierno logra afectar al tipo de cambio paralelo. Esta mecánica ha sido utilizad a e n diversa s oportunidade s e n el transcurso del año. Por ejemplo, en el Gráfico 1.107, se observa una marcada caída del CCL en mayo, luego de que el blue alcanzará los diez pesos y la consiguiente disminución en el tipo de cambio blue. Luego del cambio de gabinete ocurrido a mediados de noviembre, se observa la misma acción de política.

233 Se calcula como la diferencia porcentual entre el tipo de cambio del mercado informal y el tipo de cambio de referencia.

234 Es el tipo de cambio implícito que surge de la compra en pesos de un activo que cotiza en el mercado bursátil argentino y la venta en dólares de dicho activo en un mercado bursátil extranjero. Por lo tanto, para poder realizar dicha operación el activo en cuestión, sea un título público o una acción, debe cotizar tanto en el mercado local como en el exterior.

235 Títulos públicos y/o acciones a través de los cuales se puede obtener el tipo de cambio contado con liquidación.

Otra de las políticas adoptadas por el BCRA236 y que ha colaborado con una reducción en la brecha cambiaria, ha sido la aceleración en la tasa de devaluación. Tal como se observa en el Gráfico 1.107, durante la presidencia de Marco del Pont en el BCRA se registró una aceleración en la tasa de devaluación, principalmente a partir de principios de agosto hasta mediados de septiembre, donde la tasa a 30 días anualizada alcanzó el 48%. En noviembre, el BCRA comenzó a acelerar la tasa nuevamente pero no alcanzó los valores observados en el período de tiempo mencionado anteriormente. El gran cambio ocurrió luego de la modificación del gabinete anunciado el lunes 18 de noviembre por la tarde. Ese día, la tasa de devaluación a 30 días anualizada era del 36%, un mes después (el 18 de diciembre) la tasa era del 101%, al finalizar el año era del 109% y, finalmente, en enero de 2014, la tasa de devaluación mensual fue del 23%. Así, al asumir el nuevo Ministro de Economía y el nuevo Presidente del BCRA, el tipo de cambio era de $6,002, terminó el año cotizando $6,518 y al cabo de enero de 2014 era de $8,018. Si bien la medida descripta colaboró en disminuir la brecha cambiaria237, las medidas adoptadas no solucionan el problema de fondo y sirvió sólo para “corregir” o “disimular” los desequilibrios en el corto plazo.

1.10.4 Reservas internacionales

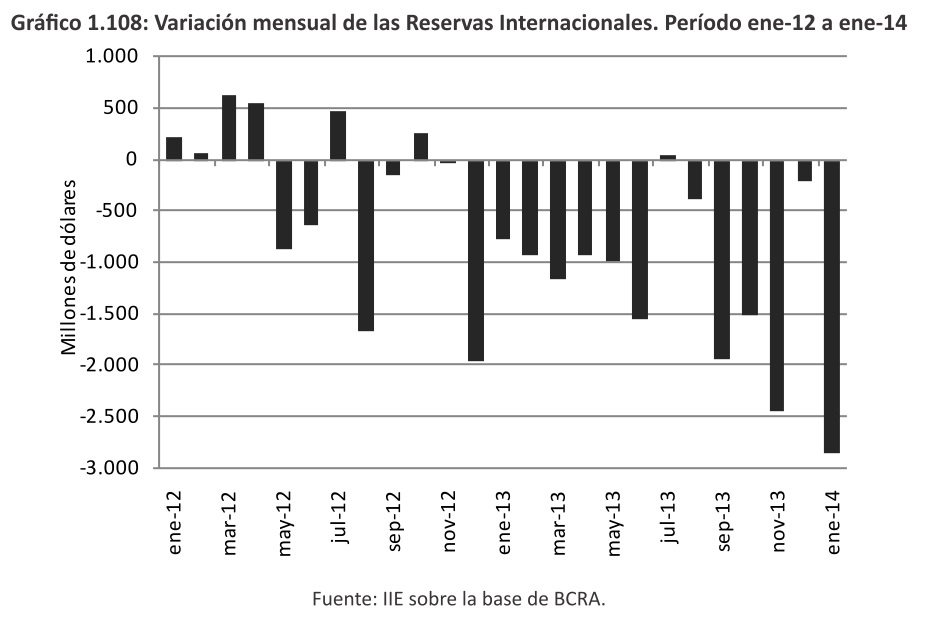

Las altas tasas de inflación, la inestabilidad macroeconómica, el atraso del tipo de cambio, la elevada brecha cambiaria, el pago de deuda externa entre otros son algunos de los factores que explican la pérdida de reservas acontecida en 2013. A pesar de que el cepo cambiario estuvo vigente durante dicho período, el BCRA sufrió la mayor disminución en su stock de reservas de los últimos diez años. Así, mientras en 2012 la pérdida fue de poco más de US$3.000 millones, en 2013 fue de US$12.343 millones, es decir, más de cuatro veces el monto de 2012. Tal como se observa en el Gráfico 1.108, la acumulación de reservas por parte del BCRA fue negativa todos los meses del año, excepto en julio cuando obtuvo una suma positiva de sólo US$43 millones. Lo que resulta aún más alarmante es que la pérdida mensual de reservas muestra una tendencia ascendente y en enero de 2014 llegó a alcanzar US$2.851 millones, es decir, sólo US$235 millones menos que toda la disminución sufrida en 2012.

236 La convalidación de aumentos en las tasas de interés también fue una de las políticas adoptadas. Está se analizará en la sección 1.10.5.

237 El 18 de noviembre de 2013 era del 64% mientras que en al finalizar el año era del 53%.

Son varias las razones que explican el drenaje de reservas. Por un lado, el año estuvo signado por un menor superávit en la balanza comercial (US$9.024 millones, 27,3% inferior a 2012) generado principalmente por las mayores importaciones de bienes intermedios y de capital, el mayor déficit en la balanza energética (US$6.100 millones, un 125% superior al de 2012) y el estancamiento de las exportaciones. Con respecto a la cuenta servicios, el déficit de turismo238 creció un 87% alcanzando los US$6.465 hasta el tercer trimestre de 2013, mientras que en igual período de 2012 fue de US$3.460 millones. Por último, es menester destacar el pago de deuda externa del sector público nacional que alcanzó los US$7.581 millones239.

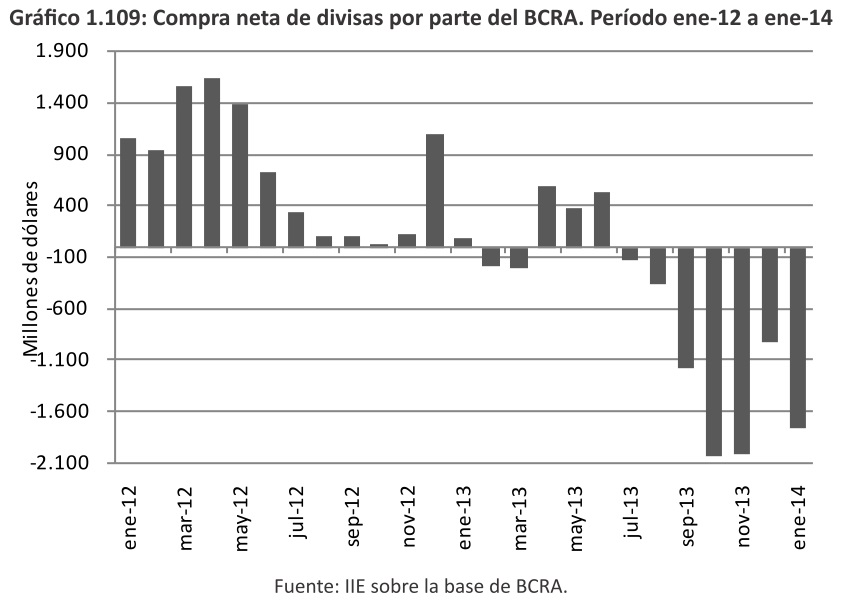

Gran parte de las razones citadas se ven reflejadas en la compra de divisas realizada por la autoridad monetaria. En 2013, el Banco Central se convirtió en vendedor neto de divisas ya que sólo logro mantener el rol contrario en el segundo trimestre del año, época caracterizada por concentrar la mayor parte de las exportaciones agrícolas. Sin embargo, cabe mencionar que las compras netas realizadas en dicho trimestre, fueron sustancialmente inferiores a las acontecidas en 2012 a pesar de que la producción agropecuaria fue mayor en el año bajo análisis240. En los demás meses de 2013, el BCRA fue vendedor neto de divisas, hecho que no se observaba desde octubre de 2011, es decir, desde el mes anterior al establecimiento del cepo cambiario.

Es de amplio conocimiento que ningún agente económico (incluido el gobierno y el BCRA) tiene la capacidad de controlar el precio y la cantidad de un mismo bien. Sin embargo, el BCRA ha hecho caso omiso a esta “regla” ya que ha intentado controlar ambas variables de un mismo activo: las divisas241. Así, por ejemplo, en 2011 luego de la gran fuga de capitales y con el objetivo de frenar el drenaje de reservas, la autoridad monetaria decidió establecer el cepo cambiario. A pesar de todas las restricciones establecidas (al ahorro en moneda extranjera, a la importación de bienes, al turismo, etc.), las altas tasas de inflación y el atraso del tipo de cambio llevaron a que la autoridad monetaria comience a sufrir, nuevamente, importantes bajas en su stock de reservas internacionales.

238 Los datos corresponden al informe del Mercado Unificado y Local de Cambios publicado por el BCRA. Se consideran los montos correspondientes a la cuenta de “Turismo y viajes” y “Pasajes de buques, aeronaves y medios de transporte terrestre”.

239 De acuerdo a los datos de deuda publicados al 31/12/2012 por el Ministerio de Economía y Finanzas. No se incluyen los vencimientos de capital e intereses con organismos internacionales.

240En el segundo trimestre de 2012, el BCRA fue comprador neto de divisas por US$3.785 millones mientras que en 2013 fue de US$ 1.530 millones.

241 Si bien las divisas que forman parte de las reservas del Banco Central están compuestas por distintas monedas extranjeras, en el presente capítulo se hará mención únicamente del dólar estadounidense debido a que es la principal moneda de referencia para los argentinos.

A lo largo del año, el BCRA se enfrentó a una mayor demanda y una menor oferta de divisas. La causa primera de esta situación se encuentra en el atraso cambiario analizado anteriormente, ya que el mismo afecta al nivel de competitividad de los bienes producidos en el país, incentivando importaciones y desincentivando exportaciones. Por otro lado, la existencia de un mercado paralelo de divisas ha alentado históricamente la sobrefacturación de las primeras y la subfacturación de las segundas. Adicionalmente, las mayores expectativas de devaluación intensificaron el desequilibrio en el mercado cambiario ya que, mientras los importadores adelantaron compras en el exterior por temor a que el costo de las mismas aumentara ante posibles devaluaciones, los exportadores retuvieron sus productos a fin de liquidarlos una vez que el tipo de cambio fuera mayor.

Además de los “desequilibrios” provenientes del comercio de bienes y servicios con el resto del mundo, el nivel de reservas del BCRA también fue afectado por la disminución en la adquisición de préstamos en el exterior y la mayor cancelación de deuda externa242. Las expectativas de devaluación, las altas tasas inflacionarias y las bajas tasas de interés son las principales razones que justifican el accionar descripto anteriormente.

La situación descripta y la política cambiaria adoptada por el BCRA consistente en mantener un tipo de cambio estable, trajo aparejado grandes pérdidas de divisas. Al ser la autoridad monetaria prácticamente el único actor del mercado capaz de suplir la demanda de dólares realizada por los importadores, se vio obligado a satisfacer esa demanda para evitar un aumento en la cotización del dólar. Así, a pesar de los intentos del BCRA, se observa que efectivamente no se puede controlar tanto el precio como la cantidad de un mismo bien ya que, en algún momento, se deberá sacrificar alguna de ellas.

La escasez de divisas y el creciente drenaje de las mismas impactó en el mercado cambiario, afectando a la cotización del tipo de cambio paralelo y, por lo tanto, a la brecha cambiaria. Así, a fin de restablecer parte del equilibrio perdido en el mercado cambiario y con el claro objetivo de resguardar las reservas internacionales, el BCRA comenzó a acelerar la tasa de devaluación del peso, tal como se comentó en el apartado anterior. Adicionalmente, la autoridad monetaria adoptó diversas medidas tendientes a solucionar parcialmente la pérdida de su preciado activo, entre ellas: aumento de la alícuota al turismo, emisión de US$1.000 millones del Bono Argentino de Ahorro para el Desarrollo Económico (BAADE) para suscribir con dinero declarado, eximición del depósito nominativo, no transferible y no remunerado del 30% a ingresos de fondos propios para el pago de obligaciones tributarias y para ingresos de fondos destinados a la incorporación de determinados bienes de capital, establecimiento de una alícuota impositiva a la compra de autos de alta gama, etc.

A pesar de las medidas mencionadas, en el Gráfico 1.109 se puede observar que las mayores pérdidas mensuales de reservas se produjeron los últimos meses del año, lo cual coincide con las mayores tasas de devaluación. Incluso en el mes de enero de 2014, período en el cual se observó la mayor devaluación del peso desde la crisis del 2001 (23% en un mes), el BCRA fue vendedor neto de reservas por un monto de US$1.753 millones y perdió la mayor suma de reservas en un mes (US$2.851 millones) desde enero de 2006.

242 Situación que también afecta a la demanda y oferta de moneda extranjera ya que la autoridad monetaria no sólo debió vender las divisas necesarias para la cancelación de los créditos en moneda extranjera sino que además dejó de recibir las divisas provenientes del financiamiento exterior. Lo descripto dio lugar al comunicado 5493 del BCRA donde se redujo la posibilidad de las instituciones financieras de otorgar préstamos a las grandes empresas exportadoras.

Lo descripto anteriormente permite entender que el problema de la escasez de divisas y del atraso cambiario requiere un plan de políticas económicas conjuntas que busquen dar una solución integral al problema y que apunten a solucionar el conflicto de raíz, la inflación. Caso contrario, mayores tasas de devaluación no servirán para aminorar la demanda de divisas y el consiguiente drenaje de la misma ya que, con tasas de inflación elevadas como las actuales, dicha “actualización” del tipo de cambio quedará rezagada en el tiempo. Dicho de otra manera, si los agentes económicos esperan aumentos en el precio de un bien, es razonable observar un aumento en la demanda de dicho bien hoy, ya que se lo puede comprar a menor precio que mañana.

1.10.5 Préstamos, depósitos y tasas de interés

La combinación de altas tasas de inflación e intereses bajos y prácticamente estables se traduce en tasas de interés negativas generando un gran crecimiento del crédito adquirido por los agentes económicos. Mientras los actores del sistema económico deciden tomar mayor endeudamiento debido a la ganancia que esto implica, lo contrario ocurre con los depositantes.

Estos últimos, lejos de recibir una recompensa por el dinero ahorrado y depositado, sufren una pérdida en el poder adquisitivo de cada peso colocado en el sistema financiero.

Además de la existencia de tasas de interés reales negativas, el marcado crecimiento en el crédito en pesos también fue consecuencia de las mayores expectativas de devaluación generadas por la escasez de reservas y por el preocupante atraso cambiario. Consecuentemente, los agentes económicos buscan cancelar sus deudas en dólares (el costo del endeudamiento puede sufrir un aumento importante luego de una devaluación) e incrementan su endeudamiento en pesos. De esta forma, los créditos en moneda extranjera del sector privado cerraron 2013 en US$3.580 millones mientras que en 2012 eran de US$5.400 millones, es decir, disminuyeron en US$1.849 millones.

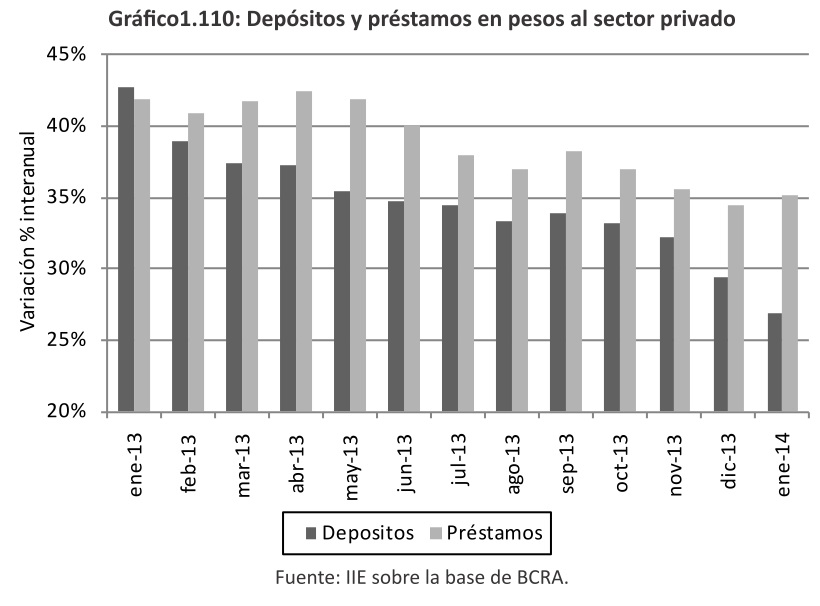

Como consecuencia, durante el año bajo análisis se observa una notable aceleración del crédito en pesos adquirido por el sector privado y una desaceleración de los depósitos de los mismos. Además, la tasa de crecimiento de los primeros ha sido notablemente superior que la de los segundos. Así, por ejemplo, al cierre de diciembre de 2013, la tasa de variación interanual de los créditos fue del 34% mientras que la de los depósitos fue del 29% (Gráfico 1.110).

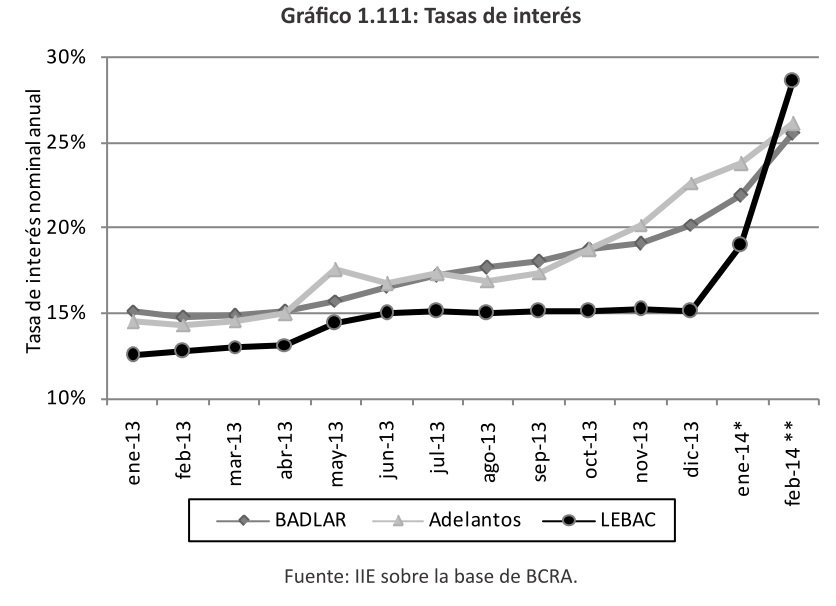

La diferente evolución entre los fondos captados y otorgados por el sistema financiero se vio reflejada en un marcado incremento de las tasas de interés. Dicho de otra forma, la mayor necesidad de fondos experimentada por los bancos se tradujo en que los mismos estén dispuestos a pagar un mayor precio por tomar prestado dinero. Es decir, aumentaron la tasa de interés de las colocaciones de fondos para así captar más efectivo y poder satisfacer la mayor demanda de préstamos. Esto se refleja en la evolución de la tasa BADLAR243 en bancos privados en el Gráfico 1.111. La misma, aumentó más de 600 puntos básicos en el transcurso de 2013.

Además de los depósitos bancarios, las entidades financieras hacen uso de préstamos interbancarios para obtener la liquidez necesaria para cubrir sus necesidades. Así, la tasa BAIBAR244 comenzó el año siendo de 10,70% aproximadamente y alcanzó niveles considerablemente superiores (por ejemplo, en mayo fue del 18,60%).

El incremento en el costo del fondeo se trasladó a las tasas de interés activas245, situación que se refleja en la evolución de la tasa de interés de adelantos en cuenta corriente en pesos al sector privado no financiero246.

Este aumento en las tasas de interés generado por el sistema bancario fue convalidado por la autoridad monetaria a través del incremento en la tasa de sus letras (LEBAC). A modo de ejemplo, la última tasa registrada en 2013 correspondiente a Letras del BCRA a tres meses fue de 15%, es decir, mayor a la primera tasa registrada en el año (12,6%) por 245 puntos básicos aproximadamente.

243 Tasa de interés correspondiente a depósitos a plazo fijo de más de un millón de pesos de 30 a 35 días de plazo.

244 Tasa fija en moneda nacional por préstamos entre entidades bancarias privadas.

245 Es decir, la tasa que los bancos cobran por los préstamos que otorgan.

246 Con acuerdo de uno a siete días y de diez millones o más.

De acuerdo al Gráfico 1.111, en los primeros meses de 2014 se observa un notable crecimiento de las tasas de interés. En esta oportunidad, dicha suba se debe a una decisión de política monetaria llevada a cabo por el BCRA. La autoridad monetaria ha decidido aumentar la tasa de sus letras (LEBAC) con el objetivo de realizar mayores colocaciones en el mercado. De esta forma, el Banco Central busca retirar pesos de la economía para así quitar presión al mercado de bienes y al mercado paralelo del tipo de cambio. Así, la tasa de LEBAC a 90 días aumentó más de trece puntos porcentuales desde principio de año hasta el doce de febrero.

Esta política tendiente a encarecer el costo del dinero, se traslada a las demás tasas de interés reflejándose en el aumento experimentado por las tasas activas y pasivas de las entidades financieras. Así, al diez de febrero, la tasa BADLAR y la tasa de los adelantos en cuenta corriente eran del 26%.

1.10.6 Últimas medidas adoptadas

Frente a los problemas económicos planteados, el gobierno nacional ha adoptado medidas que se alejan considerablemente de los principios que habían defendido a ultranza durante sus diez años de gobierno. Así por ejemplo, el gabinete económico ha recurrido al encarecimiento del crédito, es decir al aumento de tasas de interés, a la reducción de base monetaria, a la devaluación, entre otros. A fin de reducir el exceso de liquidez y descomprimir el mercado de bienes y el de moneda extranjera, se evidencia un sostenido aumento en las tasas de interés y una reducción en la emisión monetaria. Dicha situación es impulsada por el Banco Central a través de la colocación de sus letras (LEBACS). A modo de ejemplo, en la primera semana de febrero, la autoridad monetaria redujo la base monetaria en $14.500 millones, resultado obtenido por medio de la utilización de sus instrumentos (en este caso, principalmente pases). Respecto a las tasas de interés, la tasa de LEBAC a seis meses en pesos aumentó más de 300 puntos básicos respecto al último dato de enero situándose en los 29,5%.

Otra medida adoptada para reducir la demanda de dólares en el mercado paralelo y así disminuir la brecha cambiaria ha sido la “flexibilización parcial” del cepo cambiario. A través de la Resolución General 3583/14 de la Administración Federal de Ingresos Públicos (AFIP), de su reglamentación y del Comunicado A 5526, el gobierno otorgó la posibilidad de ahorrar en moneda extranjera a aquellas personas que gozaran de un salario mensual mínimo de $7.200. Por cada unidad de moneda extranjera ahorrada, la persona debería pagar el tipo de cambio oficial bajo la condición de que se dejara el monto adquirido en el sistema bancario por el plazo de 365 días. Caso contrario, se le realiza una percepción del 20% que se toma como pago a cuenta del impuesto a las ganancias o a bienes personales247.

Adicionalmente, a mediados de diciembre de 2013, el gobierno autorizó nuevamente la posibilidad de negociar activos financieros que cotizan en el mercado local en pesos y en dólares cuando origen nuevamente al llamado dólar MEP248. Al igual que la operatoria utilizada con el contado con liquidación, ciertos organismos del gobierno nacional liquidan parte de sus tenencias de activos financieros a fin de reducir el precio de los mismos e influir a la baja del dólar MEP. Tal como se explicó anteriormente, el arbitraje que se genera entre los distintos mercados249 afecta en el tipo de cambio informal, disminuyendo su cotización.

Por otro lado, a fin de resguardar el stock de reservas y de influir en el mercado oficial y paralelo de moneda extranjera, el actual presidente del Banco Central Juan Carlos Fábrega hizo uso de una antigua medida utilizada por la autoridad monetaria. La misma fue publicada a través del Comunicado A 5536 y establece que la posición global neta positiva de moneda extranjera de las entidades financieras “(…) no podrá superar el 30% de la responsabilidad patrimonial computable del mes anterior al que corresponda o los recursos propios líquidos, lo que sea menor. Se entiende por recursos propios líquidos al exceso de responsabilidad patrimonial computable respecto de los activos inmovilizados y otros conceptos, computables de acuerdo con las normas sobre la “Relación para los activos inmovilizados y otros conceptos”. La medida mencionada genera una importante venta de activos en moneda extranjera (divisas, bonos, futuros, etc.) por parte de los bancos lo cual descomprime al mercado de moneda extranjera y permite una reducción en la cotización oficial del dólar estadounidense250. Respecto a las reservas internacionales, si bien el monto bruto no se ve afectado ya que las mismas están compuestas por depósitos en cuenta corriente de los bancos en el BCRA en otras monedas, el nivel de reservas netas si aumenta. Dicho de otra forma, permite un incremento en el “poder de fuego” de la autoridad monetaria.

Una de las medidas más controvertidas e importantes adoptadas por el nuevo gabinete económico ha sido la aceleración en la tasa de devaluación de la moneda doméstica. El mayor incremento se llevó a cabo en enero cuando el tipo de cambió aumentó un 16% en dos días (entre el 22 y 24) y un 23% en todo el mes. El objetivo de esta maxidevaluación ha sido restablecer parte de la competitividad perdida a lo largo de los últimos años a fin de afectar positivamente en la balanza comercial y así permitir un mayor ingreso de divisas. ¿Es realmente una medida adecuada y efectiva en el tiempo? En la edición anterior de El Balance de la Economía Argentina publicado a principios de 2013, se advertía acerca de la posibilidad de realizar un ajuste del tipo de cambio sin solucionar el problema inflacionario: “(…) el problema de la economía en materia de competitividad no debe atacarse acelerando la tasa de devaluación ya que en un contexto inflacionario como el actual, retroalimentaría más aún el incremento de precios; lo que debe solucionarse es el problema de fondo, la inflación”251 (Bolsa de Comercio de Córdoba, 2013).

Para garantizar que la mejora en la competitividad obtenida perdure en el tiempo, el gobierno debe solucionar el problema de fondo, es decir, la inflación. La mejora producida en el nivel de competitividad sólo durará unos meses de no mediar una desaceleración inflacionaria ya que, si los precios continúan aumentando al ritmo actual, los bienes domésticos volverán a ser tan caros como lo eran antes de la devaluación. Es decir, suponiendo que no se trate el problema inflacionario, si el gobierno desea mantener o mejorar el nivel de competitividad, se verá obligado a realizar una nueva devaluación, lo cual generaría mayores presiones inflacionarias y así sucesivamente.

En febrero de 2014, el gobierno nacional dio a conocer el nuevo índice de inflación lo cual se tradujo en un reconocimiento público del problema inflacionario. Si bien admitir la existenciade un problema es el primer paso en el camino para solucionarlo, resta solucionar de raíz el aumento sostenido de precios. Los desequilibrios fiscales y la consiguiente necesidad de financiamiento por parte de la autoridad monetaria han constituido su causa inicial. Adicionalmente, es necesario considerar otros factores de propagación de la inflación como ser el alto nivel de desconfianza hacia el gobierno y la política económica, el incremento en los costos de insumos importados (producto de la devaluación) y su consiguiente traslado al precio de los bienes finales, los reclamos salariales que rondan entre el 30% y el 61%, la posibilidad de negociar paritarias entre dos o hasta cuatro veces al año, los peligros que implicaría una disminución en la demanda del dinero, entre otros.

247 Vale aclarar que las personas autorizadas a atesorar moneda extranjera no pueden realizarlo por el monto que deseen sino que el gobierno les ha establecido un tope, el 20% de sus ingresos mensuales declarados.

248 Mercado electrónico de pago.

249 Entre el informal, el dólar MEP y el contado con liquidación.

250 El plazo de adecuación es hasta el mes de abril inclusive.

251 Bolsa de Comercio de Córdoba, 2013, p. 158.

El anuncio del nuevo índice de precios, además de simbolizar la aceptación de la inflación, fue una clara señal de que uno de los próximos pasos que llevará adelante el gobierno nacional es el endeudamiento externo. El Estado ya ha dado indicios previos al respecto a través de las negociaciones establecidas con los fondos buitres, el arreglo con el CIADI, las tratativas con el Club de Paris, etc. El anuncio de un verdadero nivel de inflación denota el deseo del gobierno de obtener la aprobación y el “perdón” de su fiel enemigo, el Fondo Monetario Internacional (FMI). Así, el Estado podrá ir a buscar dólares al exterior respaldado por el FMI y lograr poner un freno al drenaje de reservas y contener el tipo de cambio.

Para concluir, cabe aclarar que si bien la mayoría de las medidas se dirigen por el camino correcto, la solución de los problemas, tanto monetarios como fiscales, amerita la elaboración de un programa integral de políticas económicas interconectadas con objetivos claros y procedimientos bien definidos. Es decir, el gobierno debería evitar la “metodología” adoptada hasta ahora caracterizada por una sucesión de medidas independientes tendientes a solucionar temporalmente problemas puntuales y que quitan claridad y comprensión al accionar del Estado.