EL SECTOR DE LA CONSTRUCCIÓN Y LAS INVERSIONES EN INMUEBLES

CAPÍTULO 8: EL SECTOR DE LA CONSTRUCCION Y LAS INVERSIONES EN INMUEBLES

La importancia del sector de la construcción en el equilibrio macroeconómico argentino se evidencia en su aporte dinamizador sobre el mercado interno en la recuperación económica posterior a las crisis y su posibilidad de absorber mano de obra. Es por ello que en este capítulo se analiza la evolución de sus indicadores sectoriales, para comprender el comportamiento de su producción, a la vez que entender su interacción con la dinámica de la producción nacional como un todo y con el equilibrio social.

Debe agregarse, también, su rol como proveedor de activos reales que sirven como depósito de valor para los ahorros de las familias.

De esta última función delegada por la sociedad al sector es que se desprende el interés por estudiar los determinantes del éxito de las inversiones en inmuebles que hacen los individuos. Así, a lo largo de este capítulo se hace una exploración de los componentes que influyen en la rentabilidad y el riesgo de estas inversiones, para intentar dar precisión a los motivos que hacen de los productos inmobiliarios el destino del ahorro de las familias, particularmente en la Argentina post-devaluación.

Asimismo, con el análisis de los distintos elementos que entran en juego en el éxito de las inversiones en inmuebles, se pretende brindar información al público para que su participación en el mercado inmobiliario sea responsable y exitosa, especialmente en lo que se refiere a las perspectivas a futuro que se presentan para los activos inmobiliarios en el nuevo escenario mundial.

8.1 Introducción

El sector de la construcción ha sido uno de los pilares de la recuperación económica iniciada a partir de la devaluación de finales del año 2001. Esto se evidenció en su ritmo de crecimiento acelerado, que dinamizó la economía interna impulsado por los excedentes generados por las exportaciones principalmente agrícolas, generando empleo y funcionando como depósito de valor ante la fragilidad que el sector financiero había mostrado en los momentos de crisis. En función de ello es que resulta interesante entender la forma en que se dan las inversiones en inmuebles.

La intención principal de este capítulo es analizar los factores determinantes del éxito de la inversión en inmuebles para alquilar. Bajo esta directiva, se replicará el flujo de fondos «modelo» de la aplicación de fondos para la compra de un departamento estándar que será puesto a generar una renta mensual a través de su alquiler.

Para comenzar, se realiza una síntesis de la evolución de la actividad de la construcción a través del análisis gráfico y de indicadores estadísticos.

Luego, se procede a calibrar el flujo de fondos modelo de la inversión en inmuebles introduciendo datos de la realidad local acerca de los precios y los valores de los alquileres, para poder evaluar la trayectoria que ha recorrido la rentabilidad de estas actividades desde la devaluación del año 2002. Posteriormente, se analiza la influencia que tienen otros elementos sobre estas decisiones de inversión, como el tipo de cambio, el rendimiento de las colocaciones alternativas, la evolución de la construcción a nivel agregado, los costos de la construcción, la inflación y el contexto inmobiliario internacional.

8.2. Estadísticas sectoriales

8.2.1 El nivel de actividad

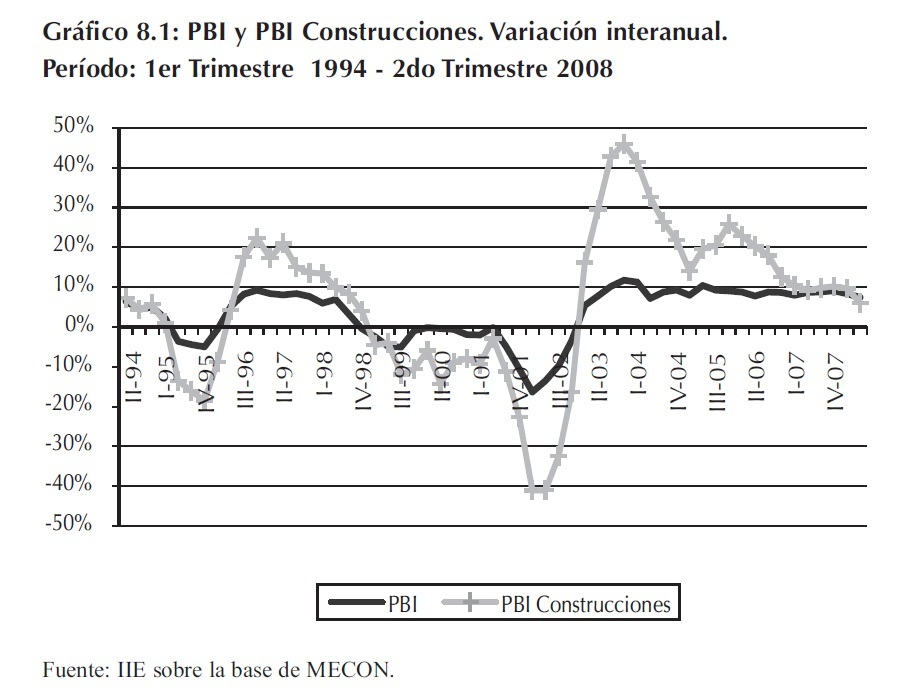

El sector de la construcción ha sido uno de los grandes impulsores de la recuperación económica iniciada en 2003 y esto forma parte de su comportamiento característico. Técnicamente, su producción muestra un ciclo amplificado del ciclo de la producción local, medida por el PBI. Ello quiere decir que cuando la economía local entra en una recesión, la caída en su nivel de actividad es mayor a la que presenta el PBI y en las recuperaciones ocurre lo inverso. Cuando la economía comienza a recuperarse, la producción del sector construcciones es de las primeras en comenzar a crecer y lo hace a tasas elevadas. Ello también se explica porque durante la recesión su actividad alcanza un nivel muy bajo. En el Gráfico 8.1 se presenta la evolución del PBI de Argentina y su correspondiente PBI Construcciones para ilustrar lo mencionado.

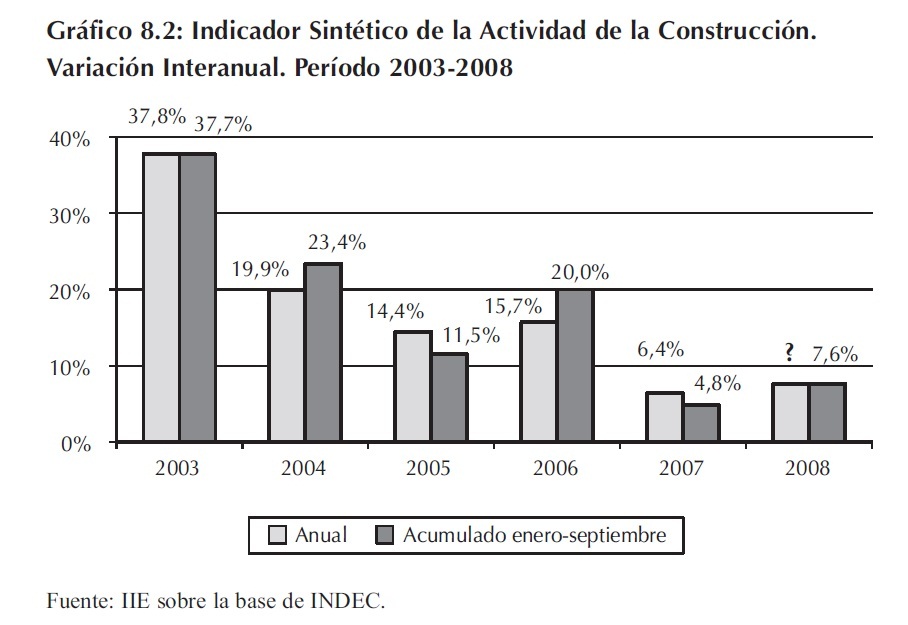

Por otro lado, el Instituto Nacional de Estadísticas y Censos (INDEC) además de relevar el valor de la producción del sector, realiza un seguimiento de su actividad a través del Indicador Sintético de la Actividad de la Construcción (ISAC), cuya ventaja principal es que, a diferencia de las cuentas nacionales que se publican trimestralmente y con cierto rezago en el tiempo, se publica regularmente y de manera mensual. Dicho esto, puede observarse en el Gráfico 8.2 que en el año 2003 el crecimiento del sector fue muy elevado, en el orden de 38%, y se mantuvo en niveles superiores al 14% durante los tres años siguientes. Ya en 2007 fue significativamente menor, mientras que 2008 perfila para cerrar un año levemente mejor que el anterior. El crecimiento acumulado en lo que va del año ya supera al verificado el año pasado. Solo si en el trimestre restante se verificara un aumento de la actividad menor a 3,1% interanual, el crecimiento anual sería menor que el del año pasado.

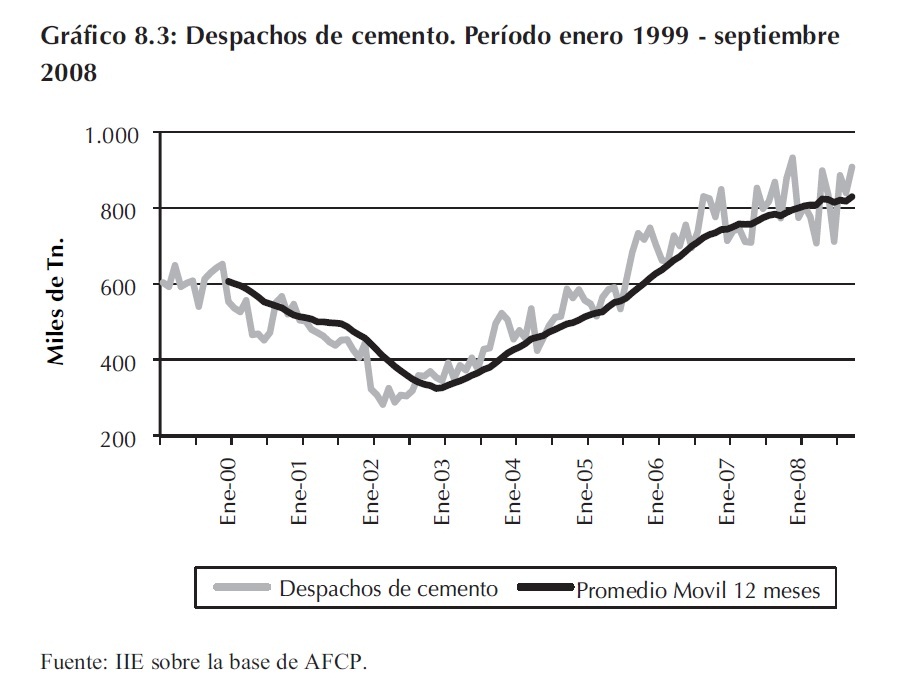

Existen otros indicadores para apreciar la evolución de la actividad del sector construcciones, diferentes de las estadísticas oficiales. Tal es el caso de la evolución de los Despachos de Cemento que releva la Asociación de Fabricantes de Cemento Portland (AFCP), que será tomado como referencia y se muestra en el Gráfico 8.3.

El crecimiento iniciado a partir de la devaluación fue muy fuerte hasta mediados de 2006. Luego se redujo como lo ilustra el aplanamiento de la línea de tendencia en el Gráfico 8.3. Esto estuvo asociado a un debilitamiento de la demanda que tuvo lugar por el avance inflacionario, la incertidumbre respecto de la política económica y, en última instancia, por los conflictos sociales que frenaron la actividad económica en 2008.

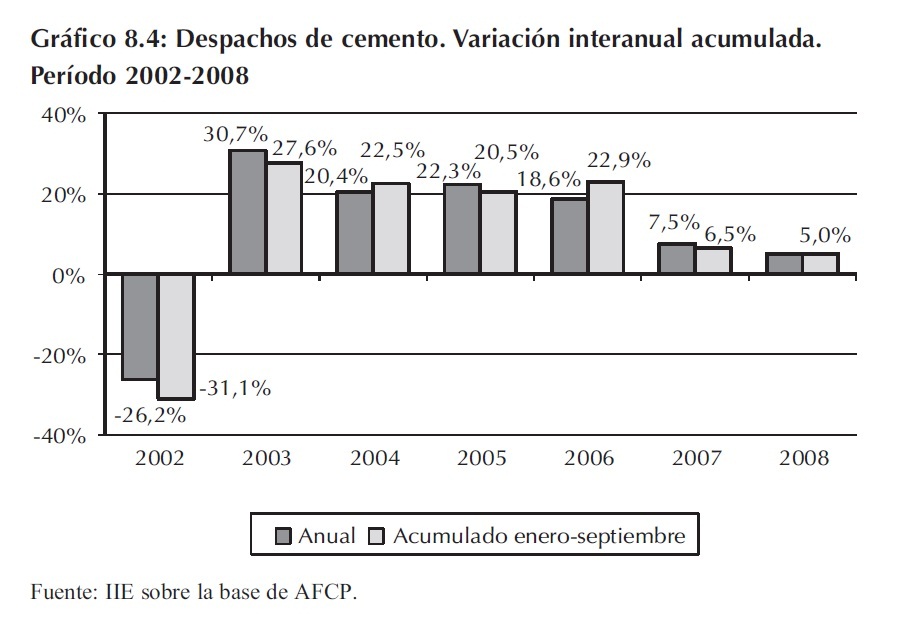

En el Gráfico 8.4 se presenta la variación interanual acumulada de los Despachos de cemento hasta septiembre y para el resultado anual. Durante la caída del nivel de actividad en 2002, se observó una merma superior al 30%. A continuación, con la devaluación se generaron incentivos a la construcción a través de la licuación de gran parte de los costos de construir, mecanismo sobre el cual se exponen detalles en el apartado 8.4.5. De este modo, el crecimiento en 2003 fue superior al 27% y se mantuvo por encima del 20% los tres años siguientes. Los años 2007 y 2008 presentaron un crecimiento moderado, aunque positivo, pese a que las señales de desaceleración del nivel agregado de actividad se presentaban como una amenaza para el sector, habida cuenta del comportamiento histórico que se mencionaba al iniciar este apartado. En general, el resultado anual se presenta como muy similar al acumulado hasta septiembre, razón por la cual se espera que 2008 cierre con un crecimiento menor al de 2007.

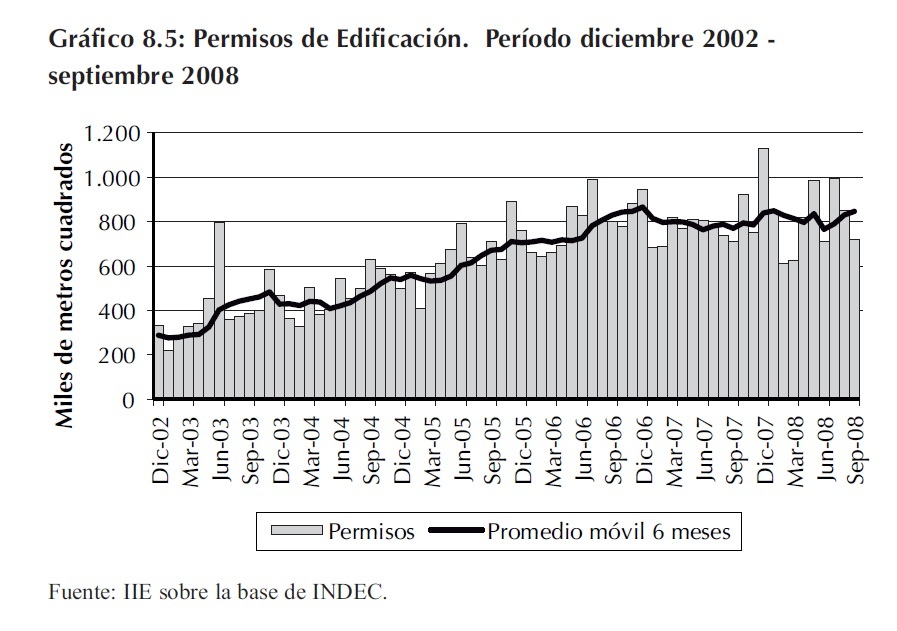

Otro indicador que resulta útil analizar es la cantidad de Permisos de Edificación otorgados. Relevados por las Direcciones de Estadística provinciales y publicados de manera conjunta por INDEC, mensualmente se presentan los permisos de edificación de 42 municipios seleccionados como una aproximación al comportamiento de tal variable a nivel nacional. Se entiende que éstos anticipan, en alguna medida, la evolución futura del nivel de actividad del sector, en función de que la aprobación de los proyectos ante las autoridades es el primer paso en un proceso, como lo es la construcción de un edificio, que podría durar más de 2 años.

En el Gráfico 8.5 se presenta la evolución de los Permisos de Edificación. Puede observarse que la serie es muy volátil y esto obedece a que las demoras administrativas en cargar los datos y la magnitud de algunos proyectos puede generar cambios abruptos en la serie. Por este motivo, se incluye una línea de tendencia que representa el promedio de los últimos 6 registros. De este modo, resulta transparente que el crecimiento fue sostenido entre 2002 y 2006 y que ya sobre el final de este último año el nivel promedio de permisos se ha estabilizado en el orden de los 800.000 metros cuadrados por mes.

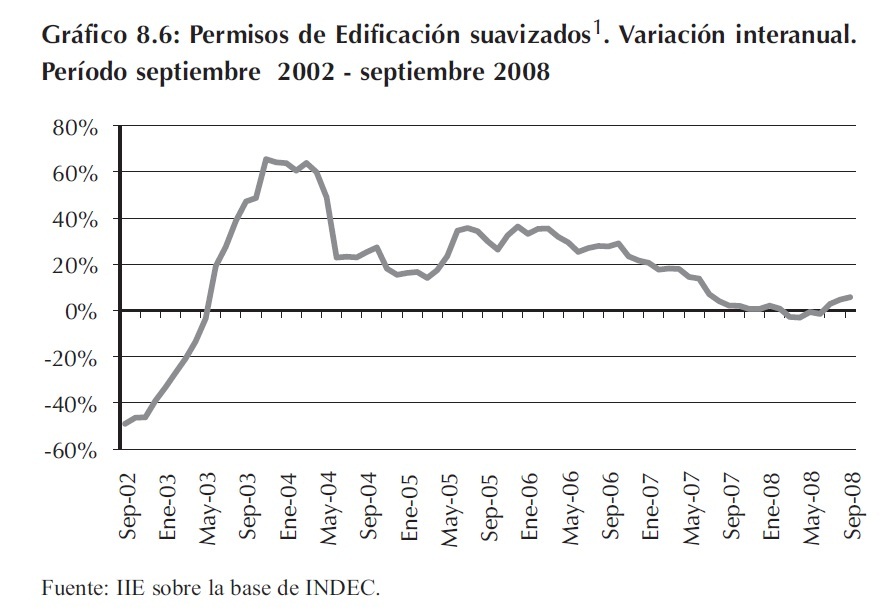

Considerando la serie suavizada a través de promedios móviles de 12 meses, su variación interanual permite realizar el siguiente análisis. En el Gráfico 8.6 puede verificarse que, al igual que el resto de los indicadores, los permisos crecieron fuerte en 2003, aunque se aprecian en la curva suavizada recién hacia finales de ese año y sobre todo a principios de 2004 por el efecto del promedio móvil hacia atrás. El crecimiento se sostuvo por encima del 20% entre el resto de 2004 y principios de 2007. A partir de entonces, la cantidad de edificaciones aprobadas para ser construidas mermó mes a mes y durante 2008 prácticamente no presentó crecimiento.

1 Se considera la cantidad de metros cuadrados promedio de los últimos 12 meses y se compara este registro en el correspondiente a igual mes en el año anterior

8.2.2 La contribución a la generación de empleo

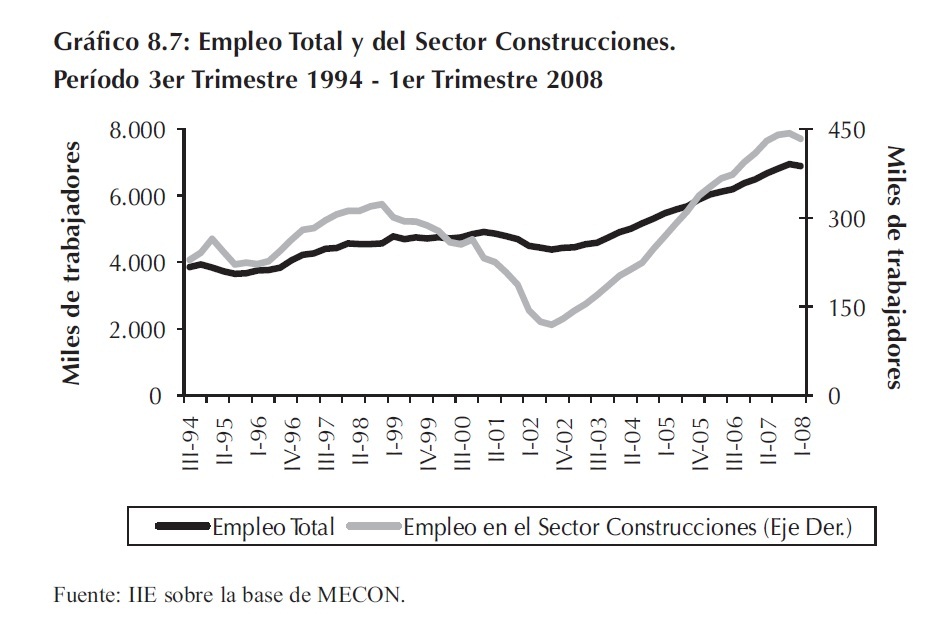

Otra de las características fundamentales del sector de la construcción es que su tecnología es mano de obra intensiva, por lo menos esto ocurre en el grueso de las tipologías de edificación y en Argentina en particular. Esta cualidad reviste una gran importancia, especialmente para los países en desarrollo, ya que puede ayudar a recomponer el equilibrio social que se quiebra cuando el desempleo se eleva considerablemente. Además, la construcción permite emplear a los individuos menos calificados, que son los más vulnerables a los vaivenes del nivel agregado de la producción. Es por eso que resulta interesante analizar cuál fue el comportamiento del empleo generado por el sector y realizar comparaciones con lo que ocurre en el resto de la economía.

Como se muestra en el Gráfico 8.7, el empleo en el sector de la construcción es más volátil que el del agregado de la economía. Aunque este carácter no es deseable por sus consecuencias sociales, responde a la dinámica de la producción. Sin embargo, lo interesante es que aparece como una regularidad el hecho de que a la salida de las crisis el empleo del sector se acelera lo suficiente para sobrepasar su nivel previo y permite dar lugar al despegue de la economía, siempre que se mantenga el equilibrio macroeconómico.

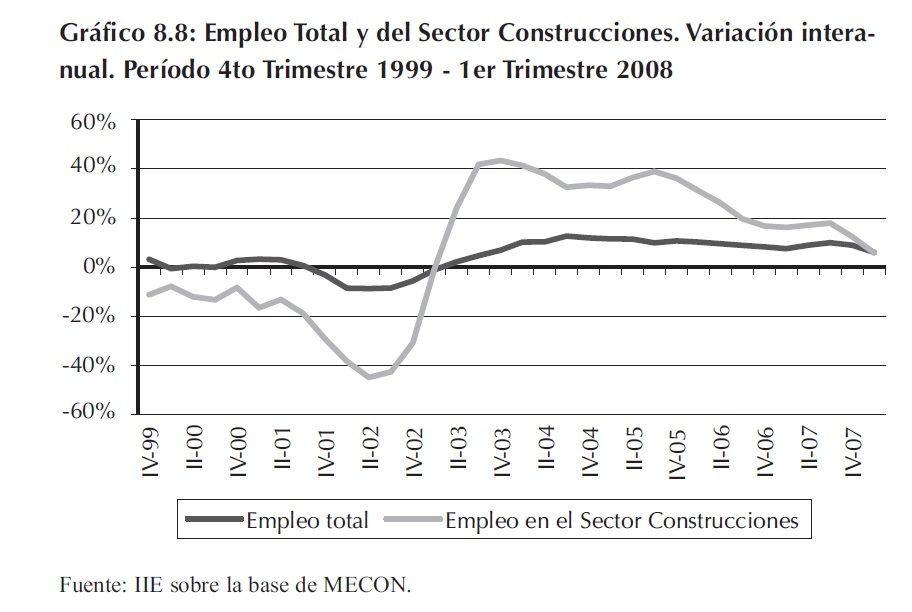

Tal fue el caso de la salida de la convertibilidad, como puede corroborarse en el Gráfico 8.8. Aunque el empleo del sector cayó durante más de tres años, desde antes de la devaluación -y llegó a mermar 40% por tres trimestres- luego creció durante cinco años, teniendo 11 trimestres de crecimiento cercano al 40%.

Lo que es importante destacar es que aunque el empleo en el sector construcciones se va desacelerando y va perdiendo participación en la creación de puestos de trabajo al correr los trimestres, ello ocurre, en gran parte, porque el resto de los sectores -Industria y Servicios- cobran mayor protagonismo.

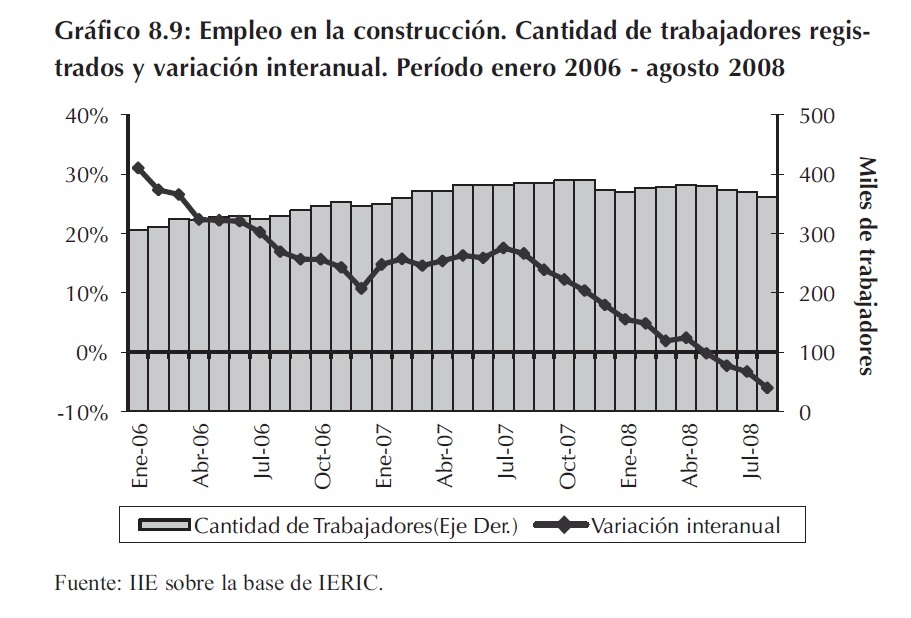

Por último, según la última información relevada por el Instituto de Estadísticas y Registro de la Industria de la Construcción (IERIC), la cantidad de trabajadores que se desempeñan como obreros en la construcción lleva tres meses cayendo en términos interanuales, como se muestra en el Gráfico 8.9. Vale remarcar que IERIC hace un seguimiento más actualizado de esta variable en comparación con las otras fuentes. Esta es una señal de alerta para la economía argentina debido a su importancia para pronosticar la evolución de los agregados económicos nacionales.

8.2.3 Los costos de la construcción

El análisis de la evolución de los costos de la construcción se reserva para el apartado 8.4.5, en el que se analizan los efectos de la suba de precios de los insumos de la actividad sobre la rentabilidad y el riesgo de construir. Es decir, el efecto sobre las variables que inciden en la decisión del desarrollador de proyectos y que tienen un efecto indirecto sobre los inversores en inmuebles.

8.3. Análisis de la inversión en inmuebles

La importancia que reviste el sector construcciones como dinamizador de la economía, sobre todo en las recuperaciones económicas, motiva el interés por entender los factores que tienen influencia sobre las decisiones de inversión en inmuebles. Principalmente, el análisis se enfocará en los determinantes de la rentabilidad y del riesgo, variables clave de toda decisión de inversión.

La inversión en inmuebles para generar rentas no es un asunto sencillo como a primera vista podría parecer, y la toma de decisiones acertadas está afectada por la evolución de diferentes variables. Entre ellas se encuentran la dinámica de la economía a nivel agregado, la valorización de los inmuebles, el tipo de cambio, las políticas de crédito y todo aquello que directa o indirectamente pueda afectar la rentabilidad o el riesgo de la inversión, o el de las colocaciones alternativas.

8.3.1 Conceptos fundamentales

8.3.1.1 Un análisis simple de rentabilidad

Una medida muy utilizada, por su simplicidad, para evaluar la rentabilidad de los inmuebles y poder realizar comparaciones, consiste en realizar el cociente entre la renta anual que se percibe por su alquiler y el precio que tiene el inmueble:

De este modo, un inmueble valuado en US$50.000 que mensualmente genere una renta de US$500 tendría la siguiente rentabilidad:

En el análisis comparativo internacional este indicador es conocido como rent-to-price. También suele recurrirse a una variante de este mismo indicador, constituido por su inversa, que aproxima la cantidad de años en que uno recuperaría el valor del inmueble si todas las condiciones se mantuvieran estables. Siguiendo con el ejemplo:

Lo que indica que el valor del inmueble se recuperaría en 8 años y 4 meses.

8.3.1.2 Un análisis más completo de rentabilidad: El flujo de fondos

Incorporando mayor información al análisis, en la inversión en inmuebles pueden distinguirse los siguientes elementos centrales:

– Una inversión inicial conformada por el costo del inmueble y por todo gasto originado por la compra, y necesario para poder utilizarlo o alquilarlo a terceros.

– Un flujo de ingresos mensuales -que se resumirá en un monto anual- en concepto de alquiler del mismo, neto de aquellos costos que corrieran por cuenta del propietario del inmueble, como algunos impuestos al patrimonio o una comisión de administración si la misma estuviera cargo de un tercero.

– Un valor de recupero que consiste en el precio al cual puede venderse el inmueble al liquidar la inversión.

– Una duración determinada. El éxito de la inversión deberá medirse en un período de tiempo determinado. Su rentabilidad diferirá según el tiempo durante el cual se permanezca en el negocio, y también según el momento de compra y venta del inmueble.

A partir de estos elementos, puede construirse un flujo fondos de la inversión que se ha definido y calcular la Tasa Interna de Retorno que representa la rentabilidad del capital invertido durante el tiempo que está invertido.

Para una breve referencia en relación con la forma de cálculo de la TIR, puede consultarse el Recuadro 8.1.

Recuadro 8.1: La Tasa Interna de Retorno (TIR)

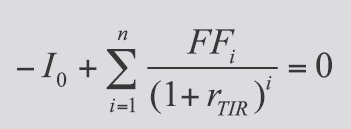

Una vez que se ha construido el flujo de fondos del proyecto de inversión, la TIR se obtiene mediante el uso de la siguiente fórmula:

En donde, I0 es la inversión inicial FFi son los diferentes flujos de fondos que genera el proyecto n es la cantidad de períodos considerados rTIR es la TIR.

De este modo, la TIR es la tasa de descuento que iguala el valor de la inversión inicial con el flujo fondos actualizado. La ventaja que tiene trabajar con estos conceptos, es que se puede establecer un flujo de fondos que varíe en el tiempo, en contraposición con el indicador de rent-to-price que se presentó en el apartado 8.3.1.1.

Así, podrán existir proyectos con igual rentabilidad que consistan de flujos de fondos diferentes. Además, en el caso que se analiza en este capítulo, permitirá incorporar la variación en el precio del inmueble por su valorización a lo largo del tiempo.

8.3.2 La evolución de la rentabilidad del inversionista en el mercado local

A continuación, siguiendo los dos enfoques presentados más arriba, el simple y el del flujo de fondos, se procede a analizar evolución de la rentabilidad de la inversión inmobiliaria en Córdoba, sobre la base de la información de precios y alquileres que releva el Centro de Investigaciones Inmobiliarias de Córdoba (CEDIN). El inmueble que se toma como referencia es un departamento de 2 dormitorios localizado en Nueva Córdoba en una ubicación estándar. De este modo, se evita la distorsión que podría generar en el relevamiento la inclusión de departamentos ubicados en avenidas de fuerte crecimiento comercial o, por ejemplo, que estén revalorizados por emprendimientos públicos recreativos.

El objetivo central que se propone es identificar el cambio operado entre la etapa de la convertibilidad y la de la recuperación económica iniciada en 2003.

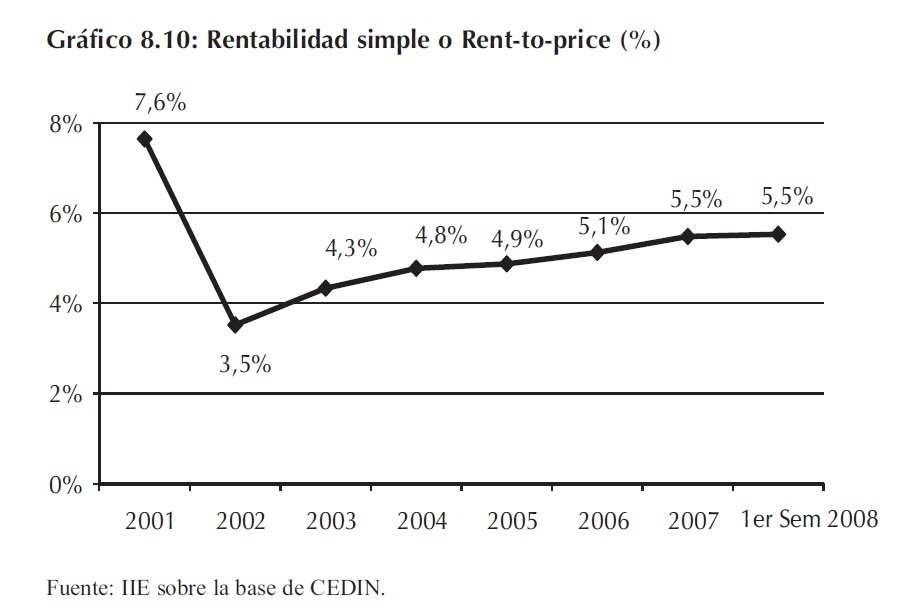

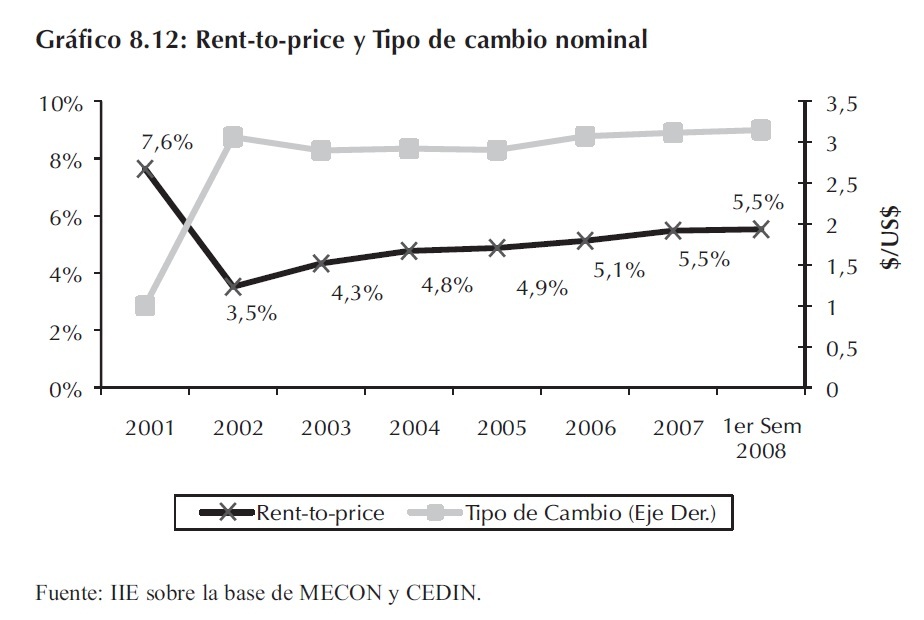

Utilizando el enfoque simple del análisis de la rentabilidad, se tiene que la evolución de la misma resultó como se presenta en el Gráfico 8.10.

Con los últimos datos de 2008, puede deducirse que la rentabilidad actualmente es de 5,5%, o bien que la inversión inicial se recuperaría en 18 años y un mes, siguiendo la variante del indicador que fue mencionada en el apartado anterior.

Por otro lado, el porcentaje consignado al año 2001 puede tomarse como referencia del nivel promedio que tuvo durante el período de convertibilidad, dado que en dicho período los valores de alquileres y de precios de los inmuebles se mantuvieron relativamente estables. Dicho esto, debe notarse que la rentabilidad cae con la devaluación, principalmente por el aumento inmediato de 50% en los precios de los departamentos y por una caída del 30% de los alquileres en promedio (medidos en pesos). Debe tenerse presente que esta medida de rendimiento es indiferente de la moneda en que se mida porque afecta a ambos componentes del cociente por igual. Medido en dólares, la caída de la rentabilidad se explica por una caída de los alquileres superior a la del precio de los inmuebles, que también se depreciaron, ya que la devaluación fue del 200%.

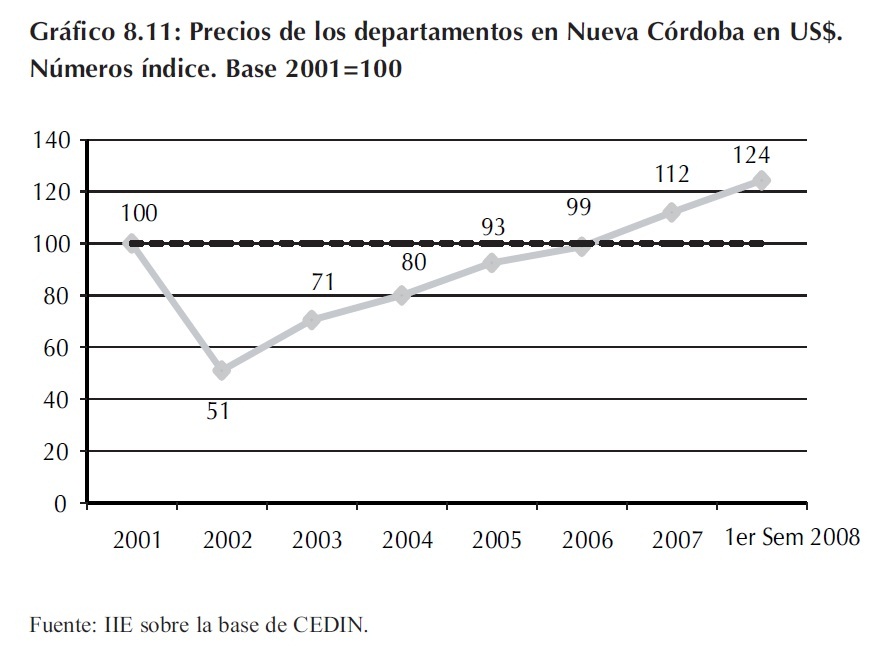

Resulta interesante observar que el enfoque de rentabilidad que se ha aplicado hasta aquí pierde de vista las ganancias que pueden obtenerse por la revaluación de los activos y que es uno de los mayores atractivos de la inversión inmobiliaria. En el Gráfico 8.11 puede verse que luego de la devaluación, los precios de los inmuebles siguieron una tendencia de crecimiento muy acentuada. Promediaron una variación positiva de 16% anual entre 2002 y 2008. De este modo, el valor en dólares que había sido referencial durante la década anterior, fue superado en 24%.

Para poder captar correctamente las ganancias por apreciación es que resulta útil el segundo enfoque de rentabilidad, cuyos resultados se presentan a continuación.

8.3.2.2 El enfoque del flujo de fondos

A continuación se presentan los resultados del estudio del flujo de fondos de quien invierte en inmuebles. El análisis se realiza sobre la base de la información estadística generada por el CEDIN, ya que los organismos oficiales en Argentina no realizan un seguimiento de los valores de las viviendas. Por otro lado, se construye la estructura de la inversión a través de la consulta a profesionales de amplia trayectoria en el sector inmobiliario.

El ejercicio está caracterizado de la siguiente forma:

– El inmueble tomado como base del análisis es un departamento de dos dormitorios a estrenar en la zona de Nueva Córdoba, en Córdoba Capital, zona que recibe una gran cantidad de estudiantes por su proximidad a la Ciudad Universitaria y al centro de la ciudad. Este tipo de inmueble tradicionalmente ha sido el destino de los excedentes de fondos de los habitantes de la provincia, como inversión de bajo riesgo frente a la inestabilidad que la economía argentina ha mostrado en las últimas décadas.

– La unidad de tiempo considerada relevante es el año.

– Se cuenta con un precio de compra del inmueble, que se imputa en el año de inicio de la inversión y se supone que generará una renta anual en concepto de alquiler que se imputará anualmente a partir del año siguiente.

– El valor de los alquileres se actualiza cada año en función de los datos relevados. Del mismo modo, se actualiza el valor de venta del inmueble.

– Al momento de liquidar la inversión, existe una diferencia entre el valor del inmueble nuevo que había sido adquirido y el valor del inmueble usado que depende de la antigüedad del inmueble. En la práctica, en diferentes localizaciones la pérdida de valor que se genera por el uso varía significativamente. Es por eso que se escoge utilizar como referencia un departamento estandarizado.

– El ejercicio se realizará valuando, en primera instancia, todos los elementos en pesos, y se replicará tomando como referencia los valores en dólares, después, ambos en términos corrientes. Así, se obtendrán medidas de rentabilidad en ambas monedas, lo que permitirá observar el efecto de la política cambiaria. Además, estas medidas servirán para ser comparadas con el rendimiento de otras colocaciones en pesos y en dólares.

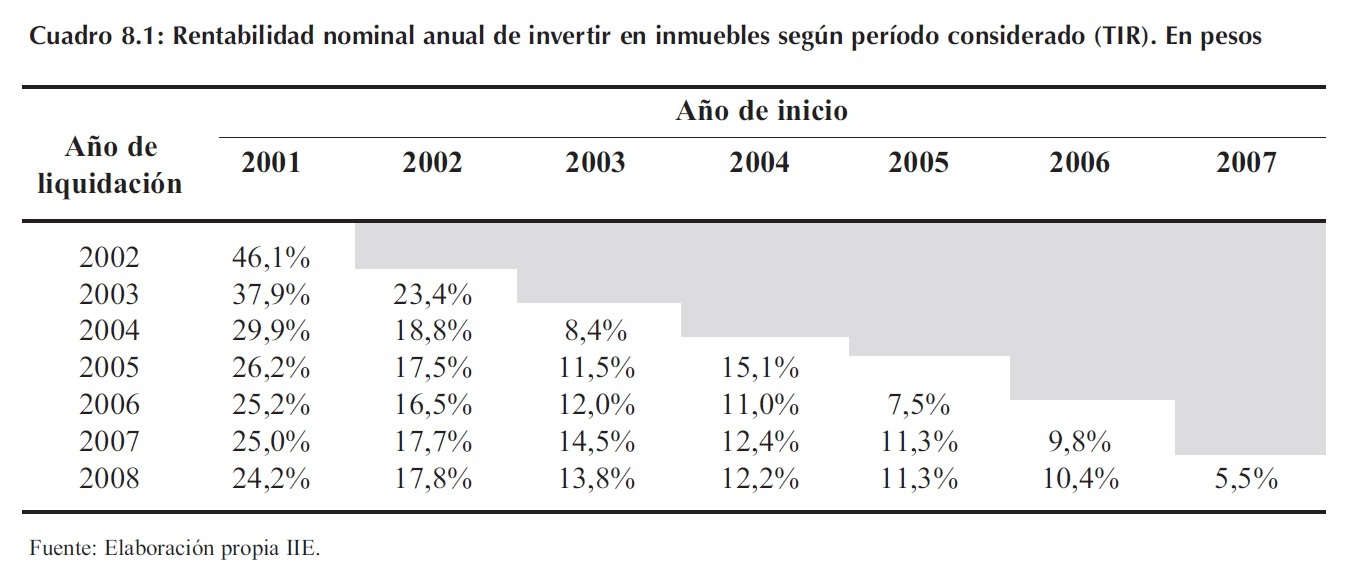

En el Cuadro 8.1, se presenta la rentabilidad de cada variante de inversión, en lo que se refiere a los las diferentes combinaciones de año de inicio y de liquidación, entre 2001 y 2008, considerando el ejercicio valuando todos los componentes en moneda local:

De donde pueden realizarse algunas observaciones:

– La medida de rentabilidad que se obtuvo del análisis simplificado está omitiendo gran parte del atractivo de invertir en inmuebles: las ganancias de capital por apreciación de los inmuebles.

– Al estar considerando los flujos nominales en pesos, debe tenerse presente que quienes compraron inmuebles antes de la devaluación obtuvieron ganancias elevadas si se miden en la moneda local. Pero como se verá a continuación, si se mide en dólares el resultado inmediato fue una fuerte pérdida que recién comenzaron a neutralizar entre 2007 y 2008.

– Inmediatamente luego de la devaluación, los precios de los inmuebles tuvieron un incremento en pesos, aunque no alcanzó a compensar el aumento del valor de dólar. A continuación se evidenciaron subas año a año, que significaron un crecimiento promedio de 16%. Ello permitió que quienes comenzaron su inversión desde 2002 en adelante, tuvieran una rentabilidad muy superior a la que hubiesen tenido si los precios se hubieran mantenido y sólo tuvieran las rentas por alquiler. Ello surge de comparar las rentabilidades de la tabla precedente con los valores que se habían obtenido en el análisis del apartado anterior.

– La rentabilidad de invertir en inmuebles en 2001 para liquidar en 2008 ofreció una rentabilidad de 24% año a año. Quien hubiera entrado al negocio en 2002, cuando los valores de los inmuebles estaban deprimidos, habría obtenido casi 18% anual sobre su inversión.

– La rentabilidad promedio de en el período considerado, es decir, tomando todas las variantes de inversión, fue de 17,6%.

– La rentabilidad promedio luego de la devaluación, es decir, tomando todas las variantes de inversión entre 2002 y 2008, fue de 13,4%.

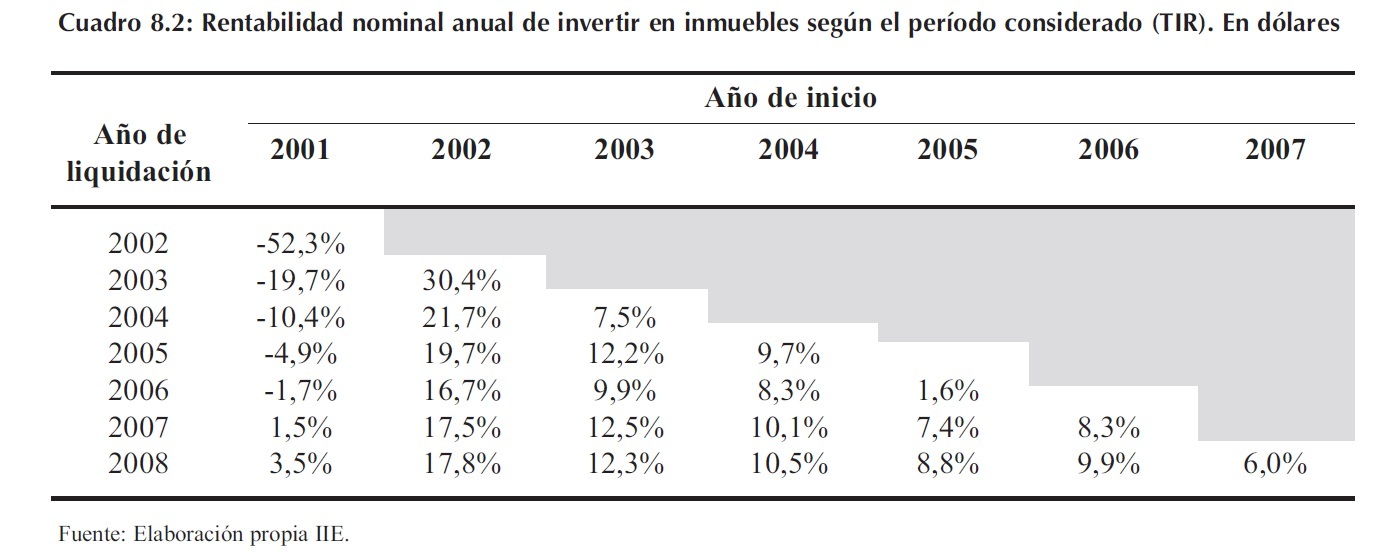

En el Cuadro 8.2 se presentan los resultados obtenidos valuando todos los componentes en dólares.

Si la moneda de referencia fuera el dólar, y esto en general es así cuando se está en un escenario inflacionario, y especialmente en Argentina, valen las siguientes observaciones:

– Quien invirtió en inmuebles en el año previo a la devaluación recién habría recuperado una rentabilidad positiva en 2007 y 2008, y hubiera sido una muy baja.

– En cambio, las inversiones iniciadas en 2002 habrían tenido una rentabilidad promedio de 20% y las que duraran hasta el presente verificarían una rentabilidad próxima al 18%, vale la pena insistir, en dólares. Conviene aclarar, que quienes tenían sus fondos en pesos en 2001, al decidir invertir en 2002 pagaron por anticipado parte de esta rentabilidad al pagar por los inmuebles un valor incrementado en 50%. Sin embargo, ello no fue así para los sectores exportadores que, teniendo ingresos en dólares, pudieron aprovechar a los inmuebles como medio obtener una buena rentabilidad, además de mantener el valor de sus excedentes fuera del sistema bancario, que se encontraba deslegitimado.

– La rentabilidad promedio del período considerado, es decir, tomando todas las variantes de inversión, fue de 6,2%.

– La rentabilidad promedio luego de la devaluación, tomando todas las variantes de inversión entre 2002 y 2008, fue de 12,3%. Este guarismo resulta muy atractivo para quien lo supiera aprovechar en un contexto internacional de tasas muy bajas en dólares en las colocaciones internacionales.

8.4. Análisis de la influencia de las variables que afectan la rentabilidad

Existen diferentes aspectos de la realidad que tienen incidencia sobre la rentabilidad de la inversión, como la evolución de los ingresos de las personas, el nivel de actividad, la política de tipo de cambio, las expectativas de crecimiento, etc. Es por ello que a continuación se presenta un examen detallado de los elementos que pueden considerarse más importantes.

8.4.1 Efecto alquiler

Las medidas de rentabilidad obtenidas en el apartado anterior contienen una parte que se corresponde con la renta anual originada por el alquiler y otra que es explicada por el aumento en el precio del inmueble. Resulta interesante descomponer estos dos componentes, en lo que se denominará efecto alquiler y efecto apreciación del inmueble.

Para descomponer el efecto alquiler, se recurre al siguiente mecanismo. Se considera el ejercicio del flujo de fondos quitando los conceptos de renta de alquiler correspondientes a cada año, o bien haciéndolos cero. De este modo, se obtiene la rentabilidad que está explicada exclusivamente por la apreciación del inmueble, que se trata en el apartado siguiente. De la diferencia entre la rentabilidad del ejercicio original y esta que se ha obtenido, se extrae la porción de rentabilidad que es motivada por el alquiler.

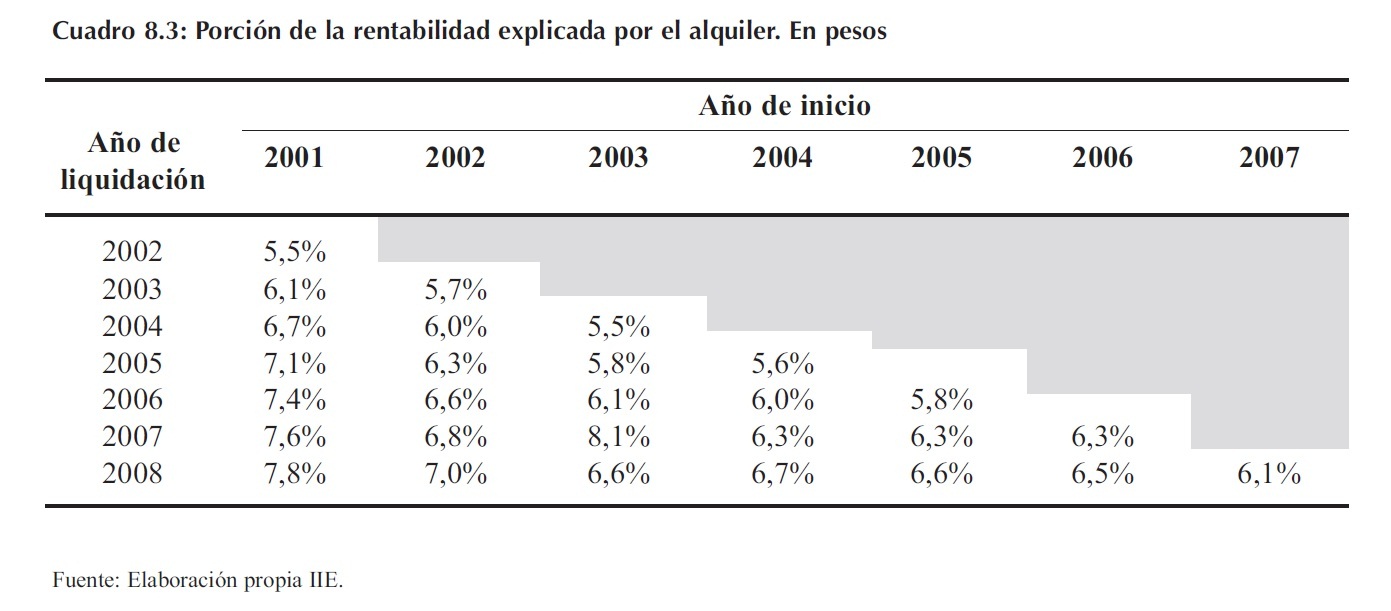

En el Cuadro 8.3 se presentan los resultados correspondientes a cada variante de inversión. El efecto alquiler resulta bastante estable entre las distintas variantes cuando se mide la rentabilidad en pesos.

Se tiene que:

– El promedio de todas las variantes es 6,5%. Y la variabilidad está en un 10% de ese valor.

– El promedio de las variantes iniciadas después de la devaluación, que podría haber generado un cambio estructural, es 6,3%, que implica que el componente es estable aún frente a un cambio fuerte de precios relativos.

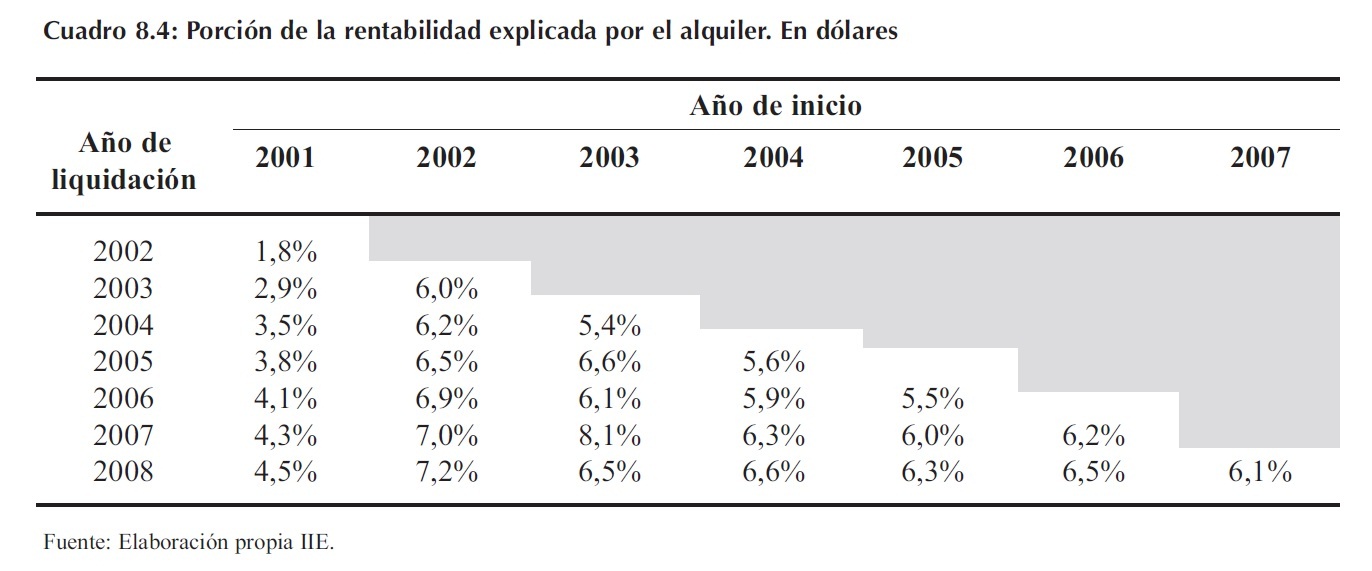

Cuando se considera el ejercicio en dólares, tal como se presenta en el Cuadro 8.4, se tiene lo siguiente:

– El promedio de todas las variantes es 5,7%. Y la variabilidad está en un 25% de ese valor.

– El promedio de las variantes iniciadas después de la devaluación, que en este caso muestra un cambio estructural, es 6,4%, con una variabilidad de 10% sobre ese valor. Es decir, muy similar a la medida realizada con el ejercicio valuado en pesos.

– Mientras el tipo de cambio se mantenga en una banda estable, la rentabilidad originada por el alquiler se mantiene cerca de 6,5%.

– Con la devaluación se licuaron las rentas de los inmuebles porque no resultaba factible ajustar los alquileres de acuerdo a la variación del tipo de cambio, razón por la cual quedaron rezagados. Esto fue así porque se estaba en un escenario de depresión económica, alto desempleo y salarios reales bajos.

El efecto alquiler no podrá diferir mucho a lo largo del tiempo, a menos que se den cambios estructurales en relación con, por ejemplo, los salarios reales o con el crédito hipotecario, que afectan la disposición a pagar por los servicios de alquiler de inmuebles.

8.4.2 Efecto apreciación del inmueble

El segundo componente al que se hacía referencia en el apartado anterior es el efecto apreciación del inmueble, que se obtiene de evaluar la rentabilidad de la inversión en ausencia de los pagos en concepto de alquiler. Este efecto representa el mayor atractivo de los inmuebles como reserva de valor, y eventualmente como generador de rentas de capital vía la apreciación, como resulta en el caso argentino post-devaluación.

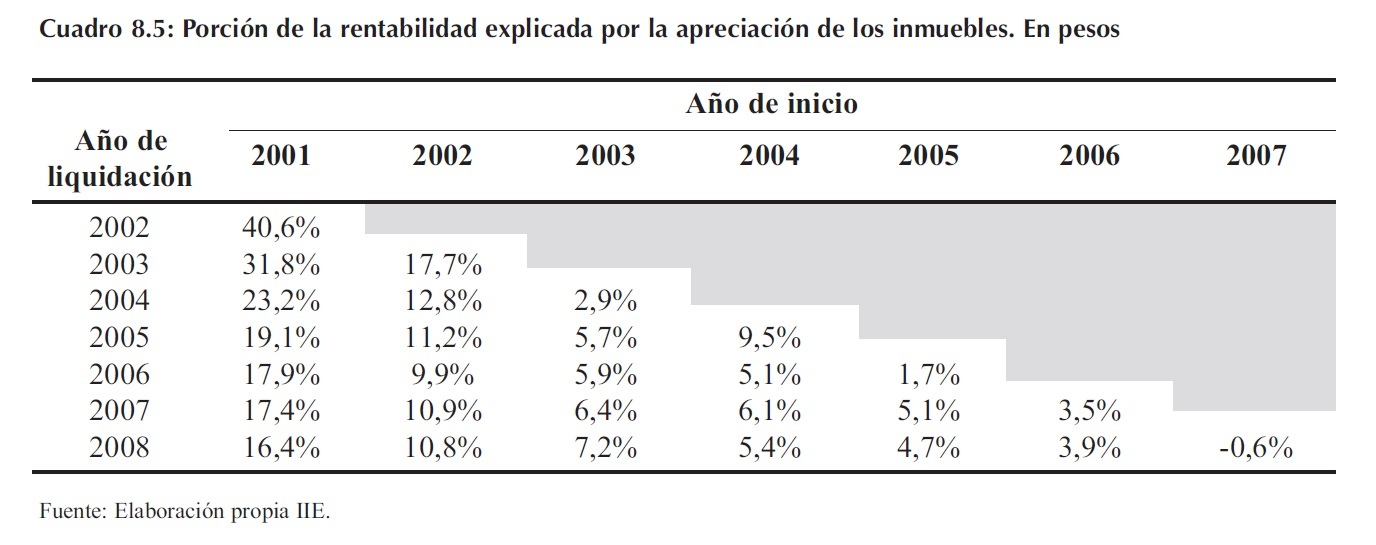

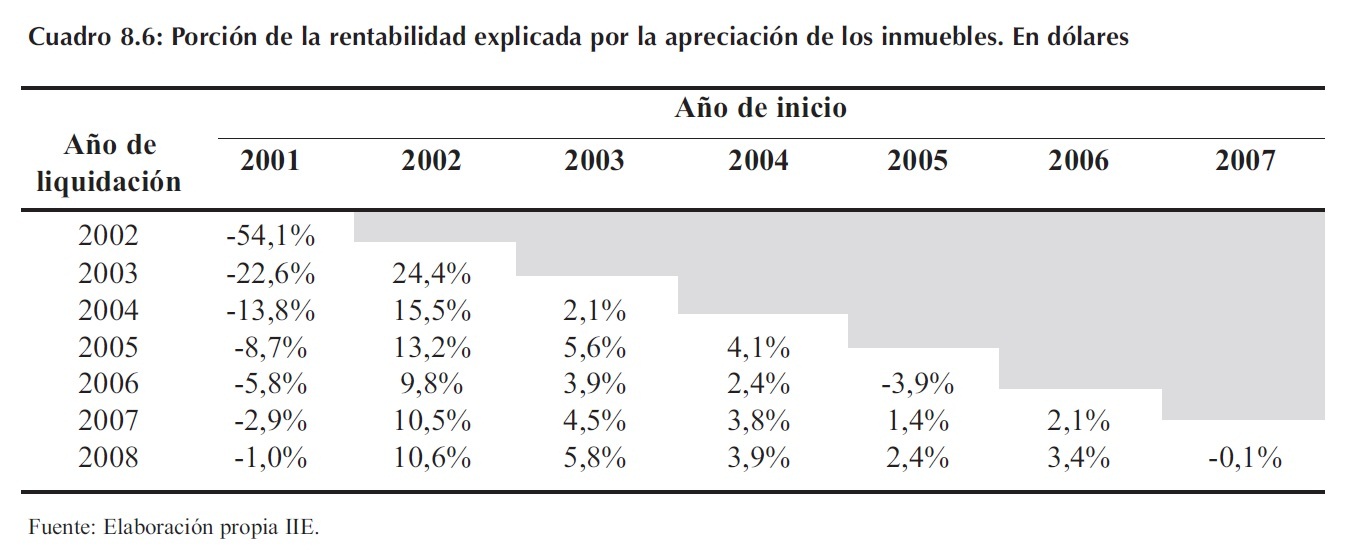

Siguiendo el mecanismo señalado en el apartado anterior, se aísla la porción de la rentabilidad que está originada por la apreciación de los inmuebles y se presentan los resultados en los Cuadros 8.5 y 8.6.

En relación con el efecto de la valorización de los inmuebles sobre la rentabilidad en pesos, Cuadro 8.5, caben las siguientes observaciones:

– El efecto apreciación está fuertemente influido por el año de inicio y el de liquidación, porque estos determinan la valorización total que experimenta el inmueble.

– En el promedio de las variantes de inversión iniciadas en 2001 fue de 23,8%, lo que representó un promedio el 75% de la rentabilidad obtenida. En 2002 los guarismos fueron 12,2% y 65% respectivamente.

– En las variantes iniciadas en 2003 y 2004, pasó a representar el 46% y el 50% de la rentabilidad obtenida; en las iniciadas en 2005 y 2006 significó el 36% de la rentabilidad, y en 2007 el efecto fue negativo. Debe aclararse que el efecto apreciación surge de la conjunción de la valorización de los inmuebles a lo largo del tiempo y de la pérdida que se experimenta al liquidar la inversión. Por este motivo, las comparaciones entre inversiones de diferente duración no deberían tomarse de manera definitiva. Las inversiones de corta duración tendrán, necesariamente, un bajo o negativo efecto apreciación.

– Aunque este efecto vaya reduciendo su participación con el tiempo, es importante para reforzar la rentabilidad y mitigar, en el caso que se analiza, los efectos de la inflación.

Mientras que cuando se evalúa la el mismo efecto sobre la rentabilidad en dólares, Cuadro 8.6, se tiene que:

– El efecto apreciación promedio de las variantes de inversión iniciadas en 2001 fue negativo e igual a 15,6%, lo que explicó el 90% de la rentabilidad que se obtuvo que, como se presentó en el Cuadro 8.2, era negativa. En este caso, el efecto alquiler amortiguó las pérdidas por desvalorización.

– En las variantes iniciadas en 2002 fue positivo de 14% y representó dos tercios de la rentabilidad, claramente influenciado por el bajo valor de los inmuebles luego de la devaluación.

– En las variantes iniciadas en 2003 y 2004, pasó a representar el 39% y el 37% de la rentabilidad obtenida, siendo ya bastante menor.

– En las iniciadas en 2005 el efecto apreciación promedio se anuló, por una combinación de bajo crecimiento de los precios de los inmuebles en 2006 en relación con la pérdida asignada a la desvalorización del inmueble usado.

– En el promedio de las variantes iniciadas entre 2003 y 2006, excluyendo las inversiones de un año, fue de 3,7% y representó el 35% de la rentabilidad obtenida.

Dos últimas salvedades merecen ser realizadas. En primer lugar, la pérdida ocasionada por la desvalorización que experimenta el inmueble una vez que pasa a tener una cantidad de años de uso incide fuertemente en la rentabilidad obtenida. Se ha construido el ejercicio suponiendo que el valor de un inmueble usado es un porcentaje (menor al 100%) del valor de uno nuevo, al momento de venderlo (es decir que la pérdida podría ser completamente compensada por la apreciación). Sólo a título de ejemplo, las variantes iniciadas entre 2003 y 2006 pasarían de tener una rentabilidad de 3,7%, como fue apuntado, a una de 6%, si se aumenta 5 puntos porcentuales la proporción que representa el inmueble usado respecto del nuevo2. Ello representa, en promedio, una rentabilidad adicional de 0,5% por cada punto porcentual que mejora el ratio usado/nuevo. Esta observación es importante a la hora de decidir una inversión, dado que señala que, en primer lugar, la mayor rentabilidad se obtendrá en los inmuebles que experimenten mayor apreciación como se apuntó en el Cuadro 8.6; pero en segundo lugar, el rendimiento estará protegido en aquellos inmuebles en los que los valores de los usados se mantengan altos en relación a los nuevos. Este último elemento será importante cuando el efecto apreciación no lo sea.

Por último, debe tenerse presente que la rentabilidad originada en el incremento del valor del inmueble recién se realizará cuando se liquide la inversión. Por este motivo, su medición sirve de referencia, pero debe ser considerada bajo esa salvedad. Como será tratado en el apartado 8.4.7, la falta colocaciones alternativas de bajo riesgo desincentivará la liquidación de estas inversiones.

2En el caso específico que se toma como referencia se pasó de porcentajes de 85%, 80% y 75% para las inversiones de 2, 3 y 4 años o más, a 90%, 85% y 80% respectivamente.

8.4.3 Tipo de Cambio

8.4.3.1 Efectos a corto plazo

La experiencia de finales de 2001, sirve de referencia en relación con los efectos que produce una variación fuerte en el tipo de cambio. En el Gráfico 8.12 se muestra que con la devaluación la rentabilidad se licuó hasta llegar al 3,5% y después comenzó a recuperarse lentamente. Esto es así porque el valor de los alquileres cayó más que el de los inmuebles, en dólares. Luego de la devaluación los precios tuvieron un ajuste en pesos que, aunque no compensó totalmente el aumento en el valor de la divisa, al menos recompuso su valor en dólares. Sin embargo, en plena recesión económica y con una tasa de desocupación arriba del 20%, los alquileres no pudieron recomponerse y, sobre todo, resultó difícil mantener la cobranza de los mismos. Así mismo, para concretar nuevos contratos de alquiler los operadores tuvieron que aceptar las condiciones en las que se encontraban los ingresos de las personas. Por ello, vale la pena aclarar que la variación del tipo de cambio estuvo acompañada de una profunda recesión, un alto nivel de desempleo y bajos salarios reales en dólares. Luego, la crisis de confianza en el sector bancario nacional compensó al sector inmobiliario haciéndolo depositario de los ahorros de las familias, y por otro lado el aumento de la producción y de los ingresos que se observó en los años posteriores hizo posible ir actualizando los alquileres hasta llegar a una rentabilidad del 5,5%, aunque esto ya forma parte del efecto a mediano plazo.

Evidentemente, el mejor negocio era tener los dólares para comprar inmuebles luego de la devaluación. Como se muestra en el Cuadro 8.2, se podía obtener una rentabilidad en dólares alrededor de 17% anual (con un máximo de 30%) entrando al negocio en 2002, principalmente por el efecto apreciación que explicaría entre el 60% y el 80% de la rentabilidad mencionada3, según cuándo se saliera del negocio.

3 Ello surge de comparar la rentabilidad de invertir en inmuebles en 2002 del Cuadro 8.2 con la rentabilidad propia del efecto apreciación que se presenta en el Cuadro 8.6.

8.4.3.2 Efectos a largo plazo

Los precios de los inmuebles, en el largo plazo, están relacionados con el nivel de ingreso de largo plazo del país, al que convendría medir en moneda constante o en dólares, sobre todo por la percepción de la riqueza que tienen los individuos. Según el grado de interacción que el mercado inmobiliario tuviera con el extranjero, como es el caso de las plazas turísticas más frecuentadas por visitantes internacionales como son Buenos Aires, Mendoza o la Patagonia, cabría analizar la influencia que pudiera tener sobre los valores locales el ingreso de las personas de otros países que invierten en inmuebles en Argentina. Se intentará dar una respuesta a esta hipótesis en el apartado 8.4.8, sobre la inserción de las plazas locales en el mercado internacional de inmuebles.

De esta forma, tiene sentido que los valores de los inmuebles sigan en parte la evolución del tipo de cambio y que eventualmente crezcan medidos en moneda constante de acuerdo con el crecimiento económico de largo plazo.

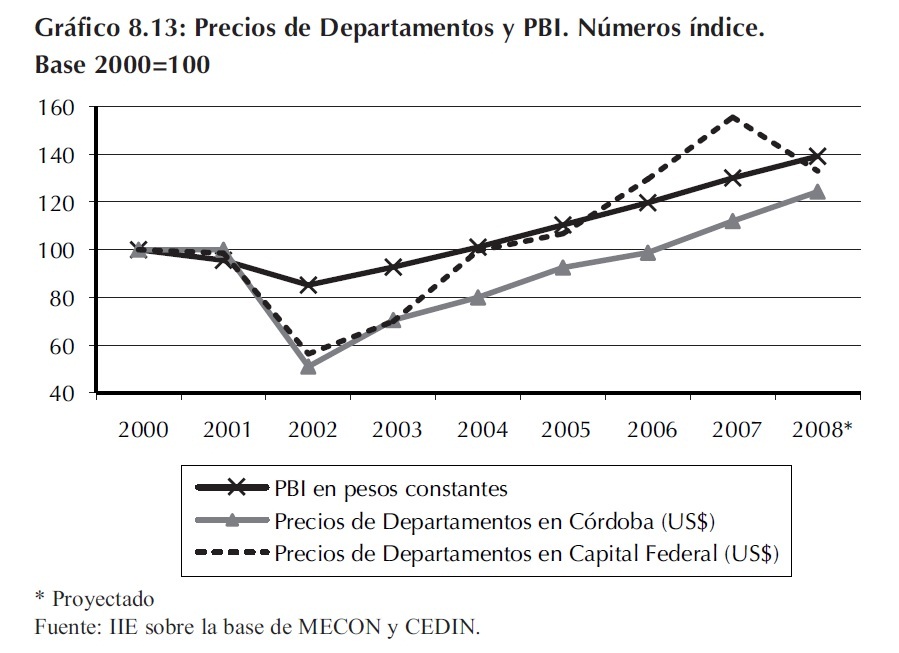

En el caso que se presenta, como se muestra en el Gráfico 8.13, el valor de los departamentos tipo en dólares en Córdoba se recuperó en 4 años y luego siguió creciendo hasta superar en 25% el valor pre-devaluación. En Capital Federal el valor de los departamentos se recuperó en sólo 2 años y acumula en 2008 una mayor valorización, aunque también tuvo una leve retracción por la saturación que se evidenció en ese mercado y probablemente por un exceso de especulación en las zonas top. Por otro lado, puede verificarse que en primera instancia los precios de los inmuebles cayeron más de lo que cayó el Producto Bruto Interno (PBI), que se utiliza como aproximación al nivel de ingreso agregado de las personas. Sin embargo, posteriormente mostraron una senda de crecimiento acorde con una recuperación similar a la que evidenció el PBI.

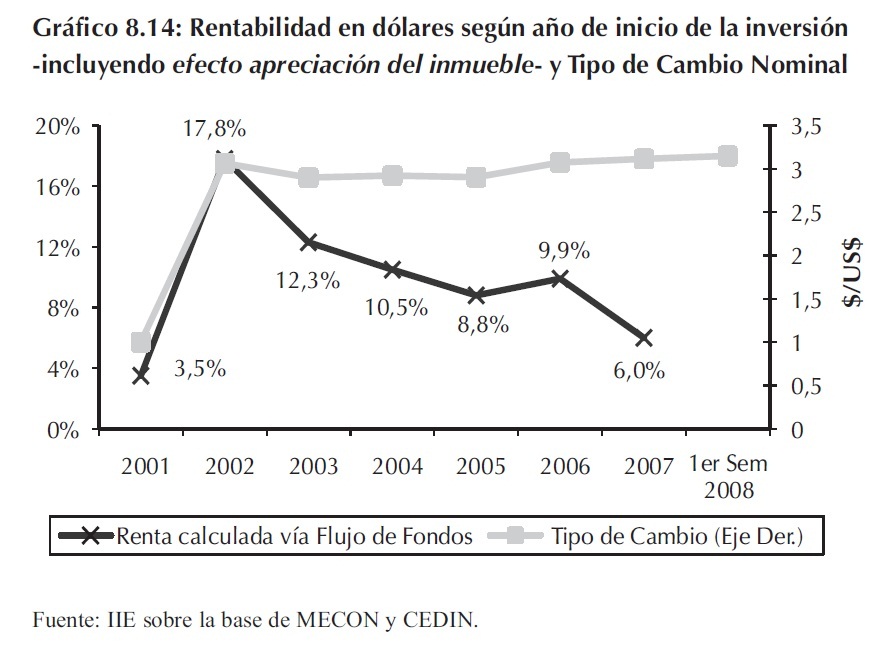

Si se considera el enfoque de rentabilidad más apropiado, que agrega las ganancias verificadas por el efecto apreciación del inmueble, se observa que la devaluación de la moneda genera una recomposición de la rentabilidad en dólares, originada en la valorización a que se ven sujetos los inmuebles. Esta no se dará en todos los casos, pero sí en aquellos en los que el país experimente un fuerte crecimiento de la actividad sumado a un fuerte ingreso de divisas. En el Gráfico 8.14 se observa esta interacción, en donde la rentabilidad que se expone es la correspondiente a la que tiene al año señalado como año de inicio y a 2008 como año de liquidación. Estos guarismos se corresponden con la última fila del Cuadro 8.2.

Con el correr de los años, la rentabilidad que se obtiene se reduce porque el efecto apreciación va perdiendo fuerza. Esto ocurre, en parte porque las inversiones consideradas van teniendo menor duración. Este análisis variaría una vez que se agregaran más períodos hacia delante, por ejemplo en escenarios hipotéticos de crecimiento de los precios de los inmuebles.

Finalmente, la evolución de la rentabilidad en el largo plazo se encontrará limitada por el crecimiento de los salarios reales, razón por la cual la rentabilidad se va aproximando a la correspondiente a la renta propia de alquiler. Ello está de acuerdo con los conceptos vertidos en el apartado 8.4.1.

8.4.4 Ciclo económico, nivel general de actividad y precios

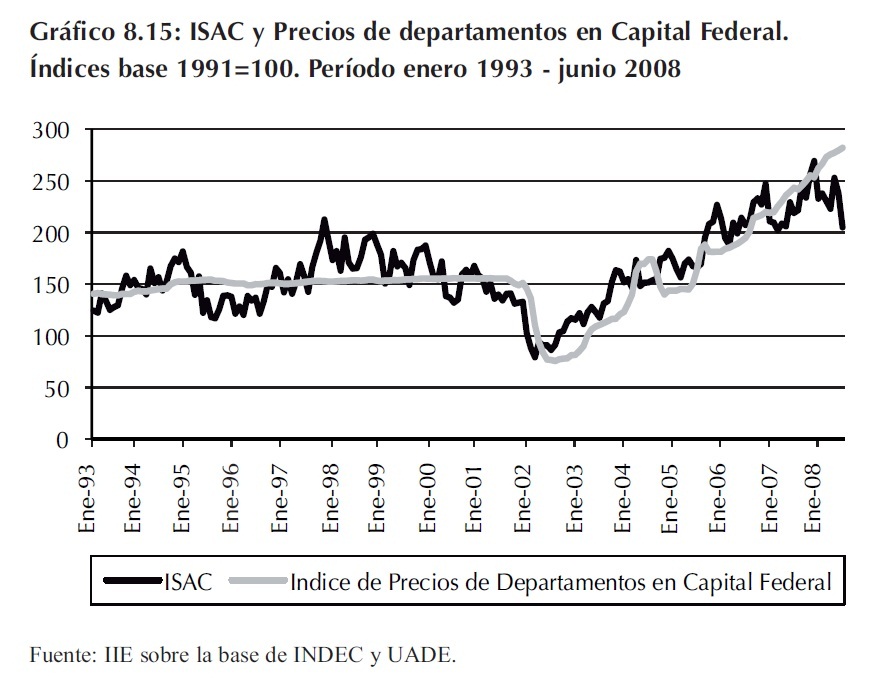

Como se mencionaba en el apartado introductorio y se mostraba en el Gráfico 8.1, existe una interrelación entre el nivel de producción agregado y el del sector construcciones que señala a este último como un anticipador de las fluctuaciones del primero. Por otro lado, la evolución de la actividad del sector construcciones también guarda una estrecha relación con la evolución de los precios de los productos que genera, como son los departamentos.

En el Gráfico 8.15 se presentan de manera conjunta el Indicador de Sintético de la Actividad de la Construcción (ISAC) y un índice del valor en dólares de los departamentos en Capital Federal. Allí se observa claramente que los valores acompañan el ritmo de crecimiento de la producción, especialmente cuando hay crecimiento sostenido. Durante los años 90, en vigencia de la convertibilidad y la paridad 1:1, los precios de los departamentos se mantuvieron relativamente estables en relación a la producción. Esta tuvo vaivenes asociados a los shocks externos que afectaron al país, pero promedió un crecimiento nulo entre 1993 y 2001. Ya en la salida de la última crisis, en donde el crecimiento fue sostenido gracias a la solvencia externa facilitada por la buena coyuntura de precios de las exportaciones agrícolas, los valores de los productos inmobiliarios evolucionaron al ritmo del crecimiento en la producción sectorial.

Las plazas inmobiliarias del interior no escaparon a esta realidad y verificaron situaciones muy similares, de acuerdo con lo que los empresarios inmobiliarios adheridos al Centro de Estudios Inmobiliarios de Córdoba (CEDIN) pudieron transmitir a través de los talleres de trabajo que se realizan mensualmente. Si bien este centro de estudios es de carácter local, sus miembros a su vez tienen operaciones en otras plazas del interior, lo cual permite realizar análisis cualitativos sobre la realidad del interior. Lo que surge como síntesis de estos encuentros es la necesidad de contar con más estadísticas, por ejemplo en relación con el volumen de ventas, además de los precios a los que se comercializan distintos tipos de inmuebles, cuyo seguimiento ya se encuentra abordado por el CEDIN.

8.4.5 Efecto de los costos de la construcción

Un aspecto relevante para entender la dinámica del mercado inmobiliario es comprender la cuestión de los costos de la construcción. Partiendo de la reflexión hecha en el apartado sobre los efectos del tipo de cambio, donde se destacó que los precios de los inmuebles en el largo plazo responden al nivel agregado de actividad y su dinámica se encuentra ligada a la del tipo de cambio, ahora conviene resaltar que los costos de la construcción son mayoritariamente nacionales. Es decir, los materiales de la construcción son difíciles de comerciar con el exterior debido a los altos costos de transporte, y los servicios técnicos de asesoría en obras son de carácter fundamentalmente local -salvo el caso de profesionales internacionalizados-. De este modo hay una relación entre el equilibrio macroeconómico interno y el externo, cuyos canales de transmisión son la inflación de costos, el crecimiento económico y el tipo de cambio.

Así, en la medida que se perciba que los precios de los inmuebles van a crecer -debido a un contexto de crecimiento económico por tipo de cambio relativamente alto, o por productividad creciente- más de lo que se elevan los costos de construir -debido a la inflación interna-, existirán incentivos a iniciar nuevos emprendimientos inmobiliarios. En ese caso, los actores que forman parte de la industria de la construcción podrán obtener una rentabilidad mayor, lo que impulsará su actividad. Incluso esta situación promoverá el ingreso de nuevos actores. Cuando los costos crezcan más de lo que lo hacen los precios de venta de los inmuebles, los incentivos a construir se irán reduciendo y ello ocasionará que salgan actores del mercado hasta que la rentabilidad se acerque a la del promedio de la economía.

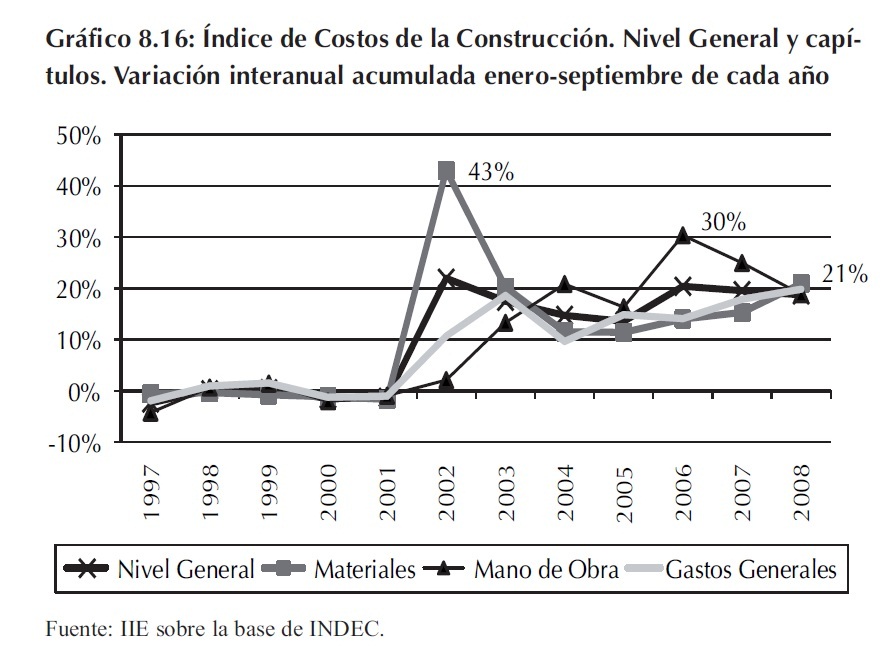

En el Gráfico 8.16 se presenta la variación acumulada en los costos, en donde se destaca la importante suba que tuvieron los materiales inmediatamente después de la devaluación. Luego, en el año 2003 y más en 2004 y 2005 esta inflación se desaceleró, quedando en el orden de 15% en ese último año. El año siguiente fue el año de la mano de obra, cuyo costo asociado para la construcción creció 30%, para el año siguiente comenzar a converger a un nivel común de 20% de crecimiento para el nivel general y los capítulos.

Entonces se puede comparar esta suba de costos, que puede resumirse en una suba promedio desde 2003 de alrededor de 17% anual en el nivel general, con el crecimiento promedio del PBI, que fue de 8,5% por año en el mismo período. O, específicamente, podemos realizar la comparación con el incremento anual promedio de los valores de los inmuebles que tomamos como referencia, que fue de 11,8%. Así, resulta transparente que el mercado se va a ir purgando de productores en la medida que la rentabilidad de construir vaya mermando.

Por otro lado, el auge impulsado en la construcción por el crecimiento económico y la alta rentabilidad esperada debida a la brecha entre costos y precios, estimula una oferta adicional de inmuebles. Esta circunstancia en el futuro podría ocasionar que la rentabilidad de comprar un activo inmobiliario para generar renta sea cada vez menor. Esto podría ocurrir debido a la imposibilidad de materializar rentas de alquiler suficientes para mantenerla, por la existencia de muchos inmuebles destinados al alquiler y dado el deterioro que experimenta el salario real por causa de la inflación. En definitiva, es lo que puede observarse en el Gráfico 8.10, donde la renta provista por los alquileres no logra recuperar su nivel en relación con el precio de los inmuebles. Finalmente, la rentabilidad no podrá reposar en aquella parte originada en el efecto apreciación, ya que ésta no tiene su continuidad garantizada para siempre.

8.4.6 Inflación: efectos sobre la rentabilidad real

Si se tiene en cuenta la existencia de un proceso inflacionario, como es el caso de Argentina, deben realizarse algunas salvedades en relación con la rentabilidad a la que se viene haciendo referencia. Deben ajustarse los niveles de rentabilidad de acuerdo a la inflación.

En el Gráfico 8.17 se presenta la inflación anualizada para cada mes desde la devaluación hasta el mes de septiembre. Como es de público conocimiento, existen diferentes mediciones de la variación generalizada de los precios en Argentina, Índice de Precios al Consumidor, razón por la cual se exponen diversas mediciones. Desde principios de 2007, tanto las Direcciones Provinciales de Estadística como las consultoras privadas señalaron una aceleración de la inflación que hasta el momento era alrededor de 10%. Los cálculos de inflación incluyen muchos bienes que no necesariamente todas las personas consumen; por tal razón, el análisis presente intenta ser sólo una referencia. Una inflación por encima de 20%, como se mide en las provincias, implica que todas las estimaciones de rentabilidad que se han presentado están más que compensadas por el aumento de los precios de los bienes, razón por la cual la rentabilidad real sería negativa en casi todos los casos que se plantearon, si se la mide en pesos. Sin embargo, debe hacerse la salvedad de que si los inversores no estuvieran muy cerca del consumo previsto en la canasta de bienes que mide la inflación, su evaluación podría diferir de la que acaba de presentarse. En el mismo Gráfico 8.17 también se muestra la evolución de la inflación en Estados Unidos, que viene a representar la inflación del resto del mundo, o al menos del mundo plenamente globalizado. En este sentido, de observar las rentabilidades en dólares correspondientes a las inversiones en inmuebles (Cuadro 8.2) y de compararlas con este parámetro de precios internacional, resulta que la rentabilidad real sería positiva. Esta rentabilidad real en dólares se viene reduciendo especialmente en este año, dado que la inflación en Estados Unidos alcanzó el 5%.

4 Se considera el promedio de variación de los índices de precios de las provincias de Santa Fe, San Luis, La Pampa, Misiones, Neuquén, Chubut y Entre Ríos.

Los inmuebles en Argentina dan una posibilidad de obtener una rentabilidad en dólares cuando el resto de los activos en dólares han generado muchas pérdidas por la recesión en Estados Unidos. Ello no es un dato menor y será retomado en el apartado 8.4.8. Pero en lo que concierne a los inversores locales, esta es una señal de que los inmuebles son una buena inversión para resguardar en el mediano y largo plazo, y eventualmente hacer rendir, activos que vayan a ser destinados al turismo internacional o a la compra de bienes muy globalizados como los automóviles o los artículos de alta tecnología.

8.4.7 La rentabilidad de colocaciones alternativas: MERVAL y Plazos Fijos

Existen otras alternativas de inversión a aquellas que tienen como objeto la compra de un inmueble, razón por la cual se presenta una breve comparación de las cualidades que ofrecen.

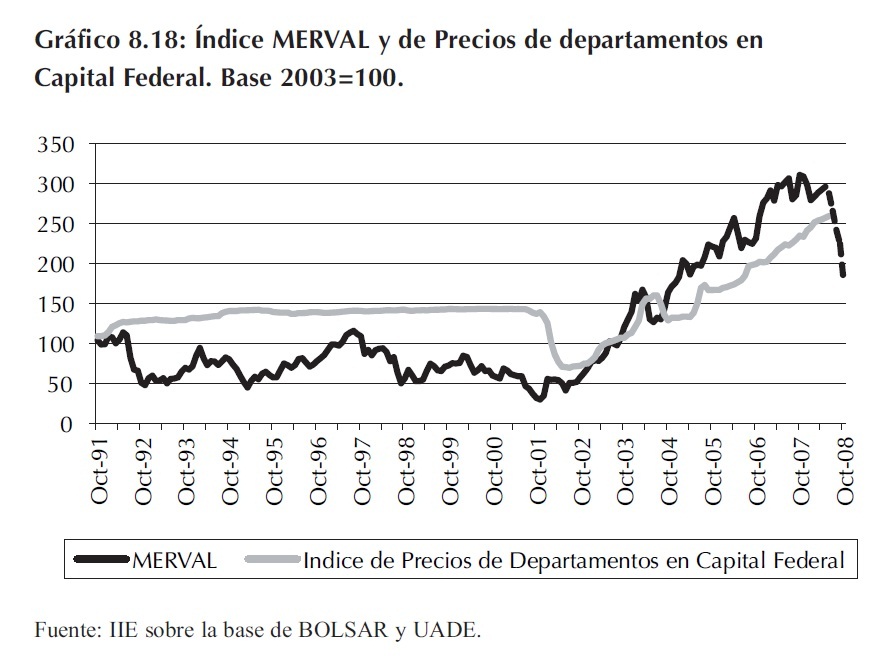

8.4.7.1 MERVAL

En primer lugar, se compara la inversión en inmuebles con la inversión en acciones de empresas que operan en Argentina. Tomamos como base el año 2003, de modo que se equiparan los activos inmobiliarios con las acciones en el punto de partida de la recuperación económica que sobrevino a la devaluación. Como se observa en el Gráfico 8.18, aunque los precios de los departamentos crecieron menos que el valor de las firmas líderes del mercado bursátil argentino hasta junio, estos tuvieron un crecimiento menos errático. La volatilidad en los precios de los departamentos fue muy baja en comparación con la volatilidad del valor de las acciones, pero estas últimas acumulaban una valorización mayor hasta junio. Sin embargo, en los meses subsiguientes se comenzaron a observar los efectos de la inestabilidad financiera internacional y de las políticas sorpresivas del gobierno en relación con la deuda externa, la caída de los precios de los productos agrícolas que presentó una amenaza al equilibrio fiscal y el repentino anuncio de nacionalización de la seguridad social privada por parte del Estado Nacional. Todo ello influyó negativamente en los mercados, haciendo que cayeran muy fuertemente los papeles, acumulando una caída cercana al 40% desde junio hasta octubre. Una mención sobre estos temas se presenta en el Capítulo 10.

Para el inversor con cierta aversión al riesgo, la elección entre acciones y activos reales inmobiliarios estará condicionada por el equilibrio que se quiera obtener entre rentabilidad y riesgo, y en el actual contexto la balanza se inclinará hacia los inmuebles.

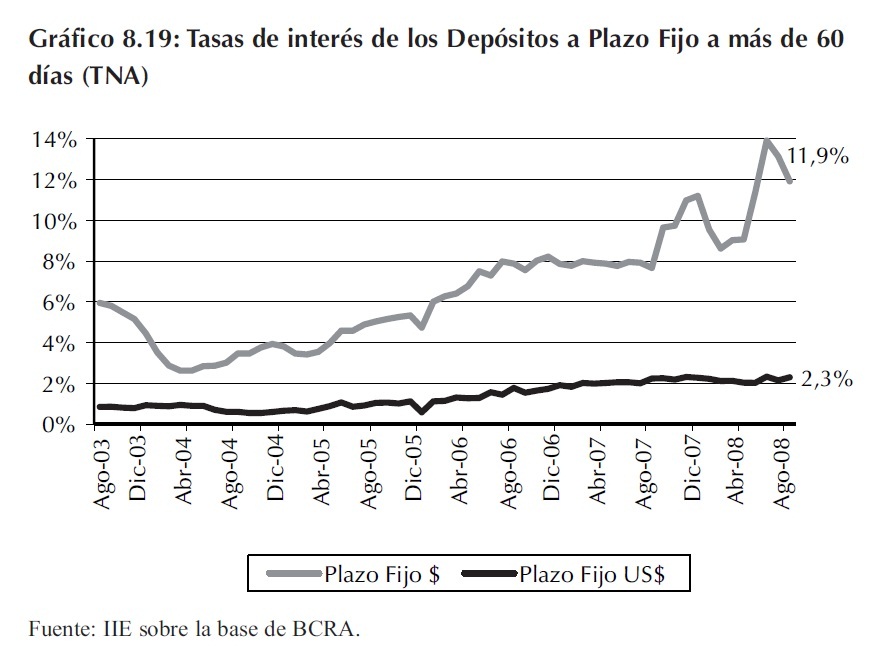

8.4.7.2 Depósitos a Plazo Fijo

En segundo lugar, resulta interesante comparar a los inmuebles con los depósitos a plazo fijo. De cotejar las tasas representadas en el Gráfico 8.19 con las del Cuadro 8.2, puede observarse que los depósitos en dólares tienen una rentabilidad que, en general, es menos de un tercio de la rentabilidad que se obtiene a través de la inversión en un inmueble. Debe aclararse que no todos los inmuebles tienen la liquidez de un plazo fijo, pero existe un conjunto selecto de inmuebles, como los departamentos en zonas céntricas o en determinados barrios o zonas, los cuales poseen las cualidades de un commodity, en el sentido de que su realización es mucho más ágil que la del resto. Como ya fue mencionado, las inversiones cortas en inmuebles pueden sufrir con mayor fuerza la desvalorización por el uso y también los costos de transacción.

Si se analiza la rentabilidad en moneda doméstica de invertir en un inmueble, como se presentó en el Cuadro 8.1, podrá notarse que sólo en ocasiones el plazo fijo en pesos alcanza su rendimiento. Especialmente en los últimos meses en los que los bancos están buscando retener depósitos en un contexto de temor financiero. El rendimiento del inmueble se realiza en efectivo recién cuando se vende el inmueble, por efecto de la valorización, y esa es una diferencia a favor de los plazos fijos. Sin embargo, la inmovilización que implica el depósito a plazo fijo, sumado a sus consecuencias fiscales para sus tenedores y el recuerdo vivo de la última crisis nacional, que llevó a la aceptación forzosa de títulos de deuda pública a plazo superiores a los 5 años, hace que no sea una opción atractiva, sobre todo para inversiones de mediano a largo plazo. Todo ello, agravado por la actual crisis financiera internacional.

8.4.8 Inmuebles en la economía global: Argentina como oportunidad de inversión

Uno de los aspectos que cobra mayor relevancia para el mercado inmobiliario local en la actualidad es la inserción internacional del país en los circuitos turísticos y en el destino de los trabajadores retirados de las economías avanzadas.

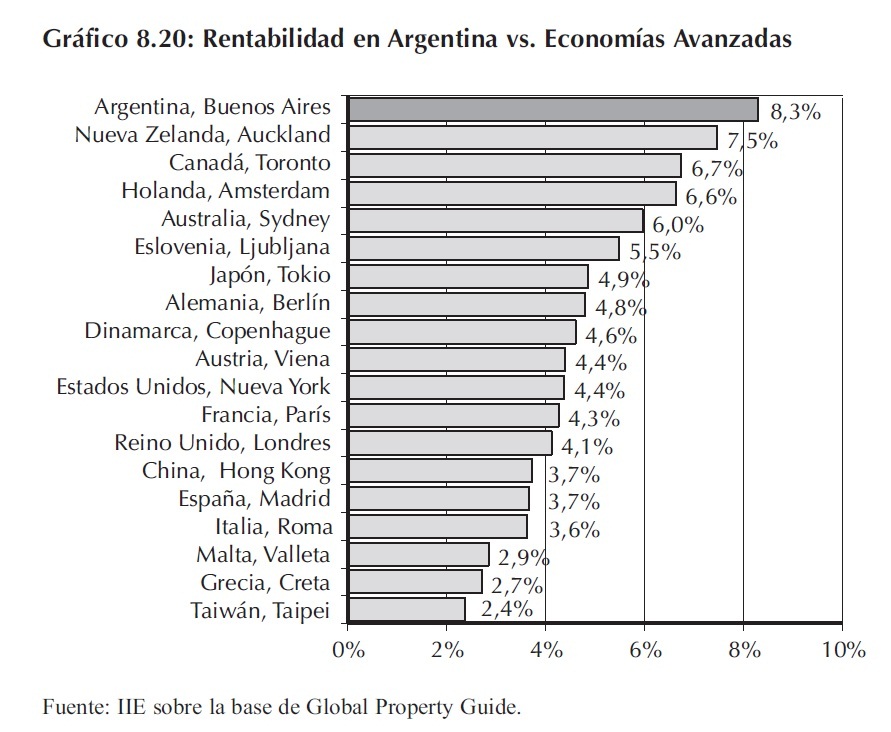

Como se muestra en el Gráfico 8.20, en comparación con las economías avanzadas, la rentabilidad que puede obtenerse en el mercado inmobiliario de la capital nacional supera a la que corresponde a las plazas más importantes del mundo desarrollado. Se considera la medida de rentabilidad definida como el cociente entre renta anual y el precio del inmueble. Mientras en Buenos Aires la rentabilidad actual es 8,3%, la gran mayoría del continente europeo verifica niveles menores al 5%. Lo mismo ocurre para Estados Unidos, cuya plaza de referencia es Nueva York, que recibe el impacto de la crisis inmobiliaria desde hace meses y cuyos precios de inmuebles se vienen depreciando en los últimos meses. Esto significa una gran oportunidad para los desarrolladores inmobiliarios locales.

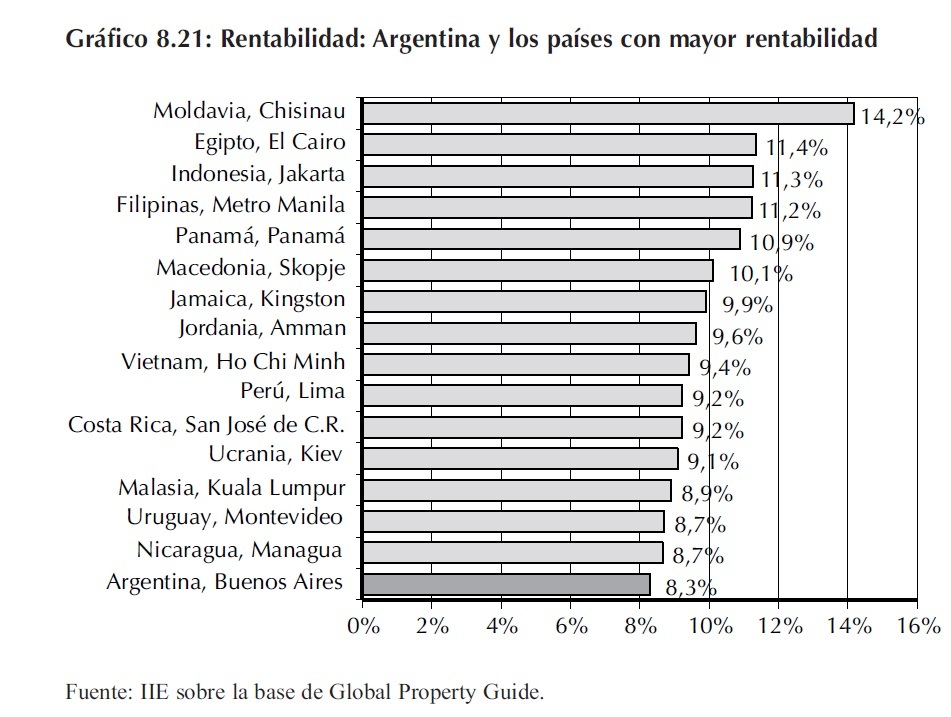

Sin embargo, existen mercados inmobiliarios que ofrecen mayor rentabilidad a los inversores internacionales. Estos se muestran en el Gráfico 8.21. En general se trata de países que históricamente habían sido menos «promisorios» que Argentina, pero que con el tiempo fueron consolidando instituciones más estables para lograr un crecimiento económico sostenido. Sin embargo, pese a que en Argentina no se pueden garantizar las condiciones para que inversores extranjeros decidan radicarse, en general, en el resto de estos países atractivos en términos de rentabilidad tampoco resulta plausible hacerlo. En particular, en lo que se refiere a las inversiones inmobiliarias, Argentina tiene atractivos turísticos incomparables en todo el territorio nacional, lo que garantiza las posibilidades de éxito de una orientación al turismo, y por lo tanto permite sostener actividades inmobiliarias rentables si son bien ideadas.

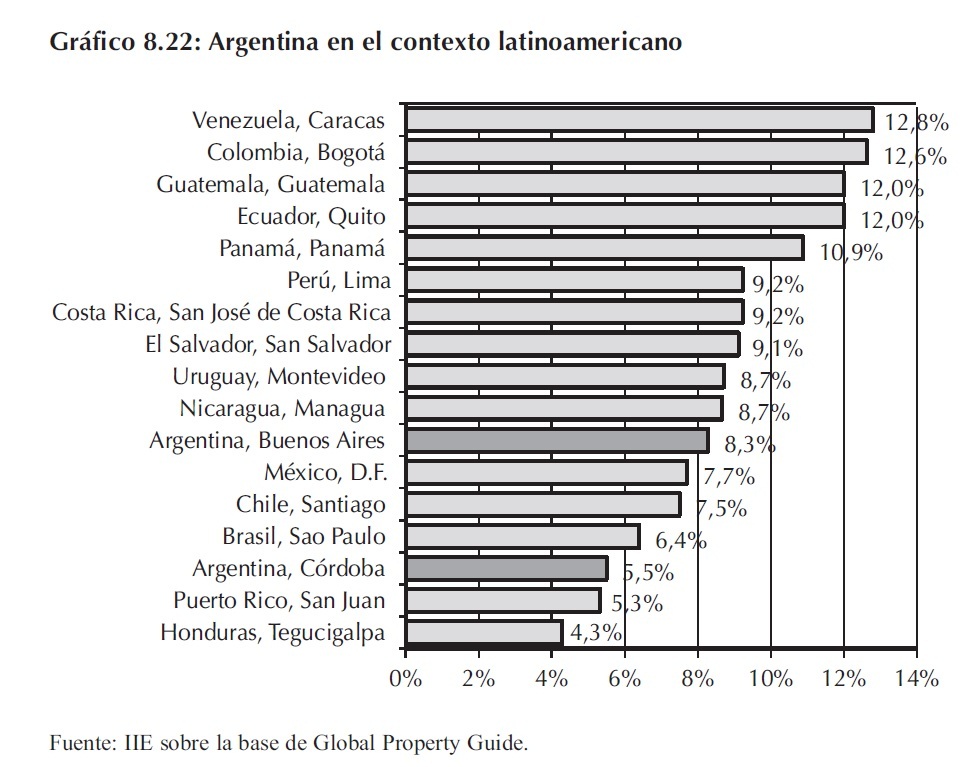

Por último, merece destacarse, que en el contexto de América Latina, Argentina se encuentra en una situación intermedia. Lejos de la alta rentabilidad que ofrecen Venezuela y Colombia, pero mejor posicionada que Chile, Mexico y Brasil, como se presenta en el Gráfico 8.22. De todos modos, este análisis está muy restringido por las ciudades que se toman como referencia de cada país. Los negocios inmobiliarios están arbitrados por las oportunidades que se generen en las diferentes regiones del globo, y descubrir esas oportunidades es lo que permite obtener altos niveles de rentabilidad.

8.5. Conclusiones

En la actualidad, las personas que tienen posibilidad de ahorrar en Argentina enfrentan una decisión de aplicación de esos fondos que está afectada por uno de los grandes déficit del país. Se trata de la falta de políticas sostenidas en el tiempo que permitan tomar decisiones a largo plazo que cumplan con los objetivos de las personas en particular y del agregado económico.

El recuerdo de la tormentosa salida de la convertibilidad está presente aún hoy, ya que implicó la licuación de los ahorros depositados en el sistema bancario y, al mismo tiempo, la imposición de restricciones al uso del patrimonio adquirido por los ahorristas. El sistema bancario volvió a fortalecerse y a recibir depósitos de manera considerable. Pero gran parte del excedente económico generado en los últimos años fue canalizado hacia los inmuebles, y este fenómeno tiene una explicación muy racional a la luz de los conceptos que se han vertido en este capítulo. La inversión en inmuebles no está sujeta a la volatilidad a la que están expuestos los otros activos y ello se hace cada vez más evidente a la luz de las fuertes caídas que experimentaron las bolsas del mundo de mitad de año en adelante. A su vez, la presión impositiva sobre la tenencia de inmuebles no es tan fuerte como en otros casos.

Por último, debe destacarse que las personas que invierten sus ahorros en inmuebles tienen una garantía adicional y difícil de valorar apropiadamente. En caso de crisis y depresión económica, los propietarios de inmuebles podrán simplemente aprovecharlos o incluso disfrutarlos, personalmente o a través de su uso por parte de familiares, porque se trata de activos tangibles. Los desarrolladores inmobiliarios exitosos tienen muy clara esta distinción, por eso cada nueva propuesta incorpora nuevos criterios estéticos, funcionales y de confort.

Lo mencionado en el párrafo anterior no ocurre en el caso de los activos financieros, que ante una fuerte desvalorización dejan al inversionista inmovilizado con títulos con un bajo valor de reventa y sin valor de uso alguno. Entonces, desde la óptica del individuo, la historia de inestabilidad de Argentina inclina la balanza hacia la inversión en inmuebles. Esto eventualmente podría provocar la saturación de algunas plazas y, como se observa en algunas ciudades de gran crecimiento, problemas de planificación urbana si no se consigue regular adecuadamente este impulso del sector privado. Además, debe señalarse que la ausencia de crédito hipotecario condiciona el desarrollo de los inmuebles hacia los productos que se comercializan más fácilmente, como los departamentos, las oficinas y los locales comerciales, dejando sin cubrir adecuadamente el segmento de viviendas. En este sentido, el desarrollo inmobiliario desde la devaluación que hasta ahora fue financiado con excedentes económicos de los sectores más dinámicos, evolucionaría de manera muy diferente si el crédito se reactivara.

Desde la óptica del país como un todo, favorecer el pleno desarrollo del mercado de capitales y el restablecimiento de la confianza en los bancos sería muy valioso para garantizar el crecimiento económico en el largo plazo. Esto requiere la reducción del riesgo soberano y el establecimiento de políticas de Estado consensuadas ampliamente por los diferentes grupos sociales, políticos y económicos, para que puedan prevalecer pese a la rotación de las fórmulas gobernantes. Mientras esto no suceda, el sector de la construcción seguirá siendo demandado por la sociedad en su carácter de proveedor de activos reales que sirvan principalmente como reserva de valor, a la vez que deberá responder a las crecientes exigencias de los compradores, ávidos de productos diferenciados a la medida de sus preferencias y de sus expectativas de rentabilidad.

Anexo 8: La construcción en las políticas públicas: la necesidad del federalismo

El objetivo de este anexo es realizar una valoración sintética de las formas en que el Estado interviene en la economía utilizando como vehículo las construcciones, generalmente resumidas en el concepto de Obra Pública.

Se analizará: a) la intervención gubernamental destinada a solucionar las demandas habitacionales de la población más vulnerable; b) la distribución territorial de la obra pública con siderada ampliamente; c) la percepción de los empresarios sobre el grado de conexión o de acierto entre la obra pública y el perfil productivo de la jurisdicción que se trate.

El énfasis estará puesto en las disparidades regionales que existen en estos ámbitos.

A.8.1 El problema habitacional

Uno de los ámbitos donde el sector público participa a través de construcciones es el de la vivienda. Existen principalmente tres maneras en que se han desarrollado las políticas de asistencia habitacional 1 en el mundo: La provisión por parte del estado de viviendas para la población carenciada, ya sea participando directamente en la producción o tercerizándola, haciéndose cargo del costo de las mismas.

El subsidio a organizaciones sin fines de lucro, y a empresas lucrativas también, para que provean de viviendas a un menor costo del que prevalecería en ausencia de dicha intervención del Estado.

La asistencia para inquilinos, en forma de subsidios directos destinados a la construcción de la vivienda propia, o bien en la forma de condiciones crediticias especiales.

La gran informalidad en la que se encuentra una gran porción de los trabajadores en Argentina hace que la asistencia a inquilinos, con criterios basados en el ingreso de las personas, no resulte muy atractiva para los gobiernos. Esto es así porque políticas de este tipo alcanzarían sólo a una pequeña porción de quienes, por su condición, requerirían la asistencia.

Por otro lado, en los países en desarrollo el subsidio al sector privado o a instituciones sin fines de lucro suele toparse con el hecho de que implica una reducción de los fondos disponibles para otras políticas que podrían tener mayor rédito político. Presumiblemente, los subsidios a las empresas tienen menos impacto electoral que las políticas que benefician directamente a las personas. Estas últimas generan un vínculo más directo, en ocasiones de manera clientelar.

1 Arnott, Richard, Housing Policy in Developing Countries: The importance of Informal Economy, Marzo, 2008

En los países desarrollados las políticas de asistencia habitacional operan principalmente a través de la deducción del impuesto a la renta personal que tributarían los beneficiarios y también mediante las políticas de crédito focalizadas.

A continuación se analiza la problemática habitacional de Argentina conjuntamente con la principal respuesta de política al respecto; es decir, la provisión directa de viviendas desde la caída de la Convertibilidad hasta la actualidad.

A8.1.1 El diagnóstico de 2001

Para poder realizar un diagnóstico para todo el territorio nacional es necesario remontarse al Censo Nacional de Población, Hogares y Vivienda de 2001. Esto es así porque éste es el último registro estadístico de todo el territorio nacional. Las estadísticas que el Instituto Nacional de Estadísticas y Censos (INDEC) recaba más frecuentemente sólo contemplan a los principales aglomerados urbanos.

La medida de déficit habitacional básica refleja la proporción de hogares que residen en viviendas con deficiencias en relación con el total de hogares relevados. Se han definido, en general para el Censo, diferentes categorías de hogares en viviendas deficitarias 2:

– Hogares en viviendas irrecuperables: aquellos que residen en «ranchos», «casillas», «locales no construidos para fines habitacionales» y «viviendas móviles».

– Hogares en viviendas recuperables: aquellos que residen en casas «B» -que sufren alguna deficiencia- y «piezas de inquilinato»

– Hogares con hacinamiento por cuarto en viviendas buenas: aquellos en los que existen más de dos personas por cuarto.

A los fines del presente análisis, se definirá el déficit habitacional grave como la proporción de hogares que residen en viviendas irrecuperables sumados a aquellos que presentan hacina miento por cuarto. Así, en el análisis subsiguiente se hará foco en las soluciones habitacionales que requieren de viviendas nuevas y no aquella porción de hogares que podrían salir de su problemática con un mejoramiento de su vivienda. Esto obedece a un motivo de síntesis y está justificado porque los programas de mejoramiento involucran una cantidad sustancialmente menor de unidades de vivienda y reflejan una problemática diferente.

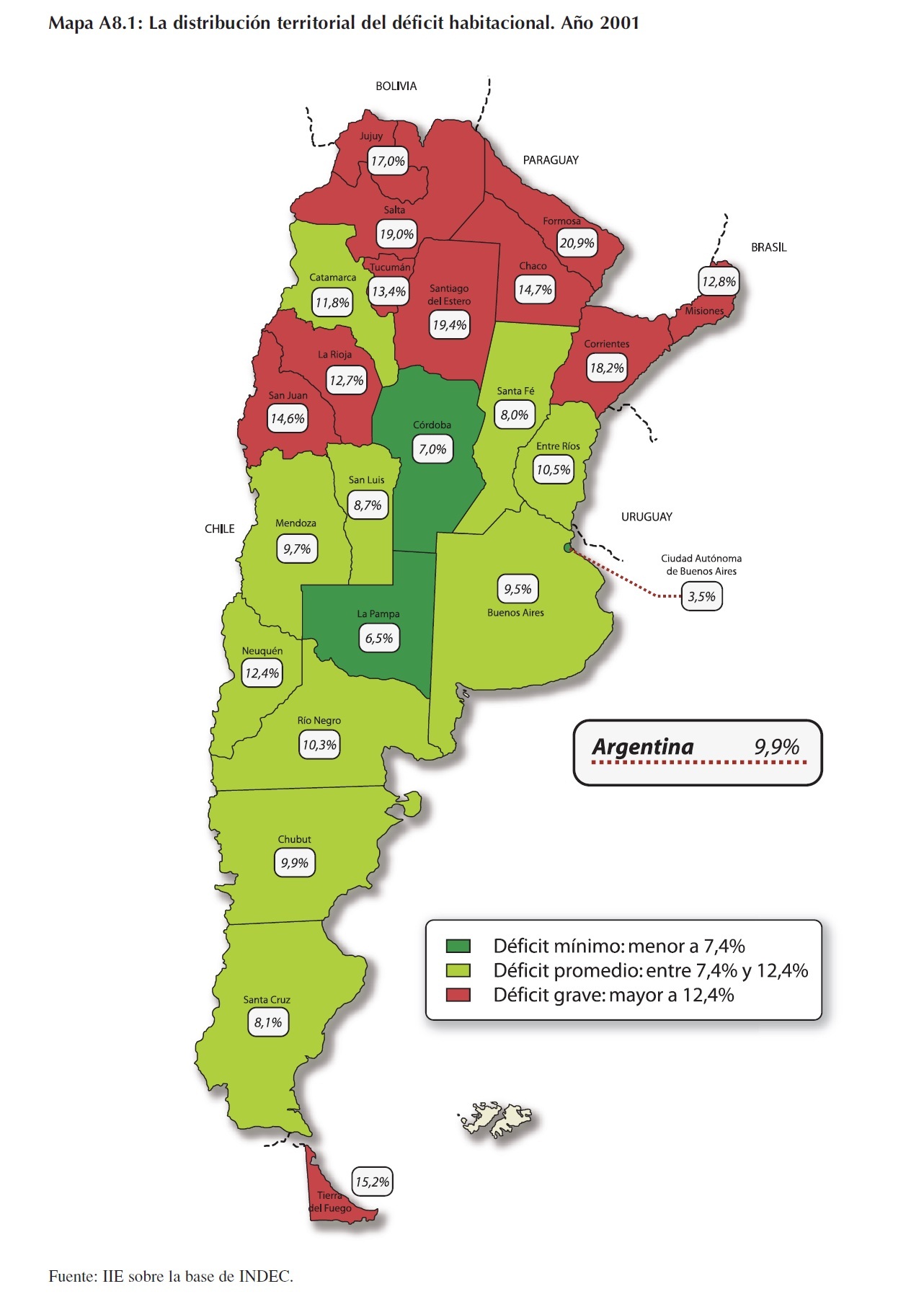

En el Mapa A8.1 se representa geográficamente la situación habitacional de Argentina. Con la intención caracterizar las diferencias de manera relativamente objetiva, se ha considerado la siguiente desagregación:

– Distritos con déficit mínimo son las que presentan uno menor al promedio nacional (que es 9,9%) menos media desviación estándar: CABA, Córdoba y La Pampa.

– Distritos con déficit grave son los que se encuentran media desviación estándar por encima del déficit nacional: Formosa, Santiago del Estero, Salta, Corrientes, Jujuy, Tierra del Fuego, Chaco, San Juan, Tucumán, Misiones y La Rioja.

Distritos con déficit promedio son las que se encuentran en el rango delimitado por el déficit promedio nacional más/menos media desviación estándar: el resto de las provincias.

2 INDEC, Situación Habitacional 2001, Resultados del Censo Nacional de Población, Hogares y Viviendas 2001, Año 2003

Corresponde remarcar que la situación habitacional presenta especial gravedad en la región Norte, razón por la cual el cuidado de la equidad interprovincial debe considerar con especial atención esta circunstancia, sobre todo al momento de diseñar las políticas públicas.

A8.1.2 La respuesta de la política pública en 2003-2008

Una vez realizado el diagnóstico de la situación habitacional, el paso siguiente consiste en analizar la política de provisión de viviendas efectuada a través de diferentes programas desde 2003 hasta comienzos de 2008. El objetivo central del análisis es evaluar la medida en que estas políticas reconocieron la situación presentada en el apartado anterior, y determinar si ayudaron a mitigar el problema en las provincias más afectadas, reduciendo la divergencia, o si, por el contrario, podrían haber ampliado la diferencia entre las regiones. La consideración central es que lo que está en juego es el objetivo de equidad regional que corresponde a una nación que ha asumido la organización federal de gobierno.

Los programas que se consideran son los que están bajo la coordinación de la Subsecretaría de Desarrollo Urbano y Vivienda de la Nación, dependiente de la Secretaria de Obras Públicas, Ministerio de Planificación Federal, Inversión Pública y Servicios. Son los siguientes:

– Programa Federal de Reactivación de Obras del FONAVI I y II (PFREACT I y II)

– Programa Federa de Solidaridad Habitacional (PFSH)

– Programa Federal de Construcción de Viviendas (PFCV)3

– Programa Federal de Emergencia Habitacional (PFEH)

– Programa Mejoramiento Habitacional e Infraestructura Básica (PROMHIB)

– Programa de Mejoramiento de Barrios (PROMEBA)

– Programa de Vivienda Cáritas

A su vez, se consideran sólo las viviendas terminadas y las que se encuentran en ejecución, no así aquellas cuyas obras aún no se iniciaron. Además, se excluyen las obras de mejoramiento de viviendas que incluyen algunos de los programas, considerando sólo las que se refieren a viviendas nuevas. Esto es congruente con el criterio mediante el cual se ha definido el déficit habitacional en el apartado previo. En total, las viviendas consideradas son cerca de 240.000.

Debe destacarse que el relevamiento de 2001 refleja la existencia de 1 millón de hogares en estas condiciones habitacionales. Si se considera el déficit total, incluyendo las viviendas que tienen deficiencias pero son recuperables, el número de hogares afectados alcanzaba los 2,6 millones en 2001, sobre un total de 10 millones de hogares relevados.

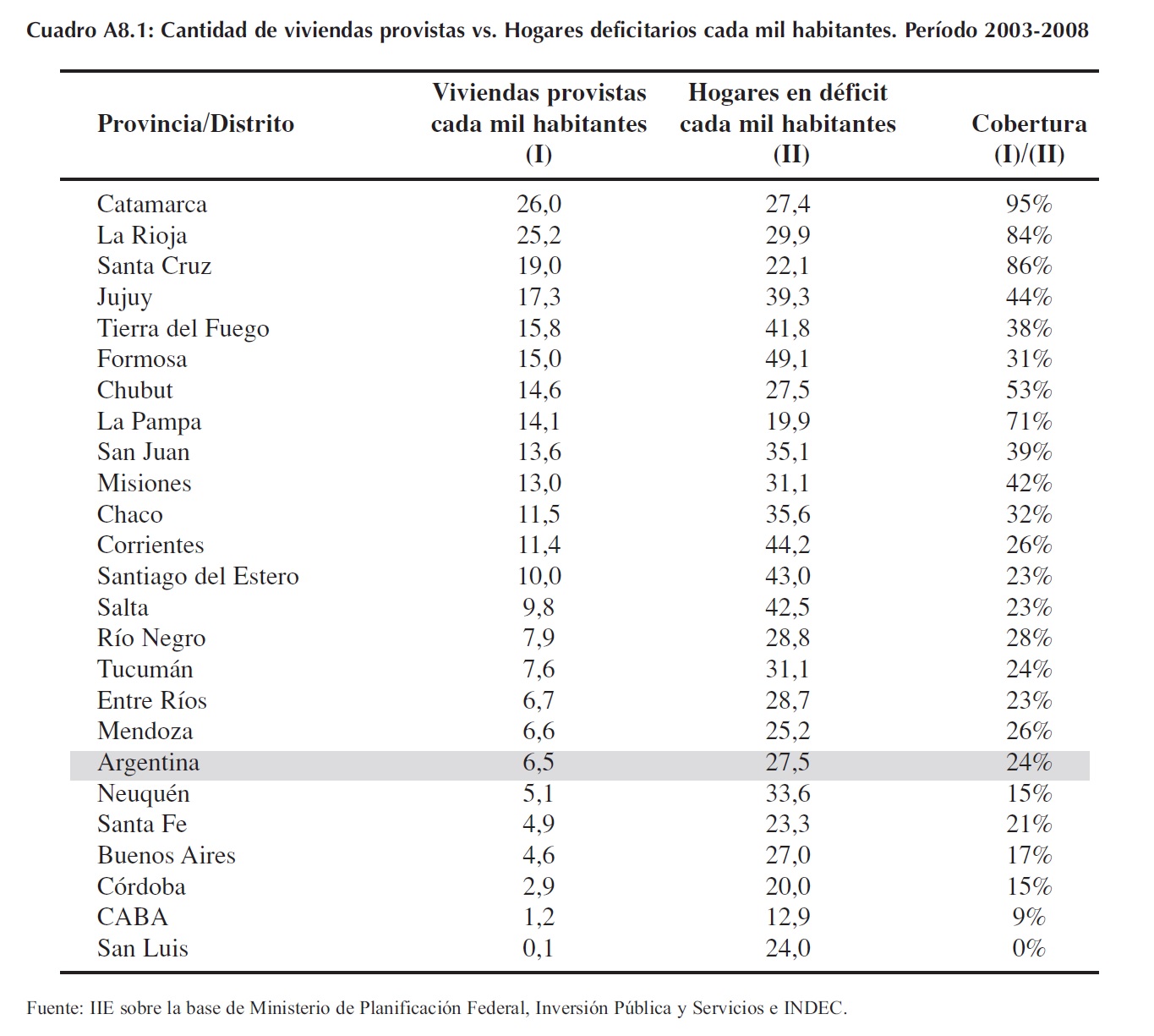

Como puede verse en el Cuadro A8.1, la cantidad de viviendas provistas por provincia presenta un panorama muy dispar en términos regionales. A nivel nacional se proveen 6 viviendas y media cada mil habitantes. Sin embargo, este guarismo esconde la gran disparidad que se refleja en el hecho que Catamarca y La Rioja reciben más de 25 viviendas cada mil habitantes cada una, mientras que San Luis sólo recibe un una cada diez mil habitantes (0,1 cada mil), fruto de que desde 2003 sólo ha sido beneficiada con 40 viviendas que aún no han sido terminadas de construir. Asimismo, en relación con el déficit que presentaba en 2001 cada provincia, puede verse que la atención al problema habitacional no ha sido equitativa. Mientras en el promedio nacional se proveyeron viviendas equivalentes al 25% del déficit, en las provincias más beneficiadas esta cifra superó el 80%.

3 Es el de mayor importancia relativa.

La disparidad que se presenta en la provisión de viviendas (columna (I) en el Cuadro A8.1) tendría sentido si estuviera guiada por las diferencias en la situación original de cada provincia.

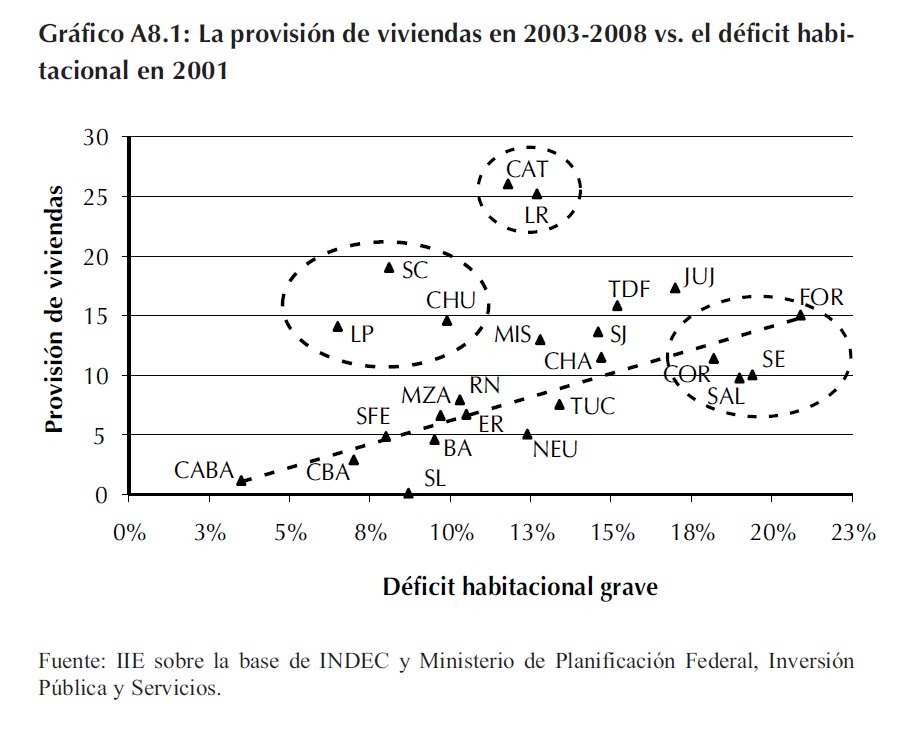

En el Gráfico A8.1 se presentan conjuntamente el déficit habitacional diagnosticado en 2001 y la cantidad de viviendas provistas en los años posteriores, correspondientes con los del Gráfico A8.1.

Se considera que una política de estado debería asignar mayor provisión de viviendas a aquellas regiones en las que las necesidades habitacionales son mayores. Esto implicaría una relación directa o positiva ambas variables. De esta forma, con el correr de los años sería de esperar que la disparidad entre regiones, en lo que a déficit habitacional se refiere, se fuera reduciendo paulatinamente. Puede observarse en el último Gráfico A8.1 que tal relación positiva existe, aunque bajo una gran variabilidad en algunas regiones. Si se excluyen los casos extremos4 sobre los que se hará una mención en el próximo párrafo, puede estimarse la relación como sigue: se provee 1 vivienda por cada 1,43 puntos porcentuales de déficit. Esta medida es estadísticamente significativa 5 y la relación está representada por la recta punteada en el Gráfico mencionado. Dicho de otro modo, por cada punto porcentual de déficit habitacional, que equivale a 2,8 hogares en déficit en promedio (cada mil habitantes), el Estado provee 0,7 viviendas (cada mil habitantes). Esto significa que el estado nacional habría apuntado a proveer viviendas para dar solución al 25% del déficit en promedio, con la salvedad de que esto vale sólo para el conjunto de provincias que surge de excluir los casos extremos.

Conviene resaltar, ahora sí, las anomalías encontradas. Existen seis provincias que escapan notablemente a la regla implícita a la que puede asociarse la política en el resto del país. Nótese que esta regla implícita no necesariamente consta entre los objetivos del gobierno, sino que fue derivada a través del ejercicio analítico que se ha propuesto en este Anexo. Corresponde realizar las siguientes observaciones:

– Catamarca y La Rioja son las provincias que más viviendas reciben, siendo que no son las que presentaban mayor déficit originalmente. De hecho el déficit es mayor en diez de las otras provincias.

– Santa Cruz, Chubut y La Pampa también son beneficiadas con más viviendas de las que recibirían si se asignaran en relación lineal con el déficit de cada una de ellas. En particular, La Pampa ya se encontraba entre las provincias de mínimo déficit antes de que se iniciaran los programas considerados.

– Entre las menos beneficiadas, además de San Luis -cuya situación ya fue remarcada párrafos más arriba-, se encuentran Corrientes, Salta y Santiago del Estero, que tienen déficit habitacionales altos en relación con el resto. Sin embargo, reciben viviendas por debajo de lo que les correspondería según el supuesto de provisión lineal. Por otro lado, al igual que le sucede a Formosa, les son asignadas menos viviendas que a otras provincias con menor urgencia habitacional.

La disparidad que se presenta entre los casos mencionados y el resto implica que con el correr de los años las diferencias en la situación habitacional no se mitigarán, sino que, por el contrario, se profundizarán. Esta situación atenta contra la equidad interprovincial, a la vez que deteriora las posibilidades de federalismo como forma de organización. El entorno social de cada provincia -en este caso manifestado en la problemática habitacional- afecta las oportunidades que tendrán los individuos nacidos en cada una de ellas, modificando -entre otras cosas- las posibilidades de cada región para desarrollar una clase política capaz de hacerse valer frente al resto en los órganos Legislativos de la Nación.

4 Se trata de Catamarca, La Rioja, San Luis, La Pampa, Chubut y Santa Cruz

5 La ecuación estimada es:y se obtiene una bondad de ajuste R2 =0,618

A8.2 La obra pública en general

A continuación, se analiza la distribución territorial de la obra pública como un todo. Para estos fines, se consideran los datos de cuentas nacionales de la demanda de bienes y servicios del sector público cuya clasificación económica corresponde a la de Construcción (Inversión Pública en Construcciones). Debe destacarse que se incluyen la inversión que realiza el Estado directamente y la que ejecuta a través de la contratación de agentes privados.

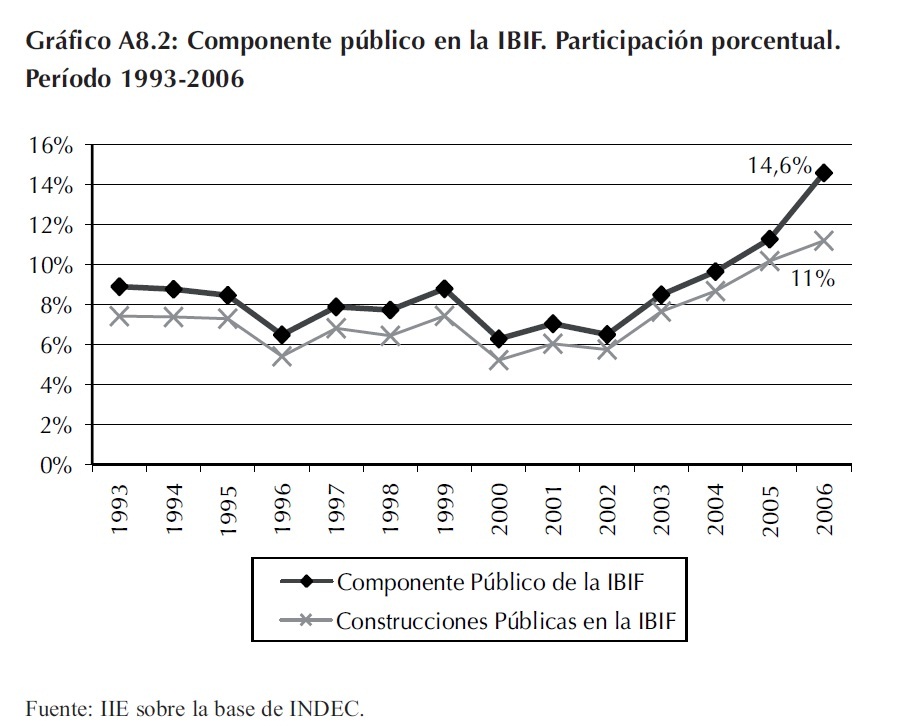

Conviene dimensionar los conceptos que se están analizando. Como se presenta en el Capítulo 6 sobre Inversiones, la Inversión Bruta Interna Fija (IBIF) de Argentina entre 2003 y 2007 se situó en promedio en 20,7% del PBI. Sin embargo, a los fines de este apartado es necesario discriminar la participación del sector público en este componente de la demanda, y también la porción que corresponde a cada nivel de gobierno.

En el Gráfico A8.2 se presenta la evolución de los componentes públicos de la IBIF. Puede observarse que desde 2002 la inversión pública tiene una importancia creciente, y se destaca que fue superada la participación que presentaba en la década pasada, situándose cerca del 15%. Por otro lado, ésta está compuesta principalmente por construcciones. Desde 1993 a 2005 el componente de construcciones representó entre 80% y 90% del total de inversión pública. En 2006, cuando el componente construcciones públicas fue 11% de la IBIF, las construcciones fueron el 70% de la inversión pública.

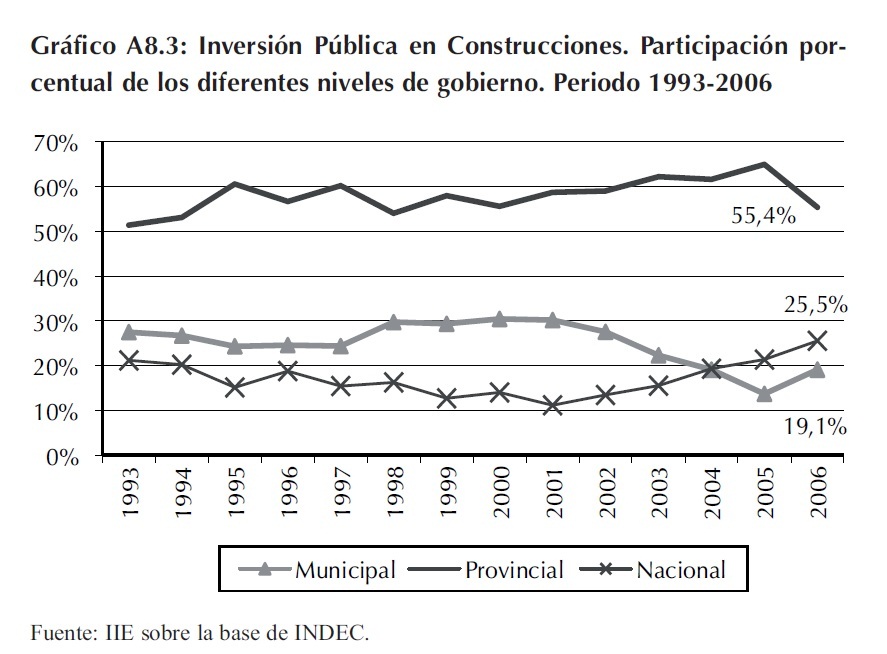

Finalmente, la distribución entre los niveles de gobierno es como se presenta en el Gráfico A8.3. Puede observarse que la participación mayoritaria siempre la tuvieron los gobiernos provinciales, aunque el gobierno nacional fue haciéndose cargo de una porción cada vez mayor de la inversión en construcciones, a costa de los gobiernos de menor nivel.

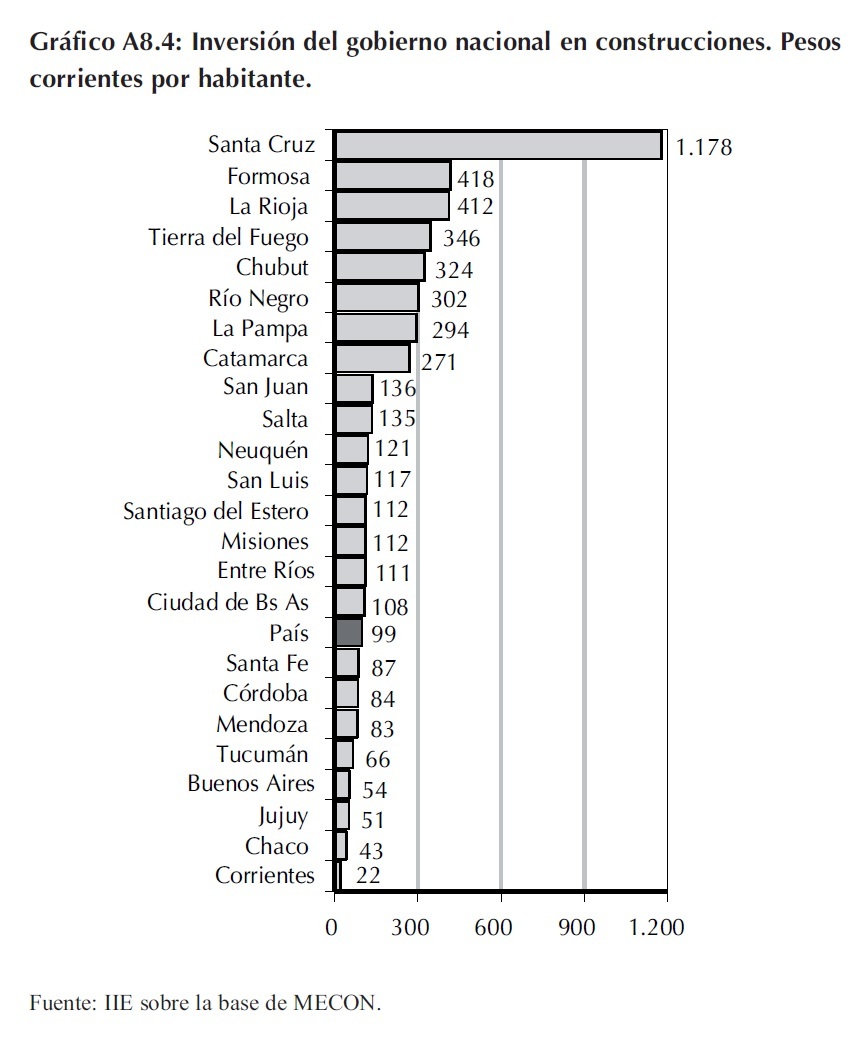

A continuación, se analizará el destino de las inversiones en construcción que corresponden al gobierno nacional, según la ubicación geográfica en donde se producen. En el Gráfico A8.4 se presenta la distribución del gasto por habitante por provincia para el año 2006. Se escoge esta forma de mostrar la información porque permite realizar comparaciones entre jurisdicciones muy disímiles en su cantidad de habitantes.

La disparidad regional es de una magnitud alarmante.

El promedio nacional de gasto en inversiónes de $99 por habitante. Mientras la mayoría de las provincias se encuentra por debajo de los $150 por habitante, existe un grupo privilegiado compuesto por las de la Patagonia, La Pampa y algunas del norte argentino que presenta niveles bastante superiores. En el caso de las provincias patagónicas resulta plausible pensar que la baja densidad poblacional eleva cualquier medida por habitante que se considere, sobre todo teniendo en cuenta que la infraestructura, parte fundamental de la inversión pública, tiene una escala mínima e independiente de la cantidad de población que la vaya a utilizar. Sin embargo, aún teniendo en cuenta esta salvedad, Santa Cruz se presenta como la provincia más beneficiada por las inversiones del gobierno nacional.

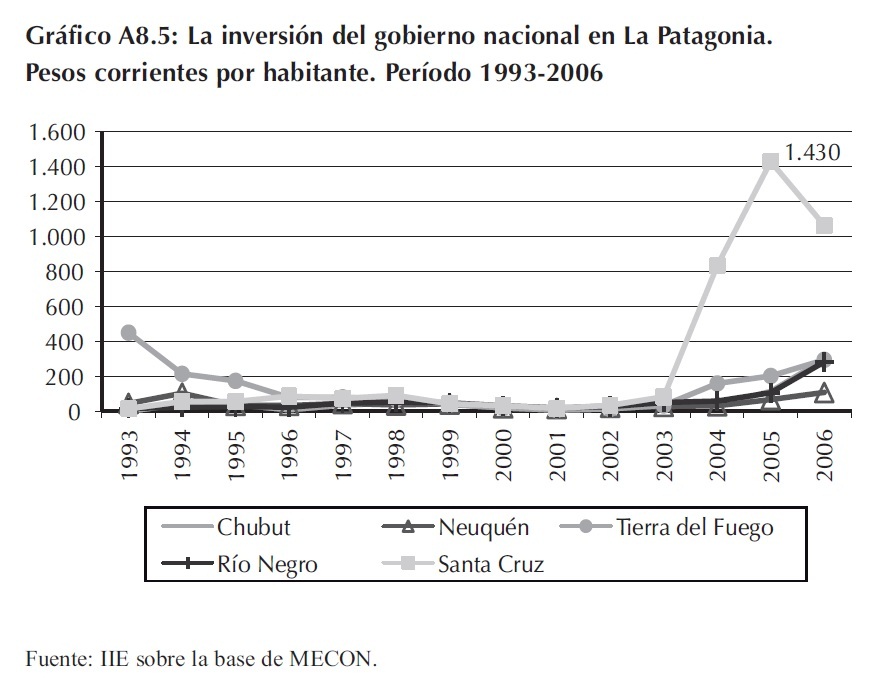

Si se compara la evolución en el tiempo de la inversión en construcciones en las provincias de la Patagonia, como se muestra en el Gráfico A8.5, puede notarse que la provincia de Santa Cruz fue significativamente beneficiada en relación con sus vecinas desde hace unos años.

Tanto la disparidad exagerada que se presenta a favor de Santa Cruz, como la que existe entre el resto de las provincias, son aspectos preocupantes para las posibilidades de un crecimiento equilibrado de todas las regiones del país. Por caso, provincias con realidades económicas similarmente complicadas como Chaco y Formosa, y que están situadas en una región de características comunes reciben una atención muy diferenciada. Lo mismo ocurre con Catamarca y Salta, por ejemplo.

Aunque no está al alcance de este Anexo dilucidar los verdaderos orígenes de esta disparidad, resultará interesante en futuras investigaciones indagar acerca de las consecuencias del entrama do político e institucional que favorece la existencia de estas diferencias en el tratamiento que se da a las diferentes regiones.

A8.3 La percepción de los empresarios sobre el acierto en la obra pública

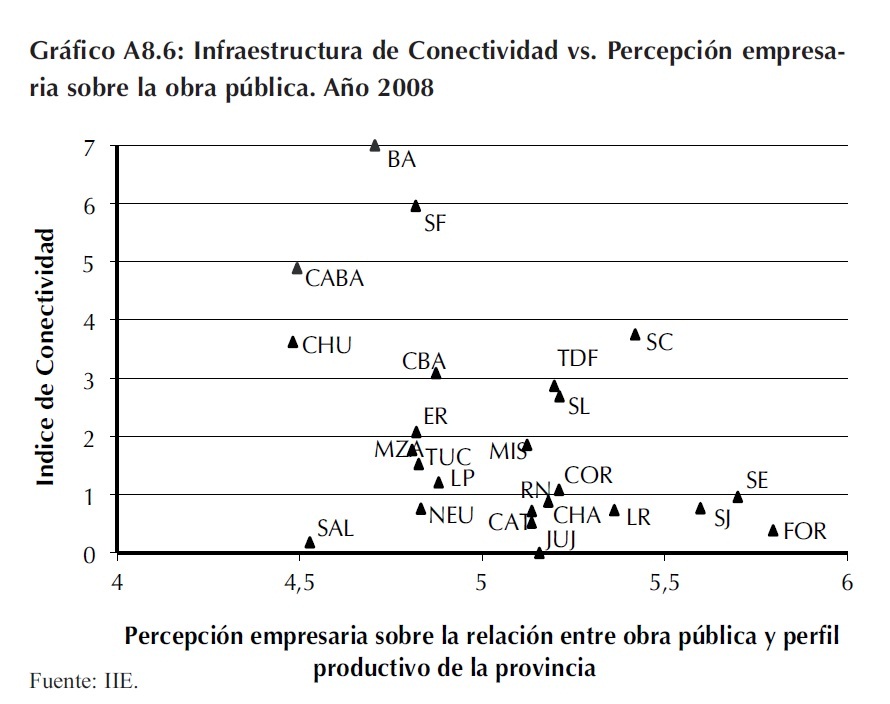

Para finalizar este Anexo, se analizan los resultados de la Encuesta realizada a empresarios de todo el país en el marco del estudio del los Índice de Competitividad Provincial (ICP) que realiza el IIE. En el relevamiento realizado este año se incluyeron preguntas para valorar la percepción de los empresarios acerca del grado de adecuación entre la inversión en obra pública que hace el Estado con las necesidades de los sectores productivos en cada provincia.

Se consultó a los empresarios lo siguiente: ¿En qué grado considera que la obra pública se encuentra directamente relacionada con el perfil productivo de su provincia? En escala de 1 a 7.

En el Gráfico A8.6 se presentan los resultados por provincia, juntamente con Indicador de Conectividad que forma parte del estudio de la Infraestructura de cada provincia 6. Se toma dicho indicador porque es el que más relación tiene con la inversión en obra pública, dado que considera la disponibilidad de rutas, puertos y aeropuertos por provincia, que son los principales destinos de gasto del gobierno en obra pública, que tienen incidencia directa sobre los costos de las firmas.

En primer lugar debe mencionarse que las perspectivas de los empresarios en general son bastante buenas. Todas las provincias presentan un indicador promedio superior a 4,5, recuérdese, en una escala de 1 a 7, que se miden en el eje horizontal del Gráfico A8.6. Por otro lado, aunque no es posible realizar un buen ajuste estadístico, la mayoría de los registros remiten a una relación negativa entre las variables utilizadas. Es decir, las jurisdicciones que registran mayor infraestructura de conectividad (rutas, puertos y aeropuertos) son aquellas en las que los empresarios estiman una relación menos definida entre la obra pública y el perfil productivo de la provincia, y viceversa.

Al mismo tiempo, provincias relativamente poco desarrolladas económicamente en relación con el resto y con baja infraestructura, como Formosa y Santiago del Estero, son aquellas en los que los empresarios perciben una relación más fuerte entre la obra pública y el perfil productivo.

6 Ver Capítulo 14: «Índice de competitividad provincial», Balance de la Economía Argentina 2007 y Capítulo 16 de la presente edición.

Jurisdicciones de alto ingreso y fuerte desarrollo de la infraestructura, como Buenos Aires, Capital Federal, Santa Fe y Entre Ríos, son las que, en términos relativos y de acuerdo a la percepción empresarial, presentan una obra pública menos de acuerdo con el perfil productivo.