PRODUCCI”N PRIMARIA

15.3¬†PRODUCCI√ďN PRIMARIA

En esta secci√≥n, se analizar√° la producci√≥n primaria de productos agropecuarios reflejando¬†el desempe√Īo de Argentina respecto a otros pa√≠ses del mundo como as√≠ tambi√©n de las distintas¬†regiones productivas que la componen.

15.3.1 Cultivo extensivo de granos

Argentina ha mostrado en los √ļltimos a√Īos un importante crecimiento en t√©rminos de producci√≥n de cereales y oleaginosas. Resulta indiscutible la relevancia del sector agr√≠cola en la econom√≠a argentina, y de la producci√≥n de esta en el contexto internacional. En la campa√Īa 2008/09¬†Argentina ocup√≥ el d√©cimo tercer lugar en el ranking mundial de productores de trigo, el d√©cimo¬†primero en la producci√≥n de sorgo, s√©ptimo en ma√≠z, cuarto en girasol y tercero en soja. A continuaci√≥n se analizar√° con mayor detenimiento algunos de estos cultivos.

15.3.1.1 Soja

15.3.1.1.1 Contexto internacional

Seg√ļn estimaciones del Departamento de Agricultura de los Estados Unidos (USDA), la¬†superficie mundial cosechada de soja en la campa√Īa 2008/09 alcanz√≥ las 96 millones de hect√°reas, ¬†de ¬†las ¬†cuales ¬†el ¬†70% ¬†correspondi√≥ ¬†a ¬†EE.UU., ¬†Brasil ¬†y Argentina. ¬† Para ¬†la ¬†campa√Īa¬†2009/10, este organismo proyecta una cifra cercana a las 100 millones de hect√°reas cosechadas¬†en todo el mundo.

Desde  1989  a  la  actualidad la cantidad de soja producida  en  todo  el  mundo  se  ha más  que  duplicado,  pasando de 96 a 210 millones de toneladas anuales. Esto implica un crecimiento  anual  promedio del  orden  del  4%,  explicado por  una  mejora  en  los  rindes y  por  una  expansión  del  área cultivada (ver Gráfico 15.6).

A ¬†pesar ¬†de ¬†la ¬†tendencia¬†creciente en la producci√≥n de¬†la oleaginosa, durante las √ļltimas dos campa√Īas ( 2007/08¬†y 2008/09) se ha registrado un leve retroceso. Esto se debi√≥ principalmente a una ca√≠da en la¬†superficie cultivada de soja en EE.UU. durante el ciclo 2007/08, a raz√≥n de que muchos productores norteamericanos optaron por el ma√≠z fundados en¬†expectativas ¬†de ¬†aumento ¬†en¬†el consumo de etanol¬†2. Otra¬†de ¬†las ¬†razones ¬†que ¬†explica¬†esta ca√≠da se encuentra en la¬†producci√≥n ¬†de ¬†soja ¬†2008/09¬†de ¬†Argentina ¬†la ¬†cual ¬†disminuy√≥ fuertemente debido a la¬†sequ√≠a ¬†que ¬†castig√≥ ¬†las ¬†zonas¬†productivas ¬†resultando ¬†una¬†producci√≥n ¬†nacional ¬†un ¬†30%¬†menor ¬†que ¬†la ¬†campa√Īa ¬†anterior.

Entre  los  diez  mayores productores  de  este commodity se  encuentran  todos  los países miembros del MERCOSUR, destacando a Brasil y Argentina que ocupan el segundo y tercer puesto en el ranking mundial (ver Gráfico 15.7). Los tres primeros productores (EE.UU., Brasil y Argentina) concentran el 80% de la producción mundial, y los cinco primeros (EE.UU., Brasil, Argentina, China e India) el 92%. Siguen en la lista Paraguay, Canadá, Bolivia, Uruguay e Indonesia.

En  el  Gráfico  15.7  también  se  han  incluido  las  exportaciones  netas  del  grano sin  procesar  de  cada  país.

EE.UU.  y  Brasil  exportan una elevada proporción de su producción  sin  industrializar (cerca del 42% en ambos casos). La situación de Argentina es diferente ya que cuenta con  una  gran  capacidad  de procesamiento,  constituyéndose en el primer exportador de  aceite  y  harina  de  soja 3.

En China ocurre lo contrario:¬†importa ¬†m√°s ¬†del ¬†doble ¬†de ¬†lo¬†que ¬†produce. ¬†En ¬†la ¬†campa√Īa¬†2008/09 ¬†produjo ¬†s√≥lo ¬†16 ¬†millones ¬†de ¬†toneladas ¬†contra ¬†una ¬†importaci√≥n ¬†de ¬†38,6 ¬†millones ¬†de¬†toneladas, m√°s de la mitad de lo comercializado internacionalmente.

2¬†El 90% de la producci√≥n de etanol de los EE.UU. provine del ma√≠z, en tanto en Brasil la principal fuente de obtenci√≥n del biocombustible es la ca√Īa de az√ļcar.

3 Un análisis detallado del complejo sojero argentino puede encontrarse en El Balance de la Economía Argentina 2003, donde se estudia la industrialización de soja en Argentina y en la región.

¬†En cuanto al consumo a nivel mundial, la expansi√≥n ha crecido fuertemente de la mano de¬†China, el ¬†mayor ¬†consumidor ¬†e ¬†importador ¬†mundial ¬†de ¬†la ¬†oleaginosa. ¬†En ¬†dos ¬†d√©cadas, ¬†el pa√≠s¬†asi√°tico ha quintuplicado su consumo dom√©stico, el cual representa actualmente el 23% del consumo mundial. Adem√°s, la participaci√≥n de China en el comercio mundial ha crecido de manera¬†sostenida a lo largo del tiempo (ver Gr√°fico 15.8). En el a√Īo 2008, el 53% de las exportaciones¬†mundiales de soja sin procesar tuvieron como destino al pa√≠s asi√°tico, secundado por la Uni√≥n¬†Europea (UE-27) con el 17,5%.

15.3.1.1.1.1 Precio internacional de la soja y algunos factores determinantes

Como se mencionó hasta el momento, China es un importante actor en el mercado internacional de soja. Es inevitable realizar un análisis de precios sin estudiar el comportamiento de este país como principal importador de la oleaginosa.

Existen muchos factores que determinan el precio internacional de este commodity. Entre¬†los mismos cabe mencionar la relaci√≥n Stock/Consumo mundial, la cual tiene en cuenta una estimaci√≥n de la producci√≥n y consumo de todos los pa√≠ses del mundo, el comportamiento de las¬†importaciones de China como principal demandante en el mercado mundial y los movimientos en¬†los diversos mercados financieros. Como se puede observar en el Gr√°fico 15.9, la relaci√≥n Stock/Consumo de soja alcanz√≥ su nivel m√°s elevado en el per√≠odo 2006/07, para caer luego de una¬†disminuci√≥n en la producci√≥n y un consumo estable. Seg√ļn las estimaciones del Departamento de¬†Agricultura de EE.UU. (USDA), se espera que estos stocks se recuperen en la presente campa√Īa¬†2009/10 tras una cosecha r√©cord de los principales pa√≠ses productores.

Otro ¬†de ¬†los ¬†factores ¬†que¬†determina ¬†el ¬†precio ¬†internacional ¬†de ¬†la ¬†soja ¬†son ¬†las ¬†importaciones ¬†de ¬†China. ¬†Este¬†pa√≠s realiza sus compras principalmente ¬†en ¬†los ¬†mercados¬†de ¬†EE.UU., ¬†Brasil ¬†y Argentina, ¬†distribuyendo ¬†las ¬†mismas¬†durante ¬†el ¬†a√Īo ¬†en ¬†funci√≥n ¬†de¬†los ¬†per√≠odos ¬†de ¬†cosecha ¬†de¬†aquellos, en donde la materia¬†prima es abundante.

Como ¬†se ¬†puede ¬†observar¬†en ¬†el ¬†Gr√°fico ¬†15.10, ¬†los ¬†precios observados en el Chicago¬†Board of Trade (CBOT), el principal mercado de referencia de los commodities agr√≠colas, acompa√Īan parcialmente al volumen de soja comprado por China. Los precios de la oleaginosa comenzaron¬†a subir a partir del mes de octubre de 2006, alcanzando un r√©cord hist√≥rico de US$606 en julio de¬†2008. Es importante hacer notar que desde fines del a√Īo 2007, mientras los precios de este commodity¬†sub√≠an, las importaciones segu√≠an la senda contraria. Este movimiento opuesto al esperado da origen¬†al tercer factor que influye sobre los precios y corresponde al efecto que genera sobre los mercados¬†de commodities los cambios de direcci√≥n de los flujos financieros desde un mercado hacia otro.

En ¬†este ¬†sentido, ¬†dado ¬†que¬†las ¬†commodities ¬†cotizan ¬†internacionalmente en d√≥lares americanos, es √ļtil analizar el comportamiento ¬†de ¬†esta ¬†moneda¬†frente ¬†a ¬†otras. ¬†Los ¬†cambios ¬†en¬†el valor de √©sta pueden ser utilizados ¬†como ¬†referencia ¬†de ¬†los¬†movimientos ¬†en ¬†los ¬†mercados¬†financieros. En este caso, como¬†se puede observar en el Gr√°fico¬†15.11, el precio internacional de¬†la soja tuvo un comportamiento¬†similar ¬†al ¬†de ¬†la ¬†relaci√≥n ¬†US$/Euro en especial a partir del a√Īo¬†2007. La devaluaci√≥n del d√≥lar¬†respecto ¬†al ¬†euro ¬†es ¬†uno ¬†de ¬†los¬†factores que hoy en d√≠a explica¬†los incrementos de precio de la oleaginosa, mientras que la apreciaci√≥n del d√≥lar influye hacia la¬†baja las cotizaciones de este commodity.¬†

En t√©rminos generales es¬†posible ¬†establecer ¬†que ¬†sin ¬†lugar a dudas no existe un √ļnico¬†factor que determina el precio¬†de esta commodity, sino que el¬†precio resulta de la confluencia¬†de varios de ellos. Por un lado¬†est√°n los factores propios del¬†mercado o ‚Äúfundamentals‚ÄĚ, es¬†decir aquellos que est√°n ligados tanto a la demanda como¬†a ¬†la ¬†oferta ¬†de ¬†estos ¬†bienes ¬†a¬†nivel ¬†mundial. ¬†Pero ¬†al mismo ¬†tiempo ¬†existen ¬†otros ¬†que¬†act√ļan indirectamente y entre¬†ellos se encuentran los agentes¬†financieros ¬†que ¬†redireccionan¬†sus ¬†inversiones ¬†hacia ¬†estos¬†mercados en b√ļsqueda de una¬†inversi√≥n rentable y segura.¬†

15.3.1.1.2 Contexto de los países de la Región Sudamericana

Si bien Brasil y Argentina son los mayores productores de soja de la regi√≥n, cabe destacar la¬†importancia de Paraguay, Bolivia y Uruguay que ocupan el sexto, octavo y noveno puesto en el¬†ranking mundial, respectivamente. Un dato relevante es que la producci√≥n conjunta de Uruguay,¬†Paraguay, Brasil y Argentina representa alrededor del 45% del total mundial (a√Īo 2008, ver Cuadro 15.1), superando a EE.UU. con el 38%.¬†

Comparando la producci√≥n norteamericana con la de Sudam√©rica es posible establecer que¬†no s√≥lo la de esta √ļltima super√≥ a la primera a partir de la campa√Īa 2001/02 sino que adem√°s, la¬†producci√≥n de EE.UU. parece crecer a un ritmo inferior (ver Gr√°fico 15.12).

Mientras que en EE.UU. el aumento de la producci√≥n se origin√≥ en primera instancia por un¬†aumento en los rendimientos y luego por la incorporaci√≥n de tierras, en Am√©rica del Sur ocurri√≥ lo¬†contrario. En las √ļltimas dos d√©cadas Argentina cuadruplic√≥ la superficie destinada a la oleaginosa¬†y Brasil la aument√≥ en un 77% comparado con EE.UU. donde s√≥lo creci√≥ un 30%.

Este ¬†hecho ¬†refleja ¬†la ¬†importancia ¬†de ¬†incentivar ¬†el ¬†trabajo ¬†de ¬†investigaci√≥n ¬†y ¬†desarrollo, en especial para mejorar¬†los ¬†rendimientos ¬†de ¬†los ¬†cultivos. ¬†Adaptar ¬†el ¬†cultivo ¬†a ¬†las¬†diferentes zonas ¬†productivas,¬†con ¬†caracter√≠sticas ¬†clim√°ticas¬†y edafol√≥gicas4¬†diferentes es el¬†paso a seguir para cumplir con¬†los objetivos de crecimiento a¬†largo ¬†plazo. ¬†Esta ¬†cuesti√≥n ¬†no¬†deber√≠a estar ausente en ning√ļn¬†plan ¬†estrat√©gico ¬†de ¬†las ¬†econom√≠as sudamericanas.

En el Cuadro 15.1 se presentan datos sobre la producción, consumo doméstico y exportaciones de los países miembros del MERCOSUR incluyendo también a Bolivia. Un dato relevante es que las exportaciones de la región representan casi el 50% de las exportaciones mundiales de soja. Este volumen podría satisfacer casi por completo la demanda de importaciones por parte de China.

4 Características que hacen referencia a la estructura física y química de los suelos.

¬†¬†El Mapa 15.1 muestra la localizaci√≥n de la producci√≥n de soja en el Cono Sur se√Īalando¬†las principales zonas productivas de cada pa√≠s. En el mismo es posible apreciar tambi√©n algunas¬†v√≠as de transporte tanto terrestre como fluviales las cuales se complementan y permiten llevar¬†la producci√≥n tanto a las zonas donde se procesa o almacena como as√≠ tambi√©n v√≠as de salida¬†hacia los destinos de exportaci√≥n.5

Como se puede observar en el Mapa 15.1, la producci√≥n de soja de Brasil se concentra en¬†las regiones Centro Oeste y Sur, en los estados de Mato Grosso, Mato Grosso do Sul, Goi√°s,¬†Paran√° y R√≠o Grande do Sul, los cuales representan el 82% de la producci√≥n de este pa√≠s. En Argentina, la Regi√≥n Centro, comprendida por las provincias de C√≥rdoba, Santa Fe y Entre R√≠os,¬†en conjunto con la provincia de Buenos Aires y Santiago del Estero explican el 91% del total¬†nacional. Por √ļltimo, seg√ļn el Censo Agropecuario Nacional de Paraguay 2008, la producci√≥n¬†sojera de este pa√≠s se encuentra localizada principalmente en la regi√≥n sudeste, precisamente en¬†los departamentos de Gaaguaz√ļ, Itap√ļa, Alto Paran√° y Canindeyu, los cuales concentran el 82%¬†de las tierras dedicadas a ese cultivo.¬†

5  Para mayor información sobre transporte y obras de infraestructura en la región consultar el Capítulo 11.

¬†6¬†Ministerio de Agricultura, Ganader√≠a y Pesca de la Rep√ļblica Argentina.

15.3.1.1.3 Producción de soja en Argentina

La producci√≥n de soja comenz√≥ en Argentina en la d√©cada del ‚Äô70, de manera experimental y¬†muy incipiente. Su incorporaci√≥n a la producci√≥n agr√≠cola ten√≠a como objetivo la producci√≥n de¬†alimento balanceado de alto contenido proteico para alimentaci√≥n animal, sustituyendo a la harina¬†de pescado que se utilizaba en aquel entonces. √Čsta se importaba en su gran mayor√≠a desde Per√ļ,¬†pero luego de que su precio se elevara demasiado llev√≥ a que el gobierno importara las primeras¬†semillas de soja desde EE.UU. para comenzar su implantaci√≥n en Argentina.¬†

El desarrollo de este cultivo durante las dos primeras d√©cadas fue lento, utilizando t√©cnicas de¬†producci√≥n tradicionales y un bajo nivel tecnol√≥gico. A mediados de la d√©cada del ‚Äô90 comienza¬†su per√≠odo de gran desempe√Īo acompa√Īado de la incorporaci√≥n de las t√©cnicas de siembra directa¬†y el uso de semillas transg√©nicas.¬†

As√≠, el 25 de Marzo de 1996, la Secretar√≠a de Agricultura, Pesca y Alimentos aprob√≥ la resoluci√≥n 167/96 que expresamente autoriza la producci√≥n de soja transg√©nica en el pa√≠s. En su Art√≠culo 1¬ļ establece: ‚ÄúAutor√≠cese la producci√≥n y comercializaci√≥n de la semilla y de los productos y¬†subproductos derivados de √©sta, provenientes de la soja tolerante al herbicida glifosato de la l√≠nea¬†40-3-2 que contiene el gene CP4 EPSPS‚ÄĚ.¬†

El impacto de esta resoluci√≥n no tard√≥ en reflejarse en las cifras. Para la campa√Īa agr√≠cola¬†1997/98, el 20% del √°rea cultivada de soja pertenec√≠a a la variedad resistente al glifosato. Al a√Īo¬†siguiente este porcentaje ascendi√≥ al 70% y, tres a√Īos m√°s tarde, en la campa√Īa 2001/02, el 94%¬†del total de la producci√≥n nacional fue obtenido utilizando semilla transg√©nica.

El Gr√°fico 15.13 muestra¬†c√≥mo ¬†el ¬†volumen ¬†producido¬†de soja, que permanec√≠a relativamente ¬†estable ¬†en ¬†un ¬†promedio ¬†de ¬†11 ¬†millones ¬†de ¬†toneladas ¬†anuales, ¬†comienza ¬†a¬†partir de la campa√Īa 1997/98¬†una importante carrera ascendente. ¬†En ¬†1998, ¬†seg√ļn ¬†datos¬†del Ministerio de Agricultura,¬†Ganader√≠a y Pesca, se produjeron en el pa√≠s 18,73 millones de toneladas de soja, casi¬†8 ¬†millones ¬†m√°s ¬†que ¬†la ¬†campa√Īa anterior (11 millones de¬†toneladas). ¬†Esto ¬†significa ¬†un¬†crecimiento, ¬†en ¬†un ¬†a√Īo, ¬†del¬†71%. Para las campa√Īas siguientes, la producci√≥n creci√≥ a una tasa promedio de 9,5% anual,¬†explicado en parte por aumentos en los rendimientos pero principalmente por una expansi√≥n de¬†la superficie cultivada.¬†

En ¬†el ¬†Gr√°fico ¬†15.14 ¬†se¬†muestra la evoluci√≥n de la superficie ¬†implanta ¬†y ¬†el ¬†rendimiento promedio en quintales¬†por hect√°rea. All√≠ tambi√©n se¬†advierte ¬†un ¬†cambio ¬†estructural ¬†a ¬†partir ¬†de ¬†la ¬†incorporaci√≥n ¬†de ¬†la ¬†semilla ¬†resistente¬†a ¬†glifosato ¬†en ¬†la ¬†campa√Īa¬†1997/98. El rendimiento promedio para el quinquenio anterior a la resoluci√≥n 167/96,¬†cuando se utilizaba s√≥lo semilla convencional, era de 20,5¬†quintales ¬†por ¬†hect√°rea. ¬†En ¬†la¬†√ļltima ¬†d√©cada, ¬†√©ste ¬†ascendi√≥¬†a 26,6 quintales por hect√°rea.¬†

Esto se debió no sólo a la expansión en el uso de la semilla genéticamente modificada sino también a otros avances en tecnología agropecuaria como la generalización de la siembra directa y una mayor eficiencia en la utilización de agroquímicos y maquinaria.

En este mismo Gr√°fico 15.14 tambi√©n es posible observar la expansi√≥n del √°rea implantada¬†con la oleaginosa la cual creci√≥ en las √ļltimas dos d√©cadas un 250% (6,9% promedio anual).¬†

Esto indica que el principal factor explicativo del aumento en la producci√≥n de soja es la expansi√≥n del √°rea cultivada y en segunda instancia el aumento en los rindes por mejoras en la¬†tecnolog√≠a aplicada. En este sentido, los rendimientos crecieron en las √ļltimas dos d√©cadas a¬†una velocidad promedio del 2,9% anual mientras que la expansi√≥n en la superficie implantada¬†con la oleaginosa lo hizo a una velocidad del 6,9% promedio anual.

Recuadro 15.1: Transg√©nicos, ¬ŅAmenaza u oportunidad?

Para unos, la generalización del uso de transgénicos contribuiría a solucionar el problema del hambre en el mundo. Para otros, la expansión de estos cultivos deterioraría el medioambiente y reduciría la biodiversidad producto de la erosión del suelo y la contaminación del agua.

Quienes se manifiestan a favor, argumentan que los mayores vol√ļmenes de producci√≥n que se¬†lograr√≠an obtener a un menor costo permitir√≠an, de manera gradual, erradicar el hambre en los pa√≠ses¬†m√°s pobres del mundo. Pero la clave para la soluci√≥n del problema no est√° s√≥lo all√≠. Producir m√°s no¬†significar√° necesariamente que esa mayor producci√≥n est√© al alcance de quienes la necesitan.¬†

Quienes se manifiestan en contra argumentan que la modificaci√≥n gen√©tica de organismos que¬†tienen como destino el consumo humano no s√≥lo pone en riesgo la salud de la poblaci√≥n sino tambi√©n el potencial productivo del mundo. Las agrupaciones ecologistas sostienen que estos cultivos¬†aumentan la erosi√≥n de las tierras, contaminan los suelos y el agua y reducen la biodiversidad. Sin¬†embargo, todas las variedades de semillas mejoradas gen√©ticamente han sido sometidas a estrictas¬†pruebas cient√≠ficas y, en general, permiten reducir la aplicaci√≥n de qu√≠micos. Tal es el caso del ma√≠z¬†Bt que evita el uso de pesticidas para combatir las plagas de insectos lepid√≥pteros. A√ļn as√≠, a tan s√≥lo¬†15 a√Īos del uso de transg√©nicos para consumo humano (en 1994 se aprob√≥ la comercializaci√≥n del¬†primer alimento transg√©nico) no podemos saber sus potenciales consecuencias para el ambiente y la¬†salud humana en el largo plazo.

Es probable que ninguna de las posiciones extremas est√© completamente en lo cierto. Para disminuir la falta de alimentos en el mundo es necesario acompa√Īar los avances de la ciencia con pol√≠ticas¬†redistributivas. Por otra parte, para reducir al m√≠nimo los da√Īos ambientales se debe seguir incursionando en el campo del perfeccionamiento gen√©tico y mejorar los controles por parte de los Estados¬†sobre la manipulaci√≥n y uso de estas semillas.

Por el momento, muchos pa√≠ses han optado por seguir el ‚Äúprincipio precautorio‚ÄĚ que se basa en¬†medidas anticipadas, considerando que a√ļn no existe de manera concluyente evidencia cient√≠fica¬†sobre este tipo de productos. En este sentido, la Uni√≥n Europea encabeza la lista de los m√°s conservadores y exige, desde 1997, la identificaci√≥n y etiquetado de productos que contengan organismos¬†gen√©ticamente modificados.

15.3.1.1.3.1 Región Centro

Las provincias de Córdoba, Santa Fe y Entre Ríos han tenido siempre un importante papel en la producción agropecuaria nacional tanto por sus privilegiadas condiciones edafoclimáticas como por su cercanía con los puertos de exportación lo que le dan a la Región Centro una posición estratégica para la producción agrícola.

Hist√≥ricamente, la regi√≥n ha tenido una participaci√≥n cercana al 70% en la producci√≥n nacional¬†de soja que se ha mantenido relativamente estable en las √ļltimas dos d√©cadas. En el Gr√°fico 15.15¬†puede observarse la participaci√≥n de la producci√≥n en las provincias de C√≥rdoba, Santa Fe y Entre¬†R√≠os en el total nacional.

Sin ¬†embargo, ¬†dentro ¬†de¬†la ¬†misma ¬†Regi√≥n ¬†Centro ¬†las¬†participaciones ¬†de ¬†cada ¬†una¬†de ¬†las ¬†provincias ¬†han ¬†variado ¬†de ¬†manera ¬†significativa¬†en ¬†el ¬†tiempo. ¬†En ¬†las ¬†√ļltimas¬†dos d√©cadas, Santa Fe ha perdido ¬†participaci√≥n ¬†mientras¬†que ¬†C√≥rdoba ¬†y ¬†Entre ¬†R√≠os¬†han ganado posiciones. Estas¬†relaciones ¬†pueden ¬†observarse ¬†de ¬†manera ¬†detallada ¬†en ¬†el¬†Gr√°fico ¬†15.16. ¬†Seg√ļn ¬†datos¬†del ¬†Ministerio ¬†de ¬†Agricultura, ¬†Ganader√≠a ¬†y ¬†Pesca, ¬†en ¬†la¬†campa√Īa ¬† 2007/08, ¬†C√≥rdoba¬†ocupaba ¬†la ¬†primera ¬†posici√≥n¬†con 12,75 millones de toneladas, secundada por Santa Fe con 11,5 millones y luego Entre R√≠os¬†con 3,3 millones de toneladas producidas de soja.

Respecto a los par√°metros¬†de ¬†productividad, ¬†la ¬†Regi√≥n¬†Centro ¬†tuvo ¬†en ¬†los ¬†√ļltimos¬†cinco ¬†a√Īos ¬†un ¬†rendimiento¬†promedio ¬†de ¬†27 ¬†quintales ¬†de¬†soja ¬†por ¬†hect√°rea ¬†cuando ¬†el¬†promedio ¬†nacional ¬†fue ¬†de ¬†23¬†quintales. ¬†En ¬†este ¬†sentido, ¬†es¬†destacable el desempe√Īo de la¬†provincia de Santa Fe que ha¬†superado el producto por hect√°rea ¬†en ¬†m√°s ¬†de ¬†un ¬†30% ¬†con¬†respecto a la media nacional.

15.3.1.1.3.2 Precios Internos y su relación con los precios internacionales

En el mercado interno los precios se comportaron de manera similar a los internacionales aunque alcanzaron un nivel inferior producto de las al√≠cuotas a las exportaciones de los mismos vigentes¬†desde el a√Īo 2002. En este sentido, dichas tasas se fueron incrementando a medida que los precios¬†internacionales sub√≠an, siendo actualmente del 35% sobre el valor FOB puertos argentinos.

Cabe se√Īalar que dichos derechos se aplican directamente sobre los exportadores, pero por¬†tratarse de un mercado competitivo en donde en el mercado interno confluyen una gran cantidad de oferentes y demandantes dicha al√≠cuota es trasladada desde los exportadores hacia los¬†productores con lo cual la incidencia del mismo termina siendo sobre el productor.

Es por esta¬†raz√≥n que, como se puede observar en el Gr√°fico 15.17, el nivel m√°ximo que alcanz√≥ la cotizaci√≥n de la soja en el mercado¬†de Rosario fue de US$345 el¬†cual ¬†correspondi√≥ ¬†al ¬†mes ¬†de¬†marzo del a√Īo 2008. De esta¬†manera, el precio recibido por¬†los productores locales se distancia del precio observado a¬†nivel internacional.

Desde ¬†una ¬†perspectiva¬†hist√≥rica ¬†es ¬†posible ¬†afirmar¬†que, a pesar de no registrar los¬†valores de marzo de 2008, a√ļn¬†siguen ¬†estando ¬†por ¬†sobre ¬†el¬†promedio de los √ļltimos cinco¬†a√Īos m√°s all√° de las al√≠cuotas¬†aplicadas ¬†desde ¬†el ¬†a√Īo ¬†2002.¬†

En  este  sentido,  es  necesario poner en conocimiento que si bien los precios se encuentran en un nivel superior esto no es sinónimo de una mayor rentabilidad. Los costos de producción también se encuentran en un nivel superior al histórico a pesar del descenso registrado desde julio de 2008.

Los hechos de protesta por parte de los productores agropecuarios observados durante el a√Īo¬†pasado a ra√≠z del anuncio de la resoluci√≥n N¬į125, la cual incrementaba las al√≠cuotas al mismo¬†tiempo que se incrementaban los precios, encuentran su explicaci√≥n en que las mismas, por tratarse de impuestos que gravan la venta, no tienen en cuenta los costos de producci√≥n ni la diferencia¬†en los rendimientos obtenidos por los productores. √Čstos pueden deberse a varios factores entre¬†los que juegan la heterogeneidad en la calidad de la tierra entre las diferentes zonas de producci√≥n,¬†la distancia respecto a los puertos, las t√©cnicas de producci√≥n como as√≠ tambi√©n las condiciones¬†clim√°ticas favorables o desfavorables.¬†

Podr√≠a establecerse por √ļltimo que este tipo de esquema impositivo no solo es inequitativo¬†al gravar √ļnicamente la venta y no la ganancia, sino que adem√°s es distorsivo en la medida que¬†genera una desviaci√≥n de los precios relativos generando una asignaci√≥n de los recursos diferente¬†a la establecida por la tendencia del mercado.

Las ¬†exportaciones ¬†de¬†granos ocuparon por muchos¬†a√Īos un importante lugar dentro de las ventas totales al exterior del pa√≠s. En este sentido,¬†considerando ¬†los ¬†principales¬†granos ¬†comercializados, ¬†los¬†correspondientes a soja representaron ¬†el ¬†30% ¬†en ¬†t√©rminos¬†de cantidades y un 38% de los¬†ingresos por exportaciones de¬†estos bienes.

Como muestra de ello, en Gráfico 15.18 se puede observar  las  ventas  al  exterior  de granos  de  soja  sin  procesar.

Durante el a√Īo 2008 se exportaron unas 12 millones de toneladas, cifra similar a la del a√Īo¬†2007. A pesar de esta similitud en las cantidades, los ingresos resultantes de estas ventas fueron¬†superiores en el a√Īo 2008 como consecuencia de los elevados precios observados en este a√Īo.¬†

De esta manera, durante el a√Īo 2008 ingresaron al pa√≠s 4.526 millones de d√≥lares, un 33% m√°s¬†que durante el 2007.

Si bien las exportaciones observadas durante el a√Īo 2008 alcanzaron un r√©cord hist√≥rico tanto¬†en cantidades como en valor, es muy probable que esta situaci√≥n no se observe durante el a√Īo 2009.¬†

La disminuci√≥n en la producci√≥n de la campa√Īa 2008/09 como consecuencia de la importante sequ√≠a observada durante el a√Īo 2008 y parte del 2009 ser√≠a la principal explicaci√≥n de ello.

Por √ļltimo resta comentar cu√°l es el principal destino de estas ventas. Al igual que EE.UU. y¬†Brasil, el principal destino de las exportaciones de soja de Argentina es China. En el a√Īo 2008, el¬†80% de los env√≠os de soja al exterior fueron dirigidos hacia este pa√≠s. El resto correspondi√≥ a Ir√°n¬†(5%), Turqu√≠a (4%) y Egipto (3%) entre los m√°s destacados.¬†

15.3.1.1.4 Proyecciones a largo plazo para la producción de Soja

Seg√ļn las proyecciones¬†realizadas ¬†por ¬†el ¬†USDA, ¬†la¬†producci√≥n ¬†de ¬†soja ¬†estadounidense ¬†permanecer√≠a ¬†sin¬†demasiados ¬†cambios ¬†en ¬†los¬†pr√≥ximos 10 a√Īos alcanzando un nivel en torno a los 85¬†millones de toneladas anuales. Para Argentina se prev√©¬†un ¬†crecimiento ¬†moderado¬†pasando de 52,5 millones de¬†toneladas ¬†estimadas ¬†para ¬†la¬†campa√Īa ¬†2009/10 ¬†a ¬†68 ¬†millones para el ciclo 2018/19.¬†

Esto significa un crecimiento ¬†anual ¬†promedio ¬†de ¬†3%.¬†Por ¬†otro ¬†lado, ¬†Brasil ¬†incrementar√≠a ¬†su ¬†producci√≥n ¬†de¬†soja ¬†de ¬†manera ¬†notable ¬†(un¬†60% ¬†en ¬†los ¬†pr√≥ximos ¬†diez¬†a√Īos)¬†

De ¬†esta ¬†manera, ¬†se ¬†espera ¬†que ¬†a ¬†partir ¬†del ¬†ciclo¬†2017/18 ¬†la ¬†producci√≥n ¬†brasilera supere a la producci√≥n¬†norteamericana, ¬†convirti√©ndose ¬†de ¬†esta ¬†manera ¬†en ¬†el¬†mayor productor de soja del¬†mundo. ¬†El ¬†Gr√°fico ¬†15.19¬†muestra ¬†la ¬†evoluci√≥n ¬†de ¬†la¬†producci√≥n de Brasil, Argentina y EE.UU. en los √ļltimos¬†diez a√Īos y las proyecciones¬†para la pr√≥xima d√©cada.

En cuanto a las importaciones, China continuar√≠a en la senda de fuerte crecimiento acentuando a√ļn m√°s su dependencia de soja norteamericana, argentina y brasilera. Mientras tanto, la Uni√≥n¬†Europea reducir√≠a su consumo e importaciones de la oleaginosa durante la pr√≥xima d√©cada.

Aquí las conclusiones son claras: China seguirá siendo un jugador clave en el mercado mundial de soja. Esto constituye una oportunidad no sólo para Brasil y Argentina, actuales grandes productores de la región, sino también para otros países del Cono Sur con un gran potencial como Paraguay, Bolivia y Uruguay.

Recuadro 15.2: ¬ŅPor qu√© China no es ni ser√° un gran productor de soja?

Actualmente, China compra al mundo más del doble de soja de la que produce y la tendencia indica que esta relación aumentará con el paso del tiempo. La combinación de una gigantesca población y las dificultades para la expansión de su producción alimenticia llevan necesariamente a esos resultados. El país se enfrenta a dos grandes restricciones para la producción extensiva de granos: una vinculada a las condiciones edafoclimáticas 7 y la otra con la distribución de la tierra.

El crecimiento del producto industrial, la expansión de la producción agrícola, y el crecimiento de los ingresos medios han contribuido al agotamiento de los recursos hídricos de China. Desde 1949 a 1998 el uso total de agua en China creció un 430%, siendo la demanda industrial la que creció con mayor rapidez. La participación del consumo de los recursos hídricos de la agricultura cayó del 97% al 69%, mientras que la industria pasó del 2% al 21%. El consumo para otros usos ascendió del 1% al 10% en el mismo período.

Seg√ļn el informe del USDA ‚ÄúChina¬īs Agricultural Water Policy Reforms‚ÄĚ(2003), el pa√≠s asi√°tico¬†se encuentra en la quinta posici√≥n respecto al volumen total de recursos h√≠dricos, pero la enorme¬†poblaci√≥n que posee (estimada en m√°s de 1.300 millones de habitantes) lo lleva a ubicarse entre los¬†√ļltimos del planeta en cuanto a disponibilidad de agua per c√°pita. El crecimiento de la industria y de¬†los grandes centros urbanos seguir√° compitiendo por el agua con los productores agr√≠colas, de los¬†cuales cerca del 50% depende de la disponibilidad de este recurso para irrigar sus campos. Adem√°s,¬†la distribuci√≥n de las precipitaciones tampoco le favorece. En el sur del pa√≠s las precipitaciones son¬†abundantes especialmente durante el verano, pero hay carencia de nutrientes en el suelo. En el norte,¬†la capacidad productiva potencial de sus tierras no puede ser utilizada plenamente dado que no se¬†cuenta con adecuada provisi√≥n de agua.

Pero el avance de agricultura extensiva en China se enfrenta a un problema adicional: la disponibilidad y distribuci√≥n de la tierra. Seg√ļn datos de la FAO, en el 2007, de las 960 millones de¬†hect√°reas de territorio nacional s√≥lo 140 eran consideradas como tierra cultivable. A su vez, las 200¬†millones de familias campesinas explotan, en promedio, unidades de s√≥lo 0,7 hect√°reas, hecho que¬†sin duda dificulta el aprovechamiento de las econom√≠as de escala en cultivos extensivos.

15.3.1.1.5 Consideraciones para un plan estratégico para la producción de Soja

El desempe√Īo de la producci√≥n de esta oleaginosa en los √ļltimos a√Īos demuestra el gran¬†potencial tanto de los recursos naturales como del capital humano acumulado durante muchos¬†a√Īos. ¬†Estos ¬†factores ¬†han ¬†permitido ¬†posicionar ¬†a Argentina ¬†en ¬†los ¬†primeros ¬†lugares ¬†entre ¬†los¬†principales pa√≠ses productores.¬†

7  Las condiciones edafoclimáticas se refieren a aquellas características vinculadas al suelo y el clima.

La producción primaria es el puntapié inicial de toda una cadena productiva. Como se ha podido ver, a diferencia de Brasil y EE.UU., Argentina exporta una proporción menor de soja sin procesar respecto de su producción primaria. A cambio de ello, produce y exporta productos con mayor valor agregado tales como aceites y harinas proteicas, las cuales son utilizadas para la producción industrial y la alimentación animal, aspecto que será tratado con mayor detalle en la tercera parte de este capítulo.

Teniendo en cuenta que las estimaciones respecto a una creciente demanda de alimentos hacia futuro es necesario la elaboración de un plan estratégico que incluya a la producción primaria como la base de toda una cadena de valor. En este sentido, hasta el momento no existe un plan explícito acordado entre el Estado Nacional y los privados en el cual se establezca una línea de trabajo que permita aprovechar las favorables perspectivas a largo plazo.

Actualmente, el principal punto de discusi√≥n entre los integrantes de la cadena de producci√≥n de soja se encuentra en las al√≠cuotas que el Estado Nacional cobra en concepto de derechos¬†de exportaci√≥n. Esta medida fue correctamente justificada luego de la devaluaci√≥n del a√Īo 2002¬†ante la necesidad de resolver los problemas fiscales y sociales que el pa√≠s deb√≠a enfrentar en¬†ese entonces. A pesar de haber sido establecidas con car√°cter de transitorias, las mismas siguen¬†vigentes hasta la actualidad, representando una importante proporci√≥n de los ingresos fiscales.¬†

Los hechos observados durante el a√Īo 2008 revelan su ineficiencia como medida de pol√≠tica¬†econ√≥mica por su car√°cter inequitativo y distorsivo.¬†

Por otra parte, es necesario destacar que si bien la producci√≥n agr√≠cola se expandi√≥ en estos¬†√ļltimos a√Īos, la distorsi√≥n de precios producto de la aplicaci√≥n de estos impuestos gener√≥ una¬†tendencia hacia una mayor producci√≥n de soja en t√©rminos del resto de los granos. El crecimiento en la producci√≥n de soja debe lograrse mediante un incremento en la producci√≥n por hect√°rea,¬†incorporando nuevas tecnolog√≠as, reponiendo los nutrientes que se extraen del suelo y evitando¬†las pr√°cticas de monocultivo.¬†

A  razón  de  ello,  es  necesario  modificar  el  actual  sistema  impositivo  con  el  objetivo  de generar los incentivos económicos necesarios para que los agentes privados se orienten hacia una producción más diversificada, contemplando adecuados esquemas de rotación de cultivos y reposición de nutrientes para lograr de esta manera una producción agrícola sustentable.

En este sentido, el trabajo que pueden aportar aquellas organizaciones tales como ACSOJA, que nuclean a los distintos eslabones de la cadena de valor entre ellas las orientadas a la provisión de insumos, producción primaria, comercialización, industrialización, servicios y ciencia y tecnología, es fundamental para establecer objetivos a largo plazo y articular las estrategias y actividades encaminadas hacia cumplir las metas establecidas. Entre ellos no deben faltar los proyectos orientados hacia la mejora de los insumos y técnicas de producción que incrementen la productividad y rentabilidad empresaria de la producción primaria como así también aquellos tendientes a crear una demanda creciente a partir del desarrollo de nuevos usos de la soja, incrementando el valor agregado de este producto. La experiencia del estado de Indiana en EE.UU. es un ejemplo de lo que podría implementarse en Argentina. (ver Recuadro 15.3)

Recuadro 15.3: Indiana Soybean Organizations

Indiana es el tercer Estado mayor productor de soja de EE.UU y dicha actividad en conjunto con¬†las industrias procesadoras realizan un importante aporte al producto bruto de dicho Estado. En √©l¬†existen dos c√°maras que nuclean a los distintos integrantes de la cadena de valor de la soja. La Indiana Soybean Board(ISB), re√ļne a las industrias procesadoras de soja y la Indiana Soybean Growers¬†Association(ISGA), agrupa a los productores de soja. Ambas organizaciones decidieron en el a√Īo¬†2005 asociarse y conformar una √ļnica organizaci√≥n, la Indiana Soybean Organizations.¬†

√Čsta se plantea como misi√≥n integrar a los distintos eslabones de la cadena de valor tanto para¬†mejorar la producci√≥n primaria como as√≠ tambi√©n incrementar la demanda de soja a trav√©s del desarrollo de nuevos usos de la misma tales como biocombustibles y alimentos para la actividad ganadera. Tambi√©n tiene como prop√≥sito buscar nuevos mercados para la colocaci√≥n de estos productos,¬†estrategias de comercializaci√≥n y organizaci√≥n de toda la cadena en general.¬†

Las ¬†actividades ¬†de ¬†investigaci√≥n ¬†de ¬†estas ¬†entidades ¬†son ¬†financiadas ¬†a ¬†trav√©s ¬†de ¬†los ¬†llamados¬†‚Äúsoybean-checkoff‚ÄĚ, los cuales son aportes que realizan los productores primarios equivalentes al¬†0,5% del valor neto de la venta de los granos. Estos fondos, los cuales son recaudados solamente¬†en la primer transacci√≥n entre el productor y la industria, son administrados por la United Soybean¬†Board, entidad que agrupa a todas la c√°maras de productores e industriales de cada Estado qui√©n¬†distribuye los mismos a cada una de ellas. En el Gr√°fico 15.21 es posible observar la recaudaci√≥n de¬†recursos mediante este sistema.

Estas iniciativas constituyen un claro ejemplo de integración entre los distintos sectores productivos con el objetivo de incrementar los beneficios de todos los integrantes a partir de la sinergia que surge de la unión. Actualmente Argentina cuanta con organizaciones similares a las de EE.UU., por lo cual se encuentra en condiciones de llevar adelante este tipo de emprendimientos.

15.3.1.2 Maíz

La producci√≥n de ma√≠z merece especial atenci√≥n no solo por lo que significa su producci√≥n¬†en s√≠ misma como actividad econ√≥mica sino tambi√©n por el importante rol que desempe√Īa como¬†insumo fundamental en las cadenas agroalimentarias. Este cereal es utilizado en la producci√≥n de¬†alimentos para consumo humano, biocombustibles y balanceados para la producci√≥n de distintos¬†tipos de carne (bovina, porcina y aviar) y leche entre los principales usos. En esta primera parte se¬†analizar√° la producci√≥n primaria del cereal, como paso previo al an√°lisis de las cadenas de agregado de valor, que se estudiar√° con mayor profundidad en la tercera parte de este cap√≠tulo dedicada¬†al sector agroindustrial.

15.3.1.2.1 Contexto internacional

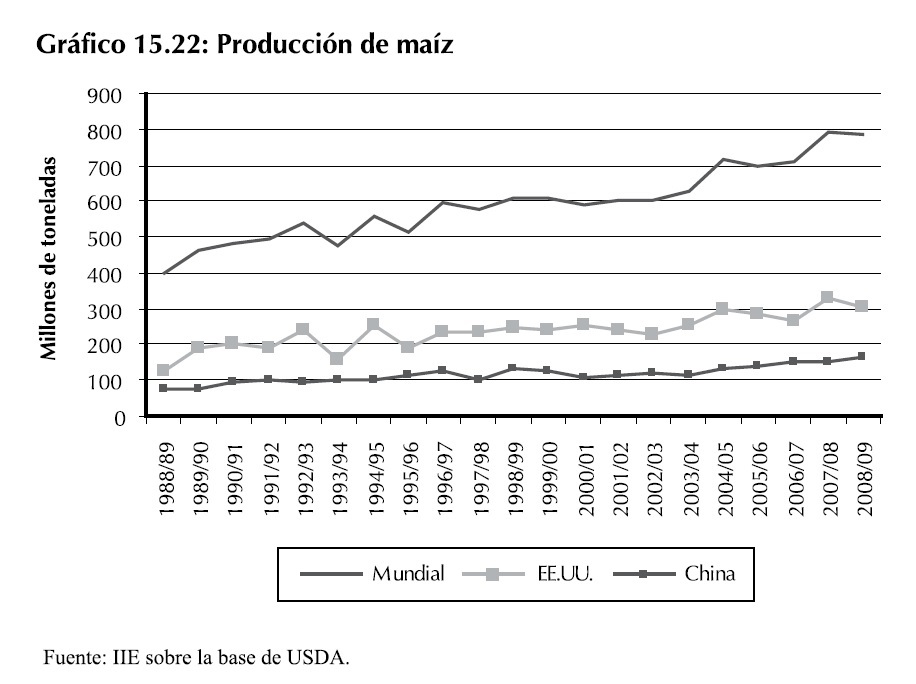

En ¬†las ¬†dos ¬†√ļltimas ¬†d√©cadas, ¬†la ¬†producci√≥n ¬†mundial¬†de ¬†ma√≠z ¬†ha ¬†crecido ¬†sostenidamente a una tasa promedio de¬†3,5% ¬†anual, ¬†alcanzando ¬†en ¬†la¬†campa√Īa ¬†2008/09 ¬†el ¬†nivel ¬†r√©cord de 790 millones de toneladas. Como se puede observar¬†en ¬†el ¬†Gr√°fico ¬†15.22, ¬†la ¬†mayor¬†parte ¬†de ¬†esta ¬†producci√≥n ¬†es¬†explicada ¬†principalmente ¬†por¬†dos ¬†pa√≠ses: ¬†EE.UU. ¬†y ¬†China.¬†

El  primero  de  ellos  lidera  el ranking  de  productores  con 307  millones  de  toneladas  en este ciclo 2008/09, casi duplicando  la  producción  de  China quien  ocupa  el  segundo  lugar con 166 millones. Estos países representan  el  39%  y  21%  de la producción mundial respectivamente.

Un  aspecto  que  no  debe dejar  de  mencionarse  es  que ambos países obtienen su producción utilizando una superficie de tierra muy similar, pero los  rendimientos  de  éstos  son muy  diferentes.  EE.UU.  utilizó 31,8 millones de hectáreas, las cuales rindieron en promedio 9,6 toneladas por hectárea, mientras que China, utilizando 29,8 millones de hectáreas alcanzó un rendimiento de 5,57 toneladas por hectárea. En este sentido, EE.UU se consolida no sólo como el mayor productor de maíz, sino que al mismo tiempo es el país con mejor rendimiento por hectárea.

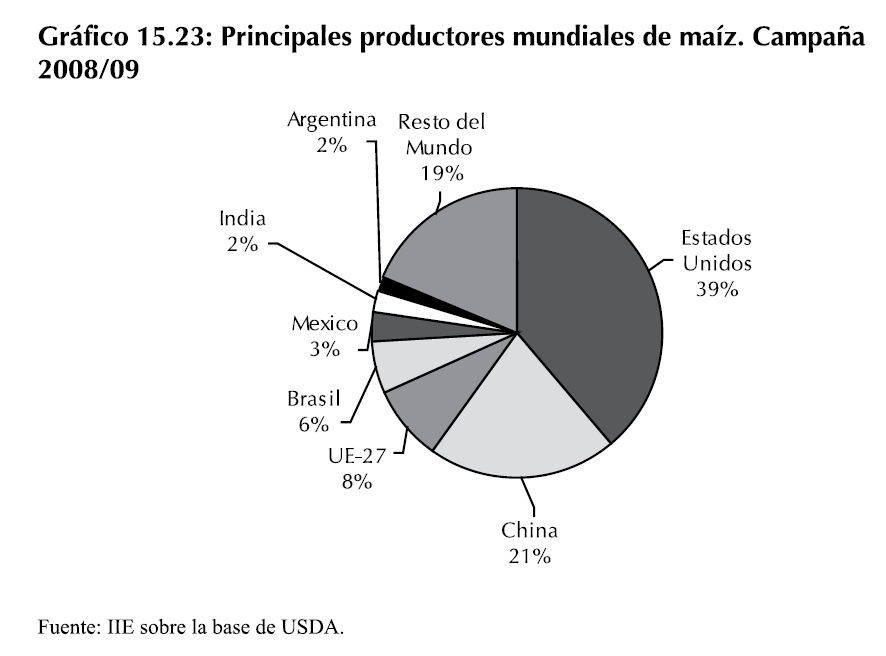

En el Gráfico 15.23 es posible observar la participación en la producción mundial de estos países y de aquellos que les siguen en orden de importancia. En este sentido, la UE-27 ocupa el tercer lugar con una producción de 62,7 millones de toneladas, representando el 8% del total mundial.

Entre los pa√≠ses sudamericanos, Brasil alcanza el mejor desempe√Īo ocupando el cuarto lugar a nivel mundial y explicando el 6% de la producci√≥n total. Argentina se posiciona s√©ptimo¬†mientras que el resto de los pa√≠ses se alejan de la tabla: Chile se ubica en el puesto 36, Paraguay¬†en el 41, Bolivia en el 47 y finalmente Uruguay en el puesto 68.

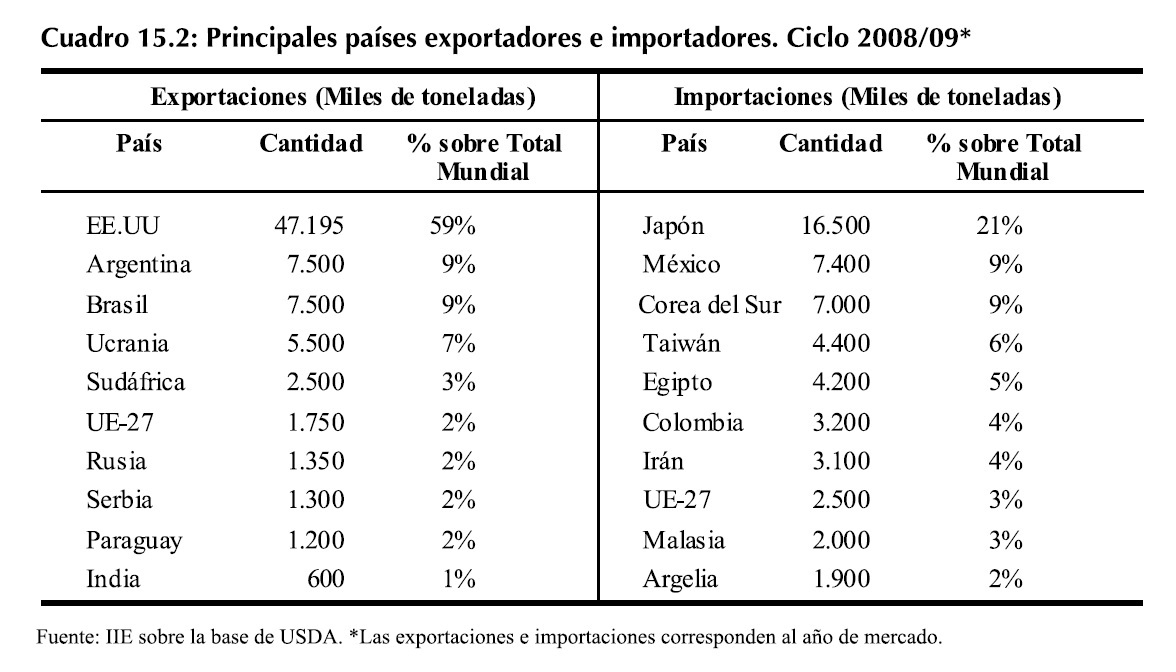

Por otra parte, EE.UU no sólo se consolida como un gran productor de maíz sino que también es un referente en el comercio internacional. Como se puede observar en el Cuadro 15.2, el  59%  de  las  exportaciones  mundiales  correspondientes  al  período  2008/09  tuvieron  como origen EE.UU. De esta manera, este país se diferencia de China, quien a pesar de su importante volumen de producción, lo destina a su consumo doméstico.

En segundo y tercer lugar se encuentran Argentina y Brasil, los cuales participan en un 9% de las exportaciones mundiales en cada caso 8.

Respecto a los principales países importadores, Japón es el principal demandante, explicando  el  21%  de  las  importaciones  mundiales  correspondientes  al  período  2008/09.

8¬†Las exportaciones e importaciones se refieren a las estimadas para el ‚Äúa√Īo de mercado‚ÄĚ, el cual es diferente al a√Īo de producci√≥n. Para los¬†pa√≠ses del hemisferio norte, el a√Īo de producci√≥n 2008/09 comenz√≥ y finaliz√≥ en el a√Īo 2008, y el a√Īo de mercado comienza en el 2008¬†y finaliza en el 2009. Para los pa√≠ses del hemisferio sur, el a√Īo de producci√≥n 2008/09 comenz√≥ en el a√Īo 2008 y finaliz√≥ en el a√Īo 2009,¬†mientras que el a√Īo de mercado comenz√≥ en el 2009 y finalizar√° en el 2010.

¬†¬†Es ¬†√ļtil ¬†mencionar adem√°s que casi la totalidad de las mismas son provistas por EE.UU siendo a su vez¬†el principal destino de las exportaciones de este √ļltimo.¬†

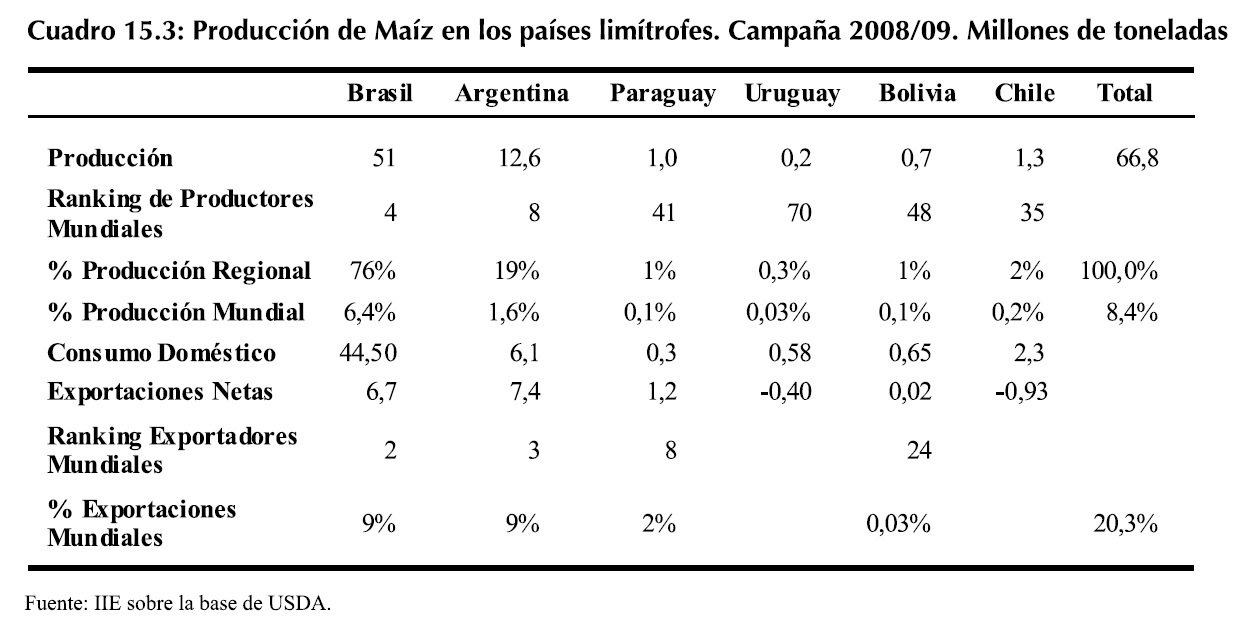

Realizando una comparaci√≥n de los pa√≠ses lim√≠trofes de Argentina podemos observar que¬†existe ¬†una ¬†gran ¬†polarizaci√≥n: ¬†en ¬†la ¬†campa√Īa ¬†2008/09 ¬†Brasil ¬†produjo ¬†el ¬†76% ¬†de ¬†la ¬†producci√≥n¬†regional, siguiendo Argentina con el 19%. Sin embargo, cabe destacar que se trat√≥ de una campa√Īa at√≠pica en el pa√≠s, castigada por una importante sequ√≠a que afecto fuertemente la producci√≥n,¬†cayendo un 40% con respecto a la campa√Īa 2007/08. El Cuadro 15.3 muestra las principales¬†variables de la producci√≥n de ma√≠z para los pa√≠ses del MERCOSUR y Chile.

Como puede observarse, el conjunto de pa√≠ses de la regi√≥n explican el 8,4% de la producci√≥n¬†mundial de ma√≠z, pero representan una proporci√≥n mayor de las exportaciones. √Čstas alcanzan el¬†20,3% del total mundial.

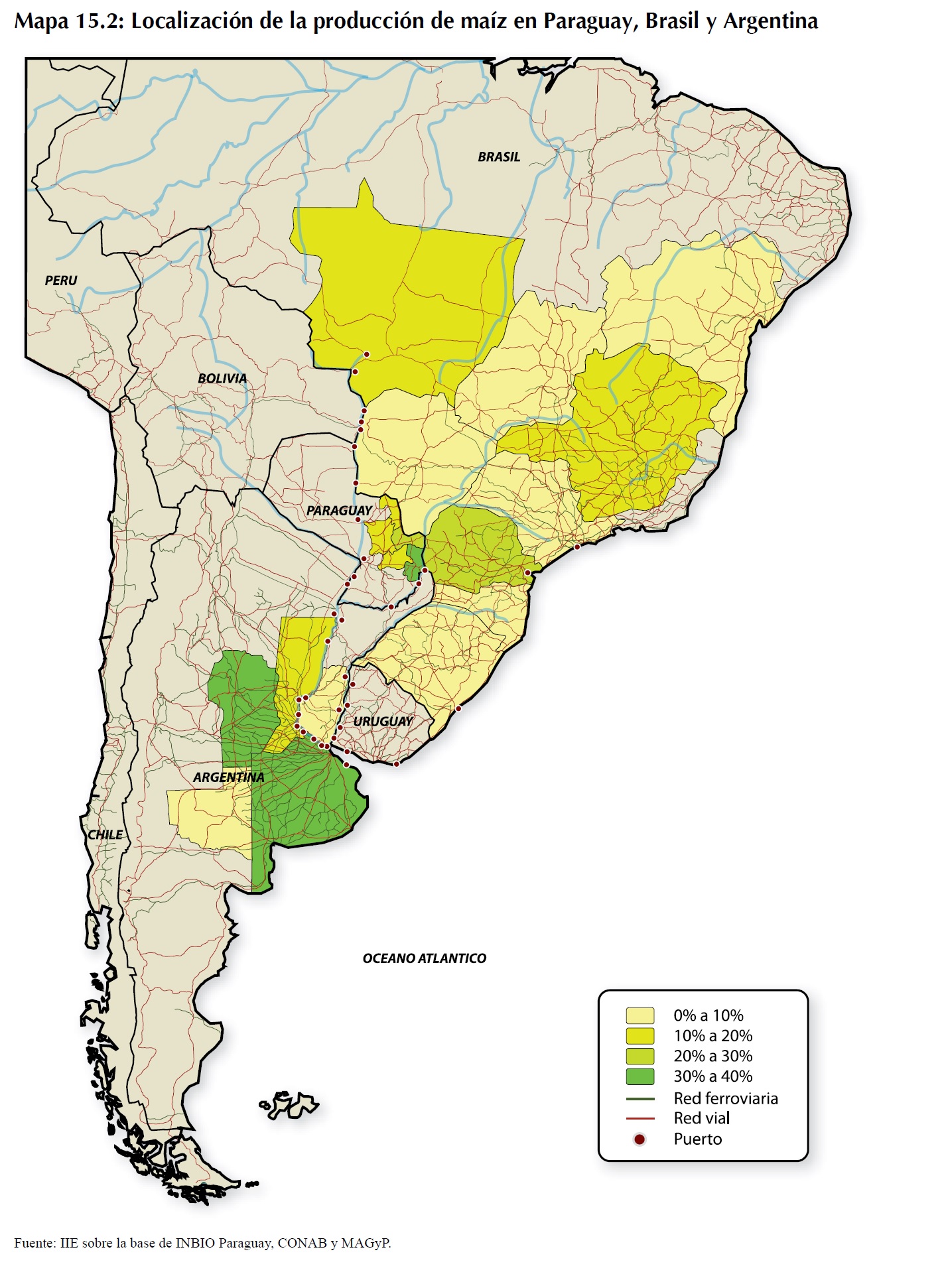

Respecto a la producci√≥n de los principales pa√≠ses de Sudam√©rica, es posible observar su¬†localizaci√≥n en el Mapa 15.2. En Brasil, √©sta se encuentra menos concentrada que en el caso de la¬†soja. A√ļn as√≠, la participaci√≥n de Mato Grosso y Paran√° siguen siendo las m√°s importantes, donde¬†se produce el 12% y 25% del total nacional respectivamente. En Argentina, la distribuci√≥n es similar: la Regi√≥n Centro y Buenos Aires producen el 52% y 31% del total nacional respectivamente.

15.3.1.2.1.1 Precios internacionales de maíz

Al igual que lo comentado para el caso de los precios de la soja, la cotización internacional del maíz depende de varios factores. Entre ellos existen algunos vinculados directamente a la oferta y demanda física del bien y otros relacionados con los mercados financieros.

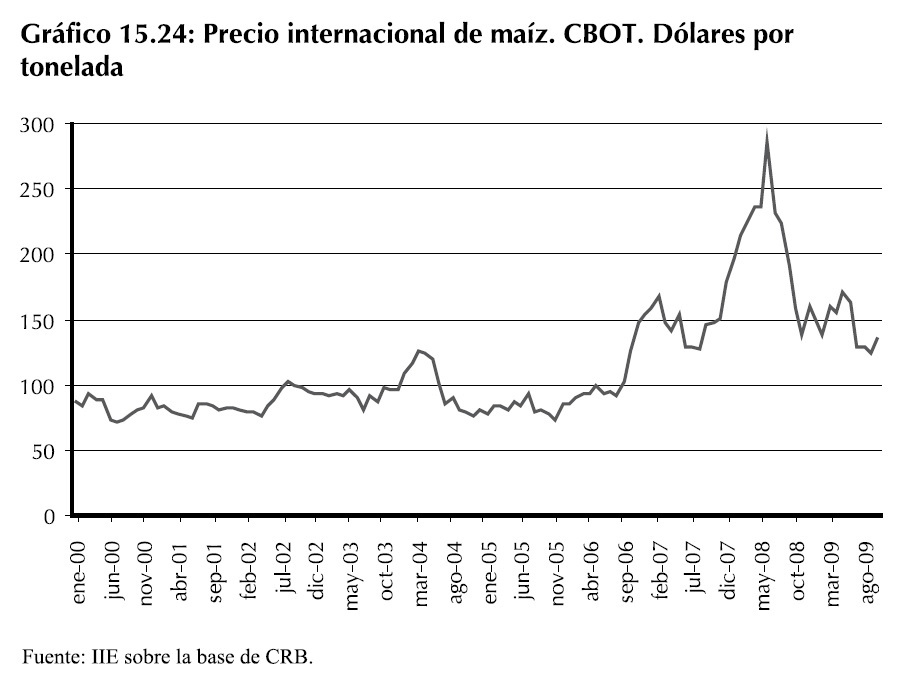

Como se puede observar en el Gr√°fico 15.24, el precio de este commoditydeterminado en¬†Chicago Board of Trade(CBOT), el principal mercado de referencia a nivel internacional, se¬†estableci√≥ durante la primera mitad del a√Īo 2009 en un valor promedio de US$156. Este valor se¬†encuentra a√ļn superior al promedio hist√≥rico observado durante el per√≠odo 2000-2006, pero por¬†debajo de las cotizaciones registradas durante los a√Īos 2007 y 2008.

No ¬†existe ¬†una ¬†√ļnica ¬†explicaci√≥n ¬†para ¬†este ¬†comportamiento ¬†de ¬†los ¬†precios. ¬†Lo¬†cierto es que se conjugan ambos factores mencionados anteriormente. En este mercado¬†se ¬†negocian ¬†principalmente¬†contratos ¬†de ¬†compra ¬†y ¬†venta¬†del ¬†cereal ¬†a ¬†futuro. ¬†Entre ¬†los¬†agentes ¬†intervinientes ¬†se ¬†encuentran aquellos que asisten¬†al mercado siendo demandantes ¬†del ¬†bien ¬†(por ¬†ejemplo ¬†industrias que lo utilizan como¬†insumo para la producci√≥n) y¬†oferentes ¬†(como ¬†podr√≠an ¬†ser¬†productores ¬†o ¬†acopiadores).¬†

Estos buscan principalmente tomar una cobertura ante la variación de precios y de esta manera acotar el riesgo de su negocio. Pero por otra parte, en estos mercados también participan agentes financieros, los cuales invierten sus fondos en contratos de futuros u opciones con el objetivo de obtener una renta a partir del mismo.

Si bien no existe una manera precisa de cuantificar la influencia que ejercen los distintos¬†tipos de agentes en este tipo de mercado, podr√≠a decirse que el accionar de los inversores financieros durante estos √ļltimos a√Īos tuvo mayor peso al momento de establecer las causas del¬†incremento de precios observado que los factores propios de la oferta y demanda mundial de este¬†commodity. A pesar de la s√≥lida demanda de ma√≠z a nivel mundial y stocks finales relativamente¬†bajos no son suficientes como para explicar una variaci√≥n de precios tan elevada. En cambio, la¬†devaluaci√≥n del d√≥lar respecto a otras monedas observado en los meses previos al comienzo de¬†la crisis financiera del a√Īo 2008, parece dar mejor justificaci√≥n a este hecho.

15.3.1.2.2 Producción de maíz en Argentina

La evolución de la producción de maíz en Argentina ha mostrado un avance continuo, incorporando nuevas tecnologías tanto desde lo genético como desde lo operativo. En la década del 70 se generaliza en el país el uso de maíces híbridos que mejoran la resistencia al vuelco y logran una mayor uniformidad en el desarrollo vegetativo de las plantas, permitiendo de esta manera una cosecha mecanizada más eficiente. Paralelamente, se observaron avances tecnológicos en la maquinaria agrícola como así también un mayor uso de fitosanitarios (particularmente herbicidas y plaguicidas).

En la d√©cada del ‚Äė80 contin√ļa el proceso de sustituci√≥n de variedades por h√≠bridos y se logran¬†importantes avances en el manejo poscosecha del grano, en particular en los procesos de almacenamiento y secado. Se difunde la aplicaci√≥n de un paquete tecnol√≥gico conocido como ‚Äúcosto¬†cero‚ÄĚ basado en el ajuste de la fecha de siembra, una adecuada planificaci√≥n en la rotaci√≥n de¬†cultivos y la pr√°ctica de un buen barbecho utilizando los rastrojos del cultivo anterior.

Durante los ‚Äė90 se produjo un importante crecimiento en la producci√≥n de ma√≠z en el pa√≠s.

Los principales factores que ayudaron a este crecimiento fueron la mayor disponibilidad en el mercado de nuevos híbridos con mayor potencial de rendimiento y mejor resistencia a enfermedades y plagas, el incremento en el área fertilizada, la creciente utilización del sistema de siembra directa y el recambio del parque de cosechadoras. Además, en enero de 1998 se autoriza el uso de semillas transgénicas con resistencia a insectos lepidópteros y, en junio, la semilla tolerante al herbicida glufosinato de amonio.9

Sin embargo, esto no tuvo un impacto inmediato. Se estima que¬†para ese a√Īo s√≥lo el 0,4% de la superficie implantada con ma√≠z correspond√≠a a semilla transg√©nica,¬†cifra que ascender√≠a al a√Īo siguiente al 5,3%.

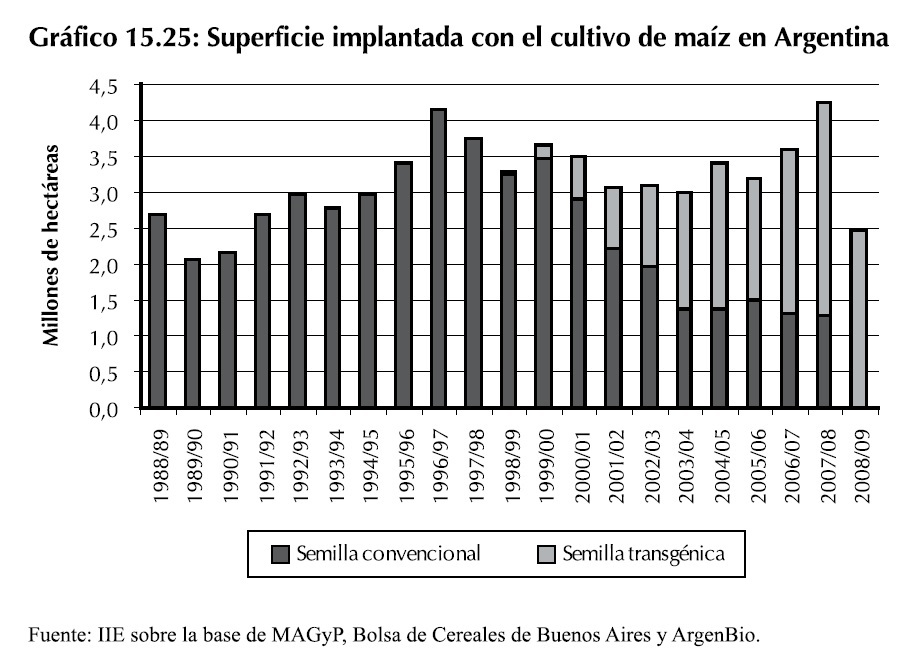

Sin ¬†embargo, ¬†en ¬†los ¬†comienzos ¬†de ¬†este ¬†nuevo ¬†siglo¬†la ¬†expansi√≥n ¬†en ¬†la ¬†superficie¬†cultivada con ¬†transg√©nicos¬†continu√≥ ¬†a ¬†paso ¬†firme. ¬†Seg√ļn¬†informaci√≥n ¬†provista ¬†por ¬†el¬†Consejo Argentino para la Informaci√≥n ¬†y ¬†el ¬†Desarrollo ¬†de¬†la ¬†Biotecnolog√≠a ¬†(ArgenBio),¬†casi ¬†el ¬†17% ¬†de ¬†la superficie¬†implantada de ma√≠z en el a√Īo¬†2000 ¬†correspond√≠a ¬†a ¬†ma√≠z ¬†Bt¬†(resistente a insectos lepid√≥pteros) y para el a√Īo 2007 esa¬†cifra ascendi√≥ al 70%.

En la campa√Īa 2007/08, Argentina sembr√≥ por primera vez ma√≠z con caracter√≠sticas acumuladas (resistencia a insectos lepid√≥pteros y tolerancia al herbicida glifosato), en aproximadamente¬†82.000 hect√°reas, el 2% de la superficie dedicada al cereal. La superficie sembrada con ma√≠z Bt fue¬†de 2,51 millones de hect√°reas, el 59% del √°rea total de ma√≠z y tolerantes a glifosato 369.000 hect√°reas, el 9% del total de ma√≠z. El resto de la superficie fue sembrada con semilla convencional.

9 Fuente: Publicaciones Agricultura, MAGyP.

¬†¬†Al igual que ocurri√≥ con el caso de la soja, la incorporaci√≥n de la semilla transg√©nica acompa√Īada con otros avances en tecnolog√≠a agr√≠cola tuvieron un impacto trascendental en la producci√≥n¬†del ma√≠z. En el Gr√°fico 15.25 puede advertirse un crecimiento continuo en los rindes, auque no se¬†observa un quiebre estructural como en la producci√≥n de soja. Ocurri√≥ que la incorporaci√≥n de las¬†variedades transg√©nicas del cereal fue m√°s paulatina que en el caso de la oleaginosa. A cuatro a√Īos de¬†aprobada la resoluci√≥n que autorizaba el uso de soja RR, el 75% del total sembrado de soja en el pa√≠s¬†correspond√≠a a esta variedad; mientras que en el caso del ma√≠z, cuatro a√Īos despu√©s de autorizado el¬†uso de variedades transg√©nicas, s√≥lo se utilizaba en el 27% del √°rea total dedicada a ese cultivo.

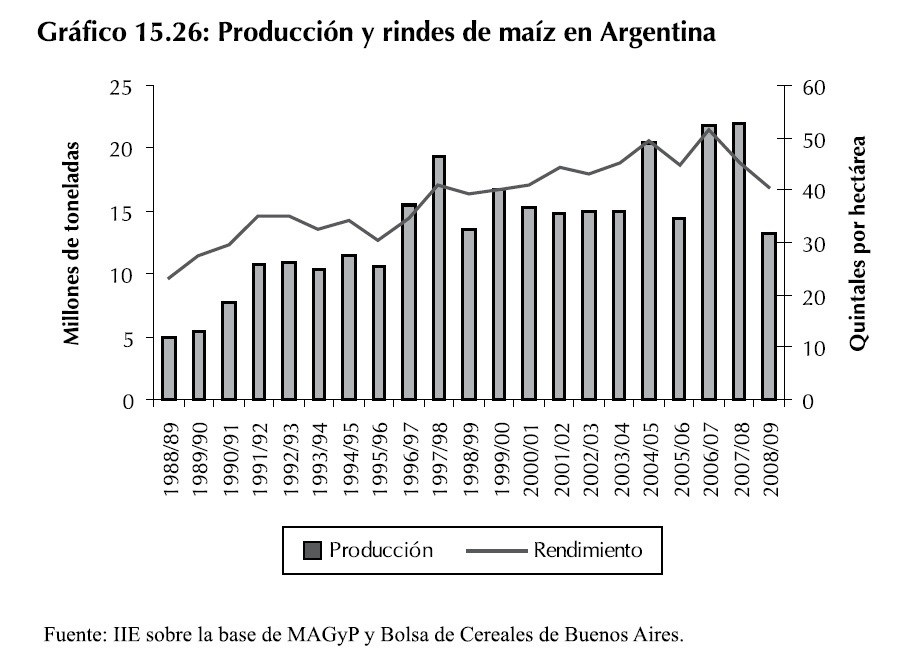

En ¬†consecuencia, ¬†este¬†avance ¬†en ¬†t√©rminos ¬†de ¬†biotecnolog√≠a ¬†ayud√≥ ¬†a ¬†que ¬†la¬†producci√≥n de ma√≠z en el pa√≠s¬†experimentara un notable crecimiento ¬†(ver ¬†Gr√°fico ¬†15.26)¬†a√ļn cuando la superficie sembrada ¬†no ¬†siguiera ¬†necesariamente ¬†el ¬†mismo ¬†sentido. ¬†Si¬†se compara la producci√≥n de¬†la ¬†campa√Īa ¬†2007/08 ¬†con ¬†la¬†de ¬†1987/88, ¬†la ¬†producci√≥n¬†de ma√≠z se increment√≥ en un¬†140% (crecimiento anual promedio de 4,5%).¬†

Del mismo modo, en las √ļltimas dos d√©cadas, la superficie implantada con el cultivo creci√≥¬†a una velocidad promedio del 2,4% mientras que el producto por hect√°rea lo hizo al 4%. As√≠, el¬†principal factor explicativo del aumento de la producci√≥n de ma√≠z fue la mejora en los rindes y en¬†segunda instancia la expansi√≥n del √°rea implantada.

15.3.1.2.2.1 Producción de maíz en la Región Centro

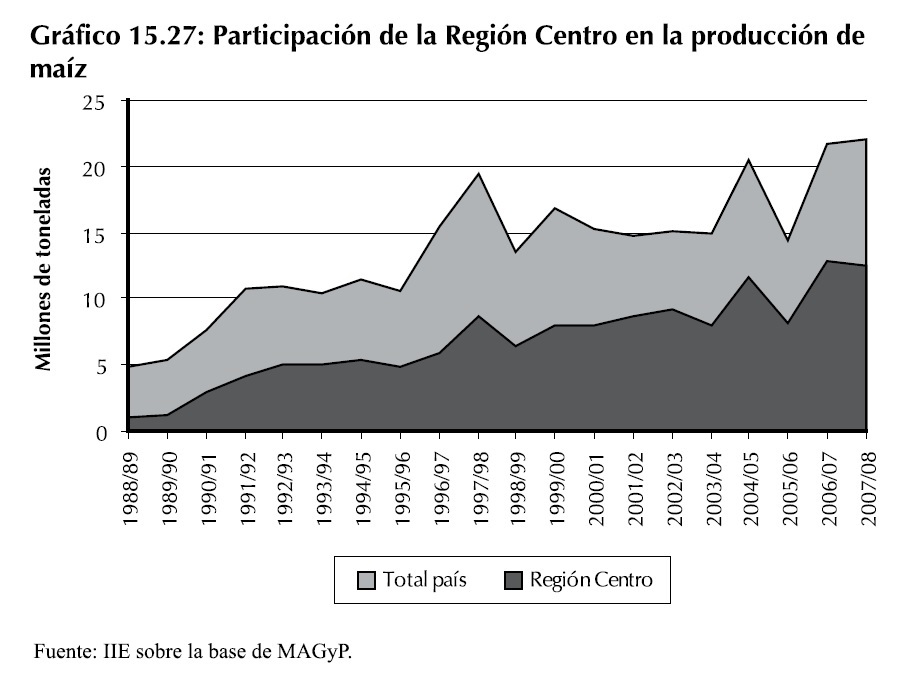

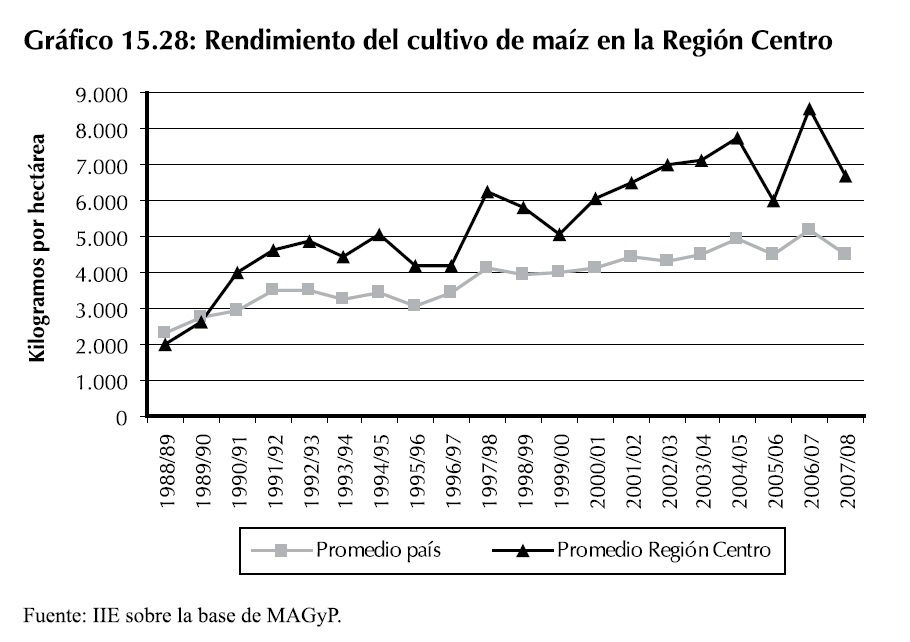

M√°s de la mitad del ma√≠z¬†argentino ¬†es ¬†producido ¬†en ¬†la¬†Regi√≥n ¬†Centro, ¬†la ¬†cual ¬†ha ¬†tenido ¬†una ¬†participaci√≥n ¬†en ¬†el¬†√ļltimo ¬†quinquenio ¬†del ¬†56,5%¬†en la producci√≥n nacional. En¬†la campa√Īa 2007/08, de las 22¬†millones ¬†de ¬†toneladas ¬†producidas a nivel nacional 12,4 tuvieron su origen en las provincias de la Regi√≥n Centro (ver¬†Gr√°fico 15.27). Dentro de esta¬†regi√≥n, ¬†C√≥rdoba ¬†es ¬†la ¬†principal ¬†provincia ¬†productora, ¬†la¬†cual ¬†produjo ¬†en ¬†esa ¬†campa√Īa¬†8,8 millones de toneladas.

Cabe destacar el diferencial de rindes que existe entre¬†el promedio nacional y la Regi√≥n Centro, la cual ha logrado¬†obtener rendimientos por hect√°rea ¬†hasta ¬†un ¬†60% ¬†superior¬†a ¬†la ¬†media ¬†nacional. ¬†Precisamente en la campa√Īa 2006/07,¬†el rinde promedio del pa√≠s fue¬†de 5,1 toneladas por hect√°rea,¬†mientras ¬†que ¬†en ¬†la ¬†Regi√≥n¬†Centro ¬†fue ¬†de ¬†8,6 ¬†toneladas¬†por hect√°rea (un 65,5% superior).

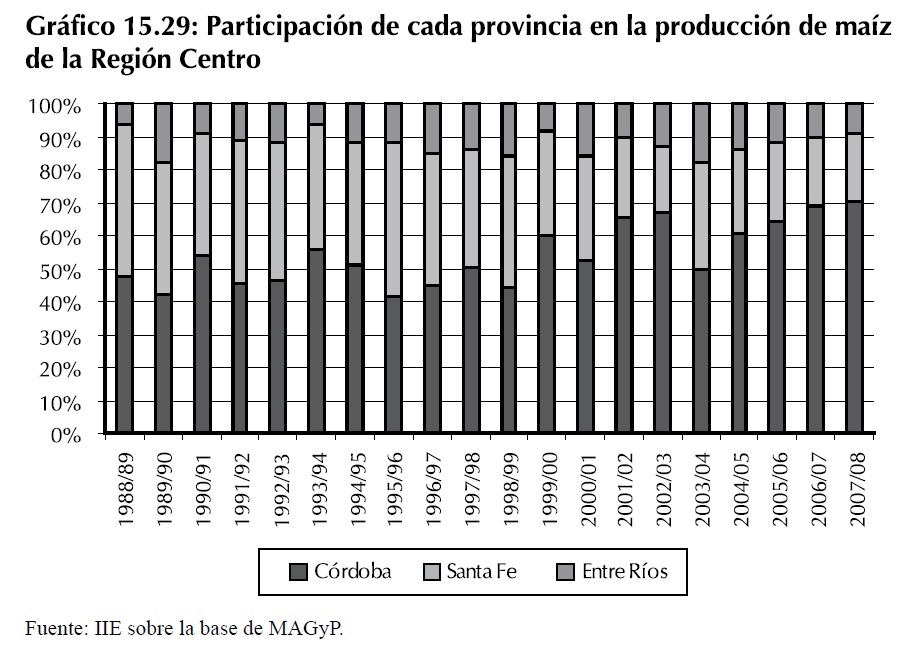

Dentro ¬†de ¬†la ¬†misma ¬†Regi√≥n ¬†Centro, ¬†la ¬†contribuci√≥n¬†de cada una de las provincias¬†ha ¬†ido ¬†variando ¬†de ¬†manera¬†significativa ¬†con ¬†el ¬†paso ¬†del¬†tiempo. Mientras que C√≥rdoba¬†ha mejorado su participaci√≥n,¬†Santa Fe la ha reducido y Entre R√≠os la ha logrado mantener ¬†relativamente ¬†estable. ¬†En¬†la ¬†campa√Īa ¬†2007/08, ¬†C√≥rdoba produjo el 70,5% del total¬†regional, Santa Fe el 20,5% y¬†Entre R√≠os el 9%.

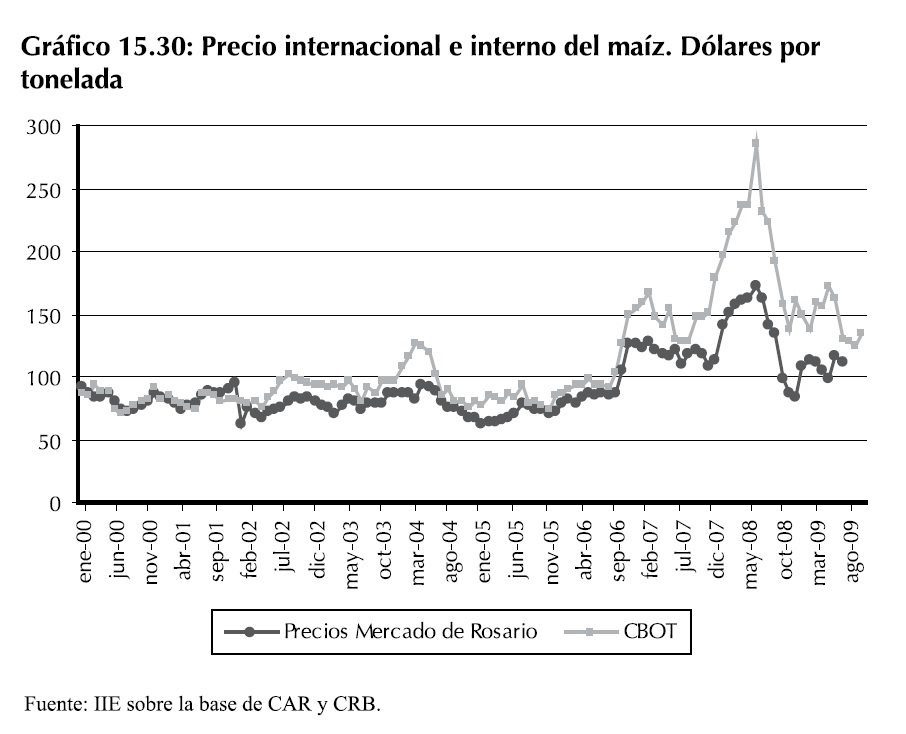

15.3.1.2.2.2 Precios internos y su relación con los precios internacionales

Al igual que lo mencionado para el caso de los precios internos de la soja, existe a partir del¬†a√Īo 2002 un diferencial entre el precio internacional del ma√≠z y el precio transado en los mercados¬†internos de referencia, el cual se debe a la implementaci√≥n, desde aqu√©l a√Īo, de un impuesto a las¬†exportaciones de este cereal del orden del 20%.¬†

A pesar de ello, los precios internos se comportaron de manera similar a los internacionales,¬†ubic√°ndose en la primera mitad del a√Īo 2009 en un nivel promedio de US$109, por debajo de los¬†precios m√°ximos registrados en el a√Īo 2008, pero superiores a los correspondientes al per√≠odo¬†2000-2006.

Es ¬†importante ¬†mencionar que la diferencia entre los¬†precios ¬†internacionales ¬†de ¬†referencia ¬†y ¬†los ¬†dom√©sticos ¬†en¬†muchas ¬†oportunidades ¬†superaron al porcentaje correspondiente a las al√≠cuotas de los derechos de exportaci√≥n. Esto se¬†debe a que desde el a√Īo 2007,¬†existi√≥ ¬†una ¬†intervenci√≥n ¬†por¬†parte del gobierno nacional el¬†cual restring√≠a de manera arbitraria los env√≠os al exterior de¬†este cereal con el prop√≥sito de¬†mantener bajos los precios internos del mismo.¬†

Si ¬†bien ¬†esto ¬†favorec√≠a¬†aquellas industrias que lo demandaban como insumo, por otra parte disminu√≠a el precio al cual pod√≠a¬†acceder el productor del mismo. Esta raz√≥n sumada al incremento en los costos de producci√≥n observados durante los a√Īos 2007 y 2008 repercutieron en las decisiones de los productores llev√°ndolos a destinar una menor proporci√≥n de ma√≠z en sus planes de producci√≥n. En la campa√Īa 2008/09,¬†el √°rea sembrada de ma√≠z se redujo en un 25% respecto al per√≠odo anterior en parte debido a estos¬†factores y a unas condiciones clim√°ticas de escasa lluvias que impidieron la siembra del cereal.

15.3.1.2.2.3 Exportaciones de maíz de Argentina y sus principales destinos

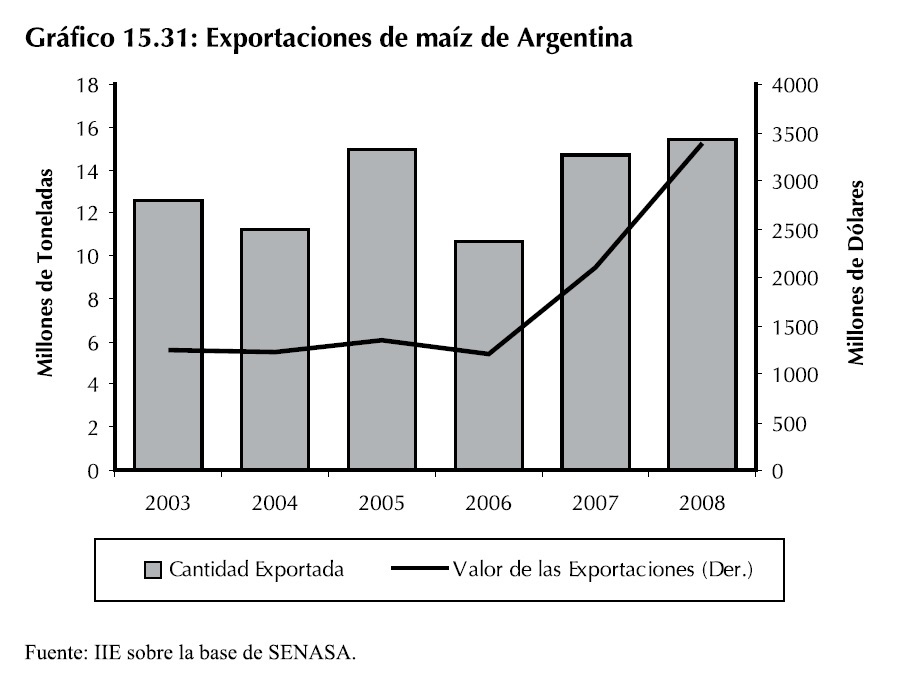

Tal como se adelant√≥ anteriormente, ¬†Argentina ¬†ocupa¬†uno ¬†de ¬†los ¬†primeros ¬†lugares¬†entre ¬†los ¬†pa√≠ses ¬†exportadores¬†de ¬†ma√≠z. ¬†Los ¬†env√≠os ¬†al ¬†exterior de este grano constituyen¬†el principal producto primario¬†comercializado en t√©rminos de¬†volumen de Argentina. Como¬†se puede observar en el Gr√°fico 15.31, durante el a√Īo 2008¬†se exportaron 15,4 millones de¬†toneladas de ma√≠z alcanzando¬†un ¬†nivel ¬†r√©cord ¬†hist√≥rico, ¬†ingresando ¬†al ¬†pa√≠s ¬†US$3.393¬†millones ¬†de ¬†d√≥lares ¬†a ¬†ra√≠z ¬†de¬†estas ventas.¬†

Las explicaciones a este desempe√Īo se encuentran en los resultados de la campa√Īa 2007/08. A¬†pesar de que los rendimientos promedio de la misma no fueron los m√°s elevados como consecuencia de que el clima no jug√≥ a favor, el crecimiento en el √°rea sembrada compens√≥ con creces estas¬†mermas y permiti√≥ alcanzar una producci√≥n de 22 millones de toneladas. Dado que Argentina s√≥lo¬†consume internamente entre 6 y 8 millones de toneladas de este cereal, gener√≥ un excedente muy¬†importante para ser comercializado al exterior.

De acuerdo a las exportaciones correspondientes al a√Īo 2008, se encuentran entre los principales destinos los pa√≠ses tales como Espa√Īa (25%), Ir√°n (13%), Portugal (7%) considerando los¬†m√°s importantes dentro de una extensa lista de pa√≠ses clientes.¬†

Las estimaciones de env√≠os al exterior de ma√≠z para el a√Īo 2009 y 2010 no ser√°n tan elevadas¬†como lo experimentado en estos √ļltimos a√Īos. Los magros resultados de la campa√Īa 2008/09 y la¬†menor siembra registrada para el ciclo 2009/10 dar√°n por resultado un menor excedente exportable.¬†

15.3.1.2.3 Proyecciones a largo plazo para la producción de maíz

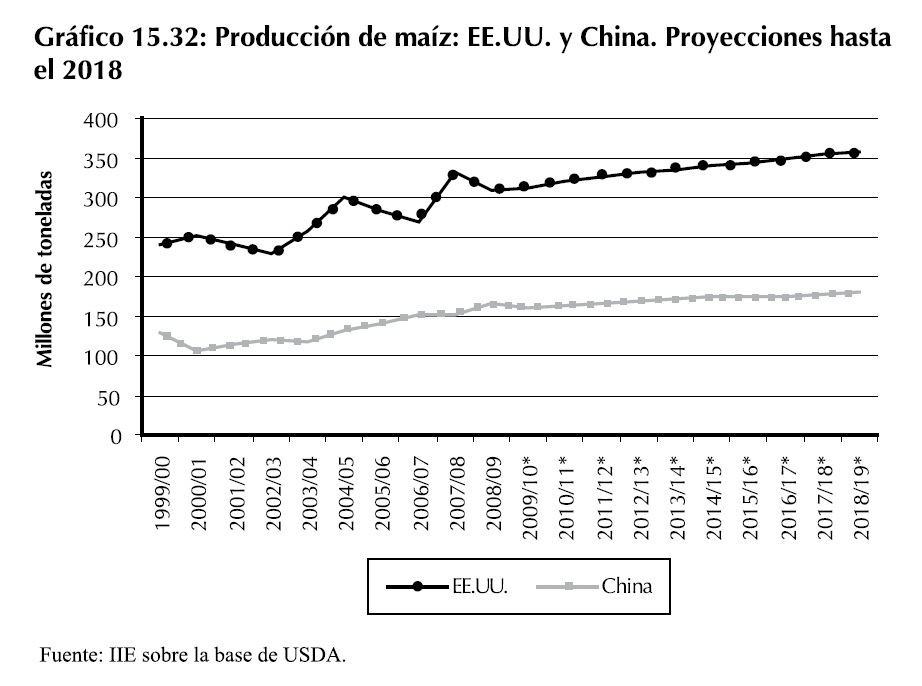

Tal como fue comentado anteriormente, en la campa√Īa 2008/09 EE.UU. y China produjeron el 60% de la producci√≥n mundial de ma√≠z. Seg√ļn las proyecciones del USDA, ambos pa√≠ses¬†seguir√°n incrementando sus cosechas, liderando el ranking de productores mundiales. Se estima¬†que la producci√≥n del cereal en EE.UU. crecer√° a una tasa anual promedio cercana al 1,5% en los¬†pr√≥ximos diez a√Īos mientras que para China las perspectivas son menores: 0,9% de crecimiento¬†anual promedio para la pr√≥xima d√©cada. Cabe recordar que si bien ambos pa√≠ses incrementar√°n su¬†producci√≥n, s√≥lo EE.UU dispone de excedentes exportables, lo cual se diferencia de China quien¬†pr√°cticamente no tiene influencia en el comercio internacional.

Al ¬†mismo ¬†tiempo, ¬†este¬†mismo ¬†organismo ¬†prev√© ¬†un¬†crecimiento ¬†m√°s ¬†lento ¬†en ¬†la¬†elaboraci√≥n de ¬†etanol ¬†a ¬†base¬†de ¬†ma√≠z. ¬†La ¬†producci√≥n ¬†de¬†este biocombustible en los Estados Unidos ha crecido r√°pidamente en los √ļltimos a√Īos,¬†desde ¬†algo ¬†menos ¬†de ¬†3.000¬†millones ¬†de ¬†galones (11.350¬†millones ¬†de ¬†litros) ¬†en ¬†el ¬†a√Īo¬†2003 a m√°s de 9.000 millones¬†de ¬†galones ¬†(34.070 millones¬†de litros) en 2008. La mayor¬†parte ¬†del ¬†etanol ¬†que ¬†se ¬†produce ¬†en ¬†Norteam√©rica utiliza¬†ma√≠z como principal insumo,¬†consumiendo de esta manera una tercera parte de su propia producci√≥n (campa√Īa 2008/09). La¬†continua presencia de la demanda de la industria energ√©tica en el mercado del ma√≠z en combinaci√≥n con otros factores mantuvo los precios de este commoditypor encima de su nivel hist√≥rico;¬†sin embargo, los precios proyectados para los pr√≥ximos a√Īos no alcanzar√≠an los valores observados en la primera mitad de 2008.10

10¬†Un estudio detallado de la industria del etanol en Argentina y en el mundo puede consultarse en ‚ÄúEl Balance de la Econom√≠a Argentina 2005‚ÄĚ.

¬†¬†Respecto a los pa√≠ses de Sudam√©rica, las previsiones de crecimiento en la producci√≥n de ma√≠z¬†no se alejan de la tendencia actual. Para Brasil, se proyecta un crecimiento del 1% promedio anual¬†mientras que para Argentina un 2,4%. A√ļn as√≠, la producci√≥n del pa√≠s vecino sigue m√°s que duplicando la producci√≥n local. De todos modos, Argentina presenta un mayor excedente exportable¬†que Brasil, lo cual sigue posicionando al pa√≠s como el segundo exportador de este grano.

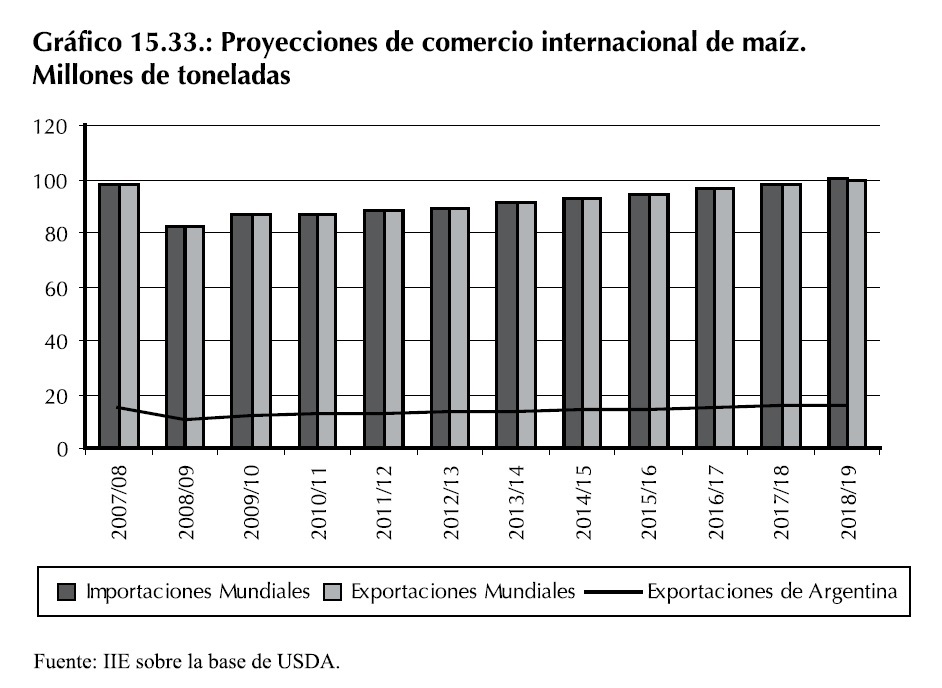

En  este  sentido,  es  posible  observar  en  el  Gráfico 15.33 las proyecciones de comercio  internacional  de  este commodity.  En  el  mismo  se puede apreciar que las exportaciones e importaciones mundiales seguirán creciendo y lo harán aproximadamente a una tasa promedio del 2% durante el  período  2009/10-2018/19.

Esto  significa  que  aquellos países que no son autosuficientes en su producción de maíz incrementarán  su  demanda  al mismo  tiempo  que  aquellos países  que  disponen  de excedentes abastecerán a la misma incrementando su producción. De esta manera, siendo Argentina un proveedor mundial de maíz, deberá incrementar su producción primaria no sólo para abastecer su consumo interno, sino también la demanda internacional manteniendo una porción constante de este mercado.

15.3.1.2.4 Consideraciones para la elaboración de un Plan Estratégico de la cadena de valor del maíz

La producción primaria de maíz es el primer eslabón de una extensa cadena de valor. A lo largo de la misma es posible encontrar sectores cuya actividad consiste en proveer los insumos necesarios para la producción del cereal. Por otra parte, existen también aquellos sectores que lo utilizan como insumo para la elaboración de otros productos.

Entre las actividades que proveen de insumos para la producción se encuentran aquellas ligadas a la elaboración de semillas, agroquímicos y maquinaria como así también de los servicios tales como los vinculados a la logística, comercialización y asesoramiento profesional. Por el lado de la demanda de maíz como insumo, se encuentran la actividad ganadera, la cual utiliza el maíz como alimento de los animales al igual que los criadores de porcinos y aves. La industria alimenticia también utiliza maíz para la elaboración de aceites comestibles y alimentos de consumo humano. Todas estas actividades aportan su cuota de valor lo cual hace que a la agregación de valor que implica la producción de maíz en si mismo se sume el agregado de valor del resto de las actividades mencionadas anteriormente.

Por otra parte, de acuerdo a lo comentado anteriormente, Argentina se destaca como un país proveedor de maíz al resto del mundo. En este sentido, la exportación también merece su importancia ya que esta actividad genera una gran cantidad de ingresos para el país.

Teniendo en cuenta la importancia de la producción de maíz para Argentina ya sea desde el punto de vista de su producción para abastecer la demanda de las distintas industrias domésticas como así también la demanda externa, surge la conveniencia de acordar un plan estratégico a largo plazo el cual cuente con la aprobación conjunta entre las instituciones privadas que la componen como así también del Estado Nacional.

Este plan debe tener como objetivo incrementar la producción y el valor agregado de esta cadena, teniendo en cuenta no sólo la propia demanda doméstica sino también la proveniente del exterior. El plan debe trascender las fronteras de nuestro propio país, integrándose a las nuevas tendencias que se proyectan en el mundo en términos de producción y consumo.

Además de definir los objetivos a alcanzar, deben establecerse los roles tanto del Estado Nacional como de las instituciones privadas. En este sentido, el Estado debe participar mediante la provisión de la infraestructura necesaria para el desarrollo de las distintas actividades. Es también parte de la tarea del Estado nacional promover las instituciones de investigación científica en todas sus disciplinas como así también apoyar a aquellas instituciones privadas que destinan parte de sus recursos a este fin.

Para el caso particular de la producción de maíz, este conocimiento aplicado al desarrollo de nuevas variedades de semillas y agroquímicos más específicos permitirán incrementar la producción mediante el aumento del rendimiento por hectárea, procurando un desarrollo sustentable de la actividad.

Las actuales medidas econ√≥micas vigentes tales como la aplicaci√≥n de derechos de exportaci√≥n como as√≠ tambi√©n las restricciones arbitrarias a las mismas si bien reducen el precio interno¬†del ma√≠z para aquellas actividades que lo utilizan como insumo, tambi√©n reducen al mismo tiempo¬†los incentivos a la producci√≥n primaria. De esta manera, lo que puede llegar a ser una medida¬†correcta en el corto plazo, no lo ser√° en los sucesivos a√Īos.

Generar un clima de confianza y transparencia en los distintos eslabones de la cadena es un¬†factor clave a los fines de atraer inversiones por parte de los privados. Estos √ļltimos cumplir√°n el¬†rol de llevar a cabo las actividades productivas, contribuyendo a generar valor agregado, empleo¬†y dinamismo a la econom√≠a.¬†

Actualmente, la Asociaci√≥n Ma√≠z Argentino (MAIZAR), la cual re√ļne a los integrantes de¬†los sectores productivo, comercial, industrial, y exportadora, de la cadena de valor del ma√≠z, se¬†encuentra realizando un importante labor en t√©rminos de promoci√≥n de la producci√≥n de ma√≠z, integrando la misma con los sectores demandantes de este cereal a los fines fomentar el crecimiento¬†de toda la cadena.¬†

15.3.1.3 Trigo

El trigo se encuentra entre uno de los cereales más cultivados del mundo luego del maíz y el arroz. Este cereal se utiliza principalmente para consumo humano, aunque en determinadas ocasiones se lo cultiva como forraje consociado con otras especies de forrajeras y se lo destina a consumo animal.

Actualmente no se utilizan variedades transg√©nicas en el pa√≠s ni en ninguna parte del mundo,¬†al menos a nivel comercial. En el a√Īo 2004, la empresa Monsanto, l√≠der mundial en la producci√≥n¬†de semillas gen√©ticamente modificadas, abandon√≥ su proyecto de comercializaci√≥n de trigo modificado gen√©ticamente (RoundUp Ready) el cual encontr√≥ fuerte oposici√≥n tanto en el mercado¬†consumidor como en el de los propios productores. Jap√≥n, uno de los mayores importadores del¬†cereal, ya hab√≠a adelantado que no comprar√≠a trigo, sea transg√©nico o no, de ning√ļn pa√≠s que usara¬†variedades gen√©ticamente modificadas. La Uni√≥n Europea y otros grandes importadores como¬†Egipto, Argelia, Corea e Indonesia tambi√©n hab√≠an manifestado el mismo rechazo.

La manipulación genética de la semilla de trigo es sustancialmente compleja ya que su genoma es entre 10 y 20 veces más complejo que el de otros cultivos como el algodón y el arroz. Esto implica una mayor inestabilidad genética lo cual podría significar mayores riesgos para la salud y el medio ambiente.

15.3.1.3.1 Contexto internacional

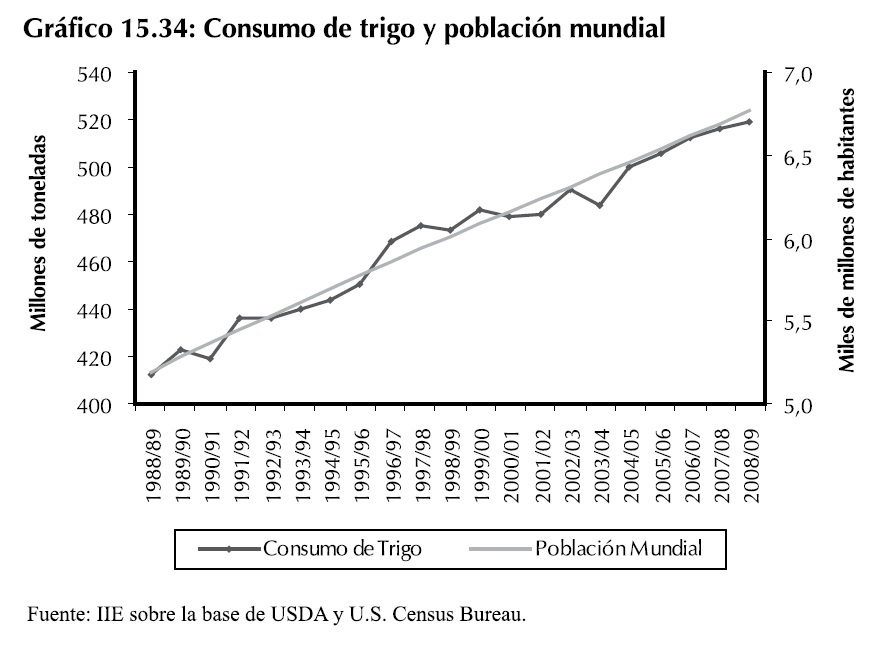

En las √ļltimas dos d√©cadas, el consumo de trigo a nivel mundial creci√≥ un 26%, en tanto la¬†poblaci√≥n mundial para el mismo per√≠odo de tiempo creci√≥ cerca de un 30%. En el Gr√°fico 15.34¬†se puede observar la evoluci√≥n uniforme del consumo de trigo y el crecimiento poblacional, mediante el cual tambi√©n se puede calcular un consumo per c√°pita mundial que var√≠a entre los 76 y¬†80 kilogramos por persona por a√Īo.

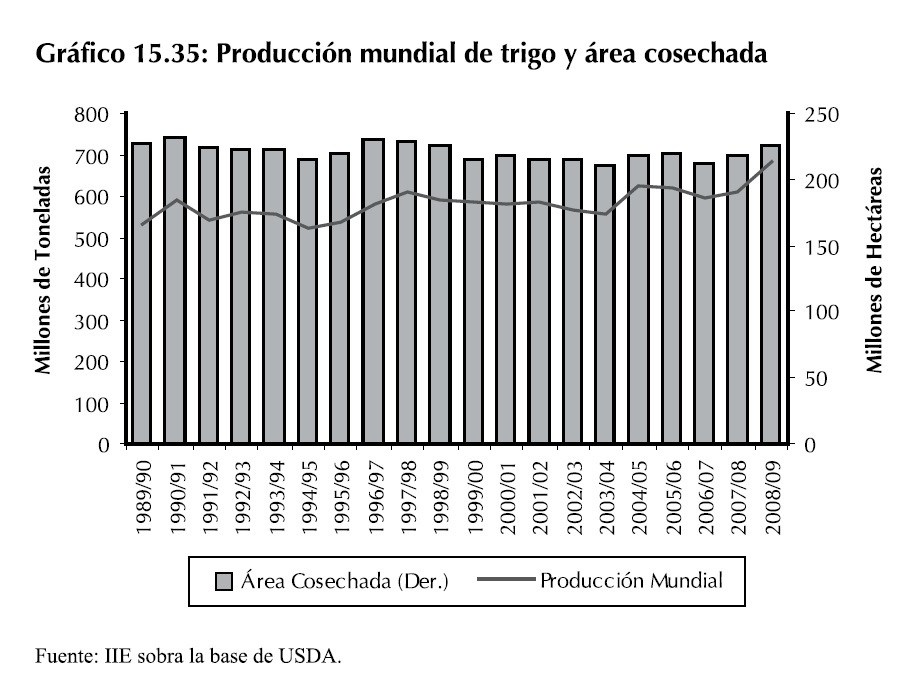

Seg√ļn ¬†estimaciones ¬†del¬†Departamento ¬†de ¬†Agricultura ¬†de ¬†los ¬†Estados ¬†Unidos¬†(USDA), ¬†en per√≠odo ¬†2008/09¬†se cosecharon 225 millones de¬†hect√°reas ¬†de ¬†trigo, ¬†logrando¬†una producci√≥n de 682 millones de toneladas. La mejora en¬†los rendimientos de los principales ¬†pa√≠ses ¬†productores ¬†y el¬†aumento en el √°rea cosechada¬†permitieron alcanzar una producci√≥n r√©cord de este cereal¬†(Gr√°fico 15.35).

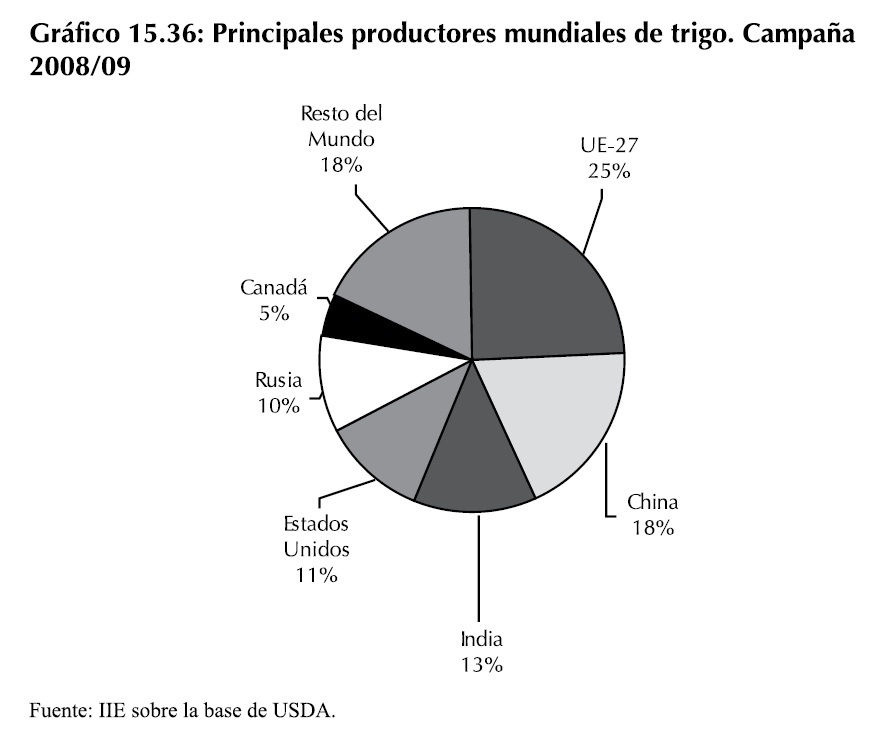

El Gr√°fico 15.36 muestra¬†los ¬†principales ¬†productores¬†y ¬†su ¬†participaci√≥n ¬†en ¬†el ¬†total¬†mundial. ¬†En ¬†este ¬†sentido, ¬†la¬†Uni√≥n Europea (EU-27) y China ¬†son ¬†los ¬†pa√≠ses ¬†con ¬†mayor¬†producci√≥n ¬†alcanzando ¬†unas¬†152 y 112 millones de toneladas producidas en la campa√Īa¬†2008/09, respectivamente, explicando el 25% y 18% de la¬†producci√≥n mundial.

Los ¬†pa√≠ses ¬†que ¬†le ¬†siguen¬†en ¬†orden ¬†de ¬†importancia ¬†son¬†India (13%), EE.UU (11%) y¬†Rusia (10%). De esta manera,¬†es posible observar que la producci√≥n de trigo en el mundo¬†est√° ¬†menos concentrada ¬†que¬†la ¬†correspondiente ¬†a ¬†ma√≠z ¬†y¬†soja. En este contexto, Argentina se posiciona en el d√©cimo¬†tercer lugar en la lista de productores mundiales, habiendo¬†descendido cinco puestos con¬†respecto a la campa√Īa anterior¬†(a√Īo ¬†2007/08). ¬†Brasil, ¬†que ¬†es¬†el principal importador de trigo ¬†de ¬†Sudam√©rica ¬†y ¬†uno ¬†de¬†los mayores importadores del¬†mundo, ¬†tiene ¬†una ¬†producci√≥n¬†algo inferior a la de Argentina¬†pero ¬†con ¬†expectativas ¬†de ¬†expansi√≥n.¬†

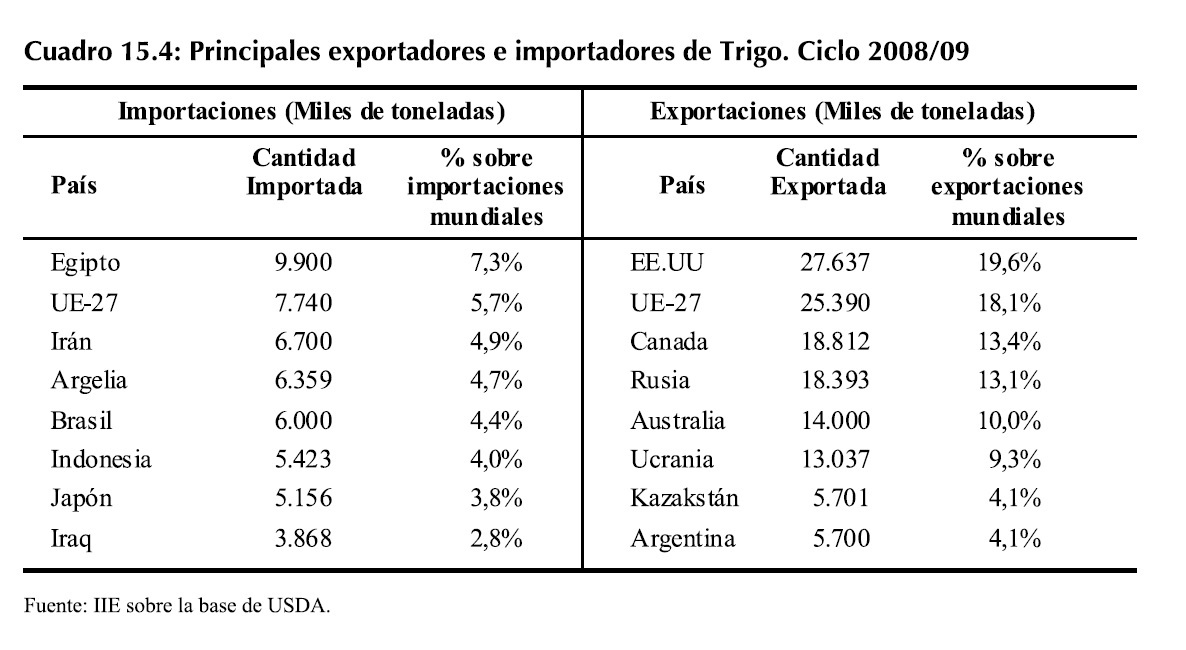

En el Cuadro 15.4 es posible observar los principales países exportadores e importadores mundiales de trigo para el período 2008/0911. En el mismo se puede apreciar que Egipto es el principal importador, representando el 7,3% de las importaciones mundiales. Respecto a las exportaciones, EE.UU es el principal país exportador, explicando el 19,6% de las exportaciones mundiales, seguido por la UE-27 con el 18,1%. Argentina se ubica en el octavo lugar con el 4,1% del total.

11¬†Para las cantidades exportadas e importadas se tiene en cuenta el ‚Äúa√Īo de mercado‚ÄĚ y no el ‚Äúper√≠odo de producci√≥n‚ÄĚ. En este sentido cabe la¬†misma aclaraci√≥n que se realiz√≥ para el ma√≠z.¬†

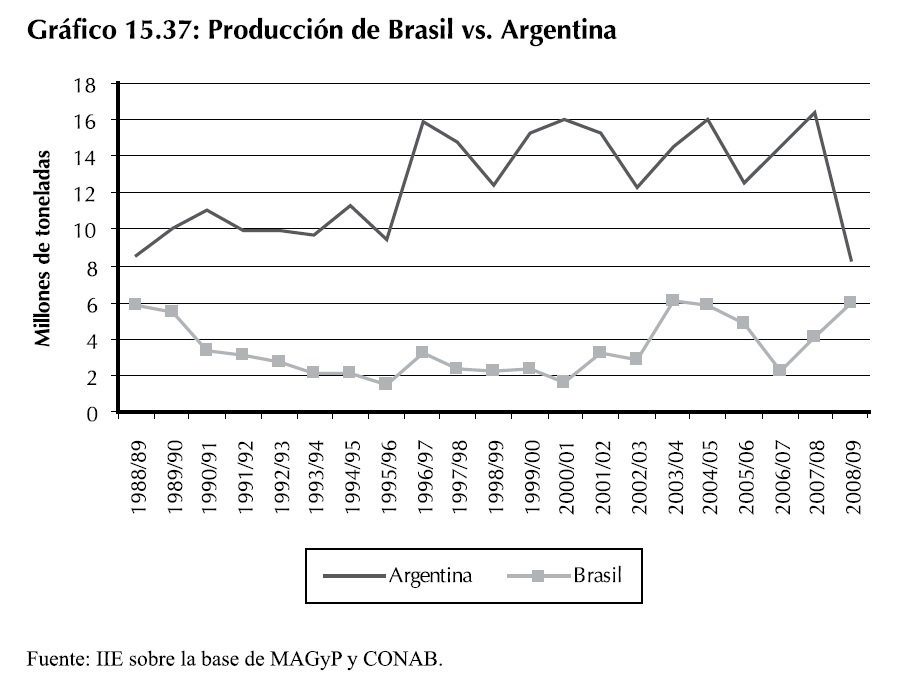

Respecto a la producci√≥n de los pa√≠ses de Sudam√©rica, Brasil y Argentina son los m√°s importantes. En el Gr√°fico 15.37 se muestra el desempe√Īo de ambos en los √ļltimos 20 a√Īos. La¬†producci√≥n de Argentina oscila desde el a√Īo 1997/98 hasta 2007/08 entre las 12 y 16 millones de¬†toneladas. Respecto a la campa√Īa 2008/09, la falta de lluvias y el intento por parte del gobierno¬†de intervenir a√ļn m√°s en el mercado dom√©stico del trigo, generaron una menor implantaci√≥n del¬†cereal, con lo cual sobrevino una importante ca√≠da en la producci√≥n. La misma apenas super√≥ los¬†8 millones de toneladas.¬†

Brasil, ¬†en ¬†cambio ¬†increment√≥ ¬†su ¬†producci√≥n ¬†en ¬†las¬†√ļltimas dos campa√Īas, la cual¬†alcanz√≥ los 6 millones de toneladas en la campa√Īa 2008/09,¬†niveles ¬†experimentados ¬†tambi√©n en los per√≠odos 2003/04 y¬†1988/89. Parte de este desempe√Īo ¬†se ¬†debe ¬†a ¬†los ¬†est√≠mulos¬†por parte del gobierno brasilero dirigidos a disminuir la dependencia ¬†del ¬†trigo ¬†argentino¬†(ver Recuadro 15.3).¬†

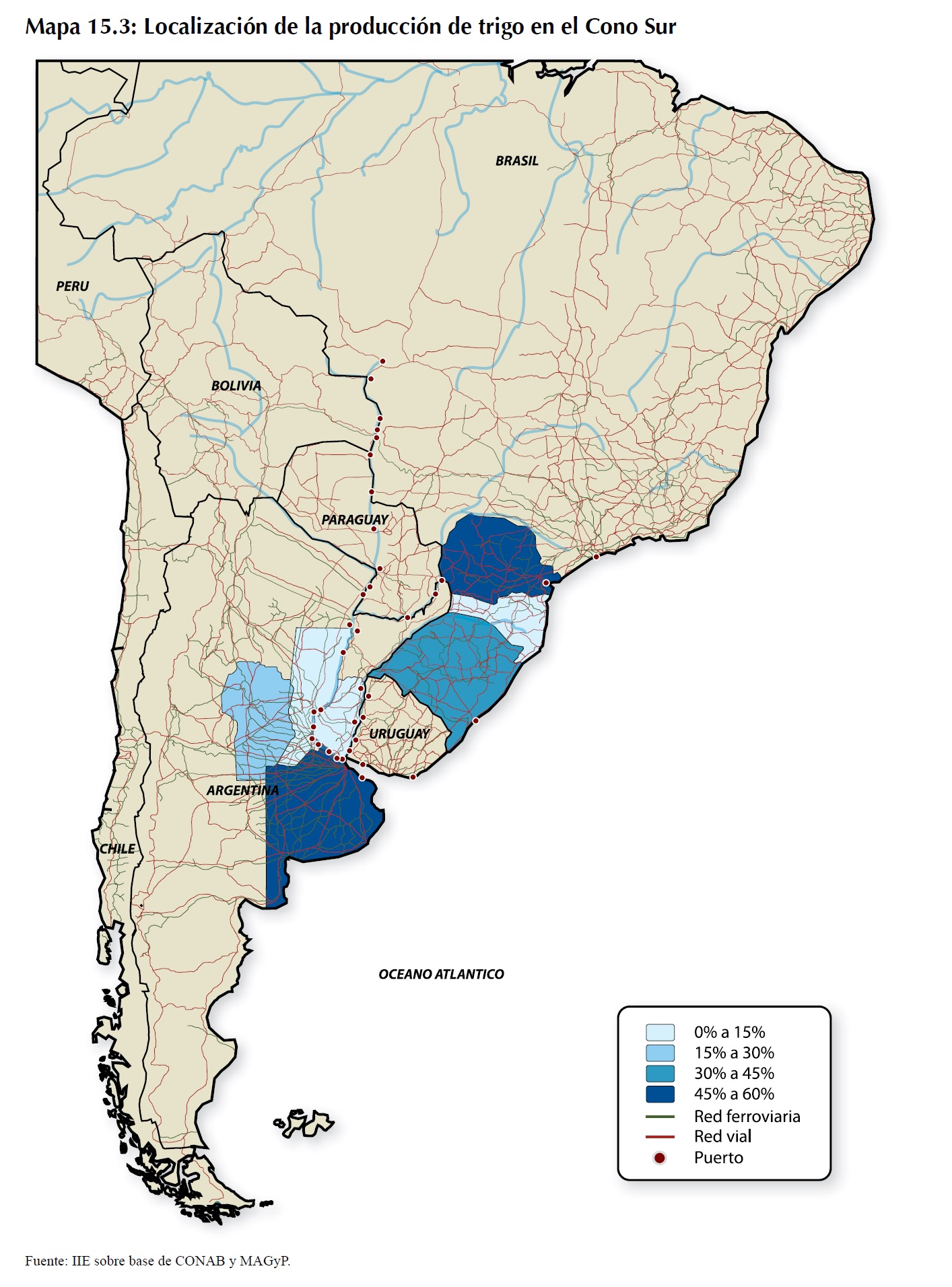

En el Mapa 15.3, es posible  visualizar  la  localización de  la  producción  de  trigo  en estos países. Podría decirse que la producción de trigo en Argentina se encuentra concentrada principalmente en la provincia de Buenos Aires. En ella se elabora el 59% del total nacional. La Región Centro explica el 34%, principalmente en las provincias de Córdoba y Santa Fe. En Brasil el cultivo de trigo se desarrolla principalmente en los estados del sur de este país.

En el distrito de Paraná se lleva a cabo el 52% de la producción seguido por Río Grande do Sul con el 35% del total nacional.

Recuadro 15.4: El plan de Brasil para reducir su dependencia del trigo Argentino.¬†En 2008, el Ministerio de Agricultura de Brasil present√≥ el ‚ÄúPlano Quinquenal para o Desenvolvimento da Cadeia Produtiva do Trigo‚ÄĚ (Plan quinquenal para el desarrollo de la cadena productiva¬†de trigo) que tiene como principal objetivo reducir la dependencia de las importaciones del cereal,¬†provenientes principalmente de Argentina. Entre sus metas, el plan establece ‚Äúcrear condiciones para¬†que el √°rea implantada aumente de modo gradual durante los pr√≥ximos a√Īos, en orden de producir¬†como m√≠nimo el 60% del consumo total, o sea, 7,1 millones de toneladas en 2012‚ÄĚ.

El plan estratégico presenta además proyecciones sobre el área cultivada, la producción nacional, el uso de fertilizantes, empleos generados en la cadena productiva del trigo, crecimiento poblacional, consumo, importaciones, uso de fertilizantes, etc.; variables que han sido resumidas en el Cuadro 15.5.

Seg√ļn datos preliminares publicados por la CONAB12, el √°rea cultivada con trigo para el a√Īo¬†2008 habr√≠a alcanzado las 2,4 millones de hect√°reas, lo que implica un crecimiento del 30% con respecto al a√Īo 2007. Al mismo tiempo, la producci√≥n creci√≥ un 47%, pasando de cuatro a seis millones¬†de toneladas producidas. Esto muestra un gran avance en t√©rminos de los objetivos fijados en el plan¬†de Brasil para reducir su dependencia del trigo importado.¬†

15.3.1.3.2 La producción de trigo en Argentina

Para encontrar los inicios de la siembra de trigo en Argentina hay que remontarse al a√Īo 1527¬†cuando se realiz√≥ la primera implantaci√≥n en el establecimiento espa√Īol conocido con el nombre¬†de Sancti Spiritu. Pero la verdadera expansi√≥n del cultivo de trigo en Argentina comienza reci√©n¬†a partir de 1850 y, adem√°s de producir una fuerte transformaci√≥n en el agro argentino, fue el fundador de la agricultura extensiva en el pa√≠s.

12¬†CONAB: Compa√Ī√≠a Nacional de Abastecimiento.¬†

¬†¬†En 1878, las exportaciones de trigo superaron por primera vez a las importaciones y a partir de 1899 Argentina se transform√≥ definitivamente en un exportador neto. En 1908, la cifra¬†exportada alcanz√≥ las 3,6 millones de toneladas, explicando para ese a√Īo el 36,5% del total¬†de exportaciones argentinas13. En las √ļltimas cinco d√©cadas, el pa√≠s se ha posicionado entre el¬†cuarto y el s√©ptimo exportador mundial de trigo junto con otros importantes productores como¬†EE.UU, Rusia y la Uni√≥n Europea.

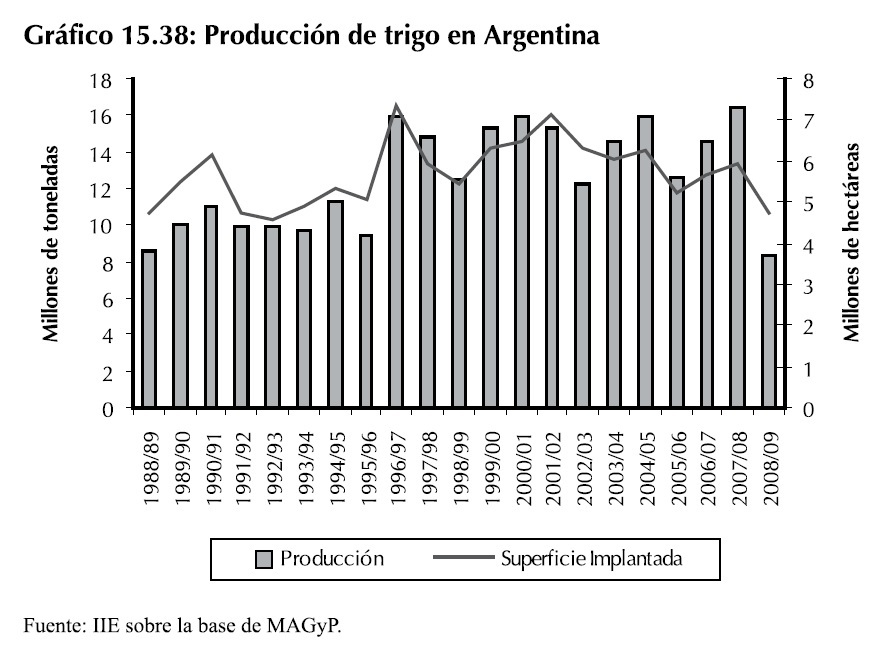

En el √ļltimo ciclo, el trigo argentino sufri√≥ una merma importante. En la campa√Īa 2008/09¬†se produjeron 8,4 millones de toneladas, lo que implica una ca√≠da con respecto al a√Īo anterior¬†del 50%. Para encontrar una cifra similar hay que remontarse hasta la campa√Īa 1888/89 cuando¬†se produjeron s√≥lo 8.5 millones de toneladas.¬†

Sin duda, la sequ√≠a fue un¬†factor clave para determinar la¬†fuerte ca√≠da en la producci√≥n¬†pero tambi√©n existieron otros¬†factores de orden institucional¬†que tuvieron un efecto considerable. Seg√ļn un informe del¬†USDA, ‚Äúla principal raz√≥n de¬†la ca√≠da en la producci√≥n y los¬†menores ¬†saldos ¬†exportables¬†es quiz√°s los antecedentes del¬†gobierno ¬†sobre ¬†imposiciones¬†inesperadas de restricciones a¬†las exportaciones e impuestos¬†en varios commodities, incluyendo al trigo‚ÄĚ14.

Las perspectivas en la campa√Īa actual tampoco son muy alentadoras. Si bien no se cuentan con datos oficiales, la mayor√≠a de las entidades relacionadas con el sector coinciden en sus¬†expectativas ¬†desfavorables. ¬†La ¬†Bolsa ¬†de ¬†Cereales ¬†de ¬†Buenos Aires ¬†estima ¬†que ¬†se cultivaron¬†2,8 millones de hect√°reas, un 40% menos que el a√Īo pasado. Esto coloca al pa√≠s al borde de su¬†abastecimiento interno.

15.3.1.3.2.1 El Trigo en la Región Centro

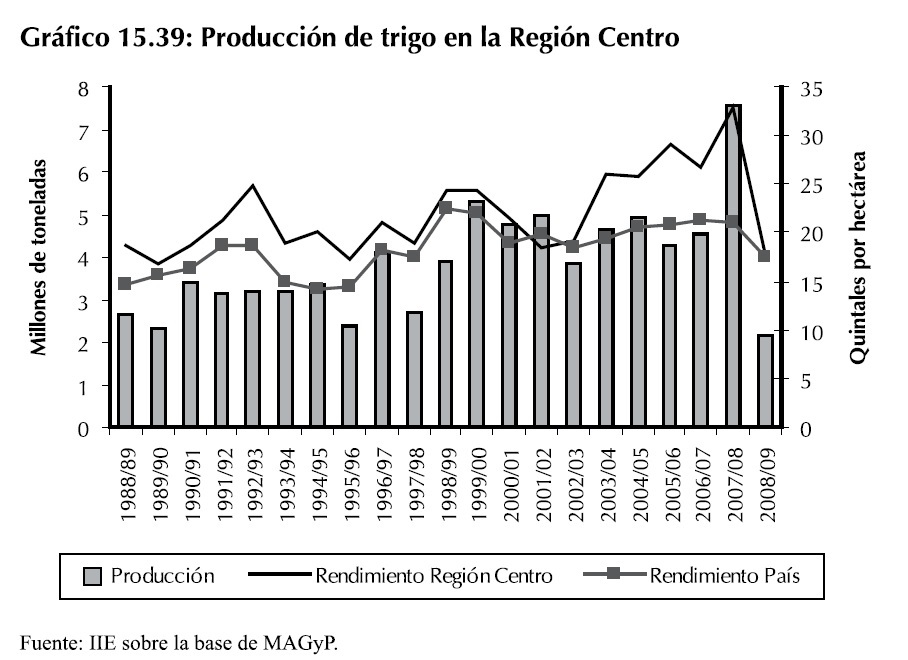

La producci√≥n de trigo en la Regi√≥n Centro represent√≥ el 33,5% del total nacional en el¬†√ļltimo quinquenio. En este sentido, la principal zona triguera se encuentra fuera de esta regi√≥n,¬†comprendiendo principalmente la provincia de Buenos Aires la cual explica el 60% de la producci√≥n nacional. El Gr√°fico 15.39 muestra la producci√≥n de la Regi√≥n Centro, su rendimiento¬†promedio y un comparativo con el rendimiento promedio a nivel pa√≠s. En el mismo puede observarse c√≥mo entre la campa√Īa 2007/08 y la campa√Īa 2008/09, la producci√≥n en esta regi√≥n¬†sufri√≥ ¬†una ¬†ca√≠da ¬†superior ¬†al¬†70%. A pesar de esta ca√≠da en¬†la producci√≥n, desde el punto¬†de ¬†vista ¬†de ¬†los ¬†rendimientos¬†promedio, ¬†la ¬†Regi√≥n ¬†Centro¬†a√ļn ¬†se ¬†encuentra ¬†por ¬†encima¬†del promedio del pa√≠s.

13¬†Fuente: ‚ÄúComercio de Trigo Pan. Caracter√≠sticas de la Oferta y Demanda Mundial‚ÄĚ. MAGyP.

14¬†USDA. Grain: World Market and Trade. ‚ÄúArgentina‚Äôs Role Shrinks in the World Wheat Export Market‚ÄĚ.

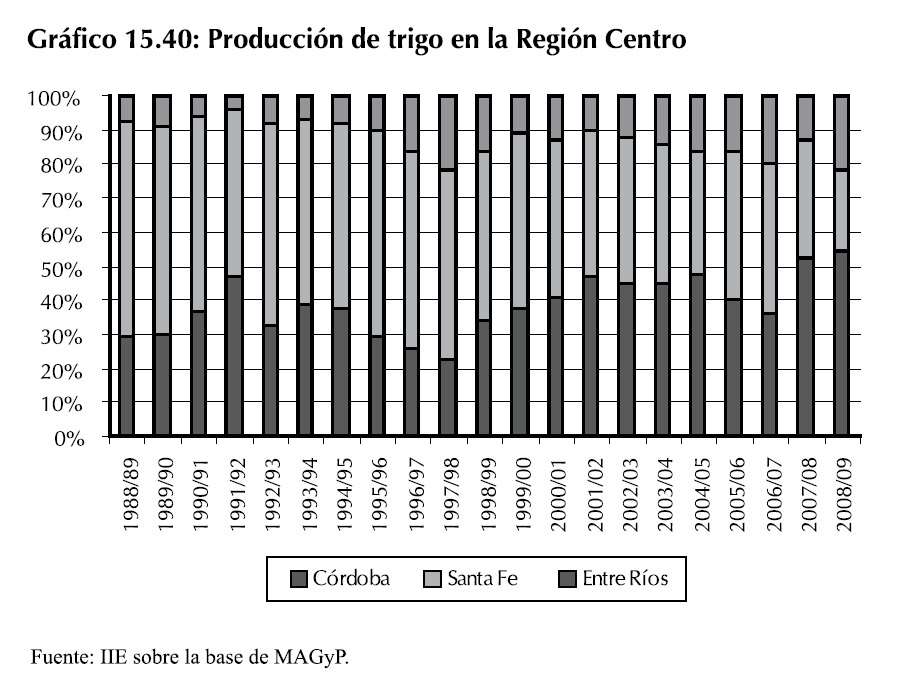

En ¬†el ¬†√ļltimo ¬†quinquenio¬†C√≥rdoba, Santa Fe, Entre R√≠os¬†y ¬†Buenos Aires ¬†produjeron ¬†el¬†92,5% ¬†de la ¬†producci√≥n ¬†dom√©stica. ¬†Dentro ¬†de ¬†la ¬†misma¬†regi√≥n es destacable el desempe√Īo de C√≥rdoba que produjo¬†m√°s de la mitad del total regional ¬†en ¬†los ¬†√ļltimos ¬†dos ¬†ciclos,¬†ganando la posici√≥n a Santa Fe¬†que hist√≥ricamente ocupaba el¬†primer lugar.

15.3.1.3.2.2 Precios internos y su relación con los precios internacionales

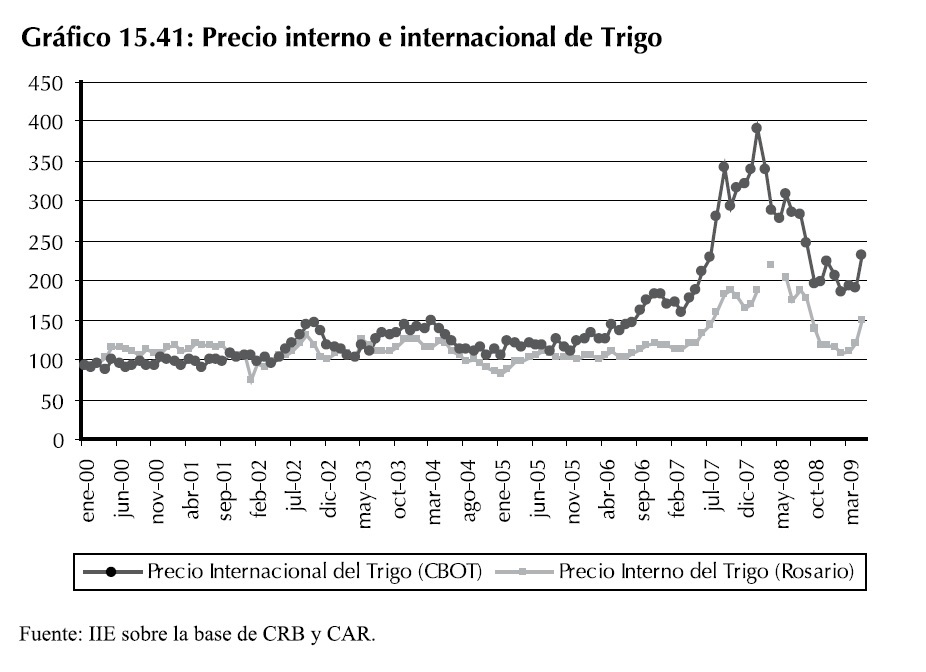

Respecto a los precios del trigo es posible observar un patr√≥n de comportamiento similar al¬†descripto en los casos anteriores. A nivel internacional, las cotizaciones del cereal se incrementaron desde comienzos del a√Īo 2007, alcanzando un m√°ximo de US$390 en el mes de febrero¬†del a√Īo 2008.¬†

Las mismas observaciones realizadas para el caso de la soja y el maíz son válidas también para el trigo. A pesar de que hubo una disminución en los stocks mundiales de este cereal, no es razón suficiente para explicar un incremento de precios de esta magnitud. De esta manera, cobran más fuerza los argumentos vinculados a los cambios en las variables financieras y el incremento de la participación de los fondos de inversión en los mercados de commodities agrícolas.

En ¬†los ¬†primeros ¬†seis ¬†meses ¬†de ¬†2009, ¬†los ¬†precios ¬†se¬†ajustaron en un nivel m√°s bajo¬†a ¬†los observados ¬†durante ¬†el¬†2008, ¬†pero ¬†por ¬†sobre ¬†el ¬†promedio ¬†hist√≥rico ¬†del ¬†per√≠odo¬†2000-2006. La estabilizaci√≥n¬†de la crisis financiera internacional y el consecuente reacomodamiento ¬†en ¬†los mercados¬†financieros ajust√≥ el precio del¬†trigo en un nivel promedio de¬†US$200. ¬†Las ¬†estimaciones a¬†futuro respecto a un d√≥lar m√°s¬†depreciado ¬†que ¬†en ¬†a√Īos ¬†anteriores ¬†hace ¬†esperar ¬†un precio¬†sostenido del cereal.

Respecto al mercado interno, si bien se observaron incrementos de precios, los mismos estuvieron muy lejos de las cotizaciones internacionales. Los valores máximos alcanzados en el mercado  de Rosario  marcaron  US$218  en  el  mes  de  abril  de  2008.  Estos  valores  duplican  el precio interno observado históricamente en este mercado, pero en dicho momento se realizaron muy pocas operaciones como consecuencia del extenso conflicto durante esos meses entre los productores agropecuarios y el gobierno nacional.

La aplicaci√≥n de derechos de exportaci√≥n por parte del gobierno nacional es una de las razones que explica este diferencial entre el precio internacional y el precio dom√©stico. Por otra parte,¬†el cierre arbitrario por parte de la ONCCA de los registros de exportaci√≥n gener√≥ una ca√≠da adicional en el precio interno, ya que de esta manera exist√≠a menos inter√©s por parte de la exportaci√≥n¬†en demandar el producto. Si bien el gobierno nacional implement√≥ estas medidas con el objetivo¬†de evitar que el incremento en los precios internacionales se trasladase al precio de los alimentos¬†internos, esta medida gener√≥ mucha desconfianza entre los productores, reflej√°ndose luego en la¬†disminuci√≥n del √°rea sembrada durante las campa√Īas 2008/09 y 2009/10.

15.3.1.3.2.3 Exportaciones de trigo de Argentina

De acuerdo al total de ventas al exterior de granos correspondientes al a√Īo 2008, el trigo¬†represent√≥ el 23% de las exportaciones totales, con un volumen de 8,9 millones de toneladas. De¬†esta manera, la comercializaci√≥n de este cereal permiti√≥ el ingreso de 2.607 millones de d√≥lares,¬†explicando de esta manera el 22% del valor de las exportaciones totales de granos.

El principal destino de las exportaciones de trigo de Argentina es Brasil. Los env√≠os hacia este¬†pa√≠s alcanzaron las 4 millones de toneladas durante el a√Īo 2008 (45% del total del trigo exportado)¬†por un valor de US$1.188 millones, constituyendo una de las relaciones comerciales m√°s importantes con este pa√≠s. Entre la extensa lista de pa√≠ses hacia los cuales Argentina env√≠a este producto¬†se encuentran Sud√°frica (9%), Per√ļ (7,4%) y Argelia (4,5%), como los destinos m√°s importantes¬†luego de Brasil.

Las ¬†perspectivas ¬†para ¬†el¬†a√Īo 2009 y 2010 no son muy¬†alentadoras. ¬†La ¬†importante¬†disminuci√≥n ¬†en ¬†el ¬†√°rea ¬†sembrada de la campa√Īa 2008/09¬†y 2009/10, producto de condiciones ¬†clim√°ticas ¬†desfavorables y de la desconfianza por¬†parte ¬†de ¬†los ¬†productores ¬†respecto ¬†a ¬†la ¬†comercializaci√≥n¬†de ¬†este ¬†producto, ¬†resultar√°n¬†en una menor producci√≥n. Se¬†estima ¬†que Argentina ¬†consume ¬†internamente ¬†entre ¬†6 ¬†y ¬†8¬†millones de toneladas al a√Īo,¬†con lo cual, los resultados de¬†estas ¬†campa√Īas ¬†alcanzar√≠an¬†para cubrir la demanda interna dejando un saldo muy bajo¬†para la exportaci√≥n.

15.3.1.3.3 Proyecciones a largo plazo para la producción de trigo

De acuerdo a lo expuesto anteriormente, Argentina cuenta con un potencial de producción que excede sus requerimientos de consumo interno. Esta posibilidad permite no sólo abastecer el consumo interno sino también parte de la demanda del resto del mundo.

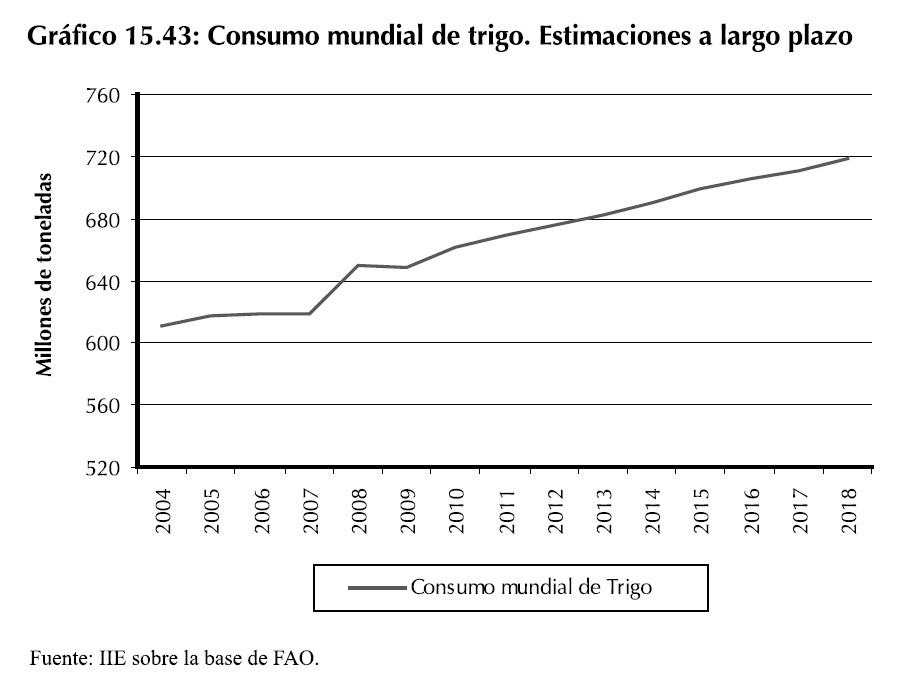

Como se puede observar en el Gráfico 15.43, el consumo mundial de trigo continuará creciendo durante la próxima década a una tasa promedio de 1,2%. El crecimiento demográfico analizado en la primera parte de este capítulo es parte de la explicación de este incremento en el consumo mundial de trigo.

La alta proporción de personas  residentes  en  economías en desarrollo y las favorables expectativas  de  crecimiento económico  hacia  futuro  de las mismas, llevarían a incrementar  la  demanda  de  este cereal  como  parte  de  su  alimentación básica.

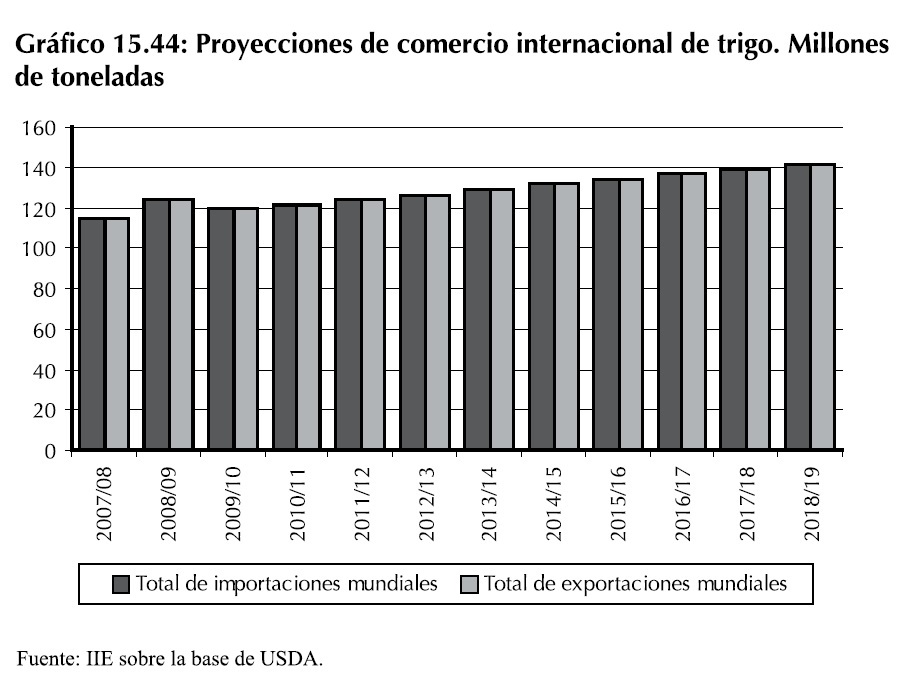

De ¬†esta ¬†manera, ¬†los¬†pa√≠ses ¬†que ¬†cuentan ¬†con ¬†los¬†recursos ¬†naturales ¬†suficientes ¬†para ¬†producir ¬†el ¬†mismo¬†cuentan ¬†con ¬†una ¬†favorable¬†proyecci√≥n en t√©rminos de la¬†demanda mundial. Por otra parte, las estimaciones realizadas por USDA respecto al comercio¬†internacional de trigo para los pr√≥ximos 10 a√Īos aportan a√ļn m√°s evidencia respecto a esta¬†tendencia.¬†

Como se puede observar¬†en ¬†el ¬†Gr√°fico ¬†15.44, ¬†las ¬†proyecciones ¬†de ¬†comercio ¬†internacional son muy favorables:¬†las ¬†exportaciones ¬†e ¬†importaciones ¬†mundiales ¬†crecer√°n¬†un 1,9% en promedio durante¬†los pr√≥ximos 10 a√Īos. De esta¬†manera, siendo Argentina uno¬†de ¬†los ¬†principales ¬†proveedores ¬†de ¬†trigo ¬†al ¬†mundo, ¬†deber√° ¬†considerar ¬†en ¬†sus ¬†planes¬†a futuro un incremento en la¬†producci√≥n de trigo a los fines¬†de ¬†abastecer ¬†su ¬†demanda ¬†y¬†mantener ¬†su ¬†participaci√≥n ¬†en¬†el ¬†mercado ¬†internacional ¬†de¬†este cereal.¬†

15.3.1.3.4 Consideraciones generales para un plan estratégico para la producción de trigo

Como fuera comentado anteriormente, el trigo es uno de los cereales m√°s consumidos a nivel¬†mundial, utilizado principalmente para la elaboraci√≥n de alimentos de consumo humano. Dado¬†que los recursos naturales para producirlo no se encuentran en todos los pa√≠ses del mundo, muchos¬†de ellos se encuentran en la necesidad de importarlo. Argentina cuenta con la capacidad de generar¬†excedentes con lo cual √©stos encontrar√°n siempre alg√ļn demandante en el exterior.¬†

La producción de trigo en Argentina forma parte de una extensa cadena de valor, la cual involucra varios sectores productivos. Entre ellos se encuentran tanto aquellos ligados a la provisión de insumos para su producción como aquellos que lo demandan para utilizarlo en otros procesos productivos. En el primero de los casos se encuentran las empresas dedicadas a la obtención de semillas, elaboración de agroquímicos, fabricación de maquinaria y las dedicadas a logística y transporte. Por otra parte, entre las que lo demandan como insumo, se encuentran la industria molinera, la cual lo utiliza para la producción de harina, y varias empresas productoras de alimentos de consumo diario.

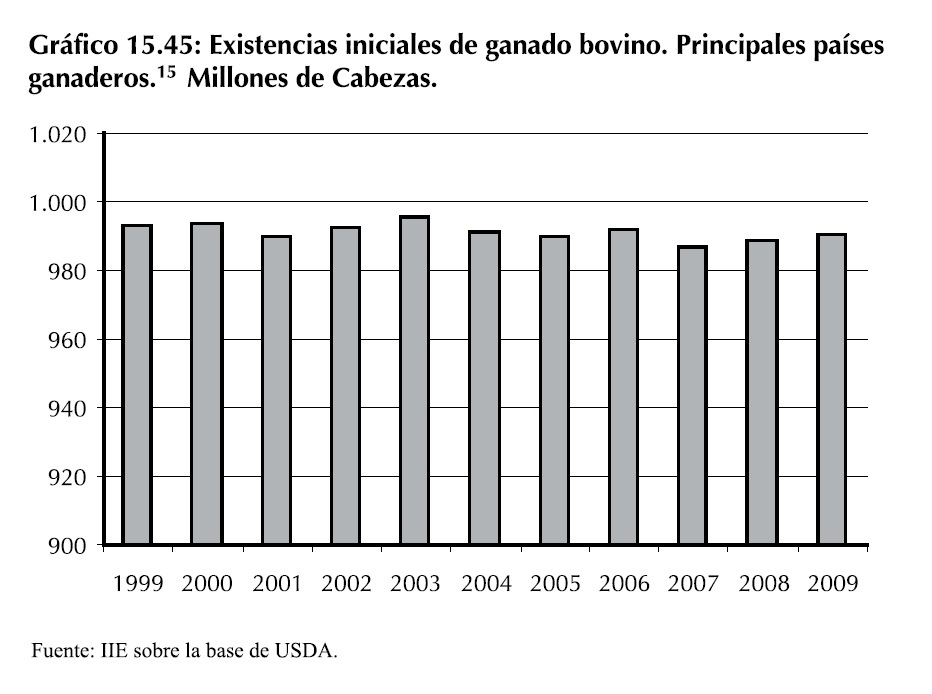

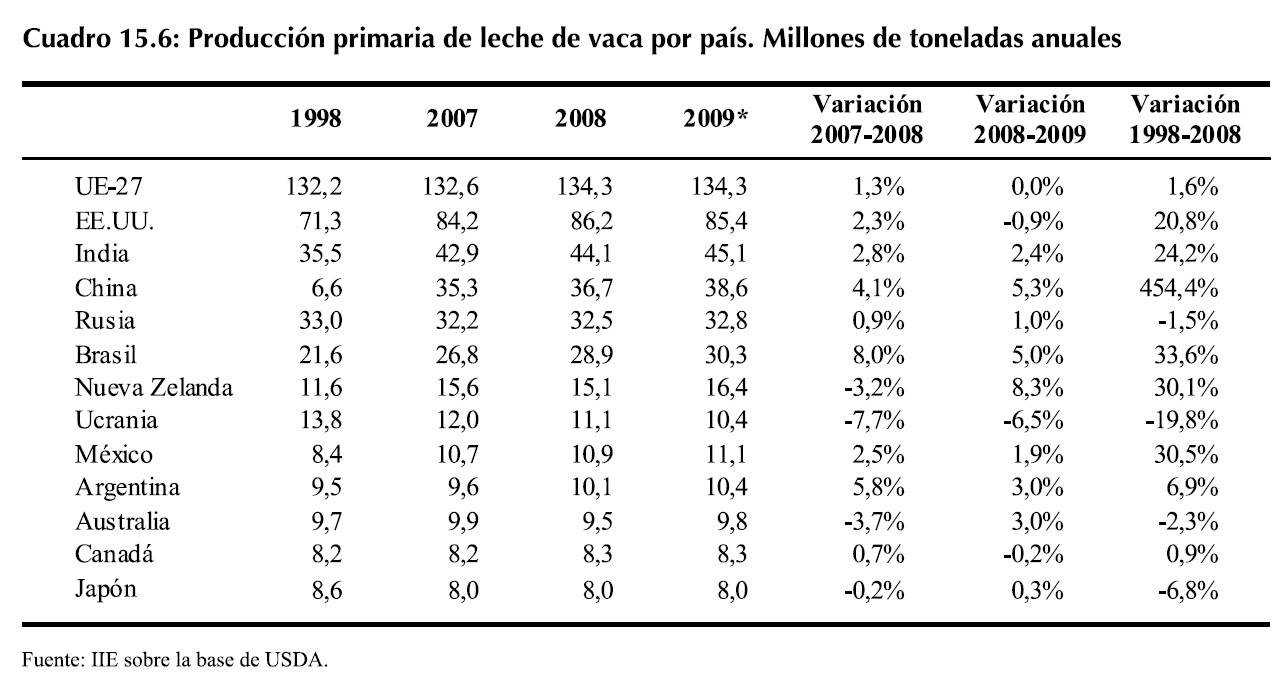

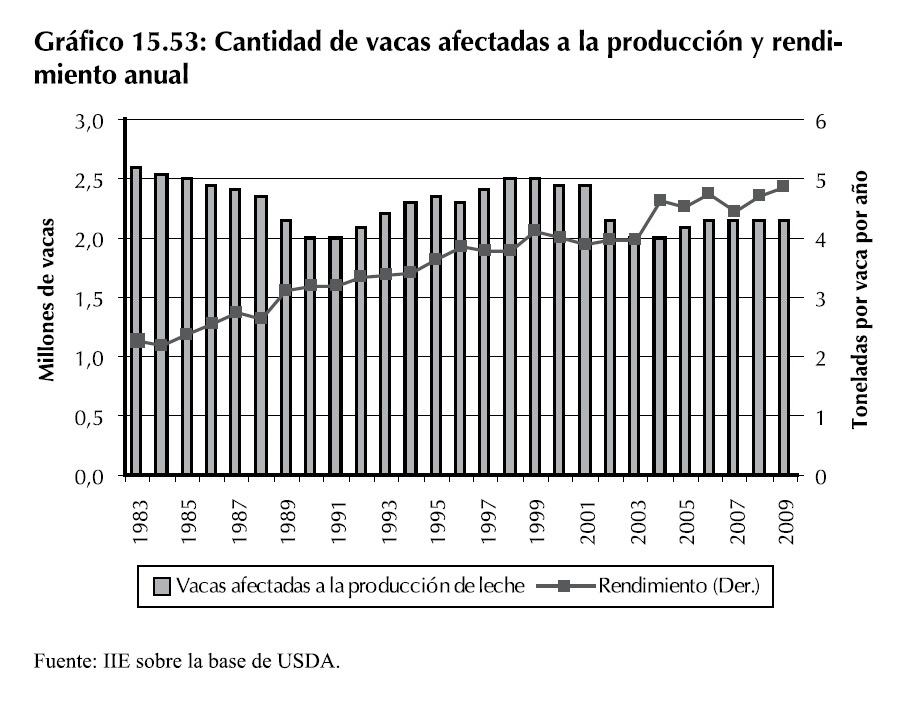

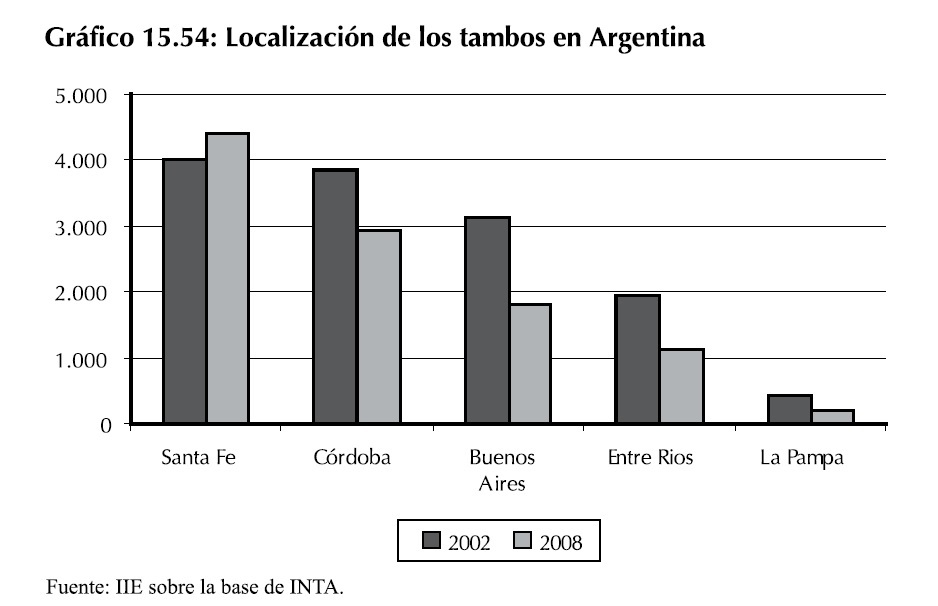

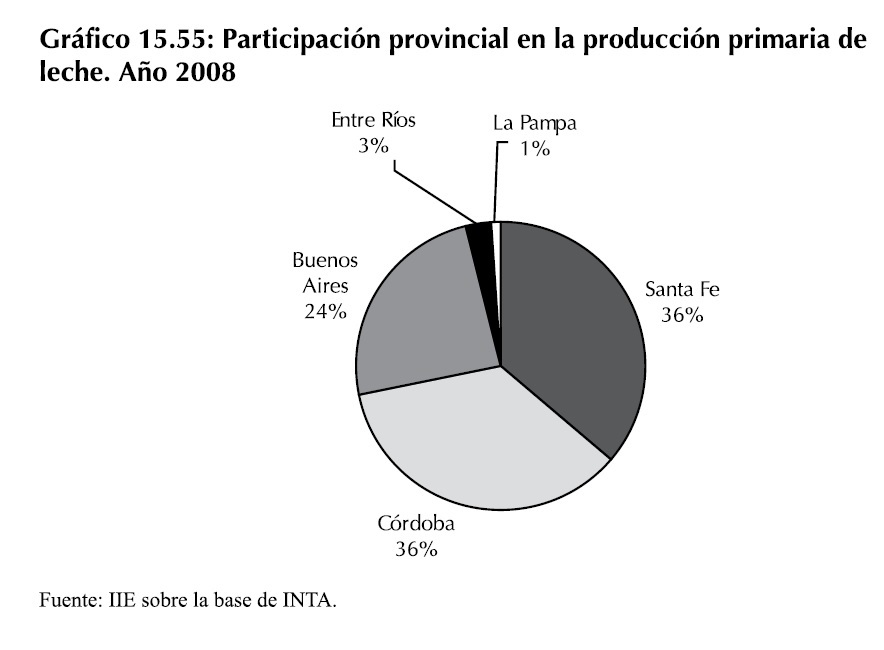

A√ļn teniendo en cuenta las dimensiones de esta cadena y la consecuente importancia de la¬†producci√≥n primaria de trigo como insumo b√°sico, Argentina no cuenta con una estrategia expl√≠cita a largo plazo acordada entre los distintos sectores.¬†