INVERSIONES E INDUSTRIA

CAPÍTULO 5: INVERSIONES E INDUSTRIA

La inversión en Argentina ha tenido un comportamiento histórico errático, supeditada a los vaivenes económicos. En los últimos años, ha presentado un crecimiento importante, pero que aún no alcanza para recuperar la pérdida sufrida en la última crisis. Si bien su importancia es fundamental, sobre todo en un país en desarrollo, no es suficiente para lograr crecimiento a largo plazo. Este último está íntimamente relacionado con la productividad, que a su vez depende de un marco institucional estable y de la capacidad de innovación. En este aspecto el sector privado, en especial el industrial, se convierte en un actor indispensable como catalizador de estas acciones tendientes a sostener en el tiempo las tasas de crecimiento para incrementar los niveles de desarrollo.

5.1 Inversiones

5.1.1 Crecimiento económico e inversión

Las variables vinculadas con la acumulación de capital suelen estar estrechamente asociadas al ciclo económico, y sus movimientos cíclicos son típicamente de gran amplitud. La teoría económica ortodoxa sostiene que la inversión no es un factor de crecimiento de largo plazo, ya que si bien genera un incremento de corto plazo, no produce un aumento de la productividad, aceptada como el factor clave de generación de crecimiento en el largo plazo. Sin embargo, la literatura no niega el vínculo entre el proceso inversor y el crecimiento económico. Es menester tener en cuenta que la vinculación entre estas variables es compleja y resulta influenciada especialmente por la presencia del entorno institucional. En otras palabras: la inversión sí está vinculada con el nivel de PIB per cápita, pero no lo estaría con sus incrementos sostenidos.

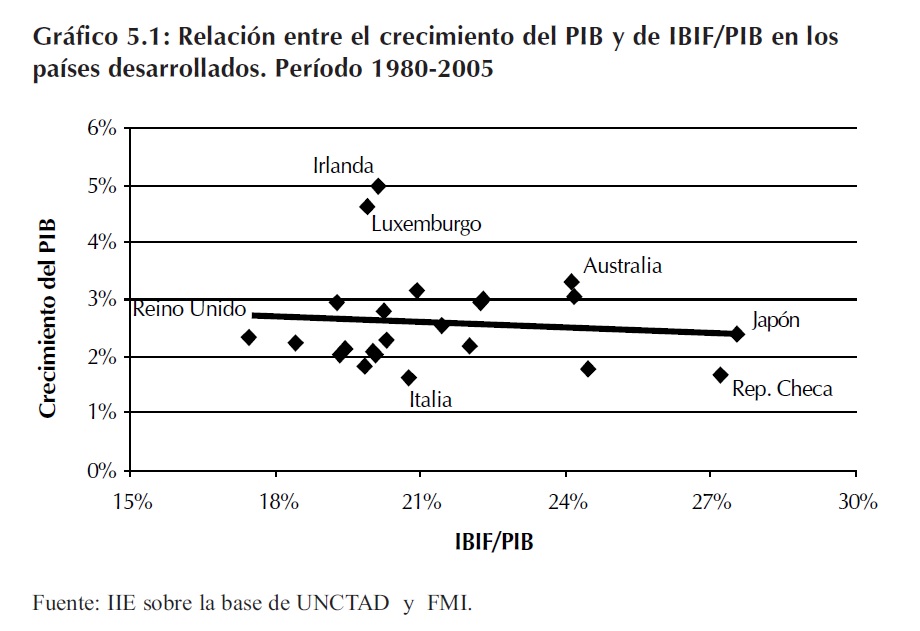

Analizando el nexo entre las tasas de crecimiento y la razón de inversión respecto al PIB1 para el período 1980 – 2005, se observa que la relación no es concluyente, presentándose importantes diferencias de acuerdo al nivel de ingresos de cada país. Al analizar por separado las economías desarrolladas y las economías en desarrollo, la relación para el primer grupo es menos marcada, como muestra el Gráfico 5.1. Las tasas de inversión bruta interna fija sobre el PIB se extienden en un rango que va desde 17% hasta al 27%. Las tasas de crecimiento anuales promedio del PIB se ubican entre el 1,6% y 6,6%. Es decir, existe una gran variedad de comportamientos que no determinan una relación clara entre ambas variables para el caso de los países más avanzados. Irlanda y Luxemburgo son los casos excepcionales, con crecimientos de alrededor del 5%, pero con una inversión que no alcanza el 20% del PIB.

1 Esta relación se refiere a la que existe entre la Inversión Bruta Fija Interna (IBIF) y el PIB per cápita.

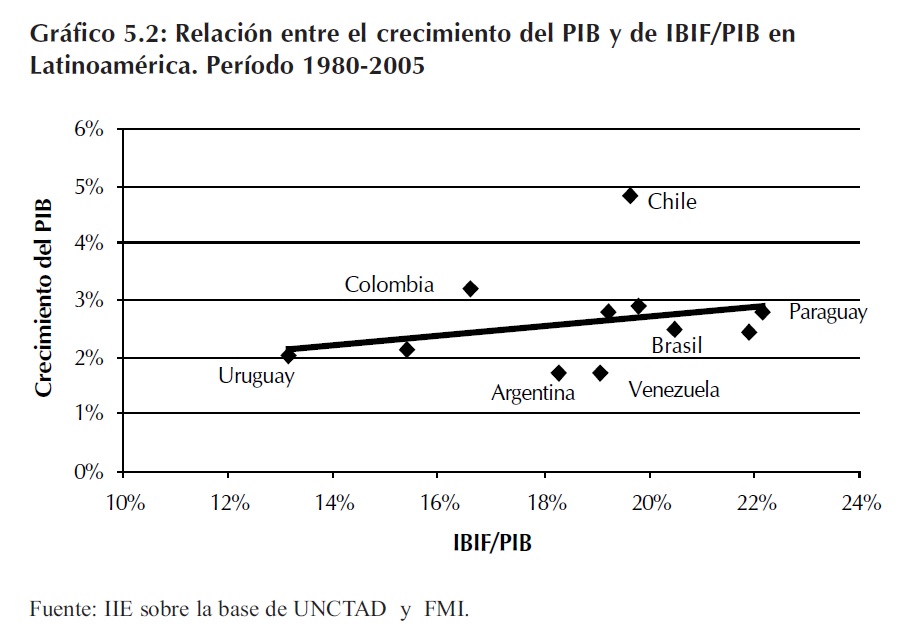

En el caso de las economías en desarrollo, América Latina presenta una tendencia positiva aunque no muy pronunciada. Chile es el caso excepcional: invirtiendo cerca del 20% anual promedio del PIB, logró sostener una tasa promedio de crecimiento cercana al 5% durante los últimos 25 años. Argentina, con una inversión promedio levemente inferior, de 18,3%, creció muy por debajo, sin llegar al 2% anual promedio. Es además el país con menor crecimiento promedio de la región, seguido de cerca por Venezuela.

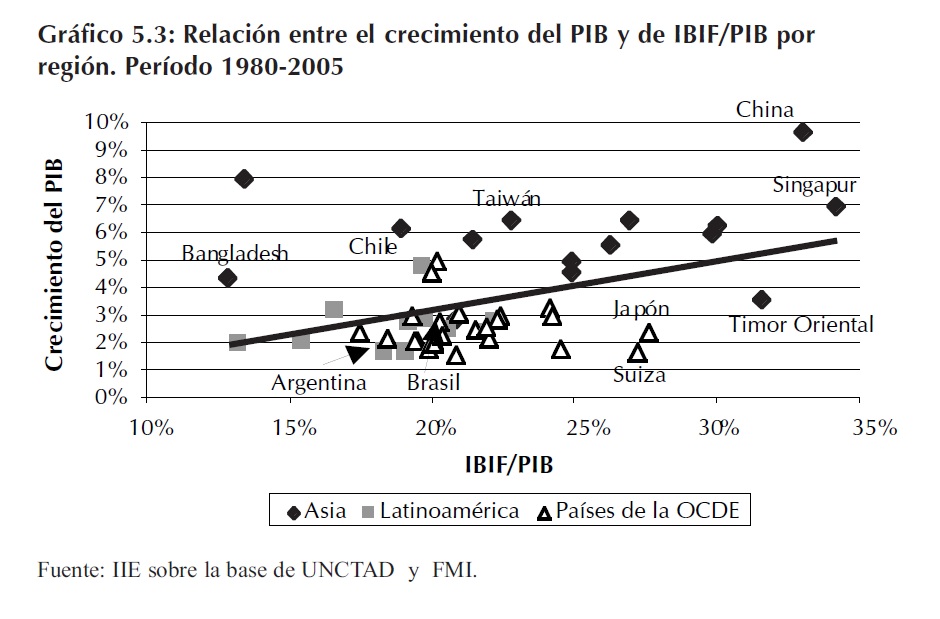

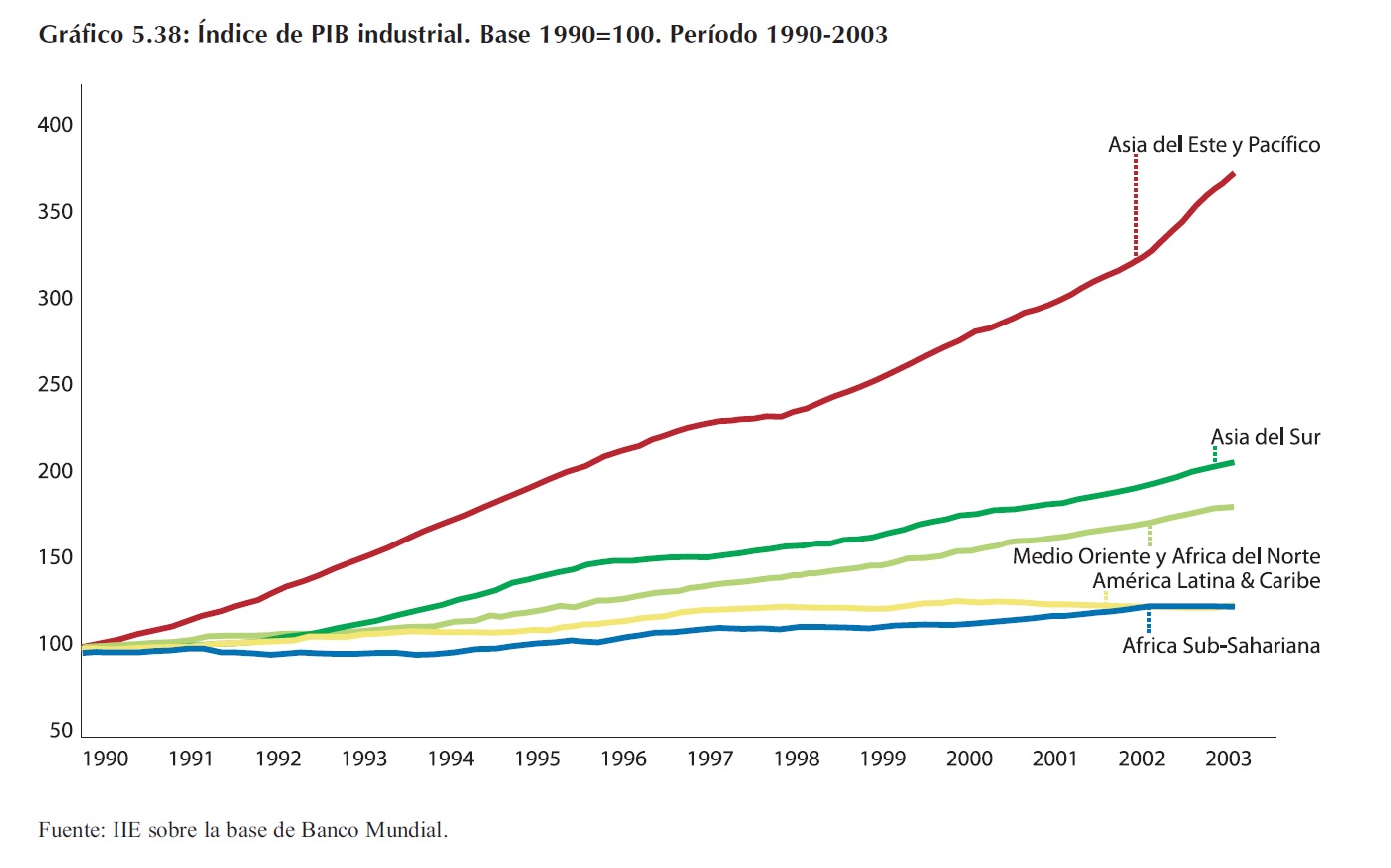

Si ahora se observa el comportamiento de estas variables por región, se presentan características muy particulares de cada una. Asia es la región con mayor crecimiento del PIB, pero con mayor dispersión en las tasas de inversión. Casos excepcionales, como en China y Corea, donde la inversión alcanza el 33% y el 31% del PIB, les ha permitido mantener un crecimiento extraordinario. Latinoamérica presenta un comportamiento exactamente opuesto: poca inversión y bajo crecimiento. Los países desarrollados por otra parte, también muestran un comportamiento similar al latinoamericano, pero con mayores tasas de inversión.

La acumulación de capital, por lo tanto, presenta una asociación con el crecimiento económico, es decir, a mayor proporción de IBIF sobre PIB, mayor crecimiento promedio de las economías. Sin embargo, debe comprenderse que ésta no es determinante. El crecimiento es un fenómeno complejo, producto de una conjunción de causas de orden macroeconómico, de estrategias de inserción internacional, de factores tecnológicos y cuestiones institucionales. La nueva literatura del crecimiento (Easterly, 2001), sugiere la existencia de círculos virtuosos (y viciosos) de crecimiento en los que la acumulación de capital físico y humano y la presencia de un entorno institucional favorable a la inversión de actividades de alta rentabilidad (privada y social) tienden a ir de la mano2.

5.1.2 Inversión nacional

5.1.2.1 Evolución de la Inversión bruta interna fija

La Inversión bruta interna fija (IBIF) está compuesta por las nuevas inversiones realizadas en activos fijos por las empresas residentes de un país, más ciertas adiciones al valor de los activos no producidos realizadas por la actividad productiva de las unidades institucionales. Estos activos incluyen viviendas, edificios y estructuras, maquinaria y equipo, activos cultivados (para la obtención de productos como frutas, leche, caucho, etc.), la exploración minera, activos fijos intangibles, entre otros.

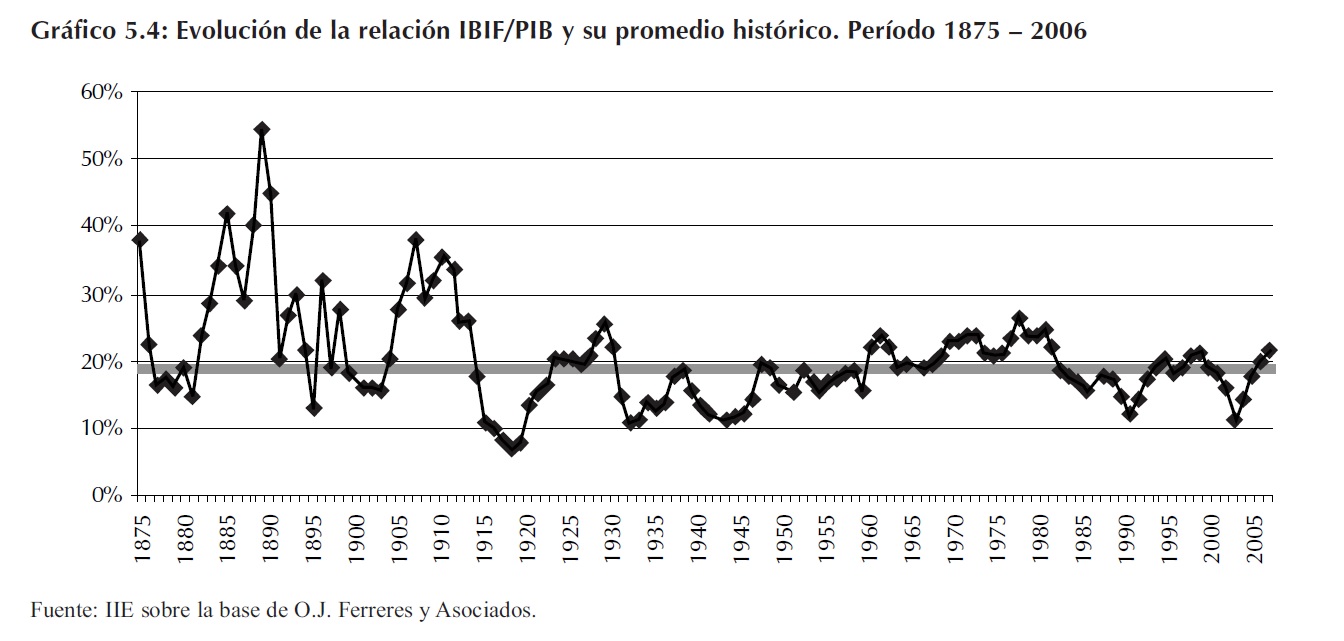

En Argentina, la IBIF ha tenido un comportamiento histórico errático. Es posible observar como cada crisis económica marca una sustancial caída de la misma. A fines de Siglo XIX y principios del Siglo XX, ésta logró sus máximos históricos, coincidentes con los períodos de desarrollo del país. En tiempos más recientes, los últimos picos registrados ocurrieron durante las décadas de 1960 y 1970, gracias al período desarrollista de Frondizi y a la gran inversión pública durante la primera parte de la década de 1970, presentando un promedio de 21,9% (1960-1980) frente al promedio histórico de 19,1% (1875 – 2006).

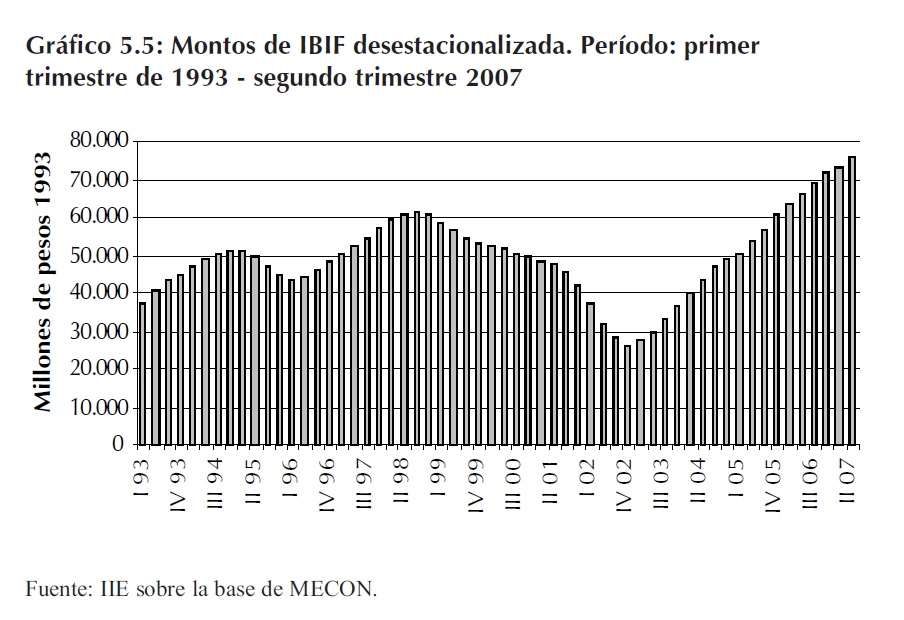

Desde la última crisis, el comportamiento de la IBIF se ha recuperado de forma sostenida. Después de la recesión que comenzó en 1998/1999 y culminó en 2002/03, la IBIF empezó a crecer en el primer trimestre de 2003 y no ha presentado aún ningún período de decrecimiento. El crecimiento acumulado de la misma alcanza el 190% (primer trimestre 2003 – segundo trimestre de 2007).

2 En la última sección de este capítulo se ampliarán estas cuestiones, sobretodo en lo que se refiere a la situación institucional y a la importancia de la tecnología en Argentina.

Respecto de su evolución en relación al PIB, en 2002 fue de $26.533 millones (constantes a precios de 1993), representando un 11,3% del PIB. Esta proporción fue una de las más bajas de la historia, y la menor desde 1943. Con la recuperación económica, la IBIF ha crecido llegando a su máximo histórico de $71.784 millones (constantes a precios de 1993) en 2006 y $73.107 millones en el primer semestre de 2007. Este monto es un 13,3% superior al del mismo período del año anterior. Aún así, la IBIF no logra alcanzar una proporción importante del PIB, como supo hacerlo en períodos anteriores, representando en 2006 el 21,7% y durante el primer semestre de 2007, el 21,2%. La tasa de crecimiento interanual presentó una desaceleración a partir del tercer trimestre de 2004. No obstante, estas tasas continúan siendo mayores a la tasa de crecimiento del PIB, lo que se destaca como un proceso de convergencia, que se espera continúe en el futuro.

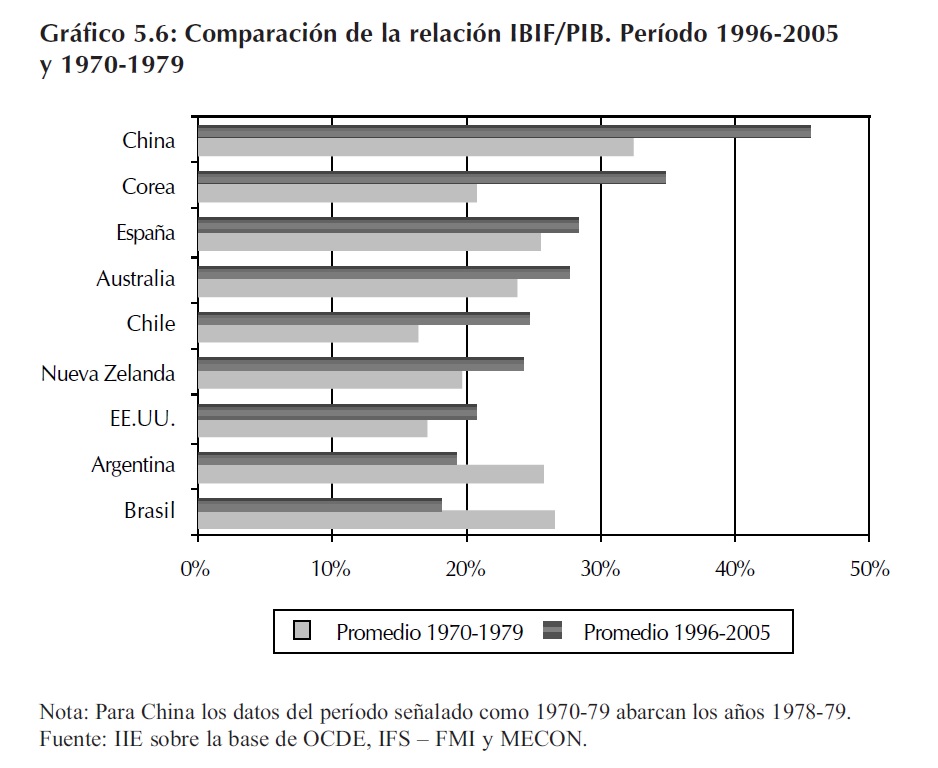

En cuanto al desempeño respecto de otros países, Argentina se encuentra rezagada. Durante la década del ’70 poseía cierto liderazgo manteniendo tasas de inversión respecto del PIB que superaban a varios países desarrollados. Sin embargo, la volatilidad a la que se vio expuesta la economía y la falta de previsibilidad y reglas claras, hizo que dos décadas después, no sólo se encuentre por debajo de otros países, sino también por debajo de su propia performance en aquella época.

5.1.2.2 Composición de la Inversión Bruta Interna Fija

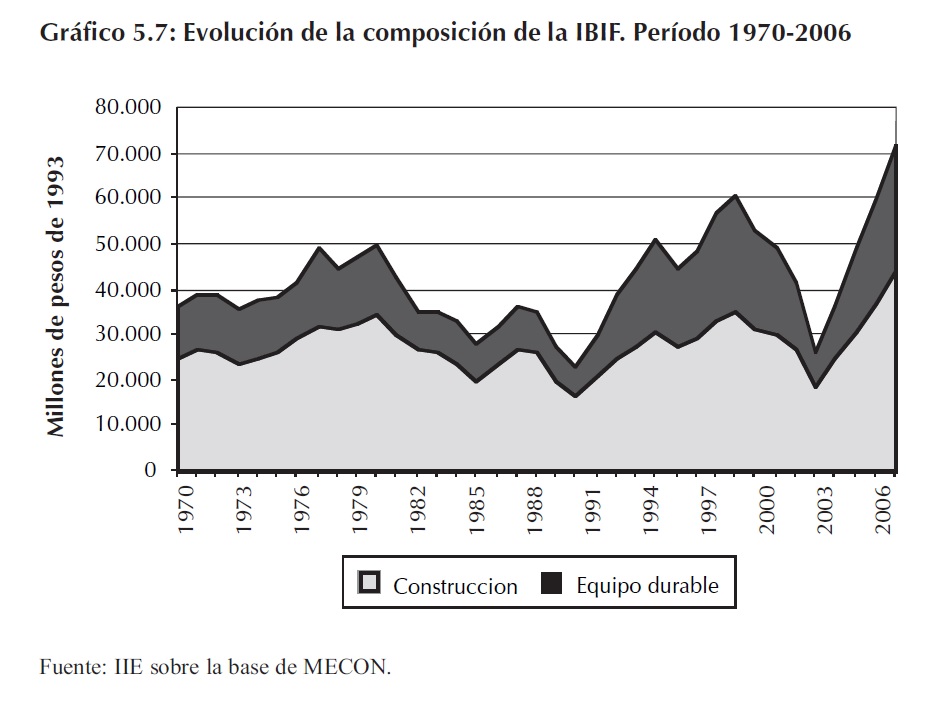

Para completar el análisis sobre la evolución de la IBIF, es necesario observar cómo está conformada. La composición de la IBIF en Argentina ha verificado diferentes modificaciones a través de los años. De acuerdo a la clasificación estándar, la IBIF se compone de construcción y equipo durable de producción. Este último, se divide a su vez en nacional e importado.

Históricamente, la IBIF estuvo dominada por la componente de construcción, que si bien constituye una partida de inversión, incluye viviendas, que no son consideradas dentro de la llamada «inversión reproductiva». Esta última, es aquella que genera mayor capacidad productiva. Por lo tanto, se considera que la inversión en equipo durable de producción y la parte reproductiva de la partida de construcción, son las verdaderas generadoras de crecimiento potencial de la economía.

En las últimas tres décadas, la construcción se mantuvo siempre por encima del 60% de la IBIF, a excepción del año 1994 y del trienio 1997-99. Es decir, la inversión en equipo durable, si bien tuvo un aumento importante durante la década del ’90, estos niveles alcanzados no se mantuvieron, resintiéndose con respecto a la construcción con la crisis del 2002. Por lo tanto, no sólo es necesario aumentar la inversión sino también mejorar la calidad de la misma.

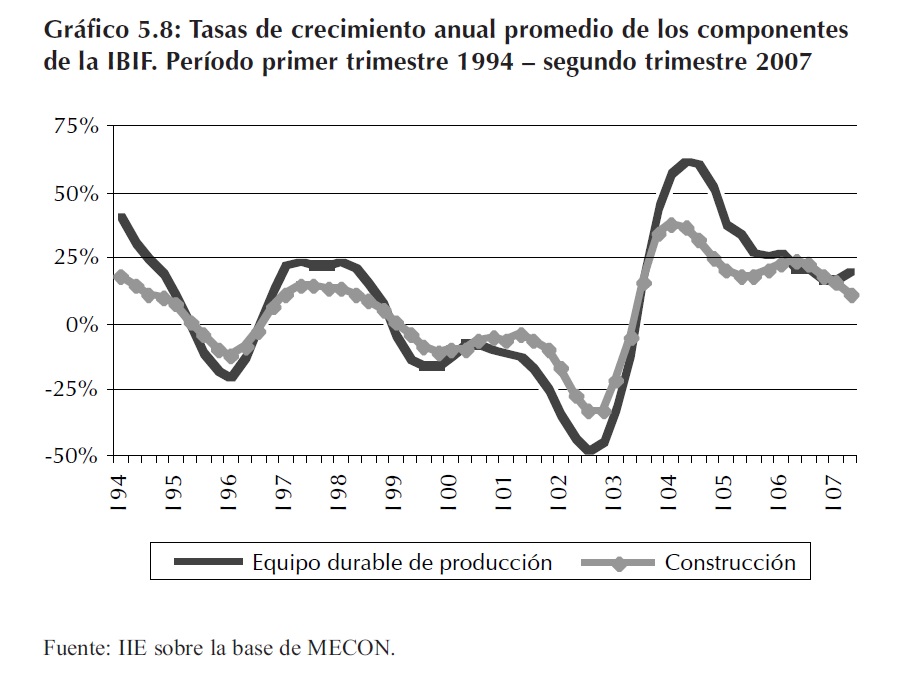

Analizando el período reciente, fue la construcción la que impulsó el crecimiento de la inversión después de la salida de la convertibilidad, llegando a representar el 69% de la IBIF en 2002. Sin embargo, ha mantenido tasas de crecimiento menores que la inversión en equipo durable, éstas últimas, mucho más volátiles. En el primer semestre de 2007, la tasa de crecimiento de la construcción fue de un 7,7% frente a un 22,8% del equipo durable.

Dentro del componente equipo durable, cada vez es mayor la participación de los importados, llegando al 59% en el segundo trimestre de 2007. Incluso, ya se ha superado el nivel del año 1998 en que llegaba a 54%, mientras que durante 2006 fue de 57%. A pesar del tipo de cambio elevado, el crecimiento de la economía ha permitido el aumento de las compras en el exterior.

La reacción inmediata después de la salida de la convertibilidad fue de una gran caída de las importaciones, entre las que se encontraban las que forman parte de la inversión en equipo durable. Con el transcurso del tiempo, éstas se fueron recuperando (al igual que el general de las importaciones) de la mano del crecimiento económico. Desde el tercer trimestre de 2004 y de forma ininterrumpida, la proporción aportada por los equipos durables importados fue mayor a los nacionales. El crecimiento anualizado de los primeros en el segundo trimestre de 2007 fue de un 27% respecto de igual periodo del año anterior, mientras que los nacionales lo hicieron a una tasa no despreciable del 12,1%.

5.1.2.3 Importación de Bienes de capital

La importación de bienes de capital generalmente responde a la necesidad de ciertos sectores productivos de modernización tecnológica pero su comportamiento se ha encontrado generalmente supeditado a los vaivenes de la economía. Estos, además, contribuyen a los cambios en los tipos de bienes de capital que se importan. Esto es importante ya que no todos producen el mismo aporte a la formación de capital en la economía.

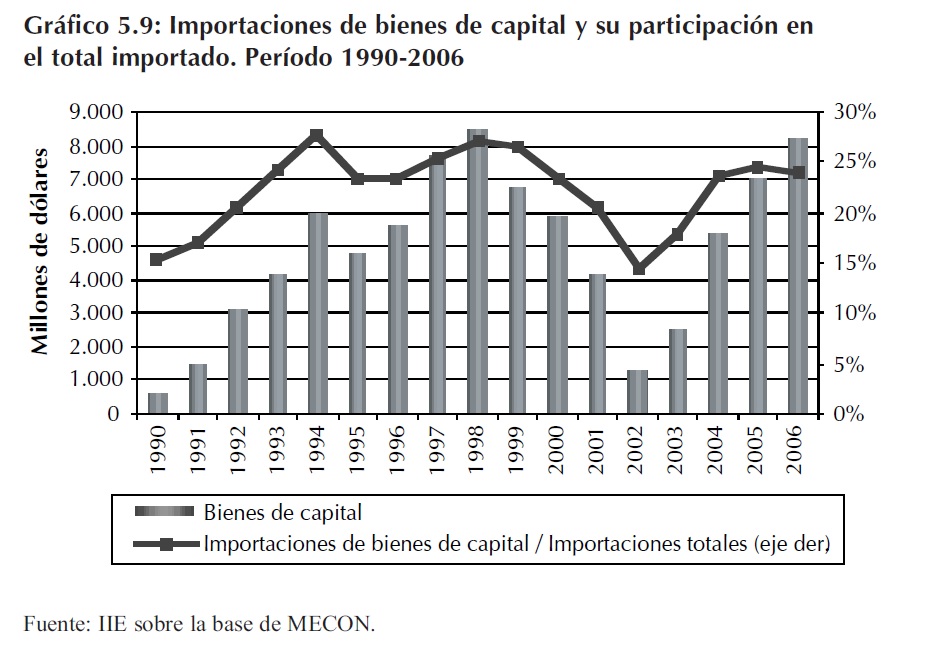

Como se observa en el Gráfico 5.9 durante 2006, las importaciones de bienes de capital sumaron US$8.200 millones, casi alcanzando el pico de 1998 de US$8.500 millones. El incremento de las mismas en los últimos cuatro años presentó tasas elevadas, de un promedio anual del 49%, y en el primer trimestre de 2007, del 32%3. Sin embargo, a pesar de este importante incremento, durante 2006 la participación de los bienes de capital sobre el total importado se mantuvo estable, debido al importante crecimiento que también tuvieron las importaciones generales de la economía.

3 Respecto de igual período del año anterior.

Las actividades económicas que más dinamismo presentaron en cuanto a la adquisición de bienes extranjeros durante 2006, fueron el sector minero (46%), seguido por salud (37%) y por detrás, el sector de construcción con un 25%, la mitad del crecimiento que había presentado en 2005.

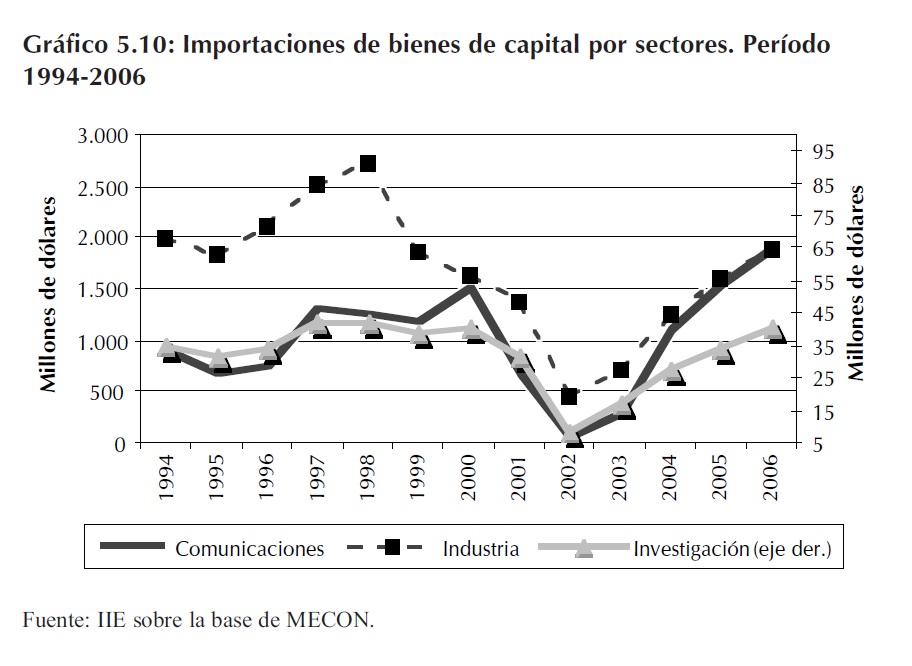

Es destacable el desempeño que el sector comunicaciones tuvo en los últimos cuatro años. Durante 2006, fue el sector más demandante, superando levemente a las importaciones de la industria manufacturera, con US$1.900 millones. Es interesante remarcar que las importaciones de la industria manufacturera tradicionalmente fueron las partidas de mayor importancia. El rubro de comunicaciones constituye el 23% de las importaciones de bienes de capital, donde la principal partida fue «transmisores y transmisores-receptores de TV, radio y radiotelefonía» con US$1.430 millones, mayormente compuesta por teléfonos celulares. Estos últimos presentaron un crecimiento del 10% durante el primer semestre del presente año. Por otra parte, los vehículos automotores para transporte de mercancía (camiones) representaron la segunda partida de mayor volumen, con US$696 millones.

Por el contrario, las importaciones del rubro investigaciones4, revisten especial importancia por su aporte a la productividad y por ser típicamente bienes para el uso en actividades científicas y de investigación. Desafortunadamente tienen una muy escasa significación en el total de importaciones, presentando además una tendencia decreciente en la participación, a pesar de su crecimiento. En promedio, éstas representaron un 0,6% del total durante el período 1994-2006 y son equivalentes al 3% de las importaciones de comunicaciones (promedio período 2003-2006)

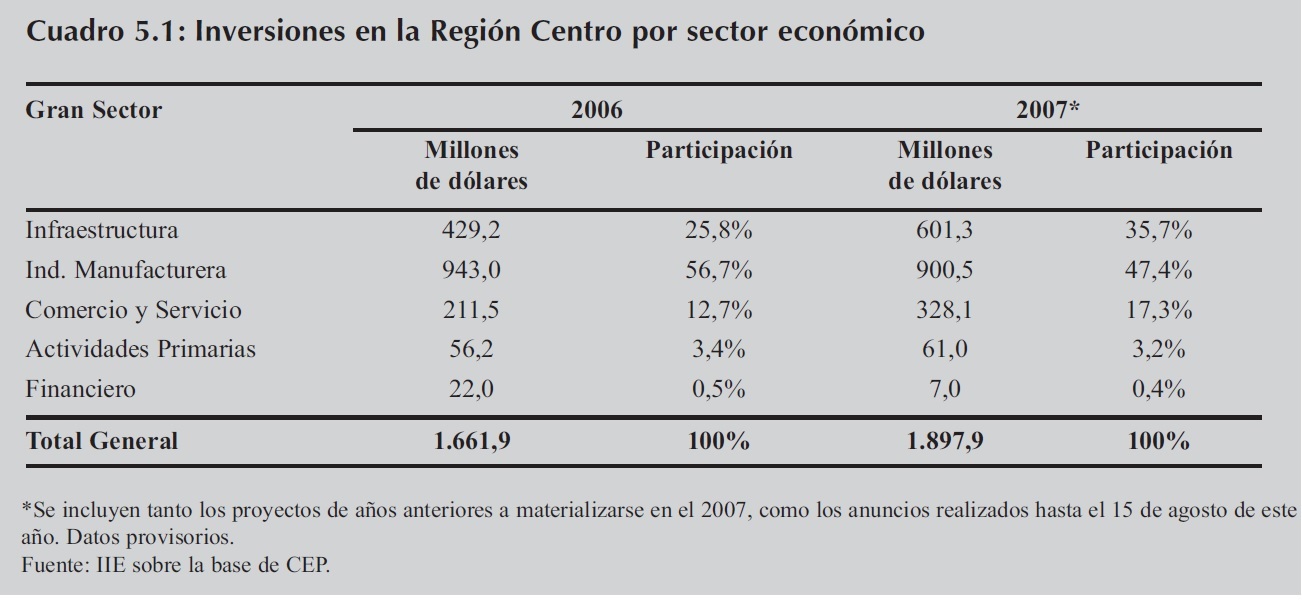

Recuadro 5.1: Inversiones en la Región Centro5

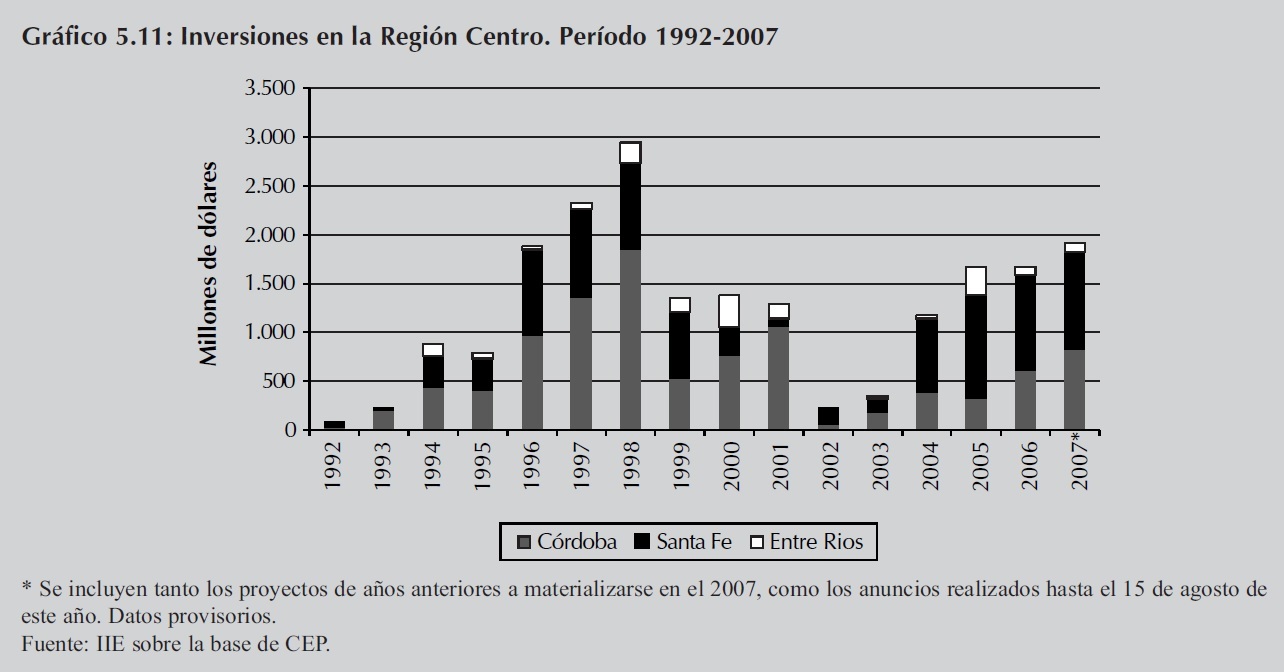

Las inversiones en la Región Centro se han incrementado de forma sucesiva en los últimos años, siguiendo la tendencia del total nacional. La tasa de crecimiento anual promedio para el período 2003-2007 fue de 67%. Como puede observarse en el Gráfico 5.11, a partir de 2005 los montos de inversión superaron a los del período pre-crisis (1999-2001), pero aún no alcanzaron los de los mejores años de la convertibilidad. En el año 2006, el total de inversiones ascendió a US$1.661 millones, valor levemente inferior al registrado en 2005.

4 Incluye aceleradores de partículas, globos y dirigibles, instrumentos de astronomía, microscopios y difractógrafos, instrumentos de control y precisión, maquinaria de oficina y cálculo.

5 Los datos de inversiones utilizados en este apartado surgen del relevamiento realizado por el Centro de Estudios para la Producción (CEP) de anuncios de inversiones de firmas nacionales y extranjeras. Se incluyen tanto proyectos de ampliación, greenfields como fusiones y adquisiciones. No coincide con el concepto de IBIF o de IED.

Por otra parte, la Región Centro ha aumentado su participación en el total de inversiones nacionales. Entre el año 2002 y el año 2006, la Región Centro pasó de absorber el 6% del total invertido en el país al 11% en lo que va de 2007.

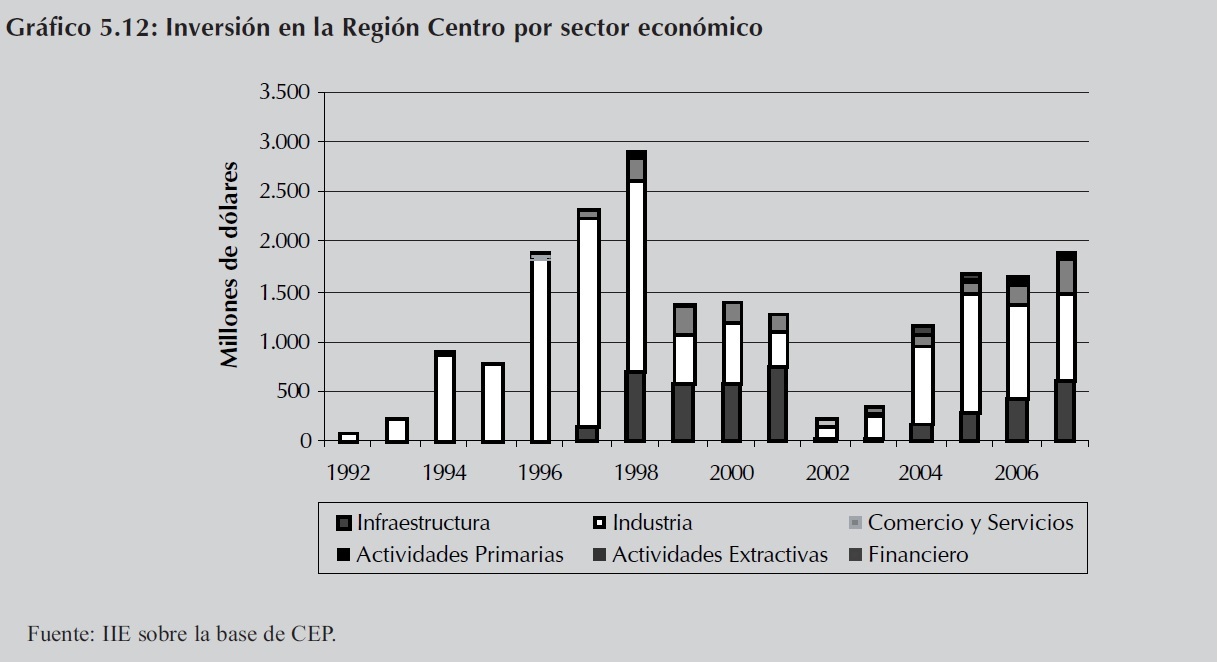

El destino de las inversiones se ha modificado a lo largo del tiempo. Entre 1992 y 1997, la industria manufacturera concentraba más del 95% del total de inversiones realizadas en la región. Desde 1998 a 2001, la inversión en infraestructura comenzó a tener mayor importancia, para luego volver a disminuir su participación a partir de 2001. En la actualidad, la industria es el sector de mayor absorción: 47% de los proyectos a materializarse este año pertenecen a las ramas manufactureras contra 32% para infraestructura y 17% a comercio y servicios.

Al comparar el presente año con 2006, se observa un aumento de la participación de las inversiones en infraestructura y en comercio y servicio, tendencia que comenzó después de 2004.

Al analizar las inversiones por provincia, las participaciones de Córdoba y Santa Fe, siempre fueron las mayores. Sin embargo, en los últimos años Santa Fe incrementó significativamente su aporte. En el período 2002-2007 el promedio de participación de Santa Fe ascendió al 58%. Córdoba, por su parte concentró el 34% de los fondos de la región y Entre Ríos 8%.

En Santa Fe, en lo que va del año 2007, los mayores fondos se dirigieron al sector de energía eléctrica, al sector automotriz y a la construcción. Durante 2006, el principal sector inversor fue el alimenticio, que concentró el 34% de las inversiones a esa provincia. En Córdoba, el comportamiento ha sido similar: durante 2007, los mayores fondos se dirigieron al sector automotriz, con casi el 30%, y a energía eléctrica, mientras que el año pasado, alimentos y bebidas fue el más importante (18%). Por último, en la provincia de Entre Ríos, la actividad forestal concentró hasta agosto de 2007 el 50% de las inversiones. Esta misma participación en el total provincial tuvo el sector de agricultura, ganadería y pesca durante 2006.

Fuente: IIE sobre la base de CEP.

5.1.3 Inversión extranjera directa

La Inversión extranjera directa (IED) es la categoría de inversión internacional que refleja el objetivo, por parte de una entidad residente de una economía (inversor directo), de obtener una participación duradera en una empresa residente de otra economía (empresa de inversión directa) (FMI, 1993). El concepto de participación duradera implica la existencia de una relación a largo plazo y de un grado significativo de influencia6 entre el inversor directo y la firma.

Para una empresa, la decisión de internacionalizar su producción se basa en aprovechar las ventajas de localización que ofrecen otras regiones o países, para lograr un mejor posicionamiento frente a otros inversores en el país receptor. La posesión de activos intangibles como patentes, marcas, tecnología, entre otros, constituye una ventaja de propiedad que poseen la mayoría de las firmas que se internacionalizan, frente a las locales. Otra ventaja usual, es la trayectoria y la experiencia en el mundo de los negocios que le otorga la multinacionalidad.

El impacto que producen las empresas transnacionales (ET) en las economías receptoras depende de los objetivos que las mismas posean. El efecto puede ser evaluado a través de la contribución al balance de pagos, la generación de nuevos empleos, el efecto sobre la inversión bruta interna fija, la producción de bienes y servicios para los consumidores, la transferencia de tecnología, entre otros. En general, la evidencia respecto de los beneficios de las ET es ambigua.

Estos usualmente se canalizan vía aporte de divisas, nuevos puestos laborales e incremento de los flujos de exportación. También es preciso señalar la contribución que producen las ET a la generación de nuevos procesos de aprendizaje, a la calidad a través de la exigencia en aplicación de normas estándares internacionales, en capacitación del personal, difusión de prácticas productivas, relaciones de cooperación entre las ET y sus proveedores, entre otros efectos positivos.

Sin embargo, no siempre el impacto es beneficioso para la economía receptora. Muchas veces, las importaciones generadas por las ET, sumadas a la salida de divisas por remisiones de utilidades y pagos por regalías y por patentes, es mayor que el aporte producido por las exportaciones que generan. Por otra parte, de acuerdo a varios estudios, sólo los países en desarrollo que posean un importante tamaño y/o crecimiento del mercado interno, o se encuentren geográficamente cercanos a países desarrollados, tienen mayores posibilidades de atraer IED, por lo que los países menos desarrollados sólo verían ampliar su brecha frente a otros más desarrollados. Entre los primeros se encontrarían Brasil, México, China e India.

6 Generalmente, es aceptado como indicador de IED la adquisición de al menos el 10 % del capital de la sociedad de la empresa receptora.

Aun así, la IED continua siendo un factor de influencia muy importante en el desenvolvimiento de las economías, tanto desarrolladas como en desarrollo. Las ET forman parte del proceso de globalización mundial y son competidoras del resto de las empresas nacionales, tanto en el mercado interno como externo.

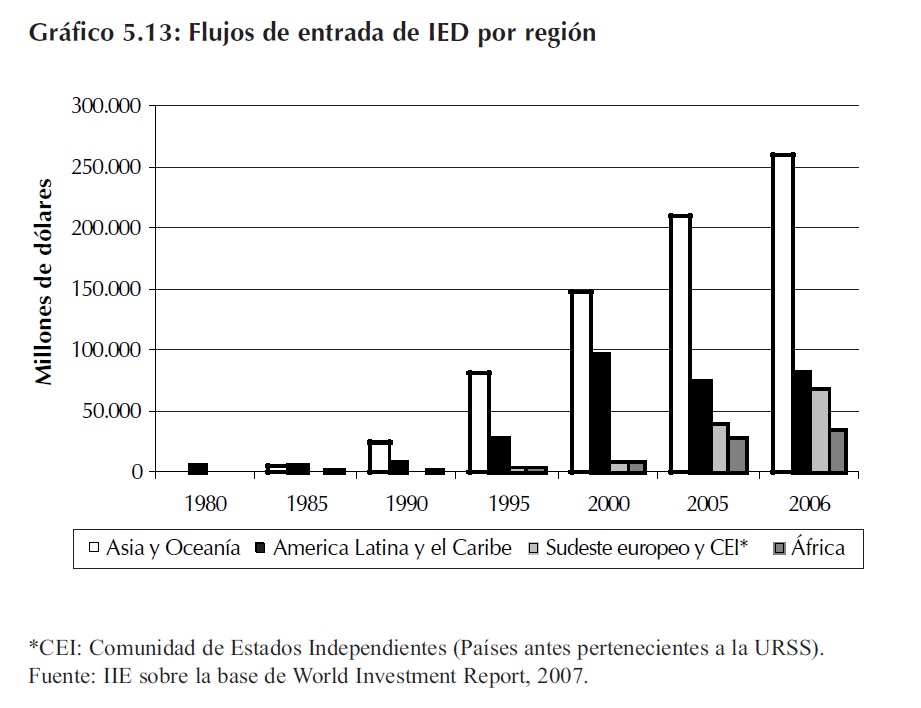

5.1.3.1 Evolución mundial de la Inversión extranjera directa

Los influjos de IED fueron sustanciales durante el 2006. Estos crecieron por tercer año consecutivo, llegando a US$1.305.852 millones, un 38% más que los flujos registrados en 2005. Este valor fue el segundo mayor registrado, sólo superado por los US$1.411.366 millones en el año 2000. Durante 2006, los flujos de IED crecieron en todas las regiones, especialmente en los países desarrollados, que presentaron un incremento del 45% respecto de 2005. Asia fue un importante receptor de IED, atrayendo casi dos tercios del total de IED de los países en desarrollo.

Este comportamiento positivo, refleja el crecimiento económico que se está presentando en gran cantidad de países, influenciado además por el debilitamiento del dólar, que produjo atracción desde la zona del euro y del yen. Es importante resaltar que este resurgimiento en la entrada de capitales refleja un mayor nivel de fusiones y adquisiciones, sobretodo en los países desarrollados. La inversión greenfield y para proyectos de expansión se incrementó en un 13% versus 23% en fusiones y adquisiciones – que alcanzó US$880 miles de millones en valor-.

La entrada de IED a los países desarrollados fue de US$857.499 millones durante 2006. En términos porcentuales, la participación de los países desarrollados en el total de IED llega al 66%. Por otra parte, en los países en desarrollo llegó a US$ 379.070 millones, presentando un incremento que superó el 20% y constituyendo un record. En América Latina en particular, la IED creció un 11%, alcanzando los US$83.753 millones. Sin embargo, al excluir los centros financieros offshore, los valores permanecen casi invariables respecto de 2005. México fue el mayor receptor de IED seguido por Brasil, donde la tasa de crecimiento de este último fue del 25%. Por otra parte, en el sur y sureste asiático y Oceanía, la tendencia sigue siendo creciente, alcanzando en 2006 aproximadamente US$199.871 millones, valor un 19% mayor al del año 2005. China, Hong Kong y Singapur fueron las zonas de mayor recepción de IED en la región.

En lo que respecta al universo de empresas transnacionales (ET), éste continúa estando dominado por empresas de la Unión Europea, Japón y Estados Unidos, en donde 84 de las cien ET más grandes del mundo7 poseen sus casas matrices. Estados Unidos es el país líder de la lista, con 24 empresas. Este ranking ha permanecido relativamente estable, donde General Electric (Estados Unidos), Vodafone (Reino Unido) y General Motors (Estados Unidos) poseen los mayores valores en activos en el extranjero.

7 El ranking se establece de acuerdo al valor en activos extranjeros de cada empresa.

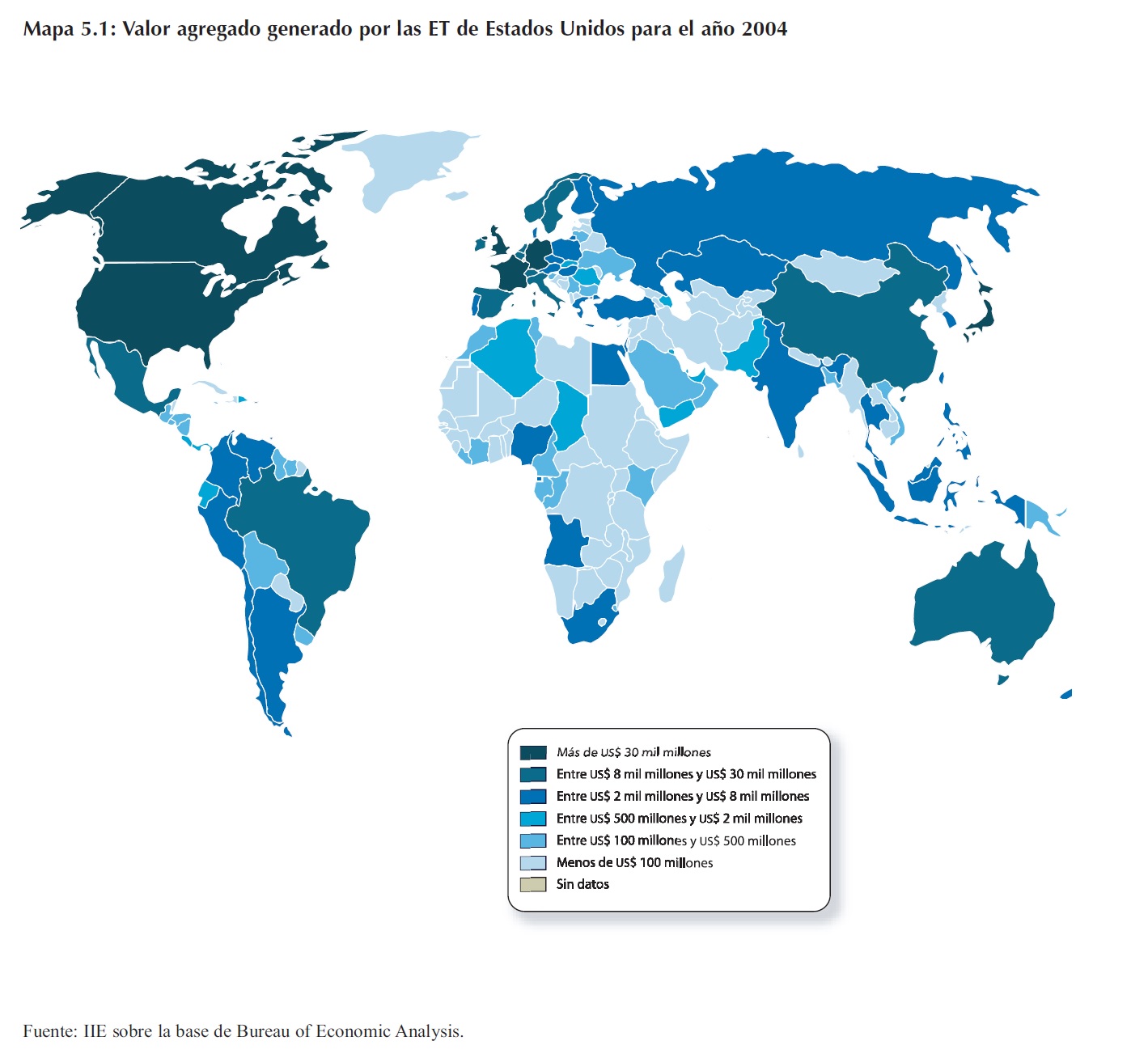

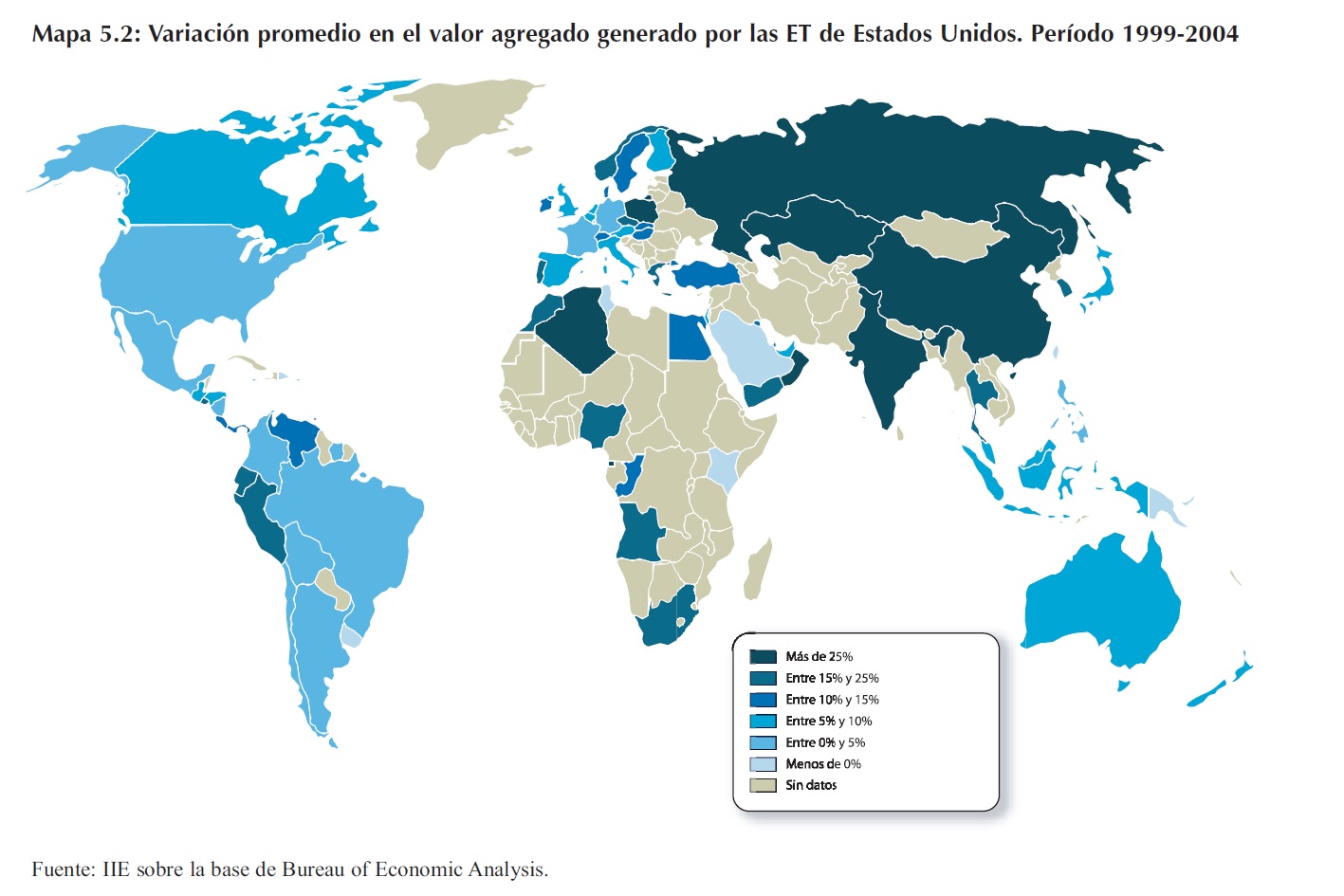

Analizando la performance de las ET estadounidenses no financieras, es posible observar los cambios en la distribución mundial de IED que se canaliza a través de las ET y el rol de éstas en los países en los que residen. A pesar de que la mayor parte del valor agregado8 generado en el extranjero por ET de Estados Unidos estuvo centrado en otros países de altos ingresos, desde 1999, el generado en países de ingresos medios y medios-bajos ha crecido más rápidamente.

Como se observa en el Mapa 5.1, en 2004, sólo seis países recibían más de la mitad del total de valor agregado de las filiales norteamericanas: Reino Unido (16,1%), Canadá (11,4%), Alemania (9%), Francia (5,8%), Japón (5,6%) e Italia (3,6%). Esto muestra la concentración de las filiales extranjeras norteamericanas en países de altos ingresos, que sugiere que el acceso a los mercados de venta de bienes y servicios es más importante para las inversiones extranjeras que el acceso a los mercados laborales o de otros recursos de bajo costo.

8 El valor agregado es el valor que un determinado proceso productivo adiciona al ya poseído por la materia prima y el capital fijo. Representa la contribución de la firma al PIB en su lugar de residencia.

Sin embargo, la participación de estas seis economías ha decrecido desde 1999, debido al incremento de algunos países africanos, de Asia y Europa del Este, en especial, China, India, Polonia y Sudáfrica. En Asia y el Pacífico, la tasa anual de crecimiento promedio del valor agregado de las ET norteamericanas fue de 9,2% para el período 1999-2004, mientras que la participación de la región creció de 1,2% a un 19%. En China, la tasa de crecimiento se aceleró a un 23%, y en India a un 29,8%. Durante 2004, más de dos tercios de las ventas de filiales industriales en China se dirigieron al mercado interno, y sólo 7,4% a Estados Unidos (frente a un 16,3% en 1999), lo que señala la importancia que está adquiriendo el mercado interno chino y del resto de los países en desarrollo.

En Latinoamérica el valor agregado de las filiales estadounidenses creció a una tasa anual promedio del 6% y la región decreció en su participación de 10,7% en 1999 a 10% en 2004. Las mayores reducciones fueron en Brasil y México. Argentina, por su parte, presentó una tasa de crecimiento en este período relativamente baja, de 0,2%, e incluso su proporción descendió de 1,3% a 0,9% del total de valor agregado generado por las filiales.

5.1.3.2 Inversión extranjera directa en Argentina

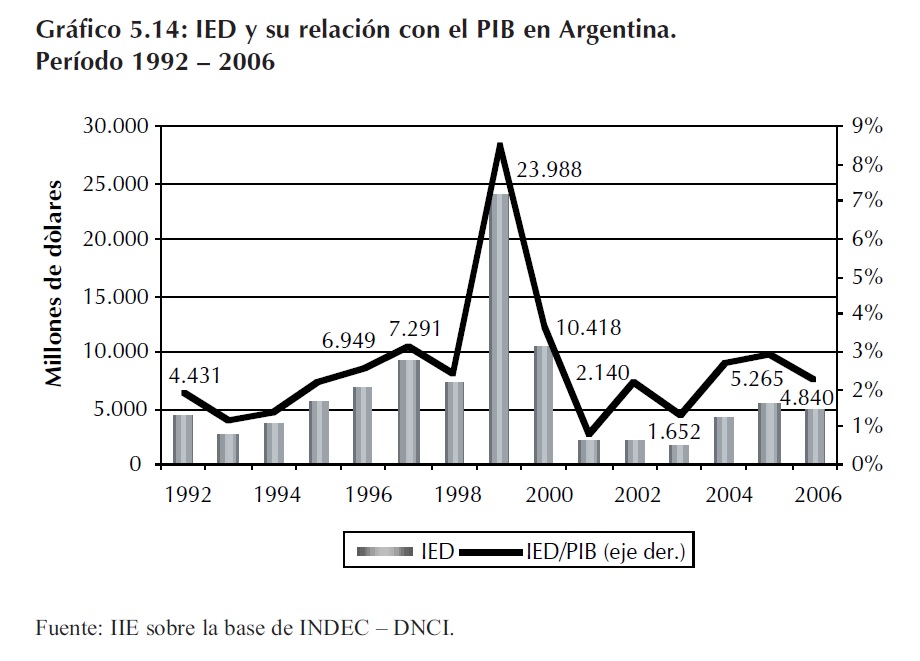

Argentina recibió durante la década del noventa una oleada de inversiones extranjeras, que se concentraron fuertemente en la compra de empresas públicas prestadoras de servicios o de actividades extractivas, fundamentalmente la petrolera. Esto sucedió en el marco de un amplio proceso de reformas, que incluyó el plan de convertibilidad, la apertura comercial y financiera, la desregulación y la privatización de empresas del Estado. La forma predominante de la inversión extranjera durante este período fue la de transferencias accionarias, lo que se verificó tanto en el proceso de privatizaciones como en la venta de empresas privadas a inversores extranjeros que se produjo con mayor intensidad en la segunda mitad de la década. El contexto internacional prevaleciente, donde la entrada de IED creció en todos los países en desarrollo, y las reformas introducidas en la economía argentina en el mencionado período, sustentaron la fuerte corriente de financiamiento bajo la forma de inversiones directas del exterior, que alcanzaron a representar alrededor del 2,1% del PIB en promedio para el período 1992-1998, con un pico del 8,5% en 1999.

Este proceso inversor se caracterizó por presentar dos etapas diferenciadas. Desde 1991 a 1993, los flujos de IED se dirigieron principalmente a los sectores de servicios, es decir, estaban ligados al proceso de privatización y de concesiones al sector privado. En una segunda etapa, que comenzó en 1994 y continuó hasta fines de la década, estuvo signada por los procesos de adquisiciones y fusiones.

En el año 1999, la venta de YPF produce el máximo valor de la serie que por sí sola modifica los flujos financieros, el stock y la renta de la IED. A partir de ese momento se verifica una profunda caída en la cantidad y el monto de las operaciones. Esta disminución de la compra de empresas de capital nacional por parte de inversores directos se debió principalmente al fin de las privatizaciones, al agotamiento de la inversión en ciertos sectores – debido a que prácticamente no quedaron empresas de capital nacional -, la recesión, y el cambio en la tendencia mundial de destino de los fondos.

Después del colapso de la convertibilidad, las cifras de ingreso de IED al país llegaron a sus niveles más bajos, cuando en 2003 fue de US$1.652 millones. A partir de 2004, las entradas de IED comenzaron a recuperarse, pero sin alcanzar las tasas de crecimiento de la primera etapa de la década de 1990. Durante 2006 esta variable alcanzó los US$4.840 millones, con un decrecimiento del 8%. Desafortunadamente, esta tendencia continúa: durante el primer semestre de 2007 la reducción alcanza un 51% respecto de igual período del año anterior. No obstante, la proporción de IED sobre el PIB no ha variado cuantiosamente respectos de los años ’90, a excepción del año 1999. Como se mencionó anteriormente, durante el período 1992-1998 la participación promedio fue de 2,1% del PIB, mientras que durante el período post-devaluación (2002- 2006) el promedio de IED alcanzó el 2,3%9.

9 Es necesario aclarar que después de la salida de la convertibilidad, el PIB medido en dólares sufrió una importante caída por la alteración del tipo de cambio. Por lo tanto, la reducción de la IED -en forma simultánea a la reducción del PIB en dólares – no es apreciada en su totalidad en el cociente.

El colapso de 2002 trajo importantes modificaciones en el funcionamiento del sistema económico. Sin embargo, el movimiento de los precios relativos internos no afectó a todos los sectores por igual: los servicios, tanto públicos como privados, vieron reducir sus precios frente al resto de precios de la economía. Por otra parte, el agro y la industria se beneficiaron de este nuevo esquema, si bien habían sido los sectores más castigados por la recesión. La devaluación por lo tanto, generó un sesgo a favor de los sectores productores de bienes transables y un abaratamiento relativo de la mano de obra.

Bajo la situación restrictiva post crisis, las empresas de IED tuvieron que sanear y reordenar sus balances, en especial las productoras de servicios. Los aportes de capital constituyeron en este último período la partida más cuantiosa de IED, destinándose a cancelación de deuda y reordenamiento de pasivos. Es importante destacar que no hubo por parte del sector público ninguna política de salvataje para estas empresas, ni tampoco se produjeron cierres o quiebras de grandes firmas.

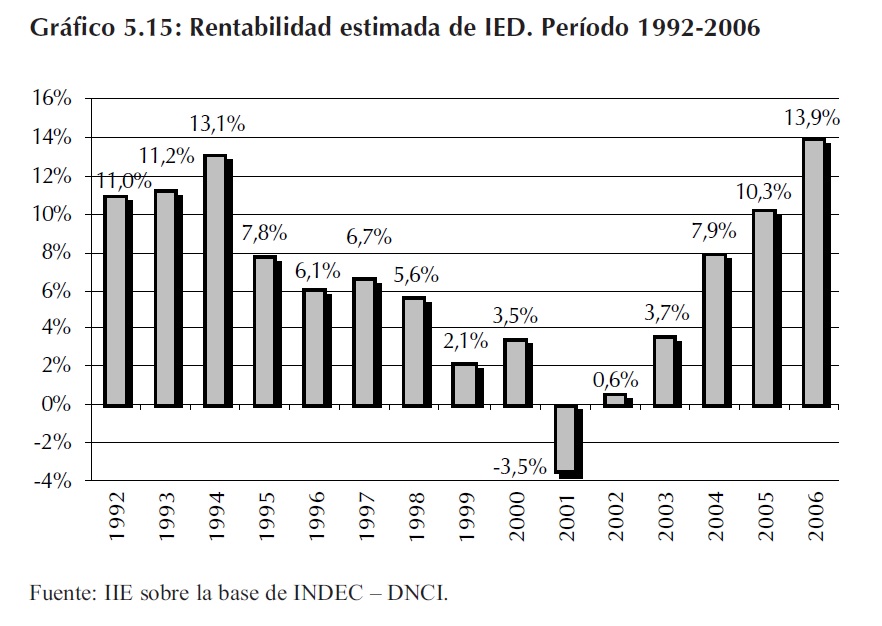

También es destacable la rápida recuperación de la rentabilidad y las utilidades y su mayor dinamismo a partir de 2004. Como se observa en el Gráfico 5.15 la rentabilidad estimada de la inversión extranjera10 en Argentina fue de 13,9% para el año 2006 y fue incluso mayor que durante período previo a la devaluación, superando levemente la rentabilidad del año 1994 (13,1%).

10 Se refiere a la rentabilidad del sector privado no financiero. Para su cálculo se utilizó la razón entre la cuenta «utilidades y dividendos» y «reinversión de utilidades», con el stock de IED.

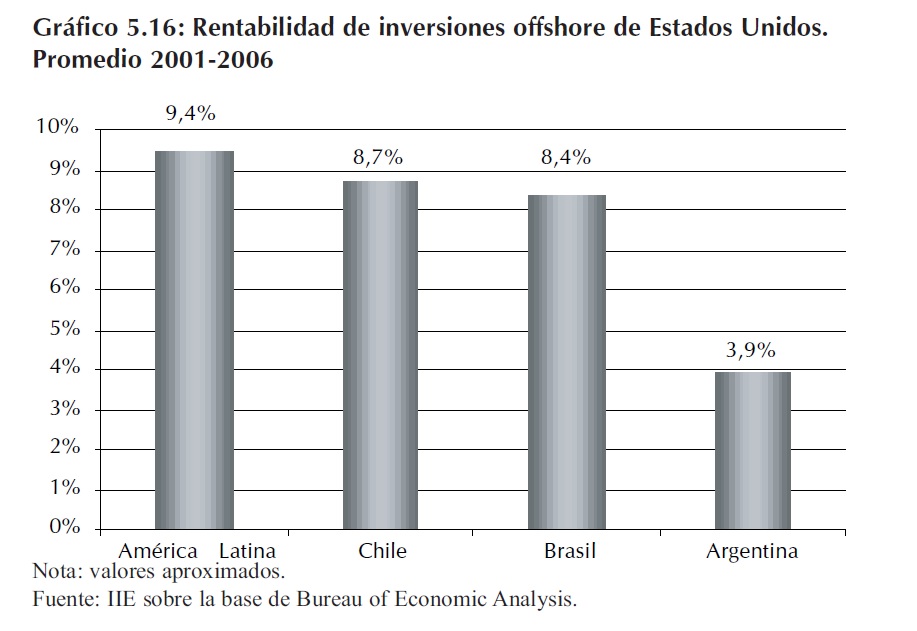

Sin embargo, es necesario relativizar este resultado. Si se compara a Argentina con otros países de la región, su performance deja mucho que desear. Para aproximar una comparación entre los distintos países de América Latina, se utilizará la rentabilidad promedio de las inversiones offshore de Estados Unidos para el período 2001-2006 en la región. De esta forma es posible observar cómo las malas experiencias vividas han afectado el rendimiento norteamericano, -uno de los principales inversores en Argentina y América Latina- a pesar de la rápida recuperación de los últimos años. Tanto en Chile y Brasil, como para el promedio de Sudamérica, la rentabilidad para Estados Unidos fue bastante mayor que la que obtenida en Argentina. Nuevamente, la causa principal se encuentra en la falta de estabilidad y reglas claras que requieren las inversiones de largo plazo para ser rentables11 y explica en parte la falta de atracción de IED por parte de Argentina.

Recuadro 5.2: Demandas por parte de inversores extranjeros a Argentina

En la década del noventa, paralelamente al significativo aumento de las corrientes de IED hacia los países en desarrollo, tuvo lugar el inicio del sistema de justicia arbitral en materia de inversiones. Argentina pronto se convirtió en uno de los más fervientes partidarios del esquema bilateral adhiriendo al Centro Internacional de Arreglo de Diferencias relativas a Inversiones (CIADI), del Banco Mundial. En dicha década Argentina suscribió un importante número de Tratados Bilaterales de Inversión.

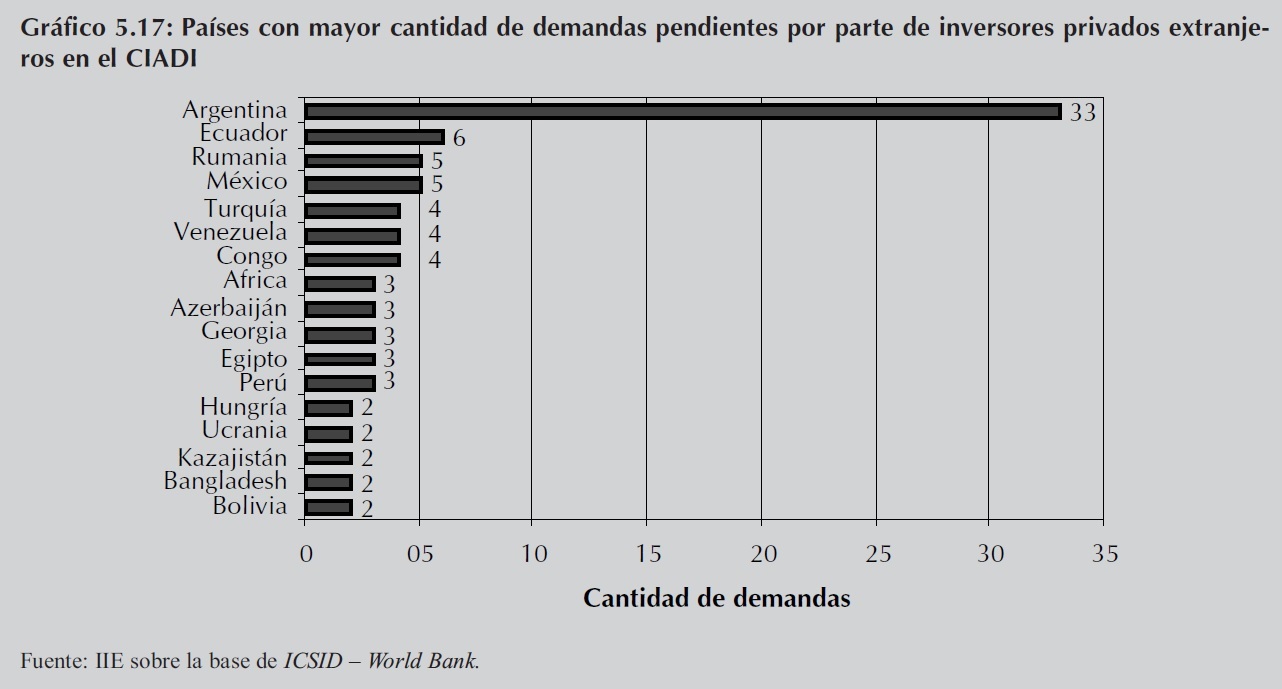

Este esquema, era de suma importancia como medio para atraer mayores volúmenes de IED. La firma de los tratados representaba un mayor compromiso, incrementando la credibilidad del país a los ojos de los inversores extranjeros. Pero, mediante la sanción de la Ley 25.565 de emergencia económica a inicios del año 2002 se pesificaron (y se congelaron) a un peso por dólar las tarifas de los servicios públicos privatizados durante los años noventa. Esta alteración de las condiciones contractuales generó un aluvión de demandas ante el CIADI: se presentaron 40 reclamos, por más de US$17.000 millones. De éstos, siete derivaron en laudos arbitrales contra el país. Actualmente, el país enfrenta 33 demandas, de las cuales diecisiete continúan vigentes – sin laudo arbitral – y las demás concluyeron con algún tipo de acuerdo entre el gobierno y los demandantes.

El Gráfico 5.17 muestra que, de un total de 117 demandas repartidas entre 48 países, casi el 30% son contra Argentina. Incluso esta proporción llegó a casi el 50% después del colapso de la convertibilidad Esto señala la mala percepción que poseen los inversores extranjeros del país, debido a la falta de instituciones fuertes.

Fuente: IIE sobre la base de ICSID – World Bank, Diario La Nación y Mortimore y Stanley (2006).

11 En la sección de instituciones se ampliará el análisis de la situación del marco institucional argentino, como determinante de la escasa atracción del país para los inversores extranjeros.

5.1.3.3 Origen de la Inversión extranjera directa

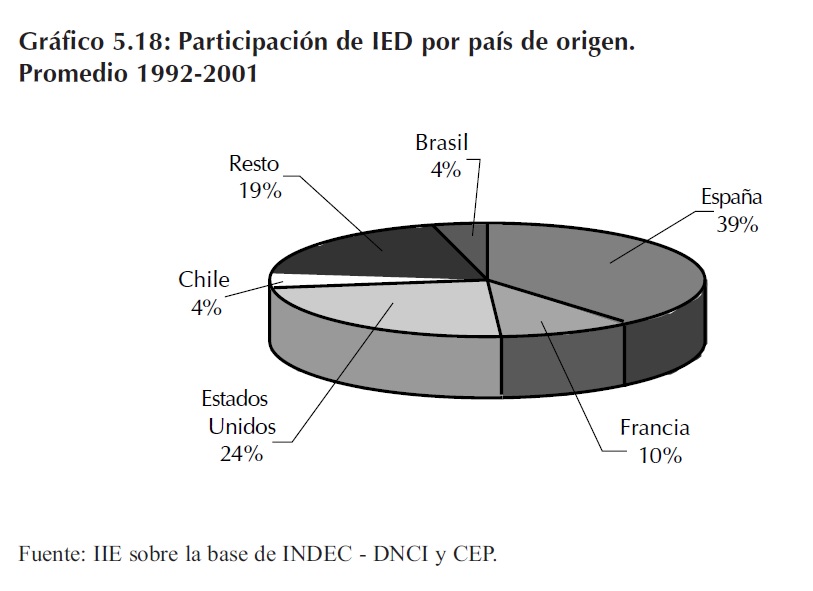

La década del ’90 estuvo signada por una gran concentración en cuanto a las regiones de donde provenían los flujos entrantes de IED. Estas empresas provenían principalmente de España, que durante el período 1992-2001 tuvo una participación del 39%. Las principales empresas adquiridas por estos capitales pertenecían al sector de telecomunicaciones, petróleo, aerolíneas, energía, sector bancario y agua.

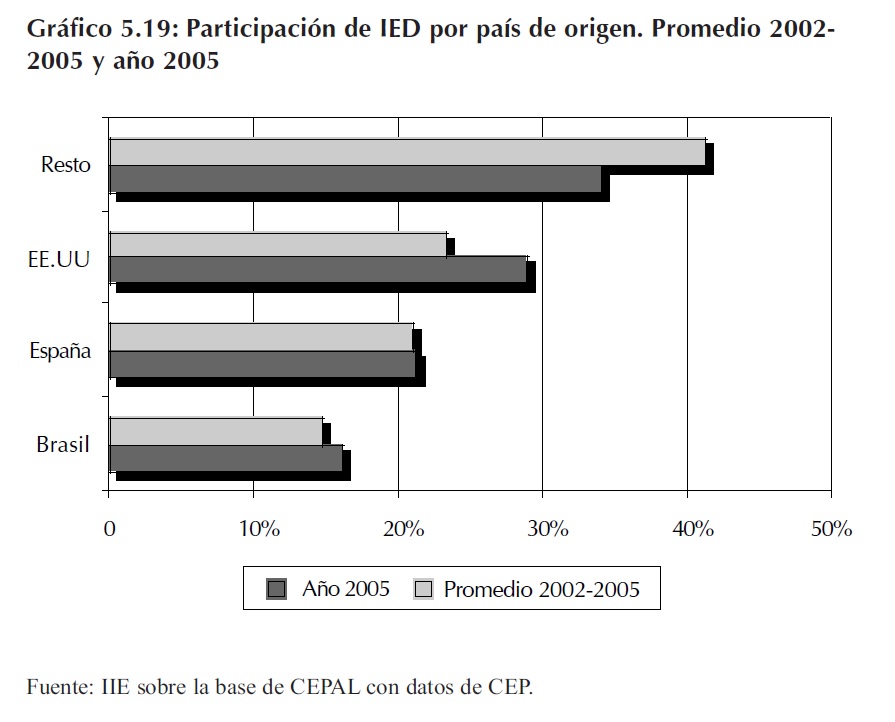

Una característica de los años recientes que presenta la IED, es la mayor participación de Brasil como inversor (Bezchinsky y otros, 2007). Brasil no se encontraba entre los inversores más importantes durante la gran entrada de IED que se produjo en los noventa, aún cuando durante los primeros años del Mercosur había presentado cierto impulso. Sin embargo, en los últimos años las empresas brasileñas han ocupado posiciones de importancia en varios sectores de actividad, siendo uno de los principales orígenes de la IED, con una tendencia muy dinámica. El promedio de participación de Brasil en la IED total tuvo un promedio 14,6% durante 2002-2005, siendo el tercer inversor extranjero después de Estados Unidos y España.

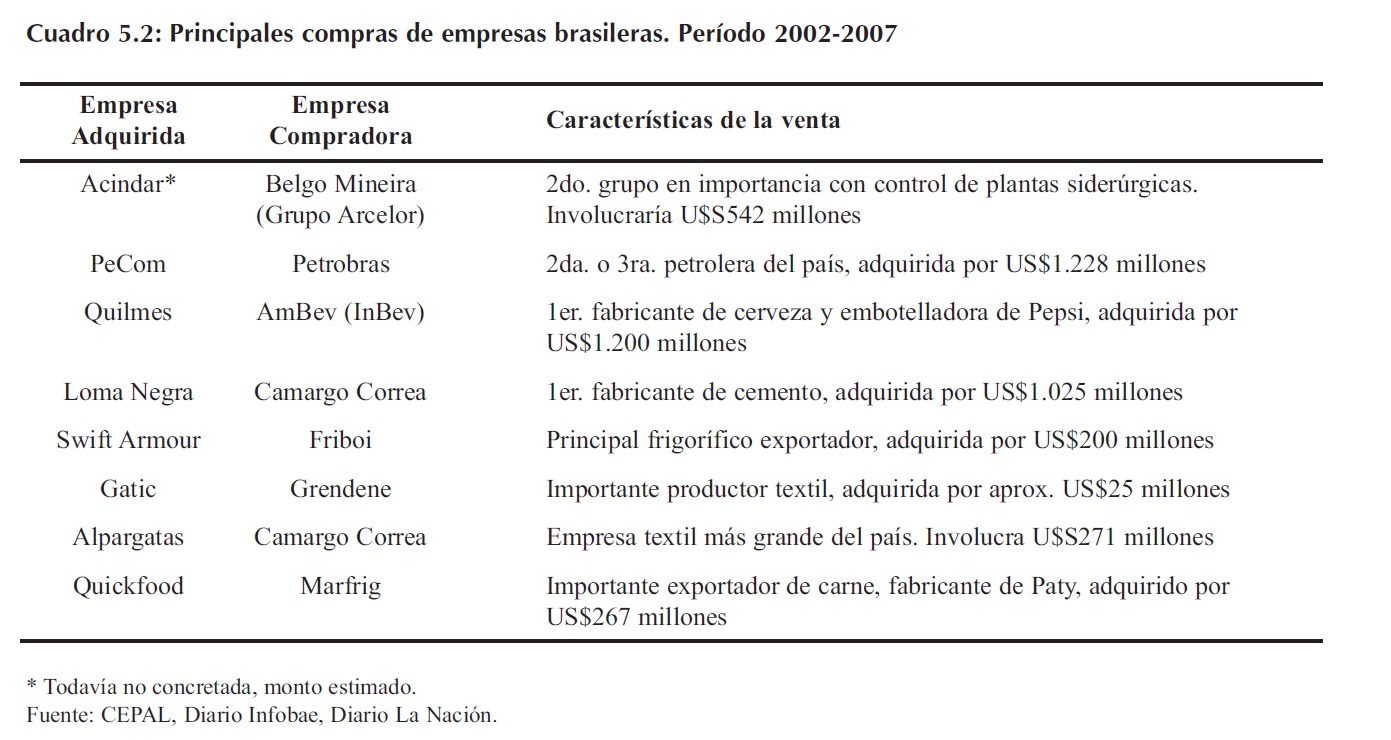

La importancia de Brasil a partir de 2001 se materializó fundamentalmente a través de compras de empresas ya existentes, no de la creación de nuevos emprendimientos productivos. Esto fue así con la salvedad de Mega, empresa petroquímica en la que Petrobras posee una participación del 34%. Entre las compras realizadas por empresas brasileñas en Argentina se destacaron: Acindar, Pecom, Quilmes, Loma Negra, y en menor medida Swift Armour. Las ventas de estas empresas, que tienen grandes cuotas de participación en sus respectivos mercados, llevó a que quedara en manos brasileras la segunda o tercera petrolera del país, el primer fabricante de cerveza (además de distribución de gaseosas), el primer fabricante de cemento, el principal frigorífico exportador, y también se transformó en el segundo grupo en importancia con control de plantas siderúrgicas. No obstante, este patrón no se replicó en forma inversa, es decir, las empresas argentinas no aumentaron su IED en el país vecino.

Los factores que más influyeron en este desempeño fueron:

– La política de internacionalización de las firmas brasileñas, que constituye un patrón general en el comportamiento de las firmas brasileras, es decir, que no se dirigen sólo a Argentina.

– La política del BNDES (Banco Nacional de Desarrollo Económico y Social) que provee fondos en apoyo a esta estrategia, aunque todavía se encuentre en una fase incipiente.

– La integración regional en curso – institucionalizada a través de tratados bilaterales y del Mercosur

– La coyuntura argentina que produjo que, tras la devaluación, el valor de las empresas en dólares presentara una reducción importante.

5.1.3.4 Translatinas y los flujos de salida de IED desde América Latina y Argentina

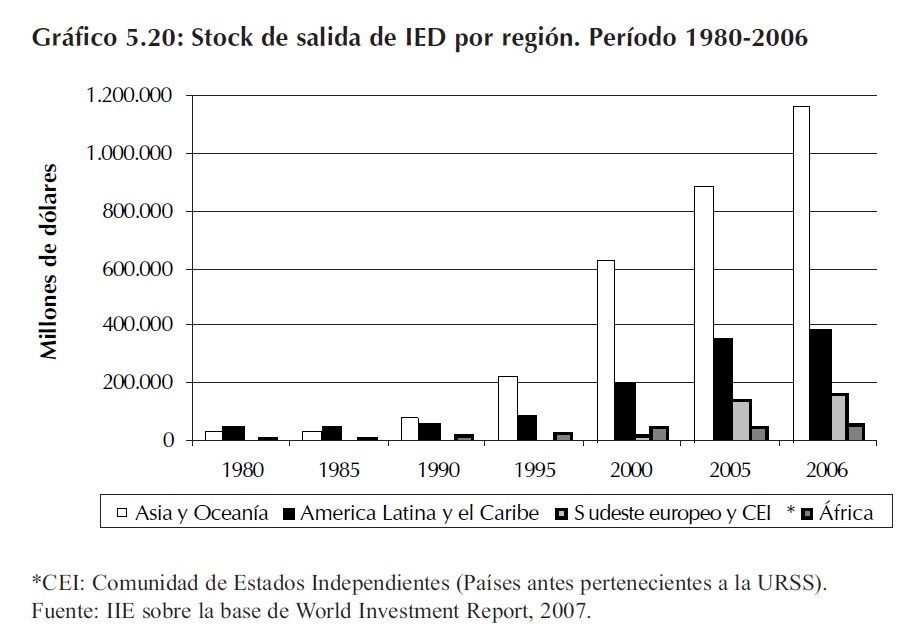

Para completar el análisis de IED para Argentina y América Latina es preciso considerar las inversiones realizadas por residentes de la región y del país en el exterior, lo que constituiría la «salida de IED». De acuerdo a información de UNCTAD, en el año 2006 los flujos de salida de IED alcanzaron US$1.022.711 millones en los países desarrollados y US$174.389 millones en los países en desarrollo. Estos últimos presentaron altas tasas de crecimiento que rondaron el 12% durante el 2006.

El fenómeno de IED por parte de países en desarrollo comenzó en la década de los ’70, siendo Asia y América Latina las regiones de origen de salida de capitales más importantes. En la década de los ’80, debido a las crisis en los países latinoamericanos, Asia comenzó a tener mayor protagonismo como inversor en el extranjero de los países en desarrollo, donde Taiwán y Corea fueron los principales países. Las tasas de participación anual promedio en la IED mundial para América latina se ubicaron en 0,5%; 1,3% y 2,2% en las décadas de ’70, ’80 y ’90 respectivamente. En Asia, sin embargo, estos mismos valores tuvieron un mayor crecimiento alcanzando el 0,3%; 3,9% y 9% respectivamente. A partir de la década del ’90, en los países en desarrollo la salida de IED presentó mayores volúmenes, y en los últimos años también aumentó su concentración. En el año 2006 la salida de IED asiática llegó a US$117.000 millones, mientras que en América Latina fue de US$49.000 millones, es decir, menos de la mitad. El promedio para el período 2000-2005, tampoco es alentador: en América Latina esta proporción se ubicó en el 4,7% del total de IED mundial, mientras que en Asia se incrementó al 10,7%.

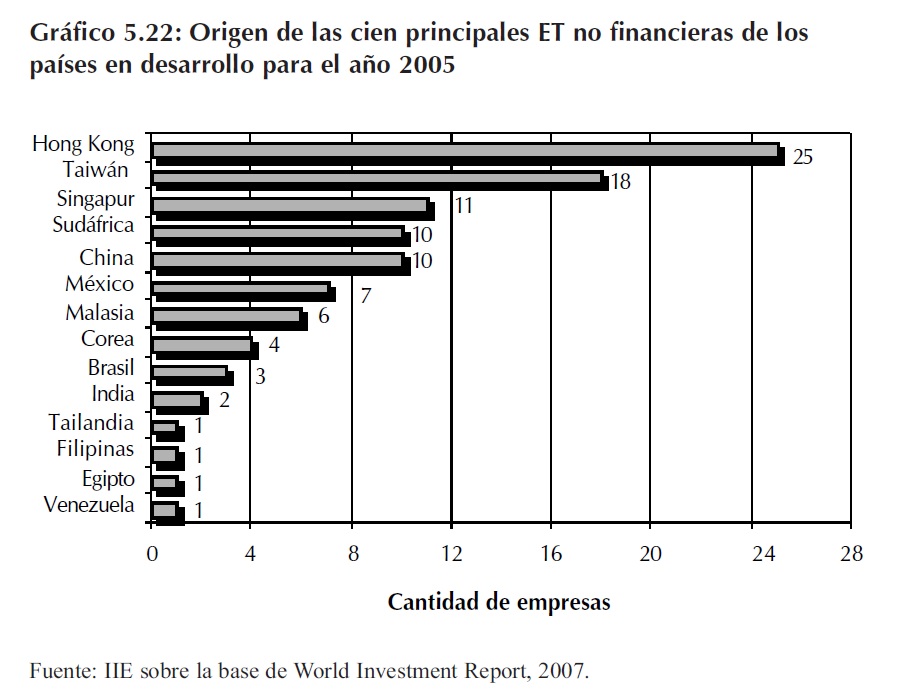

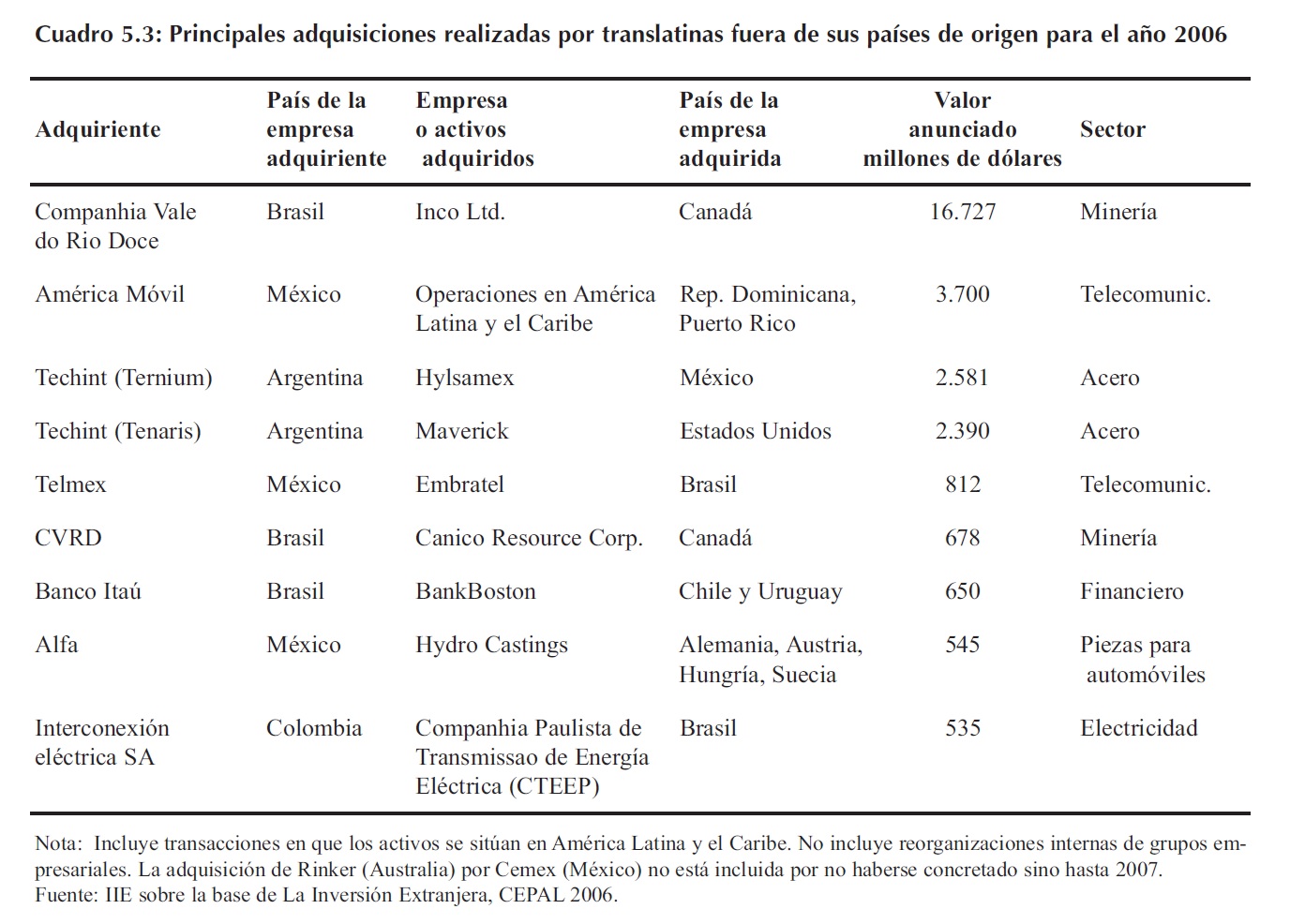

Este fenómeno es claramente visible en el desempeño que tuvieron las trasnacionales originadas en los países en desarrollo, que en América Latina se conocen como «translatinas». En 1977 catorce de las treinta transnacionales más grandes de los países en desarrollo eran translatinas y sólo diez eran de Asia y el sudeste asiático (CEPAL, 2005). Sin embargo, en el año 2005, esta situación se ha revertido y 78 de las cien ET más grandes, son asiáticas, mientras que once son de América Latina, donde México, Brasil y Venezuela son los únicos con participación en este ranking12 (WIR, 2007). Incluso, los asiáticos figuran en el ranking general que incluye a los países desarrollados. Poseen seis de las siete empresas pertenecientes a países menos avanzados. La restante es la mexicana CEMEX.

12 El ranking se realiza de acuerdo al valor de los activos en el extranjero de cada empresa.

Durante la década del ’90, las políticas de liberalización aplicadas en América Latina obligaron a las empresas nacionales a competir por los mercados locales. Estas sin embargo, mantuvieron sus flujos de salida de IED dentro de las fronteras de la región. Diferente fueron los casos de Corea y Taiwán por ejemplo, donde la internacionalización fue el mecanismo utilizado para incrementar la eficiencia y preservar la competitividad en los sectores intensivos en mano de obra vía transferencia de operaciones a países con salarios bajos y para obtener acceso a nuevos mercados (CEPAL, 2005). Además, cada vez es mayor la cantidad de IED asiática que se invierte fuera de su región, sobretodo en Estados Unidos y Europa.

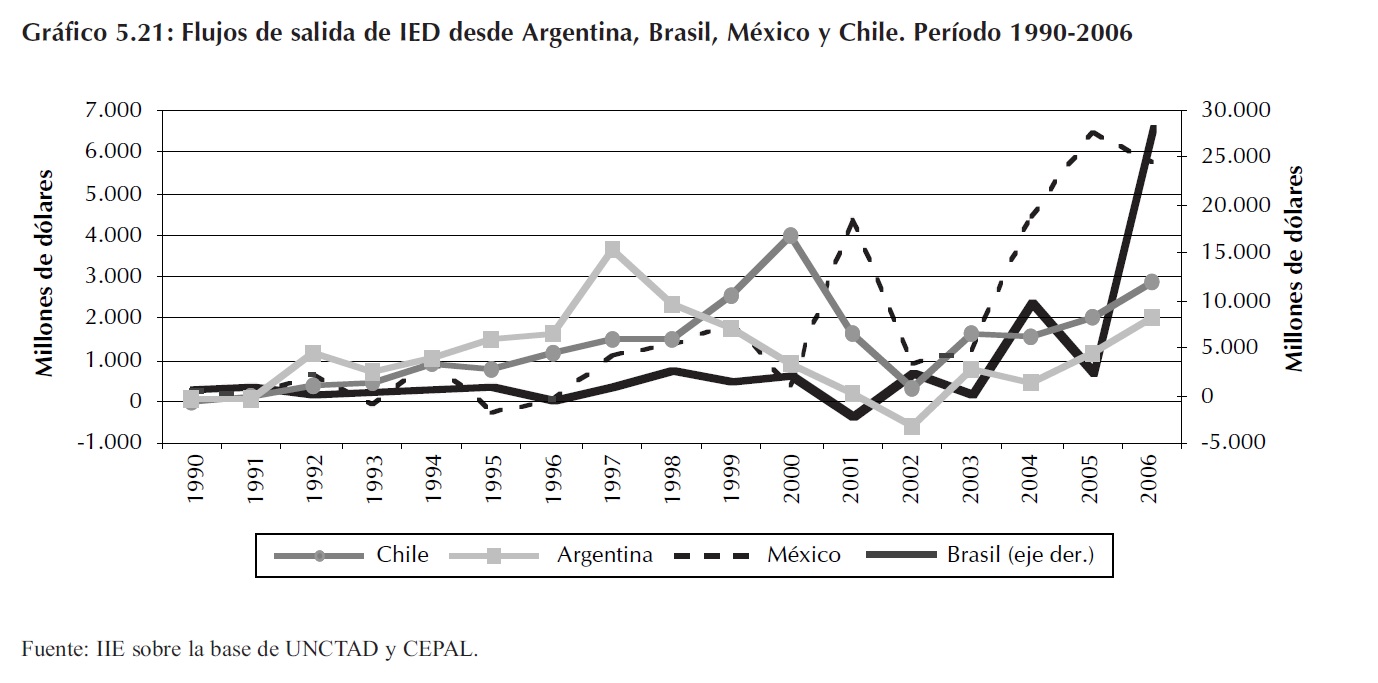

En Argentina, como en otros países latinoamericanos, la etapa de sustitución de importaciones hizo que las políticas de industrialización se orientaran al mercado interno hasta el decenio de los ’80, lo que significó escasas salidas de IED. Esto permitió el desarrollo y consolidación de grandes empresas en el mercado interno que luego aprovecharon la oportunidad de internacionalización. La salida de IED comenzó a ser un fenómeno de importancia en 1992 y se extendió hasta 1997, período en el que fue el país inversor más importante de América Latina y el Caribe. A partir de 1998 y hasta 2003, los flujos de salida fueron disminuyendo, incluso llegando a un nivel negativo en 2002, lo que indica que las empresas argentinas vendieron sus activos en el extranjero, como una manera de solventar sus problemas de liquidez provocados por la crisis macroeconómica (UNCTAD, 2005). Si bien la recuperación de la salida de IED comenzó en 2003, los montos fueron escasos, de sólo US$774 millones.

Los vaivenes económicos, tanto recientes como históricos, hicieron que el país perdiera protagonismo dentro de la región. En la década del ’70 y ’80, formaba parte de los países líderes13 de la región, junto a Brasil, Colombia y México. La mayoría de las inversiones de estos países se dirigía a otros de la región, y los sectores en los que se invertía eran principalmente los vinculados con los recursos naturales, servicios de ingeniería y construcción e instalación de industrias como forma de evitar las restricciones al comercio en los países receptores. Si bien Argentina había sido pionera, en la actualidad, las principales translatinas son originarias de Brasil, México y Chile. Este fenómeno se debió principalmente a la incapacidad de las firmas argentinas de sostener e incrementar su patrón de internacionalización que culminó en la venta de la mayoría de los activos de las mismas.

13 Argentina era el segundo país latinoamericano, después de Brasil, con el mayor stock de IED en el extranjero, pero fue superado por México a partir del año 2004.

Recuadro 5.3 : Evolución de las translatinas argentinas

Argentina fue uno de los primeros países en desarrollo cuyas firmas se internacionalizaron a través de la inversión en el exterior (Chudnovsky y López, 2000). Muchas de estas empresas se instalaron rápidamente en otros países latinoamericanas. Entre los casos más destacables se encuentra Alpargatas, perteneciente a la industria textil, que instaló una filial de fabricación en Uruguay en 1890 y más tarde, en Brasil. A finales de la década del ’20 y durante la del ’30, S.I.A.M. di Tella, una empresa de ingeniería mecánica y Quilmes Bemberg, empresa de bebidas, establecieron plantas de producción en países vecinos. Bunge & Born, un conglomerado del sector agroindustrial y de alimentos, poseía filiales en Brasil antes de 1930 y había logrado expandir su producción durante la década de los ’60 y ’70 a Paraguay, Perú, y Venezuela; y luego a Austria, Bélgica, Canadá, Francia, Alemania, Países Bajos y España. Otro caso destacable es la empresa petrolera Astra, que tenía filiales en Brasil, Perú, Estados Unidos. Los grupos Pérez Companc y Techint expandieron sus actividades por toda Latinoamérica, e incluso poseían algunas filiales financieras en Europa y Estados Unidos. Soldati y SOCMA invirtieron en industrias extractivas, de ingeniería y construcción. Arcor, que actualmente es el mayor productor mundial de caramelos, ha invertido en Brasil, Paraguay, Uruguay, Chile y posee oficinas de ventas en muchos países latinoamericanos, Estados Unidos, Canadá y España. Bagó, en el rubro farmacéutico, realizó en la década de los ’90 inversiones en Estados Unidos, además de poseer dieciocho filiales en latinoamérica, Rusia y Sri Lanka.

La evolución de la economía nacional, ha derivado en la pérdida de esplendor de estas empresas. A principios del Siglo XX, Argentina era el país más avanzado de América Latina y el Caribe. Sin embargo, las crisis recurrentes y los cambios bruscos de política económica, resultaron en un escaso crecimiento y gran inestabilidad macroeconómica, a pesar del potencial brindado por los recursos naturales. Las firmas nacionales más grandes, tuvieron que sobrevivir en un ambiente altamente volátil e incierto. Durante parte de la década del ’90, Argentina también se desempeñó como uno de los inversores más importantes, fundamentalmente debido a la reestructuración de la industria nacional que se realizó en el marco de los nuevos desafíos que impuso el modelo económico de liberalización, sobretodo en cuanto a competitividad. Sin embargo, muchas empresas que habían invertido en el exterior, como YPF y Pérez Companc vendieron sus firmas a empresas extranjeras (Repsol y Petrobras). Otras, como Mastellone y Grupo Macri, si bien siguieron bajo control nacional, han vendido gran parte de sus activos. Translatinas brasileras también han comprado Quilmas Bemberg, Pecom y otras grandes empresas nacionales. Actualmente, sólo tres translatinas argentinas han sobrevivido a la gran variabilidad en las condiciones económicas: Techint, Arcor y en menor medida, Impsa. Ninguna translatina argentina figura en la lista de las cien ET no financieras más grandes de los países en desarrollo.

La escasa diversificación industrial del proceso de salida de IED argentina, dominada por una magra cantidad de grandes empresas, sumado a la extranjerización de muchas de ellas que hace que varias firmas ya no existan como translatinas nacionales, constituyen las características más sobresalientes de la actual situación de las ET originarias del país.

Fuente: CEPAL 2005.

La IED de estos países líderes ha presentado diferentes características (Bezchinsky y otros, 2007). La inversión exterior de Brasil se ha basado en estrategias de búsqueda de mercados y de recursos naturales. En un comienzo, fue motivada por la búsqueda de diversificación de las fuentes de producción de petróleo y para promover exportaciones especialmente de productos básicos. En Chile, las inversiones de sus translatinas se han centrado en una cantidad limitada de actividades basadas principalmente en las ventajas comparativas que poseen los recursos naturales (como silvicultura), las manufacturas basadas en recursos naturales (especialmente metales) y los servicios. Las translatinas mexicanas obtuvieron buenos resultados aunque la mayoría orientó sus estrategias hacia la búsqueda de mercados, aprovechando las ventajas de proximidad geográfica de Estados Unidos. Los factores que empujaron a la internacionalización de las firmas mexicanas fue la saturación de los mercados internos, cierta volatilidad en la demanda interna y la necesidad de aumentar la competitividad frente a las condiciones externas.

Puede decirse que las translatinas son relativamente pocas teniendo en cuenta la gran extensión territorial de América Latina y el Caribe y también comparando con otras regiones emergentes exitosas de Asia.

5.1.4 Cómo aumentar la productividad

De acuerdo a la teoría del crecimiento14, las diferencias en los niveles de PIB entre países pueden atribuirse a las diferencias en productividad, en capital físico y en capital humano, que son los insumos de la función de producción agregada. La inversión en capital físico, como se describió en secciones anteriores de este capítulo, si bien produce crecimiento, éste no puede sostenerse en el largo plazo sólo por medio de aquella. El mismo efecto de corto plazo tiene el capital humano, que hace referencia no sólo al aumento de mano de obra, sino también a su calificación, y a las capacidades que posibilitan aumentar el valor agregado de la producción. Por último, la productividad total de los factores (PTF) se describe cómo todos aquellos otros determinantes que no constituyen ni capital físico ni humano y es el componente determinante del crecimiento sostenido en el tiempo.

14 Se refiere a una de las teorías de crecimiento económico más difundidas, perteneciente a la Escuela Neoclásica.

De acuerdo a lo planteado en el Capítulo 2, donde se desarrolla un modelo de crecimiento de largo plazo, y con las simplificaciones que implica la construcción de una simulación en un contexto social impredecible, es claro el círculo vicioso que produce la volatilidad de la economía y la escasez de la inversión. El modelo presentado concluye que cada crisis hace que sea necesaria cada vez una mayor proporción de inversión en capital físico respecto del PIB, es decir, es necesario dedicar recursos crecientes al proceso de inversión. En consecuencia, es de suma importancia analizar el rol de otros factores que posibiliten el crecimiento en el largo plazo, dada la improbabilidad de aumentar la inversión en capital físico de forma creciente hasta alcanzar casi el 30% del PIB15, es decir focalizarse en lo que comprende la PTF.

El sutil vínculo entre crecimiento económico y el proceso inversor, ha dejado espacio para que el debate sobre los determinantes del crecimiento provea otras explicaciones del mismo. Como señalan Hall y Jones (1999), las diferencias en la acumulación de capital, productividad y por lo tanto, en la producción por trabajador, están relacionados con la infraestructura social propia de cada país. Esta infraestructura social se refiere a las instituciones y a las políticas del gobierno que determinan el ambiente económico donde los individuos pueden acumular capacidades; y las empresas, acumular capital y producir. Esta estructura institucional favorece altos niveles de producción por trabajador, provee un medio que apoya las actividades productivas e incentiva la acumulación de capital, la adquisición de capacidades, la innovación y la transferencia de tecnología. Esta ejerce además, la importante tarea de proteger las actividades productivas del uso ilegal de licencias, de la corrupción pública o privada, entre otras.

Este marco propicio para el crecimiento económico es el que brinda los incentivos necesarios para que los individuos adopten el uso de nuevas tecnologías. La innovación es de suma importancia para el desarrollo, explicando cerca de la mitad de las diferencias en el ingreso y el crecimiento per cápita de los países (Hall y Jones, 1999). Incluso gran parte de la creciente brecha entre países pobres y ricos, no se debe a diferencias en las inversiones de capital sino a los avances en el área tecnológica.

En esta sección se ampliará la situación argentina en lo que se refiere al marco institucional y social y su relación con la inversión en desarrollo tecnológico, como formas de lograr mantener el crecimiento económico en el tiempo. Si bien no hay que olvidar el rol de la inversión en capital físico, que en los países en desarrollo tiene un papel significativo, éste necesita ser complementado, incentivado y protegido por los demás factores antes mencionados.

5.1.4.1 Innovación y tecnología

Actualmente es ampliamente reconocida la importancia del conocimiento como factor clave detrás del crecimiento de la productividad. Para esto es necesario un cambio fundamental: pasar de una sociedad de la información a una del conocimiento. Esta última se caracteriza, no tanto por el acceso, procesamiento o transmisión de información, sino por la capacidad de adaptación al entorno que supone en las sociedades avanzadas disponer de «conocimiento» – información interpretada dentro de un marco conceptual predeterminado – sobre algo o alguien, modificando profundamente las escalas de valores que conforman a esta sociedad.

15 Este valor proviene del mencionado modelo, presentado en el Capítulo 2. Correspondería a las proyecciones de IBIF/PIB para los años 2023 a 2027, simulando una crisis en los años 2021 y 2022.

El conocimiento produce el círculo virtuoso de la innovación: éste, a través de los procesos de innovación tecnológica, genera riqueza y el uso de esta riqueza alimenta la generación de nuevo conocimiento. Cuando ese círculo se rompe (algunos de los elementos no recogen los resultados del eslabón anterior), el proceso de innovación se detiene. Las políticas públicas deben apoyar a todos los sectores innovadores:

– Desarrollo tecnológico

– Innovación tecnológica

– Investigación aplicada

– Investigación básica

Esto es importante, ya que la no concreción de las actividades de Investigación y Desarrollo (I&D) en resultados, como productos o procesos innovadores, lleva a ruptura del círculo virtuoso. En muchos países se ha aprendido a usar la riqueza acumulada (generalmente en forma de recursos económicos públicos) para financiar las actividades de investigación básica y aplicada a través de programas de I&D. Pero, dónde la situación es más difícil, es al querer determinar las medidas más adecuadas para apoyar la generación de riqueza en los procesos de innovación empresarial. Esto se analizará más adelante para el caso argentino.

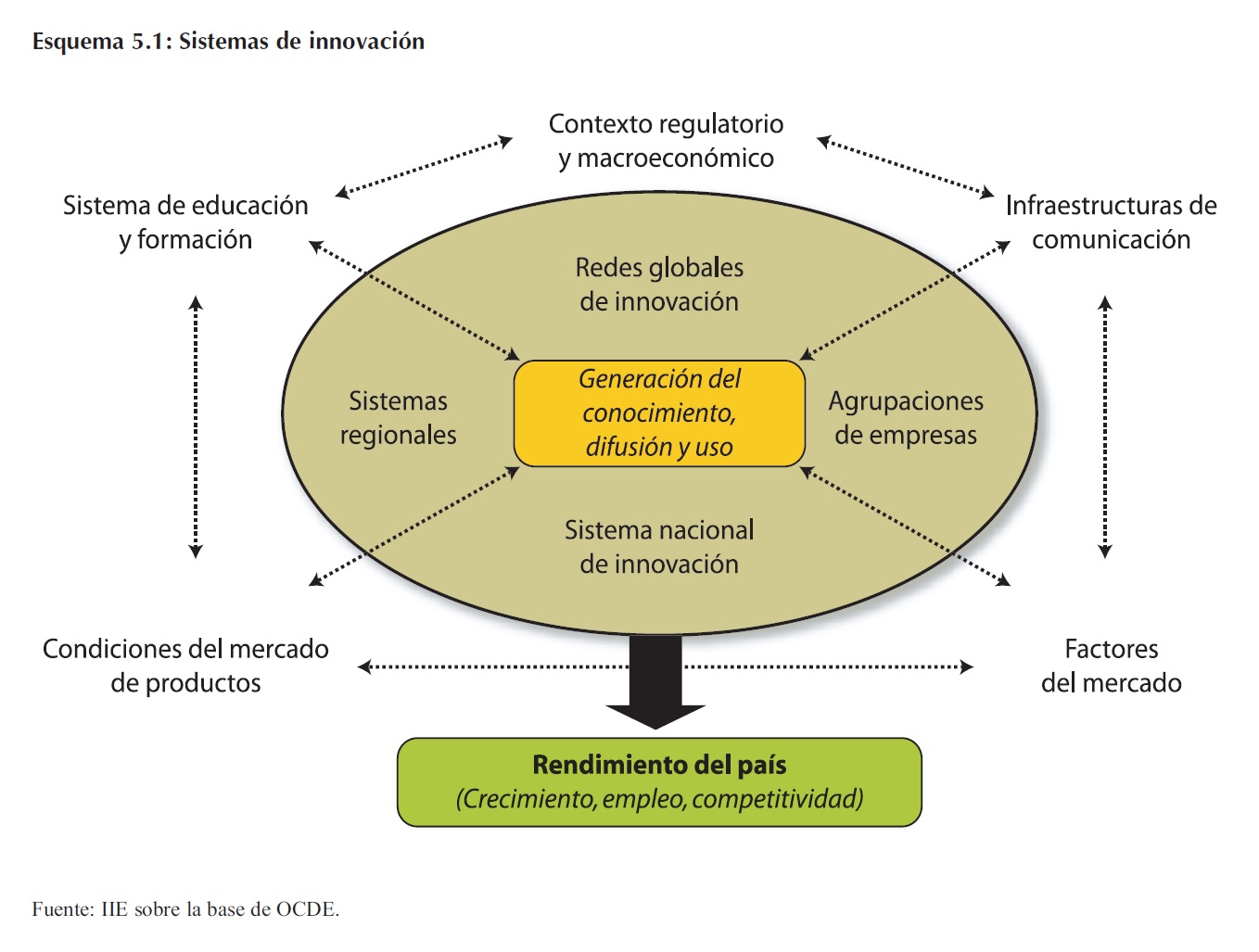

Para comprender la complejidad de un sistema de innovación, es necesario visualizar los actores, los factores que forman parte del mismo, y el ámbito donde esta se desarrolla, descriptos en el Esquema 5.1. Como se percibe, existe una multiplicidad de factores condicionantes (factores científicos y tecnológicos, educación y formación, marco jurídico y normativo, aspectos comerciales y financieros, factores sociales y culturales) como de actores implicados (centros de investigación, empresas, centros tecnológicos, centros educativos, usuarios).

En esta sección se desarrollará en primera medida, la evolución de los gastos en investigación y desarrollo, ampliándose al papel del sector privado, sobretodo de en la aplicación de las innovaciones. Por último se analizará la dinámica de la investigación aplicada, a través de los datos de evolución de patentes y artículos de investigación.

5.1.4.1.1 Investigación y Desarrollo

La Investigación y Desarrollo (I&D) comprende el trabajo creativo llevado a cabo de forma sistemática para incrementar el volumen de conocimientos, incluido el conocimiento del hombre, la cultura y la sociedad y el uso de esos conocimientos para derivar nuevas aplicaciones. Estas abarcan las ciencias naturales, las ingenierías, ciencias de la salud, ciencias básicas y sociales. La innovación constituye el paso siguiente, es decir, cuando se transforma una idea en un producto o proceso nuevo (o mejorado), y luego se lo introduce en el mercado.

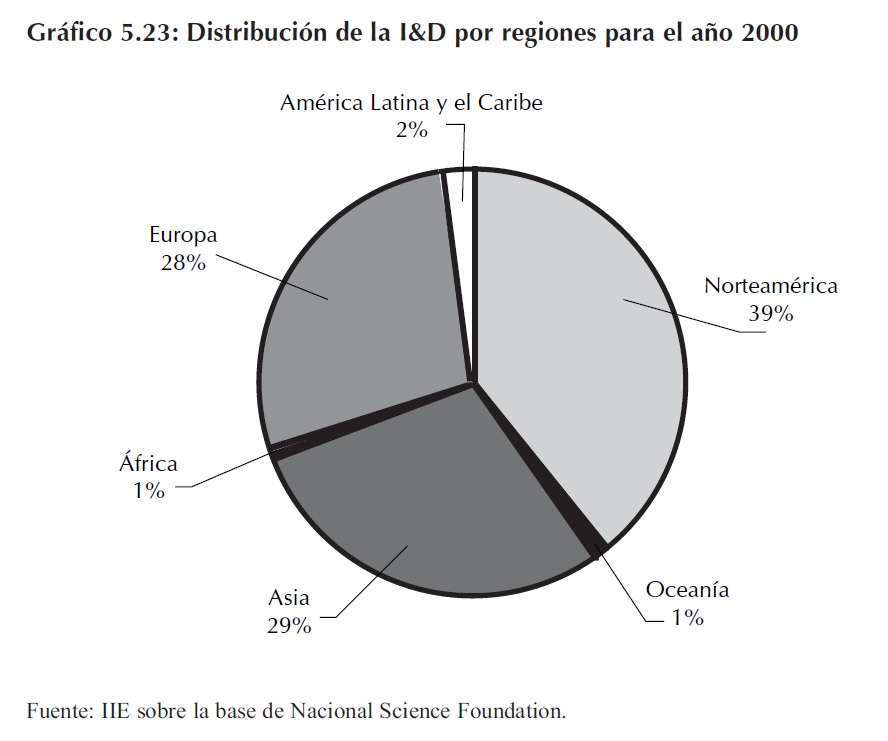

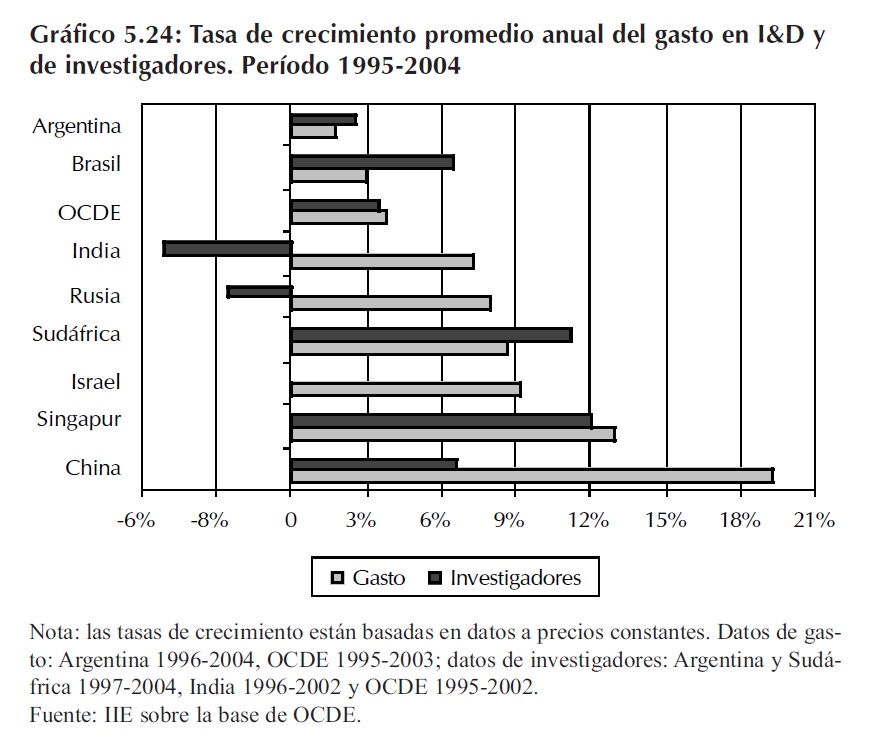

Los países en desarrollo16 han mejorado su performance en I&D e innovación, existiendo dos tendencias claras: crecimiento rápido -si bien desde una base pequeña- y un significativo aumento de la participación en los totales de I&D. Incluso mejoraron su posición en términos de inversión en I&D relativa a los países desarrollados. La participación del gasto en I&D en los países en desarrollo se incrementó desde alrededor de 10% en 1996 a 19% en 200417. Sin embargo, estos patrones están lejos de ser homogéneos presentando gran diversidad entre países.

16 Se consideraron como países en desarrollo aquellos no pertenecientes a la OCDE.

17 Los datos de I&D fueron convertidos desde moneda nacional a poder de paridad de compra (PPP).

China tuvo un crecimiento extraordinario: entre 1995 y 2004 quintuplicó su gasto en I&D en términos reales. Este país posee ahora el cuarto puesto en el ranking de los países con mayor gasto en la materia, alcanzando los US$ 94.000 millones, por detrás de Estados Unidos, Unión Europea y Japón. India, con una inversión en I&D cercana a los US$24.000 millones, equivalente a un cuarto del valor chino, se ubica octava en el ranking mundial por detrás de Corea. Brasil, más atrás, ocupa el puesto N° 13, por encima de España (N° 14). Otros países que a pesar de tener un gasto de I&D menos significativo, aún sobresalen respecto de otras economías son Israel, Sudáfrica, Singapur, Chile y Argentina.

El gasto en I&D se ha más que duplicado en la mayoría de los países menos avanzados en la década entre 1995 y 2004, mientras que en la OCDE, el mismo fue de 56%, es decir, casi la mitad de la tasa de crecimiento de los países en desarrollo. Sin embargo, Latinoamérica, en particular Argentina y Brasil, han sido la excepción con magras tasas de crecimiento. Chile tuvo la peor performance, registrando un caída en su gasto en I&D del 9% en sólo un año (entre 2002 y 2003).

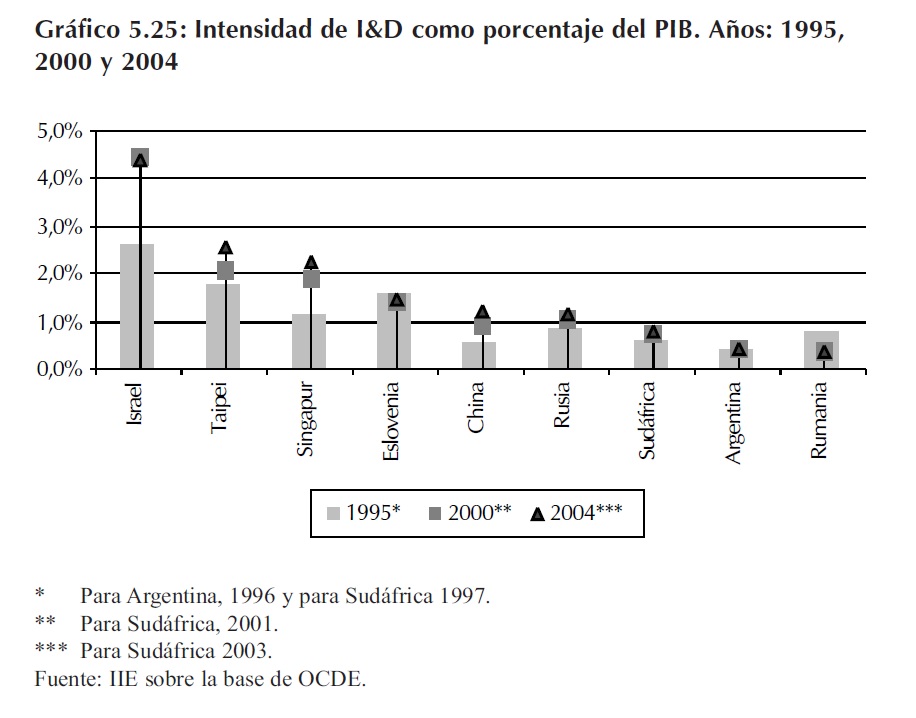

La intensidad de I&D, medida a través de la relación I&D/PIB, también ha crecido en los países en desarrollo. Si bien muchos se encuentran por debajo del promedio de la OCDE de 2,3%, Israel y Taipei (China) son las excepciones: poseen una intensidad de 4,7% (2005) y 2,6% (2004) respectivamente. Estos países mostraron además, tasas de crecimiento estables en la década pasada. Este último fenómeno también se presentó en Singapur. Los cambios en la intensidad probablemente sean resultado de las estructuras industriales que están relativamente más inclinadas hacia los sectores de tecnologías de la información y la comunicación (TIC) que son intensivos en investigación.

Incluso donde la intensidad de I&D es baja, éstas están creciendo a altas tasas. Las intensidades de I&D en China y Rusia están todavía por debajo de la OCDE en más de 1%, pero han crecido desde 0,57% a 1,23% en China, y desde 0,85% a 1,15% en Rusia entre 1995 y 2004. Estas economías además poseen objetivos de política para incrementar la intensidad de I&D en los próximos años. Por otra parte, la intensidad de I&D en Brasil, India, Argentina y Chile han permanecido estables o bien, han decaído, mientras que Sudáfrica registró un crecimiento moderado de 0,3% entre 1997- 2004.

5.1.4.1.2 Investigación y Desarrollo en Argentina

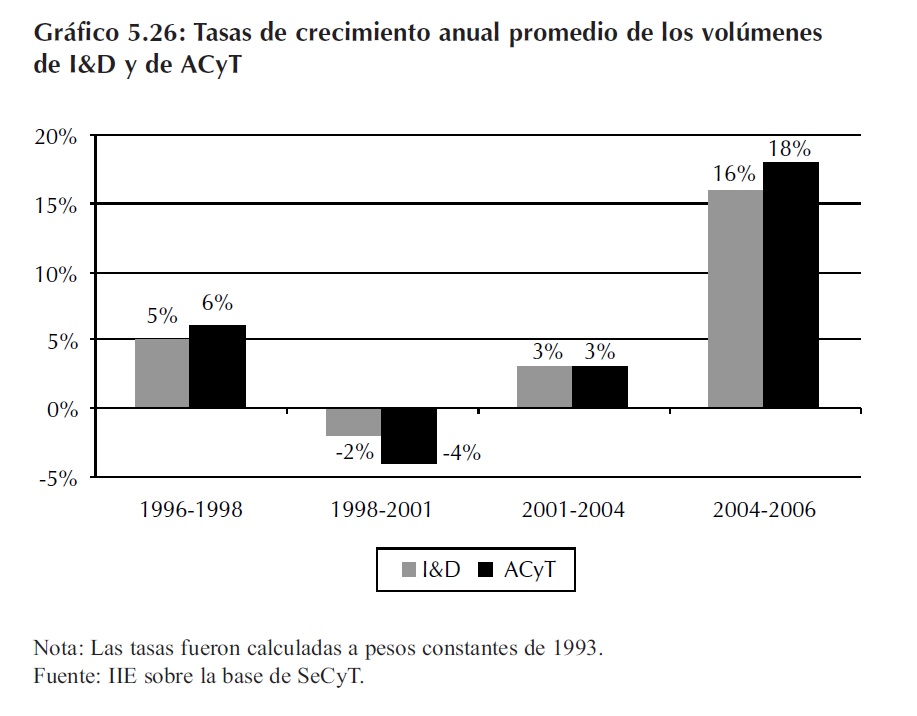

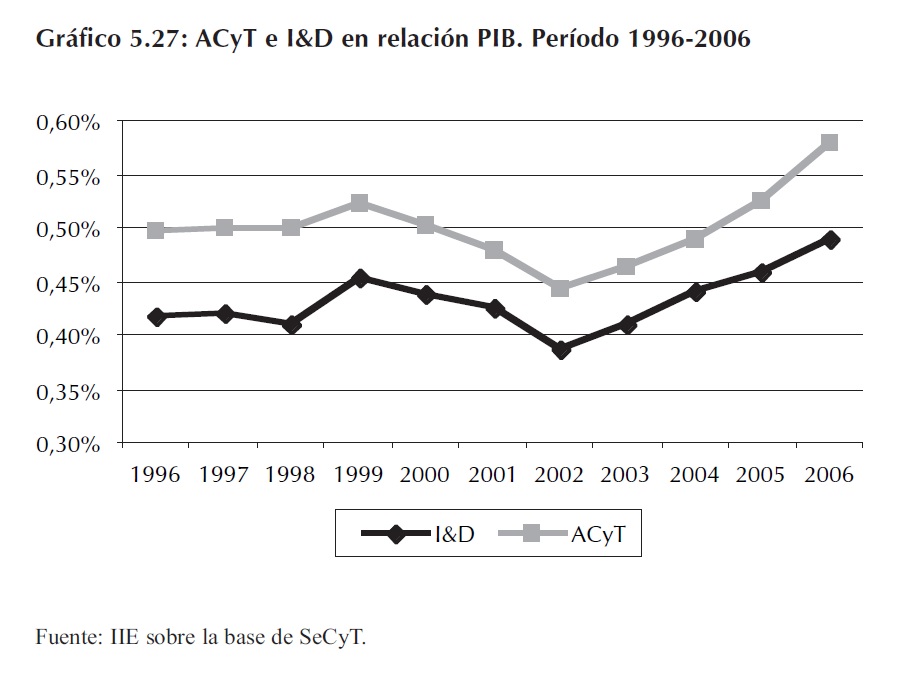

Focalizándose en el desempeño argentino, los indicadores agregados de inversión permiten observar un cambio en la tendencia y en el comportamiento del esfuerzo comparado con períodos anteriores. La inversión en ciencia y tecnología se ha recuperado en los últimos cuatro años: el crecimiento acumulado entre 2001 y 2006, tanto en Actividades de Ciencia y Tecnología (ACyT)18 como en I&D fue del 50% y del 46% respectivamente, con un aumento superior a la década pasada, lo que indicaría mayor interés por el desarrollo científico y tecnológico19.

Esta situación ha contrarrestado la tendencia a la baja que tuvo la inversión en ciencia y tecnología en años anteriores, incluso analizándolo en términos relativos al PIB. Precisamente, la inversión, tanto en ACyT como en I&D, con relación al PIB ha crecido en forma continua desde el año 2003, superando los valores de 1999. Más destacable aún es que el crecimiento del indicador relativo al PIB se consigue en un contexto de fuerte expansión económica de los últimos años, lo que señala un incremento aún mayor de la inversión en ciencia y tecnología.

18 Esta categoría es más amplia, incluyendo la I&D, la enseñanza y la formación científica y técnica, las actividades auxiliares de difusión de la ciencia y técnica y los servicios científicos y técnicos.

19 El gobierno argentino, a través de la Secretaría de Ciencia y Técnica, ha desarrollado un plan para intentar alcanzar el 1% de inversión en ciencia y tecnología en relación al PIB en el 2010, mediante la articulación de los organismos de ciencia y tecnología, universidades publicas y privadas y de las empresas productoras de bienes y servicios.

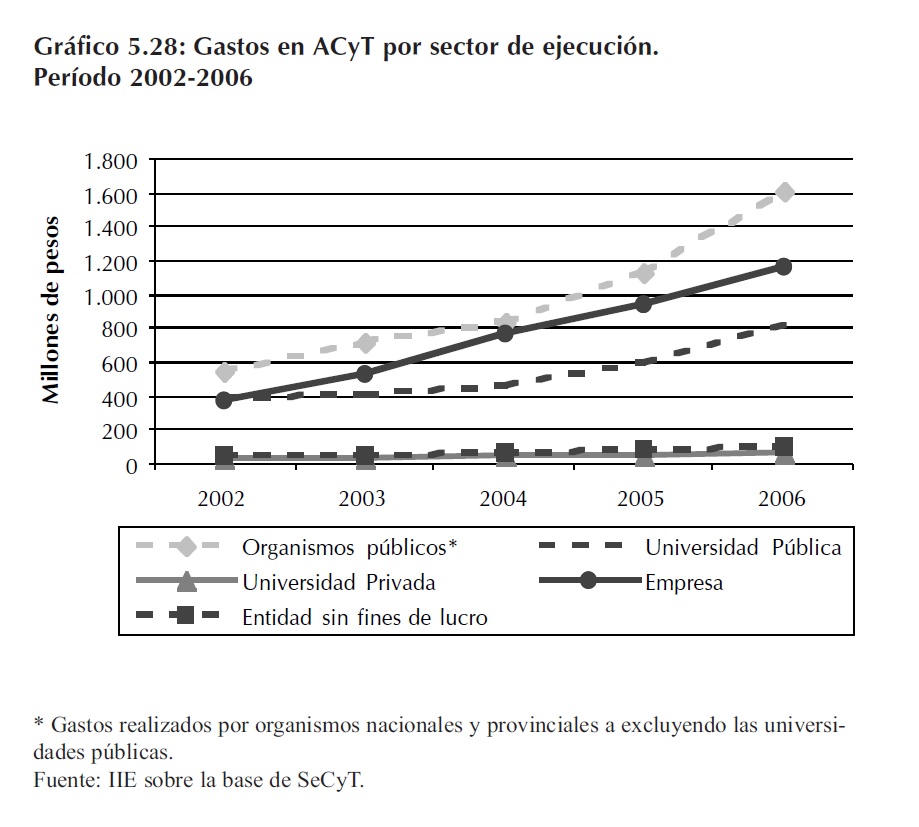

En cuanto al origen del financiamiento de la ciencia y la tecnología, se sostiene la fuerte dependencia del financiamiento público con pocos cambios respecto de años anteriores. En 2006 el sector público aportó el 65% de la inversión, distribuido en un 43% por el sector gobierno y un 22% por las universidades públicas. La participación del sector privado en la financiación de actividades científicas y tecnológicas se ha incrementando en 2006 respecto de 2002, pero no logró superar el valor relativo de 2005. Por lo tanto, es necesario buscar mecanismos apropiados que incentiven al sector privado a incrementar sus inversiones en I&D e innovación, para reducir la brecha con los países desarrollados, donde el financiamiento privado sostiene la inversión en ciencia y tecnología aportando más del 60% del total y su contribución respecto del PBI promedia el 1,5% del PBI para los miembros de la OCDE.

5.1.4.1.3 Actividades de innovación en las empresas

En los últimos tiempos, el impacto de las nuevas ideas, tecnologías y proyectos de inversión sobre la PTF ha adquirido un rol cada vez más destacado. Por ello, se observa un interés creciente en las actividades de innovación20 (AI) tanto realizadas por el Estado como por las empresas. Una estrategia innovadora supone la implementación de actividades de I&D, sobre todo en lo referente a productos y procesos; incorporación de bienes de capital, transferencia de tecnología, ingeniería de proyectos, capacitación y asistencia técnica a la producción, entre otras.

20 Estas comprenden la adquisición de tecnología incorporada (maquinaria y equipo, hardware y software), la desincorporada (contratación de tecnología, organización de la producción, etc.), las actividades de diseño industrial, la contratación de consultorías y las actividades de capacitación.

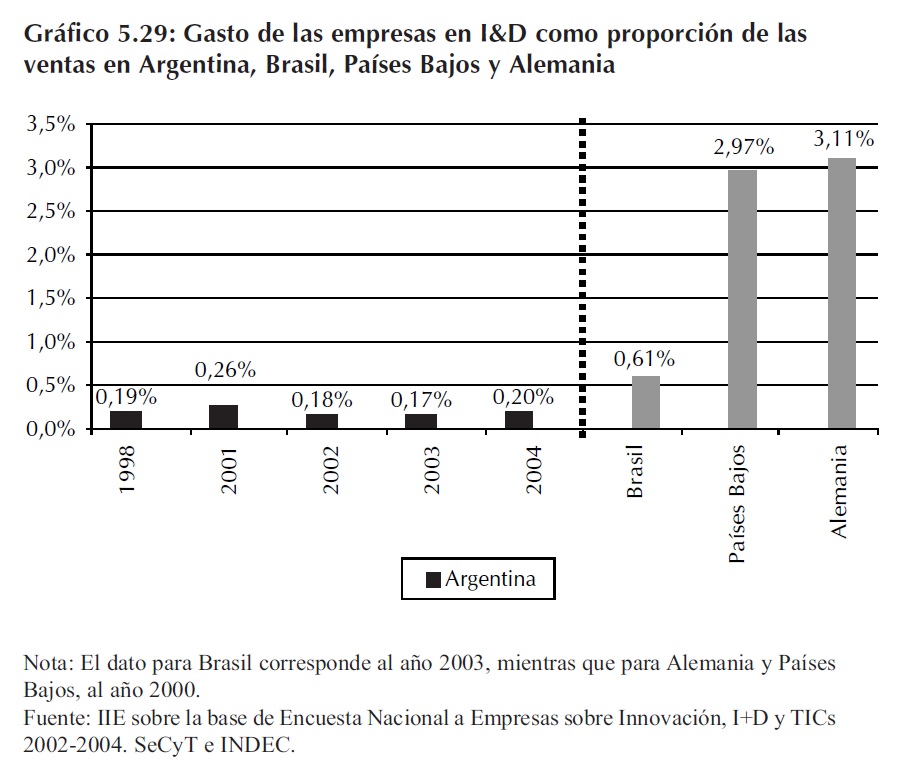

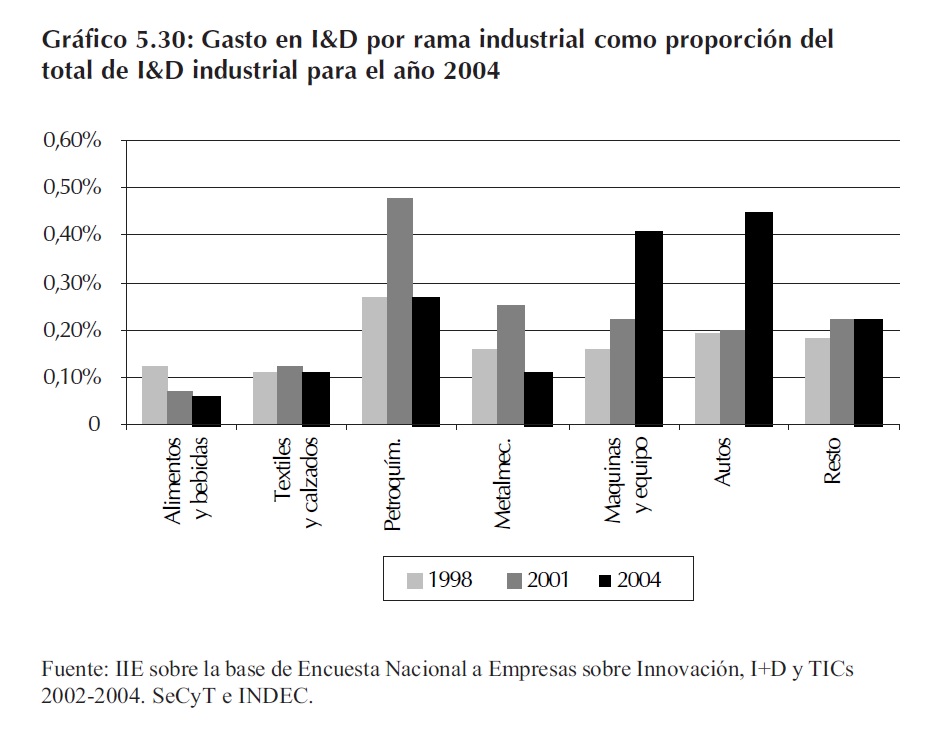

La industria argentina invirtió poco más de $7.000 millones en el período 2002-2004, lo que implica un promedio de $2.300 millones anuales. El promedio de gasto en I&D alcanzó los $456 millones en el sector. En lo que se refiere a los indicadores de inversión en tecnología, éstos han mejorado sustancialmente: acompañando el ritmo de crecimiento de las ventas, los gastos en proyectos de I&D se han triplicado entre 1998 y 2004 y su participación sobre la facturación, si bien continúa siendo muy poco significativa, se ha vuelto a ubicar en los niveles previos a la crisis de fines de 2001 (0,20%). Sin embargo en la comparación internacional, Argentina se encuentra rezagada respecto de los valores registrados en otros países como Brasil (0,61%), Alemania (3,11%) y Países Bajos (2,97%).

Respecto de la distribución de los esfuerzos en innovación por sector industrial se observa que las ramas destacadas en I&D/ventas son Maquinaria y Equipo y Automotores, ya que cuentan con una participación sostenida y creciente a lo largo del período. En estos sectores pareciera que el incremento de actividad y del nivel de ventas ha sido acompañado por una mayor participación de los gastos en innovación, tendientes a mejorar los niveles de competitividad (calidad, prestaciones, etc.) de sus producciones.

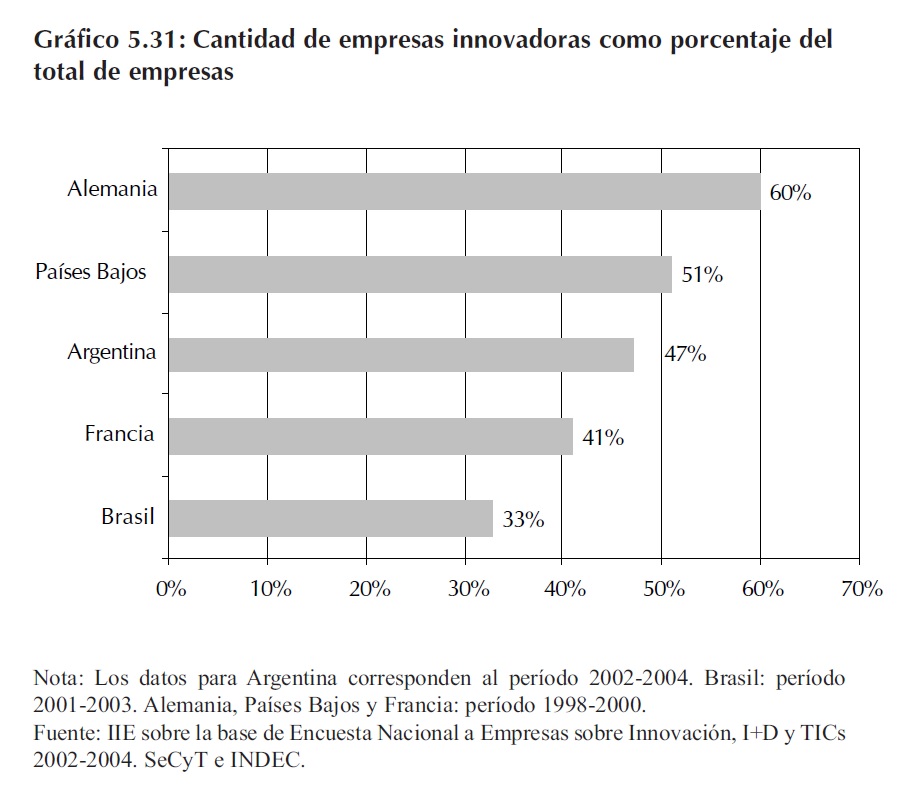

En cuanto a los frutos de las AI, es decir, las innovaciones introducidas al mercado, las evidencias para el período 2002-2004 resultan menos alentadoras que las ofrecidas por los registros correspondientes a los años 1998-2001. Pese al incremento en los esfuerzos innovativos realizados por las empresas argentinas entre 2002 y 2004, el porcentaje de éstas que han introducido innovaciones tecnológicas de producto o de proceso (TPP) sobre el total del panel21 es del 47% versus el 56% registrado en el período anterior.

21 Se refiere sólo al panel integrado por las empresas seleccionadas para la Encuesta Nacional a Empresas sobre Innovación, I+D y TICs 2002-2004. Son datos no expandidos al resto de las empresas.

El porcentaje de innovadoras TPP sobre el total de empresas encuestadas continúa siendo relativamente alto en relación con los parámetros internacionales, presentando valores cercanos a los observados en algunos países desarrollados, aunque sí es significativamente inferior al valor registrado en Alemania (60%), pero superando a Brasil para el período 2001-2003 (33%). Es necesario relativizar este buen resultado, ya que probablemente obedezca a que prevalece en Argentina la introducción de innovaciones de menor alcance o profundidad de la que es habitual en otros mercados – sobre todo, los europeos -. El nivel relativamente bajo de los gastos en I&D sugiere que las innovaciones preponderantes son de carácter incremental22.

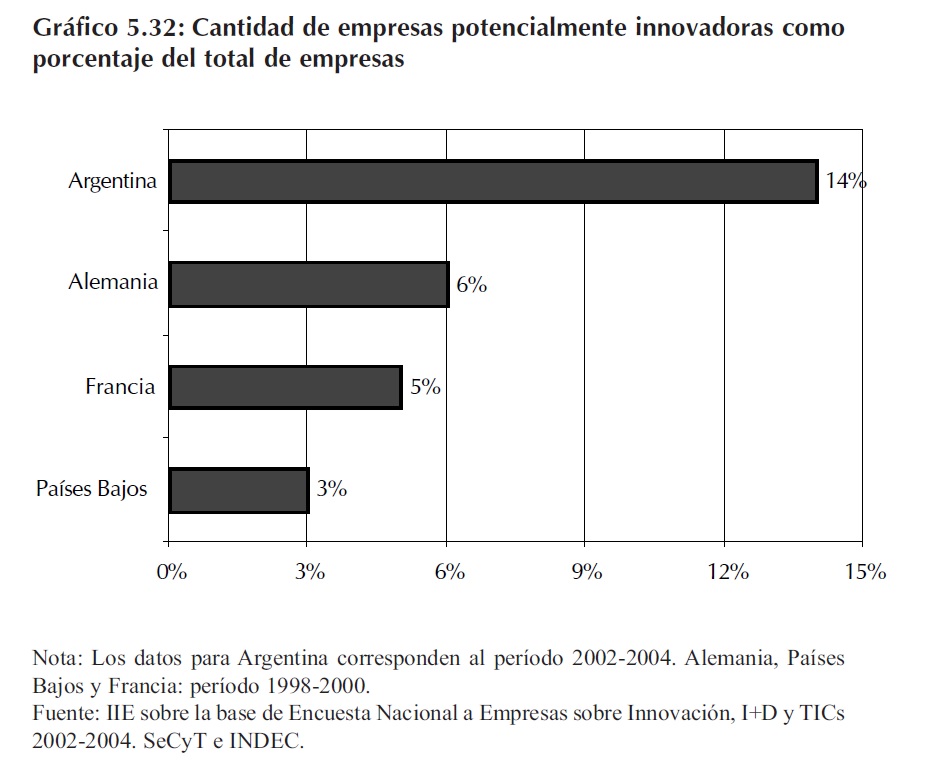

Por otra parte, el número de empresas potencialmente innovadoras23, ha mermado en forma importante representando sólo el 14% del total de firmas (versus el 22% del período 1998- 2001). En parte, estos resultados pueden explicarse por el importante crecimiento del número de firmas que no han desarrollado ninguna actividad de innovación. Esto se debe principalmente al contexto en el que deben realizar nuevos productos o procesos: la volatilidad económica atenta contra estos desarrollos de largo plazo, ya que no les permite disfrutar de las ganancias de los mismos cuando se cambian las reglas impredeciblemente. Esto ha llevado a que sólo desplegaran esfuerzos las empresas con mayor certeza relativa de que obtendrían resultados, deprimiendo de este modo el indicador de potencialmente innovadoras.

La comparación internacional nuevamente no es favorable a Argentina. Un 14% de las empresas encuestadas realizó esfuerzos pero no logró resultados positivos en AI, esto es, más de 2,5 veces el valor observado en Francia, 2,3 veces el de Alemania y 4 veces el de los Países Bajos. Nuevamente hay que reafirmar la necesidad de establecer políticas de apoyo a este conjunto de firmas en la medida que son empresas que presentan una conducta activa en términos de innovación, pero por algún motivo no logran alcanzar nuevos productos o procesos. Es conveniente avanzar en el análisis de los obstáculos que enfrentan estas firmas y las causas específicas por las cuales no logran convertirse en innovadoras TPP.

22 Las innovaciones incrementales hacen referencia a pequeños cambios dirigidos a aumentar la funcionalidad y/o las prestaciones de un producto o proceso. Esto es contrario al concepto de innovación radical, que implica una ruptura con lo establecido o hasta el momento conocido (por ejemplo, la creación de un nuevo producto o proceso) que no se sigue de la evolución natural de lo ya existente.

23 Firmas que han realizado gastos pero aún no han alcanzado introducir innovaciones de producto o proceso al mercado

El bajo esfuerzo global en innovación en bienes de capital y procesos manufactureros, produce una alta tasa de obsolescencia de la infraestructura productiva. Este elemento daña severamente la competitividad de la industria local poniendo en riesgo la participación nacional en los mercados mundiales. La única manera estructural de procurar una creciente competitividad por una parte y mejorar el salario y el poder adquisitivo por la otra, es la incorporación sistemática de tecnología en la producción.

5.1.4.1.4 Resultados de las innovaciones científicas y tecnológicas: patentes y artículos de investigación

5.1.4.1.4.1 Patentes

En las economías basadas en el conocimiento, los activos intelectuales – propiedad intelectual, el capital humano y las capacidades organizacionales – juegan un rol crucial en el desempeño de las empresas y el crecimiento económico. Las empresas que desean mejorar sus ventajas competitivas invierten más en la creación y adquisición de conocimiento y patentan más inventos, sobre todo las de los países desarrollados.

Si bien el sector privado tiene un rol primordial en llevar a cabo la expansión de los mercados tecnológicos, los gobiernos juegan un rol muy importante, ya que son los encargados de incentivar y apoyar estas iniciativas. En este sentido, las patentes24 constituyen un derecho exclusivo que el Estado confiere a los inventores de productos y procesos, otorgándoles el monopolio de explotación del invento durante un período de tiempo determinado – generalmente de 20 años – desde la fecha de presentación de la solicitud. Como contrapartida, los autores del invento deben dar a conocer a la sociedad el fruto de sus investigaciones. Transcurrido ese lapso los conocimientos pasan a ser de dominio público, pudiendo la sociedad beneficiarse de su utilización25.

La razón por la que el Estado debe conceder un monopolio temporal a las empresas, es porque en caso contrario, éstas no podrían apropiarse, parcial o totalmente, de los ingresos adicionales generados por la innovación, los que a su vez les permiten cubrir los costos de las inversiones. Como consecuencia, no existirían incentivos suficientes para realizar gastos en I&D y, por lo tanto se resentiría el progreso tecnológico. El impacto social de las patentes se supone positivo, es decir, el beneficio que brindaría el progreso tecnológico desarrollado por las nuevas invenciones sería mayor que el costo de tener que pagar mayores precios por la exclusividad de la invención.

El proceso de aceleración de los desarrollos tecnológicos en el que se encuentra sumergido el mundo, es claramente visible en la evolución del número de patentes. Sin embargo, como es esperable, su distribución no es homogénea. En los países desarrollados, los cambios en los gastos de I&D se han reflejado en las tendencias de patentamiento, ya que éste representa una de las formas de codificar y proteger las innovaciones llevadas a cabo en las fases de investigación. Los países menos avanzados, por su parte, muestran una cantidad de patentes muy pequeña en relación a los desarrollados, pero estas han presentado un rápido crecimiento, particularmente en años recientes. China, Taipei e India fueron los principales actores. Incluso la participación de éstos en el total de patentes se ha incrementado, esperándose que se mantenga esta tendencia. En los sectores de Biotecnología y TIC hubo considerables incrementos, aunque desde bases pequeñas. Este último, presentó un pronunciado aumento en China, Singapur, Israel y Taipei.

24 La patente de invención es un bien intangible. Al igual que un título de propiedad sobre un bien, la patente puede transferirse – venderse, heredarse o ser cedida -.

25 Las patentes tienen un carácter territorial, es decir, son sólo válidas en el territorio del Estado que las concede.

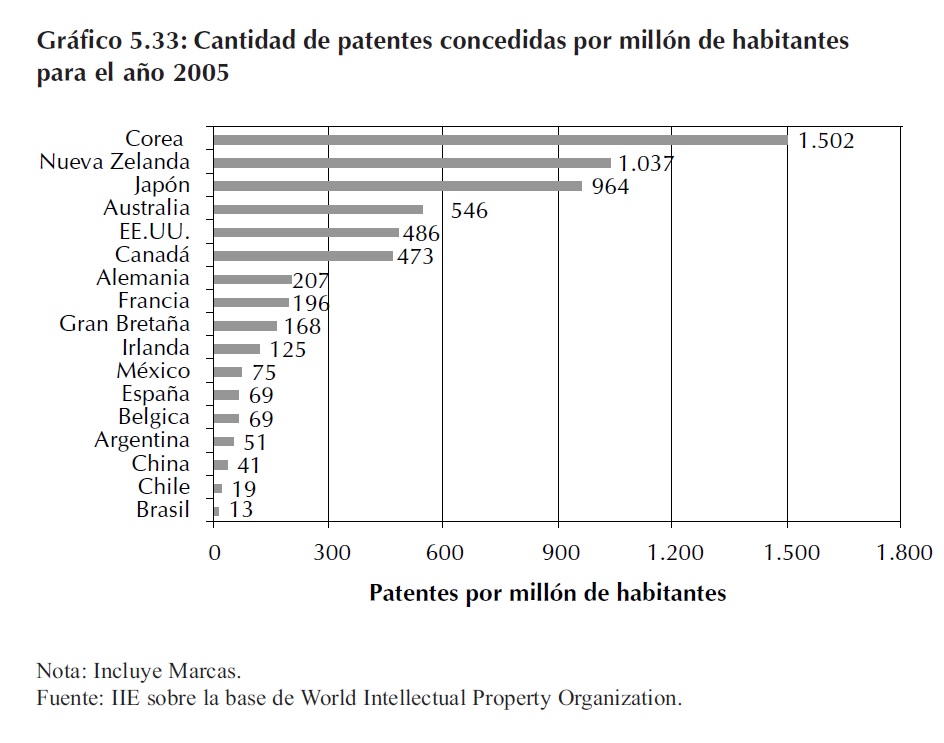

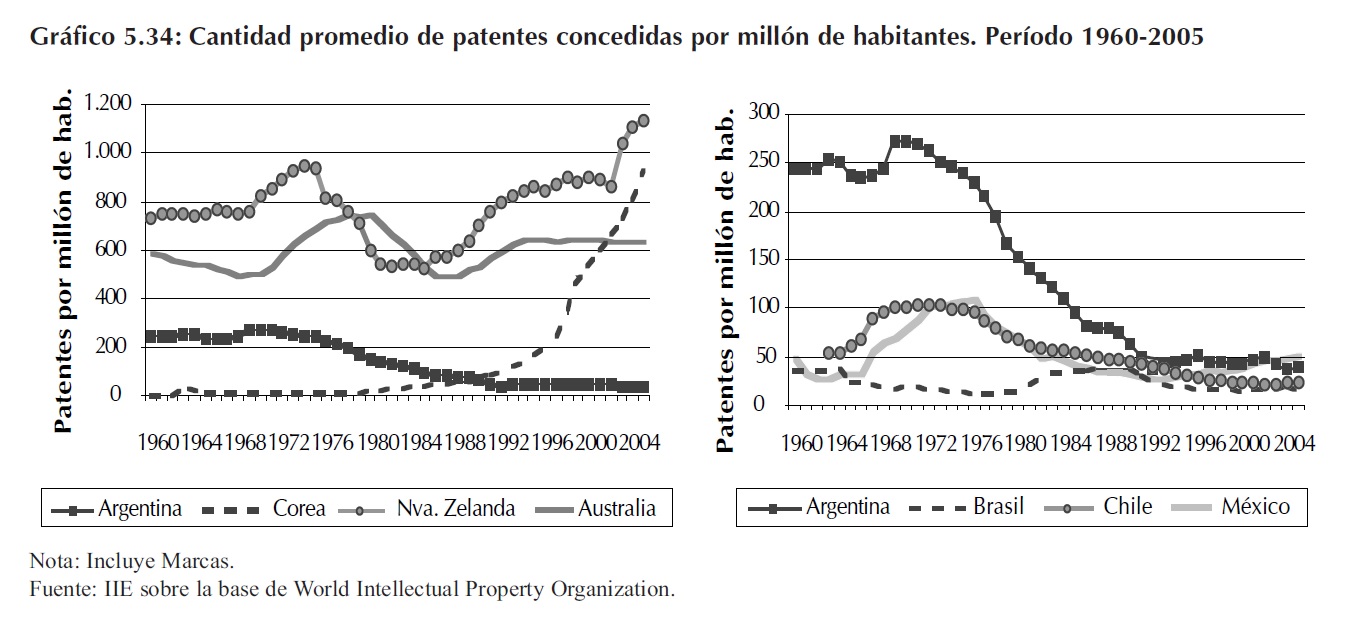

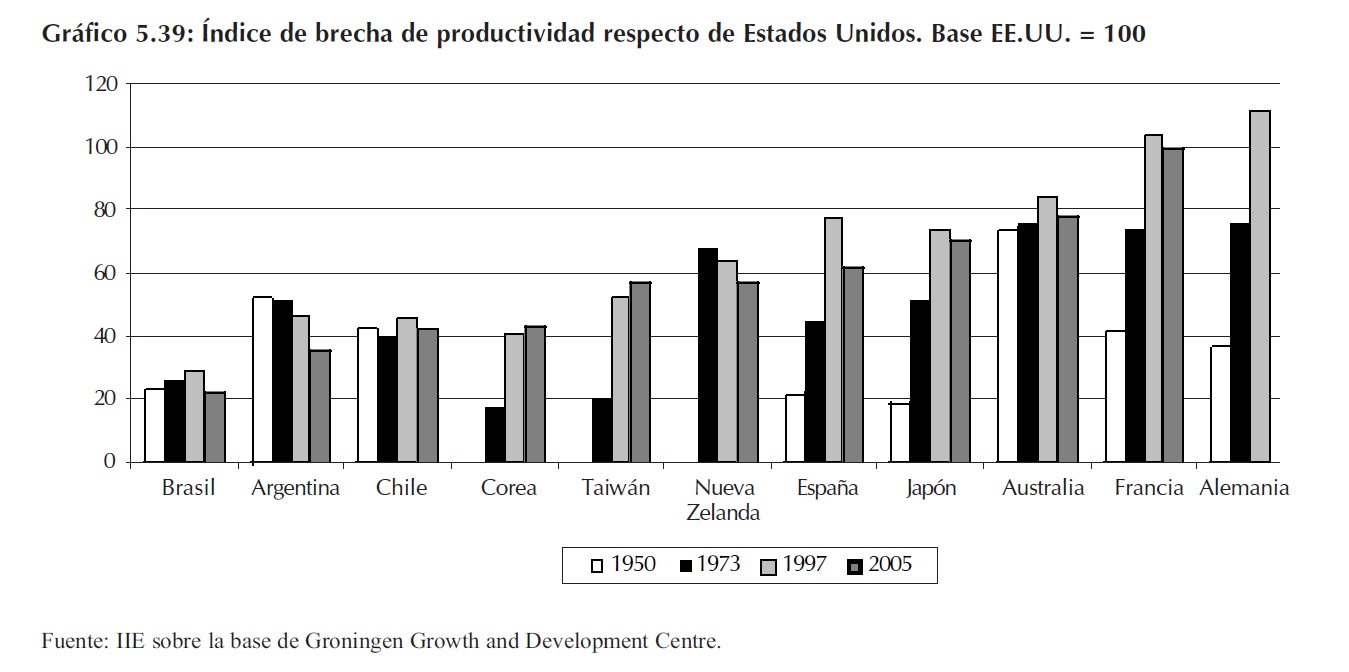

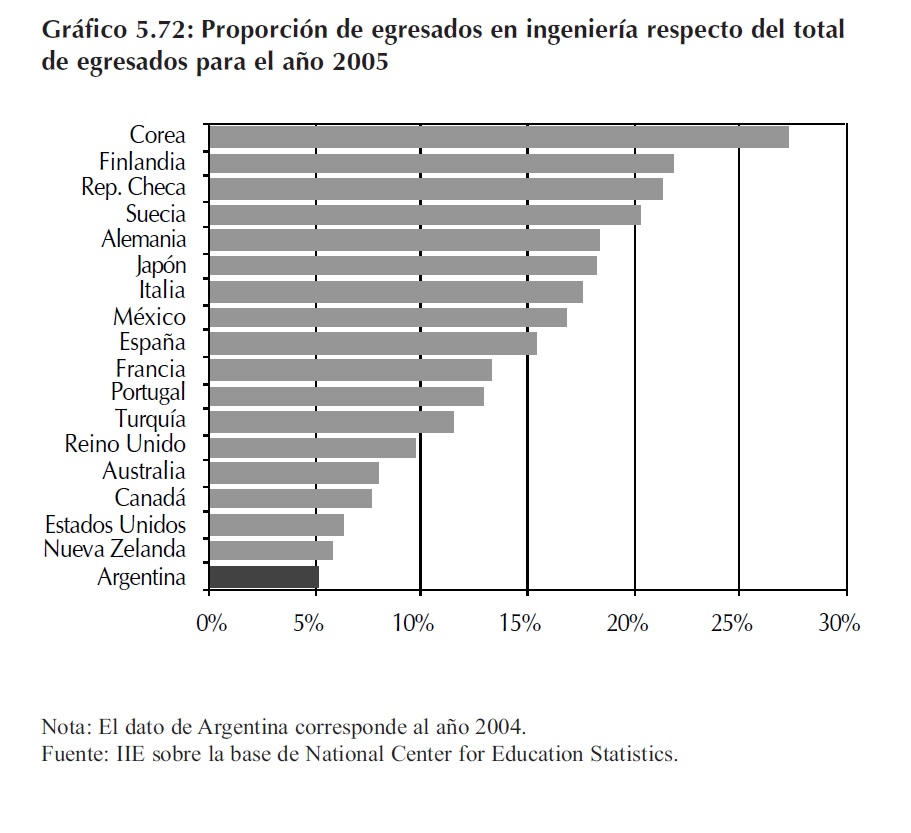

Como se observa en el Gráfico 5.33, no sólo los países con un largo historial en innovación tecnológica como Estados Unidos, la Unión Europea o Japón figuran entre los principales. Nueva Zelanda, Australia, países que tenían el mismo nivel de desarrollo que Argentina a principios del siglo XX, poseen indicadores que superan ampliamente el desempeño argentino en la materia. Sólo en la comparación con otros latinoamericanos, la performance es mejor.

Mientras que el resto del mundo intenta modernizarse y seguir el ritmo del desarrollo tecnológico, Argentina se dirige en sentido contrario. En las décadas del desarrollismo, el país presentaba una cantidad considerable de patentes, y estaba a la altura de países más avanzados, como Alemania. Sin embargo, las décadas más recientes muestran el retroceso y el acercamiento a otros países de la región. Diferente es el ritmo de países como Corea, Nueva Zelanda o Australia, cuya cantidad de patentes aumenta, o al menos es estable.

5.1.4.1.4.2 Artículos de investigación científica

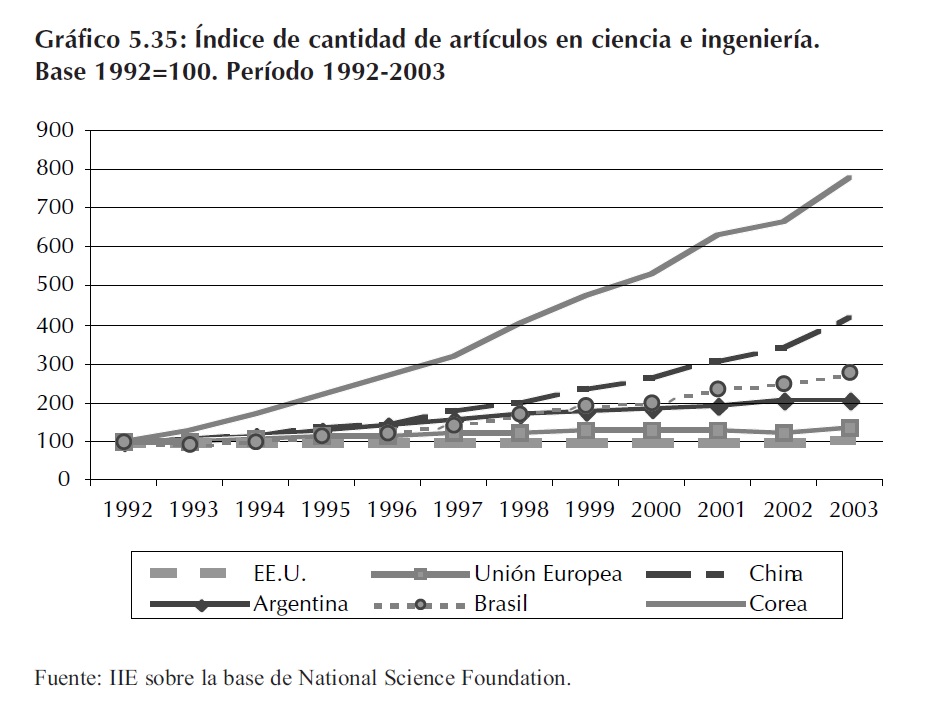

Además de las patentes, otro indicador de las actividades tecnológicas son las publicaciones de artículos de investigación en ciencias. Estos, al igual que las patentes, también se vieron influenciados por el crecimiento de las actividades tecnológicas. Entre 1996 y 2003, el número de artículos publicados mundialmente creció desde 590 mil a casi 700 mil, es decir, un salto del 18%, de los cuales gran cantidad fueron llevados a cabo por el sector académico.

Pocos países concentran la gran producción de artículos. Estados Unidos y la Unión Europea poseen el 30% cada uno del total mundial en el año 2003. Le sigue Japón, muy por detrás, con el 9%. Esta concentración geográfica es muy similar a la de I&D, revelando la relación entre ambas variables. Sin embargo, las tasas de crecimiento de los países asiáticos fueron considerablemente altas, mayores que las de Estados Unidos y la Unión Europea.

Como se mencionó anteriormente, la producción de artículos científicos es mayor generalmente en los países que poseen mayor intensidad de I&D respecto de su PIB. Esto es claro en los países de la Unión Europea y los angloparlantes, donde el esfuerzo realizado en investigación se ve reflejado en la publicación de los mismos. Sin embargo, en Japón y Corea, a pesar de sus grandes esfuerzos en I&D, el indicador de publicaciones es mucho menor. Esto se explica principalmente por un sesgo estadístico hacia los países donde el inglés es el idioma oficial, o donde su utilización está más difundida26.

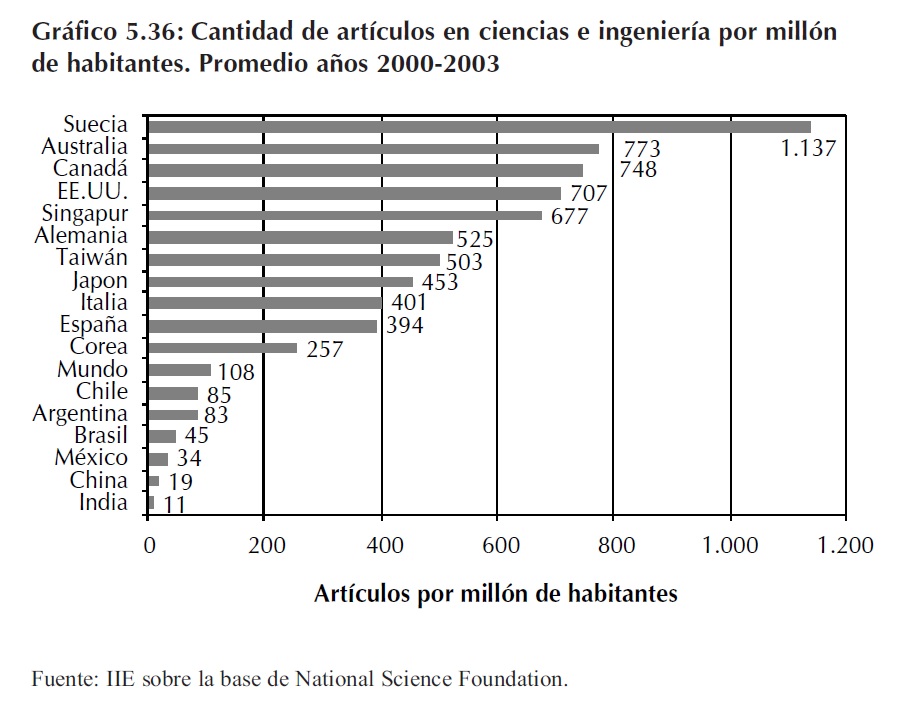

Las disparidades regionales son muy claras. Como se observa en el Gráfico 5.36, los países desarrollados llevan una amplia ventaja a los menos avanzados. Quienes se destacan por los avances logrados son los asiáticos, en especial, Singapur, Taiwán y Corea, todos por encima del promedio mundial. China e India, por sus enormes poblaciones se ven más relegadas en este indicador. América Latina se encuentra muy por detrás: Argentina, con 83 publicaciones por millón de habitantes no alcanza al promedio mundial, y es superado por Chile. La diferencia entre Argentina y el país mejor posicionado, Suecia, es de casi 14 veces.

26 Esto es así porque el indicador no tiene en cuenta la publicación de artículos en revistas académicas o especializadas de origen local, considerando sólo los publicados en las revistas internacionales más reconocidas.

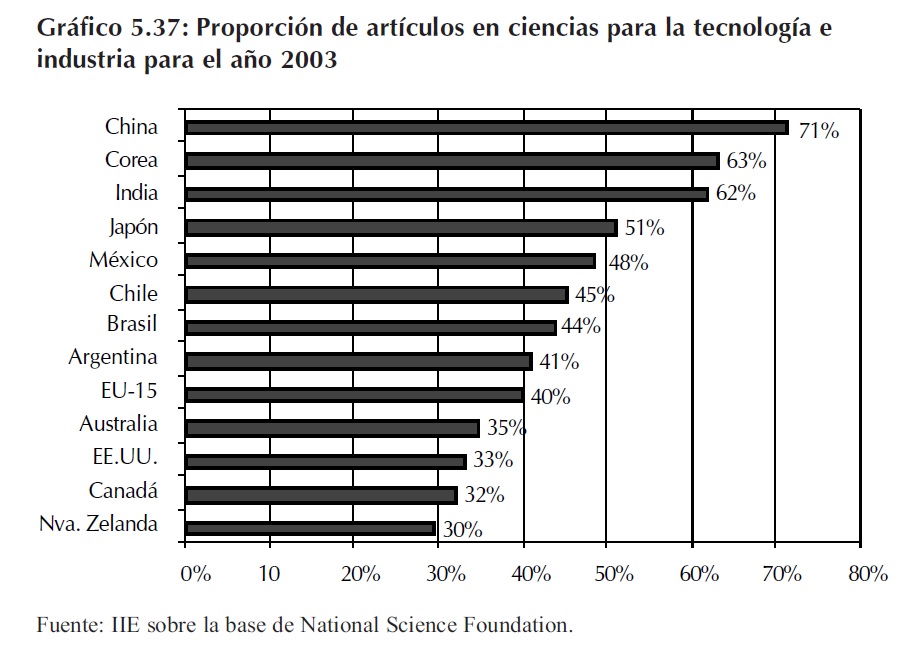

Los asiáticos vuelven a destacarse al analizar la composición de las publicaciones. Estos se han dedicado a la investigación en las ciencias duras: matemática, química, física, ingeniería y computación. En otras palabras, tienen un claro sesgo hacia las áreas de desarrollo de tecnología e industria. En China, Corea, India y Japón superan el 50% del total de artículos de investigación. En otras regiones, la distribución es diferente: Suecia y Estados Unidos, los mayores productores de artículos, se destacan en investigación relacionada con la medicina y en física, y los más citados gracias a su excelente reputación. En otros campos, como la investigación espacial, se destaca Chile, mientras que Argentina, es reconocida en el ámbito de la psicología (OCDE, 2005). Esto pone de manifiesto la falta políticas que orienten la investigación, sobre todo en el área académica, hacia el desarrollo tecnológico, tanto en los institutos de investigación como en la formación de los recursos humanos27.

5.1.4.2 La importancia del marco institucional

Es ampliamente reconocido que para lograr progreso y desarrollo económico es clave que un país crezca a tasas altas y sostenidas en el tiempo, indicando que el progreso se encuentra en parte vinculado a un contexto macroeconómico estable. Sin embargo, si no se mejoran los marcos institucionales, tales como los derechos de propiedad, el control de la corrupción y la performance de los gobiernos, la estabilidad corre el riesgo de no perdurar. Por lo tanto, si el crecimiento depende de la calidad de las instituciones, es importante conocer cómo éstas pueden ser construidas o mejoradas y en qué estado se encuentran en la actualidad.

Las instituciones pueden definirse como un conjunto de reglas formales – y convenciones informales – que proveen el marco para la interacción humana y modelan los incentivos de los miembros de la sociedad. Desde una perspectiva económica, las instituciones aseguran dos resultados deseados: un adecuado y relativamente igualitario acceso a la «oportunidad económica»; y que aquellos que provean de capital y trabajo sean apropiadamente recompensados y que sus derechos de propiedad sean protegidos. A su vez, las instituciones económicas están ligadas a las políticas, ya que son las que tienen el poder sobre las primeras, principalmente afectando la distribución de los recursos.

27 Un análisis más detallado del problema de la captación de recursos humanos en la industria se expone más adelante.

Resulta claro entonces que instituciones económicas adecuadas deben ser acompañadas por su contraparte política. Si el poder político está compartido y sujeto a controles, el riesgo de que aquellos que lo poseen lo usen para beneficio propio como forma de extraer rentas, es menor. Por otra parte, las instituciones económicas apropiadas son más propensas a aparecer en contextos donde las oportunidades de obtener rentas extraordinarias sean bajas (rent-free enviroments)28, es decir, donde los individuos no sean capaces de tomar ventaja de posiciones de monopolio o acceso privilegiado a la explotación de un recurso natural, por ejemplo.

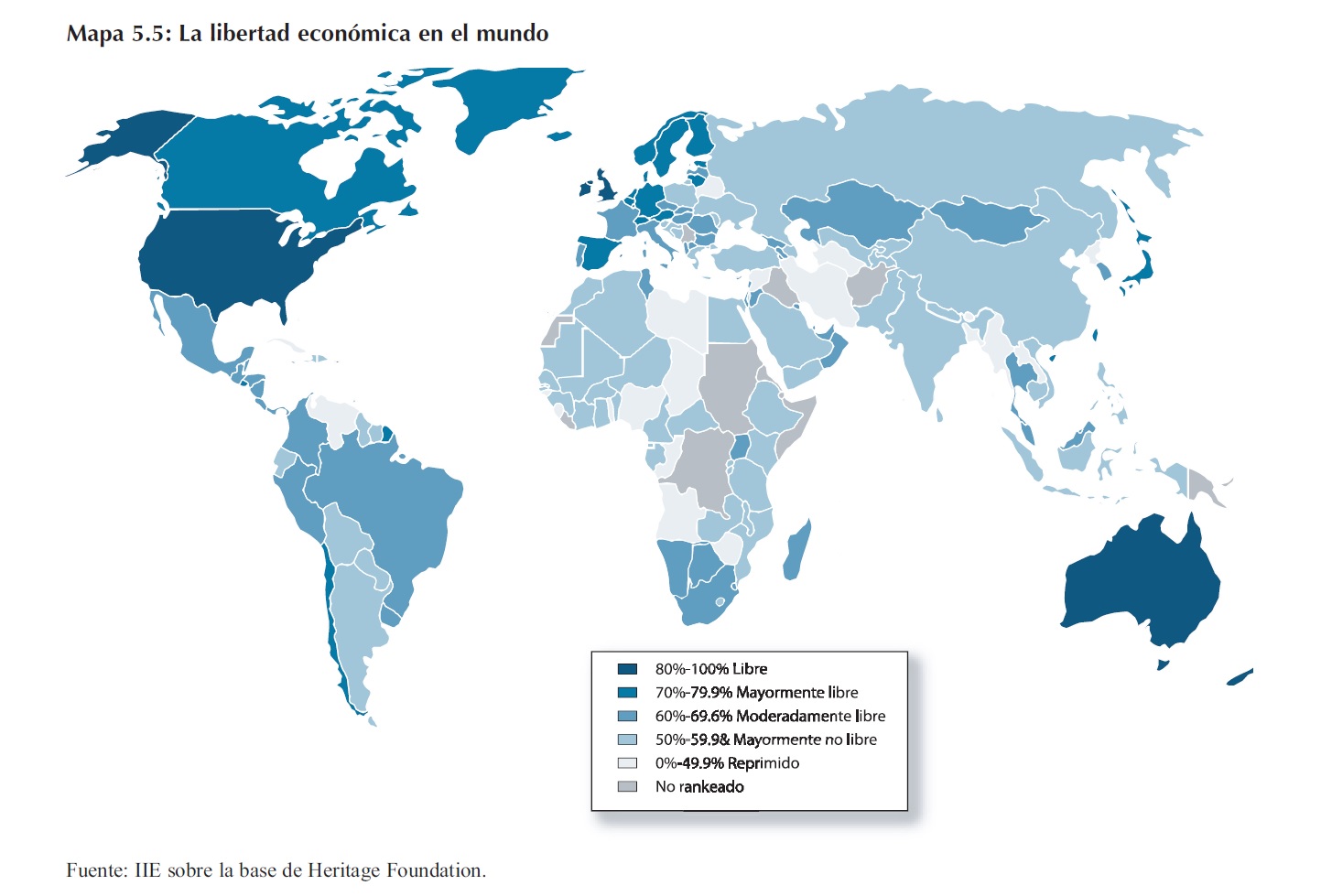

La compleja relación entre nivel de ingresos per cápita, régimen político y libertad económica, conforman un tópico de difícil. Sin embargo, de acuerdo a estudios empíricos del FMI29, las transiciones económicas hacia marcos institucionales más fuertes, están positivamente relacionadas, no sólo con el crecimiento del PIB, sino también con el aumento de la inversión en relación al PIB y el aumento de la productividad (PTF). De acuerdo a estos estudios, el crecimiento del PIB se incrementó en un 2% promedio anual en los países que experimentaron cambios en sus instituciones económicas. Por su parte, la inversión mejoró de forma más modesta, pero su calidad sí se modificó significativamente. Y lo más importante: el crecimiento de la productividad pasó de tener tasas negativas – es decir, de decaer – a crecer a tasas promedios de 1,5% anual.

La evolución institucional en el mundo tuvo un gran despegue durante los últimos dos siglos, presentando profundos cambios. Como es evidente, estos cambios no fueron parejos en todas las regiones. Los países de Europa Occidental, Estados Unidos, Australia, Canadá y Nueva Zelanda son ejemplos donde el desarrollo institucional se ha fortificado con el tiempo y han captado los beneficios de un importante crecimiento. Aquellos con instituciones más débiles, han caído en una trampa, donde la combinación entre éstas y la pobre performance económica, continúan realimentándose mutuamente. Este fue el camino seguido por muchos países de Latinoamérica, Europa del Este, China, Rusia, y en las colonias de Asia y África30.

28 Los «buscadores de rentas» (rent-seeking) son aquellos individuos que persiguen la obtención de rentas a través de la manipulación de los marcos legales o vía presiones políticas, sin brindar nada a cambio (sin aumentar la productividad). Contrariamente, los «buscadores de ganancias» (profit-seeking) buscan crear valor a través de la actividad económica mutuamente beneficiosa.

29 Se utilizó una muestra de 90 países (incluyendo a Argentina) que sufrieron algún tipo de transición o cambio en sus instituciones económicas en el período 1974-2004. Para más detalles ver: World Economic Outlook, septiembre de 2005.

30 Japón es un caso excepcional de un país que fue capaz de producir un cambio radical en sus instituciones.

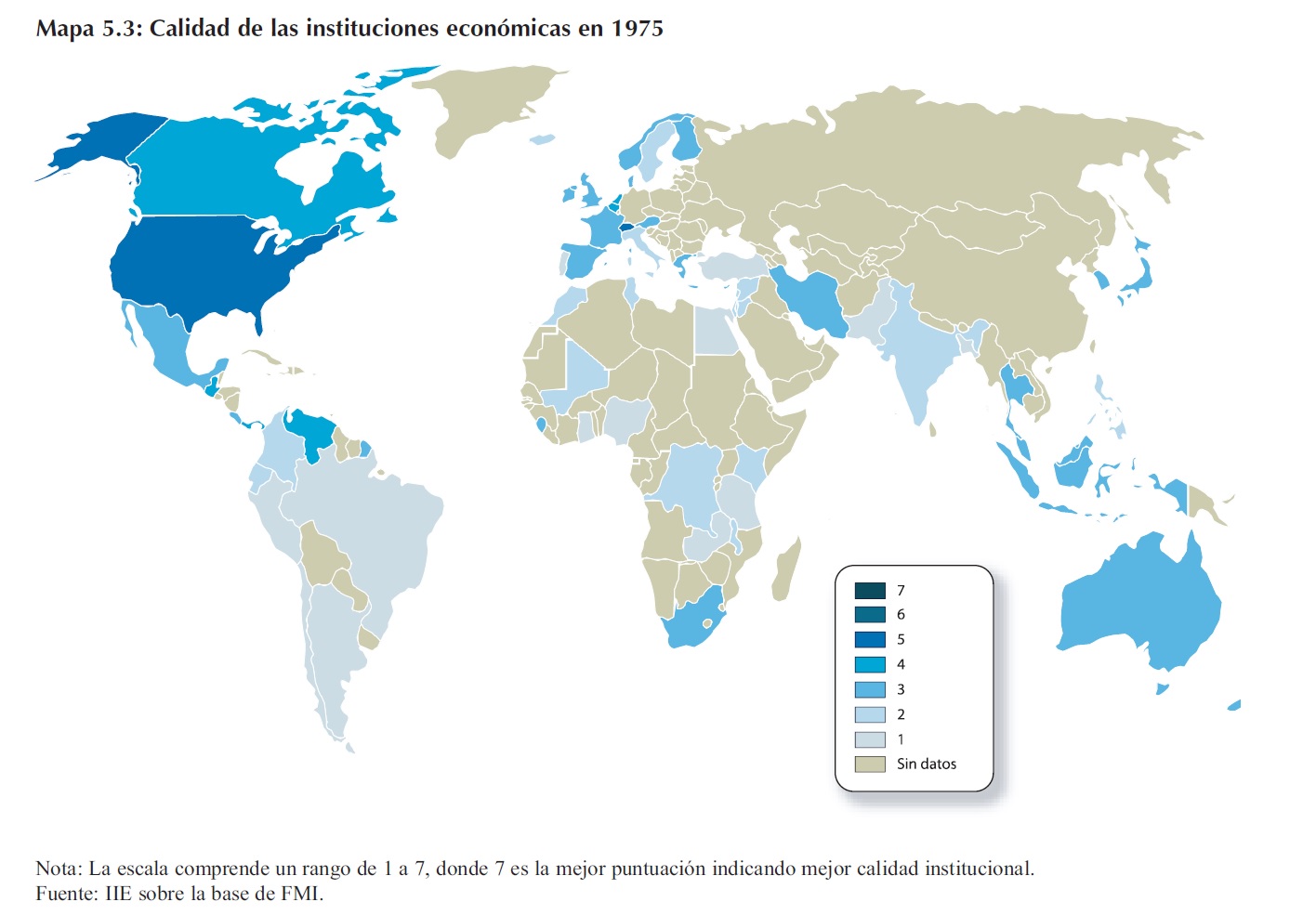

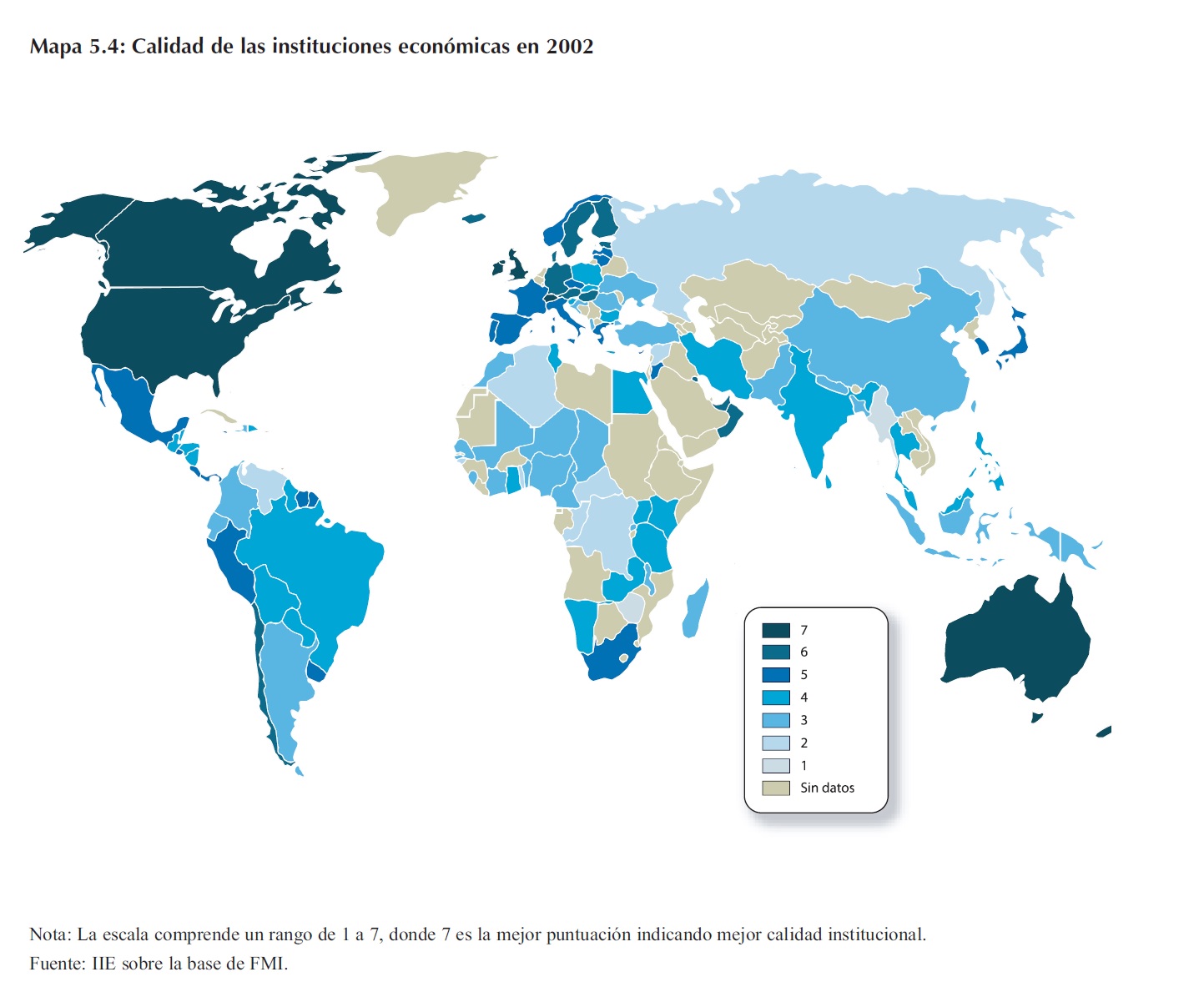

En los últimos 30 años, cambios profundos mejoraron el potencial del marco institucional. La transformación fue influenciada por varias vías, entre las más importantes se encuentran la rápida evolución tecnológica y la globalización. La primera incrementó las posibilidades de industrialización para muchos sectores, mientras que la globalización brindó oportunidades antes no disponibles gracias a la disminución de los costos de transporte y comunicación. Como se observaen los Mapas 5.3 y 5.4, casi todos los países han mejorado su marco institucional, pero con notables diferencias. En América Latina en 1975, Argentina, Brasil, Perú y Chile se encontraban en el mismo nivel de calidad institucional. 27 años después todos mejoraron, pero Argentina lo hizo en menor medida, quedando rezagada frente al resto.

Esto es relevante en la medida que gran parte de las diferencias de crecimiento entre países está explicada por el sistema institucional vigente en cada uno (Easterly, 2005). La efectividad de las instituciones públicas puede resumirse en los siguientes factores:

– el respeto por los derechos de propiedad

– la presencia de la ética en el comportamiento del gobierno y la predominancia de la corrupción.

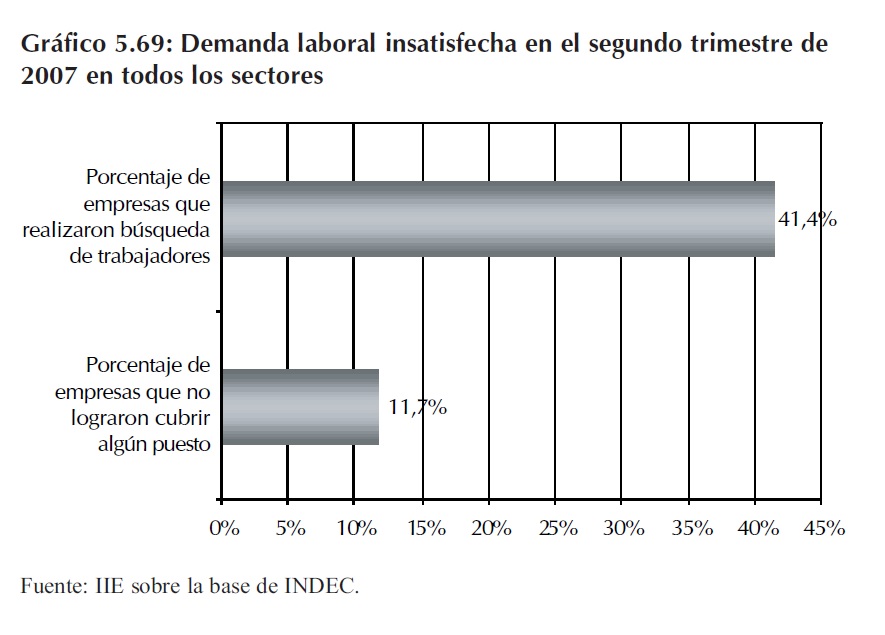

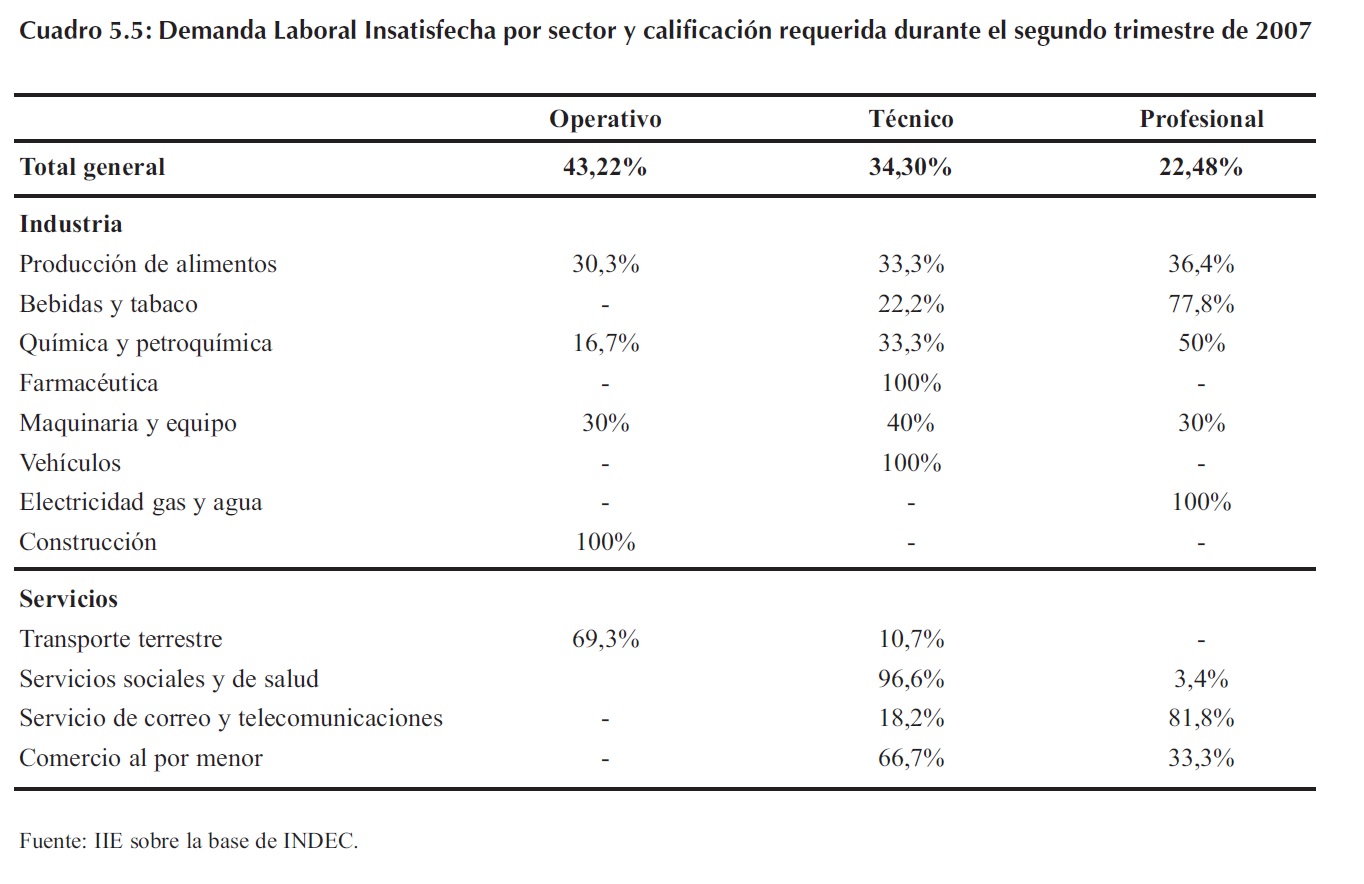

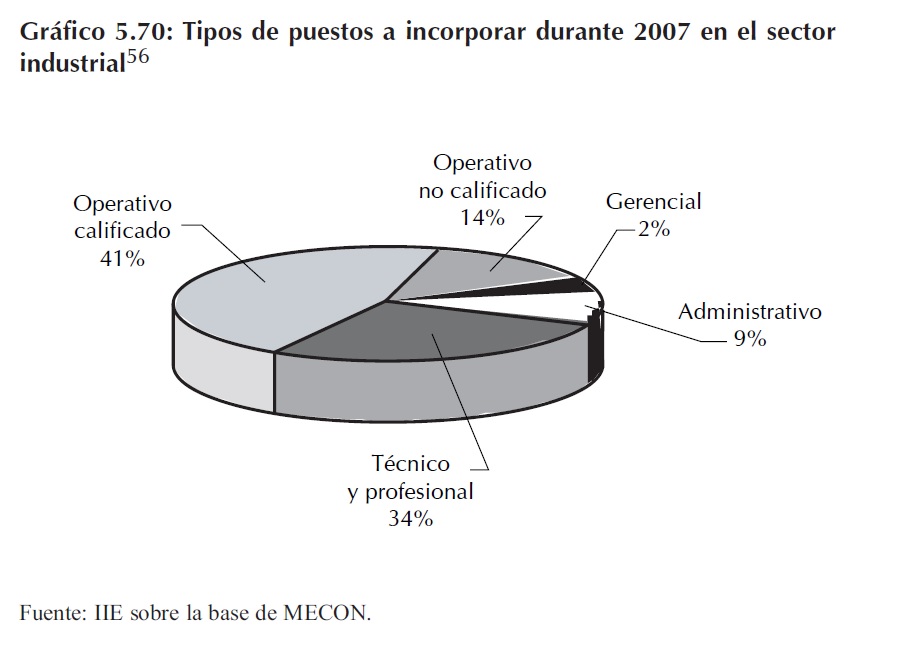

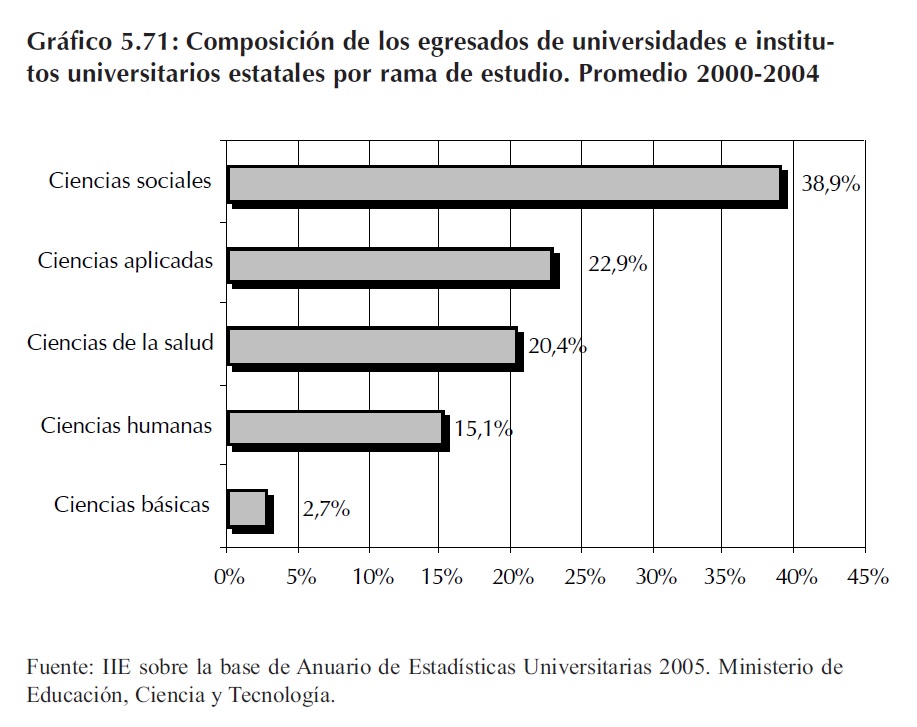

– la independencia del sistema judicial y el grado de libertad dado por el gobierno al sector privado