ENTORNO ECONOMICO NACIONAL

CAPITULO 1: ENTORNO ECONOMICO NACIONAL

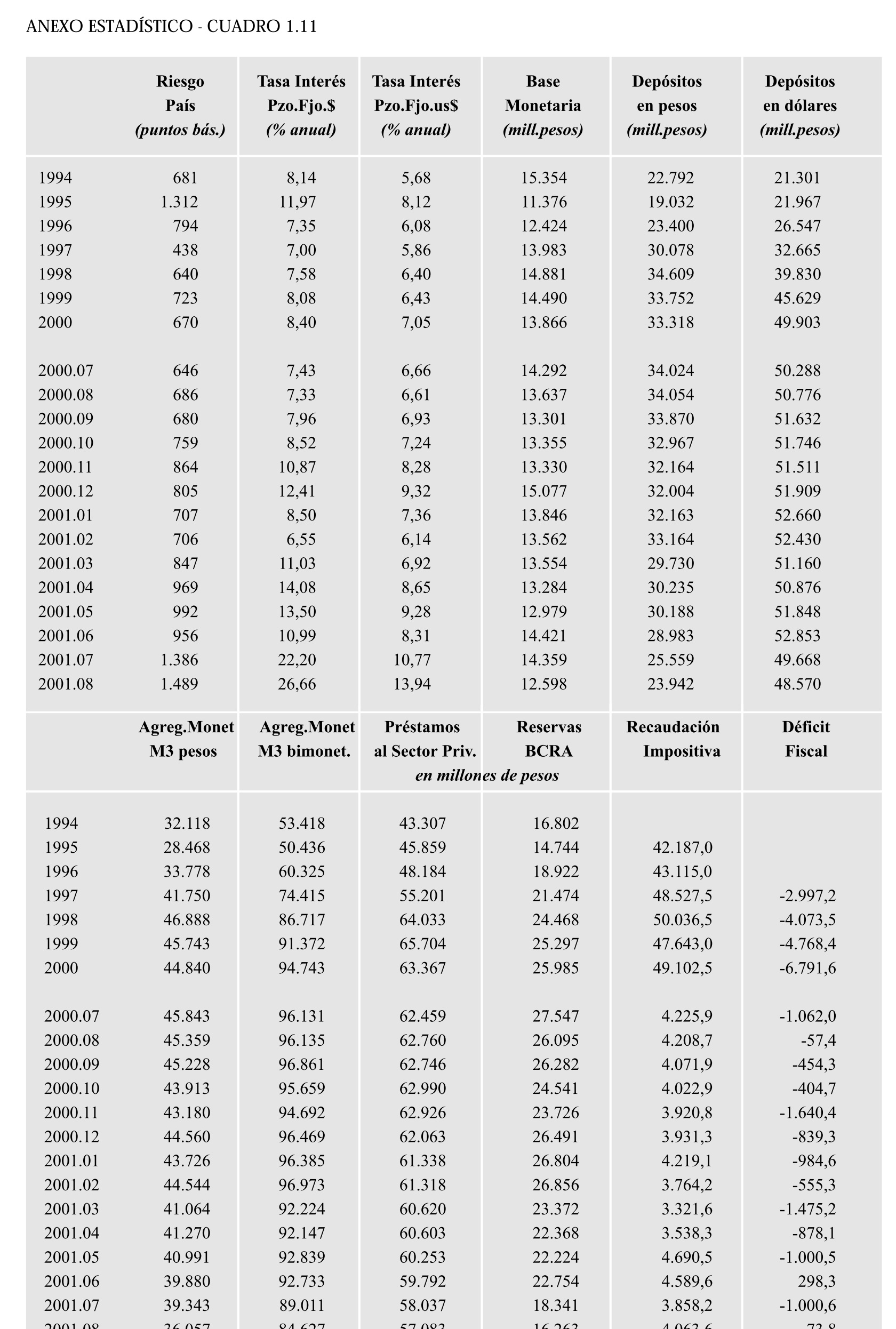

La recesi├│n que comenz├│ a mediados de 1998, contin├║a a fines del tercer trimestre de 2001, no existiendo indicios de una pronta reactivaci├│n. En este contexto, durante la actual administraci├│n nacional se han producido cinco crisis de confianza, en cada una de las cuales se alcanzaron niveles de riesgo pa├Łs superiores a los alcanzados previamente, siendo particularmente profunda la crisis iniciada a mediados de junio de 2001 y que ha implicado niveles de riesgo pa├Łs en torno a los 1.500 puntos b├Īsicos durante agosto y setiembre de 2001. En momentos de tanta incertidumbre acerca del futuro de nuestra econom├Ła, dos cuestiones se discuten intensamente con implicancias a corto y a largo plazo: cu├Īl es el efecto macroecon├│mico de los ajustes fiscales (┬┐es posible solucionar el desequilibrio fiscal que impide el retorno al crecimiento sostenido sin profundizar a├║n m├Īs la actual recesi├│n?) y cu├Īles son las pol├Łticas e instituciones econ├│micas que deber├Łamos adoptar para crecer sostenidamente, facilitando as├Ł la soluci├│n de los graves problemas sociales que sufre nuestro pa├Łs. Estas dos cuestiones se analizan brevemente en este cap├Łtulo luego de una rese├▒a de las crisis de confianza mencionadas y de las medidas de pol├Łtica econ├│mica que se fueron implementando para contrarrestarlas, adem├Īs de presentar los principales indicadores macroecon├│micos disponibles al momento de redactar el presente cap├Łtulo.

1.1. CRONOLOG├ŹA DE LAS CRISIS DE CONFIANZA RECIENTES

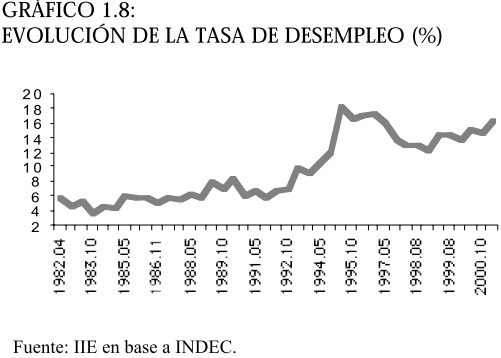

La econom├Ła Argentina, luego de superar la ┬½d├®cada perdida┬╗ de los ’80 (en la cual el producto per capita cay├│ a un ritmo promedio del 3,2% anual), inici├│ a comienzos de los 90 una etapa de fuerte crecimiento como consecuencia de un programa econ├│mico que combin├│ un esquema muy r├Łgido de pol├Łtica monetaria y cambiaria (a trav├®s de la Ley de Convertibilidad sancionada en 1991 y de la nueva Carta Org├Īnica del BCRA sancionada en 1992), que permiti├│ lograr una estabilidad macroecon├│mica no alcanzada en d├®cadas, con reformas estructurales (liberalizaci├│n comercial y financiera, privatizaci├│n de empresas p├║blicas y desregulaci├│n de los mercados) que permitieron un funcionamiento m├Īs eficiente de la econom├Ła. Esta nueva etapa de la econom├Ła argentina no estuvo, sin embargo, libre de dificultades: el notable crecimiento de la tasa de desempleo, que alcanz├│ un m├Īximo hist├│rico en 1995 (en mayo de ese a├▒o, el 18.4% de la poblaci├│n econ├│micamente activa se encontraba desempleada) y que a comienzos de la nueva d├®cada contin├║a en niveles muy elevados (16,4% en mayo de 2001), es sin dudas un ejemplo de las dificultades a superar. Si hasta mediados de 1998 exist├Łan altas probabilidades de avanzar en la soluci├│n de estas y otras dificultades (el nivel de desempleo presentaba una clara tendencia decreciente desde la finalizaci├│n de la recesi├│n de 1995 y el nivel de actividad crec├Ła sostenidamente, especialmente durante los a├▒os 1996 y 1997), desde entonces y hasta la actualidad, el panorama es m├Īs sombr├Ło ya que la econom├Ła argentina se encuentra sumergida en una prolongada recesi├│n. Factores externos como la fuerte reversi├│n de los flujos de capitales hacia los pa├Łses emergentes como consecuencia de los problemas de liquidez generados por la cesaci├│n de pagos rusa de agosto de 1998, el proceso de apreciaci├│n del d├│lar (y, por lo tanto, de nuestra moneda, atada a aquella por el sistema de convertibilidad), la fuerte ca├Łda de los t├®rminos de intercambio (esto es, la relaci├│n entre los precios de nuestras exportaciones y los de nuestras importaciones), la devaluaci├│n del real brasile├▒o a comienzos de 1999 y la suba de tasas de inter├®s internacionales como consecuencia de una pol├Łtica monetaria restrictiva por parte de una Reserva Federal preocupada por un posible recalentamiento de la econom├Ła norteamericana, impactaron claramente en forma negativa sobre el nivel de actividad argentino.

Factores dom├®sticos como la incertidumbre pre-electoral de 1999 y las dificultades posteriores para convencer a los agentes econ├│micos de que se asegurar├Ła la solvencia fiscal, no hicieron m├Īs que retardar la salida de la recesi├│n, a├║n cuando varios de los factores que la originaron se revirtieron, al menos parcialmente (aunque actualmente, como se mencionar├Ī m├Īs adelante, el escenario internacional vuelve a presentarse adverso). Es en este contexto que se suceden las crisis de confianza enfrentadas por la actual administraci├│n nacional, en cada una de las cuales se alcanzaron niveles de riesgo pa├Łs mayores a los registrados previamente. Esto se aprecia claramente en el gr├Īfico 1.1, que presenta la evoluci├│n diaria de la prima de riesgo pa├Łs desde comienzos de 2000 hasta fines de setiembre de 2001, se├▒al├Īndose los picos alcanzados en cada crisis de confianza (y las correspondientes referencias junto del gr├Īfico).

Fuente: IIE en base a JPMorgan.

La primera de las cinco crisis de confianza se├▒aladas en el gr├Īfico 1.1 ocurri├│ durante mayo de 2000, cuando se acrecentaron las dudas acerca del cumplimiento de las metas fiscales pautadas con el FMI en la carta de intenci├│n firmada en febrero de ese a├▒o, en donde se fijaba un d├®ficit fiscal m├Īximo de $ 4.700 millones para todo el a├▒o. El incremento de la recaudaci├│n impositiva correspondiente al mes de abril de ese a├▒o fue menor al esperado, justo cuando comenzaba a impactar de lleno la reforma fiscal sancionada en diciembre de 1999 (las mayores retenciones del Impuesto a las Ganancias sobre los salarios, causadas por dicha reforma, comenzaron a realizarse con las liquidaciones correspondientes al mes de marzo). Luego de alcanzar los 776 puntos b├Īsicos el 22 de mayo (el m├Īximo del a├▒o hasta ese entonces), el riesgo pa├Łs comenz├│ a reducirse luego de los anuncios de un ajuste del gasto p├║blico a corto plazo (reducciones de salarios p├║blicos y anuncios de recortes en algunas ├Īreas, muchos de los cuales luego se revirtieron, como los cierres de la Imprenta del Congreso y de un ├Īrea de la agencia oficial Telam, por ejemplo) y de algunas reformas de largo plazo (como la reforma previsional). A pesar de esta leve mejora, el riesgo pa├Łs no volvi├│ a los niveles previos a la crisis de mayo (el promedio entre el 1 de junio y el 30 de setiembre de 2000 fue de 671 puntos b├Īsicos, mientras que el promedio entre el 1 de enero y el 30 de abril de 2000 hab├Ła sido de 561 puntos b├Īsicos). Luego de los cambios de gabinete producidos el 5 de octubre y de la renuncia del Vicepresidente de la Naci├│n al d├Ła siguiente, comienza una nueva crisis de confianza, aunque esta vez de mayores proporciones que la anterior (situaci├│n que se repetir├Ła en las posteriores crisis): el riesgo pa├Łs alcanza los 987 puntos b├Īsicos el 8 de noviembre, luego de una gran fragmentaci├│n dentro de la Alianza y de la renegociaci├│n del acuerdo con el FMI que condujo a una nueva carta de intenci├│n firmada en setiembre en la cual se ampliaba el d├®ficit fiscal anual de los $ 4.700 millones originales a $ 5.300 millones, aunque todav├Ła dentro de lo establecido por la Ley de Solvencia Fiscal sancionada un a├▒o antes. La calma volvi├│ a los mercados luego del anuncio de un nuevo paquete de medidas que consisti├│ b├Īsicamente en lo siguiente:

- Se corrigi├│ el Proyecto de Presupuesto para el a├▒o 2001, reduciendo la proyecci├│n de crecimiento de la econom├Ła y, por lo tanto, la previsi├│n de recursos, incrementando el d├®ficit proyectado para 2001 a $ 6.400 millones.

- Se modific├│ la Ley de Solvencia Fiscal, incrementando el d├®ficit a partir del cual comenzar├Ła su reducci├│n progresiva hasta alcanzar el equilibrio presupuestario durante el a├▒o 2005, dos a├▒os despu├®s de lo establecido por la ley original.

- Se anunci├│ una reforma previsional (luego suspendida por problemas legales) mediante la cual se eliminaba la Prestaci├│n B├Īsica Universal, garantizando una jubilaci├│n m├Łnima de $ 300 y una protecci├│n b├Īsica de $ 100 para aquellas personas fuera del sistema previsional, y se elevaba gradualmente la edad jubilatoria de las mujeres de 60 a 65 a├▒os.

- Se acord├│ con las provincias, entre otras cosas, el congelamiento del gasto primario a nivel provincial y nacional hasta alcanzar el equilibrio presupuestario.Junto con este paquete de medidas se anunciaron las negociaciones para obtener una ayuda financiera por parte de organismos multilaterales (el famoso ‘blindaje financiero’), finalmente obtenido a fines de 2000.

Si bien este blindaje de alrededor de $ 39.700 millones permit├Ła reducir el riesgo de iliquidez ante los vencimientos de la deuda p├║blica correspondientes a 2001, era claro que no ser├Ła suficiente para una reducci├│n sostenida del riesgo pa├Łs. Para que esto ├║ltimo ocurriera era necesario generar confianza acerca del cumplimiento de la estrategia impl├Łcita en el paquete del 10 de noviembre: mayor d├®ficit fiscal en el corto plazo pero compensado por una mayor solvencia fiscal a mediano y largo plazo. El problema era que ser├Ła m├Īs costoso generar credibilidad luego de haber modificado la Ley de Solvencia Fiscal, ley cuyo objetivo era, justamente, asegurar un comportamiento fiscal prudente. Una vez modificada esta ley, deja de existir una restricci├│n que limite los grados de libertad de las autoridades econ├│micas y genere, por lo tanto, credibilidad en los compromisos fiscales (la Ley de Solvencia Fiscal sigue existiendo, aunque en la pr├Īctica es escasa su utilidad una vez que se hizo evidente que, de existir dificultades para su cumplimiento, puede ser modificada). El a├▒o 2001 comenz├│ de manera bastante auspiciosa con la agresiva pol├Łtica monetaria expansiva implementada por la Reserva Federal de Estados Unidos (s├│lo en enero baj├│ la tasa de inter├®s de referencia en dos oportunidades) y una tendencia decreciente en el riesgo pa├Łs. Esta situaci├│n se complic├│ durante febrero por la crisis de Turqu├Ła, que gener├│ dificultades financieras para los pa├Łses emergentes, y por la fuerte ofensiva (con cuestionamientos pol├Łticos incluidos) contra el por entonces presidente del BCRA, por investigaciones relacionadas con casos de lavado de dinero. La renuncia de Machinea ante el seguro incumplimiento de las metas fiscales correspondientes al primer trimestre del a├▒o (recu├®rdese que esas metas hab├Łan sido acordadas con el FMI en la carta de intenci├│n de diciembre, tan s├│lo tres meses antes) inaugur├│ un per├Łodo de elevado riesgo pa├Łs que contin├║a hasta el momento de redactar estas l├Łneas (setiembre de 2001). La falta de apoyo pol├Łtico al programa de saneamiento fiscal propuesto por Ricardo L├│pez Murphy determin├│ su alejamiento y el regreso de Domingo Cavallo al Ministerio de Econom├Ła, con un riesgo pa├Łs que alcanza los 1.045 puntos b├Īsicos el 23 de marzo ante la percepci├│n de que exist├Łan serias dificultades pol├Łticas para controlar la situaci├│n fiscal, luego de un exceso de $ 1.000 millones en el d├®ficit fiscal del primer trimestre del a├▒o. Ayuda a revertir esta situaci├│n la concesi├│n al Poder Ejecutivo de las facultades legislativas previstas por el art├Łculo 76 de la Constituci├│n Nacional y la creaci├│n del impuesto a los d├®bitos y cr├®ditos en cuentas corrientes bancarias, con una al├Łcuota inicial del 2,5 por mil, que permit├Ła mejorar la situaci├│n fiscal por medio de una mayor recaudaci├│n. Otras medidas implementadas, aunque de dudoso efecto sobre la confianza de los mercados, fueron la eliminaci├│n de los aranceles a las importaciones de bienes de capital y el incremento, hasta el m├Īximo permitido por la Organizaci├│n Mundial del Comercio (35%), de los aranceles a los bienes de consumo. Si bien la primera medida favorece la inversi├│n, gener├│ problemas con Brasil ya que implic├│ un encarecimiento relativo de su producci├│n de estos bienes en relaci├│n con la proveniente de terceros pa├Łses; la segunda de ellas protege a ciertos sectores (en la medida en que no se produzca un desv├Ło de comercio por la sustituci├│n de importaciones provenientes de pa├Łses integrantes de este bloque comercial) pero produce una asignaci├│n ineficiente de recursos productivos.

La leve mejora en el riesgo pa├Łs que se produjo durante los d├Łas sucesivos se revirti├│ fuertemente durante abril ante la incertidumbre generada por discusiones de pol├Łtica monetaria. Primero fue la sugerencia de Cavallo en el sentido de que el BCRA deber├Ła implementar una pol├Łtica monetaria expansiva para reactivar el nivel de actividad por medio de menores tasas de inter├®s, a pesar de que esto genera, en econom├Łas con tipo de cambio fijo y libre movilidad de capitales, como es el caso argentino, una p├®rdida de reservas y no una baja en las tasas de inter├®s. Luego fue el reemplazo de reservas que mantiene el BCRA para respaldar la base monetaria y de reservas que mantienen los bancos para cumplir con los requisitos m├Łnimos de liquidez por t├Łtulos p├║blicos argentinos, lo que hizo evidentes las dificultades financieras por las que atravesaba el Estado Nacional. Finalmente, el anuncio de la modificaci├│n de la Ley de Convertibilidad para incluir al euro como respaldo del peso, aunque conservando las fuertes restricciones que pesan sobre las autoridades monetarias para implementar pol├Łticas monetarias activas, tambi├®n gener├│ incertidumbre. Esta nueva crisis de confianza, que llev├│ al riesgo pa├Łs hasta los 1.254 puntos b├Īsicos el 23 de abril, oblig├│ a poner el ├®nfasis nuevamente en las cuestiones fiscales, por lo que se anunci├│ un nuevo paquete de medidas consistente, fundamentalmente, en un incremento de la al├Łcuota del impuesto a los d├®bitos y cr├®ditos bancarios desde el 2,5 por mil original hasta el 4 por mil, aunque permitiendo tomar este incremento como pago a cuenta de otros impuestos. Adicionalmente, se produjo una generalizaci├│n del IVA a actividades antes exentas o con al├Łcuotas menores al 21%. Se anunci├│ tambi├®n la intenci├│n de realizar un canje de deuda p├║blica que permitiera postergar compromisos financieros durante los pr├│ximos a├▒os. Esta operaci├│n financiera finalmente se produjo el 1 de junio, siendo su principal efecto la postergaci├│n de pagos en concepto de servicios de la deuda (amortizaciones e intereses) por un monto total de $ 16.047 millones entre los a├▒os 2001 y 2005 como consecuencia de que los nuevos t├Łtulos emitidos tienen una duraci├│n promedio mayor que los t├Łtulos rescatados, de que algunos de ellos capitalizan intereses durante los primeros a├▒os y de que otros pagan intereses en forma escalonada. Con esto se redujo el riesgo de iliquidez del Estado Nacional, aunque no se redujo el elevado riesgo de insolvencia fiscal percibido por los mercados financieros. Es en este contexto que se anuncia el paquete de medidas del 15 de junio, abarcando fundamentalmente aspectos impositivos y de pol├Łtica comercial.

En relaci├│n con los primeros:

- Se reafirm├│ la intenci├│n de simplificar progresivamente el sistema impositivo hasta llegar a un sistema apoyado en dos grandes impuestos: IVA y Ganancias. Para esto, ya desde el inicio de la nueva gesti├│n de Cavallo se ven├Łan acordando con distintos sectores productivos los denominados ‘planes de competitividad’, que consisten en eliminar, para ciertos sectores seleccionados discrecionalmente, impuestos muy distorsivos como el impuesto a la Ganancia M├Łnima Presunta y el impuesto al endeudamiento empresario, permiti├®ndose adem├Īs la imputaci├│n de los aportes patronales como pago a cuenta de IVA y Ganancias.

- Se estableci├│ nuevamente una al├Łcuota uniforme del 16% para los Aportes Patronales, comput├Īndose el incremento como pago a cuenta de IVA (como se mencion├│ previamente, los sectores favorecidos por planes de competitividad pueden tomar a cuenta el total del impuesto).

- Se anunci├│ la intenci├│n de documentar el saldo t├®cnico por cr├®ditos de IVA no utilizados hasta el 31 de mayo, de tal manera que estos certificados puedan ser utilizados por las empresas para garantizar cr├®ditos, conseguir capital de trabajo y/o cancelar deudas. Un fondo fiduciario que incorporar├Ła como activo todas las cuentas a cobrar por la DGI (alrededor de $ 15.000 millones) emitir├Ła los certificados de deuda con las empresas con cr├®ditos fiscales (alrededor de $ 5.000 millones).

- Se anunci├│ la intenci├│n de permitir la liquidaci├│n del IVA por lo percibido y no por lo devengado (condicionado a la aprobaci├│n del Congreso) para evitar las distorsiones que se producen actualmente cuando las empresas pagan el IVA al facturar pero reciben el pago de dichas facturas luego de varios meses.

- Se anunci├│ la intenci├│n de permitir que el 100% del impuesto a los d├®bitos y cr├®ditos bancarios se tome como pago a cuenta de IVA y Ganancias.

- Se restituyeron los valores deducibles (deducci├│n especial y cargas de familia) del Impuesto a las Ganancias vigentes al 31 de diciembre de 1999 (previo al primer paquete fiscal de la Alianza), con lo cual se reduc├Ła el impuesto para ciertos tramos de ingresos (los beneficiados por esta medida recibir├Łan, durante los meses siguientes, la devoluci├│n de las retenciones en exceso que se les hubieran realizado durante el primer semestre de 2001).

- Se permiti├│ transitoriamente que los trabajadores con salarios inferiores a $ 1.500 reciban hasta $ 150 adicionales en tickets canasta (sin contribuciones patronales ni personales).

- Se ampli├│ la deducci├│n de intereses por cr├®ditos hipotecarios para la compra de viviendas del Impuesto a las Ganancias desde los $ 4.000 anuales hasta los $ 20.000 anuales.

De todas estas medidas, ├║nicamente se implementaron inmediatamente el incremento de los Aportes Patronales, la autorizaci├│n para incrementar salarios por medio de tickets canasta y la ampliaci├│n de la deducci├│n de intereses por cr├®ditos hipotecarios del Impuesto a las Ganancias. La reducci├│n del Impuesto a las Ganancias para ciertos tramos de ingresos fue postergada hasta el a├▒o 2002 con la sanci├│n de la Ley de D├®ficit Cero, a fines de julio de 2001. En relaci├│n con la pol├Łtica comercial, se anunci├│ la medida de este paquete que mayor incertidumbre gener├│: la creaci├│n del ┬½factor de convergencia┬╗, un mecanismo de reintegros de exportaci├│n y aranceles de importaci├│n m├│viles atados a la evoluci├│n de la cotizaci├│n del euro, como se describir├Ī con m├Īs detalle posteriormente. La presentaci├│n de este esquema como un esquema cambiario gener├│ mucha incertidumbre acerca del cumplimiento de las actuales reglas cambiarias y monetarias, ya que el factor de convergencia se parece mucho a los mecanismos de tipos de cambio diferenciales que existieron en el pasado. Para contrarrestar este efecto negativo sobre la confianza de los mercados es que durante los d├Łas posteriores al anuncio del nuevo esquema se hizo hincapi├® en que el factor de convergencia no es una herramienta de pol├Łtica cambiaria sino s├│lo una herramienta de pol├Łtica comercial, al igual que los tradicionales reintegros y aranceles. De hecho, el Banco Central no interviene en el mecanismo m├Īs que publicando diariamente el factor de convergencia a aplicar en las operaciones comerciales del d├Ła h├Ībil siguiente. S├│lo intervienen activamente la Aduana y el Banco Naci├│n. Luego del paquete de medidas del 15 de junio, la confianza de los mercados se deterior├│ fuertemente, a tal punto que el riesgo pa├Łs super├│ los 1.200 puntos b├Īsicos el 10 de julio. Para revertir este fuerte deterioro, el 11 de julio se anunci├│ un nuevo paquete de medidas, consistente b├Īsicamente en lo siguiente:

- Se increment├│ la al├Łcuota del impuesto a los d├®bitos y cr├®ditos bancarios al 6 por mil, permitiendo computar el incremento como pago a cuenta de IVA y Ganancias.

- Se anunci├│ la decisi├│n de eliminar el d├®ficit fiscal recortando salarios, jubilaciones y gastos en bienes y servicios en la proporci├│n necesaria para que el gasto p├║blico no exceda los ingresos de cada mes, cumpliendo con el pago total de los intereses de la deuda p├║blica y con las transferencias de coparticipaci├│n federal de impuestos (algo que luego comenzar├Ła a discutirse).

A pesar de que la percepci├│n generalizada en los mercados era que no hab├Ła otra opci├│n para reducir el riesgo pa├Łs que reducir el gasto p├║blico, la primera reacci├│n fue totalmente negativa: el riesgo pa├Łs, durante el d├Ła posterior al anuncio (12 de julio), cruz├│ los 1.500 puntos b├Īsicos. Esto se debi├│ seguramente a que no resultaba claro ni c├│mo se implementar├Ła el ajuste anunciado (y con qu├® efectividad) ni con qu├® apoyo pol├Łtico contar├Ła ese paquete, fundamentalmente dentro del oficialismo, en donde una gran parte de sus integrantes se mostraba en contra de medidas de ajuste fiscal. Finalmente, luego de varios d├Łas de discusiones, el Congreso de la Naci├│n aprob├│, el ├║ltimo d├Ła de julio, el siguiente conjunto de medidas:

- Sanci├│n de la Ley de D├®ficit Cero, que establece que el Secretario de Hacienda deber├Ī recortar los salarios p├║blicos y las jubilaciones (por encima de $ 500) y los pagos a proveedores del Estado en el porcentaje necesario para alcanzar el d├®ficit cero.

- Incremento de 4 puntos porcentuales en los Aportes Patronales de empresas de servicios.

- Aumento de 10 centavos en el impuesto a las naftas (revirtiendo una reducci├│n dispuesta durante junio).

- Postergaci├│n de la reducci├│n del Impuesto a las Ganancias para ciertos tramos de ingreso que se hab├Ła anunciado en junio.

- Incremento de la al├Łcuota del impuesto a los d├®bitos y cr├®ditos bancarios al m├Īximo permitido por la ley sancionada en marzo (6 por mil).

A├║n luego de la sanci├│n de estas medidas, el riesgo pa├Łs continu├│ fluctuando en torno a niveles muy elevados (alrededor de 1.500 puntos b├Īsicos) durante agosto y setiembre. Se hizo as├Ł evidente que comenz├│ a pagarse un costo muy elevado en t├®rminos de credibilidad por los incumplimientos producidos durante el primer a├▒o y medio de gobierno de la Alianza. Las cuatro modificaciones de la Carta de Intenci├│n con el FMI (se firm├│ una nueva carta de intenci├│n durante agosto, con la cual esta instituci├│n ampli├│ en us$ 8.000 millones el monto de fondos disponibles a cambio de cumplir con la Ley de D├®ficit Cero), la modificaci├│n de la Ley de Solvencia Fiscal para eludir sus restricciones y la serie de anuncios incumplidos en cada paquete anunciado (basta citar, s├│lo como ejemplos, los recortes de gasto p├║blico anunciados en mayo de 2000 y no implementados, las reformas de los sistemas previsional y de salud, todav├Ła en discusi├│n, y las rebajas del impuesto a las naftas y del impuesto a las ganancias anunciadas en junio de 2001 y revertidas al mes siguiente) erosionaron fuertemente la credibilidad de la administraci├│n nacional. Adicionalmente, la cada vez m├Īs fuerte oposici├│n de gran parte de la Alianza a medidas tendientes a asegurar la solvencia fiscal aumenta la percepci├│n de los agentes econ├│micos de que la probabilidad de lograr esto ├║ltimo es cada vez menor. En este contexto, la quinta crisis de confianza producida durante los dos ├║ltimos a├▒os, reflejada en el fuerte crecimiento del riesgo pa├Łs producido entre mediados de junio y comienzos de julio, y en el posterior estancamiento en torno a los 1.500 puntos b├Īsicos durante agosto y setiembre, como se observa en el gr├Īfico 1.1, fue acompa├▒ada por una fuerte p├®rdida de dep├│sitos del sistema financiero como consecuencia del temor de los ahorristas argentinos en relaci├│n con la seguridad de sus dep├│sitos (con el recuerdo fresco del Plan Bonex en 1989). Esta situaci├│n comenz├│ a revertirse reci├®n luego de conseguido el nuevo acuerdo con el FMI al que se hizo referencia previamente. De los us$ 8.000 millones en que se incrementaron los fondos disponibles para Argentina, us$ 5.000 millones fueron desembolsados inmediatamente a su aprobaci├│n por parte del Directorio del FMI, lo que permiti├│ incrementar las reservas del BCRA en us$ 4.000 millones, adem├Īs de us$ 1.200 millones obtenidos de bancos privados extranjeros a trav├®s del mecanismo de pr├®stamos contingentes contratado por el BCRA durante la gesti├│n de Pedro Pou. Estos fondos adicionales, que incrementaron las reservas del BCRA, permitieron revertir el proceso de ca├Łda de dep├│sitos. Sin embargo, al momento de redactar estas l├Łneas, nuevas dificultades aparecen en el horizonte de la mano de un contexto internacional que vuelve a presentarse adverso para la econom├Ła argentina, como consecuencia de las perspectivas de menor crecimiento a nivel mundial y de una menor entrada de capitales a los pa├Łses emergentes. La desaceleraci├│n del crecimiento de Estados Unidos durante los ├║ltimos trimestres y el fuerte efecto negativo sobre la confianza de los consumidores producido luego de los ataques terroristas del 11 de setiembre explican el primero de aquellos factores, mientras que la fuerte incertidumbre que existe acerca del futuro de la econom├Ła y de la pol├Łtica internacionales produce un ┬½vuelo hacia la calidad┬╗, esto es, una reasignaci├│n de fondos desde activos en pa├Łses emergentes hacia pa├Łses y activos m├Īs seguros, como los bonos del Tesoro de Estados Unidos, lo que explica el segundo de los factores mencionados. M├Īs all├Ī del impacto que estos acontecimientos internacionales puedan tener sobre la econom├Ła argentina, los problemas estrictamente ┬½dom├®sticos┬╗ no son menores. Las dificultades para generar credibilidad en un programa de saneamiento fiscal por medio del cumplimiento de la Ley de D├®ficit Cero se agravan por una recaudaci├│n impositiva que viene cayendo fuertemente, como consecuencia de los bajos niveles de actividad registrados durante los ├║ltimos meses y por las elevadas tasas de inter├®s, que incentivan a los agentes econ├│micos a financiarse postergando el pago de impuestos. En este contexto, de no obtenerse el consenso pol├Łtico necesario para reducir el gasto p├║blico, los recortes autom├Īticos en salarios y jubilaciones necesarios para cumplir con la Ley de D├®ficit Cero ser├Īn cada vez mayores, acerc├Īndose a proporciones pol├Łticamente inviables.

En medio de esta dif├Łcil coyuntura, la discusi├│n actual se centra fundamentalmente en cuatro temas:

Presupuesto 2002: la discusi├│n del proyecto de presupuesto para 2002 se posterg├│ para despu├®s de las elecciones legislativas del 14 de octubre, por lo que todav├Ła se desconoce c├│mo se asegurar├Ī el d├®ficit cero de manera tal que se eviten recortes horizontales de salarios y jubilaciones pol├Łticamente insostenibles. Este es un punto clave para evaluar las probabilidades de ├®xito del actual programa econ├│mico.

Transferencias a las provincias: dado que los bajos niveles de recaudaci├│n impositiva hacen inviable el cumplimiento del ├║ltimo pacto fiscal (de fines de 2000), por medio del cual la Naci├│n se comprometi├│ a enviar a las provincias una suma fija de $ 1.364 millones mensuales, Naci├│n y provincias se ven obligadas a negociar la soluci├│n de este problema que encuentra a ambas con fuertes restricciones financieras.

Emisi├│n de bonos provinciales: las dificultades que tienen las provincias para ajustar sus cuentas fiscales, que se agrava por la casi segura reducci├│n de los fondos provenientes de la Naci├│n y por las fuertes restricciones financieras a las que se hac├Ła referencia, ha llevado a varias de ellas a decidir la emisi├│n de bonos para pagar salarios y otros gastos. M├Īs a├║n, algunos gobernadores est├Īn sugiriendo una emisi├│n sustancial de este tipo de instrumentos para reactivar la econom├Ła, a trav├®s de una mayor emisi├│n de medios de pago. Esto es muy peligroso ya que prolonga la incertidumbre acerca de c├│mo se lograr├Ī la solvencia fiscal en todos los niveles de gobierno. Por otra parte, en un sistema de tipo de cambio fijo como el que mantiene Argentina, una emisi├│n de estos instrumentos utilizados como medio de pago genera una menor demanda de pesos. Ello resulta en un exceso de oferta de pesos, que se ajusta mediante una ca├Łda en las reservas internacionales, quedando como resultado la misma cantidad de oferta monetaria pero con distinta composici├│n (menos pesos y m├Īs bonos). Dado que estos bonos no son convertibles en otras monedas, un continuo incremento en la cantidad emitida de los mismos llevar├Ī a que se alcance un punto en el cual ya no sea posible continuar reemplazando al peso en las transacciones econ├│micas por lo que comenzar├Ī a existir un exceso de oferta de bonos por sobre la demanda de los agentes econ├│micos para realizar transacciones. De esta manera, el mecanismo de ajuste ser├Ī una ca├Łda en su valor en relaci├│n con el peso (no se recibir├Īn m├Īs 1 a 1) y, por lo tanto, un crecimiento en los precios denominados en bonos (cada bien tendr├Ī dos precios: uno en pesos y otro en bonos).

Canje de deuda p├║blica: este es un tema muy pol├®mico porque, mientras el equipo econ├│mico est├Ī tratando de efectuar una operaci├│n que permita retirar del mercado t├Łtulos con rendimientos muy elevados mediante la emisi├│n de t├Łtulos con menores rendimientos pero m├Īs seguros (a trav├®s de garant├Łas de pago ya sea mediante la utilizaci├│n de la recaudaci├│n futura, de fondos provenientes de organismos internacionales o de ambos), algunos sectores pol├Łticos est├Īn sugiriendo una negociaci├│n de la deuda que implique una quita por parte de los acreedores. El primer mecanismo es m├Īs saludable para la credibilidad argentina (aunque se ha hecho m├Īs dif├Łcil su ejecuci├│n por el nuevo escenario internacional al que se hac├Ła referencia previamente), mientras que el segundo traer├Ła serias consecuencias para el crecimiento econ├│mico futuro de nuestra econom├Ła, a trav├®s de una menor entrada de capitales y un menor nivel de inversi├│n generado por la se├▒al negativa que se enviar├Ła a los agentes econ├│micos en relaci├│n con el respeto de los derechos de propiedad.

En junio de 2001 se sancionaron algunas modificaciones a la Ley de Convertibilidad que rige desde abril de 1991 y se implement├│ el mencionado factor de convergencia. Ambas medidas merecen, por sus efectos sobre el funcionamiento de la econom├Ła, un an├Īlisis un poco m├Īs detallado. Para comprender f├Īcilmente el funcionamiento de la Convertibilidad (tanto la nueva de 2001 como la original de 1991), puede ser de utilidad realizar una muy breve referencia a dos sistemas monetarios opuestos. Una caja de conversi├│n es una instituci├│n monetaria por medio de la cual ├║nicamente se emite moneda dom├®stica como contrapartida de una compra, a un tipo de cambio fijo, de la moneda de reserva (que puede ser una moneda emitida por un banco central extranjero o una mercanc├Ła como el oro). De la misma manera, ├║nicamente se retira de circulaci├│n moneda dom├®stica como contrapartida de una venta de la moneda de reserva. Este estricto mecanismo de regulaci├│n monetaria se acompa├▒a con la exigencia de respaldar la emisi├│n monetaria en al menos un 100% con reservas denominadas en la moneda de reserva. La caracter├Łstica m├Īs importante de las cajas de conversi├│n es que el pa├Łs que la adopta renuncia, por definici├│n, a implementar una pol├Łtica monetaria independiente: la cantidad de dinero en la econom├Ła (y, por lo tanto, las tasas de inter├®s y de inflaci├│n) se fija autom├Īticamente de acuerdo con la cantidad de dinero que los agentes econ├│micos deseen utilizar, para lo cual deben desprenderse de sus tenencias de la moneda de reserva. Las principales ventajas de estas reglas tan estrictas radican en la credibilidad que tiene el compromiso de mantener el tipo de cambio fijo, ya que la existencia de reservas suficientes para responder a cualquier demanda de divisas desalienta cualquier corrida contra la moneda dom├®stica, y en el incentivo que generan para implementar pol├Łticas macroecon├│micas sanas al eliminar la posibilidad de financiar elevados d├®ficit fiscales por medio de emisi├│n monetaria. Por el contrario, la principal desventaja de estas reglas es que, aunque la base monetaria se encuentre totalmente respaldada por reservas, no ocurre lo mismo con otros agregados monetarios mayores como M3 (base monetaria m├Īs dep├│sitos), por lo que una corrida contra los bancos para hacerse de moneda dom├®stica y luego cambiarla por la moneda de reserva no puede ser atendida por los bancos, haciendo posible entonces una crisis bancaria. En otras palabras, al no existir en una caja de conversi├│n la posibilidad de realizar pr├®stamos a las entidades financieras, en una corrida bancaria no existe lo que se conoce como ┬½prestamista de ├║ltima instancia┬╗, por lo que este tipo de instituciones monetarias es vulnerable ante corridas bancarias. En el extremo opuesto, los bancos centrales tradicionales no se encuentran restringidos por ninguna regla predeterminada en cuanto a la pol├Łtica monetaria a implementar. A diferencia del caso anterior, un banco central tradicional puede emitir dinero como contrapartida de la adquisici├│n de activos dom├®sticos como t├Łtulos p├║blicos. En otras palabras, el banco central puede emitir para prestarle al gobierno y, habitualmente tambi├®n, para prestarle a las instituciones financieras. La principal ventaja de este tipo de instituciones monetarias es que permiten la implementaci├│n de pol├Łticas monetarias activas que, en algunas oportunidades, permiten reducir las fluctuaciones c├Łclicas de la econom├Ła (aunque existe controversias al respecto), si bien esta ventaja se pierde luego de realizar una utilizaci├│n abusiva de este tipo de pol├Łticas. La convertibilidad argentina es un caso especial, intermedio entre una caja de conversi├│n que podr├Ła denominarse ┬½pura┬╗ y un banco central tradicional. En efecto, la Ley de Convertibilidad establece que:

- El BCRA est├Ī obligado a vender divisas a la paridad de 1 peso por d├│lar y podr├Ī comprar divisas a precio de mercado.

- El BCRA est├Ī obligado a mantener reservas en oro y divisas por el equivalente a por lo menos el 100% de la base monetaria, aunque tiene permitido integrar parcialmente dichas reservas con t├Łtulos p├║blicos emitidos en moneda extranjera contabilizados a su valor de cotizaci├│n.

- Se mantiene la vigencia de un banco central independiente y regulado por su propia ley org├Īnica.

- Se determina que las reservas del BCRA constituyen prenda com├║n de la base monetaria, no pudiendo utilizarse con ning├║n otro fin, siendo inembargables, perteneciendo a los tenedores de pesos.

- Se eliminan las restricciones a pactar obligaciones en cualquier moneda.

- Se deroga la indexaci├│n.

Posteriormente, la nueva Carta Org├Īnica del BCRA, que rige desde octubre de 1992, cubri├│ el vac├Ło legal que exist├Ła en relaci├│n con el l├Łmite a la integraci├│n de reservas por medio de t├Łtulos p├║blicos, fij├Īndolo en un tercio de las reservas de libre disponibilidad. De esta forma, la Ley de Convertibilidad y la Carta Org├Īnica del BCRA, si bien mantienen las caracter├Łsticas de un banco central tradicional, limitan fuertemente el margen de pol├Łtica monetaria al estilo de lo que ocurrir├Ła bajo un sistema de caja de conversi├│n. En otras palabras, desde 1991 el BCRA est├Ī sujeto a una estricta regla de pol├Łtica monetaria que lo obliga a emitir (retirar de circulaci├│n) pesos como contrapartida de la compra (venta) de d├│lares, aunque le deja cierto margen al permitirle emitir moneda nacional respaldada por t├Łtulos p├║blicos argentinos, aunque denominados en d├│lares y contabilizados a su cotizaci├│n de mercado y hasta cierto l├Łmite (30% de las reservas). Manteniendo este estricto esquema de pol├Łtica monetaria, la ley sancionada en junio de 2001 modifica el mecanismo de fijaci├│n del tipo de cambio al cual el BCRA continuar├Ī obligado a vender sus reservas cuando los tenedores de pesos lo requieran: el nuevo esquema establece que este tipo de cambio ser├Ī equivalente a la suma de 50 centavos de d├│lar m├Īs 50 centavos de euro. De esta manera, cuando comience a regir esta modificaci├│n (seg├║n la ley, a partir del momento en que el euro alcance la cotizaci├│n de 1 d├│lar), el tipo de cambio del peso quedar├Ī fijado a una ┬½canasta┬╗ formada por medio d├│lar y medio euro. Dado que las cotizaciones de estas dos monedas fluct├║an diariamente, el tipo de cambio ya no ser├Ī fijo en relaci├│n con el d├│lar, como en la actualidad. Por el contrario, cuando el euro se aprecie en relaci├│n con el d├│lar, nuestra moneda se depreciar├Ī en relaci├│n con el euro pero se apreciar├Ī en relaci├│n con el d├│lar (ser├Ī necesaria una menor cantidad de pesos para comprar un d├│lar). En junio, por ejemplo, el euro se cotizaba a alrededor de 0,84 d├│lares. Si se hubiera aplicado la nueva regla, el peso habr├Ła valido 0,92 d├│lares (medio d├│lar + medio euro = 0,50 d├│lares + 0,42 d├│lares), por lo que 1 d├│lar habr├Ła costado alrededor de 1,08 pesos. Si en alg├║n momento la cotizaci├│n del euro alcanza 1 d├│lar, la nueva regla implicar├Ła que el d├│lar cueste 1 peso, como ocurre desde 1991. Este es el motivo por el cual se introdujo con las modificaciones a la Ley de Convertibilidad original la cl├Īusula que establece que el nuevo esquema de fijaci├│n del tipo de cambio comenzar├Ī a regir a partir del momento en que el euro alcance la paridad con el d├│lar: a partir de ese momento la cotizaci├│n del peso con cada una de estas dos monedas comenzar├Ī a fluctuar diariamente de acuerdo con la fluctuaci├│n de la cotizaci├│n de aquellas, partiendo de una cotizaci├│n de un peso por d├│lar. De lo contrario, de haber sido implementada inmediatamente (en junio), se habr├Ła producido un salto inmediato del tipo de cambio, de un peso por d├│lar a 1,08 pesos por d├│lar. En otras palabras, se habr├Ła devaluado la moneda. Es en este contexto que el equipo econ├│mico ide├│ el factor de convergencia, un esquema por medio del cual los exportadores reciben, por cada d├│lar exportado, un reintegro equivalente a la diferencia entre la cotizaci├│n que habr├Ła tenido el d├│lar de aplicarse el nuevo esquema de convertibilidad y la cotizaci├│n actual de un peso por d├│lar, mientras que los importadores pagan un arancel de igual magnitud. Como se mencion├│ previamente, en junio el euro cotizaba a 0,84 d├│lares, por lo que la nueva convertibilidad habr├Ła determinado un tipo de cambio de 1,08 pesos por d├│lar, siendo entonces el factor de convergencia igual a 8 centavos. En la medida en que el euro se apreciara hasta alcanzar la cotizaci├│n de un d├│lar, como se analiz├│ previamente, el tipo de cambio impl├Łcito en la nueva regla de convertibilidad se ir├Ła reduciendo de 1,08 pesos por d├│lar hasta 1 peso por d├│lar, por lo que el factor de convergencia se ir├Ła reduciendo de 0,08 pesos por d├│lar hasta 0. Este factor de convergencia es, entonces, un esquema transitorio ya que desaparecer├Ī cuando el euro se cotice a la par con el d├│lar. Lo que hace este esquema es que, en la pr├Īctica, las operaciones de comercio exterior (a excepci├│n de las exportaciones e importaciones de petr├│leo y derivados) utilicen el tipo de cambio que surge de la nueva convertibilidad mientras el resto de las operaciones de la econom├Ła funciona con el tipo de cambio original. Una vez que el euro alcance la paridad con el d├│lar, el factor de convergencia desaparecer├Ī y todas las operaciones pasar├Īn a realizarse con el tipo de cambio determinado por el nuevo sistema. La justificaci├│n oficial de esta modificaci├│n de la convertibilidad radica en que, si bien nuestro tipo de cambio en relaci├│n con el d├│lar deja de estar inm├│vil en la paridad uno a uno, esta mayor volatilidad con respecto a esta moneda se compensa por una menor volatilidad en el tipo de cambio de nuestra moneda en relaci├│n con el euro. As├Ł se reducir├Ła el efecto de fuertes variaciones en el tipo de cambio del euro y del d├│lar sobre el valor de nuestra moneda, tal como ocurri├│ durante los ├║ltimos a├▒os, en los cuales el d├│lar se apreci├│ fuertemente en relaci├│n con el euro, arrastrando en el mismo sentido a nuestra moneda. A pesar de esta posible ventaja a mediano y largo plazo, es probable que a corto plazo esta modificaci├│n de una instituci├│n fundamental como la convertibilidad haya generado m├Īs costos que beneficios a nuestra econom├Ła por medio de una elevada incertidumbre, contribuyendo as├Ł al elevado riesgo pa├Łs registrado durante gran parte de 2001. Esto que parece probable en el caso de la modificaci├│n a la Ley de Convertibilidad es casi seguro en el caso del factor de convergencia: el costo de la implementaci├│n de esta medida parece haber sido demasiado elevado. De hecho, durante los d├Łas posteriores a su anuncio, el riesgo pa├Łs se increment├│ explosivamente, obligando al cambio de estrategia que signific├│ la decisi├│n de eliminar inmediatamente el d├®ficit fiscal, decisi├│n que condujo a la sanci├│n de la Ley de D├®ficit Cero junto con las medidas se├▒aladas oportunamente.

1.3 EVOLUCION DE LAS PRINCIPALES VARIABLES MACROECONOMICAS DURANTE 2001

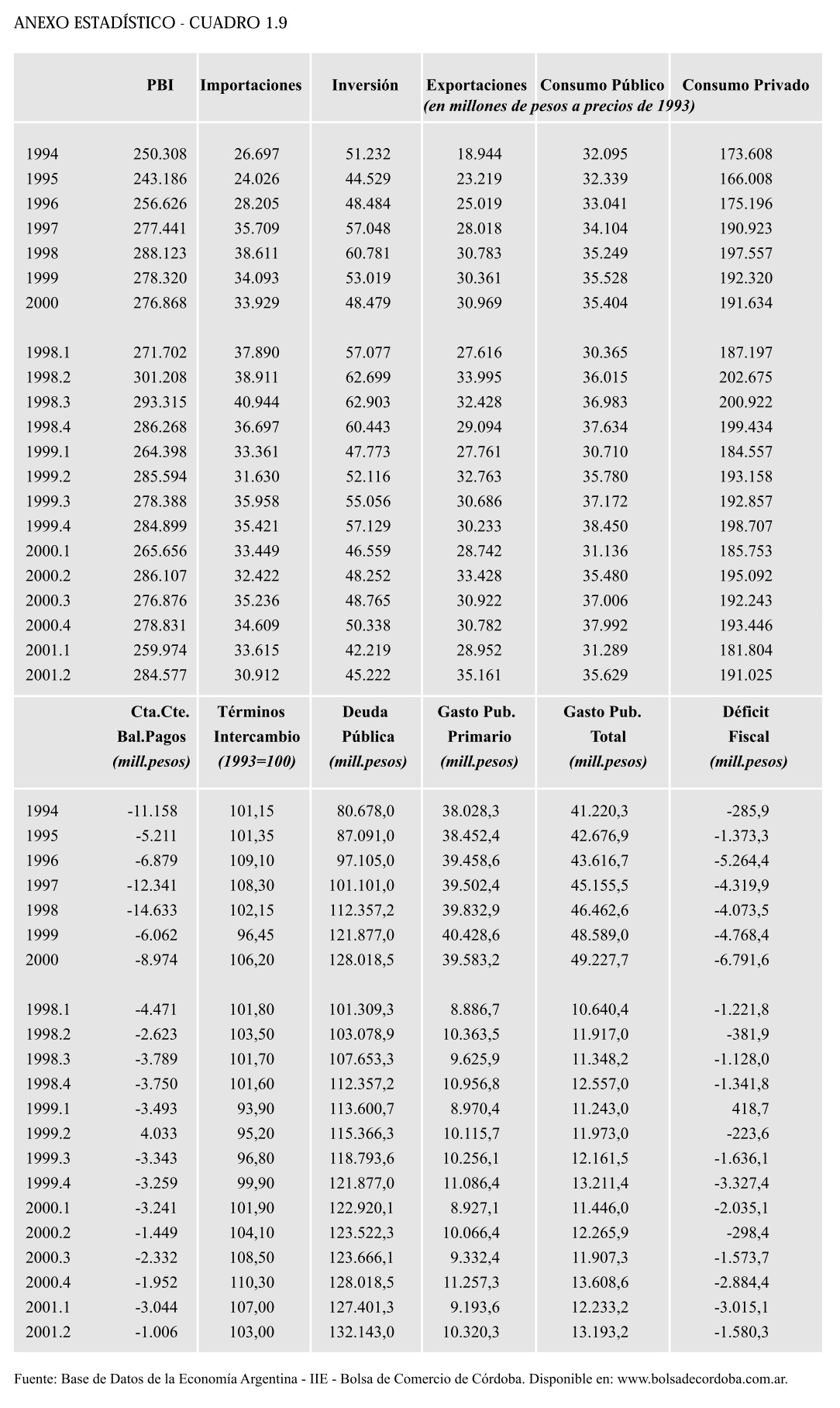

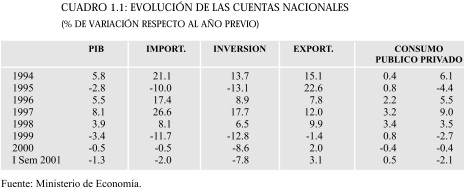

En el contexto de reiteradas crisis de confianza, luego de las cuales se alcanzan niveles de riesgo pa├Łs que, en promedio, superan a los niveles previos a dichas crisis, el nivel de actividad no puede m├Īs que reducirse o, en el mejor de los casos, permanecer estancado en niveles muy bajos. Esto es efectivamente lo que se observa al analizar la evoluci├│n de las cuentas nacionales durante los ├║ltimos 3 a├▒os. El cuadro 1.1, que contiene las cifras de cuentas nacionales registradas durante los ├║ltimos a├▒os, hasta el primer semestre de 2001 (├║ltimo dato disponible al momento de redactar la presente edici├│n), refleja la evoluci├│n negativa del nivel de actividad correspondiente al primer semestre de 2001, con un nivel del PIB un 1,3% inferior al registrado un a├▒o atr├Īs, una ca├Łda mayor del consumo privado (-2,1%) y una fuerte ca├Łda de la inversi├│n (-7,8%). Durante 2000 tambi├®n se registraron ca├Łdas en el PIB y los principales componentes de la demanda agregada, aunque de menor magnitud que durante 1999, el a├▒o de peor performance durante la d├®cada.

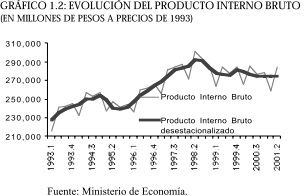

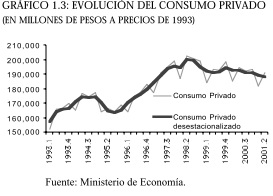

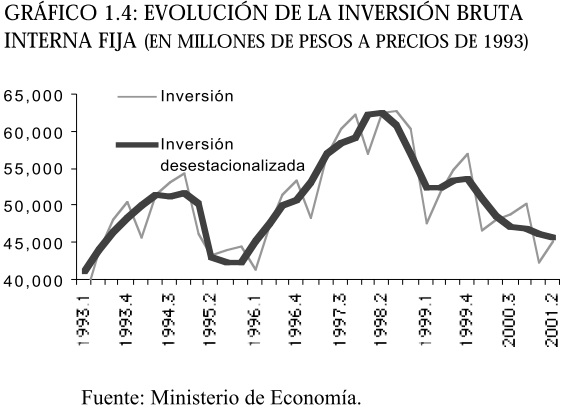

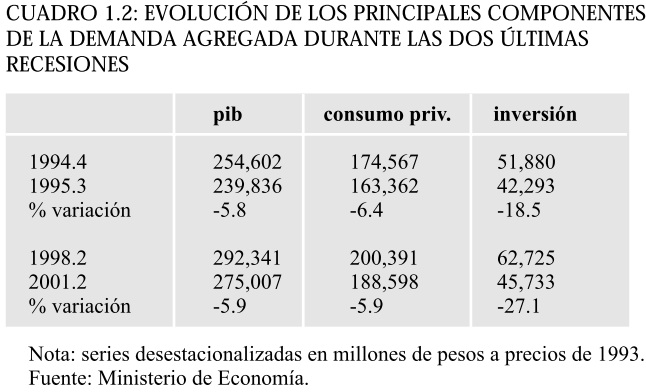

Los gr├Īficos 1.2, 1.3 y 1.4 presentan las cifras de producto, consumo privado e inversi├│n trimestrales. Es evidente en ellos que la inversi├│n es mucho m├Īs vol├Ītil que el producto y que el consumo privado (n├│tese la diferencia en las escalas). Frecuentemente se enfatiza la importancia de las variaciones en el consumo privado para explicar las variaciones en la demanda agregada argumentando que aquel representa alrededor del 70% de ├®sta ├║ltima. Se olvida que la inversi├│n, si bien participa en s├│lo alrededor del 17%, sufre variaciones mucho mayores, con lo cual explica proporciones sustanciales de las variaciones en la demanda agregada. De hecho, durante 2000, mientras que el consumo privado se redujo en $ 686 millones (-0,4%), la inversi├│n se redujo en $ 4.540 millones (-8,6%); durante 1999, el consumo privado se hab├Ła reducido en $5.237 millones (-2,7%), mientras que la inversi├│n lo hab├Ła hecho en $ 7.762 millones (-12,8%).

Como se observa en el gr├Īfico 1.4, la ca├Łda en el nivel de inversi├│n durante la actual recesi├│n ha sido muy elevada, incluso mayor que la ca├Łda registrada durante la recesi├│n de 1995, el antecedente m├Īs cercano de la actual recesi├│n. Como se observa en el cuadro 1.2, si bien la ca├Łda desde el m├Īximo previo a la recesi├│n (el cuarto trimestre de 1994 en el caso de la crisis del tequila y el segundo de 1998 en el caso de la actual recesi├│n) hasta el m├Łnimo alcanzado en la misma (tercer trimestre de 1995 en el caso del tequila y segundo trimestre de 2001, ├®ste ├║ltimo por ser el ├║ltimo dato disponible) es similar en ambas situaciones en los casos del producto y del consumo, la ca├Łda de la inversi├│n durante la actual recesi├│n es mucho mayor que la registrada durante la recesi├│n previa. Esto con el agravante de que en la recesi├│n de 1995, las ca├Łdas se registraron en el lapso de s├│lo tres trimestres, revirti├®ndose r├Īpidamente el proceso recesivo, mientras que en la recesi├│n actual estas fuertes disminuciones se han registrado a lo largo de 12 trimestres (que todav├Ła no parecen haber concluido). Dicho punto reviste suma importancia, ya que los reducidos niveles de inversi├│n registrados durante los ├║ltimos tres a├▒os impactan negativamente sobre las perspectivas de crecimiento econ├│mico en los pr├│ximos a├▒os.

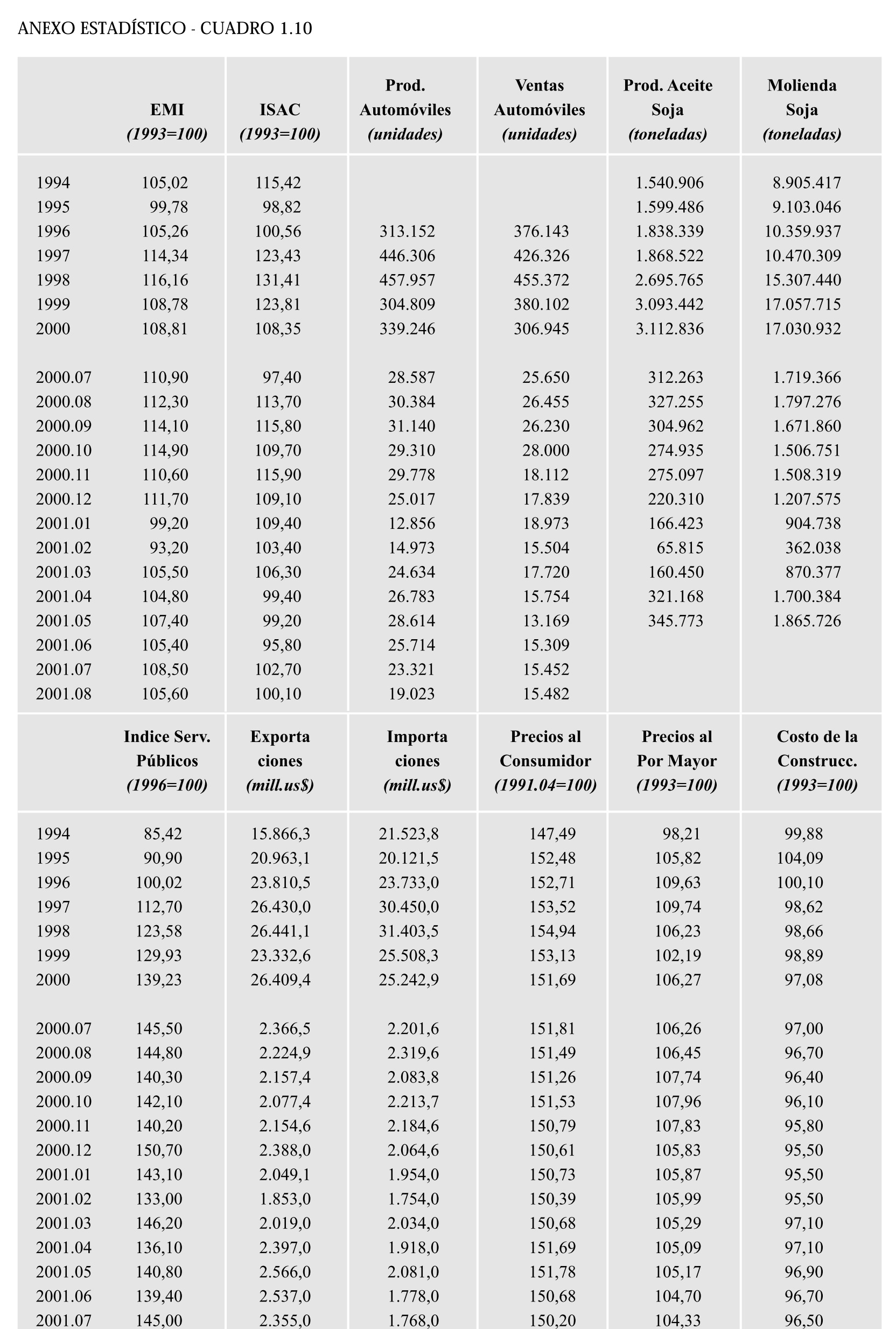

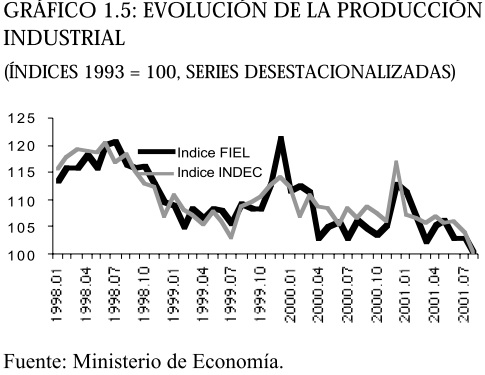

Otros indicadores de nivel de actividad, como los ├Łndices de producci├│n industrial, tambi├®n reflejan la inusual persistencia de la actual recesi├│n. En el gr├Īfico 1.5, tanto el ├Łndice elaborado por INDEC (el EMI, Estimador Mensual Industrial) como el ├Łndice elaborado por FIEL (el IPI, Indice de Producci├│n Industrial), reflejan la muy acelerada ca├Łda del nivel de actividad de la industria desde mediados de 1998 hasta mediados de 1999, la recuperaci├│n registrada durante la segunda mitad de 1999 seguida de una tendencia negativa durante el primer semestre de 2000, y el posterior estancamiento. Dentro de la industria, los sectores m├Īs afectados por esta recesi├│n han sido la metalmec├Īnica, que redujo su nivel de producci├│n en un 45,4% entre el primer semestre de 1998 y el primero de 2001; la industria automotriz, con una reducci├│n del 41,5% durante igual per├Łodo. Asimismo, las industrias textil y de producci├│n de minerales no met├Īlicos (que incluye a la industria del cemento), con ca├Łdas del 23,3% y del 20,5%, respectivamente.

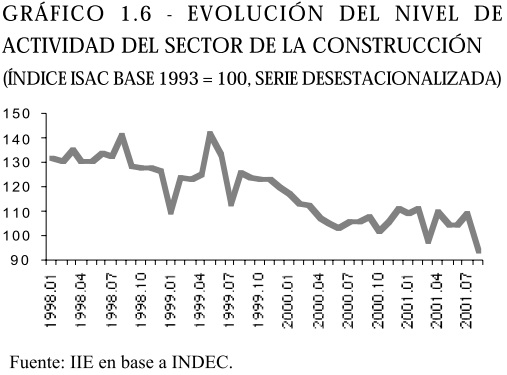

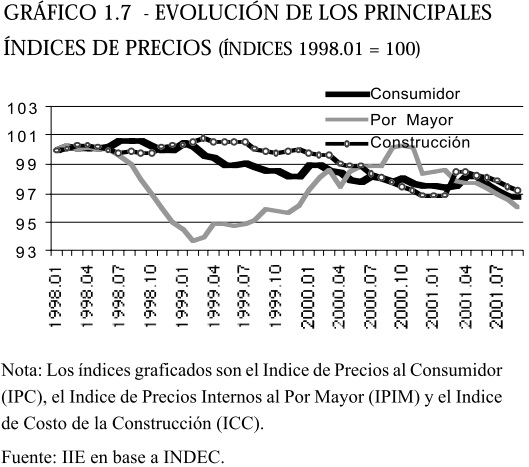

Otro sector fuertemente afectado por la recesi├│n ha sido el de la construcci├│n, cuyo nivel de actividad, como muestra el gr├Īfico 1.6, present├│ una fuerte tendencia negativa desde el tercer trimestre de 1998 hasta mediados de 2000 y un estancamiento desde entonces. Como consecuencia de los muy bajos niveles de demanda agregada registrados durante los ├║ltimos tres a├▒os, se ha producido una deflaci├│n de entre el 2% y el 3%, dependiendo del ├Łndice de precios analizado.

Como se observa en el gr├Īfico 1.7, tanto el Indice de Precios al Consumidor, como el Indice de precios Mayoristas y el Indice de Costo de la Construcci├│n han disminuido desde comienzos de 1998 hasta mediados de 2001.

Otra consecuencia de la prolongada recesi├│n, de gran impacto sobre el bienestar de la sociedad, es la reversi├│n del proceso de reducci├│n de la tasa de desempleo que se observaba desde 1995, a├▒o en el cual alcanz├│ el 18,4% (mayo). Como se observa en el gr├Īfico 1.8, luego de reducirse hasta alcanzar el 12,4% en la medici├│n de octubre de 1998, la tasa de desempleo comienza un nuevo proceso ascendente, alcanzando el 16,4% en la medici├│n de mayo del presente a├▒o. Si bien es cierto que durante la primera parte de la d├®cada de los 90 la tasa de desempleo creci├│ vertiginosamente a pesar del fuerte crecimiento registrado durante esos a├▒os (por la lentitud delproceso de reasignaci├│n de factores productivos ante los cambios estructurales de la econom├Ła, la reducci├│n del empleo ┬½disfrazado┬╗ en ocupaciones de muy baja productividad y la reducci├│n del empleo ┬½oculto┬╗ en una baja tasa de participaci├│n), durante la segunda mitad de los 90 es clara la correlaci├│n negativa entre la tasa de desempleo y el nivel de actividad.

De haber continuado el ritmo de crecimiento post-tequila, probablemente habr├Ła continuado la tendencia negativa en la tasa de desempleo que se observa en el gr├Īfico entre 1995 y 1998, con lo cual la tasa de desempleo ser├Ła en la actualidad de alrededor del 8%, la mitad del nivel actual.

1.4. PERSPECTIVAS

Es indudable que nuestro pa├Łs enfrenta desaf├Łos muy grandes: los elevados niveles de desempleo y pobreza y el atraso relativo de Argentina en relaci├│n con pa├Łses que a comienzos del siglo 20 ten├Łan niveles de ingreso per capita similares a los nuestros, reflejan claramente su magnitud. La mayor├Ła de los argentinos estamos de acuerdo (con ciertos matices) acerca de cu├Īles son los problemas a resolver. En lo que no coincidimos, especialmente en circunstancias de tanta incertidumbre como la actual, es acerca de cu├Īles son las pol├Łticas econ├│micas a implementar para dirigirnos en la direcci├│n deseada. Esta secci├│n pretende reflexionar acerca de dos puntos de gran importancia para el futuro de nuestra econom├Ła. En primer lugar, es claro que Argentina enfrenta un problema fiscal de magnitud cuya resoluci├│n es esencial para permitir avanzar en el camino al crecimiento econ├│mico sostenido. No es posible atraer capitales y generar inversiones que permitan un fuerte desarrollo econ├│mico si las decisiones de los agentes econ├│micos se paralizan por una percepci├│n de muy elevado riesgo de insolvencia fiscal. Sin embargo, es com├║n la opini├│n de que un proceso de saneamiento de las finanzas p├║blicas necesariamente profundizar├Ī la recesi├│n a corto plazo dado que, al reducir el gasto p├║blico (ya no es posible continuar incrementando la presi├│n impositiva), se reduce el ingreso disponible de las familias y, por lo tanto, se reduce el consumo y el nivel de demanda agregada de la econom├Ła, cayendo as├Ł el nivel de actividad. El mensaje de la pr├│xima secci├│n 1.4.1 es que esto no necesariamente es as├Ł: existe evidencia que indica que el efecto contractivo o expansivo de un ajuste fiscal depender├Ī de las caracter├Łsticas del mismo, por lo que es posible solucionar el problema estructural de probable insolvencia fiscal sin agravar la actual recesi├│n (o incluso revirti├®ndola). Una vez que se solucione definitivamente este problema estructural del sector p├║blico (como en 1991 se elimin├│ la inflaci├│n que tanto da├▒o le hizo a nuestra econom├Ła durante d├®cadas), quedar├Ī pendiente la decisi├│n de qu├® tipo de pol├Łticas e instituciones econ├│micas son las m├Īs apropiadas para impulsar el crecimiento econ├│mico sostenido. Alrededor de este punto tambi├®n existe mucha discusi├│n, pero afortunadamente la pobre experiencia argentina durante las ├║ltimas d├®cadas y la de pa├Łses que crecieron fuertemente durante iguales per├Łodos permiten extraer algunas conclusiones que gu├Łen las decisiones de pol├Łtica econ├│mica. Un breve an├Īlisis de las cuestiones mencionadas se presenta en la secci├│n 1.4.2.

1.4.1. CORTO PLAZO: ┬┐PUEDE UN AJUSTE FISCAL SER EXPANSIVO?

Habitualmente se sostiene que un ajuste fiscal profundizar├Ła la recesi├│n ya que el nivel de consumo se reducir├Ła debido a la reducci├│n del ingreso disponible de las familias alcanzadas por recortes de salarios o jubilaciones. Si bien esto puede ocurrir, tambi├®n puede presentarse la situaci├│n contraria. El resultado depender├Ī de lo que ocurra con el resto de los componentes de la demanda agregada (fundamentalmente la inversi├│n y el consumo de las familias no alcanzadas por los recortes). De lo anterior surge que no resulta claro a priori el efecto que tendr├Ła un ajuste fiscal sobre el nivel de actividad, lo que hace relevante el an├Īlisis de los factores que determinan el efecto macroecon├│mico de un ajuste fiscal. Distintas teor├Łas han sido propuestas al respecto. Un ajuste fiscal puede tener efectos expansivos si genera una se├▒al de que en el futuro la presi├│n fiscal ser├Ī menor, por lo que se produce un efecto riqueza que alienta el consumo actual.

Adicionalmente, es posible que ajustes fiscales de peque├▒a magnitud tengan efectos contractivos ya que se├▒alan dificultades pol├Łticas para mejorar en forma sostenible las cuentas p├║blicas, mientras que ajustes fiscales de magnitud tengan efectos expansivos por la raz├│n opuesta. En otras palabras, la dimensi├│n del ajuste puede ser un elemento que defina el efecto macroecon├│mico del ajuste por las se├▒ales que d├® acerca de las sustentabilidad de la nueva situaci├│n fiscal. De esas se├▒ales depender├Īn las expectativas que tengan los individuos acerca de su ingreso futuro y, por lo tanto, el nivel de consumo que decidan realizar en la actualidad. Otro efecto muy importante de los ajustes fiscales es a trav├®s de las tasas de inter├®s. Cuando un pa├Łs se encuentra en un proceso de deterioro de su solvencia fiscal, lo que genera muy elevadas tasas de inter├®s, un ajuste fiscal puede reducir sustancialmente el riesgo de default, por lo que puede generar una fuerte reducci├│n de las tasas de inter├®s. Esto impacta favorablemente sobre el nivel de actividad fundamentalmente a trav├®s de un mayor nivel de inversi├│n, lo que a su vez incrementa las perspectivas de crecimiento a mediano plazo por una mayor capacidad productiva de la econom├Ła. Este efecto puede ser de gran magnitud. Esto ocurre cuando el deterioro de la situaci├│n fiscal, asociado a un elevado nivel de deuda con vencimiento en el corto plazo, da lugar a la posibilidad de existencia de profec├Łas auto-validadas: si un agente econ├│mico teme un default, al momento de vencer sus t├Łtulos p├║blicos no adquirir├Ī nuevos t├Łtulos; si todos los agentes econ├│micos proceden de la misma manera, el default se produce porque el estado no puede renovar su deuda y carece de los recursos necesarios para hacer frente a los vencimientos. Esto se agrava por un c├Łrculo vicioso en el que, a mayor riesgo de default, mayores son las tasas de inter├®s, lo que a su vez aumenta el riesgo de default por una menor recaudaci├│n impositiva. En este contexto, expectativas negativas pueden desencadenar un proceso circular que lleve directo a un default, por lo que las tasas de inter├®s suben cada vez m├Īs1 . Es por esto que un ajuste fiscal que revierta las expectativas puede generar un c├Łrculo virtuoso de menor riesgo, menores tasas de inter├®s y menor riesgo que revierta el fuerte deterioro previo. La ca├Łda en las tasas de inter├®s es entonces sustancial, por lo que el impacto sobre el nivel de actividad es fuertemente expansivo. Asimismo, la composici├│n del ajuste fiscal puede ser decisiva para el efecto macroecon├│mico que genere. Un ajuste fiscal realizado incrementando los impuestos al trabajo y a los ingresos genera un impacto negativo sobre la econom├Ła a trav├®s de una menor oferta laboral y mayores distorsiones en la asignaci├│n de recursos de la econom├Ła. Por el contrario, una reducci├│n del gasto p├║blico evita dichas distorsiones, impactando de diferente manera sise reducen los gastos corrientes o, en cambio, se reducen los gastos de inversi├│n p├║blica. Es posible que la reducci├│n de los primeros tenga m├Īs probabilidades de generar un efecto positivo sobre la econom├Ła al se├▒alar una mayor probabilidad de que el ajuste sea sostenible en el tiempo. Esto por dos motivos: por un lado, los recortes en inversi├│n p├║blica no son permanentes, ya que tarde o temprano resulta necesario realizar gastos de reparaci├│n y mantenimiento; por otro lado, recortes en gastos corrientes se├▒alan una clara decisi├│n pol├Łtica a favor de la mejora en la solvencia fiscal ya que est├Īn asociados a un gran costo pol├Łtico. De lo anterior puede deducirse que la probabilidad de que un ajuste fiscal tenga un efecto expansivo sobre la econom├Ła se incrementar├Ła cuando:

- est├Ī m├Īs concentrado en la reducci├│n de gasto p├║blico que en el incremento de impuestos (incluso m├Īs si los impuestos se reducen, acompa├▒ando en parte el recorte de gastos)

- cuando la reducci├│n de gastos est├Ī m├Īs concentrada en los gastos corrientes que en los gastos de inversi├│n

- cuando el ajuste es de una dimensi├│n sustancial (en oposici├│n a peque├▒os ajustes graduales)

- cuando la senda de las cuentas fiscales en caso de que no se implemente un ajuste fiscal conduce claramente a una cesaci├│n de pagos.

Uno de los trabajos m├Īs interesantes realizados en los ├║ltimos a├▒os acerca de este tema es el de Alesina y Perotti (1997)2 . Estos autores analizan la experiencia de 20 pa├Łses de la OECD durante el per├Łodo 1960-1994, considerando 62 casos de ajustes fiscales.

1 – Para m├Īs detalles acerca de este tipo de efectos, ver Romer, David (2001): Advanced Macroeconomics, McGraw-Hill, Second Edition.

A continuaci├│n, se presentan algunos de los resultados obtenidos.

En el trabajo citado:

- se considera que se produce un ajuste fiscal si el d├®ficit primario (es decir, sin incluir intereses de la deuda p├║blica) ajustado para no tener en cuenta la influencia del ciclo econ├│mico se reduce durante un a├▒o en una proporci├│n mayor al 1,5% del PIB, o a lo largo de dos a├▒os consecutivos en al menos 1,25%.

- se define un ajuste fiscal como exitoso (1) si durante los tres a├▒os posteriores al per├Łodo de ajuste fiscal el d├®ficit primario ajustado es en promedio al menos un 2% del PIB menor que durante el ├║ltimo a├▒o de ajuste o (2) si tres a├▒os despu├®s del ├║ltimo a├▒o de ajuste fiscal la deuda es 5% del PIB menor que el nivel del ├║ltimo a├▒o de ajuste.

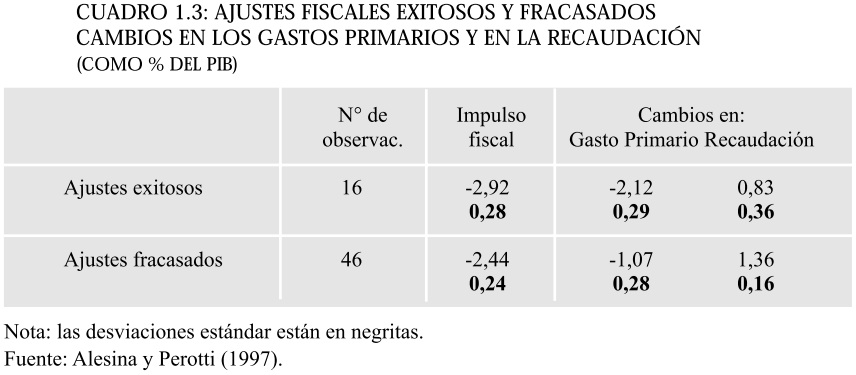

Siguiendo estas definiciones, como se observa en el cuadro 1.3, de los 62 casos que caen dentro de la definici├│n de ajuste fiscal, 16 pueden ser considerados exitosos y 46 fracasados.

En dicho cuadro se observa tambi├®n que las principales diferencias entre los ajustes exitosos y los ajustes fracasados son:

- el impulso fiscal (la reducci├│n como % del PIB del d├®ficit primario ajustado por el ciclo econ├│mico) es en promedio mayor en los ajustes exitosos que en los ajustes fracasados

- en los ajustes exitosos, alrededor del 72% del esfuerzo fiscal proviene de reducciones en los gastos primarios, mientras que en los ajustes fracasados, el 56% de los mismos se logra mediante incrementos en la recaudaci├│n impositiva.

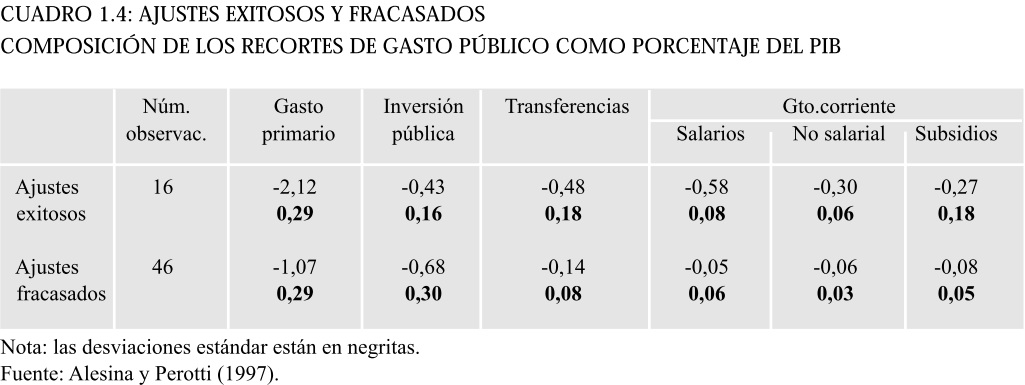

En el cuadro 1.4 se presenta la desagregaci├│n de las reducciones en el gasto primario que se presentaron en el cuadro 1.3. En ├®l se observa que, en el caso de los ajustes exitosos, s├│lo el 20% del recorte del gasto primario se realiza mediante reducciones en la inversi├│n p├║blica, mientras que, en el caso de los ajustes fracasados, el 64% del recorte de gastos recae sobre el rubro inversi├│n p├║blica.

Tambi├®n se observa que los ajustes exitosos realizan una gran proporci├│n del recorte en rubros como salarios, otros gastos corrientes y subsidios, mientras que los ajustes fracasados pr├Īcticamente no reducen estas partidas.

2 Alesina, Alberto and Roberto Perotti (1997): ┬½Fiscal Adjustments in OECD Countries: Composition and Macroeconomic Effects┬╗, Staff Papers, International Monetary Fund, Vol.44, No.2, June. Nota: La p├Īgina web de Alberto Alesina (Harvard University) puede consultarse a trav├®s de la p├Īgina web de la Bolsa de Comercio de C├│rdoba www.bolsadecordoba.com.ar (en los links del ├ürea de Macroeconom├Ła).

Estos resultados son consistentes con las consideraciones te├│ricas realizadas previamente: la magnitud y la composici├│n de los ajustes fiscales parecen ser factores determinantes para el ├®xito o fracaso de los mismos. Resta analizar cu├Īl es la evidencia en relaci├│n con el impacto de estos ajustes sobre la situaci├│n macroecon├│mica.

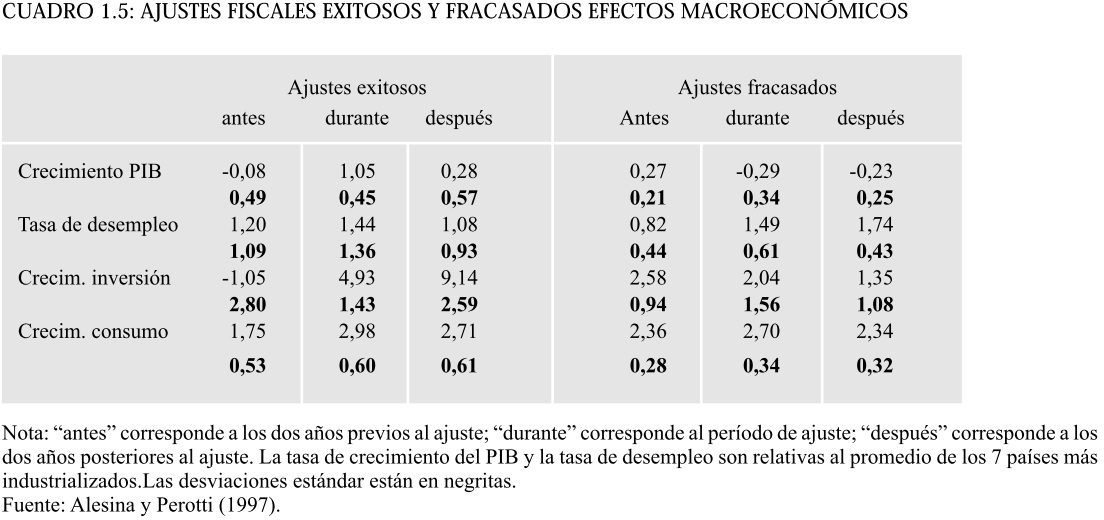

En el cuadro 1.5 se presentan algunos resultados del trabajo que permiten analizar esta cuesti├│n. En la primera fila se observa que durante los ajustes exitosos el crecimiento del PIB es mayor que el promedio de los pa├Łses m├Īs industrializados y que luego del ajuste, si bien el crecimiento se reduce, contin├║a siendo mayor que el de ├®stos ├║ltimos. Por el contrario, durante y despu├®s de los ajustes fracasados, el crecimiento es menor que el de los pa├Łses de referencia.

Un punto importante es que el crecimiento en el per├Łodo previo al ajuste es menor en el caso de los ajustes exitosos que en el caso de los ajustes fracasados, lo que indica que los primeros no son exitosos como consecuencia de realizarse en una etapa de elevado crecimiento.

La tasa de desempleo es, luego de los ajustes exitosos, cercana a la vigente con anterioridad (en relaci├│n con la tasa de desempleo de los pa├Łses m├Īs industrializados), mientras que luego de los ajustes fracasados, es m├Īs del doble que previamente a los mismos. Una diferencia importante en cuanto al efecto de ambos tipos de ajuste es que los ajustes exitosos est├Īn acompa├▒ados por un boom de inversi├│n durante la etapa del ajuste y la posterior, mientras que en el caso de los ajustes fracasados la tasa de crecimiento de la inversi├│n se reduce.

Finalmente, las diferencias en relaci├│n con el crecimiento del consumo en el caso de ajustes exitosos y ajustes fracasados no son tan grandes, aunque su performance es mejor durante y luego de los primeros que durante y luego de los segundos.

Teniendo en cuenta las teor├Łas y la evidencia emp├Łrica analizadas brevemente en esta secci├│n, es posible conjeturar que un ajuste fiscal tendr├Ī mayores probabilidades de impactar positivamente sobre el nivel de actividad cuanto mayor sea la participaci├│n de reducciones en el gasto p├║blico dentro del esfuerzo de ajuste (en contraposici├│n con incrementos de impuestos); cuanto mayor sea la reducci├│n de gastos corrientes (en contraposici├│n con reducciones en los gastos de inversi├│n p├║blica); cuanto mayor sea la dimensi├│n del ajuste (en contraposici├│n con ajustes graduales) y cuanto m├Īs cerca se est├® de un proceso insostenible que conduzca a una cesaci├│n de pagos.

M├Īs all├Ī de estos detalles, el principal mensaje que quiere transmitir la presente secci├│n es que un ajuste fiscal no necesariamente impacta negativamente sobre el nivel de actividad, por lo que es posible combinar la resoluci├│n de un problema estructural que est├Ī limitando las posibilidades de crecimiento econ├│mico (el persistente d├®ficit fiscal) con la reversi├│n en el corto plazo del proceso recesivo que persiste desde hace tres a├▒os. Este es seguramente el principal desaf├Ło que enfrenta la actual administraci├│n nacional al momento de redactar estas l├Łneas.

1.4.2. LARGO PLAZO: ┬┐QUE TIPO DE POL├ŹTICAS SON CONSISTENTES CON EL CRECIMIENTO ECONOMICO?

En per├Łodos de gran incertidumbre acerca del futuro como el actual, y luego de varios a├▒os de fuerte crecimiento econ├│mico, es natural que se generen discusiones muy acaloradas acerca del tipo de pol├Łticas que deber├Łan implementarse para recobrar el crecimiento sostenido y generar as├Ł un contexto favorable para la soluci├│n de los problemas sociales a los que se hac├Ła referencia.

Una manera de analizar las pol├Łticas que conviene implementar para lograr estos objetivos es estudiando la experiencia de Argentina y, m├Īs a├║n, la experiencia tanto de regiones que han experimentado bajas tasas de crecimiento durante las ├║ltimas d├®cadas como la de regiones cuyo fuerte crecimiento las ha sacado del atraso relativo.

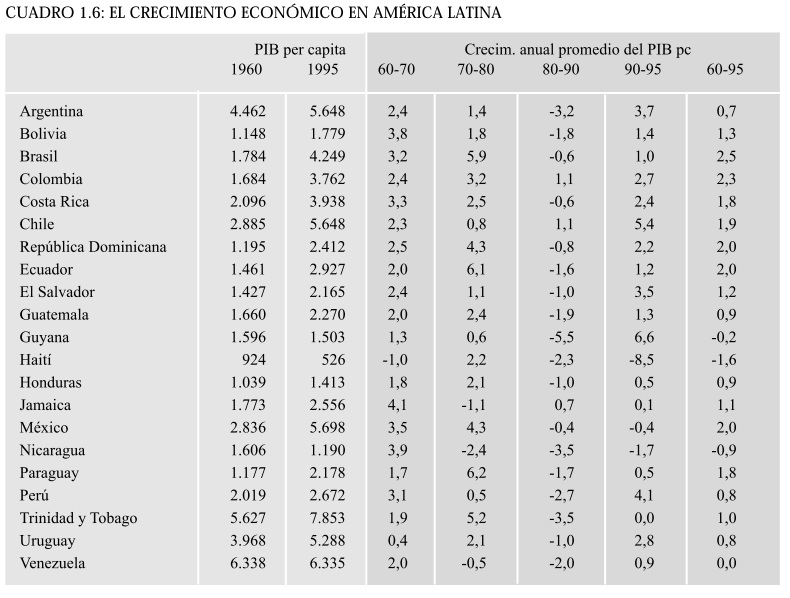

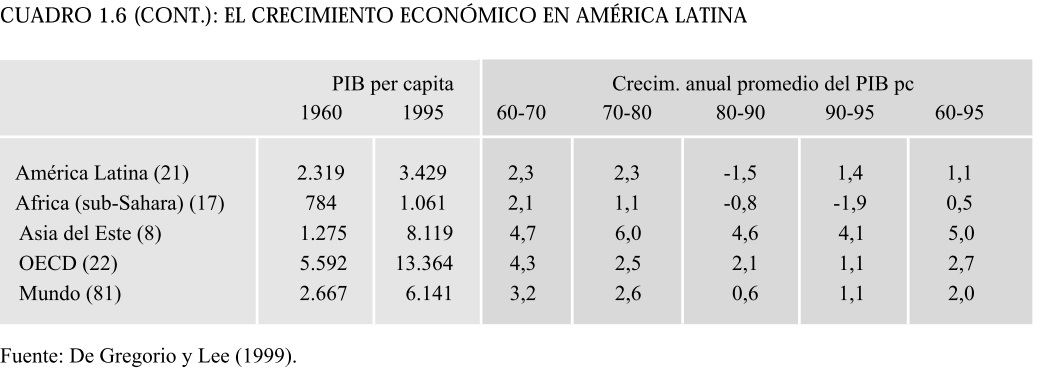

Un an├Īlisis de este tipo es el realizado por De Gregorio y Lee (1999)1 . Como se observa en el cuadro 1.6, el ingreso per capita de Argentina creci├│, durante los 35 a├▒os comprendidos entre 1960 y 1995, a una tasa promedio anual de s├│lo el 0,7% (├║ltima columna), tasa que es a├║n inferior a la del promedio latinoamericano (1,1%) y a la del promedio mundial (2%), inferior a la de los pa├Łses m├Īs industrializados del mundo (2,7%) y muy inferior a la de los pa├Łses del este asi├Ītico (5%).

Probablemente al lector le parezca que algunas de estas diferencias en las tasas de crecimiento no son demasiado elevadas. Una forma de apreciar las enormes diferencias que se producen por peque├▒os diferenciales de crecimiento mantenidos durante varias d├®cadas es observando en cu├Īnto se increment├│ el ingreso per capita de cada una de estas regiones como consecuencia de las tasas de crecimiento se├▒aladas.

Como tambi├®n se observa en el cuadro 1.6, el ingreso per capita de Argentina se increment├│ de us$ 4.462 a us$ 5.648 (a precios internacionales de 1985) entre 1960 y 1995, lo que significa que a lo largo de estos 35 a├▒os el ingreso per capita argentino se increment├│ en s├│lo un 26,6%. Durante el mismo per├Łodo, el ingreso per capita latinoamericano se increment├│ en un 47,9%, mientras que en el caso del promedio mundial y del promedio de los pa├Łses de la OECD el incremento fue del 130% y del 139%. El caso de los pa├Łses del este asi├Ītico es impresionante: aumentaron su nivel de ingreso per capita en nada menos que 5,37 veces.

Surge la pregunta acerca de las causas de semejantes diferenciales de crecimiento, pregunta cuya respuesta ayuda a fundamentar la discusi├│n acerca de los tipos de pol├Łticas econ├│micas que deber├Ła implementar Argentina en el futuro para revertir su atraso relativo y solucionar, en un contexto de crecimiento econ├│mico sostenido, los problemas sociales que la aquejan.

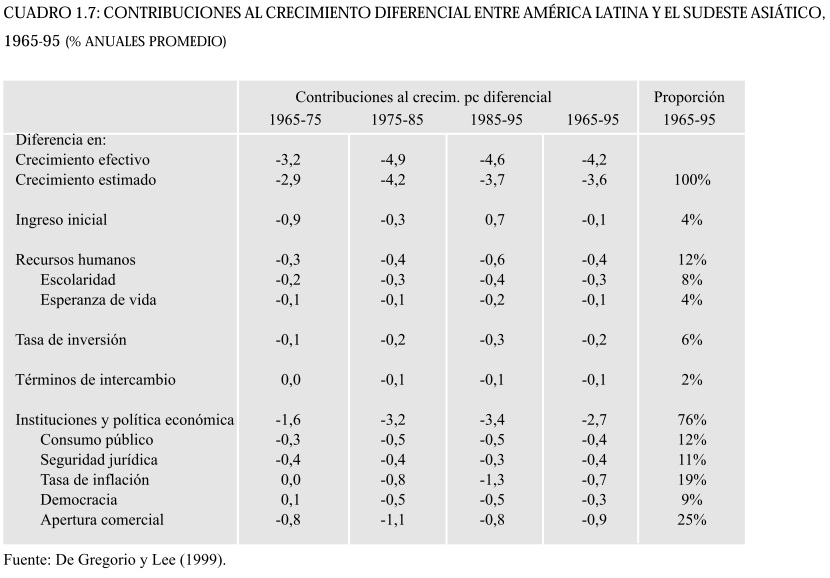

Para analizar la cuesti├│n, el cuadro 1.7 puede resultar esclarecedor. Las dos primeras filas contienen los diferenciales de crecimiento entre Latinoam├®rica y el este asi├Ītico para el per├Łodo completo (cuarta columna) y para los distintos subper├Łodos de 10 a├▒os (primeras tres columnas). Como ejemplo se puede decir que durante 1965-95, el crecimiento anual de los pa├Łses latinoamericanos fue menor al de los pa├Łses del este asi├Ītico en 4,2 puntos porcentuales (primera fila y cuarta columna), de los cuales 3,6 puntos porcentuales (segunda fila y cuarta columna) son explicados por las estimaciones hechas por los autores del trabajo mencionado.

Las restantes filas del cuadro contienen la cantidad de puntos porcentuales de este crecimiento diferencial que se explican por la variable correspondiente. Durante 1965-95, de los 3,6 puntos porcentuales en que Latinoam├®rica creci├│ por debajo de los pa├Łses del este asi├Ītico, 0,1 puntos porcentuales se deben a que Latinoam├®rica ten├Ła durante los primeros per├Łodos un ingreso per capita mayor al correspondiente al este asi├Ītico ya que cuanto mayor es el ingreso per capita, menor tiende a ser la productividad del capital y, por lo tanto, menor la inversi├│n y el crecimiento (si se dejan de lado otros factores que incrementan dicha productividad, como los factores que figuran m├Īs abajo).

De la misma manera, se observa que 0,4 puntos porcentuales anuales se deben a que tuvo recursos humanos de m├Īs baja calidad que el este asi├Ītico. Asimismo, las menores tasas de inversi├│n y t├®rminos de intercambio m├Īs desfavorables explican 0,2 y 0,1 puntos porcentuales del menor crecimiento, respectivamente.

Las ├║ltimas filas del cuadro son muy interesantes. En ellas se refleja que variables institucionales y de pol├Łtica econ├│mica explican una parte sustancial del diferencial de crecimiento a favor de los pa├Łses del este asi├Ītico: en conjunto durante el per├Łodo 1965-95 generaron 2,7 puntos porcentuales del crecimiento diferencial (un 76% del total).

- Consumo p├║blico: es la proporci├│n del consumo p├║blico (excluida educaci├│n y defensa) en relaci├│n con el producto total de la econom├Ła. Cuanto mayor es esta variable, menor tiende a ser el crecimiento econ├│mico por los recursos que extrae el sector p├║blico de los sectores productivos de la econom├Ła y por las distorsiones que genera sobre la asignaci├│n de recursos productivos el cobro de impuestos necesario para financiar ese gasto.

- Seguridad jur├Łdica: es un ├Łndice que var├Ła entre 0 y 1, indicando a mayor valor, mayor seguridad jur├Łdica. Cuanto mayor es esta variable, m├Īs alto tiende a ser el crecimiento econ├│mico por las mejores condiciones que se generan para la inversi├│n y para la realizaci├│n de actividades productivas en general.

1 De Gregorio, Jos├® and Jong-Wha Lee (1999): ┬½Economic Growth in Latin America: Sources and Prospects┬╗, Annual Meeting of the Latin American and Caribbean Economic Association.

- Tasa de inflaci├│n: cuanto mayor es este porcentaje de incrementos en los precios, menor tiende a ser el crecimiento econ├│mico por las distorsiones que genera en el proceso de toma de decisiones a trav├®s de precios relativos muy vol├Ītiles. Adicionalmente, esta variable capta el efecto negativo que pol├Łticas macroecon├│micas inestables (generalmente asociadas a procesos inflacionarios) generan sobre el crecimiento.

- Democracia: es un ├Łndice que var├Ła entre 0 y 1, indicando a mayor valor, mayor nivel de democracia (mayores derechos electorales y mayores libertades civiles). El paso de periodos de gobiernos militares a gobiernos democr├Īticos, como en el caso de Argentina y la mayor├Ła de los pa├Łses latinoamericanos, tiende a favorecer el crecimiento econ├│mico.

- Apertura comercial: es un ├Łndice que mide la proporci├│n de a├▒os dentro del per├Łodo analizado en que el pa├Łs puede considerarse abierto al comercio internacional y, por lo tanto, suficientemente integrado a la econom├Ła global, en base a indicadores de las pol├Łticas comerciales (como los aranceles de importaci├│n, los impuestos a las exportaciones, cuotas y licencias de importaci├│n y primas en los mercados negros de divisas). Cuanto mayor es la apertura comercial, mayor tiende a ser el crecimiento econ├│mico por un funcionamiento m├Īs eficiente de la econom├Ła y un mayor acceso al progreso tecnol├│gico.

De todas estas variables, que en conjunto explican el 76% del bajo crecimiento latinoamericano en relaci├│n con el crecimiento del este asi├Ītico, las dos variables que mayor proporci├│n explican de este diferencial son la apertura comercial y la inflaci├│n. En otras palabras, la pol├Łtica de sustituci├│n de importaciones que se implement├│ en la mayor├Ła de las econom├Łas latinoamericanas durante gran parte de las ├║ltimas d├®cadas, y las pol├Łticas macroecon├│micas que condujeron a una fuerte inestabilidad reflejada en las mayores tasas de inflaci├│n del mundo, explican un 44% del menor crecimiento latinoamericano. El bajo respeto a los valores democr├Īticos y a la seguridad jur├Łdica y el elevado peso del Estado en relaci├│n con el tama├▒o de la econom├Ła explican en conjunto otra parte sustancial del menor crecimiento latinoamericano: un 32%.

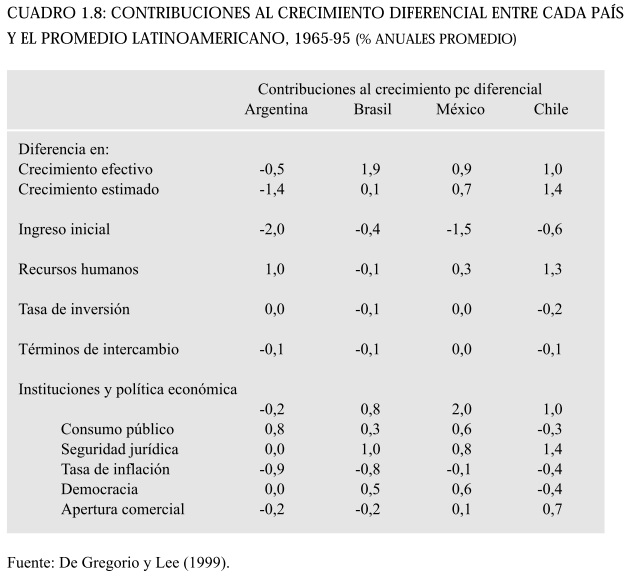

Estas conclusiones se extienden en gran medida a la experiencia argentina. Como se observa en el cuadro 1.8, Argentina creci├│ a├║n menos que el promedio latinoamericano. Parte de este comportamiento se debe a que Argentina tuvo un ingreso per capita mayor al promedio latinoamericano. Los mayores recursos humanos de Argentina en relaci├│n con el promedio latinoamericano compensan en parte aquel efecto negativo, al explicar un crecimiento diferencial a favor de Argentina de 1 punto porcentual anual. Los t├®rminos de intercambio de Argentina fueron levemente inferiores a los del promedio de los pa├Łses latinoamericanos, lo que explica apenas 0,1 puntos porcentuales del menor crecimiento argentino. Las variables institucionales y de pol├Łtica econ├│mica explican 0,2 puntos porcentuales de aquel menor crecimiento, siendo los principales causantes de este ├║ltimo la elevada inflaci├│n y la estrategia de econom├Ła cerrada. Como se observa en el cuadro mencionado, la variable consumo p├║blico indica que esta variable jug├│ a favor del crecimiento de Argentina en relaci├│n con el promedio latinoamericano, mientras que las variables democracia y seguridad jur├Łdica no han influido. Esto ├║ltimo no quiere decir que el bajo respeto a la democracia y a la seguridad jur├Łdica no hayan influido negativamente sobre el crecimiento argentino. Solo indican que en el resto de Latinoam├®rica influyeron en una magnitud similar que, como se vio anteriormente, fue muy negativa en relaci├│n con la experiencia de los pa├Łses del este asi├Ītico.

Estas conclusiones, que de ninguna manera pueden tomarse como verdad absoluta, sugieren que ser├Ła muy costoso, en t├®rminos del bienestar de las futuras generaciones de argentinos, retornar a pr├Īcticas del pasado como la devaluaci├│n, las pol├Łticas fiscales inconsistentes con una baja inflaci├│n, la cesaci├│n de pagos y otras violaciones a derechos de propiedad y el aislamiento de nuestra econom├Ła de los flujos de comercio internacional y de capitales.

1.5. COMENTARIOS FINALES

Es notable el acelerado proceso de p├®rdida de confianza que ha sufrido Argentina, como se desprende del an├Īlisis de la evoluci├│n del riesgo pa├Łs. A tal punto ha llegado, que contin├║an las dudas acerca de la solvencia fiscal argentina a├║n luego de implementado por ley un mecanismo sumamente exigente de ajuste fiscal autom├Ītico: la Ley de D├®ficit Cero. Las continuas violaciones a compromisos asumidos (como los sucesivos acuerdos con el FMI, la propia Ley de Solvencia Fiscal y numerosas medidas anunciadas en momentos de particular dificultad), las dificultades pol├Łticas de un partido oficialista totalmente disgregado por posiciones ideol├│gicas pr├Īcticamente irreconciliables y la ineficiencia y las inequidades producidas por la estricta regla de ajuste autom├Ītico mencionada explican gran parte de este proceso de p├®rdida de confianza.

En un contexto semejante resulta sumamente complicado romper con c├Łrculos viciosos en donde mayor riesgo pa├Łs empeora la situaci├│n fiscal a trav├®s de una menor recaudaci├│n (por menor nivel de actividad y por menor cumplimiento tributario debido a las dificultades de financiamiento del sector privado), lo que a su vez incrementa el riesgo pa├Łs realimentando as├Ł el proceso. Es por esto que el panorama, a finales del tercer trimestre de 2001, se presenta sumamente incierto.

Es en este tipo de situaciones en donde se corre un gran riesgo de tomar decisiones de pol├Łtica econ├│mica que comprometan el desarrollo econ├│mico de nuestro pa├Łs por varios a├▒os. A corto plazo los desaf├Łos se centran en solucionar un grave problema fiscal que paraliza los procesos de toma de decisiones de los agentes econ├│micos sin agravar a├║n m├Īs el proceso recesivo iniciado tres a├▒os atr├Īs, mientras que a mediano y largo plazo los desaf├Łos se centran en la implementaci├│n de pol├Łticas econ├│micas consistentes con elevadas tasas de crecimiento sostenidas durante varias d├®cadas.

Afortunadamente, tanto la teor├Ła econ├│mica como las evidencias emp├Łricas disponibles permiten identificar las mejores alternativas de pol├Łtica econ├│mica. La clave en el problema de corto plazo es realizar ajustes fiscales cuyas caracter├Łsticas provean de se├▒ales acerca de su sostenibilidad en el tiempo. Cuanto m├Īs fuertes sean estas se├▒ales, mayores ser├Īn los efectos expansivos sobre la econom├Ła. A largo plazo, las experiencias de pa├Łses con bajo crecimiento econ├│mico durante las ├║ltimas d├®cadas (como Argentina y la mayor├Ła de los pa├Łses latinoamericanos) y las de pa├Łses con muy elevado crecimiento econ├│mico (como algunos pa├Łses del este asi├Ītico) indican que pol├Łticas macroecon├│micas estables, apertura al resto del mundo y respeto por los derechos de propiedad son fundamentales para permitir un elevado crecimiento econ├│mico.