SISTEMA FINANCIERO

CAP├ŹTULO 9: SISTEMA FINANCIERO

El sistema financiero en general se caracteriza por la existencia de informaci├│n asim├®trica entre tomadores de cr├®ditos y entidades financieras, produciendo lo que se denomina como fallas de mercado. Estas fallas de mercado provocan un racionamiento del cr├®dito en general y en particular en las PyMEs, por lo que es necesario la intervenci├│n por parte del gobierno para reducir los efectos negativos que las mismas generan. Una de las pol├Łticas apropiadas es fomentar la creaci├│n de fondos de capitales de riesgo para que otorguen financiaci├│n en base al an├Īlisis del proyecto y no en base a la garant├Ła de los tomadores de fondos. Las Sociedades de Garant├Łas Rec├Łprocas son una herramienta de fundamental importancia ya que otorgan garant├Łas para que las PyMEs puedan obtener una reducci├│n en la tasa de financiamiento.

9.1. EVOLUCION DEL MERCADO DE CAPITALES NACIONALES

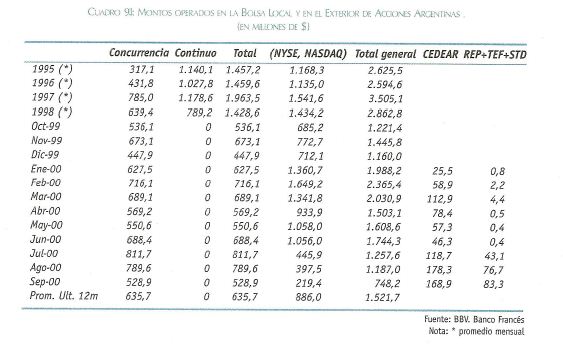

En los ├║ltimos a├▒os el n├║mero de empresas que cotizan en la Bolsa de Comercio de Buenos Aires se redujo fundamentalmente por la supresi├│n del listado de algunas empresas que fueron compradas por firmas del exterior y por la falta de incorporaci├│n de nuevas empresas.

Por otra parte, los vol├║menes transados en los principales papeles son m├Īs importantes en el exterior que en el pa├Łs, disminuyendo la liquidez en la plaza local y en consecuencia tom├Īndola menos atractiva para los inversores. Esta situaci├│n se agrava si se excluye los montos operados en el pa├Łs de los CEDEAR (t├Łtulos representativos de acciones del exterior) y de las empresas espa├▒olas que cotizan en la Bolsa de Buenos Aires.

9.2. EVOLUCION DE LOS MERCADOS DEL INTERIOR

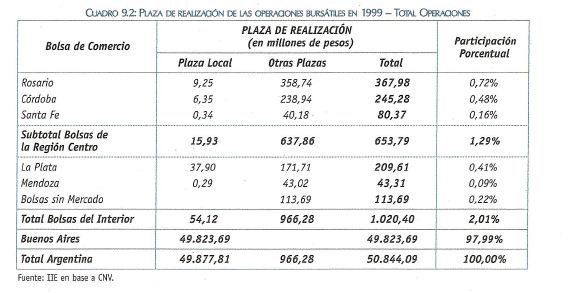

La situaci├│n analizada para Argentina se agrava cuando se consideran los mercados del interior del pa├Łs. Estos mercados representan menos del 2% del total de las operaciones realizadas a nivel nacional en 1999 y, adem├Īs, de estas operaciones solamente el 5,3% se genera y realiza en el interior; es decir que el comprador y vendedor de un determinado t├Łtulo se encuentran en la misma plaza del interior. Es un hecho auspicioso que el Grupo Financiero Galicia haya solicitado la autorizaci├│n para cotizar sus acciones en el Mercado de Valores de C├│rdoba. Asimismo, entre las entidades que habitualmente recurren a la Bolsa de Comercio de C├│rdoba en oportunidad de efectuar emisi├│n de t├Łtulos valores se encuentran el Banco Suqu├Ła, el Banco Roela y el Banco Julio. Tal como se puede observar en el cuadro 9.2, el conjunto de los mercados del interior presenta la misma situaci├│n. Si se desagrega el an├Īlisis entre t├Łtulos privados y p├║blicos se puede observar que no existen importantes diferencias en su comportamiento.

Si se analiza el mercado primario se puede observar que Ia Regi├│n Centro alcanza una importante participaci├│n de los montos emitidos, en particular en el segmento PyMEs (ver cuadro 9.3 al final del cap├Łtulo). Sin embargo, en t├®rminos absolutos no resulta significativo. Debido a Ia importancia en el desarrollo econ├│mico de este tipo de empresas, resulta interesante analizar la problem├Ītica para obtener financiamiento y la experiencia internacional sobre el tema.

9.3. CAUSAS DEL REDUCIDO DESARROLLO DEL MERCADO DE CAPITALES

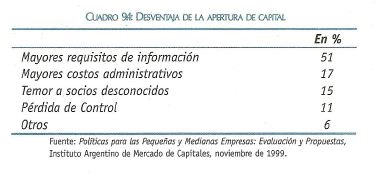

Una de las causas del reducido desarrollo del mercado de capitales es que las empresas son reacias a abrir su capital. En el cuadro 9.4 se reproduce los resultados de una encuesta realizada por el Instituto Argentino del Mercado de Capitales. Las principales desventajas para los empresarios de abrir el capital accionario son los mayores requisitos de informaci├│n y los mayores costos administrativos. Tal como se analizar├Ī

en el siguiente punto, la experiencia internacional indica que para promover la financiaci├│n de las PyMEs a trav├®s del mercado de capitales un punto crucial es la simplificaci├│n de los requisitos para cotizar y de la informaci├│n peri├│dica a presentar a la bolsa por la empresa.

Otro punto de fundamental importancia es el tratamiento que se les da a los accionistas minoritarios. En efecto, trabajos emp├Łricos demuestran que en los pa├Łses en que los accionistas minoritarios poseen una mayor protecci├│n, los mercados lograron un mayor desarrollo.

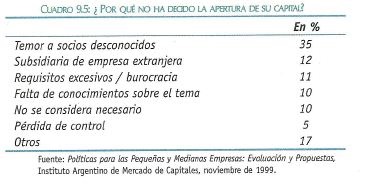

Tambi├®n resulta importante analizar las principales causas por las cuales no han decidido la apertura de capital. Los principales motivos son el temor a nuevos socios y a convertirse en subsidiaria de una empresa extranjera. En tercer lugar, figuran los requisitos excesivos y la burocracia, lo que refleja la importancia de la flexibilizaci├│n de los requisitos para cotizar.

Es decir que el mercado de capitales no resulta una alternativa v├Īlida para financiar proyectos de inversi├│n a largo plazo, que presenten un elevado nivel de retorno y riesgo. Por este motivo, resulta de fundamental importancia analizar las medidas que se deben tomar para cambiar la cultura empresaria y simplificar los requisitos para cotizar en bolsa y lograr que el mercado de capitales resulte una alternativa para la obtenci├│n de fondos para nuevos emprendimientos.

9.4. FONDOS DE CAPITALES DE RIESGO (VENTURE CAPITALS)

9.4.1. CONCEPTOS Y FUNCIONAMIENTO

Los fondos de capitales de riesgo otorgan financiamiento a empresas a cambio de una participaci├│n accionaria. Esta es una de las caracter├Łsticas m├Īs importante de estos fondos, la cual consiste en financiar en base a la evaluaci├│n del flujo de fondos del proyecto y no en base a la garant├Ła que le presenten. El horizonte de financiaci├│n de estos fondos es en promedio de unos 5 a├▒os. Una vez cumplido este plazo las alternativas son: 1) la b├║squeda de un socio estrat├®gico, 2) la apertura del capital mediante una oferta p├║blica, o 3) la recompra por parte del socio fundador. Los proyectos que seleccionan estos tipos de fondos deben tener altas tasas de crecimiento y retornos anuales por encima del 30%. Por ello deben pertenecer a sectores muy din├Īmicos o presentar innovaciones en sectores maduros que le permitan obtener altos resultados. El esquema para la obtenci├│n de fondos se puede resumir en los siguientes pasos (revista Apertura, julio 1999):

1. Idea: Todo nace a partir de la idea de un negocio. La clave es que la misma posea un elemento innovador que permita contar con posibilidades de crecimiento r├Īpido.

2. Ángel Investor: La construcción de un prototipo implica una inversión inicial para lo cual es necesario contar con lo que se denomina seed capital (o «capital semilla»). Estos fondos son aportados por un individuo o una firma que se dedica a promover la formación de empresas (Ángel Investor).

3. Proyecto: Una vez conseguido el financiamiento de esta primera fase, se realiza el correspondiente estudio de mercado. Los resultados del mismo determinan si es probable que la idea desemboque en un proyecto empresarial de mayor escala.

4. Business Plan: El empresario a cargo del emprendimiento escribe el plan de negocios de su actividad, establece el capital a solicitarle al Venture Capitalist y proyecta el ritmo de crecimiento de su empresa.

5. Propuestas: Se realizan rondas de entrevistas con potenciales inversores interesados en financiar el negocio.

6. Nuevo Business Plan: Se realizan las modificaciones que se hayan recogido en la etapa anterior, a los fines de darle mayor atractivo al negocio propuesto.

7. Entrevistas: Cuando un Venture Capitalist manifiesta inter├®s, comenzar├Ī un estudio en profundidad del proyecto.

8. Negociaci├│n: A partir de las entrevistas surgir├Īn diversas contrapropuestas que implicar├Īn cambios en el plan original, negoci├Īndose, adem├Īs, el porcentaje del capital accionario de la empresa que el Venture Capitalist obtendr├Ī como retribuci├│n a su aporte de fondos.

9. Documentos: Se firmar├Īn las cartas de direcci├│n, se har├Ī la due dilligence y se establecer├Īn los estatutos. En esta instancia quedar├Ī definida la composici├│n accionaria, la representaci├│n en el Directorio, los derechos y obligaciones de las partes y los mecanismos de salida del Venture Capitalist.

10. Start Up: Una vez obtenido el dinero, llega el gran momento de la puesta en marcha del plan. El Venture Capitalist tendr├Ī un involucramiento en el proyecto, monitoreando el accionar del emprendedor.

11. Nueva b├║squeda de inversores: Con la empresa en funcionamiento, se procurar├Ī el ingreso de nuevos socios para posibilitar el crecimiento. El riesgo asociado en esta etapa del proyecto es menor y seguramente habr├Ī mayor cantidad de potenciales inversores interesados en el negocio.

12. Segunda Ronda de Capitalizaci├│n: Cuando un Fondo de Venture Capital acepta aportar dinero en la fase de crecimiento de la firma, tambi├®n obtiene una parte del capital accionario, pero ahora las acciones de la empresa se han valorizado.

13. Tercera Ronda de Capitalizaci├│n: En la fase de expansi├│n de la firma (cuando se propone Ia conquista de nuevos mercados y la adquisici├│n de empresas), nuevamente se buscar├Ī interesados para una colocaci├│n privada de acciones.

14. Salida: Llegado el punto de maduraci├│n, el Venture Capitalist querr├Ī realizar sus ganancias, para lo cual podr├Ī recurrir a alguna de las siguientes tres alternativas: la Oferta P├║blica inicial de acciones en el Mercado Burs├Ītil, la venta de su paquete accionario a un socio estrat├®gico o la venta del paquete al propio emprendedor.

9.4.2. IMPACTO DE LOS FONDOS DE CAPITALES DE RIESGO

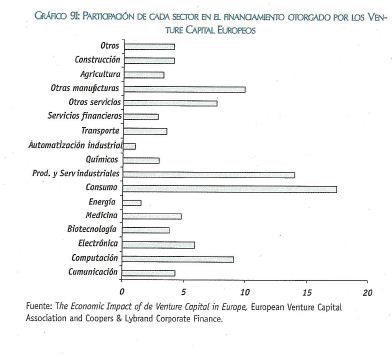

Resulta interesante analizar el impacto econ├│mico de este tipo de financiaci├│n en las empresas. Para ello se analizar├Ī una encuesta realizada entre firmas que tuvieron esta forma de financiamiento, la cual fue realizada por la Asociaci├│n Europea de Capitales de Riesgo (European Venture Capital Association) a empresas ubicadas en 12 pa├Łses europeos1. Los proyectos financiados por estos fondos no son s├│lo los proyectos relacionados con internet, sino que se puede encontrar un conjunto amplio de sectores, que van desde la construcci├│n hasta la biotecnolog├Ła.

1 Alemania, B├®lgica, Dinamarca, Espa├▒a, Finlandia, Francia, Italia, Pa├Łses Bajos, Portugal, Reina Unido, Suecia y Suiza.

Por lo general, las compa├▒├Łas que acceden a este tipo de financiaciones son empresas j├│venes que se encuentran en sectores din├Īmicos de la econom├Ła o en un sector maduro pero que presentan alg├║n tipo de innovaci├│n que les permitir├Ła crecer r├Īpidamente. Se debe recordar que los proyectos financiados por estos fondos deben obtener tasas de crecimiento de dos d├Łgitos.

En cuanto al tama├▒o de las empresas, el 21% del total tienen menos de 20 empleados, el 31% entre 20 y 99 empleados, mientras que el restante 48% tiene m├Īs de 100 empleados. Es decir que este tipo de financiamiento se focaliza a otorgarle cr├®ditos a los peque├▒os y medianos emprendimientos.

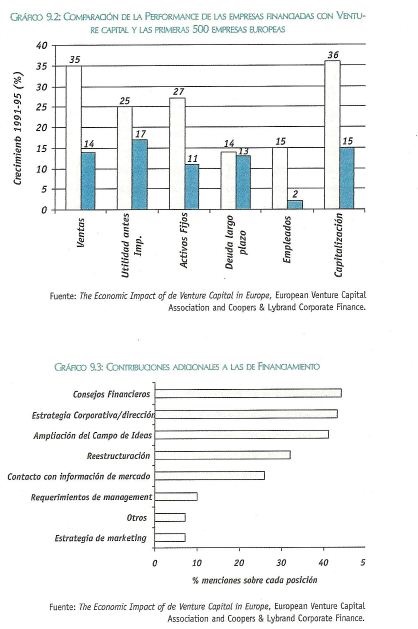

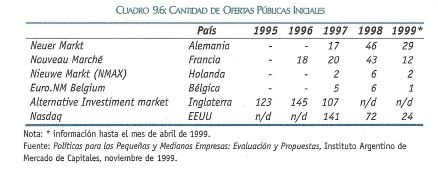

Otro punto muy interesante es la predisposici├│n que genera para la apertura posterior del capital. Si bien solamente el 3% de las empresas ten├Ła emitidas acciones, el 40% de las firmas que presentaban una estructura de capital cerrada planeaban realizar una apertura de su capital. En este sentido, la flexibilizaci├│n de los requisitos para cotizar juega un papel crucial en estas firmas ya que, tal como se mencion├│ anteriormente, son empresas j├│venes que no cuentan con la informaci├│n hist├│rica que se les exigen en los mercados tradicionales. Un ejemplo de estos nuevos mercados son el Nouveau March├® en Francia, Alternative lnvestimente en el Reino Unido y Neuer Mark en Alemania. En cuanto al porcentaje de la participaci├│n accionaria mantenida por los Fondos de capitales de riesgo es del 46%, siendo los accionistas m├Īs importantes de los proyectos, seguidos por los fundadores de las firmas. La performance de las empresas financiadas con Venture Capital en el per├Łodo 1991-95 fue mayor a la del promedio de las primeras 500 empresas europeas. En el gr├Īfico 9.2 se puede observar comparativamente la tasa de crecimiento medida a trav├®s de diversos indicadores. Se destaca el aumento de las ventas del 35% versus el 14% de las primeras 500 empresas y el aumento del empleo del 15% en contraste con un aumento de s├│lo el 2% en las empresas de primera l├Łnea. El aporte de los Venture Capital a las empresas resulta mucho m├Īs amplio que la simple financiaci├│n. En efecto, a trav├®s de los fondos de capitales de riesgos estas empresas acceden a asesoramiento profesional de primer nivel que, por razones de escala, antes no pod├Łan contratar. En el gr├Īfico 9.3, se observan los restantes servicios adem├Īs de financiamiento que los gerentes de las empresas consideran que reciben.

La consideraci├│n general de la contribuci├│n de los fondos de capitales de riesgos es en general muy positiva. Por ejemplo el 43% de los encuestados considera que la compa├▒├Ła no existir├Ła y el 41% opina que su performance hubiese sido menor en ausencia de estos fondos. Esto significa que en general la incorporaci├│n de nuevos socios fue positiva, contrastando con el temor de incorporar nuevos accionistas por parte de las empresas argentinas.

Otro punto muy importante es la posibilidad de atraer recursos humanos de primer nivel para trabajar en empresas peque├▒as. En efecto, por lo general la pol├Łtica de retribuci├│n es mediante salarios relativamente bajos pero con la posibilidad de recibir una porci├│n accionaria de la empresa (stack options). De esta forma, estos emprendimientos hacen competitivas sus ofertas laborales en comparaci├│n con las grandes compa├▒├Łas, que ofrecen sueldos altos y una mayor segundad laboral.

9.5. FLEXIBILIZACION DE LAS CONDICIONES PARA EMITIR ACCIONES DE LAS EMPRESAS PYMES

9.5.1. EXPERIENCIA INTERNACIONAL2

En los ├║ltimos a├▒os la mayor├Ła de los mercados foment├│ la apertura del capital de las PyMEs, realizando modificaciones en los requisitos para cotizar (IAMC 1999). Entre las caracter├Łsticas comunes que se puede distinguir en estas bolsas se destacan:

1. Las empresas listadas son empresas peque├▒as, pero se encuentran en un sector de alto crecimiento. Adem├Īs, estas firmas son j├│venes y por lo tanto cuentan con un historial corto.

2. En la mayor├Ła de los casos las transacciones de los valores de estas empresas se llevan a cabo en mercados electr├│nicos.

3. Todas han establecido la figura del Creador de Mercado. El objetivo principal es el de asegurar liquidez y en algunos casos colaboran con el emisor en el procedimiento de admisi├│n y elaboraci├│n de an├Īlisis financiero.

4. Estos papeles est├Īn constituidos, en su mayor├Ła, como segmentos especiales aunque contienen autonom├Ła propia.

5. El capital m├Łnimo necesario para hacer una apertura de capital es en promedio de U$S 1 mill├│n, aunque en algunos, como la Bolsa de Londres, no existe este requisito.

En el cuadro 9.6 se puede observar el n├║mero de empresas que realizaron sus ofertas p├║blicas iniciales entre 1995 y 1999, donde se destaca un mayor dinamismo en Estados Unidos e Inglaterra.

9.5.2 SITUACION EN ARGENTINA

En Argentina se flexibilizaron algunos requisitos para que las empresas de menor escala tuvieran que cumplir con todos los requisitos que se exige a las empresas que cotizan en la primera sesi├│n, pero hasta el momento no tuvieron ├®xito. Un punto muy importante a destacar es que estas flexibilizaciones fueron realizadas a fines de los ochenta. En la actualidad, las autoridades de la Bolsa de Comercio de Buenos Aires presentaron un proyecto para

1 Ver Pol├Łticas para las Peque├▒as y Medianas Empresas: Evaluaci├│n y Propuestas, Instituto Argentino de Mercado de Capitales, noviembre de 1999.

disminuir los requisitos para realizar la primer oferta p├║blica para empresas de alto crecimiento (Nasdaquito). En este momento se encuentra en estudio en la Comisi├│n Nacional de Valores.

Para que este nuevo proyecto sea exitoso se deber├Ła trabajar paralelamente en el desarrollo de los Fondos de Capitales de Riesgo ya que estos fondos son los que van a financiar los proyectos que posteriormente realizaran una apertura de capital.

Efectivamente, los due├▒os de las empresas asociadas a un Venture Capital, en general, desde su nacimiento mismo o desde muy j├│venes, conocen las ventajas de obtener financiamiento a largo plazo y compartir el riesgo empresario y los beneficios de la actividad.

9.6. SISTEMA FINANCIERO

9.6.1. FALTA DE MERCADOS

En los mercados donde no se cumple con las condiciones de competencia perfecta (libre disponibilidad de informaci├│n, un n├║mero suficientemente grande de compradores y vendedores, libre entrada y salida del mercado, etc.) se producen fallas que en algunos casos justifican alguna intervenci├│n del Estado para corregirla.

En el caso particular del sistema financiero, las empresas que concurren a obtener financiamiento de su proyecto a un banco se enfrentan con el problema de que la entidad financiera en general no tiene suficiente informaci├│n hist├│rica del sector y de las empresas que los componen para realizar una correcta evaluaci├│n del riesgo crediticio de la firma.

Dado que por lo general los montos son reducidos, no se justifica una investigaci├│n detallada para determinar la viabilidad de estos proyectos. Por lo tanto, los bancos no pueden diferenciar entre los proyectos rentables y los no rentables. Por este motivo, fijan un nivel de tasa lo suficientemente alto como para que los pr├®stamos otorgados a estos proyectos en promedio le produzcan ganancias. Adicionalmente, en algunos casos tambi├®n racionan el cr├®dito.

Para clarificar este concepto resulta interesante analizar un ejemplo. El costo del an├Īlisis de una carpeta de cr├®dito es de $ 15.0003. Al ser este costo fijo, la incidencia en la tasa de pr├®stamo estar├Ī en funci├│n inversa del monto del cr├®dito a solicitar.

Esta pol├Łtica genera lo que en la literatura econ├│mica se conoce como ┬½selecci├│n adversa┬╗, la cual motiva que las empresas que tienen proyectos rentables y relativamente seguros, con el nivel de tasa que le ofrecen los bancos, decidan postergar el proyecto hasta obtener recursos propios. En consecuencia del conjunto de proyectos existentes en el mercado, los mejores no son realizados, quedando los proyectos m├Īs riesgosos. Este comportamiento aumenta el riesgo del conjunto de proyectos que buscan financiamiento.

Tambi├®n se produce un ┬½efecto incentivo┬╗, el cual consiste en que las personas que tengan m├Īs de un proyecto a realizar, seleccione el proyecto m├Īs riesgoso que a├║n con la tasa vigente en el mercado sea rentable.

En el caso de Argentina, esta situaci├│n se agrava por el proceso de extranjerizaci├│n de la banca. Como consecuencia, muchas decisiones de cr├®dito se han ┬½exportado┬╗ a las casas centrales de los bancos extranjeros que se establecieron en el pa├Łs. La evidencia emp├Łrica muestra que cuanto mayor es la distancia entre los tomadores de cr├®ditos y los que deben decidir su aprobaci├│n, mayor es el racionamiento del cr├®dito (IAMC 1999).

Estas ┬½fallas de mercados┬╗ son una de las principales causas por las cuales las deudas con entidades financieras tienen una menor participaci├│n en el pasivo de las PyMEs locales en relaci├│n a otros pa├Łses. En Argentina del total del pasivo de las PyMEs industriales s├│lo el 16,0% es con entidades financieras, mientras que en Espa├▒a este porcentaje asciende al 20,8%, en Italia al 25,0% y en Jap├│n al 41,4%.

3 IAMCC 1999 en base a Vendell, J. (1999) «El papel de liderazgo de las entidades gremiales empresarias en la integración y articulación adecuada de los distintos programas para el fortalecimiento de las micro, pequeñas y medinas empresas».

Una de las principales causas de esta situaci├│n son los programas de apoyo que reciben este tipo de empresas en los pa├Łses considerados, los cuales consisten en un subsidio en la tasa de inter├®s o alg├║n mecanismo que le permita contar con un colateral para garantizar el cr├®dito.

9.6.2. SOCIEDAD DE GARANT├ŹAS REC├ŹPROCAS

Un instrumento especialmente dise├▒ado para que las PyMEs puedan contar con una garant├Ła para solicitar un cr├®dito son las Sociedades de Garant├Łas Rec├Łprocas (SGR). Cabe destacar que las SGR pueden ofrecer servicios adicionales como asesoramiento profesional especializado y que estos servicios se encuentra exceptuados del pago del IVA.

Las SGR est├Īn constituidas por dos clases de socios: 1) los socios protectores y 2) los socios participes. Los socios protectores son los que realizan el aporte de dinero que se constituir├Ī en el colateral de los proyectos garantizados por la sociedad. El monto de dinero que destine el socio protector para formar el fondo de garant├Ła podr├Ī ser descontado de Ia base imponible para el c├│mputo del Impuesto a las Ganancias y podr├Ī ser retirado una vez trascurrido 2 a├▒os.

Los socios part├Łcipes son los titulares de PyMEs que suscribieron acciones de la SGR. EI beneficio es que pueden contar con un aval que les permita reducir el costo del endeudamiento.

Dado el costo de obtener informaci├│n para evaluar los proyectos, el ├®xito de las SGR radica en que resulten m├Īs eficientes para evaluar el riesgo de cada emprendimiento que las entidades financieras. Esta es una de las razones por las cuales los socios protectores de varias SGR existentes en la actualidad son una empresa grande, como por ejemplo Siderar, Grupo Casino, etc. y los socios participantes son sus proveedores.

En estos casos, la SGR cuenta con informaci├│n precisa sobre la evoluci├│n del sector y de la performance de los socios part├Łcipes, lo que le permite evaluar con precisi├│n y menores costos el riesgo de cada pr├®stamo solicitado por los mismos.

9.7. TALLER SOBRE EL SISTEMA FINANCIERO REGIONAL

Para comprender m├Īs detalladamente la situaci├│n actual del sistema financiero se realiz├│ un taller que permitiera identificar y analizar los factores determinantes del desenvolvimiento del sector en la Regi├│n Centro seg├║n la visi├│n de los principales agentes econ├│micos involucrados en el mismo.

El taller se realiz├│ en el Sal├│n de Conferencias de la Bolsa de Comercio de C├│rdoba el 18 de Octubre de 2000. Asistieron al mismo, representantes de la Bolsa de Comercio de C├│rdoba, Bolsa de Comercio de Santa Fe, Caja de Valores, Consejo Federal de Inversiones, Mercado de Futuros y Opciones, Mercado de Valores de C├│rdoba, Universidad Cat├│lica de Santa Fe, empresarios y consultores financieros.

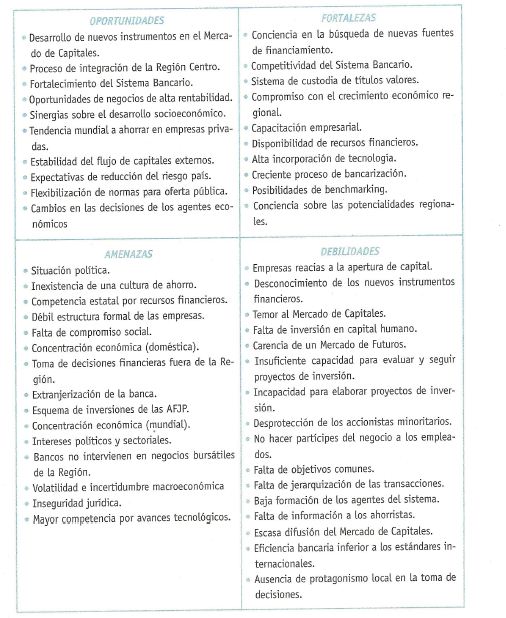

9.7.1. MATRIZ FODA

Los principales resultados alcanzados se sintetizan en la siguiente matriz (las ideas est├Īn indicadas en funci├│n de la prioridad resultante del Taller):

Cada uno de estos factures es analizado en los siguientes puntos del presente informe.

9.7.2. FACTORES EXTERNOS

9.7.2.1. Oportunidades

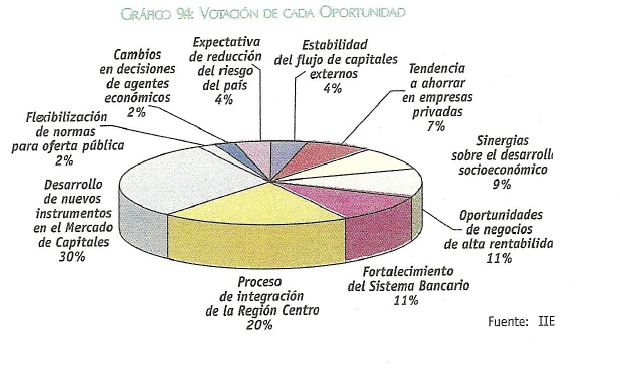

┬ĘDESARROLLO DE NUEVOS INSTRUMENTOS EN EL MERCADO DE CAPITALES

Durante la ├║ltima d├®cada se realiz├│ una importante adecuaci├│n del marco legal vigente para el Mercado de Capitales, lo que permiti├│ la incorporaci├│n de nuevas opciones financieras (Obligaciones Negociables, ON del R├®gimen Especial para Pymes, diversificaci├│n de los Fondos Comunes de Inversi├│n, FCI Cerrados, titulizaci├│n de deudas, instrumentos derivados, etc├®tera).

De esta manera, el Mercado de Capitales se ha convertido en una herramienta de financiamiento que el Sistema Bancario no ha podido suplantar, ya que maneja plazos m├Īs viables y atrayentes para los inversores.

No obstante, debe reconocerse que el Sistema Bancario se encuentra m├Īs asentado en nuestro pa├Łs, mientras que el desarrollo del Mercado de Capitales a├║n es incipiente.

┬¦PROCESO DE INTEGRACION DE LA REGION CENTRO

Existe una alt├Łsima potencialidad de crecimiento y de negocios en la Regi├│n Centro y el Mercosur. En este sentido, el aprovechamiento del Corredor Bioc├®anico resulta fundamental para que el desarrollo del Mercosur permita concretar las enormes posibilidades de inversi├│n que posee en la actualidad la Regi├│n Centro.

┬¦FORTALECIMIENTO DEL SISTEMA BANCARIO

Las normas dictadas por el Banco Central de la Rep├║blica Argentina en los ├║ltimos tiempos han dotado de mayor solvencia al Sistema Bancario. Asimismo, la incorporaci├│n de importantes entidades financieras internacionales (mediante la compra de bancos que act├║an en nuestro medio) tambi├®n ha contribuido a afianzar al Sistema Bancario.

┬¦OPORTUNIDADES DE NEGOCIOS DE ALTA RENTABILIDAD

Este es un elemento potencial, ya que depende de que mejoren las condiciones macroecon├│micas de nuestro pa├Łs. En efecto, dadas las condiciones macroecon├│micas adecuadas, los m├Īrgenes de ganancias que ofrece Argentina son elevados. En este sentido, los sectores m├Īs destacados se relacionan con la explotaci├│n de los recursos naturales (por ejemplo, agroindustria, miner├Ła, forestaci├│n, etc├®tera).

Adem├Īs, la elevada posibilidad de desarrollo de negocios se ve potenciada por la fuerte desinversi├│n que se ha registrado durante los ├║ltimos a├▒os.

┬¦SINERGIAS SOBRE EL DESARROLLO SOCIOECONOMICO

La importancia de la existencia de un Mercado de Capitales se advierte especialmente sobre las potencialidades de crecimiento de la propia Regi├│n Centro.

Un Mercado de Capitales Regional contribuye, fundamentalmente, al desarrollo de las Pymes y posee un alto impacto sobre la mano de obra (empleo, capacitaci├│n, remuneraciones, etc.) y la calidad de vida (mayor cantidad de bienes y servicios, mayor fluidez en las transacciones, mejor informaci├│n, etc├®tera).

┬¦TENDENCIA MUNDIAL A AHORRAR EN EMPRESAS PRIVADAS

Existe una fuerte conciencia en las naciones m├Īs desarrolladas del mundo en el sentido de que fomentando y alentando a las actividades del Sector Privado se maximizan las posibilidades de desarrollo social y econ├│mico. De este modo, los ahorristas buscan instrumentos directos para financiar las actividades de las empresas privadas.

┬¦ESTABILIDAD DEL FLUJO DE CAPITALES EXTERNOS

Existe una clara tendencia a incrementar el flujo de capitales hacia los mercados emergentes. En el caso de Argentina esto es evidente, si se compara con lo que suced├Ła una o dos d├®cadas atr├Īs.

Estos capitales se dirigen hacia los mercados emergentes por la superior tasa de rentabilidad esperada (a pesar del mayor riesgo impl├Łcito).

Sin embargo, deben advertirse dos condicionantes sobre este factor: Estados Unidos absorbe importantes niveles de fondos en los mercados mundiales y buena parte del flujo de ingresos en nuestro pa├Łs se dirige a financiar al Sector P├║blico.

┬¦EXPECTATIVAS DE REDUCCION DEL RIESGO PA├ŹS

Argentina intenta lograr el investment grade desde hace mucho tiempo. Un enfoque estrictamente coyuntural indica que esta situaci├│n dif├Łcilmente se cumpla en el corto plazo, pero existe el convencimiento y la intenci├│n por parte del Gobierno (y todos los agentes econ├│micos dom├®sticos) para lograr dicho objetivo.

┬¦FLEXIBILIZACION DE NORMAS PARA OFERTA PUBLICA

Las disposiciones normativas de la Comisi├│n Nacional de Valores han permitido dise├▒ar mecanismos especiales para facilitar el acceso al ahorro p├║blico por parte de las empresas privadas y los gobiernos subnacionales (provincias y municipios).

┬¦CAMBIOS EN LAS DECISIONES DE LOS AGENTES ECONOMICOS

Paulatinamente, se advierte un incremento en las operaciones financieras asociadas a mayores niveles de riesgo (por ejemplo, el abandono de los plazos fijos). Asimismo, el proceso de bancarizaci├│n influye, al inducir la b├║squeda de nuevas opciones de colocaci├│n financieras. A continuaci├│n, se exponen los resultados de la votaci├│n de cada factor externo positivo.

9.7.2.2. Amenazas

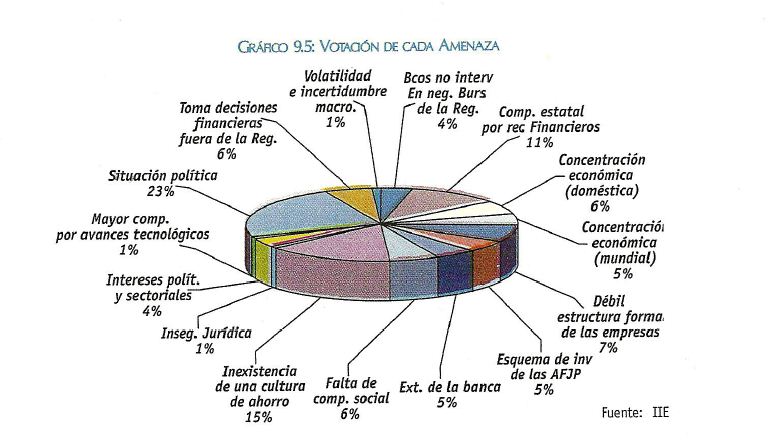

┬¦SITUACION POL├ŹTICA

El complicado contexto pol├Łtico que se vive en la actualidad impide pensar en el mediano y largo plazo con racionalidad. De esta manera, las decisiones de inversi├│n se ven postergadas hasta el momento en que se alcance un panorama de mayor tranquilidad en el clima pol├Łtico e institucional de nuestro pa├Łs.

┬¦INEXISTENCIA DE UNA CULTURA DE AHORRO

Hasta hace una d├®cada el pa├Łs viv├Ła en un clima de inestabilidad monetaria y cambiaria permanente, lo cual ha privilegiado las concepciones cortoplacistas en materia de colocaciones financieras. Se trata de un factor claramente cultural que deber├Ī ser superado para afianzar la canalizaci├│n de recursos financieros hacia las actividades productivas.

┬¦COMPETENCIA ESTATAL POR RECURSOS FINANCIEROS

La captaci├│n de fondos por parte del Estado (Naci├│n y provincias) genera un importante drenaje de recursos que podr├Łan ser orientados a la generaci├│n de empleo y la creaci├│n de riquezas por parte del Sector Privado de la econom├Ła (efecto crowding-out).

┬¦DEBIL ESTRUCTURA FORMAL DE LAS EMPRESAS

En muchos casos las empresas de nuestro pa├Łs se desenvuelven en el marco de una econom├Ła informal. De esta manera, carecen de la transparencia necesaria para poder presentarse en el Mercado de Capitales en b├║squeda de las opciones m├Īs apropiadas para satisfacer sus requerimientos financieros.

┬¦FALTA DE COMPROMISO SOCIAL

En muchos casos, no se asumen totalmente las responsabilidades para con la comunidad que impone el desaf├Ło de emprender una actividad productiva. La carencia de empe├▒o para cumplir metas elevadas, en lugar del facilismo por alcanzar una rentabilidad cortoplacista conspira contra el desarrollo de instrumentos financieros genuinos de mediano y largo plazo.

┬¦CONCENTRACION ECONOMICA (DOMESTICA)

El Sistema Financiero Argentino se caracteriza por la captaci├│n de recursos en las Regiones del interior, los cuales posteriormente son utilizados para el financiamiento de las grandes empresas ubicadas en el ├Īrea de la ciudad de Buenos Aires (que poseen un menor nivel de riesgo relativo). De esta manera, muchas veces se pierde la posibilidad de llegar al cliente localmente.

┬¦TOMA DE DECISIONES FINANCIERAS FUERA DE LA REGION

En la pr├Īctica, el Sistema Financiero se maneja desde Buenos Aires. Ello obedece a la centralizaci├│n generada por la compra y fusi├│n de bancos. De esta manera, las casas matrices de las entidades financieras (radicadas fuera de la Regi├│n) toman las decisiones de inversi├│n sin brindar autonom├Ła a las sucursales locales.

Adem├Īs, habitualmente el analista de riesgos que toma la decisi├│n final no conoce a la empresa ├Łntimamente, evaluando fr├Łamente a la carpeta del deudor.

┬¦EXTRANJERIZACION DE LA BANCA

Este proceso provoca que desde el interior del pa├Łs las operaciones sean derivadas hacia Buenos Aires. Sin embargo, debe reconocerse que la extranjerizaci├│n ha colaborado para elevar la solidez del Sistema Bancario (factor analizado anteriormente).

┬¦ESQUEMA DE INVERSIONES DE LAS AFJP

Las regulaciones vigentes permiten (y fomentan) que las AFJP prioricen las inversiones de los patrimonios que administran en T├Łtulos P├║blicos nacionales. De esta manera, estos inversores institucionales recolectan recursos en todo el pa├Łs y terminan coloc├Īndolo en Buenos Aires.

No obstante, debe marcarse la carencia de papeles privados de la propia Regi├│n para captar estos recursos disponibles (por ejemplo, ON de corto y mediano plazo).

┬¦CONCENTRACION ECONOMICA (MUNDIAL)

En los mercados financieros internacionales se observa una fenomenal absorci├│n de recursos por parte de las econom├Łas centrales.

┬¦INTERESES POL├ŹTICOS Y SECTORIALES

Los comportamientos ego├Łstas y corporativos son una constante en nuestra econom├Ła, tanto en la ├│rbita del Mercosur como a nivel de la econom├Ła dom├®stica (nacional y local).

┬¦BANCOS NO INTERVIENEN EN NEGOCIOS BURS├üTILES DE LA REGION

No existen sociedades burs├Ītiles bancarias en la Regi├│n Centro, ya que los bancos intermedian en el negocio burs├Ītil ├║nicamente en la plaza Buenos Aires.

┬¦VOLATILIDAD E INCERTIDUMBRE MACROECONOMICA

No s├│lo son insuficientes los proyectos existentes, sino tambi├®n faltan las condiciones macroecon├│micas adecuadas para llevarlos a cabo.

┬¦INSEGURIDAD JUR├ŹDICA

Tanto la volatilidad de la base legal y contractual, como el mal funcionamiento y la lentitud de la Justicia, conspiran contra la toma de decisiones de inversi├│n productiva.

┬¦MAYOR COMPETENCIA POR AVANCES TECNOLOGICOS

Las nuevas tecnolog├Łas permiten acceder r├Īpidamente a cualquier mercado financiero mundial, ampliando la competencia que debe afrontar el Sistema Financiero local. Los resultados de la votaci├│n de cada uno de los factores externos negativos del sector financiero regional se exponen en el gr├Īfico 9.5.

9.7.3. FACTORES INTERNOS

9.7.3.1. Fortalezas

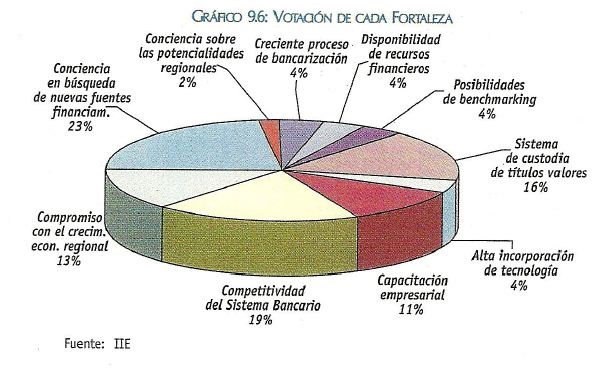

┬¦CONCIENCIA EN LA BUSQUEDA DE NUEVAS FUENTES DE FINANCIAMIENTO

Los agentes econ├│micos reconocen la necesidad de buscar alternativas financieras. Esta toma de conciencia facilita la presentaci├│n de las nuevas alternativas existentes, facilitando su aprovechamiento.

┬¦COMPETITIVIDAD DEL SISTEMA BANCARIO

La concentraci├│n financiera y la llegada de entidades extranjeras de envergadura han elevado la competitividad de las entidades financieras y les plantean el desaf├Ło de atender r├Īpida y efectivamente las exigencias de sus clientes.

┬¦SISTEMA DE CUSTODIA DE T├ŹTULOS VALORES

El buen desarrollo y funcionamiento del sistema de custodia de T├Łtulos Valores a trav├®s de Caja de Valores brinda un adecuado marco de confianza a las operaciones que se realizan con dichos instrumentos.

┬¦COMPROMISO CON EL CRECIMIENTO ECONOMICO REGIONAL

El Sistema Financiero de la Regi├│n Centro se encuentra ├Łntimamente comprometido con el objetivo del desarrollo socio-econ├│mico regional, lo cual permite reconocer la importancia que posee el desarrollo del Sistema Financiero Regional.

┬¦CAPACITACION EMPRESARIAL

Existe una importante capacidad de iniciativa para imaginar proyectos de inversi├│n y delinear su ejecuci├│n. Esta ventaja podr├Ła ser aprovechada para generar los proyectos necesarios que sirvan de base para la elaboraci├│n de las alternativas financieras apropiadas a cada caso en particular.

┬¦DISPONIBILIDAD DE RECURSOS FINANCIEROS

Los inversores institucionales (AFJP, FCI, Compa├▒├Łas de Seguros, ART, etc.) poseen una importante disponibilidad de recursos para financiar proyectos de inversi├│n. Se requiere el desarrollo de los instrumentos financieros adecuados para captarlos.

┬¦ALTA INCORPORACION DE TECNOLOG├ŹA

El acceso inmediato a la informaci├│n permite trabajar en tiempo real, mama a nivel de los Bancos como en el Mercado de Capitales, permitiendo mejorar la competitividad de los intermediarios financieros.

┬¦CRECIENTE PROCESO DE BANCARIZACION

La bancarizaci├│n ha tenido un importante desarrollo a partir de la incorporaci├│n del pago de sueldos a trav├®s de cajeros autom├Īticos (lo que permite incorporar a dichos trabajadores como nuevos clientes y ofrecerles m├Īs servicios).

┬¦POSIBILIDADES DE BENCHMARKING

El avance de los medios de comunicaci├│n (Internet) permite conocer sin costo lo que han hecho otros pa├Łses que han logrado desarrollar mejor sus Sistemas Financieros. Es posible aprender de dichas experiencias y aplicar las herramientas m├Īs exitosas a nuestra propia realidad.

┬¦CONCIENCIA SOBRE LAS POTENCIONALIDADES REGIONALES

El creciente entendimiento que los agentes econ├│micos de la Regi├│n Centro poseen sobre las potencialidades regionales facilita la identificaci├│n de nichos que permiten potenciar el crecimiento de la misma. A continuaci├│n, se exponen los resultados de Ia votaci├│n de los factores internos positivos.

9.7.3.2. Debilidades

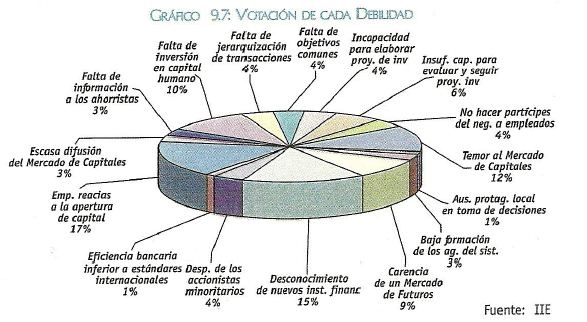

┬¦EMPRESAS REACIAS A LA APERTURA DE CAPITAL

Existe poca predisposici├│n a abrir el capital de las empresas, incorporando nuevos socios. Ello no se debe a un desconocimiento de esta alternativa financiera, sino del miedo y la incertidumbre que genera la incorporaci├│n de los nuevos socios.

Por otra parte, tambi├®n se advierte una falta de cultura en los gobiernos subnacionales (provinciales y municipales) en la emisi├│n de T├Łtulos P├║blicos.

┬¦DESCONOCIMIENTO DE LOS NUEVOS INSTRUMENTOS FINANCIEROS

La falta de conocimiento que los actores econ├│micos (p├║blicos y privados) de la regi├│n poseen sobre el uso y la aplicaci├│n de los nuevos instrumentos de financiaci├│n a trav├®s del Mercado de Capitales restringe las posibilidades de su r├Īpido aprovechamiento.

┬¦TEMOR AL MERCADO DE CAPITALES

Tambi├®n los tomadores de fondos tienen desconocimiento y falta de concientizaci├│n sobre las ventajas de recurrir al Mercado de Capitales, lo que impide la adecuada captaci├│n de recursos locales para ser reinvertidos en la propia Regi├│n.

┬¦FALTA DE INVERSION EN CAPITAL HUMANO

Esta situaci├│n provoca una importante p├®rdida de competitividad en los diversos agentes econ├│micos (p├║blicos y privados) de la Regi├│n.

┬¦CARENCIA DE UN MERCADO DE FUTUROS

Las experiencias sobre instrumentos de inversi├│n derivados en la Regi├│n Centro se encuentra restringida a productos agr├Łcolas. Su extensi├│n y generalizaci├│n permitir├Ī ampliar las posibilidades de colocaci├│n financieras para los ahorristas.

┬¦INSUFICIENTE CAPACIDAD PARA EVALUAR Y SEGUIR PROYECTOS DE INVERSION

La falta de un correcto an├Īlisis de riesgo por parte de algunas entidades financieras impide el acceso al financiamiento de varios proyectos de inversi├│n regionales.

┬¦INCAPACIDAD PARA ELABORAR PROYECTOS DE INVERSION

En muchos casos se advierte que, a pesar de la enorme capacidad para generar «ideas» de negocios, se carece de la capacidad necesaria para convertirlas en proyectos susceptibles de ser evaluados.

┬¦DESPROTECCION DE LOS ACCIONISTAS MINORITARIOS

Se observa un exceso de participaci├│n de los grupos de control en las empresas que han abierto su capital, lo cual desalienta a que los ahorristas se muestren interesados por esta opci├│n de colocaci├│n financiera.

┬¦NO HACER PART├ŹCIPES DEL NEGOCIO A LOS EMPLEADOS

La mayor├Ła de los agentes financieros de la Regi├│n considera a los empleados como simples asalariados, lo que les impide comprometerse totalmente con la actividad en la cual se desempe├▒an.

┬¦FALTA DE OBJETIVOS COMUNES

La carencia de objetivos comunes entre todos los intervinientes del Sistema Financiero Regional (Bancos, Bolsas, MAE, CNV, etc.) dificulta la identificaci├│n de los ejes estrat├®gicos requeridos para el aprovechamiento integral de sus posibilidades.

┬¦FALTA DE JERARQUIZACION DE LAS TRANSACCIONES

No se encuentran adecuadamente estructuradas las condiciones inherentes a las distintas opciones financieras.

┬¦BAJA FORMACION DE LOS AGENTES DEL SISTEMA

Existe una carencia (por parte de los propios agentes del Sistema Financiero Regional y de sus empleados) respecto al manejo y la capacidad de difusi├│n de las diversas variantes de colocaci├│n financiera y de instrumentos de captaci├│n de fondos, requerida para garantizar el aprovechamiento integral de las posibilidades que los mismos brindan a ahorristas e inversores.

┬¦FALTA DE INFORMACION A LOS AHORRISTAS

Esta deficiente informaci├│n impide que se produzca la indispensable conformaci├│n de una aut├®ntica ┬½clase┬╗ inversionista que garantice la afluencia de recursos financieros a mediano plazo.

┬¦ESCASA DIFUSION DEL MERCADO DE CAPITALES

No se han desarrollado los esfuerzos necesarios para generalizar el conocimiento del Mercado de Capitales en la Regi├│n y la comprensi├│n de la importancia que su desarrollo posee para alcanzar el progreso econ├│mico y social de la misma.

┬¦EFICIENCIA BANCARIA INFERIOR A LOS EST├üNDARES INTERNACIONALES

Si bien la competitividad y Ia solvencia del Sistema Bancario Argentino han crecido en los ├║ltimos tiempos, sus niveles de eficiencia se encuentran por debajo de los est├Īndares internacionales. En algunos casos, esta ineficiencia proviene del marco regulatorio y no de los propios actores del sector.

┬¦AUSENCIA DE PROTAGONISMO LOCAL EN LA TOMA DE DECISIONES

Los agentes financieros locales asumen, muchas veces, un rol pasivo ante la concentraci├│n de la toma de decisiones en Buenos Aires, cuando las demandas que deben solucionarse son eminentemente locales. En el gr├Īfico 9.7. se observan los resultados de la vectaci├│n de los factores internos negativos del sector financiero regional.

9.7.4. FACTORES CR├ŹTICOS PARA EL EXITO

A partir de los factores descriptos precedentemente se puede advertir que la permanente creaci├│n de nuevos instrumentos financieros (adecuados en sus caracter├Łsticas a las m├Īs variadas necesidades de los sectores p├║blico y privado) abre una excelente posibilidad para el desarrollo del Mercado de Capitales en la Regi├│n Centro. En cuanto al Sistema Bancario, el mismo se encuentra fortalecido con la aplicaci├│n de normas de solvencia sumamente exigentes por parte de la autoridad monetaria nacional, lo cual le ha permitido sostener sus condiciones competitivas.

Por otra parte, el aprovechamiento de las sinergias derivadas del proceso de integraci├│n de la propia Regi├│n Centro (y del Mercosur) y las m├║ltiples posibilidades para desarrollar en ella negocios rentables (principalmente las actividades vinculadas a la explotaci├│n de los recursos naturales) podr├Łan actuar como factores destacados para que el Sector Financiero de la Regi├│n Centro pueda mejorar su competitividad y su posicionamiento.

La complicada situaci├│n de la coyuntura pol├Łtica nacional y la competencia del propio Estado para competir por los recursos financieros disponibles, generan preocupaci├│n para el desenvolvimiento del Sector Privado. Mas a├║n, muchas veces las decisiones de inversi├│n se tornan fuera de la propia regi├│n, o bien se observa la existencia de regulaciones que fomenta el ├®xodo de capitales hacia los principales centros del poder econ├│mico.

Asimismo, en muchos casos las empresas y los niveles subnacionales de gobierno (provincias y municipios) de la Regi├│n Centro tienen un enorme desconocimiento de los beneficios que pueden obtenerse a partir del aprovechamiento de estas novedosas herramientas financieras que proporciona el Mercado de Capitales.

Asimismo, las posibilidades de desarrollo futuro del Sistema Financiero de la Regi├│n Centro dependen crucialmente de un profundo cambio en las condiciones culturales que promuevan el ahorro entre los agentes econ├│micos de nuestro pa├Łs. En efecto, resulta indispensable vencer los temores de los tomadores de fondos respecto al Mercado de Capitales, particularmente en lo referido a la apertura de los capitales sociales de las empresas de la Regi├│n Centro.

9.7.5. PLAN DE ACCION

9.7.5.1. Acciones Internas

┬¦CAPACITACION DE LOS AGENTES ECONOMICOS INVOLUCRADOS

Debe brindarse una alta y permanente capacitaci├│n a todos los agentes econ├│micos involucrados en el Sistema Financiero de la Regi├│n Centro. Un aspecto particularmente importante en el marco de esta capacitaci├│n es que los analistas de riesgo de los Bancos tomen conciencia de la importancia que tiene visitar y tomar contacto directo con los tomadores de cr├®dito.

┬¦AUNAR A TODOS LOS SECTORES EN BUSCA DE OBJETIVOS COMUNES

Resulta indispensable involucrar a todos los sectores que conforman el Sistema Financiero de la Regi├│n Centro en pos de un objetivo com├║n, para que a partir de Ia identificaci├│n de los ejes estrat├®gicos requeridos para el desarrollo del mismo, concentren sus esfuerzos en lograr las metas propuestas para el conjunto de la actividad.

┬¦DIFUNDIR LA IMPORTANCIA DE LOS MERCADOS DE CAPITALES

Es necesario hacer conocer las diversas fuentes alternativas de financiamiento e instrumentos de ahorro disponibles a trav├®s del Mercado de Capitales. En esta tarea deber├Īn estar involucrados todos los actores del Sistema Financiero.

Resulta particularmente importante hacer llegar el Sistema Burs├Ītil a los distintos niveles educativos (secundario, terciario, universitario) y a los colegios profesionales (abogados, ciencias econ├│micas, escribanos, ingenieros, etc├®tera).

Las medidas concretas en este sentido deber├Łan apuntar no s├│lo a la informaci├│n, sino tambi├®n a la formaci├│n de los distintos actores sociales. Algunas de ellas podr├Łan ser:

– Crear un simulador de negocios burs├Ītiles entre alumnos secundarios y universitarios.

– Incorporar la materia ┬½Mercado de Capitales┬╗ en los planes de estudios de los distintos niveles educativos.

– Promover la formaci├│n empresarial entre los profesionales.

– Fomentar la participaci├│n del p├║blico inversor en el Mercado de Capitales.

– Ciclo de charlas y conferencias sobre temas t├®cnicos del Mercado de Capitales.

┬¦CREAR UN MERCADO DE CAPITALES REGIONAL

S├│lo el desarrollo de un s├│lido Mercado de Capitales Regional permitir├Ī captar los recursos financieros de la Regi├│n Centro y volcarlos en el desarrollo de la misma.

Para ello, deben identificarse prioridades, evaluarse las posibilidades de desarrollo de determinadas actividades y promover la captaci├│n de recursos financieros fuera de la propia Regi├│n.

┬¦DESARROLLAR UN MERCADO DE FUTUROS Y OPCIONES REGIONAL

Integrando a las distintas provincias de la Regi├│n Centro para lograr volumen, liquidez y solvencia.

┬¦CONCIENTIZAR A LOS BANCOS DE LA REGION A OPERAR EN LOS MERCADOS LOCALES

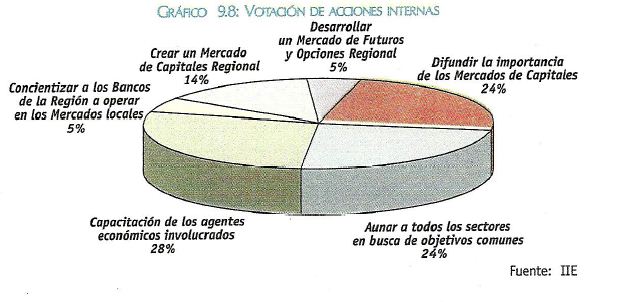

Para evitar que los recursos captados a trav├®s de los mecanismos financieros tradicionales (dep├│sitos bancarios) terminen en un ├®xodo de fondos de la Regi├│n Centro hacia los lugares de concentraci├│n econ├│mica de nuestro pa├Łs y del exterior. El gr├Īfico 9.8. sintetiza la votaci├│n de las acciones internas que deber├Łan llevarse a cabo para el desarrollo del sistema financiero regional.

9.7.5.2. Acciones Conjuntas

┬¦MEJORAR EL SISTEMA EDUCATIVO

Este mejoramiento debe apuntar a todos los niveles del sistema educativo (programas, contenidos, docentes, etc├®tera). El ├®nfasis educativo debe ponerse en estimular un esp├Łritu de ahorro y en promover la formaci├│n de empresarios innovadores.

┬¦FOMENTAR LA CULTURA DEL TRABAJO Y DEL AHORRO

Debe promocionarse estas conductas de comportamiento humano desde todos los sectores y niveles (gobiernos, empresas, familias, etc├®tera).

┬¦MEJORAR EL SISTEMA DE INFORMACION PUBLICO

De esta manera, se favorecer├Ī la toma de decisiones racionales y se evitar├Ī el despilfarro y dilapidaci├│n de los recursos financieros de la Regi├│n.

┬¦PROMOVER EL DESARROLLO DE ESTUDIOS DE MERCADO

Este tipo de trabajos constituye una importante base para conocer la situaci├│n real y las perspectivas de los distintos sectores de la actividad econ├│mica regional.

┬¦RECLAMAR UN MEJOR COMPORTAMIENTO DE LAS POL├ŹTICAS Y DE LOS POL├ŹTICOS

La democracia, con todos sus defectos, es el mejor sistema de gobierno. El mismo debe ser consolidado y defendido por todos los actores sociales.

┬¦RECREAR LA CONFIANZA EN LA POSIBILIDAD DE HACER NEGOCIOS EN EL PA├ŹS

Se deben generar expectativas positivas que fomenten el flujo de capitales hacia el pa├Łs y hacia la Regi├│n. La actual coyuntura pol├Łtica y econ├│mica provoca des├Īnimo y desaliento en ahorristas e inversores.

┬¦MAYOR PARTICIPACION SECTORIAL EN LA DISCUSION DE LOS MARCOS NORMATIVOS

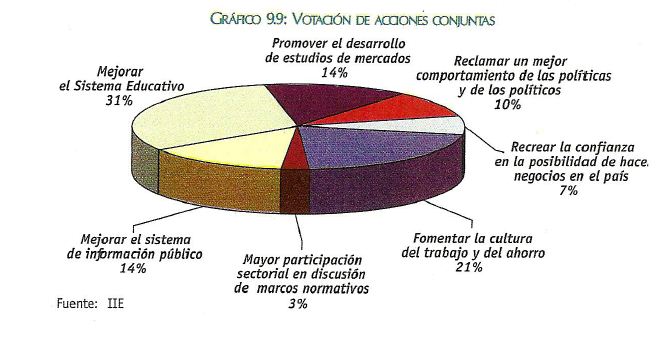

Si bien el marco normativo del Sistema Financiero depende de la CNV y del BCRA, los protagonistas de la realidad financiera de la Regi├│n Centro deber├Łan tener mayor participaci├│n y comunicaci├│n con dichas autoridades. Nuevamente, los resultados de la votaci├│n se exponen en un gr├Īfico, a fin de observar la importancia relativa de cada una de las l├Łneas de acci├│n conjunta.

9.7.5.3. Acciones Externas

┬¦REFORMAR INTEGRALMENTE EL SISTEMA IMPOSITIVO

Se deben corregir los impuestos distorsivos que conspiran contra la actividad productiva y que no incentivan la toma de financiaci├│n. Asimismo, se hace necesario reducir los altos niveles actuales de presi├│n impositiva (sobre los contribuyentes) y elevar los controles contra quienes no cumplen con sus obligaciones fiscales (evasores).

┬¦RECLAMAR MAYOR SEGURIDAD JUR├ŹDICA Y CELERIDAD EN LA JUSTICIA

Sin un correcto marco de seguridad jur├Łdica y una Justicia severa, r├Īpida e independiente, no ser├Ī posible alcanzar la confianza necesaria de los ahorristas e inversores (locales y externos).

┬¦CREAR FONDOS DE INVERSIONES REGIONALES

Es preciso contar con un instrumento que garantice que los recursos captados quedar├Īn en la regi├│n. Para ello, la constituci├│n de un Fondo de Desarrollo Regional (con aportes del Sector P├║blico y de organismos internacionales), cuya evaluaci├│n y seguimiento sean tercerizados a instituciones de mucho prestigio, resulta indispensable.

┬¦INCLUIR EN EL PACTO FISCAL L├ŹMITES AL ACCESO FINANCIERO DE LOS ESTADOS

El Estado no debe ahogar a los privados en el acceso a la financiaci├│n. La permanente emisi├│n de T├Łtulos P├║blicos (no s├│lo por parte de la Naci├│n, sino tambi├®n de las provincias y los municipios) provoca que el Sector P├║blico absorba recursos que podr├Łan orientarse a financiar inversiones privadas competitivas.

┬¦SOLICITAR NORMAS PARA QUE LOS RECURSOS FINANCIEROS SE VUELQUEN AL SECTOR PRIVADO Y A LAS ECONOM├ŹAS REGIONALES

En la actualidad, el grueso de los recursos financieros se colocan en el Estado y los flujos de capitales externos se canalizan a trav├®s de Buenos Aires.

Deber├Ła regularse que las inversiones extranjeras se canalicen a trav├®s de la Bolsa de la Regi├│n en la que inviertan y tendr├Łan que dictarse normas para que las AFJP inviertan s├│lo en el pa├Łs y, en particular, en las econom├Łas regionales donde se generan sus aportes.

┬¦ESTABLECER RESTRICCIONES A LA VINCULACION ENTRE ENTIDADES FINANCIERAS E INVERSORES INSTITUCIONALES

Debe dotarse de independencia a las decisiones que toman los distintos agentes en materia financiera. Actualmente, los paquetes de inversi├│n en el Sistema Financiero Argentino est├Īn armados m├Īs all├Ī de los l├Łmites de una entidad bancaria en particular, y se extienden a diversas ├Īreas de la actividad financiera.

┬¦ESTABLECER MEDIDAS QUE PROTEJAN A LOS ACCIONISTAS MINORITARIOS

Entre las cuales se pueden citar: la eliminaci├│n de las acciones de m├Īs de un (1) voto y la reglamentaci├│n de la oferta de paquetes mayoritarios.

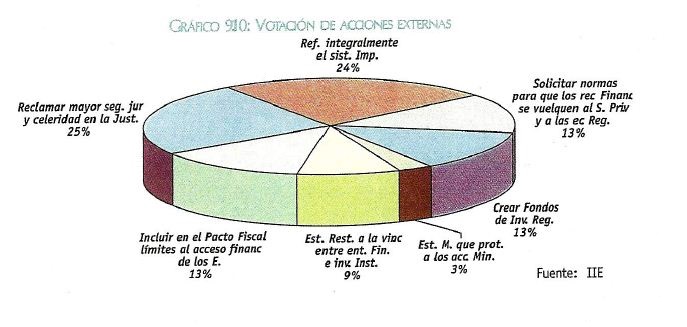

En el gr├Īfico 9.10 se expone la votaci├│n de las acciones externas que el Estado deber├Ła implementar.

En el gr├Īfico 9.10 se expone la votaci├│n de las acciones externas que el Estado deber├Ła implementar.