Balance de la

Economía Argentina

NIVEL DE ACTIVIDAD Y AN

CAPÍTULO 15: NIVEL DE ACTIVIDAD Y ANÁLISIS SECTORIAL

15.1. Nivel de Actividad

El nivel de producción industrial correspondiente a 1998 fue sustancialmente más alto que en 1997 a pesar de la crisis internacional. Tal como ocurrió en los últimos años, Ia producción en las empresas que cuentan con una cantidad de empleados entre 5 a 49 tuvieron una evolución negativa.

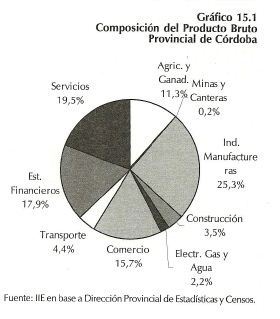

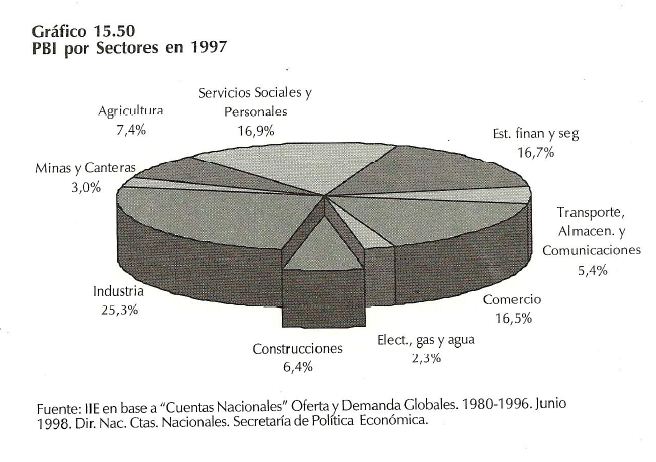

La economía de la provincia de Córdoba representa aproximadamente el 7,6% del PBI nacional y el 33,3% del PBR correspondiente a la Región Central Amplia, situándose en 1998 en aproximadamente $ 25.890 millones. Esto implica un Producto Bruto Provincial per cápita de alrededor de $8.558, cifra que representa un 91% del PBI per cápita argentino.

La composición del Producto Bruto Provincial de Córdoba puede apreciarse en el gráfico 15.1, destacándose la Industria Manufacturera (25%), los Sectores Servicios (20%), Establecimientos Financieros (18%), Comercio (16%) y Agricultura y Ganadería (11%).

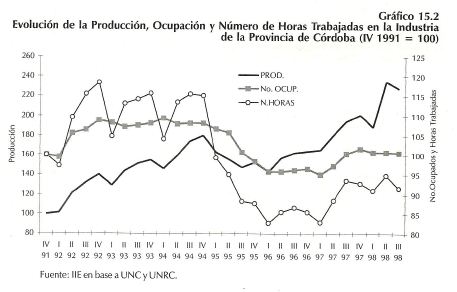

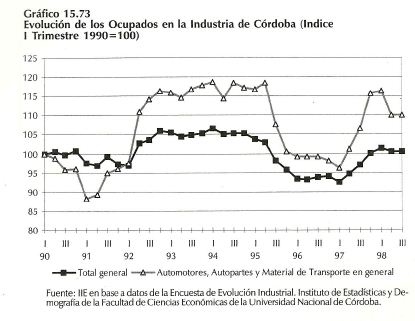

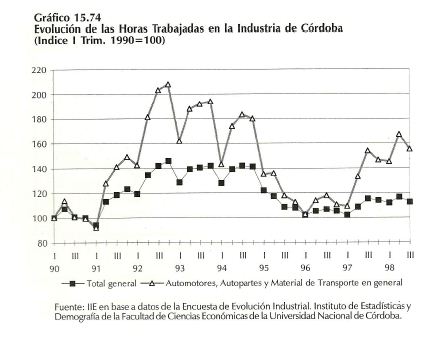

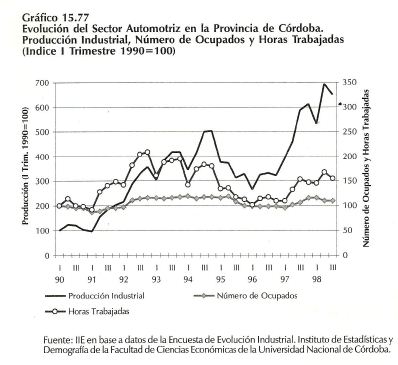

Un sector de gran dinamismo en los últimos años ha sido la Industria, la cual duplicó su nivel de producción entre fines de 1991 y el tercer trimestre de 1998, tal como surge del Índice de Producción Industrial construido con datos de la Encuesta de Actividad Industrial en la Provincia de Córdoba. Esta información se presenta en el gráfico 15.2, junto con la evolución del número de personas ocupadas y de horas trabajadas.

Junto con el gran crecimiento de la Industria provincial (su nivel de producción se incrementó en el período considerado en 127%), el gráfico 15.2 permite realizar algunas observaciones adicionales.

En primer lugar, el número de personas ocupadas se mantuvo en los niveles iniciales, mientras que la cantidad de horas trabajadas se redujo un 8% con respecto al nivel correspondiente al cuarto trimestre de 1991.

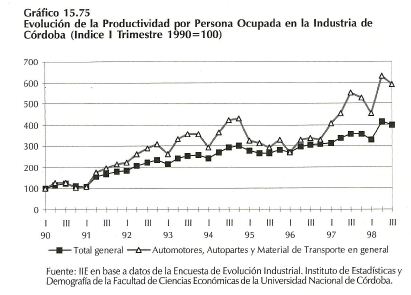

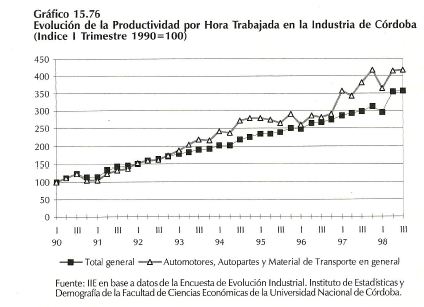

Esto último, junto con lo mencionado anteriormente acerca de la evolución de la producción, indica que la Industria de Córdoba incrementó considerablemente sus niveles de productividad en los últimos años.

En segundo lugar, puede observarse un <

En tercer lugar, en el gráfico mencionado puede apreciarse el período de tiempo que, luego de la caída provocada por la crisis fiscal y financiera de la Provincia y la devaluación mexicana de diciembre de 1994, se requirió para volver a los niveles del último trimestre de aquel año: 10 trimestres (el nivel de producción industrial correspondiente a IV 1994 se alcanza recién en II 1997).

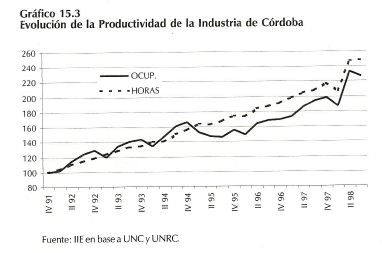

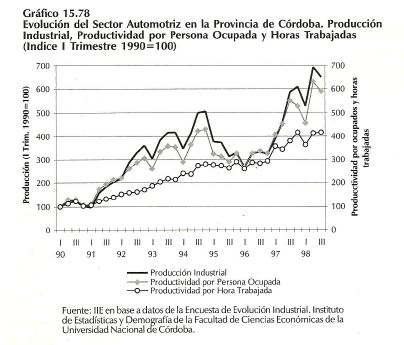

Lo mencionado acerca del incremento de la productividad de la industria de Córdoba puede apreciarse claramente en el gráfico 15.3, en el cual se presentan los cocientes producción/ocupados y producción/horas trabajadas. En efecto, la evolución de ambos cocientes indica el sostenido incremento de la productividad industrial producido en los últimos años en la provincia de Córdoba.

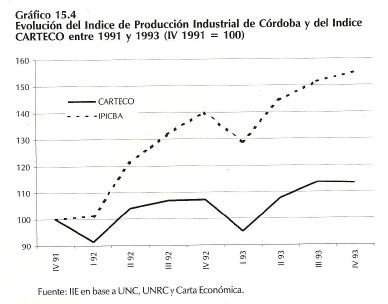

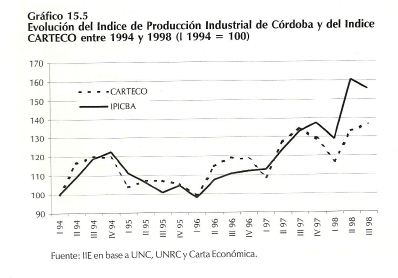

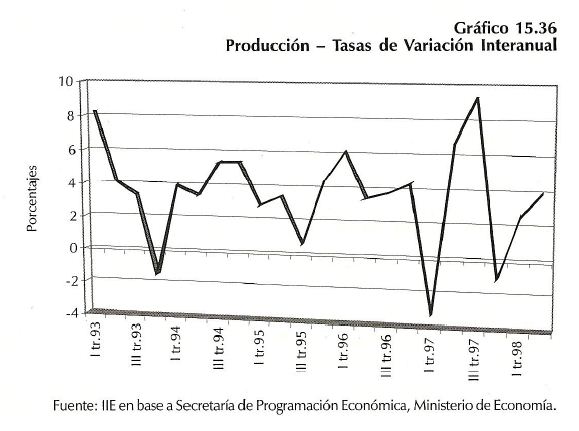

Resulta interesante comparar la evolución de la producción industrial de Córdoba con la correspondiente al nivel nacional. Se observa la mejor performance de la primera con respecto a la segunda durante el año 1992 y un comportamiento semejante en el resto de los años expuestos en los gráfico 15.4 y 15.5.

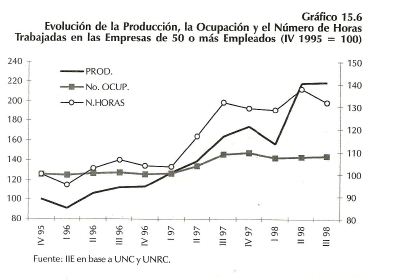

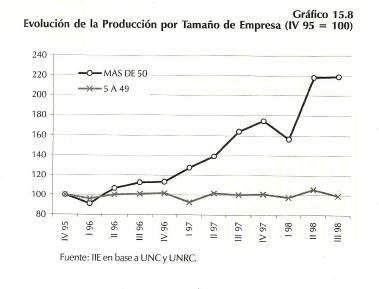

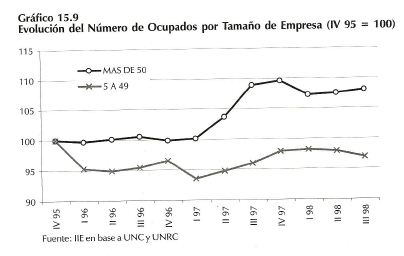

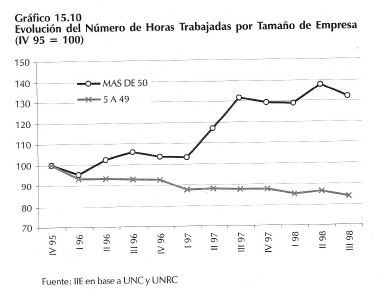

El crecimiento de la Industria de Córdoba acompañado por incrementos de su productividad se explica fundamentalmente por el comportamiento de las medianas y grandes empresas. En efecto, las empresas de 50 o más empleados incrementaron su producción un 119% entre el cuarto trimestre de 1995 y el tercer trimestre de 1998 e hicieron lo propio con el

número de ocupados (8%) y el número de horas trabajadas (32%). Por su parte, las empresas ubicadas en el rango de 5 a 49 ocupados mantuvieron prácticamente constante tanto su nivel de producción como la cantidad de ocupados en el período y redujeron en aproximadamente un 16% el número de horas trabajadas.

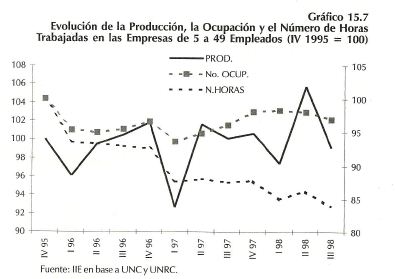

Los gráficos 15.6 y 15.7 reflejan estos comportamientos y la mayor volatilidad que presenta la producción de las pequeñas empresas en relación con la correspondiente a las empresas de 50 o más ocupados, (nótese la gran caída estacional que se produce el primer trimestre de cada año en las que emplean a menos de 50 trabajadores).

Una forma alternativa y tal vez más clara de comparar la evolución de ambos tipos de empresas en los últimos años es mediante los gráficos 15.8, 15,9 y 15.10. Resulta evidente que la producción de las pequeñas empresas permanece prácticamente en los mismos niveles mientras se reduce la cantidad de ocupados y la cantidad de horas trabajadas. En cambio, en las empresas medianas y grandes se producen incrementos en las tres variables, especialmente en los últimos dos años.

Gran parte de la explicación de este comportamiento de las grandes empresas industriales recae en la evolución de la industria automotriz, tal como se explica con más detalle en una sección posterior de este capítulo.

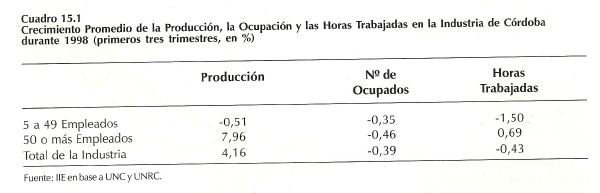

En este contexto, la Industria de la provincia de Córdoba creció en promedio, durante los primeros tres trimestres de 1998, a una tasa del 4%, reduciéndose levemente la cantidad de ocupados y la cantidad de

horas trabajadas (ambas menos de medio punto porcentual), continuando de esta manera la tendencia positiva que presenta la productividad industrial en los últimos años. El cuadro 15.1 refleja el crecimiento promedio de la Industria provincial durante 1998, notándose el comportamiento marcadamente diferenciado de las empresas según su tamaño, especialmente en cuanto al nivel de producción y a las horas trabajadas.

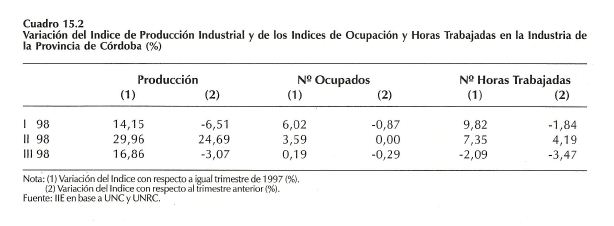

En el cuadro 15.2 puede observarse de manera resumida el comportamiento de la Industria de Córdoba en los primeros tres trimestres de 1998. Asimismo, se puede apreciar el crecimiento de los tres trimestres de 1998 con respecto a igual período del año anterior. Es importante

destacar que la crisis financiera internacional y los problemas que enfrenta Brasil influyeron negativamente sobre la performance de la Industria provincial, generando para el tercer trimestre de 1998 una tasa de crecimiento negativa (-3%) con respecto al trimestre anterior 1.

Sin embargo, como puede observarse en el cuadro 15.2, esta caída no alcanza a compensar el crecimiento de los trimestres previos, por lo que el nivel de producción industrial del tercer trimestre de 1998 es mayor en un 17% al nivel correspondiente a igual trimestre de 1997.

1 A lo largo de la presente década, los únicos años en los cuales la tasa de crecimiento de Ia Industria de Córdoba es negativa en el tercer trimestre son 1995 y 1998.

15.2. Análisis Sectorial

15.2.1. Sector Agricola2

Desde comienzos de la corriente década, Argentina ha experimentado significativos cambios en materia de política económica, los cuales requieren que cada uno de los sectores de Ia economía se ajuste a nuevas reglas de juego. Dentro de este contexto, el sector agrícola respondió can gran flexibilidad y dinamismo, reflejándose en el amplio crecimiento de las volúmenes producidos y exportados.

15.2.1.1. Sector Agrícola Nacional

15.2.1.1.1. Producción

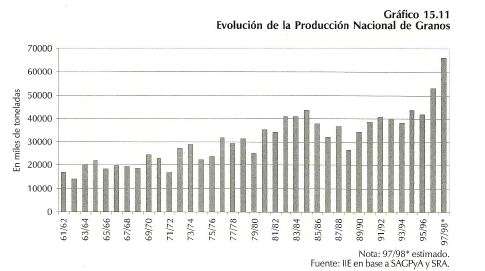

Desde la campaña 1988/89, estimada en 26,6 millones de toneladas, la producción de granos mostró un fuerte incremento hasta superar los 66 millones en el período 1997/98.

En el gráfico 15.11 se visualizan los niveles estables de producción logrados en la década del 60, los irregulares niveles de la década del ’70 y el crecimiento experimentado por la producción durante los primeros años del ’80. La década del ’90 registró una recuperación en el volumen de granos producidos, luego de una importante retracción en la cosecha 88/89 debida a una sequia. La producción correspondiente a las últimas campañas, muestra volúmenes que superan ampliamente promedios históricos.

Los aportes más significativos a la extraordinaria cosecha 97/98, corresponden a los volúmenes de soja, sorgo y maíz, que se incrementaron en un 65%, 52% y 35% respectivamente, respecto de la campaña anterior. Sin embargo, no todo es expansión, ya que el trigo presenta una caída del 6,5%. Además, se observa una reducción del orden de las 150 mil tn. para el algodón y más de 240 mil tn. para el arroz, como resultado de intensas lluvias en el litoral.

2 En base al trabajo “Evolución y Perspectiva del Sector Agrícola”, Instituto de Investigaciones Económicas, Bolsa de Comercio de Córdoba, Agosto de 1998, realizado por Guillermo C. Acosta.

15.2.1.1.2. Exportaciones

Teniendo en cuenta una utilización interna de granos superior a 33 mill. tn., los saldos exportables de la actual producción granaria son importantes. Trigo y maíz aparecen como los granos que poseen mayores volúmenes comercializables internacionalmente. Debido a que ambos cereales presentan un consumo aparente que en los últimos años se mantiene alrededor de los 5 y 5,5 mill. de tn. respectivamente, de ello se desprende que posteriores aumentos en la producción desembocarían en mayores volúmenes exportables. Con respecto a la soja, es interesante observar que si bien su producción es creciente, ésta es absorbida por un mayor consumo (mayor industrialización), lo que conlleva un incremento en la exportación de subproductos.

Las perspectivas acerca de la demanda internacional de granos para Argentina son alentadoras. El incremento de la población mundial, la apertura de nuevos mercados, el incremento de la demanda mundial de alimentos, el comienzo de una reducción en los subsidios agrícolas e ingresos mínimos a mercados son algunos de los puntos que contribuyen a generar expectativas positivas para el sector.

Entre 1993 y 1997 se advierte una marcada diversificación de los destinos de los granos argentinos. Son evidencia de ello el incremento en las ventas de cereales a los bloques Sudeste Asiático, Resto de Asia y Oceanía y África. En 1993 la participación de los mismos era 5,5%, 13% y 4,9%, llegando en 1997 a 15,5%, 20% y 15%, respectivamente.

15.2.1.1.3. Rendimientos

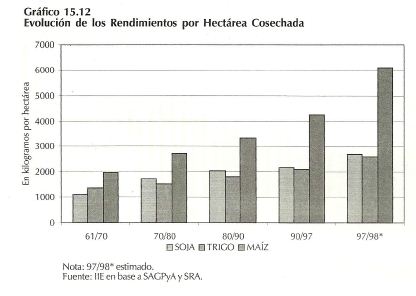

La campaña 97/98 muestra un incremento significativo en los rindes con respecto a la anterior. Esto surge al comparar el crecimiento del 20% en el nivel de producción de la cosecha 97/98 con el aumento del 9% en las hectáreas sembradas. En el gráfico 15.12 se presenta la evolución de los rendimientos promedios anuales del trigo, soja y maíz. Este último presentó un aumento del orden de los 1.750 kg/ha respecto de la campaña 96/97.

Los mayores rendimientos se explican a través de las importantes inversiones realizadas en el campo argentino y la aplicación de nuevas técnicas productivas llevadas a cabo en las últimas campañas.

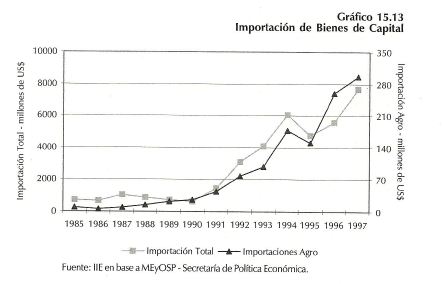

La mayor tecnificación experimentada por el campo argentino se refleja en el sostenido incremento de las importaciones de bienes de capital desde 1991, crecimiento que sólo muestra una merma en el año 1995, año a partir del cual la importación de bienes de capital destinadas al sector agrícola crece a una tasa mayor que la correspondiente a las importaciones totales de bienes de capital.

Durante 1997 el valor de las mismas ascendió a US$ 296,4 millones. Los rubros más importantes fueron tractores (a los cuales se destinaron US$ 86,7 millones) y segadoras-trilladoras (USS 77,2 millones).

El incremento en el uso de fertilizantes aparece como uno de los factores de mayor peso en los altos rindes de la presente campaña. Dicho consumo se incrementó entre 1991 y 1997 un 430%, desde 316.000 tn. a 1.680,000 tn.

En lo referente a los agroquímicos, entre 1991/92 y 1996/97, los gastos en herbicidas, insecticidas y fungicidas aumentaron un 172%, 124% y 113% respectivamente. Para esta última campaña, el campo utilizó herbicidas por un valor de US$ 524 mill., insecticidas por US$ 135 mill. y fungicidas por USS; 54 mill.

15.2.1.1.4. Precios

El valor de la producción3 en la cosecha 97/98 alcanzó US$ 9.854 millones, lo que implica un incremento del 10% respecto de la campaña 96/97. La variable valor no acompañó en la misma proporción a la expansión del volumen, debido a la caída en el precio de los commodities.

Los precios de los granos presentaron un comportamiento descendente desde la década del '70, habiendo sufrido un agudo retroceso durante el período 97/98.

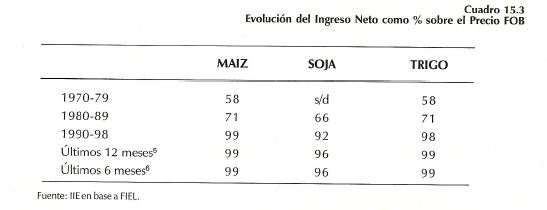

La tendencia se invierte cuando se considera el Ingreso Neto de los productores, definido como el precio FOB multiplicado por el tipo de cambio efectivo4. El cuadro 15.3 muestra el incremento presentado por el ingreso percibido por los agricultores como porcentaje del precio.

3 Se consideran girasol, maíz, soja, sorgo y trigo.

4 EI tipo de cambio efectivo (TCE) indica la cantidad de pesos por dólares qua recibe el productor al exportar los granos. Su fórmula de cálculo es: donde TCB es el tipo de cambio básico, TCG es al tipo de cambio para determinar el gravamen, PI es el precio índice, PX es el precio FOB Buenos Aires y G la tasa de gravamen.

5 Se considera el período julio de 1997-junio de 1998.

6 Se considera el período enero de 1997-junio de 1998.

El grano de soja presenta la mayor diferencia entre el precio FOB y el ingreso del productor debido a que existen retenciones. La aplicación de las mismas obedece a estimular la exportación de aceites y otros subproductos.

La mejora en el precio obtenido por los agricultores se debe principalmente a la eliminación de retenciones y a la estabilidad del tipo de cambio. Estas políticas juegan un papel muy importante, alentando la actividad agrícola.

15.2.1.1.5. Capacidad de Almacenaje

Siendo la campaña 97/98 récord en cuanto a la producción, debe prestarse atención a la capacidad de almacenaje, debido a que la retención de los granos en los meses posteriores a la cosecha se transforma en un instrumento comercial que permite obtener mejores ingresos. Desde este punto de vista, puede sostenerse que la capacidad de almacenaje no es suficiente, lo que determina que Argentina mantenga stocks finales muy bajos con respecto a otros países. Los stocks finales para el trigo se ubican alrededor de las 200.000 tn. por campaña, lo que arroja una relación stock/consumo de aproximadamente un 4%.

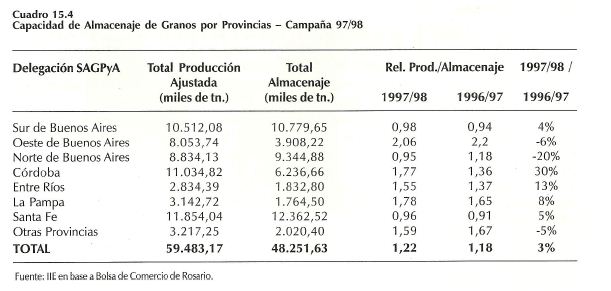

Si se relaciona la producción7 de la última cosecha con la capacidad de almacenaje, se obtiene un ratio de 1,22 a nivel nacional (ver cuadro 15.4). Esta relación presenta una considerable dispersión en las provincias. La dispersión se profundiza si se observan los valores de la relación para las delegaciones de la SAGPyA.

15.2.1.2. Sector Agrícola en Ia Provincia de Córdoba

15.2.1.2.1. Producción

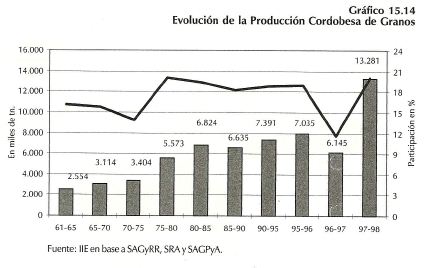

La gran producción agrícola experimentada a nivel nacional en la pasada campaña también tuvo a Córdoba como una de sus principales protagonistas. La producción argentina se incrementó un 20% respecto de la campaña 96/97 y la producción cordobesa en un 116% en idéntico período.

En el gráfico 15.14 se advierte la relación entre el actual nivel de producción y los obtenidos en años anteriores; además se aprecia que para la cosecha 97/98 la participación provincial sobre el total nacional es del 20%, lo cual vuelve a situar a Córdoba en los niveles de participación logrados en las cosechas 75/80.

7 EI estudio publicado por la Bolsa de Comercio de Rosario toma la producción de los cinco principales granos, que representan el 91% de la cosecha. Se ajustó el volumen de girasol por un factor 1,7 debido al mayor cubicaje necesario para almacenarlo. Se partió de una estimación de la producción de 61.032.000 tn.

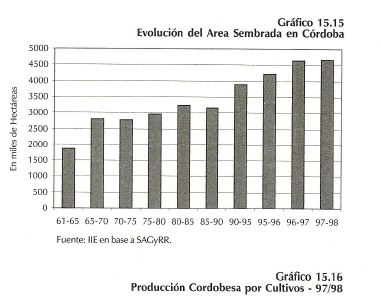

El enorme incremento en la producción se debe a los cambios en las condiciones meteorológicas8 y los resultados del progreso tecnológico. Entre 96/97 y 97/98 prácticamente no hubo cambios en el área sembrada (ver gráfico 15.15).

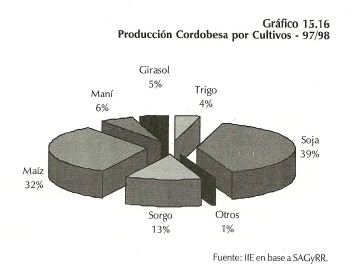

Según las últimas estimaciones de la Secretaría de Agricultura, Ganadería y Recursos Renovables de la provincia, la producción correspondiente al período 97/98 sería de 13.280.990 tn. En el gráfico 15.16 se presenta la participación correspondiente a cada uno de los granos.

Actualmente los principales departamentos productores son: Marcos Juárez con 2.292,4 mil tn., Río Cuarto con 2.167,6 mil tn., Río Segundo con 1.193,5 mil tn. y Tercero Arriba con 1.143 mil tn.

Es útil relacionar la producción departamental de granos con la superficie de los departamentos. Según esta relación, los que poseen mayores rendimientos son: Marcos Juárez con 2,44 tn./ha, Río Segundo con 2,42 tn/ha, Tercero Arriba con 2,20 tn/ha y Colón con 1,46 tn/ha.

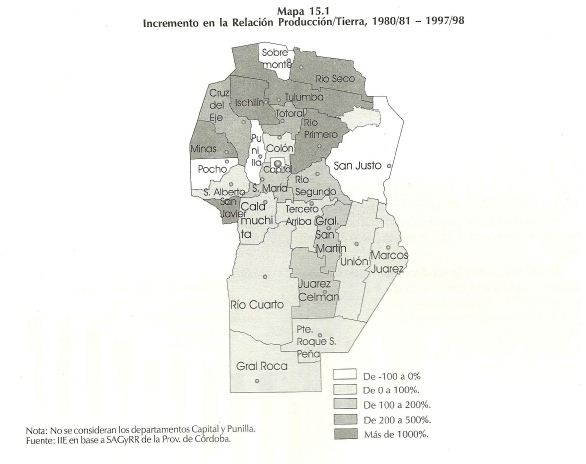

La concentración de la producción puede experimentar cambios a través del tiempo; a los efectos de verificar la existencia de los mismos se realiza una comparación entre la cosecha 1997/98 y la correspondiente a 1980/81.

De esta comparación surge que los departamentos con un mayor coeficiente tn./ ha. se repiten en ambas campañas: Marcos Juárez y Tercero Arriba. Lo interesante de la comparación es que si bien todos los departamentos, con excepción de Pocho, San Justo y Sobremonte, han incrementado su correspondiente relación producción/ tierra, son los departamentos del norte y oeste cordobés los que muestran aumentos mayores. Se puede tomar como ejemplo el departamento Ischilín que en la campaña 80/81 produjo 2.500 tn. contra

8 En Ia campaña 1996/97 se produjo una de las peores sequías que tuvo que soportar Ia provincia en los últimos años.

173.830 tn. estimadas para el período 97/98, esto determinó que su relación tn./ha. se viera incrementada en más de un 6.900%. Otros departamentos como Río Seco, San Javier, Tulumba y Río Primero obtuvieron incrementos en la antedicha relación del 2.946%, 2.938%, 2.629% y 2.274% respectivamente. En el mapa 15.1 se muestran el incremento porcentual experimentado por el cociente producción/ tierra entre los períodos considerados.

Si bien los niveles de producción de los departamentos antes nombrados, con la excepción de Río Primero, aún son bajos, debe tenerse en cuenta que las tierras de estos departamentos no son de la calidad de las correspondientes al sudeste cordobés. Las explotaciones agrícolas del norte provincial deben incorporar mayor tecnología, tanto en el manejo de los cultivos como del suelo.

Cabe entonces preguntarse el motivo por el cual la producción se está expandiendo más en esa región que en el sur sudeste. Una explicación posible es que en el norte provincial el costo de la tierra es menor. El precio de la ha. en el norte cordobés oscila entre los $700 los $1.500, contra los $1.900 a $3.900 en la zona sudeste de la provincia9. Esta importante diferencia es la que puede explicar que aún con la necesidad de mayores inversiones en tecnología surjan beneficios económicos al desarrollar la actividad.

15.2.1.2.2. Exportaciones

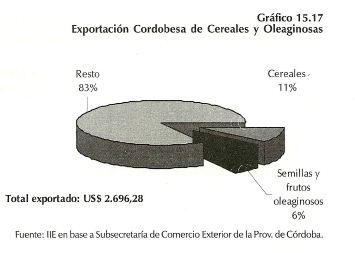

Las exportaciones totales de Córdoba durante el año 1997 alcanzaron la cifra de US$ 2.696,28 mill., correspondiendo a cereales US$ 355,85 mill. y a oleaginosas US$ 181,71 mill..

Si se tiene en cuenta que el procesamiento industrial dentro de la provincia alcanza el 90% de la producción de trigo, el 50% de las oleaginosas, el 40% del maíz el 40% del sorgo, para la campaña 97/98 Córdoba vendería granos por más de 6 mill. de tn. Respecto a esta última cifra, no se pueden precisar las proporciones destinadas a la exportación y al consumo interno de otras regiones del país.

9 Revista Márgenes Agropecuarios, Año 13, Nº 156, Junio de 1998 en base a Madero, Lanusse, Belaustegui y Cía. S.R.L.

Los valores corresponden a campos con mejoras de trabajo.

Respecto de la producción de maní, se estiman saldos exportables para la última campaña de 320 mil tn., las cuales se orientan mayormente hacia el mercado europeo. No obstante, existen alentadoras expectativas para la expansión del mercado externo. Un ejemplo es Japón, que analiza la posibilidad de incluir en sus importaciones el maní, luego de la visita realizada por empresarios de ese país al polo manicero cordobés.

15.2.1.2.3. Suelos

Las condiciones agrícolas de los suelos en la provincia de Córdoba muestran una gran diversidad, desde aquellas tierras aptas para todo tipo de cultivos hasta aquellas no aptas para ningún tipo de actividad agropecuaria.

Teniendo en cuenta la superficie apta para todo tipo de cultivos y las tierras aptas para cultivos limitados (clases I, II, III y IV de la clasificación realizada por el USDA) la provincia posee 8.391.000 de hectáreas. Considerando el área sembrada en la última campaña (4.653.660 ha.) se puede decir que se utiliza sólo el 55% del total, lo cual indica las amplias posibilidades de expansión de la agricultura cordobesa.

Los departamentos con una mayor superficie cultivable10 son Tercero Arriba, Marcos Juárez y Unión, los cuales poseen un 89,9%, 85,6% y 80,2% de su superficie departamental apta para el desarrollo de la agricultura.

Relacionando las tierras cultivables con la concentración de la producción, se observa que aquellos departamentos con un mayor coeficiente tn./ha. son los que poseen mayor porcentaje de tierras aptas para el desarrollo de los cultivos en relación con su superficie total.

En el otro extremo, se encuentran las tierras del norte cordobés. Por ejemplo, los departamentos Río Seco y Tulumba, donde la superficie cultivable es el 27,9% y 22,2% de la superficie departamental respectivamente. Peor aún es el caso de Ischilín, donde solamente el 3,43% de sus tierras (17.000 ha.), entran dentro de las clases I a IV. Ahora bien, en la campaña 97/98, este último departamento sembró 46.000 ha., lo cual muestra el esfuerzo que se está realizando para incorporar a la producción agrícola a las tierras que generalmente no son aptas mediante mayores inversiones que permitan superar sus limitaciones.

15.2.1.2.4. Capacidad de Almacenaje

La capacidad de almacenaje de la provincia de Córdoba alcanza actualmente las 6.238.660 tn., de las cuales 4.441.260 tn. corresponden a intermediarios y 1.797.400 tn. a productores. Según este nivel de capacidad, Córdoba ocupa el tercer lugar a nivel nacional con un 13% de la capacidad total, detrás de Buenos Aires y Santa Fe, que poseen el 49% y 23% respectivamente.

Recordando el volumen record de producción de granos de más de 13 mill. de tn., la relación Producción/ almacenaje arroja un valor de 2,20 11.

Si se considera a la capacidad de almacenaje como un instrumento comercial y operativo para obtener mejores ingresos por venta, la provincia de Córdoba se encuentra en desventaja.

10 En base a Panorama Edafológico de Córdoba, INTA y MAGyRR, 1993.

11 La relación producción/ almacenaje presenta un valor distinto del señalado en el apartado 5 debido a que en aquel caso las estimaciones corresponden a la SAGPyA. En el cálculo de este apartado se corrige al volumen de girasol por 1,7 debido al mayor cubicaje necesario para su almacenaje.

La capacidad de almacenaje no es homogénea en todo el territorio provincial, presentando una gran disparidad; Marcos Juárez puede almacenar más de un millón de tn., mientras que San Javier sólo alcanza las 834 tn.

Los departamentos que poseen una menor infraestructura para almacenar su producción son los que se encuentran en el norte provincial, debido a su reciente incorporación a la producción agrícola.

15.2.1.2.5. Aspectos Impositivos

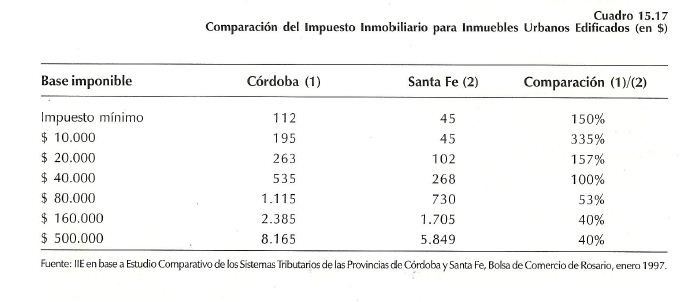

En materia impositiva el agro cordobés enfrenta una situación desventajosa respecto a otras provincias, tales como Santa Fe, lo cual afecta la competitividad del sector. El impuesto inmobiliario rural y el impuesto a los ingresos brutos, aparecen como los gravámenes que mayores asimetrías generan.

Respecto al impuesto inmobiliario12, aún cuando nuestra provincia aplica un método de categorización zonal igual al santafesino, la valuación fiscal y la alícuota utilizadas la colocan en situación desfavorable. Actualmente, el gravamen inmobiliario en la provincia de Córdoba, consta de un impuesto básico y otro adicional13. La obligación fiscal básica surge de aplicar sobre la base imponible una alícuota del 12 por mil, mientras en la vecina provincia de Santa Fe, la alícuota empleada es del 6,49 por mil más una suma fija de $ 40 14.

En cuanto al impuesto a los ingresos brutos15, si bien en Córdoba la alícuota correspondiente a la producción primaria es cero, la comercialización de la misma sí está sujeta a gravamen. Aquí aparece una importante desventaja para nuestra provincia, que aplica alícuotas del 0,5% y 0,3% sobre los ingresos totales, según sean acopios o cooperativas, incluyéndose los costos de transporte. Esta situación es muy diferente a la realidad de otras provincias como Entre Ríos y Santa Fe, donde se tributa el 4% y 4,10% respectivamente sobre la diferencia entre precios de compra y venta.

Si a ello se le suma la mayor distancia a los puertos que enfrentan los productores cordobeses, se define uno de los componentes del denominado "costo Córdoba”.

15.2.1.2.6. Las Condiciones Meteorológicas y el Sur Cordobés 16

Las condiciones meteorológicas acompañaron el desarrollo de la cosecha 97/98, con un buen nivel de precipitaciones en la región central y norte. En cambio, en la región sur las abundantes lluvias registradas provocaron pérdidas en los cultivos, salinización, caminos intransitables, etc.

Como ejemplo se puede señalar que la zona de Río Cuarto, donde el promedio de precipitaciones de los últimos 47 años para el período diciembre-abril fue de 468,6 mm, se vió ampliamente superado por los 737 mm correspondientes a la cosecha 97/98. El caso de Laboulaye es aún peor, debido a que entre diciembre de 1997 y abril de 1998 las precipitaciones alcanzaron los 1.126,4 mm, lo cual excede en un 106,9% el promedio de los 47 años anteriores.

Los cultivos más afectados fueron los de cosecha gruesa, especialmente girasol y maíz, habiéndose perdido también algunos lotes de trigo por causa del anegamiento de los suelos. Resultaron dañadas 70.161 ha, correspondiendo 3.095 ha. a cultivos de trigo, 9.911 ha. a maíz, 30.707 ha. A girasol, 2.956 ha. a sorgo, 21.680 ha. a soja y 1.812 ha. a maní. Las pérdidas más importantes se encuentran en el departamento Pte. R. Sáenz Peña, donde resultaron afectadas 44.428 ha. correspondientes a 303 explotaciones agropecuarias. El total de explotaciones afectadas asciende a 449, presentando el 46% de ellas daños mayores al 80%.

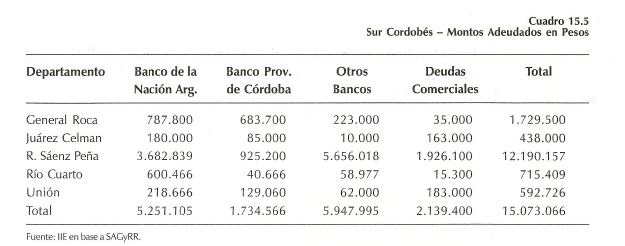

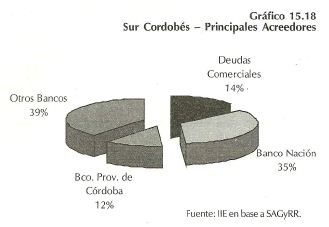

Del total de explotaciones afectadas, 335 de las mismas poseen deudas bancarias y/o comerciales; el total adeudado por los productores asciende a $15073.066. En el cuadro 15.5 se presentan las deudas por departamento y en el gráfico 15.18 el porcentaje que a cada acreedor le corresponde sobre el total.

12 En base a Sistemas Tributarios Provinciales, Centro de Estudios, Fundación Bolsa de Comercio de Santa Fe.

13 Se determina teniendo en cuenta la sumatoria de las bases imponibles de todos los inmuebles rurales correspondientes al mismo contribuyente.

14 Corresponde a explotación cuya valuación fiscal sea de $7.548 a $10.000. El 6,49 por mil se paga sobre el exceso de $7.548. La alícuota aumenta progresivamente hasta llegar, para explotaciones con una valuación de $850.000 o superior, a un fijo de $14.680,12 más un 23,51 por mil sobre el exceso de los $850.000.

15 En base a Sociedad de Acopiadores de Granos de la Provincia de Córdoba.

16 Los datos que se utilizan se extraen del trabajo realizado por la Secretaría de Agricultura, Ganadería y Recursos Renovables de la Provincia de Córdoba con motivo de la declaración de emergencia agropecuaria, con fecha 19 de junio de 1998.

Del cuadro 15.5 y el gráfico 15.18, surge que el principal agente financiero de los productores del sur provincial es el Banco de la Nación Argentina, y no el Banco de la Provincia de Córdoba como cabría esperarse. La explicación de ello se puede encontrar en el diferencial de tasas y en las diferencias en la eficiencia operativa y financiera de ambas instituciones.

Respecto a las pérdidas económicas causadas por el anegamiento, éstas fueron estimadas en $17.613.004 por Ia Secretaría de Agricultura, Ganadería y Recursos Renovables de la Provincia. Se pueden encontrar estimaciones del INTA y de la Secretaría de Agricultura de la Nación que consignan montos superiores a los indicados anteriormente. El cultivo que mayores pérdidas económicas sufrió fue el girasol, donde se perdieron 47.249 tn. valuadas en $ 11.599.509.

Las perspectivas para los productores sureños no son alentadoras, ya que no sólo deben hacer frente a pérdidas en los cultivos sino además a otros daños difíciles de valorar causados por el anegamiento, tales como salinización del suelo, el deterioro de caminos rurales, etc. Lo más grave para la región es "la rotura de la cadena agropecuaria" debido al endeudamiento de la mayoría de los productores y a la pérdida de su cosecha. A ello se le debe agregar que las tierras anegadas tardarán tiempo en recuperarse, si se considera que el 36% del territorio de las pedanías17 afectadas corresponden a la categoría de tierras con drenaje pobre.

15.2.1.2.7. Concentración

En el quinquenio comprendido entre 1992 y 1997 se produjo a nivel país un fuerte proceso de concentración. En la región pampeana, el número de explotaciones se redujo un 31%, mientras el tamaño promedio de las mismas se incrementó un 46%.

Córdoba no es ajena a este fenómeno, pero en la provincia se encuentran dos zonas en las cuales el número y tamaño de las explotaciones agrícolas, si bien se mueven en la misma dirección, presentan tasas de crecimiento muy distintas. En la zona este de Córdoba, se produjo la mayor concentración, reduciéndose el número de explotaciones en un 39%. En el otro extremo, se encuentra la zona Centro Sur de Córdoba.

17 Las pedanías afectadas son: Italó, Jagueles y Necochea en General Roca; La Carlota en Juárez Celman; La Cautiva en Río Cuarto; Amarga, Independencia, San Martín y La Paz R. Sáenz Peña y Loboy en Unión.

El término concentración no sólo se refiere a tierras que fueron vendidas por sus dueños sino también aquellas que fueron cedidas a través de diferentes tipos de arrendamiento, o sea cuando la administración de las tierras se modificó.

Las causas que explican este fenómeno son, entre otras, las siguientes:

-deficiencias en el planeamiento y operación del negocio.

- economías de escala en el uso de los recursos, especialmente los tecnológicos.

- dificultad de acceso al crédito por parte del pequeño productor.

- concentración de la demanda y de la operación logística.

15.2.1.2.8. Rentabilidad

Para analizar la competitividad en la producción de granos en la provincia de Córdoba, se realizará una comparación de las rentabilidades logradas a través de modeles de producción18 correspondientes a distintas zonas de la provincia de Buenos Aires y centro de Córdoba.

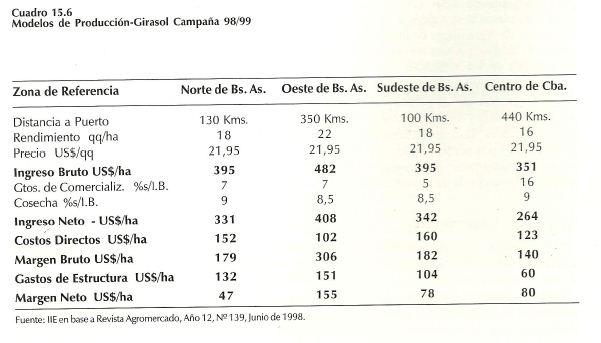

Para girasol, correspondiente a la campaña 98/99 (cuadro 15.6), Córdoba presenta los mayores costos de comercialización (16% del ingreso bruto). Respecto de los gastos directos, Córdoba posee costos que superan en un 20% a los correspondientes al Oeste bonaerense, pero 30% y 23% inferior a los costos directos vigentes en el Sudeste y Norte de Bs. As. El margen bruto logrado en la provincia de Buenos Aires es superior al logrado en Córdoba. Teniendo en cuenta los gastos de estructura, que en Córdoba son reducidos; la posición del modelo zonal del centro cordobés mejora para ocupar el segundo lugar detrás de la zona Oeste de Bs. As.

Para tener una medida de la rentabilidad, se relaciona el margen neto obtenido con el valor de la tierra19, principal capital invertido en la explotación agrícola. Para el Norte de Bs. As. se utiliza un valor de US$ 4.700 por ha., en el Oeste de Bs. As. US$ 1.600 por ha., en el Sudeste de Bs. As. US$2.050 por ha. y para el Centro de Córdoba US$ 1.400 por ha.

Con el procedimiento antes nombrado, se logran las siguientes rentabilidades: 9.69% para la zona Oeste de Bs. As., 5,7% para el Centro de Córdoba, 3,8% para el Sudeste de Bs. As. y 1% para la zona Norte de Bs. As.

18 EI análisis no tiene como finalidad comparar los modelos sino mostrar la incidencia de los principales determinantes. Sólo se tienen en cuenta ingresos y egresos efectivos, no considerándose los costos de oportunidad.

19 En base a Revista Márgenes Agropecuarios, Año 13, N°153-Marzo de 1998 y Nº156-Junio de 1998. Los valores corresponden a campos con mejoras de trabajo.

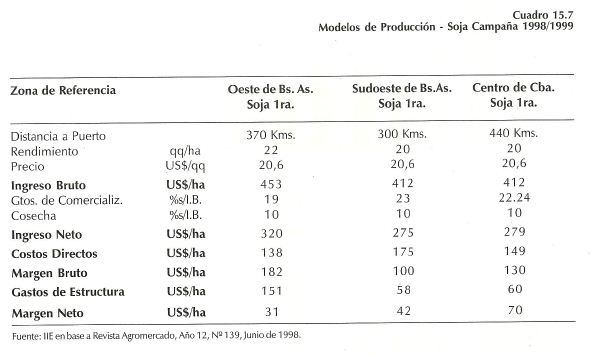

Para el caso de la soja de la campaña 98/99 (cuadro 15.7), el modelo del Centro de Córdoba es el que tiene un mayor margen neto. En este caso se considera para la zona Oeste de Bs. As. un valor de US$ 1.600 por ha., para el Sudoeste US$ 850 por ha. y para el Centro de Córdoba US$ 1.400 por ha.

Al modelo cordobés le corresponde la mayor rentabilidad, la cual asciende al 5%. Las rentabilidades obtenidas por los modelos bonaerenses son 4,8% en el Sudoeste y 1,9% en el Oeste. Hay que destacar como el valor de la tierra permite que las tasas de rentabilidad entre el modelo Centro de Córdoba y Sudoeste de Bs. As. se aproximen, aún cuando en Córdoba el margen neto es un 40% superior.

Si bien los modelos de producción que se utilizan para Córdoba no pueden ser tomados como representativos de toda la provincia, las altas tasas de rentabilidad obtenidas son un indicador de las posibilidades de inversión en el sector agrícola provincial, especialmente en los cultivos oleaginosos.

15.2.2. Sector Frigorífico – Ganadero20

En los últimos años, la ganadería en Argentina experimentó cambios, tanto cualitativos como cuantitativos. El año 1997 aparece como el tercer año consecutivo en el que se produce una reducción de los inventarios bovinos, destacándose también la caída de las exportaciones cárnicas y los cambios operados en el consumo. Asimismo, se destacan la nueva condición sanitaria adquirida por Argentina, al ser declarada libre de aftosa con vacunación, y la expansión de técnicas productivas como los feed lots.

Otro factor importante a destacar que otorga un importante impulso a la ganadería nacional, es el cambio registrado en los precios relativos entre ganadería y agricultura. Esto determina una situación favorable a la actividad ganadera, lo que no sólo afecta existencias, faena y consumo, sino además al mercado inmobiliario.

20 En base al trabajo “Evolución y Perspectivas del Sector Frigorífico-Ganadero", IIE - Bolsa de Comercio de Córdoba, Octubre de 1998, elaborado por Guillermo C. Acosta.

15.2.2.1. Sector Frigorífico-Ganadero Nacional

15.2.2.1.1. Producción

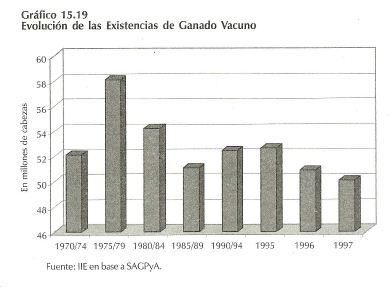

En 1997, las existencias de ganado bovino ascendieron a 50,06 millones de cabezas, siendo el tercer año consecutivo en que se presentan reducciones en el stock ganadero. En el gráfico 15.19 se observa la evolución del número de cabezas. En el mismo se advierte el incremento experimentado desde el inicio de la década del 70, el comportamiento variable de los años 80 y la reducción continua de los stocks desde 1995. Las estimaciones para 1998 indican que prácticamente no operarán cambios en el número de cabezas de ganado bovino (50,2 millones).

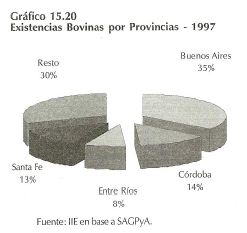

Respecto a la participación de las distintas provincias, Buenos Aires concentra el 35% de las existencias, con 17,7 millones de cabezas. Le siguen Córdoba Santa Fe, las cuales (con 6,9 y 6,4 millones de cabezas) representan el 14% y 13% del total nacional (ver gráfico 15.20).

Analizando el comportamiento del stock ganadero bovino por provincias en el período 1993/97, se presentan reducciones en el número de cabezas en todos los casos, a excepción de las provincias de Entre Ríos y Santa Fe, donde el stock aumentó un 6,5 % y un 0,9% respectivamente. Las mayores contracciones se redujeron en las provincias de La Pampa, Formosa y Córdoba, donde las existencias cayeron entre los años considerados un 14,2%, 10,6% y 9,6%, respectivamente.

En términos absolutos, fueron las provincias de Buenos Aires y Córdoba las que experimentaron la mayor reducción de ganado bovino. Estas provincias perdieron conjuntamente 1,4 millones cabezas en los pasados cuatro años. Una de las principales causas de esa contracción se encuentra en los precios relativos entre agricultura y ganadería, los cuales en los últimos años fueron favorables a los granos. La actividad ganadera se vió desplazada hacia zonas marginales por el avance de la agricultura.

Cabría esperar que la mejora mostrada por el precio del ganado durante el corriente año diera comienzo a una retención de vientres que desembocaría en una recuperación del stock ganadero.

15.2.2.1.2. Consumo

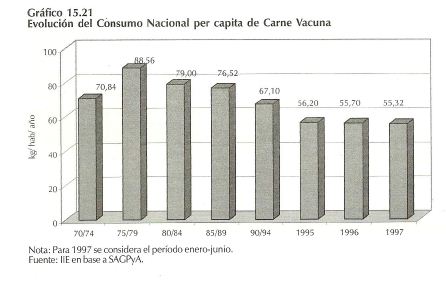

En el gráfico 15.21 se puede observar que en 1996 el consumo de carne vacuna fue de 55,7 kg/ hab/año, cifra inferior en un 17% a la registrada en el quinquenio 1990/94. La reducción experimentada por el consumo per cápita es aún más pronunciada (37%) si se compara con el período 1975/79, cuando se alcanzó el máximo nivel.

Las proyecciones para 1998 indican un nivel de 56,7 kg/hab/año, lo cual implica un incremento del consumo per cápita cercano al 2% respecto de 1996. A pesar de esta leve mejora esperada en el consumo, lejos se encuentra de los valores registrados en los primeros años de la corriente década.

Una explicación a la retracción de las compras de carne vacuna se puede encontrar en la sustitución que los consumidores realizaron a favor de otros tipos de carnes, más específicamente la de aves.

Los precios de las carnes generan un efecto sustitución. Sin embargo, existen también otras causas, tales como el deseo de los consumidores de dotar de mayor variedad a su dieta21 y el efecto de las campanas de consumo realizadas por empresas que buscan incursionar en el mercado con productos que tienen como materia prima carne de ave y cerdo, principalmente.

15.2.2.1.3. Exportaciones

Durante 1997, las exportaciones de carne vacuna fueron de 252.714 tn.22, lo que generó divisas por un valor de US$ 813,5 millones. Del total vendido en el exterior, los cortes congelados enfriados son los que poseen una mayor participación, alcanzando en 1997, 80.128 tn. y 75.141 tn., respectivamente.

En los primeros cinco meses de 1998, las exportaciones de carnes frescas fueron de 38.370 tn. peso producto, lo cual es un 50,1% inferior a las realizadas en idéntico período de 1997. Dentro de los destinos, los principales compradores fueren Brasil y Chile, lo cual es un indicador de la significativa importancia que la integración regional constituye para la industria exportadora argentina de la carne y sus derivados.

Las exportaciones argentinas gozan de grandes posibilidades en el futuro, al adquirir el país la categoría de libre de aftosa con vacunación. Esto permite la penetración en mercados como EEUU y países asiáticos, donde existen severas restricciones sanitarias para las importaciones. En este contexto, se debe resaltar la propuesta de SENASA para dejar de vacunar a partir del 30 de abril de 1999, ingresando de esta forma a la categoría de país "libre de aftosa sin vacunación".

Por otro lado, las ventas de carne en el exterior enfrentan dos serios problemas. En primer término, la crisis que padece el extremo oriente, región que adquiere importantes volúmenes de carne de los principales países exportadores (como Australia y EEUU). La reducción en la absorción asiática llevará a colocar esos excedentes en nuevos mercados, pudiendo verse afectadas las ventas argentinas debido a la mayor eficiencia de las industrias cárnicas de estos países, especialmente la australiana.

Un segundo inconveniente que encuentran las carnes nacionales en el mercado mundial está constituido por los subsidios otorgados por otros países productores y exportadores. Como ejemplos se pueden mencionar la Unión Europea y EEUU, que subsidian el 43% y el 16% del valor de su producción agropecuaria23, respectivamente.

Para sobrevivir a la aguda competencia desatada en el mercado internacional, Argentina debe diferenciar su producción de la de sus competidores. Debe buscar exportar un "speciality", apuntar a un mercado selecto, crear una marca, obteniendo de esta manera sobreprecios.

21 Esto ocurre en países como Argentina, donde el consumo de carne roja es elevado.

22 Todos los valores son en toneladas peso producto.

23 En el otro extremo se encuentran Australia y Nueva Zelandia, que con subsidios que alcanzan el 9% y 3% respectivamente de su producción agropecuaria, son los países que presentan menores niveles dentro de los integrantes de la OCDE.

Una de las maneras de hacer un "speciality" de las carnes exportadas argentinas, consiste en mostrar las bondades de la carne obtenida del ganado alimentado a pastoreo.

Una porción significativa de las exportaciones cárnicas se realiza en el marco de la cuota Hilton, un cupo a la importación de carne fijado por la Unión Europea para cortes de carne vacuna de alta calidad, creado en 1979 durante las negociaciones efectuadas en el marco de la Ronda Tokio del GATT.

Siete son los cortes que bajo la cuota pueden ingresar a la UE: bife angosto, cuadril, lomo, nalga de afuera, nalga de adentro, bola de lomo y bife ancho sin tapa. Para 1997, la cuota se fijo en 56.600 tn. de las cuales el 49,46% fue otorgado a Argentina.

Las ventajas de exportar en el marco de la cuota, radican en los buenos precios obtenidos por el producto, y en beneficios de tipo impositivos que logran los frigoríficos.

152.2.1.4. Precios

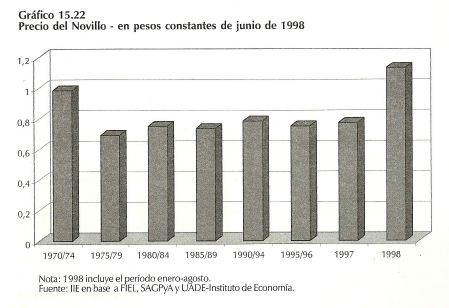

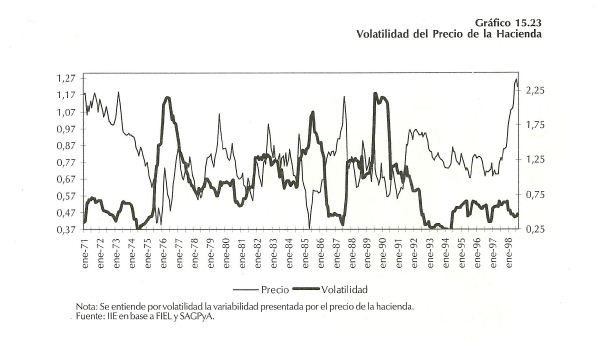

El precio del novillo por kilo vivo, corregido por el índice de precios mayoristas, muestra un comportamiento muy irregular. Sin embargo, la tendencia desde enero de 1991 hasta agosto de 1998 es ascendente, mostrando una diferencia de $ 0,10 por kilo vivo en el período bajo estudio.

En el gráfico 15.22 se advierte el rápido incremento experimentado por el precio de la hacienda en los últimos meses. El precio del novillo por kilo vivo en el mercado de Liniers ascendió en agosto del corriente año a $ 1,214, un 42% más que en agosto del pasado año.

Realizando una comparación del precio de la hacienda en nuestro país, el nivel logrado en los cinco primeros meses de 1998, constituye un récord ya que superan en un 15% los $0,98 pagados en el primer quinquenio de la década del '70, período caracterizado por un elevado precio de los commodities.

Respecto al precio FOB, éste muestra a lo largo del período bajo estudio una tendencia descendente, lo cual afecta a la industria frigorífica exportadora, que además de percibir un ingreso inferior por sus ventas, enfrenta un valor creciente del insumo.

La mejora registrada por el precio de la hacienda y el aumento de su volatilidad ponen sobre el tapete la posibilidad de hacer resurgir el mercado de futuros y opciones de carnes (MERFOX), vigente a comienzos de la corriente década. En el gráfico 15.23 se advierte el comportamiento de la volatilidad del precio de la hacienda. El MERFOX tuvo una corta vida debido a que durante su vigencia la volatilidad había descendido. En este sentido, las posibilidades de su reapertura se fundan en el repunte mostrado por la variabilidad del precio de la hacienda durante los últimos tres años.

La existencia de instrumentos como contratos de futuros y opciones brindan buenas oportunidades tanto a usuarios como a frigoríficos, invernaderos e inversores. Un mercado de estas características es significativamente relevante para los industriales de la carne, dado que al pactar una venta en el exterior, resulta de vital importancia fijar el precio del insumo.

15.2.2.1.5. Concentración Industrial

La industria frigorífica argentina experimentó un importante cambio en su estructura durante el transcurso del pasado año, el cual se advierte en las fusiones y absorciones llevadas a cabo entre frigoríficos y en la incursión en la industria cárnica de grupos económicos ajenos a la misma.

Este comportamiento lleva a una indudable concentración, que permite entre otras cosas aprovechar las economías de escala y aumentar la competitividad. El proceso que tiene lugar en la industria de la carne de nuestro país parece ser un fenómeno internacional que, de no seguirse, podría dejar en desventaja a los productores nacionales frente a sus pares de países como Australia y EEUU, donde el nivel de concentración es elevado. Las cuatro mayores empresas faenan el 80% de los vacunos en Australia y el 32% en EEUU, correspondiendo a Argentina sólo un 12%.

15.2.2.2. Sector Frigorífico-Ganadero en la Provincia de Córdoba

15.2.2.2.1. Existencias

El stock ganadero de la provincia de Córdoba es de 7.201.537 cabezas, según datos de la SAGyRR de la provincia, para el mes de abril de 1998. De este total, 6.552.734 cabezas corresponden a bovinos (91%), 557.061 a porcinos (7,7%), 70.908 a ovinos (1%) y 20.834 a caprinos (0,3%).

Los departamentos con mayor número de ganado son Río Cuarto, San Justo y General Roca, cuyas existencias son de 1.273.903, 855.224 y 853.982 cabezas, respectivamente.

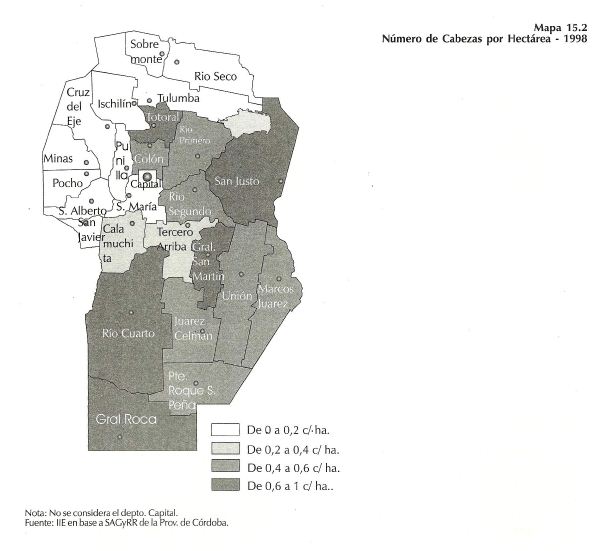

Los departamentos antes nombrados también son los que poseen mayor superficie territorial. A los efectos de determinar la significación económica de la actividad ganadera para cada uno de los departamentos, se relaciona el número de cabezas de ganado con la superficie departamental.

Del mapa 15.2 se advierte que la mayor concentración del número de cabezas se da en los _ departamentos Totoral, Río Cuarto y Gral. San Martín, que registran un cociente cabezas/ hectárea de 0,695, 0,696 y 0,676 respectivamente.

15.2.2.2.2. Industrialización

Actualmente, existen en la provincia de Córdoba 45 establecimientos habilitados para la faena de ganado vacuno, 17 de ellos habilitados por SENASA. Cabe señalar que es importante determinar el organismo que otorga el permiso para faenar (SENASA o SAGyRR) ya que así se define el ámbito dentro del cual un frigorífico puede comercializar su producción.

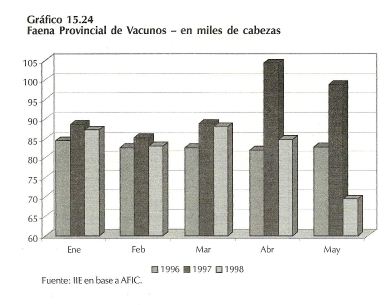

Analizando el comportamiento de la faena provincial de vacunos de los ultimos tres

años, se advierte el notable incremento experimentado entre 1997 y 1996. Por el contrario, en 1998 se evidencia una caída en el número de vacunos faenados. Esta contracción se hace más notoria en el mes de abril5 del corriente año, cuando la matanza efectuada fue un 19% inferior a la registrada en idéntico mes del pasado año.

La reducción del volumen faenado evidencia una notoria retracción del consumo de carne vacuna, lo cual constituye una tendencia a nivel nacional. Ahora bien, el hecho que la faena se reduzca relativamente más en aquellos establecimientos con habilitación para comercializar su producción sólo dentro de la provincia de Córdoba, estaría indicando una contracción de la demanda de carne vacuna en nuestra provincia más fuerte que la advertida en el ámbito nacional.

Una interpretación alternativa señala que los frigoríficos con habilitación nacional e internacional muestran una faena más estable, debido a que no sólo comercializan carne vacuna, sino que además muchos de ellos elaboran productos con mayor valor agregado (como es el caso de las hamburguesas), lo que permite mayores posibilidades de mantener stocks.

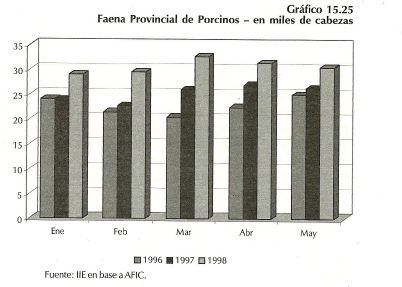

En relación a la faena de porcinos, 30 son los frigoríficos habilitados para tal actividad, encontrándose 8 de ellos bajo la órbita de SENASA. Se debe aclarar que existen establecimientos con permiso para faenar tanto vacunos como porcinos.

Comparando los primeros meses de 1998 con los del pasado año, la faena de porcinos en nuestra provincia experimentó un significativo aumento. Este es más notorio en los establecimientos con habilitación provincial, lo que estaría indicando un incremento en el consumo de carne porcina en la provincia de Córdoba, relativamente superior al observado a nivel nacional. Sumado esto a una caída en las ventas de carne vacuna, se puede decir que también tiene lugar una sustitución relativamente mayor en el consumo de carne vacuna por porcina.

15.2.2.2.3. Exportaciones

Las exportaciones cárnicas de la provincia de Córdoba alcanzaron en 1997 un valor de US$ 58,55 millones, lo que representa una disminución del 4,5% respecto de 1996. Se destacaron las ventas al exterior de carne vacuna, representando cerca del 40% del total.

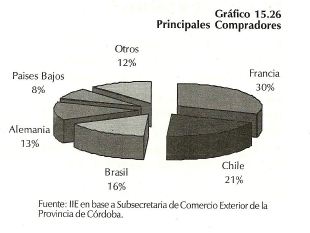

El principal consumidor de carnes cordobesas en 1996 fue el continente Europeo, el cual Principales Compradores adquirió más del 58% de las exportaciones de la provincia. Entre los compradores se destaca Francia, cuyas compras alcanzaron un valor de US$ 18,49 millones.

En nuestra provincia sólo un establecimiento, Estancias del Sur, posee habilitación para colocar sus productos en la Unión Europea. Además, siete frigoríficos tienen permiso para exportar a Brasil y once pueden hacerlo a Bolivia y Paraguay.

Dos aspectos deben ser destacados respecto a que un solo frigorífico en la provincia de Córdoba tenga acceso al mercado europeo.

24 No se puede considerar el mes de mayo, ya que sólo se posee información para los frigoríficos con habilitación nacional y cinco con permiso provincial.

En primer lugar, las importantes inversiones necesarias para dotar al establecimiento matarife de una infraestructura adecuada. En este sentido, se necesita asistencia financiera a largo plazo.

Por otra parte, se destacan los requerimientos administrativos y de calidad necesarios para lograr el permiso de exportación. En primer lugar, se debe obtener una habilitación provincial, luego una habilitación del SENASA y, además, cumplir con las normas sanitarias del país importador. El proceso finaliza con una inspección de la autoridad sanitaria extranjera involucrada.

Las normas sanitarias cada vez más exigentes que los establecimientos frigoríficos deben cumplir para colocar su producto en el exterior, ejercen un efecto importante sobre la comercialización. En la actualidad, los industriales matarifes necesitan de un insumo cada vez más especifico, para cumplir con sus compromisos. Como resultado, se produjo una creciente participación de la venta directa como modo de comercialización de la hacienda, en detrimento de las ferias.

15.2.2.2.4. Rentabilidad

En el transcurso del corriente año y últimos meses de 1997, se modificaron los precios relativos entre agricultura y ganadería, favorable a la hacienda, situación rara vez presentada en las últimas décadas.

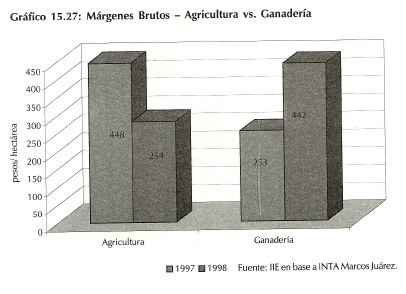

Según un trabajo realizado por el INTA Marcos Juárez, el margen bruto agrícola se redujo un 37% entre 1997 y 1998, mientras que el margen bruto ganadero aumentó un 74% en idéntico período. Esta coyuntura encuentra su explicación en el precio de la hacienda, que como fuera mencionado anteriormente, superó registros históricos.

La alteración en la relación agricultura/ganadería, no sólo origina cambios en la producción, faena y consumo de carne, sino que sus efectos se extienden al mercado inmobiliario. En este sentido, se debe resaltar el aumento experimentado por las tierras del norte y noroeste provincial.

15.2.3. Sector Lácteo 25

El sector lácteo se desenvolvió en un contexto de permanente crecimiento desde los comienzos de esta década, manifestando cambias estructurales que ubicaran a Ia Argentina como uno de los principales productores de América Latina.

En este sentido, el aumento del consumo de leche y sus derivados, junto Ia apertura de la economía a mercados internacionales, la incorporación de tecnología y las mejoras en la administración del sector, jugaron un papel preponderante en el desarrollo de la industria.

La Argentina cuenta can ventajas comparativas de suelo y clima que hacen de la industria láctea un sector con amplios potenciales de crecimiento. Córdoba es una de las principales provincias productoras del país y su fértil geografía presenta tres grandes cuencas que concentran un tercio de Ia producción nacional.

25 En base al trabajo publicado por este Instituto “Evolución y perspectivas del Sector Lácteo”. Elaborado por Pascual A. Berrone, Agosto 1998.

5.2.3.1. Sector Lácteo en Argentina

15.2.3.1.1. Producción Lechera

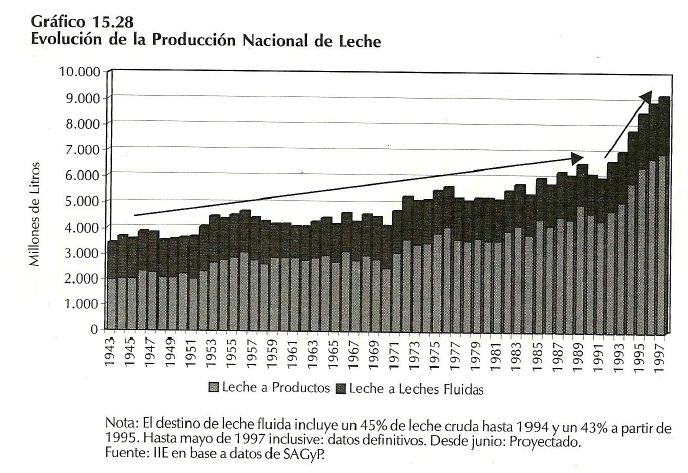

Argentina ocupa el lugar número catorce dentro de los productores mundiales de leche, ascendiendo una posición con respecto a 1996. Durante 1997 la Argentina produjo un total de 9.167 millones de litros, siendo un 3,41% superior al año 1996, manteniendo la tendencia creciente que se manifiesta desde 1943 y que ha aumentado su ritmo de crecimiento en los últimos años.

En el último medio siglo, la producción láctea argentina se ha incrementado en más de un 140%, crecimiento que se acentuó desde 1991. En el gráfico 15.28 se observa como la producción ha crecido en forma lineal hasta los comienzos de la presente década y luego en forma exponencial.

Obsérvese que si bien los litros destinados a leche fluida se han incrementado, los litros destinados a la elaboración de productos lo han hecho en mayor proporción, lo que estaría indicando un mayor grado de industrialización.

En el transcurso de los siete primeros meses de 1997 la producción de leche fue inferior a la de igual lapso del año anterior, debido a la sequía en las provincias de Córdoba y Santa Fe y a las inundaciones en la provincia de Buenos Aires. Sin embargo, la producción logró recuperarse durante los últimos meses del año, superando la producción de 1996, alcanzando un volumen de 9.167 millones de litros.

Según datos provisorios de SAGPyA, durante los primeros seis meses de 1998 se produjeron 2.584 millones de litros, lo que representa un aumento del 1,75% para el mismo período del año anterior.

La producción lechera nacional se concentra en la Región Pampeana, donde se sitúan las principales cuencas lecheras y casi la totalidad de los tambos. Las cinco provincias pampeanas (Buenos Aires, Santa Fe, Córdoba, Entre Ríos y La Pampa) producen más del 90% de la leche del país.

15.2.3.1.2. Concentración Tambera

El aumento de la producción nacional se desarrolló en un contexto de un menor número de tambos, mayor tamaño del rodeo y de un aumento del rendimiento por vaca. En 1988 existían alrededor de 30.500 tambos, mientras que en 1996 dicho número descendió a 22.000, representando una variación negativa del 27,9%.

Esta caída del número de establecimientos fue consecuencia del cierre de aquellos que no lograron mejorar su eficiencia y que no alcanzaron el aumento en la escala que las nuevas condiciones de mercado exigían. El ingreso al mercado de nuevos actores no alcanzó para compensar esta reducción y se caracterizó por la instalación de grandes tambos y por la absorción del rodeo e instalaciones de aquellos que se retiraban de la producción.

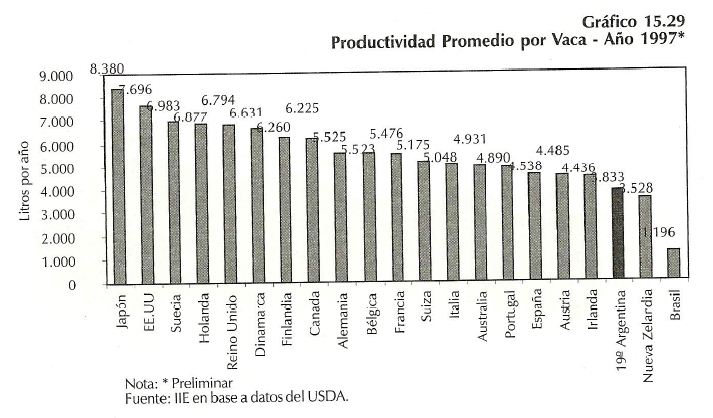

15.2.3.1.3. Productividad

La productividad por vaca promedio nacional se estimó en 3.833 litro/vaca/año para 1997, lo que representa un incremento del 14% respecto de 1993. Este valor es el más alto de Latinoamérica y es más de tres veces superior al de Brasil. No obstante el rendimiento superior de Argentina, éste dista de la productividad de Estado Unidos (7.696 litros) o del rendimiento promedio de Europa (5.200 litros).

Esta diferencia de productividad es consecuencia de los diversos sistemas productivos. Países como Argentina, Brasil o Nueva Zelanda poseen sistemas pastoriles, dejando a las vacas deambular por las praderas sembradas para alimentarse. En cambio, Japón o los países de Europa cuentan con sistemas intensivos, donde las vacas son estabuladas en espacios reducidos donde se limita el andar del animal y se lo alimenta en base a concentrados. Este sistema permite un menor consumo energético por parte del rodeo, generando un mayor rendimiento por vaca. Como sucede en la mayoría de los parámetros productivos del sector, los valores de los productores <

En el gráfico 15.29 se observa la productividad promedio de los principales países productores.

15.2.3.1.4. Argentina y el Mercosur

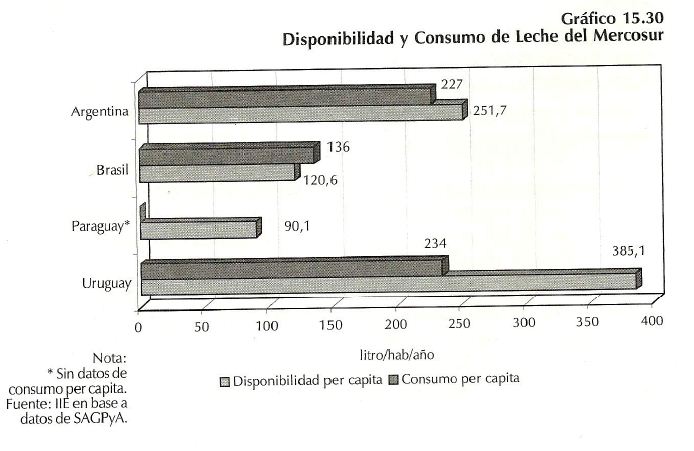

El bloque compuesto por Argentina, Brasil, Uruguay y Paraguay produjo más de 30.000 millones de litros en 1997. El principal productor del bloque es Brasil con una producción de 20.600 millones de litros, seguida por Argentina con una producción de 9.167 millones de litros. Tanto Argentina como Uruguay se autoabastecen, dejando un remanente para la exportación. Brasil y Paraguay, en cambio, no logran cubrir la demanda interna con su producción, convirtiéndose en importantes importadores de productos lácteos de los países miembros del Mercosur. En el gráfico 15.30 se relacionan disponibilidad y consumo per cápita para los países socios del Mercosur. Uruguay y Argentina exhiben saldos exportables mientras que Brasil y Paraguay no logran el autoabastecimiento.

Pese a ser un importante productor, Brasil posee un déficit crónico en el abastecimiento de leche y productos lácteos, fundamentalmente por falta de calidad y volumen de materia prima. Este país es el principal destinatario de las exportaciones lácteas de Argentina y Uruguay, y ha sido fundamental para el crecimiento del sector lácteo en estos países.

En 1997, Brasil produjo 20.600 millones de litros y se espera que durante el año 1998 aumente un 6% respecto de 1997, con un volumen estimado de 21.800 millones de litros. El consumo per cápita de productos lácteos se ha incrementado durante los últimos años, especialmente en lo que se refiere a leche fluida, leche en polvo y quesos. No obstante, el consumo per cápita sigue siendo bajo, dado que ronda los 140 litros/hab/año, lo cual presenta un potencial de crecimiento significativo para las exportaciones de los países miembros del Mercosur.

A pesar del notable incremento en el consumo de productos lácteos por parte de Brasil, aumentó también la producción y se estima que para 1998 podrá abastecer el 96% de su consumo de quesos con productos elaborados dentro del país. Algunos analistas estiman que logrará el autoabastecimiento de leche en 10 años.

Si bien Brasil, por sus características climáticas será siempre un importador potencial en el primer semestre del año, y pese a que los compromisos comerciales con el Mercosur lo obligan a restringir su importación desde países subsidiados como la Unión Europea, siendo cubiertas sus necesidades prioritariamente por miembros del Mercosur, resulta de vital imponencia para Argentina la captación de nuevos destinos con el fin de satisfacer la creciente demanda mundial. Para ello debe preservar la calidad y presentación de sus productos en el contexto de plazas muy competitivas. De esta manera, Argentina disminuiría el riesgo de crisis proveniente de los excedentes que se irán generando a medida que Brasil se acerque al autoabastecimiento.

15.2.3.1.5. Comercio Exterior

Si bien la industria lechera argentina ha sido tradicionalmente un sector poco vinculado al comercio exterior, donde tanto las exportaciones como las importaciones eran consecuencias de déficits o excedentes estacionales, los cambios ocurridos a partir de 1991 modificaron esa característica y actualmente esta actividad está orientada hacia una inserción internacional más profunda.

En este sentido, el Mercosur hizo del complejo lácteo uno de los sectores más dinámicos, mostrando mayores flujos de comercio e inversiones a partir de la consolidación del mercado regional.

Estos cambios trasformaron al sector lácteo en una actividad que pasó de estar orientada al mercado interno enviando al mercado internacional sólo los excedentes producidos, a detentar un sistema de expansión sobre la base de exportaciones continuas e ininterrumpidas.

15.2.3.1.5.1. Exportaciones

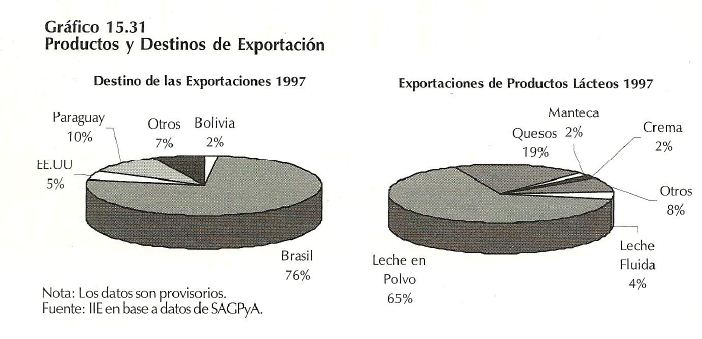

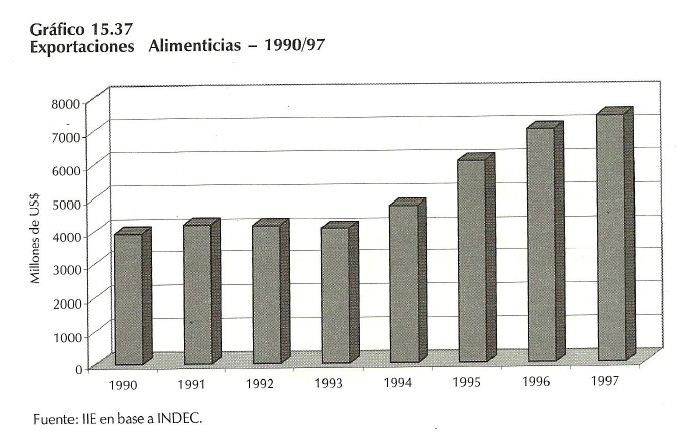

Las exportaciones de productos lácteos manifestaron sus niveles más altos en la última década durante el período 1989 - 1990 y en el que se inicia a partir de 1994. Mientras lo ocurrido en el primer lapso fue un fenómeno de ocurrencia transitoria, el incremento de las exportaciones lácteas en los últimos tres años presenta características más consistentes. A partir de 1994 las ventas externas alcanzaron valores significativos, alcanzando el valor récord de 287millones de dólares con un volumen de 112.678 toneladas durante 1997. En el gráfico 15.31 se puede observar los productos y los destinos de las exportaciones lácteas.

El principal producto exportado fue la leche en polvo cuya participación fue del 65%. Las ventas de manteca y crema cayeron 64% y 45% respectivamente respecto de 1996. Esta caída fue compensada por el incremento del 81% en la exportación de leche en polvo y del 16% en la de quesos, provocando un aumento del volumen total de un 2,08%. El crecimiento de la demanda mundial de leche en polvo en detrimento de la condensada se explica por las crecientes necesidades de consumo de los países emergentes y por el precio internacional, que para este producto es sensiblemente más bajo.

Los países del Mercosur, en especial Brasil y en segundo término Paraguay, han sido los principales destinos de las exportaciones durante los últimos años, convirtiéndose en el sostén de las ventas externas del sector.

Según datos provisorios de la SAGPyA, durante el primer semestre de 1998 se exportaron 155,88 millones de dólares con un volumen de 68.571 toneladas.

15.2.3.1.5.2. Importaciones

Durante 1997 las importaciones de productos lácteos alcanzaron las 24.786 toneladas que representaron un valor de casi 59 millones de dólares21. Esta cifra fue 2% inferior a la de 1996.

Los principales productos importados son la leche en polvo tanto descremada como entera, y en segundo lugar se encuentran los quesos.

Los orígenes de las importaciones argentinas de productos lácteos se distribuyen en 25 países.

Sin embargo, cerca del 80% de las compras provienen de cinco países. Los principales proveedores son Uruguay, Nueva Zelanda y Chile. Al considerar los bloques económicos, las adquisiciones tienen su origen principalmente en la Unión Europea y en el Mercosur.

15.2.3.1.5.3. Balanza Comercial

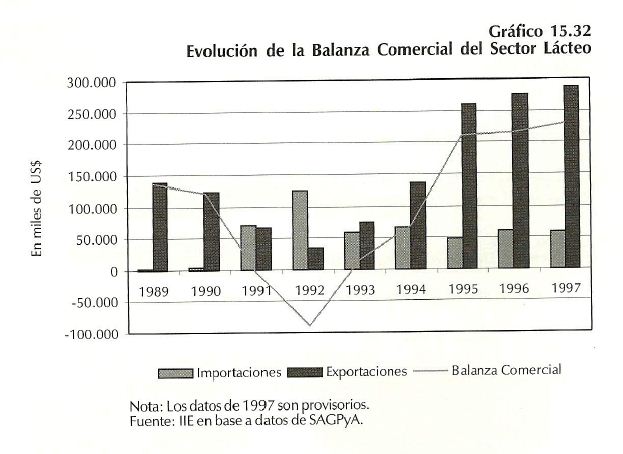

La balanza comercial del sector lácteo ha crecido en forma constante durante los últimos años. Durante el transcurso de 1997 la balanza experimentó el resultado record de 228 millones de dólares. Las importaciones de productos lácteos se incrementaron a partir de 1991 y continuaron en ascenso durante 1992 como consecuencia del aumento de la demanda interna y de una oferta

inelástica. Ambos factores se conjugaron para producir déficits en la balanza durante 1991 y 1992. Esta situación se revirtió a partir de 1993 donde la industria logró adaptarse a las exigencias de la creciente demanda interna y externa. A partir de entonces, las exportaciones superaron a las importaciones con un crecimiento sostenido, generando saldos comerciales positivos en los últimos cinco años. En el gráfico 15.32 se puede observar la evolución de la balanza comercial láctea.

26 Datos provisorios provistos por SAGPyA.

15.2.3.2. Sector Lácteo en la Provincia de Córdoba

15.2.3.2.1. Producción

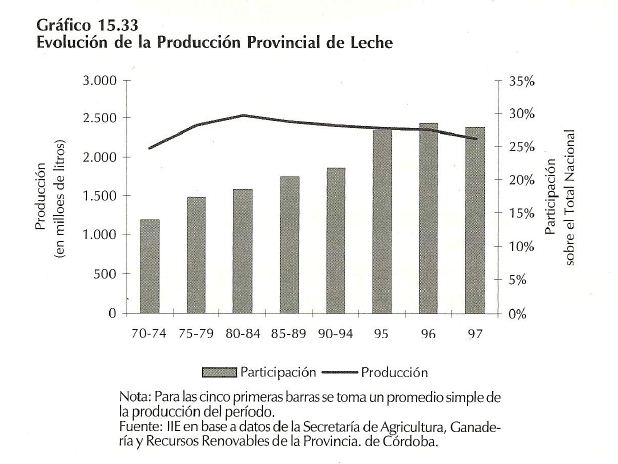

Durante 1997 Córdoba produjo 2.398 millones de litros de leche, que representa una caída del 1,76% respecto a 1996. Esta caída se debe fundamentalmente a la sequía que tuvo que soportar durante los primeros meses del año. Córdoba es la segunda provincia productora de la nación, con una participación del 26,16% sobre el total nacional. En el gráfico 15.33 se puede observar la evolución de la producción láctea provincial y su respectiva participación en el total nacional.

Según datos provisorios de SAGPyA, durante los primeros cuatro meses de 1998 se produjeron 776,71 millones de litros, lo que representa un deterioro de la producción de un 0,66% respecto al mismo período del año anterior.

En lo que va de la década, la producción lechera de Córdoba aumentó un 35% mientras que a nivel nacional se incrementó en un 50%. Al igual que en el resto del país, este aumento de producción fue acompañado por una reducción del número de tambos como así también en el número de plantas27. En el período 1988-1997 el número de tambos se redujo en un 43,89%, pasando de 10.102 establecimientos a 5.668.

Esta disminución del número de tambos y plantas no es debido a una desinversión. Este fenómeno de concentración fue consecuencia de grandes inversiones por parte de las principales empresas del sector. Las inversiones de la industria en la provincia de Córdoba totalizaran más de 132 millones de dólares en el quinquenio que finaliza en 1998.

15.2.3.2.2. Destino de la Producción de Leche de Ia Provincia

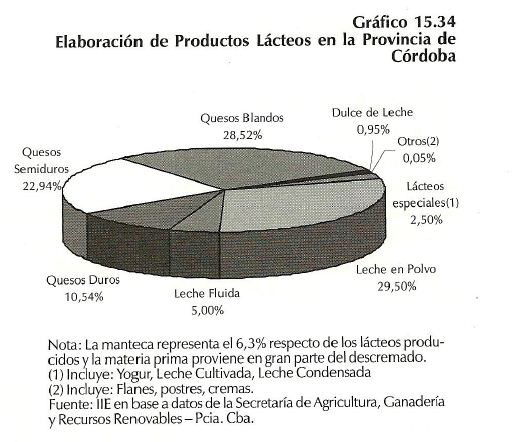

Córdoba se caracteriza por destinar la mayor parte de su producción (62%) a la elaboración de quesos, dentro de los cuales se destacan los quesos blandos. También es importante la producción de leche en polvo, la cual se exporta en su mayoría.

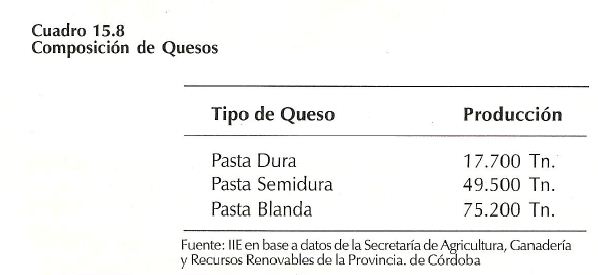

Según datos preliminares, durante 1997 se produjo en la provincia de Córdoba 69.600 toneladas métricas de leche en polvo y 142.400 toneladas de queso. En el cuadro 15.8 se indica de qué manera se componen estos últimos:

27 Se considera bajo el nombre de planta toda industria que recibe leche y elabora algún derivado lácteo. Una empresa puede tener varias plantas elaboradoras.

La producción expresada en términos monetarios, implica un producto bruto aproximado de 1.200 millones de dólares. En el gráfico 15.34 muestra el destino de la producción láctea de Córdoba.

15.2.3.2.3. Concentración Industrial

En el territorio de la provincia se definen tres grandes cuencas lecheras: Las cuencas Sur, Noreste y Villa María. Esta última produce alrededor del 52% de los 2.300 millones de litros que genera la provincia y concentra un gran número de tambos y empresas. Expresada la producción de esta cuenca en términos monetarios, implica un producto bruto aproximado de US$ 600 millones, sobre un total de US$ de 1.200 millones que aporta este sector en la provincia. Cabe destacar que esta región ha sido centro de inversiones por parte de capitales de la industria en los últimos años.

Córdoba cuenta con 364 plantas elaboradoras concentradas en las tres cuencas donde se destacan los departamentos de San Justo y el departamento de San Martín por poseer el mayor número de ellas.

15.2.3.2.4. Indicadores de Productividad

La participación relativa de las tres principales provincias productoras de leche (Córdoba, Santa Fe y Buenos Aires) ha ido variando en función del tiempo, pues si bien todas han mostrado crecimiento en los últimos años, Buenos Aires perdió participación, explicado en parte por la mayor tasa de crecimiento de Santa Fe, mientras que Córdoba mantiene su posición al igual que Entre Ríos y La Pampa.

Córdoba, Santa Fe y Buenos Aires aportan aproximadamente el 30% de la producción nacional cada una de ellas, dejando el 10% restante a las demás provincias lecheras como son La Pampa, Entre Ríos y Tucumán.

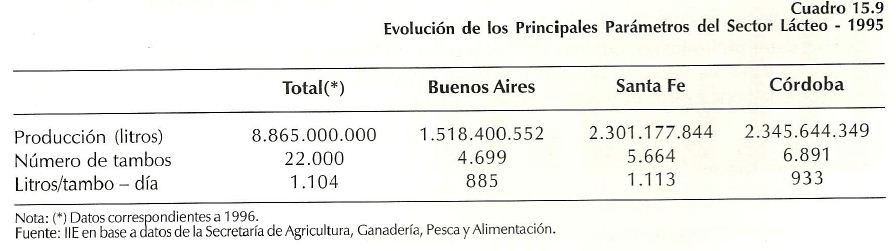

En el cuadro 15.9 se observa la importancia que poseen las principales provincias lecheras en lo referente a producción, números de tambo y la productividad por tambo. Obsérvese que Santa Fe es la provincia de mayor productividad promedio por tambo, a la que le sigue Córdoba y en un tercer lugar Buenos Aires.

La reducción del número de tambos simultáneamente con un aumento de la producción evidencia una clara mejoría en el aumento del rendimiento por tambo, los cuales han mejorado su eficiencia y se han adaptado al manejo de rodeos de mayor tamaño.

En el caso particular de Córdoba, el incremento ocurrido en el nivel de producción de leche entre 1988 y 1995 (34,65%) con una reducción en el número de tambos en un 31,79%, generando así un aumento de la productividad por tambo del 97,40%.

Si se mide la productividad en términos de kilogramos producidos por hectárea, la misma se incrementó en los últimos años en todas las provincias lecheras. Durante 1996, en Córdoba el promedio alcanzó los 90 kilogramos por hectárea, mientras que en Santa Fe fue de 133. En Buenos Aires promedió los 80 kilogramos.

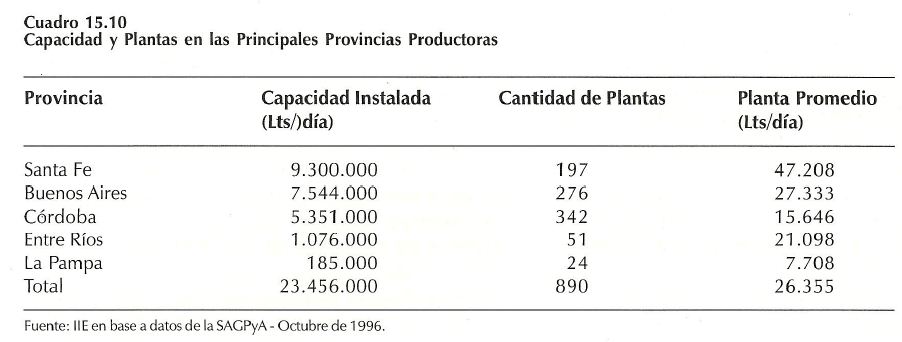

En cuanto a la capacidad instalada de cada provincia, Santa Fe lidera con un total de 9.300.000 litros por día, seguida por Buenos Aires y Córdoba. Sin embargo, al comparar el rendimiento promedio por planta, aquélla desmejora su posición ya que Santa Fe continúa manteniendo la primera posición y Córdoba desciende a la cuarta. Esto implicaría que los tamaños de plantas en la provincia de Córdoba son mucho menores que el resto de las provincias lecheras con excepción de La Pampa. En el cuadro 15.10 pueden observarse estas relaciones.

15.2.3.2.5. Exportaciones de la Provincia de Córdoba

Las exportaciones lácteas de la Provincia de Córdoba participaron con el 27,55% sobre el total nacional exportado por el sector en 1997. Las exportaciones lácteas representaron el 2,9% del total exportado por Córdoba y el 7,6 % de las Manufacturas de origen agropecuario. El valor exportado superó los 79 millones de dólares, mostrando un incremento del 78% respecto a 1996 y evidenció una tasa de crecimiento del 286,5% para el período 90/97. Sin embargo, estos volúmenes son poco significativos teniendo en cuenta el gran potencial que posee la provincia en la industria láctea.

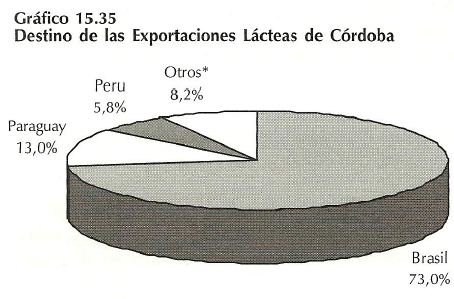

Las exportaciones del sector tienen como principal destino Brasil, quien es el gran motor de las ventas lácteas, absorbiendo el 73% en 1996. En segundo lugar se encuentra Paraguay, quien demandó el 13%. De esta manera, la región del Mercosur atrajo más del 86% de las exportaciones lácteas cordobesas. En el gráfico 15.35 puede observarse el destino de las ventas externas de productos lácteos.

15.2.3.2.6. Problemática del Sector Lácteo

Si bien el sector lácteo cordobés ha crecido de manera significativa durante la presente década, las entidades que representan a la producción y a la industria láctea en la provincia enfrentan una diversidad de dificultades, las cuales frenan el desarrollo del sector. Esta serie de obstáculos pueden resumirse en los siguientes aspectos:

ØInfraestructura

Dentro de este aspecto se destacan dos aspectos principales. El primero de ellos, hace referencia a la red vial, especialmente a la red de caminos secundarios y terciarios. Estos caminos son de tierra y al llover se dificulta el transporte de la leche. El aumento de la frecuencia en la recolección conjuntamente con el incremento del porte de los camiones recolectores pone de manifiesto la necesidad de poseer caminos en buen estado y con un mantenimiento constante.

Por otro lado, Córdoba se encuentra en la ruta obligada al Mercosur, presentando serias deficiencias sus grandes vías de comunicación. Las rutas nacionales y provinciales no se adecuan al intenso movimiento que impone el Mercosur. Se requieren autopistas, en especial la que une Córdoba, Villa María y Rosario. Este último aspecto es de vital importancia para facilitar la colocación de productos cordobeses en el mercado externo.

Existe un proyecto que prevé la construcción de un canal acuático desde Arroyito hasta el puerto de Rosario28. Este proyecto es bien visto por la industria láctea porque cruzaría todos los departamentos de producción lechera. Sin embargo, su alto costo y falta de definición concreta desalienta el interés de los protagonistas.

Además, Córdoba se encuentra en una ubicación privilegiada en comparación con otras provincias productoras debido a la cercanía que posee al mercado chileno y desde allí al sudeste asiático. Esta característica que aventaja a Córdoba debe ser tenida en cuenta por la industria para la penetración en mercados poco explotados y con gran potencial. Sin dudas que para que esto sea posible, se debe contar con una infraestructura acorde a las exigencias de mercados cada vez más competitivos.

El segundo punto hace referencia a la red eléctrica. El costo de la energía difiere considerablemente respecto de otros países o provincias. En Córdoba, la provisión de energía eléctrica está distribuida en cooperativas. En muchas zonas, estas cooperativas tienen tarifas muy diferentes a pesar de ser localidades vecinas. Tampoco se cuenta con una tarifa nocturna como en otras provincias. El mayor uso de maquinaria, como son los equipos de frío ha aumentado la incidencia de la energía en el costo de producción y tanto productores como industriales reclaman un marco regulatorio para este tema.

ØCosta Financiero

Otro de los aspectos que son planteados por los protagonistas de esta industria es la dificultad de acceso al crédito, el costo financiero que éste representa, la necesidad de la implementación de la modalidad de garantías recíprocas y en la creación de un fondo compensador.

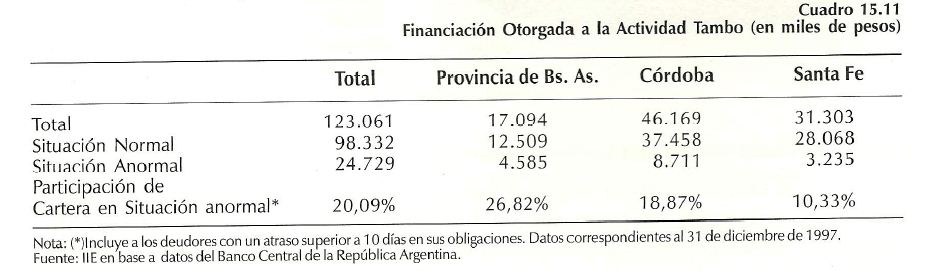

En lo referente a los préstamos otorgados al sector, las financiaciones otorgadas a diciembre de 1997 en el rubro Tambos29 alcanzaron 46 millones de pesos, lo que representa sólo el 6,54% del total otorgado al sector primario.

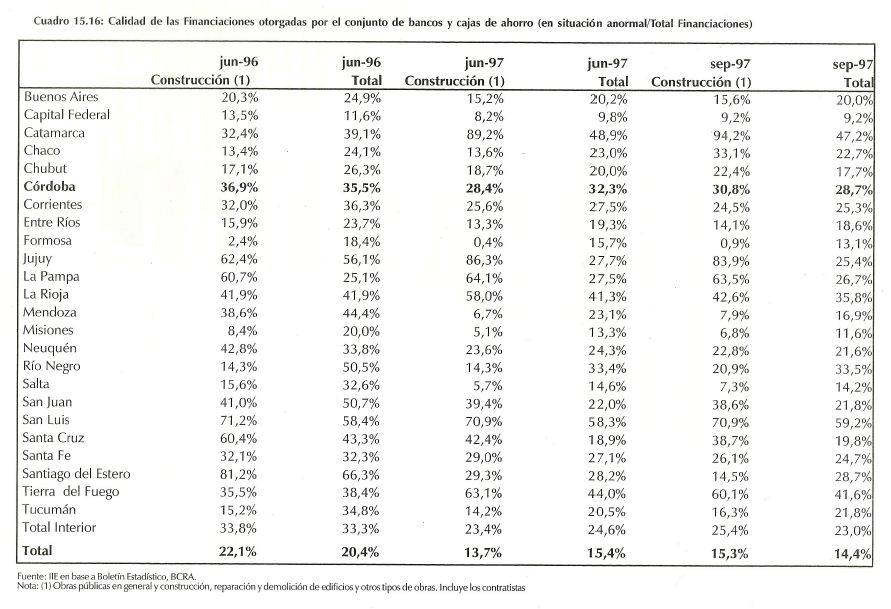

En cuanto a la situación de los deudores, Córdoba posee el 18,87% de su cartera de préstamos otorgados a tambos en situación anormal, mostrando una mejor calidad de sus financiaciones que el promedio nacional que la provincia de Buenos Aires. Sin embargo, al comparar Córdoba con Santa Fe, la provincia aparece en desventaja.

En el cuadro 15.11 pueden observarse estas comparaciones.

28 Ver <

29 No se incluyen establecimientos que desarrollan simultáneamente actividades agrícolas-ganaderas con un nivel semejante de significación económica.

ØLegislación Laboral

En materia de legislación laboral los productores reclaman la aprobación de la ley del tambero mediero. Este proyecto tiene como principal objetivo regular la forma asociativa entre el tambero-asociado y el empresario-titular.

El interés se concentra en la formulación de un contrato agrario entre las partes intervinientes en el cual se especifican y se hace referencia a la constitución de las sociedades, plazo, modalidades, responsabilidades, distribución de lo producido y disolución de las mismas.

Por otro lado, los industriales alientan la propuesta de flexibilización del mercado laboral, debido a que la incidencia de este costo es de importancia.

ØPolítica Impositiva

En materia de política fiscal, los reclamos se concentran en los pedidos de desgravaciones a las ganancias por inversiones, aranceles y reembolsos a las exportaciones, eliminación de las retenciones del IVA, la reducción de aportes patronales e indemnizaciones, como así también la reducción del impuesto inmobiliario rural.

En el tema específico de las retenciones del IVA, los productores sostienen que la alícuota del 50% sobre el IVA de la leche entregada a la industria no ha sido fruto de ningún análisis de matriz sectorial sino que ha surgido como respuesta a objetivos recaudatorios. Además, sostienen que la situación empeora si existe mayor capacidad de producción y si se enfrentan a inversiones destinadas a tecnificación y a aumentar la escala. Esto es porque los saldos a favor tienden a acumularse, restando capital de trabajo.

ØEducación y Capacitación

Durante los últimos años, la industria láctea aumentó sus exigencias de productividad y calidad. En este nuevo esquema de producción, los errores son cada vez menos tolerados y el factor humano interviene de manera especial en el logro de este objetivo. La formación del personal para desempeñarse en los complejos procesos de un tambo (ordeñe, detección de celos, inseminación, etc.) y la capacitación en las nuevas tecnologías se hacen tareas indispensables.

Por otro lado, en muchas localidades la industria láctea es el principal motor económico. La estructura de trabajo en los tambos obliga a muchas familias a radicarse en pequeños pueblos rurales donde el complejo educativo es deficiente. Por lo tanto, se hace necesario un adecuado nivel de educación, tanto primaria como secundaria, para los escolares de estas regiones rurales.

15.2.3.3. Perspectivas para la Industria Lechera Argentina

Se prevé que la producción de leche continúe con su tendencia creciente durante 1998. Por un lado, debido a la gran disponibilidad de pasturas y su bajo precio. Por otro lado, porque la capacidad instalada ha aumentado notablemente en los últimos años, lo que genera una demanda estructural en la industria.

Por su parte, el nivel de consumo interno está en los valores máximos históricos, por lo que no se espera que aumente en forma tan significativa como lo ha venido haciendo durante la presente década.

Las exportaciones al Brasil no parecen tener una perspectiva de aumento, al menos en el mediano plazo. A pesar de registrarse durante los últimos años un importante crecimiento en el consumo de lácteos por parte de Brasil, el mismo fue frenado por la situación económica que este país atraviesa. Por otra parte, el aumento de su producción nacional hará que las ventas hacia Brasil se realicen en un mercado cada vez más competitivo.

Sobre la base de los dos aspectos mencionados anteriormente, Argentina contará con un excedente de producción que posiblemente deberá colocar en mercados extra-Mercosur.

Se espera para esta actividad una continuidad en su crecimiento a un ritmo aproximado de un 5% anual hasta el año 2000, proyectando una oferta total cercana a los 10.500 millones de litros de leche anuales.

En una visión de largo plazo, las negociaciones para la constitución del Área de Libre Comercio de las Américas (ALCA) muestran un escenario positivo. Para el sector lácteo, ellas son de gran importancia, porque dentro de este grupo de países se encuentra México, principal importador del mundo de leche en polvo y fuerte comprador de otros productos lácteos. Entre los países andinos se destaca Venezuela que también adquiere cantidades importantes de leche en polvo y quesos.

Los alcances de estos acuerdos definirán las posibilidades de exportación del Mercosur hacia estos países. Si se obtienen preferencias importantes se podrá proveer productos lácteos en mejores condiciones que hasta el momento, lo cual permitirá competir desde una mejor posición con las exportaciones subsidiadas de Europa y Estados Unidos, y con las neozelandesas y australianas.

15.2.3.4. Conclusiones

Córdoba participa con un poco más del 26% sobre la producción nacional, convirtiéndola en la segunda provincia productora del país. Su participación relativa ha caído durante los últimos años, no como consecuencia de una disminución en la producción sino por el crecimiento de Santa Fe.

Si bien Córdoba es centro de un volumen importante de inversiones por parte del sector en los últimos años, todavía sus plantas tienen una capacidad promedio reducida con relación a las principales provincias productoras. Se hace necesario continuar incrementando la productividad de las plantas para así obtener economías de escala, otorgando mayor competitividad a los productos locales. Al igual que en el ámbito nacional, Córdoba tiene como principal comprador externo a Brasil. Esta dependencia con el país vecino conlleva un riesgo para el sector, ya que cualquier cambio en Brasil tendrá un impacto significativo en el desarrollo de la industria nacional.

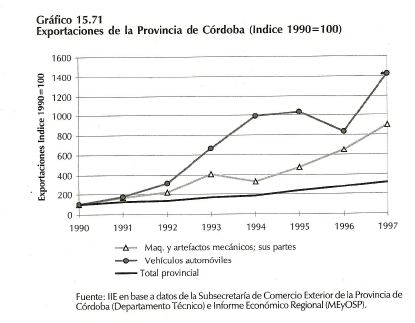

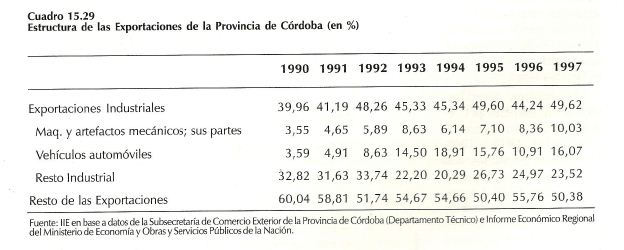

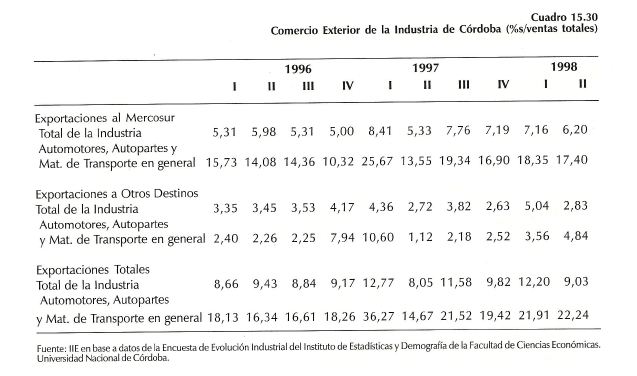

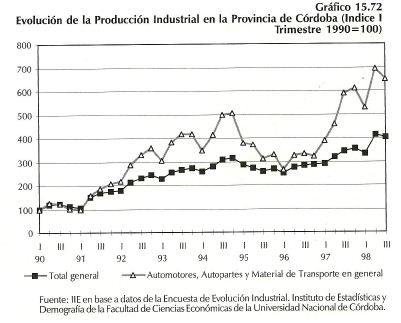

Es de importancia para el sector la colocación de sus productos en más y nuevos mercados. En el contexto internacional, existen mercados como México, Argelia y fundamentalmente los países del sudeste asiático, donde el grado de penetración es ínfimo y el potencial es considerable.