Balance de la

Economía Argentina

CAPITULO 1.7 - SECTOR AGROPECUARIO

1.7 Sector Agropecuario

El sector agropecuario posee una larga tradición e importancia en la economía argentina. Es una amplia fuente de divisas a través de una estructura productiva destinada a la exportación y de recursos fiscales mediante las retenciones, entre otros impuestos. Aunque su participación en el Producto Bruto Interno (PBI) se ha mantenido relativamente constante en los últimos años, su fuerte crecimiento ha generado valiosos efectos derrame hacia otros sectores económicos, principalmente los servicios.

1.7.1 Sector Agrícola

1.7.1.1 Resultados de la Campaña 2012/13

La campaña 2012/13 cerró con buenos resultados en términos generales para el total del país. Después de una campaña relativamente pobre en 2011/12 a causa de las malas condiciones climáticas, ésta culminó con un aumento en la producción de los principales granos: soja y maíz. Es destacable lo ocurrido con la campaña de trigo, que sufrió la menor superficie sembrada en 112 años, con la consecuente pérdida de producción.

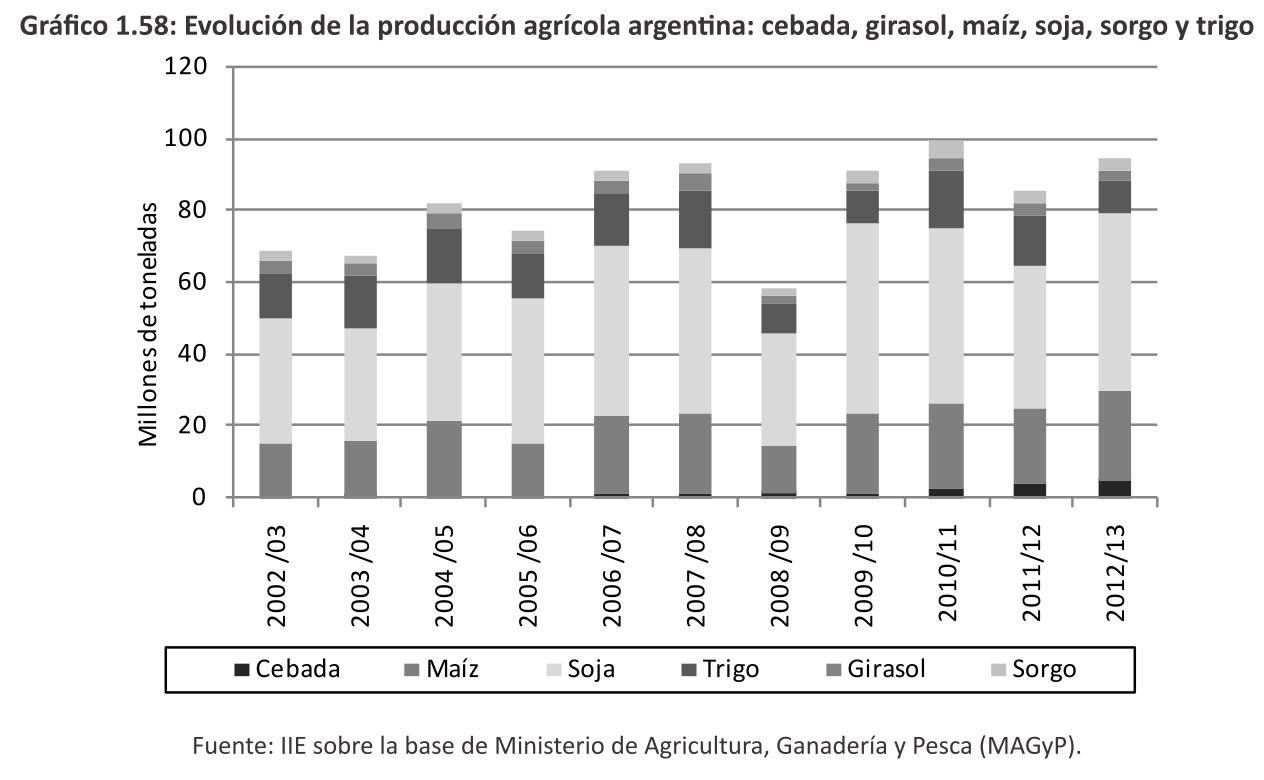

En el Gráfico 1.58 se presenta la evolución de la producción agrícola en Argentina, considerando cebada, girasol, maíz, soja, sorgo y trigo. La campaña 2012/13 terminó como la segunda de mayor producción para los cultivos seleccionados, alcanzando la cifra de 95.114.978 toneladas209.

Esta es explicada en un 52% por soja, 26% por maíz, 10% por trigo, 5% por cebada, 4% por sorgo y 3% por girasol. En las últimas cinco campañas, estas participaciones se han mostrado relativamente constantes: la cebada fue la que más creció, pasando de significar alrededor del 2% entre 2008/09 y 2010/11 al 5% en 2011/12 y 2012/13; este aumento fue en detrimento del trigo, que pasó del 13% promedio al 10% en 2012/13; el maíz aumentó del 24% promedio al 26% en la campaña pasada.

Si se compara la producción de los seis granos seleccionados (cebada, girasol, maíz, soja, sorgo y trigo) con la campaña anterior, se observa un crecimiento del 10% (9 millones de toneladas), aunque continúa siendo un 5% menor a la campaña 2010/11 que marcó el récord histórico.

El análisis grano por grano arroja resultados diversos. La producción de soja creció un 23% interanual, marcando la segunda mejor cosecha después de 2009/10 con 49,3 millones de toneladas; la cebada, con un crecimiento del 27% alcanzó las 5,2 millones de toneladas y el maíz, con 23% de crecimiento logró 24,8 millones. Estos últimos dos granos marcaron récords históricos de producción. Por otro lado, el sorgo cayó 5% (3,6 millones de toneladas) y el girasol 7% (3,1 millones). Un caso particular es el del trigo, cuya producción cayó un 48% en la campaña 2012/13, con 8,2 millones de toneladas, mientras el promedio entre 2002/03 y 2011/12 fue de 13,3 millones.

209 Pero si a esa producción, se le agrega arroz, algodón, maní, porotos secos, entre otros, se habría alcanzado casi 98 millones de toneladas. Esto sin tener en cuenta el maíz con destino forrajero.

En la provincia de Córdoba, la recuperación de la producción luego de la campaña 2011/12 en la que se sufrieron graves inclemencias climáticas, fue mayor a la nacional, llegando a significar la tercera mejor campaña para los cultivos seleccionados (maíz, soja, trigo, girasol y sorgo). Se alcanzó la producción de 23.797.377 toneladas de granos, un 46% más que la campaña anterior. Este mayor crecimiento provincial redundó en un aumento de la participación en el total nacional, que pasó del 21% en la campaña anterior al 26% en la campaña 2012/13. Esta mayor ponderación significó una recomposición de la posición perdida la campaña previa. Los dos cultivos que mayor incidencia tuvieron en este aumento de la participación son maíz, que pasó de significar el 23% del total nacional al 40%, y sorgo, que pasó del 24% al 38%.

Durante la última campaña 2012/13, el 48% de la producción fue soja y 41% maíz, los cultivos más importantes de la provincia. El sorgo aportó 6% y el trigo 5%, mientras el girasol aporta un porcentaje muy pequeño, 0,3%. Si se toma en cuenta el promedio de las últimas cinco campañas, el aporte de la soja al total es significativamente mayor, 57%; el aporte del maíz es 33%, es decir que en la campaña 2012/13 tuvo un crecimiento considerable. El trigo aportó el 6% (más que en la última campaña) y el sorgo 5%. El girasol aportó el 0,4%.

Otro cultivo de importancia para la provincia de Córdoba es el maní, ya que es la principal productora del país y la única que concentra la industria procesadora. La producción en la campaña 2012/13 alcanzó las 935 mil toneladas, un 36% más que la campaña anterior y un 32% más que el promedio de las últimas cinco campañas, lo que marcó un nuevo récord histórico. Este valor representó el 91% del total producido en el país.

A continuación se analizarán los factores que dieron origen a los volúmenes de producción a nivel nacional: superficie implantada y rendimiento. En el Gráfico 1.60 se aprecia la evolución de la superficie implantada a nivel nacional, que llegó a 30.406.878 hectáreas acumulando las áreas para los cultivos de cebada, girasol, maíz, soja, trigo y sorgo, un 3% menos que en la campaña anterior que había marcado un récord histórico. De ese total, 66% fueron destinadas a soja, 12% a maíz, 10% a trigo, 6% a cebada, 5% a girasol y 4% a sorgo.

Respecto a la campaña anterior solo dos cultivos aumentaron su superficie implantada: soja, que pasó de 18,7 millones de hectáreas a 20,0 millones (+7%) y cebada, que pasó de 1,2 millones a 1,9 millones (+53%). Los otros cultivos perdieron en superficie: sorgo 8%, girasol 10%, maíz 26% y trigo 32%, que presentó la peor campaña en cuanto a superficie sembrada en 112 años.

Sin embargo, es importante también analizar el porcentaje de superficie cosechada del total sembrado. En cuanto al maíz se cosechó el 93% de la superficie implantada, porcentaje cercano al histórico, en lo que a maíz comercial se refiere. En sorgo se alcanzó un 77% de la superficie implantada (este cultivo presenta menor área cosechada, porque una parte es consumida en forma directa como alimentos para los animales), también mayor al promedio de las últimas diez campañas (73%). Para el trigo se observó un alto nivel de cosecha �en línea con la tendencia histórica- cercana al 98%, aunque el área implantada fue la menor en un largo periodo de tiempo. En el caso de la soja, se verificó un pérdida del 3% del área implantada que no fue susceptible de cosecharse, siguiendo la tendencia de la última década; mientras en girasol se cosechó el 98% y en cebada el 91%, ambos en línea con los últimos años.

Para el caso de la provincia de Córdoba, Gráfico 1.61, se observa un aumento del 4% de la superficie sembrada respecto a la campaña anterior. Esto la posiciona como la segunda campaña con mayor superficie implantada después de 2007/08, con 7,4 millones de hectáreas.

Un hecho a remarcar es que la superficie implantada con trigo descendió un 4%, una proporción baja respecto al 32% que disminuyó a nivel nacional. Quizás la razón de ello es que los productores cordobeses habían ajustado esa variable los años anteriores. También cayó el área destinada al cultivo de soja (4%), mientras el girasol mostró la caída más abrupta con un 25% menos que en la campaña anterior. El área destinada a sorgo creció un 22% y la destinada a maíz un 34%, alcanzando un récord de hectáreas sembradas con 1,7 millones.

En cuanto al porcentaje total cosechado, el análisis a nivel nacional se aplica a la provincia en términos generales, aunque en el caso del sorgo y el maíz una mayor proporción del área es utilizada para forraje (alimento para animales).

En lo que respecta a rendimientos, en el Gráfico 1.62 se presentan las cifras a nivel nacional para las últimas campañas. En particular, en la campaña 2012/13 tres cultivos de los seleccionados redujeron los rendimientos: sorgo, cebada y trigo. Alcanzaron los 4.085 kg/ha en sorgo, 3.038 kg/ha la cebada y 2.939 el trigo. Al mismo tiempo otros tres cultivos aumentaron sus rendimientos: el girasol logró 1.916 kg/ha, el maíz 7.248 kg/ha y la soja 2.539 kg/ha.

En el caso de Córdoba, todos los cultivos analizados aumentaron sus rendimientos en la campaña 2012/13, después de una campaña 2011/12 donde todos se habían visto disminuidos. Se alcanzaron 2.073 kg/ha en girasol, 6.814 kg/ha en maíz, 2.489 kg/ha en soja, 2.918 kg/ha en trigo y 5.550 kg/ha en sorgo.

1.7.1.2 Perspectivas para la Campaña 2013/14

La campaña 2013/14 comenzó con una fuerte sequía que afectó a la mayoría de la superficie agrícola del país, exceptuando la zona centro-sur de Entre Ríos y el sureste y centro de Buenos Aires. Los cultivos de invierno fueron los más perjudicados, aunque también se atrasó la siembra de los cultivos estivales, particularmente maíz. Ante esta situación los productores optaron por sustituir la siembra de maíz de primera por soja.

Finalizada la cosecha de trigo, la Bolsa de Cereales de Buenos Aires (BCBA) informó que la producción final de la campaña 2013/14 fue de 10.100.560 toneladas, lo que implica un crecimiento del 23%. Sin embargo, vale récordar que la base de comparación de la campaña 2012/13 fue muy baja, y la producción continúa siendo un 25% más baja que el promedio de las campañas 2001/02-2011/12. De acuerdo a la misma fuente la superficie sembrada alcanzó las 3,6 millones de hectáreas, 14% más que en la campaña previa, y se cosechó el 94% de la superficie implantada. Los rindes se ubicaron cercanos a los de la campaña anterior con 29 qq/ha.

La provincia de Córdoba sufrió las consecuencias de la sequía más que a nivel nacional. La Bolsa de Cereales de Córdoba (BCC) estima una producción de 716.586 toneladas, 35% menor a la campaña anterior, consecuencia de una merma en los rindes promedio por hectárea que cayeron 36% intercampaña y se ubicaron en 15,5 qq/ha. La superficie implantada creció un 12% aunque gran parte se perdió debido a las malas condiciones climáticas, y la superficie cosechada creció solo un 2%.

En cuanto a la cebada, el Ministerio de Agricultura, Ganadería y Pesca (MAGyP) informó que la superficie implantada disminuyó tanto a nivel nacional como en la provincia. En el total del país se sembraron 1.355.125 hectáreas (25% menos que en la campaña anterior) y en Córdoba 15.700 hectáreas (61% menos que en la campaña anterior).

El cultivo de garbanzo que había mostrado un fuerte crecimiento en la provincia sufrió en la campaña 2013/14 una disminución del 44% en la superficie implantada según la BCC, alcanzando las 21,5 mil hectáreas. Los rindes cayeron un 32% consecuencia de las malas condiciones climáticas, lo que concluyó en una caída de la producción del 57% (29 mil toneladas).

Por el lado de los cultivos de verano, el maíz comenzó la campaña con una caída en la superficie implantada a nivel nacional del 10% según la Bolsa de Cereales de Buenos Aires (BCBA). La superficie implantada llegó a 3,3 millones de hectáreas (según el MAGyP la caída fue de 7%).

Dos motivos llevaron a esta reducción: en primer lugar la falta de reservas hídricas en el mes de octubre de 2013 provocó que se perdiera la época óptima para el cultivo del maíz temprano, inclinándose los productores hacia la soja. Por otro lado, el costo de implantación del maíz es alrededor del doble de la soja, por lo que el productor, al tomar decisiones en base a su capacidad financiera, se inclinó más hacia la oleaginosa.

En la provincia de Córdoba, la superficie implantada cayó un 10% según la BCC a 1,5 millones de hectáreas. A pesar de la caída en la superficie sembrada, el Departamento de Agricultura de Estados Unidos (USDA) estima que la producción argentina en la campaña 2013/14 será de 24 millones de toneladas.

El principal cultivo del país, la soja, aumentó para la campaña 2013/14 la superficie implantada en un 2%, superficie que no se utilizó para el cultivo de maíz. Llegó así a una superficie sembrada de 20,35 millones de hectáreas según la BCBA. Se espera una producción de 53 millones de toneladas, mientras las estimaciones del USDA arrojan una producción de 54 millones de toneladas en el país.

En la provincia de Córdoba se implantaron 4,9 millones de hectáreas con soja, marcando un crecimiento del 6% respecto al año anterior. Comenzada la cosecha de girasol 2013/14, se obtuvo una superficie sembrada de 1,48 millones de hectáreas, es decir, 11% menos que en la anterior campaña. Se espera una producción de 2,3 millones de toneladas, con una disminución interanual de 27%.

En Córdoba, el MAGyP estima una reducción de la superfici e sembrad a d e 45% , co n 2 2 mil hectáreas. En cuanto al sorgo, el MAGyP estima que la superficie sembrada alcanzaría los 1,07 millones de hectáreas, lo que significa una disminución de la superficie del 7% a nivel nacional. Para la provincia la BCC estima una caída de la superficie sembrada de 2%, llegando a 291 mil hectáreas. Por último, en cuanto al maní, la BCC releva una caída en la superficie sembrada a nivel nacional, que alcanza las 341.507 hectáreas, 92% en la provincia de Córdoba. Esto implica que la superficie nacional cayó un 12% mientras la superficie en la provincia se redujo un 11%.

1.7.1.3 Evolución de precios

Si se analiza el precio FOB Puertos Argentinos (ver Gráfico 1.64) de los tres principales granos, maíz, soja y trigo, se aprecia cómo se incrementan desde fines de 2003, aunque no se debe soslayar la caída hacia fines del 2008 por la crisis internacional, que se extendió durante todo 2009 y retomó la senda del crecimiento en 2010, gracias a los fuertes fundamentales del mercado. La importante alza de los precios a nivel internacional responde especialmente a las presiones de demanda que se generan a partir del mayor uso de granos para consumo humano o animal y para bioenergía.

Particularmente en el caso del maíz, la expectativa de una cosecha récord en Estados Unidos de 353 millones de toneladas fue la principal causa que llevó a la caída de los precios hacia la segunda mitad de 2013. Por otro lado, la Agencia de Protección Ambiental (EPA) de dicho país propuso una reducción en la cantidad de etanol que se debe producir en 2014 de acuerdo al Programa de Combustibles Renovables (RFS). La conjunción de mayor oferta y menor demanda en el principal mercado de maíz del mundo está impulsando su precio hacia abajo. De esta forma, el precio FOB en nuestro país cayó en promedio 10% en 2013 respecto a 2012. El menor precio registrado fue 207US$/tn en noviembre.

En el caso de la soja, los precios FOB en Puertos Argentinos se mantuvieron relativamente constantes durante 2013 en torno a las 536US$/tn, después de haber llegado a los 650US$/tn a mediados de 2012. En la comparación interanual, el precio de exportación cayó un 4%.

En cuanto al trigo, después de atravesar el primer semestre de 2012 con precios deprimidos, hacia finales de ese año comenzó una rápida recuperación. Durante 2013 el precio FOB se mantuvo alrededor de los 325US$/tn, con un aumento interanual del 11%.

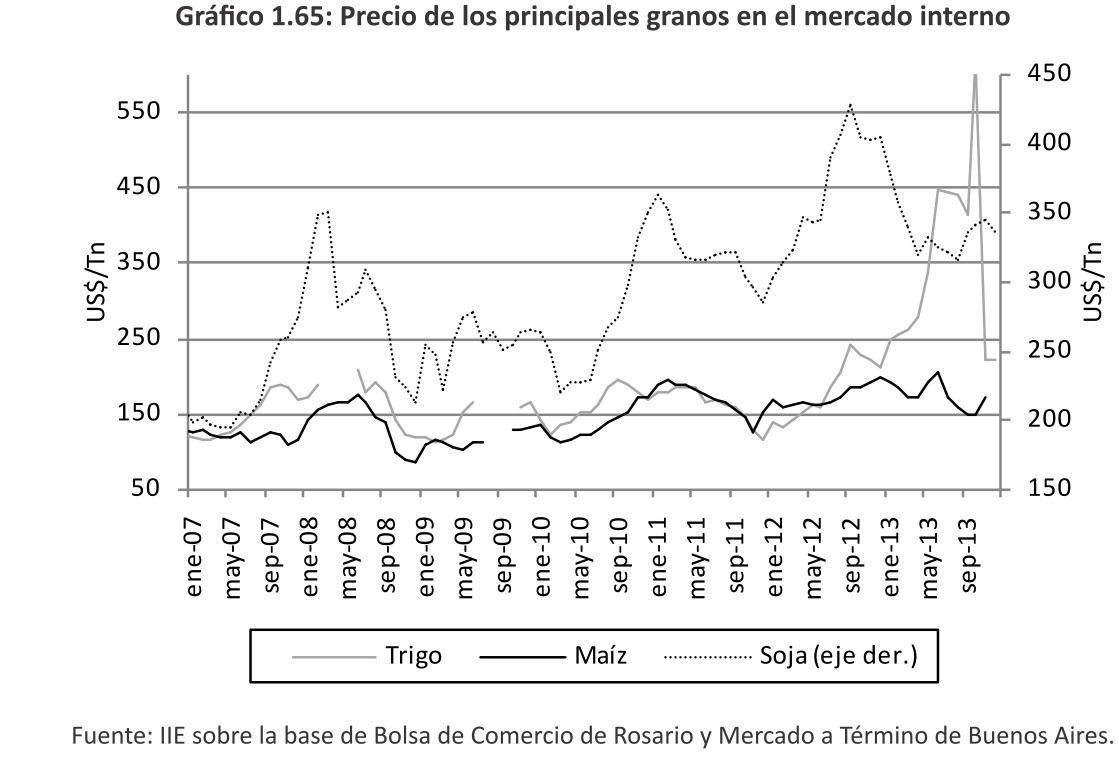

En el Gráfico 1.65 se muestran los precios internos (representados por los precios en dólares de la Cámara Arbitral de Rosario) que ya son precios FAS210. Lógicamente, muestran un comportamiento similar al de los FOB, pero en un nivel más bajo, afectados por las retenciones, aunque las particularidades del mercado interno (oferta y demanda) son causa de ciertas diferencias.

Es importante destacar la falta de cotización para trigo y maíz en muchos meses desde 2010 a esta parte. Esto no hace más que confirmar la falta de transparencia en dos mercados, lo que no debería suceder. En ellos se otorga a los compradores internos (principalmente industrializadores, pero también exportadores) una renta sin mediar ningún esfuerzo ni riesgo más allá que el de la demanda del bien. En el gráfico se sustituyeron los datos vacíos con los precios promedio disponibles para esos meses que brinda el Mercado a Término de Buenos Aires (MATBA)211.

En el año 2013, el precio promedio en dólares del trigo en el mercado interno se incrementó un 80%, lo que lo posicionó como el grano cuyo precio se elevó en mayor grado. El maíz aumentó un 1% mientras el precio de la soja cayó un 8%.

El precio del trigo llegó a los 445US$/tn en promedio en junio de ese año consecuencia de las malas cosechas y las dudas sobre si el stock acumulado alcanzaría a satisfacer o no el mercado domestico212.

210 Free aside ship = libre al costado del barco.

211 Si bien no es técnicamente correcto, permite tener una imagen aceptable de la realidad. Los precios disponibles son aquellos que se utilizan en los contratos a término.

212 Un análisis detallado de lo que pasaba en ese momento se puede encontrar en http://agronegociosyeconomia.

blogspot.com.ar/2013/05/que-pasa-en-el-mercado-del-trigo.html.

Finalmente no se llegó a importar el cereal aunque se cancelaron exportaciones, y ante la nueva cosecha 2013/14 en noviembre los precios disminuyeron. En diciembre de 2013 los precios llegaron a encontrarse solo un 5% por encima de los precios de diciembre 2012 (221US$/tn).

Los precios internos del maíz experimentaron una abrupta caída hasta mediados de año. En agosto los precios se encontraron un 8% por debajo de los del mismo mes de 2012. Posteriormente mostraron una recuperación, llegando en diciembre a los 171US$/tn.

Por último, la soja finalizó el año 2012 con precios altos (409US$/tn promedio entre agosto y diciembre), pero en solo cuatro meses perdió un 21% llegando en abril a 319US$/tn. A partir de allí tuvo una recuperación, y terminó en diciembre con un precio de 335US$/tn.

La intervención pública en los mercados se hace manifiesta en el diferencial de precios que existe entre los mercados domésticos y los internacionales. En el Gráfico 1.66 se muestra la diferencia en los precios de cada grano en el primer contrato a futuro disponible entre el MaTBA y Chicago.

Estas diferencias deberían estar alrededor de 35% para soja, 20% para maíz y 23% para trigo debido a que esas son sus alícuotas de retenciones. Se observa que la diferencia más estable ha sido la de la soja, que aunque con oscilaciones se ha mantenido en un rango de entre 25% y 40%. Generalmente suele estar por debajo del 35% ya que el precio interno está definido por la capacidad de pago de la industria, la cual exporta productos procesados (aceite, harinas) que tienen una retención de 32%, brindándole un apalancamiento financiero para poder adquirir soja, es decir, compran la materia prima a un 35% menos, pero luego venden la mercadería con un 32% menos. Sin embargo, durante gran parte de 2013 (febrero a agosto) el precio interno de la soja se mantuvo más bajo que el precio FAS, es decir que el diferencial con el mercado internacional fue mayor al 35%, esto podría ser consecuencia de la buena cosecha de ese año.

Por el lado del maíz el diferencial se mantuvo entre 30% y 40% hasta abril, es decir que el grano internamente estaba más barato que el precio FAS. A partir de septiembre de 2013 el diferencial disminuyó a menos de 20%, incluso llegando a valores negativos entre noviembre y diciembre. Esto quiere decir que el precio del maíz interno fue mayor al internacional, aunque las retenciones deberían implicar un precio más bajo. Una razón de ello, puede ser que el gobierno había autorizado un monto elevados de granos para exportar, lo cual incentivó la compra por parte de exportadores y llevó a pagar un precio superior.

Por último, el diferencial existente entre los precios internos y externos del trigo se ha comportado de manera muy particular. Desde enero de 2013, la mala cosecha provocó que los compradores internos tuvieran que competir para adquirir el grano, impulsando su precio hacia arriba.

Hacia finales de febrero, el diferencial con los precios de Chicago pasó a ser negativo, es decir que el trigo se comercializaba a precios mayores internamente que en el extranjero. En octubre de 2013 el precio interno estuvo en promedio 144% por encima del internacional.

Por último, se analiza la cantidad de quintales de granos necesarios para adquirir un tractor de 100 HP como ejemplo de la capacidad de compra de los granos. Por ejemplo, en diciembre de 2001 se necesitaban 3.084 quintales de trigo, luego en julio de 2008 eran 1.794 quintales, y en octubre de 2013 eran necesarios 1.084 quintales, fruto del fuerte incremento de los precios.

Para maíz, en diciembre de 2001 se debían entregar 3.847 quintales, en julio de 2008, 2.414, y en octubre de 2013, 3.575 (casi tanto como en 2001). En soja, eran 1.955 en 2001, baja hasta 1.332 en 2008, y luego vuelve a subir hasta 1.582 quintales en octubre de 2013.

1.7.1.3.1 Perspectivas de precios

El año 2013 estuvo marcado por un amesetamiento o caída en los precios de los principales granos producidos por Argentina. Mientras el precio internacional de la soja y del trigo �aunque con mayor variabilidad- se mostraron estables, el maíz sufrió una fuerte caída: 10% en promedio respecto a 2012.

A continuación se analizan los principales factores que influyen en la formación de los precios de los principales productos agrícolas argentinos y sus expectativas para 2014.

Una primera variable que influye en la formación de los precios es el crecimiento mundial, ya que una recesión como la ocurrida en 2009 retraería la demanda e impulsaría a los precios a la baja. Sin embargo, de acuerdo a las perspectivas del Fondo Monetario Internacional, se espera que la economía mundial continúe su crecimiento, en gran medida gracias a la recuperación de las economías avanzadas, aunque con una desaceleración en el crecimiento de China.

Otro aspecto de importancia es la política monetaria mundial. De acuerdo a Frankel (2006) las tasas de interés reales bajas impulsan a los precios al alza de tres maneras: i) reduciendo el incentivo a producir en el presente respecto al futuro; ii) aumentando el deseo de las empresas a mantener inventarios y iii) alentando a los especuladores a ingresar a los contratos de commodities. De acuerdo al Comité Federal de Mercado Abierto (FOMC por sus siglas en inglés), organismo que fija la política monetaria para Estados Unidos, se espera que la tasa de interés se mantenga en el rango de 0% a 0,25% durante 2014, con un primer aumento recién en 2015.

La política cambiaria que siga Estados Unidos frente a Europa también impactará en los precios de los commodities: una depreciación del dólar frente al euro provocaría un aumento, ya que los precios están nominados en dólares. En base a los contratos de futuros de Chicago, se espera que la relación dólar/euro se mantenga constante a lo largo del año en alrededor de 1,36 dólares por euro.

Otro aspecto a tener en cuenta -y de gran importancia- es el clima, que afecta directamente a la producción agrícola. Para la campaña 2013/14 se espera un crecimiento en la producción mundial de soja, maíz y trigo respecto a la campaña anterior. Respecto al maíz, Estados Unidos espera una cosecha récord de 353,72 millones de toneladas, un 29% mayor a la anterior campaña. Este aumento en la oferta se suma a una demanda por parte de los principales importadores (especialmente China) que se espera aumente en una proporción mucho menor debido a una mayor producción local. De esta forma se espera una caída en las exportaciones de los principales exportadores mundiales. La relación stock/consumo en Estados Unidos se ubicará en su máximo valor en los últimos cuatro años, 11% (ver Gráfico 1.67). Las estimaciones del USDA muestran una caída de los precios del maíz en granja de entre 30% y 39% para 2014.

Por el lado de la soja, se espera que la relación stock/consumo en Estados Unidos permanezca igual al 2013 (4,5%), aunque con un fuerte aumento en la producción. Otros productores importantes como Argentina y Brasil también incrementarían su producción, al punto que se pronostica que este último superará a Estados Unidos como el primer productor mundial (90 millones de toneladas). Se espera que la producción mundial crezca un 7% mientras que el consumo lo haga un 4%; y de la misma manera la producción de Estados Unidos crecería 8% y el consumo 1%. Este aumento de la oferta mayor al de la demanda induciría una caída en los precios en 2014, que según el USDA sería de entre 7% y 17% en granja.

En cuanto al trigo se espera para 2014 un aumento en la producción mundial del 9%, guiado por algunos de los mayores exportadores del cereal (Canadá, Australia, Rusia, Kazajstán, Ucrania), mientras que el consumo mundial aumentaría en un 4%. En Estados Unidos la producción disminuiría un 6% y el consumo 9%. Es decir, el uso del cultivo crecerá menos que su producción, arrastrando los precios a la baja. Se espera que los precios al productor caigan en el país norteamericano entre 11% y 14%.

En base a las variables analizadas �crecimiento, tasa de interés, tipo de cambio y clima- es que se realizan las estimaciones de precios para 2014. Los contratos de futuros en Chicago muestran esta tendencia decreciente de los precios. Para el maíz se espera un precio promedio en 2014 de 174US$/tn, entre un 20% y un 25% menor al precio promedio del año anterior. Para la soja el precio promedio en 2014 sería de 448US$/tn, con una tendencia decreciente, cayendo entre 8% y 20% respecto a los valores mensuales de 2013. Para el trigo se espera un precio promedio en el año de 216US$/tn con una muy leve tendencia creciente, lo que significa un precio entre 11% y 15% menor al de 2013.

Estos valores presentados son guías basadas en las variables descriptas y trabajando con los contratos a futuro, por lo que deben ser seguidos de cerca por cualquier modificación que altere los supuestos. El objetivo fundamental es destacar que la tendencia para 2014 es bajista para los principales granos producidos en Argentina según las actuales condiciones.

1.7.1.4 Valor de la producción

En este apartado se cuantifica el valor de la producción para Argentina y Córdoba. Se consideran cinco de los cultivos mencionados previamente: girasol, maíz, soja, sorgo y trigo, y los precios utilizados son los que corresponden al período de cosecha.

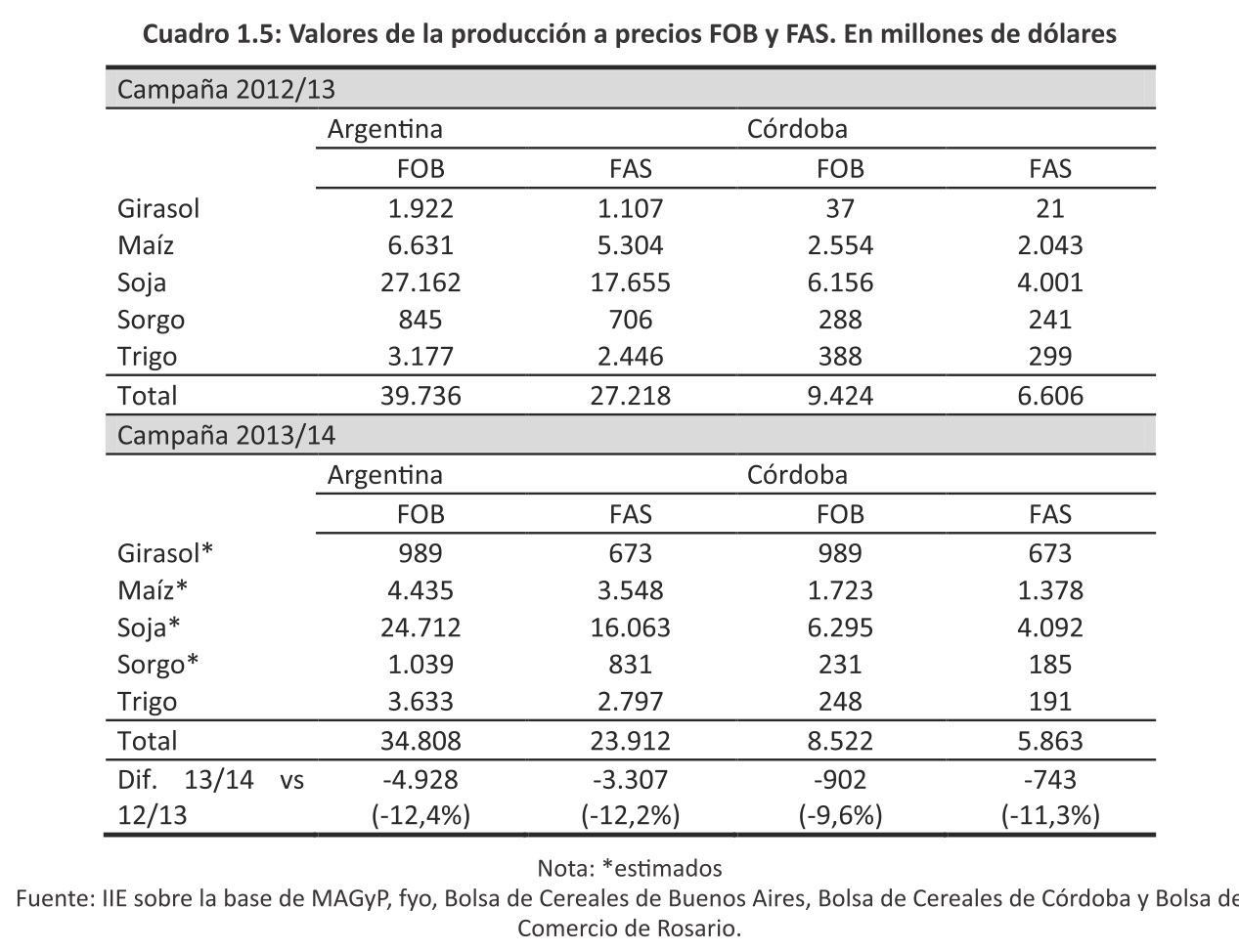

Los valores de la producción que se pueden obtener a nivel nacional y provincial se muestran en el Cuadro 1.5. Cabe aclarar que se calcularon dos montos, uno a partir de los precios FOB213 que representaría la riqueza total que ingresa al país y otro utilizando precios FAS214 que se aproximaría al agregado total que reciben los productores.

Se espera que el valor de la producción total para la campaña 2013/14, tanto a precios FOB como FAS caiga alrededor de un 12% respecto a la campaña anterior. La causa principal de esto es la expectativa de caída en los precios de los granos, ya que se esperan cantidades producidas superiores en la mayoría de ellos. Los contratos a futuro en Chicago para maíz cotizan un 34% por debajo de los del año anterior, mientras para soja la caída esperada es de 14%. En girasol y sorgo los precios FOB oficiales se encuentran 31% y 7% más bajos que el año anterior respectivamente, mientras para el trigo la caída en el precio FOB fue de 2%.

El valor total de la producción del país alcanzará los US$34.808 millones a precios FOB y US$23. 912 millones a precios FAS. La soja aportará el 71% de este monto y significará el 55% de la producción. El maíz aportará el 13%, el trigo el 10%, y el girasol y el sorgo 3% cada uno.

Para Córdoba la ecuación está más concentrada en soja y maíz: 73,9% y 20%, respectivamente, es decir, un 94% del total lo aportan estos dos granos.

213 FOB = Free on board, significa el precio por poner la mercadería arriba del barco y los demás costos quedan a cargo del comprador.

214 FAS = Free alongside ship, significa poner la mercadería al lado del barco y se obtiene a partir de descontar al FOB los gastos de carga del puerto y los derechos de exportación. En este ejemplo, sólo se descontaron los derechos de exportación.

1.7.1.5 Exportaciones y retenciones

El sector agrícola tiene una gran importancia tanto para la generación de divisas como para el sostenimiento de los ingresos del Estado mediante retenciones, entre otros tributos. En el Cuadro 1.6 se pone de manifiesto esta importancia, mostrando los montos exportados de los principales granos y derivados a nivel nacional.

El valor de las exportaciones de poroto de soja aumentó un 40% en un año fruto del aumento en la producción. El monto exportado ascendió a US$4.431 millones mientras el año anterior había sido de US$3.158 millones. También aumentaron las exportaciones de los principales derivados de la soja: aceite y harina. Su crecimiento fue menor al del poroto, 4% en aceite producto de los menores precios internacionales y 12% en pellets. El complejo sojero aportó en 2013 US$20.654 millones.

A pesar de los menores precios internacionales, las exportaciones de maíz crecieron 27% en un año de la mano de las mayores cosechas. También aumentaron las exportaciones de cebada (20%) y girasol (44%). Igualmente el valor exportado del aceite de girasol cayó un 42% en 2013 debido a la caída del precio en los mercados internacionales.

Consecuencia de la mala campaña triguera, las exportaciones del cereal cayeron 73% en 2013, y totalizaron US$785 millones. Las exportaciones de harina de trigo sufrieron una caída aún mayor (83%), con US$59 millones en el año.

Con todo, las exportaciones de los complejos de estos seis granos analizados llegaron a US$29.639 millones, marcando un crecimiento del 5% respecto a 2012.

Solo estos cultivos significaron el 36% de las exportaciones totales del país en 2013, y el 60% del total de exportaciones primarias y de manufacturas de origen agropecuario.

En cuanto al aporte que hacen las exportaciones de estos productos a las arcas públicas, en 2013 ingresaron mediante retenciones alrededor de US$8.600 millones, y en 2012 US$8.000 millones.

1.7.1.6 Rentabilidad en la provincia de Córdoba

En este apartado se analizará la evolución de la rentabilidad del sector agrícola en la provincia de Córdoba y los factores que influyen sobre la misma. Se tienen en cuenta los tres cultivos más importantes de la provincia: soja, maíz y trigo. Para un desarrollo detallado de la metodología remitirse a El Balance de la Economía Argentina 2012.

El margen bruto se define como la diferencia entre los ingresos brutos de cada grano para una hectárea y los gastos directamente vinculados a las tareas productivas de siembra y control de malezas e insectos, de cosecha y de comercialización.

En el Cuadro 1.7 se muestra el margen bruto promedio anual para soja en departamentos seleccionados, medido en quintales de soja. Es decir, se refleja el número de quintales de soja que obtiene un productor por cultivar una hectárea de soja.

La zona sudeste de la provincia (representada por el departamento Marcos Juárez en el cuadro) es la que mejores condiciones presenta para la actividad agrícola. Los altos rindes de los cultivos y la cercanía al puerto son factores que influyen para que el margen bruto obtenido sea el más alto de la provincia en todos los cultivos analizados. Entre enero y septiembre de 2013 el margen bruto por hectárea de soja obtenido en ese departamento alcanzó los 20,3 quintales de soja, el más alto de la serie analizada. Le siguen en margen bruto para ese año los departamentos de San Justo (zona Este), Gral. San Martín (zona Centro), y por debajo Colón (zona Norte) y Río Cuarto (zona Sur).

Los márgenes mostraron en 2013 un aumento respecto al año anterior (año de malas condiciones climáticas). Para el departamento Marcos Juárez fue el año de mayores márgenes de la serie, mientras San Justo alcanzó mejores resultados en los años 2009 y 2010, Gral. San Martín en 2009 igual que Colón, y Río Cuarto en 2010. Este hecho resalta la heterogeneidad presente dentro de la provincia.

Por el lado del maíz (Cuadro 1.8), Marcos Juárez también se posiciona como el departamento con mayor margen bruto. Un productor de esa zona en campo propio obtuvo alrededor de 50 quintales de maíz por hectárea como margen bruto. Lo siguen en orden San Justo, con 37,2 quintales por hectárea, Gral. San Martín con 35,6, Colón con 22,8 y Río Cuarto con 22,3.

Para los productores del departamento Gral. San Martín, el año 2009 fue el que mayor margen bruto les brindó, mientras para el resto de los analizados fue el año 2010. Comparado con 2012, los márgenes obtenidos en todos los departamentos crecieron en 2013.

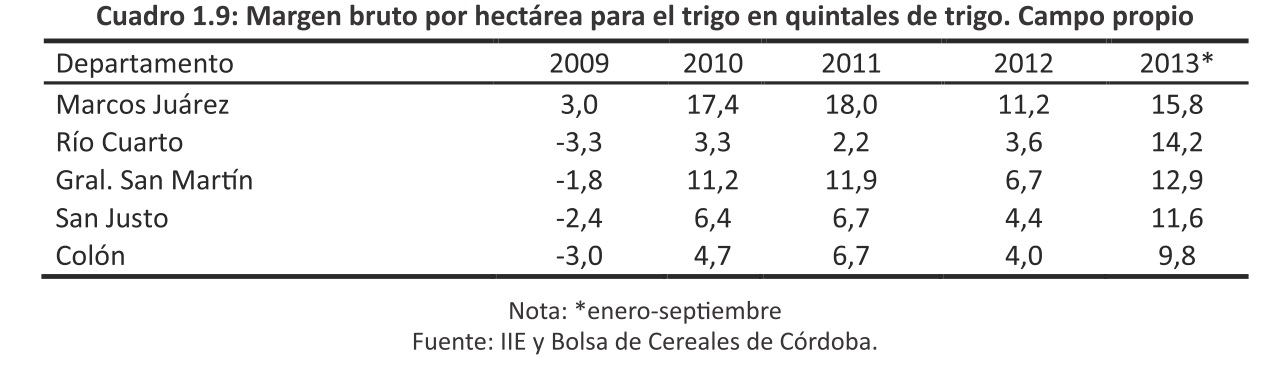

Los márgenes obtenidos mediante el cultivo de trigo (Cuadro 1.9) fueron en 2013 los más altos de los analizados debido a los altos precios que rigieron por la escasez del cereal (exceptuando los obtenidos en el departamento Marcos Juárez en los años 2010 y 2011). En 2009, solo este departamento obtenía un margen positivo por el cultivo de trigo, mientras en los otros cuatro analizados se tenían pérdidas.

Un productor en Marcos Juárez obtuvo en 2013 unos 15,8 quintales de trigo por cada hectárea que sembró con este cultivo, en Río Cuarto 14,2, Gral. San Martín 12,9, San Justo 11,6 y Colón 9,8. Vale resaltar que diferente a los cultivos estivales analizados, para el caso del trigo las zonas que mayores márgenes presentan son en orden: Sudeste, Sur, Centro, Este y Norte.

Si se considera el margen bruto en campo arrendado los resultados varían ligeramente. En el caso de la soja, solo tres de los cinco departamentos analizados presentan resultados positivos en 2013: Marcos Juárez, San Justo y Gral. San Martín. Colón tiene los márgenes más bajos, y desde 2009 son negativos.

En el caso del maíz, si se tiene en cuenta el costo del alquiler, el productor de San Justo es el que mayores márgenes obtiene debido a los altos arrendamientos en el sudeste provincial. En 2013 todos los departamentos seleccionados mantuvieron márgenes positivos, aunque en 2011 y 2012 solo San Justo presentó resultados positivos.

Por último, si se tiene en cuenta el costo del arrendamiento en el cálculo del margen bruto del trigo, los productores del departamento Río Cuarto son los que mayores márgenes obtienen, seguidos por los de Gral. San Martín. Los productores de Marcos Juárez deben enfrentar costos de arrendamiento más altos, por lo que sus márgenes se achican. En 2013 todos los departamentos analizados presentan márgenes positivos, aunque entre 2009 y 2012 la mayoría fueron negativos (solo en Marcos Juárez fueron positivos en 2010 y 2011 y en Gral. San Martín en 2011).

Para finalizar la sección, en el Gráfico 1.68 se expone el margen bruto por cultivo para el total provincial, medido en quintales de soja.

La producción de soja presenta los márgenes más constantes, variando entre 7 y 15 quintales de soja por hectárea. El maíz, en cambio, muestra márgenes más altos durante toda la serie analizada, pero con una variabilidad mucho mayor, que va de 10 a 40 quintales de soja por hectárea. Por último el trigo presenta en general el valor más bajo de los tres cultivos, aunque hacia finales de 2013 los altos precios del cereal causaron que sus márgenes superaran a los de la soja.

Los márgenes que ostenta el cultivo de trigo medido en quintales de soja hacia finales de 2013 son los más altos de la serie, solo superados en los meses finales de 2010. Mientras tanto, los otros dos cultivos se encuentran cercanos a sus promedios de los últimos cinco años. Durante 2013 se han mantenido márgenes relativamente constantes, con un leve aumento en el cultivo de trigo causado por el aumento de precios y una caída en el maíz.

1.7.2 Sector Ganadero: bovino, porcino y aviar

1.7.2.1 Evolución del stock y precios

El ciclo ganadero presenta una duración de aproximadamente tres años, dependiendo del esquema productivo que se utilice, convirtiéndose en una inversión de largo plazo. Dentro de este marco, la conjugación de políticas sectoriales erróneas durante varios años consecutivos y condiciones climáticas adversas como las ocurridas hacia 2008/09, provocaron que gran parte de los productores ganaderos abandonen la actividad, lo que derivó en un recorte del stock bovino desde 2007 a 2013 de más de 9 millones de animales, tal como se muestra en el Cuadro 1.13.

En 2013 el stock de ganado bovino mostró un crecimiento del 2,27%, 1,1 millones de cabezas. Sin embargo este crecimiento no fue parejo para todas las categorías. El stock de vaquillonas, novillos y novillitos disminuyó; estas últimas dos categorías vienen mostrando una disminución desde hace siete y cuatro años respectivamente. Por otro lado aumentó el stock de vacas, toros, terneros y terneras.

Una señal positiva son los precios en el mercado mundial, expuestos en el Gráfico 1.69 para diferentes países seleccionados en la categoría equivalente a novillo.

La política de congelamiento de precios llevada a cabo por el gobierno hasta comienzos del año 2010 generó una amplia brecha entre los precios de la carne en Argentina y los de los demás países seleccionados. Debido a la fuerte caída del stock ganadero se produjo un abrupto salto de los precios. En 2012 y 2013 los precios se estabilizaron en torno a los 3,2 US$/kg en el país, mientras se destaca el caso de Estados Unidos con más de un dólar por encima de ese registro �que se incrementa después de octubre de 2013.

En el horizonte inmediato no hay señales de cambios en los precios, por lo que es de esperar que fluctúen en torno a los actuales niveles, aunque a nivel local está expuesto a los controles del gobierno.

En lo que respecta a los precios internos del ganado en pie, el Gráfico 1.70 �izquierda- muestra su evolución en el Mercado de Liniers en pesos corrientes. Desde finales de 2009 se aprecia una tendencia creciente en todas las categorías (aunque el precio de las vacas estuvo estabilizado desde mediados de 2010 hasta mediados de 2013) debido a la escasez de stock.

Sin embargo, si se consideran los precios en valores constantes se observa una tendencia decreciente desde finales de 2010, consecuencia de una inflación mayor al aumento del precio de la carne. Hacia finales de 2013 los precios a valores constantes se asemejaron a los de principios de 2010.

Una tendencia que se observó hasta 2012 fue el encarecimiento de la carne vacuna respecto a un sustituto cercano, la aviar. En el Gráfico 1.71, se muestra la cantidad de kilogramos de pollo entero que pueden adquirirse por el valor de un kilogramo de asado. Así, en 2003, por cada kilogramo de asado, un consumidor argentino podía comprar en promedio casi 1,6 kilogramos de pollo entero, pero en el año 2012 esa relación pasó a 3; es decir, un kilogramo de asado es casi un 200% más caro que un kilogramo de pollo.

Pero en el año 2013 se revirtió la tendencia marcada en los últimos nueve años. La relación pollo/asado cayó hasta 2,65, mostrando un abaratamiento relativo de la carne vacuna, hecho que actúa como variable explicativa de la sustitución en el consumo de los diferentes tipos de carne

En este contexto de relativo encarecimiento del pollo frente a la carne vacuna, el stock de reproductoras muestra una disminución de 1,4% en promedio en los primeros nueve meses del año en relación al anterior. En septiembre de 2013 había en el país 8,3 millones de reproductoras frente a 8,8 millones en igual mes de 2012. De la misma forma, la cantidad de pollitos BB parrilleros producidos mensualmente cayó en promedio un 0,8% en 2013 (18,5 millones mensuales promedio).

1.7.2.2 Faena

La recomposición del precio del ganado bovino en 2010 llevó a una caída de la faena anual, que pasó de 16 millones de cabezas en 2009 a entre 11 y 12 millones en 2010, 2011 y 2012. En 2013, y debido nuevamente al atraso de los precios de la carne se evidenció un aumento en la faena, que llegó a casi 13 millones de cabezas en el año, es decir, un 11% más que el año anterior. Este valor se encuentra muy cerca de la faena promedio en los últimos 25 años, mostrando la recuperación de la industria frigorífica.

Por otro lado, la producción de carne tuvo un crecimiento interanual del 9%, menor al de la cantidad de animales faenados. Esto muestra que su peso promedio fue menor en 2013 que en 2012: 220 kg en el primero contra 225 kg en el segundo. La producción de res con hueso alcanzó los 2,8 millones de toneladas, mientras en 2012 la producción fue 2,6 millones.

Esta caída en el peso promedio se debe fundamentalmente a que los bajos precios del ganado desincentivan a los productores a retener stocks como bienes de capital, por lo que se desprenden de animales más jóvenes. De esta forma, aumenta la cantidad de cabezas faenadas y cae su peso promedio.

De la misma manera que los bajos precios llevan al productor a reducir stocks y aumentar la faena, también dentro de los animales faenados produce un aumento en la participación de las hembras. Cuando esta participación supera el 43% se ingresa en una etapa de �liquidación de vientres�, en la cual el productor se desprende de sus bienes de capital ya que el negocio no le resulta lo suficientemente rentable. En octubre de 2013 se ingresó en esta etapa que se mantuvo hasta diciembre, en la que se alcanzó el pico desde mediados de 2010.

Por otro lado, en relación a la regionalización de la faena, se observa una importante concentración en Buenos Aires y las provincias de la Región Centro. En 2011 la participación de la provincia de Buenos Aires fue del 42%, y la de la Región Centro del 38%, valores que permanecieron relativamente estables durante todo el período. Así, cuatro provincias argentinas (Buenos Aires, Santa Fe, Córdoba y Entre Ríos) concentran el 80% de la faena nacional.

En cuanto a la faena aviar, según los datos del MAGyP cayó un 0,3% en 2013, totalizando en el año 732.463.207 de cabezas. En promedio se faenaron 61 millones por mes, con pico en julio de 66 millones. La producción total en los primeros once meses del año fue de 1,8 millones de toneladas, 2% mayor a la de igual periodo de 2012.

Entre Ríos es la provincia que concentra la mayor participación de faena, con el 46% del total nacional, seguido por Buenos Aires con el 39%; es decir que entre esas dos provincias aglutinan el 85% del total; en tercer lugar aparece Córdoba con el 5,6%, aunque disminuyó su faena respecto al año pasado en casi un 7%. Fue la segunda provincia cuya faena más disminuyó después de Neuquén (-32%).

Por otro lado, la faena de porcinos creció un 21% en 2013, al alcanzar 4,6 millones de cabezas en el año. Se produjeron 402 mil toneladas de res con hueso, también un 21% más que en 2012, evidencia del fuerte crecimiento de esta industria.

1.7.2.3 Consumo

El mercado cárnico argentino se ha caracterizado históricamente por un alto consumo de carne vacuna, patrón marcadamente diferente a lo que ocurre en el orden internacional. El país ha ocupado históricamente la primera posición en términos de consumo de carne vacuna percápita y, a la inversa de lo que ocurre a nivel internacional, la carne porcina es de las menos consumidas por la población.

A partir del Gráfico 1.74 se observa la evolución del consumo de los principales tipos de carnes: bovina, aviar y porcina. En Argentina, el consumo total de carnes se ha mantenido en las últimas dos décadas entre los 80 y los 110 kilogramos, con variaciones anuales en función de la situación económica del país (en particular, del poder de compra de la población) y los cambios en los precios relativos entre las carnes y con otros alimentos. 2013 fue un año en que se marcó un máximo con 113 kg por persona.

El encarecimiento de la carne vacuna en 2010 causó una fuerte caída en el consumo que comenzó su recuperación a partir de 2012. En 2013, la caída de los precios provocó que el consumo creciera un 8% respecto al año anterior, aunque se mantiene en niveles inferiores a los alcanzados entre 2006 y 2009. El consumo de carne de pollo creció 1,5% y la porcina fue la que mayor crecimiento mostró con un 18%. El consumo por habitante por año fue en promedio de 64 kg de carne vacuna, 39 kg de carne de pollo y 10 kg de carne de cerdo.

En relación al consumo promedio por habitante en el mundo, éste se encuentra en niveles muy inferiores a los de Argentina. Así, en el año 2012, el consumo total de carnes (aviar, porcina y bovina) alcanzaba sólo 35 kilogramos por habitante por año a nivel global, correspondiendo 15 kilogramos a carne porcina, 11 a carne aviar y sólo 8 a carne bovina.

En los últimos veinte años el consumo de pollo en Argentina se duplicó, pasando de 18,5 kilogramos por habitante a principios de los �90 a 39 kilogramos por habitante en 2013. Esto fue asimismo acompañado por el aumento en la participación de la canasta de consumo de carne, del 19% al 38% en dicho período.

Por otro lado, la carne porcina nunca tuvo una gran aceptación por parte de los argentinos. De hecho, siempre se mantuvo en una participación de entre el 6% y 9% del consumo total de carnes. Algunos estudios indican215 que ciertos factores como el desconocimiento sobre la forma de preparación, percepción sobre la insalubridad de la carne, riesgo de triquinosis, etc., hacen que el consumidor argentino no encuentre en la carne porcina un sustituto próximo de otros tipos de carne.

1.7.2.4 Exportaciones e importaciones

En lo que respecta al mercado externo, el Cuadro 1.14 presenta las exportaciones argentinas de carne vacuna, aviar, huevos y derivados animales en el año 2013, resaltando los principales socios comerciales en cada rubro.

La carne de pollo representa la mayor proporción de las exportaciones animales con 274 mil toneladas en 2013 y un crecimiento del 15% respecto a 2012. Los principales mercados fueron Venezuela, Chile y Sudáfrica; el primero tuvo un crecimiento del 92% en un año, mientras los otros dos disminuyeron sus compras en 23% y 39% respectivamente.

Al mismo tiempo, la exportación de subproductos aviares cayó un 15% en 2013, alcanzando un total de 49 mil toneladas. Los principales compradores de estos productos son China y Hong Kong.

Las carnes vacunas frescas también constituyen exportaciones importantes con 105,7 mil toneladas en 2013, y un crecimiento respecto al año anterior del 21%. Chile es el mayor comprador de carne argentina, seguido por Rusia e Israel. Las exportaciones a China experimentaron un aumento de 1.700% en un año, transformando al gigante asiático en el cuarto mercado en importancia.

En cuanto a los cortes de Cuota Hilton, se exportaron 22 mil toneladas, levemente superior a la cantidad exportada en 2012, aunque aún sin cumplir las 27 asignadas a Argentina . Los principales destinos fueron Alemania, Holanda e Italia. Estas exportaciones, aunque pequeñas en cantidad dentro del total de carne, son importantes debido al alto precio de los cortes y la exigencia de los mercados de destino en cuanto a calidad.

Otros productos animales como los cueros y pieles alcanzaron las 62 mil toneladas exportadas en 2013, creciendo 7% respecto al año anterior. Los principales compradores de estos productos son los países del sudeste asiático: China, Vietnam, Hong Kong, Taiwán, India.

Por el lado de los huevos y ovoproductos, las exportaciones mostraron una caída del 32% en 2013, marcando un mal año para esta industria con 3,8 mil toneladas exportadas.

En cuanto a las importaciones de productos animales, hubo en general una disminución en 2013. Se importaron casi 22 mil toneladas de productos bovinos, 6% menos que en 2012 y en general de países vecinos (aunque también desde España).

Se importaron también 13 mil toneladas de pollo (carnes, harinas, etc.), disminuyendo un 17% interanualmente. La balanza comercial es ampliamente positiva tanto en productos aviares como vacunos.

Por último, cabe resaltar la disminución en las importaciones de productos porcinos (casi 17 mil toneladas), que cayeron 45% en un año mientras que su consumo creció un 18%, producto de la mayor producción local. Sin embargo, las importaciones de fiambres, chacinados y embutidos crecieron un 54% aunque su volumen es relativamente reducido (2 mil toneladas).

1.7.3 Sector Lechero

Primeramente en el Gráfico 1.75 se puede ver una estimación de la producción de leche para Argentina, según el relevamiento que hace el MAGyP de la leche receptada por las principales empresas que concentran el 65% de la producción. Se aprecia una tendencia creciente desde 2007, marcando su punto máximo en los últimos años dónde se ha estabilizado en torno a los 11.500 millones de litros.

Si bien el número de tambos en 2012 creció en relación a 2011 en un 2%, los primeros tres meses de 2013 muestran una caída de 2,3%, es decir neteando el efecto del año previo. En cuanto al origen de la producción, Córdoba lidera la misma con un 37% del total, seguida por Santa Fe con un 32% y en tercer lugar Buenos Aires con un 25%. Del total de leche producida, un 76% se destina a consumo local, mientras que el resto es exportado. El consumo aparente de leche es de 210 litros por habitante al año -0,56 litros por habitante al día- y según estudios hay un potencial de 215 litros.

Siguiendo con el análisis, en el Gráfico 1.76 se expone el promedio de precio FOB de la leche entera en polvo en Oceanía y en Europa publicado por la FAO. Luego de la crisis de 2007 y la abrupta caída de los precios se observó una recuperación en 2011 con una nueva �aunque no tan profunda- caída a mediados de 2012. Hacia finales de ese año se produjo una suba del precio hasta situarse en máximos históricos. Mientras el precio promedio en 2012 fue de 3.358US$/tn, en 2013 fue de 4.745US$/tn, es decir un 41% mayor. Esto redundó en una mejora para los productores lácteos en el mundo y Argentina. Sin embargo, los contratos a futuro en el mercado de Chicago esperan para diciembre de 2014 una caída en los precios de la leche líquida del 16% y de la leche descremada en polvo del 21%.

En cuanto al precio interno, se expone el precio de referencia que publica el Gobierno de Santa Fe, el cual fue desarrollado a partir del DECRETO Nº 1532/2009 y en su artículo 2° establece que las industrias lácteas deberán publicar y/o exhibir los precios de la leche de referencia que pague al productor al momento de recibirla conforme al mecanismo de publicación que determine el Ministerio de la Producción a través de la Secretaría del Sistema Agropecuario, Agroalimentos y Biocombustible. Por otro lado, deberán informar los parámetros promedio de los valores composicionales y de calidad de la leche que los productores les remiten, según se establece en el presente decreto. Además amplía el tema en el artículo 3º, estableciendo que el Ministerio de la Producción definirá los valores composicionales y de calidad de la leche de referencia, según criterios de técnicos idóneos, guiados por el Comité Técnico Asesor que trabaja en el Plan Piloto en el ámbito de la Secretaría de Agricultura, Ganadería, Pesca y Alimentos de la Nación, como también, los que considere el Consejo Económico de la Cadena de Valor Láctea.

Sus valores serán revisados periódicamente. En el Gráfico 1.77 se presenta la evolución del precio promedio ponderado de referencia que elabora la provincia de Santa Fe. El comportamiento de los precios internos sigue de cerca a los precios internacionales: el aumento a principios de 2011, la caída a mediados de 2012 y el rápido crecimiento de marzo-abril de 2013. El precio promedio de referencia de la leche en 2013 fue 2,07 $/litro, 34% mayor al promedio de 2012.

Por último se presentan las exportaciones de leche en el Cuadro 1.15. En 2013 se exportaron 205 mil toneladas, con una disminución interanual del 14%. De ese total, un 0,2% es leche fluida mientras el resto es leche en polvo, 72% entera. El valor de las exportaciones de leche entera en polvo ascendió a US$951 millones, un 24% más que el año anterior producto de la fuerte suba en los precios internacionales.

Los principales mercados para este producto son Venezuela, Argelia y Brasil; entre los tres significan el 68% del total, aunque los dos primeros han disminuido sus compras en el último año.

Otros de los principales destinos son Cuba y China, que aumentaron la cantidad importada desde nuestro país en un 145% y 412% respectivamente en un año.

Además, Argentina exportó en 2013 47 mil toneladas de quesos de bovinos, 39% con destino a Brasil. La cantidad total exportada cayó un 11% respecto a 2012, con una disminución generalizada por parte de casi todos los compradores (exceptuando a Venezuela y Paraguay entre los más importantes).