Balance de la

Economía Argentina

CAPITULO 1.4: INDUSTRIA

1.4 INDUSTRIA

1.4.1 Evolución Sectorial

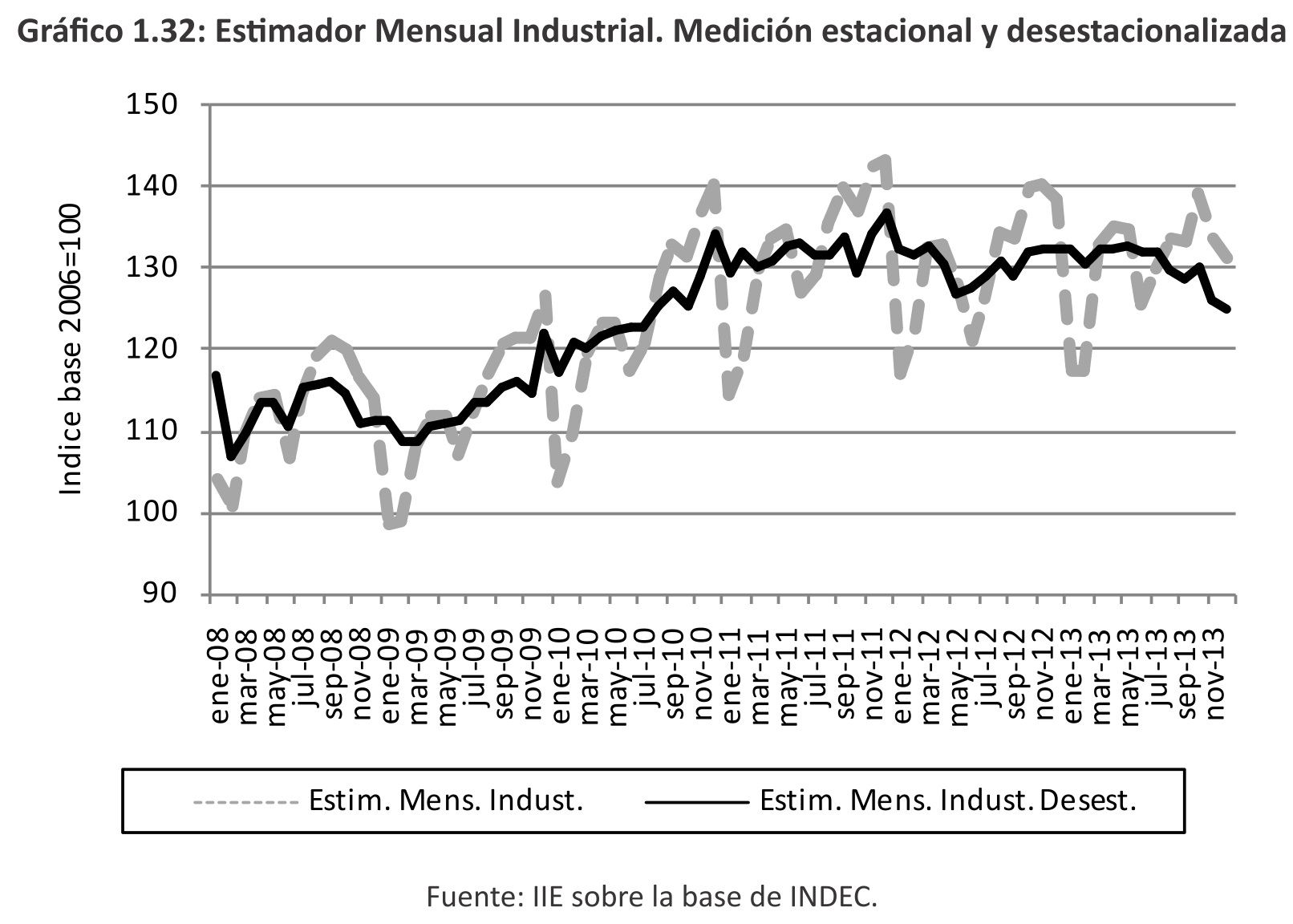

Desafortunadamente, el magro desempeño de la industria argentina en los últimos dos años no resulta sorpresivo. Tras nueve años de crecimiento187 con tasas de incremento del 5% o más188, el Estimador Mensual Industrial (EMI-INDEC) registró sendas caídas en 2012 y 2013. A los inconvenientes ya nombrados que ofrece el país en el plano macroeconómico189, se le suma un conjunto de cuestiones que afectan al sector en particular. En el Gráfico 1.32 se observa la evolución del indicador oficial que mide el comportamiento de la industria en los últimos seis años.

187 Según las estadísticas oficiales provistas por el INDEC.

188 Con excepción del año 2009 donde el EMI aumentó sólo 0,1%.

189 Descriptos en el apartado 1.3 precedente.

A partir del segundo trimestre de 2002, y una vez resuelta la salida del modelo de convertibilidad, la industria experimentó un vigoroso crecimiento sectorial. El mismo se vio parcialmente interrumpido por dos factores: la incertidumbre política y el alto grado de conflictividad social imperante en 2008190 y el impacto de la crisis financiera internacional un año más tarde. No obstante, a partir del primer bimestre del año 2009 se inicia una nueva fase expansiva. La misma se extendió por tres años alcanzando el EMI su máximo valor histórico en diciembre del 2011, tanto en la medición estacional como así también en la desestacionalizada.

A partir de entonces, y pasadas las elecciones presidenciales en el mes de octubre de dicho año, se produjo un vertiginoso cambio en algunas políticas económicas. Las mismas tendían a profundizar el rol del Estado en la administración del comercio de bienes con el resto del mundo y de la divisas en el mercado interno, para evitar lo que luego la propia Presidente de la Nación calificaría como un �fenomenal intento de corrida cambiaria�191.

Lo cierto es que las mayores restricciones al comercio exterior pusieron en jaque a un entramado industrial altamente dependiente de bienes foráneos. Más del 80%192 de las importaciones argentinas corresponde a las categorías: Bienes intermedios, Bienes de capital, Combustibles y lubricantes y Piezas y accesorios para bienes de capital. Todos ellos, centrales en el proceso productivo de las compañías manufactureras que operan en el país.

El caso de la energía no es menor. La matriz productiva en nuestro país es altamente dependiente del gas y de la electricidad. Ante picos de consumo se privilegia abastecer la demanda residencial de gas natural en invierno y de energía eléctrica en verano por sobre la provisión a las empresas, en especial aquellas que pertenecen al régimen de �grandes usuarios�. Lo cierto es que en los últimos años los cortes han ido en aumento, afectando el normal funcionamiento de las líneas productivas al interior de las firmas.

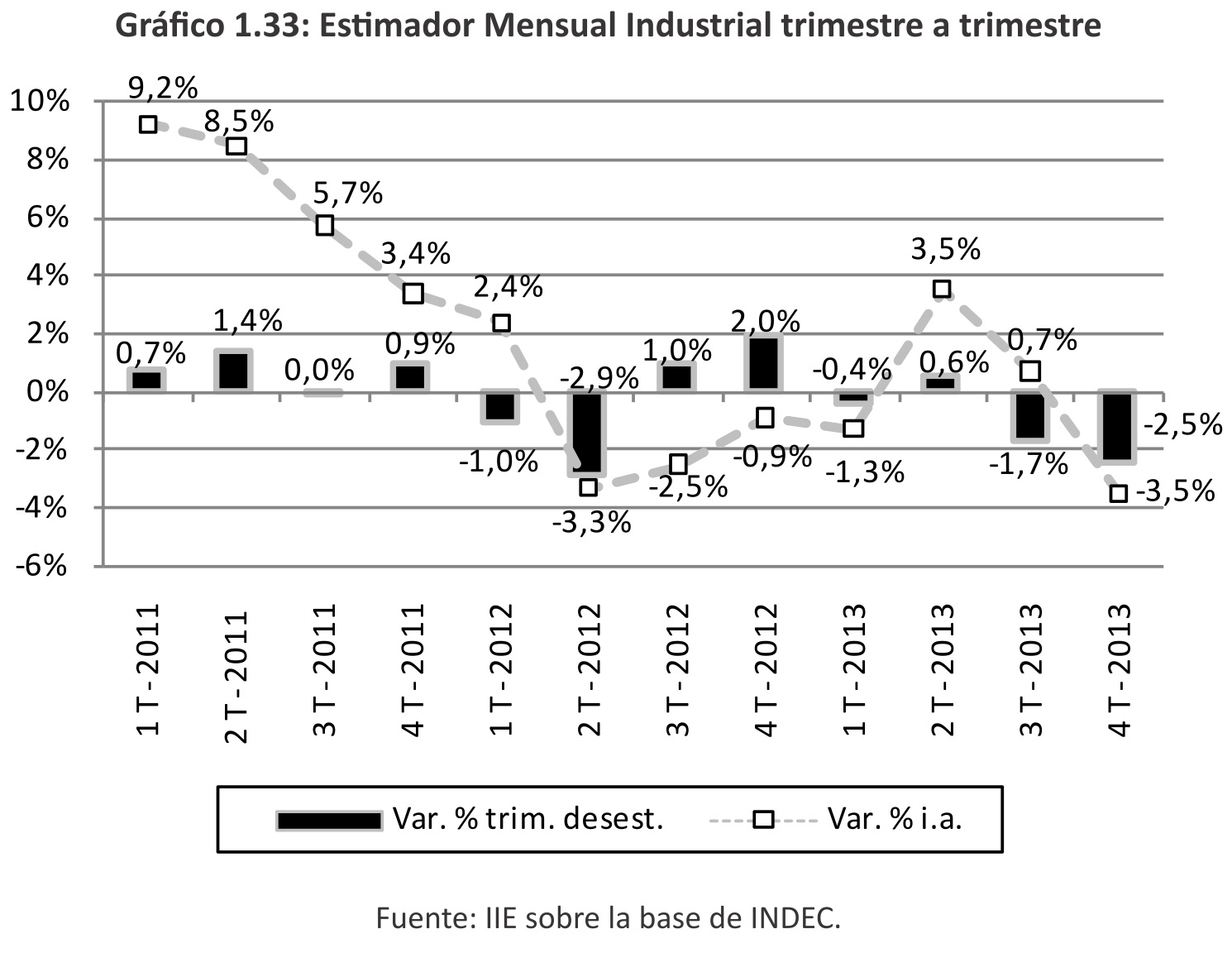

Los dos párrafos anteriores sintetizan a groso modo algunos inconvenientes específicos del sector manufacturero argentino en el último bienio, especialmente en lo que respecta a la obtención de sus insumos críticos. De esta forma la producción industrial se tornó cada vez más incierta y la volatilidad se incrementó notablemente. En el Gráfico 1.33 se muestra la evolución trimestre a trimestre del EMI y también con respecto a igual trimestre del año previo, donde queda claro el mayor nivel de variabilidad que presentó el bienio 2012-2013 respecto al año 2011.

190 Como consecuencia de la polémica Resolución 125 que enfrentó al gobierno con numerosos sectores de la población.

191 Dichos que la primera mandataria reafirmó en entrevistas transmitidas por la televisión pública frente a periodistas.

192 Según el último informe de Intercambio Comercial Argentino que publicó el INDEC el pasado mes de enero de 2014.

En cada uno de los trimestres del año 2011, el EMI registró un crecimiento de entre 0% y 1,4% con respecto al período inmediato anterior. No obstante, la tasa de crecimiento interanual en cada uno de los trimestres fue descendiendo, desde 9,2% en el que comprende los meses enero-marzo a 3,4% en el cuarto, es decir entre octubre y diciembre. Ya en el año 2011 el sector mostraba incipientes signos de desaceleración. A partir del primer trimestre del 2012 la industria registra su primera contracción en la historia reciente, que fue del 1,1%. En tanto que durante el segundo trimestre del mismo año la caída se aceleró, alcanzando una tasa de variación de -2,9% en términos interanuales y de -3,3% en relación a los tres meses previos.

La caída estuvo impulsada por una retracción en la producción de alimentos y bebidas, por la menor demanda de hierro en el sector de la construcción y de acero en un sector automotriz con severos problemas de demanda, especialmente de los mercados externos y en particular desde Brasil. Al mismo tiempo, aquellos sectores que ya venían arrastrando problemas a partir del encarecimiento de sus productos en los mercados internacionales, por vía de la apreciación cambiaria real, vieron agravada su situación.

A partir del segundo semestre del año, de la mano de la recuperación de la construcción por vía del impulso del plan PRO.CRE.AR193, y de la industria automotriz en el cuarto trimestre que vio incrementar sus pedidos desde Brasil, el EMI muestra tasas de crecimiento positivas. Así, finalizó el 2012 con una contracción en el sector manufacturero del 1,2% según el indicador oficial. El sector automotriz y sus eslabones primarios, metales básicos y metalúrgica, fueron los sectores que impulsaron el índice a la baja.

Sin embargo, ya a comienzos de 2013 la dinámica del sector volvió a cambiar. La apreciación real de la moneda hizo que muchos sectores continúen perdiendo competitividad respecto a otros países del mundo, menguando sus volúmenes de exportación. Al mismo tiempo, el costo salarial medido en dólares seguía incrementándose y acumulaba un aumento del 75% en cinco años. La productividad del sector fue incapaz de alcanzar una tasa semejante, de modo que la situación de partida respecto al 2012 fue aún más negativa.

193 Su lanzamiento fue en junio del año 2012, pero su impacto empezó a sentirse a finales del tercer trimestre del año, y mayormente en el cuarto.

Fue así que, en el primer trimestre del 2013 el EMI cayó 0,4% respecto al último trimestre del año previo. Nuevamente la demanda brasilera en el sector automotriz apuntaló la recuperación, a pesar del bajo crecimiento económico e industrial en el vecino país. Además, la base de comparación desde mediados de 2012 se redujo notablemente. Por ello, en el segundo trimestre la expansión interanual ascendió al 3,5%, tasa que no se registraba desde finales del año 2011.

Pero la demanda de bienes durables, en especial automóviles y electrodomésticos comenzó a ceder en el tercer trimestre del año, particularmente desde las PASO en adelante. La mayor parte de la obra pública que se ejecutó en el segundo trimestre y en parte del tercero comenzó a aminorar su aporte. La suba en los costos logísticos y en la mano de obra impactó en buena parte de los sectores, en especial en aquellos alejados de los centros de producción y consumo, como ser la elaboración de manufacturas textiles y alimenticias que se desarrollan mayormente en el interior del país. Así, en el tercer y cuarto trimestre del año el EMI registró caídas del 1,7% y 2,5% respectivamente en la comparación trimestral. El rebote tras la caída evidenciada en 2012 no fue tal, y en 2013 la industria volvió a contraerse, en este caso 0,2%.

1.4.2 La dinámica por rubro

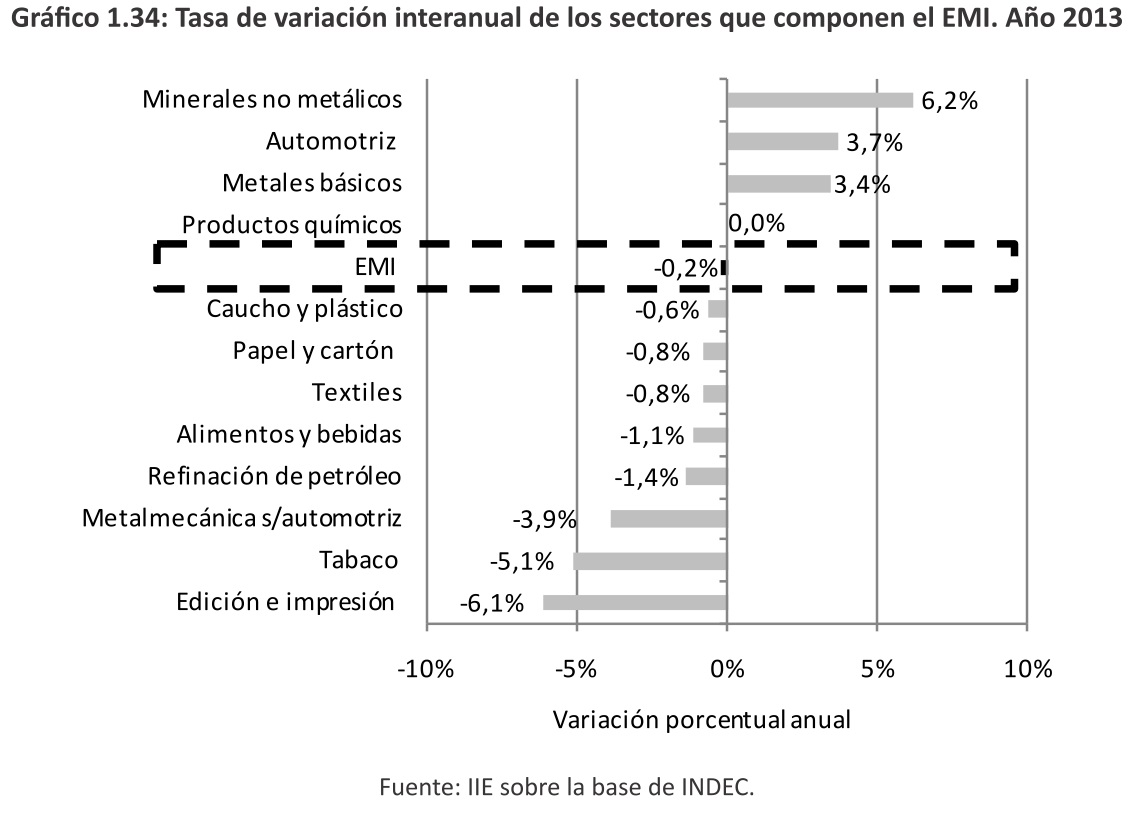

A diferencia del 2012 en el cual seis de los rubros que componen el EMI mostraron crecimiento, tres permanecieron estancados y los tres restantes exhibieron caídas, en 2013 la performance fue peor para una mayor cantidad de sectores -ocho cayeron y uno se estancó-, pero que impactaron en menor medida sobre el total del índice. Por caso, los sectores más afectados del 2013194 a pesar de que mostraron caídas de entre 5% y 6% poseen una participación conjunta dentro del entramado industrial inferior al 5%. En contraposición, los tres sectores que registraron mayor porcentaje de subas195 representan entre el 20% y el 25% del total de la industria manufacturera en Argentina.

A continuación, en el Gráfico 1.34 se muestra el desempeño de cada uno de los rubros que componen el EMI, durante el 2013.

194 La industria tabacalera y Edición e impresión.

195 Minerales no metálicos, automotriz y metales básicos.

La elaboración de manufacturas vinculadas a la construcción y a la producción de automóviles fueron las más beneficiadas a lo largo del 2013. La tracción de ambos mercados de consumo fue central para incentivar la demanda de insumos. En el caso de la primera, se destacaron el hierro y el cemento, mientras que en la segunda se registraron importantes avances en acero, aluminio y vidrio. Por el lado de los minerales no metálicos la expansión anual alcanzó el 6,2%, mientras que automotriz y metales básicos completaron el podio con incrementos del 3,7% y 3,4% respectivamente.

Sustancias y productos químicos fue una de las ramas industriales de mayor crecimiento en la primera mitad del año. La suba fue impulsada por el mayor consumo de agroquímicos, de la mano de una mejor campaña agrícola que la registrada doce meses antes. No obstante, a partir del tercer trimestre del año perdió impulso y cerró el 2013 en los mismos niveles que los observados que en su antecesor.

Con relación a los ocho rubros del EMI que registraron contracciones, sólo en tres de ellos hubo caídas significativas, aunque la de la industria metalmecánica merece especial atención. No sólo porque representa una porción importante de la trama industrial en el país sino que además es una industria intensiva en mano de obra, en particular empleos de alto grado de calificación.

Elevado grado de dependencia sobre los insumos importados, costos internos que siguen la evolución del tipo de cambio, amplia volatilidad en la demanda de energía eléctrica y gasífera y costos salariales superiores al del resto de las actividades manufactureras son algunas de las características particulares que definen al sector metalmecánico. En el marco de un escenario macroeconómico difuso y con elevadas restricciones, la capacidad de abastecer en tiempo y forma a los mercados, doméstico y principalmente externo, se ve alterada. Máxime, tratándose de un sector intermedio en las cadenas de valor de la industria automotriz, electrónica y de bienes de capital.

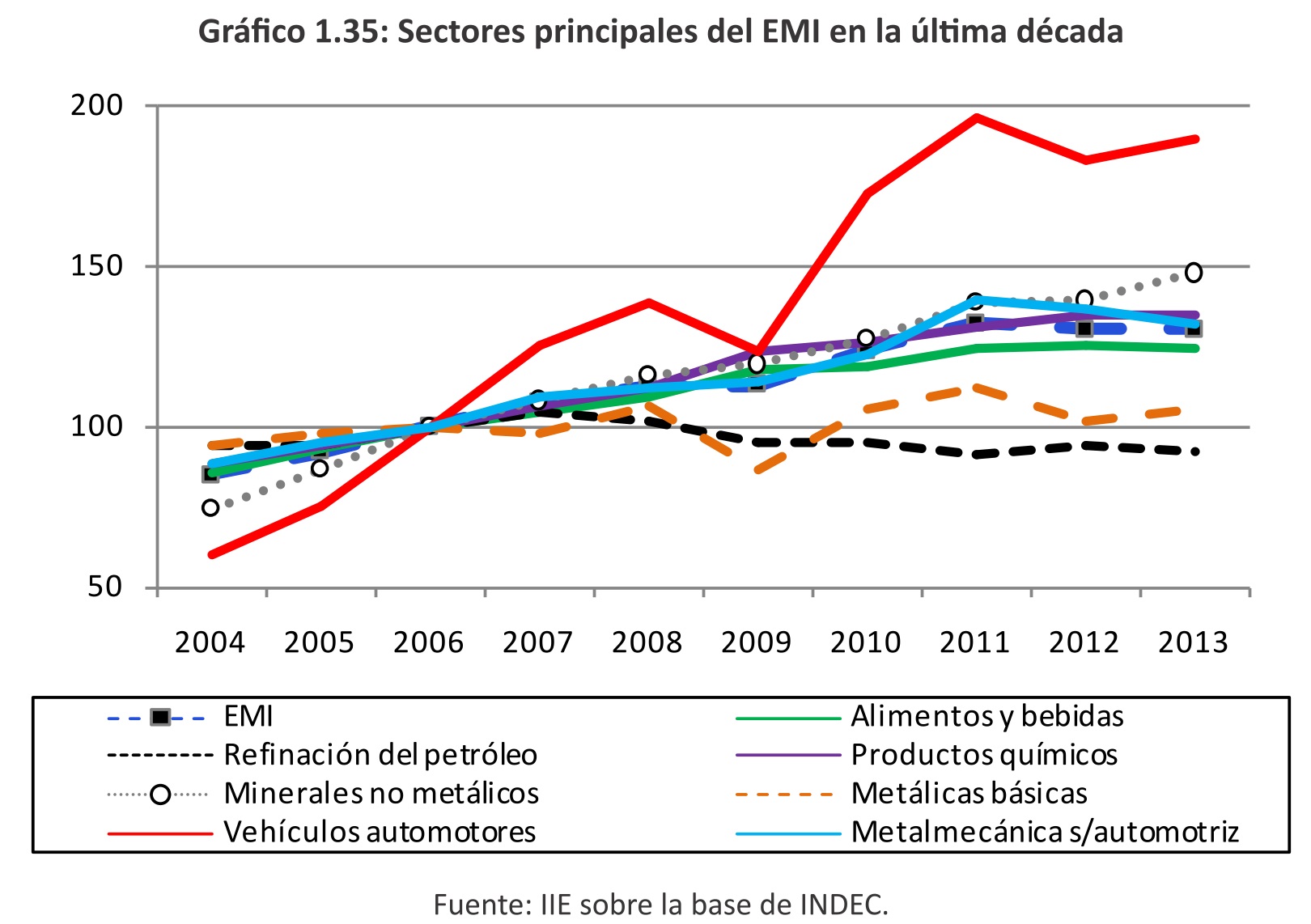

No obstante, a pesar de la caída registrada en 2013, la producción metalmecánica a lo largo de la última década se ha mantenido en los niveles de crecimiento del promedio de la industria manufacturera. De allí que, una vez estabilizado el escenario macroeconómico actual, es esperable que pueda desarrollar su potencial, dado que cuenta que elevada capacidad ociosa. En el Gráfico 1.35 se muestra la evolución de las ramas industriales más importantes del entramado manufacturero en la República Argentina.

Sin dudas la vedette de la industria nacional en los últimos diez años ha sido el sector automotriz. El crecimiento en la producción sectorial pasó de algo más 260 mil unidades en 2004 a 791 mil en 2013, es decir registró un crecimiento superior al 200%. No obstante, aún se encuentra un 5% debajo del pico máximo alcanzando en 2011, año en el que se logró un total producido de más 828 mil unidades.

Tal como ocurrió con la industria automotriz, el sector mineral no metalífero acusó el impacto de la crisis de los años 2001 y 2002 en mayor medida que el resto de la industria manufacturera.

No obstante, la recuperación no sólo fue más acelerada en los años 2004 y 2005 sino que ha podido sostenerse a lo largo del tiempo. Por caso, la producción cementera pasó de 6,25 millones de toneladas en 2004 a 11,89 millones en 2013, con un crecimiento del 90% para toda la década. En el caso particular de este sector, se vio fuertemente impulsado por la actividad de la construcción residencial y de la obra pública en el país. Su performance está altamente correlacionada con el nivel de actividad doméstico. Por caso, mientras que el crecimiento promedio de la década se ubica en el orden el 8% anual, en 2009 se expandió sólo 3% y en 2012 permaneció estancado. Precisamente, en ambos años el PBI en el país registró ligeras contracciones196.

Por el lado de la producción de alimentos y bebidas, sustancias químicas y metalmecánica, la trayectoria que describen las series es muy similar a la observada en el EMI general. En el caso de las dos primeras, el máximo volumen físico se registró en 2012. Por el lado de la metalmecánica, y acompañando la dinámica del sector automotriz, el máximo previo data del año 2011. De no mediar cambios significativos en los mercados de destino de cada uno de los sectores, es esperable que su trayectoria continúe en línea con lo que sucede en el conjunto de la industria nacional.

Dos sectores industriales argentinos fueron severamente golpeados por la crisis financiera internacional del año 2009, la producción de manufacturas metálicas básicas y la refinación de petróleo. En dicho período, las primeras se retrajeron un 18,9% y la segunda un 6,7%. Pero su dinámica no sólo se explica por el impacto de dicha crisis, sino que también operan elementos asociados a la coyuntura internacional y local.

Respecto de la producción de metales básicos, Argentina se enfrenta a un escenario similar al del resto de América Latina. Vale destacar que nuestro país ocupa el tercer lugar en la región197 en lo que respecta a la producción de hierro primario, acero crudo, largos y planos. Por su parte,

se ubica en la segunda posición en la elaboración de tubos sin costura. Aproximadamente el 30% del consumo latinoamericano de productos siderúrgicos es abastecido por bienes importados, especialmente desde el continente asiático.

El avance de China en el liderazgo global de la producción de manufacturas siderúrgicas198 ha suscitado numerosas críticas. En particular, por el avance de las prácticas desleales que han motivado un conjunto de denuncias por dumping199. Además, otros países que aún continúan en la fase de recuperación de la crisis han visto incrementar sus producciones, en especial Japón y Estados Unidos.

India y Rusia, los principales productores de acero entre los países emergentes también continúan consolidando su posición en los mercados globales, haciendo cada vez más feroz la competencia. De forma tal que, si América Latina en su conjunto es incapaz de alcanzar los niveles de competitividad de los países más importantes en materia siderúrgica, se verá obligada a importar crecientes sumas de hierro y acero agudizando los desbalances en materia comercial. De lo contrario, si se decide privilegiar el mercado interno y sostener el nivel de empleo sectorial, los precios de los productos serán mucho más elevados, trasladándose al resto de las actividades productivas. Por el lado de la refinación de petróleo, las causas del declive en la producción son de carácter meramente interno. Las numerosas regulaciones que pesan sobre el mercado petrolero han desincentivado la inversión en exploración y búsqueda de nuevos yacimientos. Al mismo tiempo, dado el bajo precio interno de naftas y gasoil en relación a los estándares internacionales, la demanda de combustibles y gas natural se incrementó notablemente. La conjunción de ambos factores hizo que la producción caiga sucesivamente año a año desde hace más de una década, mientras que las reservas de materia prima son cada vez menores.

196 Medido a través de indicadores privados del nivel de actividad.

197 Detrás de Brasil y México.

198 Produce el 46,3% del acero crudo a nivel mundial.

199 El dumping es una práctica que consiste en vender un producto en un mercado externo a un precio final inferior a los costos de producción de dicho bien en el mercado de consumo. La Organización Mundial de Comercio (OMC) la considera una práctica desleal del comercio y los tribunales internacionales han intervenido en numerosas ocasiones por casos vinculados a este tipo de prácticas.

A pesar de que desde mediados de 2012, con la confiscación del 51% de las acciones de YPF y su vuelta al control estatal, se ha intentado revertir la situación, aún no se observan significativos avances en la materia200. Para reencauzar el país hacia el autoabastecimiento a través de un incremento en la producción se requiere de un volumen significativo de inversiones y de un marco regulatorio claro y justo para con los inversores. Dada la imagen del país a nivel internacional y las actuales políticas regulatorias parece difícil que esta tendencia se revierta en el corto plazo, habrá que esperar al menos cinco años para ver cambios significativos, siempre y cuando se den las condiciones antes nombradas.

1.4.3 Brasil como productor de manufacturas, ¿socio o competidor?

Tanto en Argentina como en Brasil, el principal sector productor de bienes es la industria manufacturera o de transformación. Además, en ambos casos ocupa el primer lugar en la generación del valor agregado bruto nacional201. Por su cercanía geográfica, la amplia disposición sobre los recursos naturales y la vasta trayectoria como productores de manufacturas, la relación bilateral en torno al comercio industrial ha sido objeto de debate a lo largo del tiempo. Incluso es muy común que en ambos países se siga de cerca lo que ocurre en el otro, pues cambios en los niveles de producción manufactureros foráneos impactan sobre el sector industrial a nivel doméstico.

Pero la relación bilateral entre ambos países lejos está de circunscribirse a los aspectos meramente comerciales. De hecho, son los dos miembros más importantes del Mercado Común del Sur (MERCOSUR) en lo que a tamaño de la economía refiere, y las implicancias de sus medidas de política impactan en toda la región. Además, la inversión extranjera directa en cada uno de ellos tiene fuerte incidencia de capitales provenientes del otro. En el Gráfico 1.36 se muestra la tasa de variación del PBI manufacturero en ambos países en forma trimestral desde 1997 hasta el tercer trimestre de 2013.

200 Si bien el desempeño de YPF en lo que refiere a producción de gas y refinación de petróleo mejoró en 2013, su market share es cercano al 35%. Es decir, en la medida en que el 65% restante no acompañe la acción de la petrolera mayormente estatal, los esfuerzos serán insuficientes.

201 En Argentina la participación de la industria sobre el VAB nacional es del 16,7% para los nueve primeros meses del año 2013, en tanto que en Brasil dicho cociente asciende al 14,6% para igual período de tiempo.

Si bien se observa cierta asociación lineal positiva entre ambas variables, es decir que crecen y caen en forma simultánea, la robustez no es demasiado considerable. Ello se explica dado que tanto Brasil como Argentina atravesaron sendas crisis domésticas en los años 1999 y 2002. De allí que para los ocho trimestres comprendidos se produzcan notables divergencias. Cuando el análisis se circunscribe al período 2003-2013 la tendencia es mucho más clara y la asociación lineal entre ambas variables se ve notablemente reforzada202.

En una primera instancia, puede afirmarse en base a la evidencia que presenta el Gráfico 1.36, que en la medida en que la industria en alguno de los países tenga un desempeño favorable, es probable que en el otro ocurra lo mismo en mayor o menor magnitud. Para ello, vale la pena repasar lo que ocurrió con la trayectoria del sector manufacturero en ambos países en los últimos dieciocho años. Ello se muestra en el Gráfico 1.37 a continuación.

La trayectoria que describen ambas series del Gráfico 1.37 es muy similar, aunque ya desde comienzos del año 1997 la industria brasilera transitaba un ciclo contractivo. Por el contrario, en Argentina el sector manufacturero creció hasta entrado el segundo trimestre del año 1998.

No obstante, más temprano que tarde, la crisis asiática terminó por impactar también en el país más austral del MERCOSUR.

La imposibilidad de reducir los costos operativos, la baja tasa de incremento de la productividad y los desbalances que presentaban las cuentas fiscales y externas llevaron al límite la política de depreciar en forma gradual al real. Fue así que en el mes de enero de 1999 la moneda brasileña se depreció un 61% con respecto al dólar, llevando el tipo de cambio de 1,20 reales por dólar a 1,98. A pesar de que en una primera instancia la medida introdujo una elevada volatilidad macroeconómica, los aumentos de los precios mayoristas y minoristas fueron inferiores a la devaluación del real. Ello permitió consolidar el tipo de cambio real multilateral en niveles más elevados a los observados entre 1995 y 1998, que fueron de los más bajos en términos históricos.

Sin embargo, la devaluación no fue inocua para la economía brasilera. La misma se produjo en un contexto de severo ajuste fiscal destinado a controlar la inflación, la caída de reservas y el déficit en las cuentas públicas como así también de balanza de pagos. De allí que la industria en el país más grande del MERCOSUR recién comenzó a dar señales de recuperación a partir del cuarto trimestre de 1999.

202 Aumenta aproximadamente cuatro veces.

En paralelo, la economía argentina que enfrentaba un escenario similar a la de su par brasilera, permaneció impoluta y las medidas de política se hicieron esperar. Ello genero una progresiva caída en las exportaciones industriales a Brasil, en parte por la caída en el tipo de cambio real bilateral como así también por la menor demanda de productos importados en el vecino país.

Además, los efectos de la recesión brasilera se hicieron notar en Argentina, contrayendo también la demanda interna y agudizando la coyuntura del sector manufacturero doméstico. Fue así que, mientras Brasil iniciaba una fase de recuperación post crisis en el bienio 2000-2001, Argentina veía agravar la situación de la economía en general y de la industria en particular.

El punto final a dicha situación se dio tras los incidentes ocurridos en el país a finales del año 2001, en el marco de una severa crisis política e institucional. La salida argentina al conflicto estuvo fuertemente inspirada por el antecedente que generó Brasil cuatro años antes. Sin embargo, al tratarse de desequilibrios macroeconómicos mucho más significativos y en un contexto social más convulsionado, la devaluación, el ajuste y la recesión llevaron al país a la cesación de pagos de la deuda externa.

Pero tal como ocurrió cuatro años antes en Brasil, el impacto de la devaluación, que en el caso del peso fue del 300%, no se trasladó en forma directa a los precios los cuales crecieron apenas por encima del 20%. Independientemente de la robustez que exhibía la industria brasilera en aquel entonces, las caídas del 15%, 22% y 16% en el producto bruto industrial argentino en el cuarto trimestre de 2001 y el primer y segundo trimestre de 2002 respectivamente, llevaron a su par brasilero a contraerse entre 0% y 2%. Nuevamente, en un escenario recesivo, se hacía notar el alto grado de complementariedad entre los sectores manufactureros de ambos países.

De la mano de la recuperación del país, la industria argentina comenzó a crecer nuevamente y para finales del año 2005 alcanzaba los niveles observados en forma previa a la crisis brasilera de 1999. Por su parte, la industria brasilera se había expandido un 20% en dicho período. Pero el ciclo de crecimiento, acompañado por una macroeconomía sólida en ambos países, lejos estuvo de agotarse. Por el contrario, se extendió tres años más, y el producto bruto manufacturero en Brasil y Argentina creció 31% y 23% respectivamente, en la década comprendida entre 1999 y 2008.

Pero el cimbronazo que generó la crisis financiera internacional del año 2008, terminó impactando en América Latina, y en particular en los dos miembros principales del MERCOSUR. En el caso de Brasil, las caídas del PBI manufacturero oscilaron entre un 6% y un 16% en términos interanuales, entre el cuarto trimestre de 2008 y los tres primeros de 2009. En Argentina, el impacto fue notablemente menor203, registrándose contracciones en indicador de entre 0% y 3% para los mismos períodos.

Pero ya desde mediados de 2009 la salida a la crisis se materializó, y la industria en ambos países retomó su curso alcista, hasta finales del año 2011. En el bienio 2012-2013 el sector manufacturero en ambos países viene evidenciado ciertos problemas de competitividad y permanece estancado. Además, el contexto macroeconómico mutó notablemente y ambas economías lucen menos robustas de lo que estaban en el año 2009. Vale decir, a pesar del ciclo de crecimiento económico e industrial que se vivió en ambos países, los elevados costos reales producto del aumento de precios, la elevada presión tributaria sobre el sector formal y un tipo de cambio multilateral relativamente bajo complican a ambo s sectores. El incremento de la productividad nuevamente ha sido incapaz de sopesar los aumentos en los precios internos, y es un dilema al que se enfrentan ambas economías y en particular sus industrias.

El crecimiento industrial en Brasil entre 1998 y 2013 asciende al 31%. En Argentina la medición oficial da cuenta de una expansión, para igual período, del orden del 54% aunque estimaciones alternativas lo ubican en torno al 48%204. A pesar de que no se trata de cifras nada despreciables, el crecimiento promedio anual de la industria en ambos países oscila entre el 2% y el 3%, cerca de los valores de largo plazo. Ello indicaría que no se han producido ni en Argentina, ni en Brasil cambios profundos que eleven la productividad del sector. En definitiva, la discusión sobre la búsqueda de incrementar la productividad en forma significativa y estable a lo largo de los años aún permanece vigente. Para ello, la consecución de una estrategia conjunta, basada en la premisa de que ambos países son aliados en la carrera de potenciar la producción de manufacturas, es un aspecto de vital trascendencia.

203 Cabe aclarar que el cálculo del producto bruto manufacturero es un componente del PBI que calcula el INDEC, por cuanto los valores que arroja no están exentos de cuestionamientos. 204 Se utiliza como referencia la cifra proyectada a través del proyecto World KLEMS de la Universidad de Harvard para Argentina.

1.4.4 Una mirada retrospectiva y prospectiva hacia el largo plazo

La diversificación productiva y la modernización de los procesos que impuso el cambio tecnológico en las últimas dos décadas ha transformado por completo a la industria manufacturera a nivel mundial. La incorporación de capital más avanzado ha hecho que las técnicas de producción se hagan cada vez más intensivas en maquinaria y menos en recursos humanos. Incluso, la preparación educativa formal e informal necesaria para la complementación con los bienes de capital actuales es cada vez más demandante y exige una actualización constante por parte de los trabajadores del sector industrial.

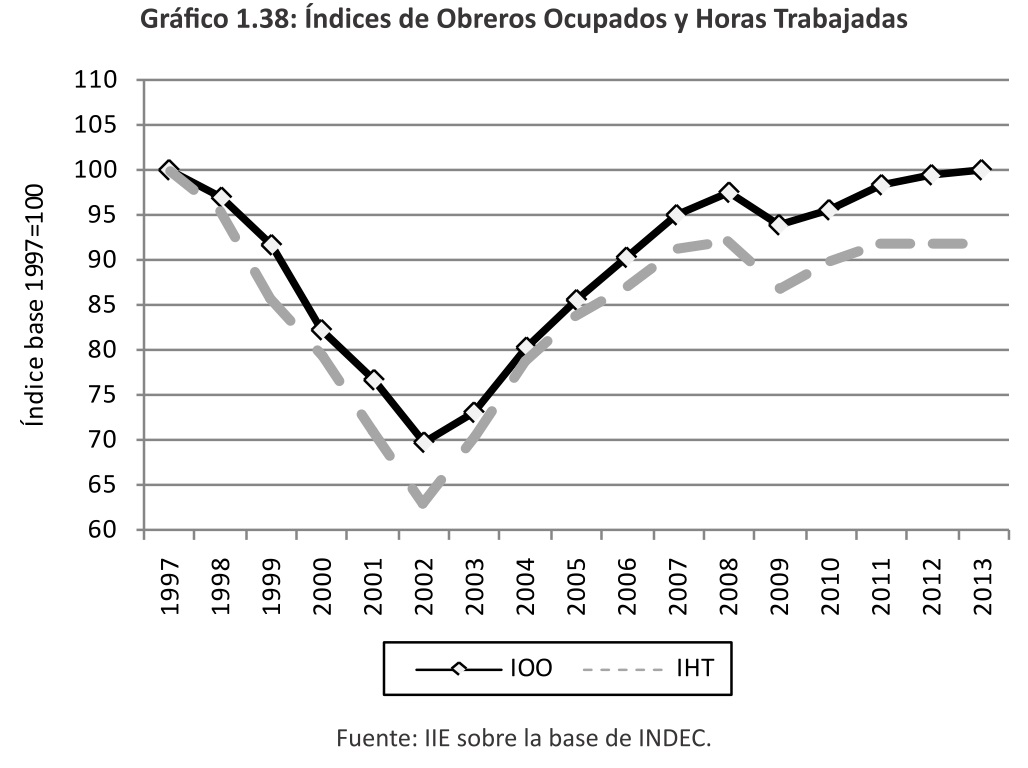

Argentina asistió a un crecimiento moderado del producto industrial en los últimos quince o veinte años. Sin embargo, la modernización productiva iniciada a comienzos de la década de los �90 y que se profundizó en la primera década del siglo XXI ha expulsado una buena cantidad de trabajadores del sector manufacturero a otras actividad económicas. Una prueba de ello es que mientras la cantidad de obreros ocupados en el año 2013 fue idéntica a la observada en el año 1997, las horas trabajadas en la industria en el mismo lapso de tiempo se retrajeron un 8,2%. Ello puede observarse con toda claridad en el Gráfico 1.38.

A pesar del fuerte componente pro-cíclico que se observa entre la ocupación industrial y el nivel de actividad sectorial, en los últimos años a la industria le ha costado cada vez más generar nuevos puestos de trabajo. Un claro ejemplo de ello es que el volumen físico producido por la industria se incrementó en los últimos dieciséis años a una tasa superior a la de la cantidad de horas trabajadas, y por consiguiente se incrementó la productividad por hora en la industria nacional. El Gráfico 1.39 muestra precisamente que en los últimos tres años el sector manufacturero doméstico se enfrenta a un estancamiento prolongado en la productividad.

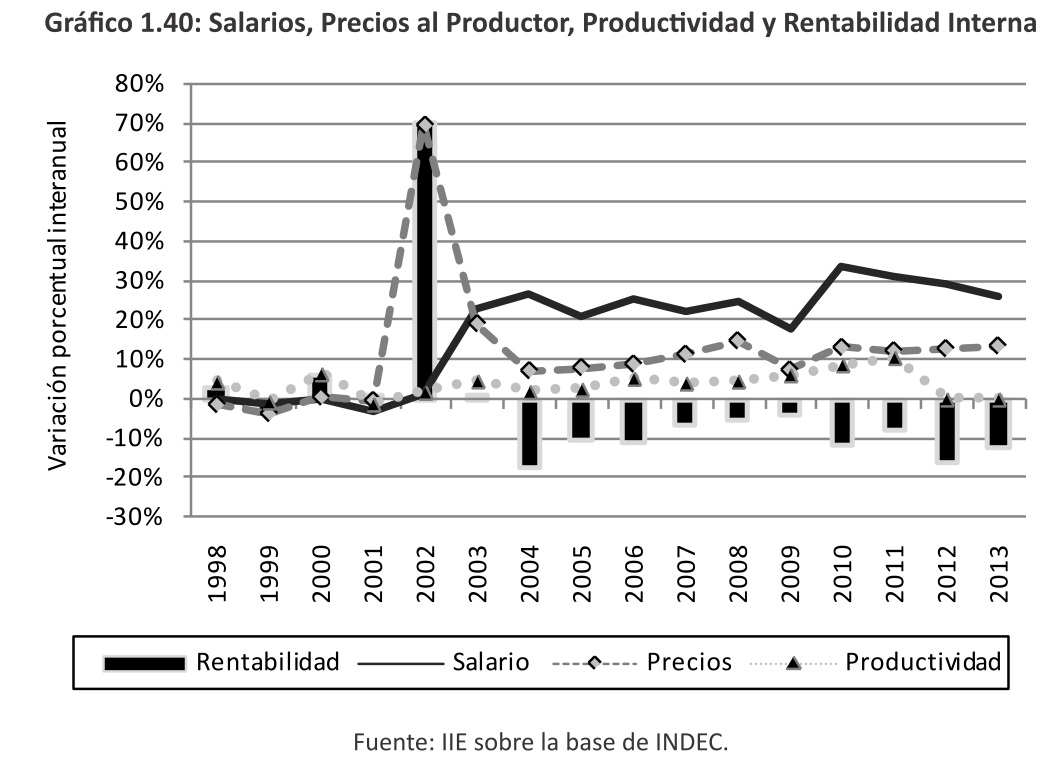

La suba de los costos en general, y salariales en particular, ha puesto en jaque a la industria argentina y el empleo sectorial vuelve a convertirse en una preocupación. Con la devaluación del año 2002, los precios al productor crecieron un 70% mientras que los salarios permanecieron estancados. Así, los productores obtuvieron una ganancia fenomenal por las existencias de las que disponían, al tiempo que recibían fuertes incentivos para incrementar la producción. Pero desde el año 2004 en adelante, los salarios crecieron a una tasa muy superior a la de la suma de los precios al productor y las ganancias de productividad. Ello indicaría una caída en la rentabilidad interna, aunque es oportuno mencionar que a pesar de que los costos laborales son muy significativos, no representan la totalidad de costos de una empresa industrial.

Es importante resaltar que mientras que la rentabilidad se reducía a tasas decrecientes entre 2004 y 2009, las ganancias acumuladas de la mayoría de las firmas permitían afrontar menores márgenes operativos. No obstante, desde 2010 la caída en la rentabilidad ha sido acompañada por reducidos volúmenes de mercado en un contexto de productividad estancada. Ello genera expectativas negativas sobre el conjunto de los empresarios, aminorando los planes de inversión y reduciendo los gastos de capital sólo para la reposición de equipo físico en desuso. La no incorporación de nueva tecnología al mismo tiempo es un escollo para la productividad, prosiguiendo con una dinámica de estancamiento sectorial.

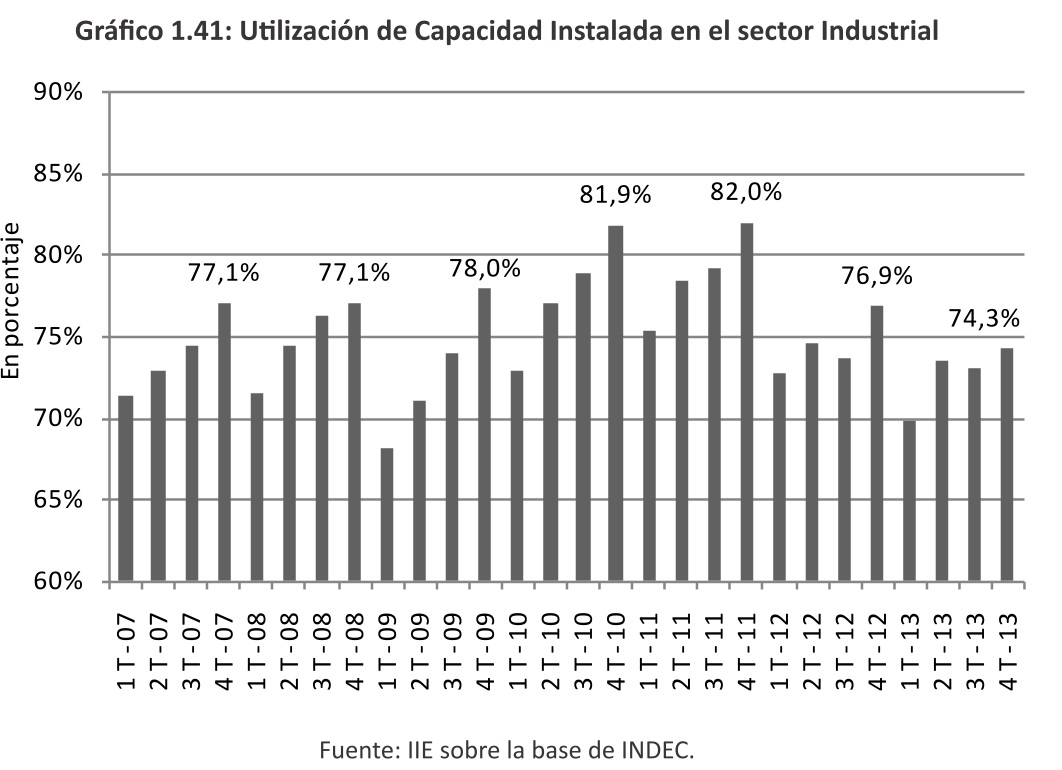

Además, la industria no sólo posee mayor capacidad para emplear más ocupados sino también para utilizar una mayor proporción de los activos físicos de los que dispone, y que actualmente permanecen en desuso. Es decir, si bien la incorporación de nueva tecnología es central para incrementar la productividad, como así también la formación permanente de la mano de obra, el uso pleno de los recursos actualmente disponibles permitiría operar con mayor eficiencia y afrontar mejor los costos fijos. En el Gráfico 1.41 se muestra la utilización de la capacidad instalada manufacturera.

No sólo la capacidad instalada en el cuarto trimestre del año 2013 es la más baja de los últimos siete años, sino que también el promedio de uso en todo el año ha sido inferior al mínimo previo registrado en 2009, es decir el año de la crisis financiera internacional. El aumento en la ociosidad del capital, en consonancia con indicadores laborales sectoriales estancados muestra la falta de dinamismo que enfrenta la industria en la actualidad.

La generación de incentivos para promover nuevas actividades productivas, capaces de incrementar la agregación de valor y de generar mejores puestos de trabajo, es casi una obligación para la política económica e industrial. De lo contrario, la industria continuará exhibiendo una performance inferior a la del promedio histórico y con alto grado de ineficiencia productiva.

Las políticas fiscales, cambiarias, financieras y regulatorias aún tienen espacio para generar una mejora en las condiciones actuales, sin embargo, los objetivos fijados en el Plan Industrial 2020205 aparecen cada vez más lejanos. En la medida en que el sector productivo siga sintiendo el ahogo

por parte de políticas descoordinadas, la búsqueda por mejorar procesos y productos será cada vez menor y los resultados continuarán empeorando.

205 Se trata de un Plan Estratégico elaborado por el Ministerio de Industria de la Nación que contempla ambiciosos objetivos según distintos sectores de la actividad industrial.