Balance de la

Economía Argentina

EL NUEVO ESCENARIO DE LA INDUSTRIA C�RNICA EN ARGENTINA

CAPÍTULO 15: EL NUEVO ESCENARIO DE LA INDUSTRIA CÁRNICA EN ARGENTINA

Considerando la profunda crisis que viene experimentando la industria de la carne vacuna en Argentina, fundamentada principalmente en la falta de hacienda y la disminución del consumo, el objetivo del presente capítulo es mostrar las nuevas oportunidades que pueden surgir para otros sectores de la industria cárnica, en particular, la industria porcina y aviar, que han mostrado un crecimiento sostenido en os últimos años, especialmente la segunda de ellas.

15.1 Introducción

El mercado cárnico argentino se ha caracterizado históricamente por un alto consumo de carne vacuna. Sin embargo, a partir de cambios en los precios relativos y mudanzas en el comportamiento del consumidor, otros sectores de la industria han ido ganando terreno, en primera medida el sector aviar, y en segundo lugar el porcino. Hoy, ante la crisis por la que atraviesa la industria frigorífica bovina surgen nuevas oportunidades para estas dos industrias, a partir de un aumento del consumo interno, expansión del mercado externo (industria aviar) y sustitución de importaciones (industria porcina).

El presente capítulo está compuesto por cuatro secciones principales. En primer lugar, se presenta la estructura del consumo de carnes en Argentina, caracterizada por un alto contenido de carne bovina; y se realiza una comparación con lo que ocurre en el orden internacional. Además, se muestra la evolución de los precios relativos, factor fundamental en la tendencia de sustitución de carne bovina por otros tipos, principalmente aviar.

En segundo lugar, se realiza un estudio de la situación actual de la industria frigorífica bovina, analizando variables referidas a la faena, el stock ganadero, la liquidación y retención de vientres, y la estructura de la industria. Esto permite determinar el estado de situación actual de la industria frigorífica bovina argentina, caracterizada por una enorme cantidad de plantas inactivas, y otras tantas con un alto porcentaje de capacidad ociosa.

En tercer lugar, se analiza el importante avance de la industria aviar en el país, abordando el sector desde el punto de vista de su potencialidad para sustituir el consumo de otros tipos de carnes, explicado principalmente por su menor precio relativo. Además de aumentar su participación en el mercado interno, la industria aviar argentina cuenta con grandes oportunidades para continuar su expansión en el mercado internacional.

Por último, a la luz del bajo grado de desarrollo del sector porcino en Argentina comparado con otros países como Brasil o Chile en relación al consumo per cápita y producción, se estudian las posibilidades que este sector tiene para cubrir estas dos falencias, expandiendo el consumo interno y sustituyendo la importación, fundamentalmente desde Brasil. Además, se analiza la posibilidad que surge hoy para los frigoríficos bovinos, que cuentan con gran capacidad ociosa debido a la caída en la producción, de reconversión hacia frigoríficos �mixtos�, incorporando la faena de cerdos. En este sector en particular, se enfatiza sobre el gran potencial en términos de agregado de valor y generación de empleo, dada la gran cantidad de fábricas de chacinados existentes en el país.

15.2 El consumo de carnes en Argentina

Argentina presenta un patrón de consumo de carnes marcadamente diferente a lo que ocurre en el orden internacional. El país ha ocupado históricamente la primera posición en términos de consumo de carne vacuna per cápita y, a la inversa de lo que ocurre a nivel internacional, la carne porcina es de las menos consumidas por la población.

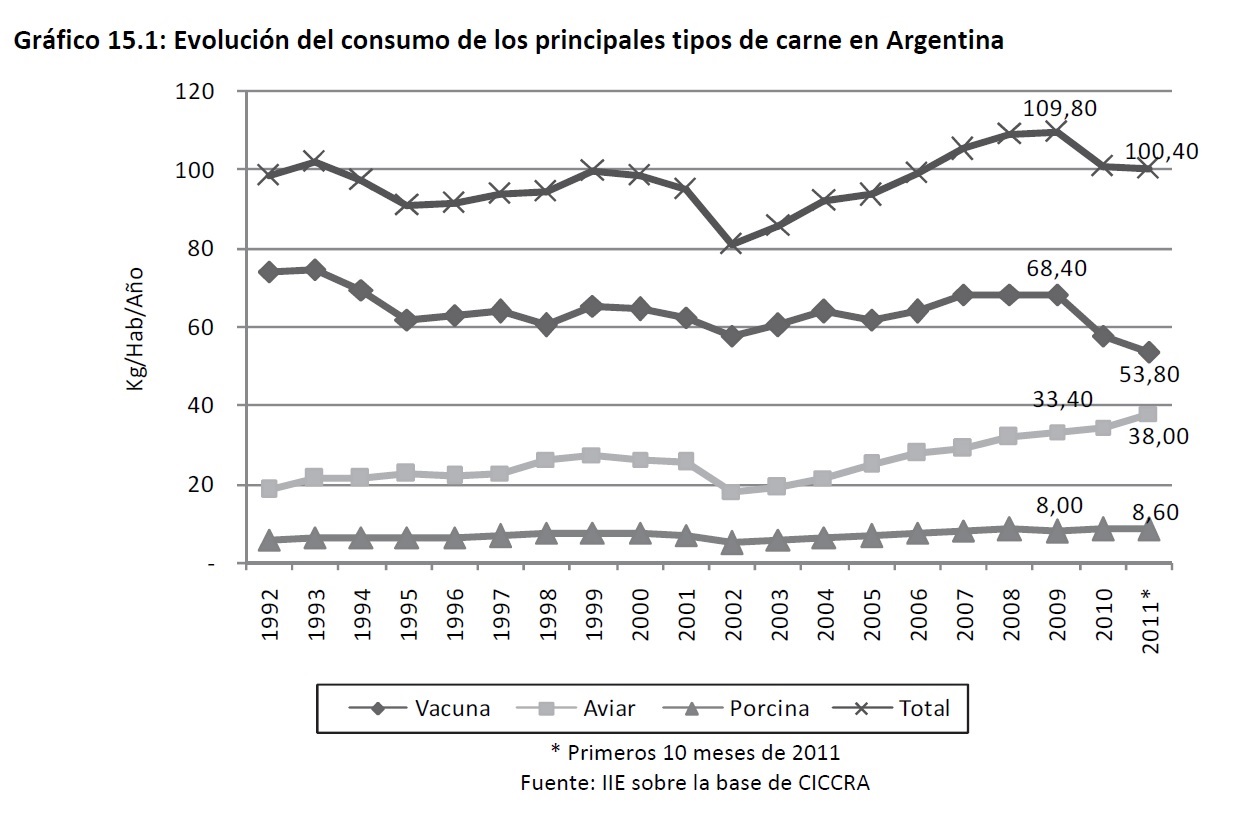

A partir del Gráfico 15.1 se observa la evolución del consumo de los principales tipos de carnes: bovina, aviar y porcina. En Argentina, el consumo total de carnes se ha mantenido en las últimas dos décadas entre los 80 y los 110 kilogramos, con variaciones anuales en función de la situación económica del país (en particular, del poder de compra de la población) y los cambios en los precios relativos entre las carnes y con otros alimentos. En 2002, con la crisis por la que atravesaba el país, el consumo registró el mínimo de la década, con sólo 81,4 kilogramos por habitante. A partir de allí, y acompañando la recuperación económica, el consumo creció de manera ininterrumpida hasta el año 2009, sufriendo retrocesos durante 2010 y 2011 debido al reacomodamiento de precios.

En esta canasta de consumo, la carne vacuna siempre ha tenido una participación mayor al 50%, con un promedio en las últimas dos décadas del 66%, lo que implica que dos de cada tres kilogramos de carne consumida por los argentinos corresponde a carne bovina. Sin embargo, se observa una tendencia decreciente en su participación. Así, en el año 1992 ésta representaba el 75% del consumo, mientras que en 2010 esta cifra retrocedió a valores cercanos al 57%. La mayor caída relativa se produjo entre 2009 y 2011 cuando el consumo per cápita cayó un 22%, pasando de 68,4 kilogramos por habitante a sólo 53,8 kilogramos, el valor más bajo de las últimas dos décadas.

Como se analizará oportunamente, esto está relacionado directamente con un aumento en el precio relativo de este producto.

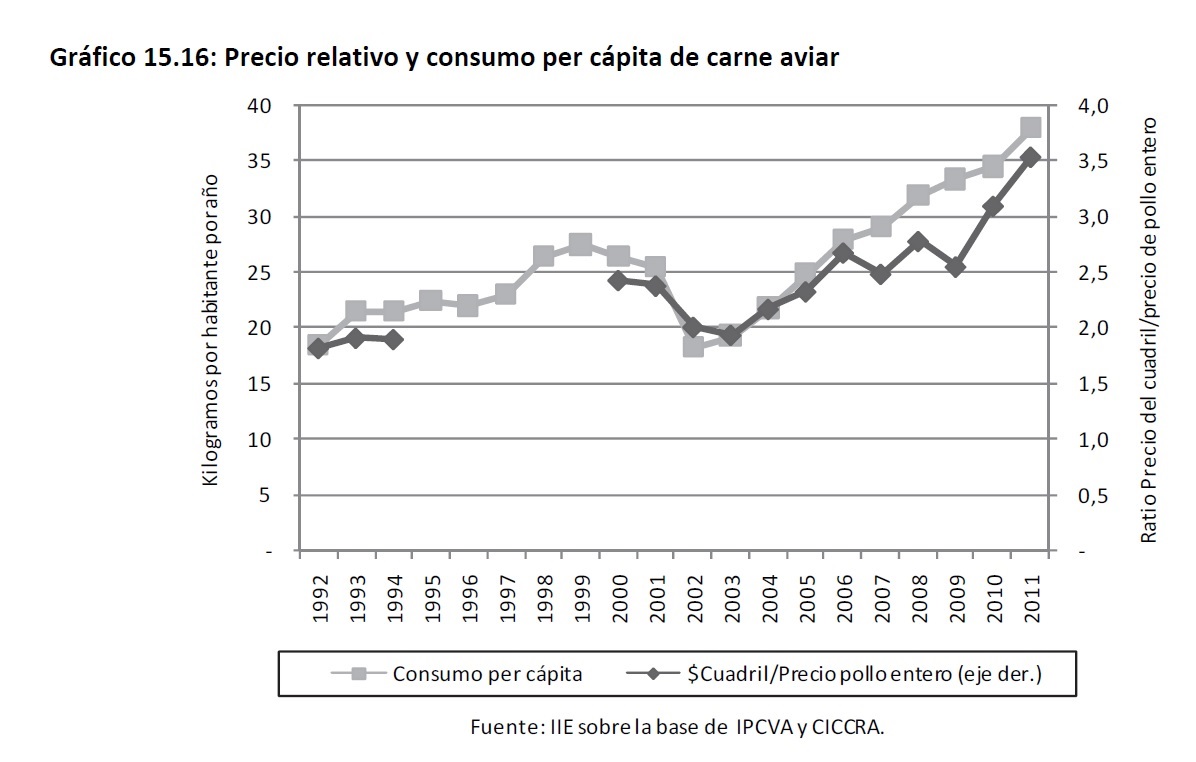

Un sector que ha tenido un crecimiento notable y ha ganado mercado en Argentina es el sector aviar. En veinte años, entre 1992 y 2011, el consumo de pollo en Argentina se duplicó, pasando de 18,5 kilogramos por habitante a 38 kilogramos por habitante. Esto fue asimismo acompañado por el aumento en la participación de la canasta de consumo de carne, del 19% al 38% en dicho período.

Por otro lado, la carne porcina nunca tuvo una gran aceptación por parte de los argentinos. De hecho, siempre se mantuvo en una participación de entre el 6% y 9% del consumo total de carnes.

Algunos estudios indican344 que ciertos factores como el desconocimiento sobre la forma de preparación, percepción sobre la insalubridad de la carne, riesgo de triquinosis, etc., hacen que el consumidor argentino no encuentre en la carne porcina un sustituto próximo de otros tipos de carne.

344 Bifarreti, Adrian (2008). �Encadenamiento productivo comercial en Argentina�. Instituto de Promoción de la Carne Vacuna Argentina

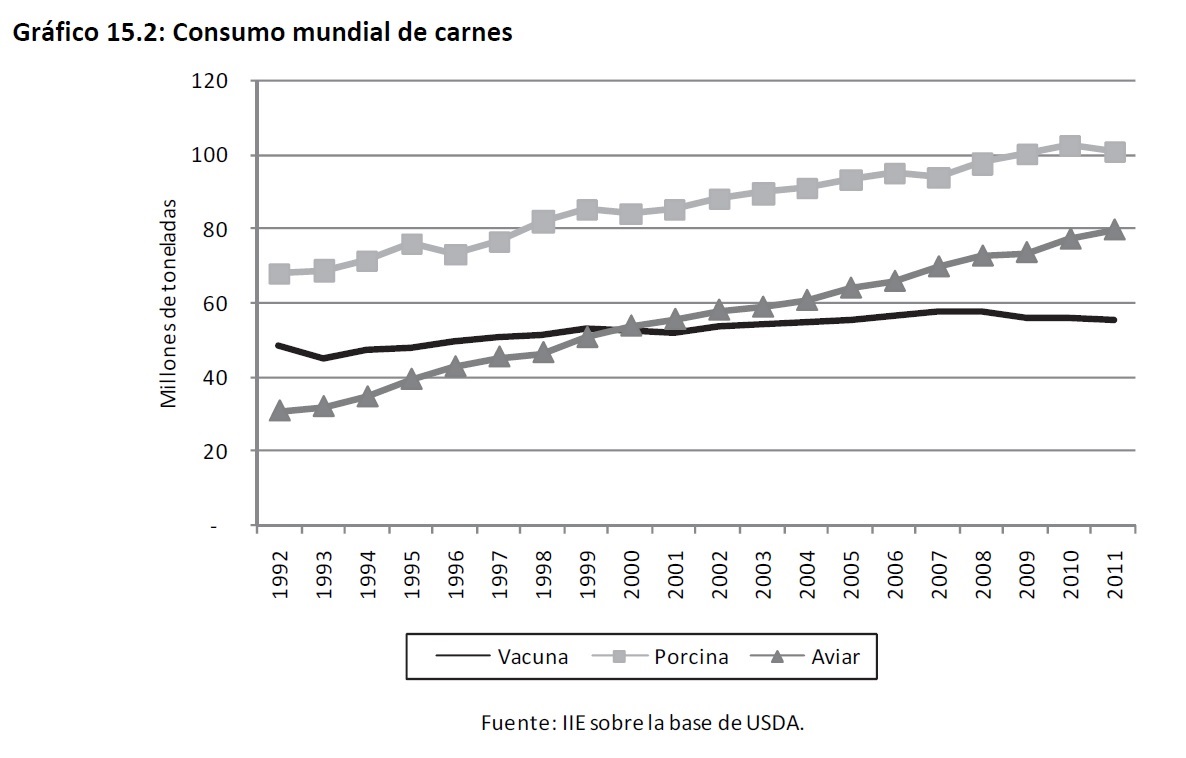

Cabe destacar que a nivel mundial, la composición del consumo de carnes es muy diferente. Según las estimaciones del Departamento de Agricultura de los Estados Unidos (USDA), la carne porcina es la más consumida a nivel mundial, superando en 2011 las 100 millones de toneladas (ver Gráfico 15.2). Esta representa, entre estos tres tipos de carne, el 43% del consumo durante el año 2011, valores que han permanecido estables durante las últimas dos décadas.

En segundo lugar en importancia se encuentra el mercado de carne aviar, con casi 80 millones de toneladas comercializadas anualmente, representando el 34% del consumo mundial. Sí se observa un claro avance tanto en términos absolutos como en términos relativos de la industria aviaria mundial, dado que en el año 1992 esta representaba sólo el 21% del consumo de carnes.

En tercer lugar, y contrariamente a lo que ocurre en Argentina, la carne vacuna es la menos consumida, con una participación cercana al 24% (año 2011). Además, se observa una tendencia decreciente en la importancia relativa de este sector, dado que hace 20 años, en 1992, el 33% de la carne consumida mundialmente correspondía a esta variedad.

En relación al consumo promedio por habitante en el mundo, éste se encuentra en niveles muy inferiores a los de Argentina. Así, en el año 2010, el consumo total de carnes (aviar, porcina y bovina) alcanzaba sólo 35 kilogramos por habitante por año a nivel global, correspondiendo 15 kilogramos a carne porcina, 11 a carne aviar y sólo 8 a carne bovina.

Retornando al caso argentino, un factor fundamental que debe ser analizado para entender el comportamiento del consumidor para determinar la composición de su canasta de consumo es el precio relativo de cada una de las carnes, y la evolución del poder adquisitivo en términos de kilogramos de carne.

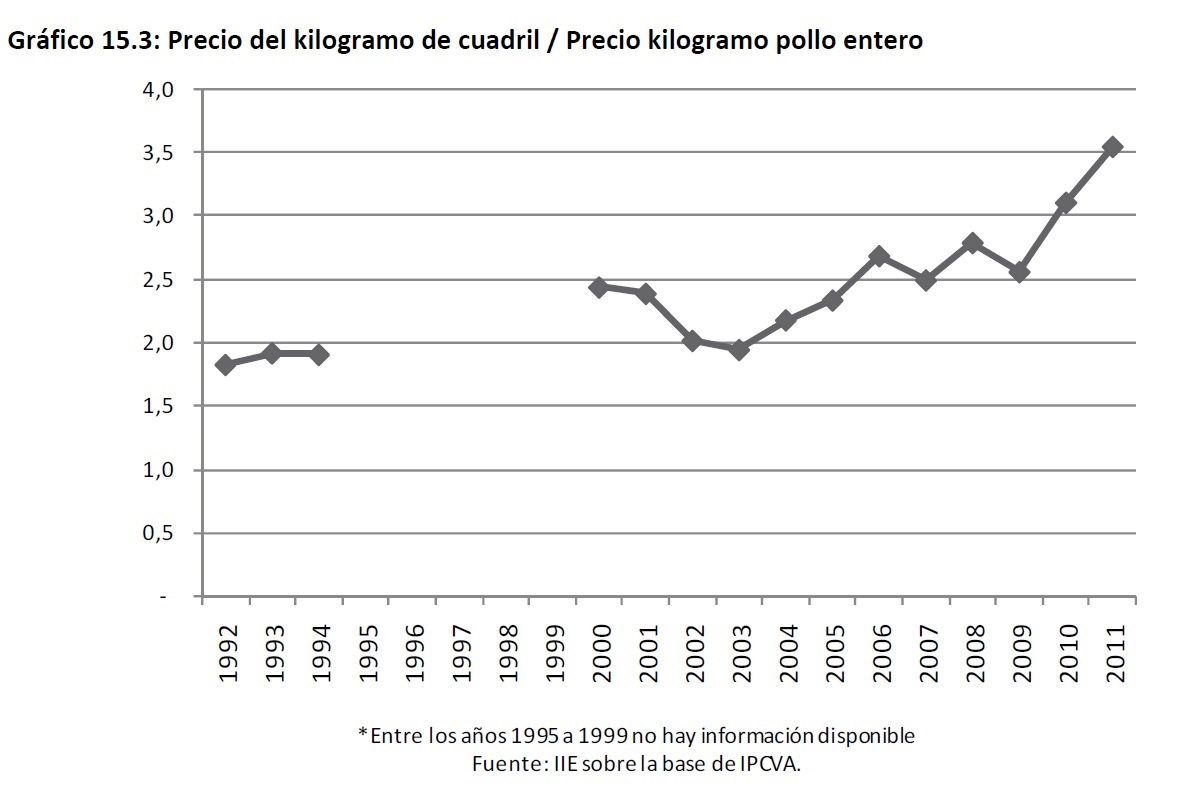

Una tendencia clara respecto a los precios relativos es el encarecimiento de la carne vacuna en relación a la carne aviar. Este hecho queda claramente reflejado en el Gráfico 15.3, donde se advierte la cantidad de kilogramos de pollo entero que pueden adquirirse por el valor de un kilogramo de cuadril. Así, en 1992, por cada kilogramo de cuadril, un consumidor argentino podía comprar en promedio 1,82 kilogramos de pollo entero. Ya en el año 2011, esa relación pasó a 3,54; es decir, un kilogramo de cuadril es 254% más caro que un kilogramo de pollo. Este hecho, sin dudas, actúa como una variable explicativa de la sustitución entre los diferentes tipos de carnes, observada en el Gráfico 15.1 presentado anteriormente.

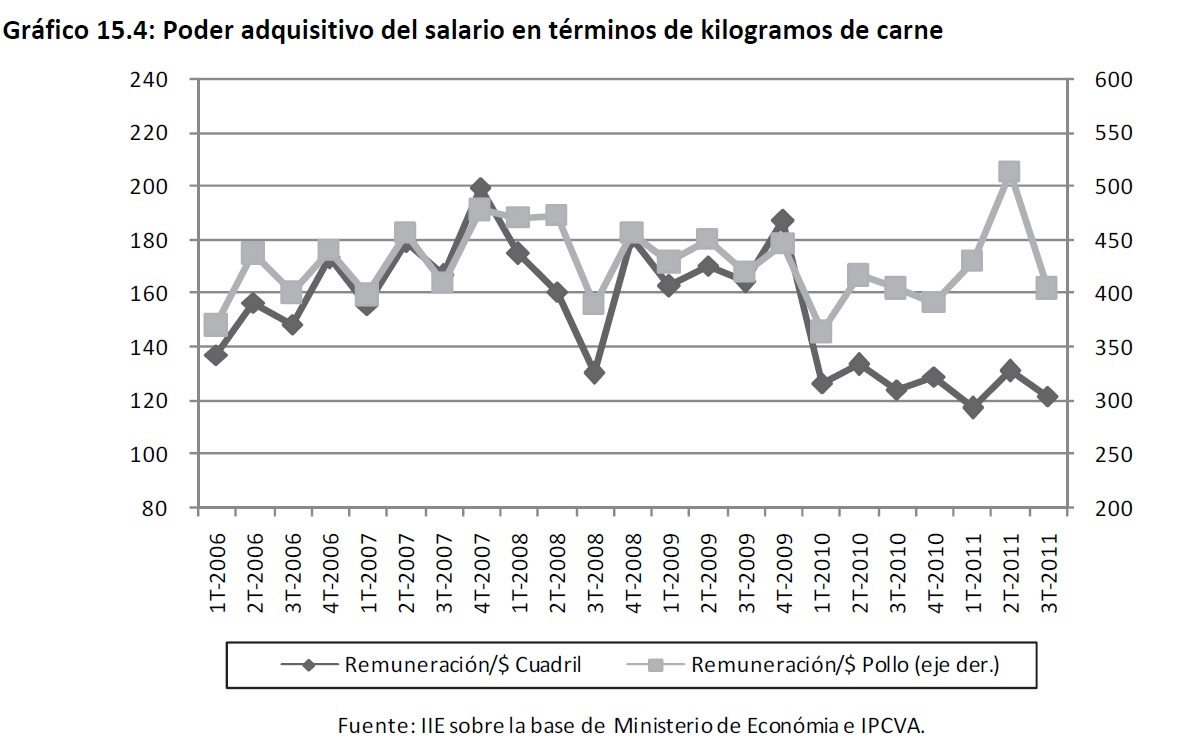

Otra variable esencial para entender el comportamiento del consumidor argentino está relacionada con la capacidad de compra de su salario en términos de kilogramos de cada tipo de carne. El Gráfico 15.4 muestra el poder adquisitivo del salario en Argentina en términos de kilogramos de carne. Este indicador fue calculado dividiendo la remuneración promedio neta sobre el precio al consumidor final de cada tipo de carne, e indica la cantidad de kilogramos que puede adquirir por mes un �trabajador promedio�.

En el Gráfico 15.4 se observa que a partir del primer semestre de 2010 el sector aviar aumenta la brecha de precios con el sector bovino, y mientras la cantidad de kilogramos que puede adquirir un salario promedio neto de la economía cae para este último (de más de 190 kilogramos mensuales a aproximadamente 130 kilogramos), el indicador mejora para el sector aviar.

Cabe destacar que en relación al sector porcino, no se cuenta con información referida a la evolución de los precios al consumidor final, por lo que resulta imposible calcular los indicadores antes expuestos. De todos modos, algunos estudios sobre consumo de carnes muestran que el consumidor argentino no considera a la carne de cerdo como un sustituto cercano de la carne vacuna, por lo que la relación de precios entre ambos tipos tendría menos relevancia que en el caso aviar.

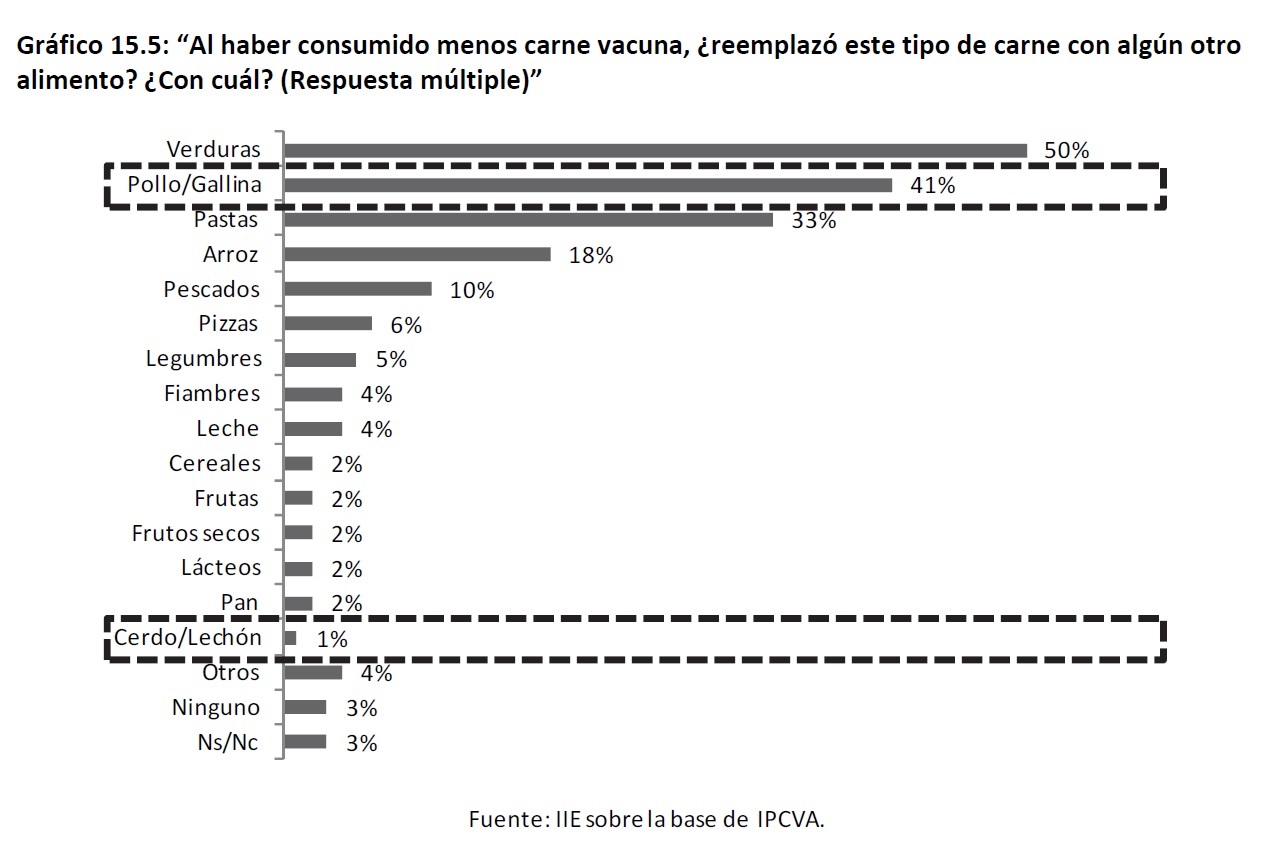

Según un relevamiento del Instituto de Promoción de la Carne Vacuna Argentina (IPCVA), el 41% de las personas encuestadas respondieron que al haber consumido menos carne vacuna, reemplazó ésta por carne aviar. Sin embargo, sólo el 1% respondió que decidió reemplazarla por carne de cerdo. Este hecho refleja claramente la inflexibilidad del consumidor argentino para sustituir carne vacuna por porcina.

15.3 La realidad de la industria frigorífica bovina345

15.3.1 Faena bovina

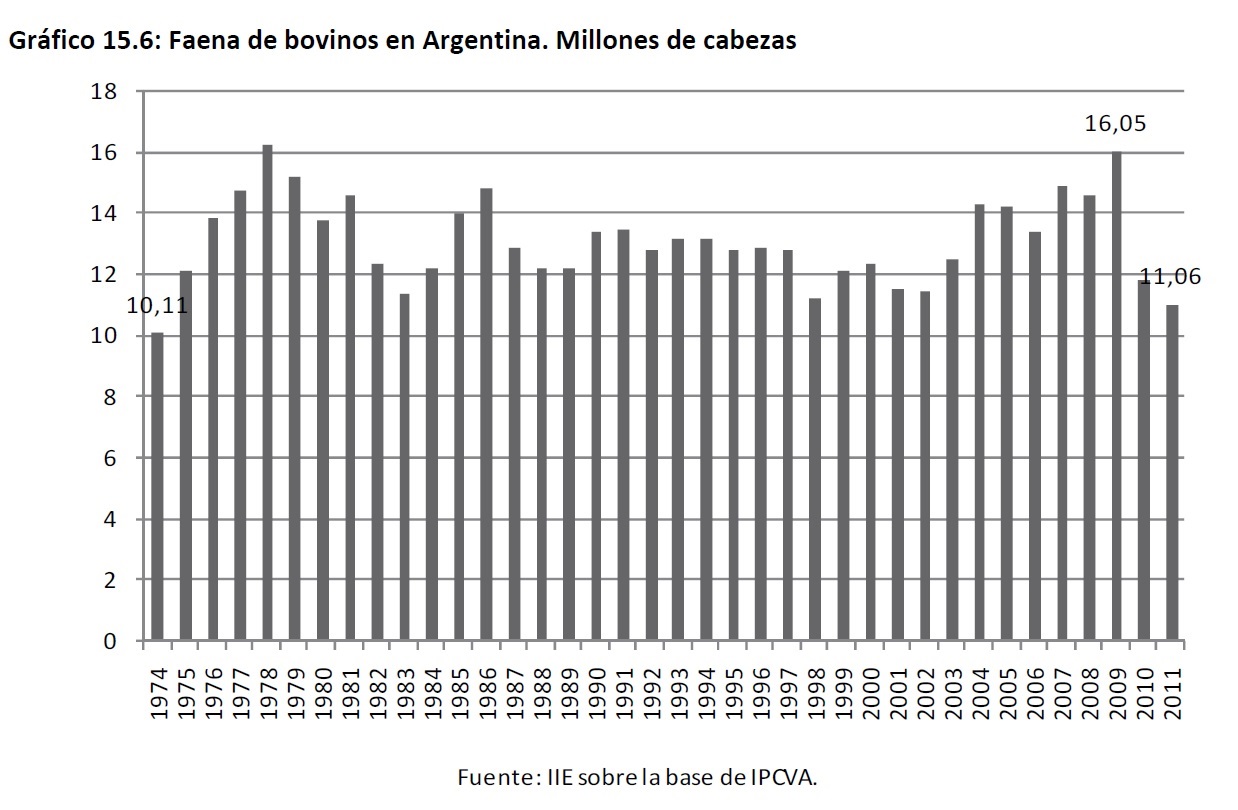

Las intervenciones del gobierno nacional sobre el sector sumado a cuestiones climáticas adversas influyeron negativamente sobre la industria de la carne bovina en Argentina en los últimos años, generando una caída en la faena anual de cabezas cercana al 30% entre 2009 y 2011. En el primero de los años, los frigoríficos argentinos registraron una faena total de 16 millones de animales, en tanto las estimaciones para 2011 arrojan valores cercanos a las 11 millones de cabezas.

Como se observa en el Gráfico 15.6, hacía 34 años que no se registraba una cifra tan baja, dado que hay que volver hasta 1974 para encontrar un volumen de faena inferior a los 11 millones de cabezas anuales.

345 Algunos de los temas abordados en este apartado surgieron a partir de un estudio realizado por el Instituo de Investigaciones Económicas (IIE) de la Bolsa de Comercio de Córdoba (BCC), la Federación Industrial de Santa Fe (FISFE) y el Consejo Empresario de Entre Ríos (CEER) para la Federación de Industrias Frigoríficas Regionales Argentinas (FIFRA) titulado �Actualidad y Perspectivas de la Industria Frigorífica en Argentina� (2011).

Sin embargo, pese a la caída en la cantidad de animales faenados, la producción de carne tuvo un retroceso inferior dado que se registró un aumento en el peso promedio de los animales faenados.

Así, durante el año 2009, el peso promedio, medido en toneladas de res con hueso, se ubicó en torno a los 210 kilogramos, subiendo a 223 kilogramos en 2010 y a 228 en 2011. Esto se encuentra vinculado a dos cuestiones fundamentales. En primer lugar, el aumento del precio del animal en pie incentiva al ganadero a vender animales más grandes. Y, en segundo lugar, las disposiciones de pesos mínimos dispuestas por el gobierno nacional hicieron elevar asimismo el peso promedio.

Por otro lado, en relación a la regionalización de la faena, se observa una importante contracción en Buenos Aires y las provincias de la Región Centro. En el quinquenio 2006�2010 la participación de la provincia de Buenos Aires fue del 54%, y la de la Región Centro del 31%, valores que permanecieron relativamente estables durante todo el período. Así, cuatro provincias argentinas (Buenos Aires, Santa Fe, Córdoba y Entre Ríos) concentran el 85% de la faena nacional.

15.3.2 La caída en el stock ganadero

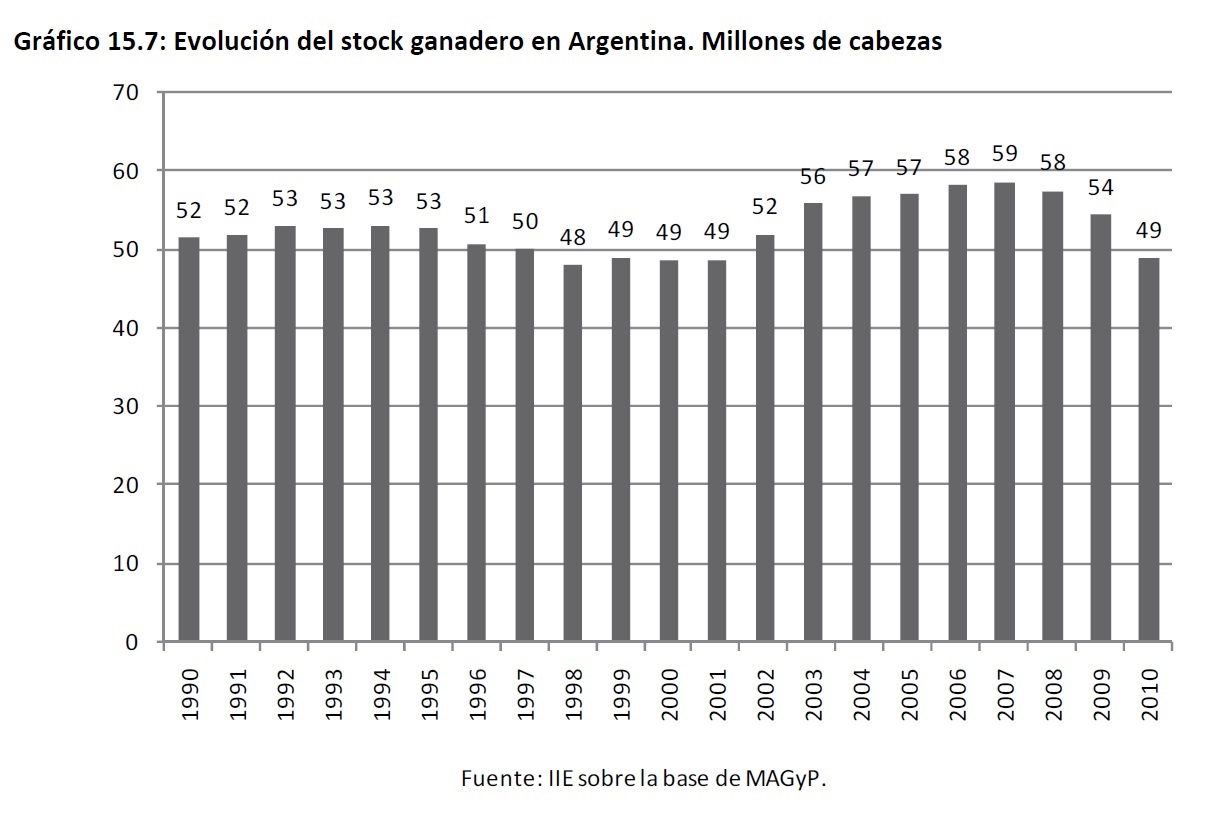

Un fenómeno que viene experimentándose desde hace algunos años en el eslabón primario es la importante caída en el stock ganadero del país. En tres años (entre 2007 y 2010), Argentina redujo su stock ganadero en un 17%, lo que implica la pérdida de diez millones de animales (ver Gráfico 15.7).

Esta reducción en el volumen de la hacienda se produjo por la conjunción de dos hechos que afectaron negativamente el negocio de los productores ganaderos. En primer lugar, la profunda sequía registrada en el año 2009 obligó a muchos productores a vender su hacienda, por la falta de pasturas y el alto costo de otros alimentos. En segundo lugar, las medidas de intervención del gobierno nacional sobre la actividad mantuvieron bajos los precios pagados por kilogramo vivo al productor ganadero, por lo que muchos de ellos decidieron dejar el negocio. Estos hechos fueron, en definitiva, los que le permitieron al país lograr un nivel de faena récord en 2009, pero a costa de sufrir una importante pérdida del rodeo.

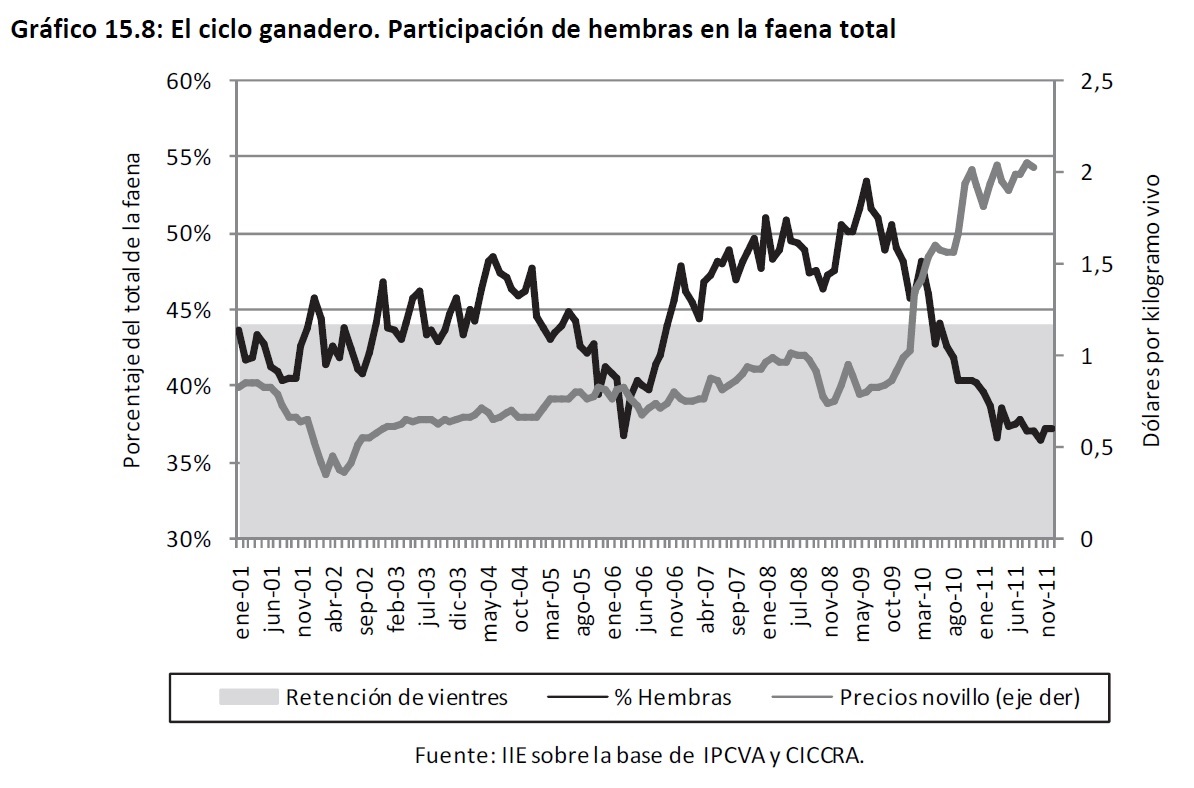

Sin embargo, a partir de junio de 2009 hubo un cambio de tendencia en relación a la liquidación de hacienda. Esto puede observarse analizando la evolución de la participación de hembras en la faena, que permite determinar en qué etapa del ciclo ganadero se encuentra la actividad. Un porcentaje superior al 44% de hembras en el total de la faena indican que la actividad se encuentra en una etapa de liquidación de vientres, mientras que cuando esta participación es inferior a este valor, se encuentra en un período de retención de vientres (ver Gráfico 15.8).

A partir de noviembre de 2006, se registraron 42 meses ininterrumpidos en los cuales el porcentaje de hembras sobre la faena total fue superior al 44% (liquidación de vientres). Puede observarse también a partir del Gráfico 15.8 que el cambio de tendencia en la liquidación de hembras a partir de junio de 2009 (de ascendente a descendente) coincide con el cambio de tendencia de los precios pagados por el kilogramo de animal vivo (de estable a creciente).

15.3.3 Actualidad de la industria frigorífica bovina: inactividad y capacidad ociosa

El sector frigorífico bovino argentino está compuesto por varias centenas de establecimientos que poseen características muy diversas. Se trata de un sector muy heterogéneo en cuanto a tamaño, mercados, estándar sanitario, tecnología, etc. Desde plantas con habilitación para varios destinos de exportación hasta establecimientos con habilitaciones municipales con autorización para comercializar en su propia jurisdicción, y desde plantas con faena inferior a las 500 cabezas mensuales hasta aquellas con capacidad superior a las 15.000.

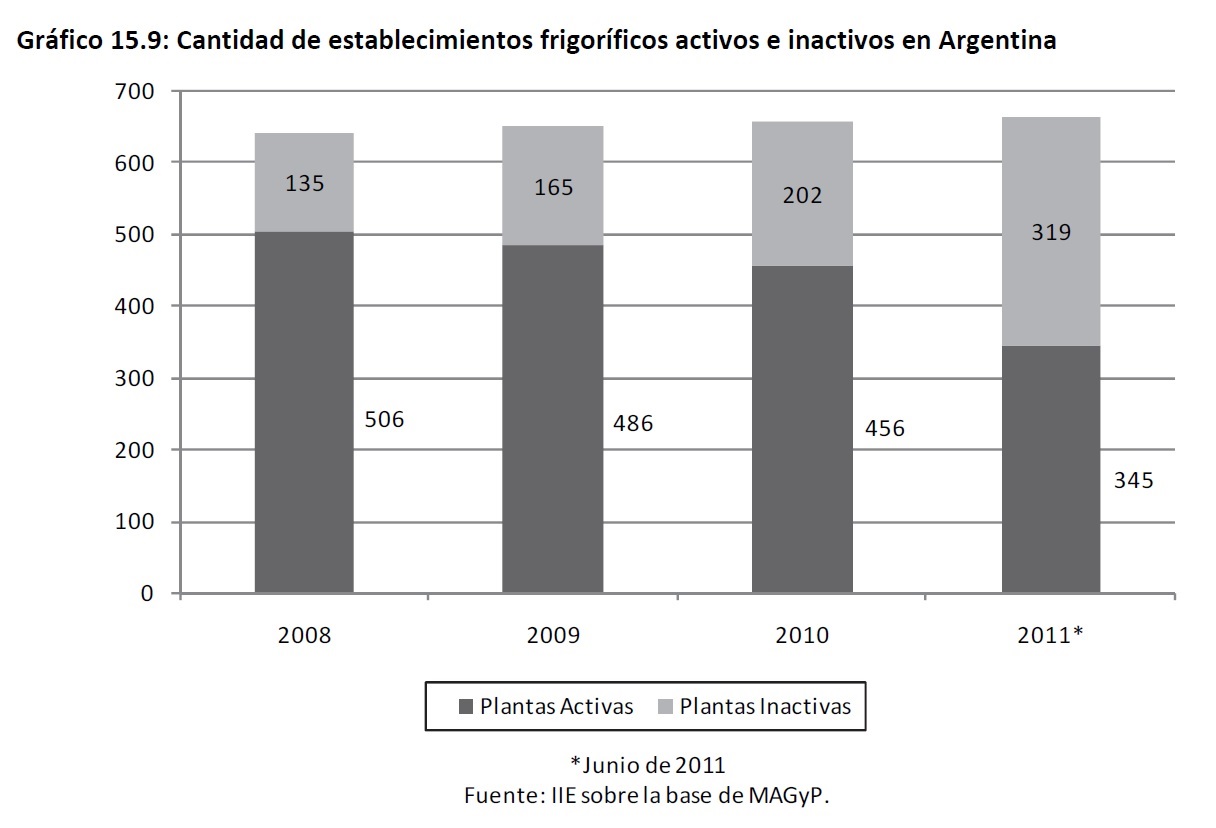

La caída en la actividad de la industria, reflejada con claridad en el Gráfico 15.6, generó el cierre de muchos establecimientos y la reducción de la actividad en otros. En junio de 2011, según datos provistos por el Ministerio de Agricultura, Ganadería y Pesca de la Nación (MAGyP) en base a informaciones de la ex � ONCCA, de los 664 establecimientos registrados, sólo 345 tuvieron actividad durante dicho mes, lo que indica que el 48% de las plantas se encontraron inactivas. Esto implica un retroceso del 24% en la cantidad total de frigoríficos en actividad entre diciembre de 2010 y junio de 2011 (ver Gráfico 15.9). Por otra parte, muchas de las industrias que se encuentran activas están trabajando con una enorme capacidad ociosa, según entrevistas realizadas con referentes del sector.

Esta caída en la actividad del sector también genera algunos derrames en otras actividades conexas, como la industria del cuero, el procesamiento de sangre, sebo, huesos y otros subproductos. Por ejemplo, a raíz del descenso en la cantidad de animales faenados, la empresa Yeruvá S.A. radicada en Esperanza (Provincia de Santa Fe) y cuya principal actividad es el procesamiento de sangre bovina, debió readaptarse sustituyendo ésta por sangre aviar, e incorporando el procesamiento de algunos derivados de la industria láctea. Algo similar ocurrió con la firma Refinerías del Centro S.A.

(Córdoba) dedicada al procesamiento de grasas bovinas refinadas, margarinas, oleomargarinas y emulsiones. �sta amplió su planta ubicada en la ciudad de Córdoba para elaborar aceite vegetal hidrogenado, sustituto de la grasa animal para la elaboración de sus productos.

La estructura de la industria muestra índices de concentración relativamente bajos en comparación con otros importantes países ganaderos como Brasil o Estados Unidos. En Brasil, por ejemplo, tres grupos empresarios (JBS, Marfrig, y Minerva) concentran el 36% de la cantidad de cabezas faenadas (2010). Por otra parte, en EE.UU. los tres principales frigoríficos (Tyson, Cargill y JBS) tienen una participación del 65% del mercado cárnico (año 2009). En el año 2008, los cuatro grupos empresarios más grandes de Argentina (tres de ellos de origen extranjero) tenían una participación en la capacidad instalada teórica del 17%346, muy por debajo de los ejemplos anteriormente mencionados.

Otro factor importante en relación a la composición sectorial se refiere a la diversidad de tamaños entre los frigoríficos. De 392 establecimientos que tuvieron actividad en por lo menos un mes entre enero y junio de 2011, 246 son pequeños frigoríficos con un nivel de faena mensual inferior a las 1.500 cabezas, representando el 10,4% de la cantidad de animales sacrificados en dicho período. Se trata de un segmento con un bajo estándar sanitario ya que sólo el 14% de los establecimientos cuenta con habilitación del Servicio Nacional de Sanidad y Calidad Agroalimentaria (SENASA); las restantes cuentan con habilitaciones provinciales o municipales.

Un segmento importante de la industria lo constituyen aquellos establecimientos que faenan entre 1.500 y 10.000 cabezas mensuales, considerados la mediana industria frigorífica, compuesto por 124 establecimientos. Cuentan con un alto estándar sanitario (el 77% de ellas tiene habilitación del SENASA), representan el 56,6% de la faena total y casi la mitad cuenta con habilitación para al menos un destino de exportación. El tamaño promedio de estas plantas es de 4.000 animales mensuales.

Por último, un segmento compuesto por 22 plantas constituye la gran industria frigorífica, con un volumen mensual de faena superior a los 10.000 animales mensuales. El 100% de estas cuentan con habilitación nacional del SENASA y 20 establecimientos tienen habilitación para por lo menos un destino de exportación. Representan el 33% de la faena total y tienen una capacidad promedio de 13.000 cabezas mensuales.

15.3.4 Regionalización de la industria

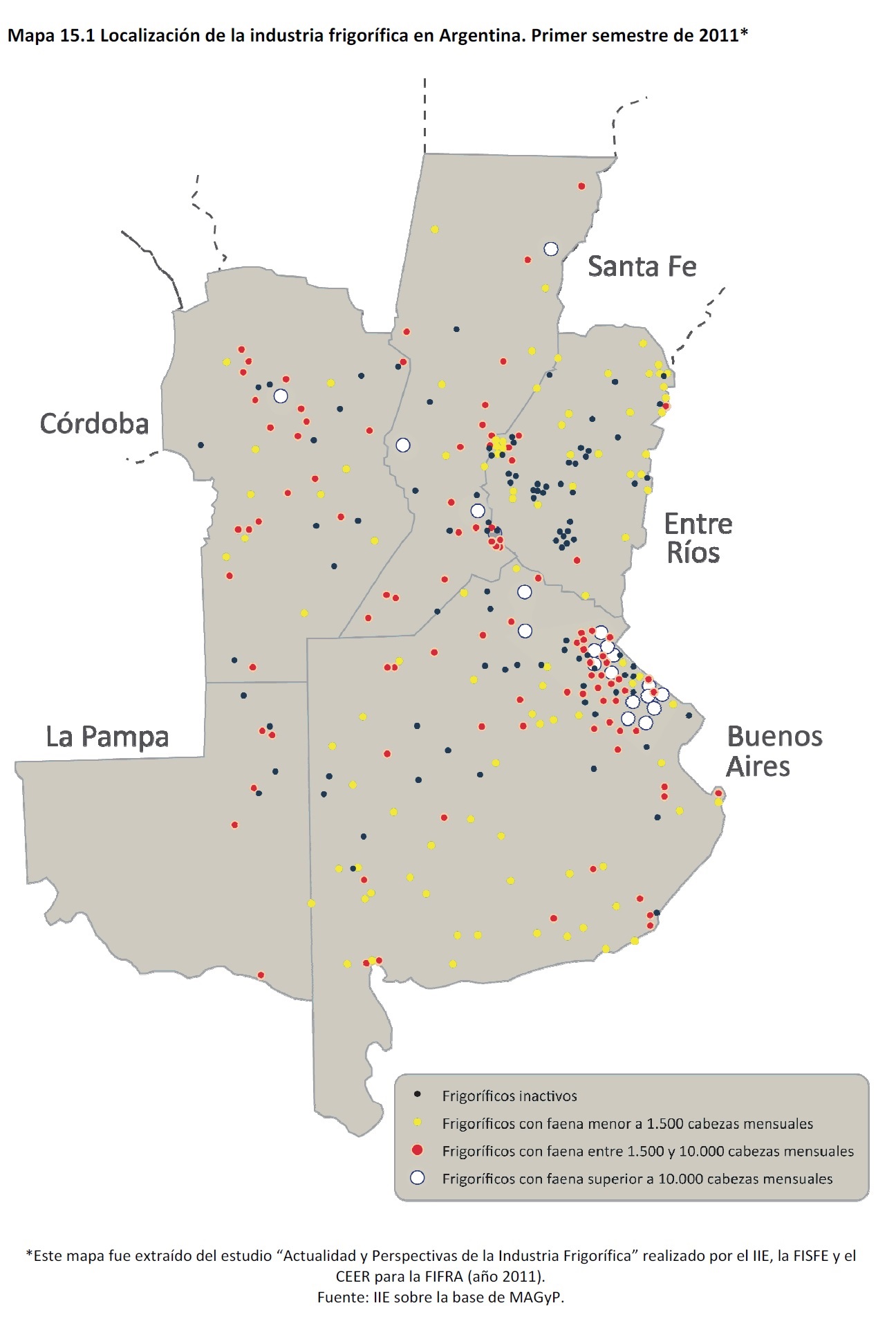

Resulta importante también analizar la localización de la industria frigorífica en Argentina. Como se mencionó con anterioridad, la provincia de Buenos Aires concentra el 54% de la faena mientras que la Región Centro otro 31%. Así, cuatro provincias argentinas son responsables del 85% de la actividad frigorífica bovina. La localización de cada una de las plantas, clasificadas en inactivas (sin actividad en ninguno de los meses del primer semestre de 2011), pequeñas industrias (faena mensual promedio inferior a 1.500 cabezas), frigoríficos medianos (faena mensual promedio de entre 1.500 y 10.000 cabezas) y grandes frigoríficos (faena promedio mensual superior a las 10.000 cabezas), se encuentra reflejada en el Mapa 15.1.

346 Bifarreti, Adrian (2008). �Encadenamiento productivo comercial en Argentina�. Instituto de Promoción de la

Carne Vacuna Argentina

Los puntos negros en el Mapa 15.1 indican los establecimientos frigoríficos que no registraron ninguna actividad entre enero y junio de 2011. Para el total del país estos totalizan 272 plantas, distribuidos en todo el territorio nacional, pero con un mayor nivel de concentración en la provincia de Buenos Aires y principalmente Entre Ríos. Esto muestra una parte de la enorme capacidad ociosa de la industria cárnica argentina. A esta cantidad de plantas sin actividad, hay que sumar aquellas plantas que están operando por debajo de su nivel de utilización habitual. Por este motivo, algunos frigoríficos bovinos están analizando como una oportunidad la reconversión hacia frigoríficos �mixtos�, con la posibilidad de incorporar la faena de cerdos.

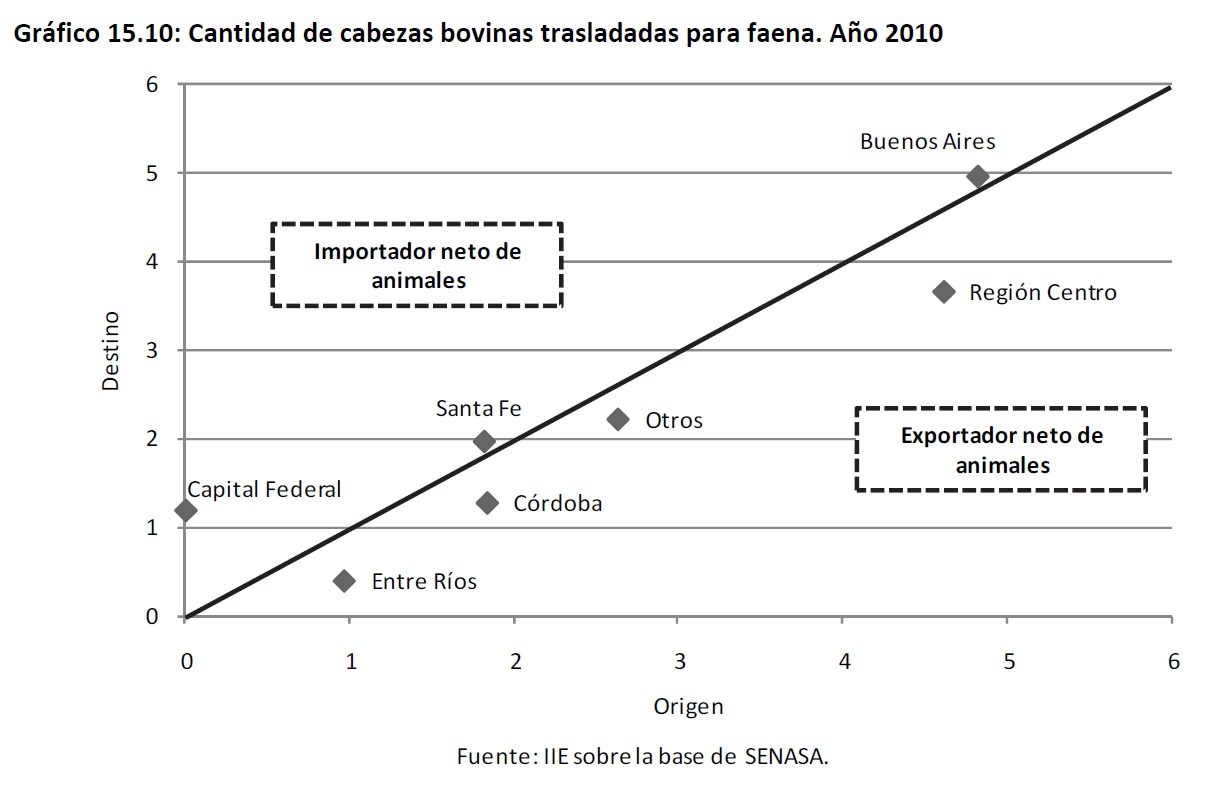

Una característica relevante en lo que se refiere a la regionalización de la industria es el traslado de animales vivos con destino a faena en otras provincias. Así, existen algunas provincias �importadoras netas� de animales, cuya cantidad total de cabezas recibidas de otras provincias es superior a la cantidad enviada, y provincias �netamente exportadoras�. Por ejemplo, Buenos Aires, Santa Fe y Capital Federal, ubicadas a la izquierda de la línea de 45º (Gráfico 15.10) captan animales desde otras provincias para faenar en su jurisdicción, aumentando el valor agregado regional. Por otro lado, otras provincias como Córdoba y Entre Ríos, se ubican en el lado opuesto, siendo las proveedoras de esos animales.

La Región Centro en conjunto, es �exportadora� de animales, realizando un envío neto hacia otras jurisdicciones de casi un millón de cabezas durante el año 2010.

15.3.5 Empleo en la industria frigorífica bovina

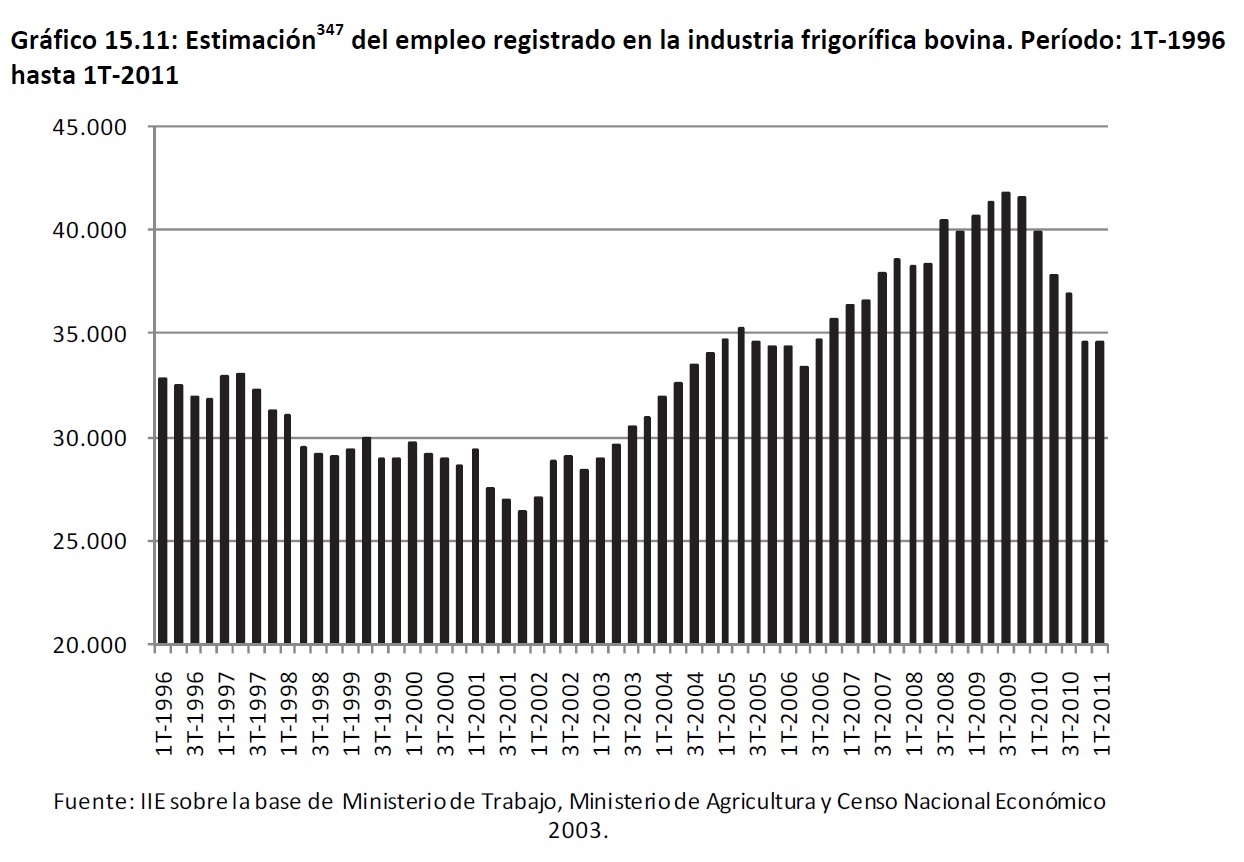

Una de las variables importantes para analizar la evolución de la industria frigorífica en Argentina se refiere al comportamiento del empleo registrado. �ste se presenta en el Gráfico 15.11, donde se observa la caída en la cantidad de trabajadores en la industria cárnica bovina entre 1996 y 2001 y un marcado crecimiento a partir del primer trimestre de 2002. El máximo de trabajadores registrado en la industria se dio en el tercer trimestre de 2009, cuando el sector ocupaba unos 41.800 trabajadores.

La disminución de la faena registrada durante el año 2010 significó una destrucción de casi 7.000 puestos de trabajo durante dicho año, pasando de 41.500 a 34.700 entre el último trimestre de 2009 y el último trimestre de 2010.

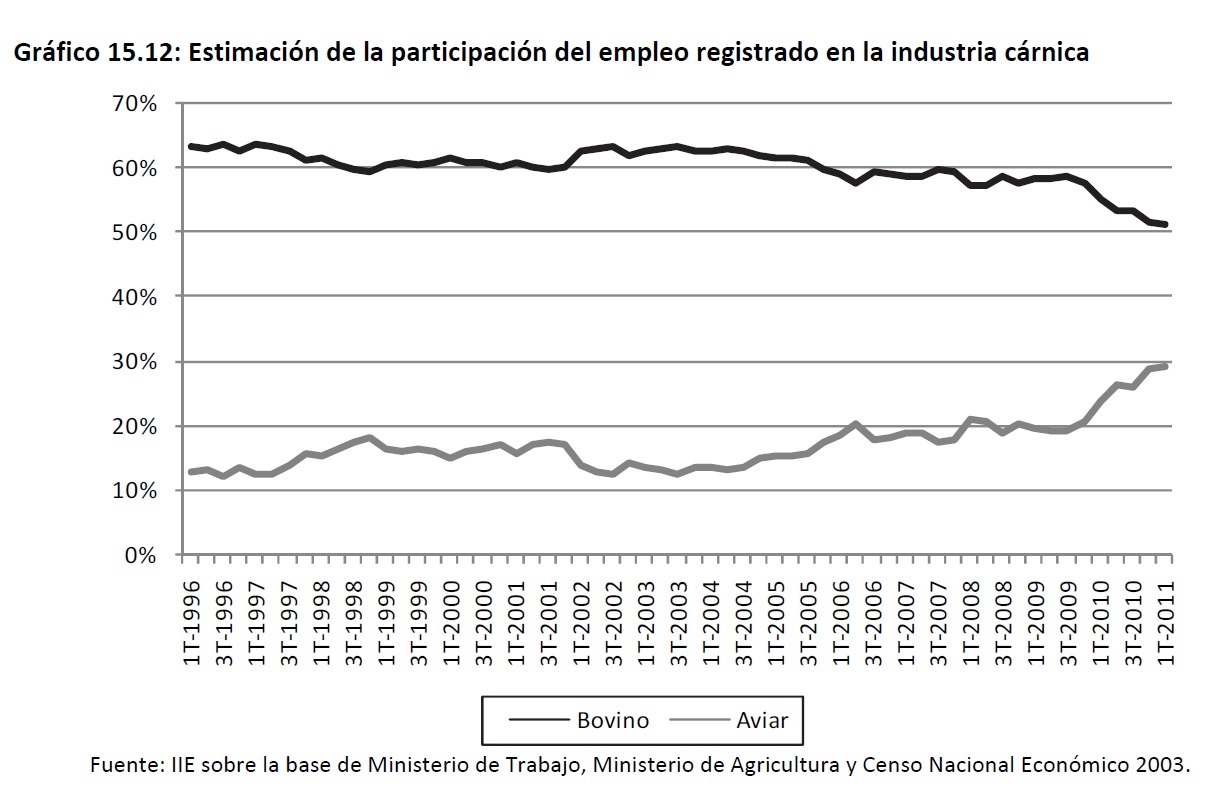

Por otro lado, se observa una decadencia relativa en términos de generación de empleo de la industria frigorífica bovina en términos de la industria aviar. Este hecho se observa en el Gráfico 15.12, que muestra la evolución de las participaciones de la industria frigorífica bovina y aviar en el empleo total de la industria cárnica. Así, en el primer semestre de 1996, los frigoríficos bovinos participaban con el 63,1% del empleo total de la industria cárnica, mientras que el aviar lo hacía con el 12,9%. Se observa una caída constante de la importancia relativa en términos de empleo de la industria frigorífica bovina, y un aumento sostenido de la industria aviar.

347 Dado que el máximo nivel de desagregación del empleo registrado brindado por el Ministerio de Trabajo de la Nación es a 4 dígitos de la Clasificación Industrial Internacional Uniforme (CIIU), se consideró la evolución del empleo del código 1511, correspondiente a la industria cárnica en general (incluye bovinos, porcinos, aviar y fabricación de embutidos). Luego, a partir de los datos del Censo Nacional Económico 2003 y la evolución de la faena bovina y aviar, se estimó la participación del empleo de cada uno de los sectores en la industria cárnica en general para el resto de los períodos

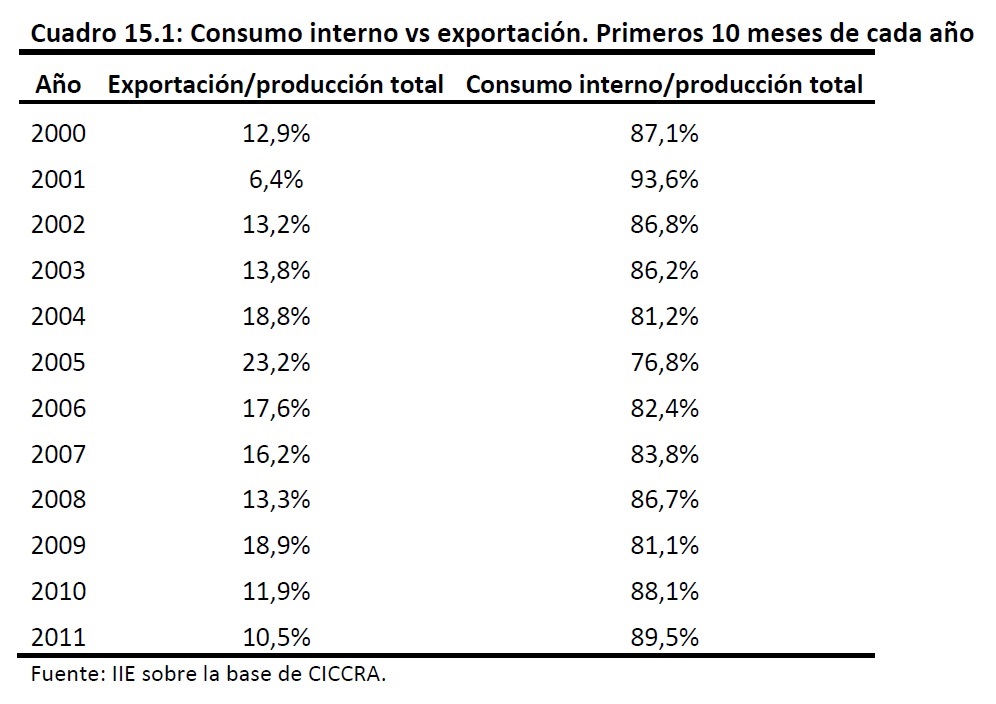

15.3.6 Consumo interno y exportación

Otro indicador importante en el sector de la carne vacuna es la relación entre consumo interno y exportación. El porcentaje de la producción total que se destina a exportación se encuentra en los niveles más bajos de la década, cercano al 10,5% (primeros diez meses de 2011). En el informe de la Cámara de la Industria y Comercio de Carnes de la República Argentina (CICCRA) se advierte que ��mientras que la participación de los envíos al exterior había llegado a máximos relativos de 23,2% y 18,9% en enero�octubre de 2005 y de 2009, respectivamente, en lo que transcurrió de 2011 apenas llegó a representar 10,5% de la producción total de carne vacuna. Recordemos que sólo en 2001, cuando el sector enfrentó el cierre masivo de mercados a partir de la reaparición de la fiebre aftosa en nuestro país, se observó una participación de las exportaciones inferior a la actual (6,4%)�.

Por otro lado, comparado con otros países, la participación de las exportaciones en la producción total es baja. Según datos del Departamento de Agricultura de los Estados Unidos (USDA), en el último quinquenio (2007�2011), mientras que Argentina destinó el 14,5% de su producción de carne al mercado de exportación, Brasil destinó el 18,5% y Uruguay el 64,5%. Así, Argentina ha priorizado en los últimos años el abastecimiento del mercado interno.

15.4 El avance del sector aviar

15.4.1 La cadena avícola en Argentina348

El encadenamiento avícola comprende el desarrollo de dos actividades: la producción de carne de pollo y la producción de huevos. Ambas se encuentran interrelacionadas. En esta sección sólo se referirá al segmento del sector avícola correspondiente a la producción de carne.

En Argentina, la producción de pollos parrilleros es realizada por empresas integradas, las cuales llevan a cabo las tareas de producción de huevos fértiles para incubación, pollitos BB, alimento balanceado hasta la faena y comercialización de la carne a nivel mayorista. Sólo la actividad de engorde es tercerizada, la cual es llevada a cabo por los �galponeros� en sus granjas, que reciben el asesoramiento técnico y la provisión de alimentos por parte de las industrias avícolas.

El proceso productivo comienza con la recolección de los huevos fértiles, los cuales luego son enviados a incubación donde permanecen por veintiún días. Nacidos los pollitos BB, son trasladados a las granjas de engorde. En ellas, los �galponeros� se encargan de la crianza de éstos por un período de entre 49 y 56 días. Finalizada la etapa de engorde, los pollos son faenados por los frigoríficos y comercializados, ya sea como pollo entero enfriado o congelado, con o sin menudencias.

En general, esta actividad se caracteriza por ser sumamente intensiva, desarrollándose en pequeños predios con importante dotación de tecnología. Entre las producciones pecuarias, el sector avícola es el más avanzado en lo que respecta a la incorporación de tecnología. Los principales progresos de la actividad en los últimos años han sido el reemplazo de los hornos a leña por calefacción a gas, la automatización de los comedores, mejoras en términos de higiene y salud de los animales y perfeccionamientos en la dieta alimenticia. Todos estos factores han contribuido a aumentar la eficiencia en la producción y han permitido al sector un mejor posicionamiento relativo con respecto al resto de las carnes.

15.4.2 Producción de carne aviar en Argentina

Un sector productivo que sin duda ha tenido un crecimiento notable en Argentina es el sector aviar.

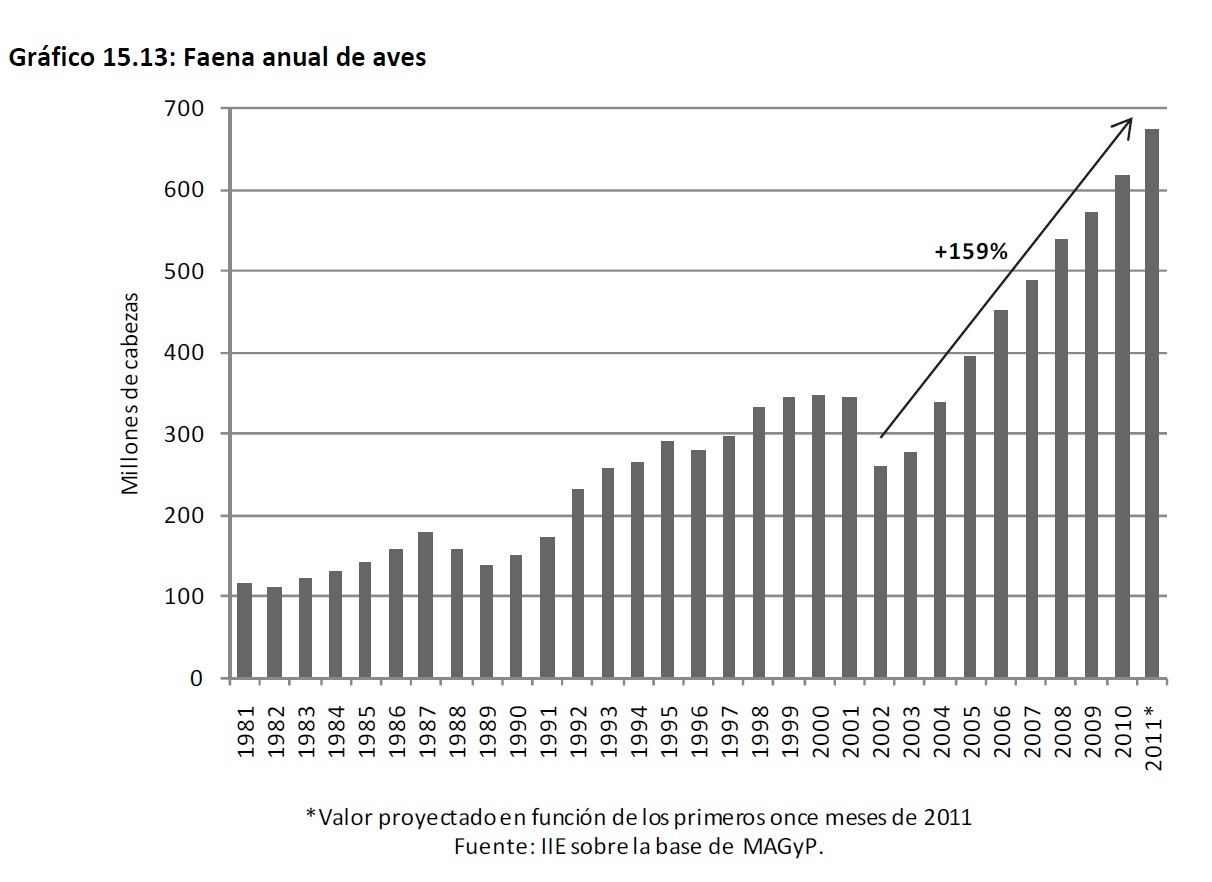

Los datos referidos a faena lo dicen todo: el sector sextuplicó la cantidad de aves faenadas anualmente en treinta años, pasando de 110 millones en 1982 a 674 millones en 2011. Esto queda reflejado en el Gráfico 15.13, donde se advierte el crecimiento exponencial de la actividad.

El mejor desempeño se dio a partir de la recuperación económica post�convertibilidad, dado que luego de la profunda caída entre 2001 y 2002 (cercana al 25%), la industria experimentó un crecimiento promedio anual superior al 11% entre 2002 y 2011. �sta superó con creces las propias proyecciones del Centro de Empresas Procesadoras Avícolas cuyo plan de crecimiento 2003 � 2010349 suponía llegar a las 580 millones de cabezas al final del período, objetivo que se superó en un 6%.

348 Fuente: El Balance de la Economía Argentina 2009

349 El Proyecto 2003-2010 fue un plan diseñado por el sector con la intención de direccionar sus pasos

futuros. En el mismo se realizaron proyecciones al 2010 de las principales variables como faena, producción, exportaciones, consumo interno, entre otras (Balance de la Economía Argentina 2008). .

Además, este avance del sector aviar resultado de un aumento del consumo, estuvo relacionado con una mejora en la eficiencia de la actividad y la consiguiente disminución de costos y precios. Este último de los factores ha sido el elemento fundamental que permitió a este tipo de carne introducirse en el consumo habitual de la población argentina.

Recuadro 15.1: Parámetros productivos del sector aviar

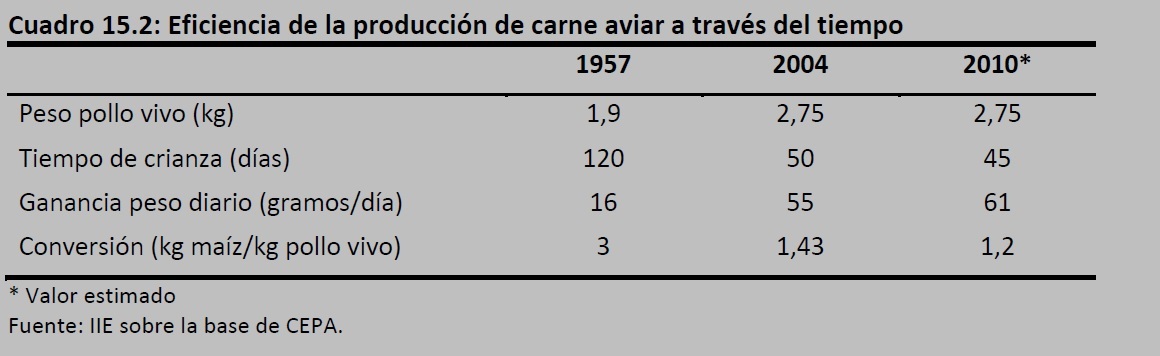

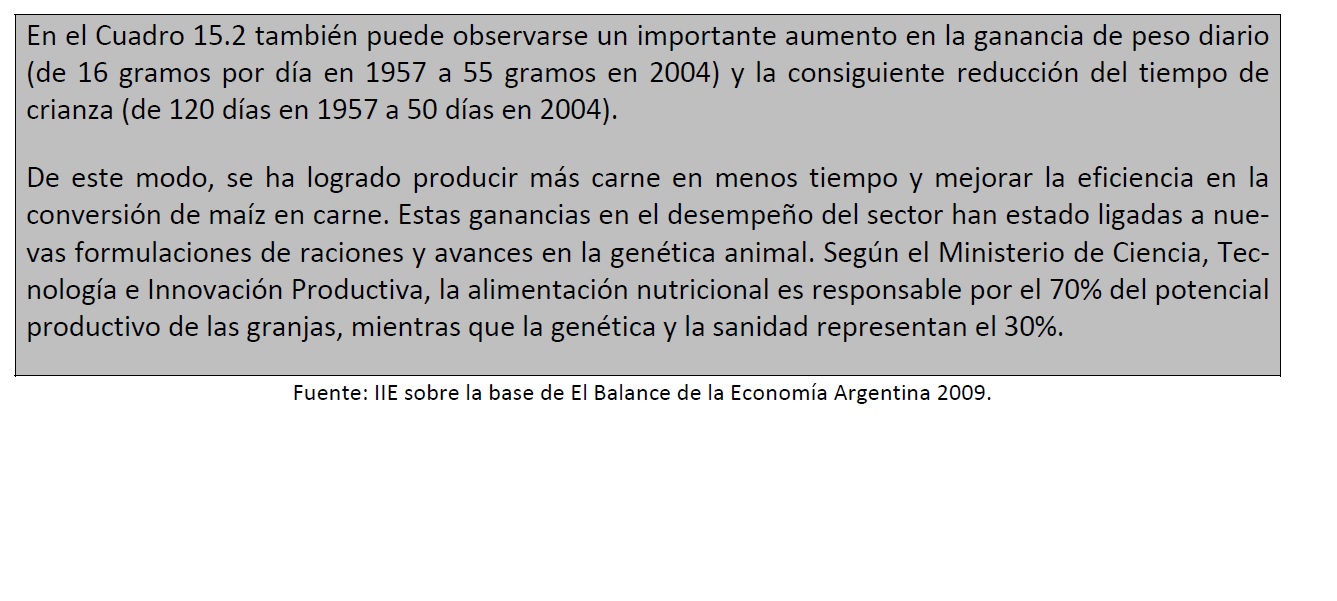

Una de las medidas que se puede considerar para estudiar la eficiencia del sector aviar es su capacidad de conversión de proteínas vegetales a proteínas animales, es decir, su capacidad de convertir granos en carne. El índice o factor de conversión se calcula como la cantidad de kilogramos de ración alimentaria necesaria para ganar un kilogramo en peso vivo del animal. En este sentido, como puede verse en el Cuadro 15.2 el avance de la industria en los últimos tiempos fue muy significativo.

Mientras que en el año 1957 eran necesarios tres kilogramos de maíz para obtener un kilogramo de pollo vivo, en el 2004 sólo fueron necesarios 1,43 kilogramos. Según estimaciones del CEPA (Centro de Empresas Procesadoras Avícolas), este índice de conversión habría continuado reduciéndose alcanzando en el 2010 un mínimo de 1,20 kilogramos.

15.4.3 Regionalización de la industria

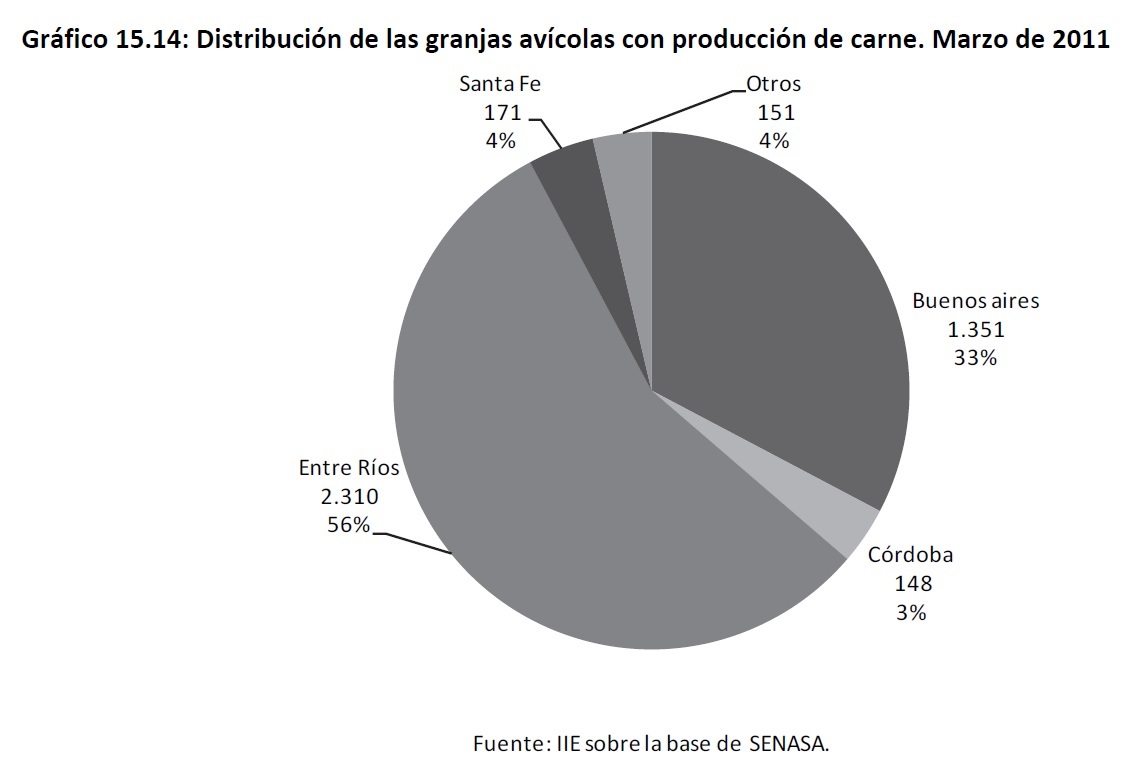

Según relevamientos del SENASA, en marzo de 2011 existían en el país 4.131 granjas avícolas con producción de carne. Sin embargo, la cantidad total de granjas avícolas ascendía a 5.733, considerando las 1.105 dedicadas a la producción de huevo, 288 a reproducción, 110 a recría, y 99 a incubación y otras actividades.

Existe una importante concentración regional de la industria avícola argentina, principalmente localizada en la provincia de Entre Ríos (56% del total de granjas avícolas con producción de carne), y en el norte de la provincia de Buenos Aires. En menor medida, existen algunas granjas distribuidas sobre la frontera Este de la provincia de Santa Fe, y otras tantas diseminadas en el territorio de la provincia de Córdoba. 15.4.3 Regionalización de la industria

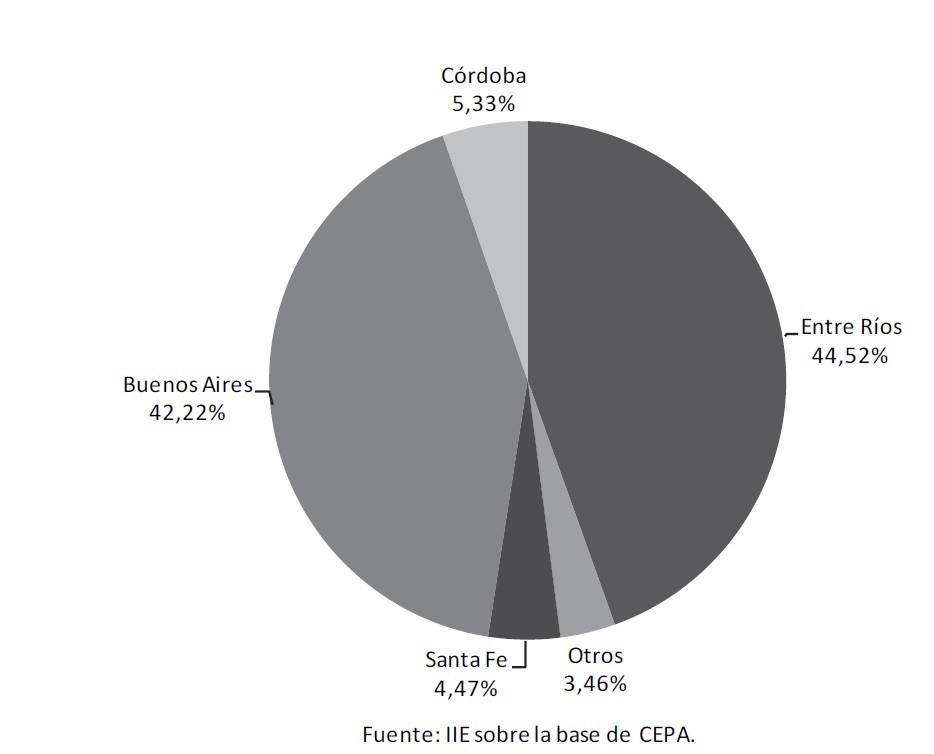

Al igual que ocurre con la localización de las granjas cuya principal actividad es la producción de carne, la industria frigorífica avícola propiamente dicha también presenta un alto grado de concentración regional. En este caso, Buenos Aires y Entre Ríos cuentan con participaciones similares en la faena total, 42,2% y 44,5% respectivamente.

Gráfico 15.15: Distribución de la faena avícola. Primer semestre de 2011

Al igual que ocurre con la localización de las granjas cuya principal actividad es la producción de carne, la industria frigorífica avícola propiamente dicha también presenta un alto grado de concentración regional. En este caso, Buenos Aires y Entre Ríos cuentan con participaciones similares en la faena total, 42,2% y 44,5% respectivamente.

Gráfico 15.15: Distribución de la faena avícola. Primer semestre de 2011

15.4.4 Consumo interno de carne aviar en Argentina. Una oportunidad para seguir creciendo

El principal destino de la producción de carne aviar en Argentina es el mercado interno con una participación del 80% sobre el total producido (enero � noviembre de 2011). Como se presentó oportunamente en el Gráfico 15.1, se ha producido un notable aumento de la presencia de ésta en a mesa de los argentinos.

Superponiendo la relación de precio entre la carne vacuna y aviar, y la serie correspondiente a la evolución del consumo per cápita de carne aviar en Argentina se advierte claramente un comportamiento sustitutivo entre ambas variedades. Cuando el indicador aumenta, encareciéndose relativamente la carne vacuna, el consumidor opta por aumentar sus compras de carne de pollo, y viceversa (ver Gráfico 15.16).

15.4.4 Consumo interno de carne aviar en Argentina. Una oportunidad para seguir creciendo

El principal destino de la producción de carne aviar en Argentina es el mercado interno con una participación del 80% sobre el total producido (enero � noviembre de 2011). Como se presentó oportunamente en el Gráfico 15.1, se ha producido un notable aumento de la presencia de ésta en a mesa de los argentinos.

Superponiendo la relación de precio entre la carne vacuna y aviar, y la serie correspondiente a la evolución del consumo per cápita de carne aviar en Argentina se advierte claramente un comportamiento sustitutivo entre ambas variedades. Cuando el indicador aumenta, encareciéndose relativamente la carne vacuna, el consumidor opta por aumentar sus compras de carne de pollo, y viceversa (ver Gráfico 15.16).

Una de las barreras más difíciles, que es acostumbrar a los argentinos a consumir habitualmente este tipo de carne ya ha sido superada. Además, el sector avanza en algunos productos de alto valor agregado, como preparados de carne aviar con marcas y packaging diferenciado.

Sin lugar a duda el sector podrá seguir aumentando su participación en el consumo interno, aprovechando su potencial de expansión y las continuas mejoras en términos de eficiencia de producción y, consecuentemente, en su precio relativo.

Una de las barreras más difíciles, que es acostumbrar a los argentinos a consumir habitualmente este tipo de carne ya ha sido superada. Además, el sector avanza en algunos productos de alto valor agregado, como preparados de carne aviar con marcas y packaging diferenciado.

Sin lugar a duda el sector podrá seguir aumentando su participación en el consumo interno, aprovechando su potencial de expansión y las continuas mejoras en términos de eficiencia de producción y, consecuentemente, en su precio relativo.

15.4.5 Posibilidades de expansión del mercado externo

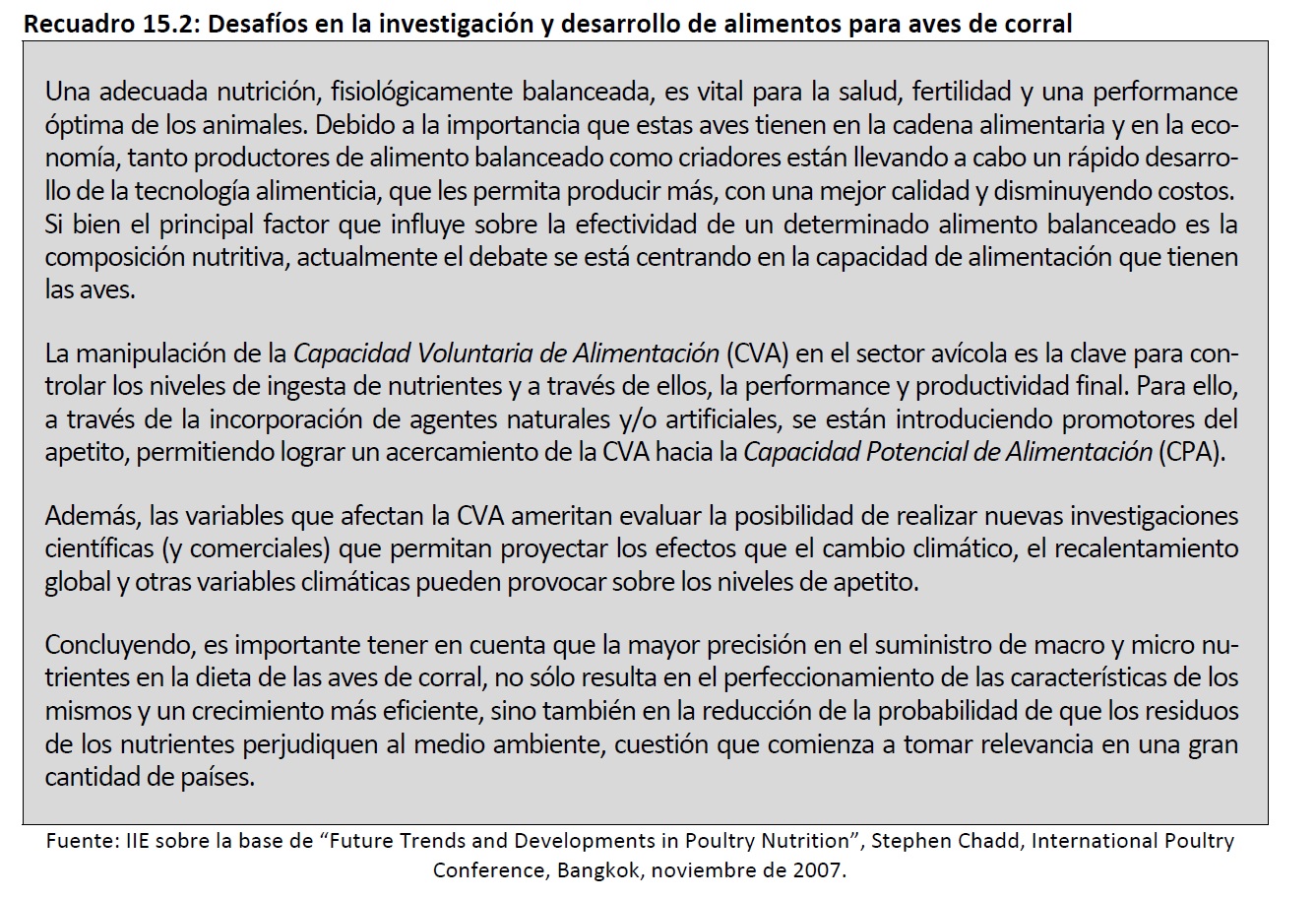

El sector avícola registra importantes volúmenes de exportación, de hecho el 12% de la producción interna es vendida en otros países (año 2011). En el Cuadro 15.3, se muestran algunos indicadores importantes de la actividad desde el año 1994. Se observa que, inicialmente, el crecimiento del sector ayudó al país a lograr el autoabastecimiento del mercado interno, dado que la caída en las cantidades importadas fue casi ininterrumpida, y el peso relativo de éstas sobre el consumo aparente significan actualmente menos del 2%, cuando en 1994 superaba el 7%.

15.4.5 Posibilidades de expansión del mercado externo

El sector avícola registra importantes volúmenes de exportación, de hecho el 12% de la producción interna es vendida en otros países (año 2011). En el Cuadro 15.3, se muestran algunos indicadores importantes de la actividad desde el año 1994. Se observa que, inicialmente, el crecimiento del sector ayudó al país a lograr el autoabastecimiento del mercado interno, dado que la caída en las cantidades importadas fue casi ininterrumpida, y el peso relativo de éstas sobre el consumo aparente significan actualmente menos del 2%, cuando en 1994 superaba el 7%.

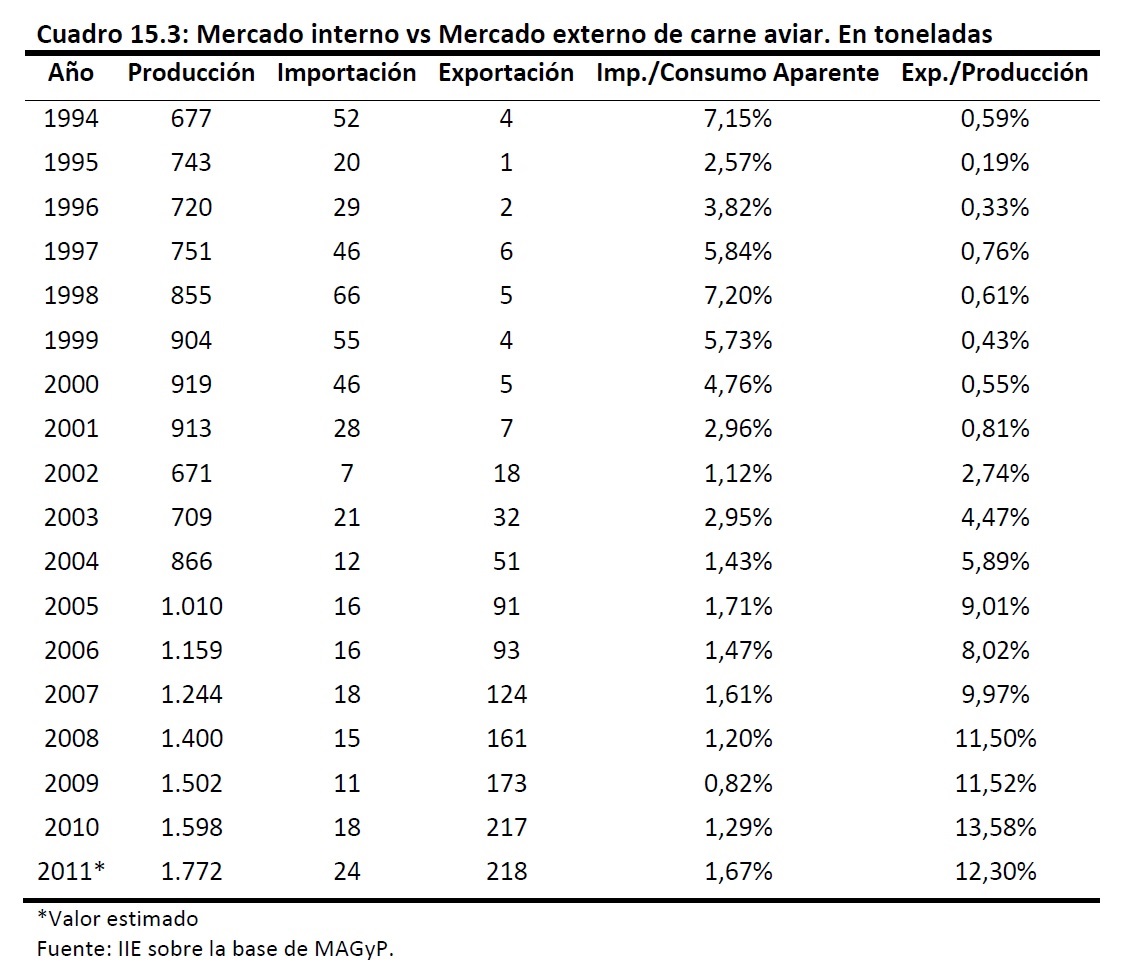

Por otro lado, al mismo tiempo que se fue completando el abastecimiento interno, el sector comenzó a llevar sus productos al resto del mundo, especialmente a partir de la devaluación del peso argentino en el año 2002. Este hecho se refleja claramente en el Gráfico 15.17, donde se observa la caída en las importaciones, y el despegue y posterior crecimiento exponencial de las exportaciones de carne aviar a partir de aquel año. Entre 2001 y 2011 la participación de las exportaciones en la producción nacional pasó de valores inferiores a 1% al 12,3%.

Por otro lado, al mismo tiempo que se fue completando el abastecimiento interno, el sector comenzó a llevar sus productos al resto del mundo, especialmente a partir de la devaluación del peso argentino en el año 2002. Este hecho se refleja claramente en el Gráfico 15.17, donde se observa la caída en las importaciones, y el despegue y posterior crecimiento exponencial de las exportaciones de carne aviar a partir de aquel año. Entre 2001 y 2011 la participación de las exportaciones en la producción nacional pasó de valores inferiores a 1% al 12,3%.

Así, este sector no sólo ha logrado introducir la carne de pollo en el consumo habitual de los argentinos sino también un importante crecimiento de las exportaciones. Es probable que la industria continúe su expansión de la mano del crecimiento del consumo interno beneficiado por el encarecimiento relativo de la carne bovina. Además, Argentina es competitiva en términos de los precios internos de los granos dado que las retenciones a las exportaciones hacen disminuir su valor interno.

De este modo, existe una clara oportunidad para continuar con la conversión de proteínas vegetales en proteínas animales, y seguir expandiendo el mercado externo.

15.5 El potencial del sector porcino en Argentina

El sector porcino en Argentina tiene una dimensión muy inferior a las industrias de las carne vacuna y aviar. Realizando una comparación con estos sectores, por ejemplo, mientras se producen 291.000 toneladas de carne porcina anualmente, los valores referidos al sector vacuno y aviar son 2.439.000 y 1.772.000 toneladas respectivamente, todos referidos al año 2011.

Sin embargo, existen algunas oportunidades para el sector. En primer lugar, porque en Argentina la alta demanda de las fabricas de chacinados por determinados cortes hacen del sector un importador neto. Estos cortes podrían ser producidos por la industria argentina, siempre que se consiga la colocación del resto de los cortes y subproductos del cerdo; hecho que podría lograrse incentivando el consumo interno.

Actualmente, aún cuando los parámetros teóricos productivos de la actividad muestran índices de eficiencia mejores que el sector vacuno, la carne llega al consumidor a un precio muy similar. Sin embargo, la masividad del consumo debería mejorar los costos de distribución, permitir reducir los costos de comercialización y llegar a un precio más accesible al consumidor, de modo de competir con la carne vacuna, tal como lo ha conseguido el sector aviar.

Por otro lado, existe una discriminación impositiva contra este sector, dado que tributa el 21% del Impuesto sobre el Valor Agregado, mientras que la industria vacuna tiene un IVA reducido del 10,5%.

La misma discriminación acontece con la carne aviar, y otros tipos.

Una aclaración pertinente a esta industria es que gran parte del consumo se realiza a través de chacinados. De hecho, según los datos de la Cámara Argentina de la Industria de Chacinados y Afines (CAICHA), en el año 2010, el destino de la carne porcina en nuestro país se distribuyó en mitades entre la industria de chacinados y el canal fresco350.

15.5.1 Faena y producción de carne porcina

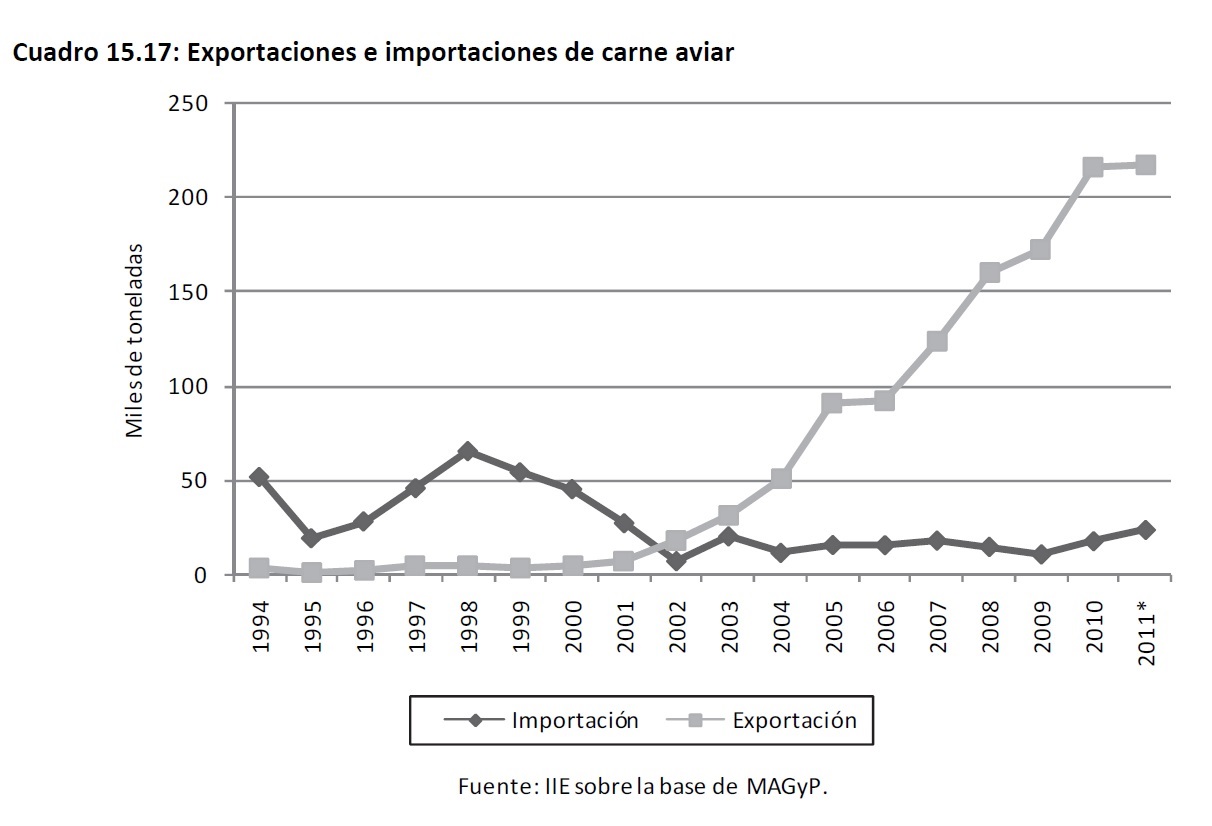

La industria frigorífica porcina faenó en el año 2011 algo menos de 3,4 millones de cabezas, logrando una producción de 291.000 toneladas de res con hueso. Estos constituyen los valores más altos obtenidos históricamente por el sector.

Como se observa en el Gráfico 15.18, la industria logró una fuerte recuperación a partir de 2003, y particularmente hasta 2007. En estos cuatro años se pasaron de faenar 1,8 millones de cabezas anuales a 3,2 millones (+76%). Sin embargo, entre 2008 y 2011 se redujo la tasa de crecimiento, siendo que las cantidades faenadas entre ambos años sólo creció un 7%.

Así, este sector no sólo ha logrado introducir la carne de pollo en el consumo habitual de los argentinos sino también un importante crecimiento de las exportaciones. Es probable que la industria continúe su expansión de la mano del crecimiento del consumo interno beneficiado por el encarecimiento relativo de la carne bovina. Además, Argentina es competitiva en términos de los precios internos de los granos dado que las retenciones a las exportaciones hacen disminuir su valor interno.

De este modo, existe una clara oportunidad para continuar con la conversión de proteínas vegetales en proteínas animales, y seguir expandiendo el mercado externo.

15.5 El potencial del sector porcino en Argentina

El sector porcino en Argentina tiene una dimensión muy inferior a las industrias de las carne vacuna y aviar. Realizando una comparación con estos sectores, por ejemplo, mientras se producen 291.000 toneladas de carne porcina anualmente, los valores referidos al sector vacuno y aviar son 2.439.000 y 1.772.000 toneladas respectivamente, todos referidos al año 2011.

Sin embargo, existen algunas oportunidades para el sector. En primer lugar, porque en Argentina la alta demanda de las fabricas de chacinados por determinados cortes hacen del sector un importador neto. Estos cortes podrían ser producidos por la industria argentina, siempre que se consiga la colocación del resto de los cortes y subproductos del cerdo; hecho que podría lograrse incentivando el consumo interno.

Actualmente, aún cuando los parámetros teóricos productivos de la actividad muestran índices de eficiencia mejores que el sector vacuno, la carne llega al consumidor a un precio muy similar. Sin embargo, la masividad del consumo debería mejorar los costos de distribución, permitir reducir los costos de comercialización y llegar a un precio más accesible al consumidor, de modo de competir con la carne vacuna, tal como lo ha conseguido el sector aviar.

Por otro lado, existe una discriminación impositiva contra este sector, dado que tributa el 21% del Impuesto sobre el Valor Agregado, mientras que la industria vacuna tiene un IVA reducido del 10,5%.

La misma discriminación acontece con la carne aviar, y otros tipos.

Una aclaración pertinente a esta industria es que gran parte del consumo se realiza a través de chacinados. De hecho, según los datos de la Cámara Argentina de la Industria de Chacinados y Afines (CAICHA), en el año 2010, el destino de la carne porcina en nuestro país se distribuyó en mitades entre la industria de chacinados y el canal fresco350.

15.5.1 Faena y producción de carne porcina

La industria frigorífica porcina faenó en el año 2011 algo menos de 3,4 millones de cabezas, logrando una producción de 291.000 toneladas de res con hueso. Estos constituyen los valores más altos obtenidos históricamente por el sector.

Como se observa en el Gráfico 15.18, la industria logró una fuerte recuperación a partir de 2003, y particularmente hasta 2007. En estos cuatro años se pasaron de faenar 1,8 millones de cabezas anuales a 3,2 millones (+76%). Sin embargo, entre 2008 y 2011 se redujo la tasa de crecimiento, siendo que las cantidades faenadas entre ambos años sólo creció un 7%.

350 CAICHA (2011). �Caracterizac

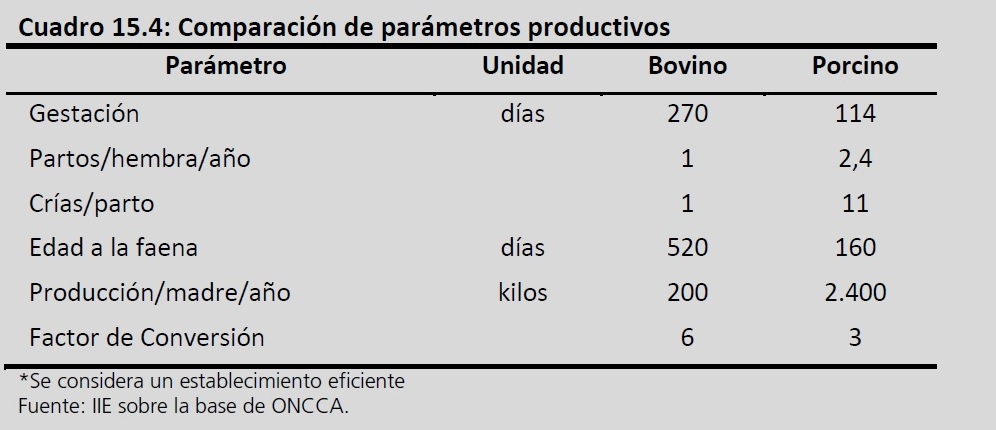

Recuadro 15.3: Producción de carne porcina versus producción de carne vacuna La producción de carne porcina presenta algunas ventajas evidentes en términos de algunos parámetros productivos en relación a la carne vacuna, considerando algunas variables como el tiempo de gestación, la cantidad de partos por reproductora por año, la cantidad de crías por parto, edad de la faena, producción por madre por año y el factor de conversión de granos en carne.

15.5.2 Consumo interno e importación de carne porcina

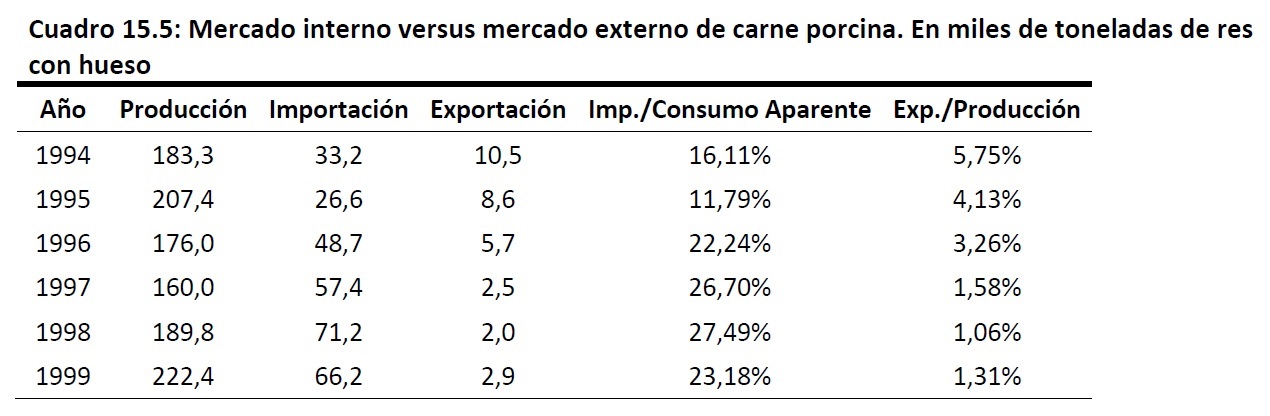

El sector porcino es un importador neto de carne, hecho que se explica por la alta demanda de la industria de chacinados por determinados cortes específicos. Algunos datos relevantes como el volumen de producción, importación y exportación se presentan en el Cuadro 15.5. Allí puede notarse la incidencia de las mportaciones sobre el consumo doméstico, que se ubicó en un promedio del 17% entre 1994 y 2011.

Esta fuerte dependencia de las importaciones está vinculada a la necesidad de la industria de elaboración de fiambres y embutidos por determinados cortes específicos. Según la CAICHA351, �los principales cortes que se importan son pulpas de jamón, paleta, tocino y recortes, todos procedentes principalmente de Brasil. Otros países exportadores de carne de cerdo con los que ocasionalmente se opera son: Dinamarca y Chile. Estas carnes llegan congeladas y en su gran mayoría desgrasadas músculo por músculo, listas para su elaboración�.

15.5.2 Consumo interno e importación de carne porcina

El sector porcino es un importador neto de carne, hecho que se explica por la alta demanda de la industria de chacinados por determinados cortes específicos. Algunos datos relevantes como el volumen de producción, importación y exportación se presentan en el Cuadro 15.5. Allí puede notarse la incidencia de las mportaciones sobre el consumo doméstico, que se ubicó en un promedio del 17% entre 1994 y 2011.

Esta fuerte dependencia de las importaciones está vinculada a la necesidad de la industria de elaboración de fiambres y embutidos por determinados cortes específicos. Según la CAICHA351, �los principales cortes que se importan son pulpas de jamón, paleta, tocino y recortes, todos procedentes principalmente de Brasil. Otros países exportadores de carne de cerdo con los que ocasionalmente se opera son: Dinamarca y Chile. Estas carnes llegan congeladas y en su gran mayoría desgrasadas músculo por músculo, listas para su elaboración�.

351 CAICHA (2011). Ibíd.

También se destaca a partir del Cuadro 15.5 el casi irrelevante volumen de exportaciones. En el período presentado, sólo se vendió en el exterior en promedio el 1,7% de la producción interna, dada la inexistencia de saldos internos exportables. De hecho, la participación del rubro �carnes frescas� en las exportaciones del sector es mínima. En el año 2010, por ejemplo, de 3,9 toneladas vendidas al exterior, el 44% correspondió a menudencias, el 23% a harinas animales, el 10% a grasas y aceites, y sólo el 6% a carnes frescas.

En lo que se refiere a consumo interno, las estimaciones indican que hubo un importante avance del consumo a través del canal fresco. Según la CAICHA352: �Históricamente el consumo se mantuvo en 1Kg./Hab/año, hasta el año 2006 y principios de 2007. A partir de entonces comenzó a incrementarse, para ubicarse en el actual 4 Kg./hab./año. Si bien somos uno de los países que menos carnes porcina consume, es algo alentador el cambio de tendencias que se está evidenciando�.

15.5.3 Agregado de valor de la industria porcina: fabricación de chacinados

Como se mencionó anteriormente, la mitad del consumo de carne de cerdo en Argentina se realiza a través de chacinados. Se trata de una industria de alto valor agregado e intensiva en mano de obra.

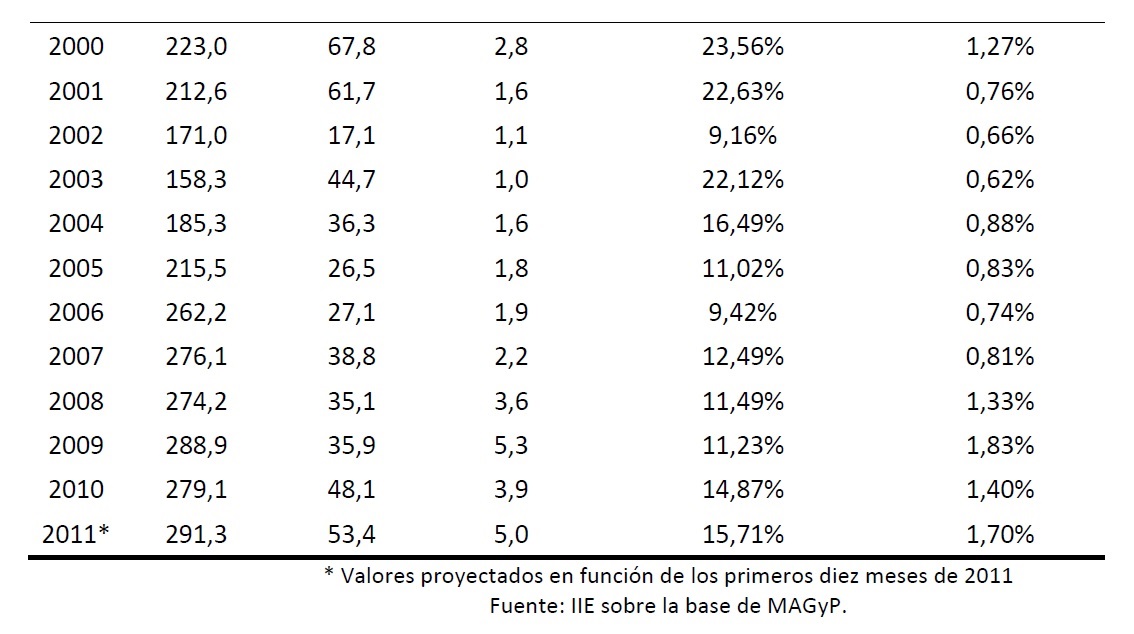

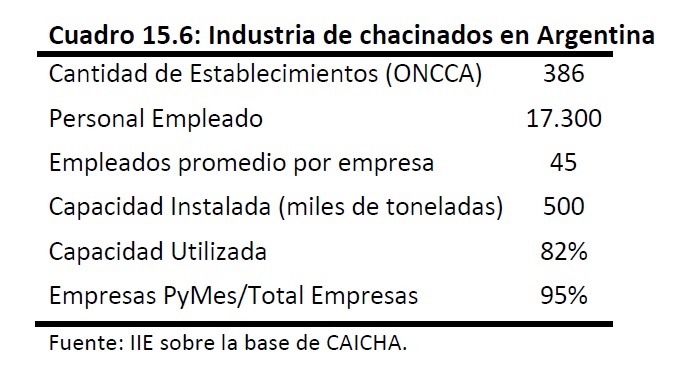

Algunos datos relevantes del sector como la cantidad de establecimientos, personal empleado, y capacidad instalada y utilizada se presentan en el Cuadro 15.6. Es importante aclarar que en relación al número de establecimientos habilitados, ésta se refiere a aquellas plantas que se encuentran registradas en la ex�ONCCA. En los hechos, la cantidad de establecimientos es mayor al citado, dado que muchos de ellos sólo cuentan con habilitaciones provinciales o municipales y no realizan el registro en la ONCCA.

También se destaca a partir del Cuadro 15.5 el casi irrelevante volumen de exportaciones. En el período presentado, sólo se vendió en el exterior en promedio el 1,7% de la producción interna, dada la inexistencia de saldos internos exportables. De hecho, la participación del rubro �carnes frescas� en las exportaciones del sector es mínima. En el año 2010, por ejemplo, de 3,9 toneladas vendidas al exterior, el 44% correspondió a menudencias, el 23% a harinas animales, el 10% a grasas y aceites, y sólo el 6% a carnes frescas.

En lo que se refiere a consumo interno, las estimaciones indican que hubo un importante avance del consumo a través del canal fresco. Según la CAICHA352: �Históricamente el consumo se mantuvo en 1Kg./Hab/año, hasta el año 2006 y principios de 2007. A partir de entonces comenzó a incrementarse, para ubicarse en el actual 4 Kg./hab./año. Si bien somos uno de los países que menos carnes porcina consume, es algo alentador el cambio de tendencias que se está evidenciando�.

15.5.3 Agregado de valor de la industria porcina: fabricación de chacinados

Como se mencionó anteriormente, la mitad del consumo de carne de cerdo en Argentina se realiza a través de chacinados. Se trata de una industria de alto valor agregado e intensiva en mano de obra.

Algunos datos relevantes del sector como la cantidad de establecimientos, personal empleado, y capacidad instalada y utilizada se presentan en el Cuadro 15.6. Es importante aclarar que en relación al número de establecimientos habilitados, ésta se refiere a aquellas plantas que se encuentran registradas en la ex�ONCCA. En los hechos, la cantidad de establecimientos es mayor al citado, dado que muchos de ellos sólo cuentan con habilitaciones provinciales o municipales y no realizan el registro en la ONCCA.

352 CAICHA (2011). Ibíd.

En lo que se refiere a la comercialización de los chacinados, al tratarse este de uno de los sectores más protegidos a nivel mundial por barreras arancelarias y para�arancelarias, el 99,5% de la producción se destina al mercado interno. Las exportaciones de chacinados en el año 2010 fueron de sólo 94 toneladas, mientras que las importaciones del mismo rubro alcanzaron las 4.428 toneladas.

El principal inconveniente de un aumento en la producción con el fin de sustituir las importaciones es la integración de la media res. El sector de chacinados compra cortes específicos en el exterior, pues no sería rentable importar las medias reses congeladas para utilizar sólo algunas partes y tener que vender las restantes a muy bajo precio, dado que no tienen buenas posibilidades de colocación en Argentina. Según las estimaciones de la CAICHA, para abastecer con producción local uno de los cortes más importados, la pulpa de jamón desgrasada músculo por músculo, se hubiese requerido faenar 1.150.000 cabezas adicionales en el año 2010. Así, el informe aclara, �no obstante debemos aclarar que el problema se presentaría con los cortes sobrantes de este virtual aumento de faena. Por cuanto las campañas de promoción para incentivar el consumo de cerdo fresco deben incrementarse. Es de destacar que no preocupa a la industria el desvío al canal fresco de los cortes más preciados, porque se esperan crecimientos en la producción de carne local; y a corto plazo, estratégicamente, se completarían los requerimientos de la industria con el aporte de as importaciones desde Brasil, como se viene haciendo. El incremento en el consumo de cortes de cerdos por el canal fresco menos preciados como pechito, patitas, cabezas, rabo, cuero, y huesos, contribuirá a una integración más balanceada de la res, distribuyendo así el costo total de la res entre todos sus cortes�. En inicio de 2011 comenzaron a surgir algunos inconvenientes que podrían afectar la industria de chacinados. Las restricciones que ha impuesto el gobierno argentino a algunos productos importados comenzaron a generar problemas para los exportadores brasileros, quienes decidieron suspender sus envíos hacia Argentina. Según la Asociación Brasilera de la Industria Productora y Exportadora de Carne Porcina (Abipecs), el objetivo de la suspensión es evitar que las cargas de carne queden paralizadas en la frontera, en caso de que haya un atraso en la liberación del producto por parte del fisco argentino luego del establecimiento de las licencias no automáticas y el aumento de la burocracia. 15.5.4 Instituto de Promoción de la Carne Porcina Argentina Recientemente, a partir de un proyecto de Ley del Diputado tucumano Juan Francisco Casañas, se comenzó a dar impulso a la creación de un Instituto de Promoción de la Carne Porcina Argentina (IPCPA), un ente de derecho público no estatal. Entre los objetivos descriptos en el proyecto de ley se encuentran: promover el consumo local de los productos del sector porcino, fomentar el desarrollo de las exportaciones y posicionar a la carne porcina argentina en el mercado interno y mundial como de máxima calidad dentro de los niveles internacionales de comercialización. El IPCPA sería financiado de manera similar al Instituto de Promoción de la Carne Vacuna Argentina con aportes de los compradores y vendedores de animales enviados a faena. La segunda fuente de aportes sería la contribución de los importadores de productos porcinos y carnes frescas. En los fundamentos del proyecto consta que en 2010, según los datos publicados por el Ministerio de Agricultura, Ganadería y Pesca sobre precios y cantidades, la recaudación estimada habría sido de aproximadamente dieciséis millones de pesos. 15.6 Consideraciones finales El sector cárnico argentino está atravesando un proceso de profunda transformación. La nueva realidad que presenta la industria de la carne vacuna brinda nuevas oportunidades para otros sectores de la industria cárnica, en particular para el aviar y el porcino. El proceso de recuperación de la industria frigorífica bovina podría ser lento debido a que la recomposición del stock ganadero requerirá varios años y es improbable que en el corto plazo este tipo de carne vuelva a ser tan barata como en el pasado a los ojos del consumidor. Además, su encarecimiento ya comenzó a cambiar los patrones de consumo de la población. Es de esperar que la expansión del sector aviar en los últimos años continúe experimentando la misma senda de acelerado crecimiento, generando nuevos avances en términos de productividad y consecuentemente mejorando su precio relativo con respecto a otros productos sustitutos, en particular, la carne vacuna. Su principal oportunidad sigue siendo su potencial para sustituir a la carne vacuna. Además, el sector cuenta con buenas oportunidades en el mercado externo, tal cual lo vienen reflejando los números referidos a los volúmenes de exportación. Esto se da por las claras ventajas naturales que posee Argentina en términos de conversión de proteínas vegetales a proteínas animales, considerando la calidad de la producción granaría nacional y su bajo precio debido al efecto de las retenciones sobre el mercado interno. En relación al sector porcino, debe superarse en primer lugar una importante barrera a nivel local referida al bajo consumo de la población. Según estudios de mercado del IPCVA, el consumidor argentino no considera a esta variedad como un sustituto de la carne vacuna porque presenta algunas características �negativas� como la dificultad para realizar preparaciones y la desconfianza sobre la salubridad e higiene de estas carnes. Una ayuda importante en este sentido podría venir de la mano de la creación del Instituto de Promoción de la Carne Porcina Argentina (IPCPA), y las campañas de promoción que éste realice. Por otra parte, el aumento de la producción de carne porcina podría incentivarse a partir de la sustitución de importaciones, más aún a partir de las nuevas restricciones del gobierno nacional que han llevado a los frigoríficos brasileros a suspender sus envíos. El gran desafío es lograr integrar la media res, es decir, conseguir colocar aquellos cortes que no sean utilizados por la industria de chacinados, a través del canal fresco. Para ello, nuevamente, se requiere expandir el consumo interno de esta variedad cárnica. Cabe destacar también que una potencial expansión de la producción porcina podría beneficiar de manera directa la industria frigorífica bovina, dada la posibilidad de reconversión de los establecimientos hacia �frigoríficos mixtos�, realizando las inversiones pertinentes en la �zona sucia� (matanza) de la planta y aprovechar de este modo la enorme capacidad ociosa que registran en la actualidad.