Balance de la

Economía Argentina

LOS BIOCOMBUSTIBLES EN ARGENTINA: EL ETANOL A BASE DE MA�Z

CAPÍTULO 10: LOS BIOCOMBUSTIBLES EN ARGENTINA: EL ETANOL A BASE DE MAÍZ

Un mundo preocupado por el agotamiento de los recursos no renovables -petróleo- y por el cuidado del medio ambiente -Protocolo de Kyoto- se traduce en una intensa búsqueda de producciones alternativas a los tradicionales combustibles fósiles. En este marco, las miradas se dirigen hacia los biocombustibles. Argentina podría sumarse a este auge dadas sus considerables producciones de soja y maíz; un exhaustivo análisis del potencial mercado de biocomustibles, tanto de la oferta como de la demanda es abordado en el presente capítulo.

10.1 Panorama Mundial

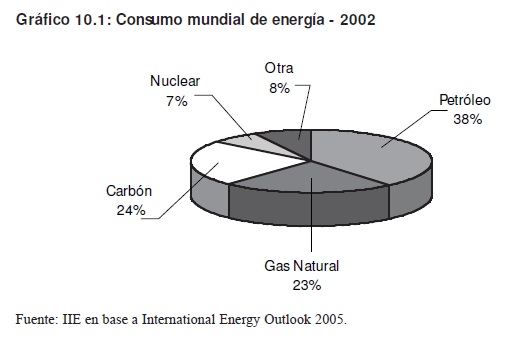

El sector energético constituye un factor clave, tanto cuando se habla de sectores soportes del crecimiento del producto de un país como cuando de conservar y evitar la degradación de los recursos naturales del planeta se trata. En el año 2002 se consumieron 11.843 millones de m3 a nivel mundial. Dentro de este total, según se evidencia en el Gráfico 10.1, el petróleo fue la principal fuente de energía utilizada en el mundo (38%), siguiéndole el gas natural y el carbón, ambos con participaciones similares.

Dada la no renovabilidad de estos recursos, sobretodo petróleo y gas -los de mayor importancia en la matriz energética Argentina-, según se verá más adelante, es interesante analizar tanto la evolución de las reservas y las consecuentes producciones asociadas en cada uno de los casos.

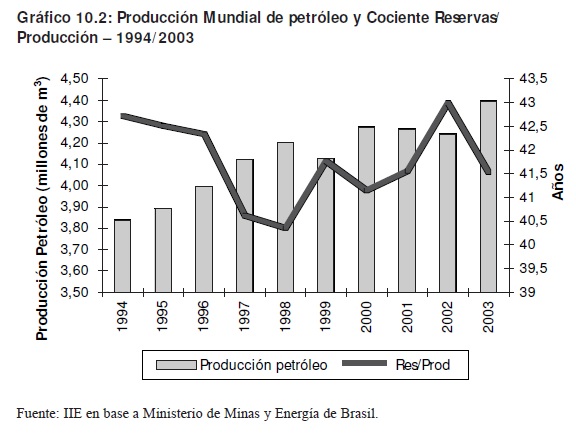

Analizando el petróleo, según se observa en el Gráfico 10.2, la producción creció en un 14,5% en el periodo 1994-2003, alcanzándose un record de 4,39 miles de millones de m3 y unas reservas probadas del orden de los 182,5 miles de millones de m3 al final de este periodo. Se desprende de este modo que el cociente reservas/producción se ubica en torno a los 41,5 años, habiendo oscilado en el periodo de tiempo considerado entre 40,5 y 43 años. Dado que la producción ha crecido y el rango de variación del cociente reservas/producción no fue muy amplio, se concluye que las reservas también han evolucionado favorablemente en los últimos años. Un cociente reservas/produccion relativamente estable es un claro indicio de la poca capacidad que el mundo ha demostrado cuando de superar la dependencia de esta fuente de energía se trata, y del consecuente desafío restante para la gran mayoría de los países del mundo.

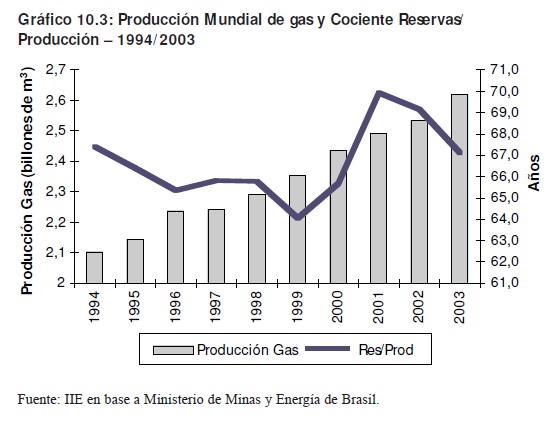

Dentro de estos totales, Medio Oriente participa con un 30% de la producción y con el 63% de las reservas, siguiéndole en importancia Europa junto con la ExUnión Soviética con un 22% de la producción y un 10% de las reservas. En tercer lugar se encuentra América del Norte con un 18% de la producción y un 5,5% de las reservas mundiales; la dependencia de esta región del comercio internacional de esta mercancía es más evidente si se tiene en cuenta que Estados Unidos consumió el año pasado el 25% de la producción mundial de petróleo. Asia Pacífico presenta un panorama similar a este último: produjo un 10,3% del petróleo en el 2003, mientras que sus reservas son de sólo el 4,2%. Esta información, tanto como el panorama en el resto de las regiones, puede apreciarse en el Cuadro 10.1.

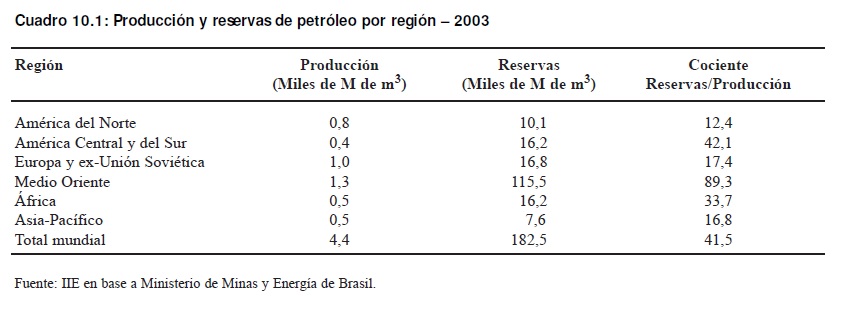

En el caso del gas natural, representante del 23% del consumo mundial de energía en el 2002, el Gráfico 10.3 expone el panorama que se verificó para la producción del mismo en el periodo 1994-2003. Mientras que la producción creció un 24%, y de manera constante, alcanzando los 2,61 billones de m3; el cociente reservas/produccion tuvo un comportamiento más errático, finalizando en el 2003 con un valor de 67 años, muy semejante al que ostentaba en 1994.

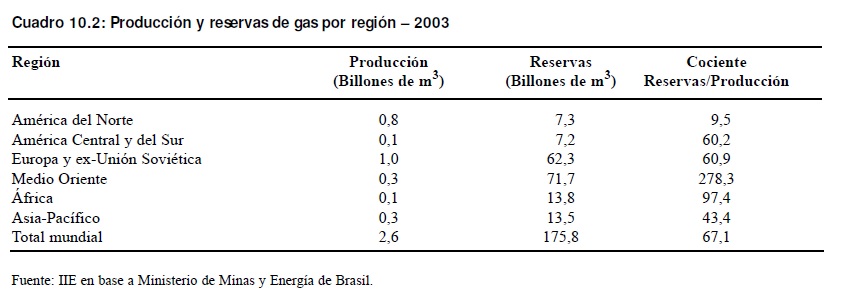

Desagregando la producción y las reservas por región -ver Cuadro 10.2-, Europa y la ex Unión Soviética constituyen el principal productor mundial (casi 40% del total en 2003) y cuentan con un 35% de las reservas. En términos de producción, América del Norte es el segundo productor mundial con tan sólo el 4,2% de las reservas. En contraposición, Medio Oriente cuenta con un 40% de las reservas, produciendo menos del 10% del total.

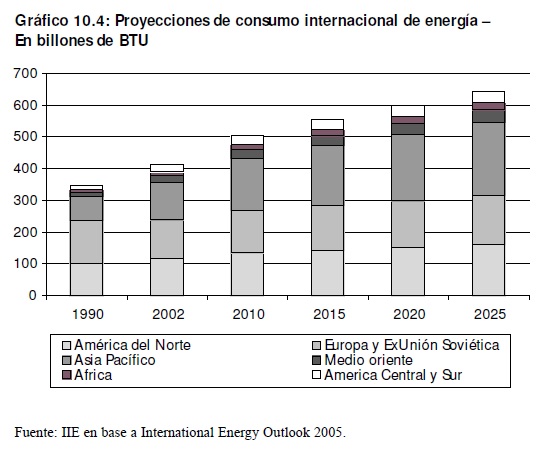

Intentando ver más allá de la composición actual de los mercados tanto del petróleo como del gas, se consultó la publicación International Energy Outlook 2005 del Departamento de Energía de los Estados Unidos. Tal como se evidencia en el Gráfico 10.4, mientras que en 1990 se consumían 348 billones de BTU1 , se estima que hacia 2025 este valor sería 644, es decir, se verificaría un crecimiento del 85% del consumo energético a nivel mundial. Dentro de las participaciones de cada una de las regiones en el consumo de estos bienes, se puede observar que el dinamismo asiático que se prevé en el consumo de otros bienes (materias primas agrícolas) también se hace presente en este caso. En términos de composición relativa de este consumo, se espera que el consumo energético del Asia Pacífico pase del 29% en 2002 al 36% del total en 2025; las regiones que cederían participación serían América del Norte y Europa (incluye a la Ex-Unión Soviética). En 2002 cada una de estas últimas consumía un 29% de la energía mundial, hacia 2025 este porcentaje sería de aproximadamente un 25%. Para las demás regiones no se estiman cambios significativos en sus participaciones relativas.

Considerando la composición de estos consumos según las diversas fuentes energéticas existentes, el International Energy Outlook 2005 no vislumbra cambios de magnitudes relevantes en la misma. De este modo, ca-

1 Recordar que un millón de BTU corresponde 0,0288 m3.

si un 40% del consumo mundial de energía seguiría siendo abastecido por el petróleo. La marcada dependencia global de un recurso no renovable imprescindible cuando de aumentar el producto se trata como a la hora de transportar mercaderías, imprime en las esferas gubernamentales de muchas naciones preocupaciones no menores.

10.2 Panorama Nacional

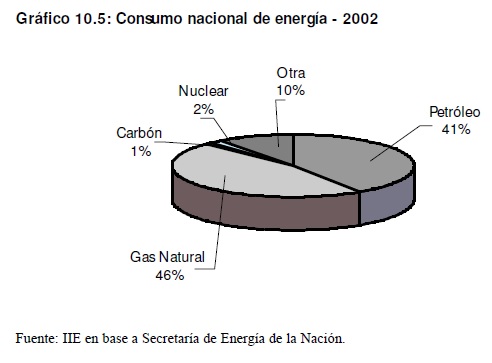

A nivel nacional, la matriz energética difiere de la presentada a nivel mundial. La dependencia de nuestro país del petróleo y más aun del gas natural es mucho mayor que la verificada por el concierto mundial. En el caso del carbón y de la energía nuclear se corrobora la situación opuesta. A estas conclusiones se llega comparando los Gráficos 10.1 y 10.5.

Más allá de estos datos, mucho se ha dicho sobre el sector energético nacional en los últimos tiempos. Merece destacarse la pesificación de precios y tarifas del gas natural y electricidad y la consecuente falta de inversiones en ambos sectores que llevaron a los cortes del suministro de estos bienes tanto como a la interrupción de las exportaciones de gas a Chile y la necesidad de importarlo desde Bolivia. Asimismo, la aplicación de derechos de exportación sobre el petróleo crudo2 y el gas3 se impusieron como un medio de incrementar los ingresos fiscales luego de la devaluación de 2002.

Estas son elocuentes señales de los avatares que el sector enfrenta. Adicionalmente, el panorama internacional no es menos complejo: el creciente precio internacional del petróleo debido a la sostenida demanda por el incremento del producto mundial (particularmente de China) y la incertidumbre que los conflictos en Medio Oriente simbolizan son claros ejemplos de esta situación conflictiva. De este modo se continúa imprimiendo al sector energético presiones y necesidades de definición de políticas tendientes a alcanzar un desarrollo lo más equilibrado y sostenible en el tiempo posible. Hoy, la matriz energética argentina presenta severos escollos que deben superarse.

La historia petrolífera argentina comienza en 1907 cuando el Estado Nacional descubre los primeros yacimientos en Comodoro Rivadavia. La empresa estatal creada a los fines de llevar a cabo tanto la exploración como explotación de este bien, Yacimientos Petrolíferos Fiscales (YPF) fue privatizada en 1992. Durante su casi un siglo de existencia, primó como objetivo de la misma la extracción sustentable de este recurso no renovable así como la realización de pozos exploratorios en áreas aún no explotadas.

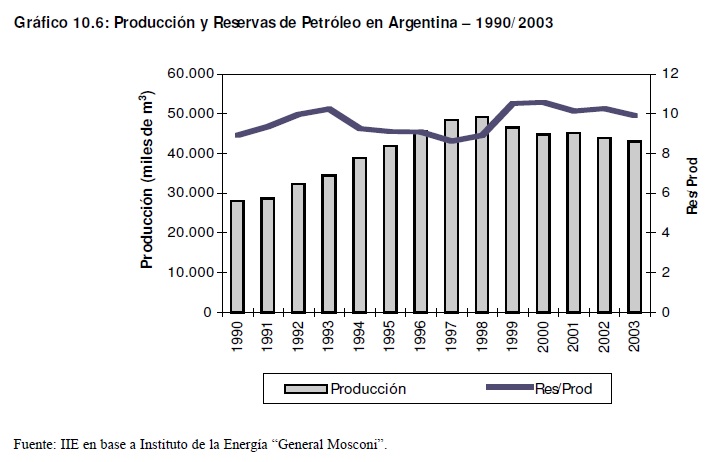

A lo largo de la década de los 90 -constitución de Repsol-YPF mediante-, la producción de petróleo nacional se incrementó sostenidamente, siendo el año 1999 el momento en el cual esta

2 Los derechos de exportación al petróleo crudo se fijaron en 2002 como una alícuota del 20% del valor correspondiente del producto. En mayo de 2004 esta alícuota se elevó al 25 %. Posteriormente, en agosto de 2004 se decidió que estos derechos de exportación serían variables en función del precio de crudo de referencia WTI; mecanismo vigente actualmente.

3 Cercano al 20% de su valor.

producción experimenta una considerable caída de la cual hasta el 2003 no se había recuperado. Los datos para 2004 sitúan a la producción de petróleo en torno a los 40 millones de m3, menor aun que la correspondiente a 20034. De este modo, la producción de petróleo de Argentina acumula una caída del 18% entre el máximo de 1988 y el valor de 2004. Asimismo, uniendo estos valores a las reservas probadas de petróleo, el horizonte de autoabastecimiento nacional rondaría los 10 años, valor que no ha mostrado significativas variaciones a lo largo del periodo considerado. Tanto analistas como información estadística del sector coinciden en atribuir esta realidad a la escasa actividad exploratoria llevada a cabo en los últimos años. En la mayoría de los casos, estas actividades se llevaron a cabo en áreas maduras, evitándose riesgos y costos, pero sin ampliar significativamente el horizonte de las reservas nacionales.

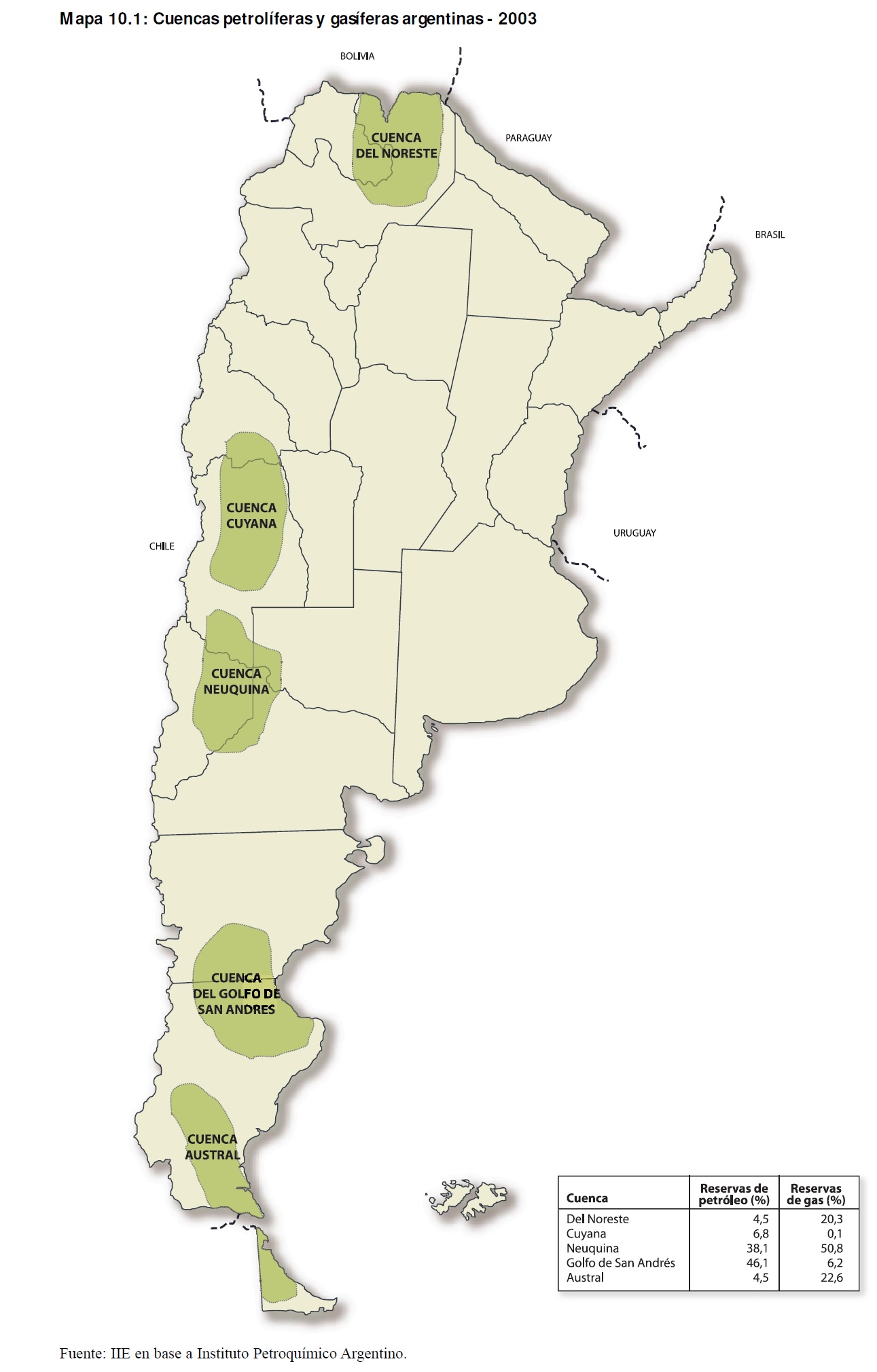

En términos geográficos, el Mapa 1 muestra la ubicación de las cinco cuencas petrolíferas y gasíferas argentinas. Se destaca que la cuenca del Golfo de San Andrés con reservas por 195.887 miles de m3 en el 2002 representaba un 46,1% de las reservas totales. Le seguía en importancia la cuenca neuquina con 161.934 miles de m3 de reservas probadas, un 38,1% del total nacional.

4 La falta de disponibilidad estadística sobre el volumen de reservas para 2004 impide introducir estos valores en el Gráfico 10.6.

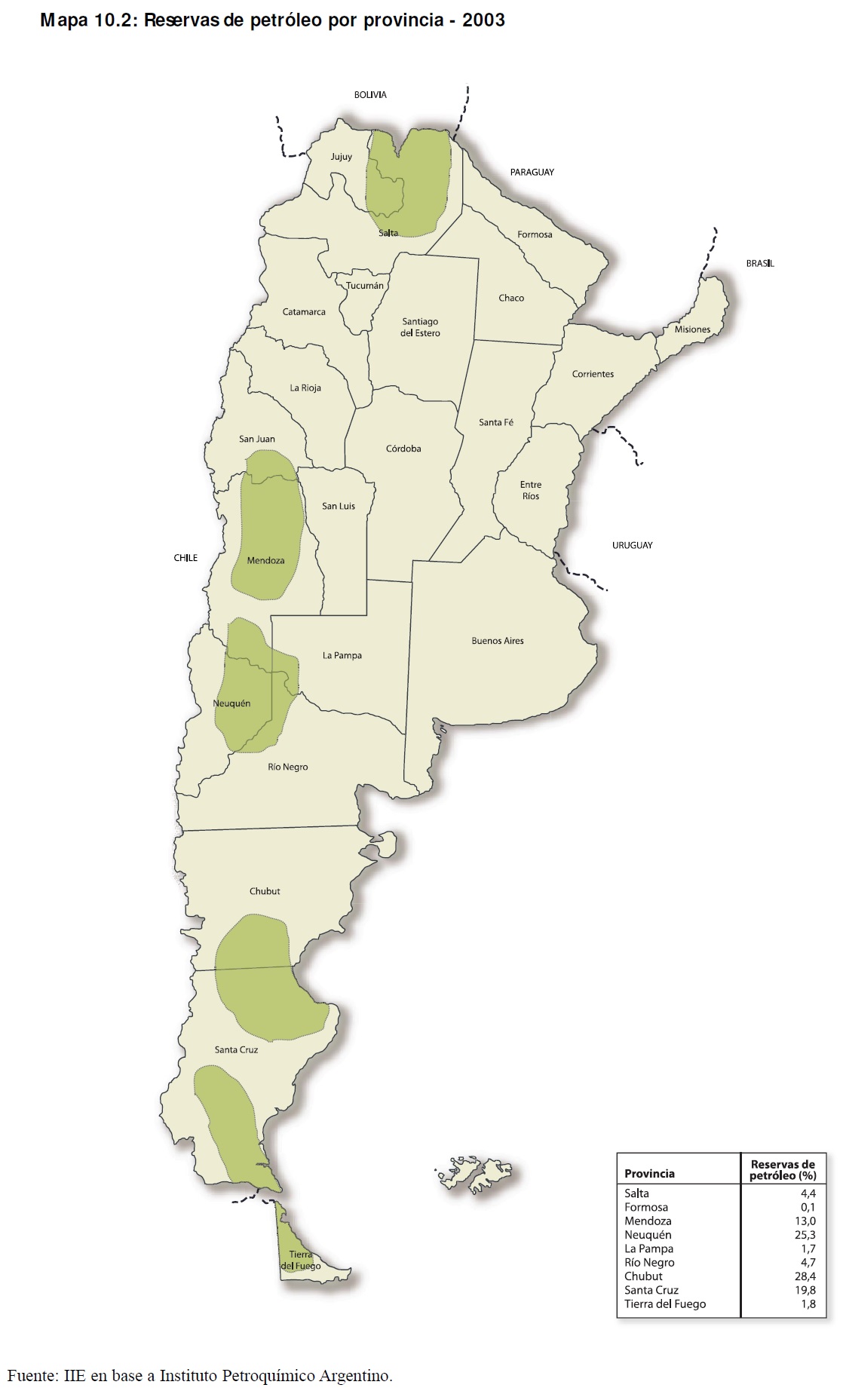

Más en detalle, el Mapa 10.2 muestra las reservas por provincia, visualizándose así como este mercado encuentra su mayor oferta de materia prima en las provincias de Chubut (28,4%), Neuquen (25,3%) y Santa Cruz (19,8%).

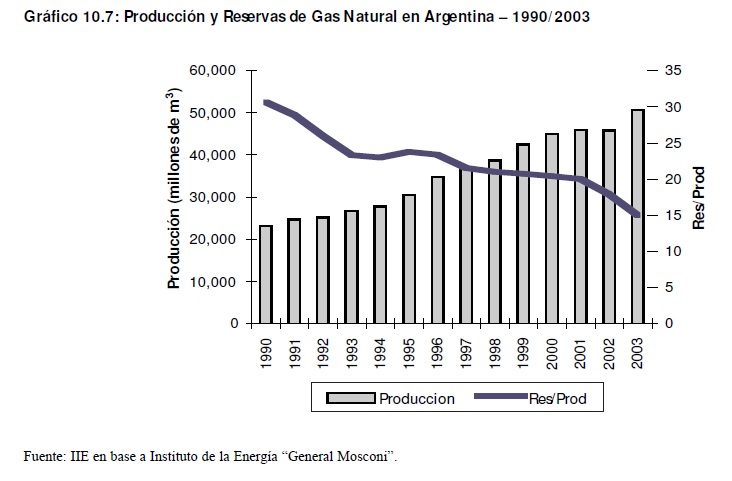

En materia de Gas Natural, recurso que provee casi el 50% de la energía utilizada en el país, la situación es probablemente más preocupante que en el caso del petróleo. En el periodo 1990/2003 la producción aumentó de manera constante, acumulando un crecimiento del 120% y alcanzando los 50.000 millones de m3 en el 2003. No obstante, la realidad en términos de reservas fue distinta: estas aumentaron desde los 703.483 millones de m3 en 1990 hasta los 913.370 millones de m3 en 2000 para luego caer hasta valores levemente superiores a los presentados en 1990 (757.000 millones de m3 ). El aumento en la producción ante reservas decrecientes determina que el horizonte de reservas probadas para Argentina haya disminuido desde 30 años hasta 15 años, es decir, se redujo a la mitad.

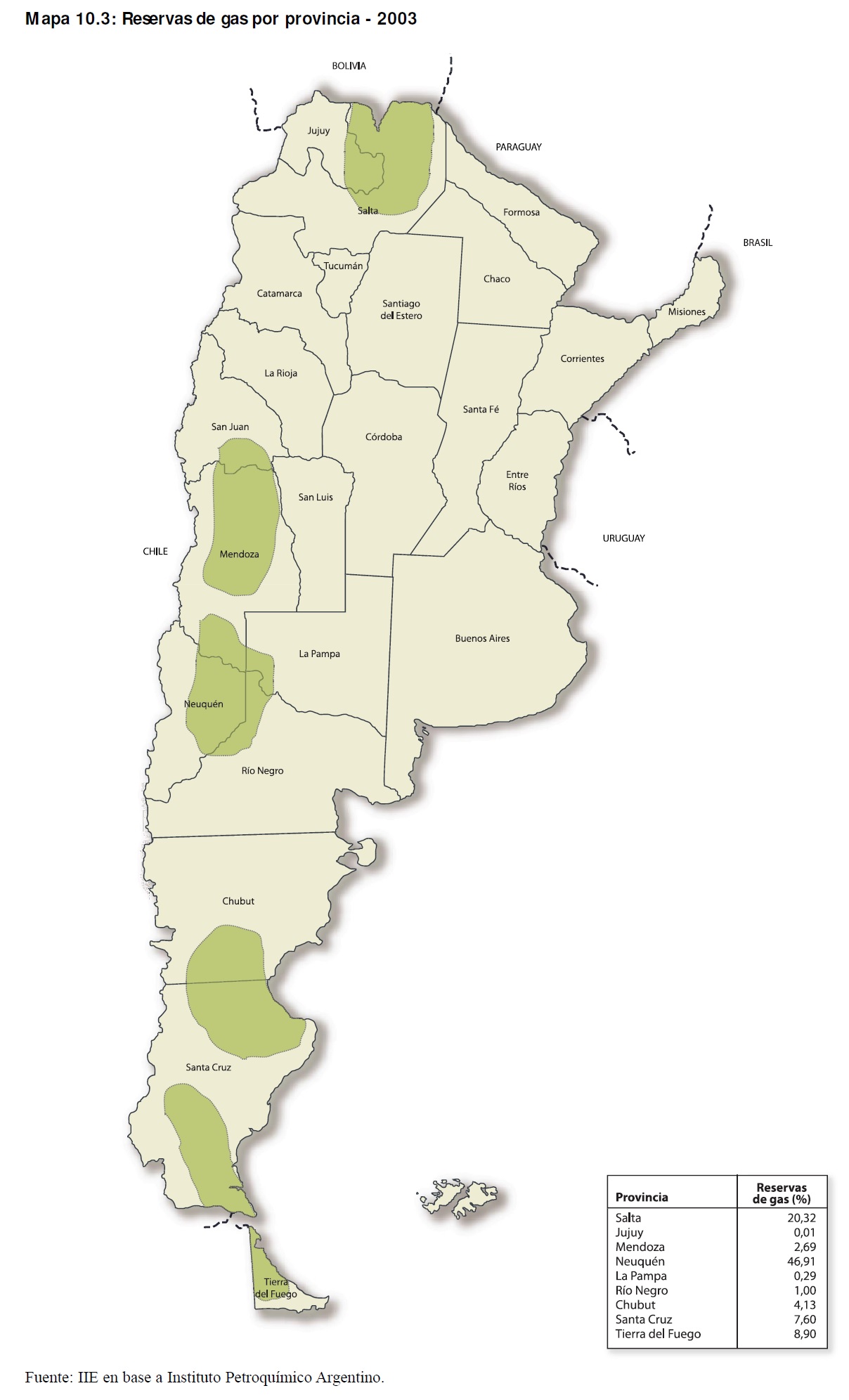

Realizando el mismo análisis por provincia que efectuara anteriormente en términos de localización de las reservas por provincia, el Mapa 10.3 presenta la situación nacional en esta materia. Es aquí más marcado el predominio de la provincia de Neuquen con reservas por un 47% del total nacional, siguiéndole en importancia Salta con un 20,3% de las reservas.

Muchos analistas se han esforzado en vislumbrar cómo superar las dificultades energéticas que el país enfrenta; sobretodo si se considera un horizonte temporal presionado por el crecimiento del PBI, variable que induciría a mayores demandas energéticas.

En junio del presente año, en el marco del Precoloquio Centro del Instituto para el Desarrollo Empresarial de la Argentina (IDEA), Daniel Gustavo Montamat en su ponencia "El problema energético y el largo plazo: desafíos presentes" mostró interesantes estimaciones. Ante un escenario de crecimiento del PBI del 3% anual, la demanda de petróleo crecería de los actuales 330 millones de m3 a razón de un 2% anual, alcanzándose un consumo de 45 millones de m3 en 2020.

Frente a igual escenario de crecimiento del PBI, con incrementos anuales del 3,34%, la demanda de gas natural se incrementaría desde los 30.000 hasta los 52.000 millones de m3.

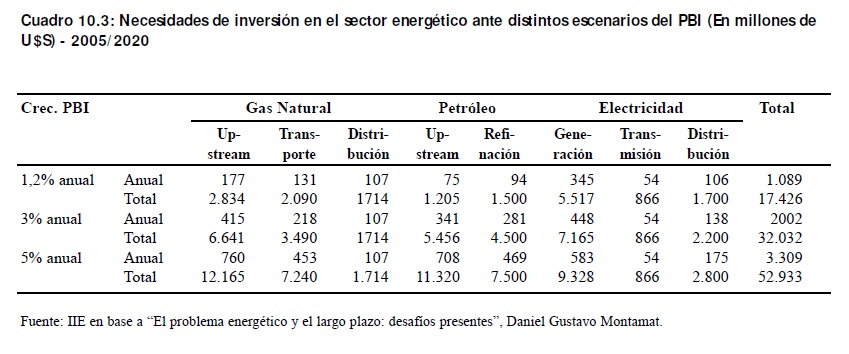

Estos mayores consumos internos se traducen en necesidades de inversión en el sector energético impostergables. En el Cuadro 10.3 se transcriben los datos presentados por Montamat en la mencionada ocasión.

De este modo, un crecimiento del PBI del 1,2% en el periodo 2005-2020 sería sostenible en el caso de que se invirtiesen U$S 17.426 millones, un 46% en el sector eléctrico, un 38% en el sector del gas natural y un restante 15% en el sector petrolífero. Para una tasa de crecimiento de PBI del 3% se estima una inversión total en el sector energético de U$S 32.032 millones, y para crecer al 5% anual, serían necesarios U$S 52.932 millones. Cabe destacarse que a medida que cada escenario prevé mayores tasas de crecimiento de PBI, la inversión en el sector gasífero mantiene su participación en términos porcentuales en un 40% mientras que la inversión en el sector petrolífero mas que duplica su participación (35%) en detrimento de la vinculada a la energía eléctrica.

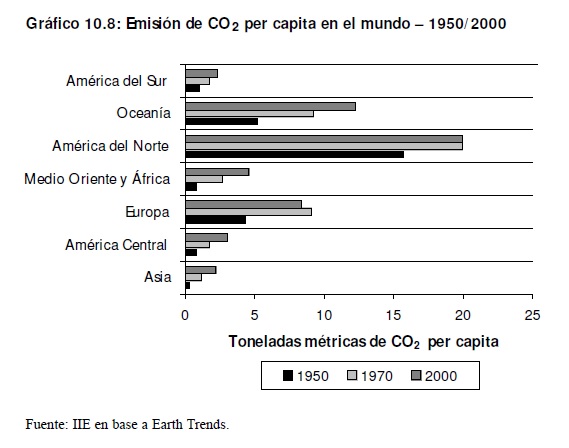

Lo cuantioso de estas inversiones habla claramente de la necesidad de desarrollar nuevas energías que permitan superar la dependencia de las costosas y no renovables energías actuales. 10.3 Los biocombustibles en el mundo En materia ambiental, el dióxido de carbono (CO2) emitido por la utilización de estos combustibles fósiles es uno de los principales causantes del efecto invernadero -responsable último del calentamiento global. Según se observa en el Gráfico 10.8, América del Norte, Oceanía y Europa constituyen los continentes con mayores emisiones de CO2 per capita. Asimismo, estas emisiones han aumentado de forma considerable en todo el planeta en comparación con la situación que se verificaba en el pasado, agravando el problema del calentamiento global5 y llamando aun más a la búsqueda de soluciones para este interrogante.

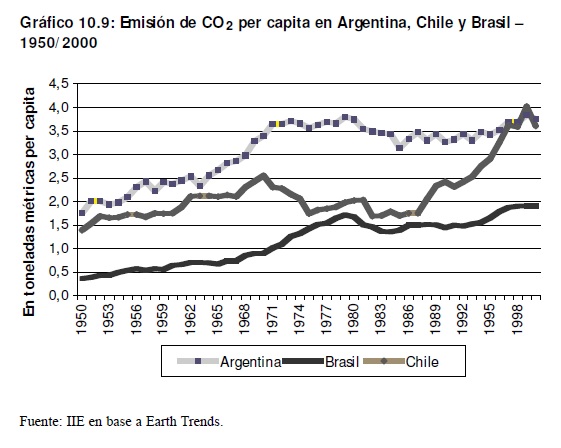

La situación de Argentina no es menos alarmante. Mientras que en el 2000 el promedio mundial de emisiones de CO2 se encontraba en 3,14 toneladas métricas per capita y el de América del Sur era de 2,3; Argentina presentaba un valor de 3,75, muy superior al de Brasil (1,91) y similar al de Chile (3,6). Según se observa en el Gráfico 10.9, las emisiones en Argentina incrementaron de forma sostenida en el periodo 1950-1972. posteriormente, se mantuvieron las emisiones en torno a estos valores, volviendo a incrementarse las emisiones hacia finales de las década de los 90.

Con miras a esbozar una solución a este interrogante, el Protocolo de Kyoto constituye un convenio sobre cambio climático mediante el cual los países industrializados que lo suscriben se comprometen a disminuir sus emisiones de gases causantes del efecto invernadero en un 5% por debajo de los valores verificados en 1990 en el periodo 2008/12. Este acuerdo entró en vigor en febrero del presente año luego de la ratificación por parte de Rusia en noviembre del año pasado. No obstante, la negativa de los Estados Unidos a firmar este acuerdo, siendo este uno de los países con mayores niveles de emisión de estos contaminantes, continúa siendo un factor a tener en cuenta cuando de la implementación del mismo se trata6.

La ejecución del Protocolo de Kyoto contempla que la disminución de las emisiones de gases contaminantes puede lograrse tanto por la reducción de las emisiones propias de los países

5 Las cifras de la Organización de las Naciones Unidas (ONU) pronostican que la temperatura promedio de la superficie del planeta aumentaría entre 1,4 y 5,8 grados centígrados hacia 2100. No obstante, en algunas regiones los inviernos se volverían más crudos y las inundaciones más frecuentes e incontrolables.

6 A inicios de 2005, más de 140 países habían confirmado su participación en el Protocolo de Kyoto. Estos países dan cuenta de un 50-60% de las emisiones de CO2.

como por la negociación de los bonos o créditos de carbono7. Estos últimos hacen referencia tanto a la compra de bonos de carbono que posean otras firmas como a la adquisición de certificados de proyectos contemplados dentro de los Mecanismos de Desarrollo Limpio (MDL).

De este modo, se abre un nuevo panorama para el logro de los objetivos establecidos en el protocolo. Ya desde fines de los 90, muchas de la empresas que llevaban a cabo programas ambientalistas crearon un sistema de transacciones de permisos de emisión de dióxido de carbono. Posteriormente, estas ofertas y demandas se canalizaron hacia el mercado de valores otorgándole mayor transparencia a estos mercados y simbolizando la creciente importancia del mismo. En este marco, con la entrada en vigencia de Protocolo de Kyoto, la tonelada de dióxido de carbono paso de sus históricos tres o cuatro dólares hasta valores superiores a los veinte dólares en los últimos meses. Según datos del Banco Mundial, la venta de bonos de carbono movilizó recursos estimados en U$S 300 millones en el 2003, mientras que este valor se habría visto duplicado durante el 2004.

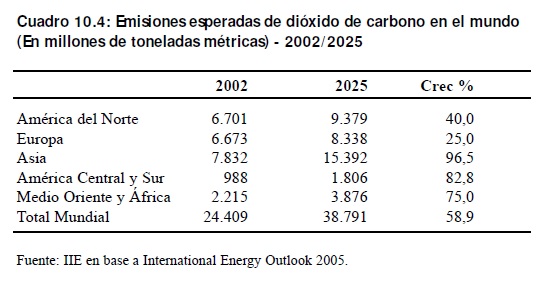

Este mercado cobrará cada vez mayor relevancia dadas las estimaciones de crecientes emisiones de dióxido de carbono que se esperan. De acuerdo a los datos del International Energy Outlook 2005, hacia 2025 las emisiones mundiales de dióxido de carbono habrán aumentado casi un 60% con respecto a 2002. Resulta interesante analizar los datos del Cuadro 10.4 en detalle:

Asia casi duplicaría sus emisiones en este periodo, mientras que América Central y del Sur también experimentarían sustanciales crecimientos en sus emisiones. En el otro extremo, la creciente preocupación europea por las cuestiones ambientales se vería reflejada en su baja tasa de aumento de emisiones de CO2.

Volviendo sobre los MDL, si bien la implementación y debida articulación del mecanismo de los llamados bonos de carbono no será una tarea sencilla8, el mundo claramente se encuentra avanzando en este sentido. Este mecanismo se basa en empresas que financian la ejecución de proyectos de desarrollo de energía limpia a los fines de hacerse de los certificados de reducción de carbono emitidos por la Organización de las Naciones Unidas (ONU). Actualmente, este mercado supera los U$S 3.000 millones y es administrado en su mayoría por el Banco Mundial.

En Argentina, el recientemente creado Fondo de Carbono es una iniciativa que busca atraer inversiones para desarrollar proyectos de energía limpia. De acuerdo con los datos de la Secretaría de Medioambiente y Desarrollo Sustentable, existen en Argentina más de 70 proyectos con el objetivo de reducir las emisiones de gases contaminantes. Este organismo se encuentra trabajando en conjunto con el Nuevo Banco Bisel a los fines de desarrollar una ingeniería financiera adecuada y las garantías legales necesarias para aquellas firmas internacionales que deseen invertir en este tipo de proyectos en el país9.

7 Cada bono equivale a una tonelada de carbono no emitido o capturado.

8 Los requisitos y etapas que un proyecto debe cumplir para ingresar dentro de la categoría de los MDL no son menores. Para mayor detalle, puede consultarse la presentación realizada por Jordi Bruno " Mecanismos de Desarrollo Limpio del Protocolo de Kyoto" , Buenos Aires, 22 de septiembre de 2005.

9 Sumado a esta iniciativa, trascendió que el Nuevo Banco Bisel financiaría proyectos productivos que den origen a certificados de reducción de emisiones de carbono.

Recuadro 10.1: La siembra directa y su potencial conservacionista

La adopción de la técnica de siembra directa y el cambio en el paquete tecnológico que la misma conlleva fue extensamente detallado en la edición Nº11 de "El Balance de la Economía Argentina". Sin embargo, en esta oportunidad se resaltará el papel de la misma dada su particular caracteristica de permitir incrementar el stock de carbono orgánico de los suelos y, por ende, su calidad. De este modo, se podría pensar en un futuro no lejano en el cual firmas pagasen a productores para "secuestrar" carbono en el suelo; es decir, una suerte de financiación a los productores que implementen la técnica de siembra directa.

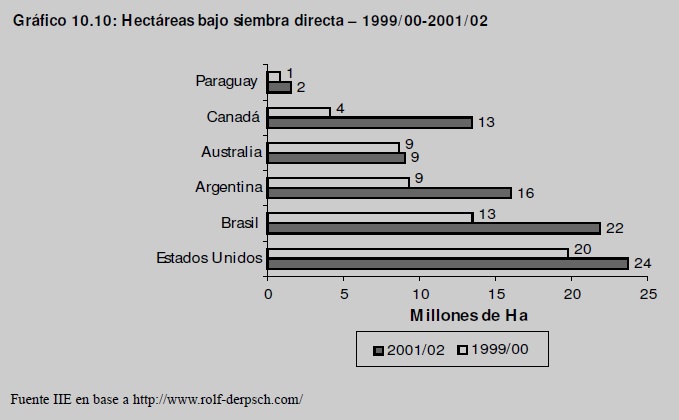

Esta alternativa es más que interesante dado que Argentina es uno de los países donde mayor difusión ha tenido esta técnica. Como se observa en el Gráfico 10.10, de las 58 millones de hectáreas mundiales bajo esta movilidad, Argentina explicaba un 16%. Este porcentaje subió hasta 18 en la campaña 20001/02 mientras que la mayoría de los especialistas en el tema estima que actualmente un 20% de las hectáreas bajo siembra directa se encuentran en Argentina.

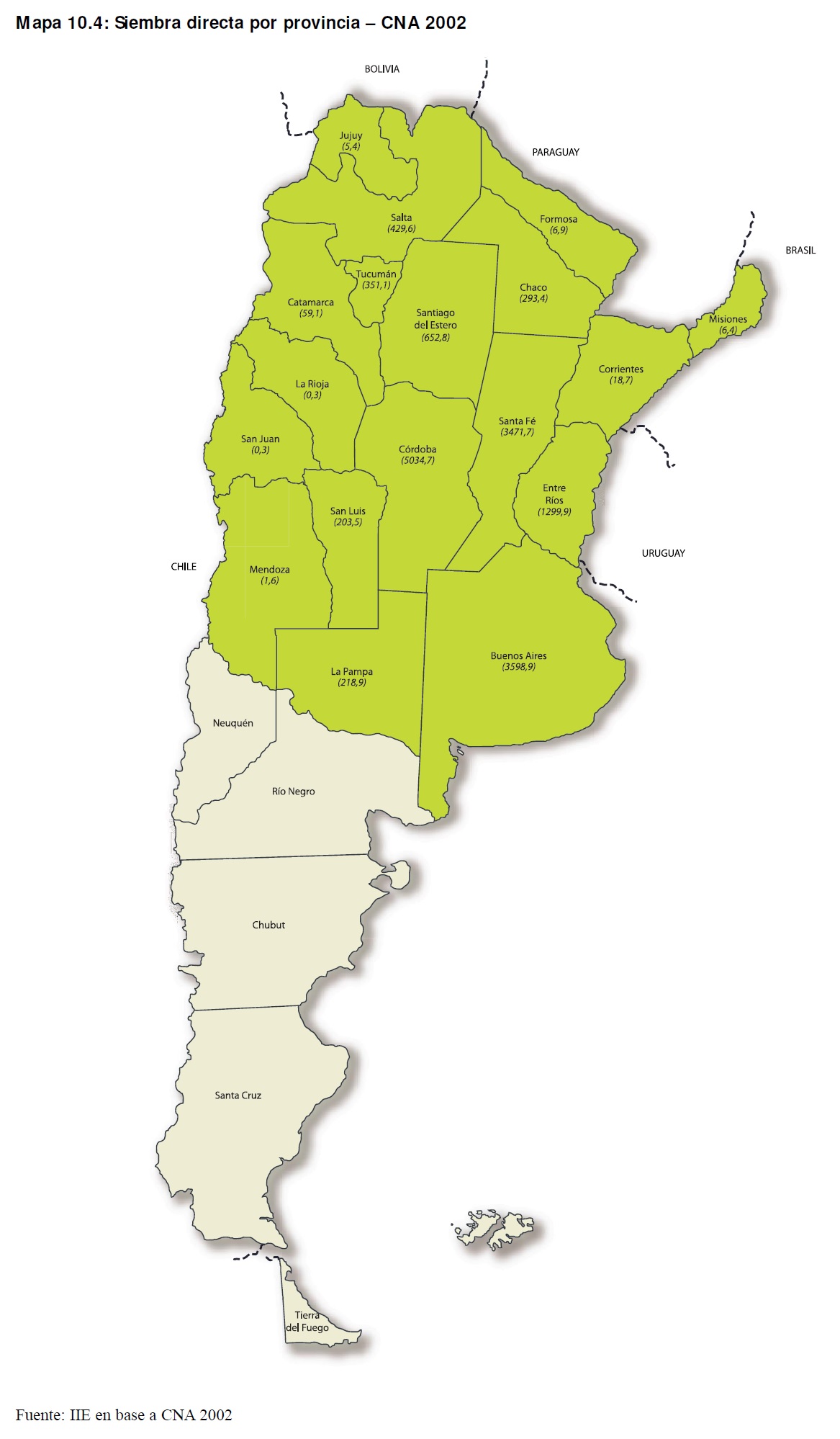

De acuerdo a los datos del Censo Nacional Agropecuario realizado en 2002, el Mapa 10.4 muestra cómo la provincia de Córdoba lidera por sobre el resto de provincias en esta materia con un 32% de las casi 16 millones de hectáreas bajo siembra directa en ese momento. Le sigue en importancia Buenos Aires y Santa Fe con un 23% cada una de ellas y en un tercer lugar, bastante mas alejado, se encuentra Entre Ríos con un 8,3% de la superficie.

De acuerdo con lo expresado por el director del Instituto de Suelos del Instituto Nacional de Tecnología Agropecuaria (INTA) Castelar "un cálculo simple indica que si la siembra directa con rotación de cultivos se extendiera en 10 millones de ha se fijarían alrededor de 20 millones de toneladas adicionales de CO2 por año, con beneficios para los productores y para el medio ambiente". Este comentario es realizado a los fines de visualizar otra forma mediante la cual el agro argentino puede vincular su alto grado de desarrollo y competitividad con las más recientes preocupaciones del mundo tanto en materia ambiental (recuperación o retención de carbono mediante la adopción de la siembra directa) como en materia energética (obtención de biocombustibles a base de maíz y soja) .

Como solución a esta problemática, tanto energética como ambiental, el mundo tiende cada vez más hacia un mayor desarrollo de los biocombustibles. Tal como ya se comentara en la edición Nº11 de "El Balance de la Economía Argentina", los biocombustibles pueden obtenerse a base de aceites vegetales (soja, palma, colza, etc), grasas animales, molienda de granos (maíz), procesamiento de cultivos (caña de azúcar), etc. En la mencionada edición, se estudió con amplio grado de detalle la elaboración de biocombustibles -biodiesel- a base de soja, como forma de agregar valor a este grano en el marco del cluster oleaginoso nacional. En este capítulo, continuando con la misma idea de agregar valor a las abundantes producciones granarias argentinas, se analizará la factibilidad de la obtención de etanol, biocombustible a base de maíz. Tal como se abordara, las preocupaciones ambientales sitúan a los biocombustibles como una alternativa más que atractiva: estos son biodegradables al mismo tiempo que permiten fijar o disminuir las emisiones de CO2.

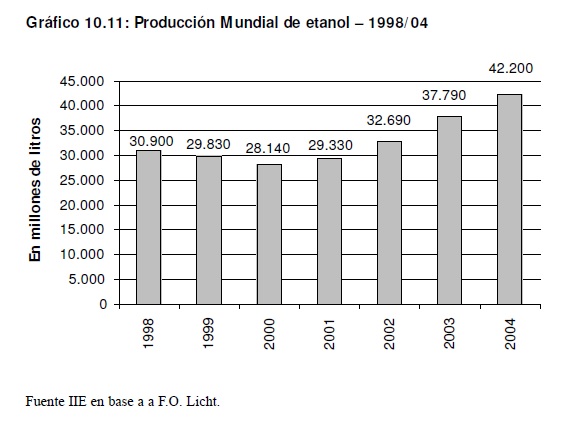

Existe una gran variedad de cultivos que pueden procesarse a los fines de obtener etanol: remolacha, maíz y caña de azúcar son los más representativos. También puede producirse por medio del tratamiento especial de desechos de establecimientos ganaderos -generalmente porcinos, aunque no necesariamente. Otra clasificación del etanol es aquella que distingue entre alcoholes hídridos y anhídridos; este último no posee agua y su pureza es superior al 99% mientras que el primero sí contiene agua y su pureza es de aproximadamente un 96%. Una última categorización corresponde al uso final del etanol: bebidas (cervezas, vinos, licores, etc), combustibles (mezcla con nafta, uso puro o como componente de las naftas para elevar el contenido de oxigeno y el nivel de octanaje en reemplazo del MTBE10) o industrial (solventes, fabricación de perfumes, pinturas, lacas, explosivos, etc). Dentro de la categorización según su uso final, los combustibles explican el mayor destino del etanol. En términos generales -es decir, sin discriminar según su uso final- a nivel mundial, la producción de etanol ha crecido sostenidamente en los últimos años. Mientras que el 2000 se produjeron 28.140 millones de litros de etanol, en el 2004 este valor llegó a 42.200 millones (un crecimiento del 50%). La consultora F.O. Licht11 estima que el potencial de esta industria podría determinar que la producción mundial de etanol fuese superior a los 80.000 millones de litros hacia el 2010; escenario más que optimista dado que implicaría el doble de lo producido en 2004.

10 El Metil-Tri-Butil-Eter (MTBE) es un componente altamente contaminante que ha sido prohibido recientemente por muchos países, aumentando la demanda de etanol para suplantar ese compuesto químico.

11 Esta consultora británica monitorea diversos mercados de commodities y regularmente publica informes sobre el azúcar, café, te, melazas, etanol y biocombustibles en general.

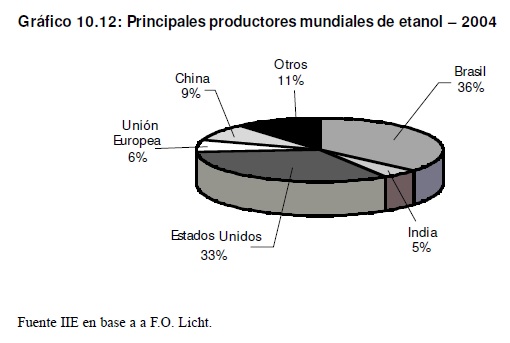

Dentro de los totales globales, cabe recordarse que no se discrimina en estos valores según su destino, se señala a Brasil y Estados Unidos como los principales productores mundiales. Según se observa en el Gráfico 10.12 ambos países explican casi el 70% del etanol obtenido en el mundo, mientras que el resto de los productores sólo aportan porcentajes marginales.

Con respecto a la posición de Argentina en este mercado, un trabajo realizado por la Asociación Argentina de Consorcios de Experimentación Agropecuaria (AACREA) estima que durante 2004 se produjeron en el país 159 millones de litros de etanol. Este valor sitúa al país como un jugador marginal en este mercado, lo cual no implica desconocer el potencial del país como futuro oferente de este bien.

Recuadro 10.2: Los biocombustibles a lo largo de la historia

En la última mitad del siglo XIX se registra el primer antecedente del uso del etanol: en 1865 se produjeron en Estados Unidos más de 95 millones de litros de etanol como combustible de lámparas. Durante la guerra civil estadounidense, el Estado implementó un impuesto específico sobre este combustible, disminuyendo bruscamente su uso.

En 1900, el motor diseñado por Rudolf Diesel preveía funcionar con aceites vegetales, más exactamente, de maní. No obstante, la aparición del petróleo en el mercado y sus deseables características: bajo precio, razonablemente eficiente y de fácil disponibilidad torcieron la balanza a su favor. Asimismo, el primer diseño de Henry Ford (Model T en 1908) estaba diseñado para utilizar etanol como combustible. En este caso, los elevados precios del maíz más las dificultades de almacenamiento y transporte tanto del grano como del etanol, volvieron a los proyectos vinculados a este combustible inviables. También el precio del petróleo fue uno de los determinantes de este abandono.

A principios de los años 70, con la primera crisis del petróleo, se retomó la idea de implementar la producción y posterior adopción de los biocombustibles como alternativa a esta disyuntiva.

Fuente: IIE en base a Perspectiva Ambiental Nº24, Biocombustibles.

En el caso de Brasil, el etanol es obtenido a base de la industrialización de la caña de azúcar. Este producto fue introducido masivamente en el mercado con el lanzamiento del programa "Proalcool" a principios de los años 70 como respuesta a la crisis del petróleo. Por medio de esta política, el estado determinaba porcentajes obligatorios en los cuales debía mezclarse gasolina y etanol a los fines de reducir la dependencia del país de los hidrocarburos ante crecientes precios de los mismos. No obstante, esta política fue mucho más allá de esta medida y estableció créditos para los industrializadores de la caña, las agencias gubernamentales debían adquirir vehículos que pudiesen funcionar en un 100% a base de etanol, se mantuvo un diferencial de tasas impositivas favorables al etanol en comparación con la gasolina así como también se mantuvo un impuesto a la importación de este producto del 21,5% para favorecer a la industria nacional y fijó el precio de la gasolina por encima del precio del etanol. A fines de los 80, disminución del precio del petróleo mediante, el gobierno decidió disminuir los subsidios otorgados, reduciéndose así la producción de etanol. Hacia fines de los 90, el precio del etanol había sido liberalizado y la venta de autos alimentados a base de alcohol se hallaba en franca disminución.

Aunque en este momento el Programa "Proalcool" ya no existe, el gobierno brasileño continua estableciendo año a año la tasa de corte de la gasolina con etanol de acuerdo a la disponibilidad de caña de azúcar para industrializar, su precio y el precio mundial del petróleo. Generalmente, este porcentaje se ubica entre un 20% y un 24%. Actualmente, de acuerdo a los datos de la firma VBDO12, en conjunto, la producción primaria y posterior industrialización de la caña de azúcar (existen más de 300 destilerías) representan aproximadamente un millón de puestos de trabajo en Brasil, un 1,4% de su fuerza laboral.

En el caso de los Estados Unidos, donde el etanol es obtenido a base de maíz, también existen políticas de incentivos impositivos tanto a nivel nacional como de los distintos estados. En muchos casos, han sido leyes de carácter ambientalistas las que propiciaron el uso de los biocombustibles -Clean Air Act, entre otras- debido a sus propiedades oxigenantes que contribuyen a disminuir la contaminación ambiental. Estas políticas se traducen en que desde hace 20 años se utiliza el etanol en una mezcla del 10 por ciento (E-10), en promedio, con las naftas. Asimismo, se estima una producción de 16.000 millones de litros de etanol en 2005 y de acuerdo a la información suministrada por F.O. Licht, el potencial de esta industria se ubicaría en los 20.000 millones de litros producidos hacia el 2012. Actualmente existen 91 fábricas que producen etanol y una veintena en construcción; valores que implican 1470.000 puestos de trabajo según la Renewable Fuels Association. Ambas experiencias han sido desarrolladas a los fines de clarificar las características que estas producciones presentan, sobretodo para un país como Argentina que se encuentra intentando delinear su política al respecto. La producción de etanol es el resultado de políticas activas tendientes a superar la dependencia de los combustibles fósiles y goza de un atractivos adicionales, su contribución a la conservación del medio ambiente, su generación de empleo y consecuente aporte al desarrollo de las economías regionales. Puede decirse que estos combustibles son neutros en aquellos casos en que su combustión emite CO2 por el mismo valor que su producción captura, mientras su utilización en reemplazo de combustibles altamente contaminantes determina un balance positivo en términos conservacionistas.

12 Esta firma es una asociación de inversores para lograr un desarrollo sostenible en el tiempo y llega a cabo distintas acciones en el marco de la responsabilidad social empresaria.

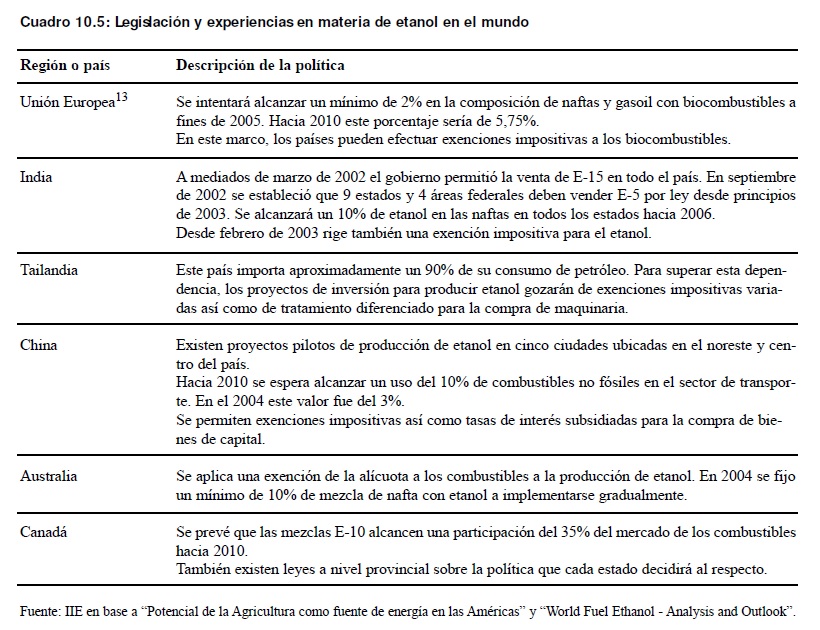

Más allá de las experiencias de Estados Unidos y Brasil, muchos países se encuentran legislando al respecto. En el Cuadro 10.5 se transcriben algunas políticas a los fines de ilustrar las distintas formas de encarar esta problemática. Debe destacarse que dado que algunos países no cuentan con un potencial suficiente para producir estos biocombustibles, se estima que el comercio internacional de los mismos crecerá notablemente en los próximos años.

10.4 Los biocombustibles en Argentina

La República Argentina reconoce un primer intento por incorporar los biocombustibles a su matriz energética a principios de los 80. En esa oportunidad se trató infructuosamente desarrollar un programa de alconafta en el cual el etanol se obtenía a base de caña de azúcar, intentando desarrollar mercados alternativos a la producción de caña del norte del país. Actualmente existe un proyecto de ley sobre biocombustibles presentado por el Senador Luis Falcó14 que cuenta con la aprobación del Senado e, informalmente, de gran parte de la Cámara de Diputados. No obstante, la Comisión de Presupuesto y Hacienda de la Cámara Baja no se ha expedido favorablemente al respecto. Esta comisión considera que las exenciones impositivas que el mismo propone tendrán un costo fiscal de aproximadamente $750 millones anuales, razón por la cual se opone.

13 No obstante esta política común, cada uno de los países miembros conserva ciertos grados de libertad en cuanto a la confección e implementación de su política, así como a la financiación y plazos de las mismas.

14 El Senador en su proyecto recoge experiencias de proyectos similares presentados con anterioridad. De este modo, entre ambas experiencias del país reseñadas aquí (la de los años 80 y la actual) existen otras no contempladas pero que muestran una constante dedicación al tema por parte de algunos sectores de la sociedad.

Los aspectos más salientes del mencionado proyecto se transcriben a continuación15:

- Autoridad de aplicación de la ley: Comision Nacional de Biocombustibles.

- La autoridad tendrá como funciones principales: promover la investigación, producción sustentable y el uso de biocombustibles y derivados oleoquímicos. Asimismo, establecerá la definición y normas de calidad de los biocombustibles y aprobará los proyectos de producción de los mismos.

- Tanto la nafta como el gasoil o diesel oil deberán mezclarse en un 5% con etanol y biodiesel a partir del cuarto año siguiente al de promulgación de la ley.

- La autoridad podrá aumentar o disminuir el porcentaje de participación de los biocombustibles en el gasoil y la nafta ante situaciones de escasez u otras variables relevantes del mercado interno.

- La autoridad podrá establecer cuotas de distribución entre los distintos proyectos aprobados hasta en un 50% de la demanda total de biocombustibles generadas por las destilerías o comercializadoras en primera etapa.

- Los centros de abastecimiento de combustibles líquidos dependientes del Estado Nacional, sobretodo aquellos ubicados dentro de las jurisdicciones de Parques Nacionales o Reservas Ecológicas deberán proveer biocombustibles puros exclusivamente. Esto entrará en vigencia a partir del cuarto año de promulgada la ley.

- En materia impositiva, los proyectos productivos de biocombustibles gozarán de estabilidad fiscal por el termino de 15 años. Este beneficio no alcanza al IVA, a los impuestos de Seguridad Social ni a los Tributos Aduaneros. La estabilidad fiscal significa que los entes que produzcan biocombustibles no podrán ver aumentada su carga tributaria total determinada al momento de la presentación del estudio de factibilidad respectivo ante la autoridad de aplicación.

- Las personas jurídicas titulares de proyectos de generación de biocombustibles gozarán de la categorización de "contribuyente liberado de IVA" (liberación del IVA sobre las ventas de biocombustibles y el uso de certificados fiscales para el pago del IVA correspondiente a las compras que realicen las plantas).

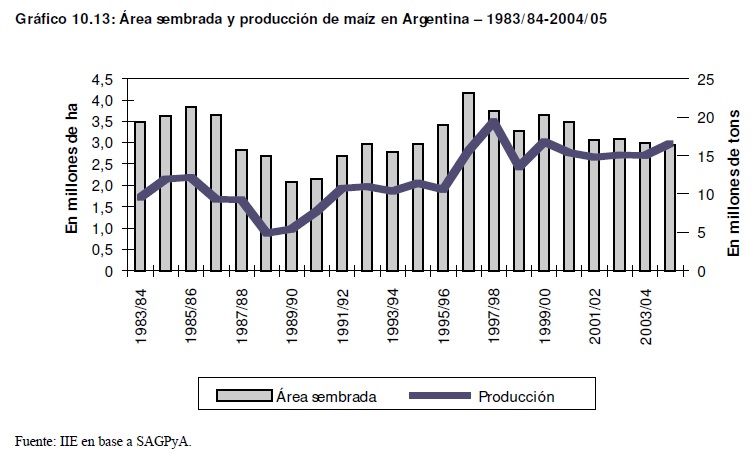

Este proyecto de ley rescata en sus fundamentos la experiencia internacional al respecto, tanto en lo tendiente a la dependencia de los hidrocarburos como a la conservación ambiental. Así como también reconoce que el desarrollo de un mercado para estas producciones necesita de una política estatal activa al respecto, por lo menos en un primer estadio del mismo. Una de las ventajas más destacables que posee Argentina para la producción de etanol es su amplia disponibilidad de materia prima. Como se observa en el Gráfico 10.13, en las últimas campañas agrícolas esta producción se encuentra estable en torno a los 15 millones de toneladas mientras que el área sembrada es de aproximadamente unas 3 millones de hectáreas. Cabe destacarse que actualmente este cultivo enfrenta un escenario de precios internacionales estables y costos de producción superiores a los de la soja. Por este motivo, muchos productores deciden no dedicarse al mismo, no obstante, las practicas conservacionistas recomiendan rotar la producción de soja con este cultivo.

15 Para mayor información puede consultarse el proyecto " Régimen promocional para la investigación, desarrollo, generación y uso de biocombustibles y derivados oleoquímicos" .

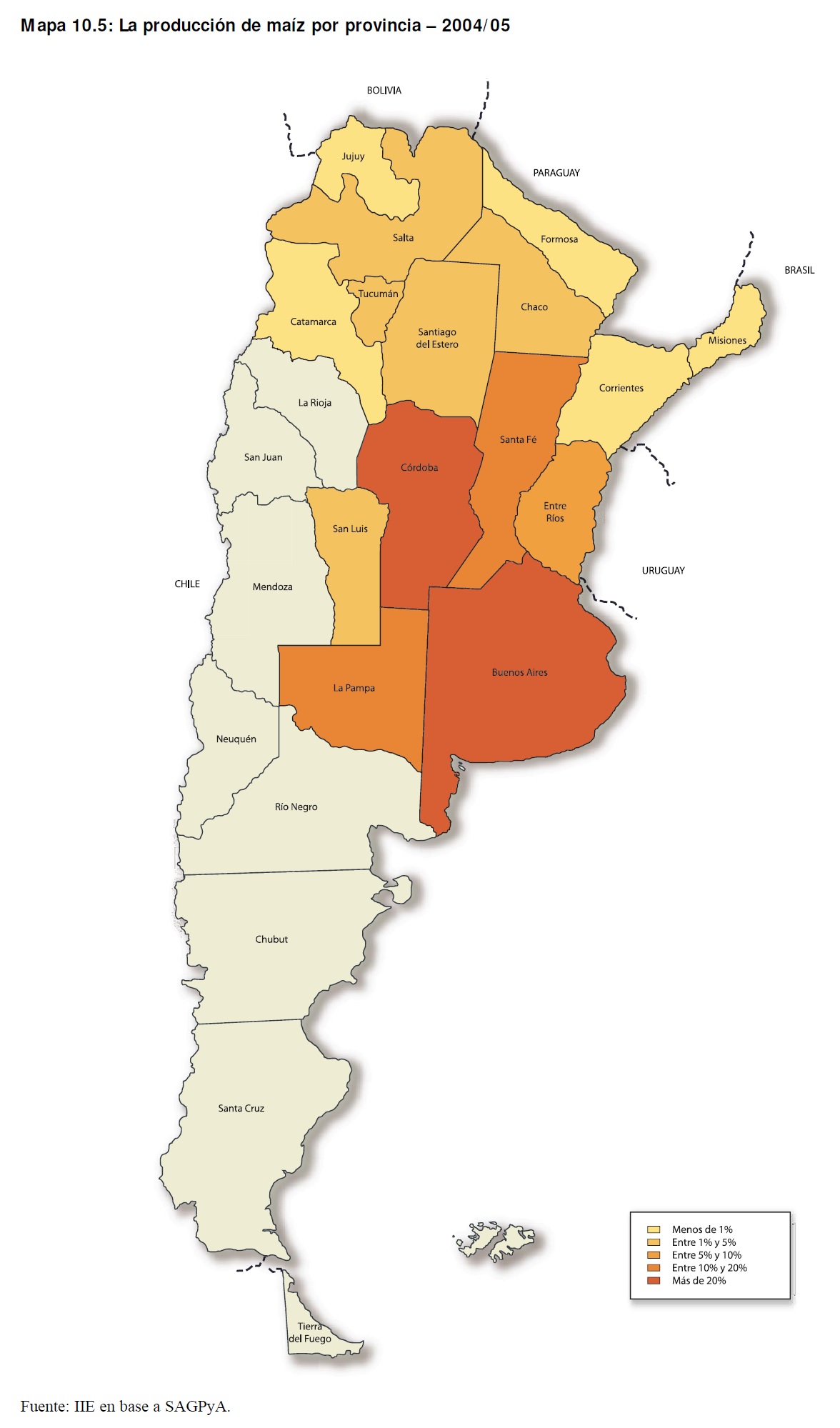

Dentro de la composición de esta producción ,se observa que Córdoba fue la principal productora de maíz en la campaña 2004/05 aportando 6,5 millones de toneladas sobre una producción nacional de 16,5 millones de toneladas. En un cercano segundo lugar se ubicó la provincia de Buenos Aires con 6,1 millones de toneladas, mientras que el resto de las provincias presenta valores significativamente más bajos que los descriptos anteriormente. Puede observarse más detalle al respecto en el Mapa 10.5 donde se presenta el promedio de la producción de maíz para cada provincia para los últimos cinco años. Se tomó los promedios para evitar la interferencia que ocasiones problemas climáticos en determinadas zonas pudiesen imprimir si se considera una única campaña.

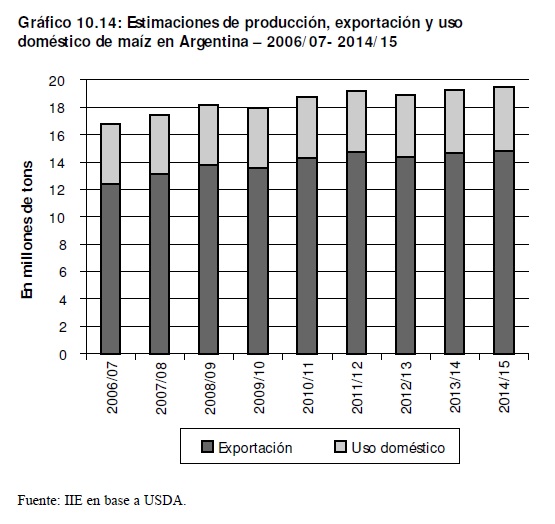

Las 820.000 hectáreas cosechadas con maíz en Córdoba en la campaña 2004/05 no sólo son importantes por la producción en términos absolutos que representan, sino que comparando los rendimientos por hectárea se observa que estos son de casi 8.000 kilos por hectárea en la provincia, mientras que a nivel nacional este valor es de aproximadamente 7.000 kilos por hectárea. Las estimaciones del Departamento de Agricultura de los Estados Unidos (USDA) confirman un escenario de producciones de maíz crecientes para Argentina. Hacia la campaña 2014/15 se podría pensar en casi 20 millones de toneladas de maíz producidas en el país -Gráfico 10.14-mientras que las exportaciones de grano serían cercanas a las 15 millones de toneladas, es decir, casi un 75% del volumen producido.

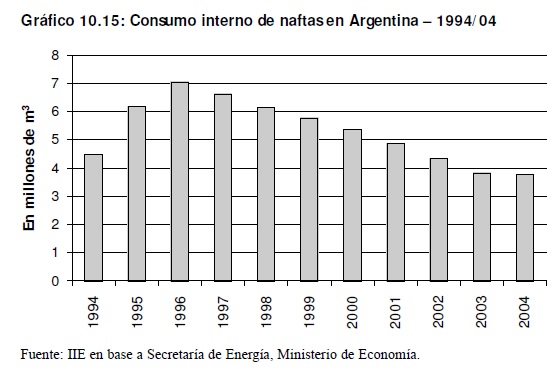

Lo pequeño del mercado doméstico en cuanto a consumo de estos granos se torna una excelente oportunidad de abastecimiento de materia prima para el desarrollo de la industria del etanol en el país. A modo de ejemplo, en Estados Unidos durante el 2003 la industria del etanol procesó más de 25 millones de toneladas de maíz (un 11% de su producción). En el caso de Argentina, para avanzar en el análisis del potencial mercado del etanol, es imperioso intentar retratar fielmente la demanda a la que este producto se enfrentaría. Ya se comentó con anterioridad y en profundidad los fundamentos o bases de esta demanda: su utilización como combustible ecológicamente deseable y sustituto de combustibles no renovables. Más en detalle, el Gráfico 10.15 muestra la demanda interna de naftas en Argentina en los últimos años. Hacia finales de la década de los noventa, esta demanda experimentó una fuerte reducción, producto de la incipiente crisis económica que el país comenzaba a vivir. Bajo este escenario, se produjo una marcada sustitución de demanda de nafta por gas natural comprimido por parte del parque automotor argentino. Asimis-

mo, también se verificó un fuerte aumento de la exportación de petróleo, disminuyendo así la oferta de materia prima para la elaboración de naftas. En los dos últimos años, esta demanda se mantuvo estable en torno a los 3,8 millones de m3, mientras que en los primeros 8 meses de 2005 el consumo interno de naftas se incrementó un 8% en comparación con igual periodo del año anterior.

De aprobarse el proyecto sobre biocombustibles comentado anteriormente, un 5% de las naftas sería reemplazado por etanol. En base a la demanda de este bien en 2004 - 3,76 millones de metros cúbicos- serían necesarios 188 millones de litros de etanol. Teniendo en cuenta una tasa de conversión de 410 litros de etanol16 obtenidos por cada tonelada de maíz procesada, se concluye que se hubiesen precisado 458.567 toneladas de maíz para abastecer esta demanda. Considerando el rendimiento nacional promedio (7 toneladas por hectárea), se hubiesen necesitado 65.509 hectáreas para satisfacer esta demanda; recordándose que el área sembrada con este cultivo ronda los 3 millones de hectáreas a nivel nacional.

Si bien las potenciales necesidades de maíz para obtener etanol de acuerdo a la demanda existente no son muy elevadas cuando se las compara con la producción total de este cultivo (15 millones de toneladas en la campaña 2003/04); esta comparación adquiere relevancia cuando se realiza en términos de la industrialización de esta materia prima que se lleva a cabo en el país. En el año 2004, un 5% de las naftas mezcladas con etanol hubiesen implicado que un 24% de la molienda de maíz nacional se destinase a satisfacer esa demanda.

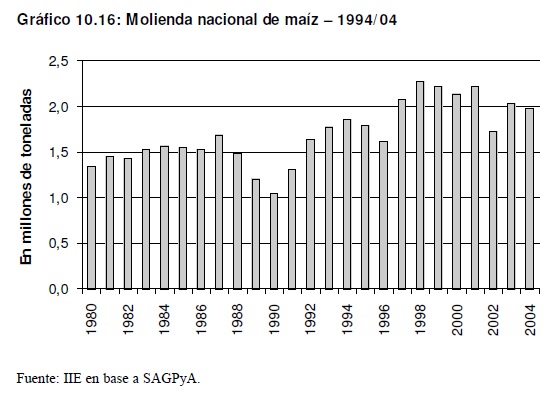

Según se observa en el Gráfico 10.16, la cantidad de toneladas de maíz molidas en el país ha aumentado a medida que transcurrieron los años. Mientras que durante los 80s el promedio anual de molienda era de 1,47 millones de toneladas, en los 90s este valor fue 1,75 y en los cuatro primeros años de la presente década el promedio anual es de 2 millones de toneladas17. De este modo queda demostrada la potencial capacidad de la industria molinera de satisfacer la demanda de etanol como combustible alternativo. Adicionalmente, esta industria está caracterizada por una combinación de conocimientos tales como microbiología, química e ingeniería, con lo cual, su desarrollo conllevaría fuertes externalidades positivas tanto para la misma industria como para otras industrias que podrían aprovechar las capacidades y experiencia de estos recursos.

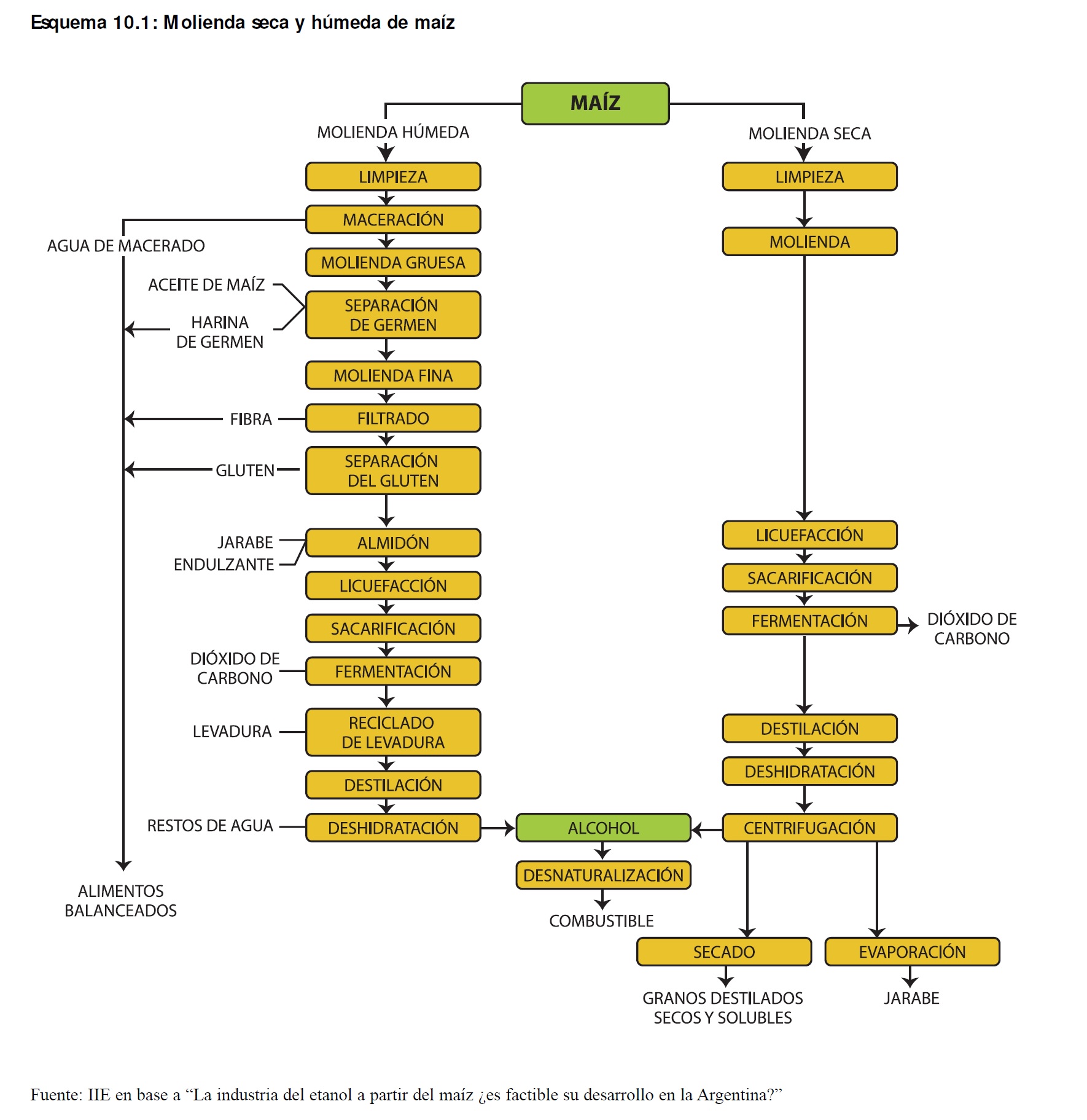

Más específicamente, existen dos tipos diferentes de molienda de maíz: húmeda y seca. Esta última requiere menores inversiones para la construcción de las plantas y su posterior puesta en funcionamiento. Además, la tecnología que incorpora es más baja, facilitando su operación, el aprovisionamiento local de equipos y los volúmenes de maíz necesarios para su funcionamiento también son menores.

16 Esta tasa de conversión puede oscilar de acuerdo a infinidad de razones: variedad del cultivo, tecnología empleada, etc. En el presente capítulo se emplea la tasa de conversión propuesta por el trabajo " La industria del etanol a partir del maíz ¿es factible su desarrollo en la Argentina?" de Gustavo Vergagni.

17 En los primeros ocho meses de 2005 se molieron aproximadamente 1,4 millones de toneladas de maíz.

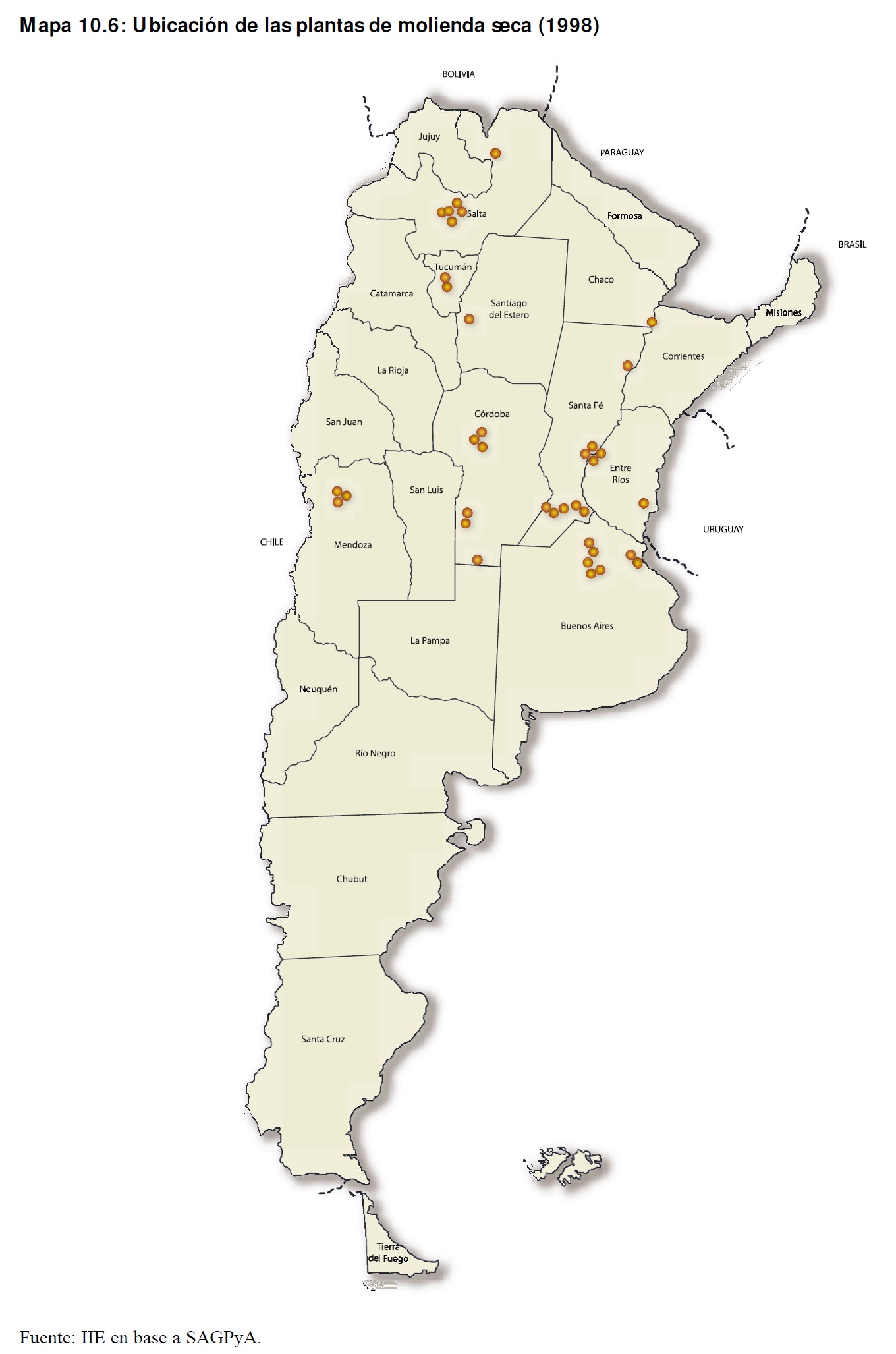

En Argentina, de acuerdo a los datos de la SAGPyA, existen 39 plantas molineras de maíz, con una capacidad de procesamiento estimada en más de 200.000 toneladas por año. Según se observa en el Mapa 10.6, si bien existen plantas en un alto porcentaje de las provincias argentinas, se verifica una considerable concentración de las mismas en el norte de Buenos Aires y sur de Santa Fe. Dada la presencia de algunos molinos en Córdoba y Entre Ríos, la molienda seca de maíz también podría ser un excelente ejemplo de la teoría de clusters18 en el marco de la Región Centro tendiente a aprovechar la disponibilidad de materia prima.

18 Véase la edición Nº11 de " El Balance de la Economía Argentina" para un análisis más acabado de la teoría de clusters y ejemplificaciones de la misma.

Por otro lado, la molienda húmeda se caracteriza por mayores inversiones19dado que su proceso productivo es más elaborado; no obstante, las mismas se traducen en capacidades de procesamiento superiores a las de molienda seca. Actualmente existen en el territorio nacional 6 plantas de molienda húmeda de maíz: Buenos Aires cuenta con dos plantas mientras que San Luis, Santa Fe, Córdoba y Tucumán poseen una planta cada una de ellas. La capacidad de molienda de estas plantas es superior al millón de toneladas de maíz por año. Los pasos que sigue el proceso productivo tanto en el caso de la molienda seca como húmeda son relativamente similares: preparación del grano, fermentación de los azucares y recupero del alcohol y de los subproductos. A los fines de visualizar este proceso productivo, el Esquema 10.1 muestra ambos procesos, así como también el punto en el cual se puede obtener etanol.

19 Se estima que, actualmente, la instalación de una planta de molienda húmeda (incluyendo la maquinaria, edificios, instalaciones y todos los servicios necesarios para la operación de la misma) precisaría de una inversión cercana a los U$S 20 millones y su capacidad de procesamiento sería de 70 mil toneladas por año, aproximadamente.

Como se aprecia en el Esquema 10.1, los subproductos obtenidos de los distintos tipos de molienda difieren unos de otros. De la molienda seca, junto con el etanol se obtienen granos destilados secos y solubles, excelente alimento para ganado dada su equilibrada combinación entre proteínas, grasas e hidratos de carbono. De la molienda húmeda, se suma al etanol fabricado el aceite de maíz, gluten feed (producto para forraje) y gluten meal (harina de gluten, uso en la industria avícola), sendos alimentos para animales.

Es fundamental considerar a los subproductos de la molienda de maíz porque contribuyen con su venta a la rentabilidad de quien decide dedicarse a esta industria. Es de público conocimiento la gran oportunidad a la que asisten las carnes argentinas de ser colocadas en mercados extranjeros, tanto bovina como porcina y aviar; producciones todas en las que la alimentación a base de granos juega un rol preponderante. Sin importar el tipo de molienda, la industria en torno al etanol puede abastecer esta demanda dada la caracterización de los subproductos de la misma.

Asimismo, existe un alto grado de consenso entre distintos autores sobre la necesidad de llevar a cabo la molienda de maíz a los fines de obtener etanol de forma grupal. En este sentido, la figura jurídica de las cooperativas ha funcionado muy bien en los Estados Unidos, dada la capacidad de las mismas de lograr un mayor y mejor aprovisionamiento de materia prima que posteriormente se traduce en mayores volúmenes de etanol obtenidos.

Los principales factores o determinantes para la producción de etanol ya han sido desarrollados en profundidad. No obstante, cabe señalarse simplemente que más allá de la disponibilidad de materia prima y la potencial demanda a abastecer existen varios puntos a considerarse en el momento de decidir la localización de una planta productora de etanol. Entre ellos:

- Provisión de agua: caudal, calidad y probable necesidad de procesamiento previo. Actualmente las plantas de molienda seca precisan casi 1.000 litros por tonelada de maíz procesado; no obstante, este valor ha disminuido con la incorporación de tecnología en las plantas.

- Energía: la molienda de maíz conlleva importantes necesidades de gas y electricidad. Debe contemplarse la posibilidad de proveerse de los mismos en el mercado mayorista, disminuyendo sus costos.

- Existencia de una fuerza de trabajo calificada: en general, estas plantas presentan un alto grado de automatización y tecnología incorporada20.

- Transporte disponible: debe contemplarse tanto la necesidad de transporte de materias primas como la distancia con los mercados de destino del etanol21.

Es de común conocimiento que al ser Argentina un país tomador de precios en los mercados granarios mundiales, se enfrenta a un precio dado. Ante este precio, uno de los items que los productores deben descontar a la cotización internacional de sus productos es el transporte hasta el puerto de embarque, en el caso de la exportación de los mismos. De este modo, la posibilidad de industrializar los granos más cerca de las producciones primarias que de los centros de embarque permitiría a los productores incrementar el precio recibido por sus mercancías. Es este un punto más que a favor de la producción de etanol.

Vinculando todos los mapas presentados a lo largo del presente capitulo se obtienen conclusiones interesantes: las mayores reservas de petróleo y gas no se encuentran en aquellas provin-

20 Actualmente, en Estados Unidos la industria del etanol genera un empleo directo cada 3 millones de litros por año de capacidad instalada. Esto se traduce en un empleo total de aproximadamente 200.000 personas, entre directo e indirecto.

21 Para una mayor descripción véase " La industria del etanol a partir del maíz ¿es factible su desarrollo en la Argentina?"

cias productoras o industrializadoras de maíz. Se podría pensar en términos de desarrollo regional que ambas producciones no competirían por la localización de sus plantas y que podrían abastecer de forma más rápida a distintas zonas y con menores costos de fletes.

Volviendo sobre los usos del maíz, este bien está asociado a una amplísima gama de productos, desde aquellos vinculados con la alimentación humana y animal hasta la industria farmacéutica. En este marco, el etanol no es el único destino alternativo para la producción de maíz que el mercado mundial, y en consonancia el nacional, se encuentra evaluando. Se destaca la producción de bio plásticos a base de maíz por ser más fácilmente degradables que los plásticos a base de petróleo.

En este sentido, Japón lidera en adopción de estos productos. En 2004, Japón importó 11.000 toneladas de bioplasticos, es decir, por un equivalente a 27.500 toneladas de maíz. Las nuevas técnicas de moldeado, fabricación y composiciones químicas han posibilitado que los plásticos vegetales puedan ser utilizados en una amplia variedad de productos en los últimos años. Esta experiencia debería mantener alerta a los empresarios argentinos sobre la gran cantidad de caminos inexplorados en términos de producciones de alto valor agregado en base a materias primas abundantes en la región.

En términos de oportunidades aprovechadas, recientemente se conoció que la empresa Don Mario inauguró un primer prototipo de planta de biodiesel llamada Bionerg en la provincia de Buenos Aires. La misma elaborará biodiesel a base de soja, alcanzando las 12 toneladas por día procesadas, traducidas estas en 1.400 litros de biocombustibles, 10,2 toneladas de expellers y 230 litros de glicerol. Este prototipo demandó una inversión cercana a los 450 mil pesos y actualmente la firma se encuentra trabajando en el diseño de seis nuevas instalaciones en distintas partes del país.

Asimismo, este no es un ejemplo aislado: Repsol YPF también se encuentra analizando introducirse en este mercado. A través de su Centro de Tecnología Aplicada (CTA), esta firma ha creado el Centro de Investigación de Biocombustibles, marco en el cual se encuentra definiendo su plan de trabajo en este campo.

El escenario es más que favorable para Argentina: existe una demanda potencial a abastecer tanto a nivel internacional como nacional -basta solo recordar que el sector agropecuario consume más de 4.000 millones de litros de gasoil por año. Se suma a esto la excelente disponibilidad de materia prima para producir todo tipo de biocombustibles, como así también el mencionado proyecto de ley sobre biocombustibles que intenta establecer los lineamientos generales y el marco legal de este mercado. Todo esto determina una oportunidad inmejorable de incorporar valor a la producción primaria del país.