Balance de la

Economía Argentina

CADENA DE VALOR DE LA UVA DE MESA

CAPÍTULO 11: CADENA DE VALOR DE LA UVA DE MESA

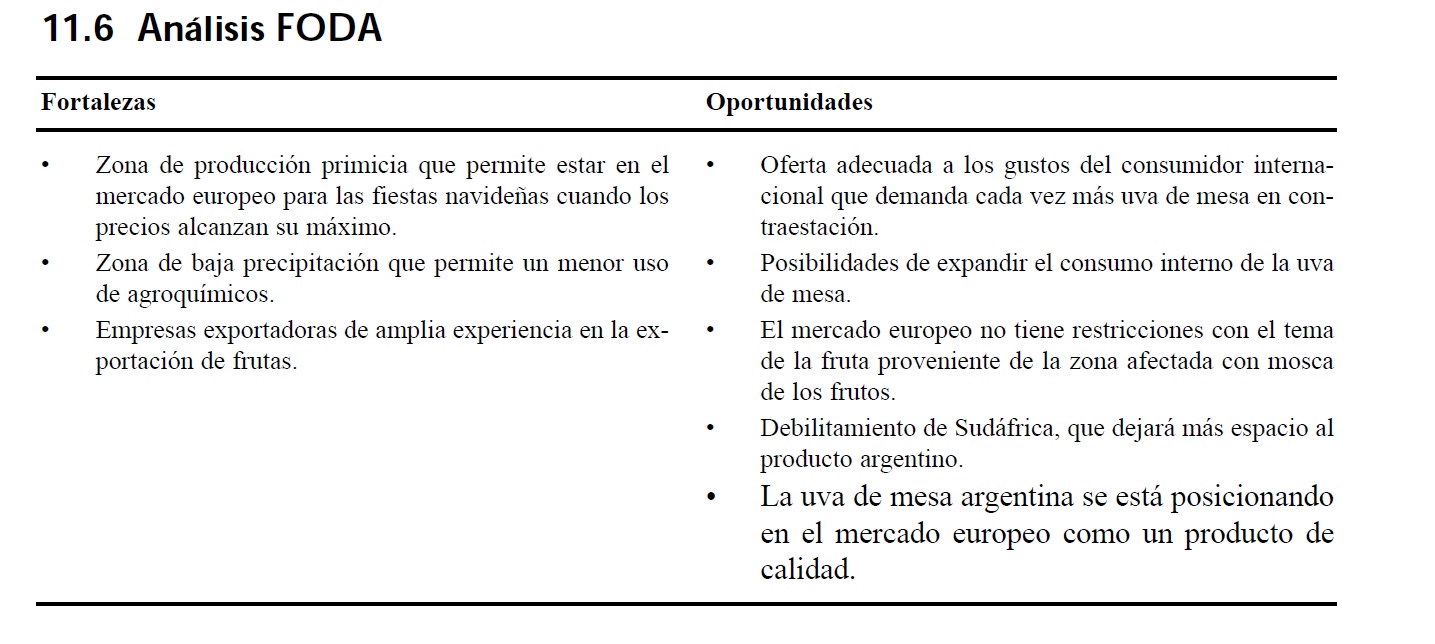

La producción de uva de mesa tuvo un proceso profundo de transformación en la última década. La Ley Nacional 22.021, conocida como la ley de diferimiento impositivo1, impulsó en la provincia de San Juan el cultivo de esta fruta. El producto obtenido en esas explotaciones está totalmente adaptado a los requerimientos de la demanda externa, compitiendo con los grandes jugadores de este mercado.

11.1 Producto

La uva pertenece al género de Vitis. Es un cultivo que tiene distintos destinos: la vinificación, el fruto en fresco y la deshidratación (pasas de uva). Existen variedades que son clasificadas para uno u otro destino y además existen uvas multipropósito. Estas últimas en función de la situación del mercado tienen uno u otro destino, pero si bien pueden tener como fin el consumo en fresco, estas no son aptas para ser destinadas a la exportación quedando limitadas al mercado interno. Las variedades para consumo en fresco tienen un desarrollo reciente. Para su caracterización técnica, se distinguen por su color, por si tienen o no semilla, y por su momento de maduración.

11.1.1 Variedades de uvas de mesa

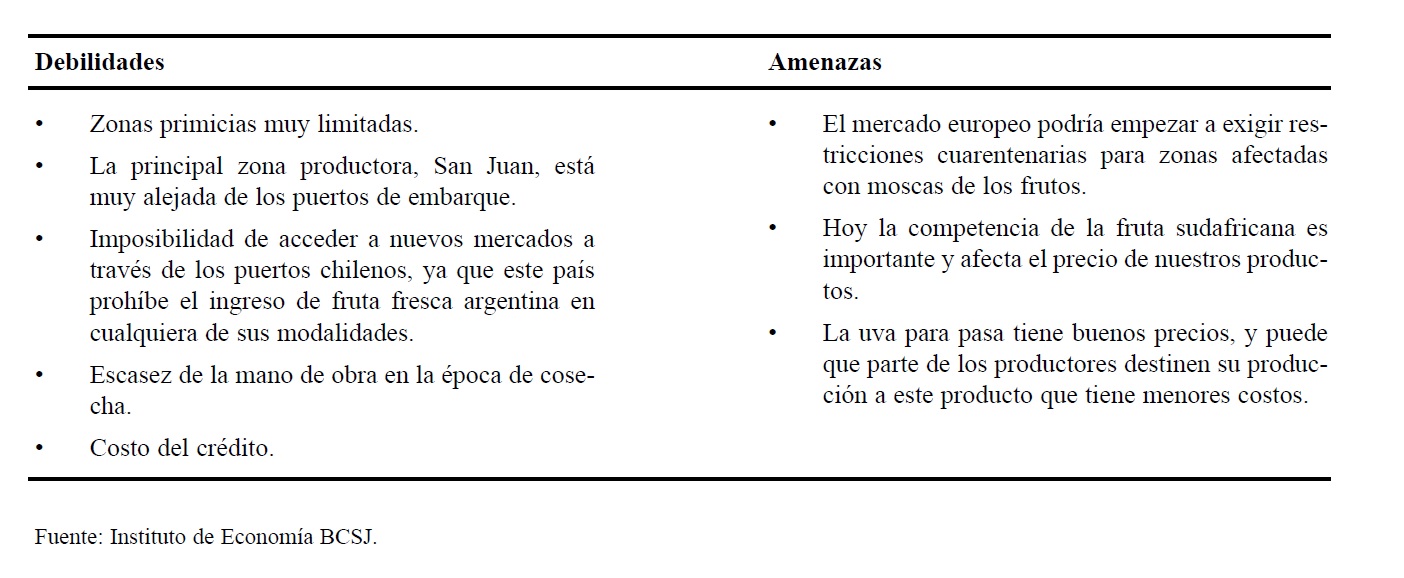

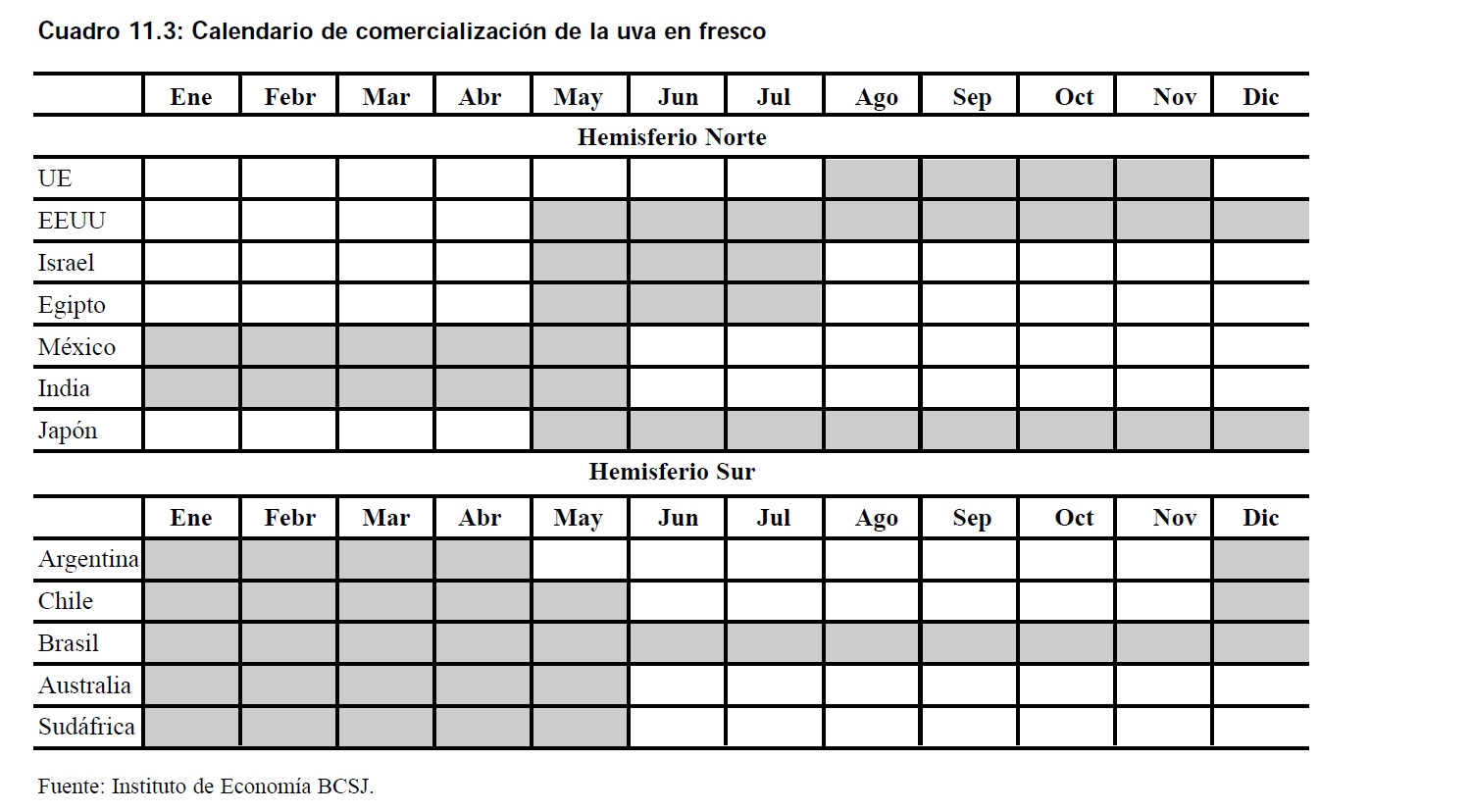

La elección de la variedad constituye un aspecto fundamental para la planificación de las futuras plantaciones. Existen una serie de factores que condicionan la calidad de la uva de mesa y están ligados en primera instancia a la variedad. Estos se refieren especialmente al atractivo visual y al sabor. Desde el punto de vista de la comercialización, el momento de maduración es una variable crítica, porque determina la posibilidad de entrar a los mercados en las puntas del calendario de comercialización, y de esta forma no sólo obtener los mejores precios sino también las mejores condiciones de negociación.

Las característica de las cultivares (baya, racimo, coloración, tamaño, etc) que se describen en el Cuadro 11.1 corresponden a un manejo adecuado de la planta. Las épocas de ocurrencia de los distintos estados fenomenológicos corresponden al Departamento de San Martín, San Juan. Existen en esta provincia zonas tempranas, que se encuentran en los departamentos de Albardón y Ullum, donde por ejemplo, las uvas pueden estar en condiciones de ser cosechadas diez días antes de lo aquí expuesto

1 Dicho régimen otorgaba los siguientes beneficios: a) Diferir el pago de las sumas que se deban abonar de impuestos a las Ganancias, Capitales, Patrimonio Neto e IVA. El monto total a diferir era igual al 75% de la aportación directa de capital. Los montos diferidos se debían cancelas en 5 cuotas anuales y consecutivas al año posterior a la puesta en marcha del proyecto b) Deducir del monto imponible, a los efectos del cálculo del impuesto, las sumas invertidas en los proyectos. En 1990, el gobierno Nacional otorga a la Provincia de San Juan un cupo para otorgar beneficios a proyectos agropecuarios.

11.1.2 Requerimientos de clima

La vid se adapta a muy variados climas. Se cultiva tanto en regiones cálidas, donde es capaz de resistir sequías prolongadas, como en zonas relativamente frías, pero indudablemente requiere de climas templados. Su cultivo se halla extendido entre los 49º latitud sur y los 34º latitud norte.

Para obtener buenas producciones es fundamental que la suma de las temperaturas medias diarias, a lo largo del período vegetativo, sea superior a los 3.100º C. Pocas semanas antes de la vendimia cuando las uvas comienzan a cambiar de coloración e incluso muy próximas a la maduración, las temperaturas elevadas, con ambiente seco, son de capital importancia para la obtención de frutos sanos y de correcta relación azúcares / ácidos.

Las lluvias en invierno no inciden mayormente en la fisiología de este vegetal; una parte de esta agua es absorbida por el suelo y el resto se pierde por percolación. El agua fijada por el suelo constituye una reserva que, en su oportunidad, será absorbida por las raíces de las plantas.

Siempre y cuando no sean excesivas, las lluvias primaverales permiten un buen desarrollo del aparato vegetativo de los granos de la vid y parecen tener un efecto favorable sobre el grosor de los granos. Un régimen pluviométrico intenso en primavera � verano es nocivo para la vid, pues aumentan los factores que favorecen el desenvolvimiento de las afecciones criptogámicas: temperatura elevada y humedad persistente.

Lluvias y frío a lo largo del período de floración, pueden afectar una correcta o normal fecundación de las flores. A su vez, si la sequía es intensa y prolongada, el rendimiento y la calidad de la uva se resienten, mientras que si la misma es moderada, se pueden obtener frutos de calidad.

Otro punto importante son las heladas. Dado que es una palabra donde hay grandes diferencias en su concepción, se comienza estableciendo las definiciones y sus diferencias. Las heladas admiten dos definiciones:

� Desde el punto de vista meteorológico: todo descenso de la temperatura del aire, igual o inferior a los 0º C.

� Desde el punto de vista agrícola: se entiende helada por todo descenso térmico capaz de causar daño a los tejidos vegetales incluso su muerte. Esto admite variaciones que van a depender de estado vegetativo de la cepa, desarrollo, edad, etc.

Las condiciones individuales de cada cepa tienen importancia en lo referente a la mayor o menor resistencia a las heladas. Existe una temperatura por debajo de la cual el fenómeno climático provoca daños, es lo que se denomina �límite de resistencia o umbral de resistencia�. En la vid, el límite de resistencia depende del momento del ciclo vegetativo de la misma, estando situado, al iniciarse la brotación alrededor de los 5º C bajo cero.

En resumen, las condiciones de clima necesarias para la producción de uva de mesa son veranos largos, en promedio secos, con horas de luz prologadas e intensas y a su vez, inviernos fríos, lluviosos o no. La provincia de San Juan, la principal productora de uva de mesa, cumple con estos requisitos básicos para la obtención de una fruta de calidad.

11.2 Escenario internacional

11.2.1 Exportaciones mundiales

En el año 2003, el comercio mundial de uva de mesa fue de alrededor de US$ 2.000 millones. Siendo similar al comercio mundial de manzanas frescas, y superior a otras frutas de alto consumo mundial como peras, naranjas, mandarinas y bananas.

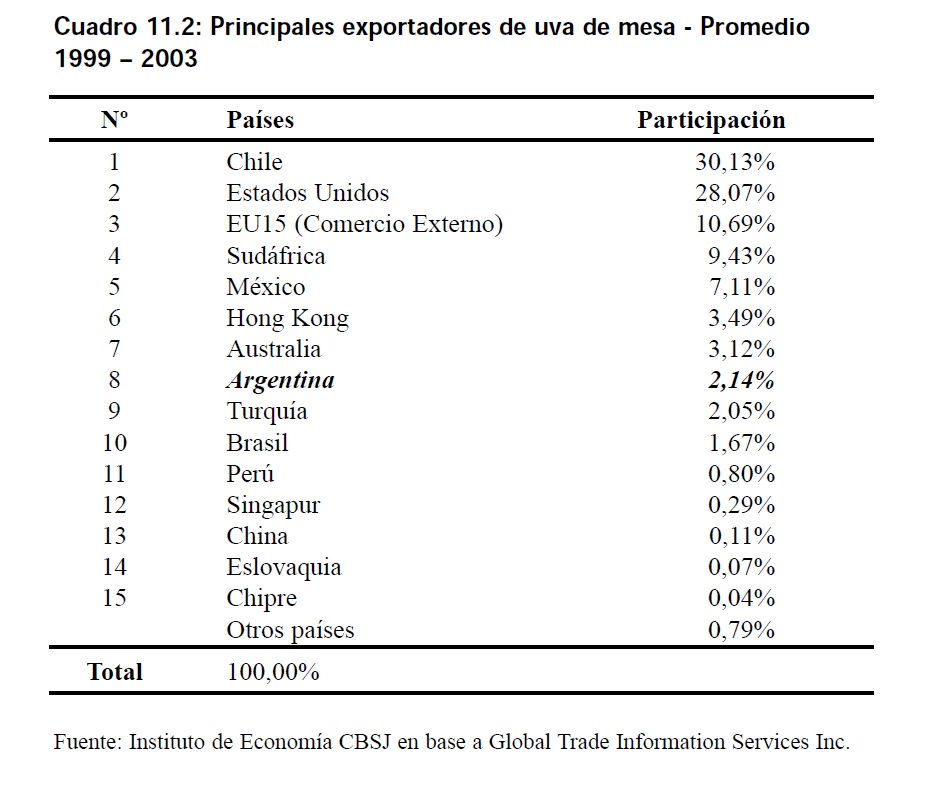

Chile es el país que más exporta uvas de mesa en el mundo, comercializando el 30% del valor total de las ventas externas mundiales. Con un porcentaje similar se encuentra Estados Unidos, con un 28% del total, y en tercer lugar está la Unión Europea, que como bloque vende el 11% del total. Argentina ocupa el 8º lugar en este ranking con el 2,14% del total exportado mundialmente.

El mercado mundial de la uva de mesa, como el de la mayoría de los mercados de frutas en fresco, los países oferentes se dividen en dos submercados en función de su ubicación geográfica: los exportadores de Hemisferio Norte y los países exportadores del Hemisferio Sur. Lacorrelación de los precios que enfrenta cada uno de estos dos grupos de oferentes es casi nula, por ello se analiza cada sub-mercado en forma independiente.

En el Hemisferio Norte, los principales jugadores son Estados Unidos, Unión Europea, México y Turquía. Mientras que en el Hemisferio Sur los principales exportadores son Chile, Brasil, Sudáfrica, Australia, Brasil y Argentina.

Los exportadores más importantes del Hemisferio Sur se analizarán con más detalle dado que Argentina compite en este sub- mercado del mercado mundial.

11.2.1.1 Chile

Chile es el principal exportador de uvas de mesa (excluyendo el comercio intra Unión Europea), representando más del 30% del mercado mundial. Para su economía primaria este es un bien muy importante ya que es el principal producto de exportación del sector agropecuario representando el 12,30% de estas exportaciones en el año 2003. La creciente importancia de las frutas frescas en general -y de la uva en particular- en el balance comercial de Chile comenzó a mediados de los años setenta, cuando se hicieron fuertes inversiones no sólo en nuevas plantaciones y tecnologías sino también en el desarrollo de estrategias de marketing para conquistar mercados externos de alto poder adquisitivo.

La producción se concentra en las regiones de Atacama (7.564 hectáreas), Coquimbo (10.110 hectáreas), Valparíso (12.067 hectáreas) O�Higgins (10.183 ha), del Mauele (675 ha) y Metropolitana (11.762 hectáreas). Existen más de 22 variedades de uva de mesa registrados en el catastro vitícola de Chile del año 2002, pero hay cinco variedades que concentran el 76% de la superficie implantada con uvas en fresco: Thompson Seddles (38,51%), Flame Seedles (18,17%), Red Globe (10,40%) y Ribier (9,15%).

Las exportaciones representan alrededor del 65% de la producción. Chile vende a más de 65 países, pero su principal comprador es Estados Unidos quien concentra el 60% del mercado. Chile tiene ventajas respecto de los otros países del Hemisferio Sur, ya que no sólo es considerado un país libre de mosca de los frutos sino que también tiene privilegios arancelarios debido a los Tratados de Libre Comercio suscriptos con las principales potencias del mundo.

Las exportaciones chilenas a Estados Unidos se concentran entre los meses de diciembre a abril, pero es en el mes de noviembre donde se obtienen los mejores precios, bajando sustancialmente al mes siguiente. En el año 2003 el precio promedio cayó de noviembre a diciembre en más de un 40%. Esta estacionalidad del mes de noviembre se debe al día de Acción de Gracias.

11.2.1.2 Brasil

La uva en fresco es la tercera fruta en importancia dentro de las exportaciones brasileñas. En el año 2003 representó el 12% del total de frutas exportadas. A nivel internacional es uno de los países más dinámicos en el comercio mundial de uvas en fresco. Las uvas finas de mesa se cultivan en la región de Sur del Brasil, Sur de Sao Paulo, Norte de Paraná, Valle de San Francisco y Noroeste de Sao Pablo. Hay que destacar que, el Valle de San Francisco es el centro de las nuevas inversiones.

La dispersión territorial de las plantaciones, su clima y las tecnologías aplicadas (manejo de poda, cultivos bajo invernadero y control del riego) permiten a Brasil producir en todos los meses del año.

11.2.1.3 Sudáfrica

Sudáfrica es un exportador tradicional de uvas en fresco. El consumo interno de uvas frescas es bajo, destinando alrededor del 80% de la producción a las exportación. Este país realizó grandes inversiones a principios de la década del noventa. El aumento de la producción de las nuevas plantaciones fue acompañado por un aumento de las exportaciones. Se estima que las exportaciones sudafricanas tenderán a estabilizarse en los próximos años ya que no se han registrados nuevas plantaciones de viñedos con uvas para consumo en fresco. El freno a las nuevas inversiones se debe en gran medida a que los productores obtuvieron una rentabilidad menor a la esperada.

11.2.1.4 Perú

Perú es un competidor relativamente nuevo en el Hemisferio Sur. Si bien su volumen no es significativo (durante el 2003 se exportaron 12.718 toneladas), logra llegar con sus primeras uvas a los mercados del Hemisferio Norte a fines de noviembre. Las zonas de producción son Ica, Lima, Cajamarca, Arequipa y Tacna. A pesar del buen comportamiento en los últimos años de las exportaciones peruanas de uvas (el crecimiento entre 1999 y 2003 fue del 622%), las mismas presentan problemas de calidad y logística.

11.2.1.5 Australia

Australia es un participante tradicional del mercado mundial de uvas en fresco, muchas veces no es considerado un competidor del Hemisferio Sur porque su participación en los mercados europeos es mínima. Exporta más del 20% de su producción, con destino a los países del Pacífico casi en su totalidad (sus principales mercados son Hong Kong, Malasia, Singapur e Indonesia). Las principales variedades cultivadas son Flame Sedles, Red Globe, Almeria, Ruby Seedles y Rouge.

1.2.2 Importaciones mundiales

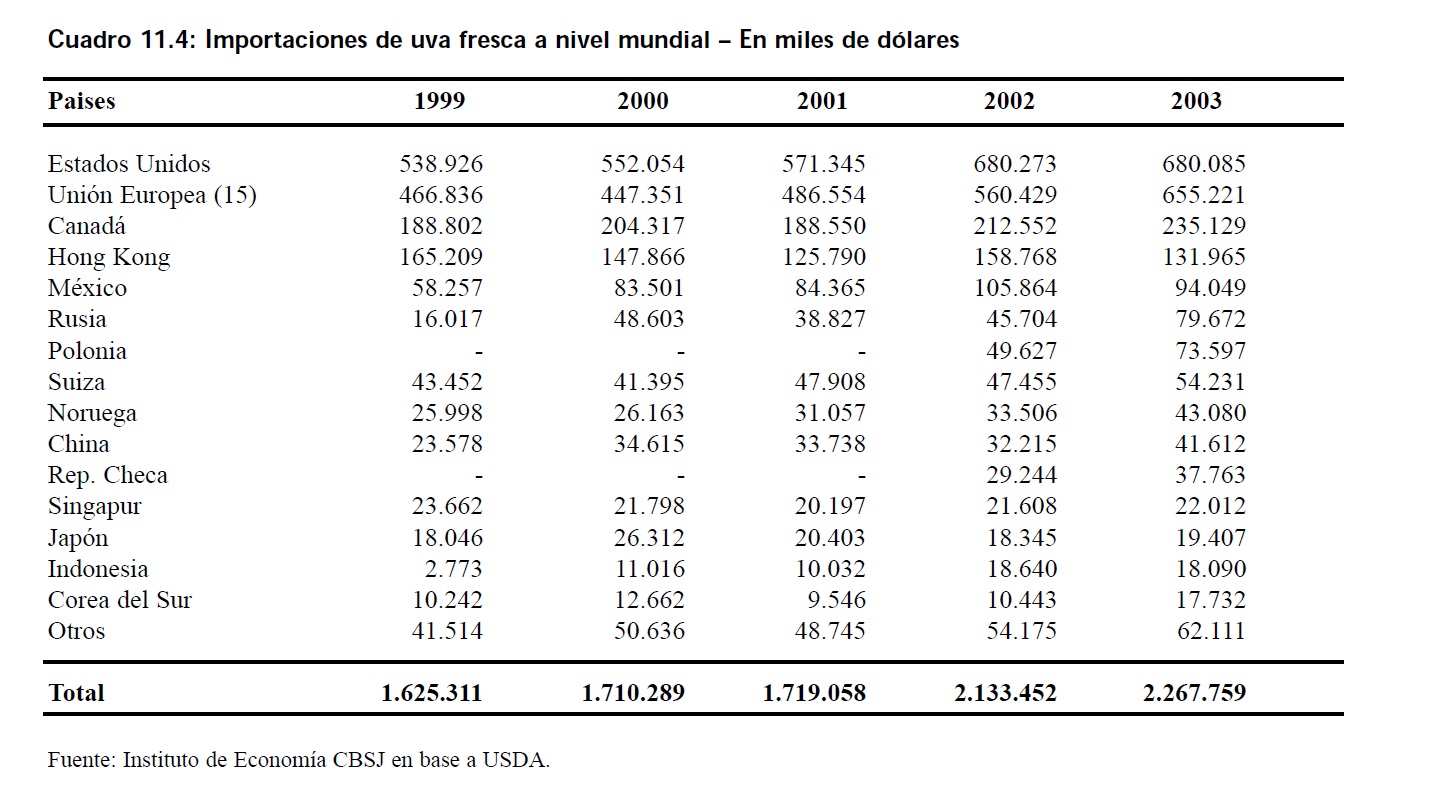

Las importaciones mundiales de uvas de mesa crecieron en forma sostenida entre 1999 y 2003. Los dos mercados claves para la uva de mesa son Estados Unidos y la Unión Europea

El principal importador de uvas en fresco es Estados Unidos, teniendo el doble papel en este mercado: importante importador y exportador. Sus compras externas representaron el 30% de las compras mundiales. Chile y México representan el 99% de sus importaciones. Los envíos de México comienzan a fines de Mayo hasta comienzos de Agosto. Mientras que las uvas chilenas abastecen a este mercado desde medidos de noviembre hasta mayo.

La Unión Europea, concentra el 29% de las importaciones. Dentro de los países de la UE hay países que son importadores netos de uvas en fresco como Alemania, Holanda y Reino Unido. El incremento de las importaciones de la uva en frescos se debe en parte a una reducción en la producción y a un aumento del consumo. Este aumento de la demanda junto con una apreciación de sus monedas hace que este mercado sea muy atractivo.

Rusia aumentó sus importaciones de uvas entre el año 2002 y 2003 en un 74%, además se debe considerar que en 1999 sus compras eran un 20% del monto del 2003. Es un país que si bien tiene problemas en la forma de efectivizar sus pagos, es considerado un mercado con un gran potencial importador. El interés por conquistar este mercado, como otros países de Europa del Este, no sólo se debe la gran densidad de población de sus ciudades, sino a que también en los últimos años están cambiando sus hábitos de consumo, con una estructura de demanda de bienes de mayor calidad y precio.

Canadá es un importador neto de uvas en fresco. Las importaciones fueron relativamente constantes en los últimos años. El principal proveedor de este mercado es Estado Unidos, y en contra estación es una plaza importante tanto para Brasil como para Sudáfrica. Por último, se destaca a China, que aumentó sus importaciones en un 29% entre los años 2002 y 2003, sus compras fueron crecientes en los últimos cinco años Comparando las cifras de 1999 y 2003 se observa un aumento del 76%.

11.2.2.1 Características cualitativas de las importaciones

La demanda mundial no sólo tuvo un cambio cuantitativo, sino también cualitativo. Las uvas blancas representan la mayor parte de las exportaciones. Debido al aumento de la oferta de las uvas blancas sin semilla provenientes del Hemisferio Sur, el precio de las mismas ha disminuido en promedio. Las uvas rojas, como la Flame, tienen una demanda creciente debido a la buena aceptación de este tipo de uvas por parte del consumidor, especialmente el europeo. Las uvas negras son las que experimentaron una mayor estabilidad en los precios en los mercados de Europa. Esto se debe a que no hubo grandes cambios tanto en la demanda como en la oferta proveniente Sudáfrica, que es el principal proveedor de este tipo de uvas.

11.3 La uva de mesa en Argentina

11.3.1 Superficie

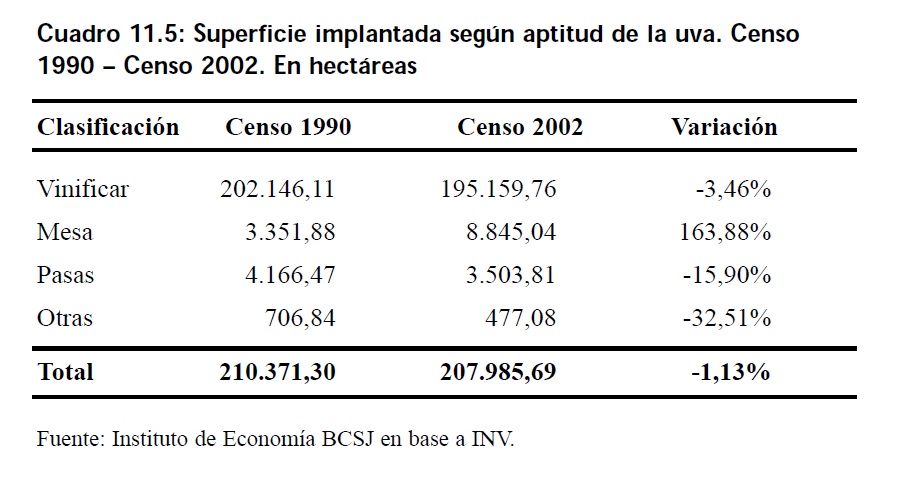

Según datos del censo del año 20022, la superficie implantada con vides específicas para consumo en fresco para el total del país es de 8.845 hectáreas. El censo anterior, del año 1990, registró 3.351 hectáreas. Es decir, que entre ambos censos la cantidad de hectáreas destinadas a vides para uva de mesa creció en un 164%. Pero, este cambio no fue sólo cuantitativo sino también cualitativo, ya que se implantaron variedades nuevas y se introdujeron innovaciones tecnológicas para adaptar el producto final a los requerimientos de los mercados externos.

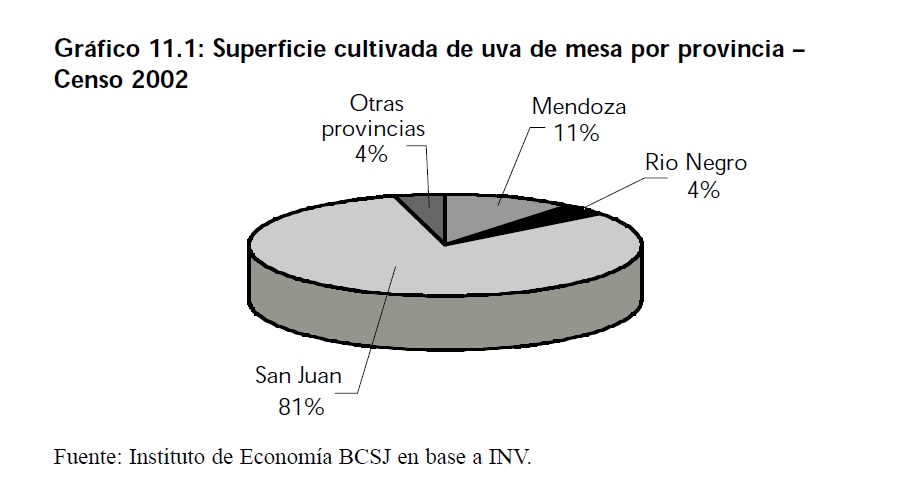

San Juan concentra el 81% del total de la superficie con vides para uva de mesa registrada en el último censo vitivinícola, mientras que Mendoza es la segunda provincia en importancia con el 11% de la superficie. En Río Negro, donde se encuentra uno de los centros frutícolas más importante del país, se encuentra el 4% de la superficie del país

2 A pesar de contar con datos actualizados al 2003, los técnicos del INV Mendoza recomendaron tomar estos censos para el estudio de superficie cultivada.

1.3.1.1 Superficie por provincia

11.3.1.1.1 San Juan

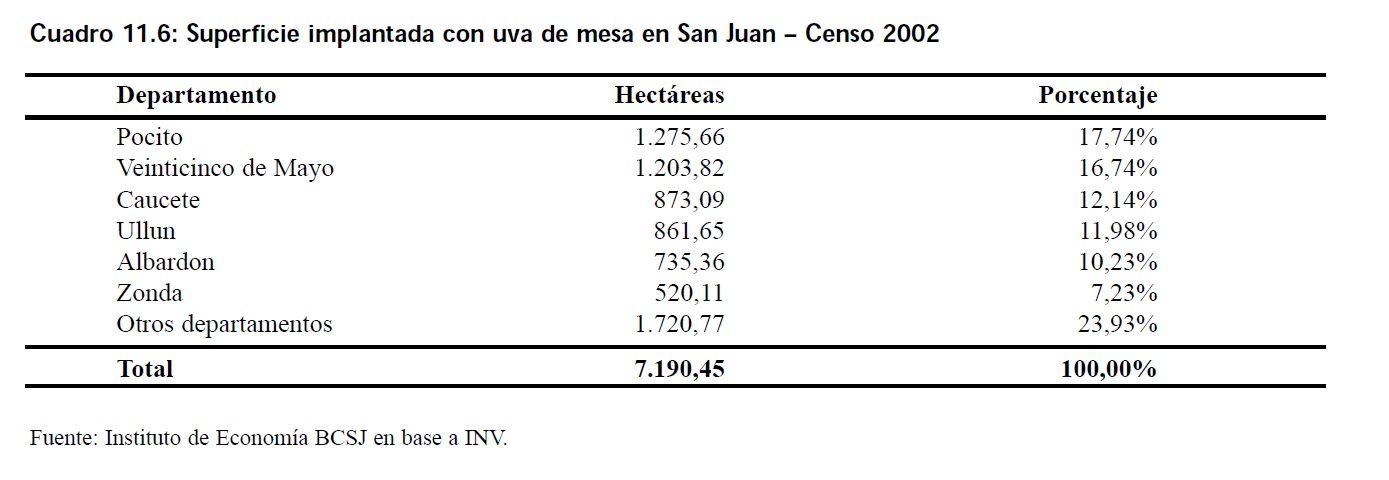

En el año 1990, San Juan tenía 1.977 hectáreas de uvas destinadas a consumo en fresco. En el año 2002 esta cantidad ascendió a 7.190 hectáreas, lo que implica un incremento del 264%. A principios de la décadas de los noventas comenzaron a plantarse algunos viñedos con uvas para consumo en fresco en la provincia; pero la gran transformación, tanto en superficie como en tecnología, se produjo a partir de la aplicación de la ley de diferimiento impositivo3. Los viñedos con uva de mesa se encuentran principalmente en los departamentos de Pocito, 25 de Mayo, Caucete, Ullum, Albardón y Zonda.

1.3.1.1.2 Mendoza

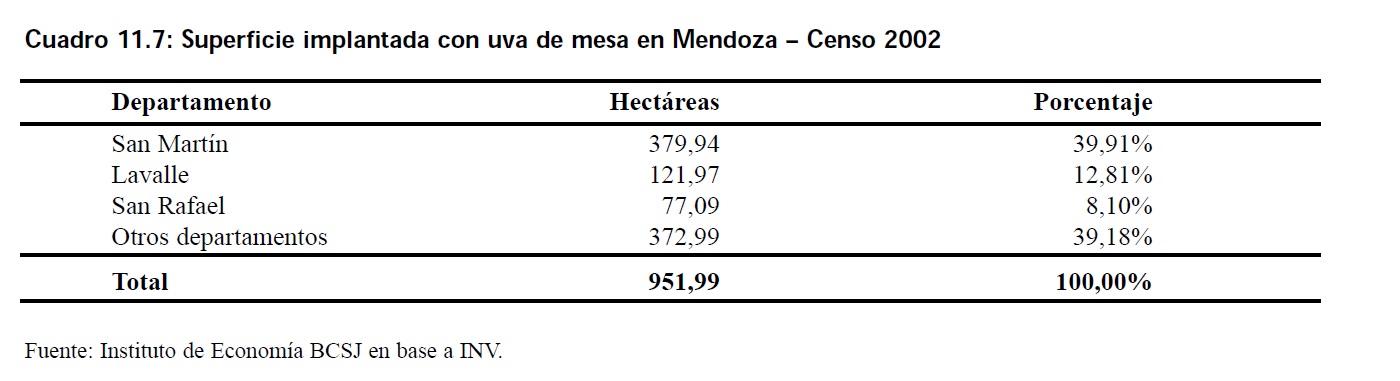

Mendoza contaba con 647 hectáreas de uva de mesa en el año 1990, mientras que en el censo siguiente se registraron 951 hectáreas. Si bien el incremento en la superficie implantada no fue tan importante como la de la provincia de San Juan, continúa siendo la segunda provincia productora. Los principales departamentos donde se encuentran los viñedos con uva de mesa son: San Martín, Lavalle y San Rafael.

1.3.1.1.3 Río Negro

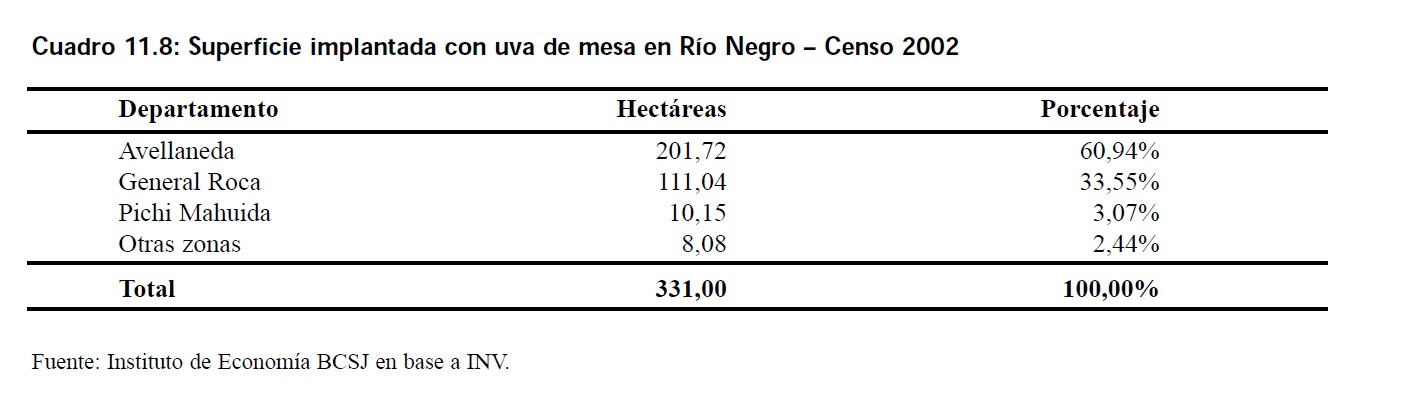

Río Negro contaba con 94 hectáreas en 1990, mientras que en 2002 se registraron 329 hectáreas, por lo que en incremento en la cantidad de hectáreas fue de un 251%. La importancia de esta provincia es más cualitativa que cuantitativa, ya que siendo el cluster frutícola nacional por excelencia incorpora un nuevo producto a su portfolio. A suvez, es el lugar de nacimiento de las dos principales exportadoras: Expofrut y Patagonian Fruit Trade SA. En los departamentos de Avellaneda y Roca se encuentra el 95% de la superficie con vides para uva de mesa.

3 La ley 22.021/79 es la ley conocida como ley de diferimiento impositivo. En 1990, el Gobierno Nacional asigna un cupo a la provincia de San Juan para proyectos agropecuarios.

11.3.1.2 Superficie según color

11.3.1.2.1 Uvas blancas

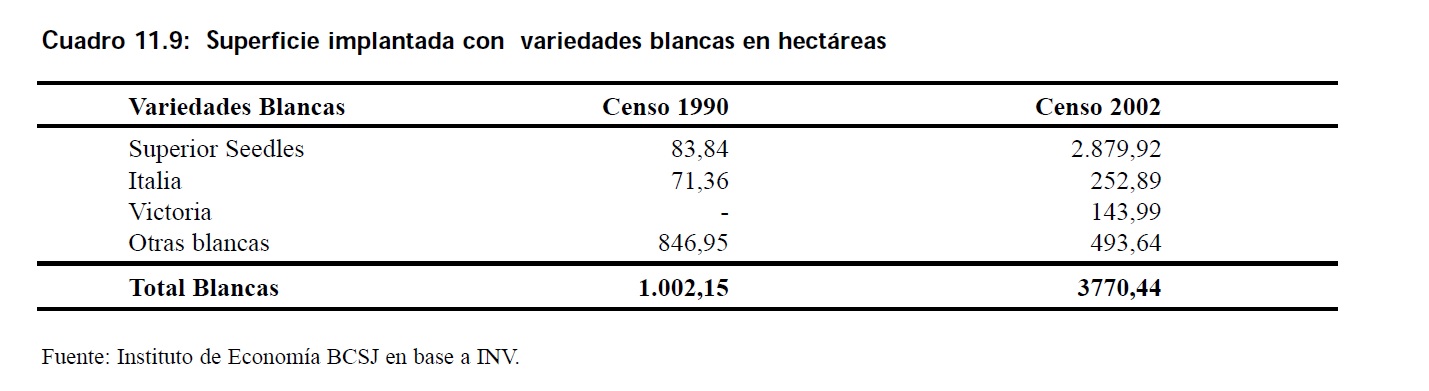

La superficie nacional implantada con uvas blancas, según el censo 2002, supera las 3.770 hectáreas, lo que representa el 43% del total de la superficie de uvas de mesa. La mayor parte de las hectáreas están implantadas con la variedad Superior Seedles. Es la variedad de uva más importante en la Argentina, abarcando el 33% del total de la superficie con uvas de mesa del país.

Se debe tener en cuenta que en el Censo de 1990 se registraron de esta variedad sólo 84 hectáreas, siendo la variedad blanca que más expansión tuvo en estos últimos años. Entre 1990 y 2002, se implantaron 182 hectáreas de la variedad Italia, que es la segunda variedad en importancia entre las blancas. En los últimos años, la variedad Victoria ha ganado espacio con 144 hectáreas en el país.

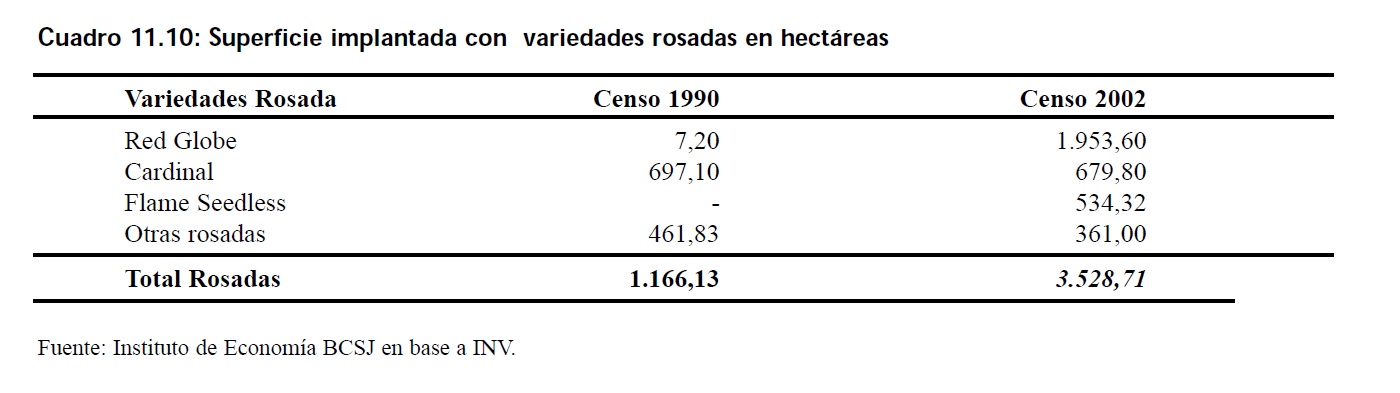

11.3.1.2.2 Variedades rosadas

Las variedades rosadas representan casi el 40% del total implantado con uvas de mesa. Las más importantes desde el punto de vista de la cantidad implantada es la Red Globe. La relevancia de esta variedad fue creciendo en los últimos diez años, ya que en el censo de 1990, sólo habían 7 hectáreas registradas. Por otra parte, en 1990 la variedad rosada más cultivada era Cardinal con 697 hectáreas, esta variedad no tuvo cambios significativos entre los dos censos. Por último, Flame Seedles es actualmente la tercera variedad en importancia, con el 15% del total de la superficie de uvas rosadas.

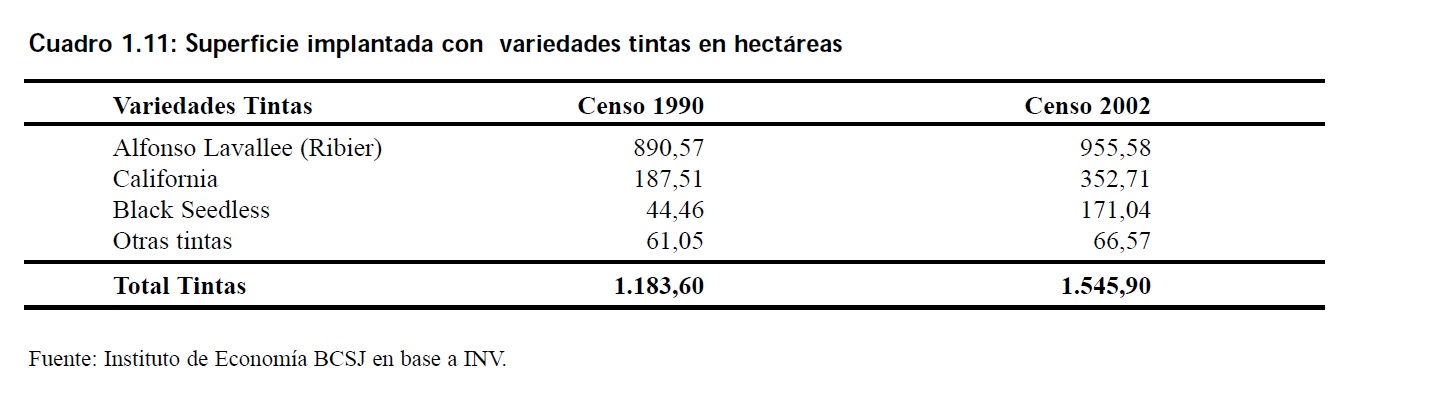

1.3.1.2.3 Variedades tintas

Las variedades tintas abarcan sólo el 9,58% de la superficie total de uvas para consumo en fresco. La superficie de uvas tintas crecieron entre ambos censos sólo un 30%. La razón más importante por la cual la cantidad de superficie cultivada no mostró un crecimiento importante es porque no es un tipo de uva muy demanda por el mercado europeo. Las variedades más importantes son Alfonso Lavalle que representa el 63% de la superficie cultivada con tintas, California con el 23% y Black Seedles con el 11%.

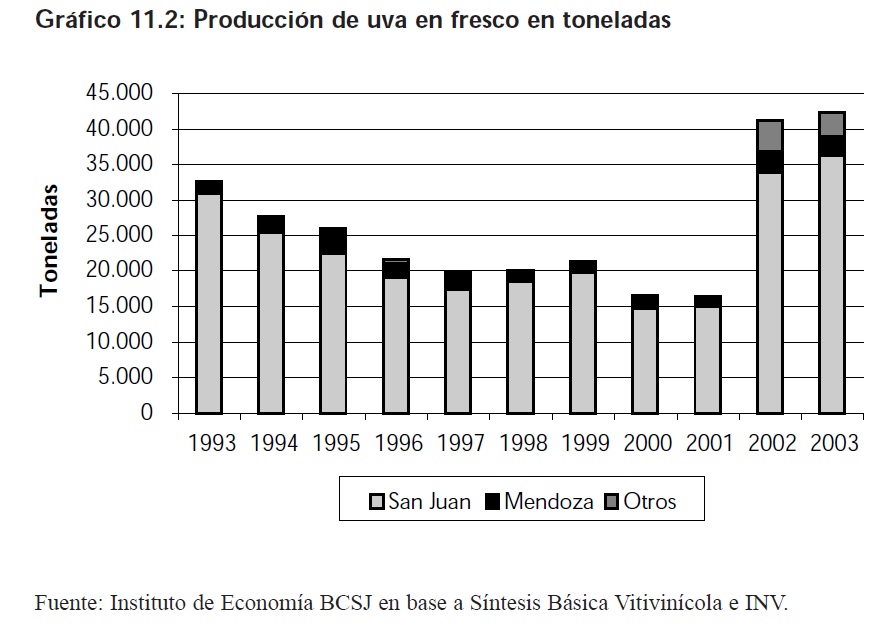

1.3.2 Producción

La producción de uva de mesa presentó una tendencia decreciente hasta el año 2001, que luego fue revertida. Este comportamiento de los datos muestra el proceso de reconversión que sufrió la vitivinicultura en la Argentina, el cual recién esta dando sus primeros resultados. Los nuevos viñedos implantados a mediados de los noventa entraron en plena producción en los últimos años.

Se debe destacar que la producción de uvas finas de mesa era una experiencia nueva en nuestro país, cuya curva de aprendizaje fue más amplia y más alta de los que se esperó inicialmente. Los productores argentinos tomaron las experiencias de otros países productores de la uva de mesa, especialmente Chile, para el manejo local. Pero, las características agronómicas presentaron situaciones no previstas que impactaron en la productividad. En los últimos años, se esta logrando alcanzar el rendimiento por hectárea esperado. El aumento de la producción en los próximos años estará basado en el mejor manejo técnico del cultivo más que en la incorporación de nuevos parrales.

1.4 Articulación de la cadena de la uva de mesa

11.4.1 Productores

En el primer eslabón de la cadena se puede dividir a los productores en dos grandes grupos por su escala de producción, que a su vez tienen asociadas otras diferencias importantes4.

11.4.1.1 Pequeños productores

Son explotaciones con escalas de producción pequeñas. Un grupo se inició a fines de los ochenta y otro grupo años más tarde, a medidos de los noventa, bajo un proceso de reconversión impulsado por la baja rentabilidad que estos productores obtenían de su cultivo en el sector vitivinícola. Pero este proceso, generalmente, fue solo parcial combinando la producción de uva de mesa con uva para vinificación. Algunos productores no se especializaron por falta de recursos financieros para realizar una reconversión total, y otros porque su objetivo fue sólo diversificar el riesgo.

Muchas de estas explotaciones no tienen las variedades y/o la tecnología para adaptarse a los requerimientos la demanda externa actual. Por lo tanto, destinan su producción principalmente al mercado interno, o bien para elaborar pasas de uvas o para vinificación.

El nivel de tecnificación es bajo: el riego es el tradicional por surco, dependiendo de la cantidad de agua que la finca recibe por turno. Sus maquinarias son muy antiguas.

En cuanto al capital humano, tienen escasa asistencia técnica, y la única posibilidad de capacitación y asesoramiento es a través del INTA, ya que no tienen capacidad financiera de acceder a conferencias, charlas técnicas u otro tipo de asesoramiento o actualización. En cuanto a los trabajadores rurales, tienen escasa preparación técnica. En general son los mismos peones que trabajan en las vides para vinificar; y realizan su trabajo bajo la misma concepción productiva, siendo en realidad dos productos diferentes con distintas técnicas laborales. Los cosechadores que trabajan en estas explotaciones también tienen poca capacitación. Este bajo nivel de capital físico y humano repercute indefectiblemente en la calidad final de producto.

Estos productores no tienen ningún tipo de integración hacia adelante. Todos los intentos de lograr una coordinación de esfuerzos entre estos pequeños productores para avanzar en la cadena productiva se ven limitados por los altos requerimientos de capital financiero y la falta de asistencia crediticia acorde a las posibilidades de estos productores.

11.4.1.2 Medianos y grandes productores

Estos productores surgieron a mediados de los noventa, y en la provincia de San Juan fueron impulsados por la ley de diferimiento agrícola. En este último caso, la actividad principal de las empresas propietarias de estos emprendimientos es diverso, y el objetivo principal de las mismas fue obtener los beneficios otorgados por la ley, y no una decisión estratégica de negocios. El producto obtenido en estas explotaciones responde a las exigencias de los mercados europeos y americanos. Las dimensiones de producción permiten el aprovechamiento de economías a escala, y si el manejo es adecuado permite producir a costos relativamente bajos comparados con los costos de producción chilenos

4 Las clasificaciones nunca son taxativas. Siempre hay elementos que no pertenecen estrictamente a ninguno de los grupos. Se considera pequeño productor cuando produce con una escala inferior a las 5 hectáreas, pero la clasificación no sólo depende de la cantidad de hectár eas sino también de la tecnología utilizada y los otros factores que se analizan en cada categoría.

Tienen alto nivel de tecnificación. Un gran número manejan el cultivo a través de riego por goteo y fertirrigación. Algunos productores ubicados en zonas primicias están realizado el cultivo con cobertura lo que le permite adelantar la cosecha alrededor de quince días; el costo es de 10.000 $/ha, por lo que esta decisión es conveniente si y sólo si es posible llegar a los mercados europeos antes de la fiesta navideñas cuando los precios alcanzan su máximo.

En cuanto al capital humano, en general, la producción es dirigida por un ingeniero agrónomo, quien planifica técnicamente la producción, y es quien asesora y dirige todos los proyectos de innovación tecnológica. Los técnicos sanjuaninos no tenían experiencia en el manejo de este cultivo, por lo tanto todos estos años fue un proceso de learning by doing, y a casi a una década de las primeras plantaciones hay profesionales con un bagaje de conocimiento importante. El incremento de la producción estará basado en el futuro del aumento de la productividad a través de un mejor manejo técnico de la planta, por lo tanto todo lo aprendido y por aprender en el futuro es crucial para esta cadena productiva.

Los procesos de integración y coordinación5 que se observa entre estos productores son diversos, encontramos desde productores sin ningún tipo de integración a empresas totalmente integradas. Se debe destacar, como un tipo de relación relativamente nueva para San Juan, a la coordinación entre productores y empresas exportadoras. Muchos productores no integrados, en los últimos años, realizaron acuerdos de coordinación vertical con los exportadores. Estos acuerdos siguieron como consecuencia de la necesidad de los comercializadores externos de unificar la calidad, y lograr un producto que se adecue a los requerimientos de los consumidores externos. Esta coordinación se basa principalmente en la asistencia técnica y financiera a los productores. Las empresas exportadoras envían a sus técnicos periódicamente, quienes instruyen en la forma y el momento en que se debe realizar las tareas. También se realizan reuniones y charlas para grupos de productores cuyo objetivo principal es lograr el compromiso de los productores de cumplir con las todas las tareas requeridas en tiempo y forma. Debido a los altos costos de producción las empresas exportadoras brindan asistencia financiera a los productores, en función de la producción estimada al finalizar el raleo, cuyo porcentaje es alrededor del 30% del valor de esa estimación.

Por otra parte, un número importante de los productores tienen algún grado de integración económica. Se puede observar que las empresas que están integradas hasta el segundo eslabón (empaque y frío), pero no tienen escala suficiente para integrarse totalmente, tienden a buscar como alternativa algún tipo de coordinación o alianza estratégica con la etapa de la comercialización. Estas empresas realizan capacitación de los cosechadores, ya que es una tarea crítica para asegurar la calidad del producto. Esto implica un desembolso relativamente alto, y que se transforma en un costo hundido año tras año, porque si bien algunos cosechadores capacitados vuelven al año siguiente, según fuentes consultadas, sólo representan alrededor del 30% de la cuadrilla.

Se debe destacar que un elemento crítico en las últimas dos cosecha es la mano de obra. La caída en la oferta de trabajadores se ve afectada principalmente por dos factores: a) la menor inmigración temporal de los trabajadores de los países limítrofes como consecuencia de la caída de los ingresos que obtendrían en la cosecha, en términos de su moneda local; b) el temor de muchos beneficiarios de los planes de ayuda social a perder dicho beneficio si trabajan temporalmente durante la cosecha. Al respecto, el Ministerio de Trabajo de la Nación está realizando esfuerzos para dar más flexibilidad al sistema y estimular a la población a de brindar sus servicios en esta etapa productiva.

5 La coordinación vertical es una forma de organización de la producción por la cual dos eslabones de la cadena trabajan coordina damente, estableciendo los términos de esta relación a través de un acuerdo que puede ser escrito o no. La diferencia entre la coordinación y la integración es la propiedad de los activos, mientras que en la integración todos los activos tienen un mismo propietario, en la coordinación los activos de cada eslabón pertenecen a distinto agentes.

1.4.2 Empaque y frigoríficos

Estos dos eslabones son cruciales y tienen la característica de tener un uso estacional, asociados a la cosecha. La actividad comienza las primeras semanas de diciembre y puede llegar hasta el mes de abril. En la época pico los frigoríficos se convierten en cuellos de botellas de la cadena. Los productores primarios no integrados deben prever con gran anticipación donde se realizará el servicio de frío.

11.4.2.1 Empaque

Los productores generalmente realizan el empaque en las fincas, para posteriormente enviarlo a las plantas de frío. Actualmente se diferencian dos formas: el empaque en galpón y el empaque bajo parral.

La estructura edilicia de los galpones de empaque es relativamente sencilla. Lo más complejo es el lay out y la coordinación y capacitación de la mano de obra. El empaque esta formado por un gran número de micro tareas que requiere gran adiestramiento. Estas pueden ser divididas en: limpieza, pesaje, retiro y distribución de las cajas con uvas limpias, embalaje y control de las cajas embaladas. Son tareas que requieren gran habilidad manual y un alto grado de detalle. Es por esto que las operarias mujeres, en general, se adaptan rápidamente y tienen un alto grado de eficiencia. La productividad media en la provincia de San Juan es de 35 cajas por personas por días.

Uno de las innovaciones más importantes en cuanto a la logística de la cosecha es que muchos productores reemplazaron el empaque en galpón por empaque bajo parral o campo. Los requerimientos de mano de obra en cuanto a su capacitación son similares, las diferencias se presentan en el lay out y en los tiempos y movimientos de la fruta. Las principales ventajas del empaque bajo parral es que reduce el manipuleo de la fruta, acorta los tiempos y los cambios de temperatura que sufren los racimos cosechados. En cuanto a la eficiencia relativa entre estas dos formas de empaque no hay un parámetro definitivo, hay emprendimientos que son muy eficientes con empaque bajo parral y otros con empaque en galpón.

11.4.2.2 Cámaras de frío

�ste es un eslabón crítico de la cadena, tanto en cuanto a la capacidad como en lo que respecta al manejo y la logística. En las últimas cosechas hubo un exceso de demanda en San Juan, y en el futuro, cuando aumente el volumen cosechado como consecuencia de la mayor productividad de los cultivos, este problema será más grave si no se construyen nuevas plantas en la provincia. Según los datos brindados por el SENASA hasta el año 2002 había 5 cámaras habilitadas en San Juan, y al año siguiente este número ascendió a 11. No existen datos oficiales sobre la capacidad diaria total de frío de la principal provincia productora, pero según fuentes consultadas en San Juan hay alrededor de 2.400 pallets/día considerando sólo las cámaras de frío más grandes. El costo para aquellos productores que tienen terciarizado el servicio se encuentra entre US$ 37 a US$ 45 por pallet, habiendo descuento si la mercadería se retira con anticipación, que es lo que sucede en la poca de primicia. El nivel tecnológico de las cámaras de frío en San Juan es alto, ya que son instalaciones relativamente nuevas. Los problemas en esta etapa son de manejo logístico.

�ste es el eslabón de la cadena donde se observan la mayor cantidad de nuevas inversiones en San Juan. Un gran número de medianos productores sanjuaninos han decidido invertir en cámaras de frío no sólo para tener mayores grados de libertad en esta etapa, sino también para asegurarse la calidad del producto final. Muchos productores no contaron con un buen servicio; por fallas en la cantidad y calidad de frío la mercadería no pudo ser enviada al exterior, o bien cuando llegó a destino no estaba en condiciones de ser comercializada. Como una primera aproximación, la inversión requerida para una cámara de 40 pallets diarios es de US$ 200.000 con un período de recupero de 10 años.

11.4.3 Comercialización

El proceso de exportación incluye en el país de origen una empresa exportadora que puede tener distintos niveles de integración o coordinación hacia atrás. En la etapa de envío de la mercadería al exterior intervienen los despachantes de aduanas quienes tienen a cargo gran parte de la responsabilidad de que la mercadería salga sin inconvenientes hacia el destino final. En el país de destino intervienen diferentes números de agentes, brokers, importadores, etc, quienes ponen el producto finalmente en la góndola. En cuanto al mercado interno, la cadena generalmente es más corta como se verá más adelante.

11.4.3.1 Exportación

11.4.3.1.1 Empresas exportadora

El comercio exterior de la uva en fresco en la Argentina tiene una alta concentración con características de tipo oligopsónico, es decir existe un número limitado de empresas exportadoras que tienen el control casi total de las compras de las uvas. Si bien no tienen poder para fijar el precio del mercado, porque es un bien exportable cuyos precios se determinan por la oferta y demanda de los mercado externos, sí tienen la capacidad de fijar las condiciones de compras que repercuten en los ingresos finales de los productores.

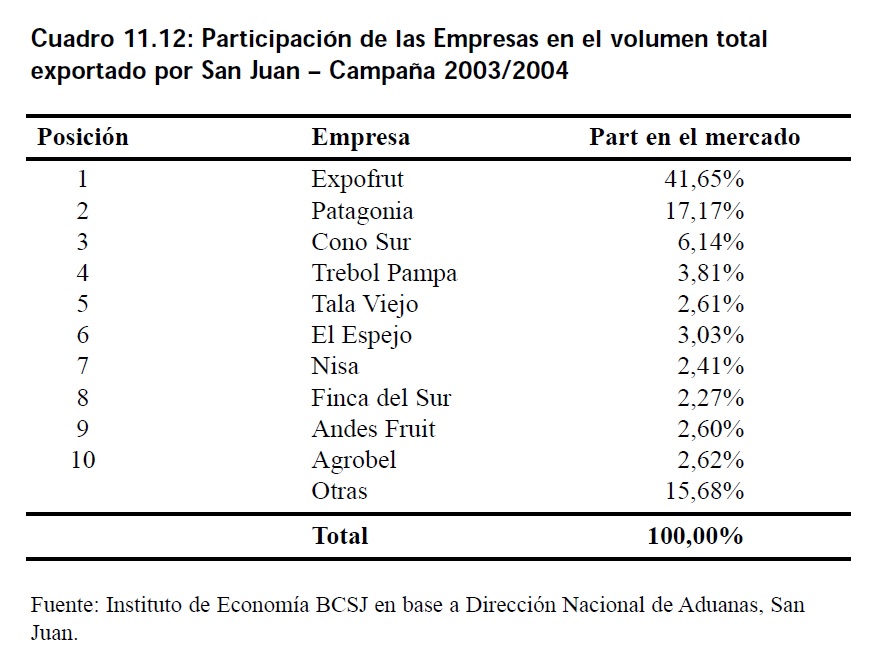

Dos empresas comercializan el 60% de las uvas en fresco de la provincia de San Juan, donde se produce el 80% de esta fruta. La principal exportadora de uvas en fresco es Expofrut, que en uva de mesa juega el doble rol de productora y exportadora. Comercializa tanto sus propias uvas como las de terceros, por consignación. Las uvas frescas son un producto marginal en su portfolio, ya que sólo representan el 3,5% del volumen total exportado. Es una empresa que tiene un gran poder en el mercado ya que es líder en del segmento de las frutas frescas. Esta empresa, con los años ha cambiado su morfología: comenzó sus actividades en 1971 en la provincia de Río Negro y en 1988 realizó una alianza estratégica con el grupo italiano Bocchi, (uno de los líderes europeos en la comercialización de frutas y hortalizas), y finalmente en 1993 el grupo adquirió el 92% del paquete accionario. La segunda empresa en importancia es Patagonian Fruit Trade SA, una firma de capitales nacionales con sede en General Roca, en la provincia de Río Negro. Esta empresa tiene una presencia muy importante en el mercado de las frutas de pepita y carozo; comercializando actualmente el 17% de la uva de mesa de San Juan. En los últimos años, han participado en el mercado empresas con gran poder financiero, como es el caso de San Miguel SA (lider en el mercado de los limones) o Ledesma (unas de las empresas líderes en el mercado nacional de la azúcar y el papel, que está incursionando en el mercado de las frutas, jugos y aceites). Estas empresas no han realizado inversiones en activos específicos, alquilando frigoríficos en la provincia de San Juan y trabajando con una estructura mínima en la provincia.

La comercialización es otra etapa de la cadena donde los productores están invirtiendo sus mayores esfuerzos tratando de integrarse hacia delante lo más posible, para así evitar el poder de mercado de los dos grandes jugadores.

Por otra parte, en las cadenas agroalimentarias la mayor rentabilidad sobre el capital se da en los eslabones finales, es decir mientras más cerca se está del consumidor. Pero, los costos de comercialización presentan economías de escala. Por lo tanto, se requiere de un volumen importante para reducir los costos medios por pallet exportado. Además, el volumen a comercializar es muy importante para la búsqueda de buenos clientes y para tener poder de negociación. Los productores medianos pueden lograr estas economías de escala a través de algún tipo de asociación o coordinación, sumando sus cantidades y compartiendo costos de búsqueda y posicionamiento en el mercado. Todo esto requiere de un gran esfuerzo físico y financiero, que los productores deben considerar. La experiencia de las empresas que han conformado grupos de exportación arroja resultados positivos, ya que les permite tener el control del producto y realizar proyecciones futuras.

11.4.3.1.2 Canales de comercialización en país de destino

Los canales de comercialización son diversos. Se encuentran empresas importadoras propiamente dichas, remates en mercados, mayoristas, cadenas de supermercado y, el menos usual para este producto, los negocios minoristas o especializados.

Los contactos en los mercados se lograron a través de misiones comerciales organizados por organismos del Estado nacional o provincial. Cancillería, a través de la Fundación Exportar, brinda servicios de información y asistencia a los exportadores. También son importantes las participaciones en ferias especializadas, que si bien tiene costos muy altos, este tipo de eventos son cada vez más importantes en el sector de alimentos. Además, algunas empresas también organizan sus propios viajes de negocios en búsqueda de nuevos mercados.

11.4.3.1.2.1 Contratos y forma de pago

La uva de mesa, como todos los productos agrícolas en fresco, es un producto donde no se puede conocer con anticipación las condiciones del mercado, porque el clima determina la cantidad ofrecida. Por otra parte, el producto puede tener deterioros en la calidad y mermas en la cantidad si durante el transporte surgen imprevistos. Como consecuencia de ello, los contratos son muy flexibles estableciendo pautas generales que en la mayoría de los casos se van ajustando durante la campaña, basando el contrato en la confianza mutua entre el importador y exportador.

La forma de pago es a través de transferencias bancarias. Las empresas importadoras generalmente entregan un anticipo, y posteriormente realizan otro pago contra buen arribo, y en un plazo más largo hacen el pago final. Los períodos varían entre las empresas, y también el grado de confianza existente.

11.4.3.2 Mercado interno

El mercado interno es marginal. Los productores optan por este mercado cuando no pueden acceder a los mercados externos, ya sea porque no cuentan con las variedades y/o calidades que exige la exportación. La forma más habitual de comercialización es la entrega en consignación a vendedores en los mercados concentradores de frutas y hortalizas, ya sea de las provincias de origen o en el Mercado Central de Buenos Aires. Algunos productores tienen contratos con cadenas de supermercados, donde la forma de pago es a través de un adelanto anterior a la cosecha, otro porcentaje contra entrega, y el pago final a 60 o 90 días. La mayoría de las cadenas de supermercado en la Argentina no tienen buena relación con sus proveedores como consecuencia de atrasos en los pagos o pagos inferiores a los acordados, y el caso de la uva de mesa no es una excepción.

11.4.4 Transporte

El principal medio de transporte utilizado por este sector exportador es el barco. Las empresas navieras han realizado un gran esfuerzo para ajustar sus servicios a los requerimientos de la uva de mesa. Estas empresas cuentan con servicios multimodales, combinando el transporte terrestre a través de camiones, hasta el puerto en la costa atlántica, y posteriormente llega a puerto de destino a través de barcos. Las empresas exportadoras trabajan con más de una firma naviera, como consecuencia de la necesidad de poner en ultramar lo más rápido posible la mercadería.

La demanda mundial de transporte ha excedido en los últimos años a la oferta disponible como consecuencia del explosivo crecimiento de China. Este problema se ve agravado en nuestro país debido a que la demanda de este servicio en el Cono Sur aumentó de la mano del crecimiento de Brasil, dejando para nuestro país una menor capacidad de embarque a un servicio ya restringido.

Los puertos de salida son San Antonio Este y Buenos Aires. San Antonio Este es el puerto frutícola por excelencia en nuestro país contado con frigoríficos y una logística muy aceitada para la exportación de frutas. En este puerto, Expofrut (la principal exportadora) cuenta con un frigorífico con capacidad de almacenar 3.500 pallets. Las terminales de Buenos Aires por donde embarcan las uvas de mesa, si bien no están especializadas en frutas como San Antonio Este, cuentan con capacidad de frío y la infraestructura adecuada para asegurar que la fruta llegue en perfectas condiciones a destino.

Años anteriores se han registrado envíos por avión, pero fue abandonado debido a los altos costos. Las empresas chilenas utilizan este servicio como un medio usual de transporte de la uva de mesa en la época de primicia con tarifas similares y algunas veces superiores a las de Argentina.

En cuanto al transporte para el mercado interno se realiza por camión. En algunas provincias,como la ciudad de Mendoza, exigen para el ingreso de frutas y verduras frescas que el camión vaya precintado por el PROCEM, debido al problema de la mosca de los frutos.

11.4.5 Sanidad y calidad

11.4.5.1 Sanidad

El principal problema sanitario que afecta la competitividad en los mercados externos es la Mosca de los Frutos. Estados Unidos y los países Asiáticos prefieren adquirir sus productos de zonas libres de esta plaga, y cuando realizan importaciones de países afectado por la Mosca de los Frutos, el producto debe pasar por un tratamiento cuarentenario, y como este tratamiento insume tiempo afecta la calidad final del producto que llega a las góndolas.

La principal política pública llevada a cabo para combatir esta plaga es el Programa Nacional de Control y Erradicación de Moscas de los Frutos (PROCEM). Los resultados de estas políticas, como los de todas las políticas que luchan contra fenómenos de tipo �epidemiológicos� dependen de la eficiencia y la eficacia de los organismos públicos ejecutores como así también de la cooperación de �todos� los productores. Las provincias productoras de uvas de mesa bajo este programa son Mendoza, San Juan y las provincias patagónicas. La provincia con mayores problemas en el logro de buenos resultados es San Juan, quien está llevando un nuevo esquema de trabajo tratando de mejorar los resultados.

La mosca de los frutos no sólo afecta el destino de nuestro producto sino también la logística. Los puertos chilenos son una alternativa importante para la salida de los productos de la zona oeste de la Argentina. Pero, Chile es un país reconocido internacionalmente como país libre de Moscas de los frutos, y por lo tanto establece restricciones al ingreso de frutas y hortalizas de zonas no declaradas libre de esta plaga. Para poder utilizar los puertos chilenos, las uvas provenientes de la Argentina deben contar con la certificación de origen de áreas bajo el PROCEM, tratamiento de frío iniciado en origen, contenedor hermético y refrigerado, y llevar el precinto de inspección del SENASA. La mercadería debe transitar por Chile sin poder ser abierta por ningún motivo.

11.4.5.2 Calidad

En nuestro país el órgano de contralor de la inocuidad y calidad de los productos primarios es el SENASA. La resolución 289/99 del SENASA establece los tenores mínimos de azúcar para comenzar la cosecha de uva. Más adelante en la cadena, este organismo tiene a cargo la habilitación de los galpones de empaque y cámaras frigoríficas, en el cual se verifica que estos establecimientos cumplan con las normas sanitarias adecuadas para la conservación del producto y evite cualquier tipo de contaminación. Los países desarrollados son cada vez más exigentes en cuanto a la inocuidad de los alimentos que ingresan a los mismos. Como consecuencia de ello, han desarrollados normas de inocuidad y calidad que deben ser cumplidas por los exportadores. En ese sentido, algunos productores ya tienen la certificación HACCP (Análisis de Peligros y Puntos Críticos de Control). Además, los países de la Unión Europea comenzarán a exigir la norma Eurepgap. Cumplir con estas normas es básicamente aplicar buenas practicas agrícolas y de manufactura que asegura la inocuidad y la trazabilidad6 del producto.

6 La trazabilidad es un conjunto de registros que permite realizar una �traza� de todo el recorrido del producto, desde el lote de producción hasta la góndola.

Para obtener las certificaciones, las explotaciones deben llevar una serie de registros que son auditados internamente por un profesional contratado por el productor, y externamente por una empresa certificadora. Todo este proceso implica primeramente costos adicionales, que los productores no ven reflejados en los precios, pero según estudios realizados en otras áreas agrícolas, este sistema de registros y controles han llevado a un ordenamiento del proceso productivo que se refleja en una mayor productividad.

11.5 Exportaciones argentinas de uvas de mesa

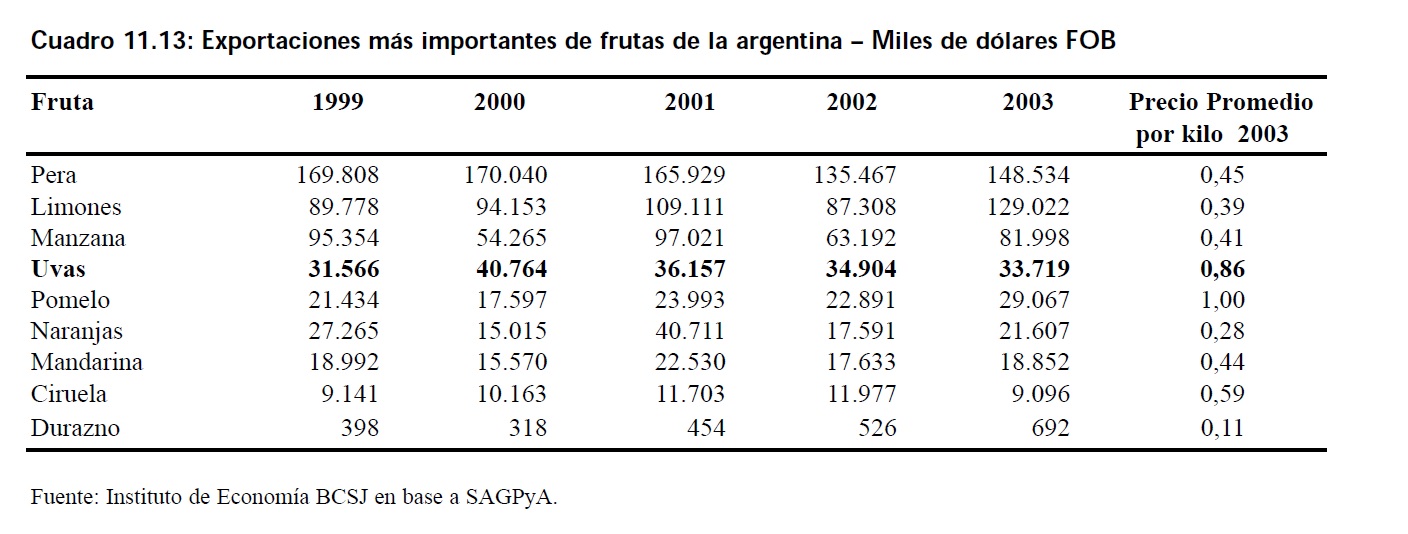

Las exportaciones de uva en fresco fueron ganando importancia en el comercio exterior argentino de frutas frescas en los últimos diez años. En el último quinquenio, ocupó el cuarto lugar en el ranking de las frutas más exportadas por nuestro país.

Un indicador de la agregación de valor, rudimentario pero interesante como primera aproximación, es el precio promedio de las exportaciones. Se observa que es una fruta cuyo precio promedio sólo se ve superado por el pomelo, y tiene casi el doble de valor que el precio promedio de la pera y la manzana.

11.5.1 Evolución de las exportaciones

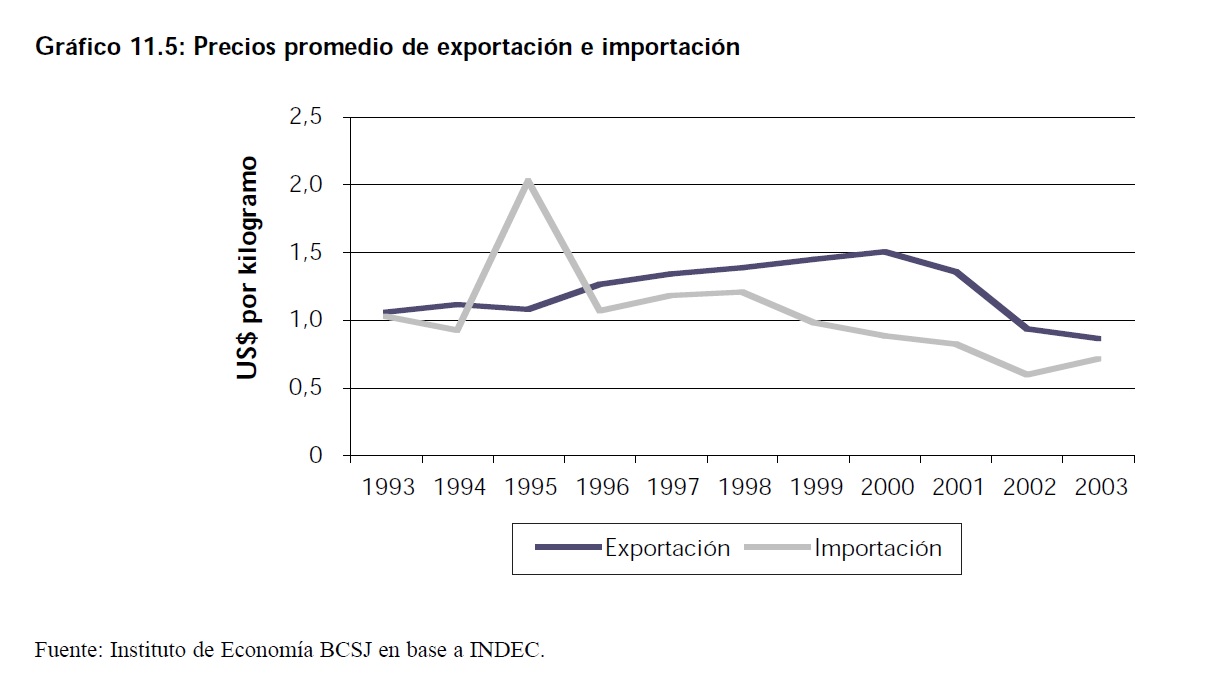

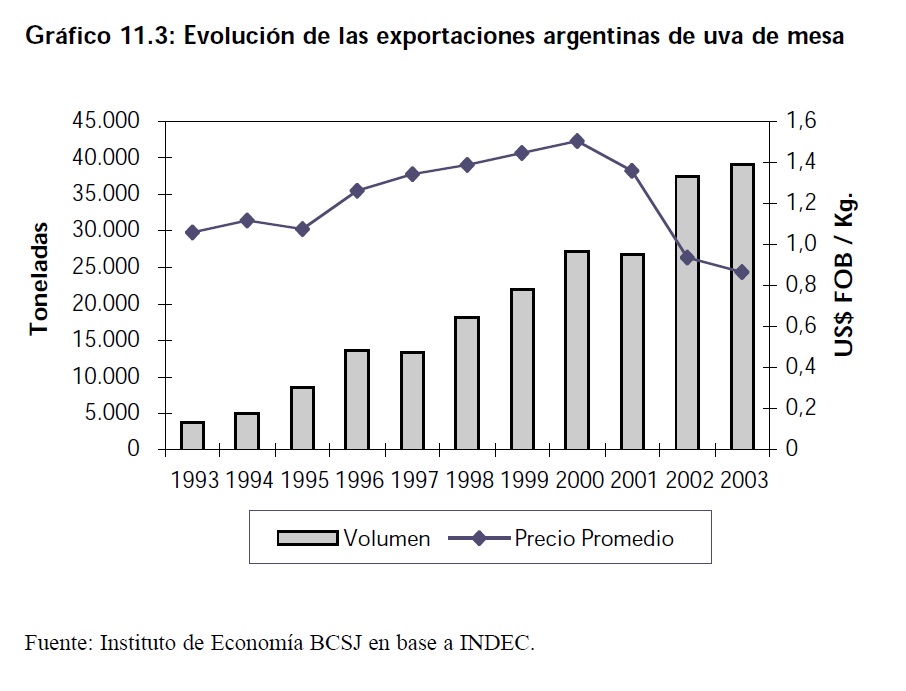

Las exportaciones argentinas crecieron en las últimas diez campañas en forma sostenida. Este incremento es más notable si se considera una serie más larga. Así en la campaña 84/85 se exportaban alrededor de 929 toneladas y diecinueve años más tarde se exportaron más de 46 mil toneladas. Se puede observar que la tasa de crecimiento del volumen exportado en estos diez años fue levemente superior a la

tasa de crecimiento del valor FOB, esto implica que los precios promedio decrecieron levemente en este período. Este fenómeno de caída en los precios no sólo afecta a las exportaciones argentinas, sino que los precios cayeron a nivel mundial.

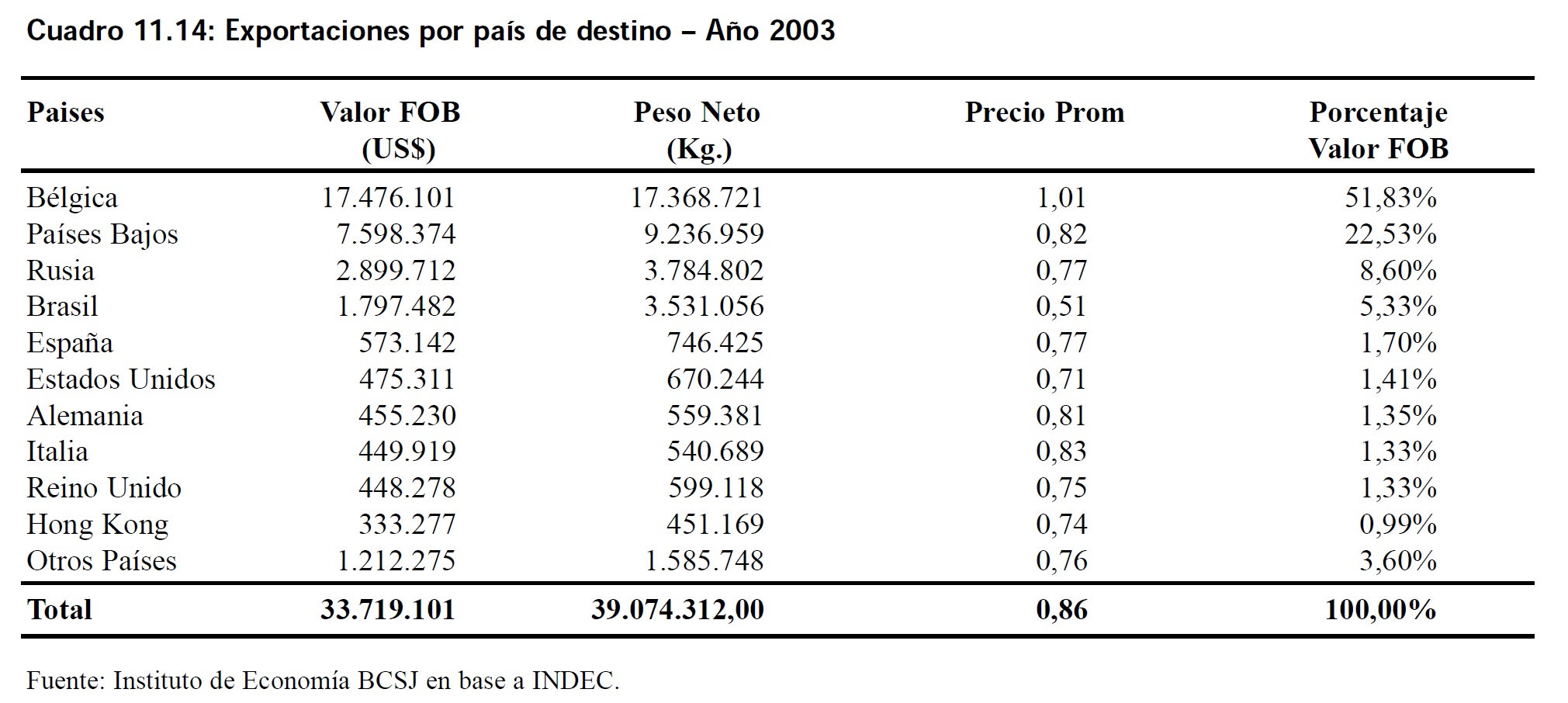

El crecimiento de las exportaciones en los últimos diez años se basó no sólo en el incremento de las ventas a los destinos tradicionales sino también en la conquista de nuevos mercados. En la campaña 93-94 nuestras exportaciones llegaban a 8 mercados, mientras en la última campaña llegaron a 25 mercados.

Es importante aclarar el caso de Estados Unidos, que a pesar de ser el principal importador mundial de uvas de mesa, no representa un destino de relevancia para los envíos argentinos. Este mercado no resulta atractivo para los exportadores argentinos por varias razones:

� La fuerte presencia chilena en este mercado.

� Las barreras sanitarias de este país, que se han agravado con la ley de bio-terrorismo.

� Los precios más atractivos se producen en la semana en que se festeja el Día de Acción de Gracias, a fines de noviembre, y las uvas argentinas no están disponibles en esas fechas.

� Las variedades argentinas no se adaptan totalmente al gusto del consumidor americano.

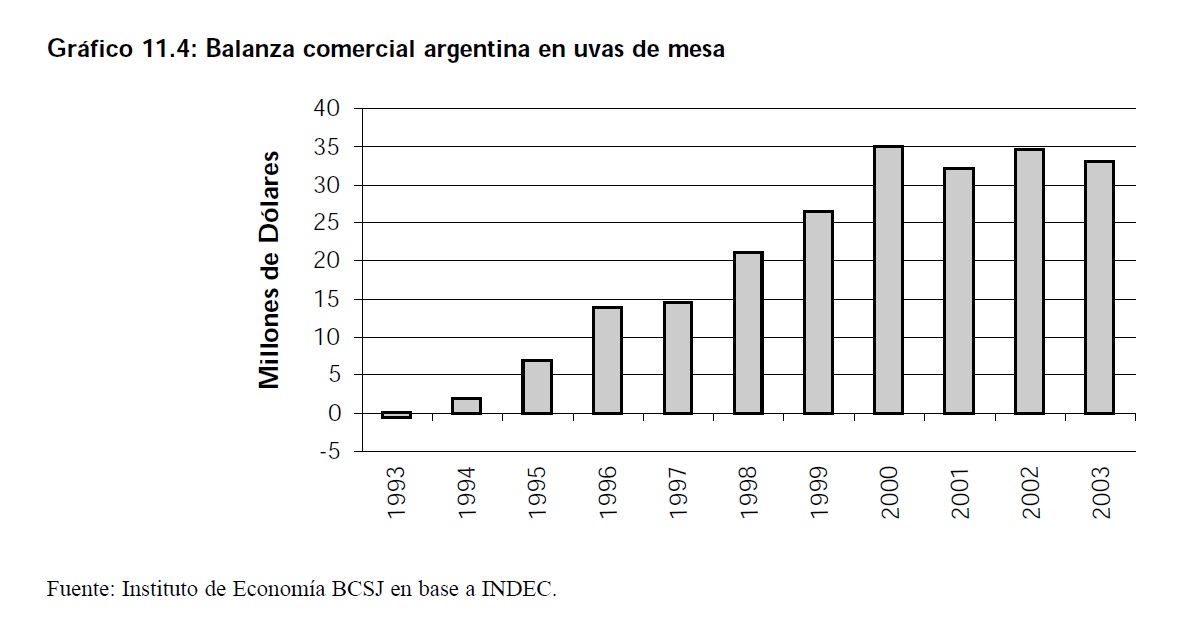

11.5.2 Balanza comercial

Desde 1994, las exportaciones fueron superiores a la importaciones, siendo un producto que tuvo un balance comercial positivo con las siguientes características:

� El saldo comercial (exportaciones � importaciones) era negativo en años anteriores a 1994, a partir de este año el valor de las exportaciones comenzó a ser superior a las importaciones.

� Las exportaciones evolucionaron a una tasa creciente en los años bajo estudio, no sólo buscando afirmarse en los mercados tradicionales sino también buscando nuevos mercados.

� Las importaciones disminuyeron, y en forma más marcada a partir del año 2.001. No sólo han disminuido las cantidades importadas sino también los países de origen. Brasil y Chile se transformaron en los proveedores exclusivos de uva de mesa.

Por último, es importante mencionar que los precios de las importaciones fueron inferiores a las exportaciones (salvo en 1995, que fue un año atípico).