Balance de la

Economía Argentina

COMERCIO EXTERIOR

CAPÍTULO 4: COMERCIO EXTERIOR 2005

El panorama que enfrentó el sector externo argentino ha sido sumamente positivo durante 2004 y continuará en el 2005. Favorecido por un tipo de cambio alto y ayudado por una excelente coyuntura internacional en materia de precios y de demanda mundial, los exportadores de nuestro país han hallado en los mercados internacionales promisorias posibilidades de crecimiento. Aún así, se observa que la participación argentina en el comercio mundial es la misma que hace veinte años atrás lo que indica que debe insistirse en la expansión comercial hacia fuera.

En este capítulo se hará referencia a la inserción en el comercio internacional con énfasis en el hecho de que para lograr un crecimiento genuino es necesario encaminar a las exportaciones por un sendero de mayor valor agregado y con productos bien posicionados internacionalmente para llevar un mayor bienestar a la sociedad.

Por ello serán fundamentales las pequeñas y medianas exportadoras que, con notable dinamismo en el último tiempo, han incrementado su participación en las exportaciones. Su importancia radica no tanto por el volumen que exportan como en la composición de las ventas externas que llevan a cabo. A su vez se requieren mayor cantidad de empresas grandes argentinas que operen con grandes volúmenes y a escala mundial. Tal es el camino que debe emprender el país para ocupar un lugar preponderante en el comercio internacional.

4.1. Una mirada histórica a las exportaciones argentinas

La estrategia de inserción comercial de Argentina en el Mundo comienza hacia fines de la década de los setenta, y en un momento en que la coyuntura internacional estaba siendo sacudida por una crisis provocada por la subida del precio del petróleo. Sin embargo, no es hasta principios de la década de los noventa cuando se produce un decisivo cambio de rumbo en materia de apertura económica.

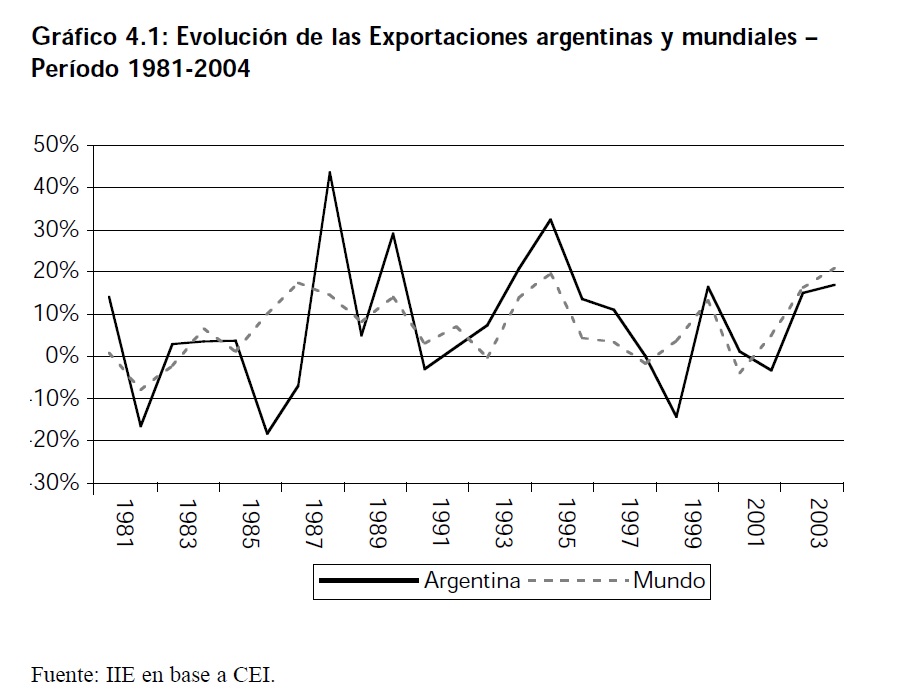

Para tener una perspectiva de largo plazo, el Gráfico 4.1 muestra como han evolucionado las exportaciones anuales de mercancías de Argentina y del Mundo en el período comprendido entre 1981 y 2004. Se observa que la volatilidad de las exportaciones argentinas, esto es, las oscilaciones que han tenido año a año, ha sido muy amplia, y sin un patrón definido; mientras que la tasa a la que crecieron las exportaciones mundiales ha sido más estable. Una explicación de esta dinámica de las ventas al extranjero del país es que han tenido mucho que ver las diversas crisis económicas que sufrió, ya que cuando éstas se producían la subsiguiente contracción de la demanda interna posibilitaba la existencia de mayores saldos exportables. Asimismo, la posterior recuperación del nivel de actividad implicaba menor capacidad exportadora (por el mayor consumo interno).

Por otra parte, en el período analizado las exportaciones del mundo se incrementaron en un 363% mientras que las argentinas lo hicieron en un 278%, lo que denota que, si bien nuestro país aumentó más que considerablemente sus exportaciones, lo hizo a un ritmo inferior que el mundo. Todo ello muestra que la dinámica de largo plazo de nuestras exportaciones fue menor a lo que ocurrió en los mercados internacionales, reduciendo de esta manera la presencia de los bienes nacionales en el comercio mundial.

Sin embargo, es oportuno distinguir dos etapas bien diferenciadas en la evolución de las exportaciones argentinas. Durante la década de los ochenta, la expansión ha sido más que moderada: sólo aumentó en US$ 4.000 millones entre 1981 y 1990. A partir de 1991, año en que se establece el Plan de Convertibilidad -que entre otras cosas abogaba por un tipo de cambio fijo y de paridad uno a uno con el dólar- se produce una apertura comercial que derivó en un considerable crecimiento promedio interanual de las exportaciones de más del 8% entre 1991 y 2004. Muchas pueden ser las explicaciones de este desempeño exportador, entre otras: la constitución del MERCOSUR y el sesgo que generó hacia un mayor comercio regional, la estabilidad del tipo de cambio en gran parte de los noventa y el salto que se produce en el mismo a partir del año 2002, la coyuntura mundial que favoreció la exportación de commodities gracias a sus altos precios internacionales, y probablemente la mayor competitividad de algunos sectores relacionados con la producción de mayor valor agregado. En el año 2004 se lograron colocar productos en el exterior por más de US$ 34.000 millones que representó un 17% más que en el 2003, logrando así un récord histórico. Este aumento, tal como anteriormente se mencionaba, se explica principalmente por los mayores precios de exportación, en particular de los combustibles y commodities agroindustriales, principalmente soja, subproductos oleaginosos, cereales y carnes.

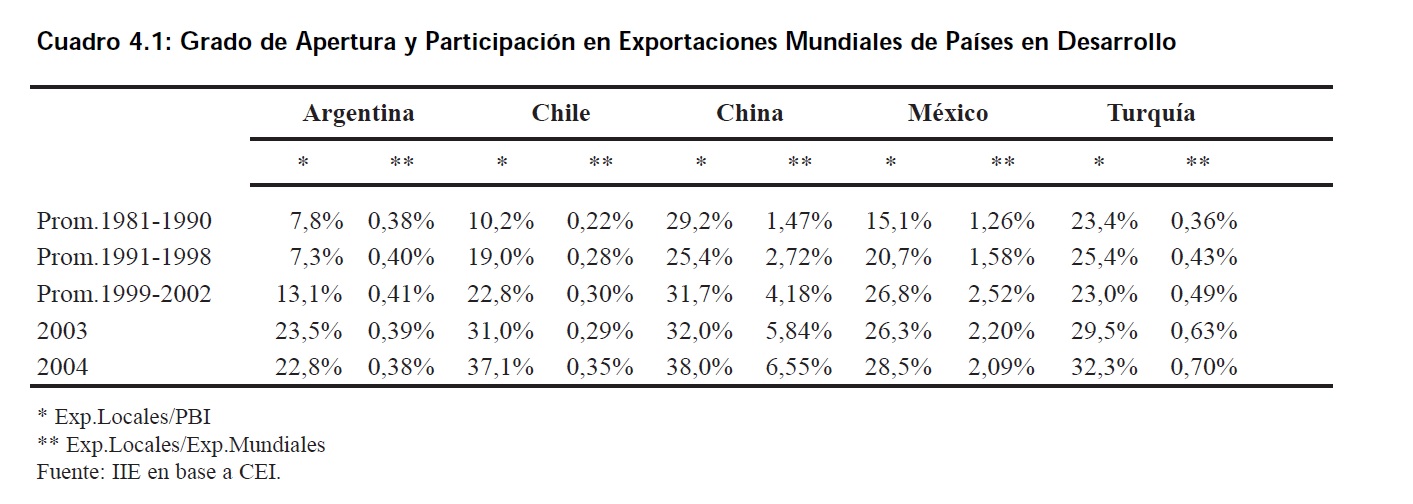

Por otra parte, en el Cuadro 4.1 representamos, para una serie de países en desarrollo, el grado de apertura (contabilizado como la proporción de exportaciones corrientes sobre el PBI) y la participación en el flujo de exportaciones mundiales. Argentina mantuvo en el 2004 la misma participación en el comercio mundial (0,38%) que en el promedio 1981-1991. Esto nos conduce a un examen de la oferta exportable, es decir, qué tipo de productos se están llevando al mercado mundial, cuáles son los que típicamente se están demandando, y cuáles son los que más riqueza pueden crear (en términos de mayor valor agregado).

Los resultados anteriores están sugiriendo que si la Argentina quiere ser coherente con un modelo de crecimiento basado en las exportaciones debe, en primera instancia, crecer (en términos de exportaciones) a tasas mayores que las mundiales, para incrementar así su peso en el comercio mundial. Para ello, requerirá de políticas que no sólo desarrollen una mayor capacidad exportadora del país, sino que también integren la producción tanto a la demanda mundial de productos finales como a las cadenas de valor que operan a escala global. Simultáneo con la mayor inserción en el comercio internacional, debería verse un mayor grado de apertura (entendido como un mayor ratio Exportaciones/PBI) tal como sucedió con la mayoría de las economías que aumentaron su participación en la corriente de exportaciones mundiales. El Cuadro anterior muestra cuatro países en vías de desarrollo que incrementaron significativamente su participación en el flujo de exportaciones mundiales y que, paralelo a ello, mostraron un aumento en la proporción de exportaciones en relación al producto. En Argentina si bien se observa un importante aumento en la razón Exportaciones/PBI, parece ser insuficiente en aras de ganar una mayor participación en el mercado mundial. Las economías representadas en la tabla anterior muestran�salvo México- que las exportaciones representan más del 30% del Producto Bruto Interno.

Recuadro 4.1: Las Exportaciones según principal factor competitivo. El caso de Argentina, Brasil y México.

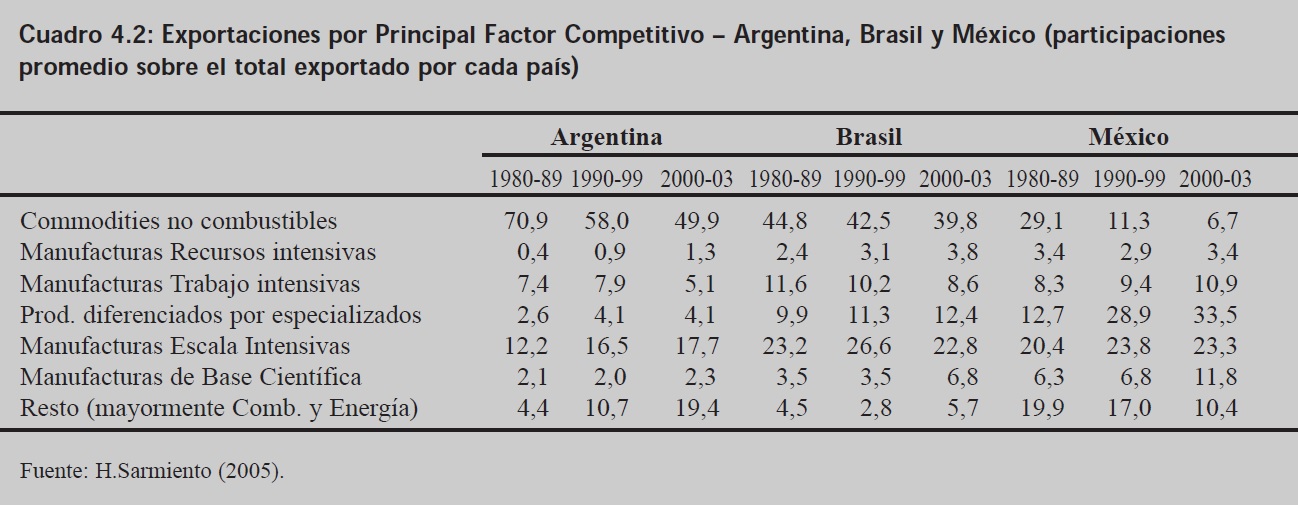

Una clasificación muy interesante del comercio para evaluar qué tipos de productos se están exportando se presenta en Sarmiento (2005). Allí se clasifican las exportaciones según principal factor competitivo para dar una idea del modo en que una economía se inserta en el comercio mundial: si con productos de alto valor agregado o son commodities, si son de calidad y diferenciados o por el contrario son bienes homogéneos, si son intensivos en capital y/o tecnología o por el contrario tienen una mayor proporción de mano de obra.

Los commodities no combustibles están compuestos básicamente por productos agrícolas; los de base científica y los diferenciados por especialización están basados en alta calificación y tecnología; las manufacturas escala intensivas abarcan las industrias químicas básicas, motores, hierro y el acero; y por último ejemplos de manufacturas recursos intensivas y las trabajo intensivas pueden ser la industria textil y la alimenticia respectivamente.

En el caso de Argentina existió en los últimos veinte años una tendencia a una mayor participación de exportaciones de mayor valor agregado como lo representan las manufacturas escala intensivas, aunque los commodities continuaron representando un muy alta proporción de las exportaciones. Se advierte con cierta preocupación que los productos que podrían haber representado un salto tecnológico muy grande para el país absorben el mismo porcentaje de las exportaciones que en los ochenta, mientras que habría un leve repunte en materia de manufacturas con posicionamiento mundial propio (ver el incremento en la participación de las manufacturas diferenciadas por especialización, que a pesar de todo siguen representando actualmente un escaso porcentaje de las exportaciones). Los casos de Brasil y México son opuestos al de nuestro país, en parte porque el punto de partida en los ochenta es distinto, y también porque son economías de mayor tamaño que la argentina. En Brasil parece existir una oferta exportable inclinada a bienes de mayor valor agregado y de mayor tecnología que en Argentina, al igual que en México; aunque en este último es donde se hace más evidente que la estructura de exportaciones transformó a la economía en mucho más competitiva (y en consecuencia, con mayores beneficios en términos de crecimiento económico).

4.1.2. Estructura Exportadora argentina

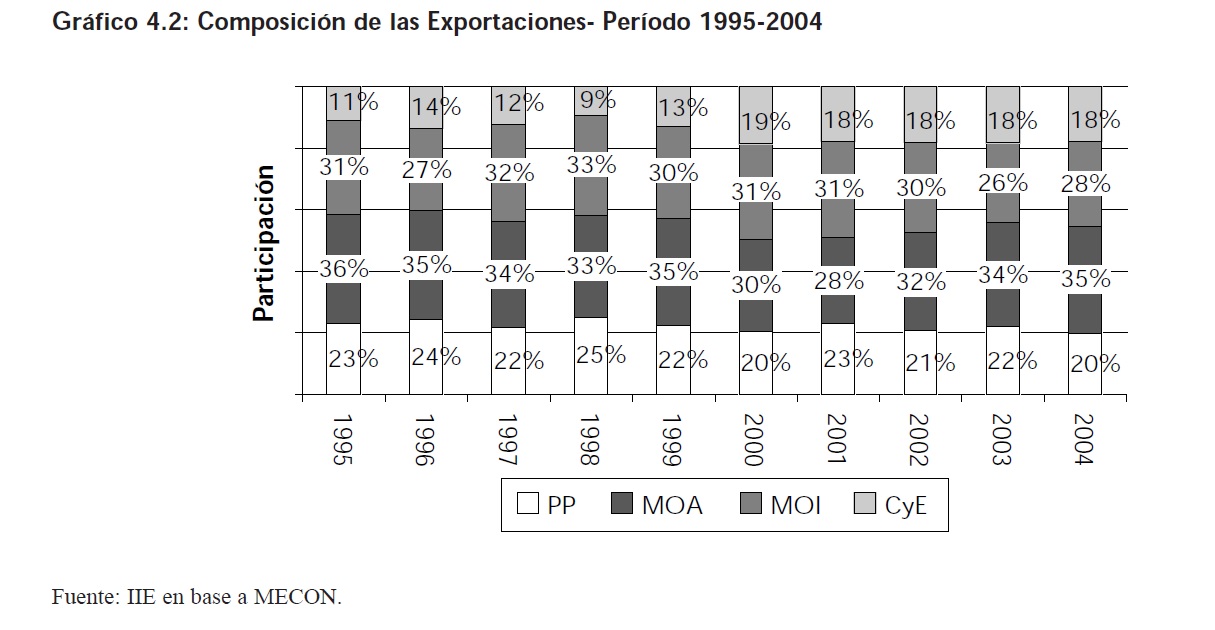

Respecto de la composición de las exportaciones por Grandes Clasificaciones, observamos que para el período 1995-2004 (véase Gráfico 4.2) las Manufacturas de Origen Agropecuario (MOA) fueron los productos más vendidos al exterior, con una participación superior al 30% sobre el total exportado durante todo el período analizado, creciendo su importancia en los últimos tres años gracias a una combinación de mayores precios y cantidades.

La reducción de la participación de los Productos Primarios (PP) en el 2004 podría interpretarse como un signo positivo, aunque no así la menor proporción de Manufacturas de Origen Industrial (MOI), que descendió en tres puntos porcentuales entre ambos extremos de la serie.

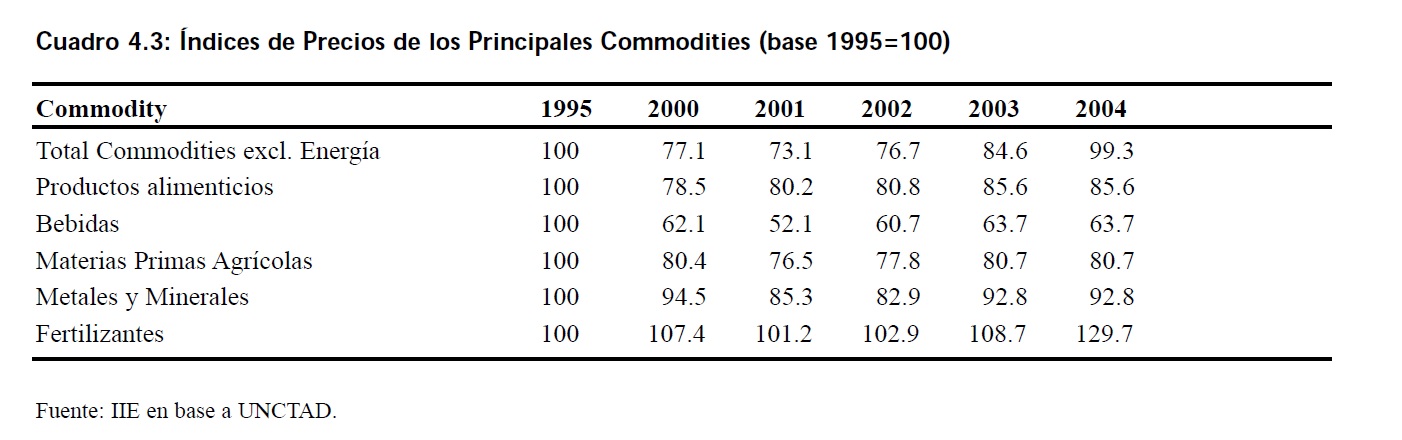

Por su parte, el Cuadro 4.3 muestra que los precios mundiales de los principales commodities han estado cayendo durante la última década, salvo en el caso de los Fertilizantes que incrementaron casi un 30% entre 1995 y 2004. En promedio, los precios de los commodities (excluyendo Energía) se mantuvieron prácticamente estables.

Con esta última observación extraemos la principal conclusión de este apartado: Argentina debe cambiar su estructura exportadora porque existe una tendencia a una caída en los precios mundiales de los productos que nuestro país exporta, lo que provocaría un fuerte deterioro en los términos de intercambio y con ello las ganancias por comerciar a nivel internacional.

4.2 Las Exportaciones de Bienes en el 2004

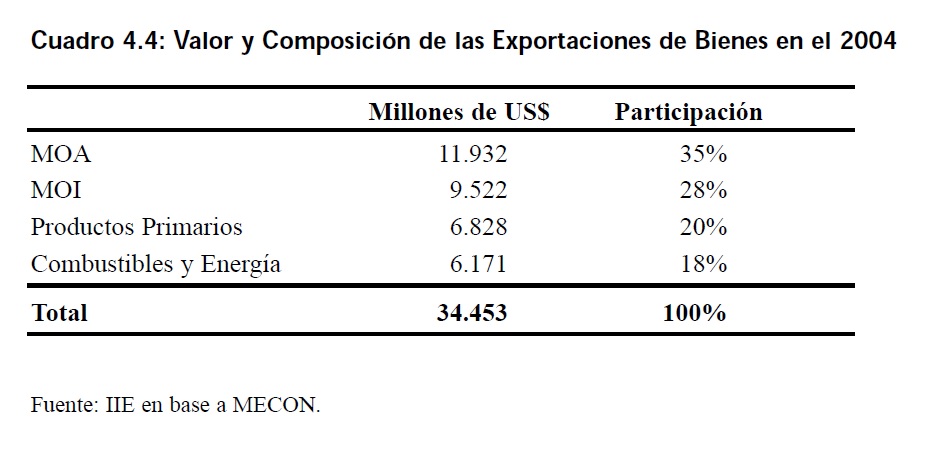

En esta sección se examinarán las exportaciones argentinas durante el año 2004. En el Cuadro 4.4 se representa el valor y la composición de las mismas según Grandes Clasificaciones.

Las Manufacturas de Origen Agropecuario (MOA) son las que continúan teniendo la mayor preponderancia en el total exportado (35%), seguidas por las Manufacturas de Origen Industrial (MOI) con un 28%, mientras que los Productos Primarios (PP) y los Combustibles y Energía (CyE) abarcaron el resto.

Dentro de las MOA, las exportaciones consistieron principalmente en Residuos y Desperdicios de la Industria Alimenticia con un valor de US$ 3.843 millones, representando el 32% de las ventas de MOA y el 11% de las ventas totales del país; mientras tanto segundas en importancia dentro de este ítem fueron las ventas de Grasas y Aceites con US$ 3.168 millones que constituyeron el 27% y 9%, respectivamente; y por último las Carnes con US$ 1.229 millones (10% y 4%, respectivamente) estuvieron en un tercer lugar.

En las MOI, la principal venta la constituyó Material de Transporte con US$ 2.068 millones (abarcó 22% de las exportaciones de MOI y 6% de las ventas externas del país); Productos Químicos y Conexos con US$ 2.018 millones (21% y 6%, respectivamente); y Metales Comunes y sus Manufacturas con US$ 1.671 millones (18% y 5%, respectivamente).

Los Cereales se destacaron en el caso de los Productos Primarios con un valor exportado de US$ 2.704 millones (40% de las ventas externas de Productos Primarios y 8% del total exportado por el país) y las Semillas y Frutos Oleaginosos con ventas al exterior por US$ 1.830 millones (27% y 5%, respectivamente).

En las exportaciones de Combustibles y Energía, se distinguieron los Carburantes con US$ 2.389 millones (39% sobre el rubro y 7% sobre las exportaciones nacionales); Petróleo Crudo con 2.315 millones (38% y 7%, respectivamente); y Gas de Petróleo y Otros Hidrocarburos con US$ 1.131 millones (18% y 3%, respectivamente).

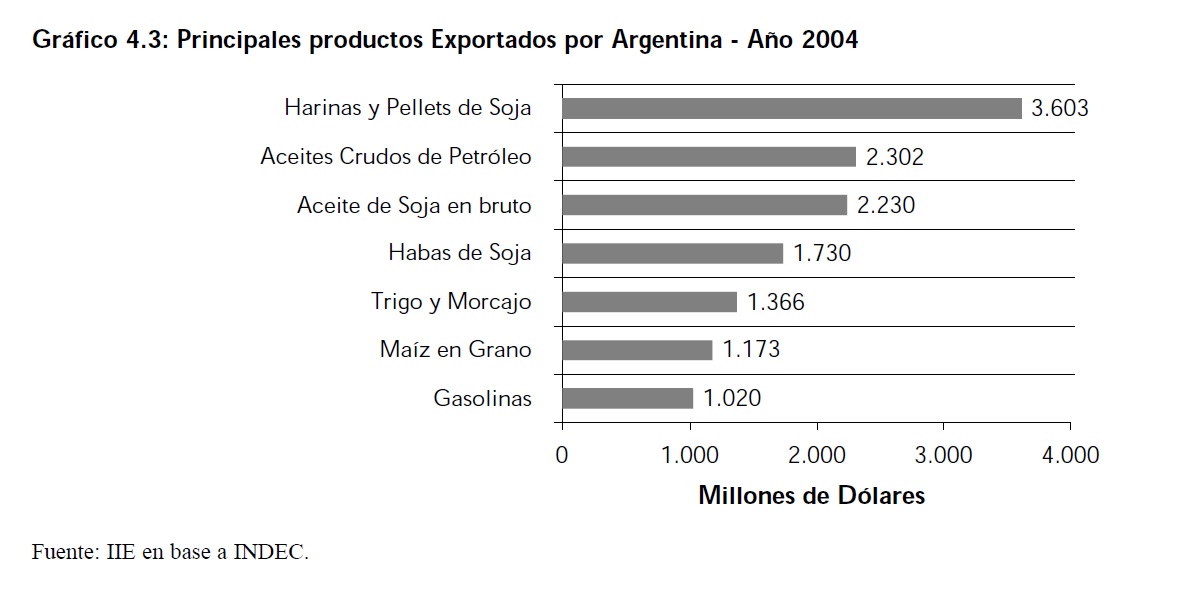

Como síntesis de lo hasta aquí expuesto, el Gráfico 4.3 nos muestra los principales productos que exportó Argentina en el 2004. El principal (Harinas y Pellets de Soja) es una Manufactura de Origen Agropecuario, mientras que el segundo se corresponde con la categoría de Combustibles y Energía. Como se puede notar, no existe ninguna MOI entre los productos más exportados, lo que se condice con la baja inserción y posicionamiento de este tipo de bienes en el mercado mundial, denotando una fuerte diversificación de dicho rubro.

4.2.1 Manufacturas de Origen Agropecuario (MOA)

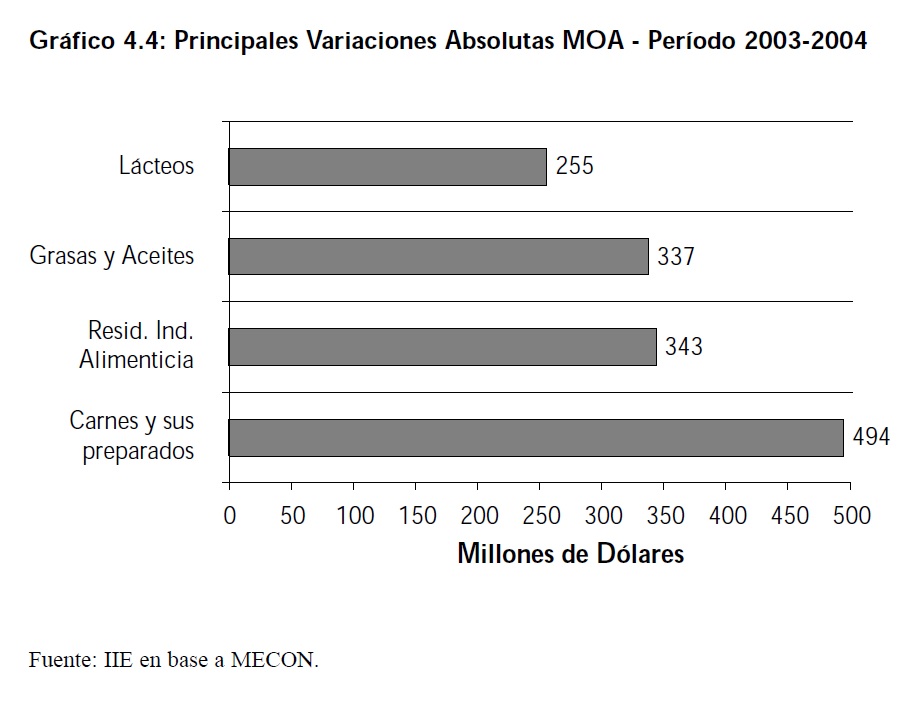

En el año 2004, las exportaciones de MOA crecieron un 19% (US$ 1.941 millones) con respecto al año anterior, impulsadas tanto por las mayores cantidades embarcadas, que se incrementaron un 10% respecto del volumen exportado en el 2003, como por la favorable evolución de los precios de exportación que aumentaron el 9%. Si se tiene en cuenta que el aumento en las exportaciones totales fue del 17% en el 2004, luego este tipo de productos explicó casi el 40% de la suba total de las exportaciones del 2004.

Entre los productos que mostraron una mayor dinámica, se destacaron los aumentos registrados en carnes y sus preparados (US$ 494 millones), debido especialmente a las mayores cantidades exportadas por la reapertura de mercados europeos y en menor medida a aumentos en los precios; residuos y desperdicios de la industria alimenticia (US$ 343 millones), dados los mejores precios de exportación de los residuos de soja; grasas y aceites vegetales (US$ 337 millones) -gracias a los mayores precios de aceite de soja y girasol- y productos lácteos (US$ 255 millones), debido esencialmente a la suba en las cantidades vendidas.

Los subproductos del complejo sojero afirmaron su presencia en mercados como la UE, China, India y Egipto, en tanto que las carnes recuperaron mercados que habían sido cerrados después de la aparición del brote de fiebre aftosa en el año 2001. Las carnes y sus preparados también se vieron favorecidos por la detección del mal de la vaca loca en Canadá y Estados Unidos, que redujo la oferta mundial, elevando los precios y aumentando la demanda de las carnes argentinas.

4.2.2 Manufacturas de Origen Industrial (MOI)

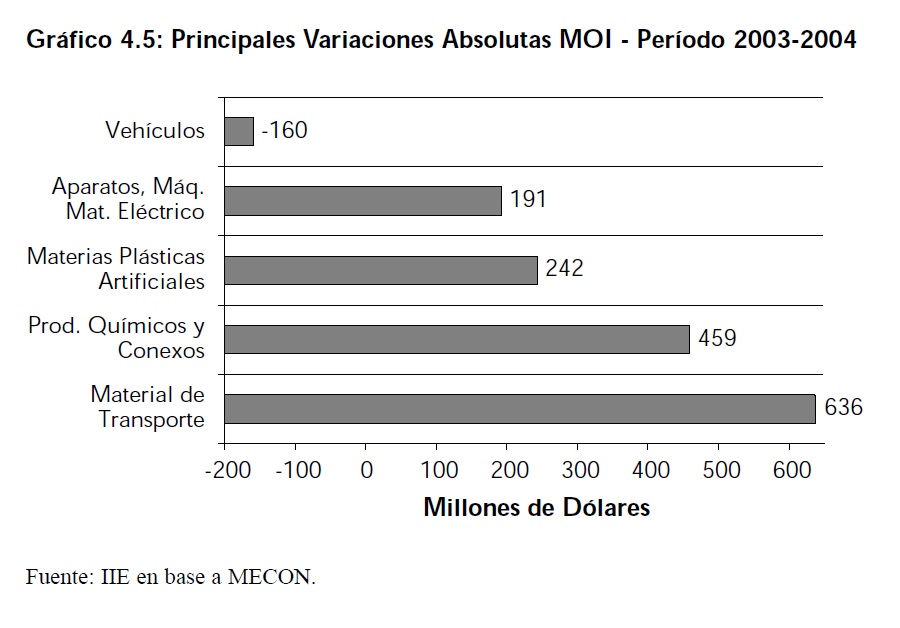

Por el lado de las MOI, el aumento del valor exportado en el 2004 fue del 24% (US$ 1.819 millones), explicado principalmente por las mayores cantidades exportadas (15%), en tanto que los precios también aumentaron (7%). El rubro que más contribuyó a este aumento fue el de material de transporte terrestre que incrementó sus ventas en US$ 636 millones (44% más que en 2003), especialmente por la mayor demanda de automotores proveniente de Brasil, México y Estados Unidos.

También se destacaron los mayores envíos de productos químicos y conexos (que totalizaron US$ 459 millones) y materias plásticas artificiales (US$ 242 millones), en ambos casos debido a aumentos tanto de cantidades como de precios; y del rubro máquinas, aparatos y material eléctrico (US$ 191 millones) a causa de las mayores cantidades demandadas por Brasil. Estos cuatro tipos de bienes explicaron cerca de 85% del aumento de las exportaciones de MOI. Por su parte, los vehículos de navegación aérea, marítima y fluvial registraron la única caída del rubro (US$ 160 millones). México fue el principal destino del material de transporte, desplazando al mercado brasileño que históricamente se llevaba el mayor porcentaje de estos embarques.

4.2.3 Productos Primarios (PP)

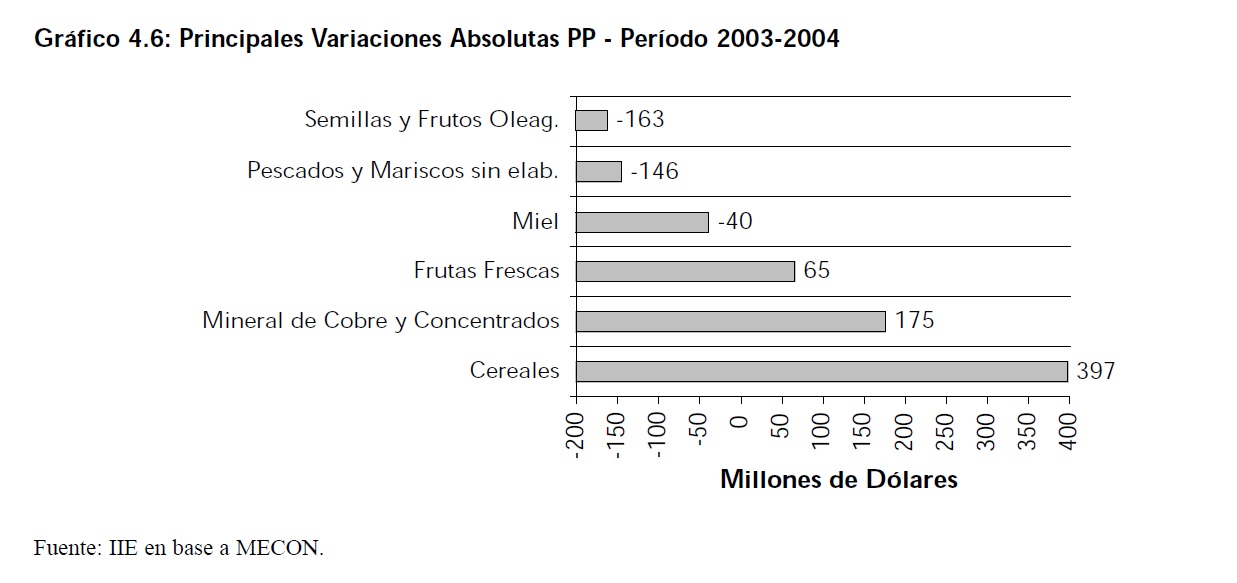

Las ventas externas de Productos Primarios experimentaron el menor aumento entre todos las grandes clasificaciones (6%, US$ 368 millones) debido a que el aumento en los precios (7%) fue parcialmente contrarrestado por la reducción en las cantidades exportadas (1%). Los principales productos que impulsaron el aumento fueron los cereales (US$ 397 millones), debido a la mejor cosecha de trigo; el mineral de cobre y sus concentrados (US$ 175 millones) debido a un aumento en el precio internacional del mineral; y las frutas frescas (US$ 65 millones), a causa de los mayores precios de las manzanas y de las peras y de las mayores cantidades exportadas de cítricos.

Por otra parte, existieron rubros que disminuyeron su valor exportado con respecto al año anterior, como las semillas y frutos oleaginosos (US$ 163 millones), dadas las caídas en las cantidades enviadas al exterior de soja y girasol; los pescados y mariscos sin elaborar (US$ 146 millones), debido a la menor captura de langostinos; y la miel (US$ 40 millones), cuyo menor valor exportado se explica por los menores precios internacionales y por problemas sanitarios de la miel elaborada en el país que mermó las compras externas.

Entre los destinos de estos productos se destacaron las mayores compras de los países africanos (principalmente Sudáfrica, Argelia, Kenya y Egipto) y los que componen el bloque ASEAN (en particular Indonesia, Malasia y Filipinas) que junto a otros países adquirieron el 59% del total de los mismos. El segundo lugar lo ocupó la UE con el 23% de los envíos y un poco más atrás se ubicó el Mercosur con 15% del total de PP exportados en 2004.

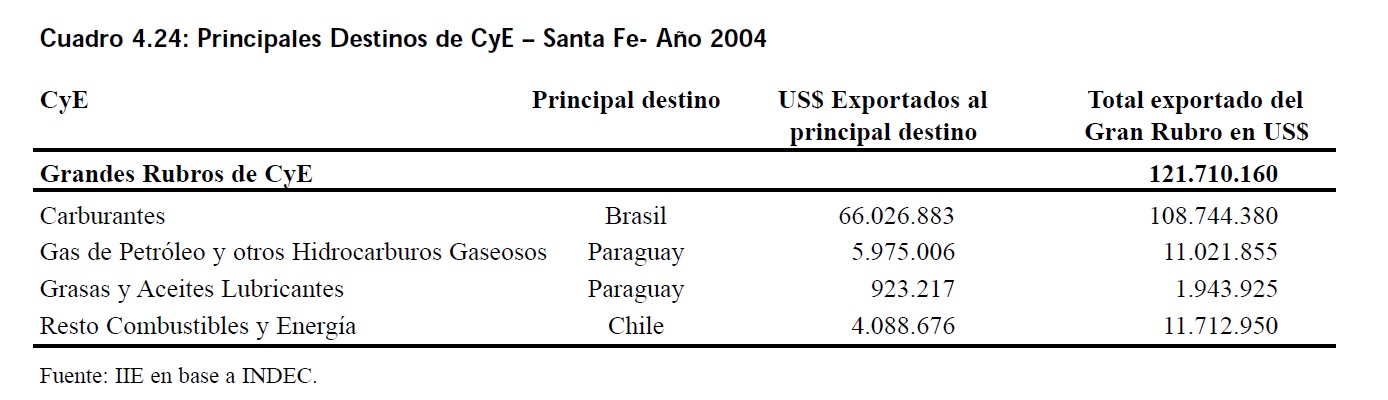

4.2.4 Combustibles y Energía (CyE)

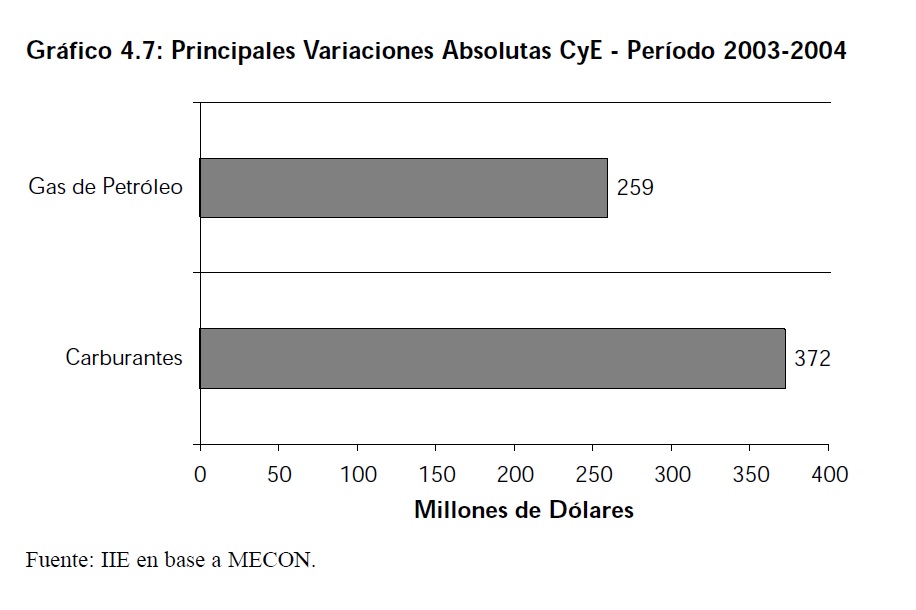

Las ventas externas de Combustibles y Energía (CyE) registraron un incremento de 14% (US$ 759 millones) explicado exclusivamente por la suba de precios (27%), ya que las cantidades exportadas retrocedieron un 10%. Un dato más que interesante que refleja la evolución de este sector tiene que ver con que el país logró duplicar el valor exportado entre 1999 y 2004 al tiempo que el volumen físico permaneció constante, reflejando claramente que la dinámica de este rubro de exportación depende exclusivamente de los precios internacionales. Dentro del rubro se distinguieron los aumentos de las exportaciones de carburantes (US$ 372 millones) gracias a mayores precios de exportación, y de gas de petróleo (US$ 259 millones) debido a un efecto combinado de los precios y las cantidades, que junto con las ventas de petróleo crudo representaron el 95% de las exportaciones de CyE. El bloque económico NAFTA explicó alrededor del 50% del aumento, principalmente por las mayores ventas de gasolinas a los Estados Unidos.

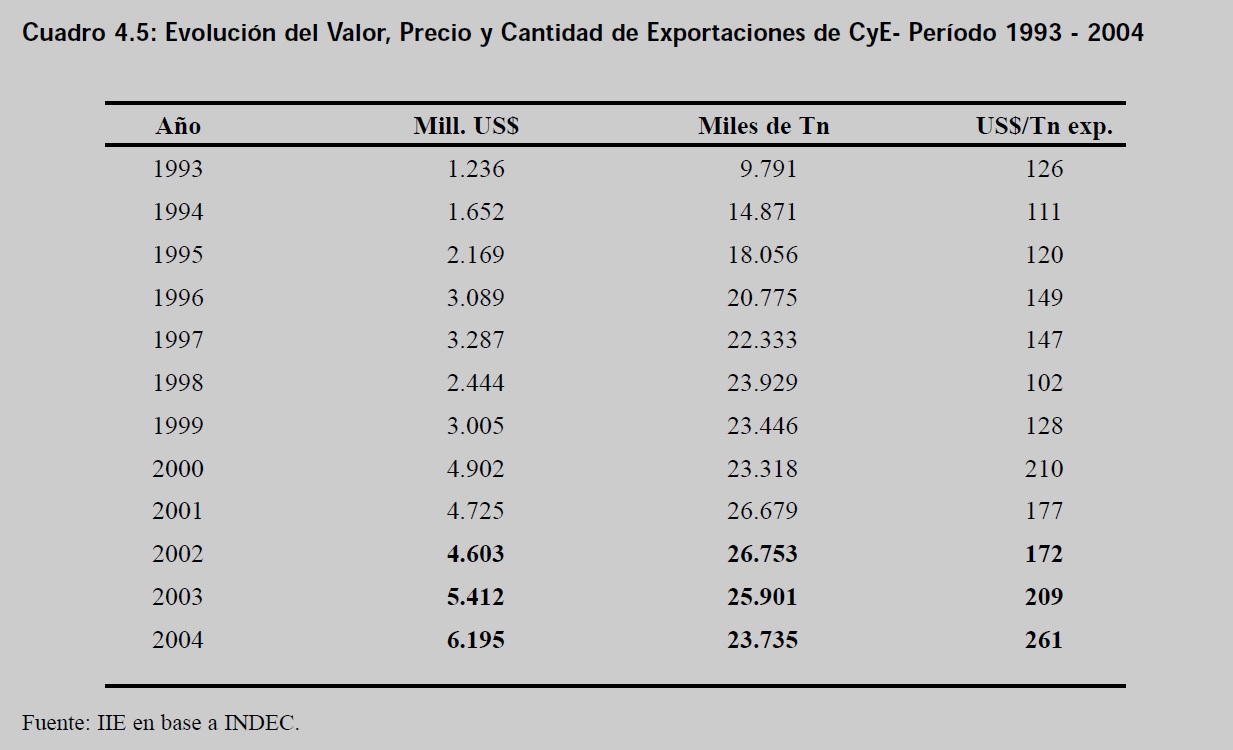

Recuadro 4.3: El crecimiento de las exportaciones de Combustibles y Energía

El Cuadro 4.5 indica claramente que las cantidades de combustibles enviadas al exterior mostraron un continuado crecimiento desde 1993 hasta 1999, año en que se redujeron levemente. En el año 2001 se produjo una recuperación del 14%, pero a partir de 2002 comenzó una tendencia decreciente que se extendió hasta la actualidad. A pesar de ello, el valor exportado de este tipo de productos se elevó en los últimos dos años debido al incremento en los precios de exportación (medido como valor en dólares por tonelada exportada).

Se concluye que el sector respondió satisfactoriamente a las señales otorgadas por mayores precios, incrementando el volumen exportado; los primeros se elevaron más del doble entre 1993 y 2004, mientras que las cantidades vendidas se quintuplicaron, lo que demuestra que la oferta de largo plazo posee una elasticidad precio mayor a la unidad.

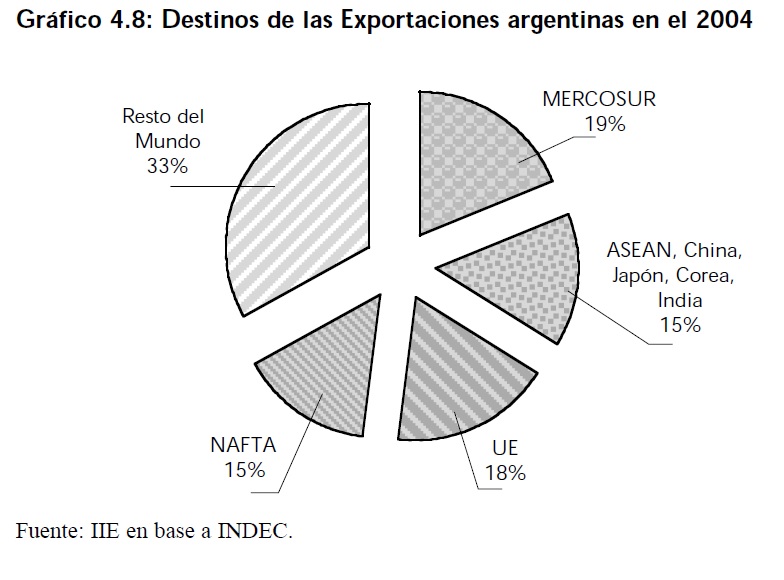

4.2.5 Destino de las Exportaciones

Con respecto a los destinos de las exportaciones se observaron algunos cambios entre los años 2003 y 2004. La mayor variación se produjo en el caso de Resto del Mundo que elevó su participación en 4 puntos porcentuales. Las ventas a ASEAN (que se compone de Brunei, Filipinas, Indonesia, Laos, Malasia, Singapur, Tailandia, Unión de Myanmar y Vietnam) y otros países se redujeron desde el 17% al 15%, la Unión Europea perdió 2 puntos porcentuales de participación, mientras que el MERCOSUR y el NAFTA mantuvieron sus porciones relativamente constantes. Los bloques graficados adquirieron en 2004 productos argentinos por los siguientes montos: US$ 6.546 millones en el caso del MERCOSUR, US$ 5.167 millones en el caso de ASEAN junto con China, Japón, India y Corea, US$ 6.202 millones la UE y US$ 5.168 millones el NAFTA. En cuanto a los aumentos logrados en términos de valor exportado, ASEAN junto con los países que conforman el Resto captaron el mayor incremento (US$ 2.616 millones). Las exportaciones al MERCOSUR aumentaron en US$ 1.119 millones y al NAFTA, en US$ 895 millones. Las ventas dirigidas a la UE registraron un crecimiento de US$ 258 millones.

En cuanto a los principales países compradores, Brasil continuó siendo el principal destino de las ventas externas, concentrando aproximadamente el 16% de las mismas (US$ 5.550 millones). El segundo y tercer lugar fueron para Chile (US$ 3.824 millones) y Estados Unidos (US$ 3.663 millones), que lograron ambos aproximadamente el 11% de la participación en el total exportado. Si se consideran además las exportaciones a China (US$ 2.730 millones) y a España (US$ 1.356 millones) pueden explicarse la mitad de las ventas realizadas por el país al exterior.

El destino que más contribuyó al incremento de las exportaciones en 2004 fue Brasil debido a los mayores envíos de automóviles y autopartes, aceites de petróleo (excepto los crudos), polietilenos e insecticidas, fungicidas y desinfectantes, que conjuntamente aumentaron el valor exportado en US$ 816 millones. También fueron importantes el incremento de US$ 639 millones en las ventas a Estados Unidos, a Chile (US$ 288 millones) y Venezuela (US$ 287 millones).

En cuanto a los principales países compradores, Brasil continuó siendo el principal destino de las ventas externas, concentrando aproximadamente el 16% de las mismas (US$ 5.550 millones). El segundo y tercer lugar fueron para Chile (US$ 3.824 millones) y Estados Unidos (US$ 3.663 millones), que lograron ambos aproximadamente el 11% de la participación en el total exportado. Si se consideran además las exportaciones a China (US$ 2.730 millones) y a España (US$ 1.356 millones) pueden explicarse la mitad de las ventas realizadas por el país al exterior. El destino que más contribuyó al incremento de las exportaciones en 2004 fue Brasil debido a los mayores envíos de automóviles y autopartes, aceites de petróleo (excepto los crudos), polietilenos e insecticidas, fungicidas y desinfectantes, que conjuntamente aumentaron el valor exportado en US$ 816 millones. También fueron importantes el incremento de US$ 639 millones en las ventas a Estados Unidos, a Chile (US$ 288 millones) y Venezuela (US$ 287 millones).

4.3 Las Importaciones de Bienes en el 2004

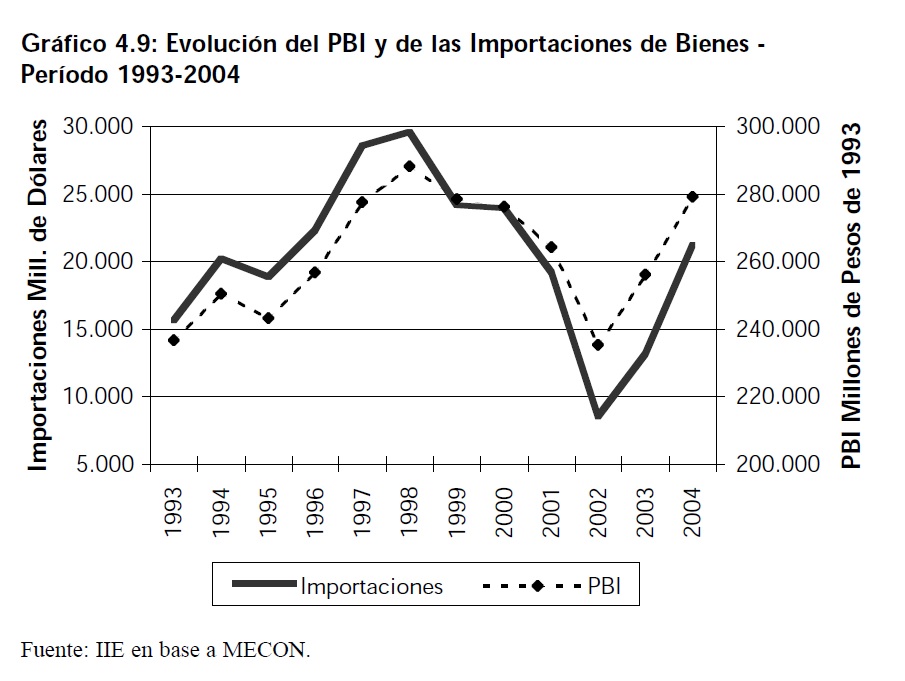

El Gráfico 4.9 muestra la evolución de las importaciones argentinas y del PBI para el período 1993-2004. Puede notarse la significativa influencia de la producción nacional en el comportamiento importador. Durante la década de los noventa ambas variables mostraron un marcado crecimiento, con una caída en el año 1995 del 2,85% del PBI debido a la influencia del Efecto Tequila, que llevó a reducir las importaciones en un 6,74%; y otra a principios de 1999 ocasionada especialmente por la devaluación de Brasil, el principal socio comercial argentino. En esta ocasión el PBI se redujo en un 3,39% y las importaciones en un 18,39%. A partir de la caída de 1999, los efectos depresivos continuaron y se profundizaron. Con la contracción económica y devaluación, el PBI se redujo un 4% en 2001 y las importaciones un 20%; mientas que en 2002 las disminuciones fueron del 11% y 56%, respectivamente. El año 2003 marcó el fin de la tendencia decreciente, iniciando una etapa de recuperación económica que continúa en la actualidad. El año 2004 mostró un crecimiento cercano al 9% del PBI, mientras que las compras al exterior se elevaron en un 62%. Este aumento se explica fundamentalmente por un incremento de 50% en las cantidades importadas, impulsadas por el crecimiento de la actividad económica, y una suba de 8% en los precios. De todas maneras, a pesar de la fuerte recuperación de las variables analizadas, aún no se alcanzaron los niveles de 1998, cuando las importaciones superaron los US$ 29.000 millones.

4.3.1 Precios y Cantidades de Importación

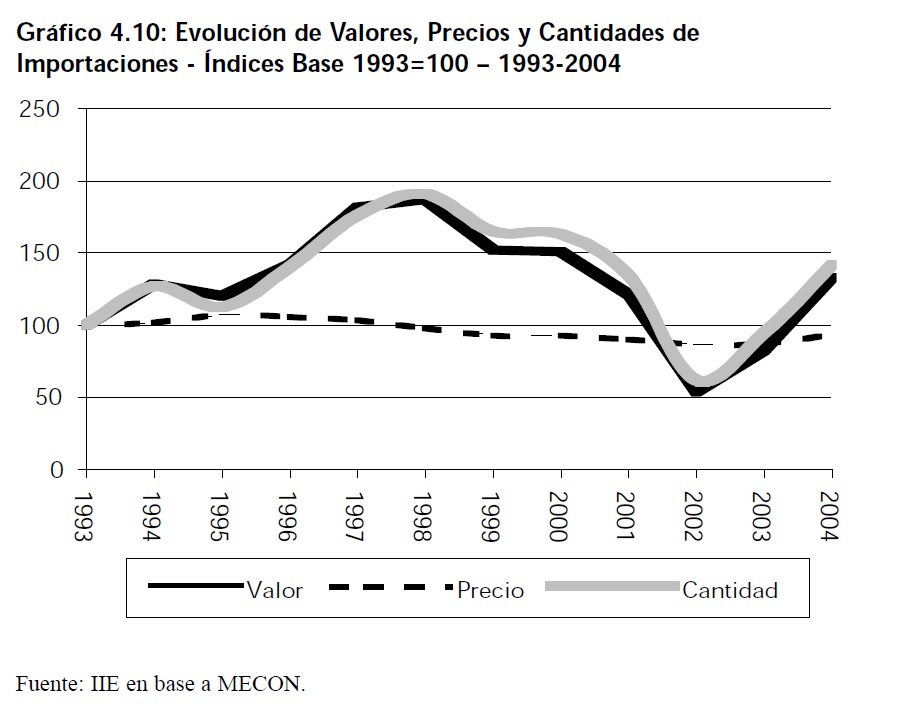

El Gráfico 4.10 muestra en qué medida el precio y las cantidades compradas al exterior contribuyeron a explicar el comportamiento del monto importado en el período 1993-2004. Dicho valor estuvo fuertemente influido, como es lógico pensar, por el desempeño de las cantidades y no tanto por el de los precios, producto de que la demanda de bienes importados es más bien rígida y no tan dependiente de sus precios.

Desde 1993 hasta 2004, las variaciones del valor importado mostraron el mismo signo que las de las cantidades y los cambios de ambas variables fueron de magnitud similar; mientras tanto los precios variaban en igual sentido pero en menor magnitud, se mantenían relativamente constantes o se movían de manera inversa a las cantidades (la variación más importante en estos se produjo en 2004 y fue del 8%). Por su parte las cantidades exhibieron movimientos importantes en casi todos los años, en especial desde 2002, ya que los aumentos y disminuciones superaron el 50% desde tal año hasta la actualidad.

El aumento en los precios de importación en 2004 se explica por el alza en todos los usos, principalmente en los combustibles y lubricantes que aumentaron un 22% y, en menor medida, en los bienes intermedios que mostraron un incremento del 15%, registrándose el menor aumento en los bienes de capital (1%). Por el contrario, en cuanto a las cantidades importadas, los bienes de capital resultaron los más destacados con un significativo aumento de 112%, seguido por las piezas y accesorios para bienes de capital y bienes de consumo (59% y 51% respectivamente).

4.3.2 Composición de las Importaciones

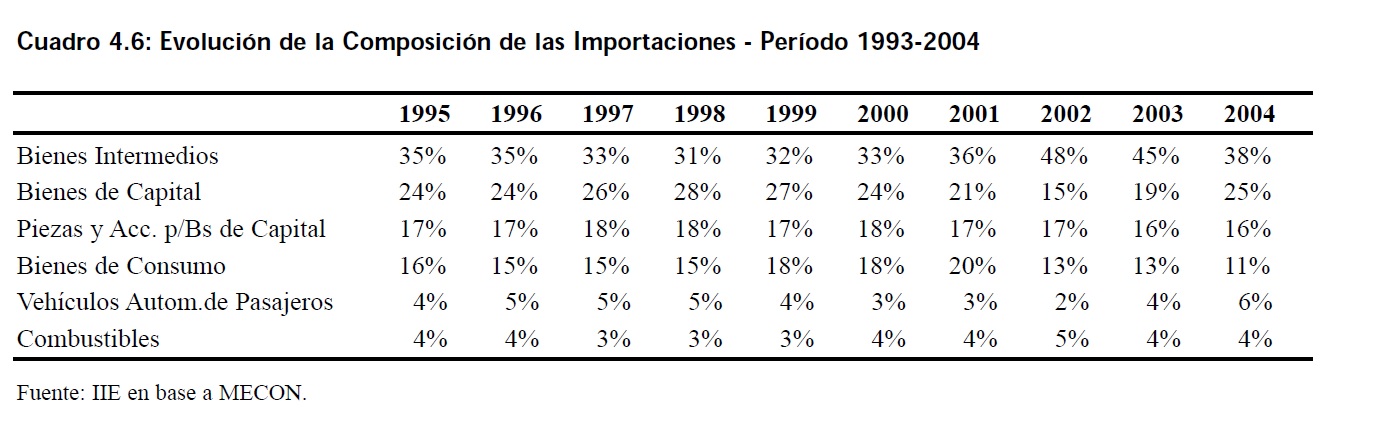

El Cuadro 4.6 muestra la evolución de la composición de las importaciones desde 1995 hasta 2004. Es notable el significativo aumento de la participación de las importaciones de Bienes Intermedios a partir del año 2002, que coincide con las menores compras de Bienes de Consumo y de Bienes de Capital, pudiendo explicarse el primer fenómeno por la caída del nivel de actividad producto de la crisis económica.

A su vez, con un tipo de cambio alto, se reducen las importaciones de Bienes de Consumo, mientras que no ocurre lo mismo con las compras de Bienes Intermedios que son necesarios para continuar con el proceso productivo. El ambiente recesivo deprimió las expectativas de los empresarios que se materializaron en los menores niveles de inversión observados, lo que incidió negativamente en las importaciones de Bienes de Capital. Por su parte, los Combustibles aumentaron su importancia en el total importado en los últimos años.

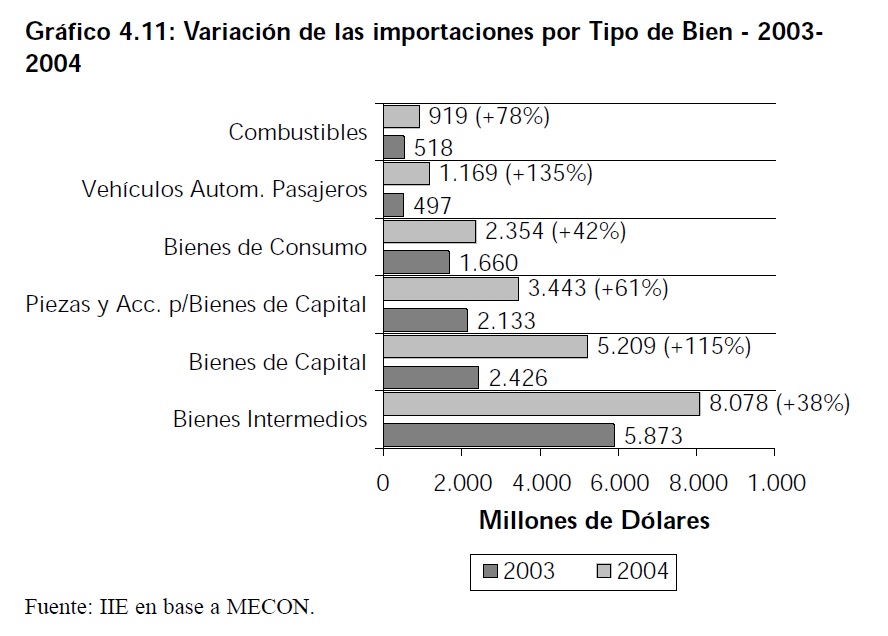

También puede notarse que en el año 2004 comienza a normalizarse la composición de las importaciones; con la reactivación de la economía se recupera la inversión, creciendo de este modo las importaciones de Bienes de Capital al tiempo que pierde participación las compras de Bienes Intermedios. Finalmente se observa que la estructura importadora del año 2004 es similar a la del año 1996, denotando una inflexibilidad en la demanda de bienes importados por parte del sistema productivo, aún con las diferencias cambiarias experimentadas en los últimos. Comparando las importaciones por tipo de bien entre 2003 y 2004 (ver Gráfico 4.11), se nota un incremento importante en el caso de Bienes de Capital y de Vehículos Automotores de Pasajeros. En el primer caso, las importaciones aumentaron desde US$ 2.426 millones a US$ 5.209 millones (incremento del 115%); mientras que en el segundo caso las importaciones pasaron de US$ 497 millones a US$ 1.169 millones (un aumento del 135%).

Los productos con mayor significación en valor absoluto en el 2004 fueron los relacionados con el complejo automotriz, los aparatos de telefonía celular, las computadoras e impresoras y las aeronaves que ingresaron temporalmente, y que a su vez constituyeron los productos que más crecieron con respecto a 2003. Para el resto de los bienes también se produjeron crecimientos en los montos importados, aunque no tan significativos como los recientemente mencionados. Las compras externas de Combustibles aumentaron un 78%, las de Bienes de Consumo un 42%; las de Bienes Intermedios lo hicieron en 37%, en el caso de Piezas y Accesorios para Bienes de Capital las importaciones crecieron en un 61%.

Algunos de los principales Bienes Intermedios importados fueron los compuestos orgánicos e inorgánicos (compuestos para agroquímicos) y los abonos demandados por el sector agrícola, los polietilenos simples para la industria plástica y el mineral de hierro y sus concentrados utilizado en la industria metalúrgica. Por el lado de las Piezas y Accesorios para Bienes de Capital sobresalieron las importaciones de partes y accesorios para la industria automotriz incluyendo los neumáticos; en tanto que dentro de los Bienes de Consumo se destacaron las compras de medicamentos, agentes de superficie orgánicos, aparatos receptores de radiodifusión (radiograbadores y autoestéreos), televisores y calzados (principalmente los deportivos).

Recuadro 4.4: Las importaciones de celulares

En Argentina, las ventas de celulares comenzaron a tomar impulso a fines de la década pasada. Estimaciones para el 2005 dan cuenta que los aparatos celulares en uso superan los 16 millones de unidades: casi el doble de las líneas fijas. Llamativamente la proliferación de estos se ha generalizado en todos los estratos de la sociedad y sobre todo en el segmento de usuarios jóvenes. El Ministerio de Economía ha estimado que entre Enero de 2005 y Enero de 2004, la cantidad de celulares en servicio aumentó el 74%.

La gran mayoría de los celulares en circulación son de origen extranjero. Sólo en el año 2004, se importaron casi 8 millones de terminales, que representaron aproximadamente US$ 800 millones. El boom que se produjo en el 2004 se refleja en el siguiente dato: se cree que dos de cada tres celulares se adquirieron en dicho año. Dicho monto de importaciones se concentró básicamente entre México (51,2%) y Brasil (31,7%), seguido de Estados Unidos (7,9%), y la menor proporción en Argentina (4,1%). El INDEC toma las importaciones de celulares como si fueran de Bienes de Capital, ya que entiende que, al igual que las computadoras y aires acondicionados, introducen una mejora en la eficiencia de la economía. Lo cierto también es que una alta proporción de las importaciones de estos bienes se destina a un uso personal y comercial.

En los primeros cinco meses del año 2005, la importación de telefonía (celulares, centrales de telefonía, etc) fue de US$ 489 millones (de los cuales, una alta proporción correspondió a aparatos de telefonía celular), lo que representó un aumento del 67% respecto de igual período de 2004, por lo que se espera para el 2005 superar nuevamente el volumen de importaciones de celulares.

4.3.3 Origen de las Importaciones

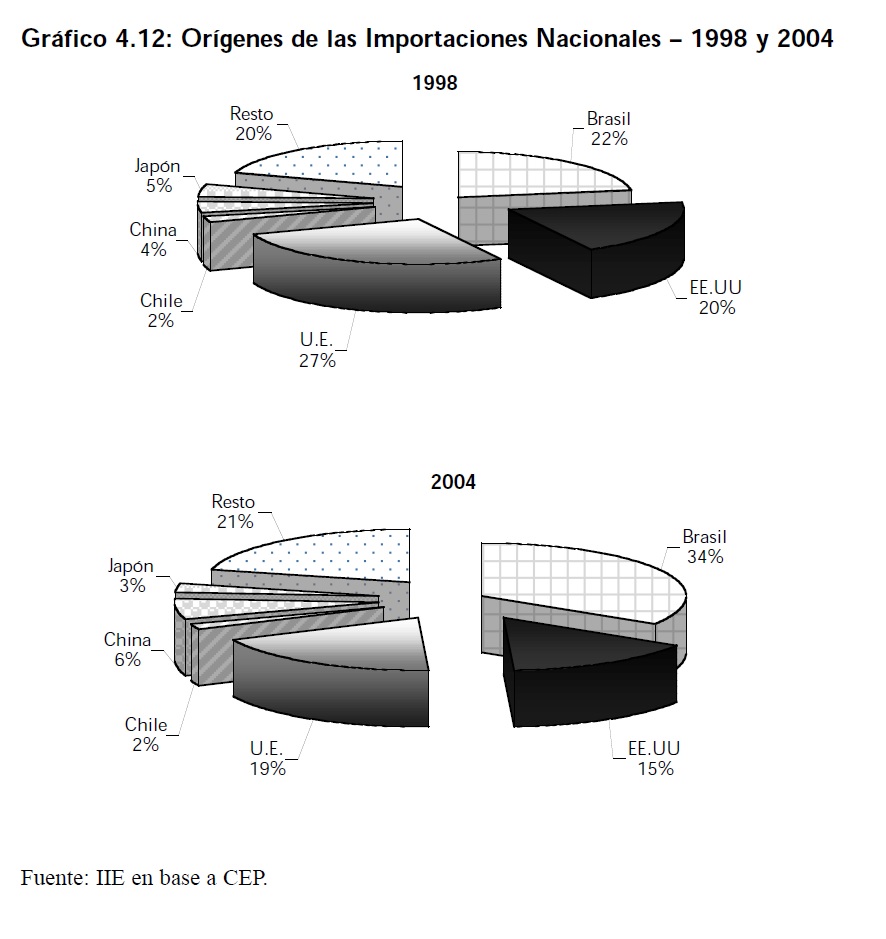

Al observar el Gráfico 4.12 lo más notable en la evolución de los orígenes de las importaciones es la reducción de la participación de la Unión Europea y el aumento de la importancia de Brasil. El porcentaje adquirido desde los Estados Unidos presentó una baja de cinco puntos porcentuales (del 20% del total importado en 1998 a 15% en el 2004), mientras que también se observa mayores compras chinas y una caída de los bienes japoneses. Por el lado de Chile, el porcentaje de importaciones desde este destino se mantiene estable, ya que este país es principalmente un importador neto de bienes argentinos.

La caída de la UE estuvo afectada por la desvalorización del Peso, así como por la apreciación del Euro, ambos efectos encarecieron las compras desde dicho bloque y provocaron una disminución de las importaciones con origen europeo de US$ 8620 millones en 1998 a US$ 4.197 millones en el 2004. Además, la consolidación del MERCOSUR aumentó en gran medida los intercambios comerciales con Brasil, reduciendo de este modo las compras desde otros bloques. La devaluación del Real y el crecimiento argentino potenciaron este proceso; de este modo las compras desde el MERCOSUR se elevaron de US$ 5.800 millones en el año 1996 a US$ 8.211 millones en el año 2004. Las importaciones desde el NAFTA presentaron valores muy bajos en 2002 y 2003 (US$ 2.080 millones y US$ 2.584 millones, respectivamente), no obstante, en el año 2004 se recuperaron alcanzando los US$ 4.320 millones.

4.4 Balanza Comercial

En esta sección se procederá a analizar el saldo de la Balanza Comercial y el cómo se desagrega la misma por destino. Su signo es influenciado tanto por variables económicas como el tipo de cambio, el nivel de precios internos y externos (particularmente de aquellas commodities que el país más importa o exporta), el nivel de actividad, como así también de acuerdos bilaterales entre gobiernos (o entre privados) para incrementar el intercambio, de la política arancelaria, y de variables que están fuera del control de los agentes como las condiciones climáticas (por ejemplo, una sequía). En el caso de la Argentina, el saldo de la Balanza Comercial estuvo en el pasado explicado por razones vinculadas a las condiciones del mercado interno. Durante mucho tiempo, el signo del balance comercial se relacionó con el ciclo económico del país: en épocas de expansión del producto el saldo comercial se deterioraba debido a que, por un lado, un mayor nivel de actividad incrementaba las importaciones (básicamente de insumos o bienes de capital que no podían ser sustituidos por producción nacional), y por otro, el repunte llevaba a un incremento del consumo interno y por ende quedaban menos volúmenes para exportar. Lo contrario sucedía en épocas recesivas: se observaba una caída de las importaciones y un signo positivo en el balance comercial. Esta dinámica se sucedió durante gran parte del siglo pasado, incluso el año 2002 es el último dato disponible que confirma lo que se acaba de comentar. A partir de ese año parece, sin embargo, revertirse la tendencia...

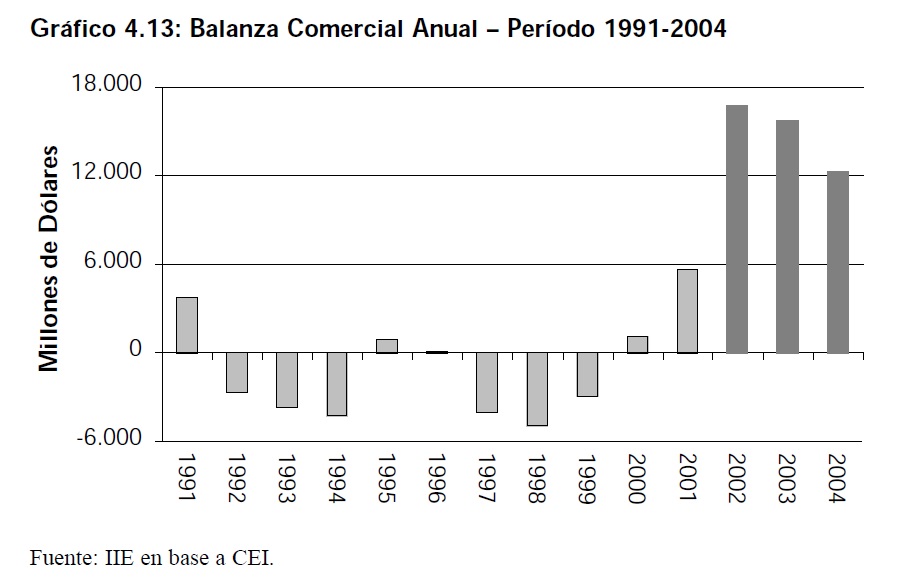

El Gráfico 4.13 representa la evolución anual del saldo de la Balanza Comercial para el período 1991 y 2004. El primer año de la serie corresponde al inicio del Plan de Convertibilidad y la instauración de un tipo de cambio de paridad con el dólar. En dicho año el signo fue positivo para luego ser negativo durante tres períodos consecutivos, y que se correspondieron con años de significativo crecimiento del producto. En el año 1995 el balance comercial vuelve a ser positivo, congruente con una caída significativa del PBI debido a la Crisis del Tequila que arrastró a nuestro país a una recesión temporal. En 1996 la Balanza Comercial está prácticamente saldada, mientras que entre 1997 y 1999 hubo tres períodos consecutivos de déficit comercial, y que, una vez más, se correspondieron con tasas de crecimiento positivas del producto. La devaluación brasilera y el comienzo de una recesión más prolongada provocaron un superávit comercial que comenzó en el año 2000 y que perdura en la actualidad. En los años 2000, 2001 y 2002 la depresión de la economía se trasladó al sector externo lo que derivó en un nuevo superávit. Sin embargo a partir del año 2003 se observa un nuevo fenómeno de crecimiento con saldo positivo con superávit comercial. Si, como se proyecta, el año 2006 termina con tasas de crecimiento positivas del PBI y con un nuevo superávit comercial, se verá un cuadro macroeconómico que no se presentaba desde fines de los años sesenta � principios de los setenta, y que es de cuatro años consecutivos de crecimiento más signo positivo en la Balanza Comercial.

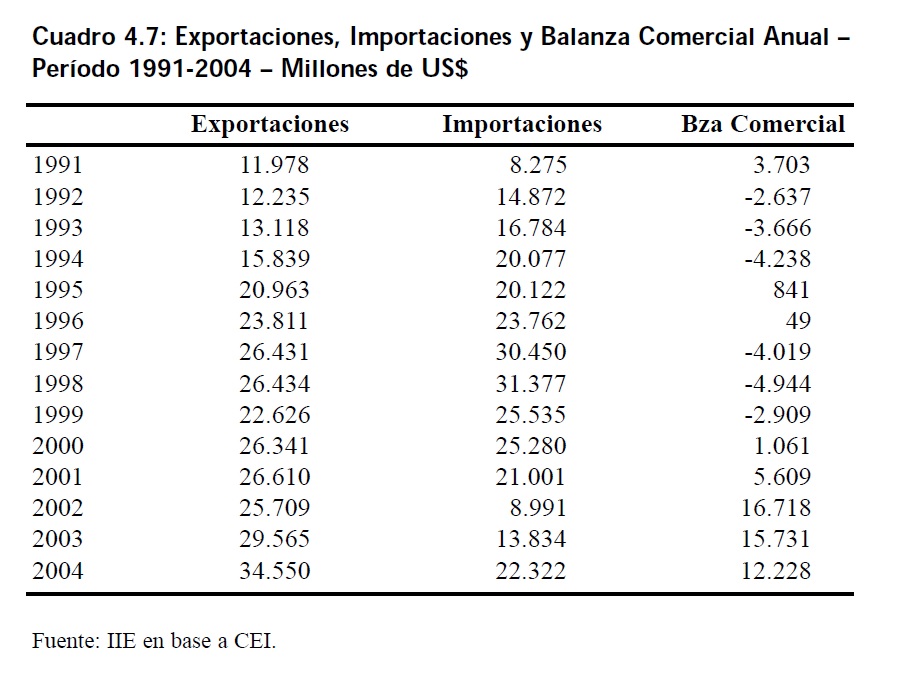

El Cuadro 4.7 sintetiza lo anteriormente expuesto. Nótese la fuerte expansión de las importaciones a partir de 1991 hasta su pico máximo en el año 1998; a partir de allí comienzan a decaer para posteriormente recuperarse en el 2003. Recién para

2006 se espera que superen el récord histórico obtenido en el año 1998. Las exportaciones, en cambio, mostraron un comportamiento más independiente del producto -y por ende del mercado interno- y de crecimiento año a año, salvo una caída significativa del 14% en 1999 producto de menores compras de Brasil, y otra caída más pequeña en el 2002.

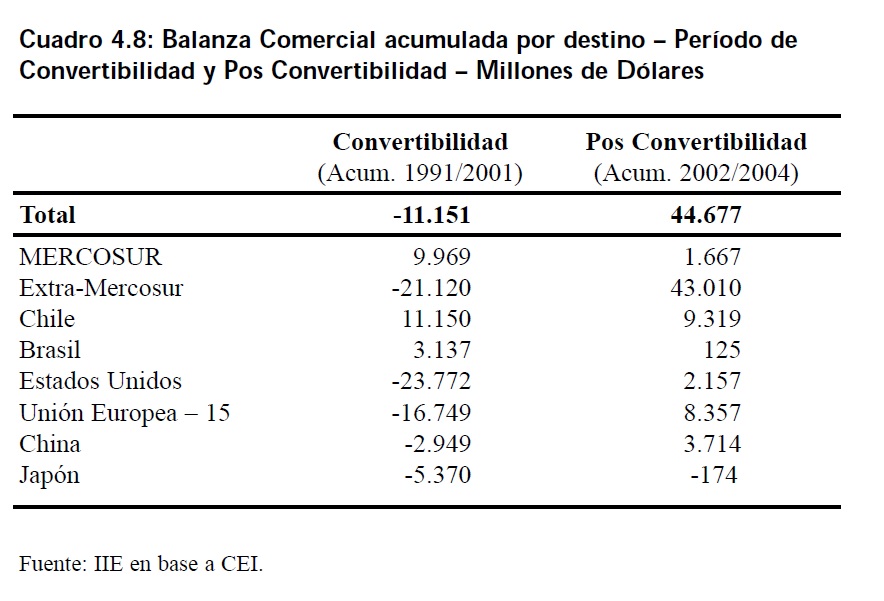

A partir de lo anteriormente expuesto, se proceden a distinguir dos períodos cambiarios (Convertibilidad y Pos Convertibilidad) para analizar cuál ha sido el ahorro que se ha generado por uno y otro régimen cambiario. Es importante tener en cuenta que la relevancia de un superávit comercial se vincula a la posibilidad de generar un ahorro macroeconómico y también a una mayor entrada de divisas al país. Asimismo se identificará, en el Cuadro 4.8, los balances bilaterales con algunos de los países con los que más comercio se tiene.

La tabla anterior muestra tendencias más que interesantes. Entre los años 1991 y 2001, período de vigencia de la Convertibilidad, el déficit comercial global fue de más de US$ 11.000 millones, lo que implicó una salida de divisas debido a este ítem (es decir, una contribución negativa a la Balanza de Pagos que, para ser equilibrada, requería de ingresos de capitales). En este período el MERCOSUR y Chile fueron las fuentes de divisas más importantes, mientras los gigantescos déficits acumulados con Estados Unidos y la Unión Europea explicaron semejante balance comercial.

Distinta es la situación que comienza con la devaluación de la moneda a principios del año 2002. A partir de allí y hasta fines de 2004, se generó un ahorro comercial con el Mundo de más de US$ 44.000 millones, fruto de una reversión generalizada en los signos de los balances bilaterales (salvo Japón, pero que representa una cifra insignificante). El hecho más trascendente es que el mismo se logró en un período relativamente corto de tiempo (tres años). El MERCOSUR se convirtió en una explicación menos relevante para el superávit total ya que el balance positivo con dicho bloque se desacelera respecto al período 1991/2001. En parte puede deberse a que el período Pos Convertibilidad es muy inferior al de Convertibilidad, y también un papel fundamental lo juega el intercambio con Brasil que desde 2003 exhibió un patrón diferenciado al de años anteriores (para ello véase 4.5.1). La contribución más importante a este superávit comercial acumulado lo tienen los destinos Extra MERCOSUR. En ello tiene mucho que ver Chile y también la Unión Europea.

4.5.1 La Balanza Comercial con Brasil

El intercambio comercial con Brasil, el principal socio comercial del país, mostró en el año 2004 un déficit de US$ 2.089 millones, lo que representa el mayor déficit de la historia, marcando así un cambio de tendencia en la relación comercial que en los últimos años había sido superavitaria a favor de nuestro país. De todas formas, en el último trimestre del año el mayor crecimiento de la economía brasileña impulsó el aumento de las ventas al país vecino permitiendo

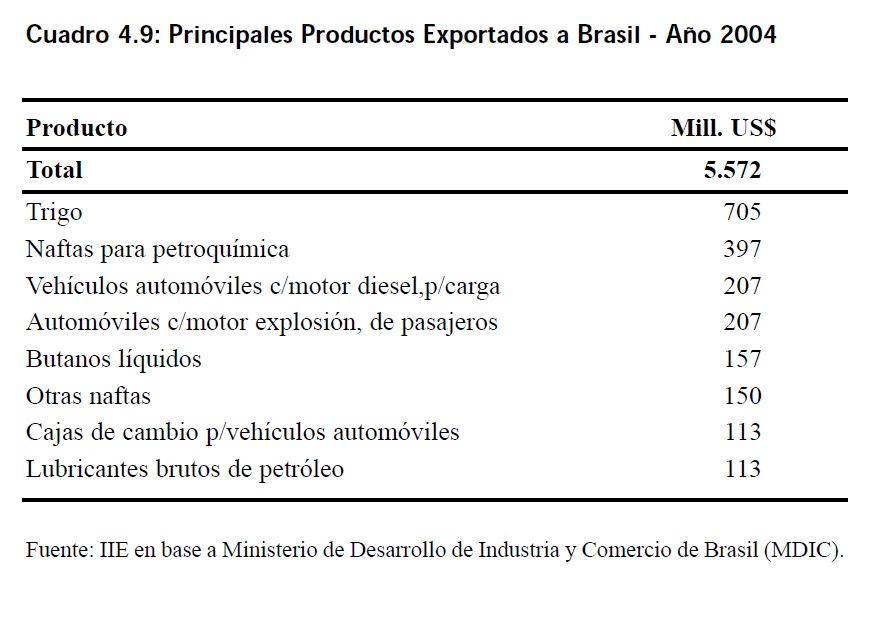

atenuar la tendencia iniciada en el tercer trimestre de 2003 cuando el comercio bilateral comenzó a ser deficitario para Argentina. Con respecto a los principales productos intercambiados con Brasil, se destacan las ventas de trigo, naftas, productos relacionados con el sector automotriz y lubricantes. En el año 2004, las principales importaciones realizadas desde tal país fueron productos del sector automotriz y telefonía celular, entre otros. Los cuadros siguientes muestran el valor de las exportaciones e importaciones de los productos mencionados.

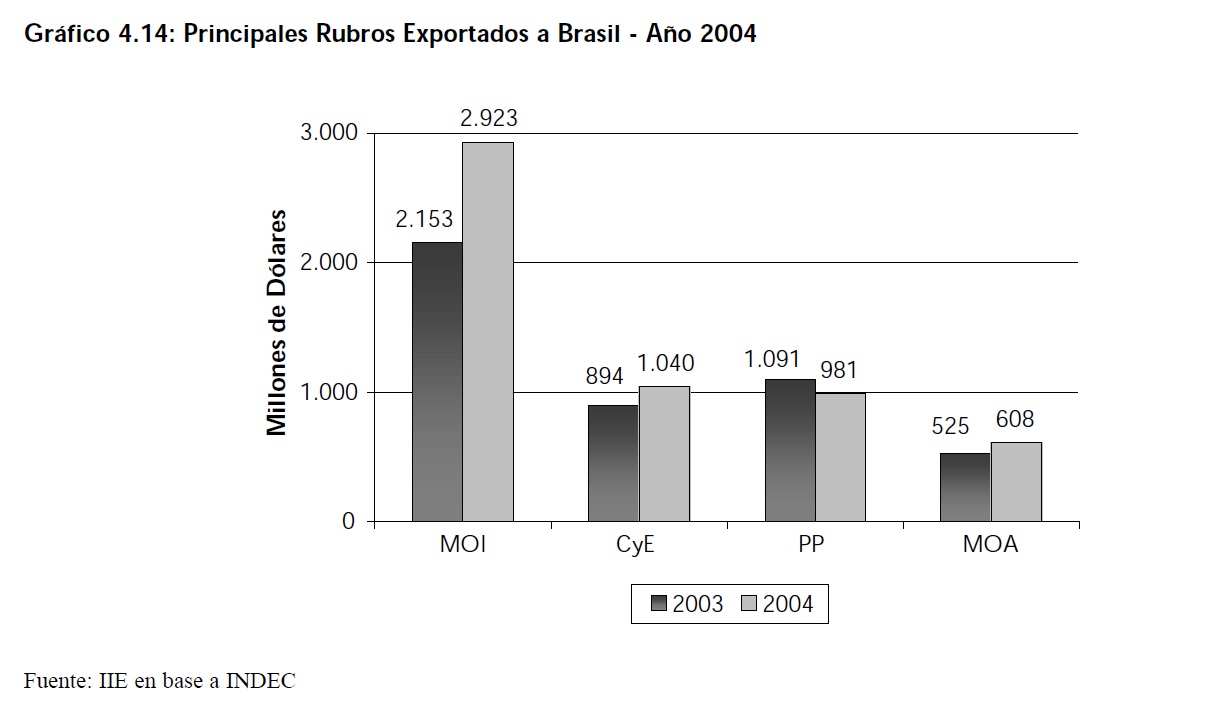

Al igual que ocurrió en el 2003, los dos principales productos vendidos a Brasil fueron trigo y naftas, correspondientes al rubro Productos Primarios y Combustible, respectivamente, y de bajo valor agregado. Sin embargo, esto no quiere decir necesariamente que las exportaciones a ese destino estén primarizadas. Si las descomponemos de acuerdo a los principales rubros, observaremos que, como lo muestra el Gráfico 4.14, el principal rubro exportado a Brasil en el año 2004, fueron las MOI (53% del total exportado), las cuales experimentaron un interesante crecimiento del 36% respecto a las exportaciones MOI de 2003. Las mismas fueron el rubro de mayor dinámica, seguidas de las MOA y de los Combustibles y Energía (que exhibieron tasas de crecimiento interanuales del 16%). El rubro Productos Primarios, si bien incluyó al principal bien exportado hacia Brasil, mostró una caída del 10% comparado con el valor exportado en el año 2003.

Por otra parte las importaciones desde Brasil tuvieron un crecimiento vigoroso durante el año 2004 si comparamos con los niveles del año 2003 (aumentó 62%) . El Cuadro 4.10 resume los principales productos importados desde el vecino país.

Se destacan las importaciones en dos líneas que tuvieron un crecimiento notable en el consumo argentino durante 2004: automóviles y celulares, cuya demanda continuó en franco aumento durante 2005. En el caso de los celulares ha tenido que ver con un creciente boom en el consumo de este tipo de bienes, al tiempo que el rubro automotor se vio favorecido por la mayor demanda de particulares, pero fundamentalmente de empresas (de allí el gran crecimiento en las ventas de utilitarios).

Con los datos expuestos, se observó un déficit comercial con Brasil por valor de US$ 1.800 millones (según fuentes brasileras, que difieren sensiblemente con las nacionales que estiman en US$ 2.100 millones dicho déficit) durante el año 2004.

Recuadro 4.5: ¿Por qué el Déficit Comercial con Brasil.

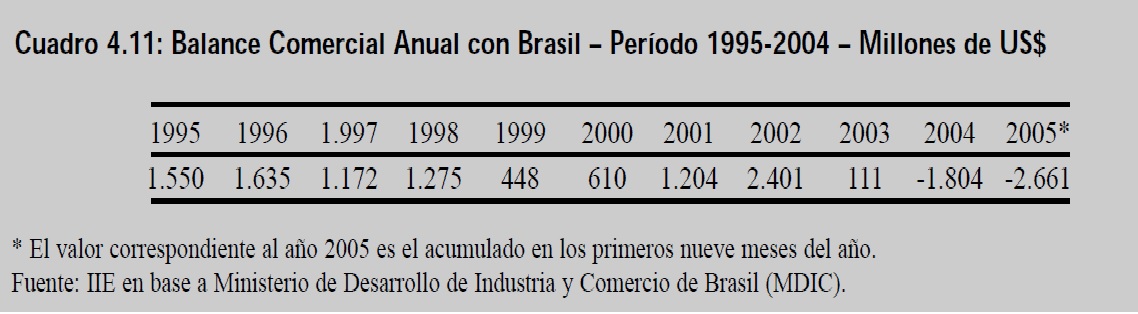

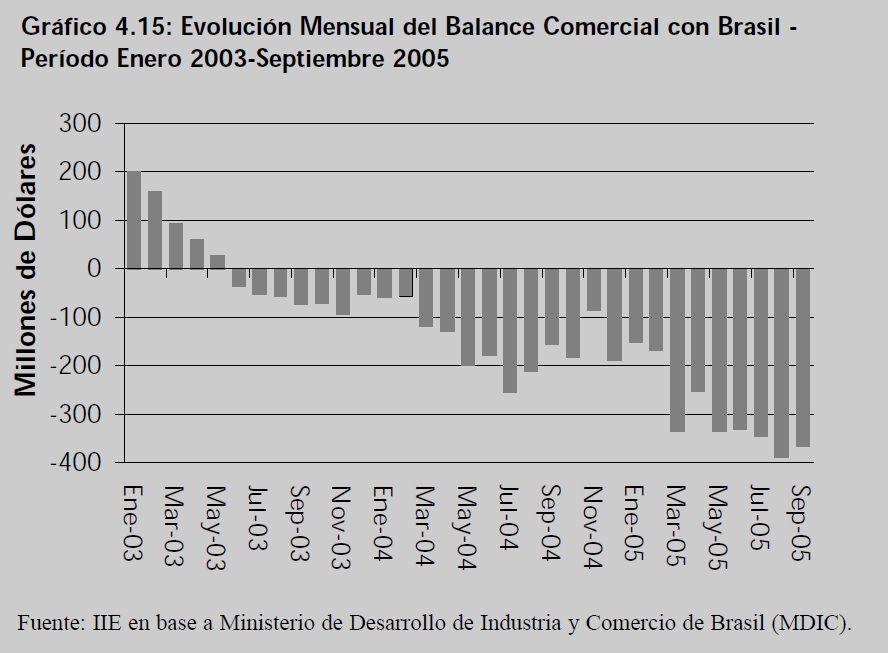

A partir del año 1995 comienzan nueves años consecutivos de balance comercial positivo con Brasil. Hacia 2003 esta tendencia comienza a revertirse a partir del tercer trimestre. El Cuadro 4.11 y el Gráfico 4.15 muestran la evolución del intercambio comercial con Brasil.

Lo que se puede inferir es que el tipo de cambio no es, al menos coyunturalmente, una variable muy relevante para determinar el actual intercambio con Brasil. Esa es la opinión de algunos especialistas, como Nofal (2005) quien atribuye el actual déficit comercial con Brasil a cuestiones relacionadas con Barreras no arancelarias, a la aplicación en Brasil de Impuestos que encarecen las importaciones, y a posibles diferencias de productividad.

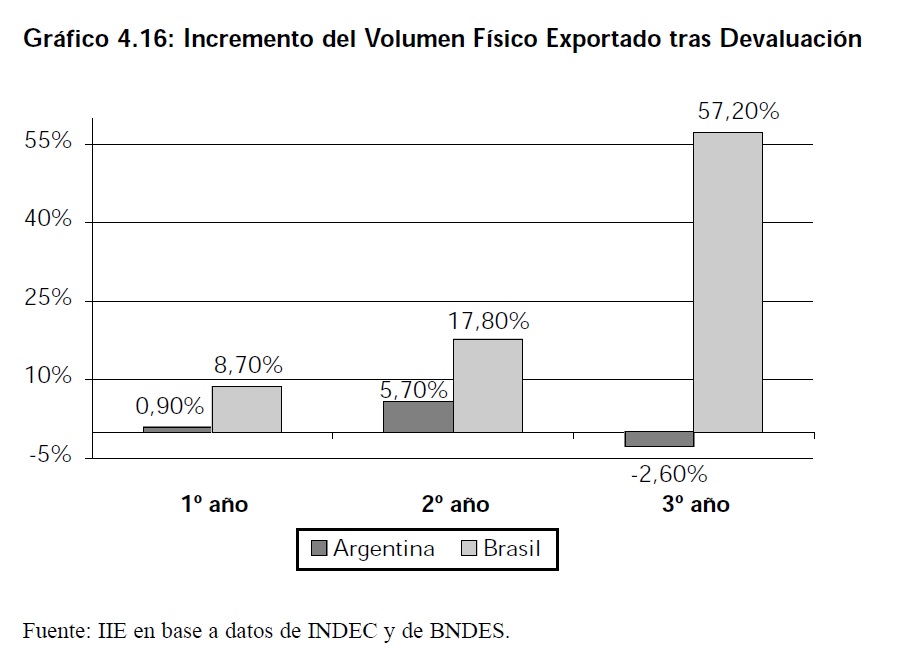

En cuanto a los flujos de inversiones extranjeras, se notan diferencias importantes entre los dos países. En los tres años que siguieron a la devaluación brasileña (véase el Gráfico 4.16), el país acumuló en dicho lapso US$ 83.812 millones de IED; mientras que la Argentina, en los tres años posteriores a la crisis de fines de 2001, las entradas netas acumuladas de IED alcanzaron tan sólo los US$ 3.913 millones. Esto repercutió fuertemente sobre los volúmenes físicos exportados por ambos países.

La inseguridad jurídica y la falta de reglas claras en Argentina impiden que los inversores extranjeros ayuden al país a expandir sus exportaciones. Esta situación comprueba que las ventas externas argentinas estuvieron siendo impulsadas no tanto por mayores volúmenes físicos como por un efecto precio. Lo contrario ocurre en el caso de Brasil, ya que los altos flujos de IED recibidos permitieron que el país logre incrementar fuertemente las cantidades físicas vendidas al exterior, alcanzando tales ventas un crecimiento superior al 57% en el tercer año posterior a la devaluación; mientras que en Argentina los volúmenes exportados se redujeron un 2,6% en el 2004 (tercer año pos devaluación).

Tras el aumento del tipo de cambio nominal en Brasil, los inversores extranjeros orientaron sus inversiones principalmente hacia los sectores industriales y, en menos medida, hacia los sectores productores de commodities. Pero el aumento de la IED recibida y el reordenamiento por sectores de ellas no ocurren por casualidad. Es necesario que ciertas condiciones estén presentes para que se produzca esa situación: confianza en el potencial de la economía local, bajas tasas a nivel internacional, políticas tendientes a atraer estas inversiones, entre otros aspectos. Todas estas cuestiones estaban presentes en Brasil luego de la devaluación. Por ejemplo, la política productiva de Brasil registró un cambio importante entre 1998 y 2001. El Banco Nacional de Desarrollo (BNDES, por sus siglas) es un banco oficial brasilero creado para financiar la producción, que comenzó por priorizar los proyectos industriales o extractivos que presentaran un alto potencial exportador, relegando los planes de inversión volcados a los servicios o al comercio interno.

4.6 Comercio Regional

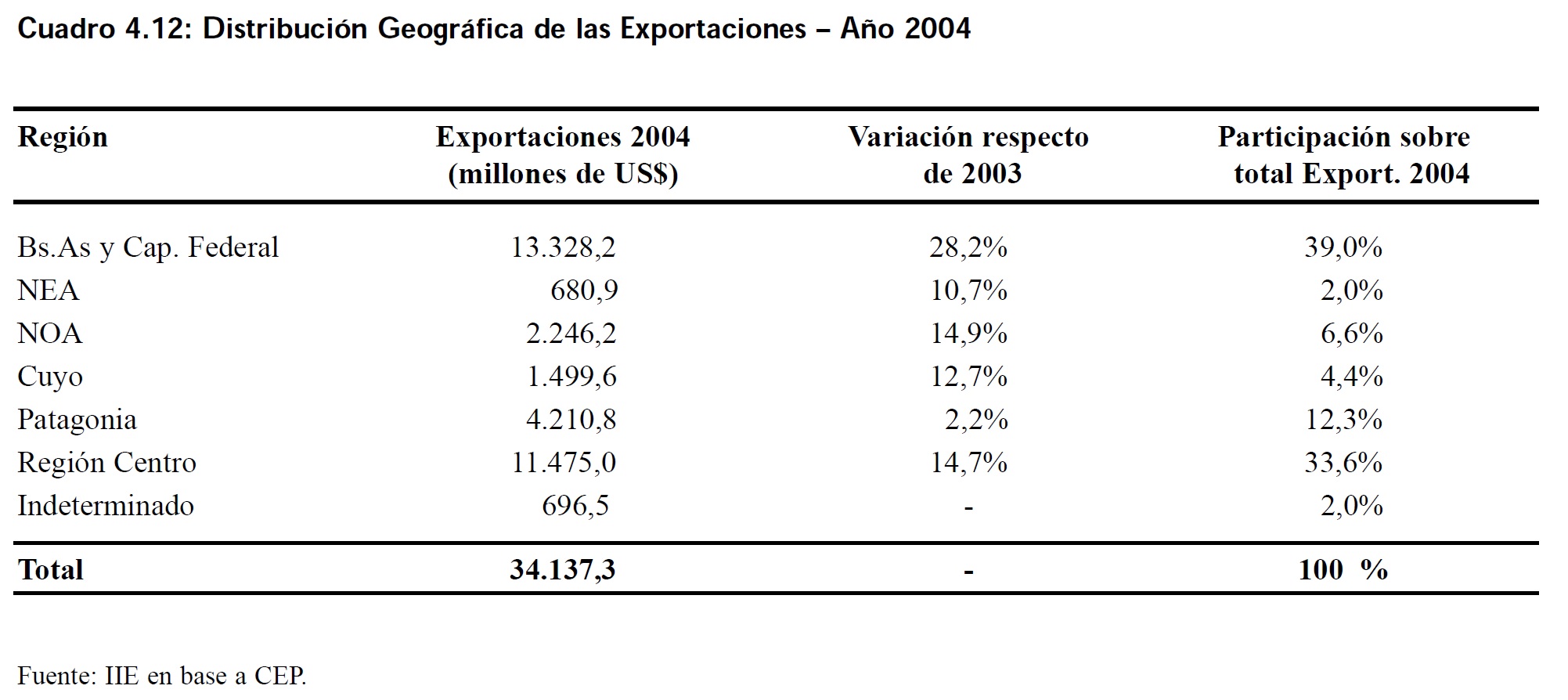

La distribución de las exportaciones nacionales entre las diversas regiones del país es fundamental para poder verificar si las ganancias por comercio exterior son extensivas, en el corto plazo, a todas las zonas del país. De presentarse lo contrario, es decir que estas se encuentren concentradas en pocas áreas, se inferiría que los beneficios también lo están.

Como se puede observar en el Cuadro 4.12, en el año 2004 el 39% de las exportaciones de Argentina se realizaron desde la provincia de Buenos Aires (incluyendo la Capital Federal). Asimismo, esta zona experimentó un gran crecimiento en el monto exportado respecto del año 2003, con una variación interanual del 28%.

Otras regiones de considerable crecimiento en sus ventas externas fueron el Noreste argentino (NEA, compuesto por Corrientes, Formosa, Misiones y Chaco), el Noroeste (NOA, integrado por Jujuy, Catamarca, La Rioja, Salta, Tucumán y Santiago del Estero) y Cuyo (que abarca Mendoza, San Luis y San Juan); todas aumentaron sus exportaciones por encima del 10% interanual, impulsadas básicamente por la producción primaria regional en el caso de NEA y NOA, mientras que por el lado de la región cuyana se debe a la mayor producción vitivinícola que se incluye en la categoría de MOA.

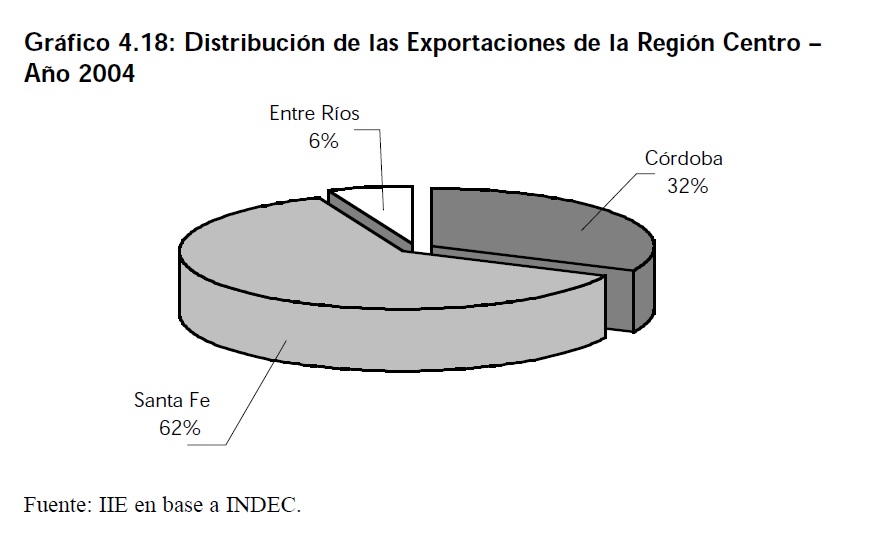

Un párrafo aparte merecerá la Región Centro, que entre 2003 y 2004 aumentó las ventas externas en casi 15%, abarcando aproximadamente un 34% de las exportaciones nacionales, tal como se observa en la tabla anterior.

Del total exportado en el año 2004 por la Región Centro, el 16,6% se destinó hacia China, donde los envíos de las semillas y los frutos oleaginosos, y sus derivados de grasas y aceites representaron el 94%. Los otros dos grandes socios comerciales fueron Brasil, que compró el 8,1%, y Chile, que adquirió otro 4,3%. Más allá de estos tres destinos, las tres provincias venden a más de cien naciones.

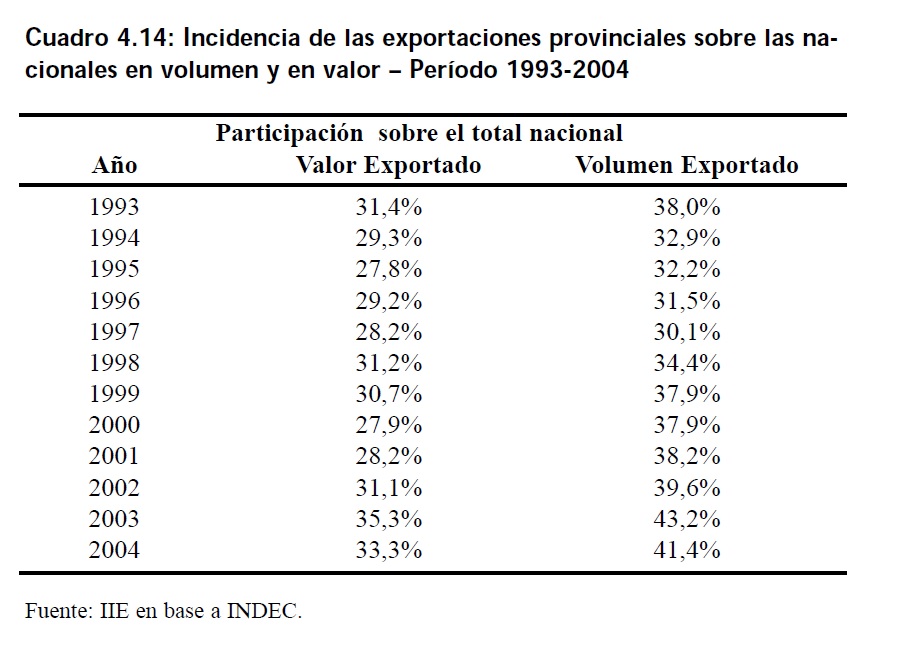

En los últimos años fue creciendo la participación de las exportaciones de la región sobre el total nacional, alcanzando un 33,3% en el año 2004, porcentaje algo menor al 34,5% alcanzado en el 2003. Durante el 2004 la región exportó Productos Primarios por un valor de US$ 2.381 millones, MOA por un total de US$ 7.340 millones, MOIs por una cifra de US$ 1.619 millones y Combustibles y Energía por un importe de US$ 133 millones.

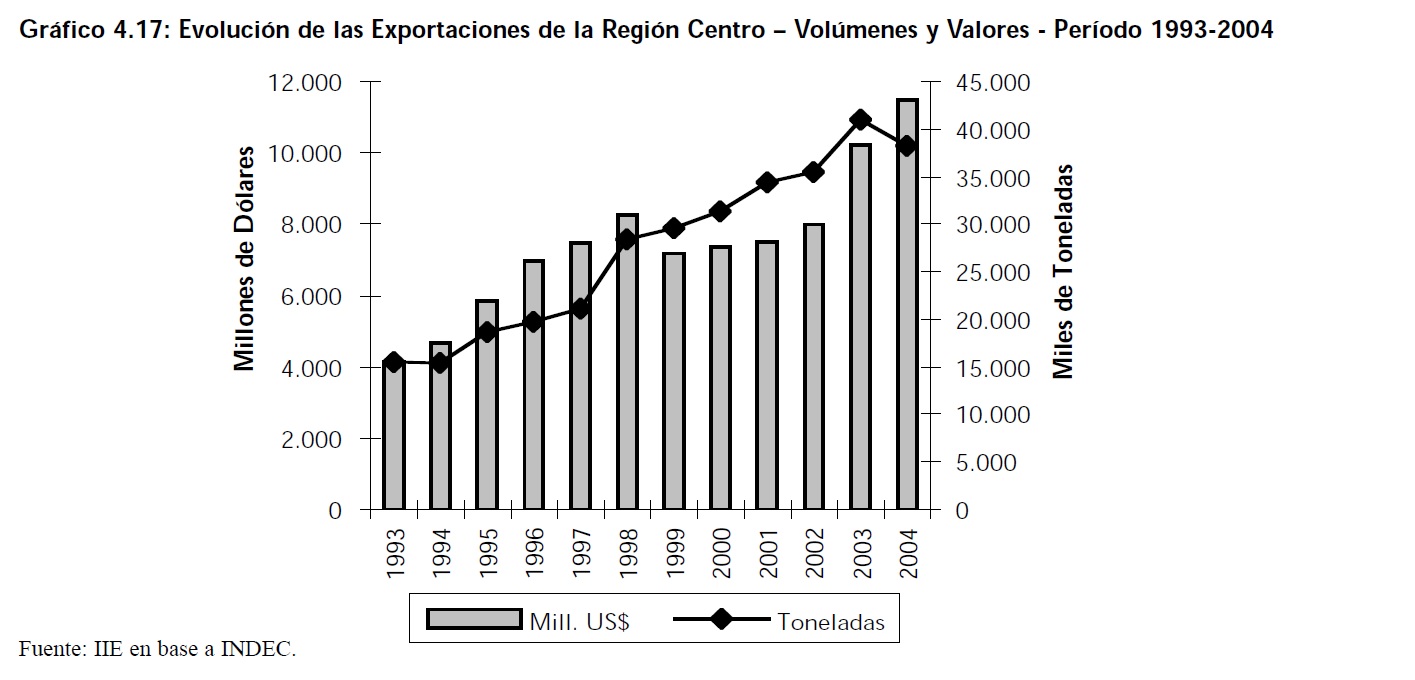

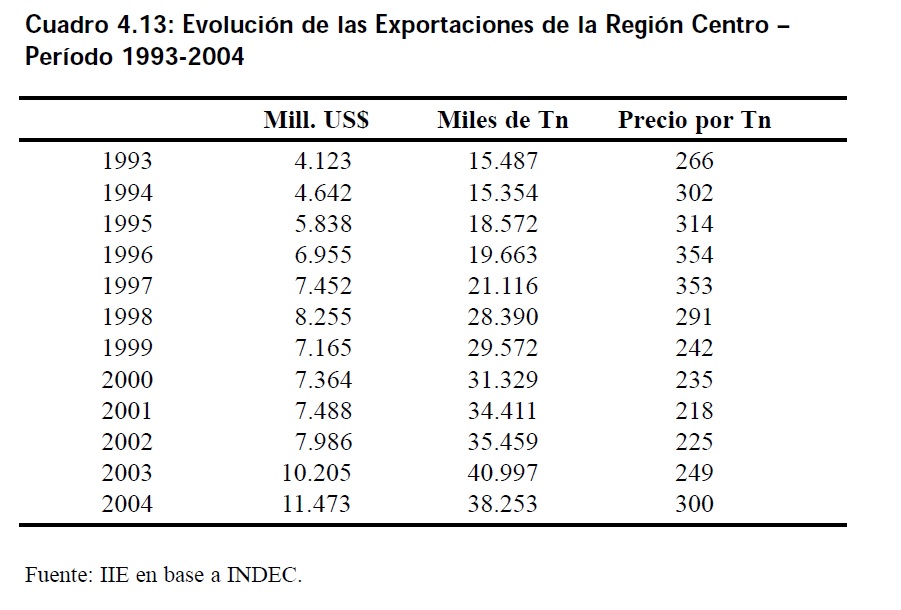

Por su parte, el Gráfico 4.17 y el Cuadro 4.13, exhiben cómo han evolucionado las exportaciones en volumen y valor entre 1993 y 2004, y el precio promedio que se pagó por tonelada.

Si bien tanto el volumen como el valor exportado aumentaron, el segundo lo hizo a mayor ritmo. Se puede observar que el precio promedio por tonelada exportada subió de US$ 266 en 1993 a US$ 300 en el año 2004 (incremento del 11%), pero que sigue mostrando la alta proporción de ventas de productos primarios.

La incidencia de las ventas externas de la región en el total nacional es mayor en volumen que en valor debido a que sus exportaciones consisten principalmente de Productos Primarios (PP) y Manufacturas de Origen Agropecuario (MOA), como lo muestra el Cuadro 4.14.

Del total exportado por la región en 2004, el 62% correspondió a la provincia de Santa Fe, la cual alcanzó un valor exportado de US$ 7.169 millones; mientras las exportaciones cordobesas fueron de US$ 3.638 millones (32%); y las entrerrianas de US$ 668 millones (6%). Profundizando más sobre la composición de las exportaciones regionales, es notable la concentración de las MOA. Estas mantuvieron una participación superior al 55% sobre el total exportado por la región desde 1997 hasta 2002; en 2003 dicha participación se elevó a un 62% y la misma fue del 64% en 2004.

Las ventas de Productos Primarios mostraron un salto desde 18% en 1997 a un 28% en 2002, la participación de este tipo de productos se redujo al 25% en 2003 y volvió a caer en el 2004, año en que representaron el 21% de las exportaciones regionales. Las Manufacturas de Origen Industrial (MOIs) perdieron relevancia en los últimos años, cayendo su participación desde el 21% en 1997 a un 14% en el 2004. Es esencial destacar que la importancia de este último rubro fue cayendo año tras año desde 1997 sin mostrar recuperaciones pequeñas. Esto revela el bajo valor agregado de las exportaciones de la región, lo cual es un signo negativo que sería importante atender en el futuro.

Dentro del rubro MOA los principales productos exportados por la región en el año 2004 fueron Residuos Alimenticios y Preparados para Animales por un valor de US$ 3.528 millones, y las Grasas y Aceites por US$ 2.384 millones. Entre los PP se destacaron las Oleaginosas y los Cereales con exportaciones cercanas a los US$ 1.148 y US$ 1.118 millones, respectivamente. Por último, dentro de las MOIs se distinguieron los Materiales de Transporte (US$ 685 millones) y las Máquinas, Aparatos y Material Eléctrico (US$ 333 millones).

4.6.1 Provincia de Córdoba

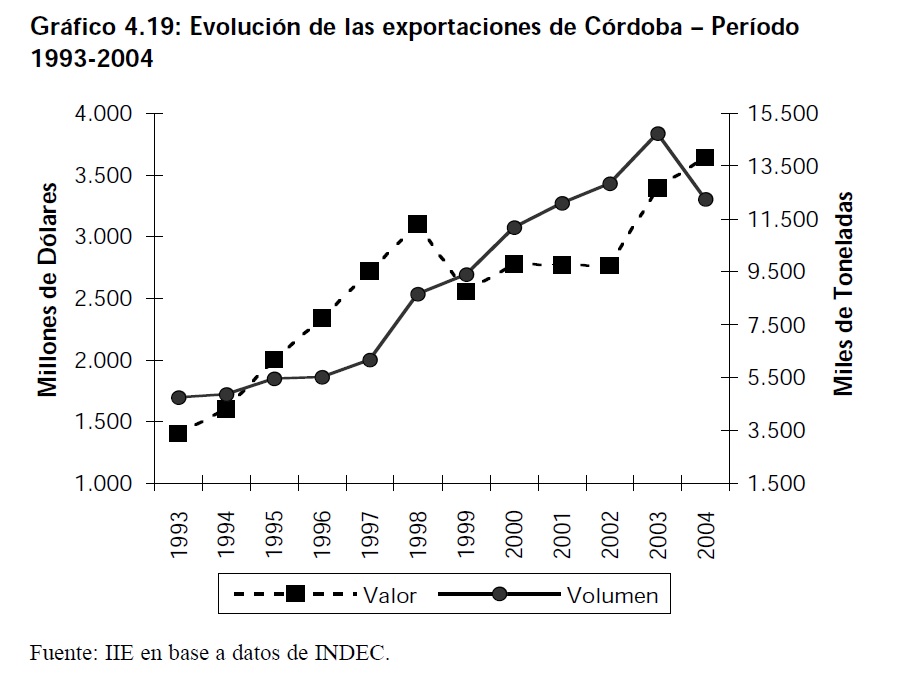

El Gráfico 4.19 muestra la evolución de las exportaciones de la provincia de Córdoba para el período 1993-2004. El volumen de dichas exportaciones mantuvo una tendencia creciente hasta el año 2003, cayendo un 17% en el 2004; mientras que el valor de las mismas mostró un considerable crecimiento hasta el año 1998 en el cual se superaron los US$ 3.000 millones.

Luego de la caída experimentada en 1999 (por el fuerte impacto de la devaluación brasileña, ya que en aquél momento Córdoba llegaba a colocar en Brasil el 40% de sus exportaciones), el valor exportado se mantuvo relativamente estable y recién en el año 2003 se superaron las ventas externas de 1998, alcanzando las mismas un valor de US$ 3.389 millones, cifra superada en el 2004 cuando se llegaron a exportar US$ 3.638 millones.

El incremento en el volumen exportado estuvo motorizado principalmente por el complejo oleaginoso, destacándose los aumentos experimentados en el año 2000 (del 19%) y en el 2003 (del 15%).

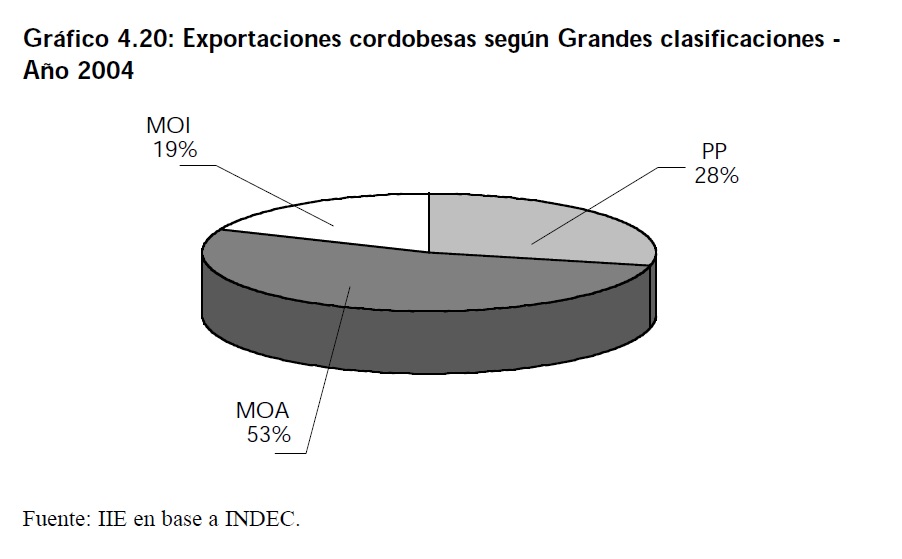

En el año 2004 Córdoba exportó MOA por un valor de US$ 1.921 millones, que a su vez representaron un notable crecimiento en la participación: desde el 38% en 1997 hasta el 53% en el 2004. Las siguieron en importancia los PP que alcanzaron un valor exportado de US$ 1.036 millones, que también experimentaron un aumento en la participación sobre el total exportado por la provincia, pasando del 21% en 1997 a lograr una participación del 28% en el 2004. Las MOIs fueron perdiendo importancia en los últimos años, ya que de representar el 41% de las exportaciones cordobesas en 1997 han pasado a significar tan sólo el 19% de las mismas en el año 2004 con un valor exportado de US$ 679 millones. El principal responsable de este cambio es el rubro Vehículos y Partes que presentó una tendencia decreciente en sus exportaciones desde 1997; el mayor valor de las ventas externas de ese rubro se produjo en el año 1998 cuando se alcanzaron los US$ 887 millones, cayendo luego a US$ 412 millones en el 2004.

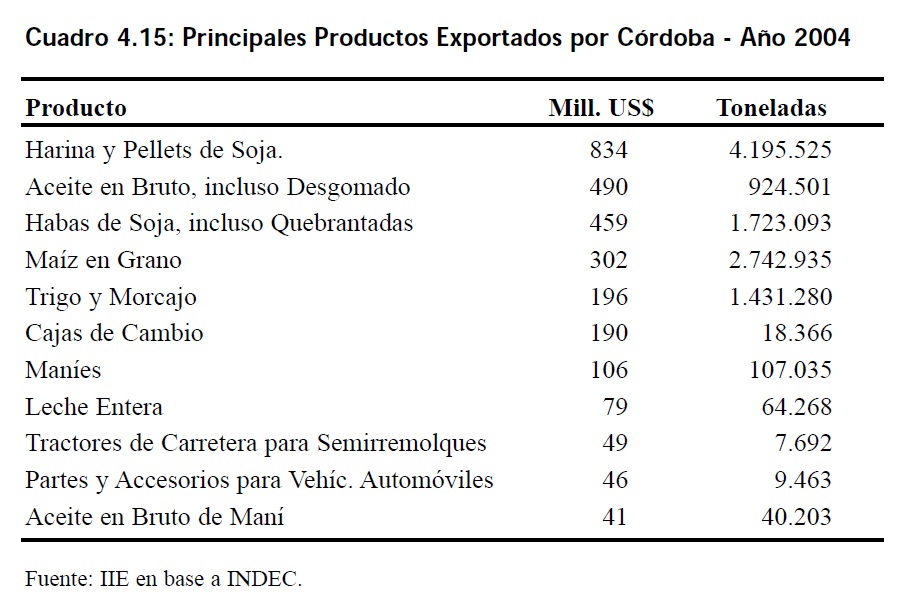

Discriminando aún más la información, el Cuadro 4.15 muestra que en el año 2004 los principales productos exportados por la provincia de Córdoba fueron harinas y pellets de soja, aceite en bruto, habas de soja, maíz en grano, trigo y morcajo, cajas de cambio, maníes, leche entera, tractores, partes y accesorios para vehículos automotores, y aceite de maní.

Puede notarse que de los once productos más vendidos al exterior sólo tres de ellos (cajas de cambio, tractores y partes y accesorios para vehículos) son bienes industriales, de alto valor agregado; evidenciándose de este modo el desafío que enfrenta Córdoba con su oferta exportable.

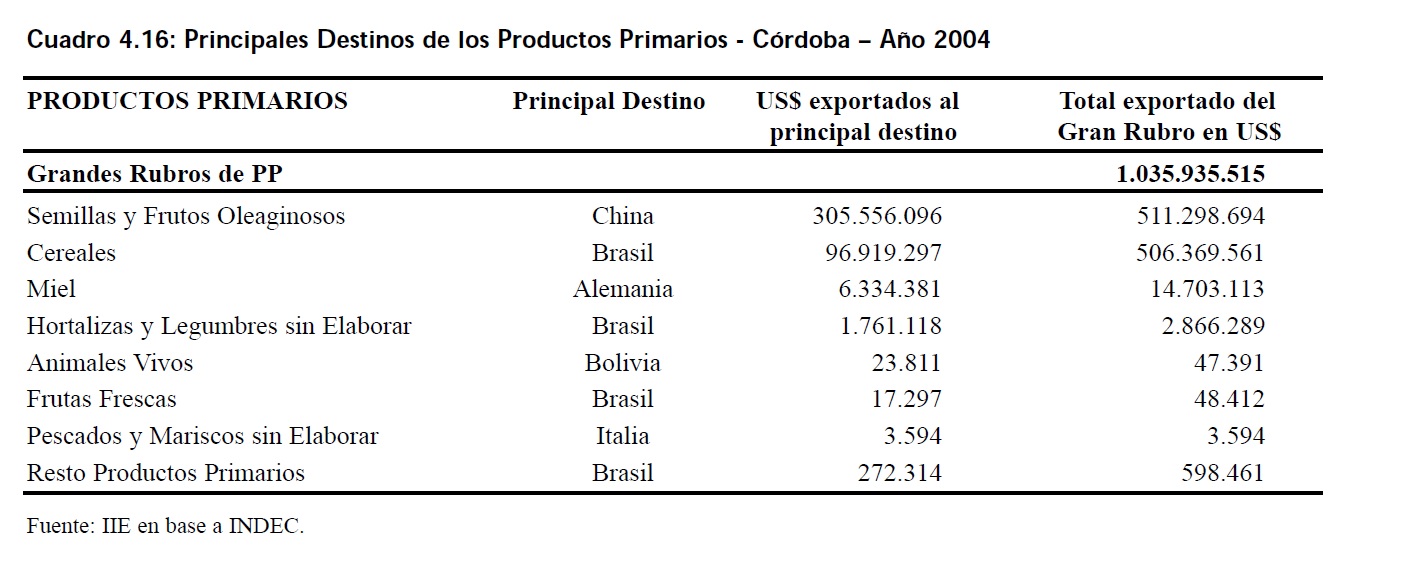

El Cuadro muestra además el valor alcanzado por las exportaciones de los productos antes mencionados y el volumen físico exportado de cada uno de ellos. Los cuatro primeros productos indicados representaron en 2004 más del 57% del valor total exportado por Córdoba. En cuanto a los destinos de los productos cordobeses se destacaron, tal como se dijo, China y Brasil. Considerando las exportaciones de productos primarios, fueron muy importantes las ventas a China de semillas y frutos oleaginosos. Estas alcanzaron un valor de US$ 306 millones, representando el 29% del total exportado de PP y el 8% del total vendido por la provincia en el 2004. También las ventas de cereales a Brasil fueron importantes, que sumaron US$ 97 millones, 9% de las exportaciones de PP y 3% de las exportaciones de Córdoba en el 2004.

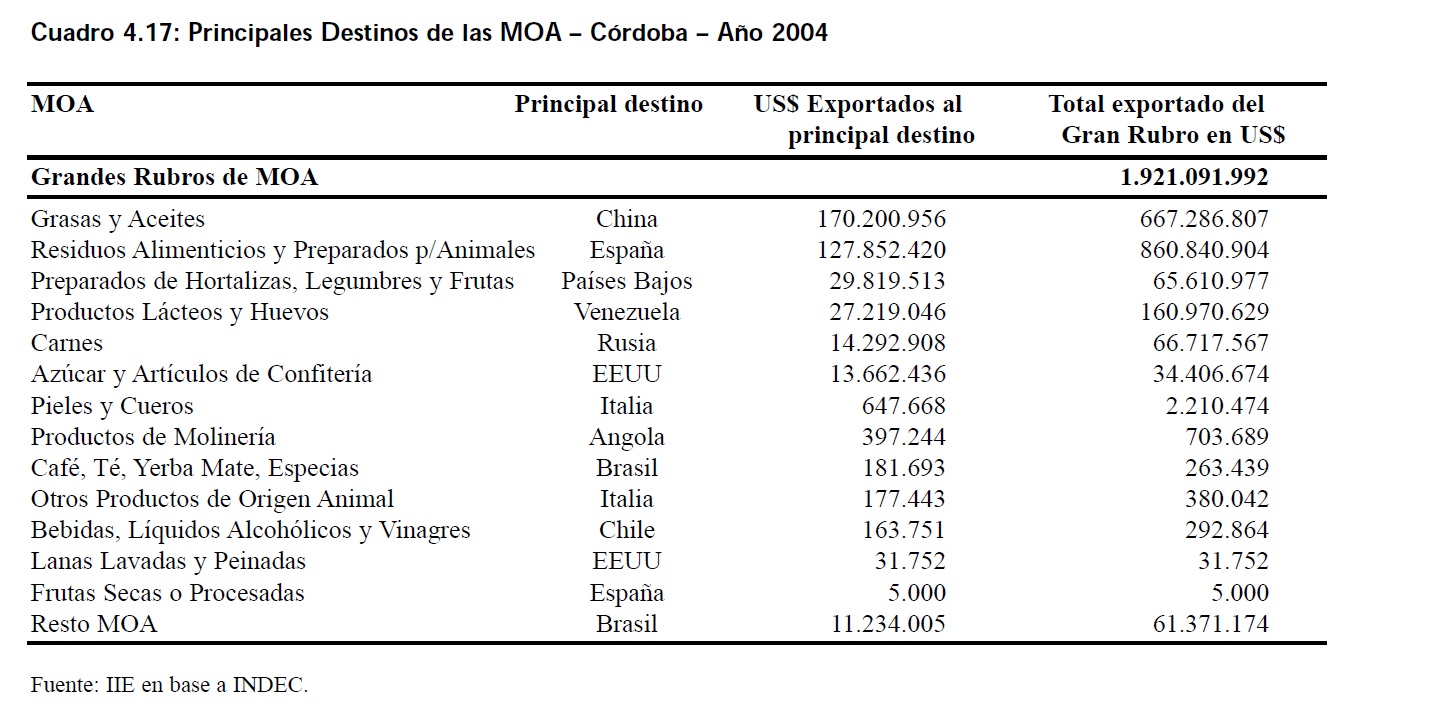

Con respecto a las MOA, China compró -entre otros productos- grasas y aceites del complejo oleaginoso por US$ 170 millones (el 9% de las manufacturas agropecuarias), representando el 5% de las exportaciones totales de Córdoba en el 2004. También se destacaron las compras que realizó España de residuos alimenticios y preparados para animales, las cuales alcanzaron un valor de US$ 128 millones (7% de las ventas de MOA y 4% de las exportaciones provinciales).

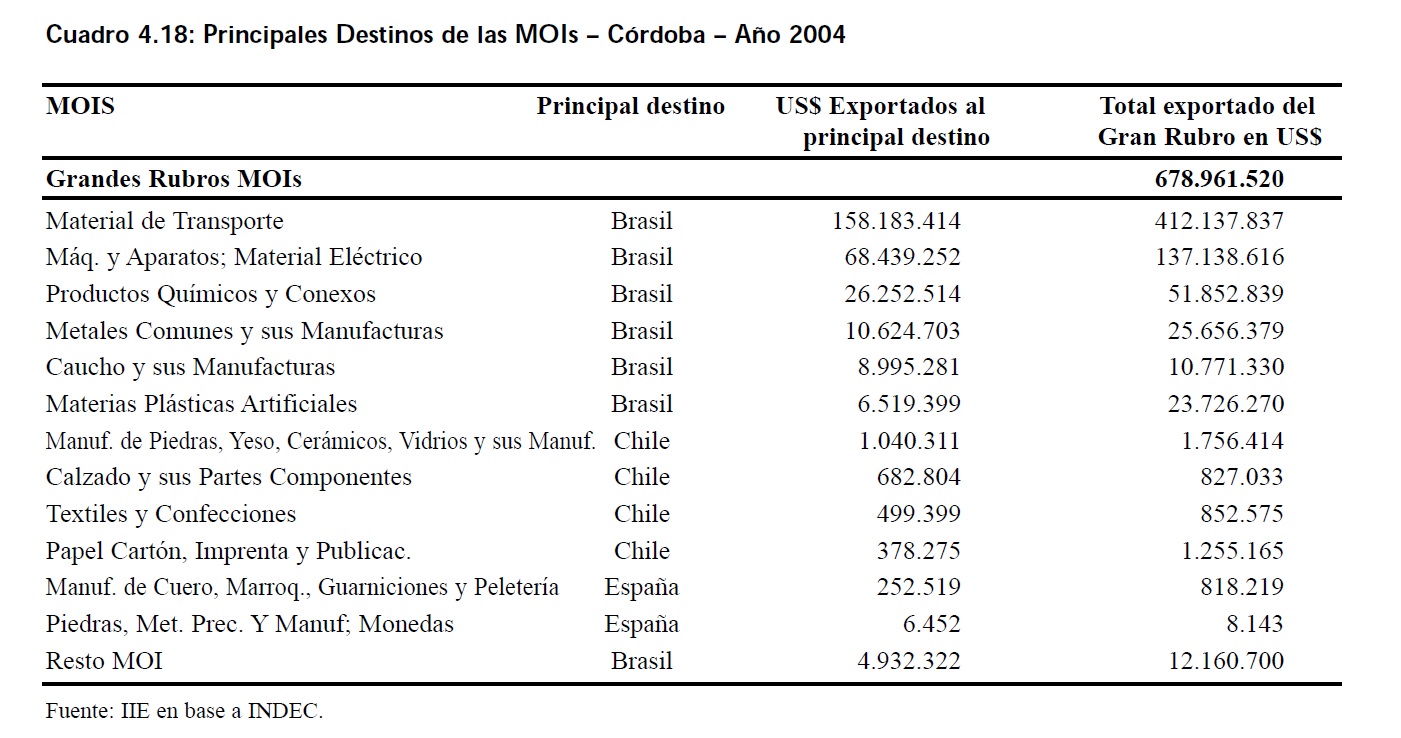

En el caso de las MOIs se distinguió Brasil como principal destino. El país vecino adquirió más del 40% del total de bienes industriales exportados por la provincia en forma de material de transporte (US$ 158 millones), máquinas, aparatos y material eléctrico (US$ 68 millones) y productos químicos y conexos (US$ 26 millones), entre otros bienes con menores valores exportados. De este modo Brasil compró más del 7% de las exportaciones totales de Córdoba.

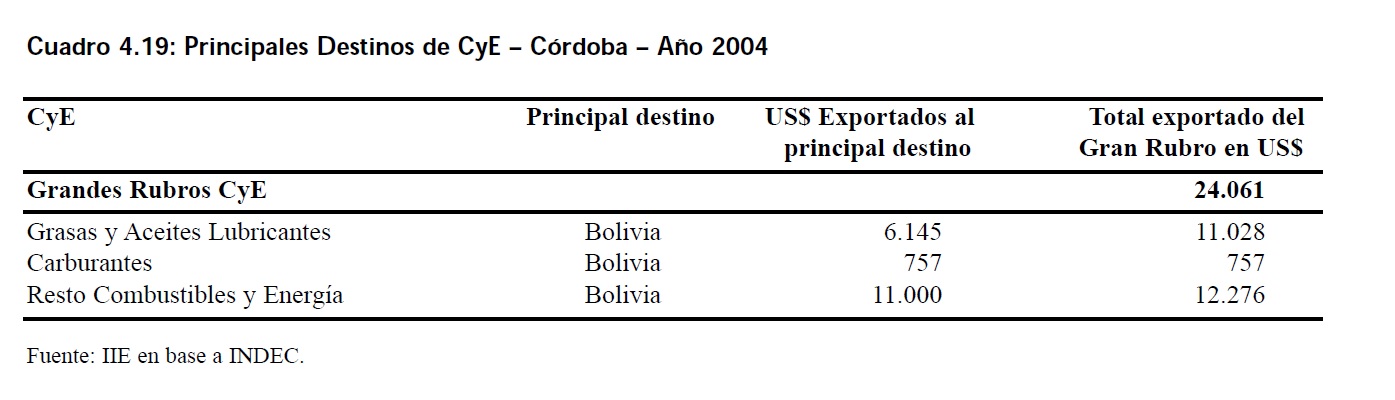

En cuanto al rubro Combustible y Energía (CyE), si bien se destacó Bolivia como principal destino, los valores exportados son insignificantes.

4.6.2 Provincia de Santa Fe

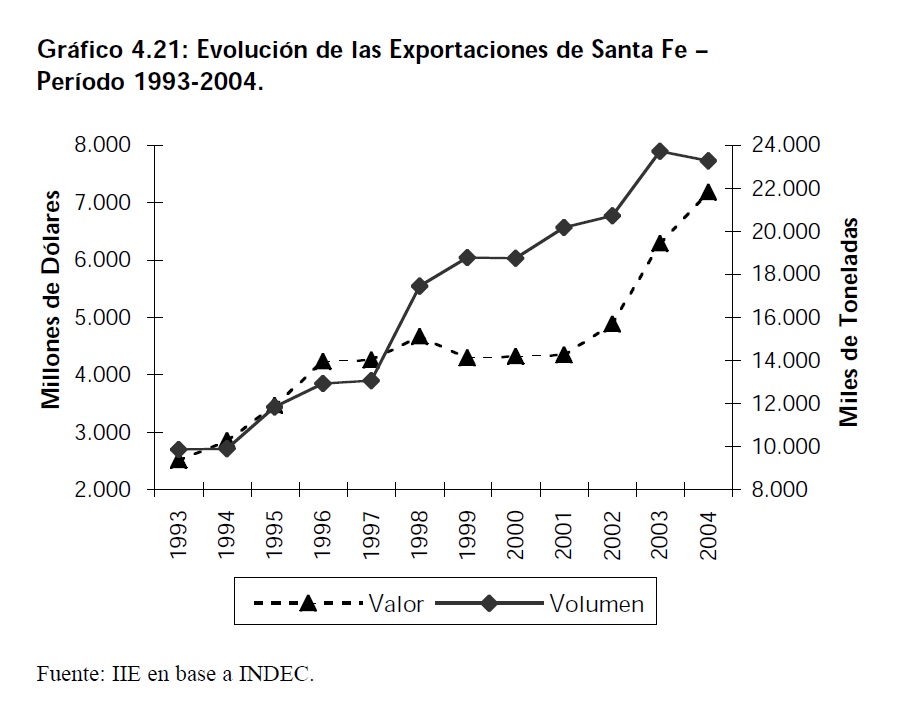

Mediante un análisis de la evolución de las exportaciones santafesinas puede verse que el valor de las mismas presenta una continuo crecimiento hasta el año 1998, en el que se alcanzaron a vender al exterior productos por US$ 4.654 millones. En 1999 se produjo una caída cercana al 8% y a partir de allí comienza una leve recuperación del valor exportado, logrando superar el año 2002 la cifra de 1998. Santa Fe fue la provincia de la Región Centro que más incrementó su monto exportado en el año 2002. En 2003 se dio un gran salto de las ventas externas, elevándose las mismas en un 28,79%, llegándose a colocar productos en los mercados extranjeros por un valor de US$ 6.277 millones, alcanzando la provincia su máxima participación en las exportaciones nacionales en los últimos 9 años (21,23%). En el 2004, el valor exportado siguió creciendo, logrando exportarse US$ 7.169 millones.

En cuanto a los volúmenes físicos exportados, no se observan caídas importantes, sólo los años 2001 y 2004 muestran reducciones aunque inferiores al 2%. Se destacan los incrementos producidos en 1995 -cuando las cantidades exportadas aumentaron el 20%, pasando de 10 a 12 millones de toneladas- y en 1998 -cuando el crecimiento fue del 34% y las cantidades despachadas crecieron de 13 a 17 millones de toneladas-. También el año 2003 mostró un crecimiento del 14%, alcanzándose los 24 millones de toneladas, cifra récord para todo el período analizado.

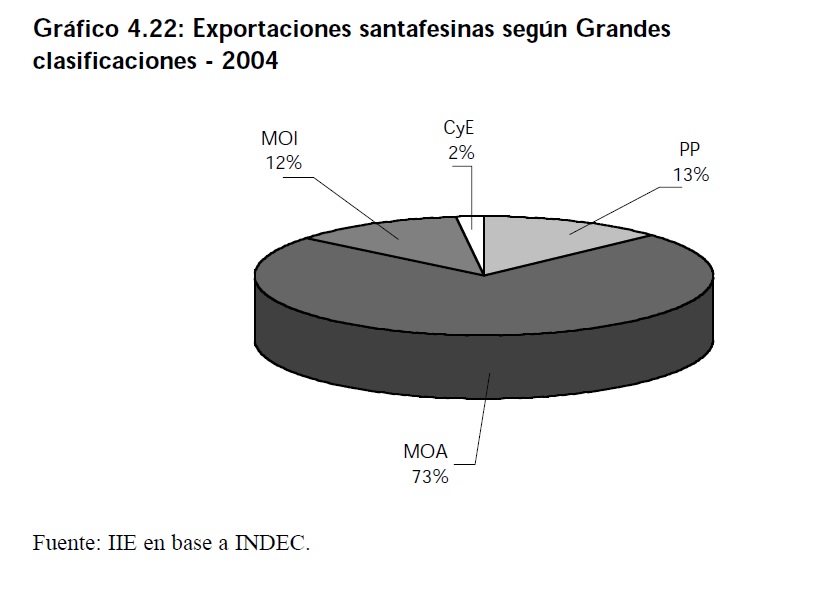

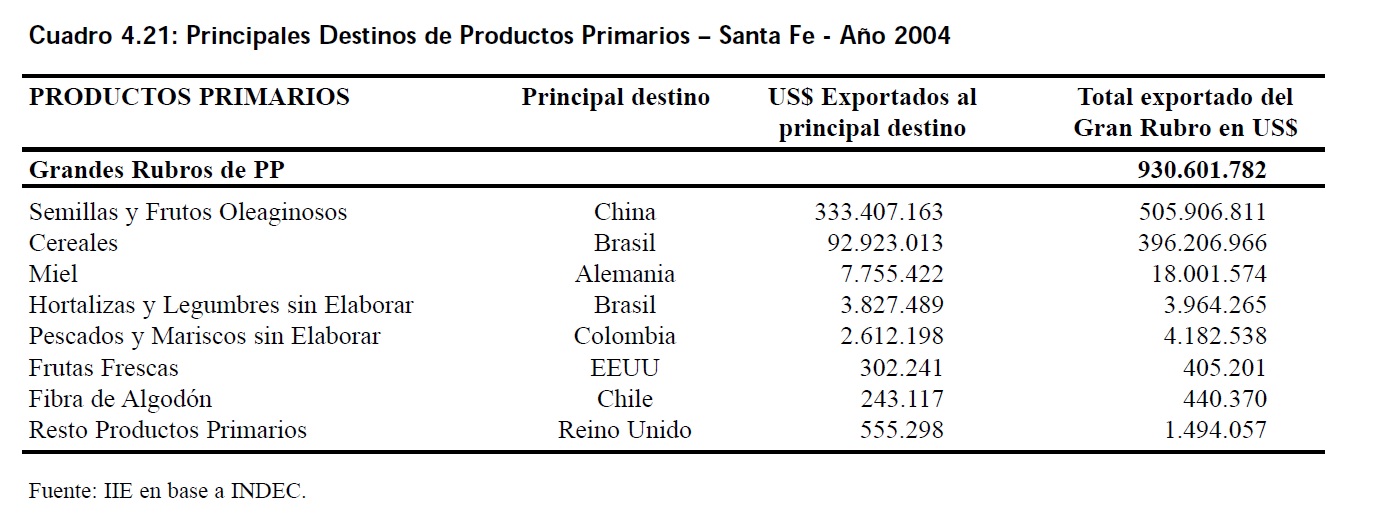

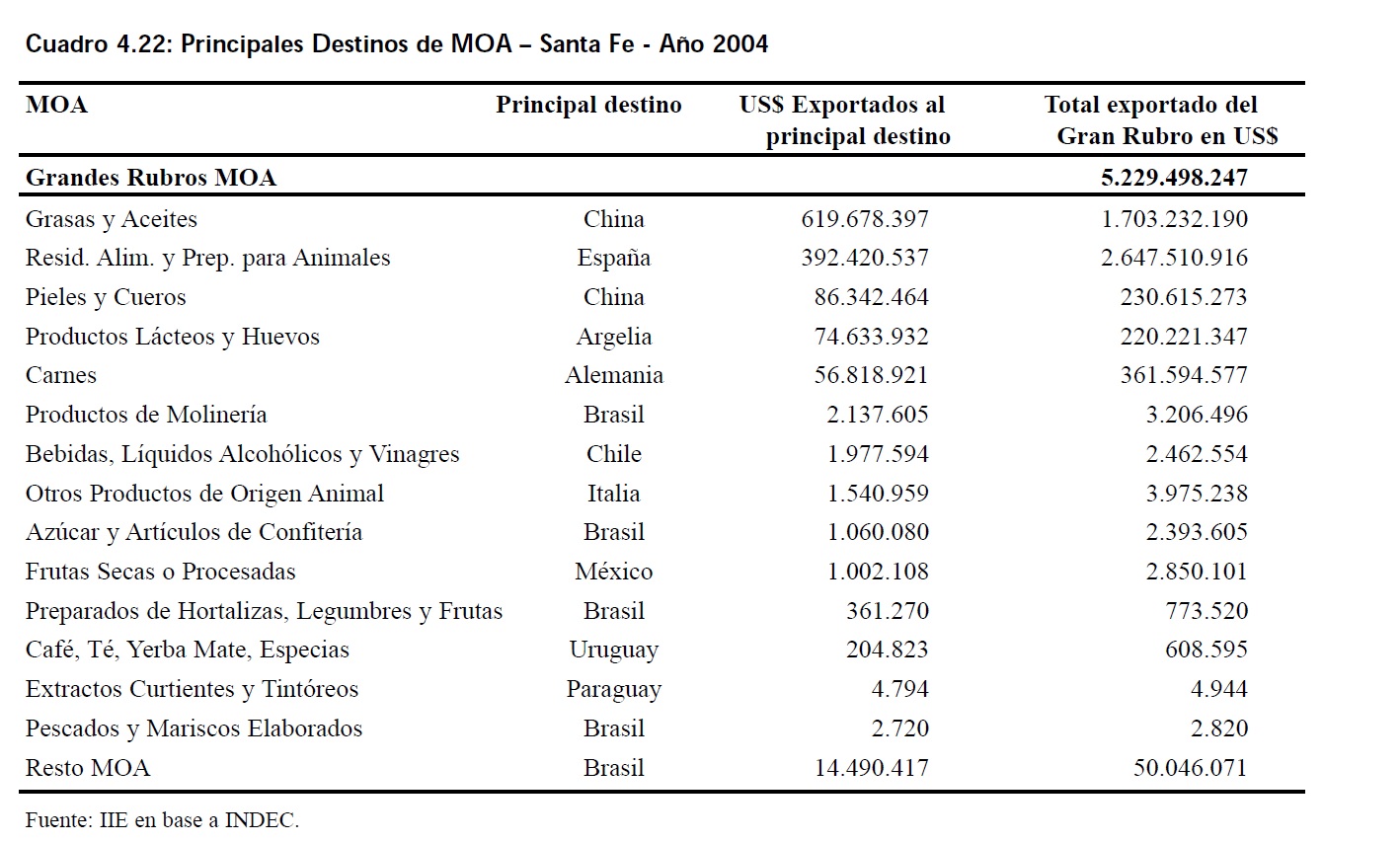

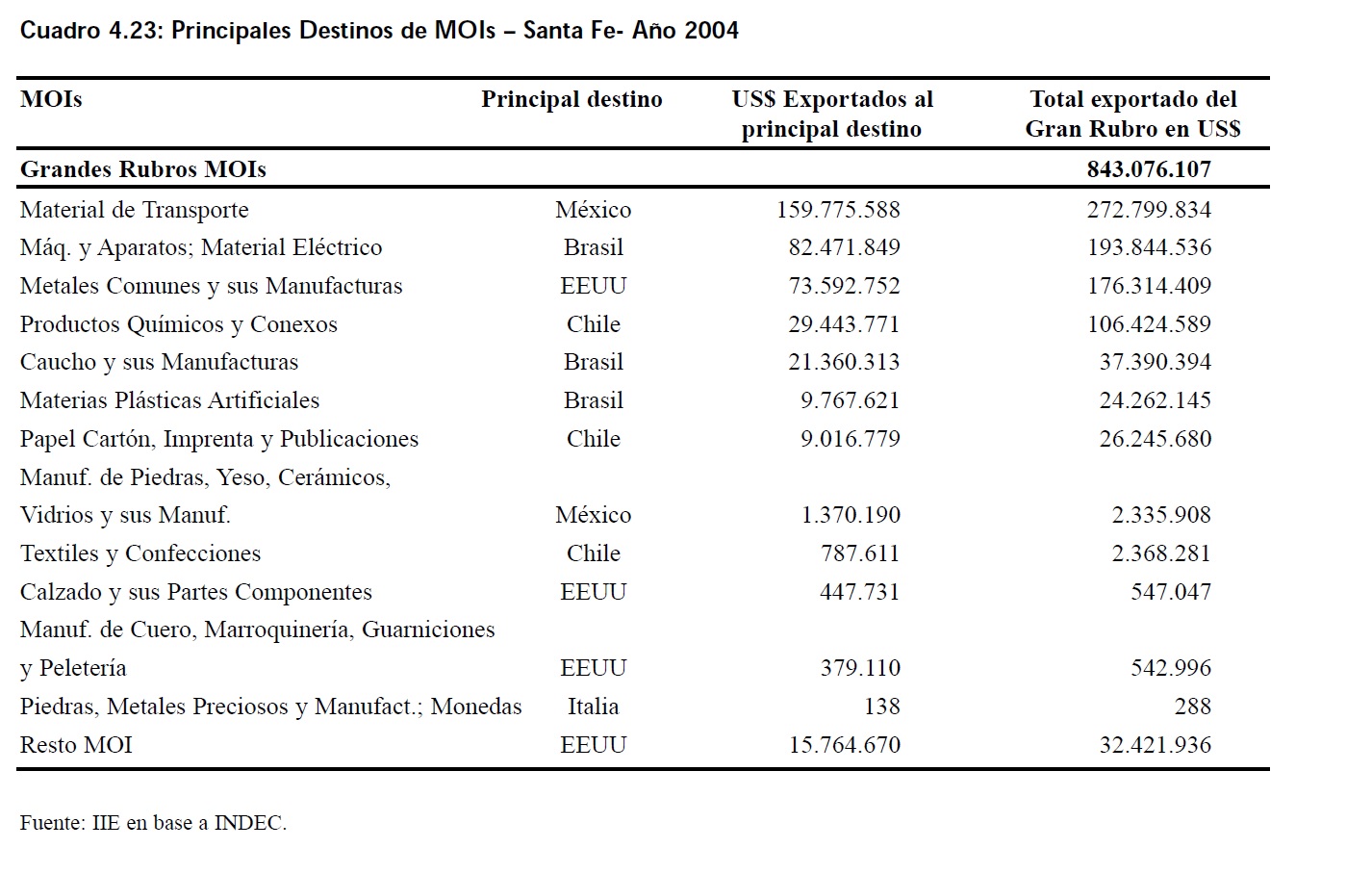

Las exportaciones de MOA santafesinas alcanzaron en el año 2004 un valor de US$ 5.229 millones, conservando una participación cercana al 73% sobre el total exportado por la provincia desde el año 1996. Las ventas de PP adquirieron un valor de US$ 930 millones, las de MOIs llegaron a los US$ 875 millones y las de Combustibles y Energía (CyE) fueron de US$ 133 millones.

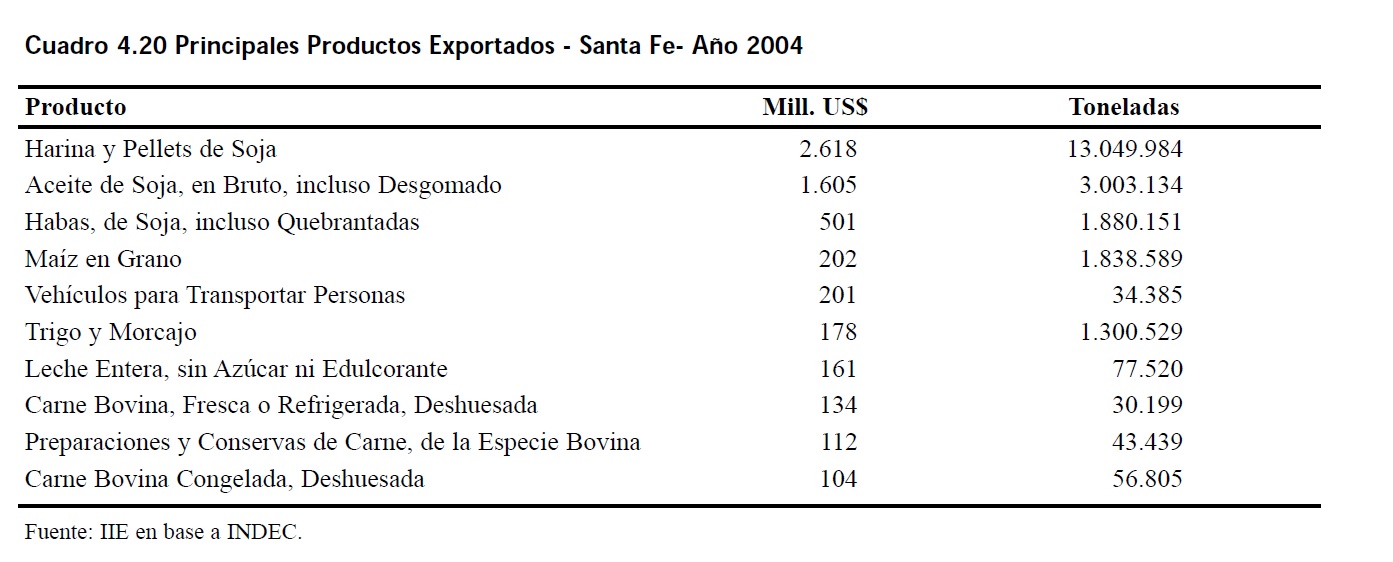

En cuanto a la evolución de la composición de las exportaciones, además de las MOA, también los combustibles mantienen su participación desde el año 1996, que en este caso es del 2%. Las MOIs elevaron su importancia en el período analizado, pasando de representar el 7,5% del total vendido al exterior en 1996 a explicar 12% de dicho total en 2004; mientras que en el caso de los PP, la participación cayó del 17,5% al 13%. De este modo se dio un cambio positivo, dado que la menor participación de PP se debe al aumento de la importancia de las ventas de bienes industriales, de alto valor agregado. En el año 2004 se destacaron las exportaciones de productos de origen agropecuario: harinas y pellets de soja, aceite de soja, habas de soja, maíz, trigo y morcajo, leche, carne bovina y sus preparaciones. Sólo el caso de los vehículos para transporte de personas forma parte de las manufacturas industriales, evidenciándose la necesidad de incrementar las ventas al exterior de productos de alto valor agregado.

El Cuadro 4.20 muestra el valor alcanzado por las exportaciones de los productos antes mencionados y el volumen físico exportado de cada uno de ellos. Es destacable que los dos primeros productos representaron el 60% del valor total exportado por Santa Fe en el año 2004.

Con respecto a los destinos, China se destacó en el caso de los productos primarios y de las MOA, mientras que en el caso de las MOIs fueron muy importantes México, Brasil y Estados Unidos. Brasil fue también el principal comprador de CyE.

Las compras de semillas y frutos oleaginosos por parte de China en el año 2004 alcanzaron los US$ 333 millones y representaron el 36% del total exportado de PP y el 5% de las exportaciones totales de la provincia, mientras que Brasil adquirió el 10% de los PP, a través de sus compras de Cereales (US$ 93 millones), que representaron el 1% de las exportaciones provinciales en 2004.

En cuanto a las MOA, se destacaron las compras de China de grasas y aceites que alcanzaron los US$ 620 millones y representaron el 12% de las MOA y el 9% de las exportaciones totales. También España fue un comprador importante de MOA, adquirió el 8% de las mismas (5% de las exportaciones totales), con compras de residuos alimenticios y preparados para animales por un valor de US$ 392 millones.

En el caso de las MOIs, las compras que realizó México de material de transporte significaron US$ 160 millones y representaron el 19% de las exportaciones de bienes industriales (2% de las exportaciones totales). Las importaciones brasileñas de máquinas, aparatos y material eléctrico alcanzaron los US$ 82 millones y explicaron el 10% de las ventas de MOIs (1% de las exportaciones de Santa Fe), y las compras de Estados Unidos de metales comunes y sus manufacturas (US$ 29 millones) implicaron el 9% de las ventas externas del rubro analizado y el 1% del total exportado por la provincia en el año.

Considerando los combustibles, Brasil adquirió el 52% de los mismos con sus compras de carburantes, lo que representó sólo el 1% del total de las exportaciones santafesinas en el 2004.

4.6.3 Provincia de Entre Ríos

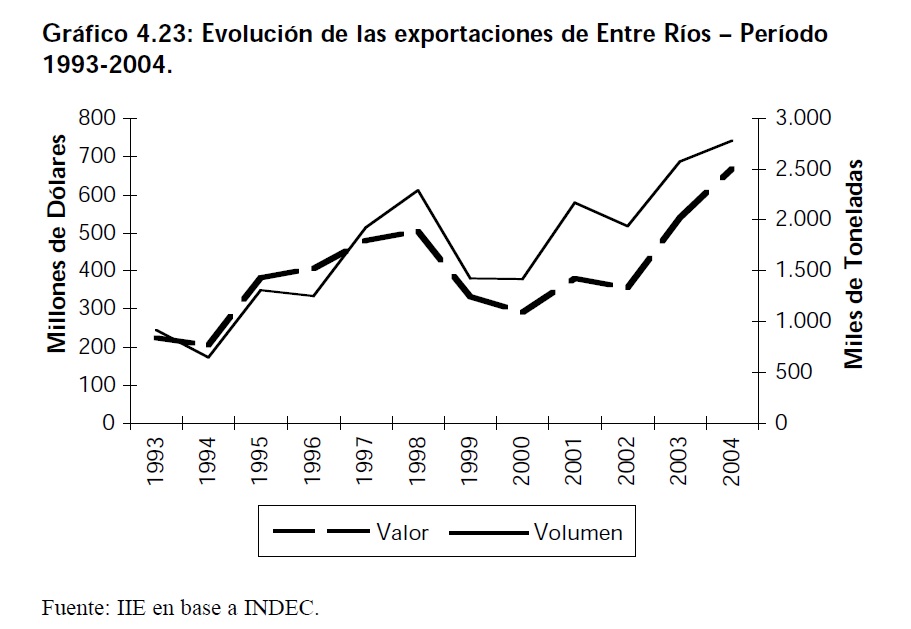

El Gráfico 4.23 indica una evolución bastante similar en el volumen y valor de las exportaciones de la provincia de Entre Ríos. Desde el año 1993 hasta el año 1998 las exportaciones mostraron un salto importante, el valor de las mismas se elevó en un 126,58% pasando de los US$ 222 millones a los US$ 503 millones. El crecimiento del volumen físico fue mayor, pasando las cantidades enviadas al exterior desde las 913 miles de toneladas a las 2.290 miles de toneladas, es decir exhibieron un incremento del 150,82%.

En el año 1999 se produjo una caída muy importante tanto en el valor exportado (cayó el 34%) como en las cantidades físicas vendidas al exterior (disminuyeron el 38%). El año 2000 continuó con la tendencia decreciente, las exportaciones se recuperaron en el año 2001, pero el 2002 presenció una importante crisis económica que afectó a las ventas realizadas por la provincia al exterior, causando una nueva caída de las mismas.

El año 2003 inició una etapa de recuperación muy importante, el valor exportado se elevó en un 52%, de este modo se lograron exportar productos por un valor de US$ 539 millones, superándose así la cifra de 1998. En cuanto a las cantidades despachadas, el incremento fue del 33%, con lo cual se alcanzaron las 2.575 miles de toneladas exportadas (también en este caso se superó la cifra de 1998). La tendencia creciente continuó en el año 2004, en el cual se exportaron US$ 668 millones y 2.784 miles de toneladas.

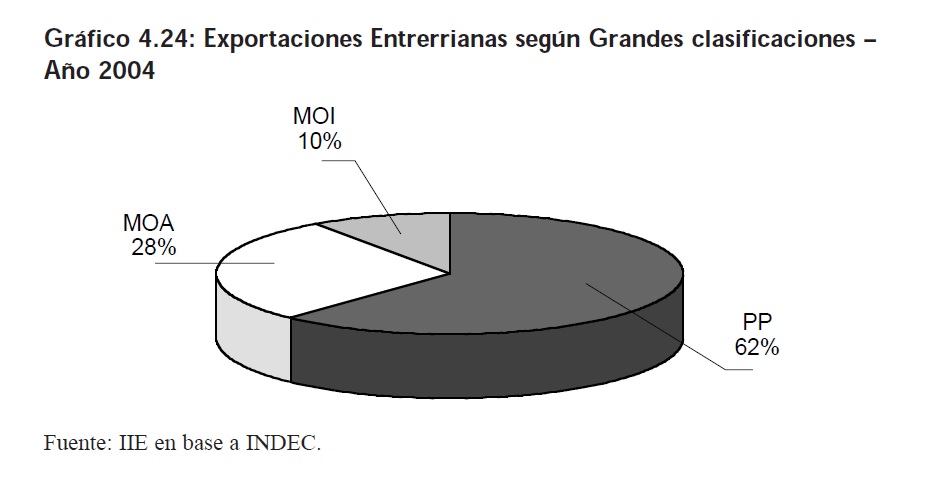

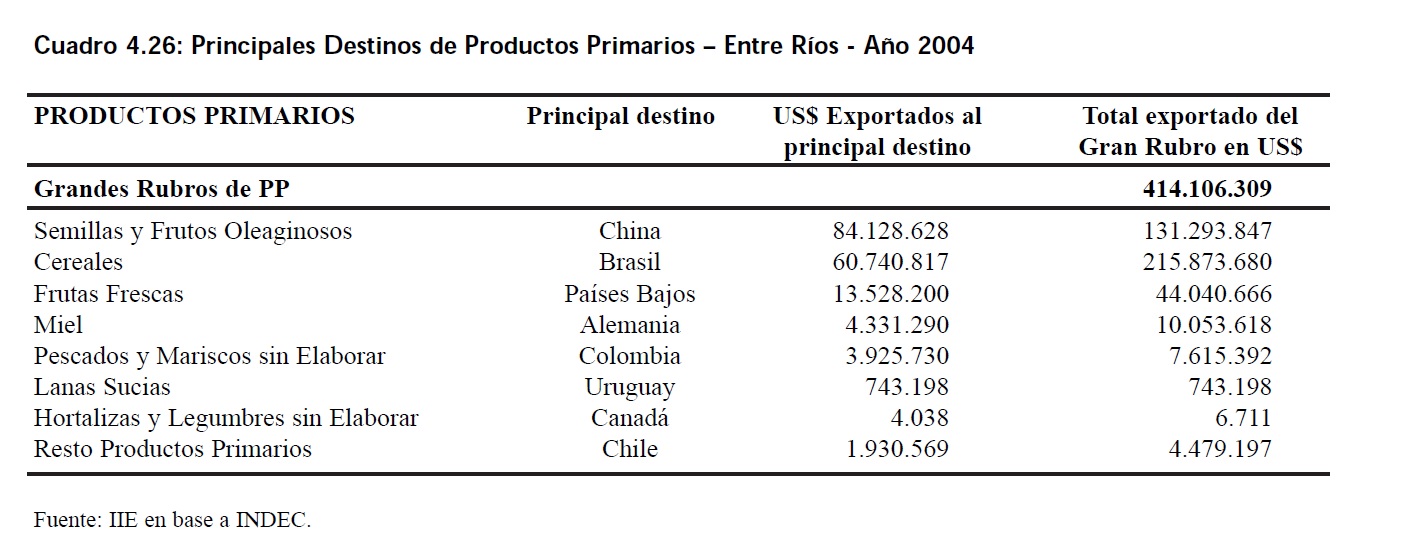

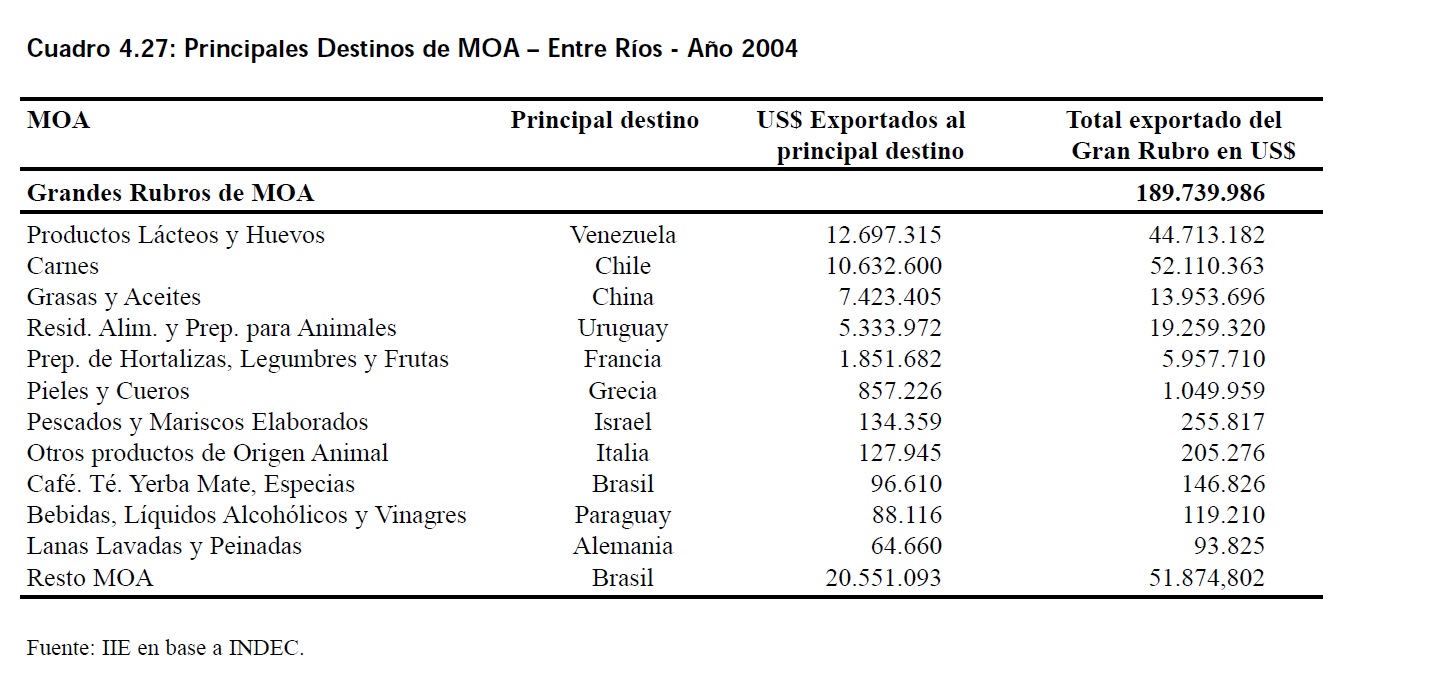

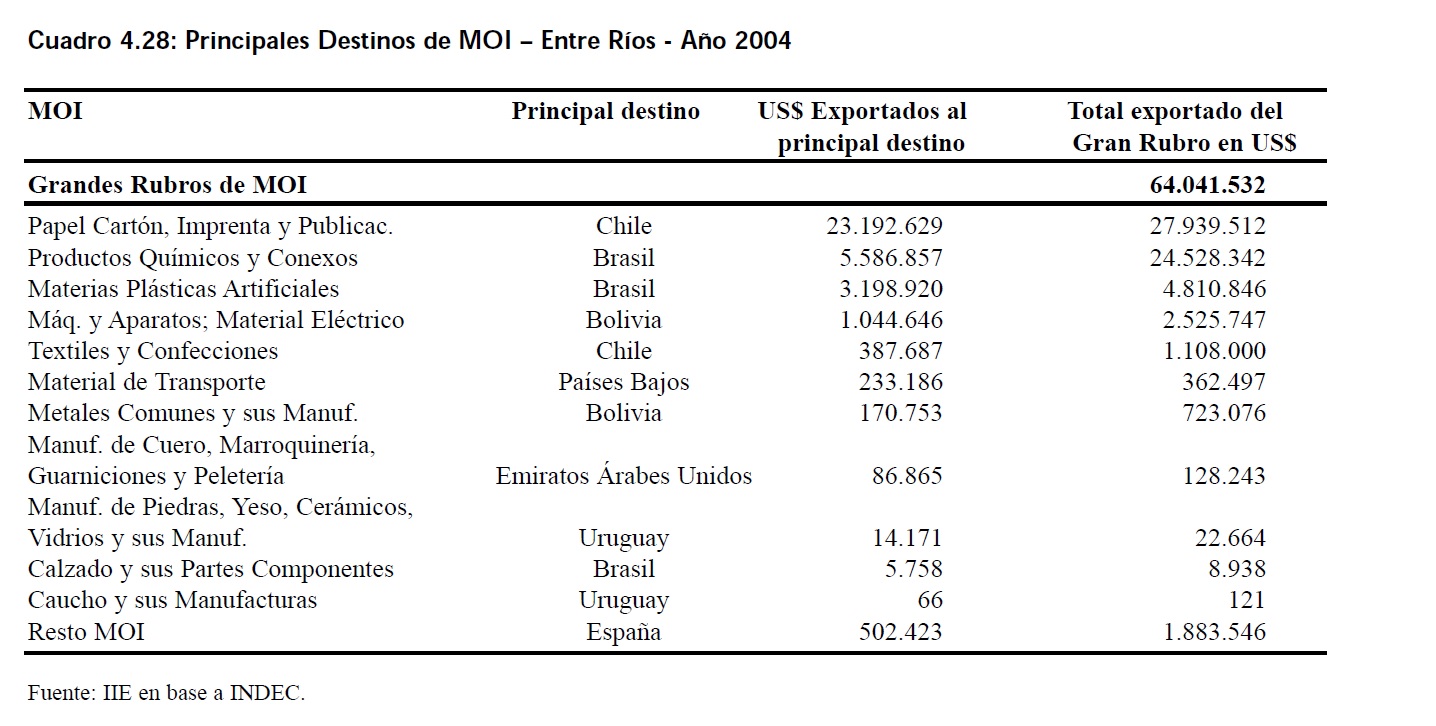

La composición de las exportaciones entrerrianas en el año 2004 fue la siguiente: los productos primarios adquirieron un valor de US$ 414 millones, las MOA US$ 190 millones y las MOIs US$ 64 millones.

En cuanto a la evolución de la composición de las exportaciones, los PP pasaron de tener una participación del 45% en 1996 a una del 62% en 2004. Las MOA redujeron su importancia desde el 45% al 28% en el período analizado, mientras que las MOIs se mantuvieron en promedio alrededor del 10%.

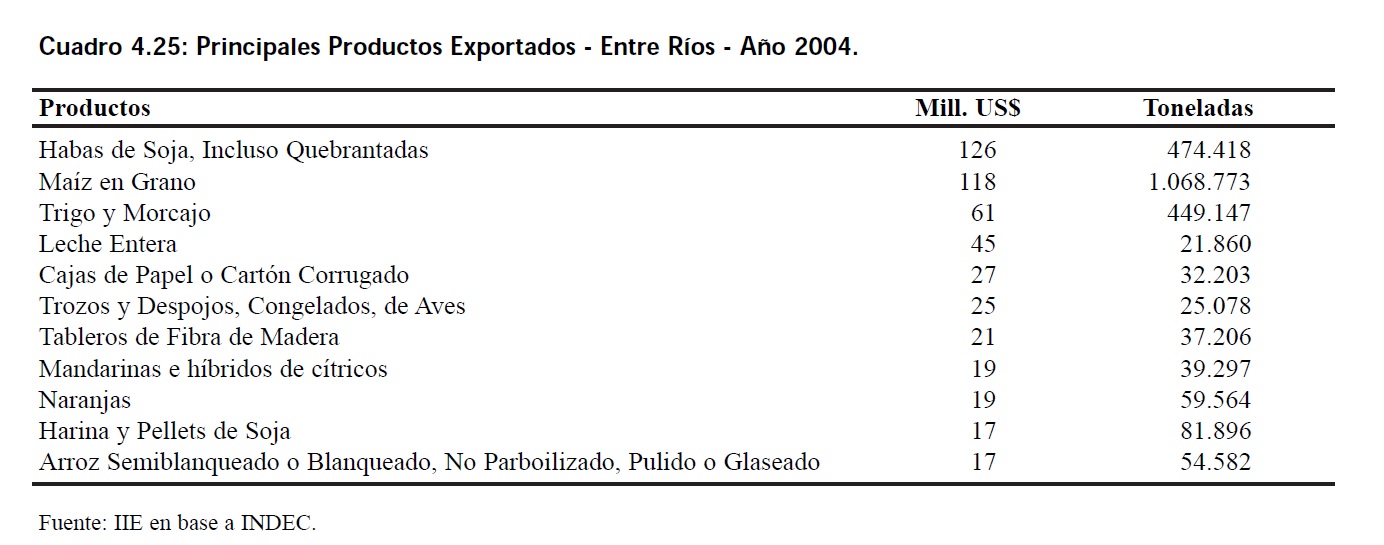

Los principales productos enviados al exterior en el año 2004 fueron habas de soja, maíz, trigo y morcajo, y leche entera; esos cuatro productos representaron más del 50% del total exportado por la provincia en el año. Siguieron en orden de importancia, según el valor vendido al exterior, cajas de papel o cartón, trozos de aves, tableros de fibra de madera, mandarinas, naranjas, harinas y pellets de soja, y arroz. En el Cuadro 4.25 pueden verse los valores exportados de los productos mencionados y los volúmenes físicos de ellos despachados.

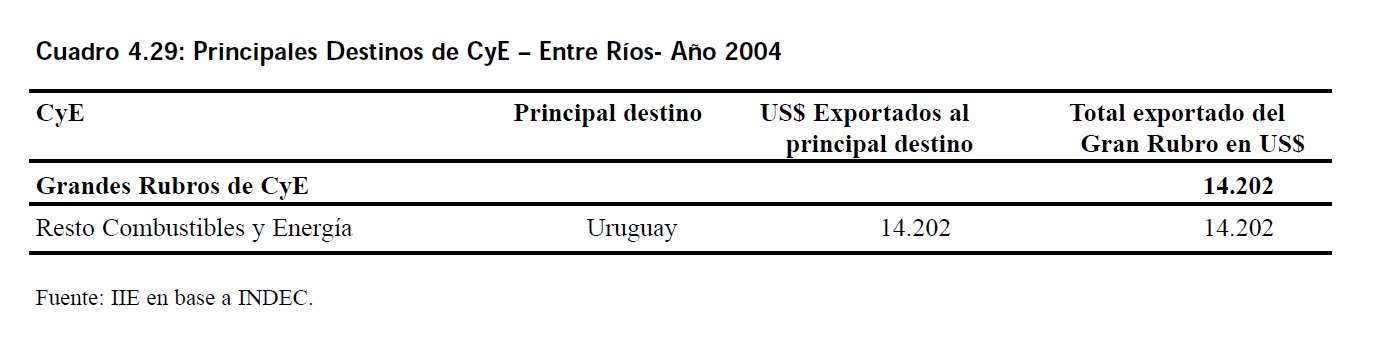

Con respecto a los destinos de las exportaciones, se destacaron China y Brasil en el caso de los productos primarios, Venezuela y Chile en el caso de las MOA y Chile en el caso de las MOIs. El 100% de los combustibles se dirigió a Uruguay.

Las compras que realizó China de semillas y frutos del complejo oleaginoso alcanzaron los US$ 84 millones y representaron el 20% del total exportado de PP y el 13% de las exportaciones totales de la provincia. Las compras de cereales por parte de Brasil adquirieron un valor de US$ 61 millones y explicaron el 15% de las ventas externas de PP y el 9% de las exportaciones totales de la provincia.

La distinción de Venezuela en el caso de las MOA corresponde a sus compras de productos lácteos y huevos, que alcanzaron los US$ 13 millones y explicaron el 7% de las MOA (2% de las exportaciones provinciales totales). También fue de importancia el caso de Chile, cuyas compras de carnes ascendieron a US$ 11 millones, representando el 6% de las exportaciones de MOA y el 2% de las totales.

En cuanto a las MOI, Chile adquirió papel, cartón, imprenta y publicaciones por un valor de US$ 23 millones, llevándose de este modo el 36% de las MOI exportadas (3% de las exportaciones totales). No es despreciable la importancia de Brasil que, con sus importaciones de productos químicos y conexos (US$ 6 millones), adquirió el 9% de las MOI vendidas y el 1% del total enviado al exterior por Entre Ríos.

En cuanto a los combustibles, Uruguay fue el único comprador. Sus importaciones alcanzaron los US$ 14.200 y correspondieron al gran rubro llamado �Resto de Combustibles y Energía�, sin poder identificarse exactamente los productos adquiridos por tal país.

4.7 Tópicos de Internacionalización y desempeño de PyMEX

Como se ha visto a lo largo de todo este capítulo, el país ha enfrentado una coyuntura favorable en términos de precios mundiales altos y de sostenida demanda externa de los bienes que Argentina produce. Este proceso de mayor inserción en el comercio mundial de las empresas argentinas y en particular, la posibilidad de crecimiento económico a partir de la adopción de un modelo enfocado en el desarrollo de la capacidad exportadora, responde a principios superiores dados por el fenómeno de la globalización.

Este escenario plantea nuevos desafíos a las empresas que buscan crecen más allá de las fronteras. La década anterior ha sido un punto de inflexión en la evolución productiva del país. Gran cantidad de empresas fueron vendidas y otro tanto perdieron participación en el mercado interno lo que derivó en un cierre masivo. Aproximadamente unas mil firmas pasaron a capitales extranjeros, lo que significó un importante desmantelamiento del tejido productivo nacional. Hoy en día nos encontramos con otro panorama: por un lado mercados mundiales que ofrecen amplias posibilidades de crecimiento, pero por otro, un sector exportador local con dificultades de respuesta productivas por el alto requerimiento de inversiones.

Algunos autores han mencionado la idea que en los noventa hubo desincentivo a la transnacionalización de empresas cuyas consecuencias se ven en la actualidad. Esto implicó perderse de todas las ventajas asociadas con las transnacionalización: potenciar el intercambio comercial y aumentar la capacidad de negociación en los mercados internacionales, ganando de esta manera independencia del mercado local. Un dato curioso, y que es un síntoma de toda esta problemática, se refleja en que de las cincuenta principales empresas de capitales latinoamericanos, sólo dos son de Argentina: Techint y Tenaris (que surgió a partir de la primera), ambas dedicadas a la siderurgia.

Caso radicalmente opuesto es el de Brasil que ha proyectado un desembarco masivo en Latinoamérica, a través del apoyo financiero provisto por el Banco Nacional de Desarrollo (BNDES). Reflejo de todo ello es la fuerte inversión que ha realizado entre 2004 y 2005 en Argentina a través de la compra (parcial o total) de empresas locales con el firme objetivo de explotar los mercados internacionales. En sólo tres empresas argentinas (Pecom, Quilmes, Acindar), inversores brasileros gastaron aproximadamente US$ 3.000 millones. La oleada de compras de firmas argentinas por parte de empresas brasileras se puede llevar adelante gracias a políticas diseñadas con tal fin.

Sin embargo hay que tener en cuenta que la opción de internacionalización de las firmas no sólo requiere de apoyo estatal, bancos y de asociaciones entre privados para tal fin; una multinacional �en opinión de Kosacoff (2005)- se justifica cuando la misma tiene productos diferenciados, mientras que en Argentina las Grandes Empresas son productoras de commodities.

Recuadro 4.6: ¿De qué modo pueden internacionalizarse las PyMES.*

Un reciente artículo de la Conferencia de las Naciones Unidas sobre Comercio y Desarrollo (UNCTAD) postula dos vías a través de las cuales las PyMES de los países en desarrollo pueden integrarse al comercio mundial: vía inversión extranjera directa de la PyME en el exterior, o por medio de la vinculación con las Cadenas de Valor Mundiales. Ambas modalidades permiten a la PyME con orientación al mercado externo, acceder a recursos estratégicos como financiamiento, tecnologías y capacidad de gestión. Se ha observado que la mayor participación de las PyMES en los mercados internacionales se dio a partir de la �creación de redes� vía intervención en Alianzas Estratégicas y Empresas Mixtas, con otras PyMES o con Empresas Transnacionales (ETN). El trabajo presenta una definición de Competitividad como la capacidad de un país para producir bienes y servicios que superen la prueba de los mercados internacionales, manteniendo y aumentando al mismo tiempo los ingresos reales de los habitantes en el largo plazo (UNCTAD, 2005). Este concepto, como se apreciará, liga a otras dos definiciones importantes: la idea de comercio y desarrollo. Sin embargo se apreciará que no es simplemente aumentar las exportaciones; por el contrario, implica un proceso de mejoramiento del producto y de la gestión externa de las firmas, como por ejemplo el cumplimiento de los plazos de entrega.

La modalidad de Inversión en el exterior, como se comentó, es una forma de integración al comercio mundial. Durante los años ochenta las empresas de países en desarrollo fueron más proclives a invertir en los países con estas características que las firmas de países desarrollados. La misma competencia es lo que lleva a la necesidad de incrementar la competitividad, de allí que las empresas salgan a invertir en el extranjero. Asimismo se observa que las PyMES que hacen esto son las que están más orientadas al crecimiento y contribuyen de sobremanera a la economía. Las firmas pueden invertir en el extranjero por medio de la creación de asociaciones con otras PyMES locales existentes (Empresas Mixtas).

La otra forma de vinculación con el mundo es por medio de las Cadenas de Valor Mundial, que son un medio de incrementar la capacidad de las PyMES nacionales. Humphrey (2004) define a las Cadenas de Valor como redes de empresas colaboradoras que participan en todo el ciclo de producción. No se centran sólo en los procesos en una única empresa sino que incluyen distintas empresas establecidas en diversos lugares y unidas entre sí por una cadena. Los proveedores y compradores concretos están relacionados entre sí, facilitando el flujo de información sobre mercados, procesos productivos eficientes y medios logísticos. Luego, cada eslabón de la cadena añade valor al producto. En particular, por este medio las PyMES se asocian a Cadenas de Valor como proveedoras de alguna Empresa Grande, que las ayuda a perfeccionarse. Actualmente las Cadenas de Valor Mundiales están cada vez más coordinadas por empresas principales y que son las compradoras, quiénes deciden qué empresas forman parte de la cadena y fijan condiciones a los productores. La participación en ellas abre nuevas oportunidades para las PyMES aunque los beneficios no se materialicen automáticamente.

*Fuente: UNCTAD (2005).

4.7.1 Las Pequeñas y Medianas Exportadoras: su importancia en el nuevo modelo económico

Se considera micro y pequeña exportadora a las firmas con exportaciones entre US$ 10.000 y US$ 100.000 promedio por año para el trienio 2002/2004; medianos chicos a los que tuvieron ventas externas entre US$ 100.000 y US$ 400.000; medianos entre US$ 400.000 y US$ 3.000.000; grandes a los que superaron los US$ 3.000.000; y se tomarán como resto aquellas firmas que exportaron menos de US$ 10.000. Como veremos, la importancia de las PyMES

Exportadoras (PyMEX) radica en que sus ventas al exterior concentran una alta proporción de valor agregado que es fundamental para la generación de mayor riqueza y empleo.

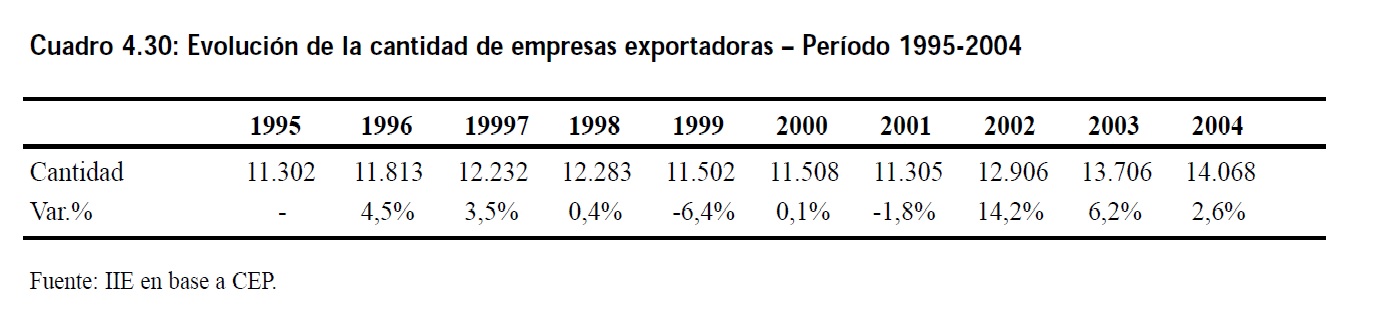

El Cuadro 4.30 muestra la evolución del número de empresas que exportan para el período 1995-2004. Se observan tres tendencias: la primera, entre 1995 y 1998 de leve crecimiento de firmas con ventas en el extranjero; la segunda que comienza entre 1999 y 2001 en la que hay una caída persistente, y la tercera, que comienza con la devaluación, en que el universo de empresas con negocios fuera del país aumenta más que considerablemente entre 2002 y 2004.

Por otra parte, el Cuadro 4.31 muestra como se distribuyeron los 14.068 establecimientos que exportaron durante el 2004. La mayor proporción de éstos corresponde a las Micro y Pequeñas empresas (42%), mientras que �Resto� corresponde el 25% del total de firmas exportadoras. Este último valor es sumamente alto y se relaciona con unidades que mantuvieron negocios insignificantes con el mundo (menores a US$ 10.000). Un muy bajo porcentaje representan las empresas grandes (5%), mientras que las Medianas y Medianas chicas representaron conjuntamente menos de un tercio de las empresas exportadoras.

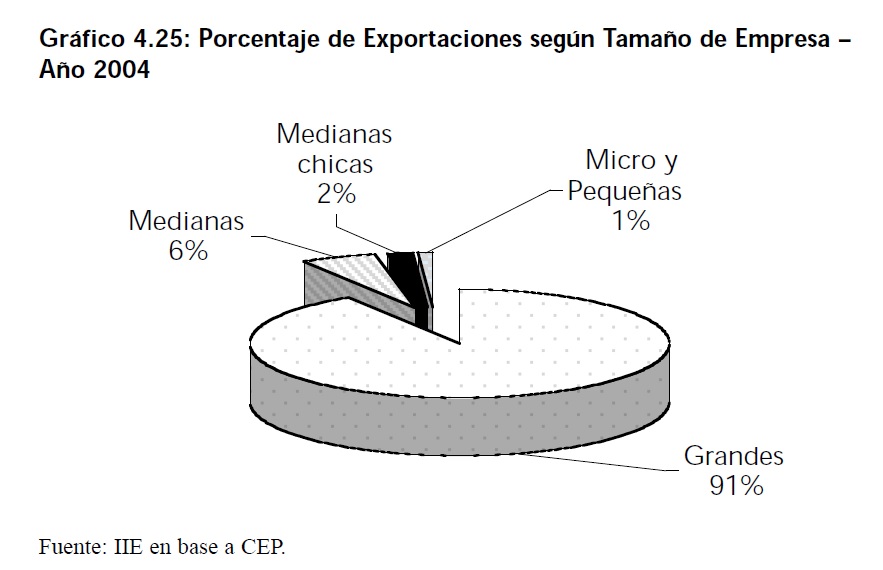

En cuanto a la distribución por tipo de establecimiento, se deduce, a partir del Gráfico 4.25, que el monto exportado en el año 2004 está altamente concentrado en Empresas Grandes (91% del total exportado, que representa US$ 31.255 millones), mientras que el restante 9 % (US$ 2.965 millones) está explicado por las PyMEX.

Respecto de la permanencia en los negocios exteriores, la misma parece depender negativamente del tamaño de establecimiento. Así, entre 2002 y 2004, sólo un 48% de las Micro y Pequeñas pudieron exportar de manera continua; esta proporción aumenta al 70% en el caso de las Medianas chicas; a un 83% para las Medianas exportadoras, y por último en el caso de las Grandes lo hizo un 95% de las mismas. Estos números ponen de relieve una debilidad en las PyMEX que quieran consolidar mercados en el exterior. Si bien, tal como se expuso anteriormente, este segmento de empresas exportadoras presenta un gran dinamismo en sus ventas al exterior, dicha proyección no es constante (aunque tampoco podemos decir que sea esporádica) lo que exterioriza un serio problema del sector.

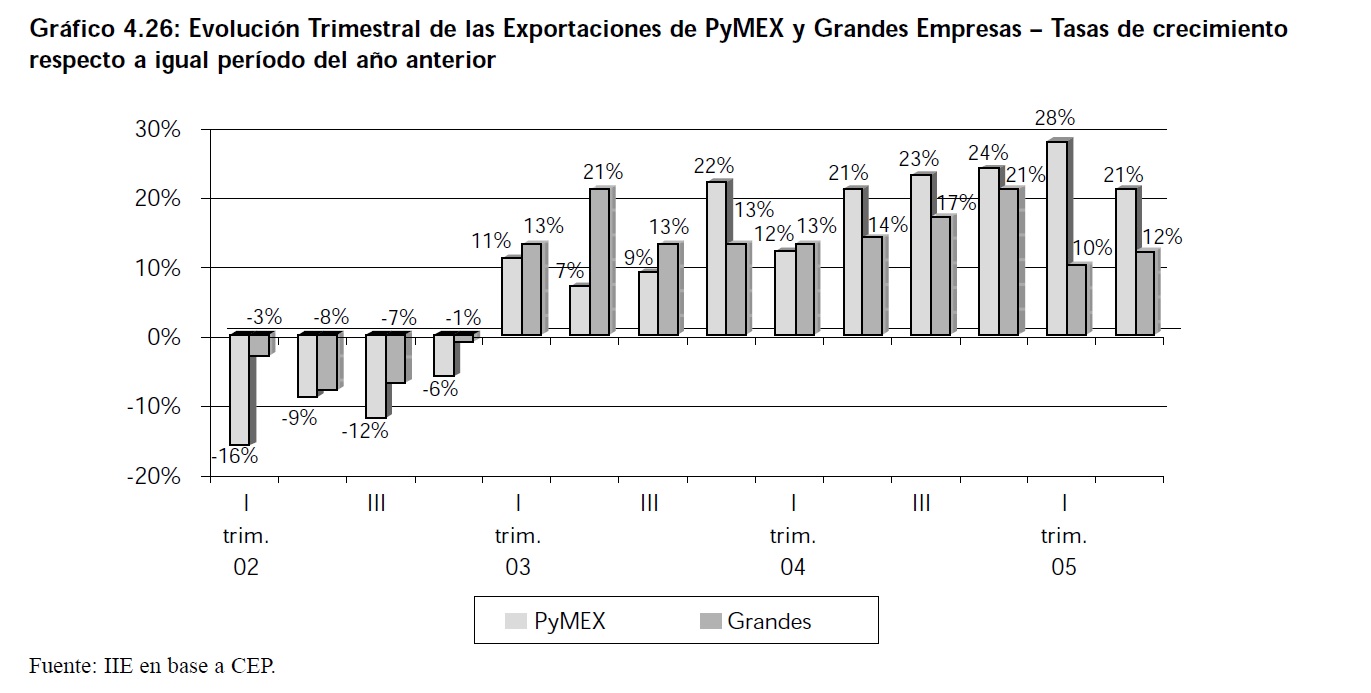

A fines de evaluar el peso de las PyMEX, a continuación se verá que su importancia radica en el gran dinamismo que mostraron en el último tiempo y en la composición de los productos que ellas exportan en comparación con las Grandes Empresas. En cuanto a la primera afirmación, es más que elocuente que el crecimiento que experimentaron en el último tiempo han reposicionado al sector de PyMEX. Esto último se exhibe en el Gráfico 4.26 donde se muestra una comparación con el crecimiento de las exportaciones de Grandes Empresas.

Se aprecia que durante todo el 2002, las tasas trimestrales de crecimiento de las exportaciones fueron negativas, con caídas mayores de las PyMEX en relación a las Grandes Empresas. A partir del año 2003 la tendencia se revierte con mejor desempeño (hasta el tercer trimestre) de las exportaciones de grandes firmas. Sin embargo en el 2004 el mayor dinamismo de las exportaciones favorece a las pequeñas y medianas exportadoras, conducta que persiste hasta el segundo trimestre de 2005.

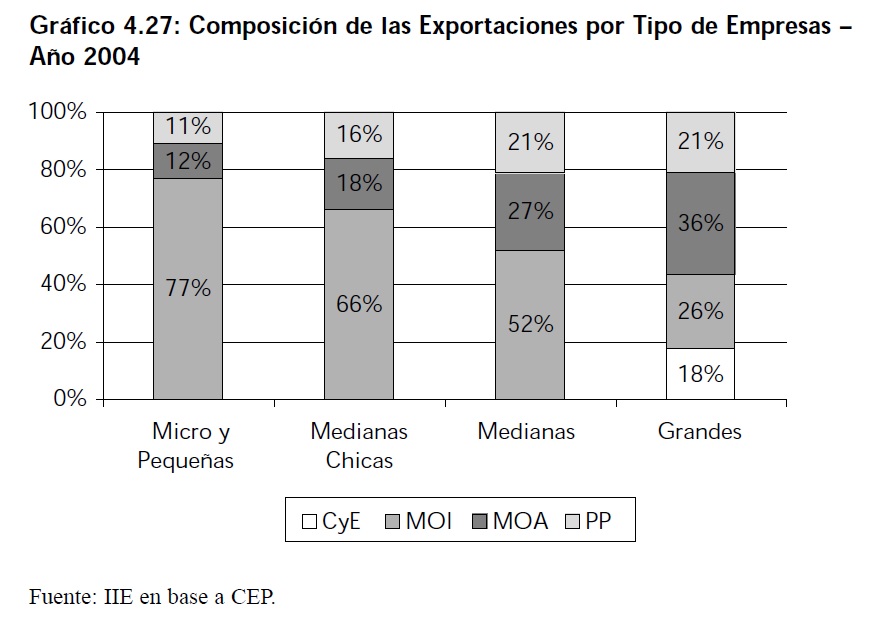

En relación a la composición de las exportaciones por tamaño de empresa, en el Gráfico 4.27 tanto las Manufacturas de Origen Industrial (MOI) como las Manufacturas de Origen Agropecuario (MOA) van perdiendo participación sobre el total exportado a medida que se consideran firmas con mayores montos exportados.

En especial, las MOI representan un 77% de los que exportan las micro y pequeñas exportadoras, dicho porcentaje desciende a 66% en las medianas chicas, participa en el 52% de las exportaciones de medianas, y finalmente cae a un 26% en las grandes exportadoras. Por el contrario, los productos que menos valor agregado contienen por unidad exportada, es decir los Productos Primarios (PP) y los Combustibles y Energía (CyE), presentan el comportamiento inverso. Las exportaciones de CyE recién son realizadas solamente por las empresas Grandes, al tiempo que las ventas externas de PP pierden participación a medida que se pasa de establecimientos exportadores más pequeños a los más grandes.

Todo lo anterior se traduce en Precios medios de Exportación (expresados en US$ por Tonelada) para el año 2004 que son de US$ 943 para las Micro y Pequeñas exportadoras, US$ 608 en las Medianas, y de US$ 353 en las Grandes, denotando que son las PyMEX, en contraposición a las Grandes exportadoras, las que presentan un mayor valor agregado por tonelada exportada.