Balance de la

Economía Argentina

SECTOR FINANCIERO

CAPÍTULO 9: SECTOR FINANCIERO

�El banquero, por lo tanto, no es primordialmente un intermediario�él autoriza a las personas en el nombre de la sociedad... (a innovar)�.

Schumpeter, J.A. �La teoría del desarrollo económico�. Año 1911.

La actual situación de sector financiero argentino parece convertir al mismo en uno de los limitantes al crecimiento sostenido de largo plazo. Un correcto diagnóstico de las causas que conducen a tal panorama es condición necesaria para la elaboración de políticas que permitan el desarrollo del sector, de manera que pueda cumplir en forma adecuada su rol preponderante en el financiamiento de proyectos productivos e innovadores, con miras a alcanzar una economía más competitiva frente a los desafíos y oportunidades que ofrece hoy el mercado internacional.

9.1 Introducción

El sistema financiero de una economía puede definirse como �el conjunto de instituciones encargadas de la circulación del �ujo monetario y cuya tarea principal es canalizar el dinero desde las unidades superavitarias hacia las deficitarias. Las instituciones que cumplen con este papel se denominan �intermediarios financieros o entidades financieras� (Banco Central de la República Argentina).

En el mismo se pueden distinguir los siguientes mercados:

� El mercado de dinero, el cual provee financiamiento e inversión de corto plazo. Se encuentra conformado principalmente por los bancos comerciales.

� El mercado de capitales, en el cual es posible conseguir financiamiento mediante la emisión de títulos de deudas o emisión de acciones.

� El mercado de materias primas, el cual facilita la transacción de materias primas.

� El mercado de futuros y derivados, el cual provee instrumentos para el manejo del riesgo financiero, e instrumentos estandarizados.

� El mercado de seguros, por el cual se facilita la redistribución de distintos tipos de riesgos.

� El mercados de divisas, donde se realiza la transacción de monedas extranjeras.

En particular, la actividad de las entidades financieras del mercado de dinero constituye lo que modernamente se denomina mercado bancario.

A lo largo del presente capítulo se analizarán los primeros dos mercados (de dinero y de capitales) por cuanto constituyen las principales fuentes de financiamiento para el desarrollo de las economías.

Vale aclarar que el rol que asumen los intermediarios financieros en estos mercados son completamente diferentes: mientras en el mercado bancario el intermediario decide a quien prestar asumiendo el riesgo de operación, en el mercado de capitales el intermediario participa sólo de la negociación quedando la decisión de a quien prestar (y por ende los riesgos) en manos de las unidades superavitarias.

Por otra parte, los activos financieros que se negocian en cada mercado están bien diferenciados.

Las entidades financieras operan con productos que otorgan una tasa de interés previamente determinada generalmente relacionada a plazos cortos y donde la inversión se mantiene hasta el vencimiento. En el mercado de capitales, los valores negociables varían según los plazos y rentas que ofrecen, pudiéndose negociar antes de su vencimiento.

9.2 El Informe de Desarrollo Financiero (IDF) del WEF

Desde el año 2008, The World Economic Forum (WEF) presenta anualmente un informe donde se posiciona en un ranking a 57 países según el Índice de Desarrollo Financiero. En el mismo, se define el desarrollo financiero como el conjunto de factores, políticas e instituciones que llevan a una intermediación financiera y mercados eficaces, así como a un profundo y amplio acceso al capital y a los servicios financieros150. De acuerdo a esto, los siete pilares que componen el índice están agrupados en tres categorías:

Estos pilares son cuantificados en una escala entre 1 y 7 (donde un mayor valor indica un mejor desempeño) a través de la medición de un número de variables que componen cada pilar. Luego, se agregan los pilares en un índice global, donde a cada uno se le asigna la misma ponderación151.

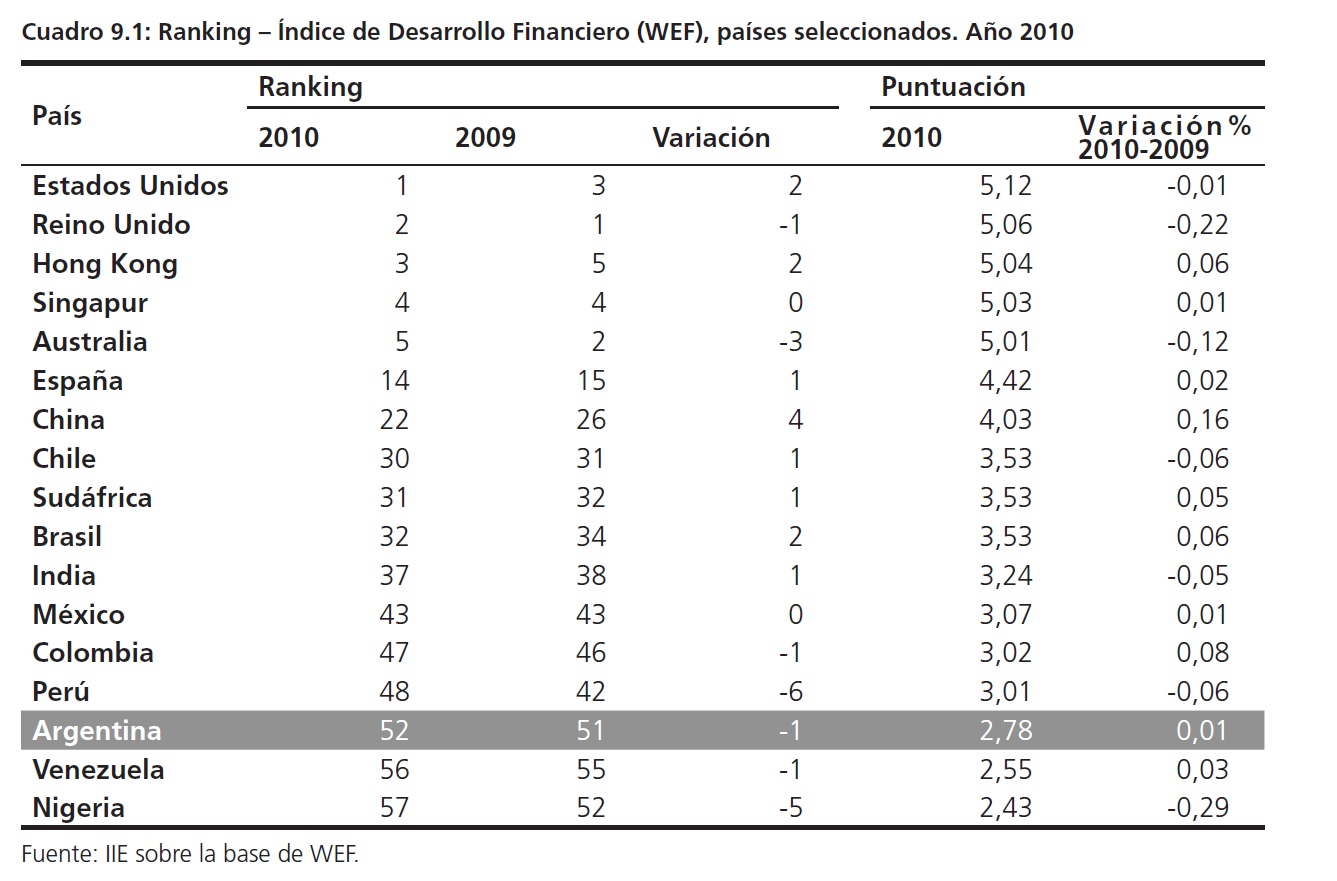

En el siguiente cuadro se muestran los resultados del IDF global medición 2010.

Como se observa en el Cuadro 9.2, Argentina ocupa actualmente el puesto 52 de 57 países, habiendo retrocedido una posición respecto a la medición de 2009152, y poniendo en evidencia el escaso grado de desarrollo financiero del país. No obstante, el puntaje no ha variado significa

150 World Economic Forum, Financial Development Report 2010.

151 Para una información detallada de la metodología puede remitirse al informe citado.

152 Sin embargo, es difícil hablar de un retroceso real en la posición relativa del ranking, ya que en 2009 la medición incluía 55 países, es decir dos países menos que el último informe.

tivamente por cuanto la caída en el ranking se debe a una mejora relativa de los pares y a que el ranking incluya ahora 2 países más que en la medición anterior. Sin embargo, la situación respecto a la medición 2008 ha mostrado una fuerte desmejora, no sólo se registra una caída en el ranking (de 47 a 52) sino que el puntaje se redujo casi un 9% (de 3,05 a 2,78). Tal como señala el informe (FDR, 2010) en referencia a Argentina (y Venezuela),��el legado de inestabilidad del sistema bancario y la crisis de la deuda soberana sigue pesando duramente sobre la estabilidad del sistema financiero de la Argentina. [�]Servicios financieros no bancarios (25°) es un punto a favor, derivado en parte de un alto grado de actividad de titularización (7º). Cuestiones tales como la corrupción, la escasa protección de los derechos de propiedad, y la formulación de políticas económicas inadecuadas contribuyen a un entorno institucional pobre, tanto en Argentina (52 ª) como en Venezuela (57°). La incapacidad de las empresas para acceder a diversas formas de financiación contribuye a que en estos países se observen las dos puntuaciones más bajas en acceso al financiamiento� (ver Cuadro 9.2).

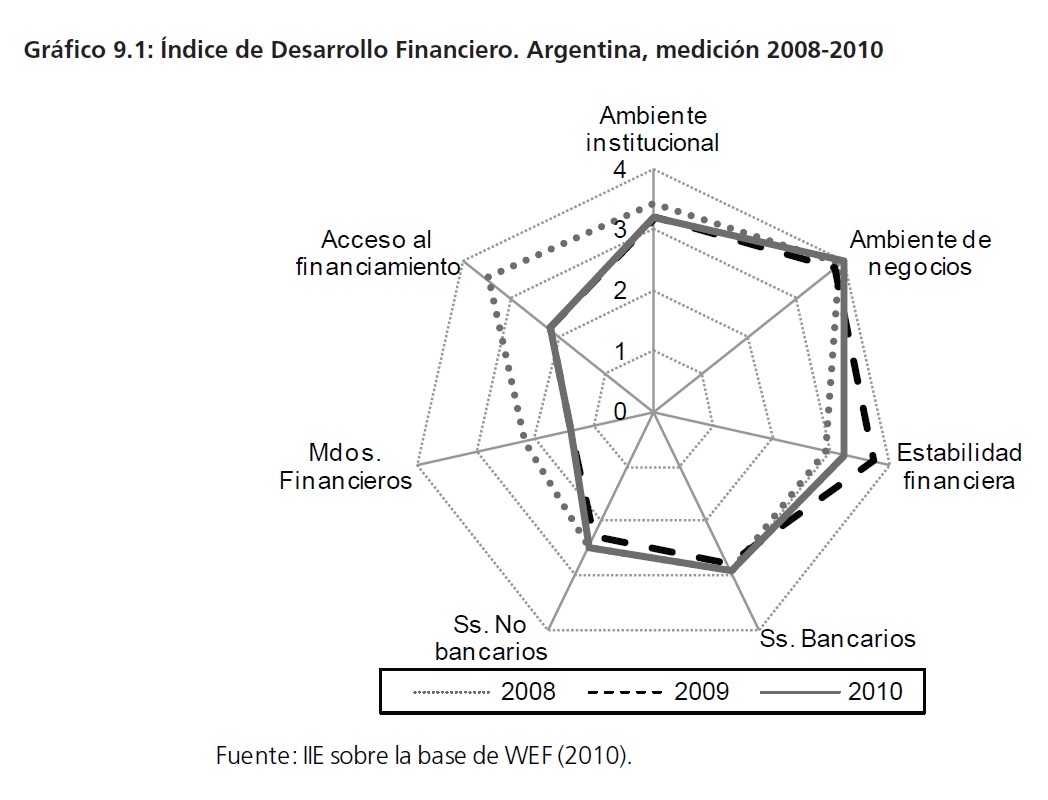

Respecto a 2008, se registra una mejora sólo en el factor correspondiente a servicios bancarios mientras en los demás se evidencia una caída importante. La comparación con la medición anterior también muestra desmejoras en casi todas las ramas, excepto por la correspondiente a servicios financieros no bancarios.

De manera similar, el Gráfico 9.1 muestra la evolución de los distintos pilares según su puntaje en las tres mediciones. Resulta claro que en lo que respecta a acceso al financiamiento y a mercados financieros se presentan los mayores retrocesos. Por su parte, hubo una mejora (respecto a la medición 2008) en materia de estabilidad financiera.

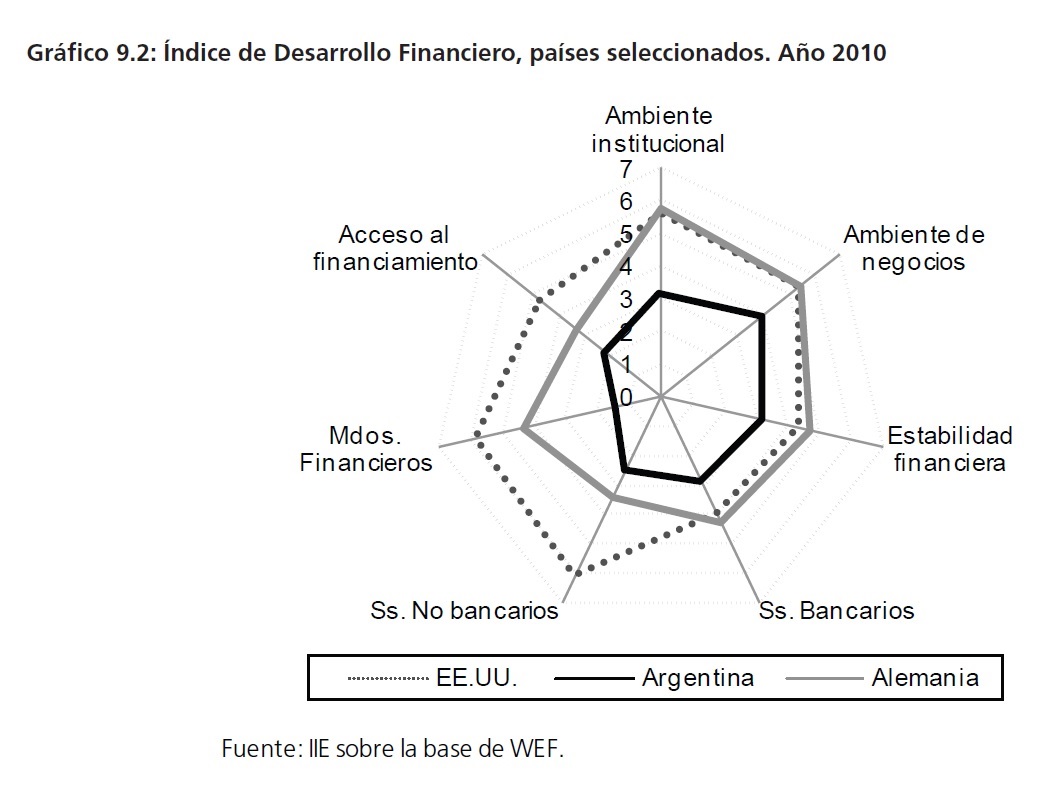

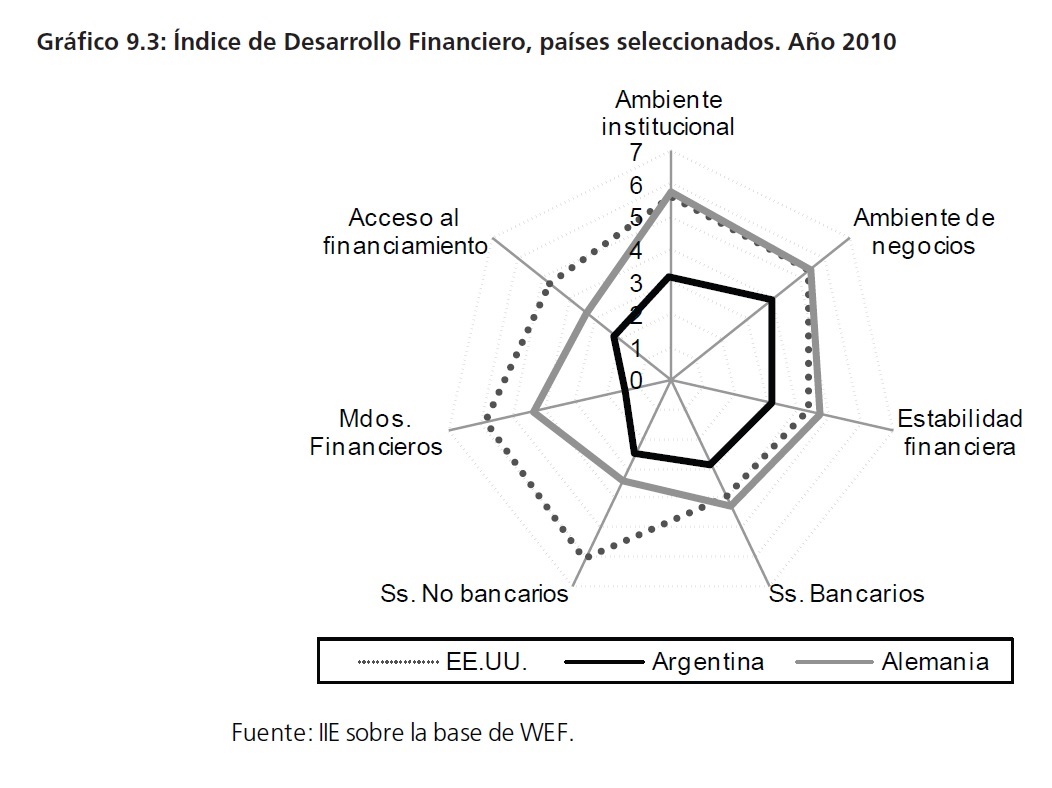

Por otra parte, de la comparación con economías avanzadas tales como Estados Unidos y Alemania, surge que el grado de desarrollo financiero argentino está muy lejos del de aquellos países.

Como se observa en el Gráfico 9.2, existe una gran brecha entre estas economías y la Argentina, donde las mayores diferencias en los pilares corresponden a mercados financieros, ambiente institucional y servicios financieros no bancarios.

No obstante, si se realiza una comparación con las economías de la región se advierten diferencias en pilares distintos a aquellos que surgían del contraste con las economías avanzadas. En este caso se observa que Argentina está muy lejos de sus vecinos en materia de estabilidad financiera y acceso al financiamiento, mientras se acerca mucho en lo que respecta al ambiente de negocios y servicios bancarios (ver Gráfico 9.3).

Claro está que la situación del sistema financiero argentino es preocupante y requiere una solución temprana que al menos revierta la tendencia declinante del mismo. Como se analizará en detalle más adelante, está situación es el resultado de varias décadas de decisiones erróneas en materia económica y política.

9.3 El rol del sistema financiero en el crecimiento

En 1998, El Banco Mundial sostenía, de acuerdo a estudios propios, que un incremento del 10% de la actividad financiera (pasivos líquidos) lleva asociado un aumento del 2,8% del crecimiento del PBI per capita, lo que supone un incremento notable.

Nada indica que ese organismo haya modificado esa estimación, pero es preciso advertir que la visión sobre el rol que juega el sector financiero en el crecimiento económico difiere ampliamente entre los economistas153. Renombrados autores de la teoría de crecimiento económico, tales como Meir y Seers (1984), Lucas (1988) y Stern (1989), desestiman la importancia de la relación entre sistema financiero y crecimiento, y afirman que el papel de las finanzas en el crecimiento está

sobrevalorado. Desde otra perspectiva, y en palabras de Joan Robinson, �a donde las empresas llevan las finanzas siguen�, en otras palabras, las finanzas no son causa sino consecuencia del crecimiento respondiendo a las demandas del sector real.

En el otro extremo, Miller (1988) expresa que �(la idea de que) los mercados financieros contribuyen al crecimiento económico es una proposición demasiado obvia para una discusión seria�. En una óptica más moderada Bagehot (1873), Schumpeter (1912), Gurley y Shaw (1955), Goldsmith (1969) y Mc Kinnon (1973) rechazan la hipótesis de que el nexo finanzas-crecimiento pueda ser ignorado sin limitar el entendimiento del crecimiento económico.

153 Incluso gran parte de la literatura sobre el desarrollo económico.

Siguiendo a Levine (2004), quien realiza una minuciosa revisión de la literatura existente y analiza empíricamente la conexión entre el desarrollo financiero y el crecimiento, pueden extraerse las siguientes conclusiones154:

� Los modelos teóricos muestran que los acuerdos financieros (instrumentos, mercados e instituciones) que surgen para mitigar los efectos de los costos de transacción e información, proveen servicios reales a la economía, pudiendo in�uir en las decisiones de ahorro e inversión, innovación tecnológica y, por ende, en las tasas de crecimiento de largo plazo.

� Un creciente número de análisis empíricos, demuestran que existe una fuerte relación positiva entre el funcionamiento del sistema financiero y el crecimiento de largo plazo.

� A través de la teoría y la evidencia empírica, resulta difícil concluir que el sistema financiero responde automáticamente a la actividad económica, o que el desarrollo financiero es un apéndice sin importancia en el proceso de desarrollo económico.

Más allá de la teoría, está claro que las instituciones financieras constituyen el cauce fundamental entre el ahorro y la inversión, es decir, entre las unidades superavitarias y deficitarias. Además, mientras mayor sea el grado de desarrollo financiero, mayor será la disponibilidad de los servicios financieros que permitan diversificar el riesgo155.

Adicionalmente, un sector financiero eficiente no sólo provee fondos a los proyectos sino también que selecciona aquellos más rentables e innovadores, contribuyendo a una correcta asignación de los recursos. Tal como señala Joseph Alois Schumpeter (1912), el funcionamiento correcto de los bancos estimula la innovación tecnológica ya que identifica y financia a aquellos inversores con las mejores posibilidades de implementar exitosamente productos y procesos productivos innovadores.

9.3.1 Las crisis financieras

No obstante, habiendo asumido la importancia que denota el sistema financiero para el funcionamiento de las economías, la historia demuestra que a lo largo del tiempo se han originado crisis en los mercados financieros de gran impacto sobre la economía real y el desarrollo económico.

Las crisis experimentadas en los Estados Unidos y en Europa durante los últimos años constituyen claros ejemplos de estos acontecimientos.

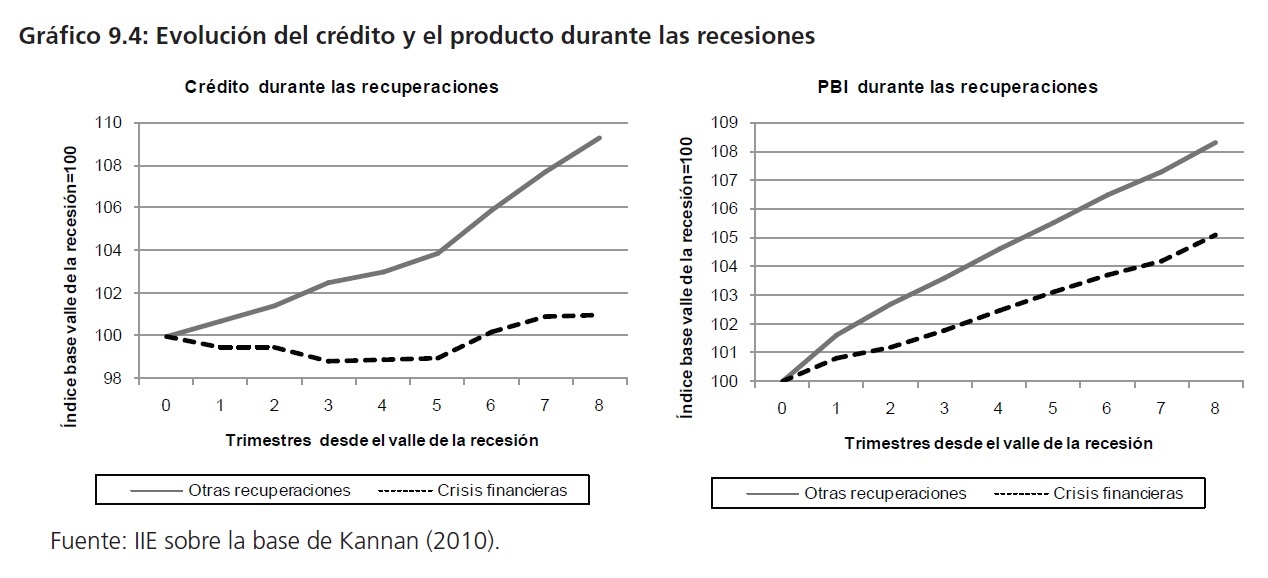

Prakash Kannan, en un trabajo reciente para el FMI156, expone que las salidas de las crisis financieras en economías avanzadas tienden a ser más lentas que aquellas correspondientes a crisis de otro tipo. En particular, presenta evidencia de que las condiciones de crédito desfavorables pueden ser un importante factor restrictivo en el ritmo de la recuperación.

En el Gráfico 9.4, se exponen los hallazgos de dicho trabajo. En promedio, lleva alrededor de cinco trimestres y medio para que el producto se recupere tras una crisis financiera, mientras que en el resto de las crisis el equivalente es de sólo tres trimestres. Adicionalmente, el crecimiento durante el primer año luego de una crisis financiera es en promedio un 2,2%, muy inferior al 4,3% registrado en las recuperaciones de otras crisis.

154 Levine (2004), Finance and Growth: Theory and Evidence.

155 World Economic Forum (2010).

156 Kannan (2010), Credit Conditions and Recoveries from Recessions Associated with Financial Crises.

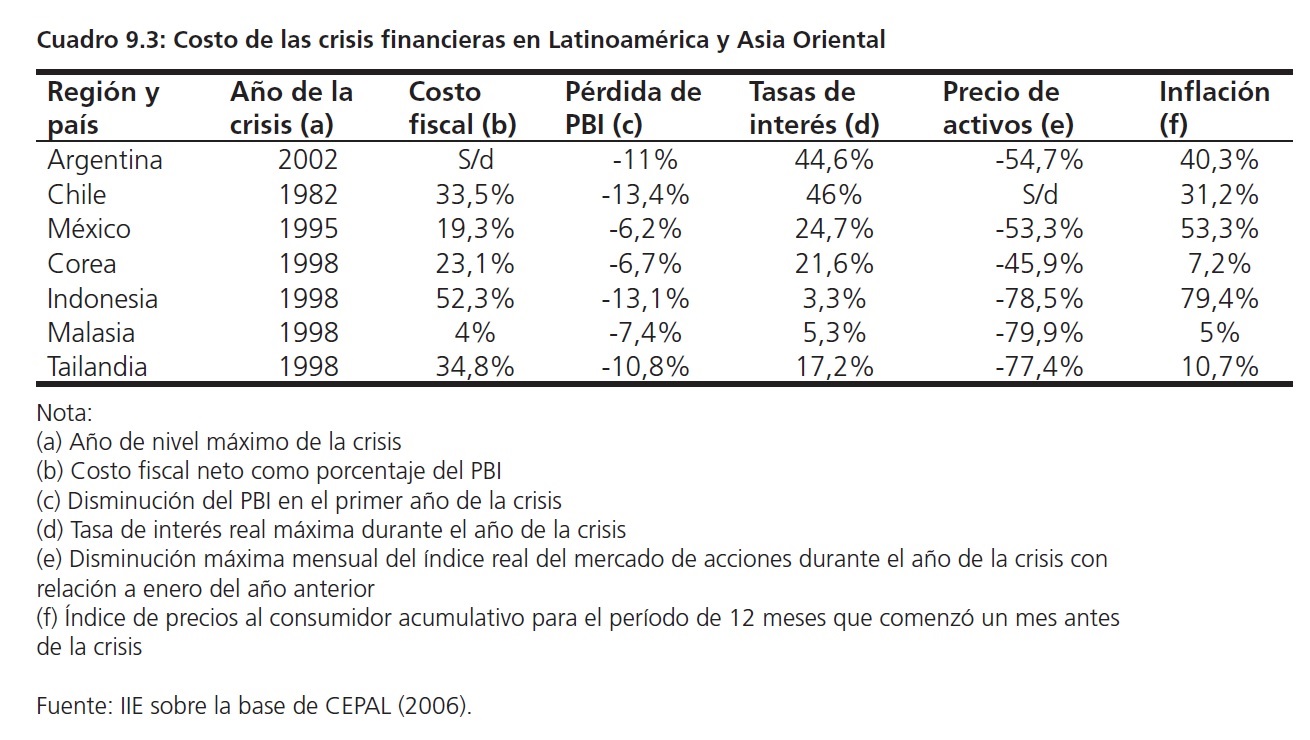

Sin embargo, estas crisis se han sucedido, y con mayor frecuencia, en los países en desarrollo y las mismas tienden a ser particularmente costosas para estas economías. Tal como puede verse en el Cuadro 9.3, la última crisis financiera en Argentina tuvo un costo de 11 puntos del producto sólo en el primer año de la crisis.

En suma, el desarrollo del sistema financiero debe estar acompañado de un adecuado y cuidadoso proceso de supervisión financiera, ya que evitar este tipo de crisis es crucial para las economías que pretendan encaminarse en una senda de crecimiento sostenible en el largo plazo.

9.3.2 Desarrollo financiero, pobreza y distribución de la riqueza

Si bien no constituye el eje del presente capítulo, vale aclarar que la teoría económica se encuentra lejos de exponer resultados concluyentes sobre la relación del sector financiero respecto a la pobreza y a la distribución del ingreso157.

157 Levine (2004).

Autores como Banerjee and Newman (1993), Galor y Zeira (1993) y, Aghion y Bolton (1997), muestran que los problemas de información asimétrica generan restricciones crediticias, los cuales afectan mayormente a los pobres ya que estos no cuentan con los recursos para llevar a cabo sus proyectos. En consecuencia, el desarrollo del sistema financiero tendría un efecto positivo sobre la distribución del ingreso y aliviaría la pobreza.

Otro enfoque, sin embargo, considera que los beneficios de las mejoras del sistema financiero, se encuentran limitadas a la clase rica y política, especialmente en períodos de temprano desarrollo de las economías. Bajo estos supuestos, un mayor desarrollo financiero atentaría contra la distribución de la renta.

Finalmente, existen modelos que postulan una relación no lineal entre las finanzas y la distribución del ingreso, y prevén que al comienzo del desarrollo de una economía sólo los ricos tienen acceso a los servicios financieros, mientras que a medida que crece el producto más personas pueden ingresar a las condiciones crediticias.

9.4 El Sistema Financiero Argentino (SFA)

Gran parte de la literatura establece que �la condición principal para el crecimiento es si la economía tiene acceso a un sistema financiero que funcione correctamente, la composición exacta del sistema financiero reviste sólo una importancia secundaria� (Levine 2004).

En otras palabras, un sistema financiero basado en los bancos (bank-based) como el de Argentina no debería presentar desventajas respecto a un sistema apuntalado en el mercado (market-based). En general se argumenta que los bancos y los mercados financieros deben tener un rol complementario a la hora de fomentar el crecimiento. No obstante, y tal como se analizará posteriormente con mayor detalle, el desenvolvimiento del mercado de capitales en el país ha sido muy pobre con respecto al que han evidenciado sus vecinos.

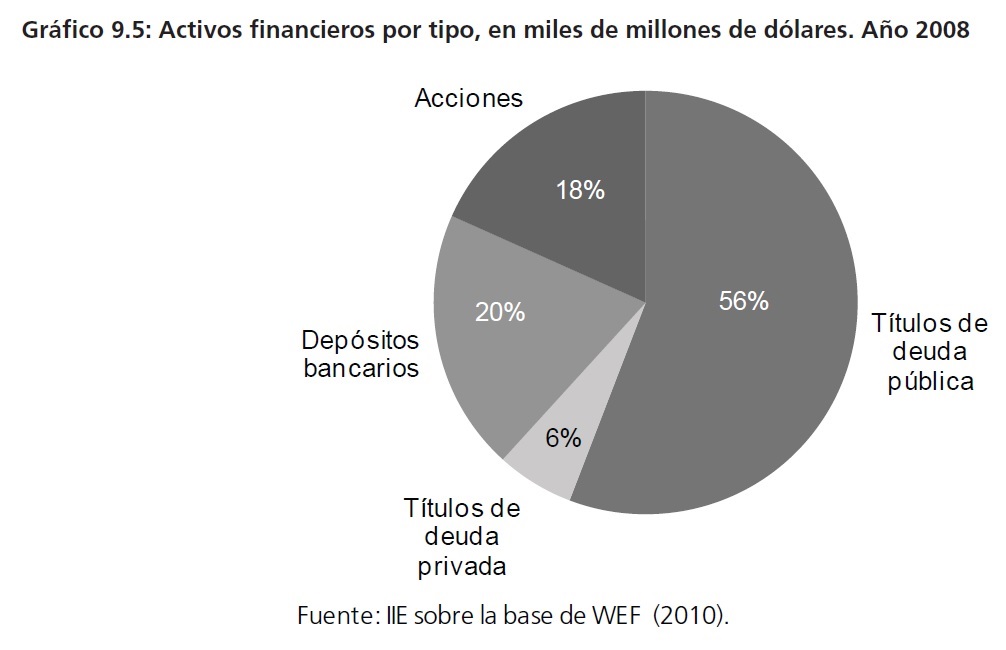

Según datos de The World Economic Forum para 2008, el valor total de los activos financieros de Argentina alcanzaba un total de US$286 mil millones representando cerca del 87% del PBI.

Tal como puede observarse en el Gráfico 9.5, más de la mitad (56%) de estos activos se concentra en títulos públicos con un valor total del US$159 mil millones, mientras el resto corresponde mayormente a depósitos bancarios (20%) y acciones (18%). Los títulos privados sólo explican el 6% del total.

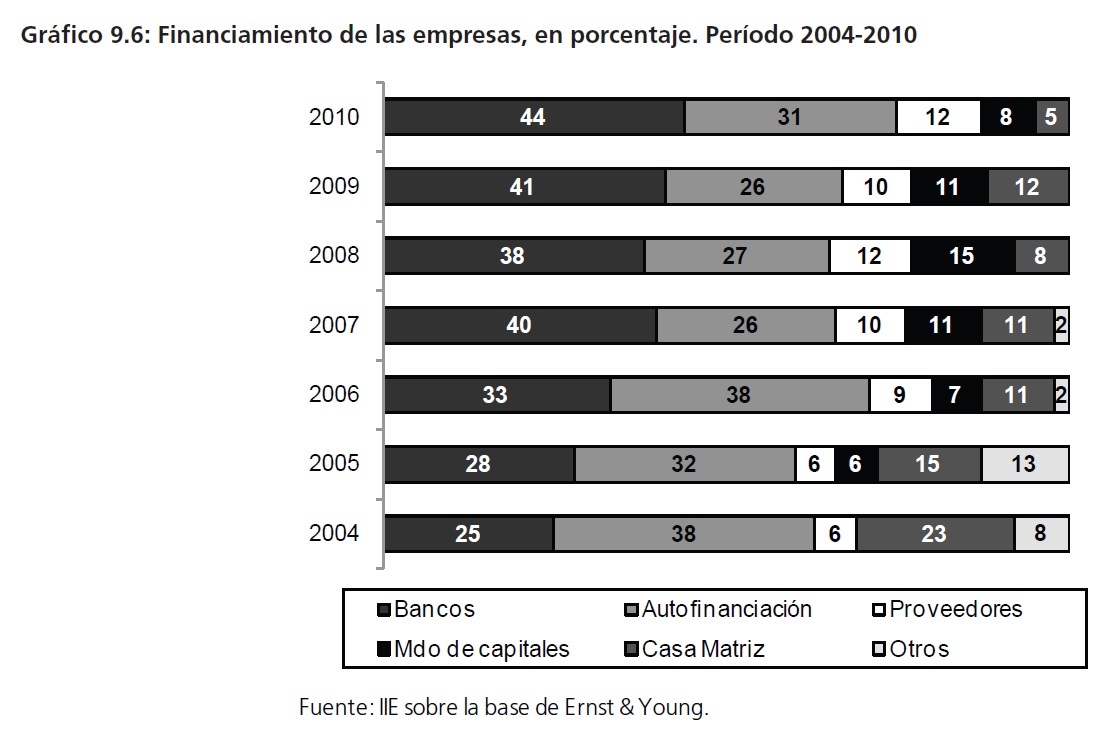

No obstante, el crédito del sistema financiero en Argentina está fuertemente concentrado en las entidades bancarias. Los bancos y el autofinanciamiento explican más del 70% de las fuentes de financiamiento de las empresas, tal como puede verse en el Gráfico 9.6. A lo largo de los últimos años, los bancos han ganado terreno como fuente de financiamiento en detrimento de la autofinanciación, las casas matrices y los proveedores.

A continuación se analizan con mayor detenimiento tanto los mercados de dinero (o bancario) como de capitales.

9.4.1 Entidades Financieras

La Ley de Entidades Financieras tipifica a las entidades financieras de acuerdo con la operación que realicen, dividiéndolas en las siguientes clases158:

� Bancos comerciales

� Bancos de inversión

� Bancos hipotecarios

� Compañías financieras

� Sociedades de ahorro y préstamo para la vivienda u otros inmuebles

� Cajas de crédito

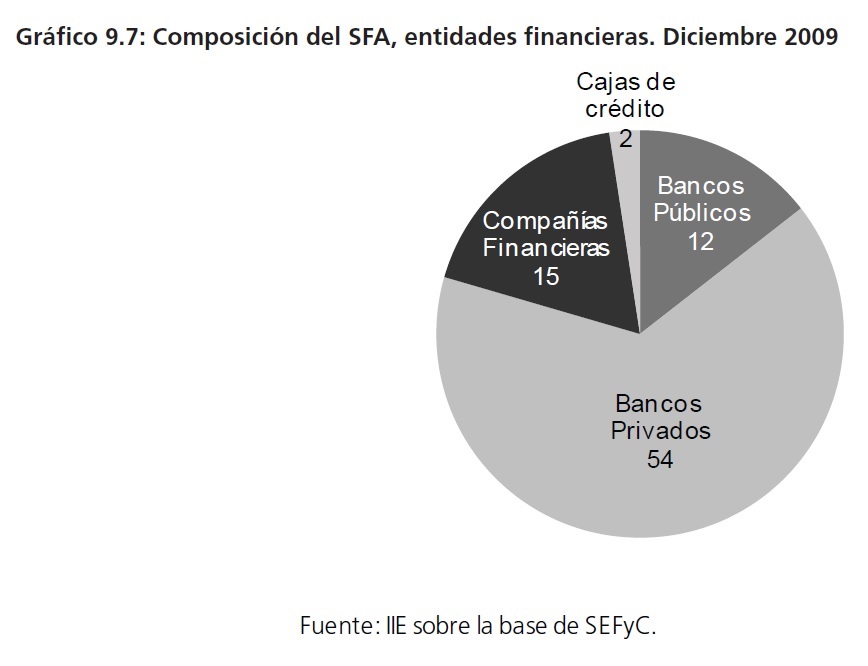

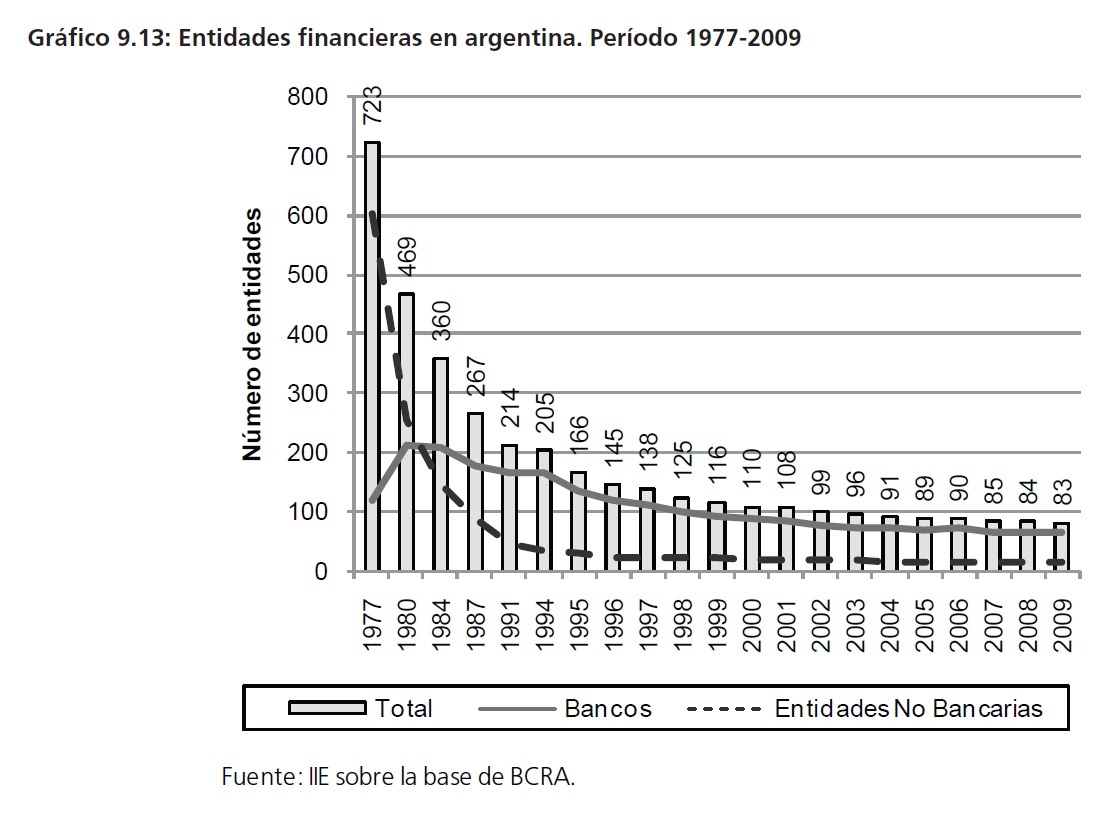

Según datos de la Superintendencia de Entidades Financieras y Cambiarias (SEFyC) a diciembre 2009, el sistema financiero argentino (SFA) estaba compuesto por un total de 83 entidades financieras. Tal como puede observarse en el Gráfico 9.7, el 80% (66 en total) de estas entidades corresponden a bancos públicos y privados mientras el 20% restante (17) se explica por entidades no bancarias (compañías financieras y cajas de crédito).

158 Superintendencia de Entidades Financieras y Cambiarias (SEFyC).

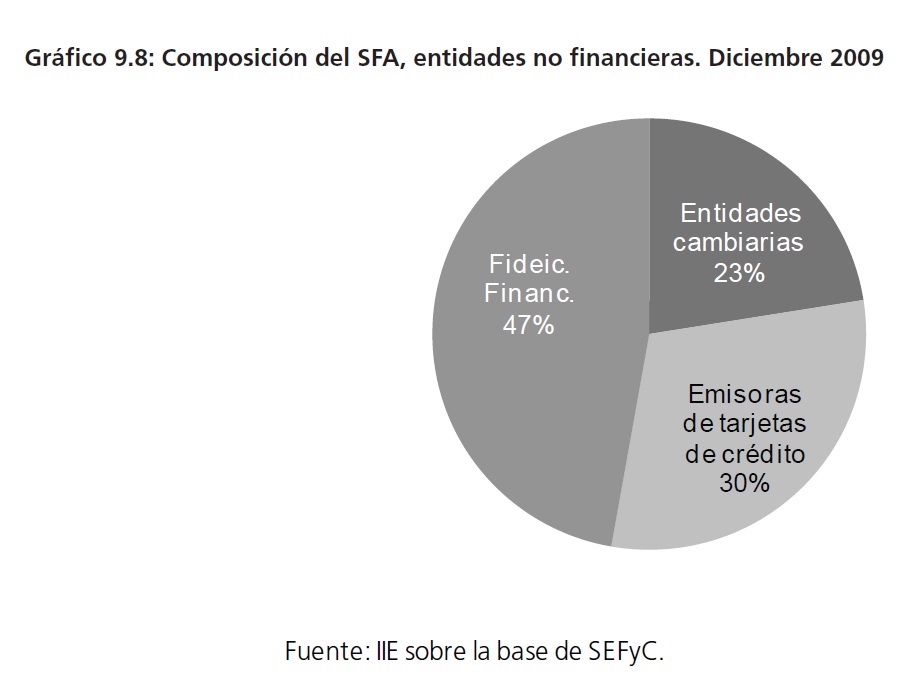

Por otra parte, las entidades no financieras comprenden las casas, agencias y corredores cambiarios, las empresas emisoras de tarjetas de créditos y los fideicomisos financieros. Los datos a diciembre de 2009 muestran que existen en Argentina un total de 409 entidades no financieras. La gran mayoría (47%) corresponden a fideicomisos financieros, mientras el resto se distribuye entre entidades emisores de tarjetas de crédito (30%) y entidades cambiarias (23%) (ver Gráfico 9.8).

La mayor parte (más del 95%) de los activos del SFA se aglutinan en los bancos privados y públicos, mientras que la contribución de las compañías financieras y las cajas de créditos es mínima.

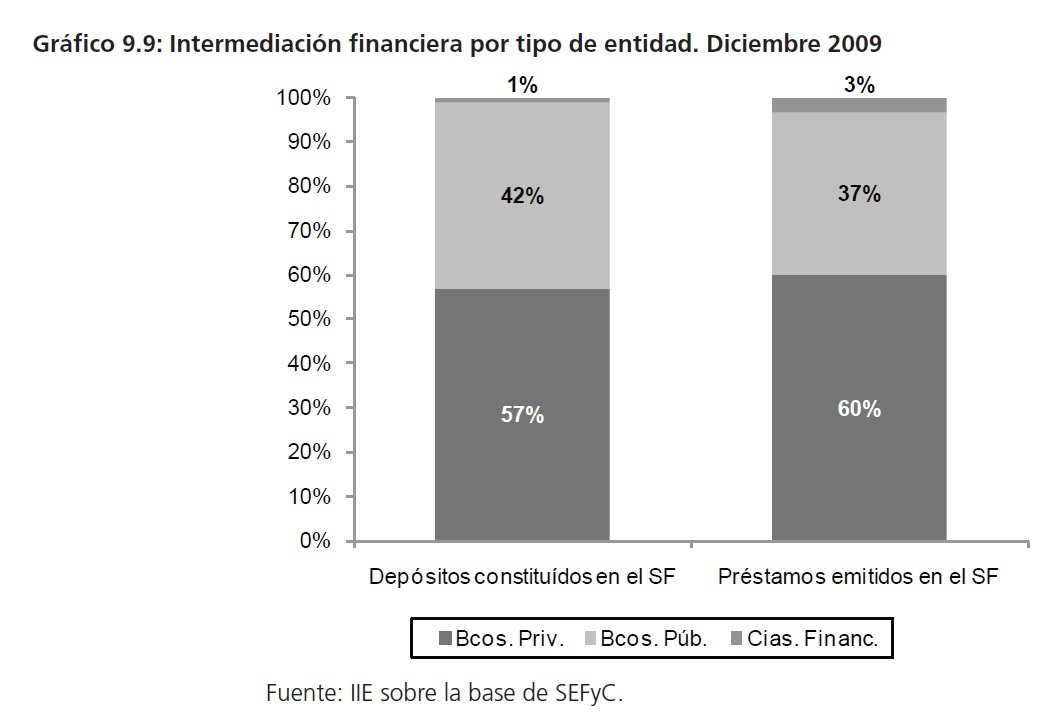

La gran importancia que tienen los bancos dentro del SFA puede apreciarse por su injerencia en la actividad crediticia y en los depósitos captados. El Gráfico 9.9 muestra la alta concentración de la actividad de intermediación financiera en las entidades bancarias: los bancos privados captan el 57% de los depósitos constituidos en el SFA, y emiten el 60% de los préstamos del sector, mientras el resto de la actividad se encuentra, casi en su totalidad, en manos de los bancos públicos, ya que la participación de las compañías financieras es prácticamente nula.

9.4.1.1 El sector financiero bancario en Argentina

Tal como se mencionara anteriormente, uno de los principales escollos en el crecimiento argentino y sobre todo en el desarrollo de la inversión ha sido el acceso al financiamiento. Siendo la principal fuente de financiamiento del país, el papel de los bancos y entidades financieras merece ser considerado con especial atención.

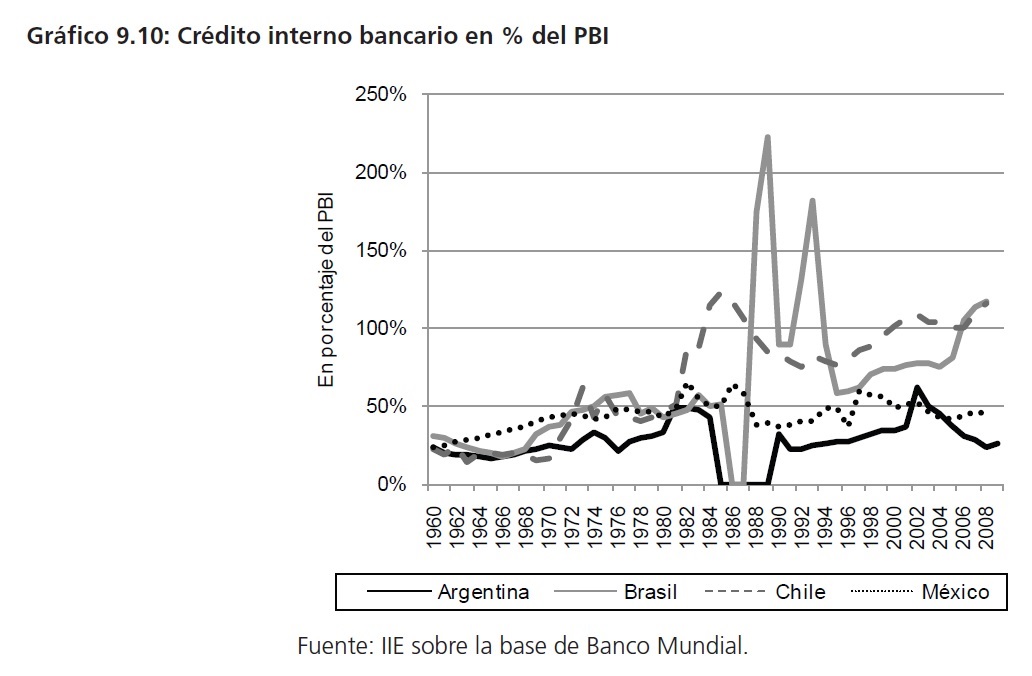

En primer lugar, un análisis comparado con los países vecinos puede dar una idea de la escasa profundización financiera que ha demostrado tener nuestro país a lo largo del tiempo. Tal como se observa en el Gráfico 9.10, para 2008 la participación del crédito en el PBI de Argentina (24%) es significativamente menor a la de sus vecinos Brasil (118%) y Chile (116%), y a la de otros países de Latinoamérica como México (46%). A partir de valores similares, desde 1960 a la actualidad nuestro país no ha presentado mayores mejoras, mientras que Brasil y Chile han cuadruplicado la participación del crédito en el PBI.

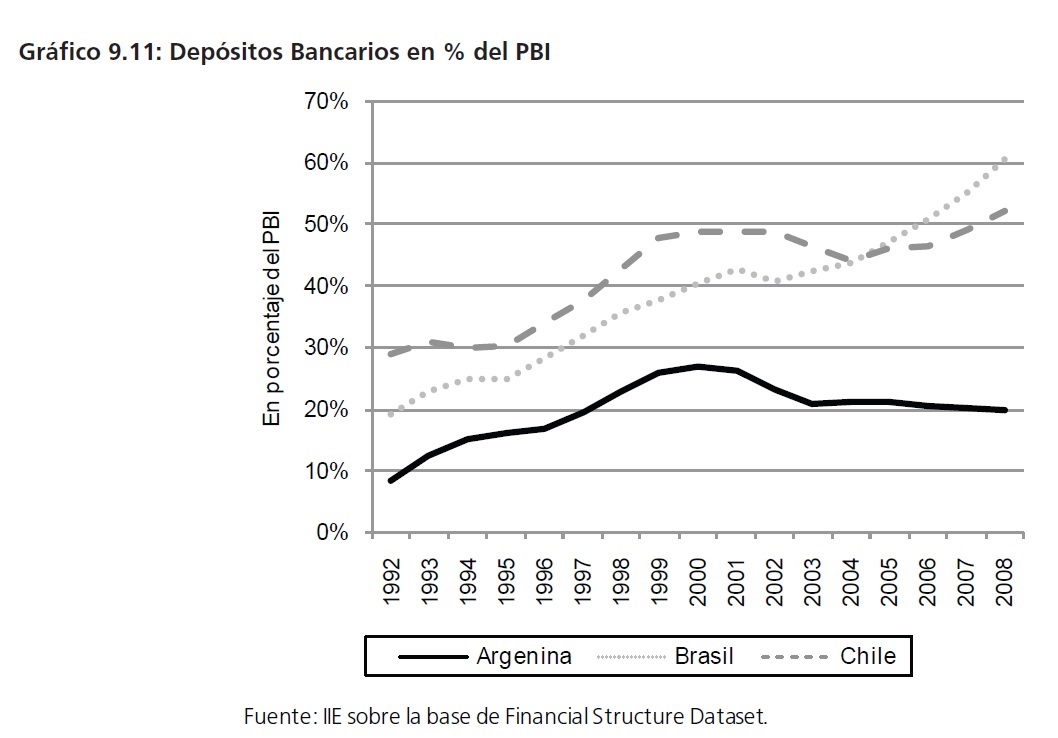

De la misma manera, el volumen de depósitos bancarios en Argentina es significativamente inferior a la de sus vecinos. Tal como puede observarse en el Gráfico 9.11, los depósitos en los bancos representan sólo un 20% del PBI argentino, mientras que este valor está por encima del 50% en Chile y por encima del 60% en Brasil.

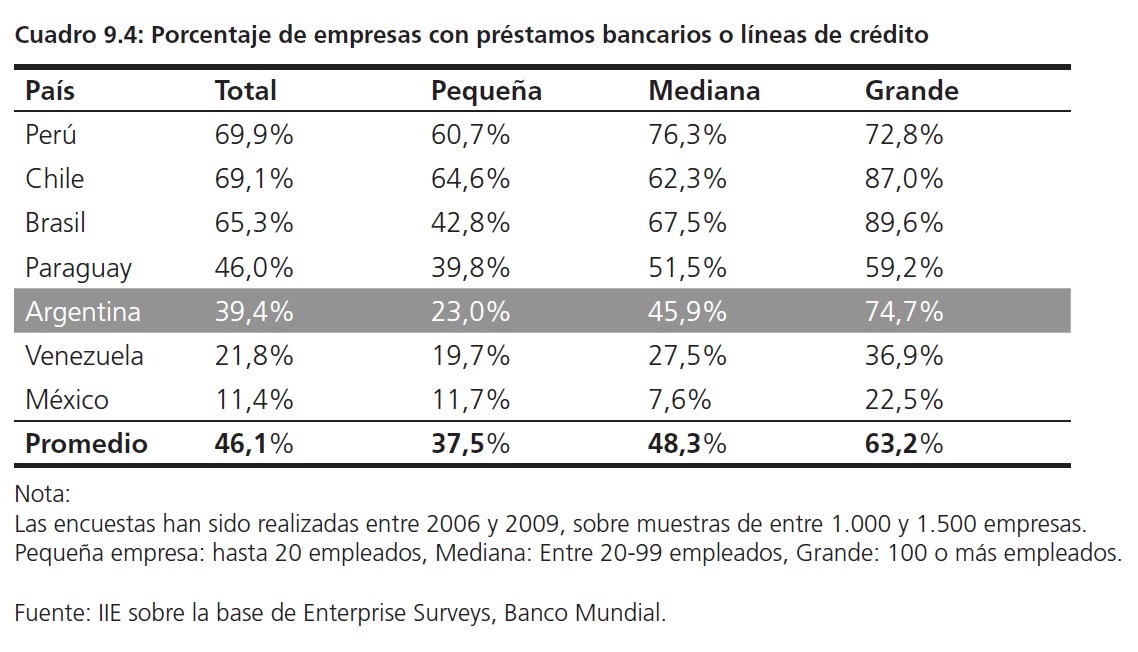

Por último, el Cuadro 9.4 muestra el porcentaje de empresas con préstamos bancarios o líneas de crédito de las economías de Latinoamérica y la Región. Tal como puede observarse, en Argentina este porcentaje (39,4%) es menor que el promedio de la región (46,1%) y sólo está por encima de México y Venezuela.

No obstante, el grueso de este problema alcanza a las pequeñas y medianas empresas, ya que aquellas de mayor tamaño parecen no estar afectadas.

9.4.2 El proceso de liberalización financiera

9.4.2.1 La hipótesis McKinnon-Shaw (M-S)

McKinnon (1973) y Shaw (1973) analizaron los efectos de la llamada Represión Financiera, definida como tasas de interés reales negativas o muy bajas, sobre los niveles de ahorro e inversión en los países en desarrollo. Estos autores arribaron a la conclusión que relajar las restricciones financieras en estas economías produciría un efecto positivo en el crecimiento a medida que las tasas de interés alcancen sus niveles de equilibrio de mercado.

La explicación subyacente, reside en que los límites artificiales sobre las tasas de interés reducen el ahorro y la acumulación de capital, al tiempo que desalientan una correcta asignación de los recursos. McKinnon señaló además, que la represión financiera implicaría que las firmas con acceso al financiamiento subsidiado tenderían a elegir aquellas tecnologías más capital-intensivas, mientras que aquellas no favorecidas sólo podrían implementar proyectos de alto rendimiento y corto período de maduración. Otra consecuencia de la Represión Financiera, en la cual los autores originales no hicieron demasiado hincapié, es el racionamiento del crédito derivado de la excesiva intervención del gobierno en los mercados monetarios y de crédito en países desarrollados.

No obstante, autores como Arestis (1997 y 2003), Blecker (1999), Ghosh (2005) y Patnaik (2006) entre otros, han expuestos duras críticas sobre esta hipótesis, tanto a nivel teórico como empírico.

En primer lugar, la hipótesis M-S se fundamenta en el supuesto de que el problema del financiamiento yace en los precios relativos sin tener en cuenta las particularidades institucionales de cada economía. En aquellas economías donde la presencia de los mercados informales de crédito es significativa, un aumento de las tasas de interés podría tener resultados opuestos a los esperados.

En segundo lugar, otro de los supuestos que se critica de la hipótesis M-S es el que hace referencia a que los mercados de crédito son perfectamente competitivos. En mercados altamente concentrados, la liberalización financiera aumentaría los spreads entre las tasas activas y pasivas, y reduciría el crédito bancario159.

En tercer lugar, algunos economistas post-keynesianos postulan que en realidad el ahorro es resultado del crecimiento y no viceversa. En una economía monetaria de producción, el ahorro no financia a la inversión sino al sector financiero en cuyo caso el ahorro no es una precondición para el crecimiento.

Finalmente, otros autores sugieren que la hipótesis M-S ignora los efectos desestabilizantes que un incremento de las tasas de interés puede tener sobre la macroeconomía. En línea, se argumenta que las políticas de liberalización financiera a menudo resultan en excesiva volatilidad de las variables financieras y cambiarias.

9.4.2.2 La Reforma Financiera de 1977

Tras una larga etapa de represión en los mercados financieros y en un contexto mundial de liberalización financiera - inmediatamente posterior a la finalización del sistema de Bretton Woods - se inició en nuestro país la llamada Reforma Financiera de 1977. Esta reforma estuvo inspirada en las conclusiones fundamentales que se desprenden de la hipótesis McKinnon-Shaw (1973), expuesta en el apartado anterior.

159 Véase,por ejemplo, los trabajos sobre información asimétrica de Stiglitz y Weiss (1981) y Stiglitz (2000).

Dos de los pilares de la reforma fueron la Ley N°21.495 de descentralización de depósitos y la Ley N°21.526, conocida como Ley de Entidades Financieras, cuyas principales medidas se resumen a continuación160:

� Autorización a los bancos para captar depósitos por cuenta propia.

� Atribución al BCRA de facultades exclusivas de superintendencia y de manejo de las políticas monetarias y crediticias.

� Liberalización de los criterios con que las entidades financieras podían fijar las tasas de interés activas y pasivas.

� Derecho exclusivo de los bancos comerciales para actuar como intermediarios monetarios y como únicos autorizados a recibir depósitos a la vista.

� Normas sobre nivel de capitales mínimos, que facultan al BCRA a modificarlos en función de las necesidades de política monetaria.

� Extensión de las garantías del BCRA sobre todos los depósitos en moneda nacional, de todas las entidades.

� Reinstauración del papel del BCRA como prestamista de última instancia, a partir del restablecimiento de una línea de redescuento a la que tienen acceso todas las entidades financieras.

� Fijación de relaciones límite entre activos inmovilizados y patrimonio neto de las entidades.

� Dictado de normas sobre la relación entre la responsabilidad patrimonial y los depósitos y entre aquélla y los préstamos.

� Liberalización de las condiciones para la apertura de entidades financieras y filiales.

� Establecimiento de normas para la ponderación del riesgo implícito en las operaciones de crédito fijando regulaciones para su otorgamiento, así como para las garantías y demás obligaciones contingentes.

� Redefinición del concepto de persona física y jurídica vinculada con las actividades financieras y de los grupos económicos.

� Modificación del régimen de especialización de las entidades financieras establecido en 1968 por un sistema de universalidad.

Si bien estas transformaciones se profundizarían durante los �90, no es posible concluir que sus resultados hayan sido los deseados, y aunque es probable que el entorno macroeconómico desfavorable se encuentre entre uno de los causantes principales de este �fracaso relativo�, no debe dejarse de lado las consecuencias que pueden aparejar semejantes transformaciones.

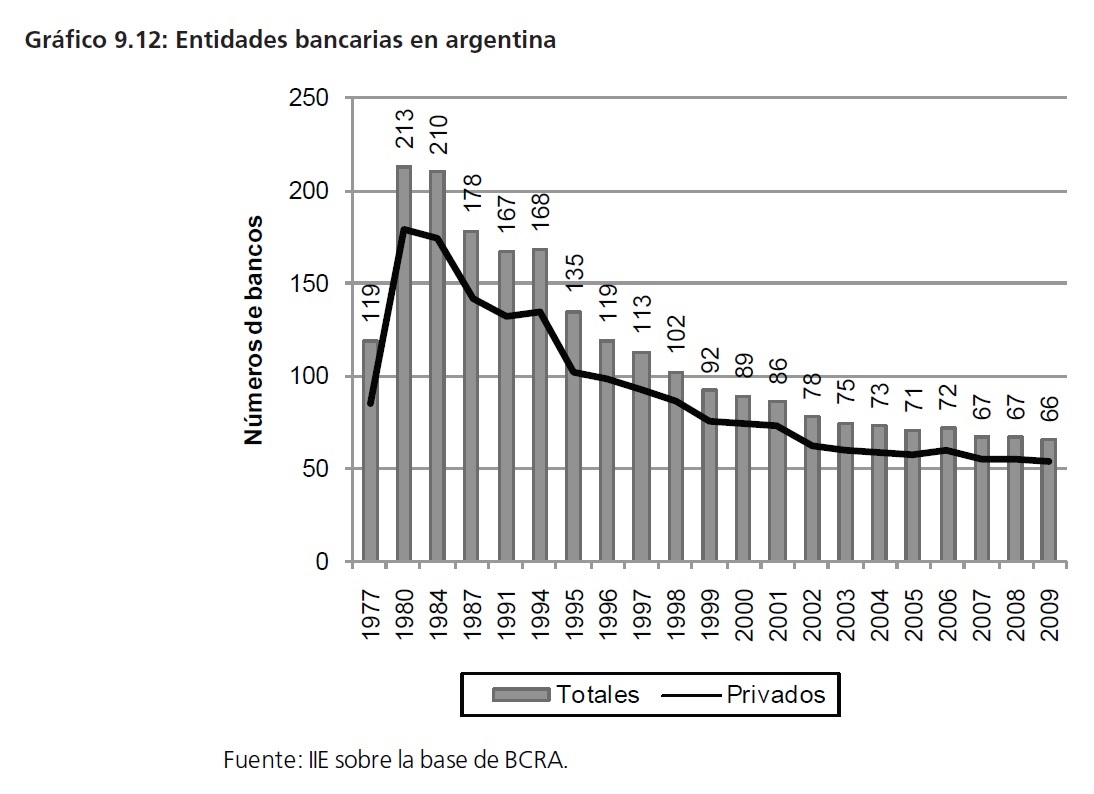

Este proceso se caracterizó por una concentración de las entidades bancarias que se inició en la década del �80. Tal como puede verse en el Gráfico 9.12, el número de entidades bancarias entre 1977 y 1980 aumentó casi un 80% (de 119 a 213) liderado por un aumento de los bancos privados mayor al 100% (de 85 a 179). Sin embargo, entre 1980 y 2009, se dio una progresiva caída (70%) de la cantidad de bancos pasando de un total de 213 a 66 entidades, y de 179 a 54 entidades privadas.

160 Cibils y Allami (2010), Revista Realidad Económica.

Además, y tal como señala el Gráfico 9.13, este fenómeno no sólo se dio en las entidades bancarias sino en el total las entidades financieras. Como puede observarse, el número de entidades financieras no bancarias disminuyó desde 604 en 1977 a sólo 17 en 2009, reduciendo la cantidad de entidades financieras (bancarias y no bancarias) prácticamente a la mitad.

Cabe destacar que a pesar de la disminución en el número de bancos, estos incrementaron su par-ticipación en el total de entidades financieras debido a la gran disminución de las compañías no bancarias. Entre 1977, sólo el 16% de las entidades financieras correspondían a bancos, mientras actualmente la participación de los bancos en el sistema financiero es mayor al 80%.

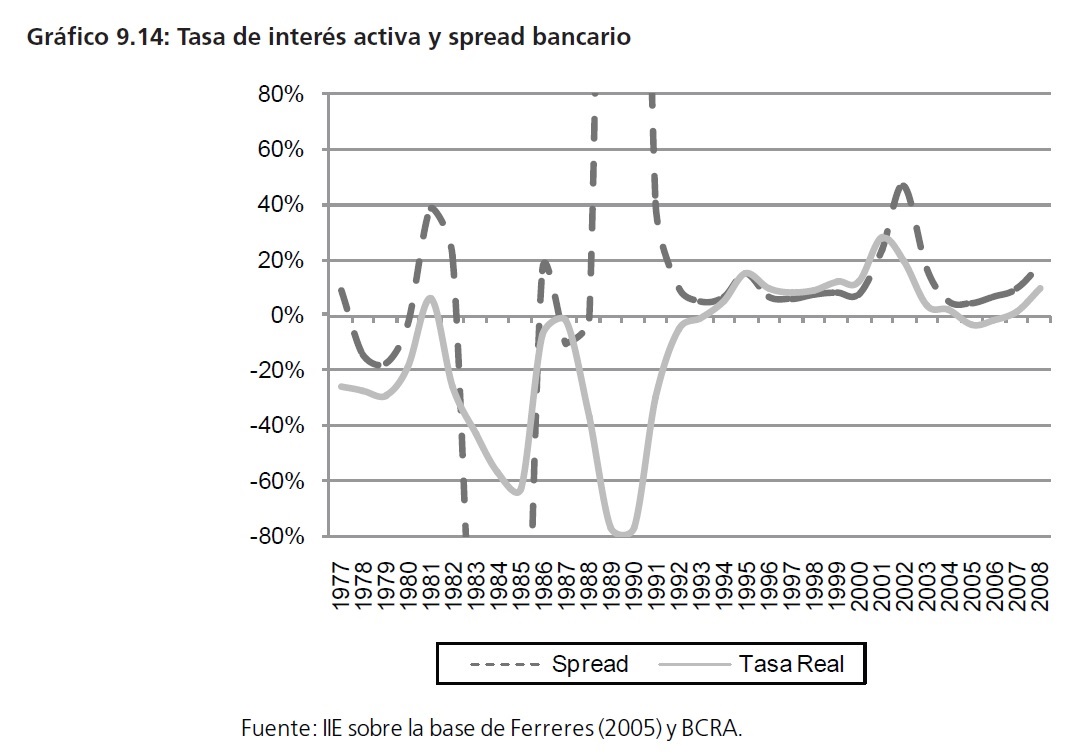

Por otra parte la evolución de las tasas de interés tampoco parece re�ejar los objetivos perseguidos por las reformas. En primera instancia, un sistema eficiente y competitivo debería inducir a una reducción del diferencial de tasas (entre activas y pasivas), sin embargo y tal como puede verse en el Gráfico 9.14, el spread bancario, lejos de reducirse, se tornó altamente volátil.

En segundo lugar, era de esperarse que el proceso de profundización financiera (y las políticas de apertura) trajeran aparejadas como consecuencia mayores tasas reales de interés. Tal como lo señala el mismo gráfico, los datos muestran una realidad diferente: entre 1977 y 2008 sólo en 14 años se registraron tasas reales positivas.

No obstante, parece ser que el comportamiento de las tasas ha respondido más a la volatilidad macroeconómica que a las transformaciones realizadas. Está claro que entre el inicio de la convertibilidad y previo a la crisis de 2001, se registraron no sólo menores valores del spread y sino también mayores valores de la tasa de interés real ya que este período estuvo caracterizado tanto por la estabilidad de los precios como por la del tipo de cambio dólar-peso.

9.4.3 El Mercado de Capitales

Tal como se dejó esclarecido al principio del capítulo, en el mercado de capitales, a diferencia del mercado de dinero, se operan fondos a mediano y largo plazo. El mismo está integrado por la banca de inversión, donde se toman y prestan fondos a largo plazo y a tasas bajas, (razón por la cual el sector privado no participa de los bancos de inversión); y por el sistema bursátil donde se realizan operaciones de mediano y largo plazo y de capital de riesgo. Este último constituye el objeto de nuestro análisis en el presente capítulo.

Los participantes del sistema bursátil argentino se encuentran regulados, fiscalizados y controlados por la Comisión Nacional de Valores (CNV) a través de la Ley 17.811 (de Oferta Pública).

Esta entidad autárquica con jurisdicción en todo el país tiene como función principal autorizar la oferta pública de Títulos Valores, de Fondos Comunes de Inversión (FCI) y de Fideicomisos Financieros.

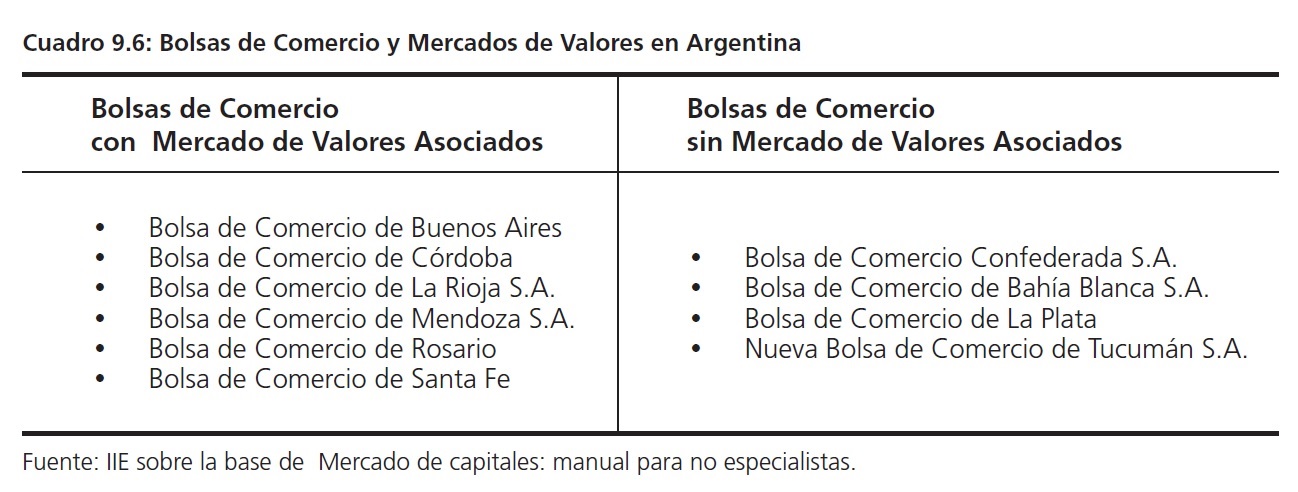

Adicionalmente, las Bolsas de Comercio son las instituciones donde se autoriza la cotización de estos títulos y los Mercados de Valores donde se realizan las transacciones. En este sentido Argentina presenta una característica singular, al ser el único lugar del mundo donde estas instituciones (bolsas y mercados) se encuentran separadas. Claro está, que todo mercado de valores debe funcionar dentro del ámbito de una Bolsa de Comercio, mientras que estas pueden existir sin un mercado de valores asociado. En el cuadro 9.6 se resumen las principales bolsas y mercados de valores del país.

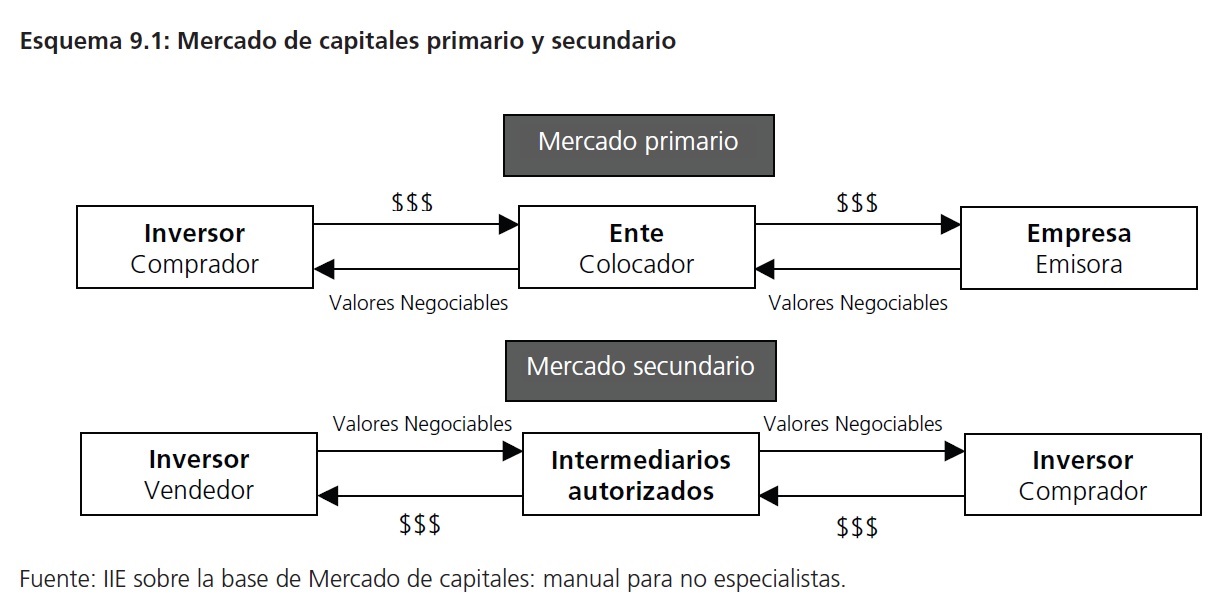

Por otra parte, en el mercado de capitales se pueden distinguir dos segmentos bien diferenciados (ver Esquema 2.1):

a) El mercado primario, donde se realiza la emisión y colocación de los activos financieros, llamados valores negociables. Cabe aclarar que en esta instancia se relacionan por única vez las unidades deficitarias y superavitarias, siendo el rol de los intermediarios financieros asesorar en las condiciones de emisión y colocación.

b) El mercado secundario, donde los valores negociados se cotizan y negocian en el mercado. En esta segunda instancia, las operaciones se producen entre unidades superavitarias, a través de los intermediarios autorizados.

9.4.3.1 El Mercado de Capitales en Argentina

Si bien el sistema bancario tiene un rol preponderante en Argentina, la importancia de desarrollar un mercado de capitales, de un tamaño adecuado y que funcione correctamente, reside en los plazos y tasas que el mismo ofrece a la hora de financiar los proyectos de las empresas productivas. Por lo tanto, su papel en el crecimiento está lejos de ser desdeñable. Por esta razón se procederá con el análisis de una serie de indicadores para dar luz a la situación actual del mercado bursátil en Argentina y a su evolución a lo largo de las últimas décadas.

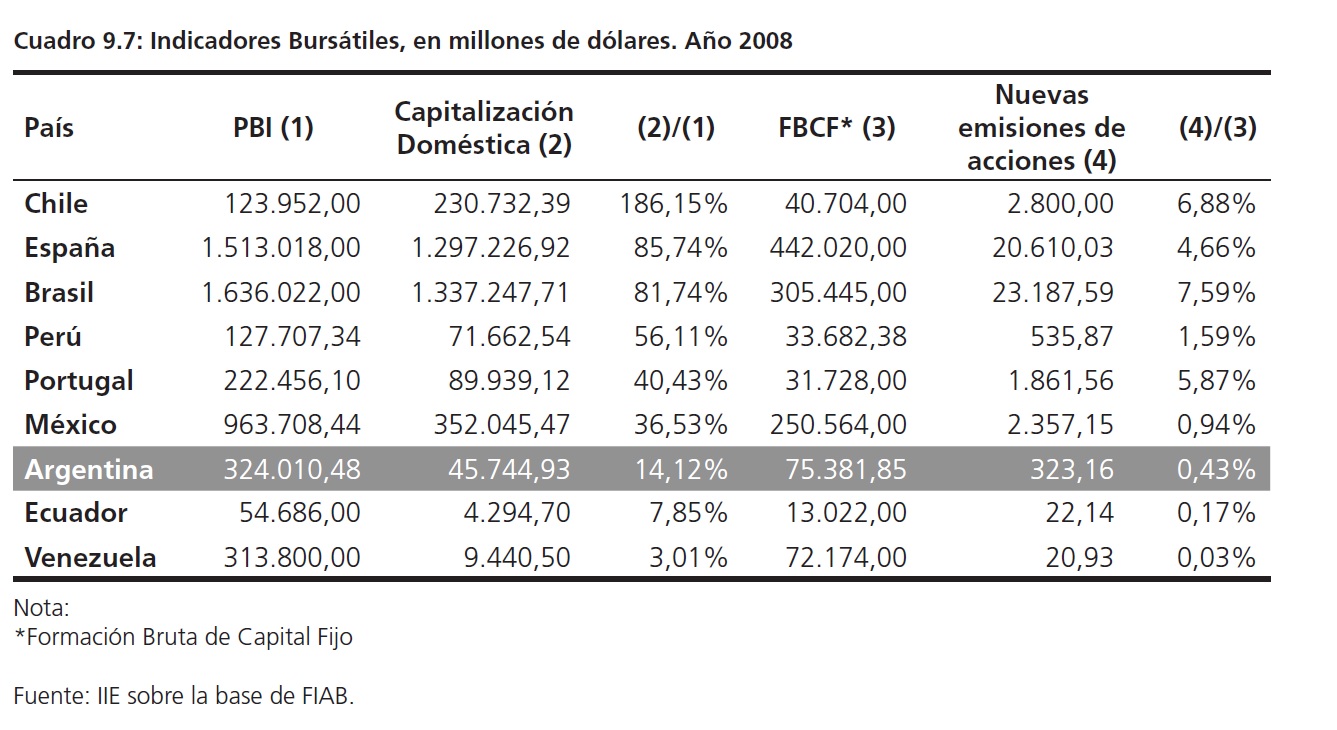

De tal manera, el Cuadro 9.7 presenta dos indicadores que se utilizan comúnmente para medir la importancia del mercado de capitales en una economía. La capitalización bursátil doméstica es el valor de las empresas domésticas en el mercado accionario local, usualmente expresada en porcentaje del PBI. Para 2008, este indicador en Argentina registró algo más del 14% siendo una de las cifras más bajas de la región. Es notable el desarrollo del mercado bursátil en países como Chile donde la capitalización bursátil para 2008 era de alrededor de un 186%, o España y Brasil donde este valor supera el 80% del PBI.

Adicionalmente, el mismo cuadro muestra el valor de las nuevas emisiones de acciones en porcentaje de la formación bruta de capital fijo. Este indicador pretende dar una idea de la participación del mercado accionario en el financiamiento de la inversión en una economía. Desafortunadamente, este valor para Argentina es muy inferior al 1%; mientras que en Brasil y Chile este valor ronda el 7%, y en España y Portugal el 5%.

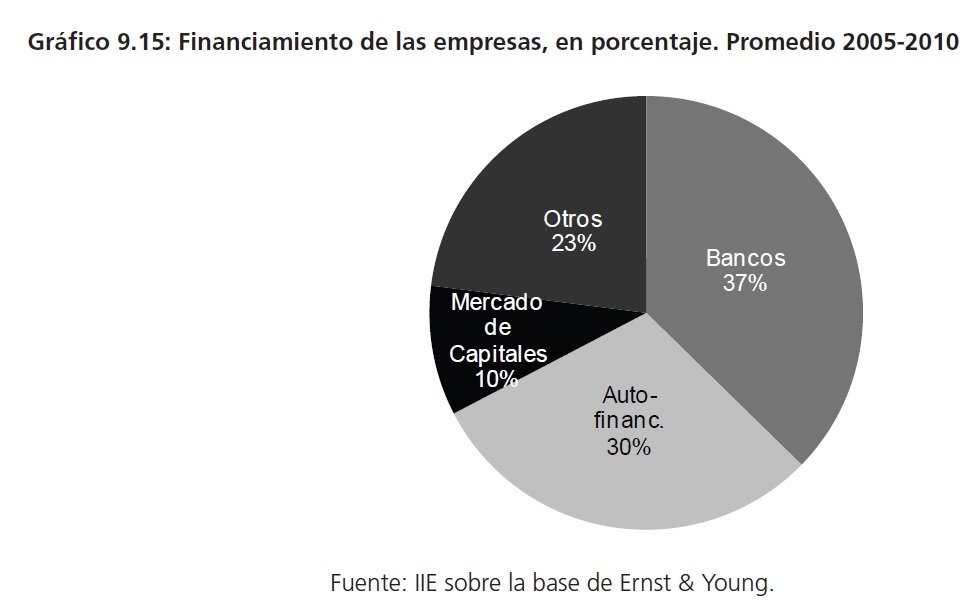

En el ámbito empresario en particular, el mercado de capitales proporciona sólo una pequeña porción de las fuentes de financiamiento (ver Gráfico 9.15). Entre 2005 y 2010, sólo el 10% del financiamiento de las empresas se explica a través del mercado accionario. Si bien este porcentaje está muy por debajo de la porción de financiamiento correspondiente a los bancos, la cifra que señala el camino por mejorar está dada por el alto porcentaje de autofinanciamiento (30%).

9.4.3.2 El mercado bursátil argentino entre 1989 y 2009

Los últimos veinte años del sistema bursátil argentino se caracterizaron por un proceso de concentración de las compañías cotizantes y un escaso dinamismo respecto a los países vecinos y del mundo.

El Gráfico 9.16 muestra el número de empresas nacionales que cotizan en el mercado local y el valor de su capitalización. Tal y como puede verse, entre 1989 y 2001 el número de compañías cotizantes se redujo a menos de la mitad (de 186 a sólo 83) mientras que el valor en el mercado de las mismas se incrementó en más de 190 mil millones, es decir, más de 90 veces su valor de 1988. En otras palabras, la concentración no sólo se produjo en el número sino también en el tamaño de las empresas.

Sin embargo, a raíz de la crisis de la convertibilidad, el valor de las empresas experimentó una caída del 80% entre 2001 y 2004, acompañado por una reducción del número de empresas que pasó de 111 en 2001 a 83 en 2002 y se estabilizó en 107 durante 2003. Finalmente, entre 2003 y 2007 la capitalización doméstica se recuperó pero volvió a caer en los últimos años a niveles similares a la post-crisis, mientras el número de empresas cotizantes ha oscilado en torno a las 100 empresas.

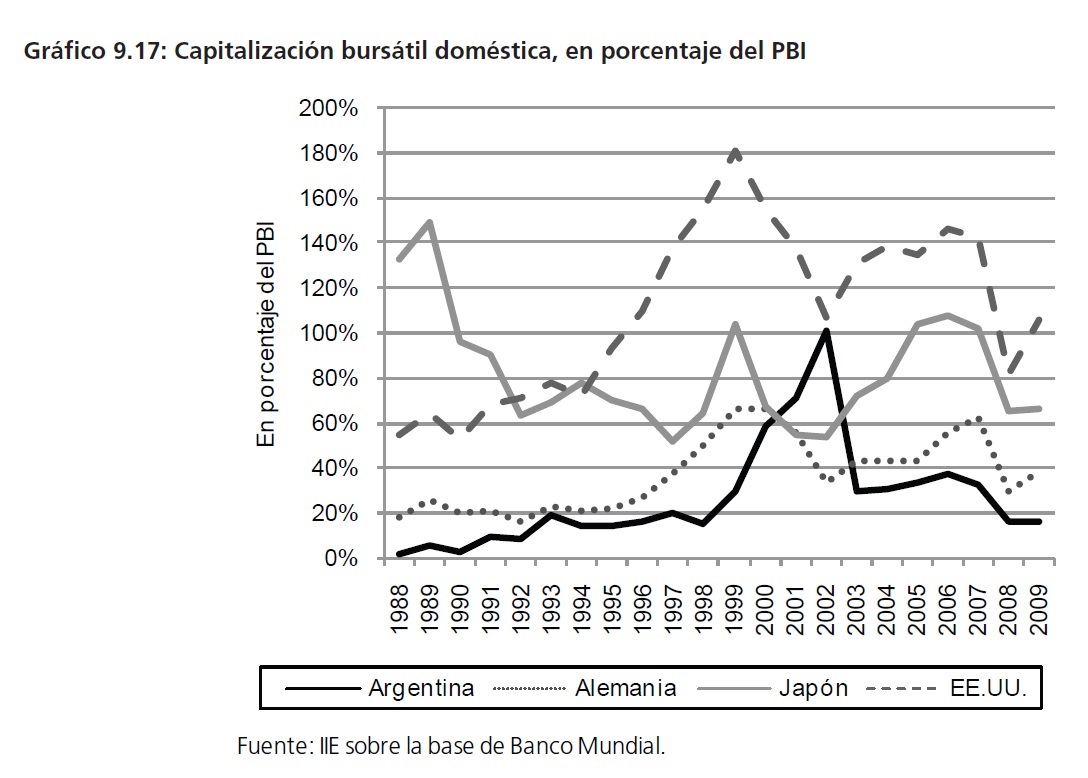

Este proceso de concentración, estuvo acompañado por un escaso desarrollo en comparación a otros países del mundo. Tal como puede observarse en el Gráfico 9.17, la capitalización bursátil en porcentaje del producto bruto en Argentina está muy por debajo de aquella correspondiente a las principales potencias del mundo. Sin embargo más decepcionante aún es su evolución a lo largo del tiempo.

Entre 1988 y 2002, se evidencia un claro crecimiento del mercado de capitales argentino cuya capitalización doméstica pasó del 1,6% a más del 100%, ubicándose por encima de Japón y Alemania, y próxima a EE.UU. No obstante, parecería presurado concluir que esta vigorización

fue consecuencia del régimen de convertibilidad, ya que hasta 1998 no han de observarse significativas mejoras.

En el período post-devaluación no se observa una mayor recuperación de la capitalización respecto al PBI y si bien los países industrializados estuvieron mucho más expuestos a la reciente crisis financiera, Argentina se mantiene todavía muy alejada de los mismos en cuanto a la penetración de los mercados de capitales en su economía.

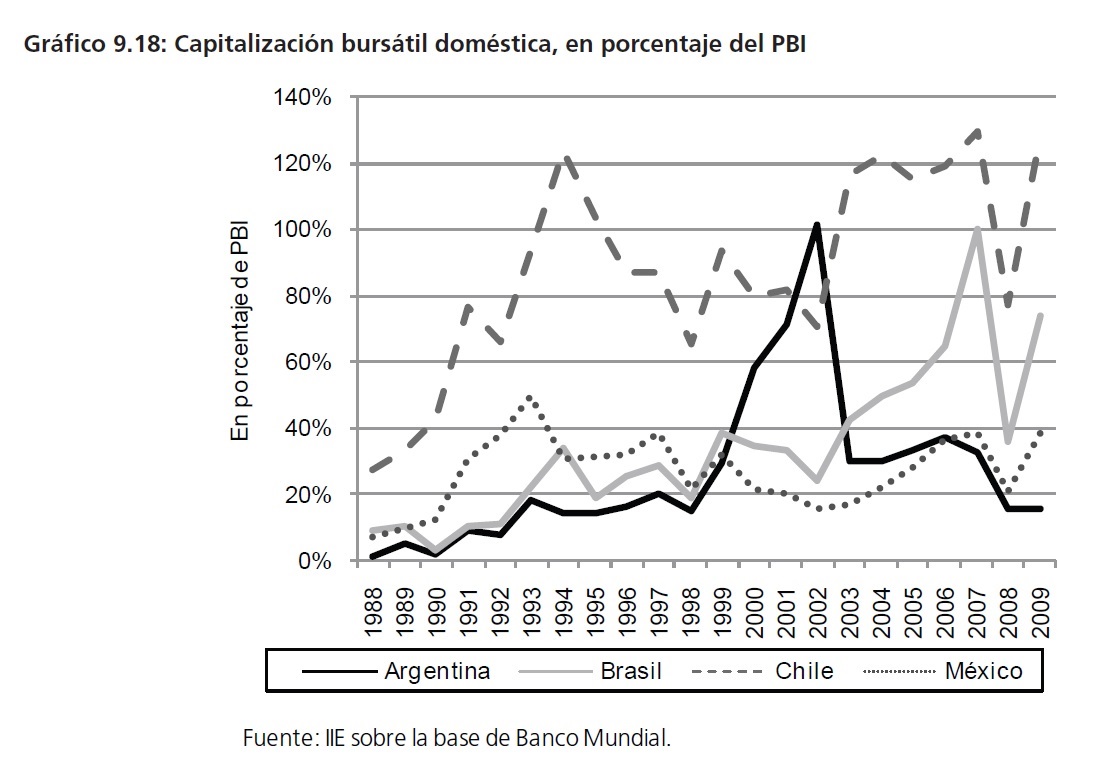

En una comparación con los vecinos de Latinoamérica, se hace más evidente el pobre desempeño de Argentina en materia bursátil.

Tal y como puede verse en el Gráfico 9.18, Argentina fue testigo de una mayor profundización entre 1998 y 2002, al tiempo en que sus vecinos sufrían un retroceso de sus mercados de capitales: en 2002, la capitalización bursátil de Argentina en porcentaje del PBI superaba el 100%, ubicándose por encima de Chile (71%), Brasil (25%) y México (16%).

No obstante, tras la crisis, la devaluación y la posterior recuperación de la economía en términos de producción, los mercados de capitales argentinos han permanecido estancados mientras sus vecinos (y crisis financiera mediante) han mostrado un desempeño notable e incluso sobresaliente, como en el caso de Chile, lo que parece indicar que se desperdició una gran oportunidad en materia financiera.

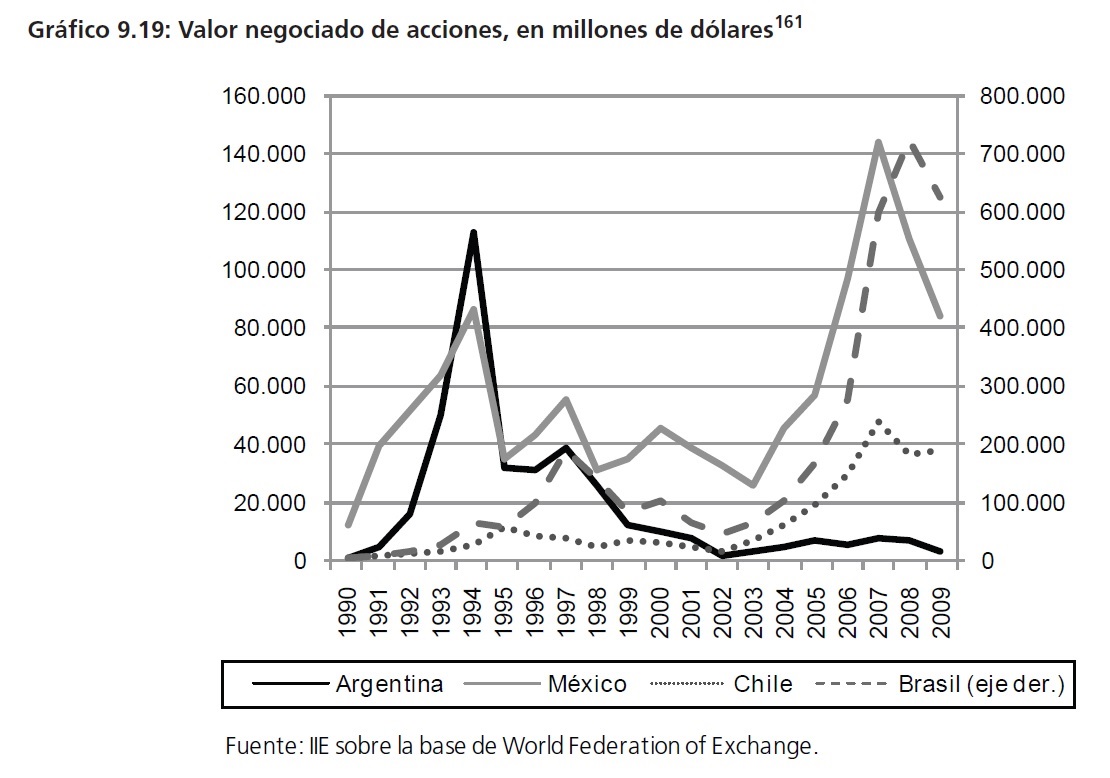

Finalmente en el Gráfico 9.19 se exponen los volúmenes negociados de acciones en el mercado nacional y en los mercados vecinos. Nuevamente, el desempeño de Argentina en esta materia se caracteriza por un estancamiento relativo respecto a sus pares.

Entre 1990 y 2009, el volumen negociado en Argentina ha crecido un 284%, cifra que resulta decepcionante si se la compara con la de México (592%), Chile (4.923%) y Brasil (15.687%). Este proceso no puede justificarse como consecuencia de la crisis de convertibilidad, ya que entre 1994 y 2001 los volúmenes negociados en Argentina cayeron de manera progresiva y se estancaron en a lo largo de la última década.

161 Los valores de Argentina, Chile, Brasil, y Perú corresponden respectivamente a: Merval, BME&F Bovespa, Bolsa de Comercio de Santiago y Bolsa de Mexicana de Valores. Se consideran tanto acciones locales como acciones extranjeras.

9.4.3.3 Alternativas de Financiamiento en el Mercado de Capitales Argentino

Uno de los tantos obstáculos que encuentra el desarrollo del mercado de capitales en Argentina es el gran desconocimiento por parte del empresariado local respecto a las herramientas que el mercado proporciona para conseguir financiamiento adecuado162. Es por ello que en el presente apartado se realiza una breve descripción de los instrumentos disponibles con el objetivo de dar conocimiento al lector de las alternativas que pueden hallarse en el ámbito local. Además, esta información es de utilidad para aquellos actores que se encuentran en el otro extremo del mercado, los inversores.

En primera instancia se hará una distinción entre los instrumentos según su �ujo de fondos, a saber: valores de renta fija y valores de renta variable. Los primeros son aquellos cuyo �ujo de fondos se encuentra predeterminado al momento de la compra (venta), y se encuentra preestablecido como será la amortización del capital y el pago de intereses. En los instrumentos de renta variable, típicamente las acciones, el �ujo de fondo depende del resultado de la actividad del emisor. En este último caso el inversor se transforma en un accionista o socio del emisor mientras que en los valores de renta fija el inversor constituye netamente un acreedor del emisor.

9.4.3.3.1 Valores de renta fija

Los instrumentos de renta fija según su emisor pueden clasificarse en valores públicos y valores privados.

Entre los primeros encontramos:

� Títulos públicos: son emitidos por el gobierno nacional, provincial o municipal con el objetivo de financiar al sector público cuyo pago posterior se realiza mediante la recaudación tributaria.

� Letras (LEBAC) y Notas (NOBAC) del BCRA: son emitidos por el Banco Central de la República Argentina, para cumplir objetivos de política monetaria respaldados por el patrimonio de la institución.

Entre los títulos privados se encuentran:

� Obligaciones Negociables (ON): Representa un contrato de empréstito a mediano o largo plazo contraído por la empresa con el fin de conseguir financiamiento para sus proyectos.

� Obligación Negociable Convertible: Tienen la particularidad que implica que el inversor tiene la posibilidad de cancelar anticipadamente la obligación recibiendo una cantidad determinada de acciones de la sociedad emisora.

� Obligaciones Negociables PyMES: Son exclusivas para empresas de pequeño y mediano tamaño y se encuentran enmarcadas en un régimen más simple de oferta pública y cotización.

� Valores de Corto Plazo: Son instrumentos de renta fija a muy corto plazo, hasta un máximo de 365 días y por lo tanto con un régimen de oferta pública simplificado.

� Cheque de Pago Diferido (CPD): Es un título de deuda cuyo plazo no puede exceder los 360 días, y la ganancia del inversor se explica porque este lo compra a un valor menor al que recibirá al vencimiento. Esta herramienta está comúnmente asociada a la operatoria de las PyMes.

162 Sobre esto se volverá más detenidamente en el próximo apartado.

9.4.3.3.2 Valores de renta variable: Acciones

Estas representan una parte o cuota del capital social de una empresa (sociedad anónima), por la cual se confiere al tenedor la condición de socio o accionista otorgándole derechos determinados.

El �ujo de fondos del inversor es variable por dos razones: en primer lugar, el titular de una acción tiene derecho a recibir parte de las ganancias que obtuvo la sociedad cotizante durante un período en forma de dividendos. En segundo lugar, la cotización de cada empresa se ve in�uenciada por el libre juego de la oferta y la demanda en el mercado.

American Depositary Receipt (ADR): Es un certificado representativo de las acciones de una empresa extranjera en el mercado norteamericano. De esta manera una empresa nacional puede emitir acciones directamente en la bolsa extranjera163. Existen además otros instrumentos que permiten la cotización en bolsas internacionales a las empresas extranjeras tales como los Global Depositary Receipt (GDR), el Euro Depositary Receipt (EuroDR) y los Brazilian Depositary Receipt (BDR).

9.4.3.3.3 Fideicomisos Financieros

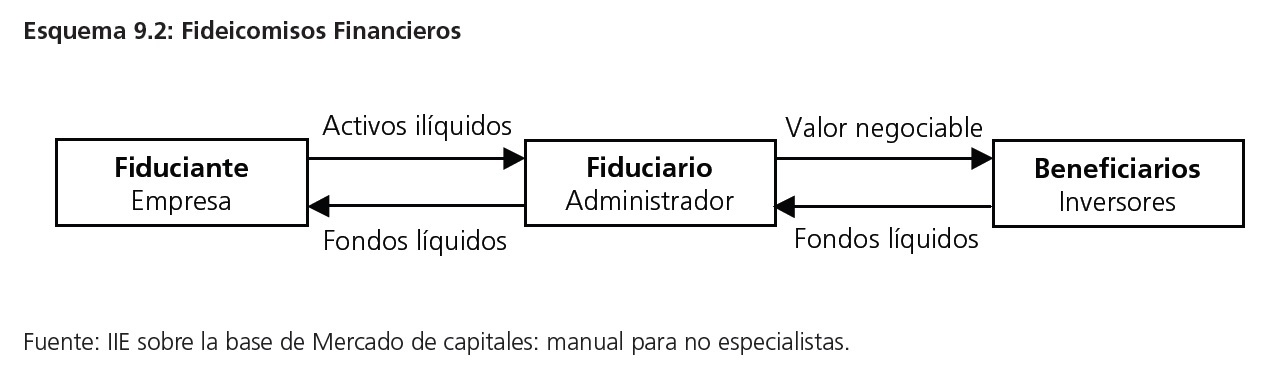

Este tipo de instrumento está relacionado fuertemente al proceso de �titularización� o �securitización�. Mediante este tipo de ingeniería financiera se logra transformar activos ilíquidos en un valor negociable para su colocación y negociación en el mercado de capitales.

De acuerdo a la ley 24.441 se dice que �habrá fideicomiso cuando una persona (fiduciante) transmita la propiedad fiduciaria de bienes determinados a otra (fiduciario), quien se obliga a ejercerla en beneficio de quien se designe en el contrato (beneficiario), y a transmitirlo al cumplimiento de un plazo o condición al fiduciante, al beneficiario o al fideicomisario�.

Es importante destacar que los activos cedidos (fideicomitidos) son separados del patrimonio de la empresa que los originó (fiduciante), y por lo tanto quedan aislados del riesgo de quiebra.

Los fideicomisos financieros (FF) se distinguen de los fideicomisos comunes, ya que mientras los primeros están relacionados con el mercado de capitales (emisión de valores negociables), los segundos se utilizan para formalizar relaciones comerciales y financieras no relacionadas con el mercado de capitales.

Este proceso puede resumirse en el siguiente esquema:

163 Si bien están vinculados casi exclusivamente a la negociación de acciones, los ADR pueden representar también títulos de renta fija.

Por otra parte, los valores negociables emitidos a través del FF pueden ser tanto de renta fija como de renta variable. En el primer caso reciben el nombre del �valores representativos de deuda (VRD) o valores representativos de deuda fiduciaria (VDF)�, mientras que los valores de renta variable se denominan �certificados de participación (CP)�.

9.4.3.3.4 Fondos Comunes de Inversión

Un Fondo Común de Inversión (FCI) se constituye cuando un grupo de personas con similares objetivos de inversión aporta su dinero para que un profesional lo administre, invirtiendo en activos tales como plazos fijos, bonos y acciones164.

Del artículo 1° de la Ley 24.083 se desprende que se pueden ofrecer Fondos Comunes de Inversión cuyos objetivos de inversión busquen ser logrados a través de la administración profesional de carteras de: valores mobiliarios con oferta pública, metales preciosos, divisas, derechos y obligaciones derivados de operaciones de futuro y opciones, instrumentos emitidos por entidades financieras autorizadas por el Banco Central de la República Argentina y dinero o cualquier combinación de estos instrumentos165.

Los participantes de los FCI son:

� La sociedad gerente (Fund Manager): es la sociedad encargada de la administración de un Fondo Común de Inversión.

� La sociedad depositaria: es la sociedad autorizada legalmente a recibir depósitos en efectivo o valores en calidad de agente de custodia.

� El inversor: puede ser Institucional o individual. Busca diversificar su inversión, pero delegando la administración a profesionales en la materia.

La participación otorgada a los inversores en un Fondo Común de Inversión que representa el valor de su colocación se denomina cuotaparte (Mutual Fund Share). El valor unitario de colocación y de rescate de cada cuotaparte se determina diariamente al cierre de las operaciones bursátiles del Mercado de Valores de Buenos Aires, dividiendo el haber neto del Fondo por el número de cuotapartes en circulación. Se publican en pesos como el valor de 1.000 cuotas partes. El titular de las mismas, tiene un Certificado o una constancia pero su depósito no se realiza en el sistema colectivo de Caja de Valores S.A. La Sociedad Depositaria es la que tiene la totalidad de las especies en su custodia166.

A su vez, estos fondos pueden ser:

Fondos Comunes de Inversión Abiertos: los aportes de los inversores pueden crecer sin limitaciones al tamaño del Fondo (salvo decisiones puntuales del Administrador), estos aportes pueden ser retirados parcial o totalmente en cualquier momento y su permanencia en el Fondo puede ser ilimitada.

Fondos Comunes de Inversión Cerrados (FCC): el tamaño y la duración del fondo está predeterminada. Respecto a los FCC la ley establece que los mismos pueden tener otros objetivos: a) objetos especiales de inversión y b) conjuntos homogéneos o análogos de bienes reales o personales, o derechos crediticios con o sin garantías reales. Es decir, estos fondos tienen la posibilidad de invertir en activos reales.

164 Cámara Argentina de Fondos Comunes de Inversión.

165 Idem 15.

166 Tolosa, Petrini y López, Introducción a los Mercados Financieros (2009).

A diferencia de los FCI Abiertos, en los FCC no se permiten realizar rescates hasta la liquidación del fondo, por lo tanto las cuotapartes se colocan en el mercado de capitales mediante la oferta pública. De esta manera los inversores pueden conseguir liquidez negociando las cuotapartes en las bolsas y mercados de valores.

Las cuotapartes (valores negociables) de los FCC pueden ser de renta fija en cuyo caso se denominan Cuotapartes de Renta o de renta variable llamados Cuotapartes de Condominio.

Por otra parte, existen los llamados Fondos de Inversión Directa (FIDs), que constituyen un tipo particular de FCC o de FF según la figura bajo la cual se estructure y tiene como objetivo el financiamiento de proyectos de inversión asociados a sectores específicos, tales como el agropecuario, forestal, inmobiliario, etc. Generalmente se encuentra asociados a plazos medianos o largos.

9.4.3.3.5 Otros instrumentos

� Certificados de Depósito Argentino (CEDEARs): son certificados que representan una determinada cantidad de valores negociables (renta fija y variable) que no poseen autorización de oferta pública ni de cotización en el país. De esta forma, el inversor puede acceder a valores negociables que cotizan en los mercados internacionales. Los mismos sólo pueden ser emitidos por la Caja Nacional de Valores, los bancos comerciales o de inversión y compañías financieras autorizadas por el BCRA.

� Certificados de Valores (CEVAs): representan un conjunto de distintas especies de valores negociable, que en general siguen la composición de un índice determinado o algún criterio establecido por la Comisión Nacional de Valores. La cantidad de activos de la cartera permanece fija en el tiempo, y tiene un plazo máximo de tres años. En argentina los dos ejemplos más comunes de estos certificados son el Macc (Merval Acciones) y el Mbix (Merval Bonos Indexados) y el INDOL167.

9.5 Barreras al desarrollo del SFA

9.5.1 Condiciones Macroeconómicas

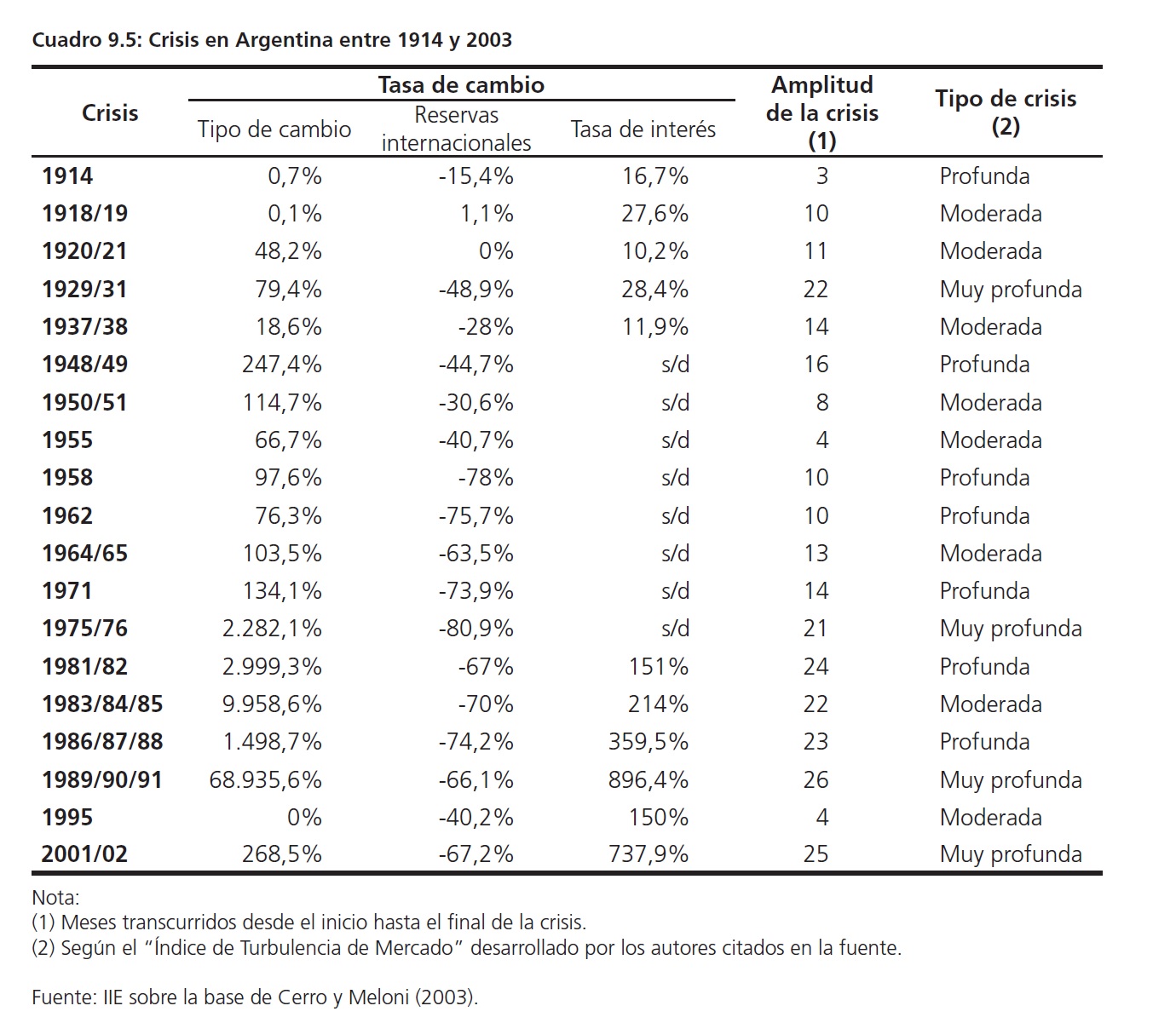

La historia de nuestro país en materia monetaria y financiera ha estado plagada de sobresaltos, lo cual puede ayudar a explicar el pobre desenvolvimiento del sector financiero nacional. Desde la creación del Banco Central de la República Argentina en 1935, se sucedieron períodos de represión financiera, altísimas tasas de in�ación, drásticos cambios en los regímenes del tipo de cambio y procesos de extrema liberalización, que contribuyeron a las numerosas crisis acroeconómicas que han tenido lugar hasta el presente (ver Cuadro 9.5).

167 Para una información más detalladas sobre los instrumentos tratados se puede consultar el Manual para no especialistas del Mercado de Capitales publicado por el Instituto Argentino de Mercado de Capitales.

Claro está que el desarrollo del sistema financiero ha estado altamente condicionado por el comportamiento de dos variables de extrema relevancia en la historia económica argentina, a saber:

� Las altas tasas de in�ación.

� La volatilidad del tipo de cambio.

En primer lugar, los procesos in�acionarios modifican de manera importante las decisiones de consumo de los agentes económicos en detrimento del ahorro. Cuando la renta de los activos financieros no es suficiente para resguardar el valor de los saldos reales en poder de las personas,

estas adelantan sus planes de consumo postergando las disposiciones de ahorro. Adicionalmente, disminuyen las tasas reales, desincentivando a los bancos en el proceso de financiamiento, sobre todo de las actividades productivas que requieren mayores plazos.

Por su parte, las devaluaciones tienen también un impacto negativo sobre el proceso de ahorro y la canalización del mismo hacia actividades productivas. Fuertes expectativas de subas en el tipo de cambio disminuyen las tenencias de moneda local, incrementando la prima que deben pagar los agentes para endeudarse en dicha moneda. Si estos en cambio deciden tomar fondos en moneda extranjera, deberán asumir los riesgos devaluatorios en su totalidad168.

168 Es notable el impacto negativo que esto tiene sobre la inversión que a menudo requiere de equipos e insumos

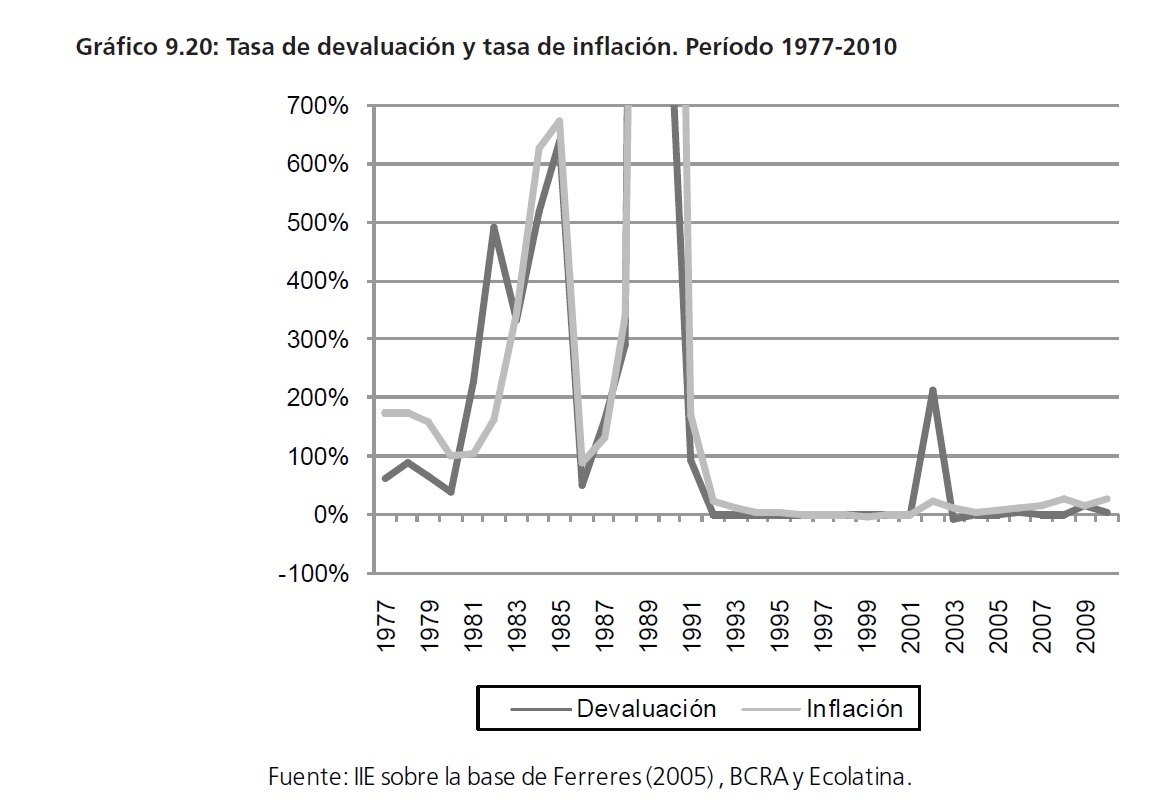

El Gráfico 9.20 muestra las tasas de devaluación e in�ación experimentadas en los últimos treinta años. Tal como puede verse, estas variables han presentado constantes altibajos, con tasas de hasta cuatro dígitos para ambas variables conduciendo a graves crisis económicas y escenarios de inestabilidad política169.

Si bien el riesgo actual de corridas contra el tipo de cambio parece estar disminuido, las expectativas in�acionarias latentes en los agentes requieren especial atención con miras a resolver este problema en un horizonte de tiempo reducido.

9.5.2 Aspectos estructurales

Adicionalmente a los escenarios de volatilidad macroeconómica, el escaso desarrollo del sistema financiero argentino se explica por una serie de barreras de índole estructural. Las crisis vividas a lo largo de los años, particularmente la crisis de la hiperin�ación y de la convertibilidad no sólo impactaron negativamente en el sector sino que generó un vacío de confianza en los inversores, tanto actuales como potenciales.Tal como adelantaba al principio del capítulo el Informe de Desarrollo Financiero de WEF una mejora del ambiente institucional es una condición para la posterior profundización del sector. La

fragilidad de las instituciones explica la gran desconfianza de los inversores sobre el futuro sostenimiento de las reglas de juego.

Al igual que en otros países con un sistema legal de origen francés, la protección al acreedor en Argentina es menor que en aquellos países del Common Law170. Adicionalmente, la efectividad del sistema legal se encuentra fuertemente reducida: tal como lo indica el Índice de Competitividad Mundial 2010 elaborado por WEF Argentina se ubica en el puesto 130 de 139 países en el indicar �Eficiencia del marco jurídico en la solución de controversias171�.

169 Para un análisis más detallado de estas variables puede remitirse al Capítulo 2.

170 Ricardo N. Bebczuk (2007), Access to credit in Argentina, CEPAL.

171 En el capítulo 4 puede encontrarse un análisis más detallado de las deficiencias institucionales en Argentina

Sumado a ello, las pequeñas empresas deben enfrentar dos barreras adicionales: en primer lugar,teniendo en cuenta que el control y seguimiento implican altos costos fijos, el costo de crédito es relativamente mayor para estas firmas que para las grandes; en segundo lugar, estas empresas son más proclives a la informalidad por lo que deben aceptar condiciones crediticias desfavorables (en cuanto a tasa y plazo) a cambio de requisitos más �exibles.

La estructura del mercado, es otro aspecto a tener en cuenta. Al poseer un sistema financiero basado en los bancos la mayoría de los inversores invierten en depósitos bancarios. Consecuentemente, la actividad de los mecanismos no bancarios de crédito orientados a largo plazo (tales como los que pueden encontrarse en el mercado de capitales) se ve fuertemente reducida.

Finalmente, existe un gran desconocimiento de los mercados de capitales por parte de los inversores. Una encuesta realizada por la Comisión Nacional de Valores orientada a inversores minoristas mostró los siguientes resultados:

� El 77,5% no sabe de inversiones.

� El 70,3% no conoce el mercado de capitales.

� El 25,8% que conoce el mercado de capitales lo define como �un lugar donde se compran y venden acciones/bonos�

� El 75% no sabe la función del mercado de capitales en la economía de un país.

� El 8% de los encuestados solo realizó al menos una inversión en el mercado de capitales.

� El 55% desconoce sobre aspectos relacionados a la seguridad y rentabilidad de las inversiones.

� Los inversores minoristas priorizan seguridad vs. rentabilidad con una relación de cuatro a uno.

9.6 Consideraciones Finales

En las últimas décadas, el desarrollo del país en materia financiera ha sido bastante pobre en comparación con nuestros vecinos, habiendo experimentado un profundo estancamiento.

La evolución del sector desde fines de los �70 hasta el presente, no parece responder a lo que se buscaba inicialmente con la reforma de profundización financiera de 1977. Contrariamente, el número de entidades se redujo progresivamente y las tasas de interés reales registraron niveles negativos en muchos períodos. No obstante, este proceso parece haber estado liderado principalmente por escenarios de fuerte volatilidad macroeconómica e institucional, y no por el tenor de las reformas implementadas. En la memoria de los inversores permanecen episodios tales como la crisis de la hiperin�ación y de la salida de la convertibilidad, que terminaron en elevadas devaluaciones y restricción a los depósitos bancarios.

Entre 2003 y 2010, Argentina ha experimentado tasas de crecimiento que en promedio superan el 7% anual, saldos superavitarios tanto en cuenta corriente como en el saldo fiscal, y niveles de reservas internacionales cercanos a los US$50.000 millones. Además, próximo a la salida del default, las tasas de endeudamiento en los mercados internacionales se estima que se encontrarían por debajo de los dos dígitos. No obstante, los niveles de profundización en el mercado bancario y el mercado de capitales son significativamente inferiores a los registrados previos a la crisis del año 2001.

En otras palabras, resulta difícil atribuir el reciente estancamiento del sistema financiero a las condiciones macroeconómicas que han tenido lugar durante los últimos años, dejando en evidencia que las deficiencias estructurales, en particular un ambiente institucional frágil, la desconfianza de los inversores y la estructura del mercado, se constituyen como los principales desafíos para los hacedores de políticas orientados a lograr un mayor desarrollo del sector.

Una cuestión adicional a tener en cuenta es la in�ación, que comenzó a acelerarse en 2007 y que ya se hace sentir en las decisiones de ahorro por parte de los agentes de la economía, y cuyos efectos perjudiciales sobre el sector se expusieron con anterioridad.

Claro está que las condiciones macroeconómicas para un mayor desarrollo del sistema financiero están dadas, al menos en un horizonte de tiempo cercano. Deben llevarse a cabo medidas que provean a los agentes de mayor previsibilidad sobre las reglas de juego, y orientadas a superar ciertas barreras estructurales sobre todo en materia institucional.

Finalmente, es crucial el rol educativo de las instituciones y agentes, públicos y privados, hacia los potenciales inversores a fin de dar cuenta de los instrumentos y alternativas de financiación no bancarias tales como el mercado de capitales, que permitan mayores plazos y menores tasas de endeudamiento.