Balance de la

Economía Argentina

AN�LISIS SECTORIAL

CAPITULO 12: ANÁLISIS SECTORIAL

12.1. Sector Frigorífico-Ganadero

Tras la estabilización de los precios relativos y el tipo de cambio, la industria frigorífica debe adaptarse a la nueva realidad nacional. En este contexto deberán ordenarse las instituciones que rigen la cadena de valor de la carne y aunar esfuerzos para dar un nuevo impulso al sector. Deben dejarse definitivamente de lado los problemas sanitarios que han provocado pérdidas millonarias y puesto freno al desarrollo del sector exportador de carnes a lo largo de los años.

12.1.1. BOVINOS

12.1.1.1. Inventarios

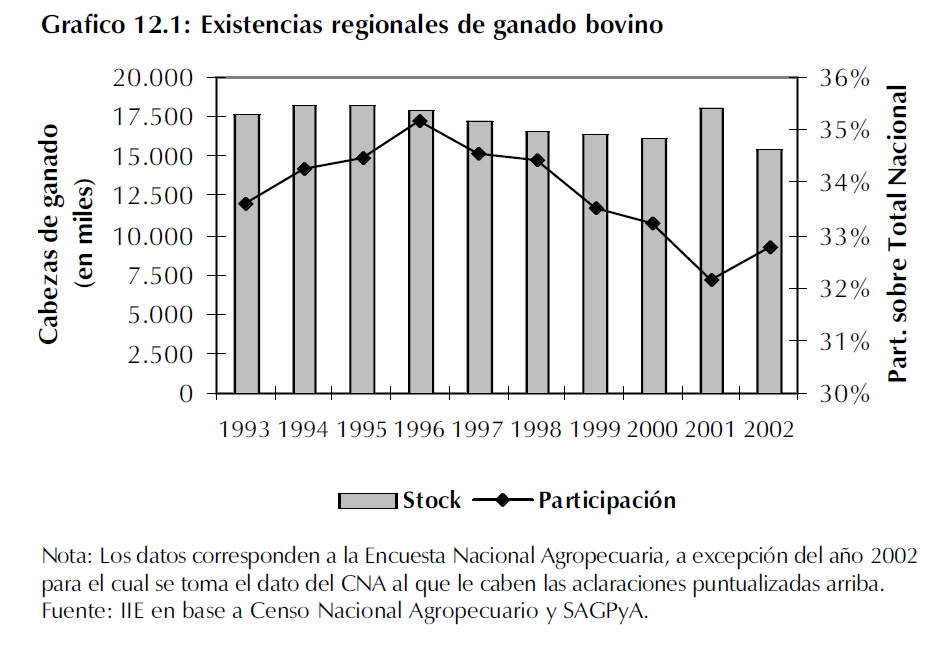

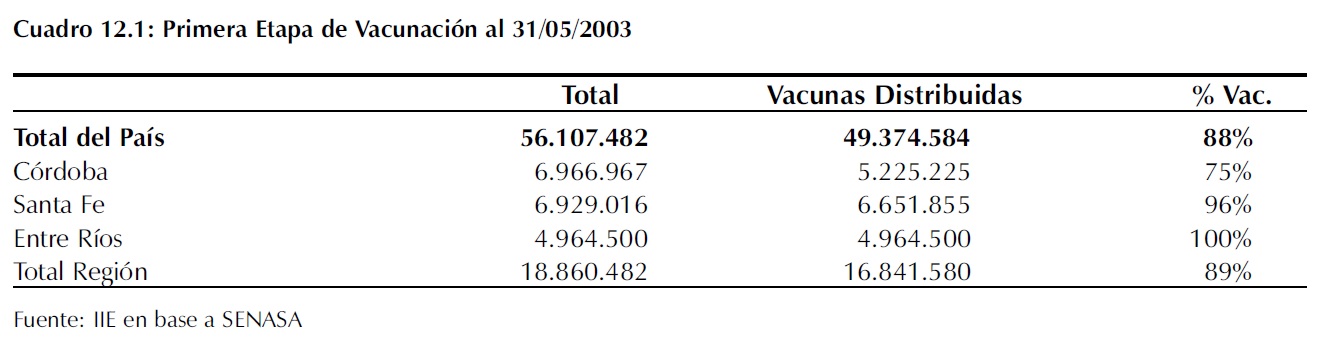

Según datos del Censo Nacional Agropecuario (CNA), Argentina registraba en el año 2002 un stock de 46.964.059 cabezas de ganado bovino. Si comparamos este valor con el proporcionado por la Encuesta Nacional Agropecuaria para 2001, se observa que es un 16 % inferior. Cabe aclarar que el SENASA acusa una vacunación aproximada de 56 millones de cabezas en la campaña antiaftosa llevada a cabo durante 2002. Según analistas del sector, entre los posibles factores que pueden explicar esta diferencia podría decirse que hubo alrededor de 3 millones de animales revacunados para traslado, por ejemplo de una zona de cría a una de invernada. También surge una diferencia en las metodologías de cálculo y momentos del año en que se toman los datos. El Censo toma el stock al 30 de junio, antes del comienzo de las pariciones, mientras que el Senasa cuenta el número de cabezas vacunadas durante dos o tres meses. Aún teniendo en cuenta estos factores, es muy difícil que la diferencia alcance casi los 10 millones de animales, por lo que esta observación haría suponer que el registro del censo subestima el verdadero stock. De acuerdo a los datos arrojados por el censo, en 2002 correspondían a la Región Centro 15.400.601 cabezas, lo que representa un 32.79 % del total nacional, levemente superior al 32 % observado en 2001, luego de

cinco años de registrar caídas en la participación. En el CNA anterior, realizado en 1988, las existencias regionales ascendían a 16.654.829, el 35,3 % del país. La caída observada entre lo dos censos se debe al traslado de los rodeos hacia zonas marginales. Regiones como el Noroeste Andino y la Patagónica han aumentado su importancia un 20 % y un 10 % respectivamente.

La Provincia de Córdoba, al igual que Santa Fe, cuenta con 5,9 millones de vacunos, lo que representa el 38,5 % de los inventarios regionales. Mientras que Entre Ríos posee el 23 % del ganado, unos 3,58 millones de animales.Comparando con las dosis de vacunas distribuidas durante 2002, se observa que para cada provincia de la región el desfasaje entre CNA y Senasa es de aproximadamente un millón de animales.

12.1.1.2. Aftosa y Sanidad Animal

El avance de la vacunación, y el trabajo conjunto con las provincias y productores agropecuarios había permitido establecer un sistema de prevención y vigilancia que tras no registrar focos de la enfermedad durante 18 meses, permitió en Julio la recuperación del status sanitario de "zona libre de aftosa con vacunación". Finalmente este esfuerzo se vio opacado por la aparición de ganado infectado con esta fiebre en la localidad de Tartagal, provincia de Salta, durante el mes de setiembre. Esto provocó el cierre momentáneo de algunos mercados, tales como Brasil y Uruguay, así también la Unión Europea prohibió el ingreso de carnes provenientes de la zona afectada y zonas aledañas. Este nuevo foco de la enfermedad retrasará el ingreso de las carnes argentinas al mercado norteamericano.

A lo anterior se suman las duras sospechas que han recaído sobre el SENASA, órgano rector en materia sanitaria. El escándalo desatado a partir de la distribución de la cuota hilton ha puesto en boca de todos el accionar del ente. Esto provoca desconfianza en los compradores externos de carne argentina, tal es el caso de la Unión Europea que ha solicitado se le expliciten las razones por las cuales 17 frigoríficos han sido inhabilitados para exportar carnes a ese bloque. A esto se agregan las observaciones, hechas por los auditores de Estados Unidos, sobre el control sanitario que realiza el Senasa, lo que ha llevado a la prohibición temporaria de habilitar plantas que exportan a Norteamérica. Estas polémicas y otras, relacionadas a las funciones y manejos del máximo organismo sanitario nacional, han suscitado la renuncia de su presidente, Bernardo Cané. Estas cuestiones hacen que, una vez más, los productores argentinos no terminen de consolidar su posición a nivel internacional.

En cuanto a las acciones dirigidas a la implantación de un sistema de trazabilidad; la resolución 15/2003 del Senasa exige la identificación con "caravana de oreja" a los bovinos de los establecimientos inscriptos como proveedores de ganados para faena con destino a exportación. Esa medida tiende a aumentar las garantías de calidad y ganar competitividad en los mercados externos. Este tipo de disposiciones son fundamentales para diferenciar la carne argentina y brindar seguridad al consumidor. No obstante, los plazos establecidos en dicha resolución aún no se han vencido y es difícil prever si se cumplirán los objetivos propuestos.

12.1.1.3. Márgenes de la actividad de invernada y cría

Para el desarrollo de estos aspectos, se ha observado el desempeño de un establecimiento tipo de la región, siguiendo la evolución de sus márgenes en las actividades de cría, invernada pasA lo anterior se suman las duras sospechas que han recaído sobre el SENASA, órgano rector en materia sanitaria. El escándalo desatado a partir de la distribución de la cuota hilton ha puesto en boca de todos el accionar del ente. Esto provoca desconfianza en los compradores externos de carne argentina, tal es el caso de la Unión Europea que ha solicitado se le expliciten las razones por las cuales 17 frigoríficos han sido inhabilitados para exportar carnes a ese bloque. A esto se agregan las observaciones, hechas por los auditores de Estados Unidos, sobre el control sanitario que realiza el Senasa, lo que ha llevado a la prohibición temporaria de habilitar plantas que exportan a Norteamérica. Estas polémicas y otras, relacionadas a las funciones y manejos del máximo organismo sanitario nacional, han suscitado la renuncia de su presidente, Bernardo Cané. Estas cuestiones hacen que, una vez más, los productores argentinos no terminen de consolidar su posición a nivel internacional.

En cuanto a las acciones dirigidas a la implantación de un sistema de trazabilidad; la resolución 15/2003 del Senasa exige la identificación con "caravana de oreja" a los bovinos de los establecimientos inscriptos como proveedores de ganados para faena con destino a exportación. Esa medida tiende a aumentar las garantías de calidad y ganar competitividad en los mercados externos. Este tipo de disposiciones son fundamentales para diferenciar la carne argentina y brindar seguridad al consumidor. No obstante, los plazos establecidos en dicha resolución aún no se han vencido y es difícil prever si se cumplirán los objetivos propuestos.

12.1.1.3. Márgenes de la actividad de invernada y cría

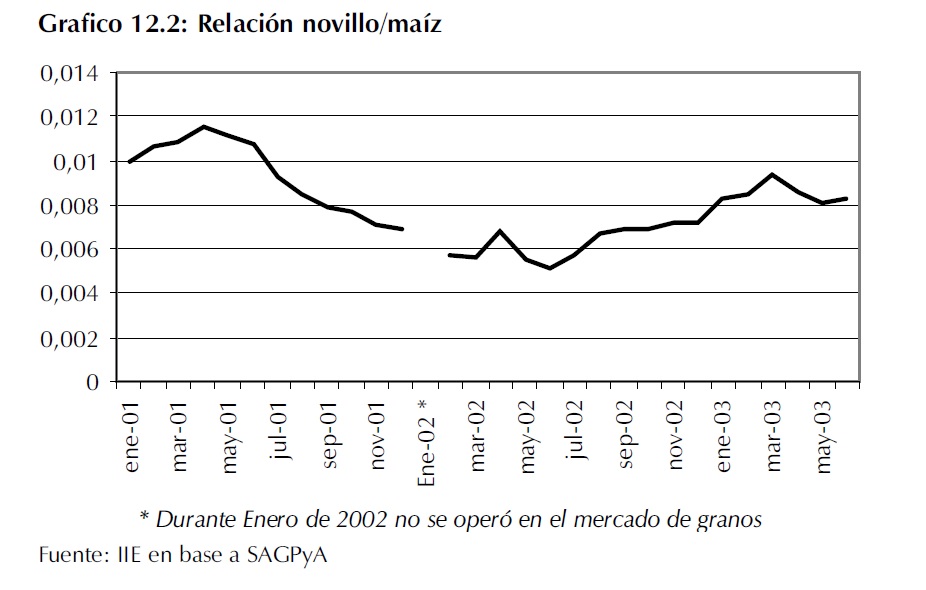

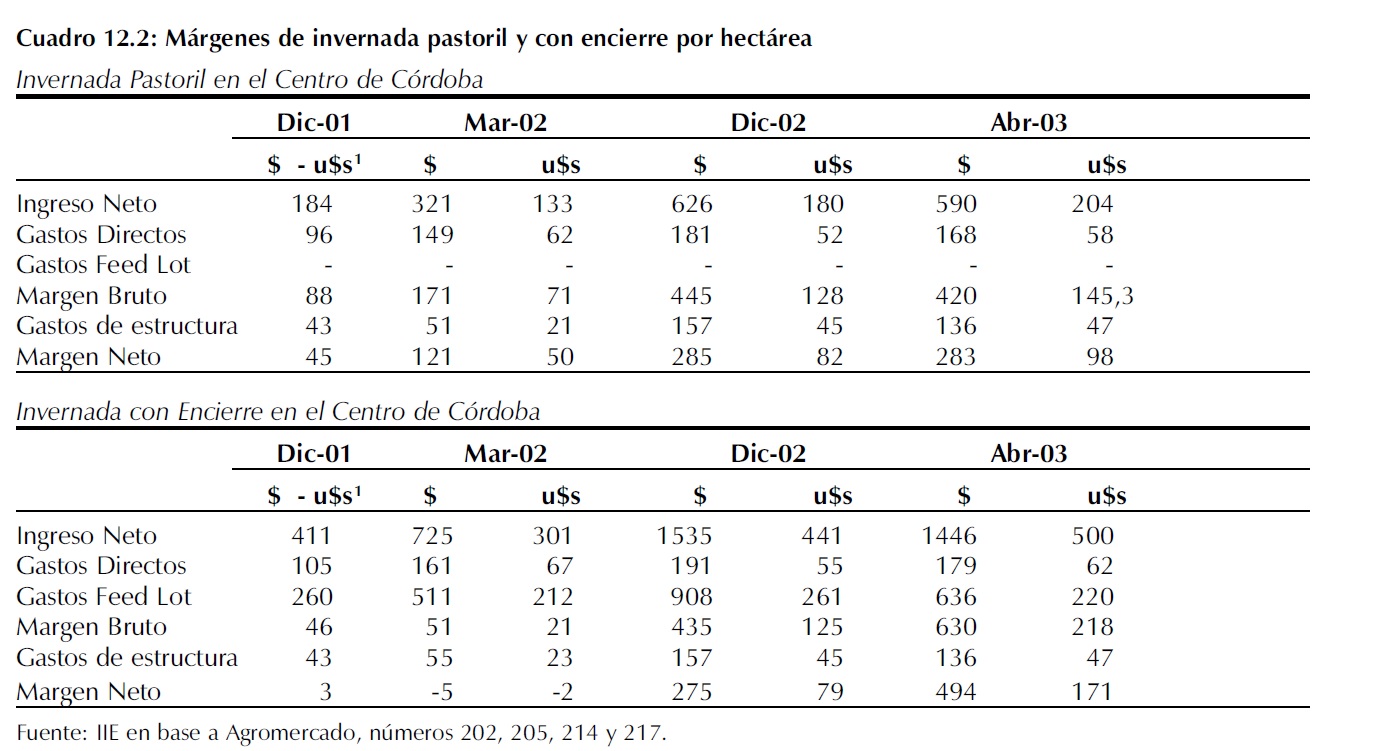

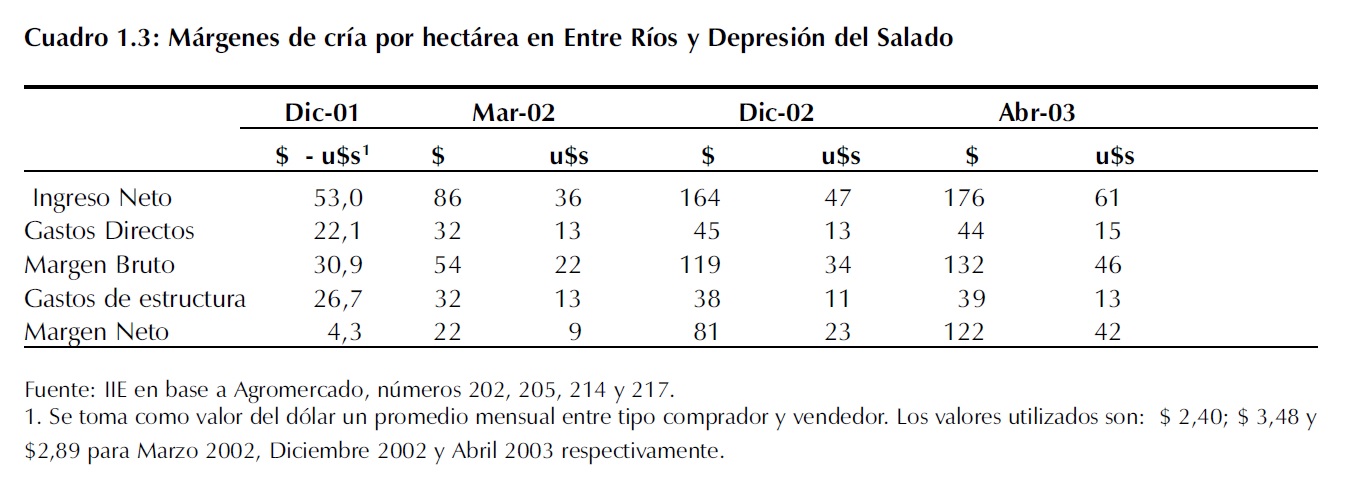

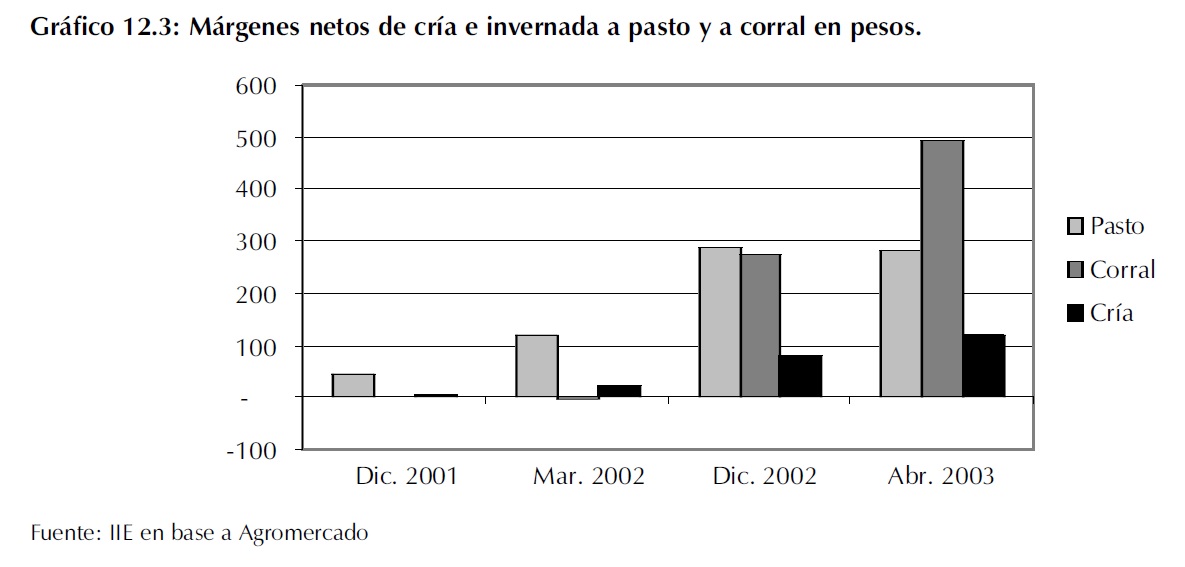

Para el desarrollo de estos aspectos, se ha observado el desempeño de un establecimiento tipo de la región, siguiendo la evolución de sus márgenes en las actividades de cría, invernada pastoril e invernada con encierre. Los tres tipos de actividades analizadas mejoraron su situación con respecto a marzo de 2002, cuando la reciente devaluación había volcado los números a favor de la agricultura, y, en el mejor de los casos para la ganadería, hacia la actividad de cría. Un año después, con los precios relativos mas estabilizados, los resultados muestran una mejora en los márgenes brutos y netos de ambos tipo de invernada, por lo que se estaría revirtiendo el primer proceso observado tras la devaluación. Esto se puede explicar por el mayor ingreso neto, en gran parte gracias al ajuste del precio del novillo, que mostró un rezago con respecto al de los granos. La situación se refleja a través de la relación novillo / maíz que muestra una tendencia creciente desde mediados de 2002. A lo anterior, habría que sumarle la licuación en dólares de los gastos directos, que en pesos se mantuvieron bastante constantes, lo que llevó a un significativo aumento de los márgenes en dólares, mientras que medidos en pesos, los mismos han sufrido una disminución durante el corriente año debido a la disminución del tipo de cambio. En el caso particular de la invernada a corral, también los gastos de Feed Lot se han mantenido constantes, por lo que los márgenes han aumentado considerablemente.

En la actividad de cría también hay un aumento en el ingreso neto. Los gastos directos, han aumentado en pesos a casi el doble, pero en dólares se mantienen bajos, lo que sumado a la licuación de los gastos de estructura, ha producido una sustancial mejora a los márgenes. También se observa en pesos un pico de los márgenes a fines de 2002, que se debió al alto valor del dólar.

1 Se toma como valor del dólar un promedio mensual entre tipo comprador y vendedor. Los valores utilizados son: $ 2,40; $ 3,48

y $2,89 para Marzo 2002, Diciembre 2002 y Abril 2003 respectivamente.

El corriente año ha mostrado el resurgimiento de muchos corrales para Feed Lot. Esto se debe a que el avance de la agricultura sumado a fenómenos naturales como las inundaciones, han provocado la disminución de muchas hectáreas de praderas para engorde. La necesidad de terminar el engorde en la hacienda para obtener mejores precios, ha llevado a volver al uso del Feed Lot. También la estabilización de los precios agrícolas, permite que esto sea factible.

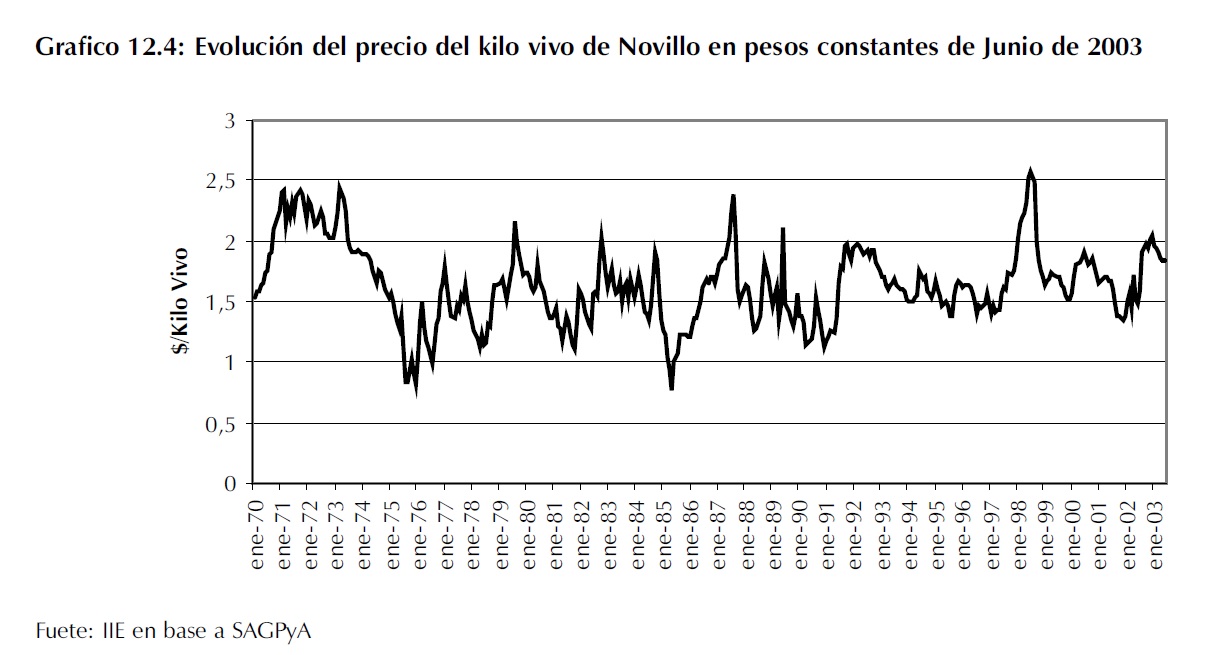

12.1.1.4. Precios

En pesos constantes de Junio del 2003 el precio del novillo se encuentra por encima de su media histórica desde 1970, pero aún lejos de los valores máximos observados durante el 98, dónde alcanzó un pico provocado por la demanda para exportación debido a los buenos precios externos obtenidos. El aumento observado en los últimos meses se debe a que está creciendo más que proporcionalmente respecto del índice general de precios mayoristas, probablemente por la presión exportadora que le da su característica de bien transable.

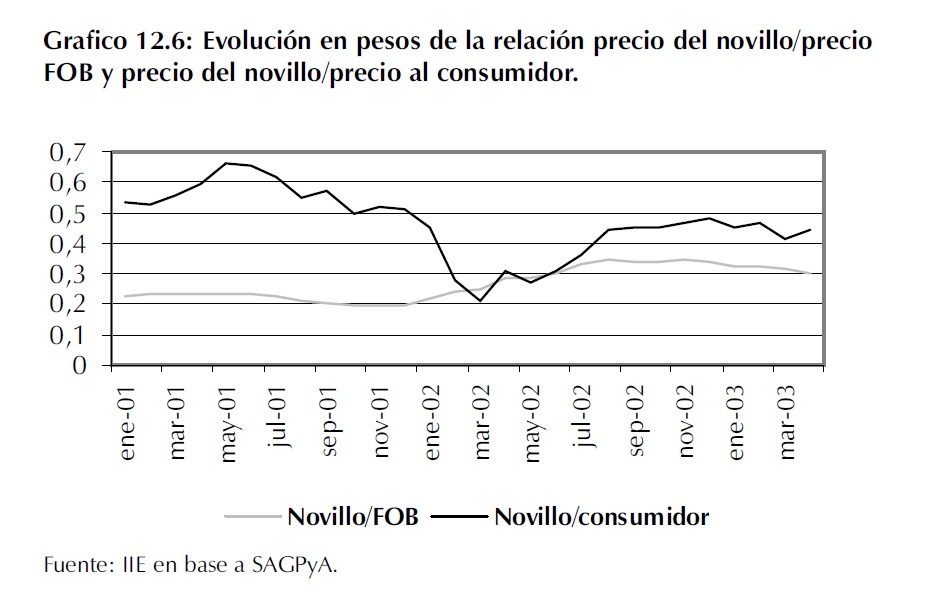

A valores corrientes, el precio del kilo vivo de novillo en el mercado de Liniers muestra un lógico aumento desde la salida de la convertibilidad. El promedio de lo años en que la misma regía, es de $ 0,82 mientras que el promedio de enero de 2002 hasta mayo de 2003 es $1,64, exactamente el doble. No obstante, el aumento del precio no ha acompañado en magnitud a la devaluación. Esto responde a que, si bien la carne es un bien transable, el grueso de la producción se destina al mercado interno. Estos movimientos en los precios marcan un aumento de competitividad para los exportadores, cuyos insumos no han aumentado al ritmo de sus precios de venta externos. Por el contrario, para los frigoríficos no exportadores, el panorama se ha vuelto mas sombrío. El precio de venta al consumidor local ha aumentado sólo un 38 %, comparando en promedio los valores

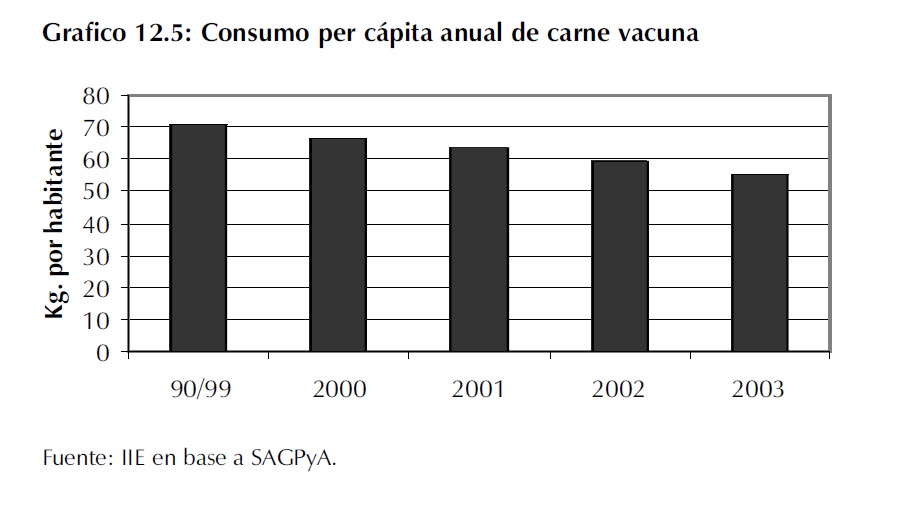

antes y después de la devaluación, mientras que el productor ha visto encarecer su insumo principal, el novillo, en un 100 %. A esto hay que agregarle la disminución del consumo por habitante, que actualmente se encuentra alrededor de los 55 Kg. anuales por habitante, muy lejos de los 70 Kg. consumidos en promedio durante la década del 90.

12.1.1.5. Industria

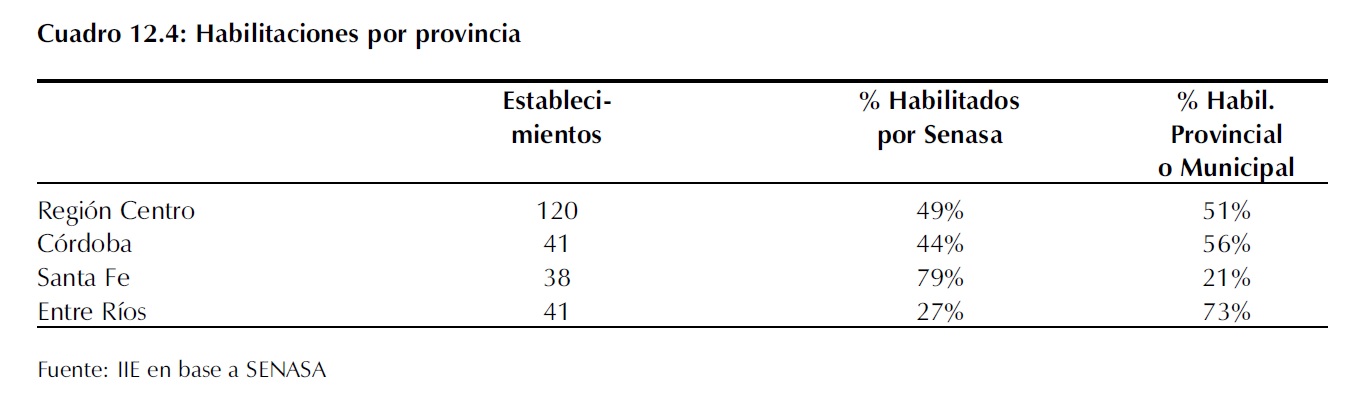

En la región existen 120 establecimientos frigoríficos, esto significa un pequeño incremento con respecto a los 118 contabilizados a fines de 2002. Este incremento se debe posiblemente a la actualidad del sector, en cuanto a sus posibilidades exportadoras.

Córdoba y Entre Ríos participan, cada una, con el 34 % de los establecimientos, ubicándose 41 frigoríficos en cada provincia, mientras que en Santa Fe se hallan 38 plantas, totalizando un 32 % del total regional. En cuanto al tipo de habilitaciones, 59 corresponden a la órbita nacional, de los cuales 30 se encuentran en Santa Fe, 18 en Córdoba y 11 en Entre Ríos. De los 61 frigoríficos con habilitación provincial o municipal casi la mitad, 30, están en territorio entrerriano, mientras que 18 se ubican en Córdoba y los 8 restantes en la provincia de Santa Fe.

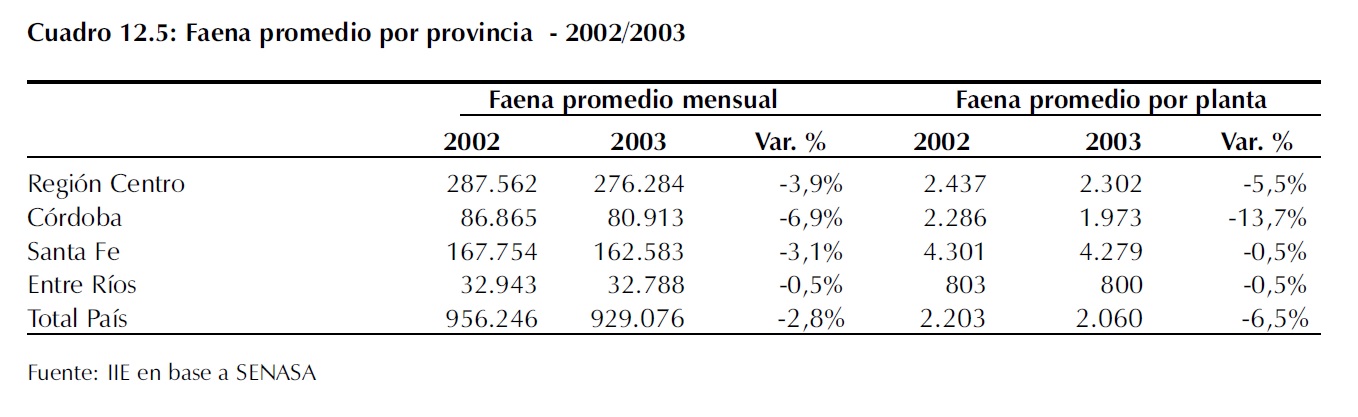

En cuanto al nivel de actividad, en los primero 5 meses del corriente años se han faenado en la región alrededor de 1,38 millones de cabezas, disminuyendo un 3 % con respecto al mismo período del año anterior. Esto no ha afectado la importancia relativa de la región en el país, ya que su participación sobre la faena nacional se ha mantenido en el 30 %, al igual que durante los primeros cinco meses de 2002.

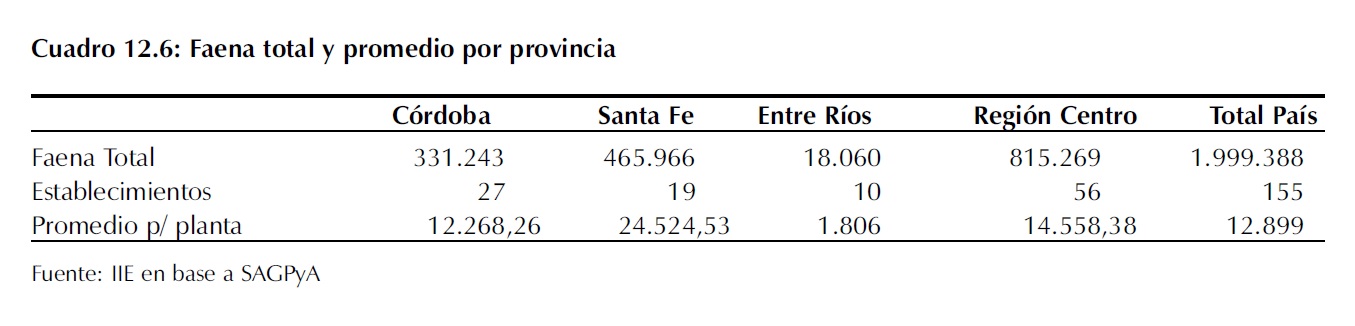

La distribución de la faena entre las provincias integrantes de la región, es muy dispar. En Santa Fe se faenaron en promedio mas de 162 mil cabezas mensuales, duplicando a Córdoba, mientras que en Entre Ríos la faena media mensual fue de 33 mil cabezas aproximadamente. Esto muestra que los establecimientos de mayor envergadura se encuentran en Santa Fe, ya que participa en el 60 % de la faena regional, con sólo el 32 % de los establecimientos. Comparando con el año anterior, puede observarse que los valores promedios de la faena por establecimientos han caído, tanto en el país como en todas las provincias que componen la región. Esto se explica tanto por un aumento de los establecimientos como por una menor faena en los primeros 5 meses del año con respecto a igual período del año anterior.

De la faena realizada en la región, el 88 % se realizó en establecimientos con habilitaciones otorgadas por Senasa, es decir que corresponden al ámbito nacional. Esto se debe, como se dijo, a que la mayor parte de la faena se concentra en Santa Fe que es también la provincia con mayor proporción de establecimientos con habilitación nacional. En cuanto a la estructura productiva puede decirse que hay gran disparidad entre los establecimientos, existiendo muchos que no han llegado en estos 5 meses a las mil cabezas faenadas; mientras que existen algunos que se acercan a las 100 mil o han superado esa cifra. Esta gran cantidad de establecimientos con poca participación, llevan a que la industria no esté fuertemente concentrada. Para medir la concentración industrial se utiliza el Índice de Herfindahl-Hirschmann2. El IHH para los primeros cinco meses de 2003 alcanza un valor de 286 puntos. El mismo índice calculado para el año anterior arroja un valor de 274 puntos, por lo que el cambio interanual no es significativo, a pesar de la incorporación de empresas. En la región, los cinco principales frigoríficos faenan sólo un 27 % del total. Cabe aclarar que los 5 frigoríficos se encuentran en la provincia de Santa Fe. A nivel nacional la faena de los primeros cinco frigoríficos apenas alcanza el 11 % del total. Esto demuestra también lo atomizada que se encuentra esta actividad, impidiendo alcanzar economías de escala. Este es un problema estructural del sector cárnico argentino y regional.

En cuanto a la actividad industrial se remarca que durante los años de la convertibilidad, la faena de ganado vacuno tendió a tener variaciones estacionales cada vez más pequeñas. En parte gracias al feed lot y a la suplementación que lograba mantener notablemente la oferta durante todo el año. El año pasado el feed lot perdió lugar al encarecerse los granos y suplementos, esto provocó un aumento de precios debido a la baja oferta de fin de invierno. Este año se presenta mas atípico. Si bien el feed lot ha tomado un nuevo impulso y muestra signos de reactivación, las inundaciones en la provincia de Santa Fe reducen la posibilidad de obtener ganado gordo en esa zona, por lo que los operadores esperan un aumento de precios.

La existencia de este tipo de fluctuaciones estacionales puede dar lugar a grandes oscilaciones en los precios. En el mercado a término de Rosario se desarrolla un mercado de futuros para la carne, el mismo no ha captado últimamente gran interés por parte de los operadores. No obstante podría esperarse que la necesidad de fijar el precio del insumo ante envíos de carne al exterior lleve a la necesidad de operar en éste tipo de mercados.

12.1.1.6. Comercio Exterior

La distribución de la cuta Hilton ha provocado un escándalo a nivel nacional, tras la inhabilitación de algunos frigoríficos para exportar carnes a la Unión Europea. La cuota Hilton es un cupo de 28 mil toneladas anuales de carne de alta calidad asignado por la Unión Europea a nuestro país con condiciones preferenciales de acceso, un arancel reducido del 20% para el ingreso de carne al mercado comunitario.

Los países beneficiarios son: Argentina con 28.000 toneladas, Estados Unidos y Canadá con 11.500 toneladas cada uno, Australia 7.000 toneladas, Uruguay 6.300 toneladas, Brasil 5.000 toneladas y Nueva Zelanda 300 toneladas. Se estaba discutiendo la posibilidad de la inclusión de Paraguay dentro de los beneficiarios del cupo Hilton, pero los recientes rebrotes de aftosa registrados en ese país alejan esa posibilidad. Argentina ha logrado sumar 10000 toneladas adicionales, pero este es un beneficio adicional que solo rige para este año.

Los envíos se deben cumplir en un período de 12 meses, que comienza el 1° de julio de cada año. La distribución por empresa la realiza la SAGPyA a partir de una lista de frigoríficos habilitados por el Senasa. El volumen asignado está en función de la performance exportadora hacia otros destinos (sin considerar la porción de cuota). También hay un cupo mínimo para las nuevas plantas. En los últimos 20 años los criterios de distribución han variado mucho. Estos siempre han dejado a algún sector empresario en peores o mejores condiciones por lo que siempre han provocado quejas.

2 Este se calcula como la suma de las participaciones porcentuales individuales elevadas al cuadrado.

No obstante, debido a las sospechas que ha desatado la inhabilitación de plantas y la quita de la cuota a estos frigoríficos, la Secretaría de Agricultura se ha comprometido a modificar el modo en que se asigna la cuota. Manifestó que para la distribución de la cuota 2003/2004 se tendrá en cuenta un criterio mas regional y se intentará premiar a empresas con performance exportadora en nuevos mercados.

De acuerdo con la resolución 1/2003, el Senasa exige el cumplimiento documental de los registros, la trazabilidad de los cortes y la infraestructura edilicia. Se exigen requisitos como:

- Determinación de la capacidad de los corrales del sector de exportación;

- Determinación de la faena diaria con destino a exportación;

- Capacidad de faena animal por hora

- Capacidad de cámaras para maduración;

- Estar en actividad

- Documentación para identificar y trazabilidad de los productos

- Contar con una lista de proveedores habituales de hacienda, que se debe actualizar mensualmente.

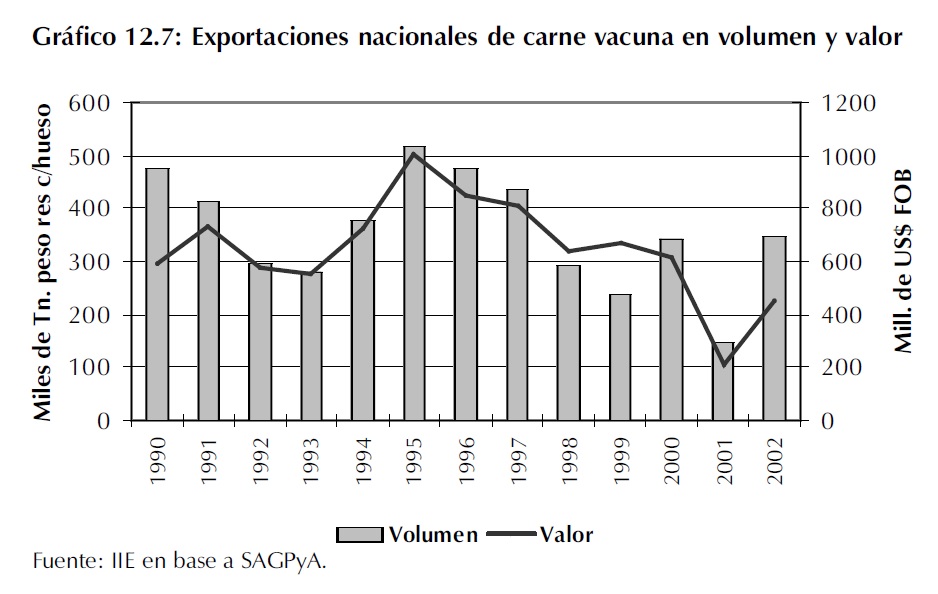

Argentina depende enormemente de esta cuota. Para graficar esto basta con decir que de un novillo de 480 kilos, los cortes Hilton pueden pesar entre 16 y 18 kilos por animal, pero significan el 40 % del valor de la res. El alto precio que se obtiene no se compara con ninguno de los otros mercados a los que el país exporta carne. En muchos casos el activo mas importante de la empresa es la cuota que se le ha asignado. El precio FOB obtenido en los primeros 4 meses del corriente año para este tipo de cortes en la Unión Europea es de 3.601U$s/ton.3 mientras que el resto de los cortes enfriados no Hilton obtuvieron un precio de 1.443 U$s/ton. Probablemente la importancia de la cuota Hilton se limite cuando se reabra el mercado americano, dónde se podrán colocar cortes de mayor calidad y mejor precio. Por ejemplo durante 2001, último año en que se accedió a dicho mercado, el precio promedio obtenido para el NAFTA fue de 1.417 U$s/ton. muy cercano a los 1.430 U$s/ton. que se pagaron en la Unión Europea. También se destaca el mercado asiático, donde durante el mismo año se obtuvo un precio de 1.567 U$s/ton. Las exportaciones de carnes a nivel nacional crecieron considerablemente en el 2002. Esto se debió al paulatino proceso de recuperación de mercados que habían sido cerrados tras el rebrote de aftosa. Durante 2002 se exportaron 347.870 toneladas equivalentes res con hueso por un valor de 449,75 millones de dólares FOB. Esto marca un incremento del 135 % en volumen y de 113 % en valor. Lo cual implica que el precio FOB promedio obtenido haya sido menor, de U$s 1.293 por tonelada, mientras que en 2001 éste fue de 1.424 U$s/Ton. Esto se debe a la disminución de los precios obtenidos en todos los productos. En el año 2001 el precio promedio por tonelada de los cortes hilton (los de mayor valor), fue de U$s 3.411 mientras que en 2002 éste fue de sólo U$s 2.699, disminuyendo un 20 %. Se registran disminuciones de hasta 40 % en el caso de los cortes congelados., un 35 % en los cuartos y 27 % en menudencias, por citar los productos de mayor volumen exportado.

Durante los primeros cuatro meses de 2003 se exportaron 102.439 toneladas de producto, alcanzando un valor de 145 millones de dólares FOB. El precio promedio de exportación es de 1.419 U$s/Ton. Este aumento con respecto al promedio de 2002 se debe a dos factores: uno es

3 Todos los precios están expresados en toneladas equivalentes res con hueso, excepto donde se aclara.

el aumento en las participaciones de productos de mayor valor, como los cortes enfriados; otro es la mejora de los precios conseguidos para todos los productos en general. No obstante, todavía se está muy lejos de los U$s 1.806 obtenidos en 2000. Haciendo una comparación interanual de los primeros cuatro meses podemos decir que las exportaciones aumentaron un 50 % con respecto a 2002 en volumen y un 42 % en valor. Mientras que con respecto a 2001 los aumentos fueron de 30 % y 19 % respectivamente.

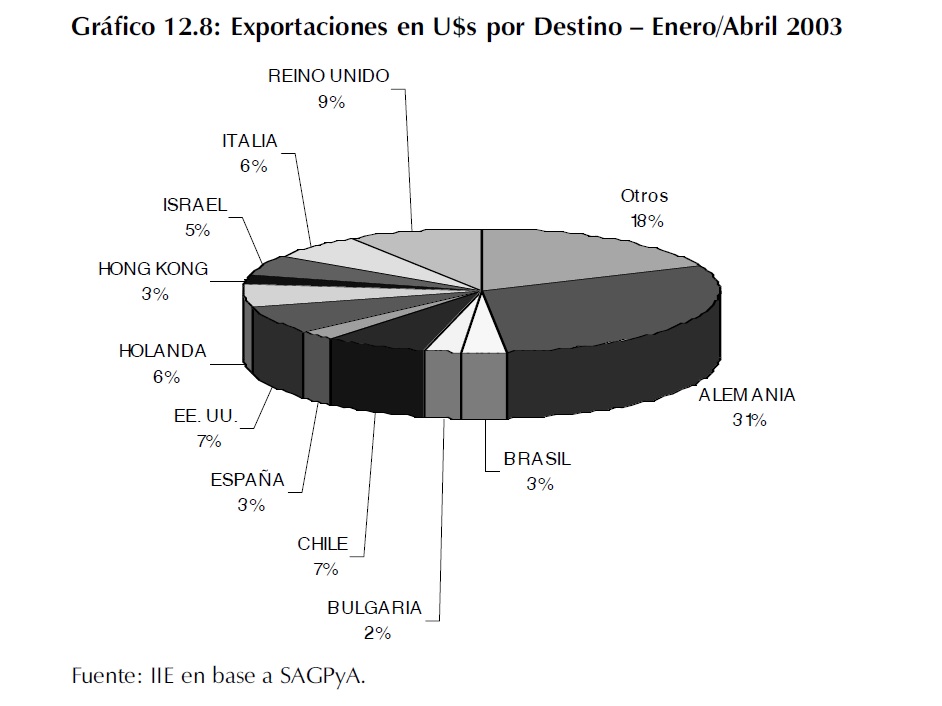

En cuanto a los destinos de exportación se recalca que, en lo que ha transcurrido del año, el más importante es Alemania, concentrando el 13,31 % del volumen exportado y el 30,52 % del valor. En cuanto a volumen le siguen chile con 9,57 % e Israel con 8,36 %. Mientras que en valor aparece en segundo lugar de importancia el Reino Unido concentrando un 9,47 % de las exportaciones y en tercero Estados Unidos con 7,34 %. Es clara la importancia de la Unión Europea como principal comprador, concentra el 58,3 % de nuestras exportaciones. Le siguen en importancia Latinoamérica y el NAFTA con 8.4 % y 7,96 % respectivamente. Se destaca la aparición de Chile como uno de los principales compradores argentinos, país que durante el corriente año representa el 7 % de las exportaciones y durante 2002 sólo participó con el 0,05 %.

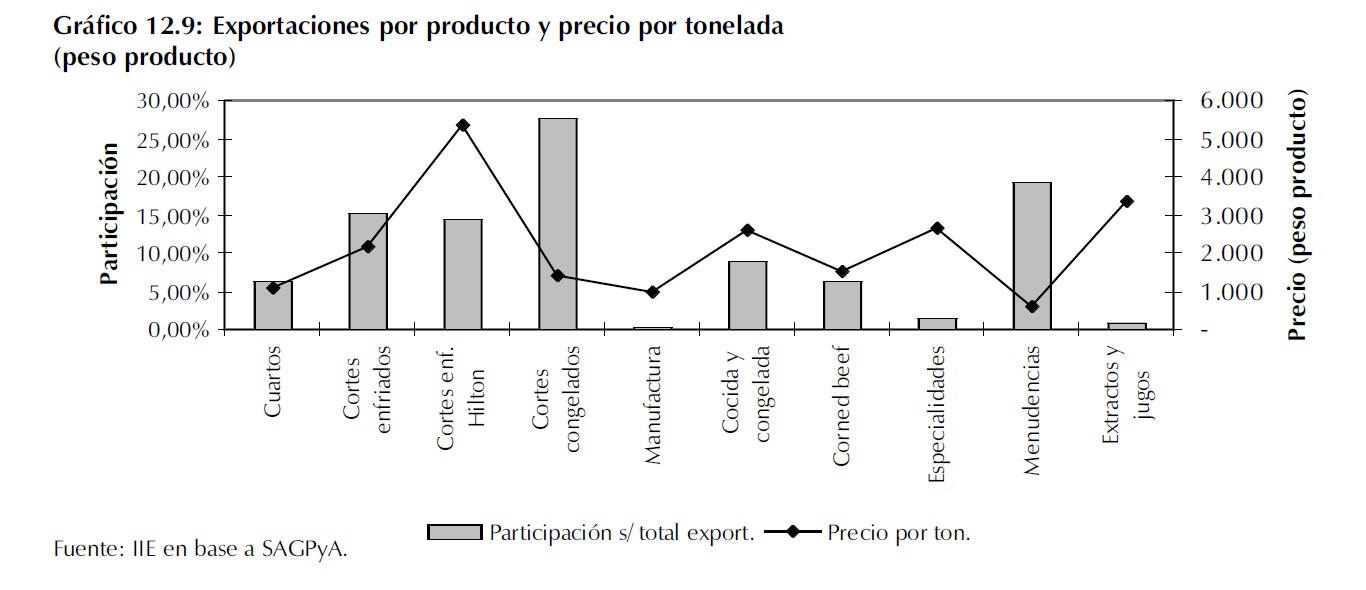

Con respecto a los productos comercializados la mayor parte corresponde a los cortes enfriados, representando un 29.37 % del volumen exportaciones. Dentro de este tipo de cortes se distinguen los Hilton y los no Hilton, correspondiendo a los primeros el 14,27 % y a los segundos el 15,1 % restante, obteniendo un precio promedio de U$s 3.604 por tonelada y 1.443 U$s/Ton. respectivamente. Los cortes congelados aportan un 27,61 % con un precio promedio de 952 U$s/Ton. Cabe destacar que un producto de alto valor como los extractos y jugos, por el cual se pagó en promedio U$s 1.443 por tonelada, sólo explica el 0,81 % de nuestras exportaciones.

Si nos referimos al precio por destino, Suecia es el mejor mercado, por cuanto pagó en promedio por los productos argentinos 6.929 U$S/Ton de peso producto. De los principales compradores, se destacan Alemania con 5.412 U$s/Ton. peso producto y Reino unido pagando 4.766 U$s/Ton. peso producto.

En cuanto al aspecto regional en particular, las exportaciones durante 2002 se estiman en u$s207 millones, el 43 % del total nacional. Durante los primeros cuatro meses de este año la región exportó aproximadamente u$s 69,2 millones, el 44 % de las exportaciones nacionales. La concentración de las exportaciones regionales disminuyó en 2002 con respecto a 2001, año en la que había sido particularmente alta, debido a que las restricciones impuestas por el problema de la aftosa hizo que sólo unas pocas empresas pudieran seguir exportando. El IHH arroja un valor de 2.386 para 2002, y durante los primeros cuatro meses de 2003 el mismo continuó disminuyendo, mostrando un valor de 2.171 puntos.

12.1.1.7. Localización de la actividad frigorífico-ganadera

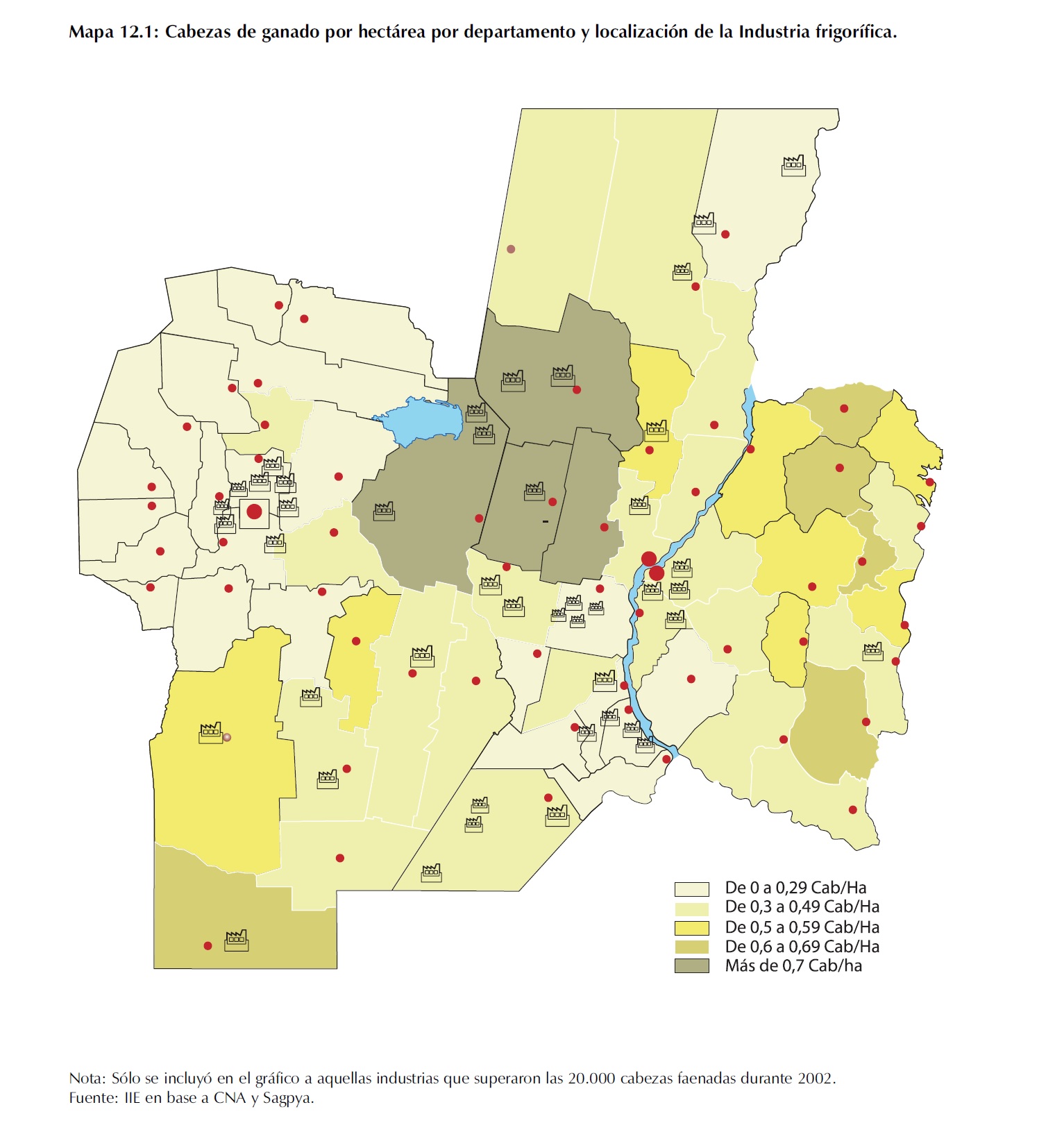

En el mapa 1 se puede observar la densidad de existencias vacunas en cada departamento de la región. En el mismo se aprecia la existencia de una zona netamente ganadera en el centro de la región, la misma abarca los departamentos: San Justo en Córdoba y San Cristóbal, Castellanos y las Colonias en Santa Fe. También existe buena concentración ganadera en la zona sur de Córdoba (Río Cuarto, General Roca) y a lo largo del centro-oeste de Entre Ríos, con mayor concentración al norte.

Si comparamos la situación del año 2002 con la de algunos años atrás, se observa que el único departamento que ha aumentado sus existencias es San Justo, mientras que en los demás disminuyó o permaneció igual. Esto marca una concentración de la ganadería en el núcleo central de la región, como así también el desplazamiento de la misma hacia zonas extra regionales. En cuanto a la actividad industrial, se observa que las industrias se localizan mayormente próximas a los grandes centros de consumo. Es decir, Gran Córdoba, Gran Rosario y la zona Santa Fe - Paraná. También hay plantas dedicadas a abastecer otras ciudades importantes, por lo que se ubican cercanas o bien en las mismas capitales departamentales. Se destaca la localidad de Gobernador Gálvez en Santa Fe que cuenta con cuatro plantas de envergadura, y el sur santafesino cuya cercanía con los grandes centros consumidores de Buenos Aires lo hacen atractivo a la radicación de frigoríficos.

12.1.1.8. Instituto de Promoción de la Carne Vacuna

Finalmente tras mas de un año y medio de idas y vueltas, se puso en marcha el Instituto de Promoción de la Carne Vacuna, sesionando por primera vez en agosto del corriente año. Este organismo fue creado a través de la ley 25.507, sancionada el 14 de noviembre de 2001 y promulgada, de hecho, el 11 de diciembre del mismo año. En la citada normativa se establecen, como tareas prioritarias del instituto promover: el consumo local de carne vacuna, el fomento de las exportaciones cárnicas, y la realización de actividades que, relacionadas con las anteriores, contribuyan a aumentar la competitividad de las empresas del sector ganadero, frigorífico e industrial en materia de carnes. La norma establece que el cumplimiento de sus objetivos se financiará a través de un Fondo de Promoción de Carne Vacuna Argentina, el cual se compondrá de recursos aportados por productores e industriales.

Este organismo tiene como tareas, entre otras:

- Llevar a cabo estudios e investigaciones que tiendan a difundir las ventajas del consumo de carne vacuna.

- Organizar o participar en campañas publicitarias.

- Dictar y organizar cursos de formación y perfeccionamiento.

- Realizar actividades de asistencia técnica.

Está representado por integrantes del sector productor, del sector industrial frigorífico y del sector oficial. Este instituto es un viejo anhelo del sector.

12.1.2. PORCINOS

12.1.2.1. Existencias

Según los datos que proporciona el Censo Nacional Agropecuario 2002, existen en el país 2.099.765 cabezas de ganado porcino. De acuerdo a esta misma fuente, en 1988 el inventario era de 3.341.652, lo que marca una caída promedio anual del 3,4 % en los 14 años que separan ambos censos.

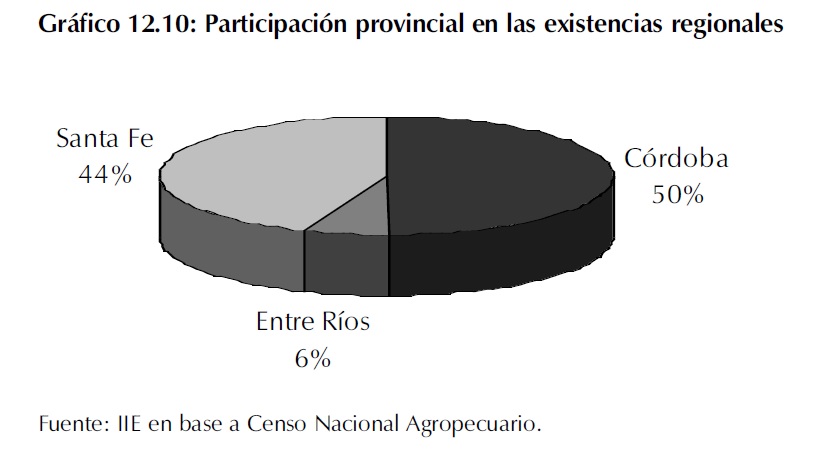

La región centro concentra 913.059 cabezas, un 43 % del total nacional, mientras que en 1988 la participación regional era del 50 %. En cuanto a las existencias por provincia, Córdoba cuenta con 453.801 cabezas, Santa Fe con 402.454 animales, mientras que Entre Ríos aporta a la región 56.804 cabezas de ganado porcino.

12.1.2.2. Precios

Desde 1995, por Resolución SAGPyA Nº 57/95 se adoptó una nueva forma de comercialización, el pago por magro. Actualmente existen tres modalidades de comercialización según las cuales se fija el precio del ganado porcino. Ellas son: por pie, por gancho y por magro. Tradicionalmente, el Mercado de Hacienda de Liniers era el formador de precios del sector. Desde el año 1996, el Sistema de Información de Precios Porcinos (S.I.P.P.) publica las cotizaciones con el objeto de dar transparencia al mercado. El pago "por magro" establece un precio base para la media res que contenga un 44% de tejido magro, penándose o bonificándose sobre el mismo. El objetivo es mejorar la piara nacional promoviendo la adopción de tecnología y genética de avanzada. Para el productor significa lograr un precio mayor por su producto y para el industrial, carne de mejor calidad. Las categorías que se negocian como "magro" son cachorros, capones y hembras sin servicio.

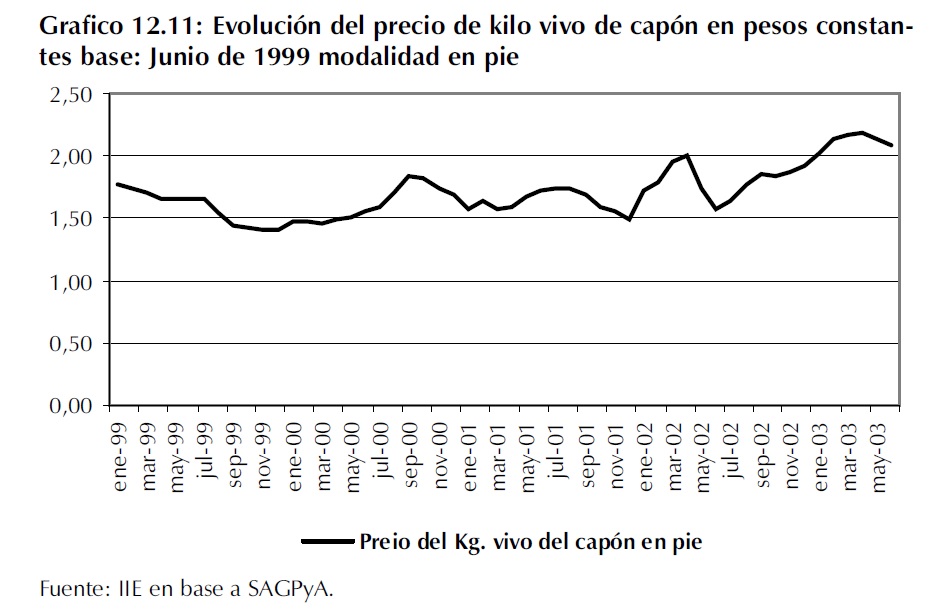

De todas maneras la modalidad de comercialización a frigoríficos más usual es el animal en pie,representando entre el 80 y 90 % de las operaciones realizadas. Desde el año 1999 el precio del capón muestra una tendencia creciente, tanto en términos nominales como reales. Este comportamiento se da en los tres tipos de modalidades de comercialización.

El sector frigorífico porcino se encuentra mas concentrado que el bovino, el IHH arroja un valor de 799 puntos en la región. El 70 % de la producción regional se concentra en las 10 empresas de mayor envergadura, 6 de las cuales pertenecen a Santa Fe y 4 a Córdoba. Durante el corriente año la faena regional lleva contabilizadas 309.530 cabezas, el 45 % del país. El 43 % corresponde a la Provincia de Córdoba, el 55 % a Santa Fe y tan sólo el 2 % a Entre Ríos.

12.1.2.4. Comercio exterior

Argentina es tradicionalmente un importador de carne porcina. La importancia de otras actividades agropecuarias ha desplazado históricamente a la producción de cerdo. A esto se le suma el desinterés que el consumidor local muestra por el producto.

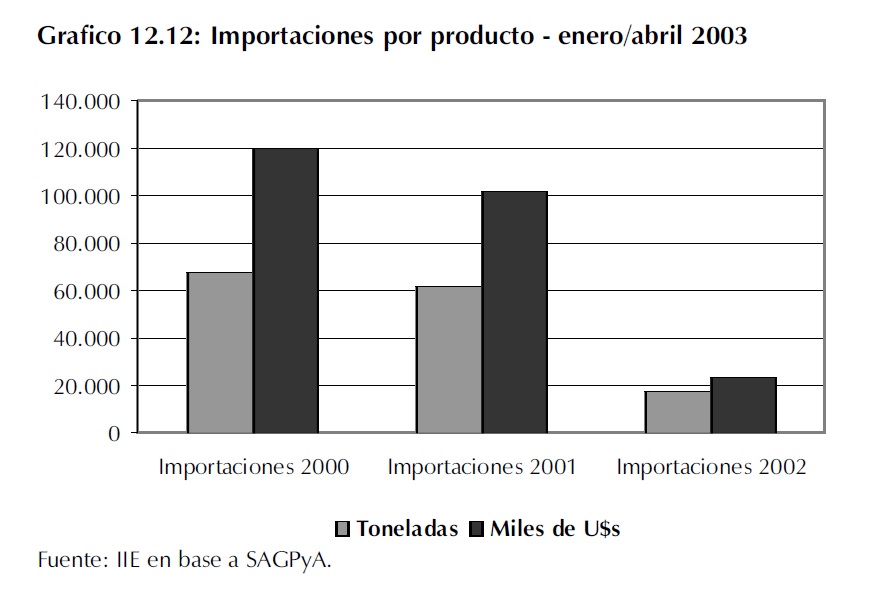

La devaluación del peso a comienzos del año 2002 produjo una reversión en esta situación. El alto tipo de cambio hacía muy difícil la compra del producto en el extranjero. No obstante, no hubo una gran sustitución de importación por producción local, debido quizás, al auge de la agricultura y al nuevo impulso tomado por la ganadería. Por lo que, en lugar de dinamizarse la industria local, cayó el consumo.

En 2002 se importaron 17.125 toneladas de producto, por un valor de 23,159 millones de dólares FOB. Estos registros están un 72,2 % y un 77,2 % por debajo de los valores de 2001 respectivamente. Durante el corriente año, al mes de abril, se llevan importadas 14.677 toneladas de productos porcinos, lo que se traduce en un valor de 14,83 millones de dólares FOB. Estas cifras resultan superiores en un 271% en volumen y un 109% en valor, al compararlas con las registradas en el primer cuatrimestre del año 2002. Sin embargo resultan aún inferiores en un 34,4% y 57% respectivamente a las de igual período del año 2001. Se advierte entonces, que las importaciones están tendiendo a retomar valores de años pre-devaluación, pero la industria nacional no ha conseguido sacar provecho de las ventajas comparativas que le proporcionó el alto tipo de cambio vigente.

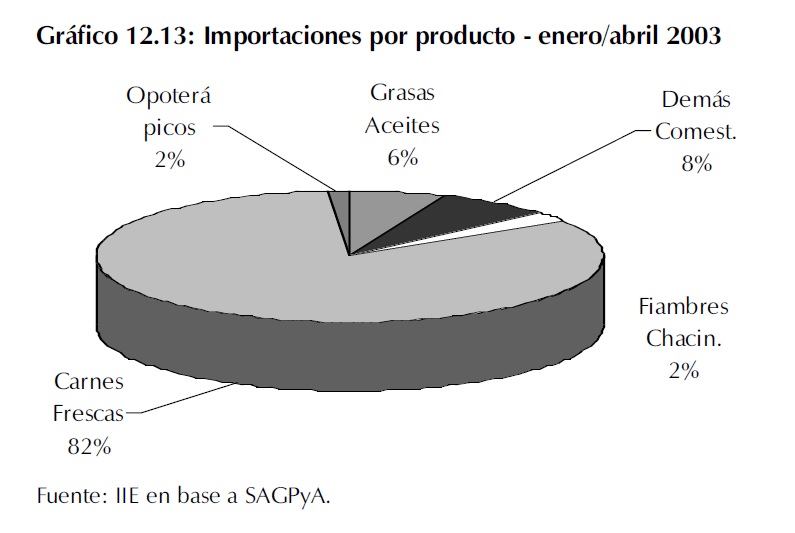

En cuanto al tipo de productos importados se destacan las carnes frescas, con una participación histórica del 70 %, y los fiambres y chacinados que fue el producto de mayor caída, 93 % durante 2002 registrando tan solo importaciones por 809 toneladas y sin mostrar aún recuperación en el corriente año.Con respecto a los orígenes de nuestras importaciones, se destaca Brasil como principal proveedor. Este país concentra, durante los primeros cuatro meses del corriente año, el 93 % de los envíos de productos porcinos al país. La participación brasilera en nuestras importaciones ha ido en constante aumento en los últimos años, representando el 69 % en 2000, 79 % en 2001 y 81 % el año anterior. Otros países de importancia, en cuanto a origen de las importaciones, son Chile y Dinamarca, aunque dejaron de proveer en 2002 y su importancia en este año, ha sido absorbida por Brasil.