Balance de la

Economía Argentina

COMERCIO EXTERIOR E INDUSTRIA

CAPÍTULO 14: COMERCIO EXTERIOR E INDUSTRIA

En el contexto del Plan Estratégico del Bicentenario, el comercio exterior y la industria argentina cobran relevancia debido a los impactos que ambos, y principalmente su interrelación, tienen sobre la economía del país. En esta línea, hacer un análisis de su situación presente, vinculado con la evolución registrada a través del tiempo, es indispensable para determinar las políticas y cursos de acción específicos dirigidos a ubicar a esta nación en la senda de crecimiento sostenible.

Desde sus comienzos, Argentina se ha caracterizado por exportar productos de poco valor agregado, vinculados al mercado internacional de commodities. Esta situación, y otras características internas de su estructura productiva-exportadora tales como la concentración en pocos bienes, empresas exportadoras, y destinos, otorgan cierta vulnerabilidad al país ante posibles shocks externos.

Existe un consenso generalizado respecto a que el mundo actual se encuentra en permanente cambio, y que por lo tanto la innovación en los productos y procesos se torna indispensable para lograr mayor adaptabilidad a las situaciones. En este sentido, dentro del conjunto de propuestas dirigidas a mejorar el desempeño del país, se destaca la incorporación de mayor valor agregado en los productos como un objetivo esencial para la Argentina. Por supuesto, esto conlleva la necesidad de estimular el proceso generador de innovaciones, fuente de la sofisticación del área productiva.

14.1 Introducción

Para introducir el análisis que se realizará en este capítulo, debe recordarse que cuando en países como Argentina, y en general en América Latina, se habla de comercio exterior, se hace referencia a mucho más que las exportaciones como destino de la oferta de bienes y servicios, a las importaciones como una fuente de abastecimiento de la demanda interna, o al balance del comercio como el fundamento de los pagos internacionales 1.

Al hablar de comercio exterior en Argentina, se debería hacer referencia más bien a cómo el estilo de inserción o la división internacional del trabajo, dadas las condiciones internas, influye y es influida por la estructura productiva del país. En este sentido, debe notarse que una economía especializada en la exportación de productos primarios tiende a no transformarse, y por ende no logra formar una estructura integrada y compleja, que incluya tanto a la industria como a las actividades intensivas en conocimiento que son el motor del desarrollo contemporáneo.

Por otra parte, y siguiendo a Aldo Ferrer (2007), es relevante notar que el proceso extraordinario de transformación de los países emergentes de Asia se ha producido porque han tenido políticas explícitas de transformación y de inserción en la división internacional del trabajo. De hecho, a partir del proceso de industrialización han incorporado actividades en las cuales aparentemente no tenían ventajas competitivas por su dotación de recursos. En particular, países como Corea y Taiwán se convirtieron, a partir de políticas concretas, en líderes de algunas industrias de frontera.

1 Siendo en realidad este un debate en los países maduros al tratar el tema (Aldo Ferrer, 2007).

Es así que la pregunta no sólo es cómo influye la inserción internacional sobre la estructura productiva y el desarrollo, sino también, y con mayor énfasis en este trabajo, cuál es la capacidad de respuesta que esta estructura tiene frente a los cambios en la economía mundial. En cuanto a esto último, y como se ejemplificará en las secciones siguientes, es claro el cambio que se ha dado en la composición del comercio mundial en los últimos años, pasando del predominio de las exportaciones de productos primarios al predominio de las manufacturas y principalmente, de productos y servicios de alto valor agregado y tecnología. Por otro lado, y como también fue tratado en ediciones anteriores de �El Balance de la Economía Argentina�, la relevancia adquirida por los BRIC como protagonistas influyentes en la economía mundial plantea un nuevo escenario en el cual Argentina encuentra no sólo algunos problemas 2, sino también desafíos e importantes oportunidades.

Para resumir, se cuestiona en este contexto qué posibilidades tiene Argentina, según el diagnóstico de su evolución y actual estructura productiva/exportadora, de lograr una mejor y mayor inserción en el comercio internacional, siendo ésta sostenible en el tiempo, y que redunde en un mayor nivel de bienestar para la población en general.

En el transcurso de estas páginas se pretenderá mediante un breve análisis dar respuesta al interrogante plantado, como así también formular algunas propuestas que contemplen los primeros pasos o temas globales a encarar para darle mayor impulso al sector externo y, en el marco del Plan Estratégico del Bicentenario, a la economía en su totalidad.

14.2 Evolución de la inserción internacional de Argentina: una visión de largo plazo

En la tradición del pensamiento estructuralista latinoamericano, el comportamiento del �sector externo� fue siempre considerado central para explicar la evolución de las economías nacionales. De acuerdo con este enfoque, la restricción externa 3 y las consecuentes crisis de balanza de pagos resultan un factor decisivo en la constitución de algunos rasgos predominantes en estas economías: crecimiento espasmódico, baja tasa de crecimiento de largo plazo, volatilidad cambiaria, tendencias inflacionarias y agudos conflictos distributivos 4.

En particular, abocarse al estudio del comercio exterior argentino desde sus comienzos permite obtener conclusiones realmente interesantes, que ayudarán a comprender la situación del sector en la actualidad.

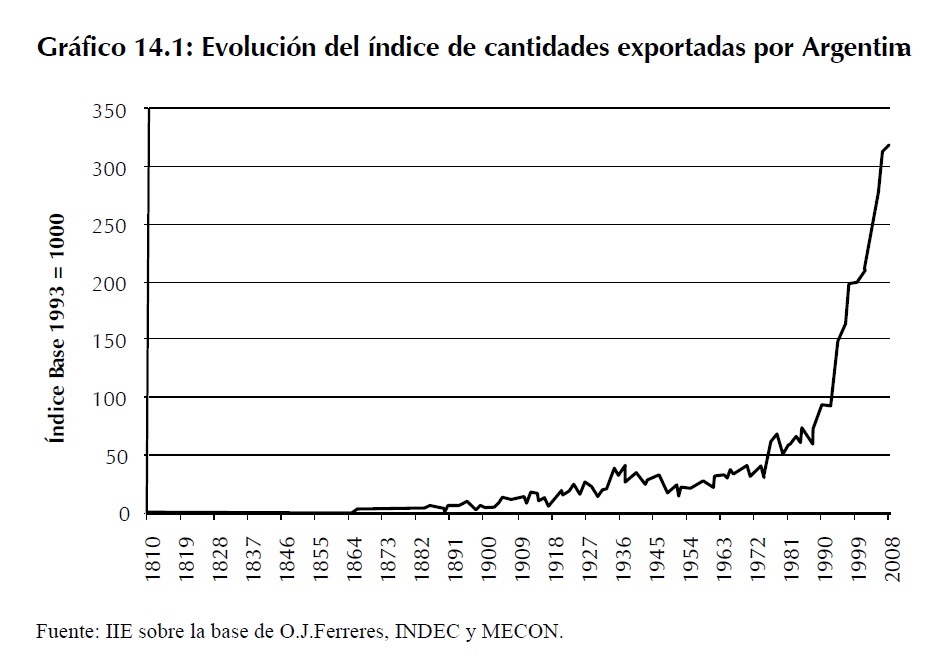

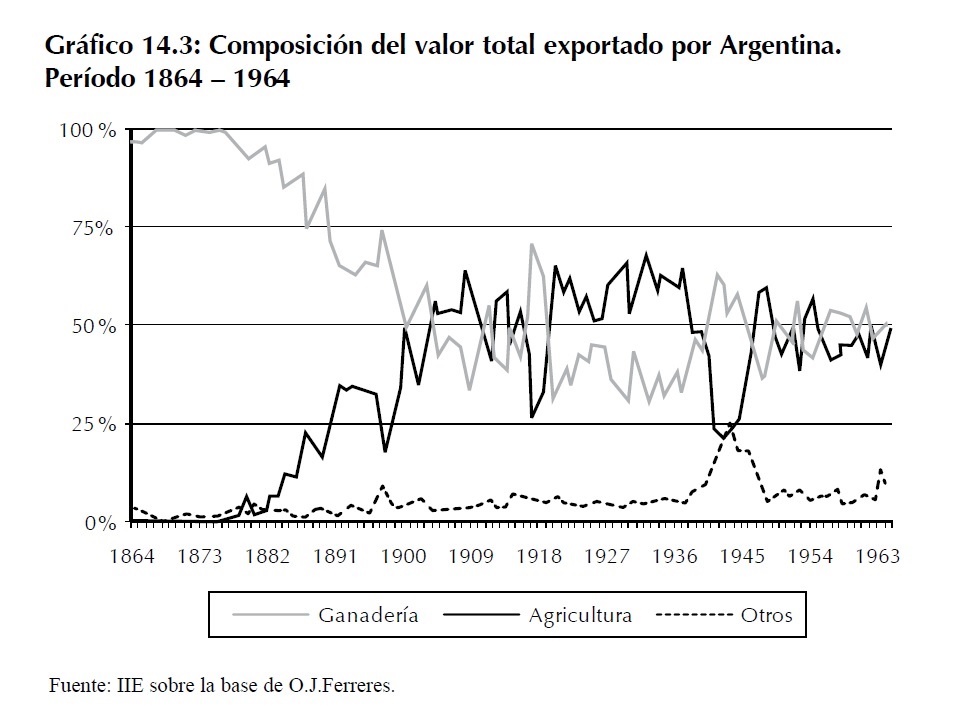

Para comenzar, se presenta la evolución de las cantidades exportadas por Argentina (Gráfico 14.1), junto con las tasas de crecimiento de las mismas, clasificadas de acuerdo a determinados períodos de estudio (ver Cuadro 14.1 5).

2 En el capítulo 9 de �El Balance de la Economía Argentina 2008� se trató extensamente la amenaza que significa para el país el abrupto crecimiento de las importaciones argentinas desde China.

3 Incapacidad de generar divisas permanentemente para financiar el acceso a las importaciones de bienes intermedios y de capital requeridos por el proceso productivo.

4 Peirano y Porta (2005).

5 Los datos expuestos corresponden a una actualización del trabajo �Dos siglos de economía argentina� de Orlando J. Ferreres. Los períodos fueron seleccionados por el autor con la intención de reflejar en las tendencias los cambios de política comercial efectuados en el país.

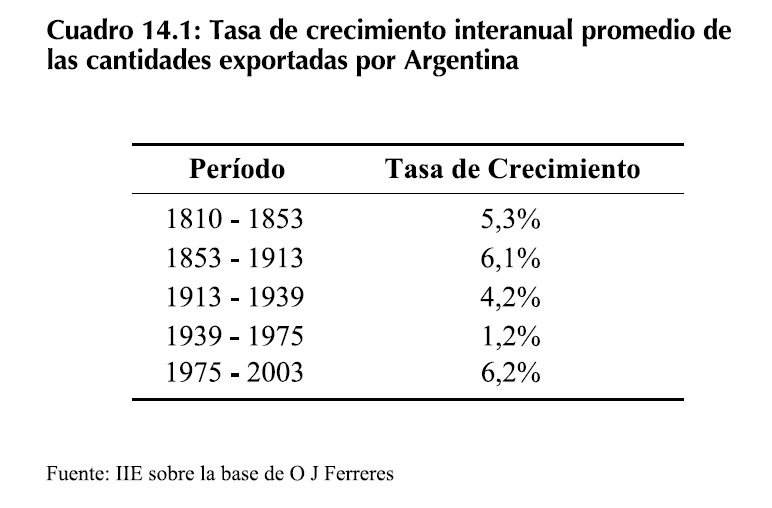

Como se aprecia en el Gráfico 14.1, durante el período postcolonial y hasta antes de la primera guerra mundial el comercio exterior del país era insignificante comparado con los niveles record registrados desde la segunda mitad del siglo XX. Por otra parte, se deduce del Cuadro 14.1 que la tasa de crecimiento de los volúmenes exportados en este período 6 se sostuvo entre los niveles más altos de los experimentados por Argentina. Aquí vale aclarar entonces que si bien se partió de valores muy bajos �lo cual atenúa el alto valor registrado de la tasa de variación-, el sostenimiento del alto crecimiento de los envíos hasta la primera década del siglo XX resulta un aspecto positivo en cuanto a la inserción mundial del país. Así, a pesar de los bloqueos internacionales sufridos por Argentina en los comienzos de esta época, el contexto general resultó favorable para la expansión de las ventas externas (contribuyeron en ese entonces los flujos de inmigración masiva, el asentamiento de inversiones fundamentalmente británicas, la expansión de la frontera agrícola, la baja de costos en el transporte, entre otros fenómenos). Por otra parte, y en relación a esto último, incluso los términos de intercambio fueron un factor realmente favorable para el país. Al enfocarse en su tendencia de largo plazo es claro el comportamiento alcista que experimenta este indicador hasta comienzos del siglo XX, más allá de las numerosas oscilaciones registradas por el mismo en el corto plazo.

Continuando el estudio en forma cronológica, se observa que en el período 1913-1939 el crecimiento de los volúmenes exportados se desacelera (de una tasa promedio anual del 6,1% se retrocede a una del 4,2% �ver Cuadro 14.1�). Esto último se vincula a las restricciones al comercio impuestas por la primera guerra mundial y posteriormente por la crisis del �30 y sus consecuencias �comercio administrado, tanto internacional como localmente�. De todos modos, observando los datos se deduce que la menor tasa de crecimiento de las exportaciones se registra en el período de sustitución de importaciones (1939 � 1975), dado el cierre generalizado de la economía argentina en esa época.

6 Incluye dos sub-períodos: 1810�1853 y 1853�1913.

Para finalizar, y observando nuevamente las tasas de crecimiento de los volúmenes exportados se aprecia que a partir de 1975 se produce una aceleración en esta cifra. En particular, el valor alcanzado es similar al registrado en la segunda mitad del siglo XIX y comienzos del siglo XX, época caracterizada por los historiadores como la de mayor esplendor en el comercio exterior argentino.

Sin embargo, es relevante notar que en este caso las cifras base ya no son valores insignificantes, y en consecuencia el sostenido aumento de las exportaciones se evidencia en el salto registrado por el índice de cantidad.

Si el análisis terminase aquí, se podría concluir que Argentina ha tenido un muy buen desempeño en lo que atañe a la inserción de sus exportaciones, registrando los últimos años altas tasas de crecimiento en volúmenes, siendo éstas similares a las obtenidas por la �generación del �80�.

Sin embargo, el estudio dista de ser completo si sólo se observan las cantidades exportadas de Argentina y no se tiene en cuenta su composición, así como la posición del país en el contexto mundial 7. En este sentido, y sobre la base de lo que se desarrollará en la sección siguiente, podrá inferirse que la performance argentina no puede caracterizarse como excepcional desde una perspectiva de largo plazo. Por el contrario, aparecerán matices que relativizarán el espectacular crecimiento registrado por las exportaciones durante los últimos años. Los mismos servirán para establecer no sólo el diagnóstico sino también propuestas para afrontar los nuevos desafíos que se le presentan al país en esta materia, y dados su impactos, en la economía en general.

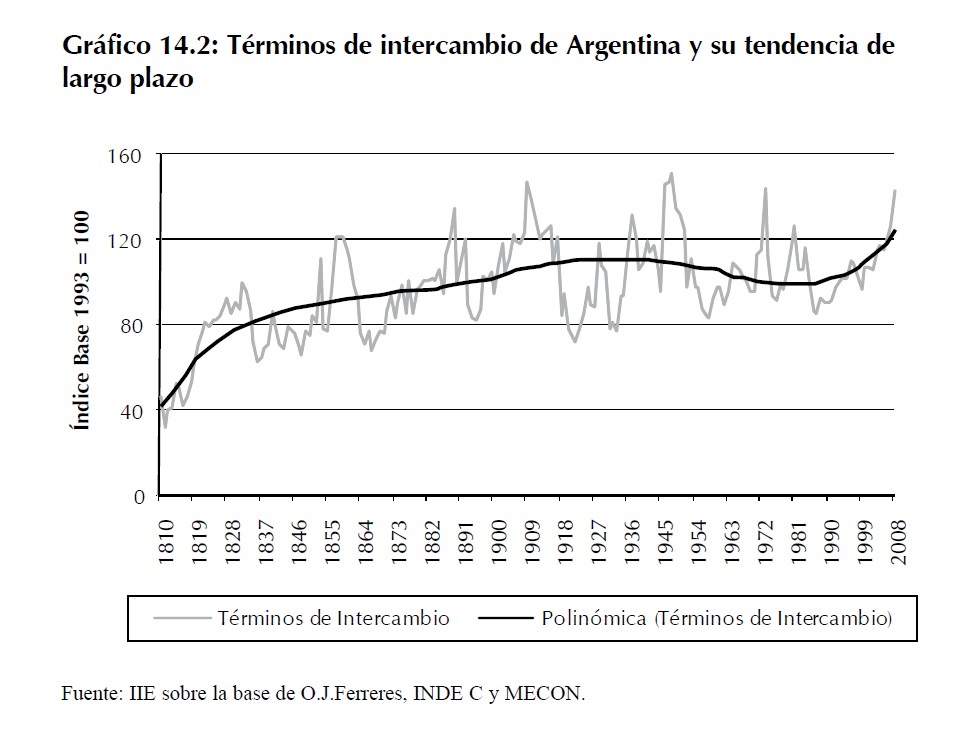

Antes de proseguir, y siguiendo a Ferreres (2005), es necesario aclarar que las exportaciones de Argentina no pueden homogeneizarse en cuanto a clasificación por rubros para todo el período bajo estudio. Sin embargo, esto no presenta mayores complicaciones en tanto el análisis se divide en dos etapas, e igualmente es posible extraer conclusiones acordes con los objetivos planteados al inicio.

Para el primer período de información (1864�1964) expuesto en el Gráfico 14.3, se evidencia que Argentina desde sus comienzos exporta principalmente productos de baja o nula elaboración.

Es claro el predominio de aquellos derivados de la ganadería (lana, cueros vacunos, tasajo, sebo y vacunos en pie) y la agricultura (cereales), concentrando en conjunto un promedio del 95% del total de exportaciones. El comportamiento individual de estas series muestra la continua ganancia en participación que fue experimentando el sector agrícola en detrimento del ganadero 8, a medida que Argentina se incorporaba en la división internacional del trabajo como proveedor de materias primas al resto del mundo. Como se aprecia allí, a partir de 1900 estos dos sectores se dividen el comercio externo en proporciones aproximadamente iguales, aunque ganando cierta participación la agricultura en el período de entre-guerras.

7 Además de deber incluir un análisis referido a las importaciones, el cual considere aspectos tales como la situación frente a los principales proveedores y también los impactos de las compras y su evolución sobre la producción local (temas que ya fueron tratados en el capítulo 9 de �El Balance de la Economía Argentina 2008�.)

8 Debe remarcarse que esta ganancia se debe a un exorbitante aumento de las exportaciones agrícolas en comparación con el crecimiento registrado por el sector ganadero, y no por caídas en sus valores. Las tasas de crecimiento promedio entre décadas para el período 1864 � 1904, del valor exportado por el sector agrícola y el sector ganadero fueron del 655% y 51% respectivamente.

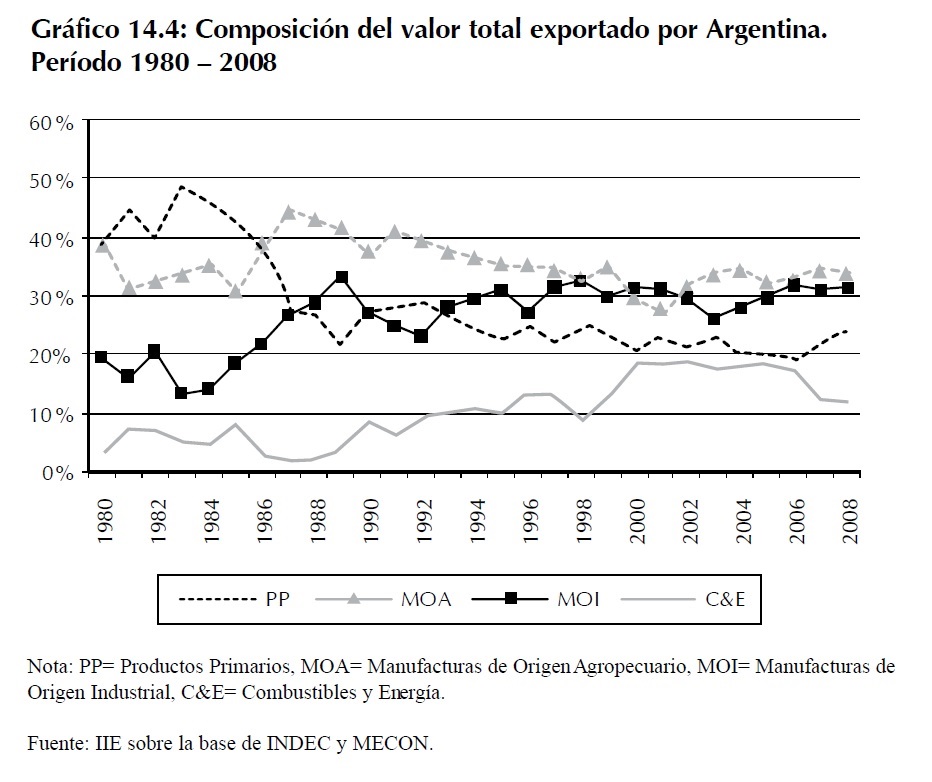

En el caso del segundo período (1980�2008, Gráfico 14.4), al analizar la composición de las ventas externas por décadas, se aprecia que durante los ochenta la participación de las exportaciones industriales registró un importante aumento (del 19% en 1980 a 33% en 1989) en detrimento de la concentración en productos primarios (aglutinaban un 39% en 1980 y arribaron a un 21% en 1989) 9. En la década de los noventa el rubro que gana participación en las exportaciones es �Combustibles y energía� �que se vincula naturalmente con las inversiones realizadas en aquel entonces en este sector�, y en razón de esto su importancia dentro del total exportado creció desde un 8% en 1990 a un 19% en el 2000. Mientras tanto, los envíos industriales no registran en esta década un crecimiento superior al resto de los rubros por lo que mantuvieron su participación relativa.

Por último, tanto las exportaciones primarias como las manufacturas de origen agropecuario reducen levemente su importancia en el total de envíos, arribando al 20% y 30% respectivamente. En el caso del último período las cifras no indican grandes variaciones; en particular, las manufacturas industriales conservaron para el año 2008 la participación que tenían a principios de siglo: 31% del total. Por su parte, tanto los productos primarios como las manufacturas agropecuarias aumentaron levemente su peso en el total exportado, mientras que Combustibles y energía redujo su aporte dados los problemas que enfrenta el país en este sector 10.

9 Parte de la explicación de este impulso a las exportaciones industriales se origina en las políticas desarrollistas aplicadas en la época, en respuesta a los diagnósticos realizados a fines de los setenta de la situación del país.

10 En el Capítulo 9 de �El Balance de la Economía Argentina 2008�, se hizo referencia en sucesivas ocasiones a la declinación del sector energético argentino, y en particular a la situación del mismo en el comercio exterior.

En resumen, parece quedar en evidencia que la tendencia que se registró en los ochenta hacia una mayor incorporación de valor agregado en las ventas externas quedó relativamente estancada a partir de los noventa. Si bien aún no ha terminado la última década bajo estudio, y no se puede concluir definitivamente dado que han transcurrido pocos años del siglo presente, los datos parecen mostrar una leve tendencia que otorga mayor peso a los productos primarios o sus derivados (MOA) dentro de los envíos al exterior �en conjunto estos rubros ganaron un 7% de participación entre los años 2000 y 2008�.

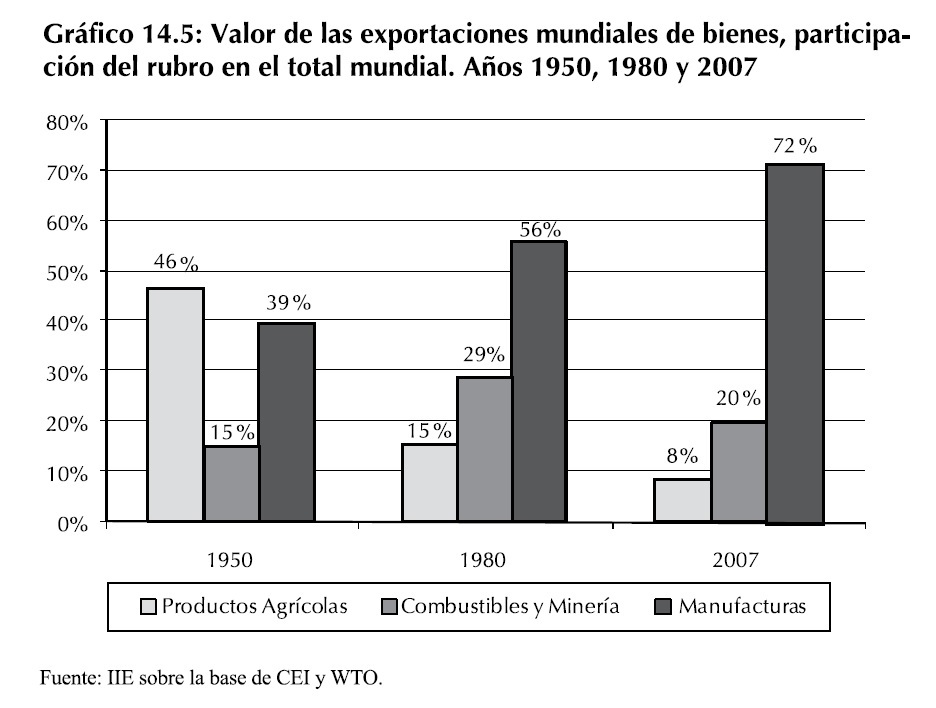

Ahora bien, incorporando este análisis en el contexto mundial (ver Gráfico 14.5) se deduce que el reciente fenómeno descripto para Argentina no se corresponde con las tendencias del comercio internacional. En los años cincuenta, el comercio se basaba fundamentalmente en productos agrícolas, siendo su participación 46% del total de exportaciones mundiales. La importancia de estos productos disminuyó en el tiempo mientras avanzaba el peso de los manufacturados. En particular, para el año 2007 el 72% de las ventas entre países fueron explicadas por estas mercancías, caracterizadas por su alto valor agregado 11.

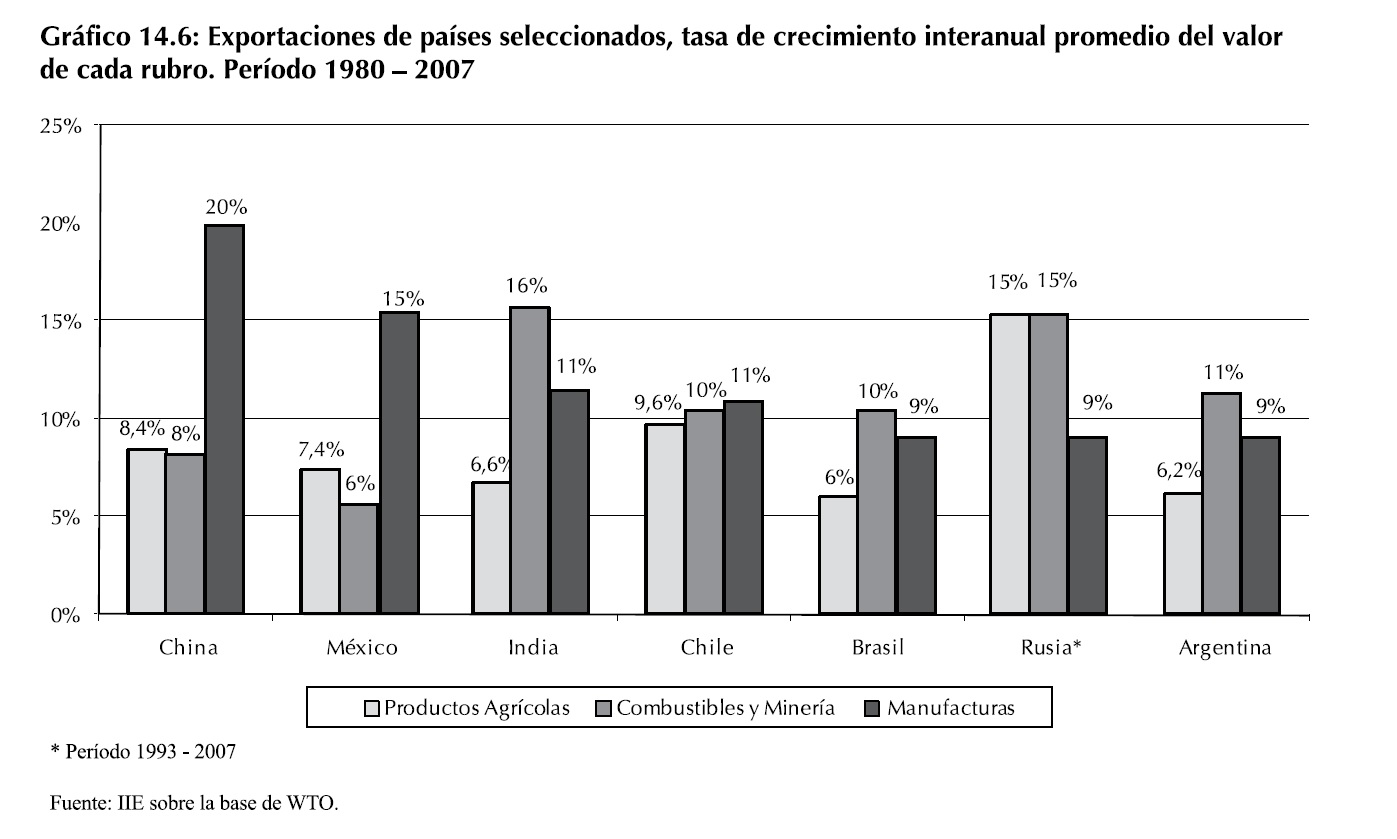

Por otro lado, si se compara la performance de las exportaciones entre países seleccionados �BRIC y ciertos países latinoamericanos� se observa que Argentina queda última en el ranking respecto al crecimiento registrado por los envíos de mayor valor agregado al mundo (ver Gráfico 14.6). Como se aprecia allí, China está a la punta registrando una variación promedio anual del 20% desde 1980 en lo que atañe a exportaciones totales de productos manufacturados. En este contexto, no es menor destacar que hoy este gigante asiático es uno de los países en desarrollo más pujantes, y que junto con Brasil han cuestionado el posicionamiento de las naciones respecto a la importancia de sus economías a nivel mundial.

Por su parte, dentro de Latinoamérica se destaca México ocupando el segundo lugar. El crecimiento de las exportaciones de mayor valor de este país fue del 15% interanual promedio, cifra que se distancia claramente a la obtenida por las ventas argentinas de este tipo en el mismo período de tiempo (9% anual promedio).

11 Incluye productos de hierro y acero, químicos, maquinarias y equipos, textiles e indumentaria.

Algo a subrayar es que tanto en la República Popular China como en México el sector exportador de manufacturas se ha destacado incluso dentro del país como el rubro más dinámico.

Este hecho no ocurre en los demás países, incluyendo a la Argentina. Se deduce entonces que esta última no sólo ha quedado relegada al compararla con las demás naciones seleccionadas, sino que tampoco ha logrado dinamizar significativamente dentro del país al sector encargado de exportar mayor valor agregado 12.

Por último, vale la pena resaltar el desempeño chileno en esta materia. Las cifras muestran un dinamismo relativamente equilibrado entre los sectores exportadores del país, con un leve predominio en cuanto a crecimiento por parte de los envíos manufacturados. Haciendo un paralelismo con Argentina, se aprecia nuevamente la posición relegada de esta última en tanto las ventas de mayor valor agregado crecieron anualmente en promedio 2 puntos porcentuales por debajo de lo registrado por la nación trasandina.

En pocas palabras, si bien la tendencia hacia la primarización de las exportaciones es aún reciente, y por lo tanto es apresurado concluirlo para la República Argentina, la participación de los rubros de baja elaboración es significativa en el total de envíos al mundo. Además, teniendo en cuenta la posición del país en el contexto internacional corresponde remarcar la necesidad imperiosa de incorporar mayor valor a la producción y a las exportaciones del mismo.

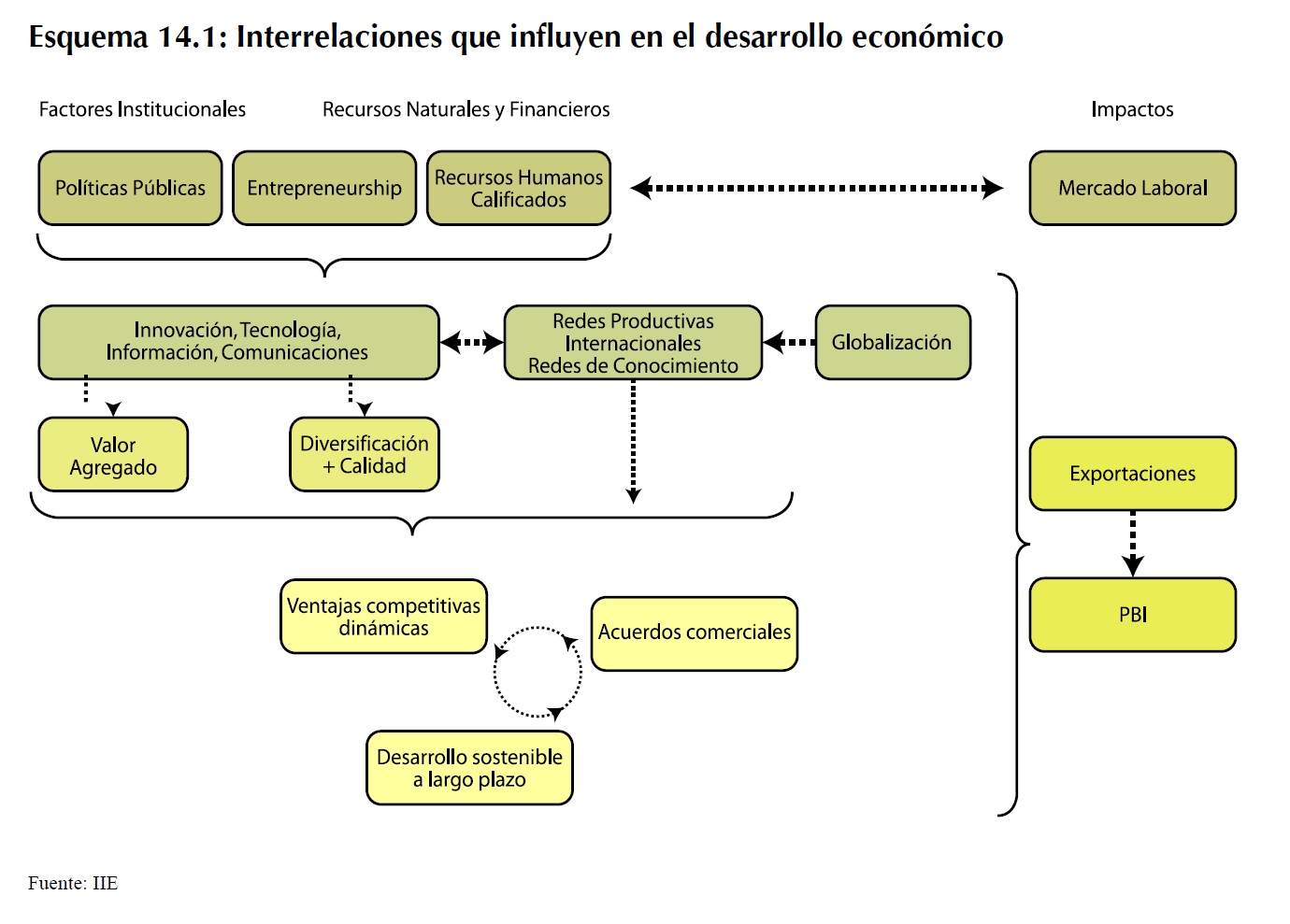

Teniendo en cuenta lo ya expuesto, y como se resume en el Esquema 14.1, uno de los determinantes del desarrollo económico sostenible a largo plazo está dado por la incorporación de valor. El mismo se origina fundamentalmente en la aplicación de innovaciones, tecnología y el aprovechamiento de los avances en los sistemas de información y las comunicaciones.

12 Esto se vincula con la caída del ratio PIB industrial/ PIB agropecuario registrada en Argentina desde los años 70, en oposición a la tendencia ascendente �desde 1900� evidenciada por dicho indicador en el caso de México. Para conocer en detalle este fenómeno puede recurrir a �El Balance de la Economía Argentina 2007�, Capítulo 5: Inversiones e Industria.

Como se describe en el esquema, estos factores permiten el surgimiento de ventajas competitivas dinámicas en los países, facilitando su inserción en las redes productivas y de conocimiento internacional (vigentes en un contexto de continua globalización). Uno de los tópicos que se debate actualmente en lo que respecta al comercio exterior hace referencia a que los recursos disponibles no son los que determinan en última instancia las posibilidades de crecimiento de los países. En su lugar, se destaca como un factor relevante en este sentido la capacidad de los mismos de implementar innovaciones y con ellas adaptarse a los cambios y exigencias de la realidad. En otras palabras, un país que apuesta a la innovación �lo que permite entre otras cosas incrementar el valor de los productos- estará mejor preparado para afrontar cambios de escenario e incluso obtener ciertas ventajas de los mismos.

Por otra parte, y como se trató ampliamente en el Capítulo 1 de El Balance de la Economía Argentina 2008, los factores institucionales y en particular las políticas públicas juegan un rol importante en el desarrollo de las naciones. En esto se incluyen las actitudes del empresariado y de todos los recursos humanos en general. Es decir, la actividad conjunta y comprometida con el desarrollo sostenible por parte de todos los representantes de la sociedad es la base de cualquier plan dirigido al crecimiento.

Para finalizar, y volviendo al marco de análisis (sector productivo-exportador), vale destacar la posibilidad que el mercado externo plantea respecto al logro del objetivo propuesto: incrementar la producción e inserción de bienes de alto valor. En este sentido, la realización de acuerdos comerciales (estratégicamente elaborados) es una de las herramientas que pueden utilizarse para alcanzar este cometido, y en última instancia conseguir un desarrollo sostenido.

Sin embargo cabe mencionar que impulsar las actividades dirigidas al fin planteado como prioridad para Argentina no implica descuidar al resto de los sectores. Por el contrario, se plantea la necesidad de estimular aquellos en los cuales la aplicación de innovaciones permite incluso un mejor desempeño de las demás actividades 13.

A pesar de esta advertencia, se descubre que a la luz de las estadísticas argentinas la recomendación está lejos de concretarse. El país no sólo ha quedado relegado en el dinamismo de los bienes manufacturados a nivel global, sino que también ha perdido posiciones en productos tradicionales (ver Recuadro 14.1).

Recuadro 14.1: Algunos matices del comercio exterior argentino

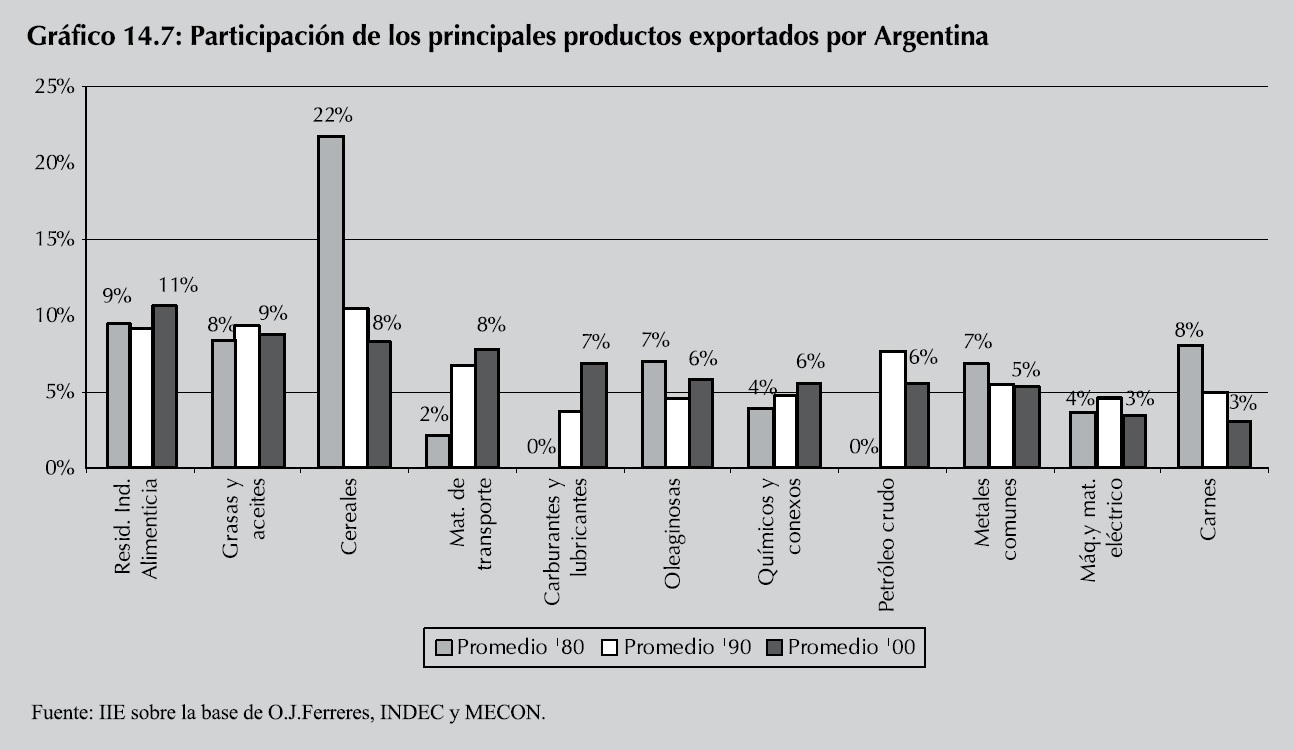

En el Gráfico 14.7 se exponen las participaciones de los principales productos exportados por Argentina 14, ordenados según su importancia relativa en el último período. De su análisis se observan las siguientes características. En primer lugar, se aprecia el relegado lugar que ocupan los bienes industriales de mayor valor, en tanto los primeros tres grupos de productos se vinculan al sector agrícola de baja elaboración (este grupo concentra el 28% del total exportado). De todas formas, dentro de las manufacturas industriales se destaca el ítem Material de transporte terrestre con sucesivas ganancias en participación (dado el impulso obtenido por el acercamiento a Brasil a través del MERCOSUR en la década del noventa). Por su parte, Productos químicos y conexos ha experimentado un comportamiento similar, sólo que aún registra un menor peso en las ventas externas que Semillas y frutos oleaginosos, productos de escasa elaboración.

13 La aplicación de innovaciones y de tecnologías en general es causa de los aumentos de eficiencia en la economía, más allá de los sectores específicos a los que se la aplique. Las externalidades positivas de este tipo de inversión han sido ampliamente demostradas por diversos autores y teorías.

14 En conjunto acumulan un 71% de participación.

Manufacturas industriales derivadas de metales como así también aquellas con mayor contenido tecnológico (Máquinas y materiales eléctricos) han experimentado pérdidas en su participación entre las dos últimas décadas, contribuyendo a la tesis sobre la necesidad de impulsar la incorporación de valor dentro de los envíos externos.

Por último, quedan dos aspectos a recalcar: por un lado, la evidencia de la falta de inversiones en el sector petrolero (se redujo la participación de las exportaciones de este combustible dados los problemas que enfrenta el país 15). Por otro lado, la pérdida de posiciones de exportaciones tradicionales, en particular los cereales y las carnes (perdieron 14 y 5 puntos porcentuales en el total respectivamente).

Respecto al segundo tema, y en particular a la situación de los cereales, cabe aclarar que no es la pérdida de participación de un producto básico como éste lo que quiere destacarse.

Para comprender su estudio, debe considerarse que a pesar de su baja elaboración, los mismos son una fuente importante de divisas para el país (como se observa en el Gráfico 14.7 ocupan de hecho el tercer lugar en cuanto a importancia en el total). Algo no menor es la influencia que Argentina tiene en este tipo de productos a nivel mundial, dado que en muchos casos se constituye en uno de los principales exportadores internacionales, tal como ocurre con el maíz.

En este sentido, se justifica entonces evaluar la performance de este producto en el transcurso del tiempo, más allá de no estar enfocado su estudio en la �propuesta eje� del capítulo referida a la mayor incorporación de valor.

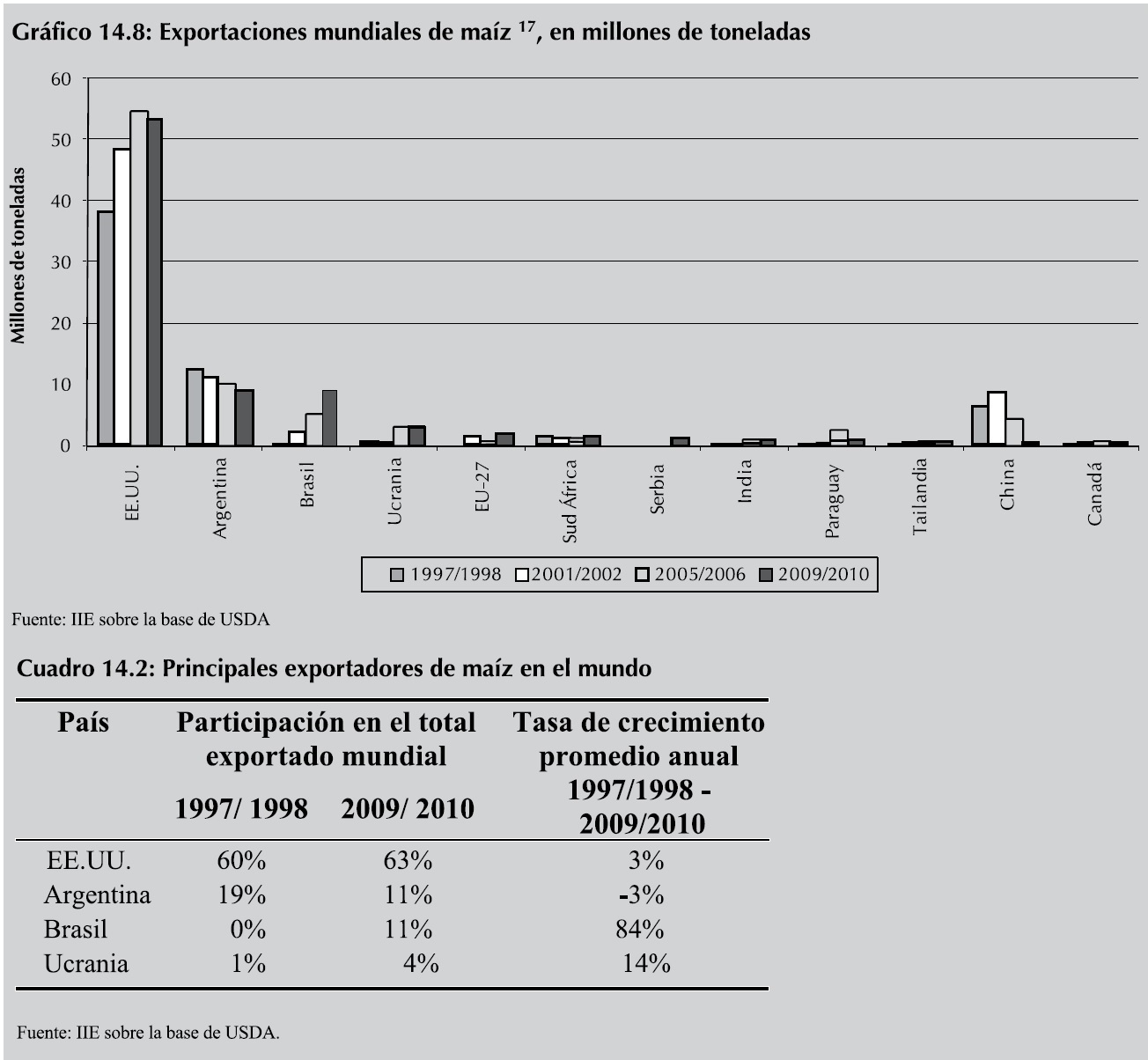

Como se observa en el Gráfico14.8, Argentina se encuentra entre los primeros tres exportadores de maíz a nivel mundial. Sin embargo, la evolución de esta variable en el tiempo menoscaba la importancia de dicha posición. Como lo evidencian las cifras estimadas para la cosecha 2009/2010 realizados por USDA 16, Brasil se ubicaría a la par de Argentina ocupando el segundo lugar del ranking (con un total de 9 millones de toneladas de maíz exportado). Así, si la performance de este cereal continua la tendencia registrada hasta el momento, no sorprendería que el mayor socio del MERCOSUR se convierta en un proveedor mundial de este producto significativamente superior a la Argentina.

Los datos del Cuadro 14.2 manifiestan en forma contundente la pérdida de posiciones del país en esta exportación tradicional (la participación de las exportaciones de maíz cayó del 19% al 11% entre la cosecha 97/98 y lo esperado para 09/10, implicando una tasa de variación interanual promedio del -3%). Mientras tanto, y para el mismo período, la mala performance argentina contrasta con el explosivo crecimiento de las cantidades exportadas de este cereal por Brasil. Para la cosecha 97/98 la participación brasilera era insignificante (6.000 tn en los totales mundiales correspondía a un 0,08%) 18, mientras que para la cosecha 09/10, las toneladas exportadas por el país llegarían a representar el 11% del total mundial. Este fenómeno es de destacar en tanto Brasil consiguió, por lejos, la mayor tasa de crecimiento promedio anual en el período bajo estudio (84%).

15 El aumento en participación de los derivados del petróleo en el total exportado lleva a inferir sobre el agotamiento de stocks de este recurso al que se viene enfrentando Argentina en el transcurso de los años.

16 Información obtenida en Agosto de 2009.

17 Países que concentran el 98% del total exportado de maíz en el mundo.

18 En general durante los noventa las exportaciones brasileras de maíz fueron mínimas (49.000 tn promedio por cosecha, equivalente a un 0,08% de las cosechas mundiales promedio de los �90).

Para finalizar, y dado que el trigo es el segundo cereal en importancia después del maíz en las exportaciones argentinas (concentran 33% y 53% del sub-rubro cereales), no puede dejar de mencionarse la situación actual del país en este mercado. Si se hace una simple comparación, de detentar el quinto lugar en el ranking de principales exportadores mundiales para la cosecha 1997/1998, Argentina ocupará en 2009/2010 el octavo puesto a causa de la continua disminución de estos envíos (-10% promedio anual para el período mencionado).

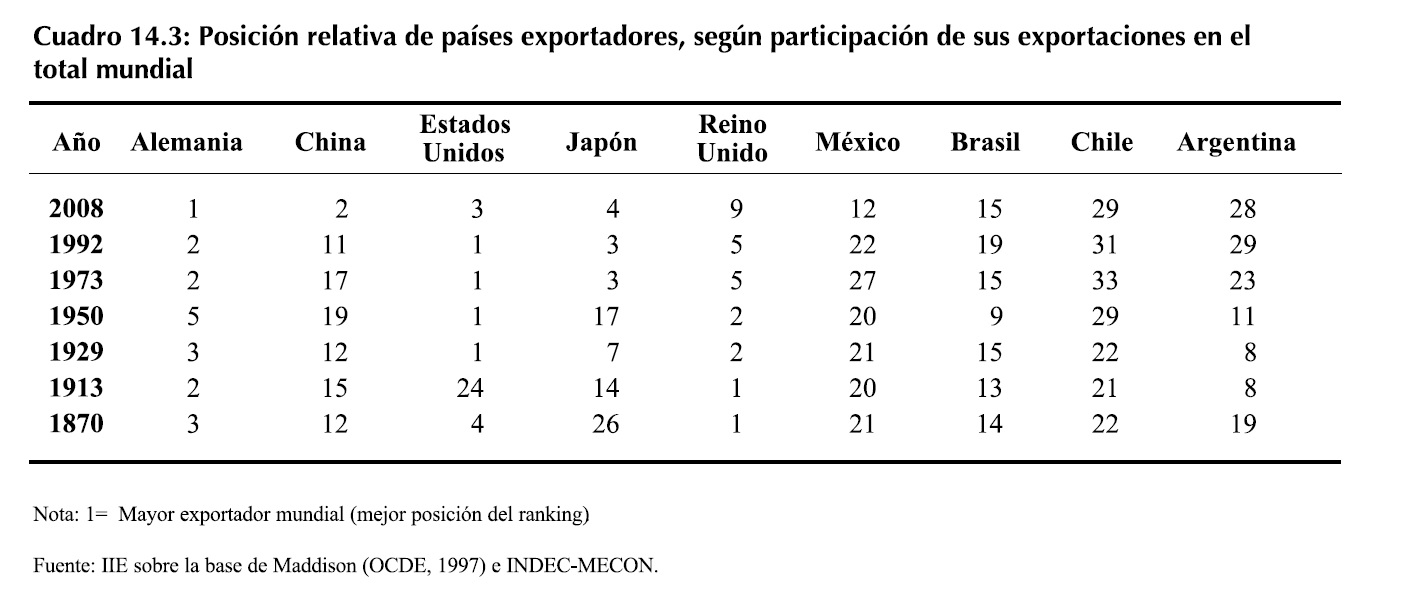

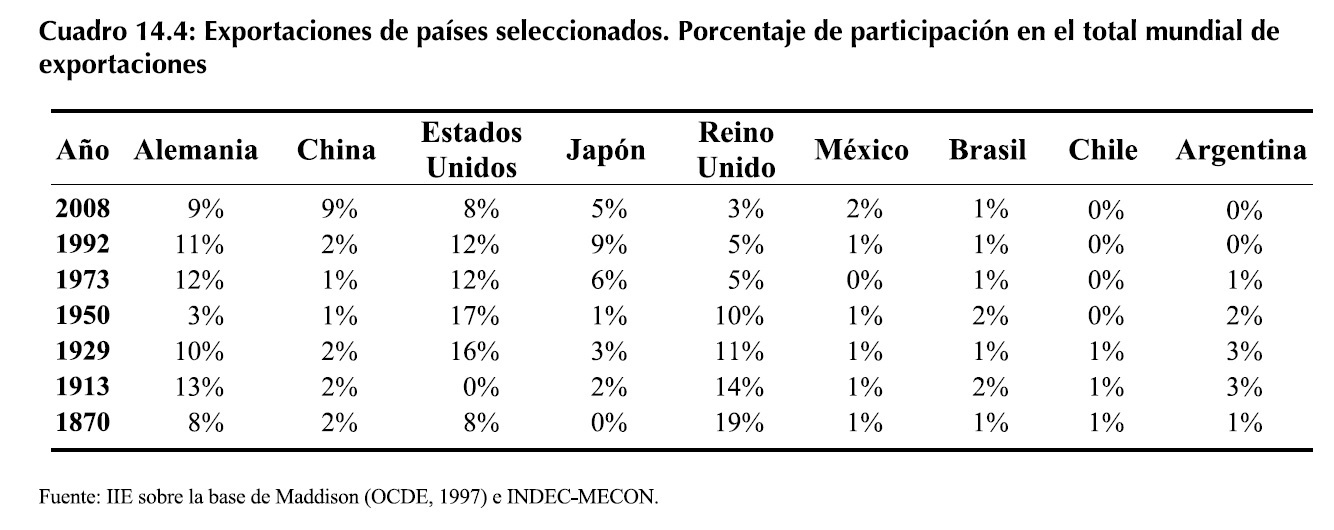

Por último, y dando cierre a esta visión de largo plazo, se presenta la evolución del posicionamiento internacional de los principales exportadores mundiales, como así también de algunos países latinoamericanos seleccionados (ver Cuadros 14.3 y 14.4). En el análisis se destaca nuevamente el desempeño de China, la cual experimentando un continuo ascenso de participación ha logrado ubicarse en el 2008 como el segundo exportador a nivel mundial. Por otro lado, es visible la pérdida registrada en esta materia por el Reino Unido, aunque permanezca aún entre los primeros 10 del ranking. En el caso de Alemania y EE.UU. ocurre un fenómeno relativamente similar �en cuanto a pérdidas de participación�, pero no suficiente para desplazarlos de la primera y tercera posición respectivamente.

La distancia entre países desarrollados y sub-desarrollados se hace evidente en la cifras. Sin embargo, lo relevante es notar las diferencias que existen entre estos últimos respecto a su nivel de inserción internacional.

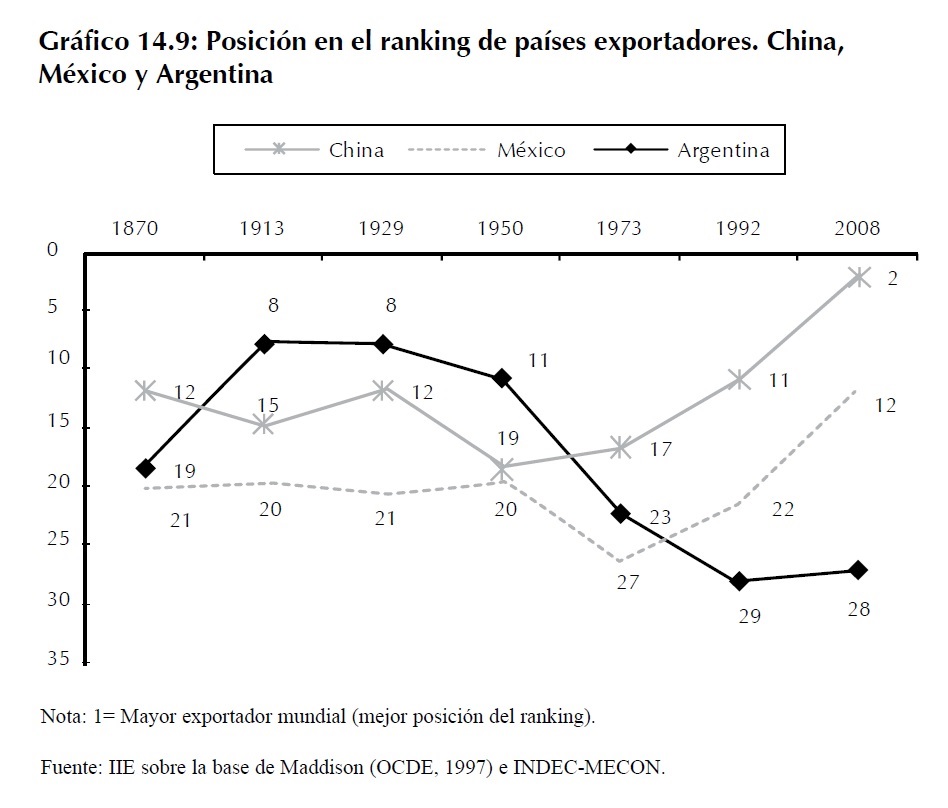

En el Gráfico 14.9 se representa la evolución de la inserción comercial china, como así también la de México y Argentina. El objetivo de esta selección es evidenciar las tendencias contrapuestas entre dichos países. A simple vista se observa que mientras el gigante asiático y México ascienden en el ranking, Argentina pierde posiciones. Revisando la información del Gráfico 14.6, se encuentra cierta relación con lo descripto, en tanto los dos primeros países fueron los que mayor crecimiento promedio registraron en las exportaciones con alto valor agregado (a diferencia de Argentina que fue la de peor desempeño en este sentido).

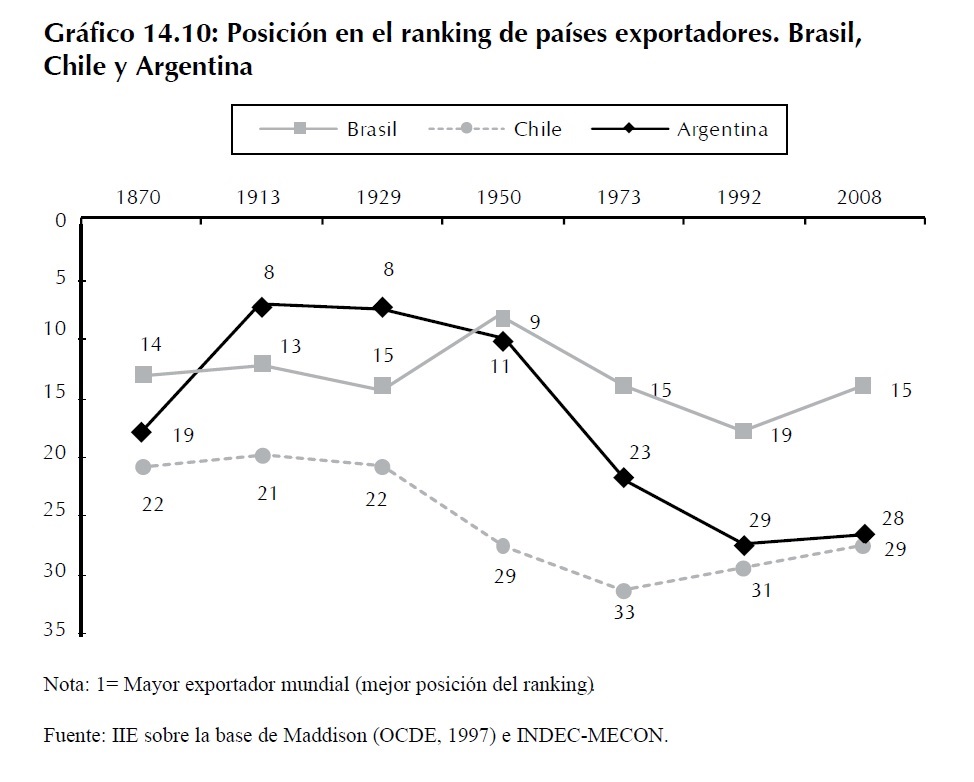

Por otro lado, si se compara la situación de Argentina con la de sus países vecinos (Gráfico 14.10) se deduce que, a diferencia de lo experimentado por la primera, Brasil ha mantenido relativamente su inserción en el comercio internacional (respecto a 1870 se ubica en un puesto inferior, mientras que Argentina bajó 20 posiciones). Por su parte, si bien Chile aún se encuentra por debajo de Argentina �aunque sólo un lugar�, y también ha perdido posiciones comparando su situación actual con la de 1870, el gráfico muestra que el país andino viene recuperando participación en el comercio mundial durante los últimos años (del puesto 33 en 1973 llega al 29 en 2008). Por otro lado, queda en evidencia que Argentina no experimenta un importante quiebre en su tendencia �decadente� desde 1913 en esta materia.

Para finalizar, es necesario recordar (Gráfico 14.6) que en este caso también ocurre que los dos países (limítrofes) superaron a la Argentina en cuanto a crecimiento de sus exportaciones con alto valor agregado.

En síntesis, la performance de las naciones seleccionadas se diferencia claramente de la de Argentina en esta materia.

Aquellos que mayor dinamismo han mostrado en sus envíos de productos de alto valor han logrado también un destacado desempeño en su inserción internacional. Lamentablemente, Argentina no es un buen ejemplo de este fenómeno. Por el contrario, la misma ha quedado relegada en ambos indicadores.

14.3 En busca del cambio de tendencia, ¿cómo emprender el camino hacia un mejor desempeño productivo-exportador?

Sobre la base del diagnóstico realizado, se desprende que Argentina debe definir las bases para lograr un verdadero cambio de tendencia en esta materia. Es necesario establecer un plan en pos de este fin: delinear claramente objetivos globales, así como metas específicas en pro de una mayor, pero sobretodo mejor inserción mundial. Está claro que todo esto no es algo sencillo, pero tampoco es imposible. Desde este punto de vista, un plan estratégico nacional se convierte en un requisito indispensable para desviar al país del rumbo decadente en el que se encuentra 19.

19 Vale aclarar que el rumbo decadente se esconde detrás de las magníficas cifras del comercio exterior, y que es necesario un análisis minucioso para evidenciar lo rezagado que ha quedado el país comparativamente con otras naciones, incluso las emergentes.

En esta sección se pretende entonces aportar en este sentido. Se intentará brindar una serie de propuestas consideradas necesarias para lograr el resultado deseado, a la vez que se justificará y/o brindará evidencia de por qué se establecen las mismas como prioridad 20.

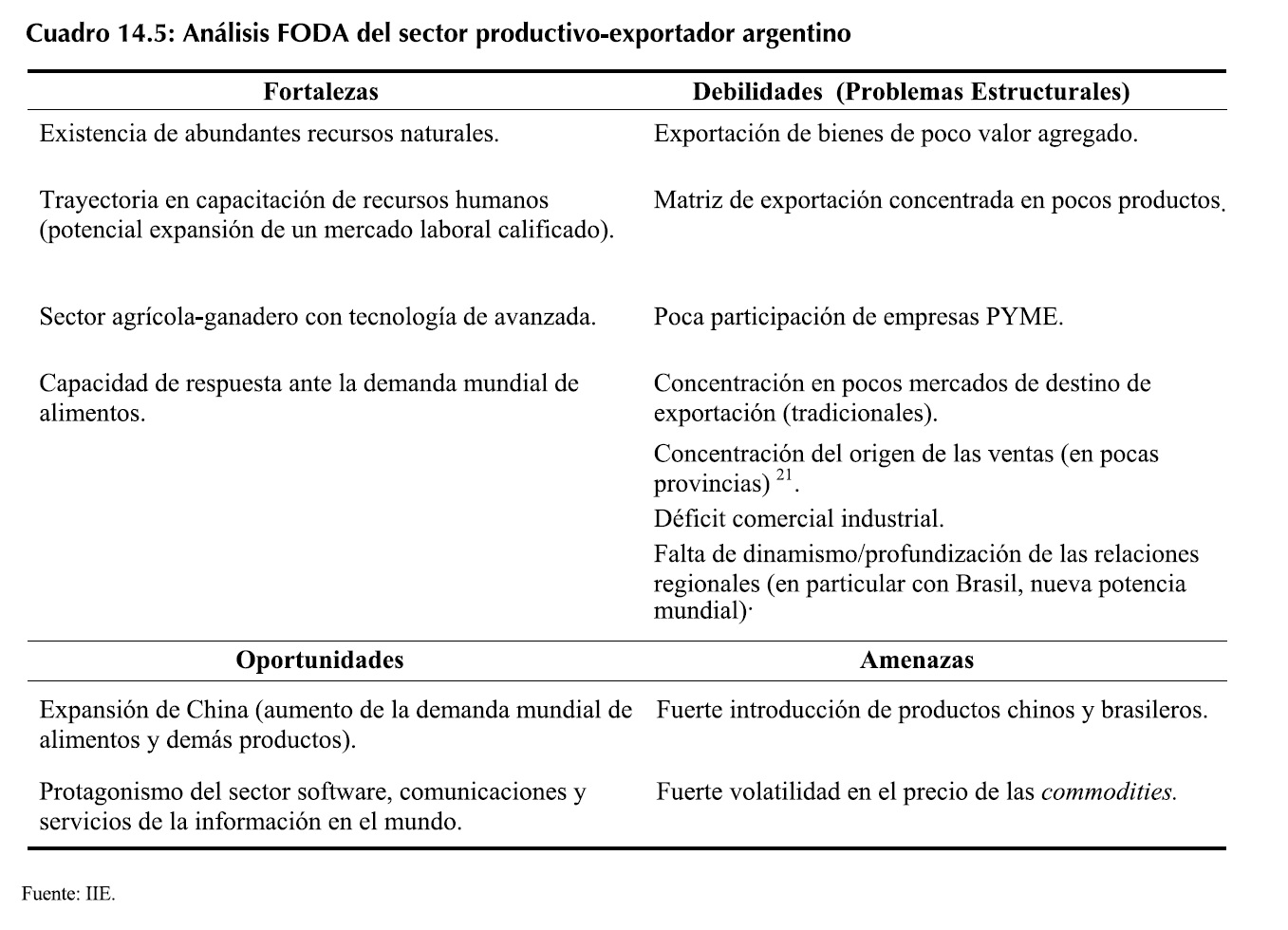

A continuación, y para enriquecer el diagnostico anterior, se establece en el Cuadro 14.5 un resumen de las principales Fortalezas, Oportunidades, Debilidades y Amenazas que enfrenta el país en relación a su estructura productiva-exportadora. Este tipo de análisis, si bien breve en este trabajo, es fundamental a la hora de establecer un plan que guíe el curso de acción. El mismo define los aspectos sobre los que debe trabajarse y/o tener en cuenta para aumentar la probabilidad de éxito en el logro de las metas propuestas. Es necesario aclarar que si bien no se tratará cada punto en forma específica dada la extensión que esto implica, en las páginas sucesivas se hará mención a los temas señalados de acuerdo a las relaciones que los mismos tienen con la propuesta que se aborde en cada caso.

Apuntando ahora sí a las propuestas, y luego de analizar estudios análogos en otros países 22, se podrían establecer como objetivos generales los que se plasman a continuación:

20 Vale aclarar que el rumbo decadente se esconde detrás de las magníficas cifras del comercio exterior, y que es necesario un análisis minucioso para evidenciar lo rezagado que ha quedado el país comparativamente con otras naciones, incluso las emergentes.

21 Puede profundizar sobre este tema en �El Balance de la Economía Argentina 2008�, Capítulo 9.

22 Por ejemplo, en el caso de Brasil se puede encontrar explícita su estrategia exportadora, en el marco de la política de desarrollo productivo del país (con un horizonte de largo plazo). Dicha estrategia indica los objetivos propuestos, así como los programas con los cuales pretende lograrlos.

1 - Aumentar la competitividad argentina

2 - Agregar valor a los productos exportados

3 - Expandir la base exportadora

4 - Aumentar la diversificación de los productos exportados

5 - Incrementar los mercados de destino

6 - Intensificar y promover la promoción comercial

En miras de estos fines, se establecen entonces metas más específicas. De estas últimas deben derivarse los cursos de acción a implementar en el corto plazo, para lograr con el transcurso del tiempo el reposicionamiento del país.

14.3.1 Aumentar la competitividad argentina

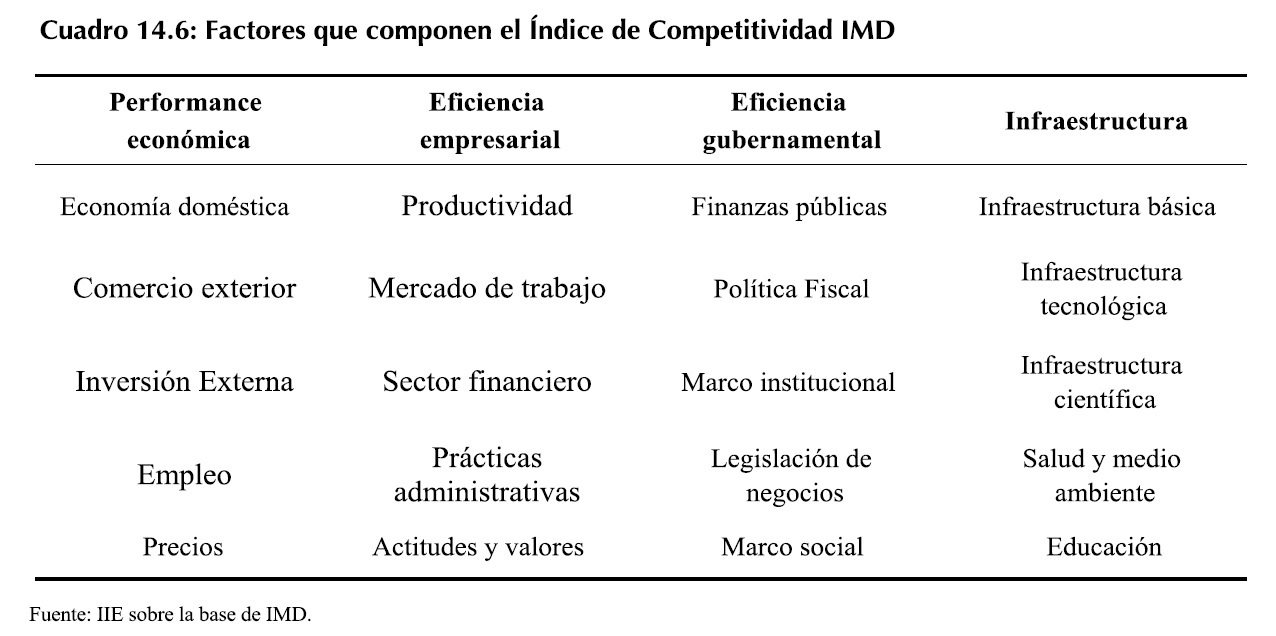

Respecto a este punto, no es difícil justificar su inminente prioridad. La competitividad de las empresas de un país es un determinante crucial de su capacidad de inserción en los mercados externos. Al mismo tiempo, se ve influida fundamentalmente por el ambiente competitivo nacional. En línea con lo establecido por trabajos internacionales 23, la competitividad de un país puede obtenerse como resultado de la combinación de una serie de aspectos que atañen al desempeño, englobados en los siguientes cuatro factores: performance económica, eficiencia empresarial, eficiencia gubernamental, e infraestructura del país (ver Cuadro 14.6) 24.

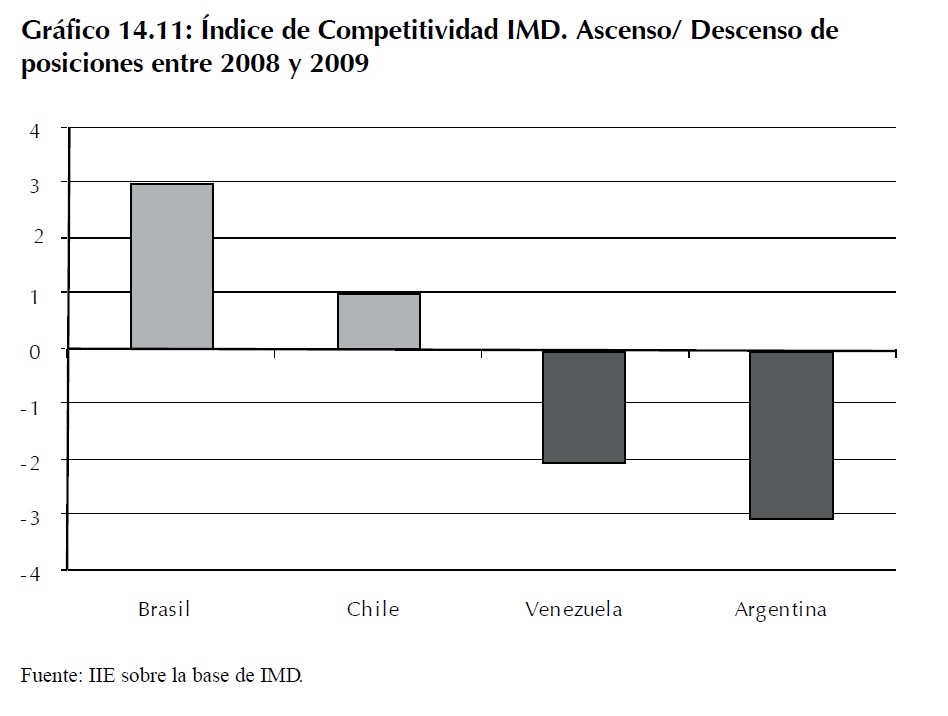

Teniendo en cuenta la metodología desarrollada por IMD, y sobre la base de los resultados obtenidos por esta institución se concluye que Argentina nuevamente pierde posiciones a nivel mundial. Como lo expone el Gráfico 14.11, el país descendió tres lugares entre 2008 y 2009, arribando al puesto número 55 en la actualidad �se ubica sólo dos posiciones por encima del último lugar, ocupado por la República Bolivariana de Venezuela�. Por otra parte, considerando el Índice de Competitividad desarrollado por el World Economic Forum se concluye en forma análoga respecto al posicionamiento mundial del país: Argentina pasó de ocupar el puesto 42 en 1999 al puesto 85 en la actualidad.

23 Como por ejemplo los realizados por IMD (Instituto Internacional de Desarrollo de Suiza).

24 En este contexto cabe mencionar el aporte realizado en esta materia por el IIE a nivel nacional. El �Índice de Competitividad Provincial� publicado recientemente determina la posición relativa de las provincias argentinas (y valga la redundancia) de acuerdo al nivel de competitividad de las mismas. Si bien el análisis se resume en un número para cada jurisdicción, abarca un concepto mucho más amplio. En particular, para el cálculo del ICP se combina un conjunto de factores que determinan el desempeño de las provincias, lo que implica considerar no sólo aspectos puramente económicos sino también institucionales, sociales y otros. Para profundizar en el tema se recomienda la lectura del libro, así como la utilización del software correspondiente.

En pocas palabras, y en contraste con los logros obtenidos por Brasil y Chile (que ascienden tres y una posición entre 2008 y 2009 en el ranking de IMD ocupando el 40 y 25 lugar respectivamente), Argentina hace evidente su decadencia, justificando así la imperiosa necesidad en cuanto a desarrollo de competitividad.

Continuando con la lógica expuesta, y teniendo en cuenta las causas de este pobre desempeño, se deduce claramente que no puede atribuirse sólo al tipo de cambio la solución del problema de la competitividad 25 (es decir, no puede establecerse como meta solamente el nivel del tipo de cambio real a pesar de que sea un factor relevante). En lugar de esto, para aumentar la competitividad de las empresas de manera que facilite su inserción internacional, es necesario tener como objetivo aumentar la competitividad del país en su conjunto, pues el ambiente en que éstas se desarrollan determina en gran parte el éxito de su actividad. Volviendo al Cuadro 14.6, se aprecia que semejante objetivo requiere enfocarse en la actividad conjunta de todos los sectores económicos, incluyendo numerosas variables. Esto implicaría un extenso tratamiento en cuanto a establecimiento de metas y cursos de acción 26. En este sentido es que salta a la luz la relevancia del �Plan Estratégico del Bicentenario� en su conjunto, ya que el mismo pretende dar un puntapié inicial al respecto, mediante la exposición de numerosas propuestas y análisis sectoriales dirigidos a obtener, entre otras cosas, una mayor competitividad.

14.3.2 Agregar valor a los productos exportados

Como ya fue enfatizado en páginas anteriores, no se pretende con esta propuesta menoscabar la importancia que tiene para la economía argentina el rol del sector primario, y más aún en lo que respecta al comercio exterior. Sin embargo, y como también fue expuesto recientemente, el desarrollo económico de las naciones está íntimamente relacionado con una progresiva sofisticación de la estructura productiva/exportadora, lo que remarca la necesidad de volcar esfuerzos al objetivo enunciado. En pocas palabras, se establece como prioritario impulsar aquellas actividades de innovación, que permiten la incorporación de nuevos productos y servicios intensivos en tecnología y mano de obra calificada.

25 Se puede consultar en �El Balance de la Economía Argentina 2008�, Capítulo 7, el caso en que el tipo de cambio real con Brasil sube, mientras que el déficit industrial con este país aumenta año a año.

26 Como se deduce, su logro involucra distintos tipos de agentes, mercados e instituciones del país.

En relación a este tema es que emerge la importancia del sector de Pequeñas y Medianas Empresas (PYME), y la necesidad de su estímulo para el logro del desafío propuesto 27.

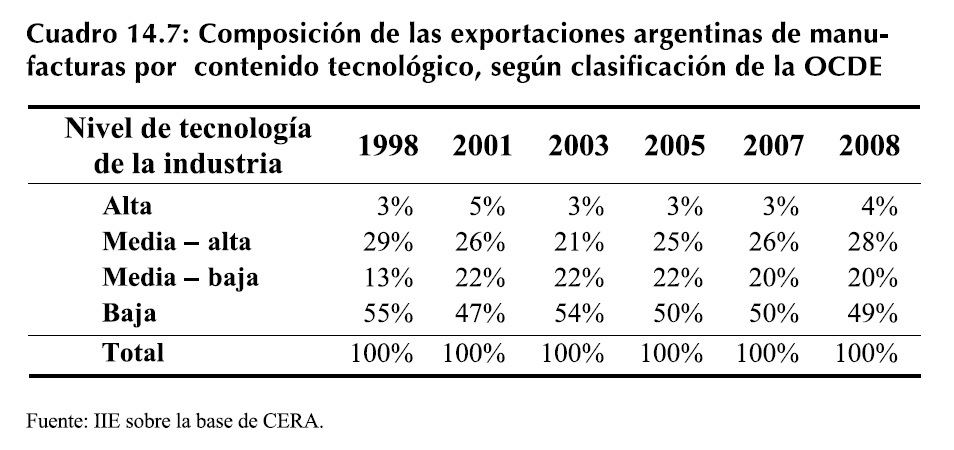

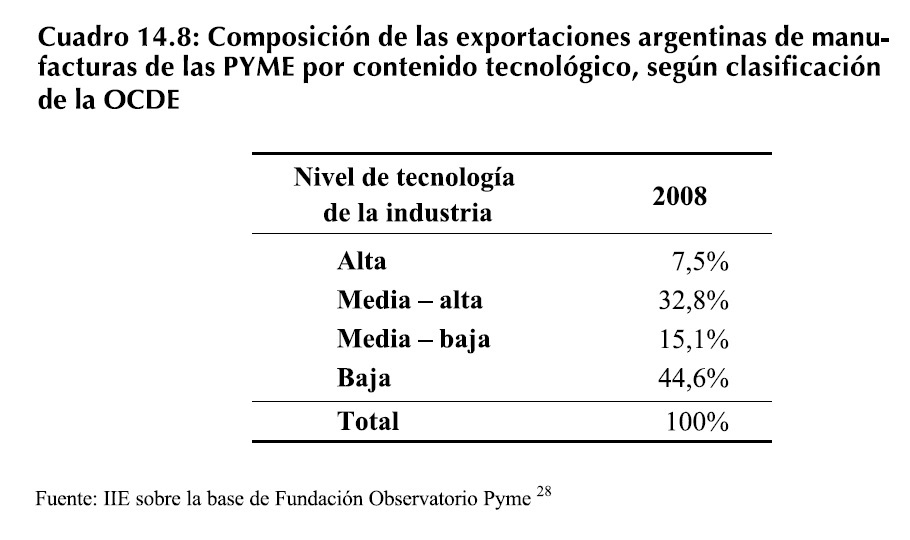

Como se aprecia en el Cuadro 14.7, del total de exportaciones manufactureras argentinas, sólo son de alta tecnología el 4% de las mismas, mientras que las de tecnología media-alta concentran el 28% del total en el año 2008 (no hay significativas variaciones respecto a años anteriores). Por su parte, si se observa el Cuadro 14.8 se aprecia que las exportaciones de alta tecnología realizadas por las PYME llegan a representar casi el doble del guarismo registrado por el promedio de empresas (un 7,5% de las ventas externas PYME son de alta tecnología); mientras que las ventas externas de media-alta tecnología PYME también superan al promedio nacional, al representar un 32,8% de las exportaciones del sector. Como se mencionó anteriormente, una meta relevante para el logro del objetivo se vincula entonces con la promoción de la actividad de las pequeñas y medianas empresas argentinas, dada su mayor capacidad en la incorporación de valor.

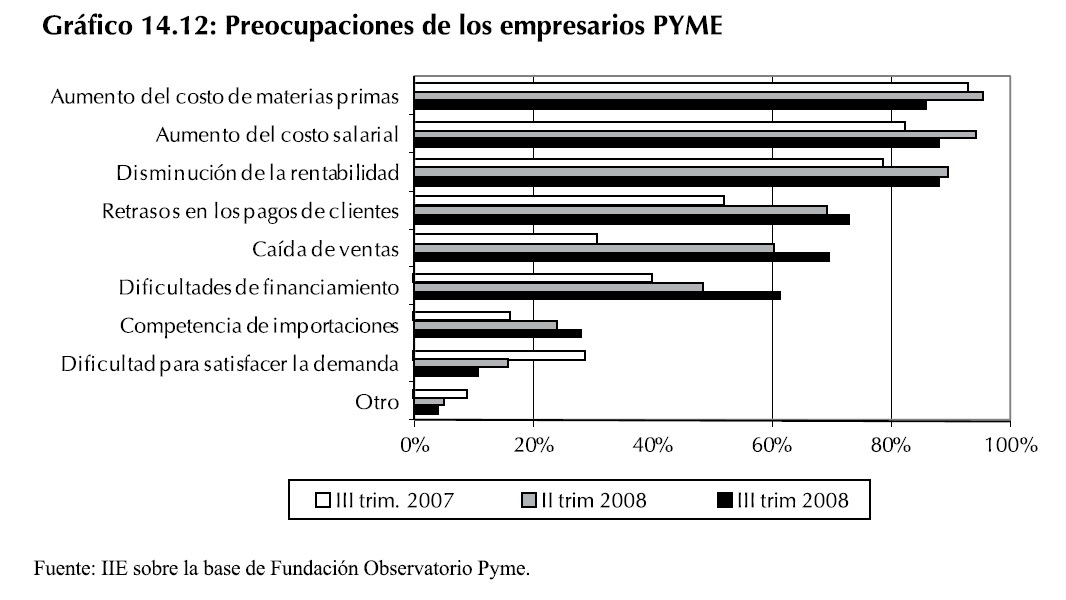

Ahora bien, en este contexto surge la necesidad de conocer cuáles son los impedimentos de esta fracción de empresas para lograr su verdadera expansión. De acuerdo a la información brindada por el Observatorio Pyme, que se refleja en el Gráfico 14.12, se deduce que los principales inconvenientes de estas empresas son el aumento en los costos y en consecuencia la disminución de su rentabilidad; los problemas relacionados con el financiamiento (retrasos en el pago de clientes, caída de ventas, dificultades de financiamiento propiamente dichas); y la amenaza de las importaciones entre otros. Como se aprecia en dicho gráfico, las dos últimas son preocupaciones que van aumentando su importancia en el tiempo entre los empresarios industriales PYME. En cuanto al último punto, el cual fue asentado como una �amenaza� en el análisis FODA, puede reverse lo tratado en �El Balance de la Economía Argentina 2008� � Capítulo 9, donde se mostró claramente el impacto general y sectorial de la fuerte penetración de importaciones que compiten con la producción nacional.

27 En esta propuesta y la siguiente se enfoca el análisis sobre las exportaciones manufactureras argentinas.

28 Alta tecnología: Fabricación de aeronaves; de maquinaria de oficina, contabilidad e informática; de equipo y aparatos de radio, televisión y comunicaciones; industria farmacéutica y fabricación de instrumentos médicos, ópticos y de precisión.

Media-alta tecnología: Fabricación de vehículos automotores, remolques y semirremolques; de sustancias y productos químicos; de maquinaria y equipos; de aparatos eléctricos; y fabricación de material ferroviario y otro material de transporte.

Media-baja tecnología: Minerales no metálicos; Coque, productos de la refinación del petróleo; Construcción y reparación de buques y otras embarcaciones; Productos de metal, excepto maquinaria y equipo; Fabricación de metales comunes; y Caucho y plástico.

Baja tecnología: Madera; Papel; Edición e impresión; Alimentos y bebidas; Tabaco; Textiles; Confección de prendas de vestir; Cuero y calzado; y Muebles, industrias manufactureras no clasificadas previamente y reciclamiento.

Respecto al tema del financiamiento, es importante destacarlo en este informe, en tanto se considera que debe constituirse en una meta explícita para conseguir el objetivo propuesto. Si las empresas no pueden invertir para desarrollarse, difícilmente consigan expandir sus ventas, y mucho menos apostar a la innovación.

En particular, y de acuerdo a las estadísticas del sector PYME, se concluye que si bien continúa ganando participación el crédito bancario como forma de financiación (casi la cuarta parte de las inversiones fue realizada por este medio en 2008, cuando tres años antes sólo el 8% de las inversiones se financiaba a través del crédito bancario), la mayoría de las inversiones �un 61% de las mismas� sigue financiándose con recursos propios de los empresarios, principalmente a través de la reinversión de utilidades.

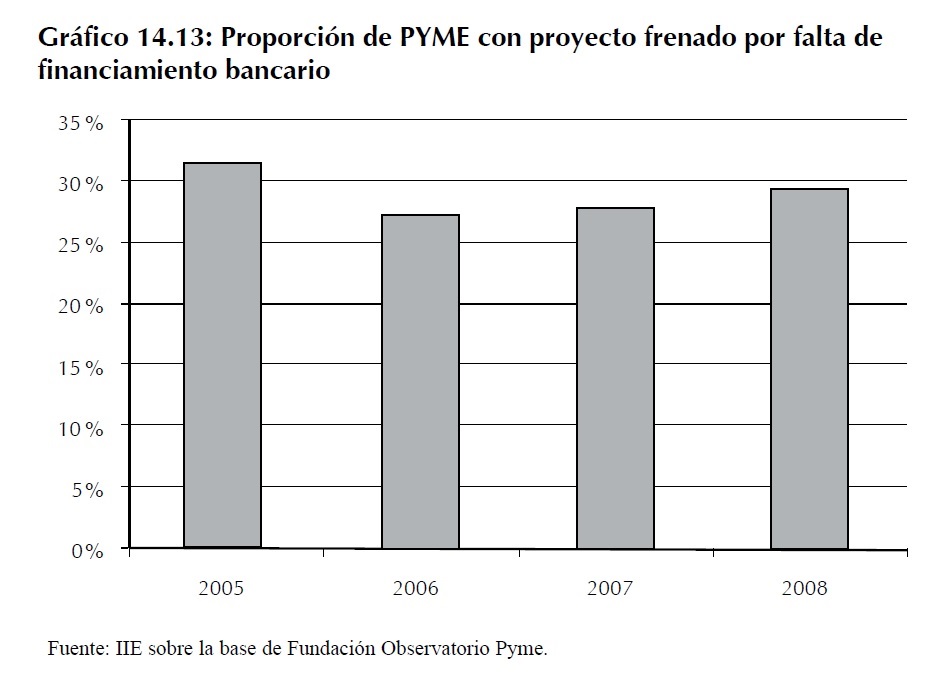

Incluso avanzando en esta problemática, no puede dejar de remarcase que aproximadamente un tercio de las PYME industriales no concretan sus planes de inversión a causa de falta de los fondos necesarios. Esto se ilustra en el Gráfico 14.13, donde se vislumbra que a pesar de que la proporción de empresas PYME con proyectos frenados por este problema entre 2005 y 2006 cayó 4 puntos porcentuales, entre los años 2006 � 2008 aumentó dicho porcentaje, ascendiendo este último año al 29,4% del total de empresas del sector. Es fácil deducir de estas líneas que deben profundizarse las medidas orientadas a solucionar esta dificultad si se pretende llegar, en última instancia y en un largo plazo, a un aumento del valor agregado contenido en la producción y exportación de la República Argentina.

Dada la importancia de esta problemática y la necesidad de plantear soluciones, se brinda como ejemplo una serie de programas e instrumentos de financiamiento a la exportación que forman parte de la �Estrategia Brasilera de Exportación 2008 � 2010�, en el marco de su Plan de desarrollo productivo 29.

Recuadro 14.2: La experiencia brasilera

En este apartado se pretende ofrecer ejemplos de programas y cursos de acción dirigidos a la problemática planteada con anterioridad. Brasil, en el marco de su Plan de desarrollo productivo, y en particular dentro de la Estrategia brasilera de exportación 2008-2010, ha planteado como prioridad conceder apoyo financiero a la exportación de las micro, pequeñas y medianas empresas. El trabajo señala, en forma similar a lo descripto para Argentina, que esta problemática es una de las principales dificultades que afrontan las firmas mencionadas. En particular, se plantea la existencia de limitaciones en cuanto a la información, lo que dificulta la evaluación por parte de las instituciones financieras, del riesgo asociado a estructuras de menor porte. En ese contexto, en el caso de Brasil, los programas e instrumentos de financiamiento a la exportación son complementados por líneas de crédito que ofrecen condiciones especiales para dichas empresas (con ingresos menores a 150 millones de reales anuales).

Los programas e instrumentos referidos son los siguientes:

PROEX-Programa de Financiamiento às Exportações:Operado por el Banco de Brasil. La modalidad ofrece financiamiento directo a la empresa exportadora o al importador extranjero de esas empresas, en condiciones equivalentes a las del mercado internacional.

BNDES-exim Pré-embarque:Disponible en condiciones especiales a las micro, pequeñas y medianas empresas.

BNDES-exim Pré-embarque Empresa-�ncora:Financia las empresas para adquirir productos fabricados por las mico, pequeñas y medianas empresas, siempre que esos productos sean utilizados para una posterior exportación.

Programa de Apoio à Revitalização dos Setores Intesivos em mão-de-obra:Busca fortalecer financieramente, y estimular inversiones en los sectores intensivos en mano de obra para mejorar su competitividad y el desarrollo de productos con mayor valor agregado, y el incremento de las exportaciones. Se benefician los sectores de cuero y calzados, madera y mobiliarios, textil y confecciones, entre otros.

29 En el Capítulo 9 se analizó en detalle la problemática relativa al financiamiento de la actividad productiva; en esta sección se comentan brevemente aquellos aspectos específicos del financiamiento relacionados con la promoción de las exportaciones.

PROGER Exportação: Operado por el Banco de Brasil y por la Caja Económica Federal, el programa financia gastos de promoción de exportaciones y de producción de bienes destinados al mercado externo. Está diseñado para empresas con facturación hasta 5 millones de reales por año.

Nordeste Exportação: Administrado por el Banco del Nordeste, con recursos del Fondo Constitucional de Financiamento del Nordeste � FNE, el programa financia entre otros ítems la adquisición de insumos utilizados para la promoción de bienes destinados a la exportación.

CAIXA Internacional:La Caja Económica Federal está ampliando sus actividades de manera de incluir operaciones internacionales, teniendo como prioridad atender las micro, pequeñas y medianas empresas.

Paralelamente a la disponibilidad de líneas de crédito, la política de exportación cuenta también con mecanismos destinados a reducir el principal obstáculo de acceso al crédito de las micro, pequeñas y medianas empresas. Se hace referencia a la dificultad de ofrecer las garantías requeridas por los agentes financieros (para reducir el riesgo crediticio asociado a ellas). Estos mecanismos son:

Fundo de Garantia para a Promoção da Competividade � FGPC:Creado con recursos del Tesoro Nacional y administrado por el BNDES, el fondo tiene por finalidad garantizar parte del riesgo crediticio de las instituciones financieras en las operaciones de transferencia de líneas de crédito del BNDES a las micro, pequeñas y medianas empresas exportadoras. Está dirigido a firmas con ingresos de hasta 60 millones de reales anuales.

Seguro de crédito para micro, pequenas e médias empresas:Operado por la Aseguradora Brasilera de Crédito a la Exportación � SBCE, con recursos provenientes del Fondo de Garantía a las Exportaciones � FGE, y establecido por el Tesoro Nacional, este seguro cubre el riesgo crediticio pre-embarque y post-embarque de empresas con exportaciones de hasta US$1 millón o ingresos de hasta 60 millones de reales.

Fundo de Aval para as Micro e Pequenas Empresas � FAMPE:Administrado por SEBRAE con recursos propios, tiene como objetivo la prestación de garantías complementarias a las operaciones de financiamiento de micro, pequeñas y medianas empresas, incluso para la exportación.

Fuente: IIE sobre la base de MDIC.

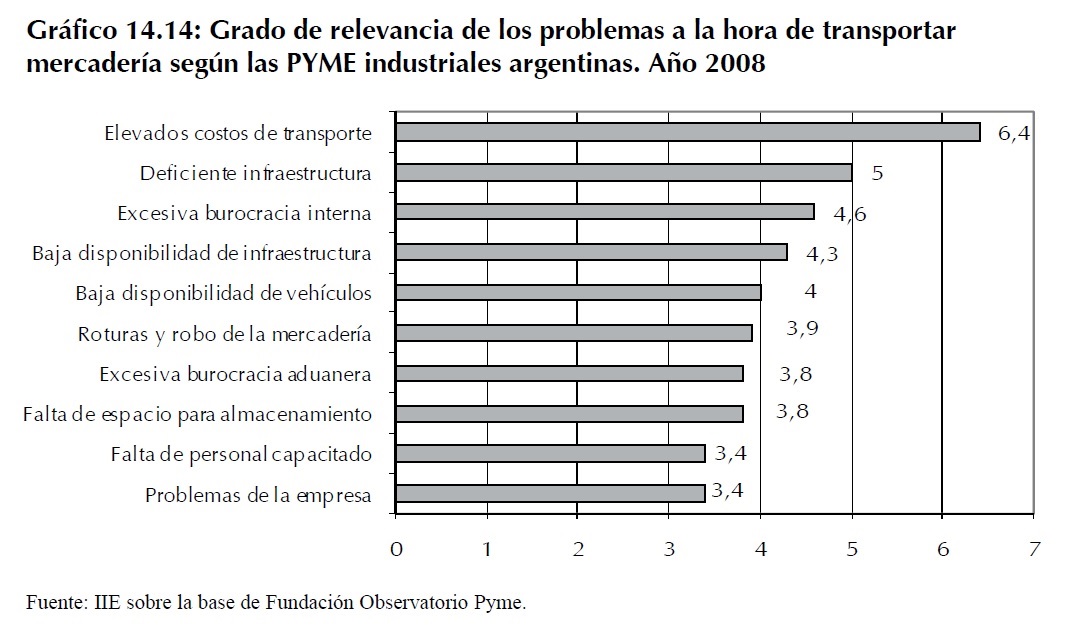

Otro punto a tener en tener en cuenta en relación al sector PYME es el referido a la infraestructura de transporte del país 30. Según lo relevado por el Observatorio Pyme, la mayoría de las pequeñas y medianas industrias (85%) utiliza en alguna instancia rutas, autopistas o caminos (menos del 20% de las mismas utiliza modos alternativos de transporte tales como el marítimo, aéreo y ferroviario). Esta cifra adquiere incluso mayor relevancia cuando se descubre que dentro de los principales problemas de estas empresas, a la hora de movilizar mercadería, se encuentran los elevados costos de dicho transporte, y las dificultades que acarrea el deficiente estado y/o la baja disponibilidad de infraestructura argentina (ver Gráfico 14.14).

30 Si bien este tema no es un problema exclusivo de este sector, se enfoca en el mismo dado el tratamiento particular que se ha dado a las PYME (por su importancia en la incorporación de valor). Para ampliar al respecto, se recomienda la lectura del Capítulo 11 de este libro que trata sobre Infraestructura en general.

Es así que dadas las características geográficas del país, junto a la falta de opciones modales y el estado de la infraestructura del mismo, las PYME industriales enfrentan un costo logístico de alrededor del 26% de su valor agregado.

En definitiva, es fácil ver cómo contribuiría al objetivo propuesto al inicio de esta sección el dirigir esfuerzos hacia la corrección de esta problemática, de manera que se estimule indirectamente la valorada actividad de las PYME. Sin embargo, y dada la relevancia de la infraestructura en el desarrollo de cualquier tarea, es lógico que también se verán beneficiados por dichas acciones los demás sectores de la economía �lo cual vuelve a esta meta doblemente positiva de acuerdo a sus resultados�.

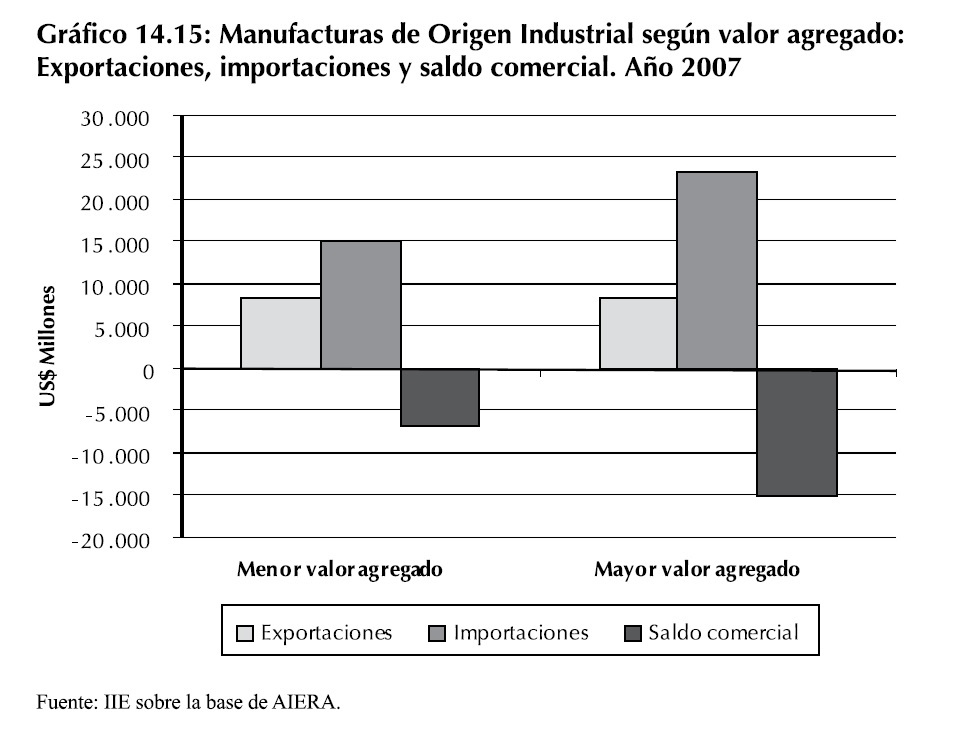

Para finalizar, y volviendo al panorama que incluye a todo el universo de empresas, se expondrá brevemente por qué se insiste en incentivar la producción y exportación con mayor valor agregado. En el Gráfico 14.15 se muestran las exportaciones e importaciones argentinas de manufacturas clasificadas de acuerdo al criterio adoptado por la Asociación de Importadores y Exportadores de la República Argentina (AIERA). Dicha institución divide estos productos en: manufacturas de origen industrial (MOI) de mayor valor agregado (que agrupa ramas de producción de bienes finales, entre otras: industrias de automóviles y partes, maquinarias, herramientas y equipos) y MOI de menor valor agregado (industrias base como la siderúrgica o la petroquímica, o las industrias menos complejas desde el punto de vista de su proceso industrial).

Sobre la base de los resultados obtenidos, y teniendo en mente las cifras del comercio exterior, se puede ver que, a diferencia de los valores record que presenta el balance comercial total durante los últimos años (US$46.456 millones en 2006, US$55.779 millones en 2007 y US$70.198 millones en 2008), el saldo de la cuenta Manufacturas de Origen Industrial lamentablemente ha mostrado un deficiente desempeño 31. Como lo evidencian las cifras expuestas, ambas clasificaciones MOI registraron déficit comercial en 2007. Más aún, el resultado neto obtenido por los bienes de menor valor implicó una pérdida de US$6.637 millones, mientras que la situación se agrava al considerar los productos de mayor valor (US$15.077 millones de déficit). Con estos números queda en evidencia lo que se pretendía demostrar: para lograr una estructura productiva integrada y compleja que desarrolle las actividades intensivas en conocimiento �un factor importante de crecimiento� es necesario fomentar tanto la actividad del sector PYME, como la producción de alto valor en general. Está claro en las características del déficit industrial 32, como en su desempeño en los últimos años, que esta temática debe constituirse en una prioridad dentro de las �tareas� para mejorar la competitividad de la República Argentina.

14.3.3 Expandir la base exportadora

El objetivo en este caso hace referencia a que no sólo es suficiente aumentar el monto y las cantidades exportadas por el país, sino que también es necesario ampliar el número de partícipes o, en otros términos, �la base exportadora� del mismo. Es decir, con esta propuesta se busca que las ganancias del comercio puedan ser apropiadas por un cada vez mayor número de agentes con el transcurso del tiempo, a la vez que se pretende darle menor vulnerabilidad a las transacciones internacionales mediante la diversificación de los exportadores.

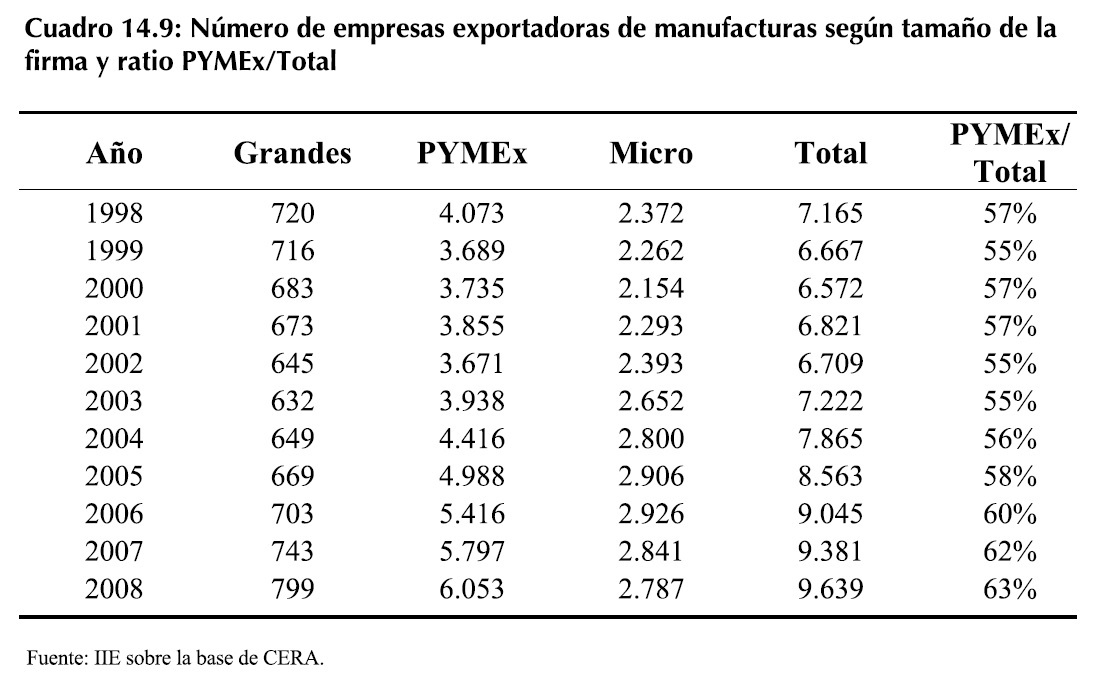

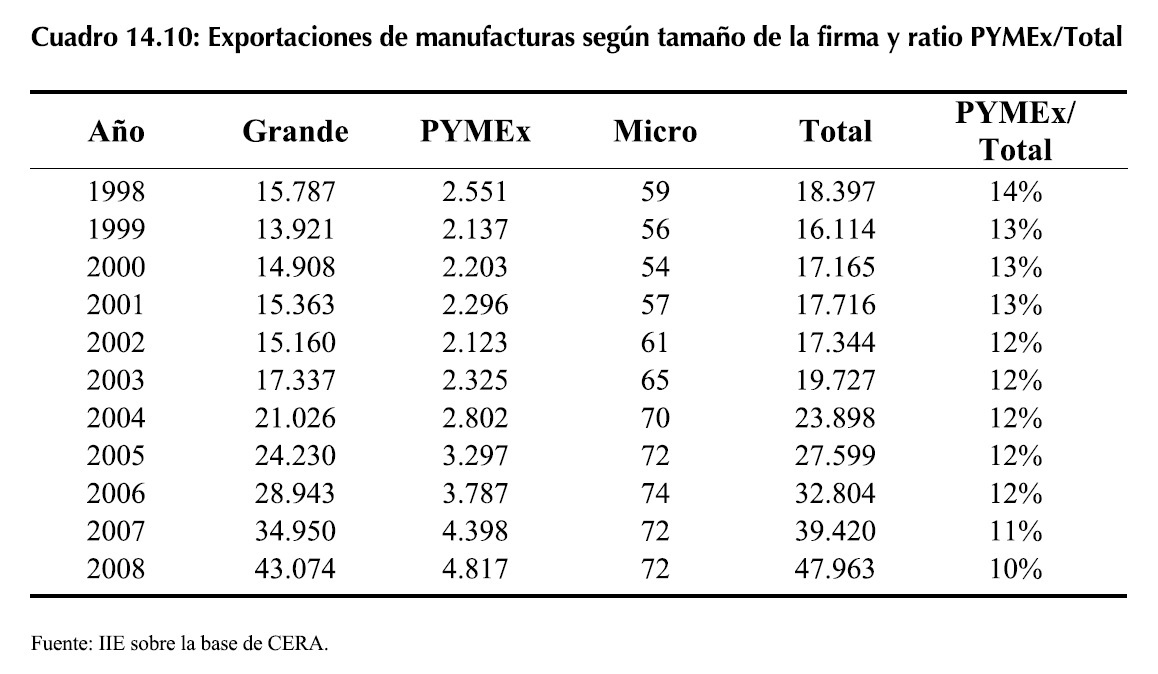

Dicho esto, y teniendo en cuenta el papel relevante de las PYME en cuanto a la incorporación de valor en los productos, se analizan nuevamente las cifras correspondientes a este sector comparando su situación con la de las grandes empresas argentinas. Del análisis minucioso de los datos, aparecen nuevas contradicciones: mientras que el número de firmas exportadoras ha crecido en gran parte por el aumento de establecimientos PyME dedicados a la exportación, la participación de este grupo en el total del valor FOB exportado se ha reducido en el transcurso de los años (ver Cuadros 14.9 y 14.10). Como se observa allí, la participación del número de PYMEx en el total de firmas exportadoras de manufacturas ascendió 6 puntos porcentuales entre 1998 y 2008 (pasó del 57% al 63%), pero la participación de las mismas en los valores exportados se redujo del 14% al 10% en el mismo período de tiempo. Es decir, si bien de hecho hay más partícipes respecto a veinte años atrás, y las PYME aumentaron su peso en este sentido, las estadísticas muestran que en realidad se acentuó la concentración de las ventas externas de manufacturas en las grandes firmas. En definitiva, no puede concluirse acerca de una mejor distribución de las ganancias del intercambio como se detalló en la introducción de esta sección (y por lo tanto se vuelve a concluir respecto al necesario apoyo/estímulo a las PYME del país).

31 En �El Balance de la Economía Argentina 2008�, Capítulo 9, también se señaló y expuso en cifras la situación comercial de la industria al analizar la balanza comercial por rubros. Se concluyó que principalmente productos primarios y manufacturas de origen agropecuario son las que contribuyen a paliar el creciente déficit industrial argentino.

32 Como lo remarca AIERA, registrar altos déficits industriales implica la existencia de un desbalance en lo que respecta a la capacidad que tiene la industria de competir y complementarse con el resto del mundo; además de la ineficiente utilización de los recursos humanos empleados principalmente en trabajos de menor calificación.

De acuerdo a los informes de la Cámara de Exportadores de la República Argentina (CERA), la disminución en la participación de las PYMEx se relaciona por un lado a la pérdida de competitividad experimentada por las mismas, y por otro lado a que los productos de estas empresas registraron menores aumentos de precios que los bienes exportados por las firmas de mayor porte. En este sentido, y dado que esta situación se incluye dentro de las debilidades que muestra el país 33, es necesario ubicarla realmente como una prioridad en el planeamiento estratégico de cara al Bicentenario. Esto se explicita reiteradamente dado que los resultados expuestos hasta aquí no reflejan una verdadera atención a este sector de la economía.

33 Análisis FODA, Cuadro 14.6

14.3.4 Aumentar la diversificación de los productos exportados

Esta meta tiene como objetivo principal reducir la vulnerabilidad de los ingresos del comercio exterior, en tanto una estructura concentrada en pocos productos es más frágil frente a potenciales shocks externos adversos (por ejemplo, ocasionadas por variaciones de precios) que una más diversificada.

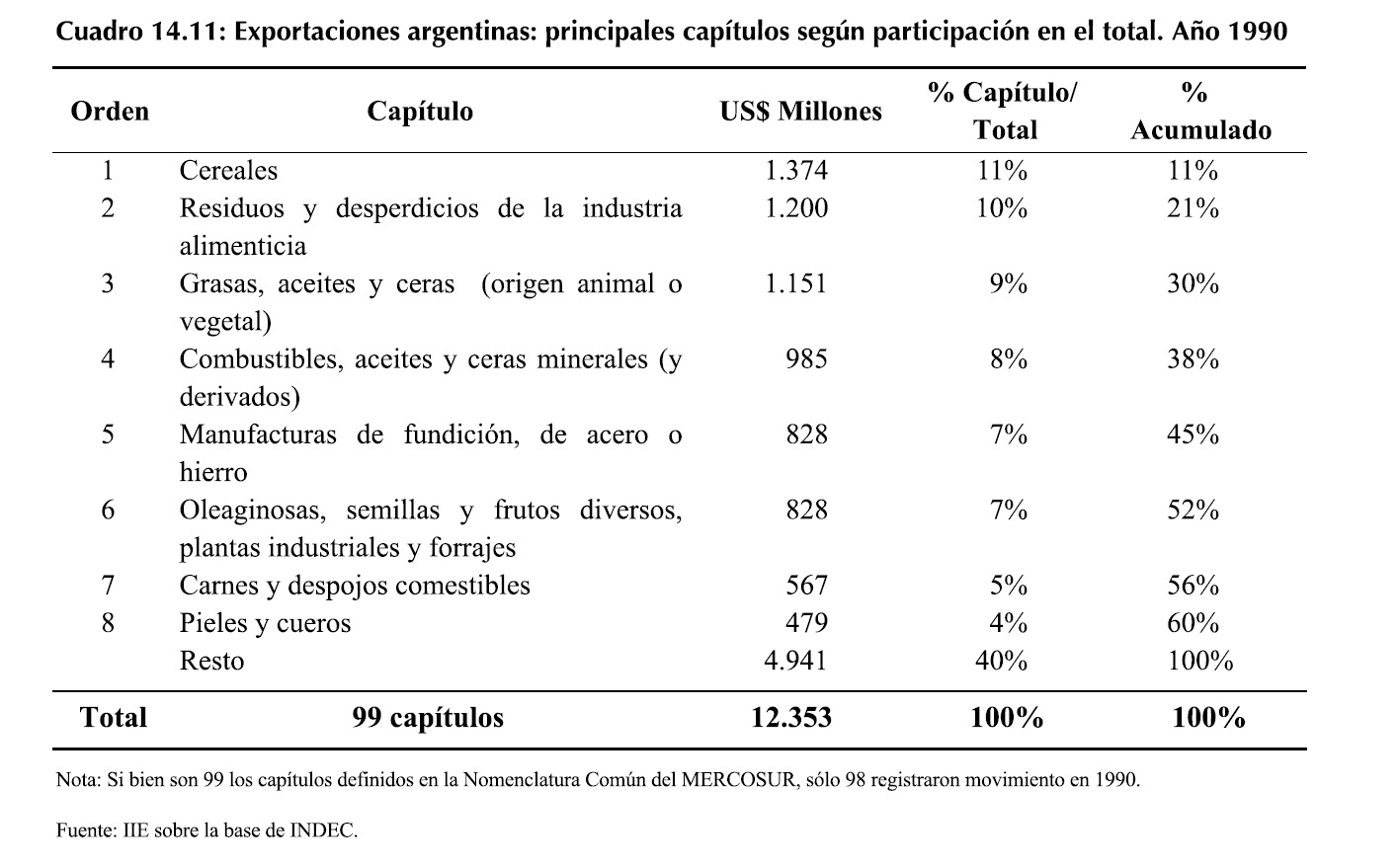

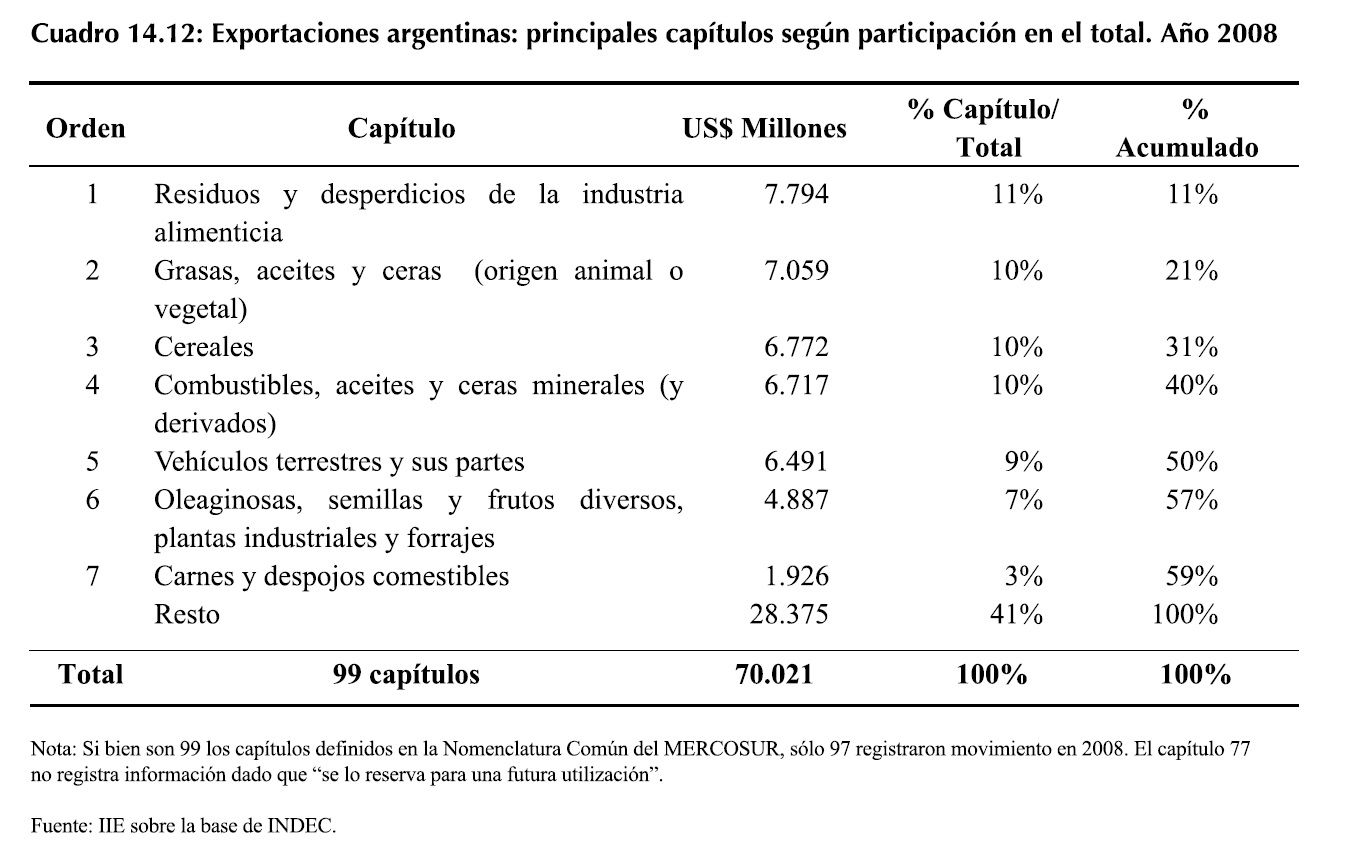

De acuerdo a la información expuesta en los Cuadros 14.11 y 14.12, se deduce que Argentina tiene asuntos pendientes en esta materia. Como se aprecia allí, entre los años 1990 y 2008 no ha habido cambios significativos en la composición de sus ventas externas, las cuales a su vez se concentraron en pocos productos. Los primeros ocho capítulos de la Nomenclatura Común del MERCOSUR (NCM) aglutinaban el 60% del valor total de las exportaciones en 1990. Por su parte, en el año 2008 los primeros siete capítulos abarcan aproximadamente el mismo porcentaje (59,5%).

El nivel de concentración se hace explícito cuando se considera que la NCM define un total de 99 capítulos 34. En resumen, mientras que en 1990 un 8,1% del total de capítulos aglutina el 60% del total exportado, en 2008 una cantidad equivalente al 7,1% de los 99 capítulos concentró el 59,5% del monto enviado al exterior. En oposición a la meta planteada, en Argentina parece haberse dado una mayor concentración de las exportaciones en términos de productos, lo cual implicaría mayor vulnerabilidad del país en cuanto a los ingresos de divisas por esta causa.

34 Aunque registren movimientos 98 ó 97 capítulos según se trate del año 1990 ó 2008 respectivamente.

Como fue analizado en secciones anteriores, en las cifras se aprecia que la concentración mencionada se da en mercaderías vinculadas principalmente al sector primario de la economía (commodities). Dado que estas últimas se caracterizan por una fuerte volatilidad de precios, medidas que promuevan la diversificación productiva/exportadora contribuirán a reducir la vulnerabilidad del país 35. Sobre la base de todo esto se concluye que los cursos de acción dirigidos a aumentar el valor agregado de los productos aportarán también al alcance del objetivo propuesto en esta sección.

14.3.5 Incrementar los mercados de destino

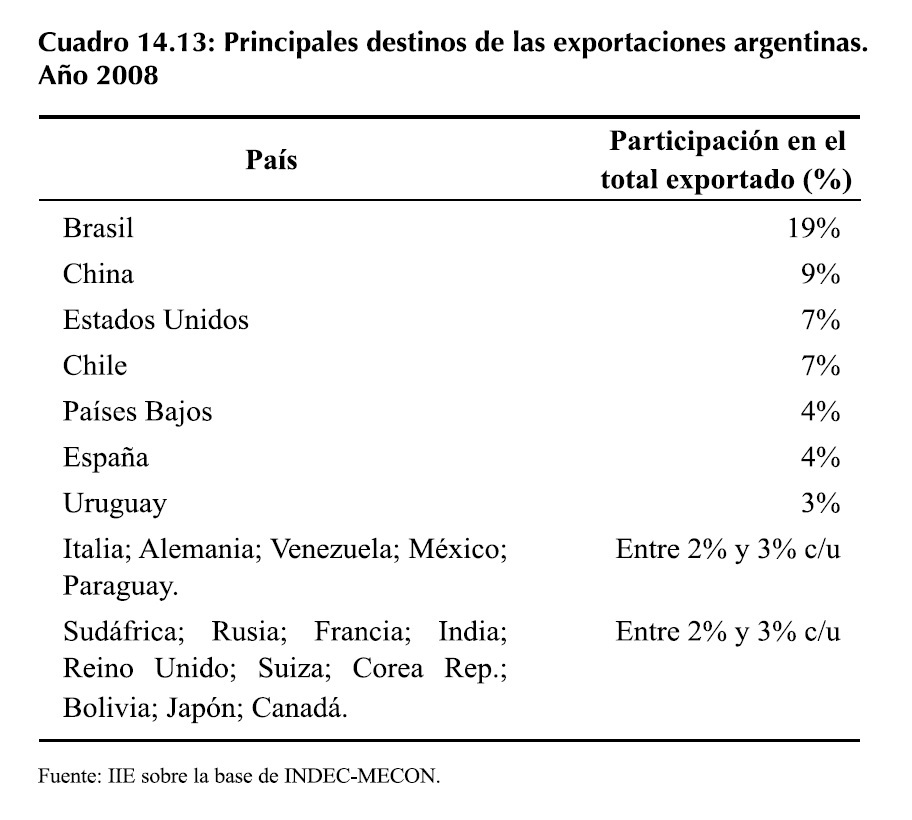

Esta propuesta se dirige básicamente a disminuir la vulnerabilidad que implica depender de un número reducido de clientes (países), aunque muy probablemente traería consigo la ampliación de los montos exportados dado el estímulo otorgado por la expansión de destinos. Vale remarcar de todas formas, que si bien se pretende darle mayor importancia a nuevos mercados, no deberían descuidarse algunos importantes para la Argentina como el caso particular de Brasil (mayor socio del MERCOSUR, y nueva potencia mundial).

Para situar al lector en este contexto, en el Cuadro 14.13 se presentan los principales mercados de destino de las ventas externas argentinas, ordenados de acuerdo a su participación en el total exportado durante el año 2008. Como se aprecia allí, se destaca el lugar ocupado por Brasil, y en menor grado de importancia China, Estados Unidos y Chile �el resto de los destinos concentran menos del 5% del valor total-.

35 Vale notar de todas formas que Argentina durante este siglo se ha visto más bien favorecida por los shocks positivos tanto de precios como de demanda, en lo que respecta a las commodities que exporta (fundamentalmente soja y sus derivados). Sin embargo esto no invalida la necesidad de la diversificación como medida dirigida a la reducción de riesgo, originado en un potencial shock negativo en ambos determinantes del valor exportado al resto del mundo (por ejemplo las bajas tanto en precio como en cantidad sufrida recientemente por la crisis financiera internacional).

A primera vista se deduce que la mitad de las exportaciones (incluyendo Países Bajos y España) se dirige a sólo seis países, mientras que la otra mitad se reparte en una diversidad de naciones que apenas llegan a una participación del 3% cada una en total.

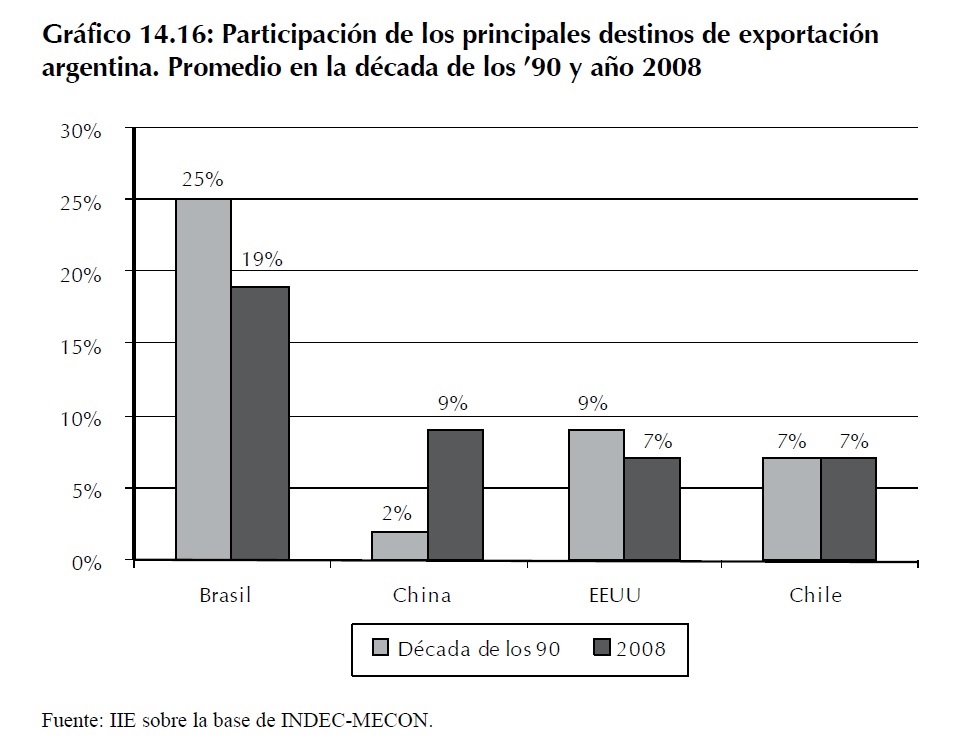

A pesar de que rápidamente puede concluirse acerca de la existencia de cierta concentración de los envíos en pocos destinos, lo realmente interesante de estas estadísticas surge cuando se evalúa la evolución de las mismas en el tiempo, y se la vincula a otros acontecimientos. Como se aprecia en el Gráfico 14.16, a pesar de que Brasil conserva el primer puesto dentro de las exportaciones argentinas, su peso en el total ha disminuido entre los �90 y el 2008.

Un fenómeno similar, aunque a menor escala, ocurrió con EE.UU., mientras que Chile conserva aún su participación.

Por último, el hecho a destacar en estos datos es el crecimiento de la importancia de China dentro del total vendido al exterior.

Como se verá más adelante, deben realizarse ciertas aclaraciones antes de concluir respecto a toda esta información brindada.

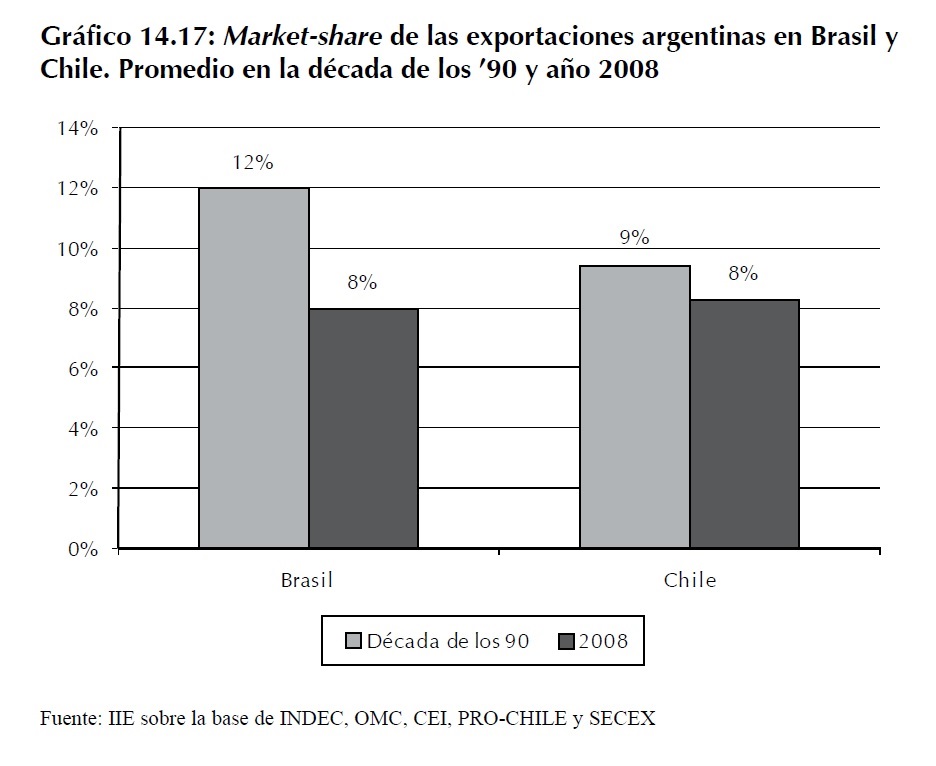

En particular, para completar lo presentado, se expone en el Gráfico 14.17 el market-share argentino en los países vecinos (Brasil y Chile), dos de los principales destinos de los productos exportados. El objetivo es descifrar si los desempeños descriptos con anterioridad fueron resultado simplemente de un reposicionamiento en respuesta a los mayores envíos requeridos por China o si esconden algún otro aspecto que sea relevante recalcar.

El análisis de la información suministrada lamentablemente no arroja conclusiones favorables. La participación de las ventas argentinas en las compras totales de Brasil ha disminuido en el período de tiempo bajo estudio (del 12% en los noventa, al 8% en 2008). En el caso de Chile, si bien la pérdida de market-share ha sido menor, ocurrió el mismo fenómeno (del 9,4% en los noventa, al 8,3% en 2008).

En pocas palabras, las relaciones comerciales tanto con el principal socio del MERCOSUR así como con el país trasandino, en lugar de mostrar fortaleza se han debilitado con el tiempo. Incluso cabe destacar aquí que la pérdida de mercado dentro de estos países se dio un en un contexto de demanda de importaciones crecientes por parte de ambas naciones (comparando el valor importado en promedio durante los �90 con la cifra correspondiente al año 2008, se obtiene un crecimiento del 314% y 318%, para Brasil y Chile respectivamente). En otros términos, las exportaciones argentinas no consiguieron aprovechar acabadamente la expansión de aquellas economías.

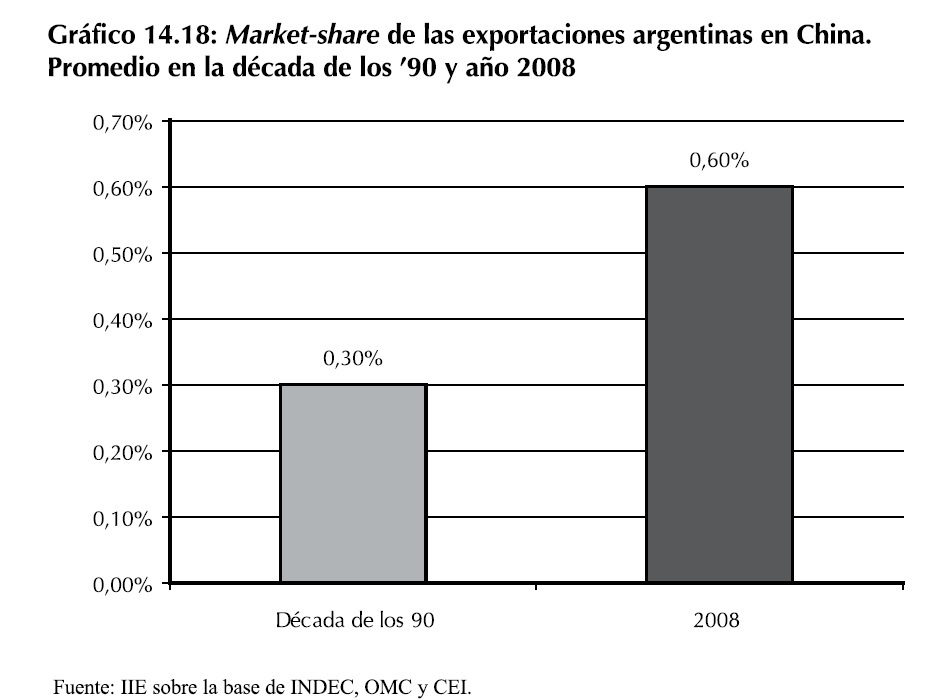

Por otra parte, si se analiza la situación experimentada con China se observa que a pesar de la ganancia registrada tanto en participación dentro del total exportado por Argentina como en el total importado por China (ver Gráfico 14.18), aún el market-share en el gigante asiático se encuentra muy por debajo de lo que podría obtenerse (dadas las dimensiones de ese mercado). Por otro lado, no es menor tener en cuenta que en este caso el crecimiento de la demanda de importaciones realizada por este país durante el período bajo estudio fue mucho mayor al registrado por los países vecinos. Sin duda una variación del 841% entre el valor promedio de compras chinas desde exterior en los �90, y el valor correspondiente de dicha variable en el año 2008, fue una oportunidad interesante para la Argentina que, como se expuso, en parte se pudo aprovechar.

Ahora bien, antes de finalizar hay que matizar estos resultados en cuanto a que los mercados en los que se ha perdido participación (Brasil y Chile) predomina el intercambio de bienes industriales y energéticos, mientras que la ganancia demarket-shareen China se explica principalmente por bienes de poco valor agregado 36. En este sentido es que se propone entonces no sólo ganar nuevos mercados (especialmente los de mayor crecimiento), sino que también se tenga en cuenta el objetivo comentado con anterioridad, relacionado con la sucesiva incorporación de valor en la expansión de la oferta exportable.

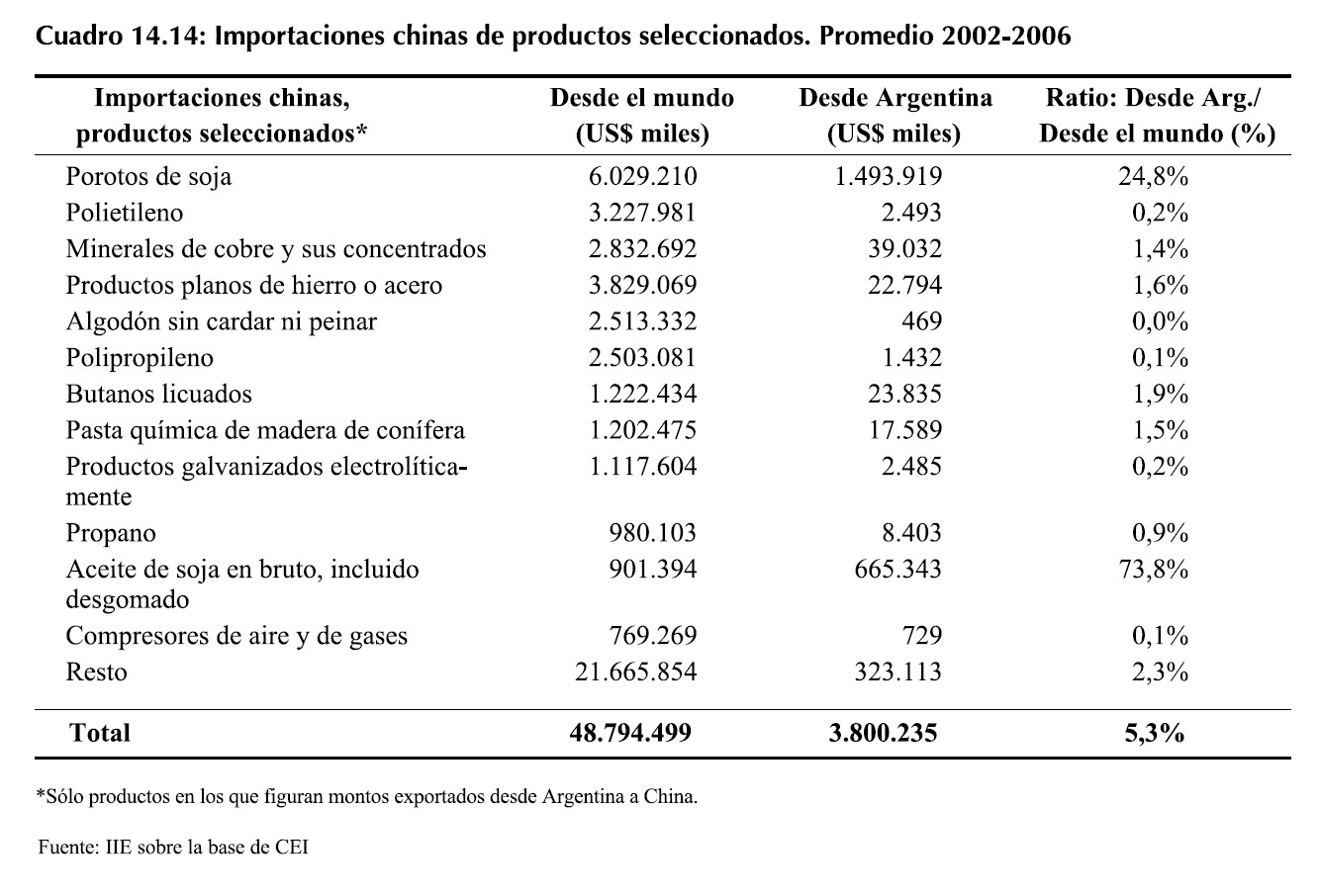

Para ahondar en la información se presentan en el Cuadro 14.14 las importaciones chinas de productos seleccionados (sólo aquellos ítems que Argentina registra como exportaciones al gigante asiático). Siguiendo el análisis del Centro de Economía Internacional, puede apreciarse que exceptuando los casos de los �Porotos de soja� y el �Aceite de soja en bruto�, que registran un importante market-shareen el mercado de destino, los demás productos exportados a este país registran participaciones inferiores al 3%. En otras palabras, es claro el potencial en este mercado, lo que se refleja en el significativo margen de participación entre las mercancías ya insertas.

Además, no es menor considerar que dichos productos son utilizados como insumos en la producción china. En consecuencia, y como se mencionó en el análisis FODA, la inserción del gigante asiático en la economía mundial no sólo conlleva una amenaza para la producción doméstica, sino que puede también significar una oportunidad para la República Argentina al considerar las posibilidades para sus exportaciones 37.

36 El 80% de las exportaciones a China en el año 2008 son �Habas y aceite de soja�.

37 Incluso existen oportunidades dentro del espectro de productos que China importa en valores significativos (más de 1.000 US$ millones por producto en el promedio 2002-2006), en los que Argentina aún no ha logrado su inserción. Por ejemplo, es el caso de ciertos productos químicos (como estireno, poliestirenos e hidrocarburo cíclico) y cajas de cambio producidas en el país.14.3.6 Intensificar y mejorar la promoción comercial

Este objetivo en realidad es complementario a los anteriores en cuanto a que la promoción de las exportaciones favorece indirectamente el aumento de las mismas y permite, si se realiza estratégicamente, incursionar en nuevos mercados. Del mismo modo, si se encuentra focalizadan la promoción de determinados sectores de la economía puede también contribuir con el objetivo de ampliación de la base exportadora. Como se deduce de estas palabras, es importante saber encarar un programa de promoción comercial e intensificar los existentes de manera que se aprovechen realmente los recursos destinados a tal fin.

Respecto a este tema, es importante destacar las conclusiones obtenidas por el Centro de Implementación de Políticas Públicas para la Equidad y el Crecimiento (CIPPEC, 2009) 38.

En primer lugar, la estructura institucional de las Organizaciones de Promoción a las Exportaciones (OPE) parece no ser la más adecuada para enfrentar los desafíos de la diversificación e innovación exportadora provincial, en tanto la participación del sector privado es sumamente baja en las mismas. Este fenómeno se da tanto en lo que respecta al aspecto presupuestario como al institucional, ya que el 84% de las OPE financian prácticamente la totalidad de su presupuesto con fondos públicos, y la participación promedio del sector privado en el consejo de administración de las OPE alcanza sólo el 23%.

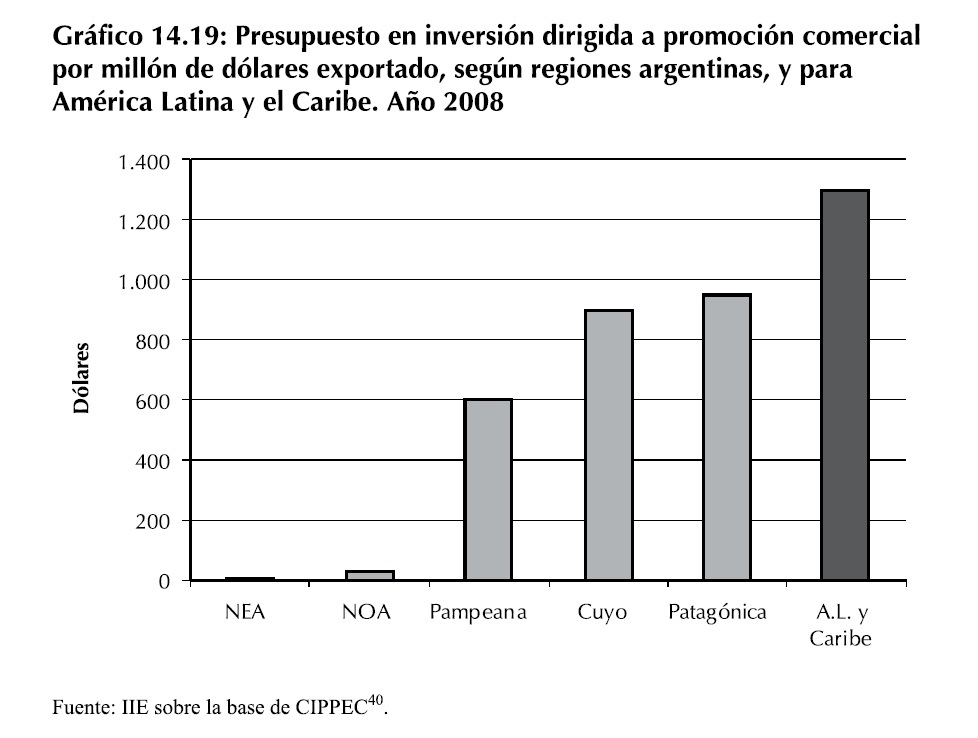

En cuanto a las actividades que las mismas desarrollan, se encuentra una falencia respecto a que el 82% de estas organizaciones no enfoca sus acciones de promoción a sectores específicos 39, lo cual deriva en una indeseada dispersión de esfuerzos. Además, CIPPEC concluye que algunas OPE parecieran orientar excesivamente sus recursos presupuestarios a misiones comerciales, ferias internacionales y rondas inversas de negocios, cuyos resultados no son evaluados en muchos casos. Por último, comparando la inversión en promoción de exportaciones realizada en promedio por América Latina y el Caribe con la realizada por Argentina, se observa que esta última registra niveles inferiores a lo destinado por toda la región.

38 �Cazadores de mercados. Comercio y promoción de exportaciones en las provincias argentinas�.

39 Se realiza la promoción a las exportaciones de �todo tipo�.

40 NEA= Formosa, Chaco, Misiones y Corrientes. NOA =Jujuy, Salta, Tucumán, Santiago del Estero, Catamarca y La Rioja. Pampeana= Córdoba, Santa Fe, Entre Ríos, Buenos Aires y CABA. Cuyo =San Juan, San Luis y Mendoza. Patagónica= La Pampa, Neuquén, Río Negro, Chubut, Santa Cruz y Tierra del Fuego.

Como se observa en el Gráfico 14.19, mientras que en promedio América Latina y el Caribe invierten más de US$1.200 por cada millón de dólares exportado, las regiones argentinas destinan menos de U$S900 por cada millón. Además, en la información presentada se descubren grandes disparidades regionales en Argentina, en cuanto a capacidad presupuestaria e institucional de las OPE 41.

Para finalizar, las Organizaciones de Promoción a las Exportaciones Provinciales presentan un grado relativamente alto de descoordinación con la mayoría de los entes nacionales vinculados con el comercio internacional, principalmente con aquellos ligados al aparato de negociaciones comerciales internacionales. Según la encuesta realizada por CIPPEC, la mayoría de las OPE provinciales califican a su relación con los organismos nacionales como �nula� u �ocasional�. La falta de coordinación se da también a nivel regional, donde menos de la mitad de las OPE manifiesta coordinar sus acciones con las agencias de la región.

En resumen, a pesar de los beneficios que trae la promoción de exportaciones 42, en Argentina aún queda mucho por hacer al respecto. Incentivar la participación del sector privado, dirigir las actividades a sectores específicos y controlar los resultados de los diversos tipos de promoción para retroalimentar el proceso son, además de destinar un mayor presupuesto a este tipo de inversión, metas necesarias para elevar la eficiencia de dichas actividades.

14.4 Comentarios finales

Expuesto todo esto, y dejando en claro que este análisis resulta ser sólo una parte de un desarrollo profundo del tema, se emitirán algunos comentarios finales con el ánimo de completar y englobar los diversos puntos tratados en el informe. Asimismo, se enriquecerán estas conclusiones con los aportes/recomendaciones de quienes ya han estudiado y trabajado sobre esta materia a nivel internacional.

En primer lugar y teniendo en cuenta lo presentado para Argentina, se deja en claro la necesidad de focalizar esfuerzos en definir y ejecutar los objetivos prioritarios, así como metas y cursos de acción específicos en pos de reposicionar al país en el contexto internacional 43.

Como se mencionó en un principio, para lograr este desafío es importante incrementar el nivel de competitividad del país. Del análisis se deduce que sin el acuerdo y la actuación conjunta de todos los sectores, plasmado en políticas de estado a largo plazo, es imposible alcanzar dicho objetivo.

Si bien no hay recetas aplicables en este sentido, y no es posible trasladar completamente modelos que dieron buenos resultados en determinados países y momentos del tiempo a otras regiones, no caben dudas acerca de los beneficios derivados de la innovación y la sofisticación del aparato productivo 44.

41 Lo que constituye un elemento adicional a tener en cuenta al determinar los cursos de acción.

42 Según el informe de la CIPPEC, por cada dólar invertido en promoción, la provincia promedio argentina aumenta sus exportaciones en US$240; aunque existen importantes diferencias en cuanto a retornos de la promoción entre las regiones. Las provincias de menor desarrollo relativo son aquellas que muestran retornos de mayor magnitud. Esto último se vincula con estudios internacionales como el de Lederman et al. (2007), donde se concluye que el gasto en promoción de exportaciones parece tener rendimientos decrecientes a medida que aumenta el nivel de ingresos relativo de las provincias.

43 No es menor incluir en esto futuros controles a dichas tareas, así como los mecanismos de retroalimentación necesarios para alcanzar efectivamente los fines propuestos.

Así se afirma que �a pesar de ciertos avances notables en el sector industrial de los países más avanzados de América Latina�, sigue faltando allí lo que Fajnzylber ha denominado un �núcleo endógeno de creatividad� capaz de convertir en realidad el enorme potencial de que dispone la región� (Pablo Bustelo, 1994 45).

En cuanto a la diferencia existente entre el desarrollo experimentado por los tigres asiáticos respecto al obtenido por Latinoamérica se destaca,��la importancia de las contribuciones de la agricultura al crecimiento económico, de un tránsito temprano a la industrialización orientada a la exportación, de unas ambiciosas políticas industriales durante la fase exportadora, de un ajuste heterodoxo a las nuevas condiciones de la economía internacional de los años sesenta y ochenta y de una política tecnológica cuidadosa y eficaz�Es obvio que la experiencia de Taiwán y de los otros dragones no puede extrapolarse con facilidad a otros países del Tercer Mundo...el éxito de esos países se explica en gran parte por todo un conjunto de rasgos específicos de tipo geográfico, histórico, económico, político y social� (Pablo Bustelo, 1994).

Sobre la base de estas líneas, es que adquiere entonces más relevancia aún el mencionado diagnóstico y ejecución de un plan estratégico propio para el país, sin descuidar de todos modos las recomendaciones derivadas del estudio de experiencias en otras economías.

En pocas palabras, y teniendo en cuenta que el mundo se encuentra en permanente cambio, será necesario establecer un curso de acción específico para la Argentina, que contemple cierta flexibilidad ante posibles shocks o alteraciones del escenario. Vale aclarar sin embargo que la incertidumbre respecto a estos imprevistos no invalida la imperiosa necesidad de establecer políticas a largo plazo que postulen como objetivo último el desarrollo sostenible. Este breve informe da ejemplos suficientes acerca de la baja performance y adaptación del país al contexto internacional durante los últimos años, y por lo tanto justifica las recomendaciones de política establecidas.

44 Para profundizar sobre este tema se recomienda la lectura del Capítulo 12 de la presente edición de �El Balance de la Economía Argentina.�

45 �La industrialización en América Latina y Asia Oriental. Un estudio comparado de Brasil y Taiwán�.